Deklarationsanvisning – bostads- och fastighetssamfund

I denna deklarationsanvisning redogörs för de uppgifter som bostadsaktiebolag, ömsesidiga fastighetsaktiebolag och bostadsandelslag ska lämna i inkomstskattedeklarationen dvs. skattedeklaration 4. Du kan använda anvisningen för att lämna deklarationen för 2023 och 2024.

Fyll i alla de punkter i skattedeklarationen och bilageblanketterna som gäller samfundet som du företräder. Fyll i skattedeklarationen och bilageblanketterna omsorgsfullt, så att vi kan behandla deklarationen snabbare och samfundet får ett korrekt beskattningsbeslut. Ange alltid beloppen med en cents noggrannhet.

Ändringar för skatteåret 2024

- Avskrivningar och nedskrivningar finns nu i separata punkter i skattedeklarationen. Om dessa anges inte längre det sammanlagda beloppet.

- Under finansiella intäkter och finansiella kostnader finns nu en mer detaljerad specifikation för ränteintäkter och ränteutgifter. Den nya specifikationen är densamma som på skattedeklaration 6B.

- Följande uppgifter frågar vi inte längre för att beakta förluster:

- det skatteår för vilket förlusten fastställts

- det skatteår för vilket förlusten dras av

- förlust som dras av under skatteåret i euro

Däremot ska samfundet ange sina skattepliktiga resultat för de skatteår för vilka det inte har lämnat skattedeklarationen.

Innehåll

- Bakgrundsuppgifter

- Basuppgifter

- Ändring i ägarförhållandena

- Samfundets beslut om vinstutdelning

- Uträkning av förmögenhet

- Intäkter och kostnader

- Uträkning av inkomstskatt (skatteåret 2023)

- Övriga uppgifter för beskattningen (skatteåret 2024)

- Bokslutsuppgifter

- Skattedeklarationens bilagor

- Korrigering och komplettering av uppgifter

Bakgrundsuppgifter

I MinSkatt kan du genom att svara på fyra frågor kontrollera om samfundet ska lämna en skattedeklaration. Om skattedeklarationen ska lämnas kan du fylla i den i följande fas i MinSkatt. Skatteförvaltningen kan dock separat be om en skattedeklaration även om det enligt svaren på frågorna inte är nödvändigt. Se i vilka situationer skattedeklarationen ska lämnas

Kunduppgifter

Om du deklarerar i MinSkatt behöver räkenskapsperioden inte anges separat.

Om du deklarerar på annat sätt ska du i den här punkten ange samfundets räkenskapsperiod.

Om samfundet ändrar på sin räkenskapsperiod ska du anmäla detta separat i ytj.fi med ändringsanmälan Y4. Om räkenskapsperiodens utgång senareläggs ska du anmäla om detta två månader före den dag då räkenskapsperioden skulle ha gått ut enligt de tidigare stadgarna.

Om räkenskapsperiodens utgång tidigareläggs ska du anmäla om detta senast två månader före räkenskapsperiodens nya utgångsdatum.

Anmäl ändringen av räkenskapsperioden i Företags- och organisationsdatasystemets e-tjänst ytj.fi.

Kontaktuppgifter för person som kan ge ytterligare information

Ange namn på och telefonnummer för den person som vid behov lämnar ytterligare information till Skatteförvaltningen.

I MinSkatt kan du här också välja kontaktuppgifter som har sparats i bolagets egna uppgifter i MinSkatt.

Bolaget kan inte dra av förluster från tidigare år om mer än hälften av aktierna eller andelarna i bolaget har bytt ägare under förluståret eller därefter på annat sätt än genom arv eller testamente.

Om mer än hälften av aktierna eller andelarna bytt ägare under det förflutna skatteåret ska du fylla i skatteåret här.

Ange också skatteåret om mer än hälften av bolagets aktier har bytt ägare stegvis under de senaste tio åren eller då indirekta ägarbyten har skett i bolaget. Ange i så fall som skatteår det år under vilket de stegvisa ägarbytenas sammanlagda verkan har lett till att över hälften av bolagets aktier har bytt ägare. På grund av stegvisa ägarbyten kan bolaget inte i sin beskattning dra av förlust för ett sådant skatteår under och efter vilket mer än hälften av aktierna i bolaget har bytt ägare i relation till förluståret.

Exempel: En delägare äger samtliga 100 aktier i ett bolag. Delägaren säljer 50 aktier år 2022 och en aktie 2023. Med beaktande av de ägarbyten som skett under 2022 och 2023 har över hälften av bolagets aktier bytt ägare. Bolaget har dessutom förluster för åren 2019–2023.

Ange 2022 som skatteåret för ändringen av ägarförhållandena i bolaget och redogör för ägarbytena i en separat bilaga.

Bolaget kan inte dra av förlusterna för åren 2019–2022 från sin vinst för skatteåret 2024. Under 2023 har endast en aktie bytt ägare. Därför kan bolaget från sin vinst för skatteåret 2024 dra av den förlust som uppkommit under 2023.

Lämna en redogörelse om det stegvisa ägarbytet och dess tidpunkter i en fritt formulerad bilaga. Om du redan har lämnat uppgifter om ett skatteår till Skatteförvaltningen behöver du inte göra det på nytt.

Ange uppgifterna endast om det delas ut dividender.

Välj svaret ”Ja” i MinSkatt. Efter valet öppnas en specifikation över dividender och överskott som delas ut samt en uträkning av förmögenheten för att fyllas i.

Dividender och överskott som delas ut

Ange uppgifterna om samfundet har fattat beslut om att dela ut dividend. Välj Lägg till ny i MinSkatt så kan du lämna en specifikation av fördelningen av medlen.

Du behöver inte bifoga beslutsdokumentet, dvs. ett protokoll från bolagsstämman eller motsvarande redogörelse, till skattedeklarationen om beslutet om den egentliga dividendutdelningen för räkenskapsperioden har fattats innan du lämnar skattedeklarationen och du anger uppgifterna i skattedeklarationen.

Om beslutet om dividendutdelning eller ett beslut om utdelning av tilläggsdividend för skatteåret görs först efter att du redan har lämnat skattedeklarationen ska en bekräftelse av beslutet skickas till Skatteförvaltningen. Skicka ett utdrag ur bolagsstämmans protokoll (eller utdrag ur ett motsvarande enhälligt beslut som aktieägarna har fattat) till Skatteförvaltningen inom en månad från beslutet. Du kan lämna beslutsdokumentet som en bilaga i MinSkatt också efter att du redan har skickat skattedeklarationen. Du kan dock även skicka beslutet per post. Skicka det till adressen

Skatteförvaltningen

Optisk läsning av samfundsblanketter

PB 200

00052 SKATT

Om bolaget delar ut så kallad interimistisk dividend eller dividend för den räkenskapsperiod som föregick den senaste måste alltid en separat redogörelse lämnas om dividendutdelningen:

- Om beslutet om en dylik dividendutdelning har fattats innan du lämnar skattedeklarationen ska du bifoga ett utdrag ur bolagsstämmans protokoll till skattedeklarationen och vid behov en fritt formulerad tilläggsutredning.

- Om beslutet fattas först efter att du har lämnat skattedeklarationen ska du efter att beslutet har fattats skicka ett utdrag ur bolagsstämmans protokoll till Skatteförvaltningen. Skicka det elektroniskt eller till adressen ovan.

Om ingen dividend delas ut behöver protokollet från bolagsstämman inte bifogas till skattedeklarationen eller skickas till Skatteförvaltningen.

Om bolaget har fattat beslut om att dela ut dividend (så kallad egentlig dividendutdelning) eller ränta på andelskapital för räkenskapsperioden som deklarationen gäller ska du ange dividenden eller räntan här.

Ange inte andra dividender i den här punkten utan lämna en redogörelse för dem i en fritt formulerad bilaga:

- dividend som har delats ut för den pågående räkenskapsperioden (s.k. interimistisk dividend)

- dividend som har delats ut för den räkenskapsperiod som föregick den senaste, men det nya bokslutet har inte ännu fastställts och reviderats.

I beskattningen anses även dessa dividender ha delats ut för den räkenskapsperiod som senast gått ut.

Ange inte heller i denna punkt arbetsrelaterade dividender, dvs. dividender som i sin helhet betraktas som förvärvsinkomst för mottagaren vid beskattningen. Enligt inkomstskattelagen (33 b § 3 mom.) utgör dividender från andra än offentligt noterade bolag förvärvsinkomst om grunden för dividendutdelningen är en arbetsinsats som dividendtagaren eller någon inom denna persons intressesfär (till exempel en nära släkting) har gjort. Läs mer i anvisningen Beskattning av dividend och överskott som baserar sig på arbetsinsatsen.

Ange här datumet då bolagsstämman fattade beslut om den egentliga dividendutdelningen (eller aktieägarna fattade ett gemensamt skriftligt beslut om detta).

Ange här datumet från och med vilket den egentliga dividenden har stått att lyfta.

Kom även ihåg att lämna en årsanmälan för dividenderna. Lämna årsanmälan på blankett 7812r (Årsanmälan om dividender).

Uträkning av förmögenhet

Ange uppgifterna om samfundets tillgångar och skulder endast om samfundet delar ut dividend för räkenskapsperioden. På grundval av dessa uppgifter uträknas samfundets nettoförmögenhet.

Om bolaget inte behöver fylla i uppgifterna i uträkningen av förmögenhet behöver inte heller bilageblanketterna 18 eller 8A fyllas i.

Anläggningstillgångar och övriga långfristiga placeringar

Ange det sammanlagda värdet av immateriella rättigheter (exempelvis patent, upphovsrätt och varumärke) samt de långfristiga utgifter som har förmögenhetsvärde.

Av de långfristiga utgifterna inkluderas i tillgångarna exempelvis sådana utgifter som ska aktiveras enligt lagen om beskattning av inkomst av näringsverksamhet (NärSkL). Dylika utgifter som avses i NärSkL 24 § är bland annat utgifter för ombyggnad av hyreslägenheter och anskaffningsutgifter för goodwill. Därutöver har det i rättspraxis ansetts att bland annat utvecklingsutgifter kan ha ett förmögenhetsvärde.

Fastigheter, byggnader och konstruktioner

Ange anskaffningsutgiften för de fastigheter, byggnader och konstruktioner som ingår i anläggningstillgångarna och som inte har avskrivits i inkomstbeskattningen. Till en fastighet hör mark och byggnaderna på den. Anteckna anskaffningsutgiften utan uppskrivningar.

Med en vid inkomstbeskattningen oavskriven anskaffningsutgift avses det belopp som återstår av anskaffningsutgiften efter att alla de avskrivningar som godkänts vid beskattningen har gjorts.

- Om balansvärdet på byggnaden eller konstruktionen är anskaffningsutgiften minskad med de planenliga avskrivningarna, ska du rätta balansvärdet med differensen mellan den planenliga avskrivningen och den vid beskattningen godkända avskrivningen.

- Om en del av anskaffningsutgiften har täckts med en återanskaffningsreserv eller annan reserv, avser den oavskrivna anskaffningsutgiften vid inkomstbeskattningen den anskaffningsutgift som återstår efter att reserven dragits av från anskaffningsutgiften.

Ange jämförelsevärdet på fastigheten, byggnaden eller konstruktionen. Beskattningsvärden för fastigheter har redogjorts i fastighetsbeskattningsbeslutet. Du kan se beskattningsvärdet för år 2022 exempelvis i fastighetsbeskattningsbeslutet för år 2023.

Som jämförelsevärde på en fastighet används beskattningsvärdet för 2023, men om bolagets räkenskapsperiod går ut senast 30.9.2023 används beskattningsvärdet för 2022.

Ange det sammanräknade värdet på de fastigheter, byggnader och konstruktioner som hör till anläggningstillgångarna.

Specificera fastighetsuppgifterna på blankett 18. När du lämnar uppgifterna i MinSkatt styr tjänsten dig att fylla i nödvändiga uppgifter.

Som värde används antingen den anskaffningsutgift som inte avskrivits i beskattningen (det vill säga det sammanlagda beloppet på anskaffningsutgifter för byggnader och mark, vilket uppges på blankett 62 i punkt 7) eller jämförelsevärdet (det vill säga beskattningsvärdet), beroende på vilket värde som är högre.

Gör jämförelsen separat för varje fastighet.

Värdepapper

Ange den sammanräknade oavskrivna anskaffningsutgiften vid inkomstbeskattningen för de värdepapper som samfundet äger.

Ange det sammanlagda jämförelsevärdet för värdepappren. Ange här endast de värdepapper som hör till anläggningstillgångarna.

Jämförelsevärdet på börsaktier är 70 % av deras slutkurs den dag då bolagets räkenskapsperiod går ut.

Jämförelsevärdet för andelar i placeringsfonder är 70 % av det gängse värdet vid årets utgång.

Jämförelsevärdet för en icke-noterad aktie har angetts i beskattningsbeslutet för det bolag vars aktier det är fråga om. Skatteförvaltningen publicerar jämförelsevärden årligen på webbplatsen vero.fi. Kontrollera beskattningsvärdena på sidan Andra offentliga uppgifter.

Läs mer om jämförelsevärdet för aktier av icke noterade bolag.

Specificera värdepappren, beräkna det sammanlagda värdet på dem och jämför värdena på blankett 8A Förteckning på värdepapper och värdeandelar som ägs av samfund. Du kommer åt att fylla i blankett 8A i MinSkatt när du först skriver in ett tal i punkten Vid inkomstbeskattningen oavskriven anskaffningsutgift sammanlagt eller i punkten Jämförelsevärde.

När du fyller i uppgifterna på blankett 8A ska du i punkten Värdepapper antingen fylla i Anskaffningsutgift som inte avskrivits vid inkomstbeskattningen eller Jämförelsevärde, beroende på vilkendera värdet som är större.

Du får hjälp att fylla i specifikationen i deklarationsanvisningen:

Övriga tillgångar

Ange den vid inkomstbeskattningen oavskrivna anskaffningsutgiften för maskiner och inventarier och eventuella andra anläggningstillgångar.

Ange övriga långfristiga placeringar. Dessa värderas enligt samma värderingsgrunder som anläggningstillgångarna (se ovan anskaffningsutgift som inte avskrivits vid inkomstbeskattningen och jämförelsevärde vid uträkning av nettoförmögenhet).

Ange de pengar och fordringar som ingår i finansieringstillgångarna.

Som värde på fordringar som ingår i finansieringstillgångarna ska du ange det nominella värdet minskat med det eventuella värdenedgångsavdraget (NärSkL 17 §). Som värde på övriga finansieringstillgångar räknas anskaffningsutgiften.

Som värde på värdepapper som ingår i finansieringstillgångarna används antingen den vid inkomstbeskattningen oavskrivna anskaffningsutgiften eller jämförelsevärdet. Gör jämförelsen på blankett 8A Förteckning på värdepapper och värdeandelar som ägs av samfund.

Summan av de tillgångar som du deklarerat ovan. MinSkatt räknar ut beloppet automatiskt. Om du deklarerar på pappersblankett ska du själv räkna ihop de tillgångar som du har angett i uträkningen av förmögenhet och ange summan här.

Skulder

Ange här samfundets kortfristiga och långfristiga främmande kapital.

Anteckna som skuldens värde dess nominella värde. Om skulden är bunden till ett index eller annan jämförelsegrund ska du här ange värdet enligt den ändrade jämförelsegrunden.

Observera att också bland annat följande poster utgör skuld:

- kapitallån, då de till sin ekonomiska karaktär utgör främmande kapital

- skatter som enligt prestationsprincipen bokförts för räkenskapsperioden.

Som skuld betraktas däremot inte latenta skatteskulder och du ska därför inte räkna med dem här (se 5 kap. 18 § i bokföringslagen).

Nettoförmögenhet

MinSkatt räknar nettoförmögenheten utifrån de tillgångar och skulder som du angett.

Om du deklarerar annanstans än i MinSkatt ska du dra av det totala beloppet på skulderna från det totala beloppet på tillgångarna. Om slutresultatet är positivt ska du uppge det här.

Nettoförmögenheten används vid beräkning av det matematiska värdet.

MinSkatt räknar nettoförmögenheten utifrån de tillgångar och skulder som du angett.

Om du deklarerar annanstans än i MinSkatt ska du dra av det totala beloppet på skulderna från det totala beloppet på tillgångarna. Om slutresultatet är negativt ska du uppge det här utan minustecken.

Det matematiska värdet på en aktie beräknas så att nettoförmögenheten divideras med antalet utestående aktier i bolaget. Egna aktier i bolagets besittning som bolaget löst in eller förvärvat räknas inte med i aktieantalet.

Det matematiska värdet på en aktie ska tillämpas då dividenden som delägarna fått indelas i kapitalinkomstdividend och förvärvsinkomstdividend.

Om samfundet bedriver näringsverksamhet eller jordbruksverksamhet dvs. sådan verksamhet som inte hör till den personliga förvärvskällan ska du specificera dessa verksamheter på egna blanketter:

- Näringsverksamhet: fyll i blankett 6B. Dessa uppgifter kan inte fyllas i direkt i MinSkatt. Ange uppgifterna på en separat blankett och bifoga den i punkten Bilagor i MinSkatt. Välj Annan bilaga som bilagans typ.

- Jordbruk: deklarera uppgifterna i MinSkatt med en specifikation som finns i skattedeklarationens fas Uträkning av inkomstskatt. Alternativt kan du bifoga blankett 7M (Specifikation av samfundets resultat från jordbrukets förvärvskälla) till skattedeklarationen.

Ange de skattepliktiga intäkterna och de avdragsgilla kostnaderna i beskattningen i kolumnen I beskattningen i delen Intäkter och kostnader. Ange i kolumnen I bokföringen intäkts- och kostnadsposterna enligt resultaträkningen. Dessa kan avvika från de belopp som beaktas vid beskattningen.

Fyll i både kolumnen I bokföringen och kolumnen I beskattningen, även om beloppen skulle vara lika stora.

Om strukturen i den resultaträkning som du använder eller någon enskild post i den inte motsvarar punkterna i skattedeklarationen, ska du anteckna posten i skattedeklarationens punkter på ett ändamålsenligt sätt.

Ange enligt bokföringen intäkterna av fastigheten, såsom vederlag, hyror, bruksavgifter och inkomster av virkesförsäljning. Ange här också skattepliktiga överlåtelsevinster vilka du har räknat ut i den specifikationspunkt som reserverats för dem.

Ange de totala kostnaderna för fastighetens skötsel enligt bokföringen.

Här ska du också ange fastighetsskatten och momsen på eget bruk samt de kreditförluster som beror på sådana skötselvederlag som bolaget inte lyckats indriva trots försök.

Avskrivningar och nedskrivningar (skatteåret 2023) och Avskrivningar (skatteåret 2024):

Uppge i kolumnen I bokföringen planenliga avskrivningar och ändringar i avskrivningsdifferensen, vilka belastar resultatet i bokföringen.

Uppge i kolumnen I beskattningen den avdragbara andelen, det vill säga avskrivningar, tilläggsavskrivningar och eventuella skattelättnadsavskrivningar enligt näringsskattelagen.

- Inkludera här också eventuella hyllavskrivningar, det vill säga avskrivningar som gjorts under tidigare år, vilka inte dragits av i beskattningen och vilka samfundet vill dra av under detta år.

- Specificera på blankett 12A avskrivningar som inte godkänts eller dragits av under tidigare år. Fyll i specifikationen också för ett sådant år då en ny hyllavskrivning bildas.

Med avskrivningar avses sådana avskrivningar som är avdragbara i beskattningen (24, 30–34 och 36–41 § i NärSkL). Läs mer om engångsavskrivningar och om periodisering av kostnader på olika år

Om du deklarerar i MinSkatt ska du först uppge avskrivningarna i kolumnerna I bokföringen och I beskattningen. Därefter kan du lämna en mer detaljerad specifikation.

Om du deklarerar på annat sätt än i MinSkatt ska du specificera avskrivningarna på blankett 62.

- Ange i kolumnen I bokföringen det totala beloppet på de planenliga avskrivningarna och ändringarna i avskrivningsdifferensen. Du får uppgifterna utifrån blankett 62.

- Uppge i kolumnen I beskattningen den avdragbara andelen, det vill säga det totala beloppet av avskrivningarna som du uppgett på blankett 62. Du får det totala beloppet genom att räkna samman de ordinarie avskrivningarna, tilläggsavskrivningarna och eventuella skattelättnadsavskrivningar enligt avsnitten i A, B, C, D, E och F på blanketten.

Om du deklarerar endast näringsverksamhet ska du komma ihåg att lämna blanketterna 62 och 12A som bilagor till skattedeklarationen.

Du får hjälp att fylla i uppgifterna i deklarationsanvisningen:

Ange i kolumnen I bokföringen sådana bokförda nedskrivningar som du inte angett i samband med avskrivningarna.

Ange i kolumnen I beskattningen den andel av nedskrivningarna som är avdragbar i beskattningen.

Skatteåret 2023:

Du ska deklarera följande intäkter i den här punkten: dividendintäkter, ränteintäkter, intäktsförda kapitalvederlag och låneandelsprestationer. Om ett fonderingsbeslut har fattats för kapitalvederlagen ska de bokföras i balansräkningen och inte anges som intäkter.

Ange i kolumnen I bokföringen den totala summan av de finansiella intäkterna enligt bokföringen.

Ange i kolumnen I beskattningen den skattepliktiga andelen av de finansiella intäkterna. Beakta exempelvis den skattefria andelen av dividender. Om det ingår dividender i summan ska du specificera uppgifterna på blankett 73.

Skatteåret 2024:

Ange de ränteintäkter som samfundet har mottagit från inhemska eller utländska gäldenärer i koncerngemenskap med samfundet. Sådana ränteintäkter är till exempel räntor på lån som beviljats företag inom samma koncern.

En koncerngemenskapsskuld kan vara direkt eller indirekt. En koncerngemenskapsskuld är direkt skuld, då parter i koncerngemenskap står i direkt skuldförhållande till varandra. Med koncerngemenskap avses att en part i skuldförhållandet har bestämmande inflytande över den andra parten eller att bägge parter omfattas av bestämmande inflytande av samma tredje part. Kriterierna för bestämmande inflytande finns i lagen om beskattningsförfarande (31 § 4 mom.)

Även om samfundet inte står i direkt koncerngemenskap med gäldenären, är skulden dock indirekt koncerngemenskapsskuld, om någondera av följande villkor uppfylls:

- samfundet är i koncerngemenskap med en tredje part som har en fordran på den part som har tecknat lånet och denna fordran har ett samband med skulden

- en part i koncerngemenskap har en fordran som utgör säkerhet för skulden.

Alla ränteintäkter som hänför sig till koncerngemenskapsskulder enligt NärSkL 18 a § ingår nödvändigtvis inte i de bokförda ränteintäkterna från företag inom samma koncern. Därför motsvarar beloppet av ränteintäkter på koncerngemenskapsskulder i denna punkt inte nödvändigtvis det bokförda beloppet av ränteintäkter som betalats till företag i samma koncern.

Ange också sådana intäkter från koncerngemenskapsföretag som inte utgör ränteintäkter men som utgör sådan ersättning för främmande kapital som flutit in i samband med anskaffning av finansiering.

Skatteåret 2024:

Ange de ränteintäkter som samfundet fått från ägarintresseföretag. Ägarintresseföretag definieras enligt bokföringslagen (1 kap. 7 §).

Ange också sådana intäkter från ägarintresseföretag som inte utgör ränteintäkter men som utgör sådan ersättning för främmande kapital som flutit in i samband med anskaffning av finansiering.

Skatteåret 2024:

Ange övriga ränteintäkter, till exempel ränteintäkter av bankfordringar och depositioner.

Ange också sådana intäkter från andra än parter i koncerngemenskap och ägarintresseföretag som inte är ränteintäkter men som utgör sådan ersättning för främmande kapital som flutit in i samband med anskaffning av finansiering.

Räkna med även den skattepliktiga andelen av dividendintäkterna. Om det ingår dividender i summan ska du specificera uppgifterna på blankett 73.

Skatteåret 2023:

Ange i kolumnen I bokföringen den totala summan av de finansiella kostnaderna enligt bokföringen. Ange i kolumnen I beskattningen den avdragbara andelen av de finansiella kostnaderna.

Avdraget av ränteutgifter har begränsats i NärSkL 18 a §. Om bolagets nettoränteutgifter överstiger 500 000 euro, fyll i blankett 81: Redogörelse för nettoränteutgifter. Fyll också i blanketten, om bolaget drar av nettoränteutgifter som under tidigare skatteår blivit icke avdragbara.

Om bolagets alla räntekostnader inte är avdragbara i beskattningen ska du endast ange de avdragbara räntekostnaderna i kolumnen Beskattning för finansiella kostnader.

Skatteåret 2024:

Ange de ränteutgifter för koncerngemenskapsskulder som samfundet har betalat till inhemska och utländska parter. Sådana ränteutgifter är exempelvis räntor som samfundet betalat till företag inom samma koncern.

En koncerngemenskapsskuld kan vara direkt eller indirekt. En koncerngemenskapsskuld är direkt skuld, då parter i koncerngemenskap står i direkt skuldförhållande till varandra. Med koncerngemenskap avses att en part i skuldförhållandet har bestämmande inflytande över den andra parten eller att bägge parter omfattas av bestämmande inflytande av samma tredje part. Kriterierna för bestämmande inflytande finns i lagen om beskattningsförfarande (31 § 4 mom.)

Även om samfundet inte står i direkt koncerngemenskap med gäldenären, är skulden dock indirekt koncerngemenskapsskuld, om någondera av följande villkor uppfylls:

- den part som är i koncerngemenskap har en fordran på en part som är långivare och fordran har ett samband med skulden

- en part i koncerngemenskap har en fordran som utgör säkerhet för skulden.

Alla räntekostnader som hänför sig till koncerngemenskapsskulder enligt 18 a § i NärSkL ingår nödvändigtvis inte i de bokförda räntekostnaderna från företag inom samma koncern (1 kap. 6 § i BokfL). Därför motsvarar räntekostnaderna för koncerngemenskapsskulder i denna punkt inte nödvändigtvis direkt de bokförda räntekostnaderna som betalats till företag i samma koncern.

Om bolagets nettoränteutgifter överstiger 500 000 euro ska du fylla i blankett 81: Redogörelse för nettoränteutgifter. Om du deklarerar i MinSkatt ska du lämna uppgifterna i fasen Bokslutsuppgifter, Övriga redogörelser.

Skatteåret 2024:

Uppge räntor som samfundet enligt bokföringen betalat till ägarintresseföretag (BokfL 1 kap. 7 §).

Om bolagets nettoränteutgifter överstiger 500 000 euro ska du fylla i blankett 81: Redogörelse för nettoränteutgifter. Om du deklarerar i MinSkatt får du fram blanketten i fasen Bokslutsuppgifter, Övriga redogörelser.

Skatteåret 2024:

Ange övriga räntekostnader, till exempel räntor på följande skulder eller lån:

- leverantörsskulder

- masskuldebrevslån

- lån mot konvertibla skuldebrev

- skulder till finansiella institut

- skulder till finansbolag

- pensionslån

- finansieringsväxlar.

Om bolagets nettoränteutgifter överstiger 500 000 euro ska du fylla i blankett 81: Redogörelse för nettoränteutgifter. Om du deklarerar i MinSkatt får du fram blanketten i fasen Bokslutsuppgifter, Övriga redogörelser.

Skatteåret 2024:

Ange prestationer som uppkommer i samband med anskaffning av finansiering och som enligt 18 a § 2 mom. i NärSkL anses utgöra ränta.

Skatteåret 2024:

Rätten att dra av ränteutgifter har begränsats genom NärSkL 18 a §. Om begränsningen påverkar möjligheten att dra av ränteutgifter ska du ange inverkan här. Räkna ut begränsningens inverkan på blankett 81. Fyll i blanketten om bolagets nettoränteutgifter överskrider 500 000 euro eller om bolaget vill dra av nettoränteutgifter som det inte kunnat dra av under tidigare skatteår. Blankett 81 används för att lämna uppgifter om alla förvärvskällor. Ange i skattedeklaration 4 dock endast andelen enligt ISkL (se blankett 81, delen Skatteårets icke-avdragbara nettoränteutgifter). Om du deklarerar i MinSkatt får du fram blanketten i fasen Bokslutsuppgifter, Övriga redogörelser.

Om bolagets alla räntekostnader inte är avdragbara i beskattningen på grund av 18 a § i NärSkL ska du ange i denna punkt den icke avdragsgilla andelen och sätta ut ett minustecken framför beloppet.

Ange i denna punkt också de icke-avdragbara nettoränteutgifter från tidigare skatteår som bolaget vill dra av under det här skatteåret (yrkande på blankett 81).

Exempel: Bolagets nettoränteutgifter uppgår sammanlagt till 1 300 000 euro. Bolaget räknar ut ränteavdragsbegränsningens inverkan på blankett 81. På basis av uträkningen får bolaget dra av 1 300 000 euro i nettoränteutgifter, dvs. hela beloppet. Bolaget har inga icke-avdragbara nettoränteutgifter och de avdragbara nettoränteutgifterna har angetts i de föregående punkterna på skattedeklarationen. Den här punkten lämnas blank.

Exempel: Bolagets nettoränteutgifter uppgår sammanlagt till 1 100 000 euro. Bolaget räknar ut ränteavdragsbegränsningens inverkan på blankett 81. På basis av uträkningen kan bolaget dra av 250 00 euro i nettoränteutgifter, vilket betyder att 850 000 euro återstår oavdraget. Uppge i den här punkten ränteavdragsbegränsningens inverkan, dvs. –850 000 euro. Det avdragbara beloppet på räntekostnader som bolaget angett i föregående punkter minskar följaktligen med 850 000 euro.

Exempel: Bolaget har under skatteåret sammanlagt 1 300 000 euro i nettoränteutgifter. Bolaget räknar ut ränteavdragsbegränsningens inverkan på blankett 81. På basis av uträkningen kan bolaget för skatteåret dra av 1 300 000 euro i nettoränteutgifter. Därtill kan bolaget dra av de nettoränteutgifter på 200 000 euro vilka inte dragits av under tidigare skatteår. Avdragbara nettoränteutgifter för innevarande skatteår har redan angetts i föregående punkter. I den här punkten uppges enbart den avdragbara andelen av de nettoränteutgifter som inte dragits av under de föregående skatteåren, dvs. 200 000 euro. Utöver ränteutgifterna i de föregående punkterna kan bolaget dra av även det 200 000 euro som det angett i den här punkten.

I punkterna Gjorda reserver och Upplösta reserver ska du i kolumnen I bokföringen ange summan av de frivilliga reserver som gjorts i bokföringen (som minskar på resultatet) och av upplösta frivilliga reserver i bokföringen (som ökar på resultatet).

Ange i kolumnen I beskattningen summan av de reserver som kan dras av och intäktsföras i beskattningen.

Observera att förändringen i avskrivningsdifferens anges i punkten Avskrivningar och nedskrivningar.

Ange i den här punkten kostnader som inte kan dras av i beskattningen. Kostnader som inte kan dras av i beskattningen är exempelvis följande:

- dröjsmålsräntor på skatter och motsvarande påföljdsavgifter: nedsatt dröjsmålsränta, förseningsavgift, skatteförhöjning samt försummelseavgift

- böter och övriga straffavgifter

- avgifter för anslutning till el-, tele-, vatten-, avlopps- eller fjärrvärmeledningsnät om mottagarbolaget återbetalar avgiften när man avstår från den förmån som anslutningsavgiften medfört (NärSkL 16 § 3 punkten)

- icke avdragbara överlåtelseförluster.

- icke avdragbara nettoränteutgifter ska inte anges i den här punkten utan de beaktas när de avdragbara finansiella kostnaderna beräknas

Ange de skattefria intäkter som ingår i resultaträkningen, till exempel skatteåterbäringar och den samfundsränta som betalats på dem, skattefria dividendintäkter samt försäkringsersättningar och skadestånd enligt 78 § i inkomstskattelagen (ISkL).

Om samfundets alla dividendintäkter är skattefria dividender från Finland, behöver du inte fylla i blankett 73. I övriga fall ska du fylla i blankett 73.

Du får fram blankett 73 i MinSkatt i fasen Intäkter och kostnader under Finansiella intäkter, Övriga ränteintäkter och skattepliktiga dividendintäkter.

Resultat eller förlust som ska fastställas i den personliga förvärvskällan.

Om du deklarerar på pappersblankett:

Skriv in resultatet för den personliga förvärvskällan i punkten Beskattningsbart resultat om resultatet är positivt.

Skriv in förlusten för den personliga förvärvskällan i punkten Förlust som ska fastställas om resultatet är negativt.

Avdrag av tidigare fastställda förluster

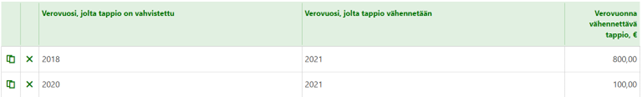

Specificera i tabellen användningen av sådana fastställda förluster som tidigare inte har beaktats i beskattningen. Fastställda förluster får dras av från inkomster som samfundet fått under de tio följande skatteåren efter att förlusten har uppstått.

Observera när du fyller i tabellen:

- I den här punkten anges inte uppgifter om det skatteår för vilket du lämnar skattedeklarationen.

- I tabellen kan du endast ange de förluster som har fastställts i beskattningen. Om bolaget har förluster som inte fastställts i beskattningen ska bolaget ansöka om omprövning för dessa skatteår.

Fyll i alla kolumner:

- det skatteår för vilket förlusten fastställts

- det skatteår för vilket förlusten dras av

- förlust som dras av under skatteåret i euro

Exempel på hur tabellen ska fyllas i:

År 2018: Förlust 1 000,00 euro – Bolaget har lämnat skattedeklarationen och förlusten har fastställts i beskattningen

År 2019: Vinst 200,00 euro – Bolaget har inte behövt lämna skattedeklarationen eftersom det från resultatet har kunnat dras av förluster som fastställts i beskattningen och det har inte blivit kvar någon beskattningsbar inkomst

År 2020: Förlust 300,00 euro – Bolaget har lämnat skattedeklarationen och förlusten har fastställts i beskattningen

År 2020 deklarerar bolaget användningen av förlusten på följande sätt i skattedeklarationen:

År 2021: Vinst 900,00 euro – Bolaget har inte behövt lämna skattedeklarationen eftersom det från resultatet har kunnat dras av i beskattningen fastställda förluster och det har inte blivit kvar någon beskattningsbar inkomst

År 2022: Vinst 600,00 euro – de gamla förlusterna räcker inte längre till att täcka hela resultatet och sålunda ska bolaget lämna skattedeklarationen och fylla i förluster för tidigare skatteår och avdraget av dem i tabellen. I detta fall återstår det 400,00 euro i beskattningsbar inkomst för bolaget.

År 2022 deklarerar bolaget användningen av förlusten på följande sätt i skattedeklarationen:

Skattepliktiga resultat för de skatteår för vilka samfundet inte lämnat en skattedeklaration

I skattedeklarationen för skatteåret 2024 finns det inte längre någon del för avdrag av tidigare fastställda förluster.

Om samfundet har avdragbara förluster ska du här ange de skattepliktiga resultaten för sådana skatteår för vilka samfundet inte har behövt lämna en skattedeklaration. Uppgifterna behövs för att Skatteförvaltningen kan periodisera de fastställda förlusterna till det rätta skatteåret. Samfundet kan dra av förluster från sina inkomster under de tio följande skatteåren efter att förlusten har uppstått. Skatteförvaltningen drar av förlusterna för samfundet.

Överlåtelsevinster och -förluster (skatteåren 2023 och 2024)

Ange överlåtelsevinsterna och -förlusterna här. Överlåtelsevinster eller -förluster kan uppstå till exempel från överlåtelse av fastighet, del av fastighet eller värdepapper. Ange endast överlåtelser av egendom som ingår i den personliga förvärvskällan.

Ange överlåtelsevinster som samfundet har fått under skatteåret från överlåtelse av egendom som ingår i den personliga förvärvskällan.

Ange här överlåtelseförluster i den personliga förvärvskällan som fastställts för tidigare år.

Ange här överlåtelseförlusterna som uppstått under skatteåret.

Dra av överlåtelseförlusterna från överlåtelsevinsterna för samma skatteår. Om förlusten är större än vinsten, dvs. hela förlusten inte kan dras av under samma skatteår, drar Skatteförvaltningen av förluster från överlåtelsevinster under de fem följande åren allteftersom beskattningsbar överlåtelsevinst uppstår (ISkL 50 §).

Ange överlåtelseförlusterna här och inte som kostnader för den personliga förvärvskällan.

Utifrån de uppgifter som du har angett beräknas de skattepliktiga överlåtelsevinsterna eller den överlåtelseförlust som ska fastställas i MinSkatt.

Om du deklarerar på pappersblankett:

Beräkna de skattepliktiga överlåtelsevinsterna genom att från skatteårets överlåtelseförluster dra av

- de fastställda överlåtelseförlusterna för tidigare år som ännu inte dragits av

- skatteårets överlåtelseförlust.

Ange skattepliktiga överlåtelsevinster också i punkten Intäkter av fastigheten och skattepliktiga överlåtelsevinster.

Fyll i punkten Överlåtelseförlust som ska fastställas om skatteårets sammanräknade överlåtelseförluster är större än skatteårets överlåtelsevinster.

Överlåtelseförluster som ska fastställas ska inte uppges i delen Intäkter och kostnader.

Specifikation av intäkter och kostnader inom jordbruket

Fyll i den här specifikationen i MinSkatt endast om samfundet har inkomst från jordbrukets förvärvskälla. Om du deklarerar på något annat sätt än i MinSkatt ska du fylla i blankett 7M.

Välj ”Ja” om revisionen har verkställts innan skattedeklarationen lämnats in.

Välj alternativet ”Nej, den verkställs senare” om revisionen ännu inte har verkställts men den kommer att verkställas senare.

Välj alternativet ”Nej, vi har låtit bli att välja en revisor” om samfundet har utnyttjat möjligheten i revisionslagen att låta bli att välja en revisor i ett litet bolag.

Ett samfund behöver inte välja en revisor då högst ett av följande villkor har uppfyllts såväl under den avslutade räkenskapsperioden som under den räkenskapsperiod som omedelbart föregår denna:

- Balansräkningen överstiger 100 000 euro.

- Omsättningen överstiger 200 000 euro.

- Samfundet har i genomsnitt mer än 3 anställda.

En revisor ska dock väljas

- om antalet lägenheter i den byggnad eller de byggnader som bolaget äger uppgår till 30 eller flera

- om det är fråga om ett samfund vars huvudsakliga bransch är ägande och hantering av värdepapper

- om det är fråga om ett samfund som utövar ett betydande inflytande över den driftsmässiga och finansiella styrningen av en annan bokföringsskyldig (1 kap. 8 § i bokföringslagen).

Om inte bolagsordningens bestämmelser fastställer annat, måste ett bostadsaktiebolag ha en verksamhetsgranskare som väljs av bolagsstämman ifall bolaget inte har en revisor.

Välj alternativet ”Nej” om revisionsberättelsen inte innehåller sådana yttranden med avvikande mening, anmärkningar eller tilläggsuppgifter som avses i revisionslagen (3 kap. 5 §). Då behöver revisionsberättelsen inte bifogas till skattedeklarationen.

Välj alternativet ”Ja” om revisionsberättelsen innehåller sådana yttranden med avvikande mening, anmärkningar eller tilläggsuppgifter som avses i revisionslagen. Bifoga en kopia av revisionsberättelsen till skattedeklarationen.

Om revisionsberättelsen innehåller sådana yttranden med avvikande mening, anmärkningar eller tilläggsuppgifter som avses i revisionslagen ska du bifoga en kopia av revisionsberättelsen till skattedeklarationen.

Om revisionen inte färdigställts före den utsatta dagen för inlämnande av skattedeklarationen ska du lämna in revisionsberättelsen till Skatteförvaltningen elektroniskt inom en månad från det att revisionen färdigställts.

Revisionsberättelsen kan dock även lämnas in per post. Skicka den till adressen

Skatteförvaltningen

Optisk läsning av samfundsblanketter

PB 200

00052 SKATT

Bifoga alltid till deklarationen en kopia av bolagets officiella resultaträkning och balansräkning, vilka är upprättade enligt bokföringslagen. Bifoga dem i MinSkatt i punkten Bilagor i fasen Bokslutsuppgifter.

Om samfundet bedriver näringsverksamhet eller jordbruksverksamhet ska du specificera verksamheten på egna blanketter och lämna dem som bilagor till skattedeklaration 4. Du kan deklarera näringsverksamhet på blankett 6B. Du kan deklarera jordbruksverksamhet med en specifikation i MinSkatt eller på blankett 7M. Bifoga en blankett som fyllts i på papper i MinSkatt i punkten Bilagor och välj Annan bilaga som bilagans typ.

Hela skattedeklarationen inklusive bilagor ska skickas elektroniskt. Skicka alltså också alla bilageblanketter till skattedeklarationen (till exempel blankett 62) och bifogade filer (till exempel balansräkningen eller resultaträkningen) elektroniskt.

Då du skickar bifogade filer ska du fästa särskild uppmärksamhet vid att bilagans typ som du väljer i MinSkatt motsvarar bilagans innehåll. Om du t.ex. väljer ”Revisionsberättelse” som bilagans typ måste bilagan vara en revisionsberättelse och ingenting annat.

Om du inte gör ändringar i den elektroniska skattedeklarationen men du i efterskott kompletterar den med en bifogad fil ska du bara skicka bilagan. Skattedeklarationen ska inte skickas på nytt.

Övriga redogörelser och bilageblanketter

Om samfundet måste lämna övriga redogörelser kan du fylla i deras uppgifter i MinSkatt i den här delen. Välj alternativet Ja för de redogörelser som samfundet måste lämna så kommer du åt att fylla i uppgifterna i specifikationen i MinSkatt. Om du deklarerar någon annanstans än i MinSkatt ska du lämna uppgifterna på rätt blankett. Du kan lämna följande övriga redogörelser – kontrollera om någon av dessa gäller ditt eget samfund:

- ägarandelar i övriga sammanslutningar och bolag samt koncernbidrag (blankett 65)

- redogörelsen ska lämnas om samfundet äger över 10 % av en annan sammanslutning eller ett annat bolag eller om samfundet har gett eller fått koncernbidrag under räkenskapsperioden

- utredning av dotterbolag för skatteredovisning (blankett 66)

- redogörelse av skatter som betalats utomlands om samfundet yrkar på avräkning för dessa (blankett 70)

- skattefria överlåtelsevinster och överlåtelseförluster som inte kan dras av i beskattningen (blankett 71A)

- skattepliktiga överlåtelsevinster och i beskattningen avdragbara överlåtelseförluster (blankett 71B)

- uträkning av inkomstandel i ett utländskt bassamfund (blankett 74)

-

redogörelse för nettoränteutgifter (blankett 81)

-

Samfundet ska lämna en redogörelse för sina nettoränteutgifter om deras belopp överskrider 500 000 euro. Beräkna nettoränteutgifterna så att du från ränteinkomsterna drar av ränteutgifternas belopp.

-

-

Tilläggsavdrag för forsknings- och utvecklingsverksamhet (blankett 67A eller 67Y)

-

specifikation av reserver, värdeförändringar eller oavskrivna anskaffningsutgifter (blanketterna 62 och 12A)

Du kan komplettera eller korrigera skattedeklarationen tills beskattningen slutförs. Slutdatumet för beskattningen står i beskattningsbeslutet. Beskattningen slutförs dock senast tio månader efter att räkenskapsperiodens sista kalendermånad har gått ut.

En ny deklaration ersätter den tidigare deklarationen i sin helhet. Därför ska du utöver de korrigerade uppgifterna på nytt även lämna de uppgifter som redan varit korrekta. Du kan använda den tidigare deklarationen som mall.

Efter att beskattningen har slutförts kan du inte längre rätta deklarationen utan ska ansöka om omprövning av beskattningen genom en begäran om omprövning.

Om du deklarerar på papper ska du komma ihåg att datera och underteckna skattedeklarationen.

Behandling av deklarationer

Du kan kontrollera behandlingsfasen av din deklaration i MinSkatt. När du är inloggad i tjänsten ser du uppgiften på ingångssidan efter punkten Betalningssituation.