Rapporteringspliktiga gränsöverskridande arrangemang (DAC6)

Aktuellt

Skatteförvaltningens servicetjänst överförs till MinSkatt

Du kan nu lämna in din DAC6-anmälan i MinSkatt.

Den nuvarande inloggningssidan ”Elektroniska anmälningar, deklarationer och ansökningar” till Skatteförvaltningens e-tjänster stängs. Du kommer till samma tjänst genom att logga in i MinSkatt och efter identifieringen välja länken Anmäl eller begär uppgifter begränsat.

Utöver kan du som förut lämna in anmälan som en kod-uppgiftsparfil eller i xml-format via tjänsten Ilmoitin.fi. Fysiska personer och dödsbon kan lämna in sina anmälningar även med pappersblanketten 6910r.

Europeiska Unionen har den 14.2.2023 uppdaterat förteckningen över icke samarbetsvilliga jurisdiktioner på skatteområdet. Ryssland har blivit med på förteckningen vilket betyder att från och med den ovannämnda uppdateringsdagen ska alla prestationer till Ryssland mellan personer i intressegemenskap rapporteras till Skatteförvaltningen (lagen om rapporteringspliktiga arrangemang 18 § 1 mom. 2 b punkten).

Lagen om anmälningsskyldigheten för gränsöverskridande skatteplaneringsstrukturer trädde i kraft från och med början av år 2020. Lagen grundar sig på Europeiska unionens DAC6-direktiv om gränsöverskridande arrangemang, som trädde i kraft 25.6.2018. Direktivets mål är att öka transparensen i beskattningen och förebygga aggressiv skatteplanering.

Anmälningsskyldiga är i första hand de tjänsteleverantörer inom det så kallade EU-området som deltar i att planera, marknadsföra eller genomföra tjänsterna. Tjänsteleverantörer kan utgöras av till exempel skattekonsulter och advokater, aktörer inom finansbranschen och moderbolag i koncerner.

De skattskyldiga är anmälningsskyldiga enbart då arrangemanget inte omfattar anmälningsskyldiga tjänsteleverantörer eller då tjänsteleverantören är en advokat som omfattas av sekretessplikten.

Ta kontakt per e-post: raportoitavatjarjestelyt(a)vero.fi.

E-postförbindelsen är inte krypterad. Det är möjligt att begära en krypterad e-postförbindelse per e-post innan den egentliga korrespondensen inleds per e-post.

När handlar det om ett arrangemang som ska rapporteras?

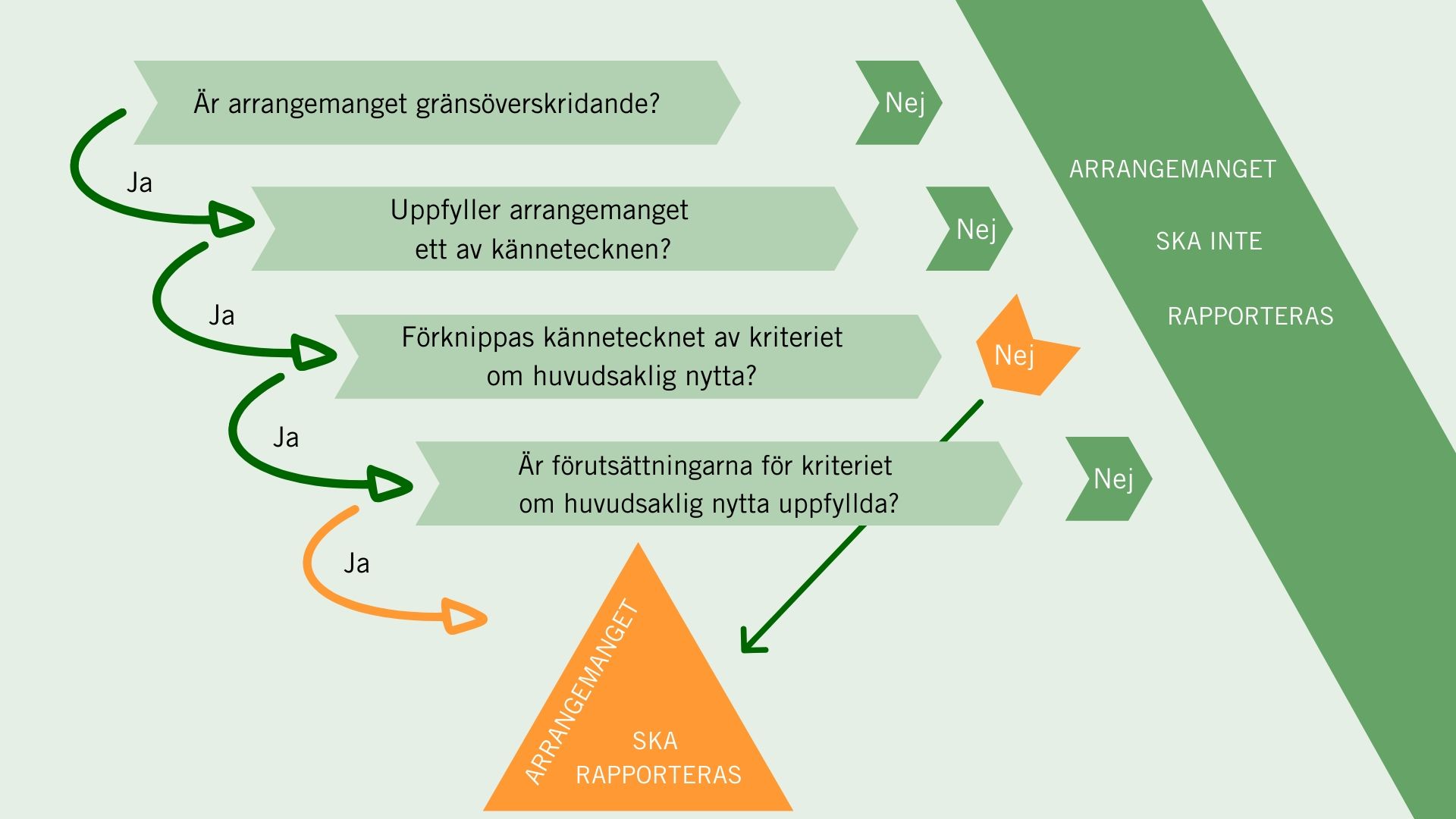

Anmälningsskyldigheten gäller skatteplaneringsstrukturer i vilka parterna i arrangemanget är från fler än en stat och arrangemanget omfattar åtminstone ett kännetecken som beskrivits i lagen. Med kännetecken avses en sådan egenskap eller ett sådant särdrag i ett arrangemang som tyder på undvikande av skatt. Alla kännetecken finns uppräknade i lagen.

Därtill bedöms det i fråga om vissa kännetecken om förutsättningarna för kriteriet om huvudsaklig nytta är uppfyllda. Med kriteriet utreds det om det huvudsakliga syftet med skatteplaneringsarrangemanget är att få en skattefördel.

Vilka uppgifter ska anmälas?

De uppgifter som ska anmälas utgörs av identifieringsuppgifter rörande de personer och företag som är med i arrangemanget och uppgifter om det system som rapporteras, såsom en beskrivning av arrangemanget och de nationella bestämmelser, som utnyttjas i arrangemanget.

Utifrån direktivet bedriver Finland ett informationsutbyte rörande de uppgifter som ska rapporteras tillsammans med övriga EU-länder. Informationsutbytet effektiviserar skattekontrollen och försvårar kringgående av skatt.

När ska en anmälan lämnas in?

Anmälan ska lämnas inom 30 dagar från det att arrangemanget överskridit rapporteringströskeln. Fysiska personer och dödsbon kan lämna in sina anmälningar även med pappersblanketten 6910r.

Lämna anmälan via Ilmoitin.fi eller i MinSkatt.