Oma-aloitteisten verojen ilmoittaminen - yksityiskohtaiset ohjeet vuoteen 2020 asti

Tässä ohjeessa kerrotaan, miten ilmoitat ja korjaat seuraavia tietoja:

- arvonlisävero (Arvonlisäveroilmoitukselle on myös oma erillinen ohje: Arvonlisäveroilmoituksen täyttöohje)

- eläkkeet ja etuudet

- muut oma-aloitteiset verot, esimerkiksi arpajaisvero, vakuutusmaksuvero ja ennakonpidätys koroista ja osuuksista.

Jos ilmoitat työnantajasuorituksia, toimi näin:

- Työnantajasuoritukset: ilmoita tiedot tulorekisteriin – lisätietoa ilmoittamisesta ja tulorekisteristä.

Ilmoita sähköisesti – paperilomaketta voi käyttää vain poikkeustilanteessa

Arvonlisävero, eläkkeet ja etuudet sekä muut oma-aloitteisesti ilmoitettavat ja maksettavat verot pitää ilmoittaa sähköisesti. Paperilomaketta voi käyttää vain silloin, jos sähköinen ilmoittaminen ei jostain syystä ole mahdollista. Lomakkeen nimi on Veroilmoitus oma-aloitteisista veroista.

Huomaa, että vuonna 2020 ilmoitettavat osakesäästötiliin liittyvät ilmoitukset voi antaa vain sähköisesti.

Keskeiset muutokset 1.1.2020

- Vuoden 2020 alusta alkaen tuli voimaan laki osakesäästötilistä. Osakesäästötilisopimusta voivat tarjota talletuspankit, ulkomaiset ETA-luottolaitokset, sijoituspalveluyritykset ja ulkomaiset ETA-sijoituspalveluyritykset."Nämä toimijat on määritelty tarkemmin luottolaitostoiminnasta annetussa laissa ja sijoituspalvelulaissa."

Palveluntarjoajan pitää ilmoittaa osakesäästötilin tuotto Verohallinnolle vuosi-ilmoituksella: Vuosi-ilmoitus osakesäästötiliä koskevista tiedoista. Tuotosta toimitettu ennakonpidätys tai lähdevero pitää ilmoittaa, sähköisesti esim. OmaVerossa ilmoituksilla Ennakonpidätys koroista ja osuuksista tai Lähdevero koroista (rajoitetusti verovelvollisilta). Tiedot voi ilmoittaa vain sähköisesti.

- Vuoden 2020 alusta eläkkeiden ja etuuksien vuosi-ilmoitukseen tulee uusi tulolaji Q4. Tulolajia käytetään eräiden vakuutusten nostetun tuoton ilmoittamiseen, johon sovelletaan erityistä verotusmenettelyä (TVL 35b 4 mom.). Tuotosta toimitettu ennakonpidätys pitää ilmoittaa esimerkiksi OmaVerossa eläkkeiden ja etuuksien ilmoituksella.

Tulorekisteriin liittyvät muutokset 1.1.2019 alkaen

Vuoden 2019 alusta alkaen seuraavat tiedot on pitänyt ilmoittaa tulorekisteriin

- palkat ja työnantajan sairausvakuutusmaksu

- ennakonpidätys osakeyhtiöltä, osuuskunnalta tai muulta yhteisöltä

- rojaltien lähdevero.

- Oma-aloitteisten verojen veroilmoituksella ilmoitetaan vuonna 2019 ja 2020 maksetut eläkkeet ja etuudet sekä niistä suoritettavat verot.

Muutoksia maahantuonnin arvonlisäveron ilmoittamisessa 1.1.2018 alkaen

- Tavaroiden maahantuonnin arvonlisäverotus siirtyi Tullilta Verohallinnolle 1.1.2018 alkaen. Muutos koski arvonlisäverovelvollisia yrityksiä.

- Maahantuonnista suoritettava vero ilmoitetaan ja maksetaan Verohallinnolle, kun tavara on maahantuotu 1.1.2018 tai sen jälkeen.

- Maahantuonnin arvonlisävero on ilmoitettava oma-aloitteisesti arvonlisäveroilmoituksella.

- Arvonlisäveroilmoituksessa on uudet kohdat maahantuonnin arvonlisäveron ilmoittamista varten: ”Vero tavaroiden maahantuonneista EU:n ulkopuolelta” sekä ”Tavaroiden maahantuonnit EU:n ulkopuolelta”.

Lue lisää:

- Maahantuonnin arvonlisäverotusmenettelystä 1.1.2018 alkaen

- Maahantuonnin arvonlisäveron peruste

- Ahvenanmaan veroraja

Aiemmat muutokset

Oma-aloitteisten verojen ilmoittaminen muuttui, kun laki oma-aloitteisista veroista tuli voimaan 1.1.2017. Muutokset koskevat pääasiassa verokausia, jotka alkoivat 1.1.2017 tai sen jälkeen:

- Paperilomakkeen uusi nimi on Veroilmoitus oma-aloitteisista veroista (aikaisemmin Kausiveroilmoitus).

- Termi verokausi korvasi aiemmin käytetyt termit kohdekausi sekä ilmoitus- ja maksujakso.

- Verokausiin ja niiden valintaan tuli uudistuksia.

Lue lisää: Hakeutuminen valinnaiseen verokauteen - Termi Työnantajan sairausvakuutusmaksu korvasi termin Työnantajan sosiaaliturvamaksu

- Sähköinen ilmoittaminen on pakollista 1.1.2017 tai sen jälkeen alkaneilta verokausilta. Veroilmoituksen voi antaa paperilomakkeella ainoastaan erityisestä syystä. Paperi-ilmoittamiseen ei kuitenkaan tarvitse hakea erillistä lupaa.

- Tiedot ilmoitetaan sekä maksetaan esimerkiksi Verohallinnon OmaVero-palvelussa.

- Jos luonnollinen henkilö, kuolinpesä tai verotusyhtymä harjoittaa pelkästään metsätaloutta, arvonlisäveroilmoitusta ei tarvitse antaa, jos arvonlisäveron verokausi on kalenterivuosi eikä verokaudella ole ollut toimintaa. Ilmoitus on kuitenkin annettava, jos metsätalouden lisäksi harjoitetaan muuta arvonlisäverollista toimintaa tai Verohallinto erikseen pyytää arvonlisäveroilmoitusta. Tämä koskee jo kalenterivuodelta 2016 annettavaa ilmoitusta.

- Jos veroilmoituksessa on virhe, se on korjattava antamalla samalle verokaudelle uusi korvaava veroilmoitus.

- Virheen voi korjata kevyemmällä tavalla, jos virhe on taloudelliselta merkitykseltään vähäinen. Silloin virhe on otettava huomioon viimeistään veroilmoituksessa, joka annetaan virheen havaitsemiskuukautta seuraavana veroilmoituksen määräpäivänä.

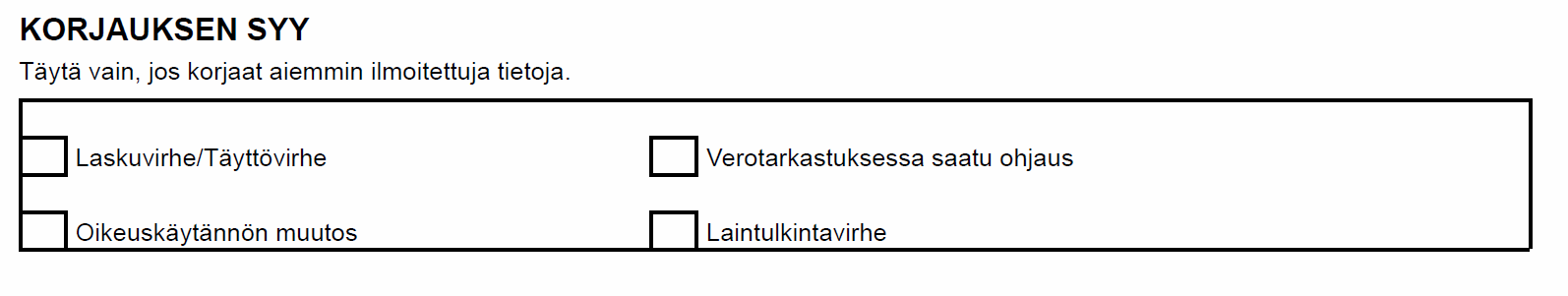

- Ilmoitukseen tuli uusi kohta Korjauksen syy. Täytä kohta silloin, kun korjaat aiemmin ilmoitettuja arvonlisäveron ja työnantajasuoritusten tietoja 1.1.2017 tai sen jälkeen.

Lue lisää: - Jos verokaudelta on ilmoitettu liikaa maksettavaa veroa tai liian vähän palautettavaa veroa, korjaa virhe antamalla uusi korvaava veroilmoitus samalle verokaudelle. Liikaa ilmoitettua ja maksettua arvonlisäveroa ei voi hakea takaisin erillisellä palautushakemuksella.

- Alarajahuojennus ja sen hakeminen säilyi muuten ennallaan, mutta myöskään alarajahuojennusta ei voi enää erikseen hakea palautuksena. Jos alarajahuojennuksen tietoja ei ole ilmoitettu, on annettava uusi korvaava veroilmoitus ja kaikki verokauden tiedot on ilmoitettava uudestaan.

- Jos oma-aloitteisten verojen tiedot annetaan myöhässä, seurauksena on edelleen myöhästymismaksu. Myöhästymismaksun määrä ja laskentatapa kuitenkin muuttuivat. Ilmoitusta pidetään myöhässä annettuna myös silloin, kun ilmoitus annetaan arvioverotuksen jälkeen, ja arvio poistetaan.

Lue lisää:

Kenen on ilmoitettava oma-aloitteisten verojen tietoja

Arvonlisäveron tietoja ilmoittaa yritys tai muu toimija, joka on

- liiketoiminnasta arvonlisäverovelvollinen

- hakeutunut arvonlisäverovelvolliseksi kiinteistön käyttöoikeuden luovuttajan

- alkutuottajana arvonlisäverovelvollinen

- ostajana arvonlisäverovelvollinen (käännetty verovelvollisuus tai yhteisöhankinta)

- porotaloudesta arvonlisäverovelvollinen (paliskunta)

- ulkomaalainen, jolla on velvollisuus antaa arvonlisäveroilmoitus Suomeen

- verovelvollisuusryhmä.

Eläkkeiden ja etuuksien tietoja (ennakonpidätys ja lähdevero) ilmoittaa yritys tai muu toimija, joka on

- etuuksien maksaja

- eläkkeen maksaja.

Muut oma-aloitteiset verot ja niiden ilmoittajat:

- arpajaisvero: arpajaisten toimeenpanija

- vakuutusmaksuvero: vakuutusmaksuverovelvollinen

- ennakonpidätys puun myyntitulosta: puun ostaja

- ennakonpidätys koroista ja osuuksista: tuloverolain (TVL) mukaisten korkojen yms. maksaja

- ennakonpidätys osingoista ja osuuskunnan ylijäämistä: osingon tai ylijäämän maksaja

- lähdevero rajoitetusti verovelvollisen osingoista ja osuuskunnan ylijäämistä: osinkojen tai ylijäämien maksaja

- lähdevero rajoitetusti verovelvollisen korkotulosta: korkojen maksaja

- lähdevero yleisesti verovelvollisen korkotulosta: korkojen maksaja

- apteekkivero: apteekkiverovelvollinen (tiedot annetaan sähköisesti).

Lue lisää apteekkiverosta

Miten verokausi määräytyy

Verokausi on ajanjakso, jolta vero ilmoitetaan ja maksetaan. Verokausi on yleensä kalenterikuukausi.

Arvonlisäveron verokausi on kuitenkin kalenterivuosi, kun verovelvollinen on

- alkutuotantoa harjoittava luonnollinen henkilö, kuolinpesä tai yhtymä, joka ei harjoita muuta arvonlisäverollista toimintaa

- arvonlisäverolain 79 c §:ssä tarkoitettu taide-esineen tekijä, joka ei harjoita muuta arvonlisäverollista toimintaa.

Apteekkiveron verokausi on myös aina kalenterivuosi.

Arvonlisäveron ja työnantajasuoritusten verokaudet eivät ole sidoksissa toisiinsa, vaan ne voivat olla eripituiset.

Verokausi voi olla pitempi, jos liikevaihto on pieni

Jos liikevaihto on enintään 10 000 euroa, arvonlisäveroon ja työnantajasuorituksiin voi hakea pidempää verokautta.

Neljänneskalenterivuoden mittaista verokautta voi hakea työnantajasuorituksiin ja arvonlisäveroon, jos kalenterivuoden liikevaihto tai sitä vastaava tuotto on enintään 100 000 euroa. Satunnainen työnantaja ei kuitenkaan voi hakeutua pitempään verokauteen.

Kalenterivuoden mittaista verokautta voi hakea arvonlisäveroon, jos kalenterivuoden liikevaihto tai sitä vastaava tuotto on enintään 30 000 euroa.

Verokauden muutosta voi hakea OmaVerossa tai lomakkeella Hakemus oma-aloitteisten verojen verokauden muuttamiseksi.

Oma-aloitteisten verojen tietojen ilmoittaminen – milloin ja miten veroilmoitus annetaan

Veroilmoitus oma-aloitteisista veroista täytyy antaa sähköisesti.

Anna veroilmoitus yrityksesi verokauden mukaisesti joko kuukausittain, neljänneskalenterivuosittain tai kalenterivuosittain. Voit tarkistaa verokautesi OmaVerosta.

Jos verokausi on kalenterikuukausi tai neljänneskalenterivuosi, veroilmoituksen on oltava perillä viimeistään kuukauden 12. päivänä. Jos 12. päivä on lauantai tai pyhäpäivä, riittää, että ilmoitus on perillä seuraavana arkipäivänä. Ilmoituksen on oltava perillä Verohallinnossa määräpäivän aikana.

Jos verokausi on kalenterikuukausi, ilmoita verot seuraavan aikataulun mukaan:

- Eläkkeet ja etuudet: viimeistään maksukuukautta seuraavan kuukauden 12. päivänä.

- Arvonlisävero: viimeistään verokautta seuraavan toisen kuukauden 12. päivänä. Esimerkiksi helmikuun arvonlisäveron tiedot ilmoitetaan huhtikuun 12. päivänä.

- Arpajaisvero: viimeistään verokautta seuraavan toisen kalenterikuukauden yleisenä eräpäivänä. Esimerkiksi helmikuun tiedot ilmoitetaan huhtikuun 12. päivänä.

Jos verokautesi on neljänneskalenterivuosi, ilmoita tiedot sekä eläkkeistä ja etuuksista että arvonlisäverosta viimeistään vuosineljänneksen jälkeen toisen kuukauden 12. päivänä. Esimerkiksi kalenterivuoden ensimmäisen vuosineljänneksen (tammi-maaliskuu) ilmoitus on annettava viimeistään toukokuun 12. päivänä.

Arvonlisäveron verokausi voi olla myös kalenterivuosi. Tässä tapauksessa veroilmoituksen pitää olla perillä kalenterivuotta seuraavan helmikuun loppuun mennessä.

Huom. Jos verokautesi on ollut kalenterivuosi ja verokausi muuttuu kesken vuotta tai lopetat toiminnan vuoden aikana /kesken vuotta, arvonlisävero pitää ilmoittaa ja maksaa tavallista aiemmin.

Ilmoittamisen ja maksamisen määräpäivä on oma-aloitteisten verojen yleinen eräpäivä siinä kuussa, joka on toinen kalenterikuukausi verokauden muutoskuukaudesta tai toiminnan lopettamiskuukaudesta lukien. Esimerkiksi jos vuoden mittainen verokausi vaihtuu kuukauden mittaiseksi verokaudeksi maaliskuun alusta alkaen, jo kuluneilta kuukausilta eli tammi-helmikuulta pitää antaa veroilmoitus ja maksaa verot viimeistään 12.4.

Voiko tiedot ilmoittaa etukäteen?

Eläkkeistä ja etuuksista voi antaa ilmoituksen ennakkoon vain kuluvaa verokautta seuraavalle verokaudelle. Jos ilmoitat eläkkeitä ja etuuksia, niin sanottua nollailmoitusta ei tarvitse antaa, jos suorituksia ei ole maksettu.

Esimerkki: Jos työnantajasuoritusten verokausi on kuukausi, verokauden 3/2019 ilmoituksen (määräpäivä 12.4.2019) voi antaa aikaisintaan 1.2.2019.

Muiden verojen (esim. arvonlisäveron, vakuutusmaksuveron, puun myynnin ennakonpidätyksen jne.) ilmoituksen voi antaa aikaisintaan verokauden aikana.

Esimerkki: Jos arvonlisäveron verokausi on kuukausi, verokauden 3/2019 ilmoituksen (määräpäivä 13.5.2019) voi antaa aikaisintaan 1.3.2019.

Osinkojen ennakonpidätyksen ja lähdeveron (verolajit 92 ja 39) voi ilmoittaa enintään 12 kuukautta etukäteen.

Muiden kuin eläkkeiden ja etuuksien niin sanotun nollailmoituksen voi antaa 6 kuukaudeksi kerrallaan.

Tilitätkö arvonlisäveron tällä verokaudella maksuperusteisesti?

OmaVeron arvonlisäveroilmoituksessa kysytään, tilitätkö arvonlisäveron tällä verokaudella maksuperusteisesti. Kohdassa on oletusvalintana "Ei".

Muuta vastaukseksi Kyllä, jos olet kirjanpitovelvollinen ja valinnut maksuperusteisen tilitystavan. Maksuperusteinen tilittäminen tarkoittaa, että kohdistat suoritettavan ja vähennettävän arvonlisäveron sille kuukaudelle, jolloin olet saanut maksun ostajalta tai maksanut vähennykseen oikeuttavan oston. Maksuperusteista tilitystapaa voivat käyttää esimerkiksi ne yritykset, joiden liikevaihto on alle 500 000 euroa.

Lue lisää maksuperusteisesta arvonlisäverotuksesta

Huom. Jätä seuraavissa tapauksissa OmaVeron Ei-vastaus voimaan, vaikka tilittäisit arvonlisäveron maksuperusteisesti:

- olet esimerkiksi yksityinen maa-, metsä- ja kalatalouden harjoittaja, johon ei sovelleta kirjanpitolakia

- olet yksityinen ammatin- ja liikkeenharjoittaja, joilla on kirjanpitolain mukaan oikeus laatia maksuperusteinen tilinpäätös liikevaihdon määrästä riippumatta.

Oma-aloitteisten verojen maksaminen

Yksityiskohtaiset täyttöohjeet

Oma-aloitteisten verojen yhteiset tiedot

Verovelvollisen nimi

Yritykset ja yhteisöt: kaupparekisteriin tai yhdistysrekisteriin ilmoitettu toiminimi.

Muut verovelvolliset: täydellinen nimi.

Y-tunnus tai henkilötunnus

Tunnus on aina ilmoitettava. Merkitse henkilötunnus vain, jos Y-tunnusta ei ole. Tunnuksen avulla Verohallinto yhdistää tiedot oikeaan verovelvolliseen.

Päiväys ja allekirjoitus

Merkitse päiväys ja allekirjoita veroilmoitus. Sähköisissä ilmoituksissa sähköinen tunnistus korvaa allekirjoituksen.

Puhelin

Sen henkilön puhelinnumero, joka voi tarvittaessa antaa veroilmoituksesta lisätietoja.

Verokausi

Verokauden numero.

- Jos verokausi on kalenterikuukausi, merkitse verokaudeksi kuukauden numero (1–12). Esimerkki: Jos ilmoitat tietoja maaliskuulta, merkitse verokaudeksi 3.

- Jos verokausi on neljänneskalenterivuosi, merkitse verokausi numerona (1, 2, 3 tai 4). Esimerkki: Jos ilmoitat toisen vuosineljänneksen (huhti-kesäkuu) tietoja, merkitse verokaudeksi 2.

- Jos verokausi on kalenterivuosi, jätä kohta tyhjäksi.

Vuosi

Verokauden vuosi nelinumeroisena lukuna.

Arvonlisäveron tiedot

Vero kotimaan myynnistä verokannoittain

24 %:n, 14 %:n ja 10 %:n vero

Kotimaassa myytyjen tavaroiden ja palvelujen arvonlisäverot verokannoittain eriteltynä.

Yleinen verokanta on 24 %. Alennetut verokannat ovat 14 % ja 10 %. Tarkista arvonlisäveopsentit

Esimerkki: Jos 24 %:n mukainen myynti ilman arvonlisäveroa on 19 310,00 e (= veron peruste), niin ilmoitettava 24 %:n vero on 24 % x 19 310,00 e = 4 634,40 euroa.

Esimerkki: Jos 10 %:n mukainen myynti ilman arvonlisäveroa on 1 700,00 e (= veron peruste), niin ilmoitettava 10 %:n vero on 10 % x 1 700 e = 170,00 euroa.

Ilmoita näissä kohdissa myös esimerkiksi seuraavista eristä maksettava vero:

- tavarat ja palvelut, jotka on otettu omaan käyttöön

- käyttöomaisuuden myynti

- myytävien tavaroiden tai palvelujen hintoihin liittyvä tuki, joka määräytyy tavaran myyntihinnan tai myydyn määrän perusteella

- tavarat tai palvelut, jotka on ostettu ulkomaalaiselta, joka ei ole Suomessa arvonlisäverovelvollinen (= ns. käännetty verovelvollisuus)

- ostetut päästöoikeudet

- kaukomyynti toisesta EU-maasta Suomeen, jos myyntien määrä Suomeen ylittää 35 000 euroa tai jos myyjä on rekisteröity kaukomyynnistä verovelvolliseksi Suomeen.

Tässä ei ilmoiteta seuraavia tietoja:

- tavaroiden maahantuonnista suoritettavaa veroa – ilmoita vero kohdassa "Vero tavaroiden maahantuonnista EU:n ulkopuolelta"

- tele- ja lähetyspalvelujen sekä sähköisten palvelujen myyntejä kuluttajille muissa EU-maissa

- niitä käännetyn verovelvollisuuden perusteella maksettavia veroja, jotka ilmoitetaan kohdassa "Vero palveluostoista muista EU-maista" tai kohdassa "Vero rakentamispalvelun ja metalliromun ostosta".

Vero tavaraostoista muista EU-maista

Verot muiden EU-maiden arvonlisäverovelvollisilta ostetuista tavaroista (= yhteisöhankinnoista).

Yhteisöhankinta tarkoittaa sitä, että tavara

- ostetaan elinkeinonharjoittajalta, joka on toisessa EU-maassa arvonlisäverovelvollisten rekisterissä

- tavara kuljetetaan myyjän tai ostajan toimeksiannosta Suomeen.

Ilmoita yhteisöhankinnat seuraavissa kohdissa:

- Tavaraostot muista EU-maista (tavaran hankintahinta)

- Vero tavaraostoista muista EU-maista.

Veron määrän saat, kun kerrot verottoman hinnan sillä verokannalla, jota hankittuun tuotteeseen tai palveluun sovelletaan. Laske eri verokantojen (24 %, 14 % ja 10 %) mukaiset arvonlisäverot yhteen ja ilmoita yhteismäärä.

Jos yhteisöhankinnan vero on vähennyskelpoinen, ilmoita se myös kohdassa Kohdekauden vähennettävä vero.

Esimerkki: Yritys on tehnyt tavaraostoja muista EU-maista (yhteisöhankintoja) 18 000 eurolla. Hankitut tavarat ovat sellaisia, joihin sovelletaan 24 %:n verokantaa. Ilmoita veron määräksi 24 % x 18 000 euroa eli 4 320 euroa. Tämän yhteisöhankinnasta suoritettavan veron saa vähentää samoin perustein kuin Suomesta ostettuihin tavaroihin sisältyvät verot. Vero siis lasketaan mukaan kohdekauden vähennettäviin veroihin.

Lue lisää: Arvonlisäverotus EU-tavarakaupassa

Vero palveluostoista muista EU-maista

Vero palveluista, jotka on ostettu muihin EU-maihin sijoittautuneilta arvonlisäverovelvollisilta elinkeinonharjoittajilta. Yleissäännöksen mukaan arvonlisävero maksetaan käännetyn verovelvollisuuden perusteella Suomeen.

Palvelujen myynnin yleissäännös arvonlisäverotuksessa:

Myynti elinkeinonharjoittajalle verotetaan siinä maassa, jonne ostaja on sijoittautunut.

Jos palvelu myydään elinkeinonharjoittajalle, yleissäännöstä ei kuitenkaan sovelleta seuraaviin palveluihin:

- kiinteistöön kohdistuvat palvelut

- henkilökuljetuspalvelut

- kuljetusvälineen lyhytaikainen vuokraus

- pääsy opetus-, tiede-, kulttuuri-, viihde- ja urheilutilaisuuteen, messuille ja näyttelyyn tai muuhun vastaavaan tilaisuuteen sekä pääsyyn välittömästi liittyvät palvelut (esim. eteispalvelumaksu)

- ravintola- ja ateriapalvelut

- matkatoimistopalvelut.

Ilmoita EU-maista tehdyt palveluostot seuraavissa kohdissa:

- Palveluostot muista EU-maista (palvelujen hankintahinta)

- Vero palveluostoista muista EU-maista.

Veron määrän saat kertomalla verottoman hinnan sillä verokannalla, jota hankintaan sovelletaan. Laske eri verokantojen (24 %, 14 %, 10 %) mukaiset arvonlisäverot yhteen ja ilmoita summa.

Esimerkki: Palveluostot muista EU-maista ovat 10 000 euroa. Näihin palveluihin sovelletaan 24 %:n verokantaa. Veron määrä on 24 % x 10 000 euroa eli 2 400 euroa. Veron saa vähentää samoin perustein kuin veron, joka sisältyy Suomesta ostettuihin palveluihin. Se siis lasketaan mukaan verokauden vähennettäviin veroihin.

Lue lisää: Palvelujen ulkomaankaupan arvonlisäverotus 1.1.2010 alkaen

Jos yrityksesi ostaa Suomessa rakentamispalveluja tai työvoiman vuokrauspalveluja rakentamispalvelua varten ja myyjä on toiseen jäsenvaltioon sijoittautunut yritys, älä ilmoita veroa tässä vaan kohdassa "Vero rakentamispalvelun ja metalliromun ostoista (käännetty verovelvollisuus)".

Vero tavaroiden maahantuonneista EU:n ulkopuolelta

Maahantuonnista suoritettava arvonlisävero.

Maahantuonnin arvonlisäverotus siirtyi Tullilta Verohallinnolle vuonna 2018. Ilmoita maahantuonti, jos tulli-ilmoitus on hyväksytty 1.1.2018 tai myöhemmin. Hyväksymispäivän näet tullauspäätöksestä.

Maahantuonnin veron saat selville, kun kerrot maahantuonnin arvonlisäveron perusteen sillä verokannalla, jota tavaroihin sovelletaan. Laske eri verokantojen (24 %, 14 %, 10 %) mukaiset arvonlisäverot yhteen ja ilmoita summa.

Kohdista vero sille kalenterikuukaudelle, jonka aikana tullauspäätös on annettu. Tämä ajankohta on tullauspäätökselle merkitty tullauspäivä.

Kohdista myös vähennettävä vastaava arvonlisävero samalle kuukaudelle. Ilmoita vähennys kohdassa "Verokauden vähennettävä vero". Vähennyksen voi saada vain, jos tavara on hankittu arvonlisäverollista liiketoimintaa varten ja vähennykseen oikeuttavaan käyttöön.

Tullin toimivaltaan kuuluvissa maahantuonneissa alle 5 euron arvonlisäveroa ei kanneta. Verohallinnolle ilmoitettavissa maahantuonneissa tätä alarajaa ei ole, vaan kaikki maahantuonnit on ilmoitettava (AVL 101 §).

Suomessa tapahtuva maahantuonti on eräissä tilanteissa verotonta (AVL 94–96 §, 72 h §). Ilmoita kuitenkin maahantuonnin arvonlisäveron peruste kohdassa "Tavaroiden maahantuonnit EU:n ulkopuolelta". Jätä silloin seuraavat kohdat tyhjiksi: "Vero tavaroiden maahantuonnista EU:n ulkopuolelta" ja "Verokauden vähennettävä vero".

Jos tullauspäätös muuttuu niin, että maahantuonnin arvonlisäveron peruste ja veroon vaikuttavat tiedot muuttuvat, korjaa arvonlisäveroilmoitus, jotta se vastaa muuttuneita tietoja. Korjaa tiedot antamalla samalta verokaudelta korvaava ilmoitus.

Esimerkki: Tavaroiden maahantuonnit EU:n ulkopuolelta ovat 80 000 euroa. Hankittujen tavaroiden verokanta on 24 %. Ilmoita veron määräksi 24 % x 80 000 euroa eli 19 200 euroa. Tämän tavaroiden maahantuonnista suoritettavan veron saa vähentää samalla perusteella kuin veron, joka sisältyy Suomesta ostettujen tavaroiden hintaan. Vero siis lasketaan mukaan kohdekauden vähennettäviin veroihin. Edellytyksenä on, että hankinta oikeuttaa vähennykseen.

Verohallinto voi määrätä, että verovelvollisen tekemiin maahantuonteihin sovelletaan AVL 100 a §:ssä tarkoitettua erityismenettelyä. Erityismenettelyssä yritys saa tavarat haltuunsa Tullista vasta, kun olet antanut arvonlisäveroilmoituksen ja maksanut veron Verohallinnolle. Ilmoita arvonlisävero tällaisessa tapauksessa jo ennen verokauden arvonlisäveroilmoituksen määräpäivää. Kohdista vero sille kalenterikuukaudelle, jonka aikana tulli-ilmoitus on hyväksytty (tullauspäätöksellä hyväksymispäivä). Anna verokauden varsinainen arvonlisäveroilmoitus korvaavana ilmoituksena viimeistään ilmoituksen määräpäivänä.

Lue lisää:

Tuonnit Ahvenanmaan ja muun Suomen välillä

Tulli ei tee tullauspäätöstä Ahvenanmaan ja muun Suomen välisestä tuonnista, koska tällaisesta tuonnista ei kanneta tulleja. Ilmoita maahantuonnin arvonlisävero sen kalenterikuukauden arvonlisäveroilmoituksessa, jonka aikana Tullille on annettu tulli-ilmoitus eli tässä tapauksessa kauppalasku tai rahtikirja.

Tulli ei määritä tullausarvoa, jos maahantuonnin verotus kuuluu Verohallinnon vastuulle silloin kun tavara tuodaan Ahvenanmaalta muualle Suomeen tai muualta Suomesta Ahvenanmaalle. Tällaisissa tapauksissa tavaran tullausarvo pitää määrittää itse arvonlisäveron ilmoittamista ja maksamista varten.

Lue lisää: Ahvenanmaan veroraja ja tavaroiden maahantuonti

Vero rakentamispalvelun ja metalliromun ostosta (käännetty verovelvollisuus)

Käännettyyn verovelvollisuuteen perustuva vero rakentamispalveluiden ja metalliromun ostoista.

Ilmoita rakentamispalvelujen ostot seuraavasti:

- Kohdassa "Rakentamispalvelun ja metalliromun ostot" kaikki ne rakentamispalvelujen ostot, joita käännetty verovelvollisuus koskee. Ilmoita rakentamispalvelun hankintahinta.

- Kohdassa "Vero rakentamispalvelun ja metalliromun ostoista" näistä ostoista suoritettava vero. Laske veron määrä kertomalla veroton hinta 24 %:n verokannalla.

Jos olet hankkinut vuokratyövoimaa rakentamispalvelua varten, ilmoita myös vuokrauksesta suoritettava vero. - Vaikka ilmoittava yritys ei itse harjoittaisi rakentamispalvelujen myyntiä, ilmoita myös ulkomaalaisilta ostetut rakentamispalvelut, jotka kohdistuvat Suomessa sijaitsevaan kiinteistöön ja joista yritys ostajana suorittaa veron (AVL 9 §:n perusteella).

Lue lisää: Rakennusalan käännetty arvonlisäverovelvollisuus

Ilmoita metalliromun ostot näin:

- Kohdassa "Rakentamispalvelun ja metalliromun ostot" ne metalliromun ostot, joihin sovelletaan käännettyä verovelvollisuutta. Ilmoita metalliromun hankintahinta.

- Kohdassa "Vero rakentamispalvelun ja metalliromun ostoista" näiden ostojen vero.

- Jos metalliromu on ostettu toisesta EU-jäsenvaltiosta ja kyse on yhteisöhankinnasta, ilmoita ostoon liittyvä vero kuitenkin kohdassa "Vero tavaraostoista muista EU-maista".

Lue lisää: Romualan käännetty arvonlisäverovelvollisuus

Verokauden vähennettävä vero

Verokauden vähennyskelpoisten arvonlisäverojen määrä yhteensä.

Tavaran tai palvelun ostohintaan sisältyvän arvonlisäveron saa vähentää, jos tavara tai palvelu on ostettu arvonlisäverollista liiketoimintaa varten ja myyjä on arvonlisäverovelvollinen.

Verolliseen liiketoimintaan liittyviä vähennettäviä veroja voivat olla

- ostoon sisältyvä arvonlisävero, kun myyjä on Suomessa arvonlisäverovelvollinen

- vero nollaverokannan alaiseen liiketoimintaan liittyvistä hankinnoista

- vero EU-tavaraostoista eli yhteisöhankinnoista (ilmoita myös kohdassa "Vero tavaraostoista muista EU-maista")

- tavaroiden maahantuonneista suoritettu arvonlisävero (= ostot EU:n ulkopuolelta, myös Ahvenanmaalta)

- käännetyn verovelvollisuuden perusteella suoritettu vero sellaisesta Suomessa tehdystä ostosta, jossa ulkomaalainen myyjä ei ole ollut Suomessa arvonlisäverovelvollinen (ilmoita myös kohdassa "Vero kotimaan myynneistä verokannoittain" tai "Vero palveluostoista muista EU-maista")

- rakentamispalvelujen ja metalliromun ostosta käännetyn verovelvollisuuden perusteella suoritettu vero (ilmoita myös kohdassa "Vero rakentamispalvelun ja metalliromun ostoista")

- Suomessa tapahtuneesta päästöoikeuden ostosta suoritettu arvonlisävero (ilmoita myös kohdassa "Vero kotimaan myynneistä verokannoittain")

- tele-, lähetys- ja sähköisiin palveluihin liittyvät, Suomessa ostettuihin tavaroihin ja palveluihin sisältyvät verot silloin, kun verovelvollinen on rekisteröitynyt arvonlisäveron erityisjärjestelmään (M1SS) toisessa EU-maassa ja rekisteröity tavaroiden kaukomyynnistä Suomeen).

Ostoihin sisältyvät verot saa vähentää vain siltä osin kuin ostettuja tavaroita tai palveluita on käytetty arvonlisäverolliseen toimintaan. Vähennystä ei voi tehdä, jos tavarat tai palvelut tulevat yksityiskäyttöön tai sellaiseen käyttöön, jonka vähennysoikeutta on rajoitettu.

Lue lisää:

Alarajahuojennuksen määrä

Jos yrityksellä on oikeus arvonlisäveron alarajahuojennukseen, merkitse huojennuksen määrä tähän.

Lue lisää kohdasta: Arvonlisäveron alarajahuojennuksen tiedot

Maksettava vero / Palautukseen oikeuttava vero (-)

Verokauden arvonlisäverolaskelman lopputulos. Tuloksen saat, kun lasket ensin yhteen

- veron kotimaan myynnistä

- veron tavaraostoista muista EU-maista

- veron palveluostoista muista EU-maista

- veron rakentamispalvelun ja metalliromun ostoista.

Vähennä tästä summasta kohdekauden vähennettävä vero ja alarajahuojennus.

Jos erotus on negatiivinen eli suoritettavia veroja on vähemmän kuin vähennettäviä veroja, merkitse luvun eteen miinusmerkki.

Palautukseen oikeuttava vero vaikuttaa OmaVeron saldoon vasta, kun Verohallinto on hyväksynyt palautuksen.

0-verokannan alainen liikevaihto

Ilmoita tässä sellaiset arvonlisäverottomat tavaroiden ja palvelujen myynnit, joihin liittyvien ostojen arvonlisäverot saa vähentää. Näitä ovat muun muassa seuraavat myynnit:

- tavaran myynti EU:n ulkopuolelle, esim. Norjaan, Venäjälle tai Manner-Suomesta Ahvenanmaalle

- tavaran myynti asennettuna tai koottuna toisessa EU-maassa

- veroton myynti matkailijoille

- veroton myynti diplomaateille ja kansainvälisille järjestöille

- varastointimenettelyihin liittyvä veroton myynti

- jäsenlehtien painosten veroton myynti yleishyödyllisille yhteisöille

- verottomien vesialusten ja niihin kohdistuvien työsuoritusten myynti

- EU:n alueella tai EU:n ulkopuolella tapahtuva palvelujen myynti, jota ei ilmoiteta kohdassa "Palvelujen myynnit muihin EU-maihin", esimerkiksi Ruotsissa tai Norjassa sijaitsevaan kiinteistöön kohdistuvan rakentamispalvelun myynti

- EU:n alueella tai EU:n ulkopuolella tapahtuva tavaroiden myynti, joka verotetaan toisessa EU-maassa tai EU:n ulkopuolella, esimerkiksi tavaran myynti Venäjällä.

- tele- ja lähetyspalvelujen sekä sähköisten palvelujen myynti kuluttajalle toisessa EU-maassa.

Älä merkitse tähän seuraavia myyntejä:

- verottomat myynnit, joihin liittyviä ostoja ei voi vähentää – tällaisia myyntejä ovat muun muassa terveyden- ja sairaanhoitopalvelut ja sosiaalihuoltopalvelut

- myynnit, jotka ilmoitetaan kohdassa "Tavaroiden myynnit muihin EU-maihin"

- yleissäännön (AVL 65 §) mukaiset palvelumyynnit, jotka ilmoitetaan kohdassa "Palvelujen myynnit muihin EU-maihin"

- yleistuet ja avustukset, esimerkiksi maataloustuet.

Tavaroiden myynnit muihin EU-maihin

Yhteisömyyntien yhteismäärä eli kaikki tavaroiden myynnit arvonlisäverovelvollisille ostajille toisiin EU-maihin. Myynti on yhteisömyyntiä vain, jos tavarat kuljetetaan Suomesta toiseen EU-maahan.

Myynnin arvo on myyjän ja ostajan väliseen sopimukseen perustuva hinta, joka sisältää kaikki ostajalta perittävät hinnanlisät (esimerkiksi laskutuslisät, postitus- ja toimituskulut). Laske arvoon myös kuljetuskustannukset, jotka yrityksesi on veloittanut tavaroiden toimittamisesta.

Yhteisömyyntiä on myös tavaroiden siirto EU-maasta toiseen EU-maahan siellä tapahtuvaa myyntiä varten. Ilmoita tässä esimerkiksi Suomesta Saksaan siirrettyjen ja siellä edelleen myytäväksi tarkoitettujen tavaroiden arvo.

Älä ilmoita kolmikantakaupan toista myyntiä veroilmoituksella. Se ilmoitetaan vain yhteenvetoilmoituksella.

Tavaroiden myynnit muiden EU-maiden kuluttajille eivät ole verotonta yhteisömyyntiä vaan verollista kotimaan myyntiä. Ilmoita ne kohdassa Vero kotimaan myynneistä verokannoittain. Poikkeuksia ovat uusien kuljetusvälineiden myynnit yksityishenkilöille toiseen EU-maahan. Ne ovat aina verotonta yhteisömyyntiä, joten ilmoita ne kohdassa "0-verokannan alainen liikevaihto".

Lue lisää: Arvonlisäverotus EU-tavarakaupassa

Huom. Yhteisömyynneistä pitää aina antaa myös arvonlisäveron yhteenvetoilmoitus, jossa on eritelty myynnit eri ostajille. Anna yhteenvetoilmoitus vain niiltä kuukausilta, jolloin tavaroita on myyty muihin EU-maihin. Anna ilmoitus sähköisesti viimeistään seuraavan kuukauden 20. päivänä, esimerkiksi maaliskuun myynneistä huhtikuun 20. päivänä.

Lue lisää: Arvonlisäveron yhteenvetoilmoitus

Jos yhteenvetoilmoitus annetaan myöhässä, seurauksena on laiminlyöntimaksu.

Lue lisää: Seuraamusmaksut oma-aloitteisessa verotuksessa

Palvelujen myynnit muihin EU-maihin

Merkitse tähän sellaisten palvelujen myyntien yhteismäärä, jotka verotetaan ostajan maassa arvonlisäverovelvollisten välisiä myyntejä koskevan yleissäännöksen mukaan (ostaja on muusta EU-maasta kuin Suomesta).

Palvelujen ostaja suorittaa tällaisista palveluista veron käännetyn verovelvollisuuden perusteella siinä EU-maassa, johon palvelu luovutetaan.

Jos tällaisen palvelun myynti on toisessa EU-maassa veroton, älä ilmoita myyntiä tässä kohdassa. Ilmoita myynti tällöin kohdassa "0-verokannan alainen liikevaihto".

Palvelujen myynnin yleissäännös arvonlisäverotuksessa:

Myynti elinkeinonharjoittajalle verotetaan siinä maassa, jonne ostaja on sijoittautunut.

Tähän kohtaan ei merkitä seuraavia palveluita, koska niihin ei sovelleta yleissäännöstä:

- kiinteistöön kohdistuvat palvelut

- henkilökuljetuspalvelut

- kuljetusvälineen lyhytaikainen vuokraus

- pääsy opetus-, tiede-, kulttuuri-, viihde- ja urheilutilaisuuteen, messuille ja näyttelyyn tai muuhun vastaavaan tilaisuuteen sekä pääsyyn välittömästi liittyvät palvelut (esim. eteispalvelumaksu)

- ravintola- ja ateriapalvelut

- matkatoimistopalvelut.

Älä ilmoita tässä kohdassa myyntejä kuluttajille äläkä sellaisia arvonlisäverovelvolliselle tehtyjä myyntejä, jotka verotetaan toisessa EU-maassa muulla perusteella kuin yleissäännöksen mukaan.

Myynnin arvo on myyjän ja ostajan väliseen sopimukseen perustuva hinta, joka sisältää kaikki ostajalta perittävät hinnanlisät. Laske arvoon myös kustannukset, jotka yrityksesi on veloittanut palvelun toimittamisesta.

Lue lisää: Palvelujen ulkomaankaupan arvonlisäverotus 1.1.2010 alkaen

Huom. Anna näistä palvelujen myynneistä aina myös asiakaskohtaisesti eritelty arvonlisäveron yhteenvetoilmoitus. Anna yhteenvetoilmoitus vain niiltä kuukausilta, jolloin palveluja on myyty muihin EU-maihin. Anna ilmoitus sähköisesti viimeistään seuraavan kuukauden 20. päivänä, esimerkiksi maaliskuun myynneistä huhtikuun 20. päivänä.

Lue lisää: Arvonlisäveron yhteenvetoilmoitus

Jos yhteenvetoilmoitus annetaan myöhässä, seurauksena on laiminlyöntimaksu.

Lue lisää: Seuraamusmaksut oma-aloitteisessa verotuksessa

Tavaraostot muista EU-maista

Muista EU-maista kuin Suomesta ostettujen tavaroiden eli yhteisöhankintojen yhteissumma. Ilmoita myös verottomat yhteisöhankinnat.

Yhteisöhankinta tarkoittaa sitä, että tavara

- ostetaan elinkeinonharjoittajalta, joka on toisessa EU-maassa arvonlisäverovelvollisten rekisterissä

- tavara kuljetetaan joko myyjän tai ostajan toimeksiannosta Suomeen.

Vaikka yhteisöhankinta oikeuttaisi vähennykseen, ilmoita tavaraosto ja siitä suoritettava vero seuraavasti:

- Tavaraostot muista EU-maista (tavaroiden hankintahinta)

- Vero tavaraostoista muista EU-maista

- Verokauden vähennettävä vero, jos veron saa vähentää.

Ilmoita muista EU-maista ostetut palvelut kohdassa Palveluostot muista EU-maista.

Lue lisää: Arvonlisäverotus EU-tavarakaupassa

Palveluostot muista EU-maista

Ilmoita tässä sellaisten palvelujen yhteismäärä, jotka on ostettu muista EU-maista ja joista palvelun myyntimaan yleissäännöksen mukaan suoritetaan vero Suomeen käännetyn verovelvollisuuden perusteella. Ilmoita ostoista suoritettavat verot kohdassa "Vero palveluostoista muista EU-maista" ja vähennettävät verot kohdassa "Verokauden vähennettävä vero", jos hankinta oikeuttaa vähennykseen.

Tähän kohtaan ei merkitä:

- yleissäännöksen mukaista palvelua, jonka myynti on veroton (esim. verottomaan vesialukseen kohdistuva työ)

- työvoiman vuokrausta rakentamispalvelua varten (käännetty verovelvollisuus). Merkitse nämä ostot vain kohtaan "Rakentamispalvelun ja metalliromun ostot".

- seuraavia palveluita, koska niihin ei sovelleta yleissäännöstä:

- kiinteistöön kohdistuvat palvelut

- henkilökuljetuspalvelut

- kuljetusvälineen lyhytaikainen vuokraus

- pääsy opetus-, tiede-, kulttuuri-, viihde- ja urheilutilaisuuteen, messuille ja näyttelyyn tai muuhun vastaavaan tilaisuuteen sekä pääsyyn välittömästi liittyvät palvelut (esim. eteispalvelumaksu)

- ravintola- ja ateriapalvelut

- matkatoimistopalvelut.

Lue lisää: Palvelujen ulkomaankaupan arvonlisäverotus 1.1.2010 alkaen

Ilmoita tavaroiden ostot muista EU-maista kohdassa Tavaraostot muista EU-maista.

Tavaroiden maahantuonnit EU:n ulkopuolelta

Ilmoita tässä EU:n ulkopuolelta maahantuotujen tavaroiden yhteismäärä eli veron peruste. Veron peruste on tavallisesti tullausarvo, johon on lisätty

- tavaran kuljetus-, lastaus-, purkaus- ja vakuutuskustannukset

- muut maahantuontiin liittyvät kustannukset

- valtiolle ja EU:lle kannettavat verot, tullit, tuontimaksut ja muut maksut lukuun ottamatta arvonlisäveroa (AVL 91 §, 93 § ja 93 a §).

Tulli määrittelee tullausarvon EU:n tullilainsäädännön mukaan (AVL 88 §).

Ilmoita tiedot sen verokauden arvonlisäveroilmoituksessa, jonka aikana tullauspäätös on annettu. Tämä ajankohta on tullauspäätökselle merkitty tullauspäivä.

Kohdista myös vastaava vähennettävä arvonlisävero samalle kuukaudelle. Ilmoita vähennys kohdassa "Verokauden vähennettävä vero". Vähennyksen voi tehdä vain, jos tavara on hankittu arvonlisäverollista liiketoimintaa varten ja vähennykseen oikeuttavaan käyttöön.

Kun maahantuonti oikeuttaa vähennykseen, ilmoita tavaran maahantuonti ja siitä suoritettava vero seuraavissa kohdissa:

- Tavaroiden maahantuonnit EU:n ulkopuolelta (ilmoita tullauspäätöksen mukainen tullausarvo)

- Vero tavaroiden maahantuonneista EU:n ulkopuolelta

- Verokauden vähennettävä vero (jos veron saa vähentää).

Suomessa tapahtuva maahantuonti on eräissä tilanteissa verotonta (AVL 94–96 §, 72 h §). Ilmoita kuitenkin maahantuonnin arvonlisäveron peruste kohdassa "Tavaroiden maahantuonnit EU:n ulkopuolelta". Älä ilmoita näiden maahantuontien veroa kohdassa "Vero tavaroiden maahantuonnista EU:n ulkopuolelta".

Jos tullauspäätös muuttuu niin, että maahantuonnin arvonlisäveron peruste ja veroon vaikuttavat tiedot muuttuvat, korjaa arvonlisäveroilmoitus, jotta se vastaa muuttuneita tietoja. Korjaa tiedot antamalla samalta verokaudelta korvaava ilmoitus.

Esimerkki: Tavaroiden maahantuonnit EU:n ulkopuolelta ovat 80 000 euroa. Tavarat ovat hammasproteeseja, joiden maahantuonti on verotonta (AVL 36 §:n 3 kohta, 94–96 §). Ilmoita maahantuonnin veron peruste kohdassa "Tavaroiden maahantuonnit EU:n ulkopuolelta". Älä ilmoita mitään kohdissa "Vero tavaroiden maahantuonneista EU:n ulkopuolelta" ja "Verokauden vähennettävä vero".

Verohallinto voi määrätä, että verovelvollisen tekemiin maahantuonteihin sovelletaan AVL 100 a §:ssä tarkoitettua erityismenettelyä. Erityismenettelyssä yritys saa tavarat haltuunsa Tullista vasta, kun olet antanut arvonlisäveroilmoituksen ja maksanut veron Verohallinnolle. Ilmoita arvonlisävero tällaisessa tapauksessa jo ennen verokauden arvonlisäveroilmoituksen määräpäivää. Kohdista vero sille kalenterikuukaudelle, jonka aikana Tulli on hyväksynyt tulli-ilmoituksen (tullauspäätöksellä hyväksymispäivä). Anna verokauden varsinainen arvonlisäveroilmoitus korvaavana ilmoituksena viimeistään ilmoituksen määräpäivänä.

Lue lisää:

Tuonnit Ahvenanmaan ja muun Suomen välillä

Tulli ei tee tullauspäätöstä Ahvenanmaan ja muun Suomen välisestä tuonnista, koska tällaisesta tuonnista ei kanneta tulleja. Ilmoita maahantuonnin arvonlisävero sen kalenterikuukauden arvonlisäveroilmoituksessa, jonka aikana Tullille on annettu tulli-ilmoitus eli tässä tapauksessa kauppalasku tai rahtikirja.

Tulli ei määritä tullausarvoa, jos

- maahantuonnin verotus kuuluu Verohallinnon vastuulle

- tavara tuodaan Ahvenanmaalta muualle Suomeen tai muualta Suomesta Ahvenanmaalle.

Tällaisissa tapauksissa tavaran tullausarvo pitää määrittää itse arvonlisäveron ilmoittamista ja maksamista varten.

Lue lisää: Ahvenanmaan veroraja ja tavaroiden maahantuonti

Rakentamispalvelun ja metalliromun myynnit (käännetty verovelvollisuus)

Sellaiset rakentamispalvelujen myynnit, joihin sovelletaan käännettyä verovelvollisuutta.

Lue lisää: Rakennusalan käännetty arvonlisäverovelvollisuus

Ilmoita myös sellaisten metalliromun ja -jätteen myyntien yhteismäärä, joihin sovelletaan käännettyä verovelvollisuutta.

Jos metalliromu on myyty toiseen EU-maahan ja kyse on yhteisömyynnistä, älä ilmoita myyntiä tässä kohdassa. Ilmoita myynti kohdassa Tavaroiden myynnit muihin EU-maihin.

Lue lisää:

Metalliromun ja -jätteen myynnin käännetty arvonlisäverovelvollisuus

Metalliromun myynnin käännetty arvonlisäverovelvollisuus – usein kysyttyä

Rakentamispalvelun ja metalliromun ostot (käännetty verovelvollisuus)

Rakentamispalvelu

Ilmoita tässä

- sellaiset rakentamispalvelujen ostot, joihin sovelletaan käännettyä verovelvollisuutta

- ostot, joilla on hankittu vuokratyövoimaa rakentamispalvelua varten (käännetty verovelvollisuus)

- ulkomaalaisilta ostetut rakentamispalvelut, jotka kohdistuvat Suomessa sijaitsevaan kiinteistöön ja joista yritys ostajana suorittaa veron (AVL 9 §:n perusteella). Ilmoita tiedot, vaikka edustamasi yritys ei itse harjoittaisi rakentamispalvelujen myyntiä. Ilmoita myös tällaisten ostojen vero kohdassa "Vero rakentamispalvelun ja metalliromun ostoista".

Lue lisää: Rakennusalan käännetty arvonlisäverovelvollisuus

Metalliromu

Merkitse tähän kohtaan sellaisten metalliromun ja -jätteen ostojen yhteismäärä, joihin sovelletaan käännettyä verovelvollisuutta. Jos metalliromu on ostettu toisesta EU-maasta ja kyse on yhteisöhankinnasta, ilmoita osto kuten tavaraostot muista EU-maista.

Jos verokaudella ei ole arvonlisäverollista toimintaa

Arvonlisäveroilmoitus pitää antaa jokaiselta verokaudelta, vaikka yrityksellä ei olisi ollut arvonlisäverollista toimintaa tai toiminta olisi keskeytynyt.

Jos yrityksellä ei ole verokaudella arvonlisäverollista toimintaa, ilmoita siitä näin:

OmaVerossa: Rastita kohta "Ei toimintaa verokaudella", jos sinulla ei ole ollut lainkaan arvonlisäverollista toimintaa verokauden aikana.

Paperilomakkeella: Merkitse nolla kohtaan "Maksettava vero / palautukseen oikeuttava vero".

Toiminnan keskeytymisestä voit antaa ilmoituksen etukäteen seuraavalta 6 kuukaudelta.

Jos arvonlisäverollinen liiketoiminta on päättynyt kokonaan, siitä täytyy antaa erillinen ilmoitus Yritys- ja yhteisötietojärjestelmän lopettamisilmoituksella (YTJ).

Kun annat arvonlisäveroilmoituksen toiminnan viimeiseltä verokaudelta, lisää suoritettaviin veroihin myös vero loppuvarastosta ja tilisaatavista.

Huom. Älä anna ei-toimintaa ilmoitusta, jos yritykselläsi on nollaverokannan alaista myyntiä, johon liittyvien ostojen arvonlisäveron voi vähentää. Ilmoita myynti ilmoituksen kohdassa "0-verokannan alainen liikevaihto".

Arvonlisäveron alarajahuojennuksen tiedot

Alarajahuojennukseen oikeuttava liikevaihto

Huom. Täytä alarajahuojennuksen tiedot vain, jos yritys on oikeutettu alarajahuojennukseen.

Arvonlisäverotuksessa sovellettavan vähäisen liiketoiminnan ja siihen liittyvän alarajahuojennuksen liikevaihtorajoja nostettiin 1.1.2016 alkavalta tilikaudelta lähtien. Arvonlisäverovelvollisuuden alaraja on 10 000 euroa (aiemmin 8 500 euroa). Arvonlisäveron alarajaan liittyvän verohuojennuksen yläraja on 30 000 euroa (aiemmin 22 500 euroa).

1.1.2016 tai sen jälkeen alkaneilta tilikausilta huojennuksena saa koko tilikaudelta tilitettävän veron, jos yrityksen liikevaihto on enintään 10 000 euroa. Jos yrityksen liikevaihto on vähintään 10 000 euroa mutta alle 30 000 euroa, maksettavaa arvonlisäveroa huojennetaan osittain.

Ennen 1.1.2016 alkaneilta tilikausilta huojennuksena saa koko tilikaudelta tilitettävän veron, jos yrityksen liikevaihto on enintään 8 500 euroa. Jos yrityksen liikevaihto on vähintään 8 500 euroa mutta alle 22 500 euroa, maksettavaa arvonlisäveroa huojennetaan osittain.

Alarajahuojennuksesta ei tehdä erillistä palautushakemusta. Jos olet jo ilmoittanut arvonlisäveron kyseiseltä verokaudelta, mutta et ole ilmoittanut alarajahuojennusta, ilmoita kaikki verokauden arvonlisäverot uudestaan korvaavalla ilmoituksella.

Ilmoita alarajahuojennuksen tiedot seuraavasti:

- Jos verokausi on kalenterikuukausi, ilmoita tiedot tilikauden viimeisessä ilmoituksessa ja laske alarajahuojennukseen oikeuttava liikevaihto koko tilikaudelta.

- Jos verokausi on neljänneskalenterivuosi, ilmoita tiedot kalenterivuoden viimeisen vuosineljänneksen ilmoituksessa ja laske alarajahuojennukseen oikeuttava liikevaihto koko kalenterivuodelta.

- Jos verokausi on kalenterivuosi, ilmoita tiedot kalenterivuoden ilmoituksessa ja laske alarajahuojennukseen oikeuttava liikevaihto koko kalenterivuodelta 1.1.2016 voimaan tulleiden ohjeiden mukaan.

Huom. Jos verokausi on neljänneskalenterivuosi tai kalenterivuosi, tilikautena pidetään arvonlisäverolain (AVL 216 §) mukaan kalenterivuotta.

Miten huojennukseen oikeuttava myynti lasketaan?

Laske huojennukseen oikeuttava liikevaihto näin:

- Laske yhteen verolliset myynnit (ilman veron osuutta).

- Vähennä tästä summasta vastikkeet, jotka yritys on saanut metsätaloudesta, kiinteistön käyttöoikeuden luovutuksesta (AVL 30 §) ja käyttöomaisuuden myynnistä. Älä laske liikevaihtoon verottomia tukia, esimerkiksi maatalouden pinta-alatukia.

- Lisää määrään vastikkeet, jotka yritys on saanut seuraavista verottomista myynneistä:

- tavaran myynti muihin EU-maihin (yhteisömyynti, AVL 72 a–72 c §)

- vientimyynti (AVL 70 §)

- veroton myynti matkailijoille (AVL 70 b §)

- AVL 71 ja 72 §:ssä tarkoitettujen verottomien palvelujen myynti

- verottomien vesialusten ja niihin kohdistuvien työsuoritusten myynti (AVL 58 §)

- vähintään neljä kertaa vuodessa ilmestyvän jäsenlehden painosten myynti yleishyödylliselle yhteisölle (AVL 56 §)

- veroton myynti diplomaattisille edustustoille ja kansainvälisille järjestöille (AVL 72 d §

- veroton moottoriajoneuvojen myynti (AVL 72 e §)

- muiden kuin liitännäisluonteisten rahoitus- ja vakuutuspalvelujen myynti

- kiinteistön tai siihen kohdistuvan oikeuden luovutus (jollei kysymys ole AVL 30 §:ssä tarkoitetusta tilanteesta)

- rakentamispalvelun myynti, johon sovelletaan käännettyä verovelvollisuutta (AVL 8 c §).

Huom. Merkitse kohtaan "Alarajahuojennukseen oikeutettu liikevaihto" muunnettu liikevaihto, jos alarajahuojennus koskee sellaista tilikautta tai tilikauden osaa, joka on lyhyempi tai pidempi kuin 12 kuukautta. Muunna huojennukseen oikeuttava liikevaihto tällaisessa tapauksessa vastaamaan 12 kuukauden liikevaihtoa: kerro liikevaihto luvulla 12 ja jaa se tilikauden täysien kalenterikuukausien määrällä.

Lue lisää:

- Arvonlisäveron alarajahuojennus (ohje tilikausille, jotka ovat alkaneet 1.1.2016 tai sen jälkeen)

- Arvonlisäveron alarajahuojennus (ohje tilikausille, jotka ovat alkaneet aiemmin kuin 1.1.2016)

Alarajahuojennukseen oikeuttava vero

Huojennukseen oikeuttavan veron saat, kun vähennät myyntien arvonlisäveroista ostoihin sisältyvät vähennettävät arvonlisäverot.

Laske huojennukseen oikeuttava vero verokauden mukaan joko tilikauden tai kalenterivuoden maksettavasta verosta, josta on vähennetty seuraavat erät:

- metsätaloudesta tilitettävä vero

- kiinteistön käyttöoikeuden (AVL 30 §) luovuttamisesta tilitettävä vero

- käyttöomaisuuden myynnistä suoritettava vero

- vero, jonka ostaja suorittaa AVL:n 2 a, 8 a–8 c tai 9 §:n perusteella (käännetty verovelvollisuus)

- tavaroiden ja palvelujen yhteisöhankinnasta suoritettava vero.

- Tavaran maahantuonnista suoritettava arvonlisävero (maahantuonnista suoritettava arvonlisävero ei ole alarajahuojennusta hakevan verovelvollisen omasta myynnistä suoritettavaa arvonlisäveroa. Maahantuonnista vähennettävä arvonlisävero otetaan kuitenkin huomioon).

Kun lasket tilitettävää veroa, älä ota huomioon kohdissa 3–6 ilmoittamistasi myynneistä suoritettavia veroja.

Lue lisää:

- Arvonlisäveron alarajahuojennus (ohje tilikausille, jotka ovat alkaneet 1.1.2016 tai sen jälkeen)

- Arvonlisäveron alarajahuojennus (ohje tilikausille, jotka ovat alkaneet aiemmin kuin 1.1.2016)

Alarajahuojennuksen määrän laskeminen tilikaudelta joka on alkanut 1.1.2016 tai sen jälkeen

Laske alarajahuojennuksen määrä käyttämällä alla olevaa laskukaavaa. Merkitse alarajahuojennus kohtaan Alarajahuojennuksen määrä.

Jos alarajahuojennukseen oikeuttava liikevaihto on enintään 10 000 euroa, älä käytä laskukaavaa. Alarajahuojennuksen määrä on silloin sama kuin alarajahuojennukseen oikeuttava vero. Yritys saa siis alarajahuojennuksena koko huojennukseen oikeuttavan veron.

Jos liikevaihto on yli 10 000 euroa, laske alarajahuojennus seuraavan kaavan mukaan:

vero - (liikevaihto – 10 000 e) x vero

20 000 e

Laskukaavassa liikevaihto tarkoittaa huojennukseen oikeuttavaa liikevaihtoa ja vero huojennukseen oikeuttavaa veroa.

Esimerkki alarajahuojennuksen laskemisesta

Yrityksen tilikausi on kalenterivuosi. Yrityksellä on arvonlisäverollisia kotimaan myyntejä ilman veron osuutta 9 000 euroa (vero 2 160 euroa), verottomia vientimyyntejä 2 000 euroa ja yhteisömyyntejä 6 000 euroa.

Yritys on myynyt tilikauden aikana käyttöomaisuutta 3 000 eurolla. Yritys on maksanut käännetyn verovelvollisuuden perusteella suoritettavia veroja 250 euroa. Vähennyskelpoisten ostojen verot ovat olleet tilikauden aikana 400 euroa.

Yrityksen huojennukseen oikeuttava liikevaihto on 17 000 euroa (verolliset myynnit sekä verottomat vienti- ja yhteisömyynnit, ei käyttöomaisuuden myyntejä). Tämä merkitään kohtaan Alarajahuojennukseen oikeuttava liikevaihto.

Huojennukseen oikeuttavan veron määrä on kotimaan myynneistä suoritettavien ja tilikaudelta vähennettävien verojen erotus eli 1 760 euroa. Tämä merkitään kohtaan Alarajahuojennukseen oikeuttava vero. Käyttöomaisuuden myynnistä suoritettavia ja käännettyyn verovelvollisuuteen perustuvia veroja ei oteta huomioon.

Yrityksen alarajahuojennus lasketaan seuraavasti:

1760 – (17 000 – 10 000) x 1 760 = 1 144

20 000

Alarajahuojennus on 1 144 euroa.

Alarajahuojennuksen määrän laskeminen tilikaudelta, joka on alkanut ennen 1.1.2016

Laske alarajahuojennuksen määrä käyttämällä laskukaavaa, joka on kerrottu 17.6.2013 annetussa ohjeessa Arvonlisäveron alarajahuojennus. Ohjeessa on myös esimerkkejä. Ohjeen versio on ollut voimassa 31.12.2015 saakka.

Eläkkeiden ja etuuksien tiedot

Ennakonpidätyksen alaiset eläkkeet ja etuudet

Muun muassa seuraavat verokauden aikana maksetut ennakonpidätyksen alaiset suoritukset:

- eläkkeet, kuten lakisääteinen vanhuuseläke, osa-aikaeläke, takuueläke, työuraeläke, vapaamuotoisen työeläkevakuutuksen perusteella maksettava vanhuuseläke, ylimääräinen urheilijaeläke yms. (myös rajoitetusti verovelvolliselle maksetut eläkkeet)

- etuudet, kuten työttömyysetuudet, vuorottelukorvaukset, vakuutussuoritukset (työtapaturmavakuutus, liikennevakuutus, potilasvakuutus jne.), vanhempainraha, kotihoidon tuen hoitoraha, kuntien maksama vauvaraha yms.

- eräiden vakuutusten nostettu tuotto, johon sovelletaan erityistä verotusmenettelyä (TVL 35 b 4 mom.).

Älä ilmoita tässä kohdassa palkkoja, luontoisetuja, ns. vakuutuspalkkoja tai muita palkkana pidettäviä suorituksia tai ennakonpidätyksen alaisia työ- ja käyttökorvauksia. Ilmoita nämä suoritukset tulorekisteriin.

Toimitettu ennakonpidätys

Ennakonpidätykset, jotka on tehty eläkkeistä ja etuuksista sekä eräiden vakuutusten nostetusta tuotosta, johon sovelletaan erityistä verotusmenettelyä. Huom. Ilmoita osinkojen ennakonpidätys kohdassa Muiden oma-aloitteisten verojen tiedot. Merkitse veron tunnukseksi 92.

Lähdeveron alaiset etuudet

Ilmoita tässä lähdeveron alaiset etuudet, jotka on maksettu rajoitetusti verovelvolliselle verokauden aikana. Kun merkitset suoritukset, älä tee niistä lähdeverovähennystä (ks. laki rajoitetusti verovelvollisen tulon verottamisesta 6 §).

Älä ilmoita tässä kohdassa rajoitetusti verovelvolliselle maksettuja palkkoja tai muita palkkana pidettäviä suorituksia. Ilmoita nämä suoritukset tulorekisteriin.

Kuka on rajoitetusti verovelvollinen?

Rajoitetusti verovelvollisia ovat seuraavat henkilöt:

- pysyvästi ulkomailla asuva ulkomaan kansalainen, joka oleskelee Suomessa enintään 6 kuukauden ajan

- ulkomaille muuttanut Suomen kansalainen yleensä sen jälkeen, kun hän on asunut ulkomailla 3 kalenterivuotta muuttovuoden jälkeen eikä hänellä enää ole olennaisia siteitä Suomeen.

Lähdevero etuuksista

Merkitse tähän kohtaan etuuksista perityt lähdeverot.

Laske lähdevero suorituksesta, josta on tehty vähennys lähdeverolain 6 §:n mukaan (510 e/kk tai 17 e/pv).

Jos käytät paperilomaketta, ilmoita rajoitetusti verovelvollisten lähdevero koroista kohdassa "Muut oma-aloitteiset verot". Merkitse veron tunnukseksi 69. Osinkojen lähdeveron tunnus on 39 ja korkotulon lähdeveron tunnus 84.

Huom. Rojaltien lähdeveroa ei enää ilmoiteta tässä. Ilmoita lähdevero rojalteista tulorekisteriin.

Lue lisää: Muiden oma-aloitteisesti maksettavien verojen tiedot

Eläkkeen tai etuuden maksaminen on kausiluonteista tai se keskeytyy

Jos verokaudella ei ole maksettu eläkettä tai etuutta, ilmoitusta ei tarvitse antaa lainkaan.

Erityisryhmät

Tilityspiste

Jos työnantajalla on useita eri toimipaikkoja, sillä voi olla Verohallinnon rekisteriin merkittyjä niin sanottuja tilityspisteitä. Anna tilityspisteen eläkkeiden ja etuuksien tiedot tilityspisteen omalla tilityspistetunnuksella. Sen sijaan arvonlisäverot ja muut oma-aloitteiset verot ilmoittaa pelkästään päätilittäjä. Ne ilmoitetaan päätilittäjän Y-tunnuksella. Verohallinto kirjaa tilityspisteiden ilmoittamat eläkkeet ja etuudet ja maksut päätilittäjän tilille.

Tilinhoitaja ilmoittajana

Tilinhoitaja (esim. pankki, joka hoitaa pörssiyhtiön osingonmaksuun liittyviä asioita) voi antaa oma-aloitteisten verojen tiedot suorituksen maksajan puolesta seuraavista verolajeista:

- 68 ennakonpidätys koroista ja osuuksista

- 92 ennakonpidätys osingoista ja osuuskunnan ylijäämistä

- 39 lähdevero osingoista ja osuuskunnan ylijäämistä (rajoitetusti verovelvollisilta)

- 69 lähdevero koroista (rajoitetusti verovelvollisilta)

- 84 lähdevero korkotulosta (yleisesti verovelvollisilta).

Edellytyksenä on se, että suorituksen maksaja (esim. osingonjakajayhtiö) on valtuuttanut tilinhoitajan antamaan nämä oma-aloitteisten verojen tiedot sähköisesti. Myös ilmoittajana toimineen tilinhoitajan tunnus välittyy Verohallinnolle.

Kunnat, seurakunnat ja Kansaneläkelaitos (= veronsaajat)

Kuntien, seurakuntien ja Kelan (eli veronsaajien) ei tarvitse tilittää ennakonpidätyksiä ja lähdeveroja Verohallinnolle. Verohallinto vähentää nämä maksut jako-osuudesta, joka tilitetään veronsaajalle seuraavassa kuussa. Verohallinto tekee vähennyksen niiden tietojen perusteella, jotka veronsaaja ilmoittaa. Arvonlisäveroa ja muita oma-aloitteisia veroja ei voi hoitaa vähentämällä niitä maksuista.

Muiden oma-aloitteisesti maksettavien verojen tiedot

Veron tunnus

Verojen tunnukset (käytä näitä, jos ilmoitat paperilomakkeella):

10 = Arpajaisvero

16 = Vakuutusmaksuvero

24 = Ennakonpidätys puun myyntitulosta: puun ostaja

68 = Ennakonpidätys koroista ja osuuksista

92 = Ennakonpidätys osingoista ja osuuskunnan ylijäämistä

39 = Lähdevero osingoista ja osuuskunnan ylijäämistä (rajoitetusti verovelvollisilta)

69 = Lähdevero koroista (rajoitetusti verovelvollisilta)

84 = Lähdevero korkotulosta (yleisesti verovelvollisilta)

(40 = Apteekkivero, ilmoitetaan aina sähköisesti.)

10 Arpajaisvero

Arpajaisveron verokausi on aina kalenterikuukausi.Ilmoita ja maksa kalenterikuukaudelta suoritettava arpajaisvero tavara-arpajaisista ja muista arpajaisista viimeistään kalenterikuukautta seuraavan toisen kuukauden 12. päivänä.

Esimerkiksi tammikuussa järjestettyjen arpajaisten vero pitää ilmoittaa ja maksaa viimeistään maaliskuun 12. päivänä.

Arpajaisveroa maksetaan valtiolle arpajaisista, jotka pidetään Suomessa. Arpajaisten toimeenpanija on vastuussa arpajaisverosta. Jos toimeenpanijoita on useita, kukin on vastuussa veron koko määrästä.

Arpajaisia ovat

- raha- ja tavara-arpajaiset, arvauskilpailut, bingopelit

- veikkaus, vedonlyönti ja totopeli

- raha-automaattien ja tavaravoittoautomaattien pitäminen yleisön käytössä

- kasinopelien järjestäminen, pelikasinotoiminta ja peliautomaattien ja pelilaitteiden pitäminen yleisön käytössä.

Arpajaiset on kuvattu tarkemmin arpajaislaissa.

Arpajaisverolaki koskee myös julkisesti järjestettyjä arvontoja, arvaamisia, vedonlyöntejä tai muita niihin rinnastettavia menettelyjä, kun ne perustuvat osaksi tai kokonaan sattumaan ja niissä voi voittaa rahaa tai rahanarvoisen etuuden, jota ei katsota palkaksi tai vastikkeeksi jostakin suorituksesta.

Lue lisää: Arpajaisvero

16 Vakuutusmaksuvero

Vakuutusmaksuveron verokausi on aina kalenterikuukausi.

Ilmoita ja maksa vakuutusmaksuvero kalenterikuukaudelta viimeistään seuraavan kuukauden 12. päivänä (esimerkiksi kesäkuun maksut 12. heinäkuuta).

Vakuutusmaksuverovelvollisia ovat yleensä vakuutuksenantajat, jotka harjoittavat vakuutusliikettä Suomessa. Tietyissä tilanteissa verovelvollinen voi kuitenkin olla vakuutuksenottaja, joko yksityishenkilö tai yritys. Vakuutuksenottaja on verovelvollinen silloin, kun vakuutusmaksuveron alainen vakuutusmaksu suoritetaan vakuutuksenantajalle, joka ei harjoita vakuutusliikettä Suomessa.

Vakuutusmaksuvero on 24 %. Vero lasketaan joko kertyneiden tai maksettujen vakuutusmaksujen perusteella (vakuutusmaksuverolaki 3 ja 4 §). Palovakuutuksissa veron perusteisiin luetaan myös 3 %:n palosuojelumaksu.

Lue lisää: Vakuutusmaksuvero-ohje

24 Ennakonpidätys puun myyntitulosta: puun ostaja

Puun myyntitulon ennakonpidätyksen verokausi on yleensä kalenterikuukausi. Voit ilmoittaa tiedot neljänneskalenterivuosittain vain, jos olet saanut Verohallinnolta erillisen ilmoituksen tai päätöksen pidemmästä verokaudesta.

Ilmoita ja maksa ennakonpidätys puun myyntitulosta viimeistään

- verokautta seuraavan kuukauden 12. päivänä, jos verokausi on kalenterikuukausi

- verokautta seuraavan toisen kuukauden 12. päivänä, jos verokausi on neljänneskalenterivuosi. Eli jos kyseessä on esimerkiksi ensimmäisen vuosineljänneksen ilmoitus (tammi-maaliskuu), on ilmoituksen määräpäivä 12.5.

Puutavaran ostajan pitää yleensä toimittaa ennakonpidätys puukauppasuorituksesta, jonka hän on maksanut metsänomistajalle. Huom. Ennakonpidätys on toimitettava myös puukauppasuorituksesta, joka on maksettu ulkomailla pysyvästi asuvalle rajoitetusti verovelvolliselle.

Ennakonpidätystä ei toimiteta seuraavissa tilanteissa:

- puukaupan kokonaishinta on enintään 100 euroa (jos myyjinä ovat puolisot, 100 euron rajaa sovelletaan kumpaankin puolisoon erikseen)

- puuta myyvä metsänomistaja on yhteisö tai yhteisetuus

- kaupan kohteena ovat jalostetut puutuotteet.

Jos ostaja on luonnollinen henkilö tai kuolinpesä, ostajan on toimitettava ennakonpidätys ostamiensa puiden kauppahinnasta vain seuraavissa tilanteissa:

- Ostaja on maksanut samalle puun myyjälle kalenterivuoden aikana yhteensä yli 1 500 euroa.

- Puukaupat liittyvät ostajan elinkeinotoimintaan tai muuhun tulonhankkimistoimintaan.

Jos metsänhoitoyhdistys toimii puukaupan välittäjänä yhteismyynneissä, ennakonpidätyksestä vastaa yhdistys eikä puutavaran ostaja. Jos kuitenkin yhteismyynneissä ostaja maksaa kauppahinnan suoraan metsänomistajan tilille, puun ostaja toimittaa ennakonpidätyksen.

Puutavaran ostajan pitää antaa myös vuosi-ilmoitus. Se on annettava ennakonpidätyksen toimittamisvuotta seuraavan tammikuun loppuun mennessä.

Lue lisää: Puun ostajan ennakonpidätysvelvollisuus

68 Ennakonpidätys koroista ja osuuksista

Ennakonpidätys koroista ja osuuksista tehdään muun muassa luonnolliselle henkilölle maksetusta korosta, voitto-osuudesta ja jälkimarkkinahyvityksestä.

Ilmoita osakesäästötilin tuotoista toimitetut ennakonpidätykset OmaVerossa ilmoituksella Ennakonpidätys koroista ja osuuksista. Vastaa "Kyllä" kysymykseen "Ilmoitatko ennakonpidätystä, joka on toimitettu osakesäästötilin tuotoista?" Osakesäästötilin tuotosta toimitettu ennakonpidätys pitää ilmoittaa sähköisesti. Tietoa ei voi ilmoittaa paperilomakkeella. Jos ilmoitat myös ennakonpidätyksiä koroista ja osuuksista, anna niistä oma ilmoitus.

Korkojen ja osuuksien ennakonpidätyksen verokausi on yleensä kalenterikuukausi.

Ilmoita ja maksa ennakonpidätys koroista ja osuuksista viimeistään

- verokautta seuraavan kuukauden 12. päivänä, jos verokausi on kalenterikuukausi

- verokautta toisena seuraavan kuukauden 12. päivänä, jos verokausi on neljänneskalenterivuosi. Eli jos kyseessä on ensimmäisen neljännesjakson ilmoitus (tammi–maaliskuu), ilmoituksen määräpäivä on 12.5.

Käytä tätä tunnusta vain niihin ennakonpidätyksiin, jotka on tehty Suomessa yleisesti verovelvolliselle maksetuista koroista ja osuuksista sekä osakesäästötilin tuotosta. Jos lähdevero on pidätetty rajoitetusti verovelvolliselle maksetuista koroista ja osuuksista tai osakesäästötilin tuotosta, veron tunnus on 69.

Ilmoita toimitetut ennakonpidätykset myös vuosi-ilmoituksessa. Anna vuosi-ilmoitus ennakonpidätyksen toimittamista seuraavan tammikuun loppuun mennessä.

Lue lisää:

92 Ennakonpidätys osingoista ja osuuskunnan ylijäämistä

Osingoista ja osuuskunnan ylijäämistä toimitetun ennakonpidätyksen verokausi on yleensä kalenterikuukausi. Tiedot voi ilmoittaa neljänneskalenterivuosittain vain, jos yritys on saanut Verohallinnolta erillisen ilmoituksen tai päätöksen pidemmästä verokaudesta.

Ilmoita ja maksa ennakonpidätys viimeistään

- verokautta seuraavan kuukauden 12. päivänä, jos verokausi on kalenterikuukausi

- verokautta toisena seuraavan kuukauden 12. päivänä, jos verokausi on neljänneskalenterivuosi. Eli jos kyseessä on esimerkiksi ensimmäisen neljännesjakson ilmoitus (tammi–maaliskuu), ilmoituksen määräpäivä on 12.5.

Ennakonpidätys osingoista toimitetaan sekä julkisesti noteeratun yhtiön että muun kuin julkisesti noteeratun yhtiön maksamasta osingosta ja sijaisosingosta, joka on maksettu luonnolliselle henkilölle tai kuolinpesälle (ks. TVL 33 a ja 33 b §). Ennakonpidätys osuuskunnan ylijäämistä toimitetaan sekä julkisesti noteeratun että muun osuuskunnan maksamasta ylijäämästä ja sijaisylijäämästä, jotka saa luonnollinen henkilö tai kuolinpesä (ks. TVL 33 e §).

- Ennakonpidätys osingoista ja ylijäämistä on ilmoitettava siltä verokaudelta, jolloin osingon tai ylijäämän voi nostaa. Oma-aloitteisten verojen tiedoissa ilmoitetaan ainoastaan ennakonpidätyksen määrä, ei koko osingon tai ylijäämän määrää.

Ilmoita ennakonpidätykset osingoista ja osuuskunnan ylijäämistä myös vuosi-ilmoituksessa. Anna vuosi-ilmoitus ennakonpidätyksen toimittamisvuotta seuraavan tammikuun loppuun mennessä.

Lue lisää:

- Ennakonpidätys osingosta ja Verohallinnolle annettavat ilmoitukset

- Ennakonpidätyksen toimittaminen

- Vuosi-ilmoituksen antaminen

39 Lähdevero osingoista ja osuuskunnan ylijäämistä (rajoitetusti verovelvollisilta)

69 Lähdevero koroista (rajoitetusti verovelvollisilta)

Ilmoita osakesäästötilin tuotoista perityt lähdeverot OmaVerossa ilmoituksella Lähdevero koroista. Vastaa "Kyllä" kysymykseen "Ilmoitatko lähdeveroa, joka on peritty osakesäästötilin tuotoista?" Osakesäästötilin tuotosta peritty lähdevero pitää ilmoittaa sähköisesti. Tietoa ei voi ilmoittaa paperilomakkeella. Jos ilmoitat myös lähdeveroja koroista (rajoitetusti verovelvolliselta), anna niistä oma ilmoitus.

Rajoitetusti verovelvollisten osingoista ja koroista perityn lähdeveron verokausi on yleensä kalenterikuukausi. Tiedot voi ilmoittaa neljänneskalenterivuosittain vain, jos yritys on saanut Verohallinnolta erillisen ilmoituksen tai päätöksen pidemmästä verokaudesta.

Ilmoita ja maksa lähdevero viimeistään

- verokautta seuraavan kuukauden 12. päivänä, jos verokausi on kalenterikuukausi

- verokautta toisena seuraavan kuukauden 12. päivänä, jos verokausi on neljänneskalenterivuosi. Eli jos kyseessä on esimerkiksi ensimmäisen neljännesjakson ilmoitus (tammi–maaliskuu), ilmoituksen määräpäivä on 12.5.

Ulkomaiset yhteisöt ja ulkomailla asuvat ulkomaan kansalaiset ovat Suomessa rajoitetusti verovelvollisia. Jos he saavat Suomesta osinkoa tai korkoa, maksaja perii tulosta suorituksen yhteydessä lopullisen lähdeveron.

- Lähdevero osingoista (39) pitää ilmoittaa siltä verokaudelta, jolloin osingon voi nostaa. Ilmoita oma-aloitteisten verojen tiedoissa vain osingosta peritty lähdevero, älä koko osingon määrää.

Merkitse lähdeveron tunnukseksi 39 myös silloin, kun vero on peritty ylijäämästä, jonka osuuskunta on maksanut rajoitetusti verovelvolliselle.

Vapaan oman pääoman rahastosta jaetut varat rinnastetaan osinkoon. Myös niistä peritty lähdevero täytyy ilmoittaa veron tunnuksella 39.

Ilmoita lähdeveron alaiset suoritukset myös vuosi-ilmoituksessa. Anna vuosi-ilmoitus lähdeveron toimittamista seuraavan tammikuun loppuun mennessä.

Rajoitetusti verovelvolliselle maksetusta puun myyntitulosta ei peritä lähdeveroa vaan ennakonpidätys. Merkitse näiden ennakonpidätysten tunnukseksi 24 (Ennakonpidätys puun myyntitulosta).

84 Lähdevero korkotulosta (yleisesti verovelvollisilta)

Verokausi on yleensä kalenterikuukausi, kun kyseessä on yleisesti verovelvollisille maksetusta korkotulosta peritty lähdevero. Tiedot voi ilmoittaa neljänneskalenterivuosittain vain, jos yritys on saanut Verohallinnolta erillisen ilmoituksen tai päätöksen pidemmästä verokaudesta.

Ilmoita ja maksa lähdevero viimeistään

- verokautta seuraavan kuukauden 12. päivänä, jos verokausi on kalenterikuukausi

- verokautta toisena seuraavan kuukauden 12. päivänä, jos verokausi on neljänneskalenterivuosi. Eli jos kyseessä on ensimmäisen neljännesjakson ilmoitus (tammi–maaliskuu), ilmoituksen määräpäivä on 12.5.

Lähdeveron alaisia korkoja ovat korot, jotka on maksettu Suomessa yleisesti verovelvollisille luonnollisille henkilöille tai kotimaisille kuolinpesille:

- rahalaitosten ja osuuskuntien säästökassojen maksamat veronalaiset talletusten korot, jotka maksetaan yleisön talletusten vastaanottamiseen tarkoitetulle tilille Suomessa

- työnantajien huoltokonttoritalletusten korot ja veronalaiset joukkovelkakirjalainan korot.

Ilmoita korkotulon lähdeveron alaiset korot myös vuosi-ilmoituksessa. Anna vuosi-ilmoitus viimeistään lähdeveron toimittamista seuraavan helmikuun 15. päivänä.

Lue lisää:

Verokausi

Merkitse kohtiin "Verokausi" arvonlisäveron ja työnantajasuoritusten verokaudet. Verokausi on yleensä kalenterikuukausi. Tiedot voi ilmoittaa neljänneskalenterivuosittain vain, jos yritys on saanut Verohallinnolta erillisen ilmoituksen tai päätöksen pidemmästä verokaudesta.

Huom. Ilmoita vakuutusmaksuvero ja arpajaisvero aina kuukausittain.

- Jos verokausi on kalenterikuukausi, merkitse verokaudeksi kuukauden numero. Esimerkki: Jos ilmoitat maaliskuun tietoja, merkitse verokaudeksi 3.

- Jos verokausi on neljänneskalenterivuosi, merkitse verokausi numerona (1, 2, 3 tai 4). Esimerkki: Jos ilmoitat toisen vuosineljänneksen (huhti–kesäkuun) tietoja, merkitse verokaudeksi 2.

Vuosi

Verokauden vuosi nelinumeroisena lukuna.

Maksettava vero

Verokaudelta maksettavan veron määrä.

Jos verokaudella ei ole vakuutusmaksuverollista toimintaa

Jos vakuutusmaksuverollinen toiminta on kausiluonteista tai se keskeytyy useamman kuukauden ajaksi, voit ilmoittaa keskeytymisestä etukäteen oma-aloitteisten verojen veroilmoituksella. Jos verokaudella ei ole ollut vakuutusmaksuverollista toimintaa, merkitse nolla kohtaan "Maksettava vero".

OmaVerossa ilmoitus annetaan jokaiselle verokaudelle erikseen. Valitse ilmoituksesta kohta "Ei toimintaa verokaudella".

Tällaisia ilmoituksia voit antaa etukäteen enintään 6 seuraavalta kuukaudelta. Kun olet ilmoittanut keskeytymisestä, tältä ajalta ei tarvitse antaa ilmoitusta vakuutusmaksuverosta, ellei toimintaa ole ollut.

Jos vakuutusmaksuverollinen toiminta on päättynyt kokonaan, anna siitä erillinen ilmoitus Yritys- ja yhteisötietojärjestelmän lopettamisilmoituksella (YTJ). Vakuutusmaksuveroista täytyy antaa oma-aloitteisten verojen veroilmoitus vielä siltä verokaudelta, jonka aikana rekisteröinti vakuutusmaksuverovelvolliseksi on päättynyt.

Miten tietoja korjataan?

Jos huomaat ilmoituksessa virheen, korjaa tiedot viipymättä. Virheelliset tiedot täytyy korjata, vaikka veron määrä ei muuttuisikaan.

Korjaa virhe antamalla korvaava veroilmoitus siltä verokaudelta, jonka tiedoissa virhe on ollut.

Virhe korjataan samalla tavalla riippumatta siitä, kasvaako vai pieneneekö veron määrä korjauksen vuoksi. Sillä ei siis ole merkitystä, onko alkuperäisessä ilmoituksessa ilmoitettu esimerkiksi liikaa maksettavaa vai palautettavaa veroa.

Uusi veroilmoitus korvaa aiemman ilmoituksen saman verolajin tiedot, esimerkiksi arvonlisäveron tiedot. Siksi verolajin tiedoista on ilmoitettava uudestaan sekä korjatut tiedot että oikein ilmoitetut tiedot. Eläkkeet ja etuudet katsotaan yhdeksi verolajiksi. Sen vuoksi korvaavassa ilmoituksessa pitää ilmoittaa uudelleen sekä ennakonpidätysten että lähdeveron tiedot, jos jossakin näistä on ollut virheitä.

Huom. Kun korjaat sellaisia tietoja, joista ilmoitetaan sekä veron määrä että veron peruste, kohdista molemmat korjaukset samalle verokaudelle. Tällaisia tietoja voivat olla esimerkiksi kohdat

- "Tavaraostot muista EU-maista" ja "Vero tavaraostoista muista EU-maista"

- "Rakentamispalvelun ja metalliromun ostot" ja "Vero rakentamispalvelun ja metalliromun ostoista".

Tämä tapa korjata tietoja antamalla korvaava ilmoitus on ollut käytössä 1.1.2017 lähtien. Korvaava ilmoitus täytyy antaa myös silloin, kun korjataan aiemmin kuin 1.1.2017 päättyneiden verokausien tietoja.

Esimerkki: Verokausi on kalenterikuukausi. Haluat korjata verokauden 12/2016 arvonlisäveron tietoja toukokuussa 2018. Tee korjaus antamalla uusi korvaava arvonlisäveroilmoitus verokaudelle 12/2016.

Esimerkki: Yrityksen arvonlisäveron verokausi on kalenterikuukausi ja yrityksen tilikausi on 1.7.2016–30.6.2017. Lokakuussa 2016 yrityksellä on ollut maksettavaa arvonlisäveroa 2 000 euroa. Toukokuussa 2018 yritys kuitenkin huomaa, että vuoden 2016 lokakuulta annettavassa veroilmoituksessa arvonlisäveroa on ilmoitettu 2 500 euroa eli 500 euroa liian paljon. Yritys korjaa virheen antamalla lokakuulta 2016 korvaavan ilmoituksen. Yritys ei voi hakea veroa takaisin erillisellä palautushakemuksella tilikauden päätyttyä.

Vähäiset virheet voi korjata kevennetyllä tavalla

Huomaa, että vähäisen virheen korjaaminen kevennetyllä tavalla ei koske tulorekisteriin annettavia ilmoituksia.

Oma-aloitteisten verojen virheen taloudellinen merkitys on vähäinen, jos liikaa ilmoitettu tai ilmoittamatta jäänyt vero on enintään 500 euroa verokaudelta ja verolajilta.

Tällaisen vähäisen virheen voit korjata viimeistään veroilmoituksessa, jonka määräpäivä on seuraavana kuukautena virheen havaitsemisen jälkeen. Virhe on korjattava, vaikka muuta ilmoitettavaa ei olisi.

Voit korjata vähäisen virheen kevennetyllä tavalla, vaikka havaitsisit virheen vasta kalenterivuoden päättymisen jälkeen. Vähäisen virheen kevennettyä korjaustapaa voi käyttää koko sen ajan kuin verokauden tietojen korjaaminen on mahdollista.

Esimerkki: Verovelvollisen verokausi on kalenterikuukausi. Toukokuussa 2018 hän huomaa marraskuun 2017 verokauden veroilmoituksessa vähäisen virheen. Hänen ei tarvitse kohdistaa vähäisen virheen korjausta marraskuulle 2017 eli antaa korvaavaa ilmoitusta, vaan hän voi korjata virheen seuraavassa veroilmoituksessa. Se on annettava viimeistään kesäkuun 2018 yleisenä eräpäivänä.

Kevennetty korjaaminen ei koske verokausia, jotka ovat päättyneet aiemmin kuin 1.1.2017.

Esimerkki: Verokausi on kalenterikuukausi, ja korjaat verokauden 6/2016 arvonlisäveron tietoja 1.1.2017 jälkeen. Tee korjaus antamalla uusi korvaava arvonlisäveroilmoitus verokaudelle 6/2016, vaikka virhe olisi vähäinen. Kevennetty korjaustapa ei koske verokausia, jotka ovat päättyneet ennen 1.1.2017.

Jos virhe on verokauden 1/2017 ilmoituksessa ja havaitset virheen huhtikuussa, voit korjata virheen kevennetyllä tavalla. Voit siis ottaa virheen huomioon maaliskuun arvonlisäveroilmoituksessa, jonka annat toukokuussa.

Vähäisen virheen korjaamisessa on tärkeää huomata, että vain arvonlisäveron tiedoissa voi ilmoittaa negatiivisia lukuja. Jos korjaat esimerkiksi eläkkeitä ja etuuksia, ja niiden määrä olisi korjauksen takia negatiivinen, virhettä ei voi ottaa huomioon ilmoituksessa, jonka annat virheen havaitsemista seuraavan kuun yleisenä eräpäivänä. Tässä tapauksessa virhe voidaan korjata sitä mukaa, kun ilmoitat maksettavaa veroa.

Esimerkki: Eläkkeestä toimitettua ennakonpidätystä on ilmoitettu liikaa. Vähäisen virheen korjaus jaetaan usealle kuukaudelle. Asiakas huomaa lokakuussa 2019 vähäisen virheen syyskuun 2019 ilmoituksessa. Eläkkeestä toimitettua ennakonpidätystä on ilmoitettu 200 euroa enemmän kuin sitä on pidätetty. Lokakuussa ennakonpidätys on ollut 100 euroa. Lokakuulta voidaan korjata vain 100 euroa, koska ennakonpidätys ei voi muuttua negatiiviseksi vähäisen virheen korjauksen vuoksi. Vähäisen virheen korjaus jaetaan useammalle kuukaudelle.

Kevennetyn korjaustavan sijaan voit aina antaa korvaavan ilmoituksen oikealle verokaudelle eli sille kaudelle, jossa virhe on. Jos veron määrä on negatiivinen korvaavassa ilmoituksessa, Verohallinto kohdistaa korjauksen sellaiselle verokaudelle, jolta verovelvollisella on maksettavaa veroa samasta verolajista. Tämä koskee kaikkia verolajeja lukuun ottamatta arvonlisäveroa.

Vähäisenä virheenä ei voida korjata myöskään sellaisia virheitä, jotka eivät vaikuta veron määrään. Tällaisia ovat esimerkiksi ne arvonlisäveroilmoituksen virheet, jotka koskevat

- tavaroiden ja palvelujen verottomia EU-myyntejä

- verottomia rakentamispalvelun ja metalliromun myyntejä (käännetty verovelvollisuus)

- verottomana liikevaihtona ilmoitettavia myyntejä.

Tällaisista virheistä pitää aina antaa korvaava ilmoitus sille verokaudelle, jonka tiedoissa virhe on ollut. Sama koskee myös niitä korjauksia, joilla muutetaan verolajia, esimerkiksi lähdeveron sijaan on virheellisesti ilmoitettu ennakonpidätystä. Tällöin ei määrätä myöhästymismaksua, koska korjaus koskee samaa verolajia eikä vaikuta verolajista maksettavan veron määrään.

Jos olet ilmoittanut liikaa ennakonpidätystä ja havaitset virheenvasta sen jälkeen, kun kalenterivuosi on vaihtunut, korjaa vastaavasti myös vuosi-ilmoitusta. Näin täytyy toimia siksi, että vuosi-ilmoituksissa annettuja ennakonpidätystietoja käytetään henkilöverotuksessa. Vuosi-ilmoitusta täytyy korjata myös silloin, jos korjaat lähdeveroa.

Lue lisää:

Ilmoita arvonlisäveron korjaamisen syy

Jos korjaat arvonlisäveron tietoja, valitse korjauksen syy:

Laskuvirhe/Täyttövirhe

Merkitse rasti tähän kohtaan, kun korjaat ilmoituksen tietoja sen takia, että olet ilmoituksen antamisen jälkeen havainnut laskuvirheen tai muun virheen ilmoituksen täyttämisessä.

Oikeuskäytännön muutos

Valitse tämä vaihtoehto silloin, kun oikeuskäytännössä on tapahtunut muutos, jonka takia korjaat ilmoituksen tietoja.

Verotarkastuksessa saatu ohjaus

Merkitse rasti tähän kohtaan, jos korjaat ilmoitusta verotarkastuksessa saamasi ohjauksen perusteella.

Laintulkintavirhe

Merkitse rasti tähän kohtaan, jos olet alun perin tulkinnut lakia väärin. Tästä on kyse esimerkiksi silloin, jos olet ensin ilmoittanut 24 %:n verokannan alaista myyntiä ja korjaat myynnin 10 %:n verokannan alaiseksi myynniksi.

Voit korjata vähäisen virheen tulevan verokauden veroilmoituksella, jolloin korvaavaa ilmoitusta ei tarvitse antaa. Sen takia ei tarvitse myöskään ilmoittaa syytä virheen korjaamiseen.

Ilmoituksen myöhästymisestä seuraa myöhästymismaksu

Jos et anna veroilmoitusta määräajassa tai korjaat sitä vasta määräajan jälkeen, joudut maksamaan myöhästymismaksua. Verohallinto määrää myöhästymismaksun erikseen jokaiselle verolajille, joka ilmoitetaan myöhässä. Eläkkeisiin ja etuuksiin liittyvät ennakonpidätykset sekä lähdeverot katsotaan kuitenkin yhdeksi verolajiksi.

Jos verokauden ensimmäinen veroilmoitus annetaan myöhässä

Kun oma-aloitteisten verojen tiedot annetaan myöhässä, myöhästymismaksu on 3 euroa päivältä ensimmäisen 45 päivän ajalta. Päivät lasketaan veroilmoituksen antamisen määräpäivää seuraavasta päivästä alkaen ilmoituksen antamispäivään asti. Myös ilmoituksen antamispäivältä menee myöhästymismaksua. Päivä tarkoittaa tässä kalenteripäivää, eli myös viikonloppuja ja arkipyhiä.

Jos ilmoitus myöhästyy korkeintaan 45 päivää, ilmoitettavan veron määrä ei vaikuta myöhästymismaksun määrään. Myöhästymismaksu 45 päivältä on siis 135 euroa (45 päivää x 3 euroa). Koska myöhästymismaksu ei riipu maksettavan veron määrästä, myöhästymismaksu voi olla enemmän kuin veroilmoituksessa ilmoitettu vero. Jos vero on esimerkiksi 50 euroa, myöhästymismaksu on 135 euroa.

Jos ilmoitus annetaan yli 45 päivää myöhässä, 135 euron myöhästymismaksuun lisätään 2 % veroilmoituksessa ilmoitetun maksettavan veron määrästä. Veron määrän perusteella määräytyvä myöhästymismaksu on kultakin verolajilta enintään 15 000 euroa verokaudessa.

Oikaisuilmoituksen eli korvaavan ilmoituksen myöhästymismaksu

Myöhästymismaksua ei määrätä, jos annat korvaavan ilmoituksen 45 päivän kuluessa alkuperäisen veroilmoituksen määräpäivästä. Jos annat korvaavan ilmoituksen myöhemmin ja maksettavan veron määrä kasvaa, verolle lasketaan myöhästymismaksua.

Myöhästymismaksu on 2 % myöhässä ilmoitetun maksettavan veron määrästä.

Veron määrään perustuvaa myöhästymismaksua ei määrätä, jos

- korvaavalla ilmoituksella ei ilmoiteta lisää maksettavaa veroa

- veron määrä pienenee.

Lue lisää: