Uppbäring av källskatt på dividend, ränta och royalty samt utbetalarens skyldigheter

Nyckelord:

- Har getts

- 8.4.2022

- Diarienummer

- VH/3437/00.01.00/2021

- Giltighet

- 8.4.2022 - Tills vidare

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- VH/3059/00.01.00/2018, 1.1.2019

Anvisningen anknyter till helheten: Internationell beskattning

En utbetalare ska ta ut källskatt på dividender, räntor och royaltyer vilka den betalat ut, då mottagaren är en begränsat skattskyldig och betalningen inte är undantagen källskatt utifrån ett internationellt avtal eller Finlands nationella skattelagstiftning. I denna anvisning behandlas förfarandet för uppbäring av källskatt och skyldigheterna samt ansvaren för utbetalaren vid utbetalning av dividender, ränta och royaltyer till en begränsat skattskyldig mottagare.

Denna anvisning ersätter anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga (VH/3059/00.01.00/2018) som getts 1.1.2019 i den utsträckning som anvisningen behandlar förfarandet för uppbäring av källskatt och anknutna ansvar och skyldigheter för utbetalaren. I den uppdaterade anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga behandlas beskattning av dividender, räntor och royaltyer till begränsat skattskyldiga.

1 Allmänt om källskatteförfarandet

1.1 Källbeskattning

En begränsat skattskyldig ska betala inkomstskatt enligt lagen om beskattning av begränsat skattskyldig för inkomst (627/1978, källskattelagen) (källskattelagen 1 § 1 mom.). Beskattningen av inkomst för en begränsat skattskyldig verkställs såsom slutlig skatt genom innehållning vid inkomstens vid källan (källskatt). I de fall som föreskrivs separat i källskattlagen bestäms skatt för inkomsttagare i den ordning som gäller enligt lagen om beskattningsförfarande (1558/1995, BFL). (källskattelagen 2 § 1 mom.).

Enligt 3 § i källskattelagen ska källskatt betalas på dividend, ränta och royalty, såvida det inte föreskrivits annat annanstans. Vad gäller dividender, räntor och royaltyer som ett begränsat skattskyldigt samfund fått, verkställs beskattningen som källbeskattning, såvida inkomsterna i fråga inte hänför sig till samfundets fasta driftställe i Finland.

Vid beskattning som verkställs enligt BFL påför Skatteförvaltningen den skatt som ska betalas på inkomsten för den skattskyldige och förskottsuppbörd enligt bestämmelserna i förskottsuppbördslagen verkställs för betalningen av skatterna (källskattelagen 16 § 1 och 4 mom.). Förskottsuppbörd behandlas närmare i anvisningen Verkställande av förskottsinnehållning.

Vad gäller källskattepliktiga utbetalningar uppbärs skatten av utbetalaren i samband med utbetalningen. Den källskatt som utbetalaren uppburit är dock inte alltid den slutliga skatten, eftersom mottagaren kan yrka på återbäring av källskatt som tagits ut till för högt belopp av Skatteförvaltningen (källskattelagen 11 §). Detta kan bli aktuellt till exempel i en situation där utbetalaren med tanke på utbetalningen inte fått en tillräcklig utredning över mottagarens rätt till en lägre källskattesats och följaktligen inte kan beakta källskatteförmånen under utbetalningsåret.

1.2 Skyldigheten att uppbära källskatt

En utbetalare är skyldig att ta ut källskatt på dividend, ränta eller royalty vilken den betalat ut till en begränsat skattskyldig (källskattelagen 8 §; lagen om förskottsuppbörd 1118/1996, FörskUL 9 § 1 mom.). I källskattelagen avses med den som är skyldig att uppbära skatt utbetalaren eller i vissa fall en ställföreträdande betalare.

Skyldigheten att uppbära källskatt gäller inkomst som fåtts från Finland, det vill säga dividender, räntor och royaltyer vilka betalats ut av en utbetalare som är allmänt skattskyldig i Finland (inkomstskattelagen 1535/1992, ISkL10 § 6, 7 och 8 punkten). Royalty är inkomst som fåtts från Finland också då den egendom eller den rättighet som utgör grund för gottgörelsen används i näringsverksamhet i Finland (ISkL 10 § 8 punkten). Också dividender, räntor och royaltyer vilka betalas av utländska samfund är inkomster som en begränsat skattskyldig inkomsttagare fått från Finland med stöd av ISkL 10 §, om utbetalarens verkliga ledning utövas i Finland (ISkL 9 § 8 och 9 mom.).

För att fullgöra sina plikter i anknytning till uppbäring av källskatt kan utbetalaren anlita en tjänstetillhandahållare, såsom en kontoförvaltare eller en bokföringsbyrå. Ansvaren och skyldigheterna enligt skattelagstiftningen innehas dock av utbetalaren, oberoende av om utbetalaren anlitar en tjänstetillhandahållare eller inte. Om tjänstetillhandahållaren, då denna agerar för utbetalarens räkning, på det sätt som beskrivs i denna anvisning fullgör de skyldigheter som anknyter till uppbäring av källskatt, kan utbetalaren anses ha fullgjort sina skyldigheter. På motsvarande sätt har utbetalaren ansvaret, om en tjänstetillhandahållare försummat att fullgöra skyldigheterna. En tjänstetillhandahållare har inte skyldigheter enligt skattelagstiftningen då den agerar för utbetalarens räkning. I så fall baserar sig ett eventuellt ansvar för tjänstetillhandahållaren på ett avtal eller ett förfarande som förpliktar bägge parter.

Källskattelagen tillämpas inte på utbetalningar till allmänt skattskyldiga. Utbetalaren ska följaktligen utreda om betalningsmottagaren är allmänt eller begränsat skattskyldig. Förskottsinnehållning ska verkställas på utbetalningar till allmänt skattskyldiga enligt FörskUL, såvida inte det separat föreskrivits att förskottsinnehållning inte verkställs på utbetalningen. Källskatt på ränteinkomst uppbäras på ränta som omfattas av tillämpningsområdet för lagen om källskatt på ränteinkomst (1341/1990, källskattelagen för ränteinkomst). Allmän och begränsad skattskyldighet behandlas närmare i Skatteförvaltningens anvisningar Allmän och begränsad skattskyldighet samt boende enligt skatteavtal – fysiska personer och Allmän och begränsad skattskyldighet för samfund. Verkställande av förskottsinnehållning på kapitalinkomst och bruksavgift till allmänt skattskyldiga behandlas i Skatteförvaltningens anvisning Verkställande av förskottsinnehållning.

1.3 Allmän källskatt enligt 7 § i källskattelagen

Enligt 7 § i källskattelagen uppgår den källskatt som ska tas ut på dividend, ränta eller royalty vilken betalats ut till en begränsat skattskyldig till

- 20 procent, då mottagaren är ett samfund (källskattelagen 7 § 1 mom. 2 punkten).

- 30 procent, då mottagaren är en annan mottagare än ett samfund (källskattelagen 7 § 1 mom. 4 punkten).

Med samfund avses samfund enligt ISkL 3 §. Samfund enligt ISkL 3 § omfattar staten och dess inrättningar, välfärdsområden och välfärdssammanslutningar, kommuner och samkommuner, församlingar och andra religionssamfund, aktiebolag, andelslag, sparbanker, placeringsfonder, specialplaceringsfonder, universitet, ömsesidiga försäkringsbolag, lånemagasin, ideella och ekonomiska föreningar, stiftelser, anstalter, utländska dödsbon och andra juridiska personer eller för särskilt ändamål förbehållna förmögenhetskomplex som är jämförbara med de ovan angivna samfunden.

Skattesatsen på 20 procent kan tillämpas på en utbetalning till ett utländskt samfund, om utbetalaren får en utredning om att mottagaren jämställs med ett finskt samfund enligt 3 § i inkomstskattelagen. Mottagaren kan som utredning över detta lägga fram till exempel ett utdrag ur handelsregistret eller ett intyg av skattemyndigheten i dividendtagarens hemviststat. Alternativt kan utbetalaren förvissa sig om mottagarens juridiska form från offentliga informationskällor. Om utbetalaren inte får en tillförlitlig utredning över att mottagaren jämställs med ett finskt samfund, uppbäras källskatt på 30 procent på utbetalningen.

Exempel 1: Ett dividendutdelande bolag betalar ut en dividend till ett svenskt bolag. Utbetalaren granskar uppgifterna om dividendtagaren från det svenska handelsregistret, enligt vilket dividendtagaren är ett svenskt aktiebolag (AB). Eftersom ett svenskt aktiebolag jämställs med ett finskt aktiebolag, kan utbetalaren uppbära källskatt på 20 procent på dividenden.

Begreppet ”samfund” och skattskyldighetsställningen för ett utländskt samfund behandlas i anvisningen Allmän och begränsad skattskyldighet för samfund.

Enligt källskattelagen uppbärs källskatt på 30 procent på dividend, ränta eller royalty som betalas ut till en annan mottagare än ett samfund. Källskatten är 30 procent till exempel då motagaren är en fysisk person, en yrkesutövare eller en näringsidkare eller en sammanslutning.

1.4 Källskatteförmån vid utbetalning

Utbetalaren ska i princip ta ut källskatt på dividender, räntor och royaltyer enligt de källskattesatser som föreskrivits i 7 § i källskattelagen. Mottagaren kan dock ha rätt till en lägre skattesats eller till undantagande av källskatt utifrån en specialbestämmelse i källskattelagen eller en annan skattelag, såsom inkomstskattelagen.

Till exempel utifrån ISkL 12 § 1 mom. och internationella avtal betalar inte utlänningar som tjänstgör för några internationella organisationer i Finland eller utländska diplomater som arbetar i Finland källskatt på dividend, ränta eller royalty i Finland. Utbetalaren kan följaktligen låta bli att ta ut källskatt, om mottagaren av betalningen uppvisar en utredning över att förutsättningarna för tillämpning av bestämmelsen är uppfyllda. Förutsättningarna behandlas närmare i anvisningen Beskattning av arbetstagare som kommer till Finland från utlandet.

Rätten till en källskattefördel kan grunda sig också på ett skatteavtal eller ett annat internationellt avtal eller Europeiska unionens (EU) rätt. De skatteavtal som Finland ingått har listats på sidan Gällande skatteavtal. Också andra gällande internationella avtal som är förpliktande för finska staten kan innehålla föreskrifter om beskattningen. Ett sådant annat internationellt avtal kan gälla till exempel en internationell organisation. Exempelvis enligt 2 artikeln 7 § i Förenta Nationernas (FN) konvention rörande privilegier och immunitet har FN, dess tillgångar, inkomster och övriga egendom undantagits från alla direkta skatter.

Utbetalaren ska säkerställa vilken källskattesats som kan tillämpas på mottagaren och om tillämpningsförutsättningarna är uppfyllda vad gäller den aktuella utbetalningen. Följaktligen ska det säkerställas att förutsättningarna är uppfyllda för varje utbetalning. Betalningsmottagaren ska överlämna till utbetalaren en sådan utredning som är nödvändig för att säkerställa att förutsättningarna är uppfyllda. Genom att tillämpa en lägre källskattesatts eller genom att låta bli att uppbära källskatt, övertar utbetalaren ansvaret för att den har en tillräcklig utredning över mottagarens rätt till källskatteförmånen i fråga.

En utbetalare kan inte bevilja en källskatteförmån vid utbetalningen, om utbetalaren inte fått en tillräcklig utredning över att förutsättningarna för tillämpning av källskatteförmånen är uppfyllda eller om mottagarens rätt till en källskatteförmån, trots en mottagen utredning, lämnar utrymme för tolkning eller förblir oklar. Utbetalaren ska då ta ut källskatt enligt 7 § i källskattelagen vid tidpunkten för utbetalningen. En betalningsmottagare kan ansöka om återbäring av källskatt från Skatteförvaltningen, då Skatteförvaltningen utreder om mottagaren har rätt till den källskatteförmån som denna yrkat på.

En mottagare eller en utbetalare som är skyldig att uppbära skatt kan också ansöka om ett förhandsavgörande för källbeskattningen rörande tillämpning av ett internationellt avtal på uppbäring av källskatt, skyldigheten att ta ut källskatt eller övriga omständigheter som ska iakttas i uppbäringen av källskatt (källskattelagen 12 a §). Läs mer om ansökan om förhandsavgörande och tillämpning av ett förhandsavgörande i Skatteförvaltningens anvisning Att göra en ansökan om förhandsavgörande och att meddela beslut i ärendet.

En källskatteförmån kan inte beviljas för en inkomst, på basis av utbetalarens uppgifter eller uppgifter från en tjänstetillhandahållare som verkar för dennes räkning, om skatteavtalets Principal Purpose Test-bestämmelse eller en nationell regel om kringgående av skatt kan tillämpas på beviljandet av förmånen (lag om beskattningsförfarandet beträffande skatter som betalas på eget initiativ 768/2016, EgenBeskL 10 §, BFL 28 §). Om utbetalaren anser att det i situationen också kan bli aktuellt att bedöma tillämpligheten för bestämmelserna om kringgående av skatt, rekommenderas det att ärendet utreds i förväg till exempel genom att ansöka om ett förhandsavgörande. Principal Purpose Test-bestämmelsen i skatteavtalen och dess tillämpning behandlas i Skatteförvaltningens anvisning Artiklarna i skatteavtalet.

1.5 Den lag som tillämpas och tolkningskällor

Enligt källskattelagen 1 § 3 mom. iakttages källskattelagen endast såvida bestämmelser, om beskattning av inkomst eller förmögenhet, i avtal med främmande stat eller i annat internationellt avtal, till vilket Finland har anslutit sig, icke föranleder annat.

Enligt 2 a § i källskattelagen tillämpas i fråga om beskattningsförfarandet och ändringssökande för den som är skyldig att ta ut skatt lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ och i fråga om skatteuppbörden skatteuppbördslagen (11/2018). I frågor som gäller förfarandet tillämpas följaktligen alltid finsk skattelagstiftning, trots att ett skatteavtal eller ett annat internationellt avtal tillämpas på uppbäringen av källskatt.

Skatteavtal och andra internationella avtal

Uppfyllandet av förutsättningarna för tillämpning av bestämmelserna i skatteavtalet avgörs utifrån skatteavtalet och dess tolkningskällor. Om inkomsttagaren däremot omfattas av ett annat internationellt avtal, som innehåller skattebestämmelser, tillämpas detta avtal och dess tolkningskällor.

I Finlands beskattnings- och rättspraxis har man ansett att då skatteavtalets bestämmelser i enlighet med OECD:s modellskatteavtal tolkas i Finland, är det motiverat att ge betydelse till det som i kommentaren till OECD:s modellskatteavtal har uttalats om tolkning av avtalet, oberoende av om den andra avtalsparten är medlem i OECD (HFD 2011:101).

Utgångspunkten i tolkningen är alltid det skatteavtal vars föreskrifter tillämpas. En utbetalare kan tolka till exempel begreppet ”verklig förmånstagare” (beneficial owner) enligt skatteavtalet utifrån den senaste kommentaren till OECD:s modellskatteavtal. Det krävs följaktligen inte att utbetalaren separat utreder om det finns någon särskild orsak till en tolkning som avviker från kommentaren eller en viss version av kommentaren vad gäller ett enskilt skatteavtal.

Tolkningen av OECD:s skatteavtal, inklusive begreppet ”verklig förmånstagare” av dividend-, ränte- eller royaltyinkomst behandlas närmare i Dividender, räntor och royaltyer till begränsat skattskyldiga och Artiklarna i skatteavtalen.

Källskattelagen och den övriga nationella lagstiftningen

Om källskatt uppbäras enligt bestämmelserna i källskattelagen och skatteavtalet eller bestämmelserna om beskattning i ett annat internationellt avtal inte tillämpas vid utbetalningen, tolkas uppfyllandet av tillämpningsförutsättningarna utifrån den nationella lagstiftningen. Följaktligen avgörs vem som betraktas som dividendtagare då nationella källskattefördelar beviljas utifrån den nationella lagstiftningen. Då är inte bestämmelserna om den verkliga förmånstagaren av avgörande betydelse i beviljandet av en fördel.

2 Källskatt på dividend

2.1 Allmänt

Bestämmelserna om dividend i källskattelagen tillämpas på utbetalningar som betraktas som dividend i beskattningen. Som dividend anses i beskattningen vanligtvis utdelning av medel i form av vinstutdelning som genomförs på basis av bolagsstämmans beslut (se till exempel CSN 33/2018). En dividend kan betalas ut i penningform eller som annan egendom (in natura). Också till exempel på dividendutdelning ur en fond för inbetalt fritt eget kapital tillämpas bestämmelserna om dividend i källskattelagen i den utsträckning som utdelningen av medel betraktas som dividend och inte som överlåtelse. Begreppet ”dividend” behandlas närmare i anvisningarna Beskattning av dividendinkomster och Dividender, räntor och royaltyer till begränsat skattskyldiga, medan utdelning av medel från en fond för inbetalt fritt eget kapital behandlas i anvisningen Utbetalning av medel från fonder som hänförs till fritt eget kapital i beskattningen.

Föreskrifterna om dividend i källskattelagen tillämpas också på följande inkomster (källskattelagen 3 § 2 mom.):

- utdelning av medel som fåtts ur en fond för inbetalt fritt eget kapital och som ska betraktas som dividend (ISkL 33 a §, 33 b § och lagen om beskattning av inkomst av näringsverksamhet 360/1968, NärSkL 6 a §)

- överskott som fåtts från ett andelslag eller utdelning av medel som fåtts ur en fond för inbetalt fritt eget kapital och som ska betraktas som överskott (ISkL 33 e § och 33 f § och NärSkL 6 d §)

- vinstandel från en placeringsfond (ISkL 32 §)

- dividendersättning (ISkL 31 § 5 mom.)

- förtäckt dividend (BFL 29 §)

- inkomst som lagts till som rättelse av internprissättning (BFL 31 §).

Utbetalaren ska uppbära källskatt på en dividend som betalats ut till en begränsat skattskyldig, såvida den inte är befriad från källskatt utifrån annan lagstiftning eller ett internationellt avtal (källskattelagen 3 §).

Skyldigheten att uppbära källskatt gäller inkomst som en begränsat skattskyldig fått från Finland. Dividend, överskott från ett andelslag och annan inkomst som kan jämställas med dessa är inkomst från Finland för en begränsat skattskyldig, om den fåtts från ett finskt aktiebolag, andelslag eller annat samfund (ISkL 10 § 6 punkten i ISkL). Också en dividend som ett utländskt samfund betalat är inkomst som en begränsat skattskyldig fått från Finland, om utbetalaren utövar verklig ledning i Finland (ISkL 9 § 8 och 9 mom.). Utländska samfunds skattskyldighetsställning och utövande av verklig ledning behandlas närmare i Skatteförvaltningens anvisning Allmän och begränsad skattskyldighet för samfund.

2.2 Källskatt på dividend enligt källskattelagen

Vid tillämpning av källskattesatserna enligt källskattelagen avses med dividendtagare en dividendtagare enligt Finlands nationella lagstiftning. I princip kan en dividendtagare betraktas som den aktieinnehavare som införts i delägarförteckningen. Undantaget till detta är till exempel situationer där den som sköter förvaltarregistreringen införts i delägarförteckningen i stället för aktieinnehavaren. Vad gäller dividender som betalas utifrån förvaltarregistrerade aktier ska dividendtagaren följaktligen utredas separat i samband med utbetalningen av dividenden. Vid tillämpning av källskattesatserna enligt den nationella lagstiftningen kan utbetalaren då anse dividendtagaren vara den som har rätt till dividenden på den avstämningsdag som fastställts i beslutet om dividendutdelning.

Enligt 7 § i källskattelagen uppgår den källskatt som ska tas ut på en dividend som betalats ut till en begränsat skattskyldig till

- 20 procent, då dividendtagaren är ett samfund (källskattelagen 7 § 1 mom. 2 punkten).

- 30 procent, då dividendtagaren är en annan mottagare än ett samfund (källskattelagen 7 § 1 mom. 4 punkten).

Ovan nämnda förutsättningar för tillämpning av källskatt på 20 och 30 procent behandlas närmare i avsnitt 1.3.

Källskatt kan uppbäras på 15 procent på en dividend som betalas ut till ett begränsat skattskyldigt samfund, om dividendtagaren ger utbetalaren en utredning över att aktierna i det dividendutdelande samfundet hör till dividendtagarens investeringstillgångar och att någon av följande tre förutsättning är uppfyllda (källskattelagen 7 § 1 mom. 3 punkten):

- Dividendtagaren är ett sådant begränsat skattskyldigt samfund som avses i 3 § 5 mom. och dividendtagaren inte är ett sådant bolag enligt direktiv om ett gemensamt beskattningssystem för moderbolag och dotterbolag hemmahörande i olika medlemsstater (90/435/EEG, moder- och dotterbolagsdirektivet) som direkt innehar minst tio procent av aktiekapitalet i det utdelande samfundet vid utbetalningen av dividenden.

- Dividendtagaren är ett utländskt samfund som motsvarar en inhemsk pensionsanstalt och har sin hemvist inom Europeiska ekonomiska samarbetsområdet, och dividendtagaren inte är ett sådant bolag enligt moder- och dotterbolagsdirektivet som direkt innehar minst tio procent av aktiekapitalet i det utdelande samfundet vid utbetalningen av dividenden.

- Dividendtagaren är ett utländskt samfund som motsvarar en inhemsk pensionsanstalt och som direkt innehar mindre än tio procent av aktiekapitalet i det utdelande samfundet, Finland har ingått ett avtal med dividendtagarens hemviststat om utbyte av information i skatteärenden och tillräckliga uppgifter för verkställande av beskattningen fås av dividendtagarens hemviststat.

Källbeskattning av dividender som betalas till aktier som hör till dividendtagarens investeringstillgångarna behandlas mer ingående i anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga.

Med avvikelse från ovan nämnda källskattesatser, ska ett offentligt noterat bolag uppbära källskatt på 35 procent på en dividend som betalas ut utifrån en förvaltarregistrerad aktie, om bolaget eller en registrerad förvarare inte kan meddela uppgifter om den begränsat skattskyldige dividendtagaren i årsanmälan till Skatteförvaltningen (källskattelagen 7 § 2 mom.). Om en dividend betalas ut till en begränsat skattskyldig och uppgifter om mottagaren kan uppges i årsanmälan till Skatteförvaltningen, kan på en dividend som betalats ut utifrån en förvaltarregistrerad aktie i ett offentligt noterat bolag tas ut källskatt på 30 procent i stället för 35 procent. Läs mer om de uppgifter som ska uppges i årsanmälan i den tekniska tillämpningsanvisningen Årsanmälan om dividender som betalats till begränsat skattskyldiga av ett offentligt noterat bolag.

2.3 Skatteavtalsförmåner under utbetalningsåret

2.3.1 Allmänt om tillämpningen av skatteavtalet vid källan

Källskatt uppbäras enligt källskattelagen, om inte annat föranleds av bestämmelserna om beskattning av inkomst eller förmögenhet i ett avtal som ingåtts med en främmande stat eller ett annat internationellt avtal till vilket Finland anslutit sig (källskattelagen 1 § 3 mom.).

Följaktligen kan en begränsat skattskyldig dividendtagare med stöd av ett skatteavtal vara berättigad till en lägre källskattesats än källskattesatserna enligt 7 § i källskattelagen. Källskatteprocenterna enligt de gällande skatteavtalen har specificerats i anvisningen Källskatte-% för bl.a. dividender som från Finland betalas till utlandet.

Vid utbetalning av dividend kan källskattesatsen enligt skatteavtalet tillämpas, om utbetalaren fått en utredning av dividendtagaren över dennes rätt till en skatteavtalsförmån. Utbetalaren ska säkerställa att den utredning som dividendtagaren lagt fram uppfyller de förutsättningar som ställts för beviljande av en skatteavtalsförmån.

Utbetalaren ska i första hand identifiera dividendtagarens skatterättsliga hemviststat, det vill säga den stat vars skatteavtal med Finland tillämpas på inkomst från Finland för denne. Utbetalaren ska därtill förvissa sig om att dividendtagaren uppfyller förutsättningarna för tillämpning av bestämmelserna i skatteavtalet. Det väsentliga är till exempel att identifiera den dividendtagare enligt skatteavtalet vilken har rätt till en skatteavtalsförmån för den aktuella dividenden. Om dividendtagaren yrkar att en specialbestämmelse i skatteavtalet tillämpas till exempel utifrån den juridiska formen, ska dividendtagaren också uppvisa en nödvändig utredning över att förutsättningarna för tillämpning av den aktuella specialbestämmelsen är uppfylld. De vanligaste bestämmelserna i skatteavtalen behandlas i Skatteförvaltningens anvisning Artiklarna i skatteavtalen.

En förutsättning för tillämpning av dividendartiklarna i skatteavtalen är i allmänhet bland annat att en person med hemvist i den andra avtalsstaten är en verklig förmånstagare ("beneficial owner") av inkomst enligt skatteavtalet. Enligt kommentaren till OECD:s modellskatteavtal är inkomsttagaren verklig förmånstagare av en inkomst, då denne har rätt att använda inkomsten och avnjuta den utan begränsningar och en avtals- eller lagbaserad skyldighet att överföra den mottagna betalningen till en annan person. Den verkliga förmånstagaren är inte nödvändigtvis alltid den juridiska innehavaren av en aktie utifrån vilken en dividend betalas ut. Följaktligen ska utbetalaren i princip vad beträffar dividendutbetalning säkerställa för varje utbetalningen om föreskrifterna i skatteavtalet kan tillämpas på en dividend som betalas ut till mottagaren. Om förutsättningen för en verklig förmånstagare av inkomst inte är uppfylld, kan en skattefördel enligt dividendartikeln i skatteavtalet inte beviljas. Största delen av Finlands skatteavtal innehåller begreppet ”verklig förmånstagare”. Begreppet ”verklig förmånstagare” enligt skatteavtalet och dess tolkning behandlas närmare i anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga.

Utländska enheter som är transparenta (så kallade transitenheter) i beskattningen i deras hemviststat betraktas i typfallet inte som separat skattskyldiga och de betraktas följaktligen inte heller i Finland som personer med hemvist i en annan avtalsstat. En sådan transitenhet har inte rätt till en skatteavtalsförmån, men skatteavtalet mellan andelsägarens eller delägarens hemviststat och Finland kan dock vara tillämpligt på den dividend som betalas ut. Utbetalaren kan tillämpa skatteavtalet mellan hemviststaten för andelsägaren av en transitenhet och Finland på dividenden, om andelsägarna kan betraktas som verkliga förmånstagare enligt skatteavtalet. En förutsättning för detta är att utbetalaren får en tillräcklig utredning om rättsinnehavarens skatterättsliga hemviststat och uppfyllandet av övriga förutsättningar för tillämpning av skatteavtalet och dennes andel av den aktuella dividenden (källskattelagen 10 och 10 b §). Till exempel en utländsk sammanslutning kan vara en transitenhet i sin hemviststat, då skatteavtalet med dess delägares hemviststat kan bli tillämpligt. Begreppet ”person med hemvist i en avtalsstat” och källbeskattningen av inkomst som fåtts från ett utländskt samfund behandlas i anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga.

Dividendtagaren ska uppvisa en nödvändig utredning över att förutsättningarna för tillämpning av föreskrifterna i skatteavtalet är uppfyllda då denne yrkar att en källskattesats enligt skatteavtalet ska tillämpas på utbetalningen av en dividend (källskattelagen 10 och 10 b §). Skyldigheten att uppvisa en utredning föreligger för en dividendtagare enligt finsk lag, oberoende av om mottagaren också betraktas som skatteavtalssubjekt eller som en verklig förmånstagare enligt skatteavtalet.

Exempel 2: En dividend betalas ut till en utländsk fond med två andelsägare. Fonden ses dock som en transitenhet som inte är ett skatteavtalssubjekt i sin hemviststat. Andelsägarna i fonden är verkliga förmånstagare enligt skatteavtalet, till vilka dividenden hänförs i beskattningen i andelsägarnas hemviststat. Fonden är en dividendtagare enligt Finlands nationella lagstiftning. Fonden, som är dividendtagare, yrkar att skatteavtalet med hemviststaten för andelsägarna tillämpas. Fonden ska uppvisa en utredning över att dess andelsägare uppfyller förutsättningarna för tillämpning av skatteavtalet.

Dividendtagaren ska ge utbetalaren en utredning enligt 10 § i källskattelagen om uppfyllandet av förutsättningarna för tillämpning av skatteavtalet. Däremot, om det handlar om en dividend som betalats ut utifrån en förvaltarregistrerad aktie i ett offentligt noterat bolag, ska dividendtagaren uppvisa en utredning enligt 10 b § i källskattelagen till utbetalaren av dividenden eller den registrerade förvararen. Förutsättningarna för tillämpning av skatteavtalsfördelarna behandlas i fråga om en dividend som betalas ut från ett annat än ett offentligt noterat bolag närmare i avsnitt 2.3.2 och vad gäller en dividend som betalas ut av ett offentligt noterat bolag i avsnitt 2.3.3.

Skatteavtalsfördelarna kan inte tillämpas vid utbetalningstidpunkten, om dividendtagaren inte överlämnar en utredning enligt källskattelagen rörande sin hemviststat och tillämpligheten för föreskrifterna i skatteavtalet. I så fall uppbäras källskatt enligt 7 § i källskattelagen på dividenderna. Källskatt uppbäras i enlighet med 7 § i källskattelagen också i situationer där det inte finns något gällande skatteavtal mellan Finland och dividendtagarens hemviststat.

Utbetalaren av en dividend kan inte tillämpa bestämmelserna i skatteavtalet på utbetalningen av dividenden, om dividendtagarens rätt till en skatteavtalsfördel lämnar utrymme för tolkning eller är oklar. Dividendtagaren kan tillställa utbetalaren ett förhandsavgörande, där Skatteförvaltningen uttryckligen avgjort den aktuella frågan som lämnar utrymme för tolkning. I så fall kan utbetalaren uppbära källskatt enligt förhandsavgörandet, om de faktiska förhållandena motsvarar den situation som beskrivits i förhandsavgörandet. Utbetalaren av en dividend kan också själv ansöka om ett förhandsavgörande för källbeskattningen (källskattelagen 12 a §). Ansökan om och tillämpning av förhandsavgörande behandlas i Skatteförvaltningens anvisning Att göra en ansökan om förhandsavgörande och att meddela beslut i ärendet.

Exempel 3: En dividendtagare har uppvisat en utredning över förutsättningarna för tillämpning av skatteavtalet till utbetalaren. Den mottagna dividenden anknyter dock till ett aktielåneupplägg, som kan inverka på om dividendtagaren ska ses som en verklig förmånstagaren enligt skatteavtalet. Dividendtagaren uppvisar ett förhandsavgörande av Skatteförvaltningen till utbetalaren, i vilket det uttryckligen avgjorts att mottagaren kan betraktas som en verklig förmånstagare enligt det skatteavtal som tillämpas, trots det aktuella upplägget. Utbetalaren av dividenden kan tillämpa källskattesatsen enligt skatteavtalet utifrån förhandsavgörandet, om de faktiska förhållandena motsvarar den situation som beskrivits i förhandsavgörandet.

Om källskattesatsen enligt skatteavtalen inte tillämpats vid tidpunkten för utbetalning eller i samband med rättelse under utbetalningsåret och källskatt enligt 7 § i källskattelagen tagits ut på dividenden, kan den skattskyldige ansöka om återbäring av källskatt från Skatteförvaltningen (källskattelagen 11 §). I så fall avgör Skatteförvaltningen dividendtagarens rätt till en skatteavtalsfördel i samband med handläggningen av ansökan om återbäring. Källskatt kan återbäras till en skattskyldig efter utbetalningsåret för dividenden. Ansökan om återbäring av källskatt behandlas mer i anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga.

2.3.2 Dividend som betalats ut av ett annat än offentligt noterat bolag

Enligt 10 § i källskattelagen ska man vid uppbörd av källskatt iaktta bestämmelserna i ett skatteavtal, om inkomsttagaren för utbetalaren före betalning erläggs företer utredning om sin hemort och om övriga förutsättningar för tillämpning av avtalet. Som utredning kan inkomsttagaren visa upp ett källskattekort eller uppge sitt namn, sin födelsetid och andra eventuella officiella identifieringsuppgifter samt sin adress i hemviststaten.

Utbetalaren ska av dividendtagaren också få en utredning enligt 10 § i källskattelagen i anknytning till den dividendutbetalning på vilken skatteavtalet tillämpas, Till exempel ett källskattekort visar den skatterättsliga hemviststaten av den skattskyldige, till vilket källskattekortet utfärdats, och den källskattesats som påförs enligt skatteavtalet på dividend som denne får. Utbetalaren ska också förvissa sig om att den som uppvisar källskattekortet är en aktieinnehavare som införts i delägarförteckningen. Utbetalaren ska också kontrollera att identifieringsinformationen i källskattekortet som tillämpas motsvarar den information som utbetalaren har om dividendtagaren. Därtill ska det observeras att källskattekort i allmänhet beviljas för innevarande kalenderår och att mottagaren ska uppvisa ett gällande källskattekort innan dividenden betalas ut.

Exempel 4: Bolag A Ab är offentligt icke-noterat bolag, med fyra aktieinnehavare som är införda i delägarförteckningen. Tre av delägarna är allmänt skattskyldiga fysiska personer i Finland. Den fjärde delägaren R är en begränsat skattskyldig fysisk person med hemvist i Sverige. Bolag A Ab har bestämt att dela ut dividend. Innan utbetalningen av dividend uppvisar dividendtagare R ett källskattekort för utbetalaren, enligt vilket det nordiska skatteavtalet tillämpas på dividend som R får. Utbetalaren granskar att mottagare R är en aktieinnehavare som införts i delägarförteckningen och följaktligen berättigad till den dividend som nu delas ut. Utbetalaren kontrollerar också att skatteskyldigas identifieringsinformation i källskattekortet motsvarar den information som utbetalaren har om dividendtagaren. På den dividend som betalats ut till mottagare R kan källskatt på 15 % uppbäras i enlighet med det nordiska skatteavtalet.

Dividend som betalas på en förvaltarregistrerad aktie

Med förvaltarregistrering avses att en värdeandel i värdeandelssystemet är skriven på den som sköter förvaltarregistreringen i stället för den verkliga ägaren av värdeandelen. Aktieinnehavaren framgår följaktligen inte av delägarförteckningen, om aktierna är skrivna på den som sköter förvaltarregistreringen. Därför ska utbetalaren, då dividend betalas ut utifrån en förvaltarregistrerad aktie, på annat sätt förvissa sig om att den som uppvisar ett källskattekort har rätt till dividenden och en fördel enligt skatteavtalet. Dividendtagaren kan till exempel, utöver källskattekortet, till utbetalaren överlämna ett intyg över att denne är en verklig förmånstagare enligt skatteavtalet för den aktuella dividenden och att aktierna inte är med i något upplägg som kan påverka tolkningen av skatteavtalet. Utbetalaren ska då förvissa sig om att det intyg som dividendtagaren lagt fram är tillförlitligt. Den förvarare som förvarar aktierna i fråga kan för utbetalarens räkning inhämta en utredning av dividendtagaren och förvissa sig om att den är tillförlitlig. Utbetalaren ska dock säkerställa att den kan anmäla uppgifterna om dividendtagarna i sin årsanmälan och vid behov på begäran av Skatteförvaltningen överlämna en utredning och dokumentation över hur mottagarens rätt till en skatteavtalsfördel säkerställts.

Källskattelagens 10 b § tillämpas inte i situationer där utbetalaren av en dividend är ett annat än ett offentligt noterat bolag enligt ISkL 33 a §. Dividendutbetalaren kan dock dra nytta av förfarandet enligt 10 b § i källskattelagen för att förvissa sig om mottagarens hemvist och övriga förutsättningar för tillämpning av skatteavtalet (läs mer om förfarandet i avsnitt 2.3.3.2).

2.3.3 Dividend som betalats ut av ett offentligt noterat bolag

2.3.3.1 Dividend som betalas ut på basen av direkt aktieinnehav

En uppdaterad delägarförteckning som baserar sig på anteckningarna på ett värdeandelskonto ska föras över aktier som fogats till ett värdeandelssystem och deras ägare och i denna antecknas aktieinnehavaren eller den som sköter förvaltarregistreringen (lagen om värdeandelssystemet och om clearingverksamhet 348/2017, 4 kap. 3 och 4 §). Det handlar om direkt aktieinnehav då aktieinnehavaren är införd i delägarförteckningen. Då ett offentligt noterat bolag betalar ut dividend på basis av direkt innehav till en aktieinnehavare som är införd i delägarförteckningen, tillämpas 10 § i källskattelagen på beviljande av skatteavtalsförmån.

Enligt 10 § i källskattelagen ska man vid uppbörd av källskatt iaktta bestämmelserna i ett skatteavtal, om inkomsttagaren för utbetalaren före betalning erläggs företer utredning om sin hemort och om övriga förutsättningar för tillämpning av avtalet. Som utredning kan inkomsttagaren visa upp ett källskattekort eller uppge sitt namn, sin födelsetid och andra eventuella officiella identifieringsuppgifter samt sin adress i hemviststaten.

Utbetalaren ska av dividendtagaren också få en utredning enligt 10 § i källskattelagen i anknytning till den dividendutbetalning på vilken skatteavtalet tillämpas. Till exempel ett källskattekort visar den skatterättsliga hemviststaten av den skattskyldige, till vilket källskattekortet utfärdats, och den källskattesats som påförs enligt skatteavtalet på dividend som denne får. Utbetalaren ska också förvissa sig om att den som uppvisar källskattekortet är en aktieinnehavare som införts i delägarförteckningen. Utbetalaren ska också kontrollera att identifieringsinformationen i källskattekortet som tillämpas motsvarar den information som utbetalaren har om dividendtagaren. Därtill ska det observeras att källskattekort i allmänhet beviljas för innevarande kalenderår och att mottagaren ska uppvisa ett gällande källskattekort innan dividenden betalas ut.

Exempel 5: Bolag B Ab är ett offentligt noterat bolag, som beslutat att dela ut dividend. Före utbetalningen av dividenden har Z som bor i Danmark uppvisat ett källskattekort för utbetalaren. Enligt källskattekortet tillämpas det Nordiska skatteavtalet på en dividend som Z får. Z har under det föregående året ägt aktier i Bolag B Ab och fått en dividend från bolaget. Utbetalaren granskar från delägarförteckningen att Z är en aktieinnehavare som införts i delägarförteckningen och följaktligen berättigad till den dividend som nu delas ut. Enligt delägarförteckningen äger Z inte längre aktier på den avstämningsdag som fastställts i beslutet om dividendutdelning. Källskatt på dividenden kan inte uppbäras enligt det källskattekort som Z uppvisat, eftersom Z inte är dividendtagare.

Dividendutbetalaren kan också dra nytta av förfarandet enligt 10 b § i källskattelagen i säkerställandet av hemvisten och övriga förutsättningar för tillämpning av skatteavtalet (se avsnitt 2.3.3.2).

2.3.3.2 Dividend som betalas på en förvaltarregistrerad aktie

Med förvaltarregistrering avses att en värdeandel antecknats i värdeandelssystemet för den som sköter förvaltarregistreringen i stället för den verkliga ägaren av värdeandelen. Förvaltarregistreringen kan skötas av en kontoförvaltare av ett värdeandelskonto, en centralbank eller värdepapperscentralen. (lagen om värdeandelssystemet och om clearingverksamhet 4 kap. 4 §)

Källskattelagens 10 b § innehåller bestämmelser om förutsättningarna för tillämpning av skatteavtalsförmåner då

- utbetalaren av dividenden är ett offentligt noterat bolag enligt ISkL 33 a §, och

- den aktie på vilken dividend betalas är förvaltarregistrerad.

Enligt 10 b § 2 mom. i källskattelagen kan bestämmelserna om dividend i ett internationellt avtal enligt 1 § 3 mom. tillämpas vid utdelning av dividend, om utbetalaren av dividend eller den förvarare som är närmast dividendtagaren och som vid tidpunkten för utdelningen av dividend finns antecknad i ett förvararregister enligt 10 d § noggrant har utrett dividendtagarens hemviststat och kontrollerat att bestämmelserna om dividend i det internationella avtalet kan tillämpas på dividendtagaren.

Enligt 10 b § 4 mom. i källskattelagen kan som noggrann utredning av hemviststaten avses

- ett källskattekort som utfärdats av Skatteförvaltningen,

- ett intyg från skattemyndigheten i dividendtagarens hemviststat, eller

- en sådan deklaration som dividendtagaren lämnar själv och som innehåller de uppgifter om dividendtagaren som behövs för källbeskattningen.

Ett hemvistintyg eller ett källskattekort anger den skatterättsliga hemviststaten för den skattskyldige, till vilket det utfärdats, och det skatteavtal som ska tillämpas. Ett källskattekort visar därtill den källskattesats som ska tillämpas utifrån skatteavtalet på en dividend som den skattskyldige får. Utbetalaren ska kontrollera att enligt informationen i källskattkortet eller hemvistintyget det är tillämpligt vid utbetalningstidpunkten och den skattskyldiges identifieringsinformation däri motsvarar den information som utbetalaren har om dividendtagaren.

Utbetalaren ska därtill förvissa sig om att den skattskyldige som uppvisar ett källskattekort eller ett hemvistintyg är en dividendtagare enligt det skatteavtal som tillämpas och följaktligen berättigad till en källskatteförmån enligt skatteavtal vad beträffar dividenden i fråga. Dividendtagaren har en skyldighet att uppvisa en nödvändig utredning över detta. Dividendtagaren kan till exempel, utöver ett källskattekort eller ett hemvistintyg, till utbetalaren överlämna en försäkran över att denne är en verklig förmånstagare enligt skatteavtalet vad gäller den aktuella dividenden och att aktierna inte är med i något upplägg som kan påverka tolkningen av skatteavtalet. Utbetalaren ska då förvissa sig om att den försäkran som dividendtagaren lagt fram är tillförlitligt och att skatteavtalsfördelar kan beviljas utifrån detta. I stället för utbetalaren kan en tjänstetillhandahållare, till exempel en kontoförvaltare eller en registrerad förvarare, inhämta utredningen och granska att den är tillförlitlig.

En självdeklaration av dividendtagaren med de uppgifter om dividendtagaren vilka behövs för källbeskattningen kan betraktas som en noggrann utredning om dividendtagarens hemviststat. Enligt 10 b § 4 mom. i källskattelagen ska en självdeklaration ha dokumenterats tillräckligt tillförlitligt och överensstämma med andra uppgifter om dividendtagaren som förvararen har i sin besittning. Enligt bestämmelsen meddelar Skatteförvaltningen närmare föreskrifter om självdeklarationens innehåll och giltighet och om det förfarande genom vilket självdeklarationens tillförlitlighet verifieras. Skatteförvaltningen har meddelat ett beslut om innehåll, giltighet och verifiering av tillförlitlighet av dividendtagarens självdeklaration enligt 10 b § 4 mom. i källskattelagen (ISD-beslutet). En självdeklaration av dividendtagaren, vilken utbetalaren eller en registrerad förvarare konstaterat vara tillförlitligt på det sätt som avses i Skatteförvaltningens ISD-beslut, är också en utredning över förutsättningarna för tillämpning av skatteavtalet. En självdeklaration av dividendtagaren och förfarandet för utbetalaren eller en registrerad förvarare för att verifiera deklarationens tillförlighet behandlas närmare i anvisningen Innehåll, giltighet och verifiering av tillförlitlighet av dividendtagarens självdeklaration.

En tjänstetillhandahållare, såsom en kontoförvaltare eller en registrerad förvarare, kan för utbetalarens räkning inhämta en utredning av dividendtagaren och förvissa sig om att den är tillförlitlig. Uppgifterna behöver inte innehas av utbetalaren själv vid tidpunkten för utbetalning av dividenden, utan tjänstetillhandahållaren kan samla in de nödvändiga uppgifterna från förvaringskedjan och förvara dessa för utbetalarens räkning. Utbetalaren ska dock säkerställa att den kan anmäla uppgifterna om de slutliga dividendtagarna och vid behov på begäran av Skatteförvaltningen överlämna en utredning och dokumentation över hur mottagarens rätt till en skatteavtalsfördel säkerställts.

Dividender som en registrerad förvarare övertagit på sitt ansvar

Med registrerade förvarare avses en förvarare som införts i det förvararregister som Skatteförvaltningen administrerar (källskattelagen 10 d §). En registrerad förvarare kan överta ansvaret för att utreda dividendtagarens hemviststat och se till att föreskrifterna i skatteavtalet är tillämpliga. I så fall samlar den registrerade förvararen in den nödvändiga utredningen av mottagaren och den behöver inte längre överlämnas till utbetalaren. Det ligger också på den registrerade förvararens ansvar att anmäla specifikationsuppgifter om dividendtagarna i årsanmälan till Skatteförvaltningen och vid behov på begäran till Skatteförvaltningen överlämna en utredning och dokumentation över hur mottagarens rätt till en skatteavtalsfördel säkerställts.

En registrerad förvarare övertar ansvaret genom att anmäla att källskatt under 35 procent uppbärs på utbetalningen av en dividend (källskattelagen 10 c § 2 mom.). I så fall ligger det på utbetalarens ansvar att säkerställa att den förvarare, som anmält att källskatt på under 35 procent uppbärs på utbetalningen av dividenden, har införts i Skatteförvaltningens förvararregister.

I källskattelagen finns det inte formkrav för en anmälan med vilken en registrerad förvarare anmäler övertagande av ansvar till utbetalaren. Parterna kan sinsemellan avtala om de förfaranden som ska iakttas. Skattelagstiftningen förutsätter inte ett separat avtal mellan parterna, utan det inbördes förfarandet kan också grunda sig på ett annat förfarande som binder parterna. Då en registrerad förvarare övertagit ansvaret för deklareringen av specifikationsuppgifter om dividendtagarna till Skatteförvaltningen, förutsätts det inte att uppgifter om till exempel hemviststaten eller de källskattesatser som ska tillämpas överlämnas till utbetalaren. Med tanke på utbetalarens ansvar är det tillräckligt att den kan visa de dividender för vilka den registrerade förvararen övertagit ansvaret och det totala beloppet i euro på den källskatt som tagits ut på dessa utifrån den registrerade förvararens deklaration. Utbetalaren kan till exempel komma överens med kontoförvaltaren att förvaltaren gör granskningarna och samlar in uppgifter för utbetalarens räkning. Skatteförvaltningen kan verifiera registreringsstatus för en förvarare som övertagit ansvaret från det register som den administrerar, och utbetalaren behöver inte i efterskott överlämna utdrag ur förvarvarregistret till Skatteförvaltningen.

Om det i förvaringskedjan finns flera registrerade förvarare, förutsätts det inte att utbetalaren får information om alla förvarare och granskar om dessa är införda i förvararregistret. Med tanke på befrielse från utbetalarens primära ansvar är det följaktligen tillräckligt att utbetalaren kan visa att den närmaste förvararen, av vilken den får information om tillämpning av lägre källskatt och övertagande av ansvaret, är en registrerad förvarare. I så fall ska denne registrerade förvarare vid behov kunna visa för Skatteförvaltningen att den förmedlat de uppgifter som denne fått av en annan registrerad förvarare för utbetalning av dividenden och uppbäringen av källskatt med samma innehåll till utbetalaren.

En registrerad förvarare kan också anmäla övertagagande av ansvar till utbetalaren via en registrerad förvarare mellan dem. I så fall ska utbetalaren förvissa sig om att den förvarare som övertagit ansvaret är införd i förvararregistret. Utbetalaren behöver inte då heller förvissa sig om att övriga förvarare i förvaringskedjan är registrerade eller icke-registrerade förvarare.

Om en registrerad förvarare på ovan beskrivna sätt övertagit ansvaret för en dividend, ansvarar denne också för skatt som inte tagits ut med anledning av försummelse (källskattelagen 10 c § 2 mom.). Utbetalaren har dock fortfarande sekundärt ansvar i skattesäkringshänseende (läs om sekundärt skatteansvar i avsnitt 5). En registrerad förvarare ansvarar för att anmäla uppgifter om den slutliga mottagaren av en dividend enligt BFL 15 e § till Skatteförvaltningen. Utbetalaren ansvarar å sin tur för att meddela uppgifter om dividender som förmedlats till en registrerad förvarare på den egna skattedeklarationen. En registrerad förvarares skyldigheter och ansvar behandlas i anvisningen Den registrerade förvararens skyldigheter och ansvar.

Om det i förvaringskedjan inte finns någon registrerad förvarare som övertagit ansvaret för dividenden, har utbetalaren en skyldighet att utreda dividendtagarens hemviststat och säkerställa att föreskrifterna i skatteavtalet är tillämpliga på det sätt som föreskrivs i 10 b § i källskattelagen. I så fall har utbetalaren också ansvaret för skatten och för att meddela uppgifter om den slutliga mottagaren av dividenden till Skatteförvaltningen i årsanmälan.

2.3.3.3 Exempel på förfarande vid situationer med förvaltarregistrering

Kontoförvaltaren närmast utbetalaren är en registrerad förvarare

Exempel 6:

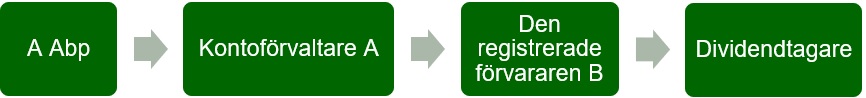

Det offentligt noterade bolaget A Abp delar ut dividend och ger information om den framtida dividendutdelningen till kontoförvaltaren. Av dividenden betalas 10 000 euro på förvaltarregistrerade aktier. Kontoförvaltare A är införd i Skatteförvaltningens förvararregister vid tidpunkten för dividendutbetalningen.

Bolaget X Abp och kontoförvaltare A har inte ingått inbördes avtal. Parternas inbördes förfarande och ansvar har dock fastställts i ett beslut av värdepapperscentralen vilket förpliktar parterna, utifrån vilket kontoförvaltaren sköter plikterna i anknytning till dividendutbetalningen för utbetalarens räkning. Kontoförvaltaren har bland annat till uppgift att samla in och förvara uppgifter om dividendutbetalningen och källskatten och överlämna uppgifterna till värdepapperscentralen för skattedeklarationen av skatter på eget initiativ. Enligt beslutet ansvarar kontoförvaltaren också för att de uppgifter som denne överlämnar är korrekta. Bolaget X Abp uppbär källskatt på dividenden enligt de uppgifter som kontoförvaltaren gett och betalar nettodividenden till kontoförvaltaren. I enlighet med beslutet ska maximal källskatt tas ut på dividenden, om ingen registrerad förvarare övertagit ansvaret för dividenden och utbetalaren trots detta inte beslutat att överta ansvaret för tillämpning av lägre källskatt.

A Abp granskar att kontoförvaltare A införts i Skatteförvaltningens förvararregister. På dividenden uppbäras källskatt på 1 500 euro (15 %) och kontoförvaltare A deklarerar källskatten för utbetalarens räkning på skattedeklarationen för skatter på eget initiativ. På skattedeklarationen för skatter på eget initiativ anmäls också uppgifterna om kontoförvaltare A. Om kontoförvaltare A, som är införd i förvararregistret, i enlighet med parternas inbördes förfarande och gemensamma uppfattning, övertar ansvaret genom att på ovan beskrivna sätt meddela uppgifterna om källskatt för beskattningen för utbetalarens räkning, uppfyller detta förutsättningarna för övertagande av ansvaret enligt 10 c § 2 mom. i källskattelagen. I så fall befrias X Abp från det primära ansvaret, om bolaget förvissat sig om att kontoförvaltare A vid tidpunkten för utbetalningen av dividenden är införd i Skatteförvaltningens förvararregister.

Exempel 7:

I den situation som beskrivits i exempel 6 har kontoförvaltare A fått en anmälan av den registrerade förvararen B, som är följande länk i förvaringskedjan, enligt vilken skatt på 1 500 euro (15 %) betalas på den dividend på 10 000 euro som betalats utifrån förvaltarregistrerade aktier i X Abp. Kontoförvaltare A granskar att förvarare B är införd i Skatteförvaltningens förvararregister vid tidpunkten för utbetalningen av dividenden. Utbetalaren av dividenden granskar att kontoförvaltare A införts i förvararregistret.

Utbetalaren befrias från det primära ansvaret, om den visar att kontoförvaltare A övertagit ansvaret för dividenden på det sätt som beskrivs i exempel 6. Det är inte en förutsättning att utbetalaren granskar om förvarare B är registrerad. Kontoförvaltare A befrias från ansvaret, om den visar till Skatteförvaltningen att den registrerade förvararen B övertagit ansvaret för dividenden och att källskatt uppburits enligt anmälan av förvarare B.

Det är inte en förutsättning att utbetalaren eller kontoförvaltare A granskar om det finns andra registrerade förvarare mellan den registrerade förvararen B och dividendtagaren. Följaktligen är förutsättningar för undantagande av det primära ansvaret ur en synvinkel som omfattar såväl utbetalarens som kontoförvaltare A:s ansvar de samma, oberoende av hur många förvarare det finns i förvaringskedjan och hur många av dessa som är registrerade.

Kontoförvaltaren närmast utbetalaren är inte en registrerad förvarare, men en registrerad förvarare finns i förvaringskedjan

Exempel 8:

Det offentligt noterade bolaget A Abp delar ut dividend och ger information om den framtida dividendutdelningen till kontoförvaltaren. Av dividenden betalas 20 000 euro på förvaltarregistrerade aktier. Kontoförvaltare A är inte införd i Skatteförvaltningens förvararregister vid tidpunkten för dividendutbetalningen.

Bolaget X Abp och kontoförvaltare A har inte ingått inbördes avtal. Parternas inbördes förfarande och ansvar har dock fastställts i ett beslut av värdepapperscentralen vilket förpliktar parterna, utifrån vilket kontoförvaltaren sköter plikterna i anknytning till dividendutbetalningen för utbetalarens räkning. Kontoförvaltaren har bland annat till uppgift att samla in och förvara uppgifter om dividendutbetalningen och källskatten och överlämna uppgifterna till värdepapperscentralen för skattedeklarationen av skatter på eget initiativ. Enligt beslutet ansvarar kontoförvaltaren också för att de uppgifter som denne överlämnar är korrekta. Bolaget X Abp uppbär källskatt på dividenden enligt de uppgifter som kontoförvaltaren gett och betalar nettodividenden till kontoförvaltaren. Det ligger också på kontoförvaltarens ansvar att granska om det i förvaringskedjan finns en registrerad förvarare som övertagit ansvaret för dividenden. I enlighet med beslutet ska maximal källskatt tas ut på dividenden, om ingen registrerad förvarare övertagit ansvaret för dividenden och utbetalaren trots detta inte beslutat att överta ansvaret för tillämpning av lägre källskatt.

Den registrerade förvararen B har meddelat till kontoförvaltare A att han övertar ansvaret för dividenden och att källskatt på 3 000 euro tas ut på dividenden på 20 000 euro (15 %). Kontoförvaltare A granskar för dividendbetalarens räkning att förvarare B vid tidpunkten för utbetalningen av dividenden är införd i Skatteförvaltningens förvararregister. På dividenden uppbäras källskatt enligt anmälan av den registrerade förvararen B och kontoförvaltare A deklarerar uppgifterna om källskatt för beskattning för utbetalarens räkning.

Utbetalaren befrias från det primära ansvaret om kontoförvaltare A, som agerar för dess räkning, visar att den registrerade förvararen B övertagit ansvaret för dividenden och att källskatt uppburits enligt anmälan av förvarare B.

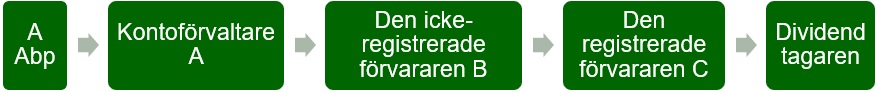

Exempel 9:

Det offentligt noterade bolaget A Abp delar ut dividend och ger information om den framtida dividendutdelningen till kontoförvaltaren. Av dividenden betalas 20 000 euro på förvaltarregistrerade aktier. Kontoförvaltare A är inte införd i Skatteförvaltningens förvararregister vid tidpunkten för dividendutbetalningen.

Bolaget X Abp och kontoförvaltare A har inte ingått inbördes avtal. Parternas inbördes förfarande och ansvar har dock fastställts i ett beslut av värdepapperscentralen vilket förpliktar parterna, utifrån vilket kontoförvaltaren sköter plikterna i anknytning till dividendutbetalningen för utbetalarens räkning. Kontoförvaltaren har bland annat till uppgift att samla in och förvara uppgifter om dividendutbetalningen och källskatten och överlämna uppgifterna till värdepapperscentralen för skattedeklarationen av skatter på eget initiativ. Enligt beslutet ansvarar kontoförvaltaren också för att de uppgifter som denne överlämnar är korrekta. Bolaget X Abp uppbär källskatt på dividenden enligt de uppgifter som kontoförvaltaren gett och betalar nettodividenden till kontoförvaltaren. Det ligger också på kontoförvaltarens ansvar att granska om det i förvaringskedjan finns en registrerad förvarare som övertagit ansvaret för dividenden. I enlighet med beslutet ska maximal källskatt tas ut på dividenden, om ingen registrerad förvarare övertagit ansvaret för dividenden och utbetalaren trots detta inte beslutat att överta ansvaret för tillämpning av lägre källskatt.

Förvarare B har till kontoförvaltare A vidarebefordrat meddelandet av förvarare C om att C övertar ansvaret för dividenden och att källskatt på 3 000 euro (15 %) uppbäras på dividenden på 20 000 euro. Kontoförvaltare A granskar för dividendutbetalarens räkning att förvarare C vid tidpunkten för utbetalningen av dividenden är införd i Skatteförvaltningens förvararregister. I enlighet med anmälan av förvarare C uppbäras källskatt på 3 000 euro på dividenden och kontoförvaltare A anmäler uppgifterna om källskatten för beskattningen för utbetalarens räkning.

Utbetalaren befrias från det primära ansvaret, om kontoförvaltare A, som agerar för dess räkning, visar att den registrerade förvararen C övertagit ansvaret för dividenden och att källskatt uppburits enligt anmälan av C.

Ingen registrerad förvarare i förvaringskedjan

Exempel 10:

Det offentligt noterade bolaget A Abp delar ut dividend och ger information om den framtida dividendutdelningen till kontoförvaltaren. Av dividenden betalas 20 000 euro utifrån förvaltarregistrerade aktier. Kontoförvaltare A, som finns närmast utbetalaren, är inte införd i Skatteförvaltningens förvararregister vid tidpunkten för utbetalningen av dividenden.

Bolaget X Abp och kontoförvaltare A har inte ingått inbördes avtal. Parternas inbördes förfarande och ansvar har dock fastställts i ett beslut av värdepapperscentralen vilket förpliktar parterna, utifrån vilket kontoförvaltaren sköter plikterna i anknytning till dividendutbetalningen för utbetalarens räkning. Kontoförvaltaren har bland annat till uppgift att samla in och förvara uppgifter om dividendutbetalningen och källskatten och överlämna uppgifterna till värdepapperscentralen för skattedeklarationen av skatter på eget initiativ. Enligt beslutet ansvarar kontoförvaltaren också för att de uppgifter som denne överlämnar är korrekta. Bolaget X Abp uppbär källskatt på dividenden enligt de uppgifter som kontoförvaltaren gett och betalar nettodividenden till kontoförvaltaren. Det ligger också på kontoförvaltarens ansvar att granska om det i förvaringskedjan finns en registrerad förvarare som övertagit ansvaret för dividenden. I enlighet med beslutet ska maximal källskatt tas ut på dividenden, om ingen registrerad förvarare övertagit ansvaret för dividenden och utbetalaren trots detta inte beslutat att överta ansvaret för tillämpning av lägre källskatt.

Kontoförvaltare A granskar för utbetalarens räkning om förvarare B, som ligger närmast denne, är införd i Skatteförvaltningens förvararregister vid tidpunkten för utbetalning av dividend. Förvararen B är inte införd i förvararregistret. Kontoförvaltare B har inte heller fått information om att det i förvaringskedjan finns en registrerad förvarare, som övertagit ansvaret för dividenden. Kontoförvaltare A får specifikationsuppgifter om dividendtagarna från förvaringskedjan, men kan inte förvissa sig om dividendtagarnas rätt till skatteavtalsfördelar. På dividenden kan tas ut en källskatt på 6 000 euro (30 %), om kontoförvaltare A för utbetalarens räkning meddelar de specifikationsuppgifter om dividendtagarna vilka A känner till på årsanmälan till Skatteförvaltningen.

Exempel 11:

Det offentligt noterade bolaget A Abp delar ut dividend och ger information om den framtida dividendutdelningen till kontoförvaltaren. Av dividenden betalas 20 000 euro på förvaltarregistrerade aktier. Kontoförvaltare A är inte införd i Skatteförvaltningens förvararregister vid tidpunkten för dividendutbetalningen.

Bolaget X Abp och kontoförvaltare A har inte ingått inbördes avtal. Parternas inbördes förfarande och ansvar har dock fastställts i ett beslut av värdepapperscentralen vilket förpliktar parterna, utifrån vilket kontoförvaltaren sköter plikterna i anknytning till dividendutbetalningen för utbetalarens räkning. Kontoförvaltaren har bland annat till uppgift att samla in och förvara uppgifter om dividendutbetalningen och källskatten och överlämna uppgifterna till värdepapperscentralen för skattedeklarationen av skatter på eget initiativ. Enligt beslutet ansvarar kontoförvaltaren också för att de uppgifter som denne överlämnar är korrekta. Bolaget X Abp uppbär källskatt på dividenden enligt de uppgifter som kontoförvaltaren gett och betalar nettodividenden till kontoförvaltaren. Det ligger också på kontoförvaltarens ansvar att granska om det i förvaringskedjan finns en registrerad förvarare som övertagit ansvaret för dividenden. I enlighet med beslutet ska maximal källskatt tas ut på dividenden, om ingen registrerad förvarare övertagit ansvaret för dividenden och utbetalaren trots detta inte beslutat att överta ansvaret för tillämpning av lägre källskatt.

Förvarare B har meddelat till kontoförvaltare A att källskatt på 3 000 euro tas ut på dividenden på 20 000 euro. Förvarare B överlämnar specifikationsuppgifter om dividendtagarna till kontoförvaltare A. Förvarare B meddelar också att den samlat in självdeklarationer av dividendtagarna och konstaterat att de är tillförlitliga på det sätt som krävs i Skatteförvaltningens ISD-beslut och i anvisningen. Förvarare B förbinder sig också att för utbetalarens räkning vid behov till kontoförvaltaren överlämna en utredning och dokumentation (inklusive dividendtagarnas självdeklarationer) över hur mottagarens rätt till en skatteavtalsfördel säkerställts.

Kontoförvaltare A granskar för utbetalarens räkning om förvarare B, som ligger närmast denne, är införd i Skatteförvaltningens förvararregister vid tidpunkten för utbetalning av dividend. Förvararen B är inte införd i förvararregistret. Kontoförvaltare B har inte heller fått information om att det i förvaringskedjan finns en registrerad förvarare, som övertagit ansvaret för dividenden. Kontoförvaltare A deklarerar detta till utbetalaren och utbetalaren meddelar till kontoförvaltaren att källskatt kan tas ut i enlighet med de uppgifter den förvararen B lämnat. På dividenden uppbäras en källskatt på 3 000 euro (15 %) och kontoförvaltare A deklarerar uppgifterna om källskatt för beskattning för utbetalarens räkning.

Utbetalaren ska anordna sin verksamhet på så sätt att denne på begäran till Skatteförvaltningen kan överlämna utredning och dokumentation som förvararen B har samlat, som visar att förvarare B utrett dividendtagarnas rätt till skatteavtalsfördelar på det sätt som anses i Skatteförvaltningens ISD-beslut och anvisning.

2.4 Källskatteförmåner som baserar sig på nationell lagstiftning eller EU-rätt

2.4.1 Källskatteförmåner enligt 3 § i källskattelagen

Källskatt uppbäras inte på en dividend i de situationer som föreskrivits separat i 3 § i källskattelagen. Förutsättningarna för tillämpning av bestämmelsen tolkas enligt den nationella lagstiftningen, då det är väsentligt att identifiera dividendtagaren enligt Finlands nationella lagstiftning (se avsnitt 2.2).

I princip ska dividendtagaren uppvisa en utredning över att förutsättningarna enligt 3 § i källskattelagen är uppfyllda till utbetalaren. Utbetalaren kan tillämpa en källskattefördel vid utbetalning av en dividend, om denne får en tillräcklig utredning för att förvissa sig om att förutsättningarna för att tillämpa bestämmelserna i fråga är uppfyllda.

Enligt 3 § i källskattelagen ska källskatt inte betalas i följande situationer då förutsättningarna för bestämmelsen i fråga är uppfyllda (läs närmare om förutsättningarna i anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga):

- Ett samfund med hemvist i EES-området som dividendtagare (källskattelagen 3 § 5 mom.).

- Dividendtagare enligt moder- och dotterbolagsdirektivet (källskattelagen 3 § 6 mom.)

- En utländsk fond som motsvarar en inhemsk placeringsfond och en specialplaceringsfond som dividendtagare (källskattelagen 3 § 10 mom.).

- Dividend som betalas ut till ett aktiesparkonto (källskattelagen 3 § 11 mom.).

Ett samfund med hemvist i EES-området som dividendtagare (källskattelagen 3 § 5 mom.)

Med stöd av 3 § 5 mom. i källskattelagen är en dividend som fåtts utifrån en aktie som hör till investeringstillgångarna skattefri för ett utländskt samfund, då den betalas till ett samfund med hemvist i en EES-stat vilket motsvarar ett finskt samfund och då dividenden vore skattefri, om den ficks av det finska samfundet med stöd av ISkL 33 d § 4 mom. eller NärSkL 6 a §. Bestämmelsen tillämpas också på en vinstandel i och ränta på grundfondsandelar och placeringar i tillskottsfonder vilka inhemska sparbanker betalat ut och på ränta på garantikapital som ett ömsesidigt försäkringsbolag och en försäkringsförening betalar.

Utbetalaren kan låta bli att uppbära källskatt med stöd av 3 § 5 mom. i källskattelagen, om den före utbetalningen av dividenden får en utredning över att förutsättningarna för att tillämpa bestämmelsen är uppfyllda. En förutsättning för att tillämpa bestämmelsen är att källskatt enligt dividendtagarens utredning i praktiken inte i sin helhet kan gottgöras i dividendtagarens hemviststat på grund av skatteavtalet mellan Finland och mottagarens hemviststat. I allmänhet fås dock information om gottgörelse till för lågt belopp först då beskattningen i hemviststaten är slutförd, varför utbetalaren inte kan bevilja källskattefördelen i fråga vid utbetalningstidpunkten. Mottagaren kan då ansöka om att fördelen ska beaktas i förfarandet för återbäring av källskatt. Om utbetalaren dock redan vid utbetalningstidpunkten kan förvissa sig om att dividenden inte beskattas i dividendtagarens hemviststat och att källskatt följaktligen inte i sin helhet de facto kan gottgöras i beskattningen i mottagarens hemviststat, kan utbetalaren bevilja källskattefördelen redan då dividenden betalas ut.

Exempel 12: Det svenska offentligt icke-noterade bolaget B Ab (aktiebolag), som motsvarar ett finskt aktiebolag, får en dividend på 10 000 euro från ett finskt offentligt icke-noterat aktiebolag. Utbetalaren känner till att de dividender som fåtts av det offentligt icke-noterade bolaget inte är skattepliktig inkomst för B Ab i Sverige. En utredning över att B Ab är offentligt icke-noterat och att aktierna inte hör till dess investeringstillgångar har också uppvisats för utbetalaren. Utifrån utredningen kan utbetalaren förvissa sig om att dividenden, om den fåtts av ett finskt samfund, vore skattefri utifrån NärSkL 6 a §. Utbetalaren kan betala dividenden till B Ab utan att uppbära källskatt.

Dividendtagare enligt moder- och dotterbolagsdirektivet (källskattelagen 3 § 6 mom.)

En utbetalare kan låta bli att uppbära källskatt på en dividend som betalas ut till ett bolag som avses i artikel 2 i moder-dotterbolagsdirektivet, om bolaget direkt äger åtminstone tio procent av kapitalet i det dividendutbetalande bolaget (källskattelagen 3 § 6 mom.). Förutsättningarna behandlas mer ingående i anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga.

En utländsk fond som motsvarar en inhemsk placeringsfond och en specialplaceringsfond som dividendtagare (källskattelagen 3 § 10 mom.).

En förutsättning för tillämpning av 3 § 10 mom. i källskattelagen är att dividendtagaren uppvisar en utredning över att förutsättningarna för skattefrihet är uppfyllda till Skatteförvaltningen. Följaktligen är en förutsättning för tillämpning av fördelen då dividenden betalas ut alltid att dividendtagaren uppvisar ett avgörande i ärendet av Skatteförvaltningen, såsom ett källskattekort eller ett förhandsavgörande, till utbetalaren. Utbetalaren ska också förvissa sig om att den skattskyldige, som källskattekortet eller förhandsavgörandet har utfärdats till, är en dividendtagare enligt den finska lagstiftningen.

Dividend som betalas ut till ett aktiesparkonto (källskattelagen 3 § 11 mom.).

Källskatt ska inte betalas på en dividend som fåtts utifrån aktier på ett aktiesparkonto enligt lagen om aktiesparkonton. Beskattning av aktiesparkonton för en begränsat skattskyldig behandlas i anvisningen Beskattning av aktiesparkonton.

Källskatteavdrag för ett utländskt samfund som motsvarar en finsk pensionsanstalt (källskattelagen 3 § 7 mom.).

Därtill är det möjligt att pensionsanstalter som jämställs med finska pensionsanstalter yrkar på avdrag för dividendinkomst, varför beloppet på den källskatt som tas ut på dividend minskar (källskattelagen 3 § 7 mom.). En förutsättning för tillämpning av bestämmelsen är att dividendtagaren uppvisar en utredning över avdragsbeloppet och -grunderna till Skatteförvaltningen. Dividendtagaren kan dock i allmänhet inte lägga fram utredningar över förutsättningarna för beviljande av avdrag vid tidpunkten för utbetalning av dividenden eller under utbetalningsåret. Utbetalaren av dividenden kan då inte tillämpa fördelen vid utbetalningen av dividenden, utan mottagaren ska i praktiken alltid ansöka om att avdraget beaktas i återbäringsförfarandet. De utredningar som ligger till grund för beviljande av avdrag behandlas närmare i anvisningen Källbeskattning av dividender för utländska pensionsanstalter som tillhandahåller lagstadgade pensioner.

2.4.2 Jämställande med en motsvarande finsk aktör

Ett utländskt samfund kan utifrån EU-rätten vara berättigad till undantagande från källskatt också i andra än de situationer som föreskrivits separat i 3 § i källskattelagen. En källskattefördel kan basera sig till exempel på att en mottagare jämställs med ett finskt samfund för vilken en motsvarande dividend vore skattefri.

Vad gäller finska samfund prövas förutsättningarna för skattefrihet från fall till fall som en helhetsbedömning separat för varje mottagare. Vanligtvis bedömer Skatteförvaltningen varje skatteår, om förutsättningarna för skattefrihet är uppfyllda. Om ändringar skett till exempel i en skattskyldigs förhållanden, är det möjligt att förutsättningarna för skattefrihet inte längre är uppfyllda under följande år. Exempelvis vad gäller finska allmännyttiga samfund avgör Skatteförvaltningen per skatteår från fall till fall om samfundet uppfyller förutsättningarna för allmännyttighet enligt ISkL 22 §.

På motsvarande sätt bedöms också jämställande av utländska samfund utifrån en helhetsbedömning som görs från fall till fall för varje mottagare. Följaktligen kan enbart Skatteförvaltningen i praktiken avgöra om mottagaren jämställs med ett motsvarande finskt samfund. Skatteförvaltningen bedömer utifrån den utredning som dividendtagaren uppvisat om förutsättningarna för jämställande är uppfyllda. Därför kan en utbetalare av dividend låta bli att uppbära källskatt utifrån EU-rättsligt jämställande, enbart om dividendtagaren uppvisar ett avgörande i ärendet av Skatteförvaltningen, såsom ett källskattekort eller ett förhandsavgörande, till utbetalaren. Utbetalaren ska också förvissa sig om att den som uppvisar utredningen är en dividendtagare enligt den finska lagstiftningen. Alternativt kan dividendtagaren ansöka om återbäring av källskatt från Skatteförvaltningen.

En begränsat skattskyldig fysisk person med hemvist i Europeiska ekonomiska samarbetsområdet (EES) kan om förutsättningarna är uppfyllda yrka att hens dividendinkomst beskattas i en ordning enligt BFL (källskattelagen 13 § 1 mom. 3 punkten). I så fall beskattas dividenden på samma sätt som en dividend som fås av en allmänt skattskyldig fysisk person. Ett yrkande på beskattning enligt BFL kan i allmänhet göras först efter att beskattningen i hemviststaten upphört, då dividendtagaren kan ansöka om beskattning enligt BFL först med ansökan om återbäring.

Jämställande som baserar sig på EU-rätten och behandling enligt BFL av en begränsat skattskyldig fysisk person med hemvist i en EES-stat behandlas närmare i anvisningen Dividender, räntor och royaltyer till begränsat skattskyldiga.

3 Källskatt på ränta

3.1 Allmänt

Det finns inte något allmänt räntebegrepp i den finska skattelagstiftningen. I rätts- och beskattningspraxis har ränta setts som en ersättning som betalats för främmande kapital, vilken vanligen påförs utifrån en viss procentuell andel av skuldkapitalet och den förflutna tiden. I beskattningen kan som ränta betraktas också andra utbetalningar än de som kallas för ränta, om deras faktiska ekonomiska karaktär är en ersättning för främmande kapital.

Vid utbetalningen är det väsentligt att identifiera om det handlar om ränta, dividend eller annan kapitalinkomst. Till exempel vad gäller masskuldebrev är det centralt att skilja det pris som betalas utifrån skuldkapitalet från ränteutbetalningarna, eftersom bestämmelserna om överlåtelsevinst och -förlust tillämpas på vinst och förlust från kapital. Begreppet ”ränta” behandlas närmare i anvisningen Ränteavdrag i personbeskattningen. Beskattningen av masskuldebrevslån behandlas i anvisningen Om beskattning av masskuldebrevslån enligt inkomstskattelagen..

Utbetalaren ska också utreda om räntetagaren är allmänt eller begränsat skattskyldig. På räntor som betalas ut till allmänt skattskyldiga samfund, samfällda förmåner eller sammanslutningar tillämpas bestämmelserna i NärSkL, ISkL och FörskUL. På ränta som betalas ut till en allmänt skattskyldig fysisk person eller ett finskt dödsbo tillämpas källskattelagen för ränteinkomst eller ISkL. Beskattningen av ränteinkomster före en fysisk person behandlas i anvisningen Beskattning av ränteinkomster.

Bestämmelserna i källskattelagen tillämpas på ränteinkomst som fåtts av en begränsat skattskyldig från Finland. Ränta är inkomst som fåtts från Finland då gäldenären är en person bosatt i Finland eller ett finskt samfund, en finsk sammanslutning, en finsk samfälld förmån eller ett finskt dödsbo (ISkL 10 § 7 punkten). Ränta är inkomst som fåtts från Finland då gäldenären är ett utländskt samfund med verklig ledning i Finland (ISkL 9 § 8 och 9 punkten).

3.2 Skattefri ränta till en begränsat skattskyldig (ISkL 9 § 2 mom.)

Med stöd av ISkL 9 § 2 mom. kan en utbetalare låta bli att uppbära källskatt på ränteinkomst som ska betalas ut till en begränsat skattskyldig, om ränteinkomsten betalas ut på kontofordringar som uppkommit vid utrikeshandeln, på medel som deponerats i bank eller annan penninginrättning på obligationer, debenturer eller andra masskuldebrevslån eller på sådana till Finland upptagna lån som inte ska anses som jämförbara med kapitalplacering.

Utbetalaren kan låta bli att uppbära källskatt på ränta som den betalat ut med stöd av ISkL 9 § 2 mom., om mottagaren uppvisar en utredning över begränsad skattskyldighet till utbetalaren. Som utredning kan mottagaren uppvisa ett källskattekort som utfärdats denne av Skatteförvaltningen eller ett intyg om skatterättslig hemviststat given av skattemyndigheten i hemviststaten, eller uppge sitt namn och sina identifieringsuppgifter och sin adress i hemviststaten (vad gäller utredningen läs också anvisningen Beskattning av ränteinkomster).

Ränta som betalats på en förvaltarregistrerad värdeandel

Ränta kan också betalas på en förvaltarregistrerad värdeandel. Till exempel vad gäller ett masskuldebrevslån i värdeandelsform kan värdeandelen, i stället för den verkliga innehavaren, vara skriven på den som sköter förvaltarregistreringen (lagen om värdeandelssystemet och om clearingverksamhet 4 kap. 4 §).

I årsanmälan kan utbetalaren, i stället för prestationsmottagaren, vad gäller räntor på masskuldebrevslån och eftermarknadsgottgörelser som har betalats till en begränsat skattskyldig, anmäla individualiseringsuppgifter om det rapporterande finansinstitut i en deltagande stat eller det rapporterande amerikanska finansinstitut enligt FATCA-avtalet mellan Finland och Förenta staterna som har finanskontot där de medel finns på basis av vilka räntorna eller eftermarknadsgottgörelserna har betalats (Skatteförvaltningens beslut om en allmän skyldighet att lämna uppgifter 17 § 3 mom.).

Utbetalaren har följaktligen inte nödvändigtvis information om mottagaren av ränta som betalats på en förvaltarregistrerad värdeandel. Det ligger dock på utbetalarens ansvar att utreda om mottagaren av ränta är allmänt eller begränsat skattskyldig. Vid identifieringen av räntemottagaren kan man använda sig av de uppgifter som finansagiobeloppinstitutet samlat in enligt kraven i standarderna för internationellt informationsutbyte (FATCA, CRS/DAC2) samt lagstiftningen om hindrande av penningtvätt och identifiering av kunder (AML/KYC). Om det finansiella institutet identifierat en räntemottagare för ovan beskrivna ändamål och mottagaren utifrån denna grund inte är en kontoinnehavare som rapporteras till Finland, kan mottagaren behandlas som en begränsat skattskyldig. På identifieringen av mottagaren i tillämpliga delar kan iakttas motsvarande förfarande som för dividender som betalats ut på förvaltarregistrerade aktier. Förfarandet behandlas i anvisningen Förskottsinnehållning på dividend på en förvaltarregistrerad aktie till en i Finland allmänt skattskyldig.

Ansvaren och skyldigheterna enligt skattelagstiftningen ligger på utbetalaren, trots att det finansiella institutet identifierar räntetagaren för utbetalarens räkning. Följaktligen ska utbetalaren förvissa sig om att den vid behov till Skatteförvaltningen kan överlämna en utredning över hur mottagaren identifierats som en begränsat skattskyldig.

3.3 Källskatt på ränta enligt skatteavtalet eller källskattelagen

Om det inte är möjligt att låta bli att uppbära källskatt med stöd av ISkL 9 § 2 mom. eller ränte-royaltydirektivet på ränta som betalats ut till en begränsat skattskyldig, ska utbetalaren uppbära källskatt på räntan (källskattelagen 3 § 1 mom.). I så fall uppbäras källskatt antingen enligt det tillämpliga skatteavtalet eller enligt huvudreglerna i källskattelagen.

En förutsättning för tillämpning av skatteavtalet är att mottagaren till utbetalaren uppvisar en utredning över sin hemviststat och uppfyllandet av övriga förutsättningar för tillämpning av skatteavtalet. Som utredning kan inkomsttagaren visa upp ett källskattekort eller uppge sitt namn, sin födelsetid och andra eventuella officiella identifieringsuppgifter samt sin adress i hemviststaten (källskattelagen 10 §).

Om skatteavtalet inte tillämpas, är källskatten 20 procent på ränta som betalas ut till ett samfund och 30 procent på ränta som betalas ut till en annan mottagare än ett samfund (källskattelagen 7 § 1 mom. 2 och 4 punkten). Förutsättningarna för tillämpning av källskatteprocenterna enligt 7 § i källskattelagen behandlas närmare i avsnitt 1.3 i anvisningen.

3.4 Ränta enligt ränte-royaltydirektivet

Källskatt uppbäras inte på ränta som betalats ut till ett närstående bolag enligt ränte-royaltydirektivet (källskattelagen 3 b §). Förutsättningarna för skattefrihet är att:

- den som har rätt till räntan är ett bolag i en annan medlemsstat i Europeiska unionen eller ett fast driftställe som är beläget i en annan medlemsstat och tillhör ett bolag i en medlemsstat, och

- det bolag som är betalare, eller det bolag vars fasta driftställe behandlas som betalare, av ränta är ett närstående bolag till det bolag som här rätt till, eller vars fasta driftställe behandlas som den har rätt till, dessa räntor.