6A Skattedeklaration för näringsverksamhet – näringssammanslutning, deklarationsanvisning 2021

Ange i den här skattedeklarationen näringssammanslutningens alla intäkter och kostnader. Intäkterna och kostnaderna antecknas i kolumnerna "I bokföringen" och "I beskattningen". Om företaget haft flera räkenskapsperioder som gått ut under kalenderåret, deklarera uppgifterna för samtliga räkenskapsperioder med samma skattedeklaration och bilageblanketter. Deklarera förmögenhetsuppgifterna enligt läget vid utgången av den senaste räkenskapsperioden. Ange alla belopp med en cents noggrannhet.

Om du korrigerar uppgifter i en tidigare lämnad deklaration ska du lämna en ny ersättande deklaration, då lämnar du alla de tidigare lämnade uppgifterna på nytt. Det räcker alltså inte att du bara korrigerar den felaktiga uppgiften eller lägger till en ny uppgift.

Använd endast Skatteförvaltningens bilageblanketter. Skicka in andra bilagor (till exempel kvitton och specifikationer) endast om Skatteförvaltningen separat ber om det.

Du kan lämna näringssammanslutningens skattedeklaration och bilageblanketter elektroniskt exempelvis i MinSkatt. För att lämna en elektronisk skattedeklaration måste du ha antingen personliga nätbankskoder eller ett mobilcertifikat.

Läs mer om elektroniska deklarationer.

Du kan anmäla ändringar i delägarskap samt tyst bolagsmans insats och ränteprocent endast via ytj.fi med en ändrings- och nedläggningsanmälan. Ändringsanmälan kan lämnas elektroniskt eller med blankett Y5. Ändringarna träder i kraft när Patent- och registerstyrelsen (PRS) har registrerat dem i handelsregistret.

Anmäl också ändringar i företagets uppgifter eller bransch (exempelvis ändring av räkenskapsperioden) via ytj.fi med en ändrings- och nedläggningsanmälan. Ändringsanmälan kan lämnas elektroniskt eller med blankett Y5.

Innehåll

1 Uppgifter om sammanslutningen och skatteår

2 Uträkning av inkomstskatt

3 Uppgifter om bolagsmän och om hyror, räntor, överlåtelsepriser och övriga betalningar till bolagsmännen eller deras anhöriga

4 Specifikation av sådana lägenheter och fastigheter som hör till näringsverksamhetens tillgångar och som bolagsmän använt som sin egen eller sin familjs bostad

5 Uträkning av ränteutgifter som inte är avdragbara

6 Uträkning av förmögenhet

7 Specifikation av näringssammanslutningens eget kapital

8 Revision

9 Vinster från överlåtelse av värdepapper och fastigheter som utgör anläggningstillgångar

10 Utbetalda löner

1 Uppgifter om sammanslutningen och skatteår

Namn

Näringssammanslutningens namn.

FO-nummer

Näringssammanslutningens FO-nummer.

Skatteår

Det skatteår som skattedeklarationen gäller.

Räkenskapsperiod

Näringssammanslutningens räkenskapsperiod.

Observera att uppgiften om ändring av räkenskapsperioden i skattedeklarationen förmedlas inte vidare. Anmäl om ändring av räkenskapsperioden via ytj.fi med en ändrings- och nedläggningsanmälan. Ändringsanmälan kan lämnas elektroniskt eller med blankett Y5.

Om flera räkenskapsperioder har gått ut under samma skatteår ska du deklarera samtliga räkenskapsperioders uppgifter med samma skattedeklaration och bilageblanketter.

Bransch

Bransch enligt Statistikcentralens näringsgrensindelning:

- branschens sifferkod

- branschens namn.

Observera att uppgiften om ändring av bransch i skattedeklarationen förmedlas inte vidare. Anmäl om ändringen via ytj.fi med en ändrings- och nedläggningsanmälan. Ändringsanmälan kan lämnas elektroniskt eller med blankett Y5.

Kontaktperson för kompletterande deklarationsuppgifter

Namn och telefonnummer för den person som Skatteförvaltningen vid behov kan kontakta för ytterligare information.

Sammanslutningen är delägare i en utländsk sammanslutning

Kryssa för punkten om sammanslutningen är delägare i en utländsk sammanslutning.

Sammanslutningen yrkar avräkning av utländsk skatt

Kryssa för punkten om sammanslutningen under skatteåret betalat skatt utomlands och du yrkar att den utländska skatten ska avräknas. Specificera yrkandet med blankett 70 (Yrkande om undanröjande av dubbelbeskattning). Denna utlandsinkomst ska dock alltid anges i skattedeklarationen till sitt bruttobelopp.

2 Uträkning av inkomstskatt

Ange i uträkningen av inkomstskatt i beskattningskolumnen sammanslutningens skattepliktiga intäkter och i beskattningen avdragbara kostnader.

I uträkningen av inkomstskatt finns en egen kolumn I bokföringen för de intäkts- och kostnadsbelopp där det bokförda beloppet kan avvika från det belopp som beaktas i beskattningen.

Fyll i alla penningvärden i uträkningen av inkomstskatt med en cents noggrannhet utan förtecken (plus eller minus). Om posten du angett avviker från antagandet, sätt ut ett minustecken framför beloppet (–).

Intäkterna och kostnaderna indelas i förvärvskällor

En näringssammanslutning kan ha tre olika förvärvskällor. De skattepliktiga intäkterna och avdragbara kostnaderna i olika förvärvskällor fastställs enligt olika lagar:

- Näringsverksamhet: enligt lagen om beskattning av inkomst av näringsverksamhet (NärSkL)

- Jordbrukets förvärvskälla: enligt inkomstskattelagen för gårdsbruk (GårdsSkL)

- Personlig förvärvskälla: enligt inkomstskattelagen (ISkL).

Personlig förvärvskälla

Ange totalsumman av intäkterna i den personliga förvärvskällan i del 2.3 under Intäkter från den personliga förvärvskällan och skattepliktiga överlåtelsevinster. Utelämna dock sådana dividender och överskott från andelslag som ingår i den personliga förvärvskällan. De har en egen punkt i del 2.3 under Dividender och överskott från andelslag i den personliga förvärvskällan. Ange också totalsumman av kostnader i den personliga förvärvskällan i del 2.6 (Kostnader som ingår i den personliga förvärvskällan sammanlagt).

Specificera intäkterna och kostnaderna i den personliga förvärvskällan på blankett 7B (Uppgifter om näringssammanslutningens personliga förvärvskälla) och dividender och överskott från andelslag i den personliga förvärvskällan på blankett 73B (Näringssammanslutningens dividender och överskott från andelslag).

Jordbrukets förvärvskälla

Ange totalsumman av intäkter från jordbrukets förvärvskälla i del 2.4 (Intäkter från jordbrukets förvärvskälla sammanlagt). Ange också totalsumman av kostnader i förvärvskällan för jordbruk i del 2.7 (Kostnader som ingår i förvärvskällan för jordbruk sammanlagt). Specificera intäkterna och kostnaderna som ingår i jordbrukets förvärvskälla på blankett 7C (Uppgifter om jordbrukets förvärvskälla i en näringssammanslutning).

2.1 Intäkter från näringsverksamhet

Omsättning

Ange i denna punkt skatteårets omsättning. I omsättningen ingår försäljningsintäkterna från den normala verksamheten med avdrag för beviljade rabatter samt moms och andra skatter som direkt baserar sig på försäljningen.

Ange dividender och överskott från andelslag som eventuellt ingår i omsättningen i förvärvskällan för näringsverksamhet i del 2.1 Finansieringsintäkter, underpunkt Erhållna dividender och överskott från andelslag.

Erhållna understöd och bidrag

Ange i denna punkt endast sådana bidrag och understöd för näringsverksamheten som intäktsförts direkt (arbets- och näringsministeriet, miljöministeriet, Business Finland m.fl.). Understöd från offentliga samfund för att anskaffa anläggningstillgångar anges inte i den här punkten. I stället ska de intäktsföras indirekt som avdrag från anskaffningsutgiften.

Om du har beviljats lättnad vid den nedre gränsen av momsskyldighet, ange också den i den här punkten.

Övriga rörelseintäkter

Övriga skattepliktiga intäkter i näringsverksamheten är bl.a.

- vinster från överlåtelse av anläggningstillgångar

- erhållna skadestånd

- övriga skattepliktiga näringsintäkter som inte anges i någon annan punkt i del 2.1.

Finansieringsintäkter

Erhållna dividender och överskott från andelslag

Det sammanlagda beloppet av dividender och överskott från andelslag vilka mottagits i näringsverksamheten.

Specificera dividenderna och överskotten från andelslag på blankett 73B (Näringssammanslutningens dividender och överskott från andelslag). Skatteförvaltningen drar av automatiskt den skattefria andelen av dividenderna och överskotten i delägarens personliga beskattning. Avdraget görs från inkomstandelen från sammanslutningen. Skatteförvaltningen räknar ut avdraget utifrån uppgifterna på blankett 73B.

Aktier och andelar som sammanslutningen har i sin förvärvskälla för näringsverksamhet räknas i sin helhet till sammanslutningens förmögenhet.

Dividender

Dividender i näringsverksamheten är den vinstutdelning som betalats på aktierna i näringsverksamheten.

Den skattepliktiga andelen av dividender i förvärvskällan för näringsverksamhet fastställs utifrån om bolaget som delar ut dividenden är offentligt noterat eller inte.

- Dividender från offentligt noterade bolag är till 85 % skattepliktig näringsinkomst och till 15 % skattefri inkomst.

- Dividender från andra än offentligt noterade bolag är till 75 % skattepliktig näringsinkomst och till 25 % skattefri inkomst.

Läs mer om beskattningen av dividendinkomst och utdelning av medel från fonder som hänförs till fritt eget kapital.

Överskott

Den skattepliktiga andelen av överskott från andelslag i förvärvskällan för näringsverksamhet fastställs utifrån om utdelaren av överskottet är offentligt noterat eller inte.

- Av överskott som offentligt noterade andelslag delar ut i näringsverksamheten utgör 85 % skattepliktig inkomst och 15 % skattefri inkomst. Ett andelslag är offentligt noterat exempelvis om dess andelar eller värdepapper är föremål för handel i en värdepappersbörs. För närvarande finns det inga offentligt noterade andelslag i Finland.

- Överskott från andra än offentligt noterade bolag är till 25 % skattepliktig näringsinkomst och till 75 % skattefri inkomst upp till sammanlagt 5 000 euro. Av överskott som överskrider det sammanlagda beloppet är 75 % skattepliktig näringsinkomst och till 25 % skattefri inkomst.

- Överskott från andra än offentligt noterade andelslag beskattas alltså lindrigare upp till totalbeloppet på 5 000 euro. Lindringen upp till 5 000 euro är personlig och beviljas bara en gång per skatteår. Om överskotten hör till flera olika förvärvskällor används lindringen i följande ordning:

- överskott i den personliga förvärvskällan

- överskott i jordbrukets förvärvskälla

- överskott i förvärvskällan för näringsverksamhet.

En överskottsåterbäring som är avdragbar för andelslaget är dock till hela beloppet skattepliktig inkomst för mottagaren.

Läs mer om beskattning av överskott.

Ränteintäkter

Sammanslutningens skattepliktiga ränteintäkter från näringsverksamheten, till exempel ränteintäkter från banktillgodohavanden och depositioner.

Vinstandelar från sammanslutningar

Vinstandelar som sammanslutningen mottagit från andra sammanslutningar. Ange vinstandelarna enligt bokföringen. Vinstandelen från sammanslutningen utgör skattefri inkomst för mottagaren. Däremot beskattas mottagaren för sin inkomstandel i sammanslutningen. Inkomstandelen räknas ut enligt inkomstskattelagen (ISkL 16 § och 16 a §).

Den skattepliktiga andelen av inkomstandelarna

Ange i denna punkt sådana inkomstandelar från inhemska sammanslutningar som beskattas enligt ISkL 16 §. Ange inkomstandelarna om du har uppgifter om dem när du lämnar skattedeklarationen. Om du ännu inte vet inkomstandelarnas storlek, lämna punkten blank. Skatteförvaltningen beaktar inkomstandelarna enligt de uppgifter som lämnas av inhemska sammanslutningar som delar ut inkomstandelar. Kontrollera i beskattningsbeslutet att alla inkomstandelar har räknats med i sammanslutningens resultat.

Ange i den här punkten också inkomstandelar enligt ISkL 16 a § från utländska sammanslutningar och europeiska ekonomiska intressegrupperingar. Om du inte vet dina inkomstandelar när du lämnar din skattedeklaration, komplettera deklarationen genast när du får veta inkomstandelarna.

Avkastning på kapitaliseringsavtal och vissa försäkringar

I bokföringen:

Ange här avkastningen från kapitaliseringsavtal och vissa sparlivförsäkringar och pensionsförsäkringar (ISkL 35 § 1 mom. och 35 b §).

I beskattningen:

Ange här den skattepliktiga andelen av intäkterna i bokföringskolumnen. Skattepliktiga inkomster är prestationer som har mottagits från sådana kapitaliseringsavtal och sparlivförsäkringar i näringsverksamhetens förvärvskälla som inte bygger på beräkningsränta (se närmare 35 § 1 mom. i inkomstskattelagen). Prestationen kan vara exempelvis en försäkringsutbetalning eller ett återköpsvärde. Skattepliktig inkomst för mottagaren är den relativa andel av prestationen som motsvarar avkastningen på det sparbelopp som återstår vid betalningstidpunkten. Inkomsten är alltid betalningsårets inkomst.

Skattepliktig inkomst är också inkomsterna från avtal om sparlivförsäkring, kapitaliseringsavtal och avtal om pensionsförsäkring. Dessa inkomster beräknas enligt 35 b § i inkomstskattelagen.

På ett kalkylräntebaserat kapitaliseringsavtal betalas årligen en på förhand avtalad avkastning som bildas av den kalkylmässiga räntan och en eventuell kundkreditering. Den kalkylmässiga räntan och den eventuella kundkrediteringen utgör prestationsbaserad inkomst under det år då de kumuleras.

Läs mer i anvisningen Beskattning av kapitaliseringsavtal (VH/2572/00.01.00/2019).

Övriga finansieringsintäkter

Andra än de ovan nämnda skattepliktiga finansieringsintäkterna, exempelvis valutakursvinster.

Nedskrivningar som återförs

Nedskrivningar som återförs enligt bokföringen

- på finansieringstillgångar (NärSkL 5 a § 1 punkten)

- på omsättningstillgångar (NärSkL 5 a § 2 punkten)

- på anläggningstillgångar (NärSkL 5 a § 4 punkten)

Skattepliktig andel

Ange den skattepliktiga andelen av nedskrivningar som återförs. Nedskrivningar och deras återföringar är i sin helhet skattepliktig inkomst. Återföringar av nedskrivningar är dock skattefri inkomst då en motsvarande nedskrivning på har gjorts (till exempel med stöd av NärSkL 42 §) men inte ursprungligen godkänts som avdrag i beskattningen.

Minskning av reserver

Minskning av reserver enligt bokföringen. Specificera de bokförda reserverna på blankett 62 (Reserver, avsättningar, värdeförändringar och avskrivningar).

Skattepliktig andel

Ange i denna punkt den skattepliktiga andelen av reservminskningarna. Skattepliktiga är bland annat

- intäktsföring av en driftsreserv (NärSkL 46 a §)

- återanskaffningsreserv som inte dragits av (NärSkL 43 §)

- garantireserv hos en sammanslutning som bedriver byggnads-, skeppsbyggnads- eller metallindustriverksamhet till den del reservbeloppet överstiger utgifterna för garantireparationer (NärSkL 47 §).

Intäktsföring av privatbruket om kostnaderna för privatbruket har dragits av i bokföringen

Delägarnas privata kostnader får inte dras av i näringssammanslutningens beskattning. Om delägaren har använt exempelvis sammanslutningens egendom eller tagit produkter som sammanslutningen har tillverkat för sina privata ändamål, får sammanslutningen inte dra av dessa kostnader. Om kostnader för privatbruk ingår i utgifter som har dragits av i bokföringen, ska privatbrukets andel intäktsföras i denna punkt.

Privat bruk av bil

Ange i denna punkt den andel av kostnaderna som motsvarar privatbruket om kostnaderna för privatbruket ingår i utgifter som har dragits av i bokföringen.

Privat bruk av bil är exempelvis sådana resor mellan bostaden och arbetsplatsen som delägaren har kört med en bil som sammanslutningen äger eller förfogar över.

Privat bruk av varor

Ange den ursprungliga anskaffningsutgiften för varorna som tagits till privathushållet exklusive moms.

Övrigt privat bruk

Ange i denna punkt annat privat bruk, exempelvis privat bruk av sådana telefoner, fastigheter, fritidsbostäder och båtar som hör till näringsverksamheten.

Om en sammanslutningsdelägare använder en fastighet som hör till näringsverksamheten för sina privata ändamål, ange här privatbrukets andel av kostnaderna för och avskrivningarna på fastigheten.

Exempel: Sammanslutningsdelägaren har använt en fastighet som hör till näringsverksamheten som fritidsbostad för sin familj. Kostnaderna för fastigheten uppgår sammanlagt till 10 000 euro och privatbrukets andel av kostnaderna är 3 000 euro. Till sammanslutningens inkomst av näringsverksamhet läggs 3 000 euro i övrigt privatbruk.

2.1 Skattepliktiga intäkter från näringsverksamhet sammanlagt

Det sammanlagda beloppet av skattepliktiga näringsintäkter i beskattningskolumnen i del 2.1 (Intäkter från näringsverksamhet).

2.2 Skattefria intäkter i resultaträkningen

Det sammanlagda beloppet av övriga skattefria intäkter som ingår i resultaträkningen.

Övriga skattefria intäkter är exempelvis produktionsstöd som beviljats för film och utlandsinkomster som omfattas av undantagandemetoden. Specificera inkomsterna på blankett 70A (Yrkande om undanröjande av dubbelbeskattning).

2.3 Intäkter från den personliga förvärvskällan

Till den personliga förvärvskällan hör exempelvis hyresintäkter från lägenheter som hyrts ut till utomstående, räntor för utlåning av sammanslutningens penningtillgångar till en delägare samt vinster och förluster som uppkommit vid överlåtelse av tillgångar som ingår i den personliga förvärvskällan.

Intäkter från den personliga förvärvskällan och skattepliktiga överlåtelsevinster

Ange i denna punkt intäkterna från den personliga förvärvskällan och skattepliktiga överlåtelsevinster.

Specificera dem på blankett 7B (Uppgifter om näringssammanslutningens personliga förvärvskälla).

Räkna ihop punkterna 2.3 (Intäkterna sammanlagt) och 4.4 (Skattepliktiga överlåtelsevinster under skatteåret) från blankett 7B. Ange det sammanlagda beloppet här.

Beloppet av skattepliktiga överlåtelsevinster får du genom att från skatteårets överlåtelsevinst dra av den överlåtelseförlust som uppstått under skatteåret samt de överlåtelseförluster som fastställts för tidigare skatteår men inte dragits av i beskattningen.

Till intäkterna i denna punkt hör inte sådana dividender och överskott från andelslag som ingår i den personliga förvärvskällan. Dessa anger du i följande punkt.

Dividender från den personliga förvärvskällan och överskott från andelslag

Dividender och överskott från andelslag som hör till sammanslutningens personliga förvärvskälla.

Dessa dividender och överskott ska du dessutom specificera på blankett 73B (Näringssammanslutningens dividender och överskott från andelslag). Dividenden som hör till den personliga förvärvskällan och överskott från andelslag beaktas inte när Skatteförvaltningen räknar ut beloppet av inkomst i sammanslutningens personliga förvärvskälla. Dividenden och överskottet fördelas för beskattning direkt som delägarnas inkomst enligt de andelar som var och en av delägarna har av sammanslutningens resultat.

Dividenderna och överskotten från andelslag kan vara helt skattefria, delvis skattefria eller helt skattepliktiga för delägarna.

Läs mer om beskattningen av dividender och beskattningen av överskott.

Observera att dividend och överskott som ingår i inkomsten av näringsverksamhet eller jordbruk utgör en del av företagsinkomsten. Skatteförvaltningen delar upp dem i kapital- och förvärvsinkomst enligt olika regler än sådana dividender och överskott som ingår i den personliga förvärvskällan.

2.4 Intäkter från jordbrukets förvärvskälla sammanlagt

Ange i den här delen de sammanlagda intäkterna från jordbrukets förvärvskälla.

Specificera intäkterna, kostnaderna och förmögenheten i jordbrukets förvärvskälla på blankett 7C (Uppgifter om jordbrukets förvärvskälla i en näringssammanslutning). Ange här det belopp som du angett på blankett 7C i del 2 i punkten Intäkter sammanlagt.

Ange på blankett 7C de dividender och överskott från andelslag som ingår i jordbrukets förvärvskälla och räkna dem med i det sammanlagda intäktsbeloppet på blankett 7C del 2 i punkten Intäkter sammanlagt. Dividender och överskott från andelslag i jordbrukets förvärvskälla utgör till hela beloppet sammanslutningens jordbruksinkomst.

Specificera dividenderna och överskotten från andelslag även på blankett 73B (Näringssammanslutningens dividender och överskott från andelslag). Skatteförvaltningen drar av automatiskt den skattefria andelen av dividenderna och överskotten i delägarens personliga beskattning. Avdraget görs på delägarens inkomstandel av sammanslutningen. Skatteförvaltningen räknar ut avdraget utifrån uppgifterna på blankett 73B.

Det sammanlagda värdet på aktier och andelar som ingår i jordbrukets förvärvskälla utgör för sammanslutningen jordbrukets nettoförmögenhet.

Läs mer om beskattningen av dividender och beskattningen av överskott.

2.5 Kostnader i näringsverksamheten

Material och tjänster

Inköp och förändring av lager

Ange i den här punkten anskaffningsutgiften för nyttigheter som har överlåtits under räkenskapsperioden.

Du kan beräkna anskaffningsutgiften genom att rätta beloppet av räkenskapsperiodens inköp med skillnaden mellan färdiga varor och varor under tillverkning (ingående lager + inköp under räkenskapsperioden – utgående lager).

Köpta tjänster

Kostnader för tjänster som har köpts från utomstående. Köpta tjänster är bland annat tjänster, arbetsprestationer och underentreprenader för vilka en utomstående aktör har fått betalt och som anknyter till den egentliga verksamheten.

Personalkostnader

Löner och arvoden

Löner och arvoden som sammanslutningen betalat.

Pensions- och lönebikostnader

Pensioner och lönebikostnader som sammanslutningen betalat.

Lönebikostnader är till exempel försäkringspremier och andra motsvarande avgifter som betalas för att ordna pensions-, sjuk- och arbetslöshetsförmåner eller andra motsvarande rättigheter och förmåner för arbetstagarna och deras anhöriga.

Avskrivningar och nedskrivningar på anläggningstillgångar

Avskrivningar

Ange här sådana avskrivningar enligt plan och ändringar i avskrivningsdifferensen som belastar resultatet i bokföringen. Du kan för skatteåren 2020–2023 göra en förhöjd avskrivning, det vill säga en skattelättnadsavskrivning, på nya maskiner och anläggningar som tagits i bruk.

Specificera avskrivningarna på blankett 62 (Reserver, avsättningar, värdeförändringar och avskrivningar på förslitning underkastade anläggningstillgångar).

Avdragbar andel

Ange här den avdragbara andelen av avskrivningar enligt lagen om beskattning av inkomst av näringsverksamhet (NärSkL 24 §, 30–34 § och 36–41 §). Den avdragbara andelen av avskrivningarna får inte överskrida avskrivningarnas maximibelopp enligt NärSkL.

Avskrivningar får inte göras i beskattningen på egendom som tagits i bruk genom leasingavtal.

Ange i denna punkt också sådana eventuella avskrivningar som gjorts under tidigare år men som inte dragits av i beskattningen (s.k. hyllavskrivningar) och som sammanslutningen vill dra av under skatteåret. Specificera hyllavskrivningarna på blankett 12A (Avskrivningar som inte dragits av).

Nedskrivningar på anläggningstillgångar

Sådana nedskrivningar på anläggningstillgångar enligt bokföringen som inte angetts tillsammans med avskrivningarna.

Avdragbar andel

Avdragbar andel av nedskrivningarna på förslitning underkastade anläggningstillgångar (NärSkL 42 §). Till den avdragbara andelen hör endast en sådan värdenedgångsavskrivning som gjorts på andra värdepapper än aktier eller andra icke-avskrivningsbara anläggningstillgångar än markområden. En sådan avskrivning förutsätter att det gängse värdet på tillgångarna vid skatteårets utgång är väsentligt lägre än den anskaffningsutgift som inte avskrivits i beskattningen.

Övriga rörelsekostnader

Representationskostnader

Det sammanlagda beloppet av representationskostnader enligt bokföringen.

Avdragbar andel 50 %

Du får dra i beskattningen av 50 % av representationskostnaderna. Ange i denna punkt den avdragbara andelen, dvs. hälften av representationskostnadernas sammanlagda belopp.

Hyror

Ange i denna punkt hyror som sammanslutningen betalat i näringsverksamheten, t.ex. hyra för lokaler och apparatur.

Övriga avdragbara rörelsekostnader

Sådana övriga rörelsekostnader som får dras av i beskattningen men som inte ingår i de övriga kostnadsposterna i uträkningen av inkomstskatt i del 2.5. Sådana övriga rörelsekostnader är t.ex.

- resekostnader

- kostnader för fordon

- leasingavgifter.

Icke-avdragbara kostnader

Sådana poster i bokföringen som inte är avdragbara i beskattningen. Icke-avdragbara poster får inte räknas till de övriga posterna i uträkningen av inkomstskatt.

Icke-avdragbara poster är exempelvis utgifter som hänför sig till utlandsinkomster som omfattas av undantagandemetoden. Specificera dem på blankett 70 (Yrkande om undanröjande av dubbelbeskattning).

Direkta skatter

Direkta skatter enligt bokföringen.

Här anges däremot inte till exempel fastighetsskatten på en fastighet som används i näringsverksamheten. Fastighetsskatten anges i del 2.5 i punkten Övriga rörelsekostnader, underpunkten Övriga avdragbara rörelsekostnader.

Böter och övriga avgifter av straffnatur

Böter, påföljdsavgifter och andra sådana avgifter av straffnatur som inte får dras av i beskattningen.

Skatteförhöjningar får inte dras av i beskattningen. Det spelar ingen roll för vilken skatt skatteförhöjningen har fastställts. Avdragbar i beskattningen är inte heller skattetillägg, förseningsränta, förseningsavgift och dröjsmålsränta eller nedsatt dröjsmålsränta som hänför sig till skatten.

Övriga icke-avdragbara kostnader

Sådana övriga kostnader i bokföringen som inte får dras av i beskattningen.

Ange här exempelvis sammanslutningsdelägarnas direkta skatter, om de har tagits upp i sammanslutningens bokföring.

Finansiella kostnader

Räntekostnader

Det sammanlagda beloppet av räntekostnader som du dragit av i bokföringen.

Avdragsbegränsade räntekostnader (NärSkL 18 a)

Ange här de räntekostnader för vilka avdragsrätten är begränsad för skatteåret enligt NärSkL 18 a §.

NärSkL 18 a § begränsar med de undantag som anges i NärSkL 18 b § rätten att dra av räntor i vissa fall. Om sammanslutningen har sådana avdragsbegränsade ränteutgifter, fyll i blankett 81 (Redogörelse för nettoränteutgifter) och räkna ut beloppet av icke-avdragbara ränteutgifter. Med blankett 81 kan sammanslutningen också yrka att under skatteåret ska dras av icke-avdragsgilla nettoränteutgifter från tidigare skatteår.

Läs mer om begränsning av rätten till ränteavdrag.

Avdragbar andel

Den avdragbara andelen av räntekostnaderna under skatteåret. Du får den avdragbara andelen när du från de bokförda räntekostnaderna drar av de avdragsbegränsade räntekostnaderna i den föregående punkten (NärSkL 18 a §) samt de övriga räntekostnader som inte alls är avdragbara i beskattningen (NärSkL 18 § 2 mom.).

Räkna ut i del 5 (Uträkning av ränteutgifter som inte är avdragbara räntekostnader) de icke-avdragbara räntornas andel enligt NärSkL 18 § 2 mom. Enligt NärSkL 18 § 2 mom. får räntorna inte dras av om det egna kapitalet i balansräkningen blir negativt på grund av privatuttag och främmande kapital har använts för att finansiera privatuttagen. I sådana fall anses att en del av lånen har använts för att finansiera privatuttagen. Den här delen av räntekostnaderna får således inte dras av från näringsintäkterna. Observera att det icke-avdragbara räntebeloppet inte får överskrida räntekostnadernas sammanlagda belopp.

Övriga finansiella kostnader

Ange i denna punkt de övriga finansiella kostnaderna enligt bokföringen. Sådana är exempelvis

- kostnader för låneskötsel

- limitprovisioner

- borgensprovisioner

- kreditförsäkringar

- inteckningskostnader

- indrivningskostnader

- kursförluster.

Avdragbar andel

Den avdragbara andelen av sådana finansiella kostnader som ingår i näringsverksamheten. Du får dra av som näringskostnader endast sådana utgifter som hänför sig till näringsverksamheten.

Icke-avdragbara finansiella kostnader är till exempel kostnader för sammanslutningsdelägarens privatuttag.

Ökning av reserver

Det belopp i bokföringen varmed reserverna har ökats.

Specificera reserverna på blankett 62 (Reserver, avsättningar, värdeförändringar och avskrivningar på förslitning underkastade anläggningstillgångar).

Avdragbar andel

Den avdragbara andelen av reservökningarna.

Näringssammanslutningar får under vissa förutsättningar dra av i beskattningen följande reserver:

- återanskaffningsreserv (NärSkL 43 §)

- driftsreserv (NärSkL 46 a §)

- garantireserv (NärSkL 47 §).

Avdragbara kostnader som inte tagits upp i bokföringen

Sådana kostnader som är avdragbara i beskattningen men inte ingår i resultaträkningen för denna räkenskapsperiod. En sådan kostnad är till exempel utbildningsavdraget och tilläggsavdraget för forsknings- och utvecklingsverksamhet.

- Specificera utbildningsavdraget på blankett 79 (Yrkande om utbildningsavdrag inom näringsverksamhet). Läs mer om utbildningsavdraget

- Specificera tilläggsavdraget för forsknings- och utvecklingsverksamhet på blankett 67 (Begäran om tilläggsavdrag för forsknings- och utvecklingsverksamhet). Läs mer om tilläggsavdraget för forsknings- och utvecklingsverksamhet

Avdragbara kostnader i beskattningen av näringsverksamheten sammanlagt

Det sammanlagda beloppet av i beskattningen avdragbara näringskostnader i del 2.5 (Kostnader i näringsverksamheten) i beskattningskolumnen.

2.6 Kostnader som ingår i den personliga förvärvskällan sammanlagt

Specificera kostnaderna som ingår i den personliga förvärvskällan på blankett 7B (Uppgifter om näringssammanslutningens personliga förvärvskälla).

Överför till den här punkten kostnadernas sammanlagda belopp från blankett 7B punkt 3.4 (Kostnader sammanlagt).

En överlåtelseförlust som ska fastställas ska inte uppges som kostnad i den personliga förvärvskällan. Skatteförvaltningen drar av den fastställda överlåtelselusten från överlåtelsevinst under de fem följande åren.

Kostnader som hör till den personliga förvärvskällan får inte räknas till kostnaderna som ingår i näringsverksamhetens eller jordbrukets förvärvskälla i del 2.5 och 2.7 i skattedeklarationen.

2.7 Kostnader i jordbrukets förvärvskälla sammanlagt

Specificera kostnaderna i jordbrukets förvärvskälla på blankett 7C (Uppgifter om jordbrukets förvärvskälla i en näringssammanslutning).

Överför till den här punkten de avdragbara kostnadernas sammanlagda belopp från blankett 7C punkt 3 (Kostnaderna sammanlagt).

Kostnader som hör till jordbrukets förvärvskälla får inte räknas till de kostnader som du anger som kostnader i näringsverksamhetens eller jordbrukets förvärvskälla i del 2.5 och 2.6 i skattedeklarationen.

Skatteårets resultat eller förlust

Resultat av näringsverksamheten

Ange i denna punkt resultatet i näringsverksamhetens förvärvskälla, om beloppet är positivt:

Dra av från de skattepliktiga näringsintäkterna (dvs. beloppet på sista raden i del 2.1) de kostnader som har varit avdragbara i beskattningen av näringsverksamheten (dvs. beloppet på sista raden i del 2.5). Om resultatet är positivt ska du ange beloppet i denna punkt.

Skatteförvaltningen drar av automatiskt de förluster som fastställts i beskattningen under tidigare år. Du behöver alltså inte anteckna dem i skattedeklarationen.

Förlust av näringsverksamheten

Ange i denna punkt resultatet i näringsverksamhetens förvärvskälla, om beloppet är negativt:

Dra av från de skattepliktiga näringsintäkterna (dvs. beloppet på sista raden i del 2.1) de kostnader som har varit avdragbara i beskattningen av näringsverksamheten (dvs. beloppet på sista raden i del 2.5). Om resultatet är negativt, anteckna beloppet i den här punkten. Ange förlusten i näringsverksamhetens förvärvskälla utan förtecken (–).

Skatteförvaltningen drar av automatiskt de förluster som fastställts i beskattningen under tidigare år. Du behöver alltså inte anteckna dem i skattedeklarationen.

Resultat i den personliga förvärvskällan

Ange i denna punkt resultatet i den personliga förvärvskällan, om beloppet är positivt:

Dra av från intäkterna från den personliga förvärvskällan (dvs. från beloppet i det första beloppet i del 2.3 Intäkter från den personliga förvärvskällan och skattepliktiga överlåtelsevinster) de avdragbara kostnaderna som ingår i den personliga förvärvskällan (dvs. beloppet i del 2.6). Om resultatet är positivt ska du ange beloppet i denna punkt. När man räknar ut resultatet i den personliga förvärvskällan beaktar man inte sådana dividender och överskott från andelslag som ingår i den personliga förvärvskällan (det senare beloppet i del 2.3 Dividender från den personliga förvärvskällan och överskott från andelslag). Skatteförvaltningen fördelar dessa poster till delägarna och beaktar dem som inkomst enligt de andelar som var och en av delägarna har av sammanslutningens resultat.

Förlust från den personliga förvärvskällan

Ange i denna punkt resultatet i den personliga förvärvskällan, om beloppet är negativt:

Dra av från intäkterna från den personliga förvärvskällan (dvs. från beloppet i det första beloppet i del 2.3 Intäkter från den personliga förvärvskällan och skattepliktiga överlåtelsevinster) de avdragbara kostnaderna som ingår i den personliga förvärvskällan (dvs. beloppet i del 2.6). Om resultatet är negativt, anteckna beloppet i den här punkten. Ange förlusten i den personliga förvärvskällan utan förtecken (–).

Resultat i jordbrukets förvärvskälla

Ange i denna punkt resultatet i förvärvskällan för jordbruk, om beloppet är positivt:

Dra av från de skattepliktiga jordbruksintäkterna (dvs. beloppet i del 2.4) de kostnader som hänför sig till jordbrukets förvärvskälla (dvs. beloppet i del 2.7). Om resultatet är positivt ska du ange beloppet i denna punkt.

Förlust av jordbrukets förvärvskälla

Ange i denna punkt resultatet i förvärvskällan för jordbruk, om beloppet är negativt:

Dra av från de skattepliktiga jordbruksintäkterna (dvs. beloppet i del 2.4) de kostnader som hänför sig till jordbrukets förvärvskälla (dvs. beloppet i del 2.7). Om resultatet är negativt, anteckna beloppet i den här punkten. Ange förlusten i jordbrukets förvärvskälla utan förtecken (–).

3. Uppgifter om bolagsmän och om hyror, räntor, överlåtelsepriser och övriga betalningar till bolagsmännen eller deras anhöriga

I den här delen ska du ange exempelvis ändringar i bolagsmännens inkomstandelar och prestationer som betalats till bolagsmännen.

I den här punkten anges inte

- ändringar av delägare

- ändringar i en tyst bolagsmans insats och ränteprocent

- vinstandelar

- privata uttag och placeringar.

Du kan anmäla ändringar i delägarskap samt tyst bolagsmans insats och ränteprocent endast med Företags- och organisationsdatasystemets ändrings- och nedläggningsanmälan Y5. Ändringarna träder i kraft när Patent- och registerstyrelsen (PRS) har registrerat dem i handelsregistret.

Här anges inte heller sådana betalningar för vilka utbetalaren måste lämna en årsanmälan eller anmälan till inkomstregistret. Sådana produkter är exempelvis utbetalda löner, naturaförmåner och räntor. I den här punkten kan du lämna uppgifter om fyra bolagsmän. Om det finns fler än fyra bolagsmän ska du fylla i blankett 72A (Bolagsmän i en näringssammanslutning, tilläggsblad för blankett 6A).

Namn och personbeteckning eller FO-nummer

Bolagsmannens namn och personbeteckning. Om delägaren är annan än en fysisk person, ange FO-nummer.

Ange i denna punkt också namnet och personbeteckningen för en sådan anhörig som under skatteåret har tagit emot hyra, ränta, överlåtelsepris och andra prestationer från sammanslutningen.

Bolagsmannens ställning

Ange här om bolagsmannen är en ansvarig bolagsman eller en tyst bolagsman.

Lämna punkten blank om betalningen (underpunkten Betalning under kalenderåret) har gjorts till en anhörig och inte till en bolagsman.

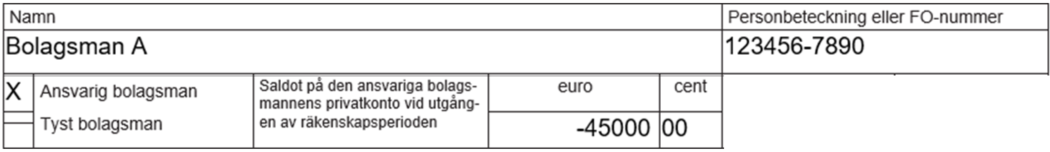

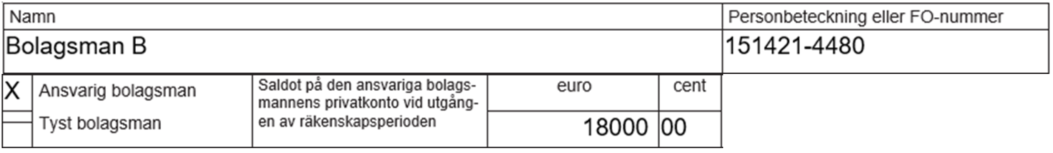

Saldot på den ansvariga bolagsmannens privatkonto vid utgången av räkenskapsperioden

Ange i denna punkt saldot på bolagsmannens privata bokföringskonto vid räkenskapsperiodens utgång. Räkna inte med bolagsmannens andel av den utgångna räkenskapsperiodens vinst eller förlust.

Exempel på saldot på privatkontot:

Eget kapital i början av året (1.1)

Insatsen från en tyst bolagsman 2 000 e

Eget kapital: bolagsman A -50 000 e

Eget kapital: bolagsman B 30 000 e

Privatkonto: bolagsman A 5 000 e

Privatkonto: bolagsman B -12 000 e

Räkenskapsperiodens vinst 60 000 e

Eget kapital i slutet av året (31.12) 35 000 e

Bolagsman A:

Eget kapital 1.1 (-50 000 e) + privata placeringar under räkenskapsperioden (5 000 e) = – 45 000 e

Bolagsman B:

Eget kapital 1.1 (30 000 e) + privatuttag under räkenskapsperioden (-12 000 e) = 18 000 e

Bolagsmannens inkomstandel i procent

Ange hur många procent bolagsmannens inkomstandel är av sammanslutningens inkomst under skatteåret. När du räknar ihop samtliga sammanslutningsdelägares procentuella andelar ska summan alltid vara 100 %.

Ange inkomstandelen och bolagsmannens uppgifter också om en tyst bolagsman under skatteåret har en andel av sammanslutningens inkomst. I den här punkten anges inte ränta som har betalts till en tyst bolagsman.

Läs mer om fördelningen av beskattningsbar inkomst i öppna bolag och kommanditbolag.

Delägaren har arbetat i bolaget under räkenskapsperioden

Kryssa för punkten om bolagsmannen har arbetat i sammanslutningen under räkenskapsperioden. Uppgiften förmedlas till Pensionsskyddscentralen som behöver uppgiften för övervakning enligt lagen om pension för företagare (FöPL).

Betalning under kalenderåret: hyror, räntor, överlåtelsepriser och övriga betalningar

Ange betalningar till bolagsmännen och deras anhöriga

- hyror

- räntor

- överlåtelsepriser

- övriga sådana prestationer som inte behöver anges i årsanmälan.

Ange prestationerna för kalenderåret, inte för sammanslutningens räkenskapsperiod.

Om sammanslutningen inte har gjort sådana betalningar till någon av bolagsmännen behöver du inte lämna uppgifter om denna bolagsman.

Observera att också bolagsmannen måste deklarera sina inkomster från sammanslutningen i sin egen förhandsifyllda skattedeklaration.

4. Specifikation av sådana lägenheter och fastigheter som hör till näringsverksamhetens tillgångar och som bolagsmän använt som sin egen eller sin familjs bostad

Lämna följande uppgifter endast om delägaren som har använt bostaden är en fysisk person eller ett inhemskt dödsbo:

- personbeteckningen för delägaren som använt bostaden

- fastighetens eller fastighets- eller bostadsaktiebolagets namn

- användningstid eller den del av sammanslutningens räkenskapsperiod under vilken delägaren har använt lägenheten eller fastigheten som bostad för sig själv eller sin familj.

- värdet på lägenheten eller fastigheten i fjolårets uträkning av nettoförmögenheten.

Om delägaren har använt en lägenhet eller fastighet som hör till sammanslutningens tillgångar som sin egen bostad, ska värdet på bostaden dras av från delägarens andel av sammanslutningens nettoförmögenhet i samband med att delägarens kapitalinkomstandel räknas ut.

5. Uträkning av ränteutgifter som inte är avdragbara

Om sammanslutningens eget kapital är negativt på grund av privatuttag och privatuttagen har finansierats med främmande kapital, anses en del av sammanslutningens lån hänföra sig till finansieringen av privatuttagen och inte till näringsverksamheten. Räntor på sådana lån får inte dras av som kostnader i näringsverksamheten.

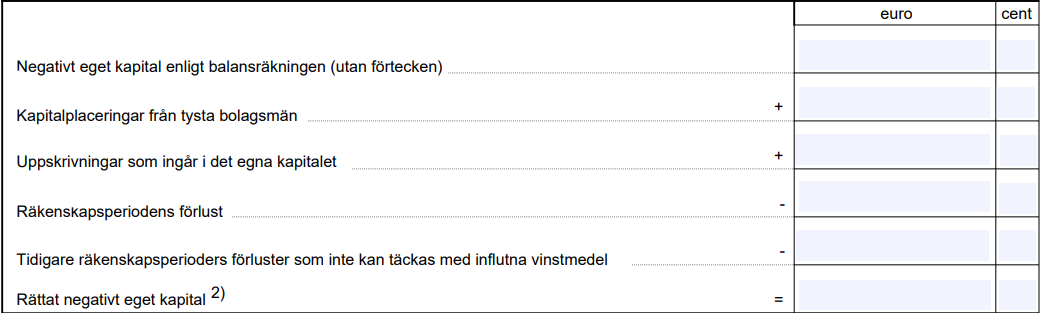

Så här räknar du ut beloppet av icke-avdragbara räntor

Lägg till det negativa egna kapitalet, enligt skatteårets balansräkning, de tysta bolagsmännens kapitalplaceringar och de uppskrivningar som ingår i sammanslutningens eget kapital. Sedan drar du av räkenskapsperiodens förlust samt sådana förluster från tidigare räkenskapsperioder som inte kan täckas med influtna vinstmedel. När du räknar ut det rättade negativa egna kapitalet kan du använda följande kalkyl som hjälp.

Ange det rättade negativa egna kapitalet enligt föregående uträkning i den här delen i punkten Räntor som inte kan dras av från inkomsten från näringsverksamhetens förvärvskälla – Negativt eget kapital som rättats. Multiplicera det rättade negativa egna kapitalet med grundräntan på bokslutsdagen, ökad med en procentenhet (ange procentsatsen i punkten Grundränta + 1 %). Grundräntan var –0,50% för tiden 1.1.2021–31.12.2021.

Räntan enligt den ovan nämnda beräkningen utgör ränta som inte får dras av från näringsinkomsterna. Ange beloppet i den här delen. Dra av från beloppet av räntekostnader i näringsverksamheten, det belopp av icke avdragsgilla räntekostnader, som räknats ut i del 2.5 (såsom instruerats i del 2.5 Finansiella kostnader – Räntekostnader, underpunkt Avdragbar andel). Det icke-avdragbara räntebeloppet får inte överstiga det sammanlagda beloppet av räntekostnader. Överför det rättade negativa egna kapitalet till uträkningen av förmögenhet, del 6.2 (Näringsverksamhetens skulder) i punkten Negativt eget kapital som rättats. Beloppet kan dock inte vara större än näringsverksamhetens sammanlagda skulder. Ange beloppet av rättat negativt eget kapital också i del 6.4 (Personlig förvärvskälla), punkten Skulder sammanlagt.

Bestämmelser om hur man får dra av räntor i den personliga förvärvskällan finns i ISkL 58 §. Man kan inte anse att finansieringen av en bolagsmans privata hushåll hänför sig till näringssammanslutningens förvärvsverksamhet, varför räntorna inte får dras av i den personliga förvärvskällan.

6. Uträkning av förmögenhet

I uträkningen av förmögenhet anges näringssammanslutningens tillgångar och skulder. Uppgifterna lämnas separat för varje förvärvskälla. Näringsverksamhetens förvärvskälla, den personliga förvärvskällan och jordbrukets förvärvskälla har alla en egen del i skattedeklarationen. Varje enskild post bland tillgångarna eller skulderna kan ingå i endast en förvärvskälla.

I uträkningen av förmögenhet beräknas också nettoförmögenheten i näringsverksamhetens förvärvskälla och jordbrukets förvärvskälla. Nettoförmögenheten får du när du från tillgångarna i förvärvskällan drar av skulderna som ingår i samma förvärvskälla. På basis av dessa förmögenheter fastställs vilken andel av den beskattningsbara näringsinkomsten och jordbruksinkomsten som utgör förvärvsinkomst för delägarna och vilken andel som utgör kapitalinkomst.

Du behöver inte räkna ut differensen mellan tillgångarna och skulderna i den personliga förvärvskällan, eftersom inkomstandelen från sammanslutningens personliga förvärvskälla beskattas i sin helhet som kapitalinkomst.

6.1 Näringsverksamhetens tillgångar

Ange tillgångarna till den anskaffningsutgift som inte avskrivits i beskattningen. Alla undantag nämns separat.

Anläggningstillgångar

Anläggningstillgångar är sådana nyttigheter som är avsedda för bestående bruk i näringsverksamheten, såsom jordområden, värdepapper, byggnader, maskiner, inventarier och övriga föremål, patent och andra immateriella rättigheter som kan överlåtas separat, samt grus- och sandtäkter, gruvor, stenbrott, torvmossar och andra sådana nyttigheter.

Avskrivningar som gjorts på avskrivningsbara anläggningstillgångar och ändringarna av avskrivningsdifferensen specificeras på blankett 62 (Reserver, avsättningar, värdeförändringar och avskrivningar av förslitning underkastade anläggningstillgångar).

Till avskrivningsbara anläggningstillgångar hör

- byggnader

- maskiner och inventarier

- andra föremål

- patent

- andra immateriella rättigheter som kan överlåtas separat.

Anläggningstillgångar som inte är avskrivningsbara är

- markområden

- värdepapper

- övriga motsvarande nyttigheter.

Immateriella rättigheter

Ange här det sammanlagda beloppet av immateriella rättigheter.

Immateriella rättigheter är bl.a.

- patent

- upphovsrätt

- varumärkesrätt

- licensavgifter

- koncessionsrätt

- licensavgifter för datorprogram.

Långfristiga utgifter

Långfristiga utgifter som har förmögenhetsvärde.

Långfristiga är sådana utgifter som genererar eller bibehåller inkomst under minst tre års tid. Av dessa inkluderas i tillgångarna endast sådana aktiverade utgifter som ska aktiveras enligt NärSkL, dvs. sådana som inte kan dras av såsom årliga kostnader. Sådana utgifter är till exempel utgifter för ombyggnad av hyreslägenheter och anskaffningsutgift för goodwill (NärSkL 24 §).

Däremot behöver man inte aktivera utgifter för grundande och organisering av bolaget och utgifter för forskning och produktutveckling (NärSkL 25 §) och dessa poster ingår inte heller i nettoförmögenheten.

Fastigheter

Till fastigheten räknas mark och byggnaderna på den. Som fastighet betraktas enligt ISkL 6 § även sådana byggnader, konstruktioner och andra inrättningar på annans mark som kan överlåtas till tredje part tillsammans med besittningsrätten till marken utan att markägaren måste höras.

Specificera fastigheter, byggnader och konstruktioner som hör till anläggningstillgångar på blankett 18B (Anläggningstillgångar – fastigheter). Som värdet på varje fastighet används antingen den anskaffningsutgift som inte avskrivits i beskattningen eller jämförelsevärdet för år 2021, beroende på vilket av värdena som är högre. Värdena jämförs och väljs separat för varje fastighet. Överför det sammanlagda värdet på fastigheter från blankett 18B (punkten Fastigheter sammanlagt) till skattedeklarationen i underpunkten Fastigheter.

Maskiner och inventarier

Den sammanlagda anskaffningsutgift för maskiner och inventarier som inte avskrivits i beskattningen.

Till maskiner och inventarier hör bland annat

- maskiner och anläggningar

- last- och skåpbilar

- personbilar

- yrkesbilar (till exempel bärgningsbilar)

- möbler

- inventarier som hyrs ut.

Leasade maskiner eller inventarier anses inte ingå i anläggningstillgångarna i beskattningen, varför den oavskrivna anskaffningsutgiften på dessa inte heller ska anges här.

Värdepapper som utgör anläggningstillgångar

Specificera värdepapper som hör till anläggnings- eller finansieringstillgångar på blankett 8B (Värdepapper och värdeandelar i näringsverksamhetens förvärvskälla – näringssammanslutningar, rörelseidkare och yrkesutövare). Jämför på blanketten vilket av de två värdena för värdepapper som utgör anläggnings- eller finansieringstillgångar som är högre: den sammanlagda anskaffningsutgiften som inte avskrivits i inkomstbeskattningen eller det sammanlagda jämförelsevärdet.

Jämför beloppen på den sista raden på blankett 8B (Anläggningstillgångar och finansieringstillgångar sammanlagt). Om den oavskrivna anskaffningsutgiften vid inkomstbeskattningen är större, ange i den här underpunkten (Värdepapper som utgör anläggningstillgångar) summan av oavskrivna anskaffningsutgifter från blankett 8B under Anläggningstillgångar sammanlagt. Om jämförelsevärdet är högre, ange på samma rad det sammanlagda beloppet av jämförelsevärdena.

Summan av värdepapper som hör till anläggningstillgångarna anges i del 6.1 Anläggningstillgångar, i punkten Värdepapper som utgör anläggningstillgångar.

Övriga anläggningstillgångar

Värdet på nyttigheter som ingår i övriga anläggningstillgångar.

Anläggningstillgångar är exempelvis

- grus- och lertäkter

- malm- och mineralfyndigheter

- stenbrott

- torvmossar

- järnvägar

- dammar

- broar

- bassänger.

Räkna med också värdet på djur som används stadigvarande i näringsverksamheten.

Anläggningstillgångar sammanlagt

Räkna ihop och ange i denna punkt det sammanlagda värdet på nyttigheter som är anläggningstillgångar.

Omsättningstillgångar

Till omsättningstillgångar hör produkter som är avsedda att säljas (eller annars överlåtas) som en del av näringsverksamheten. Produkterna kan överlåtas som sådana eller i förädlad form. Sådana produkter är exempelvis

- handelsvaror

- råvaror

- halvfabrikat

- övriga nyttigheter

Till omsättningstillgångar hör även bränslen, smörjämnen och övriga nyttigheter som är avsedda för förbrukning i näringsverksamheten (NärSkL 10 §).

Ange som värdet på omsättningstillgångarna anskaffningsutgiften minskad med en eventuell värdenedgångsavskrivning (NärSkL 28 § 1 mom.).

Varor

Nyttigheter som man anskaffat från utomstående varuleverantörer och som man avser att sälja vidare som sådana i näringsverksamheten.

Om näringssammanslutningen idkar parti- eller detaljhandel, kan den inkludera i värdet på varorna även förpackningsmaterialet som behövs i varuförsäljningen.

Övriga omsättningstillgångar

Ange i denna punkt övriga nyttigheter som hör till omsättningstillgångar. Till övriga omsättningstillgångar hör t.ex. råvaror och förnödenheter samt självtillverkade varor.

Omsättningstillgångar sammanlagt

Räkna ihop och ange här det sammanlagda beloppet av varor och övriga omsättningstillgångar.

Finansieringstillgångar

Till finansieringstillgångar hör

- kassa

- bank- och kontofordringar

- växelfordringar

- övriga finansieringstillgångar. (NärSkL 9 §)

Som värdet på en fordring som hör till finansieringstillgångarna anges det nominella värdet. Värdet på övriga finansieringstillgångar är däremot detsamma som anskaffningsutgiften. På bägge värdena ska göras en värdenedgångsavskrivning enligt NärSkL 17 §. Om fordringarna är i utländsk valuta beräknas deras värde på samma sätt som i bokföringen, dvs. i allmänhet värderade till den kurs som gäller på bokslutsdagen (5 kap. 3 § i bokföringslagen).

Kundfordringar

Ange i denna punkt lång- och kortfristiga kundfordringar, avbetalningsfordringar och övriga fordringar.

Lånefordringar

Ange i denna punkt lånefordringarna.

Obs. Lånefordringar från delägare anges emellertid i del 6.4 (Personlig förvärvskälla) i punkten Fordringar hos delägare.

Resultatregleringar

Ange i denna punkt resultatregleringarna.

Kassa

Sammanslutningens kontanta kassamedel. Här anges inte bankdepositioner.

Bank

Till exempel penningmedel på bank, placeringar och tillgångar i valuta.

Värdepapper som utgör finansieringstillgångar

Specificera värdepapper som hör till anläggnings- eller finansieringstillgångar på blankett 8B (Värdepapper och värdeandelar i näringsverksamhetens förvärvskälla – näringssammanslutningar, rörelseidkare och yrkesutövare). Jämför på blanketten vilket av de två värdena för värdepapper som utgör anläggnings- eller finansieringstillgångar som är högre: den sammanlagda anskaffningsutgiften som inte avskrivits i inkomstbeskattningen eller det sammanlagda jämförelsevärdet.

Jämför beloppen på den sista raden på blankett 8B (Anläggningstillgångar och finansieringstillgångar sammanlagt). Om den anskaffningsutgift som inte avskrivits i inkomstbeskattningen är högre, ange i den här underpunkten (Värdepapper som utgör finansieringstillgångar) summan av alla icke-avskrivna anskaffningsutgifter från blankett 8B på raden Finansieringstillgångar sammanlagt. Om jämförelsevärdet är högre, ange på samma rad det sammanlagda beloppet av jämförelsevärdena.

Summan av värdepapper som hör till anläggningstillgångarna anges i del 6.1 Anläggningstillgångar, i punkten Värdepapper som utgör anläggningstillgångar.

Övriga finansieringstillgångar

Sådana poster bland finansieringstillgångarna som du inte angett i någon annan punkt tidigare.

Finansieringstillgångar sammanlagt

Ange här det sammanlagda beloppet av finansieringstillgångar.

Näringsverksamhetens tillgångar sammanlagt

Räkna ut och ange i denna punkt det sammanlagda beloppet av anläggningstillgångar, omsättningstillgångar och finansieringstillgångar i näringsverksamheten.

6.2 Näringsverksamhetens skulder

Långfristiga lån från finansiella institut

Ange här långfristiga lån från finansbolag, långfristiga skulder på ett factoring-kreditkonto samt övriga långfristiga skulder till kreditinstitut.

Som långfristig betraktas en sådan skuld eller del av skuld som förfaller till betalning efter en längre tid än ett år.

Kortfristiga lån från finansiella institut

Ange i denna punkt kortfristiga lån från finansbolag, kortfristiga skulder på ett factoring-kreditkonto samt övriga kortfristiga skulder till kreditinstitut.

Skulden är kortfristig om den förfaller till betalning inom ett år eller inom en kortare tidsperiod.

Leverantörsskulder

Lång- och kortfristiga leverantörsskulder, avbetalningsskulder, leverantörsskulder från förskottsräkningar samt övriga leverantörsskulder.

Skulder till delägare

Sammanslutningens skulder till delägarna.

Resultatregleringar

Ange i denna punkt resultatregleringarna.

Lång- och kortfristiga resultatregleringar är exempelvis

- hyresinkomster som bolaget mottagit på förhand

- obetalda utgifter som enligt prestationsprincipen hänför sig till räkenskapsperioden, såsom löneutgifter och utgifter för semesterlön.

Övriga långfristiga skulder

Sådana poster bland långfristiga skulder som du inte angett i någon annan punkt tidigare.

Som långfristig betraktas en sådan skuld eller del av skuld som förfaller till betalning efter en längre tid än ett år.

Övriga kortfristiga skulder

Sådana kortfristiga skulder som du inte angett i någon annan punkt tidigare.

Skulden är kortfristig om den förfaller till betalning inom ett år eller inom en kortare tidsperiod.

Dras av

Negativt eget kapital som rättats

Ange här beloppet på det rättade negativa egna kapitalet som dras av från beloppet av skulder i näringsverksamheten.

Det rättade negativa egna kapitalet får dock inte vara större än det sammanlagda beloppet av skulder i näringsverksamheten. Ange beloppet av rättat negativt eget kapital också som skuld i den personliga förvärvskällan i del 6.4 (Personlig förvärvskälla), punkten Skulder sammanlagt.

Näringsverksamhetens skulder sammanlagt

Räkna ut och ange i denna punkt det sammanlagda beloppet av skulder i näringsverksamheten. Dra av från det sammanlagda beloppet av skulderna i näringsverksamheten beloppet av det ovanstående rättade egna kapitalet.

6.3 Nettoförmögenhet i näringsverksamheten

Fördelning av inkomst i kapital- och förvärvsinkomst

För beskattningen av sammanslutningsdelägare beräknas näringsverksamhetens nettoförmögenhet. Skatteförvaltningen använder nettoförmögenhetens värde när sammanslutningsdelägarnas inkomstandelar från näringsverksamheten indelas i kapital- och förvärvsinkomst. Av sammanslutningens näringsresultat anses vara kapitalinkomst hos fysiska personer och dödsbon i allmänhet ett belopp som motsvarar en 20 procents årlig avkastning på delägarens andel av sammanslutningens nettoförmögenhet för det föregående skatteåret. Kapitalinkomsten för skatteåret 2021 räknas således ut för varje delägare utgående från dennes andel av sammanslutningens nettoförmögenhet i näringsverksamheten för skatteåret 2020.

En avvikande längd av räkenskapsperioden (över eller under 12 månader) påverkar beloppet på kapitalinkomstandelen. Räkenskapsperioden som är längre än 12 månader ökar kapitalinkomstandelen och en räkenskapsperiod som är kortare än 12 månader minskar den.

Innan några kapitalinkomstandelar räknas ut lägger Skatteförvaltningen till det föregående årets nettoförmögenhet 30 % av de förskottsinnehållningspliktiga löner som sammanslutningen har betalat under de 12 månader som föregår skatteårets utgång. (Lönerna anges i del 10.) Dessutom ska en delägares andel av nettoförmögenheten i näringsverksamheten rättas om det till näringssammanslutningens tillgångar hör en bostad som delägaren eller dennes familjemedlem har använt som bostad. Värdet av en sådan bostad dras av från delägarens andel av nettoförmögenheten. Samma förfaringssätt tillämpas om en delägare har tagit en räntebelagd skuld för att köpa en andel i sammanslutningen.

En delägares andel av överlåtelsevinsten utgör alltid kapitalinkomst om det i sammanslutningens inkomst av näringsverksamhet som ska fördelas ingår överlåtelsevinster från sådana fastigheter eller värdepapper som hör till anläggningstillgångarna. (Dessa överlåtelsevinster anges i del 9.) Nettoförmögenheten påverkar inte beskattningen av dessa överlåtelsevinster.

För år 2021 är inkomstskatten på beskattningsbara kapitalinkomster 30 %. Skatten är dock 34 % till den del kapitalinkomsten överskrider 30 000 euro. Skatten på förvärvsinkomst är progressiv, vilket innebär att om beloppet av beskattningsbar inkomst ökar, så gör också skatteprocenten.

Positiv nettoförmögenhet i näringsverksamheten

Dra av från tillgångarnas sammanlagda belopp (sista punkten i del 6.1: Näringsverksamhetens tillgångar sammanlagt) det sammanlagda beloppet av skulderna i näringsverksamheten (sista punkten i del 6.2: Näringsverksamhetens skulder sammanlagt). Om differensen mellan tillgångarna och skulderna är positiv, ange differensen i denna punkt.

Negativ nettoförmögenhet i näringsverksamheten

Dra av från tillgångarnas sammanlagda belopp (sista punkten i del 6.1: Näringsverksamhetens tillgångar sammanlagt) det sammanlagda beloppet av skulderna i näringsverksamheten (sista punkten i del 6.2: Näringsverksamhetens skulder sammanlagt). Om differensen mellan tillgångarna och skulderna är negativ, ange differensen i denna punkt.

6.4 Personlig förvärvskälla

Tillgångar

Fordringar hos delägare

Sammanslutningens fordringar hos delägarna.

Övriga fordringar

Övriga fordringar som ingår i den personliga förvärvskällan.

Övriga tillgångar

Övriga tillgångar i den personliga förvärvskällan än fordringar, till exempel värdet på en aktielägenhet som hyrts ut till utomstående.

Tillgångar sammanlagt

Räkna ut och ange i denna punkt det sammanlagda beloppet av tillgångar i den personliga förvärvskällan.

Skulder sammanlagt

Ange här det sammanlagda beloppet av skulder i den personliga förvärvskällan.

Ange här också beloppet av det rättade negativa egna kapitalet som du räknat ut i del 5.

6.5 Jordbrukets förvärvskälla

Tillgångar sammanlagt

Specificera tillgångarna i jordbrukets förvärvskälla på blankett 7C (Uppgifter om jordbrukets förvärvskälla i en näringssammanslutning). Överför till den här punkten det belopp som du angett på blankett 7C i del 4 (Specifikation av intäkter och skulder inom jordbruket) i punkten Tillgångar sammanlagt.

Skulder sammanlagt

Specificera skulderna i jordbrukets förvärvskälla på blankett 7C (Uppgifter om jordbrukets förvärvskälla i en näringssammanslutning). Överför till den här punkten det belopp som du angett på blankett 7C i del 4 (Specifikation av intäkter och skulder inom jordbruket) i punkten Skulder sammanlagt.

Positiv nettoförmögenhet inom jordbruket

Dra av från tillgångarna i jordbrukets förvärvskälla (punkten Tillgångar sammanlagt) de skulder som hänför sig till jordbrukets förvärvskälla (punkten Skulder sammanlagt). Om resultatet är positivt ska du ange beloppet i denna punkt.

Skatteförvaltningen räknar ut vilken andel av sammanslutningens jordbruksinkomst som gör kapitalinkomst för delägaren och vilken andel som är förvärvsinkomst. Inkomsten fördelas på basis av jordbrukets nettoförmögenhet på samma sätt som näringsinkomsten fördelas på basis av nettoförmögenheten i näringsverksamheten (se punkt 6.3 Nettoförmögenhet i näringsverksamheten).

Negativ nettoförmögenhet inom jordbruket

Dra av från tillgångarna i jordbrukets förvärvskälla (punkten Tillgångar sammanlagt) de skulder som hänför sig till jordbrukets förvärvskälla (punkten Skulder sammanlagt). Om resultatet är negativt ska du ange beloppet i denna punkt.

7. Specifikation av näringssammanslutningens eget kapital

Specificera det egna kapitalet såsom det har bokförts. Om beloppet är negativt, sätt ut ett minustecken (–) framför beloppet.

De tysta bolagsmännens insatser vid räkenskapsperiodens ingång

Ange i denna punkt de tysta bolagsmännens insatser i företaget i pengar eller i form av någon annan investering. Ange insatserna enligt läget i början av räkenskapsperioden.

Ändring i de tysta bolagsmännens insatser

Ange i denna punkt de ändringar som skett i de tysta bolagsmännens kapitalplaceringar under räkenskapsperioden. Om beloppet av kapitalplaceringarna har minskat, sätt ut ett minustecken (–) framför beloppet.

Övrigt eget kapital vid räkenskapsperiodens ingång

Ange i denna punkt beloppet av sammanslutningens annat eget kapital i början av räkenskapsperioden. I denna punkt anges bl.a. vinsten eller förlusten från tidigare räkenskapsperioder samt skillnaden mellan de ansvariga bolagsmännens kapitalplaceringar och privatuttag. Om annat eget kapital har varit negativt ska du sätta ut ett minustecken (–) framför beloppet.

Vinstandel till de tysta bolagsmännen

Ange i denna punkt vinstandelen som betalats till en tyst bolagsman. Vinstandelen grundar sig på det kapital bolagsmannen investerat i bolaget.

En tyst bolagsmans eventuella inkomstandel i procent anges utan vinstandel som betalats till den tysta bolagsmannen i del 3 (Uppgifter om bolagsmän och om hyror, räntor, överlåtelsepriser och övriga betalningar till bolagsmännen eller deras anhöriga). Inkomstandelen räknas inte med i den här punkten.

De ansvariga bolagsmännens privata uttag/placeringar

Ange i denna punkt differensen mellan privata uttag och privata placeringar om de ansvariga bolagsmännen har gjort privatuttag eller -placeringar under räkenskapsperioden. Om beloppet av privata uttag har varit högre än de privata placeringarna ska du sätta ut ett minustecken (–) framför beloppet.

Räkenskapsperiodens vinst/förlust (bokföring)

Ange i denna punkt räkenskapsperiodens vinst eller förlust enligt resultaträkningen. Sätt ut ett minustecken (–) framför en eventuell förlust.

Eget kapital sammanlagt

Ange i denna punkt beloppet av positivt eller negativt eget kapital vid skatteårets utgång. Sätt ut ett minustecken (–) framför det negativa egna kapitalet.

8. Revision

Ange i denna punkt uppgifter om revision. Ange också om revisionsberättelsen innehåller sådana yttranden med avvikande mening, anmärkningar eller tilläggsuppgifter som avses i 3 kap. 5 § i revisionslagen.

Revision har verkställts

Kryssa för Ja om revisionen har förrättats innan sammanslutningen lämnar in skattedeklarationen.

Kryssa för Nej om revisionen inte har förrättats innan sammanslutningen lämnar in skattedeklarationen.

Under vissa förutsättningar behöver små sammanslutningar enligt revisionslagen (2 kap. 2 §) inte välja revisor. Om sammanslutningen har utnyttjat möjligheten att inte utse en revisor ska du kryssa för punkten Nej, med stöd av 2 kap. 2 § i revisionslagen har ingen revisor valts.

Jag meddelar att revisionsberättelsen innehåller sådana yttranden med avvikande mening, anmärkningar eller tilläggsuppgifter som avses i 3 kap. 5 § i revisionslagen.

Om revisionsberättelsen innehåller sådana yttranden med avvikande mening, anmärkningar eller tilläggsuppgifter som avses i 3 kap. 5 § i revisionslagen ska du kryssa för Ja och bifoga en kopia av revisionsberättelsen till skattedeklarationen. Skicka en kopia av revisionsberättelsen till Skatteförvaltningen också om revisionen förrättas först efter att skattedeklarationen lämnas.

9. Vinster från överlåtelse av värdepapper och fastigheter som utgör anläggningstillgångar

Ange i denna punkt överlåtelsevinster som sammanslutningen under skatteåret fått från värdepapper och fastigheter som hör till dess anläggningstillgångar. Med överlåtelsevinst avses differensen mellan överlåtelsepriset och den oavskrivna anskaffningsutgiften i beskattningen.

Om sammanslutningen har använt överlåtelsevinsten för att bilda en återanskaffningsreserv ska du inte ange här den del av vinsten som har överförts till reserven.

10 Utbetalda löner

Beloppet av löner som beaktas vid uträkningen av kapitalinkomstandelen

Ange de förskottsinnehållningspliktiga löner som sammanslutningen har betalat i näringsverksamheten under de 12 månader som föregår skatteårets utgång

Vid uträkningen av en sammanslutningsdelägares kapitalinkomstandel lägger Skatteförvaltningen 30 % av de förskottsinnehållningspliktiga lönerna till näringsverksamhetens nettoförmögenhet.

Exempel: Sammanslutningens skatteår 2021 består av räkenskapsperioden 1.1–30.6.2021 som på grund av ändring av räkenskapsperioden undantagsvis omfattar 6 månader (följande räkenskapsperiod blir 1.7.2021–30.6.2022). Ange i punkt 10 (Utbetalda löner) beloppet av sådana förskottsinnehållningspliktiga löner som sammanslutningen betalat under tiden 1.7.2020–30.6.2021. Skatteförvaltningen lägger 30 % av beloppet till sammanslutningens nettoförmögenhet i näringsverksamheten för skatteåret 2020 när inkomsten av näringsverksamhet fördelas i kapital- och förvärvsinkomst hos delägarna.

Datum, underskrift och telefonnummer

Om du lämnar in skattedeklarationen på papper ska du komma ihåg att underteckna blanketten. Du kan också ange ett telefonnummer.