Beskattning av långsiktiga sparavtal och frivilliga pensionsförsäkringar tecknade av privatpersoner

Nyckelord:

- Har getts

- 23.6.2021

- Diarienummer

- VH/173/00.01.00/2021

- Giltighet

- 23.6.2021 - Tills vidare

- Bemyndigande

- Lagen om Skatteförvaltningen (503/2010) 2 § 2 mom.

- Ersätter anvisningen

- VH/2418/00.01.00/2018, 29.4.2019

Anvisningen anknyter till helheten: Familjerätt och beskattning, Kapitalinkomster och placeringar

Denna anvisning handlar om beskattning av långsiktiga sparavtal och frivilliga individuella pensionsförsäkringar tecknade av fysiska personer. Anvisningen har uppdaterats med anledning av de lagstiftningsändringar som trätt i kraft 1.1.2020.

Vissa beskattningsfrågor som gäller frivilliga individuella pensionsförsäkringar vid situationer där försäkringsbeståndet överförs har behandlats i Skatteförvaltningens anvisning Överföring av försäkringsbeståndet ur inkomstbeskattningens synvinkel.

1 Inledning

Man kan komplettera sitt eget lagstadgade pensionsskydd och sin inkomstnivå med en frivillig individuell pensionsförsäkring och ett långsiktigt sparavtal (LS-avtal). Det som är karakteristiskt för båda dessa placeringar är att sparade medel är i regel bundna tills man når pensionsåldern. I Finland tillämpas på båda dessa placeringar den så kallade EET-modellen (E = exemption, T = taxation), det vill säga att inbetalningar till försäkringen eller LS-avtalet i regel är avdragsgilla, avkastningen under spartiden är skattefri och pension eller en annan betalning är skattepliktig.

I denna anvisning redogörs för avdragbarheten av försäkringspremier och inbetalningar till LS-avtal vid en fysisk persons inkomstbeskattning och hur prestationer som betalas ut från försäkringen och LS-avtalet beskattas vid inkomstbeskattningen samt vid arvs- och gåvobeskattningen. I denna anvisning behandlas enbart frivilliga individuella pensionsförsäkringar och LS-avtal, enligt 34 a § i inkomstskattelagen (1535/1992, ISkL) vilka en fysisk person tecknat och vars avgifter är avdragbara utifrån 54 d § i ISkL. Beskattningen av frivilliga försäkringar som arbetsgivaren har tecknat för sin arbetstagare har behandlats i Skatteförvaltningens anvisning Frivilliga pensionsförsäkringar som arbetsgivaren tecknat.

Försäkringsbetalningar som fåtts utifrån en annan frivillig pensionsförsäkring än en frivillig individuell pensionsförsäkring enligt ISkL 34 a § och som tecknats av en försäkrad utgör kapital- eller förvärvsinkomst enligt ISkL 34 §. Det finns bestämmelser om inkomstbeskattningen av tidsbundna pensionsförsäkringar i ISkL 34 och 35 §. Inkomstbeskattningen av livslånga pensionsförsäkringar regleras i ISkL 34 och 35 §. Avdragbarheten för pensionsförsäkringar med en engångspremie omfattas av en uttrycklig bestämmelse (ISkL 54 d § 3 mom.). ISkL 81 §, som gällde inkomstbeskattningen av pensionsförsäkringar med engångspremie, har hävts från och med 1.1.2020. Trots att ISkL 81 § har hävts från och med 1.1.2020, tillämpas från och med 1.1.2020 på en frivillig pensionsförsäkring med engångspremie vilken tecknats före 1.1.2020 de bestämmelser som gällde innan lagen trädde i kraft (ISkL 732/2019 ikraftträdandebestämmelsen i 3 mom.). I anvisningen behandlas inte beskattningen av en annan frivillig pensionsförsäkring än en frivillig individuell pensionsförsäkring enligt ISkL 34 a §.

Bestämmelserna om beskattning av frivilliga individuella pensionsförsäkringar har ändrats flera gånger. Även om utgångspunkten för denna anvisning är att beskriva den nuvarande lagstiftningen, går vi även kort igenom övergångsbestämmelser som hänför sig till lagändringar och deras inverkan på avgifternas avdragbarhet och beskattningen av prestationerna. Det väsentliga för tillämpningen av övergångsbestämmelserna är tidpunkten för tecknandet av försäkringen. Därför ska man vid bedömningen av beskattningen alltid först ta reda på när försäkringen har tecknats.

2 Definitioner och centrala lagstiftningen

I skattelagstiftningen avses med frivillig individuell pensionsförsäkring ålderspensionsförsäkring och familjepensionsförsäkring samt till sådan försäkring ansluten invalidpensionsförsäkring och arbetslöshetspensionsförsäkring på vilken baserad pension avses att betalas i upprepade poster årligen eller med kortare mellanrum under den försäkrades eller förmånstagarens återstående livstid eller under minst två års tid (ISkL 34 § 9 mom.).

I skattelagstiftningen avses med LS-avtal ett LS-avtal enligt lagen om bundet långsiktigt sparande (1183/2009). Enligt denna lag avses med sparavtal ett avtal där villkoren innebär att sparmedlen får tas ut först när den som har rätt till sparmedlen har uppnått en bestämd ålder eller en annan, i villkoren nämnd, särskild uttagsgrund uppfylls i hans eller hennes livssituation. Ett LS-avtal är ett avtal mellan spararen (en fysisk person) och den tjänsteleverantör som avses i lagen om bundet långsiktigt sparande på basis av vilket spararen sparar penningprestationer på ett separat sparkonto (LS-konto).

Bestämmelser om frivilliga individuella pensionsförsäkringar och LS-avtal finns huvudsakligen i fyra paragrafer i inkomstskattelagen: ISkL 34 §, 34 a §, 34 b § och 54 d §. I paragraferna regleras om beskattningen av prestationer som baserar sig på försäkring och LS-avtal samt om avdragbarheten för försäkringspremierna och LS-avtalets inbetalningar.

3 Rätten att dra av avgifternas vid beskattningen

3.1 Begränsningar i avdragsrätt och förutsättningar för avdrag

Den skattskyldige har rätt att dra av avgifter för sin individuella pensionsförsäkring och sitt LS-avtal i sin beskattning. Avdraget görs i regel från kapitalinkomster. I inkomstskattelagen har dock fastställts olika begränsningar och ‑förutsättningar för avdragsrätt och avdragbarhet. Dessa behandlas närmare i kapitel 3.2–3.10 och sammanfattningsvis i tabellerna nedan.

Allmänna begränsningar av avdragsrätten (ISkL 54d § 1 mom.):

- Maximibeloppet på avdraget är sammanlagt 5 000 euro per år (se närmare om maximibeloppen avdrag i kapitel 3.2).

- Premier och inbetalningar kan avdras tidigast för det skatteår under vilket den försäkrade eller den som har rätt till medlen fyller 18 år och senast för det år under vilket utbetalning av pension eller annan utbetalning har inletts.

- Avdragsrätten gäller endast premier för en frivillig individuell pensionsförsäkring eller ett LS-avtal som tecknats eller ingåtts för sig själv eller för maken/makan.

Förutsättningar för avdrag (ISkL 54d § 2, 4, 7 och 9 mom):

- Enligt avtalet kan försäkringen inte återköpas och sparbeloppet inte höjas före den pensionsålder som fastställts i lagen på andra grunder än de särskilda uttagningsgrunder som fastställts i lagen.

- Enligt avtalet börjar ålderspension eller utbetalningar enligt LS-avtalet att betalas ut till den försäkrade tidigast då denne uppnått den pensionsålder som framgår av anvisningens kapitel 3.5.

- Enligt avtalet betalas pension eller LS-utbetalningar i upprepade poster minst en gång per år under minst 10 års tid eller under den återstående livstiden för den som har rätt till medlen eller förmånstagaren.

- Enligt avtalet får en avtalsgrundad rätt inte överlåtas eller pantsättas.

- Enligt avtalet ska försäkringsanstalten, inlåningsbanken, fondbolaget eller värdepappersföretaget ha förbundit sig att tillställa Skatteförvaltningen sådana av Skatteförvaltningen bestämda uppgifter som behövs för beskattningen och på det sätt som Skatteförvaltningen bestämmer.

- Försäkringen ska ha tecknats i en försäkringsanstalt som har sin hemvist eller sitt fasta driftställe inom Europeiska ekonomiska samarbetsområdet eller LS-avtalet har ingåtts med en tjänsteleverantör som har sin hemvist eller sitt fasta driftställe i Finland.

3.2 Avdragsbelopp och inverkan av avgifter som arbetsgivaren betalat på avdragsrätten

Den skattskyldige kan från sina kapitalinkomster dra av premier för sin frivilliga pensionsförsäkring och sitt LS-avtal till ett belopp av sammanlagt högst 5 000 euro per år, förutsatt att de förutsättningar för avdragbarhet som fastställts i inkomstskattelagen uppfylls (se närmare i kapitel 3.5–3.10).

De avdragbara premierna kan också omfatta premier för dödsfallsförsäkringar som hänför sig till individuella pensionsförsäkringar som beskrivits i kapitel 7. Dessa premier är avdragbara, om försäkringen har tecknats 18.9.2009 eller därefter och ersättningen vid dödsfall inte överskrider pensionsförsäkringens besparing. (ISkL 54 d § 6 mom.). Premierna för en individuell livförsäkring är däremot inte avdragbara. En dödsfallsförsäkring hänför sig till en pensionsförsäkring då försäkringsersättningens belopp är kopplat till pensionsförsäkringens sparbelopp eller till de betalda försäkringspremiernas belopp. Ett fast dödsfallsförsäkringsskydd hänför sig däremot inte till en pensionsförsäkring, även om försäkringen hade tecknats i samma bolag och på samma dag som pensionsförsäkringen.

Om kapitalinkomsterna inte räcker till avdrag av premierna, beaktas den andel som inte dragits av som en så kallad särskild underskottsgottgörelse. Den del av premierna som är i enlighet med skattesatsen för kapitalinkomsterna och inte dragits av från kapitalinkomsterna dras av från skatten på förvärvsinkomsten (ISkL 131 a §). Närmare information om särskild underskottsgottgörelse finns i Skatteförvaltningens anvisning Beräkning av beskattningsbar inkomst i personbeskattningen. Kapitalinkomstslagets förlust fastställs inte utifrån premierna och inbetalningarna (ISkL 60.3 §).

Det högsta avdragsgilla beloppet är 2 500 euro, om den skattskyldiges arbetsgivare under skatteåret har betalat premier för frivillig individuell pensionsförsäkring som arbetsgivaren tecknat för den skattskyldige (ISkL 54d § 1 mom.). Beloppet på de premier som arbetsgivaren betalar har inte fastställts i lagen, varför också en mindre betalning minskar löntagarens avdragsrätt till 2 500 euro. Om arbetsgivaren under något skatteår inte betalar premier för en frivillig individuell pensionsförsäkring som hen tecknat för arbetstagaren, har arbetstagaren rätt att under det året dra av premier för en frivillig individuell pensionsförsäkring som arbetstagaren själv har tecknat samt inbetalningar för LS-avtal enligt huvudregeln, det vill säga sammanlagt 5 000 euro.

En frivillig individuell pensionsförsäkring som ett öppet bolag tecknat för sin bolagsman och ett kommanditbolag för sin ansvariga bolagsman inverkar på avdragsrätten på samma sätt som en försäkring som arbetsgivaren har tecknat. Det samma gäller även för försäkring som ett aktiebolag har tecknat för sin delägare, även om delägaren inte skulle enligt (395/2006) 7 § i lagen om pension för arbetstagare stå i arbetsavtalsförhållande till bolaget. (ISkL 54 d § 8 mom.).

Om arbetsgivaren betalar premierna för en frivillig individuell pensionsförsäkring eller ett LS-avtal som arbetstagaren har tecknat, utgör premierna lön för arbetstagaren (ISkL 68 § 1 mom.). Arbetstagaren kan inte dra av premier som betraktas som lön i sin egen beskattning. Den pension som försäkringsbolaget betalat senare utifrån den frivilliga individuella pensionsförsäkringen eller LS-avtalet lämnar i en sådan situation utanför beskattningen upp till beloppet på de försäkringspremier som redan en gång beskattats som lön (HFD 2018:37). Försäkringspremierna för en kollektiv pensionsförsäkring som arbetsgivaren tecknat för sina arbetstagare minskar inte rätten att dra av premierna för en frivillig individuell pensionsförsäkring eller ett LS-avtal som arbetstagaren själv har tecknat.

3.3 Avdragsrättens början och slut

Premierna för en frivillig individuell pensionsförsäkring eller LS-avtal får dras av tidigast (första gången) för det skatteår under vilket den försäkrade eller den som har rätt till medlen fyller 18 år och senast (sista gången) för det år under vilket utbetalningen av pension eller annan utbetalning har inletts (ISkL 54d § 1 mom.).

Exempel 1: Kalle har en frivillig individuell pensionsförsäkring. Från och med 2019 börjar han erhålla pension som baserar sig på försäkringen. Kalle får dra av premier för pensionsförsäkringen för sista gången i beskattningen för 2019.

Den åldersgräns som fastställts för pensionsförsäkringspremiernas avdragbarhet tillämpas från och med skatteåret 2009 på försäkringar som tecknats 18.9.2009 och därefter. På försäkringar som tecknats senast 17.9.2009 tillämpas under 2010–2016 den åldersgräns som var i kraft då avtalet tecknades. En försäkring anses ha tecknats, då betalning av de i försäkringsavtalet överenskomna premierna har inletts (lagen om ändring av inkomstskattelagen 1741/2009, ikraftträdandebestämmelse).

Om samma person har flera vid olika tidpunkter tecknade frivilliga individuella pensionsförsäkringar eller LS-avtal, upphör avdragsrätten för inbetalningarna då utbetalning av pension eller prestationer enligt LS-avtalet på basis av vilken som helst frivillig individuell pensionsförsäkring eller LS-avtal inleds. Inbetalningar får således inte längre dras av under det skatteår som följer efter året då utbetalningen började eller därefter. Det här gäller försäkringar som tecknats 18.9.2009 eller därefter. Premierna för en pensionsförsäkring som tecknats senast 17.9.2009 får även i fortsättningen dras av oberoende av om man till den skattskyldige betalar eller senare börjar betala pension eller LS-prestationer.

Premiernas avdragbarhet påverkas enbart av återkommande pensions- eller LS-prestationer. Man förlorar således inte sin avdragsrätt, om pensionsförsäkringen återköps eller medel från LS-avtalet tas ut på en gång med stöd av en särskild uttagningsgrund som hänför sig till omständigheter som avses i ISkL 54d § 2 mom. 1 punkten (se närmare kapitel 3.6).

3.4 Den försäkrade och person som är berättigad till sparmedel

Avdragsrätten gäller endast premier för frivilliga individuella pensionsförsäkringar och LS-avtal som tecknats för den skattskyldige eller dennes make/maka som avses i ISkL 7 § (ISkL 54d § 1 mom.). Inbetalningarna avdras alltid av den av makarna som är försäkrad eller berättigad till sparmedel oberoende av vilken av makarna faktiskt har betalat premierna. Premierna för en frivillig individuell pensionsförsäkring eller ett LS-avtal som tecknats för andra personer är inte avdragbara.

3.5 Pensionsålder

En förutsättning för avdragsrätten är att enligt avtalsvillkoren börjar ålderspension eller utbetalningar enligt LS-avtalet betalas till den försäkrade tidigast då denne uppnått den ålder som bestäms enligt tabellen nedan på basis av födelseåret och tidpunkten då avtalet ingicks (ISkL 54 d § 2 mom. 2 punkten). Om arbetstagarens ålderspensionsålder enligt pensionslagen höjs efter att utbetalningen av pension eller annan utbetalning har inletts, kan pensionen eller utbetalningen med avvikelse från det som sagts ovan betalas som om pensionsåldern inte hade höjts (ISkL 34 b § 2 mom.).

Avtalet har ingåtts före 1.1.2013

| Födelseår | Pensionsålder |

|---|---|

| 1957 eller tidigare | 63 |

| 1958–1961 | 64 |

| 1962–1972 | 65 |

| 1973–1984 | 66 |

| 1985–1997 | 67 |

| 1998 eller därefter | 68 |

Avtalet har ingåtts 1.1.2013 eller därefter

| Födelseår | Pensionsålder |

|---|---|

| 1957 eller tidigare | 68 |

| 1958–1961 | 69 |

| 1962 eller därefter | 70 |

Prestationer kan tas ut från pensionsförsäkringen före pensionsåldern enligt tabellen ovan med stöd av de särskilda uttagningsgrunder enligt 54d § 2 mom. 1 punkten i inkomstskattelagen som har samband med situationen för den försäkrade och på vissa andra grunder. Dessa behandlas i kapitel 3.6.

Avvikande från tabellen ovan fastställs den pensionsålder från vilken spararen har rätt att erhålla pension enligt den åldersgräns som gällde då pensionsbesparingen ackumulerades. De åldersgränser som ska tillämpas på försäkringar som tecknats före 6.5.2004 och 6.5.2004–17.9.2009 finns i kapitel 9 i den tidigare versionen av denna anvisning (dnr 361/32/2010).

3.6 Särskilda uttagningsgrunder

En förutsättning för avdragsrätten för premierna för frivilliga individuella pensionsförsäkringar och LS-avtal är att rätten till återköp och höjning av sparbeloppet har begränsats. Detta betyder att enligt avtalet kan försäkringen inte återköpas och sparbeloppet inte höjas före den pensionsålder som fastställts i lagen på andra grunder än de särskilda uttagningsgrunder som har samband med situationen för den försäkrade eller den som har rätt till medlen som fastställts i lagen. Sådana särskilda uttagningsgrunder är att den försäkrade eller den som har rätt till medlen varit arbetslös i minst ett år, bestående eller partiell invaliditet, makes död eller äktenskapsskillnad. (ISkL 54d § 2 mom.1 punkten). Upplösning av sambors gemensamma hushåll är inte en särskild uttagningsgrund som avses i lagen.

Partiell invaliditet godkänns som särskild uttagningsgrund endast för sådana pensionsförsäkringar som tecknats 18.9.2009 eller därefter. Vad gäller pensionsförsäkringar som tecknats före 1.1.2005 kan grund för återköp även vara den försäkrade makens/makans arbetslöshet.

Det finns inga bestämmelser i inkomstskattelagen om den tid inom vilken återköp eller uttag av sparmedel efter uppkomst av särskild uttagningsgrund ska ske, för att sparmedel inte ska beskattas förhöjda. Enligt Skatteförvaltningen ska särskild uttagningsgrund åberopas senast inom ett år efter att den uppkommit. I försäkrings- eller LS-avtalet kan man bindande för parterna ha avtalat om en kortare tidsfrist under vilken man ska åberopa särskild uttagningsgrund.

I inkomstskattelagen har återköpsrätten och rätten att höja sparbeloppet begränsats endast på grunder som har samband med situationen för den försäkrade eller den som har rätt till sparmedlen. Återköpet kan också grunda sig på andra orsaker. Den som har tecknat försäkringen har till exempel med stöd av försäkringslagstiftningen rätt till återköp också då försäkringsbolaget ensidigt ändrar försäkringsvillkoren eller då försäkringsbeståndet överförs till ett annat försäkringsbolag. Sådan återköpsrätt förhindrar inte avdragbarheten av försäkringspremierna.

3.7 Betalningstid för pension eller annan prestation och årligt maximibelopp

En förutsättning för att få dra av premier för frivilliga individuella pensionsförsäkringar och LS-avtal är att pension eller LS-prestationer enligt avtalen betalas ut under minst 10 år eller under den resterande livstiden för den som har rätt till medlen eller förmånstagaren. Under denna tid ska pension eller annan prestation betalas ut i upprepade poster minst en gång per år (ISkL 54d § 4 mom.1 punkten).

Exempel 2: Maja börjar ta ut LS-avtalets sparmedel 15.12.2018. Hon kan ta ut den sista posten tidigast 15.12.2027.

Vidare förutsätts att enlig avtalet varje år betalas endast den del av det återstående sparbeloppet som fås genom att det återstående sparbeloppet divideras med antalet återstående betalningsår. Om återbetalningstiden är 10 år, kan man under det första året till den försäkrade eller den som har rätt till medlen betala 1/10 av resterande sparmedel, under det andra året 1/9 och så vidare. Belopp som årligen betalas ut kan variera, eftersom beloppet av sparmedel kan variera enligt värdeförändringar för medlen. Oberoende av det återstående sparbeloppets storlek kan pension eller annan prestation emellertid alltid betalas ut upp till 2 000 euro per kalenderår. Gränsen är försäkrings- och avtalsspecifik.

Begränsningar av betalningstiden och -beloppet gäller inte de särskilda uttagningsgrunder som avses i ISkL 54d § 2 mom. 1 punkten (se kapitel 3.6). Då den särskilda uttagningsgrunden uppfylls, kan återköpsvärdet eller sparmedlen betalas ut på en gång, i upprepade prestationer på samma sätt som pension eller så att en del av återköpsvärdet eller sparmedlen tagits ut och resten betalas ut på samma sätt som pension.

Tabell: Betalningstid för pension som betalas ut på basis av pensionsförsäkring

| Försäkringen har tecknats före 18.09.2009 | Försäkringen har tecknats 18.09.2009–31.12.2012 | Försäkringen har tecknats 01.01.2013 eller därefter |

|---|---|---|

|

Pensionsutbetalning halvårsvis, minst 2 år (då gällande ISkL 34a § 4 mom. tillämpas) |

Pensionsutbetalning en gång om året, minst 10–6 år (upphävd ISkL 54d § 5 mom. tillämpas) |

Pensionsutbetalning en gång om året, minst 10 år (ISkL 54d § 4 mom. 1 punkten tillämpas) |

I frivilliga individuella pensionsförsäkringar kan det årliga maximibeloppet som kan tas ut av pensionens sparmedel beräknas på pensionernas sammanlagda belopp i stället för på sparbeloppet. Detta beror på, att i fråga om sparmedel mot beräkningsränta har i förmånerna redan på förhand beaktats intäkterna som belöper i framtiden. I en pensionsförsäkring kan pensionsbeloppet som betalas årligen inte vara större än beloppet av den jämnstora årliga pensionen som beräknats för hela den resterande återbetalningstiden. Jämnstor årspension beräknas vid ingången av respektive år.

3.8 Överlåtelse- och pantsättningsförbud

En förutsättning för att få dra av premier för frivilliga individuella pensionsförsäkringar och LS-avtal är att den avtalsbaserade rätten enligt avtalet inte får överlåtas eller pantsättas (ISkL 54d § 4 mom. 2 punkten).

3.9 Försäkringsgivarens och tjänsteleverantörens skyldighet att lämna uppgifter

En förutsättning för att få dra av premier för frivilliga individuella pensionsförsäkringar och LS-avtal är att försäkringsanstalten, inlåningsbanken, fondbolaget eller värdepappersföretaget i försäkrings- eller LS-avtalet förbundit sig att tillställa Skatteförvaltningen sådana av Skatteförvaltningen bestämda uppgifter som behövs för beskattningen och på det sätt som Skatteförvaltningen bestämmer (ISkL 54 d § 7 mom.). Sådana uppgifter är uppgifter om premier för pensionsförsäkringar och inbetalningar som grundar sig på LS-avtal, vilka har betalats av skattskyldiga, samt utredning om premiernas och inbetalningarnas avdragbarhet (16 § 2 mom. i lagen om beskattningsförfarande, 1558/1995 (BFL)).

Enligt 6 mom. i ikraftträdandebestämmelsen för lagen om ändring av inkomstskattelagen 772/2004 ska försäkringsbolagen i fråga om individuella frivilliga pensionsförsäkringsavtal som ingåtts senast 5.5.2004 på begäran av skattemyndigheterna ge upplysningar om försäkringsbesparingens belopp, om intjänade besparingar och om pensioner som betalats av dessa besparingar, samt även meddela andra för beskattningen behövliga uppgifter. Denna bestämmelse tillämpas på enskilda fall där årsanmälningens uppgifter av någon särskild orsak inte är tillräckliga.

Ytterligare information:

3.10 Driftställe av försäkringsanstalten och tjänsteleverantören

Premierna för en frivillig pensionsförsäkring är avdragbara endast om försäkringen har tecknats i en försäkringsanstalt som har sin hemvist eller sitt fasta driftställe inom Europeiska ekonomiska samarbetsområdet. En person som flyttat till Finland kan emellertid dra av premier för en försäkring som tecknats någon annanstans enligt de allmänna avdragsförutsättningarna för flyttningsåret och för de tre följande åren under förutsättning att den försäkrade inte har varit allmänt skattskyldig i Finland under de närmaste fem åren före flyttningen och att försäkringen har tecknats minst ett år innan personen flyttade till Finland (ISkL 54 d § 9 mom.).

Inbetalningar enligt ett LS-avtal är avdragbara endast om avtalet har ingåtts med en tjänsteleverantör som har sitt hemvist eller fast driftställe i Finland.

3.11 Avdragbarheten av övriga kostnader och räntor

En skattskyldig har inte rätt att dra av räntor som gäller frivillig individuell pensionsförsäkring eller LS-avtal (ISkL 58 § 5 mom. 2 punkten). Andra kostnader än de som orsakats av frivillig individuell pensionsförsäkring eller LS-avtal och uttryckligen nämnts i inkomstskattelagen är inte heller avdragbara i beskattningen. Om en skattskyldig till exempel finansierar en försäkringspremie med ett lån, får hen inte dra av räntorna på lånet i fråga eller lånets bikostnader i sin beskattning.

4 Beskattning av pension, sparmedel och avkastning

4.1 Beskattning av inkomster som baseras på frivillig individuell pensionsförsäkring

Pension och annan försäkringsutbetalning som grundar sig på frivillig individuell pensionsförsäkring samt belopp erhållet på grund av återköp utgör skattepliktig kapitalinkomst för mottagaren, om försäkringen tecknats 6.5.2004 eller därefter (ISkL 34 § 1 mom. och 34a § 1 mom.). Hela pensionen beskattas som kapitalinkomst, även om premier år 2004 dragits av från förvärvsinkomsterna.

På kapitalinkomster betalas skatt enligt ISkL 124 § 2 mom. Pension eller annan prestation som betalas ut på basis av en försäkring utgör skattepliktig kapitalinkomst för mottagaren även om försäkringspremierna inte skulle vara avdragbara i den försäkrades beskattning.

Om pension eller annan prestation betalas ut avvikande från de fastställda förutsättningarna, beskattas de prestationer som utgör kapitalinkomst som förhöjda. Förhöjningssituationerna har beskrivits närmare i tabellen i kapitel 4.3.

På basis av frivilliga individuella försäkringar som har tecknats före 6.5.2004 kan inflyta pension som ska betraktas som både förvärvs- och kapitalinkomst. Såsom förvärvsinkomst betraktas en pension, vilken betalas på basis av försäkringspremier, som dragits av från förvärvsinkomsterna och på basis av avkastningen på dessa premier. Till övriga delar utgör pensionen kapitalinkomst. Försäkringsbolagens förfaranden i samband med pensionsbetalningen är varierande. De kan till exempel betala pension som utgör förvärvsinkomst först eller bägge pensionsslag på samma gång beroende på vad man kommit överens om.

4.2 Beskattning av inkomster som baseras på LS-avtal

Prestationer som betalas ut på basis av LS-avtal utgör skattepliktig kapitalinkomst för mottagaren (ISkL 34 a § 1 mom.). På kapitalinkomster betalas skatt enligt ISkL 124 § 2 mom. Om man till ett LS-avtal har överfört sådan pensionsförsäkringsbesparing som har influtit från premier som dragits av från förvärvsinkomsterna och deras avkastning, utgör den LS-prestation som betalats ut på basis av dessa premier och deras avkastning undantagsvis skattepliktig förvärvsinkomst (ISkL 1741/2009, ikraftträdandebestämmelsen, 4 mom.).

Om pension eller annan prestation betalas ut avvikande från de fastställda förutsättningarna, beskattas de prestationer som utgör kapitalinkomst som förhöjda. Förhöjningssituationerna har beskrivits närmare i tabellen i kapitel 4.3.

Inkomster som influtit från sparmedel (till exempel dividend- och ränteinkomster samt överlåtelsevinster) beskattas först då man tar ut sparmedlen (ISkL 34a § 6 mom.). Skatt betalas inte heller för räntor på depositioner som ingår i sparmedlen och räntor på masskuldebrev innan sparmedlen tas ut (4 § 2 punkten i lagen om källskatt på ränteinkomst, 1341/1990).

På motsvarande sätt inverkar överlåtelse- och andra förluster på beskattningen endast som sådana poster som minskar sparmedlen och den skattepliktiga prestation som i sinom tid ska utbetalas. Det skattepliktiga beloppet minskas också av arvoden till tjänsteleverantören som betalas ur sparmedlen. På samma sätt kan från sparmedlen avdras överlåtelseskatt som hänför sig till anskaffning av värdepapper och motsvarande utländsk skatt. Utgifter som ansluter sig till ett LS-avtal får inte dras av från inkomster som annan placerings- eller inkomstförvärvsverksamhet avkastar. Motsvarigt får utgifter och förluster av annan placeringsverksamhet inte dras av från avkastningen av långsiktigt sparande.

Om ett LS-avtals sparmedel har placerats i utländska värdepapper, kan man betala skatt för de erhållna intäkterna till den andra staten. Dessa skatter avräknas inte i beskattningen i Finland. Eftersom de avkastningar som flutit in av sparmedlen, såsom dividender, beskattas i Finland först då sparmedlen tas ut, betalas inte skatt i Finland under spartiden, från vilken skatt som betalats i en annan stat får dras av. Avräkning kan inte heller beviljas från skatt som fastställs för prestationer som fåtts av ett LS-avtal, eftersom dessa LS-prestationer inte utgör samma inkomst för vilken den utländska skatten har betalts. (lagen om undanröjande av internationell dubbelbeskattning, 1552/1995, 3 §) Om skatter har tagits ut i strid med skatteavtalet, kan man ansöka om återbäring av de uttagna skatterna från den andra staten.

4.3 Inkomst som beskattas förhöjt

Om prestationer som baseras på frivillig individuell pensionsförsäkring eller LS-avtal betalas ut avvikande från de förutsättningar som fastställts i inkomstskattelagen, räknas de prestationer som utgör kapitalinkomst som kapitalinkomst med förhöjning (ISkL 34 a § och 34 b §).

Fastställandet av förhöjningen påverkas inte av att den försäkrade eller den som har rätt till sparmedel på grund av avdragets maximibelopp eller på grund av att inkomsterna och skatterna inte har räckt till att dra av inbetalningarna inte har kunnat dra av hela beloppet som har betalts in. Situationen kan vara sådan till exempel då en långtidssparare under kalenderåret har betalat in 7 500 euro till ett LS-avtal och kunnat dra av endast 5 000 euro. Även i detta fall fastställs förhöjningen på hela prestationen.

Olika förhöjningssituationer och deras beskattning har beskrivits i tabellen nedan.

| Situation | Förhöjning | Bestämmelse |

|---|---|---|

| Mottagaren av pensionen eller förmånen är någon annan än den försäkrade, spararen eller deras make/maka | Den pension eller prestation som betalas ut utgör kapitalinkomst för mottagaren förhöjd med 20 procent * | ISkL 34a § 2 mom. 1 punkten |

| Mottagaren av familjepension är någon annan än den försäkrades make/maka eller den försäkrades arvtagare i direkt upp- eller nedstigande led, adoptivbarn eller bröstarvinge, fosterbarn eller makes/makas barn. | Den pension som betalas ut utgör kapitalinkomst för mottagaren förhöjd med 20 procent * | ISkL 34a § 2 mom. 2 punkten |

| Pensionen eller prestationen betalas ut inom en tidsperiod som är kortare än 10 år eller annars är kortare än förmånstagarens resterande livstid. | Den pension eller prestation som betalas ut utgör kapitalinkomst för mottagaren förhöjd med 50 procent * | ISkL 34b § 1 mom. |

| Försäkringen återköps eller sparbeloppet höjs på andra grunder än de särskilda grunder som nämnts i ISkL 54d § 2 mom. 1 punkten (se anvisningens kapitel 3.6). ** | Den pension eller prestation som betalas ut utgör kapitalinkomst förhöjd med 50 procent * | ISkL 34b § 1 mom. |

| Ålderspension eller prestationer börjar betalas ut innan den försäkrade eller den som har rätt till medlen har uppnått den ålder som fastställts i tabellen i ISkL 54d § 2 mom. 2 punkten (se kapitel 3.5). | Den pension eller prestation som betalas ut utgör kapitalinkomst förhöjd med 50 procent * | ISkL 34b § 1 mom. |

|

Rätten till pension, prestation eller sparmedel överlåts eller pantsätts (de utmätta sparmedlen beskattas som kapitalinkomst för utmätningsåret och förhöjning påförs inte) |

Det belopp som erhållits som lån, överlåtelsepris eller annat sätt utgör kapitalinkomst för den försäkrade, spararen eller den som har rätt till medlen förhöjt med 50 procent *** |

ISkL 34b § 3 mom. |

|

Överföring av sparmedel till annan än den försäkringsgivare eller tjänsteleverantör som avses i ISkL 34b § 5 mom. eller det nya avtalet uppfyller inte de förutsättningar som fastställts i ISkL 54d § |

Värdet vid överföringstidpunkten utgör försäkringstagarens eller spararens kapitalinkomst förhöjd med 50 procent **** |

ISkL 34b § 7 mom. |

|

Sparmedel överförs till en försäkringsanstalt i en annan medlemsstat inom Europeiska ekonomiska samarbetsområdet eller från en försäkringsanstalt i en annan medlemsstat till en försäkringsanstalt i en tredje medlemsstat och det är uppenbart att åtgärden har vidtagits i syfte att undgå skatt på pension |

Värdet vid överföringstidpunkten utgör försäkringstagarens eller spararens kapitalinkomst förhöjd med 50 procent *** |

ISkL 34b § 8 mom. |

* Förhöjning påförs inte till de delar som man kan bevisa att avgifterna inte har dragits av i beskattningen i Finland.

** Det finns inte några bestämmelser i inkomstskattelagen om den tid inom vilken återköpet eller uttag av sparmedel ska ske efter tillkomsten av särskild uttagningsgrund för att sparmedel inte ska beskattas förhöjda. Enligt Skatteförvaltningens syn ska särskild uttagningsgrund åberopas senast inom ett år efter det att den tillkommit. I försäkrings- eller LS-avtalet kan man bindande för parterna ha avtalat om en kortare tidsfrist under vilken man ska åberopa särskild uttagningsgrund.

*** Då pension eller prestation tas ut senare, drar man från det skattepliktiga beloppet av det belopp som tidigare har betraktats som inkomst, dock inte förhöjningens andel.

**** Då pension eller prestation tas ut senare, drar man från det skattepliktiga beloppet det belopp som tidigare har betraktats som inkomst, dock inte förhöjningens andel. Avdraget görs i den persons beskattning hos vilken pensionen eller prestationen beskattas, även om man med anledning av överföringen hade beskattat personens make/maka.

5 Överföring av sparmedel

Sparmedel av en frivillig individuell pensionsförsäkring eller ett LS-avtal kan under vissa förutsättningar överföras till en annan försäkringsanstalt eller annan tjänsteleverantör utan direkta inkomstskattepåföljder. Även det nya avtalet ska ingås med en försäkringsgivare eller tjänsteleverantör som avses i ISkL 54 d § 9 mom. och avtalet ska uppfylla de förutsättningar i ISkL 54 d § 9 mom. som beskrivits ovan i kapitel 3 (ISkL 34 b § 5 mom.). Alla influtna sparmedel ska överföras och de ska överföras direkt från en tjänsteleverantör eller försäkringsgivare till en annan. Den försäkrade eller den har rätt till sparmedel kan inte ändras i samband med överföringen.

Sparmedel kan också överföras till en frivillig individuell pensionsförsäkring som beviljats av en försäkringsanstalt med hemvist i en annan medlemsstat inom det Europeiska ekonomiska samarbetsområdet. Däremot kan sparmedel av en pensionsförsäkring eller ett LS-avtal inte utan skattepåföljder överföras från Finland till något annat sparavtal än en pensionsförsäkring. Sparmedel kan därmed inte överföras till exempel till ett annat LS-avtal. Enligt 14 § i LS-lagen har en sparare rätt att säga upp ett sparavtal endast om hen har ingått ett annat i LS-lagen avsett sparavtal eller ett försäkringsavtal med motsvarande syfte. Om pensionsförsäkringens eller LS-avtalets sparmedel trots detta skulle överföras till ett sparavtal som ingåtts med en utländsk tjänsteleverantör (i en EES-stat eller i annan än en EES-stat), skulle sparmedel anses ha tagits ut och deras värde skulle räknas som skattepliktig inkomst jämte förhöjningar (se tabellen i kapitel 4.3).

I samband med överföring ingås ett nytt avtal med en annan försäkringsanstalt eller tjänsteleverantör. På den tillämpas lagstiftningen som var i kraft vid överföringstidpunkten. Således kan till exempel pensionens begynnelseålder skjutas upp och återbetalningstiden förlängas från 2 år till 10–6 år.

Den som tecknat försäkringen eller spararen är skattskyldig också om den försäkrade eller den som har rätt till sparmedel är hans eller hennes make.

Exempel 3: Hustrun har tecknat en pensionsförsäkring, där den försäkrade är hennes make. Hustrun beslutar att överföra medlen till en försäkring som ett bolag med hemvist i Schweiz har beviljat. Schweiz hör inte till det europeiska ekonomiska samarbetsområdet. Återköpsvärdet vid försäkringens överföringstidpunkt beskattas förhöjt som kapitalinkomst för hustrun. Det beskattade återköpsvärdet dras av från beloppet av skattepliktig pension som senare betalas till maken vid beskattningen. Förhöjningens andel kan emellertid inte dras av.

Enligt 13 b § i lagen om försäkringsavtal (1184/2009) har försäkringstagaren rätt att få återköpsvärdet överfört till en annan pensionsförsäkring eller till ett LS-konto. Bestämmelsen gäller endast försäkringar som har tecknats sedan lagen trätt i kraft (1.1.2010 eller därefter). Försäkringsbolaget kan likväl gå med på att även en försäkring som tecknats innan lagen trätt i kraft kan överföras. Då de i inkomstskattelagen stadgade förutsättningarna uppfylls kan också en sådan försäkring överföras utan direkta skattepåföljder.

På basis av frivilliga individuella försäkringar som har tecknats före 6.5.2004 kan det inflyta pension som ska betraktas som både förvärvs- och kapitalinkomst. Inkomst som betalas på basis av inbetalningar som dragits av från förvärvsinkomsten och på basis av avkastningen på dessa inbetalningar förblir som förvärvsinkomst, även om försäkringens sparbelopp skulle överföras till en annan frivillig pensionsförsäkring eller till ett LS-avtal (4 mom. i ikraftträdandebestämmelsen för ISkL 1741/2009). Även motsvarande prestation som betalas till ett dödsbo utgör förvärvsinkomst.

Beskattning av pensioner som grundar sig på frivillig pensionsförsäkring varierar inom det europeiska ekonomiska samarbetsområdet. ISkL 34 b § 8 mom. begränsar överföringar av sparmedel i syfte att undvika skatt. Enligt bestämmelsen räknas sparmedlens värde vid tidpunkten för överföringen som försäkringstagarens eller spararens inkomst förhöjd, om sparmedel överförs till en försäkringsanstalt i en annan medlemsstat inom Europeiska ekonomiska samarbetsområdet och det är uppenbart att åtgärden har vidtagits i syfte att undgå skatt på pensionen. Så här förfars också då sparmedel överförs från en försäkringsanstalt i en annan medlemsstat till en försäkringsanstalt i en tredje medlemsstat.

Den särskilda bestämmelsen i ISkL 34 b § 8 mom. om kringgående av skatt tillämpas inte, om överföringen av sparmedel inte grundar sig på försök att uppnå en skatteförmån. Bestämmelsen tillämpas i regel inte till exempel då en person på riktigt och varaktigt flyttar till en annan EES-stat och i samband med flyttningen överför sina pensionsbesparingar till en försäkringsanstalt i denna EES-stat.

Exempel 4:

En person har år 2011 tecknat en frivillig individuell pensionsförsäkring i ett finskt försäkringsbolag. Pension börjar betalas år 2021. Försäkringspremierna har dragits av i hans beskattning i Finland. Personen överför år 2019 sparbeloppet till en annan EU-stat som tillämpar EET-modellen på samma sätt som Finland och beskattar prestationerna som den försäkrade erhåller från pensionsförsäkringen. Den här överföringen har inte gjorts av beskattningsmässiga orsaker. År 2020 överför han sparbeloppet av pensionen i fråga till en tredje EU-stat som tillämpar TEE-modellen. Personen bor fortsättningsvis i Finland. Den senare överföringen kan anses ha skett i avsikt att undgå skatt. Beloppet som överförs i samband med den senare överföringen beskattas förhöjt i Finland som kapitalinkomst.

En tjänsteleverantör som erbjuder frivilliga individuella pensionsförsäkringar eller LS-avtal ska lämna uppgifter om överföring av sparmedel (BFL 17 § 13 mom.). En separat anmälan om överföring av återköpsvärdet för frivilliga individuella pensionsförsäkringar och LS-avtal ska dock lämnas in endast om överföringen görs till en utländsk försäkringsgivare och inte realiserar skattepliktig inkomst. Närmare föreskrifter om uppgifter som ska lämnas in rörande överföringar som gäller frivilliga pensionsförsäkringar och avtal om långtidssparande finns i Skatteförvaltningens beslut om en allmän skyldighet att lämna uppgifter (Skatteförvaltningens beslut om en allmän skyldighet att lämna uppgifter). Anmälan om överföring ska lämnas inom 60 dagar från överföringsdagen med blanketten VEROH 3601r (Anmälan om överföring av frivillig individuell pensionsförsäkring och långsiktigt sparavtal).

Om överföringen till en inhemsk eller utländsk tjänsteleverantör inte uppfyller förutsättningarna för skattefri överföring, ska ovan nämnda anmälan inte lämnas in, utan den uppgiftsskyldige ska anmäla det skattepliktiga inkomstbeloppet med en årsanmälan.

6 Fråntäde av pensionsförsäkring eller LS-avtal

I samband med frånträde tillämpar man på pensionsförsäkrings- eller sparavtal inte i försäkringstagarens eller spararens beskattning den skattereglering som gäller frivilliga individuella pensionsförsäkringar eller LS-avtal. Avtalsenliga premier som betalats före frånträdet är inte avdragbara. Avkastningar, utgifter och förluster som uppkommit på grund av placering av sparmedel behandlas i beskattningen enligt de normala reglerna som om det inte skulle ha funnits något försäkrings- eller LS-avtal.

Sparmedel kan överföras från en pensionsförsäkring eller LS-avtal till en annan pensionsförsäkring. Om sparmedel har överförts till ett LS-avtal från en annan pensionsförsäkring eller ett annat LS-avtal, kan LS-avtalet inte annulleras (12 § i lagen om bundet långsiktigt sparande). Om ett nytt försäkringsavtal annulleras, anses sparmedlen ha tagits ut i strid med ISkL 34b § 1 mom., varför värdet av sparmedlen vid överföringstidpunkten utgör skattepliktig inkomst förhöjd med 50 procent.

7 Dödsfallsförsäkring då den försäkrade avlider

7.1 Allmänt om beskattning av försäkringsersättningar

I samband med en pensionsförsäkring tecknar man ofta som trygghet för den försäkrades anhöriga även en dödsfallsförsäkring som motsvarar pensionsförsäkringens sparbelopp. Mottagaren av försäkringsersättningen fastställs enligt bestämmelserna om förmånstagare i försäkringsavtalet. Mottagaren kan vara till exempel dödsboet eller de mottagare som namngetts i förmånstagarförordnandet, till exempel den försäkrades barn. Skattebehandlingen av en försäkringsersättning som betalas ut på basis av dödsfall påverkas främst av tre faktorer:

- När har försäkringen tecknats, dvs. när har man börjat betala försäkringspremierna?

- Vem är mottagaren av försäkringsersättningen?

- Överskrider den ersättning som betalas ut från dödsfallsförsäkringen sparbeloppet av pensionsförsäkringen?

I följande kapitel behandlas inverkan av dessa tre faktorer på arvs- och gåvobeskattningen av mottagaren av försäkringsersättningen. Närmare information om hur dödsfallsförsäkringen anknyter till pensionsförsäkringen och premiernas avdragbarhet finns i kapitel 3.2.

7.2 Inkomstskattebehandlingen av försäkringsersättningar

Försäkringsersättning som motsvarar försäkringens sparbelopp utgör skattepliktig inkomst för mottagaren, om försäkringen har tecknats 18.9.2009 eller därefter (ISkL 36 § 2 mom.). Försäkringsersättning som överstiger sparbeloppet utgör skattefri inkomst vid inkomstbeskattningen för dödsboet och nära anhöriga till den försäkrade som avses i ISkL 34 § 3 mom. Nära anhöriga som avses i bestämmelsen är den försäkrades make/maka, arvtagare i direkt upp- eller nedstigande led, adoptivbarn eller dennes bröstarvinge, fosterbarn eller makes/makas barn. Förteckningen är uttömmande. Försäkringsersättning som överstiger sparbeloppet och som betalats till andra än dödsboet eller de nära anhöriga som avses i lagen utgör kapitalinkomst.

Om försäkringen har tecknats före 18.9.2009, utgör försäkringsersättningen skattefri inkomst vid inkomstbeskattningen för dödsboet och nära anhöriga till den försäkrade som avses i ISkL 34 § 3 mom. Försäkringsersättning som betalats till andra utgör skattepliktig kapitalinkomst.

7.3 Arvskattebehandling av försäkringsersättningar

Försäkringsersättningar som betalas ut på basis av dödsfallsförsäkringar är i regel antingen arvs- eller inkomstskattepliktiga. Ersättningar som är skattefria i inkomstbeskattningen är arvsskattepliktiga och inkomstskattepliktiga ersättningar är skattefria i arvsbeskattningen.

Vid betalning av försäkringsersättningar från en dödsfallsförsäkring i anslutning till en individuell pensionsförsäkring avviker man från den ovannämnda huvudregeln för arvsbeskattningen. Ersättning som motsvarar pensionsförsäkringens sparbelopp har separat stadgats som skattepliktig i 7a § 2 mom. i lagen om skatt på arv och gåva (ArvsskatteL), trots att den även i inkomstbeskattningen utgör skattepliktig kapitalinkomst. Detta för att det varit möjligt att göra ett avdrag för individuella pensionsförsäkringar i inkomstbeskattningen, i motsats till övriga försäkringar. Avvikelsen gäller inte den del av försäkringsersättningen som överstiger sparbeloppet. Inkomstskatt som betalas på sparbeloppet får dras av i arvsbeskattningen (ArvsskatteL 9 § 5 mom.).

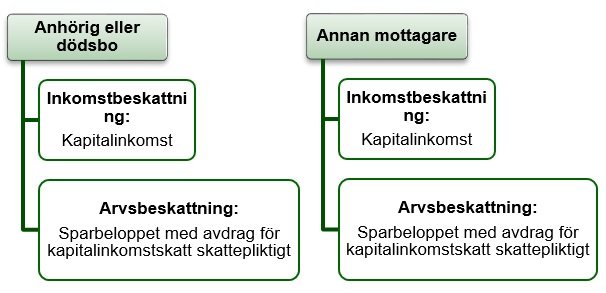

Bild 1 Pensionsförsäkringen har tecknats 18.9.2009 eller därefter – Dödsfallsersättningen är högst lika stor som sparbeloppet.

Exempel 5: Den avlidne har haft en individuell pensionsförsäkring, som tecknats 1.1.2010. En dödsfallsersättning på 10 000 euro betalas ur den. Ersättningen motsvarar sparbeloppet på försäkringen. Försäkringsersättningen betalas enligt förmånstagarförordnandet till den avlidnes två barn A och B. Ersättningen är skattepliktig kapitalinkomst för bägge två.

A har inte andra kapitalinkomster och han betalar kapitalinkomstskatt på 1 500 euro utifrån en skattesats på 30 % på ersättningen. Däremot utreder B för arvsbeskattningen att han haft andra kapitalinkomster på över 30 000 euro. Följaktligen betalar han kapitalinkomst på 1 700 euro (34 %) på försäkringsersättningen på 5 000 euro.

Det övriga beskattningsbara arvet efter den avlidne uppgår till 100 000 euro. Det fördelas till hälften mellan A och B. Följaktligen uppgår den beskattningsbara arvsandelen för bägge till 50 000 euro före försäkringsersättningen. I bägges arvsandelar görs ett tillägg av försäkringsersättningen på 5 000 euro, från vilket den kapitalinkomstskatt som påförts för betalning för dem dras av.

A betalar arvsskatt på 53 500 euro på arvet (50 000 euro + 5 000 euro – 1 500 euro).

B betalar arvsskatt på 53 300 euro på arvet (50 000 euro + 5 000 euro – 1 700 euro).

På försäkringsersättning som dödsboet eller en sådan nära anhörig som avses i ISkL 34 § 3 mom. erhållit på basis av en försäkring som tecknats före 18.9.2009 betalas emellertid inte någon kapitalinkomstskatt. Därför dras inkomstskatten inte heller av i arvsbeskattningen, utan arvsskatten betalas på hela försäkringsersättningen. Ersättningar till andra än dödsboet eller nära anhöriga på basis av försäkringar som tecknats före 18.9.2009 utgör i sin helhet kapitalinkomst i inkomstbeskattningen.

Sparbeloppet av individuella pensionsförsäkringar fick betydelse i arvsbeskattningen först med lagändringen (29.12.2009/1744). I regel utgör endast försäkringsersättningar som betalats på basis av en försäkring som tecknats efter datumet för regeringspropositionen om denna lagändring 18.9.2009 skattepliktig inkomst både i inkomst- och arvsbeskattningen. Försäkringspremierna för dödsfallsförsäkringen i dylika försäkringar är avdragbara även i inkomstbeskattningen. Därför är dödsfallsersättningar som betalas från individuella pensionsförsäkringar som tecknats före 18.9.2009 till andra än dödsboet och nära anhöriga och som beskattas som kapitalinkomst i inkomstbeskattningen skattefria i arvsbeskattningen.

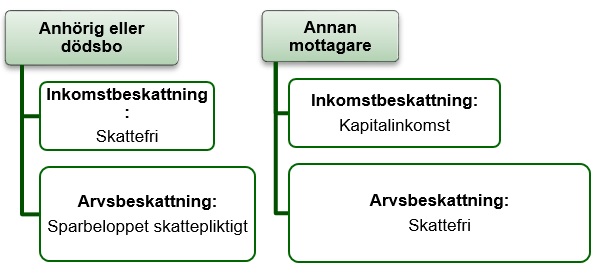

Bild 2: Pensionsförsäkringen har tecknats före 18.9.2009 – Dödsfallsersättningen är högst lika stor som sparbeloppet

Exempel 6: En avliden utan bröstarvinge har haft en individuell pensionsförsäkring som tecknats 1.1.2009. Ur försäkringen betalas 10 000 euro som en ersättning för dödsfall. Ersättningen motsvarar sparbeloppet på försäkringen. Försäkringsersättningen betalas enligt förmånstagarförordnandet till hälften till makan A och till hälften till brorsonen B. Utbetalningen till makan är skattefri i inkomstbeskattningen. Däremot är utbetalningen till brorssonen skattepliktig kapitalinkomst.

Maka A ärver den avlidne, vars övriga beskattningsbara arvsbehållning uppgår till 100 000 euro. I A:s arvsandel görs ett tillägg av försäkringsersättningen på 5 000 euro. Följaktligen betalas arvsskatt på 105 000 euro på arvsandelen.

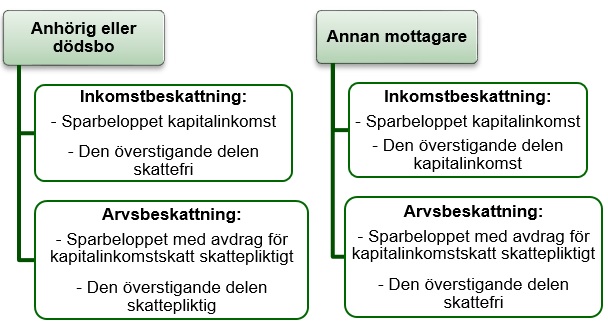

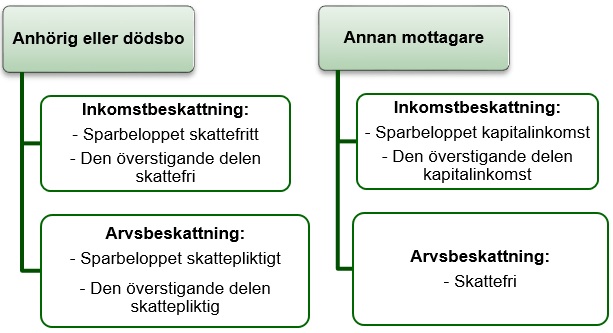

Försäkringsersättning som överstiger sparbeloppet utgör skattepliktig inkomst i arvsbeskattningen för dödsboet och de nära anhöriga som avses i ISkL 34 § 3 mom. För andra mottagare är ersättningen skattefri i arvsbeskattningen, eftersom den i inkomstbeskattningen utgör skattepliktig kapitalinkomst. För den del av ersättningen som överstiger sparbeloppet har det inte någon betydelse huruvida försäkringen har tecknats före eller efter 18.9.2009.

Bild 3: Pensionsförsäkringen har tecknats 18.9.2009 eller därefter – Dödsfallsersättningen är högre än pensionsförsäkringens sparbelopp

Bild 4: Pensionsförsäkringen har tecknats före 18.9.2009 – Dödsfallsersättningen är större än pensionsförsäkringens sparbelopp

Information om deklaration av försäkringsersättningar i arvsbeskattningen finns i Skatteförvaltningens anvisning Deklaration av försäkringsersättningar i arvsbeskattningen.

8 Bortgång av LS-avtalets sparare eller den som har rätt till sparmedlen

I samband med sparande som grundar sig på ett LS-avtal ägs sparmedlen av spararen eller den som har rätt till sparmedlen. LS-avtalet upphör vid ägarens bortgång. Eftersom avtalets inbetalningar varit avdragbara i beskattningen, räknas sparmedlen som dödsboets eller testamentstagarens skattepliktiga kapitalinkomst enligt värdet på dödsdagen (ISkL 34 a § 7 mom.). Från beloppet som räknas till inkomst får man dra av de av tjänsteleverantören icke uppburna kostnader och arvoden som i enlighet med sparavtalet ska tas ut av sparmedel och som hänför sig till arvlåtarens levnadstid.

Sparmedel antecknas i bouppteckningen efter den avlidne såsom den avlidnes övriga egendom. Eftersom LS-avtalet upphör vid ägarens bortgång, utgör det värde som används i arvsbeskattningen anskaffningsutgift för egendom i överlåtelsebeskattningen. Kostnaderna som föranleds av realisering av ärvda sparmedel som ingått i LS-avtalet, till exempel av aktier, beaktas som försäljningskostnader i egendomens överlåtelsebeskattning. Därmed dras de enligt ISkL 34 a § 7 mom. inte av från inkomst som uppkommer på grund av dödsfall.

I arvsbeskattningen beskattas de medel som ingått i LS-avtalet på samma sätt som den avlidnes övriga medel. Från de sparmedel som räknas som inkomst enligt 34 a § 7 mom. i inkomstskattelagen kan kapitalinkomstskatten dock dras av i arvsbeskattningen (ArvsskatteL 9 § 5 mom.). Med avdraget hindras det att arvingarna måste betala arvskatt på den andel av dessa medel som motsvarar den kapitalinkomstskatt som ska betalas av dödsboet för samma medel. Den kapitalinkomstskatt som ska betalas påverkas på grund av progressiviteten av värdet på de medel som hör till LS-avtalet och övriga kapitalinkomster för dödsboet eller testamentstagaren. Utredning om dessa kan lämnas till arvsbeskattningen.

Exempel 7: Sparmedlen i den avlidnes LS-avtal bestod vid hans dödstillfälle av aktier i X Abp till ett värde på 10 000 euro. När LS-avtalet upphör att existera vid dödstillfället, anses värdet på aktierna i dessa utgöra skattepliktig kapitalinkomst för dödsboet. Dödsboet har inte andra kapitalinkomster, varför kapitalinkomst på 3 000 euro betalas på dessa medel (30 %).

Aktierna i X Abp tas upp till gängse värde som medel för dödsboet i bouppteckningsinstrumentet, liksom också den avlidnes övriga förmögenhet. Den kapitalinkomst som ska betalas med anledning av att LS-avtalet upphört kan därtill dras av i arvsbeskattningen. Följaktligen är det inte nödvändigt att betala arvsskatt på den andel av värdet på de beskattade aktierna, vilken motsvarar den kapitalinkomst som ska betalas på dessa. Det faktum att aktierna i X Abp innan den avlidnes död fanns i LS-avtalet, påverkar inte arvsbeskattningen i övrigt.

9 Hur makens/makans bortgång påverkar den änkans/änklingens individuella pensionsförsäking och LS-avtal

Prestationer på grund av makes/makas bortgång betalas inte ut från en individuell pensionsförsäkring som tecknats av den efterlevande. Därmed utgör prestationer från försäkringen eller LS-avtalet inkomst för den efterlevande först i takt med att prestationer utbetalas från dem. Ersättningar som änkan/änklingen erhållit beskattas som kapital- eller förvärvsinkomst så som beskrivits ovan i denna anvisning. Makes/makas död anses dock som särskild uttagningsgrund som avses i anvisningens kapitel 3.6. Därmed kan den efterlevande ta ut medel från försäkringen eller LS-avtalet efter makens/makans bortgång utan de förhöjningar som redogjorts för i kapitel 4.3. I dessa fall betalar man förvärvs- eller kapitalinkomstskatt enligt den normala skattesatsen på ersättningen beroende på när försäkringen har tecknats. Uttag från LS-avtalet beskattas alltid som kapitalinkomst.

Med ovan beskrivna uttag av medel är det till exempel möjligt att få penningmedel som hör till den egendom som ska avvittras för användning i avvittringen mellan änkan och dödsboet. Om den efterlevandes försäkring är en del av makarnas egendom som omfattas av giftorätt , är också de medel som tagits ut från försäkringen en del av den egendom som ska avvittras. De medel som fåtts på detta sätt ses i avvittringen som så kallade interna medel i boet i överlåtelsevinst- och överlåtelsebeskattningen.

Om arvlåtaren har varit gift vid dödstidpunkten påverkar också den efterlevandes egendom arvsbeskattningen. Dessa frågor behandlas närmare i Skatteförvaltningens anvisning Uppgifter som behövs i arvsbeskattningen efter en först avliden eller efterlevande make.

Försäkrings- eller LS-avtalet för den efterlevande ska antecknas och värderas i bouppteckningen så att det kan beaktas på behörigt sätt i arvsbeskattningen. Eftersom de utbetalningar som den efterlevande får från försäkrings- eller LS-avtalet till fullt belopp utgör förvärvs- eller kapitalinkomst för den efterlevande, kan även denna kalkylmässiga skatteskuld som hänför till en försäkring eller ett LS-avtal som omfattas av giftorätt dras av från försäkringens värde. Avdraget kan göras oberoende av om den efterlevande strax efter makens/makans död tar ut medel från försäkringen. Närmare information om deklaration av försäkringsersättningar i arvsbeskattningen finns i Skatteförvaltningens anvisning Deklaration av försäkringsersättningar i arvsbeskattningen.

10 Premier av en frivillig pensionsförsäkring och LS-avtal i gåvobeskattningen

I bestämmelser om skattebehandlingen av frivilliga individuella pensionsförsäkringar och LS-avtal har man inte tagit ställning till gåvobeskattningen. Enligt 4 kap. i äktenskapslagen har makarna ömsesidig underhållsskyldighet. I beskattningspraxisen har maken/makan inte i regel beskattats för gåva på grund av att den ena maken har för den andras förmån betalt premier för en frivillig individuell pensionsförsäkring eller ett LS-avtal. Maken/makan har inte heller beskattats för gåva då hen har erhållit pension som baseras på en pensionsförsäkring. Genom avdragbarheten av försäkringspremier som har betalts för maken/makan har man velat ge skattestöd för att ordna makens/makans pensionsskydd.

Enligt Skatteförvaltningens syn kan man utgå från att inbetalningar som spararen betalt till en pensionsförsäkring eller ett LS-avtal för den makes/makas fördel som har rätt till sparmedlen inte beskattas som gåvor åtminstone då inbetalningarna inte överskrider det i beskattningen avdragbara maximibeloppet. I en sådan situation är prestationerna som på sin tid ska betalas ut inte heller gåvoskattepliktiga. Premier för en pensionsförsäkring och ett LS-avtal som betalats till förmån för en annan person än maken är gåvoskattepliktiga.

11 Frivilliga individuella pensionsförsäkringar och LS-avtal i internationella situationer

Premier för frivilliga individuella pensionsförsäkringar och LS-avtal som begränsat skattskyldiga har betalat är avdragbara från den begränsat skattskyldiges inkomst från Finland, om premierna har betalats till en frivillig individuell pensionsförsäkring som tecknats i Finland eller till ett L-avtal som ingåtts med en finländsk tjänsteleverantör. Premierna kan dras av endast från den begränsat skattskyldiges inkomster som beskattas enligt BFL och såsom särskild underskottsgottgörelse från skatt på förvärvsinkomsterna som påförs enligt BFL. Förlust fastställs inte på grund av premierna.

Pension eller annan prestation som grundar sig på en frivillig individuell pensionsförsäkring som betalas till begränsat skattskyldig är skattepliktig i Finland, om inkomsten fåtts från Finland. Pension eller annan prestation utgör alltid inkomst från Finland om den grundar sig på en pensionsförsäkring som tecknats i Finland. Enligt ISkL 10 § 12 punkten har pensionsinkomst eller annan prestation som erhållits på grundval av en frivillig individuell pensionsförsäkring förvärvats i Finland också då försäkringspremier för en försäkring som tecknats utomlands har dragits av i beskattningen i Finland. Skatteavtal kan emellertid förhindra Finland att beskatta pension eller annan prestation som baseras på en frivillig individuell pensionsförsäkring (se även Skatteförvaltningens anvisning Beskattning av pensionsinkomster i internationella situationer).

Avkastning som flyter in av sparmedel från LS-avtal beskattas inte i Finland under spartiden, utan först då sparmedlen tas ut. Finlands lagstiftning hindrar likväl inte begränsat skattskyldig persons hemstat från att beskatta spartidens avkastning. Skatteavtalet mellan Finland och den begränsat skattskyldiges hemviststat kan i vissa fall hindra boningsstaten från att beskatta, om LS-kontots avkastning för spartiden består av sådan från Finland erhållen inkomst som enligt skatteavtalet endast kan beskattas i Finland.

Prestationer som baserar sig på LS-avtal är inte sådan inkomst som avses i skatteavtalen, utan det är endast fråga om uttag av egna medel, som har stadgats som skattepliktigt genom specialbestämmelser i Finlands skattelagstiftning. Därför tillämpas skatteavtal inte på LS-avtalets prestationer. Prestationer som grundar sig på ett LS-avtal beskattas i Finland utan hinder av skatteavtal oberoende av, om prestationens mottagare är allmänt eller begränsat skattskyldig.

Ibland kan ett skatteavtal leda till att Finland inte har rätt att i inkomstbeskattningen beskatta dödsfallsersättningen från en individuell pensionsförsäkring. Eventuellt skatteavtal om inkomstbeskattning upphäver emellertid inte Finlands beskattningsrätt på försäkringsersättningen i arvsbeskattningen. Om Finland har beskattningsrätt till ersättningen endast i arvsbeskattningen, finns det ingen betald inkomstskatt enligt ArvsskatteL 9 § 5 mom. som skulle kunna dras av i arvsbeskattningen.

Närmare information om arvs- och gåvobeskattning i internationella situationer finns i Skatteförvaltningens anvisning Arvs- och gåvobeskattning i internationella situationer.

ledande skattesakkunnig Tero Määttä

överinspektör Kaija Selkäinaho