Innehåll, giltighet och verifiering av tillförlitlighet av dividendtagarens självdeklaration

- Har getts

- 1.10.2020

- Diarienummer

- VH/669/00.01.00/2020

- Giltighet

- 1.1.2021 - 25.9.2022

- Bemyndigande

- Lagen om Skatteförvaltningen (503/2010) 2 § 2 mom

Paragraf 10 b i lagen om beskattning av begränsat skattskyldig för inkomst (627/1978, källskattelagen) ändrades 12.4.2019 (lagändring 522/2019). Genom lagändringen ändrades källskatteförfarandet för dividend som utdelas av ett offentligt noterat bolag enligt 33 a § i inkomstskattelagen (1535/1992) på en förvaltarregistrerad aktie. Lagändringen träder i kraft 1.1.2021.

Enligt 10 b § 4 mom. i källskattelagen kan en deklaration som dividendtagaren lämnar själv och som innehåller de uppgifter om dividendtagaren som behövs för källbeskattningen, anses vara en noggrann utredning om dividendtagarens hemviststat. Enligt bestämmelsen ska dividendtagaren med självdeklarationen lämna de uppgifter som behövs för källbeskattningen och deklarationen ska ha dokumenterats tillräckligt tillförlitligt. Förvararen ska försäkra sig om att dividendtagarens självdeklaration överensstämmer med andra uppgifter om dividendtagaren som förvararen har i sin besittning.

Enligt 10 b § 4 mom. i källskattelagen meddelar Skatteförvaltningen närmare föreskrifter om självdeklarationens innehåll och giltighet och om det förfarande genom vilket självdeklarationens tillförlitlighet verifieras. Skatteförvaltningen meddelade 14.9.2020 ett beslut om självdeklarationens innehåll och giltighet och det förfarande genom vilket självdeklarationens tillförlitlighet verifieras (dnr VH/4332/00.01.00/2020). Beslutet träder i kraft 1.1.2021. Denna anvisning behandlar självdeklarationens innehåll och giltighet och det förfarande genom vilket självdeklarationens tillförlitlighet verifieras enligt Skatteförvaltningens beslut.

1 Inledning

Denna anvisning gäller identifiering av begränsat skattskyldiga dividendtagare, när dividend utdelas från ett offentligt noterat bolag som avses i 33 a § i inkomstskattelagen (1535/1992, ISkL) på en förvaltarregistrerad aktie. I anvisningen behandlas självdeklarationens innehåll och giltighet och det förfarande genom vilket självdeklarationens tillförlitlighet verifieras enligt 10 b § i källskattelagen och Skatteförvaltningens beslut om självdeklarationens innehåll och giltighet och det förfarande genom vilket självdeklarationens tillförlitlighet verifieras (dnr VH/4332/00.01.00/2020, nedan ISD-beslutet).

Enligt 10 b § 2 mom. i lagen om beskattning av begränsat skattskyldig för inkomst (627/1978, källskattelagen) kan bestämmelser om dividend enligt ett internationellt skatteavtal tillämpas på utdelning av dividend, om dividendbetalaren eller den registrerade förvararen (nedan även förvararen) noggrant har utrett dividendtagarens hemviststat och kontrollerat att bestämmelserna om dividend i det internationella avtalet kan tillämpas på dividendtagaren. Enligt 10 b § 4 mom. i källskattelagen kan ett källskattekort som utfärdats av Skatteförvaltningen, ett intyg från skattemyndigheten i dividendtagarens hemviststat eller en sådan deklaration som dividendtagaren lämnar själv och som innehåller de uppgifter om dividendtagaren som behövs för källbeskattningen anses som en noggrann utredning om hemviststat. Deklarationen ska ha dokumenterats tillräckligt tillförlitligt och överensstämma med andra uppgifter om dividendtagaren som förvararen har i sin besittning

Enligt förarbetena till lagen (RP 282/2018 rd, s. 40) avses med en deklaration som dividendtagaren själv har lämnat en deklaration enligt OECD:s modell Treaty Relief and Compliance Enhancement (nedan TRACE) som dividendtagaren själv lämnar (Investor Self-Declaration – ISD). Investor Self-Declaration-blanketterna enligt TRACE-modellen och deras innehåll beskrivs i OECD:s dokument TRACE Implementation Package (nedan TRACE IP), och de har beaktats i Skatteförvaltningens beslut och denna anvisning. Dokumenten om TRACE IP och TRACE-modellen finns tillgängliga på OECD:s webbplats.

I denna anvisning behandlas följande aspekter av självdeklarationen enligt ISD-beslutet:

- innehåll (ISD-beslut 1 §),

- giltighet (ISD-beslut 2 §), och

- förfarande genom vilket självdeklarationens tillförlitlighet verifieras (ISD-beslut 3 §).

Dividendtagarens beskattningsmässiga hemviststat kan i stället för förfarandet enligt ISD-beslutet alternativt utredas utifrån källskattekort eller intyg över hemviststat. I avsnitt 10 i anvisningen behandlas förfarandet i dessa situationer.

ISD-beslutet tillämpas i situationer, där skatteavtalsförmåner beviljas begränsat skattskyldiga dividendtagare. Förfarandet enligt beslutet kan dock, om förutsättningarna enligt avsnitt 7 uppfylls, användas även i situationer, där källskatteförmåner beviljas med stöd av nationell lagstiftning.

I anvisningen behandlas dividendtagares och registrerade förvarares skyldigheter när förfarandet för utredning och identifiering av begränsat skattskyldiga dividendtagare enligt ISD-beslutet tillämpas. I övrigt behandlas en registrerad förvarares skyldigheter och ansvar i anvisningen Den registrerade förvararens skyldigheter och ansvar.

I denna anvisning behandlas utredning och identifiering av dividendtagare utifrån dividendtagarens självdeklaration och förfarandena för tillämpningen av källskatteförmåner. De vanligaste artiklarna i skatteavtalen behandlas i anvisningen Artiklarna i skatteavtalen.

2 Dividendtagarens självdeklaration

2.1 Dividendtagarens skyldighet att lämna riktiga uppgifter

Dividendtagarens självdeklaration avser dividendinkomst som erhållits från ett offentligt noterat bolag i Finland. Med självdeklaration avses en deklaration som den kontohavare som är kund hos den registrerade förvararen, dvs. dividendtagaren, själv har lämnat om att hen är dividendtagare i enlighet med det tillämpliga skatteavtalet. Deklarationen är en deklaration enligt OECD:s TRACE-modell som inlämnas av dividendtagaren (Investor Self-Declaration - ISD), som ska vara tillräckligt tillförlitligt dokumenterad och konsekvent i förhållande till förvararens övriga uppgifter om dividendtagaren. Innehållskraven i deklarationen beror delvis på om dividendtagaren är en fysisk person eller någon annan än en fysisk person.

Syftet med självdeklarationen är att dividendtagaren lämnar de uppgifter som avses i 1 § i ISD-beslutet till förvararen och intygar att de är riktiga. Innehållet i deklarationen behandlas närmare i avsnitt 3. Dividendtagaren är skyldig att i självdeklarationen lämna de riktiga uppgifter som krävs och meddela förvararen om ändringar i omständigheter utan obefogat dröjsmål.

I situationer som beskrivs i anvisningen där källskatteförmåner beviljas vid betalningstidpunkten med stöd av bestämmelser i skatteavtal, avses med dividendtagare en förmånstagare med rätt till dividend enligt ett skatteavtal mellan Finland och dividendtagarens hemviststat. Dividendtagaren är skyldig att säkerställa att hen uppfyller de förutsättningar som krävs för tillämpningen av källskatteförmåner enligt skatteavtal mellan Finland och dividendtagarens hemviststat på den dividend som avses i deklarationen. Dividendtagaren ska vid behov säkerställa att skatteavtalet är tillämpligt hos skattemyndigheten i sin hemviststat eller Skatteförvaltningen i Finland. Om dividendtagaren yrkar att en källskatteförmån som baserar sig på nationell lagstiftning bör tillämpas, ska dividendtagaren säkerställa sin rätt till förmånen och lämna en utredning av att förutsättningarna uppfylls till förvararen.

Om dividendtagaren lämnar felaktiga uppgifter för verkställandet av beskattningen, kan det leda till att skatt påförs eller förhöjs och till dröjsmålspåföljder. Om felaktiga uppgifter lämnas i syfte att kringgå skatt, kan det leda till straffrättsliga påföljder (skattebedrägeri).

2.2 Den registrerade förvararens skyldigheter

Bestämmelserna om dividend i ett internationellt skatteavtal tillämpas, om utbetalaren av dividend eller den förvarare som är närmast dividendtagaren och som vid tidpunkten för utdelningen av dividend finns antecknad i det förvararregister som avses i 10 d § noggrant har utrett dividendtagarens hemviststat och kontrollerat att bestämmelserna om dividend i det internationella avtalet kan tillämpas på dividendtagaren (10 b § 2 mom. i källskattelagen).

En registrerad förvarare ska säkerställa att dividendtagaren i självdeklarationen lämnat och bestyrkt de uppgifter som avses i 1 § i ISD-beslutet. En förutsättning för beviljande av skatteavtalsförmåner är att förvararen har verifierat att deklarationen är tillförlitlig enligt 3 § i ISD-beslutet. Förfarandet genom vilket deklarationens tillförlitlighet verifieras behandlas detaljerat i avsnitt 5.

Förvararen ska också se till att dividendtagaren förstår för vilka syften uppgifter inlämnas och insamlas. Förvararen ska när konto öppnas och regelbundet därefter till exempel genom informationsbrev påminna dividendtagaren om att mottagaren ska se till att uppgifterna i deklarationen är aktuella och riktiga.

Förvararen ska uppmärksamma dividendtagaren om försäkringarna i deklarationen och hänvisa dividendtagaren att kontakta skattemyndigheten i sin hemviststat eller Skatteförvaltningen i Finland till den del som definitionen av det skatteavtal som hänför sig till beskattningen av dividenden är oklar för dividendtagaren. Skatteavtalsförmåner bör inte beviljas, om skatteavtalets tillämplighet är oklar och dividendtagaren inte lämnar in en utredning som stöder dess tillämplighet.

I Finlands beskattnings- och rättspraxis har man ansett att då skatteavtalets bestämmelser i enlighet med OECD:s modellskatteavtal tolkas i Finland är det motiverat att ge betydelse till det som i kommentaren till OECD:s modellskatteavtal har uttalats om tolkning av avtalet oberoende av om den andra avtalsparten är medlem i OECD (HFD 2011:101). Vid verifieringen av deklarationens tillförlitlighet och tolkningen av termen dividendtagare kan förvararen tillämpa antingen artiklarna i skatteavtalet mellan Finland och dividendtagarens hemviststat eller de senaste kommentarerna i OECD:s modellskatteavtal. De vanligaste artiklarna i skatteavtalen behandlas i Skatteförvaltningens anvisning Artiklarna i skatteavtalen.

I övrigt behandlas en registrerad förvarares skyldigheter och ansvar i anvisningen Den registrerade förvararens skyldigheter och ansvar.

3 Deklarationens innehåll

3.1 Dividendtagaren är en fysisk person

3.1.1 Dividendtagarens uppgifter

Enligt 1 § 1 mom. i ISD-beslutet ska dividendtagare som är en fysisk person i självdeklarationen lämna följande uppgifter vars tillförlitlighet dividendtagaren själv har verifierat:

- numret på kontot var aktierna förvaras,

- den skatterättsliga hemviststat som avses i skatteavtalet mellan dividendtagarens hemviststat och Finland,

- skatteregistreringsnumret som hemviststaten beviljat,

- som identifieringsuppgift den fysiska personens namn, födelsedatum och adress.

I dividendtagarens självdeklaration ska det konto som deklarationen avser specificeras och på vilket de aktier förvaras på grund av vilka dividenden betalas ut. Kontots nummer räcker som kontots specificeringsuppgift. Om deklarationen gäller flera förvaringskonton, ska alla dessa konton specificeras.

Dividendtagaren ska i deklarationen specificera den skatterättsliga hemviststat som avses i skatteavtalet mellan dividendtagarens hemviststat och Finland. Skatteavtalet mellan dividendtagarens hemviststat och Finland behöver inte uttryckligen specificeras i deklarationen, utan informationen om den beskattningsmässiga hemviststaten kan vara allmän såsom på TRACE IP:s ISD-blankett (ISD-Individuals, nedan ISD-I, TRACE IP s. 43). Då ska dividendtagaren dock se till att den angivna hemviststaten är mottagarens beskattningsmässiga hemviststat även enligt skatteavtalet mellan denna stat och Finland.

I deklarationen ska dividendtagaren även ange skattenumret som dividendtagarens hemviststat beviljat (Tax Identification Number, TIN). Om dividendtagarens hemviststat inte beviljar skattenummer, ska detta omnämnas i deklarationen.

I deklarationen ska dividendtagarens fullständiga namn, både för- och efternamn, samt födelsedatum anges. Man ska även ange dividendtagarens stadigvarande adress i hemviststaten samt postadress om den inte är densamma som den stadigvarande adressen. Adressuppgifterna ska innehålla gatunamn, fastighetsnummer, eventuellt lägenhetsnummer, postnummer, ort och stat.

3.1.2 Försäkran avseende det tillämpliga skatteavtalet

I självdeklarationen ska dividendtagaren försäkra sin beskattningsmässiga hemvist i hemviststaten enligt skatteavtalet mellan Finland och den aktuella staten. Dessutom ska dividendtagaren lämna en försäkran om att hen är mottagare av dividendinkomst från Finland enligt det tillämpliga skatteavtalet och därmed berättigad till förmån som grundar sig på skatteavtalet.

Dividendtagarens försäkran ska innehålla följande försäkringar enligt 1 § 2 mom. i ISD-beslutet:

- Jag försäkrar att jag har min skatterättsliga hemvist i min hemviststat på det sätt som avses i skatteavtalet mellan Finland och min hemviststat.

- Jag försäkrar att jag inte agerar som ombud, nominell innehavare eller förmedlare för dividenden som avses i denna deklaration.

- Jag försäkrar att jag är en dividendtagare på det sätt som avses i skatteavtalet mellan Finland och min hemviststat och att jag uppfyller förutsättningarna för källskatteförmåner i det tillämpliga skatteavtalet för dividenden som avses i denna deklaration.

- Jag försäkrar att dividenden i självdeklarationen inte hänför sig till ett fast driftställe.

- Jag försäkrar att jag meddelar förvararen om ändringarna i mina omständigheter utan obefogat dröjsmål.

Försäkran enligt 1 § 2 mom. punkt 1 och 3 i ISD-beslutet om att dividendtagaren har sin beskattningsmässiga hemvist i sin hemviststat på det sätt som avses i skatteavtalet mellan Finland och hemviststaten, kan utgöra en del av den allmänna försäkran om beskattningsmässig hemviststat, såsom försäkran enligt TRACE IP:s ISD-blankett (ISD-I, TRACE IP, s. 43). Då ska dividendtagaren i sin försäkran dock alltid säkerställa att hen har sin beskattningsmässiga hemvist i sin hemviststat på det sätt som avses i skatteavtalet mellan Finland och hemviststaten så att deklarationen kan tillämpas på dividend från Finland.

3.2 Dividendtagaren är annan än en fysisk person

3.2.1 Dividendtagarens uppgifter

Enligt 1 § 1 mom. i ISD-beslutet ska dividendtagare som är annan än en fysisk person i självdeklarationen lämna följande uppgifter vars tillförlitlighet dividendtagaren själv har verifierat:

- numret på kontot var aktierna förvaras,

- den skatterättsliga hemviststat som avses i skatteavtalet mellan dividendtagarens hemviststat och Finland,

- skatteregistreringsnumret som hemviststaten beviljat,

- som identifieringsuppgift (den annan än fysiska personens) namn, adress, juridisk form och stat där dessa är registrerade eller enligt vilken stats lagstiftning dessa har etablerats.

Enligt 1 § i ISD-beslutet avser annan än fysisk person bolag dvs. juridiska personer eller enheter som enligt det tillämpliga skatteavtalet behandlas som juridiska personer i beskattningen (nedan juridisk person).

I dividendtagarens självdeklaration ska det konto som deklarationen avser specificeras och på vilket de aktier förvaras på grund av vilka dividenden betalas ut. Kontots nummer räcker som kontots specificeringsuppgift. Om deklarationen gäller flera förvaringskonton, ska alla dessa konton specificeras.

Dividendtagaren ska i deklarationen specificera den skatterättsliga hemviststat som avses i skatteavtalet mellan dividendtagarens hemviststat och Finland. Skatteavtalet mellan dividendtagarens hemviststat och Finland behöver inte uttryckligen specificeras i deklarationen, utan informationen om den beskattningsmässiga hemviststaten kan vara allmän såsom på TRACE IP:s ISD-blankett (ISD-Entities, nedan ISD-E, TRACE IP, s. 46). Då ska dividendtagaren dock se till att den angivna hemviststaten är mottagarens beskattningsmässiga hemviststat även enligt skatteavtalet mellan denna stat och Finland.

I deklarationen ska även anges det skattenummer som dividendtagarens hemviststat beviljat (på engelska Tax Identification Number, TIN). Om dividendtagarens hemviststat inte beviljar skattenummer, ska detta omnämnas i deklarationen.

Den juridiska person som lämnar deklarationen ska specificeras i dividendtagarens självdeklaration. I deklarationen ska den juridiska personens officiella namn anges såsom det har registrerats i etableringsdokumenten. Om namnet senare har ändrats, ska det officiella namnet anmälas såsom det lyder då självdeklarationen lämnas in. I deklarationen behöver man inte separat utreda den juridiska personens förmånstagare, om den juridiska personen är en dividendtagare som avses i skatteavtalet.

Man ska ange mottagarens officiella adress i hemviststaten samt postadress om den inte är densamma som den officiella adressen. Adressuppgifterna ska innehålla gatunamn, fastighetsnummer, eventuellt lägenhetsnummer, postnummer, ort och stat.

I dividendtagarens självdeklaration ska den juridiska formen för dividendtagaren specificeras. av följande alternativ:

- Samfund

- Stat (inklusive kommun, centralbank och övrigt offentligt samfund)

- Internationell organisation

- Pensionsanstalt eller pensionsfond

- Allmännyttigt samfund

- Fondföretag

- Sammanslutning

- Trust

- Dödsbo

- Annan (ska beskrivas)

Information om den stat i vilken den juridiska personen har registrerats eller enligt vars lagstiftning den har etablerats ska anges i deklarationen.

3.2.2 Försäkran avseende det tillämpliga skatteavtalet

I självdeklarationen ska dividendtagaren försäkra sin beskattningsmässiga hemvist i hemviststaten enligt skatteavtalet mellan Finland och den aktuella staten. Dessutom ska dividendtagaren lämna en försäkran om att hen är mottagare av dividendinkomst från Finland enligt det tillämpliga skatteavtalet och därmed berättigad till förmån som grundar sig på skatteavtalet.

Dividendtagarens försäkran ska innehålla följande försäkringar enligt 1 § 2 mom. i ISD-beslutet:

- Jag försäkrar att jag har min skatterättsliga hemvist i min hemviststat på det sätt som avses i skatteavtalet mellan Finland och min hemviststat.

- Jag försäkrar att jag inte agerar som ombud, nominell innehavare eller förmedlare för dividenden som avses i denna deklaration.

- Jag försäkrar att jag är en dividendtagare på det sätt som avses i skatteavtalet mellan Finland och min hemviststat och att jag uppfyller förutsättningarna för källskatteförmåner i det tillämpliga skatteavtalet för dividenden som avses i denna deklaration.

- Jag försäkrar att dividenden i självdeklarationen inte hänför sig till ett fast driftställe.

- Jag försäkrar att jag meddelar förvararen om ändringarna i mina omständigheter utan obefogat dröjsmål.

Försäkran enligt 1 § 2 mom. punkterna 1 och 3 i ISD-beslutet om att dividendtagaren har sin beskattningsmässiga hemvist i sin hemviststat på det sätt som avses i skatteavtalet mellan Finland och hemviststaten kan utgöra en del av den allmänna försäkran om beskattningsmässig hemviststat, såsom försäkran enligt TRACE IP:s ISD-blankett (ISD-E, TRACE IP, s. 46). Då ska dividendtagaren i sin försäkran dock alltid säkerställa att den har sin beskattningsmässiga hemvist i sin hemviststat på det sätt som avses i skatteavtalet mellan Finland och hemviststaten så att deklarationen kan tillämpas på dividend från Finland.

När en dividendtagare som inte är en fysisk person enligt 1 § 3 mom. i ISD-beslutet yrkar på att en lägre källskattesats än den allmänna källskattesatsen i skatteavtalet ska tillämpas, ska dividendtagaren ange vilken skattesats som bör användas, ge en försäkran om att dividendtagaren är berättigad till skatteavtalsförmånen i fråga samt ange grunden för sitt yrkande. En sådan försäkran ska ges till exempel när en pensionsfond som är dividendtagare yrkar att en specialbestämmelse i skatteavtalet ska tillämpas. Vid behov ska dividendtagaren då lämna tilläggsutredningar av förutsättningarna för tillämpningen av specialbestämmelsen.

3.3 Fullmakt för inlämnande av uppgifter

Enligt 1 § 4 mom. i ISD-beslutet ska dividendtagaren ge den registrerad förvarare fullmakt att lämna de uppgifter som behövs för att kontrollera källskattens riktighet och självdeklarationens tillförlitlighet till Skatteförvaltningen, om lagstiftningen i den stat där förvararen finns förutsätter det.

En förutsättning för beviljandet av källskatteförmåner är att den registrerade förvararen kan lämna ovan avsedda uppgifter till Skatteförvaltningen. Således ska förvararen försäkra sig om att den kan lämna uppgifterna om dividendtagaren till Skatteförvaltningen utan hinder av övrig lagstiftning. Om till exempel lagstiftning om dataskydd, banksekretess, personuppgiftsskydd eller annan lagstiftning förhindrar förvararen att lämna de uppgifter som behövs för källbeskattningen till Skatteförvaltningen, kan källskatteförmåner inte beviljas.

Uppgifter om dividendtagaren är utöver de uppgifter som anmäls med den registrerade förvararens årsanmälan även de uppgifter som behövs för verifieringen av förfarandets riktighet. Närmare information om de uppgifter som lämnas med den registrerade förvararens årsanmälan finns i den tekniska tillämpningsanvisningen om den registrerade förvararens årsanmälan, teknisk tillämpningsanvisning (Rekisteröityneen säilyttäjän vuosi-ilmoituksen tekninen ohje, endast tillgänglig på finska).

3.4 Deklarationens form och hur uppgifternas riktighet bekräftas

I Finland har det inte ställts några formkrav på dividendtagarens självdeklaration. Förvararen kan samla de uppgifter som avses i 1 § i ISD-beslutet med TRACE IP:s blanketter på engelska (ISD-I och ISD-E, TRACE IP s. 43-49) eller med de översatta blanketter som finns bifogade till denna anvisning. De uppgifter som avses i 1 § i ISD-beslutet är obligatoriska.

Förvararen kan samla de uppgifter som avses i 1 § i ISD-beslutet också med andra blanketter som omfattar de obligatoriska uppgifterna eller samla uppgifterna på något annat sätt. Deklarationen är tillräcklig när förvararen har tillgång till de uppgifter om mottagaren som avses i 1 § i ISD-beslutet. Uppgifterna ska vara tillgängliga i samlad form och deras riktighet ska ha verifierats av dividendtagaren själv. Deklarationen kan också bestå av flera olika uppgifter och innehålla flera dokument och filer.

Det förutsätts inte att förvararen samlar in uppgifterna i självdeklarationen på ett officiellt språk i Finland, dvs. finska eller svenska. Om deklarationen inte upprättas på finska, svenska eller engelska, ska förvararen på Skatteförvaltningens begäran även foga en översättning till något av de ovan nämnda språken till deklarationen.

Uppgifter om kunden i dividendtagarens självdeklaration kan utnyttjas i omständigheter relaterade till lagstiftningen om förhindrande av penningtvätt och finansiering av terrorism samt kundkännedom och identifiering av kunder (Anti-Money Laundering/Know Your Customer, nedan AML/KYC) liksom deklarationer som kunden lämnat i andra syften. En sådan deklaration för andra ändamål kan till exempel vara ett tillförlitligt självutfärdat intyg (Self-Certification) av kontoinnehavaren till ett finansinstitut enligt CRS/DAC2-kraven eller ett intyg som samlats för Qualified Intermediary-systemen i USA, Irland eller Japan. Deklarationen ska alltid innehålla de uppgifter om mottagaren som avses i 1 § i ISD-beslutet och dividendtagaren ska lämna de försäkringar och fullmakter som avses 1 § 2–4 mom. i ISD-beslutet.

Dividendtagarens självdeklaration avser i regel ett visst förvaringskonto, men den kan även vara kundspecifik om kundens uppgifter har verifierats och man har försäkrat sig om att omständigheterna på alla konton som deklarationen omfattar motsvarar deklarationen. När dividendtagaren öppnar ett nytt förvarskonto behöver dividendatagren inte lämna en ny självdeklaration, om dividendtagaren intygar att den ursprungliga deklarationen kan tillämpas på utdelning av dividend på de aktier som förvaras på det nya kontot och förvararen verifierar deklarationens tillförlitlighet även för det nya kontot.

En registrerad förvarare kan instruera dividendtagaren i lämnandet av uppgifterna och fylla i uppgifter i deklarationen på förhand på mottagarens vägnar. Riktigheten av dividendtagarens självdeklaration ska dock alltid bestyrkas av mottagaren på ett dokumenterbart sätt. Mottagaren ska med sin underskrift, sin elektroniska underskrift eller en annan (t.ex. en inspelning eller ett digitalt fotspår) bekräfta att uppgifterna i deklarationen är riktiga. Tidpunkten för uppgifternas verifiering ska framgå av bekräftelsen. Till dessa delar kan OECD:s CRS-standard och dess kommentarer utnyttjas i tolkningen.

När dividendtagaren är en juridisk person, ska i samband med verifieringen lämnas en utredning för personen som bestyrkt dokumentet över firmateckningsrätten eller en fullmakt. Förvararen eller dess anställd kan inte bestyrka riktigheten av dividendtagarens självdeklaration för dividendtagarens räkning ens med fullmakt. I en situation där den registrerade förvararen är dividendtagare enligt skatteavtalet, kan förvararen dock själv bestyrka uppgifterna.

4 Deklarationens giltighetstid

Enligt 2 § i ISD-beslutet är en självdeklaration giltig högst det år deklarationen undertecknats och fem därpå följande år. Om dividendtagaren är en stat, ett annat offentligt samfund eller en internationell organisation är deklarationen giltig tills vidare.

Deklarationen gäller således fram till slutet av underteckningsåret och de fem därpå följande åren. Om dividendtagarens självdeklaration har verifierats vara tillförlitlig och visar att dividendtagaren är en stat, ett annat offentligt samfund eller en internationell organisation, gäller deklarationen tills vidare. Som offentligt samfund enligt bestämmelsen betraktas en sådan juridisk person som enligt lagstiftningen i den avtalsslutande staten är offentlig. Sådana offentliga samfund är bland annat stater, statliga ämbetsverk och inrättningar, deras lagstadgade organ och centralbanker.

Förvararen ska följa upp riktigheten hos de uppgifter som lämnats med dividendtagarens självdeklaration även under deklarationens giltighetstid enligt avsnitt 5.3. I praktiken ska förvararen tillämpa ett förfarande genom vilket man försäkrar sig om att observerade förändringar i kontohavarens omständigheter även leder till ny bedömning av deklarationens riktighet och vid behov dess uppdatering.

Deklarationen är giltig högst fram till det att det sker en förändring i omständigheterna på basis av den registrerade vet eller har skäl att veta att den ursprungliga deklarationen är felaktig eller otillförlitlig.

Exempel 1.

En kund har undertecknat sin självdeklaration 22.11.2020. På deklarationen försäkrar kunden att hen är bosatt i Spanien på det sätt som avses i skatteavtalet mellan Finland och Spanien och att hen är ägare till dividendförmånen. Deklarationens giltighetstid utgår 31.12.2025, om det inte sker någon förändring i omständigheterna.

Exempel 2.

En kund meddelar 20.4.2021 till den registrerade förvararen i en situation som beskrivits i exempel 1 en ny stadigvarande postadress i Tyskland. Förvararen ska reagera på ändringen av postadress eftersom den nya postadressen är i en annan stat än den där kunden med sin självdeklaration har försäkrat att hen har sin skattemässiga hemvist. Förvararen kan inte tillämpa skatteavtalet mellan Finland och Spanien eller något annat skatteavtal förrän kunden har lämnat in en utredning om sin skattemässiga hemviststat.

5 Verifiering av deklarationens tillförlitlighet

5.1 Allmänt om verifiering av tillförlitligheten

Enligt 3 § 1 mom. i ISD-beslutet ska en utbetalare eller en registrerad förvarare som avses i 10 d § i källskattelagen kontrollera att dividendtagaren i en självdeklaration har lämnat uppgifterna enligt 1 § i beslutet och bekräftat deras riktighet. Självdeklarationens tillförlitlighet ska verifieras med hjälp av uppgifter som anges i gemensamma standarder för informationsutbyte, lagstiftning som gäller förhindrande av penningtvätt och identifiering av kunden samt med hjälp av övriga uppgifter om dividendtagaren som utbetalaren eller den registrerade förvararen har tillgång till. Förvararen ska verifiera tillförlitligheten av dividendtagarens självdeklaration enligt 3 § 1 mom. i ISD-beslutet när dividendtagaren för första gången lämnar deklarationen till förvararen. Det förfarande enligt vilket förvararen verifierar deklarationens tillförlitlighet beskrivs i avsnitt 5.2 i anvisningen.

Enligt 3 § 2 mom. i ISD-beslutet ska deklarationens tillförlitlighet verifieras på nytt om utbetalaren eller den registrerade förvararen får information om att dividendtagarens omständigheter har förändrats. Förvararen ska således granska huruvida det sker sådana förändringar i dividendtagarens omständigheter som påverkar tillförlitligheten och giltigheten hos dividendtagarens självdeklaration. Dividendtagaren ska se till att de uppgifter hen lämnat med sin deklaration är tidsenliga och meddela den registrerade förvararen om förändringar i sina omständigheter. Omständigheter som påverkar deklarationens tillförlitlighet behandlas i avsnitt 5.3 i anvisningen.

Enligt 3 § 3 mom. i ISD-beslutet ska betalaren eller den registrerade förvararen kontrollera att deklarationen är tillförlitlig utifrån de tillgängliga uppgifterna innan dividend utbetalas. Enligt 4 mom. i paragrafen förutsätts säkerställande enligt 3 mom. inte, om källskatt på minst 15 procent uppbärs eller om dividendbeloppet är under 10 000 euro.

Om förvararen omsorgsfullt säkerställt självdeklarationens tillförlitlighet vid mottagande av deklarationen och inga förändringar som påverkar deklarationens tillförlitlighet inträffat i dividendtagarens omständigheter, behöver deklarationens tillförlitlighet inte säkerställas separat innan dividenden utbetalas, om man vid tillämpningen av bestämmelserna i skatteavtalet uppbär källskatt på minst 15 procent eller om dividendbeloppet är under 10 000 euro. Förvararen kan dock alltid om den vill säkerställa deklarationens tillförlitlighet för varje dividendutbetalning.

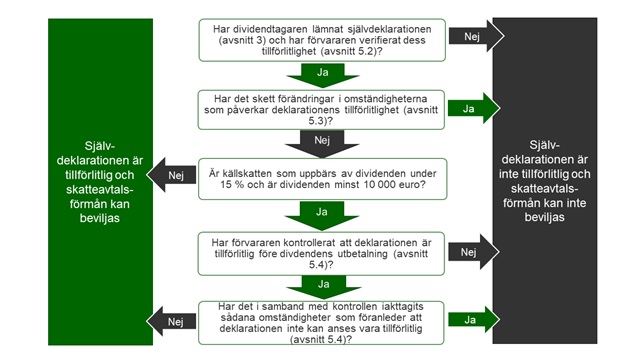

I situationer där källskatten är under 15 procent och dividendbeloppet minst 10 000 euro, ska man före utbetalningen av dividenden alltid kontrollera om det inträffat förändringar i dividendtagarens omständigheter (3 § 3 och 4 mom. i ISD-beslutet). Förfarandet i dessa situationer beskrivs i avsnitt 5.4. Förvararen kan alternativt iaktta det förfarande som beskrivs i avsnitt 5.2 och 5.3 även i situationer, där en lägre källskattesats enligt skatteavtalet kan tillämpas på dividenden, om den uppburna källskatten är minst 15 procent. Då behöver deklarationens tillförlighet inte verifieras separat för varje dividendutbetalning, såvida förvararen inte vet eller har skäl att veta att det i dividendtagarens omständigheter inträffat förändringar som påverkar deklarationens tillförlitlighet.Det förfarande som avses i 3 § i ISD-beslutet, genom vilket tillförligheten hos dividendtagarens självdeklaration verifieras, beskrivs i schemat nedan.

En registrerad förvarare befrias från ansvar enligt 10 c § 2 mom. i källskattelagen genom att visa att den iakttagit förfarandet för kontrollen och identifieringen av dividendtagaren enligt Skatteförvaltningens ISD-beslut.

5.2 Förfarande genom vilket självdeklarationens tillförlitlighet verifieras

Enligt 10 b § 4 mom. i källskattelagen ska dividendtagarens självdeklaration ha dokumenterats tillräckligt tillförlitligt och överensstämma med andra uppgifter om dividendtagaren som förvararen har i sin besittning.

En utbetalare eller en registrerad förvarare som avses i 3 § 1 mom. i ISD-beslutet ska kontrollera att dividendtagaren i en självdeklaration har lämnat uppgifterna enligt 1 § i detta beslut och verifierat deras tillförlitlighet. Självdeklarationens tillförlitlighet ska verifieras med hjälp av uppgifter som anges i gemensamma standarder för informationsutbyte, lagstiftning som gäller förhindrande av penningtvätt och identifiering av kunden samt med hjälp av övriga uppgifter om dividendtagaren som utbetalaren eller den registrerade förvararen har tillgång till.

För att säkerställa tillförlitligheten enligt 3 § 5 mom. i ISD-beslutet ska förvararen ha tillgång åtminstone till de uppgifter som förutsätts av de gemensamma standarderna för informationsutbyte och lagstiftningen om förhindrande av penningtvätt och kundidentifiering när deklarationens tillförlitlighet verifieras. De uppgifter som de gemensamma standarderna för informationsutbyte förutsätter är uppgifter som insamlas med stöd av CRS/DAC2-standarden och FATCA-avtalet. Med uppgifter relaterade till förebyggande av penningtvätt och kundidentifiering avses uppgifter som förvararen ska samla in om kunderna enligt lagstiftningen om förhindrande av penningtvätt och finansiering av terrorism samt igenkännande och identifiering av kunder, dvs. vad AML/KYC-regelverket förpliktar.

Utöver ovan nämnda uppgifter ska förvararen enligt 3 § 1 mom. i ISD-beslutet även använda andra tillgängliga uppgifter om dividendtagaren vid verifieringen av tillförlitligheten. Med andra tillgängliga uppgifter avses uppgifter som påverkar deklarationens tillförlitlighet och som förvararen eller en oregistrerad förvarare som verifierar tillförlitligheten för dess räkning i sin affärsverksamhet kommit över om kunden. Det förutsätts inte att förvararen enbart i detta syfte samlar in information från offentliga informationskällor, såsom internet, offentliga register eller kommersiella informationssystem. Deklarationens tillförlitlighet ska verifieras för första gången när dividendtagaren lämnar in deklarationen. Tillförlitligheten kan verifieras för varje förvaringskonto då man erhåller de uppgifter som samlas för deklarationen.

Dividendtagarens självdeklaration är giltig då den registrerade förvararen av dividendtagaren har erhållit en dokumenterad självdeklaration och verifierat dess tillförliglithet med ovan avsedda uppgifter om dividendtagaren som förvararen har tillgång till. På utbetalning av dividend kan källskattesatsen enligt skatteavtalet tillämpas endast om förvararen av dividendtagaren fått en självdeklaration och om deklarationens tillförlitlighet verifierats enligt 3 § i ISD-beslutet.

En förvarare som tar ansvaret för riktigheten av uppgifterna om dividendutdelning ska vidta tillräckliga försiktighetsåtgärder för att verifiera giltigheten hos dividendtagarens självdeklaration. Med tillräckliga försiktighetsåtgärder avses att den förvarare som ansvarar för dividendtagarens uppgifter jämför de uppgifter som dividendtagaren lämnat med alla tillgängliga uppgifter om mottagaren för att kontrollera om uppgifterna i dividendtagarens självdeklaration är tillförlitliga. Om deklarationen inte kan anses vara tillförlitlig enligt de uppgifter som förvararen har tillgång till, är förutsättningen för beviljandet av skatteavtalsförmåner att förvararen av dividendtagaren får dokumentation som säkerställer deklarationens tillförlitlighet eller att tillförlitligheten verifieras med hjälp av offentligt tillgängliga uppgifter.

Förvararen ska kräva en dokumenterad utredning av dividendtagaren till exempel om dividendtagaren genom en försäkran enligt 1 § 3 mom. i ISD-beslutet yrkar på förmåner som avviker från den allmänna skattesatsen enligt skatteavtalet och om deklarationens tillförlitlighet inte kan säkerställas utifrån förvararens tillgängliga uppgifter. I dessa fall ska förvararen begära dokumenterad tilläggsutredning av dividendtagaren genom vilken dividendtagarens rätt till förmånen kan påvisas. Om dividendtagaren yrkar på att en lägre skattesats ska tillämpas på grund av den juridiska formen, är förutsättningen för beviljandet av skatteavtalsförmåner tilläggsutredningar, som bekräftar att dividendtagarens juridiska form är den som avses i specialbestämmelsen, såsom en etableringshandling, ett utdrag ur ett offentligt register eller ett intyg som utfärdats av en myndighet i hemviststaten.

Exempel 3.

En amerikansk pensionsfond som är dividendtagare lämnar en självdeklaration till den registrerade förvararen i vilken den yrkar på att nollskattesats ska tillämpas på dividend från ett finländskt offentligt noterat bolag med stöd av skatteavtalet mellan Finland och USA. Förvararen ber dividendtagaren lämna tilläggsutredningar av förutsättningarna för tillämpningen av specialbestämmelsen. Pensionsfonden lämnar en etableringshandling, av vilken det framgår att den är en pensionsfond som avses i skatteavtalet. Förvararen verifierar att deklarationen är tillförlitlig enligt 3 § i ISD-beslutet. Dividendtagarens tilläggsutredning är tillräcklig, och skatteavtalsförmånen kan beviljas.

Deklarationen kan inte anses vara tillförlitlig, om förvararen vet eller har skäl att veta att självdeklarationen är otillförlitlig. Dessa situationer beskrivs närmare i avsnitt 5.5.

5.3 Förändringar i dividendtagarens omständigheter

Enligt 3 § 2 mom. i ISD-beslutet ska deklarationens tillförlitlighet verifieras på nytt om utbetalaren eller den registrerade förvararen får information om att dividendtagarens omständigheter har förändrats. De förändringar som avses i bestämmelsen är varje förändring som ger förvararen nya uppgifter relaterade till dividendtagarens beskattningsmässiga hemviststat eller det tillämpliga skatteavtalet och som står i strid med de uppgifter om beskattningsmässig hemviststat eller tillämpligt skatteavtal som mottagaren angett.

Om det i dividendtagarens omständigheter inträffat förändringar som påverkar deklarationens tillförlitlighet, kan skatteavtalsförmåner inte beviljas utifrån dividendtagarens ursprungliga deklaration. Skatteavtalsförmåner kan dock beviljas, om dividendtagaren lämnar in en ny tillförlitlig självdeklaration av vilken dividendtagarens beskattningsmässiga hemviststat framgår och som säkerställer förutsättningarna för tillämpningen av skatteavtalet mellan hemviststaten och Finland. Alternativt kan förvararen av dividendtagaren samla in en tillförlitlig utredning och den dokumentation som behövs för verifiering av den ursprungliga deklarationen. Förvararen ska spara alla ursprungliga och nya dokument såsom kopior och anteckningar som verifierar att tillförlitligheten har utretts.

Den registrerade förvararen anses få kännedom om förändringar i omständigheterna, om

- dividendtagaren anmäler förändringar som har skett i dividendtagarens omständigheter eller lämnar in en ny självdeklaration,

- förvararen får kännedom om förändringar i dividendtagarens omständigheter på ett annat sätt, t.ex. från ett offentligt datasystem om adressuppgifter,

- förvararen upptäcker en förändring i dividendtagarens omständigheter genom sitt AML/KYC-, FATCA-, CRS/DAC2-förfarande eller annat förfarande, eller

- förvararen på basis av sin egen verksamhet vet eller har skäl att veta att dividendtagarens självdeklaration inte är tillförlitlig.

Även förändringar eller ytterligare information relaterade till kontot, såsom tilläggande eller ersättande av kontoinnehavare, är förändringar i omständigheter som påverkar deklarationens tillförlitlighet, om de står i strid med uppgifterna i dividendtagarens självdeklaration. Deklarationens tillförlitlighet ska alltid säkerställas på nytt om förvararen i ovan nämnda situationer får nya eller förändrade uppgifter, som står i strid med det skatteavtal som är tillämpligt enligt dividendtagarens självdeklaration.

5.4 Verifiering av tillförlitlighet i situationer där den källskatt som tas ut är under 15 % och dividendbeloppet minst 10 000 euro

En registrerad förvarare ska enligt 3 § 3 mom. i ISD-beslutet säkerställa att dividendtagarens självdeklaration är tillförlitlig utifrån tillgängliga uppgifter innan dividend utbetalas, om

- källskatten som tas ut på dividenden är mindre än 15 procent, och

- dividendbeloppet är minst 10 000 euro.

Med dividend på minst 10 000 euro avses i bestämmelsen dividend som betalningsspecifikt betalas av en utbetalare till dividendtagaren.

Om ovan avsedda förutsättningar uppfylls ska förvararen före dividendutbetalningen gå igenom de uppgifter som avses i 3 § 1 mom. i ISD-beslutet på det sätt som beskrivs i avsnitt 5.2. I samband med verifieringen ska förvararen gå igenom eventuella förändringar i innehav relaterade till utbetalning av dividend, inklusive transaktionsuppgifter, som förvararen eller en oregistrerad förvarare som säkerställer deklarationens tillförlitlighet för dess räkning har erhållit om kunden i sin affärsverksamhet. Förfarandet säkerställer också att Skatteförvaltningen får, på det sätt som avses i regeringens proposition (RP 282/2018 rd, s. 1, 5–6), tillräckliga och riktiga uppgifter för skattekontrollen och att en lägre källskattesats än den normala skattesatsen på 15 procent enligt skatteavtalet inte används i syfte att kringgå skatt eller i aggressiv skatteplanering.

Dividendtagarens självdeklaration gäller inte utan tilläggsutredning som säkerställer tillförlitligheten, om förvararen i samband med ovan avsedda verifiering vet eller har skäl att veta att

- aktierna har förvärvats högst 30 dagar före dividendutbetalningen,

- dividendutbetalningen involverar innehavs- eller derivatarrangemang, eller

- uppgifterna i självdeklarationen i övrigt är motstridiga med förvararens tillgängliga uppgifter eller deklarationen av någon annan orsak inte kan anses vara tillförlitlig.

Dividendtagarens självdeklaration kan inte anses vara tillförlitlig utan tilläggsutredningar, om aktierna har förvärvats högst 30 dagar före dividendutbetalningen. Inverkan av förändringar som skett i innehavet på tillförlitligheten av de uppgifter som dividendtagaren lämnat i sin deklaration bedöms på basis av om förändringarna påverkar dividendtagarens rätt till förmånen enligt skatteavtalet. Om dividendtagaren till exempel förvärvat aktierna strax före dividendutdelningen och avstått från dem omedelbart efter utdelningen, ska förvararen utreda om transaktionerna involverat arrangemang som påverkar tolkningen av skatteavtalet och vid behov begära dokument om dem.

Dividendtagarens självdeklaration gäller inte, om förvararen får kännedom eller har skäl att veta att dividendutbetalningen involverar innehavs- eller derivatarrangemang som påverkar deklarationens tillförlitlighet. Det kan vara fråga om till exempel ett arrangemang om lån av aktier eller ett annat avtal på basis av vilket dividenden ersätts tredje part. Om förvararen får kännedom eller har skäl att veta att dividendutbetalningen involverar innehavsarrangemang som påverkar deklarationens tillförlitlighet, kan deklarationen inte anses vara tillförlitlig, såvida förvararen inte får en tillförlitlig utredning och dokumentation om att dividendtagaren trots arrangemanget har rätt till skatteavtalsförmånen. Om det är fråga om aktielånarrangemang ska förvararen be om att få dokumenten om aktielånet och utreda innehållet i låneavtalet. När det gäller eventuella derivatarrangemang, såsom syntetiska finansieringsarrangemang, andra derivatavtal eller swaparrangemang, ska förvararen utreda syftet med arrangemanget och den dokumentation som hänför sig till det samt avstämningsdagen för dividendtagarens dividend enligt skatteavtalet.

Deklarationen kan också anses vara tillförlitlig och skatteavtalsförmåner beviljas, om förvararen får en tillförlitlig utredning med relaterad dokumentation som visar att aktietransaktionen eller ägararrangemanget inte påverkar tolkningen av skatteavtalet. Om förvararen inte kan säkerställa deklarationens tillförlitlighet, utan dividendtagarens rätt till skatteavtalsförmånen förblir en tolkningsfråga, kan skatteavtalsförmånen inte beviljas. I sådana situationer är förutsättningen för beviljande av skatteavtalsförmåner vid utbetalningstidpunkten ett avgörande av Skatteförvaltningen i samband med vilket ärendet uttryckligen har avgjorts, till exempel förhandsavgörande. Alternativt kan dividendtagaren ansöka om skatteåterbäring efter betalningsåret, varvid Skatteförvaltningen utreder dividendtagarens rätt till skatteavtalsförmånen.

5.5 Situationer där dividendtagarens självdeklaration är otillförlitlig eller felaktig

En registrerad förvarare ska enligt 3 § 1 mom. i ISD-beslutet kontrollera att dividendtagaren i en självdeklaration har lämnat uppgifterna enligt 1 § i beslutet och verifierat deras riktighet. Deklarationen är inte giltig om dividendtagaren inte har inlämnat alla obligatoriska uppgifter enligt 1 § i ISD-beslutet.

Dividendtagaren kan inte beviljas skatteavtalsförmåner på basis av en självdeklaration, om förvararen vet eller har skäl att veta att de uppgifter eller försäkringar enligt 1 § i ISD-beslutet som dividendtagaren lämnat är otillförlitliga eller oriktiga.

Enligt 3 § 1 mom. i ISD-beslutet ska självdeklarationens tillförlitlighet verifieras med hjälp av uppgifter som anges i gemensamma standarder för informationsutbyte, lagstiftning som gäller förhindrande av penningtvätt och identifiering av kunden samt med hjälp av övriga uppgifter om dividendtagaren som den registrerade förvararen har tillgång till. Vid bedömningen av om en registrerad förvarare visste eller haft skäl att veta att dividendtagarens självdeklaration är otillförlitlig eller oriktig beaktas de uppgifter om mottagaren som CRS/DAC2-, FATCA-, AML/KYC-förfarandena förutsätter och som den registrerade förvararen enligt 3 § 5 mom. i ISD-beslutet ska ha tillgång till, inklusive mottagarens kontouppgifter. Vid bedömningen beaktas även andra uppgifter om dividendtagaren som avses i 3 § 1 mom. i ISD-beslutet och som den registrerade förvararen har tillgång till, dvs. uppgifter som påverkar deklarationens tillförlitlighet och som förvararen eller en oregistrerad förvarare som säkerställer deklarationens tillförlitlighet för dess räkning har erhållit om kunden i sin affärsverksamhet. Exempel på uppgifter som påverkar deklarationens tillförlitlighet är myndighetsuppgifter om att deklarationen är otillförlitlig eller oriktig.

Om förvararen vet eller har skäl att veta att föreskriften Principal Purpose Test är tillämplig på dividendtransaktionen, kan deklarationen inte anses vara tillförlitlig. Förvararen anses veta eller ha skäl att veta att dividendtagarens deklaration inte är tillförlitlig även i situationer där förvararen eller dess närstående enhet planerar, marknadsför, organiserar, gör tillgänglig, ger stöd eller råd eller är part i ett arrangemang som påverkar deklarationens tillförlitlighet. En enhet är en annan enhets närstående enhet, om den ena enheten kontrollerar den andra enheten eller de två enheterna är under gemensam kontroll. Med kontroll avses här direkt eller indirekt innehav av över 50 procent av enhetens röster eller värde. Ytterligare information om tillämpningen av föreskriften Principal Purpose Test finns i Skatteförvaltningens anvisning Artiklarna i skatteavtalen.

Nedan finns en förteckning över exempelsituationer där den registrerade förvararen anses ha haft skäl att veta att dividendtagarens självdeklaration är otillförlitlig eller oriktig (TRACE IP, s. 31–32). Förteckningen är inte uttömmande.

- Mottagaren är en fysisk person, och i syfte att fullgöra KYC-skyldigheterna har den registrerade förvararen kontrollerat mottagarens pass och kommit fram till att personen på passets foto inte motsvarar personen som visat passet.

- Den registrerade förvararen får inte behandla mottagaren som beskattningsmässigt bosatt i någon annan stat än källstaten, om mottagarens stadigvarande hemadress är belägen utanför källstaten, men den registrerade förvararen har uppgifter om en post- eller hemadress för mottagaren i källstaten, dvs. Finland. Förvararen kan dock behandla mottagaren som bosatt i någon annan stat än källstaten, om förvararen innehar eller får dokumentation som bekräftar att mottagaren inte är beskattningsmässigt bosatt i källstaten.

- Den registrerade förvararen får inte behandla mottagaren som bosatt i en stat enligt skatteavtalet, om den stadigvarande hemadressen som mottagaren uppgett i självdeklarationen inte är belägen i den aktuella avtalsstaten. Den registrerade förvararen kan dock behandla mottagaren som bosatt i den aktuella skatteavtalsstaten, om förvararen innehar eller får dokumentation som bekräftar att mottagaren är bosatt i skatteavtalsstaten.

- Den registrerade förvararen får inte behandla mottagaren som bosatt i en stat enligt skatteavtalet, om den stadigvarande adress som mottagaren uppgett i självdeklarationen är belägen i den aktuella skatteavtalsstaten, men förvararen har uppgifter om att mottagarens post- eller hemadress är belägen utanför skatteavtalsstaten. Den registrerade förvararen kan dock behandla mottagaren som bosatt i den aktuella skatteavtalsstaten, om förvararen innehar eller får annan dokumentation som bekräftar att mottagaren är bosatt i skatteavtalsstaten.

- Den registrerade förvararen får inte tillämpa en sänkt källskattesats på basis av dividendtagarens självdeklaration, om

- den registrerade förvararen har deltagit i anordnandet eller skapandet av en transaktion på basis av vilken den dividendtagare som lämnat in deklarationen av den registrerade förvararen erhåller ett värdepapper på basis av vilket dividenden betalas ut, och

- mottagaren är inte med stöd av lagstiftningen i källstaten berättigad till en sänkt skattesats på dividendinkomst som utbetalas på basis av ett sådant arrangemang.

- Den registrerade förvararen får inte behandla mottagaren som bosatt i en stat enligt skatteavtal, om den enda kända hem- eller postadressen för mottagaren är en c/o-adress eller en postbox. Den registrerade förvararen kan dock behandla mottagaren som bosatt i den aktuella skatteavtalsstaten, om förvararen har i sin besittning eller får annan dokumentation som bekräftar att mottagaren är bosatt i skatteavtalsstaten.

- Den registrerade förvararen anses ha haft kännedom om att de uppgifter som dividendtagaren angett på sin självdeklaration är oriktiga, om mottagaren själv, en behörig myndighet, en utbetalare eller en annan förvarare har meddelat den registrerade förvararen att det finns otillförlitlig information i deklarationen.

Exempel 4.

En registrerad förvarares kund har en stadigvarande adress i Sverige och har i sin självdeklaration angett Sverige som sin beskattningsmässiga hemviststat. Kunden har emellertid angett en postadress i Finland. Förvararen får inte behandla kunden som bosatt i Sverige om kunden inte lämnar in dokumentation som visar att hen enligt skatteavtalet mellan Sverige och Finland är bosatt i Sverige. Kunden lämnar till förvararen ett hemvistintyg från den svenska skattemyndigheten om skattskyldighet i Sverige och ett intyg från Skatteförvaltningen i Finland om begränsad skattskyldighet. På basis av denna utredning kan den registrerade förvararen behandla kunden som bosatt i Sverige.

I en situation där den registrerade förvararen efter dividendutdelningen upptäcker att dividendtagarens självdeklaration inte är tillförlitlig och att källskatt har tagits ut till ett för lågt belopp ska förvararen korrigera felet utan oskäligt dröjsmål. Närmare information om korrigering av fel, den registrerade förvararens skatteansvar och skyldigheter i en situation där dividendtagaren har lämnat en felaktig självdeklaration eller inte anmält förändringar som skett i sina omständigheter finns i anvisningen Den registrerade förvararens skyldigheter och ansvar.

6 Den registrerade förvararens indirekta kunder

Registrerade förvarare kan använda tjänsteleverantörer då de fullgör de skyldigheter som hänför sig till dividendtagarens självdeklaration. Användningen av en tjänsteleverantör påverkar emellertid inte den registrerade förvararens skyldigheter, utan den registrerade förvararen ansvarar alltid för fullgörandet av aktsamhetsplikten enligt ISD-beslutet.

Den registrerade förvararen kan åta sig ansvaret för dividendutdelningsuppgifter som insamlats av en oregistrerad förvarare eller tredje part. Då ansvarar den registrerade förvararen för att deklarationens tillförlitlighet verifieras enligt 3 § i ISD-beslutet. Den registrerade förvararen ska se till att en oregistrerad förvarare har insamlat de uppgifter som avses i 1 § i ISD-beslutet och verifierat deklarationens tillförlitlighet enligt 3 § i ISD-beslutet.

Den som verifierar att dividendtagarens självdeklaration är tillförlitlig ska i detta syfte ha tillgång till de uppgifter som avses i 3 § 1 mom. i ISD-beslutet. Dessa uppgifter behandlas i avsnitt 5.2. Om den registrerade förvararen vid tidpunkten för utbetalningen av dividenden inte innehar dessa uppgifter eller dividendtagarens självdeklaration, ska den se till att den vid behov kan uppvisa och lämna uppgifterna till Skatteförvaltningen för skattekontroll.

Ytterligare information om förvararens skyldigheter och skatteansvar i situationer där tjänsteleverantörer anlitas finns i anvisningen Den registrerade förvararens skyldigheter och ansvar.

7 Källskatteförmåner som beviljas med stöd av nationell lagstiftning

Dividendtagarens självdeklaration kan utnyttjas för att utreda och identifiera dividendtagaren även i situationer, där källskatteförmåner beviljas med stöd av nationell lagstiftning. En registrerad förvarare ska säkerställa att dividendtagarens självdeklaration är tillförlitlig enligt avsnitt 5 ovan.

Förutsättningen för beviljande av källskatteförmåner med stöd av nationell lagstiftning är alltid att förvararen innan dividenden utbetalas säkerställer att förutsättningarna för beviljande av källskatteförmåner enligt den nationella lagstiftningen uppfylls. Om dividendtagaren inte lämnar en utredning av att förutsättningarna för skattefrihet uppfylls kan källskatteförmåner inte beviljas. Källskatteförmåner kan inte heller beviljas, om förvararen vet eller har skäl att veta att en nationell bestämmelse om kringgående av skatt kan tillämpas på dividendtransaktionen (Lag om beskattningsförfarandet beträffande skatter som betalas på eget initiativ 768/2016, 10 §; Lag om beskattningsförfarande 1558/1995, 28 §).

I dessa situationer kan självdeklarationen utnyttjas enligt TRACE IP (ISD-E-blankettens bilaga C, TRACE IP s. 52). Då ska dividendtagaren utöver de uppgifter och försäkringar som beskrivs i 1 § i ISD-beslutet specificera den begärda tillämpliga källskattesatsen och försäkra att dividendtagaren är berättigad till denna källskatteförmån och lämna en tilläggsutredning av förutsättningarna för beviljandet av förmånen.

I den registrerade förvararens årsanmälan ska man i punkten RateReason ange om källskatteförmåner beviljats med stöd av nationell lagstiftning. Källskatteförmåner baserade på nationell lagstiftning kan beviljas till exempel i följande situationer:

- Jämställd med motsvarande finländsk skattebefriad aktör (TRACEFINDOM1)

- Dividend enligt direktivet om moder- och dotterbolag (TRACEFINDOM2)

- Annan orsak som beror på nationell lagstiftning (TRACEFINDOM3)

Dividendtagaren ska lämna en utredning av sin rätt till förmåner med stöd av nationell lagstiftning till förvararen. Eftersom utredningens art beror på förutsättningarna för beviljandet av den aktuella källskatteförmånen, ska förutsättningarna alltid kontrolleras i den nationella lagstiftningen. Dividendtagarens självdeklaration kan anses vara giltig, såvida inte tilläggsutredningar, såsom källskattekort, som dividendtagaren lämnar visar att det inträffat sådana förändringar i dividendtagarens omständigheter till följd av vilka deklarationen inte längre kan anses vara tillförlitlig.

Exempel: Utländsk fond som motsvarar en inhemsk placeringsfond och en specialplaceringsfond

Källskatt ska inte betalas på dividend som betalas till en utländsk avtalsbaserad fond som motsvarar en finsk placeringsfond eller specialplaceringsfond och som uppfyller villkoren för skattefrihet enligt 20 a § i inkomstskattelagen. Dessutom förutsätts att dividendtagaren för Skatteförvaltningen lägger fram en utredning om att villkoren för skattefrihet är uppfyllda. (Källskattelagen 3 § 10 mom.)

Om dividendtagaren yrkar på jämställande med en finländsk placerings- eller specialplaceringsfond, är förutsättningen för beviljande av källskatteförmåner att Skatteförvaltningen har avgjort frågan och att dividendtagaren lämnar en dokumenterad utredning av detta utöver självdeklarationen. En sådan utredning kan vara ett källskattekort som Skatteförvaltningen har beviljat dividendtagaren eller ett förhandsavgörande.

Dessa situationer anmäls i årsanmälan jämställda med motsvarande finländska skattefria aktörer (RateReason = TRACEFINDOM1).

Exempel: Dividendtagare enligt direktivet om moder- och dotterbolag

Källskatt behöver inte betalas på dividend till bolag som avses i artikel 2 i rådets direktiv om ett gemensamt beskattningssystem för moderbolag och dotterbolag hemmahörande i olika medlemsstater (90/435/EEG, moder-dotterbolagsdirektivet), om bolaget direkt innehar minst 10 procent av kapitalet i det bolag som betalar dividenden (källskattelagen 3 § 6 mom.).

Om dividendtagaren yrkar på källskatteförmåner för att den är ett bolag som avses i moder-dotterbolagsdirektivet, ska förvararen utöver dividendtagarens självdeklaration få en utredning av förutsättningarna för tillämpningen av direktivet. Det ska bland annat framgå av utredningen att bolaget som är dividendtagare direkt innehar minst 10 procent av kapitalet i det bolag som betalar dividenden och att dess hemvist finns inom EES-området. Ytterligare information om förutsättningarna för tillämpningen av direktivet finns i Skatteförvaltningens anvisning Dividender, räntor och royalties till begränsat skattskyldiga.

Dessa situationer anmäls i årsanmälan som dividend enligt moder-dotterbolagsdirektivet (RateReason = TRACEFINDOM2).

8 Förvaring av uppgifter och tillgång till dokumentation

Den registrerade förvararen ska förvara den ursprungliga självdeklarationen, en bestyrkt kopia av den eller en tillförlitlig skannad version av den av varje dividendtagare som har ett konto hos förvararen. Förvararen ska även förvara all dokumentation som hänför sig till dividendtagarens självdeklaration, inklusive alla uppgifter som har utnyttjats vid bedömningen av deklarationens giltighet. I situationer som avses i avsnitt 6 ska den registrerade förvararen se till att en oregistrerad förvarare förvarar ovan avsedda uppgifter.

Förvararen ska på begäran av Skatteförvaltningen lämna eller uppvisa för granskning ovan avsedda uppgifter och handlingar. På motsvarande sätt ska förvararen även lämna och uppvisa för granskning motsvarande uppgifter och dokument som en oregistrerad förvarare samlat in och som den registrerade förvararen har tagit ansvar för.

Uppgifterna kan lämnas till Skatteförvaltningen elektroniskt på ett datasäkert sätt. Materialet behandlas och förvaras enligt Skatteförvaltningens etablerade datasäkerhetsanvisningar och sekretessbestämmelser. Ytterligare information finns i kundanvisningen Dataskydd och behandling av uppgifter inom Skatteförvaltningen.

Dokumentationen ska förvaras i sex år från utgången av det år då dividenden betalats ut. Uppgifterna kan förvaras elektroniskt så att de kan vid behov lämnas och uppvisas till Skatteförvaltningen.

Ytterligare information om insamling och förvaring av material finns i anvisningen Den registrerade förvararens skyldigheter och ansvar.

9 Utbetalare av dividend

Dividendbetalaren kan iaktta förfarandet i denna anvisning för identifiering av begränsat skattskyldiga dividendtagare på det sätt som avses i 10 b § 2 och 4 mom. i källskattelagen i situationer där förvaringskedjan saknar en registrerad förvarare som tagit ansvar för dividendbetalningsuppgifterna. I dessa fall ansvarar betalaren för utredningen av dividendtagarens hemviststat och säkerställandet av att bestämmelserna om dividender i ett internationellt avtal kan tillämpas på dividendtagaren.

Betalaren kan i praktiken avtala om att en oregistrerad förvarare för betalarens räkning samlar dividendtagarnas självdeklarationer och säkerställer deras riktighet genom förfarandet enligt 3 § i ISD-beslutet som behandlas i avsnitt 5. Betalaren ska i årsårsanmälan anmäla de obligatoriska uppgifterna och lämna de tilläggsuppgifter som nämns i anvisningen till Skatteförvaltningen för kontroll. Om betalaren vid tidpunkten för utbetalningen av dividenden inte innehar dessa uppgifter eller dividendtagarens självdeklaration, ska den se till att den vid behov kan uppvisa och lämna uppgifterna till Skatteförvaltningen för skattekontroll.

Om en oregistrerad förvarare har iakttagit förfarandet enligt ISD-beslutet vid identifiering av dividendtagaren och säkerställandet av dennes rätt till skatteavtalsförmåner för betalarens räkning och om de uppgifter som krävs har lämnats till Skatteförvaltningen, anses det vid eventuell alltför liten innehållning att det inte är fråga en försummelse av en betalare som är skyldig att uppbära skatt (källskattelagen 16 § 2 mom.).

10 Annan utredning av dividendtagarens hemviststat

Betalaren eller den registrerade förvararen kan granska och identifiera dividendtagaren, utreda dess skattemässiga hemviststat och förutsättningarna för tillämpningen av skatteavtalet på basis av dividendtagarens självdeklaration enligt ISD-beslutet. Alternativt kan betalaren eller förvararen försäkra sig om dividendtagarens rätt till skatteavtalsförmånen på ett annat sätt som beskrivits i 10 b § i källskattelagen eller ta ut källskatt enligt 7 § i källskattelagen. Då ska dividendtagarens hemviststat och tillämpningsförutsättningarna för ett internationellt avtal utredas separat i samband med varje dividendbetalning.

Utöver dividendtagarens självdeklaration kan som den registrerade förvararens omsorgsfulla utredning om dividendtagarens hemviststat betraktas ett källskattekort från Skatteförvaltningen eller ett intyg som dividendtagarens hemviststat har utfärdat (10 b § 4 mom. i källskattelagen). Då ska förvararen dessutom säkerställa att den som uppvisar källskattekortet eller intyget över hemviststat är dividendtagare enligt det tillämpliga skatteavtalet.

Ytterligare information om situationer enligt 7 § i källskattelagen i anvisningen Den registrerade förvararens skyldigheter och ansvar.

ledande specialsakkunnig Kalle Hirvonen

skattesakkunnig Salla Madetoja

Bilagor: