Om beskattningen av placeringsfonder och bestämmelserna i ISkL 20 a §

Nyckelord:

- Har getts

- 11.8.2023

- Diarienummer

- VH/2777/00.01.00/2023

- Giltighet

- 11.8.2023 - Tills vidare

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- VH/6514/00.01.00/2022, 20.12.2022

Anvisningen anknyter till helheten: Internationell beskattning

I anvisningen behandlas inkomstbeskattningen av inhemska och utländska placeringsfonder och specialplaceringsfonder, förutsättningar för skattefrihet och skattskyldigas utredningsskyldighet. I anvisningen behandlas också kort beskattningen av utländska fonder, om de inte uppfyller förutsättningarna för skattefrihet i lagstiftningen om placeringsfonder och specialplaceringsfonder.

Anvisningen uppdaterades den 11.8.2023 så att den beaktar EU-domstolens dom A SCPI, C-342/20, beslut nr H3151/2022 som Helsingfors förvaltningsdomstol har gett utifrån EU-domstolens dom och högsta förvaltningsdomstolens (HFD) beslut HFD 2022:130, HFD 2022:138, HFD 2022:139 och HFD 2022:142. Vid uppdateringen lades dessutom kapitel 3.2 till i anvisningen. Kapitlet innehåller information om de situationer där bestämmelserna om skattefrihet för placeringsfonder och specialplaceringsfonder tillämpas på utländska fonder i bolagsform eller i trustform med anledning av inverkan av den fria rörligheten för kapital enligt EU-rätten.

Anvisningen tillämpas på beskattningen av skatteår som börjar den 1 januari 2020 och senare.

1 Allmänt

Bestämmelserna om beskattning av placeringsfonder ändrades i och med ändringar i lagstiftningen som trädde i kraft den 1 januari 2020. Ändringarna preciserade begreppen placeringsfond och specialplaceringsfond och specificerade förutsättningarna för skattefrihet för placeringsfonder och specialplaceringsfonder i inkomstskattelagen (1535/1992, ISkL) och i lagen om beskattning av begränsat skattskyldig för inkomst (627/1978, källskattelagen). Nya bestämmelser gavs också om beskattningen av delfonder. Lagändringarna syftade inte till att ändra beskattningen av placeringsfonder (RP 304/2018 rd, s. 52), bortsett från att begreppet delfond och beskattningen av delfonder skrevs in i lagen.

I anslutning till lagändringarna fogades specialplaceringsfonder vid sidan av placeringsfonder till listan av samfund i ISkL 3 § 5 punkten. Placeringsfonder togs bort från listan på samfund som är befriade från inkomstskatt i ISkL 20 §, och bestämmelserna om skattefrihet för specialplaceringsfonder överfördes i preciserad form till den nya paragrafen ISkL 20 a § som omfattar både inhemska och utländska placeringsfonder. I ISkL inkluderades även en separat bestämmelse om beskattningen av delfonder (ISkL 20 a § 7 mom.). Därtill utökades 3 § 10 mom. i källskattelagen med bestämmelser om källskattefrihet och utredningsskyldighet för en placeringsfond som uppfyller förutsättningarna i ISkL 20 a §.

Ändringen i skattelagstiftningen hörde delvis samman med ändringen i lagen om placeringsfonder (213/2019). Den privaträttsliga regleringen om placeringsfonder ingår i lagen om placeringsfonder, där det bland annat bestäms om fondplacering som är förenlig med avtalsrättsliga bestämmelser. Lagen om placeringsfonder verkställer investeringsfondsdirektivet (nedan UCITS-direktivet) och ändringar som gjorts i det senare. I samband med ändringarna i lagstiftningen överfördes bestämmelserna om specialplaceringsfonder från lagen om placeringsfonder till lagen om förvaltare av alternativa investeringsfonder (162/2014, AIFM-lagen), vilken verkställer direktivet om förvaltare av alternativa investeringsfonder (2011/61/EU, AIFM-direktivet). Ändringen i lagstiftningen om placeringsfonder omfattade även att den delfondsstruktur som bestäms om i UCITS-direktivet tillåts i placeringsfonder och i specialplaceringsfonder.

Bestämmelserna om skattefrihet för placeringsfonder och specialplaceringsfonder tillämpas på både inhemska placeringsfonder och specialplaceringsfonder och motsvarande avtalsbaserade utländska fonder. Med anledning av inverkan av artiklarna 63 och 65 om fri rörlighet för kapital i fördraget om Europeiska unionens funktionssätt (FEUF) kan även utländska fonder i bolagsform eller i trustform i vissa situationer vara fria från skatt. I kapitel 3.2 behandlas närmare EU-rättens inverkan på kravet om att utländska placeringsfonder och specialplaceringsfonder ska vara avtalsbaserade när det är fråga om utländska fonder i bolagsform eller i trustform.

2 Beskattning av inhemska placeringsfonder och specialplaceringsfonder

2.1 Inhemska fondplaceringar och allmänt om beskattningen av fonder

Inhemska placeringsfonder är avtalsbaserade placeringsfonder enligt lagen om placeringsfonder samt avtalsbaserade specialplaceringsfonder enligt AIFM-lagen. De inhemska placeringsfonderna är avtalsbaserade konstruktioner som inte utgör självständiga juridiska personer. En fond är en fristående helhet av tillgångar (en förmögenhetsmassa), som ägs gemensamt av dem som investerat pengar i fonden. En placeringsfond förvaltas av ett fondbolag i aktiebolagsform. Fondens andelsägare står i ett avtalsrättsligt förhållande till fondbolaget. I Finland är det inte möjligt att grunda andra fondföretag som är förenliga med UCITS-direktivet, såsom placeringsbolag med rörligt kapital eller fond i trustform. En inhemsk placeringsfond kan emellertid bestå av en eller flera delfonder.

I Finland är fondplacering också möjlig till exempel i form av ett kommanditbolag som investerar i fastigheter eller ett publikt aktiebolag (REIT-bolag) i enlighet med 1 § i lagen om fastighetsfonder (1173/1997). Därtill görs fondplacering i kapitalfonder som har formen av kommanditbolag. I en kapitalfond i kommanditbolagsform fungerar ett förvaltningsbolag i aktiebolagsform som ansvarig bolagsman i det tidsbestämda kommanditbolaget och investerarna som tysta bolagsmän i kommanditbolaget.

Placeringsfonder enligt lagen om placeringsfonder och specialplaceringsfonder enligt AIFM-lagen är samfund som avses i ISkL 3 § 5 punkten. Om förutsättningarna för deras skattefrihet bestäms i ISkL 20 a §.

Kommanditbolag är näringssammanslutningar som avses i ISkL 4 §. Fonder i kommanditbolagsform och deras andelsägare beskattas på samma sätt som andra sammanslutningar i enlighet med ISkL 16 §. Begränsat skattskyldiga tysta bolagsmän i ett kommanditbolag som bedriver enbart kapitalplaceringsverksamhet berörs därtill av undantaget i ISkL 9 § 5 mom. Om förutsättningarna i ISkL 9 § 5 mom. uppfylls utgör den del av ett kommanditbolags inkomst som motsvarar bolagsandelen för en begränsat skattskyldig tyst bolagsman skattepliktig inkomst endast till den del inkomsten är skattepliktig, om den betalas direkt till den skattskyldiga. Om förutsättningarna i ISkL 9 § 6 mom. uppfylls, tillämpas en sådan skattebehandling som avses i ISkL 9 § 5 mom. även på begränsat skattskyldiga vars andel av inkomsten i ett inhemskt kommanditbolag som bedriver enbart kapitalplaceringsverksamhet bildas av inkomstandelen i en eller flera inhemska eller utländska sammanslutningar.

Om beskattningen av REIT-bolag bestäms i lagen om skattelättnad för vissa aktiebolag som hyr ut bostäder (299/2009). Läs mer om beskattningen av näringssammanslutningar samt om lagen om skattelättnad för vissa aktiebolag som hyr ut bostäder.

2.2 Förutsättningar för skattefrihet för sådana placeringsfonder som avses i lagen om placeringsfonder

Bestämmelser om skattefrihet för inhemska placeringsfonder finns i ISkL 20 a § 1 mom. Enligt ISkL 20 a § 1 mom. är en placeringsfond som avses i 1 kap. 2 § 1 mom. 2 punkten i lagen om placeringsfonder fri från skatt på inkomst, om den har minst 30 andelsägare.

Enligt 1 kap. 2 § 1 mom. i lagen om placeringsfonder avses med placeringsfond tillgångar som anskaffats genom fondverksamhet och investerats i enlighet med 13 kap. och de stadgar som har fastställts i Finland samt förpliktelser som följer av dessa tillgångar. En förutsättning för skattefriheten är att fonden har grundats och bedriver verksamheten i enlighet med lagen om placeringsfonder. En förutsättning för skattefriheten är också att placeringsfonden har 30 andelsägare. Från detta kan man avvika när fonden grundas eller om antalet andelsägare har minskat tillfälligt (ISkL 20 a § 6 mom., se närmare i kapitel 4). Förutsättningarna som gäller antalet andelsägare och de relaterade avvikelserna motsvarar bestämmelserna i lagen om placeringsfonder. Därmed kan en inhemsk placeringsfond som är förenlig med lagen om placeringsfonder i princip vara fri från skatt på inkomst.

Enligt 1 kap. 2 § i lagen om placeringsfonder kan en fond också bestå av en eller flera delfonder, på vilka ska tillämpas det som bestämts om placeringsfonder (ISkL 20 a § 7 mom., se närmare i kapitel 5).

2.3 Förutsättningar för skattefrihet för specialplaceringsfonder som är förenliga med AIFM-lagen

Bestämmelser om förutsättningar för skattefrihet för inhemska specialplaceringsfonder finns i ISkL 20 a § 2–4 mom. ISkL 20 a § 2 och 3 mom. innehåller allmänna villkor för skattefrihet för specialplaceringsfonder. I ISkL 20 a § 4 mom. fastställs dessutom ett ytterligare villkor om vinstutdelning för specialplaceringsfonder som huvudsakligen investerar sina tillgångar i fastigheter och fastighetsvärdepapper. Även fastighetsfonderna ska dock på samma sätt som andra specialplaceringsfonder uppfylla både villkoret om vinstutdelning och villkoren i ISkL 20 a § 2 eller 3 mom. för att kunna vara fria från skatt (se HFD 2022:138).

2.3.1 Förutsättningar i ISkL 20 a § 2 mom.

Enligt ISkL 20 a § 2 mom. är en specialplaceringsfond som avses i 2 kap. 1 § 2 mom. i AIFM-lagen fri från skatt på inkomst, om den har minst 30 andelsägare.

Enligt 2 kap. 1 § 2 mom. i AIFM-lagen avses med specialplaceringsfond en AIF-fond enligt 16 a kap. 1 § som ska förvaltas med iakttagande av de förpliktelser som avses i det kapitlet. Den första förutsättningen för skattefrihet för en specialplaceringsfond är att fonden är en alternativ fond som har grundats och driver verksamhet i enlighet med AIFM-lagen.

Den andra förutsättningen för att en specialplaceringsfond ska vara befriad från skatt är att den är öppen. Med öppenhet avses att specialplaceringsfonden bör vara öppen för allmänheten (open to the public) och att fonden är skyldig att emittera och lösa in andelar (open ended). Begreppet öppenhet i ISkL 20 a § 2 mom. motsvarar förutsättningen i 16 a kap. 4 § i AIFM-lagen för att inhemska specialplaceringsfonder ska vara öppna. Enligt 16 a kap. 4 § 1 mom. är inhemska specialplaceringsfonder öppna för allmänheten. I stadgarna för en specialplaceringsfond får det dock, med avvikelse från 8 kap. 8 § i lagen om placeringsfonder, bestämmas om begränsningar i fråga om fondens öppethållande.

En specialplaceringsfond kan avvika från öppethållandet hos en placeringsfond, varvid fonden stadgeenligt kan vara öppen för teckning och inlösen till exempel en gång var tredje månad. Öppethållandefrekvensen har i sådana fall samstämts med realiseringstiderna för specialplaceringsfondens placeringsobjekt. Enligt regeringens proposition (RP 304/2018 rd, s. 55) betyder en mindre frekvent öppethållning inte i sig att fonden är sluten. Även om en specialplaceringsfond inte marknadsförs till allmänheten kan den likväl uppfylla de krav om öppenhet som ställs på AIF-fonder. Till denna del hänvisas i regeringens proposition till kommissionens delegerade förordning (EU) nr 694/2014 om komplettering av Europaparlamentets och rådets direktiv 2011/61/EU vad gäller tekniska standarder för tillsyn för att avgöra typ av förvaltare av alternativa investeringsfonder, där en öppen AIF-fond definieras som följer:

”…. en AIF-fond vars aktier eller andelar, på begäran av någon av fondens aktieägare eller andelsinnehavare och innan fondens likvidationsfas eller avveckling inleds, återköps eller löses in direkt eller indirekt med hjälp av fondens tillgångar och i enlighet med de förfaranden och den frekvens som anges i dess fondbestämmelser, bolagsordning, prospekt eller emissionsdokument.

En minskning av en AIF-fonds kapital i samband med utdelning i enlighet med dess fondbestämmelser, bolagsordning, prospekt eller emissionsdokument, inbegripet en minskning som auktoriserats genom ett beslut av fondens aktieägare eller andelsinnehavare i enlighet med dess fondbestämmelser, bolagsordning, prospekt eller emissionsdokument, ska inte beaktas vid fastställandet av huruvida AIF-fonden är av öppen typ eller ej.

Huruvida en AIF-fonds aktier eller andelar kan vara föremål för handel på andrahandsmarknaden och inte återköps eller löses in av fonden ska inte beaktas vid fastställandet av huruvida AIF-fonden är av öppen typ eller ej.”

Vid tillämpning av ISkL 20 a § 2 mom. anses en specialplaceringsfond uppfylla förutsättningen om öppenhet, om den uppfyller de krav på öppenhet som avses i den delegerande förordningen.

Den tredje förutsättningen för skattefrihet är att placeringsfonden har minst 30 andelsägare. Från detta kan man avvika när fonden grundas eller om antalet andelsägare har minskat tillfälligt (ISkL 20 a § 6 mom., se närmare i kapitel 4).

2.3.2 Förutsättningar i ISkL 20 a § 3 mom.

Enligt AIFM-lagen är det möjligt att en specialplaceringsfond inte är öppen eller att den har färre än 30 andelsägare. En specialplaceringsfond som inte uppfyller båda eller någondera av dessa förutsättningar kan dock betraktas som fria från skatt om den uppfyller alla förutsättningar som anges i ISkL 20 a § 3 mom.:

- specialplaceringsfonden delar varje år till fondandelsägarna ut minst tre fjärdedelar av vinsten för räkenskapsperioden med undantag för icke-realiserade värdestegringar,

- specialplaceringsfondens kapital uppgår till minst två miljoner euro, och

- specialplaceringsfondens andelsägare är professionella investerare eller med sådana jämförbara förmögna enskilda personer på det sätt som anges i 16 a kap. 4 § i lagen om förvaltare av alternativa investeringsfonder.

Kravet på vinstutdelning varje år avser en konkret vinstutdelning. Specialplaceringsfonden ska således varje år dela ut minst tre fjärdedelar av vinsten för räkenskapsperioden, med undantag för icke-realiserade värdestegringar. Förutsättningen motsvarar kravet på utdelning av avkastning varje år som bestäms i 16 a kap. 5 § i AIFM-lagen.

Med professionella investerare eller med sådana jämförbara förmögna enskilda personer som nämns i 16 a kap. 4 § i AIFM-lagen avses professionella kunder, vilka som begrepp avser samma grupp som definieras i 1 kap. 23 § i lagen om investeringstjänster (747/2012) och som definieras som professionella investerare i 1 kap. 2 § 31 punkten i lagen om placeringsfonder. Med en förmögen privatperson som kan jämställas med professionella placerare avses placerare enligt Europaparlamentets och rådets förordningar av den 17 april 2013 om europeiska riskkapitalfonder (nr 345/2013) och om europeiska fonder för socialt företagande (nr 346/2013) (high net worth individuals).

2.3.3 Villkor som gäller vinstutdelning i fastighetsfonder (ISkL 20 a § 4 mom.)

Enligt ISkL 20 a § 4 mom. är ett villkor för att en specialplaceringsfond enligt 2 kap. 1 § 2 mom. i AIFM-lagen som huvudsakligen investerar sina tillgångar i fastigheter och fastighetsvärdepapper på det sätt som avses i 16 a kap. 4 § i den lagen ska vara fri från skatt är att fonden varje år till fondandelsägarna delar ut minst tre fjärdedelar av vinsten för räkenskapsperioden med undantag för icke realiserade värdestegringar. Innehållet i villkoret om vinstutdelning i ISkL 20 a § 4 mom. motsvarar villkoret om vinstutdelning i ISkL 20 a § 3 mom. 1 punkten (se kapitel 2.3.2). ISkL 20 a § 4 mom. innefattar inga andra förutsättningar för skattefrihet (se HFD 2022:139).

Villkoret om vinstutdelning i ISkL 20 a § 4 mom. är ett särskilt villkor som berör fastighetsfonder. Utöver villkoret om vinstutdelning ska fastighetsfonderna på samma sätt som andra specialplaceringsfonder uppfylla villkoren i ISkL 20 a § 2 eller 3 mom. för att kunna vara fria från skatt (se HFD 2022:138).

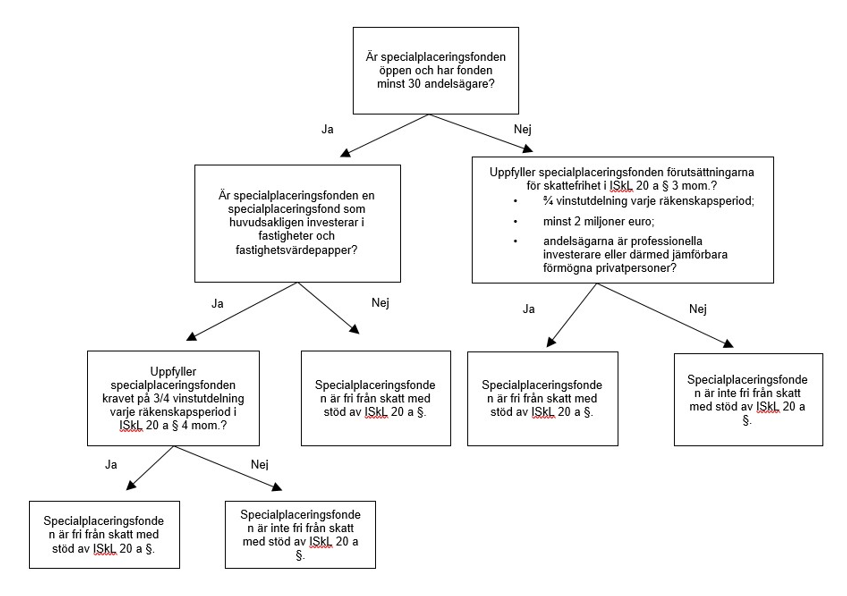

2.3.4 Sammandrag av förutsättningarna för skattefrihet för specialplaceringsfonder

Skattefriheten för specialplaceringsfonder som är förenliga med AIFM-lagen bestäms i tillämpningssituationer för ISkL 20 a § 2–4 mom. enligt följande:

3 Beskattning av utländska placeringsfonder och specialplaceringsfonder

3.1 Allmänt om beskattning av utländska fonder

Placeringsfondsverksamhet kan bedrivas i olika stater i olika juridiska konstruktioner. I medlemsstaterna i Europeiska unionen och i Europeiska ekonomiska samarbetsområdet grundar sig placeringsfondernas verksamhet på UCITS-direktivet, som tillåter tre juridiska konstruktioner för kollektiva investeringar: avtalsbaserade placeringsfonder, investeringsbolag med rörligt kapital och fonder i trustform. I direktivet är fondföretag det överordnade begreppet för dessa olika fonder. Placeringsfonder som grundas i Finland kan bara vara avtalsbaserade placeringsfonder, men i andra stater tillämpas också de andra juridiska formerna som möjliggörs i UCITS-direktivet.

Olika stater har också olika fonder som inte är placeringsfonder som är förenliga med UCITS-direktivet, utan till exempel så kallade alternativa investeringsfonder som grundar sig på AIFM-direktivet. AIFM-direktivet gör det möjligt att bedriva verksamhet i olika juridiska former. I EU-medlemsstater och i tredje stater kan det dessutom finnas andra alternativa fonder än sådana som grundats med stöd av AIFM-direktivet. Dessa fonders juridiska form beror på lagstiftningen i respektive stat.

Utländska fonder som betraktas som samfund är begränsat skattskyldiga i Finland (ISkL 9 § 1 mom.). Begränsat skattskyldiga är endast skyldiga att betala skatt på inkomst i Finland, om inkomsten enligt ISkL har förvärvats i Finland. I enlighet med ISkL 9 och 10 § är inkomst som erhållits i Finland bland annat inkomst av fastigheter eller överlåtelse av fastigheter (ISkL 10 § 1, 10 och 10 a punkten) samt dividendinkomst som erhållits i Finland (ISkL 10 § 6 punkten). I den nationella lagstiftningen har dock vissa skattskyldiga och vissa inkomster kunnat betraktas som fria från skatt. I fråga om fonder är bestämmelserna om förutsättningarna för skattefrihet för placeringsfonder och specialplaceringsfonder i ISkL 20 a § sådana bestämmelser.

När en utländsk fond investerar i ett finländskt placeringsobjekt kan man ställas inför avgörandet om huruvida den utländska fonden är berättigad till eventuella skatteavtalsförmåner. Om Finland inte ingått ett skatteavtal med den stat där det utländska samfundet har sin hemvist, fastställs Finlands beskattningsrätt endast utifrån Finlands nationella lagstiftning. Oftast begränsar dock skatteavtalen den beskattningsrätt som grundar sig på Finlands nationella lagstiftning.

Dessutom påverkar EU-rätten beskattningen av utländska fonder. EU-rättens företräde i förhållande till den nationella lagstiftningen innebär att den nationella lagstiftningen och skatteavtalen ska tillämpas och tolkas i enlighet med EU-rättsliga krav. FEUF påverkar den direkta beskattningen bland annat via de grundläggande friheterna. Artikel 49 om etableringsfrihet och artiklarna 63 och 65 om fri rörlighet för kapital i FEUF är de viktigaste grundläggande friheterna med tanke på beskattningen av utländska fonder. Bestämmelserna i artiklarna 63 och 65 i FEUF tillämpas även på personer som bor utanför EU eller EES, det vill säga på personer som bor i så kallade tredje stater. De grundläggande friheterna kan ha delvis överlappande tillämpningsområden och till exempel vid källbeskattning av dividender kan det hända att även etableringsfriheten i artikel 49 i FEUF ska tillämpas. Den gäller dock endast mellan medlemsstaterna i EU. De artiklar i FEUF som garanterar de grundläggande friheterna har en direkt rättsverkan, varför de i en konfliktsituation går före föreskrifterna i den interna lagstiftningen. EU-domstolens rättspraxis vid tillämpning av de grundläggande friheterna har en stor betydelse för tolkningen av EU-rätten.

Läs mer om beskattning av begränsat skattskyldiga i Skatteförvaltningens anvisningar Inkomstbeskattning av utländska samfund i Finland och Dividender, räntor och royalties till begränsat skattskyldiga.

3.2 EU-rättens inverkan på kravet om att utländska fonder ska vara avtalsbaserade

Bestämmelser om förutsättningar för skattefrihet för utländska placeringsfonder och specialplaceringsfonder finns i ISkL 20 a §. Enligt ordalydelsen gäller ISkL 20 a § endast avtalsbaserade utländska fonder. Trots detta tillämpas bestämmelsen i vissa situationer även på utländska fonder i bolagsform eller i trustform med anledning av EU-rättens inverkan.

På begäran av Helsingfors förvaltningsdomstol har Europeiska unionens domstol (EU-domstolen) gett ett förhandsavgörande i mål C-342/20, A SPCI. Frågan i målet var om kravet i ISkL 20 a §, att en fond ska vara avtalsbaserad, är i enlighet vid artiklarna 63 och 65 om fri rörlighet för kapital i FEUF. EU-domstolen ansåg i dom att kravet om att en fond ska vara avtalsbaserad ledde till en förbjuden begränsning av den fria rörlighet för kapital som inte var acceptabel på grund av tvingande hänsyn till allmänintresset, när en utländsk alternativ investeringsfond, som är ett bolag, inte omfattas av undantaget från skatteplikt, på grund av sin bolagsform, trots att denna fond, i den medlemsstat där den är belägen, inte var skattskyldig, på grund av en mekanism för skattetransparens. På grund av EU-domstolens dom gav Helsingfors förvaltningsdomstol ett likadant beslut nr H3151/2022.

Högsta förvaltningsdomstolen har också gett årsbokbeslutet HFD:2022:130 angående kravet om att en fond ska vara avtalsbaserad. HFD ansåg att den öppna (open-ended) delfonden för ett amerikanskt registrerat öppet kapitalförvaltningsbolag av typ Delaware Statutory Trust skulle jämföras med finska placeringsfonder enligt ISkL 20 a § 1 mom. trots att delfonden inte var en avtalsbaserad fond.

Utifrån ovannämnda rättspraxis ska en utländsk fond som är inrättad i form av ett bolag eller en trust och som betraktas som ett samfund är fri från skatt trots ordalydelsen ISkL 20 a § och 3 § 10 mom. i källskattelagen om att en fond ska vara avtalsbaserad, när fondens situation enligt en objektiv bedömning är jämförbar med en inhemsk avtalsbaserad placeringsfonds eller specialplaceringsfonds situation och fonden uppfyller de övriga förutsättningarna för skattefrihet i ISkL 20 a §. Eftersom fri rörlighet för kapital också gäller tredje stater tillämpas principen också på fonder som är inrättade i form av ett bolag eller en trust och som har sin hemvist utanför EES.

Situationernas objektiva jämförbarhet bedöms mot bakgrunden av det ändamål som eftersträvas med ISkL 20 a § om skattefrihet för placeringsfonder och specialplaceringsfonder, det vill säga verkställande av enkelbeskattning på investerarnivå. Enligt detta ändamål kan situationer av en utländsk fond i bolagsform eller i trustform och en inhemsk avtalsbaserad placeringsfond eller specialplaceringsfond betraktas som likställda, när en utländsk fond är befriad från inkomstskatt i den stat där den är belägen eller ingår i en mekanism för skattetransparens där. Situationerna kan på ett objektivt sätt betraktas likställda, även när en utländsk fond i praktiken är befriad från inkomstskatt i sin hemviststat, till exempel till följd av att lagstiftningen i hemviststaten möjliggör rätt till avdrag från fondens inkomst (se HFD 2022:130).

För att få skattefrihet måste en utländsk fond i bolagsform eller i trustform bevisa Skatteförvaltningen att den enligt en objektiv bedömning är i en jämförbar situation med en inhemsk avtalsbaserad placeringsfond eller specialplaceringsfond och att den uppfyller de övriga förutsättningarna för skattefrihet i ISkL 20 a §.

3.3 Förutsättningar för skattefrihet för utländska placeringsfonder

Bestämmelser om skattefrihet för utländska placeringsfonder som motsvarar inhemska placeringsfonder finns i ISkL 20 a § 1 mom. Enligt ISkL 20 a § 1 mom. är en placeringsfond som avses i 1 kap. 2 § 1 mom. 2 punkten i lagen om placeringsfonder eller en avtalsbaserad utländsk öppen placeringsfond som motsvarar den, som har minst 30 andelsägare, fri från skatt på inkomst.

Villkor som gäller motsvarighet

Enligt 1 kap. 2 § 1 mom. i lagen om placeringsfonder avses med placeringsfond tillgångar som anskaffats genom fondverksamhet och investerats i enlighet med 13 kap. och de stadgar som har fastställts i Finland samt förpliktelser som följer av dessa tillgångar. Med den motsvarighet som är förutsättning för skattefrihet i ISkL 20 a § 1 mom. avses att den utländska placeringsfonden till väsentliga delar ska vara en placeringsfond som grundats på det sätt som anges i lagen om placeringsfonder och att fondens verksamhet till väsentliga delar motsvarar en placeringsfond som driver verksamhet enligt lagen om placeringsfonder. I princip betraktas till exempel fondföretag som har grundats i en EES-stat i enlighet med UCITS-direktivet till väsentliga delar som placeringsfonder som har grundats på ett likadant sätt som det avses i lagen om placeringsfonder, och vilkas verksamhet till väsentliga delar motsvarar verksamheten i sådana placeringsfonder som avses i lagen om placeringsfonder.

Utländska fonder som är jämförbara med sådana inhemska sammanslutningar som avses i ISkL 4 § uppfyller inte villkoret gällande motsvarighet i ISkL 20 a § 1 mom. Utländska fonder som är jämförbara med inhemska sammanslutningar beskattas inte på samma sätt som placeringsfonder som samfund, utan inkomst som en sådan fond har förvärvat i Finland enligt ISkL 10 § utgör skattepliktig inkomst för delägarna i fonden.

Krav om att en fond ska vara avtalsbaserad

Att en placeringsfond är avtalsbaserad enligt ordalydelsen i ISkL 20 a § 1 mom., vilket är en förutsättning för skattefrihet, avser att placeringsfonden ska utgöra ett avtalsrättsligt arrangemang och en sådan fristående helhet av tillgångar som inte är en juridisk person. En fond som uppfyller förutsättningen om att den ska vara avtalsbaserad ska ha ett avtalsrättsligt arrangemang mellan fondbolaget och andelsägarna.

Trots lagens ordalydelse om att en fond ska vara avtalsbaserad kan utländska placeringsfonder i bolagsform eller i trustform utifrån ISkL 20 a § också vara fria från skatt med anledning av principen om fri rörlighet för kapital, om fonden är i en likställd situation med en inhemsk avtalsbaserad placeringsfond och uppfyller de övriga förutsättningarna för skattefrihet i ISkL 20 a §. Se närmare i kapitel 3.2.

Förutsättning för öppenhet

Att en placeringsfond ska vara öppen för att vara fri från skatt avser att fonden bör vara öppen för allmänheten (open to the public) och att fonden är skyldig att emittera och lösa in andelar (open ended). Definitionen av öppenhet i ISkL 20 a § 1 mom. motsvarar definitionen om öppethållande i 8 kap. 8 § i lagen om placeringsfonder. Enligt bestämmelsen uppfyller en placeringsfond förutsättningen om den är öppen för alla investerare och öppenheten inte har begränsats. 8 kap. 8 § i lagen om placeringsfonder bygger på skyldigheten om öppenhet i artikel 1.2 i UCITS-direktivet:

”avses med fondföretag …, företag a) som har till enda syfte att företa kollektiva investeringar i överlåtbara värdepapper och/eller i andra likvida finansiella tillgångar som avses i artikel 50.1 med kapital från allmänheten och som tillämpar principen om riskspridning, och b) vars andelar på begäran av innehavarna återköps eller inlöses, direkt eller indirekt, med medel ur företagets tillgångar. En åtgärd som ett fondföretag vidtar för att säkra att börsvärdet av dess andelar inte i någon väsentlig mån avviker från fondandelsvärdet (NAV) ska jämställas med återköp eller inlösen.”

Således anses en placeringsfond som är förenlig med UCITS-direktivet eller som uppfyller motsvarande förutsättning om öppenhet vara öppen på det sätt som avses i ISkL 20 a § 1 mom. Till exempel betraktas börsnoterade placeringsfonder (ETF-fonder) som öppna när de är skyldiga till en sådan alternativ åtgärd som avses i artikel 1.2 b andra meningen i UCITS-direktivet.

Förutsättning som gäller antalet andelsägare

En förutsättning för skattefrihet är att fonden har minst 30 andelsägare. Från detta kan man avvika när fonden grundas eller om antalet andelsägare har minskat tillfälligt (ISkL 20 a § 6 mom., se närmare i kapitel 4). I lagen om placeringsfonder har minimiantalet andelsägare fastställts till 30 för att man ska kunna anse att en placeringsfonds verksamhet är äkta kollektiv investeringsverksamhet.

Med andelsägare avses investerare som har placerat tillgångar i en utländsk placeringsfond och som har fått andelar i placeringsfonden mot tillgångarna. Om andelarna i placeringsfonden är förvaltarregistrerade, betraktas den faktiska ägaren av de förvaltarregistrerade andelarna, inte den som sköter förvaltarregisteringen, som andelsägare.

Placeringsfonder som är registrerade i länder utanför EES

Förutom förutsättningarna i ISkL 20 a § 1 mom. bestäms om förutsättningarna för att en placeringsfond som registrerats utanför EES ska vara skattefri även i ISkL 20 a § 5 mom. (mer om detta i 3.5).

3.4 Förutsättningar för skattefrihet för utländska specialplaceringsfonder

Bestämmelser om förutsättningar för skattefrihet för utländska specialplaceringsfonder som motsvarar inhemska specialplaceringsfonder finns i ISkL 20 a § 2–4 mom. ISkL 20 a § 2 och 3 mom. innehåller allmänna villkor för skattefrihet för specialplaceringsfonder. I ISkL 20 a § 4 mom. fastställs dessutom ett villkor om vinstutdelning för specialplaceringsfonder som huvudsakligen investerar sina tillgångar i fastigheter och fastighetsvärdepapper. Även fastighetsfonderna ska dock på samma sätt som andra specialplaceringsfonder uppfylla både villkoret om vinstutdelning och villkoren i ISkL 20 a § 2 eller 3 mom. för att kunna vara fria från skatt (se HFD 2022:138).

3.4.1 Förutsättningar i ISkL 20 a § 2 mom.

Enligt ISkL 20 a § 2 mom. är en utländsk avtalsbaserad specialplaceringsfond som motsvarar en specialplaceringsfond som avses i 2 kap. 1 § 2 mom. i AIFM-lagen fri från skatt på inkomst, om den har minst 30 andelsägare.

Villkor som gäller motsvarighet

Enligt 2 kap. 1 § 2 mom. i AIFM-lagen avses med specialplaceringsfond en AIF-fond enligt 16 a kap. 1 § som ska förvaltas med iakttagande av de förpliktelser som avses i det kapitlet. Av den anledningen avses med den motsvarighet som är förutsättning för skattefrihet i ISkL 20 a § 2 mom. att en utländsk specialplaceringsfond till väsentliga delar ska vara en alternativ investeringsfond som grundats och som driver verksamhet på ett sätt som motsvarar bestämmelserna i AIFM-lagen.

För att bedöma om det gäller en alternativ fond som till väsentliga delar har grundats och driver verksamhet på motsvarande sätt som det avses i AIFM-lagen, ska hänsyn bland annat tas till vad AIFM-lagen föreskriver om investering av inhemska alternativa specialplaceringsfonders tillgångar (16 a kap. 6 § i AIFM-lagen). Utifrån 16 a kap. 6 § 3 mom. i AIFM-lagen ska en inhemsk specialplaceringsfond som investerar sina tillgångar huvudsakligen i fastigheter iaktta vad som i 3 och 4 kap. i lagen om fastighetsfonder föreskrivs om bland annat investering av en fastighetsfonds tillgångar. Därför ska bestämmelserna om fastighetsfondsverksamhet i lagen om fastighetsfonder beaktas vid bedömning av om en utländsk fastighetsfond motsvarar en inhemsk specialplaceringsfond (se HFD 2022:138). I kapitel 3.4.3 behandlas närmare särdragen i bedömningen av utländska fastighetsfonders motsvarighet.

Utländska specialplaceringsfonder som är jämförbara med finska specialplaceringsfonder ska dessutom vara inrättade i enlighet med AIFM-lagstiftningen i registreringsstaten, eller när det handlar om en stat utanför EES, i enlighet med den lagstiftning som motsvarar AIFM-lagstiftningen. (RP 304/2018 rd, s. 57.)

Utländska fonder som är jämförbara med sådana inhemska sammanslutningar som avses i ISkL 4 § uppfyller inte villkoret gällande motsvarighet i ISkL 20 a § 2 mom. Utländska fonder som är jämförbara med inhemska sammanslutningar beskattas inte på samma sätt som specialplaceringsfonder som samfund, utan inkomst som en sådan fond har förvärvat i Finland enligt ISkL 10 § utgör skattepliktig inkomst för delägarna i fonden.

Krav om att en fond ska vara avtalsbaserad

Att en placeringsfond är avtalsbaserad enligt ordalydelsen i ISkL 20 a § 2 mom., vilket är en förutsättning för skattefrihet, avser att specialplaceringsfonden ska utgöra ett avtalsrättsligt arrangemang mellan fondbolaget och andelsägarna, det vill säga en sådan fristående helhet av tillgångar som inte är en juridisk person.

Trots lagens ordalydelse om att en fond ska vara avtalsbaserad kan utländska specialplaceringsfonder i bolagsform eller i trustform utifrån ISkL 20 a § också vara fria från skatt med anledning av principen om fri rörlighet för kapital, om fonden är i en likställd situation med en inhemsk avtalsbaserad specialplaceringsfond och uppfyller de övriga förutsättningarna för skattefrihet i ISkL 20 a §. Se närmare i kapitel 3.2.

Förutsättning för öppenhet

Att en specialplaceringsfond ska vara öppen för att vara fri från skatt enligt ISkL 20 a § 2 mom. avser att fonden bör vara öppen för allmänheten (open to the public) och att fonden är skyldig att emittera och lösa in andelar (open ended). Förutsättningen för öppenhet i ISkL 20 a § 2 mom. motsvarar förutsättningen i 16 a kap. 4 § i AIFM-lagen för att inhemska specialplaceringsfonder ska vara öppna. Enligt 16 a kap. 4 § 1 mom. är en specialplaceringsfond öppen för allmänheten. I stadgarna för en specialplaceringsfond får det dock, med avvikelse från 8 kap. 8 § i lagen om placeringsfonder, bestämmas om begränsningar i fråga om fondens öppethållande.

En specialplaceringsfond kan avvika från öppethållandet hos en placeringsfond, varvid fonden stadgeenligt kan vara öppen för teckning och inlösen till exempel en gång var tredje månad. Öppethållandefrekvensen har i sådana fall samstämts med realiseringstiderna för specialplaceringsfondens placeringsobjekt. En mindre frekvent öppethållning betyder inte i sig att en specialplaceringsfond är sluten (RP 304/2018 rd, s. 55). Även om en specialplaceringsfond inte skulle bjudas ut för allmänheten, kan den uppfylla kraven på öppenhet som fastställts för alternativa investeringsfonder. Till denna del hänvisas i regeringens proposition till kommissionens delegerade förordning (EU) nr 694/2014, där alternativa investeringsfonder har definierats enligt följande:

”…. en AIF-fond vars aktier eller andelar, på begäran av någon av fondens aktieägare eller andelsinnehavare och innan fondens likvidationsfas eller avveckling inleds, återköps eller löses in direkt eller indirekt med hjälp av fondens tillgångar och i enlighet med de förfaranden och den frekvens som anges i dess fondbestämmelser, bolagsordning, prospekt eller emissionsdokument.

En minskning av en AIF-fonds kapital i samband med utdelning i enlighet med dess fondbestämmelser, bolagsordning, prospekt eller emissionsdokument, inbegripet en minskning som auktoriserats genom ett beslut av fondens aktieägare eller andelsinnehavare i enlighet med dess fondbestämmelser, bolagsordning, prospekt eller emissionsdokument, ska inte beaktas vid fastställandet av huruvida AIF-fonden är av öppen typ eller ej.

Huruvida en AIF-fonds aktier eller andelar kan vara föremål för handel på andrahandsmarknaden och inte återköps eller löses in av fonden ska inte beaktas vid fastställandet av huruvida AIF-fonden är av öppen typ eller ej.”

Vid tillämpning av ISkL 20 a § 2 mom. anses en specialplaceringsfond uppfylla förutsättningen om öppenhet, om den uppfyller de krav på öppenhet som avses i den delegerande förordningen.

I rättspraxis har en specialplaceringsfond ansetts vara sluten, om till exempel antalet andelar i fonden inte har varierat enligt teckningar och inlösen och det inte alls har varit möjligt kräva inlösning av andelarna under fondens tidsbundna verksamhetsperiod. (se HFD 2022:142)

Förutsättning som gäller antalet andelsägare

En förutsättning för skattefrihet är att fonden har minst 30 andelsägare. Från detta kan man avvika när fonden grundas eller om antalet andelsägare har minskat tillfälligt (ISkL 20 a § 6 mom., se närmare i kapitel 4).

Med andelsägare avses investerare som har placerat tillgångar i en utländsk specialplaceringsfond och som har fått andelar i specialplaceringsfonden mot tillgångarna. Om andelarna i specialplaceringsfonden är förvaltarregistrerade, betraktas den faktiska ägaren av de förvaltarregistrerade andelarna, inte den som sköter förvaltarregisteringen, som andelsägare.

Specialplaceringsfonder som är registrerade i länder utanför EES

Förutom förutsättningarna i ISkL 20 a § 2 mom. bestäms om förutsättningarna för att en specialplaceringsfond som registrerats utanför EES ska vara skattefri även i ISkL 20 a § 5 mom. (mer om detta i 3.5).

3.4.2 Förutsättningar i ISkL 20 a § 3 mom.

Om en sådan utländsk specialplaceringsfond som avses i ISkL 20 § 2 mom. inte uppfyller minimikravet på 30 andelsägare eller förutsättningen om att fonden ska vara öppen eller bådadera, är fonden dock fri från skatt om den uppfyller samtliga förutsättningar i ISkL 20 a § 3 mom. 1–3 punkten:

- specialplaceringsfonden delar varje år till fondandelsägarna ut minst tre fjärdedelar av vinsten för räkenskapsperioden med undantag för icke-realiserade värdestegringar,

- specialplaceringsfondens kapital uppgår till minst två miljoner euro, och

- specialplaceringsfondens andelsägare är professionella investerare eller med sådana jämförbara förmögna enskilda personer på det sätt som anges i 16 a kap. 4 § i lagen om förvaltare av alternativa investeringsfonder.

Villkor som gäller vinstutdelning

Kravet på vinstutdelning varje räkenskapsperiod, som är en förutsättning för skattefrihet, är faktiskt. Specialplaceringsfonden ska således varje år dela ut minst tre fjärdedelar av vinsten för räkenskapsperioden, med undantag för icke-realiserade värdestegringar. Från kravet på faktisk vinstutdelning kan dock i vissa fall avvikas. Då man tar i beaktande att avsikten med bestämmelserna beträffande kravet på vinstutdelning är att förhindra erhållandet av förmån med anledning av att beskattningen skjuts upp, anses en genomgångsfond uppfylla kravet på faktisk vinstutdelning, ifall tre fjärdedelar av fondens vinst anses utdelad eller beaktas, på samma sätt som faktisk utdelad vinst, som inkomst vid beskattningen av andelsägarna (se C-156/17, Köln-Aktienfonds Deka).

Exempel 1. En utländsk specialplaceringsfond som motsvarar en inhemsk specialplaceringsfond på det sätt som avses i ISkL 20 a § är en avtalsbaserad konstruktion som inte är en juridisk person. Specialplaceringsfonden är sluten och den har 33 andelsägare. Eftersom specialplaceringsfonden är sluten, bör de villkor för skattefrihet som ställs i ISkL 20 a § 3 mom. uppfyllas. Specialplaceringsfonden är en genomgångsenhet i etableringsstaten och räkenskapsperiodens vinst beskattas som inkomst för andelsägarna skatteårsvist. Specialplaceringsfonden lägger fram en utredning för Skatteförvaltningen, vari ingår en utredning över den nationella skattelagstiftningen i placeringsstaten, enligt vilken åtminstone tre fjärdedelar av fondens vinst för räkenskapsperioden anses utdelad samt beaktas, på samma sätt som faktisk utdelad vinst, som inkomst vid beskattningen av andelsägarna. Fonden har i utredningen visat att den, på basis av den nationella lagstiftningen, är jämställbar med en inhemsk specialplaceringsfond. Specialplaceringsfonden är fri från skatt med stöd av ISkL 20 a § 3 mom.

Krav på minimikapital

Minimikapital på två miljoner euro för utländska specialplaceringsfonder, vilket är en förutsättning för skattefrihet, avser tillgångar som andelsägarna i fonden har tecknat i fondens kapital.

Krav om att investerarna ska vara professionella investerare eller med sådana jämförbara förmögna enskilda personer

En förutsättning för skattefrihet är därtill att specialplaceringsfondens andelsägare är professionella investerare eller med sådana jämförbara förmögna enskilda personer på det sätt som anges i 16 a kap. 4 § i lagen om förvaltare av alternativa investeringsfonder.

Med professionella investerare eller med sådana jämförbara förmögna enskilda personer som nämns i 16 a kap. 4 § i AIFM-lagen avses professionella kunder, vilka som begrepp avser samma grupp som definieras i 1 kap. 23 § i lagen om investeringstjänster och som definieras som professionella investerare i 1 kap. 2 § 31 punkten i lagen om placeringsfonder. Med en förmögen privatperson som kan jämställas med professionella investerare avses investerare enligt Europaparlamentets och rådets förordningar av den 17 april 2013 om europeiska riskkapitalfonder (nr 345/2013) och om europeiska fonder för socialt företagande (nr 346/2013) (high net worth individuals).

Kravet angående professionella investerare eller med sådana jämförbara förmögna privatpersoner har behandlats i HFD:s årsboksbeslut HFD 2022:142. I ärendet hade 33 utomstående investerare investerat tillgångar i en fransk specialplaceringsfond. Investerarna uppfyllde definitionen för en professionell investerare enligt fransk lagstiftning. Dessutom hade fondens förvaltningsbolag och dess 12 arbetstagare investerat i fonden. I ärendet uppvisades inte en detaljerad redogörelse om huruvida förvaltningsbolagets arbetstagare kunde betraktas som sådana professionella investerare eller med sådana jämförbara förmögna enskilda personer som avses i ISkL 20 a § 3 mom. 3 punkten. HFD ansåg följande: Med beaktande av de aktuella personernas verksamhet i förvaltningsbolagets tjänst skulle dock fondens situation i detta avseende till väsentliga delar anses vara jämförbar med en inhemsk specialplaceringsfonds situation, som uppfyller förutsättningarna för skattefrihet. Följaktligen uppfyllde fonden förutsättningen för skattefrihet för professionella investerare eller med sådana jämförbara förmögna enskilda personer enligt ISkL 20 a § 3 mom. 3 punkten.

3.4.3 Förutsättningar för skattefrihet för utländska fastighetsfonder

Specialplaceringsfonder som huvudsakligen investerar i fastigheter eller fastighetsvärdepapper ska på samma sätt som andra specialplaceringsfonder uppfylla förutsättningarna i ISkL 20 a § 2 eller 3 mom. för att kunna vara fria från skatt. (se HFD 2022:138)

I ISkL 20 a § 4 mom. fastställs dessutom ett ytterligare villkor om vinstutdelning för utländska fastighetsfonder, utöver förutsättningarna i ISkL 20 a § 2 och 3 mom. Enligt bestämmelsen är en utländsk specialplaceringsfond enligt 2 kap. 1 § 2 mom. i lagen om förvaltare av alternativa investeringsfonder eller en motsvarande utländsk avtalsbaserad specialplaceringsfond som huvudsakligen investerar sina tillgångar i fastigheter och fastighetsvärdepapper på det sätt som avses i 16 a kap. 4 § i den lagen fri från skatt, om fonden varje år till fondandelsägarna delar ut minst tre fjärdedelar av vinsten för räkenskapsperioden med undantag för icke realiserade värdestegringar. En bedömning av om villkoret om vinstutdelning i ISkL 20 a § 4 mom. har uppfyllts görs på samma sätt som bedömningen av om villkoret för vinstutdelning i ISkL 20 a § 3 mom. har uppfyllts (se i kapitel 3.4.2). ISkL 20 a § 4 mom. innefattar inga andra förutsättningar för skattefrihet (se HFD 2022:139).

Det ytterligare villkoret om fastighetsfonders vinstutdelning innebär i praktiken att, även om en utländsk fastighetsfond som motsvarar en inhemsk specialplaceringsfond uppfyller förutsättningen för öppenhet och kravet på 30 andelsägare i ISkL 20 a § 2 mom., ska fonden också dela ut vinst till andelsägarna på det sätt som avses i ISkL 20 a § 4 mom. för att kunna vara fri från skatt.

En förutsättning för skattefrihet för utländska fastighetsfonder är även på samma sätt som för andra specialplaceringsfonder att fastighetsfonden på det sätt som avses i ISkL 20 a § motsvarar en sådan inhemsk specialplaceringsfond som avses i 2 kap. 1 § 2 mom. i AIFM-lagen. Med motsvarighet i ISkL 20 a § avses att en fastighetsfond till väsentliga delar ska vara en alternativ investeringsfond som grundats och som driver verksamhet på ett sätt som motsvarar bestämmelserna i AIFM-lagen.

För att bedöma om det gäller en utländsk fastighetsfond som till väsentliga delar har grundats och driver verksamhet på motsvarande sätt som det avses i AIFM-lagen, ska hänsyn bland annat tas till vad AIFM-lagen föreskriver om investering av inhemska alternativa specialplaceringsfonders tillgångar (16 a kap. 6 § i AIFM-lagen). Enligt 16 a kap. 6 § 3 mom. i AIFM-lagen ska en specialplaceringsfond som investerar sina tillgångar huvudsakligen i fastigheter iaktta vad som i 3 och 4 kap. i lagen om fastighetsfonder föreskrivs om bland annat investering av en fastighetsfonds tillgångar. För att en fastighetsfond ska motsvara en inhemsk specialplaceringsfond ska fastighetsfonden sålunda investera sina tillgångar på motsvarande sätt som det fastställs i lagen om fastighetsfonder (se HFD 2022:138). Enligt 1 § i lagen om fastighetsfonder är fastighetsfondsverksamhet verksamhet där aktörer som avses i lagen om fastighetsfonder, i annat syfte än byggande eller fastighetsförädling, vidareplacerar de från allmänheten influtna medlen huvudsakligen i fastigheter och fastighetsvärdepapper. Närmare bestämmelser om placering av fastighetsfonders medel finns i 15 § i lagen om fastighetsfonder.

I årsboksbeslutet HFD 2022:138 bedömde HFD om delfonden för en utländsk fond som investerade i fastigheter motsvarade en sådan inhemsk specialplaceringsfond som avses i 2 kap. 1 § 2 mom. i AIFM-lagen. I ärendet hade delfonden investerat omkring 29 procent av sina tillgångar i byggverksamhet. Med stöd av 15 § 5 mom. i lagen om fastighetsfonder kan däremot en inhemsk specialplaceringsfond som huvudsakligen investerar i fastigheter investera högst en femtedel av sina tillgångar i byggande och högst en femtedel av sina tillgångar i fastighetsförädlingsverksamhet. HFD ansåg att eftersom över en femtedel av den utländska delfondens tillgångar hade investerats i byggverksamhet, utövade delfonden byggverksamhet i så betydande omfattning att den med beaktande av 15 § 5 mom. i lagen om fastighetsfonder inte kunde anses motsvara en sådan specialplaceringsfond som är fri från skatt på inkomst enligt 20 a § i inkomstskattelagen. Eftersom artiklarna 63 och 65 om fri förlighet för kapital i FEUF inte heller utgjorde hinder för en sådan tolkning, var delfonden utifrån ISkL 20 a § inte en specialplaceringsfond som var fri från skatt.

För att en utländsk fastighetsfond enligt ISkL 20 a § ska motsvara en sådan inhemsk specialplaceringsfond som avses i 2 kap. 1 § 2 mom. i AIFM-lagen förutsätts det därför till exempel att fastighetsfonden i enlighet med 15 § 5 mom. i lagen om fastighetsfonder investerar högst en femtedel av sina tillgångar i byggande och fastighetsförädlingsverksamhet.

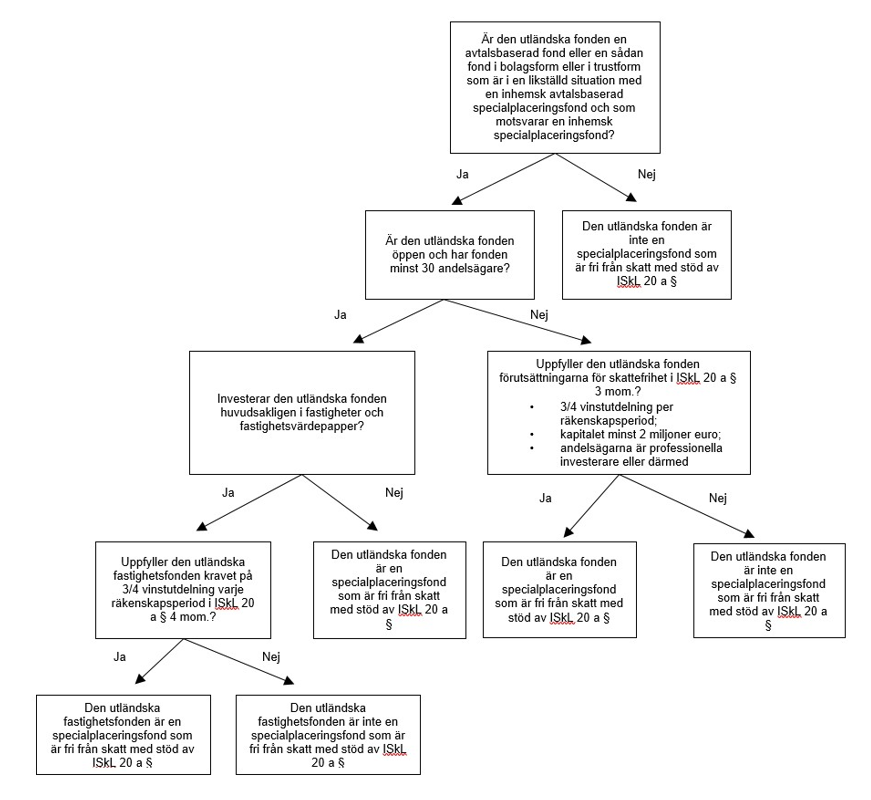

3.4.4 Sammandrag av förutsättningarna för skattefrihet för utländska specialplaceringsfonder

Skattefriheten för utländska specialplaceringsfonder bestäms i tillämpningssituationer för ISkL 20 a § 2–4 mom. på de ovan närmare beskrivna grunderna enligt följande:

3.5 Särskilda förutsättningar som gäller fonder registrerade utanför EES

Enligt ISkL 20 a § 5 mom. krävs för en utländsk placeringsfond eller specialplaceringsfond registrerad utanför Europeiska ekonomiska samarbetsområdet krävs för skattefrihet utöver det som föreskrivits i ISkL 20 a § att

- Finland och fondens registreringsstat har ingått ett avtal om utbyte av information i skatteärenden och att tillräckliga uppgifter fås från fondens registreringsstat för att beskattningen ska kunna verkställas och en korrekt beskattning säkerställas, och att

- en utländsk placeringsfond ska vara grundad enligt registreringsstatens lagstiftning om fondföretag och en utländsk specialplaceringsfond enligt det regelverk i registreringsstaten som motsvarar AIFM-lagen.

Med möjligheten att få uppgifter som avses i ISkL 20 a § 5 mom. avses trots skillnader i ordalydelsen samma sak som avses med tillräckligt informationsutbyte i 3 § 2 mom. 2 punkten i lagen om beskattning av delägare i utländska bassamfund (1217/1994, bassamfundslagen) (se RP 304/2018 rd, s. 54–55).

Med hänsyn till förutsättningen för erhållande av information kan ett tillräckligt informationsutbyte bli verklighet om Skatteförvaltningen har möjlighet att få begärda uppgifter från den utländska fondens registreringsstat.

För uppfyllande av villkoret om informationsutbyte är utbyte av datamassor som ingår i automatiskt informationsutbyte inte tillräckligt. Förutsättningen för informationsutbyte uppfylls bara om man med den utländska fondens registreringsstat har kommit överens åtminstone om informationsutbyte som sker på begäran, och som de facto ger möjlighet att få information om en enskild situation om avtalet tillämpas. Därtill förutsätts att den interna lagstiftningen i fondens registreringsstat inte begränsar informationsutbytet. Om informationsutbyte kan man avtala i ett skatteavtal av samma omfattning som OECD:s modell (OECD Model Tax Convention on Income and on Capital). Om ett tillräckligt informationsutbyte har man också kunnat avtala genom att sätta i kraft Europarådets och Organisationen för ekonomiskt samarbete och utvecklings (OECDs) konvention om ömsesidig handräckning i skatteärenden. Dessutom har Finland snävare konventioner med vissa stater, i vilka man bland annat har kunnat avtala om ett tillräckligt informationsutbyte. För att villkoret om informationsutbyte ska uppfyllas bör utbytet utöver de gällande avtalen också faktiskt omsättas i praktiken, dvs. ett tillräckligt informationsutbyte ska vara möjligt och Skatteförvaltningen ska ha faktisk möjlighet att få begärda uppgifter från fondens registreringsstat.

Informationsutbytet anses inte vara verklighet innan ett avtal om informationsutbytet har börjat gälla. Om förutsättningen om informationsutbyte uppfylls när den skattskyldiges skatteår börjar eller senare under skatteåret, anses förutsättningen vara uppfylld för hela skatteåret. Om det mitt under skatteåret framkommer omständigheter som gör att förutsättningen om ett tillräckligt informationsutbyte inte längre uppfylls, har det ingen betydelse för beskattningen under det innevarande skatteåret, utan först för det följande skatteåret för den skattskyldige.

För det informationsutbyte som förutsätts i bassamfundslagen upprätthåller Skatteförvaltningen en förteckning över de rättstillämpningsområden där förutsättningen om informationsutbyte uppfylls. Med de rättstillämpningsområden som finns på listan gäller ett avtal som uppfyller förutsättningen om informationsutbyte enligt ISkL 20 a § 5 mom. eller så anses det att informationsutbytet överenskommits tillräckligt på annat sätt. Dessutom uppfyller områdena på listan förutsättningarna om faktiskt utbyte av information. Läs mer i Skatteförvaltningens anvisning Lag om beskattning av delägare i utländska bassamfund, vitlista.

Utöver möjligheten att få information är en förutsättning för skattefrihet att en utländsk placeringsfond som registrerats utanför EES har inrättats i enlighet med lagstiftningen om fondföretag i den stat där den är registrerad.

På motsvarande sätt förutsätts det att en specialplaceringsfond som registrerats utanför EES ska vara grundad i enlighet med de bestämmelser i registreringsstaten som motsvarar AIFM-lagen. Att bestämmelserna motsvarar AIFM-lagen betyder att bestämmelserna om specialplaceringsfonder i registreringsstaten till väsentliga delar ska motsvara bestämmelserna i AIFM-lagen och/eller AIFM-direktivet.

3.6 Utländsk fond som inte uppfyller förutsättningarna för skattefrihet

Om en utländsk fond inte uppfyller förutsättningarna för skattefrihet enligt ISkL 20 a § och 3 § 10 mom. i källskattelagen, beskattas fonden beroende på vilken inhemsk aktör fonden jämställs med vid beskattningen i Finland. En utländsk fond kan till exempel jämställas med ett sådant inhemskt samfund som avses i ISkL 3 § eller med en sådan sammanslutning som avses i ISkL 4 §. I dessa situationer beskattas inkomst från Finland, såsom dividend, i enlighet med de skattebestämmelser som gäller ifrågavarande inkomst, samfundsform eller sammanslutningsform med beaktande av EU-rätten och bestämmelserna i skatteavtal (se till exempel HFD 2015:9 och CSN 57/2017).

Om en utländsk fond jämställs med en finsk sammanslutning, tillämpas i regel källskattesatsen för samfund (20 procent) på dividendinkomst som fonden har fått från Finland. Källskattens belopp kan emellertid minskas av en bestämmelse i ett skatteavtal, eller så kan debiteringen av källskatten på vissa villkor förhindras av bestämmelserna i 3 § 5–6 mom. i källskattelagen. En utländsk fond som inte uppfyller förutsättningarna för skattefrihet i ISkL 20 a §, men som anses motsvara ett samfund som är förenligt med ISkL 3 § 5 punkten, kan således när förutsättningarna i 3 § 5 mom. i källskattelagen uppfylls till exempel få dividendinkomst skattefritt på samma sätt som ett inhemskt samfund med stöd av 6 a § i lagen om beskattning av inkomst av näringsverksamhet (360/1968, NSL). Då påverkas skattefriheten hos dividendinkomsten bland annat av om det samfund som delar ut dividend är ett offentligt noterat samfund eller ett icke-noterat samfund, och om andelarna eller aktierna i den fonden som får dividend är föremål på en reglerad marknad. Källbeskattningen av dividender till begränsat skattskyldiga samfund behandlas närmare i Skatteförvaltningens anvisning Dividender, räntor och royaltyer till begränsat skattskyldiga.

En utländsk fond som inte uppfyller förutsättningarna för skattefrihet i ISkL 20 a §, men som anses motsvara ett samfund som avses i ISkL 3 § 5 punkten, kan till exempel också få inkomst av fastigheter eller fastighetsvärdepapper som avses i ISkL 10 § 1, 10 eller 10 a punkten. Beskattningen av sådan inkomst bestäms utifrån de allmänna bestämmelserna i NSL med beaktande av bestämmelserna i ett skatteavtal. Sådan inkomst som avses i ISkL 10 § 1, 10 och 10 a punkten beskattas i den ordningsföljd som föreskrivs i BFL. Om beskattningen verkställs i den ordningsföljd som föreskrivs i BFL, ska den skattskyldige lämna in en skattedeklaration till Finland som grund för beskattningen. Beskattning av begränsat skattskyldiga samfunds inkomster som beskattas i den ordningsföljd som föreskrivs i BFL behandlas närmare i Skatteförvaltningens anvisning Inkomstbeskattning av begränsat skattskyldiga utländska samfund i Finland − Rörelseinkomst och andra inkomster från Finland.

Om en utländsk fond jämställs med en sådan sammanslutning som avses i ISkL 4 §, är inkomster som fonden förvärvar från Finland enligt ISkL 10 § skattepliktiga inkomster för de begränsat skattskyldiga delägarna i fonden. Beskattningen av delägarna påverkas i sin tur av bland annat vilken inhemsk aktör delägaren jämställs eller om delägaren är fysisk person. Det är möjligt att på inkomster som betalas till en utländsk fond som jämställs med en sammanslutning tillämpa bestämmelserna i skatteavtalet mellan Finland och antingen sammanslutningens hemviststat eller delägarnas hemviststat, beroende på om sammanslutningen i etableringsstaten är särskilt skattskyldig eller inte. Se mer information om tillämpning av skatteavtal i fråga om dividendinkomster och royaltyer i Dividender, räntor och royaltyer till begränsat skattskyldiga (kapitel 6.1).

Exempel 2. En utländsk fond är en fond i trustform och en separat juridisk person. Fonden har registrerats i ett land utanför EES och inrättats enligt registreringsstatens lagstiftning om fondföretag. Fonden är sluten och har mer än 30 andelsägare. Fonden uppfyller inte förutsättningen för skattefrihet i fråga om öppenhet enligt ISkL 20 a § 1 mom. och är därför inte en sådan fond som med stöd av ISkL 20 a § är fri från skatt. Fonden jämställs med ett aktiebolag enligt ISkL 3 § 5 punkten. Fonden är begränsat skattskyldig för dividendinkomst från Finland. Beskattningen av dividenden bestäms enligt 3 § 5 och 6 mom. i källskattelagen. Ett skatteavtal mellan Finland och fondens hemviststat kan också minska beloppet av källskatten.

Exempel 3. En utländsk fastighetsfond är en alternativ investeringsfond enligt AIFM-direktivet i bolagsform med rörligt kapital och en juridisk person. Fonden är öppen och har mer än 30 andelsägare. Fonden är befriad från inkomstskatt i hemviststaten. Det ändamål som eftersträvas med skattefrihet för placeringsfonder och specialplaceringsfonder enligt ISkL 20 a § är att verkställa enkelbeskattning på investerarnivå. En utländsk fastighetsfond som är inrättad i form av ett bolag och som är befriad från inkomstskatt i hemviststaten är på ett objektivt sätt i en likställd situation med en avtalsbaserad inhemsk specialplaceringsfond med tanke på ISkL 20 a §. Med anledning av inverkan av den fria rörligheten för kapital är fonden, trots att den inte är en avtalsbaserad fond, därmed fri från skatt, om de övriga förutsättningarna i ISkL 20 a § uppfylls.

Enligt en utredning som fonden har lämnat in motsvarar fonden en inhemsk specialplaceringsfond på det sätt som avses i ISkL 20 a §. Fonden uppfyller även förutsättningarna för skattefrihet i fråga om öppenhet och 30 andelsägare i ISkL 20 a § 2 mom. Under skatteåret har fonden dock delat ut mindre än tre fjärdedelar av fondens realiserade vinst för räkenskapsperioden till andelsägarna. Därför uppfyller fastighetsfonden under det granskade skatteåret inte förutsättningen för skattefrihet i fråga om fastighetsfondens vinstutdelning varje räkenskapsperiod, som förutsätts i ISkL 20 a § 4 mom. Det innebär att fonden med stöd av ISkL 20 a § inte är fri från skatt under skatteåret. Utifrån fondens utredning jämställs fonden under skatteåret främst med ett aktiebolag enligt ISkL 3 § och är sålunda med stöd av ISkL 9 § 1 mom. begränsat skattskyldig för bland annat fastighetsinkomst från Finland (hyror) (ISkL 10 § 1 punkten), dividender (ISkL 10 § 6 punkten) och direkta och indirekta överlåtelser av fastigheter (ISkL 10 § 10 och 10 a punkten). Fonden kan dock få de dividender som den har förvärvat från Finland under skatteåret skattefritt, om förutsättningarna i 3 § 5 mom. i källskattelagen uppfylls. Ett skatteavtal mellan Finland och fastighetsfondens hemviststat kan också minska beloppet av källskatten.

4 Avvikelse från förutsättningen som gäller antalet andelsägare

Antalet andelsägare i en placeringsfond eller en specialplaceringsfond kan efter att fonden har grundats eller för övrigt tillfälligt vara lägre än 30, som är förutsättning för skattefrihet i ISkL 20 a § 1 och 2 mom. Med anledning av sådana situationer har avvikelser till förutsättningarna om andelsägare föreskrivits i (ISkL 20 a § 6 mom.). Enligt bestämmelsen tillämpas skattefriheten i ISkL 20 a § 1 och 2 mom. också på

- en placeringsfond eller specialplaceringsfond som har inlett sin verksamhet trots att kravet på minst 30 andelsägare ännu inte har hunnit uppfyllas under det första året och fonden inte har uppkommit genom en fusion eller en delning,

- en sådan placeringsfond eller specialplaceringsfond där antalet andelsägare tillfälligt har sjunkit under 30, om fondbolaget har skridit till åtgärder som avses i 19 kap. 7 § i lagen om placeringsfonder för att avhjälpa situationen eller om fonden upplöses.

Avvikelserna gäller endast förutsättningen om antalet andelsägare. En placeringsfond eller en specialplaceringsfond där antalet andelsägare efter grundandet eller annars tillfälligt är mindre än 30 ska således uppfylla de övriga förutsättningarna i ISkL 20 a § 1 och 2 mom. för att vara fri från skatt på inkomst.

Den första punkten som handlar om en placeringsfond eller en specialplaceringsfond som har inlett sin verksamhet är bara tillämplig på fonder som är genuint nya fonder och kan inte tillämpas på fonder som uppkommit genom fusion eller delning. Avvikelsen gäller endast fondens första verksamhetsår.

Den andra punkten gäller en situation där antalet andelsägare i en placeringsfond eller en specialplaceringsfond tillfälligt har sjunkit under 30. I bestämmelsen hänvisas till 19 kap. 7 § i lagen om placeringsfonder, vilken med stöd av 16 a kap. 1 § i AIFM-lagen även tillämpas på specialplaceringsfonder. Enligt 19 kap. 7 § i lagen om placeringsfonder har en fond 90 dagar på sig att åtgärda situationen om antalet andelsägare minskar till under 30. Enligt 10 kap. 6 § 2 mom. börjar tidsfristen räknas från det att gränsen underskreds.

Om fonden inom ovan nämnda tid lyckas avhjälpa situationen anses fonden uppfylla kravet på antalet andelsägare även för den tid antalet låg under 30. Om fonden däremot inte avhjälper situationer under nämnda tid, ska – enligt lagen om placeringsfonden – åtgärder vidtas för att fusionera eller lägga ned fonden. I en sådan situation anses fonden uppfylla förutsättningen om antalet andelsägare fram till fusionen, om fusionen leder till att det sammanlagda antalet andelsägare i den fusionerande och den mottagande placeringsfonden är minst 30. Om placeringsfonden läggs ned, anses fonden uppfylla förutsättningen som gäller antalet andelsägare fram till nedläggningen.

Motsvarande principer tillämpas även på en utländsk placeringsfond, om fondens fondbolag på det sätt som beskrivs ovan har vidtagit åtgärder som motsvarar åtgärderna i 19 kap. 7 § i lagen om placeringsfonder i situationer där antalet andelsägare har sjunkit till under 30.

5 Delfondskonstruktioner

Med en delfond (sub-fund) avses en del av en placeringsfond vars placeringsverksamhet kan avvika från placeringsverksamheten i de andra delfonderna i samma placeringsfond och från placeringsfondens allmänna placeringspolicy på ett sätt som fastställs närmare i placeringsfondens stadgar. En paraplyfond (umbrella fund) – en placeringsfond som består av tiotals eller till och med hundratals delfonder, är möjlig i ett flertal EU-stater både för placeringsbolag med rörligt kapital och för avtalsbaserade fonder. Paraplyfonder i trustform kan grundas bland annat i Förenta staterna. I en paraplyfond tecknar en fondplacerare andelar direkt i en vald delfond och sannolikt ännu mer exakt i en viss andelsserie i den valda delfonden.

En bestämmelse om beskattning av delfondskonstruktioner finns i ISkL 20 a § 7 mom. som gäller både inhemska och utländska placeringsfonder och specialplaceringsfonder. Enligt bestämmelsen tillämpas på delfonderna vad som föreskrivs i ISkL 20 a § 1−6 mom. om placeringsfonder och specialplaceringsfonder. Det som anges ovan om placeringsfonder och specialplaceringsfonder tillämpas sålunda även på delfonderna. Varje delfond ska separat uppfylla förutsättningarna för skattefrihet i ISkL 20 a § för att kunna vara fri från skatt.

Den konstruktion som huvudfonden och dess delfonder utgör granskas i regel som en juridisk helhet. Huvudfondens juridiska form bestämmer således i princip även delfondens juridiska fond. En delfond som ingår i en huvudfond i bolagsform betraktas också i princip som en delfond i bolagsform.

6 Utländska fonders skyldighet att lämna in skattedeklaration, utredningsskyldighet och dokumentation

6.1 Skyldighet att lämna in skattedeklaration

Utländska placeringsfonder och specialplaceringsfonder som med stöd av ISkL 20 a § är fria från skatt är inte skyldiga att lämna in en skattedeklaration om sådan inkomst från Finland som beskattas i den ordningsföljd som föreskrivs i BFL. Om en utländsk fond däremot inte är fri från skatt utifrån ISkL 20 a §, ska fonden lämna in en skattedeklaration utifrån vilken beskattningen verkställs. Inkomst som till exempel har förvärvats från fastigheter eller fastighetsvärdepapper (ISkL 10 § 1, 10 och 10 a punkten) beskattas utifrån skattedeklarationen i den ordningsföljd som föreskrivs i BFL.

Om fonden får dividendinkomst som beskattas enligt källskattelagen, är fonden inte skyldig att lämna in en skattedeklaration. Med stöd av 3 § 10 mom. i källskattelagen är fonden dock skyldig att lämna in en utredning om att fonden, trots att den inte är fri från skatt med stöd av ISkL 20 a §, uppfyller förutsättningarna för skattefrihet enligt ISkL 20 a §.

6.2 Skyldighet att lägga fram utredning enligt 3 § 10 mom. i källskattelagen

I 3 § 10 mom. i källskattelagen ingår en bestämmelse om skyldigheten att lägga fram en utredning. Enligt bestämmelsen ska källskatt inte betalas på dividend som betalas till en utländsk avtalsbaserad fond som motsvarar en finsk placeringsfond eller specialplaceringsfond och som uppfyller de villkor för skattefrihet som anges i 20 a § i inkomstskattelagen. Dessutom förutsätts det att dividendtagaren för Skatteförvaltningen lägger fram en utredning om att villkoren för skattefrihet är uppfyllda. Således är den skattskyldige utredningsskyldig. Utredningsskyldigheten gäller ansökan om återbäring av källskatt och källskattekort.

Utredningar kan lämnas på svenska, finska eller engelska. Fonderna ska vidare beakta den övriga utredningsskyldigheten i anslutning till ansökan om återbäring av källskatt eller källskattekort. I anvisningarna för ifyllande av ansökningsblanketterna ges mer information om behövliga uppgifter och bilagor.

Den skattskyldige kan också uppfylla den utredningsskyldighet som avses i 3 § 10 mom. i källskattelagen genom Skatteförvaltningens förhandsavgörande enligt BFL 85 § eller 12 a § i källskattelagen.

Blanketter som knyter an till anvisningen

- Ansökan om återbäring av finsk källskatt – utländska samfund (6163r, 6167r och 6165r)

- Utländskt samfunds ansökan om källskattekort för dividend-, ränte- och royaltyinkomst (6211r)

- Följebrev till ansökan om förhandsavgörande, dispens och skriftlig handledning (7300r)

6.3 Innehållet i utredningsskyldigheten

Med anledning av skyldigheten att lämna utredning i 3 § 10 mom. i källskattelagen ska den skattskyldige lämna en utredning om fondens juridiska och verksamhetsmässiga egenskaper som är förutsättningar för skattefrihet vid tillämpning av ISkL 20 a §. Innehållet i utredningsskyldigheten bestäms utifrån de förutsättningar som ställs i ISkL 20 a § 1−7 mom. De utredningar som krävs i olika lagrum är minimikrav. Utöver dem kan Skatteförvaltningen begära ytterligare utredningar för avgörandet av ett ärende. Utöver de utredningar som krävs i olika lagrum ska en placeringsfond, specialplaceringsfond och en delfond/delfonder till Skatteförvaltningen lämna in skatteårets bokslut med information om inkomst som erhållits i Finland, eller föregående års bokslut om bokslutet för skatteåret inte ännu är klart. Om en fond inte har tillgång till bokslutet för det skatteår som avgörandet gäller ska fonden dock på ett tillförlitligt sätt kunna påvisa alla sådana utredningar som påverkar avgörandet.

En utländsk placeringsfond ska påvisa att fonden uppfyller förutsättningarna för skattefrihet i ISkL 20 a § 1 mom. genom att till Skatteförvaltningen lämna en utredning om

- fondens juridiska form, bl.a. en utredning om de nationella bestämmelserna om placeringsfonder i placeringsfondens registreringsstat, fondens stiftelseurkund samt en utredning om förhållandet mellan andelsägarna och fondbolaget, samt

- fondens öppenhet och antalet andelsägare, i vilken ingår fondens stadgar samt det fondprospekt som gäller det år dividend betalas eller föregående år.

En utländsk specialplaceringsfond ska påvisa att fonden uppfyller förutsättningarna för skattefrihet i ISkL 20 a § 2–4 mom. genom att till Skatteförvaltningen lämna en utredning om

- fondens juridiska form, bland annat en utredning om de nationella bestämmelserna om specialplaceringsfonder i specialplaceringsfondens registreringsstat, fondens stiftelseurkund samt en utredning om förhållandet mellan andelsägarna och fondbolaget, samt

- fondens öppenhet och/eller antalet andelsägare, i vilken ingår fondens stadgar samt det fondprospekt som gäller det år dividend betalas eller föregående år, samt

- i situationer där 3 och 4 mom. tillämpas; utredning om vinstutdelning, minimikapital, huruvida andelsägarna är professionella. Utredningen ska omfatta fondens stadgar och fondprospekt samt bokslut för skatteåret och/eller föregående skatteår.

För att få skattefrihet måste en utländsk fond i bolagsform eller i trustform bevisa Skatteförvaltningen att den enligt en objektiv bedömning är i en jämförbar situation med en inhemsk avtalsbaserad placeringsfond eller specialplaceringsfond och att den uppfyller de övriga förutsättningarna för skattefrihet i ISkL 20 a §. Se mer information om jämställande av olika situationer i kapitel 3.2.

En utländsk specialplaceringsfond ska påvisa att fonden uppfyller kravet på vinstutdelning i ISkL 20 a § 3 mom. 1 punkten (och i fråga om fastighetsfonder, 4 mom.) genom att till Skatteförvaltningen lämna en utredning om

- vinstutdelningen per räkenskapsperiod; utredningen ska omfatta fondens stadgar och fondprospekt samt bokslut för skatteåret och/eller föregående skatteår, av vilket framgår den verkliga vinstutdelningen för respektive räkenskapsperiod; samt

- en kalkyl, av vilken framgår fondens verkliga vinstutdelning per räkenskapsperiod: kalkylen ska visa fondens realiserade vinst samt den vinst som delats ut till fondens andelsägare. Av kalkylen ska vidare framgå att fonden de facto har delat ut minst tre fjärdedelar av räkenskapsperiodens vinst med undantag för icke-realiserade värdestegringar.

En genomgångsfond, vars faktiska vinstutdelning understiger tre fjärdedelar av räkenskapsperiodens vinst, bör visa att förutsättningen för vinstutdelning uppfylls genom att ge en utredning över den nationella skattelagstiftningen i fondens placeringsstat, enligt vilken åtminstone tre fjärdedelar av fondens vinst för räkenskapsperioden anses vara utdelad eller beaktas, på samma sätt som faktisk utdelad vinst, som inkomst vid beskattningen av andelsägarna. I utredningen bör fonden kunna visa att den, på basis av den nationella skattelagstiftningen i etableringsstaten, är jämställbar med en inhemsk specialplaceringsfond.

Om fonden i verkligheten inte ännu har delat ut vinst vid ansökan om källskattekort eller förhandsavgörande, ska fonden på ett tillförlitligt sätt med hjälp av dokument som upprättats av fonden, fondstadgarna och de nationella bestämmelserna i fondens registreringsstat påvisa att fonden de facto kommer att dela ut minst tre fjärdedelar av räkenskapsperiodens vinst med undantag för icke-realiserade värdestegringar. Fonden ska också i efterhand kunna påvisa att den i verkligheten delat ut så mycket vinst till sina andelsägare som förutsätts i lagen.

En placeringsfond eller en specialplaceringsfond som är registrerad utanför EES och som ansöker om skattefrihet med stöd av ISkL 20 a §, ska påvisa att förutsättningarna för skattefrihet i ISkL 20 a § 5 mom. uppfylls genom att till Skatteförvaltningen lämna en utredning om

- att Finland med registreringsstaten har ett avtal om utbyte av information i skatteärenden och att man från fondens registreringsstat får tillräckliga uppgifter för verkställandet av beskattningen och säkerställandet av en korrekt beskattning t.ex. genom att påvisa att fondens registreringsstat ingår på den så kallade vita listan (läs mer i avsnitt 3.3.4);

- när det gäller en placeringsfond att placeringsfonden har grundats i enlighet med lagstiftningen om fondföretag i registreringsstaten: utredningen ska innehålla placeringsfondens stiftelseurkund, fondstadgar och en utredning om lagstiftningen som gäller fondföretag i registreringsstaten och hur den är tillämplig på placeringsfonden samt hur lagstiftningen i registreringsstaten motsvarar bestämmelserna i UCITS-direktivet; samt

- när det gäller en specialplaceringsfond att specialplaceringsfonden har grundats i enlighet med de bestämmelser i registreringsstaten som motsvarar AIFM-lagen: utredningen ska innehålla specialplaceringsfondens stiftelseurkund, fondstadgar och en utredning om lagstiftningen i registreringsstaten som motsvarar AFIM-lagen och/eller AIFM-direktivet och hur den är tillämplig på placeringsfonden.

Utredningen om motsvarigheten till den nationella lagstiftningen i registreringsstaten omfattar en lista över de lagar och bestämmelser som reglerar placeringsfonder eller specialplaceringsfonder i registreringsstaten, en kortfattad utredning om innehållet i regleringen och en länk till registreringsstatens elektroniska författningssamling på engelska, om en sådan finns. Utredningen kan inkluderas i ansökan om återbäring på källskatt, källskattekort eller förhandsavgörande.

En placeringsfond eller en specialplaceringsfond som inlett verksamhet, där minimikravet på antalet andelsägare inte har uppfyllts under det första året, ska lämna en utredning om förutsättningarna för skattefrihet enligt ISkL 20 a §. Av den anledningen ska en placeringsfond eller en specialplaceringsfond som inlett verksamhet till Skatteförvaltningen utöver den övriga utredningen lämna en utredning om

- antalet andelsägare; utredningen ska innehålla fondstadgarna och fondprospektet för dividendutdelningsåret eller för året av annan inkomst från Finland, samt uppgift om antalet andelsägare vid utgången av det första verksamhetsåret; samt

- grundandet av fonden; utredningen ska innehålla stiftelseurkunden och fondstadgarna av vilka ska framgå att fonden inte har uppkommit genom fusion eller delning.

Placeringsfonder och specialplaceringsfonder som inleder verksamheten ska uppfylla kravet på minst 30 andelsägare som föreskrivs i ISkL 20 a § 1 och 2 mom. det följande året (det andra verksamhetsåret). Fonden ska emellertid lämna en utredning om antalet andelsägare redan under det första verksamhetsåret, och under det andra verksamhetsåret en utredning om att minimiantalet har uppnåtts.

Avvikelsen som föreskrivs i ISkL 20 a § 6 mom. gäller situationer där antalet andelsägare efter grundandet eller tillfälligt har sjunkit under 30. I en sådan situation ska den utländska placeringsfonden eller specialplaceringsfonden till Skatteförvaltningen lämna en utredning om

- antalet fondandelsägare det skatteår under vilket antalet andelsägare har tillfälligt sjunkit under 30 och att fondbolaget har avhjälpt situationen inom 90 dagar på ett sätt som motsvarar de åtgärder som förutsätts i lagen om placeringsfonder (se punkt 4); eller

- att fondens fondbolag har börjat vidta åtgärder som motsvarar de åtgärder som avses i 19 kap. 7 § i lagen om placeringsfonder på det sätt som anges i ISkL 20 a § 6 mom. 2 punkten, om fonden inte har lyckats avhjälpa situationen inom 90 dagar. I utredningen ska fonden lägga fram fondens åtgärder för att fusionera eller lägga ned fonden (se punkt 4).

Utöver de förutsättningar för skattefrihet som fastställs i ISkL 20 a § 1−6 mom. ska en delfond/delfonder för Skatteförvaltningen lägga fram en utredning om

- delfondens/delfondernas samt huvudfondens juridiska form, bl.a. en utredning om de nationella bestämmelserna i delfondens/delfondernas och huvudfondens registreringsstat, fondens stiftelseurkund samt en utredning om förhållandet mellan andelsägarna och fondbolaget.

Utredningsskyldigheten gäller varje delfond som ansöker om återbäring på källskatt eller källskattekort.

ledande skattesakkunnig Lauri Savander

specialsakkunnig Markus Saarinen