Beskattning av överlåtelse av dödsboandel

Nyckelord:

- Har getts

- 19.12.2023

- Diarienummer

- VH/6827/00.01.00/2023

- Giltighet

- 1.1.2024 - Tills vidare

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- VH/1527/00.01.00/2019, 11.9.2019

Denna anvisning behandlar beskattningen av grundsituationer vid överlåtelse av dödsboandel, dvs. arvsandel, ur överlåtelsevinstbeskattningens, överlåtelsebeskattningens och gåvobeskattningens perspektiv.

Anvisningen har uppdaterats enligt lagförändring som trätt i kraft i början av året 2024. Uppdateringen berör förnyade överlåtelseskatteprocentsatser som tillämpas på överlå-telser gjorda från och med den 12 oktober 2023.

1 Allmänt

1.1 Inledning

Denna anvisning behandlar beskattning av överlåtelse av dödsboandel. Med överlåtelse av dödsboandel avses en situation där en delägare i ett oskiftat dödsbo överlåter sin rätt att erhålla medel ur dödsboet vid ett kommande arvskifte till en annan. En delägare befinner sig i en sådan situation då hen har tagit emot arvet och beslutar först därefter att överlåta sina egna rättigheter att erhålla medel vid arvskiftet till en annan part. I denna anvisning kallas en sådan överlåtelse för överlåtelse av dödsboandel. Av denna rättshandling används allmänt även andra namn, såsom överlåtelse av arvsandel eller överlåtelse av andel i ett bo.

Anvisningen behandlar först den civilrättsliga bakgrunden av överlåtelse av dödsboandel och sedan inkomstbeskattningen, överlåtelsebeskattningen och arvs- och gåvobeskattningen av överlåtelsen. I anvisningen beaktas även situationer där partiellt arvskifte har upprättats före eller efter överlåtelsen av dödsboandelen. Överlåtelsen av dödsboandel ska även beaktas i skattekonsekvenserna av det slutliga arvskiftet.

Överlåtelsen av dödsboandel är inte en sedvanlig åtgärd som enligt arvsbalken förknippas med boutredningen eller arvskiftet, varmed det uppstår ett särskilt utredningsbehov i beskattningen för både överlåtaren och förvärvaren av dödsboandelen. Vid arrangemang av ägarförhållanden av ett dödsbo ska delägarna noga överväga de olika alternativen. Dödsbodelägare kan välja mellan arvskifte och partiellt arvskifte samt eventuellt försäljning av föremål i dödsboets ägo före arvskiftet, varmed det kan bli lättare att skifta de pengar som blir kvar i dödsboet. Vilka alternativ som väljs kan påverka delägarnas rättigheter och beskattning.

Egendom kan överlåtas före arvskiftet till en person utanför boet eller till en delägare. För överlåtelsebeskattningens del behandlar denna anvisning situationer där dödsboet, dvs. alla dödsbodelägare tillsammans, överlåter dödsboets egendom från boet. Överlåtelsevinstbeskattningen av dylika överlåtelser behandlas i anvisningen Beskattning av överlåtelsevinster och -förluster för dödsbon.

Vid arrangemang som avser dödsbons egendom ska man även beakta det faktum att äganderätten ska registreras efter arvskifte som förrättats efter överlåtelse av dödsboandel. För fastigheters del granskas grunden för egendomsförvärv av Lantmäteriverket i samband med ansökan om inskrivning. Förutsättningarna för inskrivningsförfarandet beskrivs i Lantmäteriverkets Inskrivningshandbok. Skatteförvaltningen å sin sida fastställer skattepåföljder som hänför sig till överlåtelser enligt det som förutsätts i skattelagarna.

I anvisningens exempel listas förenklingar som införts för att förbättra anvisningens läsbarhet. Till exempel i exemplen om överlåtelsebeskattning av aktielägenheter har man inte beskrivit inverkan av eventuella bolagslån på överlåtelseskatten och i fråga om de olika överlåtelsevinsterna har man inte beaktat försäljningskostnader eller övriga motsvarande poster som påverkar överlåtelsevinstbeloppet.

1.2 Uppkomst, ändring och överlåtelse av arvsandel

Enligt ärvdabalken uppstår rätt till en proportionell andel av den avlidnes medel till en arvinge eller en universell testamentstagare vid tidpunkten för arvlåtarens bortgång. Dessa medel förvaltas som samförvaltning av dödsboet fram till arvskiftet. Arvingarna och universella testamentstagare är delägare i boet. Med undantag för undantagssituationer är den avlidnes efterlevande änka/änkling också delägare i dödsboet.

På basis av uppgifterna i bouppteckningen förrättas kalkylmässigt arvskifte i arvsbeskattningen och vid behov även kalkylmässig avvittring före arvskiftet. Resultatet av dessa blir delägares kalkylmässiga arvsandel på vilken arvskatten beräknas. Detta betyder emellertid inte att dödsboet skulle efter Skatteförvaltningens åtgärder vara skiftat.

Arvskiftet blir verkställt först då delägarna tillsammans har förrättat ett arvskifte, i regel i skriftlig form i närvaro av vittnen. Om det vid arvskiftet kommer fram rättigheter till dödsboets medel som avviker från det kalkylmässiga arvskifte som förrättats i arvsbeskattningen, kan dessa ändringar beaktas vid arvsbeskattningen. Förfarandet behandlas närmare i Skatteförvaltningens anvisning Avvittrings- och arvskiftesavtal i arvsbeskattningen.

Före arvskiftet kan delägaren mot eller utan vederlag överlåta sin andel av dödsboets medel, dvs. sin dödsboandel. Överlåtelsen ska göras skriftligen och i överlåtelsebrevet ska det nämnas att överlåtelsen avser en dödsboandel. Av avtalet ska även överlåtelsevillkoren och köpesumman framgå. Överlåtelsebrevet undertecknas av överlåtaren och förvärvaren samt i regel även av vittnet. Förvärvaren av en dödsboandel får ingen separat äganderätt till några av dödsboets medel, utan kvarlåtenskapsmedlen stannar i det oskiftade boet.

De tillgångar som fås utifrån överlåtelse av dödsboandelen preciseras först vid det arvskifte som ska verkställas senare. Därmed är äganderätten till de föremål som erhålls vid skiftet ett resultat av överlåtelsen av arvsavdelen och arvskiftet tillsammans. Om hela dödsboet går till en persons ägo, upphör dödsboet och alla dess medel övergår till denna person utan att arvskifte förrättas.

En situation där en arvinge inte alls tillträder sin arvsandel ses inte som överlåtelse av en dödsboandel. En delägare som på detta sätt ovillkorligen avsäger sig hela arvet är inte längre delägare i boet efter avsägelsen. Avsägelsen sker i regel senast i samband med bouppteckningen. Anvisningen Avsägelser i arvs- och gåvobeskattningen behandlar dessa olika avsägelsesituationer ur arvs- och gåvobeskattningens perspektiv.

En dödsbodelägare kan inte överlåta ett föremål som tillhör dödsboet eller en andel av ett sådant föremål så att förvärvaren endast på basis av överlåtelsebrevet, utan arvskifte, skulle få äganderätt till föremålet.

Exempel 1

Ett dödsbo har tre bröstarvingar med lika stora andelar. Man vill inte skifta boet, men en av delägarna vill förvärva de andra delägarnas andelar i en sommarstugefastighet. Nedan har man beskrivit typiska situationer där äganderätten till föremålet inte alltid överförs till förvärvaren:

- Man kan sträva efter att ändra på ägandet med försäljning/förvärv av bråkdelar av sommarstugefastigheten mellan delägarna. Delägarna äger emellertid inte föremålsandelar, utan de har i egenskap av dödsbodelägare rätt att få den skiftesandel av boets medel som fastställts vid arvskiftet. Därmed kan en delägare inte sälja bråkdelar av en fastighet, en bostadsaktie eller boets övriga egendom så att försäljningen är bindande för de övriga delägarna. Se 5.1 nedan för närmare information.

- Dödsboet (alla tre delägare) kan tillsammans sälja fastigheten ur dödsboet, i detta fall alltså till en av delägarna. Köparen betalar överlåtelseskatten. Eventuell skatt på överlåtelsevinst beräknas och debiteras dödsboet, inte delägarna. Se mer detaljerad information om detta i anvisningen Beskattning av överlåtelsevinster och -förluster för dödsbon.

- Varje delägare kan sälja sin andel i dödsboet. I dessa fall avser försäljningen hela dödsboandelen, inte enbart en andel i fastigheten. Om en av delägarna får alla dödsboandelar i sin besittning, upplöses dödsboet. Skattepåföljder av en dylik situation behandlas i denna anvisning.

- Delägarna kan förrätta ett partiellt arvskifte i dödsboet, varmed sommarstugefastigheten skiftas till en av delägarna. I dessa fall ska delägarna avgöra om den delägare som erhållit fastigheten anses redan ha erhållit hela sin arvsandel eller endast en viss del av den och om hen ska betala ersättning till de andra delägarna. Om ersättning betalas ut kan det leda till skattepliktig överlåtelsevinst till de överlåtande delägarna och den som betalar ut ersättningen kan behöva betala överlåtelseskatt. Detta behandlas i kapitel 11.1 i anvisningen Överlåtelsevinster och -förluster på egendom i en fysisk persons inkomstbeskattning.

1.2.1 Dubbla dödsbon

Om en person vid sin bortgång har varit delägare i ett dödsbo efter en person som avlidit tidigare, ingår dödsboandelen i de medel som anges på bouppteckningen. Därmed är dödsboandelen med även i arvsbeskattningen av den delägare som gått bort, och ett arvsbeskattningsvärde enligt tidpunkten för delägares bortgång ska fastställas för den. I en sådan situation med dubbla dödsbon blir dödsboet efter den person som avlidit sist delägare i det första dödsboet.

Arvskifte kan förrättas i vilken ordning som helst i de dubbla dödsbona. Därmed kan t.ex. någon av delägarna i dödsboet efter den person som avlidit senare få vid arvskiftet en andel i dödsboet efter den person som avlidit först. Om en andel av ett dödsbo som har andel i ett annat dödsbo överlåts, blir även andelen i det andra dödsboet indirekt överlåten.

1.2.2 Partiellt arvskifte

Arvskifte kan även verkställas partiellt. Om arvlåtarens egendom är giftorättsgods, ska avvittring förrättas före det partiella arvskiftet. Även avvittringen kan förrättas som en partiell avvittring. Vid partiellt arvskifte kan man t.ex. skifta en andel till en av delägarna. I dessa fall kommer den övriga egendomen att skiftas mellan de övriga delägarna, och den som redan har erhållit sin andel kommer inte längre att erhålla någon egendom vid det slutliga arvskiftet. En person som erhållit egendom vid ett partiellt arvskifte kan överlåta egendomen vidare antingen till de övriga delägarna eller till en tredje part. Sådant förfarande är ofta ett alternativ till överlåtelse av arvsandel.

Partiellt arvskifte kan även förrättas genom att en arvtagare endast erhåller en del av sin arvsandel. I dessa fall är hen fortfarande delägare i boet och erhåller mer egendom vid det slutliga arvskiftet. De egendomsposter som en delägare erhållit vid det partiella arvskiftet påverkar hur mycket egendom hen erhåller vid det slutliga arvskiftet. Vid partiellt arvskifte bör man tydligt komma överens om hur det partiella skiftet beaktas vid det slutliga arvskiftet. I ett sådant avtal ska man komma ihåg att om arvlåtarens egendom är giftorättsgods, ska avvittring förrättas åtminstone på den egendom som skiftas före det partiella arvskiftet.

Skatteförvaltningen anser att man kan komma överens om att det partiella arvskiftet beaktas t.ex. genom att arvtagarens resterande proportionella andel i boet blir mindre (exempel 2a) eller genom att beakta det partiella arvskiftet enligt dess gängse värde vid skiftestidpunkten i det slutliga arvskiftet som egendom som redan erhållits (exempel 2b).

Något av dessa avtal anses inte göra parterna skyldiga att betala gåvoskatt vid det partiella eller det slutliga arvskiftet, förutsatt att avtalet följs konsekvent i all beskattning och det är fråga om ett genuint partiellt arvskifte där det redan vid skiftestidpunkten är klart att den delägare som redan erhållit egendom har en tydlig och betydande rätt att erhålla mer egendom vid det slutliga arvskiftet.

Exempel 2a (skiftessätt 1)

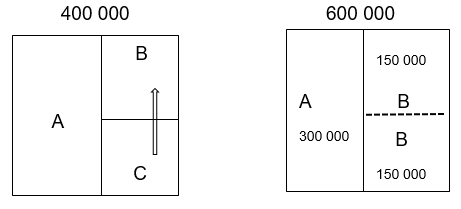

Ett dödsbo har två delägare med lika stora andelar. Det sammanlagda beloppet av boets arvsbeskattningsvärden är 200 000 euro. B får vid partiellt arvskifte en fastighet värd 50 000 euro snart efter bouppteckningen, då egendomens gängse värde är oförändrat och motsvarar arvsbeskattningsvärdet.

Efter det partiella arvskiftet uppgår boets egendom till 150 000 euro. Vid skiftestidpunkten är A:s andel av boets resterande egendom 2/3, dvs. 100 000 euro, och B:s andel 1/3, dvs. 50 000 euro. I samband med det partiella arvskiftet kommer parterna överens om att den resterande egendomen kommer vid det slutliga arvskiftet att skiftas i proportion till dessa bråkdelar.

Det slutliga arvskiftet förrättas långt senare. Boets värde har då ökat till sammanlagt 300 000 euro trots att egendom redan har skiftats från boet. A får 2/3 av egendomen, dvs. 200 000 euro, och B 1/3, dvs. 100 000 euro så som man kommit överens om vid det partiella arvskiftet.

Exempel 2b (skiftessätt 2)

Ett dödsbo har två delägare med lika stora andelar. Det sammanlagda beloppet av boets arvsbeskattningsvärden är 200 000 euro. B får vid partiellt arvskifte en fastighet värd 50 000 euro snart efter bouppteckningen, då egendomens gängse värde är oförändrat och motsvarar arvsbeskattningsvärdet.

Efter det partiella arvskiftet uppgår boets egendom till 150 000 euro. I samband med det partiella arvskiftet kommer parterna överens om att den egendom som A redan förhållit kommer vid det slutliga arvskiftet att beaktas till det värde som egendomen hade vid tidpunkten för det partiella arvskiftet.

Det slutliga arvskiftet förrättas långt senare. Boets värde har då ökat till sammanlagt 300 000 euro trots att egendom redan har skiftats från boet. A får 175 000 euro och B 125 000 euro så som man kommit överens om vid det partiella arvskiftet.

Dessa andelar har beräknats på följande sätt: Till värdet av den resterande egendomen, dvs. 300 000 euro, lägger man till det värde som den fastighet som skiftats tidigare hade vid den ursprungliga skiftestidpunkten, dvs. 50 000 euro. Boets värde blir alltså 350 000, varmed andelen för var och en av delägarna blir 175 000. Eftersom B redan har fått 50 000, betalar man vid skiftet 125 000 till B, och A får 175 000 euro.

Det är viktigt att ta reda på vad parterna har kommit överens om vid det partiella arvskiftet för att fastställa grund för beskattningen. Det bästa sättet för det är att nämna detta i arvskiftesavtalet. Alternativt kan alla delägare lämna annan enhetlig utredning om innehållet i sitt avtal. Ett dylikt avtal tillämpas konsekvent i beskattningen av var och en av delägarna för alla skatteslag.

Om parterna inte lämnar en utredning om innehållet av det partiella arvskiftet och den avvittring som eventuellt hänför sig till det samt hur det beaktas vid det slutliga skiftet eller deras utredning inte är enhetlig, kommer Skatteförvaltningen vid verkställandet av beskattningen att fatta ett beslut i ärendet. I dessa fall är presumtionen beräkningssättet enligt alternativ 2b ovan, vilket tillämpas enligt etablerad praxis även i arvs- och gåvobeskattningen i avsaknad av andra utredningar. En motsvarande situation beskrivs ur den efterlevande makes/makas arvsbeskattning i Skatteförvaltningens anvisning Uppgifter som behövs i arvsbeskattningen efter en först avliden make/maka eller änka/änkling.

2 Överlåtelse av dödsboandel ur inkomstbeskattningens perspektiv

2.1 Inkomstbeskattning av överlåtelse av dödsboandel

Överlåtelse av en dödsboandel är till sin karaktär överlåtelse av lösöre. Överlåtelsepriset utgörs av det erhållna vederlaget. Följande kapitel behandlar fastställandet av anskaffningsutgiften i olika situationer.

2.1.1 Uppkomst av anskaffningsutgift för dödsboandel för arvtagare

Anskaffningsutgiften för en dödsboandel utgörs av det värde som använts i arvsbeskattningen. Alternativet är en presumtiv anskaffningsutgift om den visar sig vara förmånligare.

Arvsandelens värde utgörs av det värde för dödsboandelen som fastställts i arvsbeskattningen. Om en arvtagare har med ett legat fått ett visst föremål ur boet, ska värdet av detta förvärv genom testamente inte läggas till på arvsandelens värde. Ett testamenterat föremål skiftas från boet till förvärvaren och den resterande egendomen utgör dödsboets egendom att skifta.

Vid beräkning av dödsboandelens värde ska skattefria poster inte dras av vid beräkning av arvsbeskattningsvärdet.

- Poster som beaktas vid beräkningen av dödsboandelens värde men på vilka någon arvsskatt inte påförs är bl.a. egendom som erhållits två gånger inom förloppet av två år enligt 17 § i lagen om skatt på arv och gåva samt egendom som på basis av ett skatteavtal inte omfattas av Finlands beskattningsrätt.

- Från dödsboandelens anskaffningsutgift drar man inte heller av ett eventuellt besittningsrättsavdrag som hänför sig till boet. Denna tolkning baseras på högsta förvaltningsdomstolens beslut HFD1998:27.

Exempel 3

Dödsboet har två delägare, A och B. Vid arvsbeskattningen är arvsandelens värde innan arvsbeskattningsavdrag 100 000 euro för var och en av delägarna.

A säljer sin dödsboandel till C för 120 000 euro. A beskattas på överlåtelsevinsten på 20 000 euro (120 000 - 100 000).

Om den skattelättnad vid generationsväxling som avses i 55 § i lagen om skatt på arv och gåva har tillämpats i arvsbeskattningen, har arvsbeskattningsvärdet minskats. Detta lägre värde används som dödsboandelens arvsbeskattningsvärde. Om den ärvda dödsboandelen överlåts inom fem år från arvsbeskattningen, går skattelättnaden förlorad och som arvsandelens värde används det vanliga arvsbeskattningsvärdet utan någon sänkning. Skattelättnad vid generationsväxling behandlas mer ingående i Skatteförvaltningens anvisning Generationsväxling i arvssituationer.

Partiella arvsskiften som förrättats före försäljningen av en dödsboandel påverkar det belopp av arvsbeskattningsvärdet som kan användas som anskaffningsutgift vid försäljningen av en dödsboandel. Frågan behandlas närmare i kapitel 2.2.4

Om det dödsbo som är föremål för arvsbeskattning innehåller en andel av ett annat oskiftat dödsbo, påverkar dess värde det värde för det senare dödsboets andelar som använts vid arvsbeskattningen. Värderingen avser värdet vid tidpunkten för den senast avlidnes bortgång. Om en dylik arvsandel skiftas vid arvskiftet av det ägande boet, anses dödsboandelens värde vid en senare arvsbeskattning som dess anskaffningsutgift.

Exempel 4

B var delägare i dödsboet efter A med en andel på ¼.

Efter B:s bortgång värderades ¼ av dödsboet efter A till 100 000 euro vid arvsbeskattningen efter B. B:s arvingar var barnen C och D.

Vid arvskiftet i dödsboet efter B skiftades andelen i dödsboet efter A till C. När C senare överlåter den andel i dödsboet efter A som hen fått vid arvskiftet, anses värdet på andelen i dödsboet efter A, 100 000 euro, som använts i arvsbeskattningen efter B som dess anskaffningsutgift.

2.1.2 Uppkomst av anskaffningsutgift för dödsboandel för gåvotagare

Om en dödsboandel har överlåtits av en arvtagare som gåva, utgörs dess anskaffningsutgift av det värde som använts i gåvotagarens egen gåvobeskattning. Alternativet är en presumtiv anskaffningsutgift om den visar sig vara lägre.

Om den skattelättnad vid generationsväxling som avses i 55 § i lagen om skatt på arv och gåva har tillämpats på överlåtelsen av dödsboandelen, används detta minskade värde som gåvoskattsvärdet på dödsboandelen. Om den dödsboandel som fåtts som gåva eller arv överlåts inom fem år från gåvobeskattningen, går skattelättnaden förlorad och som dödsboandelens värde används det vanliga arvsbeskattningsvärdet utan någon sänkning. Skattelättnad vid generationsväxling behandlas mer ingående i Skatteförvaltningens anvisning Generationsväxling i arvssituationer.

2.1.3 Uppkomst av anskaffningsutgift för dödsboandel för köpare

För köparen av en dödsboandel utgörs anskaffningsutgiften av dödsboandelens inköpspris. Alternativet är en presumtiv anskaffningsutgift om den visar sig vara förmånligare.

Någon anskaffningsutgift uppkommer inte för köparen av en dödsboandel eller någon annan överlåtelsetagare från den avlidnes arvsbeskattning. De har inte varit arvingar och deras förvärv har inte varit föremål för arvsbeskattningen. När arvsandelen har överlåtits, har arvsbeskattningsvärdet redan dragits av i överlåtelsevinstbeskattningen av arvtagarens försäljning av dödsboandelen som anskaffningsuppgift.

Köparen av dödsboandelen får vid arvskifte som förrättas senare de föremål och egendomsposter som man då kommer överens om. När hen senare säljer föremål som hen erhållit, drar man av från dödsboandelens inköpspris som anskaffningsutgift en proportionell andel av all egendom som köparen fått vid skiftet som avser varje föremål som erhållits vid skiftet. Värderingen och proportioneringen beräknas enligt de gängse värdena vid arvskiftestidpunkten.

Karaktären och värdet av egendom ägd av dödsboet kan ändras även betydligt under tiden mellan överlåtelsen och arvskiftet. Vid arvskiftet fastställs även den egendom som tillfaller dödsboandelens köpare som en andel av medlen vid arvskiftestidpunkten och grunden för skiftet är egendomens värde vid arvskiftestidpunkten. Därmed blir det klart vid arvskiftestidpunkten vilka egendomsföremål som man faktiskt erhåller på basis av förvärvet av dödsboandelen. Därför fördelas även inköpspriset av dödsboandelen på den erhållna egendomen genom värdena för den egendom som erhållits vid arvskiftet och värdena för skiftestidpunkten.

Exempel 5a (extern köpare av dödsboandel får ett föremål vid skiftet)

Det sammanlagda beloppet av arvsbeskattningsvärdena av dödsboets egendom är 400 000 euro. Delägare till lika delar var A, B, C och D, dvs. arvsbeskattningsvärdeandelen för var och en av delägarna var 100 000 euro. Vid dödstidpunkten omfattade boet en bostadslägenhet (200 000), en egnahemsfastighet (100 000) och en sommarstugefastighet (100 000).

A säljer sin dödsboandel till X för 120 000 euro. A:s försäljningsvinst uppgår till 20 000 euro (120 000 - 100 000).

Vid arvskiftet får var och en av delägarna en skiftesandel med värde på 150 000 euro av boet vars värde vid skiftestidpunkten är sammanlagt 600 000 euro. Vid skiftestidpunkten omfattade boet fortfarande en bostadsaktie (300 000), ett egnahemshus (150 000) och en sommarstuga (150 000).

Vid skiftet fick X egnahemshuset, varmed inköpspriset av dödsboandelen betraktas till sin helhet som egnahemshusets anskaffningsutgift. När X säljer egnahemshuset vidare för 150 000 euro, blir X:s överlåtelsevinst 30 000 euro (150 000 - 120 000).

B, C och D var inte parter i försäljningen av dödsboandelen. Därmed består anskaffningsutgiften för den egendom som de erhållit normalt av arvsbeskattningsvärdena. Om de som erhållit egendom i arv på motsvarande sätt säljer det som de fått vid skiftet vidare, beräknas deras beskattning på följande sätt:

B som fått sommarstugan säljer den för värdet vid skiftestidpunkten, dvs. 150 000 euro. För B blir anskaffningsutgiften för sommarstugan det arvsbeskattningsvärde som fastställts för stugan vid arvsbeskattningen (100 000). B:s överlåtelsevinst uppgår till 50 000 euro (150 000 - 100 000).

C och D får hälften av bostadsaktien var vid skiftet. När de säljer bostaden för värdet vid skiftestidpunkten dvs. 300 000 euro, blir försäljningspriset för var och en 150 000 euro och anskaffningsutgiften hälften av bostadsaktiens arvsbeskattningsvärde. Vinsten blir 50 000 euro för var och en (150 000 - ½ x 200 000).

Exempel 5b (extern köpare av dödsboandel får flera föremål vid skiftet)

Det sammanlagda beloppet av arvsbeskattningsvärdena av dödsboets egendom är 400 000 euro. Delägare till lika delar var A, B, C och D, dvs. arvsbeskattningsvärdeandelen för var och en av delägarna var 100 000 euro. Vid dödstidpunkten omfattade boet en bostadslägenhet (200 000), en egnahemshusfastighet (100 000), en sommarstugefastighet (70 000) och en skogsfastighet (30 000).

A säljer sin dödsboandel till X för 120 000 euro. A:s försäljningsvinst uppgår till 20 000 euro (120 000 - 100 000).

Vid arvskiftet får var och en av delägarna en skiftesandel med värde på 150 000 euro av boet vars värde vid skiftestidpunkten är sammanlagt 600 000 euro. Vid skiftestidpunkten omfattade boet fortfarande en bostadsaktie (300 000), ett egnahemshus (150 000), en sommarstuga (100 000) och en skogsfastighet (50 000).

Vid skiftet fick X sommarstugan och skogsfastigheten, varmed inköpspriset av dödsboandelen betraktas i sin helhet som deras anskaffningsutgift. När X säljer stugan vidare för 100 000 euro och skogsfastigheten för 50 000 euro, fördelas anskaffningspriset för dödsboandelen dvs. 120 000 euro vid beräkningen av X:s överlåtelsevinst i proportion till värdena för de föremål som erhållits vid skiftet som deras anskaffningsutgift. Anskaffningsutgiften för stugan blir 80 000 euro (100 000 : 150 000 x 120 000) och överlåtelsevinsten för stugan därmed 20 000 euro (100 000 - 80 000). Anskaffningsutgiften för skogsfastigheten blir 40 000 euro (50 000 : 150 000 x 120 000) och överlåtelsevinsten för skogsfastigheten därmed 10 000 euro (50 000 - 40 000).

B, C och D var inte parter i försäljningen av dödsboandelen. Därmed består anskaffningsutgiften för den egendom som de erhållit normalt av arvsbeskattningsvärdena. Om de som erhållit egendom i arv på motsvarande sätt säljer det som de fått vid skiftet vidare, beräknas deras beskattning på följande sätt:

B som fått egnahemshuset säljer det för värdet vid skiftestidpunkten, dvs. 150 000 euro. För B blir anskaffningsutgiften för egnahemshuset det arvsbeskattningsvärde som fastställts för huset vid arvsbeskattningen (100 000). B:s överlåtelsevinst för egnahemshuset uppgår till 50 000 euro (150 000 - 100 000).

C och D får hälften av bostadsaktien var vid skiftet. När de säljer bostaden för värdet vid skiftestidpunkten dvs. 300 000 euro, blir försäljningspriset för var och en 150 000 euro och anskaffningsutgiften hälften av bostadsaktiens arvsbeskattningsvärde. Vinsten från försäljningen av bostadsaktien blir 50 000 euro för var och en (150 000 - ½ x 200 000).

Exempel 6 (medarvinge som köpare av dödsboandel)

Dödsboets sammanlagda arvsbeskattningsvärde var 400 000 euro. Boet bestod av en bostadsaktie värd 400 000 euro. Delägare i boet var den avlidnes barn A samt barnbarn B och C. A fick hälften av boet och B och C en fjärdedel var. Därmed var arvsbeskattningsvärdet på A:s dödsboandel 200 000 och värdet på B:s och C:s arvsandelar 100 000 euro.

C sålde sin dödsboandel till B för 120 000 euro. Därefter var A och B delägare i boet med lika andelar.

Vid ett senare förrättat arvskifte var både A:s och B:s kalkylmässiga andel i boet med värde på 600 000 euro 300 000 euro. Vid skiftestidpunkten bestod boet endast av bostadsaktien (600 000). Vid dödstidpunkten hade bostadens värde varit 400 000 euro. Varje delägare får hälften av bostadsaktien vid skiftet. Båda delägare säljer den ägarandel i bostaden som de fått vid skiftet för värdet vid skiftestidpunkten.

A var inte part i försäljningen av dödsboandelar, varmed försäljningen inte påverkar A:s anskaffningsutgift. Överlåtelsevinsten på den bostadsaktie som A fått beräknas genom att från försäljningspriset dra av hälften av bostadens arvsbeskattningsvärde, varmed vinsten blir 100 000 euro (300 000 - 200 000).

Vid skiftet fick B en fjärdedel av äganderätten till bostaden i arv och en fjärdedel genom förvärv av dödsboandel. Anskaffningsutgiften för den andel som B fått i arv består av en fjärdedel av bostadens arvsbeskattningsvärde (400 000 euro), dvs. 100 000 euro, vilket motsvarar B:s arvsandel. Anskaffningsutgiften för den dödsboandel som B köpt är inköpspriset, dvs. 120 000 euro. Därmed blir B:s överlåtelsevinst 300 000 - 100 000 - 120 000 = 80 000 euro. Ägandetiden för den andel i egendom som fåtts i arv beräknas från arvlåtarens dödsdag och ägandetiden för den andel som förvärvats genom köp av dödsboandel från dagen för köpet.

2.1.4 Överlåtelsevinstbeskattning då partiellt arvskifte förrättas innan försäljning av dödsboandel

Om medel har fåtts vid partiella arvskiften som förrättats innan överlåtelse av dödsboandel, ska det vid arvsbeskattningen fastställda arvsbeskattningsvärdet hänföras till de föremål som fåtts vid partiella arvskiften. I senare beskattning av överlåtelsevinst på dödsboandelen drar man av som anskaffningsutgift den resterande delen av arvsbeskattningsvärdet av vilket man dragit av arvsbeskattningsvärdena för de föremål som fåtts vid partiella arvskiften. Penningmedel som fåtts vid partiella arvskiften dras av från anskaffningsutgiften för dödsboandelen till sitt faktiska värde i euro.

Exempel 7 (anskaffningsutgift för dödsboandel efter partiellt arvskifte)

Dödsboet har två delägare, A och B. I arvsbeskattningen har egendomens värde fastställts till 200 000 euro. Boet består av en lägenhet värd 150 000 euro och en fastighet värd 50 000 euro. Båda arvingarnas dödsboandel är 100 000 euro innan avdrag som eventuellt ska göras från arvsandelen vid arvsbeskattningen.

Vid partiellt arvskifte får B en fastighet vars värde vid skiftestidpunkten är 70 000 euro. Vid det partiella skiftet är dödsboets sammanlagda värde 300 000 euro.

B säljer den fastighet hen fått vid det partiella arvskiftet till C för 70 000 euro. Senare säljer B sin resterande dödsboandel till D för 110 000 euro.

- Vinst vid överlåtelse av fastighet: I B:s överlåtelsevinstbeskattning utgörs anskaffningsutgiften för fastigheten av dess i arvsbeskattningen fastställda värde, dvs. 50 000 euro, varmed överlåtelsevinsten för fastigheten blir 20 000 euro (70 000 - 50 000).

- Överlåtelsevinst för dödsboandelen: I B:s överlåtelsevinstbeskattning utgörs anskaffningsutgiften för dödsboandelen av den del av dess ursprungliga arvsbeskattningsvärde utan avdrag som fastställts för B (100 000) som finns kvar efter avdrag för arvsbeskattningsvärdet för fastigheten (50 000), dvs. 50 000 euro. Beloppet på överlåtelsevinsten blir därmed 60 000 (110 000 - 50 000).

Exempel 8 (fördelning av inköpspriset för en dödsboandel som förvärvats efter partiellt arvskifte till den egendom som erhålls vid arvskiftet)

Dödsboet har två delägare, A och B. I arvsbeskattningen har egendomens värde fastställts till 300 000 euro. Boet består av en lägenhet värd 200 000 euro och en fastighet värd 100 000 euro. Båda arvingarnas dödsboandel är 150 000 euro. Senare förrättas partiellt arvskifte i boet. Vid partiellt arvskifte får B en fastighet vars värde vid skiftestidpunkten är 150 000 euro. Vid det partiella skiftet är dödsboets sammanlagda värde 400 000 euro.

Här behandlas inte beskattningen av försäljning av fastighet (en dylik situation har behandlats i exempel 7). Parterna kommer överens om att det partiella arvskiftet beaktas vid det slutliga arvskiftet på det sätt som beskrivits i exempel 2b.

1. Snart efter det partiella skiftet säljer B sin resterande dödsboandel till C för 50 000 euro.

2. Betydligt senare förrättas slutligt arvskifte i boet mellan A och C. Vid skiftestidpunkten består boet endast av en bostad vars värde vid denna tidpunkt är 300 000 euro. Parterna ska komma överens om storleken av var och en av skiftesandelarna.

3a. A och C kommer vid det slutliga arvskiftet överens om att A får egendom till ett värde av 225 000 euro och C till ett värde av 75 000 euro. I praktiken genomförs skiftet så att A får ¾ (225/300) och C ¼ (75/300) av bostaden.

Parterna kommer fram till dessa värden när de beaktar den redan skiftade fastigheten med dess värde vid tidpunkten för det partiella skiftet. Boets kalkylmässiga värde blir 300 000 + 150 000 dvs. 450 000. A:s värdebaserade skiftesandel i boet är hälften, dvs. 225 000 euro och den värdebaserade skiftesandel som C köpt av B är också hälften, dvs. 225 000 euro. Eftersom C redan under den tid som B var delägare har erhållit 150 000 euro för sin andel blir C:s skiftesandel vid det slutliga skiftet 75 000 euro (225 000 - 150 000).

3. När A säljer den ägarandel på bostaden värd 225 000 euro som hen fått vid skiftet, får hen dra av en del som motsvarar A:s skiftesandel på ¾ från bostadens ursprungliga arvsbeskattningsvärde, dvs. 225/300 x 200 000 = 150 000 euro. Beloppet av överlåtelsevinsten blir därmed 75 000 euro (225 000 - 150 000).

4. C säljer den ägarandel på bostaden värd 75 000 euro som hen fått vid skiftet. Som anskaffningsutgift betraktas förvärvspriset på dödsboandelen, dvs. 50 000 euro. Försäljningen ger upphov till en överlåtelsevinst på 25 000 euro för C.

2.1.5 Överlåtelsevinstbeskattning då partiellt arvskifte förrättas efter försäljning av dödsboandel

En person som förvärvat eller fått en dödsboandel kan vid partiellt arvskifte få ett visst föremål som hen senare säljer. Vid överlåtelsevinstbeskattningen används som föremålets anskaffningsutgift föremålets proportionella andel av anskaffningsutgiften för dödsboendelen eller av dödsboendelens arvs- eller gåvobeskattningsvärde.

Denna proportionella andel som hänför sig till föremålet beräknas genom att multiplicera anskaffningsutgiften för dödsboandelen med föremålets gängse värde och genom att dividera inkomsten med det gängse värdet för hela dödsboandelen. Som värderingstidpunkt används tidpunkten för det partiella arvskiftet. Det är viktigt att notera att för det föremål som erhållits ska man inte urskilja ett gängse värde vid skiftestidpunkten som sådant och att föremålets ursprungliga arvsbeskattningsvärde inte överförs till dödsboandelens köpare som anskaffningsutgift.

Vid det slutliga arvskifte som förrättas efter det partiella arvskiftet kan man endast använda den del av inköpspriset på dödsboandelen som finns kvar efter det ovannämnda partiella skiftet. Detta gäller oberoende av om det föremål som erhållits vid det partiella skiftet har sålts tidigare eller om det fortfarande finns i förvärvarens ägo. Den föremålsspecifika anskaffningsutgiftsandelen fastställs alltså enligt skiftestidpunkten.

Exempel 9

Dödsboets sammanlagda arvsbeskattningsvärde var 400 000 euro. Delägare till lika delar var A och B, dvs. arvsbeskattningsvärdeandelen för var och en av delägarna var 200 000 euro.

1. A säljer sin andel till X för 240 000 euro. Därmed är B och X delägare till lika delar.

2. Efter försäljningen av en dödsboandel förrättas i boet ett partiellt arvskifte, där X får en sommarstugefastighet. X förblir delägare i boet. Vid tidpunkten för det partiella arvskiftet bestod boet av en bostadsaktie (300 000), en sommarstugefastighet (150 000) och en skogsfastighet (150 000), dvs. att egendomens värde har ökat till 600 000 euro. Parterna kommer överens om att det partiella arvskiftet beaktas vid det slutliga arvskiftet på det sätt som beskrivits i exempel 2b.

3. X säljer den sommarstugefastighet som hen har fått vid det partiella skiftet vidare till värdet vid skiftestidpunkten, dvs. 150 000 euro. Vid beräkning av överlåtelsevinsten för sommarstugefastigheten urskiljs från försäljningspriset som dess anskaffningsutgift den proportionella andel som motsvarar den proportionella andelen av sommarstugefastighetens värde av värdet för hela X:s dödsboandel vid skiftestidpunkten. Därmed blir sommarstugans proportionella andel 120 000 euro (240 000 x 75 / 150). X:s överlåtelsevinst för sommarstugefastigheten uppgår till 30 000 euro (150 000 - 120 000). Den resterande delen av dödsboandelens anskaffningsutgift, dvs. 120 000 euro, kommer att hänföras till den egendom som skiftas till X vid senare arvskiften. Anskaffningsutgiften skulle fördelas på detta sätt även om X inte ännu skulle sälja sommarstugefastigheten.

4. Senare förrättar A och X ett slutligt arvskifte i boet. Egendomens värde har ökat något efter det tidigare partiella arvskiftet. Boets värde är 500 000 euro, varav bostadslägenhetens värde är 325 000 euro och skogsfastighetens värde 175 000 euro. Vid arvskiftet får A bostadslägenheten (325 000) och X skogsfastigheten (175 000).

A och X kommer fram till detta arvskifte genom att på boets värde vid skiftestidpunkten (500 000) lägga till det som skiftats tidigare (150 000), varmed beräkningsgrunden blir 650 000 euro. Av detta tillhör 325 000 euro A och 325 000 euro X. Eftersom X redan tidigare erhållit 150 000 euro, blir X:s kalkylmässiga andel vid det slutliga skiftet 175 000 euro och A:s kalkylmässiga andel 325 000 euro.

5. Båda delägarna säljer den egendom de fått vid skiftet till värdet vid skiftestidpunkten.

5a. Vid beräkning av A:s överlåtelsevinst drar man av som bostadsaktiernas anskaffningsutgift det arvsbeskattningsvärde som tidigare bekräftats, dvs. 200 000 euro. A:s överlåtelsevinst uppgår till 125 000 euro (325 000 - 200 000).

5b. Vid beräkning av X:s överlåtelsevinst drar man av den del av dödsboandelens anskaffningsutgift som vid det partiella skiftet skulle hänföras till egendom som skiftas senare, dvs. 120 000 euro, från försäljningspriset för skogsfastigheten (175 000). Denna del hänförs nu i sin helhet till skogsfastigheten eftersom X inte fick något annat vid det slutliga skiftet. X:s vinst för försäljningen av skogsfastigheten blir 55 000 euro (175 000 - 120 000).

2.1.6 Särskilda frågor som hänför sig till överlåtelser av dödsboandelar

Om en dödsboandel säljs till underpris så att det vederlag som betalats är högst ¾ av dödsboandelens gängse värde vid överlåtelsetidpunkten, fördelas förvärvet i en andel som fåtts som gåva och en andel som förvärvats mot vederlag. För dessa fastställs anskaffningsutgifterna separat på det sätt som beskrivits i mer detalj i Skatteförvaltningens anvisning Överlåtelsevinster och -förluster på egendom i en fysisk persons inkomstbeskattning.

Överlåtelse av dödsboandel betraktas i inkomstbeskattningen som överlåtelse av lösöre. Egendomsposter som ingår i dödsboandelen preciseras först vid arvskiftet, varmed bestämmelser om en viss typ av egendom inte tillämpas i beskattningen av överlåtelsen. Försäljaren av en dödsboandel kan inte erhålla skattefri överlåtelsevinst för egen bostad som föreskrivits om i 48 § i inkomstskattelagen och inte heller skattefri överlåtelsevinst för aktier, andelar och generationsväxling som gäller gårdsbruksenheter.

Förvärv av en dödsboandel utgör inte grund för skogsavdrag för köparen ens i det fall att den person som köpt dödsboandelen senare vid arvskiftet erhåller skog. Överlåtelsen av dödsboandel handlar inte vid köptillfället om förvärv av skog. Förvärv av en dödsboandel skiljer sig från de situationer där en delägare i samband med arvskiftet betalar externt vederlag för att vid skiftet kunna få den skogsfastighet som hen önskar. I samband med skiftet hänför sig vederlaget till en viss skogsfastighet, varmed vederlaget utgör grund för skogsavdraget.

2.2 Dödsboets inkomstbeskattning efter överlåtelsen

Om överlåtelsen av en dödsboandel sker mellan delägare i dödsboet, har den ingen betydelse för beskattningen av dödsboets årliga intäkter. Inköpspriset för dödsboandelen ger ingen avdragsrätt i dödsboets beskattning. Det har ingen betydelse hurdan egendom dödsboets medel består av. Därmed uppstår det inte t.ex. i jordbruks- eller näringsbeskattningen några avdragbara årliga utgifter eller högre avdragsrättigheter, och förvärvspriset för dödsboandelen ger inte heller någon skogsavdragsrätt till dödsboet.

Om en delägare med anledning av överlåtelse av en dödsboandel får alla andelar i ett dödsbo, är det inte längre nödvändigt att förrätta separat arvskifte, utan dödsboet läggs ner. I dessa fall överförs dödsboets tillgångar till den enda delägaren och denna delägare beskattas för de intäkter som egendomen genererar därefter. Till följd av detta ska dödsboet lämna en skattedeklaration för det år det upplösts och dödsboet beskattas för intäkterna under första delen av året och på motsvarande sätt ska den person som fått arvet lämna en skattedeklaration och beskattas för intäkterna under resten av året.

Om en dödsboandel överlåts till en person som inte är delägare i dödsboet, anses dödsboet i beskattningen ha upplösts och blivit en sammanslutning (HFD:1978-B-II-614, Finlex) eller ett annat samägandeförhållande. Beroende på typen av egendom och den verksamhet som dödsboet bedriver kan dödsboet i beskattningen bli en jordbrukssammanslutning, en fastighetssammanslutning eller en näringssammanslutning.

Om boet endast består av lösöre som t.ex. aktier, och boet inte bedriver företagsverksamhet är det inte fråga om en sammanslutning. I dessa fall beskattas var och en av delägarna för deras egna andelar på samma sätt som i fråga om sedvanliga samägandeförhållanden som avser lösöre. Trots att beskattningen i dessa fall liknar en situation där dödsboets egendom skiftas i proportion av familjerättsliga rättigheter till alla delägare, är det inte fråga om ett arvskifte. Detta förfarande gäller enbart inkomstbeskattningen och har ingen inverkan t.ex. på vem som civilrättsligt sett äger dödsboets tillgångar.

3 Överlåtelse av dödsboandel ur överlåtelsebeskattningens perspektiv

3.1 Överlåtelse av dödsboandel som överlåtelse som omfattas av överlåtelseskatt

Vid överlåtelse av dödsboandel skiftas inte dödsboets medel till en arvinge, utan en delägare i boet överlåter sin andel i dödsboet antingen till en annan delägare eller till en person utanför boet. Civilrättsligt är en dödsboandel lös egendom.

Till den del som dödsboandelen omfattar fastigheter eller värdepapper betraktas överlåtelse av dödsboandel mot vederlag som en överlåtelse som omfattas av överlåtelseskatt. Skyldigheten att betala överlåtelseskatt uppkommer emellertid först då fastigheten eller värdepappret civilrättsligt byter ägare. Ägarbyten som ger upphov till skattskyldighet är t.ex.:

- arvskifte,

- överlåtelse av alla dödsboandelar till en och samma person varmed dödsboet upplöses samt

- försäljning av egendom som omfattas av överlåtelseskatt ur dödsboet.

Skattesatsen för överlåtelse av en dödsboandel fastställs enligt den tidpunkt då skyldigheten att betala överlåtelseskatt uppkommer (dvs. då egendomen tas ut ur boet). Därmed kan man t.ex. behöva betala överlåtelseskatt enligt en skattesats på 1,5 % för en aktie i ett bostadsaktiebolag trots att skattesatsen för dödsboandelen vid överlåtelsetidpunkten skulle ha varit 2 %.

Vid överlåtelser av dödsboandelar beräknas preskriptionstiden för överlåtelseskatten från tidpunkten för det civilrättsliga ägarbytet både vad gäller förutsättningarna för påförande av skatt enligt 33 § i lagen om överlåtelseskatt och för fastigheters del vad gäller det skatteansvar för den tidigare överlåtelsen enligt 9 § i lagen om överlåtelseskatt. Beräkningen av dessa preskriptionstider behandlas i Skatteförvaltningens anvisning Ansvar för överlåtelseskatt på tidigare överlåtelser.

För fastigheter och arrenderätter som omfattas av inskrivningsskyldighet börjar skattskyldigheten då det uppstår ett förvärv som duger för lagfart eller inskrivning för förvärvaren. Skatteförvaltningen beslutar inte om förutsättningarna för att få lagfart eller inskrivning av arrenderätten. Skatteförvaltningen övervakar de skattepåföljder som överlåtelserna ger upphov till. Ytterligare information om förutsättningarna för inskrivning lämnas av Lantmäteriverket. Förutsättningarna för inskrivningsförfarandet beskrivs även i Lantmäteriverkets Inskrivningshandbok.

För fastigheter och arrenderätter som omfattas av inskrivningsskyldighet är betalningen av överlåtelseskatt en förutsättning för lagfart eller inskrivning av arrenderätten. Därmed ska man lämna en utredning om betalning av överlåtelseskatt vid ansökan om lagfart eller inskrivning av egendom som fåtts på basis av en överlåtelse av en dödsboandel. Om det förvärv som ska skrivas in omfattar en eller flera överlåtelser av dödsboandelar behövs regel Skatteförvaltningens utlåtande om beloppet av överlåtelseskatt för att inskrivningen ska beviljas. Det är bra att begära ett utlåtande av Skatteförvaltningen i god tid före man upprättar en ansökan om inskrivning och att bifoga utlåtandet till ansökan.

Som bilaga till begäran om utlåtande ska man lämna in en utredning om:

- dödsboets tillgångar vid tidpunkten för förvärv av dödsboandel,

- förvärv av dödsboandel (kopia av köpebrevet),

- egendom som fåtts från dödsboet vid arvskiftet eller på annat sätt samt dess värde (kopia av arvskiftesinstrumentet),

- eventuella åtgärder som medfört ändringar i dödsboets medel under tiden mellan förvärvet av dödsboandelen och det civilrättsliga förvärvet från dödsboet (t.ex. partiella arvskiften eller dubbla skiften).

Ibland kan det vara svårt att hitta de dokument som behövs om det är fråga om gamla dödsbon. I dessa fall kan begäran om utlåtande kompletteras med en egen, fritt formulerad utredning om de punkter som framförts ovan. Begäran om utlåtande bör skickas in först då man har samlat alla dokument som ett inskrivningsbart förvärv förutsätter. För att kunna utfärda ett utlåtande behöver Skatteförvaltningen alla överlåtelsedokument på basis av vilka man tar beslut i ärendet.

Om man på basis av förvärv av dödsboandel vid ett senare arvskifte erhåller värdepapper, ska den överlåtelseskatt som betalas redogöras för med en överlåtelseskattedeklaration. Till deklarationen ska man bifoga motsvarande uppgifter som till begäran om utlåtande om överlåtelseskatt på fast egendom.

3.2 Överlåtelseskatt då arvskifte förrättas efter överlåtelse av dödsboandel

Om köparen av en dödsboandel vid arvskiftet endast får sådan egendom som omfattas av överlåtelseskatt, ska hen betala överlåtelseskatt på överlåtelsepriset på dödsboandelen.

Exempel 10

Dödsboet har tre delägare, A, B och C, alla med rätt till en tredjedel av dödsboets tillgångar. C säljer sin dödsboandel till D för ett överlåtelsepris på 100 000 euro. A, B och D förrättar ett arvskifte där D:s andel omfattar en sommarstugefastighet och de andra tillgångarna i dödsboet tilldelas A och B. D ska betala överlåtelseskatt på 3 % av inköpspriset för dödsboandelen, dvs. 3 000 euro

Om köparen av en dödsboandel vid arvskiftet får flera olika typer av egendom, fördelas inköpspriset till den erhållna egendomen i proportion till de gängse värdena vid arvskiftestidpunkten. Denna fördelning av egendomen ska redogöras för som grund för beskattningen.

Exempel 11

Dödsboet har tre delägare, A, B och C, alla med rätt till en tredjedel av dödsboets tillgångar. C säljer sin dödsboandel till D för ett överlåtelsepris på 150 000 euro. A, B och D förrättar ett arvskifte där D:s andel består av en sommarstuga, en aktielägenhet och en bil. De övriga tillgångarna i dödsboet tillfaller A och B. Vid skiftestidpunkten är sommarstugans värde 120 000 euro, aktielägenhetens värde 60 000 euro och bilens värde 20 000 euro. D får egendom till ett värde på sammanlagt 200 000 euro, varav sommarstugans andel är 60 %, aktielägenhetens andel 30 % och bilens andel 10 %. Överlåtelsepriset för dödsboandelen fördelas mellan de erhållna egendomsposterna enligt dessa proportioner.

D ska betala överlåtelseskatt på 3 % av inköpspriset för sommarstugan, dvs. på 90 000 euro (150 000 x 60 %). Skattebeloppet är 2 700 euro.

D ska betala överlåtelseskatt på 2 % av inköpspriset för aktielägenheten, dvs. på 45 000 euro (150 000 x 30 %). Skattebeloppet är 675 euro.

Bilen utgör lös egendom och för den andel som hänför sig till bilen behöver D inte betala någon överlåtelseskatt.

Köparen av en dödsboandel är ofta en av dödsboets delägare. I dessa fall får personen egendom både via förvärv genom arv och på basis av förvärv av en dödsboandel. All egendom som personen får vid arvskiftet fördelas i förvärv genom arv och förvärv genom köp enligt de storleksmässiga proportionerna.

Exempel 12

Dödsboet har tre delägare, A, B och C, alla med rätt till en tredjedel av dödsboets tillgångar. A säljer sin dödsboandel till B för ett överlåtelsepris på 100 000 euro. Vid tidpunkten för arvskiftet omfattar dödsboet en sommarstuga värd 180 000 euro, en aktielägenhet värd 60 000 euro och lösöre för 120 000 euro. B och C förrättar ett arvskifte där B:s andel inkluderar sommarstugefastigheten och aktielägenheten och dödsboets andra tillgångar skiftas till C.

Av de medel som B erhållit består ¾ av sommarstugan och ¼ av aktielägenheten.

B ska betala överlåtelseskatt på 3 % av den proportionella andel som hänför sig till inköpspriset för sommarstugan, dvs. på 75 000 euro (100 000 x ¾). Skattebeloppet är 2 250 euro.

B ska betala överlåtelseskatt på 2 % av den proportionella andel som hänför sig till inköpspriset för aktielägenheten, dvs. på 25 000 euro (100 000 x ¼). Skattebeloppet är 375 euro.

Om egendom som omfattas av överlåtelseskatt vid arvskiftet tilldelas en annan delägare än köparen av dödsboandelen, behöver överlåtelseskatt inte betalas på basis av förvärvet av dödsboandelen.

Exempel 13

Dödsboet har två delägare, A och B. B säljer sin dödsboandel till C. Därefter förrättar A och C arvskifte där A erhåller fast egendom och C lös egendom. Arvskiftet ger inte upphov till någon skyldighet att betala överlåtelseskatt, eftersom den fasta egendomen tilldelas A vars förvärv inte till någon del baseras på överlåtelse av dödsboandel.

En dödsboandel kan också överlåtas till flera köpare. I detta fall fastställs överlåtelseskatt för varje köpare enligt den typ av egendom som de får vid arvskiftet.

Exempel 14

Dödsboet har tre delägare, A, B och C, alla med rätt till en tredjedel av dödsboets tillgångar. C säljer sin dödsboandel till A och B för ett överlåtelsepris på 100 000 euro, av vilket de betalar 50 000 euro var. Därefter hör hälften av boets medel till A och hälften till B.

Vid tidpunkten för arvskiftet omfattar dödsboet en sommarstuga värd 150 000 euro, en aktielägenhet värd 75 000 euro och lösöre för 75 000 euro. A och B förrättar ett arvskifte där A:s andel består av sommarstugefastigheten och dödsboets andra tillgångar skiftas till B.

Hela det inköpspris som A betalat för dödsboandelen hänför sig till sommarstugan. A ska betala överlåtelseskatt på 3 % av inköpspriset för dödsboandelen dvs. på 50 000 euro. Skattebeloppet är 1 500 euro.

Det inköpspris som B betalat för dödsboandelen hänför sig till hälften till aktielägenheten och till hälften till lösöret. B ska betala överlåtelseskatt på 1,5 % av inköpspriset för aktielägenheten dvs. på 25 000 euro (50 000 x ½) dvs. 375 euro. För lösöret behöver ingen överlåtelseskatt betalas.

3.3 Överlåtelseskatt då partiellt arvskifte förrättas efter överlåtelse av dödsboandel

Arvskiftet kan även förrättas partiellt såsom beskrivits i kapitel 1.2 ovan. Ett dylikt partiellt arvskifte kan förrättas även efter förvärvet av en dödsboandel. I dessa fall erhålls egendom vid det partiella arvskiftet på basis av överlåtelse av dödsboandel. Om köparen av dödsboandelen vid det partiella arvskiftet erhåller fastigheter eller värdepapper, ska hen betala överlåtelseskatt på den del av inköpspriset på dödsboandelen som hänför sig till dem.

Av inköpspriset för dödsboandelen hänförs till den i det partiella arvsskiftet erhållna egendomen den andel som motsvarar värdet av den i det partiella arvsskiftet erhållna egendomens proportionella andel av hela dödsboandelens värde vid tidpunkten för det partiella skiftet.

Exempel 15

Dödsboet har tre delägare, A, B och C, alla med rätt till en tredjedel av dödsboets tillgångar. C säljer sin dödsboandel till D för ett överlåtelsepris på 200 000 euro. A, B och D förrättar ett partiellt arvskifte där D:s andel omfattar en sommarstugefastighet och de andra tillgångarna i dödsboet blir vid detta skede oskiftade.

Vid tidpunkten för det partiella arvskiftet uppgick dödsboets medel till 750 000 euro, varav D:s andel var 250 000 euro. Värdet på sommarstugan som D erhöll var 100 000 euro, dvs. 40 % av D:s andel av boets medel vid skiftestidpunkten. Därmed hänför sig 40 % av inköpspriset för dödsboandelen, dvs. 80 000 euro, till den vid det partiella arvskiftet erhållna sommarstugan. D ska betala 3 % i överlåtelseskatt på den andel som hänför sig till sommarstugan . Den skatt som D ska betala uppgår till 2 400 euro.

Den resterande delen av inköpspriset för dödsboandelen, 120 000 euro, hänförs till den egendom som D erhåller vid det slutliga arvskiftet. Om hen då får flera fastigheter eller värdepapper, ska hen betala överlåtelseskatt på den andel av inköpspriset som hänför sig till dem.

Det inköpspris för dödsboandelen som hänför sig till egendom som erhållits vid det partiella arvskiftet ändras inte till följd av det som sker senare. Den resterande delen av inköpspriset för dödsboandelen hänförs till den egendom som erhålls vid det slutliga arvskiftet i proportion till värdena vid skiftestidpunkten. Om inköpspriset för dödsboandelen t.ex. har varit 100 000 euro, av vilket 25 000 euro har hänförts till egendom som erhållits vid ett tidigare partiellt skifte, blir det kvar 75 000 euro som ska hänföras till egendom som erhålls vid det slutliga arvskiftet.

Som grund för beskattningen ska man alltid på ett tillförlitligt sätt reda ut vilka medel man har erhållit vid ett arvskifte som förrättats efter överlåtelsen av dödsboandelen. Om det är fråga om ett partiellt arvskifte, ska man även redogöra för den del av egendomen som blir oskiftad, dess värde och köparen av dödsboandelens rättigheter till denna egendom. Om man före skiftet av egendom som omfattas av överlåtelseskatt har förrättat ett partiellt arvskifte där köparen av en dödsboandel har erhållit egendom, ska man specificera både typen och värdet av den egendom som erhållits vid det partiella skiftet. Vidare ska man redogöra för den andel som tillfaller köparen av de medel som skiftas vid det slutliga arvskiftet och värdet av denna andel vid tidpunkten för det partiella arvskiftet.

Ibland har man inte förrättat ett skriftligt avtal om partiellt arvskifte om tidigare partiella skiften som avser t.ex. lös egendom. I dessa fall ska man lämna en fritt formulerad utredning till Skatteförvaltningen om de punkter om vilka man inte har något skriftligt material. I utredningen kan man t.ex. beakta vilka typer av medel som bouppteckningen innefattade och vad som enligt parternas gemensamma uppfattning har hänt med dessa medel under tiden mellan arvlåtarens död och det slutliga arvskiftet.

Om man vid arvskiftet erhåller fast egendom och någon tillförlitlig utredning om förhållandet mellan värdena av den fasta egendomen och övrig egendom som fåtts i arv inte lämnas in, ska överlåtelseskatt betalas på hela överlåtelsepriset för dödsboandelen. Detta grundar sig på 6 § i lagen om överlåtelseskatt enligt vilken överlåtelseskatt ska betalas på hela vederlaget enligt skattesatsen för fast egendom, om någon utredning om hur vederlaget fördelas mellan egendomsposterna inte lämnas in.

Om man på basis av överlåtelse av en dödsboandel erhåller värdepapper och egendom som är befriad från överlåtelseskatt, ska överlåtelsepriset fördelas mellan dessa i proportion till de gängse värdena för den erhållna egendomen vid tidpunkten för arvskiftet. Utredning om hur den erhållna egendomen fördelas mellan värdepapper och övrig egendom ska bifogas till överlåtelseskattedeklarationen. Om någon utredning inte framställs, uppskattar man hur stor del av överlåtelsepriset för dödsboandelen som hänför sig till värdepappren.

3.4 Överlåtelseskatt då en person erhåller alla dödsboandelar

Om alla dödsboandelar överlåts till en och samma person, behöver något arvskifte inte förrättas. Dödsboet upplöses och all dess egendom tilldelas den enda delägaren vid den tidpunkt då alla dödsboandelar har överlåtits till denna person. Skyldigheten att betala överlåtelseskatt på fastigheter och värdepapper som erhållits på basis av överlåtelser av dödsboandelar börjar då dödsboet upplöses.

Tidsfristen på sex månader för ansökan om inskrivning av de fastigheter som ingått i dödsboet börjar löpa från samma tidpunkt, likaså tidsfristen på två månader för att lämna in överlåtelseskattedeklaration för värdepapper. Överlåtelseskatten ska också betalas inom tidsfristerna ovan.

I en sådan situation ska överlåtelseskatt betalas för den del av det sammanlagda överlåtelsepriset för alla dödsboandelar som motsvarar den proportionella andelen av fastigheterna och värdepappren av hela den erhållna egendomen.

Exempel 16

Dödsboet har tre delägare, A, B och C, alla med rätt till en tredjedel av dödsboets tillgångar. A säljer sin dödsboandel till B för ett överlåtelsepris på 100 000 euro. Senare säljer även C sin dödsboandel till B för ett överlåtelsepris på 150 000 euro. Därefter är B den enda delägaren i boet, dödsboet upplöses och något arvskifte behöver inte förrättas.

Vid tidpunkten för dödsboets upplösning omfattar det en sommarstuga som är värd 270 000 euro, en aktielägenhet värd 90 000 euro och lös egendom värd 90 000 euro, dvs. egendom för ett sammanlagt värde på 450 000 euro.

Av de tillgångar som B erhållit utgörs 60 % av sommarstugan, 20 % av aktielägenheten och 20 % av lös egendom. Därmed fördelas det sammanlagda beloppet av anskaffningspriserna av B:s dödsboandel, 250 000 euro, till egendomsposterna i proportion till deras gängse värden vid tidpunkten för dödsboets upplösning.

Av anskaffningspriserna för dödsboandelarna hänförs 150 000 euro till sommarstugan (250 000 x 60 %). På detta ska B betala 3 % i överlåtelseskatt. Skattebeloppet är 4 500 euro.

Av anskaffningspriserna för dödsboandelarna hänförs 50 000 euro till aktielägenheten (250 000 x 20 %). På detta ska B betala 1,5 % i överlåtelseskatt. Skattebeloppet är 750 euro.

3.5 På varandra följande överlåtelser av dödsboandelar

Samma dödsboandel kan även överlåtas flera gånger innan dödsboets egendom byter ägare. Sådana överlåtelser kan leda till betydande överlåtelseskatter.

När dödsboets egendom som omfattas av överlåtelseskatt överförs till den slutliga förvärvaren, uppstår skyldighet att betala överlåtelseskatt även på de överlåtelser av dödsboandelar där de erhållna rättigheterna redan har överlåtits vidare. Skatt kan påföras för varje köpare av dödsboandelar och beräknas enligt den egendom som man erhåller på basis av de dödsboandelar som sålts vidare.

Den slutliga förvärvaren av en fastighet som dödsboet ägt kan även bli tvungen att ansvara för skatt på tidigare överlåtelser av dödsboandelar, om köparna av dödsboandelarna inte har betalat överlåtelseskatt på sitt förvärv. Betalning av överlåtelseskatt som avser tidigare överlåtelser är också en förutsättning för den slutliga förvärvarens lagfart eller inskrivning av arrenderätten.

Däremot ska den slutliga förvärvaren av egendom i form av värdepapper endast betala överlåtelseskatt på sina egna förvärv av dödsboandelar, inte på eventuella tidigare överlåtelser av samma dödsboandelar.

Även preskriptionen av överlåtelseskatt på överlåtelser av dödsboandelar efter varandra beräknas för alla överlåtelser från den tidpunkt då egendomen överlåts från dödsboet.

3.6 Dubbla dödsbon

I dubbla dödsbon omfattar ett dödsbos tillgångar en andel i ett annat dödsbo. Sådana dödsbon uppkommer då en person som varit delägare i ett dödsbo avlider innan arvskiftet har förrättats. Det kan även finnas flera dubbla dödsbon samtidigt om flera personer har avlidit efter varandra. Samma person kan vara delägare både i ett dödsbo som har andelar i ett annat dödsbo (nedan ägande dödsboet) och i ett dödsbo som ägs av ett annat dödsbo (nedan ägt dödsbo).

Exempel 17

Dödsboet efter morfar har tre delägare, barnen A, B och C. Barnet A avlider. A:s barn (morfaderns barnbarn) är arvingar till A. I bouppteckningen efter A antecknas en andel i morfaderns dödsbo som en del av hennes tillgångar. Med det ägande dödsboet avses dödsboet efter A och med det ägda dödsboet dödsboet efter morfadern.

Överlåtelser i situationer med dubbla dödsbon kan ge upphov till betydande skattepåföljder, och skyldigheten att betala överlåtelseskatt kan vid senare överlåtelser komma som en överraskning för parterna.

I fråga om dubbla dödsbon kan det finnas egendom som omfattas av överlåtelseskatt både i det ägande dödsboet och i det ägda dödsboet. Som skattepliktig överlåtelse som avses i lagen om överlåtelseskatt betraktas även överlåtelse av en sådan dödsboandel som äger egendom som omfattas av överlåtelseskatt genom ett annat dödsbo. Skyldigheten att betala skatt börjar då en delägare i det ägande boet erhåller egendom som omfattas av överlåtelseskatt vid arvskifte i vilket som helst av dödsbona.

Exempel 18

Tillgångarna i morfaderns dödsbo enligt föregående exempel består enbart av fast egendom. Om A:s dödsboandel överlåts mot vederlag, är överlåtelsen även vad gäller de fastigheter som ingår i morfaderns dödsbo en överlåtelse som senare ger upphov till skyldighet att betala överlåtelseskatt.

Dubbla dödsbon kan skiftas vid olika tidpunkter och vilket som helst av dödsbona kan skiftas först. Ett av dödsbona kan även upplösas om alla dödsboandelar tilldelas en och samma ägare. Vidare kan både det ägande och det ägda dödsboet överlåta egendom. Därmed kan det civilrättsliga ägarbyte som ger upphov till överlåtelseskatt ske vid olika tidpunkter i dödsbona.

Efter överlåtelse av andelar i det ägande dödsboet deltar köparen av dödsboandelen i beslut om alla senare åtgärder som leder till ett civilrättsligt ägarbyte av egendom som omfattas av överlåtelseskatt antingen i det ägande eller i det ägda dödsboet. Därmed ska överlåtelseskatt betalas enligt de principer som beskrivits i anvisningens kapitel 3.2–3.4 på alla ägarbyten som omfattas av överlåtelseskatt.

Exempel 19

Om A:s dödsboandel enligt de tidigare exemplen har sålts till D och andelen i morfaderns dödsbo tillfaller D vid arvskiftet i dödsboet efter A, hänförs av D:s inköpspris till morfaderns dödsboandel den del som motsvarar dess värde av all egendom som D erhållit vid arvskiftet. När egendom skiftas från morfaderns dödsbo till D, fördelas den del av inköpspriset som hänförts till morfaderns dödsboandel mellan de egendomsposter som D erhållit från morfaderns dödsbo.

Överlåtelser av andelar i det ägda dödsboet ger inga rättigheter i det ägande dödsboet. Därmed behöver man inte betala någon överlåtelseskatt t.ex. på skifte av det ägande dödsboets fastigheter eller värdepapper även om andelar i det ägda dödsboet har överlåtits. Överlåtelseskatt ska betalas på överlåtelser av andelar i det ägda dödsboet då dödsboets medel som omfattas av överlåtelseskatt skiftas.

Exempel 20

Om delägare B i morfaderns dödsbo i de tidigare exemplen har sålt sin dödsboandel till C, leder överlåtelsen av dödsboandelen inte till någon skyldighet att betala överlåtelseskatt vid skifte av tillgångar i dödsboet efter A. Överlåtelseskatt ska betalas på förvärv av dödsboandel då egendom som omfattas av överlåtelseskatt skiftas från morfaderns dödsbo.

Om flera överlåtelser av dödsboandelar har genomförts i dubbla dödsbon före det civilrättsliga ägarbytet, kan den överlåtelseskatt som ska betalas bli hög. Därför bör man ta reda på skattepåföljderna av överlåtelser av dödsboandelar på förhand.

Efter ägarbytet kan man begära ett utlåtande om skattebeloppet som avses i 29 § i lagen om överlåtelseskatt av Skatteförvaltningen. I utlåtandet tar Skatteförvaltningen ställning till de skattepåföljder som överlåtelser av dödsboandelar ger upphov till både för den som erhåller skiftesandelar från dödsboet och den som annars erhåller egendom från dödsboet. Vidare ger Skatteförvaltningen vid behov även ett utlåtande om ansvaret för skatt för förvärvaren av en vidareöverlåtelse i enlighet med 9 § i lagen om överlåtelseskatt. Skatteförvaltningen beslutar inte om hur skatten fördelas mellan köparen av dödsboandelen och förvärvaren av vidareöverlåtelsen.

3.7 Överlåtelseskatt då dödsboet överlåter egendom efter överlåtelse av dödsboandel

3.7.1 Den egendom som överlåts avser en fastighet

Dödsboets delägare kan tillsammans överlåta egendom som omfattas av överlåtelseskatt från dödsboet t.ex. genom försäljning. När dödsboet överlåter egendom från boet på ett annat sätt än arvskifte deltar en delägare som eventuellt tidigare har köpt en dödsboandel i beslutsfattandet om överlåtelsen.

När dödsboet överlåter egendom sker ett civilrättsligt ägarbyte som leder till skyldighet att betala överlåtelseskatt på tidigare försäljningar av dödsboandelar på liknande sätt som vid arvskifte. Den person som förvärvat egendom som omfattas av överlåtelseskatt från dödsboet ska betala överlåtelseskatt på sitt eget förvärv. Därtill ska överlåtelseskatt betalas för den sålda fastighetens andel av överlåtelsen av dödsboandelen. Detta behandlas närmare nedan. Denna praxis etablerades redan då stämpelskatt tillämpades (före överlåtelsebeskattningen) såsom framgår av avgörandet HFD 1995 B 577 (Finlex).

En liknande situation uppstår om köparen av en dödsboandel vid arvskiftet erhåller fast egendom som hen säljer vidare. Överlåtelseskatt ska först betalas på basis av överlåtelse av dödsboandel vid arvskiftet. Om den egendom som erhållits vid arvskiftet säljs vidare, ska köparen betala överlåtelseskatt även på denna överlåtelse. Även i detta fall ska överlåtelseskatt betalas både på överlåtelsen av en dödsboandel och på den senare försäljningen.

Skatten på överlåtelsen av en dödsboandel gäller i första hand köparen av dödsboandelen och aktiveras då ett skattepliktigt föremål tas ut från boet antingen vid arvskifte eller till följd av en separat överlåtelse (försäljning).

Den förvärvare som köpt en fastighet av dödsboet är enligt 9 § i lagen om överlåtelseskatt även ansvarig för överlåtelseskatten på överlåtelsen av dödsboandelen även om hen inte skulle ha köpt dödsboandelen. Parterna ska sinsemellan komma överens om vem som betalar skatten på försäljningen av en dödsboandel så att inskrivning av ägandet kan beviljas.

Ansvaret för skatt för förvärvaren av vidareöverlåtelsen gäller endast den andel av överlåtelseskatten på överlåtelsen av en dödsboandel som avser fast egendom. Dödsboets tillgångar kan även omfatta annan egendom än fast egendom som omfattas av överlåtelseskatt och föremålet för vidareöverlåtelsen omfattar nödvändigtvis inte all fast egendom i dödsboet. Till denna del omfattas inköpspriset av en dödsboandel inte av ansvaret för skatt på vidareöverlåtelse.

Av dödsboandelens inköpspris hänförs till den egendom som överlåtits den del som motsvarar den proportionella andel av det gängse värdet av den egendom som överlåtits av alla dödsboets tillgångar. Om det har skett flera överlåtelser av dödsboandelar, genomförs samma fördelning vid varje överlåtelse. Det är fråga om ansvar för en tidigare överlåtelse i enlighet med 9 § i lagen om överlåtelseskatt, inte om arvskifte eller upplösning av dödsboet som behandlats ovan. Därför fördelas dödsboandelens inköpspris i proportion till egendomen och värdena vid den tidpunkt då dödsboandelen förvärvats.

Inköpspriset av dödsboandelar som avser annat än egendom som överlåtits från dödsboet hänförs till senare ägarbyten av egendomen i dödsboet.

Exempel 21

Dödsboet har tre delägare, A, B och C, alla med rätt till en tredjedel av dödsboets tillgångar. C säljer sin dödsboandel till D för ett överlåtelsepris på 100 000 euro. Vid försäljningstidpunkten omfattar dödsboets tillgångar en sommarstuga värd 140 000 euro, en skogsfastighet värd 60 000 euro och lös egendom värd 100 000 euro.

Dödsboet säljer skogsfastigheten till E. Skogsfastighetens värde vid tidpunkten för överlåtelsen av dödsboandelen var 20 % av dödsboets tillgångar. Därmed ska E för att beviljas inskrivning påvisa att överlåtelseskatt har betalats både på hans eget inköpspris och på andelen på 20 % av överlåtelsepriset av dödsboandelen, dvs. på 20 000 euro.

Den resterande delen (80 %) av överlåtelsepriset av dödsboandelen hänförs till senare ägarbyten.

Inköpspriset av en dödsboandel som hänförs till den fasta egendom som dödsboet överlåtit ändras inte även om den egendom som skiftas och dess värde skulle ändras före det slutliga arvskiftet. Vid det slutliga arvskiftet hänförs till den egendom som skiftas till köparen av dödsboandelen det inköpspris av en dödsboandel som inte har hänförts till dödsboets överlåtelser av fastigheter.

Exempel 22

Ett arvskifte förrättas efter en överlåtelse av en dödsboandel enligt exemplet ovan. Vid skiftestidpunkten omfattar dödsboet en sommarstuga värd 200 000 euro och annan egendom värd 175 000 euro. Tillgångarna uppgår sammanlagt till 375 000 euro, av vilket 125 000 euro tillhör D. D som förvärvat en dödsboandel genom köp erhåller vid arvskiftet hälften av sommarstugan (värde 100 000 euro) och övriga tillgångar till ett värde av 25 000 euro.

Av de tillgångar som D erhållit utgörs 80 % av fast egendom. Av inköpspriset av D:s dödsboandel, 100 000 euro, drar man först av 20 000 euro som redan beskattats vid dödsboets fastighetsöverlåtelse. Den resterande delen, 80 000 euro, hänförs till 80 % till sommarstugan, varmed det inköpspris av arvsandelen som hänförs till den blir 64 000 euro. På detta belopp ska D betala 3 % i överlåtelseskatt.

Den skatt som D ska betala uppgår till 1 920 euro.

Typen och värdet av dödsboets tillgångar kan ha ändrats under tiden mellan överlåtelsen av dödsboandelen och dödsboets överlåtelse av en fastighet. Därför ska typen och värdet av egendomen vid tidpunkten för förvärvet av dödsboandelen utredas. Om det inte finns några dokument som upprättats vid förvärvstidpunkten för dödsboandelen, kan man lämna in en motiverad uppskattning till Skatteförvaltningen. Vid upprättandet av en sådan uppskattning kan man använda de tillgångar som tagits upp i bouppteckningen efter den avlidne samt dödsboets tillgångar vid tidpunkten för dödsboets överlåtelse av fast egendom.

3.7.2 Den egendom som överlåts avser ett värdepapper

Skatten på överlåtelsen av en dödsboandel gäller i första hand köparen av dödsboandelen och aktiveras då ett skattepliktigt föremål tas ut från boet antingen vid arvskifte eller till följd av en separat överlåtelse (försäljning).

Köparen av en dödsboandel blir skattskyldig vid överlåtelse av ett värdepapper från dödsboet på samma sätt som vid överlåtelser av fastigheter. Den andel av försäljningspriset av dödsboandelen som hänförs till det värdepapper som sålts beräknas på samma sätt som för fastigheter. Skatt ska betalas för den andel av försäljningspriset av dödsboandelen som motsvarar den proportionella andelen av de värdepapper som sålts av dödsboets alla tillgångar vid tidpunkten för överlåtelse av dödsboandelen.

Ansvaret enligt 9 § i lagen om överlåtelseskatt för skatt på ett tidigare förvärv gäller endast fastigheter. Därmed är den person som köpt värdepapper av dödsboet inte ansvarig för överlåtelseskatten på dödsboandelen. Hen betalar överlåtelseskatt endast på sitt eget inköpspris.

Den person som köpt en dödsboandel ska lämna in en överlåtelseskattedeklaration inom två månader från dödsboets överlåtelse av värdepapper. Överlåtelseavtalen för både dödsboandelen och värdepappren ska bifogas till överlåtelseskattedeklarationen. Vidare ska man reda ut den andel som värdet av de sålda värdepappren utgör av dödsboets alla tillgångar vid tidpunkten för överlåtelsen av dödsboandelen.

3.8 Beaktande av en tidigare betald överlåtelseskatt

Såsom beskrivits ovan kan överlåtelseskatt t.ex. vid partiella arvskiften eller dödsboets överlåtelser av fastigheter påföras på en del av överlåtelsepriset av en dödsboandel även om all egendom i dödsboet inte ännu har skiftats. I en sådan situation ska överlåtelseskatt inte betalas på samma försäljningspris av en dödsboandel vid det slutliga arvskiftet på nytt. Betalningen av dessa skatter bör utredas t.ex. då man ansöker om ett utlåtande enligt 29 § i lagen om överlåtelseskatt.

Ibland betalas överlåtelseskatt redan innan det civilrättsliga ägarbytet har skett. Även om en sådan överlåtelseskatt skulle ha betalats innan skattskyldigheten börjat, kan den beaktas som en förskottsbetalning av överlåtelseskatt. Skatt som betalats på förhand kan emellertid även returneras på begäran. Om skatten har returnerats, ska överlåtelseskatten betalas på nytt då egendomen flyttas från dödsboet. Även sådana på förhand betalda skatter och deras eventuella återbäringar ska utredas t.ex. då man ansöker om ett utlåtande enligt 29 § i lagen om överlåtelseskatt.

3.9 Likställning av beslut om överlåtelseskatt med en prestation

Om någon överlåtelseskatt inte har betalats eller inskrivning av fastighetsförvärvet inte ansökts om inom tidsfristen på sex månader, kan Skatteförvaltningen påföra överlåtelseskatt med dröjsmålspåföljder. Detta förfarande behandlas mer ingående i Skatteförvaltningens anvisning Ansvar för överlåtelseskatt på tidigare överlåtelser.

Skatt kan även ha påförts köparen av dödsboandelen. Samtidigt kan äganderätten till fast egendom ha överförts vidare vid en vidareöverlåtelse. Vid bedömningen av förutsättningarna för beviljandet av inskrivning och ansvaret för skatten för ett tidigare förvärv likställs en påförd överlåtelseskatt med en överlåtelseskatt som betalats.

Därmed betraktas det inte som hinder för lagfart eller inskrivning av en arrenderätt att den överlåtelseskatt som påförts köparen av dödsboandelen inte ännu har betalats till sitt fulla belopp.

4 Överlåtelse av dödsboandel ur gåvobeskattningens perspektiv

Överlåtelsen av dödsboandelen utgör en skattepliktig gåva, om den överlåts vederlagsfritt eller om vederlaget uppgår till högst ¾ av dödsboandelens gängse värde. Dödsboandelens värde fastställs genom att värdera all egendom och skulderna i dödsboet till deras gängse värde på överlåtelsedagen. Som värdet av en dödsboandel betraktas den proportionella andel av dödsboets sammanlagda värde som motsvarar den dödsboandel som överlåtits.

Om partiella skiften har förrättats i dödsboet, förskottsarv har tagits ut eller det finns några andra faktorer som påverkar dödsboets värde, ska dessa beaktas vid värderingen av egendomen.

Exempel 23

Vid dödstidpunkten är dödsboets delägare den avlidnes barn A med en andel på ½ och den avlidnes barnbarn B och C, båda med en andel på ¼. Vid dödstidpunkten är värdet av den nettoegendom som utgörs av skillnaden mellan dödsboets tillgångar och skulder en miljon euro.

Efter arvlåtarens bortgång skiftar man kontanta penningmedel 100 000 euro från boet så att A erhåller 50 000 euro och C och D 25 000 euro var. I och med att dessa erhållna andelar motsvarar arvsandelarna, behöver detta partiella arvskifte inte beaktas vid värderingen av den resterande dödsboandelen.

Vidare får C en aktielägenhet från boet. Vid skiftestidpunkten är aktielägenhetens värde 100 000 euro. I samband med det partiella arvskiftet kommer delägarna överens om att den egendom som C redan erhållit kommer vid det slutliga arvskiftet att beaktas i det värde som den resterande egendomen hade vid tidpunkten för det partiella arvskiftet.

Därefter överlåter A sin dödsboandel till sitt eget barn D. Sammanlagt har dödsboet vid denna tidpunkt tillgångar på 1,1 miljoner euro. Vid värderingen av A:s arvsandel lägger man till på boets tillgångar värdet av den aktielägenhet som C erhållit vid det partiella skiftet, 100 000 euro. Därefter uppgår boets korrigerade tillgångar till 1,2 miljoner euro, varav hälften betraktas som värdet av A:s andel, dvs. 600 000 euro. Som värdet av den gåva som D erhållit betraktas 600 000 euro.

Om D skulle betala vederlag till A för dödsboandelen, skulle vederlaget jämföras med värdet på dödsboandelen, 600 000 euro. Om vederlag skulle betalas till ett högre belopp än ¾ av det gängse värdet, dvs. över 450 000 euro, skulle detta inte betraktas som en skattepliktig gåva. Om vederlaget skulle uppgå till högst 450 000 euro, skulle skillnaden mellan vederlaget och värdet på 600 000 euro utgöra en skattepliktig gåva.

Skattesänkningen enligt 55 § i lagen om skatt på arv och gåva kan i regel inte tillämpas på gåvor som avser dödsboandelar, eftersom de egendomsposter som ingår i dödsboandelen preciseras först vid arvskiftet. Skattelättnad kan emellertid tillämpas på överlåtelse av en dödsboandel, om det på tillförlitligt sätt utreds att dödsboandelen vid skiftet kommer att omfatta den gårds- eller företagsdel där man kommer att bedriva jordbruk, jord- och skogsbruk eller annan företagsverksamhet.

Vid fastställandet av den egendom som ska nedsättas och som ingår i dödsboandelen tillämpas samma principer som tillämpas på den dödsboandel som fåtts i arv. Beräkningen av skattelättnad vid generationsväxling av en dödsboandel som fåtts i arv behandlas mer ingående i kapitel 2 i Skatteförvaltningens anvisning Generationsväxling i arvssituationer. En förutsättning för tillämpning av skattelättnad är alltid att gåvomottagaren på tillförlitligt sätt utreder att egendom som är föremål för skattelättnad kommer att erhållas vid arvskiftet på basis av den erhållna dödsboandelen.

I stället för att ge en dödsboandel som gåva kan man först förrätta arvskifte där arvingen erhåller egendom från dödsboet. Denna egendom kan efter arvskiftet säljas till underpris eller ges till mottagaren som gåva. På detta sätt blir föremålet för överlåtelsen tydliga egendomsposter som ägs av överlåtaren, inte en oskiftad dödsboandel. Då är det i regel lättare att påvisa att gåvan inkluderar del i en gårdsbruksenhet eller ett företag som uppfyller förutsättningarna för skattelättnad enligt 55 § i arvsskattelagen.

Skyldigheten att betala gåvoskatt uppstår även om endast en del av arvsandelen tas emot. I detta fall betraktas den resterande andelen av arvsandelen ha mottagits som gåva. Dessa situationer behandlas mer ingående i Skatteförvaltningens anvisning Avsägelser i arvs- och gåvobeskattningen.

5 Särskilda frågor

5.1 Överväganden som hänför sig till överlåtelse av en lösöresandel

Ibland avtalar delägarna i ett dödsbo om att överlåtelsen avser endast en andel i ett visst föremål som ingår i dödsboets medel, inte någon annan dödsboandel. En dylik överlåtelse kallas ofta för överlåtelse av en lösöresandel. Överlåtelse av en lösöresandel betyder inte automatiskt att förvärvaren kommer att få det föremål som överlåts, eftersom det inte är säkert förrän arvskiftet har upprättats att ens överlåtaren får någon del av föremålet. Egendom kan användas t.ex. för betalning av den avlidnes skulder eller fullgörande av utjämningsskyldighet.

På basis av överlåtelse av en lösöresandel i en fastighet kan lagfart erhållas först efter arvskiftet eller då alla andelar i fastigheten går till en person (närmare om detta i Lantmäteriverkets anvisningar). Sex månaders tidsfrist för inskrivningsskyldigheten beräknas från den tidpunkt då ett inskrivningsbart förvärv av en föremålsandel uppkommer t.ex. på basis av arvskifte. Det är inte ens möjligt att ansöka om inskrivning före denna tidpunkt. Ofta kan de behov som ligger bakom den planerade överlåtelsen uppfyllas t.ex. med partiellt arvskifte (exempel 1).