Taide-, keräily- ja antiikkiesineiden arvonlisäverotus

Avainsanat:

- Antopäivä

- 1.7.2023

- Diaarinumero

- VH/2106/00.01.00/2023

- Voimassaolo

- 1.7.2023 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- A86/200/2017, 29.8.2017

Ohjeessa käsitellään taide-, keräily- ja antiikkiesineiden myynnin arvonlisäverotusta. Käytetyn tavaran myynnin arvonlisäverotuksesta on annettu oma ohje nimeltä Käytettyjen tavaroiden arvonlisäverotus (dnro VH/2104/00.01.00/2023). Tämä ohje yhdessä Käytettyjen tavaroiden arvonlisäverotuksesta annetun ohjeen (VH/2104/00.01.00/2023) kanssa korvaa aikaisemman ohjeen Käytettyjen tavaroiden sekä taide-, keräily- ja antiikkiesineiden marginaaliverotusmenettely (VH/4183/00.01.00/2021). Lisäksi tämä ohje korvaa ohjeen nimeltä Kuvataiteilijoiden arvonlisäverotus (A86/200/2017).

1 Yleistä tavaran myynnin arvonlisäverotuksesta

Arvonlisäveroa suoritetaan tavaroiden ja palvelujen liiketoiminnan muodossa tapahtuvasta myynnistä (AVL 1 §). Tavaroita ovat arvonlisäverotuksessa aineelliset esineet sekä sähkö, kaasu, lämpö- ja jäähdytysenergia ja muut niihin verrattavat energiahyödykkeet. Palvelulla tarkoitetaan taas kaikkea muuta, mitä voidaan myydä liiketoiminnan muodossa. (AVL 17 §)

Tavaran myynnistä suoritetaan arvonlisäveroa riippumatta siitä, onko kysymys uuden tai esimerkiksi jo käytössä olleen tavaran myynnistä. Arvonlisäveron määrä lasketaan yleensä verottomasta myyntihinnasta, joka kerrotaan myyntiin soveltuvalla verokannalla. Myyntiin soveltuu lähtökohtaisesti yleinen verokanta (24 %), ellei arvonlisäverolaissa ole muuta säädetty. Esimerkiksi taide-esineen myyntiin voi tietyissä tilanteissa soveltua alennettu 10 prosentin verokanta.

Eräissä tilanteissa myyjä voi soveltaa myös veron määrän laskemiseen poikkeussääntöä. Taide-, keräily- ja antiikkiesineiden kaupassa on nimittäin tyypillistä, että kauppias ostaa tavaran yksityishenkilöltä. Kun kauppias myy tämän verotta ostamansa taide-, keräily- tai antiikkiesineen arvonlisäverollisena, myyntihinta sisältää piilevänä sen arvonlisäveron, joka on sisältynyt tavaran ostohintaan yksityishenkilön ostaessa tavaran. Tämän ostohintaan sisältyvän piilevän veron poistamiseksi arvonlisäverotuksessa on tietyissä edelleenmyyntitilanteissa mahdollista soveltaa marginaaliverotusmenettelyä. Veron määrää ei tällöin lasketa verottomasta myyntihinnasta vaan jälleenmyyjä suorittaa veron saamastaan voittomarginaalista eli tavaran myyntihinnan ja ostohinnan erotuksesta. Marginaaliverotusmenettelyn soveltaminen on vapaaehtoista.

Taide-, keräily- tai antiikkiesineen, kuten muunkin tavaran, myynti on arvonlisäverotonta silloin, kun myyjä on vähäisen toiminnan harjoittaja. Vähäisen toiminnan harjoittajana pidetään myyjää, jonka 12 kuukauden pituisen tilikauden liikevaihto jää enintään 15 000 euroon (AVL 3 §). Jos vähäistä toimintaa harjoittava myyjä kuitenkin toimii liiketoiminnan muodossa, myyjä voi hakeutua vapaaehtoisesti verovelvolliseksi (AVL 12 §:n 1 momentti). Lue lisää vähäisen toiminnan rajasta ja esimerkiksi liikevaihdon laskemisesta ohjeesta Arvonlisäverottoman vähäisen toiminnan raja 15 000 euroa. Alarajahuojennuksesta voit lukea ohjeesta Arvonlisäveron alarajahuojennus.

2 Taide-, keräily- ja antiikkiesineiden määritelmä arvonlisäverotuksessa

Arvonlisäverolaissa on määritelty, mitä tarkoitetaan taide-, keräily- tai antiikkiesineellä. Kun kyse on taide-, keräily- tai antiikkiesineestä, sitä ei pidetä käytettynä tavarana. Käsitteiden määrittäminen on tarpeen, koska taide-, keräily- ja antiikkiesineiden myyntiä koskevat omat säännöksensä ja muiden käytettyjen tavaroiden kauppaa taas omat säännöksensä.

Jos käytetty tavara ei täytä taide-, keräily- tai antiikkiesineen määritelmää, siihen voi tietyin edellytyksin soveltua käytettyjen tavaroiden marginaaliverotusmenettely. Lue lisää käytettyjen tavaroiden myyntiin soveltuvasta marginaaliverotusmenettelystä ohjeesta Käytettyjen tavaroiden arvonlisäverotus.

2.1 Taide-esineen määritelmä

Taide-esineinä pidetään yksilöllisiä, tekijän taiteellisen luomistyön tuloksia. Kun kaksi henkilöä tekee samasta aiheesta taide-esineen, he eivät todennäköisesti päädy samaan lopputulokseen. Taide-esine on käyttötarkoituksensa ja -arvonsa perusteella vain taide-esine. Taide-esineitä myydään usein taidegallerioissa ja näyttelyissä. Niitä pidetään esillä esimerkiksi museoissa ja muissa julkisissa tiloissa.

Arvonlisäverotuksessa taide-esineen määrittely perustuu tullitariffinimikkeisiin. Arvonlisäverolain mukaan taide-esineillä tarkoitetaan seuraavia tullitariffissa luokiteltuja tavaroita (AVL 79 c §):

1. taulut, alkuperäiskaiverrukset ja muut nimikkeeseen 9701 tai 9702 00 00 kuuluvat esineet

Taide-esineitä ovat taulut, kollaasit ja muut kokonaan taiteilijan itse tekemät maalaukset ja piirrokset. Taide-esineitä ovat myös alkuperäiskaiverrukset, -painokset ja -litografiat, joilla tarkoitetaan taiteilijan kokonaan valmistamasta yhdestä tai useammasta laatasta suoraan saatuja mustavalkoisia tai värillisiä vedoksia, riippumatta hänen käyttämästä aineesta tai menetelmästä, jollei se ole ollut mekaaninen tai fotomekaaninen.

Sen sijaan taide-esineinä ei pidetä rakennussuunnitelmia ja -piirustuksia, teknisiä piirustuksia ja muita suunnitelmia ja piirustuksia teolliseen, kaupalliseen tai topografiseen taikka vastaavaan tarkoitukseen. Taide-esineinä ei pidetä myöskään käsin maalattuja ja koristeltuja esineitä, teatterikulisseja ja muita vastaavia.

2. nimikkeeseen 9703 00 00 kuuluvat veistokset ja niistä tekijän tai hänen oikeudenomistajiensa valvonnassa valmistamat jäljennökset enintään kahdeksan kappaleen määrään;

Taide-esineitä ovat alkuperäisveistokset ja -patsaat mistä tahansa aineesta edellyttäen, että ne ovat kokonaan taiteilijan luomia. Lisäksi taide-esineitä ovat taiteilijan tai hänen oikeudenomistajansa valvonnan alaisena valmistetut valantatyöt enintään kahdeksana kappaleena.

3. nimikkeeseen 5805 00 00 kuuluvat kuvakudokset ja nimikkeeseen 6304 00 00 kuuluvat seinävaatteet edellyttäen, että ne on tehty käsin taiteilijan alkuperäisluonnosten mukaan, enintään kahdeksana jäljennöksenä työtä kohden;

Taide-esineitä ovat taiteilijan alkuperäissuunnitelman mukaiset käsin tehdyt kuvakudokset ja seinävaatteet, enintään kahdeksana kappaleena.

Taide-esineiksi on verotuskäytännössä katsottu esimerkiksi seinätekstiiliksi taiteilijan alkuperäissuunnitelman mukaan valmistetut ryijyt enintään kahdeksana kappaleena ja damastit eli seinävaatteet, jos taitelija itse on suunnitellut mallit ja myös valmistanut työt tai joku muu on valmistanut niitä taiteilijan valvonnassa enintään kahdeksan kappaletta.

4. taiteilijan ottamat ja hänen vedostamansa tai hänen valvonnassaan vedostetut signeeratut ja numeroidut valokuvat, joiden määrä on rajoitettu kolmeenkymmeneen riippumatta koosta ja tukimateriaalista.

Myös taitelijan ottamat ja yllä mainitulla tavalla vedostetut valokuvat ovat taide-esineitä silloin, kun ne ovat signeerattuja ja numeroituja ja niiden määrä on rajoitettu kolmeenkymmeneen. Edellytykset täyttävästä valokuvasta voidaan käyttää nimitystä taidevalokuva.

Taide-esineet ovat taiteilijan itse tekemiä. Taide-esineen valmistus tapahtuu yleensä yksittäiskappaleena, eikä kysymys ole yleisestä kauppatavaran luonteisesta tavarasta. Taide-esineinä on pidetty esimerkiksi taiteilijan käsin maalaamia uniikkiteoksia posliinisille laatoille tai laattakokonaisuuksille. Jos tuote on kuitenkin käyttötavara, kuten lautanen, sitä ei pidetä taide-esineenä.

Esimerkki 1: Taiteilija suunnittelee ja valmistaa uuteen kirkkoon alttarin edustalle ripustettavan alttarivaatteen, saarnastuoliin tai lukupulpettiin ripustettavia kirjaliinoja sekä arkunpeitteen.

Kyseiset kirkkotekstiilit ovat yksilölisiä eikä niitä pidetä käyttöesineinä. Koska tekstiilit kuuluvat nimikkeeseen 5805 00 00 kuvakudokset tai 6304 00 00 seinävaatteet, niitä pidetään arvonlisäverotuksessa taide-esineinä.

Esimerkki 2: Taiteilija suunnittelee ja valmistaa uuteen kirkkoon myös kolehtihaavin, papin vaatetusta ja vihkiryijyn.

Kyseiset tuotteet ovat käyttöesineitä. Koska ne eivät kuulu myöskään kuvakudosten tai seinävaatteiden nimikkeisiin, tuotteita ei pidetä arvonlisäverotuksessa taide-esineinä.

Tietyissä tilanteissa taide-esineenä pidetään myös jäljennöstä. Alkuperäisten taide-esineiden lisäksi taide-esineinä pidetään alkuperäisveistosten jäljennöksiä tekijän tai hänen oikeudenomistajiensa valvonnassa valmistettuina enintään kahdeksan kappaleen määrään asti sekä kuvakudosten ja seinävaatteiden jäljennöksiä enintään kahdeksan kappaleen määrään asti edellyttäen, että ne on tehty käsin taiteilijan alkuperäisluonnosten mukaan. Taide-esineeksi katsotaan myös taiteilijan ottamat ja hänen vedostamansa tai hänen valvonnassaan vedostetut signeeratut ja numeroidut valokuvat, joiden määrä on rajoitettu kolmeenkymmeneen.

Unionin tuomioistuimen asiassa C-145/18, Regards Photographiques, antaman tuomion mukaisesti valokuva on taide-esine, jos se täyttää direktiivissä asetetut edellytykset. Taide-esineenä pidettävän valokuvan on oltava tekijän ottama, hänen vedostamansa tai hänen valvonnassaan vedostettu, signeerattu ja numeroitu sekä määrältään enintään kolmeenkymmeneen rajattu. Arviointi tehdään tuomion mukaan näiden objektiivisten, selkeiden ja täsmällisten kriteerien mukaisesti. Arvioinnissa ei sen sijaan kiinnitetä huomiota esimerkiksi valokuvien taiteelliseen luonteeseen.

Käyttötavarat ja koriste-esineet eivät ole taide-esineitä. Oikeus- ja verotuskäytännössä arvonlisäverolain tarkoittamina taide-esineinä ei ole pidetty esimerkiksi käyttöesineiksi tarkoitettuja taidekäsityötuotteita, vaikka ne olisi valmistettu yksittäiskappaleina.

Esimerkki 3: Yrittäjä ryhtyy valmistamaan käsityönä erilaisia koruja. Korut hän valmistaa kierrätysmateriaaleista.

Yrittäjän käsin kierrätysmateriaalista valmistamat korut ovat käyttöesineitä. Näin ollen koruja ei pidetä taide-esineinä.

Esimerkki 4: Yrittäjä valmistaa sarjatuotantona posliinisia seinälautasia. Lautasissa on kaikissa sama kuvio.

Lautaset eivät ole arvonlisäverolaissa tarkoitettuja taide-esineitä, koska ne eivät ole yksilöllisiä.

Keramiikka- ja emaljityöt eivät ole taide-esineitä, jos niitä ei voida pitää alkuperäisveistoksina. Nimikkeeseen 9703 00 00 kuuluvat alkuperäisveistokset ovat nimittäin taide-esineitä, vaikka ne olisivat keraamisia tai emaljitöitä.

Verotuskäytännössä taide-esineinä ei ole pidetty myöskään seuraavia tuotteita:

- tilaajan antaman kuvan mukaan CNC-koneella työstettyjä puisia tauluja

- kolmiulotteisia pienoismalleja maisemasta (dioraama), jossa on hyödynnetty vanhojen sotakirjojen sivuja

- arkkitehdin piirustusten mukaan valmistettuja rakennuksen pienoismalleja

- mattoja, poppanoita, kaita- ja pöytäliinoja

- keraamisia talous- ja koriste-esineitä (esim. kahvikupit, mukit, lautaset ja ruukut)

- massatavaran luonteisia savesta valmistettuja koti-, puutarha- ja saunatonttuja

- akvarelleista valokuvaamalla ja kirjapainossa painamalla valmistettuja postikortteja

- ihmisen ihoon tatuoituja kuvia tai

- yksilöllisesti käsityönä valmistettuja huonekaluja ja valaisimia.

2.2 Keräilyesineen määritelmä

Arvonlisäverotuksessa keräilyesineitä ovat käytetyt postimerkit, leimamerkit, veromerkit, ensipäiväkuoret, ehiöt ja muut vastaavat. Jos nämä edellä luetellut esineet ovat käyttämättömiä, ne ovat keräilyesineitä vain, jos ne eivät ole voimassa eivätkä tule uudelleen voimaan tai niiden hinta määräytyy keräilyarvon perusteella.

Lisäksi keräilyesineitä ovat kokoelmat ja keräilyesineet, joilla on eläintieteellistä, kasvitieteellistä, mineralogista, anatomista, historiallista, arkeologista, paleontologista, etnografista tai numismaattista arvoa.

Myös keräilyesineiden määrittely perustuu tullitariffinimikkeisiin. Keräilyesineillä tarkoitetaan arvonlisäverotuksessa seuraavia tullitariffissa luokiteltuja tavaroita (AVL 79 d §):

- nimikkeeseen 9704 00 00 kuuluvat postimerkit, veromerkit, arvoleimat, ensipäiväkuoret, ehiöt ja vastaavat tavarat edellyttäen, että ne eivät ole voimassa eivätkä tule voimaan tai että niiden hinta määräytyy keräilyarvon perusteella; ja

- kokoelmat ja keräilyesineet, joilla on eläintieteellistä, kasvitieteellistä, mineralogista, anatomista, historiallista, arkeologista, paleontologista, etnografista tai numismaattista arvoa.

Esimerkki 5: Yritys ostaa yksityishenkilöiltä käytettyjä postimerkkejä. Lisäksi yritys ostaa yksityishenkilöiltä vanhoja käyttämättömiä markka-aikaisia postimerkkejä.

Kyseiset yrityksen ostamat käytetyt postimerkit täyttävät keräilyesineen tunnusmerkit. Myös markka-aikaiset postimerkit täyttävät keräilyesineen tunnusmerkit, koska ne eivät ole enää voimassa eivätkä tule voimaan.

Korkeimman hallinto-oikeuden vuonna 1996 antamassa päätöksessä oli kysymys juhlarahoista. Korkein hallinto-oikeus piti juhlarahaa numismaattista arvoa omaavana keräilyesineenä.

KHO 31.12.1996 taltio 4058: Yhtiö myi keskuspankilta nimellisarvosta arvonlisäverotta ostamiaan juhlarahoja lisäten rahan hintaan kulunsa ja katteen. Koska juhlaraha myytiin nimellisarvoaan korkeammasta hinnasta ja sen lyöntimäärä oli rajoitettu, rahaa ei ollut tarkoitus käyttää laillisena maksuvälineenä, vaan se oli arvonlisäverolain 79 d §:ssä tarkoitettu numismaattista arvoa omaava keräilyesine. Yhtiö voi siten soveltaa juhlarahojen myyntiin arvonlisäverolain 79 a §:ssä tarkoitettua marginaaliverotusmenettelyä.

2.3 Antiikkiesineen määritelmä

Antiikkiesineillä tarkoitetaan arvonlisäverotuksessa tavaroita, jotka ovat yli 100 vuotta vanhoja ja jotka eivät ole taide- tai keräilyesineitä (AVL 79 e §). Eli vanhojen tavaroiden osalta tarkistetaan ensin se, täyttääkö tavara joko taide-esineen tai keräilyesineen määritelmän. Sen jälkeen tarkistetaan tavaran ikä.

Jos tavara ei täytä taide- tai keräilyesineen määritelmää, se on antiikkiesine, jos sillä on ikää yli 100 vuotta.

Esimerkki 6: Verovelvollinen jälleenmyyjä ostaa yksityishenkilöltä 90 vuotta vanhan huonekalun.

Koska huonekalu ei ole yli 100 vuotta vanha, se ei ole arvonlisäverotuksessa antiikkiesine. Sen sijaan kyse on käytetystä tavarasta.

3 Taide-, keräily- ja antiikkiesineen myynti Suomessa

3.1 Myynti Suomessa

Kun verotusoikeus myyntiin on Suomella, myyntiin sovelletaan Suomen arvonlisäverolakia. Tästä syystä on tärkeä määritellä, missä tilanteessa taide-, keräily- tai antiikkiesineen myynnin verotusoikeus on Suomella.

Kun taide-, keräily- tai antiikkiesine luovutetaan asiakkaalle Suomessa, verotusoikeus myyntiin on Suomella. Verotusoikeus on Suomella esimerkiksi silloin, kun Rovaniemellä kivijalkaliikettä ylläpitävä myyjä myy liikkeessä asioivalle asiakkaalle antiikkiesineen, jonka asiakas saa liikkeestä mukaansa.

Verotusoikeus ostajalle kuljetettavan taide-, keräily- tai antiikkiesineen myyntiin on Suomella myös silloin, kun tavaran kuljetus lähtee Suomesta. Vaikka verotusoikeus myyntiin on tällöin Suomella, voi myynti olla tietyin edellytyksin vapautettu arvonlisäverosta (ks. luku 4 Taide-, keräily- ja antiikkiesineiden ulkomaankauppa).

Jos myyjä tuo taide-, keräily- tai antiikkiesineen Suomeen EU:n ulkopuolelta täällä tapahtuvaa myyntiä varten, Suomella on verotusoikeus myös kyseiseen myyntiin.

Kun verotusoikeus myyntiin on Suomella, arvonlisäverolaista selviää, mikä verokanta myyntiin soveltuu ja miten myynnistä suoritettava vero lasketaan.

3.2 Myyntiin soveltuva verokanta

3.2.1 Yleinen verokanta

Tavaran myyntiin soveltuu pääsääntöisesti yleinen verokanta (24 %). Yleisestä verokannasta poiketaan vain, jos myynti täyttää alennetun verokannan tai verottomuuden soveltamisen edellytykset.

Kun jälleenmyyjä myy ostamiansa taide-, keräily- tai antiikkiesineitä omissa nimissään asiakkaille, jälleenmyyjän myyntiin soveltuu lähtökohtaisesti yleinen verokanta (24 %). Myyjä soveltaa myyntiin yleistä verokantaa myös silloin, kun hän ostaa taide-esineen satunnaisesti verollista edelleenmyyntiä varten. Jälleenmyyjä voi kuitenkin soveltaa myyntiin tietyin edellytyksin marginaaliverotusmenettelyä, jolloin vero lasketaan voittomarginaalin eikä siis koko myyntihinnan perusteella. Lue marginaaliverotusmenettelystä lisää luvusta 3.3 Marginaaliverotusmenettely taide-, keräily- ja antiikkiesineiden myynnissä.

Jos jälleenmyyjä toimii välittäjänä eli myy taide-, keräily- tai antiikkiesineen taiteilijan nimissä, jälleenmyyjän saamaan välityspalkkioon sovelletaan Suomessa tapahtuvassa kaupassa yleistä verokantaa.

Esimerkki 7: Kuvataiteilija käyttää maalausten myynnissä apuna jälleenmyyjää. Kuvataiteilija on määritellyt maalauksen hinnaksi 1 000 euroa (sis. alv 10 %). Sopimuksen mukaan jälleenmyyjä saa välityspalkkioksi 30 % veron sisältävästä maalauksen myyntihinnasta. Välityspalkkion määrään lisätään arvonlisävero (24 %). Jälleenmyyjä laatii myyntilaskun asiakkaalle kuvataiteilijan nimissä. Laskulta näkyy myyjänä kuvataiteilija ja muutoinkin laskun tiedot vastaavat kuvataitelijan myynnin tietoja.

Yllä mainituissa olosuhteissa jälleenmyyjä toimii arvonlisäverotuksessa välittäjänä. Näin ollen maalauksen myyjänä asiakkaalle on kuvataiteilija ja välittäjä on vain välityspalvelun myyjä.

Jälleenmyyjä veloittaa kuvataiteilijalta arvonlisäverollisen välityspalkkion tilittäessään asiakkaan maksaman maalauksen hinnan kuvataiteilijalle. Jälleenmyyjä tekee tilityksestä asiakirjan kuvataiteilijalle. Tilitysasiakirjalla jälleenmyyjä on eritellyt oman myyntinsä tiedot.

Jälleenmyyjän välityspalkkio:

- välityspalkkion veron peruste 300 euroa (= 30 % x 1 000)

- välityspalkkion vero 72 euroa (= 300 x 24 %)

- välityspalkkio kokonaisuudessaan 372 euroa (= 300 + 72)

Jälleenmyyjä suorittaa palkkiosta veron 72 euroa.

Kuvataiteilijalle tilitettävä osuus on 628 euroa (= 1000 - 372).

Kuvataiteilijan myynnistä suoritettava vero on 90,91 euroa (= 1 000 euroa x 10/110). Kuvataiteilija saa vähentää välityspalkkion hintaan sisältyvän veron 72 euroa.

Esimerkki 8: Kuvataiteilija käyttää maalausten myynnissä apuna jälleenmyyjää. Kuvataiteilija on määritellyt sopimuksessa maalauksen hinnaksi 1 000 euroa (sis. alv 10 % = 90,91 euroa). Jälleenmyyjä myy maalauksen asiakkaalle 1700 euron hintaan (sis. alv 24 % = 329,03 euroa). Jälleenmyyjä tekee myyntilaskun asiakkaalle omissa nimissään. Jälleenmyyjä vähentää tilityksestä kuvataiteilijalle oman palkkionsa.

Yllä mainituissa olosuhteissa jälleenmyyjä toimii komissionäärinä. Kuvataiteilijan katsotaan siis arvonlisäverotuksessa myyvän maalauksen jälleenmyyjälle, joka myy sen edelleen asiakkaalle.

Jälleenmyyjä merkitsee myyntilaskuun taide-esineen verottoman hinnan, veron ja verollisen myyntihinnan, esimerkiksi seuraavasti:

Taulu, tekijä K. Kuvataitelija 1 370,97 euroa

+ alv 24 % 329,03 euroa

Verollinen hinta 1 700,00 euroa.

Jälleenmyyjä ilmoittaa ja suorittaa myynnistä veroa 329,03 euroa. Jälleenmyyjä soveltaa myyntiin arvonlisäverolain yleisiä säännöksiä. Jälleenmyyjä saa vähentää kuvataitelijan myynnistä suoritettaman veron 90,91 euroa. Jälleenmyyjä voi vaihtoehtoisesti soveltaa myyntiinsä marginaaliverotusmenettelyä eli laskea myynnistä suoritettavan veron voittomarginaalin perustella.

Kuvataiteilijan myyntitositteesta jälleenmyyjälle (jälleenmyyjän laatimasta tilityslaskelmasta) on ilmettävä myynnistä suoritettava vero (jälleenmyyjän ostohinnan sisältämä vero). Jos välittäjä itse tekee kuvataiteilijan puolesta tämän myyntitositteen, tositteesta on ilmettävä säädettyjen muiden myyntitositemerkintöjen ohella tilitettävään hintaan sisältyvä veron määrä. Esimerkiksi:

Taulu, hinta ilman alv 909,09 euroa

+ alv 10 % 90,91 euroa

Kuvataiteilijalle tilitettävä hinta 1000,00 euroa

Kuvataiteilija ilmoittaa ja suorittaa myynnistä veroa 90,91 euroa.

Kuvataiteilijalle maalauksen myynti on arvonlisäverollista myyntiä siinäkin tapauksessa, että jälleenmyyjä soveltaisi omaan myyntiinsä marginaaliverotusmenettelyä.

Verohallinnon ohjeesta Komissiokaupan ja välitystoiminnan arvonlisäverotus voit lukea lisää myynnin arvonlisäverokäsittelystä, kun tavara tai palvelu myydään asiamiestä käyttäen.

3.2.2 Taide-esineen myyntiin soveltuva alennettu verokanta

Yleisestä verokannasta poiketen tietyissä tilanteissa taide-esineen myyntiin sovelletaan alennettua 10 prosentin verokantaa. Alennettu 10 prosentin verokanta soveltuu myyntiin, jos:

- myytävä tuote on arvonlisäverolain tarkoittama taide-esine (lue lisää luvusta 2.1 Taide-esineen määritelmä) ja

- myyjänä on:

- tekijä tai hänen oikeudenomistajansa taikka

- satunnaisesti muu elinkeinonharjoittaja kuin verovelvollinen jälleenmyyjä (AVL 79 a § 3 momentti).

Alennettu verokanta soveltuu taide-esineen tekijän liiketoiminnan muodossa tapahtuvaan taide-esineen ensimyyntiin. Lisäksi alennettu verokanta soveltuu taide-esineen myyntiin myös silloin, kun taide-esineen myyjänä on tekijän oikeudenomistaja. Yleensä tekijän oikeudenomistajia ovat kuolinpesä tai perilliset. Kun kuolinpesä myy taide-esineen tekijän kuoltua, myyntiin soveltuu alennettu verokanta, jos kuolinpesä harjoittaa myyntitoimintaa liiketoiminnan muodossa.

Koska alennettu verokanta voi soveltua vain taide-esineen myyntiin, keräily- ja antiikkiesineen myyntiin alennettu verokanta ei voi soveltua.

Esimerkki 9: Valokuvataiteilija on ottanut valokuvan. Taitelija on tehnyt valokuvasta 10 vedosta. Taiteilija myy nämä vedokset signeerattuna ja numeroituna.

Yllä kuvattu valokuva täyttää arvonlisäverolain mukaisen taide-esineen määritelmän. Koska myyjänä on tekijä itse, kyseisiin valokuvien ensimyynteihin soveltuu alennettu verokanta. Taiteilija suorittaa arvonlisäveroa myynneistä 10 prosentin verokannalla.

Esimerkki 10: Valokuvaaja teettää valokuvaliikkeessä onnistuneista valokuvista kustakin 50 jäljennöstä. Valokuvaaja on liittänyt kuviin ennen jäljennösten teettämistä sähköisesti signeerauksen. Valokuvaaja myy valokuvat messuilla ja antaa niitä myös jälleenmyyjille myytäväksi.

Yllä kuvatut valokuvat eivät täytä taide-esineen määritelmää. Näin ollen valokuvaaja suorittaa valokuvien myynnistä arvonlisäveroa yleisellä 24 prosentin verokannalla.

Keskusverolautakunnan 12.10.2005 antamassa lainvoimaisessa ennakkoratkaisussa oli kysymys kommandiittiyhtiön vastuunalaisen yhtiömiehen yhtiölle maalaamien taulujen myynnistä. Keskusverolautakunta katsoi, että myös kommandiittiyhtiön myynti oli laissa tarkoitettu ensimyynti ja myyntiin soveltui näin alennettu verokanta.

KVL 2005/71: Kommandiittiyhtiön vastuunalaisen yhtiömiehen yhtiölle maalaamien taulujen ensimyynnistä oli suoritettava arvonlisäveroa 8 prosentin verokannan mukaisesti. Ennakkoratkaisu ajalle 12.10.2005 – 31.12.2006.

Jos oikeudet työntekijän luomaan taide-esineeseen siirtyvät työnantajana olevalle osakeyhtiölle työsopimuksen perusteella, on verotuskäytännössä katsottu vastaavasti, että osakeyhtiön myydessä taide-esineen kyse on ensimyynnistä. Jos oikeudet osakkaan luomaan taide-esineeseen siirtyvät osakkaalta osakeyhtiölle, osakeyhtiön taide-esineen myynnissä on tässä tilanteessa myös kyse ensimyynnistä. Osakeyhtiö voi näissä tilanteissa soveltaa kyseisen taide-esineen ensimyyntiin alennettua 10 prosentin verokantaa.

Myös muun kuin verovelvollisen jälleenmyyjän myydessä taide-esineen myyntiin soveltuu alennettu verokanta. Kysymys on tällöin yleensä taide-esineestä, joka on kuulunut myyjän arvonlisäverollisen liiketoiminnan käyttöomaisuuteen ja josta myyjä on päättänyt luopua. Tällaisen yksittäisen taide-esineen myyntiin soveltuu alennettu verokanta. Verovelvollinen jälleenmyyjä ei sen sijaan voi soveltaa alennettua verokantaa.

Muulla kuin verovelvollisella jälleenmyyjällä taide-esine on voinut olla esillä edustustilassa. Tällöin elinkeinonharjoittaja ei ole voinut AVL 114 §:n nojalla vähentää taide-esineen ostohinnan sisältämää arvonlisäveroa. Tällaisen yksittäisen taide-esineen myynnistä verovelvollinen ei suorita arvonlisäveroa (AVL 61 §).

Jos verovelvollinen jälleenmyyjä myy taiteilijalta hankkimansa taide-esineen omissa nimissään taide-esineen ostajalle, jälleenmyyjän myyntiin soveltuu yleinen verokanta. Jos taas verovelvollinen jälleenmyyjä myy taide-esineitä taiteilijan nimissä eli toimii vain välittäjänä, taitelija voi soveltaa taide-esineen ensimyyntiin alennettua verokantaa. Sen sijaan välityspalkkioon soveltuu yleinen verokanta. Lue lisää komissiokaupan ja välitystoiminnan arvonlisäverotuksesta ohjeesta Komissiokaupan ja välitystoiminnan arvonlisäverotus.

3.2.3 Tekijänoikeuden luovutukseen soveltuva verottomuus

Arvonlisäverotonta on vain myynti, joka on erikseen säädetty verottomaksi. Esimerkiksi tietyt tekijänoikeuksien luovutukset on säädetty arvonlisäverolaissa verottomiksi. Verottomuuden taustalla ovat hallinnolliset syyt ja se, että tällaiset korvaukset tulevat yleensä verotetuksi osana kulutukseen myytävän hyödykkeen myyntihintaa.

Arvonlisäveroa ei suoriteta seuraavista tekijänoikeuden nojalla saaduista korvauksista (AVL 45 §:n 1 momentin kohdat 4 ja 5):

- tekijänoikeuslain (404/1961) 1, 4 tai 5 §:ssä tarkoitetun oikeuden luovuttamisesta tai oikeuden perusteella saadusta korvauksesta

Tekijänoikeuslain 1, 4 ja 5 § määrittävät teoksen luojan tekijänoikeutta teokseen, sen muunnokseen (esim. käännös) ja kokoomateokseen. - tekijänoikeuslakiin perustuvan oikeuden luovuttamisesta tai oikeuden perusteella saadusta korvauksesta tekijänoikeuslain 19 a, 26, 26 a, 26 i tai 47 a §:ssä tarkoitetuissa tilanteissa

Tekijänoikeuslain 19 a, 26, 26 a, 26 i ja 47 §:t määrittävät korvauksista, joita saadaan tekijänoikeuslakiin perustuvan oikeuden luovuttamisesta tai oikeuden perusteella (mm. lainauskorvaus ja jälleenmyyntikorvaus).

Arvonlisäverottomuus on rajoitettu yllä mainittuihin tekijänoikeuden luovutuksen perusteella saatuihin korvauksiin. Arvonlisäverottomuus ei kuitenkaan koske korvausta, joka saadaan (AVL 45 §:n 2 momentti):

- valokuvaa koskevan oikeuden luovuttamisesta,

- mainosteosta koskevan oikeuden luovuttamisesta,

- tietokoneohjelmaa koskevan oikeuden luovuttamisesta eikä

- elokuvan, video-ohjelman tai muun sellaisen ohjelman esittämisoikeuden luovuttamisesta.

Lisäksi verottomuus ei sovellu tekijänoikeuden haltijoita edustavan järjestön oikeuden luovuttamisesta tai oikeuden perusteella saamia korvauksia (AVL 45 §:n 3 momentti).

Taiteilijalla on tekijänoikeuslain 1 §:n perusteella taiteellisen teoksen luojana tekijänoikeus luomaansa kuvataiteen teokseen. Taiteilija ei suorita arvonlisäveroa tällaisen tekijänoikeuden luovutuksesta tai muutoin tekijänoikeuden perusteella saamastaan korvauksesta. Jos taiteilijan luoma teos on kuitenkin valokuvateos, taitelijan on suoritettava valokuvan julkaisuoikeuden luovutuksesta saadusta korvauksesta arvonlisäveroa.

KHO 28.5.2001 taltio 1256: A Oy harjoitti aikakauslehtien julkaisutoimintaa, jota varten se oli ostanut B Oy:ltä lehdissä julkaistavia artikkeleita ja niihin liittyviä valokuvia. Lehtiartikkelin kirjoituspalkkio on arvonlisäverolain 45 §:n 1 momentin 4 kohdan mukaan veroton ja valokuvan julkaisuoikeuden luovuttamisesta saatu korvaus lain 45 §:n 2 momentin mukaan verollinen. Kirjoitetusta tekstistä ja valokuvista muodostuvan lehtiartikkelin verokohtelu ei määräytynyt niin sanottua liittymisperiaatetta soveltaen yhtenäisesti vaan kummankin hyödykkeen osalta erikseen. Tämän vuoksi B Oy:n veloitus tuli jakaa siten, että kirjoituspalkkiot olivat verottomia ja valokuvien julkaisuoikeuksien luovutukset verollisia. A Oy:llä oli oikeus vähentää valokuvien julkaisuoikeuksien hankintahintaan sisältyvä vero arvonlisäverolain 102 §:n mukaisesti.

Esimerkki 11: Taiteilija ottaa valokuvan ja luovuttaa tämän valokuvan julkaisuoikeuden.

Arvonlisäverolaissa on erikseen säädetty, että tekijänoikeuden verottomuus ei ulotu valokuvaa koskevan oikeuden luovuttamiseen. Näin ollen taitelijan on suoritettava arvonlisäveroa valokuvan julkaisuoikeuden luovuttamisesta saamastaan palkkiosta. Myyntiin soveltuu yleinen verokanta.

Esimerkki 12: Taiteilija tekee kuvituksen lastenkirjaan ja myy kuvituksen julkaisuoikeuden kirjan kustantajalle.

Kuvituksen julkaisuoikeuden myynnissä luovutetaan tekijänoikeutta. Näin ollen taiteilija ei suorita saamastaan palkkiosta arvonlisäveroa. Kysymys ei ole valokuvan julkaisuoikeuden myynnistä.

Esimerkki 13: Tanssijan tanssiesitys tallennetaan ja tanssija myy tallenteen modernin taiteen museolle, jossa esitystä esitetään. Videotallennetta ei luovuteta fyysiselle välineelle tallennettuna vaan luovutaan vain linkki, jonka kautta tallenteen voi katsoa.

Esityksen myynnissä ei ole kyse tavaran myynnistä, joten kyse ei ole alennetun verokannan alaisen taide-esineen myynnistä.

Sen sijaan tanssijan katsotaan myyvän esityksensä esittämisoikeuden. Videotallennusta koskevan esittämisoikeuden myyntiin ei sovellu AVL 45 §:n tekijänoikeuden verottomuus vaan tallenteen esittämisoikeus on suljettu verottomuuden ulkopuolelle (AVL 45 §:n 2 momentti). Näin ollen tanssijan tallenteen esitysoikeuden myyntiin soveltuu yleinen verokanta.

3.3 Marginaaliverotusmenettely taide-, keräily- ja antiikkiesineiden myynnissä

Marginaaliverotusmenettely on tapa laskea myynnistä suoritettava arvonlisävero. Marginaaliverotusmenettelyssä vero lasketaan voittomarginaalista eli tavaran myyntihinnan ja ostohinnan erotuksesta sen sijaan, että vero laskettaisiin myyntihinnan perusteella.

Myyjä voi soveltaa marginaaliverotusmenettelyä, jos menettelylle säädetyt edellytykset täyttyvät. Edellytysten täyttyessä marginaaliverotusmenettelyn soveltaminen on siis vapaaehtoista, kun kyse on taide-, keräily tai antiikkiesineen myynnistä tai käytetyn tavaran myynnistä. Jälleenmyyjä voi jokaisen myyntitapahtuman osalta valita, soveltaako hän myyntiin arvonlisäverolain yleisiä säännöksiä vai edellytysten täyttyessä marginaaliverotusmenettelyä. Jos jälleenmyyjä valitsee sovellettavaksi marginaaliverotusmenettelyn, jälleenmyyjä voi soveltaa sitä joko myyntitapahtumittain (tavarakohtainen menettely) tai verokausittain (yksinkertaistettu menettely). Jos jälleenmyyjä ei sovella marginaaliverotusmenettelyä, hän soveltaa myyntiin arvonlisäverolain yleisiä säännöksiä. Tällöin vero lasketaan alla luvussa 5.1 veron laskemisesta kerrotulla tavalla.

Taide-, keräily- ja antiikkiesineiden myyntiin voidaan soveltaa marginaaliverotusmenettelyä seuraavin edellytyksin:

- kaupan kohteena on taide-, keräily- tai antiikkiesine

- myyjä on verovelvollinen jälleenmyyjä

- tavaran ostohinta on ollut veroton tai alennetun verokannan alainen

- tavara on ostettu verollista edelleenmyyntiä varten (jälleenmyyntitarkoitus).

Alla on käyty tarkemmin läpi marginaaliverotusmenettelyn soveltamisedellytyksiä silloin, kun myytävä tavara on taide-, keräily- tai antiikkiesine.

3.3.1 Kaupan kohteena taide-, keräily- tai antiikkiesine

Taide-, keräily- ja antiikkiesine on määritelty tämän ohjeen luvussa 2. Jos myytävä tuote on arvonlisäverolaissa tarkoitettu taide-, keräily- tai antiikkiesine, myyjä voi tietyin edellytyksin soveltaa myyntiin marginaaliverotusmenettelyä.

Jos tuote ei täytä taide-, keräily- tai antiikkiesineen määritelmää, marginaaliverotusmenettely voi silti soveltua myyntiin. Marginaaliverotusmenettely voi nimittäin tietyin edellytyksin soveltua myös käytetyn tavaran kauppaan.

Taide-, keräily- ja antiikkiesineiden myyntiin soveltuvan marginaaliverotusmenettelyn ja käytettyjen tavaroiden myyntiin soveltuvan marginaaliverotusmenettelyn soveltamisedellytykset poikkeavat toisistaan. Tästä syystä on tärkeää tunnistaa, milloin kysymys on taide-, keräily- ja antiikkiesineestä ja milloin kysymys on käytetystä tavarasta.

Esimerkki 14: Verovelvollinen jälleenmyyjä ostaa yksityishenkilöltä 90 vuotta vanhan huonekalun. Ostohinta ei sisällä arvonlisäveroa.

Koska huonekalu ei ole yli 100 vuotta vanha, se ei ole antiikkiesine. Kysymyksessä ei ole myöskään taide- tai keräilyesine.

Koska huonekalu ei ole taide-, keräily- tai antiikkiesine, jälleenmyyjä ei voi soveltaa myyntiin taide-, keräily- ja antiikkiesineiden marginaaliverotusmenettelyä. Sen sijaan jälleenmyyjä voi soveltaa 90 vuotta vanhan verotta ostamansa huonekalun myyntiin käytettyjen tavaroiden marginaaliverotusmenettelyä.

Lue lisää käytettyjen tavaroiden määritelmästä ja marginaaliverotusmenettelyn soveltamisedellytyksistä käytettyjen tavaroiden kaupassa ohjeesta Käytettyjen tavaroiden arvonlisäverotus.

3.3.2 Verovelvollinen jälleenmyyjä

Marginaaliverotusmenettelyssä jälleenmyyjällä tarkoitetaan ketä tahansa arvonlisäverovelvollista, joka liiketoiminnan muodossa ostaa Suomessa tai toisesta EU-maasta taide-, keräily- tai antiikkiesineitä verollista edelleenmyyntiä varten. Jälleenmyyjällä tarkoitetaan lisäksi sellaista verovelvollista, joka liiketoiminnan muodossa maahantuo taide-, keräily- ja antiikkiesineitä EU:n ulkopuolelta Suomeen täällä tapahtuvaa arvonlisäverollista edelleenmyyntiä varten. (AVL 79 a § ja AVL 79 g §)

Esimerkki 15: Huutokaupanpitäjä myy julkisella huutokaupalla yksityishenkilöiden omistamia arvonlisäverotuksessa taide-esineinä pidettäviä tavaroita. Huutokaupanpitäjä myy taide-esineen loppuasiakkaalle omissa nimissään mutta sen omistajan lukuun.

Taide-esineen omistajan katsotaan yllä mainituissa olosuhteissa myyvän taide-esineen huutokaupanpitäjälle, joka myy taide-esineen edelleen huutokaupan asiakkaalle. Taide-esineen omistajana oleva yksityishenkilö ei ole myynnistään arvonlisäverovelvollinen. Näin ollen huutokaupanpitäjän ostohinta ei sisällä arvonlisäveroa.

Huutokaupanpitäjän myymä tuote on taide-esine. Huutokaupanpitäjä on verovelvollinen jälleenmyyjä ja on ostanut taide-esineen verollista edelleenmyyntiä varten. Huutokaupanpitäjän on suoritettava arvonlisäveron myynnistä. Huutokaupanpitäjä voi halutessaan soveltaa myyntinsä marginaaliverotusmenettelyä.

Esimerkki 16: Antiikkikauppias ostaa vanhoja tavaroita EU:n ulkopuolelta myyntiä varten. Tavarat eivät ole taide- tai keräilyesineitä. Osa maahantuoduista tavaroista on yli 100 vuotta vanhoja.

Siltä osin kuin ostetut tavarat ovat yli 100 vuotta vanhoja, tavaroita pidetään arvonlisäverotuksessa antiikkiesineinä. Antiikkikauppias voi soveltaa marginaaliverotusmenettelyä näiden maahantuomiensa antiikkiesineiden myyntiin.

Siltä osin kuin tavarat ovat enintään 100 vuotta vanhoja, ne eivät ole arvonlisäverotuksessa antiikkiesineitä, mutta ne ovat käytettyjä tavaroita. Antiikkikauppias ei saa soveltaa näiden tavaroiden myyntiin marginaaliverotusmenettelyä, sillä käytettyjen tavaroiden osalta marginaaliverotusmenettely ei sovellu EU:n ulkopuolelta ostettuihin maahantuotuihin tavaroihin.

3.3.3 Tavaran ostolle asetetut edellytykset

Taide-, keräily- ja antiikkiesineiden osalta marginaaliverotusmenettelyä voi soveltaa vain tietynlaisiin tavaroiden ostoihin. Näitä marginaaliverotusmenettelyn mahdollistavia taide-, keräily- ja antiikkiesineiden ostoja ovat seuraavat:

a) Osto ei-verovelvolliselta

Verovelvollinen jälleenmyyjä voi soveltaa marginaaliverotusmenettelyä taide-, keräily- ja antiikkiesineeseen, jonka se on ostanut verotta yksityishenkilöltä tai oikeushenkilöltä, joka ei ole elinkeinonharjoittaja. Tällaisella oikeushenkilöllä tarkoitetaan esimerkiksi ei-verovelvollista yhdistystä, säätiötä tai kuolinpesää. Myös ei-verovelvolliselta vähäisen toiminnan harjoittajalta tehtyyn taide-, keräily- tai antiikkiesineen ostoon voi soveltaa marginaaliverotusmenettelyä.

Myös ei-verovelvollinen konkurssipesä on tällainen oikeushenkilö, jota ei katsota elinkeinonharjoittajaksi, kun se ei jatka itsenäisesti konkurssiin menneen yrityksen liiketoimintaa eikä ole ilmoittautunut verovelvolliseksi konkurssivelallisen liikeomaisuuden realisoinnin ajalta. Näin ollen verovelvollinen jälleenmyyjä voi soveltaa marginaaliverotusmenettelyä ei-verovelvolliselta konkurssipesältä tehtyyn taide-, keräily- ja antiikkiesineen ostoon ja edelleenmyyntiin.

b) Taide-esineen osto verovelvolliselta, jonka myyntiin tai jolta tehtyyn ostoon (yhteisöhankintaan) soveltuu alennettu 10 prosentin verokanta

Taide-esineiden osalta marginaaliverotusmenettelyä voidaan verottoman oston lisäksi soveltaa sellaiseen taide-esineen ostoon, jossa ostohinta on sisältänyt alennetun 10 prosentin verokannan arvonlisäveron.

Edelleen marginaaliverotusmenettely soveltuu taide-esineen ostoon toisesta EU-maasta yhteisöhankintana silloin, kun yhteisöhankintaan on voitu soveltaa alennettua 10 prosentin verokantaa.

Taide-esineen myyntiin sovelletaan alennettua 10 prosentin verokantaa, kun myyjänä on tekijä tai hänen oikeudenomistajansa taikka satunnaisesti muu elinkeinonharjoittaja kuin verovelvollinen jälleenmyyjä. Myös EU-tavaraostoon soveltuu alennettu 10 prosentin verokanta, jos taide-esine ostetaan toisesta EU-maasta verovelvolliselta taiteilijalta tai hänen oikeudenomistajaltaan.

Kun suomalainen jälleenmyyjä myy toisesta EU-maasta ostamansa taide-esineen edelleen, hän saa toimia joko arvonlisäverolain yleisten sääntöjen mukaan tai soveltaa edelleenmyyntiin marginaaliverotusmenettelyä. Yleisten sääntöjen mukaan toimiessaan hän ilmoittaa EU-tavaraostosta suoritettavan veron taide-esineen vastaanottokuukautta seuraavana kuukautena tai jo vastaanottokuukautena, jos saa tällöin laskun. Samalla ilmoituksella hän ilmoittaa myös vastaavan suuruisen veron vähennettävänä verona, jos osto liittyy verolliseen myyntiin. Marginaaliverotusmenettelyä sovellettaessa jälleenmyyjä ilmoittaa EU-tavaraostosta suoritettavan 10 prosentin veron arvonlisäveroilmoituksellaan, kuten yllä yleisten sääntöjen mukaan toimittaessa. Marginaaliverotettavana ostona jälleenmyyjä käsittelee kyseisen EU-tavaraoston osalta tavaran verottoman ostohinnan lisäksi siitä suoritettavan 10 prosentin veron. Tällöin kyseistä EU-tavaraostosta suoritettavaa veroa ei saa ilmoittaa arvonlisäveroilmoituksella erikseen vähennettävissä veroissa (esim. unionin tuomioistuimen tuomio asiassa C-264/17, Mensing).

c) Osto elinkeinonharjoittajalta, jonka myynti on vapautettu verosta AVL:n mukaan (esimerkiksi AVL 61 § tai 223 §) tai vastaavan säännöksen perusteella toisessa jäsenvaltiossa

Marginaaliverotusmenettely soveltuu tavarakauppaan myös, jos myyjän myynti on ollut arvonlisäverolain nojalla veroton. Vastaavassa tilanteessa marginaaliverotusmenettely soveltuu myös taide-, keräily- ja antiikkiesineiden myyntiin.

Esimerkki 17: Jälleenmyyjä ostaa taide-esineen yritykseltä, jolla taide-esine on ollut käytössä edustustiloissa. Yritys ei ole voinut vähentää taide-esineen ostohinnan sisältämää veroa AVL 114 §:n perusteella. Kun yritys myy taide-esineen jälleenmyyjälle, myynti on veroton (AVL 61 §).

Jälleenmyyjä voi halutessaan soveltaa marginaaliverotusmenettelyä kyseisen taide-esineen ostoon.

d) Osto Suomesta tai toisesta EU-maasta toiselta jälleenmyyjältä, joka on soveltanut myyntiin marginaaliverotusmenettelyä

Yllä kuvattujen ostojen lisäksi marginaaliverotusmenettely soveltuu taide-, keräily- tai antiikkiesineen ostoon, joka tehdään toiselta näiden tavaroiden jälleenmyyjältä joko Suomesta tai toisesta EU-maasta, kun myyjä on soveltanut myyntiinsä marginaaliverotusmenettelyä.

e) Itse maahantuodut taide-, keräily- ja antiikkiesineet

Verovelvollinen jälleenmyyjä, esimerkiksi taide- tai antiikkikauppias, saa soveltaa marginaaliverotusmenettelyä itse maahantuomiinsa taide-, keräily- tai antiikkiesineisiin. Jälleenmyyjä voi tässäkin tilanteessa aina valita, soveltaako hän taide-, keräily- tai antiikkiesineen verolliseen maahantuontiin ja niiden verolliseen edelleenmyyntiin marginaaliverotusmenettelyä vai arvonlisäverolain yleisiä säännöksiä. Riippumatta siitä, soveltaako jälleenmyyjä marginaaliverotusmenettelyä vai ei, jälleenmyyjä ilmoittaa maahantuonnin veron arvonlisäveroilmoituksellaan suoritettavana verona. Jos jälleenmyyjä soveltaa marginaaliverotusmenettelyä, hän ei ilmoita EU:n ulkopuolelta maahantuomistaan taide-, keräily- tai antiikkiesineistä suorittamaansa maahantuonnin arvonlisäveroa kuitenkaan vähennettävänä verona, vaan käsittelee marginaaliverotettavana ostona maahantuonnin veron perusteen lisättynä maahantuonnin arvonlisäverolla. Asiakkaalta veloitettava myyntihinta käsitellään tällöin marginaaliverotettavana myyntinä.

Marginaaliverotusmenettelyn soveltaminen EU:n ulkopuolelta maahantuotuun taide-esineeseen saattaa olla jälleenmyyjän kannalta perusteltua esimerkiksi silloin, kun jälleenmyyjä jo soveltaa marginaaliverotusmenettelyä verotta ostamiensa tavaroiden edelleenmyyntiin.

3.3.4 Jälleenmyyntitarkoitus

Marginaaliverotusmenettelyn soveltaminen edellyttää lisäksi, että jälleenmyyjä on tehnyt oston jälleenmyydäkseen tuotteen. Esimerkiksi käytettyjen tavaroiden kauppias ostaa taide-, keräily- ja antiikkiesineitä ja myy niitä edelleen. Käytettyjen tavaroiden kauppias tekee tällöin kyseiset hankinnat jälleenmyyntitarkoituksessa.

Jälleenmyyntitarkoitus voi täyttyä myös silloin, kun jälleenmyyjä myy tavaroita omissa nimissä mutta esimerkiksi tavaranomistajan lukuun. Esimerkiksi huutokaupanpitäjä voi myydä taide-esineinä pidettäviä tavaroita omissa nimissään mutta yksityishenkilön tai muun ei-verovelvollisen tavaranomistajan lukuun. Huutokaupanpitäjä toimii tällöin ns. komissionäärinä. Tässä tilanteessa huutokaupanpitäjän katsotaan ostavan tavarat jälleenmyyntitarkoituksessa ja hän voi soveltaa ostoon ja myyntiin marginaaliverotusmenettelyä. Huutokaupanpitäjän myyntihinta on se hinta, jonka tavaran huutanut ostaja maksaa huutokaupanpitäjälle. Ostohinta taas on se hinta, jonka huutokaupanpitäjä tilittää toimeksiantajalle. Lue lisää komissiokaupasta ja välityksestä ohjeesta Komissiokaupan ja välitystoiminnan arvonlisäverotus.

Se, milloin verovelvollinen jälleenmyyjä on hankkinut käytetyn tavaran jälleenmyyntitarkoituksessa, on ollut ratkaistavana sekä Euroopan unionin tuomioistuimessa (EUT) että korkeimmassa hallinto-oikeudessa ja keskusverolautakunnassa. Näissä tapauksissa myytävänä oli käytetty auto ja tätä oli ennen jälleenmyyntiä käytetty vuokraustoiminnassa. Harkittavana oli se, katsottiinko käytetty auto tästä muusta käytöstä huolimatta hankitun jälleenmyyntitarkoituksessa. Voit lukea lisää oikeuskäytännöstä Verohallinnon ohjeesta Käytettyjen tavaroiden arvonlisäverotus.

Muilla toimialoilla kuin käytettyjen autojen kaupassa ei toistaiseksi ole oikeuskäytäntöä marginaaliverotusmenettelyn soveltumisesta silloin, kun tavarat otetaan ensin jälleenmyyjän muuhun käyttöön ennen niiden edelleenmyyntiä tai kun käytetty tavara alun perin hankitaan muuhun tarkoitukseen kuin edelleenmyytäväksi. Jos toiminta kuitenkin tapahtuu käytettyjen autojen kauppaan verrattavissa olosuhteissa, vastaavia tulkintoja voi soveltaa myös muilla toimialoilla. Jos toiminta ei tapahdu vastaavanlaisissa olosuhteissa, asiasta on suositeltavaa pyytää ennakkoratkaisua Verohallinnolta tai Keskusverolautakunnalta.

3.3.5 Soveltaminen vapaaehtoista, esimerkkilaskelmat

Kun edellytykset marginaaliverotusmenettelyn soveltamiselle täyttyvät jälleenmyyjä voi valita, soveltaako hän taide-, keräily- tai antiikkiesineen myyntiin marginaaliverotusmenettelyä vai noudattaako hän arvonlisäverolain yleisiä säännöksiä. Valittu veron perusteen laskemistapa voi vaikuttaa suoritettavan veron määrään. Seuraavat esimerkit kuvastavat tätä eroa.

Esimerkki 18: Jälleenmyyjä ostaa yli 100 vuotta vanhan antiikkiesineen yksityishenkilöltä verotta. Ostohinta on 6 000 euroa. Jälleenmyyjä myy esineen 8 000 eurolla.

Jälleenmyyjä menettelee AVL:n yleisten säännösten mukaan eikä sovella myyntiin marginaaliverotusmenettelyä:

- Jälleenmyyjä ei tee vähennystä, koska antiikkiesineen ostohinta ei sisällä arvonlisäveroa (6 000).

- Jälleenmyyjä suorittaa veron verollisesta myyntihinnasta eli 8 000 eurosta.

Jälleenmyyjän suoritettavan veron määrä on 1 548,39 euroa (= 8 000 x 24 % / 124 %) ja myynnin veron peruste on 6 451,61 euroa. Myyntilaskusta tulee ilmetä muun muassa veron peruste 6 451,61 euroa ja myynnin veron määrä 1 548,39 euroa.

Arvonlisäveroilmoituksella jälleenmyyjän suoritettavan veron määrä on 1 548,39 euroa.

Esimerkki 19: Jälleenmyyjän yllä esimerkissä 18 ostamaa tavaraa pidetään arvonlisäverotuksessa antiikkiesineenä. Jälleenmyyjä päättää soveltaa myyntiinsä marginaaliverotusmenettelyä:

- Jälleenmyyjä lisää antiikkiesineen verottoman ostohinnan (6 000) marginaalivero-ostoihin.

- Jälleenmyyjä lisää koko asiakkaalta veloitetun myyntihinnan (8 000)

Jälleenmyyjä suorittaa veron voittomarginaalista, joka lasketaan marginaaliverotettavien myyntien ja marginaaliverotettavien ostojen erotuksesta. Erotus on 2 000 euroa (= 8 000 - 6 000), josta veron peruste 1 612,90 euroa (= 2 000 – 2 000 x 24 % / 124 %) ja josta myynnin vero 24 % on 387,10 euroa (= 1 612,90 x 24 %).

Arvonlisäveroilmoituksella jälleenmyyjä ilmoittaa suoritettavan veron määränä 387,10 euroa.

4 Taide-, keräily- ja antiikkiesineiden ulkomaankauppa

4.1 Taide-, keräily- ja antiikkiesineiden myynti ulkomaille

Tavaroiden ulkomaankauppaa koskevat arvonlisäverolain säännökset soveltuvat lähtökohtaisesti sellaisenaan myös taide-, keräily- ja antiikkiesineiden ulkomaankauppaan. Voit lukea lisää kansainvälisestä tavarakaupasta Verohallinnon ohjeista Arvonlisäverotus EU-tavarakaupassa, Tavaroiden etämyynnin arvonlisäverotus ja Vientikaupan arvonlisäverotus.

Seuraavassa on esimerkkejä myyntien arvonlisäverokäsittelyistä eri kansainvälisen kaupan tilanteissa, kun kyse on taide-esineestä.

Esimerkki 20: Jälleenmyyjä myy taide-esineitä Ruotsiin sekä yksityishenkilöille että yrityksille. Jälleenmyyjä on kirjannut kyseisten taide-esineiden hankinnat marginaalivero-ostoiksi.

Koska jälleenmyyjä on kirjannut hankinnat marginaalivero-ostoiksi, jälleenmyyjä käsittelee myynnit Ruotsiin marginaaliverotettavana myyntinä. Sillä, onko asiakas yksityishenkilö vai yritys, ei ole asiassa merkitystä.

Lisätietoja myynnin arvonlisäverokäsittelystä löytyy tämän ohjeen luvusta 3.3 Marginaaliverotusmenettely taide-, keräily- ja antiikkiesineiden myynnissä.

Esimerkki 21: Jälleenmyyjä myy taide-esineen Ruotsiin. Jälleenmyyjä ei ole kirjannut kyseisen taide-esineen ostohintaa marginaalivero-ostoksi. Jälleenmyyjän asiakkaana on elinkeinonharjoittaja, joilla on Ruotsin alv-tunniste. Jälleenmyyjä järjestää taide-esineen kuljetuksen asiakkaalle Suomesta Ruotsiin.

Kun jälleenmyyjä myy taide-esineen kuljetettuna Ruotsiin verovelvolliselle asiakkaalle, jälleenmyyjän myynti on Suomessa veroton tavaran yhteisömyynti. Myyjä merkitsee laskulle ”VAT 0 %, intra-Community supply” ja mainitsee laskulla oman Suomen alv-tunnisteensa sekä ostajan Ruotsin alv-tunnisteen. Kuljetusliikkeen lasku toimii näyttönä tavaran kuljettamisesta Suomesta Ruotsiin.

Lisätietoja yhteisömyynnin arvonlisäverokäsittelystä löytyy Verohallinnon ohjeesta Arvonlisäverotus EU-tavarakaupassa.

Esimerkki 22: Jälleenmyyjä myy taide-esineen yksityishenkilölle toiseen EU-maahan. Jälleenmyyjä ei ole käsitellyt kyseisen taide-esineen ostoa marginaalivero-ostona. Jälleenmyyjä järjestää taide-esineen kuljetuksen Suomesta asiakkaalle.

Kun jälleenmyyjä myy taide-esineen kuljetettuna yksityishenkilölle, jälleenmyyjän myyntiä kutsutaan arvonlisäverotuksessa etämyynniksi. Verotusoikeus myyntiin on sillä EU-maalla, johon tavaran kuljetus päättyy. Jälleenmyyjä suorittaa veron kuljetuksen päättymismaahan. Jälleenmyyjän vaihtoehtoisista rekisteröitymistavoista voit lukea Verohallinnon ohjeesta Tavaroiden etämyynnin arvonlisäverotus.

Esimerkki 23: Taiteilija osallistuu Berliinissä pidettävään taidenäyttelyyn. Näyttelyä varten taitelija siirtää taideteoksiaan Suomesta Saksaan. Näyttelyn jälkeen taideteokset kuljetetaan takaisin Suomeen.

Kun taiteilija palauttaa kyseiset taideteokset näyttelyn jälkeen takaisin Suomeen, taideteosten siirto Suomesta Saksaan ja Saksasta takaisin Suomeen ei aiheuta taiteilijalle raportointivelvoitteita eikä veronsuoritusvelvollisuutta arvonlisäverotuksessa Suomessa. Taiteilijan on kuitenkin pidettävä luetteloa niistä taideteoksista, jotka on kuljetettu Saksaan taidenäyttelyä varten ja jotka tuodaan takaisin Suomeen.

Lisätietoja tavaran siirron arvonlisäverokäsittelystä löytyy Verohallinnon ohjeesta Arvonlisäverotus EU-tavarakaupassa.

Esimerkki 24: Taiteilija osallistuu Berliinissä pidettävään taidenäyttelyyn. Näyttelyä varten taitelija siirtää taideteoksiaan Suomesta Saksaan. Taiteilija myy osan taideteoksista Saksassa näyttely aikana. Loput taideteoksista taiteilija tuo takaisin Suomeen.

Siltä osin kuin taideteokset tuodaan takaisin Suomeen, taiteilijalle ei aiheudu tavaroiden siirrosta raportointi- tai veronsuoritusvelvollisuutta (ks. edellinen esimerkki). Sen sijaan siltä osin kuin taitelija myy taideteokset Saksassa, taitelijan tulee raportoida taideteoksen siirto Suomesta Saksaan verottomana yhteisömyyntinä Suomessa ja todennäköisesti yhteisöhankintana Saksassa. Kyseinen siirto aiheuttanee siis taiteilijalle arvonlisäverovelvollisuuden Saksaan. Taitelijan on syytä selvittää verovelvoitteensa Saksan veroviranomaisilta.

Esimerkki 25: Jälleenmyyjä myy taideteoksia Norjaan. Jälleenmyyjä käyttää huolintaliikettä apuna vientiasiakirjojen laadinnassa ja vientimenettelyssä. Huolintaliike tekee vientitullauksen jälleenmyyjän nimissä. Jälleenmyyjä saa laskun huolintaliikkeeltä myös tavaran kuljetuksesta Suomesta Norjaan.

Koska taideteokset kuljetetaan jälleenmyyjän toimeksiannosta EU:n ulkopuolelle, jälleenmyyjän ei tarvitse suorittaa vientimyynneistä arvonlisäveroa. Jälleenmyyjä ilmoittaa kyseiset myynnit nollaverokannan alaisena myyntinä (vientimyynti). Kyseisten taide-esineiden ostoja jälleenmyyjä ei ole voinut käsitellä marginaalivero-ostona.

Lisätietoja tavaran viennin arvonlisäverotuksesta löytyy Verohallinnon ohjeesta Vientikaupan arvonlisäverotus.

4.2 Taide-, keräily- ja antiikkiesineiden osto ulkomailta Suomeen

Tavaran osto toisesta EU-maasta tai EU:n ulkopuolelta aiheuttaa yleensä ostajalle verovelvoitteita Suomessa. Kun tavara ostetaan toisesta EU-maasta, ostaja on yleensä velvollinen suorittamaan arvonlisäveroa tavaran yhteisöhankinnasta. Kun tavara taas ostetaan EU:n ulkopuolelta, ostaja on yleensä velvollinen suorittamaan maahantuonnista arvonlisäveroa. Ostoon soveltuvat lähtökohtaisesti arvonlisäverolain yleiset kansainvälistä kauppaa koskevat säännökset.

Yleensä yhteisöhankintaan ja maahantuontiin soveltuva verokanta Suomessa määräytyy vastaavan tuotteen myyntiin täällä soveltuvan verokannan mukaan. Lähtökohtaisesti siis yhteisöhankinnan tai maahantuonnin arvonlisävero lasketaan 24 prosentin verokannalla. Arvonlisäverolaissa tarkoitetun taide-esineen (AVL 79 c §) osalta alennettu 10 prosentin verokanta voi soveltua tietyin edellytyksin myös yhteisöhankintaan tai maahantuontiin.

Arvonlisäverolaissa tarkoitetun taide-esineen ostoon toisesta EU-maasta (yhteisöhankintaan) soveltuu alennettu 10 prosentin verokanta, kun taide-esine ostetaan verottomana toisesta EU-maasta 1) suoraan verovelvolliselta tekijältä tai hänen oikeudenomistajaltaan (esim. kuolinpesältä) taikka 2) muulta verovelvolliselta elinkeinonharjoittajalta kuin verovelvolliselta jälleenmyyjältä. Jos taide-esine taas ostetaan toisesta EU-maasta verovelvolliselta jälleenmyyjältä, taide-esineen ostoon soveltuu yleinen verokanta.

Esimerkki 26: Arvonlisäverovelvollinen jälleenmyyjä ostaa Saksasta siellä arvonlisäverovelvolliselta taitelijalta tämän luoman taulun. Taide-esineeksi arvonlisäverotuksessa katsottava taulu kuljetetaan Saksasta Suomeen jälleenmyyjän toimeksiannosta. Taulu maksaa 1 000 euroa. Jälleenmyyjä antaa tilausvaiheessa taiteilijalle oman FI-alkuisen alv-tunnisteen. Jälleenmyyjä saa saksalaiselta taiteilijalta laskun, jolla on mainittu sekä taitelijan että jälleenmyyjän alv-tunniste sekä viittaus yhteisömyyntiin.

Jälleenmyyjän katsotaan tekevän Suomessa ns. yhteisöhankinnan. Arvonlisäveroilmoituksella jälleenmyyjä ilmoittaa ostohinnan (1000 euroa) kohdassa Tavaraostot muista EU-maista. Lisäksi jälleenmyyjä ilmoittaa kohdassa Vero tavaraostoista muista EU-maista yhteisöhankinnasta suoritettavan veron (100 euroa = 1000 euroa x 10 %).

Jos toisesta EU-maasta oleva verovelvollinen myyjä on sen sijaan merkinnyt suomalaisen ostajan laskuun toisen EU-maan arvonlisäveron, kyseistä veron määrää ei saa ilmoittaa Suomessa vähennettävänä verona.

Kun arvonlisäverolaissa tarkoitettu taide-esine ostetaan EU:n ulkopuolelta, maahantuontiin soveltuu aina alennettu 10 prosentin verokanta. Alennettu verokanta soveltuu maahantuontiin riippumatta siitä, keneltä taide-esine ostetaan tai kuka on taide-esineen maahantuoja. Taide-esineen maahantuontiin soveltuu alennettu 10 prosentin verokanta myös silloin, kun myyjänä taide-esineelle EU:n ulkopuolella on verovelvollinen jälleenmyyjä.

Yhteisöhankinnasta tai maahantuonnista suoritettavan veron vähentämiseen soveltuvat yleiset arvonlisäveron vähennysoikeutta koskevat säännökset. Jos hankita tehdään arvonlisäverollista liiketoimintaa varten, ostosta suoritettu vero on hankinnan tekijälle vähennyskelpoinen. Jos osto kuitenkin käsitellään marginaalivero-ostona, ostosta suoritettua veroa ei ilmoiteta vähennettävänä verona vaan veron määrä lisätään ostohinnan lisäksi marginaalivero-ostoihin.

Seuraavassa on esimerkkejä kansainvälisen kaupan tilanteista, kun hyödyke ostetaan ulkomailta Suomeen.

Esimerkki 27: Arvonlisäverovelvollinen kuvataiteilija ostaa Saksasta elinkeinonharjoittajalta taiteilijamateriaalia työtään varten. Materiaalit kuljetetaan Saksasta Suomeen myyjän toimeksiannosta. Kuljetuksineen materiaalit maksavat 300 euroa. Kuvataiteilija antaa tilausvaiheessa saksalaiselle myyjälle oman FI-alkuisen alv-tunnisteensa. Kuvataiteilija saa saksalaiselta myyjältä laskun, jolla on mainittu sekä myyjän että ostajan alv-tunniste sekä viittaus yhteisömyyntiin.

Kuvataiteilijan katsotaan tekevän Suomessa yhteisöhankinnan. Hän ilmoittaa arvonlisäveroilmoituksella ostohinnan (300 euroa) kohdassa Tavaraostot muista EU-maista. Yhteisöhankinnasta suoritettavan veron (72 euroa = 300 euroa x 24 %) kuvataiteilija ilmoittaa kohdassa Vero tavaraostoista muista EU-maista. Tämän vastaavan veron määrään taiteilija voi ilmoittaa myös vähennettävänä verona kohdassa Verokauden vähennettävä vero, jos osto on tapahtunut kuvataiteilijan arvonlisäverollista toimintaa varten.

Lisätietoja EU-tavaraostojen arvonlisäverokäsittelystä Suomessa löytyy Verohallinnon ohjeesta Arvonlisäverotus EU-tavarakaupassa.

Esimerkki 28: Arvonlisäverovelvollinen taiteilija on ostanut tauluihin käyttämiänsä maaleja Yhdysvalloista. Maalit on kuljetettu Suomeen ja taiteilija on maalien maahantuoja. Maalien kauppahinta on ollut 800 euroa. Myyjä on maksanut rahti-, vakuutus- ja liitännäiskustannukset Helsingissä olevaan määräsatamaan asti. Myyjä on veloittanut nämä kustannukset taiteilijalta osana kauppahintaa.

Maalit tullataan Suomessa vapaaseen liikkeeseen 15.3.2023. Tullauspäätöksellä kannettu tulli on 52 euroa.

Maahantuonnin arvonlisäveron peruste on 852 euroa ja sen mukaan laskettu arvonlisävero on 852 e x 24 % = 204,48 euroa. Suoritettavan maahantuonnin arvonlisäveron taiteilija ilmoittaa arvonlisäveroilmoituksen kohdassa Vero tavaroiden maahantuonneista EU:n ulkopuolelta. Koska taiteilija ostaa maalit arvonlisäverollisia myyntejä varten, taiteilija saa vähentää maahantuonnin arvonlisäveron kohdassa Verokauden vähennettävä vero.

Maahantuonnin arvonlisäverotuksesta ja menettelystä voit lukea lisää Verohallinnon ohjeista Maahantuonnin arvonlisäveron peruste ja Maahantuonnin arvonlisäverotusmenettelystä 1.1.2018 alkaen.

5 Veron laskeminen ja ilmoittaminen

5.1 Yleistä

Arvonlisäveron laskemiseksi veron peruste kerrotaan verokannalla. Näin ollen myyjän on myyntiin soveltuvan verokannan lisäksi tiedettävä, miten muodostuu veron peruste, josta vero lasketaan.

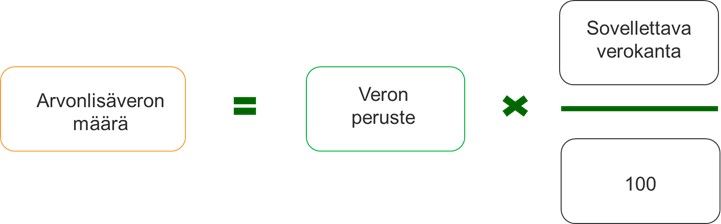

Arvonlisäveron määrä lasketaan veron perusteen eli verottoman myyntihinnan ja verokannan perusteella seuraavasti:

Veron peruste muodostuu myynnistä saadusta vastikkeesta ilman veron osuutta. Vastike taas on myyjän ja ostajan sopima hinta, joka sisältää kaikki hinnanlisät. Veron perusteeseen lasketaan siis mukaan kaikki mahdolliset hinnanlisät, kuten esimerkiksi ne taide-esineen toimittamisesta aiheutuvat kustannukset, jotka myyjä veloittaa tilaajalta. Veron perusteeseen luetaan myös esimerkiksi laskutuslisät. Hinnanlisiin sovelletaan samaa verokantaa kuin myytyyn tuotteeseen.

Esimerkki 29: Taiteilija myy maalaamiaan tauluja. Taiteilija valmistaa taululle myös kehykset ja myy taulut kehystettynä.

Taide-esine on ostajan kannalta tarkasteltuna pääsuorite ja kehykset ovat epäitsenäinen sivusuorite. Tällöin katsotaan kyseessä olevan vain yksi myynti, jossa pääsuorite on taide-esine. Kun tekijä myy maalaamansa taulun kehystettynä, soveltuu myyntiin kokonaisuudessaan alennettu 10 prosentin verokanta.

Myynnin veron perusteeseen luetaan suoraan tavaran tai palvelun hintaan liittyvät tuet ja avustukset ilman veron osuutta (ALV 79 §). Jos taide-esineen ensimyyntiin soveltuu alennettu verokanta, myös kyseiseen myyntiin suoraan liittyvään tukeen soveltuu alennettu verokanta. Jos taas taitelija saa yleistukea tai avustusta, joka ei suoraan liity myyntiin/myynteihin, tuesta ei suoriteta arvonlisäveroa. Lue lisää ohjeesta Tuet ja avustukset arvonlisäverotuksessa.

Esimerkki 30: Taiteilija saa taide-esineen ensimyyntiin liittyen 4 000 euron apurahan taide-esineen ostavalta säätiöltä. Lisäksi säätiö maksaa taide-esineen ostosta 5 000 euron palkkion taiteilijalle.

Koska apuraha liittyy tietyn taide-esineen myyntiin, apuraha otetaan huomioon taide-esineestä suoritettavan veron määrässä. Taiteilija saama kokonaisvastike on siten 9 000 euroa. Taiteilija suorittaa veroa kyseisen taide-esineen ensimyynnistä säätiölle 818,18 euroa (= 9 000 x 10 % / 110 %).

5.2 Marginaaliverotus

Vaihtoehtoinen tapa laskea myynnistä suoritettava arvonlisävero on marginaaliverotus. Voit lukea marginaaliverotusmenettelyn soveltamisedellytyksistä luvusta 3.3 Marginaaliverotusmenettely taide-, keräily- ja antiikkiesineiden myynnissä. Marginaaliverotusmenettelyä sovellettaessa vero lasketaan voittomarginaalista eli myyntihinnan ja ostohinnan erotuksesta. Voittomarginaali voidaan laskea joko tavarakohtaisesti tai ns. yksinkertaistettua menettelyä käyttäen. Verovelvollinen voi käyttää molempia menetelmiä myös rinnakkain, jos ostot ja myynnit pidetään kirjanpidossa erillään toisistaan.

Marginaalivero-ostot ja -myynnit on pidettävä kirjanpidossa erillään myös arvonlisäverolain yleisten säännösten mukaisista ostoista ja myynneistä.

5.2.1 Tavarakohtainen menettely

Tavarakohtaisessa menettelyssä voittomarginaali lasketaan kunkin esineen myynnin osalta erikseen. Veron peruste on esineen myynnistä saadun vastikkeen ja saman esineen ostohinnan erotus eli voittomarginaali veron osuudella vähennettynä. Voittomarginaali sisältää siis veron. (AVL 79 a ja 79 j §) Marginaaliverotusmenettelyssä verokanta on sama kuin yleisten säännösten mukaisessa myynnissä.

Voittomarginaalia laskettaessa taide-, keräily- tai antiikkiesineen myyntihintana pidetään tavaran myynnistä saatua vastiketta eli myyjän ja ostajan sopimaa verollista hintaa, joka sisältää kaikki ostajalta veloitettavat hinnanlisät, kuten myyjän ostajalta veloittamat pakkaus- ja kuljetuskustannukset.

Voittomarginaalia laskettaessa taide-, keräily- tai antiikkiesineen ostohintana pidetään tavaran myyjälle tavarasta maksettua verotonta hintaa, joka sisältää kaikki myyjän veloittamat hinnanlisät, kuten myyjän ostajalta veloittamat pakkaus- ja kuljetuskustannukset. Taide-esineen osalta tavaran ostohinta marginaaliverotusmenettelyssä voi sisältää arvonlisäveron (alennettu 10 prosentin verokanta). Ostohintoihin ei sen sijaan saa lisätä muita kustannuksia, kuten muiden kuin myyjän veloittamia tavaran kuljetuskustannuksia taikka korjaustöistä syntyneitä tai myyntiin liittyviä kustannuksia. Marginaaliverotusmenettelyssä olevan taide-, keräily- ja antiikkiesineen korjaustöissä käytettävät verotta ostetut käytetyt tavarat, kuten varaosat, voidaan kuitenkin käsitellä marginaalivero-ostoina.

Jos jälleenmyyjä on maahantuonut taide-, keräily- tai antiikkiesineen Suomeen EU:n ulkopuolelta, marginaaliveromenettelyssä kyseisen esineen ostohintana pidetään maahantuonnissa sovellettua veron perustetta lisättynä maahantuonnin arvonlisäverolla.

Jos taide-esine ostetaan toisesta EU-maasta taide-esineen tekijältä tai hänen oikeudenomistajaltaan taikka satunnaisesti muulta elinkeinonharjoittajalta kuin verovelvolliselta jälleenmyyjältä, ostohintana marginaaliverotusmenettelyssä pidetään verotonta ostohintaa lisättynä yhteisöhankinnasta suoritettavalla 10 prosentin verolla. Jos myyjä veloittaa ostajalta liitännäiskustannuksia, kuten pakkaus- ja kuljetuskustannuksia, ne luetaan yhteisöhankinnan veron perusteeseen ja siten myös marginaalivero-ostoihin. Yhteisöhankinnan veron perusteeseen ja marginaalivero-ostoihin ei sen sijaan lueta muiden kuin myyjän veloittamia kuljetuskustannuksia taikka korjaustöistä syntyneitä tai myyntiin liittyviä kustannuksia.

Jos yhteisöhankinnan tai maahantuonnin vero otetaan taide-esineen osalta huomioon edellisessä kappaleessa selostetussa tilanteessa marginaaliverolaskelmalla ja ostoon siis sovelletaan marginaaliverotusmenettelyä, näitä veron määriä ei voida lisätä arvonlisäveroilmoituksella vähennettäviin veroihin.

Jos tavaran voittomarginaali on negatiivinen, myynnistä ei suoriteta arvonlisäveroa. Tavarakohtaista menettelyä sovellettaessa syntynyttä negatiivista marginaalia ei saa kirjata muiden marginaaliverotettavien taide-, keräily- ja antiikkiesineiden hyväksi eikä sitä saa myöskään vähentää muiden taide-, keräily- ja antiikkiesineiden myynnin veron perusteesta.

Tavaran ostohinta vähennetään tavaran myyntihinnasta myyntikuukautena.

Esimerkki 31: Jälleenmyyjä soveltaa taide-esineiden myyntiin marginaaliverotusmenettelyä. Jälleenmyyjä on ostanut yhden taide-esineen taiteilijalta 1300 eurolla. Ostohinta on sisältänyt 10 prosentin arvonlisäveron. Jälleenmyyjä myy taide-esineen 1800 eurolla.

Taide-esineen myyntihinta 1 800 euroa

Taide-esineen ostohinta (sis. alv 10 %) - 1 300 euroa

Voittomarginaali 500 euroa

Soveltuva verokanta jälleenmyyjän myyntiin on yleinen 24 prosentin verokanta. Veron peruste on voittomarginaali ilman veroa eli 403,23 euroa (= 500 - (500 x 24 % / 124 %)). Suoritettavan veron määrä on 96,78 euroa (= 24 % x 403,23). Jälleenmyyjä ei saa käsitellä ostohinnan sisältämää 10 prosentin arvonlisäveroa vähennettävänä verona.

5.2.2 Yksinkertaistettu menettely

Yksinkertaistetussa menettelyssä veron peruste on koko verokauden voittomarginaali ilman veron osuutta. Verokauden voittomarginaali lasketaan siten, että verokauden aikana myytyjen marginaaliverotettavien tavaroiden myyntihinnoista vähennetään verokauden aikana ostettujen marginaaliverotettavien ostojen ostohinnat. Näin saatu voittomarginaali sisältää arvonlisäveron. (AVL 79 k §) Yksinkertaistetun menettelyn soveltaminen ei vaikuta verokantaan, vaan verokanta on vastaava kuin yleisiä sääntöjä sovellettaessa. Jos jälleenmyyjä myy useamman eri verokannan alaisia tuotteita marginaaliverotusmenettelyllä, eri verokannan alaiset tuotteet on pidettävä kirjanpidossa erillään toisistaan.

Yleensä verokausi on kalenterikuukausi. Kalenterikuukauden sijaan verokausi voi olla myös neljännesvuosi tai kalenterivuosi (Ks. ohje Arvonlisäveron verokausi ja sen muutokset).

Esimerkki 32: Taide-esineiden jälleenmyyjä myy taide-esineitä helmikuussa 15 000 eurolla. Hän on ostanut helmikuussa taide-esineitä EU:n ulkopuolelta (ostohinta 5000 euroa ja maahantuonnin alv 500 euroa), toisista EU-maista verovelvollisilta taiteilijoilta (ostohinta 2000 euroa, jolloin yhteisöhankintaan on soveltunut alennettu 10 prosentin vero) ja kotimaasta verotta (ostohinta 1000 euroa) ja alennetulla verokannalla (ostohinta 1500 euroa, sis. alv 10 %). Jälleenmyyjän verokausi on kalenterikuukausi.

Jälleenmyyjä kirjaa marginaalivero-ostoihin ostohinnat seuraavasti:

Ostot EU:n ulkopuolelta 5 500 (=5 000 + 500)

Ostot toisista EU-maista 2 200 (=2 000 + 2 000 x 10%)

Ostot kotimaasta (sis alv 10 %) 1 500

Ostot verotta kotimaasta 1 000

Marginaaliverotettavat ostot yhteensä 10 200

Marginaaliverotettaviin myynteihin jälleenmyyjä kirjaa 15 000 euroa. Voittomarginaali lasketaan tällöin seuraavasti:

Myyntihinnat 15 000

Ostohinnat 10 200

Voittomarginaali 4 800

Veron peruste on voittomarginaali ilman veroa eli 3 870,97 euroa (= 4 800 – (4 800 x 24/124). Suoritettava veron määrä on 929,03 euroa (= 24 % x 3 870,97).

Vero 929,03 euroa ilmoitetaan arvonlisäveroilmoituksen kohdassa Vero kotimaan myynnistä, 24 %:n vero.

Yhteisöhankinnat 2 000 euroa ilmoitetaan kohdassa Tavaraostot muista EU-maista sekä niistä suoritettava vero 200 euroa (= 10 % x 2 000) ilmoitetaan kohdassa Vero tavaraostoista muista EU-maista. Lisäksi tavaroiden maahantuontien arvo 5000 euroa ilmoitetaan kohdassa Tavaroiden maahantuonnit EU:n ulkopuolelta ja niistä suoritettava vero 500 euroa (= 10 % x 5 000) kohdassa Vero tavaroiden maahantuonneista EU:n ulkopuolelta.

Arvonlisäveroilmoituksen kohdassa Verokauden vähennettävä vero ei ilmoiteta tavaroiden maahantuonneista ja EU-ostoista suoritettuja veroja vastaavia veroja, koska ne otetaan huomioon jo marginaaliverolaskelmalla. Myöskään kotimaan oston sisältävää veroa ei ilmoiteta arvonlisäveroilmoituksella vähennettävissä veroissa.

Yleensä voittomarginaalista tulee maksettavaksi veroa. Jos verokauden marginaali on kuitenkin negatiivinen, taide-, keräily- ja antiikkiesineiden myynnistä ei synny lainkaan suoritettavaa veroa ja arvonlisäveroilmoituksella myynnistä suoritettavissa veroissa ei ilmoiteta tältä osin mitään. Voittomarginaali on negatiivinen, jos verokauden (kalenterikuukausi, neljännesvuosi tai vuosi) ostohinnat ovat myyntihintoja suuremmat. Negatiivinen marginaali voidaan lisätä seuraavan verokauden marginaaliverotettaviin ostoihin. Tilikauden päätyttyä negatiivinen marginaali voidaan siirtää seuraavalle tilikaudelle. Negatiivista marginaalia ei saa käsitellä muulla tavoin. Siitä laskettua veroa ei saa esimerkiksi kirjata uusien tavaroiden myynnistä suoritettavan veron vähennykseksi tai vähennettävän veron lisäykseksi.

Esimerkki 33: Taide-esineiden jälleenmyyjän marginaaliverotettavat taide-esineiden myynnit helmikuussa ovat 10 000 euroa ja maaliskuussa 40 000 euroa. Vastaavasti jälleenmyyjän verottomat taide-esineiden ostot ovat 20 000 euroa sekä helmi- että maaliskuussa. Jälleenmyyjän verokausi on kuukausi.

helmikuu maaliskuu

marginaaliverotettavat myynnit 10 000 40 000

marginaaliverotettavat ostot - 20 000 - 20 000

helmikuun negatiivinen marginaali - 10 000

maaliskuun voittomarginaali +10 000

Maaliskuun marginaalivero-ostot saadaan lisäämällä helmikuun negatiivinen marginaali ostohintoihin, jolloin maaliskuussa ostohinnat ovat yhteensä 30 000 (=20 000 +10 000). Näin ollen maalikuun voittomarginaali saadaan vähentämällä myyntihinnoista ostohinnat. Voittomarginaali on siten 10 000 = 40 000 - (20 000 + 10 000) = 40 000 - 30 000 euroa.

Voittomarginaali ilman veroa on 8 064,52 = (10 000 - 10 000 x 24/124). Veron määrä on 1 935,48 = (8 064,52 x 24 %)

Maaliskuussa jälleenmyyjä suorittaa veroa positiivisesta voittomarginaalista eli 10 000 eurosta. Suoritettava vero on yllä mainitun mukaisesti 1 935,48 euroa. Veron määrän jälleenmyyjä ilmoittaa maaliskuun arvonlisäveroilmoituksella kohdassa Vero kotimaan myynnistä, 24 %:n vero.

Sen sijaan jälleenmyyjä ei ilmoita negatiivista marginaalia lainkaan helmikuun arvonlisäveroilmoituksella. Kausikohtaisesta marginaaliverotusmenettelystä ei tule jälleenmyyjälle maksettavaa veroa helmikuussa.

Jos jälleenmyyjällä on eri verokantojen alaista myyntiä, näiden voittomarginaalit eivät ole keskenään yhdistettävissä.

Esimerkki 34: Jälleenmyyjä soveltaa verotta ostamiensa taide-esineiden myyntiin marginaaliverotusmenettelyä. Myyntiin soveltuu yleinen 24 prosentin verokanta. Jälleenmyyjän voittomarginaali taide-esineistä on maaliskuussa 5 000 euroa.

Lisäksi jälleenmyyjä myy käytettyjä kirjoja ja soveltaa näiden myyntiin marginaaliverotusmenettelyä. Käytettyjä kirjoja jälleenmyyjä on myynyt maaliskuussa huomattavasti ostettuja käytettyjä kirjoja vähemmän. Marginaali on tältä osin negatiivinen - 4 000 euroa.

Kirjojen myyntiin soveltuu alennettu 10 prosentin verokanta. Kirjamyynnin negatiivinen marginaali - 4 000 euroa on siirrettävä huhtikuun alennetun 10 prosentin verokannan alaisen myynnin marginaaliverolaskelmalle kasvattamaan marginaalivero-ostojen määrää.

Negatiivista marginaalia ei saa käyttää millään tavoin maaliskuun 5 000 euron suuruisen positiivisen voittomarginaalin pienentämiseksi.

5.2.3 Marginaaliverotusmenettelyn purkaminen

Jos jälleenmyyjä myöhemmin päättää olla soveltamatta marginaaliverotusmenettelyä tekemäänsä ostoon, jonka hän on käsitellyt marginaalivero-ostona, jälleenmyyjän on purettava oston marginaalivero-ostokirjaus. Marginaalivero-ostokirjaus on purettava myös silloin, kun menettelyn soveltamisedellytykset eivät täyty. Purkamisen jälkeen myyntiin sovelletaan arvonlisäverolain yleisiä säännöksiä.

Marginaaliverotusmenettelyn purkaminen tarkoittaa käytännössä sitä, että ostohinta poistetaan marginaalivero-ostoista. Jos taide-esineen ostohinta on sisältänyt 10 prosentin arvonlisäveron, voidaan ostohinnan sisältämä arvonlisävero samassa yhteydessä ilmoittaa vähennettävänä verona.

Esimerkki 35: Jälleenmyyjä A Oy on ostanut taide-esineen sen tekijältä. A Oy:n on ollut tarkoitus soveltaa taide-esineen edelleenmyyntiin marginaaliverotusmenettelyä eikä A Oy ole tästä syystä vähentänyt ostohinnan sisältämää 10 prosentin arvonlisäveroa. Vuosi vaihtuu eikä A Oy ole saanut taide-esinettä myytyä. Hän tarjoaa toiselle kotimaiselle jälleenmyyjälle kyseistä taide-esinettä. Tämä suostuu ostamaan taide-esineen, jos A Oy ei sovella myyntiin marginaaliverotusmenettelyä. A Oy päättää purkaa marginaalivero-ostokirjauksen.

Purkamisen seurauksena A Oy siirtää marginaalivero-ostoista taide-esineen oston vähennyskelpoisiin ostoihin sinä kuukautena, jolloin edelleenmyynti tapahtuu. Marginaaliverotusmenettelyn purkaminen kasvattaa kyseisen kuukauden voittomarginaalia. Tälle kuukaudelle kohdistetaan myös ostohinnan sisältämä arvonlisävero vähennettäviin veroihin. Myynnistä suoritettavan arvonlisäveron (24 %) A Oy kohdistaa myös tälle suoriteperiaatteen mukaiselle kuukaudelle.

Marginaaliverotusmenettelyn purkamisesta voit lukea lisää Verohallinnon ohjeesta Käytettyjen tavaroiden arvonlisäverotus.

6 Veron ajallinen kohdistaminen

6.1 Myynnin veron ajallinen kohdistaminen

Tavaran myynnistä suoritettava vero kohdistetaan yleensä sille kuukaudelle, jona tavara on toimitettu asiakkaalle (suoriteperuste). Tilikauden aikana myynnit voidaan suoriteperusteesta poiketen kohdistaa vaihtoehtoisesti ostajalle annetun laskun päiväyksen mukaan (laskutusperuste). Poikkeuksena ovat tilanteet, joissa myyjä saa asiakkaalta ennakkomaksun ennen toimituskuukautta. Ennakkomaksun osalta myynnistä suoritettava vero on kohdistettava aina sille kuukaudelle, jona myyjä on saanut maksun (maksuperuste).

Yllä mainitusta poiketen verovelvollinen saa tietyissä tilanteissa soveltaa myynnin veron kohdistamisessa aina yllä kuvattua maksuperustetta, vaikka kyse ei olisi ennakkomaksusta. Maksuperustetta voivat soveltaa ensinnäkin ne verovelvolliset, joiden tilikauden liikevaihto on enintään 500 000 euroa. Lisäksi maksuperustetta voivat soveltaa ne verovelvolliset, johon ei sovelleta kirjanpitolakia tai jolla on oikeus laatia maksuperusteinen tilinpäätös tai olla laatimatta tilinpäätöstä. Näiden tahojen noudattaessa maksuperustetta vero kohdistetaan viimeistään sille kuukaudelle, jonka aikana on kulunut 12 kuukautta myydyn tavaran toimittamisesta.

6.2 Ajallinen kohdistaminen marginaaliverotusmenettelyssä

Kun jälleenmyyjä laskee myynnin veron marginaaliverotusmenettelyä käyttäen, veron ajalliseen kohdistamiseen vaikuttaa voittomarginaalin laskemistapa.

Kun jälleenmyyjä käyttää tavarakohtaista voittomarginaalin laskentatapaa, tavaran ostohinta kirjataan tavarakohtaisten marginaaliverotettavien ostojen tilin lisäykseksi vasta myyntikuukautena ja vastaavana ajankohtana myyntihinta tavarakohtaisten marginaaliverotettavien myyntien tilille. Myynnit ja ostot kohdistetaan siis myydyn tavaran toimitusajankohdalle.

Yksinkertaistetussa marginaaliverotusmenettelyn laskemistavassa verokauden (kalenterikuukausi, neljännesvuosi tai kalenterivuosi) voittomarginaali on verokauden aikana myydyistä marginaaliverotusmenettelyn piiriin kuuluvista tavaroista saatujen vastikkeiden yhteismäärän ja sen aikana hankittujen mainitun menettelyn piiriin kuuluvien tavaroiden ostohintojen yhteismäärän erotus. Verottomat ja taide-esineiden 10 %:n verolliset ostot kirjataan marginaaliverotettavien ostojen tilille sinä kuukautena, kun tavara on vastaanotettu. Marginaaliverotettavien ostojen tilille kirjataan tullauspäätöksen antopäivälle myös taide-, keräily- ja antiikkiesineiden maahantuonnin veron peruste ja siitä ilmoitettu maahantuonnin arvonlisävero sekä vastaanottokuukaudelle taide-esineiden yhteisöhankinnan veron peruste ja siitä suoritettava 10 %:n arvonlisävero.

Jos marginaaliverotusmenettely on purettava, verokauden voittomarginaaliin tehtävä lisäys kohdistetaan sille kalenterikuukaudelle, jona myynnistä on veloitettu ostajaa tai sinä kuukautena, kun tavara otetaan muuhun käyttöön (AVL 140.2 §).

6.3 Vähennysten ajallinen kohdistaminen

Arvonlisäverovähennysten kohdistamisessa noudatetaan vastaavia periaatteita (suoriteperuste, laskutusperuste ja maksuperuste), joita sovelletaan myynneistä suoritettavien verojenkin ajallisessa kohdistamisessa. Alennetun verokannan alaisten taide-esineiden ostoja koskee kuitenkin poikkeussääntö ajallisessa kohdistamisessa.

Vähennykseen oikeuttavaa arvonlisäverollista toimintaa varten hankittuihin ostoihin sisältyvä vero kohdistetaan pääsääntöisesti sille verokaudelle, jonka aikana ostettu tavara tai palvelu on vastaanotettu (suoriteperuste). Tilikauden aikana voidaan noudattaa laskutusperustetta eli käyttää laskutusajankohtaa ostojen ajallisessa kohdistamisessa. Tilikauden päättyessä siirrytään kuitenkin käyttämään suoriteperustetta. Lisäksi ennakkomaksujen osalta noudatetaan yllä mainituista huolimatta maksuperustetta eli ennakkomaksut kirjataan sille verokaudelle, jona ostohinta on maksettu.

Jos verovelvollinen soveltaa maksuperustetta myyntien kirjaamiseen (ALV 137 §), hänen on noudatettava maksuperusteetta myös ostovähennysten ajalliseen kohdistamiseen. Näin ollen vähennykset kohdistetaan tällöin kuukaudelle, jona ostohinta on maksettu. Jos verovelvollinen ei ole kirjanpitovelvollinen tai jos verovelvollinen on oikeutettu laatimaan maksuperusteisen tilinpäätöksen tai olla laatimatta tilinpäätöstä, hän saa kohdistaa vähennyksen ostohinnan maksukuukaudelle.

Tavaran yhteisöhankinnasta tehtävä vähennys on kohdistettava samalle kalenterikuukaudelle kuin yhteisöhankinnasta suoritettava vero.

Taide-esineen osalta ostovähennys kohdistetaan poikkeuksellisesti silloin, kun taide-esineen myyntiin sovelletaan arvonlisäverolain yleisiä säännöksiä marginaaliverotusmenettelyn sijaan. Kun verovelvollinen jälleenmyyjä ostaa taide-esineen kotimaasta ja ostohinta sisältää alennetun 10 prosentin verokannan mukaan lasketun arvonlisäveron, jälleenmyyjän on kohdistettava vähennys ostosta taide-esineen myyntikuukaudelle. Näin menetellään siis vain silloin, kun verovelvollinen jälleenmyyjä soveltaa kyseisen taide-esineen myyntiin lain yleisiä säännöksiä.

Poikkeussääntöä ajalliseen kohdistamiseen sovelletaan myös toisesta EU-maasta (yhteisöhankinta) tai EU:n ulkopuolelta (maahantuonti) ostettuun taide-esineeseen, jonka osalta ostosta suoritettava vero lasketaan alennetulla 10 prosentin verokannalla. Jos jälleenmyyjä soveltaa myyntiin arvonlisäverolain yleisiä säännöksiä, jälleenmyyjän on kohdistettava vähennys ostosta suoritetusta verosta taide-esineen myyntikuukaudelle.

7 Tositteet ja laskumerkinnät

Myynti- ja ostotositteet ovat perusteena tilitettävän veron määrälle. Verovelvollisen tulee säilyttää ne kirjanpitoaineistossaan. Tositteiden säilytysaika on vähintään kuusi vuotta sen vuoden lopusta, jonka aikana tilikausi on päättynyt.

Myyntitositteilla tarkoitetaan myyntilaskuja, käteiskuitteja, kassakoneen kuitteja, kauppakirjoja tai muita asiakirjoja, joilla myyjä veloittaa ostajaa myymästään tuotteesta.

Arvonlisäverolain mukaan taide-, keräily- tai antiikkiesineen myyntitositteessa pitää olla eriteltynä muun muassa veroton myyntihinta, veron osuus verokannoittain sekä laskun loppusumma. Jos myynti on veroton, myynnin verottomuus ja sen peruste tulee ilmetä myyntitositteesta. Lisäksi myyntitositteessa pitää olla myyjän Y-tunnus. Myyntitositteessa on lisäksi yksilöitävä myyty taideteos ja sen luovutusajankohta.

Myyntitositteessa on viitattava marginaaliverotusmenettelyyn (”voittomarginaalijärjestelmä – taide-esineet” tai ”voittomarginaalijärjestelmä – keräily- ja antiikkiesineet”) silloin, kun myyjä on soveltanut myyntiin marginaaliverotusmenettelyä. Tällöin laskulle ei saa merkitä veron määrää.

Kuluttajalle annettavassa myyntitositteessa ei arvonlisäverolain mukaan tarvitse eritellä veron määrää. Kuitinantovelvollisuudesta käteiskaupassa annetun lain (658/2013) mukaan asiakkaalle on kuitenkin pääsääntöisesti aina tarjottava kuitti. Kuitille on laissa asetettu määrätty tietosisältö ja sen mukaan kuitissa on muun ohessa oltava tavaroista tai palveluista suoritettu maksu ja suoritettavan arvonlisäveron määrä verokannoittain taikka arvonlisäveron peruste verokannoittain. Kirjanpitolaissa (1336/1997) on kirjanpitovelvollisia koskevat säännökset tositteista (kirjanpitolain 2 luku 5 §).

Katso lisää ohje Laskutusvaatimukset arvonlisäverotuksessa.

johtava veroasiantuntija Mika Jokinen

johtava veroasiantuntija Anne Klemola