Skatteskuld och skatteåterbäring vid en företagssanering

- Har getts

- 15.9.2021

- Diarienummer

- SF/540/00.01.00/2021

- Giltighet

- 15.9.2021 - Tills vidare

- Bemyndigande

- Lag om Skatteförvaltningen 2 § 2 mom. (503/2010)

- Ersätter anvisningen

- VH/479/00.01.00/2019, 13.2.2019

1 Anvisningens syfte och tillämpningsområde

Anvisningen beskriver behandlingen av skatteskuld och skatteåterbäring i situationer som hänför sig till företagssaneringsförfarande. Anvisningen behandlar även förmånsrätten i konkursövervakningen av skatteskulder som uppkommit under saneringsförfarandet.

Regler om saneringsskuld och kvittning under ett saneringsförfarande finns bl.a. i följande rättsanvisningar:

- Enligt 3 § 1 mom. 5 punkten i lagen om företagssanering (47/1993) är en saneringsskuld på vilken den aktuella lagens skuldarrangemang kan tillämpas en skuld som har uppkommit innan ansökan anhängiggjordes.

- Enligt 19 § 3 mom. i lagen om företagssanering (2.3.2007/247) har en borgenär under saneringsförfarandet rätt att använda sin fordran som kvittning mot skulden hos gäldenären enligt samma grunder som vid en konkurs.

- Enligt rättspraxis (HFD:2013:18) baseras borgenärens rätt till kvittning vid företagssanering på att fordringarna är konnexa på motsvarande sätt som vid en konkurs. Efter det att konkursen inletts kan borgenären använda konkursfordran som kvittning som sin egen skuld endast om båda fordringarna har uppkommit före konkursförfarandet inletts. På motsvarande sätt kan borgenären kvitta sin egen skuld med en saneringsskuld endast om båda fordringarna har uppkommit före saneringsförfarandet inletts.

- Enligt 32 § 2 mom. i lagen om företagssanering (2.3.2007/247) är de skulder som har uppkommit mellan inledningen och avslutandet av ett saneringsförfarande i ett konkursförande som påbörjats efter att ett saneringsförfarande upphört fordringar som åtnjuter förmånsrätt.

Anvisningen beskriver hur de ovan nämnda rättsanvisningarna om saneringsskuld och förutsättningarna för kvittning tillämpas på skatteskulder och skatteåterbäringar som uppstår med stöd av skattelagstiftningen.

Enligt skattelagstiftningen uppstår skatteskuld eller skatteåterbäring i regel per skatteperiod, som kan vara en kalendermånad, ett kvartal eller ett kalenderår. En skatteperiod är en odelbar helhet, inom vilken en skatteskuld inte delas in i saneringsskuld och ny skuld.

Undantaget till huvudregeln är till exempel den i bilskattelagen föreskrivna skattskyldigheten som uppkommer vid registrerings- eller ibruktagandetidpunkten. Vad gäller inkomstskatt kan en gäldenär under vissa förutsättningar åberopa tidpunkten för skattepliktig överlåtelse. I dessa situationer kan skatteskuld höra till saneringsskuld eller skuld som uppkommit efter det att en saneringsansökan anhängiggjorts eller saneringsförfarandet inletts enligt det datum då skuldförpliktelsen uppkommit.

2 Saneringsskuld och användning av återbäring vid företagssaneringsförfarande

2.1 Saneringsskuld

Skatter på eget initiativ (moms, arbetsgivarprestationer, punktskatter)

Lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ (EgenBeskL) tillämpas på de skatter som uppräknats i 1 § i lagen (länk till bestämmelsen, Finlex). Bestämmelser om skatteperioder finns i 11 § i lagen och i 16 § i lagen konstateras det att den skattskyldige för varje skatteperiod ska lämna in uppgifter om skatten i en av Skatteförvaltningen fastställd skattedeklaration. Lagen föreskriver inte separat om något undantag med stöd av vilket skattedeklarationen skulle kunna lämnas för någon annan tidsperiod än en skatteperiod. Den skattskyldige kan därmed inte hänföra sin deklaration till enbart vissa separata delar av skatteperioden.

Högsta domstolen har gett två prejudikat om hur saneringsskuld uppstår vad gäller förskottsinnehållnings-, socialskyddsavgifts- och mervärdesskatteskulder (HD 1995:127 och HD 2003:10). Enligt dessa utgörs saneringsskuld för månaden för anhängiggörandet av moms som grundar sig på försäljning före dagen för anhängiggörandet och av förskottsinnehållnings- och socialskyddsavgiftsskuld som grundar sig på löner som utbetalats före det. Det har ingen betydelse när beslutet om påförande eller återbäring av skatt har getts eller när skatten förfaller. Det väsentliga är tidpunkten då grunden för skatten eller återbäringen har uppstått.

Deklarationsskyldigheten enligt skattelagstiftningen och den skyldighet att betala skatt som fastställs på basis av den ska tillämpas även under företagssaneringsförfarandet. Den skatt som ska deklareras och betalas för skatteperioden utgör en fordran för Skatteförvaltningen, vilken ska bedömas som en helhet. Det är inte möjligt att dela upp en skatteperiod utifrån anhängiggörandet av en saneringsansökan på det sätt som förbjudits i ovan nämnda avgörande av högsta domstolen. En odelbar skatteperiod är dock inte till nackdel för en gäldenär, eftersom skatt på eget initiativ, som uppkommit för den månad under vilken en saneringsansökan anhängiggjorts, i sin helhet utgör saneringsskuld.

Om en saneringsansökan anhängiggörs på månadens första dag, ses skatt på eget initiativ från föregående månad som saneringsskuld, men inte skatt på eget initiativ för den månad då ansökan anhängiggörs. Detta beror på att enligt lagen om företagssanering utgörs saneringsskulden av skuld som uppkommit innan ansökan anhängiggjordes, dvs. skuld som uppkommit senast dagen före ansökningsdagen.

Inkomstbeskattningen

I inkomstbeskattningen anses skattegrunden enligt rättspraxisen ha uppkommit den sista dagen av redovisningsperioden eller skatteåret. Inkomstskatten under den redovisningsperiod då ansökan om företagssanering har anhängiggjorts utgör i sin helhet en skuld som står utanför saneringen, eftersom skattegrunden uppkommer först den sista dagen av redovisningsperioden (HD 2003:87). En fysisk persons inkomstskatt behandlas enligt samma princip (HD 1998:116). Förskott och tilläggsförskott på inkomstskatter utgör en del av skatteårets skatt. Enligt Skatteförvaltningens syn har förskottsskattens förfallotidpunkt inte någon betydelse. Förskottsskatter som förfaller under det år då ansökan anhängiggörs utgör alltid ny skuld, eftersom de är en del av den inkomstskatteskuld som uppkommer på räkenskapsperiodens eller kalenderårets sista dag.

Om flera redovisningsperioder avslutas under samma skatteår, bildar redovisningsperioderna tillsammans skatteåret (lagen om beskattningsförfarande 3 §), och på basis av redovisningsperiodernas resultat meddelas ett enda beskattningsbeslut som gäller för hela skatteåret. Skattegrunden anses ha uppkommit den sista dagen av den senaste redovisningsperioden.

I fråga om en skatteskuld som grundar sig på kapitalinkomster av överlåtelsevinster (ISkL) uppkommer grunden avvikande från huvudregeln om inkomstbeskattning vid den tidpunkt då den skattepliktiga överlåtelsen sker (HD 1997:206). Detta undantag har betydelse i de företagssaneringssituationer där skatteskulderna grundar sig på överlåtelsevinster som en enskild näringsidkare eller en näringssammanslutning fått. Enligt huvudregeln utgör den inkomstskatt för ett oavslutat skatteår då ansökan anhängiggjorts inte en saneringsskuld, men en skatt som uppkommer till följd av en överlåtelse innan ansökan anhängiggörs kan betraktas som en saneringsskuld. Ett beskattningsbeslut som även innefattar en skatt på överlåtelsevinst fattas först senare under följande år. I egenskap av borgenär har Skatteförvaltningen inte möjlighet att på eget initiativ beakta skatten på överlåtelsevinsten, och därför krävs det i denna situation en utredning från gäldenären eller utredaren för att skatten på överlåtelsevinsten ska kunna konstateras vara en saneringsskuld.

I Högsta domstolens avgörande HD 1997:206 och HD 1998:116 var det fråga om en privatpersons skuldsanering, och frågor som gäller detta avgörs i enlighet med lagen om skuldsanering för privatpersoner. Syftet med den nämnda lagen stämmer överens med syftet med lagen om företagssanering, och därför kan de principer som har tillämpats i dessa avgöranden även tillämpas på situationer som gäller företagssanering.

Fastighetsskatt

I fastighetsbeskattningen uppkommer skatt på den första dagen av kalenderåret. Fastighetsskatt för det år då ansökan om sanering anhängiggörs är saneringsskuld.

Bilskatt

I bilbeskattningen kan skatteskuld uppkomma antingen fordonspecifikt eller utifrån en bilskatteperiod per kalendermånad (jämför med skatteperioden för skatter på eget initiativ).

Registrerade uppgiftslämnare för bilskatt ger i enlighet med 55 § 2 mom. i bilskattelagen en bilskattedeklaration om nya fordon för en hel bilskatteperiod, som är en kalendermånad. Skatt som uppkommit för en hel bilskatteperiod behandlas i saneringssituationer på samma sätt som skatter på eget initiativ, det vill säga att bilskatt från den månad då en saneringsansökan anhängiggjorts i så fall är saneringsskuld. Om en saneringsansökan gjorts på den 1:a dagen i månaden, är föregående kalendermånads bilskatt saneringsskuld.

Andra än registrerade uppgiftslämnare för bilskatt lämnar in en skattedeklaration på det sätt som föreskrivits i 3 § i bilskattelagen. En skyldighet att betala bilskatt uppkommer då ett fordon registreras för första gången i trafikregistret eller då ett fordon för första gången tas i skattepliktigt bruk. En skyldighet att betala kan uppkomma av ett en skattedeklaration lämnas in, om skattedeklarationen lämnas in innan införandet i trafikregistret eller den skattepliktiga användningen börjar. I samma bestämmelse finns det också bestämmelser om tidpunkterna för uppkomst för en särskild betalningsskyldighet. En bilskatteplikt enligt 3 § i bilskattelagen uppkommer i varje fall under en viss dag. Bilskatter som uppkommit fram till dagen före ansökan om sanering utgör saneringsskuld.

Registrerade uppgiftslämnare för bilskatt ger anmälningar om förstaregistrering av begagnade bilar enligt fordon. En registrerad uppgiftslämnare för bilskatt kan i en företagssaneringssituation ha förpliktelser som uppkommit utifrån en bilskatteperiod och som ska behandlas som en helhet och också fordonsspecifika förpliktelser som uppkommit under en viss dag.

2.2 Användning av skatteåterbäring för skatteskuld vid företagssaneringssituationer

Begränsning av skattekvittning, det vill säga användning av skatteåterbäring, vid företagssanering

Enligt 19 § 3 mom. i lagen om företagssanering kan en kvittning i ett saneringsförfarande genomföras enligt samma grunder som i en konkurs. Syftet med reglementet har varit att en borgenär inte ska ha en sämre ställning i en företagssanering än i en konkurs då det gäller en kvittningssituation. Högsta förvaltningsdomstolen har i sitt avgörande HFD 2013:18 tagit ställning till hur det tidsmässiga kravet på konnexitet av kvittningen bedöms.

Den avgörande tidpunkten för konnexitet är när saneringsförfarandet inleds. Skatteskuld och skatteåterbäring vilkas grund har uppkommit innan saneringsförfarandet har inletts är konnexa på det sätt som förutsätts vid kvittning. Skatteskuld och skatteåterbäring som har uppkommit efter det att saneringsförfarandet har inletts är konnexa.

Grunden för återbäring uppstår enligt samma princip som grunden för en skatteskuld: i fråga om skatter på eget initiativ enligt den skatteperiod då återbäringen ursprungligen uppkommer, och i inkomstbeskattningen enligt den sista dagen av den redovisningsperiod eller det skatteår då det uppkommer skatt som ska återbäras. Återbäring av bilskatt kan grunda sig på en period som ska rättas, då användningen av återbäring fastställs enligt den regel som gäller för skatteperioden. Återbäring av bilskatt kan grunda sig på en fordonsspecifik förpliktelse eller en händelse som berättigar till återbäring, då användningen av återbäringen fastställs utifrån ett visst datum.

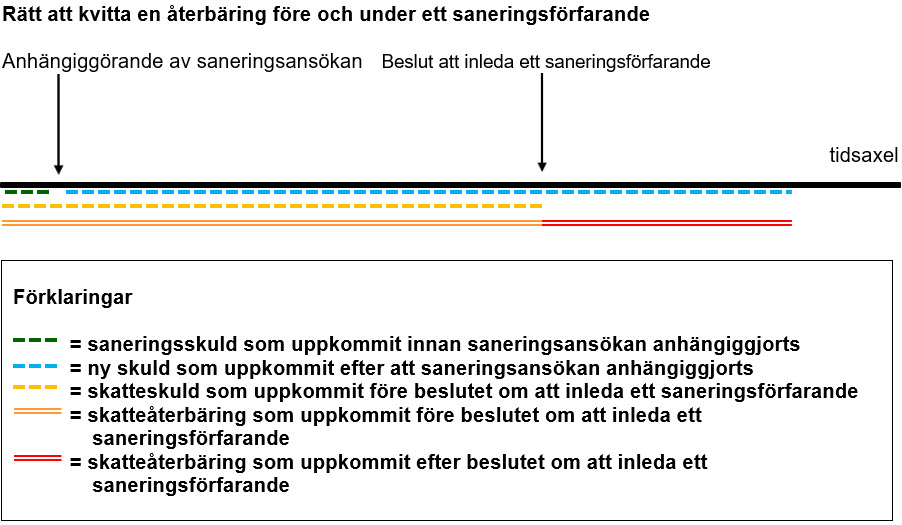

I bilaga 1 beskrivs den tidsmässiga mätbarheten mellan skatteskuld och skatteåterbäring på en tidsaxel.

Användning av skatteåterbäring innan saneringsförfarande inleds

Saneringens rättsverkningar gäller inte förrän saneringsförfarandet har inletts. Det finns inga begränsningar för användningen av skatteåterbäring. Skatteåterbäring kan användas i normal användningsordning enligt lagen om skatteuppbörd, det vill säga användas för en skatteskuld som har uppkommit innan ansökan om sanering anhängiggjordes. Tillfälliga förbud som meddelats av en domstol påverkar inte borgenärens kvittningsrätt.

Användning av skatteåterbäring efter att saneringsförfarande inletts

När företagssaneringsförfarandet har inletts begränsar saneringens rättsverkningar användningen av skatteåterbäringar på följande sätt:

Enligt avgörandet HFD 2013:18 är inledandet av ett saneringsförfarande på samma sätt som vid en konkurs den tidpunkt enligt vilken skatteskuldens och skatteåterbäringens konnexitet fastställs. I Högsta förvaltningsdomstolens prejudikat har man uttryckligen konstaterat att skatteåterbäring som uppkommit efter det att förfarandet har inletts inte får användas för kvittning av en saneringsskuld. Enligt Högsta förvaltningsdomstolen skulle användningen av skatteåterbäringar som uppkommit under ett saneringsförfarande för att kvitta en saneringsskuld skapa en fördel för skattemottagaren som är meningslös med tanke på principen i lagen.

Eftersom skatteperioderna för skatter som hör till tillämpningsområdet för lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ behandlas som helheter, är det inte möjligt att dela ut skatteåterbäring enligt starttidpunkten för förfarandet. Om skatteåterbäringen ens till en del hänförs till tiden efter att förfarandet har inletts, betraktas den i sin helhet som skatteåterbäring som uppkommit efter det att saneringsförfarandet inletts. Därmed betraktas återbäring som uppkommer för den månad då förfarandet inletts i sin helhet som återbäring som uppkommit efter det att förfarandet inletts.

Det datum då förfarandet inletts har inte likadan inverkan på saneringsskulden som saneringsansökan har (ansökan anhängiggörs på månadens första dag). Även i de fall där beslutet om att inleda ett saneringsförfarande har fattats på månadens sista dag, anses hela skatteåterbäringen för denna månad partiellt – för en dag – ha uppkommit efter det att förfarandet inletts.

Skatteåterbäring som uppkommit efter det att saneringsansökan anhängiggjorts, men innan saneringsförfarandet inletts – det vill säga för en skatteperiod som har slutat före den månad då förfarandet inletts – kan användas för sådan skatteskuld vars grund har uppkommit innan förfarandet inletts. Därmed får återbäringen användas antingen för hela saneringsskulden eller för ny skuld som uppkommit efter det att ansökan anhängiggjorts i den ordning som föreskrivits i lagen om skatteuppbörd.

Skatteåterbäring som uppkommit efter saneringsförfarandets inledande får inte användas för saneringsskulden. Detta konstateras i Högsta förvaltningsdomstolens prejudikat. Återbäring som uppkommit efter att beslutet om saneringsförfarandets inledande har getts kan emellertid användas för annan skuld än saneringsskuld, dvs. för s.k. ny skuld även i de fall då den nya skulden har uppkommit innan beslutet om förfarandets inledande har getts.

Alla skulder som uppkommit efter det att ansökan anhängiggjorts betraktas som ny skuld som den som har saneringsskulder ska betala i tid. Borgenären har rätt att vidta indrivningsåtgärder med anledning av den nya skulden, och underlåtelse att betala den nya skulden kan påverka saneringsförfarandets resultat. Det är följaktligen motiverat och i regel i gäldenärens intresse att den återbäring som uppstått efter att förfarandet inletts kan kvittas mot den äldsta skulden utanför saneringen, det vill säga mot ny skuld.

I bilaga 2 beskrivs med hjälp av exempel hur faserna i ett förfarande med företagssanering påverkar användningen av återbäringen.

På en återbäring av inkomstskatt tillämpas också prejudikatet HFD 2013:18. Grunden för en återbäring uppstår enligt samma tolkning som grunden för en skatteskuld, dvs. på den sista dagen av redovisningsperioden eller skatteåret. Den återbäring som uppkommit under den redovisningsperiod som slutat efter förfarandets inledande kan användas för den nya skulden. Om en ansökan om sanering har anhängiggjorts den dag då redovisningsperioden slutar, men saneringsförfarandet inte ännu har inletts, tillämpas huvudregeln, dvs. att återbäringen kan användas som betalning för vilken som helst skuld – även en saneringsskuld – som uppkommit före beslutet om att inleda förfarandet.

Återbäring av bilskatt kan ha uppkommit under en viss dag, som fastställer användningen av återbäringen i en saneringssituation. Om en återbäring hänför sig till bilskatteperioden för en registrerad uppgiftslämnare för bilskatt, används återbäringen på samma sätt som återbäring som uppkommer för skatteperioden för skatt på eget initiativ.

3 Förmånsrätt som åtnjuts av en fordran som uppkommit under förfarandet med företagssanering vid en konkurs

I 3 a § i lagen om den ordning i vilken borgenärer skall få betalning (6.11.1998/795) föreskrivs följande: Om den ställning en sådan fordran som har uppkommit mellan den tidpunkt när saneringsförfarandet inleddes och den tidpunkt när det upphörde har i en konkurs som inletts vid den tidpunkt som avses i 32 § 2 mom. lagen om företagssanering (47/1993), bestäms i nämnda lagrum.

I 32 § 2 mom. i lagen om företagssanering (2.3.2007/247) föreskrivs det att om gäldenären försätts i konkurs på en ansökan som har gjorts innan saneringsprogrammet upphör eller, om saneringsförfarandet har upphört utan att ett saneringsprogram har fastställts, på en sådan ansökan som har varit anhängig under saneringsförfarandet eller som gjorts inom tre månader från det att saneringsförfarandet har upphört, har de fordringar som uppkommit efter det förfarandet inleddes till dess det upphörde samt räntan på dessa fordringar till den tidpunkt då medlen redovisas bästa förmånsrätt till betalning vid konkurs efter de fordringar som avses i 3 § i lagen om den ordning i vilken borgenärer skall få betalning (1578/1992).

Om en företagssanering avslutas med en konkursansökan, bör man lösa frågan om huruvida de skatteskulder som uppkommit under de månader som förfarandet med företagssanering inleddes och avslutades hör till fordringar som åtnjuter förmånsrätt eller inte vid en konkurs. Principen om odelbarheten av en skatteskuld som hänför sig till skatteperioden tillämpas också i dessa situationer. De skatter som uppstår under månaderna då saneringsförfarandet inleds och avslutas kan delvis hänföra sig till en period som enligt lagen inte betraktas som en period som berättigar till att en fordran som åtnjuter förmånsrätt bildas, och därför ska skatteskulderna som hänför sig till dessa månader i sin helhet övervakas som skulder som inte åtnjuter förmånsrätt.

Vid nedläggning av momspliktig verksamhet uppstår en skyldighet att betala moms på det så kallade restlagret (mervärdesskattelagen 21 § 3 mom.). Momsen på restlagret hänför sig till den månad då verksamheten lades ned (mervärdesskattelagen 136 § 2 mom.) som i allmänhet är den månad då gäldenären har försatts i konkurs. Om konkursboet inte fortsätter näringsverksamheten med ett eget momsnummer, utgör momsen på restlagret en skuld som ska övervakas i konkursen. I en konkurs bestäms förmånsrätten enligt huvudregeln, dvs. om skattskyldigheten uppstår under den månad då saneringsförfarandet avslutas, ingår momsen på restlagret utan förmånsrätt i den momsskuld som ska övervakas.

En inkomstskatteskuld som har uppkommit under de redovisningsperioder som slutat mellan tidpunkterna för inledandet och avslutandet av förfarandet övervakas som fordringar som åtnjuter förmånsrätt.

I fråga om fastighetsskatterna övervakas de skatteskulder som uppkommit under kalenderåren mellan månaderna för inledandet och avslutandet av förfarandet som fordringar som åtnjuter förmånsrätt.

4 Källförteckning

Rättspraxis

HD 1995:127

HD 1997:206

HD 1998:116

HD 2003:10

HD 2003:87

HFD 2013:18

Bilaga 1

Återbäringen kan användas för skatteskulden då de linjer på tidsaxeln ovan som avser skuld och skatteåterbäring löper parallellt. Ett undantag är användningen av en återbäring som uppkommit efter beslutet om att inleda förfarandet även då det gäller en sådan ny skuld som uppkommit före beslutet om att inleda ett saneringsförfarande.

Bilaga 2

Exempel på användning av skatteåterbäring för kvittning

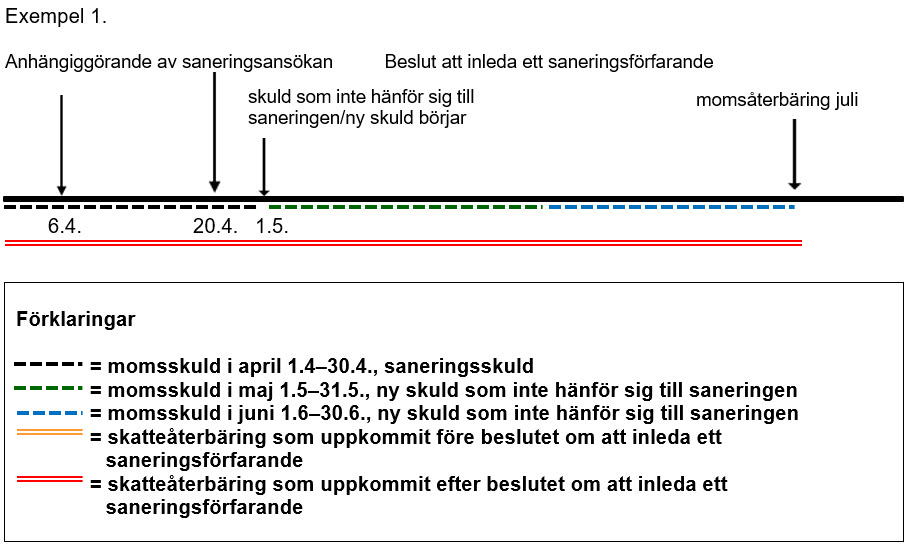

Företag Ab lämnar in en ansökan om företagssanering till tingsrätten 6.4.

Saneringsskulden omfattar moms fram till slutet av april.

Saneringsförfarandet inleds 20.4.

För företaget uppkommer så kallad ny skuld: i fråga om moms ska 2 000 € betalas för maj (deklarationsdatum 12.7.) och 500 € för juni. För dessa månader lämnar Företag Ab deklarationer, men betalar inte.

Företag Ab lämnar en deklaration om en negativ mervärdesskatt på 10 000 euro för juli.

I detta fall har grunden för både skatteåterbäringen och den nya skatteskuld som inte hänför sig till saneringen uppkommit efter beslutet om att inleda ett saneringsförfarande. Skatteåterbäringen kan användas för den nya skuld som inte hänför sig till saneringen, dvs. momsen för maj och juni. Resten av återbäringen ska återbetalas till kunden, eftersom en skatteåterbäring som uppkommit efter att förfarandet har inletts inte kan användas för saneringsskulder.

Obs! Om det hade uppkommit skatteåterbäring för april, skulle den ha betraktats som en återbäring som uppkommit efter saneringsförfarandets inledande och inte kunnat användas för saneringsskulden

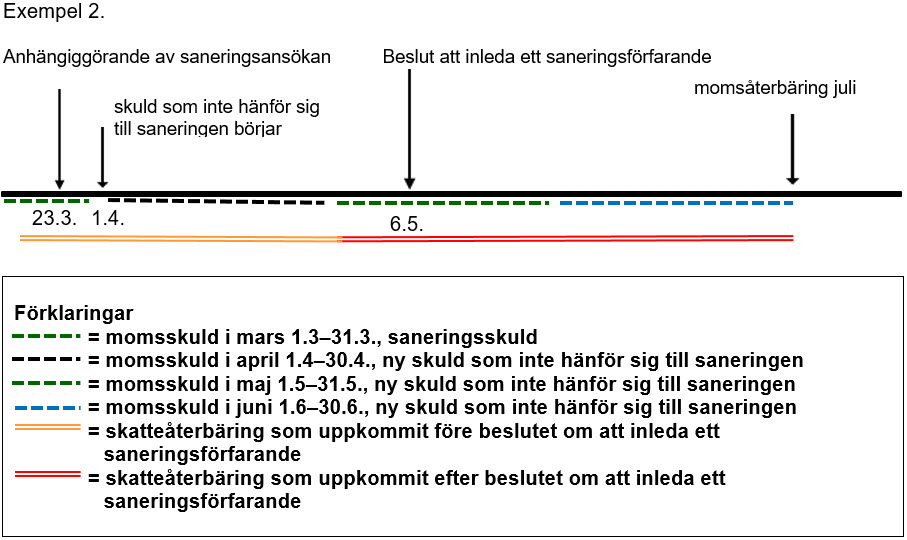

Företag Ab lämnar in en ansökan om företagssanering till tingsrätten 23.3.

Saneringsskulden omfattar moms fram till slutet av mars.

Saneringsförfarandet inleds 6.5.

För företaget uppkommer så kallad ny skuld: i fråga om moms ska 5 000 € betalas för april (deklarationsdatum 12.6), för maj 2 000 € och för juni 500 €. För dessa månader lämnar Företag Ab deklarationer, men betalar inte.

Företag Ab lämnar en deklaration om en negativ mervärdesskatt på 10 000 euro för juli.

Skatteåterbäringen kan användas för den nya skuld som inte hänför sig till saneringen, dvs. momsen för april, maj och juni. Resten av återbäringen ska återbetalas till kunden, eftersom en återbäring som uppkommit efter att förfarandet har inletts inte kan användas för saneringsskulder.

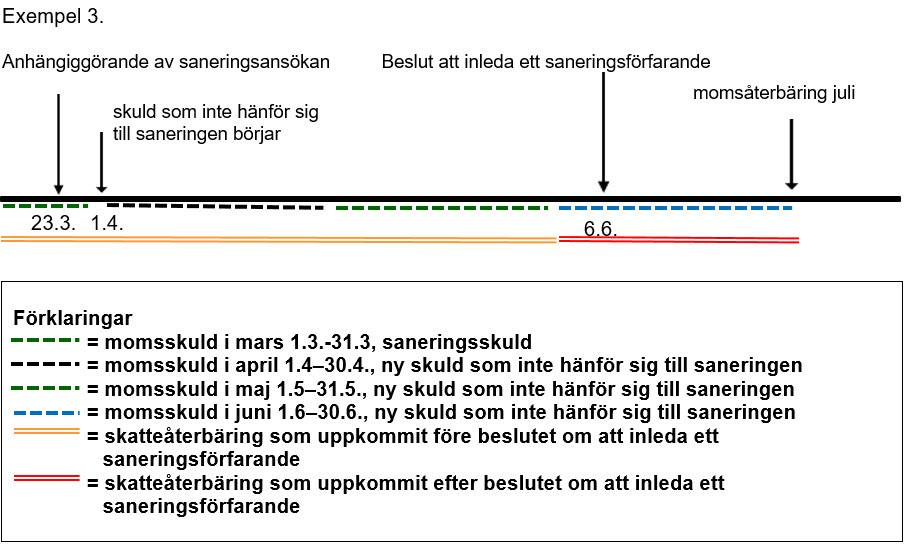

Företag Ab lämnar in en ansökan om ett företagssaneringsförfarande till tingsrätten 23.3. och ansöker om tillfälliga förbud (betalningsförbud, indrivningsförbud och utsökningsförbud). Tingsrätten beslutar i enlighet med ansökan att samtliga förbud gäller fr.o.m. 23.3.

Saneringsskulden omfattar moms fram till slutet av mars.

Saneringsförfarandet inleds 6.6.

För företaget uppkommer så kallad ny skuld: i fråga om moms ska 5 000 € betalas för april (deklarationsdatum 12.6), för maj 2 000 € och för juni 500 €. För dessa månader lämnar Företag Ab deklarationer, men betalar inte.

Företag Ab lämnar en deklaration om en negativ mervärdesskatt på 10 000 euro för juli.

Skatteåterbäringen kan användas för den nya skuld som inte hänför sig till saneringen, dvs. momsen för april, maj och juni. Resten av återbäringen ska återbetalas till kunden, eftersom en skatteåterbäring som uppkommit efter att förfarandet har inletts inte kan användas för saneringsskulder.

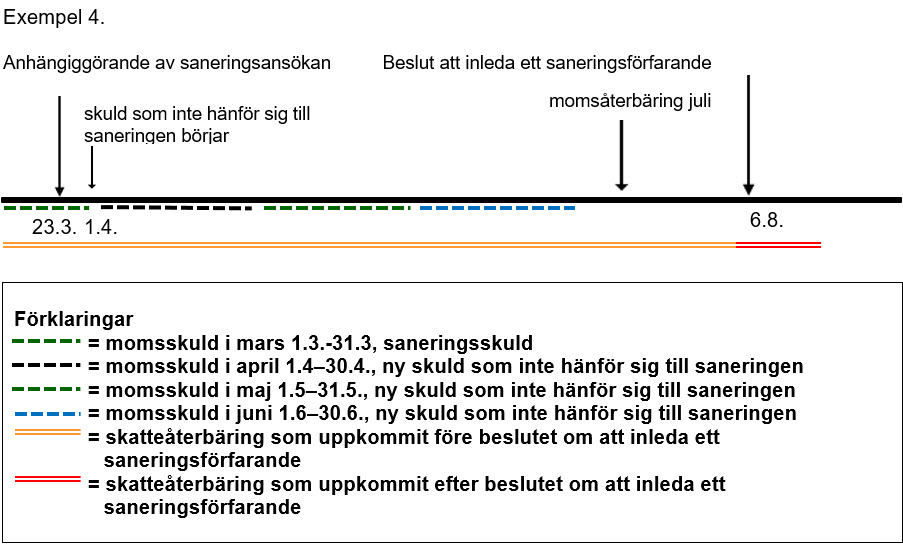

Företag Ab lämnar in en ansökan om ett företagssaneringsförfarande till tingsrätten 23.3. och ansöker om tillfälliga förbud (betalningsförbud, indrivningsförbud och utsökningsförbud). Tingsrätten beslutar i enlighet med ansökan att samtliga förbud gäller fr.o.m. 23.3.

Saneringsskulden omfattar moms fram till slutet av mars.

Saneringsförfarandet inleds 6.8.

För företaget uppkommer så kallad ny skuld: i fråga om moms ska 5 000 € betalas för april (deklarationsdatum 12.6), för maj 2 000 € och för juni 500 €. För dessa månader lämnar Företag Ab deklarationer, men betalar inte.

Företag Ab lämnar en deklaration om en negativ mervärdesskatt på 10 000 euro för juli.

En skatteåterbäring som uppkommit före beslutet om att inleda ett förfarande kan användas med början från den äldsta skatteskuldsposten mot både saneringsskulder och ny skuld som inte hänför sig till saneringen, dvs. även för momsen för mars, april, maj och juni, om återbäringen räcker även till de nya skulderna.

ledande sakkunnig inom indrivningen Seija Kareinen

överinspektör Antti Heikonen

Vad tycker du om det här innehållet?