Skatteupplag i mervärdesbeskattningen

- Har getts

- 9.2.2018

- Diarienummer

- A14/200/2018

- Giltighet

- Tills vidare

- Bemyndigande

- Lagen om skatteförvaltningen (503/2010) 2 § 2 mom

- Ersätter anvisningen

- Skatteupplag i mervärdesbeskattning 5.9.2000 (publikation 720)

I anvisningen redogörs för mervärdesskattebehandlingen vid försäljning av varor från skatteupplag som är belägna på flygplatser till personer som reser från Finland till ett land utanför EU eller som reser till ett annat EU-land samt till personer som anländer till Finland och till inrikesresande. I anvisningen behandlas också tillämpande av skatteupplagringsförfarande på försäljning som sker på fartyg och luftfartyg och för utrustning av nämnda fartyg och luftfartyg.

Anvisningens kapitel 3.1 har ändrats 9.2.2018.

1 Allmänt

I denna anvisning behandlas skatteupplag som avses i mervärdesskattelagen (MomsL) och mervärdesbeskattning av varor som hänförts till skatteupplagringsförfarande. Försäljning, import och gemenskapsinternt förvärv av varor som överförs till en skatteupplag är mervärdesskattefria. Vidare är försäljning av varor som överförts till ett skatteupplag och försäljning av tjänster som hänför sig till varor som befinner sig i skatteupplag mervärdesskattefri.

Utöver skatteupplagringsförfarandet som avses i denna anvisning har även några andra lagringsförfaranden inverkningar på mervärdesskatten. Övriga lager är tullager, punktskattelager, temporära lager och friområden.

Tullager gäller varor som sänds utanför EU eller som kommer från utanför EU (Rådets förordning om fastställande av en tullkodex för unionen (EU) Nr 952/2013 (tullkodex) artikel 240). Tullupplagringsförfarandet hänför sig alltså till varor som är föremål för import- eller exportförfarande och kan inte tillämpas på gemenskapsvaror.

I ett skatteupplagringslager som avses i punktskattelagen (182/2010) förvaras varor som omfattas av punktskattelagen och på vilka inte har betalats punktskatt (22 § i punktskattelagen).

Varor som förts in från länder utanför EU och som inte tullklareras genast, kan hänföras till ett temporärt lager. Tullklareringen ska dock göras inom en bestämd tid som varierar utifrån varans transportsätt (artikel 144–150 i tullkodex 952/2013).

Friområden är områden som avskilts från EU:s övriga tullområde och i vilka övriga än gemenskapsvaror anses befinna sig utanför EU:s tullområde (artikel 243–249 i tullkodex 952/2013).

Till följd av att det mervärdesfria skatteupplagringsförfarandet som behandlas i denna anvisning är gemenskapsvaror i samma ställning i fråga om mervärdesskattestatus med sådana varor som förs in från utanför EU och som hänförs till ovannämnda förfaranden.

2 Skatteupplag

2.1 Tillämpande av skatteupplagringsförfarande

Med vara som är föremål för skatteupplagringsförfarande avses vara som befinner sig i ett skatteupplag och som inte är föremål för tullagringsförfarande eller i ett temporärt lager (MomsL 72 j § 1 mom.). Såväl varor som förs in från utanför EU som varor som härstammar från Finland eller något annat land inom EU kan hänföras till skatteupplagringsförfarandet.

Skatteupplagringsförfarandet gäller varor som uppräknas separat i 72 i § i MomsL. Förteckningen i MomsL är uttömmande. Skatteupplagringsförfarandet upphör, om varan förädlas i skatteupplaget till en annan vara på ett sådant sätt att den inte längre kan anses utgöra en i förteckningen i 72 i § i MomsL nämnd vara. Varorna i förteckningen och deras förädlingsgrad har fastställts med positioner och CN-koder enligt EU:s tulltariff. Följande varor kan hänföras till skatteupplagringsförfarande:

- tenn

- koppar

- zink

- nickel

- aluminium

- bly

- indium

- spannmål

- oljeväxter och oljehaltiga frukter, kokosnöt, brasiliansk nöt och cashewnöt, andra nötter och oliver

- spannmål och utsäde

- kaffe, inte rostat

- te

- kakaobönor, hela eller sönderslagna, råa eller rostade

- råsocker

- gummi, i ursprungliga former eller som plattor, ark eller remsor

- ull

- kemikalier i bulk

- mineraloljor (inklusive propan och butan, också inklusive råpetroleumoljor); positionerna 2709, 2710, 2711 12 ja 2711 13;

- silver

- platina

- potatis

- vegetabiliska oljor och fetter och deras fraktioner, oavsett om de är raffinerade eller inte, men inte kemiskt modifierade

- cellulosa

Till skatteupplagringsförfarande kan hänföras även varor som är avsedda för att utrusta ett fartyg eller luftfartyg i internationell trafik och för försäljning ombord på ett sådant fartyg, eller för att säljas på ett sådant fartyg eller luftfartyg eller för att säljas i en affär för skattefria varor som är belägen på en flygplats (MomsL 72 i § 2 mom.). Frågan behandlas närmare i styckena 4 Skatteupplag på flygplats samt 5 Tillämpande av skatteupplagringsförfarande på försäljning till fartyg och luftfartyg.

Skatteupplagringsförfarandet lämpar sig inte för varor som är avsedda att användas i lagret eller att säljas i detaljhandelsskedet, dvs. säljas direkt från lagret till förbrukning. Ett undantag från det ovannämnda utgörs av en affär för skattefria varor som är belägen på en flygplats och för vars affärslokaler näringsidkaren kan ansöka om tillstånd för ett skatteupplag. Om ett tillstånd för skatteupplag har ansökts för affärslokalerna, är det tillåtet att från affären för skattefria varor sälja varor direkt från skatteupplaget till förbrukning.

2.2 Att hålla ett skatteupplag

2.2.1 Att upprätta ett skatteupplag

För hållande av ett skatteupplag krävs ett tillstånd som beviljas på ansökan. Tillstånd till hållande av ett lager beviljas av Skatteförvaltningen (MomsL 72 k § 1 mom.). Till tillståndsansökan ska fogas en planritning över lagret. Ansökningsblanketter kan laddas ned från Skatteförvaltningens webbplats.

Som lagerhållare kan godkännas en näringsidkare som i fråga om de ekonomiska omständigheterna och även i övrigt lämpar sig som sådan (MomsL 72 k § 2 mom.). Lagerhållaren kan vara till exempel en tillverkare, säljare, köpare, importör av varan eller en självständig lagerhållare. Skatteförvaltningen kan vid behov kräva av lagerhållaren en säkerhet för betalning av skatten.

Tillståndet gällande skatteupplagring kan återkallas, om förutsättningarna för tillståndet inte längre existerar eller om villkoren för tillståndet inte har iakttagits (MomsL 72 k § 3 mom.). Enbart en namnändring där näringsidkarens FO-nummer förblir oförändrat orsakar dock inte någon ändring av lagerhållaren.

2.2.2 Lagerbokföring

En skatteupplagshållare ska föra lagerbokföring av vilken på ett tillförlitligt sätt framgår de varor som kommit in i lagret och de varor som tagits ut från lagret. Varorna ska lagras på ett sådant sätt att de vid behov enkelt kan inventeras.

I samma utrymme är det möjligt att förvara såväl varor som är föremål för skatteupplagringsförfarande som varor som inte omfattas av detta förfarande. Varor som är föremål för skatteupplagringsförfarande och övriga varor som förvaras i samma utrymme ska dock hållas fysiskt separat från varandra. Det räcker med att förvara varorna på olika hyllnivåer eller i övrigt på områden som är utmärkta som separata för att hålla dem separat. Varor som är föremål för lagerbokföringsförfarande ska hållas separat från övriga varor även i lagerbokföringen.

2.2.3 Utredning över hänförande av varor till skatteupplag

Lagerhållaren ska ge en fritt formulerad redogörelse över hänförande av varor till ett skatteupplag eller över hållande av varor i ett skatteupplag till importören av varan, säljaren av varan, gemenskapsförvärvaren, person som utför arbetsprestation som hänför sig till varorna som finns i lagret och till andra som behöver en redogörelse. Av redogörelsen ska det framgå att det är fråga om varor som ska levereras till skatteupplaget eller som finns där samt varornas kvalitet och mängd.

2.2.4 Varor som omfattas av punktskatt

Punktskattepliktiga varor anses omfattas av skatteupplagringsförfarande när de finns i ett sådant skatteupplag som avses i punktskattelagen (MomsL 72 j § 2 mom.). Det är dock inte möjligt att tillämpa skatteupplagringsförfarande på alla varor som omfattas av punktskatt. Varan ska omnämnas i förteckningen i 72 i § 1 mom. i MomsL eller varan ska vara en i 2 mom. i samma bestämmelse avsedd vara. Dessa varor uppräknas även i punkt 2.1 Tillämpning av skatteupplagringsförfarande.

På varor som omfattas av punktskatt och på vilka skatteupplagringsförfarandet kan tillämpas, är det tillräckligt med ett tillstånd för ett punktskattefritt lager som beviljas enligt punktskattelagen. Om det i skatteupplaget finns andra varor än sådana som omfattas av punktskatt som man vill att ska omfattas av skatteupplagringsförfarande, ska för deras del av Skatteförvaltningen ansökas om tillstånd att hålla ett i mervärdesskattelagen avsett skatteupplag.

3 Varor och tjänster som hänför sig till dem

3.1 Överföring av varor till skatteupplagringsförfarande

Mervärdesskatt betalas inte för försäljning, import eller gemenskapsinternt förvärv av en vara som överförs till skatteupplagringsförfarande (MomsL 72h § 1 mom. 2 punkt, MomsL 72h § 4 mom.). Varor som överförs till skatteupplagringsförfarande ska alltid förvärvas mervärdesskattefritt. Skatteupplagshållaren kan inte överföra varor som köpts med mervärdesskatt till skatteupplagringsförfarandet. Om skatteupplagshållaren av varornas försäljare får en faktura med mervärdesskatt och varorna har förvärvats för skatteupplagringsförfarande, ska skatteupplagshållaren av säljaren begära en ny faktura utan mervärdesskatt.

Även om mervärdesskatt inte betalas på överföring av varor till skatteupplagringsförfarandet, kan varorna omfattas av övriga skatter, avgifter eller prestationer. Till exempel varor som importeras och som överförs till skatteupplagringsförfarande ska förtullas. Skatter och avgifter som hänför sig till förtullningen ska betalas. Mer information om mervärdesskatteförfarandet vid import finns i Skatteförvaltningens anvisning Mervärdesskatteförfarandet vid import fr.o.m. 1.1.2018.

Som bevis på mervärdesskattefri försäljning, import eller gemenskapsinternt förvärv ska försäljaren, importören eller gemenskapsförvärvaren i sin bokföring ha en utredning av skatteupplagshållaren över att varorna har förts över till ett skatteupplag. I stycket 2.2.3. Utredning över hänförande av varor till ett skatteupplag behandlas innehållet i redogörelsen närmare. Försäljaren av varan har rätt att dra av mervärdesskatten på de förvärv som hänför sig till mervärdesskattefri försäljning av varor som överförs till ett skatteupplag (MomsL 131 § 1 mom. 1 punkt).

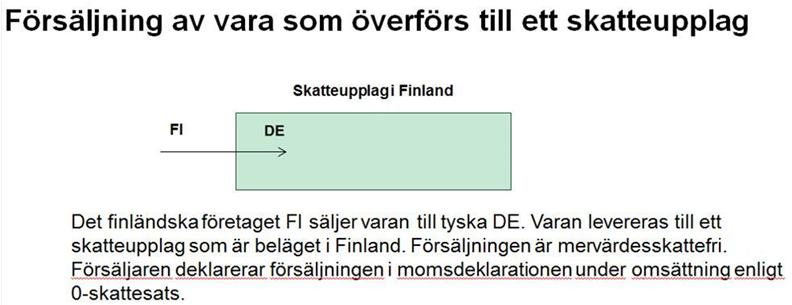

När varan och skatteupplaget befinner sig i Finland ska försäljningen av vara som överförs till skatteupplaget deklareras i momsdeklarationen under Omsättning enligt 0-skattesats. Det är inte av någon betydelse för deklareringen, om köparen är finländsk eller utländsk (se exempel 1).

Exempel 1: Försäljning av vara som överfärs tilla ett skatteupplag

När varan levereras från ett annat EU-land i samband med ett gemenskapsinternt förvärv direkt till ett skatteupplag som är beläget i Finland, ska värdet på gemenskapsförvärven deklareras i momsdeklarationen under Varuinköp från andra EU-länder. Under Skatt på varuinköp från andra EU-länder deklareras ingenting. Om köparen är utländsk, ska han registrera sig minst som deklarationsskyldig i Finland (se exempel 2).

Exempel 2: Gemenskapsinternt förvärv av vara som överförs till ett skatteupplag

När varan levereras från ett område utanför EU till ett skatteupplag som är beläget i Finland, ska momsgrunden för import anges i momsdeklarationen under Import av varor från utanför EU. På importen räknas inte moms att betala. Under Moms på import av varor från utanför EU deklareras 0,00 euro (se exempel 3).

Exempel 3: Import av vara som överförs till ett skatteupplag

3.2 Försäljning av varor i skatteupplag

Mervärdesskatt betalas inte på försäljning av vara som omfattas av skatteupplagringsförfarande, om varan inte förflyttas bort från skatteupplaget i samband med försäljningen (MomsL 72 h § 1 mom. 4 punkt). Det handlar i så fall om försäljning som sker i skatteupplaget. Försäljaren deklarerar försäljning som sker i skatteupplaget i momsdeklarationen som försäljning enligt 0-skattesats. Förvärv som eventuellt hänför sig till försäljning är avdragsgilla.

I ovannämnda situation är en utländsks säljare inte skyldig att registrera sig i Finland i registret över mervärdesskatteskyldiga. I praktiken befrias endast de försäljare från registrerings- och deklarationsskyldighet som idkar handel med varor som redan finns i ett skatteupplag i Finland och varorna inte i samband med ifrågavarande försäljning förflyttas bort från Finland (se exempel 4).

Exempel 4: Varan avlägsnas inte från skatteupplaget vid försäljning

Mervärdesskatt betalas inte på försäljning av en vara som är föremål för skatteupplagringsförfarande i en situation när en vara inom finskt territorium överförs från ett skattefritt lager till ett annat (MomsL 72 j § 3 mom., 72 h § 1 mom. 4 punkt). I denna situation anses varan förbli i skatteupplagringsförfarandet även om varan fysiskt flyttas till ett annat skatteupplag. Försäljaren deklarerar försäljning som sker i skatteupplaget som försäljning enligt 0-skattesats i momsdeklarationen. En utländsk säljare är inte skyldig att registrera sig i Finland i registret över mervärdesskattepliktiga (se exempel 5).

Exempel 5: Varan säljs från ett skatteupplag till ett annat

3.3 Tjänst som hänför sig till vara

Mervärdesskatt betalas inte på försäljning av tjänster som hänför sig till varor som finns i ett skatteupplag, om tjänsterna utförs i skatteupplaget (MomsL 72 h § 1 mom. 5 punkt). Med tjänster som hänför sig till varor avses bl.a. testning, rengöring och reparation. Även värdebestämning av varor, lossning, lastning och lagring är mervärdesskattefria. Om en tjänst som hänför sig till en vara som finns i ett skatteupplag förädlar varan eller omvandlar den till en annan på ett sådant sätt att varan inte längre är en vara som avses i 72 i § 1 mom. i MomsL, anses skatteupplagringsförfarandet upphöra. Till exempel sammanslagning av olika tesorter utgör inte sådan förädling som omvandlar en vara till något annat än i 72 i § 1 mom. i MomsL avsett te.

Däremot är till exempel transport av varan till eller från skatteupplaget inte mervärdesskattefri, eftersom tjänsten inte utförs enbart i skatteupplaget. Transport av varor mellan skatteupplag belägna i Finland är inte heller mervärdesskattefri, även om varorna förblir hela tiden i skatteupplagringsförfarandet.

4 Skatteupplag beläget på en flygplats

4.1 Allmänt

I vissa situationer som är tillåtna enligt mervärdesskattelagen kan skatteupplagringsförfarande tillämpas även i detaljhandelsledet, dvs. på varor som säljs direkt till förbrukning. Skatteupplagringsförfarande kan tillämpas på varor som är avsedda att säljas från en affär för skattefria varor som är belägen på en flygplats (MomsL 70 b § 3 mom.). På en flygplats kan skatteupplagringsförfarande endast tillämpas på:

- varor som säljs för att medföras som personligt bagage om köparen reser utanför EU (MomsL 70 b § 3 mom.).

- varor som säljs till resande till en annan medlemsstat för att medtas som bagage (MomsL 72 i § 2 mom.).

En näringsidkare som har verksamhet på en flygplats kan i praktiken ansöka om tillstånd för ett skatteupplag inte bara för det egentliga lagerutrymmet utan även för affärens utrymmen. Därvid omfattas även de varor som är på display i affären och som uppfyller förutsättningarna för skatteupplagringsförfarande, av skatteupplagringsförfarande. I en affär som omfattas av ett skatteupplagstillstånd kan även säljas andra varor än sådana som omfattas av skatteupplagringsförfarandet. Innehavaren av skatteupplagstillståndet ska försäkra sig om att varorna som omfattas av skatteupplagringsförfarandet och varorna som förblir utanför förfarandet förvaras fysiskt separat från varandra. Förvaring av varor behandlas närmare i stycket 2.2.2 Lagerbokföring. Sådana varor som förvärvats som anläggningstillgång för flygplatsaffären kan inte hänföras till skatteupplagringsförfarande.

På varor som förvärvas till ett skatteupplag beläget på en flygplats erläggs inte mervärdesskatt för import eller gemenskapsinternt förvärv då varorna kommer från utanför EU eller från ett annat EU-land. Näringsidkaren undgår dock inte eventuella andra förpliktelser, såsom förtullning av varor som importeras och skatter och avgifter i samband med det.

På motsvarande vis, när varor köps till ett skatteupplag från en försäljare i Finland som är mervärdesskatteskyldig, ska näringsidkaren till försäljaren ge en utredning om förflyttning av varan till ett skatteupplag. Försäljaren ska utifrån en utredning sälja varan som överförs till skatteupplagringsförfarande utan mervärdesskatt.

4.2 Försäljning i Finland till person som reser utanför EU

En näringsidkare som säljer varor i ett skatteupplag beläget på en flygplats till en person som reser utanför EU, betalar inte mervärdesskatt på försäljningen (MomsL 70 b § 3 mom.).

Säljaren deklarerar den mervärdesskattefria försäljningen i momsdeklarationen under Omsättning enligt 0-skattesats. Till en person som är bosatt eller stadigvarande vistas i Norge får dock mervärdesskattefritt säljas endast alkoholdrycker, tobaksprodukter, choklad- och konfektyrvaror, parfymer, kosmetiska preparat och toalettmedel (MomsL 70 b § 3 mom.).

4.3 Försäljning till person som reser från Finland till ett annat EU-land

En näringsidkare som säljer varor som finns i ett skatteupplag beläget på en flygplats till en person som från Finland reser till ett annat EU-land, ska betala mervärdesskatt på försäljningen. Skattefriheten som avses i stycke 4.2 gäller endast försäljning av varor från ett skatteupplag till personer som reser utanför EU.

Näringsidkaren deklarerar i momsdeklarationen försäljningen till en person som reser från Finland till en annan medlemsstat under Skatt på försäljning i Finland och hänför försäljningen till rätt skattesats.

4.4 Försäljning till resande som anländer till Finland och till inrikesresande

Varor som en näringsidkare säljer till resande som anländer till Finland eller till inrikesresande kan inte hänföras till skatteupplagringsförfarande. Varor som säljs till resenärer som anländer till Finland eller till inrikesresande kan dock förvaras i samma utrymmen med varor som är föremål för skatteupplagringsförfarande. De ska dock hållas fysiskt separat från varorna som är föremål för skatteupplagringsförfarande. Försäljning av varor från en flygplatsaffär till resande som anländer till Finland och till inrikesresande utgör skattepliktig försäljning i Finland.

5 Tillämpande av skatteupplagringsförfarande på försäljning till fartyg och luftfartyg

5.1 Försäljning till fartyg

Skatteupplagringsförfarande kan tillämpas på varor som säljs för att säljas på fartyg i yrkesmässig internationell trafik (MomsL 72 i § 2 mom.). Varorna kan vara avsedda att användas på fartyget under resan eller de kan säljas på fartygen som varor som ska medföras som personligt bagage.

Skatteupplagringsförfarande kan vidare tillämpas på varor som säljs för att utrusta ett fartyg i internationell trafik. Varor som säljs för att utrusta fartyg är t.ex. bränsle, proviantering och andra motsvarande nödvändiga varor (MomsL 72 i § 2 mom.).

För att ovan avsedda fartyg ska vara i sådan internationell trafik som avses i mervärdesskattelagen, ska deras trafik rikta sig utanför EU eller till ett annat EU-land. Varor som säljs för att utrusta fartyg som är i inrikestrafik kan däremot bli föremål för skatteupplagringsförfarande endast, om varan nämns i 72 i § 1 mom. i MomsL. En förteckning över dessa varor finns i punkt 2.1.

5.2 Försäljning på luftfartyg

Skatteupplagringsförfarande lämpar sig också för varor som säljs för att säljas på luftfartyg i yrkesmässig internationell trafik (MomsL 72 i § 2 mom.). Varorna kan vara avsedda att användas på luftfartyget under resan eller de kan säljas på luftfartygen som varor som ska medföras som personligt bagage. Luftfartyg är i internationell trafik när deras trafik riktar sig utanför EU eller till ett annat EU-land.

Skatteupplagringsförfarande kan vidare tillämpas på varor som säljs för att utrusta luftfartyg (MomsL 72 i § 2 mom.). Beträffande utrustande är en förutsättning för att tillämpa skatteupplagringsförfarande att varorna säljs till en näringsidkare som mot betalning bedriver huvudsakligen internationell flygtrafik. Därmed kan skatteupplagringsförfarande tillämpas även på att utrusta ett luftfartyg som ska flyga ett inrikesflyg, förutsatt att den som bedriver inrikestrafik är en näringsidkare som bedriver huvudsakligen internationell flygtrafik. Flygtrafiken är huvudsakligen internationell när över 50 procent av flygen flygs utanför Finland.

6 Upphörande av skatteupplagringsförfarande

Skatteupplagringsförfarandet upphör när varan avlägsnas från skatteupplaget och inte överförs till ett annat skatteupplag (MomsL 72 m § 1 mom.). Skyldigheten att betala skatt uppstår när varan förflyttas bort från skatteupplagringsförfarandet (MomsL 72 m § 2 mom.). Avlägsnande av en vara från ett skatteupplag kan hänföra sig t.ex. att varan tas i eget bruk, inrikesförsäljning, gemenskapsintern försäljning, export, import av varan eller till att varan förädlas på ett sådant sätt att den inte längre kan anses vara en i förteckningen i 72 i § 1 mom. i MomsL nämnd vara.

När en näringsidkare t.ex. överför en råvara som finns i ett skatteupplag till sin tillverkningsverksamhet, upphör skatteupplagringsförfarandet och mervärdesskatt ska betalas på överföringen. Mervärdesskatten deklareras i momsdeklarationen under Skatt på inhemsk försäljning enligt skattesats. Om råvaran ska användas av varans ägare i användning som berättigar till avdrag, deklarear ägaren även mervärdesskatten som avdras i punkt Skatt som avdras under skatteperioden (se exempel 6).

Exempel 6: Tagande av vara i eget bruk

Om överföringen av varor hänför sig till försäljning, import eller överföring till ett land utanför EU, beskattas inte själva överföringen från skatteupplaget. Upphörande av skatteupplagringsförfarandet beskattas då utifrån försäljning eller import av varan eller överföring av varan utanför EU (MomsL 72 l § 2 mom.). Sålunda kan försäljningen av varan vara mervärdesskattefri eller –pliktig. Skattebehandlingen är beroende av vart varan säljs (se exempel 7och 8).

Exempel 7: Försäljning från ett skatteupplag

Exempel 8: Gemenskapsintern försäljning från ett skatteupplag

7 Skattegrund och ansvar för betalning av skatt

Skyldig att betala mervärdesskatt på överföring av en vara är den som är ansvarig för att skatteupplagringsförfarandet upphör. För mervärdesskatten som betalas på överföringen svarar även skatteupplagshållaren (MomsL 72 m § 3 mom.). Enligt EU-domstolens dom i mål C-499/10 Vlaamse Oliemaatschappij NV mot FOD Financiën svarar skatteupplagshållaren dock inte solidariskt för skatten, om han har agerat uppriktigt eller det inte kan bevisas att han agerat på fel sätt eller gjort sig skyldig till en försummelse.

Skattegrunden för överföring av en vara motsvara det att i mervärdesskatt betalas samma belopp som skulle ha influtit till staten utan skatteupplagringsförfarandet. Detta innebär i praktiken att den som överför varan är skyldig att betala motsvarande belopp i mervärdesskatt som skulle ha betalats för import, försäljning eller gemenskapsinternt förvärv, om inte varan hade hänförts till skatteupplagringsförfarande. Om det har hänfört sig tjänster till varan under skatteupplagringsförfarandet, ska den som förflyttar varan betala de skatter som skulle ha betalats för tjänsterna, om inte varorna skulle ha befunnit sig i ett skatteupplag.

När den som överför varan har mervärdeskattefritt förvärvat en vara som redan är föremål för skatteupplagringsförfarande, används värdet på den sista mervärdesskattefria försäljningen som skattegrund. Värdet på mervärdesskattefria tjänster som utförts efter den senaste skattefria försäljningen läggs till i skattegrunden.

Mika Jokinen

ledande skattesakkunnig

Johanna Pajunen

överinspektör