Momsbeskattning av kommissionshandel och förmedlingsverksamhet

Nyckelord:

- Har getts

- 1.9.2024

- Diarienummer

- VH/5412/00.01.00/2024

- Giltighet

- 1.9.2024 - Tills vidare

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- VH/4840/00.01.00/2022, 1.1.2023

I denna anvisning behandlas momsbeskattning av ombudsverksamhet, det vill säga kommissionshandel och försäljning av förmedlingstjänster.

Anvisningen har uppdaterats 1.9.2024 på grund av ändringen i den allmänna skattesatsen.

1 Allmänt

Varor och tjänster säljs och köps ofta via ett ombud, en representant eller en elektronisk handelsplats. Sådana ombud kan kallas exempelvis för agent eller kommissionär.

I kommissionshandel och förmedlingsverksamhet finns tre parter: en huvudman, en kund och en part som är förmedlare eller ombud och som sköter kontakten med kunden och den egentliga försäljningen. Ombudet kan även utgöra en applikation eller någon annan elektronisk handelsplats där huvudmannen som säljare och kunden som köpare kan mötas. Vid kommissionshandel och förmedling övergår rätten att äga varan inte i något skede till ombudet.

Även om kommissionshandel och förmedlingsverksamhet inte i övrigt har skilts åt i affärsverksamheten, ska dessa skiljas åt i momsbeskattningen. Momsbeskattningen omfattas nämligen av en separat bestämmelse gällande kommissionshandel (MomsL 19 §). Till följd av detta förekommer stora skillnader mellan momsbehandling av kommissionshandel och momsbehandling av förmedlingsverksamhet.

När ett ombud anlitas gäller det vid momsbeskattningen att först utreda om ombudet deltar i försäljningen eller köpet av en tjänst eller vara i sitt eget namn, det vill säga om ombudet fungerar som kommissionär eller om ombudet deltar i huvudmannens namn, det vill säga som förmedlare. När exempelvis en kioskföretagare säljer färdbiljetter till bussar, bör företagaren utreda vilken roll hen har vid momsbeskattningen.

Om ett ombud anses sälja en vara eller tjänst till en kund i eget namn, ska ombudet betala moms på hela vederlaget som kunden har betalat för varan eller tjänsten. Ett ombud som fungerar som förmedlare, det vill säga i en annans namn, betalar i sin tur endast moms på sitt förmedlingsarvode. Vid internationella gränsöverskridande försäljningar inverkar verksamhetens art på vilket lands momslagstiftning som är tillämplig på försäljningen.

I denna anvisning redogörs för kommissionshandel och förmedlingsverksamhet samt hur tillvägagångssättet påverkar försäljningens momsbehandling.

2 Kommissionshandel eller försäljning av tjänster?

I syfte att fastställa rätt momsbehandling ska det först utredas huruvida transaktionerna mellan ombudet och huvudmannen handlar om kommissionshandel eller försäljning av en förmedlingstjänst eller någon annan tjänst.

Med tanke på tillämpningen av momsbestämmelserna är det som parterna sinsemellan har avtalat gällande organiseringen av verksamheten avgörande. Det är särskilt betydelsefullt i vems namn varan eller tjänsten säljs till kunden. Av vem kunden, enligt sin egen uppfattning utifrån marknadsföring och de uppgifter som i övrigt lagts fram, anser sig köpa varan eller tjänsten är också av betydelse. De praktiska arrangemangen och fakturaanteckningarna ska motsvara avtalet mellan parterna. Om de praktiska arrangemangen för verksamheten inte motsvarar avtalet eller om parterna inte separat har avtalat om verksamhetsarrangemangen, ska otydliga situationer avgöras genom att bedöma helheten utifrån fakta.

I bedömningen är det inte relevant vad ombudets arvode kallas för (kommission, förmedlingsarvode eller provision), utan det är fakta som avgör. I momsbeskattningen är det inte heller av betydelse hur arvodet debiteras, det vill säga huruvida ombudet debiterar arvodet separat eller drar av det från redovisningen till huvudmannen.

2.1 Definition av kommissionshandel

Kommissionshandel innebär att ombudet agerar i sitt eget namn, men för huvudmannens räkning. På kommissionshandeln tillämpas inte bestämmelserna om förmedling, utan vid momsbeskattningen jämställs kommissionshandeln med återförsäljning. I momsbeskattningen anses då två efterföljande försäljningar äga rum: 1) huvudmannens försäljning till ombudet och 2) ombudets försäljning till kunden. Kommissionshandlaren kan på motsvarande sätt också fungera som köparens ombud. Separat bestämmelse om detta finns i 19 § i mervärdesskattelagen.

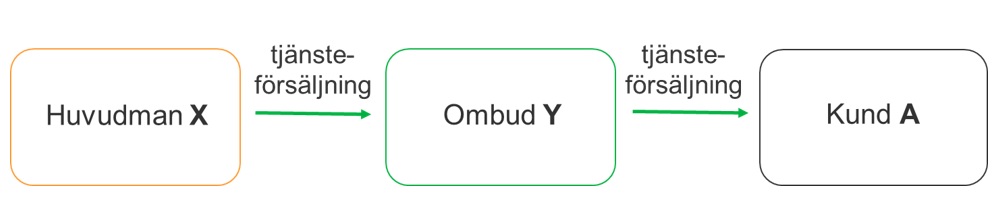

Bilden nedan beskriver försäljningen i form av kommissionshandel när ombudet vid försäljningen av tjänsten agerar för huvudmannens räkning, men i sitt eget namn.

Kännetecken för kommissionshandel enligt 19 § i mervärdesskattelagen är bland annat:

- försäljningsverifikatet eller beställningsbekräftelsen eller någon annan bekräftelse av försäljningen har skrivits i ombudets namn,

- kunden köper enligt egen uppfattning varan eller tjänsten av ombudet utifrån marknadsföringen och de uppgifter som i övrigt lagts fram,

- försäljningen har organiserats av någon annan än varuleverantören eller tjänstetillhandahållaren (det vill säga huvudmannen),

- varuleverantören eller tjänstetillhandahållaren (det vill säga huvudmannen) fastställer inte ensam försäljningspriserna på varor och tjänster, utan ombudet deltar också i prissättningen, och

- fel i varan eller tjänsten reklameras till ombudet.

Alla ovan beskrivna kännetecken behöver inte vara uppfyllda för att verksamheten ska utgöra kommissionshandel. Bedömningen görs alltid som en helhetsbedömning.

Även vid kommissionshandel kan termer som hänvisar till en förmedlingstjänst eller ett förmedlingsarvode användas i avtalen mellan parterna, även om det i momsbeskattningen de facto är fråga om kommissionshandel. Utifrån innehållet i avtalen och övriga omständigheter ska det dock bedömas, om försäljningen av varan eller tjänsten utgör försäljning som sker i form av kommissionshandel eller en förmedlingstjänst, det vill säga om den part som fungerar som ombud säljer varan eller tjänsten till kunden i sitt eget namn eller i varuleverantörens eller tjänstetillhandahållarens, det vill säga huvudmannens, namn.

I rättspraxis har kommissionshandel behandlats till exempel i centralskattenämndens förhandsavgörande 6/2020, där avtalsvillkoren mellan parterna fick en särskild betydelse.

CSN 6/2020: I fallet sålde A Ab resebiljetter av B som erbjuder persontransporttjänster. Biljetterna var engångsbiljetter, dygnsbiljetter och periodbiljetter. Enligt avtalet mellan parterna sålde A Ab även värde som laddas på resekortet i sitt eget namn för B:s räkning. A Ab fastställde priserna på resebiljetter självständigt. Med det uppladdade värdet på resekortet kunde man köpa resebiljetter från kortläsare på kommunikationsmedel eller på A:s verksamhetsställen.

Utifrån avtalet mellan parterna ansågs A Ab sälja resebiljetterna, dvs. persontransporttjänsterna, i form av kommissionshandel såsom avses i MomsL 19 § 1 mom. A Ab skulle betala mervärdesskatt på totalbeloppet av priset på resebiljetterna och sitt eget tjänstarvode enligt en skattesats på 10 procent.

Exempel 1: Bolaget X har ingått ett avtal om försäljning av arbetsredskap med importören. Enligt avtalet säljer bolaget X i sitt eget namn för importörens räkning arbetsredskap som importören har anskaffat. I det försäljningsverifikat som kunden fått anges bolaget X som säljare av arbetsredskapet.

I ovan beskriven situation bedriver bolaget X sin verksamhet i form av kommissionshandel. I situationen sker samtidigt två försäljningar: 1) importören säljer arbetsredskapen till bolaget X och 2) bolaget X säljer arbetsredskapen till kunden.

Exempel 2: Ett bolag ingår avtal med flera enskilda personer om att bolaget börjar hyra ut bostadslägenheter som de enskilda personerna äger för kortvarig inkvartering via en förmedlingssajt. Bolaget kommer överens med lägenhetsägarna om att bolaget marknadsför och ingår inkvarteringsavtal med resenärerna i sitt eget namn. Bolaget skickar fakturorna till resenärerna i sitt eget namn. Bolaget sköter också all kontakt med kunderna, överlåtelsen av nycklar och ordnar städningen av lokalerna då en kunds inkvartering upphört. Lägenhetsägarna förbinder sig att hålla bostäderna möblerade. Bolaget betalar en viss procentuell andel av den inkvarteringsinkomst som flyter in av varje lägenhet till lägenhetsägarna.

Bolaget bedriver sin verksamhet i form av kommissionshandel i ovan refererade situation. I situationen sker samtidigt två försäljningar: 1) lägenhetsägaren överlåter lägenheten till bolaget och 2) bolaget säljer tjänsten till kunden (inkvarteraren).

Exempel 3: Bolaget A ordnar kulturevenemang i lokaler som bolaget äger. Utöver evenemang som A själv ordnar hyr A ut lokaler till externa arrangörer av konserter och säljer inträdesbiljetter till dessa evenemang. Försäljningen av biljetter till en konsert som en extern konsertarrangör ordnat genomförs av A så att A säljer biljetter på sitt serviceställe och i dörren innan konserten börjar. Efter konserten redovisar A biljettintäkterna med avdrag för sitt arvode till den externa arrangören. Enligt anteckningarna i försäljningsverifikaten och inträdesbiljetterna har bolaget A varit säljare av biljetterna och i verifikaten anges A:s FO-nummer, namn och adress.

I ovan beskrivna situation sker biljettförsäljningen i bolagets namn för den externa konsertarrangörens räkning, det vill säga i form av kommissionshandel. I situationen sker på så sätt samtidigt två försäljningar: 1) konsertarrangören säljer inträdesbiljetterna till bolaget A och 2) bolaget A säljer biljetterna till kunder.

Exempel 4: En tillverkare av förädlade köttprodukter har med en köpman för en matbutik kommit överens om att deras konsulent placerar en egen försäljningsdisk i närheten av köpmannens köttdisk för att sälja tillverkarens förädlade köttprodukter. Konsulenten vid försäljningsdisken är anställd hos tillverkaren av förädlade köttprodukter. I matbutikens kassa betalar kunden även för produkterna från konsulenten på normalt sätt tillsammans med andra produkter som kunden köpt. I kassakvittot som butiken ger åt kunden anges endast köpmannen som säljare. Enligt egen uppfattning köper kunden produkterna av köpmannen. Köpmannen betalar moms på de produkter som har sålts till kunden. Köpmannen redovisar en överenskommen andel av försäljningen av förädlade köttprodukter till tillverkaren av produkterna.

I ovan beskriven situation bedriver köpmannen verksamhet i form av kommissionshandel. Det innebär att det samtidigt sker två försäljningar: 1) tillverkaren av förädlade köttprodukter säljer produkterna till köpmannen och 2) köpmannen säljer produkterna till kunden.

2.2 Definition av förmedlingstjänst

Med förmedlingstjänst avses försäljning eller köp av varor eller tjänster i huvudmannens namn och för huvudmannens räkning. När förmedlaren har ingått ett uppdrag om förmedling med säljaren, agerar förmedlaren inte som säljare av varor eller tjänster gentemot kunden, utan förmedlaren arbetar tydligt i uppdragsgivarens namn. Själva köpet ingås mellan säljaren av varan eller tjänsten, det vill säga huvudmannen och kunden. Rättigheter och skyldigheter i anslutning till köpet sträcker sig alltså inte till förmedlaren. Förmedlaren fungerar som huvudmannens ombud eller representant, inte som säljare av varan eller tjänsten. När förmedlaren fungerar som ombud för säljaren av varor eller tjänster, betalar huvudmannen moms på försäljningen av varor eller tjänster till kunden.

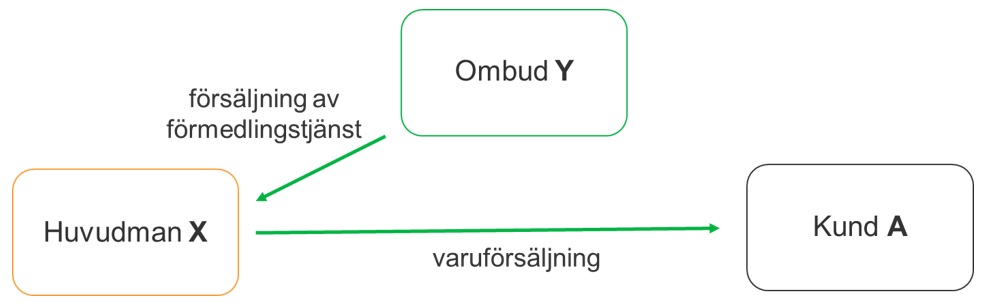

Bilden nedan beskriver försäljningen i form av förmedlingsverksamhet när ombudet vid försäljningen av en vara agerar i huvudmannens namn och för huvudmannens räkning.

Förmedlingstjänst och dess kännetecken har inte definierats i mervärdesskattelagen. Begreppet förmedling har däremot utformats i rättspraxis gällande förmedling. Särskilt unionsdomstolen har i sin rättspraxis redan på etablerat sätt definierat en förmedlingstjänst (till exempel målen C-235/00, CSC Financial Services Ltd, och C-453/05, Volker Ludwig).

Enligt unionsdomstolen avses med förmedlingstjänst en tjänst som utförs för en avtalsparts räkning och för vilken denna utger vederlag såsom för fristående förmedlingsverksamhet. Verksamheten i fråga kan bland annat bestå i att underrätta parten om tillfällen att sluta ett sådant avtal, att komma i kontakt med motparten och att förhandla om detaljerna i prestationen och motprestationen i kundens namn och för dennes räkning. Förmedlingsverksamhetens ändamål är således att göra det som är nödvändigt för att parterna ska sluta avtal, utan att förhandlaren har ett eget intresse vad gäller avtalets innehåll.

Utifrån unionsdomstolens rättspraxis kan det konstateras att begreppet förmedling inte nödvändigtvis förutsätter att förmedlaren, för att kunna förhandla om alla avtalsvillkor, har direkt kontakt med båda avtalsparterna. Förmedlarens verksamhet ska dock uppfylla ovannämnda kännetecken för en förmedlingstjänst. Ett ombud som är förmedlare kan med andra ord anlita en underleverantör för att organisera förmedlingsverksamhet. Även den tjänst som underleverantören säljer kan uppfylla kännetecken för en oberoende förmedlingstjänst.

I sitt beslut HFD 2019:24 har högsta förvaltningsdomstolen fastställt att begreppet förmedlingsverksamhet ska tolkas på samma sätt oberoende av om det är fråga om sådan förmedlingsverksamhet som är befriad från skatt eller om tillämpning av bestämmelsen om försäljningsland gällande förmedlingstjänster. Även vid bedömning av huruvida ombudets verksamhet handlar om försäljning av en förmedlingstjänst eller försäljning av varor eller tjänster i form av kommissionshandel är det på motsvarande sätt möjligt att utgå från de kännetecken som har lyfts fram i rättspraxis.

Nedan finns exempel på kännetecken för en förmedlingstjänst. Alla nedan beskrivna kännetecken behöver inte vara uppfyllda för att verksamheten ska utgöra förmedlingsverksamhet. Bedömningen görs alltid utifrån en helhetsbedömning.

- Enligt egen uppfattning köper kunden en förmedlad vara eller tjänst från leverantören av varan eller från tillhandahållaren av tjänsten, inte från förmedlaren.

- Leverantören av den förmedlade varan eller tillhandahållaren av den förmedlade tjänsten fastställer ett pris till vilket varan eller tjänsten säljs till kunden.

- Leverantören av den förmedlade varan eller tillhandahållaren av den förmedlade tjänsten är ansvarig för leveransen av varan eller för tillhandahållandet av tjänsten gentemot kunden.

- Leverantören av den förmedlade varan eller tillhandahållaren av den förmedlade tjänsten ansvarar för produkten gentemot kunden.

- Av uppdragsgivaren får förmedlaren av tjänsten ett förmedlingsarvode som även kan kallas för till exempel provision, servicearvode eller serviceavgift.

Av handlingarna och fakturorna ska det på ett tydligt sätt framgå att det är fråga om förmedling av en vara eller en tjänst.

En försäljningsfaktura kan upprättas av säljaren eller så kan säljaren lägga ut uppgörandet av fakturor på entreprenad. Varuleverantören eller tjänstetillhandahållaren kan därför själv upprätta en försäljningsfaktura för kunden. Alternativt kan till exempel förmedlaren upprätta en försäljningsfaktura för kunden på varuleverantörens eller tjänstetillhandahållarens vägnar. Om förmedlaren upprättar en faktura på säljarens vägnar, ska förmedlaren ange varuleverantören eller tjänstetillhandahållaren som säljare. Köparen ska utifrån fakturan förstå att hen köper varan av varuleverantören eller tjänsten av tjänstetillhandahållaren och inte av förmedlaren.

Förmedlaren tar ut det egna arvodet av tillhandahållaren av tjänsten eller av kunden beroende på för vems räkning förmedlaren agerar.

Förmedlaren kan också agera i varu- eller tjänsteköparens namn och för köparens räkning. Även då kan det vara fråga om förmedling av en vara eller en tjänst. Högsta förvaltningsdomstolen ansåg i sitt beslut av den 12 februari 2019 (HFD 2019:24) att bolaget sålde en förmedlingstjänst rörande utbytesstudier till en person som åkte som utbyteselev. I detta fall agerade förmedlaren i utbyteselevens namn och för utbyteselevens räkning.

HFD 2019:24: A Ab erbjöd finska elever i gymnasieåldern tjänster som gällde arrangering av elevernas utbytesår i Förenta staterna. Tjänsterna omfattade en träff med eleverna och deras föräldrar, en intervju med eleverna för att samla information om deras önskemål, uppletande av olika programalternativ och en genomgång av de olika alternativen med eleverna och att avtala om vilken skola A Ab skulle kontakta, kontaktning av skolan, förmedling av elevkandidaternas uppgifter till skolorna och eventuellt även att för elevernas del förhandla om villkoren i utbyteselevsprogrammet.

Frågan gällde om de tjänster företaget erbjöd skulle anses vara i 66 § i mervärdesskattelagen avsedda tjänster enligt den allmänna regeln om försäljningslandet eller om stadgandet om försäljningslandet enligt 69 l § i mervärdesskattelagen om förmedlingstjänster som överlåts till andra än näringsidkare skulle tillämpas på tjänsterna.

Förmedlingstjänsten sammanförde sin klient med läroanstalten så att dessa sinsemellan skulle göra ett avtal. Det huvudsakliga innehållet för företagets tjänster måste anses vara förmedlingen av en elevplats. De rådgivnings- och övriga tjänster som ingick i företagets tjänster skulle anses utgöra en del av förmedlingstjänsten. Eftersom förmedlingstjänsterna inte enligt 69 l § i mervärdesskattelagen hade sålts i Finland skulle A Ab inte betala mervärdesskatt på den ersättning som företaget uppbar för sina tjänster.

Av högsta förvaltningsdomstolens beslut HFD 2019:1 framgår det att fakturaanteckningar bör få en stor betydelse vid bedömning av i vems namn försäljningen sker.

HFD 2019:1: Största delen av de läkare som verkade vid de läkarcentraler bolaget drev fungerade som självständiga yrkesutövare. I avtalet mellan bolaget och dessa yrkesutövare hade parterna bland annat kommit överens om att yrkesutövarna självständigt skulle besluta om sina arvoden och förbinda sig att informera patienter om de avgifter som de tog ut enligt gällande lagstiftning. Yrkesutövarna bar risken för kreditförlust i form av eventuella obetalda arvoden.

Bolaget debiterade yrkesutövarnas arvoden i samband med arvodena för sina egna tjänster. I klientens kontantkvitto hade yrkesutövarnas arvoden angivits under rubriken ”Försäljningar som A Ab fakturerar på andras vägnar”. Specifikationen innehöll uppgifter om säljarens namn, FO-nummer och adress samt om de produkter som hade sålts, priserna på produkterna och mervärdesskattespecifikation.

Den fråga som skulle avgöras var om bolaget ansågs sälja yrkesutövarnas tjänster i eget namn. Högsta förvaltningsdomstolen ansåg att trots att klienten till exempel i samband med tidsbokningen eller till följd av marknadsföringen kunde få en uppfattning om att bolaget tillhandahöll den tjänst som kunden hade beställt, kunde bolaget inte på denna grund betraktas som säljare av yrkesutövarnas tjänster. Enligt högsta förvaltningsdomstolen var det av särskild betydelse hur yrkesutövarnas arvoden debiterades från klienten.

I det aktuella ärendet var bolagets försäljningar tydligt specificerade från yrkesutövarnas försäljningar i klientens faktura eller kontantkvitto, och ovannämnda uppgifter om yrkesutövarna angavs i fakturan eller kontantkvittot. Säljaren kunde också i efterhand verifieras på ett tydligt sätt utifrån verifikaten. Högsta förvaltningsdomstolen ansåg att bolaget debiterade avgifterna i yrkesutövarnas namn och för yrkesutövarnas räkning. I momsbeskattningen betraktades bolaget inte som säljare av de tjänster som yrkesutövarna tillhandahöll.

Mer information om fakturaanteckningar och uppgörande av fakturor finns i den detaljerade anvisningen Faktureringskraven vid mervärdesbeskattningen.

Exempel 5: En skogsägare har befullmäktigat en skogsvårdsförening att sköta försäljningen av träd på skogsägarens vägnar. Skogsvårdsföreningen söker en köpare till skogsägarens trädbestånd och ingår ett avtal om avyttring av träd i skogsägarens namn. Skogsägaren godkänner inte separat själva avyttringen av träden. Utifrån köparens mätintyg och skogsvårdsföreningens fakturor är skogsägaren säljare av träden.

Under ovannämnda omständigheter sker avyttringen av träden inte i form av kommissionshandel. Skogsägaren anses sälja träden direkt till köparen. Skogsvårdsföreningen fungerar som förmedlare och säljer därmed en förmedlingstjänst.

Exempel 6: Ett bolag säljer inträdesbiljetter till olika evenemang på sina serviceställen och i sin nätbutik. Eventarrangörerna ingår avtal med bolaget om att bolaget säljer inträdesbiljetter i arrangörernas namn och för arrangörernas räkning. Eventarrangören ansvarar för att organisera evenemanget och för att betala tillbaka pengarna till kunder om evenemanget ställs in. Bolaget redovisar biljettintäkterna med avdrag för sitt arvode till eventarrangören. Enligt anteckningarna i försäljningsverifikaten och inträdesbiljetterna var arrangören säljare av biljetterna, och verifikaten innehåller uppgifter om arrangörens FO-nummer, namn och adress.

Eftersom försäljningen av biljetter till kunder sker i arrangörens namn, sker den inte i form av kommissionshandel. Eventarrangören anses däremot sälja inträdesbiljetterna direkt till kunder. Bolaget är förmedlare och säljer en förmedlingstjänst till eventarrangören.

2.3 Annan tjänsteförsäljning till parter i transaktion

Enligt unionsdomstolens rättspraxis (till exempel C-453/05, Volker Ludwig och C-235/00, CSC Financial Services Ltd) är det inte fråga om förmedlingsverksamhet när en av avtalsparterna anförtror en del av de materiella transaktioner som har samband med avtalet till en underleverantör. Sådana transaktioner kan till exempel vara att lämna uppgifter till den andra parten eller att ta emot och behandla avtalshandlingar.

Enbart sökning av lämpliga handelspartner och förteckning över handelspartnerna för uppdragsgivaren utgör inte heller försäljning av förmedlingstjänster. Även marknadsföringstjänster, tjänster för förmedling av betalningar eller tillhandahållande av enbart en teknisk plattform för marknadsföring av tjänster handlar om sådana underleverantörstjänster som inte enbart kan betraktas som en förmedlingstjänst. En bedömning av om det är fråga om en förmedlingstjänst eller någon annan tjänst ska göras utifrån tjänstens verkliga art.

Exempel 7: Företaget A för bolaget B:s kundregister. Dessutom ringer A:s anställda till kunder som är införda i kundregistret och strävar efter att komma överens om uppringnings- eller mötestid mellan kunder och B:s anställda. A tar ut en avgift för förverkligade möten av B.

I denna situation anses A inte sälja en förmedlingstjänst.

Exempel 8: Ett bolag erbjuder konsumenter möjlighet att sälja begagnade varor till andra konsumenter via bolagets plattform. Plattformen används för att lägga ut försäljningsannonser och för kontakt mellan säljare och köpare som är konsumenter. Säljaren och köparen kommer överens om köp, varuleverans och betalning antingen kontant eller sinsemellan på något annat sätt, och leveransen och betalningen sker inte via plattformen. Bolaget tar ut en avgift av säljaren av begagnade varor.

Bolaget anses inte sälja en förmedlingstjänst till säljare av begagnade varor.

3 Momsbehandling av kommissionshandel

3.1 Allmänt om momsbehandling

I momsbeskattningen jämställs kommissionshandeln med återförsäljning. Moms betalas såsom på två försäljningar som följer efter varandra. Momsbehandlingen av båda försäljningarna, det vill säga huvudmannens försäljning och ombudets försäljning, avgörs separat. I kommissionshandeln agerar ombudet alltid i sitt eget namn, men för säljarens eller köparens räkning.

I kommissionshandeln tillämpas oftast samma skattesats på båda försäljningarna. Momsbehandlingen av huvudmannens försäljning är dock inte alltid likadan som momsbehandlingen av ombudets försäljning. Momsbehandlingen kan till exempel variera i situationer där tillämpningen av en lägre skattesats eller av bestämmelsen om skattefrihet är bunden till säljarens ställning. Även internationella situationer kan leda till att försäljningarna i kommissionshandeln behandlas på olika sätt vid momsbeskattningen.

Exempel 9: Ett bolag säljer busstransporter utförda av olika operatörer i sitt eget namn, men för operatörernas räkning. I kundens biljett och kvittot på köpet anges inte vilken operatör som kör buss. När en kund köper en biljett, är det inte nödvändigtvis känt i vilken operatörs tur kunden kommer att använda biljetten.

I ovannämnda situation sker försäljningen av bussbiljetter i form av kommissionshandel. Både huvudmannen och ombudet anses sälja en persontransporttjänst, och på försäljningen av persontransporttjänster tillämpas en nedsatt skattesats på 10 procent (MomsL 85 a § 1 mom. 1 punkten).

Exempel 10: En återförsäljare säljer ett konstverk av en konstnär i sitt eget namn, men för konstnärens räkning. Återförsäljaren säljer konstföremål i sina egna affärslokaler och i nätbutiken. I kvittot som ges till kunden anges återförsäljaren som säljare av konstverket.

Det är fråga om en försäljning som sker i form av kommissionshandel. Vid momsbeskattningen säljer konstnären konstverket först till återförsäljaren som i sin tur säljer konstverket till en kund. På konstnärens försäljning av konstverket till återförsäljaren tillämpas en nedsatt skattesats på 10 procent (MomsL 85 a § 1 mom. 9 punkten), eftersom den som skapat verket är säljare. På återförsäljarens försäljning av konstverket till kunden tillämpas i sin tur en allmän skattesats på 25,5 procent (MomsL 84 §).

Exempel 11: Bolaget A säljer t-shirts, pins och muggar försedda med ett allmännyttigt samfunds logotyp i sitt eget namn, men för det allmännyttiga samfundets räkning.

Vid momsbeskattningen utgör försäljningen av produkterna försäljning som sker i form av kommissionshandel. Det allmännyttiga samfundet säljer först produkterna till bolaget A som i sin tur säljer produkterna till sina kunder. Huvudmannens eller det allmännyttiga samfundets försäljning kan vara momsfri med anledning av undantaget gällande allmännyttiga samfund (MomsL 4 §). Bolaget A:s försäljning utgör momspliktig försäljning enligt de allmänna bestämmelserna i mervärdesskattelagen.

Exempel 12: En kaféföretagare som är registrerad som momsskyldig säljer i sitt eget namn, men för privatpersonens räkning handarbeten gjorda av en lokal privatperson i sitt kafé.

Försäljningen av handarbeten utgör försäljning i form av kommissionshandel. Huvudmannens eller privatpersonens försäljning kan vara momsfri till exempel när privatpersonens försäljning inte är rörelsemässig (MomsL 1 §). Kaféföretagarens försäljning är dock momspliktig enligt de allmänna bestämmelserna i mervärdesskattelagen.

Vid inhemsk försäljning betalar den skattskyldiga huvudmannen i regel moms på försäljningen av varor till ombudet. Såsom återförsäljare betalar ombudet i sin tur moms på försäljningen till kunden, trots att rätten att äga varorna övergår från huvudmannen direkt till kunden. På samma sätt betalar ombudet vid försäljningen av tjänster moms såsom återförsäljare av tjänster, trots att det är huvudmannen som i praktiken tillhandahåller en tjänst till kunden.

Ombudet får dra av momsen på varans eller tjänstens försäljningspris som den skattskyldiga huvudmannen har tagit ut av ombudet. Ombudet kan med andra ord som avdragsgillt inköp behandla det belopp som ombudet har redovisat till huvudmannen och från vilket kommissionen har dragits av.

Exempel 13: Ett ombud säljer skor i sitt eget namn, men för huvudmannens räkning. På försäljningen tillämpas bestämmelsen om kommissionshandel i MomsL 19 §. Ombudet säljer skorna till kunder till ett pris på 125,50 euro (inklusive moms på 25,50 euro). Det skattefria arvodet till ombudet är 20 procent av det skattefria försäljningspriset. Det skattefria försäljningspriset är 100 euro (= 125,50 euro - 25,50 euro). Arvodet är 100 euro x 20 % = 20 euro.

Huvudmannen säljer skorna till ombudet till ett pris på 100,40 euro (inklusive moms på 20,40 euro). Ombudet betalar 100,40 euro till huvudmannen. Skattegrunden för huvudmannens försäljning är därmed 80 euro och den moms som ska betalas uppgår till 20,40 euro.

Ombudet betalar 25,50 euro i moms på försäljningen i Finland. Ombudet kan dra av momsen på 20,40 euro, som ingår i inköpspriset på skorna som ombudet har anskaffat från huvudmannen, eftersom anskaffningen hör till ombudets momspliktiga försäljning.

I bokföringen upptas i regel endast arvodet för försäljningen i ombudets omsättning och försäljningen från kunden upptas som huvudmannens omsättning. Den moms som ombudet som kommissionär har angivit bygger då inte på omsättningen i ombudets bokföring. Det är sålunda vanligt att det belopp som betraktas som försäljning i momsbeskattningen för ombudet skiljer sig från ombudets omsättning i bokföringen. I momsdeklarationen ska ombudet deklarera som försäljningsmoms den moms som ingår i totalbeloppet från kunden och göra momsavdrag för den moms som har beräknats på det belopp som har redovisats till huvudmannen. Om ombudet inte drar av kommissionen från det belopp som har redovisats till huvudmannen, utan debiterar beloppet separat, ska ombudet i momsbeskattningen behandla sin kommission som rättelsepost för inköp från huvudmannen. I momsbeskattningen kan huvudmannen i denna situation behandla kommissionen till ombudet som rättelsepost för försäljning.

Exempel 14: Ett ombud säljer skor i sitt eget namn, men för huvudmannens räkning. På försäljningen tillämpas bestämmelsen om kommissionshandel i MomsL 19 §. Ombudet säljer skorna till kunder till ett pris på 125,50 euro (inklusive moms på 25,50 euro). Ombudet betalar hela försäljningspriset till huvudmannen och debiterar ett separat arvodet och momsen på arvodet av huvudmannen. Det skattefria arvodet är 20 procent av det skattefria försäljningspriset.

Det skattefria försäljningspriset är 100 euro (= 125,50 euro - 25,50 euro). Arvodet är 100 euro x 20 % = 20 euro. Momsen på arvodet uppgår till 5,10 euro, vilket innebär att det sammanlagda skattepliktiga arvodet uppgår till 25,10 euro.

Huvudmannen säljer skorna till ombudet till ett pris på 125,50 euro (inklusive moms på 25,50 euro). Ombudet betalar 125,50 euro till huvudmannen. Ombudet debiterar ett arvode på 25,10 euro av huvudmannen (= 20 euro + 20 euro x 25,50 %). Huvudmannen behandlar arvodet som rättelsepost för försäljning. Skattegrunden för huvudmannens försäljning är 80 euro (= 100 euro - 20 euro) och den moms som ska betalas uppgår till 20,40 euro (= 25,50 euro - 5,10 euro).

Ombudet betalar 25,50 euro i moms på försäljningen. Ombudet kan dra av momsen på 25,50 euro, som ingår i inköpspriset på skorna som ombudet har anskaffat från huvudmannen, eftersom anskaffningen hör till ombudets momspliktiga försäljning. Ombudet behandlar momsen om 5,10 euro på det debiterade arvodet som rättelse av inköp, varvid avdraget för inköp minskar till 20,40 euro. Resultatet är på så sätt detsamma som i exempel 13.

3.2 Internationella situationer vid kommissionshandel

Eftersom kommissionshandeln handlar om två samtidiga försäljningar, granskas både huvudmannens försäljning till ombudet och ombudets försäljning till huvudmannen separat även i internationella situationer. På båda försäljningarna tillämpas de normala bestämmelserna om utrikeshandel i mervärdesskattelagen.

Exempel 15: Ett finskt bolag är representant för ett danskt klädvarumärke, det vill säga huvudman, i Finland. Bolaget debiterar sina kunder för sålda kläder i sitt eget namn. Den danska huvudmannen ordnar med transporter av kläder till Finland. Det finska bolaget har uppgett sitt momsnummer i Finland till den danska huvudmannen.

Huvudmannens försäljning till representanten är en gemenskapsintern försäljning från ett annat EU-land och representanten gör i sin tur ett gemenskapsinternt förvärv av varor i Finland. Representantens försäljning till finländska kunder är en momspliktig inhemsk försäljning.

Exempel 16: Ett finländskt ombud säljer barnkläder tillverkade av ett annat finskt bolag i sitt eget namn, men för huvudmannens räkning. Kläder säljs till Finland och andra EU-länder. Ombudet ordnar med transporter i anslutning till kundens beställning.

Det finländska ombudet fungerar som kommissionshandlare.

När ombudet säljer barnkläder till Finland, är ombudets försäljning också en skattepliktig inhemsk försäljning.

Ombudets försäljning till näringsidkare i andra EU-länder kan vara en skattefri gemenskapsintern försäljning (MomsL 72 a §). Ombudets försäljning till konsumenter i andra EU-länder kan däremot vara distansförsäljning på vilken moms ska betalas i konsumtionslandet.

Mer information om EU-varuhandeln finns i den detaljerade anvisningen Mervärdesbeskattning i EU-varuhandeln när det gäller näringsidkare och i den detaljerade anvisningen Mervärdesbeskattning vid distansförsäljning av varor när det gäller konsumenter.

Exempel 17: Ett finländskt ombud säljer i sitt eget namn, men för huvudmannens räkning, möbler tillverkade av ett annat finskt bolag till länder utanför EU. I Tullens elektroniskt utförselbekräftade överlåtelsebeslut har ombudet angivits som importör av varor.

Det finländska ombudet fungerar som kommissionshandlare. Ombudets försäljning till kunder utanför EU kan utgöra skattefri exportförsäljning (MomsL 70 §).

Mer information om mervärdesbeskattningen i exporthandeln finns i den detaljerade anvisningen Mervärdesbeskattningen i exporthandeln.

Exempel 18: Ett finskt företag säljer inredningsprodukter i sin nätbutik i sitt eget namn, men för ett kinesiskt företags räkning. Nätbutiken har inget eget lager i Finland, utan butiken beställer varor hos ett företag i Kina. Det finska företagets (nätbutikens) inköp från den kinesiska huvudmannen sker när nätbutiken får en beställning från en konsument. Det kinesiska företaget levererar produkterna direkt från Kina till konsumenter i Finland. Det finska företaget (nätbutiken) är importör.

Eftersom det kinesiska företagets försäljning till det finska företaget (nätbutiken) sker innan varorna importeras, sker försäljningen inte i Finland och i Finland betalas ingen moms på det kinesiska företagets försäljning. Eftersom det finska företaget själv fungerar som importör, äger företagets försäljning till konsumenter i Finland rum i Finland och företaget betalar moms på försäljningen i Finland.

Mer information om mervärdesbeskattning vid import finns i anvisningarna Mervärdesbeskattning vid distansförsäljning av varor, De särskilda ordningarna för mervärdesskatt, Mervärdesskatteförfarandet vid import fr.o.m. 1.1.2018 och Momsgrund vid import.

4 Momsbehandling av förmedlingstjänster

4.1 Allmänt om momsbehandling

När ett ombud inte säljer varor eller tjänster till kunder i sitt eget namn, utan ombudet agerar i huvudmannens namn och för huvudmannens räkning, anses ombudet fungera som förmedlare av varor eller tjänster. Huvudmannen, som levererar varor eller tillhandahåller tjänster, betalar moms på försäljningen till kunden. Förmedlaren betalar endast moms på det arvode som förmedlaren har fått från huvudmannen.

På arvoden för förmedlingstjänster tillämpas de allmänna bestämmelserna i mervärdesskattelagen. När försäljningslandet för förmedlingstjänsten är Finland, betalar förmedlaren moms på förmedlingsarvodet enligt den allmänna skattesatsen. På försäljningen av förmedlingstjänster tillämpas den allmänna skattesatsen på 25,5 procent, även om de varor eller tjänster som förmedlas är varor eller tjänster som omfattas av en lägre skattesats.

När de varor eller tjänster som förmedlas är sådana att försäljningen av dem är befriad från moms, är försäljningen av förmedlingstjänsten momspliktig, såvida inte försäljningen av förmedlingstjänsten också separat är befriad från skatt. Försäljningen av förmedlingstjänster är skattefri, om det är fråga om förmedling av krediter eller värdepapper (MomsL 42 §), förmedling av skattefria försäkringstjänster (MomsL 44 §) eller förmedling av lotterier (MomsL 59 § 2 punkten).

Vid internationell handel kan det också uppstå situationer där försäljningen av förmedlingstjänster kan vara momsfri, trots att parterna är finländare. De skattefria förmedlingstjänsterna omfattar bland annat förmedling av varor till länder utanför EU när försäljningen av varor är befriad från skatt, försäljning av skattefria fartyg, förmedling av uthyrning eller frakt och förmedling av arbete för skattefria fartyg.

Exempel 19: Ett bolag förmedlar arbetsprestationer till skattefria fartyg mellan varvets underleverantörer och varvsföretaget. Bolaget får ett arvode för förmedlingen. Förmedlingsarvodet är skattefritt (MomsL 71 § 12 punkten).

4.2 Internationella situationer i förmedlingsverksamheten

Ett finländskt ombud kan sälja en förmedlingstjänst till huvudmannen i ett annat EU-land eller i ett land utanför EU, eller en finländsk huvudman kan köpa en förmedlingstjänst från ett annat EU-land eller från ett land utanför EU. Försäljningslandet för förmedlingstjänsten, det vill säga det land där skatt på försäljningen av förmedlingstjänsten ska betalas, bestäms på olika sätt beroende på om köparen av förmedlingstjänsten är näringsidkare eller inte. Om köparen är näringsidkare, ska även köparens etableringsstat fastställas.

a) Näringsidkare som köpare av förmedlingstjänst

När ett finskt företag säljer en förmedlingstjänst till en näringsidkare som är etablerad i Finland, är Finland också försäljningslandet för förmedlingstjänsten och förmedlaren ska betala moms på försäljningen i Finland (mer information om bestämmande av etableringsland finns i den detaljerade anvisningen Momsbeskattningen av tjänster vid utrikeshandel).

Om en utländsk näringsidkare säljer en förmedlingstjänst till en finländsk näringsidkare och den utländska näringsidkaren inte har registrerat sig som momsskyldig i Finland och inte heller är skyldig att registrera sig som momsskyldig i Finland baserat på ett fast driftställe som deltar i försäljningen, ska den finländska näringsidkaren, det vill säga köparen, betala moms på köpet av förmedlingstjänsten med stöd av omvänd skattskyldighet.

När ett finskt företag säljer en förmedlingstjänst till en näringsidkare i ett annat EU-land eller i ett land utanför EU, betalar säljaren av förmedlingstjänsten inte moms i Finland eftersom Finland inte är försäljningslandet för tjänsten.

Exempel 20: Det tyska företaget A GmbH säljer varor till Finland. För sina uppdrag anlitar A GmbH förmedlaren X Ab. X Ab lyckas avtala om försäljning mellan A GmbH och B Ab. X Ab tar ut ett förmedlingsarvode för sitt arbete av A GmbH. A GmbH har inget fast driftställe i Finland. Förmedlingstjänsten överlåts till A GmbH:s fasta driftställe i Tyskland.

Eftersom A GmbH inte är etablerat i Finland har förmedlingstjänsten inte sålts i Finland. Det innebär att moms inte behöver betalas på försäljningen i Finland. X Ab ger A GmbH en momsfri faktura för förmedlingstjänsten.

När köparen är näringsidkare i ett annat EU-land (Tyskland), anmäler säljaren av förmedlingstjänsten (X Ab) försäljningen under punkten Försäljning av tjänster till andra EU-länder i momsdeklarationen. Därtill anmäler säljaren av förmedlingstjänsten försäljningen i en sammandragsdeklaration.

På förmedling av fastighetsförsäljning och fastighetsuthyrning tillämpas bestämmelsen om försäljningsland för tjänster som anknyter till en fastighet, det vill säga en tjänst har sålts i Finland, om fastigheten finns här (MomsL 67 §). Då har köparens etableringsland ingen betydelse.

b) Köparen av förmedlingstjänst är någon annan än en näringsidkare

Om köparen av en förmedlingstjänst är någon annan än en näringsidkare, till exempel en konsument, bestäms försäljningslandet för förmedlingstjänsten utifrån försäljningslandet för den förmedlade varan eller tjänsten (MomsL 69 l §). En förmedlingstjänst som sålts till en konsument har därmed sålts i Finland, om den förmedlade tjänsten eller varan har sålts här.

På förmedling av fastighetsförsäljning och fastighetsuthyrning tillämpas bestämmelsen om försäljningsland för tjänster som anknyter till en fastighet, det vill säga en tjänst har sålts i Finland, om fastigheten finns här (MomsL 67 §).

Exempel 21: En förmedlare marknadsför inkvarteringsobjekt till konsumenter i Finland, Sverige och Norge. I marknadsföringen anger förmedlaren att säljaren av inkvarteringstjänsten är utövare av inkvarteringsverksamhet (inkvarteringsrörelse).

Förmedlaren säljer inte tjänster i sitt eget namn och därför är det inte fråga om kommissionshandel. Förmedlaren får ett förmedlingsarvode av den konsument som köper inkvarteringstjänsten.

Till den del inkvarteringsobjektet finns i Finland har förmedlingstjänsten sålts i Finland och förmedlaren betalar moms (25,5 %) på förmedlingsarvodet i Finland. Till den del inkvarteringsobjektet finns i ett annat land än Finland har förmedlingstjänsten inte sålts i Finland och försäljningen är inte momspliktig i Finland.

Mer information om bestämmelserna om försäljningslandet för tjänster finns i de detaljerade anvisningarna Momsbeskattningen av tjänster vid utrikeshandel och Europeiska unionens förordning 282/2011 harmoniserar tolkningen av mervärdesskattedirektivet.

5 Specialfall

5.1 Elektroniska tjänster

Vid försäljning av elektroniska tjänster används ofta en appbutik eller någon annan plattform. Då är det nödvändigt att utreda till vem säljaren av en elektronisk tjänst vid momsbeskattningen anses sälja tjänsten – till en plattform eller direkt till de kunder som köper tjänsten via en plattform. Skatt på försäljningen av teletjänster, radio- och televisionssändningstjänster samt elektroniska tjänster ska i regel betalas i det land där köparen har etablerat sig. På försäljning av dessa tjänster till näringsidkare tillämpas försäljningslandets allmänna bestämmelse (MomsL 65 §) och på försäljning till konsumenter tillämpas en särskild bestämmelse (MomsL 69 i §). Utifrån båda bestämmelserna ska skatt betalas i köparens etableringsland.

Vid försäljning av elektroniska tjänster gäller en presumtion om kommissionshandel enligt artikel 9 a i rådets genomförandeförordning 282/2011. Enligt presumtionen sker successiva försäljningar i försäljningskedjan från tillhandahållaren av tjänsten till kunden. Den näringsidkare som står närmast kunden i försäljningskedjan och som deltar i försäljningen av tjänsten är skattskyldig för försäljningen till kunden. Presumtionen kan endast motbevisas om den skattskyldige uttryckligen har meddelat att den egentliga producenten av tjänsten är den som tillhandahåller tjänsten och om detta har beaktats i avtalsarrangemangen mellan parterna.

Mer information om definitionen av elektroniska tjänster, den särskilda bestämmelsen om försäljningsland, presumtionen om kommissionshandel och motbevisningen av presumtionen finns i den detaljerade anvisningen Mervärdesbeskattning av teletjänster, sändningstjänster och elektroniska tjänster.

Exempel 22: Ett finskt företag (en spelutvecklare) har tagit fram en mobilapp. Spelutvecklaren laddar upp appen för att sälja den i en appbutik på Irland. Enligt avtalsarrangemangen agerar appbutiken i sitt eget namn, men för spelutvecklarens räkning. Appbutiken anses delta i försäljningen av appen i form av kommissionshandel.

Appbutiken betalar moms på försäljningen i Finland till den del de konsumenter som är slutkunder har etablerat sig i Finland.

När en finländsk slutkund laddar ned appen från appbutiken, anses den finska spelutvecklaren sälja den nedladdbara appen först till appbutiken som i sin tur säljer appen till slutkunden.

Appbutiken eller ombudet säljer appen till slutkunden till ett pris på 5,02 euro (inklusive moms på 25,5 % eller 1,02 euro).

Arvodet till appbutiken utgör 30 procent av det skattefria försäljningspriset. Det skattefria försäljningspriset är 4 euro, vilket innebär att appbutikens arvode för försäljningen uppgår till 1,2 euro (= 4 x 30 %). På så sätt redovisar appbutiken 2,8 euro till spelutvecklaren och beloppet utgör också en skattegrund för spelutvecklarens försäljning.

Eftersom appbutiken är verksam i ett annat EU-land, ska spelutvecklaren på moms- och sammandragsdeklarationen anmäla det redovisade beloppet av 2,8 euro som försäljning av tjänster till appbutiken i ett annat EU-land.

5.2 Distansförsäljning av varor i näthandeln

Distansförsäljning är försäljning av varor transporterade till privatpersoner och jämförbara köpare. Distansförsäljning kan till exempel ske i en nätbutik. Det är dock inte fråga om distansförsäljning om varor säljs till näringsidkare som är införda i registret över mervärdesskatteskyldiga.

Distansförsäljning av varor behandlas närmare i den detaljerade anvisningen Mervärdesbeskattning vid distansförsäljning av varor. I kapitel 6 i anvisningen behandlas situationer där en näringsidkare säljer varor via ett elektroniskt gränssnitt som upprätthålls av en annan näringsidkare. Mervärdesbeskattningen i varuhandeln mellan näringsidkare behandlas i de detaljerade anvisningarna Mervärdesbeskattning i EU-varuhandeln och Mervärdesbeskattningen i exporthandeln.

En betydande del av den distansförsäljning av varor som sker mellan EU-länder och från länder utanför EU till EU sker via elektroniska gränssnitt. Med elektroniskt gränssnitt avses en marknadsplats, en plattform, en portal eller motsvarande. En näringsidkare som upprätthåller ett elektroniskt gränssnitt kan via gränssnittet sälja sina egna varor eller göra det möjligt för en annan näringsidkare att sälja sina varor.

Näringsidkare som upprätthåller elektroniska gränssnitt omfattas av en särskild bestämmelse. Upprätthållaren av ett elektroniskt gränssnitt anses nämligen ha köpt och sålt varorna vidare om denne genom att använda det elektroniska gränssnittet har gjort det möjligt för en annan näringsidkare att sälja varor (MomsL 19 b §).

Med möjliggörande avses att använda elektroniska gränssnitt till att föra samman kunder med säljare som tillhandahåller varor för försäljning via ett elektroniskt gränssnitt, och som en följd av detta säljs varor via gränssnittet i fråga (artikel 5 b i genomförandeförordningen). Det innebär att försäljningen av varor från säljare till köpare bedrivs och avslutas med hjälp av näringsidkare som upprätthåller elektroniska gränssnitt.

En näringsidkare som godkänner att en betalning tas ut av en köpare eller som ställer allmänna villkor eller förutsättningar beträffande försäljningen av varan möjliggör alltid försäljning av varan. I praktiken tolkas uttrycket möjliggöra i detta sammanhang på ett omfattande sätt och en näringsidkare anses i regel möjliggöra försäljningen av varorna på det sätt som avses i mervärdesbeskattningen om det via dennes elektroniska gränssnitt säljs en annan näringsidkares varor.

Enligt genomförandeförordningen anses en näringsidkare emellertid inte möjliggöra försäljning av varor om alla följande villkor uppfylls:

- näringsidkaren ställer varken direkt eller indirekt några villkor eller förutsättningar för försäljningen av varorna,

- näringsidkaren deltar varken direkt eller indirekt i åtgärder för att godkänna uttagandet av betalning från köparen, och

- näringsidkaren deltar varken direkt eller indirekt i beställning eller leverans av varorna.

Alla ovanstående villkor ska uppfyllas för att näringsidkaren inte ska anses möjliggöra försäljning av varor. Om minst ett av villkoren inte uppfylls anses den näringsidkare som upprätthåller det elektroniska gränssnittet möjliggöra försäljningen av varorna.

Om en näringsidkare genom att använda en marknadsplats, en plattform, en portal eller ett motsvarande elektroniskt gränssnitt, möjliggör försäljning av varor för en annan näringsidkare, anses den förstnämnda näringsidkaren sälja varorna till köparen och den andra näringsidkaren sälja dem till den förstnämnda näringsidkaren, under förutsättning att det är fråga om

- distansförsäljning av varor som importeras och varorna ingår i försändelser med ett verkligt värde på högst 150 euro, eller

- en näringsidkare som inte är etablerad i gemenskapen som säljer varor till någon annan än en näringsidkare i Finland eller i någon annan medlemsstat (MomsL 19 b §).

Ovan beskrivna situationer liknar tidigare beskriva kommissionshandelssituationer (MomsL 19 §). Tillämpningsområdet för 19 b § i mervärdesskattelagen är emellertid begränsat. Den allmänna bestämmelsen om kommissionshandel i mervärdesskattelagen kan därför bli tillämplig i en situation där upprätthållaren av ett elektroniskt gränssnitt inte anses köpa och sälja varor på det sätt som avses i MomsL 19 b §. Så är fallet till exempel när varor vid distansförsäljning av varor som importeras ingår i försändelser med ett verkligt värde på mer än 150 euro eller när den ursprungliga säljaren av varor vid försäljningar i EU-området är etablerad i Finland eller något annat EU-land.

Om 19 b § i mervärdesskattelagen inte är tillämplig, är det också nödvändigt att utreda om upprätthållaren av det elektroniska gränssnittet säljer varor i sitt eget namn så att det kan vara fråga om en kommissionshandel enligt 19 § i mervärdesskattelagen, eller om upprätthållaren vid tillhandahållandet av tjänster säljer en plattform till en annan näringsidkare. Bedömningen ska göras utifrån de kännetecken som beskrivs i kapitel 2.

1) Distansförsäljning av varor som importeras

Det är fråga om distansförsäljning av varor som importeras, när varor som säljs i en nätbutik via ett elektroniskt gränssnitt i anslutning till försäljningen transporteras från ett land utanför EU till en konsument i EU-området. Om varuförsändelsens verkliga värde i en sådan situation är högst 150 euro, gäller det att utreda om nätbutiken gör det möjligt för den egentliga säljaren att sälja varor i enlighet med MomsL 19 b §. När det verkliga värdet för en vara som ska säljas är högre än 150 euro, gäller det däremot att i enlighet med MomsL 19 § utreda om försäljningen sker i form av kommissionshandel.

Exempel 23: Ett finskt företag driver en nätbutik via vilken kinesiska varutillverkare säljer varor till konsumenter (kunder) i Finland, Sverige och Danmark. Varutillverkaren prissätter varorna och handhar transporterna av varorna från Kina till kunder. Varorna ingår i försändelser med ett verkligt värde på högst 150 euro.

På försäljningen tillämpas specialbestämmelsen i MomsL 19 b §. Eftersom företaget gör det möjligt för en annan näringsidkare att sälja varorna via företagets nätbutik, anses det finska företaget först köpa de varor som säljs i nätbutiken från den egentliga säljaren i Kina och sedan sälja varorna vidare till kunderna (MomsL 19 b 1 mom. 1 punkten).

Exempel 24: Ett finskt företag driver en nätbutik via vilken amerikanska varutillverkare säljer sina varor till konsumenter (kunder) i Finland, Sverige och Danmark. Varutillverkaren prissätter varorna och handhar transporterna av varorna från USA till kunder. Tillverkaren ansvarar även för reklamationer. I beställningsbekräftelsen till kunden anges det amerikanska företaget som säljare. Varuförsändelsernas verkliga värde är mer än 150 euro.

MomsL 19 b § är inte tillämplig i situationen. Därför bedöms det finska företagets verksamhet i sin tur utifrån de allmänna bestämmelserna i mervärdesskattelagen. Kännetecknen för en kommissionshandel enligt MomsL 19 § uppfylls inte och därför anses det amerikanska företaget sälja varorna direkt till kunderna. Ett finskt näthandelsföretag säljer en tjänst till en amerikansk varutillverkare.

2) Gemenskapsintern distansförsäljning av varor eller distansförsäljning av varor inom ett EU-land

Det handlar om gemenskapsintern distansförsäljning av varor när varor som säljs till konsumenter via en nätbutik i anslutning till försäljningen transporteras från ett EU-land till ett annat. Om den ursprungliga säljaren av varorna är en näringsidkare som inte är etablerad i gemenskapen, kan MomsL 19 b § bli tillämplig. MomsL 19 b § kan även bli tillämplig om den ursprungliga säljaren av varorna är en näringsidkare som inte är etablerad i gemenskapen och som via en nätbutik säljer varor till konsumenter inom ett EU-land och försäljningen inte omfattar gränsöverskridande transport.

Exempel 25: Ett finskt företag driver en nätbutik via vilken utländska varutillverkare säljer varor till konsumenter (kunder) i EU-området. Varutillverkare som är etablerade i Kina och USA, det vill säga utanför EU, prissätter och handhar transporterna av varorna till kunder. Varorna levereras från Tyskland till kunder i Finland.

När varor säljs inklusive transport till kunder och transporteras från ett EU-land till ett annat, handlar det om en gemenskapsintern distansförsäljning av varor. En finsk nätbutik möjliggör försäljning för näringsidkare som är etablerade i länder utanför EU. MomsL 19 b § blir tillämplig. Därmed anses tillverkaren sälja varor till ett finskt företag som i sin tur säljer produkterna till konsumenter.

Om den egentliga säljaren av varor är etablerad i EU-området och det inte handlar om distansförsäljning av varor som skickas från ett land utanför EU, kan det inte vara fråga om en sådan situation som avses i MomsL 19 b §. Då är det nödvändigt att utreda om försäljningen ändå sker i form av kommissionshandel enligt MomsL 19 §. Detsamma gäller när den egentliga säljaren av varor är etablerad i EU-området, varorna transporteras inom ett land och försäljningen inte omfattar någon gränsöverskridande transport.

Exempel 26: Ett finskt företag driver en nätbutik via vilken utländska varutillverkare säljer sina varor till konsumenter (kunder) i EU-området. En varutillverkare som är etablerad i Sverige handhar transporterna av varorna till kunder. Ett finskt näthandelsföretag prissätter varorna och tar emot reklamationerna. Det finska företaget har angetts som säljare i beställningsbekräftelsen till kunden. Varorna levereras från Sverige till andra EU-länder.

När varor säljs inklusive transport till konsumenter och transporteras från ett EU-land till ett annat, handlar det om gemenskapsintern distansförsäljning av varor. MomsL 19 b § är inte tillämplig i situationen, eftersom varutillverkaren eller den ursprungliga säljaren är etablerad i EU-området. Bestämmelsen om kommissionshandel i MomsL 19 § är däremot tillämplig för försäljningen. Den svenska varutillverkaren anses sälja varorna först till det finska företaget som i sin tur säljer varorna till konsumenter.

Om varan transporteras från ett EU-land till ett annat vid försäljning i form av kommissionshandel måste man bland annat ta reda på till vilkendera försäljningen transporten mellan EU-länderna hänför sig till (mer information om kedjetransaktioner finns i Skatteförvaltningens detaljerade anvisning Mervärdesbeskattning i EU-varuhandeln). Om transporten hänför sig till den första försäljningen, kan huvudmannens försäljning till ombudet vara en momsfri gemenskapsintern försäljning av varor, om de övriga förutsättningarna för gemenskapsintern försäljning uppfylls. Ombudets försäljning till kunder efter den gemenskapsinterna försäljningen av varor utgör en inhemsk försäljning i destinationslandet för varorna. Om transporten i sin tur hänför sig till den sistnämnda försäljningen, kan ombudets försäljning till kunder vara en gemenskapsintern distansförsäljning, om förutsättningarna för distansförsäljning uppfylls. I denna situation utgör den första försäljningen, det vill säga huvudmannens försäljning till ombudet, en inhemsk försäljning i det land från vilket varorna har transporterats.

3) Försäljning av varor till länder utanför EU

När varor säljs transporterade till konsumenter så att transporten börjar från ett EU-land och slutar i ett land utanför EU, handlar det inte om en gemenskapsintern distansförsäljning av varor och inte heller om distansförsäljning av varor som importeras. I dessa fall är det i stället fråga om exportförsäljning. På exportförsäljning av varor tillämpas inte bestämmelsen om kommissionshandel vid distansförsäljning i MomsL 19 b §. En bedömning av huruvida försäljningen sker i form av kommissionshandel ska göras utifrån MomsL 19 §.

Exempel 27: Ett finskt företag driver en nätbutik via vilken vissa varutillverkare säljer sina varor till konsumenter (kunder) i länder utanför EU, bland annat Norge. De varutillverkare som är etablerade i Finland handhar transporterna av varorna till kunder. Ett finskt näthandelsföretag prissätter varorna och tar emot reklamationerna. Det finska näthandelsföretaget har angetts som säljare i beställningsbekräftelsen till kunden. Varan transporteras direkt från tillverkaren i Finland till kunden i Norge.

När varor säljs transporterade till länder utanför EU, handlar det inte om en gemenskapsintern distansförsäljning av varor. MomsL 19 b § kan inte vara tillämplig i situationen. Bestämmelsen om kommissionshandel i 19 § i mervärdesskattelagen är däremot tillämplig för försäljningen. Det finska näthandelsföretaget anses fungera som kommissionär. På så sätt anses varutillverkaren sälja varorna till det finska näthandelsföretaget och det finska näthandelsföretaget anses i sin tur sälja varorna till norska konsumenter.

I praktiken kan näthandeln därmed vara organiserad så att specialbestämmelsen i 19 b § tillämpas på en del av försäljningarna och de allmänna bestämmelserna i mervärdesskattelagen på andra försäljningar.

Om upprätthållaren av ett elektroniskt gränssnitt i stället fungerar som förmedlare, säljer upprätthållaren endast en tjänst och den egentliga försäljningen av varor sker mellan säljaren av varor och kunden. I sådana situationer kan försäljningen av varor som förmedlas vara distansförsäljning av varor som importeras, en gemenskapsintern distansförsäljning av varor, en inhemsk försäljning inom ett EU-land eller försäljning till länder utanför EU.

5.3 Inkvarterings- och resetjänster

Försäljning eller köp av inkvarteringstjänster och andra resetjänster kan ske via ett ombud. Även då ska det vid mervärdesbeskattningen fastställas om ombudet endast är förmedlare eller om ombudet deltar i sitt eget namn i försäljningen eller köpet av inkvarteringstjänster. Sådana situationer omfattas av samma ovan beskrivna principer som annan försäljning av tjänster.

Tillämpning av kommissionshandel och förmedlingsbestämmelser i inkvarteringsverksamhet behandlas närmare i den detaljerade anvisningen Momsbeskattning av inkvarteringsverksamhet. På samma sätt behandlas förmedling av tjänster inom turismbranschen i den detaljerade anvisningen Momsbeskattning inom turismbranschen.

5.4 Försäljning av begagnade varor

Försäljning av begagnade varor kan ske i form av kommissionshandel. När försäljningen sker i ett ombuds namn, kan ombudet under vissa förutsättningar beräkna skattegrunden på försäljningen genom att tillämpa undantagsbestämmelsen. Då är det fråga om tillämpning av marginalbeskattningsförfarandet på försäljningen. En bedömning av huruvida försäljningen sker i form av kommissionshandel eller om ombudet fungerar som förmedlare görs utifrån de kännetecken som beskrivs ovan i denna anvisning.

Marginalbeskattning av begagnade varor behandlas närmare i den detaljerade anvisningen Marginalbeskattningsförfarande för begagnade varor samt konstverk, samlarföremål och antikviteter.

Exempel 28: A Ab bedriver loppmarknadsverksamhet genom att hyra ut försäljningsplatser, främst till privatpersoner. Försäljningsplatsen hyrs ut till kunden för minst en vecka. Kunderna tar med sig begagnade varor till loppmarknaden för försäljning och prissätter produkterna själva. När hyrestiden har gått ut, hämtar den som hyrt försäljningsplatsen alla osålda varor. A Ab redovisar pengarna från de sålda varorna till hyrestagaren.

Enligt hyresavtalet säljs varorna på försäljningsplatsen på hyrestagarens ansvar. När en kund köper en produkt, anges säljarens försäljningsnummer i kundens kassakvitto. När A Ab gör en redovisning av de sålda produkterna för hyrestagaren, framgår försäljningsplatsen och det redovisade beloppet av hyrestagarens kassakvitto.

I detta fall sker A Ab:s loppmarknadsförsäljning i hyrestagarens namn och därför är det fråga om förmedling, inte om kommissionshandel. I denna situation säljer A Ab en tjänst till en kund som hyr en försäljningsplats, och betalar moms på det vederlag som bolaget har fått. Huruvida kunder som hyr försäljningsplatser är momsskyldiga avgörs från fall till fall.

5.5 Andra momsfria förmedlingssituationer

I mervärdesskattelagen framkommer vissa situationer där förmedling av varor eller tjänster har betraktats som momsfri. En bedömning av huruvida försäljningen av tjänster handlar om försäljning av förmedlingstjänster görs utifrån ovan beskriva kännetecken, även i följande situationer:

- Försäljningen av finansiella tjänster och försäkringstjänster är momsfri (MomsL 41 § och 44 §).

- Förmedlingen av investeringsguld och avtal som gäller överlåtelse av en äganderätt till eller fordran på investeringsguld är skattefri med stöd av MomsL 43 a §. Mer information om momsbeskattning av försäljning av investeringsguld finns i den detaljerade anvisningen Momsbeskattning av investeringsguld samt av guldmaterial och halvfärdiga guldprodukter.

- Förmedlingen av sådana lotterier som avses i 2 § 1 mom. 1 punkten i lotteriskattelagen (552/92) är momsfri (MomsL 59 § 2 punkten).

- Förmedlingen av vissa skattefria varor och tjänster är befriad från moms (MomsL 71 § 12 punkten). Till varor och tjänster som utifrån MomsL 71 § 12 punkten får förmedlas momsfritt hör bland annat

- försäljning, uthyrning eller befraktning av sådana fartyg som avses i MomsL 58 § 1 mom. och arbetsprestationer som hänför sig till sådana fartyg (MomsL 58 §),

- försäljning av guld till centralbanken (MomsL 59 § 4 punkten),

- skattefri försäljning av varor: export av varor och annan skattefrihet som utifrån MomsL 70 § är jämförbar med export,

- försäljning till resande (MomsL 70 b §),

- försäljning av skattefria tjänster med stöd av MomsL 71 §, till exempel exporttransport av varor, lossningstjänster i samband med import, tjänster som har sålts till fartyg och luftfartyg, persontransporttjänster när transporten sker direkt till eller från utlandet och andra skattefria försäljningar som fastställs i MomsL 71 §,

- skattefri försäljning till diplomatiska beskickningar belägna i andra EU-medlemsstater, till utsända konsulers byråer, till internationella organisationer belägna i andra medlemsstater och till deras personal, till i andra medlemsstater belägna organ inom EU och till personalen vid dessa organ samt till Natotrupper (MomsL 72 d §).

Mer information om situationer som är jämförbara med export finns i den detaljerade anvisningen Mervärdesbeskattningen i exporthandeln och den detaljerade anvisningen om så kallad diplomatförsäljning Försäljning till diplomater, internationella organisationer, organ inom Europeiska unionen samt försvarsmakterna i stater som är medlemmar i Atlantpakten.

ledande skattesakkunnig Mika Jokinen

specialsakkunnig Anna Kallunki