Hankintatyö verotuksessa

Avainsanat:

- Antopäivä

- 13.12.2021

- Diaarinumero

- VH/2902/00.01.00/2021

- Voimassaolo

- 13.12.2021 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

Tässä ohjeessa käsitellään hankintatyön arvon verotusta tekijänsä ansiotulona sekä hankintatyön arvon vähentämistä metsätalouden veronalaiseksi pääomatuloksi luettavasta hankintakauppatulosta,

1 Johdanto

Hankintatyöllä tarkoitetaan metsänomistajan tai hänen perheenjäsenensä itse tekemää puutavaran valmistusta ja kuljetusta hankintakaupan tai muun siihen verrattavan puun myynnin yhteydessä.

Hankintatyön arvo on tuloverolain (1535/1992, TVL) 63 §:n perusteella tekijälleen veronalaista ansiotuloa. Hankintatyöhön kohdistuu kuitenkin veronhuojennus, jonka mukaan hankintatyön arvo on veronalaista vain siltä osin kuin valmistetun tai kuljetetun puutavaran määrä ylittää 125 kuutiometriä.

Metsätalouden pääomatulojen verotuksessa hankintakaupalla saadun tulon pääomatulo-osuutena pidetään TVL 43 §:n mukaan puun myyntituloa vähennettynä hankintatyön arvolla.

Hankintatyön arvolla on siten merkityksensä paitsi tekijänsä ansiotulojen verotuksessa myös samalla hankintakauppatuloa vähentävänä eränä metsänomistajan metsätalouden pääomatulojen verotuksessa.

2 Hankintatyön määritelmä

2.1 Yleistä

Tuloverolain 63 §:n 1 momentin mukaan verovelvollinen tekee hankintatyötä valmistaessaan tai kuljettaessaan puutavaraa maatilan metsästä tapahtuneen hankintakaupan tai muun siihen verrattavan myynnin yhteydessä.

Hankintatyön määritelmää koskeva säännös otettiin verovuodesta 1993 lähtien sovellettuun nykyiseen tuloverolakiin suoraan maatilatalouden tuloverolain (543/1967, MVL) 12 §:stä, jota oli sovellettu kaikkiin metsänomistajiin ennen vuotta 1993. Maatilatalouden tuloverolain 12 § menetti lopullisesti merkityksensä ja kumottiin lailla 22.12.2005/1156, kun TVL 140 §:ssä tarkoitettu metsäverotuksen 13 vuoden mittainen siirtymäkausi päättyi verovuoteen 2005.

Hankintatyön määritelmään liittyy rajanvetokysymyksiä esimerkiksi hankintatyön mahdollisiksi tekijöiksi nimetyn verovelvollisjoukon, puukauppatavan, luovutettavan puutavaran laadun sekä luovutettavaan puutavaraan kohdistuvien valmistuksen ja kuljetuksen työvaiheiden osalta.

2.2 Hankintatyön tekijä

Tuloverolain 63 §:n 1 momentti määrittelee mahdolliseksi hankintatyön tekijäksi verovelvollisen tai hänen puolisonsa, verovelvollisen kotona olevan lapsen, joka ennen verovuotta on täyttänyt 14 vuotta sekä kuolinpesän tai verotusyhtymän osakkaan taikka hänen perheenjäsenensä.

Verovelvollisella hankintatyön tekijällä tarkoitetaan metsänomistajaa tai metsään hallintaoikeuden omaavaa henkilöä, joka on oikeutettu myymään puuta maatilansa metsästä ja on siten metsätaloudesta saamistaan pääomatuloista verovelvollinen. Vaikka TVL 63 §:stä puuttuukin suora maininta metsänomistuksesta tai metsätalouden pääomatuloihin kohdistuvasta verovelvollisuudesta, käy kytkös hankintatyön ja metsätalouden pääomatulon saantimahdollisuuden välillä selville esimerkiksi TVL 43 §:n sisältämästä hankintakauppatulon veronalaisuuden määrittelystä: "Hankintakaupalla saadun tulon pääomatulo-osuutena pidetään puun myyntituloa vähennettynä hankintatyön arvolla."

Hankintatyön tekijän ei kuitenkaan aina tarvitse olla metsänomistaja. Hankintatyötä voi tehdä TVL 63 §:n 1 momentin määritelmän mukaan myös sellainen verovelvollisen perheenjäsen, joka ei omista metsää.

Hankintatyön tekijän määrittelevässä säännöksessä puolisoilla tarkoitetaan TVL 7 §:n puolisomääritelmän mukaisia henkilöitä. Puolisokäsittely verotuksessa alkaa siitä verovuodesta, jonka aikana avioliitto on solmittu tai parisuhde rekisteröity.

Verovelvollisen lapseen rinnastuvat TVL 8 §:n 2 momentin mukaisesti myös puolison lapsi sekä verovelvollisen tai puolison ottolapsi ja kasvattilapsi. Hankintatyötä tekevän lapsen tulee kuitenkin olla ennen verovuotta täyttänyt 14 vuotta ja asua samassa kotiosoitteessa kuin verovelvollinen.

Verotusyhtymällä tarkoitetaan hankintatyön tekijän kuvailevassa säännöksessä TVL 4 §:ssä määriteltyä metsän yhteisomistusta, josta on tarkemmin kerrottu ohjeessa Verotusyhtymän verotus. Verotusyhtymän hallitsemassa metsässä hankintatyötä voivat tehdä henkilöosakkaat perheenjäsenineen, mutta eivät mahdolliset yhteisöosakkaat.

Hankintatyötä voi tehdä myös TVL 17 §:ssä tarkoitetun kuolinpesän osakas tai hänen perheenjäsenensä. Kuolinpesää verotetaan TVL 17 §:n 1 momentin perusteella myös vainajan mahdollisesti ennen kuolemaansa verovuoden aikana tekemästä hankintatyöstä.

Kuolinpesän tai verotusyhtymän osakkaan perheenjäsenellä on hankintatyön tekijämäärittelyyn liittyvässä verotuskäytännössä vakiintuneesti katsottu tarkoitettavan samassa TVL 63 §:n 1 momentin säännöksessä aiemmin yksinomistukseen määritellyllä tavalla osakkaan puolisoa ja kotona olevia, ennen verovuotta 14 vuotta täyttäneitä lapsia.

Hankintatyötä voivat edellä kuvatusti tehdä vain erikseen määritellyt luonnolliset henkilöt. Hankintatyön tekijä voi kuitenkin olla myös TVL 9 §:ssä tarkoitetulla tavalla rajoitetusti verovelvollinen.

Tuloverolain 3 §:ssä tarkoitettu yhteisö tai 5 §:ssä tarkoitettu yhteisetuus ei voi tehdä ansiotuloksi luettavaa hankintatyötä, eikä TVL 63 §:ssä ole säädetty yhteisön tai yhteisetuuden henkilöosakkaitakaan siihen verovelvollispiiriin, joka määritelmän mukaista hankintatyötä voisi tehdä.

Jos metsänomistaja teettää hankintakauppaan liittyvän puunkorjuutyön TVL 63 §:ssä määritellyn hankintatyön tekijäpiirin ulkopuolisella henkilöllä tai puunkorjuupalvelua tarjoavalla yrityksellä, ei tämä ulkopuolinen tekijä tee hankintatyötä. Esimerkiksi lapsi, joka ei enää asu kotona, ei tee hankintatyötä valmistaessaan tai kuljettaessaan hankintakaupalla myytyä puutavaraa vanhempiensa omistamassa metsässä.

2.3 Maatilan metsä

Hankintatyötä voidaan TVL 63 §:n 1 momentin mukaan tehdä vain maatilan metsästä tapahtuneen puutavaran myynnin yhteydessä. Maatilalla tarkoitetaan MVL 2 §:n 2 momentin mukaisesti itsenäistä taloudellista yksikköä, jolla harjoittaan maa- tai metsätaloutta.

Vain maatilalla voi olla varojen arvostamisesta verotuksessa annetun lain (1142/2005) 7 §:ssä tarkoitettua metsää. Metsämaaksi on arvostamislain 7 §:n 2 momentissa määritelty puun kasvattamiseen käytetty tai tarkoitettu maa, jolla kasvupaikalle sopivan täysitiheän puuston keskimääräinen kasvu on korkeimpaan keskimääräiseen tuotokseen johtavana kiertoaikana vähintään 1 kuutiometri hehtaaria kohti kuorellista runkopuuta vuodessa. Tuottokyvyltään tätä heikommat metsätalouden kitu- ja joutomaat ovat arvostamislain 31 a §:ssä tarkoitettua muuta maatilatalouden maata.

Verotuskäytännössä on vakiintuneesti katsottu, että hankintatyötä voidaan tehdä myös korjattaessa puutavaraa maatilan muulta maatilatalouden maalta eli esimerkiksi metsämaata heikkotuottoisemmilta turvemailta tai kalliokoilta. Käytännössä puukauppaa ei tehdä erikseen maatilan metsämaalta ja toisaalta muulta maatilatalouden maalta, vaan kaikki kiinteistöltä hakatut saman puukaupan puut mitataan yhdessä luovutuksessa. Olennaista hankintatyön muodostumisedellytysten kannalta ei ole hakkuun kohdentuminen eri maankäyttölajeihin kiinteistön sisällä, vaan se, että hakkuu tehdään maatilaan kuuluvalla kiinteistöllä.

Maatilaan kuulumattomilla kiinteistöillä tehty puutavaran valmistus tai kuljetus ei ole hankintatyötä, eikä kiinteistön omistajan itse tekemän puunkorjuutyön arvo ole vähentämisen mahdollistavan säännöksen puuttuessa muutenkaan vähennettävissä tällaiselta kiinteistöltä saadusta puunmyyntitulosta. Maatilaan kuulumattomat kiinteistöt kuuluvat kokonaisuudessaan kiinteistöverotuksen piiriin. Niiltä saatu puun myyntitulo ei ole TVL 43 §:ssä tarkoitettua metsätalouden pääomatuloa vaan sellaista TVL 32 §:n mukaista muuta pääomatuloa, josta ei voi tehdä myöskään metsävähennystä, menovarausta, yrittäjävähennystä tai metsälahjavähennystä.

Hankintatyötä ei myöskään ole se, jos metsänomistaja puun ostajana hankkii puuta vieraan maatilan metsästä ja valmistaa ja/tai kuljettaa sieltä puutavaran.

2.4 Hankintakauppa tai siihen verrattava myynti

Metsänomistaja tekee puun ostajan kanssa yleisimmin niin sanotun pystykaupan. Pystykaupassa ostaja huolehtii metsänhakkuusopimuksessa määritellyn puutavaran hakkuusta ja kuljettamisesta käyttöpaikalleen. Hakkuusopimuksessa määritelty kauppahinta sisältää tällöin vain puutavaran kantoraha-arvon. Hankintatyötä ei pystykaupan yhteydessä tehdä. Hankintatyötä voidaan TVL 63 §:n 1 momentin mukaan tehdä vain hankintakaupan tai siihen verrattavan myynnin yhteydessä.

Hankintakaupalla tarkoitetaan puukauppaa, jossa metsänomistaja sitoutuu puun ostajan kanssa tehtävässä hankintakauppasopimuksessa toimittamaan määrältään ja laadultaan määritellyn puutavaran sovittuun luovutuspaikkaan tiettynä ajankohtana. Vastuu puutavaran korjuusta jää siis puukaupan myyjäosapuolelle.

Hankintakauppaan verrattavana myyntinä voidaan pitää käteiskauppaa, jossa siinäkin puun korjuusta vastaa metsänomistaja. Käteiskaupassa metsänomistaja kuljettaa valmiin puutavaran myyntipaikalle ilman puun ostajan kanssa etukäteen tehtävää sopimusta ja ottaa siten myös riskin puutavaran kaupaksi käymisestä. Vaikka kauppatapaa kutsutaan käteiskaupaksi, maksaa puun ostaja normaalisti kauppahintasuoritukset metsänomistajan tilille.

Hankintapalvelukaupaksi on kutsuttu hankintakauppoja, joissa metsänomistaja valtuuttaa ulkopuolisen tahon, esimerkiksi paikkakunnalla toimivan metsänhoitoyhdistyksen tekemään puolestaan puun ostajan kanssa hankintakaupan ja myös korjaamaan puutavaran määritellylle luovutuspaikalle. Hankintatyötä ei hankintapalvelukaupassa tehdä, koska puutavaran valmistamiseen ja kuljettamiseen ei osallistu TVL 63 §:ssä hankintatyön mahdolliseksi tekijäksi määriteltyjä henkilöitä.

Jos metsänomistaja valmistaa puutavaraa omaan käyttöön esimerkiksi rakentamista varten tai polttopuuksi, kyse ei ole hankintatyöstä. Hankintatyötä muodostuu vain, jos tehty puutavara myydään hankintakaupalla tai muulla siihen rinnastuvalla kauppatavalla.

2.5 Puutavaran valmistaminen tai kuljettaminen

Puutavaran valmistamisella tarkoitetaan metsässä kasvavaan puuhun kohdistettavia toimenpiteitä, joilla mahdollistetaan puutavaran kuljetus metsästä sovitulle luovutuspaikalle. Puunjalostusteollisuuden käyttöön luovutettavan puutavaran valmistamisen työvaiheita ovat tyypillisesti puun kaato, juurikäävän torjumiseksi tehtävä kantokäsittely, karsinta, apteeraus, katkonta ja kasaus sellaisiin paikkoihin hakkuukohteella, että puutavara on mahdollista koneellisesti kuljettaa luovutuspaikalle.

Puun ostajan kanssa tehdyssä hankintakauppasopimuksessa on määritelty puutavaralle puulajikohtaiset mitta- ja laatuvaatimukset, joiden mukaiseksi tukit, pylväät, kuitupuu tai muu vastaava puutavara metsässä valmistetaan.

Jos luovutettava puutavara on energiapuuta, voidaan sitä kuljettaa luovutuspaikalle tai välivarastolle myös puolivalmiina ja tehdä haketusta tai halkojen tai klapien pilkkomista vielä siellä erillisenä valmistamiseen kuuluvana työvaiheena.

Hankintatyönä valmistettavan puutavaran tulee olla mitattavissa kuutiometrimääräisesti, koska ansiotulona verotettavalle hankintatyön arvolle on TVL 63 §:n 3 momentissa säädetty kuutiometrirajainen veronhuojennus. Kuutiomäärällä tarkoitetaan metsäalalla sovellettavan vakiintuneen käytännön mukaisesti puutavaran kuorellista kiintokuutiometrimäärää (m3). Jos polttopuuta tai muuta energiapuuta luovutetaan muulla kuin kiintokuutiometriperusteella, voidaan esimerkiksi kehyskuutiometreinä, irtokuutiometreinä tai energiasisällön perusteella (MWh) mitatun puun määrä muuntaa kiintokuutiometreiksi Verohallinnon verovuosittain antamissa Yhtenäistämisohjeissa esitetyillä metsäalalla yleisesti sovelletuilla muuntokertoimilla.

Myös joulupuiden ja koristehavujen myynnistä saadut tulot ovat metsänomistajalle TVL 43 §:ssä tarkoitettua metsätalouden pääomatuloa, mutta tällaisesta "puutavarasta" ei normaalisti tehdä ostavien kotitalouksien kanssa kauppaa hankintakauppaan rinnastuvalla tavalla, eikä luovutettavaa tavaraa mitata kuutiometreissä. Hankintatyötä ei siten joulupuukaupassa normaalisti tehdä. Verotuskäytännössä on kuitenkin katsottu, että metsänomistajan tukkuliikkeelle tai muulle välittäjälle suurina kappalemäärinä myymien joulupuiden osalta on luovutettavan puutavaran määrästä ja laadusta voitu tehdä kauppasopimus hankintakauppaan rinnastuvalla tavalla. Hankintatyötä on tällöin voitu tehdä luovutettavien joulupuiden kaadossa, mahdollisessa tyvikarsinnassa ja pussituksessa sekä lähikuljetuksessa tien varteen, jos tekijä on TVL 63 §:n 1 momentissa määritelty henkilö. Metsänomistajan on tällöin arvioitava luovutettavien joulupuiden määrä kuutiometrimääräisenä. Normaalikokoisia joulupuita mahtuu kiintokuutiometriin noin 200 kappaletta (0,005 m3/kpl).

Puutavaran kuljettamisella tarkoitetaan puolestaan hankintakaupan yhteydessä puutavaran siirtämistä metsästä kauppasopimuksessa määritellylle luovutuspaikalle. Luovutuspaikka on tyypillisesti hakkuukohdetta lähimmän metsätien varressa. Sovittu luovutuspaikka voi kuitenkin esimerkiksi energiapuun osalta olla suoraan käyttöpaikallakin, jos metsätila sijaitsee energiapuuta käyttävän lämpölaitoksen läheisyydessä.

Keskusverolautakunnan ennakkoratkaisussa KVL 359/1993 , jota korkein hallinto-oikeus päätöksellään KHO 20.6.1994 taltio 2896 ei muuttanut, määriteltiin hankintatyötä edellä kuvatuin periaattein seuraavasti:

Maanviljelijä A toimitti X:n kunnan kanssa tekemänsä lämmöntoimitussopimuksen perusteella tilansa metsästä otetusta puusta valmistettua haketta kunnan koululle. Sopimukseen sisältyi myös lämmityslaitteiden hoito, huolto ja siivous sekä varallaolo ns. robottipuhelimen avulla. Kunnan maksama korvaus perustui kunnan kaukolämpölaitoksen hinnoitteluun. A:n saama tulo oli metsätalouden pääomatuloa siltä osin kuin tulo ei kohdistunut hankintatyöhön tai hoito-, huolto-, siivous- ja varallaolotyöhön. Ansiotuloksi katsottavaa hankintatyötä oli hakkeen valmistukseen ja kuljetukseen kohdistunut osuus tulosta. Hoito-, huolto-, siivous- ja varallaolotyöhön kohdistunut osuus tulosta oli luettava maatalouden tuloon. Hakkeen valmistuksesta ja kuljetuksesta aiheutuneet menot olivat metsätalouden pääomatulon hankkimisesta johtuvia.

Metsäkuljetukseen hankintatyön tekijä käyttää yleensä maataloustraktoria peräkärryineen ja kuormauslaitteineen. Joillakin metsänomistajilla on käytettävissä kuljetukseen erityisesti metsäkäyttöön suunniteltuja metsätraktoreita. Myös moottorikelkkoja ja mönkijöitä voidaan käyttää pienimuotoiseen myytävän puutavaran metsäkuljetukseen.

Klapien ja muun vastaavan polttopuun vähittäisjakelutoimitukset kuivaus- ja varastointipaikaltaan kotitalousostajille tapahtuvat yleensä muulla kuin varsinaisella metsäkuljetuskalustolla. Tällaisista kuljetuksista ei muodostu TVL 63 §:ssä tarkoitettua hankintatyötä.

3 Hankintatyön arvo

3.1 Yleistä hankintatyön arvon arvioimisesta

Tuloverolain 63 §:n 2 momentin mukaan hankintatyö arvioidaan rahana siihen määrään, joka työstä olisi palkatulle henkilölle suoritettava.

Ennen tuloverolain voimaantuloa hankintatyön arvon arvioimisesta oli sisällöltään vastaava säännös MVL 12 §:ssä. Lisäksi valtiovarainministeriö oli antanut MVL 12 §:n nojalla päätöksen niistä perusteista, joiden mukaan maatilatalouden tuloverolain 12 §:ssä tarkoitettu tulo on verotusta varten arvioitava (390/1972). Päätöksen mukaan hankintatyö oli arvioitava valmistetun tai kuljetetun puutavaramäärän ja tällaisissa töissä verovuoden aikana paikkakunnalla maksettujen yksikköpalkkojen perusteella huomioon ottaen leimikkokohtaiset olosuhteet ja kuljetusmatkan pituus. Päätöksen 1 §:ssä todettiin myös, että "Yksikköpalkkojen perusteena voidaan muun selvityksen puuttuessa käyttää kulloinkin voimassa olevassa metsäalan työehtosopimuksessa sovittuja yksikköpalkkoja vähennettynä puuvaran valmistamisesta ja kuljettamisesta aiheutuneilla menoilla."

Hankintatyön arvon arvioimisella on vuodesta 1993 lähtien ollut merkitystä paitsi hankintatyön tekijän ansiotulona verotettavan tulon määrään myös metsätalouden pääomatulojen verotuksessa veronalaisen hankintakauppatulon määrään. Tuloverolain säätämistä koskeneen hallituksen esityksen (HE 200/1992) 63 §:n yksityiskohtaisissa perusteluissa hankintatyön arvon arvioimistarvetta yhtenäisellä tavalla korostetaan seuraavasti: "Kun verovelvollinen luovuttaa metsästään puutavaraa hankintakaupalla, puun myyntitulo on jaettava pääomatulo-osuuteen ja ansiotulo-osuuteen. Ehdottomasti oikean jakoperusteen määrittäminen ei ole mahdollista eikä jakoperusteen säätäminen lailla olisi riittävän joustavaa, jotta kaikki arvoon vaikuttavat tekijät voitaisiin ottaa huomioon. Jakoperusteisiin kohdistuvien turhien valitusten välttämiseksi Verohallituksen tulisi antaa kaavamaiset ohjeet siitä, miten tehdyn työn osuus määritellään ja kuinka erilaiset hakkuumenetelmät sekä eri osissa maata vallitsevat erilaiset olosuhteet otetaan tässä arvioinnissa huomioon."

Verohallinto onkin tämän vuoksi julkaissut edelleen vuosittain hankintatyön arvon arvioimiselle kuutiometrikohtaiset ohjetaksat kullekin yleisesti valmistettavalle puutavaralajille 1970-luvulta saakka periytyviä periaatteita noudattaen. Ohjetaksat on julkaistu taulukkomuodossa verovuosikohtaisissa Yhtenäistämisohjeissa. Metsäalan työehtosopimusten muututtua perusteiltaan valtakunnallisiksi ja alueellisten olosuhteiden merkityksen korjuukustannuksissa muutenkin käytännössä hävittyä, on Verohallinto julkaissut tällä vuosituhannella vain yhdet ohjetaksat koko maassa yhtenäisesti sovellettavaksi.

Yhtenäistämisohjeessa esitettyjä hankintatyön ohjetaksoja sovelletaan verotuksessa verovelvollisen muun selvityksen puuttuessa. Verovelvollisen ei ole useinkaan käytännössä mahdollista selvittää hankintahakkuukohteensa olosuhteiden mukaista eri puutavaralajien hakkuu- ja kuljetustaksaa, ellei itse ole metsäalan organisaatioiden palveluksessa.

Jos verovelvollinen selvittää itse puutavaran metsurihakkuun ja metsäkuljetuksen taksan esimerkiksi tarjouspyyntöjen avulla, on kyseisistä yksikkökustannuksista muistettava varsinaiseen työn arvoon pääsemiseksi poistaa kulujen osuus. Hankintatyön arvoksi katsotaan työn nettoarvo, johon ei sisälly korvausta verovelvolliselle työn suorittamisesta aiheutuvista menoista, esimerkiksi koneista ja muista työvälineistä, turvavälineistä tai matkakuluista.

Lisäksi on huomattava, että kuutiometrikohtaisen hankintatyön arvon tulee TVL 63 §:n 2 momentin mukaisesti sisältää myös niin sanotut työn sivukustannukset, jotka palkatulle henkilölle olisi työstä maksettava.

Erityisenä perusteena ohjetaksoista poikkeavien omien taksojen käyttöön voi olla esimerkiksi se, että hankintatyönä korjataan poikkeuksellisesti myrskytuhopuita. Tällöin työn arvoon vaikuttavat työvaikeustekijät poikkeavat merkittävästi ohjetaksojen perusteena olevista keskimääräisistä työvaikeustekijöistä, ja hankintatyön yksikkötaksat muodostuvat ohjetaksoja korkeammiksi.

Hankintatyön tekijän oman puunkorjuuosaamisen tasolla ei ole merkitystä hankintatyön arvon laskennassa, koska arvon tulee TVL 63 §:n 2 momentin mukaan määrittämisperusteiltaan vastata ulkopuoliselle työn suorittajalle samasta työstä maksettavaa palkkaa.

3.2 Ohjetaksat

Lähtökohtana hankintatyön arvon ohjetaksoille ovat olleet MVL 11 §:n mukaisessa metsän puhtaan tuoton laskennassa verovuoteen 2005 saakka käytetyt tiedot hankintahakkuiden hakkuun ja lähikuljetuksen yksikkökustannuksista. Metsäntutkimuslaitos selvitti nämä kustannukset puutavaralajeittain.

Ohjetaksojen laskennassa on hakkuukustannuksen kulujen osuutena pidetty koko TVL 63 §:n soveltamisajan moottorisahavähennyksestä TVL 94 §:ssä säädetyn mukaista 30 prosenttia. Työn tekijän osuus puutavaran valmistuksen bruttoyksikkötaksasta on siten 70 prosenttia. Puutavaran lähikuljetuksen taksojen laskennassa puolestaan on TVL 94 §:n 2 momentin mukaisesti katsottu traktorin osuudeksi 60 prosenttia ja työn tekijän osuudeksi 40 prosenttia.

Työn tekijälle muodostuviin osuuksiin hakkuun ja kuljetuksen keskimääräisistä yksikkökustannuksista on tämän jälkeen lisätty ulkopuoliselle työn suorittajalle työehtosopimuksen mukaan maksettavien yleisten palkan sivukustannusten osuus, TVL 63 §:n voimaan tullessa noin 25 prosenttia nettopalkasta.

Ohjetaksat on laskettu puun ostajien yleisimmin hankkimille puutavaralajeille eli mäntytukille, mäntykuitupuulle, kuusitukille, kuusikuitupuulle, koivutukille ja koivukuitupuulle. Ohjetaksalaskennan perusteena ovat järeydeltään, pituudeltaan ja oksaisuudeltaan keskimääräiset kunkin puulajin puut, jotka on valmistettu ja kuljetettu keskimääräisissä maasto-olosuhteissa.

Puutavaran valmistamisen taksa kattaa työvaiheina moottorisahalla tehdyn kaadon, karsinnan ja katkonnan, kasauksen ajouran varteen, siirtymisen puulta toiselle sekä tukkipuilla lisäksi pituuden mittauksen ja pölkyn päihin tehtävät pituusmerkinnät.

Puutavaran kuljetuksen osalta ohjetaksalaskenta perustuu maataloustraktorin käyttöön. Kuitupuu noukitaan kourakasoista ajouran varresta ja puretaan kourakasoihin luovutuspaikalle. Tukkipuut kerätään palstalta ja kuljetetaan mittakasaan luovutuspaikalle. Keskimääräisenä maastokuljetusmatkana on ohjetaksalaskennassa pidetty 300-400 metriä.

Halkojen ja klapien valmistuksen ohjetaksan perusteena on koivukuitupuun valmistuksen taksa, johon on lisätty halonhakkuusta muodostuva työn arvo. Halonhakkuulle oli vielä 1990 -luvun alussa sovittu omat metsätyöpalkkansa, joista ohjetaksa on laskettu keskimääräisten työvaikeustekijöiden mukaisena.

Energiapuun valmistuksen ohjetaksa on karsimatonta kokopuuta koskevien työehtosopimusmäärittelyjen mukainen. Hakkeen osalta ei ole ollut käytettävissä ohjetaksalaskennan perusteeksi tietoja haketettavaksi kerättävän hakkuutähteen keruun työmenekistä. Kokopuusta valmistettavan hakkeen yksikkötaksa muodostuu energiapuun valmistuksen ja haketuksen yhteenlasketusta työn arvosta. Haketuksen ohjetaksa perustuu työn tuottavuuteen ja metsätyöntekijöiden keskimääräiseen tuntiansioon.

Hakkeen, halkojen ja klapien kuljetuksen ohjetaksa on sama kuin koivukuitupuulla. Energiapuun kuljetukselle on 1990- luvun alussa metsäalan kuljetuksenantajien ja koneyrittäjien sopimuksessa sovittu omat taksansa, joista ohjetaksa on laskettu keskimääräisten kuljetusolosuhteiden mukaisena.

Pylväiden, parrujen, pikkutukkien ja muiden sellaisten harvinaisempien puutavaralajien osalta, joille ei ole riittävien laskentaperustetietojen puuttuessa esitetty valmistuksen ja kuljetuksen ohjetaksoja, voidaan tarvittaessa soveltaa lähimmän vastaavan puutavaralajin ohjetaksaa. Koivutukille ja koivukuitupuulle annettuja ohjetaksoja voidaan soveltaa muidenkin eri lehtipuulajeista valmistettavien vastaavien puutavaralajien yksikkötaksoina.

Jos hankintatyötä tehdään poikkeuksellisesti liittyen tukkukauppaan myytyjen joulupuiden valmistukseen ja metsäkuljetukseen, voidaan hankintatyön arvon arviointi perustaa muun tarkemman selvitysmahdollisuuden puuttuessa työhön käytettyyn aikaan ja puutarha- tai metsätyöntekijöiden keskimääräiseen tuntipalkkaan. Jos oletetaan kiintokuutiometriin mahtuvan 200 joulupuuta, muodostuisi valmistustyön arvoksi esimerkiksi 10 euron tuntitaksalla 50 joulupuuta tunnin aikana kaadettaessa 40 euroa kuutiolle. Vastaavasti saadaan työaikaperusteisesti joulupuiden lähikuljetukselle ja siihen mahdollisesti liittyvälle pussitukselle oma kuutiokohtainen hankintatyön arvonsa.

Hakkuukoneilla tehdyn hankintahakkuun kustannuksista ei ole ollut käytettävissä sellaista valtakunnallista tilasto- tai tutkimustietoa, josta olisi voitu johtaa hankintatyön arvolle ohjetaksoja, joten lähtökohtana hankintatyön arvolle voidaan näissä tapauksissa pitää aina verovelvollisen omaa selvitystä. Koska hakkuukoneella todennäköisesti tehdään myös urakointia, on konehakkuuta tekevällä metsänomistajalla tähän oman työn arvon laskentaan hyvät edellytykset. Työn arvo jää hakkuukonekorjuussa ohjetaksoina esitettyjä metsurityöhön perustuvia taksoja alhaisemmaksi. Selvää on myös, että hankintatyön kuutiokohtainen arvo on harvennushakkuilla korkeampi kuin uudistushakkuilla.

Puutavaran hevoskuljetukselle esitettiin vielä 1980-luvulla Verohallinnon ohjeissa omat ohjetaksansa. Jos metsänomistaja nykyisin käyttää hevosta puutavaran lähikuljetukseen, voidaan työn arvo laskea muun selvityksen puuttuessa traktorikuljetusperusteisesti esitettyjen ohjetaksojen perusteella. Kun hankintatyötä nykyään tehdään lähinnä harvennushakkuukohteissa, on korjattava puutavara kuitupuuta, jonka osalta 1980-luvulla käytetyt ohjetaksat olivat hevosajossa ja traktoriajossa hyvin lähellä toisiaan. Hevoselle ja traktorille on myös säädetty TVL 94 §:n 2 momentissa sama 60 prosentin kustannusosuus metsäajopalkasta.

Jos myytävän puutavaran kuljetukseen käytetään moottorikelkkaa tai mönkijää, voidaan taksan arviointi perustaa työhön käytettyyn aikaan. Jos tällaisessa pienkonekorjuussa on käytettävissä kuormain, muodostuu kuutiotaksa yleensä noin kaksinkertaiseksi ja ilman kuormainta noin kolminkertaiseksi maataloustraktorin käyttöön perustuviin kuljetuksen ohjetaksoihin verrattuna. Jos hankintatyön tekijällä on käytössään erityinen metsätraktori, voi sillä tehdyn kuljetustyön arvon laskea muun selvitysmahdollisuuden puuttuessa niin ikään maataloustraktoriperusteisilla ohjetaksoilla.

Puutavaran valmistuksen ja kuljetuksen ohjetaksoja on metsän puhtaan tuoton laskennan tuottaman tietopohjan lakattua muutettu vuosittain vain metsäalan työehtosopimusten kustannusvaikutuksen mukaisesti. Näin ohjetaksoissa on säilynyt TVL 63 §:n 2 momentin tarkoittama vastaavuus palkatulle henkilölle vastaavasta työstä maksettuun palkkatasoon.

4 Ansiotulona verotettava hankintatyön arvo ja sen verovapaa osuus

Metsätalouden veronalaisen pääomatulon laskennasta erityisine vähennyksineen on tuloverolaissa omat yksityiskohtaiset säännöksensä. Metsätalous ei tuloverolain säännöksissä kuitenkaan muodosta metsänomistajalle tai yhteisesti metsää omistaville tai hallitseville verovelvollisille omaa varsinaista tulolähdettä, jonka sisällä voisi pääomatulojen lisäksi olla erityisesti metsätalouteen kohdentuvaa ansiotuloa. Ansiotulona TVL 63 §:n 1 momentin mukaisesti verotettava hankintatyön arvo on siten metsänomistajalle suoraan henkilökohtaista ansiotuloa.

Veronalaista hankintatyötä voi tehdä myös metsää omistamaton henkilö. Hankintatyön määrittelevän säännöksen perusteella veronalaista hankintatyötä voi tehdä myös metsänomistajan puoliso sekä kotona oleva lapsi, joka ennen verovuotta on täyttänyt 14 vuotta. Kuolinpesän tai verotusyhtymän hallitsemassa metsässä veronalaista hankintatyötä voivat tehdä osakkaat perheenjäsenineen. Myös metsää omistamattomilla henkilöillä hankintatyön arvo verotetaan henkilökohtaisena ansiotulona.

Jos metsänomistaja maksaa palkkaa hankintakaupan puunkorjuutyöstä sellaiselle tekijälle, jolle TVL 63 §:n 1 momentin mukaisesti voisi tulla verotettavaksi hankintatyön arvoa, ei hankintatyön arvoa katsota muodostuvan, jotta samaan työhön ei kohdennu kahdenkertaista ansiotulon verotusta.

Hankintatyön veronalainen arvo yhdistetään verovelvollisen muiden mahdollisten verovuoden ansiotulojen, kuten palkan, eläkkeen tai jaettavan yritystulon ansiotulo-osuuden kanssa verotettavaksi tuloverolain yleisten ansiotuloa koskevien säännösten mukaisesti. Valtionverotuksessa ansiotulot verotetaan progressiivisen tuloveroasteikon mukaisesti. Kunnallis- ja kirkollisverotuksessa ansiotulot verotetaan kunnallis- ja kirkollisveroprosenttien mukaisesti.

Hankintatyön arvon perusteella ei kuitenkaan voi saada TVL 105a §:ssä tarkoitettua kunnallisverotuksen ansiotulovähennystä. Hankintatyön arvoa ei mainita säännöksessä vähennyksen perusteeksi luetelluissa ansiotuloissa, ja ansiotulovähennyksen säätämistä koskeneen hallituksen esityksen (HE 105/1996) perusteluissa mainitaan erikseen selventävästi, ettei vähennystä myönnetä hankintatyön arvon perusteella.

Jos hankintatyön tekijä on TVL 9 §:ssä tarkoitetulla tavalla rajoitetusti verovelvollinen, on hänen suomalaisessa metsässä tekemänsä hankintatyön arvo TVL 10 §:n mukaisesti Suomesta saatua tuloa. Tulo verotetaan rajoitetusti verovelvollisen tulon verottamisesta annetun lain (627/1978) 13 §:n perusteella verotusmenettelystä annetun lain mukaisessa järjestyksessä, käytännössä vastaavasti kuin yleisesti verovelvollisilla.

Samaan hankintakauppaan liittyvä hankintatyö voi kohdentua yhdelle tai useammalle verovuodelle. Hankintatyön verovuosikohdistuminen ratkaistaan työn tekemisajankohdan mukaan, ei puutavaran luovutushetken eikä kauppahinnan saantihetken mukaan. Jos hankintatyönä valmistetun ja/tai kuljetetun puutavaran määrää ei verovuoden lopussa ole vielä mitattu, on verovelvollisen se itse verotusta varten arvioitava.

Hankintatyön arvo katsotaan veronalaiseksi tuloksi TVL 63 §:n 3 momentin mukaan kuitenkin vain siltä osin kuin hankintatyön tekijöiden valmistaman tai kuljettaman puun määrä yhteensä verovuoden aikana ylittää 125 kuutiometriä.

Veronhuojennuksen taustalla olevista syistä todetaan nykyisen tuloverolain antamista koskeneen hallituksen esityksen (HE 200/1992) yksityiskohtaisissa perusteluissa 63 §:n kohdalla seuraavaa: "Metsätaloudesta saatujen todellisten tulojen verotukseen eivät tämäntapaiset huojennukset periaatteessa sovellu, mutta kun hankintatyön verovapaudella on kuitenkin merkitystä puuhuollossa ja maaseudun ansiomahdollisuuksien turvaamisessa, ehdotetaan hankintatyön verovapaus säilytettäväksi. Sen maatilakohtainen määrä olisi kuitenkin enintään 125 kuutiometriä vuodessa." Ennen TVL:n voimaantuloa sovelletun MVL 12 §:n säännöksen mukaan hankintatyön arvo oli veronalaista vain siltä osin kuin valmistetun tai kuljetetun puutavaran määrä ylitti 150 kuutiometriä tai metsätuhotapauksissa 500 kuutiometriä.

Verovapaudelle TVL 63 §:n 3 momentissa säädetty maatilakohtainen 125 kuutiometrin rajoite on puhtaasti puumäärällinen. Valmistettavan tai kuljetettavan puutavaran laadulla ja tehdystä hankintatyöstä muodostuvan verovapaan työn arvolla ei ole merkitystä verovapauden soveltamisessa. Verovapaan hankintatyön arvo muodostuu esimerkiksi polttopuuta myyntiin valmistettaessa huomattavasti suuremmaksi kuin tukkipuita valmistettaessa. Verovapauden soveltamisen kannalta ei myöskään verovelvollisen minkään muiden ansiotulojen määrällä ole merkitystä.

Verovapaus perustuu siten vain hankintatyönä tehdyn puutavaran määrään maatilakohtaisesti tarkasteltuna. Maatilojen verovelvolliskohtaisella lukumäärällä ja eri maatilojen alueellisella ulottuvuudella on nykyisessä tuloverolakiin perustuvassa metsätalouden harjoittamisen verotuksessa merkitystä vain hankintatyön verovapaan arvon kannalta.

Maatilana pidetään edellä mainitun hallituksen esityksen perustelujen mukaan maatilatalouden tuloverolain määrittelyn mukaista maatilaa. Edelleen voimassa olevan MVL 2 §:n 2 momentin määritelmän mukaan maatilalla tarkoitetaan itsenäistä taloudellista yksikköä, jolla harjoitetaan maa- tai metsätaloutta. Verovuoteen 2005 lopullisesti päättyneen, MVL:n 11—16 §:ssä säädettynä olleen metsätalouden puhtaan tulon laskennan aikana muodostuneen verotuskäytännön mukaisesti samaan maatilaan kuuluvat lähtökohtaisesti samassa kunnassa sijaitsevat metsätilat. Maatilatalouden tuloverolain 2 §:n 2 momentissa tarkoitettu taloudellisen yksikön muodostuminen ei kuitenkaan perustu suoraan kuntarajoihin, vaan myös lähikunnissa sijaitsevien metsätilojen on vakiintuneesti katsottu kuuluvan samaan maatilakokonaisuuteen silloin, kun metsätaloutta on niillä harjoitettu samasta talouskeskuksesta käsin samoilla koneilla ja työvälineillä.

Metsätalouden puhtaan tulon laskennassa sovellettujen maatilakohtaisten veronhuojennusten takia Verohallinnossa pidettiin yllä erityistä maatilatunnusrekisteriä, jossa kukin maatilakokonaisuus sai yksilöivän tunnisteen. Samaan maatilaan kuuluville kiinteistöille kohdennettiin sama maatilatunnus. Kiinteistökohtaiset maatilatunnustiedot toimitettiin myös alueellisille metsälautakunnille, jotka käyttivät tunnistetta toimittaessaan Verohallinnolle metsäverotukseen liittyneitä veronhuojennustietoa (Verohallituksen määräykset ja ohjeet keskusmetsälautakunnille ja metsälautakunnille metsäverotukseen liittyvistä tehtävistä, Dnro 448/44/91). Maatilatunnuksen antamisesta ja ylläpidosta Verohallitus antoi ohjeita silloisille lääninverovirastoille (Dnro 7882/841/90, Dnro 3974/12/92/91 sekä Dnro 4950/1/37/91). Hankintatyön verovapauden maatilakohdentumista tulkittaessa noudatetaan edelleen vastaavia MVL 2 §:n 2 momentissa tarkoitettuja periaatteita maatilan alueellisen ulottuvuuden suhteen kuin aikoinaan maatilatunnuksia ylläpidettäessä.

Hankintatyönä valmistettavan ja kuljetettavan puutavaran puutavaralajikohtaiset määrät tulee verovapaussäännöksen takia kirjata verotusmenettelylain (1558/1995) 12 §:ssä ja muistiinpanovelvollisuudesta annetun Verohallinnon päätöksen (563/2017) 5 §:ssä tarkoitettuihin metsätalouden veromuistiinpanoihin kuutiometrimääräisinä sekä maatiloittain ja tekijöittäin eriteltynä. Jos hankintatyön tekijöitä on useampia, eikä kunkin tekemiä puutavaralajikohtaisia määriä mitata erikseen, arvioidaan hankintatyön tekijöille osuudet mitatuista puutavaralajien kokonaismääristä työpanosten suhteessa.

Hankintatyön verovapaudelle säädetyt maatila- ja kuutiomääräperusteet tarkoittavat, että verovapaus koskee maatilalla tehtyyn hankintatyöhön osallistuneita puolisoita ja kotona asuvia ennen verovuotta 14 vuotta täyttäneitä lapsia yhteisesti. Samoin, jos kuolinpesän tai verotusyhtymän metsässä tehdään hankintatyötä, on osakkailla ja heidän perheenjäsenillään oikeus yhteiseen 125 kuutiometrin maatilakohtaiseen verovapauteen.

Yksittäinen henkilö voi kuitenkin tehdä hankintatyötä yli 125 kuutiometriä vuodessa verovapaasti samankin kunnan alueella, jos hänellä on esimerkiksi oman metsän lisäksi osakkuuksia erillisinä metsätalouden pääomatulojen verotuksen laskentayksikköinä käsiteltäviin verotusyhtymiin tai kuolinpesiin, ja tekee saman verovuoden aikana hankintatyötä näidenkin samassa kunnassa sijaitsevissa metsissä.

Hankintatyön veronalainen määrä jaetaan TVL 63 §:n 4 momentin mukaan ansiotulona verotettavaksi työpanosten suhteessa kullekin hankintatyön tekijälle. Kunkin hankintatyön tekijän hankintatyön arvosta katsotaan maatilakohtaisesti verovapaaksi suhteellisesti yhtä suuri osa kuin 125 m3 on veronhuojennuksen saajien yhteensä valmistamasta ja kuljettamasta puumäärästä.

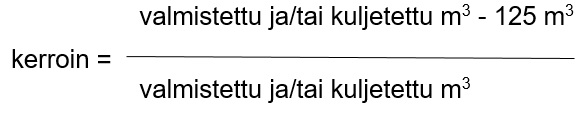

Veronalainen osuus hankintatyön arvosta saadaan laskettua, kun hankintatyön tekijöiden valmistamasta kokonaispuumäärästä vähennetään 125 m3, ja saatu erotus jaetaan valmistetulla kokonaispuumäärällä. Kerroin lasketaan erikseen valmistetulle ja kuljetetulle puutavaralle, jos niitä on eri määrä. Kertoimen laskentakaava on siis seuraava:

Kertoimella kerrotaan kullekin hankintatyön tekijälle laskettu hankintatyön alentamaton arvo puutavaralajeittain ja työvaiheittain (valmistus/kuljetus). Verovapautta ei näin ollen voi kohdentaa erikseen esimerkiksi korkeimman hankintatyön arvon puutavaralajeille. Näin saatu hankintatyön veronalainen arvo verotetaan kullakin hankintatyön tekijällä TVL 63 §:n 1 momentin mukaisesti ansiotulona.

Koska hankintatyön arvolla on merkityksensä paitsi tekijänsä ansiotulojen verotuksessa myös hankintakauppatuloa vähentävänä eränä metsänomistajan metsätalouden pääomatulojen verotuksessa, on hankintatyön veronalaisen arvon ilmoittaminen toteutettu metsätalouden veroilmoituksen yhteyteen. Metsätalouden harjoittajan on veroilmoituksessa annettavista tiedoista annetun Verohallinnon päätöksen (1057/2020) 7 §:n mukaan annettava metsätalouden veroilmoituksessaan selvitys hankintatyön arvosta ja hankintatyön veronalaisesta arvosta työntekijäkohtaisesti eriteltynä. Kunkin hankintatyön tekijän tekemä veronalaisen hankintatyön arvo tulee ilmoituksen mukaisesti verotettavaksi henkilökohtaisena ansiotulona.

Esimerkki 1: Metsänomistaja teki metsäyhtiön kanssa hankintakauppasopimuksen, jossa sitoutui toimittamaan metsätilansa harvennushakkuukohteesta kertyvän kuusitukki- ja kuusikuitupuutavaran sovittuun paikkaan metsätien varteen verovuoden huhtikuun loppuun mennessä.

Mittaustodistuksen mukaan kuusikuitupuuta kertyi tästä hankintakaupasta 150 kuutiometriä ja kuusitukkia 50 kuutiometriä. Metsänomistaja valmisti itse puutavaran tukkikokoisista rungoista kuitupuuosineen sekä suurimmasta osasta kuitupuukokoisista rungoista. Metsänomistajan puoliso auttoi puutavaran valmistamisessa tekemällä 40 kuutiometrin verran kuusikuitupuuta. Valmistetun puutavaran kuljetuksen metsästä luovutuspaikalle metsänomistaja osti metsän sijaintikylällä toimivalta koneyrittäjältä.

Verovuonna sovellettujen ohjetaksojen mukaisesti metsänomistajan tekemän hankintatyön arvo oli kuusitukin valmistuksen osalta 50 m3 x 7,33 e/m3 = 366,50 euroa ja kuusikuitupuun osalta 110 m3 x 13,74 e/m3 = 1 511,40 euroa ja yhteensä siten 1 877,90 euroa. Metsänomistajan puolison tekemän hankintatyön arvo oli 40 m3 x 13,74 e/m3 = 549,60 euroa. Ulkopuolisen urakoitsijan tekemästä puutavaran kuljetuksesta ei muodostu hankintatyön arvoa.

Hankintatyön veronalaisen arvon laskemisessa tarvittavaksi kertoimeksi muodostuu valmistetun puutavaran kokonaismäärän perusteella (200 – 125) / 200 = 0,375.

Metsänomistajalle kertyi ansiotulona verotettavaa hankintatyön arvoa 0,375 x 1 877,90 = 704,21 euroa. Metsänomistajan puolisolle ansiotulona verotettavaa hankintatyön arvoa kertyi 0,375 x 549,60 = 206,10 euroa.

Metsänomistaja selvittää verovuoden metsätalouden veroilmoituksellaan tehdyn hankintatyön arvon ja puutavaramäärät tekijäkohtaisesti eriteltynä ja ilmoittaa veronalaisen hankintatyön määrän verotettavaksi ansiotulona kummankin puolison osalta erikseen. Tehdyn hankintatyön arvon kokonaismäärän 1 877,90 + 549,60 = 2 427,50 euroa hän ilmoittaa lisäksi hankintakauppatulosta vähennettäväksi eräksi metsätalouden veronalaisen pääomatulon laskentaan.

5 Hankintatyön arvon vähentäminen hankintakauppatulosta

Hankinta- ja käteiskaupoissa puun ostaja maksaa metsänomistajalle korvauksen sekä myydystä puusta että puutavaran valmistamisesta ja kuljettamisesta luovutuspaikalle. Metsänomistaja saa tällöin kauppahintasuorituksissa puutavaran kantoraha-arvon lisäksi hankintalisän.

Hankintalisä on täysin laskennallinen sovittuun kauppahintaan sisältyvä hintaerä. Sen suuruutta ei arvioida hakkuukohteen todennäköisten puunkorjuukustannusten perusteella, eikä kauppasopimuksen yksikköhintoihin eritellä hankintalisän osuutta. Luonnonvarakeskuksen julkaisemien teollisuuspuun kaupan hintatilastojen mukaan tukkipuutavaralajeilla hankintakauppahinnat ovat vain hiukan korkeampia kuin pystykauppahinnat, eli hankintalisät ovat olleet pieniä. Harvennushakkuukohteilla eli kuitupuulla hankintalisät ovat olleet suhteessa suurempia.

Hankintakaupan maksusuoritukset luetaan metsänomistajalle TVL 110 §:ssä säädetyn kassaperiaatteen mukaisesti metsätalouden pääomatuloksi. Myös maksuihin laskennallisesti sisältyvä hankintalisän osuus on metsänomistajalle siten lähtökohtaisesti metsätalouden veronalaista pääomatulona.

Puukauppasopimukseen määritellään luovutettavalle puutavaralle arvonlisäveroton yksikköhinta. Jos metsänomistaja on arvonlisäverovelvollinen, lisää puun ostaja maksamiinsa puukauppasuorituksiin 24 prosentin suuruisen arvonlisäveron. Hankintakaupan maksusuorituksissa arvonlisäveron perusteeseen voi tällöin sisältyä myös ansiotulona erikseen verotettavaa hankintatyön arvoa osana hankintalisää.

Jos hankintakaupassa puun korjuun tekee metsänomistajan toimeksiannosta muu kuin TVL 63 §:n 1 momentissa määritelty tekijä, eli hankintatyötä ei tehdä, jää koko hankintakauppatulon arvonlisäveroton määrä pääomatulona verotettavaksi. Hankintakauppatuloa on viime vuosina ilmoitettu noin 40 000 metsätalouden veroilmoituksella, mutta hankintatyön arvon vähentämistä hankintakauppatulosta on vaadittu vain noin puolella niistä. Metsänomistajat ovat siis tekemissään hankintakaupoissa puolessa tapauksista ostaneet sekä puutavaran valmistamis- että lähikuljetuspalvelun ulkopuoliselta taholta, ja näissä tilanteissa hankintakauppatulo on kokonaisuudessaan metsätalouden pääomatuloa.

Jos hankintakaupassa puun korjuun tekee metsänomistaja itse tai joku muu TVL 63 §:n 1 momentissa määritelty tekijä, tulee hankintatyön arvo verotettavaksi tekijänsä ansiotulona tämän ohjeen luvussa 4 kuvatulla tavalla. Jotta hankintatyön arvo ei tulisi verotettua sekä tekijänsä ansiotulona, että osana hankintakauppatuloa metsätalouden pääomatulojen verotuksessa, on hankintakauppatulon ansiotulo-osuus eli hankintatyön arvo vähennettävä pääomatulona verotettavasta hankintakauppatulosta. Hankintakauppatulosta vähennetään hankintatyön arvo myös verovapaaksi ansiotulojen verotuksessa jäävältä osaltaan.

Hankintatyön arvon vähentämisestä hankintakauppatulosta on säädetty metsätalouden pääomatulot määrittelevässä säännöksessä. Veronalaista metsätalouden pääomatuloa on TVL 43 §:n 1 momentin mukaan muun ohessa hankintakaupalla myydystä runkopuusta valmistettavasta tai valmistetusta puutavarasta saadun tulon pääomatulo-osuus, ja hankintakaupalla saadun tulon pääomatulo-osuutena pidetään säännöksen mukaisesti puun myyntituloa vähennettynä hankintatyön arvolla.

Esimerkki 2: Metsänomistaja sai esimerkissä 1 kuvatusta hankintakaupastaan puun ostajalta verovuonna tililleen 8 880 euron suuruisen maksusuorituksen.

Puun ostajalta saadusta tositteesta selviää, että puun ostaja on toimittanut 8 000 euron arvonlisäverottomasta kauppahinnasta 13 prosentin suuruisen ennakonpidätyksen 1 040 euroa. Lisäksi, koska metsänomistaja on arvonlisäverovelvollisten rekisterissä, maksusuoritus sisältää arvonlisäveroa 1 920 euroa 24 prosentin verokannan mukaan laskettuna.

Metsänomistaja ilmoittaa verovuoden metsätalouden veroilmoituksellaan hankintakauppatuloksi arvonlisäverottoman myyntitulon, josta ei ole vähennetty puun ostajan toimittamaa ennakonpidätystä, 8 000 euroa ja siitä tehtäväksi vähennykseksi esimerkissä 1 lasketun 2 427,50 euroa. Hankintakauppatulon arvonlisävero-osuuden 1 920 euroa hän ilmoittaa verokautensa arvonlisäveroilmoituksella 24 prosentin verokannan myynniksi.

Metsätalouden veronalaista pääomatuloa hänelle jää puun myynneistä hankintatyön arvon vähentämisen jälkeen siten 8 000 – 2 427,50 = 5 572,50 euroa.

Hankintatyön arvo ei näin ollen ole mukana TVL 55 §:ssä tarkoitetun metsävähennyksen käyttöperusteena olevissa metsätalouden pääomatuloissa. Hankintatyön arvon vähentämisen myötä metsävähennyksen perusteena olevaa metsätalouden pääomatuloa kertyy vähemmän kuin jos korjuutyö ostettaisiin hankintakaupassa vastaavasti vieraalta. Tämä perustuu siihen, että metsävähennys tehdään TVL 55 §:n 1 momentin mukaan metsätalouden veronalaisesta pääomatulosta ennen ostettavasta puunkorjuupalvelusta muodostuvien tulonhankkimismenojen vähentämistä. Lisätietoa metsävähennyksestä ja sen käytön perusteena olevista tuloista on Verohallinnon ohjeessa Metsävähennys.

Kun hankintatyön arvo vähennetään hankintakauppatulosta, ei hankintatyön arvo ole mukana siinä metsätalouden pääomatulossa, josta vähennetään TVL 30 a §:ssä tarkoitettu yrittäjävähennys. Yrittäjävähennystä ei myöskään tehdä erikseen ansiotulona verotettavasta hankintatyön arvosta edes metsänomistajan itse tekemän hankintatyön osalta. Yrittäjävähennys kohdistuu vain elinkeinotoiminnan, maatalouden, porotalouden tuloihin sekä metsätalouden pääomatuloihin, ei henkilökohtaisiin ansiotuloihin.

Jos metsänomistaja on maksanut palkkaa hankintakaupan puunkorjuutyöstä sellaisille tekijöille, joille TVL 63 §:n 1 momentin mukaisesti voisi tulla verotettavaksi hankintatyön arvoa, ei hankintakauppatulosta vähennetä heidän tekemäänsä työtä hankintatyön arvona, vaan maksetut todelliset palkat sivukuluineen varsinaisina metsätalouden tulonhankkimismenoina. Vastaavasti työn tekijää ei veroteta samasta tehdystä työstä sekä saadun palkan että hankintatyön arvon perusteella. Maksetun palkan vähennyskelpoisuuteen liittyvistä TVL 31 §:n 2 momentin mukaisista rajoitteista on kerrottu jäljempänä tämän ohjeen kohdassa 6.3.

Hankintatyön arvo ei ole metsätalouden pääomatulojen verotuksessa itsenäinen oma vähennyksensä, vaan se voidaan TVL 43 §:n sanamuodon mukaisesti vähentää vain saadusta hankintakauppatulosta. Tämä tarkoittaa myös samalla, ettei hankintatyön arvon perusteella tehtävä vähennys voi milloinkaan olla suurempi kuin verovuonna saadun hankintakauppatulon määrä.

Hankintatyön arvo tulee edellä kuvatusti verotettavaksi ansiotulona hankintatyön tekemisvuoden verotuksessa. Hankintakaupan maksusuoritukset verotetaan toisaalta kassaperusteisesti metsänomistajalla metsätalouden pääomatulona sen verovuoden verotuksessa, jolloin hän on saanut maksusuorituksia tililleen tai muuten vallintaansa, ja hankintatyön arvon vähentäminen hankintakauppatulosta tulee tehtäväksi samana verovuonna. Hankintatyön arvon vähentäminen hankintakauppatulosta metsätalouden pääomatulojen verotuksessa voi siis kohdistua eri verovuoteen kuin hankintatyön arvon verottaminen ansiotulona.

Esimerkki 3: Metsänomistaja A tekee hankintatyön vuonna 2021. A tekee puista käteiskaupan vasta vuonna 2022 ja saa tuolloin maksusuorituksen. Vuonna 2021 hankintatyön veronalainen osa verotetaan A:n ansiotulona. Vuonna 2022 saadusta puukauppatulosta vähennetään edellisenä vuonna tehty hankintatyön arvo ja jäljelle jäävä osa verotetaan A:n pääomatulona.

Esimerkki 4: Metsänomistaja B tekee vuonna 2021 puun myynnistä hankintakauppasopimuksen ja saa kaupasta ennakkomaksua. B tekee koko hankintatyön vasta vuonna 2022. B saa puukaupasta loppumaksun vuonna 2022. Vuonna 2021 saatu puun myyntitulon ennakkomaksu on kokonaan B:n pääomatuloa. Vuonna 2022 B.n pääomatuloksi katsotaan puun myyntitulo vähennettynä hankintatyön arvolla. Hankintatyön veronalainen osuus verotetaan B:n ansiotulona.

Esimerkki 5: Metsänomistaja C tekee vuonna 2021 puun myynnistä hankintakauppasopimuksen ja osan kauppaan liittyvästä hankintatyöstä. C saa myös puukaupasta ennakkomaksua. Vuonna 2022 C tekee lopun kauppaan liittyvästä hankintatyöstä ja saa loppumaksun kauppahinnasta. Puukauppaan liittyvät C:n hankintatyön arvot lasketaan sekä vuodelle 2021 että 2022. Hankintatyön veronalaiset arvot verotetaan C:n ansiotuloina vuosina 2021 ja 2022. C:n pääomatulona verotetaan se osa puun myyntitulosta, joka jää jäljelle, kun siitä on vähennetty hankintatyön arvo.

Metsätalouden pääomatulon hankintaan kohdistuvan oman työn arvo on vähennettävissä vain hankintatyön arvon osalta. Metsänhoitotöihin tai esimerkiksi omaan käyttöön tulevan puutavaran korjuuseen kohdistuvan oman työn arvo ei ole koskaan vähennyskelpoista metsätalouden pääomatulojen verotuksessa, mutta ei toisaalta myöskään veronalaista ansiotuloa tekijälleen.

6 Hankintakauppatuloon kohdistuvat menot verotuksessa

6.1 Metsänomistajan tekemän hankintatyön menot

Hankintakaupalla saatuun puunmyyntituloon sisältyvä korvaus koneiden ja kaluston käytöstä sekä itse tehdystä puunkorjuutyöstä tulee metsänomistajalla verotettua TVL 43 §:ssä tarkoitettuna metsätalouden pääomatulona. Tämän vuoksi hankintakauppatuloon liittyvät menot vähennetään hänellä metsätalouden pääomatuloihin kohdistuvina tulonhankkimismenoina. Menoja ei osaksikaan kohdenneta ansiotulona verotettavaan hankintatyön arvoon.

Tämä hankintakauppatuloon liittyvien menojen vähennysperiaate tuli vahvistetuksi ratkaisussa KVL 359/1993, jota korkein hallinto-oikeus ei muuttanut (KHO 20.6.1994 taltio 2896). Hankintatyöhön kohdistuvia menoja ei voinut vähentää erikseen metsänomistajan hankintatyön arvosta myöskään aikaisemmin, kun hankintatyön verotus perustui nykyisen tuloverolain sijaan MVL 12 §:n soveltamiseen. Hankintatyöhön liittyvien matkakulujen osalta asiasta oli myös tuolloin sovellettujen säännösten mukainen korkeimman hallinto-oikeuden päätös KHO 21.10.1975 taltio 4038 (Finlex).

Kuolinpesän tai verotusyhtymän osakkaan tekemään hankintatyöhön liittyvät menot vähennetään vastaavasti kuolinpesän tai verotusyhtymän metsätalouden pääomatulojen verotuksessa, ei hankintatyön tekijän ansiotulojen verotuksessa.

Kun hankintatyön tekemiseen kohdentuvia menoja ei metsänomistajalla osaksikaan kohdenneta suoraan ansiotulosta vähennettäväksi, ei tule myöskään osaksikaan sovellettavaksi TVL 31 §:n 4 momentin mukainen verotuksen yleisperiaate, jonka mukaan verovapaan tulon hankkimisesta johtuva meno ei ole vähennyskelpoinen. Ansiotulojen puolelle säädetty hankintatyön arvon veronhuojennus ei vaikuta pääomatulosta tehtävään vähennykseen.

Nykyisen eriytetyn tuloverojärjestelmän erikoinen yksityiskohta on se, että hankintatyöhön kohdistuvia menoja voi kuitenkin tulla vähennettäväksi ansiotulopuolella, vaikkakaan ei suoraan hankintatyön arvosta. Näin voi tapahtua, jos metsätalouden verovuoden tuloksesta muodostuu tappiollinen, eikä verovelvollisella ole muita pääomatuloja tappiota kuittaamaan. Tällöin tappiollista metsätalouden tulosta muodostaneet hankintatyön menot ovat muodostamassa pääomatulolajin tappiota, jota TVL 60 ja 131—134 §:ssä säädetyn mukaisesti vähennetään alijäämähyvityksenä verovelvollisen ansiotulojen verosta.

Metsänomistajan puutavaran valmistustyössään käyttämän metsuripuvun, suojakypärän, kuulosuojaimien ja muiden tarvittavien turvavarusteiden hankintamenot, moottorisahan poltto- ja voiteluaineiden sekä tarvikkeiden hankintamenot sekä erilaisten hakkuutyön apuvälineiden, kuten nostosaksien, kaatokiilojen ja vänkärin hankintamenot vähennetään vuosimenoina maksuajankohtansa mukaisen verovuoden metsätalouden pääomatulojen verotuksessa.

Moottorisahan hankintamenon sekä muiden puutavaran valmistamistyössä käytettävien koneiden, kuten traktorin hydrauliikkaan liitettävän hakettimen tai klapikoneen hankintamenon, samoin kuin puutavaran kuljetuksessa käytettävien koneiden ja kaluston hankintamenojen vähentämistä metsätalouden pääomatulojen verotuksessa on selvitetty Verohallinnon ohjeessa Metsätalouden pääomatulon hankinnassa käytettävien koneiden hankintamenon vähentäminen. Ohjeessa selvitetään esimerkiksi, kuinka maatalouden tulolähteeseen kuuluvalla traktorilla tehdyn puutavaran kuljetuksen kulut voidaan arvioida maatalouden verotuksessa tehtävää menokorjausta sekä metsätalouden pääomatulosta tehtävää vähennystä varten. Ohjeessa kerrotaan myös koneiden hankintahinnan arvonlisävero-osuuden vähentämisestä arvonlisäverotuksessa.

Hankintatyöhön kohdistuvien matkakulujen vähentämisestä metsätalouden pääomatulojen verotuksessa on puolestaan lisätietoa Verohallinnon ohjeessa Metsätalouden matkakustannukset.

6.2 Metsää omistamattoman hankintatyön tekijän menot

Jos hankintatyön tekijä ei ole metsänomistaja, ja hän tekee puunkorjuutyön omilla välineillään ja koneillaan, ei metsänomistajalle muodostu menoja, jotka voisi vähentää metsätalouden pääomatulosta, vaikka metsänomistajan veronalaiseen hankintakauppatuloon sisältyy teoriassa myös hankintalisään kuuluvaa menojen osuutta.

Vastaavasti, jos hankintatyötä tekee kuolinpesän tai verotusyhtymän osakkaan perheenjäsen, ei kuolinpesälle tai verotusyhtymälle muodostu metsätalouden pääomatulosta vähennettävissä olevia tulonhankkimismenoja tällaiselta metsää omistamattomalta hankintatyön tekijältä.

Metsää omistamattoman hankintatyön tekijän hankintatyöhön liittyvät matkakulut ja muut menot ovat vähennettävissä hänen henkilökohtaisista ansiotuloistaan tulonhankkimismenoina ansiotulojen verotusta koskevien yleisten TVL:n säännösten mukaisesti siltä osin kuin puutavaraa on valmistettu tai kuljetettu yli 125 kuutiometriä. Verovapaaksi jäävän hankintatyön arvon osalta menot eivät ole TVL 31 §:n 4 momentin mukaisesti vähennyskelpoisia.

6.3 Hankintatyötä tekemättömälle maksetut puun korjuun menot

Jos metsänomistaja on maksanut metsää omistamattomalle perheenjäsenelleen palkkaa tämän tekemästä puutavaran valmistamisesta tai kuljetuksesta, eli hankintatyön arvoa ei tule heillä TVL 63 §:n mukaisesti verotettavaksi, on maksettu palkka sivukuluineen metsänomistajalle TVL 56 §:ssä tarkoitettua metsätalouden pääomatuloon kohdistuvaa tulonhankkimismenoa. Verovelvollisen puolisolle tai alle 15-vuotiaalle lapselle maksettu palkka ei kuitenkaan ole TVL 31 §:n 2 momentin perusteella lainkaan vähennyskelpoinen, ja muille perheenjäsenille maksetun palkan vähennyskelpoisuuden edellytyksenä on, ettei työstä maksettava korvaus ylitä määrää, joka olisi ollut maksettava palkatulle vieraalle henkilölle. Ansiotulona verotettavan palkkatulon hankintaan liittyvät menot ovat työn tekijällä täysimääräisesti vähennettävissä hänen tulonhankkimismenoinaan ansiotulojen verotusta koskevien yleisten TVL:n säännösten mukaisesti.

Jos hankintakaupassa puun korjuun tekee metsänomistajan toimeksiannosta ulkopuolinen muu kuin TVL 63 §:n 1 momentissa määritelty tekijä, eli hankintatyötä ei tehdä, vähennetään metsänomistajan maksamat urakointimaksut tai palkkausmenot niihin liittyvine sivukuluineen TVL 56 §:n tarkoittamina tulonhankkimismenoina metsänomistajan metsätalouden pääomatulojen verotuksessa.

Jos metsänomistaja on arvonlisäverovelvollinen, voi hän vähentää ostamiensa puunkorjuupalveluiden hintaan sisältyvän arvonlisäveron omassa arvonlisäverotuksessaan.

7 Ennakkoperinnästä

7.1 Ennakonpidätys hankintakauppatulosta

Metsätalouden pääomatulona verotettavaan hankintakauppatuloon kohdistuu ennakkoperintä ennakonpidätyksen muodossa. Puun ostaja on ennakkoperintälain (1118/1996) 9 §:n mukaisesti velvollinen toimittamaan ennakonpidätyksen metsänomistajalle maksamastaan puukaupan maksusuorituksen arvonlisäverottomasta osasta. Ennakonpidätys yli 100 euron määräisestä hankintakauppasuorituksesta on ennakkoperintäasetuksen (1124/1996, EPL) 15 §:n 2 momentin mukaan 13 prosenttia. Pystykaupassa ennakonpidätysprosentti on 19. Lisätietoa ennakonpidätyksestä on Verohallinnon ohjeessa Ennakonpidätyksen toimittaminen. Asiakasohjeessa Puun ostajan velvollisuudet on kuvattu ennakonpidätysvelvollisuuden lisäksi muitakin puun ostajalle puukauppaan liittyviä verotuksellisia velvoitteita.

Pystykauppatuloihin sovellettavaa ennakonpidätysprosenttia alhaisemmassa hankintakauppatulojen ennakonpidätysprosentissa on otettu keskimääräisinä huomioon hankintakauppatuloon kohdistuvat metsänomistajalle vähennyskelpoiset erät, joita on selvitetty tämän ohjeen luvuissa 5 ja 6. Näin toteutuu EPL 3 §:ssä tarkoitettu ennakkoperinnän vastaavuusvaatimus suhteessa lopulliseen maksettavaan veroon myös metsätalouden pääomatulona verotettavien hankintakauppatulojen osalta.

Hankintakauppatulosta toimitettava ennakonpidätys ei näin ollen kohdistu hankintatyön arvoon, koska metsätalouden pääomatulojen verotuksessa hankintakaupalla saadusta tulosta vähennetään myös hankintatyön arvo.

7.2 Ennakonpidätys ansiotulona verotettavasta hankintatyön arvosta

Ennakkoperintälaissa ei ole lainkaan säännöksiä ansiotulona verotettavasta hankintatyön arvosta. Ennakkoperinnän ensisijainen menettelytapa on aina tarkempien säännösten puuttuessa EPL 2 §:n mukaisesti ennakonpidätyksen toimittaminen. Koska hankintatyön arvoa ei myöskään mainita EPL 6 §:n nojalla annettavassa Verohallinnon päätöksessä ennakonpidätysvelvollisuudesta vapauttamisesta (988/2019), tulisi hankintatyön arvosta siten periaatteessa toimittaa ennakonpidätys.

Hankintatyön arvon osalta ei kuitenkaan ole olemassa sellaista EPL 9 §:ssä tarkoitettua suorituksen maksajaa tai sijaismaksajaa, joka voisi ennakonpidätyksen toimittaa. Puun ostaja ei esimerkiksi hankintakaupan maksusuorituksia myyjälle maksaessaan tiedä, onko hankintatyötä tehty, vai onko myyjä ostanut puunkorjuun palveluna ulkopuoliselta. Vaikka ostaja tietäisikin myyjäpuolella todennäköisesti hankintatyötä tehtävän, ei ostaja tietäisi ketkä metsänomistajan perheenjäsenistä hankintatyötä tekevät, minä verovuonna hankintatyö tulisi tehtyä, mikä tulisi olemaan työn arvo - ja tulisiko hankintatyötä tehtäväksi yli 125 kuutiometrin verovapausrajan. Näitä hankintatyön arvon verotuksen kannalta olennaisia seikkoja ei eritellä hankintakauppasopimukseen; niistä ei välttämättä myyjäpuolellakaan ole kauppaa tehdessä tietoa tai edes arviota annettavaksi. Puun ostaja ei näistä syistä voi toimittaa ennakonpidätystä hankintatyön arvosta, eikä tämän vuoksi selvitä mahdollisten hankintatyön tekijöiden henkilökohtaisia ennakonpidätysperusteitakaan.

Ansiotulona TVL 63 §:n mukaisesti verotettavaan hankintatyön arvoon ei siten käytännössä kohdistu lainkaan ennakkoperintää.

Hankintatyötä yli 125 kuutiometrin verovapausrajan tekevät verovelvolliset voivat tarvittaessa ottaa tämän ansiotulon huomioon ennakkoperinnässään korottamalla verokorttinsa veroprosenttia tai hakemalla ja maksamalla lisäennakkoa verovuoden päätyttyä.

johtava veroasiantuntija Sami Varonen

ylitarkastaja Kari Pilhjerta