Utflyttningsbeskattning

Nyckelord:

- Har getts

- 20.5.2020

- Diarienummer

- VH/725/00.01.00/2020

- Giltighet

- 20.5.2020 - Tills vidare

- Bemyndigande

- Lagen om Skatteförvaltningen (503/2010) 2 § 2 mom.

Anvisningen behandlar hur bestämmelserna om utflyttningsbeskattning i lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL) som trädde i kraft 1.1.2020 ska tillämpas i samfundsskattskyldigas beskattning. De nya bestämmelserna tillämpas första gången vid beskattningen för år 2020. Anvisningen behandlar inte bestämmelser om utflyttningsbeskattning för fysiska personer. Fysiska personers utflyttningsbeskattning som anknyter till utflyttningssituationer efter aktiebyte har behandlats i Skatteförvaltningens anvisning Företagsomstruktureringar och beskattningen - aktiebyte.

1 Inledning

Utflyttningsbeskattningen syftar till att garantera att när en skattskyldig person flyttar ut tillgångar eller sin skatterättsliga hemvist från en stats skattejurisdiktion, så kan den staten beskatta eventuell värdeökning på tillgångarna som uppstått inom dess territorium, även om denna ännu inte har realiserats vid tidpunkten för utflyttningen. Vid utflyttningsbeskattningen är det i lagstiftningen i Finland inte fråga om en separat skatt eller ett separat skatteslag, utan det är fråga om inkomstbeskattning. Till den skattskyldiges inkomst läggs den orealiserade värdeökningen på de tillgångar som är föremål för utflyttningsbeskattning då tillgångarna flyttas ut från Finland. Med utflyttningsskatt avses i det följande den del av den skattskyldiges inkomst- och rundradioskatt som är en följd av utflyttningsbeskattningen.

Utflyttningsbeskattning kan uppstå i två typer av situationer. För det första kan utflyttningsbeskattning uppstå i situationer där det inte inträffar någon överlåtelse från en skattskyldig till en annan, utan tillgångarna eller den skatterättsliga hemvisten flyttas till en annan stat, så att ursprungsstaten inte längre har rätt att beskatta intäkter på den skattskyldiges tillgångar eller värdeökningar av tillgångar. För det andra kan utflyttningsbeskattning uppstå vid gränsöverskridande företagsomstruktureringar där tillgångarna i samband med omstruktureringen överförs från en skattskyldig till en annan, så att ursprungsstaten på grund av överföringen inte längre har rätt att beskatta de aktuella tillgångarna.

Bestämmelserna om utflyttningsbeskattning ingår i huvudsak i 51 e § och 52 e § i lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL). I NärSkL 51 e § föreskrivs om beskattningen av utflyttningssituationer i enlighet med Europeiska unionens råds direktiv om fastställande av regler mot skatteflyktsmetoder som direkt inverkar på den inre marknadens funktion (EU 2016/1164, direktivet mot skatteflykt). I NärSkL 52 e § föreskrivs om utflyttningsbeskattning vid gränsöverskridande företagsomstruktureringar. I NärSkL 52 g § föreskrivs om utflyttningsbeskattning i samband med att ett europabolag eller en europeisk kooperativ förening flyttar sin stadgeenliga hemort.

På utflyttningsskatten kan i vissa fall medges anstånd med betalningen och vissa tillfälliga överföringar av tillgångar kan falla utanför tillämpningsområdet för utflyttningsbeskattningen. Redovisningar kring utflyttningsbeskattningen deklareras och anstånd med betalningen yrkas på inkomstskattedeklarationen som lämnas in för utflyttningsskatteåret.

2 Utflyttningssituationer enligt direktivet mot skatteflykt

Direktivet mot skatteflykt innehåller bestämmelser om bland annat utflyttningsbeskattning. I direktivet bestäms om en minsta skyddsnivå i bolagsskattesystemet, som medlemsstaterna ska ta in i den nationella lagstiftningen. På nationell nivå föreskrivs i NärSkL 51 e § om utflyttningsbeskattning i de tillämpningssituationer som avses i direktivet.

Utflyttningssituationerna som avses i NärSkL 51 e § gäller överföringar av tillgångar från ett huvudkontor i Finland, överföring av tillgångar eller rörelse från ett fast driftställe i Finland och överföring av den skatterättsliga hemvisten från Finland. I NärSkL 51 e § föreskrivs om att utflyttningsvärdet och reserver som dragits av i beskattningen räknas som skattepliktig inkomst, om undantaget från utflyttningsbeskattningen gällande tillfälliga överföringar av tillgångar samt om möjligheten till anstånd med betalningen av utflyttningsskatt.

Bestämmelserna i NärSkL 51 e § tillämpas på samfund som avses i 3 § i inkomstskattelagen (1535/1992, ISkL) och på utländska samfunds fasta driftställen i Finland. Bestämmelserna tillämpas därför inte på till exempel näringssammanslutningar. Bestämmelserna tillämpas förutom på beskattning som sker enligt näringsskattelagen även på beskattning som sker enligt inkomstskattelagen och inkomstskattelagen för gårdsbruk (543/1967, GårdsSkL) i enlighet med hänvisningsbestämmelserna i nämnda lagar (ISkL 30 b § och GårdsSkL 3 §).

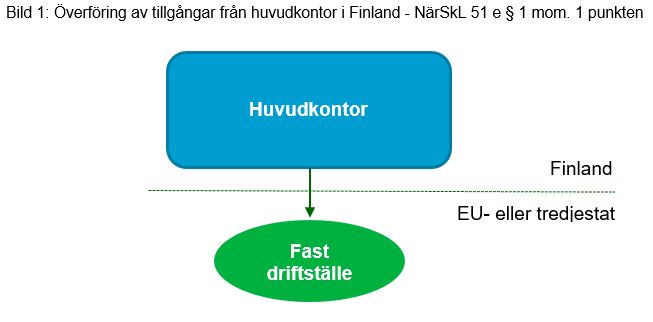

2.1 Överföring av tillgångar från huvudkontor i Finland

I NärSkL 51 e § 1 mom. 1 punkten föreskrivs att i situationer då ett finländskt samfund överför tillgångar till sitt fasta driftställe i en annan stat och Finland till följd av överföringen inte längre har rätt att beskatta tillgångarna i fråga, räknas tillgångarnas utflyttningsvärde minskat med den vid beskattningen oavskrivna anskaffningsutgiften för tillgångarna som skattepliktig inkomst.

Enligt ISkL 9 § 1 mom. 1 punkten är bland annat inhemska samfund skyldiga att betala skatt på inkomst som förvärvats i Finland och annorstädes (allmän skattskyldighet). Den som är allmänt skattskyldig i Finland är således i regel skyldig att betala skatt i Finland även på inkomst från ett fast driftställe i en annan stat. Därav följer att ett inhemskt samfund i regel är skyldigt att betala skatt i Finland även för inkomst av sådana tillgångar som samfundet överfört från sitt huvudkontor i Finland till ett fast driftställe i en annan stat. Det inhemska samfundet är dessutom skyldigt att betala skatt på inkomsten för det fasta driftstället i staten där det fasta driftstället är beläget.

Enligt skatteavtalen som Finland ingått med andra stater i syfte att undvika dubbelbeskattning undanröjs dubbelbeskattningen i regel genom den så kallade avräkningsmetoden. Avräkningsmetoden tillämpas även i situationer där skatteavtal inte ingåtts. Om tillgångarna överförs till en stat som avräkningsmetoden tillämpas med, förlorar Finland inte rätten att beskatta de överförda tillgångarna med anledning av att de överförts till ett utländskt fast driftställe, och det är inte fråga om en utflyttningssituation som avses i NärSkL 51 e § 1 mom. 1 punkten.

Det är fråga om en utflyttningssituation som avses i NärSkL 51 e § 1 mom. 1 punkten då tillgångar överförs från ett huvudkontor som ett allmänt skattskyldigt samfund har i Finland till ett sådant fast driftställe, med vars hemviststat Finland ingått skatteavtal enligt vilket dubbelbeskattningen undanröjs genom den så kallade undantagandemetoden. I dessa fall undantas inkomsten för det fasta driftstället från skatt i Finland, varför Finland inte längre har rätt att beskatta de överförda tillgångarna. Undantagandemetoden tillämpas för tillfället endast i skatteavtalen som slutits med Egypten och Frankrike.

Villkoret för utflyttningsbeskattningen är inte att den juridiska äganderätten till tillgångarna som överförs flyttas ut från Finland. Då tillgångar överförs till ett fast driftställe som ett finskt samfund har i en annan stat, finns den juridiska äganderätten till tillgångarna fortfarande kvar hos det överförande finska samfundet. Om den juridiska äganderätten till tillgångarna övergår i samband med överföringen är det inte fråga om en utflyttningssituation som avses i bestämmelsen. Överföringen av tillgångarna kan leda till att det uppstår skattepliktig inkomst för det överförande bolaget enligt bestämmelserna om överlåtelse.

Exempel 1:

Ett finskt aktiebolag överför tillgångar till sitt fasta driftställe i Sverige. Enligt det nordiska skatteavtalet kan rörelseinkomst från det fasta driftstället i Sverige beskattas i både Finland och Sverige. Dubbelbeskattningen av inkomsten undanröjs genom avräkningsmetoden, så att från inkomstskatten som ska betalas i Finland avdras ett belopp motsvarande den inkomstskatt som betalats i Sverige. Eftersom Finland inte förlorar beskattningsrätten till tillgångarna som överförts till det fasta driftstället i Sverige, påförs ingen utflyttningsskatt då tillgångar överförs till det fasta driftstället i Sverige.

Exempel 2:

Ett finskt aktiebolag överför tillgångar till sitt fasta driftställe i Frankrike. Enligt skatteavtalet mellan Finland och Frankrike kan rörelseinkomst från det finska bolagets fasta driftställe i Frankrike beskattas i Frankrike. Dubbelbeskattningen av inkomsten undanröjs genom undantagandemetoden så att rörelseinkomst från det fasta driftstället undantas från skatt i Finland. Eftersom Finland förlorar rätten att beskatta de tillgångar som överförts till det fasta driftstället i Frankrike, tillämpas bestämmelserna i NärSkL 51 e § 1 mom. 1 punkten på överföringen av tillgångarna.

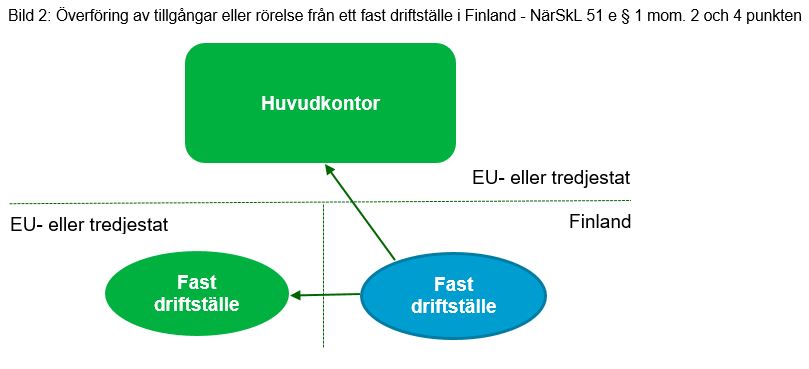

2.2 Överföring av tillgångar eller rörelse från ett fast driftställe i Finland

Enligt NärSkL 51 e § 1 mom. 2 punkten räknas tillgångars utflyttningsvärde minskat med den vid beskattningen oavskrivna anskaffningsutgiften för tillgångarna som skattepliktig inkomst, om ett utländskt samfund överför tillgångar från ett fast driftställe i Finland till sitt huvudkontor i en annan stat eller till sitt fasta driftställe i en annan stat så att Finland till följd av överföringen inte längre har rätt att beskatta tillgångarna i fråga. Om det i de överförda tillgångarna ingår reserver som dragits av i beskattningen räknas också de som skattepliktig inkomst i samband med överföringen av tillgångarna (NärSkL 51 e § 4 mom.).

Enligt 9 § 3 mom. i inkomstskattelagen är ett utländskt samfund skyldigt att betala skatt på grund av inkomst för all inkomst som hänför sig till ett fast driftställe i Finland. Om ett utländskt samfund överför tillgångar från sitt fasta driftställe i Finland till sitt huvudkontor i en annan stat eller till ett befintligt fast driftställe eller ett driftställe som bildas i en annan stat, har Finland inte längre efter överföringen rätt att beskatta de överförda tillgångarna och då är det fråga om en utflyttningssituation som avses i NärSkL 51 e § 1 mom. 2 punkten.

Exempel 3 (NärSkL 51 e § 1 mom. 2 punkten):

Ett svenskt bolag överför tillgångar från sitt fasta driftställe i Finland till sitt huvudkontor i Sverige. Eftersom Finland på grund av överföringen inte längre har rätt att beskatta tillgångarna som överförts till huvudkontoret, räknas tillgångarnas utflyttningsvärde minskat med den vid beskattningen oavskrivna anskaffningsutgiften för tillgångarna som skattepliktig inkomst för det fasta driftstället i Finland. Om det i de överförda tillgångarna ingår reserver som dragits av i beskattningen ska de upptas som intäkt i beskattningen av det fasta driftstället.

Tillgångarnas utflyttningsvärde minskat med den vid beskattningen oavskrivna anskaffningsutgiften räknas enligt NärSkL 51 e § 1 mom. 4 punkten som skattepliktig inkomst även då rörelse som bedrivs vid ett utländskt samfunds fasta driftställe i Finland överförs till en annan stat och Finland inte längre har rätt att beskatta de överförda tillgångarna till följd av överföringen.

NärSkL 51 e § 1 mom. 4 punkten gäller situationer där föremålet för överföringen inte är enskilda tillgångsposter utan hela rörelsen som det fasta driftstället i Finland bedriver. Då hela rörelsen som det fasta driftstället bedriver överförs till en annan stat, förlorar Finland rätten att beskatta tillgångarna som överförts från det fasta driftstället. Eftersom hela rörelsen som det fasta driftstället bedrivit då överförs, räknas förutom tillgångarnas utflyttningsvärde även alla reserver som dragits av i det fasta driftställets beskattning som skattepliktig inkomst, då de upphör att vara faktiskt knutna till det fasta driftstället i Finland (NärSkL 51 e § 4 mom.). Den vid beskattningen oavskrivna anskaffningsutgiften för de tillgångar som överförts i samband med överföringen av rörelsen dras av från tillgångarnas utflyttningsvärde, men rörelsens skulder beaktas inte som avdrag i enlighet med de allmänna beskattningsprinciperna.

Exempel 4 (NärSkL 51 e § 1 mom. 4 punkten):

Ett svenskt bolag överför rörelsen som bedrivs vid dess fasta driftställe i Finland till sitt fasta driftställe i Norge, så att bolaget efter överföringen inte längre har något fast driftställe i Finland. Eftersom Finland på grund av överföringen inte längre har rätt att beskatta de överförda tillgångarna, räknas tillgångarnas utflyttningsvärde minskat med den vid beskattningen oavskrivna anskaffningsutgiften för tillgångarna som skattepliktig inkomst för det fasta driftstället i Finland. Dessutom räknas reserverna som dragits av i beskattningen av det fasta driftstället i Finland som skattepliktig inkomst då de på grund av överföringen av rörelsen upphör att vara faktiskt knutna till det fasta driftstället i Finland.

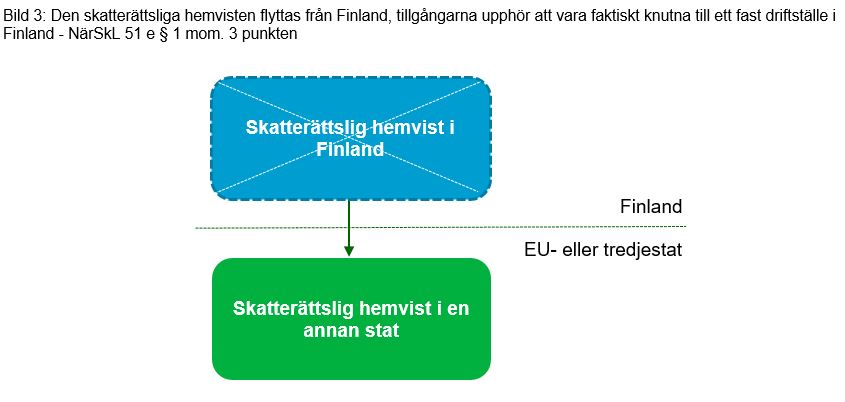

2.3 Överföring av skatterättslig hemvist från Finland

Enligt NärSkL 51 e § 1 mom. 3 punkten räknas tillgångars utflyttningsvärde minskat med den vid beskattningen oavskrivna anskaffningsutgiften för tillgångarna som skattepliktig inkomst, om ett samfund flyttar sin skatterättsliga hemvist till en annan stat enligt finsk lagstiftning eller ett avtal för undvikande av dubbelbeskattning, utom i fråga om de tillgångar som fortsätter att vara faktiskt knutna till ett fast driftställe i Finland. Enligt NärSkL 51 e § 4 mom. räknas även reserver som skattepliktig inkomst till den del de på grund av överföring av hemvist som avses i 1 mom. inte faktiskt knyts till ett fast driftställe som bildas i Finland eller de upphör att vara faktiskt knutna till ett fast driftställe i Finland.

I NärSkL 52 g § föreskrivs om överföring av skatterättslig hemvist när ett europabolag eller en europeisk kooperativ förening flyttar sin stadgeenliga hemort. Enligt NärSkL 52 g § 3 mom. tillämpas det som föreskrivs i NärSkL 51 e § också till den del tillgångarna och reserverna i ett europabolag eller en europeisk kooperativ förening som flyttar sin stadgeenliga hemort inte faktiskt knyts till eller upphör att vara faktiskt knutna till ett fast driftställe som bolaget bildar i Finland.

Med ett samfunds hemort kan man avse flera olika saker. Det kan vara fråga om den bolagsrättsliga hemorten och hemstaten, den skatterättsliga hemviststaten enligt den nationella skattelagstiftningen eller den hemviststat som avses i ett skatteavtal. Enligt ISkL 9 § 1 mom. 1 punkten är skyldiga att betala skatt på inkomst personer som under skatteåret har varit bosatta i Finland, inhemska samfund, samfällda förmåner och dödsbon för inkomst som har förvärvats här och annorstädes (allmän skattskyldighet). Som allmänt skattskyldig betraktas i nationell lagstiftning den som är hemmahörande i Finland, varför bland annat ett inhemskt samfunds skatterättsliga hemviststat anses vara Finland.

Inhemska samfund definieras inte i lagstiftningen. I vedertagen praxis har som inhemska samfund betraktats samfund som har grundats eller som är registrerade enligt finsk lagstiftning. Utländska samfund anses inte vara hemmahörande i Finland och betraktas inte som inhemska samfund, även om de bedriver rörelse vid ett fast driftställe i Finland. Andra inhemska samfund än europabolag eller europeiska kooperativa föreningar har i nuläget inte möjlighet att enligt finsk skattelagstiftning flytta sin hemort från Finland.

För att bestämmelserna i ett skatteavtal ska kunna tillämpas förutsätts att den skattskyldiges hemviststat enligt skatteavtalet har identifierats. Utgångspunkten även gällande hemviststaten i skatteavtalen är att den skattskyldige enligt skatteavtalet är bosatt i den stat som är hemviststat enligt avtalsstatens nationella skattelagstiftning, dvs. i den stat där den skattskyldige är skyldig att betala skatt på sina världsvida inkomster. Det är dock möjligt att ett samfund som har grundats eller är registrerat i Finland inte betraktas som hemmahörande i Finland med stöd av skatteavtalet. Om ett samfund som enligt nationell lagstiftning är allmänt skattskyldigt i Finland betraktas vara hemmahörande i en annan stat på grund av skatteavtalet, tillämpas bestämmelserna om överföring av skatterättslig hemvist i NärSkL 51 e § 1 mom. 3 punkten och 4 mom. på de tillgångar och reserver som på det sätt som avses i bestämmelserna upphör att vara faktiskt knutna till ett fast driftställe som samfundet har i Finland.

Exempel 5:

Ett finskt aktiebolag flyttar platsen för sin verkliga ledning till Tyskland. Efter att ledningen flyttat anses bolagets hemort enligt den nationella lagstiftningen i Finland fortfarande finnas i Finland på grund av att det är registrerat här. Enligt Tysklands nationella lagstiftning anses bolaget däremot vara hemmahörande i Tyskland på grund av att ledningen finns där. Enligt bestämmelserna om skatterättslig hemvist i skatteavtalet mellan Finland och Tyskland gäller att då en annan person än en fysisk person enligt bestämmelserna i avtalet har hemvist i bägge avtalsslutande stater, ska personen anses ha hemvist endast i den avtalsslutande stat där dess verkliga ledning är belägen. Efter att den verkliga ledningen flyttat anses det i Finland registrerade aktiebolaget enligt bestämmelserna i skatteavtalet därför inte längre vara hemmahörande i Finland. Då den skatterättsliga hemvisten flyttas till Tyskland uppstår utflyttningsbeskattning gällande bolagets tillgångar och reserverna som dragits av i beskattningen till den del de upphör att vara faktiskt knutna till ett fast driftställe som bolaget har i Finland. Utflyttningsbeskattningen omfattar inte tillgångar som fortsätter att vara knutna till ett fast driftställe i Finland, eftersom Finland inte förlorar rätten att beskatta de aktuella tillgångarna även om bolagets skatterättsliga hemvist flyttas.

2.4 Undantaget för tillfälliga överföringar av tillgångar

Med avvikelse från vad som föreskrivs i NärSkL 51 e § 1 mom. räknas inte utflyttningsvärdet som skattepliktig inkomst om överföringen av tillgångar hänför sig till värdepappersfinansiering, tillgångarna har ställts som säkerhet eller tillgångarna överförs i syfte att uppfylla kapitalkrav eller för likviditetshantering, och om avsikten är att tillgångarna ska återgå till Finland inom tolv månader (NärSkL 51 e § 2 mom.)

Undantagsbestämmelsen gällande tillfälliga överföringar av tillgångar omfattar de utflyttningssituationer som avses i NärSkL 51 e § 1 mom., där det inte sker något ägarbyte avseende de överförda tillgångarna. Tillämpningen av undantagsbestämmelsen förutsätter att den skattskyldige ger tillräckliga upplysningar för tillämpning av bestämmelsen om både syftet med att tillgångarna överförs från och att de återgår till Finland.

2.5 Överföring av tillgångar till Finlands beskattningskompetens

I NärSkL 51 f § föreskrivs att när tillgångar, den skatterättsliga hemvisten eller rörelse som bedrivs vid ett fast driftställe överförs till Finland, betraktas det i NärSkL 51 e § 3 mom. avsedda värde som fastställts i den medlemsstat från vilken utflyttningen sker som anskaffningsutgift för de överförda tillgångarna, om tillgångarna har värderats till värdet enligt det momentet i den överlåtande medlemsstaten. I NärSkL 52 g § 5 mom. föreskrivs på motsvarande sätt också att vid beskattningen av ett europabolag eller en europeisk kooperativ förening som flyttat sin stadgeenliga hemort från en annan medlemsstat till Finland tillämpas det som föreskrivs i NärSkL 51 f § vid bestämmandet av anskaffningsutgiften för de tillgångar som överförts till Finland.

NärSkL 51 f § gäller situationer där tillgångarna, rörelsen eller den skatterättsliga hemvisten flyttas från en annan medlemsstat i Europeiska unionen till Finland. De aktuella inflyttningssituationerna motsvarar utflyttningssituationerna som avses i direktivet mot skatteflykt och i NärSkL 51 e § 1 mom., dock så att Finland inte förlorar, utan erhåller rätt att beskatta tillgångarna som överförs från en annan medlemsstat. Om utflyttningsstaten för tillgångarna inte är medlemsstat i Europeiska unionen eller om tillgångarna inte överförs till Finland i en situation som avses i NärSkL 51 e § 1 mom. eller 52 g § 5 mom, kan bestämmelsen gällande anskaffningsutgiften för tillgångar i NärSkL 51 f § inte tillämpas.

Det är också möjligt att medlemsstaterna har olika åsikter om utflyttningsvärdet, varför den övertagande medlemsstaten enligt regeringens proposition (RP 76/2019 rd, s. 46) på grundval av direktivet kan använda ett värde som motsvarar marknadsvärdet enligt den övertagande medlemsstatens lagstiftning. Om det värde som fastställts av den medlemsstat från vilken utflyttningen sker således överskrider utflyttningsvärdet enligt NärSkL 51 e § 3 mom. betraktas som anskaffningsutgift för tillgångarna som överförts till Finland endast ett belopp som motsvarar deras utflyttningsvärde. Om den mottagande staten ifrågasätter det värde av de överförda tillgångarna som fastställts av den stat från vilken utflyttningen sker, kan medlemsstaterna enligt direktivet använda befintliga tvistlösningsmekanismer. Tvistlösningsmekanismerna som används i Finland har behandlats i Skatteförvaltningens anvisning Förfarandet för att lösa internationella skattetvister.

Enligt regeringens proposition gäller regleringen i NärSkL 51 f § endast utflyttningssituationer i enlighet med direktivet, där den medlemsstat från vilken utflyttningen sker har beskattat överföringen av tillgångar. Det innebär att om utflyttningsbeskattningen i den medlemsstat från vilken utflyttningen sker skett till ett lägre utflyttningsvärde än det värde som avses i NärSkL 51 e § 3 mom. eller om överföringen av tillgångarna inte beskattats alls i den medlemsstat från vilken utflyttningen sker, betraktas värdet som använts i den medlemsstat från vilken utflyttningen sker som anskaffningsutgift för tillgångarna i beskattningen i Finland i stället för utflyttningsvärdet.

3 Utflyttningssituationer i anslutning till gränsöverskridande företagsomstruktureringar

Bestämmelserna i NärSkL om företagsomstrukturering baserar sig på rådets direktiv om ett gemensamt beskattningssystem för fusion, fission, partiell fission, överföring av tillgångar och utbyte av aktier eller andelar som berör bolag i olika medlemsstater samt om flyttning av ett europabolags (SE) eller en europeisk kooperativ förenings säte (SCE) från en medlemsstat till en annan (2009/133/EG, fusionsdirektivet). Direktivet och de nationella bestämmelser som följer av det gäller i regel bara sådana gränsöverskridande företagsomstruktureringar där tillgångarna knyts till ett fast driftställe som det övertagande bolaget bildar i det överlåtande bolagets medlemsstat.

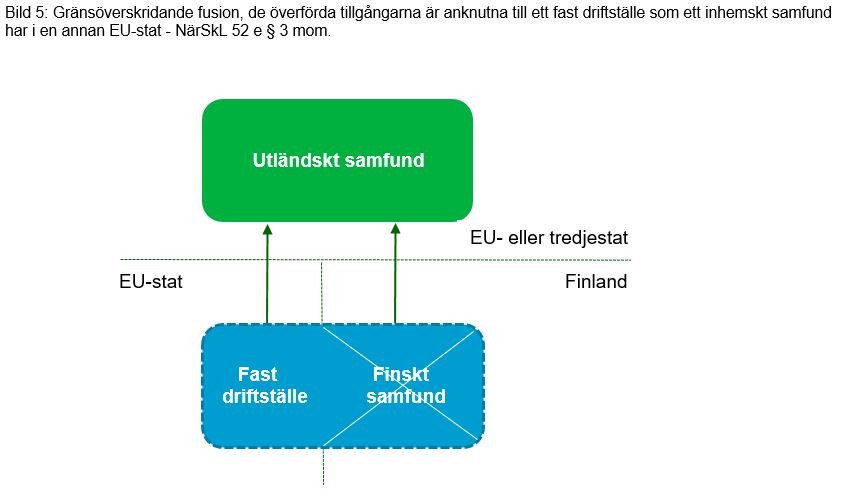

I NärSkL 52 a–d § föreskrivs om beskattning av fusion, fission och verksamhetsöverlåtelse. I NärSkL 52 e § föreskrivs om den skattemässiga behandlingen av gränsöverskridande företagsomstruktureringar och utflyttningsbeskattningen i anslutning till dem. I NärSkL 52 g § föreskrivs om den skattemässiga behandlingen i samband med att ett europabolag eller en europeisk kooperativ förening flyttar sin stadgeenliga hemort och utflyttningsbeskattningen i samband med flytten.

Bestämmelserna i NärSkL 52 e § tillämpas på samma sätt som bestämmelserna om företagsomstrukturering på samfund som avses i ISkL 3 §. Bestämmelserna i NärSkL 52 g § tillämpas enligt sin ordalydelse endast på europabolag och europeiska kooperativa föreningar. Bestämmelserna om utflyttningssituationer som avser gränsöverskridande företagsomstruktureringar tillämpas i regel både då beskattningen sker enligt NärSkL, ISkL och GårdsSkL.

Beskattningen av fusion, fission och verksamhetsöverlåtelse har behandlats i Skatteförvaltningens anvisning Företagsomstrukturering och beskattning – fusion, Företagsomstrukturering och beskattning – fission och Företagsomstrukturering och beskattning – verksamhetsöverlåtelse.

3.1 Gränsöverskridande fusion, fission och verksamhetsöverlåtelse

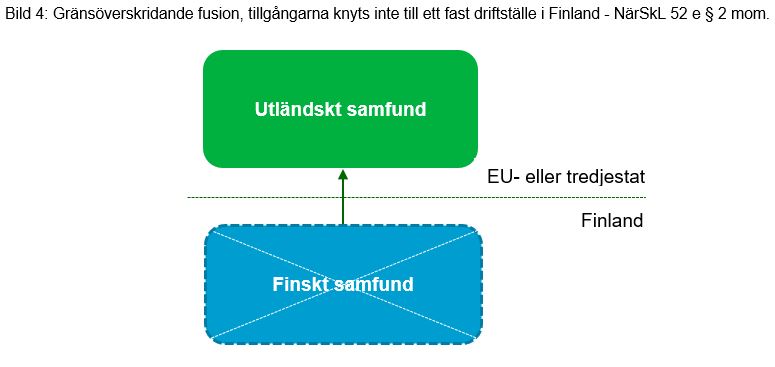

3.1.1 Överföring av tillgångar från Finland vid gränsöverskridande företagsomstrukturering

Vad NärSkL 52 b – 52 d § stadgar om beskattningen av det överlåtande bolaget vid fusion, fission eller verksamhetsöverlåtelse tillämpas även när det övertagande bolaget är ett bolag som är hemmahörande i en annan av Europeiska unionens medlemsstater, om de överförda tillgångarna faktiskt knyts till ett fast driftställe som det övertagande bolaget bildar i Finland (NärSkL 52 e § 1 mom.).

På grund av bestämmelserna om etableringsfrihet i avtalet om Europeiska ekonomiska samarbetsområdet tillämpas bestämmelserna om företagsomstrukturering också då det övertagande bolaget är ett bolag som är hemmahörande i en stat utanför Europeiska unionen som hör till Europeiska ekonomiska samarbetsområdet (EES). Stater utanför Europeiska unionen som hör till Europeiska ekonomiska samarbetsområdet är Island, Liechtenstein och Norge.

Om de överförda tillgångarna vid en gränsöverskridande företagsomstrukturering faktiskt knyts till ett fast driftställe som det övertagande bolaget bildar i Finland, uppskjuts beskattningen av inkomst som inte beskattats i samband med företagsomstruktureringen till dess att den beskattas som inkomst för det fasta driftstället i Finland.

Till den del som tillgångarna inte så som avses i NärSkL 52 e § 1 mom. faktiskt knyts till ett fast driftställe som det övertagande bolaget i samband med företagsomstruktureringen bildar i Finland, räknas tillgångarnas utflyttningsvärde enligt NärSkL 51 e § 3 mom. minskat med den vid beskattningen oavdragna anskaffningsutgiften som skattepliktig inkomst (NärSkL 52 e § 2 mom.). Då gäller det ofta tillgångar som ett överlåtande bolag vid fusion, fission eller verksamhetsöverlåtelse har utomlands.

Finland kan även förlora beskattningsrätten till tillgångar efter en företagsomstrukturering. Om tillgångarna och reserverna som i samband med en företagsomstrukturering faktiskt knyts till ett fast driftställe som bildas i Finland på det sätt som avses i NärSkL 52 e § 1 mom. senare upphör att vara faktiskt knutna till det fasta driftstället eller om den rörelse som bedrivs vid det fasta driftstället överförs till en annan stat, tillämpas enligt NärSkL 52 e § 2 mom. bestämmelserna i NärSkL 51 e § om överföring av tillgångar eller rörelse från ett fast driftställe i Finland.

Exempel 6:

Ett finskt aktiebolag fusioneras med sitt svenska moderbolag. Tillgångarna som vid fusionen överförs till det svenska moderbolaget knyts inte till ett fast driftställe som det övertagande bolaget bildar i Finland. På grund av överföringen av tillgångar vid fusionen räknas de överförda tillgångarnas utflyttningsvärde minskat med den vid beskattningen oavskrivna anskaffningsutgiften som skattepliktig inkomst för det överlåtande bolaget.

Exempel 7:

Ett finskt aktiebolag fusioneras med sitt svenska moderbolag. Alla tillgångar i det överlåtande bolaget knyts till ett fast driftställe som det övertagande svenska moderbolaget bildar i Finland. Utflyttningsskatt påförs inte med anledning av överföringen av tillgångar vid fusionen. Om tillgångarna som vid fusionen knyts till det fasta driftstället som bildas i Finland eller om den rörelse som bedrivs vid det fasta driftstället senare flyttas ut från Finland, tillämpas bestämmelserna i NärSkL 51 e § på överföringen.

Exempel 8:

Ett finskt aktiebolag fusioneras med sitt svenska moderbolag. Alla tillgångar i det överlåtande bolaget bortsett från en fastighet i Norge knyts till ett fast driftställe som det övertagande svenska moderbolaget vid fusionen bildar i Finland. På basis av NärSkL 52 e § 2 mom. räknas utflyttningsvärdet för fastigheten i Norge minskat med den vid beskattningen oavskrivna anskaffningsutgiften som skattepliktig inkomst för det överlåtande bolaget på grund av överföringen av tillgångar i samband med fusionen. Om tillgångarna som vid fusionen knyts till det fasta driftstället som bildas i Finland eller om den rörelse som bedrivs vid det fasta driftstället senare flyttas ut från Finland, tillämpas bestämmelserna i NärSkL 51 e § på överföringen.

3.1.2 Överföring av tillgångar från ett fast driftställe i en annan stat

I NärSkL 52 e § 3 mom. föreskrivs om utflyttningsbeskattning vid överföring av tillgångar från ett fast driftställe som ett finländskt samfund har i en annan av Europeiska unionens medlemsstater. I bestämmelsen föreskrivs att om de överförda tillgångarna och skulderna vid en gränsöverskridande företagsomstrukturering är anknutna till ett fast driftställe som ett inhemskt samfund har i en annan av Europeiska unionens medlemsstater, räknas tillgångarnas sannolika överlåtelsepris samt de reserver som vid beskattningen dragits av från det fasta driftställets inkomst som skattepliktig inkomst för det överlåtande bolaget. Från den skatt som i Finland ska betalas på denna inkomst avdras den skatt som utan bestämmelserna i fusionsdirektivet skulle ha betalts för samma inkomst i den stat där det fasta driftstället är beläget (så kallad avräkning av fiktiv utländsk skatt).

Enligt bestämmelserna om överföring av tillgångar från ett fast driftställe i fusionsdirektivet har det överlåtande bolagets medlemsstat rätt att beskatta alla vinster i det fasta driftstället som uppkommer till följd av fusion, fission, partiell fission och överföring av tillgångar om denna tillämpar ett system för beskattning av företags världsvida vinster. Villkoret för påförande av utflyttningsskatt och avräkning av fiktiv utländsk skatt gällande tillgångar i ett fast driftställe i en annan medlemsstat är i enlighet med NärSkL 52 § 3 mom. därför att dubbelbeskattningen undanröjs enligt avräkningsmetoden i skatteavtalet som ingåtts mellan Finland och staten där det fasta driftstället är beläget. Om skatteavtalet mellan det fasta driftställets hemviststat och Finland undantagsvis förutsätter att undantagandemetoden tillämpas för det fasta driftstället, beskattas de överförda tillgångarnas sannolika överlåtelsepris inte alls i Finland.

Exempel 9:

Ett finskt aktiebolag fusioneras med sitt svenska moderbolag. Alla tillgångar i det överlåtande bolaget bortsett från tillgångarna i de fasta driftställena i Danmark och Frankrike knyts till ett fast driftställe som det övertagande svenska moderbolaget vid fusionen bildar i Finland. Beträffande det fasta driftstället i Danmark sker undanröjandet av dubbelbeskattningen enligt avräkningsmetoden i enlighet med det nordiska skatteavtalet. Det sannolika överlåtelsepriset för tillgångarna i det fasta driftstället i Danmark samt de reserver som i beskattningen dragits av från inkomsten för det fasta driftstället räknas enligt NärSkL 52 e § 3 mom. som skattepliktig inkomst för det överlåtande bolaget. Från den skatt som i Finland ska betalas på denna inkomst avdras den fiktiva skatt som utan bestämmelserna i fusionsdirektivet skulle ha betalats för samma inkomst i Danmark. Beträffande det fasta driftstället i Frankrike sker undanröjandet av dubbelbeskattningen enligt undantagandemetoden i enlighet med skatteavtalet som ingåtts mellan Finland och Frankrike och inkomsten för det fasta driftstället beskattas inte i Finland. Av den anledningen fastställs ingen utflyttningsskatt och det sker ingen avräkning av fiktiv utländsk skatt avseende de i fusionen överförda tillgångarna i det fasta driftstället i Frankrike, trots att tillgångarna på det sätt som avses i bestämmelsen anknyter till ett fast driftställe i en annan medlemsstat.

Vid avräkning av fiktiv utländsk skatt avdras från den skatt som ska betalas i Finland den skatt som skulle ha betalts för samma inkomst i den stat där det fasta driftstället är beläget, om den inte haft rätt till den skatteförmån som avses i fusionsdirektivet. Därmed avräknas skatt som faktiskt inte betalats. Då beloppet på den fiktiva skatten i staten där det fasta driftstället är beläget enligt NärSkL 52 e § 3 mom. beräknas på samma inkomst som utflyttningsskatten som ska betalas i Finland påförs enligt, återstår efter avräkning av fiktiv utländsk skatt utflyttningsskatt att betala i Finland endast om samfundsskattesatsen i Finland är högre än skattesatsen i den stat där det fasta driftstället är beläget. Eftersom den fiktiva skatten i staten där det fasta driftstället är beläget fastställs enligt fusionsdirektivet på samma sätt som medlemsstaten skulle ha gjort om denna skatt verkligen hade påförts och betalats, kan även skillnader i skattegrunden mellan Finland och staten där det fasta driftstället är beläget påverka beloppet på den utflyttningsskatt som ska betalas. Det uppstår till exempel ingen fiktiv utländsk skatt att avräkna, då ett fast driftställe som Finland inte längre har beskattningsrätt till har tillgångar omfattande aktier som skattefritt kan överlåtas enligt lagstiftningen i den stat där det fasta driftstället är beläget.

Bestämmelsen i NärSkL 52 e § 3 mom. gäller inte bara överföring av tillgångar till fasta driftställen i medlemsstater i Europeiska unionen utan också till fasta driftställen i länder utanför Europeiska unionen som hör till Europeiska ekonomiska samarbetsområdet (HFD 2018:59 gällande fast driftställe i Norge). Principerna som framgår av bestämmelsen har också tillämpats på tillgångar i fasta driftställen i Singapore och Amerikas förenta stater (HFD 25.4.2018 T 1966).

Gränsöverskridande företagsomstruktureringar kan också påverka behandlingen av förluster för ett fast driftställe som ett finskt samfund har i en annan medlemsstat i Europeiska unionen. I ISkL 123 b § föreskrivs att om i samband med fusion, fission, verksamhetsöverlåtelse eller i samband med flyttning av ett europabolags eller en europeisk kooperativ förenings stadgeenliga hemort till tillgångar som överförs till en annan medlemsstat hör det överlåtande samfundets fasta driftställe i den andra medlemsstaten eller i en tredje medlemsstat i Europeiska unionen, läggs till den beskattningsbara inkomsten för det samfund som överfört tillgångarna sådana till det fasta driftstället hörande förluster som har avdragits vid beskattningen av det i Finland belägna samfundet och som inte har täckts med det fasta driftställets vinster under senare skatteår. Förlusterna läggs till det i Finland belägna samfundets inkomster för de 10 föregående skatteåren.

Exempel 10:

Genom verksamhetsöverlåtelse ändras ett finskt aktiebolags fasta driftställe i Sverige i slutet av skatteåret 2019 till ett svenskt dotterbolag, så att inkomsten som uppstått av verksamheten vid det fasta driftstället efter bolagiseringen inte längre beskattas som inkomst för det finska aktiebolaget. Det fasta driftstället i Sverige har uppvisat en förlust på 500 000 euro för skatteåret 2018 och en vinst på 300 000 euro för skatteåret 2019, som har inkluderats i den beskattningsbara inkomsten för det finska aktiebolaget. Till det finska aktiebolagets beskattningsbara inkomst läggs med anledning av bolagiseringen av det fasta driftstället 200 000 euro av det fasta driftställets gamla förluster, eftersom förlusterna till denna del har dragits av i beskattningen av det finska aktiebolaget, och de har inte täckts med det fasta driftställets vinster under senare skatteår.

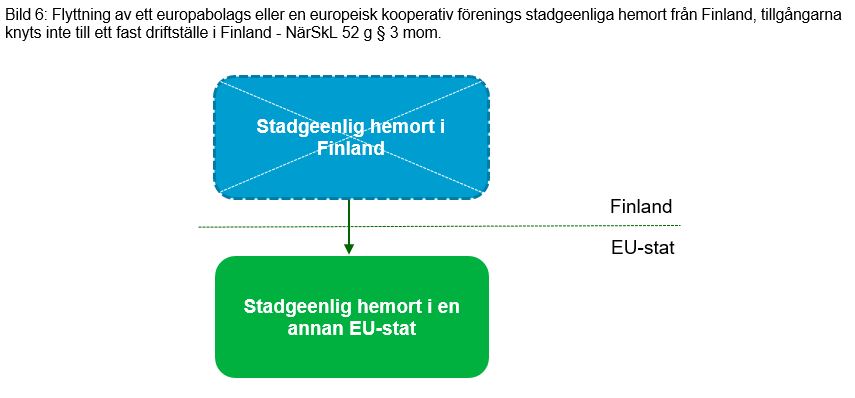

3.2 Flyttning av ett europabolags eller en europeisk kooperativ förenings stadgeenliga hemort från Finland

Enligt ISkL 8 a § tillämpas på europabolag (SE) vad som i inkomstskattelagen föreskrivs om aktiebolag och på europeiska kooperativa föreningar (SCE) vad som i inkomstskattelagen föreskrivs om andelslag. Europabolag och europeiska kooperativa föreningar är allmänt skattskyldiga i Finland, när de har registrerad hemvist i Finland. Flyttning av ett europabolags eller en europeisk kooperativ förenings säte från en medlemsstat till en annan kan bolagsrättsligt genomföras utan att samfundet upplöses.

Med flyttning av stadgeenlig hemort anses enligt NärSkL 52 g § 1 mom. en transaktion varigenom ett europabolag eller en europeisk kooperativ förening utan att det medför bolagets avveckling eller bildandet av en ny juridisk person flyttar sin stadgeenliga hemort från en medlemsstat till en annan medlemsstat. Enligt NärSkL 52 g § 2 mom. dras anskaffningsutgifter och andra utgifter som inte dragits av vid beskattningen av ett europabolag eller en europeiska kooperativ förening som flyttat sin stadgeenliga hemort från Finland till en annan medlemsstat av, till den del de faktiskt knyts till ett fast driftställe som bildas i Finland, på samma sätt som de skulle ha dragits av om den stadgeenliga hemorten inte hade flyttats. Reserver och korrigeringsposter som hänför sig till det fasta driftstället räknas också som skattepliktig inkomst på samma sätt som de skulle ha räknats som inkomst om hemorten inte hade flyttats. Vid beskattningen av det fasta driftstället avdras europabolagets eller den europeiska kooperativa föreningens fastställda förluster för tidigare år som inte dragits av på samma sätt som de skulle ha dragits av om hemorten inte hade flyttats.

I NärSkL 52 g § 3 mom. som gäller utflyttningsbeskattning föreskrivs att till den del tillgångarna och reserverna i ett europabolag eller en europeisk kooperativ förening som flyttar sin stadgeenliga hemort inte faktiskt knyts till ett fast driftställe som bolaget bildar i Finland eller de upphör att vara faktiskt knutna till detta fasta driftställe tillämpas det som föreskrivs i NärSkL 51 e §. De överförda tillgångarnas utflyttningsvärde betraktas därmed som skattepliktig inkomst då den stadgeenliga hemorten flyttas på motsvarande sätt som då den skatterättsliga hemvisten flyttas enligt NärSkL 51 e § 1 mom. 3 punkten, om tillgångarna faktiskt inte knyts till ett fast driftställe som bildas i Finland. Till den del tillgångarna då den stadgeenliga hemorten flyttas faktiskt knyts till ett fast driftställe som bildas i Finland, men senare upphör att vara knutna till det, betraktas deras utflyttningsvärde som skattepliktig inkomst på motsvarande sätt som då tillgångar eller rörelse överförs från ett fast driftställe i Finland i enlighet med NärSkL 51 e § 1 mom. 2 och 4 punkten.

Då ett europabolag eller europeisk kooperativ förening flyttar sin stadgeenliga hemort medför det skatterättsligt att samfundet övergår från att vara allmänt skattskyldigt till att vara begränsat skattskyldigt i Finland. Skatteåret för ett europabolag eller en europeisk kooperativ förening som flyttat sin hemort löper ut den dag då samfundet registreras i den nya hemviststatens register. Ett samfund som flyttat sin stadgeenliga hemort från Finland till en annan medlemsstat i Europeiska unionen behandlas därför från denna dag som en begränsat skattskyldig i Finland, som kan ha ett fast driftställe i Finland.

I NärSkL 52 g § 3 mom. finns ingen hänvisning till NärSkL 52 e § 3 mom. som föreskriver om att det sannolika överlåtelsepriset räknas som inkomst för ett fast driftställe i en annan medlemsstat i Europeiska unionen och om så kallad avräkning av fiktiv utländsk skatt. Därför sker ingen avräkning av fiktiv utländsk skatt från den skatt som ska betalas i Finland då Finland inte längre har rätt att beskatta ett fast driftställe i en annan medlemsstat, med anledning av att ett europabolags eller en europeisk kooperativ förenings stadgeenliga hemort flyttats. Även till denna del motsvarar skattebehandlingen andra samfunds då deras skatterättsliga hemvist på det sätt som avses i NärSkL 51 e 1 mom. 3 punkten anses ha flyttat till en annan stat.

4 Fastställande och betalning av utflyttningsskatt

4.1 Utflyttningsvärde och begreppet tillgångar i utflyttningsbeskattningen

Enligt NärSkL 51 e § 1 mom. räknas tillgångarnas utflyttningsvärde minskat med den vid beskattningen oavskrivna anskaffningsutgiften som skattepliktig inkomst i de utflyttningssituationer som avses i bestämmelsen. På motsvarande sätt hänvisas i NärSkL 52 g § 3 mom. som gäller flyttning av ett europabolags stadgeenliga hemort till det som föreskrivs i NärSkL 51 e §. I NärSkL 52 e § 2 mom. som gäller gränsöverskridande företagsomstruktureringar föreskrivs likaså att utflyttningsvärdet ska räknas som skattepliktig inkomst.

Avvikande från andra utflyttningssituationer föreskrivs i NärSkL 52 e § 3 mom. som gäller hur värdeökning av tillgångar i ett fast driftställe i en annan medlemsstat i Europeiska unionen ska räknas som skattepliktig inkomst, att det sannolika överlåtelsepriset ska räknas som skattepliktig inkomst i stället för utflyttningsvärdet. De olika definitionerna till trots definieras tillgångarnas sannolika överlåtelsepris som avses i bestämmelsen i praktiken på motsvarande sätt som tillgångarnas utflyttningsvärde definieras i utflyttningssituationer där det fasta driftstället finns i en stat som inte är medlemsstat i Europeiska unionen.

Med utflyttningsvärde avses enligt NärSkL 51 e § 3 mom. det belopp till vilket en tillgång kan bytas eller ömsesidiga skyldigheter kan fastställas mellan sådana villiga köpare och säljare som inte är i intressegemenskap på det sätt som avses i NärSkL 18 b § 2 mom. 3–5 punkten vid en direkt transaktion. NärSkL 18 b § 2 mom. gäller begränsning av rätten till ränteavdrag. Definitionen av intressegemenskap i NärSkL 18 b § 2 mom. baserar sig på direktivet mot skatteflykt och har att göra med undantaget för fristående företag i bestämmelserna om begränsning av rätten till ränteavdrag. Som ett fristående företag enligt 3–5 punkten i momentet betraktas inte ett samfund

- som direkt eller indirekt har en andel i form av rösträtt eller kapitalinnehav motsvarande 25 procent eller mer i ett annat subjekt eller har rätt att motta 25 procent eller mer av vinsterna i det subjektet;

- i vars rösträtt, kapital eller vinster en fysisk person eller ett annat subjekt direkt eller indirekt har en andel på 25 procent eller mer; eller

- som har samband med ett eller flera andra subjekt på den grund att en fysisk person eller ett subjekt direkt eller indirekt har en andel på 25 procent eller mer av det och det andra företaget.

Bestämmelserna om begränsning av rätten till ränteavdrag och tillhörande definition av fristående företag har behandlats närmare i Skatteförvaltningens anvisning Begränsning av rätten till ränteavdrag i företagsbeskattningen.

Definitionen av utflyttningsvärde baserar sig på direktivet mot skatteflykt, enligt vilket tillgångarna värderas enligt marknadsvärdet av de överförda tillgångarna vid tidpunkten för utflyttningen av tillgångarna. För att beräkna beloppet på utflyttningsskatten är det enligt direktivet avgörande att fastställa ett marknadsvärde för de överförda tillgångarna vid tidpunkten för utflyttningen baserat på armlängdsprincipen.

Med tillgångarnas utflyttningsvärde avses därför i regel ett sådant vid tidpunkten för utflyttningen sannolikt överlåtelsepris till vilket en tillgång kan bytas mellan varandra oberoende parter. Ordalydelsen i direktivets definition av marknadsvärde motsvarar dock inte direkt begreppet sannolikt överlåtelsepris som används i den nationella lagstiftningen eller det som i 31 § om rättelse av internprissättning i lagen om beskattningsförfarande (BFL) har konstaterats angående prissättning enligt marknadsmässiga villkor (RP 76/2019 rd s. 30). Detta utesluter enligt regeringens proposition ändå inte ett eventuellt utnyttjande av allmänna principer som tillämpas vid bestämmande av marknadspriset.

Begreppet tillgångar som avses i bestämmelserna om utflyttningsbeskattning definieras varken i direktivet mot skatteflykt eller i nationell lagstiftning, så begreppet bestäms i princip enligt nationell beskattnings- och rättspraxis (RP 76/2019 rd s. 30). Det finns inga särskilda bestämmelser om hur till exempel goodwill som skapats i samfundets egen verksamhet ska inberäknas i tillgångarna som avses i bestämmelserna om utflyttningsbeskattning, varför det som ska inberäknas i tillgångarna även till denna del bestäms av de allmänna beskattningsprinciperna och nationell beskattnings- och rättspraxis. Om goodwill som skapats i samfundets egen verksamhet ska inberäknas i tillgångarna som avses i bestämmelserna om utflyttningsbeskattning varierar efter vilken typ av utflyttningssituation det gäller.

I Högsta förvaltningsdomstolens beslut HFD 2018:59 var det bland annat fråga om huruvida det sannolika överlåtelsepriset för goodwill som skapats i de utländska fasta driftställenas rörelseverksamhet skulle räknas som skattepliktig inkomst då ett finländskt aktiebolag fusionerades med sitt svenska moderbolag. I beslutet ansåg HFD att vid en gränsöverskridande fusion ska de tillgångar som avses i NärSkL 52 e § 3 mom. inte ges en vidare bemärkelse än vad som avses med egendom i NärSkL 51 d § som gäller upplösning. Således skulle de affärsvärden som skapats i den egna näringsverksamheten inte räknas som tillgångar som utgör föremål för utflyttningsbeskattning, eftersom medlemsstaternas gränsöverskridande företagsomstruktureringar inte skulle bedömas strängare i beskattningen än medlemstatens interna omstruktureringar.

Att tillgångarna i det nämnda HFD-beslutet inte kunde tillmätas större betydelse än vad som har tillmätts egendom i NärSkL 51 d §, som reglerar den skattemässiga behandlingen av samfund som upplöses, baserade sig på att en fusion som inte motsvarar bestämmelserna i NärSkL 52 a och b § behandlas som upplösning i beskattningen. Motsvarande principer tillämpas också på fission. Däremot när det är fråga om till exempel en verksamhetsöverlåtelse som inte uppfyller villkoren i NärSkL 52 d §, behandlas överföringen av tillgångar på samma sätt som en apportöverlåtelse i beskattningen, dvs. som ett byte där bolaget överlåter sin egendom mot aktier i det övertagande bolaget. Enligt regeringens proposition (RP 76/2019 rd, s. 30) beaktas goodwill som skapats i den egna verksamheten då som inkomst i det överlåtande bolagets beskattning.

Beloppet som ska räknas som skattepliktig inkomst beräknas så att den i beskattningen oavskrivna anskaffningsutgiften dras av från utflyttningsvärdet på tillgångarna som inte längre omfattas av Finlands beskattningsrätt. Reserver som dragits av i beskattningen och som eventuellt anknyter till de överförda tillgångarna betraktas som skattepliktig inkomst. I den mån tillgångarna kan överlåtas skattefritt, betraktas inte deras orealiserade värdeökning som skattepliktig inkomst. Till exempel i situationer där överlåtelsevinst av anläggningstillgångsaktier vid tidpunkten för överföringen är skattefri, betraktas inte heller aktiernas utflyttningsvärde som skattepliktig inkomst då aktierna inte längre omfattas av Finlands beskattningsrätt.

Syftet med bestämmelserna om utflyttningsbeskattning är att trygga Finlands beskattningskompetens. Föremålet för utflyttningsbeskattningen är den orealiserade värdeökningen av tillgångar som flyttas ut från Finland. Att de överförda tillgångarnas utflyttningsvärde räknas som skattepliktig inkomst kan därför inte leda till att det uppstår utflyttningsförlust som får dras av i beskattningen, även om de överförda tillgångarnas oavskrivna anskaffningsutgift i beskattningen är större än deras utflyttningsvärde.

4.2 Tidpunkten för fastställande av skatt

I NärSkL 51 e, 52 e och 52 g § föreskrivs om utflyttningsvärdet för tillgångar som inte längre omfattas av Finlands beskattningsrätt och i NärSkL 52 e § 3 mom. om att tillgångarnas sannolika överlåtelsepris räknas som skattepliktig inkomst. På basis av bestämmelserna fastställs utflyttningsskatten enligt tidpunkten för utflyttningen av de överförda tillgångarna, eftersom de överförda tillgångarnas orealiserade värdeökningar fram till tidpunkten för utflyttningen omfattas av Finlands beskattningsrätt. Från och med tidpunkten för utflyttningen upphör Finlands rätt att beskatta de överförda tillgångarna och avkastningen på dem.

För samfund fastställs utflyttningsskattens belopp slutgiltigt vid tidpunkten för utflyttningen av tillgångarna. Ändringar som sker i tillgångarnas värde efter denna tidpunkt beaktas inte i beloppet på utflyttningsskatten. Tidpunkten för utflyttningen av tillgångarna beror på utflyttningssituationen och grunden för överföringen av tillgångarna. Till exempel vid gränsöverskridande företagsomstruktureringar anses tidpunkten för utflyttningen av tillgångarna vara tidpunkten för genomförandet av företagsomstruktureringen, om de överförda tillgångarna inte knyts till ett fast driftställe som det övertagande bolaget bildar i Finland.

4.3 Anstånd med betalningen

4.3.1 Tillämpningsförutsättningar

Utflyttningsskatten utgör i regel en del av inkomstskatten som ska betalas på den beskattningsbara inkomsten för utflyttningsskatteåret. I vissa situationer är det möjligt att ansöka om anstånd med betalningen av utflyttningsskatten i enlighet med BFL 50 a §. Om möjligheten till anstånd med betalningen av utflyttningsskatt i utflyttningssituationer som avses i direktivet mot skatteflykt föreskrivs i NärSkL 51 e § 5 mom. I NärSkL 52 i § föreskrivs på motsvarande sätt om anstånd med betalningen av utflyttningsskatt vid gränsöverskridande företagsomstruktureringar.

Enligt NärSkL 51 a § 5 mom. och 52 i § tillämpas dessutom i situationer som avses i NärSkL 51 e § 1 och 4 mom. och 52 e § 2 och 3 mom. vad som föreskrivs om anstånd med betalningen vid utflyttningsbeskattning i BFL 50 a §. Villkoret för att tillämpa bestämmelserna om anstånd med betalningen är att den i bestämmelserna avsedda överföringen av tillgångar, den skatterättsliga hemvisten eller rörelse som bedrivs vid ett fast driftställe görs till en annan medlemsstat i Europeiska unionen eller till en sådan stat inom Europeiska ekonomiska samarbetsområdet som med den skattskyldiges medlemsstat eller Europeiska unionen har ingått ett avtal om ömsesidigt bistånd för indrivning av skattefordringar, motsvarande det ömsesidiga bistånd som föreskrivs i rådets direktiv (2010/24/EU, indrivningsdirektivet) om ömsesidigt bistånd för indrivning av fordringar som avser skatter, avgifter och andra åtgärder.

Om överföringen sker till någon annan stat än de som avses i nämnda bestämmelser är anstånd med betalningen av utflyttningsskatt inte möjlig. Enligt regeringens proposition (RP 76/2019 rd, s. 32) kan den nordiska indrivningskonventionen anses motsvara indrivningsdirektivet, så anstånd med betalningen är tillämpligt i förhållande till Norge och Island. Av EES-staterna uppfyller däremot Liechtenstein enligt regeringens proposition inte de villkor som ställs för möjligheten till anstånd.

Enligt BFL 50 a § 3 mom. kan Skatteförvaltningen kräva att en säkerhet ställs för att trygga betalningen av skatten, om det finns en påvisbar och faktisk risk för utebliven uppbörd. Kravet på säkerhet är därmed ingen huvudregel, utan risken för utebliven skatteuppbörd ska bedömas från fall till fall.

4.3.2 Begäran om anstånd med betalningen och poster som ska betalas

I BFL 50 a § 1 mom. föreskrivs att i situationer som avses i NärSkL 51 e § 5 mom. och 52 i § har en skattskyldig rätt att betala det skattebelopp som följer av att inkomst har räknats som skattepliktig med stöd av 51 e § och 52 e § 2 och 3 mom. i betalningsposter som ska erläggas under fem år (anstånd med betalningen). Om inkomst räknas som skattepliktig på grund av ändringssökande eller för att beskattningen har ändrats på myndighetens initiativ, har den skattskyldige rätt till motsvarande anstånd med betalningen, dock så att tiden på fem år räknas som om inkomsten hade räknats som skattepliktig i samband med beskattningen för skatteåret.

Exempel 11:

Samfundets räkenskapsperiod är ett kalenderår. På den skattskyldiges begäran beviljas anstånd med betalningen av skatten som är en följd av utflyttningsbeskattningen för skatteåret 2020. Skatten ska betalas i lika stora betalningsposter som erläggs under fem år. Den första posten för utflyttningsskatten betalas därmed år 2021 och den sista år 2025, om inte anståndet med betalningen upphör innan dess.

Exempel 12:

Samfundets räkenskapsperiod är ett kalenderår. En inkomst som hör till skatteåret 2020 räknas som inkomst som ger rätt till anstånd med betalningen först i samband med att beskattningen ändras år 2023. Förfallodagarna för beloppet som anståndet gäller är de samma som de skulle ha varit om inkomsten räknats som skattepliktig i samband med beskattningen för skatteåret 2020. Anstånd med betalningen av skatten för skatteåret 2020 beviljas år 2023 och skatten ska betalas på förfallodagarna som infaller efter ändringen. Om förfallodagen för år 2023 redan infallit, ska skatten betalas på förfallodagarna som fastslagits för åren 2024 och 2025.

I de situationer som avses i BFL 50 a § 1 mom. har den skattskyldige därför möjlighet att välja att betala utflyttningsskatten som en del av skatterna som normalt ska betalas för skatteåret eller att skjuta upp betalningen och betala skatten i betalningsposter som ska erläggas under fem år. Enligt BFL 50 a § 7 mom. gäller möjligheten till anstånd med betalningen också samfundens rundradioskatt som eventuellt påförs med anledning av utflyttningen.

Enligt BFL 50 a § 2 mom. ska den skattskyldige begära anstånd med betalningen innan beskattningen för skatteåret avslutas. Om inkomst har räknats som skattepliktig på grund av ändringssökande eller för att beskattningen har ändrats på myndighetens initiativ, ska anstånd med betalningen begäras före den första förfallodagen för den debiterade skatten. Då den skattskyldige begär anstånd med betalningen ska tillräckliga uppgifter bifogas ansökan för att Skatteförvaltningen ska kunna utreda om villkoren för betalningsanstånd uppfylls.

Enligt 1 § i finansministeriets förordning om skatteuppbörd (1010/2019, förordningen om skatteuppbörd) uppbärs beloppet av den skatt för skatteåret för vilken anstånd med betalningen enligt BFL 50 a § gäller i fem lika stora rater. Om beloppet av den skatt för skatteåret för vilken anstånd med betalningen gäller har ändrats genom beslut av Skatteförvaltningen, skatterättelsenämnden eller den myndighet där ändring sökts, ska ändringen enligt 2 § i förordningen om skatteuppbörd beaktas i jämnstora rater i de återstående uppbördsraterna av den skatt för vilken anståndet med betalningen gäller.

Exempel 13:

Samfundets räkenskapsperiod är ett kalenderår. I beskattningen för skatteåret 2021 har bestämmelserna om anstånd med betalningen tillämpats och den första betalningsposten ska betalas år 2022. Beskattningen för skatteåret 2021 ändras år 2024 så att anstånd med betalningen beviljas för en större del av skatten än förut. Det ökade beloppet av den uppskjutna skatten ska betalas på de återstående förfallodagarna för den skatt för vilket anståndet med betalningen gäller och som fastställts i beskattningen för år 2021, dvs. på förfallodagarna som fastställts för år 2025 och 2026, om beskattningen har ändrats efter förfallodagen som fastställts för år 2024. Om beskattningen har ändrats före förfallodagen som fastställts för år 2024, ska det ökade beloppet av den uppskjutna skatten betalas på förfallodagarna som fastställts för åren 2024–2026.

Det är möjligt att den skattskyldige begär anstånd med betalningen av utflyttningsskatt, men har betalat mera förskottsskatt för skatteåret än vad som är nödvändigt för skatterna som inte är en följd av utflyttningsbeskattningen. Då minskar beloppet på förskottsskatterna och förskottsinnehållningarna som överstiger skatten som inte är en följd av utflyttningsbeskattningen beloppet på den uppskjutna utflyttningsskatten. Den skattskyldige har dock möjlighet att ansöka om återbäring av förskottsskatten fram till slutförandet av beskattningen, så att förskottsskattens belopp motsvarar det skattebelopp som inte är en följd av utflyttningsbeskattningen. På så sätt omfattas hela skatten som är en följd av utflyttningsbeskattningen av betalningsanståndet.

Exempel 14:

Ett samfund ansöker om anstånd med betalningen av utflyttningsskatt. Samfundets inkomstskatt för skatteåret är 30 000 euro och där ingår 10 000 euro i skatt till följd av utflyttningsbeskattningen som samfundet har ansökt om anstånd med betalningen av. Samfundet har betalat 25 000 euro i förskottsskatt under skatteåret, dvs. 5 000 euro mer än vad som skulle ha behövts för skatten som inte är en följd av utflyttningsbeskattningen. Av förskottsskatten för skatteåret hänför sig till 5 000 euro till utflyttningsskatten som samfundet har ansökt om anstånd med betalningen av och därför genomförs anståndet endast delvis. För att anståndet med betalningen ska kunna genomföras har samfundet fram till slutförandet av beskattningen för skatteåret möjlighet att ansöka om återbäring av förskottsskatten för den del på 5 000 euro som är en följd av utflyttningsbeskattningen. Efter att förskottsskatten återburits omfattar anståndet med betalningen hela den skatt som är en följd av utflyttningsbeskattningen.

På skatten som är en följd av utflyttningsbeskattningen kan medges anstånd med betalningen även i situationer där den skattskyldige har fastställda förluster för tidigare skatteår (RP 76/2019 rd) eller då resultatet för skatteåret som inte är en följd av utflyttningsbeskattningen är förlustbringande. På den skattskyldiges begäran kan från skatten för skatteåret som är en följd av utflyttningsbeskattningen i sådana situationer dras av en förlust som inte är en följd av utflyttningsbeskattningen och fastställda förluster för tidigare skatteår. Om den skattskyldige för skatteåret har både en förlust som inte är en följd av utflyttningsbeskattningen och fastställda förluster för tidigare skatteår, dras förlusten för skatteåret som inte är en följd av utflyttningsbeskattningen av först.

Exempel 15:

Samfundets beskattningsbara inkomst för skatteåret 2020 är 80 000 euro. Den beskattningsbara inkomsten består av en inkomst på 100 000 euro som är en följd av utflyttningsbeskattningen och en förlust på 20 000 euro som inte är en följd av utflyttningsbeskattningen. Dessutom har samfundet fastställda förluster för tidigare skatteår för skatteåren 2017, 2018 och 2019, 10 000 euro för respektive skatteår.

Samfundet begär både anstånd med betalningen av utflyttningsskatt och att förlusterna beaktas. Från inkomsten på 100 000 euro som är en följd av utflyttningsbeskattningen dras först av det förlustbringande resultatet på 20 000 euro för skatteåret 2020 som inte är en följd av utflyttningsbeskattningen och därefter de fastställda förlusterna för skatteåren 2017–2019 (totalt 30 000 euro). Efter att förlusterna dragits av återstår en inkomst på 50 000 euro som är en följd av utflyttningsbeskattningen. Anståndet med betalningen gäller inkomstskattens belopp som uppgår till 10 000 euro. Skatten betalas i fem lika stora betalningsposter som ska erläggas under fem år, så att den första betalningsposten på 2 000 euro betalas år 2021 och den sista år 2025, om inte anståndet med betalningen upphör innan dess.

Exempel 16:

Samfundets beskattningsbara inkomst för skatteåret 2020 är 800 000 euro. Den beskattningsbara inkomsten består av en inkomst på 1 000 000 euro som är en följd av utflyttningsbeskattningen och en förlust på 200 000 euro som inte är en följd av utflyttningsbeskattningen. Dessutom har samfundet fastställda förluster för tidigare skatteår.

Samfundet ansöker om anstånd med betalningen av utflyttningsskatt, men inte att förlusterna beaktas. Inkomsten på 1 000 000 euro som är en följd av utflyttningsbeskattningen leder till att anståndet med betalningen gäller inkomstskattens belopp som uppgår till 200 000 euro och rundradioskatten för samfund som uppgår till 3 000 euro. Skatten betalas i fem lika stora betalningsposter som ska erläggas under fem år, så att den första betalningsposten på 40 600 euro betalas år 2021 och den sista år 2025, om inte anståndet med betalningen upphör innan dess.

Dessutom fastställs en förlust för samfundet på 200 000 euro på basis av det förlustbringande resultatet för skatteåret 2020 som inte är en följd av utflyttningsbeskattningen. Om samfundet har betalat förskottsskatt för skatteåret, har det möjlighet att ansöka om återbäring av förskottsskatten för att anståndet med betalningen ska kunna genomföras (se exempel 14).

Enligt 5 a § 2 mom. i lagen om skattetillägg och förseningsränta (1556/1995) ska nedsatt dröjsmålsränta beräknas på betalningsposter för utflyttningsskatt som avses i BFL 50 a §. Enligt 5 c § 3 mom. i samma lag beräknas på betalningsposter enligt BFL 50 a § nedsatt dröjsmålsränta från den första dagen i den andra månaden efter skatteårets utgång till förfallodagen för varje betalningspost. Om anståndet med betalningen upphör, beräknas nedsatt dröjsmålsränta till den nya förfallodag som bestämts på grund av upphörandet.

4.3.3 Om anståndet med betalningen upphör

Enligt BFL 50 a § 4 mom. upphör anståndet med betalningen omedelbart och skatteskulden blir möjlig att indriva, om

1) de tillgångar som överförts till en annan stat eller den rörelse som bedrivs vid ett fast driftställe överlåts;

2) de tillgångar som överförts till en annan stat, den skattskyldiges skatterättsliga hemvist eller rörelse som bedrivs vid ett fast driftställe överförs till en annan stat än en medlemsstat i Europeiska unionen;

3) den skattskyldige går i konkurs eller försätts i likvidation;

4) den skattskyldige underlåter att fullgöra sina skyldigheter med avseende på betalningsposter och låter bli att korrigera situationen inom tolv månader eller, om försummelsen inträffar för andra året i rad, inom sex månader.

Enligt BFL 50 a § 5 mom. tillämpas det som föreskrivs i 4 mom. 2 punkten dock inte, om överföringen görs till en stat inom Europeiska ekonomiska samarbetsområdet med vilken Finland har ingått ett avtal om ömsesidigt bistånd för indrivning av skattefordringar eller som har ingått ett avtal om ömsesidigt bistånd för indrivning av skattefordringar med Europeiska unionen, motsvarande det ömsesidiga bistånd som föreskrivs indrivningsdirektivet.

Exempel 17:

Ett finskt samfund överför tillgångar till sitt fasta driftställe i Frankrike. Samfundet påförs utflyttningsskatt. Eftersom överföringen av tillgångar sker till en annan medlemsstat i Europeiska unionen, kan anstånd med betalningen av utflyttningsskatten beviljas på samfundets begäran. Anståndet med betalningen upphör däremot och skatten blir möjlig att indriva, om tillgångarna som överförts till det fasta driftstället senare överlåts.

En skattskyldig som på ansökan beviljats anstånd med betalningen av utflyttningsskatten kan enligt BFL 50 a § 6 mom. på eget initiativ avbryta anståndet med betalningen. Härvid fattar Skatteförvaltningen ett separat beslut om att de obetalda betalningsposterna ska tas ut.

Om anståndet med betalningen avbryts av de skäl som anges i BFL 50 a § 4 eller 6 mom., ska enligt 3 a § i förordningen om skatteuppbörd den återstående skatt för vilken anståndet med betalningen gäller betalas senast fem veckor efter att Skatteförvaltningens beslut om upphörande av anståndet med betalningen har fattats.

Lauri Savander

ledande skattesakkunnig

Mikko Mäkelä

överinspektör