Apoteksskatt

Nyckelord:

- Har getts

- 17.2.2023

- Diarienummer

- VH/483/00.01.00/2023

- Giltighet

- 17.2.2023 - Tills vidare

- Bemyndigande

- Lag om Skatteförvaltningen (503/2010) 2 § 2 mom.

- Ersätter anvisningen

- A168/200/2016, 13.1.2017

Apoteksskatten är en skatt som betalas på eget initiativ för en apoteksrörelse. Skatt ska betalas från och med skatteåret 2017. I denna anvisning behandlas tolkningsfrågor som anknyter till grunden för apoteksskatten och beräkningen av skattebeloppet samt förfarandet som tillämpas på apoteksskatten.

Anvisningen har uppdaterats med anledning av ett tillägg till apoteksskattelagen. Ändringen av apoteksskattelagen trädde i kraft den 1 januari 2023. En ny punkt, 5, har lagts till i förteckningen i punkten 3.2.1 Avdrag från omsättningen och i punkten 3.2.1.1 Förutsättningar för avdrag i anvisningen.

Dessutom har namnet på länken i punkterna 3.4.2.2 och 4.2 uppdaterats och uppgiften om Suomi.fi-fullmakter i punkt 4.2 har ändrats. Exemplen i punkterna 4.2 och 4.3 har också uppdaterats. Anvisningen ersätter anvisningen Apoteksskatt (Dnr A168/200/2016).

1 Inledning

Läkemedelslagen (395/1987) innehåller föreskrifter om rätten att bedriva apoteksverksamhet. Apoteksrörelse får drivas av en fysisk person som har tillstånd av Säkerhets- och utvecklingscentret för läkemedelsområdet (Fimea). Också Helsingfors och Östra Finlands universitet har rätt att bedriva apoteksverksamhet.

Apoteksskattelagen (770/2016) stadfästes 09.09.2016. Den upphävde lagen om apoteksavgift och förordningen om apoteksavgift för kulturhistoriskt värdefulla apotek (SrF 1180/2002) som utfärdats med stöd av lagen.Varje kalenderår fastställde Fimea utifrån uppgifter som uppgavs av apotekaren en apoteksavgift som uppbars av varje apotek. I och med apoteksskattelagen ändrades benämningen apoteksavgift till apoteksskatt, och uppgifterna som anknyter till apoteksskatten överfördes till Skatteförvaltningen 01.01.2017.

Reglerna om beräkningen av apoteksskatten svarar huvudsakligen mot bestämmelserna om beräkningen av apoteksavgiften. Apotekaren räknar ut, deklarerar och betalar på eget initiativ apoteksskatten till Skatteförvaltningen enligt följande anvisning. Till skillnad från apoteksavgiften beräknas apoteksskatten för varje skattskyldig, och inte för varje apotek. Detta innebär att beräkningen förändras, om apotekaren byts.

Lagen om apoteksavgift har inte tillämpats på apoteksrörelse som bedrivs på Åland på grund av att grunden för avgiften har varit avkastningen på en viss näring, och därför har den hört till lagstiftningsmakten för landskapet Åland. Enligt landskapslagen om apoteksavgift i landskapet Åland betalar apotekarna på Åland en apoteksavgift till landskapsstyrelsen. Enligt samma grund betalas inte heller apoteksskatt enligt den nya lagen för apoteksverksamhet som bedrivs på Åland.

2 Skattskyldighet

Enligt 1 § i apoteksskattelagen ska den skattskyldige betala apoteksskatt till staten för sin apoteksrörelse.

I läkemedelslagen definieras en apotekare som en person som har beviljats tillstånd att hålla apotek. I denna anvisning avses med apotekare både privata apotekare och universitet som bedriver apoteksverksamhet. Apotekarna är skattskyldiga för apoteksverksamheten vid privata apotek. Också universitet som bedriver apoteksverksamhet är skyldiga att betala apoteksskatt. Med stöd av läkemedelslagen har Helsingfors universitet rätt att bedriva ett apotek i Helsingfors och Östra Finlands universitet att bedriva ett apotek i Kuopio. Dessutom har Helsingfors universitet rätt att bedriva 16 filialapotek, vart och ett med ett separat tillstånd från Fimea.

2.1 Begrepp

Enligt 38 § 5 punkten i apotekslagen avses med apoteksrörelse drivande av apoteksverksamhet på ett apotek, filialapotek, serviceställe för apotek eller via ett apoteks webbtjänst. Med termen apoteksrörelse avses i denna anvisning en apoteksrörelse som bedrivs av en skattskyldig, och som förutom huvudapoteket kan omfatta ett eller flera filialapotek, ett serviceställe för apotek, webbtjänst och ett medicinskåp. En skattskyldigs apoteksverksamhet behandlas som en enda rörelse, även om den skattskyldige under skatteåret bedriver apoteksverksamhet med stöd av flera apotekstillstånd.

Enligt 38 § 1 punkten i läkemedelslagen är ett apotek en verksamhetsenhet inom läkemedelsförsörjningen vars ansvarsområde omfattar detaljförsäljning, distribution och tillverkning av läkemedel samt rådgivning och service som gäller läkemedel. Ett filialapotek är ett apoteks separata verksamhetsställe vars ansvarsområde motsvarar apotekets ansvarsområde. Enligt läkemedelslagen kan en apotekare ha ett tillstånd för att bedriva högst tre filialapotek. Ett serviceställe för apotek är i sin tur ett separat verksamhetsställe som upprätthålls av apotekaren.

Med apotekets webbtjänst avses försäljning av läkemedel som avses i 38 § 4 punkten i läkemedelslagen och som sker på basis av beställning som en kund har gjort via internet. Apotekare fick hålla medicinskåp med tillstånd av Fimea. Med medicinskåp avsågs ett ställe där en kund kunde köpa läkemedel utan recept. Syftet med medicinskåpen var att betjäna kunder som bodde långt borta från apoteken. Tillstånden att hålla medicinskåp upphörde att gälla 2017 och därefter har medicinskåpen inte längre fungerat som verksamhetsställen för distribution av läkemedel.

2.2 Registrering

En utövare av apoteksverksamhet ska enligt läkemedelsförordningen (693/1987) på förhand anmäla påbörjande av apoteksverksamhet till Fimea. Från Fimea får Skatteförvaltningen uppgifter om personer som påbörjar eller lägger ned apoteksverksamhet. En apotekare behöver inte separat registrera sig som apoteksskattskyldig eller anmäla att apoteksskattskyldigheten upphört till Skatteförvaltningen. En apotekare ska dock på samma sätt som andra utövare av företagsverksamhet anmäla att företagsverksamhet påbörjas, ändras eller läggs ned samt uppfylla de övriga registreringsskyldigheterna i anslutning till beskattningen.

Apoteksskattskyldigheten och det första skatteåret börjar den dag då apotekaren börjar bedriva en apoteksrörelse på det sätt som avses i 13 § i läkemedelsförordningen.

3 Beräkning av apoteksskatten

3.1 Skatteår

Skattegrunden bestäms enligt omsättningen under en lagstadgad period, och utifrån denna omsättning beräknas beloppet av apoteksskatten. Enligt 4 § i apoteksskattelagen är skatteåret för apoteksskatten ett kalenderår. Den skattskyldiges räkenskapsperiod påverkar inte skatteåret för apoteksskatten, utan apoteksskatten beräknas för ett kalenderår.

3.2 Skattegrund

Apoteksskatten beräknas på apoteksrörelsens momsfria omsättning. Begreppet omsättning i apoteksskattelagen kan likställas med begreppet omsättning i bokföringslagen (1336/1997). I omsättningen inkluderas intäkterna från försäljningen av egentliga produkter och tjänster. I den omsättning som ligger till grund för apoteksskatten ingår således till exempel dosdispenseringsarvode. Omsättningen innefattar inte till exempel FPA:s apoteksarvode eller andra rörelseintäkter som inte hänför sig till sålda varor eller tjänster.

Grunden för apoteksskatten erhålls genom att från omsättningen i bokföringen göra de avdrag som tas upp i punkt 3.2.1, om förutsättningarna för avdrag uppfylls.

Om en apotekare påbörjar eller lägger ned apoteksverksamheten mitt under ett år, beräknas skatten enbart på apotekarens egen omsättning.

3.2.1 Avdrag från omsättningen

Enligt 5 § 2 mom. i apoteksskattelagen dras följande mervärdesskattefria poster av från den mervärdesskattefria omsättningen:

- värdet av den försäljning som sker på basis av avtalstillverkning enligt 12 § 2 mom. i läkemedelslagen

- läkemedelsförsäljning till social- och hälsovårdsinrättningar

- värdet av försäljningen av sådana läkemedelspreparat avsedda för substitutionsbehandling med nikotin som enligt läkemedelslagen får säljas även på andra ställen än på apotek

- försäljning av andra produkter än läkemedel, dock högst 20 procent av omsättningen från vilken avdrag som tas upp i punkterna 1–3 har gjorts

- posten för försäljningen av sådana läkemedelspreparat vars partipris överskrider 1 500 euro till den del det mervärdesskattefria detaljförsäljningspriset för varje sådant läkemedelspreparat överskrider 1 683,92 euro

3.2.1.1 Förutsättningar för avdrag

1) Med avtalstillverkning avses annan än industriell tillverkning av läkemedel. I 12 § i läkemedelslagen föreskrivs att på ett apotek och därtill hörande filialapotek får läkemedelspreparat tillverkas endast för apotekets eller filialapotekets samt ett serviceställes egen försäljning. Apotekaren kan dock låta tillverka ett visst läkemedelspreparat vid ett annat apotek och därifrån skaffa importerade enstaka råvaror för egen tillverkning. Apotekaren ska göra en anmälan om detta till Fimea. Endast ett apotek som verkar som avtalstillverkare och som har lämnat en anmälan om detta till Fimea kan dra av värdet av avtalstillverkning från omsättningen.

2) Social- och hälsovårdsinstitut är sådana verksamhetsenheter för hälso- och sjukvård enligt 2 § i lagen om patientens ställning och rättigheter (785/1992) som ger institutionsvård enligt Social- och hälsovårdsministeriets förordning 1239/2022 (Social- och hälsovårdsministeriets förordning om grunderna för öppenvård och institutionsvård). Ovannämnda institutioner är också enheter som tillhandahåller institutionsvård inom socialvården enligt 22 § i socialvårdslagen (1301/2014). Med institutionsvård inom socialvården avses ordnande av vård och rehabiliterande verksamhet vid en verksamhetsenhet som ger fortlöpande vård inom socialvården.

Institutionsvård tillhandahålls på ett sjukhus, en hälsocentrals bäddavdelning samt motsvarande på en socialvårdsinstitution, till exempel ett åldringshem, en centralinstitution för specialomsorg för utvecklingsstörda eller en vårdinstitution inom missbrukarvården. Det karaktäristiska för en socialvårdsinstitution är att man här tillhandahåller vård, rehabilitering och uppehälle för personer som kräver särskild omsorg, som inte får sjukhusvård, men som inte klarar sig hemma eller i öppenvård, trots att social- och hälsovårdstjänster ordnas regelbundet. Försäljning av läkemedel till privata läkar- och tandläkarmottagningar eller företagshälsovårdsenheter kan däremot inte dras av.

Förutsättningen för ett avdrag är att man i bokföringen för varje verksamhetsställe inkluderar en specificerad redogörelse för läkemedelsförsäljningen till social- och hälsovårdsinstitutioner. Av redogörelsen ska framgå institutionens namn och tjänsteområdeskod i enlighet med det officiella registret över verksamhetsställen (TOPI) som upprätthålls av Institutet för hälsa och välfärd (THL).

Tjänsteområdeskoder som i princip helt och hållet innehåller institutionsvård: 110, 111, 112, 113, 121, 130, 142, 150, 160, 171, 172, 173, 175, 263, 310, 330, 410, 411, 520, 530, 600 och 950. Den tjänsteområdeskod som delvis innehåller institutionsvård är 120.

Med läkemedelsförsäljning till ett verksamhetsställe vars tjänsteområdeskod är 160 avses försäljning till sjukhus vid fångvårdsinrättningar, och till denna kan försäljning till exempelvis polisstationer inte räknas. Läkemedelsförsäljning till ett verksamhetsställe vars tjänsteområdeskod är 520 eller 530 får dras av endast om verksamhetsenheten har tagits upp i förteckningen över institutioner för missbrukarrehabilitering som godkänts av FPA.

FPA:s förteckning över institutioner för missbrukarrehabilitering (www.kela.fi)

Vissa verksamhetsenheter kan ha operativa enheter som tillhandahåller både öppen- och institutionsvård. I dessa operativa delar kan dock inte både öppen- och institutionsvård tillhandahållas. Omsättningen från läkemedelsförsäljning till dessa verksamhetsenheter får dras av endast i den utsträckning försäljningen riktar sig till en operativ enhet som tillhandahåller institutionsvård. Förutsättningen för avdraget är att den skattskyldige lämnar en tillförlitlig redogörelse för och dokumentering om försäljningens avdragsgiltighet. I redogörelsen uppges så exakt som möjligt den operativa enhet som tillhandahåller vård inom verksamhetsenheten, till exempel ”vårdavdelningen på hälsovårdscentralen i kommun X, kod 120, försäljning x euro”.

TOPI-registret som upprätthålls av THL innehåller inte alla de social- och hälsovårdsinstitutioner till vilka man har läkemedelsförsäljning som kan dras av vid beräkningen av skattegrunden. Dessa institutioner omfattar ungdomshem, barnskyddsinrättningar och vårdhem för barn, skolhem samt mottagningscentraler för asylsökande där det finns vårdplatser.

Sök ett verksamhetsställe i TOPI-registret (www.thl.fi)

Vid behov lämnar THL tilläggsuppgifter om institutionerna och tjänsteområdeskoderna.

3) Värdet av försäljning av läkemedelspreparat avsedda för substitutionsbehandling med nikotin kan dras av, om man vid behov och med hjälp av en specifikation från bokföringen kan redogöra för omsättningen för läkemedelspreparaten avsedda för substitutionsbehandling med nikotin per verksamhetsställe.

4) Den momsfria omsättningen för försäljningen av andra produkter än läkemedel kan dras av vid beräkningen av skattegrunden i den utsträckning den inte överskrider 20 procent av apoteksrörelsens omsättning från vilken avdragen som tas upp i punkterna 1–3 först har gjorts. Också om denna försäljning och de avdrag som gjorts på basis av denna ska det för varje verksamhetsställe finnas noter med specifikationer till bokföringen.

5) Detta omfattar öppenvårdens receptbelagda läkemedelspreparat vars partipris överskrider 1 500 euro och som säljs på apotekens verksamhetsställen. Avdraget (den del som överskrider det mervärdesskattefria detaljförsäljningspriset på 1 683,92 euro) bestäms enligt läkemedelspreparatförpackning. En specifikation av det avdrag som gjorts utifrån denna punkt ska göras per verksamhetsställe och bifogas till bokföringen.

3.3 Skatteskala

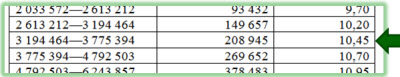

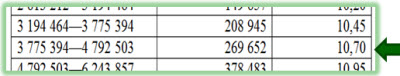

Efter de ovan nämnda avdragen från omsättningen beräknas apoteksskatten utifrån skattegrunden enligt skatteskalan i 6 § i apoteksskattelagen grupperad på följande sätt:

| Skattegrund, euro | Apoteksskatt skattegrund vid nedre gränsen, euro |

Skatteprocent för den del som överskrider undre gränsen för skattegrunden, % |

|---|---|---|

| 871 393–1 016 139 | 0 | 6,10 |

| 1 016 139–1 306 607 | 8 830 | 7,15 |

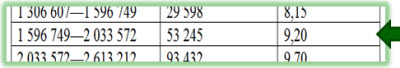

| 1 306 607–1 596 749 | 29 598 | 8,15 |

| 1 596 749–2 033 572 | 53 245 | 9,20 |

| 2 033 572–2 613 212 | 93 432 | 9,70 |

| 2 613 212–3 194 464 | 149 657 | 10,20 |

| 3 194 464–3 775 394 | 208 945 | 10,45 |

| 3 775 394–4 792 503 | 269 652 | 10,70 |

| 4 792 503–6 243 857 | 378 483 | 10,95 |

| 6 243 857– | 537 406 | 11,20 |

3.4 Beräkningsexempel

Apoteksskatten beräknas för var och en skattskyldig separat. Beräkningen påverkas förutom av beloppet av skattegrunden också av huruvida apoteket har ett filialapotek eller inte.

3.4.1 Inget filialapotek

Om apoteket inte har något filialapotek, beräknas apoteksskatten utifrån den sammanlagda skattegrunden för apoteket, apotekets serviceställe, apotekets webbtjänst och medicinskåpet enligt tabellen i punkt 3.3.

Exempel 1: Apoteket har inget filialapotek

| skattegrund, euro | |

|---|---|

| Apotek | 3.400.000 |

| Serviceställe | 50.000 |

| Webbtjänst | 50.000 |

| Sammanlagt | 3.500.000 |

Apoteksskatten beräknas enligt 7 § 2 mom. i apoteksskattelagen: Skattegrunden beräknas med beaktande av avdragen i enlighet med 5 § i apoteksskattelagen.

Apoteksskattelagen 7 § 2 mom.: Om ett apotek inte har filialapotek, beräknas apoteksskatten enligt den sammanlagda skattegrunden för apoteket, dess serviceställen, webbtjänst och medicinskåp i enlighet med skatteskalan i 6 §.

Enligt 6 § i apoteksskattelagen:

Skattegrunden efter avdragen enligt 5 § i apoteksskattelagen är 3.500.000 euro. Tabellintervallet för skattegrunden är 3.194.464–3.775.394, apoteksskatten vid nedre gränsen för skattegrunden är 208. 945 euro och skatteprocenten för skattegrunden som överskrider den nedre gränsen 10,45.

| Skattegrund – nedre gräns | 3.500.000 – 3.194.464 = 305.536 |

| Apoteksskatt för den del som överskrider den nedre gränsen | 305.536 x 10,45 / 100 = 31.928,51 |

| Apoteksskatt totalt | 208.945,00 + 31.928,51 = 240.873,51 |

Den apoteksskattskyldiges apoteksskatt är 240.873,51 euro.

3.4.2 Ett eller flera filialapotek

3.4.2.1 Sammanlagd skattegrund under 2,6 miljoner euro

Om ett apotek har ett eller flera filialapotek och den sammanlagda skattegrunden för apoteksrörelsen är mindre än 2.600.000 euro, beräknas apoteksskatten på den sammanlagda skattegrunden för apoteket och dess serviceställen, webbtjänst och medicinskåp samt separat på varje filialapoteks skattegrund i enlighet med skatteskalan som tas upp i punkt 3.3.

Exempel 2: Apoteket har två filialapotek.

| skattegrund, euro | |

|---|---|

| Apotek | 1.400.000 |

| Filialapotek 1 | 900.000 |

| Filialapotek 2 | 200.000 |

| Sammanlagt | 2.500.000 |

Den skattegrund som bestäms enligt 5 § i apoteksskattelagen är under 2,6 miljoner euro. Apoteksskatten beräknas enligt 7 § 3 mom. i apoteksskattelagen:

Apoteksskattelagen 7 § 3 mom.: Om ett apotek har ett eller flera filialapotek och den sammanlagda, enligt 5 § bestämda skattegrunden för apoteket, dess filialapotek, serviceställen, webbtjänst och medicinskåp är mindre än 2.600.000 euro, beräknas apoteksskatten på den sammanlagda skattegrunden för apoteket och dess serviceställen, webbtjänst och medicinskåp samt separat på varje filialapoteks skattegrund i enlighet med skatteskalan i 6 §.

Först beräknas den apoteksskatt som bestäms enligt skattegrunden för huvudapoteket. Sedan beräknas apoteksskatten som bestäms enligt skattegrunden för båda filialapoteken. Den slutliga apoteksskatten erhålls när summan av de två föregående uträkningarna adderas.

Enligt 6 § i apoteksskattelagen:

Skattegrunden för huvudapoteket efter avdragen i enlighet med 5 § i apoteksskattelagen är 1.400.000 euro. Tabellintervallet för skattegrunden är 1.306.607–1.596.749, apoteksskatten vid nedre gränsen för skattegrunden är 29.598 euro och skatteprocenten för skattegrunden som överskrider den nedre gränsen 8,15.

| Skattegrund – nedre gräns | 1.400.000 – 1.306.607 = 93.393 |

| Apoteksskatt för den del som överskrider den nedre gränsen | 93.393 x 8,15 / 100 = 7.611,53 |

| Apoteksskatt totalt | 29.598,00 + 7.611,53 = 37.209,53 |

Skattegrunden för filialapotek 1 är efter avdragen i enlighet med 5 § i apoteksskattelagen 900.000 euro. Tabellintervallet för skattegrunden är 871.939 - 1.016.139, apoteksskatten vid nedre gränsen för skattegrunden är 0 euro och skatteprocenten för skattegrunden som överskrider den nedre gränsen 6,10.

| Skattegrund – nedre gräns | 900.000 – 871.393 = 28.607 |

| Apoteksskatt för den del som överskrider den nedre gränsen | 28.607 x 6,10 / 100 = 1.745,03 |

| Apoteksskatt totalt | 1.745,03 |

Skattegrunden för filialapotek 2 är efter avdragen i enlighet med 5 § i apoteksskattelagen 200.000 euro. Skattegrunden underskrider den nedre gränsen för skattegrunden på 871.393, och då blir skattegrunden för apoteksskatten 0 euro.

Den apoteksskattskyldiges apoteksskatt är totalt 37.209,53 euro + 1.745,03 euro = 38.954,56 euro.

3.4.2.2 Sammanlagd skattegrund över 3,5 miljoner euro

Om ett apotek har ett eller flera filialapotek och den sammanlagda skattegrunden för apoteksrörelsen överstiger 3.500.000 euro, beräknas apoteksskatten på nämnda gemensamma skattegrund i enlighet med skatteskalan i punkt 3.3. Innan filialapotekets skattegrund inkluderas i den gemensamma skattegrunden görs ett avdrag för filialapoteket om förutsättningarna för detta uppfylls.

Med avdrag för filialapotek avses ett avdrag som görs innan filialapotekets skattegrund inkluderas i den gemensamma skattegrunden. Från filialapotekets skattegrund avdras 1/3, dock minst 50.500 euro. Om filialapotekets skattegrund understiger 50.500 euro dras hela skattegrunden av. Ett sådant avdrag görs dock inte om det vid skatteårets utgång har gått minst fem år från det att filialapoteket inrättades och dess omsättning för skatteåret motsvarar minst hälften av medelvärdet för de privata apotekens omsättning för året före skatteåret, i vilket inte räknas in omsättningen för filialapoteken. Skatteförvaltningen fastställer årligen medelvärdet för de privata apotekens omsättning. Om den skattskyldiges skatteår avslutas innan Skatteförvaltningen har fastställt medelvärdet för de privata apotekens omsättning året innan används värdet för året före föregående år vid beräkningen av avdraget för filialapotek.

Skatteförvaltningens beslut medelvärdet för de privata apotekens omsättning för år 2016

Exempel 3: Apoteket har två filialapotek och ett serviceställe. Vid skatteårets utgång har det inte förflutit fem år från det att filialapoteket 1 inrättades, och dess omsättning uppgår till hälften av medeltalet för de privata apotekens omsättning föregående år. (År 2014 var medeltalet av de privata apotekens omsättning, exklusive filialapotekens omsättning, 3,3 miljoner euro). Antagande: Filialapotek 2 inledde sin verksamhet helt i slutet av året.

| skattegrund, euro | |

|---|---|

| Apotek | 3.450.000 |

| Filialapotek 1 | 1.500.000 |

| Filialapotek 2 | 40.000 |

| Serviceställe | 50.000 |

| Sammanlagt | 5.040.000 |

Den skattegrund som bestäms enligt 5 § i apoteksskattelagen är över 3,5 miljoner euro. Apoteksskatten beräknas enligt 7 § 4 mom. i apoteksskattelagen:

Apoteksskattelagen 7 § 4 mom.:Om ett apotek har ett eller flera filialapotek och den sammanlagda, enligt 5 § bestämda skattegrunden för apoteket, dess filialapotek, serviceställen, webbtjänst och medicinskåp överstiger 3.500.000 euro, beräknas apoteksskatten på nämnda gemensamma skattegrund i enlighet med skatteskalan i 6 §. Från filialapotekets skattegrund, som beräknats enligt 5 §, dras i detta fall ytterligare av en tredjedel, dock minst 50.500 euro och, om filialapotekets skattegrund blir mindre än 50.500 euro, hela skattegrunden innan filialapotekets skattegrund läggs till den gemensamma skattegrunden. Ett sådant avdrag görs dock inte om det vid skatteårets utgång har gått minst fem år från det att filialapoteket inrättades och dess omsättning för skatteåret motsvarar minst hälften av medelvärdet för de privata apotekens omsättning för året före skatteåret, i vilket inte räknas in omsättningen för filialapoteken.

Från skattegrunden för filialapotek 1 avdras 1/3, dvs. 500.000 euro innan filialapotekets skattegrund inkluderas i den gemensamma omsättningen.

Skattegrunden för filialapotek 2 blir under 50.500 euro. I detta fall dras hela skattegrunden på 40.000 euro av innan filialapotekets skattegrund inkluderas i den gemensamma skattegrunden.

Apoteksrörelsens skattegrund efter avdraget för filialapotek är 5.040.000 euro - 500.000 euro - 40.000 euro = 4.500.000 euro.

Enligt 6 § i apoteksskattelagen:

Skattegrunden efter avdragen och avdragen för filialapotek i enlighet med 5 § i apoteksskattelagen är sammanlagt 5.040.000 euro - 500.000 euro - 40.000 euro = 4.500.000 euro. Tabellintervallet för skattegrunden är 3.775.394 - 4.792.503, apoteksskatten vid nedre gränsen för skattegrunden är 269.652 euro och skatteprocenten för skattegrunden som överskrider den nedre gränsen 10,70.

| Skattegrund – nedre gräns | 4.500.000 – 3.775.394 = 724.606 |

|

Apoteksskatt för den del som överskrider den nedre gränsen |

724.606 x 10,70 / 100 = 77.532,84 |

| Apoteksskatt totalt | 269.652,00 + 77.532,84 = 347.184,84 |

Den apoteksskattskyldiges apoteksskatt är 347.184,84 euro.

3.4.2.3 Sammanlagd skattegrund minst 2,6 miljoner euro, men högst 3,5 miljoner euro

Om den sammanlagda skattegrunden för en apoteksrörelse är minst 2,6 miljoner euro, men högst 3,5 miljoner euro, beräknas apoteksskatten som ett vägt medelvärde. Vid beräkningen av det vägda medelvärdet bestäms först två separata kalkylmässiga apoteksskatter. Den första kalkylmässiga apoteksskatten beräknas på det sätt som framlagts i punkt 3.4.2.1 och den andra på det sätt som framlagts i punkt 3.4.2.2. I beräkningen beaktas avdraget för filialapotek.

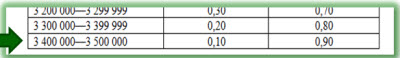

Efter att de kalkylmässiga apoteksskatterna bestämts beräknas apoteksskattens belopp som deras vägda medelvärde i enlighet med koefficienter som bestäms utifrån den sammanlagda skattegrunden för apoteksverksamheten. Koefficienterna framgår av skalan i 7 § 7 mom. i apoteksskattelagen.

| Skattegrund, euro | Koefficient på skatt som beräknas enligt 3 mom. | Koefficient på skatt som beräknas enligt 4 mom. |

|---|---|---|

| 2 600 000–2 699 999 | 0,90 | 0,10 |

| 2 700 000–2 799 999 | 0,80 | 0,20 |

| 2 800 000–2 899 999 | 0,70 | 0,30 |

| 2 900 000–2 999 999 | 0,60 | 0,40 |

| 3 000 000–3 099 999 | 0,50 | 0,50 |

| 3 100 000–3 199 999 | 0,40 | 0,60 |

| 3 200 000–3 299 999 | 0,30 | 0,70 |

| 3 300 000–3 399 999 | 0,20 | 0,80 |

| 3 400 000–3 500 000 | 0,10 | 0,90 |

Exempel 4: Apoteket har två filialapotek och ett serviceställe. Beloppet av filialapotekens omsättning uppgår inte till hälften av medeltalet för de privata apotekens omsättning året före skatteåret. Antagande: Vid skatteårets utgång har det inte förflutit fem år från det att filialapoteket inrättades.

| skattegrund, euro | |

|---|---|

| Apotek | 2.050.000 |

| Filialapotek 1 | 900.000 |

| Filialapotek 2 | 400.000 |

| Serviceställe | 50.000 |

| Sammanlagt | 3.400.000 |

I exemplet är den sammanlagda skattegrunden som bestäms enligt 5 § i apoteksskattelagen över 2,6 miljoner euro, men under 3,5 miljoner euro, och därför beräknas apoteksskatten enligt 7 § 5 mom. i apoteksskattelagen.

Apoteksskattelagen 7 § 5 mom.: Om den sammanlagda skattegrunden enligt 5 § för ett apotek och dess filialapotek, serviceställen, webbtjänst och medicinskåp är minst 2.600.000 euro, men högst 3.500.000 euro, beräknas apoteksskatten som ett vägt medelvärde så som bestäms i 6 § och 7 §.

Apoteksskattelagen 7 § 6 mom.: När det vägda medelvärdet beräknas bestäms på det sätt som föreskrivs i 3 mom. en kalkylmässig apoteksskatt i enlighet med skatteskalan i 6 §. Dessutom bestäms separat en kalkylmässig apoteksskatt på det sätt som föreskrivs i 4 mom. i enlighet med skatteskalan i 6 §.

Apoteksskattelagen 7 § 7 mom.: Efter att de kalkylmässiga apoteksskatterna bestämts beräknas apoteksskattens belopp som deras vägda medelvärde i enlighet med koefficienter som bestäms utifrån den sammanlagda skattegrunden för apoteksverksamheten.

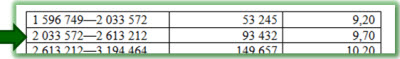

Den första kalkylmässiga apoteksskatten:

Tabellen i 6 § i apoteksskattelagen:

Skattegrunden för huvudapoteket och servicestället efter avdragen i enlighet med 5 § i apoteksskattelagen är 2.100.000 euro. Tabellintervallet för skattegrunden är 2.033.572–2.613.212, apoteksskatten vid nedre gränsen för skattegrunden är 93.432 euro och skatteprocenten för skattegrunden som överskrider den nedre gränsen 9,70.

| Skattegrund – nedre gräns | 2.100.000 – 2.033 .572 = 66.428 |

| Apoteksskatt för den del som överskrider den nedre gränsen | 66.428 x 9,70 / 100 = 6.443,52 |

| Apoteksskatt totalt | 93.432 + 6.443,52 = 99.875,52 |

Tabellen i 6 § i apoteksskattelagen:

![]()

Skattegrunden för filialapotek 1 efter avdragen i enlighet med 5 § i apoteksskattelagen är 900.000 euro. Tabellintervallet för skattegrunden är 871.393–1.016.139, apoteksskatten vid nedre gränsen för skattegrunden är 0 euro och skatteprocenten för skattegrunden som överskrider den nedre gränsen 6,10.

| Skattegrund – nedre gräns | 900.000 – 871.393 = 28.607 |

| Apoteksskatt för den del som överskrider den nedre gränsen | 28.607 x 6,10 / 100 = 1.745,03 |

| Apoteksskatt totalt | 0 + 1.745,03 = 1.745,03 |

Skattegrunden på 400.000 euro för filialapotek 2 underskrider den nedre gränsen på 871.393 för skattegrunden, och då blir apoteksskatten 0 euro.

Apoteksrörelsens första kalkylmässiga apoteksskatt är således 99.875,52 euro + 1.745,03 euro + 0 euro = 101.620,55 euro.

Den andra kalkylmässiga apoteksskatten:

Tabellen i 6 § i apoteksskattelagen:

![]()

Från filialapotekets skattegrund avdras 1/3, dvs. 300.000 euro, för filialapotek 1 och 133.333,33 euro för filialapotek 2, innan den inkluderas i den gemensamma skattegrunden. Skattegrunden efter avdragen och avdragen för filialapotek i enlighet med 5 § i apoteksskattelagen är sammanlagt 5.040.000 euro - 500.000 euro - 40.000 euro = 4.500 000 euro. Tabellintervallet för skattegrunden är 2.613.212–3.194.464, apoteksskatten vid nedre gränsen för skattegrunden är 149.657 euro och skatteprocenten för skattegrunden som överskrider den nedre gränsen 10,20.

| Skattegrund – nedre gräns | 2.966.666,67 – 2.613.212,00 = 353.454,67 |

| Apoteksskatt för den del som överskrider den nedre gränsen | 353.454,67 x 10,20 / 100 = 36.052,38 |

| Apoteksskatt totalt | 149.657,00 + 36.052,38 = 185.709,38 |

Apoteksrörelsens andra kalkylmässiga apoteksskatt är 185.709,38 euro.

Egentlig apoteksskatt som grundar sig på det vägda medeltalet:

Tabellintervallet för apoteksrörelsens sammanlagda skattegrund är 3.400.000–3.500.000. Koefficienten för den första kalkylmässiga apoteksskatten är 0,10 och för den andra 0,90.

Den skattskyldiges egentliga apoteksskatt är 101.620,55 euro x 0,10 + 185.709,38 euro x 0,90 = 177.300,50 euro.

3.4.2.4 Apoteksbyte

Vid apoteksbyte kan en apotekare under samma skatteår bedriva apoteksverksamhet vid flera olika apotek och filialapotek i anslutning till dessa. I dessa situationer beräknas apoteksskatten på apoteksverksamhetens sammanlagda skattegrund. Vid beräkningen av skattegrunden behandlas filialapoteken som separata oavsett till vilket apotekstillstånd driften av filialapoteket anknyter.

Exempel 5: Apotekaren har i början av året haft huvudapotek A och filialapotek 1. Under kalenderåret har apotekaren bytt apotek. I den nya apoteksrörelsen finns förutom huvudapotek B också filialapotek 2.

| skattegrund, euro | |

|---|---|

| Huvudapotek A | 1.000.000 |

| Filialapotek 1 | 300.000 |

| Huvudapotek B | 900.000 |

| Filialapotek 2 | 200.000 |

| Sammanlagt | 2.400.000 |

Den skattegrund som bestäms enligt 5 § i apoteksskattelagen är under 2,6 miljoner euro. Apoteksskatten beräknas enligt 7 § 3 mom. i apoteksskattelagen.

Först beräknas den apoteksskatt som bestäms enligt skattegrunden för huvudapoteken. Sedan beräknas apoteksskatten som bestäms enligt skattegrunden för båda filialapoteken. Den slutliga apoteksskatten erhålls när summan av de två föregående uträkningarna adderas.

Tabellen i 6 § i apoteksskattelagen:

Skattegrunden för huvudapoteken A och B är efter avdragen i enlighet med 5 § i apoteksskattelagen 1.900.000 euro. Tabellintervallet för skattegrunden är 1.596.749–2.033.572, apoteksskatten vid nedre gränsen för skattegrunden är 53.245 euro och skatteprocenten för skattegrunden som överskrider den nedre gränsen 9,20.

| Skattegrund – nedre gräns | 1.900.000 – 1.596.749 = 303.251 |

| Apoteksskatt för den del som överskrider den nedre gränsen | 303.251 x 9,20 / 100 = 27.899,10 |

| Apoteksskatt totalt | 53.245 +27.899,10 = 81.144,10 |

Skattegrunden för båda filialapoteken underskrider den nedre gränsen för skattegrunden på 871.393, och då blir skattegrunden för apoteksskatten 0 euro.

Den apoteksskattskyldiges apoteksskatt är totalt 81.144,10 euro.

4 Beskattningsförfaranden och skatteuppbörd

4.1 Allmänt

På apoteksskatten tillämpas lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ (768/2016). Detta innebär att samma bestämmelser om förfaranden tillämpas på deklaration av apoteksskatt, påförande av skatt, sanktioner, ändringssökande, skyldighet att lämna uppgifter och annat beskattningsförfarande som på andra skatter som betalas på eget initiativ.

Också i skatteuppbörden tillämpas samma förfaranden på apoteksskatten som på andra skatter som betalas på eget initiativ.

4.2 Deklaration av skatten

Apotekaren beräknar skatten för kalenderåret och deklarerar skatten på eget initiativ före utgången av februari året efter skatteåret. Om apoteksverksamheten upphör mitt under kalenderåret, anses skatteperioden sluta den dag då verksamheten upphör. Skatteperiodens skattedeklaration ska då lämnas senast på den allmänna förfallodagen under den andra månaden efter månaden då verksamheten upphörde.

Den allmänna förfallodagen är den tolfte dagen varje kalendermånad, men om den tolfte dagen inte är en bankdag, är förfallodagen den första bankdagen efter den tolfte dagen. Om verksamheten upphör exempelvis i januari 2023, ska skatten deklareras senast den 13 mars 2023.

I apoteksskattedeklarationen uppges förutom betalarens specifikationsuppgifter även eurobeloppet av apoteksskatten som ska betalas med en cents noggrannhet. Bokföringsnoter eller andra utredningar skickas inte till Skatteförvaltningen, men Skatteförvaltningen kan efter behov begära att dessa läggs fram.

En apoteksskattedeklaration ska lämnas för alla skatteperioder, även om ingen apoteksskatt ska betalas. I dessa fall lämnas en deklaration med eurobeloppet 0,00.

Apoteksskatteuppgifterna deklareras elektroniskt i webbtjänsten MinSkatt eller också sänds en fil som bildats av ekonomiadministrationsprogrammet genom webbtjänsten Ilmoitin.fi. Inloggning i tjänsten sker med personliga bankkoder eller mobilcertifikat. För att uträtta ärenden för en annan krävs en Suomi.fi-fullmakt.

Deklarera apoteksskatten i webbtjänsten MinSkatt

Läs mer om Suomi.fi-fullmakt (Suomi.fi-fullmakt)

4.3 Betalning av skatten

På betalningen av apoteksskatten tillämpas bestämmelserna i lagen om skatteuppbörd. Lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ innehåller i sin tur föreskrifter om tidsfristen för betalningen. Apoteksskatten betalas på eget initiativ före utgången av februari året efter skatteåret.

Mer information om betalning av apoteksskatten i webbtjänsten MinSkatt

Om en apotekare lägger ned sin verksamhet mitt under kalenderåret, anses skatteperioden sluta den dag då verksamheten upphör. Skatteperiodens skatt ska då betalas senast på den allmänna förfallodagen den andra månaden efter månaden då verksamheten upphörde. Om verksamheten upphör exempelvis i augusti 2023, ska apoteksskatten för 2023 betalas senast på den allmänna förfallodagen i oktober, den 12 oktober 2023.

Som apoteksskatteprestationer räknas prestationer som bokförs som betalningar eller återbäringar. Om olika skatter förfallit samtidigt, kan betalaren inte välja vilken skatt hen ska betala. Betalningar och återbäringar allokeras till obetalda skatter i den användningsordning som föreskrivs i lagen om skatteuppbörd.

4.4 Rättelse av fel

Om man efter att skattedeklarationen har lämnats upptäcker ett fel i deklarationen, ska detta korrigeras genom att lämna in en ersättande deklaration för skatteperioden till vilken felet hänför sig. Ett fel i en skattedeklaration ska rättas inom tre år räknat från början av det på kalenderåret följande året då skatten för skatteperioden borde ha deklarerats och betalats.

Ett fel av ringa ekonomisk betydelse får korrigeras till den innevarande skatteperioden. Ett ringa fel ska rättas utan oskäligt dröjsmål när felet har upptäckts. Skatteförvaltningen har utfärdat närmare anvisningar om när ett fel ska betraktas som ringa samt om andra förfaranden som ska iakttas när ett fel rättas.

Närmare information i Skattevaltningens beslut Skatteförvaltningens beslut om rättelse av fel i en skattedeklaration

4.5 Skattepåförande och sanktioner

Om en deklaration om apoteksskatten inte lämnas in, sänder Skatteförvaltningen en uppmaning om att lämna in deklarationen. Uppmaningen innehåller en uppskattning av apoteksskattens belopp. Om en deklaration, trots uppmaningen, inte lämnas in påför Skatteförvaltningen en apoteksskatt för betalning enligt en uppskattning. Skatteförvaltningen påför eller rättar skatten också i andra situationer till den skattskyldiges fördel eller nackdel om skatten som ska betalas är för stor eller för liten. Skatt kan påföras i regel under tre år från utgången av skatteåret.

På apoteksskatten tillämpas bestämmelserna om förseningsavgift och skatteförhöjning i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ. Skatteförvaltningen har gett en separat anvisning om påföljdsavgifter för skatter på eget initiativ Påföljdsavgifter för skatter på eget initiativ.

4.6 Ändringssökande

Bestämmelser om sökande av ändring i skatter som betalas på eget initiativ finns i 10 kap. i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ. Ändring i Skatteförvaltningens beslut om apoteksskatt ska sökas hos skatterättelsenämnden med undantag av förhandsavgöranden. Begäran om omprövning ska i regel framställas inom tre år från utgången av skatteåret. Den ska framställas skriftligen och lämnas till Skatteförvaltningen inom utsatt tid. Ändring får inte sökas om ärendet redan har avgjorts genom ett beslut med anledning av besvär.

Ändring i skatterättelsenämndens beslut får sökas genom besvär hos förvaltningsdomstolen. Besvären ska anföras inom 60 dagar från delfåendet av beslutet som gäller begäran om omprövning. I förvaltningsdomstolens beslut får ändring sökas genom besvär hos högsta förvaltningsdomstolen endast om högsta förvaltningsdomstolen beviljar besvärstillstånd.

I ett förhandsavgörande som getts av Skatteförvaltningen (punkt 4.9 i anvisningen) söks ändring i första hand genom att anföra besvär hos förvaltningsdomstolen. Besvär på förhandsavgörande ska anföras inom 30 dagar från delfåendet av beslutet.

Läs mera om sökande av ändring på Skatteförvaltningens webbplats (www.skatt.fi).

4.7 Utomståendes skyldighet att lämna uppgifter

Skatteförvaltningen har enligt den särskilda skyldigheten att lämna uppgifter rätt att från utomstående få nödvändiga uppgifter för övervakningen av apoteksskatten och påförande av skatt till exempel när den skattskyldige själv inte lämnar någon deklaration om apoteksskatten. Alla ska således på Skatteförvaltningens uppmaning lämna uppgifter som kan behövas för den skattskyldiges beskattning eller behandlingen av ett ärende i anslutning till ett ändringssökande. Skatteförvaltningen kan av en utomstående begära uppgifter på basis av namn, bankkontonummer, kontotransaktion eller någon annan motsvarande specificering. Om de uppgifter som begärts framgår av handlingar som innehas av en utomstående eller på annat sätt innehas av denna, ska denna part uppge dessa för Skatteförvaltningen, om hen inte enligt lagen har rätt att vägra vittna i ärendet. Man får dock inte vägra att lämna uppgifter som gäller den ekonomiska situationen och som påverkar beskattningen.

4.8 Bokföring

Enligt 26 § 1 mom. i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ ska en apoteksskatteskyldig utöver vad som föreskrivs i bokföringslagen lägga upp sin bokföring så att de uppgifter som behövs för att påföra skatt fås ur den. Den apoteksskattskyldige ska separat följa upp och dokumentera de omsättningsposter som föreskrivs i lagen (se punkt 3.2.1 i anvisningen) och som påverkar beräkningen av skattegrunden. Den skattskyldige ska enligt 21 § i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ på Skatteförvaltningens uppmaning lämna förutom skattedeklaration även kompletterande verifikationer, uppgifter och utredningar som kan behövas för påförandet av skatt.

4.9 Förhandsavgörande

Skatteförvaltningen kan på den skattskyldiges skriftliga ansökan ge ett förhandsavgörande om apoteksskatten. Ett lagakraftvunnet förhandsavgörande iakttas på yrkande av sökanden med bindande verkan så som bestäms i avgörandet.

I ansökan om förhandsavgörande specificeras frågan i vilken förhandsavgörande söks och framläggs den utredning som behövs för avgörande av ärendet. Frågan i förhandsavgörandet kan gälla till exempel ett avdrag från omsättningen och skattegrunden.

Närmare information om ansökan om förhandsavgörande på skatt.fi

4.10 Skattenedsättning

På apoteksskattenedsättning tillämpas bestämmelserna i lagen om skatteuppbörd. Skatteförvaltningen kan på ansökan bevilja befrielse från skattebetalning i det fall att den skattskyldiges skattebetalningsförmåga på grund av sjukdom, arbetslöshet, försörjningsskyldighet eller någon annan motsvarande orsak är väsentligt nedsatt eller om det på grund av den skattskyldiges skuldsanering finns särskilda orsaker eller om en debitering av skatten av någon annan anledning vore uppenbart oskälig.

Lagen om apoteksavgift innehöll föreskrifter om nedsättning av apoteksavgiften för att bevara kulturhistoriskt värdefulla apotek. Apoteksskattelagen innehåller inga föreskrifter om någon motsvarande särskild nedsättning eller nedsättningsgrund. Apoteksskatten kan således inte sättas ned på basis av apotekets kulturhistoriska värde. På befrielse från apoteksskatt tillämpas i samtliga fall det allmänna förfarandet som föreskrivs i lagen om skatteuppbörd.

5 Ikraftträdande

Denna anvisning träder i kraft 17.2.2023. Bestämmelserna i punkt 5) i kapitel 3.2.1 i denna anvisning tillämpas för första gången på apoteksskatten för skatteåret 2023.

ledande skattesakkunnig Sami Varonen

skattesakkunnig Pirjo Manninen