Momsbeskattning av faktureringsföretag och arbetsutförare

Nyckelord:

- Har getts

- 19.8.2022

- Diarienummer

- VH/4240/00.01.00/2021

- Giltighet

- 19.8.2022 - Tills vidare

- Bemyndigande

- Lag om Skatteförvaltningen (503/2010) 2 § 2 mom.

Den allmänna mervärdesskattesatsen ökade från 24 procent till 25,5 procent från och med den 1 september 2024. Skattesatsändringen kommer att uppdateras i anvisningen med nästa uppdatering.

I denna anvisning behandlas frågor relaterade till momsbeskattning av faktureringsföretag. Dessutom behandlas momsbeskattning av arbetsutförare.

Med ett faktureringsföretag avses i denna anvisning en tjänsteleverantör med vilken arbetsutföraren kommer överens om fakturering till sina egna kunder. Utöver faktureringstjänster kan faktureringsföretag dessutom erbjuda arbetsutförare tjänster för fullgörande av lagstadgade skyldigheter. Till sin juridiska form kan faktureringsföretag vara till exempel aktiebolag eller andelslag.

I denna anvisning kallar vi den som utför arbetet och använder sig av ett faktureringsföretag för arbetsutförare. Andra etablerade benämningar är egenanställda eller lättföretagare.

Med kund avses i denna anvisning uppdragsgivaren som beställer arbetet av arbetets utförare. Fysiska personer, hushåll, företag och sammanslutningar kan vara kunder till arbetets utförare. I anvisningen kallas kunden också arbetets beställare.

Det finns egna anvisningar om andra beskattningsfrågor än moms för faktureringsföretag: "Beskattningsfrågor som gäller faktureringsföretag och deras användare" (VH/288/00.01.00/2021) och ”Resekostnadsersättningar betalda av faktureringsföretag i förskottsuppbörden och inkomstbeskattningen” (VH/4385/00.01.00/2021).

1 Faktureringsföretag, arbetsutförare och moms

1.1 Allmänt om hur momsbehandlingen fastställs

För att fastställa momsbehandlingen av faktureringsföretag och arbetsutförare gäller det först att utreda vad faktureringsföretaget och arbetsutföraren har avtalat om den ersättning som betalas: behandlar faktureringsföretaget ersättningen som lön eller arbetsersättning. Moms betalas nämligen endast på rörelsemässig försäljning av varor och tjänster. Däremot betalas moms inte, om vederlaget är lön enligt 13 § i lagen om förskottsuppbörd.

Även uppdragsavtal och andra handlingar som uppgjorts påverkar momsbehandlingen av faktureringsföretagets och arbetsutförarens debiteringar. Om uppdragets karaktär inte framgår av handlingarna eller det är fråga om ett muntligt avtal, baserar sig tolkningen på yttre kännetecken. De kan bland annat utgöras av följande: I vems namn och för vems räkning sker försäljningen? Vem är enligt fakturan säljaren till slutkunden? På vilket sätt har verksamheten i övrigt organiserats?

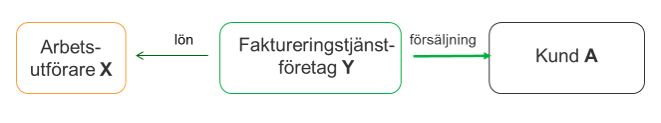

I momsbeskattningen kan faktureringsföretaget och arbetsutföraren agera på följande sätt:

- Den ersättning som faktureringsföretaget betalar till arbetsutföraren är lön, och arbetets beställare faktureras i faktureringsföretagets namn.

- Den ersättning som faktureringsföretaget betalar till arbetsutföraren är arbetsersättning, och arbetets beställare faktureras i faktureringsföretagets namn.

- Faktureringsföretaget erbjuder arbetsutföraren endast tjänster, till exempel kan faktureringsföretaget fakturera arbetets beställare i arbetsutförarens namn.

Dessa tre alternativ och momsbeskattningen av dem beskrivs närmare nedan.

1.2 Faktureringsföretaget betalar lön till arbetsutföraren

Arbetsutföraren kan ha avtalat med faktureringsföretaget att ersättningen för arbetet är lön. Om den ersättning som faktureringsföretaget betalar till arbetsutföraren är lön enligt 13 § i lagen om förskottsuppbörd är arbetsutföraren inte skyldig att betala moms på lönen. Arbetsutföraren säljer inte då tjänster till faktureringsföretaget i form av rörelse enligt mervärdesskattelagen. Du kan läsa mer om förskottsuppbörden i Skatteförvaltningens anvisning Beskattningsfrågor som gäller faktureringsföretag och deras användare.

När faktureringsföretaget och arbetsutföraren har avtalat om att ersättningen för arbetet är lön och att arbetets beställare faktureras för arbetet i faktureringsföretagets namn, anses faktureringsföretaget sälja tjänsten som arbetsutföraren producerar till beställaren. Faktureringsföretaget betalar då moms på hela det belopp som debiteras arbetets beställare.

Faktureringsföretag är i allmänhet skyldiga att betala moms på försäljningen till beställaren av arbetet. Faktureringsföretaget ska utreda momsbehandlingen av försäljningen försäljningsspecifikt. Endast om försäljningen uppfyller villkoren för skattefrihet enligt mervärdesskattelagen behöver faktureringsföretaget inte betala moms på försäljningspriset.

Exempel 1: Mats erbjuder städtjänster. Mats har ingått avtal om fakturering av städtjänster med faktureringsföretag Y. Han och Y har avtalat om att ersättningen för arbetet betalas som lön. Således ska Mats inte betala moms på lönen från faktureringsföretag Y.

Faktureringsföretaget Y betalar moms på försäljningen av städtjänster till arbetets beställare.

Faktureringsföretaget och arbetsutföraren avtalar om arvodet till faktureringsföretaget. Faktureringsföretaget kan redovisa det belopp som debiteras arbetets beställare med avdrag för sitt arvode och till exempel arbetsgivaravgifter. När faktureringsföretaget och arbetsutföraren avtalat om att ersättningen för arbetet är lön, anses faktureringsföretaget inte i momsbeskattningen sälja en tjänst till arbetsutföraren mot ersättningen i fråga. Ärendet har behandlats i högsta förvaltningsdomstolens årsboksavgörande 20.11.2020 (HFD 2020:123). Således ska faktureringsföretaget inte betala moms på arvodet. Om faktureringsföretaget tar ut arbetsgivaravgifter av arbetsutföraren i samband med arvodet, anses inte heller dessa i momsbeskattningen vara en del av det vederlag som debiteras för en separat tjänst. Momsbeskattningen påverkas inte av hur faktureringsföretaget specificerat dessa avgifter i redovisningen till arbetsutföraren.

Faktureringsföretaget ska betala moms endast på försäljning av arbetsutförarens produkt till beställaren, till exempel försäljning av städtjänster såsom i exempel 1 ovan.

1.3 Faktureringsföretaget betalar arbetsersättning till arbetsutföraren

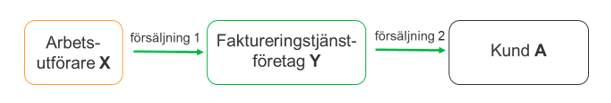

När den ersättning som faktureringsföretaget betalar till arbetsutföraren är arbetsersättning eller bruksavgift, är ersättningen till arbetsutföraren inte lön enligt FörskUL 13 §. Om en faktura för arbetsprestationer till arbetets beställare i en sådan situation upprättas i faktureringsföretagets namn, anses två separata försäljningar ske i momsbeskattningen:

- Arbetsutföraren säljer först arbetsprestationen till faktureringsföretaget.

- Faktureringsföretaget säljer arbetsutförarens arbetsprestation till kunden.

Faktureringsföretaget ska i regel betala moms på sin egen försäljning (försäljning 2) till arbetets beställare (kund A). Faktureringsföretagets försäljning är befriad från moms endast om försäljningen uppfyller villkoren för skattefrihet enligt mervärdesskattelagen.

Även arbetsutföraren kan bli momsskyldig för sin försäljning (försäljning 1) till faktureringsföretaget. Arbetsutföraren är då skattskyldig för det nettobelopp som faktureringsföretaget betalar till arbetsutföraren. Arbetsutföraren är momsskyldig för sin försäljning, om arbetsutförarens omsättning under räkenskapsperioden överstiger 15 000 euro. Skattskyldigheten gäller då från ingången av räkenskapsperioden. Om omsättningen under räkenskapsperioden är högst 15 000 euro, är arbetsutföraren inte momsskyldig. Arbetsutföraren kan dock bli momsskyldig för försäljning, om arbetsutföraren frivilligt registrerar sig som momsskyldig för sin rörelseverksamhet. Läs mer om gränsen för momsfri verksamhet i liten skala och beräkningen av den i Skatteförvaltningens anvisning Gränsen för momsfri verksamhet i liten skala är 15 000 euro.

Ytterligare information om momsbeskattning av nya företagare finns på skatt.fi.

Om arbetsutföraren är momsskyldig, ska utföraren i regel betala moms på sin försäljning. Arbetsutföraren beräknar då momsen utifrån det belopp som faktureringsföretaget betalat till utföraren och som inkluderar moms. Med andra ord är skattegrunden för arbetsutföraren då det belopp som faktureringsföretaget betalar till arbetsutföraren med avdrag för moms. Arbetsutförarens försäljning kan dock vara befriad från moms, om den uppfyller villkoren för skattefrihet enligt mervärdesskattelagen.

Arbetsutföraren säljer samma nyttighet till faktureringsföretaget som faktureringsföretaget säljer till kunden. Momsbehandlingen av försäljningen ska dock utredas separat för vardera försäljningen. Även om arbetsutförarens arvode är skattefritt, innebär det inte att även faktureringsföretagets försäljning är skattefri.

Exempel 2: Lisa är studerande och tillhandahåller samtidigt städtjänster som företagare. Lisa har inte registrerat sig som momsskyldig, eftersom inkomsten har varit under 15 000 euro per räkenskapsperiod (= kalenderår). Hon har ingått avtal om fakturering av städtjänster med ett faktureringsföretag. Enligt avtalet betalar faktureringsföretaget ersättningen till Lisa som arbetsersättning.

Lisa utför städarbetet hemma hos en privatperson. Privatpersonen som beställt arbetet faktureras i faktureringsföretagets namn.

I momsbeskattningen anses Lisa sälja städtjänsten till faktureringsföretaget, som säljer den vidare till arbetets beställare.

Eftersom Lisas inkomst av städtjänster inte överstiger 15 000 euro per räkenskapsperiod och hon inte har annan försäljning och inte heller frivilligt har registrerat sig som momsskyldig, ska Lisa inte betala moms på arbetsersättningen från faktureringsföretaget.

Eftersom arbetets beställare faktureras för arbetet i faktureringsföretagets namn, betalar faktureringsföretaget moms på försäljningen av städtjänsterna till arbetets beställare.

När ersättningen till arbetsutföraren betalas som arbetsersättning, kan faktureringsföretaget redovisa det belopp som fakturerats beställaren med avdrag för sitt arvode till arbetsutföraren. Inte heller i denna situation anses faktureringsföretaget vid momsbeskattningen tillhandahålla en separat tjänst för arbetsutföraren mot arvodet. Således ska faktureringsföretaget inte heller betala moms på arvodet, om arvodet dras av från den arbetsersättning som redovisas till arbetsutföraren.

Faktureringsföretaget betalar moms på försäljning av arbetsprestationen till arbetets beställare.

1.4 Faktureringsföretager tillhandahåller tjänster för arbetsutföraren

Faktureringsföretag kan endast tillhandahålla tjänster för en arbetsutförare utan att fakturera arbetets beställare i faktureringsföretagets namn. Ett faktureringsföretag kan till exempel sälja fakturautskriftstjänster eller bokförings- och rådgivningstjänster till arbetsutförare.

Om arbetets beställare faktureras i arbetsutförarens namn, anses arbetsutföraren i momsbeskattningen sälja arbetet direkt till beställaren, medan faktureringsföretaget säljer andra tjänster till arbetsutföraren.

Arbetsutföraren är inte momsskyldig för försäljningen, om arbetsutförarens omsättning för räkenskapsperioden är högst 15 000 euro, såvida arbetsutföraren inte frivilligt registrerat sig som momsskyldig. Men om arbetsutförarens omsättning överstiger 15 000 euro under räkenskapsperioden, är utföraren i regel momsskyldig för försäljningen. Försäljningen kan då vara skattefri endast om den uppfyller villkoren för skattefrihet enligt mervärdesskattelagen. Läs mer om gränsen för momsfri verksamhet i liten skala och beräkningen av den i Skatteförvaltningens anvisning Gränsen för momsfri verksamhet i liten skala är 15 000 euro på skatt.fi.

När ett faktureringsföretag säljer tjänster till arbetsutförare är faktureringsföretaget momsskyldig för denna försäljning. Faktureringsföretaget ska alltså betala moms på till exempel försäljning av fakturautskriftstjänster eller bokföringstjänster till arbetsutförare.

2 Faktureringsföretagets försäljning till beställare

2.1 I regel är försäljningen momspliktig

När arbetets beställare faktureras i faktureringsföretagets namn, anses faktureringsföretaget sälja de tjänster som arbetsutföraren producerat för beställaren. I regel är faktureringsföretagets försäljning alltid momspliktig, och faktureringsföretaget betalar momsen på försäljning till Skatteförvaltningen. Endast om faktureringsföretagets försäljning uppfyller de villkor för skattefrihet som anges i lagen, ska faktureringsföretaget inte betala moms på försäljningen. Samma regler är således tillämpliga på faktureringsföretag som på andra företag.

I vissa situationer kan också arbetets beställare vara skyldig att betala skatt på försäljningen i stället för faktureringsföretaget (köparens omvända skattskyldighet). Ibland kan också en nedsatt skattesats bli tillämplig på ett faktureringsföretags försäljning.

Arbetsutförarens försäljning till faktureringsföretaget kan på vissa villkor uppfylla förutsättningarna för momsfrihet. Även om arbetsutförarens försäljning till faktureringsföretaget är skattefri, uppfyller faktureringsföretagets försäljning till arbetets beställare inte nödvändigtvis villkoren för skattefrihet. Villkoren för skattefrihet för arbetsprestationer som ett faktureringsföretag säljer till en kund bör därför utredas separat för varje transaktion.

2.2 Köparens omvända skattskyldighet

Säljaren är i allmänhet skattskyldig för försäljning till arbetets beställare. Ibland kan dock skattskyldigheten övergå från säljaren till köparen. Då talar man om så kallad omvänd skattskyldighet.

2.2.1 Försäljning av byggtjänster

Arbetets beställare (slutkunden) kan faktureras för byggtjänster som tillhandahållits av arbetsutföraren i ett faktureringsföretags namn. Försäljning av byggtjänster är momspliktig försäljning, och i regel betalar säljaren skatten. När arbetets beställare faktureras för byggtjänster i ett faktureringsföretags namn är faktureringsföretaget skyldig att betala moms på försäljningen.

Inom byggbranschen i Finland tillämpas under vissa förutsättningar omvänd momsskyldighet, varvid säljaren inte betalar moms på försäljningen utan den som köper byggtjänsterna är skattskyldig. Detta ska också faktureringsföretag beakta.

I försäljning inom byggbranschen övergår skattskyldigheten från säljaren till köparen alltid när bägge följande villkor uppfylls:

- Tjänsten utgör en byggtjänst eller uthyrning av arbetskraft för en byggtjänst.

- Köparen är en näringsidkare som i samband med sin verksamhet på annat sätt än tillfälligt säljer byggtjänster eller hyr ut arbetskraft för byggtjänster.

Faktureringsföretag ska först identifiera om det är fråga om en byggtjänst. Eftersom en hyrd arbetstagare är i arbetsavtalsförhållande till det uthyrande företaget behandlas inte uthyrning av arbetskraft, till exempel för byggtjänster, i denna anvisning (läs däremot anvisningen Beskattningsfrågor som gäller faktureringsföretag och deras användare). Byggtjänster som omfattas av tillämpningsområdet för omvänd skattskyldighet är byggnads- och reparationsarbeten som hänför sig till fastigheter samt överlåtelse av varor som monteras på fastigheten i samband med arbetet.

När det är fråga om försäljning av byggtjänster ska faktureringsföretaget innan fakturan skrivs ut utreda om arbetets beställare uppfyller det ovan beskrivna villkoret för köparen. Om arbetets beställare säljer byggtjänster på annat sätt än tillfälligt, ska faktureringsföretaget debitera beställaren utan moms och förse fakturan med en hänvisning till omvänd skattskyldighet.

Begreppet byggtjänst och villkoren för köparen behandlas närmare i Skatteförvaltningens anvisning Omvänd momsskyldighet inom byggbranschen.

Exempel 3: Mats Målare har en firma som heter Målerix och som säljer måleritjänster för bland annat byggarbetsplatser. Mats Målare är registrerad som momsskyldig för verksamheten. Han har ingått avtal med faktureringsföretaget X Ab. Faktureringsföretaget betalar ersättning till Mats Målare som arbetsersättning.

Målerix utför måleriarbeten hemma hos en privatperson. Faktureringsföretaget fakturerar kunden, dvs. beställaren, för arbetet i sitt namn.

I momsbeskattningen anses Målerix sälja måleriarbetet till faktureringsföretaget, som i sin tur säljer samma måleriarbete till arbetets beställare. Det är fråga om en byggtjänst på vars försäljning omvänd momsskyldighet inom byggbranschen är tillämplig, om köparen säljer byggtjänster på annat sätt än tillfälligt.

Faktureringsföretaget säljer byggtjänster vidare på annat sätt än tillfälligt. Därför övergår skattskyldigheten för Målerix försäljning till faktureringsföretaget. Målerix betalar inte moms på arbetsersättningen från faktureringsföretaget utan skickar en faktura till faktureringsföretaget med en hänvisning till omvänd momsskyldighet.

Faktureringsföretaget deklarerar och betalar skatten på köpet som omvänd moms. Eftersom köpet anknyter till faktureringsföretagets skattepliktiga vidareförsäljning, kan faktureringsföretaget dra av det verkställda skattebeloppet. Således medför köpet av Målerix endast skyldighet att rapportera momsen i momsdeklarationen för faktureringsföretaget.

Eftersom beställaren är en privatperson, är faktureringsföretaget skyldigt att betala moms på försäljningen av måleritjänsterna till kunden.

Om faktureringsföretaget har skattepliktig försäljning av byggtjänster eller försäljning som omfattas av omvänd moms på annat sätt än tillfälligt, ska faktureringsföretaget tillämpa omvänd momsskyldighet inom byggbranschen på alla sina inköp av byggtjänster. Faktureringsföretaget ska således också köpa byggtjänster för egna behov utan moms och tillämpa omvänd momsskyldighet på inköpen.

Ytterligare information om den omvända momsskyldigheten inom byggbranschen finns i Skatteförvaltningens anvisning Omvänd momsskyldighet inom byggbranschen.

2.2.2 Andra situationer där omvänd momsskyldighet gäller

Faktureringsföretag bör utreda om omvänd momsskyldighet är tillämplig på försäljningen när arbetets beställare faktureras i faktureringsföretagets namn. Om den ersättning som arbetsutföraren får anses vara arbetsersättning, bör också utföraren utreda om omvänd momsskyldighet är tillämplig på försäljningen till faktureringsföretaget.

Omvänd momsskyldighet kan bli tillämplig förutom på försäljning inom byggbranschen även i olika situationer inom internationell handel. Om ett faktureringsföretag köper tjänster av en utländsk näringsidkare, kan omvänd momsskyldighet för köpet uppstå för faktureringsföretaget. Ytterligare information om momsbeskattning av internationell handel finns i Skatteförvaltningens anvisning Momsbeskattningen av tjänster vid utrikeshandel.

2.3 Försäljning som omfattas av nedsatt skattesats

Den allmänna skattesats som ska tillämpas på försäljning är 24 procent. Den allmänna skattesatsen tillämpas på faktureringsföretagets försäljning på vilken den nedsatta skattesatsen inte är tillämplig eller på försäljning som inte enligt lagen är skattefri.

2.3.1 Den nedsatta skattesatsen på 14 procent

Den nedsatta skattesatsen på 14 procent är tillämplig på försäljning av livsmedel, restaurang- och cateringtjänster samt djurfoder (MomsL 85 §). Den nedsatta skattesatsen tillämpas dock inte på bland annat levande djur, kranvatten eller alkoholdrycker och tobaksprodukter. Den nedsatta skattesatsen på 14 procent är inte heller tillämplig på försäljning av läkemedel som i stället omfattas av den nedsatta skattesatsen på 10 på procent (MomsL 85 a § 1 mom. 6 punkten).

Ett faktureringsföretag betalar nedsatt moms på 14 procent till exempel när arbetets beställare faktureras för cateringtjänster som arbetsutföraren tillhandahållit i faktureringsföretagets namn.

Exempel 4: Maija är lärare och har matlagning som hobby. Maijas kokkonst har blivit populär inom hennes bekantskapskrets.. Maija vill dock inte ägna tid åt "pappersjobb" utan har avtalat om fakturering av arbetet med faktureringsföretaget Y. Hon och Y har avtalat om att ersättningen för arbetet betalas som lön. Således behöver Maija inte betala moms på lönen från faktureringsföretaget.

Faktureringsföretaget Y betalar moms på försäljningen av Maijas cateringstjänster till kunderna. Den nedsatta skattesatsen på 14 % är tillämplig på faktureringsföretagets försäljning.

2.3.2 Den nedsatta skattesatsen på 10 procent

Den nedsatta skattesatsen på 10 procent är tillämplig på bland annat följande typer av försäljning:

- Persontransporttjänster (MomsL 85 a § 1 mom. 1 punkten)

Den nedsatta skattesatsen på 10 procent är tillämplig på persontransporttjänster. Den nedsatta skattesatsen på 10 procent är dock inte tillämplig då varor transporteras.

Exempel 5: Ett faktureringsföretag fakturerar beställaren för måltidstransporttjänster som arbetsutföraren tillhandahållit. Eftersom det inte är fråga om persontransporttjänster utan varutransporttjänster, ska faktureringsföretaget betala moms enligt den allmänna skattesatsen på 24 procent för försäljningen av transporttjänsterna.

- Tjänst som ger en möjlighet till utövande av idrott (MomsL 85 a § 1 mom. 3 punkten)

Man kan även i ett faktureringsföretags namn fakturera slutkunder för tjänster genom vilka arbetsutföraren ger kunder en möjlighet att utöva idrott. På försäljningen av de tjänster som möjliggör idrott tillämpas en nedsatt skattesats på 10 procent.

Exempel 6: Motionshandledare Hanna Hurtig och Programhuset Ab har avtalat om att Hanna Hurtig leder pausgymnastiken för Progranhuset Ab:s anställda en gång i veckan. Hanna Hurtig fakturerar för arbetet via ett faktureringsföretag. Faktureringsföretaget betalar ersättningen till Hanna Hurtig som lön.

Faktureringsföretaget betalar 10 procent i moms på den debiterade pausgymnastiken.

På undervisning i idrott tillämpas den allmänna skattesatsen på 24 procent. Det kan bli en tolkningsfråga om det är fråga om att erbjuda möjlighet till idrott eller om tjänsten främst handlar om undervisning. Om ett faktureringsföretag fakturerar kunden för undervisning i skidteknik eller personlig träning som en arbetsutförare producerar och vars centrala innehåll består av undervisning, handledning, coachning och rådgivning, ska faktureringsföretaget fakturera för tjänsterna med den allmänna skattesatsen på 24 procent.

Ytterligare information om momsbeskattningen av idrottstjänster finns i Skatteförvaltningens anvisning Mervärdesskattesatsen på idrottstjänster.

2.4 Skattefri försäljning för faktureringsföretag

2.4.1 Arvode för utövande konstnärer

Arvoden för utövande konstnärer och andra offentliga uppträdanden är momsfria, om arvodet betalas till uppträdaren i fråga. Arvodena är också skattefria, om ett uppträdande säljs arrangören av ett evenemang (MomsL 45 § 1 mom. 2 punkten). Således kan arvodet även faktureras slutkunden skattefritt i faktureringsföretagets namn, om arbetsutförarens prestation handlar om en utövande konstnärs eller en annan offentlig uppträdares framträdande och framträdandet säljs till evenemangets arrangör.

Om ovan avsedda skattefrihet är tillämplig kan faktureringsföretaget frivilligt ansöka om att bli skattskyldig för försäljning av uppträdanden till evenemangets arrangör. I och med registreringen blir arvodena momspliktiga. Den nedsatta skattesatsen på 10 procent är tillämplig på honorar. Läs mer på Skatteförvaltningens webbplats.

Exempel 7: Mats Musiker har ingått avtal med ett faktureringsföretag. Enligt avtalet betalas ersättningen till Mats Musiker som lön.

Mats Musiker och Köpare Ab har avtalat om att Mats Musiker uppträder på Köpare Ab:s restaurang och att Köpare Ab tar emot inträdesavgifterna av besökarna. Mats Musikers arvode faktureras Köpare Ab i faktureringsföretagets namn. Eftersom Köpare Ab arrangerar evenemanget, kan faktureringsföretaget fakturera honoraret utan moms. Faktureringsföretaget har inte ansökt om momsskyldighet för honorar.

Om faktureringsföretaget har ansökt om momsskyldighet för honorar, ska faktureringsföretaget fakturera honoraret med den nedsatta skattesatsen på 10 procent.

2.4.2 Honorar enligt upphovsrättslagen

När ett faktureringsföretag och en arbetsutförare har avtalat om att arbetsutföraren får ersättningen som lön kan faktureringsföretaget fakturera arbetets beställare för vissa arvoden enligt upphovsrättslagen utan moms. Fakturan kan vara momsfri, om föremålet för överlåtelsen till beställaren är en rättighet som avses i 1, 4 eller 5 § i upphovsrättslagen (MomsL 45 § 1 mom. 4 punkten).

Exempel 8: Frida Författare skriver filmmanus. Frida Författare och ett faktureringsföretag har avtalat om att Frida Författare får lön från faktureringsföretaget.

En filmproducent köper rättigheterna till Frida Författares manus (upphovsrätten till verket). Faktureringsföretaget kan fakturera filmproducenten för försäljningen av upphovsrätten utan moms.

Däremot är skattefriheten inte tillämplig på överlåtelse av rätten till fotografier, reklamverk, kartor eller det material som används för framställningen av sådana. Skattefrihet är inte heller tillämplig vid överlåtelse av rättigheter till automatiska databehandlingssystem eller datorprogram eller visningsrätt till filmer, videoprogram eller motsvarande program.

Exempel 9: Frida Författare skriver också artiklar och tar fotografier till dem. Frida har avtalat om att leverera artiklar (inklusive foton) till utgivaren. Enligt avtalet överlåter Frida upphovsrätten till artiklarna och fotona till utgivaren.

Ett faktureringsföretag fakturerar utgivaren för Fridas artiklar och foton. Faktureringsföretaget kan fakturera textens andel av arvodet utan moms. Däremot ska faktureringsföretaget betala moms på fotonas andel.

2.5 Faktureringsföretagets internationella försäljning av tjänster

Faktureringsföretag kan fakturera för arbetsutförares i tjänster i ett annat EU-land eller av slutkunder utanför EU. När en part i en transaktion är ett utländskt samfund eller en privatperson gäller det att först fastställa vilket lands mervärdesskattelag som är tillämplig på försäljningen och till vilket land moms ska betalas.

Bestämmelserna om försäljningsland för tjänster avgör till vilket land moms på försäljning ska betalas. I 64 §–69 l § i mervärdesskattelagen finns bestämmelser om när försäljning av tjänster sker i Finland. När försäljningen sker i Finland ska finsk moms betalas, om inte försäljningen enligt mervärdesskattelagen är skattefri. Säljaren ska betala momsen, såvida köparens omvända skattskyldighet inte är tillämplig på försäljningen enligt mervärdesskattelagen.

Den allmänna regeln för försäljning av tjänster är tillämplig, om ingen särskild bestämmelse om försäljningsland finns för tjänsten. Den allmänna regeln är annorlunda beroende på om köparen, dvs. arbetets beställare, är en näringsidkare eller om arbetets beställare är någon annan än en näringsidkare (till exempel en konsument).

Om arbetets beställare är en näringsidkare, ska momsen på försäljning av tjänster som omfattas av den allmänna regel betalas i det land där köparen befinner sig. Om arbetets beställare är en näringsidkare i ett annat EU-land, ska ett faktureringsföretag deklarera försäljningen som omfattas av den allmänna regeln i punkten "Försäljning av tjänster till andra EU-länder" i momsdeklarationen och i sammandragsdeklarationen. I sammandragsdeklarationen deklarerar faktureringsföretaget beställarens momsnummer och det försäljningsbelopp som hänför sig till momsnumret i fråga.

Om arbetets beställare befinner sig utanför EU, ska faktureringsföretaget i momsdeklarationen i punkten "Omsättning enligt 0-skattesats” ange den försäljning av tjänster i Finland som omfattas av den allmänna regeln. Då betalas inte moms till Finland eller något annat EU-land för tjänster som omfattas av den allmänna regeln, men faktureringsföretaget bör utreda momsbehandlingen av försäljningen i beställarens land.

Exempel 10: Ett finländskt faktureringsföretag tar av kunden ut licensavgifter relaterade till användningsrättigheter till dataprogram som arbetets utförare överlåtit till en kund. Arbetsutföraren och faktureringsföretaget har avtalat om att ersättningen betalas som lön. Kunden är ett svenskt företag som lämnat sitt svenska momsnummer till arbetsutföraren. Faktureringsföretaget är inte infört i momsregistret i Sverige och bedriver inte heller i övrigt verksamhet i Sverige.

På licensavgifterna för programvaran tillämpas den allmänna regeln för försäljning av tjänster när arbetets beställare är näringsidkare. Det land där beställaren befinner sig har beskattningsrätt. Således har Sverige rätt att beskatta försäljningen, och arbetets beställare är skattskyldig i Sverige. Faktureringsföretaget deklarerar försäljningen som försäljning av tjänster till andra EU-länder i sin momsdeklaration i Finland. Dessutom ska faktureringsföretaget till Skatteförvaltningen lämna in en sammandragsdeklaration, där kundens svenska momsnummer och försäljningen till kunden anges.

Om arbetets beställare är en konsument eller någon som inte är näringsidkare, betalas moms på försäljning enligt den allmänna regeln till det land där säljaren befinner sig. Det saknar betydelse var arbetets beställare befinner sig.

Exempel 11: Ett finländskt faktureringsföretag fakturerar arbetets beställare för guidetjänster som en arbetsutförare tillhandahållit. Arbetsutföraren och faktureringsföretaget har avtalat om att ersättningen betalas som lön. Arbetsutföraren har presenterat historiska byggnader i Helsingfors för kunden. Arbetets beställare är en tysk privatperson som är på semesterresa i Finland.

Guidetjänster omfattas av den allmänna regeln även när arbetet beställs av konsumenter. I konsumenthandel innehas beskattningsrätten av det land där säljaren befinner sig. Eftersom faktureringsföretaget är beläget i Finland, har Finland rätt att beskatta försäljningen. Faktureringsföretaget betalar moms på försäljningen. Den allmänna skattesatsen på 24 procent är tillämplig på försäljningen.

Ibland är en undantagsregel tillämplig på försäljningen i stället för den allmänna regeln. Detta är fallet till exempel när tjänsten anknyter till en fastighet. När det gäller tjänster som anknyter till en fastighet innehas beskattningsrätten av det land där fastigheten finns.

Exempel 12: En arbetsutförare utför byggarbeten i Sverige. Därför har landet där fastigheten är belägen, dvs. Sverige, rätt att beskatta försäljningen av tjänsterna.

Faktureringsföretaget bör kontrollera momsen på försäljningen med de svenska myndigheterna och om företaget ska registrera sig som momsskyldig i Sverige.

Momsbeskattning av försäljning till utlandet och till exempel undantagsregler beskrivs närmare i Skatteförvaltningens anvisning Momsbeskattningen av tjänster vid utrikeshandel.

3 Beräkning av moms på försäljning

3.1 Skattegrunden och skattesatsen

Moms beräknas så att momsgrunden multipliceras med skattesatsen. Således måste säljaren utöver den tillämpliga skattesatsen veta hur momsgrunden bildas. Skattesatser behandlas ovan i avsnitt 2.3 Försäljning som omfattas av nedsatt skattesats.

Momsbeloppet beräknas utifrån skattegrunden, dvs. det skattefria försäljningspriset, och skattesatsen på följande sätt:

Skattegrunden bildas av vederlaget för en tjänst utan momsens andel. Vederlaget är i sin tur det pris som säljaren och köparen avtalat om och som innehåller alla pristillägg. Skattegrunden omfattar alltså alla eventuella pristillägg, till exempel de kostnader för att utföra tjänsten som säljaren debiterar köparen. Skattegrunden omfattar också faktureringstillägg, kilometerersättningar och dagtraktamenten. På dessa pristillägg tillämpas samma skattesats som på den sålda tjänsten. Momsbeskattningen påverkas inte av huruvida dessa pristillägg faktureras separat av beställaren.

Exempel 13: En arbetsutförare och arbetets beställare har avtalat om att kunden utöver beläggningen av en ugn (350 euro) betalar kilometerersättning (50 euro) och dagtraktamente (40 euro).

Arbetsutföraren använder ett faktureringsföretag för faktureringen och får ersättningen för arbetet som lön från faktureringsföretaget.

Faktureringsföretaget fakturerar hela försäljningspriset (440 euro = 350 + 50 + 40) av beställaren och lägger till moms på 105,60 euro (= 440,00 * 24 %/100). Fakturans slutsumma är 545,60 euro. Faktureringsföretaget betalar 105,60 euro i moms.

3.2 Skyldighet att ge faktura och fakturaanteckningar

I allmänhet har faktureringsföretag och arbetsutförare avtalat om att kunder som beställt arbeten faktureras i faktureringsföretagets namn. Det är dock möjligt att beställaren i stället faktureras i arbetsutförarens namn. Av fakturan ska det tydligt framgå vems försäljning det är fråga om, dvs. vem säljaren är.

Slutkunden ska ges en faktura på försäljningen som uppfyller fakturaanteckningskraven enligt mervärdesskattelagen, när fakturan görs i faktureringsföretagets namn eller, om fakturan görs i arbetsutförarens namn när arbetets beställare är skattskyldig. Även i andra situationer får fakturan uppfylla dessa krav.

Ytterligare information om skyldigheten att utfärda fakturor och uppgifterna på fakturor finns i Skatteförvaltningens anvisning Faktureringskraven vid mervärdesbeskattningen.

4 Avdragsrätt för faktureringsföretag

4.1 Förutsättningar för avdragsrätt

Enligt huvudregeln i momsbeskattningen får en skattskyldig dra av den moms som ingår i inköpspriset på de förvärv som hänför sig till den egna momspliktiga försäljningen.

Rätten att dra av moms är dock begränsad i vissa situationer. För det första omfattar avdragsrätten inte inköp för skattefri verksamheten eller inköp för privat konsumtion. Dessutom kan vissa inköp uttryckligen inte dras av enligt mervärdesskattelagen (MomsL 114 §). Det är heller inte möjligt att dra av momsen för inköp som gäller verksamhet som inte omfattas av mervärdesskattelagens tillämpningsområde.

4.2 Direkt hänförliga kostnader

En momsskyldig har rätt att dra av momsen på de inköp som direkt och omedelbart hänför sig till den verksamhet som denna idkar och som berättigar till avdrag för skatt. En momsskyldig har däremot inte rätt att dra av moms på de inköp som direkt och omedelbart hänför sig till sådan verksamhet denna idkar och som inte berättigar till avdrag för skatt.

Rätten att dra av moms gäller också i fråga om faktureringsföretag enbart moms på inköp som gjorts för egen affärsverksamhet (MomsL 102 § 1 mom. 1 punkten). Till den del som ett faktureringsföretags försäljning till arbetets beställare är momsbelagd har faktureringsföretaget rätt att dra av den moms på inköpen vars ersättning arbetets utövare och kunden har kommit överens om med varandra.faktureringsföretag

Faktureringsföretag har också rätt att dra av moms på inköp som arbetets utförare har köpt för momspliktig försäljning när arbetets utförare gjort dessa inköp för faktureringsföretagets räkning. Villkoret för avdragsrätten är också då att arbetets utförare och kunden har kommit överens om ersättningen av inköpen med varandra.

Exempel 14: En arbetsutförare och arbetets beställare har avtalat om att kunden utöver måleriarbete (600 euro) betalar arbetsutförarens materialinköp (målarfärg och penslar samt skyddsutrustning, totalt 400 euro, skattefritt pris). Med andra ord betalar arbetets beställare 1 000 euro + moms för arbetet.

Arbetsutföraren och faktureringsföretaget har avtalat om att ersättningen betalas som lön av faktureringsföretaget. De kvitton som arbetsutföraren får uppfyller fakturaanteckningskraven enligt MomsL 209 f §.

Inköpsprisen på inköp som hänför sig till arbetsutförarens arbete inkluderar moms på 96 euro. Eftersom inköpen anknyter till faktureringsföretagets momspliktiga försäljning av måleriarbeten och utföraren av arbetet och kunden sinsemellan har kommit överens om ersättningen av målfärgen, kan faktureringsföretaget dra av momsen på materialinköpen (96 euro) i momsdeklarationen.

Du kan läsa mer om momsavdragsrätten i Skatteförvaltningens anvisning Om rätten att dra av moms.

4.3 Allmänna omkostnader

Moms på allmänna omkostnader, dvs. kostnader som inte kan hänföras, ska alltid fördelas i en andel som berättigar till momsavdrag och en andel som inte berättigar till momsavdrag då den faktureringsföretaget bedriver såväl momspliktig verksamhet som verksamhet som inte berättigar till avdrag. Allmänna omkostnader för ett faktureringsföretag är till exempel inköpspriset på ekonomiadministrationsprogram. Detsamma gäller också momsskyldiga arbetsutförare, om arbetsutföraren har både momspliktig försäljning och försäljning som inte är momspliktig. Allmänna omkostnader för arbetsutförare är till exempel bokföringstjänster som köps av ett faktureringsföretag.

Det är möjligt att på olika sätt fördela momsen på allmänna omkostnader i en andel som berättigar till avdrag och en andel som inte berättigar till avdrag. Utgångsläget är att fördelningsgrunden för rätten till avdrag ska fastställas med den metod som leder till det mest exakta slutresultatet. Med detta avses den metod som på bästa möjliga sätt beskriver användningen av de inköp som ska ses som allmänna omkostnader i den momspliktiga verksamheten och i den affärsverksamhet som inte berättigar till avdrag.

Beroende på situationen är det också möjligt att använda flera metoder samtidigt, om detta gör det möjligt att uppnå det mest exakta slutresultatet. Likaså är det möjligt att samtidigt använda flera kalkyler över allmänna omkostnader. När det gäller faktureringsföretag kan det bästa slutresultatet uppnås med en fördelningsgrund som beaktar faktureringsföretagets momspliktiga försäljning och den försäljning som inte omfattas av moms.

Du kan läsa mer om rätten att dra av moms på allmänna omkostnader i Skatteförvaltningens anvisning Om rätten att dra av moms.

ledande skattesakkunnig Mika Jokinen

ledande skattesakkunnig Anne Klemola