Momsbeskattning av inkvarteringsverksamhet

- Har getts

- 1.7.2023

- Diarienummer

- VH/2022/00.01.00/2023

- Giltighet

- 1.7.2023 - Tills vidare

- Bemyndigande

- Lag om Skatteförvaltningen (503/2010) 2 § 2 mom.

- Ersätter anvisningen

- A84/200/2018, 5.7.2018

Den allmänna mervärdesskattesatsen ökade från 24 procent till 25,5 procent från och med den 1 september 2024. Skattesatsändringen kommer att uppdateras i anvisningen med nästa uppdatering.

Anvisningen behandlar momsbeskattningen av inkvarteringsverksamhet. Inkvarteringsverksamhetens olika verksamhetsformer har utvecklats och utvecklas snabbt, varför bestämmelserna om inkvarteringsverksamhet i mervärdesskattelagen tillämpas i praktiken på väldigt många olika former av verksamhet. I anvisningen har man försökt beakta verksamhetsformernas utveckling och nyaste rätts- och beskattningspraxis för inkvarteringsverksamhet.

Anvisningen ersätter den tidigare anvisningen Momsbeskattning av inkvarteringsverksamhet (Dnr A84/200/2018).

Avsnitt 3.4 Andra kringtjänster som vanligtvis anknyter till inkvarteringstjänster har ändrats. Exempel har lagts till i anvisningen. Dessutom har anvisningens struktur ändrats och innehållet har preciserats

1 Regelverk

1.1 Inkvarteringsverksamhet i mervärdesskattelagen

Moms betalas på försäljning av varor eller tjänster i form av affärsverksamhet (MomsL 1 §). Om försäljningen sker i form av affärsverksamhet är försäljningen i princip momspliktig.

Enligt mervärdesskattelagen är dock uthyrning av fastighet undantagen från skatt (MomsL 27 §). Som undantag från detta betalas moms vid hotell- och campingområdesverksamhet och motsvarande inkvarteringsverksamhet på överlåtelse av nyttjanderätten till rum, campingplatser, stugor och andra motsvarande lokaler (MomsL 29 § 1 mom. 3 punkten). Den sänkta skattesatsen på 10 procent tillämpas på överlåtelse av nyttjanderätten till en inkvarteringslokal (MomsL 85 a § 1 mom. 2 punkten).

Därtill möjliggör mervärdesskattelagen under vissa förutsättningar en ansökan om skattskyldighet också för uthyrning av en fastighet eller annan överlåtelse av nyttjanderätt till en fastighet, vilken inte anses som momspliktig inkvarteringsverksamhet (MomsL 30 §). Du kan läsa mer om ansökan om skattskyldighet i avsnitt 2.2 Är ägarens eller innehavarens verksamhet uthyrning av fastigheter – inte inkvarteringsverksamhet?

På motsvarande sätt finns det bestämmelser om momsplikten för inkvarteringsverksamhet i rådets direktiv 2006/112/EG (mervärdesskattedirektivet). Enligt momsdirektivet ska medlemsstaterna undanta uthyrning av fast egendom från skatt (artikel 135.1 l). Tillhandahållande av logi, såsom detta definieras i medlemsstaternas lagstiftning, inom hotellbranschen eller branscher med liknande funktion, däribland tillhandahållande av logi i semesterbyar eller på områden som iordningställts för användning som campingplatser omfattas dock inte av undantagandet av uthyrning av fast egendom (artikel 135.2 a).

Följaktligen har definitionen av inkvarteringsverksamhet i momsdirektivet lämnats som en uppgift som ska utföras i medlemsstaternas lagstiftning.

1.2 Privaträttslig reglering av inkvarteringsverksamhet

Idkande av inkvarteringsrörelse hör i Finland till de så kallade reglementerade näringarna (Lag angående rättighet att idka näring 122/1919). Det är möjligt att fastställa begränsningar för utövande av sådana näringar enligt lagstiftningen. Det finns bestämmelser om inkvarteringsverksamhet bland annat i lagen om inkvarterings- och förplägnadsverksamhet (308/2006), lagen om friluftsliv (606/1973) och hälsoskyddslagen (763/1994).

I lagen om inkvarterings- och förplägnadsverksamhet föreskrivs om utövande av inkvarteringsverksamhet. Enligt den avses med inkvarteringsverksamhet yrkesmässigt tillhandahållande av möblerade rum eller andra inkvarteringslokaler för kunder som behöver tillfällig inkvartering (Lag om inkvarterings- och förplägnadsverksamhet 1 § 1 mom. 1 punkten). Enligt lagen ansvarar utövare av inkvarteringsverksamhet för att det görs en anmälan om resanden (6 §). Bestämmelserna som gäller utövare av inkvarteringsverksamhet tillämpas också på dem som driver campingplatser och andra för liknande inkvartering avsedda områden (Lag om inkvarterings- och förplägnadsverksamhet 10 §).

Det finns bestämmelser om campingområdesverksamhet i lagen om friluftsliv. Med campingplats avses ett område där man tillfälligt och vanligen på fritiden bor i campingstuga, tält, husvagn eller campingfordon och där det finns sammanlagt minst 25 campingstugor eller platser reserverade för tält, husvagnar eller campingfordon. Ett område med minst 10 campingstugor är dock alltid en campingplats. Bestämmelserna om campingplatser gäller även andra för liknande inkvartering avsedda områden där det i byggnader som är avsedda för högst ett hushåll eller en liten grupp sammanlagt finns över 40 bäddplatser. (Lag om friluftsliv 18 §)

Enligt i hälsoskyddslagen ska en skriftlig anmälan om ibruktagande av en inkvarteringsrörelse som avses i lagen om inkvarterings- och förplägnadsverksamhet innan verksamheten inleds göras till den kommunala hälsoskyddsmyndigheten (Hälsoskyddslag 13 §).

Hälsoskyddsmyndigheten ska ge anmälaren ett intyg över att anmälan har tagits emot, behandla anmälan och vid behov utföra en inspektion. Byggnadstillsynsmyndigheten för den ort där lokalen finns ska vid behov underrättas om anmälan. (Hälsoskyddslag 15 §)

Beroende på verksamhetsformen och de lokaler som används i verksamheten kan det därtill finnas bestämmelser och föreskrifter som ska beaktas i utövandet av inkvarteringsverksamhet bland annat i byggföreskrifterna och i bostadsaktiebolagslagen.

2 Bedömning av momsplikten för inkvarteringsverksamhet

2.1 Vem säljer inkvarteringslokalerna till gästen?

Säljaren av inkvarteringstjänsten, dvs. utövaren av inkvarteringsverksamheten, kan vara ägare eller innehavare av inkvarteringslokalerna. Ibland kan försäljningen av inkvarteringstjänster ske genom ombud. För att fastställa rätt momsbeskattning ska man då utreda om ett ombud enbart fungerar som förmedlare eller om han deltar i försäljningen eller inköpet av inkvarteringstjänsten i sitt eget namn. I den senare situationen kan det bli fråga om kommissionshandel i momsbeskattningen. Vid kommissionshandel anses ägaren eller innehavaren av inkvarteringslokalerna sälja inkvarteringstjänster till ombudet och ombudet anses sälja tjänsterna till gästen (kunden).

Om ombudet säljer inkvarteringstjänsterna i sitt eget namn ska ombudet betala moms på hela det vederlag som kunden betalar för inkvarteringstjänsterna. Ägaren/innehavaren av inkvarteringslokalerna betalar däremot moms på redovisningen från ombudet, om ägaren/innehavaren är momspliktig för sin verksamhet.

Däremot betalar ett ombud som fungerar som förmedlare moms endast på sitt förmedlingsarvode. Momsen på det vederlag som kunden betalar för boendetjänsten betalas då av ägaren/innehavaren av inkvarteringslokalerna, om denne är momspliktig för sin verksamhet.

För att säkerställa korrekt momsbehandling ska parterna vara medvetna om i vems namn inkvarteringstjänsten säljs till slutkunden. Ytterligare information om momsbeskattningen av kommissionshandel och förmedlingsverksamhet finns i Skatteförvaltningens anvisning Momsbeskattning av kommissionshandel och förmedlingsverksamhet.

I nedan refererade beslut av högsta förvaltningsdomstolen var det frågan om försäljningen av inkvarteringstjänster i form av kommissionshandel. Besluten innehöll inte något ställningstagande om fastighetsägarnas momsbeskattning.

HFD 5.9.1996 liggare 2696: A hyrde stugor och lägenheter som var avsedda för fritidsanvändning med långvariga avtal som gjordes med ägarna för vidareuthyrning. Hens kund hyrde ut stugan eller lägenheten i allmänhet för några dagar eller för högst några veckor. A skötte marknadsföringen, överlåtelsen av lokalerna och faktureringen av hyror och granskade lokalernas skick då hyresgästerna byttes och anskaffade vissa förnödenheter. I samband med redovisningen av de medel som flutit in av verksamheten till ägarna av lokalerna, innehöll A själv det överenskomna arvodet. Den verksamhet som A utövade hade en karaktär av verksamhet som är jämförbar med hotell- och campingområdesverksamhet enligt 29 § 3 punkten i mervärdesskattelagen. Avsaknaden av kringtjänster var inte av betydelse i ärendet. A skulle betala moms på överlåtelsen av nyttjanderätten till stugor och lägenheter i den inkvarteringsverksamhet som han utövade.

HFD 6.9.1996 liggare 2758: Bolaget hyrde ut semesterbostäder för kortvarig inkvartering genom avtal gjorda med semesterbostädernas ägare. Bolaget skötte marknadsföringen av lokalerna, bokningarna och faktureringen av hyror. Ägarna skötte och ansvarade för lokalernas utrustning, klanderfrihet och skick vid bytet av hyresgäster. Av de uppburna hyrorna redovisade bolaget en överenskommen nettoveckohyra till ägarna av bostadsaktierna, men fastställde själv den totala hyran. Den verksamhet som bolaget utövade hade karaktär av verksamhet som är jämförbar med hotell- och campingområdesverksamhet enligt 29 § 3 punkten i mervärdesskattelagen. Eftersom bolaget gentemot kunden verkade i eget namn, var det inte förmedlare av inkvarteringstjänster, utan försäljare.

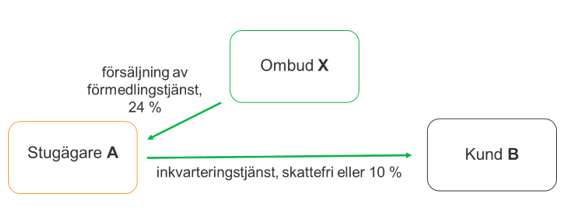

Exempel 1: Stugans ägare A hyr en stuga genom ett ombud (ombud X). Kunderna kontaktar ombudet för att fråga om inkvarteringsmöjligheter i området. Ombud X marknadsför A:s stuga. Ombud X berättar för kunderna att stugans ägare A hyr ut inkvarteringslokalerna. Ombud X tar ut en förmedlingsavgift av stugans ägare A.

Då stugans ägare A anlitar en försäljare av inkvarteringstjänsten och tjänsten säljs i ägaren A:s namn betalar ombud X moms på förmedlingsarvodet.

Momsen på inkvarteringstjänsten betalas av ägaren A, om hen är skattskyldig för sin försäljning.

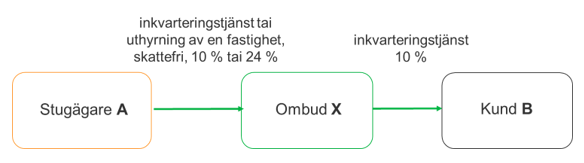

Exempel 2: Stugans ägare A hyr en stuga genom ett ombud (ombud X). Kunderna kontaktar ombud X för att fråga om inkvarteringsmöjligheter i området. Ombud X marknadsför A:s stuga i sitt eget namn. Stugans ägare A får sin andel av ombudet.

Då stugans ägare A anlitar en försäljare av inkvarteringstjänsten och tjänsten säljs i ombudet X:s namn betalar ombud X moms på det vederlag som kunden B betalar. Ombud X säljer inkvarteringstjänster och en sänkt skattesats på 10 procent tillämpas på försäljningen.

Stugans ägare A överlåter nyttjanderätten till stugan till ombud X. Det kan vara fråga om överlåtelse av nyttjanderätten till fastigheten, varvid hyran kan vara skattefri eller alternativt kan den allmänna skattesatsen på 24 procent vara tillämplig på hyran. Om stugans ägare A däremot inte överlåter den permanenta nyttjanderätten till ombud X för dennes inkvarteringsverksamhet, ska det för stugans ägare A:s del bedömas huruvida det är fråga om inkvarteringsverksamhet eller inte (10 procent eller skattefri).

Exempel 3: En ägare av en semesterbostad överlåter semesterbostaden till ett företag som bedriver momspliktig inkvarteringsverksamhet på så sätt att inkvarteringsföretaget säljer inkvarteringstjänsten i sitt eget namn till slutkunden. Semesterbostaden används inte alls av ägaren. Inkvarteringsföretaget sköter förutom marknadsföringen också överlåtelsen av nycklarna, städningen och det övriga fastighetsunderhållet samt myndighetsanmälningar som gäller inkvarteringsverksamheten.

Eftersom inkvarteringsföretaget säljer tjänsten till kunden i sitt eget namn betalar företaget moms på det vederlag som gästen betalar. Den nedsatta skattesatsen på 10 procent är tillämplig på inkvarteringsföretagets försäljning.

Ägaren anses inte bedriva inkvarteringsverksamhet som avses i mervärdesskattelagen. Eftersom ägaren i stället enbart överlåter nyttjanderätten till inkvarteringsföretaget, hyr ägaren ut fastigheten, vilket i regel är skattefritt (MomsL 27 §). Om förutsättningarna uppfylls kan ägaren ansöka om momsskyldighet för uthyrningen av fastigheten (MomsL 30 §).

Uthyrning av semesterbostäder är ofta organiserad så att ett företag sköter marknadsföring, bokningar och fakturering av hyror. Semesterbostädernas ägare kan ansvara för utrustningen, underhållet och renhållningen av bostäderna. I förhållande till kunderna fungerar det företag som sköter marknadsföringen som hyresvärd. Då fungerar det företag som marknadsför semesterbostäderna som försäljare av inkvarteringsverksamhet i sitt eget namn.

När det gäller ägaren av semesterbostaden uppfylls vanligtvis inte villkoren för att bedriva inkvarteringsverksamhet, utan det kan vara fråga om överlåtelse av nyttjanderätten till fastigheten. Om villkoren uppfylls kan ägaren av semesterbostaden ansöka om momsskyldighet för överlåtelse av nyttjanderätten till fastigheten. Läs mer om ansökan i Skatteförvaltningens anvisning Ansökan om momsskyldighet för överlåtelse av nyttjanderätt till fastighet.

Det är också möjligt att försäljning av inkvartering som sker i privatbostäder utövas på så sätt att ett bolag som är fristående i förhållande till bostadsägarna kommer överens med ägarna om marknadsföringen och uthyrningen av bostäderna. Marknadsföringen av lokaler kan ske till exempel via en förmedlingssajt. Om ett sådant bolag marknadsför och hyr ut bostäder i sitt eget namn, kan bolagets verksamhet jämföras med verksamhet i form av kommissionshandel. Bolagets verksamhet kan i så fall vara momspliktig inkvarteringsverksamhet, om det är frågan om försäljning av tillfällig inkvartering och verksamheten utövas i form av affärsverksamhet. Inte heller i dessa fall har själva verksamhetsidkarens momsbehandling någon inverkan på hur bostadsägarnas verksamhet bedöms i momsbeskattningen.

Exempel 4: Bolag A ingår avtal med flera privatpersoner om att bolaget börjar hyra ut bostadslägenheter som privatpersonerna äger, för kortvarig inkvartering via en förmedlingssajt. Bolag A kommer överens med lägenhetsägarna om att bolaget marknadsför och ingår inkvarteringsavtal med resenärerna i sitt eget namn. Bolag A sköter också all kontakt med kunderna, överlåtelsen av nycklar och ordnar städningen av lokalerna då en kunds inkvartering har upphört. Lägenhetsägarna förbinder sig till att hålla bostäderna möblerade. På fakturan som kunden får anges bolag A som säljare. Bolag A betalar en viss procentuell andel av den inkvarteringsinkomst som flyter in av varje lägenhet till lägenhetsägarna.

I ovan nämnda situation bedriver bolaget sin verksamhet i form av kommissionshandel. Ofta hyrs flera lägenheter ut av bolag A och verksamheten uppfyller också i övrigt kännetecknen för affärsverksamhet vad gäller omfattningen. Bolag A anses bedriva momspliktig inkvarteringsverksamhet. Bolag A säljer inkvarteringstjänster till kunder och betalar moms på försäljning av tjänsterna till en sänkt skattesats på 10 procent.

Vad gäller lägenhetsägarnas situation bedöms situationen skilt för varje ägare. Uthyrning av en enskild lägenhet för tillfällig inkvartering är i allmänhet inte momspliktig inkvarteringsverksamhet i form av näringsverksamhet. Detta gäller särskilt när lägenheten även används privat av ägaren. Då är inkomsten av lägenheterna momsfri hyresinkomst för ägarna. Det kan vara möjligt för lägenhetsägaren att ansöka om momsskyldighet (MomsL 30 §), om lägenheten i sin helhet överlåtits för användning av ett bolag som bedriver inkvarteringsverksamhet på så sätt att ägaren inte själv använder lägenheten.

Om en researrangör enligt mervärdesskattelagen (MomsL 80 §) säljer inkvarteringstjänster i sitt eget namn för ägaren av inkvarteringsobjektet, är det möjligt att det särskilda systemet för resebyråtjänster blir tillämpligt (marginalbeskattningsförfarandet för resebyråtjänster). I så fall redovisar den researrangör som säljer inkvarteringstjänsten till kunden momsen på sin vinstmarginal. Det särskilda systemet för resebyråtjänster behandlas i anvisningen Momsbeskattning inom turismbranschen.

2.2 Är ägarens eller innehavarens verksamhet uthyrning av fastigheter – inte inkvarteringsverksamhet?

Uthyrning av fastigheter och andra överlåtelser av nyttjanderätten till fastigheter är i allmänhet momsfri (MomsL 27 §). Under vissa förutsättningar är det möjligt att ansöka om momsskyldighet för fastighetsuthyrning (MomsL 30 §). Därefter betalas moms på hyran enligt den allmänna skattesatsen, dvs. det är inte fråga om en inkvarteringstjänst med sänkt skattesats.

Kännetecknen för uthyrning av fast egendom är att hyresvärden för viss tid mot en ersättning ger hyresgästen rätt att förfoga över fastigheten och utesluter andra personer från att utöva denna rätt. Följaktligen är det inte fråga om uthyrning av fast egendom då fastighetsägaren eller -innehavaren också själv använder fastigheten. Om till exempel ägaren av en semesterstuga hyr ut stugan till ett företag som bedriver inkvarteringsverksamhet, men ägaren enligt avtalet också får använda stugan själv, är det inte möjligt för ägaren att göra en ansökan om momsskyldighet för uthyrningen av stugan.

Exempel 5: En ägare av en semesterstuga har överlåtit stugan för användning av en turismföretagare som bedriver momspliktig verksamhet. Avtalet har upprättats på så sätt att ägaren har möjlighet att själv använda stugan under de tidpunkter då turismföretagaren inte lyckats hyra ut den till sina egna kunder.

Ägaren av stugan har inte överlåtit den exklusiva nyttjanderätten till stugan till turismföretagaren för hyrestiden. Således kan ägaren inte ansöka om momsskyldighet för överlåtelse av nyttjanderätten till fastigheten. Ägaren av semesterstugan betalar inte moms på hyran som erhålls av turismföretagaren.

Exempel 6: En ägare av en semesterstuga har överlåtit stugan för användning av en turismföretagare som bedriver momspliktig verksamhet. Företagaren och ägaren har avtalat om att ägaren inte överhuvudtaget kan använda fritidsstugan och att turismföretagaren har ensamrätt att hyra ut semesterstugan. Turismföretaget fakturerar gästen för inkvarteringen i semesterstugan i sitt eget namn. Den redovisning som ägaren av stugan får från turismföretagaren beror på antalet inkvarteringsdagar i stugan.

Ägaren av semesterstugan överlåter ensamrätten att använda stugan till turismföretagaren. Turismföretagaren använder stugan för momspliktig inkvarteringsverksamhet. Ägaren av semesterstugan kan komma överens med turismföretagaren om att ägaren behandlar stughyran som momspliktig (24%). Detta förutsätter att stugans ägare ansöker om att bli momsskyldig för överlåtelse av nyttjanderätten till fastigheten.

Ansökan om momsskyldighet för uthyrning av fastighet är möjlig då hyresgästen bedriver momspliktig verksamhet på fastigheten. Med andra ord ska den verksamhet som slutanvändaren av fastigheten bedriver berättiga till momsavdrag. Det är möjligt att ansöka om momsskyldighet till exempel i en situation där hyresgästen utövar momspliktig inkvarteringsverksamhet på fastigheten.

Därtill ska den momspliktiga slutanvändningen av fastigheten vara kontinuerlig. Den momspliktiga användningen behöver dock inte ske på heltid. Enligt nedan refererade beslut av högsta förvaltningsdomstolen från 2007 fick ett fastighetsaktiebolag ansöka om momsskyldighet för den tid då fastigheten var uthyrd till hyresgästen för momspliktig sommarhotellverksamhet.

HFD 7.2.2007 liggare 268: Ett fastighetsaktiebolag började uppföra ett nybygge som förutom allmänna utrymmen omfattade 50 lägenheter. Avsikten var att närmast under terminerna hyra ut lägenheterna som studentbostäder till studerande, och att byggnaden på sommaren skulle inrymma ett sommarhotell. Den momspliktiga sommarhotellverksamheten skulle bedrivas av ett externt skattskyldigt företag till vilket företaget skulle hyra ut lokaler för användning i sommarhotellverksamheten.

Enligt 30 § 1 mom. i mervärdesskattelagen är en förutsättning för att ansöka om skattskyldighet att fastigheten fortlöpande används för det ändamål som berättigar till avdrag som avses i 10 kap. i lagen. Av de detaljerade motiveringarna till denna bestämmelse i regeringens proposition framgår det att avsikten har varit att utanför ansökningsmöjligheten lämna närmast tillfälliga överlåtelser av fastigheter för ändamål som berättigar till avdrag. Det var inte fråga om tillfällig utan årligen återkommande användning som varje år pågick hela sommaren i en skattepliktig och således avdragberättigad sommarhotellverksamhet. Högsta förvaltningsdomstolen ansåg att ordalydelsen i 30 § 1 mom. i mervärdesskattelagen inte fortlöpande kan tolkas på så sätt att den förutsätter att en fastighet eller en del av denna på heltid eller tidsmässigt sett ens i huvudsak används i avdragsberättigande verksamhet. Av denna anledning hade bolaget rätt att ansöka om momsskyldighet för överlåtelse av nyttjanderätten till fastigheten.

Ytterligare information om förutsättningar för ansökan och registrering finns i Skatteförvaltningens anvisningar Ansökan om skattskyldighet för mervärdesskatt vid upplåtelse av fastighet.

2.3 Är det fråga om hotell- och campingområdesverksamhet eller därmed jämförbar inkvarteringsverksamhet?

I enlighet med mervärdesskattelagen och momsdirektivet är överlåtelse av nyttjanderätten till en inkvarteringslokal verksamhet som är momspliktig då överlåtelsen sker inom hotell- eller campingområdesverksamhet eller i därmed jämförbar inkvarteringsverksamhet.

Inkvarteringsverksamhet har i Finland fastställts närmare i den allmänna lagstiftningen om inkvarteringsverksamhet. Det privaträttsliga regelverket av inkvarteringsverksamhet kan ses som utgångspunkt också då man bedömer huruvida verksamheten är inkvarteringsverksamhet enligt mervärdesskattelagen.

Enligt definitionen i lagen om inkvarterings- och förplägnadsverksamhet kan man som inkvarteringsverksamhet anse:

- yrkesmässigt

- tillhandahållande av möblerade rum och andra inkvarteringslokaler

- för kunder som behöver tillfällig inkvartering.

På motsvarande sätt hänvisar lagen om friluftsliv till den tillfälliga karaktären av inkvartering på campingområden. När det gäller campingområden förutsätts en viss omfattning av verksamheten.

Enligt förarbetena till lagen om inkvarterings- och förplägnadsverksamhet (RP 138/2004 rd) kan inkvarteringsverksamhet utövas i olika former som beskriver verksamhetens art. Till tillämpningsområdet för lagen om inkvarterings- och förplägnadsverksamhet hör bland annat:

- inkvarteringsverksamhet på hotell, motell, vandrarhem, campingstuga, pensionat eller semestercentrum

- inkvarteringsverksamhet på fartyg i hamnar

- gårdsturism, dvs. inkvarteringsverksamhet på gårdar

- frukostinkvartering, det vill säga inkvartering av kunder och servering av mat och förfriskningar i privathem, och

- tillhandahållande av en inkvarteringstjänst i en lägenhet av anspråkslös nivån, såsom ett internat eller ett natthärbärge.

Hotell- och campingplatsverksamhet enligt mervärdesskattelagen eller därmed jämförbar inkvarteringsverksamhet är i princip åtminstone sådan verksamhet, som omfattas av tillämpningsområdet för de ovan nämnda lagarna som allmänt reglerar inkvarteringsverksamheten. Momsskyldigheten avgörs dock inte enbart av att de ifrågavarande lagarna tillämpas på verksamheten. Inkvarteringsverksamhet enligt mervärdesskattelagen kan också vara annan verksamhet som är jämförbar med dessa verksamheter.

Verksamheten är jämförbar med hotell- och campingområdesverksamhet då syftet med verksamheten på ovan avsedda sätt är att erbjuda möblerade lägenheter eller andra motsvarande inkvarteringslokaler för tillfälligt inkvarteringssyfte och då verksamheten utövas yrkesmässigt. I så fall har verksamheten samma särdrag och syften som hotell- och campingområdesverksamhet. Inkvarteringen ska bedömd ur gästernas synvinkel vara ett verkligt alternativ för hotellövernattning eller motsvarande inkvartering.

Om verksamheten blir utanför tillämpningsområdet för de lagar som reglerar inkvarteringsverksamheten, är det möjligt att förutsätta mer bevis på verksamhetens karaktär och omfattning.

2.4 Tillhandahåller man i verksamheten inkvarteringslokaler för tillfälligt inkvarteringssyfte?

Ett kännetecken för inkvarteringsverksamhet kan anses vara att inkvarteringslokaler tillhandahålls för tillfällig inkvarteringsverksamhet. Det huvudsakliga syftet med inkvarteringsverksamhet är uttryckligen att tillhandahålla tillfällig inkvartering.

Med tillfällig inkvartering avses i allmänhet uthyrning för kort tid. Också enligt EU-domstolens rättspraxis är det tillåtet att göra skillnad mellan momspliktig hotellinkvartering och momsfri uthyrning utifrån längden på inkvarteringen (C-346/95, Blasi). Kravet på tillfällig karaktär bedöms i förhållande till normal överlåtelse av lokaler inom inkvarteringsbranschen. Momspliktig är sådan överlåtelse av inkvarteringslokaler, som till sina villkor är ett genuint alternativ för inkvartering på hotell eller i motsvarande inkvarteringsinrättning.

Som kännetecken för tillfällig och kortvarig uthyrning kan bl.a. vara att dags- eller veckohyra tas ut för uthyrningen. I bedömningen av ärendet ska det beaktas också om inkvarteringslokalerna i verksamheten marknadsförs för kortvarigt inkvarteringssyfte enligt dags- eller veckopriser eller om målet med verksamheten är att åstadkomma längre hyresavtal. Utöver avtalet har det betydelse om uthyrningen de facto handlar om överlåtelse av tillfällig karaktär av en inkvarteringslokal till ett dygns- eller veckopris.

Andra avtalsvillkor har också betydelse. Om till exempel uppsägningstiden i hyresavtalet är lång, kan inte uthyrningen anses vara ett alternativ till hotellinkvartering. I bedömningen beaktas flera konsekutiva avtal och inkvarteringens faktiska sammanlagda längd samt parternas syfte.

De lokaler som tillhandahålls för tillfällig inkvartering ska också vara inredda på ett ändamålsenligt sätt. Också enligt definitionen i lagen om inkvarterings- och förplägnadsverksamhet är det i inkvarteringsverksamheten frågan om tillhandahållande av möblerade rum eller inkvarteringslokaler. Uthyrning av en omöblerad lägenhet eller annan lokal är, också om det sker för kort tid, i princip annan verksamhet än inkvarteringsverksamhet.

Också kringtjänster som stöder inkvarteringsbehovet – såsom städtjänster och byte av sängkläder – och anordnande av annan nödvändig kundbetjäning anknyter till tillhandahållandet av tillfällig inkvartering. Avsaknaden av kringtjänster kan dock inte i alla situationer vara ett hinder för att se verksamheten som en inkvarteringstjänst och å andra sidan är det möjligt att motsvarande kringtjänster erbjuds också i anslutning till mer permanent inkvartering.

Enligt nedan refererade förhandsavgörande av centralskattenämnden från 2012 kan det vara frågan om överlåtelse av nyttjanderätten till en tillfällig inkvarteringslokal också då överlåtelsen av lokaler grundar sig på ett långvarigt avtal. I den situation som avgjordes var det trots långvariga avtal frågan om överlåtelse av inkvarteringslokaler för tillfälligt inkvarteringsbehov och verksamheten omfattade tillhandahållande av kringtjänster som stödde den tillfälliga inkvarteringen. Vid bedömningen av verksamheten fästes särskild uppmärksamhet vid avtalets och tjänstens faktiska innehåll och syfte.

CSN 13/2012: A Ab ordnade inkvarteringslokaler som tillfälliga bostäder i synnerhet för de så kallade kommenderingsmännen på X:s byggarbetsplats. Bolaget hyrde tomma bostäder och möblerade dem. Bolaget hade 110 bostäder i användning för inkvarteringsverksamhet. Därtill hade bolaget i närheten av byggarbetsplatsen låtit uppföra en inkvarteringsby, med nästan 200 bäddplatser i dubbelrum. Lägenhetshyran omfattade ett rum, möbler, byte av sängkläder, gardiner, TV och TV-licens, en tvättmaskin, mattillredningsredskap, el- och uppvärmningskostnader, vattenavgifter, städning, avfallshantering, en internetuppkoppling, en försäkring och underhållstjänster. En sedvanlig kund för A Ab var en utländsk byggentreprenör, som inkvarterade arbetstagare från utlandet i bostäderna. Bolaget debiterade av sina kundföretag för sina inkvarteringstjänster ett pris som till ungefär 40 procent bestod av bostadshyra och till ungefär 60 procent av andelen för övriga tjänster. Inkvarteringsavtalen med företagen ingicks i de flesta fall tills vidare. De tidsbundna avtalen, som var i minoritet, ingicks alltid för mindre än sex månader. Kunderna byttes i sex veckors perioder då kommenderingsmännens arbetsperioder upphörde. Kommenderingsmännen återvände då följande arbetsperiod började och installerade sig i någon av de bostäder som arbetsgivarföretaget hyrt. Under publikevenemang i närregionen inkvarterade A Ab också enskilda kunder på säsongartat sätt.

I de förhållanden som beskrivits i ansökan tillhandahöll A Ab möblerade rum eller andra inkvarteringslokaler till kunder i behov av inkvartering. Verksamheten omfattade särdrag som var typiska för inkvarteringsverksamhet, såsom överlåtelse av kringvaror och -tjänster till hyresgästerna. Då A Ab överlät nyttjanderätter till lägenheterna och lokalerna till anställda som arbetade på X:s byggarbetsplats var bolagets verksamhet jämförbar med inkvarteringstjänster som tillhandahölls av bland annat hotell. Mervärdesskattelagen eller mervärdesskattedirektivet innehåller inte definitioner av hur långa avtal som ska anses som momsfria hyresavtal för bostadslägenheter eller momspliktiga inkvarteringsavtal. Enligt EU-domstolens rättspraxis ska parternas avsikt och inkvarteringens faktiska längd ges vikt i bedömningen av ärendet. När det beaktades att sökandens verksamhet kunde jämställas med tillhandahållande av tillfällig inkvarteringstjänst och att omsättningen bland de arbetstagare som övernattade i lokalerna var stor och att deras vistelse i dessa lokaler varade från en vecka till ett halvt år på så sätt att de personer som inkvarteras vanligen byttes i sexveckorsperioder, skulle överlåtelsen av lokalerna i dessa förhållanden, oberoende av längden på inkvarteringsavtalen, anses ske tillfälligt boende.

Överlåtelsen av inkvarteringslokaler till de bolag som verkade på X:s byggarbetsplats för inkvartering av deras anställda och uthyrningen av lägenheter på säsongartat sätt till enskilda kunder för kortvarigt boende skulle ses som överlåtelse av nyttjanderätten till rum och andra liknande lokaler vilken är jämförbar med momspliktig hotell- och campingområdesverksamhet enligt 29 § 1 mom. 3 punkten i mervärdesskattelagen.

Också i centralskattenämndens nedan refererade förhandsavgörande från 2017 ansågs det att verksamheten utgjorde tillfällig överlåtelse av en inkvarteringslokal. Verksamheten utövades enligt lagarna om inkvarteringsverksamhet och kunderna erbjöds också kringtjänster som stödde det tillfälliga inkvarteringsbehovet. Under dessa förhållanden ansågs verksamheten konkurrera med hotellbranschen.

CSN 41/2017: A var verksam som en aktör inom inkvarteringsbranschen. Bolagets tjänstekoncept bestod av att tillhandahålla möblerade lägenheter och inkvarteringsrelaterade tjänster. Bostäderna var möblerade och utrustade med sedvanliga vitvaror. Elektricitet, värme, vatten, bredband och försäkring ingick i inkvarteringspriset. I samband med inkvarteringen erbjöd bolaget även följande kompletterande tjänster: receptionstjänster, restaurang, loungetjänster i aulan, arbets- och mötesrum, gym och motionsrum, SPA-avdelning och gemensamt kök och matrum.

Inkvartering erbjöds till ett pris per dag eller per vecka för inkvarteringstider under en månad, och till ett månadspris för inkvarteringstider på en månad. Inkvarteringsavtalet behövde inte sägas upp separat, utan avtalet gick automatiskt ut vid utgången av avtalsperioden. Hyresgästen kunde också välja att automatiskt förlänga avtalet med en ny avtalsperiod, om hyresgästen inte i förväg meddelade att hen inte längre kommer att fortsätta inkvarteringen.

På de lägenheter som hyrdes ut av A tillämpades lagen om inkvarterings- och förplägnadsverksamhet. Bolaget gjorde anmälningar om resandena enligt denna lag och förde ett resanderegister. Företaget gjorde en anmälan till hälsoskyddsmyndigheten om inledande av verksamheten för varje inkvarteringslokal. Lagen om hyra av bostadslägenhet tillämpades inte på bolagets inkvarteringsverksamhet. Bolagets verksamhet var inte enbart passiv överlåtelse av lokaler, utan den omfattade även andra överlåtelser av varor och tjänster. Därmed har inkvarteringstidens längd inte haft någon avgörande betydelse för bolagets verksamhet. Inkvarteringarna var tillfälliga, även om de inte var kortvariga.

Under dessa förhållanden ansågs bolagets verksamhet konkurrera med hotellbranschen. A:s verksamhet, dvs. inkvartering, ansågs utgöra i 29 § 1 mom. 3 punkten i mervärdesskattelagen avsedd mervärdesskattepliktig överlåtelse av nyttjanderätten till rum och andra motsvarande lokaler inom hotell- och campingområdesverksamhet.

2.5 Bedrivs inkvarteringsverksamheten i den omfattning som förutsätts av affärsverksamhet?

Moms betalas enbart på försäljning av varor eller tjänster i form av affärsverksamhet (MomsL 1 §). Också vad gäller inkvarteringsverksamhet ska det bedömas om verksamheten utövas i form av affärsverksamhet, eller om inkvarteringsverksamheten till exempel på grund av dess sporadiska karaktär eller småskalighet faller utanför tillämpningsområdet för mervärdesskattelagen. Enligt regeringens proposition om mervärdesskattelagen (RP 88/1993 rd) skulle det anses att verksamhet utövas i form av affärsverksamhet om den sker i förvärvssyfte, är fortlöpande, utåtriktad och självständig och samtidigt förknippad med sedvanlig företagarrisk.

Huruvida inkvarteringsverksamheten utövas i form av affärsverksamhet är en bedömning av fakta, som görs från fall till fall. Inkvarteringsverksamheten omfattar samma affärsverksamhetskriterier som övriga branscher. Utövandet av inkvarteringsverksamhet bedöms enbart med tanke på mervärdesbeskattningen. Bedömningen påverkas inte av hur verksamheten bedöms till exempel i inkomstbeskattningen. När ärendet bedöms, beaktas också bl.a. karaktären på de lokaler som använts i verksamheten och deras tillämplighet för användning i inkvarteringsverksamhet. Om lokalerna också lämpar sig för användning i privat bruk, till exempel för ägarens fritidsboende, kan verksamheten granskas som en större helhet för att bedöma om lokalerna de facto på kontinuerligt sätt används i syfte att förvärva inkomst. I den övergripande bedömningen är det i så fall möjligt att beakta bland annat det faktiska antalet uthyrningar och längden på dessa, storleken på kundkretsen och beloppet på de inkomster som flutit in av verksamheten.

Lagen om inkvarterings- och förplägnadsverksamhet tillämpas enbart på yrkesmässig inkvarteringsverksamhet. Enligt förarbetena till lagen (RP 138/2004 rd) avses med yrkesmässighet i inkvarteringsverksamhet att verksamheten siktar till ekonomiska resultat. Det har inte någon betydelse om verksamheten faktiskt ger vinst. Sådan inkvarterings- och förplägnadsverksamhet som utövas utan strävan efter ekonomisk behållning faller utanför tillämpningsområdet. Lagen gäller inte heller verksamhet av sporadisk karaktär. Enligt regeringens proposition har bestämmelserna i lagen utarbetats med tanke på dem som utövar inkvarterings- och förplägnadsverksamhet som näring, och det är inte nödvändigt att utsträcka dessa bestämmelser till att gälla verksamhet som till följd av sin sporadiskhet inte kan anses vara utövande av näringen i fråga. Verksamheten kan betraktas som sporadisk, om den är av engångsnatur eller endast upprepas mycket sällan. Tillämpningsområdet för lagen om inkvarterings- och förplägnadsverksamhet omfattar inte sådan verksamhet av sporadisk natur där till exempel en privatperson inkvarterar gäster i sitt hem i samband med ett sommarevenemang.

Det som konstaterats om yrkesmässighet i inkvarteringsverksamhet i förarbetena till lagen om inkvarterings- och förplägnadsverksamhet motsvarar i stor utsträckning det som avses med affärsverksamhet i momsbeskattningen. Verksamhetens yrkesmässighet kan ses som en förutsättning såväl i bedömningen av affärsverksamhetskaraktären som i bedömningen av om det är fråga om inkvarteringsverksamhet som kan jämställas med hotell- och campingområdesverksamhet. Utövande av verksamhet i form av affärsverksamhet innebär vad gäller inkvarteringsverksamhet att verksamheten utövas i den omfattning som affärsverksamhet förutsätter och att verksamheten uttryckligen avser utövande av yrkesmässig inkvarteringsverksamhet.

I nedan refererade beslut av högsta förvaltningsdomstolen från 1998 hade en person flera stugor som var uthyrda eller under bygge. Trots att verksamheten inte ännu under det första året uppfyllde kännetecknen för skattepliktig inkvarteringsverksamhet, var det möjligt att personen med bevis på det framtida utvidgandet av verksamheten och dess syfte kunde upptas som skattskyldig redan från och med det första verksamhetsåret.

HFD 6.11.1998 liggare 2440: Person A idkade vid sidan om jord- och skogsbruk även uthyrning av semesterstugor som han ägde. År 1995 hade A haft fyra stugor som han hyrt ut huvudsakligen genom långvariga avtal. Två stugor som var under byggnad hade blivit färdiga år 1996, då de varit uthyrda under flera veckor. År 1997 hade stugorna hyrts ut under hela året för det mesta för kundernas kortvariga semester- och rekreationsbruk. Avsikten var att ytterligare stugor skulle byggas. Stugorna marknadsfördes med dygnspris via Lomarengas och i kommunens resebroschyrer. A tog hand om upplåtelsen av stugorna samt om stugornas utrustning och skick och såg till att stugorna var rena och prydliga när gästerna byts. Beträffande kunderna, betraktades hyrningen av semesterstugorna som alternativ till någon annan slags tillfällig inkvartering under fritiden. A:s verksamhet betraktades därför utgöra i 29 § 1 mom. 3 punkten mervärdesskattelagen avsedd överlåtelse av nyttjanderätt till stugor i inkvarteringsverksamhet som motsvarar hotell- och campingområdesverksamhet. Fastän uthyrningen av stugorna år 1995 inte var särdeles omfattande och hyresavtalen i allmänhet då varit ganska långvariga, ansågs verksamheten vara skattepliktig redan år 1995 när man beaktade den dåvarande avsikten i A:s rörelseverksamhet och verksamhetens senare utveckling. A hade rätt att under år 1995 dra av skatten som ingick i förvärven för denna verksamhet i enlighet med förutsättningarna i 102 § mervärdesskattelagen.

Högsta förvaltningsdomstolens årsboksbeslut från handlade om uthyrning av en enskild sommarstuga som också var i privat bruk. På grund av arten och omfattningen på verksamheten sågs den inte som momspliktig inkvarteringsverksamhet.

HFD 2000:62: Ett fastighetsaktiebolag ägde en semesterstuga i ett skidcentrum, som hade en byggareal på 115 m² och 12 bäddplatser. Bolaget hyrde ut stugan till de tre delägarna, men också till utomstående. Uthyrningen till utomstående skedde via bolaget och ett lokalt turistföretag. Det var möjligt att hyra stugan under alla årstider och hyrestiden var i allmänhet en vecka. Tre av bolagets delägare använde stugan mot hyra under sammanlagt 3–5 veckor per år, då veckohyran låg på 2 500–3 000 mark. En hyra på 2 550–5 500 mark togs ut av utomstående beroende på säsongen. Bolagets omsättning under räkenskapsperioden 1.1 –31.12.1997 underskred gränsen för ringa verksamhet vid den tiden. Bokningssituationen år 1999 visade att omsättningen steg över gränsen för ringa verksamhet. Bolagets uthyrning av stugan hade i ovan beskrivna förhållanden inte en karaktär av momspliktig inkvarteringsverksamhet enligt 29 § 1 mom. 3 punkten i mervärdesskattelagen, utan av momsfri överlåtelse av nyttjanderätten till en fastighet enligt 27 § 1 mom. i samma lag. Bolaget kunde följaktligen inte antecknas som skattskyldig utövare av inkvarteringsverksamhet.

2.6 Egen användning av lokaler och uthyrning till närkretsen samt avgiftsfria överlåtelser

Det är också möjligt att inkvarteringsverksamhetens lokaler används av ägaren eller dennes närkrets. Egen eller närkretsens användning av lokaler, dvs. privat bruk, kan ha betydelse för bedömningen av inkvarteringsverksamhet i momsbeskattningen.

Eftersom privat bruk faller utanför momsbeskattningen, påverkar privat bruk bedömningen av huruvida verksamheten överhuvudtaget utgör affärsverksamhet. I synnerhet om de lokaler som används i inkvarteringsverksamhet är få och verksamheten i övrigt är småskalig, kan man på grund av det privata bruket förmoda att syftet med verksamheten, då man bedömer helheten, inte är att idka inkvarteringsverksamhet i form av affärsverksamhet. På motsvarande sätt påverkar vederlagsfri överlåtelse av lokaler bedömningen av verksamhetens karaktär.

Det handlar om privat bruk av inkvarteringslokaler då ägaren av inkvarteringslokaler (t.ex. en privatperson som äger en stuga eller en aktielägenhet) använder inkvarteringslokalerna själv. Privat bruk innebär alltid användning av egendom för annat syfte än för affärsverksamhetssyfte.

Överlåtelse av en fastighet vederlagsfritt till en person i den skattskyldiges närkrets jämställs också med privat bruk. Som närkrets betraktas parter som bildar en intressegemenskap. Intressegemenskap definieras i bestämmelsen om vederlag till underpris (MomsL 73 d §). Intressegemenskap kan uppstå på följande sätt:

- ägarförhållande (t.ex. aktieägare i ett bolag),

- släktskapsförhållande (t.ex. den skattskyldiges make eller syskon),

- anställningsförhållande (anställd i ett bolag) eller

- annan nära personlig relation eller relation baserad på lednings-, ägande-, finansierings-, eller rättsförhållande.

Inkvarteringslokalernas ägare kan även överlåta lokaler vederlagsfritt till andra än närkretsen. Vid vederlagsfri överlåtelse är det i princip inte fråga om att utnyttja fastigheten för näringsverksamhet. Även då vederlagsfri överlåtelse av lokaler sker i affärsverksamhetssyfte, kan det vara fråga om till exempel representation. Användning för representation jämställs med privat bruk vid bedömning av verksamhetens momsplikt.

Om ett vederlag tas ut vid uthyrning till närkretsen, handlar det om normal försäljning av en inkvarteringstjänst på samma sätt som uthyrning till en utomstående. Eftersom det dock är fråga om uthyrning i en situation med intressegemenskap, tillämpas bestämmelserna om vederlag till underpris på uthyrningen. Om hyran i en sådan situation fastställs till ett pris som avsevärt understiger gängse marknadsvärde, ses gängse värde som grund för skatten. Med detta avses i mervärdesskattelagen det belopp som köparen i en motsvarande situation borde betala utan en situation med intressegemenskap (MomsL 73 e §). I praktiken ses som gängse marknadsvärde det belopp som utövaren av inkvarteringsverksamhet under motsvarande tid skulle ta ut för uthyrning av lokalerna i fråga av en utomstående hyresgäst. Eftersom bestämmelserna om betalning under gängse vederlag tillämpas enbart om vederlaget avsevärt understiger gängse marknadsvärde, kan utövaren av inkvarteringsverksamheten dock tillämpa normala personalrabatter.

Om den skattskyldige hyr ut inkvarteringslokaler enbart till närkretsen, anses inte verksamheten ske i form av affärsverksamhet. Också tillhandahållande av en semesterbostad eller en annan inkvarteringsbostad som är avsedd för ett samfunds, en stiftelses eller en anstalts egen personal har lämnats utanför tillämpningsområdet för lagen om inkvarterings- och förplägnadsverksamhet (RP 138/2004 rd). När till exempel ett företag hyr ut inkvarteringslokaler enbart till den egna personalen, är det följaktligen inte fråga om momspliktig inkvarteringsverksamhet. I så fall är det inte av betydelse om ett vederlag tas ut av personalen för användningen av inkvarteringslokalerna.

Exempel 7: Ett bolag har låtit bygga en stuga nära ett skidcentrum och den hyrs ut enbart till bolagets ägare och anställda. Bolaget har inte marknadsfört stugan offentligt. Bolaget har redogjort för att det planerar att bygga en annan stuga för samma syfte i närheten av ett annat semestercentrum.

Bolaget anses inte bedriva inkvarteringsverksamhet i form av affärsverksamhet, eftersom det inte är fråga om utåtriktad verksamhet eller verksamhet som omfattas av tillämpningsområdet för lagstiftningen om inkvarteringsverksamhet. Uthyrningen är momsfri och rätt att dra av moms föreligger inte för de utgifter som hänför sig till denna verksamhet. Sporadisk uthyrning av stugan till utomstående påverkar inte bedömningen.

Exempel 8: Ett bolag äger två semesterstugor som bolaget inrett och överlämnat för uthyrning till två förmedlare. Förmedlarna säljer semesterveckor i stugorna i sitt eget namn till kunderna. Förmedlarna bedriver momspliktig inkvarteringsverksamhet. Bolagets delägare och anställda kan boka semesterveckor i stugorna av förmedlaren på samma villkor som andra kunder. Delägarna och de anställda betalar samma pris som utomstående kunder för sina semesterveckor till förmedlaren. Det vederlag som bolaget får av förmedlarna är cirka 25 000 euro per kalenderår.

Med hänsyn till att bolaget anlitar två olika mäklare för förmedlingen av båda stugorna överlåter bolaget inte exklusiv nyttjanderätt till fastigheten till någon av mäklarna. Däremot är bolagets verksamhet omfattande, och därför anses bolagets verksamhet utgöra momspliktig inkvarteringsverksamhet. Inkvartering av aktieägare och anställda påverkar inte momsbeskattningen av verksamheten, eftersom gängse pris betalas till mäklaren för denna användning.

Exempel 9: Privatpersonen A äger flera semesterstugor och lägenheter, vilka han hyr ut i förvärvssyfte till resenärer för inkvarteringsanvändning. A använder stugorna och lägenheterna sporadiskt i liten skala för egen semesterinkvartering. Därtill har A överlåtit semesterstugor sporadiskt till personer i den egna närkretsen, delvis utan vederlag och delvis mot ett litet vederlag.

A:s verksamhet är omfattande och kontinuerlig, och den anses därför utgöra momspliktig inkvarteringsverksamhet i sin helhet. A:s egen användning ses som privat bruk, som inte berättigar till momsavdrag. Också överlåtelse av stugor och lägenheter vederlagsfritt till närkretsen utgör användning som inte berättigar till avdrag. Den egna användningen och närkretsens användning påverkar inte momsplikten för hela inkvarteringsverksamheten, eftersom A:s verksamhet är omfattande och närkretsens användning småskalig. Däremot påverkar A:s och närkretsens egen användning A:s avdragsrätt. Ytterligare information om avdragsrätten finns i avsnitt 6 Avdrag relaterade till inkvarteringsverksamhet.

Exempel 10: Ett bolag har låtit uppföra en semesterstuga på en fastighet och dragit av den moms som betalats på de byggtjänster som köpts. Bolaget har haft för avsikt att hyra ut fastigheten enbart till utomstående och bolaget har också bygglov för en annan stuga. Eftersom fastigheten, trots marknadsföringen, inte hyrs ut varje vecka, så har fastigheten också hyrts ut till personalen. För personalens del har uthyrningen skett till nedsatt pris.

Uthyrningen till personalen påverkar inte bedömningen av momsskyldigheten, eftersom bolagets primära syfte är att sälja inkvarteringstjänster till utomstående. Om bolaget tar ut hyra av personalen som är väsentligt lägre än det vederlag som tas ut av utomstående för en motsvarande period ska företaget betala moms enligt gängse hyra.

2.7 Är det också fråga om att hyra en lokal som används privat för inkvartering?

Det är möjligt att en ägare eller innehavare av en bostadslägenhet eller en annan lokal som är avsedd för bostadsanvändning erbjuder lägenheten eller rummet för tillfällig inkvartering till exempel via en förmedlingssajt på internet. Momsskyldigheten för sådan verksamhet bedöms enligt samma förutsättningar som tillhandahållande av andra inkvarteringslokaler.

Att sporadiskt tillhandahålla sin semesterstuga eller lägenhet eller en annan motsvarande inkvarteringslokal för inkvarteringsanvändning är i regel inte inkvarteringsverksamhet enligt mervärdesskattelagen, och verksamheten bedrivs inte heller i den omfattning som förutsätts av affärsverksamhet. Om bostaden fortlöpande används för privat bruk är det inte en momspliktig verksamhet att erbjuda den lägenheten för inkvartering, även om bostaden erbjuds för inkvartering året runt.

Exempel 11: Ett par äger en semesterlägenhet. De använder ofta lägenheten själva. Under de veckor som paret inte själva använder lägenheten hyr de ut den via ett lokalt marknadsföringsbolag. Marknadsföringsbolaget säljer inkvarteringstjänsterna till kunderna i sitt eget namn.

Paret har endast ett inkvarteringsobjekt. De använder objektet också för eget bruk. Således är det inte fråga om inkvartering i form av affärsverksamhet. Paret överlåter inte heller exklusiv nyttjanderätt till marknadsföringsbolaget, eftersom de också själva använder lägenheten. Därför kan paret inte heller ansöka om att bli momsskyldiga för överlåtelse av nyttjanderätten till fastigheten. Paret betalar därmed inte moms på det vederlag som de får från marknadsföringsföretaget.

Om flera inkvarteringslokaler används för inkvartering och verksamheten bedrivs tillräckligt regelbundet, kan verksamheten uppfylla förutsättningarna för momspliktig inkvarteringsverksamhet. Om till exempel flera lägenheter är tillgängliga för inkvarteringsverksamheten eller om verksamheten bedrivs på en fastighet med flera sovrum som hyrs ut separat, kan verksamheten överstiga den omfattning som förutsätts av affärsverksamhet.

När verksamhetens momsplikt bedöms är inkvarteringslokalernas antal och verksamhetens omfattning av betydelse, men också i vilken grad verksamheten bedrivs på yrkesmässigt sätt och huruvida föreskrifterna om inkvarteringsverksamhet iakttas i verksamheten. Om man inom ramen för verksamheten gör anmälningar till hälsoskyddsmyndigheterna enligt lagen, säkerställer lokalernas lämplighet för inkvarteringsverksamhet och utrustar lokalerna på ändamålsenligt sätt, kan detta anses som bevis som stöder yrkesmässigheten. På samma sätt kan tillhandahållande av kringtjänster ges vikt. I synnerhet då omsättningen på inkvarteringsverksamheten underskrider gränsen för ringa verksamhet, är det möjligt att som förutsättning för momsskyldighet kräva att lagarna och bestämmelserna om inkvarteringsverksamhet följs i verksamheten och att tillräckliga bevis på att lokalerna uteslutande används i affärsverksamheten läggs fram.

2.8 Bedömning av verksamheten som helhet (sammanfattning)

Överlåtelse av nyttjanderätten till en inkvarteringslokal är på ovan presenterade sätt momspliktig då en aktör som bedriver inkvarteringsverksamhet på yrkesmässigt och kontinuerligt sätt i sitt eget namn överlåter nyttjanderätten till en möblerad lägenhet eller en annan motsvarande inkvarteringslokal för tillfällig och kortvarig inkvartering. En ytterligare förutsättning är att inkvarteringsverksamheten utövas som affärsverksamhet enligt mervärdesskattelagen.

När det bedöms om verksamheten utgör inkvarteringsverksamhet enligt mervärdesskattelagen och om verksamheten bedrivs i sådan omfattning som förutsätts av affärsverksamhet enligt momsbeskattningen, kan uppmärksamhet fästas vid bl.a. följande omständigheter:

- Verksamhetens art och syfte

- Följs lagstiftningen och föreskrifterna om inkvarteringsverksamhet i verksamheten?

- Är verksamhetens huvudsakliga syfte att tillhandahålla inkvarteringslokaler för tillfällig inkvartering?

- Verksamhetens omsättning och prissättning

- Genererar verksamheten inkomst kontinuerligt?

- Vad baserar sig prissättningen på?

- Avviker prissättningen från sedvanlig prissättning (under- eller överprissättning)?

- Vad är uppskattningen av den omsättning som verksamheten genererar under räkenskapsåret?

- Konkurrenssituationen med övrig inkvarteringsverksamhet

- Bedrivs verksamheten i konkurrensförhållanden med övriga utövare av inkvarteringsverksamhet?

- Erbjuds kunderna en tjänst som utgör ett verkligt alternativ till inkvartering på ett hotell eller en motsvarande inkvarteringsinrättning?

- Karaktären hos de lokaler som används i verksamheten

- Är de lokaler som används i verksamheten lämpliga för tillfällig inkvartering?

- Är lokalerna som sådana lämpliga också för privat bruk? Finns det utrymmen som endast är reserverade för privat bruk?

- Har föreskrifterna om inkvarteringsverksamhet beaktats i bygget och i utrustningen av lokalerna?

- Lokalernas storlek och antal

- Hur många stugor/lägenheter hyrs ut?

- Hur stora är de lokaler som hyrs ut?

- Uthyrning av en enskild lägenhet eller en annan enskild inkvarteringslokal är sällan affärsverksamhet.

- Om antalet inkvarteringslokaler är litet (en eller två lägenheter) förutsätter momsskyldigheten i princip att lokalerna uteslutande används i inkvarteringsverksamhet.

- Inkvarteringens längd

- Är verksamhetens huvudsakliga syfte att erbjuda inkvarteringslokaler för tillfälligt inkvarteringssyfte eller är målet med verksamheten att få till stånd mer permanenta hyresavtal?

- Privat bruk och uthyrning till närkretsen

- Används lokalerna för ägarens privata bruk eller använder delägarna lokalerna vederlagsfritt?

- Hyrs lokalerna ut till närkretsen eller får närkretsen använda lokalerna vederlagsfritt? Hur fastställs hyran som tas ut av närkretsen?

- En fastighet som uteslutande är i ägarens eller närkretsens användning används inte i utåtriktad affärsverksamhet.

- Privat bruk kan ges större betydelse då ett litet antal lokaler används i uthyrningsverksamhet eller då antalet uthyrningar till utomstående är få.

- Huruvida det privata bruket infaller under den bästa uthyrningstiden (säsongstiden) eller under andra tidsperioder kan också ges vikt.

- Inkvartering för olika ändamål kan dokumenteras i bokningskalendern (vem som övernattat, hur länge etc.).

- Marknadsföring och försäljning

- Marknadsförs inkvarteringslokalerna på kontinuerligt sätt, antingen själv eller av förmedlaren?

- Var/hur sker marknadsföringen?

- I vems namn hyrs inkvarteringslokalerna ut?

- Vem är säljaren enligt fakturan?

- Användning året runt i affärsverksamhet

- Erbjuds inkvarteringslokalerna året runt?

- Inkvarteringsverksamheten kan också vara säsongsbetonad, så länge som den är kontinuerlig och tillräckligt omfattande.

- Tillhandahållande av kringtjänster

- Är det enbart frågan om passiv överlåtelse av en lokal eller omfattar verksamheten tillhandahållande av tjänster som stöder ett tillfälligt inkvarteringsbehov?

Nedan finns exempel på bedömningen av momsplikten för inkvarteringsverksamhet.

Exempel 12: Ett bolag har låtit bygga en semesterstuga, som den hyr ut via en förmedlare. Bolaget har reserverat stugan för ägarna i fyra veckor per år. Den egna användningen infaller under högsäsongen, och ägarna betalar inte något separat vederlag för den egna användningen. Uthyrningen av stugan har årligen genererat en omsättning på ungefär 10 000 euro till bolaget.

Eftersom bolaget endast har ett inkvarteringsobjekt och eftersom stugan även används privat, anses verksamheten inte ske i form av sådan affärsverksamhet som avses i mervärdesskattelagen. Det är inte heller fråga om att överlåta ensamrätten att nyttja fastigheten. Det är således momsfri uthyrning.

Exempel 13: Ett bolag har låtit bygga en semesterstuga, som bolaget hyr ut möblerad via ett företag som förmedlar semesterbostäder. Förmedlaren säljer inkvarteringstjänsterna i sitt eget namn. Dessutom marknadsför och säljer bolaget som äger stugan även själv inkvarteringsveckor i stugan till resenärer. Stugan erbjuds för inkvarteringsanvändning året runt. Stugan används inte överhuvudtaget av bolagets närkrets. Under högsäsong har stugan varit uthyrd nästan hela tiden och omsättningen är 30 000 euro.

Bolaget överlåter inte ensamrätt åt förmedlaren att använda stugan utan hyr även själv ut stugan direkt till resenärer. Med hänsyn till ovan beskrivna omständigheter sker bolagets verksamhet i form av affärsverksamhet och bolaget anses bedriva skattepliktig inkvartering. Bolaget betalar moms på det vederlag som det får för inkvarteringstjänsten med en sänkt skattesats på 10 %.

Exempel 14: Privatpersonen A äger en bostadslägenhet som hyrs ut till dygnspris via en förmedlingssajt. A uppger att lägenheten används uteslutande i uthyrningsverksamhet, och att privat bruk inte förekommer i lägenheten. A deklarerar att hyresinkomsterna under det första hela verksamhetsåret uppgår till sammanlagt 5 000 euro för 30 dygn. Lägenheten har i bolagsordningen antecknats som bostadslägenhet, och A har inte gjort någon anmälan om att lägenheten används för inkvarteringsverksamhet till husbolaget. A har inte heller gjort någon anmälan om ibruktagande av inkvarteringsrörelse till hälsoskyddsmyndigheten och inte heller gett resandeanmälningar enligt lagen om inkvarterings- och förplägnadsverksamhet.

På grund av verksamhetens småskalighet anses A:s verksamhet inte vara inkvarteringsverksamhet som bedrivs i form av sådan affärsverksamhet som avses i mervärdesskattelagen. Om verksamheten utvidgas i framtiden, kan som bevis som stöder verksamhetens momspliktighet bland annat anses ovan nämnda anmälningar till myndigheterna samt en eventuell ändring av lägenhetens användningssyfte.

Exempel 15: Ett bolag inleder inkvarteringsverksamhet på så sätt att bolaget för sin affärsverksamhet hyr ut flera lägenheter som finns på olika fastigheter med långvariga hyreskontrakt som ingås med ägarna. Bolaget hyr lägenheterna för sin affärsverksamhet. Bolaget möblerar lägenheterna och marknadsför lägenheterna i sitt eget namn på den egna webbplatsen och via olika förmedlingssajter. Bolaget marknadsför lägenheterna i regel med dygnspriser, men anger också vecko- och månadspriser på sin webbplats. Det är också möjligt att ingå ett inkvarteringsavtal för längre tid. De flesta avtalen som bolaget ingår är kortfristiga. Bolaget gör anmälan till hälsoskyddsmyndigheten om användningen av inkvarteringslokalerna och informerar bostadsbolaget om användningen av lägenheterna i inkvarteringsverksamhet. Bolaget ser också till att lokalerna uppfyller de villkor som ställs för inkvarteringslokaler.

Bolagets verksamhet bedöms som en helhet. Bolaget marknadsför lägenheterna för tillfälligt och kortvarigt boende. Eftersom största delen av den inkvartering som bolaget säljer är kortvarig, kan bolaget anses utöva skattepliktig inkvarteringsverksamhet under de ovan beskrivna förhållandena. Bolaget betalar moms på det vederlag som det får för inkvarteringstjänsten enligt den sänkta skattesatsen på 10 procent.

Bolaget ska dock behandla hyresavtal som ingås enligt lagen om hyra av bostadslägenhet eller som har villkor som motsvarar villkoren för långvarig uthyrning av en bostadslägenhet (hyra tas ut månatligen, avtalet ingås tills vidare och gäller i över sex månader och villkor som motsvarar normala villkor för bostadslägenheter, bl.a. vad gäller uppsägningstiden, tillämpas på avtalet) som momsfria avtal.

Lägenhetsägarnas verksamhet är inte momspliktig inkvarteringsverksamhet, eftersom det bolag som utövar inkvarteringsverksamhet i lokalerna ansvarar för möbleringen av lägenheterna och andra åtgärder i anknytning till utövandet av inkvarteringsverksamheten. Om förutsättningarna är uppfyllda har ägarna möjlighet att ansöka om momsskyldighet för överlåtelse av nyttjanderätten till fastighet. I så fall är en förutsättning bland annat att nyttjanderätten till lägenheten i sin helhet överlåtits till det bolag som bedriver inkvarteringsverksamhet och att lägenheten används för momspliktig inkvarteringsverksamhet av hyresgästen samt att ägaren inte överhuvudtaget använder lägenheten för eget bruk.

3 Kringtjänster som anknyter till inkvartering

3.1 Allmänt

I samband med tillhandahållande av inkvarteringstjänster är det typiskt att vissa kringtjänster erbjuds till gästerna. I så fall ska det bedömas om kringtjänsterna är separata prestationer i förhållande till inkvarteringstjänsten eller om tillhandahållandet av inkvarteringstjänster och kringtjänster utgör en och samma tjänst. Bedömningen påverkar bland annat den skattesats enligt vilken momsen på tjänsterna ska betalas och om tjänsterna ska specificeras på en faktura eller ett verifikat som eventuellt ges till köparen av inkvarteringstjänsten.

Det kan anses att kringtjänsterna är tjänsteprestationer som är fristående i förhållande till inkvarteringstjänsten, då köparen av inkvarteringstjänsten själv kan besluta i vilken utsträckning han eller hon konsumerar de tjänster som tillhandahålls och då tjänsterna faktureras enligt användningen. Förekomsten av olika mätare och fakturering som grundar sig på kvantiteten kan i så fall visa att leveransen av varor eller tjänster ska ses som en fristående prestation.

Däremot, om de kringtjänster som erbjuds har en fast koppling till tillhandahållandet av inkvarteringstjänster, kan det anses att tjänsterna utgör en enda prestation tillsammans med inkvarteringstjänsten. Den fasta kopplingen kan visas av att kunden inte har möjlighet att påverka hur mycket varor eller tjänster han eller hon använder och i vilken utsträckning han eller hon på grund av detta måste betala för sina nyttigheter. Ärendet bedöms utifrån de avtal och villkor som gäller inkvartering.

3.2 Städning och sängkläder

Prestationer av tjänster som anknyter till inkvartering är till exempel städning och byte av sängkläder. På försäljning av dessa tjänster tillämpas nedsatt skattesats för inkvarteringstjänster då tjänsterna säljs i samband med inkvarteringen. Den nedsatta skattesatsen är tillämplig på städning och sängkläder som ingår i inkvarteringen, även om de debiteras på separat faktura.

Exempel 16: En förmedlare säljer inkvarteringstjänster i semesterstugor i sitt eget namn. Mot en separat avgift kan man köpa slutstädning av förmedlaren i slutet av vistelsen eller alternativt kan gästerna själva städa inkvarteringslokalerna. Sängkläder kan hyras via förmedlaren eller alternativt kan man ta med egna sängkläder.

Gäst A bokar en semesterstuga av förmedlaren för vecka 8. Samtidigt bokar A även slutstädning och sängkläder. Förmedlaren fakturerar A för inkvarteringen i fritidsstugan, slutstädningen och sängkläderna så att även fakturan visar det specificerade priset för städning och sängkläder.

I momsbeskattningen anses förmedlaren sälja en övergripande tjänst till A, vars huvudsakliga prestation är inkvarteringstjänsten. Förmedlaren betalar moms på försäljningen med den nedsatta skattesatsen på 10 procent.

Om en kund vistas på en campingplats i sin egen husvagn i stället för en stuga är uthyrning av sängkläder för användning i kundens husvagn momspliktig försäljning enligt den allmänna skattesatsen, trots att momsen på husvagnsplatsen är 10 procent.

Den allmänna skattesatsen tillämpas på en extra avgift för städning. Detta är till exempel fallet om den inkvarterade beställer extra städning av förmedlaren mitt under inkvarteringen, som förmedlaren sedan debiterar den inkvarterade. Förmedlaren betalar moms på försäljning av städtjänsten enligt den allmänna skattesatsen.

3.3 Frukost och andra måltider

Frukost och andra måltider är inte en prestation som är associerad till inkvartering, utan en separat tjänst som säljs till kunderna. Den nedsatta skattesatsen på 14 procent för restaurang- och måltidstjänster tillämpas på frukost och andra måltider (MomsL 85 § 2 punkten). Frukostens och andra måltiders andel ska också specificeras på en faktura eller ett verifikat som eventuellt ges till en kund.

Det värde som använts som skattegrund för frukost eller en annan måltid ska motsvara det faktiska försäljningspris som tagits ut för frukosten (enligt prislistan). Som skattegrund används frukostens eller annan måltids menypris, om det är frågan om inkvarteringsförsäljarens normala försäljningsprodukt och den inte endast säljs sporadiskt.

När ett verkligt försäljningspris för frukost eller andra måltider saknas, ska försäljaren av inkvarteringstjänsten redogöra för skattegrunden för frukost som sålts i samband med inkvartering med en tillförlitlig kostnadskalkyl. Skattegrunden är således frukostens direkta och indirekta kostnader samt normal vinstmarginal på dessa. Kostnadskalkylerna ska förvaras som en del av bokföringen eller anteckningsmaterialet. I syfte att förenkla förfarandet kan försäljaren av inkvarteringstjänsten som skattegrund för frukosten använda värdet på den kostförmån som Skatteförvaltningen årligen fastställer (8,00 euro år 2023, Skatteförvaltningens beslut om de grunder som ska iakttas vid beräkningen av naturaförmåner i samband med beskattningen för år 2023, 10 §).

Momssatsen för försäljningen av minibarprodukter är beroende på produkten 14 eller 24 procent. Alkoholhaltiga produkter omfattas av den allmänna skattesatsen medan livsmedel omfattas av en nedsatt skattesats på 14 procent.

3.4 Andra kringtjänster som vanligtvis anknyter till inkvarteringstjänster

Avgiftsbelagda tv-kanaler och wifi-koder som kunder får tillgång till i samband med boendet är tjänster som omfattas av den allmänna skattesatsen, när kunden betalar separat för användningen av tjänsterna i fråga. Då är det inte fråga om kringtjänster för inkvartering. Om avgiftsbelagda tv-kanaler och wifi-koder däremot ingår i inkvarteringspriset tillämpas den nedsatta skattesatsen på 10 % på inkvarteringspriset.

Den allmänna skattesatsen på 24 procent tillämpas på uthyrning av roddbåtar och andra varor, om kunden betalar separat för dem. Uthyrning av en båt eller annan vara har inte nära och typisk anknytning till inkvarteringsverksamhet på samma sätt som städning och sängkläder. Också en avgift för användning av bastu eller badbalja är underställd den allmänna skattesatsen (24 %), om kunden betalar separat för användningen av dem.

Försäljning av el till husvagnar behandlas som en kringtjänst för vagnsplatsen när el ingår i priset på vagnsplatsen. Då kan den nedsatta skattesatsen på 10 procent tillämpas på hela priset på vagnsplatsen. Om däremot en separat fast avgift eller avgift baserad på elförbrukning tas ut är det fråga om separat försäljning av el. Den allmänna skattesatsen på 24 procent är då tillämplig på försäljning av el.

Om det endast är fråga om lagring av en vagn till exempel under vintern, är skattesatsen såväl för hyran som för den el som används 24 procent.

4 Särskilda situationer i inkvarteringsverksamhet

4.1 Överlåtelse av en inkvarteringslokal som anknyter till skattefri verksamhet

I vissa situationer betalas ingen moms för inkvarteringsverksamhet. Detta kan till exempel vara fallet när en patient övernattar på ett sjukhus efter ett ingrepp.

Enligt regeringens proposition till mervärdesskattelag (RP 88/1993 rd) skulle inte överlåtelse av bostäder i samband med momsfri vård-, övervaknings-, utbildnings- eller fostrande verksamhet ses som inkvarteringsverksamhet. Detta är ett uttryck för anslutningsprincipen, enligt vilken överlåtelse av en inkvarteringslokal är momsfri, då överlåtelsen är en del av tillhandahållande av en tjänst som anses momsfri. Också verksamhet som omfattas av tillämpningsområdet för lagen om tillsyn över privat socialservice, såsom boendetjänster inom missbrukarvården, har avgränsats utanför tillämpningsområdet för lagen om inkvarterings- och förplägnadsverksamhet.

Överlåtelse av bostäder eller andra inkvarteringslokaler anses inte ha nära anknytning till momsfri verksamhet när boendet överlåts av annan part än exempelvis den som tillhandahåller behandling eller när inkvarteringen överlåts till en annan än den som är berättigad till behandling. Då är det inte fråga om överlåtelse av en enstaka tjänst, utan det vara fråga om den inkvarteringsverksamhet som avses i mervärdesskattelagen. Då görs bedömningen från fall till fall enligt beskrivningen i avsnitt 2.

Exempel 17: Ett systerbolag till ett företag som säljer sjukvårdstjänster erbjuder inkvartering för patienters anhöriga i en byggnad intill sjukhuset. De anhöriga betalar för inkvarteringen till systerbolaget.

Med hänsyn till verksamhetens art och omfattning är systerbolagets försäljning momsbelagd inkvarteringsverksamhet.

4.2 Semesteraktieverksamhet

Semesteraktieverksamhet är ofta förknippad med flera verksamhetsmodeller. Skattskyldigheten hos de olika aktörer som deltar i verksamheten och karaktärens verksamhet bedöms dock separat för varje aktör.

I sitt beslut om veckoaktieverksamhet ansåg högsta förvaltningsdomstolen att överlåtelse av en inkvarteringslokal vilken grundade sig på aktieinnehav inte utgjorde inkvarteringsverksamhet enligt mervärdesskattelagen.

HFD 27.11.2000 liggare 3096: Aktier som berättigade till besittningsrätt till semesterlägenheter som skulle byggas för ett fastighetsaktiebolags ägo såldes som s.k. veckoaktier så att varje aktie berättigade aktieägaren att utnyttja den i aktiebrevet preciserade lägenheten under den vecka som nämndes i aktiebrevet. Fastighetsaktiebolaget debiterade sina kunder årligen ett driftsvederlag för den vecka då aktieägaren hade rätt att utnyttja lägenheten. Om en aktieägare ägde flera aktier, debiterade bolaget ett driftsvederlag för varje dylik vecka. Bolaget debiterade vederlaget oberoende av om aktieägaren utnyttjade lägenheten eller inte. Enligt bolagsordningen beräknades driftsvederlaget först per lägenhet på basis av varje lägenhets lägenhetsyta och därefter per aktie så att det för en aktie debiterades 1/52 av vederlaget för den lägenhet till vars besittning aktien berättigade. Med driftsvederlaget täckte bolaget utgifterna för skötseln och underhållet av fastigheten, för värme, vatten och sophämtning och andra utgifterna som förorsakades av boendet.

Semesteraktieverksamheten som fastighetsaktiebolaget idkade ansågs inte till sin natur utgöra sådan i 29 § 1 mom. 3 punkten mervärdesskattelagen avsedd överlåtelse av nyttjanderätt till rum och andra motsvarande utrymmen i hotell- och campingområdesverksamhet eller motsvarande inkvarteringsverksamhet för vilken bolaget enligt lagens allmänna bestämmelser kunde ansöka om att bli skattskyldigt för.

Om ägarna av semesteraktierna använder lägenheterna i verksamhet som berättigar till momsavdrag kan fastighetsbolaget i den situation som beskrivs i beslutet av Högsta förvaltningsdomstolen ovan ha rätt att ansöka om att lägenheten ska bli momspliktig vid överlåtelse av nyttjanderätten till fastigheten. En förutsättning för ansökan är då att delägaren har full avdragsrätt vad gäller den moms som ingår i vederlaget (MomsL 30 § 3 mom.). En sådan situation kan uppkomma till exempel om en aktieinnehavare använder sin semesteraktie i inkvarteringsverksamhet som innehavaren själv bedriver. En aktieägares verksamhet kan vara momspliktig inkvarteringsverksamhet till exempel då hen har flera aktier eller andra inkvarteringslokaler för uthyrning i inkvarteringsverksamhet och verksamheten överstiger den omfattning som förutsätts för affärsverksamhet. Däremot förutsätter ett fastighetsaktiebolags ansökan inte att alla veckor som berättigar till användning av en viss lägenhet innehas av samma aktieägare. Ansökan hindras inte heller av att en del av veckorna innehas av sådana aktieägare som använder sin aktie för eget bruk eller i momsfri verksamhet.

När det gäller veckoaktier bedöms således fastighetsaktiebolagets ansökan delägarspecifikt. Det att en del delägare inte bedriver verksamhet som berättigar till momsavdrag i en viss lägenhet och en del bedriver exempelvis momspliktig inkvarteringsverksamhet, påverkar fastighetsaktiebolagets avdragsrätt.

4.3 Bokningsavgifter och icke-använd inkvartering

Försäljare av inkvarteringstjänster kan i samband med bokningen av inkvarteringstjänsten debitera en bokningsavgift. En bokningsavgift är en förskottsbetalning för en inkvarteringstjänst, då bokningsavgiftens belopp senare dras av från det pris som en kund betalar för en inkvarteringstjänst. Försäljaren av en inkvarteringstjänst betalar moms på bokningstjänsten enligt den sänkta skattesatsen för inkvarteringstjänster och hänför prestationen tidsmässigt till den tidpunkt då bokningsavgiften betalats.

Om en kund senare annullerar en bokning som han gjort och försäljaren av en inkvarteringstjänst i samband med detta behåller bokningsavgiften, är bokningsavgiften i princip inte ett vederlag för tillhandahållande av någon tjänst. Kunden har avstått från sin rätt att använda inkvarteringstjänsten genom att återkalla sin bokning. Då betalas inte moms på bokningsavgiften, eftersom det inte är ersättning för utförandet av tjänsten. Säljaren av inkvarteringstjänsten kan justera bokningsavgiften som behandlats som förskottsbetalning så att den blir skattefri.

Om en kund som inte anlänt måste betala fullt eller partiellt pris för inkvarteringstjänsten på grund av att han inte annullerat bokningen eller att avtalsvillkoren inte möjliggör annullering, anses det belopp som kunden betalat däremot utgöra ett momspliktigt vederlag för inkvarteringstjänsten.

Momsbeskattningen av betalningar av skadeståndskaraktär har behandlats närmare i anvisningen Skadestånd och poster av skadeståndskaraktär i momsbeskattningen.

5 Inkvarteringstjänstens beskattningsort

Moms på försäljning av tjänst betalas till Finland då försäljningslandet för tjänsten enligt mervärdesskattelagens bestämmelser om försäljningsland är Finland. En inkvarteringstjänst betraktas som en tjänst som anknyter till en fastighet (MomsL 67 §). Finland har rätt att beskatta tjänster som anknyter till fastigheter om fastigheten är belägen här. Momsbehandlingen av inkvarteringstjänster relaterade till lokaler belägna i Finland bestäms således enligt den finska mervärdesskattelagen.

Exempel 18: A Ab förmedlar semesterstugor i Finland. A Ab debiterar kunder i sitt eget namn. Kunderna kan vara bosatta i Finland eller ett annat EU-land eller ett land utanför EU.

Eftersom A Ab debiterar kunder i sitt eget namn anses A Ab vara säljare av den inkvarteringstjänst som tillhandahålls för kunderna. Eftersom inkvarteringslokalerna är belägna i Finland betalar A Ab moms på försäljningen av inkvarteringstjänsten till Finland.

Exempel 19: B Ab förmedlar semesterstugor och andra inkvarteringslokaler i Finland och norra Sverige. B Ab debiterar kunder i sitt eget namn. Kunderna kan vara bosatta i Finland, ett annat EU-land eller ett land utanför EU.

Eftersom B Ab debiterar kunder i sitt eget namn anses B Ab vara säljare av inkvarteringstjänsterna. För de inkvarteringslokaler som är belägna i Finland betalar A Ab moms på försäljningen av inkvarteringstjänsten till Finland.

För de inkvarteringslokaler som är belägna i Sverige betalar A Ab moms på försäljningen av inkvarteringstjänsten till Sverige. B Ab bör utreda momsbehandlingen av försäljningen med den svenska skattemyndigheten.

Förmedling av inkvarteringstjänster anses inte vara en tjänst som anknyter till fastigheten. Läs mer om definitionen av förmedlingstjänster i anvisningen Momsbeskattning av kommissionshandel och förmedlingsverksamhet. Beskattningsorten för förmedlingstjänsten fastställs på olika sätt beroende på om köparen av förmedlingstjänsten är näringsidkare eller inte.

Om en förmedlingstjänst köps av en näringsidkare, såsom en utövare av momspliktig inkvarteringsverksamhet, har köparens etableringsstat rätt att beskatta förmedlingstjänsten (MomsL 65 §).

- Förmedlingstjänsten köps av en finländsk näringsidkare

Finland har rätt att beskatta förmedlingstjänsten, och moms ska betalas på försäljningen av förmedlingstjänsten till Finland alltid då en utövare av momspliktig inkvarteringsverksamhet, vilken är etablerad i Finland, köper en förmedlingstjänst. Om förmedlingstjänsten i detta fall säljs av en utländsk näringsidkare, som inte är registrerad som momsskyldig i Finland, ska köparen betala moms på förmedlingstjänsten enligt den omvända momsskyldigheten. - Förmedlingstjänsten köps av en näringsidkare som är etablerad i ett annat EU-land

Om den näringsidkare som köper förmedlingstjänsten däremot är etablerad i ett annat EU-land har köparens etableringsland rätt att beskatta försäljningen. Då ska den finländska säljaren av förmedlingstjänsten inte betala moms till Finland. Säljaren deklarerar försäljningen av förmedlingstjänsten i Finland som EU-tjänsteförsäljning i momsdeklarationen och lämnar även en sammandragsdeklaration av försäljningen. - Förmedlingstjänsten köps av en näringsidkare som är etablerad utanför EU

När näringsidkaren som köper förmedlingstjänsten är etablerad utanför EU har Finland inte rätt att beskatta tjänsten. Då ska den finländska säljaren av förmedlingstjänsten inte betala moms till Finland. Den finländska säljaren av förmedlingstjänsten ska då i Finland deklarera försäljningen av tjänsten som omsättning enligt nollskattesats i momsdeklarationen.

När köparen av förmedlingstjänsten är en konsument, till exempel en privatperson, bestäms beskattningsrätten på basis av den förmedlade tjänsten. Om Finland har rätt att beskatta försäljningen av inkvarteringstjänsten, dvs. inkvarteringsobjektet är beläget i Finland, har Finland även rätt att beskatta försäljningen av förmedlingstjänsten (MomsL 69 l §). När det är fråga om ett inkvarteringsobjekt beläget i Finland har således Finland rätt att beskatta den förmedlingstjänst som anknyter till inkvarteringen. Då ska finsk moms betalas på förmedlingstjänsten även i en sådan situation där förmedlingstjänsten köps av en utländsk person i konsumentställning. På motsvarande sätt, om inkvarteringsobjektet finns utomlands och köparen är en person i konsumentställning, betalas inte moms på förmedlingen av inkvarteringstjänsten i Finland. I en sådan situation bör säljaren utreda om den kan ha blivit skattskyldig utomlands till följd av förmedlingen av inkvarteringstjänsten.

Ytterligare information om bestämmelserna för beskattningsort för försäljning av tjänster finns i anvisningarna Momsbeskattningen av tjänster vid utrikeshandel fr.o.m. 1.1.2010 och Europeiska unionens förordning 282/2011 harmoniserar tolkningen av mervärdesskattedirektivet.

6 Avdrag relaterade till inkvarteringsverksamhet

6.1 Om rätten att dra av moms

En skattskyldig har enligt huvudregeln rätt att dra av moms på anskaffningar som gjorts för momspliktig affärsverksamhet (MomsL 102 §). Avdrag får göras för en vara eller tjänst som den skattskyldige har anskaffat eller tagit i sådan användning som endast delvis berättigar till avdrag endast till den del som varan eller tjänsten används för ett ändamål om berättigar till momsavdrag (MomsL 117 §). Rätten att dra av moms har därtill begränsats vad gäller vissa nyttigheter, som typiskt används för privat konsumtion eller därmed jämförbara ändamål. Momsavdrag får följaktligen inte göras bl.a. då anskaffningen gäller följande varor och tjänster:

- en fastighet som den momsskyldige eller hans personal använder som bostad, barnträdgård, hobbylokal eller fritidsställe samt varor och tjänster i samband med fastigheten eller dess användning (MomsL 114 § 1 mom. 1 punkten),

- varor och tjänster som används för representation (MomsL 114 § 1 mom. 3 punkten).