Avdragsgiltigheten av nedskrivningar av fordringar i beskattningen av näringsinkomst

- Har getts

- 1.1.2020

- Diarienummer

- VH/5688/00.01.00/2019

- Giltighet

- 1.1.2020 - Tills vidare

- Bemyndigande

- Lag om Skatteförvaltningen (503/2010) 2 § 2 mom.

- Ersätter anvisningen

- A90/200/2018, 27.6.2018

I denna anvisning behandlas avdragsgiltigheten av nedskrivningar av kundfordringar och lånefordringar som hör till finansieringstillgångarna samt fordringar som hör till tillgångsslaget övriga tillgångar enligt lagen om beskattning av inkomst av näringsverksamhet ( NärSkL). Dessutom behandlas i anvisningen kort avdragsgiltigheten av nedskrivningar av fordringar enligt inkomstskattelagen(ISkL).

I anvisningen behandlas inte fysiska personers beskattning och avdragsgiltigheten av nedskrivningar enligt inkomstskattelagen för gårdsbruk (GårdSkL). Beskattningen av förvärvskällan för gårdsdbruk och en fysisk persons personliga förvärvskälla verkställs i regel enligt betalningsprincipen. I beskattning enligt betalningsprincipen utgör inkomsten en inkomst under det år då betalningen har erhållits, och därför blir de inkomster som inte har erhållits överhuvudtaget inte föremål för beskattning, och avdrag behöver inte skilt göras för att man inte fått dessa.

I anvisningen behandlas inte heller situationer i den internationella beskattningen, nedskrivningar av försäkrings- och pensionsanstalters fordringar enligt 17 § 3 punkten i NärSkL eller nedskrivningar av bankernas fordringar.

Anvisningen har uppdaterats 1.1.2020 med anledning av slopandet av indelningen i förvärvskällor för samfund. Samtidigt har anvisningen granskats och uppdaterats även till övriga delar. Slopandet av indelningen i förvärvskällor för samfund behandlas mera utförligt i Skatteförvaltningens anvisning Slopandet av indelningen i förvärvskällor för vissa samfund.

1 Inledning

Med fordringar avses i denna anvisning lånefordringar, kundfordringar samt hyresfordringar och andra fordringar som kan likställas med kundfordringar.

Som förluster betraktas i denna anvisning belastningar som hänför sig till ekonomisk verksamhet och som orsakas av att risker som anknyter till förvärvsverksamheten förverkligas, men inte motsvaras av en avdragsgill anskaffningsutgift. Det är inte fråga om utgifter som avser vederlag som betalas för nyttigheter och tjänster. En värdenedgång av en köpt fordran är också i beskattningen en förlust. Förluster kan också i form av en kreditförlust eller en försnillning hänföra sig till finansieringstillgångarna, men bland annat vissa garantiförluster har också karaktären av en förlust.

I beskattningen bildas den centrala gruppen av förluster av värdenedgångar av fordringar. Värdenedgångar realiseras i allmänhet genom avstående från skuld (ackord), gäldenärens insolvens eller överlåtelse av fordran till ett värde som underskrider dess nominella värde.

2 Inverkan av fordringarnas förvärvskälla och tillgångsslag på avdragsgiltigheten av nedskrivningar

2.1 Förvärvskälla för fordringar

Enligt skattesystemet i Finland beräknas den beskattningsbara inkomsten separat för varje förvärvskälla. Det finns tre förvärvskällor: näringsförvärvskälla, jordbruksförvärvskälla och förvärvskälla för annan verksamhet. Resultatet för förvärvskällan för näringsverksamhet beräknas enligt NärSkL, resultatet för förvärvskällan för jordbruk enligt GårdSkL och resultatet för förvärvskällan för annan verksamhet (så kallad personlig förvärvskälla) enligt ISkL.

Tillämpningsområdena för dessa lagar bestäms förutom för vissa samfund enligt karaktären av den skattskyldiges förvärvsverksamhet. Principen är att inkomsttagarens juridiska form inte har någon betydelse.

En del av samfunden har enligt NärSkL 1 § 2 mom. ingen personlig förvärvskälla som beskattas i enlighet med ISkL, utan resultatet av deras verksamhet beräknas, förutom resultatet av jordbruk, enligt NärSkL. Sådana samfund är till exempel aktiebolag, andelslag, föreningar och stiftelser. Till exempel offentliga samfund, allmännyttiga samfund och bostadsaktiebolag samt därmed jämförbara andelslag och ömsesidiga fastighetsaktiebolag har dock en personlig förvärvskälla. Hos ett sådant samfund som omfattas av slopandet av indelningen i förvärvskällor hör fordringarna till näringsverksamhetens förvärvskälla, förutom fordringar som hänför sig till jordbruket. Tillämpandet av näringsskattelagen i samfundets beskattning behandlas mera utförligt i kapitel 2 i Skatteförvaltningens anvisning Slopandet av indelningen i förvärvskällor för vissa samfund.

I beskattningen av övriga skattskyldiga, såsom de samfund som uttryckligen räknas upp i NärSkL 1 § 2 mom., öppna bolag, kommanditbolag och samfällda förmåner tillämpas näringsskattelagen endast på sådan näringsverksamhet som avses i NärSkL 1 § 1 mom. Om den skattskyldiges verksamhet inte uppfyller kännetecknen för näringsverksamhet och den inte kan anses utgöra ett jordbruk, beskattas verksamheten enligt ISkL. Om den skattskyldige kan ha tre förvärvskällor, kan fordringarna enligt sin karaktär och sitt användningsändamål höra till vilken som helst förvärvskälla.

Hos andra skattskyldiga än de som omfattas av slopandet av indelningen i förvärvskällor, och som bedriver näringsverksamhet hör fordringarna oftast till förvärvskällan för näringsverksamhet.

Företaget kan till exempel sträva efter att få en så bra avkastning som möjligt på överflödiga kassatillgångar genom att tillfälligt placera dem eller låna ut tillgångarna till marknadsränta åt utomstående låntagare. Dylika fordringar kan till sin karaktär anses utgöra näringstillgångar.

Lån mellan koncernföretag anses också i allmänhet höra till näringsverksamheten som bedrivs inom koncernens ramar (se t.ex. HFD 1990 B 507).

Andra skattskyldiga än de som omfattas av slopandet av indelningen i förvärvskällor kan också ha fordringar som inte hänför sig till näringsverksamheten utan hör till den personliga förvärvskällan. Till exempel om företaget ger ett lån åt delägaren eller dennes familjemedlem, kan principen anses vara att långivningen inte anknyter till företagets näringsverksamhet (se t.ex. HFD 19.10.1990 liggare 3527). Företaget kan också ge ett annat företag som innehas av en huvudsaklig delägare ett lån. Om det för långivningen inte finns någon grund som anknyter till långivarens egen näringsverksamhet, utan lånet har getts som finansieringshjälp till ett systerföretag med tanke på den gemensamma delägarens intresse, kan inte lånefordran betraktas som en näringstillgång (se t.ex. HFD 1979 B 532).

Förvärvskällan för fordringarna har en avgörande betydelse vid beskattningen av värdenedgångar som orsakats av dessa. Fordringarnas förvärvskälla inverkar också på skattepliktigheten och periodiseringen av avkastningen på dessa samt avdragbarheten av förlusten av nedskrivningen som fordringarna gett upphov till.

2.2 Avdragsgiltigheten för fordringar som hör till ISkL-förvärvskällan

Inkomstskattelagen innehåller ingen bestämmelse med stöd av vilken en nedskrivning av en fordran vore avdragsgill i beskattningen. En fordringsförlust är i allmänhet inte avdragsgill, om denna inte hör till näringsverksamhetens förvärvskälla. Om en fordran som hör till ISkL-förvärvskällan är ett värdepapper (till exempel ett masskuldebrevslån), ger förlusten för innehavaren av skuldebrevet upphov till en avdragsgill överlåtelseförlust som avses i ISkL 50 §. Under exceptionella förhållanden kan även en förlust av en lånefordran i ISkL-förvärvskällan vara en avdragsgill utgift för inkomstens förvärvande och bibehållande (HFD 2014:21).

Trots att ISkL inte innehåller några bestämmelser om avdragsgiltigheten av nedskrivningar av förluster, kan dock förluster av fordringar som likställs med kundfordringar som beskattas enligt prestationsprincipen vara avdragsgilla på det sätt som avses i ISkL 116 §. Till exempel hyresinkomster som har intäktsförts i bokföringen och beskattningen, men inte erhållits, kan likställas med nedskrivningar av kundfordringar, även om de skulle tillhöraden personliga förvärvskällan. De har en direkt koppling till en hyresgivares förvärvsverksamhet, och därför utgör de utgifter för inkomstens förvärvande som avses i ISkL (ISkL 54 § 1 mom. ).

2.3 Avdragsgiltigheten enligt tillgångsslag för fordringar som tillhör NärSkL-förvärvskällan

NärSkL innehåller bestämmelser on avdragsgiltigheten för värdenedgångar. Värdenedgång av en fordran som hör till näringsverksamhetens förvärvskälla är som regel avdragbar.

I näringsverksamhetens förvärvskälla inverkar bland annat fordringarnas tillgångsslag på värdenedgångens avdragsgiltighet. I näringsverksamhetens förvärvskälla hör fordringarna vanligen till finansieringstillgångarna. Förutsättningarna för avdragsgiltigheten för en värdenedgång av fordringar som hör till finansieringnstillgångarna beror på om det är fråga om en kundfordran eller en annan fordran. En kundfordran är avdragbar i beskattningen, om prestationen inte enligt någon grund kan förväntas bli betald. Avdragsgiltilgheten för andra fordringar än kundfordringar förutsätter att förlusten är slutlig.

I beskattningen av sådana samfund som omfattas av slopandet av indelningen i förvärvskällor kan fordringarna också höra till tillgångsslaget övriga tillgångar som avses i NärSkL 12 a §. Enligt NärSkL 12 a § är övriga tillgångar medel som inte ska hänföras till näringsverksamhetens finansierings-, omsättnings-, investerings- eller anläggningstillgångar. Till tillgångsslaget övriga tillgångar hör således till exempel sådana delägarlån som avses i ISkL 53 a § samt andra fordringar, som inte hänför sig till samfundets förvärvsverksamhet. Värdenedgångar på sådana delägarlån som avses i ISkL 53 a § och andra fordringar än sådana som hänför sig till förvärvsverksamheten är i sin helhet oavdragbara enligt NärSkl 16 § 10 punkten. I de övriga tillgångarna kan också ingå fordringar som hänför sig till förvärvsverksamheten, och vars värdenedgång är avdragbar på samma sätt som värdenedgången av andra till finansieringstillgångarna hörande fordringar än kundfordringar.

3 Nedskrivningar av kundfordringar

3.1 Begreppet kundfordran

I lagen har begreppet kundfordran inte definierats. Enligt regeringens proposition RP 203/1992 avses med kundfordringar fordringar som uppstått då prestationer har sålts i anslutning till den skattskyldiges egentliga verksamhet. En prestation kan bestå av omsättningstillgångar, anläggningstillgångar eller av andra tillgångar eller tjänster som hänför sig till verksamhet som beskattas i näringsverksamhetens förvärvskälla. En kundfordran grundar sig således på det försäljningspris som räknas som inkomst i samband med överlåtelsen av försäljarens prestation, som prestationens köpare det vill säga gäldenären inte ännu har betalat. Även om man i lagen eller i förarbetena till denna inte direkt har kopplat begreppet kundfordran till bokföringen, svarar definitionen i regeringens proposition mot definitionen av kundfordran i bokföringen.

Högsta förvaltningsdomstolen har i sina beslut tagit ställning till under vilka förutsättningar en fordran kan anses utgöra en kundfordran i beskattningen.

I högsta förvaltningsdomstolens beslut HFD 2016:50 var det fråga om den faktiska karaktären av mer än ett år gamla kundfordringar:

A Abp hade till sitt dotterbolag, som inlett sin verksamhet år 1995, levererat industriellt framställda produkter, varvid fordringar uppstått för A Abp, som i sin bokföring hela tiden behandlat dessa fordringar som försäljningsfordringar. När det under 2009 blev klart för A Abp att dotterbolaget inte lyckades göra sin verksamhet lönsam och således klara av att betala sina inköpsskulder, hade fordringarna skrivits ner. De nedskrivna fordringarna hänförde sig till åren 2005–2008.

Fordringarna från försäljningen av produkter till dotterbolaget var fordringar som uppstått genom A Abp:s ordinarie produktion av varor. A Abp borde som inkomst ha bokfört ett belopp som motsvarande dessa fordringar, vilka skulle betraktas som försäljningsfordringar. När fordringarna till följd av dotterbolagets förlustbringande verksamhet inte kunde indrivas, var det fråga om korrektionsintäkter till försäljningsintäkterna. Högsta förvaltningsdomstolen ansåg att A Abp med stöd av 7 § och 17 § 2 punkten (717/2004) i lagen om beskattning av inkomst av näringsverksamhet från sin skattepliktiga inkomst av näringsverksamhet skatteåret 2009 hade rätt att dra av ett belopp som motsvarade försäljningsfordringarnas värdenedgång. Skatteåret 2009.

Lagen om beskattning av inkomst av näringsverksamhet 7 §, 16 § 7 punkten (717/2004 och 1134/2005) samt 17 § 2 punkten (717/2004)

I detta fall hade bolaget avvikande från de allmänna betalningsvillkoren för fordringar som uppstått vid försäljning av produkter till dotterbolaget beviljat en längre betalningstid än för utomstående parter och i sin bokföring behandlat fordringarna som kundfordringar hela tiden. Fordringarna hade uppkommit i bolagets egentliga prestationsproduktion, och ett belopp som motsvarade dessa skulle ha bokats som bolagets inkomst, och därför ansågs fordringarna vara kundfordringar oavsett när dotterbolagets verksamhet hade inletts eller hur länge dess verksamhet hade varit förlustbärande. När de nedskrivna fordringarna till följd av dotterbolagets förlustbärande verksamhet inte kunde indrivas, var det fråga om rättelseposter till försäljningsintäkterna. Enligt det ovan nämnda beslutet från högsta förvaltningsdomstolen bibehålls i princip karaktären av en kundfordran, och det kan inte anses att en fordran ändras till någon annan typ av fordran förutom i exceptionella fall.

I högsta förvaltningsdomstolens beslut HFD 2018:77 var det fråga om karaktären av en fordran som omvandlats till en kapitallånefordran genom en överenskommelse mellan parterna.

A Ab hade levererat produkter till sitt dotterbolag, varav hade samlats försäljningsfordringar för A Ab. A Ab och dotterbolaget hade år 2011 kommit överens om att en del av försäljningsfordringarna omvandlas till kapitallån och beloppet i fråga hade i bokföringen behandlats som kapitallån. Dotterbolaget hade förlagts i konkurs år 2013. Högsta förvaltningsdomstolen fann att den fordran som omvandlats till kapitallånefordran hade förlorat sin karaktär som sådan försäljningsfordran som avses i 16 § 7 punkten i lagen om beskattning av näringsinkomst. A Ab:s yrkande på att dra av förlusten av fordran i beskattningen avslogs. Skatteåret 2013.

Lagen om beskattning av näringsinkomst 7 § och 16 § 7 punkten.

Enligt högsta förvaltningsdomstolens beslut anses en fordran som utgångspunkt förlora sin karaktär som försäljningsfordran, om försäljningsfordran omvandlas till en lånefordran enligt en överenskommelse mellan parterna och fordran behandlas enligt sin faktiska karaktär som en lånefordran i bokföringen.

Högsta förvaltningsdomstolen har i sitt beslut HFD 2013:26 bland annat behandlat den faktiska karaktären av en räntefordran:

A Abp hade 16.12.2004 sålt de aktier som bolaget 2001 hade förvärvat i B Ltd. Aktierna utgjorde 50,25 procent av B Ltd:s aktiestock. Försäljningspriset var 0 euro.

A Abp hade under den tid som bolaget ägt nämnda aktier i B Ltd till sistnämnda bolag lånat sammanlagt 7 784 082 euro för allmänna finansiella behov. I samband med aktieförsäljningen 16.12.2004 hade man kommit överens om att A Abp:s lånefordringar på B Ltd skulle betalas när B Ltd:s lönsamhet tillåter det eller dess affärsverksamhet överlåts till utomstående.

A Abp hade dessutom 31.12.2005 haft en sammanlagt 445 664 euro stor räntefordran på B Ltd. Denna fordran bestod av räntor som B Ltd var skyldig att betala till A Abp enligt ett låneavtal mellan bolagen. Av räntefordran hade 338 869 euro betraktats som resultat av A Abp:s näringsverksamhet år 2004 och 106 794 euro år 2005.

B Ltd hade försatts i likvidation 20.9.2005. Med anledning härav hade A Abp i sin bokföring avskrivit sina lånefordringar på B Ltd jämte räntor, sammanlagt 8 229 746 euro.

Bestämmelsen i 16 § 7 punkten i lagen om beskattning av inkomst av näringsverksamhet skulle tolkas så, att denna bestämmelse om när finansiering som getts på villkor för främmande kapital inte är avdragsgill avser fordringar som har uppstått medan ett sådant ägandeförhållande som avses i nämnda lagrum har varit rådande mellan bolagen. Den omständigheten att en förlust av en sådan fordran inte är avdragsgill påverkas inte av att den fordran som uppstått under nämnda ägarperiod bokförs som kostnad först efter att aktierna har sålts. Låne- och räntefordringarna var inte heller sådana försäljningsfordringar som avses i nämnda lagrum.

A Abp hade kommit överens om omläggning av sina fordringar i samband med aktieförsäljningen 16.12.2004 av den anledningen att B Ltd vid nämnda tidpunkt till följd av oavslutat teknologiskt utvecklingsarbete och svaga finanser inte hade möjlighet att betala A Abp:s fordringar och att A Abp förmodade att B Ltd senare skulle kunna betala sina skulder. Under dessa förhållanden hade den räntefordran som uppstått för A Abp efter aktieförsäljningen 16.12.2004 kommit till för att trygga en fordran, det vill säga för att förvärva eller bibehålla inkomst. Följaktligen hade A Abp rätt att från sin inkomst av näringsverksamhet dra av förlusten av den 106 794 euro stora räntefordran som uppstått efter aktieförsäljningen 16.12.2004. Till övriga delar avslogs A Abps yrkande om att få dra av sammanlagt 8 229 746 euro.

Skatteåret 2005. Omröstning 4–1.

Lagen om beskattning av inkomst av näringsverksamhet 7 §, 16 § 7 punkten och 17 § 2 punkten.

Högsta förvaltningsdomstolen ansåg således att en räntefordran inte betraktas som en kundfordran, även om räntan enligt prestationsprincipen hade räknats som borgenärsbolagets inkomst.

I snabblåneverksamheten utgör lånekapitalen inte skattepliktig inkomst för borgenärsbolaget, och fordringarna grundar sig inte på försäljningspriset som räknas till inkomsten i samband med överlåtelsen av prestationen. Låne- eller räntefordringarna i snabblåneverksamheten utgör således inte kundfordringar, utan andra fordringar. Fordringar som beror på snabblånebolags utlåningsarvoden kan däremot betraktas som kundfordringar.

3.2 Avdragsgiltigheten av nedskrivningar av kundfordringar

Enligt NärSkL 17 § 2 punkten är värdenedgångar på försäljningsfordringar avdragsgiltiga förluster som avses i NärSkL 7 §. NärSkL 16 § 7 punkten som gäller icke-avdragsgilla värdenedgångar av fordringar och behandlas nedan begränsar inte avdragsgiltigheten av kundfordringar. Enligt NärSkL 22 § 2 mom. utgör förlust, som utgångspunkt kostnad för det skatteår, varunder den konstaterats.

I beskattningen får kundfordringar dras av i den utsträckning prestationen inte enligt någon grund kan förväntas bli betald, och en värdenedgång är uppenbar. Avdragsgiltigheten av dessa förutsätter således inte att värdenedgången är slutgiltig. Som bevis på att en värdenedgång är uppenbar kan anses vara till exempel att fordran trots indrivningsförsök inte har betalats. Enligt regeringens proposition (RP 203/1992) bedöms en värdenedgång fordringsspecifikt.

Försäljningsinkomsterna har vid försäljning av prestationer intäktsförts på det sätt som avses i NärSkL 19 §, och därför har man för avdrag av försäljningsinkomstförluster satt upp en lägre tröskel än för andra fordringar. Om man dessutom har godkänt en kreditförlust som avdragsgill i beskattningen, och förlusten senare visar sig vara grundlös, räknas denna enligt NärSKL 4 § eller 5 a § som inkomst det skatteår då den konstaterats vara grundlös.

Enligt 5 kap. 2 § 1 mom. 1 punkten i bokföringslagen upptas i balansräkningen fordringar till nominellt belopp, likväl högst till det sannolika värdet. Kostnadsbokningen av nedskrivningen är i detta fall till sin karaktär en rättelsepost till försäljningsintäkterna, och behandlingen i bokföringen svarar mot beskattningsbehandlingen av nedskrivningarna. I regeringens proposition (RP 203/1992) har det konstaterats att man i avdraget av nedskrivningarna av kundfordringar bör iaktta samma principer som i bokföringen. I princip betraktas nedskrivningar av kundfordringar således som avdragsgilla i beskattningen, om de enligt god bokföringssed kunnat bokas som kostnader.

4 Nedskrivningar av andra fordringar

4.1 Slutgiltigheten av en värdenedgång

Om en fordran inte kan anses vara en kundfordran, är förutsättningen för avdragsgiltighet av en nedskrivning enligt NärSkL 17 § 2 punkten slutgiltigheten av en värdenedgång. Detta gäller fordringar som hör till såväl finansieringstillgångar som till övriga tillgångar enligt NärSkL 12 a § och som hänför sig till inkomstens förvärvande. På denna punkt skiljer sig NärSkL:s riktlinjer väsentligt från bokföringen där en sannolik värdenedgång räcker som grund för bokning som kostnad.

Avdragsgiltigheten för andra än kundfordringar begränsas dessutom av bestämmelserna i NärSkL 16 § 7 punkten och NärSkL 16 § 10 punkten, som behandlas i kapitlen 2.3 och 5.

En konkursdom för gäldenären kan anses realisera en slutgiltig värdenedgång. Också avstående från skuld eller överlåtelse av en fordran till ett värde under det nominella värdet mellan oberoende parter realiserar i allmänhet en slutgiltig värdenedgång. Värdenedgången är slutgiltig även när domstolen i en konkursrättegång bekräftat ackord eller något annat avtal som avslutar konkurshandläggningen. Konkursförvaltaren kan dessutom under konkursförfarandet redan i förväg fastställa att det på vissa fordringar inte kumuleras någon utdelningsandel, och då godkänns fordran som förlorad i beskattningen.

Om grunden för en kreditförlust är gäldenärens saneringsförfarande, fastställs den avdragsgilla delen av kreditförlusten enligt en betalningsplan som bekräftats för gäldenären. En skuld som har avståtts i ett saneringsförfarande betraktas i allmänhet som en avdragsgill förlust för borgenären, åtminstone upp till ett belopp då man undviker att gäldenärens eget kapital blir negativt eller att verksamheten läggs ned.

Värdenedgången av en annan fordran än kundfordran är avdragbar under det skatteår, då slutgiltigheten har konstaterats (NärSkL 22 § 2 mom.). Avdrag för värdeminskning förutsätter att fordran avskrivs även i bokföringen, eftersom en fordran som får stå kvar i bokföringen tyder på att den skattskyldige inte betraktar denna som slutgiltigt förlorad. Å andra sidan, om behovet av att föra in nedskrivningen i bokföringen uppkommit före avdragsgiltigheten i beskattningen, kan nedskrivningen dras av i beskattningen ett senare år, om de övriga förutsättningarna för avdraget uppfylls.

4.2 Garantiförlust

Om garanten på basis av garantin blir tvungen att betala en del av eller hela den huvudsakliga skulden, uppstår det för hen en rätt att från huvudgäldenären eller de övriga garanterna få en ersättning (regressfordran). En garantiförlust i näringsverksamhetens förvärvskälla är avdragsgill enligt samma förutsättningar som förlusten av en lånefordran. En garantiförlust får däremot dras av först det skatteår då regressfordran har visats vara värdelös.

4.3 Försnillning, stöld eller annat brott

Enligt NärSkL 17 § 1 punkten omfattar de avdragsgilla förluster som avses i 7 § förluster på grund av försnillning, stöld eller något annat brott som riktat sig mot finansieringstillgångarna. NärSkL 16 § 7 punkten begränsar inte avdragsgiltigheten av förluster på grund av dessa brott, dvs. dessa förluster är avdragsgilla även när det är fråga om en fordran på ett koncernbolag.

Förluster till följd av ett brott med anknytning till finansieringstillgångarna är avdragsgilla. I detta fall har det ingen betydelse vilken typ av brott det är fråga om eller om brottsförövaren är en anställd inom företaget eller en utomstående. Avdragsgiltigheten gäller alla typer av fordringar, också koncernens interna fordringar. Avdragsgiltigheten kräver att förlusten är slutgiltig, och därför finns det ingen avdragsgiltighet till exempel när brottsutövaren har förbundit sig att ersätta den skada hen gett upphov till genom brottet så att det blir möjligt att få en ersättning.

5 Begränsningar gällande avdragsgiltigheten av nedskrivningar av fordringar (16 § 7 punkten i NärSkL)

5.1 Allmänt

Enligt NärSkL 16 § 7 punkten anses såsom utgifter för inkomstens förvärvande eller bibehållande inte förluster av och värdenedgångar på andra fordringar än försäljningsfordringar som ett i 6 § 1 mom. 1 punkten avsett samfund haft hos ett aktiebolag av vars aktiekapital den skattskyldige eller i 6 b § 7 mom. avsedda koncernbolag ensamma eller tillsammans äger minst tio procent, koncernstöd som getts till ett sådant bolag samt motsvarande utgifter som utan motprestation har betalts i syfte att förbättra ett aktiebolags ekonomiska ställning.

Bestämmelsen är en avvikelse från föreskriften om avdragsgiltigheten av andra slutliga förluster än förluster av kundfordringar i NärSkL 17 § 2 punkten. Bestämmelsen gäller såväl andra fordringar än kundfordringar som hör till finansieringstillgångarna samt fordringar som hör till tillgångsslaget övriga tillgångar.

Enligt regeringens proposition RP 92/2004är syftet med bestämmelsen att hindra ett kringgående av bestämmelsen om icke-avdragsgiltigheten av anskaffningsutgiften för anläggningstillgångsaktier, men tillämpningsområdena för bestämmelserna är inte genomgående enhetliga. Enligt högsta förvaltningsdomstolens beslut HFD 2013:26, som behandlats ovan, gäller icke-avdragsgiltigheten också förluster av räntefordringar som uppstått på sådana lån som avses i lagrummet. Syftet med bestämmelsen är däremot inte att begränsa avdragsgiltigheten av förluster av kundfordringar och nedskrivningar. Begränsningar som tas upp i NärSkL 16 § 7 punkten gäller inte heller en valutakursförlust som orsakats av en lånefordran och som inte beror på borgenären och gäldenären.

Enligt NärSkL 16 § 7 punkten kan inte heller koncernstöd eller någon annan motsvarande prestation dras av enligt samma förutsättningar som en förlust av en lånefordran. Det som nedan uppges om borgenären och gäldenären tillämpas också på givaren och mottagaren av ett koncernstöd. Med koncernstöd avses prestationer som gjorts till förmån för ett annat koncernbolag och som inte kan betraktas som ett vederlag för mottagna prestationer och som inte utgör kapitalplaceringar. Med koncernstöd avses dock inte ett koncernbidrag som avses i lagen om koncernbidrag vid beskattningen.

Koncernstödets form har ingen betydelse med tanke på icke-avdragsgiltigheten. Ett koncernstöd kan till exempel ges som ett direkt stöd i pengar, genom att delta i täckandet av mottagarbolagets kostnader eller genom att avvika från prissättning enligt marknadsvillkor. Om ett koncernbolag har betalat utgifter som hör till något annat koncernbolag, kan utgifterna i det utbetalande bolagets beskattning vara icke-avdragsgilla också på grund av att de inte är sådana utgifter för inkomstens förvärvande och bibehållande som avses i NärSkL 7 §. Om ett koncernstöd ges genom att avvika från prissättning enligt marknadsvillkor, ingriper man eventuellt i prissättningen också genom att tillämpa 29 § eller 31 § i lagen om beskattningsförfarande (BFL).

5.2 Fordringsägare eller givare av koncernstöd

Fordringsägaren ska vara ett samfund som avses i NärSkL 6 § 1 mom. 1 punkten. Det aktuella lagrummet gäller andra aktiebolag eller andelslag än sådana som bedriver kapitalplaceringsverksamhet samt sparbanker och ömsesidiga försäkringsbolag. Bestämmelsen tillämpas också på fasta driftställen som motsvarande utländska samfund har i Finland. Däremot står t.ex. föreningar, personbolag och fysiska personer utanför tillämpningsområdet för bestämmelsen.

I skattelagstiftningen finns det ingen uttrycklig bestämmelse om vad som avses med kapitalplaceringsverksamhet. Tolkningen av begreppet avgörs från fall till fall utifrån de kännetecken som uppkommit i förarbetena till lagen och i etablerad rättspraxis. En närmare beskrivning av begreppet kapitalplaceringsverksamhet finns i Skatteförvaltningens anvisning Beskattning av aktiebolag som bedriver kapitalplacering.

På grund av att NärSkL 16 § 7 punkten inte gäller bolag som bedriver kapitalplaceringsverksamhet kan en kostnad som beror på en förlust utgöra en avdragsgill utgift i deras beskattning. Om kapitalplaceraren däremot också bedriver annan verksamhet som beskattas enligt näringsskattelagen än kapitalplaceringsverksamhet, kan bestämmelsen i NärSkL 16 § 7 punkten tillämpas på nedskrivningarna av fordringar som hänför sig till den övriga verksamheten.

I högsta förvaltningsdomstolens beslut gällande ett kreditinstitut HFD 10.1.2012 liggare 6 övervägde en bank att förvärva mer än 10 procent av aktierna i ett gäldenärsbolag:

En bank som bedrev företagsfinansiering hade beviljat sedvanliga företagskrediter för A Ab och dess helägda B Ab. Till följd av recessionen inom byggbranschen hade B Ab råkat ut för ekonomiska svårigheter, och därför hade banken i syfte att säkerställa sina fordringar förvärvat under tio procent av aktierna i A Ab och skulle eventuellt förvärva en andel på mer än tio procent av aktierna i A Ab. Centralskattenämnden ansåg att dessa fordringar som banken hade på A Ab inte kunde betraktas som fordringar som avses i 16 § 7 punkten i lagen om beskattning av inkomst av näringsverksamhet, med hänsyn till att de krediter som beviljats A Ab av banken, som utöver annan bankverksamhet också bedrev företagsbankverksamhet, utgjorde företagsfinansiering som kan likställas med andra motsvarande kundförhållanden. Högsta förvaltningsdomstolen avslog det överklagande på centralskattenämndens beslut som gjordes av Enheten för bevakning av skattetagarnas rätt. De värdenedgångar av krediterna som banken beviljat A Ab och som hade konstaterats vara slutgiltiga utgjorde enligt beslutet förluster som kan dras av i beskattningen, även om banken kom att äga minst tio procent av aktiekapitalet i A Ab.

Förhandsavgörande för skatteåren 2011 och 2012.

Lagen om beskattning av inkomst av näringsverksamhet 7 § och 16 § 7 punkten

I det ovan nämnda beslutet tillämpades inte bestämmelsen i NärSkL 16 § 7 punkten då banken som säkerhet för företagskrediten förvärvade mer än 10 procent av aktierna i bolaget och beviljade bolaget och dess dotterbolag normala företagskrediter. Normala företagskrediter som beviljats i motsvarande situationer kan således inte anses vara sådana fordringar för bankerna som avses i NärSkL 16 § 7 punkten. Beslutet gäller endast lånefordringar som skrivits ned av banker, och kan inte tillämpas i övriga skattskyldigas beskattning.

Inom koncerner är det mycket vanligt att någon annan part än ägarbolaget sköter finansieringen. NärSkL 16 § 7 punkten kan också tillämpas på lån eller annat stöd som beviljas av något annat koncernbolag än moderbolaget eller ägarbolaget. NärSkL 16 § 7 punkten kan tillämpas till exempel när stödgivarbolaget är ett dotterbolag som lånat ut medel eller gett stöd till moderbolaget inom en underkoncern eller till andra dotterbolag.

5.3 Gäldenär eller mottagare av koncernstöd

Den gäldenär som avses i NärSkL 16 § 7 punkten är ett sådant aktiebolag i vilket borgenären eller koncernbolag som avses i NärSkL 6 b § 7 mom. ensamma eller tillsammans äger minst tio procent av aktiekapitalet. Det röstetal som de ägda aktierna ger har i detta fall ingen betydelse.

Gäldenärerna kan också vara bostads- eller fastighetsaktiebolag, även om deras aktier enligt NärSkL 6 b § 2 mom. 2 punkten inte kan vara anläggningstillgångsaktier som kan överlåtas skattefritt (HFD 26.10.2006 liggare 2839). Gäldenärerna kan också vara utländska bolag som kan likställas med aktiebolag eller utländska bolags fasta driftställen i Finland. Gäldenärer kan dock inte vara andra typer av samfund, näringssammanslutningar eller fysiska personer.

Högsta förvaltningsdomstolens beslut HFD 2013:26 som tas upp i avsnitt 3.2 ovan gäller en situation där innehavet som avses i lagen efter att en fordran uppstått har minskat till under 10 procent på det sätt som avses i bestämmelsen. Enligt beslutet gäller icke-avdragsgiltigheten sådana fordringar, där fordran har uppstått när bolagens ägarförhållande varit sådant som avses i NärSkL 16 § 7 punkten. I denna situation är förlusten inte avdragsgill, även om den fordran som uppstått under ägarförhållandet bokas som kostnad först efter tidpunkten då aktierna säljs. Förlusten av en fordran är inte heller avdragsgill i den utsträckning värdeminskningen har skett först efter att ägarförhållandet har upphört. Avgörande i fråga om nedskrivningar av garantifordringar är innehavet vid tidpunkten då regressfordran uppstår.

Den tid som aktierna ägs eller deras tillgångsslag i fordringsägarens bokföring eller beskattning har ingen betydelse med tanke på icke-avdragsgiltigheten av nedskrivningen. Förutsättningarna för att en fordringsförlust ska vara avdragsgill avviker till denna del från förutsättningarna för skattefrihet då det gäller överlåtelse av anläggningstillgångsaktier. Den omständigheten att en förlust av en sådan fordran inte är avdragsgill påverkas inte heller av att fordran som uppstått under nämnda ägarförhållande bokförs som kostnad först efter att aktierna har sålts. Enligt högsta förvaltningsdomstolens beslut HFD 2013:26 är däremot en förlust av en räntefordran som uppstått på grund av en lånefordran avdragsgill i den utsträckning räntefordran har uppstått efter att ägarförhållandet avslutats.

5.4 Begreppet koncernbolag (NärSkL 6 b § 7 mom.)

I NärSkL 6 b § 7 mom. föreskrivs vad som avses med koncernbolag vid bedömningen av avdragsgiltigheten av förluster av koncernfordringar. Enligt bestämmelsen avses med koncernbolag bolag som hör till en koncern som avses i 8 kap. 12 § i aktiebolagslagen (ABL), eller bolag i vilka en eller flera fysiska personer, juridiska personer eller dessa tillsammans har en bestämmanderätt som svarar mot bestämmanderätten som avses i ABL 8 kap. 12 §.

I ABL 8 kap. 12 § föreskrivs att om ett aktiebolag har i 1 kap. 5 § i bokföringslagen avsett bestämmande inflytande i en annan inhemsk eller utländsk sammanslutning eller stiftelse, är aktiebolaget moderbolag medan den andra parten är dottersammanslutning. Moderbolaget och dess dottersammanslutningar bildar en koncern. Ett aktiebolag har bestämmande inflytande i en annan sammanslutning eller stiftelse också då aktiebolaget tillsammans med en eller flera av sina dottersammanslutningar eller då en dottersammanslutning ensam eller tillsammans med andra dottersammanslutningar har sådant bestämmande inflytande som avses i 1 kap. 5 § i bokföringslagen.

Enligt 1 kap. 5 § i bokföringslagen (BFL) anses en bokföringsskyldig ha bestämmande inflytande i en annan bokföringsskyldig eller i ett motsvarande utländskt företag (målföretag), om den bokföringsskyldige

- innehar mer än hälften av rösterna för samtliga aktier eller andelar i målföretaget och denna röstmajoritet grundar sig på ägande, medlemskap, bolagsordningen, bolagsavtalet eller därmed jämförbara stadgar eller något annat avtal,

- har rätt att utse eller avsätta flertalet av ledamöterna i målföretagets styrelse eller motsvarande organ eller i ett organ som har denna rätt och rätten grundar sig på samma omständigheter som den röstmajoritet som avses i 1 punkten.

Dessutom anses en bokföringsskyldig ha bestämmande inflytande i målföretaget, om det leds tillsammans med målföretaget eller om den bokföringsskyldige på något annat sätt de facto utövar bestämmande inflytande i målföretaget.

Koncernbolaget behöver inte vara ett samfund som avses i NärSkL 6 § 1 mom. 1 punkten, och därför kan till exempel en sammanslutning vara ett koncernbolag som avses i NärSkL 6 b § 7 mom. Ett bolag som äger minst 10 procent av ett gäldenärsbolag kan vara ett koncernbolag som avses i NärSkL 6 b § 7 mom. även i en situation där en fysisk person har bestämmande inflytande i både fordringsägarbolaget eller ett bolag som äger minst 10 procent av gäldenärsbolaget.

Begreppet koncern som avses i NärSkL 6 b § 7 mom. gäller även koncerner i utländsk ägo. Till exempel en förlust av en lånefordran som ett finländskt dotterbolag har på moderbolaget är i det fall att förutsättningarna i NärSkL 16 § 7 punkten uppfylls icke-avdragsgill, även om ägaren av det finländska moderbolaget är ett utländskt koncernbolag. Också ett koncernstöd som getts ett utländskt bolag kan i Finland vara icke-avdragsgillt enligt NärSkL 16 § 7 punkten.

Bestämmande inflytandet kan vara direkt eller indirekt. Fordringsägarbolaget måste inte äga några aktier i gäldenärsbolaget, om en eller flera fysiska personer, juridiska personer eller dessa tillsammans utövar bestämmande inflytande i både fordringsägarbolaget och ett bolag som äger minst 10 procent av gäldenärsbolaget.

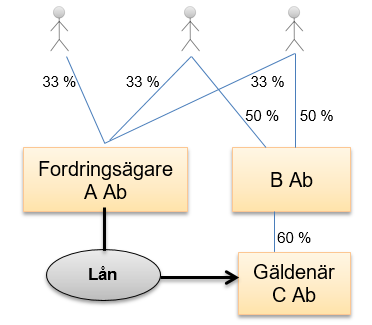

I följande exempel har samma fysiska personer bestämmande inflytande i både fordringsägarbolaget (A Ab) och gäldenärsbolaget (C Ab): NärSkL 16 § 7 punkten kan tillämpas eftersom fysiska personer utövar bestämmande inflytande i både fordringsägare A Ab och indirekt genom B Ab i gäldenärsbolaget C Ab):

Exempel 1

Enligt högsta förvaltningsdomstolens beslut HFD 2014:8 utövade en fysisk person bestämmanderätt hos båda parterna i skuldförhållandet:

A ägde samtliga aktier i X Ab och 65 procent av aktierna i Y Ab. Högsta förvaltningsdomstolen ansåg att den omständigheten att A hade bestämmanderätten i båda bolagen inte var en omständighet som gjorde det möjligt att vägra X Ab rätt att vid beskattningen dra av kreditförluster för lånefordringar som X Ab hade haft på Y Ab på det sätt som avses i 16 § 7 punkten i lagen om beskattning av inkomst av näringsverksamhet.

Skatteåret 2010. Omröstning 4-1.

Lagen om beskattning av inkomst av näringsverksamhet 6 b § 7 mom. och 16 § 7 punkten

Högsta förvaltningsdomstolen ansåg att NärSkL 16 § 7 punkten inte kunde tillämpas endast på basis av att en fysisk person hade bestämmanderätt hos båda parterna i skuldförhållandet. En tillämpning kräver således även i denna situation att fordringsägaren eller dess koncernbolag ensamma eller tillsammans äger minst tio procent av gäldenärens aktiekapital.

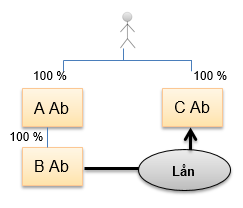

I följande exempel har en fysisk person genom A Ab indirekt bestämmanderätt i fordringsägarbolaget (B Ab): Trots fordringsägarpartens koncernstruktur kan inte NärSkL 16 § 7 punkten tillämpas till följd av att gäldenärsbolaget (C Ab) i sin helhet ägs av en fysisk person:

Exempel 2

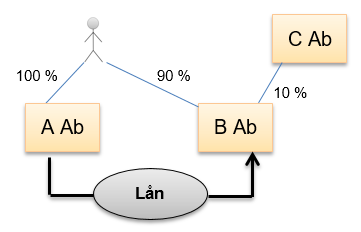

Nedan följer ett exempel på skuldförhållandet mellan bolag där en fysisk person har bestämmanderätt:

Exempel 3

A Ab har förlorat en lånefordran som bolaget har på B Ab. A Ab ägs i sin helhet av en fysisk person som också äger 90 procent av gäldenärsbolaget B Ab. Också C Ab äger 10 procent av aktierna i B Ab. Nedskrivningen av lånefordran är inte enligt NärSkL 16 § 7 punkten icke-avdragsgill till följd av att A Ab eller dess koncernbolag inte äger någon som helst andel i B Ab.

Enligt NärSkL 16 § 7 punkten skulle nedskrivningen på lånefordran ha varit icke-avdragsgill för A Ab, om A Ab direkt hade ägt minst 10 procent av B Ab. Nedskrivningen hade också varit icke-avdragsgill i en situation där den fysiska personen eller fordringsägarbolaget A Ab hade utövat en bestämmanderätt på mer än 50 procent i C Ab som äger 10 procent av gäldenärsbolaget B Ab.

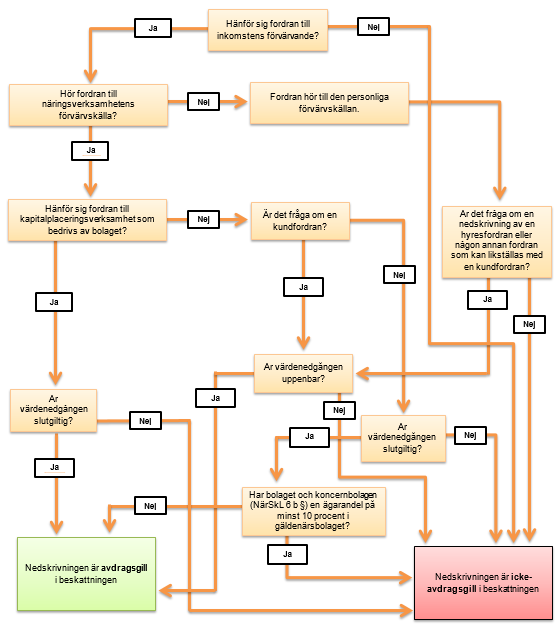

6 Schema över avdragsgiltigheten av en nedskrivning

Lauri Savander

ledande skattesakkunnig

Jyrki Koivisto

skattesakkunnig