Begränsning av rätten till ränteavdrag i företagsbeskattningen

- Har getts

- 22.4.2022

- Diarienummer

- VH/640/00.01.00/2022

- Giltighet

- 22.4.2022 - 8.2.2023

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- VH/5598/00.01.00/2021, 24.11.2021

I anvisningen behandlas regleringen av begränsningen av rätten till ränteavdrag enligt NärSkL 18 a § och 18 b § som trädde i kraft 1.1.2019.

Anvisningen har uppdaterats på grund av ändringarna i NärSkL 18 a och b § som trädde i kraft 1.1.2022 (RP 211/2021 rd). Ändringarna medför att förutsättningarna för att tillämpa undantaget som grundar sig på en jämförelse av balansräkningar skärps och att tillämpningsområdet för undantaget som gäller långfristiga offentliga infrastrukturprojekt utvidgas till offentliga infrastrukturbolag. Därtill blir det i vissa situationer möjligt att i förvärvskällan för näringsverksamhet dra av icke avdragsgilla nettoränteutgifter som uppkommit i förvärvskällan för annan verksamhet under tidigare år. Ändringar har gjorts i kapitel 2 och 4–6.

De nya ändringarna gällande undantaget som grundar sig på en jämförelse av balansräkningar tillämpas för första gången i beskattningen för 2022. Ändringarna som gäller långfristiga offentliga infrastrukturprojekt och rätten att i förvärvskällan för näringsverksamhet dra av icke avdragsgilla nettoränteutgifter som uppkommit i förvärvskällan för annan verksamhet tillämpas redan från och med beskattningen 2020.

Anvisningen har tidigare uppdaterats med anledning av den 10.9.2021 publicerade rättspraxisen rörande ränteavdragsbegränsning.

1 Om avdragsgillheten för ränteutgifter

1.1 Allmänt

Enligt bestämmelsen i 18 § 1 mom. 2 punkten i lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL) är räntor på skulder som tagits för näringsverksamheten avdragsgilla. Enligt samma bestämmelse är räntorna avdragsgilla även då de är beroende av rörelsens resultat. Förutsättningen för ränteavdrag är att det handlar om den avdragsyrkande skattskyldiges ränteutgifter. Enligt 23 § i NärSkL utgör räntorna utgifter för det skatteår då de betalas. Räntor på skulder som hör till förvärvskällan för annan verksamhet och förvärvskällan för jordbruk är avdragsgilla enligt 58 § 1 mom. i inkomstskattelagen (1535/1992, ISkL) och 3 § 1 mom. i inkomstskattelagen för gårdsbruk (543/1967). NärSkL 18 a § begränsar med de undantag som föreskrivs i NärSkL 18 b § avdrag av ovan nämnda räntor i alla förvärvskällor.

På ränteavdrag i koncerners interna finansieringsarrangemang kan man i Finland tillämpa rättelse av internprissättningen enligt 31 § i lagen om beskattningsförfarande (1142/2021, BFL). En förutsättning för att tillämpa bestämmelsen om internprissättning är att räntan på skulden inte kan anses marknadsmässig.

Enligt högsta förvaltningsdomstolens beslutspraxis kan räntorna inte betraktas som avdragsgilla heller när aktierna för vilkas förvärv skulden tagits inte kan allokeras som filialens tillgångar (HFD 2016:71).

Ränteavdrag har i vissa fall avslagits i beskattnings- och rättspraxis även med stöd av BFL 28 § om kringgående av skatt (se till exempel HFD 2016:72 och HFD 2021:178).

1.2 Regleringen av begränsningen av rätten till ränteavdrag

Bestämmelserna om begränsning av avdragsrätten för ränteutgifter finns i NärSkL 18 a §. Ursprungliga NärSkL 18 a § (RP 146/2012 rd) trädde i kraft 1.1.2013 och tillämpades från skatteåret 2014. Innan bestämmelsen började tillämpas gjordes vissa ändringar i 2 momentet (lagen om ändring av lagen om beskattning av inkomst av näringsverksamhet 1238/2013 och RP 185/2013 rd). I NärSkL 18 a § gjordes mera omfattande ändringar på grund av räntebegränsningen i Europeiska unionens direktiv mot skatteflykt (2016/1164, ATAD-direktivet). Direktivet innehåller miniminormen, som medlemsstaterna ska genomföra. På grund av ATAD-direktivet ändrades NärSkL 18 a § och det stiftades en helt ny NärSkL 18 b § (se lagen om ändring av lagen om beskattning av inkomst av näringsverksamhet (1237/2018) och RP 150/2018 rd). Ändringarna som baserar sig på direktivet trädde i kraft 1.1.2019.

Ändringarna i NärSkL 18 a § och 18 b § som baserar sig på regeringens proposition (RP 211/2021 rd) om ändring av bestämmelserna om ränteavdragsbegränsning trädde i kraft 1.1.2022. Denna reglering medförde ändringar i bestämmelserna om ränteavdragsbegränsning i NärSkL 18 a och b § som trädde i kraft år 2019 (RP 150/2018 rd, FiUB 21/2018 rd).

Enligt regeringens proposition (RP 150/2018 rd) är syftet med regleringen att trygga Finlands skattebas genom mer omfattande bestämmelser om begränsning av rätten till ränteavdrag så att även tryggandet av förutsättningarna för företagsverksamhet beaktas i lagstiftningen. Med regleringen begränsas rätten att dra av ränteutgifter som i övrigt är avdragsgilla. Syftet med regleringen är också att förhindra sådan aggressiv skatteplanering i samband med ränteavdrag som har betydelse med tanke på skatteintäkterna. Tillämpningen av bestämmelsen om räntebegränsning kräver till exempel ingen utredning av de särskilda affärsekonomiska orsakerna eller skattebelastningsnivån hos den faktiska mottagaren av en inkomst som motsvarar ränteutgiften.

NärSkL 18 a § utgör inget hinder för tillämpning av den allmänna bestämmelsen om kringgående av skatt eller tillämpning av rättelse av internprissättning eftersom bestämmelserna har olika tillämpningsområden. Dessa bestämmelser kan tillämpas om tillämpningsförutsättningarna för dem uppfylls.

2 Tillämpningsområdet för regleringen

2.1 Företag som omfattas av tillämpningsområdet och deras verksamhet

Bestämmelsen om räntebegränsning tillämpas enligt NärSkL 18 a § 1 mom. på samfund, öppna bolag och kommanditbolag samt på motsvarande utländska bolag, om dessa har ett fast driftsställe i Finland eller om de på annat sätt har inkomster från Finland. Dessutom tillämpas bestämmelsen med stöd av ISkL 9 § 1 mom. 1 punkten på utländska samfund som är allmänt skattskyldiga i Finland. Begränsningen gäller exempelvis inte enskilda näringsidkare.

Med samfund avses alla samfund enligt ISkL 3 §, bland annat aktiebolag och andelslag. Bostadsaktiebolag, ömsesidiga fastighetsbolag och så kallade Mankala-bolag är enligt lagen särskilda skattskyldiga som är skyldiga att betala samfundsskatt och omfattas därför av tillämpningsområdet för direktivet och bestämmelserna om begränsning av rätten till ränteavdrag.

Regleringen tillämpas på ränteutgifter i förvärvskällan för näringsverksamhet, jordbruk och annan verksamhet. Begränsningen av rätten till ränteavdrag beräknas separat för varje skattskyldig på basis av nettoränteutgifternas totala belopp i förvärvskällorna (se kapitel 4).

2.2 Företag och räntor som faller utanför tillämpningsområdet

2.2.1 Fristående företag

Enligt NärSkL 18 b § 1 mom. omfattas inte de fristående företag som anges i 2 momentet av bestämmelsen om räntebegränsning. Som fristående företag betraktas enligt NärSkL 18 b § 2 mom. inte ett samfund, öppet bolag eller kommanditbolag

- som för affärsredovisningsändamål ingår i en koncern;

- som har ett skattemässigt fast driftställe utomlands;

- som direkt eller indirekt har en andel i form av rösträtt eller kapitalinnehav motsvarande 25 procent eller mer i ett annat subjekt eller har rätt att motta 25 procent eller mer av vinsterna i det subjektet;

- i vars rösträtt, kapital eller vinster en fysisk person eller ett annat subjekt direkt eller indirekt har en andel på 25 procent eller mer; eller

- som har samband med ett eller flera andra subjekt på den grund att en fysisk person eller ett subjekt direkt eller indirekt har en andel på 25 procent eller mer av det och det andra företaget.

Tillämpning av undantaget som gäller fristående företag förutsätter att inte ett enda av villkoren i NärSkL 18 b § 2 mom. 1–5 punkten uppfylls. Undantagsbestämmelsen kan därför inte tillämpas till exempel i situationer där företaget för affärsredovisningsändamål inte är medlem i en koncern, men ändå har ett närstående företag som avses i bestämmelsen.

Enligt direktivet avses med en koncern för affärsredovisningsändamål en koncern som består av alla subjekt som är fullt integrerade i den koncernredovisning som upprättats i enlighet med internationella redovisningsstandarder eller nationella finansiella redovisningssystem i en medlemsstat. Enligt nationella och internationella bokslutsstandarder konsolideras ett bolag i allmänhet i sin helhet i koncernbokslutet i proportion till koncernens ägarandel, då bolag som ingår i samma koncern utövar bestämmande inflytande över bolaget.

Enligt undantagsbestämmelsen kan som fristående företag betraktas endast sådana företag som inte för affärsredovisningsändamål ingår i en koncern och inte har ett fast driftställe i utomlands. Dessutom krävs att företaget varken direkt eller indirekt har en andel i form av rösträtt eller kapitalinnehav motsvarande 25 procent eller mer i ett annat företag eller rätt att motta 25 procent eller mer av vinsterna i det företaget. Som fristående företag betraktas inte heller företag i vars rösträtt, kapital eller vinster en fysisk person eller ett annat företag direkt eller indirekt har en andel på 25 procent eller mer. Om en fysisk person eller ett företag direkt eller indirekt har en andel om 25 procent eller mer av företaget och ett annat eller flera företag, utgör inget av dessa företag fristående företag enligt undantagsbestämmelsen.

Intressegemenskapen på 25 procent som ingår i definitionen av fristående företag kan uppstå både via ett företag och via en fysisk person. Då beaktas utöver den direkta intressegemenskapen även den indirekta. Intressegemenskapen beräknas proportionellt så att man multiplicerar varje mellannivås andel av kapitalet eller rösträtten eller rätten till vinst. Om den sålunda beräknade proportionella andelen är 25 procent eller mer, är det fråga om en intressegemenskap som avses i bestämmelsen. Definitionen av intressegemenskap som ingår i definitionen av fristående företag i undantagsbestämmelsen avviker därmed till vissa delar från definitionen av koncerngemenskap i bestämmelsen om räntebegränsning (se kapitel 3.2.1).

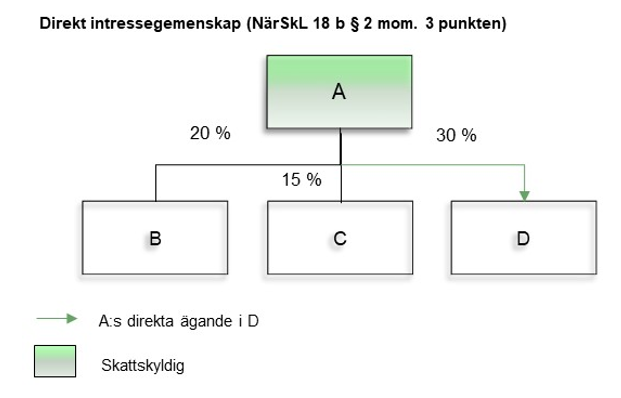

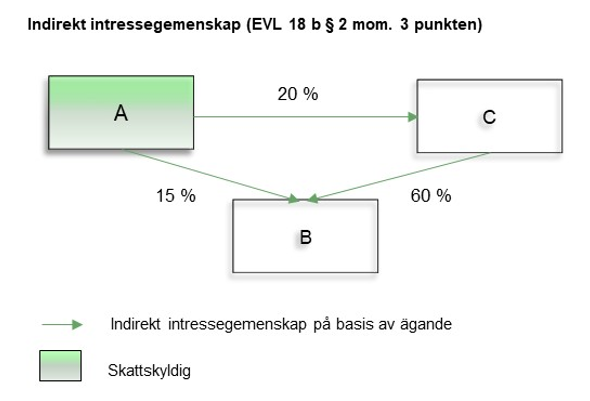

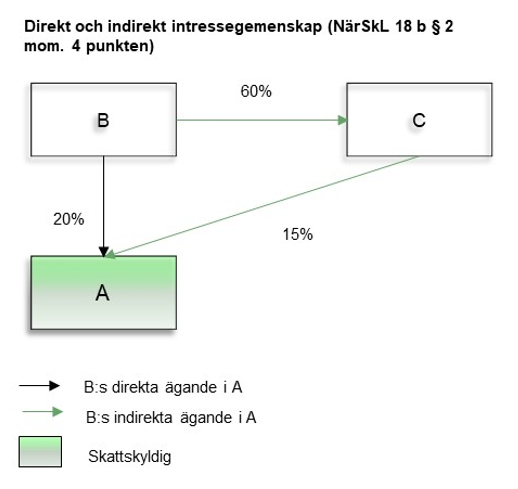

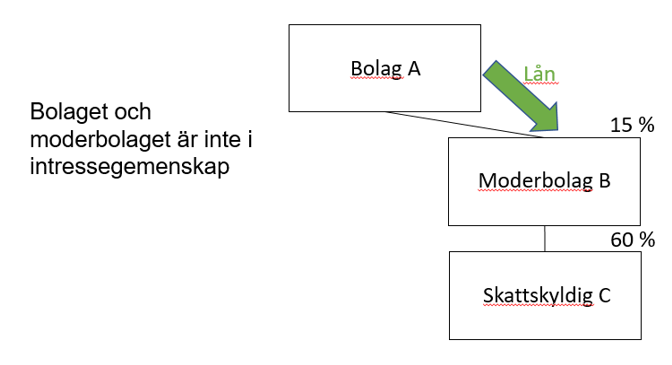

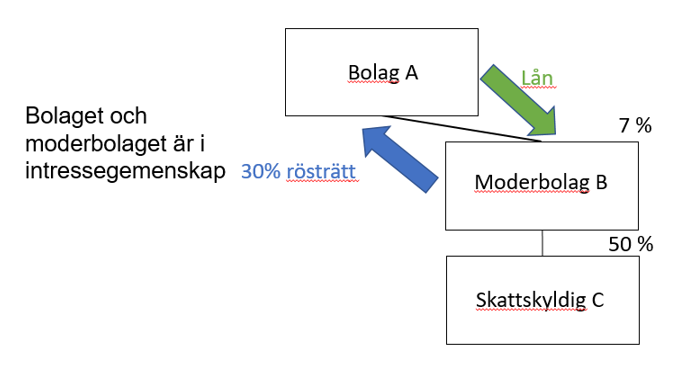

Hur man avgör när det är fråga om ett fristående företag enligt definitionen av intressegemenskap i NärSkL 18 b § 2 mom. beskrivs i följande exempel 1–3, där förutsättningarna för det fristående företaget granskas för företag A.

Exempel 1: A äger direkt 20 procent av B, 15 procent av C och 30 procent av D. A är inte ett fristående företag enligt NärSkL 18 b § 2 mom. 3 punkten, eftersom det direkt äger 30 procent av D.

Exempel 2: A äger 15 procent av B och 20 procent av C. C äger ytterligare 60 procent av B. A är inte ett fristående företag enligt NärSkL 18 b § 2 mom. 3 punkten eftersom dess totala direkta och indirekta innehav av B är 27 procent.

Exempel 3: B äger direkt 20 procent av A och 60 procent av C, som äger 15 procent av A. Varken B eller C äger direkt 25 procent eller mer av A. A är inte ett fristående företag enligt NärSkL 18 b § 2 mom. 4 punkten, eftersom B direkt eller indirekt äger 29 procent av A. B kan också vara en fysisk person.

Om undantaget för fristående företag kan tillämpas avgörs separat för varje skatteår. Tillämpning av undantaget yrkas varje skatteår. Förutsättningen för tillämpning av undantaget är att företaget är ett fristående företag som avses i NärSkL 18 b § 1 mom. 1 punkten under hela skatteåret. Om företaget har varit ett fristående företag som avses i bestämmelsen under hela skatteåret begränsas inte rätten att dra av ränteutgifter under skatteåret enligt NärSkL 18 a § 3 och 4 mom. Företaget kan inte dra av icke avdragsgilla nettoränteutgifter från tidigare år under det skatteår då undantaget för fristående företag tillämpas på företaget.

2.2.2 Finansiella företag

Bestämmelsen om räntebegränsning tillämpas inte på de finansiella företag som finns angivna i NärSkL 18 b § 3 mom. (NärSkL 18 b § 1 mom. 2 punkten). Undantaget som gäller finanssektorn baserar sig på ATAD-direktivet, där de finansiella företag som omfattas av tillämpningsområdet för undantaget angetts.

Enligt NärSkL 18 b 3 mom. avses med finansiella företag i NärSkL 18 b § 1 mom. 2 punkten

- kreditinstitut som avses i kreditinstitutlagen;

- värdepappersföretag som avses i lagen om investeringstjänster;

- förvaltare av alternativa investeringsfonder som avses i lagen om förvaltare av alternativa investeringsfonder (162/2014);

- fondbolag som avses i lagen om placeringsfonder (48/1999);

- i försäkringsbolagslagen avsedda försäkringsbolag eller återförsäkringsbolag som har koncession;

- försäkringsföreningar som avses i lagen om försäkringsföreningar (1250/1987);

- i lagen om tilläggspensionsstiftelser och tilläggspensionskassor avsedda tilläggspensionsstiftelser eller tilläggspensionskassor som omfattas av tillämpningsområdet för Europaparlamentets och rådets direktiv (EU) 2016/2341 om verksamhet i och tillsyn över tjänstepensionsinstitut samt i lagen om tilläggspensionsstiftelser och tilläggspensionskassor avsedda kapitalförvaltare;

- arbetspensionsanstalter som avses i arbetspensionslagarna och juridiska personer som inrättats i syfte att investera i sådana system;

- i lagen om förvaltare av alternativa investeringsfonder avsedda alternativa investeringsfonder för vars förvaltning svarar en i samma lag avsedd förvaltare av alternativa investeringsfonder;

- placeringsfonder som avses i lagen om placeringsfonder;

- centrala motparter som avses i lagen om värdeandelssystemet och om clearingverksamhet;

- värdepapperscentraler som avses i lagen om värdeandelssystemet och om clearingverksamhet.

Med finansiella institut avses bland annat kreditinstitut som avses i kreditinstitutslagen (610/2014), som kan vara antingen inlåningsbanker eller kreditföretag. Bestämmelsen om räntebegränsning tillämpas inte på kreditinstitut som avses i kreditinstitutslagen och som har koncession för kreditinstitutsverksamhet.

Ränteavdragsbestämmelsen tillämpas inte på värdepappersföretag som omfattas av MiFID-reglerna som avses i lagen om investeringstjänster (747/2012) eller på fondföretag som omfattas av UCITS-direktivet som avses i lagen om placeringsfonder (48/1999).

Auktoriserade försäkringsföretag och återförsäkringsföretag enligt Solvens II-direktivet och försäkringsbolagslagen omfattas även av undantaget som gäller finanssektorn. Enligt definitionen i Solvens II-direktivet avses med ett försäkringsföretag ett företag som tillhandahåller direkt liv- eller skadeförsäkring och som har fått auktorisation. En motsvarande definition gäller återförsäkringsföretag. Försäkringsföreningar som avses i lagen om försäkringsföreningar omfattas även av undantaget. Centralskattenämnden ansåg att ett kommanditbolag som bedrev fastighetsplaceringsverksamhet i Finland och som ett utländskt försäkringsbolag investerade i som tyst bolagsman inte var befriat från begränsningen av rätten att dra av räntor enligt tidigare gällande NärSkL 18 a § på basis av det som bestäms i paragrafens 4 mom. (CSN 28/2017).

Som finansiella företag betraktas sådana tilläggspensionsstiftelser och tilläggspensionskassor som avses i lagen om tilläggspensionsstiftelser och tilläggspensionskassor, som utövar tilläggspensionsverksamhet och som inte har befriats från tillämpningsområdet för det så kallade tilläggspensionsdirektivet (2003/41/EG, som omarbetats genom direktiv 2341/2016/EU) genom ett nationellt undantag. I Finland omfattas A-, B- och AB-pensionsstiftelser och -kassor samt tilläggspensionsstiftelser, tilläggspensionskassor och kapitalförvaltare som avses i lagen om tilläggspensionsstiftelser och tilläggspensionskassor av undantaget för finansiella företag, eftersom de uppfyller villkoren i NärSkL 18 b § 3 mom. 7 punkten.

Pensionsanstalter som omfattas av undantaget är arbetspensionsanstalter som avses i arbetspensionslagarna och som tillhandahåller lagstadgade arbetspensioner, så som arbetspensionsförsäkringsbolag och pensionsstiftelser. Undantaget gäller även juridiska personer som inrättats i syfte att investera i sådana system. Med detta avses till exempel Statens pensionsfond eller dotterbolag som ägs helt av en pensionsanstalt. De sistnämnda är exempelvis fastighetsbolag som ägs av pensionsbolag och investeringar i bolag och olika typer av andra juridiska personer. Undantaget omfattar således investeringsbolag som ägs helt av arbetspensionsbolag, till exempel ömsesidiga fastighetsaktiebolag och bostadsaktiebolag. Undantaget omfattar dock inte sådana bolag som inte i sin helhet ägs av pensionsanstalter ensamma eller tillsammans.

Centralskattenämnden har i sitt förhandsavgörande (CSN 11/2019) ansett att undantaget för finansiella företag tillämpas också på fastighetsbolag, som en i en EU-stat registrerad pensionsanstalt likställd med en inhemsk pensionsanstalt äger direkt eller indirekt.

Förhandsavgörandet gäller en situation där var A Kb ett fastighetsplaceringsbolag som ägde aktiestockarna i Fastighetsaktiebolaget B och Fastighetsaktiebolaget C. De tysta bolagsmännen i A Kb, den inhemska Pensionsanstalten D och den i en annan EU-stat registrerade Pensionsanstalten E, ägde lika stora andelar i A Kb och enligt ansökningshandlingarna bedrev de arbetspensionsförsäkringsverksamhet. A Kb:s enda ansvarige bolagsman var F GP Ab, som också ägdes i lika stora andelar av Pensionsanstalten D och Pensionsanstalten E. Enligt A Kb:s bolagsavtal fördelades bolagets ackumulerade nettointäkter och kapitalåterbäringarna till de tysta bolagsmännen i förhållande till deras bolagsandelar. Fastighetsaktiebolaget B hade från första början ägts av A Kb och bolaget hade även grundats av A Kb. Fastighetsaktiebolaget C hade emellertid förvärvats av A Kb som ett existerande bolag.

Centralskattenämnden ansåg i sitt förhandsavgörande att enligt den redogörelse som lagts fram ägdes A Kb i sin helhet av en arbetspensionsanstalt som avses i NärSkL 18 b § 3 mom. 9 punkten samt en utländsk arbetspensionsanstalt som likställs med den, medan Fastighetsaktiebolaget B och Fastighetsaktiebolaget C var A Kb:s helägda dotterbolag. Avkastningen från A Kb:s verksamhet flöt i sin helhet in till de arbetspensionsanstalter som ägde A Kb. Centralskattenämnden ansåg att A Kb, Fastighetsaktiebolaget B och Fastighetsaktiebolaget C under de förhållanden som beskrivits i ansökan var juridiska personer i enlighet med NärSkL 18 b § 3 mom. 9 punkten och att de hade grundats p.g.a. arbetspensionsanstalternas placeringar. Hur sökandebolagen hade kommit att delvis direkt och delvis indirekt ägas av arbetspensionsanstalterna saknade enligt Centralskattenämnden betydelse i ärendet. Undantaget för finanssektorn omfattar alternativa investeringsfonder, som till sin juridiska form kan vara exempelvis aktiebolag eller kommanditbolag. Bestämmelsen förutsätter att den alternativa investeringsfonden förvaltas av en förvaltare som har registrerats eller som har koncession.

Undantaget för finansiella företag baserar sig enligt direktivet på att varje finansiellt företag självständigt ska uppfylla någon av definitionerna i direktivet. Om företaget inte är ett självständigt finansiellt företag som avses i bestämmelsen, befrias det inte från bestämmelsen om räntebegränsning, även om det hör till en finansiell koncern och är föremål för tillsyn på gruppnivå.

Undantaget för finansiella företag omfattar däremot inte andra moderholdingföretag i en finansiell företagsgrupp, företag som huvudsakligen producerar tjänster och hör till samma koncern som kreditinstitut och vissa finansinstitut, holdingföretag för försäkringsanstalter samt finans- och försäkringskonglomerats holdingsammanslutningar. Undantaget kan heller inte tillämpas på försäkringskassor som avses i lagen om försäkringskassor. Sådana koncernbolag som i huvudsak räknas till andra än faktiska finansiella sammanslutningar omfattas av bestämmelsen om räntebegränsning.

Om undantaget för finansiella företag kan tillämpas avgörs separat för varje skatteår. Tillämpning av undantaget yrkas varje skatteår. Förutsättningen för tillämpning av undantaget är att företaget är ett finansiellt företag som avses i NärSkL 18 b § 1 mom. 2 punkten under hela skatteåret. Om företaget har varit ett finansiellt företag som avses i bestämmelsen under hela skatteåret begränsas inte rätten att dra av ränteutgifter under skatteåret enligt NärSkL 18 a § 3 och 4 mom. Företaget kan inte dra av icke avdragsgilla nettoränteutgifter från tidigare skatteår under det skatteår då undantaget för finansiella företag tillämpas på företaget.

2.2.3 Ränteutgifter i anslutning till finansiering av offentliga infrastrukturprojekt och infrastruktursamfund

Bestämmelsen om räntebegränsning tillämpas inte på lån som används för att finansiera långfristiga offentliga infrastrukturprojekt (NärSkL 18 b § 1 mom. 3 punkten). Tillämpningen av undantaget förutsätter att den projektansvariga, lånekostnader, tillgångar och inkomster finns i Europeiska unionen (NärSkL 18 b § 1 mom. 3 punkten).

Långfristiga offentliga infrastrukturprojekt som avses i undantagsbestämmelsen omfattar social bostadsproduktion, där staten understöder byggande, anskaffning och ombyggnad av hyres- och bostadsrättsbostäder med skäliga boendekostnader avsedda för boende som valts på sociala grunder. Stödet ges som räntestöd för lån som upptagits för detta ändamål. Till räntestödslån hänför sig också alltid statens fyllnadsborgen.

Som ett långsiktigt offentligt infrastrukturprojekt betraktas enligt undantagsbestämmelsen nybyggnad, ombyggnad eller anskaffning av bostäder för vilket det har erhållits lån eller räntestöd med stöd av någon av följande lagar:

- lagen om räntestöd för hyresbostadslån och bostadsrättshuslån (29.6.2001/604);

- aravalagen (17.12.1993/1189);

- Lagen som avses i 2 § 1 mom. 1 punkten i lagen om användning, överlåtelse och inlösen av aravahyresbostäder och aravahyreshus (1190/1993);

- lagen om räntestödslån för hyresbostadslån (867/1980);

- lagen om räntestöd för bostadsrättshuslån (1205/1993);

- lagen om kortvarigt räntestöd för byggnadslån för hyreshus (574/2016).

Med räntestödslån finansieras utöver så kallade vanliga hyres- och bostadsrättsbostäder även byggande, anskaffning och ombyggnad av hyresbostäder för grupper som behöver särskilt stöd. Med räntestödslån finansieras dessutom byggande av bostadsrättshus och produktion av delägarbostäder. Räntestödslån kan beviljas en kommun, ett annat offentligt samfund eller ett allmännyttigt bostadssamfund som ARA med stöd av räntestödslagen har utsett eller ett aktiebolag eller ett bostadsaktiebolag som står under ett sådant samfunds direkta bestämmande inflytande. I subventionerad bostadsproduktion är det inte fråga om ekonomisk verksamhet i vinstdrivande syfte. Räntestödslåntagare är enligt skyldigheten att tillhandahålla allmännyttiga tjänster skyldiga att producera och upprätthålla bostäder enligt systemet. Verksamheten är därmed noggrant reglerad i lag.

I centralskattenämndens förhandsavgörande (CSN 20/2019) hade bolaget med stöd av lagen om kortvarigt räntestöd för byggnadslån för hyreshus (574/2016) fått räntestöd för ett projekt för nybyggnad av bostäder. Dessutom finansierades projektet med ett delägarlån från en aktieägare. Centralskattenämnden ansåg att också ränteutgifter för det offentliga infrastrukturprojektet som orsakades av lånet från en av delägarna var ränteutgifter som avses i NärSkL 18 b § 1 mom. 3 punkten.

Med offentliga infrastruktursamfund i NärSkL 18 b § 1 mom. 3 punkten avses enligt 4 mom. 2 punkten underpunkt a i samma paragraf ett bolag och affärsverk som direkt eller indirekt helt och hållet ägs av staten, en kommun, en samkommun, ett landskap, ett välfärdsområde eller en välfärdsammanslutning, ensam eller tillsammans, och som grundats för innehav och förvaltning av en eller flera vägar, järnvägar, spårvägar, farleder, byggnader eller permanenta konstruktioner eller lösöre med direkt anknytning till dem eller till deras användning.

Dessutom avses med offentliga infrastruktursamfund i NärSkL 18 b § 1 mom. 3 punkten enligt 4 mom. 2 punkten underpunkt b i samma paragraf en samkommun och en välfärdssammanslutning när de äger eller förvaltar egendom som avses i underpunkt a.

Den förteckning över olika infrastrukturer som nämns i paragrafen hindrar inte att den tillämpas även på flera andra typer av infrastruktur, såsom gondolhissar, metro, bergbanor, vatten- och avloppssystem, hamnar och flygfält. Bolagets hela aktiestock ska ägas av offentliga samfund, men innehavet kan också vara indirekt. Detta gör det möjligt att tillämpa bestämmelsen också i situationer där till exempel en kommun har koncentrerat hela sitt fastighetsbolagsinnehav till ett separat bolag.

En förutsättning för tillämpning av undantaget för infrastruktursamfund är enligt motiveringarna till regeringens proposition (RP 211/2021 rd, s. 41) att infrastruktursamfundet överlåter rätten att använda sin egendom till sin ägare eller dennes anknutna enhet för att användas för att sköta dennes offentliga service och dessutom ska bolagets inkomster till väsentlig del bestå av inkomster från överlåtelsen av användningsrätten eller av vederlag från ägaren. Med ägarens anknutna enhet avses en anknuten enhet enligt 15 § i lagen om offentlig upphandling och koncession (1397/2016), som formellt är fristående från den upphandlande enheten och en självständig enhet med avseende på beslutsfattandet, där det inte får finnas andras kapital än de upphandlande enheternas.

Det förutsätts inte att bolagets alla inkomster utgörs av betalningar från ägaren eller dennes anknutna enhet, utan det är möjligt för bolaget att skaffa en liten del av inkomsterna även från tredje parter. Ett bolag som äger till exempel spårvägsinfrastruktur kan även ordna infartsparkering i anslutning därtill, och ta ut parkeringsavgifter av dem som använder parkeringsplatsen. På motsvarande sätt kan ett bolag som äger sjukhusinfrastruktur hyra ut en kafélokal som finns i sjukhusfastigheten till en utomstående som driver kaféet. Dylika inkomstflöden som bolaget har från andra än ägaren eller dennes anknutna enhet ska dock som helhet vara små och ha nära anknytning till användningen av den egentliga infrastruktur som bolaget äger. Det förutsätts inte att samkommunen eller välfärdssammanslutningen överlåter rätten att använda egendomen till ägaren eller dennes anknutna enhet, eftersom samkommuner och välfärdssammanslutningar uttryckligen grundas för att sköta uppgifter som ankommer på kommunerna och välfärdsområdena.

Infrastrukturundantaget som gäller offentliga infrastruktursamfund tillämpas från och med skatteåret 2020. Samfund som omfattas av tillämpningsområdet för undantaget kan ha icke avdragsgilla nettoränteutgifter som uppkommit under skatteåret 2019 eller tidigare. Enligt NärSkL 18 a § 10 mom. får samfund som omfattas av tillämpningsområdet för infrastrukturundantaget dra av icke avdragsgilla nettoränteutgifter som uppkommit före 2020 i deras helhet under skatteåren 2020–2022. De skatteårsspecifika gränserna i NärSkL 18 a § begränsar inte avdragets storlek.

3 Räntetransaktioner som bestämmelsen gäller

3.1 Begreppet ränta vid tillämpning av bestämmelsen

3.1.1 Allmänt om räntorna som bestämmelsen gäller

Med ränteutgift och ränteinkomst avses enligt NärSkL 18 a § 2 mom. ränta och motsvarande andra prestationer som är ersättning för främmande kapital samt prestationer som uppkommer i samband med anskaffning av finansiering. Räntebegreppet i regleringen innefattar betalningar som i beskattnings- och rättspraxis anses utgöra ränta. Vid tillämpning av ränteavdragsbegränsningen har räntebegreppet dock utvidgats, så att det utöver räntebegreppet som annars tillämpas i beskattningen, också omfattar utgifter som uppkommer i samband med anskaffning av finansiering via främmande kapital. Räntebegreppet i regleringen utvidgas ytterligare av att hänsyn ska tas till ATAD-direktivets tolkningsverkan vid bedömningen av räntebegreppet enligt ränteavdragsbegränsningen (se HFD 2021:123).

Regleringen av begränsningen av rätten till ränteavdrag gäller såväl inhemska som gränsöverskridande räntebetalningar. Enligt bestämmelsen beräknas beloppet på de icke avdragsgilla nettoränteutgifterna på basis av företagets nettoränteutgifter, som inkluderar ränteutgifter som betalats till och ränteinkomster som erhållits från både parter som är i koncerngemenskap (nedan också parter i koncerngemenskap) och parter som inte är i koncerngemenskap (nedan också utomstående eller externa parter). Ränteavdragsrätten begränsas dock enligt bestämmelsen delvis på olika sätt beroende på om räntorna betalats till parter i koncerngemenskap eller till externa parter. Därför ska nettoränteutgifter som betalats till parter i koncerngemenskap hållas isär från dem som betalats till externa parter. Hur de icke avdragsgilla nettoränteutgifterna beräknas enligt bestämmelsen behandlas närmare i kapitel 4.

3.1.2 Ersättning för främmande kapital enligt ATAD-direktivet

Regleringen av begränsningen av rätten till ränteavdrag baserar sig på ATAD-direktivet, där räntan som är föremål för regleringen givits en utvidgad definition. Enligt artikel 2.1 i direktivet anses med ersättning för främmande kapital som är föremål för regleringen

- räntekostnader för alla former av skuld,

- andra kostnader som ekonomiskt motsvarar ränta och kostnader som uppkommer i samband med införskaffandet av kapital, enligt definitionen i nationell rätt, inbegripet men ej begränsat till

- betalningar avseende vinstandelslån,

- tillskriven ränta på instrument som konvertibla obligationer och nollkupongsobligationer,

- belopp enligt alternativa finansieringsarrangemang, till exempel islamisk finansiering,

- finansieringskostnadsdelen av betalningar av finansiell leasing,

- kapitaliserad ränta som ingår i balansräkningsvärdet av en därtill relaterad tillgång, eller nedskrivning av kapitaliserad ränta,

- belopp som i förekommande fall mäts med hänvisning till avkastningen på finansiering inom ramen för internprissättningsregler,

- belopp av fiktiv ränta inom ramen för derivatinstrument eller säkringsarrangemang med anknytning till ett subjekts lån,

- vissa utländska valutakursvinster och valutakursförluster på lånat kapital och instrument med anknytning till införskaffandet av kapital,

- garantiavgifter för finansieringsarrangemang,

- arrangemangsavgifter och liknande kostnader som gäller upplåning av kapital.

Direktivets inverkan på tolkningen av räntebegreppet har tagits upp i HFD:s årsboksbeslut HFD 2021:123. I situationen enligt beslutet hade A Ab av två kreditbolag tagit lån med en överenskommen tre månaders euribor-ränta som referensränta. A Ab hade med den ena kreditgivaren ingått ett ränteswapavtal enligt vilket A Ab som fast ränta skulle betala en årlig ränta om 0,512 procent och ränteswapavtalets andra part en betalning som baserade sig på en tre månaders euriborränta. Derivatavtalet innehöll ytterligare en floor-bestämmelse. Avsikten med ränteswapavtalet var att skydda A Ab från räntehöjningar. Eftersom referensräntan hade varit negativ skulle A Ab med stöd av ränteswapavtalet ändå utöver den fasta räntan erlägga den negativa rörliga räntan. A Ab hade därtill erlagt en premie på grund av floor-bestämmelsen.

I motiveringen till beslutet konstaterade HFD att det i artikel 2.1 i ATAD-direktivet med bindande verkan för medlemsstaterna föreskrivits vad som avses med ersättning för främmande kapital som omfattas av avdragsbegränsningarna, även om det överlåtits på medlemsstaten att definiera de i bestämmelsen särskilt angivna ersättningarna för främmande kapital.

Högsta förvaltningsdomstolen uttalade att med ränta avses i NärSkL 18 a § 2 mom. utöver ränta också motsvarande andra prestationer som är ersättning för främmande kapital. Med bestämmelsen har från räntebegreppets tillämpningsområde uteslutits ersättningar som betalats för eget kapital. I bestämmelsen förutsätts inte att ersättningarna som betalats för främmande kapital ska betalas till långivaren för att omfattas av räntebegreppet. I situationen enligt beslutet baserade sig de betalningar som bolaget skulle erlägga med stöd av räntederivatavtalet på en överenskommen räntesats, nominellt kapital och beträffande tiden som förflutit och floor-räntan på en premie. Med beaktande även av direktivets tolkningsverkan ansåg HFD att dessa betalningar var motsvarande andra prestationer som är ersättning för främmande kapital så som avses i NärSkL 18 a § 2 mom. och som ska beaktas i beräkningen av nettoränteutgifterna.

I NärSkL 18 a § 2 mom. har inte särskilt föreskrivits att alla ersättningar för främmande kapital som avses i ATAD-direktivet ska inkluderas i räntebegreppet som omfattas av avdragsbegränsningarna. Enligt motiveringen till högsta förvaltningsdomstolens beslut har i artikel 2.1 i direktivet med bindande verkan för medlemsstaterna däremot föreskrivits vad som avses med ersättningar för främmande kapital som omfattas av avdragsbegränsningarna. Då hänsyn tas till direktivets tolkningsverkan betraktas som ränta som omfattas av avdragsbegränsningarna således förutom betalningar som i beskattnings- och rättspraxis har ansetts utgöra ränta följaktligen även de ersättningar för främmande kapital som anges separat i ATAD-direktivet.

3.1.3 Situationer som tagits upp i beskattnings- och rättspraxis

Som ränta har i beskattnings- och rättspraxis ansetts en ersättning som betalats för främmande kapital och som vanligtvis fastställs som ett visst procentuellt tal utifrån skuldkapitalet och löptiden. Även andra betalningar än de som uppgetts vara ränta kan betraktas som ränta i beskattningen, om deras faktiska ekonomiska karaktär är ersättning för främmande kapital. Begreppet ränta i bestämmelsen om räntebegränsning innefattar bland annat dessa transaktioner som i rätts- och beskattningspraxis ansetts utgöra ränta.

Skuldränta och annan kreditering kan vara en fast årlig ränta eller vara bunden till en allmänt tillämpad referensränta. Ränta på gäld som härrör av näringsverksamhet får dras av, även då räntan är beroende av rörelsens resultat (NärSkL 18 § 1 mom. 2 punkten). Räntan kan därmed också vara bunden till omfattningen på eller resultatet av bolagets verksamhet. I rättspraxis har man ansett att den ränta som ett fondbolag som bedriver riskplacering betalar på vinstberoende lån är avdragsgill (HFD 1992/1910). På motsvarande sätt har en avkastningsränta som betalats på ett vinstutdelningslån ansetts utgöra ränta (CSN 44/2010). Även en ersättning av engångsnatur som avtalats vid den tidpunkt då skulden uppstod kan betraktas som ränta. I rättspraxis har till exempel en emissionsförlust på obligationslån ansetts utgöra ränta (HFD 1999/330).

Som räntor enligt bestämmelsen om räntebegränsning betraktas räntor som uppkommit under byggnadsfasen för produktion av en helhetstjänst enligt NärSkL 19 a §, vilka periodiseras på det sätt som föreskrivs i NärSkL 27 c § (HFD 2015:37). Periodisering utgör därför inget hinder för att tillämpa bestämmelsen om räntebegränsning då tillämpningsförutsättningarna uppfylls.

Betalningar baserade på leasingavtal har i beskattningen från fall till fall med beaktande av omständigheterna behandlats som ränta eller hyra. I regel har finansiell leasing i beskattningen bedömts utifrån dess juridiska form. En leasingavgift som grundar sig på ett sale and lease back-arrangemang betraktas vid tillämpning av bestämmelsen om räntebegränsning inte som ränta (CSN 25/2013, HFD 29.4.2014 liggare 1443, ingen ändring).

Räntor på konvertibla lån betraktas vanligen som ränteutgifter för låntagaren fram till dess att skuldebrevet konverteras till aktier.

Med nollräntelån avses ett lån på vilket ingen uttrycklig ränta betalas. Ett bolag som placerat i ett lån får en ekonomisk fördel som svarar mot räntan då nollräntelånet emitteras till en kurs som är lägre än det nominella värdet. I rättspraxis (HFD 1986/5699) har man ansett att denna post som motsvarar ränta (differensen mellan skuldebrevets nominella värde och teckningspriset) utgör ränteutgift för emittenten.

Då ett kapitallån som tagits för näringsverksamhet betraktas som främmande kapital utgör den ränta som betalas på kapitallånet ränteutgift för låntagaren.

Indexförluster betraktas inte som ränta då bestämmelsen om ränteavdragsbegränsning tillämpas.

Betalningar som erhålls eller erläggs på basis av räntederivat betraktas vid tillämpningen av ränteavdragsbestämmelsen i regel som ränta (HFD 2021:123).

Definitionen på ränta omfattar inte sådana poster som betalats på kapitalplaceringar som anses utgöra eget kapital i beskattningen. Om ett faktiskt skuldförhållande inte existerar, kan den ersättning som betalas på kapitalet betraktas som annan betalning. Vad gäller ersättning som betalats på olika skuldinstrument i gråzonen mellan främmande kapital och eget kapital avgörs det alltid från fall till fall om den ifrågavarande posten utgör ränta (se till exempel CSN 57/2009). Förutom den bokföringsmässiga behandlingen av instrumentet beaktas också dess ekonomiska karaktär i så fall.

3.1.4 Transaktioner i samband med anskaffning av finansiering

Då bestämmelsen om räntebegränsning tillämpas avses med ränta enligt NärSkL 18 a § 2 mom. utgifter som uppkommer i samband med anskaffning av finansiering via främmande kapital. Dylika kringkostnader och transaktioner i anknytning till upplåning är bland annat garanti- och säkerhetsavgifter samt förrättnings-, hanterings- och förmedlingsavgifter som tas ut för beviljande av lån. Som transaktioner för anskaffning av finansiering anses till exempel bankens sedvanliga uppläggningsarvoden som utgör ersättning för arbetet med att ordna finansieringen. Låneutgifter som har samband med anskaffning av finansiering under lånetiden är också räntor som avses i bestämmelsen, till exempel avgifter som tas ut för ändring av lånevillkoren eller kostnader som tas ut för förtida betalning av lån. På motsvarande sätt anses transaktioner i samband med omstrukturering av finansiering utgöra kostnad för anskaffning av finansiering. Transaktioner i anslutning till anskaffningen av finansiering som anses utgöra ränta är därför inte nödvändigtvis transaktioner av engångsnatur som uppkommit då den ursprungliga skulden togs.

Den faktiska ekonomiska karaktären på transaktionen avgör alltid om den ska betraktas som en transaktion i samband med anskaffning av finansiering som avses i bestämmelsen om räntebegränsning Av den anledningen bedöms transaktionerna fall för fall.

Bestämmelsen begränsar inte avdrag av utgifter som uppkommer vid anskaffning av finansiering via eget kapital, till exempel avdrag av listningsutgifter. Transaktioner i samband med ränteskydd anses i regel inte utgöra transaktioner för anskaffning av finansiering som avses i bestämmelsen. Som ränta betraktas inte heller transaktioner som uppkommer av andra tjänster än låneuppläggning. Exempel på dylika transaktioner är olika rådgivningsarvoden som hänför sig till planeringen av den finansiella strukturen, assistans till ett företag vid företagsköp och när det gäller att ordna finansieringen. De föregår vanligtvis det egentliga låneavtalet och har till denna del inget omedelbart samband med skulden.

3.2 Koncerngemenskapsräntor

3.2.1 Definition av koncerngemenskap

I bestämmelserna om begränsning av rätten till ränteavdrag begränsas avdrag av ränteutgifter som betalats till parter i koncerngemenskap delvis på annat sätt än avdrag av räntor som betalats till utomstående. Av den anledningen ska ränteutgifter som betalats till parter i koncerngemenskap hållas i sär från ränteutgifter som betalats till utomstående.

När man fastställer om koncerngemenskap föreligger granskas det bestämmande inflytandet mellan parterna i skuldförhållandet, dvs. räntebetalaren och mottagaren av ränteinkomst. Parterna är enligt NärSkL 18 a § 6 mom. i en koncerngemenskap med varandra, om den ena parten utövar bestämmande inflytande över den andra parten eller om en tredje part ensam eller tillsammans med närstående kretsar utövar bestämmande inflytande över bägge parter i skuldförhållandet på det sätt som avses i BFL 31 § 4 mom. En tredje part som utövar bestämmande inflytande kan också vara en fysisk person ensam eller tillsammans med närstående kretsar. Med parter som inte är i koncerngemenskap avses parter i ett skuldförhållande mellan vilka förutsättningen för ett sådant bestämmande inflytande som avses i 6 mom. inte uppfylls. Med parter som står i ett skuldförhållande avses i bestämmelserna om begränsning av rätten till ränteavdrag räntebetalaren och den verkliga förmånstagaren till inkomst som motsvarar ränteutgiften.

Med bestämmande inflytande som bildar en koncerngemenskap avses bestämmande inflytande enligt BFL 31 §. Enligt BFL 31 § utövar en part bestämmande inflytande över den andra parten när den ena parten direkt eller indirekt äger mer än hälften av kapitalet i den andra parten eller har mer än hälften av det röstetal som den andra partens samtliga aktier eller andelar medför. Dessutom har en part bestämmande inflytande i en annan part då den har rätt att utse fler än hälften av medlemmarna i den andra partens styrelse eller därmed jämförbart organ. En part utövar bestämmande inflytande över den andra parten även i det fall att ledningen är gemensam med den andra parten eller den ena parten utövar ett faktiskt bestämmande inflytande över den andra parten. Det faktiska bestämmande inflytandet baserar sig alltid på en faktabaserad helhetsbedömning som företas fall för fall. Bestämmande inflytande som avses i BFL 31 § 4 mom. behandlas bland annat i Skatteförvaltningens anvisning Dokumentation av internprissättning.

Definitionen på koncerngemenskap avviker från definitionen på intressegemenskap som ingår i definitionen på fristående företag i NärSkL 18 b § 2 mom., som behandlas i kapitel 2.2.1.

3.2.2 Koncerngemenskapsskulder

3.2.2.1 Direkta och indirekta koncerngemenskapsskulder

I bestämmelserna om begränsning av rätten till ränteavdrag kan en koncerngemenskapsskuld vara antingen direkt eller indirekt.

Med direkt koncerngemenskapsskuld avses en skuld där parterna är i intressemenskap enligt BFL 31 §. Det handlar om direkt koncerngemenskapsskuld till exempel då en part i intressegemenskap lånar vidare en skuld som tagits hos ett externt finansinstitut till en annan part i intressegemenskap.

En skuld anses ha upptagits av en part i koncerngemenskap också då den part som är i koncerngemenskap har en fordran på en part som inte är i koncerngemenskap och fordran har samband med skulden (se kapitel 3.2.2.2). Det handlar om denna typ av indirekt koncerngemenskapsskuld till exempel när den part som är i koncerngemenskap ger en extern part, till exempel ett finansinstitut, en deposition och finansinstitutet lånar medlen till en annan part i koncerngemenskap. En indirekt koncerngemenskapsskuld uppstår också till exempel då säkerheten för ett lån som tagits från ett finansinstitut utgörs av en fordran som innehas av en part i koncerngemenskap (se kapitel 3.2.2.3). Det handlar om en indirekt koncerngemenskapsskuld även i det fall att en fordran som innehas av en part i koncerngemenskap genom flera externa parter har samband med en skuld hos en annan part i koncerngemenskap. Den fordran som avses i bestämmelsen kan vara vilken som helst fordran, till exempel en reversfordran, avbetalningsfordran, hyresfordran, kontofordran eller en fordran som gäller köpeskillingen för aktier.

Således betraktas en skuld enligt NärSkL 18 a § 6–7 mom. som koncerngemenskapsskuld i till exempel följande situationer:

- Parterna som är i koncerngemenskap står i ett skuldförhållande sinsemellan (direkt koncerngemenskapsskuld).

- Den part som är i koncerngemenskap har en fordran på en part som inte är i koncerngemenskap (extern part) och fordran har samband med skulden (indirekt koncerngemenskapsskuld).

- En fordran som innehas av en part i koncerngemenskapen utgör säkerhet för skulden (indirekt koncerngemenskapsskuld).

Räntor som betalats på både direkta och indirekta koncerngemenskapsskulder är enligt NärSkL 18 a § 3 mom. avdragsgilla antingen enligt gränsen på 500 000 euro eller enligt gränsen på 25 procent då förutsättningarna för tillämpningen av bestämmelsen uppfylls. Gränsen på 3 000 000 euro i NärSkL 18 a § 4 mom. och de övriga undantagen i momentet gäller inte koncerngemenskapsräntor. Hur räntorna beräknas enligt gränserna i bestämmelsen behandlas i kapitel 4.

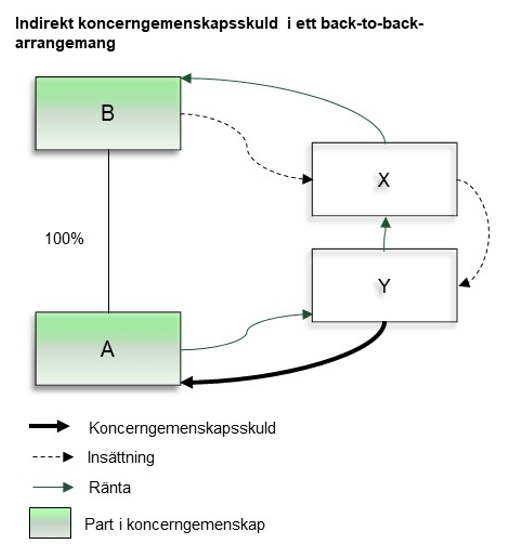

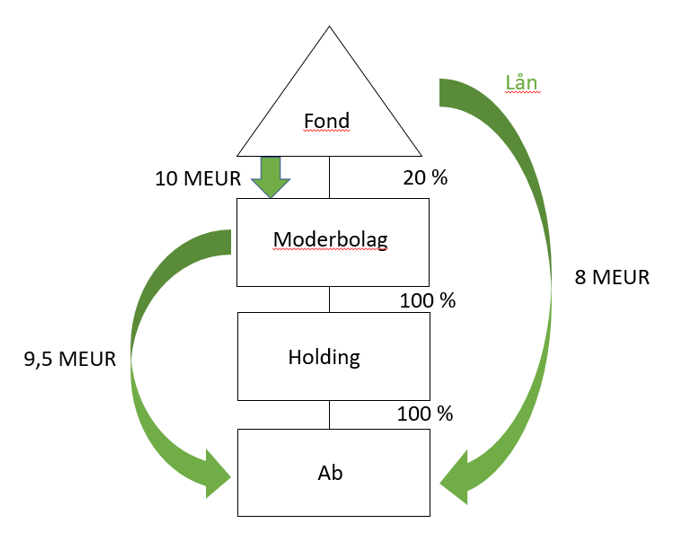

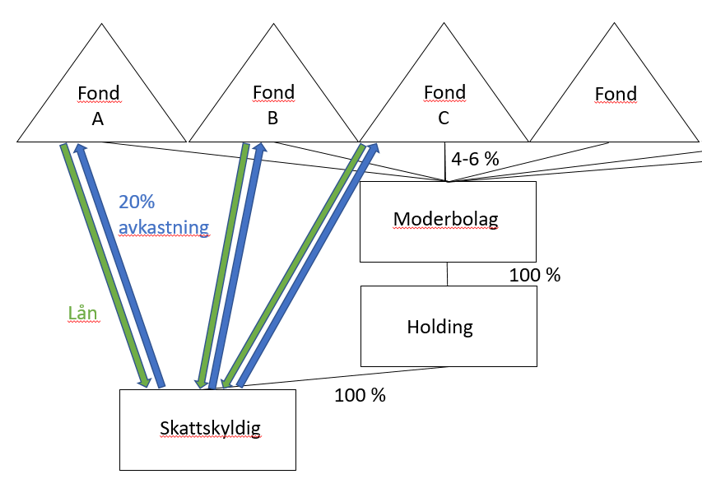

3.2.2.2 Back-to-back-arrangemang

Med en back-to-back-utlåning avses ett finansieringsarrangemang som upprättas genom en part som inte är i koncerngemenskap och där en skuld mellan parter som är i koncerngemenskap har samband med en skuld från en part som inte är i koncerngemenskap. Som back-to-back-utlåning betraktas till exempel ett arrangemang där ett bolag har ett lån från ett externt finansinstitut och ett annat bolag som är i koncerngemenskap med detta bolag deponerar medel till ett motsvarande belopp på ett konto i samma finansinstitut. I arrangemanget kan det externa finansinstitutet debitera ränta från det bolag som är gäldenär och på motsvarande sätt betala ränta på depositionen till det andra bolaget.

Exempel 4: A har en skuld hos det externa finansinstitutet Y. Bolag B som är i koncerngemenskap med bolag A har deponerat medlen hos det externa finansinstitutet X. Därefter har finansinstitutet X överfört medlen till finansinstitutet Y. A och B som är i koncerngemenskap har inget skuldförhållande, men på grund av B:s fordran hos X och X:s fordran hos Y anses skulden mellan A och det externa finansinstitutet Y utgöra en koncerngemenskapsskuld för A. Det är inte av betydelse att det samband som koncerngemenskapspart B:s fordran har med koncerngemenskapspart A:s skuld uppstår genom de två externa finansinstituten X och Y.

Vid back-to-back-utlåning står parterna i koncerngemenskap inte i ett skuldförhållande sinsemellan, men den faktiska förmånstagaren av den inkomst som motsvarar ränteutgift i arrangemanget är dock i koncerngemenskap med det bolag som är gäldenär. Av denna anledning utgör räntor på back-to-back-skulder sådana räntor som betalats till parter i koncerngemenskap som avses i bestämmelsen.

En fordran som en part i koncerngemenskap har på en extern part leder till att det lån som den externa parten gett en annan part i koncerngemenskap blir en koncerngemenskapsskuld då fordran har samband med skulden. Till exempel en skuld som tagits hos ett finansinstitut betraktas som en koncerngemenskapsskuld då en part i koncerngemenskap deponerat medlen för att finansinstitutet skall kunna låna medlen till en annan part i koncerngemenskap. Fordran kan ha samband med en skuld till exempel i ett arrangemang som påverkat villkoren för ett lån som en extern part har gett en annan part i koncerngemenskap. Ett lån som en extern part har gett kan betraktas som en koncerngemenskapsskuld även då fordran som innehas av parten i koncerngemenskap och lånet har ett tidsmässigt samband.

En skuld som tagits hos en extern part betraktas som en koncerngemenskapsskuld till den del som fordran som innehas av parten i koncerngemenskap har samband med skulden.

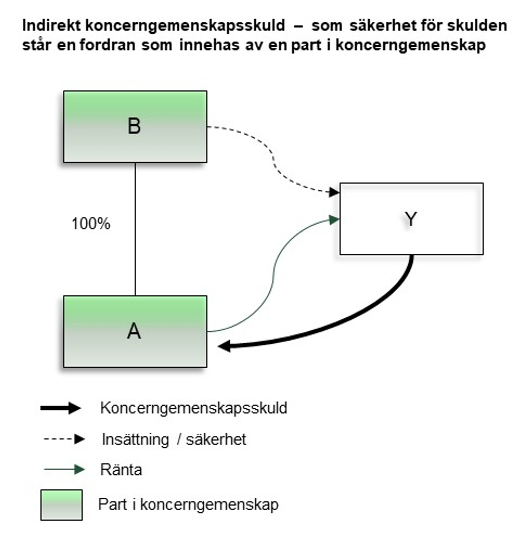

3.2.2.3 Säkerheter

En säkerhet leder till att en skuld som tagits från en annan part än en part i koncerngemenskap betraktas som en koncerngemenskapsskuld, om säkerheten för skulden utgörs av en fordran som innehas av en part i koncerngemenskap. En skuld som i detta sammanhang tagits från en extern part betraktas som koncerngemenskapsskuld och de betalda räntorna som koncerngemenskapsräntor som avses i bestämmelsen om räntebegränsning.

Exempel 5: A har en skuld hos det externa finansbolaget Y. Bolag B som är i koncerngemenskap med bolag A har givit en kontofordran som säkerhet för A:s lån till finansbolaget. A och B som är i koncerngemenskap har inget skuldförhållande, men på grund av B:s kontofordran som utgör säkerhet för skulden betraktas skulden mellan A och det externa finansbolaget Y som en koncerngemenskapsskuld.

En skuld som tagits av en extern part betraktas som en koncerngemenskapsskuld till den del som fordran som innehas av en part i koncerngemenskap står som säkerhet för skulden.

3.2.3 Cash pooling-arrangemang

Cash pooling är ett koncernkontoarrangemang där koncernens penningflöde antingen fysiskt eller kalkylmässigt styrs till ett koncernkonto. Flera olika cash pooling-modeller används.

Räntor som betalats till en part som är i koncerngemenskap uppstår enligt bestämmelsen om räntebegränsning i sådana cash pooling-arrangemang där bolagens medel fysiskt överförs till huvudkontot, dvs. koncernkontot. Medlen kan överföras till huvudkontot till exempel dagligen eller alternativt röra sig mellan huvudkontona och underkontona då vissa gränser uppnås. Eftersom bolagens medel överförs fysiskt från deras egna konton till koncernkontot vid sådana arrangemang, är de kontoskulder som anknyter till arrangemanget följaktligen koncerngemenskapsskulder, och de betalda ränteutgifterna koncerngemenskapsräntor.

Även i sådana cash pooling-arrangemang där cash pool-medlen står i respektive koncernbolags namn och upptagits i deras bokföring, kan koncerngemenskapsskulder uppkomma, då kontotillgångarna för bolag som ingår i arrangemanget pantsatts som säkerhet för arrangemanget. Då en fordran som innehas av en part i koncerngemenskap står som säkerhet för ett sådant cash pooling-arrangemang, kan de räntor som omfattas av arrangemanget betraktas som koncerngemenskapsräntor, som bestämmelsen om räntebegränsning tillämpas på.

Skulder som tagits av en part i koncerngemenskap uppstår inte i cash pooling-situationer, om cash pooling-medlen fortfarande står i respektive koncernbolags namn och upptagits i deras bokföring. Med detta avses i första hand sådana cash pooling-arrangemang där saldona för kontofordringarna och -skulderna utjämnas kalkylmässigt utan överföring av fysiska medel. I detta fall finns medlen för de bolag som ingår i arrangemanget fortfarande på respektive bolags eget bankkonto, och inget skuldförhållande uppstår. Även i dessa situationer kan en fordran som innehas av en part i koncerngemenskap vilken står som säkerhet för cash pooling-arrangemangen ändra de kontoskulder som hör till arrangemanget till koncerngemenskapsskulder och tillhörande räntor till koncerngemenskapsräntor, som bestämmelsen om räntebegränsning tillämpas på.

3.2.4 Situationer då det inte är fråga om koncerngemenskapsskuld

Med parter som inte är i koncerngemenskap avses parter i ett skuldförhållande mellan vilka förutsättningen för ett sådant bestämmande inflytande som avses i NärSkL 18 a § 6 mom. inte uppfylls.

En skuld som ett bolag tagit hos ett finansinstitut betraktas inte som en koncerngemenskapsskuld enbart på grund av att ett bolag som är i koncerngemenskap har depositioner i samma finansinstitut. Koncerngemenskapsskulderna omfattar inte heller sådana banklån som inte har samband med en bankfordran som en annan part i koncerngemenskap har eller en säkerhet som getts till en bank.

En fordran som en part i koncerngemenskap har på en extern part för ett obligationslån som erbjuds till allmänheten leder i allmänhet inte till att ett lån som denna externa part gett en part som är i koncerngemenskap blir en koncerngemenskapsskuld. I detta fall har bolaget en obligationsfordran på den externa parten som lånar medel till ett annat bolag som är i koncerngemenskap med det bolag som tecknat obligationslånet.

Att regleringen för indirekta koncerngemenskapsskulder avgränsats till fordringar innebär till exempel att aktier i ett bolag som tagit en skuld hos en extern part vilka ställs som säkerhet för skulden inte gör att skulden är skuld som tagits av en part i koncerngemenskap. På motsvarande sätt medför inte garantier som ett företag i koncerngemenskap gett som säkerhet för en skuld som tagits hos en extern part att lånet tagits av en part som är i koncerngemenskap.

En företagsinteckning som fastställts som säkerhet för en skuld som tagits hos en extern part gör vanligen inte skulden till en koncerngemenskapsskuld.

Som koncerngemenskapsskuld betraktas i regel heller inte skuld som erhållits av parter som äger lika stora andelar i den skattskyldige via ett samföretag. I högsta förvaltningsdomstolens årsboksbeslut HFD 2021:123 var det fråga om en situation där A Ab var ett bolag som förvaltade fastighetsinvesteringar och vars alla aktier ägdes av svenska B AB. Sammanlagt 50 procent av aktierna i B AB ägdes av luxemburgska C S.A. och 50 procent av luxemburgska D S.à r.l. B AB var ett samföretag (joint venture) som ägdes av delägarna. Enligt ett samföretagsavtal mellan bolagen 2017 ledde och förvaltade C S.A. och D S.à r.l. tillsammans A Ab via B AB.

De från varandra oberoende luxemburgiska bolagen C S.A. och D S.à r.l. hade finansierat A Ab:s verksamhet med lika stora andelar främmande kapital. Enligt ett samföretagsavtal mellan C S.A. och D S.á r.l. har dessa en lika stor representation i B AB:s styrelse vars medlemmar inom sig utser en styrelseordförande. Ordföranden har inte avgörande rösträtt i röstningssituationer. Om rösterna faller lika och aktieägarna inte kan enas, fortskrider aktieägarna till ett inlösningsförfarande enligt samföretagsavtalet för att avtala om upplösning av samföretaget.

HFD konstaterade i motiveringen till beslutet att av förarbetena till BFL 31 § 2 mom., som ska tillämpas i situationen, framgår att en gemensam ledning som avses i 4 punkten i nämnda bestämmelse också förutsätter bestämmande inflytande. Då ingendera aktieägaren i B AB hade bestämmande inflytande i vare sig B AB eller A Ab, var räntorna på de lån som A Ab fått av aktieägarna i B AB enligt 18 a § 4 mom. 2 punkten a underpunkten i lagen om beskattning av inkomst av näringsverksamhet inte betalade till parter i koncerngemenskap.

3.3 Övergångsbestämmelse för räntor som inte utgör koncerngemenskapsräntor

Nettoränteutgifter som betalats till parter som inte är i koncerngemenskap är enligt NärSkL 18 a § 4 mom. 2 punkten avdragsgilla till den del den skattskyldige lägger fram en utredning om att nettoränteutgifterna

- uppkommer för lån som har upptagits före den 17 juni 2016 och som inte bygger på sådana ändringar i lånevillkoren som gäller en ökning av lånebeloppet eller lånetiden och som har gjorts nämnda datum eller därefter;

- med stöd av 14 § räknas som anskaffningsutgift för tillgångar före den 1 januari 2019;

- med stöd av 23 § har aktiverats före den 1 januari 2019; eller

- med stöd av 27 c § har aktiverats före den 1 januari 2019.

För att bestämmelsen som gäller så kallade gamla skulder som avses i NärSkL 18 a § 4 mom. 2 punkten underpunkt a ska kunna tillämpas förutsätts att skulden upptagits före den 17 juni 2016. Med detta avses skulder som det har avtalats om bindande och som ska ha kunnat upptas innan nämnda tidpunkt. Enligt finansutskottets betänkande (FiUB 21/2018 rd) hindrar inte det att någon del av lånet upptagits senare tillämpning av 2 punkten underpunkt a. Om ett låneavtal har ingåtts bindande före den 17 juni 2016 uppfyller det enligt det som framförs i finansutskottets betänkande tillämpningsvillkoren i övergångsbestämmelsen, även om lånet upptagits delvis eller i sin helhet vid en senare tidpunkt.

Punkt 2 underpunkt a i övergångsbestämmelsen kan enligt regeringens proposition (RP 150/2018 rd) tillämpas på ränteutgifter endast upp till det belopp som finns angivet i lånevillkoren som varit i kraft före den 17 juni 2016. Bestämmelsen tillämpas inte på ränteutgifter till den del de bygger på ändringar i lånevillkoren som har trätt i kraft under nämnda tidpunkt eller senare. Med en ändring av lånevillkoren avses i bestämmelsen ändringar som leder till en ökning av lånebeloppet eller en förlängning av lånetiden. Som en sådan ändring av lånevillkoret som avses i paragrafen betraktas exempelvis inte en ändring av referensräntan för lånet eller en ändring av tidpunkten då amorterings- eller ränteposterna förfaller, om inte lånetiden eller lånebeloppet ändras. Ränta som betalas på obetald ränta med anledning av räntekapitalisering omfattas av övergångsbestämmelsen, då räntekapitaliseringen baserar sig på ett lån som avtalats före den 17 juni 2016 och på lånevillkor som varit i kraft innan denna tidpunkt.

Centralskattenämnden ansåg i sitt förhandsavgörande (CSN 4/2022) att lånen som A Ab ursprungligen tagit av F S.à r.l samt C S.A med samma låneavtal inte skulle bedömas som nya lån då bestämmelsen tillämpades endast av den anledningen att den ena borgenären i låneavtalet hade bytts ut enligt ett avtal som ingåtts 2017. Centralskattenämnden motiverade sitt avgörande med att överföring av en lånefordran från en borgenär till en annan i regel kan ske med borgenärens ensidiga anmälan, och att det varken i ordalydelsen i 18 a § 4 mom. 2 punkten underpunkt a i lagen om beskattning av inkomst av näringsverksamhet eller i förarbetena till lagen hänvisas till att överföring av fordran skulle hindra tillämpning av bestämmelsen. Då det till lånevillkoren i låneavtalet som A Ab ursprungligen ingått år 2014 inte gjorts ändringar avseende lånebelopp eller löptid 17 juni 2016 eller senare, ansåg centralskattenämnden att bestämmelsen i 18 a § 4 mom. 2 punkten underpunkt a i lagen om beskattning av inkomst av näringsverksamhet kunde tillämpas på nettoränteutgifterna som uppstod för lånen ifråga i de omständigheter som beskrivs i ansökan.

Enligt övergångsbestämmelsen tillämpas bestämmelserna om begränsning av rätten till ränteavdrag heller inte på ränteutgifter som betalats till parter som inte är i koncerngemenskap och som har aktiverats enligt NärSkL 18 a § 4 mom. 2 punkten underpunkterna b–d före den 1 januari 2019.

Den skattskyldige ska på begäran ge en utredning över hur villkoren för tillämpningen av övergångsbestämmelsen uppfylls.

Centralskattenämnden ansåg i sitt förhandsavgörande (CSN 49/2019), att ett kraftverksprojekts räntekostnader under byggtiden inkluderades i anskaffningsutgiften för anläggningen, och att de var avdragsgilla enligt NärSkL 18 a § 4 mom. 2 punkten underpunkt b. I förevarande fall hade A Ab börjat bygga ett nytt kraftverk under 2015 och avsikten var att ta kraftverket i drift under 2019. A Ab hade under räkenskapsperioderna 2016–2018 i sin bokföring aktiverat räntekostnader som hänför sig till byggandet av kraftverket. P.g.a. att projektet inte var slutfört hade räntekostnaderna registrerats i pågående anskaffningar. A Ab hade för avsikt att på basis av BokfL 4 kap. 5 § inkludera räntekostnaderna under byggtiden i anskaffningsutgiften efter det att kraftverket tagits i bruk under skatteåret 2019.

I och med att kraftverksprojektets räntekostnader under byggtiden inte hade dragits av i bokföringen på det sätt som beskrivits i ansökan, ansåg centralskattenämnden att det var fråga om räntekostnader som i beskattningen ansågs ingå i anskaffningsutgiften med stöd av NärSkL 14 § 1 mom. Under de omständigheter som beskrivs i ansökan var nettoränteutgifterna på lån som tagits efter 17.6.2016, och som var större än det i NärSkL 18 a § 4 mom. 1 punkten avsedda procentbaserade beloppet och gränsen på 3 000 000 euro och som betalats till parter som inte är i koncerngemenskap, avdragsgilla i Ab:s beskattning med stöd av NärSkL 18 a § 4 mom. 2 punkten underpunkt b i form av avskrivning på utgiftsresten för tillgångarna till den del som räntorna i bokföringen hade aktiverats i pågående anskaffningar innan 1.1.2019.

4 Beräkning av avdragsgilla ränteutgifter

4.1 Om nettoränteutgifter

Enligt bestämmelsen om räntebegränsning baserar sig beräkningen av avdragsgilla och icke avdragsgilla ränteutgifter på nettoränteutgifter, varmed avses ränteutgifter som överstiger ränteinkomsterna. Nettoränteutgifter uppkommer då ränteutgifterna överstiger ränteinkomsterna under skatteåret.

I nettoränteutgifterna inkluderas i regel alla ränteutgifter och ränteinkomster den skattskyldige haft under skatteåret. I nettoränteutgifterna inkluderas också ränteutgifterna och ränteinkomsterna som avses i övergångsbestämmelsen i NärSkL 18 a § 4 mom. 2 punkten.

Nettoränteutgifterna omfattar såväl nettoränteutgifter som betalats till parter som är i koncerngemenskap (nedan nettoränteutgifter som betalats till parter i koncerngemenskap) samt nettoränteutgifter som betalats till parter som inte är i koncerngemenskap (nedan nettoränteutgifter som betalats till utomstående eller externa parter). Med nettoränteutgifter som betalats till parter i koncerngemenskap avses differensen mellan ränteutgifterna som betalats till parter i koncerngemenskap och ränteinkomsterna som erhållits av parter i koncerngemenskap under skatteåret. Med nettoränteutgifter som betalats till externa parter avses differensen mellan ränteutgifterna som betalats till externa parter och ränteinkomsterna som erhållits av externa parter under skatteåret. Enligt bestämmelsen om räntebegränsning dras nettoränteutgifterna delvis av på olika sätt för parter i koncerngemenskap och externa parter, varför dessa bör hållas i sär vid beräkningen.

Exempel 6: Företagets nettoränteutgifter under skatteåret är 4 000 000 euro, varav

- 2 600 000 euro har betalats i ränteutgifter till parter i koncerngemenskap och 1 500 000 euro erhållits i ränteinkomster från parter i koncerngemenskap

- 3 000 000 euro har betalats i ränteutgifter till externa parter och 100 000 euro erhållits i ränteinkomster från externa parter.

Nettoränteutgifterna som företaget har betalat till parter i koncerngemenskap är 1 100 000 euro (2 600 000 euro - 1 500 000 euro) och nettoränteutgifterna som företaget betalat till externa parter är 2 900 000 euro (3 000 000 euro -100 000 euro).

För att alla ränteinkomster ska bli beaktade i beräkningen av nettoränteutgifterna på det sätt som avses i bestämmelsen om räntebegränsning, kan de ränteinkomster som erhållits från parter i koncerngemenskap som överstiger ränteutgifterna som betalats till parter i koncerngemenskap beaktas som avdrag från nettoränteutgifterna som betalats till externa parter. Om ränteinkomsterna som erhållits av externa parter överstiger ränteutgifterna som betalats till externa parter, kan de ränteinkomster som överstiger ränteutgifterna beaktas som avdrag från nettoränteutgifterna som betalats till parter i koncerngemenskap.

Exempel 7: Företagets nettoränteutgifter under skatteåret är 600 000 euro, varav

- 600 000 euro har betalats i ränteutgifter till parter i koncerngemenskap och 5 000 000 euro erhållits i ränteinkomster från parter i koncerngemenskap

- 5 000 000 euro har betalats i ränteutgifter till externa parter och inga ränteinkomster alls erhållits från externa parter.

Om man räknar enligt huvudregeln har företaget under skatteåret erhållit ränteinkomster från parter i koncerngemenskap som är 4 400 000 euro större än ränteutgifterna som företaget betalat till parter i koncerngemenskap. Dessutom har företaget betalat 5 000 000 euro i nettoränteutgifter till externa parter. Eftersom ränteinkomsterna som företaget erhållit från parter i koncerngemenskap överstiger ränteutgifterna som betalats till parter i koncerngemenskap, kan den del av ränteinkomsterna som överstiger ränteutgifterna som betalats till parter i koncerngemenskap beaktas som avdrag från nettoränteutgifterna som betalats till externa parter. Således har företaget inga nettoränteutgifter som betalats till parter i koncerngemenskap under skatteåret (600 000 euro - 600 000 euro = 0) men nog 600 000 euro (5 000 000 euro - 4 400 000 euro = 600 000 euro) i nettoränteutgifter som betalats till externa parter.

Nettoränteutgifter som betalats till externa parter är alltid avdragsgilla om de består av ränteutgifter som omfattas av övergångsbestämmelsen (NärSkL 18 a § 4 mom. 2 punkten). Av den anledningen ska ränteutgifter på skulder som avses i övergångsbestämmelsen följas upp som en egen post bland de nettoränteutgifter som betalats till parter som inte är i koncerngemenskap.

4.2 Gränserna för beräkning av avdragsgilla ränteutgifter

Enligt NärSkL 18 a § 3 mom. är ränteutgifter som överstiger ränteinkomsterna alltid avdragsgilla om de under skatteåret uppgår till högst 500 000 euro (den så kallade gränsen på 500 000 euro). Överstiger nettoränteutgifterna 500 000 euro är de inte avdragsgilla till den del de överstiger 25 procent av det så kallade justerade resultatet (den så kallade gränsen på 25 procent). Nettoränteutgifter som betalats till externa parter är däremot enligt 18 a § 4 mom. 1 punkten i NärSkL alltid avdragsgilla upp till 3 000 000 euro (den så kallade gränsen på 3 000 000 euro). Ränteutgifter som betalats till externa parter på skulder som avses i övergångsbestämmelsen i NärSkL 18 a § 4 mom. 2 punkten är dock avdragsgilla även då de på basis av ovanstående gränser inte vore avdragsgilla.

För samma skatteår kan man inte tillämpa gränserna på både 3 000 000 euro och 25 procent. Gränsen på 3 000 000 euro tillämpas endast om de icke avdragsgilla nettoränteutgifterna enligt den är mindre än om gränsen på 25 procent hade tillämpats.

De nettoränteutgifter som betalats till externa parter dras enligt NärSkL 18 a § 3 mom. alltid av först. Därefter kan nettoränteutgifter som betalats till parter i koncerngemenskap dras av, om den tillämpade avdragsgränsen det medger.

Hur tidigare års icke avdragsgilla nettoränteutgifter dras av under skatteåret behandlas i kapitel 5.

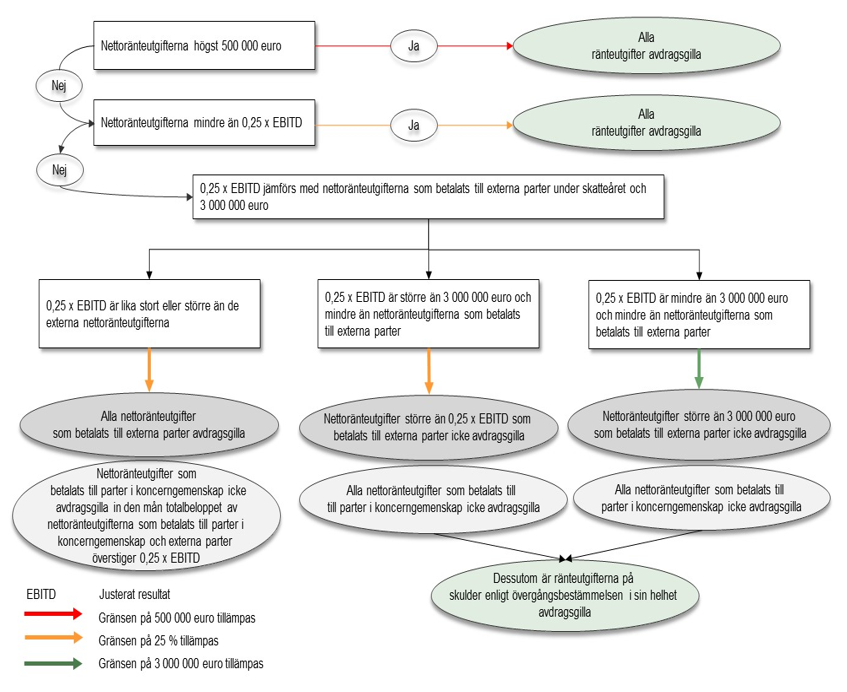

Flödesplanen nedan beskriver hur de avdragsgilla nettoränteutgifterna beräknas enligt bestämmelsen om räntebegränsning. Undantagen i NärSkL 18 b § har inte beaktats.

4.3 Nettoränteutgifterna under skatteåret högst 500 000 euro

Rätten att avdra ränteutgifter under skatteåret begränsas enligt NärSkL 18 a § 3 mom. inte då nettoränteutgifterna under skatteåret uppgår till högst 500 000 euro. Då gränsen på 500 000 euro beaktas behandlas nettoränteutgifter som betalats till parter i koncerngemenskap och externa parter som en post.

Exempel 8: Nettoränteutgifterna under skatteåret är totalt 500 000 euro, varav:

- 400 000 euro har betalats till parter i koncerngemenskap

- 100 000 euro har betalats till externa parter.

Rätten att dra av ränteutgifter begränsas inte under skatteåret eftersom totalbeloppet av nettoränteutgifterna som betalats till parter i koncerngemenskap och externa parter inte överstiger 500 000 euro. Därför är ränteutgifterna som betalats till både parter i koncerngemenskap och externa parter avdragsgilla.

4.4 Nettoränteutgifterna under skatteåret överstiger 500 000 euro

4.4.1 Allmänt

Överstiger nettoränteutgifterna 500 000 euro är de enligt NärSkL 18 a § 3 mom. inte avdragsgilla till den del de överstiger 25 procent av det så kallade justerade resultatet. Den icke avdragsgilla andelen bestäms då gränsen på 25 % tillämpas endast enligt en procentbaserad gräns. Tillämpningen av en procentbaserad gräns kan därför leda till att beloppet av de avdragsgilla nettoränteutgifterna är mindre än 500 000 euro. Nettoränteutgifter som betalats till externa parter är enligt NärSkL 18 a § 4 mom. 1 punkten däremot alltid avdragsgilla upp till 3 000 000 euro.

På nettoränteutgifter som betalats till externa parter kan 3 000 000 euro därför dras av, även om det avdragsgilla beloppet enligt gränsen på 25 procent vore mindre. Om det avdragsgilla beloppet enligt gränsen på 25 procent är större än 3 000 000 euro, kan avdraget göras enligt gränsen på 25 procent. Undantaget på 3 000 000 euro för nettoränteutgifter som betalats till externa parter tillämpas endast om det belopp som ska dras av med stöd av den gränsen är större än beloppet som skulle dras av enligt gränsen på 25 procent. Om gränsen på 3 000 000 euro tillämpas under skatteåret, kan ränteutgifterna inte dras av enligt gränsen på 25 procent under det skatteåret.

Rätten att dra av ränteutgifter begränsas således antingen enligt gränsen på 25 procent eller för nettoränteutgifter som betalats till externa parter enligt gränsen på 3 000 000 euro. Innan man kan fastställa gränsen som ska tillämpas på nettoränteutgifterna och ränteutgifternas avdragsgilla belopp under skatteåret beräknas först ett så kallat justerat resultat för den skattskyldige. Därefter jämför man det belopp som 25 procent av det justerade resultatet utgör med nettoränteutgifterna som betalats till externa parter och 3 000 000 euro. Utifrån jämförelsen fastställer man på det sätt som beskrivs nedan i vilken omfattning ränteutgifterna är avdragsgilla under skatteåret.

4.4.2 Justerat resultat

Bestämmelsen om räntebegränsning gäller ränteutgifter i förvärvskällorna för näringsverksamhet, annan verksamhet och jordbruk. Grunden för det justerade resultatet enligt NärSkL 18 § 3 mom. är näringsverksamhetens resultat enligt NärSkL 3 §, varmed avses skillnaden mellan alla skattepliktiga intäkter och avdragsgilla kostnader enligt NärSkL under skatteåret före avdrag av fastställda förluster från tidigare år.

Vid beräkning av det justerade resultatet läggs alla ränteutgifter, inklusive de utgifter som uppkommer i samband med anskaffning av finansiering som enligt NärSkL 18 a § 2 mom. betraktas som ränta, och avskrivningar som ska dras av i beskattningen till resultatet av näringsverksamheten. Ränteutgifterna anges till bruttobelopp. Från ränteutgifterna görs således inte avdrag för ränteinkomster eller belopp som vid tillämpning av bestämmelsen om räntebegränsning eventuellt inte är avdragsgilla. Som ränteutgifter som ska läggas till då man beräknar det justerade resultatet av näringsverksamheten beaktas även ränteutgifter för så kallade gamla skulder och ränteutgifter som aktiverats med stöd av NärSkL 14 §, 23 § och 27 c § under det skatteår då de dras av till exempel i form av avskrivningar eller anskaffningsutgift (NärSkL 18 a § 4 mom. 2 punkten).

Till näringsverksamhetens resultat läggs också mottagna koncernbidrag och från resultatet avdras beviljade koncernbidrag enligt lagen om koncernbidrag vid beskattningen (825/1986) som inte ingår i resultatet av näringsverksamheten enligt NärSkL 3 §. Bassamfundsinkomst räknas inte in i näringsverksamhetens resultat. Det justerade resultatet beräknas följaktligen genom att man justerar skillnaden mellan intäkterna och kostnaderna enligt NärSkL 3 § på följande sätt:

Resultat av näringsverksamheten enligt NärSkL 3 §

+ ränteutgifter (brutto)

+ avskrivningar som dras av i beskattningen

+ mottagna koncernbidrag

- givna koncernbidrag

- koncernavdrag

= Justerat resultat

Om den skattskyldige har andra förvärvskällor än förvärvskällan för näringsverksamhet utgör det justerade resultatet det sammanlagda beloppet av resultatet av förvärvskällorna för näringsverksamhet, jordbruk och annan verksamhet (NärSkL 18 a § 5 mom.). Det sammanlagda beloppet justeras på motsvarande sätt som ovan med beaktande av ränteutgifterna och avskrivningarna i förvärvskällorna för jordbruk och annan verksamhet.

Exempel 9: Företagets resultat av näringsverksamheten före koncernbidrag är -550 000 euro. Företaget har betalat 700 000 euro i ränteutgifter till parter i koncerngemenskap och erhållit 100 000 euro i ränteinkomster från parter i koncerngemenskap. Dessutom har företaget betalat totalt 500 000 euro i ränteutgifter till externa parter, varav 200 000 euro betalats på så kallade gamla skulder. Företaget har gjort avskrivningar på totalt 850 000 euro i beskattningen. Företaget har under skatteåret fått 1 000 000 euro i koncernbidrag.

Företaget har dessutom en förvärvskälla för annan verksamhet, där resultat är 5 000 euro. I förvärvskällan för annan verksamhet har företaget 6 000 euro i ränteutgifter som betalats till externa parter. Företaget har i beskattningen gjort avskrivningar på 20 000 euro på tillgångarna i den aktuella förvärvskällan.

Företagets justerade resultat beräknas på följande sätt:

NärSkL-resultat (NärSkL 3 §) -550 000 euro

+ ISkL-resultat 5 000 euro

+ NärSkL-ränteutgifter 1 200 000 euro

+ ISkL-ränteutgifter 6 000 euro

+ avskrivningar i NärSkL- och ISkL-förvärvskällorna i beskattningen totalt 870 000 euro

+ mottaget koncernbidrag 1 000 000 euro

= justerat resultat 2 531 000 euro

Det justerade resultatet multipliceras med 25 procent, som nettoränteutgifterna under skatteåret jämförs med. Vid beräkningen måste det justerade resultatet vara positivt. Är det justerade resultatet negativt är 25 procent av det justerade resultatet 0,00 euro.

4.4.3 Tillämpning av gränsen på 25 procent

Rätten att dra av ränteutgifter under skatteåret begränsas inte om nettoränteutgifterna under skatteåret uppgår till högst 25 procent av det justerade resultatet.

Exempel 10: Nettoränteutgifterna under skatteåret är totalt 1 300 000 euro, varav:

- 600 000 euro har betalats till parter i koncerngemenskap

- 700 000 euro har betalats till externa parter.

25 procent av det justerade resultatet är 1 500 000 euro. Av nettoränteutgifterna under skatteåret är 1 300 000 euro avdragsgilla. Rätten att avdra ränteutgifter begränsas således inte under skatteåret.

Om nettoränteutgifterna som betalats till externa parter uppgår till högst 25 procent av det justerade resultatet, tillämpas gränsen på 25 procent. Nettoränteutgifterna som betalas till externa parter är då i sin helhet avdragsgilla och nettoränteutgifterna som betalats till parter i koncerngemenskap icke avdragsgilla till den del det totala beloppet av nettoränteutgifterna som betalats till externa parter och parter i koncerngemenskap överstiger 25 procent av det justerade resultatet. Eftersom ränteutgifterna som betalats till externa parter således i sin helhet är avdragsgilla enligt gränsen på 25 procent, tillämpas inte gränsen på 3 000 000 euro under skatteåret.

Exempel 11. Nettoränteutgifterna under skatteåret är totalt 4 500 000 euro, varav:

- 1 600 000 euro har betalats till parter i koncerngemenskap

- 2 900 000 euro har betalats till externa parter.

25 procent av det justerade resultatet är 3 200 000 euro. Eftersom nettoränteutgifterna som betalats till externa parter inte överskrider 25 procent av det justerade resultatet, är nettoränteutgifterna som betalats till externa parter i sin helhet avdragsgilla. Av nettoränteutgifterna som betalats till parter i koncerngemenskap är 1 300 000 euro icke avdragsgilla.

Gränsen på 25 procent tillämpas under skatteåret också då 25 procent av det justerade resultatet är större än 3 000 000 euro och då nettoränteutgifterna som betalats till externa parter är större än 25 procent av det justerade resultatet. Icke avdragsgilla är då nettoränteutgifter som betalas till externa parter, till den del de överstiger 25 procent av det justerade resultatet. Eftersom man i första hand drar av nettoränteutgifterna som betalats till externa parter och beloppet på dem överstiger 25 procent av det justerade resultatet, kan nettoränteutgifterna som betalats till parter i koncerngemenskap således inte dras av över huvud taget. I sådana situationer tillämpas inte gränsen på 3 000 000 euro, för inom ramen för gränsen på 25 procent dras mer än 3 000 000 euro av i nettoränteutgifter som betalats till externa parter.

Exempel 12. Nettoränteutgifterna under skatteåret är totalt 5 000 000 euro, varav:

- 1 000 000 euro har betalats till parter i koncerngemenskap

- 4 000 000 euro har betalats till externa parter.

25 procent av det justerade resultatet är 3 500 000 euro. I nettoränteutgifter dras 3 500 000 euro av enligt gränsen på 25 procent. Alla nettoränteutgifter som betalats till parter i koncerngemenskap är icke avdragsgilla liksom också 500 000 euro av nettoränteutgifterna som betalats till externa parter.

4.4.4 Tillämpning av gränsen på 3 000 000 euro

Gränsen på 3 000 000 euro tillämpas under skatteåret då nettoränteutgifterna som betalats till externa parter är större än 25 procent av det justerade resultatet och då 25 procent av det justerade resultatet är mindre än 3 000 000 euro. Då är nettoränteutgifterna som betalats till externa parter avdragsgilla upp till 3 000 000 euro och nettoränteutgifterna som betalats till parter i koncerngemenskap kan inte dras av över huvud taget. I sådana situationer tillämpas inte gränsen på 25 procent, för om den tillämpas blir beloppet på de avdragsgilla nettoränteutgifterna lägre än om gränsen på 3 000 000 euro hade tillämpats.

Exempel 13: Nettoränteutgifterna under skatteåret är totalt 1 500 000 euro, varav:

- 500 000 euro har betalats till parter i koncerngemenskap

- 1 000 000 euro har betalats till externa parter.

25 procent av det justerade resultatet är 0,00 euro.

Av nettoränteutgifterna som betalats till externa parter dras 1 000 000 euro av enligt gränsen på 3 000 000 euro. Nettoränteutgifterna som betalats till parter i koncerngemenskap kan inte dras av över huvud taget.

Exempel 14. Nettoränteutgifterna under skatteåret är totalt 5 000 000 euro, varav:

- 1 000 000 euro har betalats till parter i koncerngemenskap

- 4 000 000 euro har betalats till externa parter.

25 procent av det justerade resultatet är 250 000 euro.

Av nettoränteutgifterna som betalats till externa parter dras 3 000 000 euro av. Icke avdragsgilla är i sin helhet nettoränteutgifterna som betalats till parter i koncerngemenskap och 1 000 000 euro av nettoränteutgifterna som betalats till externa parter.

4.5 Övergångsbestämmelsens inverkan på beräkningen

Enligt övergångsbestämmelsen i NärSkL 18 a § 4 mom. 2 punkten är nettoränteutgifterna avdragsgilla till den del de har betalats till parter som inte är koncerngemenskap och ränteutgifterna baserar sig på lån som har upptagits före den 17 juni 2016 eller har aktiverats i anskaffningsutgiften för tillgången före den 1 januari 2019 med stöd av NärSkL 14 §, 23 § eller 27 c §.

Ränteutgifterna som avses i övergångsbestämmelsen kan med stöd av bestämmelsen dras av endast i situationer där de annars inte kunnat dras av med stöd av NärSkL 18 a § 3 mom. eller 4 mom. 1 punkten. De aktuella ränteutgifterna dras således av med stöd av övergångsbestämmelsen då nettoränteutgifterna som betalats till externa parter är större än 3 000 000 euro. På basis av övergångsbestämmelsen kan man dra av ränteutgifter som avses i bestämmelsen också utöver beloppet beräknat på det justerade resultatet, om 25 procent av det justerade resultatet är större än 3 000 000 euro och nettoränteutgifterna som betalats till externa parter överstiger 25 procent av det justerade resultatet.

Exempel 15: Nettoränteutgifterna under skatteåret är totalt 5 000 000 euro, varav:

- 1 000 000 euro har betalats till parter i koncerngemenskap

- 4 000 000 euro har betalats till externa parter, vari ingår 200 000 euro i ränteutgifter enligt NärSkL 18 b § 4 mom. 2 punkten.

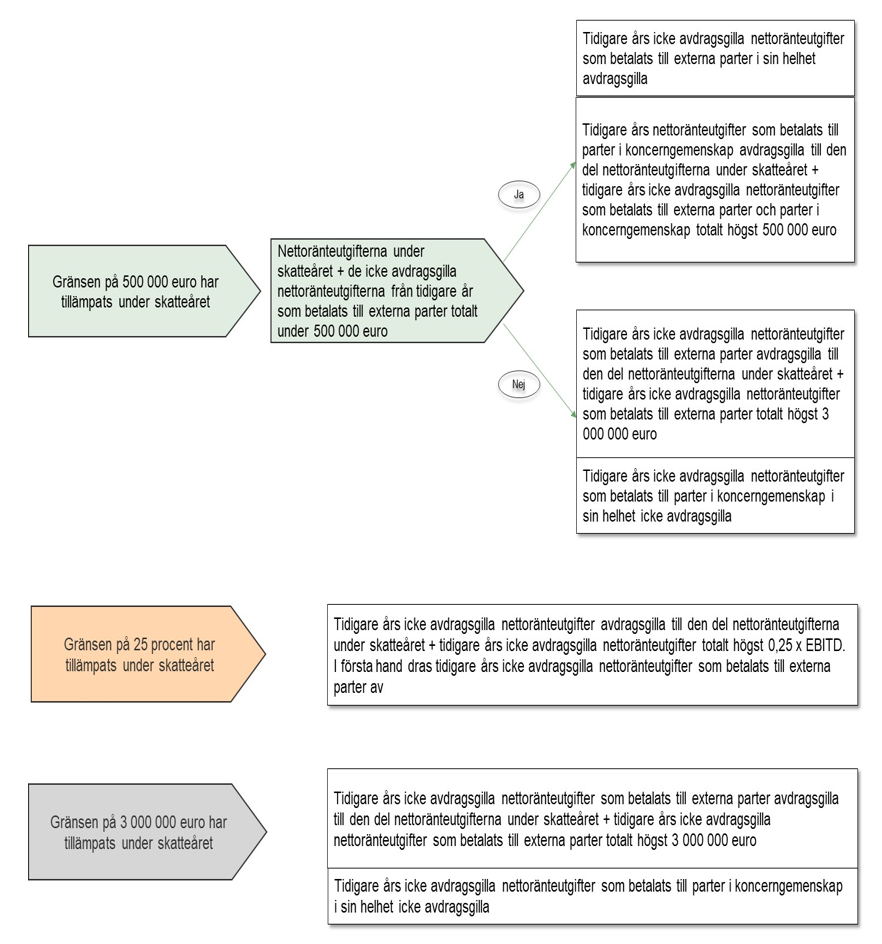

25 procent av det justerade resultatet för skatteåret är 3 500 000 euro.