Påföljdsavgifter för skatter på eget initiativ

- Har getts

- 7.12.2018

- Diarienummer

- VH/2784/00.01.00/2018

- Giltighet

- 1.1.2019 - 31.12.2020

- Bemyndigande

- 2 § 2 mom. i L om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- A144/200/2017, 19.6.2017

Anvisningen har uppdaterats till följd av att lagen om inkomstdatasystemet (53/2018) har trätt i kraft. Lagen tillämpas på sådana löner och andra prestationer enligt 6.2 § vars betalningsdag är den 1 januari 2019 eller därefter och på sådana förmåner i annan form än pengar som har getts den 1 januari 2019 eller därefter.

1. Allmänt

Med påföljdsavgifter avses avgifter vars syfte är att främja inlämnandet av riktiga uppgifter i rätt tid. Till påföljdsavgifterna hör förseningsavgift, skatteförhöjning och försummelseavgift.

Förseningsavgift påförs till följd av att inlämnandet av en skattedeklaration beträffande skatter på eget initiativ har försummats. Skatteförhöjning påförs till följd av försummelse när uppgifterna som lämnas in för beskattningen är ofullständiga, felaktiga eller om de överhuvudtaget inte alls lämnas in. Skatteförhöjning påförs även om förskottsinnehållningen inte har verkställts eller om källskatt inte har tagits ut inom föreskriven tid. Försummelseavgift påförs till följd av att inlämnandet av sammandragsdeklarationen för moms och vissa andra skyldigheter försummats.

Påföljdsavgifterna för skatter på eget initiativ har ändrats från och med 1.1.2017. Om påföljdsavgifter för skatter på eget initiativ bestäms i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ (768/2016, EgenBeskL). Samtidigt har upphävts merparten av bestämmelserna om påföljdsavgifter i enskilda skattelagar. Bestämmelser om försummelse av lämnandet av sammandragsdeklarationen finns i mervärdesskattelagen (MomsL). Bestämmelser om den förseningsavgift som påförs uppgifter som införs i inkomstregistret finns i lagen om inkomstdatasystemet. Om uppgifterna lämnas in för sent påför Skatteförvaltningen prestationsbetalaren en förseningsavgift enligt lagens 22 §.

Försummelseavgift för utomstående uppgiftslämnare för försummelse av lämnande av årsanmälan behandlas i en egen separat anvisning.

2. Skatter som hör till den nya lagstiftningens tillämpningsområde

Påföljdsavgifter som gäller skatter på eget initiativ tillämpas på de skatter på eget initiativ som avses i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ. Dessa skatter på eget initiativ är de skatter och avgifter som anges (1 § i EgenBeskL) i

- mervärdesskattelagen,

- lotteriskattelagen,

- apoteksskattelagen,

- lagen om skatt på vissa försäkringspremier,

- agen om förskottsuppbörd,

- lagen om arbetsgivares sjukförsäkringsavgift,

- lagen om källskatt på ränteinkomst,

- lagen om källskatt för löntagare från utlandet,

- lagen om beskattning av anställda vid Nordiska Investeringsbanken, Nordiska projektexportfonden, Nordiska utvecklingsfonden och Nordiska miljöfinansieringsbolaget, och

- lagen om beskattning av begränsat skattskyldig för inkomst.

Bestämmelserna som gäller påföljdsavgifter tillämpas till exempel på mervärdesskatten, på verkställandet av förskottsinnehållningen samt på att ta ut källskatt. Bestämmelserna tillämpas inte på överlåtelseskatten. Bestämmelserna tillämpas inte heller på förskottsbetalning eller på källskatt som fastställs för inkomsttagaren.

3. Förseningsavgift

3.1. Hur förseningsavgiften bestäms

Den skattskyldige påförs en förseningsavgift om skattedeklarationen för skatter på eget initiativ lämnas efter den föreskrivna tidpunkten. Förseningsavgiften påförs enligt skatteperiod för varje skatteslag som deklareras för sent (35 § i EgenBeskL). Till exempel mervärdesskatt, lotteriskatt och källskatt som tas ut på dividender, representerar alla var och en ett skatteslag. Som ett enda skatteslag betraktas ändå

- förskottsinnehållning som har verkställts på annat än de prestationer som nämns i 6 § 2 mom. i lagen om inkomstdatasystemet eller dividend, överskott från ett andelslag, vinstandel, inkomst av virkesförsäljning eller ränta som omfattas av förskottsinnehållning,

- källskatt som har tagits ut på andra prestationer än de som nämns i 6 § 2 mom. i lagen om inkomstdatasystemet eller på annan ränta, dividend än vad som avses i lagen om beskattning av begränsat skattskyldig för inkomst eller med stöd av lagen om källskatt på ränteinkomst.

Den skattskyldige ska höras innan förseningsavgiften påförs endast om det av särskilda skäl är behövligt. Det kan vara frågan om en sådan här situation till exempel när det finns oklarheter i när deklarationen har lämnats in (35 § 4 mom. i EgenBeskL).

Förseningsavgift behöver inte påföras om deklarationen för skatter på eget initiativ lämnats för sent på grund av en störning i ett allmänt datanät eller i Skatteförvaltningens elektroniska servicetjänster (35 § 5 mom. i EgenBeskL). Förseningsavgift påförs inte heller om den skattskyldige av särskilda orsaker påförs skatteförhöjning på grund av försening.

3.2. Förseningsavgiftens belopp

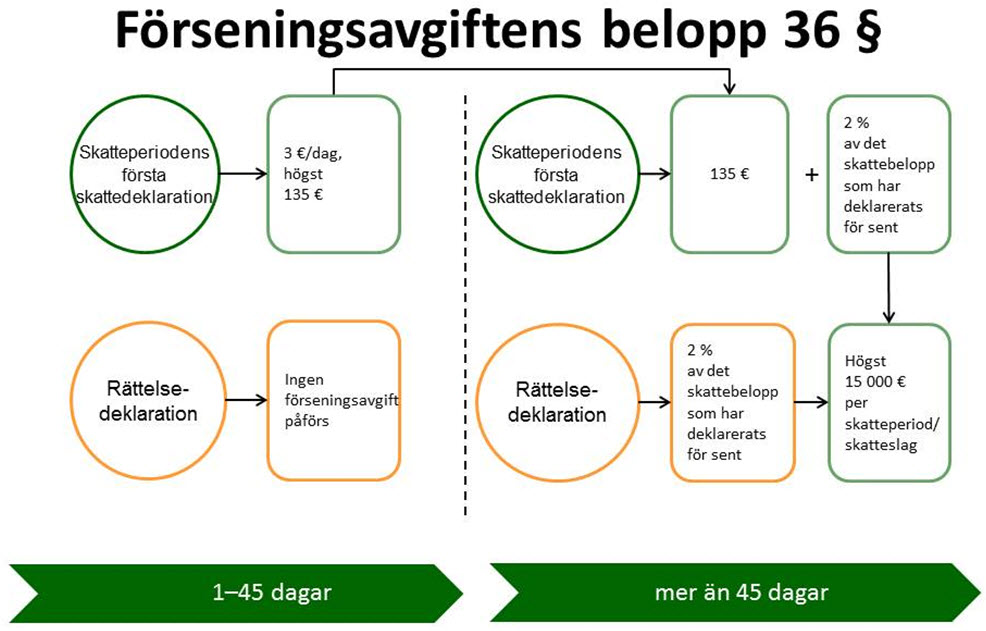

Förseningsavgiften består av en daglig avgift och en avgift som baserar sig på skattebeloppet. Beloppet av en skatt som har deklarerats för sent inverkar inte på beloppet av den dagliga förseningsavgiften. Förseningsavgiften som påförs är tre euro för varje dag efter den sista inlämningsdagen för skattedeklarationen. De dagar för vilka förseningsavgift påförs räknas från dagen som följer på den sista inlämningsdagen för skattedeklarationen fram till dagen då deklarationen har lämnats in. Med dag avses en kalenderdag, det vill säga också veckoslut och söckenhelger. Förseningsavgift påförs för 45 kalenderdagar så att beloppet av den skatt som ska deklareras inte har någon inverkan på beloppet av förseningsavgiften. Förseningsavgiften för 45 dagar är 135 euro (36 § i EgenBeskL).

Exempel 1: En mervärdesskattedeklaration lämnas 30 dagar för sent. Som förseningsavgift påförs en avgift på 30 gånger 3 euro, dvs. 90 euro.

Om deklarationen lämnas in över 45 dagar efter den sista inlämningsdagen påförs en förseningsavgift på 135 euro ökad med två procent av den skatten som meddelats på skattedeklarationen. Med den skatt som ska betalas och som deklarerats avses en skatt som ska redovisas i mervärdesbeskattningen, där beloppet av skatter som ska betalas är större än de skatter som får avdras, och skattebeloppet i andra skatteslag som ska betalas. Om beloppet av skatter som ska betalas är mindre än beloppet av avdragbara skatter och den skattskyldige är berättigad till återbäring, påförs ingen förseningsavgift som annars skulle påföras utifrån skattebeloppet. I så fall påförs endast den förseningsavgift som baserar sig på antalet dagar, 135 euro (36 § i EgenBeskL).

Exempel 2: Den skattskyldige lämnar 50 dagar för sent en lotteriskattedeklaration med ett skattebelopp på 5 000 euro som ska betalas. Som förseningsavgift påförs för 45 dagar 135 euro och till förseningsavgiften läggs till två procent av beloppet på den skatt som ska betalas och som deklarerats för sent, dvs. 100 euro. Den skattskyldige påförs en förseningsavgift på 235 euro.

Exempel 3: Den skattskyldige lämnar in en mervärdesskattedeklaration 50 dagar för sent. I den deklareras 2 000 euro moms som berättigar till återbäring. En förseningsavgift på 135 euro påförs. En förseningsavgift som baserar sig på skattebeloppet påförs inte eftersom den skattskyldige inte deklarerar på skattedeklarationen den skatt som ska betalas.

Den skattskyldige kan efter att ha lämnat en skattedeklaration för skatter på eget initiativ lämna en rättelsedeklaration utan påföljder, om rättelsedeklarationen lämnas inom 45 dagar från den sista inlämningsdagen för deklarationen. Utifrån en rättelsedeklaration som lämnats efter denna tidpunkt påförs en förseningsavgift på två procent på beloppet av den skatt som ska betalas och som deklarerats för sent. Någon förseningsavgift behöver inte betalas om den skattskyldige på rättelsedeklarationen deklarerar för återbäring en skatt som har betalats till för stort belopp eller en för liten återbäring (36 § i EgenBeskL).

Exempel 4: Den skattskyldige deklarerar för en skatteperiod en mervärdesskatt på 5 000 euro som ska betalas. Deklarationen lämnas den 18:e dagen i månaden, dvs. sex dagar efter den bestämda inlämningsdagen. En förseningsavgift för sex dagar, 18 euro, påförs.

Den skattskyldige kompletterar den deklaration som hen tidigare har lämnat den 30:e dagen i månaden genom att med en rättelsedeklaration deklarera ett skattebelopp på 7 000 euro som ska betalas. Den skattskyldige påförs ingen förseningsavgift eftersom Skatteförvaltningen har fått rättelsedeklarationen innan det har förflutit 45 dagar sedan den bestämda inlämningsdagen.

Den skattskyldige kompletterar ännu en gång den skattedeklaration som hen tidigare har lämnat den 30:e dagen följande månad genom att med en rättelseskattedeklaration deklarera ett skattebelopp på 8 000 euro som ska betalas. Skattebeloppet jämförs med skattebeloppet som deklarerats tidigare, dvs. 7 000 euro. Den skattskyldige påförs en förseningsavgift på två procent av 1 000 euro, dvs. 20 euro.

Exempel 5: Den skattskyldige deklarerar 30 dagar för sent en till skatteperioden hörande mervärdesskatt på 50 euro som ska betalas. En förseningsavgift för 30 dagar, 90 euro, påförs.

Den skattskyldige lämnar en rättelsedeklaration 120 dagar efter inlämningsdagen och deklarerar en skatt på 40 euro som ska betalas. Den skattskyldige påförs ingen förseningsavgift eftersom skattebeloppet minskas.

Förseningsavgiften som påförs på grundval av skattebeloppet är för varje skatteslag högst 15 000 euro per skatteperiod. Till maximibeloppet räknas inte den förseningsavgift som påförs skatteperiodens första deklaration på grund av att tid har förflutit. På grund av detta är förseningsavgiftens maximibelopp 15 135 euro.

En förseningsavgift som bestäms på grundval av skattebeloppet rättas om det skattebelopp som ska betalas blir mindre till följd av en rättelsedeklaration, fastställandet av skatt, rättelse av ett beslut, ändringssökande eller någon annan motsvarande orsak. Den förseningsavgift som påförs den första deklarationen under skatteperioden för att tid har förflutit, rättas inte även om det skattebelopp som betalas blir mindre till följd av en rättelsedeklaration, ändringssökande eller någon annan motsvarande orsak.

Exempel 6: En skattedeklaration gällande mervärdesskatt har lämnats inom den utsatta tiden och skattebeloppet som ska betalas för samma skatteperiod blir större efter 50 dagar till följd av rättelsedeklarationen. För det skattebelopp som deklarerats för sent räknas en förseningsavgift på två procent. Om det skattebelopp som ska betalas senare sjunker på grundval av en rättelsedeklaration, rättas det förseningsavgiftsbelopp som påförts enligt en viss skatt.

3.3. Sökande av ändring

Ändring i förseningsavgiften kan sökas genom en skriftlig begäran om omprövning till Skatterättelsenämnden. Tiden för ändringssökande i ett beslut som gäller förseningsavgift fastställs enligt den aktuella skatteperioden. Tiden för ändringssökande som gäller förseningsavgiften räknas på motsvarande sätt som tiden för ändringssökande för den aktuella skatteperioden.

Begäran om omprövning ska göras inom tre år från och med ingången av året som följer på det kalenderår då skatten från den aktuella skatteperioden borde ha deklarerats och betalats. Om den skattskyldiges räkenskapsperiod inte är ett kalenderår och den aktuella skattens skatteperiod är en kalendermånad, räknas tidsfristen på tre år från och med ingången av året efter räkenskapsperiodens utgång, under vilket skatten från den innevarande skatteperioden skulle ha deklarerats och betalats. Tidsfristen för mervärdesbeskattning hos renbeteslagsgrupper räknas från ingången av året efter renskötselårets utgång.

Exempel 7: Den skattskyldiges räkenskapsperiod är 1.4.2017–31.3.2018 och skatteperioden en kalendermånad. Den skattskyldige deklarerar skatten för maj 2017 för sent. För skatten som deklarerats för sent påförs en förseningsavgift som motsvarar förseningen. Den skattskyldige söker ändring i förseningsavgiften genom en begäran om omprövning till skatterättelsenämnden. Eftersom tidsfristen på tre år räknas fr.o.m. ingången av året som följer på det år då räkenskapsperioden har tagit slut, ska begäran om omprövning göras senast 31.12.2021.

4. Skatteförhöjning

4.1. Att påföra skatteförhöjning

Den skattskyldige påförs skatteförhöjning om en skattedeklaration eller en annan anmälan eller en annan föreskriven uppgift eller utredning är bristfällig eller felaktig eller överhuvudtaget inte har lämnats in.

Skatteförhöjning påförs i samband med att skatterna påförs. Med påförande av skatt avses att Skatteförvaltningen påför den skattskyldige den skatt som saknas om den skattskyldige har deklarerat för lite skatt eller om hen av någon annan orsak har fått betala för lite skatt.

Med påförande av skatt avses också en situation där beloppet av mervärdesskatt, som på skattedeklarationen deklarerats som ett belopp som berättigar till återbäring, minskas, till exempel för att ett ogrundat avdragsyrkande avslås eftersom det annars skulle ha återburits för mycket skatt. Med påförande av skatt avses dessutom situationer där skatten påförs prestationens betalare på grund av att förskottsinnehållningen helt eller delvis inte har verkställts, eller om förskottsinnehållningen har verkställts men den inte har deklarerats eller betalats.

Skatteförhöjning påförs som en påföljd av försummelse av inlämnande av alla uppgifter och utredningar på deklarationer som omfattas av deklarationsskyldigheten. Med bristfällighet avses att en uppgift som inverkar på beskattningen saknas på den skattedeklaration som den skattskyldige har lämnat, eller på en annan deklaration, eller också har skatten till någon del inte alls deklarerats. Deklarationen är felaktig till exempel när en icke avdragbar skatt har deklarerats som avdragbar eller när mervärdesskatten har deklarerats enligt fel skattesats.

Skatteförhöjning påförs även om förskottsinnehållningen inte har verkställts eller om källskatt inte har tagits ut under bestämd tid. Skatteförhöjning kan i så fall påföras även om förskottsinnehållning eller källskatt inte skulle påföras prestationens betalare. Med källskatt avses källskatt som avses i lagen om beskattning av begränsat skattskyldig för inkomst, källskatt som avses i lagen om källskatt på ränteinkomst och källskatt som avses i lagen om källskatt för löntagare från utlandet.

För en skattskyldig kan undantagsvis skatteförhöjning i stället för förseningsavgift påföras om den skattskyldige deklarerar skatten för sent eller rättar skattebeloppet uppenbarligen i syfte att undvika förseningsavgift eller skatteförhöjning. När påförande av skatteförhöjning övervägs beaktas särskilt den skattskyldiges utredning av sitt förfarande.

Med att försöka undvika förseningsavgift avses situationer där den skattskyldige upprepade gånger inom den bestämda inlämningstiden lämnar en bristfällig skattedeklaration och rättar uppgifterna i deklarationen på så sätt att avsikten med förfarandet är att ogrundat få tilläggstid för lämnandet av skattedeklarationen.

Skatteförhöjning kan påföras i stället för förseningsavgift även när den skattskyldiges skattebelopp har uppskattats och den skattskyldige lämnar skattedeklarationen flera månader efter den förfallodag som föreskrivs i lag. I så fall anses förseningen vara så betydande att en förseningsavgift inte kan anses vara en tillräcklig påföljd.

Det är fråga om försök att undvika skatteförhöjning till exempel när den skattskyldige ger bristfälliga skattedeklarationer efter att hen har meddelats om påbörjande av skatterevision.

Vid påförande av skatteförhöjning i stället för förseningsavgift påför Skatteförvaltningen inte skatt som den skattskyldige ska betala. Skatteförhöjningen beräknas i så fall utifrån den skatt som deklarerats i den skattedeklaration som lämnats för sent. Om ingen skatt deklareras på skattedeklarationen uppgår skatteförhöjningen till högst 200 euro.

Skatteförhöjning påförs inte om försummelsen är obetydlig eller om det finns en giltig orsak till försummelsen. Försummelsens obetydlighet uppskattas i euro. Som giltig orsak anses bland annat sjukdom eller oöverstigligt hinder. Den skattskyldige ska uppvisa för Skatteförvaltningen en utredning om att hen inte har kunnat fullgöra sin deklarationsskyldighet. Så att ingen skatteförhöjning behöver påföras ska deklarationsskyldigheten fullgöras så fort som möjligt efter att hindret har upphört.

4.2. Skatteförhöjningens belopp

4.2.1 Beräkning av skatteförhöjningen

Skatteförhöjningen beräknas som en procentandel av den skatt som påförts till den skattskyldiges nackdel. Procentandelen beror på försummelsens eller felets karaktär.

Förskottsinnehållning eller källskatt påförs inte prestationens betalare i alla situationer även om denna skulle ha försummat att verkställa förskottsinnehållningen eller ta ut källskatt (51 § 2 mom. i EgenBeskL). I en sådan här situation beräknas skatteförhöjningen utifrån den icke verkställda förskottsinnehållningen eller källskatten som inte har tagits ut.

Försummelserna kan vara av olika karaktär och därför måste skatteförhöjningen i vissa situationer påföras separat utgående från två eller flera grunder för försummelsen. Skatteförhöjningen påförs så att man vid påförandet av skatten beräknar separata skatteförhöjningar för försummelser av olika karaktär.

4.2.2 Huvudregel

Skatteförhöjningen är i regel 10 procent av det skattebelopp som påförts till den skattskyldiges nackdel. Skatteförhöjningen är 10 procent om det inte är frågan om några sådana i 38 § i EgenBeskL avsedda specialsituationer som behandlas nedan.

Exempel 8: Den skattskyldige har på skattedeklarationen för skatter på eget initiativ låtit bli att deklarera mervärdesskatt på 10 000 euro, förskottsinnehållning på 10 000 euro och arbetsgivares sjukförsäkringsavgift på 700 euro. Skatteförvaltningen påför den skattskyldige skatteslagsspecifik skatt. Skatteförhöjningen är tio procent för varje försummelse, dvs. sammanlagt 2 070 euro.

Exempel 9: Den skattskyldige deklarerar som avdragbar skatt en mervärdesskatt på 3 000 euro. Denna skatt omfattas av avdragsbegränsning. Dessutom märker Skatteförvaltningen i skattekontrollen att det saknas en mervärdesskatt på 5 000 euro som ska betalas. Skatteförvaltningen påför den skattskyldige en skatt på 8 000 euro och en skatteförhöjning på tio procent, dvs. 800 euro.

Exempel 10: Skatteförvaltningen ber den skattskyldige om en tilläggsutredning för de avdragbara mervärdesskatterna på som deklarerats på skattedeklarationen. Utgående från den skattskyldiges tilläggsutredning är 3 000 euro oavdragbara representationsutgifter. Skatteförvaltningen påför den skattskyldige en skatt på 3 000 euro och en skatteförhöjning på tio procent, dvs. 300 euro.

Exempel 11: Den skattskyldige har låtit bli att verkställa förskottsinnehållningen för en arbetsersättning på 20 000 euro, som den skattskyldige har betalat till ett företag som inte har införts i förskottsuppbördsregistret. Skatteförvaltningen påför den skattskyldige en skatt på 4 000 euro och en skatteförhöjning på tio procent, dvs. 400 euro.

Skatteförhöjningen räknas utifrån den icke verkställda förskottsinnehållningen eller den källskatt som inte tagits ut, även om förskottsinnehållningen eller källskatten inte skulle påföras prestationens betalare.

Exempel 12: En arbetsgivare har låtit bli att verkställa förskottsinnehållningen på en lön på 80 000 euro. Arbetsgivaren har inte heller betalat arbetsgivares sjukförsäkringsavgift på grundval av lönen. Lönen har beskattats som arbetstagarens skattepliktiga förvärvsinkomst i arbetstagarens inkomstbeskattning.

När arbetstagarens årliga belopp av förvärvsinkomster och hens inkomstskattesats beaktas är beloppet av förskottsinnehållningen, som påförts arbetsgivaren och som inte har verkställts, 40 procent av prestationens belopp, dvs. 32 000 euro. Skatteförhöjningens belopp är 10 procent av detta belopp, dvs. 3 200 euro. Förskottsinnehållning som inte har verkställts påförs i det här fallet ändå inte arbetsgivaren eftersom lönen har beskattats som arbetstagarens förvärvsinkomst. Arbetsgivaren påförs då att betala endast en skatteförhöjning på 3 200 euro samt en dröjsmålsränta.

Arbetsgivaren påförs dessutom att betala arbetsgivares sjukförsäkringsavgift och på basis av den en skatteförhöjning på tio procent.

4.2.3 Återkommande försummelse eller uppenbar likgiltighet

Skatteförhöjningen är minst 15 procent och högst 50 procent om

- försummelsen av deklarationsskyldigheten är återkommande, eller

- om den skattskyldiges agerande tyder på uppenbar likgiltighet för de förpliktelser som gäller beskattningen.

Skatteförvaltningen överväger skatteförhöjningens belopp från fall till fall utifrån omständigheterna. En sådan återkommande försummelse som står till grund för en höjd skatteförhöjning anses i allmänhet vara en försummelse som Skatteförvaltningen redan tidigare har befattat sig med. Övervägandet sker från fall till fall med beaktande av ändringar i den skattskyldiges situation.

När det uppskattas hur ofta återkommande en försummelse är, beaktar man till exempel hur företagets ansvarspersoner har bytts ut mellan försummelserna samt ändringar i det rådande rättsläget. Om den skattskyldige till exempel deklarerar på skattedeklarationen en mervärdesskatt som hör till ett avdragsbegränsat område som avdragbar och gör samma ogrundade avdragsyrkande på en senare skattedeklaration är det frågan om återkommande försummelse. Försummelse inom ett skatteslag utgör inte någon grund för att anse försummelsen vara återkommande försummelse inom något annat skatteslag.

Uppenbar likgiltighet för de förpliktelser som gäller beskattningen är till exempel att den skattskyldige idkar beskattningsbar affärsverksamhet och försummar sina förpliktelser som gäller beskattningen totalt. I så fall kan den skattskyldiges handling anses vara mera fördömlig än enstaka försummelser. Det kan också tyda på uppenbar likgiltighet att den skattskyldige deklarerar skatten endast delvis eller på skattedeklarationen deklarerar uppenbart vilseledande eller felaktiga uppgifter.

Även kringgående av skatt kan på en uppskattning som görs från fall till fall anses vara en verksamhet av sådan karaktär på basis av vilken höjd skatteförhöjning kan påföras. Endast tillämpningen av bestämmelsen som gäller kringgående av skatt utgör ändå inte en grund för att påföra höjd skatteförhöjning.

4.2.4 Skatteförhöjning i stället för förseningsavgift

När den skattskyldige påförs skatteförhöjning i stället för förseningsavgift är skatteförhöjningen i en grundsituation 10 procent. Om förfarandet är återkommande eller om den skattskyldiges verksamhet visar på uppenbar likgiltighet för de förpliktelser som gäller beskattningen, påförs en skatteförhöjning på minst 15 procent och högst 50 procent.

4.2.5 Skatteförhöjning som gäller beskattning enligt uppskattning

Om skatten har påförts enligt uppskattning är skatteförhöjningen 25 procent av den uppskattade skattens belopp. Om en skattskyldig försummar sin deklarationsskyldighet skickar Skatteförvaltningen till den skattskyldige en uppmaning om att lämna en deklaration. Om den skattskyldige inte lämnar någon skattedeklaration inom den utsatta tiden i uppmaningsbrevet påför Skatteförvaltningen skatten enligt uppskattning.

Den skattskyldige kan senare befrias från skatteförhöjning som gäller beskattning enligt uppskattning genom att lämna en skattedeklaration som kan anses vara så tillförlitlig att Skatteförvaltningen kan låta bli att verkställa beskattningen enligt uppskattning. I så fall tillämpas inte skatteförhöjningen som påförts i samband med beskattning enligt uppskattning och skattedeklarationen betraktas som en skattedeklaration som lämnats för sent och då påförs den skattskyldige i regel en förseningsavgift.

För exempelvis en skatt som uppskattats på basis av skatterevision påförs en skatteförhöjning på 25 procent.

Exempel 13: Den skattskyldige försummar lämnandet av skattedeklaration totalt och Skatteförvaltningen påför enligt uppskattning en skatt på 1 000 euro som ska betalas. En skatteförhöjning på 250 euro påförs.

Om den skattskyldige senare lämnar den deklaration som saknas, och som kan anses tillförlitlig, tillämpar Skatteförvaltningen inte beskattningen enligt uppskattning och skatteförhöjningen som påförts i samband med detta. Deklarationen som saknades har lämnats 50 dagar för sent. Om skattebeloppet är 5 000 euro på en deklaration som lämnats efter beskattningen enligt uppskattning, påförs det på deklarationen som lämnats för sent den dagliga förseningsavgiften för 45 dagar, dvs. 135 euro, ökad med två procent av det skattebelopp som ska betalas och som deklarerats för sent, dvs. 100 euro.

Om det på deklarationen inte deklareras någon skatt som ska betalas, påförs endast en förseningsavgift, 135 euro, för de dagar som deklarationen är försenad.

4.2.6 Ett ärende som lämnar rum för tolkning eller är oklart

Skatteförhöjningen är tre procent om det är fråga om ett ärende som lämnar rum för tolkning eller är oklart. Med ett ärende som lämnar rum för tolkning eller är oklart avses detsamma som i bestämmelsen som gäller tillitsskydd (38 § 4 mom. i EgenBeskL). Tillämpning av bestämmelsen förutsätter ändå inte att förutsättningarna för tillitsskydd uppfylls, även om begreppet tolkas på samma sätt som bestämmelsen om tillitsskydd.

Det är fråga om ett ärende som lämnar rum för tolkning när ärendet juridiskt sett lämnar rum för tolkning. Ärendet lämnar inte rum för tolkning om bestämmelsen kan tillämpas på ärendet direkt. Med ett oklart ärende avses ett ärende där sakförhållandena inte har retts ut. Då finns det inte tillgängligt någon entydig bevisning för att reda ut ärendet, eller också finns det ingen bevisning alls. Ärendet ska juridiskt sett lämna rum för tolkning eller vara oklart vad gäller omständigheterna. Ett ärende kan inte anses lämna rum för tolkning eller vara oklart om det finns en uttrycklig bestämmelse om ärendet eller vedertagen rätts- eller beskattningspraxis.

För påförandet av skatteförhöjning är det enbart ärendets karaktär, dvs. huruvida det lämnar rum för tolkning eller är oklart, som har betydelse. En skatteförhöjning på tre procent kan därmed påföras när ärendet lämnar rum för tolkning eller är oklart, men den skattskyldige inte har handlat i god tro i enlighet med myndighetens praxis eller anvisningar.

Exempel 14: Den skattskyldiges verksamhet är delvis mervärdesskattepliktig och faller delvis utanför mervärdesskattelagens tillämpningsområde. Den skattskyldige köper en tjänst för sin verksamhet och anser att tjänsten hänför sig enbart till den skattepliktiga verksamheten. Den skattskyldige drar av hela den mervärdesskatt som ingår i inköpen.

Skatteförvaltningen tolkar det som så att tjänsterna hänför sig både till den mervärdesskattepliktiga verksamheten och till den verksamhet som faller utanför mervärdesskattelagens tillämpningsområde. Skatteförvaltningen debiterar den andel av den avdragna mervärdesskatten, som Skatteförvaltningen anser att har hänfört sig till verksamheten utanför tillämpningsområdet. Eftersom ärendet har lämnat rum för tolkning påför Skatteförvaltningen dessutom en skatteförhöjning på tre procent.

Skatteförhöjningen är tre procent också när skatteförhöjningen enligt huvudregeln, 10 procent, av annan särskild orsak är orimlig. En skatteförhöjning enligt huvudregeln kan vara orimlig till exempel när det är fråga om ett oavsiktligt fel i periodiseringen av skatten eller ett annat fel som efter omständigheterna är obetydligt.

4.2.7 Ingen skatt påförs

Skatteförhöjningen är som högst 200 euro när den skattskyldige har försummat sin deklarationsskyldighet men Skatteförvaltningen inte påför den skattskyldige någon skatt. Skatteförhöjning påförs bland annat då när den skattskyldige på skattedeklarationen låter bli att deklarera en uppgift som inte inverkar på skattebeloppet.

4.3. Sökande av ändring

Ändring i skatteförhöjningen söks genom en skriftlig begäran om omprövning hos Skatterättelsenämnden. Tiden för ändringssökande för ett beslut som gäller skatteförhöjning bestäms enligt den skatteperiod för vilken skatteförhöjning på den skatt som ska betalas påförs. Tiden för ändringssökande som gäller skatteförhöjning beräknas på motsvarande sätt som tiden för ändringssökande för den aktuella skatteperioden.

Begäran om omprövning ska framställas inom tre år från och med ingången av året som följer på det kalenderår då skatten för den aktuella skatteperioden borde ha deklarerats och betalats. Om den skattskyldiges räkenskapsperiod inte är ett kalenderår och den aktuella skattens skatteperiod är en kalendermånad, räknas tidsfristen på tre år från och med ingången av året efter räkenskapsperiodens utgång, under vilket skatten från den innevarande skatteperioden skulle ha deklarerats och betalats. Tidsfristen för mervärdesbeskattning hos renbeteslagsgrupper räknas från ingången av året efter renskötselårets utgång.

Exempel 15: Den skattskyldiges räkenskapsperiod är 1.4.2017–31.3.2018 och skatteperioden en kalendermånad. Den skattskyldige har på skattedeklarationen för skatter på eget initiativ för september 2017 låtit bli att deklarera förskottsinnehållningar som ska betalas till ett belopp av 8 000 euro och arbetsgivares sjukförsäkringsavgift på 800 euro. Skatteförvaltningen påför den skattskyldige skatteslagsspecifik skatt. En skatteförhöjning på tio procent påförs för bägge försummelser.

Den skattskyldige söker ändring i skatteförhöjningen genom en begäran om omprövning till skatterättelsenämnden. Eftersom tidsfristen på tre år räknas fr.o.m. ingången av året som följer på det år då räkenskapsperioden har tagit slut, ska begäran om omprövning göras senast 31.12.2021.

5. Försummelseavgift enligt 39 § i egenbeskl

Den försummelseavgift som påförs enligt 39 § i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ gäller sådana försummelser som inte är förknippade med deklarering av skatt som ska betalas för skatteperioden. Förutsättningen för att avgiften ska kunna påföras är att den skattskyldige oberoende av uppmaning underlåter att på ett korrekt sätt och vid rätt tidpunkt fullgöra helt eller delvis den skyldighet som föreskrivs i lag.

Försummelseavgiften uppgår till högst 5 000 euro. När försummelseavgiften påförs beaktas försummelsens allvar och dess eventuella inverkan på andra skattskyldiga. Någon försummelseavgift behöver inte påföras om försummelsen är obetydlig eller om det finns en giltig orsak till försummelsen.

Försummelseavgift kan påföras för följande försummelser

- en kommun försummar skyldigheten att uppge beloppet av skatteåterbäringar och kalkylerade skatter (130 § 4 mom. och 130 a § 5 mom. i MomsL),

- en skattskyldig försummar skyldigheten att lämna en etablerings-, ändrings- eller nedläggningsanmälan (31 § i lagen om förskottsuppbörd, och 133 f §, 133 m §, 134 a § och 161 § 1 och 2 mom. i MomsL),

- den skattskyldige försummar beskattningens antecknings- och bokföringsskyldighet (134 e § i MomsL, 26 och 27 § i EgenBeskL),

- den skattskyldige försummar skyldigheten att ge en verifikation (209 b § i MomsL och 35 § i L om förskottsuppbörd)

- den skattskyldige försummar skyldigheten att anteckna momsuppgifter på fakturor (209 e § och 209 f § i MomsL).

Försummelseavgift behöver inte påföras om försummelsen är obetydlig eller om det finns en giltig orsak till försummelsen.

Försummelsens obetydlighet uppskattas från fall till fall utgående från omständigheterna.

Giltiga orsaker är bland annat sjukdom eller oöverstigligt hinder.

I beslut som gäller påförande av försummelseavgiften kan ändring sökas med en skriftlig begäran om omprövning hos skatterättelsenämnden. Begäran om omprövning ska göras inom 60 dagar räknat från den dag då den skattskyldige fick del av beslutet. Beslutet anses ha delfåtts den sjunde dagen efter att brevet har skickats, om inte annat visas.

6. Försummelseavgift för försenad sammandragsdeklaration

Enligt mervärdesskattelagen ska den som har underlåtit att inom föreskriven tid lämna in en sammandragsdeklaration eller som har lämnat in en bristfällig deklaration, på uppmaning av Skatteförvaltningen fullgöra sin skyldighet. För en sammandragsdeklaration som har lämnats in för sent påförs en försummelseavgift (162 §, 168 § och 168 a § i MomsL, och 22 a § i lagen om beskattningsförfarande).

I andra fall med brister och fel i en sammandragsdeklaration utgår man i regel från att försummelsen i stället för att gälla sammandragsdeklarationen gäller deklarationen av skatter på eget initiativ och att det är fråga om EU-försäljning som har deklarerats felaktigt på skattedeklarationen.

Försummelseavgiften för en för sent inlämnad sammandragsdeklaration för EU-handel är 100–200 euro. Om deklarationen är högst 45 dagar försenad är försummelseavgiften 100 euro. Om deklarationen är över 45 dagar försenad är försummelseavgiften 200 euro. Någon försummelseavgift påförs inte om uppgifter som lämnats i en sammandragsdeklaration rättas genom att en ersättande deklaration lämnas in.

I beslut som gäller påförande av försummelseavgiften för en sammandragsdeklaration kan ändring sökas med en skriftlig begäran om omprövning hos skatterättelsenämnden. Begäran om omprövning ska göras inom 60 dagar räknat från den dag då den skattskyldige fick del av beslutet.

7. Tillämpning av anvisningen

Bestämmelserna som gäller förseningsavgift tillämpas när försummelsen av deklarationsskyldigheten gäller en skatteperiod som inleds 1.1.2017 eller senare. Bestämmelserna som gäller skatteförhöjning tillämpas när försummelsen av deklarationsskyldigheten eller underlåtenheten att verkställa förskottsinnehållning eller ta ut källskatt gäller en skatteperiod som inleds 1.1.2017 eller senare. Om den skattskyldiges skatteperiod i mervärdesbeskattningen är ett renskötselår, tillämpas bestämmelserna som gäller förseningsavgiften och skatteförhöjningen när försummelsen har skett under en skatteperiod som tar slut efter 1.1.2017.

Bestämmelser som gäller de i 39 § i EgenBeskL avsedda försummelseavgifter och försummelseavgifter som påförs sammandragsdeklarationer, tillämpas när försummelsen har skett efter 1.1.2017.

Generaldirektör Markku Heikura

Ledande sakkunnig Soili Sinisalo