Beskattning av dividendinkomster

Nyckelord:

- Har getts

- 17.1.2022

- Diarienummer

- VH/144/00.01.00/2022

- Giltighet

- 17.1.2022 - 19.9.2023

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- VH/8449/00.01.00/2020, 1.1.2021

I den här anvisningen behandlas beskattningen av dividender som mottagits av finländska fysiska personer och dödsbon samt inhemska näringssammanslutningar och samfund.

I anvisningen behandlas inte dividendutdelning som grundar sig på en arbetsinsats, förtäckt dividend, utbetalning av medel i andelslag eller andra prestationer som betraktas som överskott, utdelning av medel från en fond för inbetalt fritt eget kapital, dividender som betalats på ett aktiesparkonto, vinstutdelning i bassamfund eller begränsning av skattefrihet för dividend som mottagits av samfund. Dessa situationer behandlas i följande av Skatteförvaltningens anvisningar:

- Beskattning av dividend och överskott som baserar sig på arbetsinsatsen

- Förtäckt dividend

- Beskattning av andelslag och deras medlemmar

- Utbetalning av medel från fonder som hänförs till fritt eget kapital i beskattningen

- Beskattning av aktiesparkonton

- Beskattning av inkomst av bassamfund i Finland

- Begränsning av skattefriheten för dividender som samfund får

Anvisningens kapitel 2.2 har uppdaterats 14.4.2022 med ett tillägg om hur utbetalning av medel från en fond som hänförs till fritt eget kapital inverkar på dividendernas indelning i förvärvs- och kapitalinkomstandelar.

Anvisningens kapitel 5.6 har uppdaterats på grund av den ändring i 18 § 1 mom. 5 punkten i lagen om beskattning av inkomst av näringsverksamhet som trädde i kraft den 1 januari 2022. Samtidigt har kapitel 1.2 kompletterats i fråga om de dividender som offentligt noterade bolag delar ut och i kapitel 2.1 har det lagts till ett ställningstagande om avkastning av ETF-fonder. Därtill har kapitel 2.2.2 preciserats beträffande avdraget av värdet på en bostad som en företagardelägare använder från det sammanlagda matematiska värdet på aktierna.

1 Begreppet dividend

1.1 Dividend i bolagsrätten

Bestämmelser om utdelning av dividend finns i 13 kap. i aktiebolagslagen (624/2006, nedan ABL). Dividend betyder enligt ABL 13 kap. 1 § 1 punkten att bolagets medel betalas ut till aktieägarna i form av vinstutdelning.

Enligt 3 kap. 1 § i ABL medför alla aktier lika rätt i bolaget, exempelvis lika rätt till dividend som bolaget delar ut. I bolagsordningen kan dock föreskrivas att i bolaget finns eller kan finnas aktier som medför olika rättigheter eller skyldigheter, dvs. aktierna kan vara av olika slag. Om bolagets aktier är av olika slag ska av bolagsordningen framgå olikheterna mellan aktierna. Om det på olika aktieslag delas ut dividend till olika belopp, ska grunden för en avvikande dividendutdelning således framgå av bolagsordningen.

ABL innehåller inga uttryckliga bestämmelser om i vilken form dividend kan delas ut. Dividend kan således delas ut i form av pengar eller annan egendom (in natura). Ett typiskt exempel på dividend som delas ut i någon annan form än pengar är dividend som betalas ut i form av aktier.

För att bolaget ska kunna dela ut dividend förutsätts att det har utdelningsbara medel. Bolagsstämman fattar beslutet om dividendutdelning och beloppet som delas ut i dividend (ABL 13 kap. 6 § 1 mom.). Dividendbeloppet får dock i regel inte överstiga det maximibelopp som aktiebolagets styrelse har föreslagit (ABL 13 kap. 6 § 1 mom.). Således ska styrelsen enligt ABL lägga fram ett förslag på åtgärder som gäller bolagets vinst.

Enligt ABL 13 kap. 3 § ska dividendutdelningen basera sig på det senast fastställda bokslutet. Bokslutet fastställs vid bolagets ordinarie bolagsstämma. Bokslutet ska också revideras, om bolaget enligt lag eller bolagsordningen är skyldigt att välja en revisor.

I ABL 13 kap. 3 § hänvisas till det senast fastställda bokslutet på allmän nivå. Således kan dividendutdelningen också grunda sig på något annat än bokslutet som fastställts för den räkenskapsperiod som gått ut senast. Det är således möjligt att dela ut dividend också till exempel för den tidsperiod som infaller mellan den senaste räkenskapsperiodens utgång och den ordinarie bolagsstämman. Då delar man ut dividend utifrån det bokslut som föregår den räkenskapsperiod som senast gått ut.

Bestämmelsen i 13 kap. 3 § i ABL tillåter också en vinstutdelning under den innevarande räkenskapsperioden i form av en så kallad interimsutdelning (interimistisk dividend). Utdelning av interimistisk dividend ska grunda sig på ett mellanbokslut som fastställts av en extraordinarie bolagsstämma. Om bolaget enligt lag eller bolagsordningen är skyldigt att välja en revisor ska mellanbokslutet vara reviderat. Den interimistiska dividenden ska tas upp i noterna till bokslutet som fastställs för hela räkenskapsperioden (bokföringsnämndens utlåtande 2008/1815).

När bolaget delar ut dividend ska det enligt ABL 13 kap. 2 § beakta sådana väsentliga förändringar i bolagets ekonomiska ställning som har skett efter att bokslutet upprättats. Medel får således inte betalas ut ur bolaget, om det då dividendutdelningsbeslutet fattas är känt eller borde vara känt att bolaget var insolvent eller utdelningen leder till insolvens.

Genom bolagsstämmans beslut får aktieägaren en fordringsrätt till dividenden. Fordringen förfaller vid den tidpunkt då dividenden enligt beslutet står att lyfta. Dividenden anses vara lyftbar samma dag då bolagsstämman sammanträtt, såvida inte stämman beslutat separat om tidpunkten. Bolagsstämman kan också besluta att dividenden betalas ut i flera rater. Om dividendutdelaren är ett offentligt noterat bolag är den dag då dividenden kan lyftas den betalningsdag som fastställts i beslutet om dividendutdelning.

Om bolaget inte iakttar aktiebolagslagens bestämmelser när det delar ut dividend eller om bolaget inte haft utdelningsbara medel till sitt förfogande, är det enligt aktiebolagslagen fråga om olaglig utbetalning av medel. Utbetalning av medel är olaglig enligt ABL 13 kap. 2 § också om det då betalningsbeslutet fattades var känt eller borde ha varit känt att bolaget var insolvent eller att utdelningen skulle leda till insolvens.

1.2 Dividend i skatterätten

Begreppet dividend har inte definierats i skatteförfattningarna. Därför grundar sig begreppet dividend i beskattningen i princip på bestämmelserna om vinstutdelning i ABL. Som dividend anses således i beskattningen vanligtvis utdelning av medel i form av vinstutdelning som genomförs på basis av bolagsstämmans beslut (se t.ex. CSN 33/2018).

Eftersom ABL tillåter att bolaget delar ut medel också för andra räkenskapsperioder än den som senast gått ut, anses som dividend i beskattningen också exempelvis utbetalning av medel för den räkenskapsperiod som föregick den som gick ut senast samt s.k. interimsutdelning (interimistisk dividend), som betyder att dividend delas ut för den innevarande räkenskapsperioden, då dividendutdelningen har genomförts enligt kraven i ABL (HFD 2008:77).

Både dividendutdelningar i form av pengar och i form av annan egendom (in natura) anses utgöra dividend i beskattningen. Särskilda frågor om beskattningen av utdelningar in natura behandlas närmare i kapitel 5.1. Som dividend betraktas också sådan inkomst som aktieägaren får i stället för utbetalning av medel som betalas ut i pengar när hen på basis av sitt eget val tecknar nya aktier som utdelarbolaget har emitterat vars belopp motsvarar det dividendbelopp som betalas ut i pengar (s.k. scrip dividend, se HFD 2020:116). Med dividend jämställs enligt 33 d § 3 mom. i inkomstskattelagen även dividendersättningar som fås i stället för dividend. Dividendersättningar behandlas närmare i kapitel 5.2.

Bestämmelserna om dividend tillämpas i beskattningen också på sådan utdelning av medel som bolagsrättsligt är olaglig, om dividendutdelningen grundar sig på bolagsstämmans beslut om dividendutdelning. Alternativt kan en olaglig utbetalning av medel dock utgöra förtäckt dividend enligt 29 § i lagen om beskattningsförfarande (BFL), om en delägare tar ut medel ur bolaget vederlagsfritt eller genom avvikande prissättning. Exempel på olaglig utdelning som anses utgöra förtäckt dividend i beskattningen är försäljning av tillgångar eller tjänster till en delägarpart till underpris eller köp av sådana av en delägarpart till överpris. Förtäckt dividend behandlas mer ingående i Skatteförvaltningens anvisning Förtäckt dividend.

En inkomst som anses utgöra dividend när man tillämpar den nationella skattelagstiftningen i Finland utgör inte nödvändigtvis dividend enligt skatteavtalet eller tvärtom (se HFD 2006:75 och CSN 44/2019 (HFD 25.11.2020 liggare 4276 (ingen ändring)). En inkomst beskattas dock alltid som sådan inkomst som den anses utgöra enligt den nationella skattelagstiftningen i Finland oberoende av hurdan inkomst den anses utgöra vid tillämpningen av skatteavtalet. De olika inkomstbegreppen i skatteavtalen påverkar endast i vilken omfattning Finland har rätt att beskatta inkomsten i fråga

2 Beskattning av dividender som fysiska personer och dödsbon mottagit

2.1 Dividender från offentligt noterade bolag

Dividend som ett offentligt noterat bolag betalat utgör i sin helhet kapitalinkomstdividend för fysiska personer och dödsbon så att 85 procent av dividenden utgör skattepliktig kapitalinkomst och 15 procent skattefri inkomst (ISkL 33 a § 1 mom.).

Med dividender från offentligt noterade bolag avses enligt 33 a § i inkomstskattelagen vinstutdelning från bolag med minst en aktieserie som är föremål för handel när dividendbeslutet fattas:

- på en reglerad marknad som avses i lagen om handel med finansiella instrument (748/2012),

- på en annan reglerad och myndighetsövervakad marknad utanför Europeiska ekonomiska samarbetsområdet, eller

- på en multilateral handelsplattform enligt lagen om handel med finansiella instrument, under förutsättning att aktien har tagits upp till handel på bolagets ansökan eller med dess samtycke.

Med en reglerad marknad enligt 1) punkten avses sådana handelsplatser eller börser som har auktoriserats som en reglerad marknad. Sådana reglerade marknader är exempelvis Nasdaq Helsinki Ab:s börslista och Pre-lista samt Nasdaq Stockholm Ab:s huvudmarknad. Den europeiska värdepappers- och marknadsmyndigheten har på sin webbplats en förteckning över reglerade marknader inom EU/EES-området (välj Entity type > Regulated market).

Multilaterala handelsplattformer som avses i punkt 3) omfattas av något lindrigare krav i lagstiftningen än reglerade marknader. En sådan plattform i Finland är exempelvis First North Finland, som Nasdaq Helsinki Ab upprätthåller vid sidan om den reglerade marknaden. Den europeiska värdepappers- och marknadsmyndigheten (ESMA) har på sin webbplats en förteckning över multilaterala handelsplattformer inom EU/EES-området (välj Entity type > Multilateral trading facility).

Exempel 1:

År 2019 får A 5 000 euro i dividend från X Abp och 4 000 euro från Y Abp. Bolagens aktier är offentligt noterade. Av A:s dividender är 7650 euro skattepliktig kapitalinkomst (85 % x 9 000 euro). Den återstående delen av dividenden, dvs. 1 350 euro, är skattefri inkomst.

Avkastning som en offentligt noterad ETF-fond betalat ut anses inte som dividend i beskattningen av en fysisk person, utan den beskattas som kapitalinkomst (se HFD 2021:90). Avkastningen betraktas som kapitalinkomst oavsett om ETF-fonden är avtalsbaserad eller har bolagsform.

Offentligt noterade inhemska bolag ska enligt 15 § 1 mom. 3 punkten i förordningen om förskottsuppbörd (FörskUF) verkställa förskottsinnehållning enligt 25,5 procent på totalbeloppet av dividender som de betalat till fysiska personer eller dödsbon och redovisa innehållningen till Skatteförvaltningen. Förskottsinnehållning verkställs också då de aktier för vilka dividenden betalas ut hör till en fysisk persons förvärvskälla för näringsverksamhet eller jordbruk. Hur förskottsinnehållning ska verkställas på dividender behandlas i Skatteförvaltningens anvisning Förskottsinnehållning på dividender och anmälningar till Skatteförvaltningen.

2.2 Dividender från bolag som inte noterats offentligt

Dividender som fysiska personer och dödsbon får från bolag som inte noterats offentligt indelas i kapitalinkomstdividend och förvärvsinkomstdividend (ISkL 33 b § 1 och 2 mom.). Dividenden indelas i kapitalinkomstdividend och förvärvsinkomstdividend utifrån det matematiska värdet av dividendtagarens aktier (ISkL 33 b § 1 mom.). Innan dividenden indelas i kapitalinkomst- och förvärvsinkomstdividend och om de lagstadgade kraven uppfylls, ska man från det matematiska värdet av delägarens aktier dra av värdet på en bostad som bolaget äger och som är i delägarens bruk samt värdet av dennes delägarlån (ISkL 33 b § 4 ja 5 mom.). Läs mer om hur man räknar ut det matematiska värdet i kapitlen 2.2.1–2.2.3.

Som kapitalinkomstdividend betraktas en åtta procents årlig avkastning av det matematiska värdet av dividendtagarens aktier (ISkL 33 b 1 mom.).

Eftersom skatteåret för dividendtagare som är fysiska personer är ett kalenderår, beräknas avkastningen per kalenderår. Räkenskapsperiodens längd i aktiebolag inverkar inte på det belopp som ska betraktas som kapitalinkomst (CSN 142/1993 och HFD 2002:1).

Exempel 2:

X Ab:s räkenskapsperiod har varit ett kalenderår. År 2019 ändras räkenskapsperioden så att den var 1.1–30.6.2019. Någon dividend delades inte ut för den räkenskapsperiod som gick ut 31.12.2018. Dividenden som delas ut för den räkenskapsperiod som går ut under 2019 har kunnat tas ut under kalenderåret 2019. Av dividenden utgör 8 % av det sammanlagda matematiska värdet på X Ab:s aktier kapitalinkomst för skatteåret 2019.

Av kapitalinkomstdividender på upp till 150 000 euro som dividendtagaren mottagit från onoterade bolag är 25 procent skattepliktig kapitalinkomst och 75 procent skattefri inkomst. Till den del beloppet överstiger 150 000 euro utgör 85 procent av dividenderna kapitalinkomst och 15 procent skattefri inkomst (ISkL 33 b § 1 mom.). Observera att gränsen på 150 000 inte gäller per bolag, utan per skattskyldig. Det betyder att den skattskyldiges kapitalinkomstdividender från onoterade bolag under skatteåret räknas ihop när man uppskattar huruvida gränsen på 150 000 euro har överskridits.

Till den del dividenden överskrider en åtta procents årlig avkastning utgör den förvärvsinkomstdividend. Av förvärvsinkomstdividender utgör 75 procent skattepliktig förvärvsinkomst och 25 procent skattefri inkomst (ISkL 33 b § 2 mom.).

Exempel 3:

A får från X Ab 60 000 euro i dividend under skatteåret 2019. Det matematiska värdet på A:s aktier i X Ab uppgår sammanlagt till 1 000 000 euro. Under skatteåret 2019 får A dessutom en dividend på 10 000 euro från Y Ab. Det sammanlagda matematiska värdet på A:s aktieinnehav i Y Ab uppgår till 100 000 euro. Ingetdera bolagets aktier är offentligt noterade.

A:s dividend på 60 000 euro från X Ab utgör till hela beloppet kapitalinkomstdividend, eftersom dividendbeloppet understiger en åtta procents årlig avkastning som beräknats på det matematiska värdet av A:s aktieinnehav.

Dividenden som A fått från Y Ab indelas i kapitalinkomst- och förvärvsinkomstdividend, eftersom dividenden är större än den årliga avkastning om åtta procent som beräknats på det matematiska värdet av A:s aktieinnehav. Av dividenden från Y Ab utgör 8 000 euro kapitalinkomstdividend (8 % x 100 000 euro). Förvärvsinkomstdividenden är 2 000 euro (10 000 euro – 8 000 euro). Av förvärvsinkomstdividenden utgör 75 procent eller 1 500 euro skattepliktig förvärvsinkomst medan 25 procent eller 500 euro är skattefri inkomst.

Av A:s kapitalinkomstdividender från X Ab och Y Ab utgör 25 procent eller 17 000 euro (25 % x (60 000 euro + 8 000 euro)) skattepliktig kapitalinkomst, eftersom dividendernas sammanlagda belopp understiger 150 000 euro. Sammanlagt är 51 000 euro skattefri kapitalinkomst.

Om ett bolag har fattat flera beslut om att dela ut dividend för samma räkenskapsperiod eller ändrat tidpunkten för räkenskapsperiodens utgång, kan delägare under ett kalenderår få flera dividender från ett och samma bolag. Kapitalinkomstandelen för dividenden beräknas då bara en gång utifrån det sammanlagda dividendbeloppet (CSN 187/1993).

Exempel 4:

X Ab:s räkenskapsperioder är 1.1–31.12.2018 och 1.1–30.6.2019. För vardera räkenskapsperioden delas ut dividend så att dividenderna kan tas ut under kalenderåret 2019. Delägare A:s dividend för räkenskapsperioden 1.1–31.12.2018 uppgår sammanlagt till 3 000 euro och dividenden för räkenskapsperioden 1.1–30.6.2019 till 1 500 euro. Det matematiska värdet på A:s aktier för skatteåret 2019 uppgår till 15 000 euro.

Som kapitalinkomst betraktas det belopp som motsvarar en avkastning om 8 procent av det matematiska värdet för delägarens aktier. Kapitalinkomsten uppgår till 1 200 euro (8 % x 15 000 euro) och förvärvsinkomsten 3 300 euro (4 500 euro – 1 200 euro).

Ett bolag kan förutom dividend betala ut medel från en fond som hänförs till fritt eget kapital. Om man i beskattningen betraktar medelutbetalning från fonden som hänförs till fritt eget kapital som dividend, läggs beloppet av medelutbetalning till bolagets utdelade dividender då man räknar ut dividendernas indelning i förvärvs- och kapitalinkomstandelar. Skattebehandlingen av utbetalning av medel från en fond som hänförs till fritt eget kapital behandlas närmare i Skatteförvaltningens anvisning Utbetalning av medel från fonder som hänförs till fritt eget kapital i beskattningen.

Delägaren kan mitt under skatteåret flytta utomlands så att en del av delägarens dividend från samma bolag under kalenderåret betalas ut när delägaren bor i Finland och en del först efter att hemviststaten har ändrats. Byte av hemviststat mitt under skatteåret kan påverka Finlands beskattningsrätt. Trots detta ska också den dividend som betalats ut under samma kalenderår efter att hemviststaten har ändrats beaktas vid uträkningen av kapitalinkomst- och förvärvsinkomstandelarna av den dividend som ska beskattas i Finland. Av dividender som beskattas i Finland anses som skattepliktig kapitalinkomst den andel som motsvarar beloppet av den skattepliktiga kapitalinkomst som beräknats utifrån det sammanlagda beloppet av dividender som delägaren under samma skatteår fått från icke-noterade bolag. Den skattepliktiga förvärvsinkomstandelen fastställs på motsvarande sätt.

Exempel 5:

En person som bor i Finland får 100 000 euro i dividend från Y Ab i januari 2020 och 100 000 euro i augusti samma år. A:s skatteavtalsmässiga hemviststat ändras från Finland till Frankrike i början av juli 2020. Det matematiska värdet på A:s aktier i Y Ab under skatteåret 2020 uppgår sammanlagt till 2 750 000 euro, varför A:s dividender under skatteåret 2020 understiger 8 procent av aktiernas sammanlagda matematiska värde. Skatteavtalet mellan Finland och Frankrike begränsar inte Finlands rätt att beskatta den dividend som betalas ut i januari, eftersom A då är bosatt i Finland. Dividenden beskattas enligt Finlands interna lagstiftning. Enligt artikel 10 i skatteavtalet mellan Finland och Frankrike har Finland inte rätt att beskatta den dividend som betalas ut i augusti.

Enligt ISkL 33 b § 1 mom. ska vid beräkningen av den andel som beskattas som kapitalinkomst beaktas alla dividender som delägaren fått från icke-listade bolag under samma skatteår. Därför ska också den dividend som A får i augusti beaktas när man räknar ut det skattepliktiga beloppet av den dividend som A får i januari.

Vid beräkningen av kapitalinkomstandelen av en dividend som A fått i januari och som är skattepliktig i Finland ska först utredas hur mycket av den dividend som A fått under hela skatteåret skulle utgöra skattepliktig kapitalinkomst om dividenden i sin helhet skulle beskattas i Finland. Då är den skattepliktiga kapitalinkomsten 80 000 euro (150 000 € x 25 % + 50 000 € x 85 %) och den skattefria kapitalinkomsten 120 000 euro (150 000 euro x 75 % + 50 000 € x 15 %). Av dividenden som A får i januari är skattepliktig kapitalinkomst den proportionella andel som motsvarar beloppet av den skattepliktiga kapitalinkomst som beräknats utifrån dividendernas sammanlagda belopp. Då uppgår den skattepliktiga kapitalinkomstandelen av dividenden som beskattas i Finland till 40 000 euro (100 000 euro x 80 000 euro / 200 000 euro).

Bolagsstämman kan besluta att dividenden kan lyftas i två eller flera rater. Om dividenden står att lyfta under två olika kalenderår, ska raternas kapitalinkomstandelar fastställas separat.

Exempel 6:

X Ab:s räkenskapsperiod gick ut 30.6.2019. X Ab delar ut dividend för denna räkenskapsperiod så att hälften av dividenden kan tas ut i december 2019 och hälften i mars 2020.

Kapitalinkomstandelen för den dividend som kan tas ut år 2019 bestäms utgående från det matematiska värdet för 2019. Kapitalinkomstandelen för den dividend som kan tas ut år 2020 bestäms utgående från det matematiska värde som beräknats för år 2020.

Bolag som inte är offentligt noterade ska verkställa förskottsinnehållning på den utdelade dividenden. Förskottsinnehållningen uppgår till 7,5 procent av den del av dividenden som är högst 150 000 euro och till 28 procent av den del som överstiger 150 000 euro (15 § 1 mom. 4 punkten i FörskUF). Förskottsinnehållning på dividender har behandlats i Skatteförvaltningens anvisning Förskottsinnehållning på dividender och anmälningar till Skatteförvaltningen.

Om man genom förordnanden i bolagsordningen i syfte att kringgå skatt försöker uppnå grundlösa skatteförmåner till exempel så att det i praktiken leder till att delägarens förvärvsinkomst i form av dividender fördelas till hens närkrets, till exempel hens barn, kan man utifrån en fallspecifik bedömning ingripa i förfarandet med stöd av bestämmelsen om kringgående av skatt i BFL 28 §.

2.2.1 Principer för fastställande av det matematiska värdet på en aktie

Bestämmelser om hur aktiebolagets nettoförmögenhet och det matematiska värdet på en aktie ska räknas ut finns i lagen om värdering av tillgångar vid beskattningen (värderingslagen, 2005/1142). Det matematiska värdet och jämförelsevärdet för aktien beräknas utgående från nettoförmögenheten för det föregående året (2 § 2 mom. i värderingslagen). Det betyder att det matematiska värdet som till exempel beräknats på bolagets aktie för skatteåret 2019 grundar sig på nettoförmögenheten för skatteåret 2018. Kapitalinkomst- och förvärvsinkomstandelarna av dividenden fastställs utifrån det matematiska värdet för det skatteår för vilket dividenden utgör inkomst i mottagarens beskattning (se närmare i kapitel 2.5).

Bolagets nettoförmögenhet fås genom att man från bolagets tillgångar drar av bolagets skulder (2 § 1 mom. i värderingslagen). Till bolagets tillgångar hör anläggnings-, omsättnings-, investerings- och finansieringstillgångar samt andra sådana tillgångar och långfristiga utgifter som har ett förmögenhetsvärde. Latenta skattefordringar enligt 5 kap. 18 § i bokföringslagen (1336/1997, BokfL) betraktas inte som tillgångar (2 § 2 mom. i värderingslagen). Som skuld anses poster som tas upp bland balansräkningens passiva under främmande kapital. Som skuld anses också kapitallån då de till sin ekonomiska karaktär är främmande kapital (2 § 3 mom. i värderingslagen). Som skuld betraktas inte latenta skatteskulder enligt 5 kap. 18 § i bokföringslagen (2 § 4 mom. i värderingslagen).

När ett bolags nettoförmögenhet räknas ut ska tillgångarna och skulderna värderas enligt värderingslagen. Värderingen av tillgångarna och skulderna enligt värderingslagen kan avvika från hur de värderas i bokföringen.

En akties matematiska värde räknas ut så att bolagets justerade nettoförmögenhet enligt bokslutet divideras med antalet av de aktier i bolaget som vid bokslutet finns på marknaden (9 § i värderingslagen, se också HFD 2001 liggare 2742). Som aktier som finns på marknaden betraktas inte aktier som bolaget löst in eller förvärvat på annat sätt.

Bolagets samtliga aktier som vid bokslutet finns på marknaden ska beaktas, oavsett aktiernas olika slag. Det betyder att det matematiska värdet på aktier som finns på marknaden blir lika stort, även om aktierna avviker från varandra exempelvis när det gäller rätten till röstetal eller vinstandelar.

Exempel 7:

Bolagets räkenskapsperiod är 1.1–31.12.2018. Bokslutet fastställs och beslut om att dela ut dividend fattas 28.6.2019. Dividenden kan enligt bolagsstämmans beslut lyftas fr.o.m. 1.7.2019. Det matematiska värdet beräknas utifrån den nettoförmögenhet som grundar sig på balansräkningen för räkenskapsperioden 1.1–31.12.2018, dvs. 100 000 euro.

Vid bokslutet (31.12.2018) hade bolaget 100 st. aktier som var registrerade i handelsregistret och 10 st. aktier som var i bolagets besittning. Det matematiska värdet på bolagets aktie beräknas utifrån de 90 aktier som finns på marknaden. Således uppgår det matematiska värdet på aktien för skatteåret 2019 till 1 111,11 euro (100 000 euro / 90 aktier).

Bolagets räkenskapsperiod som avviker från kalenderåret påverkar inte hur det matematiska värdet beräknas. När det gäller den räkenskapsperiod som avviker från kalenderåret grundar sig det matematiska värdet således också på bokslutet för den räkenskapsperiod som föregår skatteåret i fråga.

Exempel 8:

Bolagets räkenskapsperiod är 1.2.2018–31.1.2019. För denna räkenskapsperiod delar bolaget ut dividend som kan lyftas fr.o.m. 30.6.2019. Beloppet av dividendens kapitalinkomstandel grundar sig således på det matematiska värde som beräknats för skatteåret 2019. Det matematiska värdet för skatteåret 2019 fastställs utifrån balansräkningen för räkenskapsperioden 1.2.2017–31.1.2018, dvs. balansräkningen för året före skatteåret

Exempel 9:

A får dividend från X Ab. Dividenden kan lyftas under skatteåret 2019. Dividendens kapitalinkomst- och förvärvsinkomstandelar grundar sig på det matematiska värdet på A:s aktieinnehav, som beräknas utifrån den nettoförmögenhet som fastställs för räkenskapsperioden som gick ut under år 2018. X Ab:s räkenskapsperiod var 1.7–30.6.2018. Således ska nettoförmögenheten och det matematiska värdet på aktien fastställas utifrån bokslutet 30.6.2018. Om dividenden hade kunnat lyftas 28.12.2018, skulle dividendens kapital- och förvärvsinkomstandelar grunda sig på det matematiska värde som hade räknats ut på basis av nettoförmögenheten för 2017, vilket för sin del grundar sig på den balansräkning som upprättats för räkenskapsperioden 1.7.2016–30.6.2017.

Om bolaget inte har en räkenskapsperiod som har gått ut året före skatteåret, ska det matematiska värdet för skatteåret i fråga beräknas utifrån bokslutet för den räkenskapsperiod som gått ut senast (CSN 309/1993).

Exempel 10:

Bolagets räkenskapsperioder har varit 1.1-31.10.2017 och 1.11.2017-30.4.2019. För den senare räkenskapsperioden delar bolaget ut dividend som kan lyftas fr.o.m. 31.7.2019. Dividendens kapitalinkomstandel grundar sig således på det matematiska värde som beräknats för skatteåret 2019. Eftersom bolaget inte haft en räkenskapsperiod som har gått ut under 2018, ska det matematiska värdet för skatteåret 2019 beräknas utifrån balansräkningen 1.1-31.10.2017.

Bolaget kan ha flera räkenskapsperioder som går ut under samma kalenderår. I sådana fall ska det matematiska värdet beräknas utifrån nettoförmögenheten för den räkenskapsperiod som gått ut senast före skatteåret.

Exempel 11:

Bolagets räkenskapsperiod är 1.2.2017–31.1.2018. Bolaget ändrar sin räkenskapsperiod så att följande räkenskapsperiod är 1.2.2018–31.12.2018. Enligt bolagsstämmans beslut kan dividenden lyftas fr.o.m. 15.4.2019. Dividendens kapitalinkomst- och förvärvsinkomstandelar grundar sig på det matematiska värde som beräknats för skatteåret 2019, och detta har beräknats utifrån den nettoförmögenhet som grundar sig på balansräkningen för räkenskapsperioden 1.2.2018–31.12.2018.

Ibland har bolaget ännu inte fastställt bokslutet för året före dividendutdelningsåret vid tidpunkten för dividendutdelningen eller före tidpunkten då dividenden kan lyftas. Detta påverkar dock inte fastställandet av det matematiska värdet.

Exempel 12:

Bolagets räkenskapsperiod är ett kalenderår. Bolaget har beslutat att dela ut dividend för räkenskapsperioden 1.1.–31.12.2018. Enligt bolagsstämmans beslut kan dividenden lyftas fr.o.m. 15.4.2020. Dividendens kapitalinkomst- och förvärvsinkomstandelar grundar sig på det matematiska värde som beräknas utifrån den nettoförmögenhet som grundar sig på balansräkningen för räkenskapsperioden 1.1–31.12.2019. Det har ingen betydelse att bokslutet för år 2019 ännu inte hade fastställts 15.4.2020.

2.2.2 Uträkning av det matematiska värdet på delägarnivå

Dividendens kapitalinkomstandel bestäms utifrån det sammanräknade matematiska värdet av delägarens aktieinnehav i bolaget. När det sammanlagda matematiska värdet på aktierna beräknas ska som aktieantal användas det antal aktier som ägdes vid tidpunkten för dividendutdelningsbeslutet (CSN 308/1993). Samtliga aktier i delägarens besittning vid tidpunkten för dividendutdelningen ska beaktas, oavsett aktiernas slag. Till beräkningsgrunden räknas också aktier på vilka ingen dividend delas ut (HFD 1999:24).

Innan dividenden från ett aktiebolag indelas i kapitalinkomst- och förvärvsinkomstdividend, ska man från det matematiska värdet av delägarens aktier under vissa förutsättningar dra av värdet på en bostad som hör till bolagets tillgångar samt delägarlånen (ISkL 33 b § 4 ja 5 mom.). Det matematiska värdet på en aktie räknas ut per bolag. Således ska också de ovan nämnda rättelserna hos delägaren göras per bolag (se exempel 14 nedan).

Värdet av en bostad som ingår ett bolags tillgångar och som en företagardelägare använt under skatteåret som bostad för sig själv eller sin familj ska enligt 33 b § 4 mom. i ISkL dras av från det matematiska värdet av företagardelägarens aktier innan dividenden indelas i kapitalinkomstdividend och förvärvsinkomstdividend. Med skatteår avses dividendtagarens skatteår, dvs. året då delägaren har kunnat ta ut dividenden. En förutsättning för att värdet på bostaden kan dras av är att personen varit företagardelägare vid utgången av den räkenskapsperiod som senast gått ut före dividendtagarens skatteår. Dessutom förutsätter avdraget att bostaden har ingått i tillgångarna i bokslutet i fråga.

Bostadens värde dras av från det matematiska värdet på företagardelägarens aktier, även om hen inte hade använt bostaden under hela skatteåret. Bostaden behöver inte heller vara en stadigvarande bostad. Således kan exempelvis värdet på en fritidsbostad dras av från det matematiska värdet på aktierna om delägaren eller dennes familj har använt bostaden. Som sådan bostad som avses i bestämmelsen ska emellertid inte anses en sådan fritidsbostad som har varit i samtliga arbetstagares samanvändning och som delägaren använt kortvarigt under skatteåret.

Enligt 7 § 1 mom. 1 punkten i lagen om pension för arbetstagare (395/2006) anses en delägare vara företagardelägare om hen är i ledande ställning i bolaget och ensamt äger över 30 procent av bolagets aktier eller röstetal. Som företagardelägare betraktas även en delägare som arbetar i ledande ställning och som tillsammans med sina familjemedlemmar äger över 50 procent av aktierna även om delägarens egen ägarandel är högst 30 procent. Såsom familjemedlem betraktas make eller maka och i samma hushåll bosatta egna eller makens släktingar i släktingar i rakt upp- eller nedstigande led oberoende av ålder.

Företagardelägarens ställning kan komma till också genom indirekt ägande om personen via ett annat bolag äger ett sådant antal aktier att kravet på ägande eller röstetal uppfylls.

Från aktiernas matematiska värde dras det belopp av som har använts som bostadens värde vid beräkningen av bolagets nettoförmögenhet och aktiernas matematiska värde. Eftersom det matematiska värdet på aktien alltid baserar sig på bolagets nettoförmögenhet för föregående skatteår, avdras det som värde på bostaden det belopp till vilket bostaden beaktats vid uträkningen av bolagets nettoförmögenhet för föregående skatteår.

Exempel 13:

Bolaget har beslutat att dela ut dividend för räkenskapsperioden 1.1–31.12.2021. Enligt bolagsstämmans beslut kan dividenden lyftas från och med 15.4.2022. Dividendens kapitalinkomst- och förvärvsinkomstandelar för skatteåret 2022 grundar sig på det matematiska värde som beräknats utifrån nettoförmögenheten på basis av balansräkningen för räkenskapsperioden 1.1–31.12.2021.

Det sammanlagda matematiska värdet på de aktier som företagardelägaren äger är 300 000 euro. Skatteåret 2022 har företagardelägaren som sin bostad använd en aktielägenhet som bolaget äger. Värdet på bostaden var 125 000 euro i nettoförmögenheten för skatteåret 2021. Från det sammanlagda värdet på företagardelägarens aktier avdras sålunda 125 000 euro, så det sammanlagda matematiska värdet blir 175 000 euro (300 000 euro – 125 000 euro).

Bostaden behöver inte direkt höra till aktiebolagets näringstillgångar, utan från det matematiska värdet på aktierna dras av även värdet på en sådan bostad som bolaget äger indirekt genom ett fastighetsaktiebolag, om en företagardelägare använder bostaden (HFD 2003:55).

Om delägare som är makar och har en ledande ställning i bolaget äger över 50 procent av bolagets aktier och båda makarna bor i en bostad som hör till bolagets tillgångar, ska man från värdet på båda makars aktier dra av hälften av bostadens värde oavsett hur det konkreta aktieinnehavet fördelas mellan makarna.

Enligt ISkL 7 § avses med makar personer som före skatteårets utgång ingått äktenskap med varandra. Därtill tillämpas bestämmelserna om makar även på personer som under skatteåret fortgående levt i äktenskapsliknande förhållanden i gemensamt hushåll utan att ingå äktenskap med varandra och som tidigare varit gifta med varandra eller som har eller har haft ett gemensamt barn.

Exempel 14:

Makarnas ägarandelar i X Ab är 80 % och 20 % och båda makarna arbetar i ledande ställning i bolaget. Makarna använder tillsammans en bostad som X Ab äger. Från det matematiska värdet på vardera makens aktier ska dras av 50 % av värdet på bostaden.

Exempel 15:

Makarnas ägarandelar i X Ab är 10 % och 20 %. Båda makarna arbetar i ledande ställning i bolaget. Makarna använder tillsammans en bostad som X Ab äger. Eftersom makarnas ägarandel är under 50 procent ska bostadens värde inte dras av från det matematiska värdet på någondera makens aktier.

Om aktiebolaget bedriver näringsverksamhet enligt 1 § 1 mom. i lagen om beskattning av inkomst av näringsverksamhet (NärSkL), ska från det matematiska värdet på delägarens aktier dras av enligt 33 b § 5 mom. i ISkL sådana penninglån som delägaren och dennes familjemedlemmar tagit och som hör till bolagets tillgångar, om delägaren ensam eller tillsammans med sina familjemedlemmar direkt äger minst 10 procent av aktierna i bolaget eller innehar en motsvarande andel av det röstetal som bolagets samtliga aktier medför. Som familjemedlemmar betraktas make och minderåriga barn. Med ett minderårigt barn avses enligt ISkL 8 § barn som före skatteårets ingång inte har fyllt 17 år.

Från aktiernas matematiska värde dras av det lånebelopp som ingår i bolagets nettoförmögenhet för året innan, som utgör grunden för det matematiska värdet på bolagets aktie, och således också ingår i aktiens matematiska värde. Delägarlånet dras av från värdet på aktierna också om lånet har räknats med i delägarens skattepliktiga inkomst i beskattningen. Lånet dras av i första hand från det matematiska värdet av låntagarens egna aktier och till den överskjutande delen från det matematiska värdet av familjemedlemmarnas aktier i förhållande till deras aktieinnehav.

Delägarlånet dras av från det matematiska värdet på aktierna om kravet på ägarandel eller röstetal om 10 procent uppfylls vid utgången av den räkenskapsperiod vars nettoförmögenhet har använts som grund för det matematiska värdet. I annat fall dras delägarlånets belopp inte av från aktiernas matematiska värde.

I rättspraxis har ett lån enligt ISkL 33 b § 5 mom. (tidigare ISkL 42 § 4 mom.) betraktats som ett lån som vid upplösning av ett kommanditbolag överförs till den ansvarige bolagsmannen om samma person även ägde aktiestocken i det aktiebolag som beviljat lånet till kommanditbolaget (HFD 5.9.2000 liggare 1827).

Exempel 16:

A äger 80 procent eller 80 stycken av X Ab:s sammanlagt 100 aktier (80 st. / 100 st.). X Ab betalar till A 80 000 euro i dividend som kan lyftas år 2019. Det matematiska värdet av X Ab:s aktier är 12 500 euro/aktie. A äger 20 procent eller 40 stycken av Y Ab:s sammanlagt 200 aktier (40 st. / 200 st.). Y Ab betalar till A 10 000 euro i dividend som kan lyftas år 2019. Det matematiska värdet av Y Ab:s aktier är 2 500 euro/aktie. A har under skatteåret haft till sitt förfogande en bostad som hör till X Ab:s tillgångar och som räknats till bolagets nettoförmögenhet för det föregående året mot ett värde av 400 000 euro. Bostadens värde dras av från det matematiska värdet på X Ab:s aktier i A:s besittning, eftersom A äger över 30 procent av aktierna i X Ab. A har tidigare tagit ett penninglån om 200 000 euro från Y Ab. Året innan ingick lånet i bolagets nettoförmögenhet. Lånet dras av från det matematiska värdet på Y Ab:s aktier i A:s besittning, eftersom A äger över 10 procent av aktierna i Y Ab.

Av dividenden som A fått från X Ab utgörs kapitalinkomstdividenden av en 8 procents avkastning på aktiernas sammanräknade matematiska värde, från vilket belopp bostadens värde har subtraherats: 8 % x (80 st. x 12 500 euro/st. – 400 000 euro) = 48 000 euro. Av kapitalinkomstdividenden är 25 procent eller 12 000 euro (25 % x 48 000 euro) skattepliktig kapitalinkomst. Den överstigande delen av dividenden eller 32 000 euro (80 000 euro – 48 000 euro) är förvärvsinkomst. Av förvärvsinkomstdividenden utgör 75 procent eller 24 000 euro skattepliktig förvärvsinkomst och 25 procent eller 8000 euro skattefri inkomst.

Dividenden från Y Ab utgör i sin helhet förvärvsinkomstdividend, eftersom det rättade matematiska värdet av A:s aktier är noll (40 st. × 2 500 euro/st. – penninglån 200 000 euro = –100 000 euro).

2.2.3 Det matematiska värdet i specialsituationer

2.2.3.1 Uträkning av det matematiska värdet på en aktie när det är fråga om ett nytt bolag eller en ny aktie

Bestämmelser om hur det matematiska värdet på en aktie i ett nytt aktiebolag finns i 10 § i värderingslagen. Kapitalinkomstandelen av dividender från ett nytt bolag beräknas utifrån aktiens nominella värde eller, om detta saknas, utifrån aktiens bokföringsmässiga motvärde. Om bolaget eller en delägare så kräver ska dock aktiens teckningspris tas till beräkningsgrund om detta är högre än det nominella beloppet eller det bokföringsmässiga motvärdet. Om aktien inte har något nominellt värde och delägaren eller bolaget inte yrkar på att teckningspriset ska användas, ska som matematiskt värde och bokföringsmässigt motvärde användas bolagets aktiekapital dividerat med antalet aktier.

Enligt ABL har aktier inget nominellt värde om det inte finns någon bestämmelse om detta i bolagsordningen. Med bokföringsmässigt motvärde avses enligt ABL det nominella belopp för varje aktie som tas upp i aktiekapitalet när bolaget bildas eller nya aktier emitteras (ABL 3 kap. 5 § 1 mom.). Aktier kan ha olika bokföringsmässiga motvärden. Det bokföringsmässiga motvärdet kan också vara noll, då kapitalet som har investerats i bolaget som betalning av aktien i sin helhet tas upp i fonden för inbetalt fritt eget kapital. Efter ändringen av ABL (184/2019) behöver ett icke-noterat bolag inte ha ett minimiaktiekapital, utan bolag kan grundas utan något aktiekapital.

Bestämmelsen i 10 § i värderingslagen tillämpas endast om bolagets första räkenskapsperiod inte har gått ut innan dividendtagarens skatteår har börjat. Dividenden ska således vara lyftbar under samma skatteår som den första räkenskapsperioden för utdelarbolaget har gått ut. Värderingslagens 10 § tillämpas även då ett bolag delar ut dividend för sin första räkenskapsperiod under vilken ett annat bolag fusionerats i bolaget (CSN 271/1993).

Exempel 17:

Bolaget bildades 1.8.2019. Vid bolagsbildningen tecknade A 100 st. aktier till ett pris av 100 euro per aktie. Teckningspriset på aktierna 10 000 euro har till hela beloppet tagits upp i fonden för inbetalt fritt eget kapital. Bolagets räkenskapsperiod är 1.8.2019–31.7.2020. Bolagets första räkenskapsperiod går ut 31.7.2020. Bokslutet för räkenskapsperioden fastställs 15.12.2020 och samtidigt fattas beslut om att dela ut dividend. Dividenden kan lyftas med detsamma. Bolagets aktier har inte något nominellt värde eller bokföringsmässigt motvärde, eftersom teckningspriset på aktierna inte tagits upp i aktiekapitalet. På A:s yrkande används teckningspriset på aktierna som det matematiska värdet på A:s aktier för skatteåret 2020. Det sammanlagda matematiska värdet på A:s aktier är 10 000 euro (100 euro x 100 aktier).

Exempel 18:

Bolaget bildades 1.10.2018. Bolagets räkenskapsperiod är 1.10.2018–30.9.2019. Bokslutet för räkenskapsperioden som går ut 30.9.2019 fastställs 15.1.2020. Samtidigt fattas beslut om att dela ut dividend. Dividenden kan lyftas med detsamma. Kapitalinkomstandelen av dividenden grundar sig på det matematiska värde som beräknats för skatteåret 2020 och som fastställs utifrån balansräkningen för räkenskapsperioden 1.10.2018–30.9.2019, dvs. balansräkningen för året före skatteåret.

Bolagets aktieantal ökar vid aktieemissioner. En aktieemission kan ske antingen mot betalning eller utan betalning. Bestämmelser om hur man fastställer det matematiska värdet på en ny aktie som fås genom aktieemission finns i 12 § i värderingslagen. Om ett bolag har höjt sitt aktiekapital efter utgången av den räkenskapsperiod som senast föregick skatteårets ingång ska aktiens nominella värde betraktas som det matematiska värdet för de nya aktier som tecknats i samband med höjningen av kapitalet. Om ett nominellt värde saknas ska som värde betraktas aktiens bokföringsmässiga motvärde eller, om bolaget eller en delägare så kräver, aktiens teckningspris, om detta är högre än det nominella värdet eller det bokföringsmässiga motvärdet.

Värderingslagens 12 § ska tillämpas på det matematiska värdet på en ny aktie även om aktiekapitalet inte höjs vid emission mot vederlag och teckningspriset på aktien tas upp exempelvis i fonden för inbetalt fritt eget kapital. I dessa fall anses som det nya matematiska värdet på aktien på bolagets eller delägarens yrkande det teckningspris som har tagits upp i fonden för inbetalt fritt eget kapital dividerat med antalet nya aktier som tecknats.

Om bolaget vid en aktieemission utan betalning emitterar nya aktier som inte har något nominellt värde eller bokföringsmässigt motvärde, anses deras teckningspris vara noll. Då anses också det matematiska värdet på aktierna som fåtts utan vederlag vara noll.

Bolaget kan vid en aktieemission låta teckna också sådana egna gamla aktier som är i bolagets besittning. Om bolaget låter teckna sina egna gamla aktier som är i dess besittning tillämpas på beräkningen av deras matematiska värde samma principer som gäller för nya aktier.

2.2.3.2 Företagsomstruktureringar

Av företagsomstruktureringar är fusion, delning ja ändring av verksamhetsformen sådana som ska beaktas när man beräknar det matematiska värdet för utdelarbolaget.

Enligt 13 § 2 mom. i värderingslagen ska fusion av bolag beaktas separat vid uträkningen av det matematiska värdet om det övertagande bolaget delar ut dividend för den räkenskapsperiod under vilken fusionen har genomförts och om dividenden har kunnat lyftas under det kalenderår under vilket räkenskapsperioden har gått ut (se även HFD 1999:58). Om det övertagande bolaget delar ut dividend efter den räkenskapsperiod under vilken fusionen har skett, fastställs det matematiska värdet på det övertagande bolaget enligt kapitel 2.2.1 utifrån nettoförmögenheten för det föregående skatteåret.

Exempel 19:

Det övertagande bolaget X Ab och dess helägda dotterbolag Y Ab:s räkenskapsperiod är 1.6.2018–31.5.2019. Y Ab fusioneras med moderbolaget och fusionen genomförs 1.7.2019. X Ab:s räkenskapsperiod går ut 31.5.2019. Bokslutet för räkenskapsperioden fastställs 1.9.2019 och samtidigt fattas beslut om att dela ut dividend. Dividenden kan lyftas med detsamma. Eftersom kraven i 13 § 2 mom. i värderingslagen inte uppfylls, ska fusionen inte beaktas vid beräkningen av det matematiska värdet på X Ab:s aktie för skatteåret 2019. Det matematiska värdet av dividenden som delas ut för skatteåret 2019 fastställs utifrån balansräkningen för X Ab:s räkenskapsperiod 1.6.2017–31.5.2018.

Exempel 20:

Det övertagande bolaget X Ab och dess helägda dotterbolag Y Ab:s räkenskapsperiod är 1.6.2018–31.5.2019. Y Ab fusioneras med moderbolaget och fusionen genomförs 30.4.2019. X Ab delar ut dividend för räkenskapsperioden som går ut 31.5.2019. Dividenden kan lyftas 15.10.2019. Fusionen ska beaktas när det matematiska värdet på X Ab:s aktie räknas ut för skatteåret 2019.

I situationer enligt 13 § 2 mom. i värderingslagen beräknas den nettoförmögenhet som utgör grunden för det matematiska värdet av det övertagande bolaget och det nya bolag som bildas vid kombinationsfusionen så att man räknar ihop det övertagande bolagets och de fusionerade bolagens nettoförmögenheter för året före skatteåret. Det fusionerade bolagets aktier som det övertagande bolaget äger räknas dock inte till det övertagande bolagets tillgångar. Om fusionsvederlaget är något annat än aktier i det övertagande bolaget, beaktas detta likaså som en faktor som minskar det övertagande bolagets förmögenhet. Till övriga delar beräknas nettoförmögenheten för såväl det fusionerade bolaget som det övertagande bolaget enligt 2–8 § i värderingslagen. Det matematiska värdet på en aktie fås fram genom att den nettoförmögenhet som beräknats på detta sätt divideras med antalet aktier på marknaden i det övertagande bolaget eller det nya bolaget (13 § 2 mom. i värderingslagen).

Exempel 21:

A Ab äger samtliga aktier i B Ab. B Ab fusioneras i A Ab 1.6.2019. A Ab:s räkenskapsperiod är 1.1–30.6.2019. För denna räkenskapsperiod delar A Ab ut dividend som kan lyftas fr.o.m. 1.11.2019. Fusionen ska beaktas separat när det matematiska värdet på A Ab:s aktie räknas ut för skatteåret 2019.

B Ab:s nettoförmögenhet för skatteåret 2018 var 73 000 euro. A Ab:s nettoförmögenhet för skatteåret 2018 var 120 000 euro. Anskaffningsutgiften för B Ab:s aktier i A Ab:s beskattning var 27 000 euro och jämförelsevärdet på aktierna för skatteåret 2018 var 7 000 euro. Dessutom har A Ab ägt aktier i C Ab och aktiernas anskaffningsutgift var 3 000 euro och jämförelsevärde 5 000 euro. B Ab:s och C Ab:s aktier har vid uträkningen av A Ab:s nettoförmögenhet för skatteåret 2018 värderats till anskaffningsutgifternas sammanlagda belopp, eftersom detta har varit högre än jämförelsevärdenas sammanlagda belopp.

När man räknar ut det matematiska värdet av A Ab för skatteåret 2019, ska A Ab:s och B Ab:s nettoförmögenhet för skatteåret 2018 räknas ihop och från summan dras av värdet på B Ab:s aktier, som har använts för att räkna ut A Ab:s nettoförmögenhet för skatteåret 2018. Eftersom avdraget för värdet på B Ab:s aktier från A Ab:s nettoförmögenhet gör att C Ab:s aktier måste värderas till det högre jämförelsevärdet i stället för anskaffningsutgiften, ska till nettoförmögenheten läggas 2 000 euro, vilket är differensen mellan jämförelsevärdet och anskaffningsutgiften på C Ab:s aktier.

Den nettoförmögenhet som utgör grunden för A Ab:s matematiska värde för skatteåret 2019 är alltså 168 000 euro (120 000 euro – 27 000 euro + 2 000 euro + 73 000 euro).

Bestämmelserna om fusion i 13 § 2 mom. i värderingslagen iakttas i tillämpliga delar vid beräkning av det matematiska värdet för aktierna i det bolag som delas upp i en partiell delning samt i de övertagande bolagen vid partiell eller total delning (13 § 3 mom. i värderingslagen).

Exempel 22:

X Ab genomgår delning 1.1.2019 och blir A Ab och B Ab. A Ab:s första räkenskapsperiod är 2.1–31.7.2019. För denna räkenskapsperiod delar A Ab ut dividend som kan lyftas fr.o.m. 30.11.2019. Det matematiska värdet på A Ab:s aktie för skatteåret 2019 grundar sig på den andel av det ursprungliga bolagets nettoförmögenhet för skatteåret 2018 som övergick till A Ab vid delningen.

Exempel 23:

X Ab:s räkenskapsperiod är 1.10.2018–30.9.2019. X Ab genomgår en partiell delning 1.6.2019 med det befintliga Y Ab, vars räkenskapsperiod är 1.7.2018–30.6.2019.

Y Ab delar ut dividend för denna räkenskapsperiod och dividenden kan lyftas fr.o.m. 31.10.2019. Det matematiska värdet på Y Ab:s aktie för skatteåret 2019 grundar sig på den andel av det ursprungliga bolagets nettoförmögenhet för skatteåret 2018 som övergick till Y Ab vid delningen.

X Ab delar ut dividend för räkenskapsperioden 1.1–30.9.2019. Dividenden kan lyftas fr.o.m. 1.12.2019. När man räknar ut det matematiska värdet på X Ab:s aktie för skatteåret 2019 ska man från nettoförmögenheten för skatteåret 2018 dra av den andel som övergick till Y Ab vid delningen.

Exempel 24:

X Ab genomgår delning 31.5.2019 och blir A Ab och B Ab. A Ab:s första räkenskapsperiod är 1.6–31.12.2019. För denna räkenskapsperiod delar A Ab ut dividend som kan lyftas fr.o.m. 1.5.2020. Delningen behöver inte beaktas separat vid uträkningen av det matematiska värdet. Det matematiska värdet på A Ab:s aktie för skatteåret 2020 beräknas utifrån balansräkningen för räkenskapsperioden 1.6-31.12.2019.

När man räknar ut delningsårets matematiska värde för det övertagande bolaget ska till det övertagande bolaget hänföras den andel av det ursprungliga bolagets nettoförmögenhet som motsvarar den nettoförmögenhet som överförts till det övertagande bolaget. Till det övertagande bolagets tillgångar räknas dock inte aktier som det äger i det ursprungliga bolaget. Om fusionsvederlaget är annat än aktier i det övertagande bolaget, beaktas detta likaså som en faktor som minskar det övertagande bolagets tillgångar. Det matematiska värdet på aktien fås så att denna nettoförmögenhet divideras med antalet aktier på marknaden.

På motsvarande sätt när man räknar ut det matematiska värdet för ett bolag som genomgått partiell delning ska från det föregående årets nettoförmögenhet dras av den del som har genom den partiella delningen övergått till det övertagande bolaget.

Exempel 25:

X Ab delas 1.5.2019 till de befintliga bolagen A Ab och B Ab så att 60 % av X Ab:s nettoförmögenhet övergår till A Ab och 40 % till B Ab. A Ab:s räkenskapsperiod är 1.8.2018–31.7.2019. För denna räkenskapsperiod delar A Ab ut dividend som kan lyftas fr.o.m. 1.9.2019. Delningen ska beaktas vid uträkningen av det matematiska värdet på A Ab:s aktie för skatteåret 2019.

Det överlåtande bolaget X Ab:s nettoförmögenhet för skatteåret 2018 var 120 000 euro. Det övertagande A Ab:s nettoförmögenhet för skatteåret 2018 var 70 000 euro. A Ab har ägt en del av aktierna i det överlåtande X Ab. Vid uträkningen av A Ab:s aktier har aktierna i X Ab värderats till deras anskaffningsutgift, som var 20 000 euro.

Den nettoförmögenhet som utgör grunden för det matematiska värdet på det övertagande A Ab:s aktie för skatteåret 2019 är alltså 122 000 euro ((60 % x 120 000 euro) – 20 000 euro + 70 000 euro).

Bestämmelser om hur det matematiska värdet på en aktie i ett nytt aktiebolag ska räknas ut finns i 11 § i värderingslagen. Om ett aktiebolag har bildats till följd av ändring av verksamhetsformen och tillgångarna och skulderna som hör samman med den tidigare verksamheten har i samband med ändringen av verksamhetsformen överförts till samma värden till ett nybildat aktiebolag, beräknas bolagets nettoförmögenhet för det första skatteåret utifrån det sista bokslutet som upprättats före skatteåret och som omfattar den verksamhet som ska överföras. Om endast en del av tillgångarna och skulderna överförts till aktiebolaget vid ändringen av företagsformen beaktas vid uträkningen av bolagets nettoförmögenhet enbart de tillgångar och skulder som överförts. Ändring av verksamhetsformen har behandlats närmare i Skatteförvaltningens anvisning Ändring av verksamhetsformen till aktiebolag.

Exempel 26:

Det öppna bolagets räkenskapsperiod är 1.9.2018–30.8.2019. Det öppna bolaget har bildats om till ett aktiebolag. Det öppna bolaget upprättade sitt sista bokslut 31.10.2019. Räkenskapsperioden för aktiebolaget som tar över verksamheten gick ut 30.6.2020. När man räknar ut det matematiska värdet på aktien för att fastställa kapitalinkomstandelen av dividenden som kan lyftas under skatteåret 2020 för den räkenskapsperiod som gick ut 30.6.2020, ska nettoförmögenheten beräknas utifrån det öppna bolagets sista bokslut som upprättades 31.10.2019.

2.2.3.3 Förvärv eller överlåtelse av aktier

Ett aktiebolags aktier kan byta ägare under skatteåret. Den ursprungliga aktieägaren kan exempelvis överlåta aktierna till en annan person eller bolaget kan anskaffa sina egna aktier.

Om aktieägaren avstår från aktierna efter dividendbeslutet men innan dividenden kan lyftas, beskattas den nya ägaren för dividenden (se HFD 2020:126).

Dividendens kapitalinkomstandel bestäms utifrån det sammanräknade matematiska värdet av delägarens aktieinnehav i bolaget. Som antalet aktier används det aktieantal som man ägde vid tidpunkten då beslut om dividendutdelning fattades (CSN 308/1993).

Överlåtelse av aktier mitt under skatteåret ökar eller minskar inte dividendinkomstens sammanlagda kapitalinkomstandel, om dividenden delas ut under skatteåret till två olika aktieägare före aktieöverlåtelsen och därefter. Kapitalinkomstandelens belopp granskas således per aktie. Högsta förvaltningsdomstolen meddelade två beslut där det ena beslutet tar ställning till dividendbeskattningsärendet ur överlåtarens och det andra ur förvärvarens synvinkel (HFD 2019:56 och 2019:57). Dessa högsta förvaltningsdomstolens beslut HFD 2019:56 och 2019:57 kan tillämpas på den skattskyldiges yrkande redan i beskattningen för 2019 samt retroaktivt på den tid för vilken ändring fortfarande kan sökas.

Exempel 27:

Bolagets räkenskapsperiod är 1.1–31.12.2019. I början av skatteåret 2020 var bolagets enda delägare A som äger 100 aktier. Enligt bokslutet av 31.12.2019 uppgick nettoförmögenheten till 1 000 000 euro eller 10 000 euro per aktie (1 000 000 euro / 100 aktier). Bokslutet för räkenskapsperioden 1.1–31.12.2019 fastställs 1.6.2020 och samtidigt fattas beslut om att dela ut dividend. I dividend delas ut 1 000 euro per aktie, dvs. 100 000 euro (1 000 euro x 100 aktier), och dividenden betalas ut i två rater. Den första dividendraten uppgår till sammanlagt 60 000 euro (600 euro per aktie) och den betalas ut 1.7.2020. Den andra dividendraten uppgår till sammanlagt 40 000 euro (400 euro per aktie) och den betalas ut 15.11.2020.

A överlåter 50 av sina aktier till B 30.9.2020. A får 1.7.2020 dividend till ett belopp på 60 000 euro (600 euro x 100 aktier) som beskattas för skatteåret 2020 som A:s kapitalinkomst, eftersom den 8 procents avkastning som beräknas för det matematiska värdet på A:s aktier är 80 000 euro (1 000 euro x 100 aktier x 8 %). Av dividenden som A fick 15.11.2020, dvs. 20 000 euro (400 euro x 50 aktier), ska 10 000 euro beskattas som A:s kapitalinkomst, eftersom den 8 procents avkastning av A:s 50 aktier som inte hade använts i samband med den första dividendutdelningen uppgick till 10 000 euro ((80 000 euro) – 60 000 euro) x 50/100). Det återstående 10 000 euro av A:s dividender beskattas som förvärvsinkomst.

Person B har inte mottagit dividend vid dividendutdelningen 1.7.2020. Av de 20 000 euro som B fick 15.11.2020 (400 euro x 50 aktier) ska 10 000 euro beskattas som B:s kapitalinkomst ((80 000 euro – 60 000 euro) x 50/100), eftersom man vid uträkningen av den 8 procents avkastning av dividender som B fick med stöd av det senare dividendutdelningsbeslutet ska beakta det belopp som inte använts i samband med den första dividendutdelningen. Det återstående 10 000 euro av B:s dividender beskattas som förvärvsinkomst.

De ändringar som skett i antalet aktier på marknaden mellan bokslutstiden för året före skatteåret och dividendutdelningen påverkar inte uträkningen av det matematiska värdet på aktien, eftersom aktiens matematiska värde alltid räknas ut enligt det aktieantal som gällde vid bokslutet för den räkenskapsperiod som föregick skatteåret.

Exempel 28:

Bolagets räkenskapsperiod är 1.1–31.12.2018. A och B äger båda 50 aktier i bolaget. Nettoförmögenheten enligt bokslutet av 31.12.2018 uppgår till 500 000 euro. Bolaget anskaffar 28.2.2019 sina egna aktier riktat så att det skaffar B:s alla 50 aktier. Bolagets bokslut för räkenskapsperioden 1.1–31.12.2018 fastställs och beslut om att dela ut dividend fattas 1.6.2019. Dividenden kan lyftas med detsamma. Det matematiska värdet på bolagets aktie beräknas enligt nettoförmögenheten vid bokslutet 31.12.2018 (500 000 euro) och antalet aktier på marknaden (100) på bokslutsdagen 31.12.2018. Det matematiska värdet på aktien för skatteåret 2019 är alltså 5 000 euro (500 000 euro / 100 aktier). Det sammanlagda matematiska värdet på A:s aktier för skatteåret 2019 uppgår alltså till 250 000 euro (5 000 euro x 50 aktier).

Följande år delar bolaget ut dividend för räkenskapsperioden 1.1–31.12.2019. Dividenden grundar sig på dividendbeslutet av 1.6.2020 enligt vilket dividenden kan lyftas med detsamma. Nettoförmögenheten enligt bokslutet av 31.12.2019 uppgår till 500 000 euro. Det matematiska värdet på aktien för skatteåret 2020 är alltså 10 000 euro (500 000 euro / 50 aktier). Det sammanlagda matematiska värdet på A:s aktier för skatteåret 2020 uppgår alltså till 500 000 euro (10 000 euro x 50 aktier).

2.3 Dividender från utländska samfund

Dividender från utländska bolag beskattas på samma sätt som dividender från inhemska bolag, om det utländska bolaget som delar ut dividend är ett bolag som avses i artikel 2 i moder-dotterbolagsdirektivet (ISkL 33 c § 1 mom.).

Moder-dotterbolagsdirektivet ska tillämpas på bolaget då följande villkor uppfylls:

- Samfundet som delar ut dividend har enligt någon EU-stats skattelagstiftning sin skatterättsliga hemvist i denna stat och bolaget anses inte med stöd av ett skatteavtal med en tredje stat ha skatterättslig hemvist utanför gemenskapen.

- Bolaget har någon av bolagsformerna som nämns i direktivets bilaga. Direktivet tillämpas till exempel på publika och privata aktiebolag och på europabolag.

- Bolaget är skyldigt att utan valmöjlighet och befrielse betala någon av de skatter som nämns i direktivet.

Enligt ISkL 33 c § 2 mom. är dividender från utländska bolag skattepliktiga på samma sätt som inhemska dividender också då:

- samfundet enligt skattelagstiftningen i en stat som hör till Europeiska ekonomiska samarbetsområdet har sin hemvist i denna stat och samfundet, enligt ett avtal för undvikande av dubbelbeskattning, inte har sin hemvist i en stat utanför Europeiska ekonomiska samarbetsområdet, eller

- samfundets hemviststat och Finland har ingått ett skatteavtal som tillämpas på den utdelade dividenden.

Dessutom krävs att utdelarsamfundet i situationer enligt 1 och 2 punkten utan valmöjlighet och befrielse är skyldigt att betala minst tio procent i skatt på sin inkomst, av vilken dividend utdelats.

Ovan nämnda dividender från ett offentligt noterat bolag från en EU-stat eller skatteavtalsstat utgör således kapitalinkomstdividend och 85 procent av beloppet är skattepliktig kapitalinkomst och 15 procent skattefri inkomst (ISkL 33 a § 1 mom.). När dividender från utländska onoterade bolag fördelas i kapitalinkomst- och förvärvsinkomstdividend ska man tillämpa bestämmelserna i lagen om värdering av tillgångar vid beskattningen vid beräkningen av aktiernas matematiska värde för skatteåret (ISkL 33 c § 4 mom.).

I brist på den utredning som behövs för att beräkna det matematiska värdet ska den årliga avkastningen på 8 procent beräknas utifrån aktiernas gängse värde (ISkL 33 c § 4 mom.). Med gängse värde avses egendomens sannolika överlåtelsepris. Det gängse värdet bestäms enligt utgången av det skatteår som föregick det år då dividenden kunde lyftas. Således ska kapitalinkomstandelen av en dividend som mottagits exempelvis år 2019 fastställas, i brist på den utredning som behövs för att räkna ut det matematiska värdet, utifrån det gängse värde som aktien hade vid utgången av skatteåret 2018. I brist på utredningen som behövs för att räkna ut det gängse värdet kan man som värdet på aktien betrakta dess anskaffningspris och som värdet på en aktie i ett nytt utländskt bolag dennas nominella värde. Vid fastställandet av det gängse värdet på en aktie kan tillämpas de principer som framgår av Skatteförvaltningens anvisning Värdering av tillgångar i arvs- och gåvobeskattningen.

Exempel 29:

Under skatteåret 2019 får A en dividend på 100 000 euro från ett icke-noterat engelskt bolag. Någon utredning för att räkna ut det matematiska värdet har inte lagts fram. Aktiernas gängse värde är 800 000 euro 31.12.2018. A har inte under skatteåret fått dividender från andra onoterade bolag.

Som A:s kapitalinkomstdividend betraktas en 8 procents avkastning på aktiernas gängse värde (800 000 x 8 % = 64 000). En kapitalinkomstdividend är delvis skattepliktig inkomst. Av kapitalinkomstdividenden är 25 procent eller 16 000 euro (25 % x 64 000 euro) skattepliktig inkomst. Skattefri inkomst är 75 procent av kapitalinkomstdividenden, dvs. 48 000 euro.

Resten av dividenden utgör förvärvsinkomstdividend 100 000 – 64 000 = 36 000 euro. Av förvärvsinkomstdividenden anses 27 000 euro (= 36 000 x 75 %) utgöra skattepliktig förvärvsinkomst och 9 000 euro skattefri inkomst.

Dividender från andra utländska bolag än sådana som avses i ISkL 33 c § 1 och 2 mom. utgör skattepliktig förvärvsinkomst i sin helhet oavsett om bolagets aktie är noterad eller inte (ISkL 33 c § 3 mom.).

Om ett utländskt samfund är allmänt skattskyldigt i Finland på basis av samfundets plats för den verkliga ledningen, ska samfundets utdelade dividender trots vad som beskrivits ovan alltid beskattas enligt ISkL 9 § 9 mom. på samma sätt som dividender från inhemska samfund (se kapitlen 2.1 och 2.3).

Dividenderna som en fysisk person som bor i Finland mottagit från utlandet beskattas i allmänhet också i den stat där utdelarbolaget har sin skatterättsliga hemvist. Om Finland inte har något skatteavtal med staten, fastställs skattebeloppet i källstaten enligt denna stats interna lagstiftning. När det gäller skatteavtalsstater begränsar skatteavtalet vanligtvis källstatens beskattningsrätt till ett visst maximibelopp. Enligt de flesta av Finlands skatteavtal får den skatt som källstaten tar ut på fysiska personers dividender uppgå till högst 15 procent av dividendens bruttobelopp. Beloppet av uttagen skatt beror dock på artikeln om dividend i skatteavtalet som ska tillämpas. Skatten som tagits ut utomlands kan i allmänhet räknas av i Finland. Avräkning av utländsk källskatt behandlas närmare i Skatteförvaltningens anvisning Undanröjande av internationell dubbelbeskattning.

2.4 Dividender som hör till förvärvskällan för näringsverksamhet eller jordbruk

Av dividender som en fysisk person eller ett dödsbo fått för aktier som ingår i näringsverksamhetens eller jordbrukets förvärvskälla utgör 85 procent skattepliktig inkomst av företagsverksamhet och 15 procent skattefri inkomst (NärSkL 6 a § 6 mom.; inkomstskattelagen för gårdsbruk (GårdsSkL) 5 § 1 mom. 14 punkten). Av dividender som delats ut av onoterade bolag utgör 75 procent skattepliktig inkomst av företagsverksamhet och 25 procent skattefri inkomst (NärSkL 6 a § 6 mom.; inkomstskattelagen för gårdsbruk (GårdsSkL) 5 § 1 mom. 14 punkten).

Den skattefria delen av en dividend som ingår i näringsverksamhetens eller jordbrukets inkomst dras av innan företagsinkomsten delas in i andelarna för förvärvsinkomst och kapitalinkomst. Efter att den skattefria delen dragits av från företagsinkomsten utgör den resterande delen kapitalinkomst till det belopp som motsvarar en 20 procents årlig avkastning på den nettoförmögenhet som vid utgången av skatteåret hänförts till näringsverksamheten eller jordbruket. Under det år då företagsverksamheten inleds räknas kapitalinkomstandelen utifrån den nettoförmögenhet som vid skatteårets slut hänförs till näringsverksamheten eller jordbruket. Innan beskattningen för skatteåret slutförts kan den skattskyldige eller företagarmakar tillsammans yrka på att kapitalinkomstandelen ska beräknas enligt en årlig avkastning på 10 procent i stället för 20 procent, eller att inkomsten ska beskattas i sin helhet som förvärvsinkomst (ISkL 38 § 1 momentet).

Exempel 30:

En näringsidkares beskattningsbara inkomst från näringsverksamheten är 40 000 euro för skatteåret 2019. Inkomsten innehåller 5 000 euro i dividender från offentligt noterade bolag. Näringsverksamhetens nettoförmögenhet för året innan är 25 000 euro.

Från den beskattningsbara inkomsten för näringsverksamheten (40 000 euro) avdras den skattefria delen (750 euro) av de ingående dividenderna (15 % x 5 000 euro) och den företagsinkomst som ska fördelas blir därmed 39 250 euro. Av detta belopp utgör en 20 procents avkastning, det vill säga 5 000 euro, på föregående års nettoförmögenhet kapitalinkomst (20 % x 25 000 euro) och den resterande delen, det vill säga 34 250 euro, utgör förvärvsinkomst.

2.5 Skatteåret för dividenden

Dividendinkomsten för en fysisk person och ett dödsbo ska enligt ISkL 110 § periodiseras enligt kontantprincipen. Detta innebär att dividenden utgör inkomst för det skatteår under vilket dividenden enligt bolagsstämmans beslut har kunnat lyftas. Dividender anses kunna lyftas samma dag som bolagsstämman sammanträtt, om inte bolagsstämman fattat ett separat beslut om tidpunkten. Om dividendutdelaren är ett offentligt noterat bolag är den dag då dividenden kan lyftas den betalningsdag som fastställts i beslutet om dividendutdelning.

Exempel 31:

Bolaget delar ut dividend för en räkenskapsperiod som gick ut 31.12.2018. I bolagsstämman 30.4.2019 fattas beslut om att dela ut dividend. Bolagsstämman fattar inte beslut om när dividenden kan lyftas. För person A utgör dividenden inkomst för skatteåret 2019.

Exempel 32:

Bolaget delar ut dividend för en räkenskapsperiod som gick ut 31.12.2018. I bolagsstämman 15.6.2019 fattas beslut om att dela ut dividend. Enligt bolagsstämmans beslut kan dividenden lyftas 31.1.2020. För person A utgör dividenden inkomst för skatteåret 2020.

Exempel 33:

Bolaget delar ut dividend för en räkenskapsperiod som gick ut 31.12.2018. I bolagsstämman 30.4.2019 fattas beslut om att dela ut dividend. Enligt bolagsstämmans beslut kan dividenden lyftas i tre rater. Den första raten kan lyftas 15.9.2019, den andra raten kan lyftas 15.11.2019 och den tredje raten kan lyftas 15.1.2020. För person A utgör den första och andra raten inkomst för skatteåret 2019 medan den tredje raten utgör inkomst för skatteåret 2020.

Dividendinkomsten periodiseras enligt ISkL 110 § oavsett om räkenskapsperioden som dividenden hänför sig redan gått ut eller om den fortfarande pågår. ISkL 110 § tillämpas därmed även vid periodiseringen av en så kallad interimistisk dividend.

Exempel 34:

Bolagets räkenskapsperiod är ett kalenderår. Bolaget delar ut en interimistisk dividend för räkenskapsperioden som pågår fram till 31.12.2019. Dividenden baserar sig på ett mellanbokslut som är upprättat 30.6.2019. Vid en extra bolagstämma 30.9.2019 beslutas det om att dela ut en interimistisk dividend och dividenden kan enligt bolagsstämmans beslut lyftas direkt. För person A utgör dividenden inkomst för skatteåret 2019.

Bolagets delägare kan investera den utdelade dividenden till bolaget som en skuld. Detta kan ske exempelvis genom att dividenden först bokförs som dividendutdelningsskuld och därefter genom ett separat skuldebrev omvandlas till en skuld som bolaget fått av delägaren. I dessa fall är det fråga om att kvitta en skuld. Enligt ISkL 110 § anses en inkomst hänföra sig till det skatteår under vilket den har lyfts eller antecknats på den skattskyldiges konto eller under vilket den skattskyldige annars har kunnat förfoga över den. Med inkomst som den skattskyldige annars har kunnat förfoga över avses de inkomster som den skattskyldige har rätt att bestämma över. När en delägare investerar en utdelbar dividend som ännu är obetald tillbaka till företaget som en skuld genom ett separat skuldebrev får hen bestämmanderätt över dividenden vid tidpunkten för upprättandet av skuldebrevet.

Exempel 35:

Bolaget delar ut dividend för en räkenskapsperiod som gick ut 31.12.2018. Bolaget fattar ett beslut om dividendutdelning 30.4.2019 och dividenden kan lyftas 31.1.2020. Bolaget bokför en dividendutdelningsskuld i balansräkningen utifrån dividendutdelningsbeslutet. Bolagets enda ägare person A och bolaget upprättar 30.6.2019 ett skuldebrev enligt vilket dividendutdelningsskulden omvandlas till en skuld som ägaren gett bolaget. A anses ha fått bestämmanderätt över dividenden vid datumet för upprättandet av skuldebrevet 30.6.2019 För person A utgör dividenden inkomst för skatteåret 2019.

Kontantprincipen tillämpas även i inkomstbeskattningen av yrkesutövare med bokföring enligt kontantprincipen (NärSkL 27 a §). Kontantprincipen tillämpas dessutom i beskattningen av skattskyldiga som beskattas enligt GårdsSkL.

Om yrkesutövaren har dubbel bokföring, periodiseras dividendinkomsten enligt prestationsprincipen i stället för kontantprincipen. I beskattningen av rörelseidkare tillämpas alltid prestationsprincipen, även om rörelseidkaren skulle ha enkel bokföring. Periodisering av dividendinkomst enligt prestationsprincipen behandlas i kapitel 3.4.

2.6 Sammandrag av beskattningen av dividender som fysiska personer och dödsbon fått

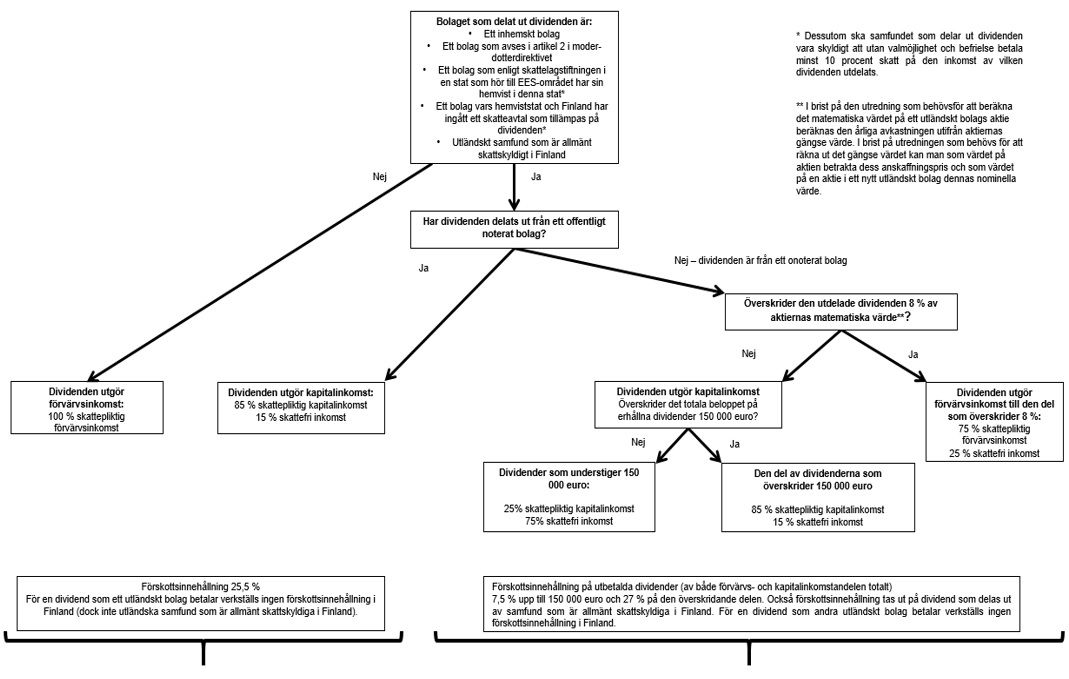

Beskattningen av dividender som fysiska personer och dödsbon fått bestäms enligt diagrammet nedan.

En fysisk person och ett dödsbo kan dra av räntor som hänför sig till anskaffning av dividendinkomster och utgifter för förvärv av dividendinkomster, oavsett om dividendinkomsten är skattefri inkomst med stöd av 33 a–33 c § i inkomstskattelagen eller skattepliktig förvärvs- eller kapitalinkomst (ISkL 31 § 4 mom.).

3 Beskattning av dividender som samfund fått

3.1 Hur förvärvskällan för dividenden inverkar på dividendbeskattningen

I beskattningen av samfund kan dividenderna höra till antingen näringsverksamhetens förvärvskälla, jordbrukets förvärvskälla eller till den personliga förvärvskällan. Förvärvskällan för dividenden bestäms utifrån förvärvskällan för de aktier som ligger till grund för dividenden.

Endast de samfund som uttryckligen nämns i NärSkL 1 § 2 mom. kan ha en personlig förvärvskälla som beskattas enligt ISkL. Denna typ av samfund är i ISkL 21, 21 a och 21 b § avsedda delvis skattefria samfund, utländska dödsbon, i ISkL 22 § avsedda allmännyttiga samfund samt i 1 kap. 2 § i lagen om bostadsaktiebolag (1599/2009) avsedda bostadsaktiebolag, sådana andelslag som kan jämföras med bostadsaktiebolag och sådana ömsesidiga fastighetsaktiebolag som avses i 28 kapitlet 2 § i bostadsaktiebolagslagen. I beskattningen av dessa samfund utgör dividenderna inkomst i näringsverksamhetens förvärvskälla om de har fåtts för aktier som anknyter till näringsverksamhet. Dividender som fåtts för aktier som anknyter till jordbruk utgör inkomst från jordbrukets förvärvskälla. Andra än de dividender som anknyter till näringsverksamhet enligt NärSkL 1 § 1 mom. eller jordbruk, utgör inkomst i den personliga förvärvskällan.

Andra än de samfund som uttryckligen nämns i NärSkL 1 § 2 mom. kan inte ha en personlig förvärvskälla. Således ska deras verksamhetsresultat med undantag för jordbruk beräknas enligt NärSkL. Sådana samfund är exempelvis aktiebolag, andelslag, föreningar och stiftelser, om de inte är allmännyttiga. I beskattningen av dessa samfund hör dividendinkomsten alltid till näringsverksamhetens förvärvskälla, om de inte anknyter till jordbruk. Dividender som fåtts för aktier som anknyter till jordbruk utgör inkomst från jordbrukets förvärvskälla.

I NärSkL 6 a § finns bestämmelser om beskattningen av ett samfunds dividender som fåtts för aktier som hör till näringsverksamhetens förvärvskälla. Dividender som hör till jordbrukets förvärvskälla beskattas enligt GårdsSkL 5 § 14 på det sätt som föreskrivs i NärSkL 6 a §.

Ifall dividendtagaren är ett aktiebolag eller andelslag bestäms skattebehandlingen av dividender som hör till den personliga förvärvskällan enligt NärSkL 6 a §. Därmed är dividender som hör till den personliga förvärvskällan och som bostadsaktiebolag eller med dessa jämförbara andelslag samt ömsesidiga fastighetsaktiebolag fått, skattepliktiga på det sätt som föreskrivs i NärSkL 6 a §. Dividender som övriga samfund får och som hör till den personliga förvärvskällan utgör enligt ISkL 33 d § 3 mom. skattepliktig inkomst i sin helhet, om dividenden inte med stöd av specialbestämmelser (exempelvis ISkL 21, 21 a, 21 b ja 23 §) är skattefri. Därmed är exempelvis dividender som hör till den personliga förvärvskällan helt skattepliktiga för ett utländskt dödsbo och helt skattefria för ett allmännyttigt samfund.

3.2 Dividender från inhemska samfund

Dividender som ett samfund fått från ett inhemskt samfund och som omfattas av NärSkL 6 a § utgör vanligtvis i sin helhet skattefri inkomst. En dividend från ett inhemskt onoterat bolag är alltid skattefri. En dividend från ett offentligt noterat bolag är skattefri om dividendtagaren är ett annat offentligt noterat bolag. Även en dividend som ett onoterat bolag fått från ett offentligt noterat bolag utgör skattefri inkomst om dividendtagaren äger minst 10 procent av aktiekapitalet i det offentligt noterade bolag som delar ut dividenden. Dividender som en andelsbank fått från en affärsbank som fungerar som central finansieringsanstalt för andelsbankerna utgör ändå enligt NärSkL 6 a § 4 mom. skattefri inkomst i sin helhet oavsett ägarandel. Definitionen av offentligt noterade bolag behandlas närmare i kapitel 2.2.

Dividender från inhemska samfund utgör skattepliktig inkomst för samfund endast i tre situationer. Dividender som hör till samfundets personliga förvärvskälla är skattepliktig inkomst i sin helhet om dividendtagaren inte är ett bostadsaktiebolag, ett andelslag som kan jämföras med ett bostadsaktiebolag eller ett ömsesidigt fastighetsaktiebolag. Dividender utgör skattepliktig inkomst i sin helhet även när ett onoterat bolag får dividend av ett offentligt noterat bolag om dividendtagaren äger mindre än 10 procent av aktiekapitalet i bolaget som delar ut dividenden (NärSkL 6 a § 3 mom. 2 punkten). Även en dividend, som har fåtts för aktier som ingår i sådana investeringstillgångar som avses i NärSkL 11 §, utgör till 75 procent skattepliktig inkomst och till 25 procent skattefri inkomst (NärSkL 6 a § 3 mom. 1 punkten). Endast penninginstitut, försäkringsanstalter och pensionsanstalter kan ha investeringstillgångar.

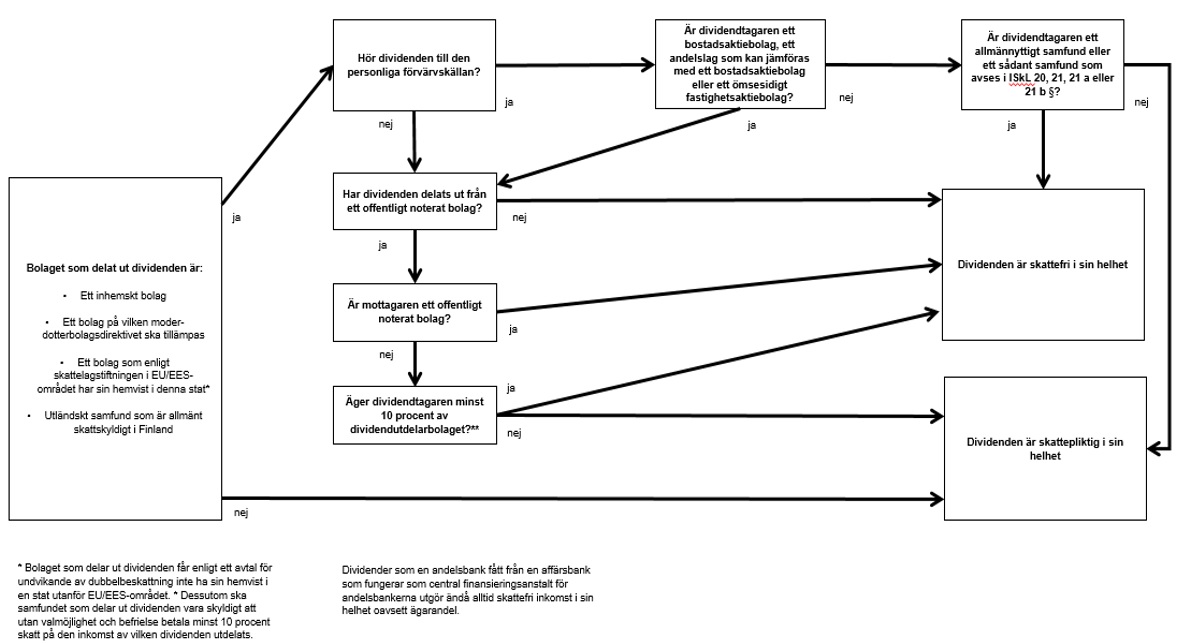

I tabellen nedan visas de grundläggande situationerna i beskattningen av dividender som ett samfund får från ett inhemskt samfund. I tabellen har inte beaktas investeringstillgångsdividender, det ovan nämnda undantaget som gäller andelsbanker eller de dividender som avses i REIT-lagen.

| Dividendutdelare | Dividendtagare | Dividendtagarens beskattning |

|---|---|---|

| Offentligt noterat / onoterat samfund | Offentligt noterat samfund |

Dividenden utgör skattefri inkomst. |

| Onoterat samfund | Onoterat samfund | Dividenden utgör skattefri inkomst. |

|

Offentligt noterat samfund |

Onoterat samfund | Dividenden utgör skattefri inkomst om dividendtagaren direkt äger minst 10 % av aktiekapitalet. Om ägarandelen är mindre än 10 % utgör dividenden i sin helhet skattepliktig inkomst. |

|

Offentligt noterat / onoterat samfund |

Samfund som bedriver annan verksamhet än näringsverksamhet eller jordbruk och som uttryckligen nämns i NärSkL 1 § 2 mom. och vars samfundsform är annan än aktiebolag eller andelslag. | Dividenden som hör till samfundets personliga förvärvskälla utgör skattepliktig inkomst till 100 %, såvida det inte är fråga om ett sådant allmännyttigt samfund som avses i ISkL 22 § eller ett samfund som avses i ISkL 20, 21, 21 a eller 21 b §. |

3.3 Dividender från utländska samfund

En dividend som ett samfund får från en medlemsstat i EU/EES-området behandlas enligt NärSkL 6 a § 1 mom. på motsvarande sätt som inhemska dividender, om dividendutdelaren är sådan som avses i moder-dotterdirektivet. Därmed utgör dividenden vanligtvis skattefri inkomst.

Moder-dotterbolagsdirektivet ska tillämpas på bolaget då följande villkor uppfylls:

- Samfundet som delar ut dividend har enligt någon EU-stats skattelagstiftning sin skatterättsliga hemvist i staten i fråga och bolaget anses inte med stöd av ett skatteavtal med en tredje stat ha skatterättslig hemvist utanför gemenskapen.

- Bolaget har någon av bolagsformerna som nämns i direktivets bilaga. Direktivet tillämpas till exempel på publika och privata aktiebolag och på europabolag.

- Bolaget är skyldigt att utan valmöjlighet och befrielse betala någon av de skatter som nämns i direktivet.

Även skattebehandlingen av dividender som fåtts från EU/EES-området av andra än sådana bolag som avses i moder-dotterbolagsdirektivet bestäms enligt NärSkL 6 a § 2 mom. på motsvarande sätt som för dividender från inhemska samfund. Detta förutsätter att samfundet som delar ut dividenden är skyldigt att utan valmöjlighet och befrielse betala minst 10 procent skatt på den inkomst av vilken dividenden utdelats och att samfundets hemvist enligt den aktuella statens skattelagstiftning är i denna stat och samfundet enligt ett avtal för undvikande av dubbelbeskattning inte har sin hemvist i en stat utanför EU/EES-området.

När man avgör huruvida ett samfund betalat minst 10 procent i skatt på sin inkomst av vilken dividend delats ut, beaktas i enlighet med regeringens proposition (RP 185/2013) enbart nominella samfundsskattesatser. I jämförelsen beaktas därmed inte den faktiska skattesatsen och inte heller skattelättnader utifrån specialbestämmelser (Tax credits and incentives), som kan gälla exempelvis små eller medelstora företag (bland annat simplified tax systems) eller vissa branscher (bland annat tonnagebeskattning och jordbruk), vissa prestationer (till exempel R&D, IP, finansieringsverksamhet) eller vissa områden (economic zones).