Osingonsaajan itse antaman ilmoituksen sisältö, voimassaolo ja luotettavuuden todentaminen

Avainsanat:

- Antopäivä

- 1.10.2020

- Diaarinumero

- VH/669/00.01.00/2020

- Voimassaolo

- 1.1.2021 - 25.9.2022

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

Rajoitetusti verovelvollisen tulon verottamisesta annetun lain (627/1978, lähdeverolaki) 10 b §:ä muutettiin 12.4.2019 (lakimuutos 522/2019). Lakimuutoksella muutettiin tuloverolain (1535/1992) 33 a §:n mukaisen julkisesti noteeratun yhtiön hallintarekisteröidylle osakkeelle maksamien osinkojen lähdeverotusmenettelyä. Lakimuutos tulee voimaan 1.1.2021.

Lähdeverolain 10 b §:n 4 momentin mukaan osingonsaajan asuinvaltion huolellisena selvittämisenä voidaan pitää sellaista osingonsaajan itse antamaa ilmoitusta, josta selviää lähdeverotusta varten tarvittavat tiedot osingonsaajasta. Säännöksen mukaan saajan on ilmoitettava itse annettavalla ilmoituksella lähdeverotusta varten tarvittavat tiedot ja ilmoituksen on oltava riittävän luotettavasti dokumentoitu. Säilyttäjän on varmistettava, että saajan itse antama ilmoitus on johdonmukainen säilyttäjän hallussa olevien muiden osingonsaajaa koskevien tietojen kanssa.

Lähdeverolain 10 b §:n 4 momentin mukaan Verohallinto antaa tarkemmat määräykset itse annetun ilmoituksen sisällöstä, voimassaolosta ja menettelystä, jolla itse annetun ilmoituksen luotettavuus todetaan. Verohallinto on 14.9.2020 antanut päätöksen itse annetun ilmoituksen sisällöstä, voimassaolosta ja menettelystä, jolla itse annetun ilmoituksen luotettavuus todetaan (dnro VH/4332/00.01.00/2020). Päätös tulee voimaan 1.1.2021. Tässä ohjeessa käsitellään Verohallinnon päätöksen mukaista osingonsaajan itse antaman ilmoituksen sisältöä, voimassaoloa ja menettelyä, jolla itse annetun ilmoituksen luotettavuus todetaan.

1 Johdanto

Tämä ohje koskee rajoitetusti verovelvollisen osingonsaajan tunnistamista, kun osinkoa maksetaan tuloverolain (1535/1992, TVL) 33 a §:ssä tarkoitetusta julkisesti noteeratusta yhtiöstä hallintarekisteröidylle osakkeelle. Ohjeessa käsitellään lähdeverolain 10 b §:n ja Verohallinnon itse annetun ilmoituksen sisällöstä, voimassaolosta ja menettelystä, jolla sen luotettavuus todennetaan, antaman päätöksen (dnro VH/4332/00.01.00/2020, myöh. ISD-päätös) mukaisen itse annetun ilmoituksen sisältöä, voimassaoloa ja luotettavuuden todentavaa menettelyä.

Rajoitetusti verovelvollisen tulon verottamisesta annetun lain (627/1978, lähdeverolaki) 10 b §:n 2 momentin mukaan osinkoa maksettaessa voidaan soveltaa kansainvälisen verosopimuksen osinkoa koskevia määräyksiä, jos osingon maksaja tai rekisteröitynyt säilyttäjä (myöh. myös säilyttäjä) on huolellisesti selvittänyt osingonsaajan asuinvaltion sekä varmistanut, että kansainvälisen sopimuksen osinkoa koskevia määräyksiä voidaan soveltaa osingonsaajaan. Lähdeverolain 10 b §:n 4 momentin mukaan asuinvaltion huolellisena selvittämisenä voidaan pitää Verohallinnon antamaa lähdeverokorttia, osingonsaajan asuinvaltion veroviranomaisen antamaa todistusta tai sellaista osingonsaajan itse antamaa ilmoitusta, josta selviää lähdeverotusta varten tarvittavat tiedot osingonsaajasta. Ilmoituksen on oltava riittävän luotettavasti dokumentoitu ja johdonmukainen säilyttäjän hallussa olevien muiden osingonsaajaa koskevien tietojen kanssa.

Lain esitöiden (HE 282/2018 vp, s. 37-38) mukaan osingonsaajan itse antamalla ilmoituksella tarkoitetaan OECD:n Treaty Relief and Compliance Enhancement (myöh. TRACE) -mallin mukaista osingonsaajan itse antamaa ilmoitusta (Investor Self-Declaration - ISD). TRACE -mallin mukaiset Investor Self-Declaration -lomakkeet ja niiden sisältö on kuvattu OECD:n TRACE Implementation Package -dokumentissa (myöh. TRACE IP) ja ne on otettu huomioon Verohallinnon päätöksessä ja tässä ohjeessa. TRACE IP ja muut TRACE-mallia koskevat asiakirjat ovat saatavilla OECD:n verkkosivuilla.

Tässä ohjeessa käsitellään ISD-päätöksen mukaisen itse annetun ilmoituksen

- sisältöä (ISD-päätös 1 §),

- voimassaoloa (ISD-päätös 2 §), ja

- menettelyä, jolla sen luotettavuus todetaan (ISD-päätös 3 §).

Osingonsaajan verotuksellinen asuinvaltio voidaan selvittää ISD-päätöksen mukaisen menettelyn sijaan vaihtoehtoisesti lähdeverokortin tai asuinvaltiotodistuksen perusteella. Ohjeen luvussa 10 käsitellään menettelyä näissä tilanteissa.

ISD-päätöstä sovelletaan tilanteissa, joissa myönnetään verosopimusetuja rajoitetusti verovelvolliselle osingonsaajalle. Päätöksen mukaista menettelyä voidaan kuitenkin hyödyntää luvussa 7 kuvatuin edellytyksin myös tilanteissa, joissa lähdeveroetuja myönnetään kansallisen lainsäädännön perusteella.

Ohjeessa käsitellään osingonsaajan ja rekisteröityneen säilyttäjän velvollisuuksia sovellettaessa ISD-päätöksen mukaista rajoitetusti verovelvollisen osingonsaajan tutkimista ja tunnistamista koskevaa menettelyä. Muilta osin rekisteröityneen säilyttäjän velvollisuuksia ja vastuita käsitellään ohjeessa Rekisteröityneen säilyttäjän velvollisuudet ja vastuut.

Tässä ohjeessa käsitellään osingonsaajan tutkimista ja tunnistamista osingon saajan itse antaman ilmoituksen perusteella ja lähdeveroetujen soveltamista menettelyllisestä näkökulmasta. Verosopimusten tavallisimpia määräyksiä käsitellään ohjeessa Verosopimusten artiklat.

2 Osingonsaajan itse antama ilmoitus

2.1 Osingonsaajan velvollisuus antaa oikeat tiedot

Osingonsaajan itse antama ilmoitus koskee Suomesta saatua osinkotuloa julkisesti noteeratusta yhtiöstä. Sillä tarkoitetaan rekisteröityneen säilyttäjän asiakkaana olevan tilinhaltijan eli osingonsaajan itse antamaa ilmoitusta siitä, että hän on sovellettavan verosopimuksen mukainen osingonsaaja. Ilmoitus on OECD:n TRACE-mallin mukainen osingonsaajan itse antama ilmoitus (Investor Self-Declaration - ISD), jonka tulee olla riittävän luotettavasti dokumentoitu ja johdonmukainen säilyttäjän hallussa olevien muiden osingonsaajaa koskevien tietojen kanssa. Ilmoitukselta vaadittava sisältö määräytyy osin sen mukaan, onko osingonsaaja luonnollinen henkilö vai muu kuin luonnollinen henkilö.

Osingonsaajan itse antaman ilmoituksen tarkoituksena on, että osingonsaaja antaa säilyttäjälle ISD-päätöksen 1 §:ssä tarkoitetut tiedot ja vahvistaa ne oikeaksi. Ilmoituksen sisältöä on käsitelty tarkemmin luvussa 3. Osingonsaajan velvollisuutena on antaa itse annetulla ilmoituksella vaadittavat oikeasisältöiset tiedot sekä ilmoittaa säilyttäjälle olosuhteissaan tapahtuneista muutoksista ilman aiheetonta viivytystä.

Ohjeessa kuvatuissa tilanteissa, joissa lähdeveroetu myönnetään verosopimuksen määräysten perusteella maksuhetkellä, osingonsaajalla tarkoitetaan Suomen ja osingonsaajan asuinvaltion välisen verosopimuksen mukaista edunsaajaa, jolla on oikeus osinkoon. Osingonsaajan velvollisuutena on varmistaa täyttävänsä ne edellytykset, jotka ovat tarpeen Suomen ja osingonsaajan asuinvaltion välisen verosopimuksen mukaisten lähdeveroetujen soveltamiseksi ilmoituksen kattamaan osinkoon. Osingonsaajan on tarvittaessa varmistettava verosopimuksen soveltuminen oman asuinvaltionsa veroviranomaiselta tai Suomen Verohallinnolta. Jos osingonsaaja pyytää sovellettavaksi kansalliseen lainsäädäntöön perustuvaa lähdeveroetua, on hänen varmistettava oikeutensa kyseiseen etuun sekä esitettävä säilyttäjälle selvitys edellytysten täyttymisestä.

Jos osingonsaaja antaa vääriä tietoja verotusta varten, voi tällaisten tietojen antaminen johtaa veron määräämiseen, veronkorotukseen ja viivästysseuraamuksiin. Mikäli virheellinen tieto on annettu veron välttämistarkoituksessa, voi siitä seurata rikosoikeudellinen rangaistus (veropetos).

2.2 Rekisteröityneen säilyttäjän velvollisuudet

Kansainvälisen verosopimuksen osinkoa koskevia määräyksiä sovelletaan, jos osingon maksaja tai osingonsaajaa lähinnä oleva säilyttäjä, joka on osingonjakohetkellä merkittynä 10 d §:ssä tarkoitettuun säilyttäjärekisteriin, on huolellisesti selvittänyt osingonsaajan asuinvaltion sekä varmistanut, että kansainvälisen sopimuksen osinkoa koskevia määräyksiä voidaan soveltaa osingonsaajaan (lähdeverolaki 10 b § 2 momentti).

Rekisteröityneen säilyttäjän velvollisuutena on varmistaa, että osingonsaaja on antanut itse annetulla ilmoituksella ISD-päätöksen 1 §:ssä tarkoitetut tiedot ja vahvistanut ne oikeaksi. Verosopimusetujen myöntämisen edellytyksenä on, että säilyttäjä on todennut ilmoituksen luotettavuuden ISD-päätöksen 3 §:ssä tarkoitetulla tavalla. Menettelyä, jolla ilmoituksen luotettavuus todetaan, käsitellään tarkemmin luvussa 5.

Säilyttäjän on myös varmistettava, että osingonsaaja ymmärtää, mihin käyttötarkoitukseen tietoja annetaan ja kerätään. Säilyttäjän on muistutettava osingonsaajaa tämän avatessa tiliä ja sen jälkeen säännöllisin väliajoin, esimerkiksi infokirjeillä, että saajan vastuulla on huolehtia, että ilmoituksella annetut tiedot ovat ajan tasalla ja paikkansa pitäviä.

Säilyttäjän tulee kiinnittää osingonsaajan huomiota ilmoituksella annettaviin vakuutuksiin ja ohjata saajaa olemaan yhteydessä oman asuinvaltionsa veroviranomaiseen tai Suomen Verohallintoon siltä osin, kun osingon verotukseen liittyvä verosopimuksen määritelmä on saajalle epäselvä. Verosopimusetuja ei tule myöntää, jos verosopimuksen soveltuminen on epäselvää eikä osingonsaaja esitä säilyttäjälle sen soveltumista tukevaa selvitystä.

Suomen verotus- ja oikeuskäytännössä on katsottu, että tulkittaessa Suomessa OECD:n malliverosopimuksen mukaisia verosopimuksen määräyksiä on perusteltua antaa merkitystä sille, mitä OECD:n malliverosopimuksen kommentaarissa on sopimuksen tulkinnasta lausuttu riippumatta siitä, onko sopimuksen toinen osapuoli OECD:n jäsen (KHO 2011:101). Säilyttäjä voi siten käyttää ilmoituksen luotettavuutta todentaessaan ja osingonsaajan käsitettä tulkitessaan joko Suomen ja osingonsaajan asuinvaltion välisen verosopimuksen määräyksiä tai OECD:n malliverosopimuksen viimeisintä kommentaaria. Verosopimusten yleisimpiä määräyksiä käsitellään Verohallinnon ohjeessa Verosopimusten artiklat.

Muilta osin rekisteröityneen säilyttäjän velvollisuuksia ja vastuita käsitellään ohjeessa Rekisteröityneen säilyttäjän velvollisuudet ja vastuut.

3 Ilmoituksen sisältö

3.1 Osingonsaaja on luonnollinen henkilö

3.1.1 Osingonsaajan tiedot

ISD-päätöksen 1 §:n 1 momentin mukaan osingonsaajana olevan luonnollisen henkilön on annettava itse annetulla ilmoituksella seuraavat osingonsaajan itsensä oikeaksi vahvistamat tiedot:

- tilin numero, jolla osakkeita säilytetään;

- osingonsaajan asuinvaltion ja Suomen välisen verosopimuksen tarkoittama verotuksellinen asuinvaltio;

- asuinvaltion myöntämä verotunniste;

- yksilöintitietoina luonnollisen henkilön nimi, syntymäaika ja osoite.

Osingonsaajan itse antamalla ilmoituksella tulee yksilöidä tili, jota ilmoitus koskee ja jolla säilytetään osakkeita, joiden perusteella osinko maksetaan. Tilin numero riittää tilin yksilöintitiedoksi. Jos ilmoitus koskee useampaa säilytystiliä, ilmoituksella yksilöidään nämä kaikki tilit.

Osingonsaajan on yksilöitävä ilmoituksella osingonsaajan asuinvaltion ja Suomen välisen verosopimuksen tarkoittama verotuksellinen asuinvaltionsa. Ilmoituksella ei tarvitse nimenomaisesti yksilöidä osingonsaajan asuinvaltion ja Suomen välistä verosopimusta, vaan tieto verotuksellisesta asuinvaltiosta voi olla yleinen kuten TRACE IP:n ISD-lomakkeella (ISD-Individuals -lomake, myöh. ISD-I, TRACE IP s. 43). Tällöin osingonsaajan on kuitenkin varmistettava, että ilmoitettu asuinvaltio on saajan verotuksellinen asuinvaltio myös kyseisen valtion ja Suomen välisen verosopimuksen mukaan.

Ilmoituksella on yksilöitävä myös osingonsaajan asuinvaltion myöntämä verotunniste (Tax Identification Number, TIN). Jos osingonsaajan asuinvaltio ei myönnä verotunnisteita, on tästä oltava maininta ilmoituksella.

Ilmoituksella on annettava osingonsaajan koko nimi, mukaan lukien etu- ja sukunimi, sekä syntymäaika. Lisäksi on ilmoitettava saajan vakituinen osoite asuinvaltiossa, sekä postiosoite, jos se on eri kuin vakituinen osoite. Osoitetietojen tulee sisältää kadun nimi, kiinteistön numero, mahdollinen huoneiston numero, postinumero, kaupunki ja valtio.

3.1.2 Sovellettavaa verosopimusta koskevat vakuutukset

Osingonsaajan on itse antamallaan ilmoituksella vakuutettava, että hän on asuinvaltiossaan verotuksellisesti asuva Suomen ja kyseisen valtion välisessä verosopimuksessa tarkoitetulla tavalla. Lisäksi osingonsaajan tulee vakuuttaa olevansa Suomesta saadun osinkotulon saaja sovellettavassa verosopimuksessa tarkoitetulla tavalla ja siten oikeutettu verosopimukseen perustuvaan etuun.

Osingonsaajan vakuutuksen tulee koostua seuraavista ISD-päätöksen 1 §:n 2 momentin mukaisista vakuutuksista:

- Vakuutan olevani asuinvaltiossani verotuksellisesti asuva Suomen ja asuinvaltioni välisessä verosopimuksessa tarkoitetulla tavalla.

- Vakuutan, etten toimi asiamiehenä, nimellisomistajana tai välittäjänä tämän ilmoituksen kattaman osingon osalta.

- Vakuutan olevani Suomen ja asuinvaltioni välisessä verosopimuksessa tarkoitettu osingonsaaja ja täyttäväni sovellettavan verosopimuksen mukaisten lähdeveroetujen edellytykset tämän ilmoituksen kattaman osingon osalta.

- Vakuutan, että itse annetun ilmoituksen kattama osinko ei kuulu kiinteälle toimipaikalle.

- Vakuutan ilmoittavani olosuhteissani tapahtuvista muutoksista säilyttäjälle ilman aiheetonta viivytystä.

ISD-päätöksen 1 §:n 2 momentin 1 ja 3 kohdan mukainen vakuutus siitä, että osingonsaaja on asuinvaltiossaan verotuksellisesti asuva Suomen ja tämän asuinvaltion välisessä verosopimuksessa tarkoitetulla tavalla, voi olla osa yleistä verotuksellista asuinvaltiota koskevaa vakuutusta, kuten TRACE IP:n ISD-lomakkeen mukaista vakuutusta (ISD-I, TRACE IP, s. 43). Tällöin osingonsaajan on kuitenkin vakuutusta antaessaan aina varmistettava, että hän on asuinvaltiossaan verotuksellisesti asuva Suomen ja osingonsaajan asuinvaltion välisessä verosopimuksessa tarkoitetulla tavalla niin, että ilmoitusta voidaan soveltaa Suomesta saatuun osinkoon.

3.2 Osingonsaaja on muu kuin luonnollinen henkilö

3.2.1 Osingonsaajan tiedot

ISD-päätöksen 1 §:n 1 momentin mukaan osingonsaajana olevan muun kuin luonnollisen henkilön on annettava itse annetulla ilmoituksella seuraavat osingonsaajan itsensä oikeaksi vahvistamat tiedot:

- tilin numero, jolla osakkeita säilytetään;

- osingonsaajan asuinvaltion ja Suomen välisen verosopimuksen tarkoittama verotuksellinen asuinvaltio;

- asuinvaltion myöntämä verotunniste;

- yksilöintitietoina muun kuin luonnollisen henkilön nimi, osoite, oikeudellinen muoto ja valtio, jossa se on rekisteröity tai jonka lainsäädännön mukaan se on perustettu.

ISD-päätöksen 1 §:ssä muulla kuin luonnollisella henkilöllä tarkoitetaan yhtiötä eli oikeushenkilöä tai yksikköä, jota sovellettavan verosopimuksen mukaan käsitellään verotuksessa oikeushenkilönä (myöh. oikeushenkilö).

Osingonsaajan itse antamalla ilmoituksella tulee yksilöidä tili, jota ilmoitus koskee ja jolla säilytetään osakkeita, joiden perusteella osinko maksetaan. Tilin numero riittää tilin yksilöintitiedoksi. Jos ilmoitus koskee useampaa säilytystiliä, ilmoituksella yksilöidään nämä kaikki tilit.

Osingonsaajan on yksilöitävä ilmoituksella osingonsaajan asuinvaltion ja Suomen välisen verosopimuksen tarkoittama verotuksellinen asuinvaltionsa. Ilmoituksella ei tarvitse nimenomaisesti yksilöidä osingonsaajan asuinvaltion ja Suomen välistä verosopimusta, vaan tieto verotuksellisesta asuinvaltiosta voi olla yleinen, kuten TRACE IP:n ISD-lomakkeella (ISD-Entities -lomake, myöh. ISD-E, TRACE IP, s. 46). Tällöin osingonsaajan on kuitenkin varmistettava, että ilmoitettu asuinvaltio on saajan verotuksellinen asuinvaltio myös kyseisen valtion ja Suomen välisen verosopimuksen mukaan.

Ilmoituksella on myös annettava osingonsaajan asuinvaltion myöntämä verotunniste (eng. Tax Identification Number, TIN). Jos osingonsaajan asuinvaltio ei myönnä verotunnisteita, tulee tästä olla maininta ilmoituksella.

Osingonsaajan itse antamalla ilmoituksella on yksilöitävä ilmoituksen antava oikeushenkilö. Ilmoituksella annetaan oikeushenkilön virallinen nimi kuten se on kirjattu sen perustamista koskeviin asiakirjoihin. Jos nimeä on muutettu myöhemmin, ilmoitetaan virallinen nimi kirjattuna siten kuin se on voimassa itse annetun ilmoituksen antamishetkellä. Ilmoituksella ei tarvitse erikseen selvittää oikeushenkilön edunsaajia, mikäli oikeushenkilö on verosopimuksessa tarkoitettu osingonsaaja.

Ilmoituksella on annettava saajan virallinen osoite asuinvaltiossa, sekä postiosoite, jos se on eri kuin virallinen osoite. Osoitetietojen tulee sisältää kadun nimi, kiinteistön numero, mahdollinen huoneiston numero, postinumero, kaupunki ja valtio.

Osingonsaajan itse antamalla ilmoituksella on yksilöitävä osingonsaajana olevan oikeushenkilön oikeudellinen muoto. Vaihtoehtoja ovat seuraavat:

- Yhteisö

- Valtio (mukaan lukien kunta, keskuspankki ja muu julkisyhteisö)

- Kansainvälinen järjestö

- Eläkelaitos tai eläkerahasto

- Yleishyödyllinen yhteisö

- Yhteissijoitusyritys

- Yhtymä

- Trusti

- Kuolinpesä

- Muu (kuvattava mikä muu)

Ilmoituksella on annettava tieto siitä valtiosta, jossa oikeushenkilö on rekisteröity tai jonka lainsäädännön mukaan se on perustettu.

3.2.2 Sovellettavaa verosopimusta koskevat vakuutukset

Osingonsaajan on itse antamallaan ilmoituksella vakuutettava, että hän on asuinvaltiossaan verotuksellisesti asuva Suomen ja kyseisen valtion välisessä verosopimuksessa tarkoitetulla tavalla. Lisäksi osingonsaajan tulee vakuuttaa olevansa Suomesta saadun osinkotulon saaja sovellettavassa verosopimuksessa tarkoitetulla tavalla ja siten oikeutettu verosopimukseen perustuvaan etuun.

Osingonsaajan vakuutuksen tulee koostua seuraavista ISD-päätöksen 1 §:n 2 momentissa mukaisista vakuutuksista:

- Vakuutan olevani asuinvaltiossani verotuksellisesti asuva Suomen ja asuinvaltioni välisessä verosopimuksessa tarkoitetulla tavalla.

- Vakuutan, etten toimi asiamiehenä, nimellisomistajana tai välittäjänä tämän ilmoituksen kattaman osingon osalta.

- Vakuutan olevani Suomen ja asuinvaltioni välisessä verosopimuksessa tarkoitettu osingonsaaja ja täyttäväni sovellettavan verosopimuksen mukaisten lähdeveroetujen edellytykset tämän ilmoituksen kattaman osingon osalta.

- Vakuutan, että itse annetun ilmoituksen kattama osinko ei kuulu kiinteälle toimipaikalle.

- Vakuutan ilmoittavani olosuhteissani tapahtuvista muutoksista säilyttäjälle ilman aiheetonta viivytystä.

ISD-päätöksen 1 §:n 2 momentin 1 ja 3 kohdan mukainen vakuutus siitä, että osingonsaaja on asuinvaltiossaan verotuksellisesti asuva Suomen ja tämän asuinvaltion välisessä verosopimuksessa tarkoitetulla tavalla voi olla osa yleistä verotuksellista asuinvaltiota koskevaa vakuutusta, kuten TRACE IP:n ISD-lomakkeen mukaista vakuutusta (ISD-E, TRACE IP s. 46). Tällöin osingonsaajan on kuitenkin vakuutusta antaessaan aina varmistettava, että tämä on asuinvaltiossaan verotuksellisesti asuva Suomen ja osingonsaajan asuinvaltion välisessä verosopimuksessa tarkoitetulla tavalla niin, että ilmoitusta voidaan soveltaa Suomesta saatuun osinkoon.

ISD-päätöksen 1 §:n 3 momentin mukaan osingonsaajana olevan muun kuin luonnollisen henkilön on vaatiessaan sovellettavaksi verosopimuksen yleistä lähdeveroprosenttia alempaa lähdeveroprosenttia yksilöitävä sovellettava veroprosentti, vakuutettava olevansa oikeutettu kyseiseen verosopimusetuuteen ja yksilöitävä vaatimuksen peruste. Tällainen vakuutus on annettava esimerkiksi silloin, kun osingonsaajana oleva eläkerahasto pyytää sovellettavaksi verosopimuksen mukaista erityissäännöstä. Osingonsaajan on tällöin tarvittaessa esitettävä erityissäännöksen soveltamisen edellytyksenä oleva lisäselvitys.

3.3 Valtuutus tietojen toimittamiselle

ISD-päätöksen 1 §:n 4 momentin mukaan osingonsaajan on annettava rekisteröityneelle säilyttäjälle valtuutus toimittaa lähdeveron oikeellisuuden ja itse annetun ilmoituksen luotettavuuden varmistamiseksi edellytetyt tiedot Verohallinnolle, mikäli säilyttäjän sijaintivaltion lainsäädäntö tällaista valtuutusta edellyttää.

Edellytyksenä lähdeveroetujen myöntämiselle on, että rekisteröitynyt säilyttäjä voi toimittaa edellä tarkoitetut tiedot Verohallinnolle. Siten säilyttäjän on varmistettava, että se voi toimittaa osingonsaajaa koskevat tiedot Verohallinnolle muun lainsäädännön estämättä. Mikäli esimerkiksi tietosuoja-, pankkisalaisuus-, henkilötietojen suojaa koskeva tai muu lainsäädäntö estää säilyttäjää toimittamasta keräämiään lähdeverotusta varten tarvittavia tietoja Verohallinnolle, ei lähdeveroetuja voida myöntää.

Osingonsaajaa koskevia tietoja ovat rekisteröityneen säilyttäjän vuosi-ilmoituksella ilmoitettavien tietojen lisäksi menettelyn oikeellisuuden varmistamista varten tarvittavat tiedot. Rekisteröityneen säilyttäjän vuosi-ilmoituksella annettavista tiedoista tarkemmin Rekisteröityneen säilyttäjän vuosi-ilmoitus, tekninen soveltamisohje.

3.4 Ilmoituksen muoto ja tietojen vahvistaminen

Osingonsaajan itse antamalla ilmoituksella ei ole Suomessa määrämuotovaatimusta. Säilyttäjä voi kerätä ISD-päätöksen 1 §:ssä tarkoitetut tiedot käyttämällä TRACE IP:n (ISD-I ja ISD-E, TRACE IP s. 43-49) mukaisia englanninkielisiä lomakkeita tai tämän ohjeen liitteenä olevia lomakkeiden käännöksiä. ISD-päätöksen 1 §:ssä tarkoitetut tiedot ovat ilmoitukselta vaadittavat pakolliset tiedot.

Säilyttäjä voi kerätä ISD-päätöksen 1 §:ssä tarkoitetut tiedot myös käyttämällä muuta lomaketta, joka sisältää vaaditut tiedot, tai kerätä tiedot muulla tavoin. Ilmoitus on riittävä, kun säilyttäjällä on käytettävissään ISD-päätöksen 1 §:ssä tarkoitetut tiedot saajasta. Tietojen tulee olla kootusti saatavilla ja osingon saajan itsensä oikeaksi vahvistamia. Ilmoitus voi myös koostua useista eri tiedoista ja sisältää useita asiakirjoja sekä tiedostoja.

Edellytyksenä ei ole, että säilyttäjä kerää itse annetun ilmoituksen osingonsaajalta Suomen virallisella kielellä eli suomeksi tai ruotsiksi. Jos ilmoitusta ei ole laadittu suomeksi, ruotsiksi tai englanniksi, säilyttäjän on toimitettava Verohallinnon pyynnöstä ilmoituksen liitteenä myös käännös jollain edellä mainituista kielistä.

Osingonsaajan itse antamassa ilmoituksessa voidaan hyödyntää rahanpesun ja terrorismin rahoittamisen estämistä sekä asiakkaan tuntemista ja tunnistamista koskevan lainsäädännön perusteella asiakkaasta kerättyjä tietoja (Anti-Money Laundering/Know Your Customer, myöh. AML/KYC) sekä asiakkaan muuta käyttötarkoitusta varten antamaa ilmoitusta. Tällainen muuta käyttötarkoitusta varten annettu ilmoitus voi olla esimerkiksi tilinhaltijan finanssilaitokselle antama CRS/DAC2-vaatimusten mukainen luotettava itse annettu todistus (Self-Certification) tai Yhdysvaltojen, Irlannin tai Japanin Qualified Intermediary -järjestelmiä varten kerätty todistus. Ilmoituksen on aina sisällettävä ISD-päätöksen 1 §:ssä tarkoitetut tiedot saajasta ja osingonsaajan on annettava ISD-päätöksen 1 §:n 2-4 momenteissa tarkoitetut vakuutukset ja valtuutukset.

Osingonsaajan itse antama ilmoitus on lähtökohtaisesti säilytystilikohtainen, mutta se voi olla myös asiakaskohtainen silloin, kun asiakkaan tiedot on vahvistettu oikeiksi ja varmistettu, että olosuhteet ovat ilmoituksen mukaiset kaikilla tileillä, jotka ilmoitus kattaa. Osingonsaajan avatessa uuden säilytystilin, osingonsaajan ei tarvitse toimittaa uutta itse annettua ilmoitusta, mikäli osingonsaaja vahvistaa alkuperäisen ilmoituksen soveltumisen uudella tilillä säilytettäville osakkeille maksettavaan osinkoon ja säilyttäjä todentaa ilmoituksen luotettavuuden myös uuden tilin osalta.

Rekisteröitynyt säilyttäjä voi neuvoa osingonsaajaa tietojen antamisessa ja esitäyttää ilmoituksen tiedot saajan puolesta. Osingonsaajan itse antaman ilmoituksen tulee kuitenkin aina olla saajan dokumentoidusti oikeaksi vahvistama. Saajan on vahvistettava ilmoituksessa olevien tietojen oikeellisuus allekirjoituksella, sähköisellä allekirjoituksella tai muulla antamallaan varmennuksella (esimerkiksi nauhoite tai digitaalinen jalanjälki). Vahvistuksesta on käytävä ilmi tietojen vahvistamisen ajankohta. Näiltä osin tulkinnassa voi hyödyntää OECD:n CRS-standardia ja sen kommentaareja.

Kun osingonsaajana on oikeushenkilö, vahvistamisen yhteydessä on annettava selvitys asiakirjan vahvistaneen henkilön nimenkirjoitusoikeudesta tai valtakirja. Säilyttäjä tai sen työntekijä ei voi vahvistaa osingonsaajan itse antamaa ilmoitusta oikeaksi osingonsaajan lukuun edes valtakirjalla. Tilanteessa, jossa rekisteröitynyt säilyttäjä on verosopimuksessa tarkoitettu osingonsaaja, säilyttäjä voi kuitenkin itse vahvistaa antamiensa tietojen oikeellisuuden.

4 Ilmoituksen voimassaolo

ISD-päätöksen 2 §:n mukaan itse annettu ilmoitus on voimassa enintään allekirjoitusvuoden ja sitä seuraavat viisi vuotta. Jos osingonsaajana on valtio tai muu julkisyhteisö taikka kansainvälinen järjestö, ilmoitus on voimassa toistaiseksi.

Ilmoitus on siten lähtökohtaisesti voimassa allekirjoitusvuoden loppuun ja viisi sitä seuraavaa vuotta. Jos luotettavaksi todettu osingonsaajan itse antama ilmoitus osoittaa, että osingonsaaja on valtio tai muu julkisyhteisö taikka kansainvälinen järjestö, ilmoitus on voimassa toistaiseksi. Säännöksessä tarkoitettuna julkisyhteisönä pidetään sellaista oikeushenkilöä, joka sopimusvaltion lainsäädännön mukaan on muodostettu julkisoikeudelliseksi. Tällaisia julkisyhteisöjä ovat esimerkiksi valtio, sen virasto ja laitos, niiden lakisääteiset elimet sekä keskuspankki.

Säilyttäjän on seurattava osingonsaajan itse antamalla ilmoituksella ilmoitettujen tietojen paikkansapitävyyttä myös ilmoituksen voimassaoloaikana luvussa 5.3 kuvatulla tavalla. Käytännössä säilyttäjällä tulee olla menettely, jolla varmistetaan, että havaitut muutokset tilinhaltijan olosuhteissa johtavat myös ilmoituksen paikkansapitävyyden uudelleenarviointiin ja tarvittaessa sen päivittämiseen.

Ilmoitus on voimassa enintään siihen asti, kunnes olosuhteissa tapahtuu muutos, jonka vuoksi rekisteröitynyt säilyttäjä tietää tai sillä on syytä tietää, että alkuperäinen ilmoitus on virheellinen tai epäluotettava.

Esimerkki 1

Asiakas on allekirjoittanut itse antamansa ilmoituksen 22.11.2020, jossa asiakas on vakuuttanut asuvansa Espanjassa Suomen ja Espanjan välisessä verosopimuksessa tarkoitetulla tavalla ja olevansa osinkoetuuden omistaja. Ilmoituksen voimassaolo päättyy 31.12.2025, ellei olosuhteissa tapahdu muutosta.

Esimerkki 2

Asiakas ilmoittaa esimerkissä 1 kuvatussa tilanteessa rekisteröityneelle säilyttäjälle 20.4.2021 uuden pysyvän postiosoitteen, joka on Saksassa. Säilyttäjän tulee reagoida postiosoitteen muutokseen, koska postiosoite osoittaa nyt eri valtioon kuin siihen, jossa asiakas on vahvistanut itse antamallaan ilmoituksella verotuksellisesti asuvansa. Säilyttäjä ei voi soveltaa Suomen ja Espanjan välistä verosopimusta, eikä muutakaan verosopimusta, ennen kuin se on saanut asiakkaalta selvityksen asiakkaan verotuksellisesta asuinvaltiosta.

5 Ilmoituksen luotettavuuden todentaminen

5.1 Yleistä luotettavuuden todentamisesta

ISD-päätöksen 3 §:n 1 momentin mukaan maksajan tai lähdeverolain 10 d §:ssä tarkoitetun rekisteröityneen säilyttäjän on varmistettava, että osingonsaaja on antanut itse annetulla ilmoituksella päätöksen 1 §:ssä tarkoitetut tiedot ja vahvistanut ne oikeaksi. Itse annetun ilmoituksen luotettavuus on todettava yhteisten tietojenvaihtostandardien ja rahanpesun estämistä ja asiakkaan tunnistamista koskevan lainsäädännön edellyttämien tietojen sekä maksajalla tai rekisteröityneellä säilyttäjällä käytettävissään olevien muiden osingonsaajaa koskevien tietojen perusteella. Säilyttäjän on todettava osingonsaajan itse antaman ilmoituksen luotettavuus ISD-päätöksen 3 §:n 1 momentissa tarkoitetulla tavalla osingonsaajan toimittaessa ilmoituksen säilyttäjälle ensimmäisen kerran. Menettely, jolla säilyttäjä todentaa ilmoituksen luotettavuuden, kuvataan ohjeen luvussa 5.2.

ISD-päätöksen 3 §:n 2 momentin mukaan ilmoituksen luotettavuus on todettava uudelleen silloin, jos maksaja tai rekisteröitynyt säilyttäjä saa tiedon osingonsaajan olosuhteissa tapahtuneista muutoksista. Säilyttäjän vastuulla on siten seurata, tapahtuuko osingonsaajan olosuhteissa sellaisia muutoksia, joilla on vaikutusta osingonsaajan itse antaman ilmoituksen luotettavuuteen ja voimassaoloon. Osingonsaajan vastuulla on huolehtia, että sen ilmoituksellaan antamat tiedot ovat ajan tasalla sekä ilmoittaa olosuhteissaan tapahtuvista muutoksista säilyttäjälle. Ilmoituksen luotettavuuteen vaikuttavia olosuhteiden muutoksia käsitellään ohjeen luvussa 5.3.

ISD-päätöksen 3 §:n 3 momentin mukaan maksajan tai rekisteröityneen säilyttäjän on varmistettava ennen osingon maksamista käytettävissään olevien tietojen avulla, onko ilmoitus luotettava. Pykälän 4 momentin mukaan 3 momentissa tarkoitettua varmistusta ei edellytetä, jos osingosta peritään lähdeveroa vähintään 15 prosenttia tai osingon määrä on alle 10 000 euroa.

Mikäli säilyttäjä on huolellisesti varmistanut itse annetun ilmoituksen luotettavuuden ilmoituksen saadessaan eikä osingonsaajan olosuhteissa ole tapahtunut ilmoituksen luotettavuuteen vaikuttavia muutoksia, ei ilmoituksen luotettavuutta tarvitse varmistaa erikseen ennen osingon maksamista, jos sovellettaessa verosopimuksen määräyksiä osingosta peritään lähdeveroa vähintään 15 prosenttia tai osingon määrä on alle 10 000 euroa. Säilyttäjä voi kuitenkin aina halutessaan varmistaa ilmoituksen luotettavuuden osingonmaksukohtaisesti.

Tilanteissa, joissa perittävän lähdeveron määrä on alle 15 prosenttia ja osingon määrä on vähintään 10 000 euroa, on ennen osingon maksamista aina varmistettava, onko osingonsaajan olosuhteissa tapahtunut muutoksia (ISD-päätös 3 § 3 ja 4 momentti). Näissä tilanteissa noudatettava menettely kuvataan luvussa 5.4. Säilyttäjä voi vaihtoehtoisesti noudattaa luvuissa 5.2 ja 5.3 kuvattua menettelyä myös tilanteissa, joissa verosopimuksen nojalla osinkoon voisi olla mahdollista soveltaa alempaa lähdeveroprosenttia, mutta osingosta peritään vähintään 15 prosenttia lähdeveroa. Tällöin ilmoituksen luotettavuutta ei tarvitse erikseen varmistaa jokaisen osingonmaksun kohdalla, ellei säilyttäjä tiedä tai sillä ole syytä tietää, että osingonsaajan olosuhteissa on tapahtunut ilmoituksen luotettavuuteen vaikuttava muutos.

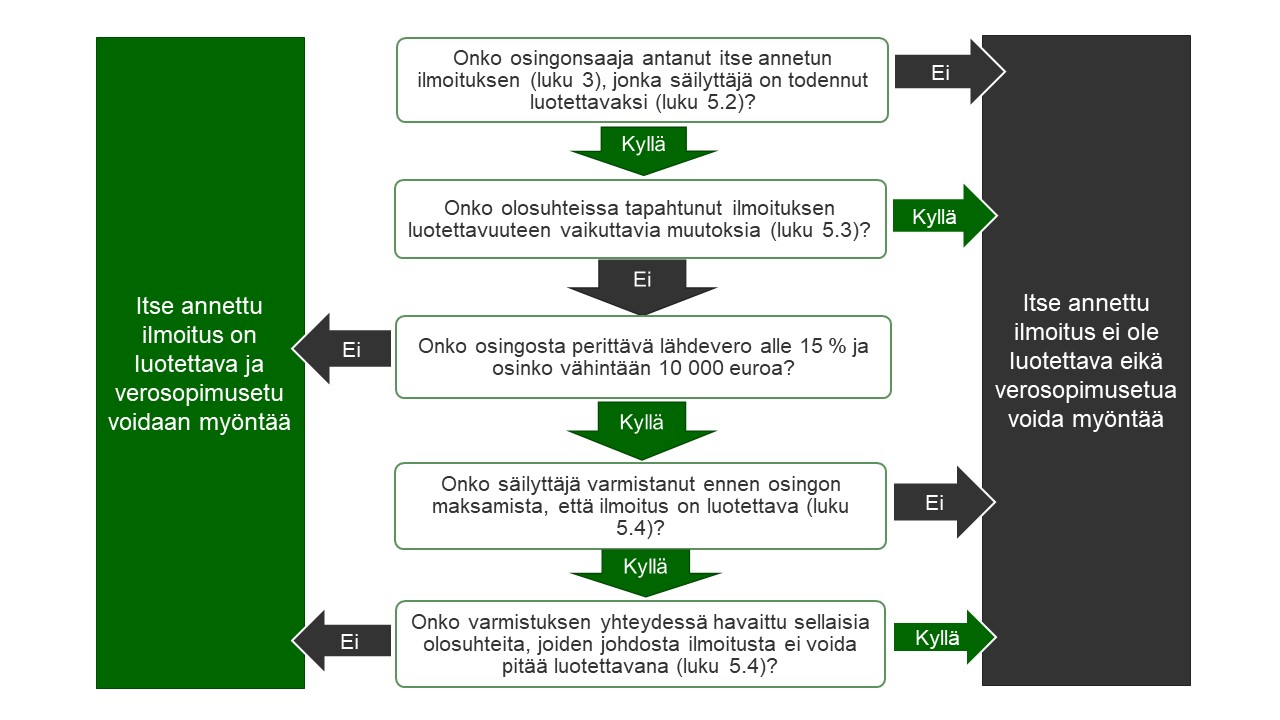

ISD-päätöksen 3 §:ssä tarkoitettu menettely, jolla osingon saajan itse antaman ilmoituksen luotettavuus todetaan, on kuvattu alla olevassa kaaviossa.

Rekisteröitynyt säilyttäjä vapautuu lähdeverolain 10 c §:n 2 momentin mukaisesta vastuusta osoittamalla, että se on noudattanut Verohallinnon ISD-päätöksen mukaista menettelyä osingonsaajan tutkimisessa ja tunnistamisessa.

5.2 Ilmoituksen luotettavuuden todentava menettely

Lähdeverolain 10 b §:n 4 momentin mukaan osingonsaajan itse antaman ilmoituksen on oltava riittävän luotettavasti dokumentoitu ja johdonmukainen säilyttäjän hallussa olevien muiden osingonsaajaa koskevien tietojen kanssa.

ISD-päätöksen 3 §:n 1 momentin mukaan maksajan tai rekisteröityneen säilyttäjän on varmistettava, että osingonsaaja on antanut itse annetulla ilmoituksella päätöksen 1 §:ssä tarkoitetut tiedot ja vahvistanut ne oikeaksi. Itse annetun ilmoituksen luotettavuus on todettava yhteisten tietojenvaihtostandardien ja rahanpesun estämistä ja asiakkaan tunnistamista koskevan lainsäädännön edellyttämien tietojen sekä maksajalla tai rekisteröityneellä säilyttäjällä käytettävissään olevien muiden osingonsaajaa koskevien tietojen perusteella.

Säilyttäjällä on oltava käytettävissään luotettavuuden varmistamiseksi ISD-päätöksen 3 §:n 5 momentin nojalla vähintään yhteisten tietojenvaihtostandardien ja rahanpesun estämistä ja asiakkaan tunnistamista koskevan lainsäädännön edellyttämät tiedot todentaessaan ilmoituksen luotettavuutta. Yhteisten tietojenvaihtostandardien edellyttämät tiedot ovat CRS/DAC2-standardin ja FATCA-sopimuksen perusteella kerättäviä tietoja. Rahanpesun estämistä ja asiakkaan tunnistamista koskevilla tiedoilla tarkoitetaan tietoja, jotka säilyttäjän on kerättävä asiakkaastaan siihen sovellettavan rahanpesun ja terrorismin rahoittamisen estämistä sekä asiakkaan tuntemista ja tunnistamista koskevan lainsäädännön eli AML/KYC-sääntelyn velvoittamana.

Edellä mainittujen tietojen lisäksi säilyttäjän on ISD-päätöksen 3 §:n 1 momentin mukaan käytettävä luotettavuuden todentamisessa myös muita käytettävissään olevia osingonsaajaa koskevia tietoja. Muilla käytettävissä olevilla tiedoilla tarkoitetaan ilmoituksen luotettavuuteen vaikuttavia tietoja, jotka säilyttäjä tai sen puolesta luotettavuuden varmistava rekisteröitymätön säilyttäjä on liiketoiminnassaan saanut asiakkaastaan. Edellytyksenä ei ole, että säilyttäjän olisi haettava vain tätä tarkoitusta varten tietoa julkisista tietolähteistä kuten internetistä, julkisista rekisteristä tai kaupallisista tietojärjestelmistä. Ilmoituksen luotettavuus todetaan ensimmäisen kerran silloin, kun osingonsaaja antaa ilmoituksen. Luotettavuus voidaan todeta säilytystilikohtaisesti silloin, kun ilmoitusta varten kerättävät tiedot saadaan.

Osingonsaajan itse antama ilmoitus on voimassa silloin, kun rekisteröitynyt säilyttäjä on saanut osingonsaajalta dokumentoidun itse annetun ilmoituksen ja todennut sen luotettavaksi edellä tarkoitettujen käytettävissään olevien osingonsaajaa koskevien tietojen kanssa. Osinkoa maksettaessa voidaan soveltaa verosopimuksen mukaista lähdeveroprosenttia vain, jos säilyttäjä on saanut osingonsaajalta itse annetun ilmoituksen sekä todennut ilmoituksen luotettavuuden ISD-päätöksen 3 §:ssä tarkoitetulla tavalla.

Säilyttäjän, joka ottaa vastatakseen osingonmaksutietojen oikeellisuudesta, on suoritettava riittävät huolellisuusmenettelyt, joilla osingonsaajan itse antaman ilmoituksen voimassaolo todetaan. Riittävällä huolellisuusmenettelyllä tarkoitetaan sitä, että säilyttäjä, joka ottaa vastuun osingonsaajan tiedoista, vertaa osingonsaajalta saamiaan tietoja kaikkiin käytettävissään oleviin tietoihin saajasta sen varmistamiseksi, ovatko osingonsaajan itse antamalla ilmoituksella ilmoittamat tiedot luotettavia. Jos ilmoitusta ei säilyttäjän käytettävissä olevien tietojen perusteella voida pitää luotettavana, edellytyksenä verosopimusetujen myöntämiselle on, että säilyttäjä saa osingonsaajalta ilmoituksen luotettavuuden varmistavan dokumentoinnin tai luotettavuus todetaan julkisesti saatavilla olevien tietojen perusteella.

Säilyttäjän on vaadittava osingonsaajalta dokumentoitu selvitys esimerkiksi silloin, kun osingonsaaja vaatii ISD-päätöksen 1 §:n 3 momentin mukaisen vakuutuksen perusteella verosopimuksen mukaisesta yleisestä verokannasta poikkeavia etuuksia, eikä ilmoituksen luotettavuutta voida varmistaa säilyttäjällä käytettävissä olevien tietojen perusteella. Säilyttäjän on tällöin vaadittava osingonsaajalta dokumentoitu lisäselvitys, joka osoittaa saajan oikeuden etuun. Osingonsaajan vaatiessa alempaa verokantaa sovellettavaksi oikeudellisen muotonsa perusteella, edellytyksenä verosopimusedun myöntämiselle on lisäselvitys, joka vahvistaa osingonsaajan oikeudellisen muodon olevan kyseessä olevan erityissäännöksen tarkoittama, kuten perustamisasiakirja, ote julkisesta rekisteristä tai sijaintivaltion viranomaisen antama todistus.

Esimerkki 3

Osingonsaajana oleva yhdysvaltalainen eläkerahasto toimittaa rekisteröityneelle säilyttäjälle itse annetun ilmoituksen, jossa se vaatii suomalaisen julkisesti noteeratun yhtiön maksamaan osinkoon sovellettavaksi nollaverokantaa Suomen ja Yhdysvaltain välisen verosopimuksen nojalla. Säilyttäjä pyytää osingonsaajalta lisäselvitystä erityissäännöksen soveltumisen edellytyksistä. Eläkerahasto toimittaa säilyttäjälle perustamisasiakirjansa, joka osoittaa, että tämä on verosopimuksen tarkoittama eläkerahasto. Säilyttäjä toteaa ilmoituksen luotettavuuden ISD-päätöksen 3 §:n edellyttämällä tavalla. Osingonsaajan toimittama lisäselvitys on riittävä ja verosopimusetu voidaan myöntää.

Ilmoitusta ei voida pitää luotettavana, mikäli säilyttäjä tietää tai sillä on syytä tietää, ettei itse annettu ilmoitus ole luotettava. Näitä tilanteita käsitellään tarkemmin luvussa 5.5.

5.3 Osingonsaajan olosuhteissa tapahtuvat muutokset

ISD-päätöksen 3 §:n 2 momentin mukaan ilmoituksen luotettavuus on todettava uudelleen silloin, jos maksaja tai rekisteröitynyt säilyttäjä saa tiedon osingonsaajan olosuhteissa tapahtuneista muutoksista. Säännöksessä tarkoitettu olosuhteiden muutos on mikä tahansa muutos, jonka johdosta säilyttäjä saa osingonsaajan verotukselliseen asuinvaltioon tai sovellettavaan verosopimukseen liittyviä uusia tai muuttuneita tietoja, jotka ovat ristiriidassa saajan ilmoittaman verotuksellisen asuinvaltion tai sovellettavan verosopimuksen kanssa.

Jos osingonsaajan olosuhteissa on tapahtunut ilmoituksen luotettavuuteen vaikuttava muutos, verosopimusetuja ei voida myöntää osingonsaajan antaman alkuperäisen ilmoituksen perusteella. Verosopimusetuja voidaan kuitenkin myöntää, jos osingonsaaja antaa uuden luotettavan itse annetun ilmoituksen, joka selvittää osingonsaajan verotuksellisen asuinvaltion sekä varmistaa asuinvaltion ja Suomen välisen verosopimuksen soveltamisedellytykset. Vaihtoehtoisesti säilyttäjä voi kerätä osingonsaajalta luotettavan selvityksen ja tarvittavan dokumentaation, joilla varmistetaan alkuperäisen ilmoituksen luotettavuus. Säilyttäjän on säilytettävä kaikki luotettavuuden todentamisen osoittavat alkuperäiset ja uudet dokumentit, kuten kopiot ja muistiinpanot.

Rekisteröityneen säilyttäjän katsotaan saavan tiedon olosuhteiden muutoksesta aina, jos

- osingonsaaja ilmoittaa olosuhteissaan tapahtuneista muutoksista tai toimittaa uuden itse annetun ilmoituksen;

- säilyttäjä saa muuta kautta, kuten esimerkiksi julkisesta osoitetietojärjestelmästä, tiedon osingonsaajan olosuhteissa tapahtuneista muutoksista;

- säilyttäjä havaitsee AML/KYC, FATCA, CRS/DAC2 tai muussa menettelyssään osingonsaajan olosuhteissa tapahtuneen muutoksen; tai

- säilyttäjä tietää tai sen on syytä tietää oman toimintansa perusteella, ettei osingonsaajan itse antama ilmoitus ole luotettava.

Myös tiliin liittyvät muutokset tai lisätiedot, kuten tilinhaltijan lisääminen tai korvaaminen, ovat ilmoituksen luotettavuuteen vaikuttavia olosuhteiden muutoksia, jos ne ovat ristiriidassa osingon saajan itse antamalla ilmoituksella ilmoittamien tietojen kanssa. Ilmoituksen luotettavuus on varmistettava uudelleen aina silloin, jos säilyttäjä saa edellä mainituissa tilanteissa uusia tai muuttuneita tietoja, joka ovat ristiriidassa osingonsaajan itse antaman ilmoituksen perusteella sovellettavan verosopimuksen kanssa.

5.4 Luotettavuuden varmistaminen tilanteissa, joissa perittävä lähdevero on alle 15 % ja osingon määrä vähintään 10 000 euroa

Rekisteröityneen säilyttäjän on varmistettava ISD päätöksen 3 §:n 3 momentissa tarkoitetulla tavalla ennen osingon maksamista käytettävissään olevien tietojen avulla, onko osingonsaajan itse antama ilmoitus luotettava, jos

- osingosta peritään lähdeveroa vähemmän kuin 15 prosenttia, ja

- osingon määrä on vähintään 10 000 euroa.

Säännöksessä vähintään 10 000 euron osingolla tarkoitetaan osingonsaajan yhdeltä maksajalta saamaa osinkoa maksukohtaisesti.

Edellä tarkoitettujen edellytysten täyttyessä säilyttäjän on ennen osingonmaksua käytävä läpi ISD-päätöksen 3 §:n 1 momentissa tarkoitetut tiedot luvussa 5.2 kuvatulla tavalla. Varmistuksen yhteydessä säilyttäjän on käytävä läpi osingonmaksuun liittyvät mahdolliset omistusten muutostiedot, mukaan lukien kaupankäyntitiedot, jotka säilyttäjä tai sen puolesta ilmoituksen luotettavuuden varmistava rekisteröitymätön säilyttäjä on liiketoiminnassaan saanut asiakkaastaan. Menettelyllä varmistetaan myös, että Verohallinto saa hallituksen esityksessä (HE 282/2018 vp, s. 1, 5-6) tarkoitetulla tavalla riittävät ja oikeasisältöiset tiedot osingonmaksusta verovalvontaa varten, eikä tavanomaista verosopimuksen mukaista 15 prosentin alempaa lähdeverokantaa käytettäisi veronkiertotarkoituksessa tai aggressiivisessa verosuunnittelussa.

Osingonsaajan itse antama ilmoitus ei ole voimassa ilman luotettavuuden varmistavaa lisäselvitystä, mikäli edellä tarkoitetun varmistuksen yhteydessä säilyttäjä saa tietoonsa tai sillä on syytä tietää, että

- osakkeet on hankittu enintään 30 päivää ennen osingonmaksua,

- osingonmaksuun liittyy omistus- tai johdannaisjärjestelyjä, tai

- itse annetun ilmoituksen tiedot ovat muutoin ristiriidassa säilyttäjällä käytettävissään olevien tietojen kanssa tai ilmoitusta ei muusta syystä voida pitää luotettavana.

Osingonsaajan itse antamaa ilmoitusta ei voida pitää luotettavana ilman lisäselvitystä, jos osakkeet on hankittu enintään 30 päivää ennen osingonmaksua. Omistuksessa tapahtuneiden muutosten vaikutusta osingonsaajan ilmoituksellaan antamien tietojen luotettavuuteen arvioidaan sen perusteella, onko muutoksilla vaikutusta osingonsaajan oikeuteen verosopimuksen mukaiseen etuun. Jos osingonsaaja on esimerkiksi ostanut osakkeet juuri ennen osingonjakohetkeä ja luopunut osakkeista välittömästi osingonjaon jälkeen, säilyttäjän on selvitettävä, onko tapahtumiin liittynyt verosopimustulkintaan vaikuttavia järjestelyjä ja tarvittaessa vaadittava sitä koskevat dokumentit.

Osingonsaajan itse antama ilmoitus ei ole voimassa, mikäli säilyttäjä saa tietoonsa tai sillä on syytä tietää, että osingonmaksuun liittyy omistus- tai johdannaisjärjestely, jolla on vaikutusta ilmoituksen luotettavuuteen. Tällainen omistusjärjestely voi olla esimerkiksi osakelainausjärjestely tai muu sopimus, jonka perusteella osinko korvataan kolmannelle taholle. Jos säilyttäjä saa tietoonsa tai sen on syytä tietää, että osingonmaksuun liittyy ilmoituksen luotettavuuteen vaikuttava omistusjärjestely, ilmoitusta ei voida pitää luotettavana, ellei säilyttäjä saa luotettavaa selvitystä ja dokumentaatiota siitä, että osingonsaaja on järjestelystä huolimatta oikeutettu verosopimusetuun. Jos kyse on osakelainausjärjestelystä, säilyttäjän on vaadittava osakelainausta koskevat dokumentit ja selvitettävä lainaussopimuksen sisältö. Mahdollisten johdannaisjärjestelyiden, kuten synteettisten rahoitusjärjestelyiden, muiden johdannaissopimusten tai tuottojenvaihtojärjestelyiden, osalta säilyttäjän on selvitettävä järjestelyn tarkoitus ja siihen liittyvä dokumentaatio sekä verosopimuksen mukainen osingonsaaja osingon täsmäytyspäivänä.

Ilmoitusta voidaan myös pitää luotettavana ja verosopimusetu myöntää silloin, jos säilyttäjä saa luotettavan selvityksen ja siihen liittyvän dokumentaation osoitukseksi siitä, ettei osakekaupalla tai omistusjärjestelyllä ole vaikutusta verosopimustulkintaan. Jos säilyttäjä ei voi varmistaa ilmoituksen luotettavuutta, vaan osingonsaajan oikeus verosopimusetuun jää tulkinnanvaraiseksi, ei verosopimusetuja voida myöntää. Tällaisissa tilanteissa edellytyksenä verosopimusetujen myöntämiselle maksuhetkellä on Verohallinnon ratkaisu, jonka antamisen yhteydessä asia on nimenomaisesti ratkaistu, kuten ennakkoratkaisu. Osingonsaaja voi vaihtoehtoisesti hakea lähdeveron palautusta maksuvuoden jälkeen, jolloin Verohallinto selvittää osingonsaajan oikeuden verosopimusetuun.

5.5 Tilanteet, joissa osingonsaajan itse antama ilmoitus on epäluotettava tai virheellinen

Rekisteröityneen säilyttäjän on ISD-päätöksen 3 §:n 1 momentin mukaan varmistettava, että osingonsaaja on antanut itse annetulla ilmoituksella päätöksen 1 §:ssä tarkoitetut tiedot ja vahvistanut ne oikeaksi. Ilmoitus ei ole voimassa, jos osingonsaaja ei ole antanut kaikkia ISD 1 §:n mukaisia pakollisia tietoja.

Osingonsaajalle ei voida myöntää verosopimusetuja itse annetun ilmoituksen perusteella, jos säilyttäjä tietää tai sen on syytä tietää, että osingonsaajan ilmoituksellaan antamat ISD-päätöksen 1 §:n mukaiset tiedot tai vakuutukset ovat epäluotettavia tai virheellisiä.

ISD-päätöksen 3 §:n 1 momentin mukaan ilmoituksen luotettavuus on todettava yhteisten tietojenvaihtostandardien ja rahanpesun estämistä ja asiakkaan tunnistamista koskevan lainsäädännön edellyttämien tietojen sekä rekisteröityneellä säilyttäjällä käytettävissään olevien muiden osingonsaajaa koskevien tietojen perusteella. Arvioitaessa sitä tiesikö tai oliko rekisteröityneellä säilyttäjällä syytä tietää, että osingonsaajan itse antama ilmoitus on epäluotettava tai virheellinen, huomioidaan ne CRS/DAC2, FATCA, AML/KYC -menettelyjen edellyttämät tiedot, jotka rekisteröityneellä säilyttäjä on oltava ISD-päätöksen 3 §:n 5 momentin mukaan käytettävissään saajasta, mukaan lukien saajan tilin tiedot. Arvioinnissa huomioidaan myös ISD päätöksen 3 §:n 1 momentissa tarkoitetut rekisteröityneellä säilyttäjällä käytettävissään olevat muut osingonsaajaa koskevat tiedot eli ilmoituksen luotettavuuteen vaikuttavat tiedot, jotka säilyttäjä tai sen puolesta luotettavuuden varmistanut rekisteröitymätön säilyttäjä on liiketoiminnassaan saanut asiakkaastaan. Ilmoituksen luotettavuuteen vaikuttava tieto voi olla esimerkiksi viranomaiselta saatu tieto ilmoituksen epäluotettavuudesta tai virheellisyydestä.

Jos säilyttäjä tietää tai sen on syytä tietää, että osingonmaksutapahtumaan soveltuu Principal Purpose Test -määräys, ei ilmoitusta voida pitää luotettavana. Säilyttäjän katsotaan tietävän tai sen on syytä tietää, ettei osingonsaajan antama ilmoitus ole luotettava tilanteissa, joissa säilyttäjä tai sen lähiyksikkö on suunnittelemassa, markkinoimassa, organisoimassa, tuo saataville, antaa tukea tai neuvoja tai on osapuoli järjestelyssä, jolla on vaikutusta ilmoituksen luotettavuuteen. Yksikkö on toisen yksikön lähiyksikkö, jos joko toinen yksikkö kontrolloi toista yksikköä tai kaksi yksikköä ovat yhteisen kontrollin alaiset. Tätä sovellettaessa kontrolli käsittää sellaisen välittömän tai välillisen omistuksen yksikön äänivallasta tai arvosta, joka ylittää 50 prosenttia. Lisää Principal Purpose Test -määräyksen soveltumisesta Verohallinnon ohjeessa Verosopimusten artiklat.

Alla on lueteltu esimerkkitilanteita, joissa rekisteröityneen säilyttäjällä katsotaan olleen syytä tietää, että osingonsaajan itse antama ilmoitus on epäluotettava tai virheellinen (TRACE IP, s. 31-32) . Lista ei ole tyhjentävä.

- Saaja on luonnollinen henkilö ja KYC-velvoitteet täyttääkseen rekisteröitynyt säilyttäjä on tarkistanut saajan passin ja passissa olevan henkilön kuva ei vastaa passin esittänyttä henkilöä.

- Rekisteröitynyt säilyttäjä ei saa käsitellä saajaa muussa kuin lähdevaltiossa verotuksellisesti asuvana, jos saajan vakituinen kotiosoite on lähdevaltion ulkopuolella, mutta rekisteröityneellä säilyttäjällä on saajalle posti- tai kotiosoite lähdevaltiossa eli Suomessa. Säilyttäjä voi kuitenkin käsitellä saajaa muussa kuin lähdevaltiossa asuvana, jos säilyttäjällä on hallussaan tai säilyttäjä saa muuta dokumentaatiota, joka vahvistaa, ettei saaja ole lähdevaltiossa verotuksellisesti asuva.

- Rekisteröitynyt säilyttäjä ei saa käsitellä saajaa valtiossa verosopimuksen mukaan asuvana, jos vakituinen kotiosoite saajan itse antamalla ilmoituksella ei ole kyseisessä sopimusvaltiossa. Rekisteröitynyt säilyttäjä voi kuitenkin käsitellä saajaa kyseisessä verosopimusvaltiossa asuvana, jos säilyttäjällä on hallussaan tai säilyttäjä saa muuta dokumentaatiota, joka vahvistaa, että saaja on kyseisessä valtiossa verosopimusvaltiossa asuva.

- Rekisteröitynyt säilyttäjä ei saa kohdella saajaa valtiossa verosopimuksen mukaan asuvana, jos vakituinen kotiosoite saajan itse antamalla ilmoituksella on kyseisessä verosopimusvaltiossa, mutta säilyttäjällä on saajalle posti- tai kotiosoite kyseisen verosopimusvaltion ulkopuolella. Rekisteröitynyt säilyttäjä voi kuitenkin käsitellä saajaa kyseisessä verosopimusvaltiossa asuvana, jos rekisteröityneellä säilyttäjällä on hallussaan tai säilyttäjä saa muuta dokumentaatiota, joka vahvistaa, että saaja on kyseisessä verosopimusvaltiossa asuva.

- Rekisteröitynyt säilyttäjä ei saa soveltaa alennettua lähdeveroprosenttia osingonsaajan itse antaman ilmoituksen perusteella, jos

- rekisteröitynyt säilyttäjä on ollut mukana järjestämässä tai rakentamassa liiketoimea, jonka mukaan itse annetun ilmoituksen antanut osingonsaaja saa rekisteröityneeltä säilyttäjältä arvopaperin, jonka perusteella osinko maksetaan; ja

- saaja ei ole lähdevaltion lainsäädännön nojalla oikeutettu alennettuun veroprosenttiin sellaisen osinkotulon osalta, joka maksetaan tällaisen järjestelyn mukaisesti.

- Rekisteröitynyt säilyttäjä ei saa käsitellä saajaa valtiossa verosopimuksen mukaan asuvana, jos ainoa koti- tai postiosoite, joka sillä on saajalle, on c/o -osoite tai postilokero. Rekisteröitynyt säilyttäjä voi kuitenkin käsitellä saajaa kyseisessä verosopimusvaltiossa asuvana, jos säilyttäjällä on hallussaan tai säilyttäjä saa muuta dokumentaatiota, joka vahvistaa, että saaja on kyseisessä verosopimusvaltiossa asuva.

- Rekisteröityneen säilyttäjän katsotaan tienneen, että osingonsaajan itse annetulla ilmoituksella oleva tieto on virheellistä, jos saaja, toimivaltainen viranomainen, maksaja tai toinen säilyttäjä on ilmoittanut rekisteröityneelle säilyttäjälle, että ilmoituksella annettu tieto on epäluotettavaa.

Esimerkki 4

Rekisteröityneen säilyttäjän asiakkaalla on vakituinen osoite Ruotsissa ja hän on itse antamallaan ilmoituksella ilmoittanut olevansa verotuksellisesti asuva Ruotsissa. Asiakas on kuitenkin ilmoittanut postiosoitteen Suomessa. Säilyttäjä ei saa kohdella asiakasta Ruotsissa asuvana, ellei asiakas toimita dokumentaatiota, joka osoittaa, että hän on Ruotsin ja Suomen välisen verosopimuksen tarkoittamalla tavalla Ruotsissa asuva. Asiakas toimittaa säilyttäjälle Ruotsin veroviranomaisen antaman asuinpaikkatodistuksen verovelvollisuudesta Ruotsiin ja Suomen Verohallinnon antaman todistuksen rajoitetusta verovelvollisuudesta. Rekisteröitynyt säilyttäjä voi saadun selvityksen perusteella kohdella asiakasta Ruotsissa asuvana.

Tilanteessa, jossa rekisteröitynyt säilyttäjä havaitsee osingon maksun jälkeen, että osingonsaajan itse antama ilmoitus ei ole luotettava ja lähdeveroa on peritty liian pieni määrä, on säilyttäjän korjattava virhe ilman aiheetonta viivästystä. Virheen korjaamisesta, rekisteröityneen säilyttäjän verovastuusta ja velvoitteista tilanteessa, joissa osingonsaaja on antanut virheellisen itse annetun ilmoituksen tai jättänyt ilmoittamatta olosuhteissaan tapahtuneista muutoksista tarkemmin ohjeessa Rekisteröityneen säilyttäjän velvollisuudet ja vastuut.

6 Rekisteröityneen säilyttäjän epäsuorat asiakkaat

Rekisteröityneet säilyttäjät voivat hyödyntää palveluntarjoajia täyttäessään osingonsaajan itse antamaan ilmoitukseen liittyviä velvoitteita. Palveluntarjoajan käyttäminen ei kuitenkaan vaikuta rekisteröityneen säilyttäjän velvollisuuksiin, vaan vastuu siitä, että huolellisuusvelvoitteet täytetään ISD-päätöksessä edellytetyllä tavalla on aina rekisteröityneellä säilyttäjällä.

Rekisteröitynyt säilyttäjä voi ottaa vastuun rekisteröitymättömän säilyttäjän tai muun kolmannen tahon keräämistä osingonmaksutiedoista. Tällöin rekisteröitynyt säilyttäjä on vastuussa siitä, että ilmoituksen luotettavuus on varmistettu ISD-päätöksen 3 §:ssä edellytetyllä tavalla. Rekisteröityneen säilyttäjän on varmistettava, että rekisteröitymätön säilyttäjä on kerännyt ISD-päätöksen 1 §:ssä tarkoitetut tiedot sekä todennut ilmoituksen luotettavuuden ISD-päätöksen 3 §:ssä tarkoitetulla tavalla.

Sillä, joka varmistaa osingonsaajan itse antaman ilmoituksen luotettavuuden, on oltava käytettävissään luotettavuuden varmistamiseksi ISD-päätöksen 3 §:n 1 momentissa tarkoitetut tiedot, joita käsitellään luvussa 5.2. Mikäli rekisteröityneellä säilyttäjällä itsellään ei ole osingonmaksuhetkellä hallussaan näitä tietoja eikä osingonsaajan itse antamaa ilmoitusta, on sen varmistettava, että se pystyy tarvittaessa esittämään ja toimittamaan tiedot Verohallinnolle verovalvontaa varten.

Rekisteröityneen säilyttäjän velvollisuuksista ja verovastuusta tilanteissa, joissa se käyttää palveluntarjoajaa, lisää ohjeessa Rekisteröityneen säilyttäjän velvollisuudet ja vastuut.

7 Kansallisen lainsäädännön perusteella myönnettävät lähdeveroedut

Osingonsaajan itse antamaa ilmoitusta voidaan hyödyntää osingonsaajan tutkimisessa ja tunnistamisessa myös tilanteissa, joissa lähdeveroetu myönnetään kansallisen lainsäädännön perusteella. Rekisteröityneen säilyttäjän on varmistettava osingonsaajan itse antaman ilmoituksen luotettavuus edellä luvussa 5 kuvatulla tavalla.

Edellytyksenä kansalliseen lainsäädäntöön perustuvien lähdeveroedun myöntämiselle on aina, että säilyttäjä varmistaa ennen osingon maksamista, että kansallisen lainsäädännön mukaiset edellytykset lähdeveroedun myöntämiselle täyttyvät. Mikäli osingonsaaja ei esitä säilyttäjälle selvitystä verovapauden edellytysten täyttymisestä, lähdeveroetua ei voida myöntää. Lähdeveroetua ei voida myöskään myöntää silloin, jos säilyttäjä tietää tai sen on syytä tietää, että osingonmaksutapahtumaan voisi soveltua kansallinen veronkiertosäännös (laki oma-aloitteisten verojen verotusmenettelystä 768/2016, 10 §; laki verotusmenettelystä 1558/1995, 28 §).

Näissä tilanteissa itse annettua ilmoitusta voidaan hyödyntää TRACE IP:n tarkoittamalla tavalla (ISD-E -lomakkeen liite C, TRACE IP s. 52). Tällöin osingonsaajan on muiden ohjeessa kuvattujen ISD-päätöksen 1 §:n mukaisten tietojen ja vakuutusten lisäksi yksilöitävä sovellettavaksi pyytämänsä lähdeveroprosentti ja vakuutettava olevansa oikeutettu kyseiseen lähdeveroetuun sekä toimitettava edun soveltamisen edellytyksenä oleva lisäselvitys.

Rekisteröityneen säilyttäjän vuosi-ilmoituksella on yksilöitävä RateReason-kohdassa, jos lähdeveroetuja on myönnetty kansalliseen lainsäädännön perusteella. Kansalliseen lainsäädäntöön perustuvia lähdeveroetuja voidaan myöntää esimerkiksi seuraavissa tilanteissa:

- Rinnastukset vastaavaan suomalaiseen verovapaaseen toimijaan (TRACEFINDOM1)

- Emotytäryhtiödirektiivin mukainen osinko (TRACEFINDOM2)

- Muu kansallisesta laista johtuva syy (TRACEFINDOM3)

Osingonsaajan on toimitettava säilyttäjälle selvitys oikeudestaan kyseessä olevaan kansalliseen lakiin perustuvaan etuuteen. Edellytettävän selvityksen laatu riippuu kyseessä olevan lähdeveroedun myöntämisen edellytyksistä, joten edellytykset on aina varmistettava kansallisesta lainsäädännöstä. Osingon saajan itse antamaa ilmoitusta voidaan pitää voimassaolevana, ellei osingonsaajan toimittama lisäselvitys, kuten lähdeverokortti, osoita että osingonsaajan olosuhteissa on tapahtunut muutos, jonka johdosta ilmoitusta ei voida enää pitää luotettavana.

Esimerkki: Kotimaista sijoitusrahastoa ja erikoissijoitusrahastoa vastaava ulkomainen rahasto

Lähdeveroa ei ole suoritettava osingosta, joka maksetaan tuloverolain 20 a §:ssä säädetyt verovapauden edellytykset täyttävälle kotimaista sijoitusrahastoa tai erikoissijoitusrahastoa vastaavalle sopimusperusteiselle ulkomaiselle rahastolle. Lisäksi edellytyksenä on, että osingonsaaja esittää Verohallinnolle selvityksen verovapauden edellytysten täyttymisestä. (Lähdeverolaki 3 § 10 momentti)

Osingonsaajan esittäessä rinnastusta suomalaiseen sijoitus- tai erikoissijoitusrahastoon, edellytyksenä lähdeveroetujen myöntämiselle on, että Verohallinto on ratkaissut asian ja osingonsaaja esittää tästä itse annetun ilmoituksen lisäksi dokumentoidun selvityksen. Tällainen selvitys voi olla Verohallinnon saajalle myöntämä lähdeverokortti tai ennakkoratkaisu.

Nämä tilanteet ilmoitetaan vuosi-ilmoituksella rinnastuksena vastaavaan suomalaiseen verovapaaseen toimijaan (RateReason=TRACEFINDOM1).

Esimerkki: Emo- ja tytäryhtiödirektiivin mukainen osingonsaaja

Lähdeveroa ei ole suoritettava eri jäsenvaltioissa sijaitseviin emo- ja tytäryhtiöihin sovellettavasta yhteisestä verojärjestelmästä annetun neuvoston direktiivin (90/435/ETY, emo-tytäryhtiödirektiivi) artiklassa 2 tarkoitetulle yhtiölle maksettavasta osingosta, jos yhtiö omistaa välittömästi vähintään 10 prosenttia osingon maksavan yhtiön pääomasta (lähdeverolaki 3 § 6 momentti).

Osingonsaajan vaatiessa lähdeveroetua sillä perusteella, että se on emo-tytäryhtiödirektiivissä tarkoitettu yhtiö, säilyttäjän on saatava osingonsaajan itse antaman ilmoituksen lisäksi selvitys direktiivin soveltumisen edellytyksistä. Selvityksestä on käytävä ilmi esimerkiksi, että osingonsaajana oleva yhtiö omistaa suoraan osinkoa jakavan yhtiön pääomasta vähintään 10 prosenttia ja sen kotipaikka on ETA-alueella. Tarkemmin direktiivin soveltamisedellytyksistä Verohallinnon ohjeessa Rajoitetusti verovelvollisen osingot, korot ja rojaltit.

Nämä tilanteet ilmoitetaan vuosi-ilmoituksella emotytäryhtiödirektiivin mukaisena osinkona (RateReason=TRACEFINDOM2).

8 Tietojen säilyttäminen ja pääsy dokumentaatioon

Rekisteröityneen säilyttäjän on säilytettävä jokaisen saajan, jolla on tili säilyttäjässä, antama alkuperäinen itse annettu ilmoitus, sen oikeaksi todistettu kopio tai luotettava elektroninen skannattu versio. Lisäksi säilyttäjän on säilytettävä kaikki osingonsaajan itse antamaan ilmoitukseen liittyvä dokumentaatio, mukaan lukien kaikki tiedot, joita on hyödynnetty ilmoituksen voimassaolon arvioinnissa. Luvussa 6 tarkoitetuissa tilanteissa rekisteröityneen säilyttäjän on varmistettava, että rekisteröitymätön säilyttäjä säilyttää edellä tarkoitetut tiedot.

Säilyttäjän on Verohallinnon pyynnöstä toimitettava tai esitettävä tarkastettavaksi edellä tarkoitetut tiedot ja asiakirjat Verohallinnolle. Säilyttäjän tulee myös vastaavalla tavalla toimittaa ja esittää tarkastettavasti vastaavat rekisteröitymättömän säilyttäjän keräämät tiedot ja asiakirjat, joista rekisteröitynyt säilyttäjä on ottanut vastatakseen.

Tiedot on mahdollista toimittaa Verohallinnolle sähköisesti tietoturvallisella tavalla. Aineiston käsittelyssä ja säilyttämisessä noudatetaan Verohallinnon vakiintuneita tietoturvaohjeita ja salassapitosäännöksiä. Lisätietoa asiasta on asiakasohjeessa Tietojen käsittely ja tietosuoja Verohallinnossa.

Dokumentaatiota on säilytettävä kuuden vuoden ajan osingon maksuvuoden päättymisestä. Tiedot voi säilyttää sähköisessä muodossa niin, että ne ovat tarvittaessa toimitettavissa ja esitettävissä Verohallinnolle.

Aineiston keräämisestä ja säilyttämisestä lisää Rekisteröityneen säilyttäjän velvollisuudet ja vastuut –ohjeessa.

9 Osingon maksaja

Osingon maksaja voi noudattaa tässä ohjeessa kuvattua menettelyä rajoitetusti verovelvollisen osingonsaajan tunnistamisessa lähdeverolain 10 b §:n 2 ja 4 momentissa tarkoitetulla tavalla tilanteessa, jossa säilytysketjussa ei ole rekisteröitynyttä säilyttäjää, joka olisi ottanut vastuun osingonmaksutiedoista. Tällöin maksaja on vastuussa siitä, että se on selvittänyt osingonsaajan asuinvaltion sekä varmistanut, että kansainvälisen sopimuksen osinkoa koskevia määräyksiä voidaan soveltaa osingonsaajaan.

Maksaja voi käytännössä sopia, että rekisteröitymätön säilyttäjä kerää maksajan puolesta osingonsaajalta itse annetun ilmoituksen, varmistaa sen oikeellisuuden ISD-päätöksen 3 §:n mukaisella menettelyllä, jota käsitellään luvussa 5. Maksajan velvollisuutena on antaa vuosi-ilmoituksella vaaditut tiedot ja toimittaa ohjeessa mainitut Verohallinnon valvontaa varten tarvitsemat lisätiedot. Mikäli maksajalla itsellään ei osingonmaksuhetkellä ole hallussaan näitä tietoja eikä osingonsaajan itse antamaa ilmoitusta, on sen varmistettava, että se pystyy tarvittaessa esittämään ja toimittamaan tiedot Verohallinnolle verovalvontaa varten.

Jos rekisteröitymätön säilyttäjä on noudattanut ISD-päätöksen mukaista menettelyä tunnistaessaan osingonsaajan ja varmistaessaan tämän oikeuden verosopimusetuun maksajan puolesta sekä vaadittavat tiedot on ilmoitettu Verohallinnolle, mahdollisessa alipidätystilanteissa katsotaan, ettei kyse ole veron perimiseen velvollisen maksajan laiminlyönnistä (lähdeverolaki 16 § 2 momentti).

10 Muu selvitys osingonsaajan asuinvaltiosta

Maksaja tai rekisteröitynyt säilyttäjä voi tutkia ja tunnistaa osingonsaajan, selvittää tämän verotuksellisen asuinvaltion ja asianomaisen verosopimuksen soveltamisen edellytykset ISD-päätöksen mukaisen osingonsaajan itse antaman ilmoituksen perusteella. Vaihtoehtoisesti maksaja tai rekisteröitynyt säilyttäjä voi varmistaa osingonsaajan oikeuden verosopimusetuun muulla lähdeverolain 10 b §:ssä kuvatulla tavalla tai periä lähdeverolain 7 §:n mukaisen lähdeveron. Tällöin osingonsaajan asuinvaltio ja kansainvälisen sopimuksen soveltamisedellytykset on selvitettävä jokaisen osingonmaksun yhteydessä erikseen.

Osingonsaajan itse antaman ilmoituksen lisäksi asuinvaltion huolellisena selvittämisenä voidaan pitää Verohallinnon antamaa lähdeverokorttia tai osingonsaajan asuinvaltion veroviranomaisen antamaa todistusta (lähdeverolaki 10 b § 4 momentti). Tällöin säilyttäjän on lisäksi varmistettava, että lähdeverokortin tai asuinvaltiotodistuksen esittäjä on kyseisen osingon osalta sovellettavan verosopimuksen tarkoittama osingonsaaja.

Lähdeverolain 7 §:n mukaisista tilanteista lisää ohjeessa Rekisteröityneen säilyttäjän velvollisuudet ja vastuut.

Johtava erityisasiantuntija Kalle Hirvonen

Veroasiantuntija Salla Madetoja

Liitteet: