Maastapoistumisverotus

Avainsanat:

- Antopäivä

- 1.1.2021

- Diaarinumero

- VH/8283/00.01.00/2020

- Voimassaolo

- 1.1.2021 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

Ohje liittyy kokonaisuuteen: Kansainvälinen verotus

Ohjeessa käsitellään 1.1.2020 voimaan tulleiden elinkeinotulon verottamisesta annetun lain (360/1968, EVL) maastapoistumisverotusta koskevien säännösten soveltamista yhteisöverovelvollisten verotuksessa. Uusia säännöksiä sovelletaan ensimmäisen kerran vuodelta 2020 toimitettavassa verotuksessa. Ohjeessa ei käsitellä luonnollisia henkilöitä koskevia maastapoistumisverotussäännöksiä. Osakevaihdon jälkeisiin maastapoistumistilanteisiin liittyvää luonnollisten henkilöiden maastapoistumisverotusta on käsitelty Verohallinnon ohjeessa Yritysjärjestelyt ja verotus - osakevaihto.

Ohjeen lukuja 2.3, 2.5 ja 3.2 on 1.1.2021 päivitetty ulkomaisen yhteisön tosiasialliseen johtopaikkaan liittyvien tuloverolain ja elinkeinotulon verottamisesta annetun lain muutosten johdosta. Lisäksi ohjeen lukua 1 on täsmennetty mediamaksusta annetun Ahvenanmaan maakuntalain johdosta.

1 Johdanto

Maastapoistumisverotuksella pyritään varmistamaan se, että verovelvollisen siirtäessä varoja tai verotuksellisen kotipaikkansa jonkin valtion verotuksellisen lainkäyttöalueen ulkopuolelle, kyseinen valtio voi verottaa sen alueella mahdollisesti syntyneen varojen arvonnousun, vaikkei tämä olisi vielä realisoitunut maastapoistumishetkellä. Suomen lainsäädännössä maastapoistumisverotuksessa ei ole kyse erillisestä verosta tai verolajista, vaan kyse on tuloverotuksesta, jossa verovelvollisen tuloon lisätään maastapoistumisverotuksen kohteena olevien varojen realisoitumaton arvonnousu varojen siirtyessä pois Suomen verotusoikeuden piiristä. Maastapoistumisverolla tarkoitetaan jäljempänä tätä maastapoistumisverotuksesta johtuvaa osaa verovelvollisen tulo- ja yleisradioverosta sekä yhteisön kotikunnan ollessa Ahvenanmaalla, Ahvenanmaan mediamaksusta.

Maastapoistumisverotus voi kohdistua kahden tyyppisiin tilanteisiin. Ensinnäkin verotus voi kohdistua tilanteisiin, jossa ei tapahdu luovutusta verovelvolliselta toiselle, vaan varoja tai verotuksellinen kotipaikka siirretään toiseen valtioon siten, ettei siirron lähtövaltiolla ole enää oikeutta verottaa verovelvollisen varoista kertyvää tuottoa tai varojen arvonnousua. Toisaalta maastapoistumisverotus voi kohdistua rajat ylittäviin yritysjärjestelytilanteisiin, joissa varat siirtyvät yritysjärjestelyn yhteydessä verovelvolliselta toiselle, eikä siirron lähtövaltiolla ole enää siirron johdosta verotusoikeutta kyseisiin varoihin.

Maastapoistumisverotusta koskevat säännökset sisältyvät pääasiallisesti elinkeinotulon verottamisesta annetun lain (360/1968, EVL) 51 e ja 52 e §:iin. EVL 51 e §:ssä on säädetty sisämarkkinoiden toimintaan suoraan vaikuttavien veron kiertämisen käytäntöjen torjuntaa koskevien sääntöjen vahvistamisesta annetun direktiivin (EU 2016/1164, veron kiertämisen estämistä koskeva direktiivi) mukaisten maastapoistumistilanteiden verotuksesta. EVL 52 e §:ssä on säädetty rajat ylittäviin yritysjärjestelytilanteisiin liittyvästä maastapoistumisverotuksesta. Lisäksi EVL 52 g §:ssä on säädetty eurooppayhtiön ja eurooppaosuuskunnan sääntömääräisen kotipaikan siirron yhteydessä tapahtuvasta maastapoistumisverotuksesta.

Maastapoistumisverolle voi tietyissä tilanteissa saada maksunlykkäyksen ja tietyt tilapäiset varojen siirrot voivat jäädä maastapoistumisverotuksen ulkopuolelle. Maastapoistumisverotukseen liittyvät ilmoitukset annetaan ja mahdollista maksunlykkäystä vaaditaan maastapoistumisverovuodelta annettavalla tuloveroilmoituksella.

2 Veron kiertämisen estämistä koskevan direktiivin mukaiset maastapoistumistilanteet

Veron kiertämisen estämistä koskeva direktiivi sisältää säännökset muun muassa maastapoistumisverotuksesta. Direktiivissä säädetään yhteisöverojärjestelmän vähimmäissuojasta, joka jäsenvaltioiden on sisällytettävä kansalliseen lainsäädäntöönsä. Maastapoistumisverotuksesta direktiivin tarkoittamissa soveltamistilanteissa säädetään kansallisella tasolla EVL 51 e §:ssä.

EVL 51 e §:ssä tarkoitetut maastapoistumistilanteet liittyvät varojen siirtoon Suomessa sijaitsevasta päätoimipaikasta, varojen tai liiketoiminnan siirtoon Suomessa sijaitsevasta kiinteästä toimipaikasta ja verotuksellisen kotipaikan siirtymiseen Suomesta. EVL 51 e §:ssä säädetään varojen maastapoistumisarvon ja verotuksessa vähennettyjen varausten veronalaiseksi tuloksi lukemisesta, tilapäisiä varojensiirtoja koskevasta poikkeuksesta maastapoistumisverotukseen sekä mahdollisuudesta maastapoistumisveron maksunlykkäykseen.

EVL 51 e §:n säännöksiä sovelletaan tuloverolain (1535/1992, TVL) 3 §:ssä tarkoitettuihin yhteisöihin ja ulkomaisten yhteisöjen Suomessa sijaitseviin kiinteisiin toimipaikkoihin. Säännökset eivät näin ollen sovellu esimerkiksi elinkeinoyhtymiin. Elinkeinotulon verottamisesta annetun lain mukaisen verotuksen lisäksi säännöksiä sovelletaan tuloverolain ja maatilatalouden tuloverolain (543/1967, MVL) mukaisessa verotuksessa kyseisiin lakeihin sisältyvien viittaussäännösten (TVL 30 b § ja MVL 3 §) perusteella.

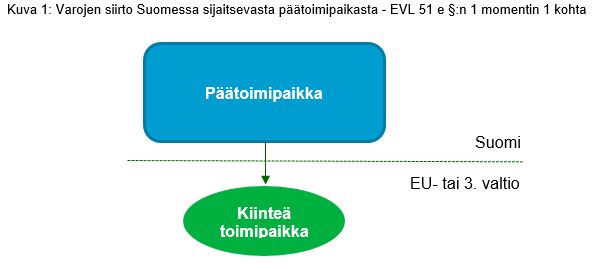

2.1 Varojen siirto Suomessa sijaitsevasta päätoimipaikasta

EVL 51 e §:n 1 momentin 1 kohdan mukaan tilanteessa, jossa suomalainen yhteisö siirtää varoja toisessa valtiossa olevaan kiinteään toimipaikkaansa eikä Suomella ole siirron johdosta enää verotusoikeutta kyseisiin varoihin, luetaan varojen maastapoistumisarvo vähennettynä varojen verotuksessa poistamattomalla hankintamenolla yhteisön veronalaiseksi tuloksi.

Tuloverolain 9 §:n 1 momentin 1 kohdan mukaan muun muassa kotimainen yhteisö on velvollinen suorittamaan veroa tulon perusteella sekä Suomesta että muualta saamastaan tulosta (yleinen verovelvollisuus). Suomessa yleisesti verovelvollinen on siten lähtökohtaisesti velvollinen suorittamaan Suomeen veroa myös toisessa valtiossa sijaitsevan kiinteän toimipaikkansa tulosta. Tästä johtuen kotimainen yhteisö on pääsääntöisesti velvollinen suorittamaan Suomeen veroa myös sellaisten varojen perusteella saamastaan tulosta, jotka yhteisö on siirtänyt Suomessa sijaitsevasta päätoimipaikastaan toisessa valtiossa sijaitsevaan kiinteään toimipaikkaan. Lisäksi kotimainen yhteisö on velvollinen suorittamaan kiinteän toimipaikan tulosta veroa kiinteän toimipaikan sijaintivaltiolle.

Suomen toisten valtioiden kanssa kaksinkertaisen verotuksen välttämiseksi solmimien verosopimusten mukaan kaksinkertainen verotus poistetaan pääsääntöisesti niin sanotulla hyvitysmenetelmällä. Hyvitysmenetelmää sovelletaan myös tilanteessa, jossa verosopimusta ei ole solmittu. Jos varat siirretään valtioon, jonka kanssa sovelletaan hyvitysmenetelmää, Suomi ei menetä ulkomaiseen kiinteään toimipaikkaan tapahtuvan varojen siirron johdosta verotusoikeuttaan siirtyneisiin varoihin, eikä kyse ole EVL 51 e §:n 1 momentin 1 kohdan mukaisesta maastapoistumistilanteesta.

EVL 51 e §:n 1 momentin 1 kohdan mukaisesta maastapoistumistilanteesta on kyse silloin, kun varoja siirretään yleisesti verovelvollisen yhteisön Suomessa sijaitsevasta päätoimipaikasta sellaiseen kiinteään toimipaikkaan, jonka sijaintivaltion kanssa solmitun verosopimuksen mukaan kaksinkertainen verotus poistetaan niin sanotulla vapautusmenetelmällä. Tällöin kiinteän toimipaikan tulo vapautetaan Suomen verosta, minkä vuoksi Suomella ei ole enää verotusoikeutta siirtyneisiin varoihin. Vapautusmenetelmää sovelletaan tällä hetkellä vain Egyptin ja Ranskan kanssa solmituissa verosopimuksissa.

Maastapoistumisverotuksen edellytyksenä ei ole siirtyvien varojen juridisen omistusoikeuden siirtyminen Suomesta. Varojen siirtyessä suomalaisen yhteisön toisessa valtiossa olevaan kiinteään toimipaikkaan niiden juridinen omistusoikeus säilyy edelleen varoja siirtävällä suomalaisella yhteisöllä. Jos varojen juridinen omistus vaihtuu siirron yhteydessä, ei kyse ole säännöksessä tarkoitetusta maastapoistumistilanteesta, mutta varojen siirto saattaa johtaa luovutusta koskevien säännösten perusteella veronalaisen tulon muodostumiseen siirtävälle yhteisölle.

Esimerkki 1:

Suomalainen osakeyhtiö siirtää varoja Ruotsissa sijaitsevaan kiinteään toimipaikkaansa. Pohjoismaiden välillä solmitun verosopimuksen mukaan suomalaisen yhtiön Ruotsissa sijaitsevan kiinteän toimipaikan liiketuloa voidaan verottaa sekä Suomessa että Ruotsissa ja tuloon kohdistuva kaksinkertainen verotus poistetaan hyvitysmenetelmällä vähentämällä Suomeen maksettavasta tuloverosta Ruotsiin maksettua tuloveroa vastaava määrä. Koska Suomi ei menetä Ruotsissa sijaitsevaan kiinteään toimipaikkaan tapahtuvan varojen siirron johdosta verotusoikeuttaan siirtyneisiin varoihin, ei maastapoistumisveroa määrätä siirrettäessä varoja Ruotsissa sijaitsevaan kiinteään toimipaikkaan.

Esimerkki 2:

Suomalainen osakeyhtiö siirtää varoja Ranskassa sijaitsevaan kiinteään toimipaikkaansa. Suomen ja Ranskan välillä solmitun verosopimuksen mukaan suomalaisen yhtiön Ranskassa sijaitsevan kiinteän toimipaikan liiketuloa voidaan verottaa Ranskassa ja tuloon kohdistuva kaksinkertainen verotus poistetaan vapautusmenetelmällä vapauttamalla kiinteän toimipaikan liiketulo Suomen verosta. Koska Suomi menettää Ranskassa sijaitsevaan kiinteään toimipaikkaan tapahtuvan varojen siirron johdosta verotusoikeuden siirtyneisiin varoihin, sovelletaan varojen siirtoon EVL 51 e §:n 1 momentin 1 kohdan säännöksiä.

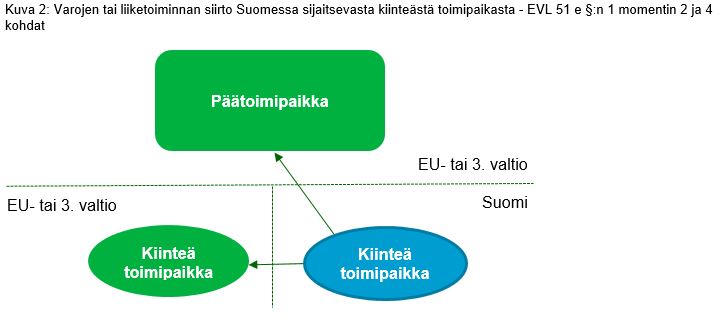

2.2 Varojen tai liiketoiminnan siirto Suomessa sijaitsevasta kiinteästä toimipaikasta

EVL 51 e §:n 1 momentin 2 kohdan mukaan varojen maastapoistumisarvo vähennettynä varojen verotuksessa poistamattomalla hankintamenolla luetaan veronalaiseksi tuloksi, jos ulkomainen yhteisö siirtää Suomessa olevasta kiinteästä toimipaikasta varoja toisessa valtiossa olevaan päätoimipaikkaansa tai toisessa valtiossa olevaan kiinteään toimipaikkaansa siten, että Suomella ei enää siirron johdosta ole verotusoikeutta kyseisiin varoihin. Jos siirtyviin varoihin liittyy verotuksessa vähennettyjä varauksia, myös ne luetaan veronalaiseksi tuloksi varojen siirron yhteydessä (EVL 51 e §:n 4 momentti).

Tuloverolain 9 §:n 3 momentin perusteella ulkomainen yhteisö on velvollinen suorittamaan veroa tulon perusteella kaikesta Suomessa sijaitsevaan kiinteään toimipaikkaan kuuluvaksi luettavasta tulosta. Jos ulkomainen yhteisö siirtää Suomessa sijaitsevasta kiinteästä toimipaikastaan varoja toisessa valtiossa olevaan päätoimipaikkaansa tai toisessa valtiossa olevaan tai sinne muodostuvaan kiinteään toimipaikkaansa, ei Suomella enää siirron jälkeen ole oikeutta verottaa siirtyneitä varoja ja kyse on EVL 51 e §:n 1 momentin 2 kohdan mukaisesta maastapoistumistilanteesta.

Esimerkki 3 (EVL 51 e § 1 momentin 2 kohta):

Ruotsalainen yhtiö siirtää Suomessa sijaitsevasta kiinteästä toimipaikastaan varoja ruotsalaiseen päätoimipaikkaansa. Koska Suomella ei enää siirron johdosta ole verotusoikeutta päätoimipaikkaan siirrettyihin varoihin, luetaan siirtyneiden varojen maastapoistumisarvo vähennettynä varojen verotuksessa poistamattomalla hankintamenolla Suomessa sijaitsevan kiinteän toimipaikan veronalaiseksi tuloksi. Lisäksi siirtyviin varoihin liittyvät verotuksessa vähennetyt varaukset tuloutuvat kiinteän toimipaikan verotuksessa.

Varojen maastapoistumisarvo vähennettynä varojen verotuksessa poistamattomalla hankintamenolla luetaan EVL 51 e §:n 1 momentin 4 kohdan mukaan veronalaiseksi tuloksi myös silloin, kun ulkomaisen yhteisön Suomessa olevan kiinteän toimipaikan harjoittama liiketoiminta siirretään toiseen valtioon eikä Suomella enää siirron johdosta ole oikeutta verottaa siirrettyjä varoja.

EVL 51 e §:n 1 momentin 4 kohta koskee tilannetta, jossa siirron kohteena on yksittäisten varallisuuserien sijasta koko Suomessa sijaitsevan kiinteän toimipaikan harjoittama liiketoiminta. Kun koko kiinteän toimipaikan liiketoiminta siirretään toiseen valtioon, Suomi menettää verotusoikeuden kiinteästä toimipaikasta siirtyneisiin varoihin. Koska tällaisessa tilanteessa koko kiinteässä toimipaikassa harjoitettu liiketoiminta siirretään, varojen maastapoistumisarvon lisäksi kaikki kiinteän toimipaikan verotuksessa vähennetyt varaukset luetaan veronalaiseksi tuloksi niiden lakatessa tosiasiassa liittymästä Suomessa olevaan kiinteään toimipaikkaan (EVL 51 e §:n 4 momentti). Liiketoiminnan siirtämisen yhteydessä siirrettyjen varojen verotuksessa poistamaton hankintameno vähennetään varojen maastapoistumisarvosta, mutta liiketoiminnan velkoja ei oteta vähennyksenä huomioon verotuksen yleisten periaatteiden mukaisesti.

Esimerkki 4 (EVL 51 e § 1 momentin 4 kohta):

Ruotsalainen yhtiö siirtää Suomessa sijaitsevan kiinteän toimipaikkansa liiketoiminnan norjalaiseen kiinteään toimipaikkaansa eikä yhtiölle jää siirron jälkeen Suomeen kiinteää toimipaikkaa. Koska Suomella ei enää siirron johdosta ole verotusoikeutta siirrettyihin liiketoiminnan varoihin, luetaan siirtyneiden varojen maastapoistumisarvo vähennettynä varojen verotuksessa poistamattomalla hankintamenolla Suomessa sijaitsevan kiinteän toimipaikan veronalaiseksi tuloksi. Lisäksi Suomessa sijaitsevan kiinteän toimipaikan verotuksessa vähennetyt varaukset luetaan veronalaiseksi tuloksi niiden lakatessa liiketoiminnan siirron johdosta liittymästä Suomessa olevaan kiinteään toimipaikkaan.

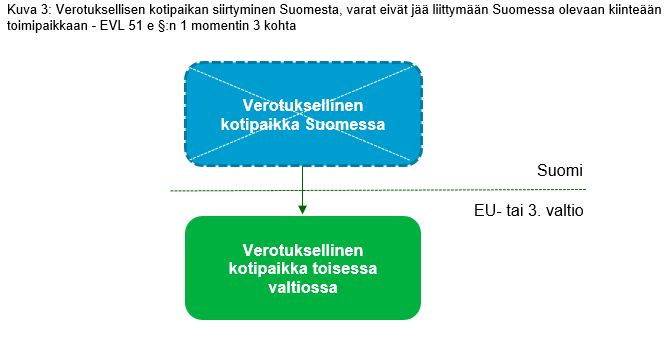

2.3 Verotuksellisen kotipaikan siirtyminen Suomesta

EVL 51 e §:n 1 momentin 3 kohdan mukaan varojen maastapoistumisarvo vähennettynä varojen verotuksessa poistamattomalla hankintamenolla luetaan veronalaiseksi tuloksi, jos yhteisön verotuksellinen kotipaikka siirtyy Suomen lainsäädännön tai kaksinkertaisen verotuksen välttämistä koskevan sopimuksen mukaan toiseen valtioon, lukuun ottamatta niiden varojen osalta, jotka edelleen tosiasiallisesti liittyvät Suomessa olevaan kiinteään toimipaikkaan. EVL 51 e §:n 4 momentin perusteella myös varaukset luetaan veronalaiseksi tuloksi siltä osin kuin ne eivät jää 1 momentissa tarkoitetun kotipaikan siirron johdosta tosiasiassa liittymään Suomeen muodostuvaan kiinteään toimipaikkaan tai ne lakkaavat tosiasiassa liittymästä Suomessa olevaan kiinteään toimipaikkaan.

Eurooppayhtiön ja eurooppaosuuskunnan sääntömääräisen kotipaikan siirron johdosta tapahtuvasta verotuksellisen kotipaikan siirtymisestä säädetään EVL 52 g §:ssä. EVL 52 g §:n 3 momentin mukaan EVL 51 e §:ssä säädettyä sovelletaan myös siltä osin kuin sääntömääräisen kotipaikkansa siirtävän eurooppayhtiön tai eurooppaosuuskunnan varat ja varaukset eivät jää tosiasiassa liittymään tai ne lakkaavat tosiasiassa liittymästä yhtiön Suomeen muodostuvaan kiinteään toimipaikkaan.

Yhteisön kotipaikalla voidaan tarkoittaa useaa eri asiaa. Kotipaikka voi olla muun muassa yhtiöoikeudellinen kotipaikka tai -valtio, kansallisen verolainsäädännön mukainen verotuksellinen asuinvaltio tai verosopimuksessa tarkoitettu asuinvaltio. Tuloverolain 9 §:n 1 momentin 1 kohdan mukaan verovuonna Suomessa asunut henkilö, kotimainen yhteisö, ulkomailla perustettu tai rekisteröity yhteisö, jonka tosiasiallinen johtopaikka sijaitsee Suomessa, yhteisetuus ja kuolinpesä ovat velvollisia suorittamaan veroa tulon perusteella täältä ja muualta saamastaan tulosta (yleinen verovelvollisuus). Sekä kotimaista yhteisöä että ulkomaista yhteisöä, jonka tosiasiallinen johtopaikka sijaitsee Suomessa, pidetään siten kansallisen verolainsäädännön perusteella Suomessa yleisesti verovelvollisina ja niiden kansallisen verolainsäädännön mukaisena verotuksellisena kotipaikkana pidetään Suomea.

Tuloverolain 9 §:n 7 momentin mukaan kotimaisella yhteisöllä tarkoitetaan Suomen lainsäädännön mukaisesti perustettua tai rekisteröityä yhteisöä. Muilla kotimaisilla yhteisöillä kuin eurooppayhtiöllä tai eurooppaosuuskunnalla ei nykyisin ole mahdollisuutta siirtää Suomen verolainsäädännön mukaista kotipaikkaansa pois Suomesta.

Tuloverolain 9 §:n 8 momentin mukaan ulkomaisen yhteisön tosiasiallinen johtopaikka sijaitsee paikassa, jossa yhteisön hallitus tai muu päätöksentekoelin tekee yhteisön tärkeimmät ylintä päivittäistä johtamista koskevat päätökset. Ulkomailla perustetun tai rekisteröidyn yhteisön Suomen verolainsäädännön mukainen kotipaikka voi siten siirtyä joko Suomeen tai pois Suomesta sen tosiasiallisen johtopaikan muuttuessa.

Verosopimuksen määräysten soveltaminen edellyttää verovelvollisen verosopimuksen mukaisen asuinvaltion tunnistamista. Lähtökohtana myös verosopimuksen mukaisen asuinvaltion osalta on, että verovelvollinen asuu verosopimuksen mukaan siinä valtiossa, joka on sopimusvaltion kansallisen verolainsäädännön mukainen asuinvaltio eli valtiossa, jossa verovelvollinen on velvollinen maksamaan veroja maailmanlaajuisista tuloistaan. On kuitenkin mahdollista, että kotimaista yhteisöä tai ulkomaista yhteisöä, jonka tosiasiallinen johtopaikka sijaitsee Suomessa, ei pidetä verosopimuksen nojalla Suomessa asuvana. Jos kansallisen lainsäädännön perusteella Suomessa yleisesti verovelvollinen yhteisö katsotaan verosopimuksen perusteella toisessa valtiossa asuvaksi, sovelletaan verotuksellisen kotipaikan siirtymiseen liittyviä EVL 51 e §:n 1 momentin 3 kohdan ja 4 momentin säännöksiä niiden varojen ja varausten osalta, jotka eivät kyseisissä säännöksissä tarkoitetulla tavoin jää tosiasiallisesti liittymään yhteisön Suomessa olevaan kiinteään toimipaikkaan.

Esimerkki 5:

Suomalainen osakeyhtiö siirtää tosiasiallisen johtopaikkansa Saksaan. Johtopaikan siirron jälkeen yhtiön kotipaikan katsotaan Suomen kansallisen lainsäädännön mukaan edelleen olevan rekisteröinnin perusteella Suomessa. Saksan kansallisen lainsäädännön mukaan yhtiö puolestaan katsotaan Saksassa asuvaksi johtopaikan perusteella. Suomen ja Saksan välillä solmitun verosopimuksen verotuksellista kotipaikkaa koskevien säännösten mukaan silloin, kun muu kuin luonnollinen henkilö on sopimuksen määräysten mukaan molemmissa sopimusvaltioissa asuva, on sen katsottava asuvan vain sen tosiasiallisen johtopaikan sijaintivaltiossa. Verosopimuksen määräysten perusteella Suomessa rekisteröityä osakeyhtiötä ei siten sen tosiasiallisen johtopaikan siirron jälkeen enää katsota Suomessa asuvaksi. Verotuksellisen kotipaikan siirtyessä Saksaan yhtiön varoihin ja verotuksessa vähennettyihin varauksiin kohdistuu maastapoistumisverotus siltä osin, kun ne eivät tosiasiallisesti jää liittymään yhtiön Suomessa olevaan kiinteään toimipaikkaan. Maastapoistumisverotus ei kohdistu varoihin, jotka jäävät liittymään Suomessa olevaan kiinteään toimipaikkaan, koska kyseiset varat eivät yhtiön verotuksellisen kotipaikan siirtymisestä huolimatta poistu Suomen verotusvallasta.

Esimerkki 6:

Saksalaisella osakeyhtiöllä on tuloverolain 9 §:n 8 momentissa tarkoitettu tosiasiallinen johtopaikka Suomessa. Vaikka yhtiö on rekisteröity Saksassa, pidetään sitä tosiasiallisen johtopaikan vuoksi Suomen kansallisen lainsäädännön perusteella Suomessa yleisesti verovelvollisena ja sen kotipaikkana pidetään Suomea. Yhtiön kotipaikkana pidetään myös verosopimuksen perusteella Suomea. Jos yhtiö siirtää tosiasiallisen johtopaikkansa pois Suomesta, sitä ei johtopaikan siirron jälkeen enää pidetä Suomessa asuvana. Yhtiön verotuksellisen kotipaikan siirtyessä Suomesta, sen varoihin ja verotuksessa vähennettyihin varauksiin kohdistuu maastapoistumisverotus siltä osin, kun ne eivät tosiasiallisesti jää liittymään yhtiön Suomessa olevaan kiinteään toimipaikkaan.

2.4 Tilapäisiä varojen siirtoja koskeva poikkeus

EVL 51 e §:n 1 momentissa säädetystä poiketen varojen maastapoistumisarvoa ei lueta veronalaiseksi tuloksi, jos varojen siirto liittyy arvopapereiden rahoitukseen, varat on asetettu vakuudeksi tai varojen siirto tapahtuu vakavaraisuusvaatimusten täyttämiseksi taikka likviditeetin hallinnan vuoksi ja jos varojen on tarkoitus palautua Suomeen 12 kuukauden kuluessa (EVL 51 e §:n 2 momentti).

Varojen tilapäiseen siirtoon liittyvä poikkeussäännös koskee EVL 51 e §:n 1 momentissa tarkoitettuja maastapoistumistilanteita, joissa siirtyvien varojen osalta ei tapahdu omistajanvaihdosta. Poikkeussäännöksen soveltaminen edellyttää, että verovelvollinen esittää säännöksen soveltamiseksi tarvittavan selvityksen sekä varojen siirron että niiden Suomeen palautumisen tarkoituksesta.

2.5 Varojen siirtyminen Suomen verotusvaltaan

EVL 51 f §:n 1 momentin mukaan siirrettäessä varoja, verotuksellinen kotipaikka tai kiinteän toimipaikan harjoittama liiketoiminta Suomeen, siirtyneiden varojen hankintamenoksi katsotaan lähtöjäsenvaltiossa vahvistettu EVL 51 e §:n 3 momentissa tarkoitettu arvo, jos siirtävässä jäsenvaltiossa varat on arvostettu mainitun momentin mukaiseen arvoon. Vastaavasti EVL 52 g §:n 5 momentin mukaan myös sääntömääräisen kotipaikkansa toisesta jäsenvaltiosta Suomeen siirtäneen eurooppayhtiön tai eurooppaosuuskunnan verotuksessa Suomeen siirtyneiden varojen hankintamenoa määritettäessä sovelletaan, mitä EVL 51 f §:ssä säädetään.

EVL 51 f §:n 1 momentti koskee tilanteita, joissa varojen, liiketoiminnan tai verotuksellisen kotipaikan siirto tapahtuu toisesta Euroopan unionin jäsenvaltiosta Suomeen. Kyseiset maahansaapumistilanteet vastaavat veron kiertämisen estämistä koskevassa direktiivissä ja EVL 51 e §:n 1 momentissa tarkoitettuja maastapoistumistilanteita, varojen siirtyessä tällöin kuitenkin toisesta jäsenvaltiosta Suomen verotusvaltaan, eivätkä pois Suomen verotusvallasta. Jos varojen lähtövaltio on muu kuin Euroopan unionin jäsenvaltio tai varojen siirtyminen Suomeen tapahtuu muussa kuin EVL 51 e §:n 1 momentissa tai 52 g §:n 5 momentissa tarkoitetussa tilanteessa, ei EVL 51 f §:n 1 momentin mukainen varojen hankintamenoa koskeva säännös sovellu.

On mahdollista, että jäsenvaltioiden näkemykset maastapoistumisarvosta ovat erilaiset, jolloin vastaanottavassa jäsenvaltiossa voidaan hallituksen esityksen (HE 76/2019 vp, s. 45) mukaan käyttää direktiiviin perustuen arvoa, joka vastaa vastaanottavan jäsenvaltion lainsäädännön mukaista markkina-arvoa. Näin ollen, jos lähtöjäsenvaltion omaisuudelle vahvistama arvo on ylittänyt EVL 51 e §:n 3 momentin mukaisen maastapoistumisarvon, katsotaan Suomeen siirtyneiden varojen hankintamenoksi vain niiden maastapoistumisarvoa vastaava määrä. Direktiivin mukaan vastaanottavan valtion kiistäessä lähtövaltion vahvistaman siirrettyjen varojen arvon, voivat jäsenvaltiot käyttää nykyisiä riitojenratkaisumenetelmiä. Suomessa käytössä olevia riitojenratkaisumenetelmiä on käsitelty Verohallinnon ohjeessa Kansainvälisten veroriitojen ratkaisumenettely.

Hallituksen esityksen mukaan EVL 51 f §:n 1 momentin sääntely koskee vain direktiivin mukaisia maastapoistumisverotustilanteita, joissa lähtöjäsenvaltio on verottanut varojen siirtoa. Siten silloin, kun siirron lähtöjäsenvaltiossa maastapoistumisverotus on tapahtunut EVL 51 e §:n 3 momentin mukaista maastapoistumisarvoa pienemmästä arvosta tai varojen siirtoa ei ole lähtöjäsenvaltiossa lainkaan verotettu, katsotaan Suomen verotuksessa varojen hankintamenoksi maastapoistumisarvon sijasta lähtöjäsenvaltion verotuksessa käytetty arvo.

EVL 51 f §:n 2 momentissa säädetään Suomen verotusvaltaan siirtyvien varojen hankintamenosta tilanteessa, jossa muussa kuin Euroopan unionin jäsenvaltiossa asuvasta ulkomaisesta yhteisöstä tulee Suomessa yleisesti verovelvollinen sen tosiasiallisen johtopaikan siirtyessä Suomeen. Tällöin kyseessä ei ole veron kiertämisen estämistä koskevassa direktiivissä tarkoitettu maahansaapumistilanne. Säännöksen tarkoituksena on muun muassa yhdenmukaistaa ja selkeyttää EU-valtioista ja muista valtioista Suomen verotusvaltaan siirrettävien varojen hankintamenon määrittämistä (HE 136/2020 vp, s. 33).

EVL 51 f §:n 2 momentin mukaan, jos aiemmin muussa kuin Euroopan unionin jäsenvaltiossa verotuksellisesti asuneesta ulkomaisesta yhteisöstä tulee tuloverolain 9 §:n 1 momentin 1 kohdan ja 8 momentin nojalla Suomessa yleisesti verovelvollinen, siirtyvien varojen hankintamenoksi katsotaan niiden hankintamenon poistamatta oleva osa siinä valtiossa, josta varat katsotaan siirretyn. Jos siinä valtiossa, josta varat katsotaan siirretyksi, tämän lain 51 e §:n 3 momentissa tarkoitettua maastapoistumisarvoa vastaava arvo on luettu veronalaiseksi tuloksi, siirtyneiden varojen hankintamenoksi katsotaan tämä arvo. Mitä tässä momentissa säädetään ei kuitenkaan sovelleta varoihin, jotka kuuluvat ulkomaisen yhteisön tuloverolain 13 a §:ssä tarkoitettuun, Suomessa ennen yleisen verovelvollisuuden alkua sijainneeseen kiinteään toimipaikkaan.

Jos EVL 51 f §:n 2 momentin tarkoittamassa muusta kuin Euroopan unionin jäsenvaltiosta tapahtuvassa maahansaapumistilanteessa lähtövaltiossa veronalaiseksi tuloksi luettu arvo ylittää EVL 51 e §:n 3 momentin mukaisen maastapoistumisarvon, katsotaan Suomeen siirtyneiden varojen hankintamenoksi EVL 51 f §:n 1 momentin soveltamistilanteiden tavoin vain niiden maastapoistumisarvoa vastaava määrä. Jos lähtövaltiossa veronalaiseksi tuloksi luettu arvo alittaa maastapoistumisarvon, katsotaan lähtövaltion verotuksessa käytetty arvo varojen hankintamenoksi Suomen verotuksessa.

Jos muussa kuin Euroopan unionin jäsenvaltiossa verotuksellisesti asuneella ulkomaisella yhteisöllä on ollut Suomessa kiinteä toimipaikka ennen sen tosiasiallisen johtopaikan perusteella tapahtuvaa yleisen verovelvollisuuden alkua, ei kiinteään toimipaikkaan kuuluneiden varojen hankintamenoa kuitenkaan määritetä EVL 51 f §:n 2 momentin pääsäännön mukaisesti, koska näille varoille on Suomen verotuksessa jo määritelty hankintameno.

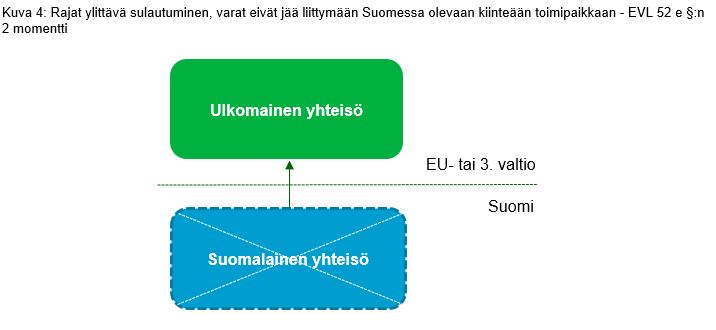

3 Rajat ylittäviin yritysjärjestelyihin liittyvät maastapoistumistilanteet

EVL:n yritysjärjestelyjä koskevat säännökset perustuvat eri jäsenvaltioissa olevia yhtiöitä koskeviin sulautumisiin, jakautumisiin, osittaisjakautumisiin, varojensiirtoihin ja osakkeidenvaihtoihin sekä eurooppayhtiön (SE) tai eurooppaosuuskunnan (SCE) sääntömääräisen kotipaikan siirtoon jäsenvaltioiden välillä sovellettavasta yhteisestä verojärjestelmästä annettuun direktiiviin (2009/133/EY, yritysjärjestelydirektiivi). Direktiivi ja siihen perustuvat kansalliset säännökset koskevat lähtökohtaisesti kuitenkin vain sellaisia rajat ylittäviä yritysjärjestelyitä, joissa varat jäävät liittymään siirtävän yhtiön jäsenvaltioon muodostuvaan vastaanottavan yhtiön kiinteään toimipaikkaan.

Sulautumisen, jakautumisen ja liiketoimintasiirron verotuksesta säädetään EVL 52 a-d §:ssä. Rajat ylittävien yritysjärjestelyjen verokohtelusta ja niiden yhteydessä tapahtuvasta maastapoistumisverotuksesta säädetään EVL 52 e §:ssä. Eurooppayhtiön ja eurooppaosuuskunnan sääntömääräisen kotipaikan siirron verokohtelusta ja siirron yhteydessä tapahtuvasta maastapoistumisverotuksesta säädetään EVL 52 g §:ssä.

EVL 52 e §:n säännöksiä sovelletaan yritysjärjestelysäännösten tavoin TVL 3 §:ssä tarkoitettuihin yhteisöihin ja EVL 52 g §:n säännöksiä sovelletaan sanamuotonsa mukaisesti ainoastaan eurooppayhtiöihin ja -osuuskuntiin. Rajat ylittäviin yritysjärjestelyihin liittyviä maastapoistumistilanteita koskevia säännöksiä sovelletaan lähtökohtaisesti sekä EVL:n, TVL:n että MVL:n mukaisessa verotuksessa.

Sulautumisen, jakautumisen ja liiketoimintasiirron verotusta on käsitelty Verohallinnon ohjeissa Yritysjärjestelyt ja verotus - sulautuminen, Yritysjärjestelyt ja verotus - jakautuminen ja Yritysjärjestelyt ja verotus - liiketoimintasiirto.

3.1 Rajat ylittävä sulautuminen, jakautuminen ja liiketoimintasiirto

3.1.1 Varojen siirtyminen Suomesta rajat ylittävässä yritysjärjestelyssä

Mitä EVL 52 b - 52 d §:ssä säädetään sulautuvan, jakautuvan tai siirtävän yhtiön verotuksesta, sovelletaan myös silloin, kun vastaanottava yhtiö on toisessa Euroopan unionin jäsenvaltiossa asuva yhtiö, jos siirtyvät varat jäävät tosiasiallisesti liittymään vastaanottavan yhtiön Suomeen muodostuvaan kiinteään toimipaikkaan (EVL 52 e §:n 1 momentti).

Euroopan talousalueesta solmittuun sopimukseen sisältyvien sijoittautumisvapautta koskevien säännösten vuoksi yritysjärjestelysäännökset tulevat sovellettaviksi myös silloin, kun vastaanottavana yhtiönä on Euroopan unionin ulkopuolisessa Euroopan talousalueeseen kuuluvassa valtiossa asuva yhtiö. Euroopan unionin ulkopuolisia Euroopan talousalueeseen kuuluvia valtioita ovat Islanti, Liechtenstein ja Norja.

Varojen jäädessä rajat ylittävän yritysjärjestelyn yhteydessä tosiasiallisesti liittymään vastaanottavan yhtiön Suomeen muodostuvaan kiinteään toimipaikkaan, lykkääntyy yritysjärjestelyn yhteydessä verottamatta jääneen tulon verotus siihen saakka, kunnes se tulee verotetuksi kiinteän toimipaikan tulona Suomessa.

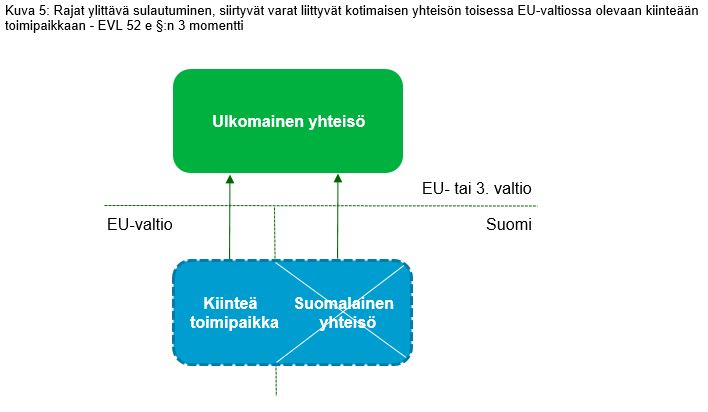

Siltä osin kuin varat eivät EVL 52 e §:n 1 momentissa tarkoitetulla tavalla tosiasiassa jää liittymään vastaanottavalle yhtiölle yritysjärjestelyn yhteydessä Suomeen muodostuvaan kiinteään toimipaikkaan, varojen EVL 51 e §:n 3 momentin mukainen maastapoistumisarvo vähennettynä verotuksessa poistamattomalla hankintamenolla luetaan veronalaiseksi tuloksi (EVL 52 e §:n 2 momentti). Kyse on tällöin usein sulautuvan, jakautuvan tai siirtävän yhtiön ulkomailla olevista varoista.

Varojen siirtyminen Suomen verotusvallasta voi tapahtua myös yritysjärjestelyn jälkeen. Jos yritysjärjestelyn yhteydessä Suomeen muodostuneeseen kiinteään toimipaikkaan EVL 52 e §:n 1 momentissa tarkoitetulla tavoin liittymään jääneet varat ja varaukset myöhemmin lakkaavat tosiasiassa liittymästä tähän kiinteään toimipaikkaan tai kiinteän toimipaikan harjoittama liiketoiminta siirretään toiseen valtioon, sovelletaan EVL 52 e §:n 2 momentin perusteella EVL 51 e §:ssä säädettyjä Suomessa sijaitsevan kiinteän toimipaikan varojen tai liiketoiminnan siirtoa koskevia säännöksiä.

Esimerkki 7:

Suomalainen osakeyhtiö sulautuu ruotsalaiseen emoyhtiöönsä, eivätkä sulautumisessa ruotsalaiselle emoyhtiölle siirtyvät varat jää liittymään vastaanottavalle yhtiölle Suomeen muodostuvaan kiinteään toimipaikkaan. Sulautumisessa tapahtuvan varojen siirron johdosta siirtyvien varojen maastapoistumisarvo vähennettynä niiden verotuksessa poistamattomalla hankintamenolla luetaan sulautuvan yhtiön veronalaiseksi tuloksi.

Esimerkki 8:

Suomalainen osakeyhtiö sulautuu ruotsalaiseen emoyhtiöönsä. Kaikki sulautuvan yhtiön varat jäävät kuulumaan sulautumisessa vastaanottavalle ruotsalaiselle emoyhtiölle Suomeen muodostuvaan kiinteään toimipaikkaan. Sulautumisessa tapahtuvan varojen siirron johdosta ei määrätä maastapoistumisveroa. Jos sulautumisessa Suomeen muodostuneeseen kiinteään toimipaikkaan liittymään jääneitä varoja tai kiinteän toimipaikan liiketoiminta siirretään myöhemmin pois Suomesta, sovelletaan siirtoon EVL 51 e §:n säännöksiä.

Esimerkki 9:

Suomalainen osakeyhtiö sulautuu ruotsalaiseen emoyhtiöönsä. Kaikki sulautuvan yhtiön varat lukuun ottamatta Norjassa sijaitsevaa kiinteistöä jäävät kuulumaan sulautumisessa vastaanottavalle ruotsalaiselle emoyhtiölle Suomeen muodostuvaan kiinteään toimipaikkaan. EVL 52 e §:n 2 momentin perusteella Norjassa sijaitsevan kiinteistön maastapoistumisarvo vähennettynä sen verotuksessa poistamattomalla hankintamenolla luetaan sulautumisessa tapahtuvan varojen siirron johdosta sulautuvan yhtiön veronalaiseksi tuloksi. Jos sulautumisessa Suomeen muodostuneeseen kiinteään toimipaikkaan liittymään jääneitä varoja tai kiinteän toimipaikan liiketoiminta siirretään myöhemmin pois Suomesta, sovelletaan siirtoon EVL 51 e §:n säännöksiä.

3.1.2 Toisessa valtiossa olevaan kiinteään toimipaikkaan liittyvien varojen siirtyminen

Suomalaisen yhteisön toisessa Euroopan unionin jäsenvaltiossa olevan kiinteän toimipaikan varojen siirron johdosta tapahtuvasta maastapoistumisverotuksesta on säädetty EVL 52 e §:n 3 momentissa. Säännöksen mukaan, jos rajat ylittävässä yritysjärjestelyssä siirtyvät varat ja velat liittyvät kotimaisen yhteisön toisessa Euroopan unionin jäsenvaltiossa olevaan kiinteään toimipaikkaan, varojen todennäköinen luovutushinta sekä kiinteän toimipaikan tulosta verotuksessa vähennetyt varaukset luetaan siirtävän yhtiön veronalaiseksi tuloksi. Tästä tulosta Suomessa suoritettavasta verosta vähennetään vero, joka samasta tulosta olisi kiinteän toimipaikan sijaintivaltiossa suoritettu ilman yritysjärjestelydirektiivin säännöksiä (niin sanottu fiktiivisen ulkomaisen veron hyvittäminen).

Yritysjärjestelydirektiivin kiinteän toimipaikan varojen siirtoa koskevien säännösten mukaan siirtävän yhtiön jäsenvaltiolla on oikeus verottaa sulautumisen, jakautumisen, osittaisjakautumisen tai varojensiirron seurauksena syntyneitä kiinteän toimipaikan voittoja, jos se soveltaa maailmanlaajuisten voittojen verotuksen järjestelmää. EVL 52 e §:n 3 momentin mukaisen toisessa jäsenvaltiossa sijaitsevan kiinteän toimipaikan varoihin liittyvän maastapoistumisveron määräämisen ja fiktiivisen ulkomaisen veron hyvittämisen edellytyksenä on siten, että kaksinkertaisen verotuksen poistaminen tapahtuu Suomen ja kiinteän toimipaikan sijaintivaltion välillä solmitun verosopimuksen mukaan hyvitysmenetelmällä. Jos kiinteän toimipaikan sijaintivaltion ja Suomen välinen verosopimus poikkeuksellisesti edellyttää vapautusmenetelmän soveltamista kiinteän toimipaikan osalta, siirtyvien varojen todennäköistä luovutushintaa ei veroteta lainkaan Suomessa.

Esimerkki 10:

Suomalainen osakeyhtiö sulautuu ruotsalaiseen emoyhtiöönsä. Kaikki sulautuvan yhtiön varat lukuun ottamatta Tanskassa ja Ranskassa sijaitsevien kiinteiden toimipaikkojen varoja jäävät kuulumaan sulautumisessa vastaanottavalle ruotsalaiselle emoyhtiölle Suomeen muodostuvaan kiinteään toimipaikkaan. Tanskassa sijaitsevan kiinteän toimipaikan osalta kaksinkertaisen verotuksen poistaminen tapahtuu Pohjoismaiden välillä solmitun verosopimuksen mukaisesti hyvitysmenetelmällä. Tanskassa sijaitsevan kiinteän toimipaikan varojen todennäköinen luovutushinta sekä kiinteän toimipaikan tulosta verotuksessa vähennetyt varaukset luetaan EVL 52 e §:n 3 momentin perusteella sulautuvan yhtiön veronalaiseksi tuloksi. Tästä tulosta Suomessa suoritettavasta verosta vähennetään fiktiivinen vero, joka samasta tulosta olisi Tanskassa suoritettu ilman yritysjärjestelydirektiivin säännöksiä. Ranskassa sijaitsevan kiinteän toimipaikan osalta kaksinkertaisen verotuksen poistaminen tapahtuu Suomen ja Ranskan välillä solmitun verosopimuksen mukaisesti vapautusmenetelmällä eikä kiinteän toimipaikan tuloa veroteta Suomessa. Tämän vuoksi sulautumisessa siirtyvien Ranskan kiinteän toimipaikan varojen osalta ei määrätä maastapoistumisveroa eikä myönnetä fiktiivisen ulkomaisen veron hyvitystä, vaikka varat liittyvät säännöksessä tarkoitetulla tavoin toisessa jäsenvaltiossa olevaan kiinteään toimipaikkaan.

Fiktiivistä ulkomaista veroa hyvitettäessä Suomessa suoritettavasta verosta vähennetään vero, joka olisi suoritettu samasta tulosta kiinteän toimipaikan sijaintivaltiossa, jos se ei olisi ollut oikeutettu yritysjärjestelydirektiivin mukaiseen veroetuun. Hyvitettäväksi tulee siten vero, jota ei tosiasiassa ole suoritettu. Kun kiinteän toimipaikan sijaintivaltion fiktiivisen veron määrä lasketaan EVL 52 e §:n 3 momentin mukaan saman tulon perusteella, jonka perusteella Suomessa suoritettava maastapoistumisvero määrätään, jää fiktiivisen ulkomaisen veron hyvittämisen jälkeen Suomeen maksettavaa maastapoistumisveroa jäljelle lähtökohtaisesti vain, jos Suomen yhteisöverokanta on kiinteän toimipaikan sijaintivaltion verokantaa korkeampi. Koska kiinteän toimipaikan sijaintivaltion fiktiivinen vero määritetään yritysjärjestelydirektiivin mukaan siten kuin kyseinen jäsenvaltio olisi tehnyt, jos kyseinen vero olisi tosiasiallisesti määrätty ja maksettu, voivat myös erot Suomen ja kiinteän toimipaikan sijaintivaltion veropohjassa vaikuttaa maksettavaksi jäävän maastapoistumisveron määrään. Vähennettävää fiktiivistä ulkomaista veroa ei muodostu esimerkiksi siltä osin, kun Suomen verotusvallasta siirtyviin kiinteän toimipaikan varoihin sisältyy osakkeita, jotka ovat kiinteän toimipaikan sijaintivaltion lainsäädännön mukaan verovapaasti luovutettavissa.

Euroopan unionin jäsenvaltioissa olevien kiinteiden toimipaikkojen varojen siirron lisäksi EVL 52 e §:n 3 momentin säännöksiä sovelletaan myös Euroopan unionin ulkopuolisissa Euroopan talousalueeseen kuuluvissa maissa olevien kiinteiden toimipaikkojen varojen siirtoihin (KHO 2018:59 Norjassa sijaitsevan kiinteän toimipaikan osalta). Säännöksestä ilmeneviä periaatteita on sovellettu myös Singaporessa ja Amerikan Yhdysvalloissa sijaitsevien kiinteiden toimipaikkojen varoihin (KHO 25.4.2018 T 1966).

Rajat ylittävä yritysjärjestely voi vaikuttaa myös suomalaisen yhteisön toisessa Euroopan unionin jäsenvaltiossa olevan kiinteän toimipaikan tappioiden käsittelyyn. TVL 123 b §:n mukaan, jos sulautumisen, jakautumisen, liiketoimintasiirron tai eurooppayhtiön sääntömääräisen kotipaikan siirron yhteydessä toiseen jäsenvaltioon siirtyviin varoihin kuuluu siirtävän yhteisön kiinteä toimipaikka, joka sijaitsee tässä toisessa tai kolmannessa Euroopan unionin jäsenvaltiossa, varat luovuttaneen yhteisön verotettavaan tuloon lisätään kiinteän toimipaikan sellaiset tappiot, jotka on vähennetty Suomessa sijaitsevan yhteisön verotuksessa ja joita ei ole katettu mainitun kiinteän toimipaikan myöhempien verovuosien voitoilla. Tappiot lisätään Suomessa sijaitsevan yhteisön tuloon kymmenen edeltävän verovuoden ajalta.

Esimerkki 11:

Suomalaisen osakeyhtiön Ruotsissa sijaitseva kiinteä toimipaikka muutetaan verovuoden 2019 lopussa liiketoimintasiirrolla ruotsalaiseksi tytäryhtiöksi eikä kiinteässä toimipaikassa harjoitetusta toiminnasta syntyvää tuloa enää yhtiöittämisen jälkeen veroteta suomalaisen osakeyhtiön tulona. Suomalaisen osakeyhtiön verotettavaan tuloon on sisältynyt Ruotsissa sijaitsevan kiinteän toimipaikan tappiota 500 000 euroa verovuodelta 2018 ja voittoa 300 000 euroa verovuodelta 2019. Suomalaisen osakeyhtiön verotettavaan tuloon lisätään sen kiinteän toimipaikan yhtiöittämisen johdosta 200 000 euroa kiinteän toimipaikan vanhoja tappioita, koska tappiot on tältä osin vähennetty suomalaisen osakeyhtiön verotuksessa eikä niitä ole katettu kiinteän toimipaikan myöhempien verovuosien voitoilla.

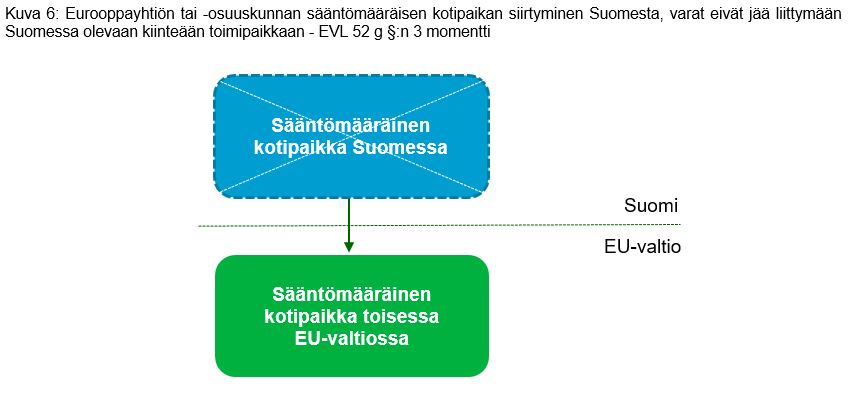

3.2 Eurooppayhtiön ja eurooppaosuuskunnan sääntömääräisen kotipaikan siirtyminen Suomesta

Tuloverolain 8 a §:n mukaan eurooppayhtiöön (SE) sovelletaan tuloverolain osakeyhtiötä koskevia säännöksiä ja eurooppaosuuskuntaan (SCE) tuloverolain osuuskuntaa koskevia säännöksiä. Eurooppayhtiö ja -osuuskunta ovat Suomessa yleisesti verovelvollisia, kun niiden rekisteröity kotipaikka tai tosiasiallinen johtopaikka on Suomessa. Eurooppayhtiön tai -osuuskunnan kotipaikan siirtäminen jäsenvaltiosta toiseen voidaan yhtiöoikeudellisesti toteuttaa purkamatta yhteisöä.

Sääntömääräisen kotipaikan siirrolla tarkoitetaan EVL 52 g §:n 1 momentin mukaan liiketointa, jolla eurooppayhtiö tai eurooppaosuuskunta siirtää sääntömääräisen kotipaikkansa yhdestä jäsenvaltiosta toiseen jäsenvaltioon ilman, että se purkautuu tai muodostaa uuden oikeushenkilön. EVL 52 g §:n 2 momentin mukaan sääntömääräisen kotipaikkansa Suomesta toiseen jäsenvaltioon siirtäneen eurooppayhtiön tai eurooppaosuuskunnan verotuksessa vähentämättä olevat hankintamenot ja muut menot vähennetään, siltä osin kuin ne tosiasiassa jäävät liittymään Suomeen muodostuvaan kiinteään toimipaikkaan, samalla tavalla kuin ne olisi vähennetty, jos sääntömääräistä kotipaikkaa ei olisi siirretty. Myös kiinteään toimipaikkaan kohdistuvat varaukset ja oikaisuerät luetaan veronalaiseksi tuloksi samalla tavalla kuin ne olisi luettu tuloksi, jos kotipaikkaa ei olisi siirretty. Kiinteän toimipaikan verotuksessa vähennetään eurooppayhtiön tai eurooppaosuuskunnan vähentämättä olevat aikaisempien vuosien vahvistetut tappiot samalla tavalla kuin ne olisi vähennetty, jos kotipaikkaa ei olisi siirretty.

Maastapoistumisverotusta koskevan EVL 52 g §:n 3 momentin mukaan siltä osin kuin sääntömääräisen kotipaikkansa siirtävän eurooppayhtiön tai eurooppaosuuskunnan varat ja varaukset eivät jää tosiasiassa liittymään tai ne lakkaavat tosiasiassa liittymästä yhtiön Suomeen muodostuvaan kiinteään toimipaikkaan, sovelletaan EVL 51 e §:ssä säädettyä. Siirtyneiden varojen maastapoistumisarvo katsotaan siten EVL 51 e §:n 1 momentin 3 kohdassa tarkoitettua verotuksellisen kotipaikan siirtoa vastaavalla tavalla veronalaiseksi tuloksi sääntömääräisen kotipaikan siirtyessä, jos varat eivät jää tosiasiassa liittymään Suomeen muodostuvaan kiinteään toimipaikkaan. Siltä osin, kun varat jäävät sääntömääräisen kotipaikan siirtyessä liittymään Suomeen muodostuvaan kiinteään toimipaikkaan, mutta lakkaavat myöhemmin liittymästä siihen, katsotaan niiden maastapoistumisarvo EVL 51 e §:n 1 momentin 2 ja 4 kohdissa tarkoitettua Suomessa olevasta kiinteästä toimipaikasta tapahtuvaa varojen tai liiketoiminnan siirtoa vastaavasti veronalaiseksi tuloksi.

Sääntömääräisen kotipaikkansa siirtävän eurooppayhtiön tai eurooppaosuuskunnan verotuksellisen aseman kannalta kotipaikan siirtäminen merkitsee yhteisön muuttumista Suomessa yleisesti verovelvollisesta rajoitetusti verovelvolliseksi, jos sen tosiasiallinen johtopaikka ei jää Suomeen. Tällöin sääntömääräisen kotipaikkansa siirtäneen eurooppayhtiön tai -osuuskunnan verovuosi päättyy sinä päivänä, jolloin yhteisö on rekisteröity sen uuden kotivaltion rekisteriin ja kotipaikkansa Suomesta toiseen jäsenvaltioon siirtänyttä yhteisöä käsitellään tästä päivästä lukien Suomessa rajoitetusti verovelvollisena, jolla voi olla kiinteä toimipaikka Suomessa.

EVL 52 g §:n 3 momenttiin ei sisälly viittausta toisessa Euroopan unionin jäsenvaltiossa sijaitsevan kiinteän toimipaikan varojen todennäköisen luovutushinnan tuloksi lukemiseen ja niin sanotun fiktiivisen ulkomaisen veron hyvittämiseen liittyvään EVL 52 e §:n 3 momenttiin. Siten fiktiivistä ulkomaista veroa ei hyvitetä Suomessa maksettavaksi tulevasta verosta toisessa jäsenvaltiossa sijaitsevan kiinteän toimipaikan siirtyessä pois Suomen verotusvallasta eurooppayhtiön tai eurooppaosuuskunnan sääntömääräisen kotipaikan siirron johdosta. Myös tältä osin verokohtelu on muita yhteisöjä vastaava silloin, kun näiden verotuksellisen kotipaikan katsotaan EVL 51 e §:n 1 momentin 3 kohdassa tarkoitetulla tavoin siirtyneen toiseen valtioon.

4 Maastapoistumisveron määrittäminen ja maksaminen

4.1 Maastapoistumisarvo ja varojen käsite maastapoistumisverotuksessa

EVL 51 e §:n 1 momentin mukaan varojen maastapoistumisarvo vähennettynä niiden verotuksessa poistamattomalla hankintamenolla luetaan veronalaiseksi tuloksi säännöksessä tarkoitetuissa maastapoistumistilanteissa. Vastaavasti eurooppayhtiön sääntömääräisen kotipaikan siirtämistä koskevassa EVL 52 g §:n 3 momentissa viitataan EVL 51 e §:ssä säädettyyn ja rajat ylittäviä yritysjärjestelytilanteita koskevassa EVL 52 e §:n 2 momentissa säädetään varojen maastapoistumisarvon veronalaiseksi tuloksi lukemisesta.

Muista maastapoistumistilanteista poiketen toisessa Euroopan unionin jäsenvaltiossa olevaan kiinteään toimipaikkaan liittyvien varojen arvonnousun veronalaiseksi tuloksi lukemiseen liittyvässä EVL 52 e §:n 3 momentissa säädetään maastapoistumisarvon sijasta varojen todennäköisen luovutushinnan veronalaiseksi tuloksi lukemisesta. Erilaisesta määritelmästä huolimatta säännöksessä tarkoitettu varojen todennäköinen luovutushinta määritetään käytännössä vastaavasti kuin varojen maastapoistumisarvo määritetään muissa kuin Euroopan unionin jäsenvaltioissa oleviin kiinteisiin toimipaikkoihin liittyvissä maastapoistumistilanteissa.

Maastapoistumisarvolla tarkoitetaan EVL 51 e §:n 3 momentin mukaan sitä määrää, jolla varat voidaan vaihtaa tai keskinäiset velvoitteet täyttää suorassa liiketoimessa sellaisten liiketoimeen halukkaiden ostajien ja myyjien välillä, jotka eivät ole korkovähennysoikeuden rajoittamiseen liittyvän EVL 18 b §:n 2 momentin 3–5 kohdan tarkoittamalla tavalla etuyhteydessä toisiinsa. EVL 18 b §:n 2 momentin mukainen etuyhteyden määritelmä perustuu veron kiertämisen estämistä koskevaan direktiiviin ja liittyy korkovähennysoikeuden rajoittamista koskevien säännösten itsenäistä yritystä koskevaan poikkeukseen. Itsenäisenä yrityksenä ei kyseisen momentin 3–5 kohtien perusteella pidetä yhteisöä,

- jolla on suoraan tai välillisesti vähintään 25 prosentin osuus toisen yksikön äänioikeuksista tai pääomasta tai oikeus saada vähintään 25 prosenttia toisen yksikön voitoista;

- jonka äänioikeuksista, pääomasta tai voitoista luonnollisella henkilöllä tai toisella yksiköllä on suoraan tai välillisesti vähintään 25 prosentin osuus; tai

- jolla on yhteys yhteen tai useampaan toiseen yksikköön sen perusteella, että luonnollisella henkilöllä tai jollain yksiköllä suoraan tai välillisesti on sekä siitä että toisesta yksiköstä vähintään 25 prosentin osuus.

Korkovähennysoikeuden rajoittamista koskevaa sääntelyä ja siihen liittyvää itsenäisen yrityksen määritelmää on käsitelty tarkemmin Verohallinnon ohjeessa Korkovähennysoikeuden rajoittaminen yritysverotuksessa.

Maastapoistumisarvon määritelmä perustuu veron kiertämisen estämistä koskevaan direktiiviin, jonka mukaan maastapoistumisverotuksessa varat arvostetaan maastapoistumishetken markkina-arvoon. Direktiivin mukaan maastapoistumisveron määrän laskemiseksi on välttämätöntä vahvistaa siirrettyjen varojen markkina-arvo varojen maastapoistumisen ajankohtana markkinaehtoperiaatteen mukaisesti.

Varojen maastapoistumisarvolla tarkoitetaan siten lähtökohtaisesti sellaista maastapoistumishetken todennäköistä luovutushintaa, jolla varat voitaisiin vaihtaa riippumattomien osapuolten välillä. Direktiivin mukainen markkina-arvon määritelmä ei kuitenkaan vastaa suoraan kansallisessa lainsäädännössä käytettyä todennäköisen luovutushinnan käsitettä tai sitä, mitä siirtohinnoitteluoikaisua koskevassa verotusmenettelystä annetun lain (VML) 31 §:ssä on todettu markkinaehtoisesta hinnoittelusta (HE 76/2019 vp, s. 29). Tämä ei hallituksen esityksen mukaan kuitenkaan sulje pois sitä, että maastapoistumisarvoa määritettäessä voidaan hyödyntää yleisiä markkinaehtoisen hinnan määrittelyssä käytettyjä periaatteita.

Veron kiertämisen estämistä koskevassa direktiivissä tai kansallisessa laissa ei määritellä maastapoistumisverotussäännöksissä tarkoitettujen varojen käsitettä, joten varojen käsite määräytyy lähtökohtaisesti kansallisen verotus- ja oikeuskäytännön mukaan (HE 76/2019 vp, s. 30). Esimerkiksi yhteisön omassa liiketoiminnassa luodun liikearvon lukemisesta maastapoistumisverotussäännöksissä tarkoitettuihin varoihin ei ole säädetty erikseen, joten varojen sisältö määräytyy tältäkin osin verotuksen yleisten periaatteiden ja kansallisen verotus- ja oikeuskäytännön mukaisesti. Yhteisön omassa liiketoiminnassa luodun liikearvon lukeminen maastapoistumissäännöksissä tarkoitettuihin varoihin riippuu näin ollen siitä, millaisesta maastapoistumistilanteesta on kyse.

Korkeimman hallinto-oikeuden päätöksessä KHO 2018:59 oli muun ohessa kyse siitä, onko suomalaisen osakeyhtiön veronalaisiin tuloihin luettava sen ulkomaisten kiinteiden toimipaikkojen liiketoiminnassa luotujen liikearvojen todennäköinen luovutushinta yhtiön sulautuessa ruotsalaiseen emoyhtiöönsä. Päätöksessä KHO katsoi, että rajat ylittävässä sulautumisessa EVL 52 e §:n 3 momentissa tarkoitetuille varoille ei ollut annettava purkautumista koskevassa EVL 51 d §:ssä tarkoitettua omaisuuden merkityssisältöä laajempaa merkityssisältöä eikä ulkomaisten kiinteiden toimipaikkojen liiketoiminnassa luotua liikearvoa tullut lukea maastapoistumisverotuksen kohteena oleviin varoihin, koska jäsenvaltioiden rajat ylittäviä yritysjärjestelyjä ei tullut kohdella verotuksessa ankarammin kuin jäsenvaltion sisäisiä järjestelyjä.

Se, ettei mainitussa KHO:n päätöksessä varoille voitu antaa laajempaa merkityssisältöä kuin yhteisön purkautumisen verokohtelua sääntelevässä EVL 51 d §:ssä, perustui siihen, että sulautumista, joka ei täytä EVL 52 a ja b §:n säännöksiä, kohdellaan verotuksessa purkautumisena. Vastaavia periaatteita sovelletaan myös jakautumisiin. Toisaalta esimerkiksi silloin, kun kyse on liiketoimintasiirrosta, joka ei täytä EVL 52 d §:n edellytyksiä, varojen siirtoa kohdellaan apporttiluovutuksen tapaan verotuksessa vaihtona, jossa yhtiö luovuttaa omaisuuttaan vastaanottavan yhtiön osakkeita vastaan. Hallituksen esityksen (HE 76/2019 vp, s. 30) mukaan tällöin omassa toiminnassa luotu liikearvo puolestaan tuloutuu siirtävän yhtiön verotuksessa.

Veronalaiseksi tuloksi luettavaa määrää laskettaessa Suomen verotusvallasta siirtyvien varojen maastapoistumisarvosta vähennetään niiden verotuksessa poistamaton hankintameno. Lisäksi siirtyviin varoihin mahdollisesti liittyvät verotuksessa vähennetyt varaukset katsotaan veronalaiseksi tuloksi. Siltä osin kuin siirtyvät varat ovat verovapaasti luovutettavissa, niiden realisoitumatonta arvonnousua ei kuitenkaan katsota veronalaiseksi tuloksi. Esimerkiksi tilanteessa, jossa käyttöomaisuusosakkeiden luovutusvoitto olisi varojen siirtymishetkellä verovapaa, ei osakkeiden maastapoistumisarvoakaan katsota veronalaiseksi tuloksi osakkeiden siirtyessä pois Suomen verotusvallasta.

Maastapoistumisverotusta koskevien säännösten tavoitteena on Suomen verotusvallan turvaaminen, ja maastapoistumisverotuksen kohteena on Suomen verotusvallasta pois siirtyvien varojen realisoitumaton arvonnousu. Siirtyvien varojen maastapoistumisarvon veronalaiseksi tuloksi lukeminen ei siten voi johtaa verotuksessa vähennyskelpoisen maastapoistumistappion muodostumiseen, vaikka siirtyvien varojen verotuksessa poistamaton hankintameno olisi niiden maastapoistumisarvoa suurempi.

4.2 Veron määrittämisen ajankohta

EVL 51 e, 52 e ja 52 g §:ssä säädetään Suomen verotusvallasta poistuvien varojen maastapoistumisarvon ja EVL 52 e §:n 3 momentissa varojen todennäköisen luovutushinnan veronalaiseksi tuloksi lukemisesta. Säännösten perusteella määräytyvä maastapoistumisvero määritetään siirtyvien varojen maastapoistumishetken perusteella, koska siirtyvien varojen maastapoistumishetkeen asti niiden realisoitumattomat arvonmuutokset ovat Suomen verotusvallassa ja maastapoistumishetkestä lähtien Suomen verotusoikeus siirtyviin varoihin ja niiden perusteella kertyvään tuottoon lakkaa.

Maastapoistumisveron määrä määritetään yhteisöjen osalta lopullisesti varojen maastapoistumishetkellä, eikä varojen arvossa tämän jälkeen tapahtuvia muutoksia huomioida maastapoistumisveron määrässä. Varojen maastapoistumishetki riippuu maastapoistumistilanteesta ja varojen siirtymisen perusteesta. Esimerkiksi rajat ylittävässä yritysjärjestelyssä varojen maastapoistumishetkenä pidetään lähtökohtaisesti yritysjärjestelyn toteuttamishetkeä, jos siirtyvät varat eivät yritysjärjestelyn yhteydessä jää liittymään vastaanottavalle yhtiölle Suomeen muodostuvaan kiinteään toimipaikkaan.

4.3 Maksunlykkäys

4.3.1 Soveltamisedellytykset

Maastapoistumisvero tulee lähtökohtaisesti maksettavaksi osana maastapoistumisverovuoden verotettavan tulon perusteella maksettavaa tuloveroa. Maastapoistumisveron maksamiselle on kuitenkin tietyissä tilanteissa mahdollista vaatia VML 50 a §:n mukaista maksunlykkäystä. Mahdollisuudesta maastapoistumisveron maksunlykkäykseen veron kiertämisen estämistä koskevan direktiivin mukaisissa maastapoistumistilanteissa säädetään EVL 51 e §:n 5 momentissa. EVL 52 i §:ssä säädetään vastaavasti rajat ylittäviin yritysjärjestelytilanteisiin liittyvän maastapoistumisveron maksunlykkäyksestä.

EVL 51 e §:n 5 momentin ja 52 i §:n mukaan EVL 51 e §:n 1 ja 4 momentissa ja 52 e §:n 2 ja 3 momentissa tarkoitetuissa tilanteissa sovelletaan lisäksi, mitä VML 50 a §:ssä säädetään maastapoistumisverotuksen maksunlykkäyksestä. Maksunlykkäyssäännösten soveltamisen edellytyksenä on, että niissä tarkoitettu varojen, verotuksellisen kotipaikan tai kiinteän toimipaikan harjoittaman liiketoiminnan siirto tapahtuu toiseen Euroopan unionin jäsenvaltioon tai sellaiseen Euroopan talousalueella sijaitsevaan valtioon, joka on tehnyt verovelvollisen jäsenvaltion tai Euroopan unionin kanssa keskinäistä avunantoa verosaatavien perinnässä koskevan sopimuksen, joka vastaa keskinäisestä avunannosta veroihin, maksuihin ja muihin toimenpiteisiin liittyvien saatavien perinnästä annetussa neuvoston direktiivissä (2010/24/EU, perintädirektiivi) säädettyä keskinäistä virka-apua.

Siirron tapahtuessa muuhun kuin mainituissa säännöksissä tarkoitettuun valtioon, ei maastapoistumisveron maksunlykkäys ole mahdollinen. Hallituksen esityksen (HE 76/2019 vp, s. 31) perusteella pohjoismaisen perintäsopimuksen voidaan katsoa vastaavan perintädirektiiviä, joten maksunlykkäys soveltuu suhteessa Norjaan ja Islantiin. ETA-valtioista Liechtenstein ei hallituksen esityksen mukaan kuitenkaan täytä lykkäämismahdollisuudelle asetettuja edellytyksiä.

VML 50 a §:n 3 momentin mukaan Verohallinto voi vaatia veron maksamisen turvaamiseksi vakuutta, jos on osoitettavissa oleva ja tosiasiallinen riski verojen jäämisestä perimättä. Vakuuden vaatiminen ei siten ole pääsääntö, vaan riski verojen jäämisestä perimättä arvioidaan tapauskohtaisesti.

4.3.2 Maksunlykkäyksen vaatiminen ja suoritettavat maksuerät

VML 50 a §:n 1 momentin mukaan EVL 51 e §:n 5 momentissa ja 52 i §:ssä tarkoitetuissa tilanteissa verovelvollisella on oikeus maksaa 51 e §:n ja 52 e §:n 2 ja 3 momentin perusteella veronalaiseksi tuloksi lukemisesta johtuvan veron määrä viiden vuoden aikana suoritettavilla maksuerillä (maksunlykkäys). Jos tulo luetaan veronalaiseksi muutoksenhaun johdosta tai sen johdosta, että verotusta on muutettu viranomaisen aloitteesta, verovelvollisella on oikeus vastaavaan maksunlykkäykseen kuitenkin siten, että viiden vuoden aika lasketaan kuin jos tuloksi lukeminen olisi tapahtunut verovuoden verotuksen yhteydessä.

Esimerkki 12:

Yhteisön tilikausi on kalenterivuosi. Maastapoistumisverotuksesta johtuvaa verovuoden 2020 veroa lykätään verovelvollisen vaatimuksesta maksettavaksi viiden vuoden aikana suoritettavilla samansuuruisilla maksuerillä. Maastapoistumisveron ensimmäinen maksuerä maksetaan tällöin vuonna 2021 ja viimeinen vuonna 2025, ellei maksunlykkäys keskeydy ennen tätä.

Esimerkki 13:

Yhteisön tilikausi on kalenterivuosi. Verovuodelle 2020 kuuluva tulo luetaan maksulykkäykseen oikeuttavaksi tuloksi vasta verotuksen muutoksen yhteydessä vuonna 2023. Maksunlykkäyksen kohteena olevan määrän eräpäivät ovat samat kuin ne olisivat olleet, jos tuloksi lukeminen olisi tapahtunut verovuoden 2020 verotuksen yhteydessä. Vuonna 2023 määrätty maksunlykkäyksen kohteena oleva verovuoden 2020 vero on siten suoritettava verotuksen muutoksen jälkeisinä eräpäivinä. Jos vuodelle 2023 määrätty eräpäivä on jo ohitettu, vero on maksettava vuosille 2024 ja 2025 määrättyinä eräpäivinä.

VML 50 a §:n 1 momentin tarkoittamissa tilanteissa verovelvollisella on siten mahdollisuus valita, maksaako maastapoistumisveron osana verovuodelta normaalisti maksettavaksi tulevia veroja vai lykkääkö veron maksamista viiden vuoden aikana suoritettaviin maksueriin. VML 50 a §:n 7 momentin perusteella mahdollisuus maksunlykkäykseen koskee myös maastapoistumisen johdosta mahdollisesti määrättävää yhteisöjen yleisradioveroa.

VML 50 a §:n 2 momentin mukaan verovelvollisen on vaadittava maksunlykkäystä ennen verovuoden verotuksen päättymistä. Jos tuloksi lukeminen on tapahtunut muutoksenhaun johdosta tai sen johdosta, että verotusta on muutettu viranomaisen aloitteesta, maksunlykkäystä on vaadittava ennen maksuunpannun veron ensimmäistä eräpäivää. Maastapoistumisveron maksunlykkäystä vaadittaessa Verohallinnolle tulee toimittaa riittävät tiedot maksunlykkäyksen edellytysten selvittämiseksi.

Veronkannosta annetun valtiovarainministeriön asetuksen (1010/2019, veronkantoasetus) 1 §:n mukaan VML 50 a §:ssä tarkoitetun maksunlykkäyksen kohteena olevan verovuoden veron määrä kannetaan viitenä samansuuruisena eränä. Jos maksunlykkäyksen kohteena olevan verovuoden veron määrää on muutettu Verohallinnon, verotuksen oikaisulautakunnan tai muutoksenhakuviranomaisen päätöksellä, muutos kohdistetaan veronkantoasetuksen 2 §:n mukaan tasasuuruisina erinä maksunlykkäyksen kohteena olevan veron jäljellä oleviin kantoeriin.

Esimerkki 14:

Yhteisön tilikausi on kalenterivuosi. Verovuoden 2021 verotuksessa on sovellettu maksunlykkäystä koskevia säännöksiä ja maksunlykkäyksen ensimmäinen erä on suoritettava vuonna 2022. Verovuoden 2021 verotusta muutetaan vuonna 2024 siten, että lykkäyksen kohteena olevan veron määrä kasvaa. Lisääntynyt lykätyn veron määrä on suoritettava jäljellä olevina vuoden 2021 verotuksessa määrättyinä maksunlykkäyksen kohteena olevan veron eräpäivinä eli vuosille 2025 ja 2026 määrättyinä eräpäivinä, jos verotusta on muutettu vuodelle 2024 määrätyn eräpäivän jälkeen. Jos verotusta on muutettu ennen vuodelle 2024 määrättyä eräpäivää, lisääntynyt lykätyn veron määrä on suoritettava vuosille 2024–2026 määrättyinä eräpäivinä.

Tilanteessa, jossa verovelvollinen vaatii maastapoistumisveron maksunlykkäystä, mutta on maksanut ennakkoveroja verovuoden muusta kuin maastapoistumisverotuksesta johtuvan veron määrää enemmän, vähentävät muusta kuin maastapoistumisverotuksesta johtuvan veron määrän ylittävät ennakkoverot ja ennakonpidätykset lykättävän maastapoistumisveron määrää. Verovelvollisella on kuitenkin mahdollisuus hakea ennakkoveron palautusta verotuksen päättymiseen saakka siten, että ennakkoverojen määrä vastaa muusta kuin maastapoistumisverotuksesta johtuvan veron määrää, jolloin koko maastapoistumisverotuksesta johtuva veron määrä tulee lykkäyksen kohteeksi.

Esimerkki 15:

Yhteisö vaatii maastapoistumisveron maksunlykkäystä. Yhteisön verovuoden tuloveron määrä on 30 000 euroa sisältäen lykättäväksi vaadittua maastapoistumisverotuksesta johtuvaa veroa 10 000 euroa. Yhteisö on maksanut verovuodelta ennakkoveroja 25 000 euroa, eli 5 000 euroa verovuoden muusta kuin maastapoistumisverotuksesta johtuvan veron määrää enemmän. Verovuoden ennakkoveroista 5 000 euroa kohdistuu siten lykättäväksi vaadittuun maastapoistumisveroon ja maksunlykkäys toteutuu vain osittain. Maksunlykkäyksen toteuttamiseksi yhteisöllä on verovuoden verotuksen päättymiseen saakka mahdollisuus hakea maastapoistumisveroon kohdistuvalta 5 000 euron osalta ennakkoveron palautusta. Ennakkoveron palautuksen jälkeen maksunlykkäys kohdistuu vaaditulla tavoin koko maastapoistumisverotuksesta johtuvaan veroon.

Maastapoistumisverotuksesta johtuvalle verolle voi saada maksunlykkäyksen myös tilanteessa, jossa verovelvollisella on aiemmilta verovuosilta vahvistettuja tappioita (HE 76/2019 vp) tai verovuoden muusta kuin maastapoistumisverotuksesta johtuva tulos on tappiollinen. Verovelvollisen vaatimuksesta verovuoden maastapoistumisverotuksesta johtuvasta tulosta voidaan tällaisessa tilanteessa vähentää verovuoden muusta kuin maastapoistumisverotuksesta johtuva tappio ja aikaisemmilta verovuosilta vahvistettuja tappioita. Jos verovelvollisella on sekä verovuoden muusta kuin maastapoistumisverotuksesta johtuva tappio että aikaisemmilta verovuosilta vahvistettuja tappioita, vähennetään verovuoden muusta kuin maastapoistumisverotuksesta johtuva tappio ensin.

Esimerkki 16:

Yhteisön verotettava tulo verovuodelta 2020 on 80 000 euroa. Verotettava tulo muodostuu maastapoistumisverotuksesta johtuvasta 100 000 euron suuruisesta tulosta ja muusta kuin maastapoistumisverotuksesta johtuvasta 20 000 euron suuruisesta tappiollisesta tulosta. Lisäksi yhteisöllä on aiemmilta verovuosilta vahvistettuja tappioita verovuosilta 2017, 2018 ja 2019, 10 000 euroa kultakin verovuodelta.

Yhteisö vaatii sekä maastapoistumisveron maksunlykkäystä että tappioiden huomioimista. Maastapoistumisverotuksesta johtuvasta 100 000 euron suuruisesta tulosta vähennetään ensin verovuoden 2020 muusta kuin maastapoistumisverotuksesta johtuva tappiollinen tulos 20 000 euroa ja tämän jälkeen verovuosilta 2017-2019 vahvistetut tappiot (yhteensä 30 000 euroa). Tappioiden vähentämisen jälkeen maastapoistumisverotuksesta johtuvaa tuloa jää jäljelle 50 000 euroa, jonka perusteella maksunlykkäyksen kohteena olevan tuloveron määräksi muodostuu 10 000 euroa. Vero maksetaan viiden vuoden aikana suoritettavilla yhtä suurilla maksuerillä siten, että ensimmäinen 2 000 euron suuruinen maksuerä maksetaan vuonna 2021 ja viimeinen vuonna 2025, ellei maksunlykkäys keskeydy ennen tätä.

Esimerkki 17:

Yhteisön verotettava tulo verovuodelta 2020 on 800 000 euroa. Verotettava tulo muodostuu maastapoistumisverotuksesta johtuvasta 1 000 000 euron suuruisesta tulosta ja muusta kuin maastapoistumisverotuksesta johtuvasta 200 000 euron suuruisesta tappiollisesta tulosta. Lisäksi yhteisöllä on vahvistettuja tappioita aiemmilta verovuosilta.

Yhteisö vaatii maastapoistumisveron maksunlykkäystä, mutta ei tappioiden huomioimista. Maastapoistumisverotuksesta johtuvan 1 000 000 euron suuruisen tulon perusteella maksunlykkäyksen kohteena olevan tuloveron määräksi muodostuu 200 000 euroa ja yhteisöjen yleisradioveron määräksi 3 000 euroa. Vero maksetaan viiden vuoden aikana suoritettavilla yhtä suurilla maksuerillä siten, että ensimmäinen 40 600 euron suuruinen maksuerä maksetaan vuonna 2021 ja viimeinen vuonna 2025, ellei maksunlykkäys keskeydy ennen tätä.

Lisäksi yhteisölle vahvistetaan muusta kuin maastapoistumisverotuksesta johtuvan tappiollisen tulon perusteella 200 000 euron suuruinen tappio verovuodelta 2020. Jos yhteisö on maksanut verovuodelta ennakkoveroja, on sillä maksunlykkäyksen toteuttamiseksi mahdollisuus hakea ennakkoveron palautusta (ks. esimerkki 15).

Veronlisäyksestä ja viivekorosta annetun lain (1556/1995) 5 a §:n 2 momentin mukaan VML 50 a §:n mukaisille maastapoistumisveron maksuerille lasketaan huojennettua viivästyskorkoa. Saman lain 5 c §:n 3 momentin mukaan VML 50 a §:n mukaisille maksuerille huojennettu viivästyskorko lasketaan verovuoden päättymistä seuraavan toisen kuukauden ensimmäisestä päivästä kunkin maksuerän eräpäivään. Jos maksunlykkäys keskeytetään, huojennettua viivästyskorkoa lasketaan keskeyttämisen perusteella määrättyyn uuteen eräpäivään.

4.3.3 Maksunlykkäyksen keskeytyminen

VML 50 a §:n 4 momentin mukaan maksunlykkäys keskeytyy viipymättä ja verosta tulee perittävissä oleva, jos

1) toiseen valtioon siirretyt varat tai kiinteän toimipaikan harjoittama liiketoiminta luovutetaan;

2) toiseen valtioon siirretyt varat, verovelvollisen verotuksellinen kotipaikka tai kiinteän toimipaikan harjoittama liiketoiminta siirretään muuhun valtioon kuin Euroopan unionin jäsenvaltioon;

3) verovelvollinen tekee konkurssin tai se asetetaan selvitystilaan;

4) verovelvollinen laiminlyö maksueriä koskevien velvoitteidensa noudattamisen eikä korjaa tilannetta 12 kuukauden kuluessa tai, jos verovelvollinen laiminlyö velvoitteiden noudattamisen toisena vuonna peräkkäin, 6 kuukauden kuluessa.

VML 50 a §:n 5 momentin mukaan edellä 4 momentin 2 kohdassa säädettyä ei kuitenkaan sovelleta, jos siirto tapahtuu Euroopan talousalueeseen kuuluvaan valtioon, jonka kanssa Suomella on keskinäistä avunantoa verosaatavien perinnässä koskeva sopimus tai joka on Euroopan unionin kanssa solminut keskinäistä avunantoa verosaatavien perinnässä koskevan sopimuksen, joka vastaa perintädirektiivissä säädettyä keskinäistä virka-apua.

Esimerkki 18:

Suomalainen yhteisö siirtää varoja Ranskassa sijaitsevaan kiinteään toimipaikkaansa, minkä johdosta yhteisön maksettavaksi määrätään maastapoistumisveroa. Kun varojen siirto tapahtuu toiseen Euroopan unionin jäsenvaltioon, voidaan maastapoistumisveron maksamiselle myöntää yhteisön vaatimuksesta maksunlykkäys. Maksunlykkäys kuitenkin keskeytyy ja verosta tulee perittävissä oleva, jos kiinteään toimipaikkaan siirretyt varat siirron jälkeen luovutetaan.

Vaikka maastapoistumisveron maksamista olisi verovelvollisen tekemään vaatimukseen perustuen lykätty, verovelvollinen voi VML 50 a §:n 6 momentin mukaan myös oma-aloitteisesti keskeyttää maksunlykkäyksen. Tällöin Verohallinto määrää erillisellä päätöksellä vielä maksamatta olevat maksuerät kannettaviksi.

Maksunlykkäyksen keskeytyessä VML 50 a §:n 4 tai 6 momentissa säädetystä syystä, jäljellä oleva maksunlykkäyksen kohteena oleva vero on veronkantoasetuksen 3 a §:n mukaan suoritettava viimeistään viiden viikon kuluttua maksunlykkäyksen keskeyttämistä koskevan Verohallinnon tekemän päätöksen päätöspäivästä.

johtava veroasiantuntija Lauri Savander

ylitarkastaja Mikko Mäkelä