Maahantuonnin arvonlisäveron peruste

- Antopäivä

- 25.8.2022

- Diaarinumero

- VH/5522/00.01.00/2021

- Voimassaolo

- 25.8.2022 - 28.6.2023

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- A65/200/2018, 4.7.2018

Ohjeen lukuun 1 on tehty tarkennus siitä, ketä ohjeessa tarkoitetaan maahantuojalla. Lukuun 2 on lisätty maininta paljoustullista ja luvun järjestystä sekä otsikointia on muutettu. Lukua 3.1.3. on muutettu. Lukuun 3.2 on tehty korjaus valmisteveroilmoituksen antamisen määräajasta. Lukuun 4 on lisätty maininta arvonlisäverottomien maahantuontien veron perusteen laskemisesta ja maininnat palautustavaroista esimerkkeineen. Ohjeeseen on lisätty ketjuliiketoimia koskeva uusi luku 6 esimerkkeineen. Ohjeen kappaleiden ja esimerkkien numerointi sekä sanamuodot ovat osin muuttuneet ja ohjeen esimerkkien päivämääriä on päivitetty.

1 Yleistä

Arvonlisäverovelvollisten rekisteriin merkityn maahantuojan on ilmoitettava maahantuonnin arvonlisäveron peruste arvonlisäveroilmoituksella Verohallinnolle. Maahantuojan on myös suoritettava arvonlisävero Verohallinnolle. Tulli kantaa maahantuonnin arvonlisäveron sellaisista tuonneista, joissa maahantuojaa ei ole merkitty arvonlisäverovelvollisten rekisteriin. Tulli vastaa maahantuonnin arvonlisäverotuksesta myös silloin, kun maahantuoja on arvonlisäverovelvollinen luonnollinen henkilö eikä tuonti liity hänen liiketoimintaansa.

Tässä ohjeessa maahantuojalla tarkoitetaan tuojaa, joka on arvonlisäverolain nojalla velvollinen suorittamaan tavaran maahantuonnista arvonlisäveron (AVL 86 b §). Arvonlisäverovelvollinen tuonnista on unionin tullikoodeksin 5 artiklassa tarkoitettu ilmoittaja eli henkilö, joka antaa tuonnin tulli-ilmoituksen omissa nimissään tai jonka nimissä tulli-ilmoitus annetaan. Jos ilmoittajana on edustaja, verovelvollinen on päämies. Silloin on kyse välillisestä edustuksesta, kun edustaja toimii omissa nimissään päämiehen lukuun. Suorassa edustuksessa edustaja antaa tulli-ilmoituksen päämiehen nimissä ja lukuun. Sekä suorassa että välillisessä edustuksessa arvonlisäverovelvollinen maahantuonnista on siis päämies.

Maahantuonnilla tarkoitetaan tuontia:

- EU:n tulli- ja veroalueen ulkopuolelta Suomeen

- EU:n tullialueelta mutta veroalueen ulkopuolelta (esimerkiksi Kanariansaarilta) Suomeen

- Ahvenanmaalta muualle Suomeen ja muualta Suomesta Ahvenanmaalle.

Luettelo EU:n tulli- ja veroalueista (Tulli)

Tulli antaa Verohallinnolle vertailutietoja maahantuonneista. OmaVeron arvonlisäveroilmoituksella maahantuontien vertailutieto näkyy kohdan "Tavaroiden maahantuonnit EU:n ulkopuolelta" alapuolella: "Tullilta saatu vertailutieto tavaroiden maahantuonneista". Tieto tulee näkyviin aina verokautta seuraavan kuukauden alkupuolella. Esimerkiksi kesäkuun arvonlisäilmoituksella ilmoitettavaa maahantuontia koskeva vertailutieto on nähtävillä heinäkuun alussa. Tullilta saatu vertailutieto perustuu tullauspäätökseen, joka sisältää tullausarvon lisäksi Tullin kantamat tullit ja muut maksut.

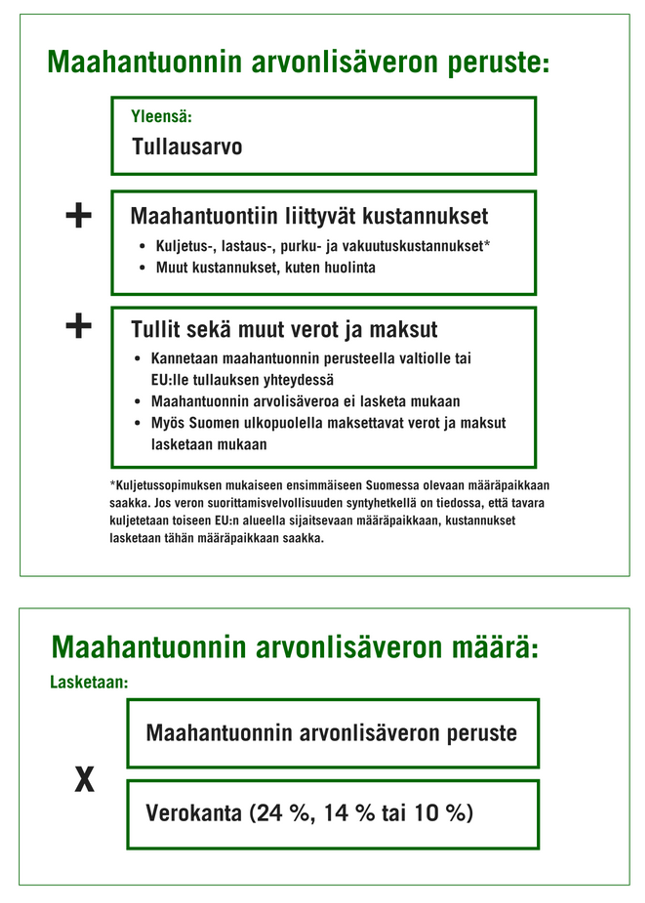

Arvonlisäverovelvollisten rekisteriin merkityn maahantuojan on itse laskettava maahantuonnin arvonlisäveron peruste ja arvonlisäveron määrä. Arvonlisäveron määrä saadaan kertomalla veron peruste sovellettavalla verokannalla (24 %, 14 % tai 10 %). Verokanta määräytyy tavaran lajin perusteella.

Maahantuonnin arvonlisäveron peruste ja arvonlisäveron määrä lasketaan samalla tavalla riippumatta siitä, onko toimivaltainen viranomainen Tulli vai Verohallinto.

Verohallinto on antanut lisäksi maahantuontiin liittyvää menettelyä koskevan ohjeen Maahantuonnin arvonlisäverotusmenettelystä 1.1.2018 alkaen. Ahvenanmaan ja EU:n arvonlisäveroalueen välisen maahantuonnin arvonlisäveron perusteesta on erillinen ohje Ahvenanmaan veroraja arvonlisäverotuksessa.

2 Tullausarvo ja muut maahantuonnin arvonlisäveron perusteen määrittämistavat

2.1 Tullin vahvistama tullausarvo maahantuonnin arvonlisäveron perusteena

Tavaran maahantuonnista maksettava arvonlisävero perustuu pääasiassa Tullin määrittämään tullausarvoon, jonka perusteena ovat tullausarvosäännökset. Maahantuonnin arvonlisäveron perusteena käytettävästä tullausarvosta säädetään arvonlisäverolain 88 §:ssä viittaamalla seuraaviin tullausarvosäännöksiin:

- asetus (EU) N:o 952/2013 unionin tullikoodeksista (jäljempänä unionin tullikoodeksi), artiklat 69-76

- Unionin tullikoodeksin delegoitu asetus (EU) 2015/2446, artikla 71

- Unionin tullikoodeksin täytäntöönpanoasetus (EU) 2015/2447, artiklat 127-146.

Tullin vahvistama tullausarvo perustuu ensisijaisesti tavaran kauppa-arvoon. Tavaran kauppa-arvo on se hinta, joka tavarasta on tosiasiallisesti maksettava tai maksettu, kun tavara myydään vietäväksi EU:n tullialueelle. Jos kyseessä on tavaran siirto, johon ei liity myyntiä, tullausarvo määritetään toissijaisilla arvonmääritysmenetelmillä.

Tullausarvoon lasketaan mukaan myös esimerkiksi kuljetuskustannukset EU:iin saapumispaikkaan saakka. Saapumispaikalla tarkoitetaan sitä paikkaa EU:n tullialueella, jonne tavarat ensimmäisenä tuodaan. Unionin tullikoodeksin täytäntöönpanoasetuksen 137 artiklassa säädetään, miten tämä saapumispaikka määritetään eri kuljetusmuotoja käytettäessä. Maahantuojan on maahantuonnin arvonlisäveron perustetta laskiessaan selvitettävä, missä määrin kuljetuskustannukset sisältyvät jo tullausarvoon.

On huomattava, että tavaroiden kauppaan liittyvät toimitusehdot (Incoterms), kuten EXW tai FOB, eivät määrittele verotusta. Ratkaisevaa on se, sisältyvätkö kuljetus- ja vakuutuskustannukset todellisuudessa tullausarvoon vai eivät.

Tulli vahvistaa tullausarvon maahantuontia koskevassa tullauspäätöksessään. Tullin vahvistama tullausarvo näkyy Tullin antamassa tullauspäätöksessä tai laskussa kohdassa "veron peruste". Lisätietoa on Tullin sivuilla: Tullausarvon määrittäminen

Jos tulli-ilmoitusta korjataan tullauspäätöksen vahvistamisen jälkeen joko asiakkaan tai viranomaisen aloitteesta, Tulli tekee muutospäätöksen. Muutospäätöksiä ovat jälkikantopäätös, palautus- tai peruutuspäätös sekä tilastomuutospäätös. Tullauspäätöksessä vahvistettu tullausarvo voi muuttua esimerkiksi nimikemuutoksen vuoksi. Muutospäätöksessä on silloin kerrottu uusi vahvistettu tullausarvo.

Muutospäätös vaikuttaa maahantuonnin arvonlisäveron perusteeseen, jos tullausarvo tai Tullin kantamat maksut muuttuvat. Myös tuontia koskevaa arvonlisäveroilmoitusta on silloin oma-aloitteisesti korjattava niin, että se vastaa muuttuneita tietoja.

Esimerkki 1

Arvonlisäverovelvollisten rekisteriin merkitty A Oy on tuonut tavaraa maahan Kiinasta ja saanut Tullista tullauspäätöksen. Tullauspäivä on 15.3.2022. Jälkikäteen A Oy huomaa, että tulli-ilmoituksessa tavaralle on ilmoitettu väärä nimike. A Oy korjaa aiemmin tekemäänsä tulli-ilmoitusta. Nimikemuutos vaikuttaa tullimaksuun niin, että tullimaksu suurenee.

A Oy saa Tullista jälkikantopäätöksen 15.6.2022. Jälkikantopäätös vaikuttaa myös maahantuonnin arvonlisäveron perusteen laskemiseen.

A Oy:n on korjattava arvonlisäveroilmoitusta. A Oy antaa uuden arvonlisäveroilmoituksen sille verokaudelle, jonka veroilmoituksessa maahantuonnin tiedot on aiemmin ilmoitettu, eli tässä tapauksessa verokaudelle 3/2022. Tässä niin sanotussa korvaavassa veroilmoituksessa A Oy korjaa maahantuonnin arvonlisäveron perusteen ja arvonlisäveron määrän ja ilmoittaa myös kaikki muut verokauden arvonlisäverotiedot uudelleen.

Esimerkki 2

Tavara on siirretty luvatta pois tullivarastosta tammikuussa 2022. Kyseessä on tullisäännösten vastainen tuonti, josta Tulli on toimivaltainen kantamaan maahantuonnin arvonlisäveron arvonlisäverolain 160 §:n 2 momentin nojalla.

Tulli on tehnyt A Oy:lle tästä tuonnista jälkikantopäätöksen 15.6.2022. Jälkikantopäätöksellä on kannettu tullia ja maahantuonnin arvonlisäveroa. Jos A Oy:llä on vähennysoikeus tästä Tullin kantamasta maahantuonnin arvonlisäverosta, A Oy kohdistaa vähennyksen sille verokaudelle, jona jälkikantopäätös on annettu eli tässä tapauksessa kesäkuulle.

2.2 Muu kuin tullausarvo maahantuonnin arvonlisäveron perusteena

Tullin vahvistamaa tullausarvoa ei käytetä arvonlisäveron perusteen laskennassa silloin, kun tullausarvo määritetään muiden tullisäännösten mukaan kuin niiden, joihin on viitattu arvonlisäverolain 88 §:ssä. Tullauspäätöksen mukaista Tullin vahvistamaa tullausarvoa ei käytetä maahantuonnin arvonlisäveron perusteen laskennassa myöskään silloin, kun kyse on tämän ohjeen luvussa 7 selostetuista poikkeustapauksista (Arvonlisäverolaissa mainitut poikkeukselliset veron perusteet).

Tavaran maahantuonnin arvonlisäverotuksessa ei arvonlisäverolain 101 §:n 1 momentin mukaan sovelleta tullia koskevia säännöksiä, ellei arvonlisäverolaissa erikseen siitä säädetä. Esimerkiksi hedelmien ja vihannesten tuontijärjestelmästä eli niin sanotusta tulohintajärjestelmästä on säädetty komission asetuksessa (EY) N:o 543/2011 ja asetuksessa (EU) N:o 499/2014. Lisäksi eräiden tuotavien tavaroiden painon tai kappalemäärän perusteella kannettavasta niin sanotusta paljoustullista on säädetty neuvoston asetuksessa (ETY) N:o 2658/87. Näihin asetuksiin ei ole viitattu arvonlisäverolain 88 §:ssä. Jos Tullin vahvistama hedelmien ja vihannesten tullausarvo on määritetty tulohintajärjestelmän tai paljoustullin mukaan, tullauspäätöksessä näkyvää tullausarvoa ei käytetä maahantuonnin arvonlisäveron perusteen lähtöarvona. Arvonlisäveron perusteen lähtöarvo on silloin kauppahinta.

Esimerkki 3

Arvonlisäverovelvollisten rekisteriin merkitty yritys on ostanut Marokosta appelsiineja. Tullimaksun määräämisessä sovelletaan tulohintajärjestelmää. Arvonlisäveron perustetta laskettaessa käytetään kuitenkin kauppahintaa eli hintaa, joka hedelmistä on tosiasiassa maksettava tai maksettu, kun ne on myyty vietäväksi yritykselle Suomeen. Tätä tietoa ei ole Tullin tullauspäätöksessä, joten maahantuojan on määriteltävä maahantuonnin arvonlisäveron peruste kokonaan itse. Käytännössä arvonlisäveron perusteen lähtöarvo on tässä tapauksessa appelsiinien kauppahinta.

Tulli vahvistaa tullausarvon tullauspäätöksessä, kun kyse on tuonnista EU:n tulli- ja veroalueen ulkopuolelta Suomeen, esimerkiksi Norjasta Suomeen. Tulli vahvistaa tuonnin tulli-ilmoituksen tiedot tullauspäätöksessä myös silloin, kun kyse on tuonnista Suomeen EU:n tullialueelta mutta EU:n arvonlisäveroalueen ulkopuolelta, esimerkiksi Kanariansaarilta.

3 Miten maahantuonnin arvonlisäveron peruste lasketaan?

3.1 Maahantuontiin liittyvät kustannukset

Maahantuonnin arvonlisäveron perusteen lähtökohtana on yleensä tullausarvo. Arvonlisäveron perusteessa on otettava huomioon esimerkiksi se, miltä osin maahantuonnin arvonlisäveron perusteeseen luettavat kustannukset sisältyvät jo tullausarvoon.

3.1.1 Kustannukset ensimmäiseen Suomessa olevaan määräpaikkaan saakka

Maahantuonnin arvonlisäveron perusteeseen on laskettava mukaan tavaran kuljetus-, lastaus-, purku- ja vakuutuskustannukset sekä muut maahantuontiin liittyvät kustannukset. Nämä kustannukset lasketaan kuljetussopimuksen mukaiseen ensimmäiseen Suomessa olevaan määräpaikkaan asti (AVL 91 § 1 momentti).

Määräpaikka käy ilmi maahantuontiin liittyvistä rahti- tai muista kuljetusasiakirjoista. Jos määräpaikkaa ei voida muutoin selvittää, määräpaikkana voidaan pitää lastin ensimmäistä purkupaikkaa. Säännöstä sovelletaan sekä myyjän että ostajan järjestämään kuljetukseen.

Joissakin tapauksissa kuljetus- ja vakuutuskustannukset sekä kuljetukseen liittyvät lastaus- ja käsittelykustannukset sisältyvät tullausarvoon, mutta vain ensimmäiseen EU:ssa sijaitsevaan saapumispaikkaan saakka. Silloin maahantuonnin arvonlisäveron perusteeseen lisätään kustannukset, jotka aiheutuvat tavaran kuljettamisesta tästä saapumispaikasta kuljetussopimuksen mukaiseen ensimmäiseen määräpaikkaan Suomessa. Jos nämä kustannukset sen sijaan ovat jo tullausarvossa mukana, niitä ei enää erikseen lisätä arvonlisäveron perusteeseen.

3.1.2 Kustannukset toiseen määräpaikkaan saakka Suomessa tai muualla EU:ssa

Kun Tulli hyväksyy tuonnin tulli-ilmoituksen, maahantuojalla voi jo olla tiedossa, että tavara kuljetetaan toiseen Suomessa tai muualla EU:ssa sijaitsevaan määräpaikkaan. Tällaisessa tapauksessa arvonlisäveron perusteeseen lasketaan kuljetuskustannukset ja muut maahantuontiin liittyvät kustannukset tähän toiseen määräpaikkaan saakka (AVL 91 § 2 momentti).

Kuljetuksen tai muun maahantuontiin liittyvän palvelun kustannukset eivät useinkaan ole vielä tarkoin tiedossa edellä mainittuna ajankohtana, vaikka Suomessa tai muualla EU:ssa oleva toinen määräpaikka olisikin tiedossa. Jotta tällaiset kustannukset voidaan sisällyttää maahantuonnin arvonlisäveron perusteeseen, maahantuojan on tiedettävä sekä toinen määräpaikka että suoritettavat palvelut ja niistä aiheutuvat kustannukset.

Määräpaikan ja kustannuksien katsotaan olevan maahantuojan tiedossa silloin, jos maahantuojan tilaussopimuksesta, kauppasopimuksesta tai muusta toimitussopimuksesta käy ilmi toimitusehto eli sopimuksessa on tiedot toisesta määräpaikasta, ja maahantuojalla on kustannuksista lisäksi lasku tai esimerkiksi sellainen hinnasto, jonka perusteella kustannukset voidaan laskea.

Esimerkki 4

Arvonlisäverovelvollisten rekisteriin merkitty A Oy on ostanut laitteen USA:sta. Laite on kuljetettu Suomeen ja A Oy on laitteen maahantuoja. Laitteen kauppahinta on 5 000 euroa. Myyjä on maksanut rahti-, vakuutus- ja liitännäiskustannukset Helsingissä olevaan määräsatamaan asti. Myyjä veloittaa nämä kustannukset kauppahinnassa.

Tavara tullataan vapaaseen liikkeeseen 15.3.2022. Tulli-ilmoituksen hyväksymispäivä ja tullauspäätöksen päivämäärä on 15.3.2022. Ostaja on sopinut jo aiemmin kuljetusliikkeen kanssa jatkokuljetuksen Helsingistä Tampereelle. Tavaran purku- ja lastaustyön tekee satamaoperaattori. Jatkokuljetus Tampereelle sekä kuljetus-, purku- ja lastaushinnat ovat tiedossa ennen kuin tulli-ilmoitus hyväksytään.

Kauppahinta on 5 000 euroa.

Tavaran purku- ja lastaustyön veroton hinta on 200 euroa.

Jatkokuljetuksen veroton hinta on 300 euroa.

Tullauspäätöksellä kannettu tulli on 100 euroa.

Maahantuonnin arvonlisäveron peruste on 5 600 euroa ja sen mukaan laskettu arvonlisävero on 5 600 e x 24 % = 1 344 euroa.

Esimerkki 5

Arvonlisäverovelvollisten rekisteriin merkitty A Oy on ostanut Japanista Tokiosta rautasahoja. Sahojen kauppahinta on 5 000 euroa. Kauppahinta ei sisällä kuljetus- ja vakuutuskustannuksia. Rautasahat on kuljetettu lentokoneella Tokiosta Helsinkiin 15.1.2022. A Oy on tulliselvittänyt tavarat vapaaseen liikkeeseen ja kulutukseen samana päivänä. Lentorahtikulut Tokiosta Helsinkiin ovat 3 000 euroa.

Tämän jälkeen B Oy on kuljettanut rautasahat Helsingistä Ouluun rekalla. B Oy on veloittanut A Oy:ltä tästä kuljetuksesta 300 euroa. Tämä hinta on ollut tiedossa 15.1.2022.

Tullausarvosäännösten mukaan tullausarvoon sisällytetään osuus lentorahdista. Lisättävä määrä on lähtölentokentän perusteella määräytyvä prosenttiosuus kuljetuskustannuksista, ja se lasketaan Unionin tullikoodeksin täytäntöönpanoasetuksen liitteen 23-01 mukaisesti. Tullin vahvistama tullausarvo sisältää tämän osuuden kuljetuskustannuksista. Tämä on otettava huomioon, kun maahantuonnin arvonlisäveron perustetta määritetään.

Tullausarvo tullauspäätöksen mukaan

= kauppa-arvo 5 000 e + rahti 2 490 e = 7 490 euroa

Maahantuonnin arvonlisäveron perusteeseen sisällytetään ensinnäkin lentorahtikustannukset kuljetussopimuksen mukaiseen ensimmäiseen määräpaikkaan saakka Suomessa. Tavaroita tullattaessa on tiedossa, että ne kuljetetaan toiseen Suomessa sijaitsevaan määräpaikkaan eli Ouluun. Myös kuljetuksesta aiheutuneet kustannukset ovat tiedossa, joten ne sisällytetään maahantuonnin arvonlisäveron perusteeseen.

Maahantuonnin arvonlisäveron peruste lasketaan seuraavasti:

Vaihtoehto 1:

Maahantuonnin arvonlisäveron peruste =

kauppa-arvo 5 000 e +

rahti 3 000 e + 300 e +

kannettava tulli.

Vaihtoehto 2:

Maahantuonnin arvonlisäveron peruste =

tullausarvo 7 490 e +

rahti, joka ei sisälly tullausarvoon 510 e + 300 e +

kannettava tulli.

Esimerkki 6

Arvonlisäverovelvollisten rekisteriin merkitty A Oy maahantuo tuontierän, joka sisältää sekä 10 %:n että 24 %:n arvonlisäverokannan alaisia tuotteita. 24 %:n arvonlisäverokantaan kuuluvien tavaroiden tullausarvo on 1 000 euroa ja 10 %:n verokantaan kuuluvien 1 500 euroa. Koko lähetyksen tavaroiden tullausarvo on yhteensä 2 500 euroa. Kotimaan rahti on 80 euroa.

Miten A Oy jakaa kotimaan rahdin eri arvonlisäverokannan alaisille tuotteille? Miten yritys ilmoittaa arvonlisäveroilmoituksessa maahantuonnin arvonlisäveron perusteen ja laskee arvonlisäveron määrän?

24 %:n arvonlisäverokantaan kuuluvien tavaroiden suhde lähetyksen arvosta on 1 000 e / 2 500 e = 0,40. Osuus kotimaan rahdista on 0,40 x 80 e = 32 e. Maahantuonnin arvonlisäveron peruste on tullausarvo + suhteellinen osuus rahdista eli 1 000 e + 32 e = 1 032 euroa.

10 %:n arvonlisäverokantaan kuuluvien tavaroiden suhde lähetyksen arvosta on 1 500 e / 2 500 e = 0,60. Osuus kotimaan rahdista on 0,60 x 80 e = 48 e. Maahantuonnin arvonlisäveron peruste on tullausarvo + suhteellinen osuus rahdista eli 1 500 e + 48 e = 1 548 euroa.

A Oy ilmoittaa arvonlisäveroilmoituksen kohdassa "Tavaroiden maahantuonnit EU:n ulkopuolelta" maahantuonnin arvonlisäveron perusteeksi 1 032 e + 1 548 e = 2 580 euroa.

Maahantuonnin arvonlisävero on 1 032 e x 24 % + 1 548 e x 10 % = 247,68 e + 154,80 e = 402,48 euroa.

3.1.3 Huolinta- ja muut vastaavat kustannukset

Maahantuontia varten ostetaan usein palveluja erilaisilta palveluntarjoajilta, jotka voivat olla joko huolintaliikkeitä tai muita kuin huolintaliikkeitä. Ostettuja palveluja koskevat laskut voivat sisältää monia erilaisia kustannuksia. Kunkin kustannuksen osalta tulee erikseen määrittää, onko kyse sellaisesta kustannuksesta, joka tulee lukea maahantuonnin veron perusteeseen arvonlisäverolain 91 §:n mukaisesti. Tällöin merkitystä ei ole esimerkiksi sillä, keneltä palvelu on ostettu tai minkälaisen laskun myyjä on laatinut.

Laskuihin sisältyy usein kuljetus-, lastaus-, purku- ja vakuutuskustannuksia. Lisäksi laskussa voi olla muita kustannuksia, kuten esimerkiksi huolintapalkkio, konttien käsittely- ja terminaalimaksu satamassa sekä satamassa perittävä tavaramaksu. Maahantuojalta voidaan veloittaa myös esimerkiksi Tullille annettavasta saapumisen yleisilmoituksesta. Tällaiset kulut ovat arvonlisäverolain 91 §:ssä tarkoitettuja maahantuontiin liittyviä kustannuksia ja ne on sisällytettävä maahantuonnin arvonlisäveron perusteeseen niin kuin edellä luvuissa 3.1.1. ja 3.1.2 on kerrottu.

Jos laskussa on myös sellaisia kustannuksia, jotka eivät liity kiinteästi maahantuontiin (esim. tietoliikennekulut), niitä ei sisällytetä maahantuonnin arvonlisäveron perusteeseen. Kustannuksia ei sisällytetä maahantuonnin arvonlisäveron perusteeseen myöskään silloin, kun ne ovat syntyneet palveluista, jotka suoritetaan sen jälkeen, kun tavara on kuljetettu ohjeen luvuissa 3.1.1. ja 3.1.2 tarkoitettuun määräpaikkaan. Tällaisia kustannuksia voivat olla esimerkiksi maahantuotavien tavaroiden kuljetuksessa käytettyjen konttien siirtoon ja puhdistukseen liittyvät kustannukset.

Maahantuoja voi hankkia toiseen EU-maahan sijoittautuneilta elinkeinonharjoittajilta maahantuontiin liittyviä tavaran kuljetus-, lastaus-, purkaus- tai muita vastaavia palveluja, joiden myyntimaa määräytyy elinkeinonharjoittajille myytävien palvelujen myyntimaan yleissäännöksen (AVL 65 §) mukaisesti. Silloin, kun yleissäännöksen mukaisen palvelun ostohinta tulee arvonlisäverolain 91 §:n nojalla lukea maahantuonnin arvonlisäveron perusteeseen, ostaja ei arvonlisäverolain 72 §:n mukaan ole velvollinen suorittamaan tältä osin palvelun hankinnasta arvonlisäveroa arvonlisäverolain 9 §:n nojalla, mikäli kyse on muusta yleissäännön mukaisesta palveluostosta kuin vuokrauspalvelusta.

Ostaja ei näissä tilanteissa ilmoita toiseen EU-maahan sijoittautuneelta myyjältä tehtyjä maahantuontiin liittyviä ostoja arvonlisäveroilmoituksella EU-palveluostoina eikä ostoista suoritettavaa veroa EU-palveluostoista suoritettavana verona. Palveluostot ilmoitetaan arvonlisäveroilmoituksella osana maahantuonnin arvonlisäveron perusteetta ja ostoista suoritettava vero ilmoitetaan maahantuonnista suoritettavana arvonlisäverona.

Palvelujen myyntimaasäännöksistä on tarkempaa tietoa ohjeessa Palvelujen ulkomaankaupan arvonlisäverotus.

3.2 Tuontiverot ja muut maksut

Maahantuonnin arvonlisäveron perusteeseen sisällytetään verot, tullit ja muut maksut, jotka kannetaan tavaran maahantuonnin johdosta tullauksen yhteydessä valtiolle tai EU:lle, ei kuitenkaan maahantuonnin arvonlisäveroa. Myös Suomen ulkopuolella maksettavat verot ja muut maksut lasketaan mukaan veron perusteeseen (AVL 93 §). Tullihuutokaupassa myydyn tavaran arvonlisäveron perusteeseen näitä veroja, tulleja ja muita maksuja ei kuitenkaan sisällytetä.

Tulli kantaa tullauspäätöksellä valmisteveron valmisteveronalaisesta tavarasta, esimerkiksi alkoholijuomista tai tupakkatuotteista, jos maahantuojalle ei ole myönnetty tullikoodeksin 110 artiklassa tarkoitettua maksunlykkäystä. Arvonlisäverovelvollisten rekisteriin merkitty maahantuoja sisällyttää tämän valmisteveron määrän maahantuonnin arvonlisäveron perusteeseen.

Valmistevero pitää sisällyttää arvonlisäveron perusteeseen myös silloin, kun maahantuojalle on myönnetty maksunlykkäys eikä valmisteveroa sen vuoksi kanneta vielä tullauspäätöksellä. Tällaisessa tapauksessa maahantuojan on annettava valmisteveroilmoitus Verohallinnolle viimeistään vapaaseen liikkeeseen luovuttamista seuraavan kalenterikuukauden yleisenä eräpäivänä. Näin on toimittava silloinkin, jos maksunlykkäys on annettu maahantuojan välilliselle edustajalle tai takaajan vastuulla toimivalle suoralle edustajalle.

Maahantuojana voi olla arvonlisäverovelvollisten rekisteriin merkitty yritys, jolla on lupa käyttää valmisteverotuksen väliaikaisen verottomuuden järjestelmää. Silloin EU:n ulkopuolelta tuotavat tavarat voidaan siirtää tuontipaikassa valmisteverotuksen väliaikaisen verottomuuden järjestelmään, ja valmistevero kannetaan vasta, kun tuote luovutetaan kulutukseen verottomasta varastosta. Näissä tuonneissa valmisteveroa ei sisällytetä maahantuonnin arvonlisäveron perusteeseen.

Muita arvonlisäveron perusteeseen lisättäviä eriä ovat esimerkiksi polkumyynti- ja tasoitustulli sekä öljyjätemaksu. Öljyjätemaksu sisällytetään maahantuonnin arvonlisäveron perusteeseen vastaavalla tavalla kuin valmistevero.

Maahantuonnin arvonlisäveron perusteeseen ei lasketa mukaan öljysuojamaksua eikä autoveroa.

Esimerkki 7

Arvonlisäverovelvollisten rekisteriin merkitty A Oy on ostanut Kiinasta polkupyöriä, jotka se maahantuo Suomeen. Polkupyörien tullauspäätöksessä vahvistettu tullausarvo on 5 000 euroa, tariffin mukainen tulli on 750 euroa ja maakohtainen polkumyyntitulli 2 425 euroa. Maahantuonnin arvonlisäveron perusteeseen sisällytettävät kuljetus- ja muut kustannukset ovat 250 euroa.

Maahantuonnin arvonlisäveron peruste:

5 000 e + 750 e + 2 425 e + 250 e = 8 425 euroa.

Arvonlisäveron määrä: 8 425 e x 24 % = 2 022 euroa.

4 Verottomat maahantuonnit

Tavaroiden maahantuonti on erityistilanteissa säädetty verottomaksi. Arvonlisäverovelvollisten rekisteriin merkittyjen maahantuojien on ilmoitettava näiden tavaroiden maahantuonnin arvonlisäveron peruste arvonlisäveroilmoituksessa, vaikka arvonlisäveroa ei tarvitse suorittaa eikä ilmoittaa. Arvonlisäverottomien maahantuontien veron peruste määritetään samalla tavalla kuin arvonlisäverollisten maahantuontien veron peruste. Veron perusteen määrittämisestä on ohjeistettu luvussa 3.

Tullittomuus ei välttämättä tarkoita, että tavaroiden maahantuonti on arvonlisäverotonta. Maahantuonti on verotonta vain, jos verottomuudesta on säädetty arvonlisäverolaissa. Joidenkin tavaroiden maahantuonti on säädetty verottomaksi sen vuoksi, että niiden myynti liiketoiminnan muodossa Suomessa on verotonta. Verottomaksi on säädetty myös joidenkin sellaisten tavaroiden maahantuonti, jotka ovat tullittomia tullittomuusasetuksen (Neuvoston asetus (EY) N:o 1186/2009), Unionin tullikoodeksin tai kansallisen tullilain (304/2016) perusteella.

Tavaroiden maahantuonnin arvonlisäverotusta koskevat verottomuussäännökset ovat arvonlisäverolain 94–96 §:issä sekä 72 h §:ssä. Verotonta on esimerkiksi sellaisen vesialuksen maahantuonti, jonka rungon suurin pituus on vähintään 10 metriä ja joka ei ole rakenteeltaan pääasiallisesti huvi- tai urheilukäyttöön tarkoitettu.

Myös esimerkiksi palautustavaroiden maahantuonti on edellytysten täyttyessä arvonlisäverotonta. Palautustavaroiden maahantuonnista on säädetty arvonlisäverolain 94 §:n 1 momentin 18 kohdassa. Palautustavaroiden maahantuonti on arvonlisäverotonta, jos tavaroiden maahantuonti on tullikoodeksin 203–207 artiklojen nojalla tullitonta. Lisäksi edellytetään, että tavaroita ei ole myyty verotta Yhteisön ulkopuolelle tai Suomessa vähennykseen oikeuttavassa käytössä olleita tavaroita Yhteisön ulkopuolella. Tuojan on näissä tilanteissa oltava sama henkilö kuin tavaroiden viejä.

Esimerkki 8

Suomessa arvonlisäverovelvollisten rekisteriin merkitty A on tammikuussa 2022 myynyt teollisuuslaitteen sveitsiläiselle teollisuusyritykselle B. Laite on kuljetettu myyjän toimeksiannosta Suomesta Sveitsiin. Kyse on ollut arvonlisäverottomasta vientimyynnistä. Laitteen toimittamisen jälkeen ilmenee, ettei se ole ollut sopiva B:n tehtaassa käytettäväksi ja kauppa puretaan. A palauttaa kauppahinnan B:lle ja laite palautetaan maaliskuussa 2022 Suomeen. A toimii palautetun laitteen maahantuojana Suomessa ja laite tullataan Tullissa palautustavarana. Koska kauppa on purkautunut, ei myyntiä Yhteisön ulkopuolelle katsota tapahtuneen. Kyse on palautustavaran maahantuonnista, josta A:n ei ole suoritettava maahantuonnin arvonlisäveroa. A:n on ilmoitettava laitteen myyntiä koskeva oikaisuerä arvonlisäveroilmoituksella myös 0-verokannan alaisessa liikevaihdossa purkautuneen kaupan osalta. Oikaisuerä kohdistetaan sille kalenterikuukaudelle, jolle se on hyvän kirjanpitotavan mukaan kirjattava.

Esimerkki 9

Suomessa arvonlisäverovelvollisten rekisteriin merkitty yhtiö A harjoittaa uusien maatalouskoneiden myyntiä. A vie tammikuussa 2022 traktorin Kiinassa pidettäville maatalousmessuille, jossa A myy traktorin toiselle suomalaiselle arvonlisäverovelvollisten rekisteriin merkitylle yhtiölle B. B maahantuo messujen jälkeen helmikuussa 2022 traktorin Suomeen. Koska traktori on myyty yhteisön ulkopuolella, kyse ei ole arvonlisäverottomasta palautustavarasta. B:n on suoritettava traktorin maahantuonnista arvonlisäveroa.

Lisätietoa arvonlisäverottomasta maahantuonnista on Tullin ohjeessa Veroton maahantuonti arvonlisäverotuksessa (pdf).

5 Maahantuontiin liittyvien palvelujen myynnin verotus

Tavaran kuljetus-, lastaus-, purku- ja vakuutuskustannukset sekä muut maahantuontiin liittyvät kustannukset on sisällytettävä maahantuonnin arvonlisäveron perusteeseen kuten edellä luvussa 3 on kerrottu.

Kun tavaran maahantuontiin liittyvien palvelujen arvo on sisällytettävä maahantuodun tavaran arvonlisäveron perusteeseen, palvelujen myynti on verotonta arvonlisäverolain 71 §:n 2 kohdan perusteella.

Tavaroiden tuontiin liittyvien ja maahantuonnin arvonlisäveron perusteeseen sisällytettävien kuljetus-, lastaus- ja purkupalvelun sekä muun tavaran maahantuontiin liittyvän palvelun myynti on verotonta riippumatta siitä, liittyykö palvelu verottomien tai verollisten tavaroiden maahantuontiin.

Esimerkki 10

Esimerkissä 4 A Oy:n on sisällytettävä arvonlisäveron perusteeseen niiden palveluiden kustannukset, jotka liittyvät maahantuontiin. Kustannukset lasketaan Suomessa olevaan ensimmäiseen ja toiseen määräpaikkaan saakka. Satamaoperaattori ja jatkokuljetuspalvelun myyjä veloittavat palvelunsa (200 euroa ja 300 euroa) maahantuojalta arvonlisäverottomana palvelun myyntinä.

6 Ketjuliiketoimista

Kansainvälisessä kaupankäynnissä esiintyy tilanteita, joissa tavara myydään useita kertoja peräkkäin esimerkiksi siten, että myytävä tavara toimitetaan suoraan ensimmäiseltä myyjältä EU:n veroalueen ulkopuolelta myyntiketjun viimeiselle ostajalle Suomeen. Myös tällaisissa niin sanotussa ketjuliiketoimissa maahantuonti tapahtuu, kun tavara tuodaan EU:n alueelle. Maahantuojana toimii joku myyntiketjun osapuolista, jolloin maahantuoja voi olla suomalainen tai ulkomaalainen. Ketjuliiketoimiin liittyvien myyntien arvonlisäverotuksessa on olennaista määritellä, mitkä ketjun myynneistä tapahtuvat Suomessa.

Arvonlisäverolain 63 §:ään sisältyvän tavarakaupan yleisen myyntimaasäännöksen mukaan tavara on myyty Suomessa, jos tavara on täällä, kun se luovutetaan ostajalle. Ostajalle kuljetettava tavara on myyty Suomessa silloinkin, kun tavara on EU:n ulkopuolella kuljetuksen alkaessa, jos myyjä tuo sen Suomeen myyntiä varten.

Esimerkki 11

Suomalainen yhtiö A ostaa norjalaiselta yhtiöltä B tavaran. A myy tavaran edelleen suomalaiselle yhtiölle C siten, että tavara luovutetaan Norjassa ulkopuolisen kuljetusliikkeen kuljetettavaksi ja kuljetetaan suoraan B:n myymälästä Norjasta C:lle Savonlinnaan. Suomalaiset yhtiöt A ja C ovat Suomessa arvonlisäverovelvollisten rekisterissä. Norjalainen B on ulkomaalainen yhtiö, joka ei ole Suomessa arvonlisäverovelvollisten rekisterissä.

Jos tavaraa maahantuotaessa tuonti-ilmoitus annetaan suomalaisen yhtiön A lukuun, A toimii maahantuojana. A:n katsotaan tässä tilanteessa maahantuoneen tavaran myyntiä varten Suomeen ja myyneen tavaran Suomessa C:lle. A on velvollinen suorittamaan maahantuonnista arvonlisäveron sekä tämän jälkeen Suomessa tapahtuvasta kotimaan myynnistä arvonlisäveron. A saa vähentää maahantuonnista suorittamansa veron.

Jos tavaraa maahantuotaessa tuonti-ilmoitus annetaan suomalaisen yhtiön C lukuun, C toimii maahantuojana ja on velvollinen suorittamaan maahantuonnin arvonlisäveron. Tässä tilanteessa A:n ei katsota tuovan tavaraan Suomeen myyntiä varten. A:n myynti C:lle katsotaan tapahtuneeksi muualla kuin Suomessa, jolloin A ei suorita myynnistä arvonlisäveroa Suomeen. A:n tulee selvittää Norjasta, aiheutuuko sille Norjassa veroseuraamuksia myyntiin liittyen.

Jos tavaraa maahantuotaessa tuonti-ilmoitus annetaan norjalaisen yhtiön B lukuun, B toimii maahantuojana ja on velvollinen suorittamaan maahantuonnin arvonlisäveron. B:n katsotaan maahantuoneen tavaran Suomeen täällä tapahtuvaa myyntiä varten, jolloin katsotaan tapahtuvan kaksi kotimaan myyntiä, eli B:n myynti A:lle ja A:n myynti C:lle. Koska B on ulkomaalainen, sen myyntiin A:lle voidaan tietyin edellytyksin soveltaa käännettyä verovelvollisuutta (AVL 9 §). A:n myynti C:lle on normaali arvonlisäverollinen kotimaan myynti. Koska B:tä ei ole merkitty arvonlisäverovelvollisten rekisteriin, toimivaltainen viranomainen B:n maahantuonnin arvonlisäverotuksessa on Tulli.

Ketjuliiketoimiin liittyvissä tilanteissa on mahdollista, että maahantuonnin jälkeinen myynti on yhteisömyynti tai maahantuotu tavara siirretään toiseen EU-maahan. Näissä tilanteissa maahantuonti on arvonlisäverolain 94 b §:ssä säädettyjen edellytysten täyttyessä arvolisäveroton. Lisätietoa tästä menettelystä löytyy Verohallinnon ohjeesta Arvonlisäverolain 94 b §:n verottomuuden soveltaminen maahantuonnissa.

Ulkomaalaisen elinkeinonharjoittajan arvonlisäverovelvollisten rekisteriin merkitsemisestä kerrotaan tarkemmin Verohallinnon ohjeessa Ulkomaalaisen rekisteröinti arvonlisäverovelvolliseksi Suomessa.

7 Arvonlisäverolaissa mainitut poikkeukselliset veron perusteet

7.1 Tietovälineet ja tietovälineelle tallennetut atk-ohjelmat

Tietokoneohjelma, esimerkiksi taloushallintaohjelma, voidaan tuoda maahan tietovälineelle tallennettuna. Kyse on silloin tavaran maahantuonnista.

Maahantuonnin verokohtelu on erilainen tietovälineille tallennetuilla standardiohjelmilla ja erikoisohjelmilla. Atk-standardiohjelmalla tarkoitetaan ns. atk-normaaliohjelmaa eli massavalmisteista tuotetta, joka on kaikkien asiakkaiden saatavissa. Ohjelmapakettiin sisältyy usein huolto-, asennus- ja koulutuspalvelu. Kotitietokoneohjelma ja pelipaketit kuuluvat tähän ohjelmaryhmään, samoin muun muassa turva- ja muiden laitteiden standardipaketit. Muita ohjelmia kuin standardiohjelmia nimitetään arvonlisäverolaissa atk-erikoisohjelmiksi.

Kun määritetään tietovälineen ja sille tallennetun atk-standardiohjelman maahantuonnin arvonlisäveron perustetta, lähtöarvona on aina tietovälineen ja atk-ohjelman yhteisarvo (arvonlisäverolaki 89 §). Tämän lisäksi arvonlisäveron perusteeseen sisällytetään tämän ohjeen luvussa 3 kuvatut kustannukset, verot, maksut yms. Standardiohjelman maahantuonnin arvonlisäverokohteluun ei vaikuta se, kuka on maahantuojana.

Tietovälineen ja sille tallennetun atk-erikoisohjelman maahantuonti on verotonta, kun maahantuojana on joko elinkeinoharjoittaja tai arvonlisäverovelvollisten rekisteriin merkitty oikeushenkilö (arvonlisäverolaki 94 a §). Tämä elinkeinonharjoittajakäsite ei ole sidottu siihen, onko elinkeinonharjoittaja merkitty arvonlisäverovelvollisten rekisteriin vai ei. Arvonlisäverovelvollisten rekisteriin merkityt maahantuojat ilmoittavat verottomista maahantuonneista arvonlisäveroilmoituksessa ainoastaan maahantuonnin arvonlisäveron perusteen (tietovälineen arvo + luvussa 3 kuvatut kustannukset, verot, maksut yms.). Muut maahantuojat ilmoittavat tiedot arvonlisäverotusta varten Tullille tulli-ilmoituksessa.

7.2 EU:n tulli- ja veroalueen ulkopuolella käsiteltävänä ollut tavara

Ulkoinen jalostus on luvanvarainen tullimenettely, jossa unionitavaroita voidaan viedä väliaikaisesti Suomesta EU:n tulli- ja veroalueen ulkopuolelle (esimerkiksi Norjaan) jalostusta varten. Jalostuksen jälkeen tavarat tuodaan takaisin Suomeen ja tullataan täällä vapaaseen liikkeeseen.

Lisätietoa ulkoisesta jalostuksesta (Tulli).

Jos tavara on ollut EU:n tulli- ja veroalueen ulkopuolella ulkoisessa jalostuksessa korjattavana, valmistettavana tai muutoin käsiteltävänä, arvonlisäveron peruste määräytyy arvonlisäverolain 90 §:n mukaisesti. Tällaisessa tapauksessa arvonlisäveron perusteeseen lasketaan korjauskulut, käsittelykulut tai niitä vastaavat muut kustannukset, lähetyskulut (kuljetus-, lastaus- ja purkukulut jalostuspaikalle) sekä niiden osien arvo, jotka on lisätty tavaraan EU:n tulli- ja veroalueen ulkopuolella. Arvonlisäveron perusteeseen sisällytetään myös luvussa 3 kuvatut kustannukset, verot, maksut yms. Arvonlisäveroa tulee suoritettavaksi siitä arvonlisästä, joka tavaralle kertyy ulkomailla, sekä niistä kuljetuskuluista ja muista lähetys- ja maahantuontikuluista, jotka aiheutuvat viennistä ja tuonnista.

Esimerkki 12

A Oy toimittaa käytössään olevan laitteen Norjaan eli EU:n tulli- ja veroalueen ulkopuolelle korjattavaksi ulkoisessa jalostuksessa. Lähetyskulut ovat 100 euroa. Korjauskustannukset ja vaihdettavien osien arvo ovat yhteensä 500 euroa. A Oy käyttää tuonnissa huolintaliikettä. Huolintaliike veloittaa A Oy:ltä kuljetuskustannukset ja muut maahantuontiin liittyvät kustannukset, huolintapalkkion sekä A Oy:n puolesta maksamansa tullin. Nämä ovat yhteensä 300 euroa.

Maahantuonnin arvonlisäveron peruste: 100 e + 500 e + 300 e = 900 euroa

Arvonlisäveron määrä: 900 e x 24 % = 216 euroa

Myös seuraavissa tapauksissa maahantuonnin arvonlisäveron peruste määräytyy vastaavalla tavalla:

- Viallisen tavaran tilalle tuodun samanlaatuisen tavaran maahantuonti, kun viallinen tavara on viety EU:n ulkopuolelle, hävitetty viranomaisen valvonnassa tai luovutettu valtiolle (niin ettei valtiolle aiheudu siitä kuluja) ennen kuin tilalle tuodun tavaran tullauspäätös on vahvistettu.

- Korjattavaksi viedyn tuotteen tilalle tuodaan samanlaatuinen tuote (ns. ulkoisen jalostuksen vakiovaihtojärjestelmä).

Ulkoisen jalostuksen vakiovaihtojärjestelmässä myös niin sanottu ennakkotuonti on mahdollista. Ennakkotuonnilla tarkoitetaan korvaavien tuotteiden maahantuontia ennen kuin väliaikaisesti vietävät tuotteiden viedään maasta. Arvonlisäveron perusteen lähtöarvona on näissä tuonneissa arvonlisäverolain 88 §:n yleissäännöksen mukaisesti tullausarvo, johon lisätään luvussa 3 kuvatut kustannukset, verot, maksut yms. Lähtöarvona pidetään siis hintaa, jolla tavara myytäisiin EU:iin.

Jos tavara viedään ulkoisessa jalostuksessa maksuttomaan korjaukseen EU:n tulli- ja veroalueen ulkopuolelle eikä maahantuojalta veloiteta kuljetuskustannuksia, maahantuonnista ei suoriteta arvonlisäveroa. Näitä tuonteja ei ilmoiteta lainkaan arvonlisäveroveroilmoituksella. Jos maahantuoja kuitenkin vastaa kuljetuskustannuksista, maahantuonnin arvonlisäveron peruste on kuljetuskustannusten määrä.

Esimerkki 13

A Oy toimittaa käytössään olevan laitteen takuukorjaukseen ulkoisessa jalostuksessa EU:n tulli- ja veroalueen ulkopuolelle. A Oy maksaa huolintaliikkeelle laitteen kuljetuksesta 200 euroa. Tullia ei kanneta, koska tavara korjataan maksutta takuuvelvoitteen perusteella.

Maahantuonnin arvonlisäveron peruste on kuljetuskustannusten määrä eli 200 euroa

Arvonlisävero on 200 e x 24 % = 48 euroa

Luvanvaraista ulkoisen jalostuksen menettelyä ei käytetä, kun tuotava tavara on tulliton. Tavarat voivat olla joko tullitariffin mukaan tullittomia tai tullausta varten voidaan esittää etuuskohteluun liittyvä asiakirja (esim. EUR.1), jonka perusteella kannettava tulli on nolla. Kun tullittomia tavaroita viedään väliaikaisesti (menettely 22xx 999) EU:n ulkopuolelle jalostettavaksi, korjattavaksi, testattavaksi tai muuta käsittelyä varten, tuonnissa käytetään tullimenettelyä 6122 999. Myös näissä tuonneissa maahantuonnin arvonlisäveron perusteeseen lasketaan korjaus- ja käsittelykustannukset tai niitä vastaavat muut kustannukset, lähetyskulut (kuljetus-, lastaus- ja purkukulut jalostuspaikalle) sekä niiden osien arvo, jotka on lisätty tavaraan EU:n tulli- ja veroalueen ulkopuolella. Arvonlisäveron perusteeseen sisällytetään myös luvussa 3 kuvatut kustannukset, verot, maksut yms.

Seuraavissa tapauksissa maahantuonnin arvonlisäveron peruste tavaran jälleentuonnissa Suomeen määräytyy kuten luvuissa 2 ja 3 on selostettu:

- jos tavara on myyty verotta vientimyyntinä EU:n tulli- ja veroalueen ulkopuolelle

- jos tavara on ollut Suomessa vähennykseen oikeuttavassa käytössä ja se on viety EU:n tulli- ja veroalueen ulkopuolelle ja myyty siellä.

7.3 Tullihuutokaupassa myydyt tavarat

Tulli myy tullihuutokaupoissa tavaroita, jotka on tuomittu valtiolle tai jotka ovat eri perusteilla jääneet tullivalvontaan. Tulli järjestää tullihuutokauppoja yleensä muutaman kerran vuodessa.

Ostaja on velvollinen suorittamaan maahantuonnin arvonlisäveron tullihuutokaupassa myydystä tavarasta. Jos ostaja on arvonlisäverovelvollisten rekisterissä, ostajan on ilmoitettava tuonnit arvonlisäveroilmoituksella. Arvonlisäveron peruste on tavaran huutokauppahinta (AVL 88 §:n 2 momentti). Arvonlisäveron perusteeseen ei sisällytetä valtiolle tai EU:lle kannettavia veroja, tulleja, tuontimaksuja tai muita maksuja.

7.4 Väliaikainen varastointi sekä tullivarastointi- ja vapaa-aluemenettely (AVL 93 a §)

Väliaikaiseksi varastoksi kutsutaan Tullin hyväksymää varastoa tai paikkaa, jossa tullaamattomat tavarat odottavat tulliselvitystä (tullikoodeksi 144 artikla). Väliaikainen varasto on tarkoitettu esimerkiksi satama- tai lentokenttäoperaattoreille, terminaalien pitäjille ja maahantuojille varastoksi, johon voidaan purkaa ja jossa voidaan säilyttää tullaamatonta tavaraa rajoitetun ajan.

Tullivarastossa varastoidaan tullaamatonta tavaraa (tullikoodeksi 237 artikla). Tullivarasto on tarkoitettu varastonpitäjälle, joka tarvitsee pidemmän varastointiajan kuin väliaikaisen varastoinnin mahdollistama 90 päivää, tai joka käsittelee tavaraa jollain tavalla, esimerkiksi lajittelee ja pakkaa tavarat uudelleen. Varaston voi perustaa esimerkiksi huolintaliike tai maahantuoja. Tullivarastointi on tullimenettely, ja se edellyttää Tullin myöntämää lupaa.

Jos tavarat on tulliselvitetty vapaaseen liikkeeseen Unionin tullikoodeksin 237 artiklassa tarkoitetusta varastointimenettelystä (tullivarastointi- ja vapaa-aluemenettely) tai Unionin tullikoodeksin 144 artiklan mukaisesta väliaikaisesta varastoinnista, maahantuonnin arvonlisäveron perusteen lähtöarvona on yleensä tavaran tullausarvo.

Jos tällaiseen maahantuotavaan tavaraan on kohdistunut sellaisia palveluja, jotka ovat olleet arvonlisäverolain 72 h §:n 1 momentin 5 kohdan nojalla verottomia, näiden palvelujen arvo tai niistä suoritettu vastike sisällytetään tavaran maahantuonnista suoritettavan arvonlisäveron perusteeseen. Verotta suoritetut palvelut verotetaan siis maahantuonnin yhteydessä. Arvonlisäveron perusteeseen sisällytetään myös luvussa 3 määritellyt kustannukset, verot, maksut yms.

Väliaikaisesti varastoidut samoin kuin tullivarastointi- tai vapaa-aluemenettelyssä varastoidut tavarat on voitu myydä verottomasti ennen niiden tullausta. Tällaisia myyntejä voi olla useitakin. Tällaisissa tapauksissa maahantuonnin arvonlisäveron perusteen lähtöarvo määräytyy viimeisen myyntihinnan mukaan. Jos tavaraan on viimeisen myynnin jälkeen kohdistunut edellä mainittuja verottomia palveluja, niiden arvo lisätään arvonlisäveron perusteeseen. Aikaisempien palvelujen arvo sen sijaan sisältyy jo viimeiseen myyntihintaan. Lisäksi arvonlisäveron perusteeseen sisällytetään luvussa 3 määritellyt kustannukset, verot, maksut ym.

7.5 Vastaavien tavaroiden käyttö Tullin erityismenettelyissä

Tietyissä tullimenettelyissä on mahdollista käyttää ns. vastaavia tavaroita. Lisätietoa on Tullin ohjeessa Vastaavien tavaroiden käyttö erityismenettelyissä (pdf).

Jos erityismenettelyssä on käytetty vastaavia tavaroita, menettelyn päättämisen yhteydessä on annettava tulli-ilmoitus. Tulli-ilmoituksen perusteella Tulli kantaa mahdolliset maksut sekä tutkii tuontikiellot ja tuontirajoitukset. Tulli kantaa maahantuonnin arvonlisäveron sellaisilta maahantuojilta, joita ei ole merkitty arvonlisäverovelvollisten rekisteriin. Arvonlisäverovelvollisten rekisteriin merkityt maahantuojat ilmoittavat nämä tuonnit arvonlisäveroilmoituksella.

Tullin ohjeessa on selvitetty, miten maahantuonnin arvonlisävero peruste määräytyy eri tilanteissa.

7.6 Yhteenveto

johtava veroasiantuntija Mika Jokinen

veroasiantuntija Jussi Levänen