Arvonlisäverotus EU-tavarakaupassa

Avainsanat:

- Antopäivä

- 1.1.2010

- Voimassaolo

- Toistaiseksi

Ohjetta on päivitetty, koska verotuksen sanasto on muuttunut 1.1.2017 oma-aloitteisten verojen verotusmenettelystä annetun lain ja uuden verokantolain voimaantulon sekä verotililain kumoamisen johdosta.

Ohjeen kohtaa 11.3 on päivitetty siinä mainittujen tehtävien siirtyessä 1.1.2017 Tullista Verohallinnon hoidettavaksi. Lisäksi on täydennetty valmisteveron alaisten tavaroiden määritelmää.

Ohjeeseen on myös päivitetty voimassa olevat verokannat sekä tehty joitakin teknisluonteisia tarkistuksia. Ohjeen lukua 9 on yhtenäistetty Verohallinnon ohjeen Laskutusvaatimukset arvonlisäverotuksessa kanssa.

Ohjeeseen on valmisteilla kattava päivitys.

Ohjeen kappaleesta 5.2 on poistettu maininta tilatuista sanoma- ja aikakauslehdistä 31.10.2014.

1 Yleistä

Verovelvollisten väliseen tavaran myyntiin ja eräisiin tavarasiirtoihin jäsenvaltiosta toiseen sovelletaan yhteisömyyntiä (tavaran myynti EU-maihin) ja yhteisöhankintaa (tavaran osto EU-maista) koskevia säännöksiä. Tavaraostot ja -myynnit EU-alueella ilmoitetaan arvonlisäveroilmoituksella. Lisäksi tavaroiden myynneistä tulee antaa myös yhteenvetoilmoitus.

Erityissäännöksiä sovelletaan

- myyntiin kuluttajille,

- kaukomyyntiin,

- uusiin kuljetusvälineisiin,

- muuta kuin elinkeinotoimintaa harjoittavien oikeushenkilöiden hankintoihin sekä sellaisten yritysten hankintoihin, jotka eivät ole arvonlisäverovelvollisia.

Palvelujen verotusmaa määräytyy palvelujen myyntimaasäännösten perusteella. Lisätietoja palvelujen myyntimaasäännöksistä on Verohallinnon ohjeessa Palvelujen ulkomaankaupan arvonlisäverotus 1.1.2010 alkaen. Palveluostot ja -myynnit EU-alueella ilmoitetaan arvonlisäveroilmoituksella. Elinkeinonharjoittajien yleissäännön mukaan verotettavista palvelumyynneistä tulee antaa myös yhteenvetoilmoitus.

Vientikauppaan EU:n ulkopuolelle ja tuontiin EU:n ulkopuolelta sovelletaan vientiä ja tuontia koskevia arvonlisäverosäännöksiä (katso ohje Vientikaupan arvonlisäverotus). Ahvenanmaan maakuntaa pidetään arvonlisäverotuksessa EU:n ulkopuolisen maan asemassa suhteessa muuhun Suomen alueeseen sekä suhteessa muihin EU:n jäsenvaltioihin.

Arvonlisäveroilmoituksen ja yhteenvetoilmoituksen täyttämiseen saa lisätietoja ohjeesta Oma-aloitteisten verojen ilmoittaminen - yksityiskohtaiset ohjeet ja ohjeesta Arvonlisäveron yhteenvetoilmoituksen antaminen ja ilmoituksen korjaaminen.

Verohallinnon valtakunnallinen palvelunumero arvonlisäverotukseen liittyvissä kysymyksissä on 029 497 014. Vero-ohjeita ja lomakkeita saa Internet-osoitteesta www.vero.fi ja Verohallinnon toimipisteistä.

2 Arvonlisäverotunniste (ALV-numero)

Arvonlisäverovelvollisuuden osoittava alv-numero on tärkeä yhteisökaupassa. Alv-numero muodostetaan maatunnuksesta FI ja numerosarjasta, joka on Y-tunnus (yritys- ja yhteisötunnus) ilman kahden viimeisen numeron välissä olevaa väliviivaa. Siis, jos yrityksen Y-tunnus on 0765432-1, alv-numero on FI07654321.

Lisäksi alv-numeron tarvitsevat ne arvonlisäverotuksen ulkopuolista toimintaa harjoittavat elinkeinonharjoittajat (esimerkiksi verottomien sairaan- ja terveydenhoitopalvelujen myyjät), jotka tulevat arvonlisäverovelvollisiksi tavaran ostoista EU-maista (yhteisöhankinnoista). Tämä koskee myös oikeushenkilöitä, jotka eivät ole elinkeinonharjoittajia (esimerkiksi yleishyödylliset yhteisöt). Yhteisöhankinnoista arvonlisäverovelvollisiksi tulevien on ilmoittauduttava arvonlisäverovelvollisten rekisteriin perustamisilmoituslomakkeella. Katso myös kohta 5.7. Yhteisöhankkija.

Alv-numeroa käytetään ainoastaan EU-kauppaa koskevissa laskuissa ja muissa ostajan ja myyjän välisissä asiakirjoissa. Arvonlisäverovelvolliseksi rekisteröitymisestä on saatavissa lisätietoa Internet-osoitteesta www.vero.fi. Perustamisilmoituslomakkeita (Y-lomake) saa Internet-osoitteesta www.ytj.fi, Verohallinnon toimipisteistä, Patentti- ja rekisterihallituksesta ja ELY-keskuksista.

Muissa EU-maissa annettujen alv-numerojen muoto vaihtelee maittain. Se sisältää kuitenkin aina kaksikirjaimisen maakoodin. Loppuosa muodostuu 5-12 merkistä.

Koska verottoman yhteisömyynnin edellytyksenä on se, että toisesta EU-maasta olevalla kauppakumppanilla on alv-numero, on yrityksillä oikeus tarkistaa kauppakumppaninsa alv-numeron voimassaolo. Internetissä kyselyn voi tehdä Komission Internet-sivuilla osoitteessa: http://ec.europa.eu/taxation_customs/vies/

Alv-numeron voimassaolon voi tarkistaa myös EU-kaupan alv-numeroiden tarkistuspalvelusta puhelimitse numerosta 029 497 062 tai sähköpostitse osoitteesta eu.vies@vero.fi.

3 Tavaroiden yhteisömyynti

3.1 Yleistä

3.1.1 Tavaran ja palvelun käsitteet

Arvonlisäverolain mukaan tavaroita ovat kiinteät ja irtaimet esineet sekä sähkö, kaasu, lämpö ja jäähdytysenergia ja muut niihin verrattavat energiahyödykkeet. Palvelulla tarkoitetaan kaikkea muuta, mitä voidaan myydä liiketoiminnan muodossa. Palveluja ovat esimerkiksi tarjoilu, rakennustyö, tavaroiden vuokraus, patentti, soranotto-oikeus, velvollisuus pidättäytyä tietystä teosta tai sietää jotain tilaa sekä tavaroiden välitys toisen nimissä ja lukuun.

Irtaimen esineen valmistaminen, suunnittelu ja kokoaminen ovat siten palvelun myyntiä silloin, kun ostaja toimittaa materiaalin myyjälle. Jos materiaaleista vain osa tulee ostajalta, on tapauskohtaisesti ratkaistava, onko kysymyksessä tavaran vai palvelun myynti. Korjaustyö on palvelun myyntiä. Silloin, kun korjaustyö on niin laajaa, että korjauskustannukset ylittävät tavaran entisen arvon, kysymys on useimmiten tavaran myynnistä.

Pakkaustyö on palvelun myyntiä myös silloin, kun pakkaustyön suorittaja valmistaa kuljetuksessa tarvittavat pakkaukset.

Tavaran vuokraus on palvelun myyntiä. Jos vuokraesine siirtyy sopimuksen mukaan vuokrakauden päätyttyä vuokralleottajan omistukseen tai vuokralleottajalla on velvollisuus lunastaa esine, kysymys on kuitenkin tavaran myynnistä.

3.1.2 Yhteisömyynnin käsite

Verovelvollisten yritysten välinen tavarakauppa EU:n sisämarkkina-alueella perustuu pääsääntöisesti määränpäämaa-periaatteelle. Suomessa arvonlisäverovelvollinen myyjä ei siten pääsääntöisesti suorita veroa niiden tavaroiden myynnistä, jotka kuljetetaan arvonlisäverovelvolliselle ostajalle toiseen EU-maahan (veroton yhteisömyynti). Ostajan rekisteröitymisvaltion ei tarvitse olla sama kuin tavaran kuljetuksen päättymisvaltion. Yhteisömyyntiä on myös yrityksen liikeomaisuuden siirto toiseen EU-maahan.

Myynti voidaan käsitellä verottomana yhteisömyyntinä vain, jos:

- myyjä on varmistanut, että ostaja (yhteisöhankinnan tekijä) on rekisteröity arvonlisäverovelvolliseksi toisessa EU-maassa. Myyjän on myös merkittävä laskuunsa oman alv-numeronsa lisäksi ostajalle toisessa EU-maassa annettu alv-numero, ja

- tavara kuljetetaan EU-maasta toiseen.

Suomessa tapahtuvana yhteisömyyntinä ei voi käsitellä niitä tavaroiden myyntejä, jotka tavaroita koskevien myyntimaasäännösten mukaan on myyty muualla kuin Suomessa.

Jos suomalainen yritys myy arvonlisäverovelvolliselle ostajalle tavaran, joka on luovutushetkellä Ruotsissa, myyntiin sovelletaan Ruotsin arvonlisäverolakia. Myyjän tulee selvittää, onko hänen rekisteröidyttävä verovelvolliseksi Ruotsissa, ja mitä menettelyä hänen on muutoin noudatettava.

3.2 Tavaroiden myynti

3.2.1 Tavaroiden vastikkeellinen luovutus

Tavaroiden yhteisömyynnillä tarkoitetaan irtaimen esineen omistusoikeuden vastikkeellista luovuttamista jos myyjä, ostaja tai joku muu heidän puolestaan kuljettaa esineen ostajalle Suomesta toiseen EU-maahan. Tavaran kuljettajana Suomesta toiseen EU-maahan voi olla myyjä, ostaja tai joku muu heidän puolestaan.

Tavaran myyjän on säilytettävä kuljetusasiakirjat. Niiden avulla hän pystyy osoittamaan Verohallinnolle, että tavara on lähtenyt Suomesta ja että se on kuljetettu toiseen EU-maahan. Jos kuljetuskustannukset sisältyvät tavaran myyntihintaan, ne ovat osa ilmoitettavaa tavaran yhteisömyynnin arvoa.

Tavara voidaan luovuttaa ostajalle jo Suomessa, jolloin ostaja voi itse huolehtia tavaran kuljetuksesta toiseen EU-maahan, esimerkiksi omalla autollaan. Näytöksi siitä, että tavara on kuljetettu toiseen EU-maahan käy esimerkiksi ostajan antama todistus. Todistuksesta on käytävä ilmi, kuka tavaran kuljettaa, milloin tavara on kuljetettu maasta (päivämäärä), millä kuljetusvälineellä kuljetus tapahtuu (esimerkiksi pakettiauto, rek. nro ABC-111, aluksen nimi) ja mikä on kuljetuksen päättymispaikka.

Yritys myy hirsimökin Suomesta toiseen EU-maahan arvonlisäverovelvolliselle ostajalle siten, että toimitus sisältää ainoastaan mökin hirret ja muut rakennusmateriaalit. Joku muu myy tavarat edelleen kuluttajalle ja pystyttää mökin. Jos yllä mainitut verottoman yhteisömyynnin edellytykset täyttyvät, yritys ilmoittaa myynnin seuraavasti:

- myynnin arvo ilmoitetaan arvonlisäveroilmoituksella kohdassa "Tavaroiden myynnit muihin EU-maihin",

- myynnin arvo ilmoitetaan ostajakohtaisesti eriteltynä yhteenvetoilmoituksella.

Esimerkki:

Suomalainen yritys myy hirsimökkejä toisessa EU-maassa olevalle arvonlisäverovelvolliselle ostajalle, joka myy mökin edelleen kuluttajalle. Suomalainen yritys myy mökin pystytystyön suoraan kuluttajalle. Tässä tapauksessa hirsien ja muun rakennusmateriaalin myynti käsitellään edellytysten täyttyessä yhteisömyyntinä. Sen sijaan pystytystyö on kiinteistöön liittyvä palvelu, joka verotetaan kiinteistön sijaintimaassa. Myynnit ilmoitetaan seuraavasti:

- rakennusmateriaalin myynti ilmoitetaan arvonlisäveroilmoituksen kohdassa "Tavaroiden myynnit muihin EU-maihin",

- pystytystyön osuus ilmoitetaan arvonlisäveroilmoituksen kohdassa "0-verokannan alainen liikevaihto",

- rakennusmateriaalin myynti ilmoitetaan asiakkaittain eriteltynä yhteenvetoilmoituksella,

- pystytystyön osalta myyjän tulee selvittää, seuraako sille rakentamispalvelun myynnistä velvollisuus rekisteröityä kysymyksessä olevassa EU-maassa.

Tavara voidaan ennen kuljetusta toiseen EU-maahan toimittaa elinkeinonharjoittajalle työsuorituksen tekemistä varten.

Suomalainen huonekaluvalmistaja A Oy myy huonekaluja Ruotsiin B AB:lle siten, että huonekalut ennen Ruotsiin lähettämistä toimitetaan pintakäsittelyä varten suomalaiselle erikoisliikkeelle C Oy:lle. A Oy:n lasku B AB:lle sisältää veloituksen huonekaluista ja kuljetuksesta C Oy:lle. C Oy puolestaan veloittaa B AB:ltä pintakäsittelyn ja kuljetuksen Ruotsiin.

-

A Oy ilmoittaa yhteisömyynnin arvonlisäveroilmoituksessa kohdassa ”Tavaroiden myynnit muihin EU-maihin”. A Oy tarvitsee näytön siitä, että tavara on lähtenyt C Oy:ltä Ruotsiin, esimerkiksi kopion kuljetusasiakirjoista. A Oy ilmoittaa myynnin arvon myös yhteenvetoilmoituksella.

-

C Oy ilmoittaa myynnin arvonlisäveroilmoituksen kohdassa ”Palveluiden myynnit muihin EU-maihin”. Laskuun C Oy merkitsee alv 0 %, B AB:n alv-numeron ja merkinnän, että kysymyksessä on ollut irtaimeen esineeseen kohdistuva työ. B AB maksaa veron käännetyn verovelvollisuuden perusteella Ruotsissa. Lisäksi C Oy ilmoittaa myynnin arvon myös yhteenvetoilmoituksella.

-

A Oy:n ja C Oy:n ei tarvitse pitää AVL 209 s §:ssä tarkoitettua luetteloa tavaroista.

Esimerkki:

Jos edellä tarkoitetun pintakäsittelytyön suorittaa tanskalainen D A/S, suomalaisen A Oy:n myynti B AB:lle ilmoitetaan kuten edellä yhteisömyyntinä Ruotsiin. A Oy tarvitsee näytön siitä, että huonekalut on kuljetettu pois Suomesta. D A/S:n myynti on erillinen irtaimeen esineeseen kohdistuva työsuoritus.

Tavaroiden myynti Suomesta toisiin EU-maihin on verotonta yhteisömyyntiä vain, jos verottoman yhteisömyynnin edellytykset täyttyvät. Muulloin tavaroiden myyjän on veloitettava ja suoritettava arvonlisävero tavaroiden myynnistä Suomessa (katso kuitenkin erityistilanteet luku 11.).

Tavaran myynti toiseen jäsenvaltioon on siten verollista pääsääntöisesti silloin, kun ostaja on:

- elinkeinonharjoittaja, joka ei ole ilmoittanut toisessa EU-maassa annettua alv-numeroa,

- elinkeinonharjoittaja, joka ei ole verovelvollinen esimerkiksi toiminnan vähäisyyden vuoksi,

- elinkeinonharjoittaja, jonka toiminta ei miltään osin oikeuta vähennykseen taikka oikeushenkilö, joka ei ole elinkeinonharjoittaja ja yhteisöhankintojen verollisuuden alaraja ei ylity tai

- yksityishenkilö.

Tavaran myynti EU:n alueelle EU:n ulkopuolelta olevalle ostajalle, joka ei ole arvonlisäverovelvollinen missään EU-maassa, ei täytä yhteisömyynnin edellytyksiä. Myyntiä ei siten voida käsitellä verottomana yhteisömyyntinä, vaikka tavara kuljetettaisiin myyntiin liittyen Suomesta toiseen EU-maahan. Myynti käsitellään tuolloin kotimaan myyntinä.

Sveitsiläinen yritys tilaa tavaraa suomalaiselta yritykseltä toimitettuna suoraan hollantilaiselle yritykselle Hollantiin. Laskutus tapahtuu sveitsiläisyritykselle Sveitsiin. Tavara kuljetetaan toiseen EU-maahan, mutta ostajaa koskeva edellytys ei täyty. Koska tavara jää EU:n alueelle, myynti ei ole vientiä EU:n ulkopuolelle. Myyjä käsittelee myynnin siten kotimaan myyntinä, josta on suoritettava arvonlisäveroa. Ostaja voi hakea veron takaisin ulkomaalaispalautusmenettelyä käyttäen. Jos sveitsiläisyritys sen sijaan on arvonverovelvollinen jossain EU-maassa ja käyttää saamaansa arvonlisäveronumeroa ostaessaan tavaran, myynti käsitellään verottomana yhteisömyyntinä.

3.2.2 Tavaroiden luovutus vastikkeetta

Tavaroiden luovutus vastikkeetta ostajalle toiseen EU-maahan ei vastaa verottoman yhteisömyynnin käsitteen asettamia vaatimuksia. Tämän vuoksi vastikkeettomiin luovutuksiin ei sovelleta yhteisömyyntiä koskevia säännöksiä.

Tavaranäytteiden ja tavanomaisten mainoslahjojen vastikkeettomia luovutuksia ei kuitenkaan arvonlisäverotuksessa rinnasteta omaan käyttöön ottamiseen, vaan nämä luovutukset kuuluvat liiketoimintaan. Myös yhteisökaupassa tavaranäytteet ja tavanomaiset mainoslahjat voidaan luovuttaa asiakkaalle verotta. Luovutuksesta ei aiheudu ilmoitusvelvollisuutta.

3.3 Liikeomaisuuden siirto

Tavaroiden myynnin ohella yhteisömyyntinä käsitellään myös elinkeinonharjoittajan liikkeen omaisuuteen kuuluvan tavaran siirto toiseen EU-maahan elinkeinonharjoittajan liiketoimia varten. Yritys voi siirtää esimerkiksi Suomesta Ruotsiin vaihto-omaisuuttaan edelleen myytäväksi tai käyttöomaisuuttaan käytettäväksi Ruotsissa harjoitettavassa toiminnassa. Tällöin yritys rekisteröityy arvonlisäverovelvolliseksi myös Ruotsissa.

Liikeomaisuutta siirrettäessä tavaran arvoksi ilmoitetaan:

- ostetun tavaran ostohinta tai sitä alempi todennäköinen luovutushinta;

- itse maahan tuodun tavaran arvonlisäverolain 9 luvussa tarkoitettu veron peruste tai sitä alempi todennäköinen luovutushinta;

- itse valmistetun tavaran valmistamisesta aiheutuneet välittömät ja välilliset kustannukset.

Tavaroiden siirtäminen yhteisömyyntinä toiseen EU-maahan edellyttää, että siirto käsitellään yhteisöhankintana saapumisvaltiossa. Koska näin menetellään myös silloin, kun tavarat siirretään muutoin kuin myyntiin liittyen, suomalaisen yrityksen on pääsääntöisesti rekisteröidyttävä arvonlisäverovelvolliseksi siinä EU-maassa, johon tavarat saapuvat. Esimerkiksi tavaroiden siirto toiseen EU-maahan varaston perustamista varten aiheuttanee yleensä rekisteröitymisvelvollisuuden kyseessä olevassa EU-maassa.

Yritys myy hirsimökkejä Suomesta toiseen EU-maahan pystytettynä. Myyjä huolehtii myös mökin pystytystyöstä. Kokonaispaketin ostajana voi olla arvonlisäverovelvollinen yrittäjä tai kuluttaja. Hirsien ja muiden rakennusmateriaalien siirto Suomesta käsitellään tavaran siirtona ja mökin pystytystyö työsuorituksen myyntinä. Kiinteistöön liittyvien palvelujen myyntimaa on kiinteistön sijaintimaa, joten mökin pystytystyö verotetaan rakentamispalveluna kyseisessä EU-maassa.

Myynti ilmoitetaan seuraavasti:

- siirretyn rakennusmateriaalin arvo ilmoitetaan arvonlisäveroilmoituksella kohdassa "Tavaroiden myynnit muihin EU-maihin",

- siirretyn rakennusmateriaalin arvo ilmoitetaan yhteenvetoilmoituksella,

- pystytystyön osuus ilmoitetaan arvonlisäveroilmoituksessa kohdassa "0-verokannan alainen liike-vaihto",

- yrityksen tulee selvittää, seuraako sille rakentamispalvelun myynnistä velvollisuus rekisteröityä kyseessä olevassa EU-maassa.

3.4 Siirrot, joita ei käsitellä yhteisömyynteinä

Liikeomaisuuden siirtoa toiseen EU-maahan ei aina katsota yhteisömyynniksi. Arvonlisäverolain 18 b § 1 momentti sisältää luettelon tilanteista, jotka on rajattu yhteisömyynnin käsitteen ulkopuolelle.

Verovelvollisen on kuitenkin pidettävä luetteloa niistä tavaroista, jotka hän itse tai joku muu hänen puolestaan kuljettaa toiseen EU-maahan alla mainituissa kohdissa 1-3 tarkoitettuja liiketoimia varten (AVL 209 s §).

Tavaroiden siirtoa ei katsota yhteisömyynniksi seuraavissa tilanteissa:

1) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran kuljetuksen päättymisvaltiossa suoritettavaa, hänelle myytävää tavaran arviointia tai tavaraan kohdistuvaa työsuoritusta varten ja tavara palautetaan arvioinnin tai työn jälkeen hänelle Suomeen.

Irtaimeen esineeseen kohdistuvia työsuorituksia ovat muun muassa tavaran testaus-, puhdistus-, korjaus-, purkamis-, muutos- tai muut sellaiset työt.

Elinkeinonharjoittaja lähettää liikeomaisuuttaan toiseen EU-maahan korjattavaksi. Siirtoa ei katsota yhteisömyynniksi edellyttäen, että tavara palautetaan hänelle lähtömaahan. Jos tavaroita ei työn suorittamisen jälkeen palautetakaan hänelle, vaan ne esimerkiksi jäävät työn suoritusvaltioon, hänen katsotaan suorittaneen toisaalta yhteisömyynnin ja toisaalta yhteisöhankinnan tuossa toisessa EU-maassa.

2) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran väliaikaisesti hänen myymäänsä palvelua varten.

Elinkeinonharjoittaja voi viedä työkalut väliaikaisesti toiseen EU-maahan käytettäväksi siellä suoritettavassa työsuorituksessa ilman, että siirto katsottaisiin yhteisömyynniksi.

3) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran väliaikaisesti sellaista tarkoitusta varten, joka oikeuttaisi täysin tullittoman väliaikaisen maahantuontimenettelyn soveltamiseen, jos kysymyksessä olisi tuonti EU:n ulkopuolelta.

Väliaikaista maahantuontimenettelyä voidaan soveltaa vain tiettyjen, enintään 24 kuukauden pituisten määräaikojen puitteissa. Menettelyä voidaan soveltaa muun muassa kuljetusvälineiden, eräiden ammatinharjoittamisvälineiden, näyttelyissä, messuilla, kokouksissa ja vastaavissa tilaisuuksissa näytteille asetettavien ja käytettävien esineiden, opetusvälineiden ja tieteellisten välineiden, lääketieteelliskirurgisten ja laboratoriolaitteiden, suuronnettomuuksien seurausten torjuntaan käytettävien välineiden sekä eräiden pakkauspäällysten väliaikaiseen maahantuontiin.

4) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran EU:n alueella vesi- tai ilma-aluksessa taikka junassa henkilökuljetuksen aikana suoritettavaa myyntiä varten.

5) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran

- asennettuna tai koottuna tapahtuvaa tavaran myyntiä varten (katso luku 4)

- kaukomyynnin toteuttamiseksi,

- verottoman viennin toteuttamiseksi,

- yhteisömyynnin toteuttamiseksi tai

- diplomaateille, konsuleille, kansainvälisille järjestöille tai Euroopan unionin elimelle ja sen henkilökunnalle määrätyin edellytyksin tapahtuvan myynnin toteuttamiseksi, taikka

- Pohjois-Atlantin Liittoon kuuluvien valtioiden yhteiseen puolustustoimintaan osallistuvien puolustusvoimien, niiden siviilihenkilöstön käyttöön tai niiden messien taikka kanttiinien tarpeisiin määrätyin edellytyksin tapahtuvan myynnin toteuttamiseksi.

Lainkohdassa säädettyjen edellytysten on kuitenkin täytyttävä, jotta siirto voitaisiin käsitellä muuna kuin yhteisömyyntinä. Jos olosuhteet muuttuvat niin, etteivät edellytykset enää täyty, tavaroiden siirto katsotaan yhteisömyynniksi siitä ajankohdasta lukien, jolloin edellytykset ovat lakanneet.

4 Asennettuina tai koottuina myytävät tavarat

Yhteisömyyntiä koskevia säännöksiä ei sovelleta sellaisiin myynteihin, jotka tavaran myyntimaasäännösten nojalla verotetaan tavaran myyntinä määrätyssä EU-maassa. Tällainen säännös koskee muun muassa tavaraa, joka kuljetetaan EU-maasta toiseen, ja jonka myyjä asentaa tai kokoaa. Tavara on myyty Suomessa, jos asennus- tai kokoamistyö suoritetaan täällä.

Asennustyöksi ei katsota sellaisia vähäisiä toimenpiteitä, joissa myyjä esimerkiksi liittää laitteen sähköverkkoon.

Myyntiä ei siten veroteta Suomessa, jos asennus- tai kokoamistyö suoritetaan muualla. Tällaisen myynnin arvo ilmoitetaan kuitenkin verottomana myyntinä arvonlisäveroilmoituksella kohdassa ”0-verokannan alainen liikevaihto”.

- myynnin arvo ilmoitetaan arvonlisäveroilmoituksella kohdassa ”0-verokannan alainen liikevaihto”.

- koska kysymyksessä ei ole tavaran myynti tai siirto toiseen EU-maahan eikä kyseessä ole palvelukaupan elinkeinonharjoittajien yleissäännön mukainen palvelu, myyntiä ei ilmoiteta yhteenvetoilmoituksella.

5 Tavaroiden yhteisöhankinta

5.1 Tavaroiden osto

Tavaroiden yhteisöhankinnalla tarkoitetaan irtaimen esineen omistusoikeuden vastikkeellista hankintaa, jos myyjä, ostaja tai joku muu heidän puolestaan kuljettaa esineen ostajalle EU-maasta toiseen. Yritys saa vähentää yhteisöhankinnasta suorittamansa veron, jos tavara on hankittu vähennyskelpoiseen tarkoitukseen.

Yhteisöhankintoja tekevän yrityksen on ilmoitettava nämä hankinnat arvonlisäveroilmoituksella seuraavasti:

- hankintojen yhteismäärä euroina kohdassa "Tavaraostot muista EU-maista",

- suoritettavien verojen yhteismäärä (kaikki verokannat) kohdassa "Vero tavaraostoista muista EU-maista",

- jos veron saa vähentää, vero sisällytetään kohtaan "Verokauden vähennettävä vero".

Ostajan on ilmoitettava yhteisöhankinta ja siitä suoritettava vero arvonlisäveroilmoituksella, vaikka maksettavaa veroa ei jäisi vähennysoikeuden vuoksi. Yhteisöhankintoja ei ilmoiteta yhteenvetoilmoituksella. Tavaran yhteisöhankinnan katsotaan pääsääntöisesti tapahtuvan Suomessa, jos tavaran kuljetus päättyy täällä.

Yhteisöhankinnan katsotaan tapahtuvan Suomessa silloinkin, kun ostaja on käyttänyt hankinnassa Suomessa annettua alv-numeroa ja tavaran kuljetus on alkanut toisesta EU-maasta ja on päättynyt johonkin toiseen EU-maahan kuin Suomeen.

Suomalainen yritys määrää Saksasta ostamansa tavaran kuljetettavaksi Saksasta suoraan myyntivarastolleen Englantiin, mutta käyttää hankinnassa Suomessa annettua alv-numeroa. Yhteisöhankinnan katsotaan tapahtuvan Suomessa.

Tällaisessa tilanteessa yhteisöhankinta voi tulla verotettavaksi Suomen lisäksi myös kuljetuksen päättymisvaltiossa, joten järjestely saattaa johtaa kaksinkertaiseen verotukseen. Säännöstä ei kuitenkaan sovelleta, jos ostaja näyttää, että yhteisöhankinta on verotettu, tai että hän on täyttänyt yhteisöhankintaan liittyvän ilmoitusvelvollisuutensa tavaran kuljetuksen päättymisvaltiossa. Jos tavaran yhteisöhankinnasta suoritetaan arvonlisävero tavaran kuljetuksen päättymisvaltiossa vasta sen jälkeen, kun siitä on suoritettu arvonlisävero Suomeen rekisteröinnin johdosta, liikaa maksettu arvonlisävero palautetaan.

Yllä mainittu tilanne tulee tietoon esimerkiksi silloin, kun myyjän antamia yhteisömyyntitietoja verrataan ostajan ilmoittamiin yhteisöhankintoihin. Ostajan on tällöin selvitettävä se, että hankinnasta on suoritettu vero kuljetuksen päättymisvaltioon.

Elinkeinonharjoittajat, jotka eivät miltään osin harjoita vähennykseen oikeuttavaa toimintaa, ja sellaiset oikeushenkilöt, jotka eivät ole elinkeinonharjoittajia, ovat verovelvollisia yhteisöhankinnoista, jos hankintojen arvo ylittää säädetyn rajan (Yhteisöhankkija, katso luku 5.7.).

Kuluttajan asemassa oleva yksityishenkilö ei sen sijaan voi olla yhteisökaupan osapuolena. Hän ei ole Suomessa verovelvollinen muista EU-maista tekemistään tavaraostoista ellei kysymyksessä ole niin sanottu uusien kuljetusvälineiden osto (Uudet kuljetusvälineet, katso luku 11.4.).

5.2 Verottomat yhteisöhankinnat

Suomessa tapahtuva yhteisöhankinta on eräissä tilanteissa veroton, vaikka hankintaan muutoin sovelletaankin yhteisöhankintaa koskevia säännöksiä.

Verottomat yhteisöhankinnat ilmoitetaan arvonlisäveroilmoituksella seuraavasti:

- yhteisöhankintojen arvo ilmoitetaan kohdassa "Tavaraostot muista EU-maista",

- verottomien hankintojen osuudelle ei lasketa suoritettavaa veroa.

Jos tavaran maahantuonnista ei olisi suoritettava veroa, on vastaavasti yhteisöhankintakin veroton. Verottomia ovat siten arvonlisäverolain 94 §:ssä lueteltujen tavaroiden yhteisöhankinnat.

Yhteisöhankinnasta ei suoriteta veroa myöskään silloin, jos tavaran myynti olisi verotonta sillä perusteella, että:

- kysymys on sellaisen tavaran myynnistä, joka myyjällä on hänen kotimaansa arvonlisäverolainsäädännön mukaan ollut muussa kuin vähennykseen oikeuttavassa käytössä, tai

- kysymys on tavaran toimittamisesta tullikoodeksissa tarkoitettuun varastointimenettelyyn tai vapaa-alueelle tai vapaavarastoon taikka verovarastoon.

Veroa ei ole suoritettava silloin, kun hankkija on oikeutettu saamaan hankinnasta suoritettavan veron takaisin ulkomaalaispalautuksena, ja hän on täyttänyt ilmoitusvelvollisuutensa. Tämä ilmoitusvelvollisuus koskee ulkomaalaista elinkeinonharjoittajaa, jolla ei ole täällä kiinteää toimipaikkaa. Hänen ei siten tarvitse ensin suorittaa veroa yhteisöhankinnasta ja hakea sitten veroa takaisin.

Kiinteän toimipaikan käsitteestä ja ilmoitusvelvollisuudesta saa tarkempia tietoja Verohallinnon ohjeesta Ulkomaalaisen rekisteröinti arvonlisäverovelvolliseksi Suomessa.

5.3 Hankinnat, jotka eivät ole yhteisöhankintoja

Yhteisöhankinnoiksi ei katsota arvonlisäverolain 26 c §:n 3 momentin luettelossa tarkoitettujen tavaroiden hankintoja. Yhteisöhankintana ei pidetä, jos on kyse

- vesialuksen, ilma-aluksen, sen varaosan tai varusteen taikka kansainvälisessä liikenteessä olevan ilma- ja vesialuksen varusteiden ja muonitustavaroiden myynnistä, jos myynti tapahtuisi Suomessa (AVL 58 § sekä 70 §:n 1 momentin 6-8 kohdat),

- tavaran hankinta oikeuttaisi diplomaattisten hankintojen arvonlisäveron palautukseen, jos myynti tapahtuisi Suomessa (AVL 127 §), tai

- hankkijana on kansainvälinen järjestö tai sen henkilökunnan jäsen, joka olisi perustamis- tai isäntämaasopimuksen mukaan oikeutettu hankintaan sisältyvän veron palautukseen, jos myynti tapahtuisi Suomessa.

Näissä tapauksissa ostot eivät aiheuta tekijälleen yhteisöhankintaan liittyvää rekisteröitymis- ja ilmoitusvelvollisuutta.

Yhteisöhankintaa koskevia säännöksiä ei sovelleta silloinkaan, jos tavaran myyntiin on kuljetuksen lähtömaassa sovellettu käytettyjen tavaroiden sekä taide-, keräily- ja antiikkiesineiden marginaaliverotusta vastaavaa menettelyä. Edellytyksenä on, että ulkomaisen jälleenmyyjän antamassa myyntitositteessa on merkintä siitä, että myyntiin on sovellettu marginaaliveromenettelyä.

5.4 Liikeomaisuuden siirto

Tavaran yhteisöhankintaa koskevia säännöksiä sovelletaan myös elinkeinonharjoittajan liikeomaisuuteen kuuluvan tavaran siirtoon toisesta EU-maasta Suomeen käytettäväksi täällä harjoitettavassa liiketoiminnassa. Jos elinkeinonharjoittaja ei harjoita liiketoimintaa tavaran lähtövaltiossa, lisäedellytyksenä on se, että tavara oli hankittu tai valmistettu kyseisessä EU-maassa. Hankkimisella tarkoitetaan muun muassa ostamista, maahantuontia tai yhteisöhankintaa.

Jos toisessa EU-maassa liiketoimintaa harjoittava yritys päättää perustaa Suomeen sivuliikkeen ja siirtää tätä varten Suomeen vanhaa käyttöomaisuutta, liikeomaisuuteen kuuluvien tavaroiden siirto verotetaan yhteisöhankintana Suomessa. Yrityksen on rekisteröidyttävä täällä verovelvolliseksi.

5.5 Siirto varastoon Suomeen

Arvonlisäverotuksessa tarkoitettuja kiinteitä toimipaikkoja ovat muun muassa varastot. Jos ulkomaalainen harjoittaa arvonlisäverollista toimintaa Suomessa olevasta toimipaikasta käsin, hän on Suomessa arvonlisäverovelvollinen. Tavaroiden siirto myyntivarastoon Suomeen on täällä verotettava yhteisöhankinta.

Ostajan luona olevaa niin sanottua call off -varastoa, jossa ei ole myyjän määräysvallan alaista henkilökuntaa, ei pidetä kiinteänä toimipaikkana. Varaston siirto Suomeen on kuitenkin yleensä täällä verotettava yhteisöhankinta, josta seuraa ulkomaalaiselle ilmoituksenantovelvollisuus. Kuitenkin, jos tavarat on siirretty ostajan ylläpitämään varastoon, jossa oleviin tavaroihin tällä on yksinomainen käyttöoikeus, yhteisöhankinnan tekijäksi voidaan poikkeuksellisesti katsoa suoraan ostaja. Tämän menettelyn soveltaminen edellyttää, että varastoa käyttää vain yksi asiakas.

Komissiokaupassa katsotaan tapahtuvaksi kaksi toisistaan erillistä peräkkäistä kauppaa. Kun asiamies myy tavaran asiakkaalle omissa nimissään, mutta päämiehen lukuun, katsotaan asiamiehen myyneen tavaran asiakkaalle ja päämiehen myyneen sen asiamiehelle. Tämän vuoksi päämiehen omistamien tavaroiden siirrosta komissiovarastoon Suomeen ei seuraa päämiehelle velvollisuutta rekisteröitymiseen eikä ilmoituksenantovelvollisuutta täällä. Päämiehen katsotaan suorittaneen yhteisömyynnin asiamiehelle Suomeen ja asiamiehen vastaavasti tehneen yhteisöhankinnan täällä, vaikka tavarat ovat niiden myyntiin asti päämiehen omaisuutta. Asiamiestä verotetaan Suomessa tapahtuvasta tavaran myynnistä. Asiamiehen on pääsääntöisesti rekisteröidyttävä verovelvolliseksi Suomessa.

Kiinteän toimipaikan käsitteestä ja ilmoitusvelvollisuudesta saa tarkempia tietoja Verohallinnon ohjeessa Ulkomaalaisen rekisteröinti arvonlisäverovelvolliseksi Suomessa.

5.6 Siirrot, joita ei käsitellä yhteisöhankintoina

Liikeomaisuuden siirtoa toisesta EU-maasta Suomeen ei aina katsota yhteisöhankinnaksi. Arvonlisäverolain 26 b § 1 momentti sisältää luettelon tilanteista, jotka on rajattu yhteisöhankinnan käsitteen ulkopuolelle.

Tavaroiden siirtoa ei siten katsota yhteisöhankinnaksi seuraavissa tapauksissa:

1) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran Suomessa suoritettavaa, hänelle myytävää tavaran arviointia tai tavaraan kohdistuvaa työsuoritusta varten ja tavara palautetaan arvioinnin tai työn jälkeen hänelle siihen EU-maahan, josta tavara alun perin kuljetettiin.

Irtaimeen esineeseen kohdistuvia työsuorituksia ovat muun muassa tavaran testaus-, puhdistus-, korjaus-, purku-, muutos- tai muut sellaiset työt. Elinkeinonharjoittajan kirjanpidosta on voitava tunnistaa sellaiset irtaimet esineet, jotka toisessa jäsenvaltiossa arvonlisäverovelvollisten rekisteriin merkitty elinkeinonharjoittaja on hänelle tästä EU-maasta lähettänyt esineeseen kohdistuvaa työsuoritusta varten.

Toisesta EU-maasta oleva elinkeinonharjoittaja lähettää liikeomaisuuttaan Suomeen korjattavaksi. Siirtoa ei katsota Suomessa tehdyksi yhteisöhankinnaksi edellyttäen, että tavara palautetaan hänelle lähtövaltioon. Jos tavaroita ei työn suorittamisen jälkeen palautetakaan hänelle, vaan ne jäävät Suomeen, hänen katsotaan suorittaneen toisaalta yhteisömyynnin ja toisaalta yhteisöhankinnan Suomessa.

2) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran väliaikaisesti hänen myymäänsä palvelua varten.

Elinkeinonharjoittaja voi tuoda työkalut väliaikaisesti Suomeen käytettäväksi täällä suoritettavassa työsuorituksessa ilman, että siirto katsottaisiin yhteisöhankinnaksi.

3) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran väliaikaisesti sellaista tarkoitusta varten, joka oikeuttaisi täysin tullittoman väliaikaisen maahantuontimenettelyn soveltamiseen, jos kysymyksessä olisi tuonti EU:n ulkopuolelta.

Väliaikaista maahantuontimenettelyä voidaan soveltaa vain tiettyjen, enintään 24 kuukauden pituisten määräaikojen puitteissa. Menettelyä voidaan soveltaa muun muassa kuljetusvälineiden, eräiden ammatinharjoittamisvälineiden, näyttelyissä, messuilla, kokouksissa ja vastaavissa tilaisuuksissa näytteille asetettavien ja käytettävien esineiden, opetusvälineiden ja tieteellisten välineiden, lääketieteelliskirurgisten ja laboratoriolaitteiden, suuronnettomuuksien seurausten torjuntaan käytettävien välineiden sekä eräiden pakkauspäällysten väliaikaiseen maahantuontiin.

4) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran EU:n alueella vesi- tai ilma-aluksessa taikka junassa henkilökuljetuksen aikana suoritettavaa myyntiä varten.

5) Elinkeinonharjoittaja tai muu hänen puolestaan siirtää tavaran

- verottoman viennin toteuttamiseksi,

- yhteisömyynnin toteuttamiseksi,

- diplomaateille, konsuleille, kansainvälisille järjestöille tai Euroopan unionin elimelle ja sen henkilökunnalle määrätyin edellytyksin tapahtuvan myynnin toteuttamiseksi, taikka

- Pohjois-Atlantin Liittoon kuuluvien valtioiden yhteiseen puolustustoimintaan osallistuvien puolustusvoimien, niiden siviilihenkilöstön käyttöön tai niiden messien taikka kanttiinien tarpeisiin määrätyin edellytyksin tapahtuvan myynnin toteuttamiseksi.

Lainkohdan mukaisten edellytysten on kuitenkin täytyttävä, jotta siirtoa ei käsitellä yhteisöhankintana. Jos olosuhteet muuttuvat niin, etteivät edellytykset enää täyty, tavaroiden siirto katsotaan yhteisöhankinnaksi siitä ajankohdasta lukien, jolloin edellytykset ovat lakanneet.

5.7 Yhteisöhankkija

Eräissä tilanteissa verovelvollisia yhteisöhankinnoistaan ovat myös:

- elinkeinonharjoittaja, jonka toiminta ei miltään osin oikeuta vähennykseen tai palautukseen (esimerkiksi verottomien sairaan- ja terveydenhoitopalvelujen myyjä) ja

- oikeushenkilö, joka ei ole elinkeinonharjoittaja (esimerkiksi yleishyödyllinen yhteisö).

Veroverovelvollisuus syntyy, jos yhteisöhankintojen arvo ilman veron osuutta ylittää kalenterivuonna 10 000 euroa tai jos se edellisenä kalenterivuonna on ylittänyt 10 000 euroa. Jos toiminta joltain osin on arvonlisäverollista tai oikeuttaa palautukseen, verovelvollisuus syntyy yhteisöhankintojen euromäärästä riippumatta.

Uusien kuljetusvälineiden ja valmisteveron alaisten tavaroiden yhteisöhankintoja ei oteta huomioon verovelvollisuuden aiheuttavaa arvoa laskettaessa. Tähän arvoon ei lueta myöskään sellaisten tavaroiden hankintoja, jotka arvonlisäverolain 26 c § 3 momentin mukaan eivät ole yhteisöhankintoja (Hankinnat, jotka eivät ole yhteisöhankintoja, katso luku 5.3.).

Yhdistyksen ylläpitämä sairaala on kuluvana kalenterivuonna ostanut erilaisia instrumentteja ja muita sairaalatavaroita toisista EU-maista 9 500 euron arvosta. Edellisenä kalenterivuonna vastaavien hankintojen yhteismäärä oli ollut 8 000 euroa. Sairaalan seuraava hankinta on arvoltaan 600 euroa. Ostaja on velvollinen suorittamaan veroa yhteisöhankinnasta heti, kun 10 000 euron raja ylittyy, joten ostajan on suoritettava veroa tästä 600 euron yhteisöhankinnastaan. Koska hankinnat tulevat käytettäväksi verottomassa sairaanhoitopalvelussa, sairaalalla ei ole oikeutta vähentää yhteisöhankinnasta suorittamaansa veroa.

Yhteisöhankkijalla on kuitenkin mahdollisuus tulla hakemuksesta verovelvolliseksi ja maksaa hankinnoistaan tällöin ostomaan arvonlisäveron sijasta Suomen arvonlisävero, vaikka yhteisöhankinnat eivät ylitä mainittuja määriä. Hakijan tulee ilmoittaa aika, jonka hän on verovelvollisena, kuitenkin vähintään kaksi vuotta. Hakemus tehdään Verohallinnolle.

5.8 Yhteisöhankinnan veron peruste

Yhteisöhankinnan arvonlisävero eli 24 %, 14 % tai 10 % lasketaan yhteisöhankinnan arvosta.

Yhteisöhankinnan veron perusteena on myyjän ja ostajan väliseen sopimukseen perustuva hinta, joka sisältää kaikki ostajalta perittävät hinnanlisät, ilman veron osuutta. Jos myyjä veloittaa ostajalta tavaran toimittamisesta aiheutuneet kustannukset, on ne luettava mukaan arvoon, josta vero lasketaan. Tällöin siis kuljetuskustannukset verotetaan yhteisöhankintana.

Kun liikeomaisuutta siirretään yhteisöhankintana, veron perusteena käytetään samaa arvoa kuin otettaessa tavara omaan käyttöön. Veron peruste on tällöin ostetun tavaran ostohinta tai sitä alempi todennäköinen luovutushinta (käypä arvo). Itse maahan tuodun tavaran osalta veron peruste on maahantuonnin yhteydessä (lähtömaassa) määrätyn veron peruste tai sitä alempi todennäköinen luovutushinta sekä itse valmistetun tavaran osalta valmistamisesta aiheutuneet välittömät ja välilliset kustannukset. Veron peruste ei sisällä veron osuutta.

Veron perusteeseen luetaan valmisteveron alaisista tavaroista suoritettava valmistevero. Veron perusteesta saadaan vähentää tavaran kuljetuksen lähtömaassa maksettu valmistevero, joka on palautettu tavaran yhteisöhankkijalle.

Veron perusteesta saadaan vähentää myyjän antama, verollista yhteisöhankintaa koskeva alennus ja muu sellainen oikaisuerä sekä palautetuista pakkauksista suoritettu korvaus.

6 Kolmikantakauppa

6.1 Kolmikantakaupan käsite

Kolmikantakaupassa on mukana kolme elinkeinonharjoittajaa, jotka on rekisteröity arvonlisäverovelvollisiksi eri EU-maissa.

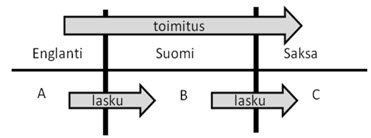

Saksalainen C on tilannut suomalaiselta B:ltä tavaran. B:llä ei ole haluttua tavaraa, vaan B tilaa tavaran A:lta Englannista antaen määräyksen, että tavara toimitetaan suoraan saksalaiselle C:lle. Jos A, B ja C ovat arvonlisäverovelvollisia kotimaissaan ja laskumerkinnät täyttävät niille asetetut edellytykset, kysymyksessä on kolmikantamyynti, johon sovelletaan erityismenettelyä.

Kolmikantakaupalla tarkoitetaan tilannetta, jossa tavara myydään kaksi kertaa peräkkäin siten, että kaupan kaikki kolme osapuolta ovat eri EU-maista. Myynti tapahtuu ensin A:lta toiseen EU-maahan B:lle ja B:ltä edelleen C:lle kolmanteen EU-maahan, mutta tavara kuljetaan suoraan ensimmäiseen myyntiin liittyen ensimmäiseltä myyjältä (A) toiselle ostajalle (C). Ilman erityissäännöksiä ensimmäinen ostaja (B) olisi verovelvollinen tavaran yhteisöhankinnasta ja tavaran edelleenmyynnistä kuljetuksen päättymisvaltiossa (eli ostaja C:n jäsenvaltiossa).

Sellaisen ostajan, jolla ei ole kotipaikkaa eikä kiinteää toimipaikkaa tavaran kuljetuksen päättymisvaltiossa, ei tarvitse kuitenkaan rekisteröityä kuljetuksen päättymisvaltiossa tai asettaa siellä veroedustajaa. Tämä yksinkertaistettu menettely on toteutettu siten, että toinen ostaja (C) on veronmaksuvelvollinen ensimmäisen ostajan (B) myynnistä, jos tämä toinen ostaja (C) on elinkeinonharjoittaja tai muu oikeushenkilö kuin elinkeinonharjoittaja, joka on merkitty kuljetuksen päättymisvaltiossa arvonlisäverovelvollisten rekisteriin. Ensimmäisen ostajan (B) tekemä yhteisöhankinta on veroton sillä edellytyksellä, että hän on tehnyt omaa myyntiään koskevaan myyntitositteeseen merkinnän kolmikantatilanteesta sekä merkinnät omasta ja C:n alv-numerosta.

Yksinkertaistettua menettelyä voidaan soveltaa ainoastaan edellä kuvatussa kolmikantakaupan tilanteessa. Erityismenettelyä ei voi noudattaa, jos peräkkäiset tavaran myynnit ja niihin liittyvät kuljetukset on järjestetty muulla tavalla.

Arvonlisäverolain yleiset säännökset tulevat siten sovellettaviksi esimerkiksi seuraavissa tilanteissa:

- Myyntiin liittyy EU-maan sisäisiä myyntejä. Nämä myynnit käsitellään normaaleina kotimaan myynteinä.

- Joku kaupan osapuolista ei ole rekisteröitynyt arvonlisäverovelvolliseksi jossakin EU-maassa. Näin on esimerkiksi silloin, jos yhtenä kaupan osapuolena on sveitsiläinen yritys.

- Tavara myydään kuljetukseen liittyen useampaan kertaan kuin kolmikantakaupassa. Näin on esimerkiksi niin sanotussa nelikantakaupassa, jossa tavaran myyntiin ensimmäiseltä myyjältä (A:lta) toiseen EU-maahan (ostaja B:lle) liittyy edelleenmyynnit kolmanteen EU-maahan (ostaja C:lle) ja edelleen neljänteen EU-maahan (ostaja D:lle), mutta tavara kuljetetaan ensimmäiseen myyntiin liittyen A:lta suoraan neljänteen EU-maahan D:lle. Kolmikantakaupan säännösten soveltamisalaa ei siten voida tulkinnalla laajentaa. Tällaisessa tapauksessa ostajat B ja C voivat joutua rekisteröitymään kuljetuksen päättymisvaltiossa.

- Kuljetuksen päättymisvaltio on Suomi (kuviossa jäsenvaltio C) ja ensimmäisenä ostajana olevalla B:llä on täällä kiinteä toimipaikka. Yksinkertaistetun menettelyn soveltamiseen ei ole tarvetta, koska B olisi jo muutoinkin verovelvollinen täällä yhteisöhankinnastaan.

6.2 Ilmoitusmerkinnät

Ensimmäinen myyjä A antaa seuraavat ilmoitukset:

- myynti B:lle ilmoitetaan arvonlisäveroilmoituksella kohdassa ”Tavaroiden myynnit muihin EU-maihin”,

- myynti B:lle ilmoitetaan yhteenvetoilmoituksella.

Toinen myyjä B antaa seuraavat ilmoitukset:

- B ilmoittaa C:lle yhteenvetoilmoituksella tapahtuneen yhteisömyynnin arvon kohdassa ”Kolmikantakauppa”,

- jos B:llä on muita yhteisömyyntejä C:lle, ne ilmoitetaan yhteenvetoilmoituksella tavallisena yhtei-sömyyntinä omassa kohdassaan (Tavaramyynnit), erikseen kolmikantakauppa -tilanteen myynneistä.

Mutta: B ei ilmoita ostoaan A:lta yhteisöhankintana eikä myyntiään C:lle yhteisömyyntinä arvonlisäveroilmoituksella.

Toinen ostaja C antaa seuraavat ilmoitukset:

- osto B:ltä ilmoitetaan arvonlisäveroilmoituksella kohdassa ”Tavaraostot muista EU-maista”,

- hankinnasta suoritettava vero ilmoitetaan kohdassa ”Vero tavaraostoista muista EU-maista”,

- jos hankinta on tullut vähennyskelpoiseen käyttöön, se ilmoitetaan kohdassa ”Verokauden vähennettävä vero”.

7 Ajallinen kohdistaminen

7.1 Yhteisömyynnit

Tavaran yhteisömyynti kohdistetaan pääsääntöisesti tavaran toimituskuukautta seuraavalle kalenterikuukaudelle. Jos ostajalle on annettu tavaran toimituskuukautena lasku tai laskuna toimiva asiakirja, myynti kohdistetaan toimituskuukaudelle. Jos lasku on ennakkolasku, myynti kohdistetaan pääsäännön mukaisesti.

7.2 Yhteisöhankinnat

Yhteisöhankinta kohdistetaan sitä kuukautta seuraavalle kalenterikuukaudelle, jonka aikana veron suorittamisvelvollisuus on syntynyt. Velvollisuus suorittaa vero syntyy, kun hankinta on tehty. Hankinta on tehty sinä ajankohtana, jona tavara on toimitettu, jos myynti olisi tapahtunut Suomessa.

Jos ostajalle kuitenkin annetaan hankinnasta lopullinen lasku toimituskuukauden aikana, yhteisöhankinta kohdistetaan toimituskuukaudelle.

7.3 Oikaisuerät

Oikaisuerät otetaan huomioon yhteisömyynnissä sillä kuukaudella, jolle ne hyvän kirjanpitotavan mukaan on kirjanpidossa kirjattava.

Oikaisueriä ovat

- vuosi- ja vaihtoalennukset

- osto- ja myyntihyvitykset

- ylijäämäpalautukset

- muut sellaiset oikaisuerät sekä myyntiä koskevat myyjän ja ostajan sopimat muutokset.

Oikaisuerät otetaan huomioon myös samaisen ajankohdan mukaisessa yhteenvetoilmoituksessa. Katso myös Verohallinnon ohje Arvonlisäveron yhteenvetoilmoituksen antaminen ja ilmoituksen korjaaminen.

Luottotappioita ei sen sijaan ilmoiteta yhteenvetoilmoituksella tai arvonlisäveroilmoituksessa oikaisueränä. Tämä johtuu siitä, ettei ostajasta riippuvasta syystä aiheutuvaa luottotappiota rinnasteta tässä tapauksessa myyjän ja ostajan väliseen sopimukseen perustuvaan alennukseen tai kaupan purkaantumiseen.

8 Valuutan muuntaminen

Ulkomaan valuutassa ilmaistut rahamäärät muunnetaan euroiksi käyttämällä veron suorittamisvelvollisuuden syntymisajankohtana verovelvollisen valinnan mukaisesti viimeisintä liikepankin tai Euroopan keskuspankin julkaisemaa myyntikurssia. Rahamäärä muunnetaan kuitenkin laskutus- tai kertymisajankohdan myyntikurssin mukaan silloin, kun vero kohdistetaan laskutus- tai kertymiskuukaudelle tilikauden sisällä.

Tavaran yhteisömyynnin ja yhteisöhankinnan osalta ratkaiseva ajankohta on veron suorittamisvelvollisuuden syntymisajankohtaa seuraavan kalenterikuukauden 15. päivä, tai jos toimitetusta tavarasta on annettu lasku tätä ennen, niin laskutusajankohta.

Jos 20.1. toimitetusta tavarasta on annettu lasku 20.1. tai 5.2, ratkaiseva ajankohta olisi laskutuspäivä. Jos laskutus tapahtuu tässä tapauksessa 20.2, ratkaiseva ajankohta olisi 15.2.

Jos yritys kuitenkin on johdonmukaisesti käyttänyt hyvän kirjanpitotavan mukaista menettelyä valuuttaa muuntaessaan, noudatettuun menettelyyn ei verotuksessa puututa.

9 Laskumerkinnät yhteisökaupassa

Tavaran yhteisömyyntiä koskeva lasku on annettava viimeistään tavaran toimituskuukautta seuraavan kalenterikuukauden 15 päivänä.

Yhteisömyyntiä koskeviin laskuihin myyjän on merkittävä myyjän ja ostajan alv-numerot. Laskuun on myös tehtävä merkintä myynnin verottomuudesta. Verottomuuden perustetta ei tarvitse merkitä laskuun. Pelkkä merkintä myynnin verottomuudesta on riittävä. Laskulle voidaan merkitä esimerkiksi ”Veroton myynti”. Merkintä voidaan tehdä vaihtoehtoisesti myös viittaamalla arvonlisäverolain tai arvonlisäverodirektiivin asianomaiseen säännökseen.

Verohallinto suosittelee epäselvyyksien välttämiseksi, että yhteisömyynti ilmaistaan merkinnällä ”ALV 0 % yhteisömyynti” tai VAT 0 % Intra Community supply” tai ”AVL 72 a §” tai arvonlisäverodirektiivin 2006/112/EY 138 art.”

Kolmikantakaupassa ensimmäinen myyjä (A) merkitsee laskuun normaaliin tapaan oman alv-numeronsa lisäksi ensimmäisen ostajan (B) alv-numeron ja merkinnän yhteisömyynnistä. Ensimmäisen ostajan (B) on merkittävä laskuun oman alv-numeronsa lisäksi toisen ostajan (C) alv-numero ja maininta siitä, että on kysymys kolmikantatilanteesta, esimerkiksi ”Kolmikantakauppa” tai ”Triangulation”. Kolmikantatilanteessa laskuun merkitään ”ALV 0%” tai ”AVL 63 g §” tai ”arvonlisäverodirektiivin 2006/112/EY 141 art.”. Toinen myyjä (B) tekee lisäksi laskuunsa merkinnän käännetystä verovelvollisuudesta, esimerkiksi ”käännetty verovelvollisuus” tai ”reverse charge” . Kolmikantakauppa, katso luku 6.

Muista laskumerkintöjä koskevista vaatimuksista löytyy tietoa Verohallinnon ohjeesta Laskutusvaatimukset arvonlisäverotuksessa.

Laskutusvaatimukset arvonlisäverotuksessa

10 Tavaroiden palauttaminen

10.1 Ostaja ei vastaanota tavaraa

10.1.1 Yleistä

Tavaroiden omistusoikeus ei siirry toisesta EU-maasta olevalle ostajalle, jos hän kieltäytyy vastaanottamasta saapuneita tavaroita esimerkiksi niiden vioittumisen vuoksi.

Tällaisessa tilanteessa ostajan ei voida katsoa tehneen yhteisöhankintaa. Yhteisökaupan järjestelmässä tavarat eivät kuitenkaan voi liikkua EU-maasta toiseen ilman, että niitä käsiteltäisiin toisaalta yhteisömyyntinä lähtövaltiossa ja toisaalta yhteisöhankintana saapumisvaltiossa. Tällaisessa tilanteessa yhteisökaupan yleisten säännösten soveltamisesta seuraisi, että myyjän katsottaisiin tekevän yhteisöhankinnan ostajan sijaintivaltiossa. Jos myyjä siirtäisi tavarat takaisin lähtövaltioon tai luovuttaisi ne uudelle ostajalle, siirto tai myynti käsiteltäisiin saapumisvaltion lainsäädännön mukaisesti. Ostajan kieltäytyminen tavaroiden vastaanottamisesta aiheuttaisi siten todennäköisesti myyjälle velvollisuuden rekisteröityä verovelvolliseksi saapumisvaltiossa. Jotta aiheeton rekisteröityminen vältettäisiin, yhteisökaupassa noudatetaan sovittua yksinkertaistettua menettelyä.

10.1.2 Tavarat kuljetetaan takaisin lähtövaltioon

Jos tavarat kuljetetaan takaisin myyjälle kotimaahan, myyjän ei katsota suorittaneen yhteisömyyntiä ja -hankintaa. Tavaroiden palauttaminenkaan ei muodosta verotettavaa siirtoa. Myyjä voi siten menetellä aivan kuin tavaroiden toimittamista toiseen EU-maahan ja niiden palauttamista takaisin ei olisi tapahtunut. Myyjälle ei synny velvollisuutta rekisteröityä ostajan sijaintivaltiossa.

Vastaavasti, myyjän ei katsota suorittaneen yhteisömyyntiä ja -hankintaa, jos tavarat kuljetetaan myyjän toimesta tai hänen lukuunsa ensimmäisen ostajan sijaintivaltiosta takaisin kotimaahan, mutta suoraan uudelle ostajalle. Tavaroiden myyjälle ei siten synny velvollisuutta rekisteröityä ensimmäisen ostajan sijaintivaltiossa. Luovutus uudelle ostajalle kotimaassa käsitellään verollisena kotimaan myyntinä.

10.1.3 Tavarat myydään kuljetuksen päättymisvaltiossa

Jos tavarat myydään kuljetuksen päättymisvaltiossa uudelleen ja ne kuljetetaan myyjän toimesta tai hänen lukuunsa uudelle ostajalle siellä, myyjä olisi verovelvollinen suorittamaan arvonlisäveroa tavaranmyynnistä tuossa EU-maassa.

Yksinkertaistetussa menettelyssä myyjä voi käsitellä luovutuksen uudelle ostajalle yhteisömyyntinä suoraan tälle. Uusi ostaja puolestaan käsittelee oston verollisena yhteisöhankintanaan. Myyjän ei siis katsota siirtäneen tavaroita toiseen EU-maahan edelleenmyyntiä varten. Hänelle ei siten synny velvollisuutta rekisteröityä kuljetuksen päättymisvaltiossa.

10.1.4 Tavarat myydään kolmanteen EU-maahan

Jos tavarat myydään uudelleen kuljetuksen päättymisvaltiossa ja ne kuljetetaan myyjän toimesta tai hänen lukuunsa saapumisvaltiosta suoraan uudelle ostajalle kolmanteen EU-maahan, myyntiin sovellettaisiin saapumisvaltion yhteisömyyntiä koskevia säännöksiä.

Yksinkertaistetussa menettelyssä myyjä voi käsitellä luovutuksen uudelle ostajalle yhteisömyyntinä suoraan kolmanteen EU-maahan. Uusi ostaja puolestaan käsittelee oston verollisena yhteisöhankintanaan. Myyjän ei katsota siirtäneen tavaroita ensimmäisen ostajan sijaintivaltioon edelleenmyyntiä varten. Myyjälle ei siten synny velvollisuutta rekisteröityä kummankaan ostajan sijaintivaltiossa.

10.2 Osapuolet purkavat kaupan

10.2.1 Yleistä

Toisesta EU-maasta oleva ostaja saattaa pian tavaroiden vastaanottamisen jälkeen vaatia kaupan purkua esimerkiksi sen vuoksi, etteivät tavarat ole täyttäneet hänen vaatimuksiaan. Toisessa EU-maassa sijaitsevien tavaroiden omistusoikeus palautuu myyjälle, jos ostaja ja myyjä sopivat kaupan purkamisesta.

Tällaisessa tilanteessa yhteisökaupan yleisten säännösten soveltamisesta seuraisi, että tavaroiden siirto takaisin lähtövaltioon tai luovutus uudelle ostajalle käsiteltäisiin tavaroiden sijaintivaltion lainsäädännön mukaisesti. Kaupan purku aiheuttaisi siten todennäköisesti myyjälle velvollisuuden rekisteröityä verovelvolliseksi ensimmäisen ostajan sijaintivaltiossa. Jotta aiheeton rekisteröityminen vältettäisiin, yhteisökaupassa noudatetaan sovittua yksinkertaistettua menettelyä.

Kauppa ja sen purkaminen eivät aiheuta merkintöjä arvonlisävero- tai yhteenvetoilmoituksiin edellyttäen, että molemmat toimenpiteet ovat tapahtuneet saman kuukauden aikana. Jos kauppa ja sen purkaminen sen sijaan ovat ajoittuneet eri kuukaudelle, arvonlisävero- ja yhteenvetoilmoituksia on kaupan purkamisen johdosta vastaavasti oikaistava.

10.2.2 Tavarat kuljetetaan takaisin lähtövaltioon

Tavaroiden myyjän ei katsota suorittaneen yhteisömyyntiä ja -hankintaa, jos tavarat kaupan purkamisen vuoksi kuljetetaan takaisin myyjälle lähtövaltioon. Myyjä voi siten menetellä aivan kuin tavaroiden toimittamista toiseen EU-maahan ja niiden palauttamista takaisin ei olisi tapahtunut. Myyjälle ei siten synny velvollisuutta rekisteröityä ostajan sijaintivaltiossa.

Tavaroiden myyjän ei katsota suorittaneen yhteisömyyntiä ja -hankintaa, jos tavarat kaupan purkamisen johdosta palautetaan lähtövaltioon, mutta ne kuljetetaan myyjän toimesta tai hänen lukuunsa suoraan uudelle ostajalle kotimaassa. Myyjälle ei siten synny velvollisuutta rekisteröityä ensimmäisen ostajan sijaintivaltiossa. Luovutus uudelle ostajalle kotimaassa käsitellään sen sijaan verollisena kotimaan myyntinä.

10.2.3 Tavarat myydään sijaintivaltiossa

Jos tavarat kaupan purkamisen johdosta myydään uudelleen sijaintivaltiossa ja ne kuljetetaan myyjän toimesta tai hänen lukuunsa suoraan uudelle ostajalle siellä, myyjä olisi verovelvollinen suorittamaan arvonlisäveroa tavaran myynnistä tuossa EU-maassa.

Yksinkertaistetussa menettelyssä myyjä voi käsitellä luovutuksen uudelle ostajalle yhteisömyyntinä suoraan tälle. Uusi ostaja puolestaan käsittelee oston verollisena yhteisöhankintanaan. Myyjän ei siis katsota siirtäneen tavaroita toiseen EU-maahan ja myyneen niitä siellä edelleen. Hänelle ei siten synny velvollisuutta rekisteröityä ostajien sijaintivaltiossa.

10.2.4 Tavarat myydään kolmanteen EU-maahan

Jos tavarat kaupan purkamisen johdosta myydään uudelleen ja ne kuljetetaan myyjän toimesta tai hänen lukuunsa suoraan uudelle ostajalle kolmanteen EU-maahan, myyjä suorittaisi yhteisökaupan säännösten mukaan yhteisömyynnin tavaroiden sijaintivaltiosta kolmanteen EU-maahan.

Yksinkertaistetussa menettelyssä myyjä voi käsitellä luovutuksen uudelle ostajalle yhteisömyyntinä suoraan kolmanteen EU-maahan. Uusi ostaja puolestaan käsittelee oston verollisena yhteisöhankintanaan. Myyjän ei siis katsota siirtäneen tavaroita toiseen EU-maahan myydäkseen ne edelleen kolmanteen EU-maahan. Hänelle ei siten synny velvollisuutta rekisteröityä kummankaan ostajan sijaintivaltiossa.

10.3 Ostaja palauttaa tavaran korjattavaksi

10.3.1 Korjaustyö takuuaikana

Tavaran siirtoa EU-maasta toiseen ei käsitellä yhteisömyyntinä ja -hankintana, jos siirto tapahtuu väliaikaisesti tavaraan kohdistuvaa työsuoritusta, esimerkiksi korjaustyötä varten (katso luvut 3.4. ja 5.6.). Jos toisesta EU-maasta oleva ostaja palauttaa yhteisöhankintana ostamansa, liikeomaisuuteensa kuuluvat vioittuneet tavarat lähtövaltioon väliaikaisesti korjaustyötä varten takuu- tai muun vastaavan sitoumuksen nojalla, työsuoritus luovutetaan vastikkeetta.

Yhteisökaupan yleisten säännösten mukaan siirto tulisi käsitellä yhteisömyyntinä ja -hankintana. Jotta aiheeton rekisteröityminen vältettäisiin, yhteisökaupassa noudatetaan sovittua menettelyä, jossa tavaran siirto takuun nojalla tehtävää työsuoritusta varten saadaan rinnastaa edellä mainittuun tavaran väliaikaista tavaran siirtoa koskevaan menettelyyn.

Lähettäessään tavarat myyjälle korjattaviksi ostaja merkitsee ne luetteloon, jota hän pitää toisiin EU-maihin väliaikaisesti lähettävistä tavaroista (AVL 209 s §). Hänelle ei synny velvollisuutta rekisteröityä myyjän sijaintivaltiossa. Myyjän tulee pitää riittävän tarkkaa luetteloa, josta tunnistaa tällaisen palvelun kohteena olleet tavarat.

10.3.2 Uudet varaosat vioittuneiden tilalle

Edellä mainitun, tavaran väliaikaista siirtoa koskevan säännöksen soveltaminen edellyttää, että tavara työsuorituksen jälkeen kuljetetaan takaisin ostajan sijaintivaltioon (katso luvut 3.4. ja 5.6.). Jos tavaran ostajalle lähetetään korjattavaksi lähetetyn esimerkiksi vioittuneen koneen osan tilalle uusi korvaava varaosa, tavaran palauttamista koskeva edellytys ei täyty, koska vioittunut osa jää myyjälle tai korjaustehtaalle. Ostajalta peritään korvaus riippuen siitä, onko vioittuminen tapahtunut takuuajan kuluessa vai sen jo päätyttyä.

Tässä tilanteessa tavaran ostajalle saattaisi syntyä velvollisuus rekisteröityä siinä maassa, johon koneen osa oli lähetetty korjattavaksi. Jotta aiheeton rekisteröityminen vältettäisiin, yhteisökaupassa noudatetaan sovittua menettelyä, jossa tavaran siirto saadaan rinnastaa edellä mainittuun tavaran väliaikaista siirtoa koskevaan menettelyyn myös silloin, kun tavaran lähettäjälle palautetaan uudet korvaavat tavarat.

Tavaran ostaja saa menetellä kuten edellä kohdassa 10.3.1. Vastaanotettuaan uuden korvaavan tavaran hän tekee merkinnän luetteloon ikään kuin tavara olisi sama kuin korjattavaksi lähetetty. Ostajalle ei siten synny velvollisuutta rekisteröityä toisessa EU-maassa. Sillä seikalla, tiesikö ostaja jo aikaisemmin saavansa uudet varaosat vioittuneiden tilalle, ei ole asiassa merkitystä. Myyjän tulee pitää riittävän tarkkaa luetteloa, josta tunnistaa tällaisen palvelun kohteena olleet tavarat.

11 Erityistilanteita

11.1 Käytetyn tavaran, sekä taide-, keräily- ja antiikkiesineiden marginaaliverotusmenettely

Yhteisömyyntiä ja -hankintaa koskevat säännökset eivät tule sovellettaviksi, jos tavarat myydään EU-maasta toiseen soveltaen käytettyjen tavaroiden, sekä taide-, keräily- ja antiikkiesineiden marginaaliverotusmenettelyä. Marginaaliverotusmenettelyä ei siten tarvitse purkaa, jos jälleenmyyjä haluaa myydä tällaisen tavaran marginaaliverotusmenettelyä soveltaen toiseen EU-maahan. Vastaavasti mainittujen tavaroiden ostoa toisesta EU-maasta ei käsitellä yhteisöhankintana, jos tavaran myyntiin on kuljetuksen alkamisvaltiossa sovellettu marginaaliverotusmenettelyä vastaavaa menettelyä ja ulkomaalaisen jälleenmyyjän antamassa myyntitositteessa on merkintä tällaisen menettelyn soveltamisesta.

Käytetyn tavaran, taikka taide-, keräily- tai antiikkiesineen jälleenmyyjä voi kuitenkin valita, soveltaako hän myyntiinsä arvonlisäverolain yleisiä säännöksiä vai marginaaliveromenettelyä, kun hän myy mainittuja tavaroita toisiin EU-maihin. Jos jälleenmyyjä haluaa myydä verottomana yhteisömyyntinä tavarat, joiden ostohinnan hän on hankintavaiheessa kirjannut marginaaliverotettavien ostojen tilille, marginaaliverotusmenettely on aina purettava.

Marginaaliverotusmenettelystä tarkempia tietoja saa sivulta Käytettyjen tavaroiden sekä taide-, keräily- ja antiikkiesineiden marginaaliverotusmenettely.

11.2 Kaukomyynti

Pääsäännön mukaan myynnit kuluttajalle verotetaan alkuperämaaperiaatteen mukaisesti myyntimaassa. Poikkeuksen tähän pääsääntöön muodostaa niin sanottu kaukomyynti EU-maasta toiseen. Kaukomyynnillä tarkoitetaan tavaroiden myyntiä yksityishenkilöille tai heihin rinnastettaville henkilöille toiseen EU-maahan siten, että myyjä tai joku muu kuljettaa tavarat määränpäämaahan, esimerkiksi postitilausmyyntinä. Tällainen myynti verotetaan pääsäännöstä poiketen kuljetuksen määränpäämaassa, jos myynnin määrä ylittää määränpäämaana olevan EU-maan asettaman rajan. Suomessa tämä raja on 35 000 euroa vuodessa.

Kaukomyynnin arvonlisäverotuksesta saa tarkempia tietoja sivulta Kaukomyyntiä koskevat arvonlisäverosäännökset Suomessa.

11.3 Valmisteveron alaiset tavarat

Arvonlisäverolaissa valmisteveron alaisilla tavaroilla tarkoitetaan alkoholi- ja alkoholijuomaverosta annetun lain (1471/94) 3 §:ssä, tupakkaverosta annetun lain (1470/94) 2 §:n 1 momentissa, nestemäisten polttoaineiden valmisteverosta annetun lain (1472/ 94) 2 §:n 1 momentissa sekä sähkön ja eräiden polttoaineiden valmisteverosta annetun lain (1260/1996) 2 §:n 2 kohdan a ja c alakohdassa tarkoitettuja tavaroita, lukuun ottamatta unionin alueella sijaitsevan maakaasuverkon tai siihen yhdistetyn verkon kautta toimitettavaa kaasua. Valmisteveron alaisten tavaroiden verotus tapahtuu kulutusmaassa, joten Suomeen lähetetyt tavarat verotetaan täällä.

Elinkeinonharjoittajien ja sellaisten oikeushenkilöiden, jotka eivät ole elinkeinonharjoittajia, on suoritettava arvonlisäveroa valmisteveron alaisten tavaroiden yhteisöhankinnoista. Yhteisöhankintojen määrällä kalenterivuotta kohden ei näiden tavaroiden osalta ole merkitystä. Arvonlisäverollista toimintaa harjoittavat käsittelevät valmisteveron alaisten tavaroiden yhteisöhankinnat samalla tavalla kuin muidenkin tavaroiden yhteisöhankinnat. Jos ostaja on ei-arvonlisäverovelvollinen elinkeinonharjoittaja, jonka toiminta ei miltään osin oikeuta vähennykseen tai oikeushenkilö, joka ei ole elinkeinonharjoittaja, arvonlisäveron kantamisesta on aiemmin huolehtinut Tulli, mutta tehtävä siirtyy Verohallinnolle 1.1.2017 alkaen. Ostajan on arvonlisäverolain 148 b §:n perusteella ilmoitettava valmisteveron alaisten tavaroiden yhteisöhankinnan arvonlisävero Verohallinnon lomakkeella 1425. Lomake toimitetaan osoitteella Verohallinto/Valmisteverotus, PL 20, 00052 VERO.

Kuluttajan asemassa olevat yksityishenkilöt eivät ole velvollisia suorittamaan arvonlisäveroa valmisteveron alaisten tavaroiden yhteisöhankinnoista. Kaukomyyntiä koskevien säännösten nojalla myynti yksityishenkilölle tapahtuu Suomessa, jos myyjä lähettää valmisteveron alaisen tavaran ostajalle Suomeen. Myyjä on verovelvollinen täällä myynnin määrästä riippumatta. Tämän vuoksi myyjän on rekisteröidyttävä Suomessa verovelvolliseksi, ellei häntä ole aikaisemmin merkitty arvonlisäverovelvollisten rekisteriin.

Veron perusteeseen luetaan valmistevero, joka tavaran yhteisöhankkijan on suoritettava valmisteveron alaisista tavaroista.

11.4 Uudet kuljetusvälineet

Uusien kuljetusvälineiden yhteisökauppaan sovelletaan erikoissäännöksiä, koska ne verotetaan aina siinä maassa missä uusia kuljetusvälineitä käytetään. Uuden kuljetusvälineen myynti toiseen EU-maahan on siten aina verotonta yhteisömyyntiä riippumatta ostajan arvonlisäveroasemasta. Myynti ilmoitetaan kuitenkin joko yhteisömyyntinä tai verottomana liikevaihtona riippuen siitä, myydäänkö uusi kuljetusväline arvonlisäverolliselle ostajalle tai muulle kuin verovelvolliselle, esimerkiksi yksityishenkilölle.

Vastaavasti arvonlisäverovelvollisten yritysten ostamat uudet kuljetusvälineet käsitellään yhteisöhankintoina, jolloin niistä tilitetään vero kuten muistakin yhteisöhankinnoista. Myös yksityishenkilö on verovelvollinen toisesta EU-maasta ostamansa uuden kuljetusvälineen yhteisöhankinnasta.

Muiden kuin uusien kuljetusvälineiden yhteisökauppaan sovelletaan samoja säännöksiä kuin muiden tavaroiden yhteisökauppaan.

Uuden kuljetusvälineen määritelmästä ja noudatettavasta verotusmenettelystä saa tarkempia tietoja sivulta Yksityishenkilö ostaa uuden kuljetusvälineen toisesta EU-maasta ja sivulta Uusien kuljetusvälineiden arvonlisäverosta – ohje arvonlisäverovelvollisille.

11.5 EU-maiden väliseen matkustajaliikenteeseen liittyvät myynnit

Vesi- tai ilma-aluksessa taikka junassa EU:n alueella tapahtuvan henkilökuljetuksen aikana suoritetun tavaroiden myynnin katsotaan tapahtuvan Suomessa vain silloin, kun kuljetuksen lähtöpaikka on täällä.

EU:n alueella tapahtuvalla henkilökuljetuksella tarkoitetaan lähtö- ja määräpaikan välistä kuljetusta, johon ei sisälly pysähtymistä EU:n ulkopuolella. Paluukuljetus katsotaan erilliseksi kuljetukseksi.

Henkilökuljetuksen lähtöpaikalla tarkoitetaan paikkaa, jossa kuljetusvälineeseen ensimmäisen kerran voi nousta matkustajia EU:n alueella. Henkilökuljetuksen määräpaikalla tarkoitetaan paikkaa, jossa viimeisen kerran EU:n alueella kuljetusvälineestä voi poistua matkustajia. Jos kuljetusväline pysähtyy lähtö- ja määräpaikan välillä EU:n ulkopuolella, katsotaan pysähtymistä edeltävän kuljetuksen määräpaikaksi viimeinen EU:n alueella oleva määräpaikka ja pysähtymisen jälkeisen kuljetuksen lähtöpaikaksi ensimmäinen EU:n alueella oleva lähtöpaikka.

(Aiemmin Verohallinnon julkaisu 175)