Liikkeen- ja ammatinharjoittajien sekä maataloudenharjoittajien matkakustannusten vähentäminen

Avainsanat:

- Antopäivä

- 28.12.2022

- Diaarinumero

- VH/5728/00.01.00/2022

- Voimassaolo

- 28.12.2022 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- A116/200/2016, 9.3.2017; 628/3457/2006, 31.5.2006, kysymys 7; 1582/345/2007, 21.12.2007, kysymys 4; 1359/345/2008, 29.8.2008, 2. Kysymys; 2/40/2010, 21.1.2010, Kysymys 4; 72/40/2010, 21.1.2010, Kysymys 5

Ohje liittyy kokonaisuuteen: Liikkeen- tai ammatinharjoittajan verotus

Tämä ohje koskee liikkeen- ja ammatinharjoittajien (elinkeinonharjoittajien) ja maataloudenharjoittajien matkakulujen vähentämistä verotuksessa.

Tässä ohjeessa on päivitetty aikaisempaa ohjetta liikkeen- ja ammatinharjoittajien sekä maataloudenharjoittajien matkakustannusten vähentämisestä. Ohjeessa ei käsitellä arvonlisäveroa.

Ohjetta on monilta osin täsmennetty. Täsmennyksiä on tehty lisävähennykseen oikeutettujen henkilöiden piiriin (3.2), murrettujen tilikausien verovapaiden korvausten enimmäismäärän määräytymiseen (3.3.5), tilapäisen työmatkan käsitteeseen (4.2) sekä elinkeinotoimintaan tai maatalouteen liittyvän matkan käsitteisiin. Ohjeen luvussa 5.1 on täsmennetty lisävähennyksen soveltumisalaa. Lisäksi ohjeen luvussa 6.1 on täsmennetty luontoisetuautojen käytöstä aiheutuneiden kulujen vähentämistä elinkeinotoiminnan kuluina.

Ohjeesta on poistettu kokonaan luku, jossa käsiteltiin osittain yksityiskäytössä olleen auton luovutusta. Kyseinen ohjeistus on lisätty ohjeeseen Tulolähdesiirrot, yksityiskäyttöönotot ja yksityissijoitukset luonnollisten henkilöiden ja henkilöyhtiöiden verotuksessa ja sen lukuun 3.2.3.

1 Ohjeen soveltamisala

Tämä ohje koskee liikkeen- ja ammatinharjoittajien (elinkeinonharjoittajien) ja maataloudenharjoittajien matkakulujen vähentämistä verotuksessa. Tässä ohjeessa elinkeinonharjoittajalla tarkoitetaan liikkeen- ja ammatinharjoittajaa.

Ulkomaisen liikkeen- ja ammatinharjoittajan elinkeinotoiminnan matkakulujen vähentämisestä kerrotaan ohjeessa Ulkomaisen liikkeen- ja ammatinharjoittajan tuloverotus Suomessa.

Palkansaajan matkakustannusten vähentämistä ja korvaamista on käsitelty erillisissä ohjeissa (Matkakustannusten vähentäminen palkansaajan verotuksessa ja Työmatkakustannusten korvaukset verotuksessa). Osakeyhtiön yrittäjäosakkaan matkakustannusten vähentämisestä verotuksessa on annettu erillinen ohje (Yrittäjäosakkaan asunnon ja työpaikan välisten matkojen kulujen vähentäminen). Maatalousyhtymän ja maataloutta harjoittavan kuolinpesän ja niiden osakkaiden maatalouden harjoittamisesta aiheutuneiden matkakustannusten verotuksesta on annettu erillinen kannanotto (Matkakulut maatalousyhtymän ja maataloutta harjoittavan kuolinpesän verotuksessa).

2 Työn tekemiseen liittyvien matkojen kustannuksista

2.1 Asunnon ja työpaikan välisten matkojen kustannuksista

Elinkeinonharjoittajan asunnon ja työpaikan eli pysyvän toimipaikan väliset matkat ovat elinkeinonharjoittajan yksityistalouden matkoja, ja näistä aiheutuneet matkakustannukset elinkeinonharjoittaja ilmoittaa esitäytetyllä veroilmoituksella. Sama koskee maataloudenharjoittajan asunnon ja erillisen maatilan välisiä matkoja. Näiden matkojen matkakustannukset vähennetään tuloverolain (1535/1992, TVL) säännösten mukaan.

TVL 93 §:n mukaan ansiotulon hankkimisesta johtuneina menoina pidetään matkakustannuksia asunnosta työpaikalle ja takaisin halvimman kulkuneuvon käyttökustannusten mukaan laskettuna. Näitä matkakustannuksia voidaan kuitenkin vähentää enintään 7.000 euroa ja vain siltä osin kuin ne ylittävät verovuonna 750 euroa. Vähennettävien matkakustannusten enimmäismäärä on kuitenkin 8.400 euroa verovuosina 2022 ja 2023.

Tuloverotuksessa huomioitavana halvimpana kulkuneuvon käyttökustannuksena on useimmiten julkisen liikenteen halvin lippuvaihtoehto, kuten kuukausilippu, sarjalippu tai tietyn alueen seutulippu. Joissakin tilanteissa halvimpana kulkuneuvona pidetään elinkeinonharjoittajan tai maataloudenharjoittajan oman auton käytöstä aiheutuneita kustannuksia. Jos elinkeinoharjoittajan tai maataloudenharjoittajan oman auton käyttöä pidetään halvimpana vaihtoehtona, matkakuluvähennyksen kilometrikohtainen määrä määräytyy vuosittain Verohallinnon antaman matkakuluvähennyspäätöksen mukaisesti. Matkakuluvähennyksen kilometrikohtaisesta määrästä on säädetty verovuosien 2022 ja 2023 osalta TVL 93 §:n 2 momentissa, ja sen mukaan matkakuluvähennyksen määrä on 0,30 euroa kilometriltä, jos vähennys myönnetään oman auton käyttökustannusten mukaan.

Jos asunnon ja työpaikan väliset matkakulut on vähennetty kirjanpidossa tai muistiinpanoissa, ne on lisättävä elinkeinotoiminnan tai maatalouden tuloon elinkeinonharjoittajan veroilmoituslomakkeella 5 tai maataloudenharjoittajan veroilmoituslomakkeella 2. Jäljempänä olevat luvut tässä ohjeessa koskevat vain elinkeinotoiminnan tai maatalouden työmatkoja eivätkä asunnon ja työpaikan välisiä matkoja.

2.2 Työmatkojen kustannuksista

Elinkeinotoimintaan ja maatalouteen liittyvistä tilapäisistä työmatkoista aiheutuneet lisääntyneet elantokustannukset sekä näihin matkoihin liittyvät todelliset autokulut, kuten esimerkiksi polttoaine- ja pysäköintikulut, ovat tulonhankkimisesta ja säilyttämisestä johtuneina menoina vähennyskelpoisia elinkeinonharjoittajien ja maataloudenharjoittajien verotuksessa. Työmatkoista aiheutuneita kuluja ovat myös majoituskulut ja muiden kulkuneuvojen kuin oman auton käytöstä aiheutuneet todelliset kulut. Nämä kulut vähennetään normaaleina liiketoiminnan kuluina.

3 Yleistä lisävähennyksistä

3.1 Lisävähennystä koskevat säännökset

Elinkeinotulon verottamisesta annetun lain (360/1968, EVL) 55 §:ssä ja maatilatalouden tuloverolain (543/1967, MVL) 10 e §:ssä on säännökset, joiden perusteella elinkeinonharjoittajille ja maataloudenharjoittajille myönnetään lisävähennys tilapäisistä työmatkoista aiheutuneista lisääntyneistä elantokustannuksista ja elinkeinotoimintaan ja maatalouteen liittyvistä, yksityisvarallisuuteen kuuluvalla autolla tehdyistä matkoista.

Elinkeinonharjoittajaa koskeva EVL:n lisävähennyssäännös on seuraava:

EVL 55 §

Yksityinen liikkeen- ja ammatinharjoittaja saa sen lisäksi, mitä 7 §:ssä säädetään, vähentää:

-

- Verohallinnon tuloverolain 73 §:n 2 momentin nojalla vahvistaman työmatkasta saadun verovapaan päivärahan enimmäismäärän ja työmatkasta aiheutuneiden lisääntyneiden elantokustannusten erotuksen; ja

- Verohallinnon edellä mainitun päätöksen mukaan lasketun verosta vapaan kilometrikorvauksen määrän ja liikkeen- ja ammatinharjoittajan yksityisiin varoihinsa kuuluvalla autolla tekemästä elinkeinotoimintaan liittyvästä matkasta aiheutuneiden menojen erotuksen.

Työmatkalla 1 momentin 1 kohdassa tarkoitetaan matkaa, jonka liikkeen- ja ammatinharjoittaja tilapäisesti tekee elinkeinotoimintaan liittyvänä tavanmukaisen toiminta-alueensa ulkopuolelle. Vähennyksen tekemisessä noudatetaan soveltuvin osin Verohallinnon tuloverolain 73 §:n 2 momentin nojalla antaman päätöksen perusteita.

Edellä 1 momentin 2 kohdassa säädetyn vähennyksen myöntäminen edellyttää ajopäiväkirjaa tai muuta luotettavaa selvitystä auton käytöstä ja elinkeinotoimintaan liittyvistä matkoista.

Maataloudenharjoittajaa koskeva MVL:n lisävähennyssäännös on seuraava:

MVL 10 e §

Maatalouden harjoittaja saa sen lisäksi, mitä 6 §:ssä säädetään, vähentää:

-

- Verohallinnon tuloverolain 73 §:n 2 momentin nojalla vahvistaman työmatkasta saadun verovapaan päivärahan enimmäismäärän ja työmatkasta aiheutuneiden lisääntyneiden elantokustannusten erotuksen; ja

- Verohallinnon edellä mainitun päätöksen mukaan lasketun verosta vapaan kilometrikorvauksen määrän ja maatalouden harjoittajan yksityisiin varoihinsa kuuluvalla autolla tekemästä maatalouteen liittyvästä matkasta aiheutuneiden menojen erotuksen.

Työmatkalla 1 momentin 1 kohdassa tarkoitetaan matkaa, jonka maatalouden harjoittaja tilapäisesti tekee maatalouteen liittyvänä tavanmukaisen toiminta-alueensa ulkopuolelle. Vähennyksen tekemisessä noudatetaan soveltuvin osin Verohallinnon tuloverolain 73 §:n 2 momentin nojalla antaman päätöksen perusteita.

Edellä 1 momentin 2 kohdassa säädetyn vähennyksen myöntäminen edellyttää ajopäiväkirjaa tai muuta luotettavaa selvitystä auton käytöstä ja maatalouteen liittyvistä matkoista.

3.2 Lisävähennykseen oikeutetut

Lisävähennystä koskevia säännöksiä sovelletaan vain elinkeinonharjoittajiin ja maataloudenharjoittajiin sekä näiden TVL 7 §:ssä tarkoitettuihin puolisoihin silloin, kun puolisot yhdessä harjoittavat elinkeinotoimintaa tai maataloutta. Puolisot harjoittavat yhdessä elinkeinotoimintaa EVL 55 §:ssä tarkoitetulla tavalla tai maataloutta MVL 10 e §:ssä tarkoitetulla tavalla silloin, kun kumpikin puolisoista osallistuu työpanoksellaan joko osittain tai kokonaan elinkeinotoiminnan tai maatalouden hyväksi työskentelyyn ja tämän perusteella kummallekin puolisolle jaetaan verotuksessa yritystulon ansiotulo-osuutta.

TVL 7 §:n mukaan puolisoilla tarkoitetaan sellaisia henkilöitä, jotka ennen verovuoden päättymistä ovat solmineet avioliiton. Lisäksi puolisoita koskevia säännöksiä sovelletaan myös avioliitonomaisissa olosuhteissa verovuonna yhteisessä taloudessa avioliittoa solmimatta jatkuvasti eläneisiin henkilöihin, jotka ovat aikaisemmin olleet keskenään avioliitossa tai joilla on tai on ollut yhteinen lapsi. TVL 7 §:n puolisoita koskevia säännöksiä sovelletaan myös rekisteröidystä parisuhteesta annetussa laissa (9.11.2001/950) tarkoitettuihin henkilöihin.

TVL 7 §:n säännöstä puolisoista ei sovelleta aviopuolisoihin, jotka ovat yhteiselämänsä lopettaakseen joko asuneet koko verovuoden erillään tai muuttaneet verovuoden aikana pysyvästi erilleen. TVL 7 §:n mukaista säännöstä ei myöskään sovelleta aviopuolisoihin, joista vain toinen on Suomessa yleisesti verovelvollinen.

Lisävähennystä koskevia säännöksiä ei sovelleta tuloverolain mukaan verotettavaan toimintaan. Tällaisen toiminnan harjoittajia ovat esimerkiksi metsätaloudenharjoittajat, freelancerit tai palkansaajat. Lisävähennystä koskevia säännöksiä ei sovelleta myöskään osakeyhtiön osakkaisiin eikä avoimen yhtiön tai kommandiittiyhtiön yhtiömiehiin eikä myöskään verotusyhtymiin.

Elinkeinotoiminnan ja palkkatyön rajanvetoa käsitellään Verohallinnon ohjeessa Palkka ja työkorvaus verotuksessa.

3.3 Lisävähennyksen määrä

3.3.1 Yleistä

Lisävähennyksen tarkoituksena on saattaa elinkeinonharjoittajat ja maataloudenharjoittajat samaan asemaan kuin palkansaajat ovat verovapaiden matkakustannusten korvausten saajina. Lisävähennyksellä siis taataan elinkeinoharjoittajille ja maataloudenharjoittajille yhtäläiset mahdollisuudet vähentää verotuksessaan palkansaajalle määrätyin edellytyksin maksettavien verovapaiden päivärahojen ja verovapaiden kilometrikorvauksien enimmäismääriä vastaavat määrät.

Verovapaiden matkakustannusten korvausten enimmäismäärät vahvistetaan jokaiselle kalenterivuodelle erikseen Verohallinnon päätöksellä verovapaista matkakustannusten korvauksista.

3.3.2 Lisävähennys todellisten kustannusten lisäksi

Lisävähennys myönnetään usein todellisten ja kirjanpidossa jo vähennettyjen kustannusten lisäksi. Tällaisessa tilanteessa lisävähennyksen määrä on verovapaan päivärahan ja verovapaan kilometrikorvauksen enimmäismäärän ja todellisten elinkeinotoiminnan kirjanpitoon kirjattujen kulujen erotus.

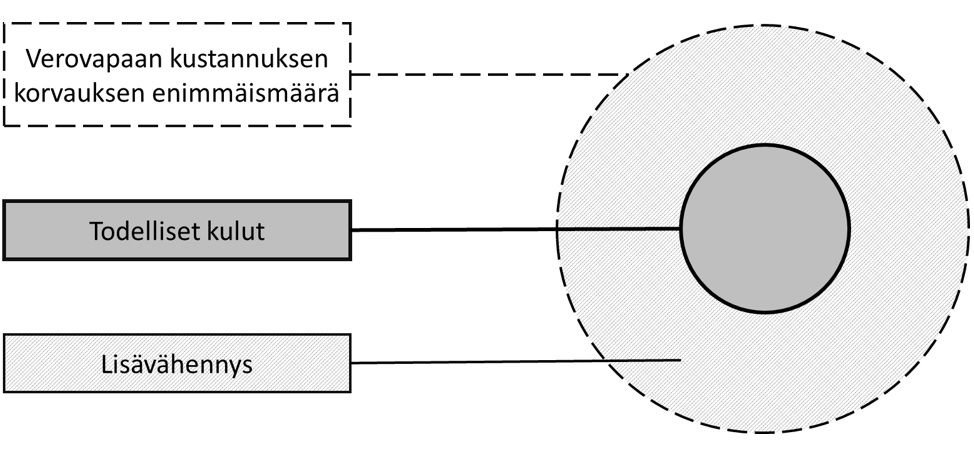

Kaavio 1 (Lisävähennys todellisten kustannusten lisäksi)

Tällaisessa tilanteessa kirjanpidossa vähennetyt todelliset kulut ja verotuksen toimittamisen yhteydessä tehtävä lisävähennys vastaavat yhdessä määrältään palkansaajalle maksettavaa verovapaata kustannusten korvausta.

3.3.3 Lisävähennys ilman todellisten kulujen vähentämistä

Lisävähennys voidaan myöntää myös pelkästään kustannusten korvauksen enimmäismäärän suuruisena. Tällöin työmatkaan liittyviä todellisia ja tositteellisia kuluja on syntynyt, mutta niitä ei ole vähennetty kirjanpidossa tai muistiinpanoissa eikä verotuksessa. Tällaisessa tilanteessa lisävähennyksen määrä on verovapaan päivärahan tai verovapaan kilometrikorvauksen enimmäismäärä sellaisenaan.

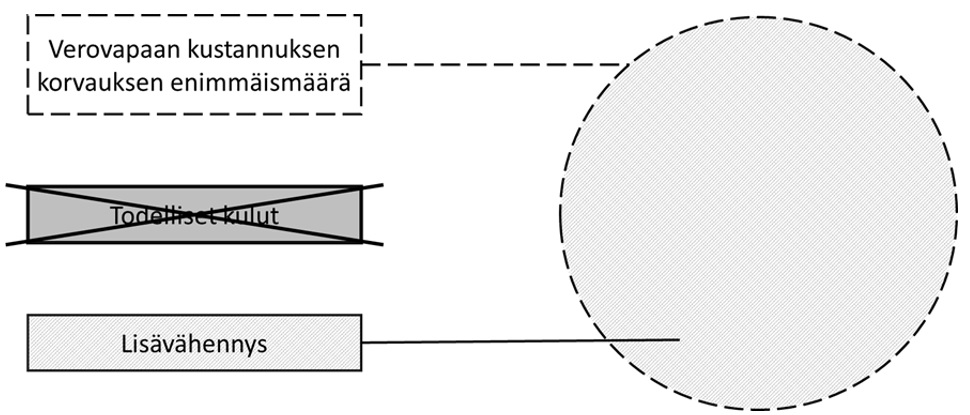

Kaavio 2 (Lisävähennys ilman, että on vähennetty todellisia kuluja kirjanpidossa tai muistiinpanoissa)

Tällaisessa tilanteessa pelkästään veroilmoituksella tehty lisävähennys vastaa määrältään palkansaajalle maksettavaa verovapaata kustannusten korvausta.

3.3.4 Vain todelliset kulut

Jos elinkeinonharjoittajalle tai maataloudenharjoittajalle tilapäisistä työmatkoista aiheutuneet todelliset kulut ovat suuremmat kuin verovapaan kustannuksen korvauksen (verovapaa päiväraha tai verovapaa kilometrikorvaus) enimmäismäärä, verotuksessa vähennetään todelliset kulut. Todellisten kulujen lisäksi verotuksessa ei voi vähentää vielä lisäksi lisävähennystä.

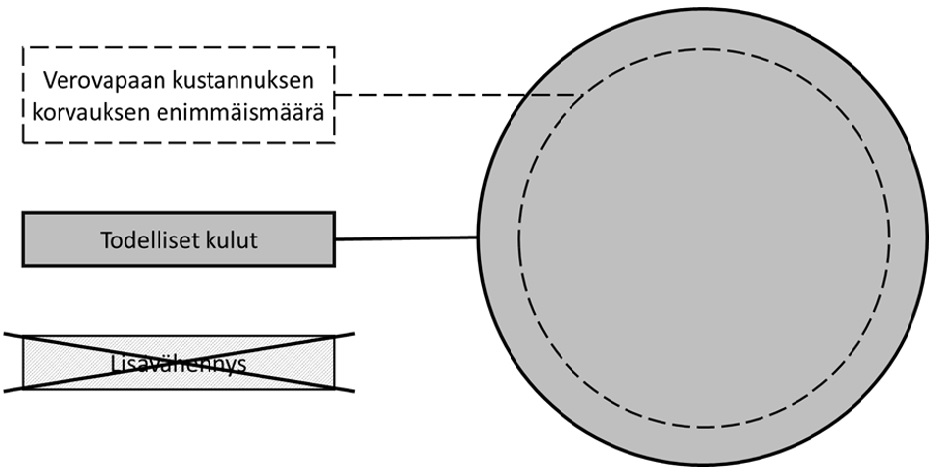

Kaavio 3 (Todelliset kulut ovat suuremmat kuin verovapaan kustannuksen korvauksen enimmäismäärä)

3.3.5 Minkä vuoden verovapaan kustannusten korvauksen enimmäismäärä?

Oikean verovapaan matkakustannuksen korvauksen enimmäismäärän käyttäminen on selvää niissä tilanteissa, joissa verovuosi muodostuu kalenterivuodesta, koska Verohallinto antaa kalenterivuosittain päätöksen verovapaista matkakustannusten korvauksista. Sen sijaan tilanteessa, jossa verovuosi poikkeaa kalenterivuodesta, oikean verovapaan kustannuksen korvauksen enimmäismäärästä saattaa olla epäselvyyttä.

Lain sanamuodosta tai lain esitöistä ei käy ilmi, minkä vuoden verovapaan kustannuksen korvauksen enimmäismäärää käytetään silloin, kun elinkeinotoiminnan tilikausi on kalenterivuodesta poikkeava. Kun elinkeinonharjoittajan verotus toimitetaan kuitenkin aina verovuosittain, on perusteltua käyttää sen kalenterivuoden verovapaan matkakustannuksen korvauksen enimmäismäärää, jonka aikana verovelvollisen verovuosi päättyy. Lisävähennykset lasketaan koko tilikauden ajalta sen verovapaan matkakustannuksen korvauksen enimmäismäärän mukaan, joka on vahvistettu tilikauden päättymisvuodelle.

Esimerkki 1: Elinkeinonharjoittajan verovuosi 2022 muodostuu tilikaudesta 1.7.2021−30.6.2022. Elinkeinonharjoittaja on tehnyt lisävähennykseen oikeuttavia yli 10 tuntia kestäneitä tilapäisiä työmatkoja sekä 1.7.−31.12.2021 että 1.1.−30.6.2022. Näiden matkojen aiheuttamat todelliset kirjanpidossa vähennetyt kulut alittavat päivärahan enimmäismäärän.

Vuonna 2021 yli 10 tuntia kestäneeltä työmatkalta päivärahan enimmäismäärä on 44 euroa. Vuonna 2022 yli 10 tuntia kestäneeltä työmatkalta päivärahan enimmäismäärä on 45 euroa.

Kun elinkeinonharjoittajan tilikausi 1.7.2021−30.6.2022 muodostaa verovuoden 2022, elinkeinonharjoittajan kyseisen tilikauden aikana tekemiltä työmatkoilta lasketaan lisävähennykset käyttäen vuoden 2022 verovapaan päivärahan enimmäismäärää (45 euroa).

Verotusmenettelystä annetun lain (1558/1995) 3 §:n mukaan maataloudenharjoittajan verovuosi on kalenterivuosi. Edellä kerrottu murrettua tilikautta koskeva asia ei koske maataloudenharjoittajia.

3.4 Lisävähennys vaaditaan veroilmoituksella

Elinkeinonharjoittajan on annettava riittävät selvitykset lisävähennyksen perusteista elinkeinotoiminnan veroilmoituksella. Lisävähennystä ei siis kirjata kirjanpitoon. Kirjanpitoon kirjataan vain todelliset kulut. Kirjanpito pidetään kirjanpitolain (1336/1997) säännösten mukaisesti, jolloin todelliset menot vähennetään tuloslaskelmalla.

Maataloudenharjoittajan on annettava riittävät selvitykset lisävähennyksen perusteista maatalouden veroilmoituksella. Maatalouden muistiinpanot tehdään Verohallinnon ilmoittamisvelvollisuudesta ja muistiinpanoista antaman päätöksen mukaisesti. Maataloutta harjoittavan verovelvollisen on muistiinpanoissa erikseen selvitettävä peruste maatilatalouden tuloverolain 10 e §:n mukaisten tilapäisten työmatkojen aiheuttamien lisääntyneiden elantokustannusten vähentämiseen ja yksityisiin varoihin kuuluvalla autolla tehtyjen maatalouteen liittyvien matkojen aiheuttamien menojen vähentämiseen.

4 Lisävähennys lisääntyneistä elantokustannuksista

4.1 Yleistä

Elinkeinonharjoittaja voi EVL 55 §:n 1 momentin 1 kohdan mukaan vähentää työmatkasta aiheutuneet lisääntyneet elantokustannukset. Maataloudenharjoittaja voi MVL 10 e §:n 1 momentin 1 kohdan mukaan vähentää työmatkasta aiheutuneet lisääntyneet elantokustannukset.

Lisääntyneet elantokustannukset ovat samoja kuluja, mitä verovapaalla päivärahalla on tarkoitus korvata. Tällaisia ovat muun muassa kohtuulliset ylimääräiset ruokailukustannukset, ylimääräiset kulut yhteydenpidosta kotiin ja ylimääräiset kustannukset vaatehuollosta ja muusta vastaavasta. Lisääntyneiden elantokustannusten vähentäminen elinkeinotoiminnan tai maatalouden kuluina edellyttää näyttöä niiden syntymisestä. Vastaavasti lisävähennystä ei lisääntyneiden elantokustannusten perusteella voida myöntää ilman selvitystä lisävähennyksen edellytysten täyttymisestä.

Työmatkasta aiheutuneet todelliset, tositteisiin perustuvat matkustamis- ja majoittumiskulut elinkeinonharjoittaja vähentää normaaleina liiketoiminnan kuluina kirjanpidossaan ja maataloudenharjoittaja muistiinpanoissaan. Lisävähennyksellä ei kateta näitä kuluja. Jos kirjanpitoon on kirjattu kaikki matkan aikana syntyneet elantomenot, tavanomaisiksi elantomenoiksi katsottava vähennyskelvoton hankinta on lisättävä tuloon verotettavaa tuloa laskettaessa.

Lisävähennyksen myöntämisen osalta noudatetaan soveltuvin osin Verohallinnon verovapaista matkakustannusten korvauksista antaman päätöksen perusteita, koska lisävähennyksellä on tarkoitus saattaa elinkeinonharjoittaja ja maataloudenharjoittaja samaan asemaan palkansaajan kanssa vähennyksen määrän osalta. Lisävähennys lisääntyneistä elantokustannuksista myönnetään pääosin samoin edellytyksin kuin palkansaajalle olisi mahdollista maksaa verovapaata osa-, koko- tai ulkomaan päivärahaa. Jotta lisävähennys myönnettäisiin lisääntyneistä elantokustannuksista, on esimerkiksi työmatkan kestettävä määrätyn ajan.

4.2 Tilapäinen työmatka

Lisävähennyksen voi verotuksessa tehdä tilapäisen työmatkan aiheuttamista edellä luvussa 4.1 tarkoitetuista lisääntyneistä elantokustannuksista. Työmatkana pidetään elinkeinonharjoittajan tai maataloudenharjoittajan tulon hankkimiseen tai säilyttämiseen liittyvää matkaa, jonka elinkeinonharjoittaja tai maataloudenharjoittaja tilapäisesti tekee tavanmukaisen toiminta-alueensa ulkopuolelle.

Tilapäiset työmatkat saattavat olla luonteeltaan hyvinkin erilaisia. Tilapäiset työmatkat voivat olla kestoltaan lyhyitä tai sitten tilapäisyys saattaa kestää pidemmän aikaa. Esimerkkeinä lyhytaikaisista tilapäisistä työmatkoista ovat tavaroiden noutomatkat, tilapäiset tuotteiden myyntimatkat ja matkat yksittäisiin koulutustilaisuuksiin. Toimeksiantajan ja asiakkaan luokse tehdyt matkat ovat myös useimmiten tilapäisiä työmatkoja.

Työmatkan tilapäisyys ratkaistaan aina tapauskohtaisesti. Työmatkan tilapäisyyttä arvioitaessa on annettava merkitystä esimerkiksi työskentelyn kestolle tietyssä kohteessa, työskentelykohteen pysyvyydelle sekä työskentelykertojen säännöllisyydelle ja toistuvuudelle kyseisessä kohteessa. Jos työskentely tietyssä kohteessa on väliaikaista, epäsäännöllistä ja satunnaista, on työskentelyä kyseisessä kohteessa pidettävä tilapäisenä ja siten lisävähennykseen oikeuttavana työskentelynä tilapäisellä työmatkalla.

Esimerkki 2: Anna on yksityisenä elinkeinonharjoittajana toimiva hieroja. Anna asuu Kirkkonummella. Anna on sopinut käyvänsä Vantaalla Iso Yhtiö Oyj:n tiloissa hieromassa yhtiön työntekijöitä tarpeen niin vaatiessa helmikuun ja kesäkuun välisenä aikana enintään kolmena eri päivänä viikossa.

Anna ja yhtiö ovat sopineet, että hierottavia pitää olla vähintään neljä päivässä, jotta Annan kannattaa tulla paikan päälle. Sopimuksen mukaan Iso Yhtiö Oyj:stä ilmoitetaan edellisen viikon alussa, mille päiville varauksia hierontaan tullut vähintään neljä.

Helmikuun aikana Anna on hieromassa Iso Yhtiö Oyj:ssä yhdeksänä (9) päivänä. Maaliskuussa Annalla ei ole lainkaan hierontapäiviä Iso Yhtiö Oyj:n tiloissa. Huhtikuussa hierontapäiviä on seitsemän (7), toukokuussa kolme (3) ja kesäkuussa neljä (4).

Koska Annan hierontapäivät Iso Yhtiö Oyj:ssä ovat vaihdelleet (epäsäännöllistä) ennalta arvaamattomasti (satunnaista, ei jatkuvanluonteista) kuukaudesta toiseen, on Annan Iso Yhtiö Oyj:ssä tekemiä matkoja pidettävä lisävähennykseen oikeuttavina tilapäisinä työmatkoina edellyttäen, että kilometri- ja matkan kestoaikaedellytykset täyttyvät.

EVL:ssä tai MVL:ssä ei ole nimenomaista säännöstä työmatkan tilapäisyyden kestolle, toisin kuin TVL:ssä. EVL:ssä tai MVL:ssä tarkoitettu tilapäinen työmatka ei voi kuitenkaan kestää rajattomasti.

EVL 55 §:n ja MVL 10 e §:n lisävähennyksen tarkoituksena on saattaa elinkeinonharjoittajat ja maataloudenharjoittajat palkansaajien kanssa samaan asemaan verovapaiden kustannusten korvausten osalta. Hallituksen esityksen HE 172/2000 vp yleisperusteluissa samaan asemaan saattamisella on katsottava tarkoitetun elinkeinonharjoittajien ja maataloudenharjoittajien saamien kustannusten korvausten enimmäismäärien nostamista palkansaajien verovapaiden korvausten tasolle. Toisaalta säännöksen yksityiskohtaisissa perusteluissa tavanomaisen toiminta-alueen määritelmän yhteydessä on todettu, että Verohallituksen kustannuspäätöksessä on selventäviä määräyksiä muun muassa tilapäisen työmatkan kestosta ja ulottuvuudesta.

EVL 55 § ja MVL 10 e § ovat tulleet voimaan 1.1.2001 ja niitä on sovellettu ensimmäisen kerran verovuoden 2001 tuloverotuksessa. EVL 55 §:ä ja MVL 10 e §:ä säädettäessä ja vuonna 2001 EVL 55 §:n ja MVL 10 e §:n voimassa olleessa Verohallinnon verovapaista kustannusten korvauksista antamassa päätöksessä oli määräykset tilapäisen työmatkan ulottuvuudesta, mutta päätöksessä ei ollut tarkempia määräyksiä tilapäisen työmatkan kestosta. Tilapäisen työmatkan ulottuvuutta koskevat määräykset ovat edelleen samat kuin mitä ne olivat EVL 55 §:ä ja MVL 10 e §:ä säädettäessä. Vasta verovuotta 2010 koskevassa Verohallinnon verovapaista kustannusten korvauksista antamassa päätöksessä on viittaus työmatkan tilapäisyyden kestoon, kun päätöksessä on kerrottu, että työskentely on tilapäistä TVL 72 a §:ssä tarkoitetulla tavalla. TVL 72 a §:ä on sovellettu ensimmäisen kerran verovuoden 2005 verotuksessa.

Palkansaajien työmatkan tilapäisyyden kesto on siis määritelty TVL 72 a §:ssä. TVL 72 a §:ssä tai siihen liittyvässä lainvalmistelumateriaalissa ei ole kuitenkaan viittausta EVL:n tai MVL:n säännöksiin. TVL 72 a §:n soveltuvuudesta EVL 55 §:ssä tai MVL 10 e §:ssä tarkoitettuihin tilanteisiin ei ole myöskään KHO:n oikeuskäytäntöä.

Koska TVL 72 a §:ssä ei ole nimenomaista viittausta EVL:n eikä MVL:n ja kun lisäksi elinkeinonharjoittajalla ja maataloudenharjoittajalla on mahdollisuus itse sopia työkohteiden kestosta toisin kuin palkansaajalla, on perusteltua olla soveltamatta ensi sijassa TVL 72 a §:n palkansaajan tilapäisen työskentelyn kestoa erityisellä työntekemispaikalla koskevia säännöksiä elinkeinonharjoittajan tai maataloudenharjoittajan tilapäisen työskentelyn keston määrittelyä koskeviin tilanteisiin.

Koska EVL 55 §:n ja MVL 10 e §:n tarkoituksena on kuitenkin saattaa elinkeinonharjoittaja ja maataloudenharjoittaja tasavertaiseen asemaan palkansaajan kanssa, on perusteltua soveltaa TVL 72 a §:ssä tarkoitettua palkansaajaa koskevaa tilapäisen työskentelyn enimmäiskestoa erityisellä työntekemispaikalla siltä osin kuin määritellään elinkeinonharjoittajan ja maataloudenharjoittajan tilapäisen työskentelyn enimmäiskestoa. Elinkeinonharjoittajalle tai maataloudenharjoittajalle muodostuu pysyvä toimipaikka aina viimeistään TVL 72 a §:ssä tarkoitetun määräajan täyttyessä ja se voi muodostua EVL:n ja MVL:n säännösten nojalla myös aiemmin.

Pysyvän toimipaikan muodostumista elinkeinonharjoittajalle ja maataloudenharjoittajalle käsitellään tarkemmin seuraavassa luvussa (4.3 Tavanmukainen toiminta-alue).

Jotta elinkeinonharjoittajalla tai maataloudenharjoittajalla olisi oikeus lisävähennykseen tilapäisten työmatkojen osalta, tulee Verohallinnon päätöksessä mainittujen kilometri- ja aikarajojen täyttyä. Verovelvollisen on huolehdittava, että hänellä on tarvittaessa esittävissä luotettava selvitys lisävähennyksen perusteista.

4.3 Tavanmukainen toiminta-alue

Lisävähennyksen voi tehdä verotuksessa tavanmukaisen toiminta-alueen ulkopuolelle suuntautuneen tilapäisen työmatkan aiheuttamista lisääntyneistä elantokustannuksista. Tavanmukaisella toiminta-alueella tarkoitetaan aluetta, jolla elinkeinonharjoittaja tai maataloudenharjoittaja normaalisti harjoittaa elinkeinotoimintaa tai maataloutta. Tavanmukaiseksi toiminta-alueeksi katsotaan elinkeinonharjoittajan pysyvät toimipaikat sekä maataloudenharjoittajan erilliset maatilat ja maatilan eri tilukset.

Pysyvällä toimipaikalla tarkoitetaan toimipaikkaa, jolla elinkeinonharjoittajan tai maataloudenharjoittajan työskentely on pitkäaikaista, säännöllistä ja jatkuvaluonteista. Elinkeinonharjoittajan tai maataloudenharjoittajan työskentely pysyvällä toimipaikalla on tällöin yleensä verrattavissa työntekijän työskentelyyn varsinaisella ja toissijaisella työpaikalla.

Tavanmukainen toiminta-alue ja pysyvä toimipaikka ratkaistaan aina tapauskohtaisesti huomioiden kappaleessa 4.5 kerrotut etäisyysvaatimukset elinkeinonharjoittajan tai maataloudenharjoittajan asunnosta, pysyvästä toimipaikasta, erillisestä maatilasta tai maatilan erillisestä tiluksesta.

Tavanmukaiseen toiminta-alueeseen kuuluvaan pysyvään toimipaikkaan tai pysyvien toimipaikkojen välillä tehdyt matkat eivät oikeuta lisävähennyksen tekemiseen lisääntyneiden elantokustannusten perusteella. Lisävähennyksen voi saada vain, jos työmatka tehdään tavanmukaisen toiminta-alueen ulkopuolelle.

Jos toimeksiantosopimus on toistaiseksi voimassa oleva, sopimuksessa määritellystä työskentelypaikasta muodostuu yleensä elinkeinonharjoittajan tai maataloudenharjoittajan pysyvä toimipaikka. Aina näin ei ole. Toistaiseksi voimassa olevan sopimuksen keston perusteella ei kuitenkaan yksinomaan määräydy onko tietty paikka elinkeinonharjoittajan tai maataloudenharjoittajan pysyvä toimipaikka. Työtehtävien todellinen luonne on myös otettava huomioon, kun arvioidaan, muodostuuko tietystä paikasta elinkeinonharjoittajan tai maataloudenharjoittajan pysyvä toimipaikka.

Esimerkki 3: Arto on elinkeinonharjoittaja. Arto on johtanut teollisuuslaitos Sulattamo & Valimon teknisten laitteiden ja järjestelmien asennusta. Arto on myös osin itsekin tehnyt asennustöitä teollisuuslaitos Sulattamo & Valimoon sen rakentamisen yhteydessä.

Asennustöiden jälkeen Arto on tehnyt toistaiseksi voimassa olevan sopimuksen teollisuuslaitos Sulattamo & Valimon teknisten laitteiden ja järjestelmien huolto- ja korjaustöistä. Sopimuksen mukaan Artoa pyydetään erikseen tekemään kulloinkin tarvittavia huoltoja ja korjauksia.

Vaikka Arto on tehnyt teollisuuslaitos Sulattamo & Valimon kanssa toistaiseksi voimassa olevan huolto- ja korjaussopimuksen, teollisuuslaitos Sulattamo & Valimolle suuntautuneet epäsäännölliset ja satunnaiset korjaus- ja huoltomatkat eivät muodosta Artolle pysyvää toimipaikkaa teollisuuslaitos Sulattamo & Valimolle.

Lähtökohtana on, että kestoltaan lyhytaikaisen toimeksiantosopimuksen perusteella työskentelypaikasta ei muodostu elinkeinonharjoittajan tai maataloudenharjoittajan pysyvää toimipaikkaa. Koska elinkeinonharjoittaja tai maataloudenharjoittaja sopii toimeksiantajan kanssa toimeksiannon ehdoista ja sitä kautta myös omista työskentelyolosuhteistaan, saattaa lyhytkestoisista työskentelykohteista kuitenkin muodostua pysyvä toimipaikka elinkeinonharjoittajalle tai maataloudenharjoittajalle varsinkin, jos työskentely kyseisessä kohteessa on säännöllistä ja jatkuvaluonteista. Lyhytaikaisestakin työskentelystä voi muodostua elinkeinonharjoittajalle tai maataloudenharjoittajalle pysyvä toimipaikka varsinkin niissä tilanteissa, joissa hän tarjoaa toimeksiantajan asiakkaille sellaista palvelua tai työsuoritusta, jota kyseisessä toimeksiantajan toimipisteessä normaalistikin tarjotaan.

Esimerkki 4: Helga on yksityisenä elinkeinonharjoittajana toimiva lääkäri. Hän pitää useamman tunnin kerrallaan vastaanottoaan Espoossa Lääkärikeskus Potilas ja Parannuksessa kahtena päivänä viikossa. Sopimus vastaanottojen pitämisestä on toistaiseksi voimassa oleva. Koska Helgan työskentely Lääkärikeskus Potilas ja Parannuksessa on pitkäaikaista, säännöllistä ja jatkuvanluonteista, muodostuu Lääkärikeskus Potilas ja Parannuksesta Helgalle pysyvä toimipaikka.

Lisäksi Helga on sopinut pitävänsä vastaanottoaan toisessa espoolaisessa lääkärikeskuksessa. Helga pitää vastaanottoaan Lääkärikeskus Lenssun tiloissa vähintään kahtena päivänä viikossa joulukuusta helmikuun loppuun. Koska Helgan työskentely Lääkärikeskus Lenssussa on määrätyin väliajoin toistuvaa (säännöllistä) sekä katkeamatonta (jatkuvanluonteista), muodostuu myös Lääkärikeskus Lenssusta Helgalle pysyvä toimipaikka.

Helga on sopinut pitävänsä vastaanottoa helsinkiläisessä Lääkärikeskus Tutkimus ja Tehohoidossa tammikuun 16.–18. päivinä lääkärikeskuksen vakituisen lääkärin yllättävän poissaolon vuoksi. Hän ei ole sopinut mitään seuraavasta mahdollisesta vastaanotosta lääkärikeskuksessa. Koska Helgan työskentely Lääkärikeskus Tutkimus ja Tehohoidossa ei ole pitkäaikaista, säännöllistä eikä jatkuvaluonteista, hänelle ei muodostu pysyvää toimipaikkaa lääkärikeskukseen.

Vaikka toimeksiantajan ja asiakkaan luokse tehdyt matkat ovat yleensä tilapäisiä työmatkoja, voi elinkeinonharjoittajalle tai maataloudenharjoittajalle muodostua pysyvä toimipaikka myös toimeksiantajan ja asiakkaan tiloihin. Näin on silloin, jos työskentely toimeksiantajan tai asiakkaan luona on tarkoitettu pitempiaikaiseksi, säännölliseksi ja jatkuvanluonteiseksi. Toimipaikan pysyvyyttä arvioitaessa on otettava huomioon myös elinkeinonharjoittajan tai maataloudenharjoittajan oma nimenomainen päätös pysyvästä toimipaikasta.

Esimerkki 5: Elinkeinonharjoittajana toimiva silmälääkäri sopii työskentelevänsä yhteistyökumppanina toimivan optikkoliikkeen tiloissa vähintään kerran viikossa ja jos on tarvetta, tätä useamminkin. Koska työskentely optikkoliikkeen tiloissa on tarkoitettu pitempiaikaiseksi, säännölliseksi ja jatkuvanluontoiseksi, muodostuu silmälääkärille pysyvä toimipaikka optikkoliikkeen tiloihin.

Esimerkki 6: Elinkeinonharjoittajana toimiva puheterapeutti jättää hoitolaitoksen ilmoitustaululle ilmoituksen, jonka mukaan hän on tavattavissa hoitolaitoksen tiloissa olevassa vastaanottohuoneessaan parillisten viikkojen torstaisin. Hoitolaitoksen vastaanottohuoneesta muodostuu puheterapeutin toimipaikka elinkeinonharjoittajan nimenomaisen päätöksen vuoksi.

Esimerkki 7: Elinkeinonharjoittajana toimiva psykoterapeutti tarjoaa psykoterapiaa lääkärikeskuksen yhteydessä olevalla vastaanotollaan ja tekee tarvittaessa myös kotikäyntejä asiakkaiden luokse.

Lääkärikeskuksen yhteydessä oleva vastaanottotila on psykoterapeutin pysyvä toimipaikka.

Psykoterapeutti on sopinut asiakkaan kanssa kymmenestä psykoterapiakerrasta, jotka toteutetaan asiakkaan kotona viikon välein. Psykoterapeutille ei muodostu pysyvää toimipaikkaa asiakkaan kotiin.

Oikeus lisävähennykseen tilapäisen työmatkan aiheuttamista ylimääräisistä elantokustannuksista koskee myös liikkuvaa työtä tekeviä elinkeinonharjoittajia, joilla ei ole varsinaista pysyvää toimipaikkaa. Tällaisia ovat muun muassa autoilijat tai edustajat, joiden säännöllinen ajoreitti ulottuu etäisyydelle, jossa sekä kilometri- että matkan kestoaikaedellytykset täyttyvät.

Liikkuvaa työtä tekeville elinkeinonharjoittajille muodostuu useimmiten tavanmukainen toiminta-alue alueelle, jossa elinkeinonharjoittaja pääsääntöisesti ja pysyvästi työskentelee. Esimerkiksi taksiliikennettä harjoittavan elinkeinonharjoittajan tavanmukaisena toiminta-alueena eli pysyvinä toimipaikkoina pidetään niitä taksitolppia ja -asemia, joihin taksiyrittäjä tavanmukaisesti palaa odottamaan seuraavaa kyytiä. Tällaisessa tilanteessa elinkeinonharjoittajalla on oikeus vähennykseen lisääntyneistä elantokustannuksista niiden yksittäisten matkojen osalta, joiden osalta täyttyvät lisävähennyksen myöntämisen edellytyksenä olevat matkan etäisyys- ja kestoaikaedellytykset. Verovelvollisen on huolehdittava, että hänellä on tarvittaessa esitettävissä luotettava selvitys lisävähennyksen perusteista.

Esimerkki 8: Sanna on Seinäjoella yksityisenä elinkeinonharjoittajana toimiva taksiyrittäjä. Sanna harjoittaa taksiliikennettä normaalisti Seinäjoella ja sen lähiympäristössä.

Sannan tavanomaisena toiminta-alueena eli pysyvinä toimipaikkoina ovat ne Seinäjoen taksitolpat ja -asemat, joihin Sanna tavanomaisesti palaa odottamaan seuraavaa kyytiä.

Sanna kuljettaa asiakkaan Seinäjoelta Helsinki-Vantaan lentoasemalle. Sanna on oikeutettu tekemään lisävähennyksen lisääntyneiden elantokustannusten osalta matkastaan Helsinki-Vantaan lentoasemalle ja takaisin, kun matka suuntautuu yli 15 kilometrin päähän hänen tavanomaiselta toiminta-alueeltaan ja kun matka kestää yli kuusi tuntia. Sannan on huolehdittava, että häneltä löytyy vaadittava selvitys perusteista lisävähennyksen myöntämiseksi.

Lisävähennyksen voi tehdä myös tilapäisistä työmatkoista, jotka tehdään pysyväksi toimipaikaksi katsotusta asunnosta lähtien (KHO 28.12.2007 taltio 3406). Tällaiseen ovat oikeutettuja muun muassa rakennustoimintaa harjoittavat elinkeinonharjoittajat.

KHO 28.12.2007 taltio 3406

A on harjoittanut elinkeinotoimintana asuin- ja teollisuuskiinteistöjen öljysäiliöiden tarkastusta ja korjausta. A:n yritystoiminnan toimitilana oli hänen asuntonsa yhteydessä B:n kunnassa sijainnut erillinen huone, mistä hän on tehnyt päivittäin matkoja eri tarkastuskohteisiin. A on hoitanut keskimäärin yhdestä kolmeen öljysäiliön tarkastusta päivässä, mutta ajoittain yhden öljysäiliön tarkastus ja kunnostus on kestänyt useita päiviä. Useimmat tarkastuskohteet sijaitsivat Tampereen alueella sekä sen lähiympäristössä, mutta A on tehnyt tarkastusmatkoja tämän alueen ulkopuolellekin.

Näissä olosuhteissa A:n kotoaan vaihtuviin tarkastus- ja kunnostuskohteisiin tekemät matkat ovat elinkeinotulon verottamisesta annetun lain 55 §:n 2 momentissa tarkoitettuja tilapäisiä työmatkoja tavanmukaisen toiminta-alueen ulkopuolelle ja hänellä on oikeus lainkohdassa tarkoitettuun lisävähennykseen niiltä matkoilta, joilta Verohallituksen verovapaista matkakustannusten korvauksista antamien päätösten mukaiset aika- ja kilometrirajat ylittyvät. Verovuodet 2001–2003.

4.4 Työmatkan kestoaika

Lisävähennyksen vähentäminen lisääntyneiden elantokustannusten osalta edellyttää yli kuusi (6) tuntia kestävää työmatkaa. Tällöin vähennettävien lisääntyneiden elantokustannusten enimmäismäärä vastaa niin sanotun osapäivärahan enimmäismäärää. Jos työmatka kestää yli 10 tuntia, vähennettävien lisääntyneiden elantokustannusten enimmäismäärä vastaa niin sanotun kokopäivärahan enimmäismäärää.

Esimerkki 9: Aino on kampaaja, jolla on kotinsa yhteydessä erillinen kampaamohuone (pysyvä toimipaikka), jossa hän pääasiassa harjoittaa kampaamotoimintaansa. Aino tekee tarvittaessa käyntejä myös asiakkaiden luokse.

Ainon työpäivät vaihtelevat. Yhtenä päivänä Aino ottaa päivän ensimmäisen asiakkaan vastaan kodin yhteydessä olevassa erillisessä kampaamohuoneessa. Seuraavien kahden asiakkaan luokse Aino on sopinut asiakaskäynnit. Aino lähtee ensimmäisen kotikäyntiasiakkaan luokse 9 ja palaa kodin yhteydessä olevalle pysyvälle toimipaikalle klo 12:30.

Kello 13 tulevan asiakkaan Aino ottaa vastaan kodin yhteydessä olevassa pysyvässä toimipaikassaan. Kello 14 Aino lähtee loppupäiväksi asiakkaiden luokse kotikäynneille ja palaa kotiin klo 17:30.

Ainon kyseisen päivän aikana tekemät kotikäynnit ovat kestäneet yhteensä yli kuusi tuntia, mutta koska työmatka asiakaskäyntien välissä katkeaa kotiin tai pysyvälle toimipaikalle palatessa, Ainolla ei ole oikeutta vähennykseen lisääntyneiden elantokustannusten perusteella.

Kun matkaan käytetty aika ylittää viimeisen täyden matkavuorokauden (24 tuntia) vähintään kahdella (2) tunnilla, voi lisävähennyksen tehdä tältä osin osapäivärahan määräisesti. Kun matkavuorokausi ylittyy yli kuudella (6) tunnilla, voi lisävähennyksen tältä osin tehdä kokopäivärahan määräisesti.

Ulkomaille tehtyihin työmatkoihin sovelletaan verovapaista matkakustannusten korvauksista annetun Verohallinnon päätöksen ulkomaan päivärahoja koskevia säännöksiä.

4.5 Työmatkan etäisyysvaatimus

Lisävähennyksen edellytyksenä on, että tilapäinen työmatka tehdään yli 15 kilometrin etäisyydelle joko elinkeinonharjoittajan pysyvästä toimipaikasta tai asunnosta, riippuen siitä, kummasta matka on tehty. Lisäksi työntekemispaikan on oltava yli viiden (5) kilometrin etäisyydellä sekä pysyvästä toimipaikasta että asunnosta. Lisävähennystä ei voida tehdä, jos tilapäinen työmatka tehdään alle viiden (5) kilometrin päähän pysyvästä toimipaikasta.

Esimerkki 10: Annikki on asianajaja, jolla on toimisto 35 kilometrin päässä perheensä asunnolta. Annikki aloittaa työskentelyn aamulla toimistollaan. Lounaan jälkeen kello 11 Annikki lähtee toimistoltaan asiakkaan luokse tekemään perukirjaa ja pitämään tämän jälkeen perunkirjoituksen.

Asiakkaan toimitila on 30 kilometrin päässä Annikin toimistolta ja 10 kilometrin päässä Annikin asunnolta. Varsinainen perunkirjoitustilaisuus on sovittu pidettäväksi kello 17:30 alkaen myös asiakkaan luona, jonne muut kuolinpesän osakkaat tulevat. Perunkirjoituksen jälkeen Annikki palaa suoraan kotiin kellon ollessa 19.

Annikin kyseisen päivän aikana tekemä työmatka on kestänyt yli kuusi tuntia. Kun Annikin työmatka on tehty 15 kilometrin päähän toimistolta ja työntekemispaikka on ollut lisäksi yli viiden (5) kilometrin etäisyydellä Annikin asunnolta, on Annikilla oikeus tehdä matkasta lisävähennys.

Maataloudenharjoittajan lisävähennyksen edellytyksenä on, että tilapäinen työmatka tehdään yli 15 kilometrin etäisyydelle maataloudenharjoittajan erilliseltä maatilalta, maatilan eri tilukselta tai asunnosta, riippuen siitä, mistä matka on tehty. Lisäksi työntekemispaikan on oltava yli 5 kilometrin etäisyydellä erilliseltä maatilalta, maatilan eri tilukselta ja asunnosta. Lisävähennystä ei voida tehdä, jos tilapäinen työmatka tehdään alle 5 kilometrin päähän erilliseltä maatilalta tai maatilan eri tilukselta.

4.6 Lisävähennyksen myöntämiseksi vaadittava selvitys

Elinkeinonharjoittajan ja maataloudenharjoittajan tulee tarvittaessa esittää luotettava selvitys perusteista, joilla hänelle voidaan myöntää lisävähennys lisääntyneiden elantokustannusten perusteella.

Selvityksestä on käytävä päiväkohtaisesti ilmi elinkeinotoimintaan tai maatalouteen liittyvien matkojen kohteet ja niiden etäisyys pysyvään toimipaikkaan tai omaan asuntoon sekä työmatkan kesto. Omalla autolla tehdystä matkasta edellä mainitut asiat käyvät yleensä ilmi ajopäiväkirjasta. Jos tilapäinen työmatka on tehty esimerkiksi linja-autolla tai junalla, voi selvitys perustua kirjanpitoon tai muistiinpanoihin liitettyihin matkalippuihin. Selvitys tulee laatia todellisten kellonaikojen mukaan.

Veroilmoituksella annettavasta selvityksestä tulee ilmetä, kuinka monelta päivältä verovelvollisella on oikeus kokopäivärahan, osapäivärahan ja mahdollisten ulkomaanpäivärahojen suuruiseen lisävähennyksen enimmäismäärään.

Esimerkki 11: Akseli toimii elinkeinonharjoittajana. Akselin toimialana on toimistotarvikkeiden myynti. Akselin elinkeinotoiminnan verovuosi on kalenterivuosi 2022. Akselin kotipaikka on Naantali.

Akselin työpäivät muodostuvat pääasiassa Turkuun ja sen lähiympäristöön suuntautuvista myyntimatkoista. Akselin työpäivät koostuvat monista asiakastapaamisista samalla alueella. Työpäivään sisältyy usein varsinaisen myyntityön lisäksi myös tavaroiden toimitusta ja hakua sekä asioiden hoitoa asiakkaan pyynnöstä.

Akseli on pyytänyt 238 päivältä yhteensä 10.710 euron (238 päivää x 45 euroa (työmatka kestänyt yli 10 tuntia) suuruista lisävähennystä lisääntyneistä elantokustannuksista.

Verohallinto on verotusta toimittaessaan pyytänyt Akselilta ajopäiväkirjaa tai muuta luotettavaa selvitystä matkoista. Akseli on toimittanut Verohallinnolle ajopäiväkirjan. Ajopäiväkirjan mukaan 238 päivän työmatkoista 150 päivän työmatkat ovat kohdistuneet Turkuun tai sen lähiympäristöön ja 88 päivän osalta työmatkat ovat kohdistuneet edellä mainitun alueen ulkopuolelle satunnaisiin kohteisiin.

Ajopäiväkirjaan on merkitty vain kuukausittaisten ajojen yhteiskilometrimäärät, mutta ei yksittäisten matkojen pituuksia. Ajopäiväkirjan mukaan Turkuun ja sen lähiympäristöön suuntautuneet työmatkat on ilmoitettu ajopäiväkirjassa ylimalkaisesti käyttäen selitteenä joko Turkua, sen kaupunginosaa tai Varsinais-Suomea, jossa Turku ja sen lähialueet sijaitsevat. Akselin mukaan näin on toimittu, koska ajopäiväkirjaan ei ole mahtunut kaikkia tarvittavia tietoja ja siksi ne on kirjattu vain hyvin yleisesti.

Turun ja sen lähialueen ulkopuolelle suuntautuneista 88 satunnaisiin kohteisiin kohdistuneista työmatkoista on ajopäiväkirjaan kirjattu tarkemmin matkan kohteet ja ajoreitit. Ajopäiväkirjaan ei ole merkitty minkään ajojen osalta alkamis- tai päättymisajankohtia.

Akselin toimittamasta ajopäiväkirjasta ei selviä riittäviä tietoja Akselin vaatiman 10.710 euron suuruisen lisävähennyksen myöntämiselle lisääntyneiden elantokustannusten osalta.

Akselin toimittaman ajopäiväkirjan tietojen perusteella Verohallinto on kuitenkin katsonut, että muualle kuin Turkuun ja sen lähialueelle suuntautuneista 88 satunnaisiin kohteisiin kohdistuneista työmatkoista annettujen selvitysten perusteella voidaan vähentää 1.760 euron (88 päivää x 20 euroa (työmatka kestänyt yli 6 tuntia) suuruinen lisävähennys lisääntyneinä elantokustannuksina. Ajopäiväkirjassa esitettyjen kohde- ja reittitietojen perusteella Akselin työmatkojen kestot näihin kohteisiin ovat ylittäneet kuusi tuntia.

Akselin lisävähennysvaatimuksen perusteeksi esittämästä ajopäiväkirjasta ei ole selvinnyt 150 työmatkan osalta tarvittavia tietoja lisävähennyksen myöntämiseksi. Akseli on antanut puutteelliset selvitykset vähennysvaatimuksensa perusteeksi, jonka vuoksi Verohallinto määrää Akselille veronkorotuksen perusteettomasta vähennysvaatimuksesta.

4.7 Lisävähennyksen määrä

4.7.1 Yleistä

Jos elinkeinonharjoittajalle on aiheutunut työmatkasta ylimääräisiä elantokustannuksia, on hänellä määrätyin edellytyksin oikeus tehdä elinkeinotoiminnan verotuksessa lisävähennys lisääntyneistä elantokustannuksista. Edellä mainittu koskee myös maataloudenharjoittajia, joilla on oikeus tehdä maataloustoiminnan verotuksessa lisävähennys lisääntyneistä elantokustannuksista.

Työmatkasta aiheutuneiden ylimääräisten elantokustannusten perusteella myönnettävien lisävähennysten enimmäismäärät määräytyvät vuosittain Verohallinnon verovapaista matkakustannusten korvauksista antaman päätöksen mukaan. Lisävähennysten enimmäismäärät on Suomessa tapahtuneiden työmatkojen osalta jaettu työmatkan kestoajan perusteella (osapäiväraha ja kokopäiväraha). Ulkomaille suuntautuneiden työmatkojen enimmäismäärät määräytyvät pääsääntöisesti maa- tai aluekohtaisesti ja matkavuorokausittain. Lisävähennystä ei myönnetä ateriakorvauksen eikä yömatkarahan suuruisena.

Matkan hintaan kuuluvat ateriat käsitellään lisävähennyksen osalta samalla tavoin kuin palkansaajalla. Jos elinkeinonharjoittaja tai maataloudenharjoittaja osallistuu kokopäivän seminaariin, jossa seminaarin hintaan sisältyy kaksi lämmintä ateriaa, puolitetaan lisävähennyksen enimmäismäärä.

Seuraavassa luvussa on esimerkkejä lisävähennysten laskemisesta eräissä tilanteissa.

4.7.2 Lisävähennys todellisten kustannusten lisäksi

Lisävähennys lisääntyneiden elantokustannusten perusteella myönnetään usein todellisten ja kirjanpidossa jo vähennettyjen kustannusten lisäksi. Tällaisessa tilanteessa lisävähennyksen määrä on Verohallinnon verovapaista matkakustannusten korvauksista antaman päätöksen mukaisen kustannuksen korvauksen enimmäismäärän ja todellisten elinkeinotoiminnan kirjanpitoon tai maatalouden muistiinpanoihin kirjattujen kulujen erotus.

Esimerkki 12: Anna on ammatinharjoittaja, jolla on ollut verovuoden 2022 aikana tilapäisiä yli 10 tuntia kestäneitä työmatkoja Suomessa yhteensä 15. Anna on lisäksi tehnyt yli 10 tuntia kestäneitä työmatkoja Saksaan yhteensä seitsemän (7) päivän verran.

Vuonna 2022 kotimaan verovapaan päivärahan enimmäismäärä on 45 euroa ja Saksan verovapaan päivärahan enimmäismäärä 66 euroa. Työmatkoilta Anna on vähentänyt kirjanpidossaan tositteellisia lisääntyneitä elantokustannuksia yhteensä 175 euroa, joista 75 euroa on kohdistunut kotimaan työmatkoille ja 100 euroa Saksan työmatkoille.

Anna ilmoittaa elinkeinotoiminnan veroilmoituksellaan kotimaan työmatkoista aiheutuneita lisääntyneitä elantokustannuksia lisävähennyksinä yhteensä 600 euroa ([15 yli 10 tunnin työmatkaa Suomessa x 45 euroa] - 75 euroa). Anna ilmoittaa Saksan työmatkoista lisävähennyksenä yhteensä 362 euroa ([7 työmatkaa Saksassa x 66 euroa] - 100 euroa).

Anna tekee elinkeinotoiminnan veroilmoituksellaan yhteensä 962 euron suuruisen lisävähennyksen lisääntyneistä elantokustannuksista.

Tässä tilanteessa kirjanpidossa tai muistiinpanoissa vähennetyt todelliset kulut ja verotuksen toimittamisen yhteydessä tehtävä lisävähennys yhteensä vastaavat määriltään palkansaajalle maksettavia verovapaita kustannusten korvauksia.

4.7.3 Lisävähennys ilman todellisten kulujen vähentämistä

Lisävähennys voidaan myöntää myös pelkästään kustannusten korvauksen enimmäismäärän suuruisena. Tällöin työmatkaan liittyviä todellisia ja tositteellisia kuluja on syntynyt, mutta niitä ei ole vähennetty kirjanpidossa tai muistiinpanoissa eikä verotuksessa. Tällaisessa tilanteessa lisävähennyksen määrä on Verohallinnon verovapaista matkakustannusten korvauksista antaman päätöksen mukaisen kustannuksen korvauksen (verovapaa osa-, koko- tai ulkomaan päiväraha) enimmäismäärä sellaisenaan.

Esimerkki 13: Mikko on elinkeinonharjoittaja, joka on tehnyt verovuoden 2022 aikana 20 yli 10 tuntia kestävää työmatkaa. Työmatkoista on aiheutunut Mikolle kuluja, mutta Mikon elinkeinotoiminnan kirjanpitoon ei ole kirjattu työmatkoista aiheutuneita lisääntyneitä elantokustannuksia.

Mikko vähentää elinkeinotoiminnan veroilmoituksellaan lisävähennyksenä lisääntyneitä elantokustannuksia yhteensä 900 euroa (20 x 45 euroa).

Tässä tilanteessa pelkästään elinkeinotoiminnan tai maatalouden veroilmoituksella tehty lisävähennys vastaa määrältään palkansaajalle maksettavia verovapaita kustannusten korvauksia.

4.7.4 Vain todelliset kulut

Jos elinkeinonharjoittajalle tai maataloudenharjoittajalle tilapäisistä työmatkoista aiheutuneet todelliset vähennyskelpoiset kulut ovat suuremmat kuin verovapaan kustannuksen korvauksen (verovapaa osa-, koko- tai ulkomaan päiväraha) enimmäismäärä, verotuksessa vähennetään todelliset kulut.

Todellisten kulujen lisäksi verotuksessa ei voi vähentää vielä lisäksi lisävähennystä.

Esimerkki 14: Grete on elinkeinonharjoittaja, joka on tehnyt verovuoden 2022 aikana 40 yli 10 tuntia kestävää työmatkaa ja 15 yli 6 tunnin kestävää työmatkaa. Kirjanpitoon on kirjattu tositteellisia lisääntyneitä elantokustannuksia yhteensä 2.555 euroa.

Verovapaiden päivärahojen mukaan laskettu lisävähennyksen enimmäismäärä on 2.100 euroa ([40 yli 10 tunnin työmatkaa x 45 euroa = 1.800 euroa] + [15 yli 6 tunnin työmatkaa x 20 euroa = 300 euroa).

Koska todelliset kulut (2.555 euroa) ylittävät verovapaiden päivärahojen mukaan lasketun lisävähennyksen enimmäismäärän (2.100 euroa), vähennetään Greten kuluna todelliset kulut (2.555 euroa). Todellisten kulujen lisäksi Grete ei voi enää saada lisävähennystä.

5 Lisävähennys yksityisvaroihin kuuluvan auton käyttämisestä elinkeinotoiminnassa ja maataloudessa

5.1 Yleistä

EVL 55 §:n 1 momentin 2 kohdassa ja MVL 10 e §:n 1 momentin 2 kohdassa säädetään lisävähennyksen saamisesta tilanteessa, jossa yksityisvaroihin kuuluvaa autoa käytetään elinkeinotoiminnassa tai maataloudessa. Säännöksissä mainitaan nimenomaisesti kulkuneuvona vain auto, mutta samassa säännöksessä viitataan Verohallinnon vuosittain antamaan verovapaista matkakustannusten korvauksista annettavaan päätöksen, jossa mainitaan myös muiden kulkuneuvojen kuin auton osalta verovapaiden matkustamiskustannusten korvausten enimmäismäärät.

Vaikka säännöksissä viitataan Verohallinnon päätökseen, jossa mainitaan myös muiden kulkuneuvojen kuin auton verovapaiden matkustamiskustannusten korvausten enimmäismäärät, säännöksien sanamuotojen sekä vallitsevan verotus- ja oikeuskäytännön perusteella lisävähennys koskee vain yksityisvaroihin kuuluvan auton käyttämistä elinkeinotoiminnassa ja maataloudessa.

Muiden yksityisvaroihin kuuluvien kulkuneuvojen käyttämisestä elinkeinotoiminnassa tai maataloudessa ei voi saada edellä mainituissa säännöksissä tarkoitettua lisävähennystä. Jos muuta yksityisvaroihin kuuluvaa kulkuneuvoa kuin autoa käytetään elinkeinotoiminnassa tai maataloudessa, elinkeinotoiminnan tai maatalouden kuluna vähennetään vain muun kulkuneuvon elinkeinotoiminnan tai maatalouden käytössä aiheutuneet todelliset kulut.

5.2 Elinkeinotoimintaan tai maatalouteen liittyvä matka

Lisävähennyksen saamisen edellytyksenä on, että yksityisvarallisuuteen kuuluvalla autolla ajettu matka liittyy elinkeinotoimintaan tai maatalouteen. Tällaisia matkoja ovat muun muassa matkat pysyvien toimipaikkojen välillä, matkat tavanmukaisen toiminta-alueen ulkopuolelle, maatilojen ja tilusten väliset matkat sekä kaikki muut elinkeinotoiminnan tai maatalouden tulonhankkimiseen tai säilyttämiseen liittyvät matkat. Matkan ei tarvitse olla tilapäinen eikä matkaan sovelleta kilometri- tai aikarajoja kuten lisääntyneiden elantokustannusten perusteella tehtävään lisävähennykseen.

Lisävähennykseen on oikeus myös silloin, kun elinkeinonharjoittajan tai maataloudenharjoittajan yksityisvarallisuuteen kuuluvaa autoa ohjaa muu henkilö kuin elinkeinonharjoittaja tai maataloudenharjoittaja itse tai tämän toimintaan osallistuva TVL 7 §:ssä tarkoitettu puoliso. Tällainen muu henkilö voi olla esimerkiksi elinkeinonharjoittajan elinkeinotoimintaan tai maataloudenharjoittajan maatalouteen palkattu työntekijä. Elinkeinonharjoittajan, maataloudenharjoittajan tai tämän toimintaan osallistuvan TVL 7 §:ssä tarkoitetun puolison on kuitenkin oltava mukana autossa matkustajana tällaisella elinkeinotoimintaan tai maatalouteen liittyvällä matkalla. Jos elinkeinonharjoittaja, maataloudenharjoittaja tai tämän toimintaan osallistuva TVL 7 §:ssä tarkoitettu puoliso ei ole elinkeinotoimintaan tai maatalouteen liittyvällä matkalla autossa mukana, ei matkasta voi tehdä lisävähennystä. Tällaisesta matkasta aiheutuneet menot vähennetään todellisten kulujen suuruisina.

Elinkeinotoimintaan tai maatalouteen liittyviä matkoja eivät sen sijaan ole asunnon ja pysyvien toimipaikkojen tai asunnon ja erillisten maatilojen väliset matkat.

Jos liikkeen- tai ammatinharjoittajalla on useita pysyviä toimipaikkoja, ja hän aloittaa työskentelyn kodin ulkopuolisessa pysyvässä toimipaikassa, on asunnon ja tällaisen pysyvän toimipaikan välinen matka asunnon ja työpaikan välistä matkaa, jonka perusteella lisävähennystä ei voi tehdä. Samoin, jos liikkeen- tai ammatinharjoittaja ajaa päivän päätteeksi pysyvältä toimipaikalta kotiin, on tämä matka asunnon ja työpaikan välistä matkaa, jolta lisävähennystä ei saa. Tällaiset matkat ovat yksityisajoja ja niiden kustannukset vähennetään asunnon ja työpaikan välisten matkojen säännösten mukaan esitäytetyllä veroilmoituksella (TVL 93 §). Näitä on käsitelty tarkemmin luvussa 2.1 Asunnon ja työpaikan välisten matkojen kustannuksista.

Se, mitä edellä on mainittu elinkeinotoimintaan liittyvästä pysyvästä toimipaikasta, pätee myös maataloudenharjoittajan erillisiin maatiloihin.

5.3 Yksityisvarallisuuteen kuuluva auto

Lisävähennyksen myöntämisen edellytyksenä matkojen osalta on, että elinkeinotoiminnan tai maatalouden matkat on tehty yksityisvarallisuuteen kuuluvalla autolla (EVL 55 § ja MVL 10 e §). Jotta lisävähennys voitaisiin myöntää, yksityisvarallisuuteen kuuluvan auton pitää olla joko elinkeinonharjoittajan tai maataloudenharjoittajan tai hänen TVL 7 §:ssä tarkoitetun puolisonsa omistama. Jos auton omistaa joku muu, ei lisävähennystä myönnetä.

Elinkeinonharjoittaja tai maataloudenharjoittaja tai tämän puoliso on saattanut ostaa auton osamaksusopimuksella yksityistalouteensa. Osamaksusopimuksiin liittyy yleensä omistuksenpidätysehto, jolla turvataan kauppahinnan osien maksaminen. Yleisesti osamaksusopimusten omistuksenpidätysehdon mukaan omistus autoon siirtyy vasta sen jälkeen, kun kauppahinta on maksettu joko tiettyyn määrään saakka tai kokonaan. Verotuskäytännössä on katsottu, että EVL 55 §:n 1 momentin 2 kohtaa tai MVL 10 e §:n 1 momentin 2 kohtaa sovellettaessa osamaksu- tai muulla vastaavalla sopimuksella hankittu auto kuuluu elinkeinonharjoittajan tai maataloudenharjoittajan yksityisvarallisuuteen jo sopimuksen tekohetkestä alkaen edellyttäen, että rahoitussopimuksen tarkoituksena on jo alun perin ollut siirtää omistusoikeus ostajalle.

Auton katsotaan kuuluvan EVL 55 §:n tarkoittamalla tavalla yksityisiin varoihin, mikäli auton muut kuin elinkeinotoimintaan liittyvät ajot ovat vähintään 50 % auton kokonaisajosta. Muita kuin elinkeinotoimintaan liittyviä ajoja ovat tässä tapauksessa yksityistalouden ajot sekä muun kuin elinkeinotoiminnan tulolähteen ajot ja muun tulonhankkimistoiminnan ajot. Maataloudessa menetellään vastaavasti samalla tavalla.

KHO on ratkaisussa 23.1.2012/64 katsonut ettei lisävähennystä saa, kun verovelvollinen ei ollut esittänyt riittävää selvitystä siitä, että autolla olisi ajettu puolet tai enemmän kuin puolet yksityisajoja. Ratkaisussa on myös katsottu, että elinkeinotoiminnan ajojen määrää tarkastellaan verovuosikohtaisesti. Lisävähennys voidaan myöntää ainoastaan silloin, kun autolla on ajettu vähintään puolet yksityisajoa kyseisenä verovuonna. Sillä seikalla, kuinka paljon yksityisajoja on kyseistä verovuotta edeltävinä tai sen jälkeisinä verovuosina ajettu, ei ole merkitystä.

Elinkeinotoiminnassa ja maataloudessa voidaan käyttää useampaa kuin yhtä autoa tai auto voi vaihtua verovuoden aikana. Jokaisen auton osalta on selvitettävä erikseen, mihin tulolähteeseen kyseinen auto kuuluu ja täyttyvätkö lisävähennyksen myöntämisen edellytykset kyseisen auton osalta.

Vallitsevan oikeuskäytännön mukaan elinkeino- tai maataloustoiminnan ajojen määrää suhteessa ajettuihin kokonaiskilometreihin tarkastellaan verovuosikohtaisesti lisävähennyksen edellytyksiä tutkittaessa. Lisävähennys myönnetään ainoastaan silloin, kun autolla on ajettu vähintään puolet yksityisajoa kyseisenä verovuonna. Lisävähennyksen kannalta ei ole merkityksellistä, kuinka paljon yksityisajoja on ajettu kyseistä verovuotta edeltävinä tai sen jälkeisinä verovuosina.

Elinkeinonharjoittajan verovuoden muodostava tilikausi (tai tilikaudet) on se ajanjakso, jolta ajojen määrät on selvitettävä määriteltäessä auton kuulumista EVL 55 §:n 1 momentin 2 kohdassa tarkoitetulla tavalla elinkeinonharjoittajan yksityisiin varoihin. Maataloudenharjoittajan verovuoden muodostaa kalenterivuosi, jolta ajojen määrät on selvitettävä määriteltäessä auton kuulumista MVL 10 e §:n 1 momentin 2 kohdassa tarkoitetulla tavalla maatalouden harjoittajan yksityisiin varoihin. Toiminnan alkaessa kesken kalenterivuoden toiminnan alkamista edeltävillä kalenterivuoden aikaisilla ajoilla ei ole merkitystä. Myöskään kesken kalenterivuoden päättyneen toiminnan jälkeisillä ajoilla ei ole merkitystä.

Esimerkki 15: Amanda on elinkeinonharjoittaja, jonka elinkeinotoiminnan ensimmäinen verovuosi on muodostunut neljän kuukauden mittaisesta tilikaudesta 1.9.–31.12.

Amanda on käyttänyt omistamaansa henkilöautoa elinkeinotoiminnassaan. Amanda on ajanut autollaan 1.1.–31.8. vain yksityisajoja. Amanda on pitänyt ajopäiväkirjaa autolla ajoistaan 1.9. alkaen. Ajopäiväkirjan mukaan Amanda on ensimmäisen tilikauden aikana ajanut yhteensä 2.703 kilometriä. Elinkeinotoimintaan liittyviä ajoja Amanda on 1.9.–31.12. ajanut yhteensä 388 kilometriä.

Kun määritellään Amandan käyttämän auton kuulumista Amandan yksityisvaroihin, määrittelyssä huomioidaan vain hänen 1.9.–31.12. autolla ajamat kilometrit. Koska Amandan edellä mainittuna ajanjaksona autolla ajamista ajoista yli puolet (2.315 kilometriä / 2.703 kilometriä) on ollut yksityisajoja, kuuluu auto EVL 55 §:n 1 momentin 2 kohdassa tarkoitetulla tavalla Amandan yksityisvarallisuuteen.

Esimerkki 16: Aarne on maataloudenharjoittaja, jonka maataloustoiminta on päättynyt kesken vuoden 10.6. Aarnen viimeinen maatalouden verovuosi muodostuu siis ajanjaksosta 1.1.–10.6.

Aarne on käyttänyt omistamaansa henkilöautoa maataloustoiminnassaan. Aarne on pitänyt ajopäiväkirjaa autolla ajoistaan koko kalenterivuodelta. Ajopäiväkirjan mukaan Aarne on ajanut autollaan 1.1.–10.6. yksityisajoja 1.033 kilometriä ja 1.255 kilometriä maatalouteen liittyviä ajoja. Toiminnan päättymisen jälkeen (11.6.–31.12.) Aarne on ajanut vielä lisäksi 9.337 kilometriä. Koko kalenterivuoden aikana Aarnen ajojen määrä on ollut 11.625 kilometriä.

Kun määritellään Aarnen käyttämän auton kuulumista Aarnen yksityisvaroihin, määrittelyssä huomioidaan vain hänen 1.1.–10.6. autolla ajamat kilometrit. Koska Aarnen edellä mainittuna ajanjaksona autolla ajamista ajoista alle puolet (1.033 kilometriä / 2.288 kilometriä) on ollut yksityisajoja, ei auto ole kuulunut MVL 10 e §:n 1 momentin 2 kohdassa tarkoitetulla tavalla Aarnen yksityisvarallisuuteen.

Yksityistalouden ajoja ovat varsinaisten yksityistalouden ajojen lisäksi muun tulonhankkimistoiminnan ajot sekä edellä mainitut asunnon ja pysyvän työntekemispaikan väliset ajot. Sen sijaan elinkeinonharjoittajan mahdolliseen maatalouteen liittyvät ajot eivät ole yksityistalouden ajoja. Myöskään maataloudenharjoittajan mahdolliseen elinkeinotoimintaan liittyvät ajot eivät ole yksityistalouden ajoja.

5.4 Lisävähennyksen myöntämiseksi vaadittava selvitys

Jos yksityisvarallisuuteen kuuluvalla autolla ajetaan elinkeinotoimintaan tai maatalouteen liittyviä ajoja, elinkeinotoiminnan tai maatalouden ajojen ajokilometrit on selvitettävä ajopäiväkirjalla tai muulla luotettavalla selvityksellä. Ajopäiväkirjasta on lisäksi käytävä ilmi autolla verovuonna ajettu kokonaiskilometrimäärä.

Elinkeinotoimintaan tai maatalouteen liittyvistä ajoista ajopäiväkirjaan on lisäksi merkittävä seuraavat tiedot:

- ajon alkamis- ja päättymisajankohta,

- ajon alkamis- ja päättymispaikka sekä tarvittaessa ajoreitti

- matkan pituus ja

- ajon tarkoitus

Jos ajopäiväkirjaa ei ole pidetty, edellytyksenä lisävähennyksen tekemiselle on tällöinkin, että elinkeinotoiminnan tai maatalouden ajokilometrit voidaan luotettavasti selvittää. Jos elinkeinonharjoittajalla tai maataloudenharjoittajalla on vuoden aikana säännöllisesti toistuvia, esimerkiksi kerran viikossa tapahtuvia matkoja samaan kohteeseen, ilmoitetaan tällaisen matkan kilometrimäärä ja kuinka monta kertaa vuodessa kohteeseen ajetaan. Lisäksi aina on selvitettävä autolla verovuoden aikana ajettu kokonaiskilometrimäärä.

Jos elinkeinonharjoittaja tai maataloudenharjoittaja ei ole esittänyt luotettavaa selvitystä siitä, että yksityisiin varoihin kuuluvalla autolla on ajettu elinkeinotoimintaan tai maatalouteen liittyviä satunnaisia ajoja, elinkeinotulosta tai maatalouden tulosta ei vähennetä lisävähennystä eikä siitä muutoinkaan voi vähentää yksityisiin varoihin liittyvän auton kustannuksia.

5.5 Lisävähennyksen määrä

5.5.1 Yleistä

Jos elinkeinonharjoittaja tai maataloudenharjoittaja käyttää yksityisiin varoihin kuuluvaa autoa elinkeinotoiminnan tai maatalouden ajoihin, on hänellä määrätyin edellytyksin oikeus tehdä verotuksessa lisävähennys auton käyttämisestä elinkeinotoiminnassa tai maataloudessa.

Yksityisiin varoihin kuuluvan auton käytöstä elinkeinotoiminnan tai maatalouden ajoihin myönnettävän kilometrikohtaisen lisävähennyksen enimmäismäärä määräytyy vuosittain Verohallinnon verovapaista matkakustannusten korvauksista antaman päätöksen mukaan. Enimmäismäärää voidaan korottaa päätöksessä määrätyin edellytyksin. Kilometrikorvauksen enimmäismäärää korotetaan esimerkiksi silloin, kun autoon, jolla elinkeinotoiminnan tai maatalouden matka tehdään, on elinkeinotoiminnan tai maatalouden matkan vuoksi kiinnitetty perävaunu.

Seuraavassa luvussa on esimerkkejä lisävähennysten laskemisesta eräissä tilanteissa.

5.5.2 Lisävähennys todellisten kustannusten lisäksi

Lisävähennykset myönnetään usein todellisten ja kirjanpidossa tai muistiinpanoissa jo vähennettyjen kustannusten lisäksi. Tällaisessa tilanteessa lisävähennyksen määrä on Verohallinnon verovapaista matkakustannusten korvauksista antaman päätöksen mukaisen kustannuksen korvauksen enimmäismäärän ja todellisten elinkeinotoiminnan kirjanpitoon tai maatalouden muistiinpanoihin kirjattujen kulujen erotus.

Esimerkki 17: Sven on elinkeinonharjoittaja. Sven on ajanut yksityisvaroihin kuuluvalla autolla yhteensä 389 kilometriä elinkeinotoimintaansa liittyvää työajoa vuonna 2022. Kalenterivuoden 2022 aikana autolla ajettujen kokonaiskilometrien määrä on ollut ajopäiväkirjan mukaan yhteensä 13.775 kilometriä.

Sven on kirjannut kirjanpitoon ja siten jo vähentänyt elinkeinotoiminnan kuluna 45 euron suuruisen polttoainekulun.

Vuonna 2022 verovapaan kilometrikorvauksen enimmäismäärä on 46 senttiä kilometriltä. Svenillä on oikeus vähentää edellä mainittujen työmatkasta aiheutuneiden todellisten ja jo kirjanpidossa vähennettyjen kulujen (45 euroa) lisäksi vielä lisävähennys, jonka enimmäismäärä on verovapaan kilometrikorvauksen enimmäismäärän (389 km x 0,46 euroa / km = 178,94 euroa) ja todellisten kustannusten erotus.

Sven tekee näistä työmatkoistaan 133,94 euron (178,94 euroa – 45 euroa) suuruisen lisävähennyksen elinkeinotoiminnan veroilmoituksellaan.

Esimerkki 18: Elena on elinkeinonharjoittaja. Elena on ajanut yksityisvaroihin kuuluvalla autolla 110 kilometrin mittaisen elinkeinotoimintaan liittyvän matkan vuonna 2022. Elenalla on ollut mukana työmatkalla kaksi työntekijää, jotka hän on kuljettanut työkohteeseen ja takaisin. Elena on tankannut bensaa autoon ennen matkaa 20 eurolla ja vähentänyt tämän kulun tositteen mukaisesti elinkeinotoiminnan kuluna.

Vuonna 2022 autolla ajettujen kokonaiskilometrien määrä on ollut ajopäiväkirjan mukaan yhteensä 17.531 kilometriä. Muita elinkeinotoiminnan ajoja autolla ei ole ajettu.

Vuonna 2022 verovapaan kilometrikorvauksen enimmäismäärä on 46 senttiä kilometriltä. Edellä mainittua enimmäismäärää korotetaan kolme senttiä kilometriltä jokaista mukana olevaa henkilöä kohden.

Elenalla on oikeus vähentää edellä mainittujen työmatkasta aiheutuneiden todellisten ja kirjanpidossa jo vähennettyjen kulujen (20 euroa) lisäksi vielä lisävähennys, joka on korotetun verovapaan kilometrikorvauksen enimmäismäärän (110 km x [0,46 euroa/km + 0,03 euroa/km + 0,03 euroa/km] = 57,20 euroa) ja todellisten kustannusten erotus.

Elena tekee näistä työmatkoistaan 37,20 euron (57,20 euroa - 20 euroa) suuruisen lisävähennyksen veroilmoituksellaan.

Näissä tilanteissa kirjanpidossa tai muistiinpanoissa vähennetyt todelliset kulut ja verotuksen toimittamisen yhteydessä tehtävä lisävähennys yhteensä vastaavat määriltään palkansaajalle maksettavia verovapaita kustannusten korvauksia.

5.5.3 Lisävähennys ilman todellisten kulujen vähentämistä

Lisävähennys voidaan myöntää myös pelkästään kustannusten korvauksen enimmäismäärän suuruisena. Tällöin työmatkaan liittyviä todellisia ja tositteellisia kuluja on syntynyt, mutta niitä ei ole vähennetty kirjanpidossa tai muistiinpanoissa eikä verotuksessa. Tällaisessa tilanteessa lisävähennyksen määrä on Verohallinnon verovapaista matkakustannusten korvauksista antaman päätöksen mukaisen kustannuksen korvauksen enimmäismäärä sellaisenaan.

Esimerkki 19: Ella on ajanut yksityisvaroihin kuuluvalla autolla yhteensä 389 kilometriä elinkeinotoimintaansa liittyvää työajoa vuonna 2022. Vuonna 2022 autolla ajettujen kokonaiskilometrien määrä on ollut ajopäiväkirjan mukaan yhteensä 13.775 kilometriä.

Ella on tankannut bensaa autoon 45 eurolla, mutta ei ole vähentänyt tätä kulua lainkaan elinkeinotoiminnan kuluna.

Vuonna 2022 verovapaan kilometrikorvauksen enimmäismäärä on 46 senttiä kilometriltä. Vaikka Ella ei ole vähentänyt elinkeinotoimintaan kohdistuneita todellisia kuluja (45 euron bensakulu), on Ellalla silti oikeus tehdä verovapaan kilometrikorvauksen enimmäismäärää vastaava laskennallinen vähennys jokaiselta elinkeinotoimintaan kohdistuneelta, yksityisvaroihin kuuluvalla autollaan ajamaltaan kilometriltä.

Tässä tapauksessa Ella tekee näistä työmatkoistaan 178,94 euron (389 km x 0,46 euroa/km) suuruisen lisävähennyksen veroilmoituksellaan.

Esimerkki 20: Tomi on elinkeinonharjoittaja. Tomi on ajanut yksityisvaroihin kuuluvalla autolla 110 kilometrin mittaisen elinkeinotoimintaan liittyvän matkan vuonna 2022. Tomi on tarvinnut kyseisellä työmatkalla perävaunua. Perävaunu on ollut kiinnitettynä Tomin autoon työmatkan ajan. Tomi on tankannut bensaa autoon 20 eurolla, mutta ei ole vähentänyt tätä kulua lainkaan elinkeinotoiminnan kuluna.

Vuonna 2022 autolla ajettujen kokonaiskilometrien määrä on ollut ajopäiväkirjan mukaan yhteensä 17.531 kilometriä.

Vuonna 2022 verovapaan kilometrikorvauksen enimmäismäärä on 46 senttiä kilometriltä. Edellä mainittua enimmäismäärää korotetaan seitsemän senttiä kilometriltä, kun perävaunu on ollut työmatkan ajan kiinnitettynä työmatkalla tarvittuun autoon.

Vaikka Tomi ei ole vähentänyt elinkeinotoimintaan kohdistuneita todellisia kuluja (20 euron bensakulu), on Tomilla silti oikeus tehdä verovapaan kilometrikorvauksen enimmäismäärää ja verovapaan kilometrikorvauksen korotusta vastaava laskennallinen vähennys jokaiselta elinkeinotoimintaan kohdistuneelta, yksityisvaroihin kuuluvalla autollaan ajamaltaan kilometriltä.

Tässä tapauksessa Tomi tekee näistä työmatkoistaan 58,30 euron (110 km x [0,46 euroa/km + 0,07 euroa/km]) suuruisen lisävähennyksen veroilmoituksellaan.

Tällaisissa tilanteissa pelkästään veroilmoituksella tehty lisävähennys vastaa määriltään palkansaajalle maksettavia verovapaita kustannusten korvauksia.

5.5.4 Vain todelliset kulut

Jos yksityisvaroihin kuuluvan auton käytöstä elinkeinotoiminnassa tai maataloudessa aiheutuneet todelliset kulut ovat suuremmat kuin verovapaan kilometrikorvauksen määrä, vähennetään verotuksessa todelliset kulut. Tällaisessa tilanteessa verotuksessa ei voi vähentää todellisten kulujen lisäksi vielä lisävähennystä.

6 Kulujen vähentäminen eräissä tilanteissa ja vähennettävien kulujen määrä

6.1 Autoetu sekä sopimukseen perustuvalla hallintaoikeudella hallitut autot

Autoetuauton, vuokranluonteiseen leasingiin perustuva autoleasingin tai muun vastaavan sopimukseen perustuvalla hallintaoikeudella hallitun auton käytöstä elinkeinotoiminnan tai maatalouden ajoihin ei myönnetä lisävähennystä elinkeinonharjoittajalle tai maataloudenharjoittajalle, koska edellä mainitun sopimuksen perusteella auton omistusoikeus ei siirry elinkeinonharjoittajan, maataloudenharjoittajan tai tämän TVL 7 §:ssä tarkoitetun puolison omistukseen.

Autoedun saanut työntekijä voi toimia myös yksityisenä elinkeinoharjoittajana tai maataloudenharjoittajana. Autoetuauton omistaa joko työnantaja tai muu taho, jolta työnantaja on hankkinut auton sopimukseen perustuen työntekijänsä käyttöön. Työsuhteen perusteella käyttöön saatu autoetuauto ei siis kuulu lisävähennystä koskevissa säännöksissä (EVL 55 § tai MVL 10 e §) tarkoitetulla tavalla elinkeinonharjoittajan tai maataloudenharjoittajan yksityisvarallisuuteen.

Autoetu voi olla vapaa autoetu tai auton käyttöetu. Vapaa autoetu on kysymyksessä silloin, kun työnantaja maksaa kaikki autosta aiheutuneet kustannukset. Auton käyttöetu on puolestaan kysymyksessä silloin, kun palkansaaja suorittaa itse ainakin auton käyttövoimakulut. Autoetu verotetaan elinkeinonharjoittajan tai maataloudenharjoittajan palkkana.

Jos autoetuautoa käytetään elinkeinotoimintaan tai maatalouteen, auton käytöstä voi vähentää elinkeinotoiminnassa tai maataloudessa aiheutuneet todelliset kulut. Kulut voidaan vähentää tositteiden tai muun luotettavan selvityksen perusteella elinkeinotoiminnan tai maatalouden kuluna. Jos elinkeinotoiminnan tai maatalouden ajojen aiheuttamia todellisia kuluja ei voida selvittää, ajojen aiheuttamina kuluina voi vähentää määrän, joka vastaa Verohallinnon matkakuluvähennyksen määrästä kyseiseltä vuodelta antaman päätöksen 1 §:ssä tarkoitettua autoa koskevaa kilometrikohtaista määrää. Matkakuluvähennyksen kilometrikohtaisesta määrästä on säädetty verovuosien 2022 ja 2023 osalta TVL 93 §:n 2 momentissa, ja sen mukaan matkakuluvähennyksen määrä on 0,30 euroa kilometriltä, jos vähennys myönnetään oman auton käyttökustannusten mukaan.

Elinkeinonharjoittajalla tai maataloudenharjoittajalla voi olla käytössään auto, jonka hallinta perustuu leasingsopimukseen tai auton hallintaoikeus perustuu muuhun vastaavaan sopimukseen. Leasingisopimukseen perustuvassa auton käytössä auton omistusoikeus kuuluu leasingilleantajalle ilman, että auton omistusoikeuden siirtymisestä leasingilleottajalle olisi sovittu sitovasti jo alkuperäisessä sopimuksessa. Jos leasingsopimuksen ehdot johtavat siihen, että leasingilleottajasta tulee automaattisesti auton omistaja joko suoritettuaan sovitun määrän leasingvastikkeita tai leasingilleottajalle on jo alun perin sopimuksessa asetettu velvollisuus lunastaa kohde tietyn sopimuskauden kuluttua, katsotaan auton kuuluvan elinkeinonharjoittajan tai maataloudenharjoittajan yksityisvarallisuuteen jo sopimuksen tekohetkestä alkaen.

Leasingsopimuksen perusteella hallitun auton käytöstä elinkeinotoiminnassa tai maataloudessa aiheutuneet kulut vähennetään todellisten kulujen suuruisina. Todellisten kulujen määrät todetaan lähtökohtaisesti tositteiden perusteella. Vähennys voidaan tehdä esimerkiksi luotettavan, elinkeinotoiminnan tai maatalouden ajojen kilometrimäärään perustuvan laskelman mukaan.

Esimerkki 21: Alma on maataloudenharjoittaja. Alma on hankkinut käyttöönsä leasingilla auton, josta hän maksaa leasingyhtiölle 3.228 euroa (269 euroa kuukaudessa). Leasingmaksu kattaa kaiken muun paitsi auton vuotuisen liikennevakuutuksen ja polttoainekulut.

Alma on maksanut auton liikennevakuutuksesta 400 euroa. Auton vuotuiset polttoainekulut ovat olleet 1.500 euroa. Auton kokonaiskulut ovat olleet vuonna 2022 yhteensä 5.128 euroa.

Autolla on ajettu vuodessa yhteensä 13.000 kilometriä, joista maatalouden ajoa on 536 kilometriä. Kilometrikohtaiseksi kustannukseksi tulee 0,39 euroa (5.128 euroa : 13.000 kilometriä).

Alman maatalouden ajojen todellisten kustannusten määräksi tulee yhteensä 209,04 euroa (0,39 euroa / kilometri x 536 kilometriä), jotka hän voi vähentää maatalouden kuluna.

6.2 Muun omistama auto

Jos elinkeinotoiminnan tai maatalouden ajoja on ajettu muun kuin elinkeinonharjoittajan, maataloudenharjoittajan tai tämän TVL 7 §:ssä tarkoitetun puolison omistamalla autolla, elinkeinonharjoittajalle tai maataloudenharjoittajalle ei myönnetä näistä ajoista lisävähennystä. Lisävähennystä ei myönnetä, koska muun kuin elinkeinonharjoittajan, maataloudenharjoittajan tai tämän puolison omistama auto ei kuulu elinkeinonharjoittajan, maataloudenharjoittajan tai tämän TVL 7 §:ssä tarkoitetun puolison yksityisiin varoihin. Tässä kohdassa tarkoitettuja muita henkilöitä ovat esimerkiksi vanhemmat, lapset, sisarukset ja avopuoliso, joka ei täytä TVL 7 §:ssä asetettuja edellytyksiä.

Näissä tilanteissa elinkeinonharjoittaja tai maataloudenharjoittaja voi vähentää elinkeinotoiminnan tai maatalouden kuluna vain todelliset elinkeinotoiminnan tai maatalouden ajoista syntyneet kulut. Jos todellisia kuluja ei ole elinkeinotoiminnan tai maatalouden ajoista syntynyt, ei elinkeinotoiminnan tai maatalouden kuluna vähennetä mitään.

Esimerkki 22: Ville on elinkeinonharjoittaja, joka on ajanut vanhempiensa omistamalla autolla elinkeinotoiminnan ajoa yhteensä 67 kilometriä. Ville on tarjoutunut ostamaan bensaa autoon, mutta vanhemmat ovat kieltäytyneet Villen tarjouksesta.

Kun Ville voi vähentää elinkeinotoiminnan kuluina vain todelliset kulut ja kun vanhempien auton käyttämisestä ei ole aiheutunut lainkaan todellisia kuluja Villelle, ei hän voi vähentää bensakuluja tältä osin lainkaan elinkeinotoiminnan kuluna.

Kun todellisia kuluja ei ole syntynyt, kulujen määrää ei voi myöskään arvioida.

6.3 Auton kuulumisesta yksityisvarallisuuteen ei ole selvitystä

Auton kuuluminen elinkeinotoimintaan, maatalouteen tai yksityisvarallisuuteen määritellään verovuosittain autolla verovuoden aikana ajettujen kilometrien perusteella. Selvitys ajoista annetaan ajopäiväkirjalla tai muulla luotettavalla selvityksellä.

Ajopäiväkirjasta tai muusta luotettavasta selvityksestä tulee ilmetä elinkeinotoiminnan tai maatalouden ajojen määrä sekä autolla verovuoden aikana ajettujen kilometrien kokonaismäärä. Jos autolla verovuonna ajettujen kilometrien kokonaismäärää ei selvitetä, auton kuulumista yksityisvaroihin ei pystytä todentamaan. Tällöin ei ole myöskään mahdollisuutta myöntää lisävähennystä yksityisvaroihin kuuluvan auton käyttämisestä elinkeinotoiminnassa tai maataloudessa.

Jos kokonaiskilometrien määrää ei selvitetä, vähennetään ensisijaisesti elinkeinotoiminnan tai maatalouden ajojen aiheuttamat todelliset kulut. Jos todellisia elinkeinotoiminnan tai maatalouden ajojen aiheuttamia kuluja ei voida selvittää, elinkeinotoiminnan tai maatalouden ajojen aiheuttamina kuluina voi vähentää määrän, joka vastaa Verohallinnon matkakuluvähennyksen määrästä kyseiseltä vuodelta antaman päätöksen 1 §:ssä tarkoitettua autoa koskevaa kilometrikohtaista määrää. Matkakuluvähennyksen kilometrikohtaisesta määrästä on säädetty verovuosien 2022 ja 2023 osalta TVL 93 §:n 2 momentissa, ja sen mukaan matkakuluvähennyksen määrä on 0,30 euroa kilometriltä, jos vähennys myönnetään oman auton käyttökustannusten mukaan.

Edellä mainitun vähennyksen saaminen edellyttää lisäksi, että elinkeinotoiminnan tai maatalouden ajojen perusteella on todella syntynyt kuluja. Nämä kulut vähennetään elinkeinotoiminnan tai maatalouden tulolähteessä.

Elinkeinotoiminnan tai maatalouden ajoja eivät ole tämän ohjeen luvussa 2 mainitut asunnon ja työpaikan väliset matkat.

Esimerkki 23: Seija on elinkeinonharjoittaja, jonka verovuosi muodostuu tilikaudesta 1.1.−31.12.2022. Seijan elinkeinotoiminnan varoihin ei kuulu autoa.

Seija on ajanut omistamallaan yksityistalouteen kuuluvalla autolla kalenterivuoden aikana elinkeinotoiminnan ajoa yhteensä 3.079 kilometriä. Elinkeinotoiminnan ajojen määrät perustuvat Seijan tekemiin erillisiin muistiinpanoihin. Seija ei ole kuitenkaan selvittänyt autolla kalenterivuoden aikana ajettujen kokonaiskilometrien määrää. Tämän vuoksi Seijalla ei ole oikeutta tehdä lisävähennystä verotuksessa.

Autolla ajettaessa on ilmeistä, että ainakin polttoainekuluja on syntynyt. Seija ei ole kuitenkaan säilyttänyt kuitteja näihin ajoihin liittyvistä polttoainekuluista.

Kun Seija on selvittänyt 3.079 kilometrin ajojen liittyneen elinkeinotoimintaan ja että näistä on syntynyt hänelle kuluja, mutta edellytyksiä lisävähennyksen myöntämiselle ei ole (kokonaiskilometrien määrää kalenterivuodelta ei ole selvitetty), Seija voi vähentää elinkeinotoiminnan kuluna autokuluja yhteensä 769,75 euroa (3.079 km x 0,25 euroa / km).

7 Elinkeinotoiminnan tai maatalouden tulolähteeseen kuuluvalla autolla tehdyt matkat

Hyödykkeen kuuluminen elinkeinotoiminnan tulolähteen nettovarallisuuteen arvioidaan normaalisti EVL 53 §:n nojalla. EVL 53 §:n mukaan hyödyke kuuluu elinkeinotoiminnan tulolähteeseen, jos sitä käytetään yksinomaan tai pääasiallisesti elinkeinotoiminnassa.

Elinkeinonharjoittajan tai maataloudenharjoittajan oikeutta lisävähennykseen arvioitaessa auton kuuluminen elinkeinotoiminnan tulolähteeseen tai maatalouden tulolähteeseen ratkaistaan kuitenkin EVL 55 §:ssä tarkoitetulla tavalla eli autolla ajettujen kilometrien perusteella verovuosittain. Jos kaikista verovuonna ajetuista kilometreistä yli puolet on elinkeinotoimintaan tai maatalouteen liittyvää ajoa, auto kuuluu elinkeinotoiminnan tai maatalouden tulolähteeseen.

Puolison omistama auto voi myös kuulua elinkeinotoiminnan tai maatalouden tulolähteeseen, jos sitä käytetään edellä tarkoitetulla tavalla yksinomaan tai pääasiallisesti elinkeinotoiminnassa tai maataloudessa. Näissä tilanteissa puolison omistamalla autolla ajetuista elinkeinotoiminnan ajoista ei saa lisävähennystä.

Elinkeinotoiminnan varoihin kuuluvalla autolla ajetuista ajoista ei voi saada lisävähennystä elinkeinotoiminnassa eikä maataloudessa. Myöskään maatalouden varoihin kuuluvalla autolla ajetuista ajoista ei voi saada lisävähennystä maataloudessa eikä elinkeinotoiminnassa.

Ohjeen luvussa 6.3 kerrottu verovuosikohtainen elinkeinotoiminnan ja yksityisajojen välinen kilometreihin kohdistuva vertailu koskee ainoastaan kyseisen verovuoden lisävähennysarviointia eli voiko autokulut vähentää lisävähennyksenä vai ei. Sen sijaan, kun arvioidaan auton kuulumista elinkeinotoiminnan tai maatalouden nettovarallisuuteen, huomioidaan useamman kuin yhden verovuoden olosuhteet.

Jos auto on hankittu elinkeinotoiminnan tai maatalouden käyttöön, tilapäinen liike- tai maatalouskäytön aleneminen jonakin vuonna alle puoleen, ei merkitse auton siirtymistä pois elinkeino- tai maataloustulolähteen nettovarallisuudesta. Vastaavasti yksityisvaroihin kuuluvan auton tilapäinen elinkeinotoiminnan tai maatalouden käytön kasvaminen jonakin vuonna yli puoleen ei merkitse auton siirtymistä elinkeinotoiminnan tai maatalouden nettovarallisuuteen.

Kun auto kuuluu elinkeinotoiminnan tai maatalouden tulolähteeseen, verotuksessa vähennetään sen käytöstä aiheutuneet todelliset, kirjanpitoon tai maatalouden osalta muistiinpanoihin merkityt kulut. Jos todellisia kuluja ei ole vähennetty kirjanpidossa tai muistiinpanoissa eikä näihin kuluihin liittyviä tositteita ole säilytetty, kulut voidaan kuitenkin vähentää verovelvollisen esittämän luotettavan, elinkeinotoiminnan tai maatalouden ajojen kilometrimäärään perustuvan laskelman mukaan. Laskelmalta tulee ilmetä elinkeinotoiminnan tai maatalouden ajojen osuus arvioiduista polttoainekustannuksista, huoltokustannuksista ja muista auton käytöstä aiheutuneista kustannuksista, osuus mahdollisesta poistosta sekä verovuonna ajettu kokonaiskilometrimäärä.