Kiinteistöinvestointien arvonlisäverotus

- Antopäivä

- 9.4.2024

- Diaarinumero

- VH/253/00.01.00/2024

- Voimassaolo

- 9.4.2024 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- A59/200/2017, 30.5.2017 ja 72/40/2010, 21.1.2010, kohta 3a

Tässä ohjeessa käsitellään kiinteistöinvestointien arvonlisäverotusta.

Ohje korvaa 30.5.2017 annetun ohjeen Kiinteistöinvestointien arvonlisäverotus (A59/200/2017). Ohje on laadittu lähes kokonaan uudelleen aikaisempaa ohjetta täydentäen. Ohjeeseen on lisätty esimerkkejä ja oikeuskäytäntöä.

Ohje korvaa myös 21.1.2010 annetun ohjeen Verohallinnon kannanottoja yritysverotuskysymyksiin 2010 kohdan 3a ”Hallin luovuttaminen ja arvonlisäverolain 119 §:n tarkistusmenettely” (72/40/2010).

1 Yleistä

Tässä ohjeessa käsitellään kiinteistöinvestointien tarkistusmenettelyä. Tarkistusmenettely tarkoittaa sitä, että kiinteistön käyttöä liiketoiminnassa seurataan kiinteistöinvestoinnin valmistumisen jälkeen ja tarvittaessa tarkistetaan kiinteistöinvestointiin sisältyvää arvonlisäveron vähennystä. Kiinteistöinvestoinnin arvonlisävero on voinut olla elinkeinonharjoittajalle kokonaan tai osittain vähennyskelpoinen, tai kokonaan vähennyskelvoton. Tarvittaessa arvonlisäveron vähennystä pitää tarkistaa, jos kiinteistö myydään tai kiinteistön käyttötarkoitus muuttuu tarkistuskauden aikana. Tarkistusmenettelyssä ei siis tehdä kiinteistöinvestointiin sisältyvän arvonlisäveron alkuperäistä vähennystä (arvonlisäverolaki (AVL) 102 §, 103 § ja 106 §), vaan tarkistusmenettelyssä tarkistetaan kiinteistöinvestointiin sisältyvää arvonlisäveron vähennystä.

Kiinteistöinvestointien tarkistusmenettelyä sovelletaan ainoastaan kiinteistöihin. Muu omaisuus, kuten irtaimet esineet, eivät ole kiinteistöinvestointeja koskevan tarkistusoikeuden ja -velvollisuuden piirissä.

Arvonlisäverotuksessa kiinteistöllä tarkoitetaan

- tiettyä maa-alaa maan pinnalla tai sen alla, johon voi syntyä omistus- ja hallintaoikeus

- rakennusta tai rakennelmaa, joka on perustettu kiinteästi maaperään merenpinnan ylä- tai alapuolelle ja jota ei voida helposti purkaa tai siirtää

- rakennukseen tai rakennelmaan asennettua ja siihen kiinteästi kuuluvaa osaa, jota ilman rakennus tai rakennelma on puutteellinen, kuten ovet, ikkunat, katot, portaikot ja hissit

- osaa, laitetta, tai konetta, joka on asennettu pysyvästi rakennukseen tai rakennelmaan ja jota ei voida siirtää tuhoamatta tai muuttamatta rakennusta tai rakennelmaa. (Neuvoston täytäntöönpanoasetus (EU) N:o 282/2011, 13 b artikla.)

Lisätietoja kiinteistön käsitteestä on Verohallinnon ohjeessa Kiinteistön käsite arvonlisäverotuksessa 1.1.2017 alkaen.

Kiinteistöinvestoinnin vähennyksen tarkistamisesta säädetään arvonlisäverolain 11 luvussa. Lisäksi säännöksiä kiinteistöinvestoinneista on luvuissa, joissa käsitellään arvonlisäverolain ajallista kohdistamista sekä laskuja ja muita tositteita. Arvonlisäverolain säännökset perustuvat arvonlisäverodirektiivin (2006/112/EY) 168 a ja 184–192 artikloihin.

Tässä ohjeessa termi elinkeinonharjoittaja kuvaa kaikkia toimijoita, jotka liiketoiminnan muodossa myyvät tavaroita tai palveluita. Toiminnan ei tarvitse olla arvonlisäverollista, vaan elinkeinonharjoittajia ovat myös sellaiset liiketoiminnan harjoittajat, joiden toiminta on arvonlisäverolaissa säädetty arvonlisäverottomaksi. Arvonlisäverollisella toiminnalla tarkoitetaan tässä ohjeessa arvonlisäveron vähennykseen oikeuttavan toiminnan lisäksi myös arvonlisäveron palautukseen oikeuttavaa toimintaa (AVL 130 §, 131 § ja 131 a §).

Ohjeessa hyvinvointialueeseen rinnastetaan hyvinvointiyhtymä. Vastaavasti kuntaan rinnastetaan tässä ohjeessa kuntayhtymä, Ahvenanmaan maakunta sekä Ahvenanmaan maakuntaan kuuluva kunta. (AVL 8 §.)

Tätä ohjetta voi soveltaa ainoastaan niihin kiinteistöinvestointeihin, jotka kohdistuvat Suomessa sijaitseviin kiinteistöihin. Vaikka arvonlisäverolain säännökset perustuvat arvonlisäverodirektiiviin, kiinteistöinvestointeja koskevissa artikloissa on jätetty jäsenvaltioille vapaus muun muassa määrittää kiinteistöinvestoinnin käsite ja tarkistuskauden pituus. Kiinteistöinvestointien arvonlisäverotusta koskevissa säännöksissä on näin ollen eroja eri jäsenvaltioiden välillä. Elinkeinonharjoittajan on selvitettävä tarkistusmenettelyn soveltamisala kiinteistön sijaintimaan veroviranomaisilta.

2 Kiinteistöinvestoinnin määritelmä

Kiinteistöinvestoinnilla tarkoitetaan kiinteistön uudisrakentamiseen tai perusparantamiseen liittyvän rakentamispalvelun ostamista tai sen suorittamista itse (AVL 119 §). Rakentamispalveluja ovat kiinteistöön kohdistuvat rakennus- ja korjaustyöt sekä työn yhteydessä asennetun tavaran luovuttaminen. Lisäksi rakentamispalveluja ovat näihin töihin liittyvä suunnittelu ja valvonta sekä muut niihin verrattavat palvelut. (AVL 31 § 3 momentti.) Rakentamispalvelun ostamisella tarkoitetaan tässä yhteydessä sitä, että elinkeinonharjoittaja ostaa rakentamispalvelun toiselta elinkeinonharjoittajalta. Itse suoritettu rakentamispalvelu tarkoittaa puolestaan sitä, että rakennustyö tehdään elinkeinonharjoittajan omalla henkilökunnalla.

Kiinteistöinvestointi tarkoittaa myös sellaisen kiinteistön hankkimista, jonka luovutukseen on sovellettu arvonlisäverolain 31 §:n 1 momentin 1 kohtaa tai 33 §:ää (AVL 119 §). Kun elinkeinonharjoittaja rakentaa tai rakennuttaa hallinnassaan olevalle maa-alueelle rakennuksen tai pysyvän rakennelman myyntiä varten, elinkeinonharjoittajan katsotaan ottavan rakentamispalvelun omaan käyttöön (AVL 31 § 1 momentti 1 kohta). Kiinteistön uudisrakentamiseen tai perusparantamiseen liittynyt rakentamispalvelu katsotaan otetuksi omaan käyttöön myös silloin, kun elinkeinonharjoittaja, valtio, hyvinvointialue tai kunta muissa kuin 31 §:n 1 momentin 1 kohdassa tarkoitetuissa tilanteissa luovuttaa kiinteistön ennen kuin se on otettu käyttöön rakentamispalvelun suorittamisen jälkeen (AVL 33 §). Säännösten soveltamisesta on lisätietoa Verohallinnon ohjeessa Rakentamispalvelun myynti ja oma käyttö arvonlisäverotuksessa.

Uudisrakentamisella tarkoitetaan uuden rakentamista eli sellaisen kohteen rakentamista, jota ei ole ollut olemassa ennen rakentamistyön aloittamista. Kun kiinteistöä laajennetaan siten, että olemassa olevaan rakennukseen rakennetaan lisäkerros tai rakennetaan omille perustuksilleen lisäsiipi, kyse on uudisrakentamisesta. Näissä tilanteissa rakennuksen kokonaispinta-ala kasvaa. Uudisrakentamista on ollut 1.1.2017 alkaen myös kiinteistön osana pidettävän koneen, laitteen tai osan asentaminen silloin, kun nämä asennetaan uudisrakennukseen.

Perusparantamisena pidetään yleensä kaikkia niitä muutos- tai parannustöitä, joista aiheutuvat kulut on tuloverotuksessa aktivoitava kiinteistön hankintamenoon. Perusparantamista ovat kiinteistön laajennus-, muutos- ja uudistustyöt, joita ei pidetä uudisrakentamisena. Perusparantamisena pidetään yleensä sellaisia muutos- ja parannustöitä, joilla kiinteistön laatutaso muutetaan olennaisesti alkuperäistä tasoa paremmaksi. Kyse on perusparantamisesta esimerkiksi silloin, kun vanhaan rakennukseen asennetaan hissi taikka vanhaan rakennukseen asennetaan kiinteistönä pidettäviä koneita, laitteita tai osia. Perusparantamisesta on yleensä kyse myös, kun kiinteistössä tehdään muutos- ja parannustöitä, joiden tarkoituksena on kiinteistön käyttötarkoituksen muutos. Kyse on tällaisesta muutos- ja parannustyöstä esimerkiksi silloin, kun kerrostalon ullakkotila muutetaan asunnoiksi tai teollisuusrakennus muutetaan toimistotilaksi.

Kiinteistön korjaukseen tai huoltoon liittyviä rakentamispalveluita ei pidetä kiinteistöinvestointina. Korjaustyöllä tarkoitetaan perusparantamista vähäisempiä kiinteistön muutostöitä, jolla palautetaan tai varmistetaan kiinteistön tai sen osana pidettävän koneen tai laitteen kunto ilman, että rakennuksen käyttöarvo kasvaa verrattuna siihen, millainen se oli alun perin. Korjaustyöstä on kyse esimerkiksi silloin, kun vanhan talon porraskäytävä maalataan tai huoneistojen lattiamateriaalit uusitaan entisen tasoiseksi tai seinät maalataan vuokralaisen vaihtumisen yhteydessä.

Myös suurehkot korjausmenot voidaan aktivoida kiinteistön hankintamenoon, jos verovelvollinen niin vaatii (laki elinkeinotulon verottamisesta (EVL) 35 §). Lähtökohtaisesti korjaustyöhön rinnastettavaa rakentamispalvelua ei pidetä arvonlisäverotuksessa kiinteistöinvestointina, vaikka elinkeinonharjoittaja aktivoi korjausmenoja EVL 35 §:n perusteella kiinteistön hankintamenoon. Poikkeuksena ovat korjaustyöt, jotka ovat osa perusparantamishanketta.

Rakennushankkeeseen voidaan ostaa rakentamispalveluja eri urakoitsijoilta. Osa urakoitsijoista voi toteuttaa perusparantamistyöhön rinnastettavia rakentamispalveluja ja osa korjaustyöhön rinnastettavia rakentamispalveluja. Kun korjaustyöhön rinnastettavia rakentamispalveluja suoritetaan osana perusparantamishanketta, myös yksittäin ostetut korjaustyöt ovat osa kiinteistöinvestointia. Ensimmäisenä on siis arvioitava se, onko rakennushankkeessa kokonaisuutena kyse perusparantamisesta vai korjauksesta. Jos kyse on perusparantamisesta, kaikki tähän hankkeeseen kohdistuvat rakentamispalvelujen ostot ovat osa kiinteistöinvestointia.

Esimerkki 1: Yhtiö on ostanut vanhan kiinteistön. Kiinteistö on ollut toimistokäytössä, ja sen kellarikerroksessa on kylmiä varastotiloja. Yhtiö muuttaa saneerauksessa toimistotilat ravintolatoiminnassa käytettäviksi tiloiksi (keittiö ja ruokailupaikat) ja kellarikerroksen neuvottelu- ja saunatilaksi. Samalla kiinteistön perustuksia parannetaan sekä lämmitys- ja ilmanvaihtojärjestelmät uudistetaan. Lisäksi seinät maalataan. Yhtiö ostaa tähän rakennushankkeeseen liittyvät rakentamispalvelut eri urakoitsijoilta. Urakoitsija B toteuttaa sisätiloihin kohdistuvat muutostyöt ja perustusten parantamisen, urakoitsija C vastaa lämmitys- ja ilmanvaihtojärjestelmän uudistamisesta ja urakoitsija D maalaa seinät.

Rakennushankkeessa on kokonaisuutena arvioiden kyse perusparantamishankkeesta, koska kiinteistön laatutasoa muutetaan olennaisesti alkuperäistä tasoa paremmaksi ja kiinteistön käyttötarkoitus muutetaan tulevan liiketoiminnan mukaiseksi. Kaikki tähän rakennushankkeeseen ostetut rakentamispalvelut ovat siis osa kiinteistöinvestointia. Myös urakoitsija D:ltä ostetut seinien maalaamiseen liittyvät rakentamispalvelut luetaan osaksi kiinteistöinvestointia, vaikka seinien maalaus rinnastuu yksittäisenä palveluna korjaustyöhön.

3 Tarkistusoikeus ja -velvollisuus

Tarkistusmenettelyä koskevia säännöksiä sovelletaan, kun elinkeinonharjoittaja toteuttaa kiinteistöinvestoinnin liiketoimintaa varten (AVL 120 § 2 momentti). Hallituksen esityksen mukaan tällä tarkoitetaan kiinteistöinvestointeja, jotka on tehty sekä arvonlisäverollista että arvonlisäverotonta liiketoimintaa varten. Jos kiinteistöinvestointi on alun perin tehty arvonlisäverotuksen soveltamisalan ulkopuolista toimintaa varten (esimerkiksi harrastustoimintaa varten), kiinteistöinvestointia ei ole tehty liiketoimintaa varten. Tällöin kiinteistöinvestointiin sisältyvää arvonlisäveroa ei voida käytön muutosten vuoksi myöhemminkään vähentää tarkistusmenettelyn avulla. (HE 44/2007.) Jos kiinteistöinvestointi sen sijaan toteutetaan osittain liiketoiminnan ja osittain muuhun kuin liiketoiminnan käyttöön, käytön osuudessa tapahtuviin muutoksiin sovelletaan kiinteistöinvestoinnin tarkistusmenettelyä (HE 162/2010).

Unionin tuomioistuimen (EUT) vakiintuneen oikeuskäytännön mukaan arvonlisäverojärjestelmän ja siten myös vähennysjärjestelmän soveltamisen kannalta ratkaisevaa on, että verovelvollinen hankkii tavarat tai palvelut tässä ominaisuudessaan. Verovelvollinen toimii tässä ominaisuudessa, kun se toimii arvonlisäverodirektiivin 9 artiklan 1 kohdan toisessa alakohdassa tarkoitettua liiketoimintaansa varten. (mm. EUT C-153/11, Klub.) Kyseisen artiklan mukaan liiketoimintana pidetään kaikkea tuottajan, kauppiaan tai palvelujen suorittajan harjoittamaa toimintaa, mukaan lukien kaivostoiminta, maataloustoiminta ja vapaa ammattitoiminta tai vastaava. Liiketoimintana pidetään erityisesti aineellisen tai aineettoman omaisuuden hyödyntämistä jatkuvaluontoisessa tulonsaantitarkoituksessa.

Tarkistusmenettelyä sovelletaan siis kiinteistöinvestointeihin, jotka on tehty verovelvollisen ominaisuudessa eli liiketoimintaa varten. Verovelvollisen ominaisuudessa toimimiseen kuuluu niin arvonlisäveron vähennykseen ja palautukseen oikeuttava liiketoiminta kuin arvonlisäverolaissa vähennyskelvottomaksi säädetty liiketoiminta. Tarkistusmenettelyn soveltamisen edellytyksenä ei ole se, että rakennettua tai hankittua kiinteistöä käytetään välittömästi arvonlisäverollisiin liiketoimiin. Kiinteistöä on kuitenkin käytettävä tai aiottava käyttää liiketoiminnan harjoittamiseen, jotta toteutettu kiinteistöinvestointi kuuluu tarkistusmenettelyn piiriin. Jos kiinteistöinvestointi tulee muuhun kuin liiketoiminnan käyttöön, kuten omistajan harrastustoimintaan, se ei kuulu lainkaan tarkistusmenettelyn piiriin.

Yksityiskäyttöön toteutettuun kiinteistöinvestointiin ei sovelleta tarkistusmenettelyä. Tarkistusmenettelyä ei sovelleta kiinteistöön jo tehtyihin kiinteistöinvestointeihin, vaikka kiinteistö siirrettäisiin tarkistuskauden aikana yksityisomaisuudesta liiketoiminnan käyttöön. Siirron jälkeen tehtyihin uusiin kiinteistöinvestointeihin tarkistusmenettelyä voidaan soveltaa niiden tilojen osalta, jotka ovat liiketoiminnan käytössä, eikä kyse ole yksityiskäytössä ja liiketoiminnan käytössä olevista yhteistiloista.

KHO 28.4.2003 taltio 1049

Yhtiö oli rakennuttanut kaksikerroksisen omakotitalon, josta toinen kerros oli kokonaan yksityiskäytössä. Ensimmäisen kerroksen tiloista työhuone ja yli puolet muista tiloista oli varattu myös yhtiön neuvottelu- ja edustuskäyttöön. Työhuoneen lisäksi ensimmäisessä kerroksessa oli olohuone ja siihen liittyvä ruokailutila, keittiö ja saunatilat. Rakennuksessa ei ollut muita näitä vastaavia tiloja. Korkein hallinto-oikeus katsoi, että yhtiö oli hankkinut omakotitalon yhtiön omistajan yksityiskäyttöön, vaikka tiloja käytettiin osin myös liiketoiminnan käytössä. Näin ollen myös ensimmäisen kerroksen tilat työhuonetta lukuun ottamatta, josta korkeimmassa hallinto-oikeudessa ei ollut kysymys, oli hankittu yksityiskäyttöön. Koska nämä tilat oli hankittu yksityiskäyttöön, hankinta jäi arvonlisäverolain soveltamisalan ja siten myös vähennysoikeuden ulkopuolelle. Yhtiöllä ei siten ollut oikeutta vähentää hankinnan rakennuskustannuksiin sisältyvää arvonlisäveroa.

Korkeimman hallinto-oikeuden päätöksen mukaan tilat oli rakennettu omistajan yksityiskäyttöön myös osittain liiketoiminnassa käytettyjen tilojen osalta. Päätöksen perusteella hankinnat tehdään ensisijaisesti yksityiskäyttöön myös yhteiskäytössä olevien tilojen osalta silloin, kun kiinteistöä käytetään niin liiketoiminnassa kuin verovelvollisen tai tämän lähipiirin vakituisena asuntona. Tällaisiin yhteiskäytössä oleviin tiloihin tehty kiinteistöinvestointi ei kuulu tarkistusmenettelyn piiriin.

Esimerkki 2: Yhtiö rakennuttaa uuden omakotitalon, jota käytetään osittain yhtiön omistajien vakituisena asuntona ja osittain arvonlisäverollisessa majoitustoiminnassa. Talossa on neljä makuuhuonetta ja yksi kylpyhuone varattuna yksinomaan majoitustoiminnan käyttöön. Omistajien omassa käytössä on erillinen makuuhuone ja pesutilat. Omakotitalon keittiö ja ruokailutilat sekä olohuone ovat yhteiskäytössä siten, että talossa ei ole vastaavia tiloja omistajien yksityiseen käyttöön.

Yksinomaan majoitustoiminnan käytössä olevat tilat katsotaan olevan yhtiön liiketoiminnan käytössä, jolloin näihin tiloihin tehdyt uudisrakentamiseen rinnastettavat rakentamispalvelut kuuluvat kiinteistöinvestoinnin tarkistusmenettelyn piiriin. Sen sijaan omistajien yksityiskäytössä oleviin tiloihin (makuuhuoneeseen ja pesutiloihin) ja yhteiskäytössä oleviin tiloihin (keittiöön, ruokailutilaan ja olohuoneeseen) kohdistuvat rakentamispalvelut katsotaan hankituksi yksityiskäyttöön, jolloin niihin ei sovelleta kiinteistöinvestoinnin tarkistusmenettelyä.

Esimerkki 3: Yksityishenkilö A on omistanut pienhallin vuodesta 2019 ja entisöinyt siellä harrastusmielessä vanhoja huonekaluja. A on perusparantanut hallia vuosina 2020–2022. Vuoden 2023 alussa A perustaa yhtiön ja rekisteröityy arvonlisäverovelvolliseksi huonekalujen entisöintitoiminnasta. Samalla A siirtää vuodesta 2019 yksityisomistuksessa olleen pienhallin liiketoiminnan käyttöön. Halli on siten vuoden 2023 alusta arvonlisäveron vähennykseen oikeuttavassa käytössä.

Koska halli on alun perin hankittu A:n yksityisomaisuudeksi, halliin vuosina 2020–2022 tehtyihin kiinteistöinvestointeihin ei sovelleta kiinteistöinvestoinnin tarkistusmenettelyä. Yhtiöllä ei ole myöskään oikeutta tehdä alkuvarastovähennystä pienhalliin kohdistuneista rakentamispalveluista, koska alkuvarastovähennystä ei saa tehdä kiinteistöstä tai rakentamispalvelusta (AVL 112 §).

Esimerkki 4: Yhtiö on rakennuttanut vuonna 2020 hallin, jossa on kaksi erillistä tilaa (tila A ja B). Yhtiö harjoittaa ajoneuvojen korjaustoimintaa tilassa A ja yhtiön osakas varastoi omia henkilökohtaisia tavaroitaan tilassa B. Tilan A osalta yhtiö on vähentänyt kiinteistöinvestointiin sisältyneet arvonlisäverot. Koska tila B ei ole yhtiön vähennykseen oikeuttavassa käytössä, yhtiö ei ole voinut vähentää tilaan kohdistuvien rakennuskustannusten arvonlisäveroja. Koska kyse on uudisrakentamiseen rinnastettavasta rakentamispalvelusta, jonka yhtiö tekee osittain liiketoimintaa varten, halliin sovelletaan kiinteistöinvestoinnin tarkistusmenettelyä.

Vuoden 2022 alussa yhtiö ottaa tilan B arvonlisäverollisen liiketoiminnan käyttöön. Yhtiöllä on oikeus tarkistaa tilaan B kohdistuvia vähennyksiä tarkistusmenettelyssä, sillä kiinteistön vähennykseen oikeuttava käyttö kasvaa suhteessa alkuperäiseen käyttötarkoitukseen.

Esimerkki 5: Yhtiö rakentaa omalla henkilökunnallaan uuden mökin, jota on tarkoitus käyttää edustustilaisuuksissa. Yhtiö kutsuu asiakkaitaan mökkiin viettämään iltaa. Illanvieton tarkoituksena on säilyttää asiakassuhde ja parantaa sitä. Näin ollen mökin katsotaan palvelevan yhtiön liiketoimintaa. Kyse on kiinteistön uudisrakentamiseen rinnastettavasta itse suoritetusta rakentamispalvelusta eli kiinteistöinvestoinnista. Kiinteistöinvestoinnista muodostuu yhtiölle tarkistusoikeus ja -velvollisuus, koska kiinteistöinvestointi tehdään yhtiön liiketoimintaa varten. Rakentamiskustannuksista ei ole vähennysoikeutta, koska mökki rakennetaan vähennysrajoitusten alaiseen edustuskäyttöön (AVL 114 §).

Toisena tarkistusvuonna yhtiö siirtää mökin kokonaan majoitustoiminnan käyttöön. Yhtiöllä on useita mökkejä yksinomaan majoitustoiminnan käytössä, ja yhtiö harjoittaa majoitustoimintaa liiketoiminnan muodossa. Yhtiöllä on oikeus tarkistaa mökin rakentamiskustannuksiin sisältyvää arvonlisäveron vähennystä tarkistusmenettelyssä, sillä kiinteistön vähennykseen oikeuttava käyttö kasvaa suhteessa alkuperäiseen käyttötarkoitukseen.

Myös kunnilla ja hyvinvointialueilla on tarkistusoikeus ja -velvollisuus tekemistään kiinteistöinvestoinneista (AVL 120 § 2 momentti). Merkitystä ei ole sillä, suorittavatko nämä toimijat kiinteistöinvestoinnin liiketoimintaa varten.

Valtio on verovelvollinen liiketoiminnan muodossa tapahtuvasta tavaran ja palvelun myynnistä. Valtio ei saa kuitenkaan vähentää hankinnoistaan arvonlisäveroa (AVL 116 §). Valtio ei voi siis vähentää kiinteistöinvestointien arvonlisäveroa. Sen vuoksi valtiolle ei voi muodostua tarkistusvelvollisuutta ostetusta tai itse suoritetusta rakentamispalvelusta. Sen sijaan valtio on velvollinen tarkistamaan vähennystä, kun se hankkii kiinteistön luovuttajalta, joka on tehnyt kiinteistön hankintaan sisältyvästä arvonlisäverosta vähennyksiä (katso luku 8). Edellä selostettua ei kuitenkaan sovelleta valtion liikelaitoksiin, Huoltovarmuuskeskukseen, Suomen Pankkiin ja Kansaneläkelaitokseen (AVL 7 § 2 momentti). Näille toimijoille muodostuu kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus, jos ne tekevät kiinteistöinvestoinnin liiketoimintaansa varten.

Kiinteistön omistajan lisäksi kiinteistöinvestoinnin voi tehdä kiinteistön käyttöoikeuden haltija, esimerkiksi vuokralainen tai keskinäisen kiinteistöosakeyhtiön osakas. Kiinteistöinvestoinnin tekijänä pidetään sitä elinkeinonharjoittajaa, joka ostaa tai omalla henkilökunnallaan suorittaa rakentamispalvelun, tai hankkii kiinteistön.

Esimerkki 6: Kiinteistön vuokranantaja ostaa kiinteistöinvestointiin rinnastettavan rakentamispalvelun. Vuokranantaja vyöryttää kiinteistöinvestoinnista aiheutuvat kulut vuokralaiselle osana vuokraa. Kyse on vuokranantajan tekemästä kiinteistöinvestoinnista, koska vuokranantaja on ostanut rakentamispalvelun. Vuokranantajalle syntyy siis kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus.

Esimerkki 7: Keskinäinen kiinteistöosakeyhtiö on tehnyt urakkasopimuksen uudisrakennuksen rakentamisesta rakennusliikkeen kanssa. Keskinäisen kiinteistöosakeyhtiön huoneistojen hallintaan oikeuttavat osakkeet omistava osakas A aikoo harjoittaa kiinteistöllä arvonlisäveron vähennykseen oikeuttavaa toimintaa. Kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus on keskinäisellä kiinteistöosakeyhtiöllä eikä osakas A:lla, koska rakentamispalvelun ostajana on keskinäinen kiinteistöosakeyhtiö.

Esimerkki 8: Yhtiö A vuokraa pellon elinkeinonharjoittaja B:lle. Yhtiö A ja elinkeinonharjoittaja B sopivat, että rahallista korvausta pellon vuokrauksesta ei makseta, vaan vuokra maksetaan kiinteistön perusparantamisena (esimerkiksi peltojen salaojituksena). Elinkeinonharjoittaja B ostaa perusparantamiseen rinnastettavan rakentamispalvelun ulkopuoliselta urakoitsijalta ja kuittaa tällä ostolla vuokran maksun.

Kyse on vastikkeellisesta luovutuksesta, joka arvonlisäverotuksessa käsitellään vaihtona. Elinkeinonharjoittaja B:n katsotaan myyvän edelleen yhtiölle A ostamansa perusparantamiseen liittyvän rakentamispalvelun saaden vastikkeena pellon vuokraoikeuden. Yhtiö A siis tekee kiinteistöinvestoinnin ostaessaan perustaparantamiseen rinnastettavan rakentamispalvelun.

4 Tarkistuskausi

Kun kiinteistöinvestointiin sovelletaan tarkistusmenettelyä, elinkeinonharjoittajalla on velvollisuus seurata kiinteistön käyttöä liiketoiminnassa tarkistuskauden ajan. Tarkistuskauden pituus on kymmenen vuotta sen kalenterivuoden alusta, jonka aikana uudisrakentamiseen tai perusparantamiseen liittynyt rakentamispalvelu on valmistunut. Jos kiinteistö on hankittu sellaiselta luovuttajalta, joka on suorittanut kiinteistön rakentamisesta oman käytön arvonlisäveroa (AVL 31 § 1 momentti 1 kohta tai 33 §), tarkistuskausi alkaa sen kalenterivuoden alusta, jonka aikana kiinteistö on valmistumisen jälkeen vastaanotettu. (AVL 121 a § 2 momentti.)

Rakentamispalvelun valmistumisella tarkoitetaan ajankohtaa, jolloin kiinteistö on vastaanotto- tai lopputarkastuksessa tai muutoin hyväksytty otettavaksi käyttöön (HE 44/2007). Jos kiinteistöä käytetään ennen kuin viranomainen on tarkastanut sen, tarkistuskausi alkaa käyttöönottohetkestä. Kiinteistön vastaanotolla tarkoitetaan ajankohtaa, jolloin kiinteistön hallintaoikeus siirtyy ostajalle. Kiinteistönä pidettävien koneiden ja laitteiden tarkistuskausi alkaa, kun kone tai laite on asennettu osaksi jo olemassa olevaa kiinteistöä. Jos kone tai laite asennetaan rakennusurakan aikana, tarkistuskausi alkaa rakentamispalvelun valmistumisesta tai kiinteistön vastaanotosta.

Tarkistuskauteen ei kuitenkaan lueta mukaan rakentamispalvelun valmistumista tai kiinteistön vastaanottamista edeltävää kalenterivuoden osaa, joten tarkistuskauden pituus on käytännössä 9–10 vuotta.

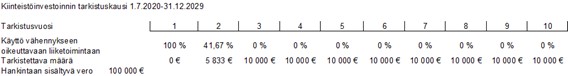

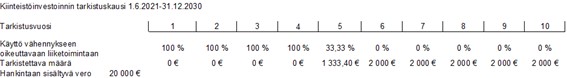

Esimerkki 9: Yhtiö on rakennuttanut hallin arvonlisäveron vähennykseen oikeuttavaa liiketoimintaa varten. Halli on hyväksytty käyttöön otettavaksi lopputarkastuksessa 16.7.2021. Kiinteistöinvestoinnin tarkistuskausi alkaa 16.7.2021 ja päättyy 31.12.2030.

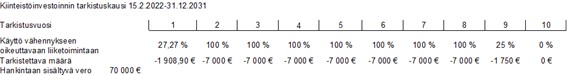

Esimerkki 10: Yhtiö on hankkinut kiinteistön myyjältä, joka on suorittanut kiinteistön rakentamisesta oman käytön arvonlisäveroa AVL 31 §:n 1 kohdan 1 momentin perusteella. Kiinteistö on valmistunut 1.8.2021, ja yhtiö on saanut kiinteistön hallintaoikeuden 1.2.2022. Kiinteistöinvestoinnin tarkistuskausi alkaa 1.2.2022 ja päättyy 31.12.2031.

Kutakin uudisrakentamis- ja perusparantamishanketta käsitellään itsenäisenä kiinteistöinvestointina. Jokaiselle kiinteistöinvestoinnille lasketaan oma tarkistuskausi, ja jokaisen kiinteistöinvestoinnin käyttöä arvonlisäveron vähennykseen oikeuttavassa ja vähennykseen oikeuttamattomassa liiketoiminnassa seurataan erillään muista kiinteistöinvestoinneista.

Isoissa rakennushankkeissa kiinteistön eri osat voivat valmistua eri aikaan ja ne voidaan luovuttaa käyttöön vaiheittain. Kullekin kiinteistön osalle lasketaan tällöin oma tarkistuskautensa. Tällaisessa tilanteessa yksi kiinteistö muodostuu useasta kiinteistöinvestoinnista. Kiinteistöinvestoinnin hankintaan sisältyvä arvonlisävero on kohdistettava kuhunkin kiinteistön osaan niihin kohdistuneiden kustannusten suhteessa.

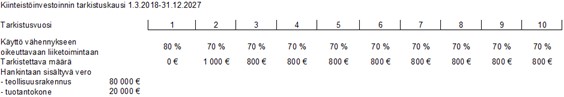

Esimerkki 11: Yhtiö tekee perusparantamisen omistamaansa toimistorakennukseen. Muutos- ja laajennustöitä tehdään rakennuksen A- ja B-siipeen. Rakennustyö tehdään siipi kerrallaan siten, että A-siipi hyväksytään käyttöön otettavaksi 1.10.2020 ja B-siipi 1.10.2021. Koska A- ja B-siipi valmistuvat eri aikaan, toimistorakennuksen perusparantaminen muodostuu kahdesta kiinteistöinvestoinnista, joille on laskettava oma tarkistuskautensa. Siiven A tarkistuskausi on 1.10.2020–31.12.2029, ja siiven B tarkistuskausi on 1.10.2021–31.12.2030. Kiinteistöinvestoinnin hankintaan sisältyvä arvonlisävero on kohdistettava ja laskettava A- ja B-siipien välillä niihin kohdistuneiden rakennuskustannusten suhteessa.

Rakennushankkeessa voi työskennellä useita eri urakoitsijoita, kuten lvis-, putki- ja sähköurakoitsijoita. Urakoitsijoiden eri aikaan valmistuvista töistä ei yleensä muodostu eri kiinteistöinvestointeja. Verotuskäytännössä asiaa on arvioitu siltä kannalta, onko valmistuneen rakentamispalvelun myötä kiinteistöä luovutettu miltään osin elinkeinonharjoittajan käyttöön.

Esimerkki 12: Yhtiö on toteuttanut perusparantamishankkeen, johon se on ostanut rakentamispalveluja eri urakoitsijoilta. Yhtiö on jakanut rakennushankkeen vaiheisiin 1 ja 2 sen mukaan, mitkä urakoitsijat rakennustyömaalla työskentelevät. Perusparantamishankkeen vaiheessa 1 kolme urakoitsijaa on tehnyt perustusten korjaustöitä ja teknisen tilan rakennustöitä. Nämä rakentamistyöt ovat valmistuneet, ja ne on lopputarkastuksessa hyväksytty vastaanotetuksi 1.9.2020. Vaiheen 1 jälkeen kiinteistöä ei ole kuitenkaan vielä luovutettu yhtiön käyttöön siten, että kiinteistöllä voisi harjoittaa liiketoimintaa. Vaiheessa 2 kiinteistössä on tehty loput rakennusselostuksen mukaiset työt. Nämä rakentamispalvelut ovat valmistuneet 1.5.2021, ja kiinteistöä on tämän jälkeen voinut käyttää liiketoiminnassa.

Rakennushankkeen vaiheen 1 rakennustöiden valmistumisesta ei muodostu omaa kiinteistöinvestointia, koska rakennusta ei ole vielä miltään osin luovutettu yhtiön käyttöön liiketoiminnan harjoittamiseen. Vasta toukokuussa 2021 kiinteistö on luovutettu yhtiön käyttöön siten, että kiinteistöä voidaan käyttää suunnitellussa liiketoiminnassa. Perusparantamishankkeessa on kokonaisuudessaan kyse yhdestä kiinteistöinvestoinnista, jonka tarkistuskausi alkaa 1.5.2021 ja päättyy 31.12.2030.

Tarkistuskausi ei ala alusta, vaikka käyttöön otettu kiinteistö luovutettaisiin edelleen tarkistuskauden aikana ja kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus siirtyisivät luovutuksensaajalle luvussa 8 esitetyllä tavalla. Kiinteistön siirtäminen vähennykseen oikeuttavan tai vähennykseen oikeuttamattoman liiketoiminnan käyttöön ei myöskään katkaise ja aloita uutta tarkistuskautta.

Esimerkki 13: Yhtiö on hankkinut uuden kiinteistön, jonka omistus- ja hallintaoikeus on siirtynyt yhtiölle 1.1.2019. Yhtiö käyttää kiinteistöä liiketoiminnassaan 1.1.2019–31.12.2022. Tämän jälkeen yhtiö myy kiinteistön 1.1.2023 siten, että kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus siirtyvät ostajalle. Kiinteistöinvestoinnin tarkistuskauden alkupäivä on 1.1.2019, sillä kiinteistö on ensimmäisen kerran vastaanotettu kyseisenä ajankohtana. Tarkistuskausi päättyy 31.12.2028.

Elinkeinonharjoittajan on suoritettava kiinteistön luovutuksesta oman käytön arvonlisäveroa, jos elinkeinonharjoittaja luovuttaa rakentamansa tai hankkimansa kiinteistön ennen sen käyttöönottoa (AVL 31 § 1 momentti 1 kohta tai 33 §). Tässä tilanteessa tarkistuskausi ei vielä ala rakentamispalvelun valmistumisesta tai kiinteistön vastaanotosta. Tarkistuskausi alkaa kulua vasta siitä, kun kiinteistön ensimmäinen käyttöönottaja eli ostaja vastaanottaa kiinteistön.

Esimerkki 14: Yhtiö rakennuttaa uuden rakennuksen arvonlisäverollista vuokraustoimintaa varten. Yhtiö ostaa rakentamispalvelun toiselta verovelvolliselta. Rakennuksen vastaanottotarkastus tehdään 1.1.2022.

Rakennuksen alkuperäiset käyttösuunnitelmat muuttuvat 1.2.2022, kun yhtiö myy kiinteistön. Rakennus on ollut tyhjillään 1.2.2022 asti. Kyse on käyttöönottamattoman kiinteistön myynnistä, josta rakennuttajayhtiö on velvollinen suorittamaan oman käytön arvonlisäveroa (AVL 33 §). Kiinteistöinvestoinnin tarkistuskausi alkaa 1.2.2022, kun kiinteistön hallintaoikeus siirtyy ostajalle, ja päättyy 31.12.2031.

Tarkistuskauden päättymisen jälkeen kiinteistö voidaan luovuttaa tai ottaa muuhun kuin vähennykseen oikeuttavaan käyttöön ilman arvonlisäveroseuraamuksia. Jos osana kiinteistön luovutusta luovutetaan myös irtaimia esineitä, vähennykseen oikeuttavassa käytössä olleen irtaimen esineen myynnistä on suoritettava arvonlisäveroa (AVL 1 §, 61 § ja 81 §). Jos kiinteistö ja irtaimet esineet siirretään muuhun kuin vähennykseen oikeuttavaan käyttöön, irtaimista esineistä on mahdollisesti suoritettava arvonlisäveroa tavaran omaa käyttöä koskevien säännösten perusteella (AVL 20–21 §).

5 Tarkistamisen aiheuttavat tilanteet

Elinkeinonharjoittaja voi olla velvollinen tarkistamaan kiinteistöinvestointiin sisältyvää arvonlisäveron vähennystä, jos tarkistuskauden aikana

- kiinteistön vähennykseen oikeuttava käyttö pienenee tai kasvaa suhteessa alkuperäiseen käyttötarkoitukseen

- kiinteistö poistetaan liikeomaisuudesta

- kiinteistö luovutetaan eivätkä tarkistusoikeus ja -velvollisuus siirry luovutuksensaajalle tai

- elinkeinonharjoittajan arvonlisäverovelvollisuus päättyy.

Kiinteistöinvestoinnista tehtyä vähennystä ei tarkisteta, jos kiinteistö puretaan, se palaa tai se tuhoutuu muutoin käyttökelvottomaksi (AVL 120 § 3 momentti). Näissä tilanteissa kiinteistöä katsotaan käytetyn koko tarkistusvuoden siinä toiminnassa, missä sitä käytettiin ennen purkamista tai tuhoutumista. Jos kiinteistö puretaan tai se tuhoutuu osittain, vähennystä ei tarkisteta kiinteistön käyttökelvottomasta osasta. Kiinteistöinvestoinnin vähennystä ei tarkisteta myöskään purkamista tai tuhoutumista seuraavilta tarkistusvuosilta kiinteistön käyttökelvottomasta osasta.

5.1 Kiinteistön käyttö vähennykseen oikeuttavassa toiminnassa muuttuu

Jos kiinteistön vähennykseen oikeuttava käyttö muuttuu tarkistuskauden aikana, kiinteistöinvestoinnista tehtyä vähennystä on tarkistettava. Jos vähennykseen oikeuttavan käytön osuus pienenee, elinkeinonharjoittajalla on velvollisuus tarkistaa tehtyä vähennystä eli palauttaa osa tehdyistä vähennyksistä. Vastaavasti elinkeinonharjoittajalla on oikeus tarkistaa vähennystä eli tehdä lisävähennyksiä tarkistusmenettelyssä, jos vähennykseen oikeuttavan käytön osuus kasvaa. Käyttötarkoituksen muutosta verrataan kiinteistön alkuperäiseen vähennykseen oikeuttavaan käyttötarkoitukseen. Alkuperäisellä vähennykseen oikeuttavalla käytöllä tarkoitetaan kiinteistön valmistumis- tai vastaanottoajankohdan mukaista vähennykseen oikeuttavaa käyttöä.

Vähennykseen oikeuttavalla käytöllä tarkoitetaan sitä, että kiinteistöä käytetään elinkeinonharjoittajan arvonlisäveron vähennykseen tai palautukseen oikeuttavassa liiketoiminnassa. Vähennykseen oikeuttamatonta toimintaa on puolestaan arvonlisäverolaissa arvonlisäverottomaksi säädetty toiminta, arvonlisäverolain soveltamisalan ulkopuolinen toiminta ja arvonlisäverolain 114 §:ssä tarkoitettu vähennysrajoitusten alainen toiminta.

Tyhjilleen jääneen tilan voidaan katsoa olevan vähennyskelpoisessa käytössä, jos tila on ollut siinä käytössä ennen tyhjilleen jääntiä eikä ole ilmeistä, että tilan seuraava käyttö on vähennyskelvotonta. Vastaavasti tyhjän tilan voidaan katsoa olevan vähennyskelvottomassa käytössä, jos tila on ollut siinä käytössä ennen sen jäämistä tyhjilleen. Vähennyskelvottoman käytön voidaan katsoa jatkuvan niin kauan, kunnes on ilmeistä, että tila otetaan vähennyskelpoiseen käyttöön.

Verohallinnon ohjeessa Hakeutuminen arvonlisäverovelvolliseksi kiinteistön käyttöoikeuden luovuttamisesta on käsitelty sitä, miten vuokralaisen konkurssi tai vuokrattavan huoneiston haltuunotto vaikuttavat tilan vähennykseen oikeuttavaan käyttöön.

EUT katsoi tuomiossa C-672/16 (Imofloresmira - Investimentos Imobiliários), että vuokrattavien tilojen käyttötarkoitus ei ollut muuttunut, kun kiinteistöt olivat olleet tyhjillään yli kaksi vuotta arvonlisäverollisen vuokrasopimuksen päätyttyä. Omistaja pyrki edelleen hyödyntämään kiinteistöjä arvonlisäverollisessa liiketoiminnassa. Kiinteistön omistaja oli muun muassa jatkuvasti markkinoinut tiloja tarkoituksenaan vuokrata ne, tehnyt sopimuksia kiinteistönvälittäjien kanssa ja tarjonnut tiloja vuokralle kilpailukykyisempään hintaan. Asian arviointiin vaikutti se, että verovelvollinen edelleen aikoi käyttää kiinteistöjä arvonlisäverollisessa toiminnassa. Alun perin vähennettyä arvonlisäveroa ei siis ollut syytä tarkistaa.

EUT:n käsiteltävänä on ollut myös tapaus, jossa alun perin sekä verottomassa että verollisessa toiminnassa käytetty kahvila siirtyi yksinomaan verottoman toiminnan käyttöön verovelvollisen tahdosta riippumattomista syistä (EUT C-374/19, HF). Kyse oli siitä, oliko tehtyjä vähennyksiä tarkistettava, kun verollinen toiminta lopetettiin liiketoiminnan kannattamattomuuden vuoksi eikä veroton toiminta ollut muuttunut tai kasvanut verollisen toiminnan päätyttyä. EUT totesi tuomiossa, että aikaisemmassa vaiheessa toteutettuja liiketoimia ei enää käytetty verollisten liiketoimien toteuttamiseen, kun verovelvollinen käytti kahvilan rakentamista varten hankittuja tavaroita ja palveluita yksinomaan verosta vapautettuihin liiketoimiinsa. Tämän vuoksi alkuperäistä vähennystä oli tarkistettava. Näin oli siitä riippumatta, että hankintoja käytettiin verottomiin liiketoimiin verovelvollisen tahdosta riippumattomista syistä.

5.2 Kiinteistö poistetaan liikeomaisuudesta

Tarkistusmenettelyä sovelletaan ainoastaan liiketoiminnan käyttöön tehtyihin kiinteistöinvestointeihin. Kun elinkeinonharjoittaja ottaa kiinteistön pysyvästi muuhun kuin liiketoiminnan käyttöön, kiinteistö katsotaan poistettavan liikeomaisuudesta. Tässä tilanteessa elinkeinonharjoittajalla on velvollisuus tarkistaa vähennystä, jos kiinteistöinvestointi on alun perin tehty kokonaan tai osittain vähennykseen oikeuttavaan tarkoitukseen. Hallituksen esityksen mukaan kiinteistö voidaan katsoa ilman verovelvollisen tahdonilmaisuakin liikeomaisuuteen kuulumattomaksi, jos elinkeinonharjoittaja käyttää kiinteistöä pidemmällä aikavälillä kokonaan muussa kuin liiketoiminnassa (HE 44/2007).

5.3 Kiinteistö luovutetaan

Jos elinkeinonharjoittaja on tehnyt kiinteistöinvestoinnin kokonaan tai osittain vähennykseen oikeuttavaan tarkoitukseen, kiinteistön luovutus velvoittaa elinkeinoharjoittajan tarkistamaan vähennystä. Luovuttamisen ei tarvitse olla vastikkeellista, jotta tarkistusvelvollisuus syntyisi (HE 44/2007). Näin ollen esimerkiksi lahjana, perintönä tai testamentilla luovutetusta kiinteistöstä voi syntyä luovuttajalle tarkistusvelvollisuus. Jos kiinteistöstä luovutetaan vain osa, elinkeinonharjoittajalla on velvollisuus tarkistaa vähennystä siltä osin kuin se kohdistuu luovutettuun osaan. Tarkistusvelvollisuutta ei kuitenkaan ole, jos tarkistusoikeus ja -velvollisuus siirtyvät siirron edellytysten täyttyessä arvonlisäverovelvollisten rekisteriin merkitylle luovutuksensaajalle.

Esimerkki 15: Yhtiö A on tehnyt sopimuksen omistamansa kiinteistön (maa-alue ja rakennus) myynnistä C:lle. Yhtiö A on tehnyt rakennukseen kiinteistöinvestoinnin, josta on vielä tarkistuskautta jäljellä. Kiinteistön kauppakirjassa on sovittu, että yhtiö A purkaa kiinteistöllä olevan rakennuksen ennen kiinteistön hallintaoikeuden siirtoa C:lle. Kiinteistöinvestoinnin tarkistuskausi päättyy rakennuksen purkamiseen. Yhtiöllä A ei siis ole velvollisuutta tarkistaa vähennystä kiinteistön luovutuksen takia, koska tarkistuskausi on päättynyt ennen kiinteistön luovutusta. Tarkistusoikeutta ja -velvollisuutta ei voi siirtää C:lle, koska tarkistuskausi on päättynyt ennen luovutusta. Yhtiö A ei tarkista tehtyjä vähennyksiä myöskään rakennuksen purkamisen vuoksi (AVL 120 § 3 momentti).

Kiinteistön luovutus tarkoittaa yleensä tilanteita, joissa kiinteistön omistus- ja hallintaoikeus siirretään edelleen. EUT:n vakiintuneen oikeuskäytännön mukaan tavaran luovutuksena pidetään kuitenkin kaikkia aineellisen omaisuuden siirtotoimenpiteitä, joilla toinen osapuoli oikeutetaan tosiasiallisesti määräämään kyseisestä omaisuudesta niin kuin tämä olisi sen omistaja. Tavaroiden luovutuksella tarkoitetaan aineellisen omaisuuden omistajalle kuuluvan määräämisvallan siirtoa, vaikka tavaran omistusoikeus ei ole siirtynyt. (mm. EUT C-320/88, Shipping and Forwarding Enterprise Safe.)

EUT on todennut tuomiossa C-201/18 (Mydibel), että sale and lease back -järjestelyn kohteena olevien kiinteistöjen luovutuksessa ei ollut kyse tavaroiden luovutuksesta. Mydibel oli tehnyt kahden rahalaitoksen kanssa myyntiä ja takaisinvuokrausta koskevat sopimukset maksuvalmiutensa parantamiseksi. Sopimusten perusteella rahalaitokset saivat vastiketta vastaan kiinteistöihin kohdistuvan 99-vuotisen perintövuokraoikeuden ja luovuttivat vastiketta vastaan kiinteistöjen käyttöoikeuden Mydibelille 15 vuoden määräajaksi. EUT:n mukaan kyseessä olevia myynti- ja takaisinvuokrausliiketoimia oli pidettävä yhtenä liiketoimena. Kyse ei ollut tavaroiden luovutuksesta, koska rahalaitoksilla ei ollut oikeutta määrätä kiinteistöistä omistajan tavoin. Mydibelin ei tullut siten tarkistaa kiinteistöjen rakentamisesta ja muutostöistä alun perin vähennettyä arvonlisäveroa sale and lease back -järjestelyn takia.

Kiinteistöleasing -sopimuksissa voi olla kyse kiinteistön myynnistä tai kiinteistön vuokrauksesta. Lisätietoa on Verohallinnon ohjeessa Hakeutuminen arvonlisäverovelvolliseksi kiinteistön käyttöoikeuden luovuttamisesta.

Myyntinä ei pidetä liikkeen tai sen osan luovutuksen yhteydessä tapahtuvaa tavaroiden ja palvelujen luovuttamista liiketoiminnan jatkajalle, joka ryhtyy käyttämään luovutettuja tavaroita ja palveluja vähennykseen oikeuttavaan tarkoitukseen (AVL 19 c §). Jos kiinteistö luovutetaan osana AVL 19 c §:n mukaista liikkeen tai sen osan luovutusta, tarkistusoikeus ja -velvollisuus siirtyvät liiketoiminnan jatkajalle eikä luovuttajalla ole velvollisuutta tarkistaa vähennyksiä.

Verotuskäytännön mukaan kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus siirtyvät vastaanottavalle yhtiölle, jos yhtiö jakautuu osakeyhtiölain mukaisesti. Jakautumisessa siirtynyt kiinteistö ei aiheuta jakautuvalle yhtiölle tarkistusvelvollisuutta, jos vastaanottava yhtiö on merkitty arvonlisäverovelvollisten rekisteriin. Vastaavasti on käsitelty osakeyhtiölain mukaista sulautumista. Siirretty kiinteistö ei aiheuta sulautuvalle yhtiölle tarkistusvelvollisuutta, jos vastaanottava yhtiö on merkitty arvonlisäverovelvollisten rekisteriin.

Jos kiinteistönä pidettävä kone tai laite myydään yhdessä rakennuksen tai rakennelman kanssa ja siitä on tehty arvonlisäverotuksessa vähennys, kiinteistön luovuttajalla on velvollisuus tarkistaa tehtyä vähennystä, elleivät tarkistusoikeus ja -velvollisuus siirry arvonlisäverovelvollisten rekisteriin merkitylle kiinteistön ostajalle. Jos kiinteistöön pysyvästi asennettu kone tai laite irrotetaan rakennuksesta ja myydään erikseen, tarkistusvelvollisuutta ei synny, vaan koneen tai laitteen myynnistä suoritetaan arvonlisävero arvonlisäverolain yleisten säännösten mukaisesti. Myynti on arvonlisäverollinen siltä osin kuin kone tai laite on ollut vähennykseen oikeuttavassa käytössä (AVL 1 §, 61 § ja 81 §).

5.4 Arvonlisäverovelvollisuus päättyy

Kun elinkeinonharjoittajan arvonlisäverovelvollisuus päättyy ja sen haltuun jää kiinteistö, elinkeinonharjoittaja on velvollinen tarkistamaan vähennystä jäljellä olevalta tarkistuskaudelta, jos kiinteistöinvestointi on tehty kokonaan tai osittain vähennykseen oikeuttavaan tarkoitukseen. Elinkeinonharjoittajan liiketoiminnan ei tarvitse päättyä kokonaan, vaan elinkeinonharjoittajalle voi jäädä esimerkiksi arvonlisäverolain soveltamisalan ulkopuolista toimintaa. Tarkistusvelvollisuus kuitenkin syntyy, jos elinkeinonharjoittajan arvonlisäverovelvollisuus päättyy. Elinkeinonharjoittajan arvonlisäverovelvollisuus liiketoiminnasta päättyy esimerkiksi silloin, kun liiketoiminnan harjoittaminen lopetetaan kokonaan, arvonlisäverollinen liiketoiminta lopetetaan tai elinkeinonharjoittaja asetetaan konkurssiin. Tarkistamisvelvollisuus syntyy myös tilanteessa, jossa hakeutumisen edellytykset kiinteistön käyttöoikeuden luovuttamisesta päättyvät.

Tarkistusvelvollisuutta ei ole, jos elinkeinonharjoittajan arvonlisäverovelvollisuus ei pääty vaan rekisteröinnin peruste ainoastaan muuttuu.

Esimerkki 16: Yhtiö A on rekisteröity liiketoiminnasta arvonlisäverovelvolliseksi, ja se käyttää rakentamaansa kiinteistöä liiketoiminnassaan. Yhtiö A myy arvonlisäverollisen liiketoimintansa kokonaan B:lle, mutta jättää kiinteistön itselleen. Liiketoimintakaupan jälkeen yhtiö A vuokraa kiinteistön B:lle. Yhtiön A arvonlisäverovelvollisuus liiketoiminnasta päättyy liiketoiminnan myyntiin, mutta A hakeutuu kiinteistön käyttöoikeuden luovuttamisesta arvonlisäverovelvolliseksi. Yhtiön A arvonlisäverovelvollisuuden rooli vaihtuu, mutta ei pääty kokonaan. Yhtiöllä A ei ole velvollisuutta tarkistaa kiinteistöinvestoinnista tehtyjä vähennyksiä, vaikka arvonlisäverovelvollisuus liiketoiminnasta tässä tilanteessa päättyy.

5.5 Kiinteistön käyttöoikeuden haltijan tarkistusoikeus ja -velvollisuus

Kiinteistön käyttöoikeuden haltijaan sovelletaan lähtökohtaisesti samoja tarkistamissäännöksiä kuin kiinteistön omistajaan (AVL 121 §). Kiinteistön käyttöoikeuden haltijoita ovat esimerkiksi vuokralainen ja keskinäisen kiinteistöosakeyhtiön osakas. Kiinteistön käyttöoikeuden haltijalla voi siten olla oikeus tai velvollisuus tarkistaa vähennystä, jos kiinteistön arvonlisäveron vähennykseen oikeuttava käyttö muuttuu, kiinteistön käyttöoikeus luovutetaan edelleen tai kiinteistön käyttöoikeuden haltijan arvonlisäverovelvollisuus päättyy.

Kiinteistön käyttöoikeus voi päättyä esimerkiksi siten, että vuokralaisen vuokrasopimus päättyy. Jos vuokralainen on tehnyt perusparantamiseen rinnastettavan kiinteistöinvestoinnin, vuokralaisella on velvollisuus tarkistaa vähennystä vain, jos hän saa perusparantamisesta korvauksen (AVL 121 § 3 momentti). Tarkistusoikeus ja -velvollisuus siirtyvät kiinteistön käyttöoikeuden luovuttaneelle kiinteistön omistajalle tai haltijalle siirron edellytysten täyttyessä (katso luku 8.1).

Keskinäisen kiinteistöosakeyhtiön osakas on osakkeensa myydessään samassa asemassa kuin kiinteistön omistaja (Helsingin HAO 21.12.2016 nro 16/1243/4). Jos siis keskinäisen kiinteistöosakeyhtiön osakas on tehnyt kiinteistöinvestoinnin huoneistoon, jonka hallintaan oikeuttavat osakkeet se myy, osakkaan on osakemyynnin vuoksi tarkistettava vähennystä, elleivät tarkistusoikeus ja -velvollisuus siirry arvonlisäverovelvollisten rekisteriin merkitylle osakkeiden ostajalle (luovutuksensaajalle).

Jos keskinäinen kiinteistöosakeyhtiö tai asunto-osakeyhtiö on tehnyt kiinteistöinvestoinnin ja osakkeenomistaja myy tilan hallintaan oikeuttavat osakkeet, osakkeiden myynti itsessään ei aiheuta keskinäiselle kiinteistöosakeyhtiölle tai asunto-osakeyhtiölle kiinteistöinvestoinnin tarkistusvelvollisuutta. Keskinäinen kiinteistöosakeyhtiö tai asunto-osakeyhtiö on velvollinen tarkistamaan vähennystä, jos uusi osakkeenomistaja ei käytä tilaa vähennykseen oikeuttavaan tarkoitukseen samassa suhteessa kuin tilaa käytettiin vähennykseen oikeuttavaan tarkoitukseen tarkistuskauden alkaessa. Kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus ei myöskään siirry uudelle osakkeenomistajalle, koska osakkeiden myyjä (osakkeenomistaja) ei ole tehnyt tilaan kiinteistöinvestointia.

6 Tarkistaminen tarkistusmenettelyssä vai arvonlisäveroilmoituksessa olevan virheen korjaus

Alun perin virheellisesti vähennettyä arvonlisäveroa ei oikaista tarkistusmenettelyssä. Asiaa on käsitelty EUT:n tuomiossa C-532/16 (SEB Bankas) sekä KHO:n päätöksessä 2019:106.

EUT:n tuomiossa C-532/16 (SEB Bankas) oli kyse arvonlisäverovähennyksen oikaisemisesta tilanteessa, jossa alun perin tehtyä arvonlisäverovähennystä ei olisi saanut lainkaan tehdä. EUT:n mukaan tällaisessa tilanteessa ei voida soveltaa arvonlisäverodirektiivin kiinteistöinvestointeja koskevaa tarkistusmenettelyä. Kyseistä tarkistusmenettelyä käytetään silloin, kun arvonlisäveronvähennysten määrän määräytymistekijät ovat muuttuneet veroilmoituksen antamisen jälkeen. Tarkistamista ei voida siten käyttää vähennyksen oikaisemiseen silloin, kun vähennyksen tekemiseen ei alun perin ollut oikeutta. Sen sijaan tilanteessa on sovellettava niin sanottua yleistä arvonlisäverodirektiivin vähennysten oikaisemista koskevaa 184 artiklaa (alun perin tehty vähennys oikaistaan, jos se on pienempi kuin se, jonka tekemiseen verovelvollinen oli oikeutettu).

KHO 2019:106

Keskinäinen kiinteistöyhtiö A Oy oli huhtikuussa 2011 käyttöönotetusta yhtiön hallinnassa olevasta pysäköintihallista luovuttanut vastiketta vastaan pysäköintipaikkoja eri tahoille. A Oy oli käsitellyt pysäköintipaikkojen luovutuksen arvonlisäverollisena liiketoimintanaan ja ilmoittanut maaliskuulta 2011 antamassaan arvonlisäveroilmoituksessa pysäköintihallin rakentamiskustannuksiin sisältyneen arvonlisäveron vähennettävänä verona. Verohallinto oli A Oy:ssä vuonna 2015 suoritetun verotarkastuksen johdosta 29.10.2015 tekemillään päätöksillä katsonut, että kaikissa pysäköintipaikkojen luovutuksissa ei ollut kysymys arvonlisäverolain 29 §:n 1 momentin 5 kohdassa (1501/1993) tarkoitetusta pysäköintipaikkojen luovutuksesta pysäköintitoiminnassa. Verohallinto oli toimittanut tilikausille 2012–2014 kohdistuvat maksuunpanot soveltaen arvonlisäverolain 11 luvussa säädettyä kiinteistöinvestointien tarkistusmenettelyä ja maksuunpannut kullekin vuodelle yhden kymmenesosan Verohallinnon mukaan vähennykseen oikeuttamattomassa käytössä olleisiin pysäköintipaikkoihin kohdistuviin rakennuskustannuksiin sisältyvästä verosta.

Korkein hallinto-oikeus katsoi unionin tuomioistuimen asiassa C-532/16, SEB Bankas, antamaan tuomioon viitaten, että siltä osin kuin pysäköintipaikkojen käyttötarkoitus ei ollut muuttunut pysäköintihallin käyttöönoton jälkeen, kiinteistöinvestointeja koskevien vähennysten tarkistusmenettely ei ollut sovellettavissa, vaan maksuunpano olisi tullut kohdistaa sille tilikaudelle, jona yhtiö oli vähentänyt rakentamiskustannusten arvonlisäveron. Kun tilikaudelle 2011 kohdistuva maksuunpano olisi arvonlisäverolain 179 §:n (605/2009) mukaan tullut toimittaa kolmen vuoden kuluessa tilikauden päättymisestä eli viimeistään vuoden 2014 aikana, maksuunpanot kumottiin laissa säädetyn määräajan jälkeen tehtyinä.

Edellä mainitun oikeuskäytännön perusteella voidaan todeta, että alun perin virheellisesti vähennettyä tai kokonaan vähentämättä jäänyttä arvonlisäveroa ei korjata kiinteistöinvestoinnin tarkistusmenettelyssä. Sen sijaan annetaan korvaava arvonlisäveroilmoitus sille verokaudelle, jolla vähennys on alun alkaen tehty tai se olisi pitänyt tehdä. Tarkistuskauden aikana tapahtuvat tarkistamisen aiheuttavat tilanteet kuitenkin velvoittavat tai oikeuttavat elinkeinonharjoittajan tarkistamaan vähennystä tarkistusmenettelyssä.

7 Tarkistuksen laskeminen

7.1 Tarkistamisen tarkastelujakso

Kiinteistön käytön muutoksia tarkastellaan kalenterivuosittain (tarkistusvuosittain). Tarkistuskausi muodostuu siten kymmenestä tarkistusvuodesta. Jos kiinteistön käyttö on muuttunut tarkistuskauteen kuuluvan tarkistusvuoden aikana, elinkeinonharjoittajalla on velvollisuus tarkistaa tehtyä vähennystä tai hänellä on oikeus vähennyksen tekemiseen tarkistusmenettelyssä. Jokaisena tarkistusvuonna tarkistuksen kohteena on 1/10 kiinteistöinvestoinnin hankintaan sisältyneestä arvonlisäverosta.

Ensimmäinen tarkistusvuosi on se osa kalenterivuodesta, joka kohdistuu rakentamispalvelun valmistumisen tai kiinteistön vastaanottamisen jälkeiseen kalenterivuoden osaan (AVL 121 c § 1 momentti.) Ensimmäisen tarkistusvuoden pituutta laskettaessa otetaan huomioon myös vajaat kuukaudet.

Esimerkki 17: Rakennuksen perusparantamistyöt valmistuvat 16.6.2021. Ensimmäisen tarkistusvuoden pituus on seitsemän kuukautta (16.6.–31.12.2021) .

EUT on käsitellyt tarkistuksen suorittamistapaa määräyksessä C-500/13 (Gmina Międzyzdroje). Määräyksessä käsiteltiin tilannetta, jossa kiinteistöinvestointi tehtiin aluksi verotonta toimintaa varten, mutta siirrettiin tarkistuskauden aikana arvonlisäveron vähennykseen oikeuttavaan toimintaan. Määräyksessä on korostettu arvonlisäverodirektiivin tarkistussäännösten pakottavaa luonnetta. Jos arvonlisäveron vähennykseen oikeuttava käyttö muuttuu tarkistuskauden aikana, tarkistukset on tehtävä jäljeltä olevalta tarkistuskaudelta kalenterivuosittain. Tarkistusta ei saa tällöin tehdä yhdellä kertaa.

Luvussa 9 on käsitelty tilanteet, joissa tarkistaminen on tehtävä yhdellä kertaa koko jäljellä olevalta tarkistuskaudelta.

7.2 Tarkistettavan määrän laskeminen

7.2.1 Hankintaan sisältyvä vero

Tarkistettava määrä lasketaan kiinteistöinvestoinnin hankintaan sisältyvän veron perusteella. Vuosittain tarkistetaan 1/10 hankintaan sisältyvästä arvonlisäverosta. Tarkistusvuodelle lasketaan koko tarkistusvuoden vähennykseen oikeuttavaa käyttöä kuvaava prosenttiluku, ja tätä lukua verrataan alkuperäiseen vähennykseen oikeuttavan käytön osuuteen. Hankintaan sisältyvää arvonlisäveroa tarkistetaan näiden lukujen erotusta vastaavasta osuudesta. (AVL 121 d § 1 momentti.) Tätä sovelletaan myös ensimmäiseen tarkistusvuoteen, joka useimmiten on vajaa kalenterivuosi.

Hankintaan sisältyvä vero määritellään sen mukaan, ostetaanko rakentamispalvelu, suoritetaanko rakentamispalvelu itse vai hankitaanko kiinteistö.

Hankintaan sisältyvän veron kokonaismäärään lasketaan mukaan nämä verot:

- uudisrakentamiseen tai perusparantamiseen liittyneestä ostetusta rakentamispalvelusta myyjän suorittama vero (AVL 29 § tai 31 § 1 momentti 2 kohta) tai ostajan käännetyn arvonlisäverovelvollisuuden perusteella suorittama vero (AVL 8 c § tai 9 §)

- uudisrakentamiseen tai perusparantamiseen liittyneestä itse suoritetusta rakentamispalvelusta AVL 22 §:n, 31 a §:n tai 32 §:n nojalla suoritettava vero tai vero, joka olisi suoritettu, jos palvelu olisi alun perin suoritettu muuhun kuin vähennykseen oikeuttavaan käyttöön

- hankitun kiinteistön osalta vero, joka luovuttajan on AVL 31 §:n 1 momentin 1 kohdan tai 33 §:n nojalla suoritettava

- uudisrakentamiseen tai perusparantamiseen liittyvän rakentamispalvelun yhteydessä asennettavaksi hankitusta, maahantuodusta, itse valmistetusta tai siirretystä tavarasta suoritettava vero tai vero, joka olisi ollut suoritettava, jos tavara olisi valmistettu tai siirretty muuhun kuin vähennykseen oikeuttavaan käyttöön. (AVL 121 d § 2 momentti.)

Rakentamispalvelun myyntiin ja omaan käyttöönottoon liittyviä säännöksiä on käsitelty Verohallinnon ohjeessa Rakentamispalvelun myynti ja oma käyttö arvonlisäverotuksessa.

Kiinteistön rakentamisesta aiheutuneita kustannuksia voidaan laskuttaa kuukausia sen jälkeen, kun kiinteistö on valmistunut ja kiinteistöinvestoinnin tarkistuskausi on alkanut. Nämä tarkistuskauden alkamisen jälkeen laskutetut, mutta kiinteistön rakentamisesta aiheutuneet kustannukset, ovat osa kiinteistöinvestoinnin hankintaan sisältyvää veroa. Asiassa ei vaikuta se, että hankinnoista on laskutettu vasta sen jälkeen, kun kiinteistöinvestoinnin tarkistuskausi on alkanut.

Hankintaan sisältyvä vero ei ole välttämättä samansuuruinen kuin kiinteistöinvestoinnista tehty alkuperäinen vähennys. Jos kiinteistöinvestointi tehdään kokonaan tai osittain vähennykseen oikeuttamattomaan tarkoitukseen, hankintaan sisältyvää veroa ei saa vähentää ollenkaan tai sen voi vähentää vain osittain. Tämän vuoksi hankintaan sisältyvä vero voi olla suurempi kuin kiinteistöinvestoinnista tehty vähennys.

Hankintaan sisältyvä vero voi myös pienentyä tarkistuskauden aikana. Jos kiinteistöstä luovutetaan vain osa tai kiinteistöön asennettu kiinteistönä pidettävä kone tai laite irrotetaan kiinteistöstä ja myydään, kiinteistöinvestoinnin hankintaan sisältyvä vero pienenee luovutetun kiinteistön osan tai koneen hankintaan sisältyneen arvonlisäveron määrällä. Luovutuksen jälkeen tarkistuksen kohteena on vero, joka sisältyy jäljelle jääneen kiinteistön hankintaan.

Kun elinkeinonharjoittaja rakentaa omalla henkilökunnallaan rakennuksen omaa vähennykseen oikeuttavaa liiketoimintaa varten, elinkeinonharjoittajalla ei ole velvollisuutta suorittaa rakentamisesta oman käytön arvonlisäveroa. Kiinteistöinvestoinnin hankintaan sisältyvä vero on kuitenkin määritettävä tällaisessa tilanteessa, kuten rakentamispalvelu olisi suoritettu muuhun kuin vähennykseen oikeuttavaan käyttöön. Elinkeinonharjoittaja laskee rakentamisesta suoritettavan oman käytön arvonlisäveron tilanteeseen soveltuvan säännöksen mukaisesti, ja tästä muodostuu kiinteistöinvestoinnin hankintaan sisältyvä vero.

7.2.2 Tarkistuksen laskentakaava

Tarkistettava määrä voidaan laskea kaavalla

1/10 x (alkuperäisen vähennykseen oikeuttavan käytön osuus koko käytöstä – tarkistusvuoden vähennykseen oikeuttavan käytön osuus koko käytöstä) x hankintaan sisältyvä arvonlisävero.

Jos lopputulokseksi saadaan positiivinen tarkistettava määrä, hankintaan sisältyneestä verosta aiemmin tehty vähennys pienenee. Tällöin elinkeinonharjoittajalla on velvollisuus palauttaa valtiolle osa kiinteistöinvestoinnista tehdystä vähennyksestä. Negatiivinen tarkistettava määrä tarkoittaa sitä, että alun perin tehty vähennys kasvaa eli elinkeinonharjoittajalla on oikeus lisävähennykseen.

Alkuperäisellä vähennykseen oikeuttavalla käytöllä tarkoitetaan kiinteistön valmistumis- tai vastaanottoajankohdan mukaista vähennykseen oikeuttavaa käyttöä. Tämä käytön osuus ilmaistaan laskelmalla prosenttilukuna. Tarkistusvuoden vähennykseen oikeuttava käyttö voidaan laskea eri tavoin. Valitun laskentatavan on kuvastettava kiinteistön käyttöä vähennykseen oikeuttavaan tarkoitukseen kyseisenä tarkistusvuonna parhaalla mahdollisella tavalla. Laskelmalla on otettava huomioon koko tarkistusvuoden olosuhteet eli se, miten kiinteistöä on käytetty koko tarkistusvuoden aikana vähennykseen oikeuttavaan tarkoitukseen. Valitun laskentatavan mukaisesti tarkistusvuodelle lasketaan koko tarkistusvuoden vähennykseen oikeuttavaa käyttöä kuvaava prosenttiluku. Laskelman prosenttiluvut ilmoitetaan kahden desimaalin tarkkuudella.

Esimerkki 18: Kiinteistöinvestoinnin tarkistuskausi on alkanut 17.9.2022. Kiinteistöä on käytetty ensimmäisenä tarkistusvuotena arvonlisäveron vähennykseen oikeuttavassa käytössä seuraavasti: syyskuussa 40 %, lokakuussa 42,5 %, marraskuussa 51,5 % ja joulukuussa 54,5 %.

Ensimmäisen tarkistusvuoden vähennykseen oikeuttavan käytös osuus voidaan laskea kaavalla 40 % x 1/4 + 42,5 % x 1/4 + 51,5 % x 1/4 + 54,5 % x 1/4 = 47,13 %.

Laskelma voidaan laatia päiväkohtaisesti tai kuukausikohtaisesti. Jos laskelma laaditaan kuukausikohtaisesti, kiinteistön katsotaan olleen koko kuukauden siinä käytössä, missä se on ollut enimmän aikaa. Jos kiinteistö on ollut yhtä pitkän ajan vähennyskelpoisessa ja vähennyskelvottomassa käytössä, kuukausi jaetaan käytön suhteessa.

Esimerkki 19: Yhtiön kiinteistö on ollut kalenterivuoden 2021 alusta 100-prosenttisesti arvonlisäveron vähennykseen oikeuttavassa käytössä. Kiinteistö siirretään osittain arvonlisäveron vähennykseen oikeuttamattomaan käyttöön 22.7.2021. Tästä alkaen kiinteistö on 80-prosenttisesti vähennykseen oikeuttavassa käytössä.

Yhtiö on valinnut laskentatavakseen kuukausikohtaisen laskennan, koska se kuvaa parhaiten kiinteistön käyttöä vähennykseen oikeuttavaan toimintaan. Heinäkuussa on 31 päivää. Kiinteistö on ollut heinäkuussa enimmän aikaa käytössä, joka oikeuttaa 100-prosenttiseen arvonlisäveron vähennykseen (22/31=71 %). Koska laskenta tehdään kuukausikohtaisesti, kiinteistön katsotaan olleen koko kuukauden käytössä, joka oikeuttaa täysimääräiseen arvonlisäveron vähennykseen. Kiinteistö on siis ollut seitsemän kuukautta 100-prosenttisesti vähennykseen oikeuttavassa käytössä ja viisi kuukautta 80-prosenttisesti vähennykseen oikeuttavassa käytössä. Kyseisen tarkistusvuoden vähennykseen oikeuttava käyttö on siten 100 % x 7/12 + 80 % x 5/12 = 91,67 %.

Jos laskelma on hallinnollisesti työlästä laatia päivä- tai kuukausikohtaisesti esimerkiksi kiinteistöjen tai huoneistojen suuren määrän vuoksi, elinkeinonharjoittaja voi tässä tilanteessa määritellä kiinteistön arvonlisäverollisen käytön tarkistusvuoden lopun mukaisen tilanteen mukaan. Edellytyksenä on kuitenkin, että määrittely ei johda olennaisesti virheelliseen lopputulokseen.

Elinkeinonharjoittajalla voi olla useita kiinteistöinvestointeja, joiden käyttöä arvonlisäveron vähennykseen oikeuttavassa ja arvonlisäveron vähennykseen oikeuttamattomassa toiminnassa on seurattava kiinteistöinvestointikohtaisesti. Elinkeinonharjoittaja voi valita kuhunkin kiinteistöinvestointiin haluamansa laskentamenettelyn ja valittua laskentamenettelyä on noudatettava johdonmukaisesti koko tarkistuskauden ajan.

8 Tarkistusoikeuden ja -velvollisuuden siirto

8.1 Siirron edellytykset

Kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus siirtyvät luovutuksensaajalle tarkistuskauden aikana tapahtuvassa kiinteistön luovutuksessa, jos

- luovuttaja on elinkeinonharjoittaja, kunta tai hyvinvointialue, jolle tarkistusoikeus tai -velvollisuus on alun perin syntynyt tai jolle se on siirtynyt;

- luovutuksensaaja hankkii kiinteistön liiketoimintaa varten tai luovutuksensaaja on kunta, hyvinvointialue tai valtio ja

- luovuttaja ja luovutuksensaaja eivät luovutuksen yhteydessä sovi siitä, että luovuttaja suorittaa tarkistamisen. (AVL 121 e §.)

Siirron edellytyksenä on, että tarkistusoikeus ja -velvollisuus ovat syntyneet tai siirtyneet luovuttajalle ennen kiinteistön luovutusta. Tarkistusoikeus ja -velvollisuus eivät esimerkiksi siirry tilanteessa, jossa luovutettava kiinteistö on hankittu tai otettu luovuttajan yksityisomaisuudeksi. Näin on myös tilanteessa, jossa tarkistusoikeus ja -velvollisuus eivät ole siirtyneet aiemmalta omistajalta kiinteistön luovuttajalle.

Lisäksi tarkistusoikeuden ja -velvollisuuden siirron edellytyksenä on, että luovutuksensaaja hankkii kiinteistön liiketoimintaansa varten. Luovutuksensaajalla on velvollisuus antaa tästä luovuttajalle selvitys (AVL 209 m §). Jos luovutuksensaaja ei anna selvitystä kiinteistön luovutuksen yhteydessä, tarkistusoikeus ja -velvollisuus eivät siirry. Jos esimerkiksi vuoden kuluttua kiinteistön luovutuksesta huomataan, että edellytykset tarkistusoikeuden ja -velvollisuuden siirtämiselle olisivat täyttyneet, tarkistusoikeutta ja -velvollisuutta ei voida jälkikäteen siirtää antamalla puuttuva selvitys.

Kiinteistö katsotaan hankitun liiketoimintaa varten myös siinä tilanteessa, kun luovutuksensaaja hankkii kiinteistön luovuttaakseen sen liiketoiminnan muodossa edelleen. Tarkistusoikeus ja -velvollisuus eivät siirry tilanteessa, jossa luovutuksensaaja hankkii kiinteistön yksityisomaisuudeksi. Jos luovutuksensaaja hankkii kiinteistön osittain yksityisomaisuudeksi ja osittain liikeomaisuudeksi, tarkistusoikeus ja -velvollisuus siirtyvät siltä osin kuin ne kohdistuvat liikeomaisuudeksi hankittuun kiinteistön osaan.

Jos luovutuksensaajana on kunta, hyvinvointialue tai valtio, luovuttajan ei tarvitse tietää, mihin käyttöön kunta, hyvinvointialue tai valtio hankkii kiinteistön. Kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus siirtyvät näille toimijoille kiinteistön tulevasta käytöstä riippumatta. Koska valtiolla ei ole hankinnoistaan arvonlisäveron vähennysoikeutta, valtion hankkima kiinteistö tulee valtion vähennyskelvottomaan käyttöön. Valtiolla on siis velvollisuus tarkistaa vähennystä, jos luovuttaja on tehnyt kiinteistöinvestoinnin vähennykseen oikeuttavaan tarkoitukseen.

Jos luovuttajaa ja luovutuksensaajaa koskevat edellytykset täyttyvät, tarkistusoikeus ja -velvollisuus siirtyvät luovutuksensaajalle, elleivät luovuttaja ja luovutuksensaaja sovi siitä, että luovuttaja tarkistaa vähennystä. Sopimus siitä, että luovuttaja tarkistaa vähennystä, on tehtävä kiinteistön luovutuksen yhteydessä joko luovutussopimuksessa tai erillisessä sopimuksessa (HE 44/2007).

Tarkistusoikeus ja -velvollisuus siirtyvät myös silloin, kun kiinteistö luovutetaan arvonlisäverolain 19 c §:ssä tarkoitetun liikkeen tai sen osan luovutuksen yhteydessä.

Kiinteistön käyttöoikeuden haltijaan sovelletaan vastaavia säännöksiä kuin kiinteistön omistajaan, kun kiinteistön käyttöoikeuden haltija luovuttaa kiinteistön käyttöoikeuden. Jos kiinteistön käyttöoikeuden haltija on tehnyt kiinteistöinvestoinnin ja luovuttaa kiinteistön käyttöoikeuden, tarkistusoikeus ja -velvollisuus siirtyvät luovutuksensaajalle tässä luvussa kuvattujen edellytysten täyttyessä (AVL 121 f § 1 momentti). Jos kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus eivät siirry luovutuksensaajalle, kiinteistön käyttöoikeuden haltijalla voi olla velvollisuus tehdä kertatarkistus (katso luku 9.1).

Kiinteistön käyttöoikeuden päättyessä tarkistusoikeus ja -velvollisuus siirtyvät vuokralaiselta vuokranantajalle siirron edellytysten täyttyessä, jos kyse on perusparantamiseen rinnastettavasta kiinteistöinvestoinnista, josta vuokralainen saa korvauksen.

8.2 Tarkistuksen laskeminen tarkistusoikeuden ja -velvollisuuden siirtyessä luovutuksensaajalle

Kun tarkistusoikeus ja -velvollisuus siirtyvät luovutuksensaajalle, luovuttaja on pääsääntöisesti vastuussa tarkistamisesta ainoastaan niiden kiinteistön käytössä tapahtuneiden muutosten osalta, jotka ovat tapahtuneet hänen hallinta-aikanaan. Luovutuksensaaja tarkistaa hallintaoikeuden siirtymisen jälkeen. (AVL 121 h § 2 momentti.) Tarkistusvelvollisuus jakautuu luovuttajan ja luovutuksensaajan välillä hallintaoikeuden siirtymisen mukaan. Omistusoikeuden siirtyminen ei vaikuta asian arviointiin.

Tarkistettavaa määrää laskettaessa luovuttaja ottaa huomioon oman hallinta-aikansa osuuden tarkistusvuodesta. Luovutuksensaaja puolestaan ottaa huomioon oman hallinta-aikansa osuuden tarkistusvuodesta. Sekä luovuttaja että luovutuksensaaja vertaavat kiinteistön luovutusvuoden mukaista vähennykseen oikeuttavan käytön osuutta siihen vähennykseen oikeuttavan käytön osuuteen, joka kiinteistöinvestoinnilla oli tarkistuskauden alussa.

Poikkeuksia ovat tilanteet, joissa luovutuksensaajaa ei ole merkitty arvonlisäverovelvollisten rekisteriin kiinteistön luovutusajankohtana. Tähän tilanteeseen rinnastuvat myös elinkeinonharjoittajat, jotka on rekisteröity arvonlisäverovelvollisten rekisteriin ulkomaalaisena arvonlisäveroilmoituksenantovelvollisena, EU-palvelumyynneistä ilmoituksenantovelvollisena ja ostajana tai omasta käytöstä arvonlisäverovelvollisena. Tässä tilanteessa luovuttaja tekee luovutuksensaajan sijasta kertatarkistuksen koko jäljellä olevalta tarkistuskaudelta (AVL 121 h § 3 momentti). Kertatarkistuksen määrää laskettaessa kiinteistön katsotaan olevan jäljellä olevan tarkistuskauden ajan kokonaan muussa kuin vähennykseen oikeuttavassa käytössä. Luovutuksensaaja voi oikaista luovuttajan suorittamaa kertatarkistusta tietyissä tilanteissa (katso luku 9.2).

Jos luovutuksensaajan ilmoitus arvonlisäverovelvollisten rekisteriin rekisteröitymisestä on Verohallinnossa vireillä viimeistään kiinteistön luovutusajankohdasta alkaen ja luovutuksensaaja antaa asiasta luovuttajalle selvityksen, verotuskäytännön mukaan tällöin voidaan toimia kuten luovutuksensaaja olisi merkittynä arvonlisäverovelvollisten rekisteriin kiinteistön luovutusajankohtana. Tässä tilanteessa luovutuksensaaja merkitään arvonlisäverovelvollisten rekisteriin ilmoitetusta ajankohdasta alkaen. Jos luovutuksensaajaa ei kuitenkaan merkitä arvonlisäverovelvollisten rekisteriin lainkaan tai luovutuksensaaja rekisteröidään myöhemmin kuin kiinteistön luovutusajankohdasta alkaen, luovuttajalla on lähtökohtaisesti velvollisuus tehdä kertatarkistus.

Luovuttaja kohdistaa kiinteistön luovutuksen takia tehtävän tarkistuksen sille kalenterikuukaudelle, jonka aikana kiinteistön hallinta on luovutettu (AVL 145 b § 3 momentti). Kiinteistöstä voidaan luovuttaa myös vain osa. Luovutuksen jälkeen luovuttajalla on velvollisuus tarkistaa vähennystä siitä kiinteistön osasta, joka on jäänyt hänen haltuunsa.

Luovutuksensaaja kohdistaa tarkistuksen tarkistusvuoden viimeiselle kalenterikuukaudelle, jos kiinteistön käyttötarkoitus muuttuu luovutuksensaajan hallinta-aikana. Jäljellä olevan tarkistuskauden aikana luovutuksensaaja tarkistaa vähennystä tarkistamisen aiheuttavissa tilanteissa (katso luku 5).

EUT on antanut arvonlisäveron vähennyksen oikaisemisesta tuomiot C-622/11 (Pactor Vastgoed) ja C-787/18 (Sögård Fastigheter).

8.3 Luovuttajan oikaisuvelvollisuudesta

Kiinteistön tai kiinteistön käyttöoikeuden luovuttajan on annettava luovutuksensaajalle selvitys kiinteistöinvestoinnista, jos kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus siirtyvät luovutuksensaajalle (AVL 209 k § 1 momentti). Selvityksenantovelvollisuus on myös luovuttajalla, joka luovuttaa kiinteistön osana AVL 19 c §:n mukaista liikkeen tai sen osan luovutusta. Selvityksestä on muun ohella käytävä ilmi kiinteistöinvestoinnista tehdyn alkuperäisen vähennyksen suuruus. Selvitys on välttämätön, jotta luovutuksensaaja voi tarkistaa vähennystä oikean suuruisena.

Luovuttajalla on tarkistuksen oikaisuvelvollisuus. Tämän velvollisuuden tarkoituksena on suojata vilpittömässä mielessä toimivaa luovutuksensaajaa, jos luovuttaja antaa virheellisiä tietoja. Oikaisuvelvollisuus tulee kyseeseen tilanteessa, jossa luovuttaja ei ole antanut selvitystä lainkaan tai on antanut selvityksessä virheellisen tiedon ja tämän seurauksena luovutuksensaajan verotusta olisi oikaistava hänen vahingokseen. Kyse on esimerkiksi tilanteesta, jossa luovuttaja on ilmoittanut kiinteistöinvestointia koskevan hankintaan sisältyvän veron liian suurena. Tällöin luovuttajan on tehtävä puuttuvista tai vääristä tiedoista johtuvat tarkistukset tai oikaistava tarkistettavia määriä luovutuksensaajan sijasta. Jos luovutuksensaaja on luovuttanut kiinteistön edelleen siten, että tarkistusoikeus ja -velvollisuus ovat siirtyneet, luovuttajan oikaisuvelvollisuus soveltuu myös tämän siirronsaajan tarkistuksiin. (AVL 121 i § 1 momentti.)

Luovuttaja on oikaisuvelvollinen myös silloin, jos hänen verotustaan muutetaan myöhemmin siten, että sen seurauksena luovutuksensaajan verotusta olisi oikaistava eikä luovuttaja ilmoita verotuksen muutoksesta luovutuksensaajalle lisäselvityksellä (AVL 121 i § 2 momentti). Luovuttajan verotusta voidaan muuttaa luovutuksen jälkeen esimerkiksi silloin, jos verotarkastuksessa havaitaan virheellinen arvonlisäverovähennys kiinteistöinvestoinnista.

Luovuttaja on oikaisuvelvollinen ainoastaan silloin, kun luovuttaja on antanut luovutuksensaajalle virheellisiä tietoja tai kun luovuttaja ei ole ilmoittanut verotuksen muutoksista luovutuksensaajalle. Jos luovuttaja ilmoittaa luovutuksensaajalle virheestä antamalla oikeansisältöisen selvityksen tai ilmoittaa verotukseensa tehdyistä muutoksista antamalla lisäselvityksen, luovutuksensaajalla on velvollisuus tehdä tästä aiheutuvat tarkistukset tai oikaista tarkistettavia määriä.

8.4 Verovelvollisuusryhmä

Verohallinto voi kahden tai useamman elinkeinonharjoittajan hakemuksesta määrätä, että elinkeinonharjoittajia on arvonlisäverolakia sovellettaessa kohdeltava yhtenä elinkeinonharjoittajana eli verovelvollisuusryhmänä (AVL 13 a §).

Jos elinkeinonharjoittaja liittyy AVL 13 a §:ssä tarkoitettuun verovelvollisuusryhmään, elinkeinonharjoittajan omistamaan tai hallitsemaan kiinteistöön kohdistuva tarkistusoikeus ja -velvollisuus siirtyvät verovelvollisuusryhmälle. Jos elinkeinonharjoittaja eroaa verovelvollisuusryhmästä, elinkeinonharjoittajan omistamaan tai hallitsemaan kiinteistöön kohdistuva kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus siirtyvät verovelvollisuusryhmältä elinkeinonharjoittajalle. (AVL 121 g § 1 ja 2 momentti.)

Kun kiinteistöinvestoinnin tarkistusoikeus ja -velvollisuus siirtyvät verovelvollisuusryhmälle, verovelvollisuusryhmällä on velvollisuus antaa elinkeinonharjoittajalle selvitys siitä, että kiinteistöä käytetään liiketoiminnassa. Elinkeinonharjoittajalla on puolestaan velvollisuus antaa AVL 209 l §:n mukainen selvitys kiinteistöinvestoinnista. Vastaavat selvitykset on annettava myös silloin, kun elinkeinonharjoittaja eroaa verovelvollisuusryhmästä.

Ohjeen luvuissa 8.2, 8.3 ja 9.2 käsiteltäviä kiinteistöinvestoinnin tarkistus- ja oikaisusäännöksiä sovelletaan, kun verovelvollisuusryhmään liitytään ja kun siitä erotaan.

9 Kertatarkistustilanteet ja kertatarkistuksen oikaisu

9.1 Kertatarkistustilanteet

Jos elinkeinonharjoittaja on tehnyt kiinteistöinvestoinnin kokonaan tai osittain arvonlisäveron vähennykseen oikeuttavaan tarkoitukseen, hänellä on velvollisuus tehdä kiinteistöinvestoinnista kertatarkistus

- lopettaessaan arvonlisäverollisen liiketoiminnan

- siirtäessään kiinteistön pois liikeomaisuudestaan

- luovuttaessaan kiinteistön siten, etteivät tarkistusoikeus ja -velvollisuus siirry luovutuksensaajalle

- luovuttaessaan kiinteistön siten, että tarkistusoikeus ja -velvollisuus siirtyvät luovutuksensaajalle, mutta luovutuksensaaja ei ole luovutushetkellä merkittynä arvonlisäverovelvollisten rekisteriin.

Myös kiinteistön käyttöoikeuden haltijalla on velvollisuus tehdä kertatarkistus näissä tilanteissa (luovutuksen kohteena on kiinteistön käyttöoikeus). Jos kiinteistön käyttöoikeus luovutetaan vuokranantajalle kiinteistön käyttöoikeuden päättymisen vuoksi, vuokralainen tekee kertatarkistuksen tekemästään perusparantamisesta vain, jos hän saa siitä korvauksen.

Kertatarkistus tarkoittaa sitä, että vähennystä tarkistetaan yhdellä kertaa koko jäljellä olevalta tarkistuskaudelta. Kiinteistön katsotaan olevan lopputarkistuskauden ajan kokonaan muussa kuin elinkeinonharjoittajan arvonlisäveron vähennykseen oikeuttavassa käytössä (AVL 121 c § 2 momentti).

9.2 Kertatarkistuksen oikaisu

Kertatarkistusta voi tietyissä tilanteissa oikaista. Oikaisun voi tehdä arvonlisäverovelvollisuuden päättymisen ja kiinteistön luovutuksen vuoksi tehdystä kertatarkistuksesta. Oikaisua ei voi tehdä, jos kertatarkistus on tehty siitä syystä, että kiinteistö on poistettu liikeomaisuudesta tai koko liiketoiminta on lopetettu.

Elinkeinonharjoittaja voi oikaista arvonlisäverovelvollisuuden päättymisen takia tekemäänsä kertatarkistusta, jos hänet merkitään tarkistuskauden aikana uudelleen arvonlisäverovelvollisten rekisteriin (AVL 121 j § 1 momentti). Oikaisun voi tehdä, jos elinkeinonharjoittaja on jatkanut arvonlisäverotonta liiketoimintaa välittömästi arvonlisäverollisen toiminnan päätyttyä ja kiinteistöä on käytetty tässä arvonlisäveron vähennykseen oikeuttamattomassa toiminnassa. Lisäksi elinkeinonharjoittajan on pyydettäessä esitettävä selvitys siitä, että kertatarkistuksen määrä on maksettu valtiolle arvonlisäverovelvollisuuden päättyessä.

Uudelleen arvonlisäverovelvollisten rekisteriin merkitty elinkeinonharjoittaja oikaisee kertatarkistusta siten, että hän vähentää kertatarkistuksena suoritetun veron siltä osin kuin se kohdistuu tarkistusvuoteen, josta alkaen hänet merkitään uudelleen arvonlisäverovelvollisten rekisteriin ja sen jälkeiseen tarkistuskauteen (AVL 121 k § 1 momentti 1 kohta). Elinkeinonharjoittaja vähentää kertatarkistuksen oikaisuun oikeuttavan arvonlisäveron yhdellä kertaa. Kertatarkistuksen oikaisu kohdistetaan sille kalenterikuukaudelle, josta alkaen elinkeinonharjoittaja merkitään uudelleen arvonlisäverovelvollisten rekisteriin (AVL 145 c § 1 momentti).

Kertatarkistusta oikaistaan oikaisuvuoden ja lopputarkistuskauden oletetun vähennykseen oikeuttavan käytön perusteella. Kiinteistöä voidaan olettaa käytettävän vähennykseen oikeuttavassa käytössä lopputarkistuskauden ajan kuten rekisteröitymispäivänä, ellei muuta tietoa tulevasta käytöstä ole.

Esimerkki 20: Yhtiö rakentaa hallin ja käyttää kiinteistöä 100-prosenttisesti arvonlisäveron vähennykseen oikeuttavaan toimintaan tarkistusvuosina 1–3. Tarkistusvuonna 4 yhtiön arvonlisäverovelvollisuus päättyy 31.12. ja kiinteistön katsotaan olevan vähennykseen oikeuttamattomassa käytössä lopputarkistuskauden eli kuuden vuoden ajan. Yhtiön on tehtävä kertatarkistus joulukuulta annettavalla arvonlisäveroilmoituksella tarkistusvuonna 4. Elinkeinonharjoittaja on laskenut kertatarkistuksen määräksi 50 000 euroa. Arvonlisäverovelvollisuuden päättymisen jälkeen yhtiö harjoittaa kiinteistöllä vähennykseen oikeuttamatonta liiketoimintaa.

Tarkistusvuonna 7 yhtiö ottaa 1.8. kiinteistön 80-prosenttisesti arvonlisäveron vähennykseen oikeuttavaan käyttöön. Yhtiö merkitään uudelleen arvonlisäverovelvollisten rekisteriin 1.8. alkaen. Yhtiö saa siis oikaista tekemäänsä kertatarkistusta. Kertatarkistusta oikaistaan siltä osin kuin se kohdistuu tarkistusvuoteen 7, josta alkaen elinkeinonharjoittaja merkitään uudelleen arvonlisäverovelvollisten rekisteriin ja sen jälkeiseen tarkistuskauteen (tarkistusvuodet 8–10).

Tarkistusvuoden 7 vähennykseen oikeuttava käyttö on 7/12 x 0 % + 5/12 x 80 % = 33,33 %. Koska yhtiöllä ei ole kiinteistön tulevasta käytöstä vielä tarkempaa tietoa, yhtiö voi olettaa vähennykseen oikeuttavan käytön olevan 80 % myös tarkistusvuosien 8–10 osalta.

Yhtiö teki kertatarkistuksen, kun kuusi tarkistusvuotta oli jäljellä. Kertatarkistuksen oikaisun määrä on kultakin jäljellä olevalta tarkistusvuodelta 1/6 kertatarkistuksen määrästä siltä osin kuin kiinteistöä oletetaan käytettävän vähennykseen oikeuttavaan tarkoitukseen.

Yhtiö voi laskea kertatarkistuksen oikaisun seuraavasti:

[(0 – 33,33) % x 1/6 x 50 000 €)) + (3 x (0 – 80) % x 1/6 x 50 000 €) = –22 777,50 euroa.

Yhtiö ilmoittaa kertatarkistuksen oikaisun elokuulta annettavalla arvonlisäveroilmoituksella lisäämällä verokauden vähennettäviä veroja 22 777,50 euroa.

Kertatarkistuksen oikaisun jälkeen elinkeinonharjoittaja tarkistaa vähennystä kiinteistön käyttötarkoituksen muutoksen tai kiinteistön luovutuksen johdosta yleisten tarkistamista koskevien säännösten mukaan (katso luku 5). Tarkistettavaa määrää laskettaessa alkuperäisenä vähennykseen oikeuttavana käyttönä pidetään kertatarkistuksen oikaisuvuoden ja lopputarkistuskauden yhteenlaskettua vähennykseen oikeuttavaa käyttöä. Hankintaan sisältyvä vero muodostuu puolestaan kertatarkistuksen oikaisun määrästä.

Luovutuksensaaja voi oikaista kiinteistön tai kiinteistön käyttöoikeuden luovuttajan tekemää kertatarkistusta tietyissä tilanteissa. Luovutuksensaaja voi oikaista luovuttajan arvonlisäverovelvollisuuden päättyessä tekemää kertatarkistusta, jos luovutuksensaaja on kiinteistön luovutusajankohtana merkitty arvonlisäverovelvollisten rekisteriin tai hänet merkitään tarkistuskauden aikana arvonlisäverovelvollisten rekisteriin. Luovutuksensaaja voi myös oikaista luovuttajan kiinteistön luovutuksen vuoksi tekemää kertatarkistusta, jos luovutuksensaaja merkitään tarkistuskauden aikana arvonlisäverovelvollisten rekisteriin. Oikaisumahdollisuutta sovelletaan myös tilanteessa, jossa elinkeinonharjoittaja hankkii kiinteistön tai kiinteistön käyttöoikeuden toiselta elinkeinonharjoittajalta, joka on aiemmin hankkinut kiinteistön luovutuksen takia kertatarkistuksen tehneeltä kiinteistön omistajalta. (AVL 121 j § 2 momentti.)

Oikaisun edellytyksenä on, että kiinteistön luovuttaja on tehnyt aiemmin kertatarkistuksen. Tämän asian on käytävä ilmi luovuttajan luovutuksensaajalle antamasta kiinteistöinvestointia koskevasta selvityksestä (katso luku 13). Lisäksi tarkistusoikeus ja -velvollisuus on pitänyt siirtää luovutuksensaajalle tarkistuskauden aikana, eikä kiinteistön aiempi luovuttaja ole voinut oikaista tarkistusta aikaisemmin.

Luovutuksensaaja oikaisee luovuttajan suorittamaa kertatarkistusta siltä osin kuin se kohdistuu tarkistusvuoteen, jona luovutuksensaajalla on oikeus tarkistuksen tekemiseen ja sen jälkeiseen tarkistuskauteen (AVL 121 k § 1 momentti 2 kohta). Luovutuksensaaja kohdistaa oikaisun sille kalenterikuukaudelle, jonka aikana hän vastaanottaa kiinteistön hallinnan (arvonlisäverovelvollisten rekisteriin merkitty), tai sille kalenterikuukaudelle, josta alkaen hänet merkitään arvonlisäverovelvollisten rekisteriin (AVL 145 c § 2 momentti).

Kertatarkistuksen oikaisun jälkeen luovutuksensaaja tarkistaa tarkistuskauden aikana tapahtuvista kiinteistön käyttötarkoituksen muutoksista tai luovutuksesta yleisten tarkistamista koskevien sääntöjen mukaan (katso luku 5). Tarkistettavaa määrää laskettaessa alkuperäisenä vähennykseen oikeuttavana käyttönä pidetään kertatarkistuksen oikaisuvuoden ja lopputarkistuskauden yhteenlaskettua vähennykseen oikeuttavaa käyttöä. Hankintaan sisältyvä vero muodostuu puolestaan kertatarkistuksen oikaisun määrästä.

10 Kiinteistön käyttötarkoituksen muutokset ennen tarkistuskauden alkua

Jos kiinteistön käyttötarkoitus muuttuu ennen tarkistuskauden alkua, elinkeinonharjoittajalla on velvollisuus oikaista kiinteistöinvestoinnin arvonlisäveroa yhdellä kertaa. Arvonlisäveroa on oikaistava myös silloin, kun kiinteistön käyttötarkoitus muuttuu vain osittain.

Arvonlisäveron oikaisu kohdistuu elinkeinonharjoittajan vähennettäviin veroihin tai suoritettaviin veroihin sen mukaan, onko kyse ostetusta vai itse suoritetusta rakentamispalvelusta tai hankittavasta kiinteistöstä. Oikaisu voi siis kohdistua myös suoritettaviin veroihin toisin kuin tarkistuskauden aikana tehtävät tarkistukset, jotka kohdistetaan aina vähennettäviin veroihin.

Oikaisu kohdistetaan sille kalenterikuukaudelle, jonka aikana kiinteistön käyttötarkoitus muuttuu (AVL 146 §).

10.1 Kiinteistö otetaan kokonaan tai osittain vähennykseen oikeuttavaan käyttöön

Jos kiinteistöinvestointi on tehty muuhun kuin vähennykseen oikeuttavaan tarkoitukseen, mutta kiinteistö otetaan vähennykseen oikeuttavaan tarkoitukseen ennen tarkistuskauden alkua, elinkeinonharjoittaja voi oikaista kiinteistöinvestoinnin arvonlisäveroa. Käyttötarkoituksen muutoksen vuoksi kiinteistöinvestoinnin katsotaan tällöin olevan alun perin tarkoitettu vähennyskelpoiseen käyttöön. (AVL 121 b § 1 momentti.)

Säännöstä sovelletaan esimerkiksi tilanteissa, joissa alun perin