Vastikkeellinen saanto jäämistöosituksessa ja perinnönjaossa

Avainsanat:

- Antopäivä

- 28.4.2022

- Diaarinumero

- VH/724/00.01.00/2022

- Voimassaolo

- 1.5.2022 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 mom.

Ohje liittyy kokonaisuuteen: Perheoikeus ja verotus

Varainsiirtoveroprosentit muuttuvat 1.1.2024. Uusia veroprosentteja sovelletaan 12.10.2023 tai sen jälkeen tehtyihin luovutuksiin. Kiinteistöistä maksetaan varainsiirtoveroa 3 prosenttia ja arvopapereista, kuten asunto-osakkeista tai liikeosakkeista 1,5 prosenttia. Ohje on tältä ja eräiltä muilta osin päivitettävänä.

Tässä ohjeessa käsitellään perinnönjaon ja siihen liittyvän jäämistöosituksen yhteydessä muodostuvia vastikkeellisia saantoja varainsiirtoverotuksessa. Ohjetta voidaan kuitenkin hyödyntää soveltuvin osin myös muussa verotuksessa, kun määritetään, onko kyseessä vastikkeellinen saanto.

1 Johdanto

1.1 Ohjeen tarkoitus

Varainsiirtoverolain (29.11.1996/931, VSVL) mukaan varainsiirtoveroa tulee suorittaa kiinteistöjen ja arvopapereiden vastikkeellisista luovutuksista. VSVL 4 §:n mukaisesti veroa ei kuitenkaan tule suorittaa perintönä saadusta omaisuudesta. Saman pykälän mukaan osituksessa saadusta omaisuudesta veroa suoritetaan vain siltä osin kuin vastikkeena on käytetty muuta kuin jaettavana olevaa varallisuutta, ei kuitenkaan siltä osin kuin vastikkeena on käytetty elatusavun kertamaksua.

Vastaavasti tuloverolain (30.12.1992/1535) 51 §:n mukaisesti veronalaista tuloa ei ole avio-oikeuden nojalla, naimaosana tai etuosana jakamattomasta pesästä, perintönä, perintökaaren 8 luvussa tarkoitettuna avustuksena tai hyvityksenä, testamentilla taikka lahjana saatu suoritus. Osituksen ja perinnönjaon tekemisen yhteydessä saattaa kuitenkin muodostua myös muita kuin näissä säännöksissä tarkoitettuja ositus-, perintö- tai testamenttisaantoja.

Tässä ohjeessa käsitellään sitä, milloin perinnönjaon yhteydessä tapahtuu vastikkeellinen saanto, josta tulee suoritettavaksi varainsiirtoveroa ja kuinka varainsiirtovero näissä tilanteissa määräytyy. Usein perinnönjaon yhteydessä tehdään myös ositus. Tässä ohjeessa käsitellään siksi myös ositusta siltä osin kuin ositus ja sen veroseuraamukset ovat yhteydessä perinnönjaossa muodostuviin veroseuraamuksiin. Jäämistöositukseen liittyy eräitä erityispiirteitä ja tältä osin ohje täydentää aiempaa ositusta koskevaa Verohallinnon ohjetta Osituksen yhteydessä tapahtuvat omistajanvaihdokset ja niihin liittyvä varainsiirtoverotus. Kyseinen vanhempi ohje on kirjoitettu ajatellen avioerosta johtuvia osituksia, mutta se soveltuu myös jäämistöosituksiin eikä tässä ohjeessa kattavasti toisteta siinä selvitettyjä asioita. Perinnönjaossa muodostuu myyjälle (ulkopuolisia varoja saavalle osakkaalle) luovutusvoittoverotuksen realisoiva vastikkeellinen saanto samoin edellytyksin kuin varainsiirtoverotuksessa muodostuu luovutuksensaajalle velvollisuus suorittaa varainsiirtoveroa. Tätä ohjetta voidaan tältä osin hyödyntää myös luovutusvoittoverotuksessa. Luovutusvoittoverotuksessa vähennettävä hankintameno voi kuitenkin erilaisissa tilanteissa muodostua eri tavoin. Lisäksi joissain tilanteissa luovutusvoitot ovat verovapaita ja erilaisiin omaisuuseriin liittyy omia laskentasääntöjä. Näitä kysymyksiä ei tässä ohjeessa käsitellä.

1.2 Osituksen ja perinnönjaon suhde eri veromuotoihin

Perinnönjättäjän kuollessa hänen perillisilleen ja testamentinsaajilleen muodostuu oikeus saada häneltä jäänyt perintö perintökaaren (5.2.1965/40, PK) säännösten mukaisesti. Jos vainaja eli avioliitossa, avioliitto päättyy kuolemaan. Silloin vainajan kuolinpesän ja lesken välille muodostuu avioliittolain (13.6.1929/234, AL) mukaiseen avio-oikeuteen perustuva oikeus aviovarallisuuden puolittamiseen, ellei puolisoilla ole ainoastaan avio-oikeuden ulkopuolelle rajattua omaisuutta. Siten jo kuolemantapaus synnyttää eri osapuolille oikeuksia vainajan varoihin.

Kuolinpesän ja lesken tai molempien puolisoiden kuolinpesien välinen avio-oikeus toteutetaan osituksella. Osituksessa täsmentyvän kuolinpesän varallisuus jaetaan perillisten kesken perinnönjaolla. Ositusta ja perinnönjakoa ei välttämättä tehdä nopeasti kuoleman jälkeen ja lisäksi ositus ja perinnönjako saatetaan tehdä eri aikoina. Siten perittävän kuolemasta saattaa kulua pitkiäkin aikoja ositukseen ja perinnönjakoon ja tämän välijakson aikana saattaa tapahtua myös uusia kuolintapauksia.

Eri veromuodoissa osituksen ja perinnönjaon vaikutus on erilainen. Perintöverovelvollisuus alkaa lähtökohtaisesti perittävän kuolemasta, eikä perintöveron määrääminen edellytä osituksen tai perinnönjaon tekemistä. Sen sijaan varainsiirtoverotuksessa ja luovutusvoittoverotuksessa veroseuraamukset aiheutuvat omaisuuden luovutuksista, joita voi tapahtua ennen ositusta tai perinnönjakoa, osana niitä tai niiden jälkeen. Vainajan omaisuus voi tuottaa tuloja myös kuoleman ja osituksen tai perinnönjaon välisenä aikana ja näistä tuloista on suoritettava tuloveroja. Lisäksi joskus voidaan ennen perinnönjakoa tehdä kuolinpesäosuuden luovutuksia, joita käsitellään Verohallinnon ohjeessa Kuolinpesäosuuden luovutuksen verotus.

Kuolinpesän selvittäminen, osittaminen ja jakaminen saattavat aiheuttaa eri veromuodoissa erilaisia veroseuraamuksia, jotka realisoituvat eri osapuolille, eri aikoina ja osin erilaisin perustein. Kyse on kuitenkin aina samasta jäämistöstä, jonka varoihin perhevarallisuusoikeus määrittää eri osapuolille oikeudet. Siten eri veromuodoissa saatu selvitys pesän varoista ja oikeuksista niihin sekä tehdyistä osituksista ja perinnönjaoista otetaan huomioon myös muita samaan kuolinpesään liittyviä veroasioita ratkaistaessa.

Verohallinto on antanut lukuisia ohjeita, jotka liittyvät kuolintapausten verotukseen. Osa ohjeista koskee jotain tiettyä verotuksen vaihetta ja osa esimerkiksi jotain tiettyä omaisuuserää. Kuolinpesiin liittyviä veroasioita selvitettäessä on tarpeen varmistua, että käyttää oikeaa tilannetta koskevaa ohjetta. Joskus on tarpeen käyttää useaa ohjetta. Merkityksellisiä ohjeita ovat esimerkiksi:

Ensin kuolleen puolison tai lesken jälkeisessä perintöverotuksessa tarvittavat tiedot

Hallintaoikeus omaisuuden luovutuksen verotuksessa

Hallintaoikeusvähennys perintöverotuksessa

Kuolinpesien luovutusvoitot ja -tappiot verotuksessa

Kuolinpesäosuuden luovutuksen verotus

Luopumiset perintö- ja lahjaverotuksessa

Osituksen yhteydessä tapahtuvat omistajanvaihdokset ja niihin liittyvä varainsiirtoverotus

Ositus- ja perinnönjakosopimus perintöverotuksessa

Sukupolvenvaihdos perintötilanteissa

Varainsiirtovero arvopapereiden luovutuksessa

Varainsiirtovero kiinteistön luovutuksessa

Vastuu aiempien luovutusten varainsiirtoverosta

2 Osituksen ja perinnönjaon siviilioikeudellinen perusta ja sen suhde verotukseen

2.1 Kuolinpesän ja perintöoikeuksien muodostuminen ja ositusperusteen synty

Perintökaaren mukaiselle perilliselle tai yleistestamentinsaajalle muodostuu perittävän kuolinhetkellä oikeus suhteelliseen osaan perittävän varoista. Yleistestamentilla tarkoitetaan testamenttia, jolla saadaan koko perintö tai joku suhteellinen osuus (esimerkiksi ¼) varoihin. Perilliset ja yleistestamentinsaajat ovat pesän osakkaita. Vainajan varoja hallinnoidaan kuolinpesän yhteishallintona perinnönjakoon saakka. Lisäksi perittäviin varoihin voidaan saada oikeuksia erityistestamentilla (legaatilla) ja eräillä muilla perintökaaressa säädetyillä perusteilla. Erityistestamentilla saadaan testamentissa tarkemmin määritelty oikeus johonkin tiettyyn vainajan omaisuuteen, esimerkiksi määrätään jokin tietty esine tai hallintaoikeus johonkin omaisuuserään jollekin henkilölle.

Avioliiton päättyessä kuolemaan syntyy niin sanottu ositusperuste. Sen hetken mukaisesta avio-oikeuden alaisesta omaisuudesta tehdään ositus avioliittolain säännösten mukaan. Leski on poikkeustilanteita lukuun ottamatta kuolinpesän osakas, joka osallistuu kuolinpesähallintoon. Jos lesken ja vainajan kaikki omaisuus on avio-oikeuden ulkopuolella, tehdään osituksen sijaan erottelu.

2.2 Perintöverotuksen toimittaminen

Kuoleman jälkeen laaditaan perukirja, joka muun ohessa toimii perintöverotuksen veroilmoituksena. Perukirjassa luetellaan ja arvostetaan vainajan omaisuus ja velat. Lisäksi perukirjassa luetellaan ja arvostetaan lesken varat ja velat. Lesken kuoleman jälkeen vastaavasti ilmoitetaan lesken varat ja velat sekä myös ensin kuolleen puolison varat ja velat, jos kuolemien välillä ei ole toimitettu ositusta. Näistä merkinnöistä kerrotaan tarkemmin Verohallinnon ohjeessa Ensin kuolleen puolison tai lesken jälkeisessä perintöverotuksessa tarvittavat tiedot.

Perukirjan tietojen pohjalta perintöverotuksessa toimitetaan laskennallinen perinnönjako ja tarvittaessa myös sitä edeltävä laskennallinen ositus. Siinä määritetään, millaiset arvomääräiset oikeudet vainajan varoihin syntyi vainajan perillisille ja testamentinsaajille. Tämän laskelman tuloksena osakkaalle muodostuu laskennallinen perintöosuus, josta hänelle lasketaan perintövero. Tämä ei kuitenkaan tarkoita, että kuolinpesä olisi Verohallinnon toimenpiteiden jälkeen jaettu tai olisi toimitettu ositus. Kyse on perintöverotuksen toimittamista varten laadittavasta laskelmasta.

Varainsiirto- ja luovutusvoittoverotuksen veroseuraamukset määritetään todellisen osituksen ja perinnönjaon mukaisesti. Omaisuus myös arvostetaan osituksen ja perinnönjaon hetken mukaisiin arvoihin. Siten omaisuuden arvo on voinut muuttua erilaiseksi, kuin mikä oli saman omaisuuden arvo perintöverotuksen perusteena olevalla kuolinhetkellä.

2.3 Osituksen ja perinnönjaon erillisyys ja verotuksen niihin liittyvät tietotarpeet

Ositus on perinnönjaosta erillinen ja sitä edeltävä avioliittolakiin perustuva toimitus, jonka tuloksena tarkentuu vainajalta jäänyt jäämistö. On esimerkiksi mahdollista toimittaa ositus lesken ja kuolinpesän välillä mutta jättää kuolinpesälle osituksessa tuleva omaisuus vielä jakamattomaan kuolinpesään. Usein ositus tehdään samassa yhteydessä kuin perinnönjako. Silloin ositus ja perinnönjako voidaan yhdistää samaan asiakirjaan ja toteuttaa yksinkertaistettuna siten, että esitetään vain molempien toimitusten jälkeinen lopputulos asiakirjalla.

Verotuksessa on usein tarpeen erottaa ositus samassa yhteydessä tapahtuneesta perinnönjaosta, sillä osituksella ja perinnönjaolla voi olla erilaisia veroseuraamuksia. Jäljempänä ohjeessa kuvatusti sekä osituksessa että perinnönjaossa tehtävillä sopimuksilla voi olla vaikutusta verotukseen.

Pätevä ositus- tai perinnönjakosopimus ei välttämättä vaadi kaikkien seikkojen tarkkaa kirjaamista sopimusasiakirjaan. Siksi veroseuraamusten määrittämisessä saatetaan tarvita tarkempia tietoja sopimusten sisällöstä ja omaisuuden arvosta kuin sopimuksesta suoraan ilmenee.

Käytännössä esimerkiksi yhtenäisestä ositus- ja perinnönjakosopimuksesta voidaan joutua veroseuraamuksia laskettaessa erittelemään ositus ja perinnönjako erillisiksi vaiheiksi. Lisäksi omaisuus voidaan joutua myös arvostamaan verotusta varten jälkikäteen, jos riittävää arvostamista ei ole tehty sopimukseen. Siksi käytännön ositus- ja perinnönjakosopimuksia laadittaessa on syytä huomioida paitsi siviilioikeuden asettamat vähimmäisvaatimukset myös verotuksen tietotarpeet. Muutoin verotuksessa tarvittavia tietoja joudutaan jälkikäteen selvittämään osituksen ja perinnönjaon osapuolilta.

2.4 Jäämistöosituksen pääperiaatteet

Jäämistöositukseksi kutsutaan osituksia, joissa ainakin toinen osituksen osapuolista on kuollut ja kuolinpesän ja lesken omaisuuden väliltä puretaan avio-oikeus. Jos leskikin on kuollut ennen osituksen toimittamista, ositus toimitetaan kuolinpesien välillä.

Avioliittolain puolittamisperiaatteen mukaisesti lähtökohtaisesti puolisoiden avio-oikeuden alaisten varojen ja velkojen erotuksesta puolet kuuluu leskelle. Avio-oikeuden alainen omaisuus määräytyy ositusperusteen syntyhetkellä, eli ensin kuolleen puolison kuolinpäivän mukaan silloin, kun avioliitto päättyy kuolemaan. Kaikki tämän hetken omaisuus on avio-oikeuden alaista, kuten myös tämän omaisuuden tuotto ja sen sijaan tullut omaisuus. Tuottoa ovat esimerkiksi avio-oikeuden alaisen omaisuuden tuottamat osingot, korot tai puukauppatulot. Sijaan tulleella omaisuudella tarkoitetaan esimerkiksi varoja, joita on saatu myymällä avio-oikeuden alaista omaisuutta, esimerkiksi kiinteistö.

Verotuksessa avio-oikeuden alaisesta omaisuudesta käytetään nimitystä avio-oikeuden sisäiset varat. Lisäksi osituksen piiriin kuuluvat avio-oikeuden alaiseen omaisuuteen kohdistuvat velat. Näin muodostuu avio-oikeuden sisäisten varojen ja velkojen kokonaisuus. Näistä käytetään ohjeessa myös nimitystä ao-varat ja ao-velat.

Joskus kaikki puolisoiden omaisuus ei ole avio-oikeuden alaista esimerkiksi avioehtosopimuksen, testamentin tai lahjakirjan ehdon vuoksi. Tällainen avio-oikeuden ulkopuolinen omaisuus (jatkossa myös vo-varat) ja niihin kohdistuvat velat (vo-velat) eivät kuulu osituksen piiriin, vaan tämän omaisuuden osalta tehdään tarvittaessa erottelu. Erotteluun ei sovelleta verotuksen ositusta koskevia säännöksiä ja siten erottelun veroseuraamukset poikkeavat merkittävästi osituksen veroseuraamuksista. Kun osa omaisuudesta on avio-oikeuden ulkopuolista, perillisille jaettava omaisuus muodostuu avio-oikeuden ulkopuolisista varoista ja jäämistöosituksessa kuolinpesälle tulevista varoista.

Osituksessa omaisuuden arvomääräinen puolittaminen toteutetaan siten, että vauraampi puoliso luovuttaa tasinkoa määrän, jonka jälkeen molemmat osituksen osapuolet saavat arvonmääräisesti yhtä suuren osuuden avio-oikeudenalaisesta varallisuudesta kokonaisuutena. Lähtökohtaisesti tasingon luovuttamiseen velvollinen saa valita, mitä luovuttaa tasinkona. Tasinkovelvoitteen lakiin perustuva määrä käytännössä selvitetään laskelmalla, jossa listataan puolisoiden varat ja velat ja sen jälkeen todetaan laskennallisen tasinkovelvoitteen määrä.

Jos leski on puolisoista vauraampi, hän voi kieltäytyä luovuttamasta tasinkoa edesmenneen puolisonsa kuolinpesälle vetoamalla avioliittolain 103 §:ssä säädettyyn tasinkoetuoikeuteen. Tasinkoetuoikeus on henkilökohtainen oikeus eivätkä lesken perilliset voi vedota siihen hänen kuolemansa jälkeen.

Avio-oikeuden sisäistä omaisuutta ja velkoja voidaan osituksessa siirrellä tarkoituksenmukaisen omaisuusjaon saavuttamiseksi. Osituksessa voidaan myös käyttää tasoituseränä muuta kuin avio-oikeuden alaista omaisuutta, joista käytetään nimitystä ulkopuoliset varat. Tällaisia varoja ovat tyypillisesti esimerkiksi osituksen yhteydessä siirrettävät vo-varat ja velat sekä ositusta varten nostetut pankkilainat.

2.5 Perinnönjaon pääperiaatteet

Jaettavaan perintöön on usein oikeuksia monella taholla. Vainajan velkojilla on oikeus saada suoritus veloilleen. Edellä kuvatusti leskellä tai edesmenneen puolison kuolinpesällä voi olla avioliittolain mukaisia oikeuksia varoihin osituksessa ja lisäksi eräitä muita oikeuksia, kuten perintökaaren (5.2.1965/40, PK) 3:1a §:n mukainen lesken oikeus pitää jakamattomana hallinnassaan puolisoiden yhteinen koti.

Vainaja voi testamenteillaan määrätä, kuka saa hänen omaisuutensa. Vainajan rintaperillisellä on testamentista huolimatta oikeus lakiosaan. Se on lähtökohtaisesti puolet hänen lakisääteisestä perintöosuudestaan, mutta erityistilanteissa sen tarkan määrän laskemiseen vaikuttavat PK 7 luvun tarkemmat säännökset. Erityistestamentit (legaatit) lähtökohtaisesti täytetään ennen muuta perinnönjakoa. Erityistestamentteja ei aina voida täyttää, jos samoja varoja tarvitaan vahvempien oikeuksien täyttämiseen. Tällaisia vahvempia oikeuksia ovat vainajan velkojien oikeudet, lesken oikeus tasinkoon ja rintaperillisten oikeus lakiosaan. Kun on varmistuttu, ettei legaatin täyttäminen estä vahvempien oikeuksien täyttämistä, legaatti voidaan täyttää ennen muuta perinnönjakoa.

Muu perittävän omaisuus jaetaan lakisääteisten perillisten ja yleistestamentinsaajien kesken. Tällöin pesän osakkaat voivat melko vapaasti sopia, mitä omaisuutta tulee kunkin osakkaan osuuteen. Joku osakkaista voi saada enemmän jotain omaisuutta ja joku jotain muuta omaisuutta. Joku osakkaista voi ottaa kuolinpesän velkoja vastattavakseen ja saada sen vuoksi suuremman osuuden varoista. Lisäksi joku osakkaista voi saada osuuttaan suuremman osuuden varoista maksamalla muille osakkaille vastiketta muilla kuin jaettavaan perintöön kuuluvilla varoilla. Näistä varoista käytetään nimitystä pesän ulkopuoliset varat ja niitä ovat kaikki perillisten henkilökohtaiset varat tai esimerkiksi ulkopuolisten varojen suorittamista varten otettavat pankkilainat.

2.6 Osittainen ositus ja perinnönjako

Ositus ja perinnönjako voidaan tehdä osittaisena. Jos perittävän omaisuus on avio-oikeuden alaista, ennen osittaistakaan perinnönjakoa täytyy toimittaa ositus. Myös ositus voidaan toimittaa osittaisena. Osittaisessa perinnönjaossa voidaan esimerkiksi jakaa yhdelle osakkaista hänen osuutensa. Silloin muu omaisuus jää muiden osakkaiden jaettavaksi eikä osuutensa jo saanut saa lopullisessa perinnönjaossa lisää omaisuutta.

Osittainen perinnönjako voidaan tehdä myös siten, että perillinen saa vain osan perintöosuudestaan. Silloin hän jää edelleen pesän osakkaaksi ja saa lisää omaisuutta lopullisessa perinnönjaossa. Osakkaan osittaisessa perinnönjaossa saamat omaisuuserät vaikuttavat siihen, paljonko hän saa omaisuutta lopullisessa perinnönjaossa. Osittaisen perinnönjaon tekemisessä on syytä selvästi sopia, miten osittainen jako otetaan huomioon lopullisessa perinnönjaossa. Jos osittainen perinnönjako edellyttää myös osittaista ositusta, on syytä sopia myös se, miten osittainen perinnönjako ja sen vaatima osittainen ositus otetaan huomioon lopullisessa osituksessa.

Osittaisessa osituksessa ja perinnönjaossa saadut varat eivät enää ole avio-oikeuden tai pesän sisäisiä varoja. Niiden käyttäminen tasoituseränä myöhemmin toimitettavassa osittaisessa tai lopullisessa osituksessa ja perinnönjaossa on siten ulkopuolisten varojen käyttöä.

3 Ulkopuolisten varojen käyttö verotuksen perusteena

3.1 Ulkopuolisten varojen käsite

Ulkopuolisten varojen tarkastelu on erilaista jäämistöosituksessa ja sitä seuraavassa perinnönjaossa.

Ulkopuolisia varoja ovat jäämistöosituksessa kaikki sellaiset varat, jotka eivät ole ositusperusteen syntyhetken avio-oikeudenalaisia varoja, niiden sijaan tulleita varoja tai niiden tuottoa. Ulkopuolisia varoja ovat esimerkiksi kaikki avio-oikeuden ulkopuolelle suljetut vainajan ja lesken varat, ensin kuolleen puolison kuolinhetken jälkeen leskelle esimerkiksi lahjana tai perintönä tulleet varat, pankkilainat, joita osituksen toimittamista varten nostetaan, ja perillisten henkilökohtaiset varat.

Ulkopuolisia varoja jäämistöosituksessa ovat myös osituksen yhteydessä sovitut rahasuoritukset, jotka sovitaan suoritettavaksi jonain myöhempänä ajankohtana (esimerkiksi vuoden kuluttua) osituksesta. Tällöin osituksessa muodostetaan keskinäinen velka. Tällaista velkaa ei pidetä pesän sisäisinä varoina, vaikka se maksettaisiin osituksen jälkeen saaduilla tuotoilla omaisuudesta, joka ennen ositusta kuului ositettavaan aviovarallisuuteen.

Ulkopuolisia varoja perinnönjaossa ovat kaikki sellaiset varat, jotka eivät ole perittävän kuolinhetken omaisuutta, niiden sijaan tulleita varoja tai niiden tuottoa. Pesän sisäisiä varoja ovat varat, jotka perittävän kuollessa kuuluivat leskelle, mutta lesken ja kuolinpesän välisessä omaisuuden osituksessa tai erottelussa luovutettiin kuolinpesälle. Ulkopuolisia varoja ovat esimerkiksi pankkilainat, joita perinnönjaon toimittamista varten nostetaan ja perillisten henkilökohtaiset varat. Ulkopuolisia varoja ovat myös perillisten keskinäisten saatavien kuittaamiset tai toisen perillisen henkilökohtaisten velkojen (esimerkiksi hänen avustajakustannustensa) suorittaminen hänen puolestaan.

Ulkopuolisia varoja ovat myös perinnönjaon yhteydessä sovitut rahasuoritukset, jotka sovitaan suoritettavaksi jonain myöhempänä ajankohtana (esimerkiksi vuoden kuluttua) perinnönjaosta. Tällöin perinnönjaossa muodostetaan keskinäinen velka. Tällaista velkaa ei pidetä pesän sisäisinä varoina, vaikka se maksettaisiin perinnönjaon jälkeen saaduilla tuotoilla omaisuudesta, joka ennen perinnönjakoa kuului jaettavaan perintöön.

3.2 Veronalaisen saannon muodostava ulkopuolisten varojen käyttö

VSVL 4 §:n mukaan veroa ei ole suoritettava perintöön tai testamenttiin perustuvasta kiinteistön saannosta tai saannon osasta. Osituksen yhteydessä tapahtuvasta kiinteistön saannosta on suoritettava veroa siltä osin kuin vastikkeena käytetään muuta kuin jaettavana olevaa varallisuutta, ei kuitenkaan siltä osin kuin vastikkeena käytetään elatusavun kertamaksua.

VSVL 15 §:n mukaan samoin perustein veroseuraamukset määritetään myös arvopapereista. Lisäksi eräissä tilanteissa voi tulla suoritettavaksi varainsiirtoveroa siirtyneeseen osakehuoneistoon kohdistuvasta yhtiölainaosuudesta. Tästä asiasta kerrotaan tarkemmin Verohallinnon ohjeessa Varainsiirtovero arvopapereiden luovutuksessa. Ohjeen esimerkeissä ei arvopapereiden osalta ole huomioitu mahdollisia yhtiölainoja.

Osituksessa muulla kuin jaettavana olevalla varallisuudella tarkoitetaan juuri edellä kuvattuja ulkopuolisia varoja. Siltä osin kuin omaisuutta perinnönjaossa saadaan ulkopuolisia varoja vastaan, tämä saannon osa ei perustu perintöön, vaan vastikkeen suorittamiseen.

Kun osituksen tai perinnönjaon yhteydessä käytetään ulkopuolisia varoja, ulkopuolisia varoja käyttävä saa osan omaisuudesta ositus- tai perintösaantona ja osan vastikkeellisesti. Silloin kyse on osittain vastikkeellisesta saannosta, jossa ulkopuolisten varojen käytön osuudesta muodostuu varainsiirtoverolaissa tarkoitettu vastikkeellisen saanto (kohdassa 3.3 käsitellään erityistilanteita, joissa ulkopuolisten varojen käytöstä huolimatta ei muodostu vastikkeellista saantoa).

Esimerkki 1 – toinen perillisistä saa murto-osan kiinteistöstä

Perittävän varat koostuvat kahdesta kiinteistöstä, joista kiinteistön A arvo 200 000 euroa ja kiinteistön B arvo 100 000 euroa. Yhteensä perittäviä varoja on 300 000 euroa. Vainajalla on kaksi lasta X ja Y, joilla molemmilla on oikeus saada 150 000 euron edestä varoja. Toinen lapsista saa kiinteistön A ja toinen kiinteistön B. Kiinteistön A saanut X maksaa Y:lle 50 000 euroa, joista 25 000 euroa on X:n omia säästöjään ja 25 000 euroa hänen pankista ottamaansa lainaa. Siten X käyttää perinnönjaossa ulkopuolisia varoja 50 000 euroa. X saa kiinteistön A ¾ osalta perintösaantona ja ¼ osalta ulkopuolisia varoja vastaan. Siten X ostaa ¼ kiinteistöstä A 50 000 euron ulkopuolisilla varoilla ja hänen tulee suorittaa tästä summasta varainsiirtoveroa 4 %.

Vastaavasti Y myy ¼ osan A kiinteistöstä X:lle. Hänelle lasketaan luovutusvoitto. Myyntihintana on 50.000 euroa ja hankintamenona ¼ koko kiinteistön perintöverotuksessa käytetystä arvosta.

Esimerkki 2 – leski ostaa jäämistöosituksessa osuuden yhdestä kiinteistöstä kuolinpesältä ja sen jälkeen perinnönjaossa toinen osakas osuuden toisesta kiinteistöstä

A:n kuollessa häneltä jäi leski B sekä yhteiset lapset C ja D. A:n ja B:n avio-oikeuden alaiset varojen määrä oli 300 000 euroa. Ne koostuvat kahdesta puoliksi omistetusta kiinteistöstä, joista kiinteistön X arvo on 200 000 euroa ja kiinteistön Y arvo on 100 000 euroa. Kumpikaan kiinteistöistä ei ole lesken ja vainajan yhteinen koti, johon leskellä olisi PK 3:1a §:n mukainen hallintaoikeus. Yhteensä siis sekä leskellä että kuolinpesällä on varoja 150 000 euron edestä ennen ositusta ja kummankin kuuluu saada 150 000 euron edestä varoja osituksessa. Molemmille perillisille kuuluu siten omaisuutta 75 000 euron edestä.

Osituksessa leski saa kokonaan 200 000 euron arvoisen kiinteistön X ja kuolinpesä 100 000 euron arvoisen kiinteistön Y. Kiinteistöjen arvoeron vuoksi leski maksaa kuolinpesälle 50 000 euroa ulkopuolisia varoja ottamallaan pankkilainalla. Siten osituksen yhteydessä leski ostaa ulkopuolisin varoin ¼ kiinteistöstä A kuolinpesältä. Lesken tulee suorittaa 4 % varainsiirtoveroa tästä 50 000 euron kauppahinnasta.

Ositusvaiheessa kuolinpesä myy ¼ osan A kiinteistöstä leskelle. Kuolinpesälle lasketaan luovutusvoitto. Myyntihintana on 50.000 euroa ja hankintamenona vähennetään ¼ koko kiinteistön perintöverotuksessa käytetystä arvosta.

Osituksen jälkeen kuolinpesässä on 50 000 euroa rahaa sekä kiinteistö Y. Perillisistä C saa kiinteistön Y ja perillinen D leskeltä saadut rahavarat. Lisäksi perillinen C maksaa D:lle 25 000 euroa ulkopuolisia varoja omista säästöistään. Siten perinnönjaon yhteydessä C ostaa ulkopuolisin varoin ¼ kiinteistöstä Y toiselta perilliseltä D:ltä. C:n tulee suorittaa 4 % varainsiirtoveroa 25 000 euron kauppahinnasta.

Vastaavasti D myy ¼ osan A kiinteistöstä C:lle. C:lle lasketaan hänelle luovutusvoitto. Myyntihintana on 25.000 euroa ja hankintamenona vähennetään ¼ koko kiinteistön perintöverotuksessa käytetystä arvosta.

Joskus perinnönjaon kohteena on useita kuolinpesiä, joissa on osakkaina samoja henkilöitä. Tällöin ulkopuolisten varojen käyttöä voi muodostua myös siitä, että joku saa suuremman osuuden jostakin kuolinpesästä ja toinen taas toisesta. Tällaista voi tapahtua esimerkiksi silloin, kun kuolleilla puolisoilla ei ole avio-oikeutta toistensa varoihin tai heidän välillään on jo toimitettu ositus. Joskus muodostuu myös niin sanottuja sisäkkäisiä kuolinpesiä, joissa yksi kuolinpesä on toisen kuolinpesän osakas. Tyypillisesti kuolinpesän varoihin kuuluu osuus vanhemman kuolinpesässä. Silloin osuus vanhemman kuolinpesässä on pesän sisäisiä varoja jaettaessa lapsen kuolinpesää. Lapsen kuolinpesän varat ovat ulkopuolisia varoja jaettaessa vanhemman kuolinpesää.

Esimerkki 3 – sisäisten varojen ulottuvuus usean kuolinpesän tilanteessa

A oli kuollessaan osakkaana isänsä X:n jakamattomassa kuolinpesässä, jossa muina osakkaina olivat hänen kaksi sisarustaan B ja C. Isän kuolinpesän varoihin kuuluu kiinteistöjä ja arvopapereita. A:n perillisinä ovat hänen kaksi lastaan D ja E. A omisti myös arvopapereita ja kiinteistöjä.

Kun A:n kuolinpesä, B ja C jakavat X:n kuolinpesää, A:n kiinteistöt ja arvopaperit ovat ulkopuolisia varoja. Silloin, kun D ja E jakavat A:n kuolinpesää, X:n kuolinpesäosuus tai sen perinnönjaossa A:n kuolinpesään tulleet varat ovat sisäisiä varoja.

Joskus jakamattomia kuolinpesiä kasautuu useita, kun osituksia ja perinnönjakoja ei tehdä nopeasti kuolemantapausten jälkeen ja vasta pidemmän ajan kuluttua ryhdytään jakamaan useita kuolinpesiä kerralla. Tällöin ulkopuolisten varojen käyttö tarkastellaan erikseen kunkin kuolinpesän osalta.

Myös luovutusvoittoverotuksessa ja muussa tuloverotuksessa vastikkeellinen saanto muodostuu samalla tavoin ulkopuolisten varojen käytöstä. Ulkopuolisten varojen käytön osalta varat saavalle muodostuu luovutusvoittoveron suorittamisvelvollisuus tai muu tuloveron suorittamisvelvollisuus (esimerkiksi maatilatalouden tuloverolain, 15.12.1967/543, säännösten mukaisesti). Vastaavasti maksetut ulkopuoliset varat muodostavat niillä ostetun omaisuuden osuuden hankintamenon tuloverotuksessa.

Myös jäljempänä kuvatut poikkeukset ulkopuolisten varojen käytön muodostamasta vastikkeellisesta saannosta koskevat samalla tavoin tulo- ja varainsiirtoverotusta. Siltä osin kuin kyse on ulkopuolisten varojen käyttämisestä perheoikeudelliseen suoritukseen oman omaisuuden itsellä pitämiseksi eikä vastikkeellisesta saannosta, ei saannosta seuraa luovutusvoiton laskentaa tai muuta tulon (esimerkiksi maatalous- tai elinkeinotulon verotuksessa tapahtuvaa) realisoitumista. Vastaavasti ulkopuolisten varojen käyttö ei vaikuta omaisuuden hankintamenoihin tuloverotuksessa (KHO 11.10.2013 taltio 3251).

Edellä mainitusta johtuen otetaan varainsiirtoverotusta varten saatu selvitys huomioon tuloverotuksessa ja päinvastoin. Jos esimerkiksi tuloverotukseen saadaan toisenlaista selvitystä ulkopuolisten varojen käytöstä ja kohdentumisesta kuin oli käytettävissä varainsiirtoverotuksessa, myös varainsiirtoveroseuraamukset voivat muuttua. Kyse on saman ositus- tai perinnönjakosopimuksen sisällöstä, joka on sama kaikessa verotuksessa kaikkien osapuolten osalta.

Joskus osituksella tai perinnönjaolla sekä niitä edeltävillä ja seuraavilla oikeustoimilla pyritään luomaan järjestelyn todellista luonnetta vastaamattomia saantoja veroetuja tavoitellen. Tällaisia toimenpiteitä voidaan arvioida veron kiertämistä koskevat säännökset huomioiden.

3.3 Vaiheinen ositus ja perinnönjako kuvaesimerkein

3.3.1 Jäämistöositus

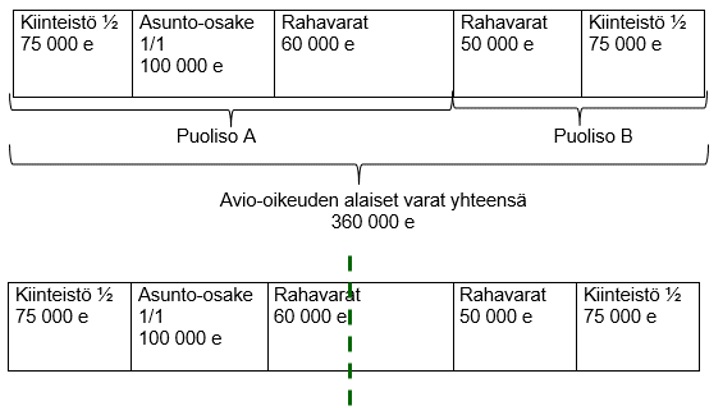

Puoliso A:lla on enemmän omaisuutta, eli hän on tasinkovelvollinen. Puoliso A:n tulee luovuttaa omaisuutta osituksessa B:lle niin, että molemmilla on omaisuutta yhtä paljon, eli 180 000 euroa. Laskennallisen tasingon määrä on 55 000 euroa.

A luovuttaa kiinteistön ½ osuuden B:lle. Koska kiinteistön ½ osuuden arvo on suurempi kuin laskennallisen tasingon määrä, luovuttaa B rahavaroistaan vielä 20 000 euroa A:lle, jotta molempien omaisuuksien arvo on yhtä paljon. Kaikki omaisuus on osituksen sisäisiä varoja, joten varainsiirtoveroa ei tule maksettavaksi.

3.3.2 Perinnönjako

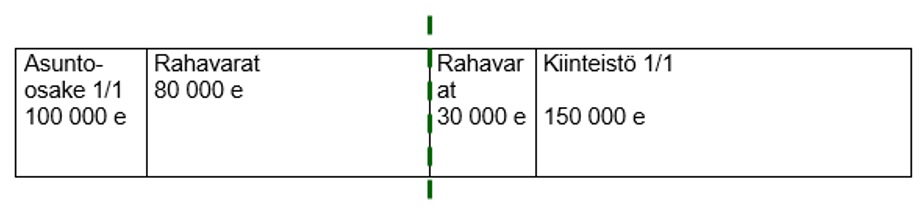

Kun jäämistöositus on toimitettu, voidaan tehdä myös perinnönjako. Perinnönjaossa jaettavana on puolison B omaisuus, johon sisältyy rahavaroja ja kiinteistö.

B:lla on kolme perillistä, joista kunkin osuus perinnöstä on 1/3. He päättävät jakaa perinnön niin, että yksi saa kiinteistön kokonaisuudessaan ja muut saavat rahavaroja.

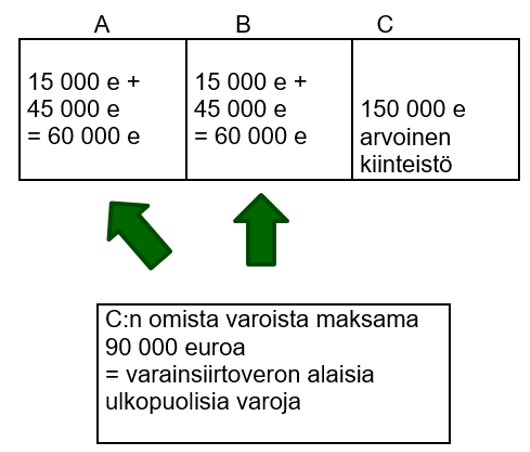

Jaettavan omaisuuden arvo on yhteensä 180 000 euroa, josta kunkin 1/3 osuus on 60 000 euroa. C saa kiinteistön kokonaisuudessaan. Hän saa perintöosuutena kiinteistöstä 60 000 euron osuuden. Kun hän saa koko kiinteistön, saa hän omaisuutta 90 000 euroa enemmän, kuin hänen perintöosuutensa on.

Koska C:n saama osuus on suurempi kuin hänen perintöosuutensa eikä kuolinpesässä ole enempää rahavaroja jaettavaksi, on C:n maksettava A:lle ja B:lle ulkopuolisilla varoilla kummallekin 45 000 euroa, yhteensä 90 000 euroa.

C maksaa sekä A:lle ja B:lle 45.000 € omista varoistaan saadakseen perinnönjaossa pesän omaisuuteen kuuluvan kiinteistön kokonaan jako-osaansa. C suorittaa varainsiirtoveron 90 000 euron vastikkeesta. A:lle ja B:lle lasketaan luovutusvoitto, kun he ovat myyneet 30 % osuuden kiinteistöstä 45 000 euron luovutushintaan. Luovutusvoittoverotus kohdistuu osakkaaseen, sillä ulkopuolisten varojen käyttö tapahtuu osakkaiden välillä ja sen perusteella nimenomaan varoja saavat osakkaat luopuvat osuudesta jaettaviin varoihin.

3.4 Ulkopuolisten varojen käyttö, josta ei synny verotettavaa saantoa

Ulkopuolisten varojen käytöstä ei seuraa varainsiirtoveroa siltä osin kuin kysymys on perheoikeudellisesta suorituksesta, joka maksetaan itselle kuuluvan omaisuuden pitämiseksi. Tällaisia velvoitteita ovat avioliittolain mukaisen tasingon suorittaminen ja testamentinsaajan lakiosaperilliselle maksama lakiosa 1.2.2003 jälkeen tapahtuneissa testamenttisaannoissa. Tuolloin voimaan tuli nykyinen perintökaaren 7 luvun 5 §. Tasinkoon liittyvistä kysymyksistä on kerrottu tarkemmin Verohallinnon ohjeessa Osituksen yhteydessä tapahtuvat omistajanvaihdokset ja niihin liittyvä varainsiirtoverotus.

Esimerkki 4 – tasingon suorittaminen ulkopuolisin varoin

Kuolinpesän ao-varat muodostuvat 200 000 euron arvoisesta kiinteistöstä. Lesken ao-varat muodostuvat 100 000 euron arvoisesta osakehuoneistosta. Siten kuolinpesällä on 50 000 euron tasinkovelvoite leskelle. Kuolinpesä pitää osituksessa kiinteistön ja maksaa leskelle tasinkoa 50 000 euroa ulkopuolisin varoin. Kyse on perheoikeudellisesta suorituksesta oman omaisuuden pitämiseksi eikä siitä muodostu vastikkeellista saantoa ja varainsiirtoveron suorittamisvelvollisuutta.

Esimerkki 5 – lakiosan suosittaminen ulkopuolisin varoin

Vainaja on testamentilla määrännyt omaisuutensa avopuolisolleen. Hänen omaisuutensa yhteismäärä on 300 000 euroa ja omaisuus sisältää kiinteistöjä ja arvopapereita. Vainajalta jäi yksi rintaperillinen, jolla on oikeus 150 000 euron lakiosaan. Avopuoliso maksaa rintaperilliselle 150 000 euroa pankkilainalla ja saa kaiken vainajan omaisuuden. Kyse on perheoikeudellisesta suoritteesta oman omaisuuden pitämiseksi eikä siitä muodostu vastikkeellista saantoa ja varainsiirtoveron suorittamisvelvollisuutta.

Ulkopuolisten varojen kohdistaminen tasinko- tai lakiosasuoritukseen vaatii luotettavaa selvitystä siitä, että kysymys on tällaisesta perheoikeudellisesta suorituksesta. Käytännössä tämä edellyttää esimerkiksi osituksessa sitä, että laaditaan osituslaskelma, josta ilmenee tasinkovelvoitteen määrä ja siten voidaan todeta kyse olevan tasingon suorittamisesta.

Joskus osituksessa voidaan maksaa ulkopuolisia varoja sekä perheoikeudellisena suorituksena että vastikkeena omaisuuden saamiseksi. Silloin vastikkeellinen saanto muodostuu siltä osin kuin ulkopuolisia varoja suoritetaan muutoin kuin tasingon suorituksena.

Esimerkki 6 – ulkopuolisia varoja sekä tasinkona että vastikkeena osituksessa saadusta omaisuudesta

Kuolinpesän ao-varat muodostuvat 200 000 euron arvoisesta kiinteistöstä. Lesken varat muodostuvat kahdesta 50 000 euron arvoisesta osakehuoneistosta, jolloin lesken varat olivat yhteensä 100 000 euroa. Siten kuolinpesällä on 50 000 euron tasinkovelvoite leskelle. Kuolinpesä pitää osituksessa kiinteistön ja saa toisen osakehuoneistoista. Siten kuolinpesä saa omaisuutta yhteensä 250 000 euron edestä. Kuolinpesä maksaa leskelle 100 000 euroa ulkopuolisin varoin. Tästä 50 000 euroa on tasinkoa, joka maksetaan kuolinpesän omaisuuden pitämiseksi. Siltä osin kyse on perheoikeudellisesta suoritteesta oman omaisuuden pitämiseksi eikä siitä muodostu vastikkeellista saantoa ja varainsiirtoveron suorittamisvelvollisuutta. Tasingon ylittävä osuus 50 000 euroa on vastiketta leskeltä saadusta osakehuoneistosta ja siltä osin muodostuu vastikkeellinen saanto, josta kuolinpesä on velvollinen suorittamaan varainsiirtoveroa 2 % verokannalla.

Jäämistöosituksessa leskellä on oikeus vedota tasinkoetuoikeuteen (AL 103 §) ja olla luovuttamatta tasinkoa puolisonsa perillisille. Silloin ei ole laskennallista tasinkovelvoitetta. Lisäksi leski voi luopua oikeudestaan tasinkoon osittain tai kokonaan. Tällöin koko laskennallista tasinkovelvoitetta ei suoriteta. Tasingosta luopumisen veroseuraamuksia perintö- ja lahjaverotuksessa käsitellään Verohallinnon ohjeessa Luopumiset perintö- ja lahjaverotuksessa. Ulkopuolisten varojen käyttö on tasingon suorittamista vain siltä osin kuin tasinko suoritetaan. Vastikkeellinen saanto muodostuu aina niistä ulkopuolisista varoista, jotka suoritetaan vastikkeena omaisuudesta, jota siirtyy tasinkoon oikeutetulta tasinkovelvolliselle. Tämä osa ulkopuolisista varoista maksetaan näiden varojen siirtymisen vuoksi, eikä kyse ole tasinkovelvoitteen suorittamisesta.

Esimerkki 7 – tasinkoa vaaditaan vain osittain

Kuolinpesän ao-varat muodostuvat 200 000 euron arvoisesta kiinteistöstä. Lesken varat muodostuvat kahdesta 50 000 euron arvoisesta osakehuoneistosta, jolloin lesken varat olivat yhteensä 100 000 euroa. Siten kuolinpesällä on 50 000 euron tasinkovelvoite leskelle, jolloin leskellä olisi oikeus saada omaisuutta 150 000 euron edestä. Kuolinpesä pitää osituksessa kiinteistön ja saa toisen osakehuoneistoista. Siten kuolinpesä saa omaisuutta yhteensä 250 000 euron edestä. Kuolinpesä ja leski sopivat, että kuolinpesä maksaa leskelle 75 000 euroa ulkopuolisia varoja. Lisäksi leski pitää toisen osakehuoneistoista. Siten osituksen tuloksena leski saa varoja yhteensä 125 000 euroa.

Osituksessa leskellä olisi oikeus 50 000 euron tasinkoon, mutta hän vaatii siitä 25 000 euron osuuden ja luopuu lopusta. Kuolinpesän ulkopuolisin varoin maksamasta 75 000 eurosta 25 000 euron osuus on tasingon suorittamista ja se vastaa sitä osuutta laskennallisesta tasingosta, jonka vaatimisesta leski ei luovu. Loppuosa ulkopuolisista varoista, eli 50 000 euroa, on vastiketta osakehuoneistosta, jonka leski luovuttaa osituksessa kuolinpesälle. Siltä osin muodostuu vastikkeellinen saanto, josta kuolinpesä on velvollinen suorittamaan varainsiirtoveroa 2 % verokannalla.

3.5 Velkojen siirto tasoituseränä

Osituksessa voidaan käyttää tasoituseränä avio-oikeuden alaisia velkoja ja perinnönjaossa kuolinpesän velkoja. Silloin velkojen siirtämisestä ei muodostu vastikkeellista saantoa. Tämä koskee esimerkiksi lesken ja kuolinpesän varojen hankintaa varten otettuja asunto- ja tulonhankkimislainoja.

Esimerkki 8 – pesän sisäisten velkojen siirron vaikutus

A:n kuollessa häneltä jäi leski B sekä yhteiset lapset C ja D. A:n ja B:n avio-oikeuden alaiset varat koostuvat kahdesta puoliksi omistetusta kiinteistöstä, joista kiinteistön X arvo 400 000 euroa ja kiinteistön Y arvo 200 000 euroa. Kumpikaan kiinteistöistä ei ole lesken ja vainajan yhteinen koti, johon leskellä olisi PK 3:1a §:n mukainen hallintaoikeus. Yhteensä siis molemmilla puolisoilla on varoja 300 000 euron edestä. Lisäksi molemmilla puolisoilla on 100 000 euroa avio-oikeuden alaista velkaa. Siten molempien puolisoiden ositettavan varallisuuden säästö on 200 000 euroa. Molemmille perillisille kuuluu omaisuutta 100 000 euron edestä.

Osituksessa kuolinpesä saa kokonaan 400 000 euron arvoisen kiinteistön X ja leski 200 000 euron arvoisen kiinteistön Y. Kuolinpesä ottaa vastattavakseen myös lesken velan. Siten osituksen tuloksena kuolinpesä saa 400 000 euron edestä omaisuutta ja 200 000 euroa velkaa, kun taas leski saa 200 000 euron edestä omaisuutta. Osituksessa ei muodostu vastikkeellista saantoa.

Osituksen jälkeen kuolinpesässä on 400 000 euron arvoinen kiinteistö X ja 200 000 velkaa. Perillisistä C saa kiinteistön X ja ottaa vastattavakseen kuolinpesälle osituksessa tulleet velat. Lisäksi perillinen C maksaa D:lle 100 000 euroa ulkopuolisia varoja omista säästöistään. C:n saa ¾ kiinteistöstä perintösaantona, jonka osana hänen vastattavakseen tulevat myös kuolinpesän velat. Velan siirron osalta kyse ei ole vastikkeellisesta saannosta. Ulkopuolisin varoin C ostaa ¼ kiinteistöstä X toiselta perilliseltä D:ltä. C:n tulee suorittaa 4 % varainsiirtoveroa tästä 100 000 euron kauppahinnasta.

Jos kuitenkin osituksen tai perinnönjaon rahoittamiseksi otetaan uusia lainoja, nämä lainat ovat ulkopuolisia varoja. Tällaisen lainan suoritusvastuun siirtäminen on ulkopuolisten verojen käyttöä. Jos kuitenkin kuolinpesä joutuu ositusta varten ottamaan uutta lainaa, joka käsitellään ulkopuolisina varoina osituksessa, tämä laina on perinnönjaossa pesän sisäinen velka. Tällainen velka voidaan ottaa myös joltain osakkaista.

Esimerkki 9 – tasingon suorittamista varten otettu laina ja sen vaikutus perinnönjakoon

Kuolinpesän ao-varat muodostuvat 200 000 euron arvoisesta kiinteistöstä. Lesken ao-varat muodostuvat 100 000 euron arvoisesta osakehuoneistosta. Siten kuolinpesällä on 50 000 euron tasinkovelvoite leskelle. Kuolinpesä pitää osituksessa kiinteistön ja maksaa leskelle tasinkoa 50 000 euroa ulkopuolisin varoin. Kyse on perheoikeudellisesta suoritteesta oman omaisuuden pitämiseksi eikä siitä muodostu vastikkeellista saantoa ja varainsiirtoveron suorittamisvelvollisuutta.

Ulkopuoliset varat maksetaan kuolinpesän ottamalla pankkilainalla. Siten osituksen jälkeen kuolinpesällä on 200 000 euron arvoinen kiinteistö sekä 50 000 euroa velkaa. Siten kuolinpesän omaisuuden säästö on 150 000 euroa. Kuolinpesässä on kolme osakasta, joten jokaiselle kuuluu 50 000 euron edestä omaisuutta. Yksi osakkaista saa kiinteistön, ottaa vastattavakseen kuolinpesän velan ja lisäksi maksaa kummallekin muulle osakkaalle 50 000 euroa ulkopuolisin varoin ottamallaan uudella 100 000 euron pankkilainalla. Hän suorittaa varainsiirtoveroa perinnönjaossa käyttämistään 100 000 euron ulkopuolisista varoista mutta ei siitä pankkilainasta, jonka kuolinpesä otti tasingon suorittamista varten.

3.6 Usea ulkopuolisten varojen käyttäjä samassa osituksessa ja perinnönjaossa

Kun perinnönjaossa usea perillinen käyttää ulkopuolisia varoja saadakseen omaisuutta, jokainen perillinen ostaa osuuden saamastaan omaisuudesta ulkopuoliset varat saavilta perillisiltä.

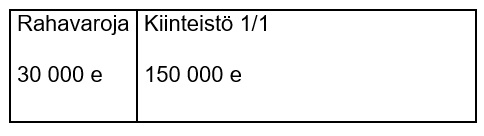

Esimerkki 10 – kaksi osakasta käyttää ulkopuolisia varoja

Kuolinpesässä on osakkaina neljä lasta A, B, C ja D. Kuolinpesän varoihin kuuluu 700 000 euron arvoinen kiinteistö ja 500 000 euron arvoinen osakehuoneisto. Siten kaikilla perillisillä on oikeus 300 000 euron perintöön. Osakas A saa koko kiinteistön ja maksaa muille osakkaille ulkopuolisin varoin 400 000 euroa. B saa koko osakehuoneiston ja maksaa muille osakkaille 200 000 euroa.

A maksaa ulkopuolisin varoin vastiketta C:lle ja D:lle 200 000 euroa kummallekin eli maksaa varainsiirtoveroa 4 % 400 000 eurosta ja B taas maksaa ulkopuolisin varoin 100 000 euroa C:lle ja D:lle kummallekin ja maksaa varainsiirtoveroa 2 % 200 000 eurosta.

A:n saadessa 700 000 euron arvoisen kiinteistön, hän ostaa yhteensä 400 000 euron ulkopuolisilla varoilla 4/7 kiinteistöstä C:ltä ja D:ltä (2/7 osuuden 200 000 euron hintaan kummaltakin). Perintönä A saa 300 000 euron arvoisen 3/7 osuuden kiinteistöstä.

C ja D luovuttavat ulkopuolista vastiketta vastaan kumpikin 2/7 kiinteistöstä 200 000 eurolla. 2/7 koko kiinteistön perintöverotuksessa käytetystä arvosta (pevearvosta) on hankintamenoa. Jos pevearvo on sama kuin jakohetken arvo, voittoa ei muodostu.

B:n saadessa 500 000 euron arvoisen huoneiston, hän ostaa yhteensä 200 000 euron ulkopuolisilla varoilla 2/5 huoneistosta C:ltä ja D:ltä (1/5 osuuden 100 000 euron hintaan kummaltakin). Perintönä A saa 300 000 euron arvoisen 3/5 osuuden kiinteistöstä.

C ja D luovuttavat ulkopuolista vastiketta vastaan kumpikin 1/5 huoneistosta 100 000 eurolla. 1/5 koko huoneiston pevearvosta on hankintamenoa. Jos pevearvo on sama kuin jakohetken arvo, voittoa ei muodostu.

3.7 Avio-oikeuden ulkopuolisen omaisuuden luovutus tasoituseränä

Jos osituksessa luovutetaan avio-oikeuden ulkopuolisia rahavaroja sitä vastaan, että saadaan suurempi osuus avio-oikeuden alaisesta omaisuudesta, kyse on ulkopuolisten varojen käytöstä, josta muodostuu vastikkeellinen saanto.

Esimerkki 11 – osituksessa saadut ulkopuoliset rahavarat perinnönjaossa

Kuolinpesällä ja leskellä on puoliksi omistettu 200 000 euron arvoinen kesämökki ja puoliksi omistettu 100 000 euron arvoinen metsätila. Molempien avio-osa on 150 000 euroa eikä tasinkovelvoitetta ole. Lisäksi leskellä on avio-oikeuden ulkopuolisia rahavaroja 50 000 euroa.

Jäämistöosituksessa sovitaan, että leski saa ao-varoista kesämökin ja kuolinpesä metsätilan. Lisäksi leski luovuttaa avio-oikeuden ulkopuoliset rahavarat 50 000 euroa kuolinpesälle. Kesämökistä leski omisti puolet jo ennen ositusta, hän saa ositussaantona ¼ ja lisäksi ostaa avio-oikeuden ulkopuolisin rahavaroin ¼. Osituksessa muodostuu vastikkeellinen saanto ¼ kesämökkiä, jossa luovutushinta on 50 000 euroa.

Jäämistöosituksen tuloksena kuolinpesässä on jaettavana 100 000 euron arvoinen metsätila ja 50 000 euroa rahavaroja, jotka kaikki ovat perinnönjaossa kuolinpesän sisäisiä varoja.

Avio-oikeuden ulkopuolista omaisuutta voidaan luovuttaa osituksessa tasoituseränä. Tällöin osituksessa tapahtuu vastikkeellinen saanto. Jos kuolinpesä saa tällaista ulkopuolista omaisuutta jäämistöosituksessa leskeltä, kyse on perinnönjaossa pesän sisäisistä varoista.

Esimerkki 12 – osituksessa saatu avio-oikeuden ulkopuolinen omaisuus perinnönjaossa

Kuolinpesän ao-varat muodostuvat 200 000 euron arvoisesta kesämökkikiinteistöstä. Lesken ao-varat muodostuvat 100 000 euron arvoisesta osakehuoneistosta. Siten kuolinpesällä on 50 000 euron tasinkovelvoite leskelle. Kuolinpesällä ja leskellä on molemmilla oikeus saada 150 000 euroa avio-oikeuden alaisista varoista. Lisäksi leskellä on avio-oikeuden ulkopuolinen 50 000 euron metsäkiinteistö.

Jäämistöosituksessa sovitaan, että leski saa kesämökkikiinteistön ja luovuttaa kuolinpesälle avio-oikeuden alaisen osakehuoneiston ja avio-oikeuden ulkopuolisen metsäkiinteistön. Kesämökistä 150 000 euron osuus siirtyy leskelle ositussaantona (osin tasinkona ja osin osakehuoneistoa vastaan). Tältä osin ei muodostu vastikkeellista saantoa. 50 000 euron osalta kesämökkikiinteistöä vaihdetaan avio-oikeuden ulkopuoliseen metsäkiinteistöön. Tältä osin kysymys on vastikkeellisesta kiinteistön vaihdosta, jossa ¼ kesämökistä vaihdetaan metsäkiinteistöön. Siltä osin sekä lesken että kuolinpesän tulee suorittaa 4 % varainsiirtovero.

Jäämistöosituksen jälkeen kuolinpesän varoihin kuuluu 100 000 euron osakehuoneisto ja 50 000 euron metsäkiinteistö. Kuolinpesässä on kolme osakasta, joilla kullakin on oikeus ⅓ varoista, eli 50 000 euroon. Tässä perinnönjaossa myös metsäkiinteistö on pesän sisäisiä varoja. Osakkaat sopivat, että kaksi osakkaista saa osakehuoneiston puoliksi ja kolmas metsäkiinteistön. Perinnönjaossa ei tapahdu vastikkeellista saantoa.

3.8 Lakiosan tai tasingon suorittaminen ulkopuolisiin varoihin kuuluvalla esineellä

Kun testamentinsaaja maksaa lakiosan ja vauraampi puoliso tasingon ulkopuolisin rahavaroin, ei muodostu vastikkeellista luovutusta, sillä kyse on suorituksesta oman omaisuuden pitämiseksi itsellä. Siltä osin ei tapahdu omaisuuden omistusoikeuden siirtoa. Lakiosaan oikeutetun ja tasingonsaajan on hyväksyttävä myös ulkopuolisin varoin tapahtuva rahasuoritus. Joskus kuitenkin sovitaan, että tasinko tai lakiosa suoritetaan avio-oikeuden ulkopuolisella tai perillisten omiin varoihin kuuluvalla esineellä, kuten kiinteistöllä tai osakehuoneistolla. Tältä osin muodostuu vastikkeellinen saanto, jossa tasinko- tai lakiosaoikeus vaihdetaan muuhun osituksen tai perinnönjaon ulkopuoliseen omaisuuteen.

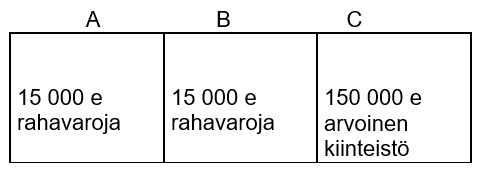

Esimerkki 13 – lakiosan suoritus jäämistön ulkopuolisella esineellä

Vainajan omaisuus muodostuu osakehuoneistosta, jonka arvo on 200 000 euroa. Vainajalta jääneet lakisääteiset perilliset ovat lapset A ja B. Vainaja on määrännyt testamentilla kaiken omaisuutensa A:lle. B vaatii A:lta lakiosaansa, jonka suuruus on 50 000 euroa. A ja B sopivat, että lakiosa suoritaan siten, että A luovuttaa B:lle omistamansa 50 000 euron metsäkiinteistön. Lakiosan suorittaminen testamentinsaajan omistamalla kiinteistöllä muodostaa vastikkeellisen saannon. B:n suoritettava 4 % varainsiirtovero metsäkiinteistön saannosta.

Sen sijaan A:n ei tarvitse suorittaa varainsiirtoveroa osakehuoneistosta. Vaikka hän maksaakin lakiosan ulkopuolisella esineellä, hän silti luovuttaa sen perheoikeudellisena suorituksena pitääkseen itsellään testamentilla saamansa osakehuoneiston eikä järjestelyssä tapahdu osakehuoneiston omistajanvaihdosta. Siten osakehuoneisto ei tule osittainkaan luovutetuksi.

3.9 Ulkopuoliset varat ositus- ja perinnönjakosopimuksessa sopimushetken mukaisina

Ositus ja perinnönjako tehdään usein osapuolten välisellä sopimuksella. Silloin sovitun suorituksen jako sisäisiin ja ulkopuolisiin varoihin määräytyy sopimuksen tekohetkellä. Rahasuoritukset lesken ja kuolinpesän tai kuolinpesän osakkaiden välillä ovat ulkopuolisia varoja, vaikka rahasuorituksia ei välittömästi maksettaisi, vaan ne suoritettaisiin myöhemmin avio-oikeuden tai kuolinpesän varoihin kuuluneen omaisuuden tuottoista (KHO 1980 B II 653). Siten ulkopuolisia varoja ovat esimerkiksi ositettavaan varallisuuteen kuuluneesta metsästä myöhemmin tehtävistä puukaupoista saadut rahavarat. Jo syntyneiden saatavien ohjaamista osituksessa ja jaossa pidetään kuitenkin sisäisten varojen käyttönä.

Esimerkki 14 – perinnönjaon jälkeen saadut puukaupparahat vastikkeena

Kuolinpesässä on kaksi osakasta ja jaettaviin varoihin kuuluu 200 000 euron metsäkiinteistö, 90 000 euron osakehuoneisto, 5 000 euron rahavarat ja 5 000 euron saatava vuokralaiselta. Toinen osakkaista saa metsäkiinteistön ja toisen sovitaan saavan osakehuoneiston ja 60 000 euroa rahavaroja. Näistä rahavaroista sovitaan maksettavaksi siirtämällä toiselle osakkaalle kuolinpesän rahavarat sekä vuokrasaatava. Loppuosuuden 50 000 euroa suorittaa toinen osakas. Tämä 50 000 euroa on pesän ulkopuolisia varoja, vaikka rahat saataisiin myymällä jaossa saadusta metsäkiinteistöstä puuta.

3.10 Pesänjakajan ratkaisut ja jakamat perinnön ennakot

Käräjäoikeus voi määrätä kuolinpesään pesänjakajan. Tuolloin perinnönjako ei suoraan perustu osakkaiden välisiin sopimuksiin, vaan pesänjakajan päätöksiin. Myös tällaisessa tilanteessa saatetaan käyttää ulkopuolisia varoja tasoituseränä tai esimerkiksi PK 25 luvun mukaisissa maatilaperinnönjaoissa lunastuskorvauksena. Silloin ulkopuolisten varojen tarkastelu tapahtuu sen tilanteen mukaisena, joka vallitsi pesänjakajan tehdessä ratkaisun perinnönjaosta, kuten päätöksestä KHO 2019:38 ilmenee.

Pesänjakaja saattaa antaa perillisille rahavaroja perinnön ennakkoina. Lopulliseksi oikeus näihin rahavaroihin muodostuu pesänjakajan tehdessä perinnönjaon, joten tällaisia rahavaroja voidaan pitää pesän sisäisinä varoina, vaikka ne olisivat olleet perillisen käytössä jo ennen tätä hetkeä. Pesänjakaja myös jakaa kuolinpesän saatavat. Jos nämä saatavat maksetaan ennen kuin pesänjakajan määrittämät rahasuoritukset on maksettava, myös niitä voidaan pitää pesän sisäisinä varoina.

3.11 Legaatin vaihtaminen muuhun omaisuuteen

Legaatit (erityistestamentit) täytetään PK 11:2 §:n mukaisesti jakamattomasta pesästä. Jos tällaisessa tilanteessa legaattiomaisuus vaihdetaan muihin varoihin, kyse on vastikkeellisen saannon muodostavasta vaihdosta. Näin voi tapahtua esimerkiksi silloin, kun sama henkilö on legaatin lisäksi oikeutettu saamaan myös muita varoja pesästä lakisääteisenä perillisenä tai yleistestamentinsaajana. Jos henkilön legaatti on mahdollista toteuttaa ja hän vaatii saada legaattia vastaavaa omaisuutta arvomääräisesti, mutta kuitenkin haluaa vaihtaa sen muuhun omaisuuteen, kyseessä on vastikkeellinen vaihto.

Esimerkki 15 – legaattiomaisuuden luovuttaminen muun omaisuuden saamiseksi

Vainajan varat muodostuvat 100 000 euron kesämökistä, 250 000 euron omakotitalosta ja 50 000 euron metsäkiinteistöstä. Vainajan perillisinä on hänen kaksi lastansa A ja B. Vainaja on määrännyt kesämökin legaattina A:lle. Muu omaisuus menee lakisääteisille perillisille tasan. A:lla on siten oikeus saada 100 000 euron kesämökki legaattina ja lisäksi lakisääteisenä perillisenä puolet muusta omaisuudesta, jonka yhteisarvo on 300 000 euroa, eli 150 000 euroa muita varoja. A ja B kuitenkin sopivat, että A saa omakotitalon ja B kesämökin ja metsäkiinteistön. Siten A vaihtaa päältä täytettävän legaatin suurempaan osuuteen muista varoista. Tältä osin katsotaan tapahtuvan vaihto, jossa A vaihtaa legaattina saamansa 100 000 euron arvoisen kesämökin 2/5 osuuteen omakotitalosta, jonka arvo myös on 100 000 euroa (250 000 euroa x 2/5). Sekä A:n että B:n tulee suorittaa varainsiirtoveroa 100 000 eurosta.

Joskus testamenttien täyttämisedellytykset ja oikea tulkinta ovat epäselviä. Näin tapahtuu usein esimerkiksi silloin, kun testamentissa on monenlaisia määräyksiä monille saajille ja niissä ei ole huomioitu testamenttia vahvempia oikeuksia. Lisäksi jotkut testamentinsaajat voivat luopua testamentistaan. Tällöin ei aina asiallisesti ole kyse siitä, että legaatinsaaja olisi saanut legaattia vastaavan arvomääräisen oikeuden yleistestamentinsaajana tai lakisääteisenä perillisenä saatujen oikeuksien lisäksi ja vaihtanut sen muuhun omaisuuteen. Tällaisissa tilanteissa yleensä jo perintöverotuksen toimittamisen yhteydessä joudutaan tapauskohtaisesti selvittämään, millaisia oikeuksia testamentti eri tahoille antaa.

3.12 Taulukko varainsiirtoverovelvollisuuden muodostavan vastikkeellisen saannon muodostumisesta

|

Osituksessa maksetaan ulkopuolisilla varoilla muuta kuin laskennallista tasinkoa ja varainsiirtoveron alaisen omaisuuden omistusoikeus siirtyy. |

Varainsiirtoveron alainen luovutus. |

|

Osituksessa maksetaan ulkopuolisilla varoilla muuta kuin laskennallista tasinkoa, mutta varainsiirtoveron alaisen omaisuuden omistusoikeus ei siirry. |

Ei varainsiirtoveron alainen luovutus. |

|

Osituksessa maksetaan ulkopuolisilla varoilla osituslaskelman mukaista laskennallista tasinkoa. |

Ei varainsiirtoveron alainen luovutus. |

|

Perinnönsaaja saa varainsiirtoveron alaista omaisuutta ja maksaa pesän ulkopuolisilla varoilla vastiketta |

Varainsiirtoveron alainen luovutus. |

|

Perinnönsaaja saa varainsiirtoveron alaista omaisuutta, mutta perinnönjaossa ei käytetä ulkopuolisia varoja. |

Ei varainsiirtoveron alainen luovutus. |

|

Testamentinsaaja maksaa lakiosan vaatijalle ulkopuolisilla rahavaroilla pitääkseen testamentilla saadun omaisuuden. |

Ei varainsiirtoveron alainen luovutus testamentinsaajalle. |

|

Testamentinsaaja maksaa lakiosan vaatijalle hänen lakiosansa testamentinsaajan omistamalla ja jaettavaan jäämistöön kuulumattomalla kiinteistöllä tai arvopaperilla pitääkseen testamentilla saadun omaisuuden |

Ei varainsiirtoveron alainen luovutus testamentinsaajalle. Luovutus on varainsiirtoveron alainen vastikkeellinen luovutus sen jäämistöön kuulumattoman omaisuuden osalta, joka siirtyy testamentinsaajalta lakiosaan oikeutetulle lakiosaoikeuden suorituksena. |

|

Perinnönsaaja saa varainsiirtoveron alaista omaisuutta ja ottaa vastattavakseen pesän varoihin kuuluvan lainan. |

Ei varainsiirtoveron alainen luovutus. |

|

Perinnönsaaja saa varainsiirtoveron alaista omaisuutta ja ottaa itse lainaa maksaakseen vastiketta muille perinnönsaajille. |

Varainsiirtoveron alainen luovutus.

|

4 Ulkopuolisten varojen kohdistaminen

4.1 Ulkopuolisten varojen kohdistaminen, kun perillinen saa useita esineitä.

Lähtökohtaisesti pesän ulkopuoliset varat jaetaan kaikkeen perinnönjaossa saatuun omaisuuteen käypien arvojen suhteessa. Ulkopuolisten varojen kohdistumista jaossa saatuihin varoihin ei voi valita. Ei esimerkiksi voida valita, että vastike kohdistuu varainsiirtoveropohjan ulkopuolella olevaan irtaimeen tai matalamman verokannan arvopapereihin kiinteistöjen sijaan.

Esimerkki 16 – ulkopuolisten varojen kohdistaminen useaan esineeseen käypien arvojen suhteessa

Vainajan varat muodostuvat 100 000 euron kesämökistä, 225 000 euron osakehuoneistosta ja 75 000 euron metsäkiinteistöstä. Vainajan perillisinä ovat hänen kaksi lastansa A ja B. Molemmilla perillisillä on oikeus 200 000 euron osuuteen varoista. Perinnönjaossa A saa osakehuoneiston ja metsäkiinteistön, kun taas B saa kesämökin ja 100 000 ulkopuolisia varoja A:lta. A saa varoja yhteensä 300 000 euron edestä, joista osakehuoneiston osuus on ¾ ja metsäkiinteistön ¼. Siten 100 000 euron ulkopuolisista varoista ¾, 75 000 euroa, kohdistuu osakehuoneistoon, ja ¼, eli 25 000 euroa, metsäkiinteistöön. Metsäkiinteistöön kohdistuvista ulkopuolisista varoista suoritetaan varainsiirtoveroa 4 % ja osakehuoneistosta 2 %.

Tällaisessa luovutuksessa ulkopuoliset varat vastaavat ⅓ kaiken A:n saaman omaisuuden arvosta, joten vastikkeellisen saannon kohteena on ⅓ sekä metsäkiinteistöstä että osakehuoneistosta. Näistä osuuksista lasketaan tuloverotuksessa luovutusvoitto B:lle. A saa 1/3 kummastakin esineestä vastikkeellisesti ja vastike muodostaa niiden hankintamenon. 2/3 kummastakin esineestä saadaan perintönä ja niiden hankintameno muodostuu perintöverotuksesta.

Ulkopuoliset varat lähtökohtaisesti kohdistetaan käypien arvojen suhteissa myös silloin, kun perillinen saa joitain omaisuuseriä kokonaisuudessaan ja joitain vain osittain. PK 23:8 jako-ohjeen mukaan pesänjakajan tulee kuitenkin antaa kaikille osakkaille osuus kaikenlaisesta omaisuudesta, jos osakkaat eivät toisin sovi. Tällöin kaikki osakkaat saavat perintöosuuttaan vastaavan osuuden kaikista pesän varoista. Joskus tällainen esinekohtainen tasajako on pääasiallinen perinnönjaon peruste ja sen lisäksi ainoastaan joku osakkaista saa kokonaan jonkin omaisuuserän ja maksaa siltä osin ulkopuolisia varoja. Silloin ulkopuoliset varat kohdistetaan vain tähän yli oman perintöosuuden saatuun omaisuuteen päätöksen KHO 1973 B II 613 mukaisesti.

Esimerkki 17 – ulkopuolisten varojen kohdentaminen yhteen omaisuuserään, kun omaisuus muutoin jaetaan murto-osin perillisille

Perittävän kuolinpesään kuului 100 000 euron arvoinen kiinteistö ja 100 000 euron arvoinen osakehuoneisto. Vainajalla oli kaksi perillistä. Perinnönjaossa kiinteistö jaettiin puoliksi, mutta toinen sai yksin osakehuoneiston ja maksoi toiselle perilliselle 50 000 euroa pesän ulkopuolisia varoja. Pesän ulkopuoliset varat kohdistuvat vain osakehuoneistoon ja toisen perillisistä katsotaan myyneen puolet osakehuoneistosta toiselle perilliselle 50 000 euron luovutushintaan.

Legaatit täytetään PK 11:2 mukaisesti jakamattomasta pesästä. Joskus sama henkilö on legaatin lisäksi oikeutettu saamaan myös muita varoja pesästä esimerkiksi lakisääteisenä perillisenä tai yleistestamentinsaajana. Jos henkilö tällaisessa tilanteessa käyttää ulkopuolisia varoja saadakseen suuremman osuuden muista varoista, ulkopuoliset varat eivät osittainkaan kohdistu legaattiin.

Esimerkki 18 – osakas, jolle on määrätty legaatti, käyttää perinnönjaossa ulkopuolisia varoja

Vainajan varat muodostuvat 100 000 euron kesämökistä, 250 000 euron osakehuoneistosta ja 50 000 euron metsäkiinteistöstä. Vainajan perillisinä ovat hänen kaksi lastansa A ja B. Vainaja on määrännyt kesämökin legaattina A:lle. Muu omaisuus jaetaan tasan lakisääteisille perillisille. A:lla on siten oikeus saada 100 000 euron kesämökki legaattina ja lisäksi lakisääteisenä perillisenä puolet muusta omaisuudesta, jonka yhteisarvo on 300 000 euroa. A ja B sopivat, että A saa kesämökin lisäksi myös osakehuoneiston, kun taas B saa metsäkiinteistön sekä A:lta 100 000 euroa ulkopuolisia varoja.

A:n maksamat 100 000 euroa kohdistuvat pelkästään osakehuoneistoon eivätkä miltään osin legaattina saatavaan kesämökkiin.

PK 25 luvussa säädetysti soveliaalla tilanjatkajalla on oikeus saada koko maatilaosuus perintöosaansa. Sääntelyyn liittyy omaisuuden arvostamiseen liittyviä sääntöjä sekä soveliaan tilanjatkajan mahdollisuus ulkopuolisin varoin lunastaa muiden perillisten osuudet. Kyse ei ole tasingon ja lakiosan kaltaisesta perheoikeudellisesta suorituksesta itselle kuuluvan omaisuuden pitämiseksi, vaan omaisuuden lunastamisesta perinnönjaossa muilta osakkailta. Kyse on vastikkeellisesta saannosta, josta tulee suorittaa varainsiirtovero päätöksestä KHO 2019:38 ilmenevien ulkopuolisten varojen käsitettä koskevien periaatteiden mukaisesti. Siten lunastuskorvaus kohdistetaan käypien arvojen suhteissa kaikkeen siihen omaisuuteen, joka sillä on lunastettu.

4.2 Ulkopuolisten varojen kohdentaminen, kun ositus ja perinnönjako tehdään samaan asiakirjaan

Osituksessa vastikkeellista saantoa ei muodostu laskennallisen tasinkovelvoitteen suorittamisesta ulkopuolisin varoin. Muutoin osituksessa ulkopuoliset varat kohdistetaan käypien arvojen suhteissa kaikkeen omaisuuteen, joka osituksessa siirtyy ulkopuoliset varat saavalta henkilöltä ne suorittavalle henkilölle.

Jäämistöosituksessa tarkentuu se, mitä omaisuutta vainajan perillisille ja testamentinsaajille jää jaettavaksi. Ositus siis edeltää perinnönjakoa. Usein perinnönjako ja ositus kuitenkin tehdään samassa yhteydessä ja ne yhdistetään samaan sopimusasiakirjaan. Menettely onkin usein ongelmaton, jos kaikki varat ovat avio-oikeuden alaisia eikä osituksessa tai perinnönjaossa ole tarpeen käyttää pesän ulkopuolisia varoja. Silloin yleensä tarvitsee ainoastaan määrittää, millaiset arvomääräiset oikeudet leskellä ja perillisillä on omaisuuteen ja sen jälkeen jakaa varat ja velat siten, että kukin osakas saa arvomääräiset oikeutensa.

Jos ulkopuolisia varoja käytetään, ne joudutaan kohdistamaan sekä luovutusvoitto- että varainsiirtoverotuksessa. Kun leski saa tai suorittaa ulkopuolisia varoja, se tapahtuu yleensä jäämistöosituksessa; perinnönjakovaiheessa leski on mukana vain silloin, jos hän testamentilla perii jotain omaisuutta. Juuri jäämistöosituksessa arvioidaan esimerkiksi se, onko kyse joltain osin laskennallisen tasinkovelvoitteen suorittamisesta. Tämän jälkeen muodostuu perintö, jonka jakamisessa saatetaan myös käyttää ulkopuolisia varoja.

Kun ulkopuolisia varoja maksetaan lesken ja kuolinpesän välillä ositusvaiheessa ja lisäksi perillisten välillä perinnönjaossa, verotuksessa joudutaan kohdistaminen tekemään erikseen näille vaiheille. Näin tapahtuu esimerkiksi silloin, kun sama osakas maksaa ulkopuolisia varoja sekä leskelle että muille perillisille.

Esimerkki 19 – perillinen suorittaa ulkopuolisia varoja sekä leskelle että toiselle perilliselle

A:n kuollessa häneltä jäi leski B sekä yhteiset lapset C ja D. A:n ja B:n avio-oikeuden alaiset varat koostuvat kahdesta puoliksi omistetusta kiinteistöstä, joista kiinteistön X arvo 200 000 euroa ja kiinteistön Y arvo 100 000 euroa. Kumpikaan kiinteistöistä ei ole lesken ja vainajan yhteinen koti, johon leskellä olisi PK 3:1a §:n mukainen hallintaoikeus. Yhteensä siis molemmilla puolisoilla oli varoja 150 000 euron edestä, joten tasinkovelvollisuuksia ei ole. Molemmille perillisille kuuluu omaisuutta 75 000 euron edestä.

Osituksessa kuolinpesä saa kokonaan 200 000 euron arvoisen kiinteistön X ja leski 100 000 euron arvoisen kiinteistön Y. Kiinteistöjen arvoeron vuoksi kuolinpesä maksaa leskelle 50 000 euroa ulkopuolisia varoja, jotka ovat osakas C:n omia varoja. Siten osituksen yhteydessä kuolinpesä ostaa leskeltä ulkopuolisin varoin ¼ kiinteistöstä X. Kuolinpesän tulee suorittaa 4 % varainsiirtoveroa tästä 50 000 euron kauppahinnasta.

Osituksen jälkeen kuolinpesässä on kiinteistö X ja lisäksi osakkaalla C on 50 000 euron saatava, koska kuolinpesän lunastushinta maksettiin hänen varoillaan. Perillisistä C saa kiinteistön X ja maksaa D:lle 75 000 euroa ulkopuolisia varoja omista säästöistään. Lisäksi C:n saatava kuolinpesältä kuitataan suoritetuksi osana perinnönjakoa. Koska kyse on perinnönjaossa pesän sisäisestä velasta, sen kuittaamisesta ei ole suorittava varainsiirtoveroa. Siten perinnönjaon yhteydessä C ostaa ulkopuolisin varoin ⅜ kiinteistöstä Y toiselta perilliseltä D:ltä. C:n tulee suorittaa 4 % varainsiirtoveroa tästä 75 000 euron kauppahinnasta.

Esimerkiksi annetut ennakkoperinnöt, osittaiset ositukset ja perinnönjaot sekä perinnön ennakot sekä testamenttien määräykset vaikuttavat siihen, millaiset oikeudet eri osapuolilla on ositettavaan ja jaettavaan omaisuuteen ja miten ulkopuoliset varat kohdistuvat omaisuuseriin. Jos perintöä ollaan jakamassa vasta leskenkin kuoltua, osa perinnöstä on tullut molemmilta puolisoilta. Silloinkin saatetaan joutua tekemään kuolinpesien välinen ositus, jossa joudutaan ottamaan huomioon erilaisia kuolemien välillä tapahtuneita asioita. Kun tällaisiin tilanteisiin yhdistyy ulkopuolisten varojen käyttö mahdollisesti monen osapuolen välillä, kohdistuksissa on otettava huomioon juuri kyseisen pesän yksilöllinen perheoikeudellinen tilanne.

Nämä seikat tulee huomioida laadittaessa yhtenäisiä ositus- ja perinnönjakosopimuksia, joissa käytetään ulkopuolisia varoja. Parhaiten tämä toteutuu, jos sopimuksessa selvästi pidetään erillään ositus- ja perinnönjakovaihe sekä merkitään sopimukseen ulkopuolisten varojen määrä ja arvostetaan omaisuuserät kattavasti. Jos näin ei menetellä, joudutaan vaiheistus- ja arvostusratkaisut tekemään jälkikäteen. Tämä saattaa johtaa useisiin osapuoliin kohdistuviin lisäselvityspyyntöihin ja arviointiin perustuviin kohdistuksiin. Ulkopuolisten varojen kohdistaminen tasinkovelvoitteeseen ja lakiosaan edellyttää luotettavaa selvitystä tällaisen perheoikeudellisen suoritusvelvollisuuden olemassaolosta ja määrästä.

Kun ositus ja perinnönjako tehdään samassa yhteydessä, usein joku perillisistä haluaa lunastaa lesken omaisuutta. Joskus samassa yhteydessä myös halutaan esimerkiksi toteuttaa sukupolvenvaihdos, jolloin leski myös antaa lahjaa perilliselle. Usein tällaisissa tilanteissa olisi selkeintä tehdä ensin ositus. Tämän jälkeen leski voi luovuttaa osituksessa saamaansa omaisuutta edelleen perilliselle. Näin meneteltäessä vältytään siltä, että kuolinpesä joutuisi ensin käyttämään ja hankkimaan ulkopuolisia varoja, joita tämän jälkeen jouduttaisiin erikseen huomioimaan osana perinnönjakoa. Tällaisen vaiheittaisen menettelyn voi yhdistää ositus- ja perinnönjakosopimukseen siten, että ensin selvitetään, mitä leski osituksessa saa, ja tämän jälkeen se, mitä saamastaan omaisuudesta leski välittömästi edelleen luovuttaa.

Esimerkki 20 – leski luovuttaa osituksessa saamaansa omaisuutta kaupalla yhdelle osakkaista ja ulkopuolisia varoja käytetään perinnönjaossa perillisten välillä

A:n kuollessa häneltä jäi leski B sekä yhteiset lapset C ja D. A:n ja B:n avio-oikeuden alaiset varat koostuvat kahdesta puoliksi omistetusta kiinteistöstä, joista kiinteistön X arvo on 200 000 euroa ja kiinteistön Y arvo 100 000 euroa. Kumpikaan kiinteistöistä ei ole lesken ja vainajan yhteinen koti, johon leskellä olisi PK 3:1a §:n mukainen hallintaoikeus. Yhteensä siis molemmilla puolisoilla oli varoja 150 000 euron edestä, joten tasinkovelvollisuuksia ei ole. Molemmille perillisille kuuluu omaisuutta 75 000 euron edestä.

Osituksessa kuolinpesä saa ¾ ja leski ¼ kiinteistöstä X ja leski lisäksi 100 000 euron arvoisen kiinteistön Y. Siten sekä kuolinpesä että leski saavat osituksessa vain sisäisiä varoja eikä osituksessa muodostu vastikkeettomia saantoja. Samassa yhteydessä leski luovuttaa erillisellä luovutussopimuksella C:lle osituksessa saamansa ¼ osuuden kiinteistöstä X 50 000 euron luovutushinnalla. Tästä erillisestä luovutuksesta suoritaan varainsiirtoveroa 4 %.

Osituksen jälkeen kuolinpesässä on ¾ kiinteistöstä X. Se jaetaan C:lle, joka maksaa D:lle 75 000 euroa ulkopuolisia varoja omista säästöistään. Siten perinnönjaon yhteydessä C ostaa ulkopuolisin varoin ⅜ kiinteistöstä Y toiselta perilliseltä D:ltä. C:n tulee suorittaa 4 % varainsiirtoveroa tästä 75 000 euron kauppahinnasta.

Tällä menettelyllä koko kiinteistö tulee C:lle, eikä leskelle tulevaa suoritusta tarvitse käsitellä perinnönjaossa.

Joskus osituksen ja sitä seuraavien oikeustoimien ketjulla pyritään keinotekoisesti valikoimaan ulkopuolisten varojen kohdistuminen tiettyyn asiallisen kokonaisuuden osaan (esim. jatkettavaa maatila), joka samassa yhteydessä tapahtuvien oikeustoimien tuloksena tulee samalle perilliselle. Tällöin luovutukset voidaan yhdistää päätöksen KHO 2014:155 päätöksen mukaisesti. Tällaista valikointia ei kuitenkaan ole esimerkiksi menettely, jossa leskelle ensin ositetaan hänen perheoikeudellisten oikeuksiensa mukainen suhteellinen osuus jatkajalle siirtyvästä maatilakokonaisuudesta ja hän tämän jälkeen myy osituksessa saamansa suhteellisen osan maatilasta jollekin perillisistä.

4.3 Hallintaoikeuksien vaikutus ulkopuolisten varojen kohdistamiseen

Perittäviin varoihin voi kohdistua hallintaoikeuksia. Hallintaoikeus on voinut syntyä jo vainajan elinaikana esimerkiksi siten, että vainajan saamaan omaisuuteen on muodostettu hallintaoikeus esimerkiksi kaupan tai lahjan yhteydessä. Hallintaoikeus voi muodostua myös perintökaaren 3:1a §:n mukaisena lesken asumissuojana. Lisäksi hallintaoikeuksia voi muodostua vainajan tekemillä testamenteilla.

Nämä hallintaoikeudet ovat jäämistössä erilaisessa asemassa. Jo vainajan elinaikana syntyneet kolmannen tahon hallintaoikeudet ovat voimakkaimpia oikeuksia, sillä perittävän kuolema ei voi muuttaa näiden hallintaoikeuden haltijoiden oikeutta. Lesken lakisääteinen asumissuoja taas on voimakkaammin suojattu oikeus kuin testamentilla määrätty hallintaoikeus. Lesken asumissuoja väistyy lähinnä silloin, jos se loukkaa vainajan velkojien oikeuksia. Sen sijaan testamenttihallintaoikeus ei voi loukata esimerkiksi lesken oikeutta tasinkoon tai lakiosaperillisen oikeutta lakiosaan.

Jos jaettavaan omaisuuteen kohdistuu tällaisia hallintaoikeuksia, ne voidaan ottaa huomioon kohdistettaessa ulkopuolisia varoja. Tällaisissa tilanteissa on erityisen tärkeää selvittää se, millaisesta hallintaoikeudesta on kyse ja miten osapuolet ovat tällaisen hallintaoikeuden huomioineet määrittäessään ulkopuolisten varojen määrää. Usein esimerkiksi hallintaoikeus otetaan huomioon omaisuuden arvostamisessa ja sitä kautta ulkopuolisten varojen kohdistamisessa. Tällainen hallintaoikeus saattaa myös vaikuttaa siihen, miltä osin ulkopuoliset varat kohdistuvat lakiosaan tai tasinkoon. Eräissä tilanteissa myös esimerkiksi hallintaoikeustestamentinsaaja suorittaa lakiosaperillisille ulkopuolisia varoja saadakseen hallintaoikeuden.

Näissä tilanteissa ulkopuolisten varojen kohdistamisessa aina huomioidaan tapauskohtaiset olosuhteet. Merkitystä on perintöverotukseen annetulla selvityksellä oikeuden täyttöedellytyksistä ja sisällöstä, joista kerrotaan tarkemmin Verohallinnon ohjeessa Hallintaoikeusvähennys perintöverotuksessa. Usein perilliset myös keskinäisessä suhteessaan huomioivat hallintaoikeuden käyttäen perintö- ja lahjaverolain hallintaoikeusvähennyksen laskentaperiaatteita. Tällainen laskenta voidaan asettaa myös verotuksen perusteeksi.

Esimerkki 21 – ulkopuoliset varat kohdistuvat osittain hallintaoikeuden rasittamaan omaisuuteen

Perittävän varat muodostuvat 200 000 euron osakehuoneistosta, 100 000 euron metsästä ja 200 000 euron kesämökistä. Vainajan perillisinä olivat hänen kaksi lastansa A ja B. Lisäksi häneltä jäi leski, jolla ei ollut avio-oikeutta vainajan omaisuuteen, mutta jolla oli PK 3:1a §:n mukainen hallintaoikeus osakehuoneistoon. Leski on 55-vuotias ja perilliset päättävät perinnönjaossa huomioida lesken hallintaoikeuden vähennyksenä asunnon arvoon 5 % vuotuisella tuotolla ja lesken ikää vastaavalla kertoimella 10. Näin hallintaoikeuden arvoksi muodostuu 100 000 euroa ja hallintaoikeuden rasittaman osakehuoneiston arvona pidettiin 100 000 euroa. Siten perillisten jaettavan omaisuuden arvoksi tuli 400 000 euroa.

Perinnönjaossa sovittiin, että A saa osakehuoneiston ja kesämökin, kun taas B saa metsäkiinteistön. Lisäksi A maksaa B:lle 100 000 euroa ulkopuolisia varoja. A:n perintöosuuteen tulee yhteensä 400 000 euron omaisuus, joka koostuu 200 000 euron arvoisista osakehuoneistosta ja kesämökistä. Osakehuoneiston arvona pidetään kuitenkin 100 000 euroa, kun vähennyksenä on huomioitu lesken hallintaoikeus. Siten hän saa 300 000 euron arvosta omaisuutta, kun toinen perillinen B saa 100 000 euron arvoisen metsäkiinteistön. Kun A maksaa B:lle 100 000 euroa, jaon jälkeen kummankin varallisuusasema kasvaa 200 000 eurolla ja perinnönjako menee tasan. Kun tällaisessa tilanteessa ulkopuoliset varat kohdistetaan käypien arvojen suhteissa A:n saamaan omaisuuteen, voidaan osakehuoneiston arvona pitää arvoa, josta on ensin vähennetty lesken hallintaoikeuden arvo.

Siten A:n 300 000 euron omaisuudesta 100 000 euron osuus, eli 1/3, muodostuu osakehuoneistosta ja 200 000 euron osuus, eli 2/3, kesämökistä. Siten ulkopuolisista varoista 1/3, eli 33 333,33 euroa kohdistuu osakehuoneistoon ja tästä määrästä on suoritettava 2 % varainsiirtovero, ja 2/3, eli 66 666,66 euroa kohdistuu kesämökkiin ja siitä suoritetaan 4 % varainsiirtovero.

5 Ulkomaisen ositusta ja perinnönjakoa koskevan sääntelyn soveltaminen

Kansainvälisissä tilanteissa ositukseen tai perinnönjakoon voi tulla sovellettavaksi toisen valtion yksityisoikeudellista lainsäädäntöä. Sen takia tällaisen omaisuuden luovutus saattaa olla Suomen varainsiirtoverotuksen piirissä, jos esimerkiksi kohteena on Suomessa sijaitseva kiinteistö.

Toisen valtion lainsäädäntö voi joltain osin poiketa Suomen vastaavasta sääntelystä. Tällaisessa tilanteessa vastikkeellisen luovutuksen tapahtuminen määritetään soveltuvin osin samoin kuin Suomen lainsäädännön osalta tapahtuu. Siltä osin kuin selvitetään, että kysymys on suorituksesta, jolla osituksessa säilytetään omistus omaan omaisuuteen, ei muodostu vastikkeellista luovutusta, vaikka suoritettaisiinkin ulkopuolisia varoja. Myöskään ulkopuolisten varojen suorittaminen testamentilla saadun omaisuuden säilyttämiseksi ei muodosta varainsiirtoverovelvollisuutta. Sen sijaan muunlaiset suoritukset, joilla ulkopuolisin varoin osituksessa ostetaan toiselle puolisolle kuulunutta omaisuutta tai omaa perintöosuutta suurempi osuus varoista, muodostavat varainsiirtoveron suorittamisvelvollisuuden samalla tavalla kuin Suomen lainsäädännön mukaisissa osituksissa ja perinnönjaoissa.

6 Verotusmenettelyssä ja asian selvittämisessä huomioitavia seikkoja ja erityispiirteitä

6.1 Veroseuraamuksien määrittämisen vaatima selvitys

Monet edellä kuvatut tilanteet voivat yhdistyä samassa ositus- ja perinnönjakosopimuksessa. Silloin ulkopuolisten varojen aiheuttamien vastikkeellisten saantojen määrittäminen edellyttää usein verrattain monimutkaisten laskelmien tekemistä. Samalla vastikkeen kohdistaminen saattaa vaikuttaa eri tavoin eri verovelvollisten veroseuraamuksiin eri veromuodoissa.

Kun osituksessa ja perinnönjaossa päädytään käyttämään ulkopuolisia varoja, niiden määrän perusteena on yleensä osapuolten tekemä laskelma, jossa osapuolet yhdessä hyväksyvät ulkopuolisten varojen perusteena olevat omaisuuden arvot sekä perheoikeudelliset oikeudet. Tätä osituksen ja perinnönjaon tekemisen yhteydessä laadittua laskelmaa tarvitaan myös verotuksessa ja siksi kaikkien sopimuksen osapuolten tulee säilyttää se. Usein tällainen laskelma sisällytetään suoraan ositus- ja perinnönjakosopimukseen, jonka kaikki osapuolet allekirjoittavat. Aina laskelmaa ei kuitenkaan haluta liittää sopimuksiin. Tämä voi johtua esimerkiksi siitä, että sopimus joudutaan toimittamaan myös verotuksen ulkopuolisiin tarkoituksiin esimerkiksi erilaisia rekisterimerkintöjä varten. Tällaiset ulkopuolisten varojen määrän laskemisen perusteina olevat asiakirjat voidaan toimittaa Verohallintoon myös erillisenä liiteaineistona.

Jos sopimuksentekovaiheessa ei selvästi yksilöidä ulkopuolisten varojen määrittämisperusteita, osapuolet saattavat myöhemmin olla erimielisiä siitä, miten sovittuihin ulkopuolisten varojen suorituksiin on päädytty. Tällöin ulkopuolisten varojen kohdistuminen määritetään osapuolilta saatujen selvitysten ja muun käytettävissä olevan aineiston pohjalta.

Joskus ositus- tai perinnönjakosopimuksessa tai muutoin esitetyt arvot poikkeavat jaettavan omaisuuden käyvistä arvoista tai perheoikeudellisesta asetelmasta muutoin saadaan puutteellista tietoa. Siksi ulkopuoliset varat olisivat annetun selvityksen pohjalta kohdistumassa todellisuudesta poikkeavasti eri omaisuuseriin ja perheoikeudellisiin suorituksiin. Tuolloin laskelmaa voidaan oikaista vastaamaan todellisia perheoikeudellisia oikeuksia ja varojen arvoja.

6.2 Ilmaisuerehdys

Joskus perillisten tarkoituksena on ollut jakaa kuolinpesä käyttäen jaossa vastiketta, mutta he eivät tarkasti tunne oikeita perheoikeudellisia menettelyitä. Tällöin perinnönjaon sijaan saatetaan tehdä esimerkiksi kuolinpesäosuuden kauppasopimus tai kauppakirja, jossa kuolinpesä myy kaiken pesän omaisuuden muodostavan yksittäisen kiinteistön yhdelle osakkaista, mutta kauppahintana suoritetaan ainoastaan muiden perillisten suhteellisia perintöosia vastaava osuus kyseisen kiinteistön arvosta.

Tällaiset toimenpiteet muodostavat käytännössä hyvin samanlaisen tilanteen kuin perinnönjako. Jos kaikki osapuolet antavat selvityksen, jonka mukaan tarkoituksena on ollut tehdä perinnönjako, jossa käytetään ulkopuolisia varoja, mutta he eivät ole osanneet tehdä asiakirjaa oikein, voidaan näissä tilanteissa veroseuraamukset määrittää samoin kuin perinnönjaossa.

6.3 Varainsiirtoveron suorittamisajankohta ja ilmoitusvelvollisuus

Kiinteistöistä varainsiirtovero on VSVL 7 §:n mukaan suoritettava viimeistään lainhuutoa tai kirjaamista haettaessa tai jos lainhuutoa tai kirjaamista ei ole säädetyssä ajassa haettu tai sitä ei ole haettava, kuuden kuukauden kuluessa luovutussopimuksen tekemisestä.

Osituksen ja perinnönjaon osalta kirjaamisvelvollisuus alkaa maakaaren (12.4.1995/540) 11 luvun 2 pykälän mukaan niiden lainvoimaiseksi tulosta. Käytännössä tämä tapahtuu joko kuuden kuukauden moittimismääräajan (PK 23:10 ja AL 106 §) kuluttua loppuun tai kaikkien osapuolten jo sitä ennen sitouduttua olemaan moittimatta sopimusta. Siten kirjaamista on haettava kuuden kuukauden kuluessa tästä hetkestä.

Kirjattavan kiinteistön varainsiirtovero tulee maksaa tähän määräaikaan mennessä. VSVL 30 §:n mukaisesti tähän määräaikaan mennessä tulee lisäksi antaa varainsiirtoveroilmoitus.

Jos kiinteistösaannolle ei ole haettava kirjausta Maanmittauslaitoksesta, on vero suoritettava ja veroilmoitus annettava kuuden kuukauden määräajassa saannosta. Tällaisia kiinteistösaantoja ovat kiinteistön käyttöä pysyvästi palvelevan rakennuksen tai rakennelman luovutus ilman maapohjaa tai Maakaaren 14 luvun 2 §:n mukaista käyttö- tai vuokraoikeuden luovutusta. Tältä osin määräaika lasketaan ositus- tai perinnönjakosopimuksen tekohetkestä, vaikka kaikki osapuolet eivät olisikaan sitoutuneet olemaan moittimatta ositusta tai perinnönjakoa.

Arvopapereiden osalta vero on suoritettava kahden kuukauden kuluessa luovutussopimuksen tekemisestä (VSVL 21 §) ja samassa ajassa on myös annettava varainsiirtoveroilmoitus (VSVL 30 §). Näiden ilmoitusten määräaikoihin ei vaikuta se, milloin ositus tai perinnönjako tulee lainvoimaiseksi.

Jos kirjaaminen, veroilmoituksen antaminen tai veron suorittaminen myöhästyvät, voi seurauksena olla seuraamusmaksuja, joista kerrotaan tarkemmin Verohallinnon ohjeessa Seuraamusmaksut varainsiirtoverotuksessa.

6.4 Varainsiirtoverolain 29 §:n mukainen lausunto ositus- ja perinnönjakoasioissa

Kiinteistösaantojen varainsiirtoveron valvonta tapahtuu käytännössä suurelta osin kirjaamismenettelyn yhteydessä Maanmittauslaitoksessa. Varainsiirtoverolain 29 §:n nojalla Verohallinto voi antaa Maanmittauslaitokselle lausunnon siitä, mikä on oikea suoritettava varainsiirtovero. Tällaisen lausunnon voi jo ennen kirjauksen hakemista oma-aloitteisesti pyytää Verohallinnosta. Pyynnön voi tehdä se osakas, joka saa kiinteää omaisuutta suorittamiaan ulkopuolisia varoja vastaan. Samassa yhteydessä voi esittää oman perustellun käsityksen varainsiirtoveron määrästä sekä kohdassa 6.1 tarkoitetut selvitykset asioista, jotka eivät suoraan ilmene ositus- tai perinnönjakosopimuksesta.

Lausunnon hakemisesta kerrotaan ohjesivulla Tarvitsetko lausunnon kiinteistön varainsiirtoverosta?

6.5 Ositus- ja perinnönjakosopimuksen käyttö monissa eri tarkoituksissa eri veromuodoissa

Usein osituksen ja perinnönjaon tekemisellä on vaikutuksia moniin eri veroasioihin osapuolten tuloverotuksessa, kiinteistöverotuksessa, varainsiirtoverotuksessa, perintö- ja lahjaverotuksessa, omaisuuden ja toimintojen rekisteröinneissä sekä monissa muissa asioissa. Sama sopimus saattaa esimerkiksi aiheuttaa velvollisuuden antaa varainsiirtoveroilmoitus, johtaa luovutusvoiton laskemiseen, osoittaa tarpeen tehdä perintö- ja lahjaverolain (12.7.1940/378, PerVL) 38 ja 39 §:ssä tarkoitettu perusteoikaisu, päättää tai perustaa tulon laskentaa ajatellen verotusyhtymä ja johtaa kiinteistöverovelvollisen muuttumiseen.