Palkat: tietojen ilmoittaminen tulorekisteriin

- Antopäivä

- 4.12.2023

- Diaarinumero

- VH/6561/00.01.00/2023

- Voimassaolo

- 1.1.2024 - 31.12.2024

Tämä ohje korvaa aikaisemman Palkat: tietojen ilmoittaminen tulorekisteriin -nimisen ohjeen.

Ohjeeseen on tehty seuraavat täsmennykset:

- Luvussa 1.1 on täydennetty ohjausta tulojen ilmoittamisesta bruttomääräisenä.

- Luvussa 1.2 on täydennetty ohjetta keinotunnisteen yhteydessä annettavan maakoodin ilmoittamisesta.

- Luvussa 2.5 on täsmennetty ohjetta paperilomakkeella annettavan ilmoituksen määräajasta.

- Luvussa 3.1.5 on täsmennetty ohjetta siitä, milloin annetaan Maksettu muuna kuin rahana -tieto.

- Lukuun 4.2 on lisätty uusi tulonsaajan lisätieto Laskutuspalvelua käyttävä henkilö, jolla ei ole Y-tunnusta ja sille selite.

Muilta osin ohjeen linjaukset vastaavat sisällöltään aikaisempaa ohjetta.

1 Tietojen ilmoittamisen periaatteet

Tässä ohjeessa käsitellään tulorekisterin palkkatietojen ilmoittamisen yleisiä periaatteita ja menettelyitä. Ohje on tarkoitettu kokoavaksi yleisohjeeksi tukemaan tulorekisterin julkaisemia yksityiskohtaisia ohjeita.

Tässä ohjeessa kuvataan muun muassa tietojen antamisen määräaikoja ja tulorekisterin tiedon käyttämisen logiikkaa. Ohje sisältää linkkejä muihin tulorekisterin julkaisemiin yksityiskohtaisiin ohjeisiin.

1.1 Suorituksen maksajalla on velvollisuus ilmoittaa tiedot

Tulorekisteriin ilmoitetaan maksetut palkat ja muut vastaavat suoritukset. Työnantaja tai muu suorituksen maksaja ilmoittaa tiedot jokaisen maksutapahtuman jälkeen. Maksetut suoritukset ilmoitetaan tulorekisteriin bruttomääräisinä.

Kaikki suorituksia maksavat tahot ilmoittavat suoritukset tulorekisteriin. Näin ollen myös esimerkiksi kotitaloudet, asunto-osakeyhtiöt ja yhdistykset ovat velvollisia ilmoittamaan maksamansa suoritukset, kuten palkat, kustannusten korvaukset ja työkorvaukset.

Laissa, asetuksessa tai Verohallinnon päätöksessä voi olla poikkeuksia ennakonpidätyksen toimittamisvelvollisuudesta tai lähdeveron perimisestä tietyissä tilanteissa. Niissäkin tapauksissa, joissa ennakonpidätystä ei tarvitse toimittaa tai lähdeveroa periä, tulo on ilmoitettava tulorekisteriin.

1.2 Palkkatietoilmoitus annetaan jokaisesta tulonsaajasta erikseen

Tiedot ilmoitetaan tulorekisteriin palkkatietoilmoituksella jokaisesta tulonsaajasta erikseen. Ilmoittamisvelvollisuuteen ei vaikuta se, onko maksajalla tai tulonsaajalla suomalainen asiakastunniste vai ei.

Tulonsaajasta ilmoitetaan ensisijaisesti suomalainen, väestötietojärjestelmään merkitty asiakastunniste. Jos tulonsaajalla ei ole suomalaista asiakastunnistetta, ilmoitetaan ulkomainen tunniste. Tällöin tulonsaajasta on annettava tarkemmat yksilöintitiedot, kuten etunimi, sukunimi, osoite sekä syntymäaika ja sukupuoli, jos tulonsaaja on luonnollinen henkilö. Suosituksena on, että jos tulonsaajalla on sekä suomalainen että ulkomainen tunniste, ilmoitetaan molemmat tunnisteet.

Rajoitetusti verovelvollisesta tulonsaajasta on ilmoitettava lisäksi asuinvaltion verotunniste (TIN), jos tunniste on käytössä rajoitetusti verovelvollisen asuinvaltiossa. Henkilöä pidetään rajoitetusti verovelvollisena, jos hänen asuntonsa ja kotinsa on ulkomailla eikä hän oleskele Suomessa yli kuutta kuukautta yhtäjaksoisesti. Yhtiötä pidetään rajoitetusti verovelvollisena, jos sen rekisteröity kotipaikka on muualla kuin Suomessa. Jos rajoitetusti verovelvollisella on myös suomalainen asiakastunniste, on ilmoituksella annettava kummatkin tunnisteet. Jos rajoitetusti verovelvolliselle myöhemmin annetaan suomalainen asiakastunniste, ei aiemmin annettuja ilmoituksia tarvitse korjata. Tunnuksen saamisen jälkeen tiedot ilmoitetaan sekä suomalaisella että ulkomaisella tunnisteella. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Jos tulonsaajalle on annettu jokin keinotekoinen tunnus, ja tällainen keinotunnus ilmoitetaan tulorekisteriin, sen tyypiksi merkitään Muu tunnus ja lisäksi ilmoitetaan tunnisteen myöntäneen valtion maakoodi, esim. FI. Jos tulonsaajalla ei ole väestötietojärjestelmään merkittyä suomalaista henkilötunnusta ja Verohallinto on antanut tulonsaajalle keinotunnuksen verotusta varten, maksaja ilmoittaa ulkomaisen tunnisteen lisäksi Verohallinnon antaman keinotunnuksen. Siten ilmoitus saadaan kohdennettua oikeaan henkilöön. Aina silloin, kun tiedot annetaan muulla kuin suomalaisella, väestötietojärjestelmään merkityllä henkilötunnuksella, on annettava seuraavat tiedot: nimi, syntymäaika, sukupuoli ja osoite. Myös ulkomainen tunniste ilmoitetaan.

Palkkatietoilmoitus muodostuu yhden tulonsaajan yhden maksupäivän tiedoista. Tämä tarkoittaa, että jos tulonsaajalle on maksettu useita eri kertoja suorituksia kuukauden aikana, maksajan on annettava ilmoitus jokaisen maksupäivän suorituksista erikseen. Maksaja ei siten voi koota kuukauden aikana maksamiaan suorituksia samalle ilmoituksella ja ilmoittaa niitä yhdellä kertaa tulorekisteriin. Poikkeuksia tästä ovat verovapaat matkakustannusten korvaukset, jotka voidaan ilmoittaa kuukausittain viimeistään maksukuukautta seuraavan kalenterikuukauden viidentenä päivänä ja palkkaennakko, joka voidaan ilmoittaa samalla kertaa myöhemmin maksettavan varsinaisen palkan kanssa, jos palkat maksetaan saman kalenterikuukauden aikana. Jos kuitenkin palkkaennakko on maksettu edellisen kalenterikuukauden aikana ja palkanmaksukauden varsinainen maksupäivä on seuraavan kuukauden aikana, palkkaennakko on ilmoitettava erikseen edellisen kuukauden tuloksi.

Samalle maksupäivälle voi olla tulonsaajasta useita ilmoituksia, jos esimerkiksi palkat ja matkakustannukset maksetaan ja ilmoitetaan eri järjestelmistä (katso tarkemmin kohdasta 1.4). Saman palkanmaksutapahtuman tiedot on kuitenkin ilmoitettava samalla ilmoituksella.

Suorituksen maksajan ei tarvitse ilmoittaa palkkojen, ennakonpidätysten tai lähdeverojen yhteismäärää tiedon käyttäjille. Sosiaalivakuutusmaksuja valvovat tiedon käyttäjät ja Verohallinto laskevat maksujen perusteena olevat ansiot tulorekisteriin annetuilta tulonsaajakohtaisilta palkkatietoilmoituksilta. Ainoastaan työnantajan sairausvakuutusmaksun yhteismäärä on laskettava ja ilmoitettava kuukausittain erikseen tulorekisteriin työnantajan erillisilmoituksella. Näin siksi, että työnantajan sairausvakuutusmaksu on oma-aloitteinen vero. Sitä vastoin ennakonpidätyksiä ja lähdeveroja ei ilmoiteta yhteissummana, vaan Verohallinto laskee summat palkkatietoilmoituksilta (katso luku 9, Työnantajan erillisilmoitus).

Työnantaja tilittää ennakonpidätyksen ja sosiaalivakuutusmaksut maksujen keräämisestä vastaaville tahoille erillisten aikataulujen mukaan. Tulorekisteri ei vaikuta maksamisen rahavirtoihin tai maksamisen määräaikoihin.

1.3 Tulorekisteriin ilmoitetaan palkkatiedot ja muut suoritukset

1.3.1 Tulorekisteriin ilmoitettavat tiedot

Laissa tulotietojärjestelmästä (53/2018) on säädetty, mitä tietoja tulorekisteriin ilmoitetaan.

Tulorekisteriin ilmoitetaan mm. seuraavia tietoja:

- maksajan ja tulonsaajan yksilöintitiedot

- palkat, palkkiot, luontoisedut ja muut ansiotulot, kuten työkorvaukset

- matkakustannusten korvaukset (ilmoitettava, vaikka rahapalkkaa ei maksettaisi)

- vakuuttamiseen liittyvät tiedot

- kansainväliseen työskentelyyn liittyvät tiedot

- palvelussuhdetiedot

- poissaolotiedot

1.3.2 Tulorekisteriin annetaan kolme erilaista ilmoitusta

Tulorekisteriin annetaan tietoja kolmella erilaisella ilmoituksella.

Palkkatietoilmoituksella ilmoitetaan jokaisesta tulonsaajasta erikseen tiedot palkoista ja muista suorituksista Palkkatietoilmoituksella tarkoitetaan yhden tulonsaajan yhden maksupäivän tietoja. Palkkatietoilmoitus annetaan pääsääntöisesti viimeistään viidentenä kalenteripäivänä maksupäivän jälkeen (katso luku 2, Tietojen ilmoittamisen määräajat).

Verohallinnon työnantajarekisteriin merkitty säännöllinen työnantaja ilmoittaa kuukausittain palkkojen perusteella maksamansa sairausvakuutusmaksun yhteismäärän ja sairausvakuutusmaksusta tehtävät vähennykset työnantajan erillisilmoituksella. Jos kuukauden aikana ei ole ollut palkanmaksua, säännöllinen työnantaja ilmoittaa työnantajan erillisilmoituksella Ei palkanmaksua -tiedon. Työnantajan erillisilmoituksen antaminen, katso luku 9 ja Tietojen ilmoittaminen tulorekisterin: työnantajan erillisilmoitus.

Eläke- ja etuustiedot ilmoitetaan etuustietoilmoituksella. Etuustietoja ilmoittavat tulorekisteriin vain tietyt laissa määritellyt etuuden maksajat, kuten Kela ja vakuutusyhtiöt. Etuustietoilmoituksella annetaan tiedot esimerkiksi vanhuuseläkkeestä, työttömyyspäivärahasta tai hoitotuesta. Sen sijaan esimerkiksi työnantajan maksama eläke ilmoitetaan tulorekisteriin normaalisti palkkatietoilmoituksella. Eläke- ja etuustiedot ilmoitetaan tulorekisteriin vuoden 2021 alusta lukien. Etuustietojen ilmoittamisesta enemmän Etuudet: tietojen ilmoittaminen tulorekisteriin.

1.3.3 Tulorekisterin ulkopuolelle jäävät tiedot

Tulorekisteri-ilmoittamisen ulkopuolelle jäävät muun muassa seuraavat tiedot:

- Ay-jäsenmaksut ja työttömyyskassamaksut

- Stipendit ja apurahat

- Tulonsaajan itse suoraan puolueelle maksamat luottamushenkilömaksut

- Tieto yrityksen toimialasta ja yrityksen omistussuhteista

- Arkaluonteiset poissaolon syytiedot ja arkaluonteiset tulot

- Suurin osa pääomatuloista, kuten korot, osingot ja luovutusvoitot

- Työpanososingot ilmoitetaan tulorekisteriin.

- Työnantajan maksamat pääomatulot, kuten palkkasaatavan korot ja takausprovisiot, ilmoitetaan tulorekisteriin.

- Osakeyhtiön antamat luonnollisen henkilön pääomatuloksi luettavat osakaslainat ja niiden takaisinmaksut

- Matka- ja majoittumiskorvaukset, jotka työnantaja on maksanut tositteen perusteella, esimerkiksi matkaliput tai hotellilaskut

- Työnantajalle kuuluvat kuluerät, jotka työntekijä on maksanut ja työnantaja sitten korvannut hänelle tositteen perusteella

- Yrittäjän työtulo, jos yrittäjä on vakuutettu yrittäjän eläkelain tai maatalousyrittäjän eläkelain mukaan

- Yrittäjän työtulolla tarkoitetaan eläkelaitoksen vahvistaman yrittäjän eläkevakuutuksen vuotuista työtuloa.

Edellä mainitut tiedot ilmoitetaan jatkossakin suoraan niitä tarvitseville tiedon käyttäjille, esimerkiksi vuosi-ilmoituksella tai pyynnöstä kyseistä tietoa tarvitsevalle taholle.

1.4 Palkkatiedot ilmoitetaan tietyltä maksupäivältä ja palkanmaksukaudelta

Tulonsaajan palkkatiedot ilmoitetaan tulorekisteriin palkkatietoilmoituksella viimeistään viidentenä kalenteripäivänä maksupäivän jälkeen. Ilmoitus sisältää yhden tulonsaajan yhden maksupäivän tietoja. Maksupäivällä tulorekisterissä tarkoitetaan sitä päivää, jona suoritus on tulonsaajan käytettävissä, esimerkiksi merkitty tulonsaajan pankkitilille (ns. palkansaajan palkkapäivä). Merkitystä ei ole sillä, milloin suoritus on ansaittu (katso ansaintakausista kohta 3.2 Tulojen ansaintakaudet). Viiden kalenteripäivän määräaikaan lasketaan mukaan myös lauantai, sunnuntai tai muu pyhäpäivä. Jos ilmoituksen määräpäivä kuitenkin on lauantai, sunnuntai tai muu pyhäpäivä, tiedot voi ilmoittaa seuraavana arkipäivänä. Katso määräajoista tarkemmin luku 2 Tietojen ilmoittamisen määräajat.

Jos tulonsaajalle ei makseta euromääräisiä suorituksia, ilmoitetaan maksupäiväksi päivä, jona tiedot toimitettiin tulorekisteriin. Tällainen muu ilmoituspäivä annetaan esimerkiksi silloin, kun ilmoitetaan tietoja pelkästään poissaoloista, palvelussuhteesta, työskentelyjaksoista tai oleskelujaksoista.

Jos tulonsaajalle maksetaan samana päivänä useita suorituksia, maksaja voi ilmoittaa ne samalla ilmoituksella. Halutessaan maksaja voi ilmoittaa samana päivänä maksetut suoritukset myös erikseen, jos esimerkiksi samana päivänä maksetut palkat ja kustannusten korvaukset maksetaan eri järjestelmien kautta.

Maksupäivä voi olla palkanmaksukauden ulkopuolella.

Palkanmaksukausi (ns. palkkakausi) on ajanjakso, jolta palkka tai muu tulo maksetaan. Yrityksellä voi olla käytössään useita palkanmaksukausia, esimerkiksi kuukausipalkkalaisille ja tuntipalkkalaisille erikseen. Yksittäisen tulonsaajan palkanmaksukausi voi myös poiketa yrityksen normaalista palkanmaksukaudesta. Esimerkiksi jos työsuhde alkaa tai päättyy kesken palkanmaksukauden, alkaa tai päättyy myös palkanmaksukausi samana päivänä. Palkanmaksukausi voi siten olla tietyissä tilanteissa eri tulonsaajilla eri pituinen. Tulon maksupäivä voi olla myös palkanmaksukauden ulkopuolella. Tulo katsotaan sen kuukauden tuloksi, jonka aikana se maksetaan.

Esimerkki 1: Yrityksellä on kaksi palkanmaksukautta, kuukauden palkanmaksukausi kuukausipalkkalaisille ja kahden viikon palkanmaksukausi tuntityöntekijöille. Työnantaja maksaa edellisen palkanmaksukauden aikana kertyneen palkan palkanmaksukauden viimeisenä päivänä. Tulo katsotaan työntekijälle sen kuukauden tuloksi, jonka aikana se maksetaan.

Jos järjestelmässä, josta ilmoitukset lähetetään, ei normaalisti käytetä palkanmaksukausia, kuten työkorvauksissa, palkanmaksukautena voidaan käyttää työkorvausten suorittamisen perusteena olevan ensimmäisen ja viimeisen työsuorituksen suorittamispäivää. Palkanmaksukausi voi olla myös yhden päivän pituinen, jos työsuoritus on kestänyt yhden päivän. Tällaisessa tilanteessa palkanmaksukaudeksi voidaan merkitä yrityksen normaali palkanmaksukausi. Jos tämä ei ole mahdollista, voidaan merkitä kuluva kalenterikuukausi. Vastaavasti kustannusten korvausten ilmoittamisessa voidaan käyttää yrityksen normaalia palkanmaksukautta tai kuluvaa kalenterikuukautta. Halutessaan maksaja voi ilmoittaa palkanmaksukaudeksi sen ajanjakson, jonka ajalta matkakustannusten korvaukset maksetaan.

Tulorekisteriin teknisen rajapinnan tai latauspalvelun kautta toimitettavassa aineistossa voi olla vain yhden palkanmaksukauden tietoja, vaikka suoritusten maksupäivä olisikin sama. Jos samana maksupäivänä on maksettu suorituksia esimerkiksi kuukausipalkkalaisille, joiden palkkakautena on kalenterikuukausi ja tuntipalkkalaisille, joiden palkanmaksukautena on kaksi viikkoa, tiedot on annettava eri aineistoissa. Vastaavasti jos tulonsaajalla on ollut työsuhteen alkamisen tai päättymisen vuoksi poikkeava palkanmaksukausi, tiedot on toimitettava tulorekisteriin eri aineistoissa. Palvelussuhteella sinänsä ei ole merkitystä: jos maksupäivä ja palkanmaksukausi ovat samat, maksaja voi ilmoittaa samassa aineistossa sekä palvelussuhteessa oleville työntekijöille että palvelussuhteen ulkopuolisille henkilöille maksetut suoritukset.

1.5 Tiedot ilmoitetaan koodiarvoina

Tulorekisterissä on käytössä erilaisia koodistoja: tulorekisterin omia koodistoja ja tiedon käyttäjien koodistoja. Osa niistä liittyy ilmoitusliikenteen tekniseen toteutukseen ja osa ilmoituksen sisältöön. Tulorekisterin koodistot on julkaistu tulorekisteri.fi-sivuilla. Esimerkiksi palkkojen tulolajit ovat yksi koodisto ja virhekoodit toinen. Koodien käyttöä kuvataan ohjeissa ja teknisemmissä ohjelmistokehittäjille tarkoitetuissa kuvauksissa. Tiedon käyttäjien koodistot on julkaistu pääosin tiedon käyttäjien sivustoilla. Suuri osa ulkoisista koodistoista liittyy ammattiluokkiin ja eläketurvaan.

Monet palkkatietoilmoituksen tiedoista ilmoitetaan koodiarvoina. Koodistoina ilmoitettavia tietoja ovat useat palvelussuhdetiedot, poissaolotietojen syyt, tulolajit, maksajan muut tiedot, tulosaajan lisätiedot sekä tulonsaajan ammattiluokka.

Osa palkkaohjelmistoista on ottanut tulorekisterissä käytössä olevat koodistot osaksi palkkaohjelmaa, jolloin maksaja valitsee käyttämänsä tiedon palkkaohjelmasta ja ohjelma muodostaa taustalla tarvittavan koodiarvon. Jos palkkaohjelmasta ei saa suoraan maksajan tarvitsemia koodistoja ja koodiarvoja, osa tulorekisterissä käytössä olevista koodistoista on kuvattu tulorekisteri.fi-sivuilla olevissa Koodistot-dokumenteissa. Maksaja voi valita käytettävän koodiarvon dokumenttien avulla. Oikean tulolajin valitsemisessa auttaa sivu Palkkojen tulolajit, ja ammattiluokat ovat koodistossa Tulorekisterin TK10-ammattiluokitus, joka on julkaistu Tilastokeskuksen sivuilla. Koodiarvot pitää selvittää itse erityisesti silloin, kun tiedot ilmoitetaan paperilomakkeella. Tulorekisterin sähköinen asiointipalvelu ohjaa koodiarvojen valitsemisessa.

Esimerkki 2: Palvelussuhdetietojen ilmoittaminen koodiarvoina.

Tulonsaaja työskentelee osa-aikaisesti paperiteollisuudessa, ja hänen työaikansa on 25 tuntia viikossa. Määräaikainen työsuhde on päättymässä vuoden lopussa.

Alla on esitetty, kuinka tiedot ilmoitetaan tulorekisteriin. Sulkuihin on merkitty suorasanainen selite annetulle koodiarvolle.

| PALVELUSSUHTEEN TIEDOT |

|---|

|

Palvelussuhteessa: Kyllä Palvelussuhteeseen sovellettava työehtosopimus: 118 (Paperiteollisuuden työehtosopimus) Palvelussuhteen tyyppi: 2 (Osa-aikainen) Palvelussuhteen kesto: 2 (Määräaikainen) Osa-aikaisuuden prosentti: 64,95 Säännöllinen sovittu viikkotyöaika: 25 Palkkauksen muoto: 1 (Kuukausipalkka) |

| Palvelussuhteen voimassaolo: |

|

Palvelussuhteen alkupäivä: 15.2.20xx Palvelussuhteen loppupäivä: 31.12.20xx Palvelussuhteen päättymisen syykoodisto: 3 (Tulorekisterin koodisto) Palvelussuhteen päättymisen syy: 7 (Määräaikaisen palvelussuhteen päättyminen) |

1.6 Tiedot ilmoitetaan sähköisesti

Tiedot ilmoitetaan tulorekisteriin pääsäännön mukaan viiden kalenteripäivän kuluessa palkanmaksusta. Sähköinen ilmoittaminen on toiminnan perusedellytys, ja mahdollistaa rekisterin tehokkaan ja reaaliaikaisen käytön.

Tulorekisteriin voi toimittaa tietoja neljällä eri tavalla:

- teknisen rajapinnan kautta

- sähköisen asiointipalvelun latauspalvelun kautta

- sähköisen asiointipalvelun verkkolomakkeella

- paperilomakkeella.

Tekninen rajapinta tarkoittaa, että palkkahallinnon ohjelmisto on integroitu tulorekisteriin teknisen rajapinnan avulla. Maksajan käyttämä ohjelmisto tunnistetaan teknisen varmenteen avulla eikä muuta tunnistautumista tarvita. Teknisen rajapinnan avulla palkkatiedot voidaan ilmoittaa suoraan palkkajärjestelmästä tulorekisteriin ilman, että käyttäjän tarvitsee siirtyä erilliseen tulorekisterin palveluun.

Jos teknistä rajapintaa ei ole mahdollista käyttää, tiedot voi ilmoittaa tulorekisterin sähköisessä asiointipalvelussa, jonne kirjaudutaan tulorekisteri.fi-sivuilta. Sähköisessä asiointipalvelussa voi toimittaa tietoja tulorekisteriin kahdella tavalla: lataamalla tiedostoja tai syöttämällä yksittäisen ilmoituksen tiedot verkkolomakkeelle.

Sähköisen asiointipalvelun latauspalvelussa maksaja voi ladata tulorekisteriin tiedoston, jonka on ensin muodostanut omassa palkkajärjestelmässään. Sähköiseen asiointipalveluun tunnistaudutaan Suomi.fi-tunnistuksella. Myös latauspalvelun käyttäjän on tunnistauduttava.

Maksaja voi myös ilmoittaa tiedot sähköisen asiointipalvelun verkkolomakkeella. Tällöin maksaja syöttää tiedot ilmoitus kerrallaan manuaalisesti verkkolomakkeelle. Sähköiseen asiointipalveluun tunnistaudutaan Suomi.fi-tunnistuksella.

Erityisistä syistä maksaja voi ilmoittaa tiedot paperilomakkeella. Erityisenä syynä voidaan pitää tilanteita, joissa ei kohtuudella voida edellyttää tietojen antamista sähköisesti, esimerkiksi silloin, kun luonnollisella henkilöllä, kuolinpesällä, satunnaisella työnantajalla tai ulkomaalaisella ei ole mahdollisuutta ilmoittaa tietoja sähköisesti.

Lue lisää tietojen ilmoittamisen kanavista.

1.7 Palkkatietoilmoituksella on pakollisia ja täydentäviä tietoja

Tulorekisteriin ilmoitetaan sekä pakollisia että täydentäviä eli vapaaehtoisia tietoja. Osa pakollisista tiedoista pitää antaa jokaisessa ilmoituksessa. Osa annetaan vain silloin, jos kyseistä tuloa on maksettu tai tietty olosuhde on voimassa.

Pakollisten tietojen lisäksi maksaja voi ilmoittaa myös vapaaehtoisia, täydentäviä tietoja.

1.7.1 Pakolliset tiedot

Pakollisia tietoja ovat esimerkiksi yksilöinti- ja tunnistetiedot, kuten tiedot suorituksen maksajasta ja tulonsaajasta sekä palkanmaksukausi ja maksupäivä.

Osa palkkatietoilmoituksen tulolajeista ovat pakollisia tietoja silloin, kun kyseisiä tuloja maksetaan. Pakollisia tietoja ovat esimerkiksi palkat, luontoisedut, palkkiot, palkinnot ja muut veronalaiset edut (laki tulotietojärjestelmästä 6 §).

Rahapalkat on ilmoitettava tulorekisteriin vähintään yhteissummana. Tämä tarkoittaa, että maksaja laskee palkkajärjestelmän rahapalkkojen palkkalajit yhteen ja ilmoittaa rahapalkat yhteissummana palkkatietoilmoituksella. Jos rahapalkat ilmoitetaan yhteissummana, osa tiedon käyttäjistä saattaa joutua kysymään suorituksen maksajalta tarkempia tietoja, sillä suppeammin ilmoitettuna tiedot eivät ole riittävän tarkkoja kaikille käyttäjille. Rahapalkkojen ilmoittamista kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: rahapalkat ja palkasta vähennettävät erät.

Tietyt palvelussuhdetiedot on pakollista ilmoittaa, jos kyseessä on julkisten alojen eläkelain mukaan vakuutettu palvelussuhde tai Suomen Pankin palvelussuhde. Palvelussuhdetietojen ilmoittamista kuvataan luvussa 7.

1.7.2 Täydentävät tiedot

Vapaaehtoisia täydentäviä tietoja ovat esimerkiksi

- rahapalkkojen ilmoittaminen eritellysti täydentävillä tulolajeilla (rahapalkkojen ilmoittamisen laajempi tarkkuus, ns. ilmoitustapa 2), esimerkiksi urakkapalkka, lomaraha tai ylityökorvaus

- muut lisätiedot, esimerkiksi tietyt palvelussuhdetta koskevat tiedot, poissaolotiedot sekä tulolajien ansaintakaudet.

Täydentävät tiedot on hyvä ilmoittaa tulorekisteriin mahdollisimman kattavasti, jotta kaikki tulorekisteristä tietoja saavat tiedon käyttäjät voivat hyödyntää tietoja tarvitsemallaan tarkkuudella. Täydentävät tiedot ovat esimerkiksi etuuksia myöntäville tiedon käyttäjille välttämättömiä tietoja etuuden myöntämisen tai maksamisen perusteeksi.

Kun työnantaja antaa tarvittavat täydentävät tiedot samassa yhteydessä maksamiensa palkkojen kanssa, jälkikäteen tehtävät selvitykset vähenevät. Jos tiedot jätetään ilmoittamatta, tiedon käyttäjät voivat joutua kysymään suorituksen maksajalta tietoja myöhemmin erikseen.

Säännönmukaisesti annettavien pakollisten tietojen ja vapaaehtoisesti annettavien täydentävien lisätietojen ilmoittaminen kuvataan tarkemmin ohjeessa Tietojen ilmoittaminen tulorekisteriin: palkkatietoilmoituksen pakolliset ja täydentävät tiedot.

1.8 Tietojen säilyttäminen ja korjaaminen

Tiedot säilytetään tulorekisterissä 10 vuotta tiedon tallettamisvuotta seuraavan vuoden alusta lukien. Tämä vastaa sitä aikaa, jonka yksityisen alan työnantajat ovat velvollisia säilyttämään palkka- ja muun kirjanpitonsa. Julkisten alojen eläkelain piiriin kuuluvilla työnantajilla palkka- ja muun kirjanpidon säilytysaika on pidempi kuin 10 vuotta.

Tulorekisteriin on ilmoitettu 1.1.2019 ja sen jälkeen maksetut suoritukset ja näihin tuloihin tehtävät korjaukset. Jos korjataan ennen vuotta 2019 maksettujen suoritusten tietoja, näitä korjauksia ei ilmoiteta tulorekisteriin. Tietojen korjaamiseen liittyy seuraavat periaatteet:

- 31.12.2018 ja sitä ennen maksetut suoritukset ja näihin tuloihin tehtävät korjaukset ilmoitetaan ennen vuotta 2019 voimassa olleiden käytäntöjen mukaan, muun muassa suoraan eläkelaitoksille ja muille sosiaalivakuuttajille sekä Verohallinnolle

- Jos vuonna 2019 tai sen jälkeen peritään takaisin suorituksia, jotka on maksettu ennen vuotta 2019, ilmoitetaan takaisinperintätiedot tulorekisteriin.

Suorituksen maksaja on vastuussa tulorekisteriin antamiensa tietojen oikeellisuudesta. Jos tulorekisterissä oleva virheellinen tieto perustuu suorituksen maksajan ilmoitukseen, maksajalla on velvollisuus korjata ilmoittamansa virheellinen tieto.

Tiedot korjataan pääsääntöisesti korvaavalla menettelyllä. Tämä tarkoittaa, että alkuperäistä ilmoitusta korjataan siten, että ilmoituksen kaikki tiedot annetaan uudelleen, ja ilmoituksella annetaan uusien ja muuttuneiden tietojen lisäksi alkuperäisessä ilmoituksessa oikein olleet tiedot. Tietyissä tilanteissa suoritukset on korjattava mitätöimällä aiemmin annettu ilmoitus ja antamalla tämän jälkeen uusi ilmoitus. Tietojen korjaamista kuvataan tarkemmin ohjeessa Tietojen korjaaminen tulorekisterissä.

1.9 Hallinnolliset seuraamukset tietojen antamisen laiminlyönnistä

Myöhästymismaksua määrätään vain niiden pakollisesti annettavien tietojen perusteella, joita työnantaja tai muu maksaja ilmoittaa tulorekisteriin myöhässä. Myöhästymismaksun määrää Verohallinto tulorekisteristä saatujen tietojen perusteella.

Tulorekisteriin ilmoitettavien verotustietojen ilmoitusvelvollisuuden laiminlyönnistä aiheutuvia seuraamusmaksuja ovat oma-aloitteisten verojen verotusmenettelystä annetun lain mukainen veronkorotus ja verotusmenettelystä annetun lain mukainen sivullisilmoittajan laiminlyöntimaksu. Tulorekisterin tiedon käyttäjät voivat määrätä muita seuraamuksia.

Myöhästymismaksu ja muut seuraamukset kuvataan ohjeessa Tietojen ilmoittaminen tulorekisteriin: seuraamusmaksut.

1.10 Ilmoittaminen pähkinänkuoressa

Suorituksen maksaja ilmoittaa tiedot tulorekisteriin jokaisesta tulonsaajasta erikseen, yhteisesti hyväksyttyjen käytäntöjen mukaisesti. Tulorekisterin ilmoittamiseen pätevät seuraavat yleiset periaatteet:

- Maksetut palkat ja muut suoritukset ilmoitetaan tulorekisteriin jokaisesta tulonsaajasta erikseen.

- Palkkojen, ennakonpidätysten ja lähdeverojen yhteismäärää ei ilmoiteta.

- Vain sairausvakuutusmaksun yhteismäärä ilmoitetaan erikseen kuukausittain työnantajan erillisilmoituksella.

- Velvollisuus ilmoittaa tiedot syntyy, kun suoritus maksetaan.

- Tulorekisteriin ilmoitettavilla tiedoilla ei pääsääntöisesti ole euromääräistä alarajaa.

- Kilpailupalkinto ilmoitetaan vain, jos palkinnon arvo on yli 100 euroa.

- Palkkatietoilmoituksella annetaan yhden tulonsaajan yhden maksupäivän tiedot.

- Samalla palkkatietoilmoituksella voi ilmoittaa useita tulolajeja samalle tulonsaajalle.

- Vaikka tulolajeja annettaisiin ilmoituksella useita, palkasta vähennettävät erät voidaan ilmoittaa kaikista tulolajeista yhteissummana.

- Vähennettäviä eriä ovat esimerkiksi ennakonpidätys, lähdevero ja työntekijän työeläke- ja työttömyysvakuutusmaksut.

- Ilmoitus ei voi sisältää pelkkiä vähennettäviä eriä (400-sarjan tulolajeja), vaan ilmoituksella pitää olla vähennettävien erien lisäksi aina suoritus, josta erä vähennetään.

- Palkkatietoilmoituksella monet tiedoista ilmoitetaan tulorekisterin koodistoista valittavina koodiarvoina.

- Esimerkiksi maksetut suoritukset ja tulonsaajan ammatti ilmoitetaan koodiarvoina. Tulolajien ilmoittamista kuvataan luvussa 3.

- Samassa aineistossa voi ilmoittaa yhden maksajan, yhden maksupäivän ja palkanmaksukauden kaikki palkkatietoilmoitukset eri tulonsaajille.

- Merkitystä ei ole sillä, jos osa tulonsaajista on palvelussuhteessa ja osa ei.

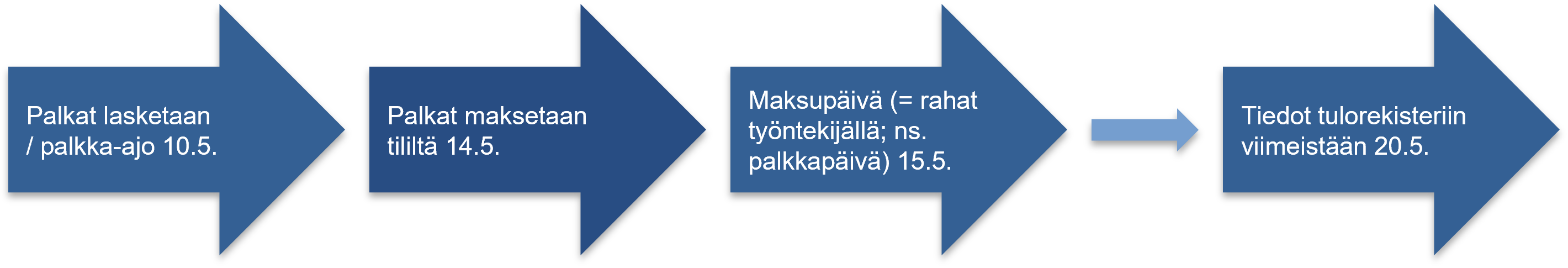

Esimerkki siitä, miten palkkojen ilmoittaminen etenee:

2 Tietojen ilmoittamisen määräajat

Tulorekisteriin toimitettavien tietojen ilmoittamisen määräajat koskevat pakollisia tietoja, kuten palkkatuloja ja palkkioita (laki tulotietojärjestelmästä 6 § ja 8 §). Vapaaehtoisesti annettavien täydentävien tietojen ilmoittamiselle ei ole vastaavanlaisia määräaikoja. Suosituksena kuitenkin on, että täydentävät tiedot annettaisiin samalla kertaa, kun pakolliset tiedot ilmoitetaan. Lisäksi täydentävät tiedot suositellaan ilmoittamaan viimeistään maksupäivänä, jotta ne olisivat tiedon hyödyntäjien käytettävissä reaaliaikaisesti.

2.1 Rahapalkkojen ja muiden suoritusten ilmoittamisen määräajat

Rahana maksetut suoritukset

- Tiedot pitää ilmoittaa tulorekisteriin viimeistään 5. kalenteripäivänä maksupäivän jälkeen.

- Suorituksen maksupäivä on päivä, jona suoritus on tulonsaajan käytettävissä eli niin kutsuttu palkkapäivä.

- Maksupäivän jälkeiseen 5 kalenteripäivään lasketaan mukaan lauantai, sunnuntai tai muu pyhäpäivä, mutta jos ilmoituksen määräpäivä on lauantai, sunnuntai tai muu pyhäpäivä, tiedot voi ilmoittaa seuraavana arkipäivänä (laki säädettyjen määräaikain laskemisesta 5 §).

- Yksityishenkilön ja kuolinpesän pitää ilmoittaa tiedot kuukausittain viimeistään maksupäivää seuraavan kuukauden 5. päivänä. Jos henkilö tai kuolinpesä on merkitty ennakkoperintälain 31 §:ssä tarkoitettuun työnantajarekisteriin, tiedot pitää kuitenkin ilmoittaa viimeistään 5. kalenteripäivänä maksupäivän jälkeen.

- Verovapaat kustannusten korvaukset (päivärahat, ateriakorvaukset ja kilometrikorvaukset) voidaan ilmoittaa kuukausittain viimeistään maksupäivää seuraavan kuukauden 5. päivänä.

- Maksetut palkkaennakot (työsopimuslaki 55/2001) voidaan ilmoittaa samassa määräajassa kuin saman palkanmaksukauden myöhemmin maksettava palkka edellyttäen, että palkat maksetaan saman kalenterikuukauden aikana. Säännös koskee myös palkkoja, jotka maksetaan saman kalenterikuukauden aikana osakeyhtiön osakkaalle, kommandiittiyhtiön tai avoimen yhtiön yhtiömiehelle tai johtavassa asemassa olevalle henkilölle, jonka ei katsota asemansa perusteella olevan työsuhteessa maksajaan, kuten osakeyhtiön tai osuuskunnan toimitusjohtajalle.

- Kun palkkaa nostetaan yrityksestä, maksupäiväksi merkitään kuukauden varsinainen palkanmaksupäivä tai jos tällaista ei ole, viimeinen päivä, jona palkkaa on kuukauden aikana nostettu. Ilmoitus on annettava viiden kalenteripäivän kuluessa kuukauden viimeisestä nostosta.

- Rekisteröidyn yhdistyksen maksamat, enintään 200 euron suuruiset kertasuoritukset voidaan ilmoittaa kuukausittain viimeistään maksupäivää seuraavan kuukauden 5. päivänä.

Luontoisedut

- Jos tulonsaajalle annetaan pelkkä luontoisetu, se pitää ilmoittaa kuukausittain viimeistään seuraavan kalenterikuukauden 5. päivänä.

- Jos tulonsaajalle maksetaan samalla rahasuorituksia, luontoisedun voi ilmoittaa viimeistään seuraavan kalenterikuukauden 5. päivänä. Vaihtoehtoisesti luontoisedun voi ilmoittaa yhdessä saman kuukauden rahapalkan kanssa viimeistään 5. kalenteripäivänä maksupäivän jälkeen.

- Jos luontoisedun kertymiskuukaudelta maksetaan rahapalkkaa vielä kertymiskuukautta seuraavan kalenterikuukauden aikana, voidaan luontoisetu ilmoittaa myös sen kertymiskuukautta seuraavan kalenterikuukauden tuloksi. Ilmoitus on tällöin annettava viimeistään sitä kuukautta seuraavan kalenterikuukauden 5. päivänä, jonka tuloksi luontoisetu on ilmoitettu.

Esimerkki 3: Joulukuulta kertynyt palkka maksetaan 10.1. seuraavana vuonna. Maksaja voi ilmoittaa luontoisedun joulukuun tuloksi erillään joulukuun palkasta viimeistään 5.1. Vaihtoehtoisesti maksaja voi ilmoittaa luontoisedun tammikuun tuloksi yhdessä rahapalkan kanssa viimeistään 15.1. tai erikseen viimeistään 5.2.

Muuna kuin rahana annetut edut, muut kuin luontoisedut

- Jos tulonsaajalle annetaan pelkkä etu, se pitää ilmoittaa kuukausittain viimeistään seuraavan kalenterikuukauden 5. päivänä.

- Jos tulonsaajalle maksetaan samalla rahasuorituksia, kaikki edut ja suoritukset pitää ilmoittaa viimeistään 5. päivänä maksupäivän jälkeen.

- Muuna kuin rahana annettu etu on esimerkiksi tulonsaajalle annettu työsuhdeoptio, osakepalkkio tai työsuhteeseen perustuva osakeanti.

Vakuutuspalkan määrä

- Tiedot pitää ilmoittaa kuukausittain viimeistään työskentelyä seuraavan kalenterikuukauden 5. päivänä.

Työnantajan sairausvakuutusmaksun yhteismäärä

- Tiedot pitää ilmoittaa kuukausittain viimeistään palkanmaksukuukautta seuraavan kalenterikuukauden 5. päivänä. Maksaja laskee määrän kuukauden aikana maksamistaan palkoista ja ilmoittaa sen työnantajan erillisilmoituksella.

- Jos maksaja on Verohallinnon työnantajarekisteriin merkitty säännöllinen työnantaja, pitää joka kuukausi ilmoittaa joko sairausvakuutusmaksun yhteismäärä tai Ei palkanmaksua -tieto.

- Satunnainen työnantaja ei kuulu Verohallinnon työnantajarekisteriin. Satunnaisen työnantajan pitää ilmoittaa sairausvakuutusmaksun yhteismäärän työnantajan erillisilmoituksella vain niiltä kuukausilta, joina se maksaa palkkaa tai kustannusten korvauksia. Tällöin eräpäivä on sama kuin säännöllisellä työnantajalla, eli seuraavan kalenterikuukauden 5. päivänä.

2.2 Muiden tietojen ilmoittamisen määräajat

Ei palkanmaksua -tieto

- Tieto pitää ilmoittaa kuukausittain viimeistään palkanmaksukuukautta seuraavan kalenterikuukauden 5. päivänä.

- Ei palkanmaksua -tieto ilmoitetaan erikseen jokaiselta sellaiselta kuukaudelta, jonka aikana työnantaja ei ole maksanut palkkoja tai kustannusten korvauksia. Tiedon voi ilmoittaa kuudelta kalenterikuukaudelta etukäteen, jos seuraavan puolen vuoden aikana ei ole tarkoitus maksaa palkkoja.

- Jos maksaja on satunnainen työnantaja eikä maksa kuukauden aikana palkkoja, sen ei tarvitse antaa työnantajan erillisilmoitusta eikä siten myöskään Ei palkanmaksua -tietoa kyseiseltä kuukaudelta.

Luontoisetuauton kilometrimäärä

- Tiedot luontoisetuauton kilometrimäärästä ilmoitetaan silloin, kun tulonsaajan autoedun käyttökustannukset lasketaan kilometrikohtaisena arvona kuukausikohtaisen arvon sijasta.

- Tieto pitää antaa viimeistään vuoden viimeisellä ilmoituksella. Verohallinto voi antaa tiedon antamisajasta tarkentavia määräyksiä.

Verovapaan kilometrikorvauksen kilometrimäärä

- Tiedot vuoden aikana maksettujen verovapaiden kilometrikorvausten perusteena olevista kilometreistä pitää antaa viimeistään vuoden viimeisellä ilmoituksella. Verohallinto voi antaa tiedon antamisajasta tarkentavia määräyksiä.

Ulkomaantyöskentelyyn liittyvät tiedot

- Tiedot pitää ilmoittaa viimeistään 5. kalenteripäivänä ensimmäisen ulkomaan työskentelystä maksetun palkan maksupäivän jälkeen.

- Tiedot oleskeluajoista Suomessa pitää ilmoittaa viimeistään maksuvuotta seuraavan vuoden tammikuun loppuun mennessä.

Sijaismaksajatilanteet

- Varsinaisen työnantajan pitää antaa tulorekisteriin palkkatietoilmoitus sekä työnantajan erillisilmoitus palkanmaksukuukausittain sijaismaksajan maksamista suorituksista viimeistään maksukuukautta seuraavan kalenterikuukauden 5. päivänä. Varsinaisen työnantajan pitää sijaismaksajan maksamien suoritusten lisäksi ilmoittaa itse tulonsaajalle maksamansa suoritukset. Tällöin on kuitenkin huomioitava, että varsinaisen työnantajan maksamien suoritusten ilmoittamisen määräaika on pääsääntöisesti 5. kalenteripäivänä maksupäivän jälkeen.

- Sijaismaksajan pitää antaa ilmoitukset rahana maksamistaan suorituksista pääsääntöisesti viimeistään 5. kalenteripäivänä maksupäivän jälkeen.

2.3 Tietojen korjaamisen määräajat

Virheen korjaaminen

- Suorituksen maksajan pitää korjata antamansa virheellinen ilmoitus ilman aiheetonta viivytystä. Tämä tarkoittaa, että virheellinen ilmoitus on korjattava heti, kun virhe huomataan.

Perusteeton etu

- Tieto perusteettomasta edusta pitää ilmoittaa ilman aiheetonta viivytystä ja viimeistään kuukauden kuluessa sen jälkeen, kun perusteeton etu on havaittu.

Takaisin perityn suorituksen ilmoittaminen

- Tiedot takaisin maksetuista määristä pitää ilmoittaa viimeistään 5. kalenteripäivänä sen päivän jälkeen, jona on saatu tieto takaisin perityn määrän maksamisesta, sen maksajasta ja siitä, mihin perusteettomaan etuun maksu liittyy.

2.4 Tietojen ilmoittaminen etukäteen

Tiedot voi toimittaa tulorekisteriin myös ennen suorituksen maksupäivää, esimerkiksi suoraan palkka-ajosta. Tiedot voi ilmoittaa aikaisintaan 45 päivää ennen maksupäivää.

Joitakin tietoja voi ilmoittaa tulevaisuuteen ilman aikarajoituksia, esimerkiksi työskentely- ja oleskelujaksot sekä poissaolotiedot. Jos esimerkiksi tiedetään etukäteen, että tulonsaajan määräaikainen työsuhde kestää vuoden, voi palvelussuhteen päättymisajan ilmoittaa etukäteen. Tulevaisuudessa alkavan palvelussuhteen voi ilmoittaa aikaisintaan 45 päivää ennen palvelussuhteen alkamista. Suositus on, että tieto palvelussuhteen alkamisesta ilmoitetaan heti ensimmäisessä palkanmaksua koskevassa ilmoituksessa. Poissaolo- ja palvelussuhdetietojen ilmoittamista kuvataan tarkemmin erillisissä ohjeissa Tietojen ilmoittaminen tulorekisteriin: palvelussuhteen tiedot ja Tietojen ilmoittaminen tulorekisteriin: poissaolotiedot.

Ei palkanmaksua -tiedon voi ilmoittaa työnantajan erillisilmoituksella 6 kalenterikuukaudelta etukäteen, jos tiedetään, ettei seuraavan puolen vuoden aikana ole tarkoitus maksaa palkkoja. Työnantajan sairausvakuutusmaksun yhteismäärän ja sairausvakuutusmaksusta tehtävien vähennysten määrän voi ilmoittaa aikaisintaan kuukautta ennen kohdekauden alkua.

2.5 Paperilomakkeella annettavien tietojen määräaika

Rahana maksettujen suoritusten 5 päivän määräaika koskee sähköisesti annettuja tietoja. Paperilomakkeella tietojen antamisen määräaika on pidempi kuin sähköisesti ilmoitettaessa: tiedot on annettava viimeistään 8. kalenteripäivänä maksupäivän jälkeen (5 kalenteripäivän sijasta). Jos kotitalous ilmoittaa tiedot paperilomakkeella, ilmoitus on annettava viimeistään seuraavan kuukauden 8. päivänä.

Tiedot voi ilmoittaa paperilomakkeella vain erityisestä syystä. Erityinen syy voi olla esimerkiksi silloin, jos sähköinen ilmoittaminen on yksityishenkilölle, kuolinpesälle, satunnaiselle työnantajalle tai ulkomaalaiselle teknisen esteen vuoksi mahdotonta.

3 Tulolajit

3.1 Tulorekisterissä käytössä olevat tulolajit

Tulorekisterin käytössä olevat tulolajit ovat tulorekisterissä sillä tarkkuudella, jolla tiedon käyttäjät tai osa tiedon käyttäjistä tarvitsee tietoa. Maksettu tulo ilmoitetaan tulorekisteriin sen mukaisesti, mikä maksuperuste tulolla on ollut, esimerkiksi aikapalkkana tai urakkapalkkana. Tulon lisäksi voidaan ilmoittaa esimerkiksi tiedot poissaolosta, kuten poissaolojakso, mahdollinen palkan määrä tältä ajalta ja poissaolon syy, kuten sairaus, koulutus tai kertausharjoitus. Tulorekisteriin tallennettavat poissaolon syyt kuvataan ohjeessa Tietojen ilmoittaminen tulorekisteriin: poissaolotiedot.

Palkkatietoilmoituksen tulolajit vastaavat pitkälti palkkaohjelmien yleisimpiä palkkalajeja. Kullakin tulorekisterissä käytössä olevalla tulolajilla on yksilöllinen kolminumeroinen koodiarvo, jolla tulo ilmoitetaan. Kunkin tulolajin selitteessä on kuvattu, missä tilanteissa tulolajia on tarkoitus käyttää. Palkkatietoilmoituksella voidaan ilmoittaa useita eri tulolajeja samalle tulonsaajalle. Tulolajit, niiden selitteet ja koodiarvot kuvataan tulorekisteri.fi-sivulla Palkkojen tulolajit.

Tulorekisterin tulolajit on määritelty siten, että ne sopivat erilaisiin maksutilanteisiin. Maksajan pitää varmistaa, että hänen käyttämänsä tulolaji vastaa sitä tilannetta, jossa suoritus on tulonsaajalle maksettu. Ilmoittamisessa käytetyn tulolajin pitää siis sopia juuri kyseiseen maksutilanteeseen.

Maksaja valitsee käytettävän tulolajin ja ilmoittaa tulolajin koodiarvon lisäksi maksettavan suorituksen määrän. Maksettu määrä ilmoitetaan euroissa, vaikka suoritus olisi maksettu muuna valuuttana. Jos suoritus on maksettu muuna valuuttana, se on muunnettava euroiksi käyttäen maksupäivänä voimassa olevaa Euroopan keskuspankin (EKP) viitekurssia. Jos suoritus ilmoitetaan tulorekisteriin jo ennen maksupäivää, esim. palkka-ajon yhteydessä, ilmoitetaan kyseisen ilmoituspäivän mukaisella viitekurssilla muunnettu tulon määrä.

3.1.1 Tulolajien ryhmittely

Palkkatietoilmoituksella on käytössä seuraavat tulolajiryhmät:

- 100-sarjan tulolajit: rahapalkkojen ilmoittaminen yhteissummana (ilmoitustapa 1, pakollinen vähimmäistaso)

- 200-sarjan tulolajit: rahapalkkojen ilmoittaminen eritellysti (ilmoitustapa 2, täydentävät tarkemmat tulolajit)

- 300-sarjan tulolajit: erikseen ilmoitettavat tulolajit, esim. luontoisedut ja kustannusten korvaukset

- 400-sarjan tulolajit: tuloista vähennettävät erät ja muut maksut, esim. ennakonpidätys ja työntekijämaksut.

Palkkatietoilmoituksella voidaan ilmoittaa useita eri tulolajeja samalle tulonsaajalle. Tulolajeista 100-sarjan ja 200-sarjan tulolajeja ei voi kuitenkaan ilmoittaa samalla palkkatietoilmoituksella. Tulorekisteriin on sen käyttöönoton jälkeen lisätty myös uusia tulolajeja, joten jokaisella tulolajilla on voimassaoloaika. Tulolajin pitää olla voimassa maksupäivänä.

3.1.2 Liikaa maksettu tulo

Jos tulonsaajalla ei ole oikeutta hänelle maksettuun ja tulorekisteriin ilmoitettuun suoritukseen, maksajan on ilmoitettava tulon muuttuminen perusteettomaksi eduksi ilman aiheetonta viivytystä ja viimeistään kuukauden kuluessa sen jälkeen, kun perusteeton etu on havaittu.

Perusteettoman edun ilmoitus on annettava aina, kun havaitaan, että suoritus on maksettu tulonsaajalle aiheettomasti. Jos tulonsaajalle on maksettu liikaa, ja suoritus on ilmoitettu tulorekisteriin, annettua ilmoitusta ei voi korjata käyttämällä negatiivisia eli miinusmerkkisiä lukuja. Liikaa maksettu tulo korjataan antamalla korvaava ilmoitus, jolla kerrotaan tulon muuttunut luonne, esimerkiksi maksetun tulon muuttuminen perusteettomaksi eduksi. Aiemmin ilmoitettu tulon määrä korjataan oikeaksi ja liikasuorituksen osuus merkitään perusteettomaksi eduksi.

Liikasuoritus ja tulon takaisinperintä ilmoitetaan siis tulorekisteriin positiivisina lukuina. Tulorekisterissä on kuitenkin muutamia poikkeustilanteita, joissa tietyt palkasta vähennetyt ja perityt erät voivat olla negatiivisia lukuja. Palkasta vähennettävissä erissä on alla mainitut tulolajit, jotka poikkeuksellisesti voivat olla negatiivisia:

- 402 Ennakonpidätys

- 404 Lähdevero

- 412 Työntekijän sairausvakuutusmaksu

- 413 Työntekijän työeläkevakuutusmaksu

- 414 Työntekijän työttömyysvakuutusmaksu.

Perusteettoman edun ja negatiivisten tietojen ilmoittamista kuvataan enemmän ohjeessa Tietojen korjaaminen tulorekisterissä, luku 2.4 ja 3.

3.1.3 Takaisinperitty tulo

Kun tulonsaaja maksaa liikasuorituksen takaisin suorituksen maksajalle, tieto takaisinmaksusta on ilmoitettava tulorekisteriin. Takaisinperittyä summaa ei korjata alkuperäiselle ilmoitukselle, vaan takaisinperitty summa ilmoitetaan sen palkkakauden ilmoituksella, jonka aikana tulo peritään takaisin.

Tulo voidaan periä takaisin nettona tai bruttona. Tulo voidaan periä tulonsaajalta nettona Verohallinnon päätöksellään määräämään ajankohtaan asti.

Menettelyä kuvataan enemmän ohjeessa Tietojen korjaaminen tulorekisterissä, luku 4.

3.1.4 Kertakorvaus

Tulolajin ilmoittamisen yhteydessä maksaja voi antaa lisätiedon, että maksettu tulo on ollut kertaluonteinen.

Kertakorvaus on satunnainen tulo, joka maksetaan vain kerran eikä sen maksaminen ole toistuvaa. Tulo on voinut kertyä aikaisemmin tai se voidaan maksaa etukäteen. Esimerkiksi kuukausittain maksettavat suoritukset ovat säännöllisesti toistuvia, eikä niitä siksi ilmoiteta kertakorvauksina, vaikka niiden määrä vaihtelisikin maksukerroittain. Verohallinto tarvitsee tietoa kertakorvauksista, kun se arvioi ennakonpidätyksen oikeellisuutta. Verohallinto arvioi, jatkuuko jonkin suorituksen maksaminen samanlaisena esimerkiksi koko vuoden ajan. Jos suoritus on ilmoitettu kertakorvaukseksi, Verohallinto tietää, että kyseessä on satunnaisesti maksettu yksittäinen tulo, joka ei toistu. Kertakorvaus on täydentävä lisätieto, jonka ilmoittaminen on maksajalle vapaaehtoista.

Kertakorvaus-tietoa suositellaan käytettävän vain silloin, kun tulonsaajalle maksetaan esimerkiksi tietyltä ajalta kertynyt bonus tai kertasumma työsuhteen päättymisen yhteydessä. Nämä tilanteet ovat aidosti kertaluonteisia, eikä niiden arvioida toistuvan. Joidenkin tulonsaajien kohdalla koko vuoden ansio voi koostua suurimmaksi osaksi yksittäisistä suorituksista (esimerkiksi freelancereilla) tai maksettavan tulon määrä voi vaihdella. Näissä tilanteissa ei ilmoiteta Kertakorvaus-tietoa. Myöskään esimerkiksi kotitalouden ei tarvitse ilmoittaa tietoa, kun se maksaa yksittäisen suorituksen tulonsaajalle, vaikka seuraavia maksuja ei olisikaan suunnitteilla. Myöskään silloin, kun maksettavan tulon määrä vaihtelee maksuittain, mutta maksaminen on toistuvaa, ei käytetä tätä tietoa.

Jos vain osa tuloista on maksettu kertakorvauksena, ilmoitetaan kyseiset tiedot omina tulolajeinaan: säännöllisesti maksettava määrä erikseen ja kertakorvaus erikseen.

3.1.5 Tulo on maksettu muuna kuin rahana

Vastike työstä voidaan rahan lisäksi antaa myös muuna vastikkeena, esimerkiksi vastavuoroisena vaihtotyönä, palveluna tai hyödykkeenä. Jos suoritus on maksettu muuna kuin rahana, ilmoita tulolajista lisätieto "Maksettu muuna kuin rahana" ja ilmoita tulolajin määränä vastikkeen käypä arvo. Käyvällä arvolla tarkoitetaan esimerkiksi edun hankkimisesta aiheutuneita kustannuksia. Luontoiseduista ei kuitenkaan tarvitse ilmoittaa tietoa "Maksettu muuna kuin rahana".

Jos vain osa tulosta on maksettu muuna kuin rahana, ilmoitetaan kyseiset tiedot omina tulolajeinaan: rahana maksettu määrä erikseen ja muuna kuin rahana maksettu määrä erikseen.

3.2 Tulojen ansaintakaudet

Kullekin yksittäiselle tulolajille voidaan merkitä ansaintakausi (ns. ansaintajakso). Ansaintakaudella tarkoitetaan ajanjaksoa, jolta tulo on kertynyt. Palkan ja muun tulon ansaintakausi voi olla pidempi kuin palkanmaksukausi, esimerkiksi vuoden pituinen, ja vastaavasti ansaintakausi voi olla lyhyempi kuin palkanmaksukausi, esimerkiksi yhden päivän pituinen. Ansaintakausi annetaan erikseen jokaiselle tulolajille, ja saman ilmoituksen eri tulolajeille voi antaa eripituiset ansaintakaudet.

Ansaintakausi on vapaaehtoisesti ilmoitettava täydentävä tieto, jota kuitenkin tarvitsee moni tiedon käyttäjä, esimerkiksi sosiaalivakuuttajat, työttömyyskassat ja Kela. Vaikka ansaintakausi on vapaaehtoinen, sen ilmoittamista suositellaan. Erityisen tärkeää on ilmoittaa tieto sosiaalivakuutusmaksujen perusteena oleville tuloille ja veronalaisille tuloille.

Ansaintakauden ilmoittamisesta on hyötyä erityisesti silloin, kun tulolajin ansaintakausi ulottuu palkanmaksukautta edeltävälle ajalle, esimerkiksi kun maksetaan takautuvasti palkanlisiä, tulospalkkiota, lomarahaa tai lomakorvausta. Kun ansaintakausi on palkanmaksukauden sisällä, sen ilmoittamisesta on hyötyä erityisesti silloin, kun on kyse osa-aikaisesta tai satunnaisesta työstä.

Verovapaille suorituksille, kuten päivärahoille tai kilometrikorvauksille ei ansaintakausia tarvitse ilmoittaa. Halutessaan maksaja voi ilmoittaa ansaintakauden myös verovapaille tuloille. Tällöin ilmoitetaan se ajanjakso, jolta korvaus on ansaittu ja kertynyt.

Palkkatietoilmoituksella voidaan ilmoittaa useita eri tulolajeja samalle tulonsaajalle. Lisäksi tulonsaajalle voidaan ilmoittaa samaa tulolajia useamman kerran samalla ilmoituksella, jos esimerkiksi tulojen ansaintakaudet poikkeavat toisistaan. Ainoa poikkeus on tulolaji Palkka yhteissumma (koodiarvo 101), jota ilmoituksella saa olla vain yksi, paitsi jos osa tulosta ilmoitetaan perusteettomaksi eduksi tai takaisinperityksi. Jos Palkka yhteissumma -tulolaji sisältää useita erillisiä tuloja, ansaintakautena ilmoitetaan se ajanjakso, jolta suurin osa tuloista on kertynyt. Koska näissä tilanteissa osa tiedon käyttäjistä joutuu kysymään kertymätietoja tarkemmin maksajalta, suositellaan, että tiedot ilmoitettaisiin ilmoitustapa 2:n tulolajeilla.

Esimerkki 4: Maksaja on maksanut tulonsaajalle 3 000 euron kuukausipalkan lisäksi lomarahaa 1 500 euroa ja ylityökorvauksia 450 euroa.

Tulot ovat kertyneet eri ajoilta. Lisäksi tulonsaajalla on ollut käytössään asunto- ja puhelinetu kuukauden aikana, ja hänellä on ollut työnantajan tarjoama ateriaetu.

Maksaja voi ilmoittaa kaikki tulonsaajan tulot samalla palkkatietoilmoituksella. Ilmoitustapaa 2 käyttämällä eri ajoilta kertyneet ylityökorvaukset voi ilmoittaa erikseen:

| RAHAPALKAT | |||

|---|---|---|---|

| Ilmoitustapa 1 | euro | Ilmoitustapa 2 | euro |

|

101 Palkka yhteissumma Ansaintakausi: 1.4.2021–30.4.2021

|

4950.00 |

201 Aikapalkka Ansaintakausi: 1.4.2021–30.4.2021 |

3000.00 |

|

|

213 Lomaraha Ansaintakausi: 1.4.2018–31.3.2021 |

1500.00 |

|

|

|

|

235 Ylityökorvaus Ansaintakausi: 8.3.2021–12.3.2021 |

300.00 |

|

|

|

235 Ylityökorvaus Ansaintakausi: 16.4.2021–17.4.2021 |

150.00 |

| ERIKSEEN ILMOITETTAVAT TULOLAJIT: | |||

| Vaihtoehtoinen tapa 1 | euro | Vaihtoehtoinen tapa 2 | euro |

|

317 Muu luontoisetu Eduntyyppi: Asuntoetu Eduntyyppi: Puhelinetu Eduntyyppi: Ravintoetu |

770.00 |

301 Asuntoetu |

600.00 |

| 330 Puhelinetu | 20.00 | ||

| 334 Ravintoetu | 150.00 | ||

Tulojen ansaintakaudet on erotettava yrityksen käytössä olevista palkanmaksukausista. Palkanmaksukausia kuvataan enemmän kappaleessa 1.4.

3.3 Tulolajien sosiaalivakuutusmaksut

Kullekin palkkatietoilmoituksen tulolajille on määritelty etukäteen, minkä eri sosiaalivakuutusmaksujen alainen tulo on. Jokaisessa tulolajissa on siten oletus, jonka mukaan sosiaalivakuutusmaksut maksetaan. Jos tulo maksetaan oletuksen mukaisena, työnantajan ei ilmoittaessaan tarvitse ottaa kantaa sosiaalivakuutusmaksuihin. Tiedon käyttäjät määräävät sosiaalivakuutusmaksut maksajan käyttämän tulolajin perusteella.

Joissakin tulolajeissa sosiaalivakuutusmaksujen perusteet voivat vaihdella tilanteen mukaan, vaikka maksaja olisi sama. Sosiaalivakuutusmaksun maksaminen voi vaihdella esimerkiksi sen mukaan, onko suoritus saatu palvelussuhteessa (virka- tai työsuhteessa) vai sen ulkopuolella. Näissä tilanteissa maksaja voi muuttaa tulolajin sosiaalivakuutusmaksun oletusarvoa ilmoittamalla poikkeavan Vakuuttamistiedon tyyppi -tiedon.

Tulorekisteri.fi-sivulla Palkkojen tulolajit kerrotaan, mitkä sosiaalivakuutusmaksut ovat kunkin tulolajin kohdalla oletuksena, ja tulolajien selitteissä on kuvattu niitä tilanteita, joissa näiden tulolajien sosiaalivakuutusmaksut voivat vaihdella. Ohjeessa Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot kuvataan, kuinka maksaja voi vaihtaa sosiaalivakuutusmaksujen oletusarvoja.

3.4 Palkan yksikkö

Halutessaan maksaja voi ilmoittaa tulolajille palkan yksikön. Palkan yksikkö on vapaaehtoisesti annettava, kyseistä tulolajia täydentävä lisätieto. Maksaja ilmoittaa yksikön sen mukaan, miten palkka on maksettu. Jos henkilölle maksetaan aikaan perustuvaa palkkaa, palkan yksiköksi valitaan tunti, päivä, viikko tai jakso. Tietona ilmoitetaan toteutuneiden yksiköiden lukumäärä, esimerkiksi tehdyt tunnit.

Palkkatietoilmoituksella on käytössä vain aikaan perustuvia yksiköitä. Esimerkiksi urakkaan perustuvia yksilöitä koodistossa ei ole (esimerkiksi kappale tai neliömetri). Näin ollen urakkapalkasta ei voi ilmoittaa yksiköiden lukumäärää, paitsi jos urakka perustuu aikaan. Tieto siitä, että palkka on maksettu urakan perusteella, on kuitenkin tarpeellinen tieto tiedon käyttäjille. Urakkapalkassa on tärkeä ilmoittaa ansaintakausi.

Esimerkki 5: Kuukausipalkkaiselle henkilölle maksetaan aikapalkkaa 1 800 euroa

| Tulolaji | euro |

|---|---|

| Aikapalkka | 1800.00 |

| Yksikkö | Tieto |

| Yksikköhinta | 1800.00 |

| Yksiköiden määrä | 1 |

| Yksikkö | jakso |

Esimerkki 6: Tuntipalkkaiselle henkilölle maksetaan 15 euroa tunnilta, ja tehtyjen tuntien määrä on 80

| Tulolaji | euro |

|---|---|

| Aikapalkka | 1200.00 |

| Yksikkö | Tieto |

| Yksikköhinta | 15.00 |

| Yksiköiden määrä | 80 |

| Yksikkö | tunti |

4 Maksajan tyyppi ja tulonsaajan lisätiedot

Palkkatietoilmoituksella ilmoitetaan maksajasta ja tulonsaajasta tiettyjä lisätietoja. Tietojen perusteella esimerkiksi Verohallinto saa tiedon siitä, onko maksajalla ennakonpidätysvelvollisuutta tai kuuluuko tulonsaajan saama tulo verottaa normaalista poikkeavalla tavalla. Työeläkelaitokset saavat tiedon siitä, onko maksaja tehnyt sopimusta työeläkevakuuttamisesta. Lisäksi kansainväliset sopimukset velvoittavat Suomea keräämään ja välittämään tiedot tietyistä palkoista erikseen tulonsaajan asuinvaltioon.

4.1 Maksajan tyyppi

Maksajan tyyppinä voi ilmoittaa seuraavia tietoja:

- Julkisyhteisö

- Kansainvälinen erityisjärjestö

- Kotitalouksien työnantajarinki

- Kotitalous

- Tilapäinen työnantaja (ei TyEL-vakuutussopimusta)

- Ulkomainen konserniyhtiö

- Ulkomainen työnantaja

- Valtio

- Valtion liikelaitos tai erillishallinnollinen valtion laitos.

Alla kuvataan, missä tilanteissa kutakin tietoa käytetään. Maksajasta voi ilmoittaa samalla ilmoituksella useita lisätietoja, esimerkiksi kotitalous ja tilapäinen työnantaja.

Tietoa ei ilmoiteta lainkaan, jos maksaja ei ole mikään edellä mainituista tahoista. Näin ollen jos maksajana on esimerkiksi osakeyhtiö tai muu säännöllisesti palkkoja maksava yritys, johon mikään lisätiedoista ei päde, ei ilmoiteta mitään maksajan tyyppiä.

Julkisyhteisö

Tieto ilmoitetaan, kun tulonsaaja on rajoitetusti verovelvollinen ja maksaja on jokin seuraavista: valtio, kunta, kuntayhtymä, hyvinvointialue tai -yhtymä, Ahvenanmaan maakuntahallinto, evankelisluterilainen tai ortodoksinen kirkko tai niiden seurakunta tai seurakuntayhtymä. Julkisyhteisöjä eivät ole esimerkiksi yksityisoikeudelliset yhdistykset ja säätiöt, eivätkä yliopistot ja korkeakoulut. Tietoa tarvitaan kansainvälisessä tietojenvaihdossa. Silloin, kun suoritus maksetaan yleisesti verovelvolliselle, tietoa ei tarvitse ilmoittaa, vaikka maksaja olisikin julkisyhteisö.

Kansainvälinen erityisjärjestö

Tieto ilmoitetaan, kun maksaja on kansainvälinen erityisjärjestö, jonka maksamasta palkasta ei kansainvälistä erityisjärjestöä koskevan sopimuksen mukaan makseta Suomen tuloveroa. Palkka saattaa kuitenkin olla joidenkin vakuutusmaksujen alainen. Tällaisia erityisjärjestöjä ovat esimerkiksi Kemikaalivirasto ECHA, Itämeren suojelukomissio HELCOM, Wider-instituutti ja Kansainvälinen siirtolaisuusjärjestö IOM.

Muiden yhteisöjen ei pidä ilmoittaa tätä tietoa. Suomessa perustetut yleishyödylliset yhteisöt, esimerkiksi urheiluseurat, eivät ole kansainvälisiä erityisjärjestöjä. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Kotitalouksien työnantajarinki

Tieto ilmoitetaan, kun maksaja antaa ilmoituksen kotitalouksien työnantajaringin edustajana. Työnantajaringistä on kyse, kun useampi kotitalous on yhdessä palkannut siivoojan, lastenhoitajan tai muun työntekijän ja yksi henkilö hoitaa omalla henkilötunnuksellaan palkan maksamisen ja tietojen ilmoittamisen tulorekisteriin koko ringin puolesta.

Kun ringin jäsenet palkkaavat työntekijän yhdellä yhteisellä työsopimuksella, ne ovat yhteisvastuullisesti työntekijän työnantajia. Työnantajaringin jäsenet ovat silloin yhteisvastuullisesti velvollisia hoitamaan työsuhteeseen liittyvät työnantajavelvoitteet. Kotitalouksien on keskenään sovittava siitä, kuka toimittaa ja maksaa ennakonpidätyksen ja työnantajan sairausvakuutusmaksun sekä hoitaa muut työnantajavelvoitteet eli työeläkevakuuttamisen, työtapaturma- ja ammattitautivakuuttamisen sekä maksaa työttömyysvakuutusmaksut.

Vastuuhenkilö on ringin edustaja ulospäin ja käyttää ilmoittamisessa ja maksamisessa omaa henkilötunnustaan. Kotitalouksien työnantajaringin maksamien suoritusten ilmoittamista kuvataan enemmän tulorekisterin ohjeessa Tietojen ilmoittaminen tulorekisteriin: kotitalous työn teettäjänä.

Kotitalous

Tieto ilmoitetaan, kun maksaja on yksityistalouden muodostama kotitalous tai yksityishenkilö. Kotitaloudella on erilainen ennakonpidätysvelvollisuus kuin yrityksillä ja yhteisöillä. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kotitalous työn teettäjänä.

Tilapäinen työnantaja (ei TyEL-vakuutussopimusta)

Tieto ilmoitetaan, kun maksaja on tilapäinen työnantaja. Tilapäinen työnantaja on työeläkealan käyttämä nimitys työnantajasta, jolla ei ole voimassa olevaa vakuutussopimusta työeläkeyhtiön kanssa. Maksaja voi toimia tilapäisenä työnantajana, jos sillä ei ole yhtään vakituista työntekijää ja jos tilapäisille työntekijöille puolen vuoden aikana maksetut palkat eivät ylitä tiettyä euromäärää.

Vaikka tilapäinen työnantaja ei ole tehnyt vakuutussopimusta työntekijöiden eläketurvan järjestämisestä, pitää maksajan ilmoittaa tiedot eläkevakuutuksesta, jos se maksaa työntekijöilleen työeläkkeen perusteena olevaa työansiota. Maksajan pitää ilmoittaa sen työeläkelaitoksen yhtiötunnus, jossa vakuuttaa työntekijänsä, ja eläkejärjestelynumero, joka on yhteinen kaikille saman eläkeyhtiön tilapäisille työnantajille. Asiaa kuvataan enemmän sivulla Tilapäinen työnantaja sekä ohjeissa Tietojen ilmoittaminen tulorekisteriin: kotitalous työn teettäjänä ja Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot.

Ulkomainen konserniyhtiö

Tieto ilmoitetaan, kun maksaja on konserniin kuuluva yhtiö, joka on perustettu muualla kuin Suomessa.

Tieto ilmoitetaan silloin, kun ulkomainen konserniyhtiö maksaa ulkomailla työskentelevälle työntekijälle palkkaa. Suomalaisen yrityksen on annettava ilmoitus palkasta, jos työntekijä on Suomessa vakuutettu ja työskentelee ulkomaisen konserniyhtiön palveluksessa ulkomailla. Tällöin lähettävä suomalainen yritys ilmoittaa maksajan tyypiksi Ulkomainen konserniyhtiö ja tulonsaajan lisätiedon tyypiksi Ulkomailla työskentelevä henkilö.

Ulkomailla tehdystä työstä maksettu palkka voi olla Suomessa verovapaata, jos siihen soveltuu kuuden kuukauden sääntö tai jos tulonsaaja on rajoitetusti verovelvollinen.

Suomalaisen yrityksen on annettava ilmoitus palkasta ja maksettava sosiaalivakuutusmaksut, jos työntekijä on Suomessa vakuutettu suomalaisen työnantajan lähettämänä työntekijänä. Suomalaisella yrityksellä on velvollisuus antaa ilmoitus niin kauan kuin työntekijä on vakuutettu Suomessa. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Ulkomainen työnantaja

Tieto ilmoitetaan, kun maksaja on yritys, jota ei ole perustettu Suomen lainsäädännön mukaan tai jonka rekisteröity kotipaikka on muualla kuin Suomessa. Tieto ilmoitetaan myös silloin, kun maksaja on henkilö, joka ei asu Suomessa, esimerkiksi rajoitetusti verovelvollinen.

Jos ulkomaisella työnantajalla on Suomessa kiinteä toimipaikka, tietoa ei ilmoiteta. Vaikka ilmoittaja olisi merkitty säännöllisesti palkkoja maksavaksi työnantajaksi Verohallinnon työnantajarekisteriin, pitää Ulkomainen työnantaja -tieto ilmoittaa, jos kiinteää toimipaikkaa ei ole. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Valtio

Tieto ilmoitetaan, kun suorituksen maksajana on Suomen valtio.

Valtion liikelaitos tai erillishallinnollinen valtion laitos

Tieto ilmoitetaan, kun maksaja on Suomen valtion liikelaitos tai erillishallinnollinen valtion laitos.

4.2 Tulonsaajan lisätiedot

Maksajan on ilmoitettava palkkatietoilmoituksella, jos tulonsaajana on jokin seuraavista tai kyseinen ehto pätee tulonsaajaan:

- Ahvenanmaan maantielautalla työskentelevä henkilö

- Avainhenkilö

- Diplomaattisen edustuston maksamaa palkkaa saava henkilö

- EPPO-lain mukaista vakuutuspalkkaa saava henkilö

- Esiintyvä taiteilija

- Laskutuspalvelua käyttävä henkilö, jolla ei ole Y-tunnusta

- Osakasasemassa maksajaan

- Osaomistaja

- Rajakunnassa työskentelevä henkilö

- Ulkomailla asuva vuokratyöntekijä

- Ulkomailla työskentelevä henkilö

- Urheilija

- Tulonsaaja on oleskellut Suomessa enintään 183 päivää verosopimuksessa tarkoitettuna ajanjaksona

- Työnantaja maksaa työntekijän puolesta verot (nettopalkkasopimus)

- Valtion työllisyysmäärärahoilla työllistetty

- Yhteisö

- Yrittäjä, ei YEL- tai MYEL-vakuuttamisvelvollisuutta.

Lisäksi maksajan on ilmoitettava, jos tulonsaaja on rajoitetusti verovelvollinen henkilö.

Alla kuvataan, missä tilanteissa kutakin tietoa käytetään. Tulonsaajasta voi ilmoittaa samalla ilmoituksella useita lisätietoja, esimerkiksi ulkomailla työskentelevä henkilö ja osakasasemassa maksajaan.

Ahvenanmaan maantielautalla työskentelevä henkilö

Tieto ilmoitetaan, kun tulo on ansaittu Ahvenanmaan maakuntahallituksen alaisella maantielautalla. Jos tulonsaajalle maksetaan myös muuta kuin maantielautalla ansaittua tuloa, siitä pitää antaa erillinen palkkatietoilmoitus ilman tätä tulonsaajan lisätiedon tyyppiä.

Avainhenkilö

Tieto ilmoitetaan, kun tulo on avainhenkilölain (1551/1995) mukaista tuloa tai se maksetaan Pohjoismaisesta investointipankista (PIP) annetun lain mukaan.

Avainhenkilö on ulkomaalainen erityisasiantuntija, jolle maksetaan avainhenkilön lähdeveron alainen palkka. Palkka voidaan ilmoittaa millä tahansa tulorekisterissä käytössä olevalla palkan tulolajilla. Lisäksi tulonsaaja merkitään avainhenkilöksi.

Ulkomaalaisen erityisasiantuntijan palkkaa käsitellään avainhenkilölain mukaisena tulona silloin, kun työntekijä tulee Suomeen yli kuudeksi kuukaudeksi ja hänestä tulee näin yleisesti verovelvollinen jo työskentelyn alkaessa. Suomen kansalaisen palkkaa ei voida käsitellä avainhenkilölain mukaisena tulona. Avainhenkilö ilmoitetaan lisätietona vain silloin, kun työntekijä on hakenut verokortin ja verokorttiin on tehty merkintä avainhenkilölain soveltumisesta. Palkasta peritty erityinen lähdevero ilmoitetaan lähdeverona. Lähdevero kattaa myös työntekijän sairausvakuutusmaksun. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Diplomaattisen edustuston maksamaa palkkaa saava henkilö

Tieto ilmoitetaan, kun suoritus maksetaan diplomaattisen edustuston palveluksessa olevalle henkilölle, joka ei ole Suomen kansalainen. Tietoa ei käytetä silloin, kun henkilö on Suomen kansalainen. Asiaa kuvataan ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

EPPO-lain mukaista vakuutuspalkkaa saava henkilö

Tieto ilmoitetaan, kun tulonsaaja on Euroopan syyttäjänviraston eli EPPO:n valtuutettu Euroo-pan syyttäjä, jolle ilmoitetaan vakuutuspalkka (laki Suomen osallistumisesta Euroopan syyttä-jänviraston (EPPO) toimintaan, 66/2021). Vakuutuspalkka liittyy tällöin muuhun kuin kansainvälisen työskentelyn tilanteeseen. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Esiintyvä taiteilija

Tieto ilmoitetaan, kun suoritus on maksettu taiteilijan henkilökohtaisesta esiintymisestä. Suoritus voi olla palkkaa tai työkorvausta. Esiintyviä taiteilijoita ovat esimerkiksi teatteri- ja elokuvanäyttelijät, radio- tai televisiotaiteilijat sekä muusikot. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: työntekijän palkitseminen, yrittäjälle maksettavat suoritukset ja muut erityistilanteet.

Laskutuspalvelua käyttäjä henkilö, jolla ei ole Y-tunnusta

Tieto on vapaaehtoinen. Se ilmoitetaan, kun henkilö tekee töitä omiin nimiinsä ja laskuttaa tilaajille tekemänsä työn laskutuspalveluyrityksen kautta. Henkilö eli työn suorittaja toimii yrittäjämäisesti perustamatta kuitenkaan omaa yritystä. Tällaisia henkilöitä kutsutaan usein kevytyrittäjiksi.

Tiedon ilmoittaa laskutuspalveluyritys, jota henkilö käyttää. Tämä tulonsaajan lisätiedon tyyppi ilmoitetaan vain silloin, kun henkilö toimii ilman Y-tunnusta. Jos laskutuspalvelua käyttävällä henkilöllä on Y-tunnus, tätä tulonsaajan lisätiedon tyyppiä ei ilmoiteta.

Kun laskutuspalveluyritys maksaa työn suorittajalle tuloa, se on verotuksen näkökulmasta palkkaa, jos näin on sovittu. Sitä vastoin työeläkevakuutuksen, työttömyysvakuutuksen sekä työtapaturma- ja ammattitautivakuutuksen näkökulmasta kyseessä ei yleensä ole työsuhde. Useimmissa tilanteissa vakuuttajat pitävät laskutuspalveluyrityksen kautta laskuttavia henkilöitä yrittäjinä ja työskentely pitää vakuuttaa yrittäjän eläkelain mukaisesti.

Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: työntekijän palkitseminen, yrittäjälle maksettavat suoritukset ja muut erityistilanteet.

Osakasasemassa maksajaan

Tieto on vapaaehtoinen. Se ilmoitetaan, jos tulonsaaja on osakasasemassa maksajaan nähden eli osallisena yritykseen tai osallistuu sen toimintaan sijoitetun pääoman kautta. Tietoa ei tarvitse antaa, jos tulonsaaja on osakkaana pörssiyhtiössä.

Osaomistaja

Tieto ilmoitetaan, kun tulonsaaja on työttömyysturvalain (1290/2002) mukainen osaomistaja. Yrityksen osaomistajat maksavat pienempää palkansaajan työttömyysvakuutusmaksua kuin työntekijät. Siihen, onko henkilö yrityksen osaomistaja vai työntekijä, vaikuttavat

- henkilön ja hänen perheenjäsentensä omistusosuus

- äänivalta ja muu määräämisvalta sekä

- henkilön asema yrityksessä.

Lue lisää Työllisyysrahaston sivuilta.

Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: työntekijän palkitseminen, yrittäjälle maksettavat suoritukset ja muut erityistilanteet.

Rajakunnassa työskentelevä henkilö

Tieto ilmoitetaan, kun kyseessä on pohjoismaisessa verosopimuksessa tarkoitettu rajakuntatyö. Rajakunnassa työskentelystä on kyse silloin, jos tulonsaaja asuu vakinaisesti Ruotsissa tai Norjassa kunnassa, joka rajoittuu Suomen maarajaan. Lisäksi edellytyksenä on, että tulonsaaja työskentelee samaan maarajaan rajoittuvassa kunnassa Suomen puolella.

Tiedon perusteella rajankävijälle maksetusta palkasta ei peritä tuloveroja Suomessa, mutta suomalaisen työnantajan on maksettava siitä sosiaalivakuutusmaksut ja perittävä työntekijän sairausvakuutusmaksu.

Jos työntekijä tekee osan työstä Suomessa muualla kuin rajakunnassa, tähän työhön kohdistuva palkan osa verotetaan Suomessa. Näistä tuloista pitää antaa erillinen palkkatietoilmoitus ilman tätä tulonsaajan lisätiedon tyyppiä.

Lue lisää Verohallinnon ohjeesta Rajankävijän verotus. Asiaa kuvataan lisäksi ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Tulonsaaja on oleskellut Suomessa enintään 183 päivää verosopimuksessa tarkoitettuna ajanjaksona

Tieto ilmoitetaan, kun ulkomainen työnantaja maksaa palkkaa Suomessa yleisesti verovelvolliselle työntekijälle, joka on oleskellut Suomessa enintään 183 päivää verosopimuksessa tarkoitettuna ajanjaksona. Tieto ilmoitetaan vain silloin, kun ulkomaisella työnantajalla ei ole kiinteää toimipaikkaa Suomessa. Tiedon voi antaa vain ulkomainen työnantaja.

Tiedon lisäksi on ilmoitettava sen valtion maakoodi, jolla on tuloon verotusoikeus. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Työnantaja maksaa työntekijän puolesta verot (nettopalkkasopimus)

Tieto ilmoitetaan, kun ulkomainen työnantaja maksaa tulonsaajalle palkkaa nettopalkkasopimuksen perusteella. Nettopalkkasopimus on sopimus, jonka perusteella työnantaja lupautuu maksamaan palkasta maksettavat verot ja työntekijän sosiaalivakuutusmaksut työntekijän puolesta. Tieto ilmoitetaan vain silloin, kun ulkomaisella työnantajalla ei ole kiinteää toimipaikkaa Suomessa. Tiedon voi antaa vain ulkomainen työnantaja.

Katso Verohallinnon ohje Veronalainen palkkatulo ulkomaisen yrityksen maksaessa nettopalkkaa Suomessa tehdystä työstä. Asiaa kuvataan lisäksi ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Ulkomailla asuva vuokratyöntekijä

Tieto ilmoitetaan, kun suorituksen maksaa ulkomainen työnantaja ulkomailla asuvalle vuokratyöntekijälle. Tieto ilmoitetaan riippumatta työskentelyn kestosta tai siitä, onko työntekijä Suomessa yleisesti vai rajoitetusti verovelvollinen.

Tietoa käyttää työnantaja, jolla ei ole kiinteää toimipaikkaa Suomessa. Jos työnantajalla on kiinteä toimipaikka Suomessa, tulo ilmoitetaan normaalina palkkatulona, eikä Ulkomailla asuva vuokratyöntekijä -tietoa anneta.

Tieto annetaan vain vuokratyöntekijöistä, joiden asuinvaltion ja Suomen välinen verosopimus sallii vuokratyöntekijöiden verottamisen.

Tieto annetaan myös vuokratyöntekijöistä, jotka tulevat maista, joiden kanssa Suomella ei ole verosopimusta. Lue lisää ulkomaisten vuokratyöntekijöiden verotuksesta Suomessa.

Asiaa kuvataan lisäksi ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Ulkomailla työskentelevä henkilö

Tieto ilmoitetaan, kun tulonsaaja työskentelee ulkomailla. Tieto on annettava silloin, kun tulonsaaja työskentelee ulkomailla suomalaisen työnantajan lähettämänä työntekijänä ja suomalaisen työnantajan on vakuutettava ulkomailla työskentely Suomessa. Ilmoitusvelvollisuus on tällöin suomalaisella työnantajalla. Tieto on annettava myös silloin, kun tulonsaaja työskentelee ulkomaisen työnantajan palveluksessa ulkomailla ja ulkomaisen työnantajan on vakuutettava ulkomailla työskentely Suomessa. Ilmoitusvelvollisuus on tässä tapauksessa ulkomaisella työnantajalla. Tietoa ei käytetä esimerkiksi silloin, kun tulonsaaja tekee ulkomaille lyhytaikaisen työmatkan. Tietoa ei ilmoiteta myöskään silloin, jos henkilö ei ole vakuutettu Suomessa, vaikka hän työskentelisikin ulkomailla.

Tieto on ilmoitettava myös silloin, kun ulkomainen konserniyhtiö maksaa työntekijän palkan mutta lähettävä suomalainen yritys on vastuussa sosiaalivakuutusmaksujen maksamisesta. Suomalaisen yrityksen on tällöin annettava ilmoitus palkasta ja maksettava sosiaalivakuutusmaksut, jos työntekijä on Suomessa vakuutettu suomalaisen työnantajan lähettämänä työntekijänä. Suomalaisella yrityksellä on velvollisuus ilmoittaa tieto niin kauan kuin työntekijä on vakuutettu Suomessa. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

Urheilija

Tieto ilmoitetaan, kun suoritus on saatu urheilusta esimerkiksi urheilijasopimuksen perusteella. Suoritus voi olla esimerkiksi palkkaa tai työkorvausta. Tietoa käytetään vain urheilusta saatujen suoritusten ilmoittamiseen. Tietoa ei käytetä, jos ilmoitetaan esimerkiksi urheilijan muusta kuin urheilusta saamaa palkkatuloa.

Urheilijan palkka on tyypillisesti joukkueurheilijalle pelaajasopimuksen perusteella maksettavaa palkkaa. Palkkasummaan ei sisälly urheilurahastoon siirrettyä palkkaa.

Urheilijan palkkio maksetaan tyypillisesti yksilöurheilusta. Muun kuin työsuhteen perusteella urheilusta maksetut palkkiot ovat verotuksessa työkorvauksen tapaan käyttäytyviä suorituksia ja ne ilmoitetaan työkorvauksena.

Urheilijan palkasta ja palkkiosta maksetaan urheilijan lakisääteinen vakuutusmaksu urheilijan tapaturma- ja eläketurvasta annetun lain (276/2009) mukaisesti. Laissa on säädetty urheilijan vähimmäisansiorajasta, jonka täytyttyä urheilutyönantajan on vakuutettava urheilija tapaturman ja vanhuuden varalta. Vähimmäisansiorajaan yltävällä yksilöurheilijalla on puolestaan mahdollisuus vakuuttaa itse itsensä. Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: työntekijän palkitseminen, yrittäjälle maksettavat suoritukset ja muut erityistilanteet.

Valtion työllisyysmäärärahoilla työllistetty

Tieto on vapaaehtoinen. Se ilmoitetaan, kun työnantaja on saanut tulonsaajan työllistämiseen valtion työllistämistukea (palkkatukea tai valtion virastolle ja laitokselle osoitettua määrärahaa työttömän työnhakijan työllistämiseen). Tuki myönnetään työnantajalle palkkauskustannuksiin.

Yhteisö

Tieto ilmoitetaan, kun tulonsaaja on yhteisö. Yhteisöllä tulorekisterissä tarkoitetaan seuraavia tahoja:

- avoin yhtiö, kommandiittiyhtiö, osakeyhtiö, osuuskunta, yhdistys, säätiö ja muu yksityisoikeudellinen oikeushenkilö.

Tulorekisterissä käytössä oleva määritelmä poikkeaa esimerkiksi tuloverolain yhteisön määritelmästä.

Yrittäjä, ei YEL- tai MYEL-vakuuttamisvelvollisuutta

Tieto ilmoitetaan, kun tulonsaaja täyttää yrittäjän eläkelain 3 §:ssä säädetyt edellytykset, mutta jolla ei ole vakuuttamisvelvollisuutta yrittäjän eläkelain 4 §:n nojalla. Tieto ilmoitetaan myös tulonsaajasta, joka täyttää maatalousyrittäjän eläkelain 3 §:ssä säädetyt edellytykset, mutta jolla ei ole mainitun lain perusteella vakuuttamisvelvollisuutta.

Tällainen tilanne voi olla esimerkiksi silloin, kun yritystoiminta on niin pienimuotoista, ettei yrittäjällä ole velvollisuutta ottaa YEL- tai MYEL-vakuutusta, tai yrittäjä on iältään alle tai yli laissa säädettyjen ikärajojen. Näissä tilanteissa maksajalla ei ole velvollisuutta maksaa tulonsaajan palkasta työnantajan sairausvakuutusmaksua. Maksaja ilmoittaa tulonsaajan lisätiedon tyyppinä Yrittäjä, ei YEL- tai MYEL-vakuuttamisvelvollisuutta ja lisäksi ilmoittaa, ettei tulonsaajasta ole vakuuttamisvelvollisuutta sairausvakuuttamisen osalta. Näiden tietojen perusteella Verohallinto määrää sairausvakuutusmaksut oikein.

Asiaa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: työntekijän palkitseminen, yrittäjälle maksettavat suoritukset ja muut erityistilanteet.

5 Kansainväliset tilanteet

Palkkatietoilmoituksella ilmoitetaan kansainväliseen työskentelyyn liittyviä tietoja, kuten ulkomaan työtuloja sekä ulkomaan työskentelyyn liittyviä tietoja oleskelu- ja työskentelyjaksoista. Lisäksi palkkatietoilmoituksella ilmoitetaan ulkomailta Suomeen tulevalle henkilölle maksettuja suorituksia. Rajoitetusti verovelvolliselle tulonsaajalle maksetut suoritukset ilmoitetaan samalla palkkatietoilmoituksella kuin yleisesti verovelvollisellekin maksetut suoritukset.

Kansainvälisten tietojen ilmoittamista kuvataan tarkemmin ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

6 Vakuuttamistiedot

Palkkatietoilmoituksella ilmoitetaan sosiaalivakuuttajien tarvitsemia erilaisia vakuuttamistietoja.

Vakuutustietojen ilmoittamista kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: vakuuttamiseen liittyvät tiedot.

7 Palvelussuhdetiedot

Palkkatietoilmoituksella ilmoitetaan tiedon käyttäjien tarvitsemia palvelussuhdetietoja. Tällaisia tietoja ovat esimerkiksi palvelussuhteen voimassaolo, tyyppi (osa-aikainen vai kokoaikainen), kesto (toistaiseksi voimassa oleva vai määräaikainen), palkkauksen muoto, tulonsaajan työskentelyyn sovellettava työehtosopimus sekä tulonsaajan toimipaikkatiedot.

Osa palvelussuhdetiedoista on vapaaehtoisesti annettavia täydentäviä tietoja ja osa on pakollisesti annettavia tietoja, tätä kuvataan tarkemmin ohjeessa Tietojen ilmoittaminen tulorekisteriin: palkkatietoilmoituksen pakolliset ja täydentävät tiedot.

Palvelussuhdetietoja tarvitsee suurin osa tulorekisterin tiedon käyttäjistä. Suosituksena on, että palvelussuhdetiedot annettaisiin mahdollisimman kattavasti, jolloin kaikki tulorekisteristä tietoja saavat tiedon käyttäjät voivat hyödyntää tietoja tarvitsemallaan tarkkuudella. Tällöin yhden ilmoituksen periaate toteutuu, ja rekisterissä olevia tietoja ei tarvitse pyytää suorituksen maksajalta tai tulonsaajalta jälkikäteen.

Palvelussuhdetietojen ilmoittamista kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: palvelussuhteen tiedot.

8 Poissaolotiedot

Palkkatietoilmoituksella annetaan tiedon käyttäjien tarvitsemia tietoja palkallisista ja palkattomista poissaoloista.

Poissaolotiedot ovat vapaaehtoisesti ilmoitettavia täydentäviä tietoja, joita kuitenkin osa tulorekisterin tiedon käyttäjistä tarvitsee. Suosituksena on, että poissaolotiedot annettaisiin mahdollisimman kattavasti. Tällöin käyttäjän ei tarvitse pyytää tietoja suorituksen maksajalta tai tulonsaajalta jälkikäteen.

Poissaolotietojen ilmoittamista kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: poissaolotiedot.

9 Työnantajan erillisilmoitus

Lähes kaikki suorituksen maksajan ilmoittamat, työansioita ja palkkoja koskevat tiedot ilmoitetaan tulorekisteriin palkkatietoilmoituksella. Maksajaan liittyy kuitenkin sellaisia tietoja, jotka eivät kohdistu yksittäiseen tulonsaajaan ja joita ei siten voida ilmoittaa palkkatietoilmoituksella. Tällaiset tiedot ilmoitetaan työnantajan erillisilmoituksella.

Verohallinnon työnantajarekisteriin merkitty säännöllinen työnantaja ilmoittaa kuukausittain palkkojen perusteella maksamansa sairausvakuutusmaksun yhteismäärän ja sairausvakuutusmaksusta tehtävät vähennykset työnantajan erillisilmoituksella. Jos kuukauden aikana ei ole ollut palkanmaksua, säännöllinen työnantaja ilmoittaa työnantajan erillisilmoituksella Ei palkanmaksua -tiedon. Satunnainen työnantaja, jota ei ole merkitty Verohallinnon työnantajarekisteriin, ilmoittaa työnantajan erillisilmoituksella sairausvakuutusmaksun yhteismäärän sekä sairausvakuutusmaksusta tehtävät vähennykset vain niiltä kuukausilta, joilta se on maksanut palkkaa tai kustannusten korvauksia.

Työnantajan erillisilmoitusta kuvataan tarkemmin ohjeessa Tietojen ilmoittaminen tulorekisteriin: työnantajan erillisilmoitus.

10 Tulorekisterin tietojen käyttö

Kukin tulorekisterin tiedon käyttäjäorganisaatio on määritellyt itsenäisesti, miten he käyttävät tulorekisteristä luovutettuja tietoja omissa prosesseissaan. Maksetut suoritukset ja muut tiedot on ilmoitettava tulorekisterin ohjeistuksen mukaisesti, jotta kukin tiedon käyttäjä saa tarvitsemansa tiedot oikein. Tulorekisteri.fi-sivuilla olevassa selosteessa kerrotaan, mille tiedon käyttäjille yksittäinen tieto voidaan luovuttaa ja luetellaan lainkohdat, joihin tiedon luovuttaminen perustuu.

Jos tiedot ilmoitetaan puutteellisina tai tulorekisterin ohjeistuksen vastaisesti, tulonsaajalle voidaan myöntää etuus väärin perustein tai tulonsaajan verotus voi mennä väärin. Jos maksaja esimerkiksi jättää ilmoittamatta tiedon siitä, että tulonsaaja on avainhenkilö tai rajoitetusti verovelvollinen, hänelle maksettu tulo verotetaan virheellisesti. Jos maksaja ei käytä ilmoituksella Ei vakuuttamisvelvollisuutta -tietoa silloin, kun sitä kuuluisi käyttää, tulo katsotaan sosiaalivakuutusmaksujen alaiseksi tuloksi. Jos maksaja käyttää ilmoituksella Ei vakuuttamisvelvollisuutta -tietoa silloin, kun sitä ei kuuluisi käyttää, ilmoitettu tulo jää sosiaalivakuutusmaksujen ulkopuolelle. Tällöin määrätty sosiaalivakuutusmaksu ei vastaa todellista tilannetta tai tehdyn työn riskiä. Virheellinen ilmoitus vaikuttaa myös tulonsaajalle maksettavan etuuden määrään.

Sijaismaksajatilanteissa edellytetään, että tiedot ilmoittaa suorituksen maksanut sijaismaksaja. Tämän lisäksi varsinainen työnantaja on velvollinen ilmoittamaan sijaismaksajan maksamat palkat palkkatietoilmoituksella jokaisesta tulonsaajasta erikseen. Ilmoittamisessa käytetään erityisiä, sijaismaksajatilanteisiin tarkoitettuja tulolajeja. Jos tietoja ei ilmoiteta oikein, sosiaalivakuutusmaksuja määräävät ja etuuksia maksavat tahot eivät saa tietoja oikein tulorekisteristä. Ilmoittamista sijaismaksajatilanteissa kuvataan enemmän ohjeessa Tietojen ilmoittaminen tulorekisteriin: sijaismaksajan maksamat suoritukset.