Kansainvälisten veroriitojen ratkaisumenettely

Avainsanat:

- Antopäivä

- 24.3.2022

- Diaarinumero

- VH/1581/00.01.00/2022

- Voimassaolo

- 24.3.2022 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti, laki kansainvälisten veroriitojen ratkaisumenettelystä, (530/2019) 3 § 2 momentti

- Korvaa ohjeen

- VH/2006/00.01.00/2019, 1.7.2019

Ohje liittyy kokonaisuuteen: Kansainvälinen verotus

Tässä ohjeessa käsitellään kansainvälisten veroriitojen ratkaisumenettelyjä sekä erityisesti veroriitojen ratkaisumenettelyyn liittyvää keskinäistä sopimusmenettelyä. Menettelyyn liittyy 30.6.2019 voimaan tullut laki kansainvälisten veroriitojen ratkaisumenettelystä (530/2019) sekä Valtioneuvoston asetus kansainvälisten veroriitojen ratkaisumenettelystä (661/2019), jotka perustuvat veroriitojen ratkaisumekanismeista Euroopan unionissa annettuun neuvoston direktiiviin EU 2017/1852. Lain tultua voimaan keskinäinen sopimusmenettely voi Suomessa toteutua kolmessa vaihtoehtoisessa menettelyssä. Tämä ohje kattaa kaikki kolme mahdollista menettelyä.

Ohjeen lukua 5.4 on päivitetty lisäämällä siihen valtiot, joiden kanssa solmittuihin verosopimuksiin on tullut monenvälisen yleissopimuksen mukainen arbitraatiomahdollisuus alkuperäisen ohjeen julkaisun jälkeen. Lisäksi tekstiä on joiltain osin tarkennettu.

1 Johdanto

Verovelvollinen voi hakea keskinäisen sopimusmenettelyn (engl. Mutual Agreement Procedure, MAP) aloittamista tilanteissa, joissa on kyse verosopimuksen määräysten vastaisesta verotuksesta. Tämä ohje kuvaa keskinäisen sopimusmenettelyn aloittamisen edellytyksiä sekä antaa ohjeistusta menettelyn saattamiseksi vireille. Lisäksi ohjeessa kuvataan sopimusmenettelyprosessin etenemistä ja vaiheita pääpiirteittäin.

Euroopan unionin neuvosto antoi 10.10.2017 direktiivin veroriitojen ratkaisumekanismeista Euroopan Unionissa (2017/1852, "EU-riitojenratkaisudirektiivi"). Suomessa EU-riitojenratkaisudirektiivin edellyttämät muutokset lainsäädäntöön on toteutettu säätämällä laki kansainvälisten veroriitojen ratkaisumenettelystä (530/2019, "kv-veroriitalaki"), joka tuli voimaan 30. kesäkuuta 2019, ja tekemällä joitakin muutoksia voimassa olleisiin lakeihin.

Kv-veroriitalain voimaantulon jälkeen keskinäinen sopimusmenettely voi Suomessa edetä kolmessa eri prosessissa:

- EU-riitojenratkaisudirektiivin ja sen perusteella säädetyn kv-veroriitalain mukaisessa EU-riitojenratkaisumenettelyssä;

- Suomen ja jonkin toisen valtion tekemän verosopimuksen mukaisessa menettelyssä;

- Siirtohinnoitteluun ja kiinteän toimipaikan tulon allokointiin liittyvissä asioissa myös EU-arbitraatioyleissopimuksen (90/436/ETY) mukaisessa menettelyssä.

Vaihtoehtoisten menettelyprosessien suhteen ohjeen pääpaino on EU-riitojenratkaisumenettelyssä. Mikäli jokin ohjeen kohta koskee vain tiettyä menettelyä, asianomaisessa kohdassa on tästä maininta.

Kv-veroriitalakia sovelletaan kokonaisuudessaan EU-riitojenratkaisudirektiivin mukaiseen menettelyyn, minkä lisäksi eräitä lain määräyksiä sovelletaan myös muihin keskinäisiin sopimusmenettelyihin. Yksinkertaistaen voidaan todeta, että EU-riitojenratkaisumenettely ja EU-arbitraatioyleissopimuksen mukainen menettely ovat prosesseina verrattain samankaltaisia ja vakiomuotoisia eri valtioiden välillä, kun taas verosopimuksen mukaisen menettelyn muoto ja edellytykset (esim. määräajat) riippuvat siitä, mitä verosopimusta ja siihen liittyvän MAP-menettelyn määräyksiä hakemukseen sovelletaan.

Keskinäisessä sopimusmenettelyssä on kyse kahden tai useamman valtion tai valtioon vertautuvan lainkäyttöalueen toimivaltaisten viranomaisten välisestä neuvottelusta, joka tulee vireille verovelvollisen hakemuksesta. Menettelyn luonteen takia verovelvollisen mahdollisuudet osallistua asian käsittelyyn hakemuksen jättämisen jälkeen ovat rajalliset, mutta verovelvolliselta saatetaan valitun menettelyn mukaan edellyttää aktiivisia toimia erityisesti lisätietojen toimittamisessa, arbitraatiovaiheen käynnistämisessä sekä menettelyn lopputuloksen hyväksymisessä. Näitä vaiheita kuvataan tarkemmin ohjeen asianomaisissa kohdissa.

Neuvottelun avulla pyritään ratkaisuun, jolla verosopimuksen määräyksen vastainen verotus poistetaan. Neuvottelujen lopputuloksena voi olla, että valtio tai valtiot luopuvat tulon verottamisesta joko kokonaan tai osittain, tai muulla tavalla muuttavat verotusta verosopimuksen määräysten mukaiseksi. Mikäli neuvottelutulosta ei saavuteta, asia voidaan joissakin tapauksissa ratkaista välimies- eli arbitraatiomenettelyssä.

"Toimivaltainen viranomainen" tarkoittaa keskinäisen sopimusmenettelyn yhteydessä sitä viranomaista, jolle on tietyssä valtiossa annettu valtuutus neuvotella muiden valtioiden toimivaltaisten viranomaisten kanssa. Suomessa toimivaltaiseksi viranomaiseksi on määritetty Verohallinto verotusmenettelystä annetun lain (1558/1995, VML) 88 §:n sekä useimpiin Suomen tekemiin verosopimuksiin sisältyvien määräysten perusteella. Valtiovarainministeriö voi poikkeuksellisesti toimia toimivaltaisena viranomaisena Verohallinnon sijaan, jos asiassa sovellettava verosopimus niin määrää tai asia on periaatteellisesti merkittävä.

Tässä ohjeessa lähdetään oletuksesta, että toimivaltaisena viranomaisena toimii Verohallinto. Verohallinto ottaa keskitetysti vastaan hakemukset keskinäiseen sopimusmenettelyyn, ja siirtää asian viran puolesta valtiovarainministeriölle, mikäli tämä on kyseisessä asiassa toimivaltainen viranomainen.

Keskinäinen sopimusmenettely on asianomaiselle maksutonta Suomessa, mutta hakija vastaa omista prosessiin liittyvistä kustannuksistaan. Muissa valtioissa saatetaan periä asianomaiselta menettelyyn liittyviä maksuja tai kustannuksia.

2 Keskinäisen sopimusmenettelyn lähtökohdat

2.1 Keskinäisen sopimusmenettelyn suhde kansallisiin oikaisuihin

Verosopimuksen vastainen verotus voidaan poistaa hakemalla joko Suomen sisäisesti tai toisessa valtiossa oikaisua verosopimuksen määräyksen vastaisen verotuksen aiheuttavaan verotuspäätökseen. Verovelvollinen voi turvautua myös keskinäiseen sopimusmenettelyyn, jonka vireille tulo edellyttää hakemusta verovelvolliselta. Ennen varsinaista muutoksenhakua tai sopimusmenettelyyn hakeutumista verosopimuksen vastainen verotus voidaan pyrkiä poistamaan esimerkiksi hakemalla palautusta peritystä lähdeverosta. Jos verotusta on muutettu toisessa valtiossa Suomen verotukseen vaikuttavalla tavalla, voi verovelvollinen myös vaatia muutoksen huomioonottamista seurannaismuutoksena (laki verotusmenettelystä 75 §). Verovelvollisen on valittava, mitä oikeussuojakeinoja hän haluaa käyttää verosopimuksen määräysten vastaisen verotuksen poistamiseksi.

Valtioiden kansallinen muutoksenhaku ja keskinäinen sopimusmenettely eivät ole Suomessa toisensa pois sulkevia, ja verovelvollinen voi turvautua samanaikaisesti sekä kansalliseen muutoksenhakuun että keskinäiseen sopimusmenettelyyn. Verohallinto ottaa keskinäistä sopimusmenettelyä koskevan hakemuksen vastaan kansallisen muutoksenhaun ollessa käynnissä, mutta neuvottelumenettelyn edistäminen jää odottamaan kansallisen muutoksenhakuprosessin päättymistä. Toimivaltaiset viranomaiset eivät siis neuvottele keskenään eikä neuvotteluvaiheelle määritetty enimmäisaika kulu tänä aikana. EU-riitojenratkaisumenettelyä koskeva poikkeus on Veronsaajien oikeudenvalvontayksikön muutoksenhaku, joka ei keskeytä tai lykkää keskinäistä sopimusmenettelyä.

Verovelvollisen on myös hyvä huomioida, että toimivaltaiset viranomaiset voivat ratkaisussaan poiketa kansallisessa muutoksenhaussa annetuista tuomioistuinten päätöksistä. Tämä koskee kaikkien oikeusasteiden päätöksiä, joten keskinäinen sopimusmenettely saattaa muuttaa verovelvollisen verotusta siitäkin huolimatta, että asia olisi Suomessa ratkaistu esimerkiksi korkeimman hallinto-oikeuden antamalla ratkaisulla.

Kun keskinäinen sopimusmenettely tulee vireille, toimivaltainen viranomainen arvioi mahdollisuutta poistaa verosopimuksen määräysten vastainen verotus yksipuolisella päätöksellä ilman neuvotteluvaihetta toisen valtion kanssa (ks. kohta 4.3). Verovelvollisella on joka tapauksessa mahdollisuus turvautua sekä kansalliseen muutoksenhakuun että hakea keskinäiseen sopimusmenettelyyn.

Keskinäinen sopimusmenettely rajoittaa kuitenkin kansallisten muutoksenhakukeinojen käyttämistä siinä vaiheessa, kun sopimusmenettelyssä saavutetaan ratkaisu. Ratkaisun sitovuus edellyttää, että asianomainen henkilö hyväksyy ratkaisun ja ilmoittaa luopuvansa oikeudesta kaikkiin muihin muutoksenhakuihin ja keskeyttää jo aloitetut muutoksenhaut.

Keskinäisen sopimusmenettelyn vireilletulo ei sinänsä rajoita verovelvollisen oikeutta turvautua kansalliseen muutoksenhakuun, joten muutoksenhaun voi aloittaa myös keskinäisen sopimusmenettelyn ollessa käynnissä. Tällöinkin muutoksenhaun aloittaminen jäädyttää neuvotteluvaiheen keskinäisessä sopimusmenettelyssä, eikä neuvotteluvaiheelle mahdollisesti määritetty enimmäisaika kulu muutoksenhaun ollessa käynnissä. Verovelvollisen tulee ilmoittaa kansallisen muutoksenhaun käynnistämisestä välittömästi toimivaltaisille viranomaisille, mikäli keskinäinen sopimusmenettely on aloitettu ennen muutoksenhaun käynnistämistä.

Kansallinen oikaisumenettely tai muut verovelvollisen esittämät verotusta koskevat vaatimukset eivät vaikuta keskinäisen sopimusmenettelyn hakemuksen jättämistä koskevaan määräaikaan, jota on noudatettava siitä riippumatta, käyttääkö verovelvollinen mahdollisuutta kansalliseen muutoksenhakuun.

Joissakin tapauksissa kansallisen muutoksenhaun aloittaminen joko Suomessa tai toisessa valtiossa voi johtaa siihen, että arbitraatiovaiheen toteuttaminen tai jopa koko keskinäinen sopimusmenettely estyy toisen valtion asiaa koskevasta tulkinnasta, varaumasta tai lainsäädännöstä johtuen. Verovelvollisen on tarvittaessa otettava selvää toisen valtion tulkinnasta asiassa ja huolehdittava, ettei kansallinen muutoksenhaku johda oikeudenmenetykseen keskinäisen sopimusmenettelyn estymisen vuoksi.

2.2 Keskinäisen sopimusmenettelyn vaikutus veron maksuunpanoon ja perintään

Suomessa määrätyn veron maksuunpanoa ei voida keskeyttää keskinäisen sopimusmenettelyn vireilläolon perusteella, koska verojen ja maksujen täytäntöönpanosta annetun lain 12 §:ssä säädetyt edellytykset täytäntöönpanokiellolle eivät täyty. Keskinäisen sopimusmenettelyn vireillä olo ei kuitenkaan vaikuta mahdollisuuteen keskeyttää veron maksuunpano kansallisen muutoksenhaun yhteydessä.

Verosaatavien perintä voi perustua myös EU-jäsenvaltioiden välillä annettavaan virka-apuun, jota koskee neuvoston direktiivi 2010/24/EU (annettu 16. maaliskuuta 2010). Jos virka-apua saavan tai antavan valtion toimivaltaiset viranomaiset aloittavat keskinäisen sopimusmenettelyn, jonka tulos voi vaikuttaa perinnän kohteena olevaan saatavaan, perintätoimet on keskeytettävä tai lopetettava kunnes keskinäinen sopimusmenettely on saatu päätökseen (neuvoston direktiivi 2010/24/EU, 14 artikla 4. kohta). Keskeyttäminen ei koske tilanteita, jotka ovat petoksen tai maksukyvyttömyyden takia ehdottoman kiireellisiä.

2.3 Keskinäisessä sopimusmenettelyssä ratkaistavat asiat

Keskinäisessä sopimusmenettelyssä pyritään poistamaan verovelvollista koskeva verosopimuksen määräysten vastainen, monenkertainen verotus. Keskinäiseen sopimusmenettelyyn pääsyn kannalta ratkaisevaa on se, onko tapauksessa tosiasiassa kyse verosopimuksen tai EU-arbitraatioyleissopimuksen soveltamisesta ja siihen liittyvästä tulkintaristiriidasta.

Sellaisessa poikkeuksellisessa tilanteessa, jossa Suomella ei ole EU-jäsenvaltion kanssa voimassa olevaa verosopimusta, voi tulkintaerimielisyys koskea EU-arbitraatioyleissopimuksen määräyksiä. Keskinäinen sopimusmenettely voi siten tulla harvinaisissa tapauksissa kyseeseen verosopimuksen puuttumisesta huolimatta. Ohjeessa ei kuitenkaan terminologian yksinkertaisuuden vuoksi erikseen mainita kaikissa yhteyksissä EU-arbitraatioyleissopimusta mahdollisena tulkinnan kohteena olevana sopimuksena, vaan verosopimus-käsitteen katsotaan kattavan myös kyseisen sopimuksen.

Koska keskinäiseen sopimusmenettelyyn liittyy aina Suomen lisäksi vähintään yksi toinen valtio, saattaa menettely erityisesti verosopimuksen mukaisessa menettelyssä estyä toisen valtion tekemien rajausten, varaumien tai paikallisen lainsäädännön takia.

2.4 Käytettävissä olevat menettelyt

Keskinäinen sopimusmenettely voidaan järjestää EU-jäsenvaltioiden välillä kahdessa vaihtoehtoisessa menettelyssä, tai siirtohinnoitteluasioissa kolmessa eri menettelyssä:

- EU-riitojenratkaisudirektiivin mukaisessa menettelyssä;

- Suomen ja jonkin toisen valtion väliseen verosopimukseen perustuvassa menettelyssä; ja

- Siirtohinnoitteluun ja kiinteän toimipaikan tulon allokointiin liittyvissä asioissa myös EU:n arbitraatioyleissopimukseen (90/436/ETY) perustuvassa menettelyssä.

Suomen ja Euroopan unioniin kuulumattoman valtion välillä käytettävissä on ainoastaan verosopimusmenettely, edellyttäen että Suomella on kyseisen valtion kanssa voimassa oleva verosopimus.

Jos toinen riitaan liittyvä valtio on EU-jäsenvaltio, jonka kanssa Suomella ei ole voimassa olevaa verosopimusta, keskinäinen sopimusmenettely on mahdollinen vain siirtohinnoitteluun tai kiinteän toimipaikan tulon allokointiin liittyvissä veroriidoissa. Muita verotuskysymyksiä koskevissa asioissa keskinäinen sopimusmenettely ei ole verosopimuksettomassa tilanteessa mahdollista, vaikka toinen valtio olisi EU-jäsenvaltio.

Käytettävissä olevia vaihtoehtoisia menettelyitä rajaavat siten verotuksellisen kysymyksen luonne sekä se, onko Suomella asiaan liittyvien valtioiden kanssa voimassa oleva verosopimus ja ovatko asiaan liittyvät valtiot EU-valtioita.

Eri menettelyt ovat vaihtoehtoisia toisilleen, eli verovelvollisen on valittava haluamansa keskinäinen sopimusmenettely kyseisessä tapauksessa käytettävissä olevista vaihtoehdoista. Jos verovelvollinen hakee EU-riitojenratkaisumenettelyn käynnistämistä, se saa kv-veroriitalain 2.3 §:n perusteella etusijan ja muut samaa asiaa koskevat keskinäiset sopimusmenettelyt päättyvät. Verovelvollisen tulee itse arvioida eri menettelyihin liittyviä näkökohtia sekä menettelyiden tehokkuutta ja sopivuutta tavoittelemansa lopputuloksen kannalta.

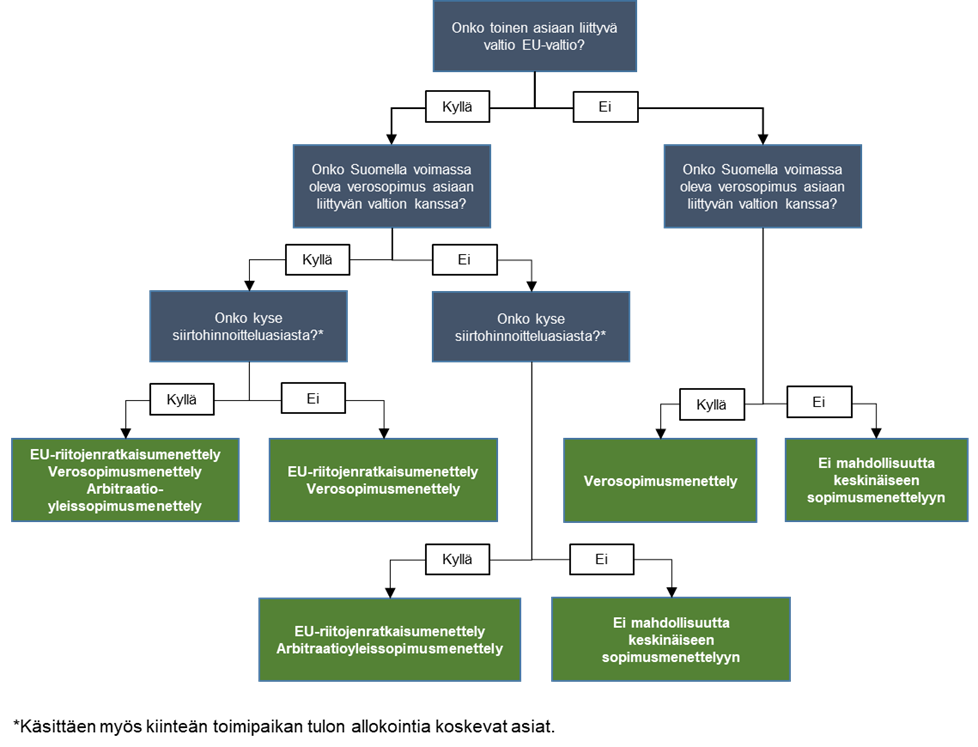

KAAVIO: Valittavissa olevat menettelyt eri tilanteissa

Vaihtoehtoisilla menettelyillä on sekä yhtäläisyyksiä (kuten se, että Verohallinto on yleensä neuvotteleva osapuoli suhteessa toiseen valtioon), että eroja (esimerkiksi hakemuksen toimittamisen määräajat ja riidanratkaisutoimikunnan rooli). Seuraavissa alakohdissa kuvataan eri menettelyjen pääpiirteitä. On hyvä huomata, että eri menettelyt ohjaavat ainoastaan keskinäisen sopimusmenettelyn prosessia, jonka mukaan verosopimuksen määräysten vastaisen verotuksen poistamiseen pyritään. Prosessin valinta ei siten vaikuta itse verotuksellisen asiakysymyksen tulkintaan.

2.4.1 EU-riitojenratkaisumenettely

EU-riitojenratkaisumenettely perustuu veroriitojen ratkaisumekanismeista Euroopan unionissa annettuun neuvoston direktiiviin EU 2017/1852, joka on Suomessa pantu kansallisesti täytäntöön lailla kansainvälisten veroriitojen ratkaisumenettelystä. Kv-veroriitalaki säätelee kokonaisuudessaan EU-riitojenratkaisumenettelyä, mutta joitakin lainkohtia sovelletaan myös muihin sopimusmenettelyihin.

EU-riitojenratkaisumenettelyssä on kyse EU-jäsenvaltioiden välisestä prosessista, minkä lisäksi menettelyn edellytyksenä on se, että valtioiden välillä on voimassa oleva verosopimus tai veroriita koskee siirtohinnoittelua. Ajallista soveltamisalaa on rajattu siten, että EU-riitojenratkaisumenettelyä koskeva hakemus voidaan tehdä 1.7.2019 alkaen niiltä verovuosilta, jotka alkavat 1.1.2018 tai sen jälkeen. Toimivaltaiset viranomaiset voivat yksittäistapauksissa yhteisellä sopimuksella poiketa verovuosia koskevasta ajallisesta rajauksesta, ja ottaa käsittelyyn aiemmin kuin 1.1.2018 tai sen jälkeen alkanutta verovuotta koskevan hakemuksen.

2.4.2 Verosopimuksen mukainen menettely

Kansainvälisen taloudellisen yhteistyön järjestön OECD:n malliverosopimuksessa (OECD Model Tax Convention on Income and Capital) keskinäistä sopimusmenettelyä koskee artikla 25. Suomen muiden maiden kanssa neuvottelemat ja tekemät verosopimukset noudattavat suurimmalta osin OECD:n malliverosopimusta, mutta ovat kuitenkin yksilöllisiä. Verosopimuksen mukaiseen keskinäiseen sopimusmenettelyyn hakevan on siksi tärkeää tarkistaa asianomaisesta verosopimuksesta juuri kyseisen sopimuksen keskinäistä sopimusmenettelyä koskevat määräykset, erityisesti menettelyyn hakemiselle asetetut määräajat.

Osa Suomen kahdenvälisistä verosopimuksista sisältää mahdollisuuden välimiesmenettelyyn eli riidanratkaisutoimikunnan perustamiseen verosopimuksen mukaisessa keskinäisessä sopimusmenettelyssä. OECD:n puitteissa valmisteltu monenvälinen yleissopimus, jolla muutetaan jo tehtyjä verosopimuksia, on tuonut mahdollisuuden perustaa riidanratkaisutoimikunta niiden verosopimuskumppaneiden kanssa, jotka ovat ratifioineet yleissopimuksen ja valinneet sen arbitraatiota koskevan VI luvun. Yleissopimus tuli Suomen osalta voimaan 1.6.2019. Yleissopimusta sovelletaan kuitenkin vasta sen jälkeen, kun se on tullut myös toisen verosopimusosapuolen osalta voimaan. OECD ylläpitää ajantasaista valtiokohtaista listaa yleissopimuksen ratifiointi- ja voimaantuloajankohdista: http://www.oecd.org/tax/treaties/beps-mli-signatories-and-parties.pdf. Ajantasaiset syntesoidut verosopimukset on koottu Verohallinnon sivuille Voimassaolevat verosopimukset.

2.4.3 EU-arbitraatioyleissopimuksen mukainen menettely

EU-jäsenvaltioiden välillä on voimassa yleissopimus kaksinkertaisen verotuksen poistamisesta etuyhteydessä keskenään olevien yritysten tulonoikaisun yhteydessä (90/436/ETY, "EU-arbitraatioyleissopimus"). Sopimuksen soveltamisala on rajattu koskemaan siirtohinnoittelua sekä kiinteän toimipaikan tuloallokaatiota koskevia tapauksia, joten EU-arbitraatioyleissopimuksen mukaiseen keskinäiseen sopimusmenettelyyn voivat hakeutua vain yritykset, joille on aiheutunut kaksinkertaista verotusta jossakin EU-valtiossa tehtyjen siirtohinnoittelu- tai tuloallokaatio-oikaisujen vuoksi. Veroriidan aihetta koskevan rajoituksen lisäksi arbitraatioyleissopimuksen mukainen menettely tulee kyseeseen vain asiaan liittyvien valtioiden ollessa EU-valtioita.

Se, että EU-arbitraatioyleissopimuksen mukainen menettely voidaan käynnistää vain siirtohinnoitteluun liittyvissä veroriidoissa, ei estä siirtohinnoittelutapausten käsittelyä muiden sopimusmenettelyiden piirissä. Myös siirtohinnoittelua koskevissa tapauksissa verovelvollisen on itse harkittava, missä menettelyssä hän haluaa tuoda asian toimivaltaisten viranomaisten käsiteltäväksi.

3 Hakemuksen laatiminen ja toimittaminen

3.1 Hakemuksen muoto ja sisältö

Keskinäisestä sopimusmenettelystä tulee tehdä erillinen hakemus. Hakemukselle ei ole Verohallinnon lomakepohjaa, joten hakemus on vapaamuotoinen, mutta sen on sisällettävä vähintään kv-veroriitalain edellyttämät tiedot. Esimerkiksi pelkkä vastineeseen tai muuhun Verohallinnolle toimitettuun asiakirjaan sisältyvä maininta siitä, että verovelvollinen tulee hakemaan keskinäisen sopimusmenettelyn aloittamista, ei ole lain vaatimusten mukainen hakemus.

Hakemuksen voi laatia joko suomen, ruotsin tai englannin kielellä. Verohallinto suosittelee hakemuksen laatimista englanniksi. Hakemuksen ja mahdollisten muiden selvitysten toimittaminen englanniksi nopeuttaa asian käsittelyä ja vähentää käännösvirheiden riskiä.

Hakemuksen sisällöstä on määrätty kv-veroriitalain 3 §:ssä, joka sisältää luettelon hakemuksessa ilmoitettavista seikoista. Kyseistä lainkohtaa sovelletaan kaikkiin keskinäisiin sopimusmenettelyihin. Hakemuksen täytyy siten valitusta menettelystä riippumatta sisältää laissa luetellut tiedot, jotta menettely voi tulla vireille. Olennaista on hakemuksen tietosisältö, ja hakemuksen otsikointi ja rakenne voi poiketa kv-veroriitalain 3.1 §:n luettelosta. Hakemus voidaan tehdä esimerkiksi toisen valtion kansallisen lainsäädännön edellyttämän rakenteen mukaisesti. Hakemusta ei siis hylätä sillä perusteella, että sen otsikointi tai rakenne poikkeaa alla esitetystä kv-veroriitalain 3.1 §:n luettelosta.

Kv-veroriitalain 3 §:n 1 momentissa esitetty sisältövaatimusluettelo on seuraavan sisältöinen:

- hakemuksen perusteena oleva [kv-veroriitalain] 1 §:ssä tarkoitettu menettely;

- tiedot hakemukseen liittyvistä valtioista;

- asianomaisen henkilön ja mahdollisten muiden asianomaisten henkilöiden yksilöintitiedot;

- kyseessä olevat verovuodet;

- asian tosiseikat ja olosuhteet, riitaan johtaneiden toimien luonne, päivämäärä ja rahamäärät sekä jäljennökset niitä koskevista asiakirjoista;

- viittaus sovellettaviin kansallisiin sääntöihin ja sovellettavaan 1 §:ssä tarkoitettuun sopimukseen

- seuraavat selvitykset ja jäljennökset niiden perusteena olevista asiakirjoista;

- selvitys siitä, että kyseessä on riita-asia;

- yksityiskohtaiset tiedot riita-asiaa koskevista muutoksenhauista, oikeudenkäynneistä ja päätöksistä;

- sitoumus vastata mahdollisimman kattavasti ja nopeasti kaikkiin asianmukaisiin toimivaltaisen viranomaisen esittämiin pyyntöihin ja toimittaa kaikki toimivaltaisten viranomaisten pyytämät asiakirjat;

- jäljennös lopullista veromäärää koskevasta päätöksestä ja tarvittaessa jäljennös muista riita-asiaa koskevista veroviranomaisten antamista asiakirjoista;

- tiedot muista riita-asiaa koskevista 1 §:ssä tarkoitetun sopimuksen mukaisista menettelyistä ja asianomaisen henkilön sitoumus noudattaa 2 §:n 3 momentin säännöksiä;

- toimivaltaisten viranomaisten mahdollisesti pyytämät erityiset lisätiedot, joiden katsotaan olevan tarpeen asiasisällön arviointia varten.

Hakemusta koskevien sisältövaatimusten huomioiminen on hakijan oikeusturvan kannalta tärkeää, koska Verohallinto voi tehdä myönteisen päätöksen hakemuksen käsittelyyn ottamisesta ainoastaan siinä tapauksessa, että hakemus täyttää laissa säädetyt sisältövaatimukset ja mahdollisiin Verohallinnon esittämiin lisäkysymyksiin on vastattu. Kv-veroriitalain 6 §:n perusteella Verohallinto voi hylätä sisällöltään puutteelliset EU-riitojenratkaisumenettelyä koskevat hakemukset, mutta Verohallinto pyrkii ensisijaisesti ohjaamaan hakijaa täydentämään hakemusta, jos hakemuksessa on puutteita.

Seuraavissa kappaleissa käsitellään sisältövaatimuksia tarkemmin kohta kohdalta.

3.2 Yksityiskohtaiset sisältövaatimukset

3.2.1 Hakemuksen perusteena oleva menettely

Hakemuksessa on ilmoitettava, mihin menettelyyn verovelvollinen haluaa hakeutua. Vaihtoehtoiset menettelyt ovat:

- EU-riitojenratkaisumenettely;

- Suomen ja jonkin toisen valtion välisen verosopimuksen mukainen menettely; ja

- EU-arbitraatioyleissopimuksen mukainen menettely (käytettävissä ainoastaan siirtohinnoitteluriidoissa).

Menettelyn valintaa ei tarvitse perustella, vaan pelkkä tieto valitusta menettelystä riittää. Valittua menettelyä koskevan tiedon ilmaiseminen selkeästi jo esimerkiksi hakemuksen otsikossa tai hakemustekstin alussa on tärkeää, jotta hakemus ohjautuu mahdollisimman nopeasti oikeaan menettelyyn.

Jos valittu menettely mahdollistaa arbitraatiovaiheen toteuttamisen, ja hakija tietää jo hakemusta jättäessään tulevansa käyttämään tämän mahdollisuuden, on tämä tieto suositeltavaa tuoda ilmi jo hakemuksessa. Tiedon voi ilmaista esimerkiksi samassa yhteydessä, jossa hakija ilmoittaa valitsemansa menettelyn.

3.2.2 Tiedot hakemukseen liittyvistä valtioista

Hakemuksessa on ilmoitettava, mitä muuta valtiota hakemus koskee ja mitä muita valtioita asiaan mahdollisesti liittyy. Samassa yhteydessä ilmoitetaan myös, onko hakemus toimitettu myös toiseen valtioon tai valtioihin.

3.2.3 Hakijan sekä mahdollisten muiden asianomaisten yksilöintitiedot

Hakijan tulee ilmoittaa hakemuksessa yksilöintitietonsa. Jos hakemukseen liittyy muita asianomaisia henkilöitä (esimerkiksi ulkomainen samaan konserniin kuuluva yhtiö), myös muun asianomaisen tiedot ilmoitetaan hakemuksessa.

Seuraavat yksilöintitiedot ovat riittävät:

- Nimi

- Y-tunnus tai henkilötunnus, ja mahdollinen ulkomainen vero- tai henkilötunnus. Ulkomailla asuvan luonnollisen henkilön, jolla ei ole suomalaista henkilötunnusta, tulee ilmoittaa syntymäaika, sukupuoli ja ulkomainen vero- tai henkilötunnus

- Osoite

- Puhelinnumero ja/tai sähköpostiosoite

- Mahdollisen asiamiehen nimi ja prosessiosoite

Jos hakija kuuluu konserniin, niin yhteystietojen ohessa voi ilmoittaa myös sisäisessä viestinnässä käytetyt yhtiökoodit tai muut vastaavat sisäiset tunnisteet, jotka helpottavat yhtiöiden tunnistamista esimerkiksi konsernin sisäiseen käyttöön valmistelluista materiaaleista.

3.2.4 Kyseessä olevat verovuodet

Hakemuksessa on selkeästi ilmoitettava, mitä verovuosia hakemus koskee. Hakemus käsitellään vain niiden verovuosien osalta, jotka hakija on ilmoittanut hakemuksessaan, edellyttäen, että hakemus on saapunut määräajassa ja muut käsittelyn edellytykset täyttyvät.

Menettelyssä on kyse hakijan kannalta vapaaehtoisesta hakemusmenettelystä, joten hakijalla on mahdollisuus rajata käsittely koskemaan vain tiettyjä verovuosia, vaikka verosopimuksen määräysten vastaista verotusta olisi aiheutunut useampina verovuosina.

3.2.5 Veroriidan kuvaus

Veroriidan kuvaus on vapaamuotoinen kuvaus siitä, mistä asiassa on kyse. Jos asia on yksinkertainen, lyhyt ja tiivis kuvaus on riittävä. Yksityiskohdiltaan monimutkaisessa tai tulkinnanvaraisessa asiassa taas on tärkeää tuoda esille tapauksen merkitykselliset yksityiskohdat ja tosiseikat. Huolella laadittu veroriidan ja tosiseikkojen kuvaus vähentää tarvetta hakemuksen jättämisen jälkeisille lisäselvityksille ja ehkäisee siten prosessin pitkittymistä.

Kuvauksen on sisällettävä kuvaus riita-asiaan liittyvistä tosiseikoista ja olosuhteista, kuten veroriidan kohteena olevasta oikeustoimen rakenteesta ja/tai verotuksen kohteena olevasta tuloerästä. Kuvauksen täytyy sisältää myös tiedot asianomaisen henkilön suhteesta kyseiseen oikeustoimeen sekä asianomaisen henkilön ja kyseisten oikeustoimien muiden osapuolten välisestä suhteesta.

Esimerkki 1: Suomalaisen verovelvollisen ulkomailta saama tulo on katsottu Suomessa verosopimuksen perusteella liiketuloksi ja lähdevaltiossa rojaltituloksi, mistä on aiheutunut verosopimuksen määräysten vastainen verotus. Hakemuksessa on kuvattava, minkälaisesta tuloerästä on tarkemmin ottaen kyse.

Esimerkki 2: Suomalainen luonnollinen henkilö on katsottu sekä Suomessa että toisessa valtiossa verosopimuksen perusteella asuvaksi, mistä johtuen hänen Suomesta saamaansa tuloa on verotettu molemmissa maissa. Hakemuksessa on kuvattava mahdollisimman tarkasti olosuhteet sen määrittelemiseksi missä verovelvollinen verosopimuksen mukaan asuu sekä tuloerät, joista on kysymys.

Hakemuksessa on esitettävä myös riita-asiaan johtaneiden toimien luonne ja päivämäärät. Toimella tarkoitetaan esimerkiksi hakijan tulo- tai pääomaerää ja niihin kohdistuvia veroja ja Verohallinnon toimia joilla veroja on määrätty, kuten verotuksen oikaisupäätöstä. Myös tulojen sisällyttämisestä verotettavaan tuloon toisessa valtiossa sekä toisessa valtiossa kannetusta verosta on esitettävä yksityiskohtaiset tiedot, mukaan lukien rahamäärät paikallisessa valuutassa.

Joissakin valtioissa verovelvollisen on mahdollista tehdä sopimuksia veroviranomaisen kanssa. Sopimus voi koskea esimerkiksi verotarkastuksen lopputulemaa tai sitä, mitä on pidettävä tapauksen tosiseikkoina. Jos tällainen sopimus on tehty jonkin muun valtion veroviranomaisten kanssa, tieto tällaisesta sopimuksesta sekä sovitut tosiseikat on käytävä ilmi hakemuksesta. Kuvatunlainen sopimus ei Verohallinnon tulkinnan mukaan estä keskinäisen sopimusmenettelyn käynnistämistä.

Hakija voi esittää oman käsityksensä verolakien ja verosopimusten tulkinnasta hakemuksessa, mutta Verohallinto ei ole toisen valtion toimivaltaisen viranomaisen kanssa neuvotellessaan sidottu hakijan esittämiin näkökohtiin.

3.2.6 Viittaus kansallisiin sääntöihin ja sovellettavaan sopimukseen

Hakemuksessa tulee viitata niihin tiedossa oleviin kansallisiin verotusta koskeviin aineellisiin sääntöihin, joita veroriitaa koskevissa kansallisissa verotuspäätöksissä on sovellettu. Sovellettava sopimus tai sopimukset, jonka tulkintaa keskinäinen sopimusmenettely koskee, on myös ilmoitettava. Sopimuksella tarkoitetaan siten jotakin Suomen tekemää verosopimusta tai EU-arbitraatioyleissopimusta.

Esimerkki 3: Kansainväliseen konserniin kuuluvan yhtiön tuloa on oikaistu toisessa valtiossa siirtohinnoitteluoikaisuna. Hakemuksessa on siten viitattava kyseisen valtion siirtohinnoitteluoikaisua koskevaan aineelliseen verotussäännökseen. Lisäksi hakemuksessa on viitattava Suomen ja kyseisen valtion väliseen verosopimukseen tai EU-arbitraatioyleissopimukseen.

Hakijan tulee jättää erillinen hakemus jokaista valtiota kohti. Hakijan on myös syytä kiinnittää huomiota toisen valtion hakemusten jättämistä koskeviin määräyksiin. Yksittäisessä hakemuksessa viitataan vain kyseessä olevan toisen valtion kanssa solmittuun verosopimukseen tai EU-arbitraatioyleissopimukseen. Hakemukseen sisällytettävässä veroriidan kuvauksessa on kuitenkin mainittava kaikki valtiot, jotka liittyvät kyseessä olevaan veroriitaan.

Esimerkki 4: Veroriita koskee hallintopalveluveloitusliiketoimen siirtohinnoittelua. Konsernin suomalaisella emoyhtiöllä on valtioissa X ja Y tytäryhtiöt, joiden kanssa suomalaisella emoyhtiöllä on samaan veroriitaan liittyviä hallintopalveluliiketoimia.

Hakiessaan keskinäisen sopimusmenettelyn aloittamista konsernin emoyhtiö jättää valtiota X koskevan hakemuksen, jossa se viittaa Suomen ja valtion X väliseen verosopimukseen sekä kuvaa tarkemmin kyseisessä valtiossa sijaitsevan tytäryhtiön kanssa toteutettua liiketointa. Lisäksi hakemus sisältää maininnan siitä, että veroriitaan liittyy vastaavan kaltainen liiketoimi valtiossa Y sijaitsevan tytäryhtiön kanssa.

Emoyhtiö jättää lisäksi hakemuksen, joka sisältää vastaavat tiedot valtion Y näkökulmasta sekä viittauksen Suomen ja valtion Y väliseen verosopimukseen.

3.2.7 Selvitykset ja asiakirjajäljennökset

Hakijan on esitettävä hakemuksessa seuraavat selvitykset ja asiakirjajäljennökset:

- Selvitys siitä, että kyseessä on riita-asia. Tämä selvitys sisältyy tavallisesti jo veroriidan kuvaukseen, mutta tulkinnanvaraisissa tapauksissa hakijan on syytä selvittää erikseen, miksi hän katsoo, että kyse on riita-asiasta.

- Yksityiskohtaiset tiedot riita-asiaa koskevista muutoksenhauista, oikeudenkäynneistä ja päätöksistä kaikissa asiaan liittyvissä valtioissa. Päätöksillä tarkoitetaan myös ennakkoratkaisuja sekä siirtohinnoittelun ennakkohinnoittelusopimuksia.

- Jäljennös lopullista veromäärää koskevasta päätöksestä. Tarvittaessa hakemukseen voi liittää jäljennökset myös muista veroviranomaisen antamista asiakirjoista.

- Sitoumus vastata mahdollisimman nopeasti ja kattavasti kaikkiin toimivaltaisen viranomaisen esittämiin pyyntöihin ja toimittaa kaikki viranomaisten pyytämät asiakirjat.

- Tiedot muista riita-asiaa koskevista keskinäisistä sopimusmenettelyistä. Jos hakemus koskee EU-riitojenratkaisumenettelyä, joka saa lain nojalla etusijan muihin keskinäisiin sopimusmenettelyihin nähden, hakijan on hakemuksessa ilmaistava sitoutuvansa päättämään muut vireillä olevat samaa riita-asiaa koskevat keskinäiset sopimusmenettelyt. Samaa riita-asiaa koskevat vireillä olevat sopimusmenettelyt on tällöin päätettävä Suomen lisäksi myös muissa asianomaisissa valtioissa.

3.2.8 Verohallinnon tai toisen valtion toimivaltaisen viranomaisen pyytämät lisätiedot hakemusta koskien

Kv-veroriitalaki edellyttää mahdollisten Verohallinnon tai toisen valtion toimivaltaisen viranomaisen pyytämien lisätietojen sisällyttämistä hakemukseen. Tällä tarkoitetaan sitä, että hakemus täyttää lain vaatimukset ja keskinäinen sopimusmenettely voidaan aloittaa vasta sitten, kun pyydetyt lisätiedot on saatu. Verovelvollisen ei tarvitse muokata alkuperäisiä hakemusasiakirjoja lisätietopyynnön takia, vaan lisätiedot voidaan toimittaa erillisellä asiakirjalla.

Toimivaltaiset viranomaiset voivat pyytää lisätietoja missä tahansa vaiheessa keskinäistä sopimusmenettelyä, mutta EU-riitojenratkaisumenettelyssä ja EU-arbitraatioyleissopimuksen mukaisessa menettelyssä alkuvaiheessa esitettäviin lisätietopyyntöihin liittyy erityisiä oikeusseuraamuksia. Lisätietopyyntöjä on käsitelty tarkemmin kohdassa 4.1.

3.3 Määräaika hakemuksen jättämiselle

Hakemus on toimitettava Verohallinnolle määräajassa. Kussakin tapauksessa sovellettava määräaika riippuu hakijan valitsemasta keskinäisestä sopimusmenettelystä. Verosopimuksen mukaisessa menettelyssä määräaika määräytyy kyseiseen tapaukseen sovellettavan verosopimuksen perusteella.

Useimmissa tapauksissa määräaika alkaa kulumaan siitä, kun verovelvollinen on saanut tiedon verosopimuksen määräysten vastaisesta toimenpiteestä. Toimenpide voi olla esimerkiksi verotarkastuksen jälkeinen verotuksen oikaisupäätös tai muu Verohallinnon tekemä päätös, joka lopulta johtaa verosopimuksen määräysten vastaisen verotuksen syntymiseen. Kyseessä voi olla myös esimerkiksi säännönmukaisen verotuksen yhteydessä annettu verotuspäätös, jossa verovelvollisen ilmoittama vähennyskelpoinen meno on hylätty tai verovelvollisen tuloon on lisätty verovelvollisen omasta ilmoituksesta poikkeava verotettava tulo. Määräaika alkaa kulua ensimmäisen riita-asiaa koskevan päätöksen tiedoksisaannista riippumatta mahdollisesta muutoksenhausta ja päätöksen lainvoimaisuudesta.

Määräaika ei ala kulua esimerkiksi lopullisen verotarkastuskertomuksen hyväksymisestä, vaan vasta verovelvollista koskevasta päätöksestä. Verohallinnon kanssa käytävää keskustelua esimerkiksi tulevan veronoikaisun määrästä tai perusteista ei myöskään pidetä toimenpiteenä, josta hakemuksen jättämisen määräaika alkaisi kulua. Määräaika alkaa kulua päätöksen tiedoksisaannista, riippumatta päätöksen lainvoimaisuudesta ja mahdollisesta muutoksenhausta. Hakijan on hyvä huomata, että määräaikojen laskemista koskevat säännöt ja tulkinnat saattavat poiketa eri valtioissa, joten myös muiden asiaan liittyvien maiden käytännöt on syytä tarvittaessa selvittää. Menettelykohtaisia määräaikoja on kuvattu tarkemmin alla.

Jos hakemus koskee useita verovuosia, ja hakemus on jätetty joidenkin verovuosien osalta myöhässä ja joidenkin osalta ajoissa, Verohallinto käsittelee hakemuksen vain niiden verovuosien osalta, joiden suhteen hakemus on jätetty ajoissa. Verohallinto ei hylkää koko hakemusta sillä perusteella, että hakemus kattaa myös yhden tai useamman sellaisen verovuoden, jonka osalta hakemus on jätetty myöhässä.

Kansallinen muutoksenhaku ei vaikuta keskinäisen sopimusmenettelyn käynnistämistä koskeviin määräaikoihin. Jotta keskinäiseen sopimusmenettelyyn pääsy ei esty määräaikojen umpeutumisen vuoksi, verovelvollisen tulee jättää hakemus keskinäiseen sopimusmenettelyyn tarvittaessa jo ennen veroriidan päättymistä kansallisessa muutoksenhakuprosessissa, esimerkiksi valituksen ollessa vielä käsiteltävänä hallinto-oikeudessa. Verohallinto tutkii tällöin keskinäistä sopimusmenettelyä koskevan hakemuksen vireille tulon muodolliset edellytykset, mutta varsinaisen neuvottelumenettelyn aloittaminen jää odottamaan kansallisen prosessin päättymistä. Poikkeuksena tähän pääsääntöön on EU-riitojenratkaisumenettelyssä Veronsaajien oikeudenvalvontayksikön muutoksenhaku, joka ei vaikuta neuvotteluiden aloittamiseen.

Määräaika EU-riitojenratkaisumenettelyssä

EU-riitojenratkaisumenettelyssä hakemus on toimitettava kotimaiselle toimivaltaiselle viranomaiselle eli Verohallinnolle sekä samanaikaisesti ja saman sisältöisenä jokaiselle muulle riita-asiaan liittyvälle toimivaltaiselle viranomaiselle kolmen vuoden kuluessa siitä, kun asianomainen otti vastaan ensimmäisen ilmoituksen riita-asiaan johtaneesta tai johtavasta toimesta. Luonnolliset henkilöt ja pienyritykset voivat halutessaan toimittaa hakemuksen vain kotipaikkansa toimivaltaiselle viranomaiselle (katso tästä tarkemmin kohta 6.1.).

Määräaika EU-arbitraatiosopimusmenettelyssä

EU-arbitraatioyleissopimuksen (90/436/ETY) 6 artiklan 1 kohdan mukaan määräaika hakemukselle on kolme vuotta siitä, kun henkilö sai ensimmäisen kerran tiedon toimenpiteestä, joka aiheuttaa tai todennäköisesti aiheuttaa kaksinkertaisen verotuksen. Määräaika EU-arbitraatioyleissopimuksen mukaisen menettelyn käynnistämiselle määräytyy siten samoin kuin EU-riitojenratkaisumenettelyssä.

Määräaika verosopimusmenettelyssä

Jos verovelvollinen hakee verosopimukseen perustuvan keskinäisen sopimusmenettelyn aloittamista, määräaika hakemuksen jättämiselle määräytyy kyseessä olevan verosopimuksen perusteella.

Esimerkkejä Suomen tekemien verosopimusten määräajoista (lihavointi tässä):

Pohjoismaiden välisen tulo- ja varallisuusveroja koskevan verosopimuksen 28 artiklan mukaan "Asia on saatettava käsiteltäväksi viiden vuoden kuluessa siitä päivästä, jolloin henkilölle on ensimmäisen kerran annettu tieto toimenpiteestä, joka johtaa sopimuksen määräysten vastaiseen verotukseen."

Suomen ja Saksan liittotasavallan välisen verosopimuksen 23 artiklan mukaan "Asia on saatettava käsiteltäväksi kolmen vuoden kuluessa siitä, kun henkilö sai ensimmäisen kerran tiedon toimenpiteestä, joka on aiheuttanut sopimuksen vastaisen verotuksen."

3.4 Hakemuksen toimittamistapa ja -osoite

Hakemus tulee toimittaa sähköisesti Verohallinnon yhteiseen sähköpostilaatikkoon: MAP@vero.fi. Huomaa, että sähköposti on turvallinen ainoastaan silloin kun se lähetetään osoitteessa https://turvaviesti.vero.fi. Turvaviestipalvelua tai sähköpostilaatikkoa ei ole tarkoitettu yleiseen neuvontaan.

Pääsääntöisesti hakijan tulee toimittaa hakemus yhtä aikaa jokaiseen valtioon, jota keskinäinen sopimusmenettely koskee. Tilanteissa, joissa käytetään eri valtioissa erilaisia toimittamistapoja, Verohallinto katsoo samanaikaisuuden vaatimuksen täyttyvän, jos tiedot lähetetään kaikille viranomaisille samanaikaisesti (saman päivän aikana) tavanomaisia viestinvälityspalveluita käyttäen. Tulkintaongelmien välttämiseksi on syytä käyttää samaa tietojen toimittamistapaa kaikissa asianomaisissa valtioissa, mikäli mahdollista.

EU-riitojenratkaisumenettelyn käynnistämistä hakeva luonnollinen henkilö ja kv-veroriitalain 17 §:ssä tarkoitettu pienyritys voivat kuitenkin toimittaa hakemuksen vain kotipaikkansa viranomaiselle (kts. tarkemmin kappale 6.1.). Pienyrityksiä ja luonnollisia henkilöitä koskeva poikkeus koskee ainoastaan hakemuksen toimittamisosoitetta. Esimerkiksi mahdollisista muissa valtioissa voimassa olevia hakemusta koskevia kieli- tai muita vaatimuksia on noudatettava siinäkin tapauksessa, että hakemus toimitetaan ainoastaan Verohallinnolle.

Luonnollinen henkilö voi myös toimittaa hakemuksen postitse. Katso postitusosoite henkilöasiakkaiden ohjeesta: Hakemus keskinäiseen sopimusmenettelyyn.

Verohallinto ilmoittaa hakijalle hakemuksen saapumisesta.

4 Keskinäisen sopimusmenettelyn eteneminen

4.1 Verohallinnon esittämä lisätietopyyntö hakemukseen liittyen tai menettelyn aikana

Toimivaltaiset viranomaiset saattavat tarvita lisätietoja hakemuksen käsittelyä varten jo ennen hakemuksen hyväksymistä koskevan päätöksen tekemistä tai vasta keskinäisen sopimusmenettelyn aikana. Lisätietopyynnön esittäminen hakijalle jo ennen hakemuksen hyväksymistä käsittelyyn ei estä toimivaltaisia viranomaisia esittämästä uutta lisätietopyyntöä myöhemmin keskinäisen sopimusmenettelyn aikana.

EU-riitojenratkaisumenettelyssä hakemus tulee lain perusteella hylätä, jos hakija ei vastaa hakemuksen hyväksymistä koskevaa päätöstä edeltäviin lisäkysymyksiin. Toimivaltaisten viranomaisten on esitettävä lisätietopyyntö kolmen kuukauden kuluessa hakemuksen vastaanottamisesta, ja määräaika kysymyksiin vastaamiselle on kolme kuukautta lisätietopyynnön vastaanottamisesta. Pyydetyt tiedot on lähetettävä samanaikaisesti kaikille asiaan liittyville toimivaltaisille viranomaisille.

Jos toimivaltaiset viranomaiset hyväksyvät hakemuksen EU-riitojenratkaisumenettelyyn ja esittävät lisätietopyynnön vasta menettelyn aikana, vastaamatta jättämiseen ei liity uhkaa hakemuksen hylkäämisestä suoraan lain nojalla. Vaikka hakijan osallistumismahdollisuudet prosessin edistämiseen ovat rajalliset, hakijalla on kuitenkin velvollisuus osallistua asiansa selvittämiseen myös menettelyn vireillä ollessa esimerkiksi toimittamalla pyydetyt lisätiedot.

EU-arbitraatioyleissopimuksen mukaisessa menettelyssä hakemuksen vastaanottaneen toimivaltaisen viranomaisen on, mikäli se katsoo, ettei hakemus täytä minimisisältövaatimuksia, esitettävä lisätietopyyntö kahden kuukauden kuluessa hakemuksen vastaanottamisesta. Hakijalla on kaksi kuukautta aikaa lisätietojen toimittamiseen.

Verosopimusmenettelyssä lisätietoja mahdollisesti koskevat määräajat ja tarkemmat määräykset riippuvat kyseisessä tapauksessa sovellettavasta verosopimuksesta. Monenvälinen yleissopimus, jolla muutetaan voimassa olevia verosopimuksia, tuo voimaan astuessaan muutoksia myös lisätietopyyntöjen esittämiseen keskinäisessä sopimusmenettelyssä.

Koska yksittäisessä verosopimuksen mukaisessa keskinäisessä sopimusmenettelyssä sovellettavat määräykset riippuvat muun muassa siitä, onko monenvälinen yleissopimus tullut kyseessä olevan verosopimuksen osalta voimaan ja liittyykö määräyksiin verosopimusosapuolten tekemiä varaumia, on hakijan hyvä tarvittaessa tarkistaa ajantasainen tilanne kyseessä olevan verosopimuksen osalta.

4.2 Lisätietopyynnön ja lisätietojen antamisen vaikutus määräaikoihin

Lisätietojen antaminen vaikuttaa joidenkin menettelyvaiheiden kestoa koskevien määräaikojen laskemiseen.

EU-riitojenratkaisumenettelyssä toimivaltaisia viranomaisia koskeva kuuden kuukauden määräaika hakemuksen hyväksymistä koskevan päätöksen tai toimivaltaisen viranomaisen yksipuolisen päätöksen tekemiselle alkaa vasta lisätietojen vastaanottamisesta, mikäli sellaisia on pyydetty.

EU-arbitraatioyleissopimusmenettelyssä toimivaltaisia viranomaisia sitova kahden vuoden määräaika neuvotteluvaiheelle alkaa kulua vasta lisätietojen vastaanottamisesta, jos lisätietopyyntö esitetään.

Verosopimusmenettelyssä lisätietopyynnön vaikutus määräaikoihin riippuu kyseessä olevasta verosopimuksesta ja on tarkistettava tapauskohtaisesti.

4.3 Toimivaltaisen viranomaisen yksipuolinen päätös ja sen vaikutukset

Kaikki kolme menettelyä voivat päättyä toimivaltaisen viranomaisen tekemään yksipuoliseen päätökseen asiassa ilman neuvottelua muiden valtioiden toimivaltaisten viranomaisten kanssa. Ratkaisusta ilmoitetaan viipymättä hakijalle ja muiden asianomaisten valtioiden toimivaltaisille viranomaisille, minkä jälkeen riitojenratkaisumenettely päätetään ennen jäljempänä kuvattua varsinaista keskinäistä sopimusmenettelyä tai arbitraatiota.

Määräaika yksipuolisen päätöksen tekemiselle EU-riitojenratkaisumenettelyssä on kuusi kuukautta hakemuksen tai hakemusta täydentävien lisätietojen vastaanottamisesta, sen mukaan kumpi ajankohdista on myöhempi. Mikäli kansallinen muutoksenhakuprosessi on kesken, määräaika päätöksen tekemiselle alkaa kuitenkin vasta siitä hetkestä, kun kansallinen prosessi on päättynyt tai keskeytynyt.

Vastaavaa määräaikaa yksipuolisen päätöksen tekemiseen ei ole EU-arbitraatioyleissopimuksen mukaan, joten yksipuolinen päätös voidaan tehdä missä vaiheessa tahansa hakemuksen jättämisen jälkeen.

Yksipuolisen päätöksen täytäntöönpano edellyttää sitä, että verovelvollinen hyväksyy ratkaisun ja sitoutuu luopumaan kansallisten oikeussuojakeinojen käyttämisestä kyseessä olevassa veroriidassa. Sitoumuksesta on ilmoitettava toimivaltaisille viranomaisille 60 päivän kuluessa siitä, kun päätös on annettu tiedoksi. Jos Veronsaajien oikeudenvalvontayksiköllä on vireillä muutoksenhaku samassa asiassa, se raukeaa ilmoituksen takia.

Verohallinto toteuttaa päätöksen mukaiset muutokset Suomen osalta verovelvollisen verotuksessa viran puolesta, joten verovelvollisen ei tarvitse erikseen pyytää menettelyn lopputuloksen täytäntöönpanoa. Yksipuolinen päätös pannaan Suomessa täytäntöön noudattaen verotusmenettelystä annetun lain 55 ja 56 §:ien tai oma-aloitteisten verojen verotusmenettelystä annetun lain 40 ja 41 §:ien määräyksiä. Yksipuolisen päätöksen täytäntöönpano tapahtuu siten verotuksen oikaisupäätöksellä. Verotuksen oikaisulle säädetyt määräajat eivät kuitenkaan rajoita verotuksen oikaisua yksipuolisen päätöksen takia. Mikäli hakemus keskinäiseen sopimusmenettelyyn on tehty 1.7.2019 tai sen jälkeen, yksipuolisen päätöksen perusteella Suomessa palautettavalle määrälle lasketaan palautuskorkoa verotusmenettelystä annetun lain 76 §:n ja veronkantolain 37 §:n mukaisesti.

4.4 Päätös hakemuksen ottamisesta keskinäiseen sopimusmenettelyyn

EU-riitojenratkaisumenettelyä koskevassa asiassa Verohallinto tekee päätöksen hakemuksen ottamisesta keskinäiseen sopimusmenettelyyn. Päätös ei vielä tarkoita ratkaisua varsinaiseen verotuskysymykseen, vaan ainoastaan päätöstä hakemuksen ottamisesta käsittelyyn tai sen hylkäämisestä. Jos hakemus hylätään, Verohallinto ilmoittaa päätöksessään syyn hylkäämiseen.

EU-riitojenratkaisumenettelyä koskevaan hakemukseen annettavasta päätöksestä on kv-veroriitalain 5 §:ssä tarkempia määräyksiä. Määräaika päätöksen tekemiselle on pääsääntöisesti kuusi kuukautta hakemuksen tai hakemusta täydentävien lisätietojen vastaanottamisesta, sen mukaan kumpi ajankohdista on myöhempi.

Mikäli kansallinen muutoksenhakuprosessi on kesken, määräaika päätöksen tekemiselle alkaa kuitenkin vasta siitä hetkestä, kun kansallinen prosessi on päättynyt tai keskeytynyt. Päätöksen tiedoksisaantihetkellä ei ole merkitystä määräajan kannalta. Saadessaan tiedon muutoksenhakua koskevasta päätöksestä verovelvollisen on kuitenkin syytä ilmoittaa kansallisen muutoksenhaun päättymisestä toimivaltaisille viranomaisille neuvotteluprosessin alkamisen nopeuttamiseksi.

Kv-veroriitalaissa on tarkempia määräyksiä siitä, millä perustein hakemus voidaan hylätä. Perusteet ovat lain 6 §:n mukaan:

- hakemus ei täytä kv-veroriitalain 3 §:n hakemukselle asetettuja sisältövaatimuksia tai pyydettyjä lisätietoja ei ole toimitettu toimivaltaisille viranomaisille säädetyssä kolmen kuukauden määräajassa;

- kyseessä ei ole riita-asia; tai

- hakemusta ei ole tehty kv-veroriitalain 2 §:n 2 momentissa säädetyssä kolmen vuoden määräajassa.

Muissa kuin EU-riitojenratkaisumenettelyissä hakemuksen hylkäämisperusteita ei ole tarkemmin säännelty. Hakemus voidaan näissä menettelyissä jättää tutkimatta esimerkiksi sen perusteella, että se on tehty myöhässä tai riita-asiassa ei ole aiheutunut verosopimuksen määräysten vastaista verotusta.

Jos sekä Verohallinto että muiden asiaan liittyvien maiden toimivaltaiset viranomaiset hylkäävät EU-riitojenratkaisumenettelyä koskevan hakemuksen, hakija voi valittaa Verohallinnon tekemästä hylkäävästä päätöksestä Suomessa hallinto-oikeuteen. Valitus tehdään siihen hallinto-oikeuteen, jonka tuomiopiirissä asianomaisen kotikunta on. Asianomaiset, joilla on kotipaikka ulkomailla, tekevät valituksen Helsingin hallinto-oikeuteen. Valitus on tehtävä 30 päivän kuluessa siitä, kun kaikki asianomaiset toimivaltaiset viranomaiset ovat tehneet hylkäävän päätöksen.

Muutosta hylkäävään päätökseen voi hakea erikseen kaikissa valtioissa, joissa hakemus on hylätty ja kansallinen muutoksenhaku hylkäävään päätökseen on mahdollista. Jos yhdenkin toimivaltaisen viranomaisen, muttei kaikkien, hylkäävä päätös kumotaan muutoksenhaun vuoksi, hakija voi vaatia riidanratkaisutoimikunnan perustamista ratkaisemaan kysymys hakemuksen ottamisesta keskinäiseen sopimusmenettelyyn. Pyyntöä riidanratkaisutoimikunnan perustamiseksi ei kuitenkaan voi esittää, jos hylkäämispäätös on pysytetty Suomessa tai toisessa valtiossa lainvoimaisella päätöksellä, josta ei kyseisessä valtiossa ole mahdollista poiketa.

Jos yksikin toimivaltainen viranomainen hyväksyy EU-riitojenratkaisumenettelyä koskevan hakemuksen ja muut toimivaltaiset viranomaiset hylkäävät sen, voi hakija pyytää riidanratkaisutoimikunnan perustamista. Toimikunta antaa päätöksensä hakemuksen ottamisesta käsittelyyn ja ilmoittaa päätöksestä toimivaltaisille viranomaisille. Pyyntö on esitettävä 50 päivän kuluessa hylkäävän päätöksen vastaanottamisesta. Pyynnön tekemistä käsitellään tarkemmin seuraavassa jaksossa 4.5.

4.5 Riidanratkaisutoimikunnan perustaminen ratkaisemaan kysymys hakemuksen ottamisesta EU-riitojenratkaisumenettelyyn

Toimivaltaisilla viranomaisilla on velvollisuus perustaa riidanratkaisutoimikunta hakijan pyynnöstä, mikäli vähintään yksi mutta eivät kaikki toimivaltaiset viranomaiset ovat hylänneet EU-riitojenratkaisumenettelyn käynnistämistä koskevan hakemuksen.

Jos riidanratkaisutoimikunta perustetaan ratkaisemaan kysymys siitä, onko tapaus päästettävä EU-riitojenratkaisudirektiivin mukaiseen keskinäiseen sopimusmenettelyyn, toimikunnan perustaminen tapahtuu tällöin EU-riitojenratkaisumenettelyn alkuvaiheessa. Jos tapaus otetaan toimikunnan antaman päätöksen seurauksena EU-riitojenratkaisumenettelyyn, itse verotuskysymys saattaa ratketa toimivaltaisten viranomaisten neuvotteluissa. Toimikunta ei siten automaattisesti tule ratkaisemaan itse verotusta koskevaa substanssikysymystä, jos toimikunta on perustettu alkuvaiheessa ratkaisemaan kysymys hakemuksen hyväksymisestä.

Riidanratkaisutoimikunnan perustamista koskevan pyynnön esittämiselle on määräaika. Pyyntö on esitettävä 50 päivän kuluessa päivästä, jolloin hakija sai toimivaltaisilta viranomaisilta tiedoksi ilmoituksen hakemuksen hylkäämisen syistä tai päivästä, jona hakemuksen hylkäämistä koskevaan muutoksenhakuun on annettu lainvoimainen päätös. Muutoksenhakua koskevan päätöksen tiedoksisaantiajankohdalla ei ole merkitystä määräaikaa laskettaessa.

Verohallinnolle esitettävää pyyntöä riidanratkaisutoimikunnan perustamiseksi ei tarvitse perustella. Hakijan on kuitenkin liitettävä hakemukseen seuraavia seikkoja koskeva vakuutus:

- keskinäistä sopimusmenettelyä koskevan hakemuksen hylkäävään päätökseen ei saa asianomaisten valtioiden sovellettavien kansallisten säännösten mukaan hakea muutosta;

- sitä koskeva muutoksenhaku ei ole vireillä; ja

- muutoksenhakuaikaa ei ole jäljellä tai asianomainen henkilö on luopunut muutoksenhakuoikeudestaan.

Toimivaltaisilla viranomaisilla ei kuitenkaan ole hakijan esittämästä pyynnöstä huolimatta velvollisuutta perustaa riidanratkaisutoimikuntaa seuraavissa tapauksissa:

- jos hakemuksen hylkäämistä koskevasta päätöksestä tehty valitus tai valitukset on lainvoimaisesti pysytetty Suomen tai toisen valtion muutoksenhakumenettelyissä, jossa annetusta päätöksestä ei ole kyseisessä valtiossa mahdollista poiketa;

- jos veroriitaa koskevissa kotimaisissa päätöksissä on sovellettu verotusmenettelystä annetun lain arvioverotusta, veron kiertämistä, peiteltyä osinkoa tai selvittämätöntä omaisuuden lisäystä koskevia säännöksiä (lain 27–30 §:t), elinkeinotulon verottamisesta annetun lain 6 a §:n 9 momenttia tai 52 h §:ää, ulkomaisten väliyhteisöjen osakkaiden verotuksesta annettua lakia tai rikoslain 29 luvun 1–4 §:ää; tai

- riita-asia ei koske kaksinkertaista verotusta.

Jos riidanratkaisutoimikunta perustetaan ratkaisemaan kysymys hakemuksen ottamisesta EU-riitojenratkaisumenettelyyn, se antaa päätöksensä asiassa kuuden kuukauden kuluessa perustamisestaan. Päätös annetaan tiedoksi toimivaltaisille viranomaisille.

Mikäli toimikunta katsoo, että edellytykset tapauksen ottamiselle sopimusmenettelyyn ovat olleet olemassa eikä hakemuksen hylkäämistä koskevia perusteita kuten määräajan ylittymistä voida soveltaa, menettely tulee vireille jonkin toimivaltaisen viranomaisen pyynnöstä. Neuvottelumenettelylle säädetty määräaika alkaa kulua päivästä, jolloin toimivaltaisille viranomaisille ilmoitetaan toimikunnan päätöksestä.

4.6 Hakemuksen peruuttaminen

Hakija voi peruuttaa tekemänsä hakemuksen ilmoittamalla peruutuksesta samanaikaisesti kaikille asianomaisten valtioiden toimivaltaisille viranomaisille. Luonnollisten henkilöiden ja pienyritysten osalta EU-riitojenratkaisumenettelyssä on riittävää ilmoittaa peruutuksesta vain kotivaltion toimivaltaiselle viranomaiselle (katso tästä tarkemmin kohta 6.1.). Menettely raukeaa peruuttamisen myötä, eikä asiassa anneta erillistä päätöstä. Peruuttaminen päättää asian käsittelyn.

EU-riitojenratkaisudirektiivin perusteella jäsenvaltioilla on mahdollisuus velvoittaa hakija maksamaan osa EU-riitojenratkaisumenettelyn kustannuksista siinä tapauksessa, että hakija peruuttaa hakemuksen ja tietyt muut edellytykset täyttyvät. Suomi ei ole käyttänyt direktiivin antamaa mahdollisuutta kustannusten veloittamiseen hakijalta.

4.7 Neuvotteluvaiheen kestoa koskevat aikarajat

Verovelvollisen valitsemasta menettelystä riippuen Verohallintoa sitovat tietyt määräajat sopimusmenettelyprosessin eri vaiheille. EU-riitojenratkaisumenettelyssä ja verosopimusmenettelyssä arbitraatiovaiheeseen siirrytään ainoastaan hakijan pyynnöstä, ja keskinäinen sopimusmenettely jatkuu toimivaltaisten viranomaisten välisenä neuvotteluna määräaikojen jälkeenkin, jos verovelvollinen ei tee pyyntöä. EU-arbitraatioyleissopimuksen mukaisessa menettelyssä arbitraatiovaihe seuraa automaattisesti ilman hakijan pyyntöä, kun neuvotteluvaihetta koskeva kahden vuoden aikaraja tulee täyteen.

EU-riitojenratkaisudirektiivin mukaisessa menettelyssä Verohallinnon on ratkaistava asia toisen valtion kanssa pääsääntöisesti kahden vuoden kuluessa siitä, kun viimeinenkin asianomainen toimivaltainen viranomainen on ilmoittanut ottavansa hakemuksen käsiteltäväksi. Käsittelyaikaa voidaan pidentää enintään yhdellä vuodella, jos jokin asianomainen toimivaltainen viranomainen pyytää pidennystä kirjallisin perustein kaikilta muilta toimivaltaisilta viranomaisilta. Pidentämisen perusteille ei ole erityisiä vaatimuksia, eikä pidentäminen edellytä hakijan suostumusta. Käsittelyajan pidentämisestä ei ole mahdollista valittaa.

EU-arbitraatioyleissopimuksen mukaisessa menettelyssä asia on ratkaistava kahden vuoden kuluessa hakemuksen (tai sitä täydentävien lisätietojen) vastaanottamisesta. Kahden vuoden määräajan kuluttua perustetaan neuvoa-antava toimikunta, joka antaa lausuntonsa kuudessa kuukaudessa. Toimivaltaisten viranomaisten on tehtävä päätös kaksinkertaisen verotuksen poistamisesta kuuden kuukauden kuluessa toimikunnan lausunnon antamisesta. Toimivaltaiset viranomaiset voivat kuitenkin poiketa kahden vuoden määräajasta keskinäisin sopimuksin, jos asianomaiset verovelvolliset antavat siihen suostumuksensa.

Verosopimuksen mukaisessa menettelyssä ei ole aiemmin ollut prosessin kestoa rajaavia määräaikoja. Kansainvälisen taloudellisen yhteistyön järjestön OECD:n puitteissa valmisteltu monenvälinen yleissopimus, joka tuli Suomen osalta voimaan 1.6.2019 ja jolla muutetaan jo solmittuja verosopimuksia, tuo joihinkin Suomen tekemiin verosopimuksiin mahdollisuuden ratkaista asia viime kädessä arbitraatiossa, mikä rajaa keskinäisen sopimusmenettelyn neuvotteluvaiheen sekä koko prosessin kestoa. Yleissopimuksen pääsääntönä on kahden tai kolmen vuoden määräaika neuvotteluvaiheelle, mutta tarkemmat määräajat ovat verosopimuskohtaisia, ja ne on tarkistettava kyseessä olevasta verosopimuksesta.

4.8 Keskinäisessä sopimusmenettelyssä annettava päätös ja sen vaikutukset

Keskinäisen sopimusmenettelyn lopputulema on valtioiden välinen neuvottelutulos tai arbitraation lopputulos. Ratkaisun täytäntöönpanosta vastaavat kansalliset viranomaiset. Neuvotteluvaiheen aikana tai arbitraation johdosta saavutetusta ratkaisusta ilmoitetaan hakijalle viipymättä. EU-riitojenratkaisumenettelyssä tiedoksiantoaikaa on tarkennettu siten, että arbitraatiovaiheen jälkeen annettava lopullinen päätös on annettava asianomaiselle tiedoksi 30 päivän kuluessa päätöksen tekemisestä. Toimivaltaiset viranomaiset voivat poiketa keskinäisellä sopimuksella riidanratkaisutoimikunnan antaman lausunnon mukaisesta lopputuloksesta.

Keskinäisessä sopimusmenettelyssä saavutetun ratkaisun täytäntöönpano edellyttää sitä, että verovelvollinen hyväksyy ratkaisun ja sitoutuu luopumaan kansallisten oikeussuojakeinojen käyttämisestä kyseessä olevassa veroriidassa. Sitoumuksesta on ilmoitettava toimivaltaisille viranomaisille 60 päivän kuluessa siitä, kun toimivaltaisten viranomaisten päätös on annettu tiedoksi. Jos Veronsaajien oikeudenvalvontayksiköllä on vireillä muutoksenhaku samassa asiassa, se raukeaa ilmoituksen seurauksena.

Verohallinto toteuttaa keskinäisen sopimusmenettelyn lopputuloksen mukaiset muutokset Suomen osalta verovelvollisen verotuksessa viran puolesta, joten verovelvollisen ei tarvitse erikseen pyytää menettelyn lopputuloksen täytäntöönpanoa. Kv-veroriitalain 10 ja 16 §:ssä on tarkemmin määrätty, että täytäntöönpano tapahtuu siten kuin verotusmenettelystä annetun lain 55 ja 56 §:ssä tai oma-aloitteisten verojen verotusmenettelystä annetun lain 40 ja 41 §:ssä säädetään. Riippumatta siitä, päättyykö keskinäinen sopimusmenettely toimivaltaisen viranomaisen yksipuoliseen päätökseen, neuvotteluratkaisuun vai arbitraation jälkeiseen päätökseen, menettelyn lopputulos siis toteutetaan hakijan verotusta koskevalla verotuksen oikaisupäätöksellä.

Joissakin tilanteissa kansalliset verosäännökset saattavat vaikuttaa lopputuloksen täytäntöönpanoon (esim. tappiota ei voida vahvistaa konserniavustuksesta verotuksessa annetun lain 6 §:n perusteella). Neuvottelutuloksen täytäntöönpanon ehtona saattaa myös olla, että verovelvollinen tekee kansallisten oikeussuojakeinojen mukaisen oikaisu- tai palautusvaatimuksen jommassakummassa asianomaisessa valtiossa

Jos EU-riitojenratkaisumenettelyssä päätös annetaan riidanratkaisutoimikunnan lausunnon eli arbitraation johdosta, julkaistaan päätös tiivistelmänä. Toimivaltainen viranomainen voi sopia muiden asianomaisten toimivaltaisten viranomaisten kanssa lopullisen päätöksen julkaisemisesta kokonaisuudessaan edellyttäen, että kukin asianomainen henkilö antaa siihen suostumuksensa.

EU-riitojenratkaisumenettelyn päätteeksi julkaistava tiivistelmä sisältää kuvauksen asiasta ja kohteesta, päivämäärän, kyseessä olevat verokaudet, oikeusperustan, toimialan, lyhyen kuvauksen lopputuloksesta ja kuvauksen käytetystä välimiesmenettelymenetelmästä. Toimivaltaisen viranomaisen on lähetettävä julkaistavaksi tarkoitetut tiedot asianomaiselle henkilölle ennen niiden julkaisemista. Verohallinto poistaa julkaistavasta tiivistelmästä verovelvollista koskevat yksilöintitiedot ja salassa pidettävät tiedot, mutta asianomainen henkilö voi joka tapauksessa 60 päivän kuluessa julkaistavaksi tarkoitettujen tietojen vastaanottamisesta pyytää, että toimivaltaiset viranomaiset eivät julkaise liikesalaisuutta, kaupallista tai teollista salaisuutta, ammattisalaisuutta tai elinkeinotoiminnassa käytettyä menettelytapaa koskevia tietoja eivätkä tietoja, joiden sisältö on vastoin yleistä järjestystä.

Mikäli hakemus keskinäiseen sopimusmenettelyyn on tehty 1.7.2019 tai sen jälkeen, menettelyssä annettavan ratkaisun perusteella Suomessa palautettavalle määrälle lasketaan palautuskorkoa verotusmenettelystä annetun lain 76 §:n ja veronkantolain 37 §:n mukaisesti.

5 Arbitraatio

5.1 Arbitraatiovaiheen käynnistäminen eri menettelyissä

EU-riitojenratkaisumenettelyyn ja arbitraatioyleissopimuksen mukaiseen menettelyyn sekä rajoitetusti myös verosopimusmenettelyyn liittyy mahdollisuus siihen, että verotuskysymys ratkaistaan arbitraation eli välimiesmenettelyn avulla. Verosopimusmenettelyssä arbitraation mahdollisuus ja toteuttamismuoto riippuu siitä, mahdollistaako kyseisessä tapauksessa sovellettava verosopimus arbitraation ja millä ehdoin.

Arbitraatiovaiheeseen siirrytään vain siinä tapauksessa, että toimivaltaisten viranomaisten välisissä neuvotteluissa ei saavuteta ratkaisua säädettyjen määräaikojen puitteissa. EU-riitojenratkaisumenettelyssä ja verosopimusmenettelyssä arbitraation käynnistäminen edellyttää aikarajojen täyttymisen lisäksi hakijan pyyntöä, kun taas EU-arbitraatioyleissopimuksen mukaisessa menettelyssä arbitraatiovaiheeseen siirrytään automaattisesti, mikäli neuvotteluvaiheessa ei saavuteta ratkaisua.

Arbitraatio ei keskeytä tai lopeta keskinäistä sopimusmenettelyä, vaan arbitraatio tapahtuu keskinäisen sopimusmenettelyn sisällä. Käytännössä arbitraatio on siis määrättyjen edellytysten täyttyessä toteutettava keskinäisen sopimusmenettelyn vaihe, jonka toteuttamistapa vaihtelee sen mukaan, mistä keskinäisestä sopimusmenettelystä on kysymys.

5.2 Riidanratkaisutoimikunta EU-riitojenratkaisumenettelyssä

Asianomaisella on EU-riitojenratkaisumenettelyssä mahdollisuus pyytää riidanratkaisutoimikunnan perustamista kahdessa tapauksessa: 1) jos yksikin toimivaltaisista viranomaisista (mutta eivät kaikki) on hylännyt hakemuksen, ja hakija katsoo, että hakemus olisi tullut hyväksyä, tai 2) toimivaltaiset viranomaiset eivät saa asiaa ratkaistuksi määräajassa. Riidanratkaisutoimikunnan perustamista 1) kohdan mukaisessa tilanteessa on käsitelty ylempänä jaksossa 4.5. Seuraavassa käsitellään riidanratkaisutoimikunnan perustamista arbitraation toteuttamiseksi.

Jos toimivaltaiset viranomaiset eivät saavuta keskinäisissä neuvotteluissaan ratkaisua kahden vuoden määräajan kuluessa, voidaan asia siirtää hakijan pyynnöstä riidanratkaisutoimikunnan ratkaistavaksi. Toimikunnan tarkoituksena on tällöin ratkaista veroriidan aineellinen verotuskysymys, minkä jälkeen asia palautuu toimivaltaisille viranomaisille keskinäisen sopimusmenettelyn loppuun saattamista varten.

Mikäli hakija tietää jo hakemuksen jättämisen hetkellä tulevansa käyttämään mahdollisuutta arbitraatioon, ellei neuvotteluvaiheessa saavuteta ratkaisua, on hakemuksessa suositeltavaa tuoda asia toimivaltaisten viranomaisten tietoon.

Toimivaltaiset viranomaiset ilmoittavat hakijalle, mikäli neuvotteluvaiheessa ei saavuteta ratkaisua. Hakija voi esittää varsinaisen pyynnön riidanratkaisutoimikunnan perustamiseksi tämän ilmoituksen saatuaan, mutta pyynnön esittämiselle jo aikaisemmassa vaiheessa ei ole esteitä. Pyyntö on kuitenkin esitettävä määräajassa, eli 50 päivän kuluessa päivästä, jolloin hakija sai tiedoksi ilmoituksen siitä, etteivät toimivaltaiset viranomaiset ole päässeet neuvottelussa ratkaisuun.

Pyyntö tulee esittää kaikkien asianomaisten valtioiden toimivaltaisille viranomaisille. Luonnollisten henkilöiden ja pienyritysten osalta riittävää on esittää pyyntö kotivaltion toimivaltaiselle viranomaiselle (katso tästä tarkemmin kohta 6.1.).

Toimivaltaisilla viranomaisilla ei kuitenkaan ole velvollisuutta perustaa riidanratkaisutoimikuntaa arbitraatiovaihetta varten seuraavissa tapauksissa:

- jos veroriitaa koskevissa kotimaisissa päätöksissä on sovellettu verotusmenettelystä annetun lain arvioverotusta, veron kiertämistä, peiteltyä osinkoa tai selvittämätöntä omaisuuden lisäystä koskevia säännöksiä (lain 27–30 §:t), elinkeinotulon verottamisesta annetun lain 6 a §:n 9 momenttia tai 52 h §:ää, ulkomaisten väliyhteisöjen osakkaiden verotuksesta annettua lakia tai rikoslain 29 luvun 1–4 §:ää; tai

- riita-asia ei koske kaksinkertaista verotusta.

Arbitraatio ei yllä mainittujen rajausten vuoksi ole käytössä sellaisessakaan tilanteessa, että veroriitaan liittyy veron kiertämisen ohella verosopimuksen vastaista verotusta.

Jos riidanratkaisutoimikunta muodostetaan ratkaisemaan aineellinen verotuskysymys, se antaa lausuntonsa asiassa toimivaltaisille viranomaisille kuuden kuukauden kuluessa toimikunnan perustamispäivästä. Riidanratkaisutoimikunta voi pidentää lausunnon määräaikaa kolmella kuukaudella, jos se katsoo riita-asian edellyttävän määräajan pidentämistä. Riidanratkaisutoimikunnan on ilmoitettava määräajan pidentämisestä toimivaltaisille viranomaisille ja asianomaisille henkilöille.

Riidanratkaisutoimikunnan päätöksen antamisen jälkeen toimivaltaiset viranomaiset ratkaisevat asian seuraavan kuuden kuukauden kuluessa. Toimivaltaisilla viranomaisilla on mahdollista tehdä kuuden kuukauden määräajan puitteissa myös toimikunnan lausunnosta poikkeava keskinäinen sopimus, jolla verosopimuksen määräysten vastainen verotus poistetaan.

5.3 Neuvoa-antava toimikunta EU-arbitraatioyleissopimuksen mukaisessa menettelyssä

EU-arbitraatiosopimusmenettelyssä neuvoa-antava toimikunta muodostetaan EU-arbitraatioyleissopimuksen 7 artiklan nojalla ilman erillistä vaatimusta, jos asiaa ei saada ratkaistuksi neuvottelemalla kahden vuoden kuluessa hakemuksen jättämisestä toimivaltaisen viranomaisen ratkaistavaksi. Verovelvollinen voi halutessaan olla yhteydessä toimivaltaisiin viranomaisiin arbitraatiovaiheen järjestämisestä neuvotteluvaiheelle säädetyn aikarajan kuluttua umpeen.

Samoin kuin EU-riitojenratkaisumenettelyssä, myös EU-arbitraatioyleissopimuksen mukaisessa menettelyssä toimikunnan on annettava lausuntonsa kuuden kuukauden kuluessa, ja toimivaltaisten viranomaisten on tehtävä kaksinkertaisten verotuksen poistamista koskeva päätös kuuden kuukauden kuluessa siitä, kun toimikunta on antanut lausuntonsa. Toimivaltaisilla viranomaisilla on mahdollisuus tehdä kuuden kuukauden määräajan puitteissa myös toimikunnan lausunnosta poikkeava keskinäinen sopimus, jolla verosopimuksen määräysten vastainen verotus poistetaan.

5.4 Arbitraatio verosopimuksen mukaisessa riitojenratkaisumenettelyssä

Osa Suomen tekemistä verosopimuksista on muuttunut valtioiden välisen monenvälisen yleissopimuksen vaikutuksesta siten, että arbitraatio on mahdollista myös verosopimusmenettelyssä. Arbitraatiomahdollisuus sisältyy ainakin Suomen ja seuraavien valtioiden välisiin verosopimuksiin (tilanne 28.1.2022):

Alankomaat, Australia, Barbados, Belgia, Espanja, Irlanti, Ison-Britannian ja Pohjois-Irlannin yhdistynyt kuningaskunta, Italia, Itävalta, Japani, Kanada, Kreikka, Luxemburg, Malta, Ranska, Singapore, Slovenia, Unkari ja Uusi-Seelanti.

Useimpien valtioiden osalta välimiesmenettely on mahdollinen 1.1.2020 ja sen jälkeen perittävien lähdeverojen ja 1.1.2020 tai myöhemmin alkavien verovuosien osalta. Soveltamisalaa koskevat määräykset ovat kuitenkin verosopimuskohtaisia ja ne on tarkistettava kyseessä olevasta verosopimuksesta.

Sovellettavasta verosopimuksesta sekä Suomen ja yleissopimuksen toisen osapuolen tekemistä valinnoista ja varaumista riippuu, sisältyykö keskinäiseen sopimusmenettelyyn mahdollisuus arbitraatioon vai onko kysymys puhtaasta neuvottelumenettelystä.

Myös arbitraation toteuttamismuotoon liittyvät tarkemmat yksityiskohdat riippuvat tapauksessa sovellettavasta verosopimuksesta. Verohallinto tulee tekemään toimivaltaisena viranomaisena erilliset sopimukset arbitraatiota koskevista menettelykysymyksistä niiden maiden toimivaltaisten viranomaisten kanssa, joiden osalta arbitraatio on verosopimusmenettelyssä mahdollista. Näistä toimivaltaisten viranomaisten välisistä sopimuksista käy ilmi esimerkiksi se, mitä tietoja toimivaltaiset tarvitsevat arbitraation toteuttamista varten sekä arbitraation kestoa koskevat määräajat. Hakijan on tarvittaessa syytä tarkistaa tiettyä verosopimusta koskeva ajankohtainen tilanne siinä vaiheessa, kun keskinäisen sopimusmenettelyn hakeminen tulee ajankohtaiseksi.

Suomi on tehnyt monenvälistä yleissopimusta koskevan varauman, jonka johdosta tietyt olosuhteet estävät arbitraation toteuttamisen verosopimusmenettelyssä. Olosuhteet, jotka estävät arbitraation toteuttamisen, käsittävät vastaavat tilanteet kuin EU-riitojenratkaisumenettelyssä (kts. yllä 5.2). Myös toisen valtion vastaavien, esimerkiksi veron kiertämistä, peiteltyä osinkoa tai verorikoksia koskevien säännösten soveltaminen kyseisessä valtiossa estää arbitraatioon pääsyn verosopimusmenettelyssä. Keskinäisessä sopimusmenettelyssä on kyse verosopimuksen soveltamis- ja tulkintatilanteesta. Tämä on otettava lähtökohdaksi myös silloin, kun arvioidaan arbitraatioon pääsyä koskevia rajauksia.

Arbitraatioon ei voida verosopimusmenettelyssä ottaa myöskään asioita, joissa on jätetty hakemus EU-riitojenratkaisumenettelyn tai EU-arbitraatioyleissopimuksen mukaisen menettelyn käynnistämiseksi.

Lisäksi arbitraation soveltamisalaan on tehty monenvälisessä yleissopimuksessa ajallinen rajaus, joka sulkee seuraavat tapaukset arbitraatiovaiheen ulkopuolelle:

- lähdeverotusta koskevat tapaukset, joissa verotettava tapahtuma on ennen viitepäivää;

- muiden verojen osalta tapaukset, jotka koskevat verokausia, jotka ovat alkaneet ennen viitepäivää.

Edellä tarkoitettu viitepäivä on myöhäisin seuraavista:

- päivä, jona monenvälistä yleissopimusta aletaan soveltaa kyseisen veron osalta sekä Suomessa että toisessa asiaan liittyvässä verosopimusvaltiossa;

- tammikuun 1 päivä sen jälkeen, kun on kulunut kuusi kalenterikuukautta päivästä, jona yleissopimuksen tallettaja on antanut tiedon sellaisesta varauman peruuttamisesta tai ilmoituksesta, joka johtaa välimiesmenettelyä koskevan yleissopimuksen osan soveltumiseen molempien soveltamisalan verosopimuksen osapuolien osalta; tai

- 1 päivä sen jälkeen, kun on kulunut kuusi kalenterikuukautta päivästä, jona yleissopimuksen tallettaja on antanut tiedon välimiesmenettelyä koskevan varauman peruuttamisesta (jos kyse on tapauksesta, joka tulisi välimiesmenettelyn soveltamisalaan sen jälkeen, kun yleissopimuksen välimiesmenettelyä koskevaa osaa on alettu soveltaa molempien verosopimuksen osapuolten osalta).

Yllä esitetystä seuraa, että verosopimusmenettelyssä arbitraatiota koskevat ajalliset rajaukset ovat verosopimuskohtaisia. Verosopimusmenettelyn käynnistämistä hakevan verovelvollisen on syytä tarvittaessa tarkistaa kyseessä olevaa verosopimusta koskevat tarkemmat määräykset.

Valtiovarainministeriön tavoitteena on julkaista ajantasaiset ja muutokset sisältävät syntetisoidut versiot verosopimuksista Finlex-tietokannassa (www.finlex.fi), joka sisältää jo nykyisellään syntetisoimattomat versiot Suomen tekemistä verosopimuksista. Kansainvälisen taloudellisen yhteistyön järjestö OECD ylläpitää lisäksi sivuillaan työkalua, jossa näkyvät valtioiden monenvälisestä yleissopimuksesta tekemät valinnat ja varaumat ja niiden vaikutukset kahdenvälisten verosopimusten artikloihin (https://www.oecd.org/tax/treaties/mli-matching-database.htm).

6 Erityiskysymyksiä

6.1 Luonnolliset henkilöt ja pienyritykset EU-riitojenratkaisumenettelyssä

Kv-veroriitalain 17 §:ssä on säädetty luonnollisia henkilöitä ja pienyrityksiä koskevasta poikkeuksesta liittyen EU-riitojenratkaisumenettelyä koskevan hakemuksen, vastausten Verohallinnon lisäkysymyksiin, hakemuksen peruuttamisen ja riidanratkaisutoimikunnan perustamista koskevan pyynnön toimittamiseen.

Kv-veroriitalain pääsäännön mukaan hakijan tulee toimittaa hakemus, vastaukset Verohallinnon lisäkysymyksiin, hakemuksen peruuttaminen ja pyyntö riidanratkaisutoimikunnan perustamisesta yhtä-aikaa jokaiseen riita-asiaan liittyvään valtioon. Luonnollinen henkilö ja kv-veroriitalain 17 §:ssä tarkoitettu pienyritys voivat kuitenkin toimittaa kyseiset tiedot vain kotipaikkansa toimivaltaiselle viranomaiselle. Suomessa asuvalle luonnolliselle henkilölle tai pienyritykselle on siten riittävää toimittaa nämä tiedot ainoastaan Verohallinnolle.

Pienyrityksellä tarkoitetaan lainkohdassa yritystä, joka ei ole tietyntyyppisten yritysten vuositilinpäätöksistä, konsernitilinpäätöksistä ja niihin liittyvistä kertomuksista, Euroopan parlamentin ja neuvoston direktiivin 2006/43/EY muuttamisesta ja neuvoston direktiivien 78/660/ETY ja 83/349/ETY kumoamisesta annetussa Euroopan parlamentin ja neuvoston direktiivissä 2013/34/EU tarkoitettu suuri yritys tai suuren konsernin osa. Yritystä ei pidetä pienyrityksenä, jos vähintään kaksi seuraavista raja-arvoista ylittyy tilinpäätöspäivänä:

- taseen loppusumma 20.000.000 euroa;

- liikevaihto 40.000.000 euroa; tai

- työntekijöitä tilikauden aikana keskimäärin 250.

Raja-arvoja tarkastellaan konsernitasolla, joten kansainväliseen konserniin kuuluva Suomessa sijaitseva yritys saattaa olla määritelmän mukainen suuryritys, vaikka toiminta Suomessa olisi pienimuotoista.

Edellä mainitut tiedot voi toimittaa Verohallinnolle joko suomen, ruotsin tai englannin kielellä. Verohallinto suosittelee tietojen toimittamista englanniksi, koska neuvottelut muiden valtioiden toimivaltaisten viranomaisten kanssa käydään yleensä englannin kielellä. Tarvittaessa Verohallinto kääntää toimitetut tiedot englanniksi. Toisessa asianomaisessa valtiossa saattaa kuitenkin olla voimassa paikallisia hakemusta koskevia kieli- tai muita vaatimuksia, joita on noudatettava siinäkin tapauksessa, että hakemus toimitetaan ainoastaan Verohallinnolle.

Suomen toimivaltaisen viranomaisen on kahden kuukauden kuluessa toimitettava nämä tiedot edelleen kaikille muiden asianomaisten valtioiden toimivaltaisille viranomaisille. Kun tämä tiedoksi antaminen on suoritettu, katsotaan luonnollisen henkilön tai pienyrityksen toimittaneen ilmoituksen kaikille asianomaisille valtioille.

Verohallinnon tulkinnan mukaan tietojen toimittaminen vain yhdelle toimivaltaiselle viranomaiselle ei vaikuta määräaikojen laskentaan. Näin ollen esimerkiksi hakemus katsotaan toimitetuksi lain mukaisessa kolmen vuoden määräajassa kaikille toimivaltaisille viranomaisille, kun Suomessa asuva luonnollinen henkilö tai pienyritys on toimittanut hakemuksen määräajassa Suomen Verohallinnolle. Muiden valtioiden viranomaisten tulkinta asiasta saattaa kuitenkin poiketa Verohallinnon tulkinnasta.

6.2 Siirtohinnoittelu

Siirtohinnoittelua koskevat veroriidat poikkeavat muista veroriidoista siinä, että verovelvollisen käytössä on EU-riitojenratkaisumenettelyn ja verosopimusmenettelyn lisäksi kolmas vaihtoehtoinen tie verosopimuksen määräyksen vastaisen verotuksen poistamiseksi, eli EU-arbitraatiosopimusmenettely.

Ennen keskinäistä sopimusmenettelyä koskevan hakemuksen tekemistä yrityksen on syytä keskustella toimivaltaisen viranomaisen kanssa siitä, soveltuuko keskinäinen sopimusmenettely yrityksen siirtohinnoittelukysymykseen.

6.3 Lähdeverotus

Lähdeverotuksessa on mahdollista, että suorituksen maksaja pidättää veron lähdevaltiossa, ja lähdeverotus johtaa verosopimuksen määräyksen vastaiseen verotukseen. Tällöin saattaa syntyä epävarmuutta keskinäistä sopimusmenettelyä koskevien prosessuaalisten edellytysten olemassaolosta, eli onko veroa pidettävä lopullisena ja mikä on katsottava lopullisen veron määrän osoittavaksi päätökseksi, sekä onko lähdeveron oma-aloitteista pidättämistä pidettävä valtion toimena (esim. OECD:n malliverosopimuksessa käytetty ilmaisu "action of state").

Verohallinto katsoo, että lähdeveron palauttamishakemukseen annettua veroviranomaisen päätöstä voidaan sinänsä pitää lopullista veron määrää osoittavana päätöksenä. Asiassa on kuitenkin huomioitava, että valtioissa vero saatetaan periä tuloista ensin verosopimuksessa määrättyä prosenttia korkeamman kansallisen lähdeveroprosentin mukaan, jolloin verovelvollisen on perusteltua tehdä MAP-hakemuksen sijaan lähdeveron palautushakemus, jotta verosopimuksen mukaista lähdeveroprosenttia voidaan soveltaa. Muiden valtioiden tulkinta asiasta saattaa myös poiketa Verohallinnon tulkinnasta. Verovelvollisen on tarvittaessa selvitettävä, millaista lähdeverotusta koskevaa toimenpidettä pidetään toisessa valtiossa ja eri keskinäisissä sopimusmenettelyissä lopullista veron määrää osoittavana päätöksenä.

6.4 Tilanteet, joissa verotusta on oikaistu verovelvollisen aloitteesta

Keskinäisiä sopimusmenettelyjä ohjaavien prosessisääntöjen sanamuotojen mukaan menettelyn taustalla on useimmiten viranomaisen tai valtion toimenpide (esimerkiksi OECD:n malliverosopimuksen englanninkielinen termi "action of state").

Voi kuitenkin olla tilanteita, joissa verosopimuksen vastainen verotus johtuu siitä, että verovelvollinen itse on hakenut verotuksen oikaisua omaksi vahingokseen. Tyypillisesti kyse on tilanteesta, jossa veroviranomainen on suorittanut verotarkastuksen joihinkin verovuosiin, ja verovelvollinen vaatii oikaisua tarkastuksen jälkeisille verovuosille, jotta verotus olisi myös näiltä vuosilta linjassa verotarkastuksen lopputuloksen kanssa.

EU-arbitraatioyleissopimuksen ja OECD:n malliverosopimuksen 25 artiklan sanamuodon mukaisen tulkinnan perusteella verosopimuksen määräyksen vastaisen verotuksen on täytynyt aiheutua "toimenpiteestä". Verohallinto tulkitsee kyseisiä määräyksiä niin, että myös verovelvollisen vaatimuksesta tehdyssä verotettavan tulon lisäämisessä Suomessa voi olla kysymys "toimenpiteestä", jos oikaisun taustalla on esimerkiksi aiempi verotarkastus tai Verohallinnon aiempiin verovuosiin suorittama verotuksen oikaisu.

Verovelvollisen aloitteesta tehdyt oikaisut voidaan Verohallinnon tulkinnan mukaan ottaa keskinäiseen sopimusmenettelyyn. Määräaika hakemuksen tekemiselle lasketaan tällöin pääsääntöisesti verotuksen oikaisua koskevan päätöksen tiedoksisaannista. Hakijan on kuitenkin hyvä tiedostaa, että tulkinta saattaa olla joissakin valtioissa poiketa Verohallinnon tulkinnasta, ja keskinäiseen sopimusmenettelyyn voi tällaisessa tapauksessa ottaa ainoastaan viranomaisen aloitteesta oikaistuja verovuosia.

johtava veroasiantuntija Lauri Savander

ylitarkastaja Minna Wilander