Seuraamusmaksut oma-aloitteisessa verotuksessa

Avainsanat:

- Antopäivä

- 18.12.2023

- Diaarinumero

- VH/2950/00.01.00/2023

- Voimassaolo

- 1.1.2024 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- VH/20016/00.01.00/2020, 15.12.2020

Ohje liittyy kokonaisuuteen: Palkkatulojen verotus

Ohjeeseen on tehty lähinnä teknisiä päivityksiä. Ohjeen lukua 1 on tiivistetty. Ohjeen luvun 2 soveltamisalaa on päivitetty. Ohjeen lukuun 3.1 on lisätty maininta, että erityisjärjestelmää käyttävien verovelvollisten myöhästymismaksua käsitellään ohjeessa Arvonlisäveron erityisjärjestelmät. Automaatiosääntelystä (HE 224/2022 vp) johtuva muutos myöhästymismaksun kuulemismenettelyyn on lisätty ohjeen lukuun 3.1 ja luvussa on myös huomioitu KHO 2022:149 ja siitä on lisätty ohjeeseen kaksi esimerkkiä. Myöhästymismaksun määräämättä jättäminen on päivitetty ohjeen lukuun 3.3 ja siihen on lisätty esimerkki myöhästymismaksun osittaisesta määräämättä jättämisestä. Luvun 4.2 alaluvut on järjestetty OVML 38 §:n momenttien mukaiseen järjestykseen. Lukuun 4.2.4 on lisätty Verohallinnon valvonnassaan tekemien arvioverotuspäätösten käytäntöjä veronkorotusta koskien. Ohjeen lukuun 5 on täsmennetty laiminlyöntimaksuihin liittyviä säännösviittauksia. Ohjeen lukua 7 on tiivistetty ja siihen on lisätty automaatiosääntelyn voimaantuloa koskevat asiat.

1. Yleistä

Seuraamusmaksuilla tarkoitetaan maksuja, joiden tavoitteena on edistää oikeiden tietojen ilmoittamista oikeaan aikaan. Seuraamusmaksuja ovat myöhästymismaksu, veronkorotus sekä laiminlyöntimaksu.

Myöhästymismaksu määrätään, kun veroilmoitus on annettu oma-aloitteiselle ilmoittamiselle säädetyn määräpäivän jälkeen. Veronkorotus määrätään laiminlyönnistä, kun verotukseen liittyvät tiedot annetaan vaillinaisena, virheellisenä tai jätetään kokonaan antamatta. Veronkorotus määrätään myös, jos ennakonpidätys on jätetty toimittamatta tai lähdevero perimättä säädetyssä ajassa. Laiminlyöntimaksu määrätään arvonlisäveron yhteenvetoilmoituksen antamisen laiminlyönnin ja eräiden muiden velvollisuuksien laiminlyönnistä.

Oma-aloitteisten verojen seuraamusmaksuista säädetään oma-aloitteisten verojen verotusmenettelystä annetussa laissa (768/2016, OVML). Arvonlisäverolaissa (1501/1993, AVL) säädetään yhteenvetoilmoituksen antamisen laiminlyönnistä.

Tulorekisteriin talletettaville tiedoille määrättävästä myöhästymismaksusta säädetään tulotietojärjestelmästä annetussa laissa (53/2018, tulorekisterilaki). Verohallinto määrää tietojen antamisen viivästymisen perusteella suorituksen maksajan maksettavaksi lain 22 §:ssä säädetyn myöhästymismaksun.

Vuosi-ilmoituksen antamisen laiminlyönnistä määrättävää sivullisilmoittajan laiminlyöntimaksua on käsitelty omassa erillisessä ohjeessa.

2. Sääntelyn soveltamisalaan kuuluvat verot

Oma-aloitteisia veroja koskevia seuraamusmaksuja sovelletaan oma-aloitteisten verojen verotusmenettelystä annetussa laissa tarkoitettuihin oma-aloitteisiin veroihin. Näitä oma-aloitteisia veroja ovat verot ja maksut, joista säädetään (OVML 1 §):

- arvonlisäverolaissa;

- arpajaisverolaissa;

- apteekkiverolaissa;

- eräistä vakuutusmaksuista suoritettavasta verosta annetussa laissa;

- ennakkoperintälaissa;

- työnantajan sairausvakuutusmaksusta annetussa laissa;

- korkotulon lähdeverosta annetussa laissa;

- ulkomailta tulevan palkansaajan lähdeverosta annetussa laissa;

- Pohjoismaiden Investointipankin, Pohjoismaiden projektivientirahaston, Pohjoismaiden kehitysrahaston ja Pohjoismaiden ympäristörahoitusyhtiön palveluksessa olevien henkilöiden verottamisesta annetussa laissa;

- rajoitetusti verovelvollisen tulon verottamisesta annetussa laissa;

- valmisteverotuslaissa;

- nestemäisten polttoaineiden valmisteverosta annetussa laissa;

- sähkön ja eräiden polttoaineiden valmisteverosta annetussa laissa;

- virvoitusjuomaverosta annetussa laissa;

- alkoholi- ja alkoholijuomaverosta annetussa laissa;

- eräiden juomapakkausten valmisteverosta annetussa laissa;

- tupakkaverosta annetussa laissa;

- jäteverolaissa ja

- kaivosmineraaliverolaissa.

Oma-aloitteisten verojen seuraamusmaksuja koskevaa sääntelyä sovelletaan esimerkiksi arvonlisäveroon, valmisteveroihin sekä ennakonpidätyksen toimittamiseen ja lähdeveron perimiseen. Sääntelyä ei sovelleta varainsiirtoveroon. Sääntelyä ei myöskään sovelleta ennakonkantoon ja tulon saajalle määrättävään lähdeveroon.

3. Myöhästymismaksu

3.1. Myöhästymismaksun määräytyminen

Verovelvolliselle määrätään myöhästymismaksu, jos oma-aloitteisten verojen veroilmoitus annetaan säädetyn ajankohdan jälkeen. Myöhästymismaksu määrätään verokausittain erikseen kultakin myöhässä ilmoitetulta verolajilta (OVML 35 § 2 momentti). Esimerkiksi arvonlisävero, arpajaisvero ja osingosta perittävä lähdevero ovat kukin yksi verolaji. Myös kukin valmistevero on yksi verolaji. Yhdeksi verolajiksi katsotaan kuitenkin

- ennakonpidätys, joka on toimitettu muusta kuin tulorekisterilain 6 §:n 2 ja 5 momentissa (palkat, eläkkeet ja etuudet) mainituista suorituksista taikka osingosta, osuuskunnan maksamasta ylijäämästä, voitto-osuudesta, puun myyntitulosta, tai ennakonpidätyksen alaisesta korosta;

- lähdevero, joka on peritty muusta kuin tulorekisterilain 6 §:n 2 ja 5 momentissa (palkat, eläkkeet ja etuudet) mainituista suorituksista taikka rajoitetusti verovelvollisen tulon verottamisesta annetussa laissa tarkoitetusta korosta, osingosta tai korkotulon lähdeverosta annetun lain nojalla.

Verovelvolliselle varataan tilaisuus selvityksen antamiseen myöhästymismaksua määrättäessä, ellei verovelvollisen kuuleminen ole ilmeisen tarpeetonta. Verovelvollisen kuuleminen on pääsääntö, jos myöhästymismaksua tulee määrättäväksi enemmän kuin 200 euroa. Jos myöhästymismaksua määrätään enintään 200 euroa, varataan verovelvolliselle tilaisuus selvityksen antamiseen vain, jos se on erityisestä syystä tarpeen (OVML 35 § 4 momentti). Erityinen syy voi olla esimerkiksi epäselvyys ilmoituksen saapumisajankohdasta. Sääntely vastaa kuulemismenettelyä tulorekisterilain perusteella määrätyn myöhästymismaksun yhteydessä.

Kuulemiseen liittyvä 200 euron raja on veroilmoituskohtainen. Jos sama verovelvollinen antaa useita veroilmoituksia myöhässä, kuulemisvelvoitetta ei ole, jos kukin erillinen veroilmoituksen myöhästymisen vuoksi määrättävä myöhästymismaksu on enintään 200 euroa.

Esimerkki 1: Kauden 06/2024 arvonlisäveroilmoitus annetaan 40 päivää myöhässä ja virvoitusjuomaveroa koskeva ilmoitus annetaan 30 päivää myöhässä. Arvonlisäveroilmoituksen osalta määrätään myöhästymismaksua 40 kertaa 3 euroa eli 120 euroa ja virvoitusjuomaveroa koskevan ilmoituksen osalta määrätään myöhästymismaksua 30 kertaa 3 euroa eli 90 euroa. Myöhästymismaksujen yhteismäärä on 210 euroa. Verovelvollista ei kuitenkaan kuulla ennen myöhästymismaksujen määräämistä, koska sille ei ole erityistä syytä eikä erillisten veroilmoitusten myöhästymismaksun määrä ylitä 200 euroa.

Erityisjärjestelmää käyttävien verovelvollisten myöhästymismaksua käsitellään Verohallinnon ohjeessa Arvonlisäveron erityisjärjestelmät.

3.2. Myöhästymismaksun määrä

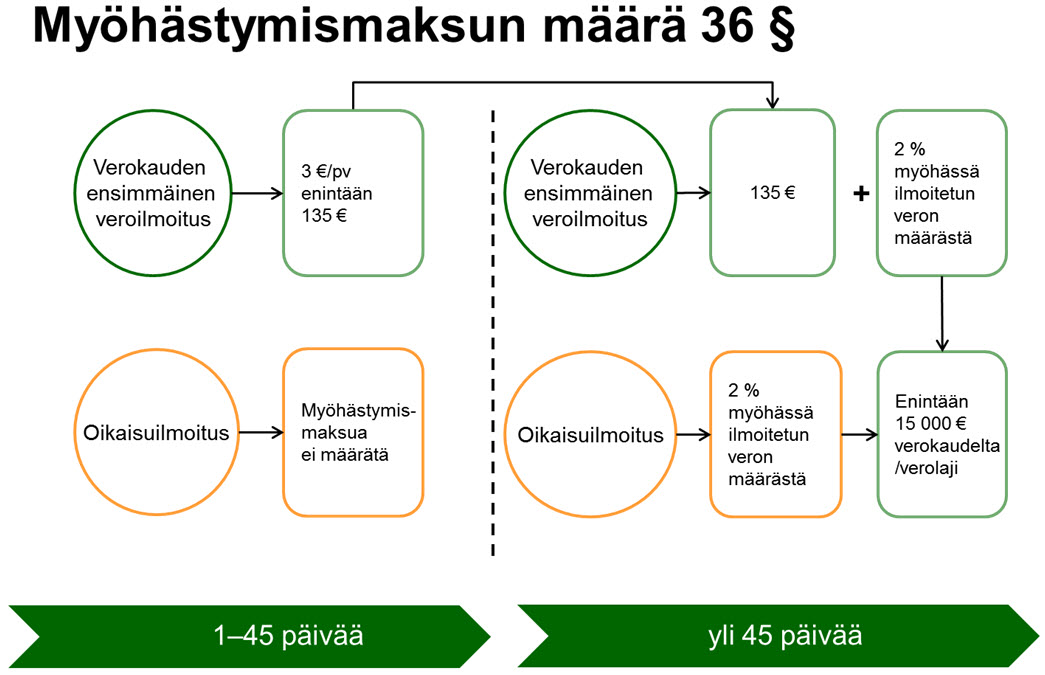

Myöhästymismaksu muodostuu päiväkohtaisesta ja veron määrän perusteella määräytyvästä myöhästymismaksusta. Myöhässä ilmoitetun veron määrä ei vaikuta päiväkohtaisen myöhästymismaksun määrään. Päiväkohtaista myöhästymismaksua määrätään kolme euroa jokaiselta päivältä, jolta veroilmoitus on myöhästynyt. Päivät, joilta myöhästymismaksu määrätään, lasketaan veroilmoituksen antamisen määräpäivää seuraavasta päivästä ilmoituksen antamispäivään. Päivällä tarkoitetaan kalenteripäivää eli myös viikonloppuja ja arkipyhiä. Myöhästymismaksua määrätään 45 kalenteripäivältä siten, ettei ilmoitettavan veron määrällä ole vaikutusta myöhästymismaksun määrään. Myöhästymismaksun määrä 45 päivältä on 135 euroa (OVML 36 §).

Esimerkki 2: Tupakkaveroilmoitus annetaan 30 päivää myöhässä. Myöhästymismaksua määrätään 30 kertaa 3 euroa eli 90 euroa.

Jos ilmoitus annetaan yli 45 päivää veroilmoituksen antamisen määräpäivän jälkeen, määrätään myöhästymismaksua 135 euroa lisättynä kahdella prosentilla veroilmoituksella ilmoitetun maksettavan veron määrästä. Ilmoitetulla maksettavalla verolla tarkoitetaan arvonlisäverotuksessa tilitettävää veroa, jossa suoritettavien verojen määrä on suurempi kuin vähennettävät verot, ja muissa verolajeissa maksettavan veron määrää. Jos suoritettavien verojen määrä on pienempi kuin vähennettävien verojen määrä ja verovelvollinen on oikeutettu palautukseen, veron määrän perusteella määräytyvää myöhästymismaksua ei määrätä. Tällöin määrätään ainoastaan myöhästymispäiviin perustuva myöhästymismaksu 135 euroa (OVML 36 §).

Esimerkki 3: Verovelvollinen antaa arpajaisveroveroilmoituksen, jossa maksettavan veron määrä on 5 000 euroa 50 päivää myöhässä. Myöhästymismaksua määrätään 45 päivältä 135 euroa ja myöhästymismaksuun lisätään kaksi prosenttia myöhään ilmoitetun maksettavan veron määrästä eli 100 euroa. Verovelvollisen maksettavaksi määrätään myöhästymismaksua 235 euroa.

Esimerkki 4: Verovelvollinen antaa 50 päivää myöhässä arvonlisäveroilmoituksen, jossa ilmoitetaan 2 000 euroa palautukseen oikeuttavaa arvonlisäveroa. Myöhästymismaksua määrätään 135 euroa. Veron määrän perusteella määräytyvää myöhästymismaksua ei tule määrättäväksi, koska verovelvollinen ei ilmoita veroilmoituksella maksettavaa veroa.

Verovelvollinen voi oma-aloitteisten verojen veroilmoituksen antamisen jälkeen antaa oikaisuilmoituksen ilman seuraamuksia, jos oikaisuilmoitus annetaan enintään 45 päivän kuluessa ilmoituksen antamisen määräpäivän jälkeen. Tämän ajankohdan jälkeen annetun oikaisuilmoituksen perusteella määrätään myöhästymismaksua kaksi prosenttia myöhässä ilmoitetun maksettavan veron määrästä. Myöhästymismaksua ei määrätä oikaisuilmoituksesta, jolla palautettavan arvonlisäveron määrä alenee joko 1. veroilmoitukseen tai edelliseen oikaisuilmoitukseen verrattuna, jos palautettavan veron määrää alentavan oikaisuilmoituksen saapuessa Verohallintoon veroilmoituksen tai aiemman oikaisuilmoituksen käsittely on kesken. Veroa ei ole tällöin ilmoituksen käsittelyn keskeneräisyyden johdosta vielä palautettu verovelvolliselle (KHO 2022:149). Verohallinto kuitenkin harkitsee tapauskohtaisesti, täyttyykö tapauksessa veronkorotuksen määräämisen edellytykset. Jos verovelvollinen ilmoittaa oikaisuilmoituksella palautettavaksi liikaa maksettavaksi ilmoitettua veroa tai liian vähän palautettavaksi ilmoitettua veroa, ei myöhästymismaksua tule maksettavaksi (OVML 36 §).

Esimerkki 5: Verovelvollinen ilmoittaa verokaudelta maksettavaa virvoitusjuomaveroa 5 000 euroa kuukauden 18. päivä eli kuusi päivää säädetyn määräpäivän jälkeen. Myöhästymismaksua määrätään kuudelta päivältä 18 euroa.

Verovelvollinen täydentää aiemmin antamaansa ilmoitusta kuukauden 30. päivä ilmoittamalla oikaisuilmoituksella maksettavan veron määräksi 7 000 euroa. Verovelvolliselle ei määrätä myöhästymismaksua, koska oikaisuilmoitus on saapunut Verohallintoon ennen kuin ilmoitukselle antamiselle säädetystä määräpäivästä on kulunut 45 päivää.

Verovelvollinen täydentää aiemmin antamaansa veroilmoitusta vielä seuraavan kuukauden 30. päivä, ilmoittamalla oikaisuilmoituksella maksettavan veron määräksi 8 000 euroa. Veron määrää verrataan aiemmin ilmoitettuun veron määrään, joka on 7 000 euroa. Verovelvolliselle määrätään myöhästymismaksua kaksi prosenttia 1 000 eurosta eli 20 euroa.

Esimerkki 6: Verovelvollinen ilmoittaa verokaudelta maksettavaa arvonlisäveroa 50 euroa 30 päivää myöhässä. Myöhästymismaksua määrätään 30 päivältä 90 euroa.

Verovelvollinen antaa oikaisuilmoituksen 120 päivää määräpäivän jälkeen ja ilmoittaa maksettavan veron määräksi 40 euroa. Verovelvolliselle ei määrätä myöhästymismaksua, koska veron määrä pienenee.

Esimerkki 7: Verovelvollinen on antanut verokaudelta 6/2023 arvonlisäveron veroilmoituksen ajoissa. Veroilmoituksen mukaan palautukseen oikeuttavan arvonlisäveron määrä on 1 000 euroa. Verovelvollinen antaa 60 päivän kuluttua veroilmoituksen antamisesta oikaisuilmoituksen, jolla palautukseen oikeuttavan arvonlisäveron määräksi ilmoitetaan 10 000 euroa. Verovelvollinen antaa vielä 60 päivän kuluttua ensimmäisen oikaisuilmoituksen antamisesta uuden oikaisuilmoituksen, jolla palautettavan arvonlisäveron määräksi ilmoitetaan 8 000 euroa.

Verovelvollisen ensimmäistä oikaisuilmoitusta ei oltu Verohallinnossa otettu käsittelyyn siinä vaiheessa, kun verovelvollinen antoi uuden oikaisuilmoituksen. Verovelvolliselle ei siten missään vaiheessa ollut ehtinyt muodostua todellista maksettavaa veroa. Verohallinto ei määrää myöhästymismaksua tai veronkorotusta uuden oikaisuilmoituksen johdosta.

Esimerkki 8: Verovelvollinen on antanut verokaudelta 6/2023 arvonlisäveron veroilmoituksen ajoissa. Veroilmoituksen mukaan palautukseen oikeuttavan arvonlisäveron määrä on 1 000 euroa. Verovelvollinen antaa 70 päivän kuluttua veroilmoituksen antamisesta oikaisuilmoituksen, jolla palautukseen oikeuttavan arvonlisäveron määräksi ilmoitetaan 15 000 euroa.

Verohallinto ottaa palautukseen oikeuttavan arvonlisäveron ilmoituksen tutkittavaksi ja pyytää verovelvolliselta selvitystä vähennettävän veron määrästä. Verovelvollinen vastaa selvityspyyntöön ja antaa uuden korvaavan veroilmoituksen, jossa palautukseen oikeuttavan veron määrä on 10 000 euroa.

Verohallinto katsoo verovelvollisen antaneen virheellisen veroilmoituksen ja korjanneen sen vasta Verohallinnon alettua selvittää asiaa. Kyseessä katsotaan olevan perusteettoman vähennysvaatimuksen hylkääminen. Verovelvollisen selvityksen perusteella arvioidaan virheen laatua ja määrätään veronkorotus OVML 38 §:n sen momentin mukaisesti, josta katsotaan kyseisessä tapauksessa olevan kyse

Veron määrän perusteella määräytyvä myöhästymismaksu on verolajilta enintään 15 000 euroa verokaudessa. Enimmäismäärään ei lasketa mukaan verokauden ensimmäiselle ilmoitukselle ajan kulumisen perusteella määrättävää myöhästymismaksua. Tämän vuoksi myöhästymismaksun enimmäismäärä on 15 135 euroa.

Veron määrän perusteella määräytyvää myöhästymismaksua oikaistaan, jos maksettavan veron määrä alenee oikaisuilmoituksen, veron määräämisen, päätöksen oikaisun, muutoksenhaun tai muun vastaavan syyn seurauksena. Verokauden ensimmäiselle ilmoitukselle ajan kulumisen perusteella määrättävää myöhästymismaksua ei oikaista, vaikka veron määrä alenee myöhemmin annettavan oikaisuilmoituksen, muutoksenhaun tai muun vastaavan syyn seurauksena.

Esimerkki 9: Arvonlisäveroa koskeva veroilmoitus on annettu määräpäivään mennessä ja samalta verokaudelta maksettavan veron määrä suurenee 50 päivän päästä annetun oikaisuilmoituksen johdosta. Myöhässä ilmoitetun veron määrälle lasketaan kahden prosentin suuruinen myöhästymismaksu. Jos maksettavan veron määrä myöhemmin oikaisuilmoituksen perusteella alenee, aiemmin veron perusteella määräytynyttä myöhästymismaksun määrää oikaistaan.

3.3. Myöhästymismaksun määräämättä jättäminen

Myöhästymismaksu jätetään määräämättä, jos ilmoituksen antaminen on viivästynyt verovelvollisesta riippumattomasta syystä tai laiminlyönnille on pätevä syy tai muu erityinen syy. Myöhästymismaksua ei määrätä, jos myöhässä ilmoitetulle verolle määrätään veronkorotus (OVML 35 § 5 momentti). Säännöksen nojalla Verohallinto jättää myöhästymismaksun määräämättä silloin, kun ilmoituksen antaminen on viivästynyt verovelvollisesta riippumattomasta syytä tai laiminlyönnille on pätevä syy tai muu erityinen syy.

Verovelvollisesta riippumattomina syinä voidaan pitää esimerkiksi yleisen tietoverkon toimintahäiriötä tai muuta vastaavaa syytä. Myös Verohallinnon sähköisen asiointipalvelun toimintahäiriötä voidaan pitää säännöksessä tarkoitettuna syynä. Verovelvollisesta riippumattomia syitä ovat myös viranomaisen (Verohallinnon) virheet.

Laiminlyönnille pätevänä syynä voidaan pitää esimerkiksi verovelvollisen ilmoittamisen määräaikaan ajoittuvaa äkillistä sairastumista tai verovelvollisen taikka hänen lähiomaisensa kuolemantapausta. Sairaus tai kuolemantapaus pätevänä syynä voi koskea pääsääntöisesti vain luonnollista henkilöä tai liikkeen- ja ammatinharjoittajaa. Pätevänä syynä voidaan lisäksi pitää ylivoimaisesta esteestä, kuten luonnonkatastrofista johtuvaa syytä. Ilmoittamisvelvollisuus tulee täyttää mahdollisimman nopeasti ilmoittamisen esteen lakattua. Erityisenä syynä pidetään esimerkiksi verovelvollisen vahingossa tekemää lasku-, kirjoitus- tai ilmaisuerehdystä. Jos myöhästyminen johtuu verovelvollisen valtuuttamasta toimijasta (esimerkiksi kirjanpitäjän sairastuminen tai virhe), kyse ei ole edellä tarkoitetuista syistä ja näin ollen myöhästymismaksu määrätään. Myöhästymisen vähäisyys ei ole myöskään peruste myöhästymismaksun määräämättä jättämiselle.

Myöhästymismaksu voidaan jättää myös osittain määräämättä silloin, kun ilmoituksen myöhästymiseen johtanut pätevä syy on koskenut vain osaa myöhästymisajasta.

Esimerkki 10: Verovelvollisen arvonlisäveroilmoitus annetaan neljätoista päivää säädetyn määräpäivän jälkeen ja hänelle määrätään myöhästymismaksua 42 euroa. Verovelvollinen tekee myöhästymismaksusta oikaisuvaatimuksen ja liittää siihen lääkärintodistuksen häntä veroilmoituksen määräpäivänä kohdanneesta äkillisestä sairastumisesta, joka on estänyt häntä antamasta ilmoitusta. Lääkärintodistuksen mukaan este on päättynyt seitsemän päivää ilmoituksen antamiselle säädetyn määräpäivän jälkeen. Verovelvollinen on antanut ilmoituksen vasta seitsemän päivän kuluttua sairauden päättymisestä. Myöhästymismaksu jätetään määräämättä sairauden ajalta ja myöhästymismaksua määrätään sitä seuranneelta seitsemältä päivältä 21 euroa.

3.4. Muutoksenhaku

Myöhästymismaksuun voi hakea muutosta tekemällä verotuksen oikaisulautakunnalle kirjallisen oikaisuvaatimuksen. Myöhästymismaksua koskevan päätöksen muutoksenhakuaika määräytyy asianomaisen verokauden mukaan. Myöhästymismaksua koskeva muutoksenhakuaika lasketaan vastaavasti kuin asianomaiselle verokaudelle määrätyn veron muutoksenhakuaika.

Oikaisuvaatimus on tehtävä kolmen vuoden kuluessa sitä kalenterivuotta seuraavan vuoden alusta, johon kuuluvalta asianomaisen veron verokaudelta vero olisi tullut ilmoittaa ja maksaa. Jos verovelvollisen tilikausi ei ole kalenterivuosi ja asianomaisen veron verokausi on kalenterikuukausi, kolmen vuoden määräaika lasketaan sen tilikauden päättymistä seuraavan vuoden alusta, johon kuuluvalta verokaudelta vero olisi tullut ilmoittaa ja maksaa. Paliskuntaryhmän arvonlisäverotuksessa määräaika lasketaan poronhoitovuoden päättymistä seuraavan vuoden alusta.

Esimerkki 11: Verovelvollisen tilikausi on 1.4.2021-31.3.2022 ja verokausi kalenterikuukausi. Verovelvollinen ilmoittaa veroa myöhässä toukokuulle 2021. Myöhässä ilmoitetulle verolle määrätään myöhästymistä vastaava myöhästymismaksu. Verovelvollinen hakee muutosta myöhästymismaksuun verotuksen oikaisulautakunnalle osoitetulla oikaisuvaatimuksella. Koska kolmen vuoden määräaika lasketaan tilikauden päättymistä seuraavan vuoden alusta, oikaisuvaatimus on tehtävä viimeistään 31.12.2025.

4. Veronkorotus

4.1. Veronkorotuksen määrääminen

Verovelvolliselle määrätään veronkorotus, jos veroilmoitus tai muu ilmoitus taikka muu säädetty tieto tai selvitys on annettu puutteellisena tai virheellisenä taikka on jätetty kokonaan antamatta.

Veronkorotus määrätään yleensä verojen vahingoksi määräämisen yhteydessä. Veron määräämisellä vahingoksi tarkoitetaan sitä, että Verohallinto määrää puuttuvan veron verovelvollisen maksettavaksi, jos verovelvollinen on ilmoittanut veroa liian vähän tai veroa on muusta syystä tullut liian vähän maksettavaksi.

Veron määräämisellä vahingoksi tarkoitetaan myös tilannetta, jossa veroilmoituksella ilmoitettua palautukseen oikeuttavan arvonlisäveron määrää pienennetään esimerkiksi sen vuoksi, että perusteeton vähennysvaatimus hylätään, koska veroa olisi muuten tullut liikaa palautettavaksi. Veron määräämisellä tarkoitetaan lisäksi tilanteita, joissa vero määrätään suorituksen maksajan maksettavaksi sen johdosta, että ennakonpidätys on jäänyt kokonaan tai osittain toimittamatta tai ennakonpidätys on toimitettu, mutta sitä ei ole ilmoitettu.

Veronkorotus määrätään kaikkien ilmoittamisvelvollisuuden piiriin kuuluvien ilmoitusten, tietojen ja selvitysten antamisen laiminlyönnin seurauksena. Puutteellisuudella tarkoitettaan sitä, että verotukseen vaikuttava tieto puuttuu verovelvollisen antamalta veroilmoitukselta tai muulta ilmoitukselta tai että veroa ei ole joltain osin lainkaan ilmoitettu. Ilmoitus on virheellinen esimerkiksi silloin, kun vähennyskelvoton vero on ilmoitettu vähennyskelpoisena, arvonlisävero on ilmoitettu väärällä verokannalla tai valmisteveron alainen tuote on ilmoitettu väärässä tuoteryhmässä.

Veronkorotus määrätään myös, jos ennakonpidätys on jätetty toimittamatta tai lähdevero perimättä säädetyssä ajassa. Veronkorotus voidaan tällöin määrätä, vaikka ennakonpidätystä tai lähdeveroa ei määrättäisi suorituksen maksajalle. Lähdeverolla tarkoitetaan rajoitetusti verovelvollisen tulon verottamisesta annetussa laissa tarkoitettua lähdeveroa, korkotulon lähdeverosta annetussa laissa tarkoitettua lähdeveroa ja ulkomailta tulevan palkansaajan lähdeverosta annetussa laissa tarkoitettua lähdeveroa.

Verovelvolliselle voidaan poikkeuksellisesti määrätä veronkorotus myöhästymismaksun sijasta, jos verovelvollinen ilmoittaa veroa myöhässä tai oikaisee veron määrää ilmeisesti siinä tarkoituksessa, että välttäisi myöhästymismaksun tai veronkorotuksen. Veronkorotuksen määräämistä harkittaessa otetaan erityisesti huomioon verovelvollisen esittämä selvitys menettelystään.

Myöhästymismaksun välttämisellä tarkoitetaan tilanteita, joissa verovelvollinen antaa säädettyyn eräpäivään mennessä toistuvasti puutteellisen veroilmoituksen ja oikaisee ilmoituksen tietoja siten, että menettelyn tarkoituksena on saada perusteettomasti lisäaikaa veroilmoituksen antamiselle.

Veronkorotus voidaan määrätä myöhästymismaksun sijaan myös silloin, kun verovelvollisen veron määrä on arvioitu ja verovelvollinen antaa veroilmoituksen useita kuukausia laissa säädetyn eräpäivän jälkeen. Tällöin myöhästymistä pidetään niin olennaisena, että myöhästymismaksua ei voida pitää riittävänä seuraamuksena.

Veronkorotuksen välttämisen yrityksestä on kysymys esimerkiksi silloin, kun verovelvollinen antaa puuttuvia veroilmoituksia sen jälkeen, kun hänelle on ilmoitettu verotarkastuksen aloittamisesta.

Määrättäessä veronkorotus myöhästymismaksun sijasta, Verohallinto ei määrää verovelvollisen maksettavaksi veroa. Veronkorotus lasketaan tällöin myöhässä annetussa veroilmoituksessa ilmoitetun veron perusteella. Jos veroilmoituksella ei ilmoiteta veroa, veronkorotus on enintään 200 euroa.

4.2. Veronkorotuksen määrä

4.2.1 Veronkorotuksen laskeminen

Veronkorotus lasketaan verolajikohtaisesti prosenttiosuutena verovelvollisen vahingoksi määrätystä verosta. Prosenttiosuus riippuu laiminlyönnin tai virheen luonteesta.

Ennakonpidätystä tai lähdeveroa ei kaikissa tilanteissa määrätä suorituksen maksajalle, vaikka tämä olisi laiminlyönyt ennakonpidätyksen toimittamisen tai lähdeveron perimisen (OVML 51 § 2 momentti). Tällaisessa tilanteessa veronkorotus lasketaan 40 %:n suuruisen toimittamattoman ennakonpidätyksen tai 35 %:n suuruisen perimättä jätetyn lähdeveron määrästä.

Laiminlyönnit voivat olla eri laatuisia, minkä vuoksi veronkorotus on joissain tilanteissa määrättävä erikseen kahden tai useamman eri laiminlyönnin perusteella. Veronkorotus määrätään siten, että veroa määrättäessä erilaatuisista laiminlyönneistä lasketaan erilliset veronkorotukset.

Veronkorotus määrätään verokausittain. Mikäli samalla verokaudella on samassa verolajissa myös verovelvollisen hyväksi tehtyjä virheitä, ne vähennetään verovelvollisen vahingoksi tehdyistä virheistä ennen veronkorotuksen laskemista.

4.2.2 Pääsääntö

Veronkorotus on pääsääntöisesti 10 prosenttia verovelvollisen vahingoksi määrätyn veron määrästä (OVML 38 § 1 momentti). Veronkorotus määrätään 10 prosentin suuruisena, jos kysymyksessä ei ole mikään OVML 38 §:ssä säädetyistä erityistilanteista, joita käsitellään jäljempänä.

Esimerkki 12: Verovelvollinen on jättänyt oma-aloitteisten verojen veroilmoituksella ilmoittamatta maksettavaa arvonlisäveroa 10 000 euroa, ennakonpidätyksiä 10 000 euroa ja työnantajan sairausvakuutusmaksua 700 euroa. Verohallinto määrää veron verolajikohtaisesti verovelvollisen maksettavaksi. Veronkorotusta määrätään kymmenen prosenttia jokaiselle laiminlyönnille, eli yhteensä 2 070 euroa.

Esimerkki 13: Verovelvollinen ilmoittaa vähennettävänä verona 3 000 euroa vähennysrajoituksen piiriin kuuluvaa arvonlisäveroa. Lisäksi Verohallinto havaitsee verovalvonnassa, että suoritettavaa arvonlisäveroa puuttuu 5 000 euroa. Verohallinto määrää verovelvollisen maksettavaksi veroa 8 000 euroa ja veronkorotusta kymmenen prosenttia eli 800 euroa.

Esimerkki 14: Verohallinto pyytää verovelvolliselta lisäselvityksen veroilmoituksella ilmoitetuista vähennettävistä arvonlisäveroista. Verovelvollisen antaman lisäselvityksen perusteella 3 000 euroa on vähennyskelvottomia edustusmenoja. Verohallinto määrää verovelvollisen maksettavaksi veroa 3 000 euroa ja veronkorotusta kymmenen prosenttia eli 300 euroa.

Esimerkki 15: Verovelvollinen on jättänyt toimittamatta ennakonpidätyksen 20 000 euron suuruisesta työkorvauksesta, jonka verovelvollinen on maksanut yritykselle, jota ei ole merkitty ennakkoperintärekisteriin. Verohallinto määrää verovelvollisen maksettavaksi veroa 4 000 euroa ja veronkorotusta kymmenen prosenttia eli 400 euroa.

Veronkorotus lasketaan toimittamattoman ennakonpidätyksen tai perimättä jätetyn lähdeveron määrästä, vaikka ennakonpidätystä tai lähdeveroa ei määrättäisi suorituksen maksajalle.

Esimerkki 16: Työnantaja on jättänyt toimittamatta ennakonpidätyksen 80 000 euron suuruisesta palkasta. Työnantaja ei ole myöskään maksanut palkan perusteella työnantajan sairausvakuutusmaksua. Palkka on verotettu työntekijän veronalaisena ansiotulona hänen tuloverotuksessaan.

Kun otetaan huomioon työntekijän vuotuisten ansiotulojen määrä ja hänen tuloveroprosenttinsa, työnantajalle määrättävän toimittamatta jääneen ennakonpidätyksen määrä olisi 40 prosenttia suorituksen määrästä eli 32 000 euroa. Veronkorotuksen määrä on 10 prosenttia tästä määrästä eli 3 200 euroa. Toimittamatta jätettyä ennakonpidätystä ei kuitenkaan tässä tapauksessa määrätä työnantajalle, koska palkka on verotettu työntekijän ansiotulona. Työnantajan maksettavaksi määrätään siten ainoastaan 3 200 euron suuruinen veronkorotus ja viivästyskorko.

Työnantajalle määrätään lisäksi maksettavaksi työnantajan sairausvakuutusmaksu ja sen perusteella määräytyvä kymmenen prosentin suuruinen veronkorotus.

4.2.3 Toistuva laiminlyönti tai ilmeinen piittaamattomuus

Veronkorotus on vähintään 15 prosenttia ja enintään 50 prosenttia, jos

- ilmoittamisvelvollisuuden laiminlyönti on toistuvaa; tai

- verovelvollisen toiminta osoittaa ilmeistä piittaamattomuutta verotusta koskevista velvoitteista (OVML 38 § 2 momentti).

Verohallinto harkitsee veronkorotuksen määrän tapauskohtaisten olosuhteiden perusteella. Korotetun veronkorotuksen perusteena olevana toistuvana laiminlyöntinä pidetään lähtökohtaisesti sellaista laiminlyöntiä, johon Verohallinto on aiemmin puuttunut. Harkinta tehdään tapauskohtaisesti ottaen huomioon muutokset verovelvollisen asemassa.

Toistuvuuden arvioinnissa otetaan huomioon esimerkiksi yrityksen vastuuhenkilöiden vaihtuminen laiminlyöntien välillä sekä muutokset vallitsevassa oikeustilassa. Jos verovelvollinen esimerkiksi ilmoittaa veroilmoituksessa vähennysrajoituksen piiriin kuuluvaa arvonlisäveroa vähennyskelpoisena ja tekee Verohallinnon ohjauksesta huolimatta samanlaisen perusteettoman vähennysvaatimuksen myöhemmällä veroilmoituksella, kyse on toistuvasta laiminlyönnistä. Yhdessä verolajissa tehty laiminlyönti ei ole peruste pitää laiminlyöntiä toistuvana laiminlyöntinä toisessa verolajissa.

Ilmeistä piittaamattomuutta verotusta koskevista velvoitteista osoittaa esimerkiksi se, että verovelvollinen harjoittaa verollista liiketoimintaa ja laiminlyö verotusta koskevat velvollisuutensa kokonaan. Tällöin verovelvollisen toiminnan voidaan katsoa olevan moitittavampaa kuin yksittäisen laiminlyönnin tekeminen. Ilmeistä piittaamattomuutta voi osoittaa myös se, että verovelvollinen ilmoittaa veron vain osittain tai ilmoittaa veroilmoituksessa ilmeisen harhaanjohtavia tai virheellisiä tietoja.

Myös veron kiertämistä voidaan tapauskohtaisen arvioinnin perusteella pitää sen luonteisena toimena, jonka perusteella veronkorotus voidaan määrätä korotettuna. Pelkästään veron kiertämistä koskevan säännöksen soveltaminen ei kuitenkaan olisi peruste määrätä korotettua veronkorotusta.

4.2.4 Arvioverotukseen liittyvä veronkorotus

Ilmoituspuutteista johtuvat arvioverotuspäätökset

Jos vero on määrätty arvioimalla, veronkorotus on 25 prosenttia arvioidun veron määrästä (OVML 38 § 3 momentti). Verovelvollisen laiminlyödessä ilmoittamisvelvollisuutensa Verohallinto lähettää verovelvolliselle kehotuksen ilmoituksen antamiseksi. Jos verovelvollinen ei anna ilmoitusta kehotuskirjeessä ilmoitettuun määräaikaan mennessä, Verohallinto määrää veron arvioimalla.

Verohallinto voi poistaa arvioimalla määrättyä veroa koskevan päätöksen, jos verovelvollinen antaa veroilmoituksen tai tulorekisteri-ilmoituksen sen jälkeen, kun vero on määrätty arvioimalla. Jos arvioimalla määrätty vero poistetaan, pidetään verovelvollisen antamaa ilmoitusta myöhässä annettuna veroilmoituksena. Koska arvioimalla määrättyä veroa koskeva päätös poistetaan, myös verolle määrätty veronkorotus pääsääntöisesti poistetaan.

Esimerkki 17: Verovelvollinen laiminlyö veroilmoituksen antamisen kokonaan ja Verohallinto määrää arvioimalla veroa maksettavaksi 1 000 euroa. Veronkorotusta määrätään 250 euroa.

Jos verovelvollinen myöhemmin antaa puuttuvan ilmoituksen, jota voidaan pitää luotettavana, Verohallinto poistaa arvioverotuksen ja sen yhteydessä määrätyn veronkorotuksen. Puuttuva ilmoitus on annettu 50 päivää myöhässä. Jos arvioverotuksen jälkeen annetulla ilmoituksella veron määrä on 5 000 euroa, määrätään myöhässä annetulle ilmoitukselle päiväkohtaista myöhästymismaksua 45 päivältä 135 euroa, lisättynä 2 prosenttia myöhässä ilmoitetun maksettavan veron määrästä eli 100 euroa.

Jos ilmoituksella ei ilmoiteta maksettavaa veroa, määrätään ainoastaan päiväkohtainen myöhästymismaksu 135 euroa.

Verovalvonnassa tehtävät arvioverotuspäätökset

Verovalvonnassa tehtyjen havaintojen perusteella asiakkaan antamista tiedoista tai verokaudella muutoin voimassa olevista tiedoista voidaan poiketa ja tarvittaessa määrätä vero arvioimalla. Tällöinkin veronkorotus on 25 prosenttia arvioidun veron määrästä. Verovalvonnassa tehtyyn arvioverotuspäätökseen tulee hakea muutosta oikaisuvaatimuksella.

Jos verovelvollinen esittää selvityksen vasta oikaisuvaatimuksellaan, hänen ilmoittamisvelvollisuuden laiminlyöntiään ei pidetä vähäisenä. Tämän vuoksi verovelvolliselle määrättyä veronkorotusta ei voida poistaa kokonaan, vaikka arvioitu vero poistuisi kokonaan. Veronkorotus alennetaan tällöin OVML 38 §:n 6 momentin mukaisesti enintään 200 euroon. Jos verovelvollisen selvitys saapuu pian veron määräämispäätöksen tekemisen jälkeen tai verovelvollinen esittää muun hyväksyttävän syyn sille, miksi selvitystä ei ole annettu ajoissa, voidaan laiminlyöntiä pitää vähäisenä ja verovelvolliselle määrätty veronkorotus poistaa oikaisuvaatimuksen johdosta kokonaan.

4.2.5 Tulkinnanvarainen tai epäselvä asia

Veronkorotus on kolme prosenttia, jos kysymyksessä oleva asia on tulkinnanvarainen tai epäselvä (OVML 38 § 4 momentti). Tulkinnanvaraisella tai epäselvällä asialla tarkoitetaan samaa kuin luottamuksensuojaa koskevassa sääntelyssä. Säännöksen soveltaminen ei kuitenkaan edellytä sitä, että luottamuksensuojan edellytykset täyttyvät, vaikka käsitettä tulkitaan samalla tavoin kuin luottamuksensuojasäännöstä.

Tulkinnanvaraisesta asiasta on kysymys silloin, kun asia on oikeudellisesti tulkinnanvarainen. Asia ei ole tulkinnanvarainen, jos siihen soveltuu säännös suoraan. Epäselvällä asialla tarkoitetaan tosiasioiltaan selvittämätöntä asiaa. Tällöin ei ole saatavilla yksiselitteistä näyttöä asian selvittämiseksi tai sitä ei ole olemassa. Asian tulee olla oikeudellisesti tulkinnanvarainen tai tosiseikoiltaan epäselvä. Asiaa ei voida pitää tulkinnanvaraisena tai epäselvänä tilanteissa, joissa asiasta on nimenomainen säännös tai vakiintunut oikeus- tai verotuskäytäntö.

Veronkorotuksen määräämisen kannalta merkitsevää on yksinomaan asian laatu eli sen tulkinnanvaraisuus tai epäselvyys. Kolmen prosentin suuruinen veronkorotus voi siten tulla määrättäväksi silloin, kun asia on tulkinnanvarainen tai epäselvä, mutta verovelvollinen ei ole toiminut vilpittömässä mielessä viranomaisen noudattaman käytännön tai ohjeiden mukaisesti.

Esimerkki 18: Verovelvollisen toiminta on osittain arvonlisäverollista ja osittain arvonlisäverolain soveltamisalan ulkopuolista toimintaa. Verovelvollinen ostaa palvelua toimintaansa varten ja katsoo palvelun kohdistuvan yksinomaan verolliseen toimintaansa. Verovelvollinen vähentää ostoihin sisältyneen arvonlisäveron kokonaisuudessaan.

Verohallinto tulkitsee palvelujen kohdistuvan sekä arvonlisäverolliseen että arvonlisäverolain soveltamisalan ulkopuoliseen toimintaan. Verohallinto maksuunpanee sen osuuden vähennetystä arvonlisäverosta, jonka katsoo kohdistuneen soveltamisalan ulkopuoliseen toimintaan. Lisäksi, koska asia on ollut tulkinnanvarainen, Verohallinto määrää verolle kolme prosenttia veronkorotusta.

Veronkorotus on kolme prosenttia myös silloin, kun pääsäännön mukainen 10 prosentin veronkorotus on muusta erityisestä syystä kohtuuton. Pääsäännön mukainen veronkorotus voi olla kohtuuton esimerkiksi, kun kyseessä olisi tahaton virhe veron jaksottamisessa tai muu tahaton ja olosuhteisiin nähden vähäinen virhe.

4.2.6 Veronkorotus myöhästymismaksun sijasta

Jos verovelvollinen antaa veroilmoituksen tai oikaisee veron määrää ilmeisesti siinä tarkoituksessa, että myöhästymismaksusta tai veronkorotuksesta vapauduttaisiin, verovelvolliselle määrätään myöhästymismaksun sijaan veronkorotus. Kun verovelvolliselle määrätään veronkorotus myöhästymismaksun sijasta, veronkorotus on perustilanteessa 10 prosenttia. Jos menettely on toistuvaa tai verovelvollisen toiminta osoittaa ilmeistä piittaamattomuutta verotusta koskevista velvoitteista, veronkorotusta määrätään vähintään 15 prosenttia ja enintään 50 prosenttia. (OVML 38 § 5 momentti)

4.2.7 Ei määrättävää veroa

Veronkorotus on enintään 200 euroa silloin, kun verovelvollinen on laiminlyönyt ilmoittamisvelvollisuutensa, mutta Verohallinto ei määrää verovelvollisen maksettavaksi veroa. Veronkorotus määrätään muun muassa silloin, kun verovelvollinen jättää veroilmoituksella ilmoittamatta veron määrään vaikuttamattoman tiedon tai jättää vastaamatta hänelle lähetettyyn selvityspyyntöön eikä tilanteessa ole perusteita arvioverotukselle. (OVML 38 § 6 momentti)

4.2.8 Veronkorotus ja hakemuksesta palautettava vero

Veroa voidaan palauttaa hakemuksesta myös muille kuin verovelvollisille, jos siitä on verolajikohtaisessa laissa erikseen säädetty. Tällaisia palautuksen hakijoita ovat esimerkiksi arvonlisäveron palautusta hakevat ulkomaalaiset elinkeinonharjoittajat ja valmisteverotuksessa veronpalautusta verottoman käytön perusteella hakevat.

Verohallinto voi palautushakemusta käsitellessään havaita, että hakija on ilmoittanut hakemuksen yhteydessä puutteellisia tai virheellisiä tietoja. Aiheettomasti myönnetty ja maksettu palautus peritään puolestaan takaisin oikaisemalla palautuspäätöstä ja määrätään palautuksen hakijan vahingoksi liikaa maksettu vero. Verohallinto määrää näissä tilanteissa palautuksen hakijalle OVML:ssa säädetyn veronkorotuksen. Veronkorotusta ei kuitenkaan määrätä, jos virhe on vähäinen, sille on pätevä syy tai sen määrääminen olisi tilanteessa, jossa määrättäisiin 3 prosentin veronkorotus, olosuhteet huomioon ottaen kohtuutonta.

Edellä mainittuja palautushakemuksia koskevia veronkorotussäännöksiä sovelletaan 1.1.2021 alkaen.

Veronkorotuksen määrää laskettaessa verovelvollisen vahingoksi määrätyllä verolla tarkoitetaan perusteetta haetun tai maksetun palautuksen määrää.

Esimerkki 19: Verohallinto on hyväksynyt ulkomaalaisen elinkeinonharjoittajan arvonlisäveron palautushakemuksen ja hakijalle on palautettu 5 000 euroa. Myöhemmin käy ilmi, että verovelvollinen on hakenut liikaa palautusta ja palautuksen oikea määrä olisi ollut 4 000 euroa. Verohallinto perii liikaa palautetun veron takaisin oikaisemalla palautuspäätöstä siten, että palautuksen saajan maksettavaksi määrätään aiheettomasti palautettu määrä eli 1 000 euroa. Verohallinto määrää 1 000 eurolle 10 prosenttia veronkorotusta.

4.2.9 Veronkorotuksen määräämättä jättäminen

Veronkorotusta ei määrätä, jos laiminlyönti on vähäinen tai laiminlyönnille on pätevä syy (OVML 37 § 2 momentti). Laiminlyönnin vähäisyyttä arvioidaan euromääräisesti. Pätevänä syynä pidetään muun muassa sairastumista tai ylivoimaista estettä. Verovelvollisen tulee esittää Verohallinnolle selvitys siitä, ettei hän ole kyennyt täyttämään ilmoittamisvelvollisuuttaan. Jotta veronkorotus voidaan jättää määräämättä, ilmoittamisvelvollisuus tulee täyttää mahdollisimman nopeasti esteen lakattua.

Veronkorotus jätetään määräämättä myös tilanteessa, jossa määrättäisiin 3 prosentin veronkorotus, mutta sen määrääminen on olosuhteet huomioon ottaen kohtuutonta (OVML 37 § 2 momentti). Tällainen kohtuuttomuus voi olla tilanteessa, jossa sovellettavat säännökset ovat huomattavan tulkinnanvaraisia tai epäselviä. Kohtuuttomuus voi myös esiintyä esimerkiksi tilanteessa, jossa verovelvollinen on aidosti erehtynyt verosäännösten sisällöstä tai verotusta koskevasta velvollisuudesta ja tätä erehdystä voidaan pitää olosuhteet huomioon ottaen anteeksi annettavana.

4.3. Muutoksenhaku

Veronkorotukseen haetaan muutosta tekemällä verotuksen oikaisulautakunnalle kirjallinen oikaisuvaatimus (OVML 60 §). Veronkorotusta koskevan päätöksen muutoksenhakuaika määräytyy sen verokauden mukaan, jolta suoritettavalle verolle veronkorotus määrätään. Veronkorotusta koskeva muutoksenhakuaika lasketaan vastaavasti kuin asianomaiselle verokaudelle määrätyn veron muutoksenhakuaika.

Oikaisuvaatimus on tehtävä kolmen vuoden kuluessa sitä kalenterivuotta seuraavan vuoden alusta, johon kuuluvalta asianomaisen veron verokaudelta vero olisi tullut ilmoittaa ja maksaa (OVML 61 §). Jos verovelvollisen tilikausi ei ole kalenterivuosi ja asianomaisen veron verokausi on kalenterikuukausi, kolmen vuoden määräaika lasketaan sen tilikauden päättymistä seuraavan vuoden alusta, johon kuuluvalta verokaudelta vero olisi tullut ilmoittaa ja maksaa. Paliskuntaryhmän arvonlisäverotuksessa määräaika lasketaan poronhoitovuoden päättymistä seuraavan vuoden alusta.

Esimerkki 20: Verovelvollisen tilikausi on 1.4.2021-31.3.2022 ja verokausi kalenterikuukausi. Verovelvollinen on jättänyt syyskuun 2021 oma-aloitteisten verojen veroilmoituksella ilmoittamatta maksettavia ennakonpidätyksiä 8 000 euroa ja työnantajan sairausvakuutusmaksua 800 euroa. Verohallinto määrää veron verolajikohtaisesti verovelvollisen maksettavaksi. Veronkorotusta määrätään kymmenen prosenttia kummallekin laiminlyönnille.

Verovelvollinen hakee muutosta veronkorotukseen verotuksen oikaisulautakunnalle osoitetulla oikaisuvaatimuksella. Koska kolmen vuoden määräaika lasketaan tilikauden päättymistä seuraavan vuoden alusta, oikaisuvaatimus on tehtävä viimeistään 31.12.2025.

Jos kyseessä on hakemuksesta palautettava vero, oikaisuvaatimuksen määräaika lasketaan sen kalenterivuoden päättymisestä, johon kuuluvaa ajanjaksoa palautuspäätös koskee.

Esimerkki 21: Verohallinto on hyväksynyt valmisteveron palautushakemuksen ajalta 1.1. - 30.6.2022. Verohallinto perii aiheettomasti maksetun palautuksen takaisin oikaisemalla palautuspäätöstä ja määräämällä hakijalle veroa ja veronkorotusta. Verovelvollinen hakee muutosta veronkorotukseen verotuksen oikaisulautakunnalle osoitetulla oikaisuvaatimuksella. Kolmen vuoden määräaika päättyy 31.12.2025.

5. OVML 39 §:n mukainen laiminlyöntimaksu

Oma-aloitteisten verojen verotusmenettelystä annetun lain 39 §:n mukaan määrättävä laiminlyöntimaksu kohdistuu sellaisiin laiminlyönteihin, joihin ei liity verokaudelta suoritettavan veron ilmoittamista. Edellytyksenä maksun määräämiselle on, että verovelvollinen jättää asianmukaisesti ja oikea-aikaisesti täyttämättä joko osittain tai kokonaan laissa säädetyn velvollisuuden.

Seuraavista laiminlyönneistä määrätään enintään 5 000 euron laiminlyöntimaksu, jos verovelvollinen, tiedonantovelvollinen tai ilmoittamisvelvollinen ei Verohallinnon kehotuksesta huolimatta täytä tiedonanto- tai ilmoittamisvelvollisuuttaan:

- hyvinvointialue tai kunta laiminlyö velvollisuuden ilmoittaa palautuksena saatujen verojen ja laskennallisten verojen määrät (AVL 130 § 3 momentti ja 130 a § 6 momentti);

- verovelvollinen laiminlyö rekisteröintiä koskevan ilmoittamisvelvollisuuden (EPL 31 § sekä AVL 133 f § 1 momentti, 133 m § 1 momentti, 133 t § 1 momentti,134 a § 1 momentti ja 2 momentin nojalla annettu päätös;161 §:n 1 ja 2 momentti sekä valmisteverotuslain 31 §);

- verovelvollinen laiminlyö verotuksen muistiinpano- tai kirjanpitovelvollisuuden ja/tai säilytysvelvollisuuden (AVL 134 e § 1 ja 3 momentti sekä 2 momentin nojalla annettu päätös sekä OVML 26 § ja 27 §);

- verovelvollinen laiminlyö velvollisuuden antaa tosite (AVL 209 b § ja EPL 35 §);

- verovelvollinen laiminlyö velvollisuuden tehdä arvonlisäveroa ja valmisteveroa koskevat laskumerkinnät (AVL 209 e § ja valmisteverotuslain 20 a §);

- verovelvollinen laiminlyö valmisteverolupaan liittyvän velvollisuuden tai lupapäätöksessä vahvistetun lupaehdon (valmisteverotuslain 22 tai 27 §);

- tiedonantovelvollinen laiminlyö muonitusta ja näytteitä koskevan tiedonantovelvollisuuden (valmisteverotuslain 98 §);

- tuensaaja laiminlyö sähkön ja eräiden polttoaineiden valmisteverosta annetussa laissa ja nestemäisten polttoaineiden valmisteverosta annetussa laissa säädettyjä tukia koskevan ilmoittamisvelvollisuuden (valmisteverotuslain 98 a §);

- sähköverkonhaltija, sähköntuottaja, verottoman sähkövaraston pitäjä, maakaasusiirtoverkonhaltija, rekisteröidyn jakeluverkonhaltija, valtuutettu varastonpitäjä, rekisteröity käyttäjä tai biokaasun tuottaja tai mainittua sähköä tai kaasua edelleen luovuttava laiminlyö velvollisuutensa antaa Verohallinnolle tiedot veroluokan II sähkön tai biokaasun luovutuksista (sähkön ja eräiden polttoaineiden valmisteverosta annetun lain 26 b § 1 momentti);

- verovelvollinen laiminlyö ilmoittaa kaatopaikalle toimitetut, jäteluettelon mukaisesti jaoteltavat jätteet, joita ei ole mainittu jäteverolain liitteenä olevassa verotaulukossa (jäteverolain 10 § 1 momentti) ja

- verovelvollinen laiminlyö toimittaa Verohallinnolle tiedot kulutukseen luovutettujen tupakkatuotteiden määristä ja hintaluokista vähittäismyyntihinnan painotetun keskiarvon vahvistamista sekä tiedot Euroopan komissiolle toimitettavia tupakkatuotteiden tilastotietoja varten (tupakkaverosta annetun lain 13 § 1 momentti ja sen nojalla annettu määräys).

Seuraavista laiminlyönneistä määrätään enintään 2 000 euron laiminlyöntimaksu. Laiminlyöntimaksun määrääminen ei näissä tilanteissa edellytä, että velvollisuus olisi jätetty täyttämättä Verohallinnon antamasta kehotuksesta huolimatta:

- valmisteveron alaisten tuotteiden lähettäjä tai vastaanottaja laiminlyö valmisteverotuslain 8 ja 9 luvussa tarkoitetun siirtomenettelyä koskevan velvollisuutensa kuten väliaikaisen verottomuuden järjestelmässä siirrettävien tuotteiden vastaanottoraportin antamista koskevan velvollisuuden tai velvollisuuden ilmoittaa Verohallinnolle kulutukseen luovutettujen tuotteiden vastaanottamisesta ja asettaa kertaluonteinen vakuus valmisteverojen suorittamisesta. (valmisteverotuslain 54, 58, 59, 61—64, 66—68, 71, 72, 74, 78, 78 a – 78 c, 78 e tai 80 §) ja

- verovelvollinen laiminlyö tupakkatuotteiden hintalipukkeita tai painettua vähittäismyyntihintaa koskevan velvollisuuden (tupakkaverosta annetun lain 11 §)

Laiminlyöntimaksua määrättäessä otetaan huomioon laiminlyönnin vakavuus ja mahdollinen vaikutus muihin verovelvollisiin. Laiminlyöntimaksu jätetään määräämättä, jos laiminlyönti on vähäinen tai laiminlyönnille on pätevä syy tai muu erityinen syy. Laiminlyönnin vähäisyyttä arvioidaan tapauskohtaisesti olosuhteiden perusteella. Päteviä syitä ovat esimerkiksi sairastuminen tai ylivoimainen este.

Laiminlyöntimaksun määräämistä koskevaan päätökseen haetaan muutosta verotuksen oikaisulautakunnalle tehtävällä kirjallisella oikaisuvaatimuksella. Oikaisuvaatimus on tehtävä 60 päivän kuluessa siitä, kun verovelvollinen on saanut tiedon päätöksestä. Päätös katsotaan saadun tiedoksi seitsemäntenä päivänä sen lähettämisestä, jollei muuta näytetä.

6. Yhteenvetoilmoituksen myöhästymisen laiminlyöntimaksu

Arvonlisäverolain mukaan sen, joka on laiminlyönyt yhteenvetoilmoituksen antamisen säädetyssä ajassa tai antanut ilmoituksen puutteellisena, tulee Verohallinnon kehotuksesta täyttää velvollisuutensa. Myöhässä annetulle yhteenvetoilmoitukselle määrätään laiminlyöntimaksu (AVL 162 §, 168 § ja 168 a §, sekä verotusmenettelylain 22 a §).

Muissa yhteenvetoilmoituksen puute- ja virhetapauksissa katsotaan lähtökohtaisesti, että laiminlyönti koskee yhteenvetoilmoituksen sijaan oma-aloitteisten verojen veroilmoitusta ja kyse on virheellisesti ilmoitetusta EU-myynnistä veroilmoituksella.

Myöhässä annetulle EU-kaupan yhteenvetoilmoitukselle määrättävä laiminlyöntimaksu on 100–200 euroa. Laiminlyöntimaksu on 100 euroa, kun ilmoitus on myöhässä enintään 45 päivää. Jos ilmoitus on myöhässä yli 45 päivää, on laiminlyöntimaksu 200 euroa. Laiminlyöntimaksua ei määrätä, kun yhteenvetoilmoituksella annettuja tietoja korjataan korvaavalla ilmoituksella.

Yhteenvetoilmoituksen laiminlyöntimaksun määräämistä koskevaan päätökseen haetaan muutosta verotuksen oikaisulautakunnalle tehtävällä kirjallisella oikaisuvaatimuksella. Oikaisuvaatimus on tehtävä 60 päivän kuluessa siitä, kun verovelvollinen on saanut tiedon päätöksestä.

7. Ohjeen soveltaminen

Valmisteveroja koskevat voimaantulosäännökset:

Myöhästymismaksua koskevia säännöksiä sovelletaan, kun ilmoitusvelvollisuuden laiminlyönti koskee 1.1.2021 tai sen jälkeen alkavaa verokautta.

Veronkorotusta koskevia säännöksiä sovelletaan, kun ilmoitusvelvollisuuden laiminlyönti koskee 1.1.2021 tai sen jälkeen alkavaa verokautta.

OVML 39 §:ssä säädettyä laiminlyöntimaksua koskevia säännöksiä sovelletaan, kun laiminlyönti on tapahtunut 1.1.2021 tai sen jälkeen.

Automaatiosääntelystä johtuvien muutosten voimaantulosäännökset:

OVML:n myöhästymismaksua koskevia 35 §:n 4 ja 5 momenttia sekä veronkantolain perimättä jättämistä koskevaa 68 §:ää sovelletaan ensimmäisen kerran verokauden verotusmenettelyyn, joka on alkanut 1.1.2024 tai sen jälkeen. OVML 11 § 3 momentissa tarkoitetun paliskuntaryhmän arvonlisäverotuksessa sovellettavan verokauden osalta säännöksiä sovelletaan ensimmäisen kerran 1.1.2024 jälkeen päättyvältä verokaudelta määrättävään myöhästymismaksuun. Paliskuntaryhmän arvonlisäverotuksessa sovellettava verokausi on poronhoitovuosi eli 1.6.–31.5.

pääjohtaja Markku Heikura

ylitarkastaja Päivi Saarnivainio