Verovalitusmenettelyä koskeva ohje

Avainsanat:

- Antopäivä

- 8.3.2022

- Diaarinumero

- VH/476/00.01.00/2022

- Voimassaolo

- 8.3.2022 - 25.4.2024

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- VH/2545/00.01.00/2021, 3.11.2019

Tässä ohjeessa käsitellään verovalituksiin liittyviä menettelykysymyksiä siltä osin kuin niillä on vaikutuksia hallintotuomioistuimien, Verohallinnon ja muutoksenhakijoiden menettelyihin sekä näiden väliseen asiakirjaliikenteeseen. Ohje koskee verovalitusasioita, joissa valituksen kohteena on Verohallinnon tekemä päätös. Verohallinnon ja hallintotuomioistuimien välillä on käytössä menettely, jossa verovalitusta koskevat asiakirjat siirtyvät Verohallinnon tietojärjestelmän (Gentax) ja hallintotuomioistuimen asianhallintajärjestelmän (HAIPA) välille rakennetun sähköisen tiedonsiirtomenettelyn kautta. Ohjeessa käsitellään myös Verohallinnon eri yksiköiden ja niiden virkamiesten asemaa verovalitusasian suullisessa käsittelyssä hallintotuomioistuimessa sekä suulliseen käsittelyyn liittyviä menettelykysymyksiä hallintotuomioistuimen ja Verohallinnon välillä. Ohjeeseen on päivitetty hallinto-oikeuden ja korkeimman hallinto-oikeuden 1.1.2022 muuttuneet oikeudenkäyntimaksut.

Muutoksenhakuun liittyviä kysymyksiä käsitellään tämän ohjeen lisäksi esimerkiksi seuraavissa Verohallinnon ohjeissa:

- Muutoksenhaku Verohallinnon päätökseen

- Oikaisulautakuntamenettelyn ohjeet

- Veronsaajien oikeudenvalvonta Verohallinnossa

- Ennakkoratkaisuhakemuksen tekeminen ja siihen annettava päätös.

1 Johdanto

1.1 Yleistä

Hallintotuomioistuimet johtavat valitusprosessia valituksen vireille tulemisesta alkaen. Verovalitusten käsittelyä koskevia menettelyjä on kehitetty yhdessä Verohallinnon, oikeusministeriön ja tuomioistuinlaitoksen kanssa. Tässä ohjeessa käsitellään verovalituksiin liittyviä menettelykysymyksiä siltä osin kuin niillä on vaikutuksia hallintotuomioistuimien, Verohallinnon ja muutoksenhakijoiden menettelyihin sekä näiden väliseen asiakirjaliikenteeseen.

Verohallinto esittää, että hallintotuomioistuimet ottaisivat ohjeessa esitetyt menettelyyn liittyvät näkökohdat huomioon tarpeelliseksi katsomassaan laajuudessa. Verohallinnon yksiköt, verotuksen oikaisulautakunta ja Veronsaajien oikeudenvalvontayksikkö noudattavat muutoksenhakua koskevassa menettelyssä yhtenäisiä menettelytapoja koko maassa.

1.2 Ohjeen soveltamisala

1.2.1 Muutoksenhakumenettely

Tässä ohjeessa käsitellään kaikkien Verohallinnossa verotettavien verolajien muutoksenhakuasioita. Muutoksenhakusäännöksiä, jotka ovat tulleet voimaan 1.1.2017, sovelletaan esimerkiksi tuloverotukseen, arvonlisäverotukseen, perintö- ja lahjaverotukseen, kiinteistöverotukseen ja varainsiirtoverotukseen. Näitä muutoksenhakusäännöksiä sovelletaan muun muassa verovuotta 2017 ja sitä myöhempiä verovuosia sekä verokautta 1/2017 ja sitä myöhempiä verokausia koskevaan muutoksenhakuun. Lisäksi näitä säännöksiä sovelletaan muutoksenhakuun tilanteessa, jossa Verohallinto on tehnyt verovuotta 2017 aikaisempaa verovuotta tai verokautta 1/2017 aikaisempaa verokautta koskevan ensiasteen muutosverotuspäätöksen vuonna 2017 tai sen jälkeen.

Muutoksenhakuasioissa, joihin sovelletaan ennen 1.1.2017 voimassa olleita säännöksiä, noudatetaan 22.12.2015 annetussa Verovalitusmenettelyä koskevassa ohjeessa (dnro A50/200/2015) selostettuja menettelyjä.

Tässä ohjeessa käsitellään myös autoverotuksen muutoksenhakuasioita, joihin sovelletaan 1.1.2021 voimaantulleita autoverolain (777/2020, AutoVL) muutoksenhakua koskevia säännöksiä. Ohjeessa käsitellään myös niitä valmisteverotuksen muutoksenhakuasioita, joihin sovelletaan pääsääntöisesti 1.1.2021 alkaen oma-aloitteisten verojen verotusmenettelystä annettua lakia (768/2016, oma-aloitteisten verojen verotusmenettelylaki, OVML). Näiden muutoksenhakusäännösten voimaantulo- ja siirtymäsäännöksistä on kerrottu tarkemmin Verohallinnon ohjeessa Muutoksenhaku Verohallinnon päätökseen.

Autoverotusta ja valmisteverotusta koskevissa muutoksenhakuasioissa, joihin sovelletaan ennen 1.1.2021 voimassa olleita säännöksiä, noudatetaan 2.5.2019 annetussa Verovalitusmenettelyä koskevassa ohjeessa (dnro VH/4/00.01.00/2019) selostettuja menettelyjä.

1.2.2 Asiakirjaliikenne

Verohallinnon ja hallintotuomioistuimien välillä on siirrytty menettelyyn, jossa verovalitusta koskevat asiakirjat siirtyvät Verohallinnon tietojärjestelmän (Gentax) ja hallintotuomioistuimen asianhallintajärjestelmän (HAIPA) välille rakennetun sähköisen tiedonsiirtomenettelyn kautta. Tätä ohjeessa jäljempänä kuvattua asiakirjojen sähköistä tiedonsiirtomenettelyä sovelletaan 20.4.2021 ja sen jälkeen hallintotuomioistuimissa vireille tulleisiin verovalituksiin riippumatta siitä, mitä verolajia, verovuotta tai verokautta valitus koskee. Tätä ennen vireille tulleiden verovalitusten asiakirjaliikenteeseen sovelletaan 2.5.2019 annetussa Verovalitusmenettelyä koskevassa ohjeessa (dnro VH/4/00.01.00/2019) selostettuja menettelyjä. Ajantasaiset yhteystiedot löytyvät kuitenkin tämän ohjeen liitteestä 1.

2 Muutoksenhakumenettely

2.1 Veroasioiden käsittely Verohallinnossa

Verohallinnosta annetun lain (503/2010, VHL) 1 §:n mukaan verotuksen toimittamista varten on valtiovarainministeriön alainen Verohallinto, jonka virka-alueena on koko maa. Verohallinto on yksi valtakunnallinen viranomainen. Verohallinto jakautuu yksiköihin, joista säädetään Verohallinnosta annetussa laissa ja Verohallinnon yksiköistä annetussa valtioneuvoston asetuksessa (713/2020) sekä harmaan talouden selvitysyksiköstä annetussa laissa ja tulotietojärjestelmästä annetussa laissa (VHL 4 §). Osa Verohallinnon yksiköistä jakautuu edelleen toimintayksiköihin. Verohallinnossa on lisäksi toimielimiä (VHL 5 §).

Verohallinnossa kaikkien verotusta koskevien päätösten tekeminen on keskitetty yhteen yksikköön, Verotusyksikköön. Verotusyksikön tehtäviin kuuluvat valtioneuvoston asetuksen 2 §:n mukaan asiointi- ja neuvontapalvelutehtävät, verotuksen toimittaminen, verotarkastus ja muu verovalvonta sekä verojen ja maksujen kanto ja perintä.

Veronsaajien puhevaltaa veroasioissa käyttää verotusta toimittavista yksiköistä itsenäinen Veronsaajien oikeudenvalvontayksikkö (VHL 24 §). Verohallinnon toimielimiä ovat keskusverolautakunta ja verotuksen oikaisulautakunta, joilla on tehtävissään itsenäinen ratkaisuvalta (VHL 5 §).

2.2 Verotuksen muutoksenhakujärjestelmä

Oikaisuvaatimuksen käsittelyssä sovellettavasta menettelystä säädetään verotusmenettelylaissa (1558/1995, VML), oma-aloitteisten verojen verotusmenettelylaissa, autoverolaissa sekä hallintolaissa (434/2003, HL). Valituksen käsittelystä hallintotuomioistuimessa säädetään oikeudenkäynnistä hallintoasioissa annetussa laissa (808/2019, HOL) sekä verotusmenettelylaissa, oma-aloitteisten verojen verotusmenettelylaissa ja autoverolaissa.

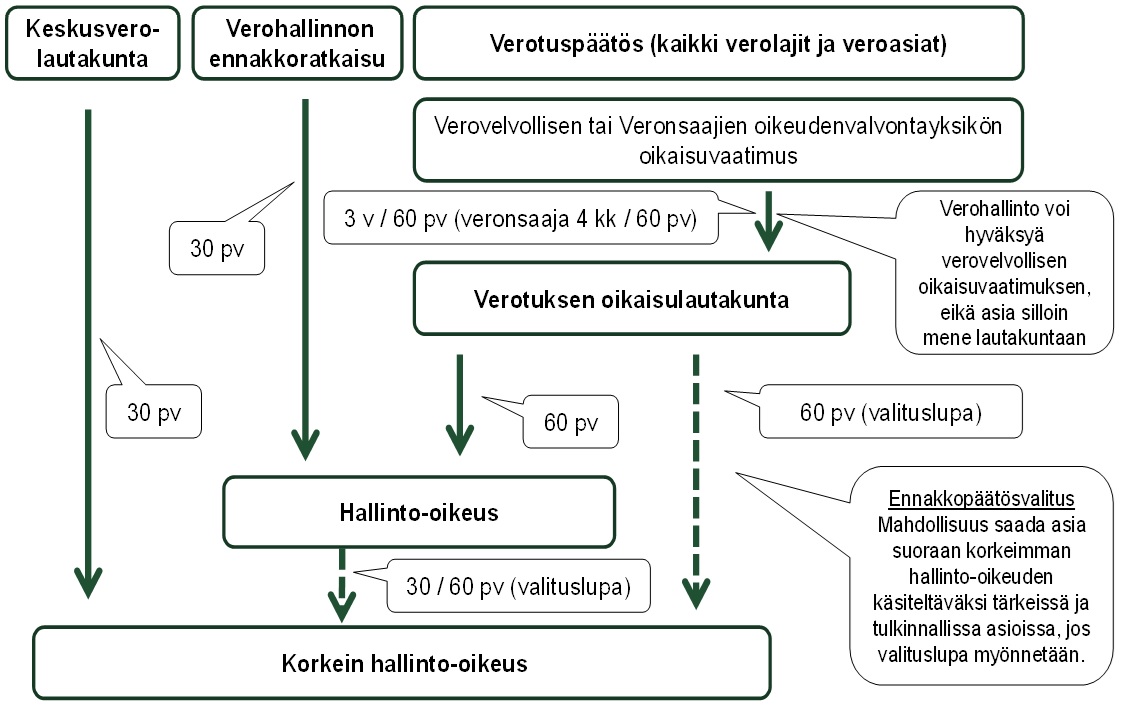

Seuraava kuvio havainnollistaa verotuksen muutoksenhakujärjestelmää:

2.3 Verohallinnon tekemä päätös

Verohallinnon tekemiin verotusta koskeviin päätöksiin haetaan pääsääntöisesti muutosta oikaisuvaatimuksella verotuksen oikaisulautakunnalta. Poikkeuksena tästä ovat ennakkoratkaisut. Verohallinnon antamaan ennakkoratkaisuun haetaan muutosta valittamalla hallinto-oikeuteen ja keskusverolautakunnan ennakkoratkaisuun valittamalla korkeimpaan hallinto-oikeuteen.

Verohallinnon tekemät verotusta koskevat päätökset voidaan muutoksenhaun näkökulmasta jakaa kolmeen ryhmään:

- verotuspäätökset, joiden muutoksenhakuaika on pääsääntöisesti 3 vuotta

- erillispäätökset, joiden muutoksenhakuaika on pääsääntöisesti 60 päivää ja

- ennakkoratkaisut, joiden muutoksenhakuaika on 30 päivää.

Verotuspäätöksiä ovat esimerkiksi tuloverotusta, kiinteistöverotusta, perintö- ja lahjaverotusta sekä autoverotusta koskevat verotuspäätökset. Verotuspäätöksiä ovat myös oma-aloitteisen veron määräämistä koskevat verotuspäätökset. Viimeksi mainittu verotuspäätös on esimerkiksi päätös, jolla Verohallinto määrää verovelvollisen maksettavaksi arvonlisäveroa tai toimittamatta jätettyä ennakonpidätystä.

Erillispäätöksiä ovat muut verotusta koskevat päätökset kuin verotuspäätökset. Erillispäätökset luetellaan asianomaisissa verolaeissa. Erillispäätöksiä ovat verotusmenettelylain 65 a §:ssä mainitut päätökset, esimerkiksi tappioiden poikkeuslupaa koskevat päätökset ja lähdeveron palauttamista koskevat päätökset. Erillispäätöksiä ovat myös oma-aloitteisten verojen verotusmenettelylain 62 §:ssä tarkoitetut päätökset, esimerkiksi arvonlisäverovelvollisten ja valmisteverovelvollisten rekisteriin merkitsemistä koskevat päätökset. Erillispäätöksiä ovat lisäksi veronkantolain sekä veronlisäyksestä ja viivekorosta annetun lain mukaiset päätökset.

Erillispäätöksinä pidetään myös palautushakemuksiin annettuja päätöksiä. Veron palautushakemus on mahdollista tehdä esimerkiksi arvonlisäverotuksessa, varainsiirtoverotuksessa, autoverotuksessa ja valmisteverotuksessa.

Ennakkoratkaisua on mahdollista hakea yksilöityyn verotusta koskevaan kysymykseen useissa eri verolajeissa. Ennakkoratkaisun hakemisesta on kerrottu tarkemmin Verohallinnon ohjeessa Ennakkoratkaisuhakemuksen tekeminen ja siihen annettava päätös.

2.4 Oikaisuvaatimus

Verotuspäätöstä koskeva oikaisuvaatimus on tehtävä kolmen vuoden kuluessa verovuoden päättymistä seuraavan vuoden alusta. Oma-aloitteista veroa koskeva oikaisuvaatimus on tehtävä kolmen vuoden kuluessa oma-aloitteisten verojen verotusmenettelylain 4 §:ssä tarkoitetusta ajankohdasta. Oikaisuvaatimus voidaan kuitenkin aina tehdä 60 päivän kuluessa päivästä, jona muutoksenhakuun oikeutettu on saanut päätöksestä tiedon.

Veronsaajien oikeudenvalvontayksikön, kunnan, seurakunnan ja Kansaneläkelaitoksen on tehtävä tuloverotusta ja kiinteistöverotusta koskeva oikaisuvaatimus neljän kuukauden kuluessa verovelvollisen verotuksen päättymisestä. Veronsaajien oikeudenvalvontayksikön määräaika oma-aloitteista veroa, perintö- ja lahjaveroa sekä autoveroa koskevalle oikaisuvaatimukselle on 60 päivää päätöksen tekemisestä. Veronsaajien oikeudenvalvontayksikön, kunnan, seurakunnan ja Kansaneläkelaitoksen määräaika lasketaan päätöksen tekemisestä.

Erillispäätöstä koskeva oikaisuvaatimus on tehtävä pääsääntöisesti 60 päivän kuluessa siitä, kun muutoksenhakija on saanut tiedon Verohallinnon päätöksestä. Veronsaajien oikeudenvalvontayksikön määräaika lasketaan päätöksen tekemisestä.

Palautushakemuksiin annettujen päätösten muutoksenhakuaika on kolme vuotta verovuoden tai kalenterivuoden päättymistä seuraavan vuoden alusta. Veronsaajien oikeudenvalvontayksikön on tehtävä oikaisuvaatimus palautushakemukseen annetusta päätöksestä 60 päivän kuluessa päätöksen tekemisestä.

Oma-aloitteisten verojen verotusmenettelylain 35 §:ssä säädetään myöhästymismaksusta. Verohallinto määrää verovelvollisen maksettavaksi myöhästymismaksun, jos veroilmoitus annetaan säädetyn ajankohdan jälkeen. Myöhästymismaksun määrästä säädetään oma-aloitteisten verojen verotusmenettelylain 36 §:ssä. Erillispäätöksistä poiketen verovelvollisen valitusaika myöhästymismaksua koskevasta päätöksestä on kolme vuotta oma-aloitteisten verojen verotusmenettelylain 4 §:ssä säädetystä ajankohdasta laskettuna.

Verohallinnon antamaan ennakkoratkaisuun ei voi hakea muutosta oikaisuvaatimuksella verotuksen oikaisulautakunnalta, vaan siihen haetaan muutosta valittamalla hallinto-oikeuteen.

Oikaisuvaatimuksesta ja sen tekemisestä on kerrottu tarkemmin Verohallinnon ohjeessa Muutoksenhaku Verohallinnon päätökseen.

2.5 Verovalitus

Oikaisuvaatimukseen annettuun päätökseen voi hakea muutosta valittamalla hallinto-oikeuteen. Valitus on tehtävä 60 päivän kuluessa oikaisuvaatimukseen annetun päätöksen tiedoksisaannista. Muutoksenhakuoikeutta ei kuitenkaan ole siltä osin kuin asia on ratkaisematta palautettu Verohallinnolle uudelleen käsiteltäväksi (HOL 6 §:n 1 momentti).

Verohallinnon antamaan ennakkoratkaisuun voi hakea muutosta valittamalla hallinto-oikeuteen. Keskusverolautakunnan antamaan ennakkoratkaisuun haetaan sen sijaan muutosta korkeimmasta hallinto-oikeudesta. Valitusaika on 30 päivää päätöksen tiedoksisaannista. Veronsaajien oikeudenvalvontayksikön määräaika lasketaan kuitenkin Verohallinnon ennakkoratkaisua koskevassa asiassa päätöksen tekemisestä ja keskusverolautakunnan ennakkoratkaisua koskevassa asiassa päätöksen tiedoksisaannista.

Oikaisuvaatimukseen annetun päätöksen ja ennakkoratkaisun liitteenä on valitusosoitus. Verovalitus on jätettävä valitusosoituksesta ilmenevälle viranomaiselle. Valituksen jättöpaikasta ei säädetä erikseen verotusmenettelylaissa, oma-aloitteisten verojen verotusmenettelylaissa tai autoverolaissa. Verovelvollisen ja Veronsaajien oikeudenvalvontayksikön tekemän valituksen jättämiseen sovelletaan siten oikeudenkäynnistä hallintoasioissa annetun lain 14 §:n yleissäännöstä, jonka mukaan valitus jätetään asianomaiselle hallinto-oikeudelle.

Jos verovelvollinen on jättänyt valituksen Verohallintoon, vaikka se olisi tullut jättää hallinto-oikeuteen, Verohallinto siirtää valituksen hallintolain 21 §:n nojalla hallinto-oikeudelle. Tällöin valituksen katsotaan kuitenkin tulleen vireille määräajassa vain, jos Verohallinnon siirtämä valitus on saapunut toimivaltaiseen hallinto-oikeuteen muutoksenhaulle säädetyn määräajan kuluessa.

Ennakkopäätösvalitusmenettelyssä oikaisulautakunnan päätökseen voidaan hakea muutosta hallinto-oikeuden asemesta korkeimmalta hallinto-oikeudelta, jos korkein hallinto-oikeus myöntää valitusluvan. Valituslupa voidaan myöntää, jos lain soveltamisen kannalta muissa samanlaisissa tapauksissa tai oikeuskäytännön yhtenäisyyden vuoksi on tärkeää saattaa asia korkeimman hallinto-oikeuden ratkaistavaksi.

Ennakkopäätösvalitusta koskeva valituskirjelmä on verotusmenettelylain 71 c §:n 1 momentin mukaan toimitettava Verohallintoon. Kaikki ennakkopäätösvalitukset jätetään Pohjois-Suomen verotoimiston yhteydessä toimivaan managerikeskukseen. Jos valituskirjelmä on kuitenkin toimitettu valitusajan kuluessa korkeimpaan hallinto-oikeuteen, valitusta ei tämän vuoksi jätetä tutkimatta (HOL 14 §:n 1 momentti). Jos ennakkopäätösvalitus on toimitettu hallinto-oikeuteen, hallinto-oikeus siirtää valituskirjelmän oikeudenkäynnistä hallintoasioissa annetun lain 18 §:n nojalla sähköpostitse Verohallinnolle osoitteeseen verovalitusasiakirjat@vero.fi.

2.6 Poikkeukset muutoksenhakumenettelyyn

Pääsääntöisesti Verohallinnon päätökseen haetaan muutosta oikaisuvaatimuksella verotuksen oikaisulautakunnalta. Esimerkiksi seuraavissa asioissa sovelletaan kuitenkin poikkeavaa muutoksenhakumenettelyä:

- Kuitintarjoamisvelvollisuudesta käteiskaupassa annetun lain (658/2013) 7 §:n 1 momentin mukaan valvontaviranomaisen (muun muassa Verohallinto) laiminlyöntimaksua koskevaan päätökseen haetaan muutosta hallintolaissa säädetyn oikaisuvaatimusmenettelyn mukaisesti ja edelleen valituksella siten kuin oikeudenkäynnistä hallintoasioissa annetussa laissa säädetään.

- Arvonlisäverolain (1501/1993, AVL) 156 m §:n 3 momentissa tarkoitettuun Verohallinnon tekemään päätökseen, joka koskee Suomeen sijoittautuneen elinkeinonharjoittajan toiseen jäsenvaltioon tekemää palautushakemusta, haetaan muutosta suoraan hallinto-oikeudelta vastaavasti kuin muutoksenhausta ennakkoratkaisuun säädetään (AVL 156 m §:n 5 momentti ja OVML 65 §:n 2 momentti)

- Verontilityslain (532/1998) mukaisissa asioissa haetaan muutosta valittamalla hallinto-oikeuteen oikeudenkäynnistä hallintoasioissa annetun lain mukaisesti.

- Maataloudessa käytettyjen eräiden energiatuotteiden valmisteveron palautuksesta annetun lain (603/2006) mukaan palautuspäätökseen haetaan muutosta oikaisuvaatimuksella Verohallinnolta. Verohallinnon oikaisuvaatimukseen antamaan päätökseen haetaan muutosta valittamalla hallinto-oikeuteen.

3 Tiedustelut Veronsaajien oikeudenvalvontayksikön muutoksenhausta

3.1 Yleistä

Verovelvollinen voi tarvita tietoa siitä, onko oikeudenvalvontayksikkö hakenut muutosta ennakkoratkaisuun, verotuspäätökseen, oikaisuvaatimukseen annettuun päätökseen tai hallinto-oikeuden päätökseen. Tiedon tästä saa muutoksenhakuviranomaiselta. On kuitenkin syytä ottaa huomioon, että kirjauksissa saattaa olla muutaman päivän viive.

3.2 Oikaisuvaatimukset

Oikeudenvalvontayksikkö toimittaa oikaisuvaatimusta koskevan kirjelmän Verohallinnolle sähköisesti määräajan kuluessa. Tiedon siitä, onko oikeudenvalvontayksikkö tehnyt ensiasteen verotuspäätöksestä oikaisuvaatimuksen, saa Verohallinnolta esimerkiksi soittamalla asianomaisen asiakasryhmän yleiseen palvelunumeroon oikeudenvalvontayksilölle säädetyn muutoksenhakuajan päättymisen jälkeen (www.vero.fi > Verohallinto > Yhteystiedot ja asiointi > Palvelunumerot).

Verovelvollisen pyynnöstä tälle voidaan antaa myös kirjallisesti tieto siitä, onko oikeudenvalvontayksikkö hakenut muutosta edellä mainittuun päätökseen.

3.3 Valitukset hallinto-oikeudelle

Oikeudenvalvontayksikkö toimittaa valituskirjelmän hallinto-oikeudelle sähköisesti valitusajan kuluessa. Tiedon siitä, onko oikeudenvalvontayksikkö valittanut ennakkoratkaisusta tai oikaisuvaatimukseen annetusta päätöksestä hallinto-oikeudelle, saa asianomaisesta hallinto-oikeudesta (hallinto-oikeuden kirjaamo). Lopullisen varmuuden tähän asiaan saa kuitenkin vasta oikeudenvalvontayksilölle säädetyn valitusajan päättymisen jälkeen.

Hallinto-oikeus voi tietyin edellytyksin antaa kirjallisen todistuksen edellä mainitun päätöksen lainvoimaisuudesta (ns. lainvoimaisuustodistus). Verohallinto ei voi tällaista todistusta antaa.

3.4 Valitukset korkeimmalle hallinto-oikeudelle

Oikeudenvalvontayksikkö toimittaa valituskirjelmän korkeimmalle hallinto-oikeudelle sähköisesti valitusajan kuluessa. Tiedon siitä, onko oikeudenvalvontayksikkö valittanut hallinto-oikeuden päätöksestä korkeimmalle hallinto-oikeudelle, saa korkeimmasta hallinto-oikeudesta oikeudenvalvontayksikölle säädetyn valitusajan päättymisen jälkeen (korkeimman hallinto-oikeuden kirjaamo).

Oikeudenvalvontayksikkö saa hallinto-oikeuksien päätökset tiedoksi sähköisesti. Päätöksen tiedoksi antaminen tapahtuu pääsääntöisesti sinä päivänä, jolloin päätös annetaan. Oikeudenvalvontayksikön muutoksenhakuajan päättymisen ajankohta määräytyy tällä perusteella.

Oikeudenvalvontayksikkö saa myös keskusverolautakunnan päätökset tiedoksi sähköisesti. Oikeudenvalvontayksikön tiedoksisaantipäivä ilmenee korkeimmalle hallinto-oikeudelle toimitetuista verovalitusasiakirjoista.

Korkein hallinto-oikeus voi tietyin edellytyksin antaa kirjallisen todistuksen edellä mainitun päätöksen lainvoimaisuudesta (ns. lainvoimaisuustodistus). Verohallinto ei voi tällaista todistusta antaa.

4 Verohallinnon kuuleminen verovalitusasioissa

4.1 Veronsaajien puhevallan käyttäminen Verohallinnossa

Verohallinnosta annetun lain 2 §:n 1 momentin mukaan Verohallinnon tehtäviin kuuluu muun ohessa veronsaajien oikeudenvalvonta. Oikeudenvalvonnasta vastaa Veronsaajien oikeudenvalvontayksikkö. Oikeudenvalvontayksikkö käyttää veronsaajien puhevaltaa verotusta koskevassa asiassa asianosaisena siten kuin mainitussa laissa ja muualla laissa säädetään (VHL 24 §:n 1 momentti).

Verovalitusprosessissa oikeudenkäynnin osapuolia ovat verovelvollinen ja oikeudenvalvontayksikkö. Valituksen kohteena on ennakkoratkaisua koskevia asioita lukuun ottamatta yleensä verotuksen oikaisulautakunnan tekemä päätös. Verovalitusasiat ovat tästä syystä sellaisia, että hallintotuomioistuin ei valitusvaiheessa pyydä lausuntoja tai muutoinkaan kuule sitä Verohallinnon yksikköä, joka on tehnyt ensiasteen päätöksen.

4.2 Veronsaajien oikeudenvalvontayksikön kuuleminen

4.2.1 Yleistä

Valitusta käsittelevän hallintotuomioistuimen tulee varata verovelvollisen tekemästä valituksesta oikeudenvalvontayksikölle tilaisuus vastineen ja tarvittaessa vastaselityksen antamiseen (VML 69 §:n 1 momentti, OVML 66 §:n 1 momentti, AutoVL 102 §:n 1 momentti). Sääntelyä sovelletaan eri verolaeissa olevien viittaussäännösten nojalla myös muissa kuin mainittujen lakien soveltamisalaan kuuluvissa veroasioissa.

Verohallinnon käsityksen mukaan edellisessä kappaleessa luetellut säännökset ovat erityissäännöksiä suhteessa kuulemista koskevaan oikeudenkäynnistä hallintoasioissa annetun lain 42 §:n säännökseen, jonka mukaan päätöksen tehneen viranomaisen on hallintotuomioistuimen pyynnöstä annettava selostuksensa asiasta, vastattava oikeudenkäynnin osapuolen esittämiin vaatimuksiin ja niiden perusteluihin sekä lausuttava esitetystä selvityksestä. Verotusta koskevissa säännöksissä säädetään siten tyhjentävästi Verohallinnon kuulemisesta. Asia on todettu myös hallituksen esityksessä 76/2012 vp.

Verohallinto katsoo, että oikeudenvalvontayksikön lisäksi Verohallinnon muille yksiköille ei yleensä ole tarvetta varata tilaisuutta tulla kuulluksi verovelvollisen tekemän valituksen johdosta. Hallintotuomioistuin voi kuitenkin aina hankkia Verohallinnon lausunnon (katso luku 5.2.2).

4.2.2 Verointressiltään vähäiset ja oikeudellisesti selkeät verovalitusasiat

Verovelvollisen tekemän verovalituksen perusteena on yleensä verotuksen oikaisulautakunnan antama perusteltu päätös. Hallinto-oikeus voi ratkaista oikaisuvaatimukseen annetusta päätöksestä tehdyn valituksen kuulematta oikeudenvalvontayksikköä, jos valituksen kohteena olevan asian verointressi on alle 6 000 euroa eikä asia ole tulkinnanvarainen tai epäselvä (VML 69 §:n 2 momentti, OVML 66 §:n 2 momentti, AutoVL 102 §:n 2 momentti).

Kuulemista koskevaa sääntelyä sovelletaan paitsi varsinaisiin veroihin niin myös Verohallinnon määräämiin erilaisiin seuraamusmaksuihin, esimerkiksi verotusmenettelylain 22 a §:ssä, oma-aloitteisten verojen verotusmenettelylain 39 §:ssä ja autoverolain 95 §:ssä tarkoitettuihin laiminlyöntimaksuihin. Samoin sitä sovelletaan veronkantolain mukaisiin veromääräisiin päätöksiin, kuten veronkantolain 72 §:ssä tarkoitettuun virheen korjaamista ja 27 §:ssä tarkoitettuun palautuksen käyttämistä koskevaan päätökseen.

Verointressin määrä ilmenee esimerkiksi siitä, onko oikaisuvaatimus käsitelty verotuksen oikaisulautakunnan laajassa (1 + 4) vai suppeassa (1 + 1) jaostossa. Näiden jaostojen välisessä tehtäväjaossa sovelletaan vastaavaa 6 000 euron verointressirajaa.

Tulkinnanvaraisuudella ja epäselvyydellä tarkoitetaan edellä mainituissa säännöksissä vastaavaa tulkinnanvaraisuutta tai epäselvyyttä kuin verotusmenettelylain 26 §:n 2 momentissa ja oma-aloitteisten verojen verotusmenettelylain 6 §:n 1 momentissa. Oikeudenvalvontayksikköä ei siten ole tarpeen kuulla tapauksissa, joissa ratkaistava oikeuskysymys on selkeä ja ratkaisulinjat vakiintuneet, merkityksellistä erimielisyyttä näytöstä ei ole ja taloudellinen intressi on vähäinen. Sillä, hyväksyykö vai hylkääkö hallintotuomioistuin verovelvollisen valituksen, ei ole sääntelyn soveltamisen kannalta sinänsä merkitystä.

Jos hallinto-oikeus ei varaa oikeudenvalvontayksikölle tilaisuutta vastineen antamiseen, hallinto-oikeuden päätöksen kohtaan ”vastineet ja vastaselitykset” (tai muu vastaava kohta) voidaan merkitä, että oikeudenvalvontayksikköä ei ole kuultu asiassa verotusmenettelylain 69 §:n 2 momentin, oma-aloitteisten verojen verotusmenettelylain 66 §:n 2 momentin tai autoverolain 102 §:n 2 momentin nojalla. Sovellettu säännös voidaan merkitä tämän lisäksi myös päätöksen kohtaan ”sovelletut oikeusohjeet”.

4.2.3 Hallintotuomioistuimen selvityspyyntö

Oikeudenkäynnistä hallintoasioissa annetun lain 37 §:ssä säädetään asian selvittämisestä (virallisperiaate). Koska hallintotuomioistuin johtaa verovalitusmenettelyprosessia, tuomioistuin voi pyytää oikeudenvalvontayksikölle osoittamassaan vastinepyynnössä selvitystä tai lausuntoa jostakin asian ratkaisemisen kannalta merkityksellisestä seikasta, verotuskäytännöstä, ulkomaisesta oikeuskäytännöstä tai vain osasta käsiteltävänä olevaa asiaa. Mahdollista on myös, että tuomioistuin pyytää oikeudenvalvontayksikköä hankkimaan esimerkiksi Verohallinnon asiantuntijajohdon tai jonkin Verohallinnon ulkopuolisen viranomaisen lausunnon asiasta, jos sellainen katsotaan asiassa tarpeelliseksi.

Verohallinto katsoo, että edellä kuvatut menettelyt edistävät oikeaan asiaratkaisuun pääsemistä ja jouduttavat prosessia, kun oikeudenvalvontayksikön vastineessa voidaan keskittyä asian ratkaisemisen kannalta merkityksellisiin seikkoihin. Verohallinto esittää, että hallintotuomioistuimet oikeudenkäynnistä hallintoasioissa annetun lain 37 §:n mukaisesti osoittaisivat vastinepyynnössään tarvittaessa ne asiakohdat, joista vastine tai selvitystä on erityisesti tarpeen antaa. Jos tuomioistuin pyytää oikeudenvalvontayksikköä hankkimaan asiassa selvitystä kolmannelta taholta, tämä otettaneen huomioon vastineen antamiseen asetettavassa määräajassa.

4.3 Kuuleminen erityistilanteissa

Oikeudenvalvontayksikkö käyttää puhevaltaa myös muissa sellaisissa asioissa, joissa on kyse veron määräämisestä tai veron määrästä ja jotka käsitellään hallintolain tai oikeudenkäynnistä hallintoasioissa annetun lain mukaisessa järjestyksessä. Tällaisia ovat muun muassa oikeudenkäynnistä hallintoasioissa annetun lain 13 luvussa tarkoitettu ylimääräinen muutoksenhaku ja 4 luvussa tarkoitetut hallintoriita-asiat. Näitä asioita ei käsitellä tässä ohjeessa.

Oikeudenvalvontayksikkö on oikeudenkäynnin toinen osapuoli hallintotuomioistuimessa myös sivullisen tiedonantovelvollisuutta koskevissa asioissa, vaikka se ei voikaan itse tehdä oikaisuvaatimusta Verohallinnon päätöksestä, joka koskee sivullisen velvollisuutta antaa tietoja (VML 65 a §:n 7 momentti ja 66 §:n 2 momentti sekä OVML 62 §:n 2 momentti ja 64 §). Vastaavalla tavalla oikeudenvalvontayksikkö on oikeudenkäynnin toinen osapuoli tulotietojärjestelmän ilmoittamisvelvollisuuden laiminlyönnistä määrättävissä myöhästymismaksuasioissa, vaikka se ei voikaan itse tehdä oikaisuvaatimusta Verohallinnon myöhästymismaksua koskevasta päätöksestä (laki tulotietojärjestelmästä (53/2018) 22 §:n 4 momentti).

Verohallinto on oikeudenkäynnin osapuoli seuraavissa asioissa:

- valtion maksuperustelain (150/1992) 11 b §:ssä ja eräiden ennakkoratkaisujen maksuperusteista annetun lain (1209/2006) 8 §:ssä tarkoitetuissa muutoksenhakuasioissa (esimerkiksi ennakkoratkaisusta peritty maksu),

- verotustietojen julkisuudesta ja salassapidosta annetun lain (1346/1999) soveltamisalaan kuuluvia päätöksiä koskevissa muutoksenhakuasioissa ja

- kuitintarjoamisvelvollisuudesta käteiskaupassa annetun lain 6 §:ssä tarkoitettua laiminlyöntimaksua koskevissa muutoksenhakuasioissa, kun Verohallinto on määrännyt laiminlyöntimaksun (laki kuitintarjoamisvelvollisuudesta käteiskaupassa 7 §).

Näissä asioissa hallintotuomioistuimet pyytävät vastineen Verohallinnon siltä yksiköltä, joka on tehnyt valituksen kohteena olevan päätöksen.

Oikeudenvalvontayksikkö tai Verohallinto ei ole oikeudenkäynnin osapuoli oikeudenkäynnistä hallintoasioissa annetun lain 84 §:ssä tarkoitetuissa rangaistusluonteisen hallinnollisen taloudellisen seuraamuksen alentamista koskevissa asioissa tai oikeudenkäynnin viivästymisen hyvittämisestä annetussa laissa (362/2009, hyvityslaki) tarkoitetuissa asioissa. Näissä asioissa oikeudenvalvontayksikkö voi kuitenkin esimerkiksi antamassaan vastineessaan selvittää oikeudenkäynnin viivästymiseen liittyviä seikkoja. Hallintotuomioistuin voi myös pyytää Verohallinnon lausunnon asiassa.

5 Asiakirjaliikenne sähköisessä tiedonsiirtomenettelyssä

5.1 Yleistä sähköisestä tiedonsiirtomenettelystä

Verohallinnon ja hallintotuomioistuimien välillä on siirrytty menettelyyn, jossa verovalitusta koskevat asiakirjat siirtyvät Verohallinnon tietojärjestelmän (Gentax) ja hallintotuomioistuimen asianhallintajärjestelmän (HAIPA) välille rakennetun sähköisen tiedonsiirtomenettelyn kautta. Tätä asiakirjojen sähköistä tiedonsiirtomenettelyä sovelletaan 20.4.2021 ja sen jälkeen hallintotuomioistuimissa vireille tulleisiin verovalituksiin. Tätä ennen vireille tulleiden verovalitusten asiakirjaliikenteeseen sovelletaan 2.5.2019 annetussa Verovalitusmenettelyä koskevassa ohjeessa (dnro VH/4/00.01.00/2019) selostettuja menettelyjä.

Sähköinen tiedonsiirtomenettely koskee kaikkia verolajeja sekä kaikkia Verohallinnon verotuspäätöksistä ja ennakkoratkaisuista tehtyjä verovalituksia. Sähköistä menettelyä sovelletaan myös ns. sisäpiiriasioihin. Menettely ei kuitenkaan koske keskusverolautakunnan ennakkoratkaisuista tehtyjä verovalituksia, vaan niiden asiakirjaliikenteessä sovelletaan tämän ohjeen luvussa 6.1 kerrottua menettelyä.

Hallinto-oikeus kirjaa verovalitusasian vireille HAIPA-järjestelmään ja merkitsee kirjaustietoihin Verohallinnon antaman valituksenalaisen päätöksen numeron / numerot oikeusasteesta riippuen joko valituksenalaiseksi päätökseksi tai alemman viranomaisen antamaksi päätökseksi. Valituksen vireille tulosta välittyy automaattisesti ilmoitus Verohallinnon Gentax-tietojärjestelmään. Vireilletuloilmoitus muodostaa Verohallinnon tietojärjestelmässä tehtävän asiakirjojen kokoamiseksi ja välittämiseksi hallinto-oikeuteen. Gentax-tietojärjestelmän automaatio kokoaa verovalitusta koskevat asiakirjatiedostot tietojärjestelmästä. Virkailija tarkistaa asiakirjat, lisää tarvittaessa aineistoon puuttuvat asiakirjat ja lähettää ne hallinto-oikeuteen sähköisen tiedonsiirtomenettelyn kautta.

Hallinto-oikeudelle lähetetään kaikki ne verotusasiakirjat, joiden perusteella verotuspäätös on tehty. Jos verovelvollista koskevaa verotuspäätöstä tehtäessä tai oikaisuvaatimusta käsiteltäessä on käytetty jonkun muun verovelvollisen verotusasiakirjoja, myös nämä asiakirjat toimitetaan hallinto-oikeudelle. Esimerkiksi silloin, kun osakkeenomistajan verotuksessa on käytetty osakeyhtiön verotustietoja, osakkeenomistajan valituksen käsittelyä varten hallinto-oikeudelle toimitetaan myös asiaa koskevat osakeyhtiön verotusasiakirjat. Toisen verovelvollisen verotusasiakirjat liitetään hallinto-oikeudelle lähetettävään sähköiseen asiakirjakirja-aineistoon. Tämän ohjeen liitteessä 2 on verolajeittain lueteltu, mitä asiakirjoja hallintotuomioistuimelle sähköisesti toimitetaan.

Hallintotuomioistuin lähettää päätöksen ja palauttaa verovalitusasiakirjat Verohallintoon sähköisen tiedonsiirtomenettelyn kautta siten kuin tämän ohjeen luvussa 10 tarkemmin ohjeistetaan.

Niissä tilanteissa, joissa verovelvollinen tai Veronsaajien oikeudenvalvontayksikkö valittaa korkeimpaan hallinto-oikeuteen hallinto-oikeuden antamasta päätöksestä, korkein hallinto-oikeus saa verovalitusta koskevat asiakirjat lähtökohtaisesti suoraan HAIPA-järjestelmästään. Jos korkein hallinto-oikeus kuitenkin pyytää Verohallinnolta erikseen asiakirjoja, tekee korkein hallinto-oikeus HAIPA-järjestelmässä Asiakirjapyynnön.

5.2 Verovelvollisen valituksen käsittely

5.2.1 Verovelvollisen valitus

Kun verovelvollisen verovalitus on tullut vireille, hallinto-oikeus saa Verohallinnolta valitukseen liittyvät verotusasiakirjat sähköisen tiedonsiirtomenettelyn kautta. Verohallinnossa valituksen vireilläolo sekä asiakirjojen lähettäminen hallinto-oikeuteen kirjataan Verohallinnon tietojärjestelmään. Verohallinto lähettää pyydetyt asiakirjat sähköisen tiedonsiirtomenettelyn kautta viipymättä hallinto-oikeudelle.

5.2.2 Veronsaajien oikeudenvalvontayksikön vastine

Hallintotuomioistuimet tekevät HAIPA-järjestelmässä Vastinepyynnön. Pyyntö välittyy Verohallinnon Gentax-tietojärjestelmän työjonolle, josta virkailija jakaa vastineen edelleen tehtäväksi oikeudenvalvontayksikön työjonolle. Jos samaan asiakokonaisuuteen liittyy muita verovelvollisia koskevia vastinepyyntöjä, kuten osakeyhtiötä ja sen osakkaita koskevia vastinepyyntöjä, hallintotuomioistuin merkitsee tiedon liitännäisistä tapauksista vastinepyyntöön.

Hallintotuomioistuin lisää pyynnön liitteeksi vastinepyynnön, verovelvollisen valituksen ja valituksen mahdolliset muut liitteet. Hallintotuomioistuin ei kuitenkaan lisää tehtävään sellaisia verovelvollisen toimittamia liitteitä, jotka Verohallinnolla on jo käytettävissään, kuten valituksenalaista päätöstä tai muuta Verohallinnolta saatua verovalitusta koskevaa asiakirjamateriaalia.

Hallintotuomioistuimet asettavat vastineen antamiselle 30 päivän määräajan. Oikeudenvalvontayksikkö pyytää tarvittaessa perustellusta syystä lisäaikaa vastineen antamiselle. Oikeudenvalvontayksikkö lähettää vastineen ja sen mahdolliset liitteet sähköisen tiedonsiirtomenettelyn kautta hallintotuomioistuimeen.

Jos hallintotuomioistuin poikkeuksellisesti pyytää vastineen lisäksi Verohallinnon lausunnon verovalitusasiassa, hallintotuomioistuin lisää vastinepyynnön liitteeksi Verohallinnolle osoitetun lausuntopyynnön tai tekee erillisen lausuntopyynnön.

Jos hallintotuomioistuin myöhemmin täydentää aiemmin lähettämäänsä vastinepyyntöä, hallintotuomioistuin tekee HAIPA-järjestelmässä uuden vastinepyynnön, joka nimetään vastinepyynnön täydennykseksi. Tehtävä välittyy Verohallinnon Gentax-järjestelmän työjonolle, josta virkailija jakaa vastineen edelleen tehtäväksi oikeudenvalvontayksikön työjonolle.

5.2.3 Verovelvollisen vastaselitys

Kun oikeudenvalvontayksikkö on antanut vastineen, hallinto-oikeus lähettää oikeudenvalvontayksikön vastineen verovelvolliselle vastaselityksen antamista varten. Hallinto-oikeus asettaa määräajan vastaselityksen antamiselle ja pyytää verovelvollista toimittamaan vastaselityksen suoraan hallinto-oikeudelle.

Jos verovelvollinen haluaa tutustua valitusasian asiakirja-aineistoon, hallinto-oikeus voi käyttää tässä tilanteessa apuna verotoimistoa. Tällöin hallinto-oikeus ilmoittaa verovelvolliselle, että asiakirjoihin voi tutustua Verohallinnon asiakaspalvelussa tai että asiakirjat tulostetaan ja lähetetään verovelvolliselle. Asiakirja-aineistoon tutustumisesta Verohallinnon tiloissa sovitaan aina tapauskohtaisesti.

Koska hallinto-oikeus johtaa prosessia, verotoimisto ei voi myöntää lisäaikaa vastaselityksen antamiselle. Jos verovelvollinen pyytää lisäaikaa vastaselityksen antamiseen, hänet ohjataan pyytämään sitä hallinto-oikeudelta. Jos verovelvollinen jättää vastaselityksensä verotoimistoon, verotoimisto lähettää sen viipymättä edelleen hallinto-oikeudelle. Tieto vastaselityksen lähettämisestä hallinto-oikeudelle merkitään Verohallinnon asianomaiseen tietojärjestelmään tai kirjaamon järjestelmään.

5.2.4 Kuulemisen päättäminen

Kun verovelvollinen on antanut vastaselityksensä hallinto-oikeudelle, hallinto-oikeus harkitsee, onko syytä vielä varata oikeudenvalvontayksikölle tilaisuus antaa asiassa lisävastine tai toimittaa verovelvollisen antama vastaselitys oikeudenvalvontayksikölle vain tiedoksi. Hallinto-oikeus voi harkintansa mukaan menetellä myös niin, että verovelvollisen vastaselitystä ei lähetetä oikeudenvalvontayksikölle lainkaan, jolloin oikeudenkäynnin osapuolten kuuleminen päättyy tähän, ja hallinto-oikeus ratkaisee asian.

Jos hallinto-oikeus pyytää oikeudenvalvontayksiköltä lisävastinetta, hallinto-oikeus tekee HAIPA-järjestelmässä Vastinepyynnön. Tehtävä välittyy Verohallinnon Gentax-järjestelmän työjonolle, josta virkailija jakaa vastineen edelleen tehtäväksi oikeudenvalvontayksikön työjonolle.

Hallinto-oikeus lisää vastinepyynnön liitteeksi lisävastinepyynnön, verovelvollisen vastaselityksen ja sen mahdolliset liitteet. Hallinto-oikeus ei kuitenkaan lisää tehtävään sellaisia verovelvollisen toimittamia liitteitä, jotka Verohallinnolla on jo käytettävissään.

Jos hallinto-oikeus päättää antaa verovelvollisen vastaselityksen ainoastaan tiedoksi oikeudenvalvontayksikölle eikä nimenomaisesti pyydä oikeudenvalvontayksiköltä lisävastinetta, oikeudenvalvontayksikkö ei anna oma-aloitteisesti vastinetta. Hallinto-oikeus tekee näissä tilanteissa HAIPA-järjestelmässään Lähetteen ja lisää sen liitteeksi saatteen vastaselityksen tiedoksi antamisesta sekä vastaselityksen.

5.3 Veronsaajien oikeudenvalvontayksikön valituksen käsittely

5.3.1 Veronsaajien oikeudenvalvontayksikön valitus

Oikeudenvalvontayksikkö toimittaa laatimansa valituksen ja sen mahdolliset liitteet sähköpostitse asianomaisen hallinto-oikeuden kirjaamon sähköpostilaatikkoon tai sähköisesti viranomaisportaalin kautta. Hallinto-oikeuden sähköpostilaatikosta tai viranomaisportaalista tullut kuittausviesti toimii varmenteena siitä, että valitus on tullut perille tuomioistuimeen.

Hallinto-oikeus saa verovalitusta koskevat asiakirjat Verohallinnolta luvussa 5.1 kerrotulla tavalla. Oikeudenvalvontayksikkö toimittaa laatimansa valituksen ja sen liitteet Verohallinnolle.

5.3.2 Verovelvollisen vastine

Hallinto-oikeus lähettää oikeudenvalvontayksikön valituksen verovelvolliselle vastineen antamista varten. Hallinto-oikeus asettaa määräajan vastineen antamiselle ja pyytää verovelvollista toimittamaan vastineen suoraan hallinto-oikeudelle. Jos verovelvollinen haluaa tutustua valitusasian asiakirja-aineistoon, hallinto-oikeus voi käyttää tässä tilanteessa apuna verotoimistoa. Tällöin hallinto-oikeus ilmoittaa verovelvolliselle, että asiakirjoihin voi tutustua Verohallinnon asiakaspalvelussa tai että asiakirjat tulostetaan ja lähetetään verovelvolliselle. Asiakirja-aineistoon tutustumisesta Verohallinnon tiloissa sovitaan aina tapauskohtaisesti.

Verotoimisto ei voi myöntää lisäaikaa vastineen antamiselle. Jos verovelvollinen pyytää lisäaikaa vastineen antamiseen, hänet ohjataan pyytämään sitä hallinto-oikeudelta. Jos verovelvollinen jättää vastineensa verotoimistoon, verotoimisto lähettää sen edelleen viipymättä hallinto-oikeudelle. Tieto vastineen lähettämisestä hallinto-oikeudelle merkitään Verohallinnon asianomaiseen tietojärjestelmään tai kirjaamon järjestelmään.

5.3.3 Veronsaajien oikeudenvalvontayksikön vastaselitys

Hallintotuomioistuimet tekevät HAIPA-järjestelmässä Vastaselityspyynnön. Pyyntö välittyy Verohallinnon Gentax-järjestelmän työjonolle, josta virkailija jakaa vastaselityksen edelleen tehtäväksi oikeudenvalvontayksikön työjonolle. Jos samaan asiakokonaisuuteen liittyy muita verovelvollisia koskevia vastaselityspyyntöjä, hallintotuomioistuin merkitsee tiedon liitännäisistä tapauksista vastaselityspyyntöön.

Hallintotuomioistuin lisää pyynnön liitteeksi vastaselityspyynnön sekä verovelvollisen vastineen ja sen mahdolliset liitteet. Hallintotuomioistuin ei kuitenkaan lisää tehtävään sellaisia verovelvollisen toimittamia liitteitä, jotka Verohallinnolla on käytettävissään tai muuta Verohallinnolta jo saatua verovalitusta koskevaa asiakirjamateriaalia.

Verohallinto toimittaa oikeudenvalvontayksikön vastaselityksen sähköisen tiedonsiirtomenettelyn kautta hallintotuomioistuimeen.

5.4 Täytäntöönpanon kielto- ja keskeytysvaatimus

Jos verovelvollinen on valituksessaan vaatinut täytäntöönpanon kieltoa tai keskeyttämistä, hallintotuomioistuin antaa tätä koskevan välipäätöksen sähköisesti HAIPA-järjestelmän kautta.

Verohallinto esittää, että hallinto-oikeudet ja korkein hallinto-oikeus merkitsevät täytäntöönpanon kieltoa tai keskeyttämistä koskevan välipäätöksen jakeluun seuraavat tiedot:

Verohallinto, sähköinen asiointipalvelu:

- Verotusyksikkö.

Päätös ohjautuu Verohallinnon Gentax-tietojärjestelmän työjonolle. Verohallinto tallentaa päätöksistä tiedon Verohallinnon tietojärjestelmään, josta se välitetään tarvittaessa ulosottoon. Erityisehtoja sisältävät välipäätökset Verohallinto lähettää sähköpostilla ulosottoon. Täytäntöönpanon keskeyttämistä koskevia päätöksiä ei anneta tiedoksi lainkaan oikeudenvalvontayksikölle.

Hallintotuomioistuin voi kielto- tai keskeytysvaatimuksen käsittelyä varten tarvita tietoa valituksenalaisen asian veron määrästä ja maksuunpanoeristä. Hallintotuomioistuin voi HAIPA-järjestelmän kautta pyytää, että verotusasiakirjojen liitteeksi toimitetaan verovelkaluettelo, johon on merkitty ne erät, joiden tiedot ovat tarpeen asian käsittelemiseksi. Lisäksi hallintotuomioistuin voi pyytää tarkentavia tietoja Verohallinnon rajoitetusta täytäntöönpanon kielto- tai keskeytyspäätöksestä sähköpostilla YHT.HAOTPK@vero.fi.

Toimivaltainen hallinto-oikeus voi antaa täytäntöönpanon kielto- ja keskeytyshakemukseen päätöksen, jonka mukaan täytäntöönpanon kielto tai keskeytys jatkuu, kunnes päätös on lainvoimainen. Jos verovelvollinen hakee muutosta hallinto-oikeuden päätökseen korkeimmalta hallinto-oikeudelta, korkeimman hallinto-oikeuden ei tällöin tarvitse antaa erillistä keskeytysmääräystä.

Verohallinto voi tarvittaessa kuitenkin tehdä hallintotuomioistuimelle pyynnön tarpeesta muuttaa hallintotuomioistuimen määräystä, jos esimerkiksi verojen vanhentuminen sitä edellyttää. Tällainen pyyntö voidaan toimittaa joko hallinto-oikeudelle tai korkeimmalle hallinto-oikeudelle riippuen siitä, mikä on asian käsittelyvaihe. Tuomioistuin voi niin harkitessaan antaa asiassa uuden määräyksen. Verohallinto seuraa tuomioistuimissa käsiteltäviin valituksiin liittyviä toimenpidekielto- ja keskeytysmääräyksiä ja reagoi niihin tarvittaessa.

6 Asiakirjaliikenne sähköpostitse

6.1 Keskusverolautakunnan ennakkoratkaisu

6.1.1 Verovelvollisen valitus

Keskusverolautakunnan antamista ennakkoratkaisuista valitetaan korkeimpaan hallinto-oikeuteen. Valitus jätetään korkeimpaan hallinto-oikeuteen. Korkein hallinto-oikeus johtaa prosessia sen alusta saakka.

Korkein hallinto-oikeus pyytää Verohallinnolta sähköpostitse osoitteesta KVL_ratkaisut@vero.fi valituksen kohteena olevaan päätökseen liittyvät asiakirjat sähköpostitse. Verohallinto kokoaa sähköisen asiakirja-aineiston ja lähettää aineiston sähköpostitse pdf-tiedostoina hallintotuomioistuimeen.

Korkein hallinto-oikeus kuulee Veronsaajien oikeudenvalvontayksikköä lähettämällä oikeudenvalvontayksikön sähköpostilaatikkoon (oikeudenvalvonta@vero.fi) sähköisen vastinepyynnön, jonka liitteenä ovat verovelvollisen valitus sekä valituksen muut mahdolliset liitteet.

Oikeudenvalvontayksikkö antaa vastineen Verohallinnon tietojärjestelmän tietojen perusteella ja lähettää sen sähköpostitse korkeimpaan hallinto-oikeuteen. Pohjois-Suomen verotoimisto kirjaa vastineen antamiseen liittyvät tiedot sekä tallentaa oikeudenvalvontayksikön vastineen Verohallinnon tietojärjestelmään.

6.1.2 Veronsaajien oikeudenvalvontayksikön valitus

Oikeudenvalvontayksikkö lähettää valituksen sähköpostilla korkeimpaan hallinto-oikeuteen. Oikeudenvalvontayksikkö pyytää Verohallintoa kokoamaan asiakirjat ja lähettämään ne sähköpostilla korkeimpaan hallinto-oikeuteen. Verohallinto kokoaa sähköisen asiakirja-aineiston ja lähettää aineiston sähköpostitse pdf-tiedostoina korkeimpaan hallinto-oikeuteen. Valitus kirjataan ja korkeimpaan hallinto-oikeuteen mennyt asiakirja-aineisto tallennetaan Verohallinnon tietojärjestelmään.

Korkein hallinto-oikeus pyytää oikeudenvalvontayksiköltä vastaselitystä verovelvollisen vastineeseen lähettämällä sähköisen vastaselityspyynnön oikeudenvalvontayksikön sähköpostilaatikkoon (oikeudenvalvonta@vero.fi), jonka liitteenä ovat verovelvollisen vastine sekä vastineen muut mahdolliset liitteet.

Pohjois-Suomen verotoimisto kirjaa ja tallentaa vastaselityspyynnön liitteineen Verohallinnon tietojärjestelmään. Oikeudenvalvontayksikkö antaa vastaselityksen tietojärjestelmän tietojen perusteella ja lähettää sen sähköpostitse korkeimpaan hallinto-oikeuteen. Pohjois-Suomen verotoimisto kirjaa vastaselityksen antamiseen liittyvät tiedot sekä tallentaa oikeudenvalvontayksikön vastaselityksen Verohallinnon tietojärjestelmään.

6.1.3 Korkeimman hallinto-oikeuden päätös ja asiakirjojen palauttaminen

Korkein hallinto-oikeus lähettää oikeudenvalvontayksikölle kuuluvan päätöskappaleen sähköpostitse osoitteeseen oikeudenvalvonta@vero.fi. Korkein hallinto-oikeus lähettää Verohallinnolle kuuluvan päätöskappaleen sähköpostilla osoitteeseen KVL_ratkaisut@vero.fi ja palauttaa päätöksen lähettämisen yhteydessä vain ne asiakirjat, jotka ovat muodostuneet valitusprosessin käsittelyn aikana ja joita ei ole saatu Verohallinnolta tai niitä ei ole toimitettu prosessin aikana Verohallinnolle.

6.2 Ennakkopäätösvalitusmenettely

6.2.1 Verovelvollisen ennakkopäätösvalitus

Verohallinto ohjaa kaikkia verovelvollisia jättämään ennakkopäätösvalituksen Pohjois-Suomen verotoimistoon (PL 1010, 90101 OULU). Jos verovelvollinen on toimittanut ennakkopäätösvalituksen johonkin muuhun Verohallinnon yksikköön, asia kirjataan siellä vireille tulleeksi ja valitus siirretään Pohjois-Suomen verotoimistoon. Jos verovelvollinen on toimittanut ennakkopäätösvalituksen hallintotuomioistuimeen, tuomioistuin siirtää asian Verohallinnolle lähettämällä asiakirjat sähköpostitse osoitteeseen verovalitusasiakirjat@vero.fi

Verovelvollisen on tehtävä ennakkopäätösvalitusta koskeva valituslupahakemus 60 päivän kuluessa siitä, kun hän on saanut tiedon oikaisulautakunnan päätöksestä. Ajankohta, josta 60 päivän määräaika lasketaan, ilmenee oikaisulautakunnan päätöksestä. Sen jälkeen, kun mainittu 60 päivän määräaika on kulunut, verotoimisto pyytää oikeudenvalvontayksikön suostumusta asian käsittelyyn ennakkopäätösvalitusmenettelyssä. Suostumusta pyydetään oikeudenvalvontayksiköltä sähköisesti.

Oikeudenvalvontayksikön suostumuksen antamista koskeva 30 päivän määräaika alkaa kulua siitä päivästä, jona oikeudenvalvontayksikön katsotaan saaneen asian tiedoksi. Oikeudenvalvontayksikkö ilmoittaa tänä aikana mainitulle verotoimistolle, antaako se suostumuksensa asian käsittelyyn ennakkopäätösvalitusasiana. Verohallinnon yksikön johtava veroasiantuntija antaa tarvittaessa oikeudenvalvontayksikön pyynnöstä lausunnon, joka liitetään valitusasiakirjoihin.

Jos oikeudenvalvontayksikkö on antanut suostumuksensa, verotoimisto toimittaa verovelvollisen valituksen ja oikeudenvalvontayksikön suostumuksen sekä muut tarvittavat asiakirjat sähköpostilla korkeimman hallinto-oikeuden kirjaamoon sen jälkeen, kun edellä mainitusta tiedoksisaannista alkava 30 päivän määräaika on kulunut. Verotoimisto ilmoittaa asiasta verovelvolliselle, oikeudenvalvontayksikölle ja asiassa normaalisti toimivaltaiselle hallinto-oikeudelle. Verotoimisto lähettää samassa yhteydessä valituskirjelmän ja siihen liittyvät asiakirjat tiedoksi sähköpostitse asianomaisen yksikön johtavalle veroasiantuntijalle ja oikaisulautakunnan johtavalle puheenjohtajalle. Asian käsittely korkeimmassa hallinto-oikeudessa jatkuu kuten muissakin valitusasioissa. Korkein hallinto-oikeus kirjaa ennakkopäätösvalituksen HAIPA-järjestelmään ja käynnistää asiakirjapyyntömenettelyn.

Jos oikeudenvalvontayksikkö ei anna suostumusta, asian käsittelyä jatketaan hallinto-oikeudelle osoitettuna valituksena samalla tavoin kuin muissakin verovalitusasioissa. Verotoimisto toimittaa verovelvollisen valituksen ja oikeudenvalvontayksikön ilmoituksen suostumukseen sekä muut tarvittavat asiakirjat sähköpostilla hallinto-oikeuden kirjaamoon. Verotoimisto toimittaa tässä yhteydessä hallinto-oikeudelle myös oikeudenvalvontayksikön vastineen, jos yksikkö antaa vastineen jo suostumusilmoituksen yhteydessä. Asian käsittely hallinto-oikeudessa jatkuu kuten muissakin valitusasioissa. Hallinto-oikeus kirjaan valituksen HAIPA-järjestelmään ja käynnistää asiakirjapyyntömenettelyn.

Jos verovelvollinen ennakkopäätösvalituksellaan hakee täytäntöönpanon kieltoa tai keskeyttämistä, täytäntöönpanon kielto- tai keskeyttämispäätöksen tekee Verohallinto. Päätös on voimassa siihen saakka, kunnes asia on siirtynyt hallinto-oikeuden tai korkeimman hallinto-oikeuden käsiteltäväksi. Tämän jälkeen tuomioistuin tekee asiassa uuden päätöksen.

Tiedot ennakkopäätösvalituksen saapumisesta, Verohallinnon sisäisestä asiakirjaliikenteestä ja asiakirjojen lähettämisestä hallintotuomioistuimelle kirjataan Verohallinnon asianomaiseen tietojärjestelmään.

6.2.2 Veronsaajien oikeudenvalvontayksikön ennakkopäätösvalitus

Oikeudenvalvontayksikkö laatii ennakkopäätösvalituksen Verohallinnon sähköisen asiakirja-aineiston perusteella. Oikeudenvalvontayksikkö toimittaa ennakkopäätösvalituskirjelmän ja siihen liittyvät asiakirjat Pohjois-Suomen verotoimistoon sähköpostitse, jossa asia kirjataan vireille tulleeksi. Verohallinnon yksikön johtava veroasiantuntija antaa tarvittaessa oikeudenvalvontayksikön pyynnöstä lausunnon, joka liitetään valitusasiakirjoihin.

Pohjois-Suomen verotoimisto pyytää verovelvollisen suostumusta asian käsittelyyn ennakkopäätösvalituksena. Suostumusta koskevan pyynnön oheen liitetään oikeudenvalvontayksikön valituskirjelmä ja siihen liittyvät asiakirjat. Suostumuspyyntö lähetetään saantitodistuksella verovelvolliselle.

Verovelvollisella on suostumuspyynnön tiedoksisaannin jälkeen 30 päivää aikaa antaa suostumus asian käsittelyyn ennakkopäätösvalituksena. Jos verovelvollinen on antanut suostumuksensa, verotoimisto toimittaa oikeudenvalvontayksikön valituksen ja verovelvollisen suostumuksen sekä muut tarvittavat asiakirjat sähköpostilla korkeimman hallinto-oikeuden kirjaamoon sen jälkeen, kun edellä mainitusta tiedoksisaannista alkava 30 päivän määräaika on kulunut. Verotoimisto ilmoittaa asiasta verovelvolliselle, oikeudenvalvontayksikölle ja asiassa normaalisti toimivaltaiselle hallinto-oikeudelle. Verotoimisto lähettää samassa yhteydessä valituskirjelmän ja siihen liittyvät asiakirjat tiedoksi sähköpostitse asianomaisen yksikön johtavalle veroasiantuntijalle ja oikaisulautakunnan johtavalle puheenjohtajalle. Asian käsittely korkeimmassa hallinto-oikeudessa jatkuu kuten muissakin valitusasioissa. Korkein hallinto-oikeus kirjaa ennakkopäätösvalituksen HAIPA-järjestelmään ja käynnistää asiakirjapyyntömenettelyn.

Jos verovelvollinen ei anna suostumusta, asian käsittelyä jatketaan hallinto-oikeudelle osoitettuna valituksena samalla tavoin kuin muissakin verovalitusasioissa. Verotoimisto toimittaa oikeudenvalvontayksikön valituksen ja verovelvollisen ilmoituksen suostumukseen sekä muut tarvittavat asiakirjat sähköpostilla hallinto-oikeuden kirjaamoon. Asian käsittely hallinto-oikeudessa jatkuu kuten muissakin valitusasioissa. Hallinto-oikeus kirjaan valituksen HAIPA-järjestelmään ja käynnistää asiakirjapyyntömenettelyn.

Tiedot ennakkopäätösvalituksen saapumisesta, Verohallinnon sisäisestä asiakirjaliikenteestä ja asiakirjojen lähettämisestä hallintotuomioistuimelle kirjataan Verohallinnon asianomaiseen tietojärjestelmään.

7 Tieto oikeudenkäynnin alkamisajankohdasta

7.1 Yleistä oikeudenkäynnin kokonaiskäsittelyajan seurannasta

Verovelvollisella on oikeus saada asiansa käsitellyksi asianmukaisesti ja ilman aiheetonta viivytystä toimivaltaisessa tuomioistuimessa tai muussa viranomaisessa. Viivytyksettömän käsittelyn toteutumista pyritään tehostamaan hyvityslain mukaisella hyvityksellä. Laki edellyttää verovalituksia koskevien oikeudenkäyntien kokonaiskeston seuraamista.

Verovelvollisella voi olla samaan aikaan vireillä esimerkiksi valitus hallinto-oikeudessa ja samaa asiaa, mutta eri verokautta koskeva oikaisuvaatimus tai verotuksen oikaisua koskeva asia Verohallinnossa. Jotta mahdollinen tuleva oikeudenkäynti ei tässä vaiheessa aiheettomasti viivästyisi, oikaisulautakunta tai Verohallinto ei pääsääntöisesti odota hallinto-oikeuden päätöstä. Näissä tilanteissa Verohallinto tiedustelee aikaisemmin vireille tulleen asian käsittelyvaiheen hallinto-oikeudesta. Jos hallinto-oikeus on antamassa asiassa päätöksen pian, sitä odotetaan. Muussa tapauksessa asia ratkaistaan oikaisulautakunnassa tai Verohallinnossa ennen hallinto-oikeuden päätöstä.

7.2 Oikeudenkäynnin alkamisajankohta

7.2.1 Oikaisuvaatimusmenettelyyn kuuluvat asiat

Oikaisuvaatimusmenettelyn soveltamisalaan kuuluvissa asioissa oikeudenkäynnin katsotaan alkaneen verovelvollisen tai Veronsaajien oikeudenvalvontayksikön tekemän oikaisuvaatimuksen vireilletulohetkestä (hyvityslaki 5 §:n 2 momentti). Oikaisuvaatimus tulee vireille sinä päivänä, jona verovelvollisen oikaisuvaatimus on saapunut Verohallintoon. Jos verovelvollinen jättää oikaisuvaatimuksen Verohallintoon ennen verovuodelta toimitettavan verotuksen päättymistä, oikaisuvaatimus tulee vireille verotuksen päättymistä seuraavana päivänä.

7.2.2 Veronkorotusta tai muuta hallinnollista seuraamusta koskevat asiat

Hyvityslain 2 a §:n 2 kohdan mukaan hallinnollisella seuraamuksella tarkoitetaan muun ohessa veronkorotusta, myöhästymismaksua ja laiminlyöntimaksua. Hyvityslain muuttamisesta annetun lain esitöiden perusteella korot eivät ole hallinnollisia seuraamuksia. Myöskään eri verolakien mukaista arvioverotusta taikka verotuksen oikaisua tai veron määräämistä ei itsessään pidetä hallinnollisena seuraamuksena.

Hallinnollisen seuraamuksen määräämistä koskevassa asiassa oikeudenkäynnin kestona huomioon otettava aika alkaa, kun viranomainen on käynnistänyt seuraamukseen johtavan menettelyn ja antanut sen tiedoksi asianosaiselle (hyvityslaki 5 §:n 3 momentti) Oikeudenkäynnin alkamisajankohtana pidetään näissä asioissa ajankohtaa, jolloin asianosainen on saanut tiedon hallinnollista seuraamusta koskevasta viranomaisen käynnistämästä menettelystä.

Verotarkastuskertomukseen perustuvaa veronkorotusta koskevassa asiassa oikeudenkäynnin katsotaan alkaneen siitä, kun tarkastuskertomus on annettu tiedoksi verovelvolliselle. Jos verotusta on oikaistu verovelvollisen vahingoksi muutoin kuin tarkastuskertomuksen johdosta ja tässä yhteydessä on määrätty veronkorotus, oikeudenkäynnin katsotaan alkaneen siitä, kun verovelvollinen on saanut tiedon veronkorotuksen määräämistä koskevasta kuulemiskirjeestä.

Muissa kuin edellä mainituissa tilanteissa hallinnollista seuraamusta koskevan oikeudenkäynnin alkamisajankohtana pidetään verovelvollisen tiedonsaantia kuulemiskirjeestä, jossa seuraamus on mainittu.

Kun verotusta oikaistaan tai vero määrätään verovelvollisen vahingoksi, verovelvolliselle ei aina määrätä veronkorotusta tai muuta hallinnollista sanktiota. Oikeudenkäynnin alkamisajankohta ratkaistaan tällaisessa asiassa hyvityslain 5 §:n 2 momentin pääsäännön mukaisesti. Oikeudenkäynti katsotaan siten alkaneeksi siitä hetkestä, kun verovelvollisen oikaisuvaatimus edellä mainittuun päätökseen tulee vireille.

Oikeudenvalvontayksikkö merkitsee kaikkien hallintotuomioistuimelle antamiensa asiakirjojen (vastine, oikaisuvaatimus, valitus, vastaselitys) etusivulle oikeudenkäynnin alkamisajankohdan kohtaan ”Päätös, johon on haettu muutosta” alle seuraavasti:

Oikeudenkäynnin alkamisajankohta (laki 362/2009): pp.kk.vvvv.

8 Suulliset käsittelyt hallintotuomioistuimissa

8.1 Suullisen käsittelyn perusteet ja tarkoitus

Tässä luvussa käsitellään Verohallinnon eri yksiköiden ja niiden virkamiesten asemaa verovalitusasian suullisessa käsittelyssä hallintotuomioistuimessa sekä suulliseen käsittelyyn liittyviä menettelykysymyksiä hallintotuomioistuimen ja Verohallinnon välillä. Tässä luvussa selostettuja menettelytapoja voidaan soveltuvin osin noudattaa myös hallintotuomioistuimen suorittamassa katselmuksessa (HOL 48 §).

Verovalitusasian suullinen käsittely on osa valituksen käsittelyä hallintotuomioistuimessa. Suullisen käsittelyn järjestämisestä säädetään oikeudenkäynnistä hallintoasioissa säädetyn lain 57–58 §:ssä. Lain 7 luvussa on tarkempia säännöksiä itse menettelystä (HOL 59–78 §). Suullisessa käsittelyssä sovelletaan oikeudenkäynnistä hallintoasioissa annetun lain viittaussäännösten nojalla myös useita yleisiä tuomioistuimia koskevan oikeudenkäymiskaaren (4/1734) säännöksiä.

Suullinen käsittely järjestetään asian selvittämiseksi (HOL 57 §). Suullinen käsittely saattaa olla tarpeen myös oikeudenmukaisen oikeudenkäynnin toteuttamiseksi. Suullinen käsittely on keino, jolla hallintotuomioistuin selvittää asiaa kirjallisen selvityksen lisäksi. Suullisessa käsittelyssä hallintotuomioistuimelle esitetään suullisesti selvitystä. Suullisen käsittelyn järjestämisestä päättää hallintotuomioistuin ja se myös johtaa suullista käsittelyä (HOL 58 §).

Veroprosessissa asianosaiset voivat esittää hallinto-oikeudelle pyynnön suullisen käsittelyn järjestämisestä. Hallintotuomioistuimen on järjestettävä suullinen käsittely, jos tuomioistuin pitää sitä tarpeellisena tai yksityinen asianosainen sitä vaatii (HOL 57 §:n 1 momentti). Jos verovelvollinen siis nimenomaisesti vaatii suullisen käsittelyn järjestämistä, hallinto-oikeuden on lähtökohtaisesti järjestettävä suullinen käsittely. Tuomioistuin voi asianosaisen vaatimuksesta huolimatta jättää suullisen käsittelyn järjestämättä, jos:

- suullista käsittelyä vaatineen asianosaisasema perustuu hyvinvointialueen, kunnan tai muun yhteisön jäsenyyteen;

- asian ratkaisemiseksi merkityksellisistä tosiseikoista on jo saatu riittävä selvitys, jonka perusteella asia voidaan ratkaista ilman, että tuomioistuimelle jää varteenotettavaa epäilystä tosiseikoista;

- tosiseikat voidaan selvittää muulla tavoin;

- suullinen käsittely on jo järjestetty samassa asiassa hallintotuomioistuimessa; tai

- suullisen käsittelyn järjestäminen on muuten ilmeisen tarpeetonta, kun otetaan huomioon asian laatu ja merkitys asianosaiselle sekä oikeudenmukaisen oikeudenkäynnin vaatimukset.

Verovalitusasiat ovat usein laadultaan sellaisia oikeuskysymyksiin keskittyviä asioita, että ne voidaan käsitellä pelkästään kirjallisessa menettelyssä.

Korkein hallinto-oikeus voi asianosaisen vaatimuksesta huolimatta jättää suullisen käsittelyn järjestämättä myös, jos asiassa on kyse muutoksenhausta hallintotuomioistuimen päätökseen eikä suullisen käsittelyn järjestäminen ole tarpeen asian selvittämiseksi.

Yleensä suullisen käsittelyn järjestämistä pyytää yksityinen asianosainen. Kuitenkin myös oikeudenkäynnin osapuolena oleva viranomainen voi pyytää suullisen käsittelyn järjestämistä. Viranomainen saattaa katsoa, että suullinen käsittely on tarpeen asian selvittämiseksi.

Tuomioistuin ratkaisee asian sekä suullisesti että kirjallisesti saadun selvityksen perusteella. Suullinen käsittely veroasioissa on yleensä yleisöltä suljettu, koska siinä käsitellään salassa pidettäviä asioita (laki oikeudenkäynnin julkisuudesta hallintotuomioistuimessa (381/2007) 11 §).

8.2 Suullisen käsittelyn osapuolet ja muut käsittelyyn osallistujat

Hallintotuomioistuimessa suulliseen käsittelyyn voivat osallistua asianosaiset, asianosaisten edustajat, asiantuntijat, todistajat ja muut tuomioistuimen kutsumat henkilöt. Verovalitusasiassa oikeudenkäynnin osapuolina eli asianosaisina ovat verovelvollinen ja Veronsaajien oikeudenvalvontayksikkö.

Oikeudenvalvontayksikön asema suullisessa käsittelyssä vastaa sen asemaa kirjallisessa menettelyssä. Verohallinnon muuta yksikköä ei siten yleensä kutsuta suulliseen käsittelyyn (ks. VHL 2 ja 24 §:t sekä VML 69 §, OVML 66 §, AutoVL 102 § ja HOL 42 §). Verohallinnon muun yksikön virkamiehet voivat osallistua suulliseen käsittelyyn avustajana, todistajana tai asiantuntijana siten kuin jäljempänä esitetään.

8.3 Laillinen este osallistua suulliseen käsittelyyn

Suulliseen käsittelyyn kutsutun on viipymättä ilmoitettava, jos hänelle tulee laillinen este saapua käsittelyyn (HOL 53 §:n 1 momentti). Laillisella esteellä tarkoitetaan sairautta, yleisen liikenteen keskeytymistä tai muuta niihin rinnastuvaa syytä. Jos suulliseen käsittelyyn kutsuttu ilmoittaa jonkin muun esteen, hallintotuomioistuin tutkii, voidaanko se hyväksyä. Jos ilmoitettu syy hyväksytään lailliseksi esteeksi, hallintotuomioistuin siirtää asian käsittelyä (HOL 53 §:n 2 momentti).

8.4 Suulliseen käsittelyyn kutsuminen

Sen jälkeen, kun hallintotuomioistuin on tehnyt päätöksen suullisen käsittelyn järjestämisestä, se kutsuu käsittelyyn myös oikeudenvalvontayksikön edustajan. Hallintotuomioistuin toimittaa kutsun sähköpostitse osoitteeseen oikeudenvalvonta@vero.fi tai sähköisen tiedonsiirtomenettelyn kautta.

Jos hallintotuomioistuin poikkeuksellisesti kutsuu käsittelyyn myös Verohallinnon muun yksikön edustajan, myös tätä koskeva kutsu toimitetaan oikeudenvalvontayksikölle edellä mainittuun osoitteeseen. Oikeudenvalvontayksikkö huolehtii kutsun tiedoksi antamisesta Verohallinnon muulle yksikölle.

Jotta oikeudenvalvontayksikkö voi valmistautua käsittelyyn asianmukaisesti, suullisen käsittelyn ajankohdasta tulisi ilmoittaa oikeudenvalvontayksikölle heti päätöksen tekemisen jälkeen ja mahdollisuuksien mukaan vähintään noin neljä viikkoa ennen suullisen käsittelyn ajankohtaa. Kun suullisen käsittelyn ajankohtaa selvitetään, hallintotuomioistuin voi olla yhteydessä asiassa vastineen antaneeseen veroasiamieheen.

Oikeudenvalvontayksikkö ilmoittaa tuomioistuimelle esimerkiksi sähköpostitse mahdollisimman pian ja viimeistään tuomioistuimen kutsussa mahdollisesti asettamassa määräajassa käsittelyyn osallistuvat veroasiamiehet, heidän avustajansa ja oikeudenvalvontayksikön kutsumat todistajat. Jos hallintotuomioistuin on kutsunut käsittelyyn myös Verohallinnon muun yksikön edustajan, oikeudenvalvontayksikkö ilmoittaa myös tämän henkilön.

8.5 Suullinen käsittely

8.5.1 Suullisen käsittelyn vaiheet

Suullisen käsittelyn sisältö ja laajuus riippuu käsiteltävästä asiasta. Joskus suullisessa käsittelyssä otetaan vastaan vain yksittäinen todistajanlausunto jonkun yksittäisen tosiseikan selvittämiseksi tai asianosaiselle annetaan mahdollisuus lausua käsityksensä asiasta suullisesti. Suullinen käsittely voi toisaalta olla myös laajempi.

Laajempi suullinen käsittely voi sisältää erilaisia päävaiheita (HOL 60 §). Näitä ovat esimerkiksi valmisteleva suullinen käsittely, asianosaisten alkupuheenvuorot, todistajien tai asiantuntijoiden kuuleminen ja asianosaisten kuuleminen. Asian käsittely päättyy pääsääntöisesti suullisessa käsittelyssä tai pian sen jälkeen annettaviin loppupuheenvuoroihin.

8.5.2 Valmisteleva suullinen käsittely

Suullista käsittelyä voidaan rajoittaa siten, että se koskee ainoastaan osaa asiasta tai asianosaisten ja päätöksen tehneen viranomaisen käsitysten selvittämistä tai suullisen todistelun vastaanottamista. Suullista käsittelyä voidaan rajata muullakin vastaavalla tavalla (HOL 59 §).

Hallintotuomioistuimessa järjestettävä valmisteleva suullinen käsittely (valmisteluistunto) on tilaisuus, johon tuomioistuin kutsuu ainakin asianosaiset. Valmisteluistunnossa voidaan keskustella esimerkiksi siitä, keitä henkilöitä suullisessa käsittelyssä on tarpeen kuulla todistajina tai asiantuntijoina. Valmisteluistunnossa voidaan myös rajata varsinaisessa suullisessa käsittelyssä käsiteltäviä asioita.

Valmisteluistunto järjestetään usein laajoissa asioissa. Tällaisissa asioissa on usein tarpeen ennen varsinaista suullista käsittelyä kartoittaa prosessin pääteemat, oikeusriidan kohde ja suullisen todistelun tarve sekä sen laajuus.

8.5.3 Asianosaisten kuuleminen

Asianosaista tai tämän laillista edustajaa ei voida kuulla todistajana (HOL 66 §:n 1 momentti). Veroasiamies on oikeudenvalvontayksikön (Verohallinnon) laillinen edustaja. Veroasiamiestä ei siten voida kuulla todistajana. Todistajana ei voida kuulla myöskään sellaista muuta Verohallinnon virkamiestä, joka on kysymyksessä olevassa oikeudenkäynnissä antanut Verohallinnon puolesta kirjallisen lausunnon tuomioistuimelle (HOL 66 §:n 2 momentti). Verotuspäätöksen tekemiseen osallistunut virkamies voi siten todistaa asiassa edellyttäen, että hän ei ole antanut oikeudenkäynnissä lausuntoa tuomioistuimelle.

Asianosaista voidaan kuitenkin tarvittaessa kuulla suullisesti asian selvittämistarkoituksessa. Asianosaiset ovat lähtökohtaisesti paikalla koko suullisen käsittelyn ajan, jolloin he voivat kommentoida ja argumentoida koko käsittelyn ajan sekä käydä keskustelua asiasta. Hallintotuomioistuin ohjaa annettavaa selvitystä.

8.5.4 Todistajien kuuleminen

Suullisessa käsittelyssä voidaan kuulla todistajia. Jos asiassa vedotaan yksityisluonteiseen kirjalliseen todistajankertomukseen, todistajaa kuullaan suullisesti vain, jos se on tarpeen asian selvittämiseksi (HOL 57 §:n 5 momentti). Todistajan kuulemisesta säädetään tarkemmin oikeudenkäynnistä hallintoasioissa annetun lain 66–73 §:ssä

Hallintotuomioistuin päättää suullisessa käsittelyssä kuultavista todistajista. Asianosaiset voivat nimetä haluamiaan todistajia, mutta kummallakaan asianosaisella ei ole ehdotonta oikeutta tietyn todistajan kuulemiseen. Verovalitusasioissa verovelvollinen ja Veronsaajien oikeudenvalvontayksikkö nimeävät todistajat. Myös hallintotuomioistuin voi oma-aloitteisesti päättää kuulla henkilöä todistajana.

Todistajat ovat suullisessa käsittelyssä paikalla vain todistuksensa ajan. Todistajan kuulustelun aloittaa se asianosainen, joka on nimennyt todistajan, jos tuomioistuin ei toisin määrää. Todistajan on syytä varmistaa jo ennen suullista käsittelyä todistajan nimenneeltä asianosaiselta ja vielä todistajan kuulemisen lopuksi myös tuomioistuimelta, voiko hän todistajan kuulemisen päätyttyä poistua istuntopaikalta.

Todistajan tulee oma-aloitteisesti ja tarvittaessa hänelle esitettyjen kysymysten avulla esittää kertomuksensa yhtäjaksoisesti. Jos todistaja kieltäytyy vastaamasta johonkin kysymykseen, hänen tulee kertoa samalla kieltäytymisensä perusteet. Todistajan vaitiolo-oikeudesta säädetään oikeudenkäynnistä hallintoasioissa annetun lain 69 §:ssä (perusteena esimerkiksi lähisukulaisuus tai liike- ja ammattisalaisuus) sekä velvollisuudesta kieltäytyä todistamasta lain 70 §:ssä (perusteena esimerkiksi anonyymi todistelu tai valtion turvallisuus).

Muussa laissa säädetyn vaitiolovelvollisuuden vaikutuksella todistajan kuulemiseen tarkoitetaan esimerkiksi verotustietojen julkisuudesta ja salassapidosta annetussa laissa säädettyä salassapitovelvollisuutta. Tällaisen vaitiolovelvollisuuden piiriin kuuluvasta seikasta voidaan kuulla todistajaa vain, jos 1) kuuleminen on välttämätöntä asian selvittämiseksi tai 2) se, jonka hyväksi vaitiolovelvollisuus on säädetty, suostuu todistamiseen (HOL 71 §:n 1 momentti).

Jos Verohallinnon virkamies on nimetty todistajaksi, hän on velvollinen kertomaan käsiteltävässä asiassa tiedossaan olevat asian ratkaisuun vaikuttavat seikat. Oikeudenkäynnistä hallintoasioissa annetun lain 71 §:n 1 momentin tulkinnassa on lisäksi otettava huomioon, että verovelvollisella on asianosaisena oikeus saada viranomaiselta tieto muunkin kuin julkisen asiakirjan sisällöstä, jos se voi tai on voinut vaikuttaa hänen asiansa käsittelyyn (laki viranomaisten toiminnan julkisuudesta (621/1999) 11 §, laki oikeudenkäynnin julkisuudesta hallintotuomioistuimissa 9 §). Lisäksi otetaan huomioon se, että suullinen käsittely verovalitusasioissa käydään suljetuin ovin (laki oikeudenkäynnin julkisuudesta hallintotuomioistuimissa 11 §).

Edellä esitetty sääntely merkitsee käytännössä seuraavaa: Jos muun kuin oikeudenkäynnin osapuolena olevan verovelvollisen verotustiedot vaikuttavat käsiteltävään asiaan, todistajana toimivan Verohallinnon virkamiehen on kerrottava nämä tiedossaan olevat seikat suullisessa käsittelyssä. Viimekädessä hallintotuomioistuin päättää, pitääkö virkamiehen vastata muuta kuin oikeudenkäynnissä osapuolena olevaa verovelvollista koskevaan kysymykseen. Epäselvässä tilanteessa todistajana kuultava voi aina kysyä oikeuden puheenjohtajalta, voiko hän vastata esitettyyn kysymykseen salassapitovelvollisuuttaan rikkomatta.

Suullisessa käsittelyssä voidaan kuulla henkilökohtaisesti myös henkilöä, jota ei voida oikeudenkäynnistä hallintoasioissa annetun lain 66 §:n mukaisen esteellisyyden takia kuulla todistajana, jos kuuleminen on tarpeen asian selvittämiseksi (HOL 67 §:n 1 momentti). Myös tällaiselle henkilölle voidaan korvata kustannuksia vastaavasti kuin todistajallekin (HOL 77 §).

8.5.5 Asiantuntijan kuuleminen

Suullisessa käsittelyssä voidaan kuulla myös asiantuntijoita (HOL 57 §:n 1 momentti, HOL 43 §:n 1 momentti). Tämän selvityskeinon käyttäminen riippuu tuomioistuimen harkinnasta. Asianosaiset eli verovelvollinen tai Veronsaajien oikeudenvalvontayksikkö voivat esittää asiantuntijan kuulemista. Asianosaisen pyynnöstä nimettyyn asiantuntijaan sovelletaan samoja säännöksiä kuin todistajaan.

Hallintotuomioistuin voi itsekin hankkia erityistä asiantuntemusta vaativasta kysymyksestä lausunnon yksityiseltä asiantuntijalta. Tämä on kuitenkin veroasioissa harvinaista.

8.6 Suullisen käsittelyn pöytäkirja ja tallentaminen

Suullisessa käsittelyssä pidettävästä pöytäkirjasta ja käsittelyn äänittämisestä tai muusta tallentamisesta säädetään oikeudenkäynnistä hallintoasioissa annetun lain 74-75 §:ssä. Suullisessa käsittelyssä pidetään pöytäkirjaa, johon merkitään käsittelyyn osallistuneet henkilöt, asia ja muut tiedot sekä käsittelyssä esitetyt vaatimukset, tehdyt päätökset ja selostus muusta käsittelyn kulusta.

Käytännössä menetellään yleensä niin, että koko suullinen käsittely äänitetään. Jos äänittäminen tai muu tallentaminen ei ole mahdollista, pöytäkirjaan on riittävän täsmällisesti merkittävä, mitä asiassa on kerrottu.

8.7 Verohallinnon virkamiesten asema suullisessa käsittelyssä

8.7.1 Veroasiamies ja muut Verohallinnon virkamiehet

Suullista käsittelyä hoitamaan määrätty veroasiamies on oikeudenvalvontayksikön laillinen edustaja asemavaltuutuksen perusteella. Samassa suullisessa käsittelyssä voi olla läsnä useita veroasiamiehiä. Näin menetellään esimerkiksi, kun asiassa on kysymys useasta verolajista tai asia on poikkeuksellisen laaja. Mahdollista on myös, että puhevaltaa varsinaisesti käyttävää veroasiamiestä avustaa yksi tai useampi veroasiamies. Jos suulliseen käsittelyyn on tarkoitus osallistua enemmän kuin kaksi veroasiamiestä, asiasta on syytä keskustella tuomioistuimen kanssa etukäteen. Kaikki suullisessa käsittelyssä olevat veroasiamiehet ovat aina oikeudenvalvontayksikön laillisia edustajia.

Muut suulliseen käsittelyyn osallistuvat Verohallinnon virkamiehet, esimerkiksi verotarkastaja, asianvalvoja tai veroasiantuntija, voivat olla suullisessa käsittelyssä avustajan, todistajan tai asiantuntijan roolissa. Myös verovelvollinen voi nimetä Verohallinnon virkamiehen todistamaan niistä havainnoistaan, joita hän on tehnyt esimerkiksi verotarkastusta suorittaessaan. Jos näin on tapahtunut, todistajaksi nimetty virkamies voi toimia tässä suullisessa käsittelyssä vain todistajan roolissa. Lisäksi hallintotuomioistuin voi prosessijohtovaltansa perusteella kutsua suulliseen käsittelyyn myös esimerkiksi verotuspäätöksen tehneen Verohallinnon yksikön virkamiehen.

Kun Verohallinnon virkamies osallistuu virka-asemansa perusteella suulliseen käsittelyyn, hän on virkavastuun uhalla velvollinen pysymään totuudessa. Tässä suhteessa merkitystä ei ole sillä, missä roolissa virkamies toimii.

Kun Verohallinnon virkamies osallistuu suulliseen käsittelyyn hallintotuomioistuimen tai oikeudenvalvontayksikön nimeämänä avustajana, todistajana tai asiantuntijana ja siis virka-asemansa perusteella, kysymys on virkamiehen virkatehtävästä. Myös silloin, kun verovelvollinen nimeää Verohallinnon virassa olevan virkamiehen todistajaksi tai asiantuntijaksi, kysymys on virkamiehen virkatehtävästä.

8.7.2 Avustaja

Verohallinnon virkamies voi avustaa veroasiamiestä suullisessa käsittelyssä. Veronsaajien oikeudenvalvontayksikkö nimeää avustajansa. Suullisessa käsittelyssä avustajana toimivan tehtäviin kuuluu tyypillisesti verovalitukseen liittyvien asiakirjojen käsittely, tietojen etsiminen niistä ja muut avustavat toimet. Avustaja voi myös täydentää oikeudenvalvontayksikön puhevallan käyttöä esittämällä suullisessa käsittelyssä täsmentäviä kysymyksiä tai vastata täydentävästi esitettyihin kysymyksiin.

Suullinen käsittely järjestetään usein tilanteessa, jossa muutoksenhaun kohteena oleva verotuspäätös perustuu verotarkastukseen. Verotarkastuksen suorittaneella verotarkastajalla on yleensä paras tietämys verotarkastuskertomuksessa käsitellyistä asioista ja niihin annetuista selvityksistä ja näyttökysymyksistä. Suullisen käsittelyn ensisijainen tarkoitus on asian selvittäminen. Jotta suullisen käsittelyn tavoite saavutetaan, tarkoituksenmukaista on, että verotarkastaja toimii oikeudenvalvontayksikön (veroasiamiehen) avustajana. Jos hallintotuomioistuimen suullisessa käsittelyssä käsitellään asiaa, joka on vireillä myös yleisessä tuomioistuimessa rikosasiana, veroasiamiehen avustajana voi toimia verotarkastajan lisäksi tai asemesta asiaa yleisessä tuomioistuimessa hoitava rikosasianvalvoja.

Oikeudenvalvontayksikkö ilmoittaa avustajansa hallintotuomioistuimelle mahdollisimman pian saatuaan tiedon suullisen käsittelyn pitämisestä. Nimeäminen tapahtuu kuitenkin aina viimeistään hallintotuomioistuimen kutsussa mahdollisesti asettamassa määräajassa.

8.7.3 Todistaja

Verohallinnon virkamies voi toimia myös todistajana hallintotuomioistuimessa. Kysymys on silloin yleensä näyttökysymysten selvittämisestä hallintotuomioistuimelle. Kysymys voi olla jostakin yksittäisestä asiasta tai useammista tosiseikoista.

Hallintotuomioistuin päättää, mistä tosiseikoista esitetään lisäselvitystä eli vahvistaa todistusteemat (todistelun rajaaminen). Todistajaksi nimetyn tulee ennen suullista käsittelyä tutustua todistusteemaan sekä palauttaa mieleen tapahtumiin liittyvät tosiseikat. Suullisessa käsittelyssä todistajalla voi olla muistiinpanot käytettävissään, mutta todistajanlausunto annetaan suullisesti ja vapaamuotoisesti vastaamalla esitettyihin kysymyksiin.

Hallintotuomioistuin, verovelvollinen tai oikeudenvalvontayksikkö kutsuu todistajaksi nimetyn henkilön suulliseen käsittelyyn. Hallintotuomioistuimen lähettämässä kutsussa mainitaan, missä asiassa todistajaa kuullaan, kenen nimeämänä häntä kuullaan, läsnäolovelvollisuus (lailliset esteet, poissaolon seuraukset) ja miten kustannukset korvataan. Kutsu tapahtuu saantitodistusta tai haastetiedoksiantoa käyttäen. Jos oikeudenvalvontayksikkö nimeää todistajaksi Verohallinnon virkamiehen, oikeudenvalvontayksikkö kutsuu todistajan.

Todistajaa on mahdollista kuulla myös puhelimitse, videoneuvottelulaitteiden välityksellä tai muun vastaavan teknisen välineen avulla. Tällaisesta menettelystä on tarvittaessa sovittava hyvissä ajoin ennen suullista käsittelyä hallintotuomioistuimen ja todistajan nimenneen asianosaisen kanssa.

8.7.4 Asiantuntija

Verohallinnon virkamies voidaan kutsua hallintotuomioistuimen suulliseen käsittelyyn myös erityiskysymyksen asiantuntijana. Asiantuntijan kuuleminen tapahtuu samoin periaattein kuin todistajan kuuleminen.

8.8 Kustannusten korvaaminen

Asianosainen on velvollinen korvaamaan toisen asianosaisen oikeudenkäyntikulut kokonaan tai osaksi, jos erityisesti asiassa annettu ratkaisu huomioon ottaen on kohtuutonta, että tämä joutuu itse vastaamaan oikeudenkäyntikuluistaan (HOL 95 §:n 1 momentti). Veronsaajien oikeudenvalvontayksikkö ei yleensä vaadi suullisesta käsittelystä Verohallinnolle aiheutuneita kuluja korvattavaksi, jos siihen ei ole erityisiä syitä.

Todistajalla on oikeus saada kohtuullinen korvaus tarpeellisista matka- ja toimeentulokustannuksista sekä taloudellisesta menetyksestä (HOL 76 §:n 1 momentti). Hallintotuomioistuimen omasta aloitteestaan kutsumalle todistajalle ja valtion asianosaisena nimeämälle todistajalle maksetaan edellä mainitut korvaukset valtion varoista (HOL 76 §:n 2 momentti). Asianosaisen on suoritettava korvaus nimeämälleen todistajalle. Asianosaisen nimeämälle todistajalle voidaan kuitenkin maksaa korvaus valtion varoista, jos todistaminen on ollut tarpeen asian selvittämiseksi (HOL 76 §:n 3 momentti). Todistajan kustannusten korvaamisesta on tarkempia säännöksiä valtion varoista maksettavista todistelukustannuksista annetussa laissa (666/1972) ja asetuksessa. Asiantuntijalle maksetaan kohtuullinen palkkio työstään ja korvaus tarpeellisista kuluista valtion varoista (HOL 77 §:n 3 momentti).

Veroasiassa verovelvolliselle voidaan myöntää oikeusapua erityisen painavasta syystä (oikeusapulaki (257/2002) 6 §:n 2 momentti). Oikeusapua saaneen asianosaisen nimeämälle todistajalle maksettavat korvaukset suoritetaan valtion varoista (oikeusapulaki 4 §:n 2 momentti ja 18 §:n 4 momentti sekä laki valtion varoista maksettavista todistelukustannuksista).

Edellä esitetty sääntely merkitsee käytännössä seuraavaa: Verohallinto maksaa oikeudenvalvontayksikön nimeämälle avustajalle, todistajalle tai asiantuntijalle matkakustannusten korvaukset virkaehtosopimuksen säännösten mukaisesti. Korvaukset maksaa se Verohallinnon yksikkö, jossa virkamies työskentelee. Oikeudenvalvontayksikkö maksaa veroasiamiesten matkakustannukset. Koska oikeudenvalvontayksikön nimeämän avustajan, todistajan tai asiantuntijan läsnäolo suullisessa käsittelyssä on hänen virkatehtävänsä, hänelle ei yleensä synny matkakustannusten lisäksi muita korvattavia kustannuksia.

Silloin, kun verovelvollinen nimeää Verohallinnon virassa olevan virkamiehen todistajaksi tai asiantuntijaksi, kysymys on virkamiehen virkatehtävästä. Viime kädessä hallintotuomioistuin päättää käsittelyssä kuultavista todistajista ja asiantuntijoista. Pääsääntönä on, että asianosaisen (tässä verovelvollisen) tulisi oikeudenkäynnistä hallintoasioissa annetun lain 76 §:n 3 momentin nojalla suorittaa korvaus nimeämälleen todistajalle tai asiantuntijalle. Korvaus voidaan kuitenkin suorittaa valtion varoista, jos todistaminen on ollut tarpeen asian selvittämiseksi.

Vaikka verovelvollinen on nimennyt Verohallinnon virkamiehen kuultavaksi, kysymys on virassa olevan virkamiehen virkatehtävästä. Tämän vuoksi on yleensä tarkoituksenmukaisinta menetellä näissäkin siten, että Verohallinto maksaa virkamiehelle aiheutuneet tavanomaiset matkakustannusten korvaukset virkaehtosopimuksen mukaisesti. Kustannukset maksaa se Verohallinnon yksikkö, jossa virkamies työskentelee.

Jos kustannukset ovat poikkeuksellisen suuret tai asiassa on muita syitä, menetellään pääsäännön mukaisesti. Tällöin verovelvollinen suorittaa korvaukset nimeämälleen todistajalle tai asiantuntijalle. Näissä tilanteissa sovellettavaksi voivat kuitenkin tulla oikeudenkäynnistä hallintoasioissa annetun lain 76 §:n 3 momentin yllä mainittu poikkeussäännös sekä myös mainitut oikeusapulain ja valtion varoista maksettavista todistelukustannuksista annetun lain säännökset.

9 Oikeudenkäyntikulut ja oikeudenkäyntimaksu

9.1 Oikeudenkäyntikulut

Oikeudenkäyntikulujen korvaamisesta säädetään oikeudenkäynnistä hallintoasioissa annetun lain 95–101 §:ssä. Jos hallintotuomioistuin näiden säännösten nojalla tuomitsee veronsaajan korvaamaan vero- tai maksuvelvollisen oikeudenkäyntikuluja, korvausvelvolliseksi tuomitaan Verohallinto.

Oikeudenvalvontayksikkö ilmoittaa tästä korvausvelvollisuudesta Verotusyksikölle heti, kun se saa hallinto-oikeuden päätöksen tiedokseen. Oikeudenvalvontayksikkö toimittaa päätöksen sähköisesti tiedoksi Verotusyksikköön, joka huolehtii oikeudenkäyntikulukorvauksen maksamisesta.

Oikeudenkäynnistä hallintoasioissa annetun lain 76–77 §:ssä säädetään todistajan kustannusten ja muiden todistelukustannusten korvaamisesta.

9.2 Oikeudenkäyntimaksu