Pitkäaikaissäästämissopimuksen ja vapaaehtoisen yksilöllisen eläkevakuutuksen verotus

Avainsanat:

- Antopäivä

- 31.5.2010

- Diaarinumero

- 361/32/2010

- Voimassaolo

- - 28.4.2019

- Valtuutussäännös

- VerohallintoL 2 § 2 mom.

- Korvaa ohjeen

- 266/32/2005 vapaaehtoisia yksilöllisiä eläkevakuutuksia koskevilta osilta

Vuoden 2010 alusta verotukea saa vapaaehtoisten yksilöllisten eläkevakuutusten lisäksi myös pitkäaikaissäästämissopimukseen perustuvasta pitkäaikaissäästämisestä. Maksut pitkäaikaissäästämissopimukseen ovat vähennyskelpoisia pääomatulosta eläkevakuutusmaksujen tapaan. Samalla muutettiin vapaaehtoisen yksilöllisen eläkevakuutuksen maksujen vähennyskelpoisuuden edellytyksiä. Uuteen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen maksut tulivat vähennyskelpoiseksi ja vakuutuskorvaus vastaavalta osin veronalaiseksi. Säästövarojen siirtäminen vakuutuksenantajalta ja palveluntarjoajalta toiselle on jatkossa mahdollista ilman veroseuraamuksia. Vapaaehtoisesta yksilöllisestä eläkevakuutuksesta ja pitkäaikaissäästämissopimuksesta aikanaan saatavat suoritukset verotetaan pääomatulona. Pitkäaikaissäästämissopimuksen varoista on maksettava perintöveroa niiden siirtyessä perintönä tai testamentilla. Samalla yksilölliseen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen veronalaisuutta perintöverotuksessa laajennettiin.

Verolainsäädännön muutoksiin liittyy useita siirtymäsäännöksiä. Eläkevakuutuksen verotukseen vaikuttaa useissa tilanteissa se, onko vakuutus otettu ennen 18.9.2009 vai tuona päivänä tai sen jälkeen.

Tässä ohjeessa käsitellään pitkäaikaissäästämissopimuksen ja vapaaehtoisen yksilöllisen eläkevakuutuksen verotukseen liittyviä aineellisia ja menettelyllisiä kysymyksiä. Työnantajan ottamien vakuutusten verotusta käsitellään omassa ohjeessaan Työnantajan ottamat vapaaehtoiset eläkevakuutukset.

1. Mitä on sidottu pitkäaikaissäästäminen

Pitkäaikaissäästämisestä säädetään laissa sidotusta pitkäaikaissäästämisestä (1183/2009, PS-laki). PS-lain mukaisen pitkäaikaissäästämissopimuksen verotuksesta säädetään puolestaan tuloverolaissa (1535/1992, TVL) ja eräissä muissa verolaeissa (lakimuutokset 1741 - 1746/2009).

Luonnollinen henkilö voi tehdä pitkäaikaissäästämissopimuksen (PS-sopimus) PS-lain 3 §:ssä tarkoitetun palveluntarjoajan eli sellaisen talletuspankin, rahastoyhtiön tai sijoituspalveluyrityksen kanssa, joka on ilmoittanut Finanssivalvonnalle aloittavansa tarjota PS-sopimuksia. PS-sopimuksen säästäjä maksaa palveluntarjoajalle rahasuorituksia. Muunlaisia suorituksia ei voi tehdä, joten esimerkiksi osakkeiden siirto PS-sopimukseen ei ole mahdollista. Maksut ovat verotuksessa vähennyskelpoisia samalla tavalla kuin vapaaehtoisen yksilöllisen eläkevakuutuksen maksut.

PS-sopimuksen voi tehdä vain Suomessa asuvan tai täällä kiinteästä toimipaikasta toimivan palveluntarjoajan kanssa. Muihin säästämissopimuksiin ei sovelleta PS-sopimuksen verosäännöksiä. Perusteena tähän on se, että kyseisen säästämismuodon verotuksen periaatteet ovat kansainvälisellä tasolla epäselvät. Myöskään verosopimuksissa ei yleensä tunneta tätä säästämistapaa. Säästäjän omien varojen siirto asiakkaan säästämistilille (PS-tili) ei vastaa yleistä menokäsitettä, eikä omien varojen nosto PS-tililtä vastaa verosopimusten tulokäsitettä.

Palveluntarjoaja ottaa rahasuoritukset vastaan PS-tilille. Säästövaroja ei saa sijoittaa muihin kuin PS-lain 6 §:ssä mainittuihin sijoituskohteisiin. Sallittuja sijoituskohteita ovat talletustilit, julkisen tai monenkeskisen kaupankäynnin kohteena olevat osakkeet ja muut arvopaperit, julkisyhteisön liikkeeseen laskemat tai takaamat obligaatiot ja muut arvopaperit, sekä sijoitusrahasto-osuudet säännöksessä tarkemmin mainituin edellytyksin.

PS-sopimuksen kannalta julkisesti noteerattuna arvopaperina ja siten sallittuna sijoituskohteena voidaan pitää myös yleisölle tarjotussa osakeannissa, osakemyynnissä tai emissiossa liikkeeseen laskettua osaketta tai joukkovelkakirjaa, jos liikkeeseen laskija on ennen arvopapereiden yleisölle tarjoamista julkistanut aikomuksensa hakea tarjottavat arvopaperit julkisen kaupankäynnin kohteeksi ja listautuminen sittemmin toteutuu.

Jos arvopaperi on hankittu PS-sopimukseen sen ollessa julkisesti noteerattu, sen luonne sallittuna sijoituskohteena ei muutu pelkästään sen johdosta, että arvopaperi lakkaa olemasta julkisesti noteerattu (poistuu listalta).

Sijoitusrahastolain mukaisten kotimaisten rahastojen lisäksi sallittuja sijoituskohteita ovat Euroopan yhteisöjen sijoitusrahastodirektiivin (85/611/ETY) mukaisten UCITS-rahastojen osuudet. NON-UCITS-rahastojen osuudet ovat PS-sopimuksen sallittuja sijoituskohteita vain, jos Finanssivalvonta on myöntänyt rahastolle markkinointiluvan.

PS-lain 6.4 §:n mukaan säästövaroja saa sijoittaa johdannaissopimuksiin vain säästövarojen suojaamiseksi. Tämä rajoitus koskee sijoittamista johdannaissopimuksiin myös siinä tapauksessa, että johdannainen, esimerkiksi warrantti, olisi julkisesti noteerattu.

Säästämisaikana säästövarat voidaan sijoittaa uudelleen esimerkiksi myymällä osakkeet ja hankkimalla uusia osakkeita tilalle. Säästövaroille voi kertyä tuottoja esimerkiksi korkona, osinkona ja luovutusvoittona. Säästövarojen määrä voi vähentyä tappiollisten sijoitusten ja palveluntarjoajan veloittamien kulujen ja palkkioiden vuoksi.

PS-sopimuksen ehdoista riippuen palveluntarjoaja sijoittaa säästövarat joko oman harkintansa tai asiakkaan toimeksiantojen mukaisesti. Sijoituksia tai niiden tuottoja ei voi maksaa säästäjälle säästämisaikana. Tuottoa ei veroteta säästämisaikana. Säästövaroihin oikeutettu saa pääsääntöisesti nostaa varoja vasta saavutettuaan työntekijän eläkelain (395/2006, TyEL) mukaisen eläkeiän. PS-sopimuksesta saadut suoritukset verotetaan siinä vaiheessa, kun ne nostetaan.

2. Maksujen vähentäminen

Henkilön itselleen ottaman vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksut saa vähentää pääomatuloista. Näin on myös silloin, kun vakuutuksen on ottanut tai PS-sopimuksen tehnyt vakuutetun tai varoihin oikeutetun puoliso. Maksut vähentää aina vakuutettuna tai säästövaroihin oikeutettuna oleva puoliso siinäkin tapauksessa, että maksut on tosiasiassa maksanut hänen puolisonsa.

Puolison käsite on määritelty TVL 7 §:ssä. Rekisteröidystä parisuhteesta annetun lain (950/2001) 8.4 §:n mukaan laissa tai asetuksessa olevaa säännöstä, joka koskee aviopuolisoa, sovelletaan myös tuossa laissa tarkoitettuun parisuhteen osapuoleen.

Verotuksessa vähennyskelpoisia ovat vain itselle tai puolisolle otetun vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksut. Muille henkilöille, esimerkiksi kummilapselle tai avopuolisolle, jota ei verotuksessa käsitellä puolisona, otetun eläkevakuutuksen tai PS-sopimuksen maksut eivät ole vähennyskelpoisia.

Kumpikin puoliso saa vuosittain vähentää vapaaehtoiseen yksilölliseen eläkevakuutukseen ja PS-sopimukseen maksamiaan maksuja yhteensä 5 000 euron määrään asti. Maksut vähentää aina vakuutettuna oleva/varoihin oikeutettu puoliso. Maksujen vähentäminen toisen puolison tuloista ei ole mahdollista. Sen sijaan vähentämättä jäänyt erityinen alijäämähyvitys siirretään toiselle puolisolle automaattisesti.

Maksuja saa vähentää aikaisintaan (ensimmäisen kerran) siltä verovuodelta, jonka aikana vakuutettu tai varoihin oikeutettu täyttää 18 vuotta ja viimeistään (viimeisen kerran) siltä verovuodelta, jonka aikana eläkettä tai PS-suorituksia aletaan maksaa (TVL 54 d.1 §). Jos samalla henkilöllä on useita omia tai puolison ottamia, eri aikoina otettuja vapaaehtoisia yksilöllisiä eläkevakuutuksia tai PS-sopimuksia, 18.9.2009 ja sen jälkeen otettujen eläkevakuutusten/PS-sopimusten maksujen vähennysoikeus lakkaa, kun mistä tai milloin tahansa omasta tai puolison ottamasta vapaaehtoisesta yksilöllisestä eläkevakuutuksesta tai PS-sopimuksesta aletaan maksaa eläkettä tai PS-sopimuksen suorituksia. Maksuja ei siis saa enää vähentää maksamisen alkamista seuraavana verovuonna, eikä sen jälkeen. Tällä sääntelyllä on haluttu korostaa eläkevakuutuksen ja PS-sopimuksen eläkesäästämisluonnetta.

Kun verovelvolliselle on kerran alettu maksaa eläkettä tai PS-suorituksia, hänellä ei ole enää sen jälkeen oikeutta vähentää maksuja, vaikka maksaminen olisi päättynyt eläkkeen määräaikaisuuden tai muun syyn vuoksi. Ennen TVL 54 d.1 §:n voimaantuloa (1.1.2010) tapahtunut eläkkeen maksaminen ei kuitenkaan vaikuta maksujen vähentämiseen, jos maksaminen on päättynyt ennen 1.1.2010.

TVL 54 d.1 §:n sanamuodon (”eläkettä tai muuta suoritusta on alettu maksaa”) perusteella voidaan katsoa, että vain toistuvat eläke- tai PS-suoritukset vaikuttavat maksujen vähennyskelpoisuuteen. Vähennysoikeutta ei siten menetetä, jos eläkevakuutus takaisinostetaan tai PS-sopimuksen varoja nostetaan kertanostona TVL 54 d.2 §:ssä 2 kohdassa tarkoitetulla olosuhteisiin liittyvällä nostoperusteella.

Tuloverolain muutosten (laki 1741/2009) voimaantulosäännöksen mukaan viimeistään 17.9.2009 otettujen eläkevakuutusten maksujen vähennyskelpoisuuteen sovelletaan (eläkeikärajaa lukuun ottamatta) lain voimaan tullessa voimassa olleita säännöksiä. Tämän vuoksi viimeistään 17.9.2009 otetun eläkevakuutuksen maksut saadaan jatkossakin vähentää siitä huolimatta, että verovelvolliselle maksetaan tai aletaan myöhemmin maksaa eläkettä tai PS-suorituksia. Vakuutus katsotaan otetuksi, kun vakuutussopimuksen mukaisia maksuja on alettu maksaa (lain 1741/2009 voimaantulosäännös).

Työnantajan ottamaan vapaaehtoiseen yksilölliseen tai kollektiiviseen eläkevakuutukseen perustuva maksussa oleva eläke ei vaikuta oman eläkevakuutuksen tai PS-sopimuksen maksujen vähennysoikeuteen. Pakolliseen lakisääteiseen työeläketurvaan perustuvan eläkkeen maksaminen ei myöskään estä maksujen vähentämistä.

Maksujen vähennyskelpoisuudelle on asetettu useita edellytyksiä, jotka liittyvät alimpaan eläkeikään, erityisiin nostoperusteisiin sekä takaisinmaksuaikaan ja -eriin (ks. niistä tarkemmin jäljempänä kohdassa Eläkkeen ja muun suorituksen maksaminen ja verotus). Maksujen vähennyskelpoisuuden edellytyksenä on lisäksi, että vakuutuslaitos tai PS-palveluntarjoaja on sopimuksessa sitoutunut antamaan Verohallinnolle verotusta varten Verohallinnon määräämät tiedot (TVL 54 d.7 §). (Ks. tästä jäljempänä kohta Vuosi-ilmoitukset.)

Vapaaehtoisesta yksilöllisestä eläkevakuutuksesta aihetuvat muut kulut kuin vakuutusmaksut ja PS-sopimuksesta aiheutuvat muut kulut kuin PS-sopimuksen maksut eivät ole verotuksessa vähennyskelpoisia.

Kertamaksullisen eläkevakuutuksen maksut eivät ole verotuksessa vähennyskelpoisia (TVL 54 d.3 §).

2.1. Ulkomainen vakuutuslaitos ja palveluntarjoaja

Muusta kuin Euroopan talousalueeseen kuuluvasta tai siellä kiinteän toimipaikan omaavasta vakuutuslaitoksesta otetun vapaaehtoisen yksilöllisen eläkevakuutuksen maksut eivät ole vähennyskelpoisia (TVL 54 d.9 §). Euroopan talousalueella tarkoitetaan ETA-maita, joita ovat EU-valtiot sekä Norja, Islanti ja Liechtenstein. Tätä säännöstä ei kuitenkaan sovelleta silloin, kun Suomeen muuttaa henkilö, joka ei ole ollut Suomessa yleisesti verovelvollinen muuttoa edeltäneiden viiden vuoden aikana. Tällainen henkilö saa vähentää vakuutusmaksut yleisten säännösten mukaan muuttovuonna ja kolmena sitä seuraavana vuonna. Vähennyskelpoisuus edellyttää lisäksi sitä, että vakuutus on otettu vähintään vuotta ennen Suomeen muuttoa.

PS-sopimuksen maksut ovat vähennyskelpoisia ja PS-sopimusta koskevia verosäännöksiä sovelletaan muutenkin vain silloin, kun sopimus on tehty Suomessa asuvan tai täällä kiinteästä toimipaikasta toimivan palveluntarjoajan kanssa.

2.2. Työnantajan ottaman eläkevakuutuksen vaikutus

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksuja saa vähentää yhteensä enintään 5 000 euroa vuodessa. Jos työnantaja on verovuonna maksanut palkansaajalle ottamansa vapaaehtoisen yksilöllisen eläkevakuutuksen maksuja, palkansaajan vähennysoikeus alenee 2 500 euroon. Työnantajan maksaman maksun määrää ei ole mitenkään määritelty, joten pienikin maksu alentaa palkansaajan vähennysoikeuden. Toisaalta, vähennysoikeus ei pienene, vaikka työnantajan ottama eläkevakuutus on voimassa, jos työnantaja ei jonakin vuonna maksa vakuutusmaksuja. Myöskään työnantajan ottama jo loppuun maksettu eläkevakuutus ei vaikuta palkansaajan vähennysoikeuteen.

Avoimen yhtiön yhtiömiehelleen ja kommandiittiyhtiön vastuunalaiselle yhtiömiehelleen ottama vapaaehtoinen yksilöllinen eläkevakuutus vaikuttaa vähennysoikeuteen samalla tavalla kuin työnantajan ottama vakuutus (TVL 54 d.8 §). Sama koskee osakeyhtiön osakkaalleen ottamaa vakuutusta, vaikka osakas ei olisi työsuhteessa yhtiöön työntekijän eläkelain 7 §:n mukaan.

Jos työnantaja maksaa työntekijän tekemän PS-sopimuksen maksuja, maksut ovat työntekijän palkkaa.

Kollektiivisen eläkevakuutuksen vakuutusmaksu ei pienennä palkansaajan yksilöllisen eläkevakuutuksen tai PS-sopimuksen maksujen vähennysoikeutta, olipa sen maksajana työnantaja tai työntekijä.

2.3. Erityinen alijäämähyvitys ja pääomatulolajin tappio

Jos vakuutetulla tai PS-sopimuksen varoihin oikeutetulla ei ole pääomatuloja, joista maksut voitaisiin vähentää, pääomatulojen tuloveroprosentin mukainen osuus (tällä hetkellä 28 %) vähentämättä jääneestä vähennyskelpoisesta määrästä vähennetään ansiotulosta menevästä verosta erityisenä alijäämähyvityksenä (TVL 131 a §). Laissa ei ole säädetty erityiselle alijäämähyvitykselle euromääräistä enimmäismäärää. Erityisen alijäämähyvityksen enimmäismäärä määräytyy vähennyskelpoisten maksujen enimmäismäärän ja pääomatulon veroprosentin perusteella. Nykyisellä verokannalla erityisen alijäämähyvityksen enimmäismäärä on 1 400 euroa (5 000 euroa x 28 %). Jos vakuutetulla on myös työnantajan ottama ja maksama yksilöllinen eläkevakuutus, pienenee erityisen alijäämähyvityksen enimmäismäärä 700 euroon (2 500 euroa x 28 %), koska maksujen vähennysoikeus on tällöin enintään 2 500 euroa.

Erityinen alijäämähyvitys vähennetään ensisijaisesti valtiolle suoritettavasta tuloverosta. Se vähennetään muiden tuloverosta tehtävien vähennysten kuten esimerkiksi asuntolainan koroista saatavan alijäämähyvityksen jälkeen. (TVL 132.2 §) Jos erityinen alijäämähyvitys ylittää ansiotulosta maksettavan valtionveron määrän, se vähennetään kunnallisverosta, vakuutetun sairaanhoitomaksusta ja kirkollisverosta näiden verojen suhteessa (TVL 133.2 §).

Jos vakuutetun/varoihin oikeutetun verojen määrä ei riitä erityisen alijäämähyvityksen täysimääräiseen vähentämiseen, vähentämättä jäänyt määrä siirretään vähennettäväksi puolison verosta. Siirto tehdään verotusta toimitettaessa automaattisesti, ilman verovelvollisen tai tämän puolison vaatimusta. (TVL 134.2 §) Esimerkiksi henkilö, jolla ei ole itsellään pääomatuloja, voi saada omien vähennyskelpoisten maksujensa perusteella enintään 1 400 euron suuruisen erityisen alijäämähyvityksen. Jos hänen puolisollaan ei ole lainkaan tuloja tai veroja, joista puoliso voisi vähentää erityisen alijäämähyvityksensä, hänelle voi siirtyä erityistä alijäämähyvitystä toiset 1 400 euroa. Henkilö voi siis enimmillään saada 2 800 euron suuruisen erityisen alijäämähyvityksen.

Jos puolisonkaan verot eivät riitä erityisen alijäämähyvityksen vähentämiseen, maksu jää tältä osin lopullisesti vähentämättä. Eläkevakuutuksen ja PS-sopimuksen maksujen perusteella ei vahvisteta tappiota. (TVL 60.3 §)

3. PS-sopimuksen tuottojen verotus

PS-sopimuksen säästövarojen kerryttämät tuotot verotetaan vasta suoritusta maksettaessa (TVL 34 a.6 §). Esimerkiksi säästövaroihin kuuluville osakkeille maksettuja osinkoja tai osakkeiden luovutuksesta saatuja voittoja ei veroteta säästöaikana. Säästövaroihin kuuluville talletuksille ja joukkovelkakirjoille maksettavista koroista tai indeksihyvityksistä ei myöskään peritä lähdeveroa (L korkotulon lähdeverosta 1743/2009 4 § 2 k.). Vastaavasti luovutus- ja muut tappiot vaikuttavat verotukseen vain säästövaroja ja aikanaan ulosmaksettavaa veronalaista suoritusta pienentävinä erinä. Verotettavaa määrää alentavat myös palveluntarjoajan perimät palkkiot silloin, kun ne vähennetään säästövaroista. Samoin säästövaroista voidaan vähentää arvopaperien hankintaan kohdistuva varainsiirtovero ja vastaava ulkomainen vero. PS-sopimukseen liittyviä kuluja ja tappioita ei saa vähentää muun sijoitus- tai tulonhankkimistoiminnan tuottamasta tulosta. Vastaavasti muun sijoitustoiminnan kuluja ja tappioita ei saa vähentää pitkäaikaissäästämisen tuotoista.

Säästövaroille maksettavat tuotot eivät kuulu ennakkoperinnän piiriin. Esimerkiksi säästövaroihin kuuluville osakkeille maksettavasta osingosta ei toimiteta ennakonpidätystä.

Jos PS-sopimuksen säästövaroja on sijoitettu ulkomaisiin arvopapereihin, niille saaduista tuotoista voidaan joutua maksamaan veroa (lähdeveroa) toiseen valtioon. Näitä veroja ei hyvitetä Suomen verotuksessa. Kun tuotosta, esimerkiksi osingosta, ei suoriteta Suomessa veroa säästämisaikana, ei ole veroa, josta toisessa valtiossa maksettu vero saataisiin vähentää (laki kansainvälisen kaksinkertaisen verotuksen poistamisesta 3 §). Hyvitystä ei voida myöntää myöskään PS-sopimuksesta saatavista suorituksista määrättävästä verosta, koska nämä PS-suoritukset eivät ole ulkomaantuloa, eivätkä siten samaa tuloa, josta vieraan valtion vero on maksettu.

Vapaaehtoiseen yksilölliseen eläkevakuutukseen ja PS-sopimukseen kohdistuvat korkomenot eivät ole lainkaan vähennyskelpoisia (TVL 58.4 § 2 k.). Jos verovelvollinen esimerkiksi rahoittaa eläkevakuutuksen tai PS-sopimuksen maksut ottamallaan lainalla, hän ei saa vähentää tämän lainan korkoja. Lainan sivukulut eivät myöskään ole vähennyskelpoisia.

4 Eläkkeen ja muun suorituksen maksaminen ja verotus

Eläke ja muut suoritukset, jotka saadaan vapaaehtoisesta yksilöllisestä eläkevakuutuksesta tai PS-sopimuksesta ovat veronalaista tuloa. Veronalaista tuloa ovat sekä toistuvasti maksettavat suoritukset että kertasuorituksena, esimerkiksi vakuutuksen takaisinostossa saatavat suoritukset. Maksajan tulee toimittaa suorituksista ennakonpidätys.

Kaikki 6.5.2004 tai sen jälkeen otettujen vapaaehtoisten yksilöllisten eläkevakuutusten perusteella maksettavat eläkkeet ovat pääomatuloa. Koko eläke verotetaan pääomatulona, vaikka maksuja olisi vuonna 2004 vähennetty ansiotulosta.

Ennen 6.5.2004 otettujen vapaaehtoisten yksilöllisten vakuutusten perusteella voi kertyä sekä ansio- että pääomatuloksi katsottavaa eläkettä. Ansiotuloa on eläke, joka maksetaan ansiotulosta vähennettyjen vakuutusmaksujen ja niiden tuoton perusteella. Muilta osin eläke on pääomatuloa. Vakuutusyhtiöiden käytännöt eläkkeen maksussa vaihtelevat. On esimerkiksi mahdollista, että ansiotuloa oleva eläke maksetaan ensin. Voidaan menetellä myös niin, että molempia eläkelajeja maksetaan samanaikaisesti. Vakuutusyhtiöt ilmoittavat vuosi-ilmoituksillaan eläkkeen tulolajin.

PS-sopimuksesta maksettava suoritus on pääomatuloa. Jos PS-sopimukseen on siirretty sellaista eläkevakuutussäästöä, joka on kertynyt ansiotulosta vähennetyistä maksuista ja niiden tuotosta, on näiden maksujen ja niiden tuoton perusteella maksettu PS-suoritus ansiotuloa (TVL 1741/2009 voimaantulosäännös 4 mom.).

Kertamaksulliseen vapaaehtoiseen eläkevakuutukseen perustuva eläke on veronalaista ansiotuloa TVL 81 §:ssä säädetyltä osin.

Eläkesäästämisen ja pitkäaikaissäästämisen verotuki on haluttu kohdentaa eläkesäästämiseen, joka tapahtuu omaksi ja puolison turvaksi sekä perhe-eläkkeenä lähiomaisten turvaksi. Tästä syystä maksut eivät ole vähennyskelpoisia, jos eläkkeen tai suorituksen saajana on joku muu. Maksujen vähennyskelvottomuudesta huolimatta eläke tai muu suoritus on muun saajan veronalaista tuloa.

Jos eläkkeen tai PS-suoritusten saaja on joku muu kuin vakuutettu tai säästäjä taikka heidän puolisonsa, eläke tai PS-suoritus verotetaan saajansa pääomatulona 20 prosentilla korotettuna. Samoin jos perhe-eläkettä maksetaan muulle kuin 34.3 §:n 2 kohdassa mainitulle lähiomaiselle, eläke verotetaan 20 prosentilla korotettuna (TVL 34 a.2 §). Korotusta ei kuitenkaan määrätä siltä osin kuin osoitetaan, että maksuja ei ole vähennetty Suomen verotuksessa (TVL 34 a.3 §). Korotuksen määräämistä on käsitelty tarkemmin kohdassa Yhteenveto korotustilanteista.

4.1. Eläkeikä

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksujen vähennyskelpoisuus edellyttää, että vanhuuseläkkeen tai PS-suoritusten maksamisen alkamisikä on sama tai myöhempi kuin työntekijän eläkelain mukainen vanhuuseläkkeeseen oikeuttava ikä. Eläkettä tai PS-suorituksia saadaan alkaa maksaa aikaisintaan sinä päivänä, kun vakuutettu tai varoihin oikeutettu saavuttaa työntekijän eläkelain mukaisen eläkeiän. Käytännössä eläkeikä nousee 62 vuodesta 63 vuoteen. Nykyistä 63 vuoden ikärajaa sovelletaan 18.9.2009 ja sen jälkeen otettuihin eläkevakuutuksiin jo vuoden 2009 verotuksessa. Ikäraja muuttuu automaattisesti, jos työntekijän eläkelain vanhuuseläkkeen ikärajaa myöhemmin muutetaan. Työntekijän eläkelain mukaisen eläkeiän nousu ei kuitenkaan vaikuta jo maksussa olevaan eläkkeen tai muun suorituksen verotukseen (TVL 34 b.2 §).

Eläke, joka perustuu sellaisiin maksuihin, jotka on maksettu vuosina 2010–2016 ennen 18.9.2009 otettuun vapaaehtoiseen yksilölliseen eläkevakuutukseen, saadaan nostaa 62 vuoden iästä lukien. Vuonna 2017 ja sen jälkeen maksettuihin maksuihin perustuva eläke voidaan nostaa työntekijän eläkelain mukaisesta vanhuuseläkeiästä alkaen.

Ennen vanhuuseläkeikää eläkevakuutuksesta ja PS-sopimuksesta voidaan nostaa suorituksia tuloverolain 54 d.2 §:n 2 kohdassa mainituilla vakuutetun tai säästövaroihin oikeutetun olosuhteisiin liittyvillä erityisillä nostoperusteilla ja eräillä muilla perusteilla. (Ks. näistä jäljempänä kohta Erityiset nostoperusteet)

4.2. Takaisinmaksuaika

Hallituksen esityksen antamispäivänä 18.9.2009 ja sen jälkeen otettujen vapaaehtoisten yksilöllisten eläkevakuutusten ja kaikkien PS-sopimusten maksujen vähennyskelpoisuuden edellytyksenä on, että eläkettä tai PS-suorituksia maksetaan vähintään 10 vuoden tai jäljellä olevan eliniän aikana. Yksi maksusuoritus vuodessa riittää.

Jos verovelvollinen lykkää vapaaehtoiseen yksilölliseen eläkevakuutukseen perustuvan eläkkeen tai PS-sopimuksen säästövarojen nostamisen aloittamista yli työntekijän eläkelain mukaisen eläkeiän, takaisinmaksuaika lyhenee kahdella vuodella jokaista eläkeiän ylittävää täyttä ikävuotta kohden. Maksuaikaa voi lyhentää enintään 4 vuotta.

Ennen 18.9.2009 otettujen vapaaehtoisten yksilöllisten eläkevakuutusten vähimmäistakaisinmaksuaika määräytyy lain (1741/2009) voimaantullessa voimassa olleiden säännösten mukaan. Takaisinmaksuaika on siis edelleen vähintään kaksi vuotta. Eläkettä on maksettava puolivuosittain tai lyhyemmin väliajoin (TVL 34 a.3 §, 772/2004).

Jos eläke tai PS-suoritukset maksetaan säädettyä lyhyemmässä ajassa, ne verotetaan 50 prosentilla korotettuna (TVL 34 b.1 §). Korotusta ei kuitenkaan määrätä siltä osin kuin maksuja ei ole vähennetty Suomen verotuksessa. (Ks. jäljempänä kohta Yhteenveto korotustilanteista.)

4.3. Vuosittain maksettava enimmäismäärä

Eläkettä tai PS-suorituksia ei saa nostaa etupainotteisesti. Säästövaroista voidaan vuosittain nostaa enintään määrä, joka saadaan jakamalla jäljellä olevat säästövarat jäljellä olevien vuosien määrällä (TVL 54 d.4 § 1 k.). Jos takaisinmaksuaika on 10 vuotta, ensimmäisenä vuonna voidaan maksaa 1/10 tuolloin jäljellä olevasta säästöstä, toisena vuonna 1/9 ja niin edelleen. Vuosittain maksettavat määrät voivat vaihdella, koska säästövarojen määrä voi vaihdella varojen arvonmuutosten mukaan.

Edellä olevasta laskentasäännöstä poiketen maksu voi kuitenkin aina olla 2 000 euroa kalenterivuodessa. Käytännössä tämä johtaa säädettyä maksuaikaa lyhyempään takaisinmaksuaikaan, jos säästövaroja on vähän. Raja on vakuutus/sopimuskohtainen. Näin ollen henkilö, jolla on useita vapaaehtoisia yksilöllisiä eläkevakuutuksia tai PS-sopimuksia, saa nostaa jokaisesta vähintään 2 000 euroa kalenterivuodessa.

Vapaaehtoisissa yksilöllisissä eläkevakuutuksissa eläkesäästöstä vuosittain nostettavissa oleva enimmäismäärä voidaan laskea säästövarojen sijasta maksettavien eläkkeiden yhteismäärästä. Tämä johtuu siitä, että perustekorkoisen säästön osalta etuuksissa on jo etukäteen huomioitu tulevaisuudessa kertyvät tuotot. Eläkevakuutuksessa vuosittain maksettavan eläkkeen määrä ei voi olla suurempi kuin koko jäljellä olevalle takaisinmaksuajalle lasketun tasasuuruisen vuosieläkkeen määrä. Tasasuuruinen vuosieläke lasketaan kyseisen vuoden alussa.

4.4. Erityiset nostoperusteet

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksujen vähennyskelpoisuuden edellytyksenä on, että säästövaroja ei voida takaisinostaa tai muuten nostaa muilla vakuutetun tai säästövaroihin oikeutetun olosuhteisiin liittyvällä perusteella kuin hänen vähintään vuoden kestäneen työttömyytensä, pysyvän työkyvyttömyytensä, puolison kuoleman tai avioeron perusteella (TVL 54 d.2 §). Vuoden 2010 alusta voimaan tulleella muutoksella perusteisiin lisättiin osatyökyvyttömyys. Tätä perustetta sovelletaan vain 18.9.2009 ja sen jälkeen otettuun eläkevakuutukseen sekä PS-sopimukseen. Ennen 1.1.2005 otetuissa eläkevakuutuksissa takaisinostoperuste voi olla myös vakuutetun puolison työttömyys (TVL 1233/2004 voimaantulosäännöksen 11 mom.). Tätä säännöstä sovelletaan edelleen ennen 1.1.2005 otettuihin eläkevakuutuksiin. Eläkettä tai suoritusta ei veroteta korotettuna, jos se takaisinostetaan mainitun syyn perusteella.

Veronalaista pääomatuloa on vapaaehtoisen yksilöllisen eläkevakuutuksen perusteella maksettavan eläkkeen lisäksi myös muu vakuutussuoritus (TVL 34 a.1 §). Tällainen muu vakuutussuoritus on esimerkiksi eläkkeen takaisinosto. Jos takaisinostoarvo perustuu sekä ansio- että pääomatulosta vähennettyihin maksuihin, takaisinostoarvo jaetaan ansio- ja pääomatulo-osuuteen vakuutussäästöjen suhteessa. Tässä tapauksessa ei ole kysymys eläkkeestä, joka on maksettu TVL 34 a §:n edellyttämällä tavalla vähintään kahden vuoden aikana. Tämän vuoksi ansiotulo-osuus ei ole eläketuloa vaan muuta ansiotuloa. Siitä ei esimerkiksi saa eläketulovähennystä.

Vakuutetun olosuhteisiin liittyvän muun perusteen nojalla takaisinostettuun vakuutukseen sovelletaan TVL 34 b §:n korotussäännöstä. Ansiotulo-osuutta ei koroteta.

Tuloverolaissa on rajoitettu takaisinosto-oikeutta vain vakuutetun tai säästövaroihin oikeutetun olosuhteisiin liittyvillä perusteilla. Takaisinosto voi perustua myös muihin syihin. Esimerkiksi vakuutuslainsäädännön mukaan vakuutuksen ottajalla on oikeus takaisinostoon myös silloin, kun vakuutusyhtiö muuttaa yksipuolisesti vakuutusehtoja tai vakuutuskanta siirretään toiseen vakuutusyhtiöön. Tällöin takaisinostoon ei sovelleta korotussäännöstä.

Erityisen nostoperusteen täyttyessä takaisinostoarvo tai säästövarat voidaan maksaa kerralla tai eläkkeen tapaan toistuvina suorituksina. Erityisen nostoperusteen täyttyessä takaisinostoarvon tai säästövarojen koko määrää ei ole pakko nostaa, vaan verolainsäädännön kannalta hyväksyttävänä voidaan pitää myös sitä, että vain osa takaisinostoarvosta tai säästövarojen määrästä nostetaan ja loput jätetään maksettavaksi eläkkeen tapaan.

Jos nosto tapahtuu eläkkeen tapaan toistuvina suorituksina, tämä vaikuttaa 18.9.2009 tai sen jälkeen otetun vapaaehtoisen yksilöllisen vakuutuksen ja PS-sopimuksen maksujen vähennyskelpoisuuteen. Ennen TVL 54 d.1 §:n voimaantuloa (1.1.2010) tapahtunut takaisinosto toistuvina suorituksena ei kuitenkaan vaikuta maksujen vähennyskelpoisuuteen, jos takaisinostettavan määrän maksaminen on päättynyt ennen 1.1.2010. (Ks. edellä kohta Maksujen vähentäminen).

Tuloverolaissa ei ole säädetty siitä, minkä ajan kuluessa erityisen nostoperusteen syntymisestä takaisinosto tai säästövarojen nosto tulee suorittaa, jotta nostettuja säästövaroja ei veroteta 50 prosentilla korotettuna.

Vakuutussopimuslain 73 §:ssä olevan yleissäännöksen mukaan vakuutussopimukseen perustuva korvausvaatimus on esitettävä vakuutuksenantajalle vuoden kuluessa siitä, kun korvauksen hakija on saanut tietää mahdollisuudestaan saada korvausta ja joka tapauksessa kymmenen vuoden kuluessa vakuutustapahtuman sattumisesta. Korvausvaatimuksen esittämiseen rinnastetaan ilmoituksen tekeminen vakuutustapahtumasta. Sidotusta pitkäaikaissäästämissopimuksesta annetussa laissa ei ole vastaavia säännöksiä.

Kysymys verolain kannalta hyväksyttävästä määräajasta jää avoimeksi. Verohallituksen näkemyksen mukaan tulkintasuosituksena voidaan esittää, että erityiseen nostoperusteeseen tulisi vedota viimeistään vuoden kuluessa siitä, kun erityinen nostoperuste on täyttynyt. Huomattava on, että vakuutussopimuksessa tai PS-sopimuksessa voi olla sopimuksen osapuolia sitovasti erikseen sovittu muusta määräajasta (esimerkiksi 3 kuukautta), jonka kuluessa erityiseen nostoperusteeseen on vedottava.

5. Eläkevakuutuksen tai PS-sopimuksen peruuttaminen

Eläkevakuutussopimus voidaan peruuttaa 30 päivän kuluessa sopimuksen tekemisestä (vakuutussopimuslain 13 a §). Vakuutusmaksut palautetaan tällöin vakuutuksenottajalle vakuutussopimuksen ehtojen mukaisesti.

PS-sopimuksen säästäjällä on myös oikeus yksipuolisesti peruuttaa tekemänsä säästämissopimus 30 päivän kuluessa (laki sidotusta pitkäaikaissäästämisestä 12 §). Palveluntarjoaja palauttaa tällöin kertyneet säästövarat säästäjälle. Säästövarat palautetaan rahana, ellei toisin ole sovittu.

Peruutustilanteessa eläkevakuutussopimukseen tai säästämissopimukseen ei sovelleta vakuutuksenottajan tai säästäjän verotuksessa vapaaehtoista yksilöllistä eläkevakuutusta tai PS-sopimusta koskevaa verosääntelyä. Sopimuksen maksut eivät ole vähennyskelpoisia. PS-sopimusten säästövarojen sijoittamisesta johtuneet tuotot, kulut ja tappiot käsitellään verotuksessa normaalisääntöjen mukaisesti, niin kuin PS-sopimusta ei olisi ollutkaan. Verovelvollisen tulee ilmoittaa ne veroilmoituksellaan.

Jos säästövarat on siirretty PS-sopimukseen toisesta eläkevakuutuksesta tai PS-sopimuksesta, PS-sopimusta ei voi peruuttaa. Vakuutussopimuslaki sallii vakuutussopimuksen peruuttamisen 30 päivän kuluessa sopimuksen tekemisestä siinäkin tilanteessa, että säästövarat on siirretty toisesta vakuutuksesta tai PS-sopimuksesta. Jos uusi vakuutussopimus perutaan tänä aikana, säästövarat on nostettu ilman verolainsäädännön hyväksymää nostoperustetta (TVL 34 b.1 §:n vastaisesti), minkä vuoksi säätövarojen siirtohetken arvo on veronalaista tuloa 50 prosentilla korotettuna.

6. Luovutus ja panttaus

Vapaaehtoiseen yksilölliseen eläkevakuutukseen perustuva eläke ja PS- suoritukset on tarkoitettu maksettavaksi vakuutetun tai säästäjän saavutettua eläkeiän. Jos varat hyödynnetään ennenaikaisesti panttaamalla tai luovuttamalla, lainana, luovutushintana tai muutoin saatu määrä verotetaan luovutus- tai panttausvuoden pääomatulona 50 prosentilla korotettuna (TVL 34 b.3 §). Eläkettä tai suoritusta myöhemmin maksettaessa veronalaisesta määrästä vähennetään aikaisemmin tuloksi luettu määrä. Korotuksen osuutta ei kuitenkaan vähennetä.

Jos säästövarat ulosmitataan, ne verotetaan ulosmittausvuoden pääomatulona. Korotusta ei tällöin määrätä.

7. Säästövarojen siirtäminen

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen säästövarat voidaan tietyin edellytyksin siirtää ilman välittömiä tuloveroseuraamuksia toiseen vakuutuslaitokseen tai toiselle palveluntarjoajalle. Siirron on tapahduttava TVL 54 d.9 §:ssä tarkoitetulle vakuutusyhtiölle tai palveluntarjoajalle ja uuden sopimuksen on täytettävä TVL 54 d §:ssä maksujen vähennyskelpoisuudelle säädetyt edellytykset. Siirto voidaan tehdä myös eläkevakuutuksesta PS-sopimukseen tai päinvastoin. Siirron kohteena tulee olla kaikki kertyneet säästövarat ja ne tulee siirtää suoraan palveluntarjoajalta tai vakuutuksenantajalta toiselle. (TVL 34 b.5 §)

Säästövarat voidaan siirtää myös toisessa Euroopan talousalueen valtiossa asuvan vakuutuslaitoksen myöntämään vapaaehtoiseen yksilölliseen eläkevakuutukseen. Sitä vastoin eläkevakuutuksen tai PS-sopimuksen säästövaroja ei voida siirtää ilman veroseuraamuksia Suomesta muuhun säästämissopimukseen kuin eläkevakuutukseen. PS-lain 14 §:n mukaan säästäjällä on oikeus irtisanoa säästämissopimus vain, jos hän on tehnyt toisen PS-lain mukaisen säästämissopimuksen tai tarkoitukseltaan vastaavan vakuutussopimuksen. Jos eläkevakuutuksen tai PS-sopimuksen säästövarat tästä huolimatta siirrettäisiin ulkomaisen (ETA-valtiosta tai muusta kuin ETA-valtiosta olevan) palveluntarjoajan kanssa tehtyyn säästämissopimukseen, säästövarat katsottaisiin nostetuksi ja niiden arvo luettaisiin veronalaiseksi tuloksi korotuksineen.

Jos säästövarat siirretään muulle kuin TVL 34 b.9 §:ssä tarkoitetulle vakuutusyhtiölle tai palveluntarjoajalle tai uusi sopimus ei täytä TVL 54 d §:ssä maksujen vähennyskelpoisuudelle säädettyjä edellytyksiä, siirtohetken arvo luetaan vakuutuksenottajan tai säästäjän pääomatuloksi 50 prosentilla korotettuna. (TVL 34 b.7 §) Verovelvollinen on tässä tilanteessa vakuutuksen ottaja tai säästäjä myös siinä tapauksessa, että vakuutettu tai säästövaroihin oikeutettu on hänen puolisonsa.

Esimerkki 1. Vaimo on ottanut eläkevakuutuksen, jossa vakuutettuna on hänen aviomiehensä. Vaimo päättää siirtää varat Sveitsissä toimivan yhtiön myöntämään vakuutukseen. Sveitsi ei kuulu Euroopan talousalueeseen. Vakuutuksen siirtohetken takaisinostoarvo verotetaan vaimon siirtovuoden pääomatulona 50 prosentilla korotettuna.

Esimerkki 2. Vapaaehtoisen yksilöllisen eläkevakuutuksen tai PS-sopimuksen säästövarat siirretään virolaisen pankin kanssa tehtyyn säästämissopimukseen. Kysymyksessä olevalla virolaisella pankilla ei ole Suomessa kiinteää toimipaikkaa eikä se ole tehnyt Finanssivalvonnalle ilmoitusta PS-sopimusten tarjoamisesta Suomessa. Säästövarojen määrä luetaan veronalaiseksi tuloksi 50 prosentilla korotettuna.

Säästövarojen siirron johdosta tuloksi luettua määrää vastaavaa määrää ei veroteta uudelleen, kun eläke tai muu suoritus aikanaan maksetaan. Se vähennetään eläkkeen tai muun suorituksen veronalaisesta määrästä verotusta toimitettaessa. Korotuksen osuutta ei kuitenkaan vähennetä. Vähennys tehdään sen henkilön verotuksessa, jonka tulona eläke tai suoritus verotetaan, vaikka siirron johdosta olisi verotettu toista henkilöä (vaimoa edellä olevassa esimerkissä 1).

Jos siirrosta syntyy veronalaista tuloa, siirron tekevän vakuutuslaitoksen tai palveluntarjoajan on toimitettava ennakonpidätys. Palveluntarjoajalle on erikseen säädetty oikeus myydä PS-sopimuksessa olevia sijoituskohteita ennakonpidätyksen toimittamiseksi tarpeellinen määrä (PS-laki 14.3 §). Ennakonpidätys on toimitettava myös korotuksen osuudesta. Siirron tekevän vakuutuslaitoksen tai palveluntarjoajan on ennen siirtoa saatava säästäjältä tai vastaanottavalta taholta luotettava selvitys siitä, että siirto täyttää verovapaan siirron edellytykset. Jos selvitystä ei saada, ennakonpidätys on toimitettava.

Jos ennakonpidätysvelvollisuudesta syntyy epäselvyyttä, siirtävä vakuutuslaitos tai palveluntarjoaja sekä vakuutettu tai säästäjä voi hakea Verohallinnolta ennakkoperintälain (1118/1996, EPL) 45 §:n mukaista ennakkoratkaisua siitä, onko siirron johdosta toimitettava ennakonpidätys.

Jos ennakonpidätys on toimitettu sen vuoksi, ettei verovapaan siirron edellytyksistä ole ollut riittävää selvitystä, vakuutuksen ottaja tai säästäjä voi esittää Verohallinnolle selvityksen ja pyytää sen perusteella ennakonpidätyksen määrää palautettavaksi. Jos Verohallinto hyväksyy hakemuksen, ja siirtää pidätetyn määrän vastaanottavalle vakuutuslaitokselle/palveluntarjoajalle, säästövarat katsotaan suoraan siirretyksi, eikä vakuutuksen ottajaa tai säästösopimuksen tekijää veroteta siirrettävästä määrästä (TVL 34 b.6 §).

Vakuutettua tai säästövaroihin oikeutettua ei voi vaihtaa siirron yhteydessä kuten ei muulloinkaan.

7.1. Vanhan eläkevakuutuksen siirtäminen

Vakuutussopimuslain 13 b §:n mukaan (1184/2009) vakuutuksenottajalla on oikeus saada vakuutuksen takaisinostoarvo siirretyksi toiseen eläkevakuutukseen tai PS-tilille. Säännös koskee vain vakuutuksia, jotka on otettu lain voimaan tultua (1.1.2010 tai sen jälkeen). Vakuutusyhtiö voi kuitenkin suostua siihen, että myös ennen lain voimaantuloa otettu vakuutus siirretään. Tuloverolaissa säädettyjen edellytysten täyttyessä myös tällainen vakuutus voidaan siirtää ilman välittömiä veroseuraamuksia.

Ennen 6.5.2004 otettujen vapaaehtoisten yksilöllisten eläkevakuutusten perusteella voi kertyä sekä ansio- että pääomatuloksi katsottavaa eläkettä. Ansiotulosta vähennettyjen maksujen ja niiden tuoton perusteella maksettava tulo säilyy ansiotulona, vaikka vakuutussäästö siirrettäisiin toiseen vapaaehtoiseen eläkevakuutukseen tai PS-sopimukseen (TVL 1741/2009 voimaantulosäännöksen 4 momentti). Myös kuolinpesälle maksettava vastaava suoritus on ansiotuloa.

Siirtotilanteessa tehdään uusi sopimus toisen vakuutuslaitoksen tai palveluntarjoajan kanssa. Siihen sovelletaan siirtohetkellä voimassa olevaa lainsäädäntöä. Näin ollen esimerkiksi eläkkeen alkamisikä saattaa myöhentyä ja takaisinmaksuaika pidentyä 2 vuodesta 6–10 vuoteen.

7.2. Siirto toisesta ETA-valtiosta tai muusta valtiosta otettuun eläkevakuutukseen

Vapaaehtoiseen eläkevakuutukseen perustuvien eläkkeiden verotus vaihtelee Euroopan talousalueella. Eroja eri valtioiden välillä voidaan kuvata sen mukaan, ovatko eläkevakuutuksen maksut vähennyskelpoisia, verotetaanko pääoman tuotto kertymisajankohtana ja verotetaanko eläke. Käytetyt termit ovat E (exemption) ja T (taxation). Suomen malli on EET, jossa vakuutusmaksut ovat vähennyskelpoisia, tuotto verotetaan vasta kun eläkettä maksetaan, ja eläke on veronalaista. Eräissä ETA-maissa on käytössä TEE-malli, jossa maksut eivät ole vähennyskelpoisia, mutta tuotto ja eläke ovat verovapaita. Näin ollen, jos vakuutettu, joka on saanut vähentää Suomessa maksamansa vakuutusmaksut, siirtäisi säästövarat valtioon, jossa on käytössä TEE-malli, saavuttaisi hän huomattavan veroedun. Näin tapahtuu silloin, kun verosopimuksen mukaan oikeus verottaa eläkettä on vain lähdevaltiolla.

Spekulatiivisten säästövarojen siirtojen rajoittamiseksi TVL 34 b.8 §:ssä on säädetty, että jos säästövarat siirretään Euroopan talousalueen toisessa jäsenvaltiossa olevaan vakuutuslaitokseen, ja on ilmeistä, että toimenpiteeseen on ryhdytty eläkkeestä suoritettavan veron välttämiseksi, säästövarojen siirtohetken arvo luetaan vakuutuksenottajan tai säästäjän tuloksi 50 prosentilla korotettuna. Näin menetellään myös silloin, kun säästövarat siirretään toisessa jäsenvaltiossa olevasta vakuutuslaitoksesta kolmannessa jäsenvaltiossa olevaan vakuutuslaitokseen.

TVL 34 b.8 §:n erityistä veron kiertämistä koskevaa säännöstä ei sovelleta, jos säästövarojen siirtäminen ei perustu verohyödyn tavoitteluun. Säännöstä ei lähtökohtaisesti sovelleta esimerkiksi silloin, kun henkilö muuttaa aidosti ja pysyvästi asumaan toiseen ETA-valtioon ja siirtää muuton yhteydessä eläkesäästönsä tässä ETA-valtiossa olevaan vakuutuslaitokseen.

Jos säästövarat siirretään muuhun kuin ETA-alueella asuvasta tai siellä sijaitsevasta kiinteästä toimipaikasta toimivasta vakuutuslaitoksesta otettuun eläkevakuutukseen taikka muualla kuin Suomessa asuvan tai täällä kiinteästä toimipaikasta toimivan palveluntarjoajan kanssa tehtyyn PS-sopimukseen, säästövarojen siirtohetken arvo verotetaan siirron tekijän pääomatulona 50 prosentilla korotettuna. Siirtohetken arvo verotetaan ja korotetaan tällöin, vaikka siirtoa ei olisi tehty veron välttämisen tarkoituksessa. Kun eläkettä tai muuta suoritusta myöhemmin verotetaan, veronalaisesta määrästä vähennetään aiemmin tuloksi luettu määrä. Korotusta ei kuitenkaan vähennetä (TVL 34 b.7 §).

8. Yhteenveto korotustilanteista

Jos eläkettä tai PS-suorituksia taikka muita vapaaehtoiseen yksilölliseen eläkevakuutukseen ja PS-sopimukseen perustuvia suorituksia maksetaan tuloverolaissa säädetyistä vaatimuksista poiketen, pääomatuloa olevat suoritukset verotetaan korotettuna. Tällöin ennakonpidätys toimitetaan korotetusta määrästä. Säästövarojen siirron yhteydessä toimitettavasta ennakonpidätyksestä on säädetty EPL 11.3 §:ssä. Muissa korotustilanteissa ennakonpidätysvelvollisuus perustuu EPL 3 §:ään. Korotustilanteet ovat seuraavat:

Suorituksen saaja

Vapaaehtoiseen yksilölliseen eläkevakuutukseen perustuva eläke tai PS-suoritukset luetaan pääomatuloksi 20 prosentilla korotettuna, jos niiden saajana on joku muu kuin vakuutettu tai säästäjä taikka heidän puolisonsa. Perhe-eläkkeen osalta tulo korotetaan silloin, kun eläkevakuutukseen perustuvan perhe-eläkkeen saaja on muu henkilö kuin vakuutuksenottajan puoliso, vakuutuksenottajan suoraan ylenevässä tai alenevassa polvessa oleva perillinen, ottolapsi tai tämän rintaperillinen, kasvattilapsi taikka puolison lapsi (TVL 34 a.2 §).

Takaisinmaksuaika

Suoritus verotetaan 50 prosentilla korotettuna, jos eläke tai PS-sopimukseen perustuvat suoritukset maksetaan vastoin tuloverolaissa säädettyjä nostoedellytyksiä, esimerkiksi alle 10 vuodessa tai ennen kuin henkilö saavuttaa työntekijän eläkelain mukaisen eläkeiän, eikä nostamiseen liity tuloverolain mukaista hyväksyttävää perustetta (TVL 34 b.1 §).

Luovutus ja panttaus

Jos oikeus eläkkeeseen, suoritukseen tai säästövaroihin luovutetaan tai pantataan, lainana, luovutushintana tai muutoin saatu määrä luetaan pääomatuloksi 50 prosentilla korotettuna (TVL 34 b.3 §).

Säästövarojen siirto

Jos säästövarat siirretään muulle kuin TVL 34 b §:n 5 momentissa tarkoitetulle palveluntarjoajalle tai uusi sopimus ei täytä tuloverolain 54 d §:ssä säädettyjä edellytyksiä, säästövarojen siirtohetken arvo verotetaan 50 prosentilla korotettuna. Samoin menetellään, jos säästövarat siirretään veronkiertotarkoituksessa toisesta EU/ETA-valtiosta otettuun vapaaehtoiseen eläkevakuutukseen TVL 34 b.7 §).

Jos korotus liittyy suorituksen saajaan tai takaisinmaksuaikaan, tuloa ei koroteta siltä osin kuin vakuutettu tai säästövaroihin oikeutettu osoittaa, että eläkevakuutuksen tai PS-sopimuksen maksuja ei ole vähennetty Suomen verotuksessa. Verohallituksen käsityksen mukaan tuloa ei koroteta, jos kyseisen eläkevakuutuksen tai PS-sopimuksen maksuja ei ole vähennetty Suomessa toimitetuissa verotuksissa. Tällainen tilanne voi olla kyseessä esimerkiksi silloin, jos henkilö ei ole säästöaikana asunut Suomessa, minkä vuoksi hän ei ole voinut vähentää maksuja.

Sen sijaan korotuksen määräämiseen ei vaikuta se, että vakuutettu tai säästövaroihin oikeutettu ei ole saanut vähentää koko maksamaansa maksua vähennyksen enimmäismäärän vuoksi tai sen vuoksi, että hänen tulonsa tai veronsa eivät ole riittäneet maksujen vähentämiseen. Tilanne voi olla tällainen esimerkiksi silloin, jos pitkäaikaissäästäjä on maksanut PS-sopimukseen kalenterivuoden aikana 7 500 euroa, josta hän on saanut vähentää vain 5 000 euroa. Tässäkin tapauksessa korotus määrätään koko suoritukselle.

Vaikka maksuja ei olisi vähennetty Suomen verotuksessa, korotus määrätään TVL 34 b.3 §:n ja 34 b.6 §:n säännösten mukaan luovutus- ja panttaustilanteessa sekä säästövarojen siirtotilanteessa. Korotusta ei määrätä, jos itse luovutuksen, panttauksen tai siirron johdosta verotettava määrä ei ole Suomessa veronalaista tuloa. Näin voi olla lähinnä silloin, kun saaja on Suomessa rajoitetusti verovelvollinen henkilö ja eläke tai muu suoritus on saatu muusta valtiosta otetun eläkevakuutuksen perusteella, eikä vakuutuksen maksuja ole vähennetty Suomen verotuksessa.

Mahdollista ansiotulo-osuutta ei koroteta.

9. Yhteenveto eri vuosina otettujen eläkevakuutusten verotuksesta

| Vakuutus otettu ennen 6.5.2004 | Vakuutus otettu 6.5.2004 - 17.9.2009 välillä | Vakuutus otettu 18.9.2009 tai sen jälkeen |

|---|---|---|

| Vähennysoikeus 5000 / 2500 € | Vähennysoikeus 5000 / 2500 € | Vähennysoikeus 5000 / 2500 € |

| Eläkkeen alkamisikä voi olla alempi kuin 62 v. 31.12.2009 mennessä maksettujen maksujen osalta | Eläkkeen alkamisikä 62 v. 31.12.2016 asti maksettujen maksujen osalta | Eläkkeen alkamisikä TyEL-eläkeikä, tällä hetkellä 63 v. |

| Eläkkeen maksu puolivuosittain väh. 2 v. | Eläkkeen maksu puolivuosittain väh. 2 v. | Eläkkeen maksu kerran vuodessa väh. 10–6 v. |

| Ei luovutus- ja panttauskieltoa | Ei luovutus- ja panttauskieltoa | Luovutus- ja panttauskielto |

| Ei pakollista siirto-oikeutta, vakuutusyhtiö voi sallia siirron | Ei pakollista siirto-oikeutta, vakuutusyhtiö voi sallia siirron | Siirto-oikeus eläkkeen takaisinmaksun alkuun, jos vakuutus on otettu 1.1.2010 tai sen jälkeen |

| Eläke on ansiotuloa, siltä osin kuin se perustuu 31.12.2005 mennessä maksettuihin maksuihin | Eläke on kokonaan pääomatuloa, vaikka maksuja olisi vähennetty ansiotulosta | Eläke on kokonaan pääomatuloa |

Vakuutus katsotaan otetuksi, kun sen maksuja on alettu maksaa (TVL 1741/2009 voimaantulosäännöksen 2 mom.).

10. Kuolemanvaravakuutukset

Eläkevakuutuksen yhteydessä otetaan yleisesti myös eläkevakuutuksen säästösummaa vastaava kuolemanvaravakuutus vakuutetun omaisten turvaksi. Ennen vuotta 2010 kuolemanvaravakuutuksen maksu ei ollut verotuksessa vähennyskelpoinen. Toisaalta vakuutuskorvaus oli tuloverotuksessa lähiomaiselle verovapaa.

Vuoden 2010 alusta kuolemanvaravakuutusten verokohtelu muuttui. Hallituksen esityksen antamispäivänä 18.9.2009 ja sen jälkeen otettujen yksilöllisten vakuutusten tuloverotukseen vaikuttaa se, liittyykö kuolemanvaravakuutus vapaaehtoiseen yksilölliseen eläkevakuutukseen vai onko se itsenäinen henkivakuutus.

Myös vapaaehtoiseen yksilölliseen eläkevakuutukseen liittyvien kuolemantapauskorvausten perintöverotus muuttui vuoden 2010 alusta. Perintöverotuksen muutos koskee sekä vanhoja että uusia eläkevakuutuksia.

Vapaaehtoiseen yksilölliseen eläkevakuutukseen liittymättömien kuolemanvaravakuutusten (säästöhenki- ja riskihenkivakuutusten) tuloverotukseen tai perintöverotukseen ei tullut muutoksia lukuun ottamatta vähäistä saajapiiriin tarkistusta tuloverotuksessa. Muutos ei koske myöskään ryhmähenkivakuutuksesta maksettavia kuolemantapauskorvauksia.

10.1. Eläkevakuutukseen liittyvä kuolemanvaravakuutus

Kuolemanvaravakuutus liittyy eläkevakuutukseen silloin, kun vakuutuskorvauksen määrä kytkeytyy eläkevakuutuksen säästösummaan tai maksettujen vakuutusmaksujen määrään. Sen sijaan kiinteällä turvalla oleva kuolemanvaravakuutus ei ole eläkevakuutukseen liittyvä, vaikka vakuutus olisi otettu samasta yhtiöstä samana päivänä kuin eläkevakuutus.

Esimerkki 2. Henkilöllä oli ennestään eläkevakuutus eläkesäästöjen kerryttämiseksi. Eläkevakuutus ei sisältänyt kuolemanvaravakuutusta. Sittemmin henkilö päätti ottaa itselleen (samasta tai eri vakuutusyhtiöstä) kuoleman varalta riskihenkivakuutuksen. Vakuutussopimuksen mukaisesti hänen kuollessaan edunsaajina oleville lapsille maksettaisiin 50 000 euroa. Riskihenkivakuutuksen korvausmäärää (tai sopimusehdot, käytännön hallinnointi jne.) ei ollut sidottu millään tavoin eläkevakuutussopimukseen. Kyseessä ei ollut eläkevakuutukseen liittyvä kuolemanvaravakuutus.

Esimerkki 3. Asuntolainasta sovittaessa henkilö oli ottanut lainaturvavakuutuksen, joka sisälsi turvat työttömyyden, työkyvyttömyyden ja kuoleman varalta. Samassa yhteydessä henkilö oli myös solminut eläkevakuutussopimuksen ilman kuolemanvaraturvaa. Koska lainaturvavakuutuksen kuolemanvaraturva liittyi nimenomaisesti velan takaisinmaksuun velallisen kuolemantapauksessa, se ei liittynyt eläkevakuutukseen.

10.2. Tuloverotus

Hallituksen esityksen antamispäivänä 18.9.2009 ja sen jälkeen otettuun vapaaehtoiseen yksilölliseen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen maksut ovat vähennyskelpoisia (TVL 54 d.6 §). Maksuja saa kuitenkin vähentää ensimmäisen kerran vuodelta 2010 toimitettavassa verotuksessa. Niihin sovelletaan samaa 5 000 euron enimmäismäärää kuin eläkevakuutuksen ja PS-sopimuksen maksuihin. Kaikkien kolmen maksun yhteenlaskettu vähennyskelpoinen enimmäismäärä on 5 000 euroa vuodessa.

Samalla eläkevakuutukseen liittyvän kuolemanvaravakuutuksen vakuutuskorvaus säädettiin veronalaiseksi eläkesäästön määrään asti. Eläkesäästön ylimenevä määrä on edelleen verovapaa tuloverotuksessa, jos saajana on TVL 34.3 §:ssä tarkoitettu lähiomainen tai vakuutetun kuolinpesä. TVL 34.3 §:ssä tarkoitettuja lähiomaisia ovat vakuutetun puoliso, häneen suoraan ylenevässä tai alenevassa polvessa oleva perillisensä, ottolapsensa tai tämän rintaperillinen, kasvattilapsi taikka puolison lapsi. Jos saaja on joku muu, kuolemanvaravakuutuksen vakuutuskorvauksen koko määrä on hänen veronalaista tuloaan, kuten aikaisemminkin.

Säännökset koskevat myös työnantajan ottamaan yksilölliseen eläkevakuutukseen liittyvää kuolemanvaravakuutusta.

Ennen 18.9.2009 otettuun eläkevakuutukseen liittyvän kuolemanvaravakuutuksen maksut eivät ole vähennyskelpoisia. Tällaisesta vakuutuksesta saadun kuolintapauskorvauksen tuloverotukseen ei ole tullut muutoksia.

10.3. Perintöverotus

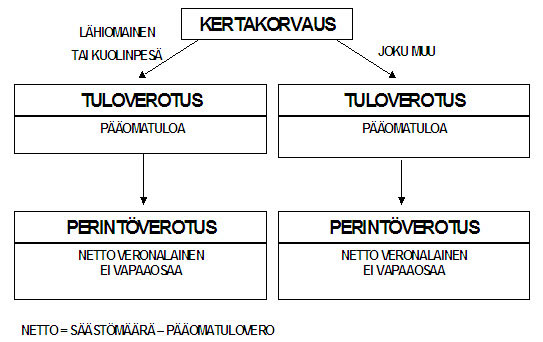

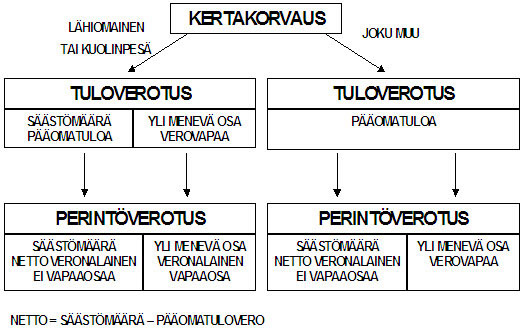

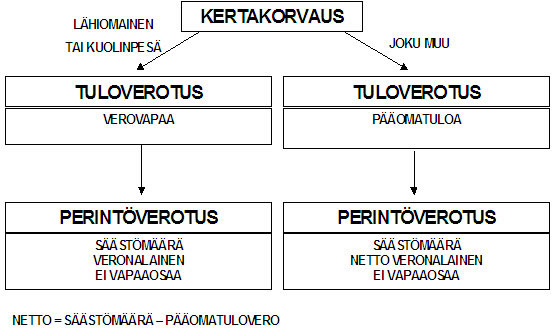

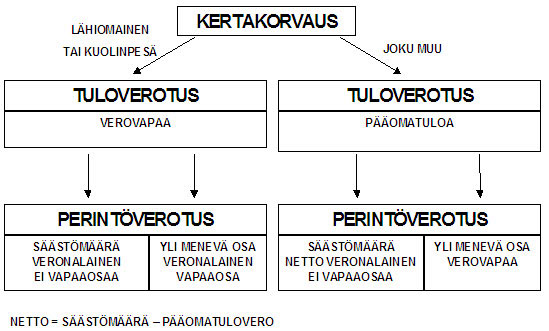

Tuloveron lisäksi vapaaehtoiseen yksilölliseen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen vakuutuskorvauksen perusteella on suoritettava myös perintöveroa. Tämä koskee sekä ennen hallituksen esityksen antamista (18.9.2009) että sen jälkeen otettuja vakuutuksia.

Uusien säännösten mukaan kuolemantapauskorvaus on kaikille saajille kokonaan perintöveron alaista eläkevakuutuksen säästömäärään saakka, jos kuolemantapaus on sattunut lain voimaantulon jälkeen (1.1.2010 tai sen jälkeen).

Jos kuolemantapauskorvauksen saaja on TVL 34.3 §:n 2 kohdassa mainittu lähiomainen tai vakuutetun kuolinpesä ja kuolemantapauskorvaus ylittää säästövarojen määrän, ylittävään osaan sovelletaan perintö- ja lahjaverolain 7 a §:n 2 momentin vapaaosasäännöstä. Säännöksen mukaan vakuutuskorvaus tai sellaiseen verrattava taloudellinen tuki on perintöverosta vapaa siltä osin kuin kunkin edunsaajan tai perillisen saama samasta kuolemantapauksesta johtuva vakuutuskorvaus ja taloudellinen tuki on enintään 35 000 euroa. Jos saajana on leski, verosta vapaaksi osaksi katsotaan puolet tai kuitenkin vähintään 35 000 euroa lesken edunsaajamääräyksen nojalla saamien vakuutuskorvausten ja taloudellisen tuen yhteismäärästä.

Jos kuolemantapauskorvauksen saaja on muu henkilö kuin TVL 34.3 §:n 2 kohdassa mainittu lähiomainen tai vakuutetun kuolinpesä ja kuolemantapauskorvaus ylittää säästön määrän, ylittävä osa on perintöverosta vapaata. Kuolemantapauskorvauksen koko määrä, mukaan lukien säästömäärän ylittävä osa, on tässä tilanteessa veronalaista tuloa tuloverotuksessa (TVL 34.1 § verr. TVL 36.2 §).

TVL 34.3 §:ssä tarkoitettuja lähiomaisia ovat vakuutetun puoliso, hänen suoraan ylenevässä tai alenevassa polvessa oleva perillisensä, ottolapsensa tai tämän rintaperillinen, kasvattilapsi taikka puolison lapsi.

Kahdenkertaisen veron poistamiseksi säästömäärästä tuloverotuksessa määrätty vero vähennetään perityn omaisuuden arvosta perintöverotuksessa (PerVL 9.5 §). Vähennettävänä määränä voidaan pitää pääomatuloveroprosentin mukaista määrää veronalaiseksi tuloksi luetusta säästömäärästä (tällä hetkellä säästömäärä x 28 %).

PerVL 9.5 §:n mukaan perintöverotuksessa vähennetään vapaaehtoisen yksilöllisen eläkevakuutuksen osalta TVL 36.2 §:n nojalla määrätty vero. Jos kuolemantapauskorvauksen saajana on muu henkilö kuin TVL 34.3 §:n 2 kohdassa mainittu lähiomainen tai kuolinpesä, vakuutuskorvauksen koko määrä on tuloverotuksessa veronalaista tuloa jo TVL 34 §:n nojalla. Vakuutuskorvauksen veronalaisuutta ei tässä tilanteessa tarvitse perustaa TVL 36.2 §:ään. Verohallituksen käsityksen mukaan tarkoituksena ei ole ollut, että muun henkilön saaman kuolemantapauskorvauksen säästövaroihin (säästömäärään) kohdistuisi kahdenkertainen verotus, vaan tulovero tulee vähentää peritystä omaisuudesta myös hänen kohdallaan. Verohallitus katsookin, että PerVL 9.5 §:ssä olevalla viittauksella kuolemantapauskorvauksen säästövarojen veronalaisuudesta erikseen säätävään TVL 36.2 §:ään on tarkoitettu, että kuolemantapauskorvauksen säästövaroista tuloverotuksessa määrätty vero vähennetään kaikissa tapauksissa, siis myös silloin kun saajana on muu henkilö. Säästövarat ylittävästä osasta määrättyä tuloveroa ei vähennetä, koska muu henkilö ei suorita perintöveroa säästövarat ylittävästä kuolemantapauskorvauksen osasta.

A. Uusi eläkevakuutus (18.9.2009 tai sen jälkeen otettu) – Kuolemantapauskorvaus on enintään säästömäärän suuruinen.

B. Uusi eläkevakuutus (18.9.2009 tai sen jälkeen otettu) – Kuolemantapauskorvaus on suurempi kuin eläkevakuutuksen säästömäärä.

C. Vanha eläkevakuutus (ennen 18.9.2009 otettu) – Kuolemantapauskorvaus on enintään säästömäärän suuruinen.

D. Vanha eläkevakuutus (ennen 18.9.2009 otettu) – Kuolemantapauskorvaus on suurempi kuin eläkevakuutuksen säästömäärä.

10.4. Ilmoittaminen perintöverotukseen

Verohallinto on antanut 23.2.2010 päätöksen (Dnro 23.2.2010/132), jonka mukaan vakuutusyhtiön tai muun etuuden maksajan on ilmoitettava perintöverotusta varten vapaaehtoiseen yksilölliseen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen perusteella maksettu korvaus eriteltynä eläkevakuutuksen säästösumman määrään ja säästösumman ylittävään määrään ja että nämä tiedot on annettava konekielisinä tai Verohallinnon hyväksymällä muulla tavalla kuukausittain etuuden maksukuukautta seuraavan kuukauden loppuun mennessä.

Tietuekuvaus ja tarkemmat ohjeet ovat Verohallinnon Internet-sivuilla

10.5. Kuolemanvaravakuutus ei liity eläkevakuutukseen

Vapaaehtoiseen yksilölliseen eläkevakuutukseen liittymättömän kuolemanvaravakuutuksen (esim. säästöhenkivakuutuksen) maksut eivät ole vähennyskelpoisia. Kuoleman johdosta kertakorvauksena lähiomaisille tai kuolinpesälle maksettu korvaus on tuloverotuksessa verovapaa. Tässä tarkoitettuja lähiomaisia ovat vakuutetun puoliso, suoraan ylenevässä tai alenevassa polvessa olevat perilliset (lapset, lapsenlapset, vanhemmat), ottolapset tai tämän rintaperilliset, kasvattilapset ja puolison lapset. Luettelo on tyhjentävä, joten kaikille muille maksettu kuolemantapauskorvaus on veronalaista pääomatuloa. Määrittely on nyt sama kuin henkivakuutuskorvauksen verovapaiden korvausten saajat (TVL 34.3 § 2 k.). Aikaisemmin ottolapsen rintaperillisen saama kuolemantapauskorvaus ei ollut verovapaa.

11. PS-sopimuksen säästäjän tai säästövaroihin oikeutetun kuolema

PS-sopimukseen perustuvassa säästämisessä säästövaroihin oikeutettu omistaa säästövarat. Säästövarat kuuluvat aina säästövaroihin oikeutetun kuolinpesään ja niihin sovelletaan perittävän omaisuutta koskevia yleisiä periaatteita. Säästövarat tulee esimerkiksi merkitä perukirjaan omistajansa varoihin muun omaisuuden tapaan.

Säästövaroihin oikeutetun kuollessa PS-sopimus lakkaa. Säästövarat siirtyvät varoihin oikeutetun kuollessa perintöoikeuden tai testamentin nojalla suoraan perillisille tai testamentinsaajalle. Säästövarat luetaan kuolinpesän tai testamentinsaajan veronalaiseksi pääomatuloksi kuolinvuoden tuloverotuksessa. Käytännössä säästövarojen lukeminen testamentinsaajan eikä kuolinpesän tuloksi voinee tulla kysymykseen vain niissä tapauksissa, joissa erityistestamentissa (legaatissa) on määrätty, että testamentinsaaja saa säästövarat itselleen tai kun testamentinsaaja on pesän ainoa osakas.

Säästövarat arvostetaan kuolinpäivän mukaiseen arvoon (TVL 34 a.6 §). Maksujen vähennysoikeuden kautta saatu veroluotto peritään näin takaisin. Veroetu muodostuu säästämisaikaisen tuoton verovapaudesta. TVL 34 a.6 §:n nojalla veronalaiseksi tuloksi luettavasta määrästä saadaan vähentää palveluntarjoajan perimättä olevat, perittävän elinaikaan kohdistuvat säästämissopimuksen mukaiset säästövaroista perittävät kulut ja palkkiot. Sen sijaan perittyjen säästövarojen, esimerkiksi osakkeiden realisoinnista aiheutuneet kulut eivät ole vähennyskelpoisia veronalaiseksi tuloksi luettavasta määrästä. Nämä kulut otetaan huomioon omaisuuden saajan verotuksessa yleisten luovutusvoiton verotusta koskevien säännösten mukaan.

Kun säästövarat siirtyvät säästövaroihin oikeutetun kuollessa sellaisenaan (esimerkiksi osakkeina tai joukkovelkakirjoina) perillisille tai testamentinsaajalle, niistä ei voida toimittaa ennakonpidätystä. Tulovero tulee tällöin maksettavaksi jäännösverona lopullisessa verotuksessa, ellei verovelvollinen maksa sitä ennakon täydennysmaksuna tai ennakonkantona.

Tuloverotuksen lisäksi PS-sopimuksen säästövarat kuuluvat normaaliin tapaan perintöverotuksen piiriin. Näin ollen niitä verotetaan samalla tavalla kuin muun, verotuen ulkopuolelle jäävän säästämisen varoja. Säästövarat arvostetaan perintöverotuksessa kuolinpäivän mukaiseen arvoon kuten tuloverotuksessakin.

Kahdenkertaisen veron poistamiseksi säästövaroista tuloverotuksessa menevä vero vähennetään perityn omaisuuden arvosta perintöverotuksessa. Vähennettävänä määränä pidetään pääomatuloveroprosentin mukaista määrää veronalaiseksi tuloksi luettavasta säästövarojen määrästä (tällä hetkellä säästövarojen määrä x 28 %).

Perintöverotuksessa käytettyä arvoa pidetään säästövaroihin kuuluvan omaisuuden hankintamenona, jos omaisuus myöhemmin luovutetaan (TVL 47.1 §). Säästövaroista menevän tuloveron perusteella tehtävä vähennys perintöverotuksessa ei vaikuta hankintamenon määrään.

PS-sopimuksen varoista ei saa PerVL 7 a §:n mukaista 35 000 euron huojennusta, vaikka saajana olisi lähiomainen tai kuolinpesä.

Jos PS-sopimuksen säästäjä ja säästövaroihin oikeutettu ovat eri henkilöitä, säästäjän kuolemasta ei aiheudu veroseuraamuksia, koska säästövaroihin oikeutetulla on jo ennen säästäjän kuolemaa ollut omistusoikeus säästövaroihin.

12. Eläkevakuutuksen ja PS-sopimuksen maksut lahjaverotuksessa

Verotuskäytännössä puolisoa ei ole yleensä verotettu lahjasta sen johdosta, että toinen puoliso on maksanut hänen hyväkseen vapaaehtoisen yksilöllisen eläkevakuutuksen maksuja. Puolisoa ei ole verotettu lahjasta myöskään silloin, kun hän on saanut tällaiseen eläkevakuutukseen perustuvaa eläkettä. Puolison hyväksi suoritettujen vakuutusmaksujen vähennyskelpoisuudella on haluttu antaa verotukea puolison eläketurvan järjestämiselle. Säädettäessä vapaaehtoisen yksilöllisen eläkevakuutuksen verotuskohtelusta ei ole otettu kantaa lahjaverotukseen.

Pitkäaikaissäästämisen verotusta uudistettaessa ei myöskään ole erikseen otettu kantaa lahjaverotukseen. Uudistuksen tavoitteena on ollut, että vapaaehtoiseen yksilölliseen eläkevakuutukseen perustuvaan eläkesäästämiseen sovellettava verokohtelu laajennetaan koskemaan PS-lain mukaiseen säästämissopimukseen perustuvaa säästämistä. Hallituksen esityksessä 158/2009 tai hallituksen esityksessä 159/2009 ei viitata lahjaverovelvollisuuteen PS-sopimukseen maksettujen suoritusten perusteella silloin, kun säästäjä on maksanut puolisonsa hyväksi PS-sopimuksen maksuja. Nämä seikat puoltavat käsitystä, että puolison ei ole maksettava lahjaveroa, jos toinen puoliso maksaa hänen hyväkseen PS-sopimuksen maksuja.

Lahjaverovapautta puoltaa myös se, että säästäjä voi päättää irtisanoa PS-sopimuksen ja siirtää varat vapaaehtoiseen yksilölliseen eläkevakuutukseen, johon suoritettuja maksuja ei ole pidetty lahjoina vakuutetulle ja johon perustuvaa eläkettä ei ole pidetty lahjana. Säästäjällä on myös oikeus vaihtaa palveluntarjoajaa useaan kertaan säästämisen aikana. Tällöin verokohtelun erot säästövaihtoehtojen välillä aiheuttaisivat sellaisen valintaa rajoittavan tekijän, joka ei ole ollut annettujen säädösten tavoitteena.

Lahjaverovapauden osalta oikeustilaa ei voida pitää aivan selvänä. Edellä mainittujen seikkojen perusteella voidaan Verohallituksen käsityksen mukaan kuitenkin pitää lähtökohtana, että säästäjän säästövaroihin oikeutetun puolison hyväksi suorittamia PS-sopimukseen maksuja ei veroteta lahjoina ainakaan silloin, kun maksut eivät ylitä verotuksessa vähennyskelpoista enimmäismäärää. Tällaisessa tilanteessa aikanaan PS-sopimuksen perusteella maksettavat suoritukset eivät myöskään ole lahjaveron alaisia. Muun henkilön kuin puolison hyväksi maksetut eläkevakuutuksen ja PS-sopimuksen maksut ovat lahjaveron alaisia.

13. Rajoitetusti verovelvollisen eläkevakuutus tai PS-sopimus

Rajoitetusti verovelvollisen maksamat vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksut ovat vähennyskelpoisia rajoitetusti verovelvollisen Suomesta saaduista tuloista, jos maksut on maksettu Suomesta otettuun vapaaehtoiseen yksilölliseen eläkevakuutukseen tai suomalaisen palveluntarjoajan kanssa tehtyyn PS-sopimukseen. Maksut voidaan vähentää ainoastaan niistä rajoitetusti verovelvollisen tuloista, joita verotetaan verotusmenettelylain mukaan ja erityisenä alijäämähyvityksenä ansiotuloista (verotusmenettelylain mukaan) määrättävistä veroista. Maksujen perusteella ei vahvisteta tappiota.

TVL 34 a.5 §:n jaksotussäännöstä sovelletaan myös rajoitetusti verovelvollisiin. PS-sopimuksen säästövaroille kertyvää tuottoa ei veroteta Suomessa säästöaikana, vaan vasta säästövaroja nostettaessa. Suomen verolainsäädäntö ei kuitenkaan estä rajoitetusti verovelvollisen asuinvaltiota verottamasta sijoitusaikaista tuottoa. Suomen ja rajoitetusti verovelvollisen asuinvaltion välinen verosopimus voi joissain tapauksissa estää asuinvaltiota verottamasta, mikäli PS-tilin sijoitusaikainen tuotto muodostuu sellaisesta Suomesta saadusta tulosta, jota voidaan verosopimuksen mukaan verottaa ainoastaan Suomessa.

Rajoitetusti verovelvolliselle maksettu vapaaehtoiseen yksilölliseen eläkevakuutuksen perustuva eläke tai muu suoritus on Suomessa veronalaista, jos se on Suomesta saatua tuloa. Eläke tai muu suoritus on aina Suomesta saatua tuloa, jos se perustuu Suomesta otettuun eläkevakuutukseen (TVL 10 § 5 k. ja 9.1 §). Vuoden 2010 alusta voimaan tulleen TVL 10 §:n 12 kohdan mukaan vapaaehtoiseen eläkevakuutukseen perustuva eläke tai muu suoritus on Suomesta saatua myös silloin, kun ulkomailta otetun vakuutuksen maksuja on vähennetty Suomen verotuksessa.

Verosopimukset saattavat kuitenkin estää Suomea verottamasta vapaaehtoiseen yksilölliseen eläkevakuutukseen perustuvaa eläkettä tai muuta suoritusta. Vapaaehtoiseen eläkevakuutukseen perustuvan eläkkeen verotusoikeus määräytyy verosopimuksesta riippuen joko eläkettä tai erikseen mainitsematonta tuloa koskevan verosopimusartiklan mukaan. Eläkeartiklaa sovelletaan vain silloin, jos siitä on maininta eläkeartiklassa.

PS-sopimukseen perustuvat suoritukset eivät ole verosopimuksissa tarkoitettua tuloa, vaan kyseessä on ainoastaan omien varojen nosto, joka on säädetty veronalaiseksi Suomen verolainsäädännön erityissäännöksillä. Tämän vuoksi verosopimuksia ei sovelleta PS-sopimuksen suorituksiin. PS-sopimukseen perustuvat suoritukset verotetaan Suomessa verosopimusten estämättä riippumatta siitä, onko suorituksen saaja yleisesti vai rajoitetusti verovelvollinen.

Vapaaehtoiseen yksilölliseen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen perusteella maksettu kuolemantapauskorvaus ja PS-sopimuksen säästövaroihin oikeutetun kuoleman johdosta perilliselle tai testamentin saajalle siirtyvät säästövarat ovat Suomen perintöverotuksessa veronalaista varoja, jos vakuutettu tai säästövaroihin oikeutettu on ollut kuolleessaan perintö- ja lahjaverolain mukaan Suomessa asuva. PerVL 4.3 §:n mukaan henkilön katsotaan asuvan Suomessa, jos hänellä on täällä varsinainen asunto ja koti. Suomen tekemät perintöverosopimukset eivät estä kuolemantapauskorvauksen perintöverotusta Suomessa.

Vapaaehtoiseen yksilölliseen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen perusteella saatu kuolemantapauskorvaus on myös tuloverotuksessa veronalaista tuloa edellä kohdan Tuloverotus mukaisesti. Silloin, kun tuloverosopimus estää Suomea verottamasta kuolemantapauskorvausta tuloverotuksessa, ei vakuutuskorvauksesta voida tehdä PerVL 9.5 §:ssä tarkoitettua vähennystä maksetun tuloveron perusteella.

14. Vuosi-ilmoitukset

Vapaaehtoiseen yksilölliseen eläkevakuutukseen ja PS-sopimukseen liittyvät vuosi-ilmoitustiedot on annettava vuosittain tammikuun loppuun mennessä edelliseltä kalenterivuodelta.

14.1. Vähennyskelpoiset maksut

Verotusmenettelylain 16 §:n 2 momenttia (1745/2009) muutettiin vuoden 2010 alusta niin, että vakuutuslaitoksen, eläkesäätiön ja muun eläkelaitoksen, ulkomaisen vakuutus- tai eläkelaitoksen Suomessa olevan edustajan tai välittäjän sekä talletuspankin, rahastoyhtiön ja sijoituspalveluyrityksen on toimitettava Verohallinnolle tiedot verovelvollisen maksamista vähennyskelpoisista eläkevakuutuksen ja PS-sopimuksen maksuista sekä selvitys maksujen vähennyskelpoisuudesta. Tiedonantovelvollisuus koskee myös ulkomaisia talletuspankkeja, rahastoyhtiöitä ja sijoituspalveluyrityksiä, jotka Suomessa olevasta kiinteästä toimipaikastaan käsin tarjoavat PS-sopimuksia.

Edellä mainittujen tahojen on ilmoitettava Verohallinnolle sekä yleisesti että rajoitetusti verovelvollisten maksamat vähennyskelpoiset eläkevakuutuksen sekä PS-sopimuksen maksut. Rajoitetusti verovelvollisilla tulee olla suomalainen henkilötunnus tietojen ilmoittamista varten.

Vapaaehtoisen yksilöllisen eläkevakuutuksen maksut ilmoitetaan vakuutuksittain ja PS-sopimuksen maksut ilmoitetaan sopimuksittain. Eläkevakuutusmaksut on ilmoitettava eriteltynä niin, että ennen 18.9.2009 otettujen eläkevakuutusten maksut ilmoitetaan erillään tuona päivänä ja sen jälkeen otettujen eläkevakuutusten maksuista.

Kukin tiedonantovelvollinen ilmoittaa vähennyskelpoisuuden edellytykset (nostoikärajat, nostoaika, nostoperusteet jne.) täyttävien vakuutusten ja PS-sopimusten maksut bruttomääräisinä. Verotusta toimittaessaan Verohallinto soveltaa maksuihin 5 000 euron kumulatiivista enimmäismäärää ja sääntöä, jonka mukaan uusien vakuutusten ja PS-sopimusten maksut eivät ole vähennyskelpoisia sen vuoden jälkeen, kun eläkettä tai muuta suoritusta on alettu maksaa.

Tiedot vähennyskelpoisista maksuista tulee ilmoittaa Verohallinnolle sähköisesti tietueella Yksityishenkilöiden ottamien vapaaehtoisten eläkevakuutusten ja PS-sopimusten maksut (VSELVAKE). Vuosi-ilmoitukset ja niiden ohjeet löytyvät Verohallinnon Internet-sivuilta Vuosi-ilmoituslomakkeet ja täyttöohjeet.

14.2. Kuolemanvaravakuutus

Vapaaehtoiseen yksilölliseen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen maksut tulee ilmoittaa vuosi-ilmoituksella, jos ne ovat verotuksessa vähennyskelpoisia. Vähennyskelpoisia ovat vain 18.9.2009 tai sen jälkeen otetun eläkevakuutukseen liittyvän kuolemanvaravakuutuksen maksut (verovuodesta 2010 alkaen). Maksuista ilmoitetaan vain vähennyskelpoinen osa eli kuolemanvaravakuutuksen maksut siltä osin kuin kuolemantapauskorvaus ei ylitä eläkevakuutuksen säästöä. Jos kuolemanvaraturva on eläkesäästöä suurempi, vakuutusyhtiön on eriteltävä maksu niin, että vain vähennyskelpoinen osa ilmoitetaan.

Jos kuolemanvaravakuutus ei liity eläkevakuutukseen tai vakuutus on otettu ennen 18.9.2010, sen maksut eivät ole vähennyskelpoisia, joten niitä ei ilmoiteta lainkaan.

Kuolemanvaravakuutuksen ja eläkevakuutuksen vähennyskelpoiset maksut ilmoitetaan vuosi-ilmoituksella yhtenä summana.

14.3. Eläkevakuutuksen ja PS-sopimuksen perusteella maksetut suoritukset

Yleisesti verovelvolliselle maksettu eläke ja PS-suoritukset ilmoitetaan vuosi-ilmoituksella Erittelyt eläkkeistä ja etuuksista (VSELERIE). Eläke ja PS-suoritukset ilmoitetaan omilla suorituslajeillaan. Muut vapaaehtoiseen yksilölliseen eläkevakuutukseen ja PS-sopimukseen perustuvat suoritukset kuten vakuutuksen takaisinostoarvo tai tuloverotuksessa veronalainen kuolemantapauskorvaus ilmoitetaan omalla suorituslajillaan erillään vuosittain maksettavista eläkkeistä ja PS-suorituksista.

Rajoitetusti verovelvolliselle maksettu eläke, PS-suoritukset sekä muut vapaaehtoiseen yksilölliseen eläkevakuutukseen ja PS-sopimukseen perustuvat suoritukset ilmoitetaan omilla suorituslajeillaan vuosi-ilmoituksella Rajoitetusti verovelvolliselle maksetuista suorituksista (VSRAERIE).

Ulkomaisilla vakuutusyhtiöillä ei aina ole valmiuksia antaa ilmoituksia Suomen verolainsäädännön edellyttämällä tavalla. Tämän vuoksi saatetaan joutua tilanteeseen, jossa jakoa ansiotulona ja pääomatulona verotettavaan eläkkeeseen ei voida tehdä vakuutusyhtiön ilmoitusten perusteella. Näissä tilanteissa jako tehdään arvioimalla (TVL 772/2004 voimaantulosäännöksen 6 mom.). Perusteena voidaan käyttää esimerkiksi aikaa, jona vakuutusmaksuja on maksettu.

14.4. Korotettuna verotettavat suoritukset

Vapaaehtoiseen yksilölliseen eläkevakuutukseen ja PS-sopimukseen perustuvat korotettuna verotettavat suoritukset ilmoitetaan yleisesti ja rajoitetusti verovelvollisten osalta omilla vuosi-ilmoituksilla ja suorituslajeilla. Suoritus ilmoitetaan korottamattomana ja ennakonpidätys ilmoitetaan sen mukaisena kuin se on toimitettu.

Yleisesti verovelvolliselle maksettu eläke ja PS-sopimusten suoritukset ilmoitetaan vuosi-ilmoituksella Erittelyt eläkkeistä ja etuuksista (VSELERIE).

Rajoitetusti verovelvollisille maksettu eläke ja PS-sopimusten suoritukset ilmoitetaan omilla suorituslajeillaan vuosi-ilmoituksella Rajoitetusti verovelvolliselle maksetuista suorituksista (VSRAERIE).

14.5. PS-sopimuksen säästöaikaiset tuotot

PS-sopimuksen säästövaroille kertyneitä tuottoja ei ilmoiteta, jos säästäjä tai muu säästövaroihin oikeutettu on yleisesti verovelvollinen. Tämä johtuu siitä, että tuotot ovat veronalaista tuloa vasta säästövaroja nostettaessa. PS-sopimuksen säästövaroja ei myöskään ilmoiteta säästäjän tai muun säästövaroihin oikeutetun varallisuutena. Yleisesti verovelvollisille säästäjille ja säästövaroihin oikeutetuille maksettujen osinkojen yhteismäärät tulee kuitenkin ilmoittaa. Saajakohtaisia erittelytietoja ei saa antaa. Yhteenvetotiedot ilmoitetaan vuosi-ilmoituksella Maksetuista osingoista (VSOSVYHT) yhteenvetotietueella.

PS-sopimuksen säästövarojen tuotot tulee ilmoittaa, mikäli säästäjä tai muu säästövaroihin oikeutettu on rajoitetusti verovelvollinen. Tämä johtuu siitä, että Suomen verolainsäädännön erityissäännös ei velvoita rajoitetusti verovelvollisen asuinvaltiota lykkäämään tuottojen verotusta. Siksi on mahdollista, että rajoitetusti verovelvollisen asuinvaltio verottaa oman lainsäädäntönsä nojalla säästövarojen tuoton jo ennen säästövarojen nostamista. Säästödirektiivin ja verosopimusten mukaan Suomen on annettava tietoja rajoitetusti verovelvollisen asuinvaltiolle hänen Suomesta saamistaan tuloista. Rajoitetusti verovelvollisen vuosi-ilmoitus annetaan Vuosi-ilmoituksella rajoitetusti verovelvolliselle maksetuista suorituksista (VSRAERIE).

14.6. PS-sopimukseen kuuluvien arvopapereiden osto- ja myyntitiedot

PS-sopimuksen säästövarojen sijoitusaikaisia tuottoja ei ilmoiteta Verohallinnolle, jos säästäjä tai muu säästövaroihin oikeutettu on yleisesti verovelvollinen. Verohallinto tarvitsee kuitenkin arvopaperikauppojen valvontaa varten tiedot niistä arvopaperikaupoista, jotka on tehty PS-sopimuksen säästövaroilla. Nämä tiedot annetaan ilman verovelvollista koskevia yksilöintitietoja.

Arvopaperikauppojen tiedot ilmoitetaan vuosi-ilmoituksella Pitkäaikaissäästämisvarallisuuteen kuuluvien arvopapereiden ja johdannaisten osto- ja myyntierittelyt (VSAPPSPS). Näitä yleisesti verovelvollisten sidotusta pitkäaikaissäästämisestä annetun lain tarkoittamilla säästövaroilla tekemiä arvopaperikauppoja ei ilmoiteta arvopaperikauppojen vuosi-ilmoituksella VSAPUUSE.

14.7. PS-sopimuksen peruuttaminen

Peruutustilanteessa PS-sopimusten säästövarojen sijoittamisesta johtuneet tuotot, kulut ja tappiot käsitellään verotuksessa normaalisääntöjen mukaisesti, niin kuin PS-sopimusta ei olisi ollutkaan. (Ks. edellä kohta Eläkevakuutuksen ja PS-sopimuksen peruuttaminen).

PS-sopimuksen maksuja ja saatuja suorituksia ei tällöin ilmoiteta vuosi-ilmoituksella VSELVAKE ja VSELERIE. Omaisuustapahtumat, esimerkiksi arvopapereiden ostot ja myynnit sekä tuotonmaksut, esimerkiksi osingot, tulisi tällöin ilmoittaa niitä koskevilla normaaleilla vuosi-ilmoituksilla (esimerkiksi arvopaperikaupat vuosi-ilmoituksella VSAPUUSE).

15. Ilmoitus säästövarojen siirrosta ETA-alueelle

Verotusmenettelylain 17 §:än lisätyn 13 momentin mukaan henkivakuutusyhtiön, ulkomaisen vakuutus- tai eläkelaitoksen Suomessa olevan edustajan tai välittäjän sekä talletuspankin, rahastoyhtiön ja sijoituspalveluyrityksen on toimitettava Verohallinnolle tiedot vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen ehdoista, irtisanomisesta ja säästövarojen siirrosta. Tiedonantovelvollisuus koskee myös ulkomaisia talletuspankkeja, rahastoyhtiöitä ja sijoituspalveluyrityksiä, jotka Suomessa olevasta kiinteästä toimipaikastaan käsin tarjoavat PS-sopimuksia.

Verohallinto on päätöksellään rajoittanut tiedonantovelvollisuutta siten, että erillinen ilmoitus vapaaehtoisen eläkevakuutuksen takaisinostoarvon ja PS-sopimuksen säästövarojen siirrosta annetaan vain silloin, kun siirto tapahtuu ulkomaiselle vakuutuksenantajalle ja siirto ei realisoi veronalaista tuloa.

Ilmoitus siirrosta annetaan erillisellä lomakkeella, joka on saatavissa Verohallinnon Internet-sivuilta Vuosi-ilmoituslomakkeet ja täyttöohjeet. Ilmoitus osoitetaan Pääkaupunkiseudun verotoimistolle.

Ilmoitus siirrosta on annettava 60 päivän kuluessa siirtopäivästä.

Jos siirto kotimaiselle tai ulkomaiselle palveluntarjoajalle ei täytä verovapaan siirron edellytyksiä, siirrosta ei anneta edellä mainittua ilmoitusta, vaan tiedonantovelvollinen antaa normaalin vuosi-ilmoituksen realisoituneesta veronalaisesta tulosta.

16. Tiedot sopimusehdoista

Verotusmenettelylain 17 §:n 13 momentin mukaan henkivakuutusyhtiön, ulkomaisen vakuutus- tai eläkelaitoksen Suomessa olevan edustajan tai välittäjän sekä talletuspankin, rahastoyhtiön ja sijoituspalveluyrityksen on toimitettava Verohallinnolle tiedot vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen ehdoista.

Tämän säännöksen perusteella vakuutuksenantajan, edustajan tai välittäjän taikka palveluntarjoajan tulee toimittaa Verohallinnolle oma-aloitteisesti tiedoksi vapaaehtoisissa yksilöllisissä eläkevakuutuksissa ja PS-sopimuksissa yleensä käyttämänsä sopimusehdot (vakioehdot). Tiedot annetaan lain voimaantulon 1.1.2010 jälkeen käyttöön otettavista vakioehdoista. Tietojen antamiselle ei ole säädetty erityistä määräaikaa. Suositeltava määräaika niiden antamiselle on 60 päivää siitä, kun ehdot on otettu käyttöön. Ehtoihin tehtyjä vähäisiä muutoksia ei kuitenkin tarvitse ilmoittaa, jos niillä ei ole merkitystä verotuksen kannalta. Ehdot tulee toimittaa Verohallitukseen.

Sopimusehdot toimitetaan Verohallinnon antaman ohjeen ”Vapaaehtoisen yksilöllisen eläkevakuutuksen ja pitkäaikaissäästämissopimuksen sopimusehtojen toimittaminen Verohallintoon” (dnro 453/39/2010) mukaisesti.

Tiedot yksittäisen vakuutuksen tai sopimuksen ehdoista annetaan vain, kun Verohallinto niitä erikseen pyytää.

17. Verohallinnon oikeus saada lisätietoja

Tuloverolain muuttamisesta annetun lain 772/2004 voimaantulosäännösten 6 momentin mukaan vakuutusyhtiön on veroviranomaisen pyynnöstä esitettävä viimeistään 5.5.2004 otetun yksilöllisen vapaaehtoisen eläkevakuutuksen osalta tiedot vakuutussäästön määrästä, säästön karttumisesta sekä tästä säästöstä maksetuista eläkkeistä samoin kuin muut verotusta varten tarpeelliset tiedot. Tätä säännöstä sovelletaan yksittäistapauksiin, joissa vuosi-ilmoituksen tiedot eivät jostain erityisestä syystä ole riittäviä.

Ylijohtaja Maija-Leena Rautanen

Ylitarkastaja Janne Myllymäki