Pitkäaikaissäästämissopimuksen ja yksityishenkilön ottaman vapaaehtoisen yksilöllisen eläkevakuutuksen verotus

Avainsanat:

- Antopäivä

- 29.4.2019

- Diaarinumero

- VH/2418/00.01.00/2018

- Voimassaolo

- 29.4.2019 - 22.6.2021

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 mom.

- Korvaa ohjeen

- A361/32/2010

Tässä ohjeessa käsitellään luonnollisen henkilön tekemän pitkäaikaissäästämissopimuksen ja luonnollisen henkilön ottaman vapaaehtoisen yksilöllisen eläkevakuutuksen verotusta. Ohje korvaa 31.5.2010 annetun samannimisen ohjeen. Ohjetta on päivitetty lakimuutosten seurauksena. Samalla ohjeen rakennetta on muokattu ja ohjeesta on poistettu vuosi-ilmoittamista koskevat kohdat.

1 Johdanto

Omaa lakisääteistä eläketurvaa ja tulotasoa voi täydentää vapaaehtoisella yksilöllisellä eläkevakuutuksella ja pitkäaikaissäästämissopimuksella (PS-sopimus). Molemmille sijoituksille on tyypillistä, että säästövarat on pääsääntöisesti sidottu eläkeikään saakka. Suomessa molempiin sijoituksiin sovelletaan niin sanottua EET-mallia (E = exemption, T = taxation) eli vakuutukseen tai PS-sopimukseen maksetut maksut ovat lähtökohtaisesti vähennyskelpoisia, tuotto verotetaan vasta kun eläkettä tai muuta suoritusta maksetaan ja eläke tai muu suoritus on veronalaista.

Tässä ohjeessa kerrotaan vakuutusmaksujen ja PS-sopimuksen maksujen vähennyskelpoisuudesta luonnollisen henkilön tuloverotuksessa ja siitä, kuinka vakuutuksesta ja PS-sopimuksesta maksettavia suorituksia verotetaan tuloverotuksessa sekä perintö- ja lahjaverotuksessa.

Vapaaehtoisten yksilöllisten eläkevakuutusten verotusta koskevia säännöksiä on muutettu useita kertoja. Vaikka tämän ohjeen lähtökohtana on tämän hetkisen lainsäädännön kuvaaminen, ohjeessa käydään lyhyesti läpi myös lakimuutoksiin liittyviä siirtymäsäännöksiä ja niiden vaikutuksia maksujen vähennyskelpoisuuteen ja suoritusten verotukseen. Siirtymäsäännösten soveltamisen kannalta on olennaista vakuutuksen ottamishetki. Sen vuoksi vakuutuksen verokohtelua arvioitaessa on aina ensimmäisenä selvitettävä, milloin vakuutus on otettu.

Tässä ohjeessa käsitellään vain luonnollisen henkilön ottamia vapaaehtoisia yksilöllisiä eläkevakuutuksia ja PS-sopimuksia. Työnantajan työntekijälleen ottaman eläkevakuutuksen verotusta käsitellään Verohallinnon ohjeessa Työnantajan ottamat vapaaehtoiset eläkevakuutukset.

2 Määritelmät ja keskeinen lainsäädäntö

Vapaaehtoisella yksilöllisellä eläkevakuutuksella tarkoitetaan verolainsäädännössä vanhuuseläkevakuutusta ja perhe-eläkevakuutusta sekä tällaiseen vakuutukseen liittyvää työkyvyttömyyseläkevakuutusta ja työttömyyseläkevakuutusta, johon perustuva eläke on tarkoitettu maksettavaksi toistuvina erinä vuosittain tai lyhyemmin väliajoin vakuutetun tai edunsaajan jäljellä olevan eliniän tai vähintään kahden vuoden ajan (tuloverolaki, TVL, 34 a § 5 momentti).

Verolainsäädännössä PS-sopimuksella tarkoitetaan sidotusta pitkäaikaissäästämisestä annetun lain mukaista PS-sopimusta. Kyseisen lain mukaan säästämissopimuksella tarkoitetaan sopimusta, jonka ehtojen mukaan säästövarat ovat nostettavissa vasta, kun säästövaroihin oikeutettu saavuttaa määrätyn iän tai kun muu ehdoissa mainittu säästövaroihin oikeutetun elämäntilanteeseen liittyvä erityinen nostoperuste täyttyy. PS-sopimus on säästäjän (luonnollinen henkilö) ja pitkäaikaissäästämisestä annetussa laissa tarkoitetun palveluntarjoajan välinen sopimus, jonka perusteella säästäjä tallettaa rahasuorituksia erilliselle säästämistilille (PS-tilille).

Vapaaehtoisia yksilöllisiä eläkevakuutuksia ja PS-sopimuksia säännellään pääsääntöisesti kolmessa tuloverolain pykälässä: TVL 34 a §, 34 b § ja 54 d §. Niissä säännellään vakuutukseen ja PS-sopimukseen perustuvien suoritusten verotuksesta sekä vakuutus- ja PS-sopimuksen maksujen vähennysoikeudesta.

3 Maksujen vähennysoikeus verotuksessa

3.1 Vähennysoikeuden rajoitukset ja vähennyskelpoisuuden edellytykset

Verovelvollisella on oikeus vähentää oman yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksuja verotuksessaan. Vähennys tehdään lähtökohtaisesti pääomatuloista. Vähennysoikeudelle ja ‑kelpoisuudelle on kuitenkin säädetty tuloverolaissa erilaisia rajoituksia ja edellytyksiä, joita käsitellään tarkemmin luvuissa 3.2-3.10 ja yhteenvedonomaisesti alla olevissa taulukoissa. Kertamaksullisen eläkevakuutuksen vakuutusmaksut eivät ole verotuksessa vähennyskelpoisia (TVL 54 d § 3 momentti).

Vähennysoikeuden yleiset rajoitukset (TVL 54 d § 1 momentti):

- Vähennyksen enimmäismäärä on yhteensä 5 000 euroa vuodessa.

- Maksuja voi vähentää aikaisintaan siltä verovuodelta, kun vakuutettu tai varoihin oikeutettu täyttää 18 vuotta ja viimeistään siltä vuodelta, jonka aikana eläkettä tai muuta suoritusta on alettu maksaa.

- Vähennysoikeus koskee vain itselle tai puolisolle otetun vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksuja.

Vähennyskelpoisuuden edellytykset (TVL 54 d § 2, 4, 7 ja 9 momentit):

- Sopimuksen mukaan vakuutusta ei voi takaisinostaa eikä säästömäärää nostaa ennen laissa määriteltyä eläkeikää muilla kuin laissa määritellyillä erityisillä nostoperusteilla.

- Sopimuksen mukaan vanhuuseläkettä tai PS-sopimuksen suorituksia aletaan maksaa vakuutetulle aikaisintaan hänen saavutettuaan ohjeen luvussa 3.5 ilmenevän eläkeiän.

- Sopimuksen mukaan eläkettä tai PS-suorituksia maksetaan vähintään 10 vuoden tai varoihin oikeutetun tai edunsaajan jäljellä olevan eliniän aikana toistuvina erinä vähintään kerran vuodessa.

- Sopimuksen mukaan sopimukseen perustuvaa oikeutta ei saa luovuttaa eikä pantata.

- Sopimuksen mukaan vakuutuslaitos, talletuspankki, rahastoyhtiö tai sijoituspalveluyritys on sitoutunut antamaan Verohallinnolle verotusta varten tarpeelliset Verohallinnon määräämät tiedot Verohallinnon määräämällä tavalla.

- Vakuutus on otettu Euroopan talousalueeseen kuuluvassa valtiossa asuvasta tai siellä kiinteästä toimipaikasta toimivasta vakuutuslaitoksesta tai PS-sopimus on tehty Suomessa asuvan tai Suomessa kiinteästä toimipaikasta toimivan palveluntarjoajan kanssa.

3.2 Vähennyksen määrä ja työantajan maksamien maksujen vaikutus vähennysoikeuteen

Verovelvollinen voi vähentää pääomatuloistaan oman vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksuja yhteensä enintään 5 000 euroa vuodessa, kun tuloverolaissa säädetyt vähennyskelpoisuuden edellytykset täyttyvät (katso tarkemmin luvut 3.5-3.10).

Vähennyskelpoisiin maksuihin voi sisältyä myös luvussa 7 kuvatun vapaaehtoiseen yksilölliseen eläkevakuutukseen liittyvän kuolemanvaravakuutuksen maksuja. Nämä maksut ovat vähennyskelpoisia, jos vakuutus on otettu 18.9.2009 tai sen jälkeen ja kuolemanvarakorvaus ei ylitä eläkevakuutuksen säästöä. (TVL 54 d § 6 momentti.) Itsenäisen henkivakuutuksen maksut eivät sen sijaan ole vähennyskelpoisia. Kuolemanvaravakuutus liittyy eläkevakuutukseen silloin, kun vakuutuskorvauksen määrä kytkeytyy eläkevakuutuksen säästösummaan tai maksettujen vakuutusmaksujen määrään. Sen sijaan kiinteä kuolemanvaravakuutusturva ei ole eläkevakuutukseen liittyvä, vaikka vakuutus olisi otettu samasta yhtiöstä samana päivänä kuin eläkevakuutus.

Jos pääomatulot eivät riitä maksujen vähentämiseen, vähentämättä jäänyt osa huomioidaan niin sanottuna erityisenä alijäämähyvityksenä. Tällöin pääomatulon veroprosentin mukainen osa vähentämättä jääneestä maksusta vähennetään ansiotulon verosta (TVL 131 a §). Erityisestä alijäämähyvityksestä on kerrottu tarkemmin Verohallinnon ohjeessa Verotettavan tulon laskeminen henkilöverotuksessa. Maksujen perusteella ei vahvisteta pääomatulolajin tappiota (TVL 60 § 3 momentti).

Vähennyksen enimmäismäärä on 2 500 euroa, jos verovelvollisen työnantaja on maksanut verovuonna työntekijälleen ottamansa vapaaehtoisen yksilöllisen eläkevakuutuksen maksuja (TVL 54 d § 1 momentti). Työnantajan maksaman maksun määrää ei ole laissa määritelty, joten pienikin työnantajan suorittama maksu alentaa palkansaajan vähennysoikeuden 2 500 euroon. Jos työnantaja ei jonakin vuonna maksa maksuja työntekijälleen ottamaan vapaaehtoiseen eläkevakuutukseen, työntekijällä on oikeus tuona vuonna vähentää itse ottamansa vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksuja pääsäännön mukaan eli yhteensä 5 000 euroa.

Avoimen yhtiön yhtiömiehelleen ottama ja kommandiittiyhtiön vastuunalaiselle yhtiömiehelleen ottama vapaaehtoinen yksilöllinen eläkevakuutus vaikuttaa vähennysoikeuteen samalla tavalla kuin työnantajan ottama vakuutus. Sama koskee osakeyhtiön osakkaalleen ottamaa vakuutusta, vaikka osakas ei olisi työsuhteessa yhtiöön työntekijän eläkelain 7 §:n mukaan. (TVL 54 d § 8 momentti.)

Jos työnantaja maksaa työntekijän ottaman vapaaehtoisen yksilöllisen eläkevakuutuksen tai PS-sopimuksen maksuja, maksut ovat työntekijän palkkaa. Työntekijä ei voi vähentää palkaksi luettuja maksuja verotuksessaan. Työnantajan työntekijöilleen ottaman kollektiivisen eläkevakuutuksen vakuutusmaksut eivät pienennä työntekijän itse ottaman vapaaehtoisen yksilöllisen eläkevakuutuksen tai PS-sopimuksen maksujen vähennysoikeutta.

3.3 Vähennysoikeuden alkaminen ja päättyminen

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksuja voi vähentää aikaisintaan (ensimmäisen kerran) siltä verovuodelta, jonka aikana vakuutettu tai varoihin oikeutettu täyttää 18 vuotta ja viimeistään (viimeisen kerran) siltä vuodelta, jonka aikana eläkettä tai muuta suoritusta on alettu maksaa (TVL 54 d § 1 momentti).

Esimerkki 1: Kallella on vapaaehtoinen yksilöllinen eläkevakuutus. Hänelle aletaan maksaa vakuutuksen perustuvaa eläkettä vuonna 2019. Kalle saa vähentää eläkevakuutuksen maksuja viimeisen kerran vuoden 2019 verotuksessa.

Eläkevakuutuksen maksujen vähennyskelpoisuuden edellytykseksi säädettyä ikärajaa sovelletaan 18.9.2009 ja sen jälkeen otettuihin vakuutuksiin verovuodesta 2009 alkaen. Viimeistään 17.9.2009 otettuihin vakuutuksiin sovelletaan tuolloin voimassa olleiden säännösten mukaista ikärajaa vuosina 2010-2016. Vakuutus katsotaan otetuksi, kun vakuutussopimuksen mukaisia maksuja on alettu maksaa (lain 1741/2009 voimaantulosäännös).

Jos samalla henkilöllä on useita eri aikoina otettuja vapaaehtoisia yksilöllisiä eläkevakuutuksia tai PS-sopimuksia, maksujen vähennysoikeus lakkaa, kun mistä tahansa vapaaehtoisesta yksilöllisestä eläkevakuutuksesta tai PS-sopimuksesta aletaan maksaa eläkettä tai PS-sopimuksen suorituksia. Maksuja ei siis saa enää vähentää maksamisen alkamista seuraavana verovuonna eikä sen jälkeen. Tämä koskee 18.9.2009 tai sen jälkeen otettuja vakuutuksia. Viimeistään 17.9.2009 otetun eläkevakuutuksen maksut saa jatkossakin vähentää siitä huolimatta, että verovelvolliselle maksetaan tai aletaan myöhemmin maksaa eläkettä tai PS-suorituksia.

Vain toistuvat eläke- tai PS-suoritukset vaikuttavat maksujen vähennyskelpoisuuteen. Vähennysoikeutta ei siten menetä, jos eläkevakuutus takaisinostetaan tai PS-sopimuksen varoja nostaa kertanostona TVL 54 d §:n 2 momentin 1 kohdassa tarkoitetulla vakuutetun olosuhteisiin liittyvällä erityisellä nostoperusteella (katso tarkemmin luku 3.6).

3.4 Vakuutettu ja säästövaroihin oikeutettu henkilö

Vähennysoikeus koskee vain itselle tai TVL 7 §:ssä tarkoitetulle puolisolle otetun vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksuja (TVL 54 d § 1 momentti). Maksut vähentää aina vakuutettuna tai säästövaroihin oikeutettuna oleva puoliso riippumatta siitä, kumpi puolisoista on tosiasiassa maksanut maksuja. Muille henkilöille otetun vapaaehtoisen eläkevakuutuksen tai PS-sopimuksen maksut eivät ole vähennyskelpoisia.

3.5 Eläkeikä

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksujen vähennyskelpoisuuden edellytyksenä on, että sopimuksen mukaan vanhuuseläkettä tai PS-sopimuksen suorituksia aletaan maksaa vakuutetulle aikaisintaan hänen saavutettuaan syntymävuotensa ja sopimuksen tekoajan perusteella alla olevan taulukon mukaan määräytyvän iän (TVL 54 d § 2 momentti 2 kohta). Jos työntekijän eläkelain mukainen vanhuuseläkeikä nousee sen jälkeen, kun eläkettä tai muuta suoritusta on alettu maksaa, eläke tai suoritus voidaan maksaa edellä mainitusta poiketen niin kuin eläkeikä ei olisi noussut (TVL 34 b § 2 momentti).

Sopimus tehty ennen 1.1.2013

| Syntymävuosi | Eläkeikä |

|---|---|

| 1957 tai aiemmin | 63 |

| 1958–1961 | 64 |

| 1962–1972 | 65 |

| 1973–1984 | 66 |

| 1985–1997 | 67 |

| 1998 tai myöhemmin | 68 |

Sopimus tehty 1.1.2013 tai sen jälkeen

| Syntymävuosi | Eläkeikä |

|---|---|

| 1957 tai aiemmin | 68 |

| 1958–1961 | 69 |

| 1962 tai myöhemmin | 70 |

Ennen edellä esitetyssä taulukossa kerrottua eläkeikää eläkevakuutuksesta voidaan nostaa suorituksia tuloverolain 54 d §:n 2 momentin 1 kohdassa mainituilla vakuutetun olosuhteisiin liittyvillä erityisillä nostoperusteilla ja eräillä muilla perusteilla. Näitä on käsitelty luvussa 3.6.

Eläkeikä, josta lähtien säästäjällä on oikeus saada eläkettä, määräytyy yllä mainitusta taulukosta poiketen kyseisen eläkesäästön kerryttämisajankohtana voimassa olleen ikärajan perusteella. Ennen 6.5.2004 ja 6.5.2004-17.9.2009 välillä otettujen vakuutusten osalta ikärajat löytyvät tämän ohjeen aiemman version (dnro 361/32/2010) kohdasta 9.

3.6 Erityiset nostoperusteet

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksujen vähennyskelpoisuuden edellytyksenä on rajoitettu takaisinosto-oikeus ja säästövarojen nosto-oikeus. Tämä tarkoittaa, että sopimuksen mukaan vakuutusta ei voi takaisinostaa eikä säästömäärää nostaa ennen laissa määriteltyä eläkeikää muilla kuin vakuutetun tai säästövaroihin oikeutetun olosuhteisiin liittyvillä laissa määritellyillä erityisillä nostoperusteilla. Tällaisia nostoperusteita ovat vakuutetun tai säästövaroihin oikeutetun vähintään vuoden kestänyt työttömyys, pysyvä työkyvyttömyys tai osatyökyvyttömyys, puolison kuolema tai avioero. (TVL 54 d § 2 momentti 1 kohta.) Avoero ei ole laissa tarkoitettu erityinen nostoperuste.

Osatyökyvyttömyys hyväksytään erityiseksi nostoperusteeksi vain sellaisessa eläkevakuutuksessa, joka on otettu 18.9.2009 tai sen jälkeen. Ennen 1.1.2005 otetussa eläkevakuutuksessa takaisinostoperuste voi olla myös vakuutetun puolison työttömyys.

Tuloverolaissa on rajoitettu takaisinosto-oikeutta ja säästövarojen nosto-oikeutta vain vakuutetun tai säästövaroihin oikeutetun olosuhteisiin liittyvillä perusteilla. Takaisinosto voi perustua myös muihin syihin. Esimerkiksi vakuutuslainsäädännön perusteella vakuutuksenottajalla on oikeus takaisinostoon myös silloin, kun vakuutusyhtiö muuttaa yksipuolisesti vakuutusehtoja tai vakuutuskanta siirretään toiseen vakuutusyhtiöön. Tällainen takaisinosto-oikeus ei estä vakuutusmaksujen vähennyskelpoisuutta.

3.7 Eläkkeen tai muun suorituksen maksuaika ja vuosittainen enimmäismäärä

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksujen vähennyskelpoisuuden edellytyksenä on, että sopimuksen mukaan eläkettä tai PS-suorituksia maksetaan vähintään 10 vuoden tai varoihin oikeutetun tai edunsaajan jäljellä olevan eliniän aikana. Tänä aikana eläkettä tai muuta suoritusta on maksettava toistuvina erinä vähintään kerran vuodessa. (TVL 54 d § 4 momentti 1 kohta.)

Esimerkki 2: Maija alkaa nostaa PS-sopimuksen säästövaroja 15.12.2018. Hän voi nostaa viimeisen erän aikaisintaan 15.12.2027.

Lisäksi edellytetään, että sopimuksen mukaan kunakin vuonna on maksettava se osa jäljellä olevasta säästömäärästä, joka saadaan jakamalla jäljellä oleva säästömäärä jäljellä olevien maksuvuosien lukumäärällä. Jos takaisinmaksuaika on kymmenen vuotta, ensimmäisenä vuonna vakuutetulle/säästövaroihin oikeutetulle voi maksaa 1/10 jäljellä olevasta säästöstä, toisena vuonna 1/9 ja niin edelleen. Vuosittain maksettavat määrät voivat vaihdella, koska säästövarojen määrä voi vaihdella varojen arvonmuutoksen mukaan. Jäljellä olevasta säästömäärästä riippumatta eläkettä tai muuta suoritusta voi kuitenkin aina maksaa 2 000 euroa kalenterivuodessa. Raja on vakuutus- ja sopimuskohtainen.

Maksuaikaa ja maksun määrää koskevat rajoitukset eivät koske TVL 54 d §:n 2 momentin 1 kohdassa tarkoitettuja erityisiä nostoperusteita (katso luku 3.6). Erityisen nostoperusteen täyttyessä takaisinostoarvo tai säästövarat voidaan maksaa kerralla, eläkkeen tapaan toistuvina suorituksina tai siten, että osa takaisinostoarvosta tai säästövaroista nostetaan ja loput jätetään maksettavaksi eläkkeen tapaan.

Taulukko: Eläkevakuutuksen perusteella maksettavan eläkkeen maksuaika ja vuosittainen enimmäismäärä

| Vakuutus otettu ennen 18.9.2009 | Vakuutus otettu 18.9.2009-31.12.2012 | Vakuutus otettu 1.1.2013 tai sen jälkeen |

|---|---|---|

|

Eläkkeen maksu puolivuosittain, vähintään 2 vuotta (sovelletaan voimassa ollutta TVL 34 a §:n 4 momenttia) |

Eläkkeen maksu kerran vuodessa, vähintään 10–6 vuotta (sovelletaan kumottua TVL 54 d §:n 5 momenttia) |

Eläkkeen maksu kerran vuodessa, vähintään 10 vuotta (sovelletaan TVL 54 d §:n 4 momentin 1 kohtaa) |

Vapaaehtoisissa yksilöllisissä eläkevakuutuksissa eläkesäästöstä vuosittain nostettavissa oleva enimmäismäärä voidaan laskea säästövarojen sijasta maksettavien eläkkeiden yhteismäärästä. Tämä johtuu siitä, että perustekorkoisen säästön osalta etuuksissa on jo etukäteen huomioitu tulevaisuudessa kertyvät tuotot. Eläkevakuutuksessa vuosittain maksettavan eläkkeen määrä ei voi olla suurempi kuin koko jäljellä olevalle takaisinmaksuajalle lasketun tasasuuruisen vuosieläkkeen määrä. Tasasuuruinen vuosieläke lasketaan kyseisen vuoden alussa.

3.8 Luovutus- ja panttauskielto

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksujen vähennyskelpoisuus edellyttää, että sopimuksen mukaan sopimukseen perustuvaa oikeutta ei saa luovuttaa eikä pantata (TVL 54 d § 4 momentti 2 kohta).

3.9 Vakuutuksenantajan ja palveluntarjoajan tiedonantovelvollisuus

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksujen vähennyskelpoisuuden edellytyksenä on, että vakuutuslaitos, talletuspankki, rahastoyhtiö tai sijoituspalveluyritys on vakuutus- tai PS-sopimuksessa sitoutunut antamaan Verohallinnolle verotusta varten tarpeelliset Verohallinnon määräämät tiedot Verohallinnon määräämällä tavalla (TVL 54 d § 7 momentti). Tällaisia tietoja ovat tieto verovelvollisen maksamista eläkevakuutuksen ja PS-sopimuksen maksuista sekä selvitys maksujen vähennyskelpoisuudesta (laki verotusmenettelystä (VML) 16 § 2 momentti).

Tuloverolain muuttamisesta annetun lain 772/2004 voimaantulosäännöksen 6 momentin mukaan vakuutusyhtiön on veroviranomaisen pyynnöstä esitettävä viimeistään 5.5.2004 otetun yksilöllisen vapaaehtoisen eläkevakuutuksen osalta tiedot vakuutussäästön määrästä, säästön karttumisesta sekä tästä säästöstä maksetuista eläkkeistä samoin kuin muut verotusta varten tarpeelliset tiedot. Tätä säännöstä sovelletaan yksittäistapauksiin, joissa vuosi-ilmoituksen tiedot eivät jostain erityisestä syystä ole riittäviä.

Lisätietoa:

3.10 Vakuutuslaitoksen ja palveluntarjoajan toimipaikka

Vapaaehtoisen eläkevakuutuksen maksut ovat vähennyskelpoisia vain, jos vakuutus on otettu Euroopan talousalueeseen kuuluvassa valtiossa asuvasta tai siellä kiinteästä toimipaikasta toimivasta vakuutuslaitoksesta. Ulkomailta Suomeen muuttanut henkilö voi kuitenkin vähentää muualta ottamansa vakuutuksen vakuutusmaksuja yleisten vähennysedellytysten mukaisesti muuttovuodelta ja kolmelta seuraavalta vuodelta. Tämä edellyttää, että kyseinen vakuutettu ei ole ollut Suomessa yleisesti verovelvollinen muuttoa edeltäneiden viiden vuoden aikana ja että vakuutus on otettu vähintään yhtä vuotta ennen hänen muuttoaan Suomeen. (TVL 54 d § 9 momentti.)

PS-sopimuksen maksut ovat vähennyskelpoisia vain, jos sopimus on tehty Suomessa asuvan tai Suomessa kiinteästä toimipaikasta toimivan palveluntarjoajan kanssa.

3.11 Muiden kulujen ja korkojen vähennyskelpoisuus

Verovelvollinen ei voi vähentää vapaaehtoiseen yksilölliseen eläkevakuutukseen tai PS-sopimukseen kohdistuvan velan korkoja (TVL 58 § 5 momentti 2 kohta). Myöskään muut kulut kuin nimenomaisesti tuloverolaissa mainitut eläkevakuutuksesta tai PS-sopimuksesta aiheutuneet maksut eivät ole verotuksessa vähennyskelpoisia. Esimerkiksi, jos verovelvollinen maksaa vakuutusmaksun ottamallaan lainalla, hän ei saa vähentää tämän lainan korkoja ja lainan sivukuluja verotuksessaan.

4 Eläkkeen, säästövarojen ja tuoton verotus

4.1 Vapaaehtoiseen yksilölliseen eläkevakuutukseen perustuvien tulojen verotus

Vapaaehtoiseen yksilölliseen eläkevakuutukseen perustuva eläke ja muu vakuutussuoritus sekä takaisinoston perusteella saatu määrä ovat saajan veronalaista pääomatuloa, jos vakuutus on otettu 6.5.2004 tai sen jälkeen (TVL 34 § 1 momentti ja 34 a § 1 momentti). Koko eläke verotetaan pääomatulona, vaikka maksuja olisi vuonna 2004 vähennetty ansiotulosta.

Pääomatuloista maksetaan veroa TVL 124 §:n 2 momentin mukaisesti. Vakuutuksen perusteella maksettava eläke tai muu suoritus on saajan veronalaista tuloa, vaikka vakuutusmaksut eivät olisi vähennyskelpoisia vakuutetun verotuksessa.

Jos eläkettä tai muuta suoritusta maksetaan säädetyistä edellytyksistä poiketen, pääomatuloa olevat suoritukset verotetaan korotettuna. Korotustilanteet on kuvattu tarkemmin luvun 4.3 taulukossa.

Ennen 6.5.2004 otettujen vapaaehtoisten yksilöllisten vakuutusten perusteella voi kertyä sekä ansio- että pääomatuloksi katsottavaa eläkettä. Ansiotuloa on eläke, joka maksetaan ansiotulosta vähennettyjen vakuutusmaksujen ja niiden tuoton perusteella. Muilta osin eläke on pääomatuloa. Vakuutusyhtiöiden käytännöt eläkkeen maksussa vaihtelevat. Ne saattavat esimerkiksi maksaa ansiotuloa olevan eläkkeen ensin tai molempia eläkelajeja samanaikaisesti riippuen siitä, mitä asiasta on sovittu.

Kertamaksulliseen vapaaehtoiseen eläkevakuutukseen perustuva eläke on veronalaista ansiotuloa TVL 81 §:ssä säädetyltä osin.

4.2 PS-sopimukseen perustuvien tulojen verotus

PS-sopimuksen perusteella maksettavat suoritukset ovat saajan veronalaista pääomatuloa (TVL 34 a § 1 momentti). Pääomatuloista maksetaan veroa TVL 124 §:n 2 momentin mukaisesti. Jos PS-sopimukseen on siirretty sellaista eläkevakuutussäästöä, joka on kertynyt ansiotuloista vähennetyistä maksuista ja niiden tuotosta, on näiden maksujen ja niiden tuoton perusteella maksettu PS-suoritus poikkeuksellisesti veronalaista ansiotuloa (TVL 1741/2009 voimaantulosäännös 4 momentti).

Jos eläkettä tai muuta suoritusta maksetaan säädetyistä edellytyksistä poiketen, pääomatuloa olevat suoritukset verotetaan korotettuna. Korotustilanteet on kuvattu tarkemmin luvun 4.4 taulukossa.

Säästövarojen kerryttämät tuotot (esimerkiksi osinko- ja korkotulot sekä luovutusvoitot) verotetaan vasta säästövaroja nostettaessa (TVL 34 a § 6 momentti). Myöskään säästövaroihin kuuluville talletuksille ja joukkovelkakirjoille maksettavista korkoista ei makseta veroa ennen säästövarojen nostamista (L korkotulon lähdeverosta 4 § 2 kohta).

Vastaavasti luovutus- ja muut tappiot vaikuttavat verotukseen vain säästövaroja ja aikanaan ulosmaksettavaa veronalaista suoritusta pienentävinä erinä. Verotettavaa määrää alentavat myös säästövaroista vähennettävät palveluntarjoajan perimät palkkiot. Samoin säästövaroista voidaan vähentää arvopaperien hankintaan kohdistuva varainsiirtovero ja vastaava ulkomainen vero. PS-sopimukseen liittyviä kuluja ja tappioita ei saa vähentää muun sijoitus- tai tulonhankkimistoiminnan tuottamasta tulosta. Vastaavasti muun sijoitustoiminnan kuluja ja tappioita ei saa vähentää pitkäaikaissäästämisen tuotoista.

Jos PS-sopimuksen säästövaroja on sijoitettu ulkomaisiin arvopapereihin, niille saaduista tuotoista voi joutua maksamaan veroa toiseen valtioon. Näitä veroja ei hyvitetä Suomen verotuksessa. Jos veroja on peritty verosopimuksen vastaisesti, perittyjä veroja voi hakea takaisin kyseisestä valtiosta.

4.3 Korotettuna verotettava tulo

Jos vapaaehtoiseen yksilölliseen eläkevakuutukseen ja PS-sopimukseen perustuvia suorituksia maksetaan tuloverolaissa säädetyistä edellytyksistä poiketen, pääomatuloa olevat suoritukset luetaan pääomatuloksi korotettuna (TVL 34 a § ja 34 b §).

Korotuksen määräämiseen ei vaikuta se, että vakuutettu tai säästövaroihin oikeutettu ei ole saanut vähentää koko maksamaansa maksua vähennyksen enimmäismäärän vuoksi tai sen vuoksi, että hänen tulonsa tai veronsa eivät ole riittäneet maksujen vähentämiseen. Tilanne voi olla tällainen esimerkiksi silloin, jos pitkäaikaissäästäjä on maksanut PS-sopimukseen kalenterivuoden aikana 7 500 euroa, josta hän on saanut vähentää vain 5 000 euroa. Tässäkin tapauksessa korotus määrätään koko suoritukselle.

Alla olevassa taulukossa on kuvattu erilaiset korotustilanteet ja niiden verotus.

| Tilanne | Korotus | Säännös |

|---|---|---|

| Eläkkeen tai etuuden saaja on muu kuin vakuutettu, säästäjä tai heidän puoliso | Maksettava eläke tai suoritus on saajan pääomatuloa 20 prosentilla korotettuna * | TVL 34 a § 2 momentti 1 kohta |

| Perhe-eläkkeen saajana on muu kuin vakuutetun puoliso tai vakuutettuun suoraan ylenevässä tai alenevassa polvessa oleva perillinen, ottolapsi tai rintaperillinen, kasvattilapsi tai puolison lapsi. | Maksettava eläke on saajan pääomatuloa 20 prosentilla korotettuna * | TVL 34 a § 2 momentti 2 kohta |

| Eläke tai suoritus maksetaan alle 10 vuodessa tai muutoin lyhyemmässä ajassa kuin edunsaajan jäljellä olevan eliniän aikana. | Maksettava eläke tai suoritus on saajan pääomatuloa 50 prosentilla korotettuna * | TVL 34 b § 1 momentti |

| Vakuutus takaisinostetaan tai säästömäärä nostetaan muilla kuin TVL 54 d §:n 2 momentin 1 kohdassa mainituilla erityisillä nostoperusteilla (ks. ohjeen luku 3.6). ** | Maksettava eläke tai suoritus on pääomatuloa 50 prosentilla korotettuna * | TVL 34 b § 1 momentti |

| Vanhuuseläkettä tai suorituksia aletaan maksaa ennen kuin vakuutettu tai varoihin oikeutettu on saavuttanut TVL 54 d §:n 2 momentin 2 kohdan taulukon mukaan määräytyvän iän (katso luku 3.5) | Maksettava eläke tai suoritus on pääomatuloa 50 prosentilla korotettuna * | TVL 34 b § 1 momentti |

|

Oikeus eläkkeeseen, suoritukseen tai säästövaroihin luovutetaan tai pantataan (ulosmitatut säästövarat verotetaan ulosmittausvuoden pääomatulona eikä korotusta määrätä) |

Lainana, luovutushintana tai muutoin saatu määrä on vakuutetun, säästäjän tai varoihin oikeutetun pääomatuloa 50 prosentilla korotettuna *** |

TVL 34 b § 3 momentti |

|

Säästövarojen siirto muulle kuin TVL 34 b §:n 5 momentissa tarkoitetulle vakuutuksenantajalle tai palveluntarjoajalle tai uusi sopimus ei täytä TVL 54 d §:ssä säädettyjä edellytyksiä |

Siirtohetken arvo on vakuutuksenottajan tai säästäjän pääomatuloa 50 prosentilla korotettuna **** |

TVL 34 b § 7 momentti |

|

Säästövarojen siirto ETA-alueen toisessa jäsenvaltiossa olevaan vakuutuslaitokseen tai siirto toisessa jäsenvaltiossa olevalta vakuutuslaitokselta kolmannessa jäsenvaltiossa asuvaan vakuutuslaitokseen, ja on ilmeistä, että toimenpiteeseen on ryhdytty eläkkeestä suoritettavan veron välttämiseksi |

Siirtohetken arvo on vakuutuksenottajan tai säästäjän pääomatuloa 50 prosentilla korotettuna *** |

TVL 34 b § 8 momentti |

* Korotusta ei määrätä siltä osin kuin osoitetaan, että maksuja ei vähennetty Suomen verotuksessa.

** Tuloverolaissa ei ole säädetty, minkä ajan kuluessa erityisen nostoperusteen syntymisestä takaisinoston tai säästövarojen noston on tapahduttava, jotta säästövaroja ei veroteta korotettuna. Verohallinnon näkemyksen mukaan erityiseen nostoperusteeseen tulisi vedota viimeistään vuoden kuluessa erityisen nostoperusteen täyttymisestä. Vakuutus- tai PS-sopimuksessa on voitu sopia osapuolia sitovasti lyhyemmästä määräajasta, jonka kuluessa erityiseen nostoperusteeseen on vedottava.

*** Eläkettä tai suoritusta myöhemmin nostettaessa veronalaisesta määrästä vähennetään aiemmin tuloksi luettu määrä, ei kuitenkaan korotuksen osuutta.

**** Eläkettä tai etuutta myöhemmin nostettaessa veronalaisesta määrästä vähennetään aiemmin tuloksi luettu määrä, ei kuitenkaan korotuksen osuutta. Vähennys tehdään sen henkilön verotuksessa, jonka tulona eläke tai suoritus verotetaan, vaikka siirron johdosta olisi verotettu puolisoa.

5 Säästövarojen siirtäminen

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen säästövarat voi tietyin edellytyksin siirtää toiseen vakuutuslaitokseen tai toiselle palveluntarjoajalle ilman välittömiä tuloveroseuraamuksia. Myös uusi sopimus on tehtävä TVL 54 d §:n 9 momentissa tarkoitetun vakuutuksenantajan tai palveluntarjoajan kanssa ja sopimuksen on täytettävä edellä luvussa 3 kerrotut TVL 54 d §:ssä säädetyt edellytykset (TVL 34 b § 5 momentti). Siirron kohteena tulee olla kaikki kertyneet säästövarat ja ne tulee siirtää suoraan palveluntarjoajalta tai vakuutuksenantajalta toiselle. Vakuutettua tai säästövaroihin oikeutettua ei voi vaihtaa siirron yhteydessä.

Säästövarat voi siirtää myös toisessa Euroopan talousalueen valtiossa asuvan vakuutuslaitoksen myöntämään vapaaehtoiseen yksilölliseen eläkevakuutukseen. Sitä vastoin eläkevakuutuksen tai PS-sopimuksen säästövaroja ei voi siirtää ilman veroseuraamuksia Suomesta muuhun säästämissopimukseen kuin eläkevakuutukseen. Säästövaroja ei siten voi siirtää esimerkiksi toiseen PS-sopimukseen. PS-lain 14 §:n mukaan säästäjällä on oikeus irtisanoa säästämissopimus vain, jos hän on tehnyt toisen PS-lain mukaisen säästämissopimuksen tai tarkoitukseltaan vastaavan vakuutussopimuksen. Jos eläkevakuutuksen tai PS-sopimuksen säästövarat tästä huolimatta siirrettäisiin ulkomaisen (ETA-valtiosta tai muusta kuin ETA-valtiosta olevan) palveluntarjoajan kanssa tehtyyn säästämissopimukseen, säästövarat katsottaisiin nostetuksi ja niiden arvo luettaisiin veronalaiseksi tuloksi korotuksineen (ks. luvun 4.3 taulukko).

Siirtotilanteessa tehdään uusi sopimus toisen vakuutuslaitoksen tai palveluntarjoajan kanssa. Siihen sovelletaan siirtohetkellä voimassa olevaa lainsäädäntöä. Siten esimerkiksi eläkkeen alkamisikä saattaa myöhentyä ja takaisinmaksuaika pidentyä kahdesta vuodesta 6–10 vuoteen.

Verovelvollinen on vakuutuksen ottaja tai säästäjä myös siinä tapauksessa, että vakuutettu tai säästövaroihin oikeutettu on hänen puolisonsa.

Esimerkki 3: Vaimo on ottanut eläkevakuutuksen, jossa vakuutettuna on hänen aviomiehensä. Vaimo päättää siirtää varat Sveitsissä toimivan yhtiön myöntämään vakuutukseen. Sveitsi ei kuulu Euroopan talousalueeseen. Vakuutuksen siirtohetken takaisinostoarvo verotetaan vaimon siirtovuoden pääomatulona korotettuna. Verotettu takaisinostoarvo vähennetään aviomiehelle myöhemmin maksettavan veronalaisen eläkkeen määrästä verotusta toimitettaessa. Korotuksen osuutta ei kuitenkaan voi vähentää.

Vakuutussopimuslain 13 b §:n mukaan (1184/2009) vakuutuksenottajalla on oikeus saada vakuutuksen takaisinostoarvo siirretyksi toiseen eläkevakuutukseen tai PS-tilille. Säännös koskee vain vakuutuksia, jotka on otettu lain voimaan tultua (1.1.2010 tai sen jälkeen). Vakuutusyhtiö voi kuitenkin suostua siihen, että myös ennen lain voimaantuloa otettu vakuutus siirretään. Tuloverolaissa säädettyjen edellytysten täyttyessä myös tällainen vakuutus voidaan siirtää ilman välittömiä veroseuraamuksia.

Ennen 6.5.2004 otettujen vapaaehtoisten yksilöllisten eläkevakuutusten perusteella voi kertyä sekä ansio- että pääomatuloksi katsottavaa eläkettä. Ansiotulosta vähennettyjen maksujen ja niiden tuoton perusteella maksettava tulo säilyy ansiotulona, vaikka vakuutussäästö siirrettäisiin toiseen vapaaehtoiseen eläkevakuutukseen tai PS-sopimukseen (TVL 1741/2009 voimaantulosäännöksen 4 momentti). Myös kuolinpesälle maksettava vastaava suoritus on ansiotuloa.

Vapaaehtoiseen eläkevakuutukseen perustuvien eläkkeiden verotus vaihtelee Euroopan talousalueella. Verotuksen välttämistarkoituksessa tehtyjen säästövarojen siirtojen rajoittamiseksi on säädetty TVL 34 b §:n 8 momentti. Sen mukaan säästövarojen siirtohetken arvo luetaan vakuutuksenottajan tai säästäjän tuloksi korotettuna, jos säästövarat siirretään Euroopan talousalueen toisessa jäsenvaltiossa olevaan vakuutuslaitokseen, ja on ilmeistä, että toimenpiteeseen on ryhdytty eläkkeestä suoritettavan veron välttämiseksi. Näin menetellään myös silloin, kun säästövarat siirretään toisessa jäsenvaltiossa olevasta vakuutuslaitoksesta kolmannessa jäsenvaltiossa olevaan vakuutuslaitokseen.

TVL 34 b §:n 8 momentin erityistä veron kiertämistä koskevaa säännöstä ei sovelleta, jos säästövarojen siirtäminen ei perustu verohyödyn tavoitteluun. Säännöstä ei lähtökohtaisesti sovelleta esimerkiksi silloin, kun henkilö muuttaa aidosti ja pysyvästi asumaan toiseen ETA-valtioon ja siirtää muuton yhteydessä eläkesäästönsä tässä ETA-valtiossa olevaan vakuutuslaitokseen.

Esimerkki 4: Henkilö on ottanut suomalaisesta vakuutusyhtiöstä vapaaehtoisen yksilöllisen eläkevakuutuksen vuonna 2011. Eläkettä alettaisiin maksaa vuonna 2021. Vakuutusmaksuja on vähennetty hänen verotuksessaan Suomessa. Vuonna 2019 henkilö siirtää säästön toiseen EU-valtioon, joka soveltaa Suomen tapaan EET-mallia ja verottaa kyseisen vakuutetun eläkevakuutuksesta saamat suoritukset. Tätä siirtoa ei liene tehty verotuksellisista syistä. Vuonna 2020 hän siirtää saman eläkesäästön kolmanteen EU-valtioon, joka soveltaa TEE-mallia. Henkilö asuu edelleen Suomessa. Jälkimmäisen siirron voidaan katsoa tapahtuneen verosta välttymisen tarkoituksessa. Jälkimmäisen siirtohetken siirrettävä määrä verotetaan Suomessa pääomatulona korotettuna.

Vapaaehtoisia yksilöllisiä eläkevakuutuksia tai PS-sopimuksia tarjoavan palveluntarjoajan on annettava tiedot säästövarojen siirrosta (VML 17 § 13 momentti). Erillinen ilmoitus vapaaehtoisen eläkevakuutuksen takaisinostoarvon ja PS-sopimuksen säästövarojen siirrosta on kuitenkin annettava vain silloin, jos siirto tapahtuu ulkomaiselle vakuutuksenantajalle ja siirto ei realisoi veronalaista tuloa (Verohallinnon päätös yleisestä tiedonantovelvollisuudesta 39 §). Ilmoitus siirrosta on annettava 60 päivän kuluessa siirtopäivästä lomakkeella VEROH 3601.

Jos siirto kotimaiselle tai ulkomaiselle palveluntarjoajalle ei täytä verovapaan siirron edellytyksiä, siirrosta ei anneta edellä mainittua ilmoitusta, vaan tiedonantovelvollinen ilmoittaa veronalaisen tulon määrän vuosi-ilmoituksella. normaalin vuosi-ilmoituksen realisoituneesta veronalaisesta tulosta.

6 Eläkevakuutuksen ja PS-sopimuksen peruuttaminen

Jos eläkevakuutuksen ottaja tai PS-sopimuksen säästäjä peruu ottamansa vakuutuksen tai PS-sopimuksen, eläkevakuutussopimukseen tai säästämissopimukseen ei sovelleta vakuutuksenottajan tai säästäjän verotuksessa vapaaehtoista yksilöllistä eläkevakuutusta tai PS-sopimusta koskevaa verosääntelyä. Sopimuksen mukaiset, ennen sen peruuttamista maksetut maksut eivät ole vähennyskelpoisia. Säästövarojen sijoittamisesta johtuneet tuotot, kulut ja tappiot käsitellään verotuksessa normaalisääntöjen mukaisesti niin kuin vakuutus- tai PS-sopimusta ei olisi ollutkaan.

Säästövarat saatetaan siirtää eläkevakuutuksesta tai PS-sopimuksesta toiseen eläkevakuutukseen. Jos säästövarat on siirretty PS-sopimukseen toisesta eläkevakuutuksesta tai PS-sopimuksesta, PS-sopimusta ei voi peruuttaa (laki sidotusta pitkäaikaissäästämisestä 12 §). Jos uusi vakuutussopimus perutaan, säästövarat katsotaan nostetun TVL 34 b § 1 momentin vastaisesti, minkä vuoksi säästövarojen siirtohetken arvo on veronalaista pääomatuloa 50 prosentilla korotettuna.

7 Kuolemanvaravakuutus kuolintilanteissa

7.1 Yleistä vakuutuskorvausten verotuksesta

Vapaaehtoiseen eläkevakuutukseen liitetään usein myös eläkevakuutuksen säästösummaa vastaava kuolemanvaravakuutus vakuutetun omaisten turvaksi. Vakuutuskorvauksen saaja määritetään vakuutussopimuksen edunsaajamääräysten mukaisesti. Saaja voi olla esimerkiksi kuolinpesä tai edunsaajamääräyksessä nimetyt saajat, esimerkiksi vakuutetun lapset. Kuoleman perusteella maksettavan vakuutuskorvauksen verokohteluun vaikuttaa olennaisesti kolme asiaa:

- Milloin vakuutus on otettu eli milloin vakuutusmaksuja on alettu maksaa?

- Kuka on vakuutuskorvauksen saaja?

- Ylittääkö kuolemanvaravakuutuksesta maksettava korvaus eläkevakuutuksen säästömäärän?

Seuraavissa kappaleissa käsitellään näiden kolmen asian vaikutusta vakuutuskorvauksen saajan tulo- ja perintöverotukseen. Kuolemanvaravakuutuksen liittymisestä eläkevakuutukseen ja maksujen vähennyskelpoisuudesta on kerrottu tarkemmin luvussa 3.2.

7.2 Vakuutuskorvauksen tuloverokohtelu

Vakuutuksen säästömäärää vastaava vakuutuskorvaus on saajalle veronalaista pääomatuloa, jos vakuutus on otettu 18.9.2009 tai sen jälkeen (TVL 36 § 2 momentti). Säästömäärän ylittävä vakuutuskorvaus on tuloverosta vapaata tuloa kuolinpesälle ja vakuutetun TVL 34 §:n 3 momentissa tarkoitetuille lähisukulaisille. Säännöksessä tarkoitettuja lähisukulaisia ovat vakuutetun puoliso, häneen suoraan ylenevässä tai alenevassa polvessa oleva perillisensä, ottolapsensa tai tämän rintaperillinen, kasvattilapsi taikka puolison lapsi. Luettelo on tyhjentävä. Muille kuin kuolinpesälle tai laissa tarkoitetulle lähisukulaiselle maksetut säästömäärän ylittävät vakuutuskorvaukset ovat pääomatuloa.

Jos vakuutus on otettu ennen 18.9.2009, vakuutuskorvaus on kuolinpesälle ja vakuutetun TVL 34 §:n 3 momentissa tarkoitetuille lähisukulaisille tuloverosta vapaata tuloa. Muille maksetut vakuutuskorvaukset ovat veronalaista pääomatuloa.

7.3 Vakuutuskorvauksen perintöverokohtelu

Kuolemanvaravakuutusten perusteella maksettavat vakuutuskorvaukset ovat yleensä joko perintö- tai tuloverotuksen alaisia. Tuloverotuksessa verovapaat korvaukset ovat perintöverotuksessa veronlaisia ja tuloverotuksessa veronalaiset perintöverotuksessa verovapaita.

Yllä mainitusta perintöverotuksen pääsäännöstä poiketaan, kun vakuutuskorvauksia maksetaan yksilölliseen eläkevakuutukseen liittyvästä kuolemanvaravakuutuksesta. Eläkevakuutuksen säästömäärää vastaava korvaus on erikseen säädetty perintö- ja lahjaverolain (PerVL) 7 a §:n 2 momentissa veronalaiseksi siitä huolimatta, että se on myös tuloverotuksessa veronalaista pääomatuloa. Poikkeus ei koske säästömäärän ylittävää vakuutuskorvauksen osaa. Säästömäärästä maksettavan tuloveron saa vähentää perintöverotuksessa (PerVL 9 § 5 momentti).

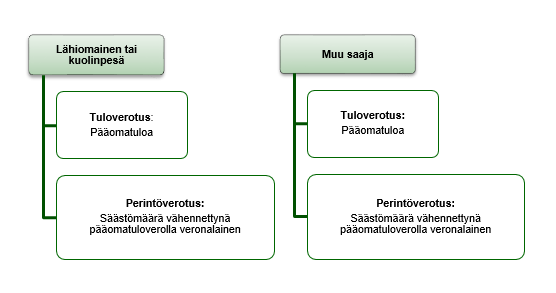

Kuva 1: Eläkevakuutus otettu 18.9.2009 tai sen jälkeen – Kuolemantapauskorvaus on enintään säästömäärän suuruinen.

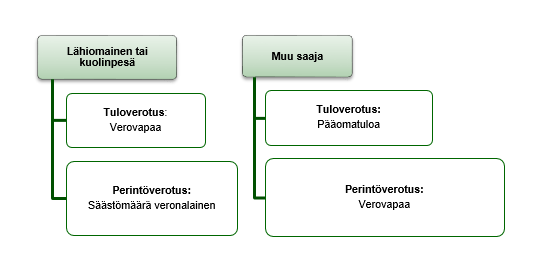

Ennen 18.9.2009 otetun vakuutuksen perusteella kuolinpesän tai TVL 34 §:n 3 momentissa tarkoitetun lähisukulaisen saamasta vakuutuskorvauksesta ei kuitenkaan makseta pääomatuloveroa. Tästä syystä myöskään perintöverotuksessa ei tehdä tuloverovähennystä, vaan perintövero maksetaan koko vakuutuskorvauksesta. Muille kuin kuolinpesälle ja lähisukulaisille ennen 18.9.2009 otettujen vakuutusten korvaukset ovat tuloverotuksessa pääomatuloa kokonaisuudessaan.

Yksilöllisen eläkevakuutuksen säästömäärä tuli perintöverotuksessa merkitykselliseksi vasta lakimuutoksella (29.12.2009/1744). Lähtökohtaisesti vain tätä lakimuutosta koskevan hallituksen esityksen antopäivän 18.9.2009 jälkeen otetun vakuutuksen perusteella maksettu vakuutuskorvaus on sekä tulo- että perintöverotuksessa verotettavaa tuloa. Tällaisten vakuutusten kuolemanvaraturvan vakuutusmaksut ovat myös tuloverotuksessa vähennyskelpoisia. Siksi muiden kuin kuolinpesän ja lähisukulaisten saamat tuloverotuksessa pääomatulona verotettavat kuolemantapauskorvaukset ennen 18.9.2009 otetuista yksilöllisistä eläkevakuutuksista ovat perintöverotuksessa verovapaita.

Kuva 2: Eläkevakuutus on otettu ennen 18.9.2009 – Kuolemantapauskorvaus on enintään säästömäärän suuruinen

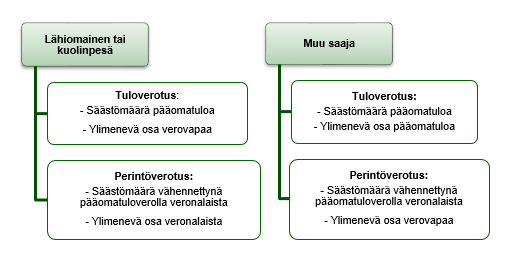

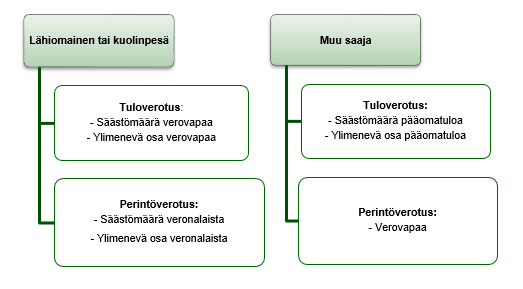

Säästömäärän ylittävä vakuutuskorvaus on kuolinpesälle ja TVL 34 §:n 3 momentissa tarkoitetuille lähisukulaisille perintöverotuksessa veronalainen. Muille saajille korvaus on perintöverotuksessa verovapaa, koska se on tuloverotuksessa veronalaista pääomatuloa. Säästömäärän ylittävän korvauksen osalta ei ole merkitystä, onko vakuutus otettu ennen vai jälkeen 18.9.2009.

Kuva 3: Eläkevakuutus on otettu 18.9.2009 tai sen jälkeen – Kuolemantapauskorvaus on suurempi kuin eläkevakuutuksen säästömäärä

Kuva 4: Eläkevakuutus on otettu ennen 18.9.2009 – Kuolemantapauskorvaus on suurempi kuin eläkevakuutuksen säästömäärä

Vakuutuskorvausten ilmoittamisesta perintöverotukseen kerrotaan Verohallinnon ohjeessa Vakuutuskorvausten ilmoittaminen perintöverotukseen.

8 PS-sopimuksen säästäjän tai säästövaroihin oikeutetun kuolema

PS-sopimukseen perustuvassa säästämisessä säästäjä tai säästövaroihin oikeutettu omistaa säästövarat. PS-sopimus lakkaa omistajan kuollessa. Koska sopimuksen maksuja on saanut vähentää verotuksessa, säästövarat luetaan kuolinpesän tai testamentinsaajan veronalaiseksi pääomatuloksi kuolinpäivän mukaisesta arvosta (TVL 34 a § 7 momentti). Tuloksi luettavasta määrästä saa vähentää palveluntarjoajan perimättä olevat, perittävän elinaikaan kohdistuvat säästämissopimuksen mukaiset säästövaroista perittävät kulut ja palkkiot.

Säästövarat merkitään vainajan perukirjaan kuten muukin vainajan omaisuus. Koska PS-sopimus lakkaa kuolinhetkellä, perintöverotuksessa käytettävä arvo muodostaa omaisuuden hankintamenon luovutusvoittoverotuksessa. PS-sopimukseen kuuluneiden perittyjen säästövarojen, esimerkiksi osakkeiden, realisoinnista aiheutuneet kulut otetaan huomioon omaisuuden luovutusvoittoverotuksessa myyntikuluina. Niitä ei siten vähennetä TVL 34 a §:n 7 momentin mukaisesti kuoleman perusteella syntyvästä tulosta.

Perintöverotuksessa PS-sopimukseen kuuluneet varat verotetaan samoin kuin muutkin vainajan varat. TVL 34 a §:n 7 momentin mukaisesti tuloksi luetuista säästövaroista voidaan kuitenkin perintöverotuksessa vähentää niistä menevä pääomatulovero (PerVL 9 § 5 momentti). Maksettavaan pääomatuloveroon vaikuttaa progression vuoksi korvauksen suuruus ja kuolinpesän tai testamentinsaajan muut tulot. Näistä voi antaa selvitystä perintöverotukseen.

9 Puolison kuoleman vaikutus lesken yksilölliseen eläkevakuutukseen ja PS-sopimukseen

Lesken ottamasta yksilöllisestä eläkevakuutuksesta tai PS-sopimuksesta ei makseta suorituksia puolison kuoleman johdosta. Siten vakuutuksesta tai PS-sopimuksesta saadut suoritukset muodostuvat lesken tuloksi vasta sitä mukaa kuin suorituksia niistä hänelle maksetaan. Lesken saamat suoritukset verotetaan pääoma- tai ansiotulona siten kuin ohjeessa on edellä selvitetty. Puolison kuolemaa pidetään kuitenkin ohjeen luvussa 3.6 tarkoitettuna erityisenä nostoperusteena. Siten leski voi nostaa kuoleman jälkeen varoja vakuutuksesta tai PS-sopimuksesta ilman luvussa 4.3 selvitettyjä korotuksia. Tällöin korvauksesta maksetaan normaalin verokannan mukainen ansio- tai pääomatulovero riippuen vakuutuksen ottoajankohdasta. PS-sopimuksen nostot verotetaan aina pääomatulona.

Edellä kuvatulla varojen nostolla voidaan esimerkiksi saada rahavaroja käytettäväksi tasoituseränä lesken ja kuolinpesän välisessä osituksessa. Jos lesken vakuutus on osa puolisoiden avio-oikeuden alaista omaisuutta, myös vakuutuksesta nostetut varat ovat osa ositettavaa varallisuutta. Siten niiden käyttämistä tasoituseränä osituksessa ei pidetä niin kutsuttuna ulkopuolisten varojen käyttönä luovutusvoitto- ja varainsiirtoverotuksessa.

Kun perittävä on kuollessaan ollut avioliitossa, myös lesken omaisuus vaikuttaa perintöverotukseen. Tarkemmin näistä kysymyksistä kerrotaan Verohallinnon ohjeessa Ensin kuolleen puolison tai lesken jälkeisessä perintöverotuksessa tarvittavat tiedot.

Lesken avio-oikeuden alainen vakuutus- tai PS-sopimus tulee merkitä ja arvostaa perukirjassa, jotta se voidaan huomioida asianmukaisesti perintöverotuksessa. Koska lesken vakuutuksesta tai PS-sopimuksesta saamat suoritukset ovat koko määrältään lesken ansio- tai pääomatuloa, voidaan myös tämä laskennallinen verovelka vähentää vakuutuksen arvosta. Vähennys voidaan tehdä riippumatta siitä, nostaako leski pian kuoleman jälkeen vakuutuksesta varoja. Vakuutuskorvausten ilmoittamisesta perintöverotukseen kerrotaan tarkemmin Verohallinnon ohjeessa Vakuutuskorvausten ilmoittaminen perintöverotukseen.

10 Eläkevakuutuksen ja PS-sopimuksen maksut lahjaverotuksessa

Vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen verokohtelusta säädettäessä ei ole otettu kantaa lahjaverotukseen. Avioliittolain 4 luvun mukaan puolisoilla on keskinäinen elatusvastuu. Verotuskäytännössä puolisoa ei ole yleensä verotettu lahjasta, kun toinen puoliso on maksanut hänen hyväkseen vapaaehtoisen yksilöllisen eläkevakuutuksen tai PS-sopimuksen maksuja. Puolisoa ei ole verotettu lahjasta myöskään silloin, kun hän on saanut eläkevakuutukseen perustuvaa eläkettä. Puolison hyväksi suoritettujen maksujen vähennyskelpoisuudella on haluttu antaa verotukea puolison eläketurvan järjestämiselle.

Verohallinnon käsityksen mukaan lähtökohtana voidaan pitää sitä, että säästäjän säästövaroihin oikeutetun puolison hyväksi suorittamia eläkevakuutuksen tai PS-sopimuksen maksuja ei veroteta lahjoina ainakaan silloin, kun maksut eivät ylitä verotuksessa vähennyskelpoista enimmäismäärää. Tällaisessa tilanteessa aikanaan maksettavat suoritukset eivät myöskään ole lahjaveron alaisia. Muun henkilön kuin puolison hyväksi maksetut eläkevakuutuksen ja PS-sopimuksen maksut ovat lahjaveron alaisia.

11 Vapaaehtoinen yksilöllinen eläkevakuutus ja PS-sopimus kansainvälisissä tilanteissa

Rajoitetusti verovelvollisen maksamat vapaaehtoisen yksilöllisen eläkevakuutuksen ja PS-sopimuksen maksut ovat vähennyskelpoisia rajoitetusti verovelvollisen Suomesta saamista tuloista, jos maksut on maksettu Suomesta otettuun vapaaehtoiseen yksilölliseen eläkevakuutukseen tai suomalaisen palveluntarjoajan kanssa tehtyyn PS-sopimukseen. Maksut voidaan vähentää ainoastaan niistä rajoitetusti verovelvollisen tuloista, joita verotetaan VML:n mukaan ja erityisenä alijäämähyvityksenä ansiotuloista VML:n mukaan määrättävistä veroista. Maksujen perusteella ei vahvisteta tappiota.

Rajoitetusti verovelvolliselle maksettu vapaaehtoiseen yksilölliseen eläkevakuutuksen perustuva eläke tai muu suoritus on Suomessa veronalaista, jos se on Suomesta saatua tuloa. Eläke tai muu suoritus on aina Suomesta saatua tuloa, jos se perustuu Suomesta otettuun eläkevakuutukseen. TVL 10 §:n 12 kohdan mukaan vapaaehtoiseen eläkevakuutukseen perustuva eläke tai muu suoritus on Suomesta saatua myös silloin, kun ulkomailta otetun vakuutuksen maksuja on vähennetty Suomen verotuksessa. Verosopimukset saattavat kuitenkin estää Suomea verottamasta vapaaehtoiseen yksilölliseen eläkevakuutukseen perustuvaa eläkettä tai muuta suoritusta (katso myös Verohallinnon ohje Eläketulojen verotus kansainvälisissä tilanteissa).

PS-sopimuksen säästövaroille kertyvää tuottoa ei veroteta Suomessa säästöaikana, vaan vasta säästövaroja nostettaessa. Suomen verolainsäädäntö ei kuitenkaan estä rajoitetusti verovelvollisen asuinvaltiota verottamasta sijoitusaikaista tuottoa. Suomen ja rajoitetusti verovelvollisen asuinvaltion välinen verosopimus voi joissain tapauksissa estää asuinvaltiota verottamasta, jos PS-tilin sijoitusaikainen tuotto muodostuu sellaisesta Suomesta saadusta tulosta, jota voidaan verosopimuksen mukaan verottaa ainoastaan Suomessa.

PS-sopimukseen perustuvat suoritukset eivät ole verosopimuksissa tarkoitettua tuloa, vaan kyseessä on ainoastaan omien varojen nosto, joka on säädetty veronalaiseksi Suomen verolainsäädännön erityissäännöksillä. Tämän vuoksi verosopimuksia ei sovelleta PS-sopimuksen suorituksiin. PS-sopimukseen perustuvat suoritukset verotetaan Suomessa verosopimusten estämättä riippumatta siitä, onko suorituksen saaja yleisesti vai rajoitetusti verovelvollinen.

Perintöveroa on PerVL 4 §:n mukaan suoritettava, kun perinnönjättäjä tai -saaja asuu Suomessa. Perintöverovelvollisuus alkaa perittävän kuolinhetkellä. Myös yksilöllisen eläkevakuutuksen kuolemantapauskorvauksesta tai PS-sopimuksen varoista on suoritettava perintöveroa, jos vakuutettu tai säästövaroihin oikeutettu asui kuolinhetkellä Suomessa. Suomessa asuvan henkilön on maksettava perintöveroa perimistään vakuutuskorvauksista ja PS-sopimuksen varoista, vaikka vakuutettu tai säästövaroihin oikeutettu olisi kuolinhetkellä asunut ulkomailla. Perintöverotuksen kannalta ratkaisevaa on siis kuolinhetken asuinvaltio, ei vakuutus- ja PS-sopimusmaksujen suoritushetken asuinvaltio.

Joskus verosopimus voi johtaa siihen, ettei Suomella ole tuloverotuksessa verotusoikeutta yksilöllisen eläkevakuutuksen kuolemantapauskorvaukseen. Mahdollinen tuloverotusta koskeva verosopimus ei kuitenkaan poista Suomen verotusoikeutta vakuutuskorvaukseen perintöverotuksessa. Jos Suomella on verotusoikeus korvaukseen ainoastaan perintöverotuksessa, ei ole olemassa PerVL 9 pykälän 5 momentin mukaista maksettua tuloveroa, joka voitaisiin perintöverotuksessa vähentää.

Perintö- ja lahjaverotuksesta kansainvälisissä tilanteissa kerrotaan tarkemmin Verohallinnon ohjeessa Perintö- ja lahjaverotus kansainvälisissä tilanteissa.

johtava veroasiantuntija Tero Määttä

ylitarkastaja Minna Palomäki