Kiinteistön käyttöoikeuden luovuttamisesta arvonlisäverovelvolliseksi hakeutuminen

- Antopäivä

- 31.12.2007

- Diaarinumero

- 1962/40/2007

- Voimassaolo

- Toistaiseksi

- Valtuutussäännös

- VerohallintoL (1557/95) 2§ 2 mom

Arvonlisäveron verokannat nousevat 1.1.2013. Tässä ohjeessa on vanhat verokannat. Uudet verokannat ovat 24 % (yleinen verokanta), 14 % ja 10 % (alennetut verokannat). Lisätietoa ohjeessa Arvonlisäverokantojen muutos 1.1.2013.

1. Yleistä

Kiinteistöllä tarkoitetaan arvonlisäverotuksessa maa-aluetta, rakennusta, pysyvää rakennelmaa tai niiden osaa (AVL 28 § 1 mom). Pienin kiinteistönä pidettävä yksikkö arvonlisäverotuksessa on yleensä yhtiöjärjestyksen mukainen huoneisto.

Kiinteistöön kohdistuvien oikeuksien luovuttaminen on pääsääntöisesti arvonlisäverotonta (AVL 27 § 1 mom). Myös kiinteistön vuokraaminen on näin ollen lähtökohtaisesti arvonlisäverotonta. Keskinäinen kiinteistöosakeyhtiö ei myöskään suorita arvonlisäveroa osakkailta perityistä vastikkeista. Arvonlisäveroa ei suoriteta myöskään sähköstä, lämmöstä, vedestä tms. arvonlisäverottoman vuokran tai vastikkeen yhteydessä veloitetusta korvauksesta (AVL 27 § 2 mom). Vastaavasti kiinteistöä varten hankittujen tavaroiden ja palvelujen hintaan sisältyvää arvonlisäveroa ei voi vähentää. Vuokralaisella tai keskinäisen kiinteistöosakeyhtiön osakkaalla voi kuitenkin olla oikeus edellytysten täyttyessä ns. energiahyödykkeiden erityisvähennykseen (AVL 111 §).

Kiinteistön vuokraamisesta tai muusta luovuttamisesta voi kuitenkin edellytysten täyttyessä hakeutua arvonlisäverovelvolliseksi (AVL 30 § 1 mom). Hakeutuja voi olla kiinteistön omistaja, keskinäinen kiinteistöosakeyhtiö, kiinteistöä vuokraoikeuden nojalla hallitseva tai keskinäisen kiinteistöosakeyhtiön osakas. Hakeutumisen jälkeen vuokrista tai vastikkeista suoritetaan arvonlisäveroa. Kiinteistöä varten hankittujen tavaroiden ja palvelujen hintaan sisältyvä arvonlisävero on vastaavasti vähennyskelpoinen. Vuokralainen tai osakas voi puolestaan vähentää vuokraan tai vastikkeeseen sisältyvän arvonlisäveron. Kiinteistöön kohdistuvien hankintojen hintoihin sisältyvä arvonlisävero ei näin ollen muodostu kustannukseksi siltä osin kuin kiinteistöä käytetään arvonlisäverollisessa toiminnassa.

Kiinteistön käyttöoikeuden luovuttamisesta on hakeuduttava erikseen arvonlisäverovelvolliseksi, vaikka kiinteistön omistaja tai haltija olisi jo harjoittamastaan liiketoiminnasta arvonlisäverovelvollinen. Vastaavasti kiinteistön käyttöoikeuden luovuttamisesta arvonlisäverovelvolliseksi hakeutuneen on vielä erikseen rekisteröidyttävä arvonlisäverovelvolliseksi, jos hän alkaa harjoittaa kiinteistön käyttöoikeuden luovuttamisen lisäksi arvonlisäverollista liiketoimintaa.

2. Hakeutumisen edellytykset

Tilaa koskevat edellytykset. Kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuminen koskee aina kiinteistöä tai sen osaa. Pienin yksikkö, jota hakeutuminen voi koskea, on huoneisto tai muu selvästi erottuva, toiminnallisen kokonaisuuden muodostava tila.

Loppukäyttäjää koskevat edellytykset. Kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutumisen edellytyksenä on, että kiinteistöä tai sen osaa käytetään arvonlisäverollisessa toiminnassa. Kiinteistön tosiasiallisen käyttäjän eli loppukäyttäjän tulee siten harjoittaa kiinteistöllä arvonlisäveron vähennykseen oikeuttavaa toimintaa (AVL 30 § 1 mom). Arvonlisäveron palautukseen oikeuttavan toiminnan harjoittaminen rinnastetaan arvonlisäveron vähennykseen oikeuttavan toiminnan harjoittamiseen. Loppukäyttäjän kiinteistöllä harjoittaman toiminnan ei kuitenkaan tarvitse olla kokonaisuudessaan arvonlisäveron vähennykseen oikeuttavaa.

Kiinteistön arvonlisäverollisen käytön tulee olla luonteeltaan jatkuvaa. Kiinteistön loppukäyttäjän tulee siten harjoittaa kiinteistöllä arvonlisäveron vähennykseen oikeuttavaa toimintaa jatkuvasti (AVL 30 § 1 mom). Riittävää on tällöin, että kiinteistöllä harjoitetaan vuosittain tiettynä ajanjaksona jatkuvasti arvonlisäveron vähennykseen oikeuttavaa toimintaa. Hakeutumisen edellytykset täyttyvät esimerkiksi silloin, jos kiinteistö on vuosittain ajalla 1.5.-31.8. vuokrattuna arvonlisäverollista liiketoimintaa kiinteistöllä harjoittavalle arvonlisäverovelvolliselle vuokralaiselle ja muuna aikana kiinteistöä käytetään arvonlisäveron vähennykseen oikeuttamattomassa toiminnassa.

Esimerkki: A vuokraa omistamansa rakennuksen, johon kuuluu kolme huoneistoa. Yksi huoneisto vuokrataan tilitoimistolle, yksi huoneisto vientikauppaa harjoittavalle yritykselle ja yksi huoneisto asuinhuoneistoksi. Tilitoimisto harjoittaa vuokraamassaan huoneistossa arvonlisäveron vähennykseen oikeuttavaa toimintaa, ja vientikauppaa harjoittava yritys harjoittaa vuokraamassaan huoneistossa arvonlisäveron palautukseen oikeuttavaa toimintaa. Asuinkäyttöön vuokratussa huoneistossa ei sen sijaan harjoiteta arvonlisäverollista toimintaa. A voi näin ollen hakeutua kiinteistön vuokrauksesta arvonlisäverovelvolliseksi tilitoimistolle ja vientikauppaa harjoittavalle yritykselle vuokrattujen huoneistojen osalta. Näiden huoneistojen vuokrista suoritetaan arvonlisäveroa, ja näihin huoneistoihin kohdistuvien hankintojen hintoihin sisältyvä arvonlisävero on vähennyskelpoinen. Asuinkäyttöön vuokratun huoneiston vuokrasta ei sen sijaan suoriteta arvonlisäveroa, eikä huoneistoon kohdistuvien hankintojen hintoihin sisältyvä arvonlisävero ole vähennyskelpoinen.

Kun kiinteistön loppukäyttäjä on kunta ja kiinteistöä käytetään kunnan arvonlisäverollisessa liiketoiminnassa tai kiinteistöllä harjoitetaan kunnan palautukseen oikeuttavaa toimintaa, täyttyvät hakeutumisen edellytykset loppukäyttäjän osalta. Kiinteistön vuokrauksesta voi hakeutua arvonlisäverovelvolliseksi myös silloin, kun kiinteistön käyttäjänä on valtio (AVL 30 § 1 mom).

Keskinäisen kiinteistöosakeyhtiön hakeutuessa arvonlisäverovelvolliseksi osakkaan käytössä olevista tiloista hakeutumisen edellytyksenä on, että osakkaalla on oikeus vähentää vastikkeeseen sisältyvä arvonlisävero täysimääräisesti tai osakkaana on valtio (AVL 30 § 3 mom). Jos tilat ovat osakkaan omassa käytössä, tulee osakkaan tiloissa harjoittaman toiminnan olla siten kokonaisuudessaan arvonlisäveron vähennykseen oikeuttavaa. Tähän rinnastetaan osakkaan hakeutuminen kiinteistön vuokrauksesta arvonlisäverovelvolliseksi, jolloin vuokralaisen toiminnan ei kuitenkaan tarvitse olla kokonaisuudessaan vähennykseen oikeuttavaa

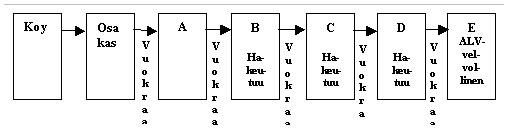

Hakeutumisketjua koskevat edellytykset. Usein kiinteistön luovutukset ketjuuntuvat. Kiinteistön omistajalta kiinteistön vuokrannut vuokralainen vuokraa kiinteistön edelleen ja tämä taas edelleen, tai keskinäisen kiinteistöosakeyhtiön osakas vuokraa kiinteistön edelleen vuokralaiselle, joka puolestaan vuokraa sen edelleen.

Kiinteistön luovutusten ketjuuntuessa on hakeutumisen edellytyksenä aina, että myös vuokralainen tai osakas on hakeutunut, jos hän on vuokrannut kiinteistön edelleen (AVL 30 § 2 mom). Hakeutumisketjun tulee siten olla katkeamaton ensimmäisestä hakeutujasta arvonlisäverovelvolliselle loppukäyttäjälle kiinteistön vuokranneeseen vuokranantajaan. Kaikkien ketjussa olevien ei kuitenkaan tarvitse hakeutua, vaan ketjun alkupää voi olla avoin. Esimerkiksi keskinäisen kiinteistöosakeyhtiön osakkaan hakeutumisen edellytyksenä ei ole, että keskinäinen kiinteistöosakeyhtiö on hakeutunut.

Esimerkki: Keskinäisen kiinteistöosakeyhtiön osakas on vuokrannut hallitsemansa huoneiston A:lle, joka vuokraa sen edelleen B:lle, joka vuokraa sen edelleen C:lle, joka vuokraa sen edelleen D:lle, joka vuokraa sen edelleen E:lle. B on suorittanut huoneistossa merkittäviä perusparannustöitä, joiden hankintahintaan sisältyvän arvonlisäveron hän haluaa vähentää. Vähennysoikeuden syntyminen edellyttää, että B hakeutuu kiinteistön vuokrauksesta arvonlisäverovelvolliseksi. B:n hakeutumisen edellytyksenä on, että C hakeutuu. C:n hakeutumisen edellytyksenä on, että D hakeutuu. D:n hakeutumisen edellytyksenä puolestaan on, että kiinteistön loppukäyttäjä eli E harjoittaa huoneistossa arvonlisäveron vähennykseen oikeuttavaa toimintaa.

3. Hakeutumismenettely

Kiinteistön käyttöoikeuden luovuttamisesta arvonlisäverovelvolliseksi hakeutuminen tapahtuu perustamisilmoituslomakkeella (Y1-Y3) tai muutos- ja lopettamisilmoituslomakkeella (Y4-Y6). Lomakkeet ovat Internet-osoitteessa www.ytj.fi. Perustamisilmoituslomaketta hakeutuja käyttää silloin, kun hänellä ei ole vielä Y-tunnusta. Muulloin hakeutuja käyttää muutos- ja lopettamisilmoituslomaketta.

Hakeutujalla tulee olla selvitys siitä, mitä kiinteistöä tai sen osaa hakeutuminen koskee. Selvitys on liitettävä lomakkeeseen. Kiinteistön vuokralaisen nimi ja Y-tunnus ilmoitetaan lomakkeella kohdassa Lisätietoja. Myös jäljennös vuokrasopimuksesta on hyvä liittää lomakkeeseen.

Perustamisilmoituslomake ja muutos- ja lopettamisilmoituslomake lähetetään osoitteeseen:

PRH – Verohallinto

Yritystietojärjestelmä

PL 2000

00231 HELSINKI

Lomakkeet voi myös jättää verohallinnon toimipisteeseen, Patentti- ja rekisterihallitukseen tai TE-keskukseen.

Kiinteistön käyttöoikeuden luovuttamisesta arvonlisäverovelvolliseksi kertaalleen hakeutuneen ei tarvitse hakeutua uudelleen ottaessaan arvonlisäverolliseen vuokraustoimintaan uusia kiinteistöjä. Myös keskinäisen kiinteistöosakeyhtiön osalta riittävää on, että se on kertaalleen hakeutunut. Asiasta ei tarvitse myöskään muutoin ilmoittaa verovirastolle. Hakeutujalla tulee kuitenkin olla kirjanpidossaan ajantasainen selvitys siitä, mitä kiinteistöjä hakeutuminen on kulloinkin koskenut.

4. Arvonlisäverovelvollisuuden alkaminen

Rekisteröiminen aikaisintaan siitä päivästä alkaen, jolloin perustamisilmoitus tai muutos- ja lopettamisilmoitus on saapunut verovirastoon. Pääsääntö on, että kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuva merkitään rekisteriin aikaisintaan siitä päivästä alkaen, jolloin perustamisilmoitus tai muutos- ja lopettamisilmoitus on saapunut verovirastoon (AVL 173 § 2 mom). Ennen tätä ajankohtaa toiminta on ollut arvonlisäverotonta, joten kiinteistöä varten hankittujen tavaroiden ja palvelujen hintaan sisältyvää arvonlisäveroa ei voi vähentää.

Kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuva voidaan merkitä rekisteriin jo rakennustöiden alkamispäivästä silloin, kun kiinteistöllä suoritetaan uudisrakentamis- tai perusparannustöitä (AVL 173 § 1 mom). Hakeutuja merkitään rekisteriin aikaisintaan siitä päivästä alkaen, jolloin perustamisilmoitus tai muutos- ja lopettamisilmoitus on saapunut verovirastoon. Edellytyksenä on, että hakeutuja esittää luotettavan selvityksen siitä, että kiinteistöä tullaan uudisrakentamis- tai perusparannustöiden valmistuttua käyttämään jatkuvasti arvonlisäveron vähennykseen oikeuttavassa toiminnassa tai että käyttäjänä on valtio. Kiinteistön tuleva käyttö voi ilmetä esimerkiksi vuokrasopimuksesta, esivuokrasopimuksesta, kiinteistön luonteesta tai muusta vastaavasta selvityksestä. Kiinteistön luonne voi käydä ilmi esimerkiksi kaavamääräyksistä.

Vastaavia periaatteita sovelletaan silloin, kun hakeutuminen kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi tapahtuu uudisrakentamis- tai perusparannustöiden aloittamisen jälkeen mutta rakennustöiden ollessa vielä kesken: hakeutuja merkitään rekisteriin aikaisintaan siitä päivästä alkaen, jolloin muutos- ja lopettamisilmoitus on saapunut verovirastoon, ja hakeutujan tulee esittää luotettava selvitys kiinteistön tulevasta käytöstä. Hakeutuja saa tällöin takautuvasti vähentää uudisrakentamis- tai perusparannustöiden hankintahintaan sisältyvän arvonlisäveron (121b §). Vähennys kohdistetaan arvonlisäverovelvollisuuden alkamiskuukaudelle. Takautuvan vähennyksen johdosta tilanne on sama kuin jos hakeutuminen olisi tapahtunut jo uudisrakentamis- tai perusparannustöitä aloitettaessa.

Esimerkki: Kiinteistön omistaja tekee sopimuksen kiinteistön perusparannustyön ostamisesta. Perusparannustyöt alkavat 1.6.2008. Kiinteistön omistaja ei vielä perusparannustöitä aloitettaessa tiedä, mihin tarkoitukseen kiinteistöä tullaan perusparannustöiden valmistuttua käyttämään.

Perusparannustöiden yhä jatkuessa kiinteistön omistaja löytää perusparannuksen kohteena olevalle kiinteistölle vuokralaisen. Arvonlisäverovelvollinen vuokralainen tulee käyttämään kiinteistöä omassa arvonlisäverollisessa toiminnassaan. Kiinteistön omistaja ja vuokralainen allekirjoittavat kiinteistön vuokrausta koskevan esisopimuksen 1.10.2008. Kiinteistön omistaja hakeutuu arvonlisäverovelvolliseksi kiinteistön vuokrauksesta. Muutos- ja lopettamisilmoitus saapuu verovirastoon 4.11.2008. Kiinteistön omistaja merkitään rekisteriin kiinteistön käyttöoikeuden luovuttamisesta arvonlisäverovelvolliseksi 4.11.2008 alkaen.

Ajalla 1.6.2008-3.11.2008 kiinteistön omistajan perusparannushankintoihin on sisältynyt arvonlisäveroa 60 000 euroa. Kiinteistön omistaja vähentää marraskuulta annettavassa valvontailmoituksessa perusparannustöiden hankintahintaan siihen mennessä sisältyneen arvonlisäveron 60 000 euroa.

Takautuva rekisteröinti ns. kuuden kuukauden säännön perusteella. Eräissä tilanteissa kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuva voidaan pääsäännöstä poiketen merkitä rekisteriin myös takautuvasti ns. kuuden kuukauden säännön perusteella (AVL 173 § 2 mom, AVL 106 §). Hakeutuminen koskee kiinteistöä, jolla on suoritettu uudisrakentamis- tai perusparannustöitä. Jos hakeutuminen tapahtuu kuuden kuukauden kuluessa uudisrakentamis- tai perusparannustöiden kohteena olleen kiinteistön käyttöönotosta eli hakeutumisen edellytykset täyttävän vuokraustoiminnan alkamisesta, hakeutuja merkitään takautuvasti arvonlisäverovelvolliseksi kiinteistön käyttöönottopäivästä. Hakeutuja saa tällöin takautuvasti vähentää uudisrakentamis- tai perusparannustöiden hankintahintaan sisältyvän arvonlisäveron. Vähennys kohdistetaan arvonlisäverovelvollisuuden alkamiskuukaudelle. Vastaavasti on myös vuokrista tai vastikkeista suoritettava arvonlisävero takautuvasti kiinteistön käyttöönottopäivästä alkaen.

Esimerkki: Kiinteistön omistaja suorittaa rakennuksen perusparannuksen. Perusparannustyöt valmistuvat 1.3.2008, jonka jälkeen kiinteistö on tyhjillään, kunnes kiinteistön omistaja vuokraa sen 1.5.2008 alkaen arvonlisäverovelvolliselle vuokralaiselle, joka ryhtyy käyttämään kiinteistöä omassa arvonlisäverollisessa toiminnassaan.

Heinäkuussa kiinteistön omistaja hakeutuu kiinteistön vuokrauksesta arvonlisäverovelvolliseksi. Muutos- ja lopettamisilmoitus saapuu verovirastoon 14.7.2008 eli kuuden kuukauden kuluessa kiinteistön käyttöönotosta. Kiinteistön omistaja merkitään muutos- ja lopettamisilmoituslomakkeella esitetyn mukaisesti rekisteriin kiinteistön käyttöoikeuden luovuttamisesta arvonlisäverovelvolliseksi 1.5.2008 alkaen. Kiinteistön omistaja vähentää toukokuulta annettavassa valvontailmoituksessa perusparannustöiden hankintahintaan sisältyvän arvonlisäveron. Samoin kiinteistön omistaja suorittaa arvonlisäveron perimästään vuokrasta tästä ajankohdasta alkaen.

Edellytyksenä sille, että kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuva voidaan kuuden kuukauden säännön perusteella merkitä rekisteriin takautuvasti, on, ettei kiinteistöä ole käytetty uudisrakentamis- tai perusparannustöiden valmistumisen jälkeen arvonlisäverottomassa toiminnassa. Jos esimerkiksi edellä mainitussa esimerkkitapauksessa kiinteistö on ollut ajalla 1.3.-1.5.2008 vuokrattuna arvonlisäverotonta terveyden- ja sairaanhoitopalvelua myyvälle lääkäriasemalle, ei kuuden kuukauden säännön soveltaminen tule enää kyseeseen. Kiinteistöä katsotaan tällöin käytetyn ajalla 1.3.-13.7.2008 arvonlisäveron vähennykseen oikeuttamattomassa käytössä. Sovellettaviksi tulevat tällöin uudisrakentamis- tai perusparannustöiden hankintahintaan sisältyvän arvonlisäveron vähennyksen tarkistamista koskevat säännökset (Ks. kohta 5.2.2. Tarkistamismenettely).

5. Arvonlisäverovelvollisuuden vaikutukset

5.1. Suoritettava arvonlisävero

Kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutunut suorittaa arvonlisäveroa veloitetun vuokran tai vastikkeen kokonaismäärästä. Samoin arvonlisäveroa suoritetaan sähköstä, lämmöstä, vedestä tms. vuokran tai vastikkeen yhteydessä veloitetusta korvauksesta. Sovellettava verokanta on 23 prosenttia.

Arvonlisäveroa suoritetaan kalenterikuukausittain, vaikka vuokra tai vastike maksettaisiinkin yhtenä eränä kalenterivuoden lopussa, sillä kyse on jatkuvaluonteisen palvelun luovuttamisesta. Kalenterivuoden alussa koko kalenterivuodelta maksettu vuokra tai vastike käsitellään puolestaan ennakkomaksuna.

Keskinäinen kiinteistöosakeyhtiö ei suorita arvonlisäveroa osakkailta perittävistä pääomasuorituksista, vaikka ne perittäisiin yhtiövastikkeeseen sisältyvinä. Pääomasuorituksia ovat erät, jotka käsitellään keskinäisen kiinteistöosakeyhtiön kirjanpidossa omien pääomien lisäyksenä.

Kun hakeutuminen tapahtuu jo kiinteistöön kohdistuvaa uudisrakentamis- tai perusparannustyötä aloitettaessa tai rakennustöiden aikana, ei suoritettavaa arvonlisäveroa vielä tässä vaiheessa synny. Koska hakeutujalla on kuitenkin oikeus vähentää uudisrakentamis- tai perusparannustöihin liittyvien hankintojen hintaan sisältyvä arvonlisävero, muodostuu tilitettävä arvonlisävero kyseisen kiinteistön osalta uudisrakentamis- tai perusparannusaikana negatiiviseksi. Arvonlisäveroa aletaan suorittaa vuokrista tai vastikkeista, kun kiinteistö otetaan uudisrakentamis- tai perusparannustöiden valmistuttua arvonlisäverolliseen käyttöön.

Kun kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuva merkitään rekisteriin takautuvasti kiinteistön käyttöönotosta alkaen kuuden kuukauden säännön perusteella, tulee vuokrista ja vastikkeista suorittaa arvonlisävero vastaavasti jo tästä kiinteistön käyttöönottoajankohdasta alkaen.

5.2. Vähennettävä arvonlisävero

5.2.1. Juoksevat kulut

Kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuneella on oikeus vähentää kiinteistöä varten hankittujen tavaroiden ja palvelujen hintaan sisältyvä arvonlisävero (AVL 102 §). Kiinteistöön kohdistuvia juoksevia kuluja ovat mm. huolto-, siivous- ja korjauskulut.

Jos vain osa kiinteistöstä on vuokrattu arvonlisäveron vähennykseen oikeuttavaa toimintaa harjoittavalle vuokralaiselle tai käyttäjänä on valtio, koskee vähennysoikeus vain tähän osaan kohdistuvia hankintoja. Vastaavasti keskinäisellä kiinteistöosakeyhtiöllä on arvonlisäveron vähennysoikeus vain siltä osin kuin hankinnat kohdistuvat niihin huoneistoihin, joiden osalta keskinäinen kiinteistöosakeyhtiö on hakeutunut arvonlisäverovelvolliseksi. Kun hakeutuminen ei koske koko kiinteistöä, tulee myös kiinteistön yhteisiin tiloihin, kuten porraskäytäviin, kohdistuvien hankintojen hintoihin sisältyvä arvonlisävero jakaa vähennyskelpoiseen ja vähennyskelvottomaan osaan. Jakoperusteena voidaan tällöin käyttää esimerkiksi vähennykseen oikeuttavassa ja vähennyskelvottomassa käytössä olevien tilojen pinta-alojen suhdetta.

5.2.2. Uudisrakentamis- ja perusparantamiskulut

Hankintahintaan sisältyvän arvonlisäveron vähentäminen. Edellä on jo todettu, että kiinteistön vuokrauksesta tai muusta luovuttamisesta voidaan edellytysten täyttyessä hakeutua arvonlisäverovelvolliseksi jo kiinteistöön kohdistuvaa uudisrakentamis- tai perusparannustyötä aloitettaessa. Hakeutuja saa tällöin vähentää uudisrakentamis- tai perusparannustöihin liittyvien hankintojen hintaan sisältyvän arvonlisäveron jo uudisrakentamis- tai perusparannustöiden suorittamisen aikana (AVL 102 §). Vähennysoikeus on vain siltä osin kuin kiinteistöä tullaan uudisrakentamis- tai perusparannustöiden valmistuttua käyttämään arvonlisäverollisessa toiminnassa tai käyttäjänä on valtio. Vähennykset kohdistetaan samalla tavoin kuin arvonlisäverotuksessa muutoinkin (AVL 141 §, AVL 142 §). Esimerkiksi urakkasopimuksen mukaisten ennakkomaksujen sisältämän arvonlisäveron vähennys kohdistetaan sille kalenterikuukaudelle, jonka aikana ennakkomaksu on maksettu.

Myyjän (tai muun luovuttajan) suorittaman oman käytön arvonlisäveron vähentäminen. Eräiden uudisrakentamis- tai perusparannustöiden arvonlisäverotus tapahtuu oman käytön arvonlisäverotuksena eli siten, että myyjä (tai muu luovuttaja) suorittaa uudisrakentamis- tai perusparannustöiden arvonlisäveron oman käytön arvonlisäverotuksen säännösten mukaan. Tällaisesta tilanteesta on kyse esimerkiksi silloin, kun

- ostetaan rakennusyhtiöltä käyttöönottamaton uudisrakennus maa-alueineen (AVL 31 § 1 mom 1 kohta)

- ostetaan rakennus, jonka perusparannustyön rakennusyhtiö on suorittanut, kun rakennusta ei ole otettu käyttöön perusparannustyön suorittamisen jälkeen (AVL 33 §)

- ostetaan kiinteistö, jolla suoritettavat uudisrakentamis- tai perusparannustyöt ovat vielä kesken. (AVL 33 §)

Kiinteistön hankintahinta ei sisällä arvonlisäveroa. Kiinteistön vuokraamisesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuneella ostajalla (tai muulla luovutuksensaajalla) on kuitenkin oikeus vähentää myyjän (tai muun luovuttajan) suorittama oman käytön arvonlisävero (AVL 103 § 1 mom). Vähennysoikeuden edellytyksenä on myyjän (tai muun luovuttajan) ostajalle (tai muulle luovutuksensaajalla) antama selvitys hänen suorittamansa arvonlisäveron määrästä (AVL 103 § 2 mom). Vähennysoikeus on vain siltä osin kuin kiinteistöä käytetään arvonlisäverollisessa toiminnassa tai käyttäjänä on valtio.

Vähennysten kohdistamiseen sovelletaan arvonlisäverolain kyseisiä tilanteita koskevia säännöksiä. Tämän mukaisesti arvonlisäveron vähennys kohdistetaan joko sille kalenterikuukaudelle, jonka aikana kiinteistö on vastaanotettu tai vaihtoehtoisesti sille kalenterikuukaudelle, jonka aikana myyjän (tai muun luovuttajan) velvollisuus suorittaa oman käytön arvonlisävero on syntynyt (AVL 144 §). Esimerkiksi jos ostaja on hakeutunut arvonlisäverovelvolliseksi jo uudisrakentamistöitä aloitettaessa, ostaja voi vähentää arvonlisäveron jo uudisrakentamistöiden suorittamisen aikana sitä mukaa kuin myyjälle syntyy velvollisuus oman käytön arvonlisäveron suorittamiseen. Vähennysoikeuden edellytyksenä on myyjän antama selvitys suoritetun arvonlisäveron määrästä.

Tarkistamismenettely. Uudisrakentamis- tai perusparannustöiden hankintahintaan sisältyvä arvonlisävero voidaan edellytysten täyttyessä vähentää täysimääräisesti, kun hakeutuminen kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi tapahtuu joko uudisrakentamis- tai perusparannustöiden alkaessa tai niiden suorittamisen aikana tai viimeistään kuuden kuukauden kuluessa uudisrakentamis- tai perusparannustöiden kohteena olleen kiinteistön käyttöönotosta. Silloin, kun hakeutuminen tapahtuu edellä mainitun kuuden kuukauden määräajan jälkeen, ei uudisrakentamis- tai perusparannustöiden hankintahintaan sisältyvää arvonlisäveroa voida vähentää täysimääräisesti. Uudisrakentamis- ja perusparannustöiden hankintahintaan sisältyvän arvonlisäveron vähentämiseen sovelletaan tällöin arvonlisäveron vähennysten tarkistamista koskevia säännöksiä (Ks. Verohallituksen ohje Kiinteistöinvestointien arvonlisäverotus, Dnro 1845/40/2007.)

Tarkistamista koskevia säännöksiä sovelletaan aina silloin, kun

- kiinteistön käyttötarkoitus muuttuu siten, että arvonlisäverollisen käytön osuus kasvaa tai pienenee suhteessa alkuperäiseen käyttötarkoitukseen

- kiinteistö myydään tai muutoin luovutetaan eikä tarkistusoikeus- ja velvollisuus siirry ostajalle tai muulle luovutuksensaajalle

- kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuminen päättyy

- kiinteistö poistetaan liikeomaisuudesta.

Tarkistamista koskevia säännöksiä sovelletaan siis myös silloin, kun uudisrakentamis- tai perusparannustöiden hankintahintaan sisältyvä arvonlisävero on voitu alun perin vähentää täysimääräisesti, ja kiinteistön käyttötarkoitus myöhemmin muuttuu siten, että vähennykseen oikeuttavan käytön osuus pienenee suhteessa alkuperäiseen.

Silloin, kun kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuminen on tapahtunut kuuden kuukauden kuluessa kiinteistön käyttöönotosta, katsotaan kiinteistöä tarkistusta laskettaessa käytetyn tarkistuskauden alkamisen (eli uudisrakentamis- tai perusparannustyön valmistumisen tai kiinteistön vastaanottamisen) ja arvonlisäverovelvollisuuden alkamisen välisenä aikana arvonlisäveron vähennykseen oikeuttavassa käytössä (AVL 106 § 3 mom).

Esimerkki: Kiinteistön omistaja suorittaa rakennuksen perusparannuksen. Rakennus muodostuu kahdesta yhtä suuresta huoneistosta, joihin perusparannustyöt ovat kohdistuneet samassa laajuudessa. Perusparannustyöt valmistuvat 1.2.2008. Kiinteistön omistaja vuokraa perusparannuksen kohteena olleet huoneistot 1.5.2008 alkaen arvonlisäverovelvollisille vuokralaisille, jotka ryhtyvät käyttämään huoneistoja omassa arvonlisäverollisessa toiminnassaan. Kesäkuussa kiinteistön omistaja hakeutuu kiinteistön vuokrauksesta arvonlisäverovelvolliseksi. Muutos- ja lopettamisilmoitus saapuu verovirastoon 16.6.2008 eli kuuden kuukauden kuluessa kiinteistön käyttöönotosta. Kiinteistön omistaja merkitään muutos- ja lopettamisilmoituksella esitetyn mukaisesti rekisteriin kiinteistön käyttöoikeuden luovuttamisesta arvonlisäverovelvolliseksi 1.5.2008 alkaen. Kiinteistön omistaja saa vähentää toukokuulta annettavassa valvontailmoituksessa perusparannustöiden hankintahintaan sisältyvän arvonlisäveron 100 000 euroa.

Toisen huoneiston vuokralaisen vuokrasuhde päättyy, ja kiinteistön omistaja vuokraa huoneiston 1.11.2008 alkaen vuokralaiselle, joka ei ole arvonlisäverovelvollinen. Kiinteistön omistajan hakeutuminen päättyy tämän huoneiston osalta.

Tarkistuskausi alkaa 1.2.2008, jolloin perusparannustyöt valmistuvat. Tarkistuskauden ensimmäisen tarkistusvuoden pituus on siis 11 kuukautta (1.2.-31.12.2008). Kiinteistön omistajan katsotaan käyttäneen kiinteistöä tarkistuskauden alkamisen ja arvonlisäverovelvollisuuden alkamisen välisenä aikana (1.2.-1.5.2008) arvonlisäveron vähennykseen oikeuttavassa käytössä. Ensimmäisen tarkistusvuoden aikana kiinteistöä on näin ollen käytetty yhdeksän kuukautta (1.2.-31.10.2008) 100 prosenttisesti vähennykseen oikeuttavassa käytössä ja kaksi kuukautta (1.11.-31.12.2008) 50 prosenttisesti vähennykseen oikeuttavassa käytössä. Tarkistusvuoden vähennykseen oikeuttavan käytön osuus koko käytöstä on siten 100 % x 9/11 + 50 % x 2/11 = 91 %. Kun perusparannustöiden hankintahintaan on sisältynyt arvonlisäveroa 100 000 euroa, saadaan tarkistettava määrä kaavalla: 1/10 x (100 – 91) % x 100 000 € = 900 €. Kiinteistön omistaja pienentää joulukuulta annettavassa valvontailmoituksessa vähennettäviä arvonlisäveroja 900 eurolla.

Kun kiinteistö on edelleen vuonna 2009 koko vuoden vuokrattuna samoille vuokralaisille, saadaan tarkistettava määrä kaavalla 1/10 x (100 – 50) % x 100 000 € = 5 000 €. Kiinteistön omistaja pienentää joulukuulta annettavassa valvontailmoituksessa vähennettäviä arvonlisäveroja 5 000 eurolla.

Tarkistus tehdään jatkossa kunakin tarkistusvuonna kymmenen vuoden tarkistuskauden aikana, kun kiinteistön käyttötarkoitus muuttuu suhteessa alkuperäiseen käyttötarkoitukseen.

Edellä mainittua periaatetta sovelletaan myös silloin, kun ostetaan kiinteistö, jolla on suoritettu uudisrakentamis- tai perusparannustöitä ja tarkistusoikeus- ja velvollisuus siirtyvät myyjältä ostajalle. Kiinteistön uusi omistaja ei välttämättä vielä kiinteistön hankintahetkellä tiedä, tuleeko hän vuokraamaan kiinteistön arvonlisäverollista toimintaa kiinteistöllä harjoittavalle vuokralaiselle, joten kiinteistö voi olla ensin tyhjillään. Jos kiinteistö myöhemmin vuokrataan ja uusi omistaja hakeutuu kiinteistön vuokrauksesta arvonlisäverovelvolliseksi kuuden kuukauden kuluessa kiinteistön käyttöönotosta, katsotaan kiinteistöä tarkistusta laskettaessa käytetyn arvonlisäveron vähennykseen oikeuttavassa käytössä myös sinä aikana, jolloin se on ollut tyhjillään ennen hakeutumisen edellytykset täyttävän vuokraustoiminnan alkamista. (AVL 106 § 3 mom).

Tarkistusta koskevia säännöksiä sovelletaan myös vuokralaiseen ja keskinäisen kiinteistöosakeyhtiön osakkaaseen. Vuokrasuhteen päättyessä tarkistusoikeus ja -velvollisuus siirtyvät pääsääntöisesti vuokranantajalle. Perusparannuksen osalta vuokranantaja on tällöin kuitenkin velvollinen suorittamaan tarkistuksen ainoastaan siinä tapauksessa, että hän on maksanut vuokralaiselle korvauksen perusparannusten suorittamisesta. (AVL 121 §).

6. Arvonlisäverovelvollisuuden päättyminen

Kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuneen arvonlisäverovelvollisuus päättyy vasta, kun hakeutumisen edellytykset ovat päättyneet kaikkien hakeutumisen kohteena olleiden kiinteistöjen osalta.

Kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutuneen hakeutuminen päättyy kyseisen kiinteistön osalta esimerkiksi, kun

- vuokralainen vaihtuu ja uusi vuokralainen ei käytä kiinteistöä arvonlisäveron vähennykseen oikeuttavassa toiminnassa

- kiinteistön omistaja myy kiinteistön

- keskinäisen kiinteistöosakeyhtiön osakas myy huoneiston hallintaan oikeuttavat osakkeet (Osakkaan hakeutuminen päättyy.)

- kiinteistön loppukäyttäjä ottaa kiinteistön muuhun kuin arvonlisäveron vähennykseen oikeuttavaan käyttöön, esimerkiksi lopettaa arvonlisäverollisen liiketoiminnan harjoittamisen

Kiinteistön vuokrauksesta arvonlisäverovelvolliseksi hakeutuneen hakeutuminen ei sen sijaan pääty, kun vuokralainen muuttaa pois, jos uusi vuokralainen ryhtyy harjoittamaan kiinteistöllä arvonlisäveron vähennykseen oikeuttavaa toimintaa. Myöskään keskinäisen kiinteistöosakeyhtiön hakeutuminen osakkaan hallitsemien tilojen osalta ei pääty, kun osakas myy huoneiston hallintaan oikeuttavat osakkeet, jos uusi osakas ryhtyy käyttämään tiloja kokonaisuudessaan arvonlisäveron vähennykseen oikeuttavaan toimintaan. Hakeutuminen ei pääty myöskään silloin, kun kiinteistö on tilapäisesti tyhjänä haettaessa uutta arvonlisäverovelvollista vuokralaista, joka ryhtyy harjoittamaan kiinteistöllä arvonlisäveron vähennykseen oikeuttavaa toimintaa.

Kun hakeutumisen edellytykset ovat lakanneet kaikkien kiinteistöjen osalta, antaa kiinteistön vuokrauksesta tai muusta luovuttamisesta arvonlisäverovelvolliseksi hakeutunut muutos- ja lopettamisilmoituksen, jolla hakeutuja ilmoittaa lopettavansa arvonlisäverollisen toiminnan kiinteistön vuokraajana tai muuna luovuttajana. Ilmoitukseen on liitettävä selvitys hakeutumisen edellytysten lakkaamisesta.

Apulaisjohtaja Anneli Kukkonen

Toimistotarkastaja Kati Tamminen