Anmälan av inkomstuppgifter: påföljdsavgifter

- Har getts

- 21.12.2021

- Diarienummer

- VH/5639/00.01.00/2021

- Giltighet

- 1.1.2022 - 31.12.2022

Denna anvisning ersätter den tidigare anvisningen Anmälan av inkomstuppgifter: påföljdsavgifter.

Följande kompletteringar och preciseringar har gjorts i anvisningen:

- I kapitlen 2.2 och 2.2.1 har gjorts preciseringar i sättet att beräkna förseningsavgiften.

- Till kapitel 2.2.2 har lagts till ett nytt exempel 7 på fastställande av den procentbaserade delen av förseningsavgiften i en situation där ett skatteavtal förhindrar Finland att beskatta den inkomst som anmäls.

- I kapitel 2.2.2 har det gjorts preciseringar avseende fastställandet av den procentbaserade delen av förseningsavgiften samt ett nytt exempel 8 har lagts till.

Dessutom har preciseringar av teknisk karaktär lagts till i anvisningen. I övrigt motsvarar anvisningen till sitt innehåll den tidigare anvisningen.

1 Allmänt

Det är viktigt att de uppgifter som ska anmälas till inkomstregistret anmäls i tid och det är också viktigt att de är korrekta. På så sätt säkerställs det att försäkringsavgifter som anknyter till betalningen av prestationer kan tas ut och att skattetagarnas redovisningar kan göras i rätt tid. Om anmälningsskyldigheten försummas, påförs påföljdsavgifter. Målet med påföljdsavgifterna är att främja att korrekta uppgifter anmäls i rätt tid.

Skatteförvaltningen påför de påföljdsavgifter som hänför sig till anmälningen till inkomstregistret. Med dessa påföljdsavgifter säkerställs det att prestationsbetalarna fullföljer sina anmälningsskyldigheter. Alla informationsanvändare drar nytta av korrekta uppgifter som fåtts i tid. Påföljdsavgiften för anmälningar som lämnats in för sent till inkomstregistret är en förseningsavgift som grundar sig på lagen om inkomstdatasystemet. De påföljdsavgifter som uppkommer på grund av försummelse av skyldigheten att anmäla beskattningsuppgifter till inkomstregistret utgörs av skatteförhöjning enligt lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ (EgenBeskL) och en försummelseavgift för en utomstående uppgiftslämnare enligt lagen om beskattningsförfarande (BFL). Inkomstregistrets informationsanvändare kan påföra andra påföljder.

Med de uppgifter som lämnas in till inkomstregistret ersätts flera anmälningar som ska lämnas in om betalning av löner och förmåner. Därför har också regleringen av de påföljdsavgifter som påförs på grund av försummelser i anmälningen förnyats, så att den överensstämmer med behoven i anmälningsförfarandet för inkomstregistret.

1.1 Tillämpning av sanktionsbestämmelserna gällande föreningsavgiften

Idrifttagandet av inkomstregistret 1.1.2019 har medfört ändringar vad gäller anmälningsskyldigheten och -förfarandet för prestationsbetalare. Ändringarna gäller till en början uppgifter som lönebetalarna anmält och från och med 1.1.2021 också uppgifter som förmånsbetalare anmält.

Övergångstiden för löneuppgifter 2019–2020

Vid anmälan av löneuppgifter påförs förseningsavgifter för prestationer som betalats innan 1.1.2021 enbart om försummelsen av anmälningsskyldigheten ger uttryck för uppenbar likgiltighet. Övergångstiden för förseningsavgiften gäller prestationer som betalts, förmåner som beviljats eller återbetalningar som utförts före 1.1.2021. På prestationer som betalats 1.1.2021 eller senare påförs förseningsavgifterna enligt denna anvisning.

Övergångstiden för förmånsuppgifter 2021

Vid anmälan av förmånsuppgifter påförs förseningsavgifter för prestationer som betalats innan 1.1.2022 enbart om försummelsen av anmälningsskyldigheten ger uttryck för uppenbar likgiltighet. Övergångstiden för förseningsavgiften gäller före 1.1.2022 betalda prestationer eller utförda återbetalningar. På prestationer som betalats 1.1.2022 eller senare påförs förseningsavgifterna enligt denna anvisning.

Om skyldigheten att anmäla förmåner till inkomstregistret grundar sig på andra bestämmelser än bestämmelserna om anmälningsskyldigheten i skattelagstiftningen, påförs inte påföljdsavgifter på grund av en försenad anmälan efter övergångstiden heller

Om uppgifter om förskottsinnehållning och källskatt på pensioner och andra förmåner som betalats under år 2020 ges för sent med en skattedeklaration enligt lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ, kan Skatteförvaltningen påföra en förseningsavgift ännu för år 2020. Skatteförvaltningen kan påföra en förseningsavgift enligt samma lag också från och med 1.1.2021 på grund av en försenad skattedeklaration av förskottsinnehållning på pensioner och andra förmåner som lämnar utanför de uppgifter som ska anmälas till inkomstregistret och källskatt.

2 Förseningsavgift

2.1 Påförande av förseningsavgift

Skatteförvaltningen påför en förseningsavgift som gäller anmälning till inkomstregistret utifrån de uppgifter som fås från inkomstregistret. En förseningsavgift påförs enbart för de uppgifter som en anmälningsskyldig anmäler för sent till inkomstregistret. Prestationsbetalaren ska ges tillfälle att ge en utredning över de orsaker som lett till förseningen innan förseningsavgiften påförs, förutom om det är uppenbart onödigt att höra prestationsbetalaren innan förseningsavgiften påförs. Om en förseningsavgift påförs till ett belopp på högst 200 euro, ska tillfälle att lämna en utredning ges enbart om det är nödvändigt av en särskild orsak.

En förseningsavgift påförs utifrån de uppgifter som ska ges för en kalendermånad. I allmänhet ska uppgifter lämnas in till inkomstregistret senast på den femte kalenderdagen som följer efter betalningsdagen. Förseningsavgiften är dock inte kopplad till samma utsatta tid. Skatteförvaltningen påför en förseningsavgift, om de obligatoriska uppgifter som ska lämnas in om betalade prestationer till inkomstregistret anmäls efter den åttonde dagen i den kalendermånad som följer efter betalningsdagen. Om den åttonde dagen i den kalendermånad som följer efter betalningsmånaden är en lördag eller helgdag, får anmälningen ännu lämnas in följande vardag och förseningsavgiften börjar ackumuleras först från och med följande dag.

Uppgifter om naturaförmåner som getts av en arbetsgivare ska lämnas in månatligen senast på den femte dagen i den kalendermånad som följer efter den månad då naturaförmånen flutit in. Om penninglön emellertid betalas ut för den månad då naturaförmånen flutit in under följande kalendermånad, kan naturaförmånen anmälas som inkomst för den kalendermånad som följer efter månaden då förmånen flutit in. Då ska uppgifter om naturaförmånen lämnas in senast på den femte dagen i kalendermånaden efter den månad för vilken naturaförmånen anmälts som inkomst. En förseningsavgift påförs för försenad anmälan av naturaförmån, om naturaförmånen anmäls efter den åttonde dagen i månaden efter den månad för vilken naturaförmånen anmälts som inkomst.

Inga separata förseningsavgifter påförs för anmälningar om löneuppgifter, arbetsgivarens separata anmälningar och anmälningar om förmånsuppgifter, utan anmälningarna ses som en anmälningshelhet (se exempel 3). Vid påförande av en procentbaserad förseningsavgift är det dock möjligt att beakta för sent anmälda belopp såväl på en anmälan om löneuppgifter som på en anmälan om förmånsuppgifter.

En förseningsavgift påförs enbart utifrån försenade obligatoriska uppgifter enligt 6 § 2–5 mom. och 8 § i lagen om inkomstdatasystemet. Det är frivilligt för prestationsbetalarna att lämna in kompletterande uppgifter enligt 7 § i lagen. Det finns ingen utsatt tid för att lämna in dessa, varför ingen förseningsavgift heller påförs för dessa. Utifrån de uppgifter som förmånsbetalare anmäls för sent påförs inte någon förseningsavgift, om skyldigheten att anmäla förmånsuppgifter till inkomstregistret grundar sig på andra bestämmelser än bestämmelser om anmälningsskyldigheten i skattelagstiftningen (6 § 6 och 7 mom. i lagen om inkomstdatasystemet).

En förseningsavgift påförs inte om anmälningen till inkomstregistret dragit ut på tiden på grund av en orsak som är oberoende av prestationsbetalaren eller om det finns en giltig orsak eller en annan särskild orsak till försummelsen. Som orsaker som är oberoende av prestationsbetalaren kan man betrakta till exempel driftsstörningar i ett allmänt datanät, driftsstörningar i inkomstdatasystemets e-tjänst eller en annan motsvarande orsak.

En förseningsavgift påförs inte för en fysisk person eller ett dödsbo. En förseningsavgift kan dock påföras om en fysisk person eller ett dödsbo bedriver näringsverksamhet eller jord- eller skogsbruk och anmäler en prestation i anknytning till den för sent.

En förseningsavgift påförs inte om en förseningsavgift för utomstående uppgiftslämnare enligt lagen om beskattningsförfarande påförs utifrån anmälan.

På uppbörd, indrivning och återbäring av en förseningsavgift tillämpas skatteuppbördslagens bestämmelser om en förseningsavgift enligt lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ. Det är möjligt att en förseningsavgift inte drivs in, om anmälningen fördröjts av en orsak som är oberoende av den anmälningsskyldige eller av en annan särskild orsak. Som annan särskild orsak kan man betrakta till exempel oklarhet om till vilken arbetspensionslags tillämpningsområde arbetet hör eller om prestationen utgör förvärvsinkomst som ligger till grund för pension och som ska anmälas till inkomstregistret.

2.2 Beloppet på förseningsavgiften

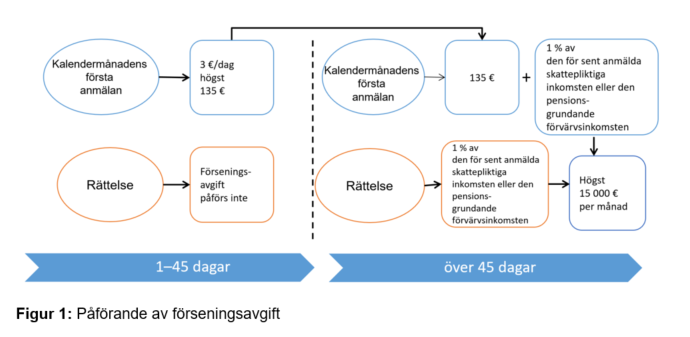

Förseningsavgifter som gäller anmälningar som getts för sent till inkomstregistret utgörs av två delar: den dagsspecifika delen av förseningsavgiften och en procentbaserad del som bildas av beloppet på den prestation som anmälts för sent.

Förseningsavgiften beräknas schablonmässigt, och vanligtvis tillämpas ingen prövning av enskilda fall på grunderna för fastställandet av avgiften.

2.2.1 Den dagspecifika delen av förseningsavgiften

Beloppet på den prestation som anmälts för sent eller på skatten påverkar inte beloppet på den dagsspecifika förseningsavgiften. En dagspecifik förseningsavgift påförs till ett belopp på tre euro för varje förseningsdag tills uppgifterna anmäls till inkomstregistret De dagar för vilka en förseningsavgift påförs räknas från den dag som följer den dag då anmälan borde ha lämnats in till den dag då anmälan lämnats in. På försenade anmälningar om betalningar som ska anmälas enligt utbetalningsmånad påförs en dagspecifik förseningsavgift för högst 45 dagar, det vill säga högst upp till 135 euro. En betalares anmälningar som hänför sig till en och samma månad anses utgöra en anmälningshelhet.

Exempel 1: Kalendermånadens första anmälan (anmälan om löneuppgifter eller arbetsgivarens separata anmälan) lämnas in 30 dagar för sent.

Förseningsavgiften påförs enligt följande: 30 x 3 euro, dvs. 90 euro.

Exempel 2: En ordinarie arbetsgivare som antecknats i Skatteförvaltningens arbetsgivarregister har lämnat uppgiften ”ingen löneutbetalning” med arbetsgivarens separata anmälan 15 dagar för sent.

Förseningsavgiften påförs som 15 x 3 euro, dvs. 45 euro.

Exempel 3: En prestationsbetalare har gett anmälningar om löneuppgifter för kalendermånaden inom den utsatta tiden, men arbetsgivarens separata anmälningar för samma kalendermånad har varit 20 dagar för sena.

Prestationsbetalaren påförs ingen förseningsavgift, eftersom den första anmälan i kalendermånaden har lämnats inom utsatt tid. När förseningsavgiften påförs, ses anmälan om löneuppgifter och arbetsgivarens separata anmälan som en anmälningshelhet, för vilken en dagspecifik förseningsavgift påförs.

Förmånsbetalarna anmäler de pensioner och övriga förmåner vilka de betalat i anmälan om förmånsuppgifter. Därtill ska förmånsbetalarna anmäla de prestationer som betalats till arbetstagarna i anmälan om löneuppgifter och lämna in arbetsgivarens separata anmälan.

Exempel 4: En prestationsbetalare har lämnat in anmälan om löneuppgifter och arbetsgivarens separata anmälan för kalendermånaden till inkomstregistret inom den utsatta tiden.

Betalaren har också betalat arbetslöshetsersättningar under den 15:e och 28:e dagen i samma kalendermånad. Betalaren har anmält dessa prestationer till inkomstregistret den 20:e dagen i följande månad med ett material innehållande två olika anmälningar om förmånsuppgifter.

Anmälningarna om förmånsuppgifter har getts 12 kalenderdagar efter den 8:e dagen i följande kalendermånad, och följaktligen har de lämnats in för sent. Eftersom månadens första anmälningar, det vill säga de anmälningar som gäller löneuppgifter, dock inkommit inom den utsatta tiden, påförs inte någon förseningsavgift.

2.2.2 Den procentbaserade delen av förseningsavgiften

Den procentbaserade delen av förseningsavgiften påförs om den första anmälan för betalningsmånaden försenas mer än 45 dagar. Då är den dagsspecifika delen av förseningsavgiften 135 euro. Till den dagsspecifika delen görs ett tillägg på 1 procent av beloppet på den skattepliktiga prestation som anmälts för sent eller beloppet på det förvärvsinkomst som ligger till grund för den pension vilken anmälts för sent. Den procentbaserade delen kan påföras även om ingen dagsspecifik del av förseningsavgiften har fastställts för anmälan

Med skattepliktig prestation avses skattepliktig inkomst enligt inkomstskattelagen eller arvs- och gåvoskattelagen. I vissa fall kan ett skatteavtal mellan inkomsttagarens hemviststat och Finland förhindra Finland att beskatta inkomsten. Även då ett skatteavtal förhindrar Finland att beskatta inkomsten och ingen källskatt tas ut på inkomsten, påförs en procentbaserad förseningsavgift eftersom det är fråga om skattepliktig inkomst enligt inkomstskattelagen.

Exempel 7: En prestationsbetalare har lämnat in en anmälan om löneuppgifter 50 dagar för sent.

På den försenade anmälan har anmälts 10 000 euro i royalty som betalats till en begränsat skattskyldig inkomsttagare. Med stöd av ett skatteavtal har Finland inte rätt att beskatta denna inkomst. Eftersom det är fråga om skattepliktig inkomst enligt inkomstskattelagen, påförs betalaren en procentbaserad förseningsavgift på 1 procent av beloppet av den försent anmälda inkomsten, dvs. 100 euro.

Det är också möjligt att påföra endast en procentbaserad förseningsavgift på grund av försenad anmälan, utan den dagsspecifika delen av avgiften. Anmälningar som hänför sig till en och samma kalendermånad kan påföras flera procentbaserade delar av förseningsavgiften.

Exempel 8: En prestationsbetalare har lämnat in anmälningarna om löneuppgifter för mars till inkomstregistret inom utsatt tid.

Betalaren korrigerar en anmälan 60 dagar efter tidsfristen. På den korrigerade anmälan är beloppet av den skattepliktiga prestationen 2 000 euro mer än i den tidigare anmälan. Betalaren påförs en förseningsavgift på 20 euro. Förseningsavgiften är 1 procent av beloppet på den skattepliktiga prestationen som är större än vad som anmälts tidigare, det vill säga av 2 000 euro.

Betalaren korrigerar sin andra anmälan 90 dagar efter tidsfristen. På den korrigerade anmälan är beloppet av den skattepliktiga prestationen 1 000 euro mer än i den tidigare anmälan. Betalaren påförs en förseningsavgift på 10 euro. Förseningsavgiften är 1 procent av beloppet på den skattepliktiga prestationen som är större än vad som anmälts tidigare, det vill säga av 1 000 euro.

Betalaren måste också korrigera arbetsgivarens separata anmälan.

Betalaren påförs två procentbaserade förseningsavgifter för mars, sammanlagt 30 euro.

Om uppgifterna anmälts till inkomstregistret inom den utsatta tiden, kan de uppgifter som lämnats in för betalningsperioden rättas eller kompletteras inom 45 dagar efter den utsatta dagen utan påföljdsavgifter. Om uppgifter om utbetalningsmånaden korrigeras senare än 45 dagar efter tidsfristens utgång, påförs en förseningsavgift som är 1 procent av den skattepliktiga prestation eller den pensionsgrundande förvärvsinkomst vilken anmälts för sent, beroende på det belopp som är högre.

Ingen förseningsavgift påförs dock om beloppet på den skattepliktiga prestationen eller på den förvärvsinkomst som ligger till grund för pension, till följd av korrigeringen av uppgifterna, inte ändras och överstiger det tidigare ändrade beloppet. I detta sammanhang kan rättelse avse nya eller ersättande anmälningar om förmånsuppgifter, anmälningar om löneuppgifter eller arbetsgivarens separata anmälningar vilka ska ges för betalningsperioden. Också makulering av redan inlämnade anmälningar och inlämnande av en ny anmälan kan utgöra korrigering av anmälning av inkomstuppgifter.

Exempel 9: En arbetsgivare har lämnat in den första anmälan för kalendermånaden på den 15:e i den månad som följer efter löneutbetalningsmånaden.

Anmälan har med andra ord inkommit 7 dagar för sent. I anmälningarna har skattepliktiga prestationer på sammanlagt 5 000 euro anmälts. Beloppet på de skattepliktiga prestationerna överstiger beloppet på det förvärvsinkomst som ligger till grund för pension i anmälningarna. En förseningsavgift påförs för 7 dagar, dvs. 21 euro.

Betalaren korrigerar tidigare inlämnade anmälningar på den 30:e dagen i den månad som följer efter löneutbetalningsmånaden. Utifrån korrigeringen ökar beloppet på de skattepliktiga prestationerna med 5 000 euro i jämförelse med det som anmälts tidigare, det vill säga att de skattepliktiga prestationerna under kalendermånaden uppgår till sammanlagt 10 000 euro. Ingen förseningsavgift påförs för prestationsbetalaren, eftersom de ersättande anmälningarna inkommit till inkomstregistret inom 45 dagar från den 8:e dagen i den kalendermånad som följde efter betalningsdagen.

Arbetsgivaren kompletterar de anmälningar som den tidigare lämnat in så sent som den 30:e dagen i den andra månaden som följer efter löneutbetalningsmånaden. Utifrån korrigeringen ökar beloppet på den skattepliktiga prestationen i anmälningarna av löneuppgifter med 2 000 euro jämfört med det belopp som anmälts tidigare, det vill säga att det sammanlagda beloppet på de skattepliktiga prestationerna uppgår till 12 000 euro. Beloppet på den skattepliktiga prestationen jämförs med beloppet på den tidigare anmälda skattepliktiga prestationen, vilken uppgick till 10 000 euro. En förseningsavgift på 20 euro påförs för betalaren. Förseningsavgiften är 1 procent av det ökade skattepliktiga prestationsbeloppet, det vill säga av 2 000 euro.

Den procentbaserade delen av förseningsavgiften gäller på samma sätt såväl löne- som förmånsuppgifter. Den kan hänföra sig separat såväl till de löneuppgifter som lämnats in för sent som till de förmånsuppgifter som getts för sent. Den dagspecifika delen av förseningsavgiften påförs däremot inte dubbelt för de uppgifter som ska ges för samma kalendermånad. Fullgörande av anmälningsskyldigheten för sent behandlas som en helhet.

Prestationsbetalaren lämnar in nya anmälningar 120 dagar efter den utsatta dagen, och utifrån korrigeringen är det totala beloppet på de skattepliktiga prestationerna under kalendermånaden 400 euro lägre än vad som anmälts tidigare. Ytterligare förseningsavgifter påförs inte för prestationsbetalarna, eftersom det sammanlagda beloppet på de skattepliktiga prestationerna minskar.

Prestationsbetalaren makulerar en del av de anmälningar om löneuppgifter som den lämnat in tidigare. Betalaren lämnar in en ersättande arbetsgivarens separata anmälan på grund av det minskade sammanlagda beloppet på sjukförsäkringsavgiften för arbetsgivare. Anmälan har lämnats in 50 dagar för sent. På grund av makuleringarna minskar beloppet på den skattepliktiga prestationen till 11 000 euro. Ingen förseningsavgift påförs för prestationsbetalaren, eftersom det sammanlagda beloppet på de skattepliktiga prestationerna minskar på grund av korrigeringen.

Exempel 13: En prestationsbetalare har lämnat in anmälningarna om löneuppgifter för kalendermånaden inom utsatt tid.

Den skattepliktiga prestationen under kalendermånaden uppgår till 30 000 euro. Beloppet på de skattepliktiga prestationerna överstiger beloppet på den förvärvsinkomst som ligger till grund för pension i anmälningarna.

Prestationsbetalaren ger arbetsgivarens separata anmälan för samma kalendermånad över 45 dagar för sent. Med arbetsgivarens separata anmälan har man anmält sjukförsäkringsavgifter för arbetsgivare till ett sammanlagt belopp på 235 euro. Ingen förseningsavgift påförs för prestationsbetalaren eftersom vare sig en skattepliktig prestation eller en förvärvsinkomst som ligger till grund för pension anmälts med arbetsgivarens separata anmälan.

Den förseningsavgift som fastställs utifrån beloppet på den prestation som anmälts för sent kan uppgå till högst 15 000 euro per kalendermånad. Maximibeloppet uppnås, om skattepliktiga prestationer eller arbetsförvärv som ligger till grund för pension anmäls till ett belopp på 1 500 000 euro för kalendermånaden över 45 dagar för sent. När den dagsspecifika förseningsavgiften räknas utifrån beloppet, kan förseningsavgiften uppgå till högst 15 135 euro.

Den procentbaserade förseningsavgift som fastställs utifrån beloppet på prestationen rättas om beloppet på prestationen minskar till följd av korrigering av uppgifterna eller ett beslut, ändringssökande eller en annan motsvarande orsak. Även om beloppet på prestationerna minskar på grund av ändringarna rättas inte, på grund av ovan nämnda orsaker, den dagsspecifika förseningsavgift som ska påföras för den första anmälan för kalendermånaden.

Exempel 14: Den första anmälan för kalendermånaden har getts inom den utsatta dagen.

Betalaren ger en ersättande anmälan för samma kalendermånad, i vilken beloppet på den skattepliktiga prestationen är högre. Anmälan har lämnats in 50 dagar för sent. En förseningsavgift på 1 procent räknas för beloppet på den prestation som anmälts för sent. Om beloppet på de prestationer som anmälts för kalendermånaden senare minskar, rättas den förseningsavgift som tidigare fastställts utifrån prestationsbeloppet.

2.3 Ändringssökande

I fråga om förfarandet, beslut och ändringssökande vad gäller förseningsavgifter tillämpas förutom föreskrifterna i lagen om inkomstdatasystemet också bestämmelserna om förseningsavgiften i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ. De bestämmelser som ska tillämpas utgörs av till exempel bestämmelserna om förfarandet för begäran om omprövning, ändringssökande hos förvaltningsdomstolen och högsta förvaltningsdomstolen och delgivning av beslut.

Prestationsbetalaren får söka ändring i ett beslut av Skatteförvaltningen som gäller en förseningsavgift eller ett beslut om en begäran om omprövning. Ändring får sökas också av dem som ansvarar för förseningsavgiften enligt lagen om skatteuppbörd eller en annan skattelag. Enheten för bevakning av skattetagarnas rätt får söka ändring i ett beslut om begäran om rättelse eller omprövning i den utsträckning som Skatteförvaltningens beslut om förseningsavgiften ändrats eller hävts. När de utsatta tiderna för påförande av en förseningsavgift och ändringssökande räknas, ses en kalendermånad som skatteperiod för de uppgifter som ska anmälas till inkomstregistret. En begäran om omprövning ska göras inom tre år från början av det år som följer efter det kalenderår som omfattar den kalendermånad för vilken skatt borde ha anmälts och betalats. Om den skattskyldiges räkenskapsperiod inte är ett kalenderår, beräknas den utsatta tiden på tre år från och med början av det år som följer på utgången av den räkenskapsperiod som omfattar den kalendermånad för vilken skatt borde ha anmälts och betalats.

Exempel 15: En prestationsbetalares räkenskapsperiod är 1.5.2021–30.4.2022.

Skatteperioden för förseningsavgiften för inkomstregisteruppgifterna är ett kalendermånad. Prestationsbetalaren har anmält en skattepliktig prestation för juni 2021 för sent till inkomstregistret. En förseningsavgift påförs för denna skattepliktiga prestation som anmälts för sent. Prestationsbetalaren söker ändring i förseningsavgiften med en begäran om omprövning hos skatterättelsenämnden. Eftersom den utsatta tiden på tre år räknas från början av det år som följer efter räkenskapsperiodens utgång, ska begäran om omprövning göras senast 31.12.2025.

3 Påföljdsavgifter som ska påföras utifrån skattelagstiftningen

3.1 Skatteförhöjning

Skatteförhöjning enligt 37 § i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ påförs om beskattningsrelaterade uppgifter lämnas in till inkomstregistret som bristfälliga eller felaktiga uppgifter eller om de inte alls lämnas. Skatteförhöjning påförs också om förskottsinnehållning inte verkställts eller om källskatt inte tagits ut inom den utsatta tiden.

Med påförande av skatt avses att Skatteförvaltningen förordnar att den skattskyldige betalar den återstående skatten. Skatt påförs om den skattskyldige anmält skatt till ett för lågt belopp eller om det skattebelopp som förfallit till betalning av en annan orsak varit för lågt. Med påförande av skatt avses därtill situationer där skatt påförs för betalning av prestationsbetalaren på grund av att förskottsinnehållning uteblivit i sin helhet eller partiellt eller för att förskottsinnehållning verkställts, men inte anmälts eller betalats. I dessa situationer påförs också skatteförhöjning på samma gång utöver skatten.

Om prestationsbetalaren trots en uppmaning låter bli att anmäla uppgifter om de prestationer som betalats under kalendermånaden, påförs betalning av förskottsinnehållning och andra arbetsgivarprestationer för prestationsbetalaren enligt uppskattning. Om skatt påförts enligt uppskattning, är skatteförhöjning 25 procent av beloppet på den uppskattade skatten. Skatteförvaltningen kan undanröja beskattning enligt uppskattning och skatteförhöjning, om den skattskyldige senare lämnar in en anmälan med tillförlitliga uppgifter. I så fall ses anmälan som en anmälan som getts för sent och i allmänhet påförs en förseningsavgift enligt lagen om inkomstdatasystemet för den skattskyldige. Om ingen skatt som ska betalas anmäls i anmälan, påförs enbart en dagsspecifik förseningsavgift.

Exempel 16: En skattskyldig låter bli att lämna in en anmälan.

Skatteförvaltningen uppskattar beloppet på prestationen och förordnar att skatt ska betalas till ett belopp på 1 000 euro. Därtill påför Skatteförvaltningen en skatteförhöjning på 250 euro.

Om den skattskyldige senare lämnar in en anmälan till inkomstregistret, undanröjer Skatteförvaltningen beskattningen enligt uppskattning och den skatteförhöjning som påförts i samband med denna. Den anmälan som saknats har lämnats in 50 dagar för sent. Om det skattepliktiga beloppet i den anmälan som lämnats in efter beskattningen enligt uppskattning uppgår till 5 000 euro, påförs en dagsspecifik förseningsavgift utifrån 45 dagar, det vill säga till ett belopp på 135 euro, för den anmälan som lämnas in för sent. Utöver den dagsspecifika förseningsavgiften påförs 1 procent av beloppet på den prestation som anmälts för sent, det vill säga 50 euro.

Om en prestationsbetalare lämnar in anmälan för sent, men skatteförhöjning påförs av någon annan orsak än utifrån försenad anmälan, påförs betalaren utöver skatteförhöjning även förseningsavgift till följd av förseningen med stöd av lagen om inkomstdatasystemet.

Om en skattskyldig lämnar skattedeklaration eller rättar skattebeloppet uppenbarligen i syfte att undvika förseningsavgift eller skatteförhöjning, påförs den skattskyldige skatteförhöjning i stället för förseningsavgift med stöd av 37 § 2 mom. i lagen om beskattningsförfarandet beträffande skatter som betalas på eget initiativ.

Det finns närmare anvisningar om påförande, beräkning och sökande av ändring vad gäller skatteförhöjning i Skatteförvaltningens anvisning Påföljdsavgifter för skatter på eget initiativ.

3.2 Försummelseavgift för utomstående uppgiftslämnare

För försummelse av skyldigheten att anmäla inkomstregisteruppgifter påförs påföljdsavgifter också då försummelsen inte omfattas av prestationsbetalarens skyldighet att betala skatt eller en avgift.

Skatteförvaltningen kan påföra en försummelseavgift för utomstående uppgiftslämnare enligt lagen om beskattningsförfarande (22 a §) på grund av försummelse av deklarationsskyldigheten i följande fall:

- en uppgift som anmälts till inkomstregistret är bristfällig eller felaktig

- uppgifter anmäls till inkomstregistret för sent

- uppgifter anmäls till inkomstregistret på annat sätt än vad som föreskrivs i lag eller bestäms av Skatteförvaltningen

- uppgifter ges inte alls

- uppgifter ges först efter en uppmaning.

En försummelseavgift påförs inte för en fysisk person eller ett dödsbo. En påföljdsavgift kan dock påföras om en fysisk person eller ett dödsbo bedriver näringsverksamhet eller jord- eller skogsbruk.

På uppgifter som omfattas av uppgiftsskyldigheten för utomstående uppgiftslämnare tillämpas bestämmelsen om förseningsavgifter i lagen om inkomstdatasystemet. Om en förseningsavgift enligt lagen om inkomstdatasystemet påförs för en uppgift som anmälts för sent, påförs inte längre någon försummelseavgift för inlämnande och rättelse av uppgifter som lämnats in för sent och som omfattas av uppgiftsskyldighet för utomstående uppgiftslämnare. Detta beror på att överlappande påföljdsavgifter inte påförs för samma ärenden.

Det är möjligt att en förseningsavgift inte alls påförs eller att dess belopp minskas, om den skattskyldige har en motiverad orsak till försummelsen. En sådan motiverad orsak kan vara att försummelsen av anmälningsskyldigheten är ringa sett till förhållandena.

Grunderna för och beloppet på den försummelseavgift som påförs för fel och brister i de uppgifter som ska anmälas till inkomstregistret anges i Skatteförvaltningens anvisning Försummelseavgifter i fråga om anmälningar till inkomstregistret.