Korkovähennysoikeuden rajoitukset elinkeinotoiminnassa

Avainsanat:

- Antopäivä

- 29.6.2018

- Diaarinumero

- A46/200/2018

- Voimassaolo

- - 7.3.2019

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- Korkovähennysoikeuden rajoitukset elinkeinotoiminnassa (A206/200/2013, 7.4.2014)

Ohjeessa käsitellään EVL 18 a §:n mukaista elinkeinotoiminnan korkovähennysoikeuden rajoittamista. Ohjetta on päivitetty 7.4.2014 jälkeen julkaistun EVL 18 a §:ää koskevan oikeuskäytännön johdosta. Myös ohjeen kieliasua on samalla tarkennettu muun muassa tasevertailuun perustuvan poikkeuksen osalta. Päivitetty ohje koskee sen julkaisemisen hetkellä voimassa olevaa EVL 18 a §:ää eikä siinä ole huomioitu 19.1.2018 annettua luonnosta hallituksen esitykseksi elinkeinoverolain korkovähennysrajoitusta koskevan sääntelyn muuttamiseksi.

1 Johdanto

1.1 Korkomenojen vähennyskelpoisuudesta

Elinkeinotoiminnasta johtuneiden velkojen korot ovat vähennyskelpoisia elinkeinotulon verottamisesta annetun lain (360/1968) (EVL) 18 §:n 1 momentin 2 kohdan säännöksen mukaan. Saman säännöksen mukaan korot ovat vähennyskelpoisia silloinkin, kun korot riippuvat liikkeen tuloksesta. Edellytyksenä korkojen vähentämiselle on, että kyse on vähennystä vaativan verovelvollisen korkomenoista. EVL 23 §:n mukaan korot ovat sen verovuoden kulua, jolta ne suoritetaan.

Korkojen vähentämiseen kansainvälisten konsernien sisäisissä rahoitusjärjestelyissä voidaan Suomessa puuttua verotusmenettelystä annetun lain (1558/1995) (VML) 31 §:n mukaisella siirtohinnoitteluoikaisulla. Siirtohinnoittelusäännöksen soveltaminen edellyttää, ettei lainaa voida pitää markkinaehtoisena.

Korkojen vähennyskelpoisuus on verotus- ja oikeuskäytännössä joissakin tilanteissa hylätty veron kiertämistä koskevan VML 28 §:n nojalla. Tällöin järjestely on katsottu toteutetun verotuksellisista syistä ja ilmeisesti verosta vapautumisen tarkoituksessa. Korkein hallinto-oikeus on katsonut antamassaan vuosikirjaratkaisussa korot vähennyskelvottomiksi muun muassa silloin, kun järjestely katsotaan veron kiertämiseksi (KHO 2016:72). Korkeimman hallinto-oikeuden mukaan korot voidaan katsoa vähennyskelvottomiksi myös silloin, kun osakkeiden hankintavelkaan liittyviä osakkeita ei voida kohdentaa sivuliikkeen varoiksi (KHO 2016:71).

Tässä ohjeessa käsiteltävä EVL 18 a § rajoittaa EVL 18 §:n 1 momentin 2 kohdan mukaisten korkojen vähennyskelpoisuutta.

1.2 Korkovähennysoikeutta rajoittava sääntely

1.2.1 EVL 18 a § - Korkorajoitussäännös

Hallituksen esitykseen (HE 146/2012vp) perustuvat yhteisöjen sekä avoimien ja kommandiittiyhtiöiden korkomenojen vähennysoikeuden rajoittamista koskevat säännökset (lait 983/2012 ja 984/2012) tulivat voimaan 1.1.2013. Säännöksiä on sovellettu ensimmäisen kerran vuodelta 2014 toimitetussa verotuksessa.

Korkojen vähentämisoikeuden rajoittamista koskevaa EVL 18 a §:ää (korkorajoitussäännös) muutettiin vuonna 2013 (HE 185/2013vp, VaVM 32/2013vp, laki 1238/2013):

"Yhteisön, avoimen yhtiön ja kommandiittiyhtiön 18 §:n 1 momentin 2 kohdassa tarkoitetut korot ovat vähennyskelpoisia tässä pykälässä säädetyllä tavalla.

Korkomenot ovat vähennyskelpoisia siltä osin kuin ne ovat korkotulojen suuruiset. Korkotuloja suuremmat korkomenot (nettokorkomenot) ovat vähennyskelpoisia, jos ne ovat verovuonna enintään 500 000 euroa. Nettokorkomenojen ylittäessä verovuonna edellä mainitun määrän nettokorkomenot eivät ole vähennyskelpoisia siltä osin kuin:

-

- ne ylittävät 25 prosenttia 3 §:ssä tarkoitetusta elinkeinotoiminnan tuloksesta, johon on lisätty korkomenot ja verotuksessa vähennettävät poistot sekä konserniavustuksesta verotuksessa annetussa laissa tarkoitettu saatu konserniavustus ja josta on vähennetty annettu konserniavustus; ja

- 25 prosentin rajan ylittävien nettokorkomenojen määrä on enintään yhtä suuri kuin etuyhteydessä olevien velkasuhteen osapuolten väliset nettokorkomenot.

Jos verovelvollinen esittää selvityksen siitä, että verovelvollisen oman pääoman suhde vahvistetun tilinpäätöksen mukaiseen taseen loppusummaan on korkeampi tai yhtä suuri kuin vahvistetun konsernitaseen vastaava suhdeluku verovuoden lopussa, 2 momentin säännöksiä korkomenojen vähennysoikeuden rajoituksesta ei sovelleta. Tase on laadittava Euroopan unionin jäsenvaltiossa, Euroopan talousalueella olevassa valtiossa tai valtiossa, jonka kanssa Suomella on voimassa oleva kaksinkertaisen verotuksen välttämistä koskeva sopimus. Taseella tarkoitetaan kirjanpitolain 7 a luvun 1 §:ssä tarkoitettujen kansainvälisten tilinpäätösstandardien mukaista tasetta. Jos kansainvälisten tilinpäätösstandardien mukaista tasetta ei ole laadittu, käytetään tasetta, joka on Euroopan unionin jäsenvaltion tai Euroopan talousalueeseen kuuluvan valtion kirjanpitolainsäädännön ja näiden puuttuessa vastaavien säännösten mukainen.

Mitä 2 momentissa säädetään korkovähennysoikeuden rajoittamisesta, ei sovelleta luottolaitostoiminnasta annetussa laissa tarkoitettuun luottolaitokseen, sen kanssa samaan konsolidointiryhmään kuuluvaan yritykseen, vakuutuslaitokseen, sen omistusyhteisöön, rahoitus- ja vakuutusryhmittymien valvonnasta annetussa laissa (699/2004) tarkoitettuun rahoitus- ja vakuutusryhmittymän omistusyhteisöön eikä eläkelaitokseen.

Velkasuhteen osapuolet ovat etuyhteydessä toisiinsa, jos osapuolella on toisessa osapuolessa määräysvalta tai kolmannella osapuolella on yksin tai yhdessä lähipiirinsä kanssa määräysvalta velkasuhteen molemmissa osapuolissa verotusmenettelystä annetun lain (1558/1995) 31 §:n 2 momentissa tarkoitetulla tavalla. Velkasuhteen osapuolilla tarkoitetaan koron maksajaa ja korkomenoa vastaavan tulon tosiasiallista edunsaajaa.

Jos koron perusteena oleva velka on otettu muulta kuin etuyhteydessä olevalta osapuolelta, velkaa pidetään etuyhteydessä olevalta osapuolelta otettuna velkana siltä osin kuin:

-

- etuyhteydessä olevalla osapuolella on saatava muulta kuin etuyhteydessä olevalta osapuolelta ja saatavalla on yhteys velkaan; tai

- velan vakuutena on etuyhteysosapuolen saatava.

Nettokorkomenot, jotka ovat 2 momentin mukaan vähennyskelvottomia (vähennyskelvottomat nettokorkomenot), voidaan vähentää seuraavien vuosien tuloista kunkin verovuoden vähennyskelpoisten korkomenojen määrään saakka. Verovelvollisen on vaadittava vähennyskelvottomien nettokorkomenojen vähentämistä ja selvitettävä vähennyksen perusteet. Yhteisön sulauduttua sulautuvan yhteisön aikaisemmilta vuosilta siirtyvä vähennyskelvoton nettokorkomeno siirtyy vastaanottavalle yhteisölle. Yhteisön jakauduttua jakautuvan yhteisön aikaisemmilta vuosilta siirtyvä vähennyskelvoton nettokorkomeno siirtyy vastaanottavalle yhteisölle siltä osin kuin on ilmeistä, että vähennyskelvoton nettokorkomeno on syntynyt vastaanottavalle yhteisölle siirtyneessä toiminnassa. Muilta osin vähennyskelvoton nettokorkomeno siirtyy samassa suhteessa kuin jakautuvan yhteisön varojen arvostamisesta verotuksessa annetun lain (1142/2005) 2 luvussa tarkoitettu nettovarallisuus siirtyy vastaanottavalle yhteisölle."

Lisäksi VML 65 §:ssä säädetään korkorajoitussäännöksen soveltamisen seurauksena syntyneitä vähennyskelvottomia nettokorkomenoja koskevasta muutoksenhausta (ks. tarkemmin kohta 8.).

Korkorajoitussäännöksen soveltaminen ei edellytä erityisten liiketaloudellisten syiden tai korkomenoa vastaavan tulon tosiasiallisen saajan verorasituksen tason selvittämistä.

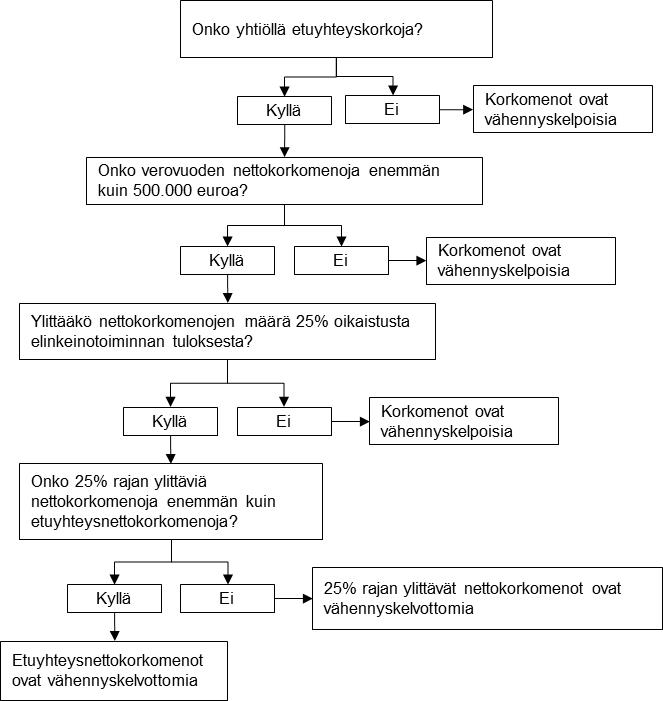

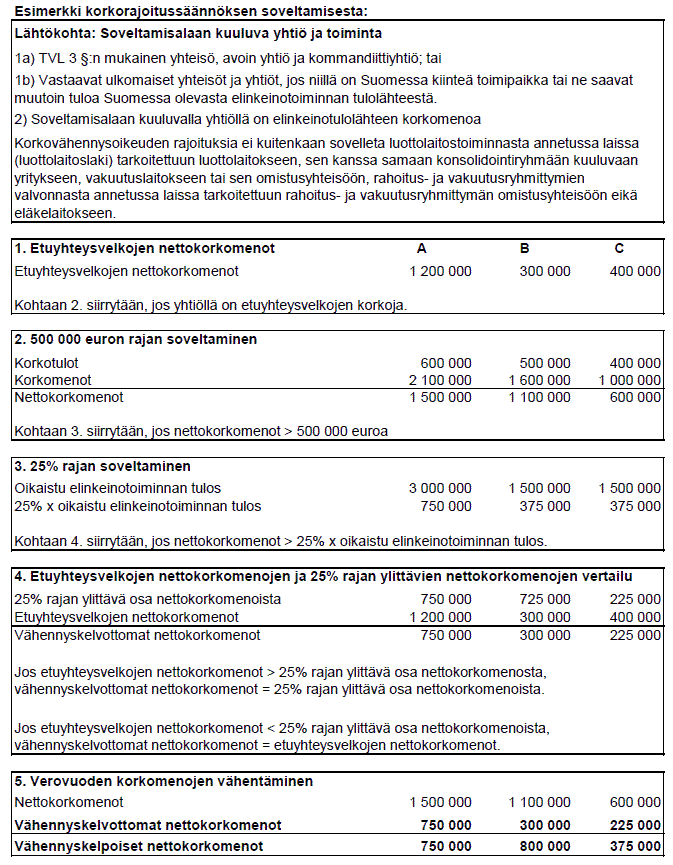

Korkorajoitussäännöksen keskeinen sisältö ja sen soveltamisen pääasialliset vaiheet selviävät seuraavasta kaaviosta.

Edellä olevassa kaaviossa ei ole otettu huomioon tasevertailuun perustuvaa poikkeusta (ks. kohta 7) eikä luotto-, vakuutus- tai eläkelaitosten vapautusta EVL 18 a §:n mukaisesta korkovähennysoikeuden rajoittamisesta (ks. kohta 2.1.2). Kaavion etuyhteyskoroilla tarkoitetaan kohdan 3.2 mukaisista etuyhteysveloista suoritettuja korkomenoja.

1.2.2 Korkorajoitussäännöksen suhde muihin säännöksiin

Elinkeinotulolähteen korkojen vähennysoikeutta rajoittava EVL 18 a § on erityissäännös, jolla rajoitetaan elinkeinotoiminnassa muutoin vähennyskelpoisia korkomenoja.

EVL 18 §:n 1 momentin 2 kohdan mukaan elinkeinotoimintaa harjoittavan yhtiön korkomenot ovat verotuksessa vähennyskelpoisia vain, jos velka on johtunut elinkeinotoiminnasta ja kyse on korkoja vähentävän yhtiön menoista. Jos nämä edellytykset eivät täyty, korkomenot eivät ole vähennyskelpoisia elinkeinotulosta riippumatta siitä, maksetaanko korkomenot etuyhteydessä olevalle osapuolelle vai muulle taholle.

Korkomenojen vähennyskelpoisuuden edellytyksenä on, että kysymyksessä olevat korkomenot eivät ylitä markkinaehtoista määrää. Korkomenojen vähennyskelpoisuutta rajoittaa näin ollen VML 31 §:n siirtohinnoitteluoikaisua koskeva säännös.

EVL 18 §:n 1 momentin 2 kohdan korkomenojen vähennyskelpoisuutta koskeva säännös ja VML 31 §:n siirtohinnoitteluoikaisu tulevat ensisijaisesti sovellettavaksi näiden säännösten edellytysten täyttyessä. EVL 18 a §:n korkovähennysrajoitukset tulevat sovellettavaksi vasta sen jälkeen, kun korkomenot on todettu muutoin vähennyskelpoisiksi.

VML 28 §:n veron kiertämistä koskeva yleislauseke voi tulla sovellettavaksi toimiin, joilla tavoitellaan veroetua tilanteessa, jossa suoritetuille toimille ei kokonaisuutena arvioiden ole osoitettavissa verotuksesta riippumattomia liiketaloudellisia perusteita. Näihin keinotekoisiin järjestelyihin, joilla ei ole verotuksesta riippumattomia liiketaloudellisia perusteita, voidaan soveltaa VML 28 §:ää.

EVL 18 a § ei rajoita yleisen veron kiertämistä koskevan säännöksen tai siirtohinnoitteluoikaisun soveltamista, koska säännösten soveltamisalat eroavat toisistaan.

2 Korkovähennysrajoitusten soveltamisala

2.1 Verosubjektit

2.1.1 Soveltamisalaan kuuluvat yhtiöt

Korkorajoitussäännöksen mukaan yhteisöjen, avoimien yhtiöiden ja kommandiittiyhtiöiden elinkeinotulolähteen korkomenojen vähennysoikeutta rajoitetaan silloin, kun korot suoritetaan säännöksessä tarkoitetuissa etuyhteystilanteissa. Yhteisöillä tarkoitetaan tuloverolain 3 §:n mukaisia yhteisöjä, joita ovat muun muassa osakeyhtiöt ja osuuskunnat. Rajoitukset eivät siten koske esimerkiksi yksityistä elinkeinoharjoittajaa, vaikka elinkeinoharjoittajalla olisi elinkeinotoiminnan tulolähteeseen kuuluvia korkomenoja.

Korkorajoitussäännöstä sovelletaan myös vastaaviin ulkomaisiin yhteisöihin ja yhtiöihin, jos niillä on Suomessa kiinteä toimipaikka tai ne saavat muutoin tuloa Suomessa olevasta elinkeinotoiminnan tulolähteestä.

2.1.2 Soveltamisalan ulkopuolelle jäävät yhtiöt

Korkorajoitussäännöstä ei sovelleta luottolaitostoiminnasta annetussa laissa (luottolaitoslaki) tarkoitettuun luottolaitokseen, sen kanssa samaan konsolidointiryhmään kuuluvaan yritykseen, vakuutuslaitokseen tai sen omistusyhteisöön, rahoitus- ja vakuutusryhmittymien valvonnasta annetussa laissa tarkoitettuun rahoitus- ja vakuutusryhmittymän omistusyhteisöön eikä eläkelaitokseen (EVL 18 a § 4 mom.).

Luottolaitoslain 16 §:n mukaisella konsolidointiryhmällä tarkoitetaan konsernia, jonka muodostavat emoyhtiönä oleva luottolaitos tai ulkomainen luottolaitos tai näiden emoyrityksenä oleva muu omistusyhteisö kuin sijoituspalveluyritys sekä emoyrityksen tytäryritykset. Tytäryrityksiä ovat luottolaitokset, ulkomaiset luottolaitokset, rahoituslaitokset ja palveluyritykset.

Vakuutus- ja eläkelaitoksia ovat muun muassa vakuutusyhtiölain (521/2008) mukaiset vakuutusyhtiöt, vakuutusyhdistykset, vakuutuskassat, eläkekassat, työeläkekassat sekä eläkesäätiöt.

Keskusverolautakunta on katsonut, että kiinteistösijoitustoimintaa Suomessa harjoittava kommandiittiyhtiö, johon ulkomainen vakuutusyhtiö sijoitti äänettömänä yhtiömiehenä, ei ollut vapautettu EVL 18 a §:n korkojen vähennysoikeuden rajoittamisesta kyseisen pykälän 4 momentin säännöksen perusteella (KVL 28/2017, ei lainvoim.).

2.2 Tulolähde

Korkovähennysrajoitussäännöstä sovelletaan ainoastaan yhteisöjen, avoimien yhtiöiden ja kommandiittiyhtiöiden elinkeinotoiminnan tulolähteessä.

Rajoitukset eivät koske muun toiminnan tulolähdettä eivätkä maatalouden tulolähdettä. Kiinteistöistä saatua tuloa voidaan verottaa muun toiminnan tulolähteessä. Myös asunto-osakeyhtiöiden ja keskinäisten kiinteistöosakeyhtiöiden tulo verotetaan tavallisesti muun toiminnan tulolähteessä. Kiinteistösijoitustoimintaa harjoittavien yhtiöiden osalta ratkaistaan aina tapauskohtaisesti, kuuluuko niiden harjoittama toiminta elinkeinotoiminnan tulolähteeseen vai muun toiminnan tulolähteeseen.

2.3 Lähtökohtana velkasuhde

Korkovähennysoikeuden rajoittamista koskeva sääntely koskee sekä kansallisia että rajat ylittäviä korkosuorituksia. Koron maksaminen perustuu velkasuhteeseen, jonka osapuolina ovat koron maksaja ja korkomenoa vastaavan tulon saaja (korkotulon saaja). Korkotulon saaja on tavallisesti velkasuhteessa korkomenon maksajaan, mutta tietyissä korkorajoitussäännöksessä tarkoitetuissa etuyhteystilanteissa, kuten esimerkiksi niin sanotuissa back-to-back -järjestelyissä, koron maksaja ja korkotulon tosiasiallinen edunsaaja eivät ole suoraan velkasuhteessa keskenään. Korkorajoitussäännöksen mukaisena korkotulon saajalla tarkoitetaan aina korkotulon tosiasiallista edunsaajaa.

2.4 Koron käsitteestä

Verotus- ja oikeuskäytännössä korkona on pidetty vieraasta pääomasta maksettua korvausta, joka määritetään tavallisesti tiettynä prosenttina velan pääoman ja ajan kulumisen perusteella. Suorituksen luonnetta tarkastellaan aina tapauskohtaisesti sen todellisen sisällön perusteella. Koroksi voidaan siten verotuksessa katsoa myös muita kuin koroksi nimettyjä suorituksia, jos ne ovat tosiasialliselta luonteeltaan korvausta vieraasta pääomasta.

Koroksi on katsottu lainanantajalle velasta ajan kulumisen mukaan maksetut korvaukset, jotka ovat kohtuullisen tarkasti ennakkoon arvioitavissa. Velan korko ja muu hyvitys voi olla kiinteä vuotuinen korko tai se voi olla sidottu yleisesti käytössä olevaan viitekorkoon. Korko voi olla sidottu myös yhtiön toiminnan laajuuteen tai tuloksellisuuteen. Myös velan syntyhetkellä sovittu kertaluontoinen korvaus voidaan katsoa koroksi. Oikeuskäytännössä korkona on pidetty esimerkiksi obligaatiolainan emissiotappiota (KHO 1999/330).

Elinkeinotoiminnasta johtuneen velan korko on vähennyskelpoinen silloinkin, kun se riippuu liikkeen tuloksesta (EVL 18 § 1 mom. 2 kohta). Oikeuskäytännössä on katsottu, että riskisijoitustoimintaa harjoittavan rahastoyhtiön voittosidonnaisista lainoista maksama korko oli vähennyskelpoinen (KHO 1992/1910). Vastaavasti voitonjakolainalle maksettu tuottokorko on katsottu vähennyskelpoiseksi koroksi (KVL 44/2010).

Korkorajoitussäännöksen mukaisina korkoina pidetään EVL 19 a §:ssä tarkoitetun kokonaishoitopalvelun tuottamisesta johtuneita rakennusaikaisia korkoja, jotka jaksotetaan EVL 27 c §:ssä säädetyllä tavalla (KHO:2015:37).

Sale and lease back – järjestelyyn perustuvaa leasingmaksua ei pidetä korkona, eikä sillä ole merkitystä laskettaessa korkorajoitussäännöksen mukaisia nettokorkomenoja (KVL 25/2013, KHO 29.4.2014 T 1443, ei muutosta).

Vaihtovelkakirjalainojen korkoja pidetään tavallisesti lainansaajan korkomenoina siihen asti, kun velkakirja vaihdetaan.

Nollakorkolainalla tarkoitetaan lainaa, josta ei makseta nimenomaista korkoa. Lainaan sijoittanut yhtiö saa korkoa vastaavan taloudellisen edun, kun nollakorkolaina emittoidaan nimellisarvoaan alhaisempaan kurssiin. Oikeuskäytännössä (KHO 1986/5699) on katsottu tämän korkoa vastaavan erän (velkakirjan nimellisarvon ja merkintähinnan erotuksen) olevan liikkeeseenlaskijan korkomenoa.

Silloin kun elinkeinotoimintaa varten otettu pääomalaina katsotaan vieraaksi pääomaksi, pääomalainasta maksettava korko on lainansaajan korkomeno.

Koron määritelmän ulkopuolelle jäävät erät, jotka on maksettu lainansaajan omaan pääomaan rinnastettavalle pääomansijoitukselle. Jos todellinen velkasuhde puuttuu, pääomalle maksettava korvaus voidaan katsoa muuksi suoritukseksi. Erilaisille vieraan pääoman ja oman pääoman välimaastossa oleville velkainstrumenteille maksettujen tuottojen osalta ratkaistaan aina tapauskohtaisesti, onko kysymyksessä oleva erä korkoa (KVL 57/2009). Tällöin voidaan ottaa huomioon instrumentin kirjanpidollisen käsittelyn lisäksi sen taloudellinen luonne.

3 Etuyhteystilanteet

3.1 Etuyhteyden määritelmä

EVL 18 a §:n mukainen korkovähennysoikeuden rajoittaminen koskee vain etuyhteydessä olevalle osapuolelle suoritettavia korkomenoja. Etuyhteyttä määritettäessä tarkastellaan velkasuhteen osapuolten eli koron maksajan ja korkotulon saajan välistä määräysvaltaa. Osapuolet ovat etuyhteydessä silloin, kun velkasuhteen osapuolella on toisessa osapuolessa määräysvalta tai kolmannella osapuolella on yksin tai yhdessä määräysvalta velkasuhteen molemmissa osapuolissa (EVL 18 a § 5 mom.). Määräysvaltaa käyttävä kolmas osapuoli voi olla myös luonnollinen henkilö yksin tai yhdessä lähipiirinsä kanssa.

Etuyhteyden muodostavalla määräysvallalla tarkoitetaan samaa kuin VML 31 §:n mukaisella määräysvallalla. VML 31 §:n mukaan osapuolella on määräysvalta toisessa osapuolessa silloin, kun se välittömästi tai välillisesti omistaa yli 50 prosentin osuuden toisen osapuolen pääomasta tai osakkeiden tai osuuksien tuottamasta äänimäärästä. Lisäksi määräysvalta voi perustua toisen osapuolen oikeuteen nimittää yli puolet toisen osapuolen hallituksen tai vastaavan toimielimen jäsenistä. Osapuolella voi olla määräysvalta toisessa osapuolessa myös silloin, kun sitä johdetaan yhteisesti tai osapuoli muutoin tosiasiallisesti käyttää määräysvaltaa toisessa osapuolessa.

3.2 Etuyhteysvelat

Korkovähennysrajoitukset soveltuvat sekä välittömästi että välillisesti etuyhteydessä olevalta osapuolelta otettujen velkojen korkomenoihin. Velkaa voidaan pitää korkorajoitussäännöstä sovellettaessa tällaisena etuyhteysvelkana esimerkiksi seuraavissa tilanteissa:

-

- Etuyhteydessä olevat osapuolet ovat velkasuhteessa keskenään (välitön etuyhteysvelka).

- Etuyhteydessä olevalla osapuolella on saatava muulta kuin etuyhteydessä olevalta osapuolelta (ulkopuolinen osapuoli) ja saatavalla on yhteys velkaan (välillinen etuyhteysvelka).

- Velan vakuutena on etuyhteydessä olevan osapuolen saatava (välillinen etuyhteysvelka).

3.2.1 Välitön etuyhteysvelka

Välittömällä etuyhteysvelalla tarkoitetaan velkaa, jonka osapuolet ovat VML 31 §:ssä tarkoitetussa etuyhteydessä. Välitön etuyhteysvelka on kyseessä esimerkiksi silloin, kun etuyhteydessä oleva osapuoli lainaa ulkopuoliselta rahoitusyhtiöltä otetun velan edelleen toiselle etuyhteydessä olevalle osapuolelle. Etuyhteydessä olevien osapuolten välisestä velasta maksettujen korkojen vähennyskelpoisuuteen sovelletaan EVL 18 a §:n rajoituksia, jos säännöksen muut edellytykset täyttyvät.

3.2.2 Välillinen etuyhteysvelka

Korkovähennysrajoituksia sovelletaan VML 31 §:ssä tarkoitettujen etuyhteystilanteiden lisäksi muiden kuin etuyhteydessä olevien osapuolien kanssa tehdyissä lainajärjestelyissä silloin, kun etuyhteydessä olevalla osapuolella on saatava muulta kuin etuyhteydessä olevalta osapuolelta ja saatavalla on yhteys velkaan (EVL 18 a § 6 mom.). Tällainen välillinen etuyhteysvelka on kysymyksessä esimerkiksi silloin, kun etuyhteydessä oleva osapuoli antaa ulkopuoliselle osapuolelle, esimerkiksi rahoituslaitokselle, talletuksen ja rahoituslaitos lainaa varat toiselle etuyhteydessä olevalle osapuolelle. Välillinen etuyhteysvelka syntyy myös esimerkiksi silloin, kun rahoituslaitokselta otetun velan vakuutena on etuyhteysosapuolen saatava. Välillinen etuyhteysvelka on kysymyksessä myös silloin, kun etuyhteysosapuolen saatavalla on useamman ulkopuolisen osapuolen kautta yhteys toisen etuyhteysosapuolen velkaan.

Ulkopuoliselta osapuolelta olevaa velkaa pidetään etuyhteysvelkana silloin, kun velan vakuutena on etuyhteysosapuolen saatava tai saatavalla on muu yhteys velkaan. Säännöksessä tarkoitettu saatava voi olla mikä tahansa saatava kuten esimerkiksi velkakirjalainasaatava, osamaksusaatava, vuokrasaatava, tilisaatava tai osakkeiden kauppahintasaatava.

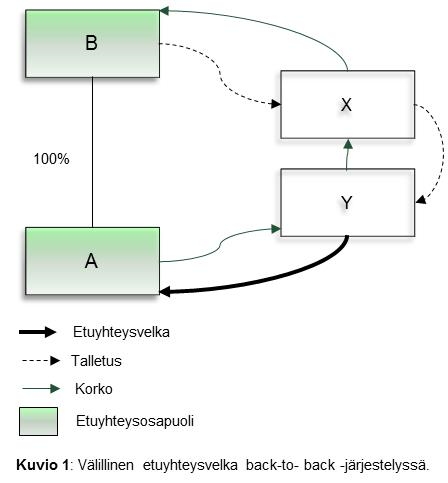

3.2.2.1 Back-to-back - järjestelyt

Back-to-back -lainauksella tarkoitetaan ulkopuolisen osapuolen välityksellä tapahtuvaa rahoitusjärjestelyä, jossa etuyhteydessä olevien osapuolien välinen velka on yhteydessä ulkopuoliselta osapuolelta olevaan velkaan. Back-to-back - lainaukseksi katsotaan esimerkiksi järjestely, jossa yhtiöllä on velka ulkopuoliselta rahoituslaitokselta ja toinen tähän yhtiöön etuyhteydessä oleva yhtiö tallettaa vastaavan määrän varoja tämän rahoituslaitoksen tilille. Järjestelyssä ulkopuolinen rahoituslaitos voi periä velallisena olevalta yhtiöltä koron ja maksaa talletuksesta vastaavasti koron toiselle yhtiölle.

Esimerkki: Yhtiöllä A on velka ulkopuoliselta rahoitusyhtiöltä Y. Yhtiöön A etuyhteydessä oleva yhtiö B on tehnyt talletuksen ulkopuoliseen rahoitusyhtiöön X. Rahoitusyhtiö X on puolestaan siirtänyt varat rahoitusyhtiöön Y. Etuyhteydessä olevien A:n ja B:n välillä ei ole velkasuhdetta, mutta B:n X:ltä olevan saatavan ja X:n Y:ltä olevan saatavan vuoksi A:n ja ulkopuolisen rahoitusyhtiön Y välinen velka katsotaan A:n etuyhteysvelaksi. Merkitystä ei ole sillä, että etuyhteysosapuolen B:n saatavan yhteys toisen etuyhteysosapuolen A:n ottamaan velkaan muodostuu kahden ulkopuolisen rahoitusyhtiön X:n ja Y:n kautta.

Back-to-back - lainauksessa etuyhteydessä olevat osapuolet eivät ole velkasuhteessa keskenään, mutta järjestelyssä korkomenoa vastaavan tulon tosiasiallinen edunsaaja on kuitenkin etuyhteydessä velallisena olevaan yhtiöön. Tämän vuoksi back-to-back - velat ovat säännöksessä tarkoitettuja etuyhteysvelkoja.

Etuyhteysosapuolen saatava ulkopuoliselta osapuolelta tekee tämän ulkopuolisen osapuolen toiselle etuyhteysosapuolelle antamasta lainasta etuyhteysvelan silloin, kun saatavalla on yhteys velkaan. Esimerkiksi rahoituslaitokselta otettu velka katsotaan etuyhteysvelaksi silloin, kun etuyhteydessä oleva osapuoli on tallettanut varat sen vuoksi, että rahoituslaitos voi lainata varat toiselle etuyhteydessä olevalle osapuolelle. Saatavalla voi olla yhteys velkaan myös esimerkiksi järjestelyssä, joka on vaikuttanut tämän ulkopuolisen osapuolen toiselle etuyhteysosapuolelle antaman lainan ehtoihin. Ulkopuolisen osapuolen antama laina voidaan katsoa etuyhteysvelaksi myös silloin, kun etuyhteydessä olevan osapuolen saatavalla ja lainalla on ajallinen yhteys.

Ulkopuoliselta osapuolelta otettu velka katsotaan etuyhteysvelaksi siltä osin kuin etuyhteysosapuolen saatavalla on yhteys velkaan.

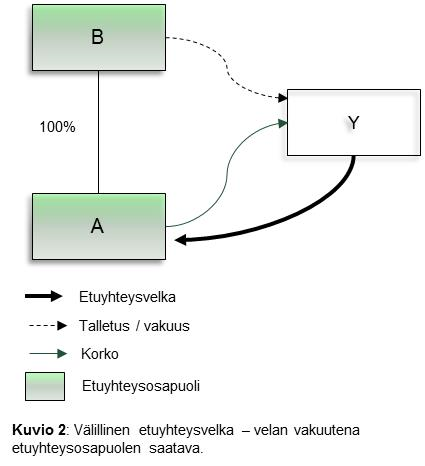

3.2.2.2 Vakuusjärjestelyt

Vakuus tekee muulta kuin etuyhteydessä olevalta osapuolelta otetun velan etuyhteysvelaksi, jos velan vakuutena on etuyhteydessä olevan osapuolen saatava. Tässä yhteydessä ulkopuoliselta osapuolelta otettu velka katsotaan etuyhteysvelaksi, josta maksettuihin korkomenoihin sovelletaan korkovähennysrajoituksia korkorajoitussäännöksen muiden edellytysten täyttyessä.

Esimerkki: Yhtiöllä A on velka ulkopuoliselta rahoitusyhtiöltä Y. Yhtiöön A etuyhteydessä oleva yhtiö B on antanut rahoitusyhtiölle A:n lainan vakuudeksi tilisaatavan. Etuyhteydessä olevien A:n ja B:n välillä ei ole velkasuhdetta, mutta lainan vakuutena olevan B:n tilisaatavan vuoksi A:n ja ulkopuolisen rahoitusyhtiön Y välinen velka katsotaan etuyhteysvelaksi.

Ulkopuoliselta osapuolelta otettu velka katsotaan etuyhteysvelaksi siltä osin kuin etuyhteysosapuolen saatava on velan vakuutena.

3.2.3 Cash pooling - järjestelyt

Cash pooling - eli konsernitilijärjestelyillä konsernin rahaliikenne keskitetään joko fyysisesti tai laskennallisesti yhdelle konsernin tilille. Käytössä on useita erilaisia cash pooling – järjestelyjä.

Korkorajoitussäännöksen mukaisia etuyhteysvelkoja voi syntyä sellaisissa cash pooling - järjestelyissä, joissa yhtiöiden varat siirretään fyysisesti päätilille eli konsernitilille. Varat voidaan siirtää päätilille esimerkiksi päivittäin tai vaihtoehtoisesti varat liikkuvat päätilien ja alatilien välillä tiettyjen rajojen täyttyessä. Koska näissä järjestelyissä yhtiöiden varat siirtyvät niiden omilta tileiltä konkreettisesti konsernitilille, ovat järjestelyyn liittyvät tilivelat etuyhteysvelkoja, joista suoritettuihin korkomenoihin sovelletaan korkovähennysoikeuden rajoituksia.

Myös sellaisissa cash pooling - järjestelyissä, joissa cash pool – varat ovat kunkin konserniyhtiön omissa nimissä ja kirjanpidossa, voi syntyä etuyhteysvelkoja silloin, kun järjestelyyn osallistuvien yhtiöiden tilejä on pantattu järjestelyn vakuudeksi. Kun tällaisen cash pooling - järjestelyn vakuutena on etuyhteysosapuolen saatava, voidaan järjestelyyn liittyviin korkoihin soveltaa korkovähennysoikeuden rajoituksia.

3.3 Etuyhteysvelkojen ulkopuolelle jäävät velat

Korkovähennysten rajoitukset koskevat vain etuyhteysvelkojen korkomenoja. Korkovähennysrajoituksia ei näin ollen sovelleta muiden velkojen korkomenoihin.

Pelkästään sillä perusteella, että velan ottaneeseen yhtiöön etuyhteydessä olevalla osapuolella on talletuksia samassa rahoituslaitoksessa, ei yhtiön velkaa samalta rahoituslaitokselta katsota etuyhteysvelaksi. Etuyhteysvelkoihin eivät kuulu myöskään sellaiset pankkilainat, joilla ei ole yhteyttä toisen etuyhteydessä olevan osapuolen pankilta olevaan saatavaan tai pankille antamaan vakuuteen.

Etuyhteysosapuolen saatava ulkopuoliselta osapuolelta yleisölle suunnatusta joukkovelkakirjalainasta ei yleensä tee tämän ulkopuolisen osapuolen toiselle etuyhteydessä olevalle osapuolelle antamasta lainasta etuyhteysvelkaa. Tällöin yhtiöllä on joukkovelkakirjasaatava ulkopuoliselta osapuolelta, joka lainaa varoja joukkovelkakirjaa merkinneeseen yhtiöön etuyhteydessä olevalle toiselle yhtiölle.

Välillisiä etuyhteysvelkoja koskevan sääntelyn rajaaminen saataviin tarkoittaa sitä, että esimerkiksi ulkopuoliselta osapuolelta velan ottaneen yhtiön osakkeiden antaminen velan vakuudeksi ei tee velasta etuyhteysosapuolelta otettua. Vastaavasti yhtiön ulkopuoliselta osapuolelta olevan velan vakuutena käytettävät etuyhteysyhtiön antamat takaukset eivät kuulu sääntelyn piiriin.

Etuyhteydessä olevalta osapuolelta otettuja velkoja ei synny cash pooling -järjestelyissä silloin, kun cash pooling -varat ovat edelleen kunkin konserniyhtiön nimissä ja kirjanpidossa. Tällä tarkoitetaan ensisijaisesti sellaisia cash pooling - järjestelyjä, joissa tilisaatavien ja -velkojen saldot tasoitetaan laskennallisesti ilman fyysisiä varojen siirtoja. Tällöin järjestelyyn kuuluvien yhtiöiden varat ovat edelleen kunkin yhtiön omalla pankkitilillä eikä velkasuhdetta synny. Näissäkin tilanteissa cash pooling - järjestelyiden vakuutena oleva etuyhteysosapuolen saatava saattaa muuttaa järjestelyyn kuuluvat tilivelat etuyhteysveloiksi.

Ulkopuoliselta otetun velan vakuudeksi vahvistettu yrityskiinnitys ei tavallisesti tee velasta etuyhteysvelkaa.

4 Vähennyskelpoiset nettokorkomenot

4.1 Vähennyskelpoisten nettokorkomenojen laskenta

Korkomenojen vähentämistä koskevia rajoituksia ei sovelleta lainkaan, jos yhtiöllä ei ole etuyhteysveloista maksettuja korkomenoja. Tällöin korkomenot voidaan vähentää kokonaisuudessaan.

Korkomenot voidaan vähentää täysimääräisesti korkotulojen määrää vastaavalta osin myös silloin, kun yhtiöllä on etuyhteysveloista maksettuja korkoja. Jos verovuoden nettokorkomenot (= se osa korkomenoista, joka ylittää korkotulot) ovat enintään 500 000 euroa, korkomenot voidaan tällöinkin vähentää kokonaisuudessaan (EVL 18 a § 2 mom.). Nettokorkomenojen määrään sisältyvät verovelvollisen kaikki sekä etuyhteydessä oleville osapuolille että ulkopuolisille suoritetut nettokorkomenot.

Jos verovuoden nettokorkomenot ylittävät 500 000 euroa, nettokorkomenot voidaan vähentää siltä osin kuin ne ovat enintään 25 prosenttia oikaistusta elinkeinotoiminnan tuloksesta (EVL 18 a § 2 mom.). Korkomenojen vähennyskelpoisuus lasketaan yksinomaan 25 prosentin rajan perusteella silloin, kun verovuoden nettokorkomenot ylittävät 500 000 euroa. Vähennyskelpoisten nettokorkomenojen määrä voi näissä tilanteissa jäädä myös alle 500 000 euron. Tällöinkin kaikki ulkopuolisille osapuolille suoritetut korkomenot ovat kuitenkin vähennyskelpoisia.

4.2 Oikaistu elinkeinotoiminnan tulos

Vähennyskelpoisten ja vähennyskelvottomien korkomenojen laskenta perustuu verovelvollisen oikaistuun elinkeinotoiminnan tulokseen silloin, kun nettokorkomenojen määrä ylittää 500 000 euroa. Oikaistun elinkeinotoiminnan tuloksen pohjana on EVL 3 §:n mukainen elinkeinotoiminnan tulos (=verovuoden tuottojen ja kulujen erotus verotuksessa ennen tuloverojen, muiden vähennyskelvottomien verojen sekä aikaisempien vuosien vahvistettujen tappioiden vähentämistä), johon lisätään korkomenot ja verotuksessa vähennettävät poistot (EVL 18 a § 2 mom.).

Laskentapohjana olevaan elinkeinotoiminnan tulokseen lisätään myös konserniavustuksesta verotuksessa annetussa laissa (825/1986) tarkoitettu saatu konserniavustus sekä vähennetään annettu konserniavustus, koska konserniavustus ei sisälly EVL 3 §:n mukaiseen elinkeinotoiminnan tulokseen. Väliyhteisön tuloa ei lueta elinkeinotoiminnan tulokseen.

Oikaistu elinkeinotoiminnan tulos lasketaan siten oikaisemalla EVL 3 §:n mukaista tuottojen ja kulujen erotusta seuraavasti:

EVL 3 §:n elinkeinotoiminnan tulos

+ korkomenot (brutto)

+ verotuksessa vähennettävät poistot

+ saatu konserniavustus

- annettu konserniavustus

= Oikaistu elinkeinotoiminnan tulos

4.3 Esimerkki vähennyskelpoisten nettokorkomenojen laskennasta

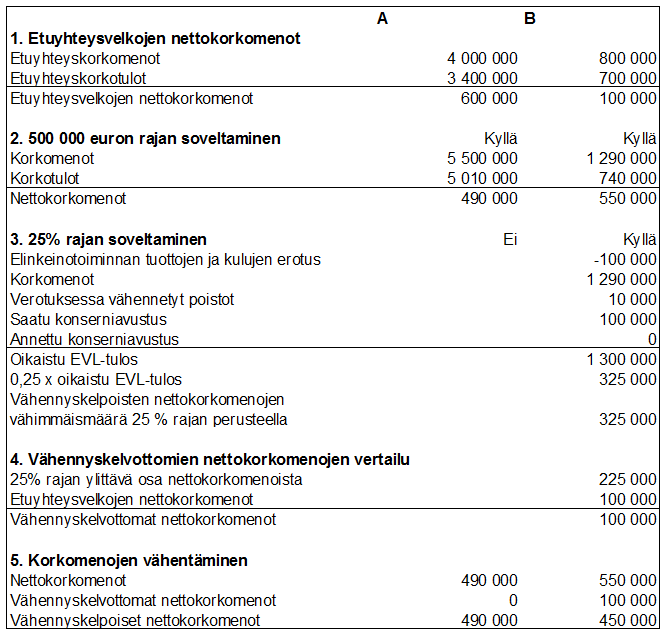

Alla oleva esimerkki kuvaa korkorajoitussäännöksen mukaisten vähennyskelpoisten nettokorkomenojen laskentaa 500 000 euron ja 25 prosentin rajaa soveltamalla.

Jos yhtiön nettokorkomenot ovat 490 000 euroa, ne voidaan vähentää kokonaisuudessaan (tilanne A) Tällöin vähennyskelpoisten nettokorkomenojen laskennassa ei sovelleta 25 prosentin rajaa.

Jos nettokorkomenojen määrä on 550 000 euroa, vähennyskelpoisten nettokorkomenojen määrä lasketaan 25 prosentin rajan mukaan (tilanne B). Vähennyskelpoisten nettokorkomenojen vähimmäismäärä on tällöin vähintään 325 000 euroa (25% x 1 300 000).

Vähennyskelpoisten nettokorkomenojen määrä voi olla myös suurempi kuin 325 000 euroa silloin, kun etuyhteysvelkojen nettokorkomenoja on vähemmän kuin 25 prosentin mukaan vähennyskelvottomiksi jääviä nettokorkomenoja eli 225 000 euroa (550 000–325 000). Jos etuyhteysvelkojen nettokorkomenot ovat esimerkiksi 100 000 euroa, vähennyskelpoiset nettokorkomenot ovat 450 000 euroa (550 000–100 000). Etuyhteysvelkojen nettokorkomenojen määrä vaikuttaa siten vähennyskelpoisten korkomenojen määrään.

5 Vähennyskelvottomat nettokorkomenot

5.1 Vähennyskelvottomien nettokorkomenojen laskenta

Korkomenot ovat korkorajoitussäännöksen mukaan vähennyskelvottomia siltä osin, kun

- yhtiöllä on etuyhteysveloista suoritettuja korkomenoja;

- korkomenot ylittävät korkotulot;

- nettokorkomenot ovat yli 500 000 euroa; ja

- nettokorkomenoja on enemmän kuin 25 prosenttia oikaistusta elinkeinotoiminnan tuloksesta, kuitenkin enintään etuyhteydessä oleville yhtiöille suoritettujen nettokorkomenojen määrään asti.

Vähennyskelvottomien korkojen laskenta pohjautuu verovuoden nettokorkomenoihin. Jos verovuoden nettokorkomenot ovat enintään 500 000 euroa, korkomenot voidaan vähentää kokonaisuudessaan. Korkojen vähennysoikeuden rajoitukset kohdistuvat nettokorkomenojen määrään kokonaisuudessaan silloin, kun nettokorkomenot ylittävät 500 000 euroa. Tällöin vähennyskelvottomien nettokorkomenojen osuus määritetään laskemalla ensin 25 prosentin osuus oikaistusta elinkeinotoiminnan tuloksesta, ja tämän rajan ylittävää osaa nettokorkomenoista verrataan etuyhteysveloista suoritettuihin nettokorkomenoihin.

Jos etuyhteysveloista suoritettuja nettokorkomenoja on vähemmän kuin 25 prosentin rajan ylittäviä nettokorkomenoja, vähennyskelvottomiksi katsotaan vain etuyhteysvelkojen nettokorkomenoja vastaava määrä nettokorkomenoista. Muutoin koko 25 prosentin rajan ylittävä osuus nettokorkomenoista katsotaan vähennyskelvottomaksi. Etuyhteysvelkojen nettokorkomenot määrittävät siten aina vähennyskelvottomien nettokorkomenojen enimmäismäärän.

5.2 Esimerkki vähennyskelvottomien nettokorkomenojen laskennasta

Alla oleva esimerkki kuvaa vähennyskelvottomien nettokorkomenojen laskentaa korkorajoitussäännöstä sovellettaessa.

Esimerkki: Yhtiön nettokorkomenot ovat 600 000 euroa, etuyhteysvelkojen nettokorkomenot ovat 200 000 euroa ja oikaistu elinkeinotoiminnan tulos 1 100 000 euroa.

Koska nettokorkomenot ylittävät 500 000 euroa, sovelletaan 25 prosentin rajaa. Tämän perusteella vähennyskelpoisten nettokorkomenojen määrä on vähintään 25 prosenttia oikaistusta elinkeinotoiminnan tuloksesta eli 275 000 euroa (25 % x 1 100 000), jolloin vähennyskelvottomien nettokorkomenojen määräksi jäisi 325 000 euroa (600 000 – 275 000).

Koska etuyhteydessä oleville yhtiöille suoritetut nettokorkomenoja on vähemmän kuin 25 prosentin rajan ylittäviä nettokorkomenoja (200 000 euroa < 325 000 euroa), vähennyskelvottomiksi nettokorkomenoiksi jää 200 000 euroa.

Vähennyskelpoisten nettokorkomenojen määrä on tällöin 400 000 euroa (600 000 – 200 000). Vähennyskelpoisten nettokorkomenojen määrä voi näin ollen olla myös alle 500 000 euroa.

5.3 Vähennyskelvottomien nettokorkomenojen vähentäminen seuraavina verovuosina

Korkorajoitussäännös määrittää vähennyskelvottomien nettokorkomenojen määrän kyseessä olevana verovuonna. Verovuonna vähennyskelvottomiksi jääneet nettokorkomenot eivät kuitenkaan ole lopullisesti vähennyskelvottomia.

Vähennyskelvottomat nettokorkomenot kumuloidaan yhdeksi eräksi sen jälkeen, kun niiden vähennyskelvottomuus on todettu yksittäisenä verovuonna. Aikaisempien verovuosien vähennyskelvottomat nettokorkomenot voidaan vähentää seuraavien verovuosien elinkeinotoiminnan tulosta kunkin verovuoden korkovähennysrajoitusten sallimissa rajoissa. Vähennyksen tekemiselle ei ole aikarajaa.

Verovuoden vähennyskelpoisten korkomenojen määrä lasketaan kyseessä olevan verovuoden nettokorkomenojen pohjalta. Aikaisempien verovuosien vähennyskelvottomia nettokorkomenoja voidaan vähentää myöhempinä verovuosina seuraavasti:

- Vähennyskelvottomien nettokorkomenojen vähentäminen silloin, kun verovuoden nettokorkomenot ovat enintään 500 000 euroa: Verovuoden nettokorkomenoja ja aikaisempien vuosien vähennyskelvottomia nettokorkomenoja voidaan vähentää yhteensä enintään 500 000 €.

- Vähennyskelvottomien nettokorkomenojen vähentäminen silloin, kun verovuoden nettokorkomenot ylittävät 500 000 euroa: Aikaisempina vuosina vähennyskelvottomiksi jääneitä nettokorkomenoja voidaan vähentää siltä osin kuin verovuoden nettokorkomenoja on vähemmän kuin 25 prosenttia yhtiön oikaistusta elinkeinotoiminnan tuloksesta.

Esimerkki: Yhtiön verovuoden nettokorkomeno on 900.000 euroa ja oikaistu elinkeinotoiminnan tulos on 4 000 000 euroa. Yhtiöllä on aikaisemmilta verovuosilta vähennyskelvottomia nettokorkomenoja 400 000 euroa. Koska verovuoden nettokorkomenot ovat 900 000 euroa, 500 000 euron rajoitusta ei sovelleta. Tällöin sovellettavaksi tulee 25 prosentin rajoitus, jonka mukaisesti vähennyskelpoisten nettokorkomenojen määrä on 1.000.000 euroa (25% x 4 000 000). Yhtiö voi vähentää verotuksessaan verovuoden nettokorkomenot 900 000 euroa ja aikaisemmilta verovuosilta vähennyskelvottomia nettokorkomenoja yhteensä 100 000 euroa. Tämän lisäksi seuraaville vuosille jää käytettäväksi aikaisempien vuosien vähennyskelvottomia nettokorkomenoja 300 000 euroa.

Aikaisempien vuosien vähennyskelvottomia nettokorkomenoja voidaan näin ollen vähentää sekä 500 000 euron että 25 prosentin rajojen sallimissa rajoissa. Aikaisempien vuosien nettokorkomenoja ei voida kuitenkaan vähentää verovuonna, jos verovuoden korkomenoihin sovelletaan EVL 18 a §:n 3 momentin mukaista poikkeusta.

Yhtiön on vaadittava veroilmoituksellaan aikaisempien verovuosien vähennyskelvottomien nettokorkomenojen vähentämistä elinkeinotoiminnan tuloksesta ja selvitettävä vaatimuksessaan vähennyksen perusteet. Vähentämistä vaaditaan veroilmoituksen liitelomakkeella 81 sinä verovuonna, jolta vähennystä vaaditaan. Vähentämistä on vaadittava ennen verotuksen päättymistä.

6 Yhteenveto nettokorkomenojen laskennasta

Alla oleva yhteenveto kuvaa verovuoden vähennyskelpoisten ja vähennyskelvottomien nettokorkomenojen laskemista korkorajoitussäännöksen mukaan.

7 Tasevertailuun perustuva poikkeus

7.1 Tasevertailuun perustuvan poikkeuksen soveltaminen

EVL 18 a §:n tarkoituksena on rajoittaa elinkeinotoiminnan korkomenojen vähennysoikeutta. Korkovähennysoikeuden rajoituksia ei sovelleta, mikäli yhtiö esittää selvityksen siitä, että sen oman pääoman suhde vahvistetun tilinpäätöksen mukaiseen taseen loppusummaan on korkeampi tai yhtä suuri kuin vahvistetun konsernitaseen vastaava suhdeluku verovuoden lopussa (EVL 18 a §:n 3 momentti). Poikkeusta voidaan soveltaa ainoastaan silloin, kun yhtiö esittää säännöksessä tarkoitetun konsernitaseen (ks. kohta 7.2).

Vertailussa käytetään ensisijaisesti yhtiön vahvistettua IFRS-tilinpäätöstä silloin, kun myös vahvistettu konsernitase perustuu IFRS-tilinpäätökseen. Jos yhtiöllä ei ole vahvistettua IFRS-tilinpäätöstä, vertailussa voidaan käyttää vahvistettua Suomen kirjanpitolain mukaista tasetta. Valittua tilinpäätösmuotoa tulee kuitenkin käyttää vertailussa johdonmukaisesti myös seuraavina verovuosina.

Tasevertailuun perustuva poikkeus korkovähennysoikeuden rajoituksista koskee nettokorkomenoja ainoastaan siltä verovuodelta, johon vapautusta sovelletaan. Yhtiö ei voi vähentää aikaisempien vuosien vähennyskelvottomia nettokorkomenoja sinä verovuonna, jolta se vaatii tasevertailuun perustuvaa vapautusta korkovähennysoikeuden rajoituksista.

7.2 Tasevertailussa käytettävän konsernitaseen edellytyksistä

Konsernitaseella tarkoitetaan kirjanpitolain 7 a luvun 1 §:ssä tarkoitettujen kansainvälisten tilinpäätösstandardien mukaista vahvistettua tasetta. Vapautusta sovelletaan vain silloin, kun konsernitase on laadittu jossakin EU-valtiossa, ETA-valtiossa tai valtiossa, jonka kanssa Suomella on voimassa kaksinkertaisen verotuksen välttämistä koskeva tuloverosopimus. Tase voi siten olla laadittu ja vahvistettu myös ulkomailla. Tasevertailuun perustuvaa vapautusta koskevan sääntelyn tarkoituksena on hallituksen esityksen HE 146/2012 mukaan mahdollistaa korkomenojen vähentäminen verovelvollisen selvityksen perusteella silloin, jos yksittäisessä yrityksessä oman pääoman osuus taseen loppusummasta on vähintään samalla tasolla kuin koko konsernissa.

Vertailu perustuu ensisijaisesti konsernin vahvistettuun IFRS-tilinpäätökseen. Jos kansainvälisten tilinpäätösstandardien mukaista tasetta ei ole laadittu, käytetään tasetta, joka on EU-valtion tai ETA:an kuuluvan valtion kirjanpitolainsäädännön ja näiden puuttuessa vastaavien säännösten mukainen. Tällainen voi olla esimerkiksi US GAAP:n mukaan vahvistettu tilinpäätös. Valittua konsernitilinpäätösmallia tulee käyttää vertailussa johdonmukaisesti myös seuraavina vuosina.

Hallituksen esityksen HE 146/2012 mukaan EVL 18 a §:n 3 momentin mukaisessa tasevertailussa konsernitaseella tarkoitetaan koko konsernin konsernitasetta, eikä alakonsernin tasetta. Korkein hallinto-oikeus on ratkaisussa KHO 24.6.2015 T 1784 katsonut, että alakonsernin konsernitilinpäätöstä ei voitu pitää EVL 18 a §:n 3 momentissa tarkoitettuna konsernitilinpäätöksenä, vaikka alakonsernin emoyhtiön omistanut yhtiö ei ollut lainsäädännön mukaan velvollinen laatimaan sellaista tilinpäätöstä, johon olisi tullut sisällyttää 3 momentissa tarkoitetun poikkeuksen soveltamista vaatinut konserniyhtiö. Alakonsernin tase ei siten käy tasevertailun perustaksi silloinkaan, kun alakonsernin emoyhtiön yläpuolella omistusrakenteessa olevat tahot eivät laadi sellaista konsernitilinpäätöstä, johon poikkeuksen soveltamista vaativa yhtiö sisältyisi.

EVL 18 a §:n 3 momentin mukaista poikkeusta vapautua korkorajoitussäännöksen soveltamisesta voidaan soveltaa vain, jos verovelvollinen esittää selvityksen sellaisesta koko konsernin taseesta, johon erillisyhtiön tasetta on mahdollista verrata. Korkein hallinto-oikeus on muun muassa vuosikirjapäätöksessä KHO 2018:2 katsonut, että verovelvollisen esittämää tasetta oli pidettävä alakonsernin taseena eikä esitetyissä olosuhteissa ollut edellytyksiä soveltaa tasevertailuun perustuvaa poikkeusta.

Vuosikirjapäätöksessä KHO 2018:2 oli kyse tilanteesta, jossa F-rahasto omisti 60 % B Oy:stä, joka omisti kokonaan aiemmin toimimattoman valmisyhtiön A Oy:n osakekannan. A Oy hankki koko C-konsernin emoyhtiön C Oy:n osakekannan. F-rahasto ja muut osakkaat rahoittivat B Oy:tä sekä vieraan pääoman että oman pääoman ehtoisella rahoituksella. B Oy rahoitti A Oy:tä vastaavilla tavoilla. F-rahasto oli D-konsernin hallinnoima limited partnership -muotoinen pääomarahasto. Yhtiömuoto vastasi lähinnä suomalaista kommandiittiyhtiötä. Rahasto ei ollut erillinen oikeushenkilö, minkä vuoksi sen edustajana toimi käytännössä Guernseyn saarelle rekisteröity vastuunalainen yhtiömies E GP, joka kuului D-konserniin.

Näissä olosuhteissa tasevertailua ei korkeimman hallinto-oikeuden mukaan voitu tehdä alakonsernin emoyhtiönä toimineen B Oy:n taseeseen, kun otettiin huomioon B Oy:n asema omistusrakenteessa sekä omistajana toimineen F-rahaston käyttämä määräysvalta ja käytetty rahoitusrakenne. Kun otettiin lisäksi huomioon, että F-rahasto ei ollut Guernseyn lainsäädännön mukaan kirjanpitovelvollinen eikä Suomen ja Guernseyn välillä ollut solmittu EVL 18 a § 3 momentissa tarkoitettua verosopimusta, ei tapauksessa oltu korkeimman hallinto-oikeuden mukaan esitetty sellaista koko konsernin tasetta, johon yhtiön taseen oman pääoman ja taseen loppusumman perusteella laskettavaa suhdelukua voitaisiin EVL 18 a §:n 3 momentissa tarkoitetulla tavalla verrata (ks. myös KVL 42/2017, KHO 10.1.2018 T 65, ei muutosta).

Tasevertailu niin sanotussa kuntakonsernissa on ollut esillä keskusverolautakunnan ennakkoratkaisussa KVL 10/2014. Keskusverolautakunta katsoi ratkaisussaan, että kuntakonsernia koskevassa erityistilanteessa EVL 18 a §:n 3 momentissa tarkoitettuna konsernitaseena pidettiin kunnan omistaman emoyhtiön laatimaa konsernitasetta.

7.3 Tasevertailussa huomioon otettavista tase-eristä

Yhtiön oman pääoman suhdetta taseen loppusummaan verrataan konsernitaseen vastaavaan suhdelukuun. Yhtiön oma pääoma ja taseen loppusumma määritetään siten kuin ne ovat ilmoitettu kirjanpitolain ja -asetuksen mukaisessa tilinpäätöksessä tai IFRS-tilinpäätöksessä. Nettovarallisuuden laskennassa käytettävillä veroilmoituksen varallisuuslaskelman erillä ei ole vaikutusta suhdelukua laskettaessa.

EVL 18 a §:n 3 momentin sanamuodon mukaan tasevertailu tehdään vahvistettujen yhtiön tilinpäätöksen ja konsernitilinpäätöksen perusteella. Hallituksen esityksen HE 146/2012 mukaan tarkasteltaessa yhtiön taseen ja konsernitaseen suhdelukuja verrataan kirjanpidon oman pääoman suhdetta taseen loppusummaan siten kuin ne määritellään tilinpäätöksessä kirjanpidon säännösten mukaan. Yhtiön kirjanpitolain ja FAS-standardien mukaan laadittuun tilinpäätökseen merkittyä poistoeroa vähennettynä laskennallisella verovelalla ei voida lukea oman pääoman eräksi, vaikka konsernitilinpäätös laadittaisiin soveltaen kansainvälisiä tilinpäätösstandardeja, joiden mukaan poistoero laskennallisella verovelalla vähennettynä merkitään omaan pääomaan (KHO 2015:11). Oman pääoman erää ei siten voida oikaista lisäämällä siihen osa poistoerosta vertailtaessa 18 a §:n 3 momentin mukaisesti yhtiön oman pääoman ja vahvistetun tilinpäätöksen mukaisen taseen loppusumman suhdetta vahvistetun konsernitaseen vastaavaan suhdelukuun. Yhtiön omaa pääomaa ei voida oikaista myöskään asuintalovarauksen johdosta (KVL 2014/6, KHO 14.1.2015 T 64, kumottu)).

7.4 Tasevertailuun perustuvan poikkeuksen soveltamisen vaatiminen

Tasevertailuun perustuvaa poikkeusta vaaditaan verovuosittain. Tasevertailu tehdään lähtökohtaisesti yhteisön sen tilikauden päättymishetken mukaan, jolta poikkeuksen soveltamista vaaditaan.

Poikkeuksen soveltaminen edellyttää verovelvollisen antamaa selvitystä siitä, että sen oman pääoman suhde vahvistetun tilinpäätöksen mukaisen taseen loppusummaan on korkeampi tai yhtä suuri kuin konsernitaseen vastaava suhdeluku. Verovelvollisen on vaadittava poikkeuksen soveltamista veroilmoituksen liitelomakkeella ja pyydettäessä esitettävä vaatimuksensa tueksi vahvistettu konsernitilinpäätös ja tase (sekä käännökset suomeksi tai ruotsiksi), konsernikaavio ja laskelma tasevertailuun perustuvan poikkeuksen soveltamisen edellytysten täyttymisestä. Laskelmassa on esitettävä myös ne konsernitaseen erät, joihin laskelman erät sisältyvät. Verohallinto voi tarvittaessa vaatia yhtiöltä myös muuta selvitystä.

8 Muutoksenhaku

Vähennyskelvottomia nettokorkomenoja koskevaan päätökseen saa hakea muutosta siltä verovuodelta, jolta syntyneitä vähennyskelvottomia nettokorkomenoja päätös koskee (VML 65 §). Vähennyskelvottomat nettokorkomenot ovat syntyneet sinä verovuonna, jolta päätös korkomenojen vähennyskelvottomuudesta tehdään.

9 Korkojen vähennysoikeus eräissä erityistilanteissa

9.1 Omistajanvaihdokset

Omistajanvaihdoksilla ei ole vaikutusta nettokorkomenojen vähennysoikeuteen. Yhtiö voi siten käyttää omistajanvaihdoksen jälkeen aikaisempien vuosien vähennyskelvottomia nettokorkomenoja seuraavina verovuosina kunkin vuoden korkovähennysrajoitusten mukaisesti.

9.2 Yritysjärjestelyt

Yhteisön jakautumisessa vähennyskelvottomat nettokorkomenot siirtyvät vastaanottavalle yhteisölle siltä osin kuin on ilmeistä, että ne ovat syntyneet vastaanottavalle yhteisölle siirtyneessä toiminnassa ja muussa tilanteessa jakautuvan yhteisön varojen arvostamisesta verotuksessa annetun lain 1142/2005) 2 luvun mukainen nettovarallisuus siirtyy vastaanottavalle yhteisölle siirtyneiden nettovarojen suhteessa (EVL 18 a § 7 mom.).

Vähennyskelvottomat nettokorkomenot siirtyvät myös yhtiön sulautumisessa vastaanottavalle yhtiölle seuraavina vuosina vähennettäväksi (EVL 18 a § 7 mom.).

Liiketoimintasiirrossa siirtävän yhteisön vähennyskelvoton nettokorkomeno ei sen sijaan siirry vastaanottavalle yhteisölle.

Lauri Savander

johtava veroasiantuntija

Johanna Salmikivi

ylitarkastaja