Kiinteistöjen arvostaminen kiinteistöverotuksessa

Avainsanat:

- Antopäivä

- 13.3.2024

- Diaarinumero

- VH/6667/00.01.00/2023

- Voimassaolo

- 13.3.2024 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- VH/2390/00.01.00/2023, 1.8.2023

Tässä ohjeessa käsitellään kiinteistöjen arvostamista kiinteistöverotuksessa. Aikaisempaa samannimistä ohjetta on päivitetty vastaamaan uusimpia arvostamiseen liittyviä asetuksia ja oikeuskäytäntöä.

Erityisalueiden arvostamista koskevaan luvussa 2.4.1 kerrotaan nyt selvästi, ettei niihin sovelleta haja-asutusalueen alennuskaavaa.

Kiven-, soran-, saven- ja turpeenottopaikasta ja muusta etuudesta saatavan puhtaan tulon laskemista koskevaan lukuun 2.4.3.2 on lisätty kannanotto ja esimerkit tilanteisiin, joissa omistaja ei enää saa tuloa maa-ainesalueesta tai saatu tulo ei vastaa luovutetun maa-aineksen käypää arvoa.

Jälleenhankinta-arvoa koskevaan lukuun 3.2 on lisätty tarkennus siitä, ettei rakentamista varten saatua avustusta oteta huomioon jälleenhankinta-arvoa laskettaessa.

Voimalaitoksien arvostamista koskevassa luvussa 3.5.17 todetaan nyt, että voimalaitokseen kuuluvat ja siihen liittyvät rakennukset arvostetaan erikseen kunkin rakennuksen yksilöllisten ominaisuuksien perusteella. jos rakennus ei vastaa mitään rakennusten jälleenhankinta-arvon perusteissa annetussa Valtiovarainministeriön asetuksessa mainittua rakennustyyppiä, sen jälleenhankinta-arvona käytetään 75 prosenttia rakennuskustannuksista.

Muilta osin ohje vastaa pieniä tarkennuksia lukuun ottamatta aikaisempaa ohjetta.

Verohallinto on lisäksi antanut kiinteistöverolain soveltamisohjeen, jossa käsitellään sitä, mitkä kiinteistön osat kuuluvat kiinteistöveron piiriin ja mitkä jäävät sen ulkopuolelle.

1 Kiinteistön verotusarvon määräytymisperusteet

Kiinteistöverolain (KiVL 654/1992) 15 §:n mukaan kiinteistön arvona pidetään varojen arvostamisesta verotuksessa annetun lain (arvostamislaki 1142/2005) 5 luvun ja sen nojalla annettujen säännösten ja päätösten mukaisesti laskettavaa arvoa kiinteistöveron määräämisvuotta edeltävältä kalenterivuodelta. Yritysvarallisuuteen kuuluvan kiinteistön arvo määrätään samojen perusteiden mukaan.

Kiinteistöverolakiin on verovuodesta 2017 alkaen lisätty verovuoden määritelmä. Kiinteistöverolain 23 §:n mukaan verovuosi on kalenterivuosi, jolta kiinteistöveroa on suoritettava eli veron määräämisvuosi. Lisäys ei aiheuta muutoksia kiinteistöverotukseen, vaan ainoastaan selkiyttää verovuoden käsitettä kiinteistöverotuksessa. Tässä ohjeessa verovuodella tarkoitetaan kiinteistöverotuksen verovuotta.

Kiinteistöverotuksessa noudatettavan arvostamislain viidennessä luvussa säädetään, että kiinteistön verotusarvo on määrättävä erikseen maapohjan ja rakennuksen osalta.

Maapohjan verotusarvon määrittämistä koskevat seikat sisältyvät arvostamislain 5 luvun 29 §:än. Saman säädöksen 4 momentissa Verohallinnolle on annettu valtuutus päättää niistä perusteista, joiden mukaan rakennusmaan verotusarvo lasketaan (Verohallinnon päätös rakennusmaan verotusarvon laskentaperusteista). Päätös on sitova.

Verohallinnon vuosittain antamassa päätöksessä rakennusmaan verotusarvo lasketaan käyttäen kuntakohtaisiin tonttihintakarttoihin ja arviointiohjeisiin perustuvia tietoja rakennusmaan käyvistä aluekohtaisista arvoista (aluehinta), joissa on huomioitu arvostamislain 29 §:n edellyttämät maapohjan verotusarvon laskentaan vaikuttavat seikat. Näitä ovat muun muassa sijainti, liikenneyhteydet, kunnallisteknisten töiden valmiusaste sekä laadultaan ja sijainniltaan vastaavista kiinteistöistä paikkakunnalla vapaassa kaupassa normaaleissa oloissa maksettujen hintojen perusteella todettu kohtuullinen hintataso.

Rakennusten ja rakennelmien verotusarvon määräytymistä koskevat säännökset sisältyvät arvostamislain 30 §:än. Sen mukaan rakennuksen, rakennelman ja vesivoimalaitoksen arvoksi katsotaan jälleenhankinta-arvo vähennettynä vuotuisilla rakennustyypeittäin määrätyillä ikäalennuksilla.

Valtiovarainministeriö antaa vuosittain asetuksen niistä perusteista, joiden mukaan jälleenhankinta-arvot eri rakennustyypeille lasketaan, katso esimerkiksi VvMA rakennusten jälleenhankinta-arvon perusteista (jälleenhankinta-arvoasetus 1010/2022). Asetuksen arvoissa on huomioitu muun muassa rakennuskustannusindeksin vuosittaiset muutokset.

Rakennuksen jälleenhankinta-arvolla tarkoitetaan kyseessä olevaa rakennusta vastaavan uudisrakennuksen todennäköisiä rakennuskustannuksia arviointihetkellä. Rakennusten arvostuksessa ei oteta huomioon rakennuskustannusten alueellisia eroja, vaan rakennukset arvostetaan samoin perustein koko maassa. Rakennuskustannuksilla tarkoitetaan arvonlisäverottomia rakennuskustannuksia.

Jos rakennus on sen laatuinen, että siihen ei voida lainkaan soveltaa jälleenhankinta-arvoasetuksessa määriteltyjä rakennustyyppikohtaisia arvoja, pidetään rakennuksen jälleenhankinta-arvona 75 prosenttia vastaavan rakennuksen rakennuskustannuksista. Samoin menetellään rakennelmien kanssa. Toisin kuin maapohjan verotusarvoon, rakennuksen sijainti ei vaikuta sen verotusarvoon, vaan se lasketaan pelkästään rakennustyypin, rakennuksen ominaisuuksien ja iän perusteella.

Asetuksen arvot ovat sitovia, eikä rakennuksen myyntihinnalla tai todellisilla rakennuskustannuksilla ole siten yleensä merkitystä rakennuksen jälleenhankinta-arvoa määrättäessä.

Valtiovarainministeriö antaa vuosittain asetuksen myös vesivoimalaitoksen ja sen rakenteiden jälleenhankinta-arvon perusteista, katso esimerkiksi VvMA vesivoimalaitoksen ja sen rakenteiden jälleenhankinta-arvon perusteista (1011/2022).

Edellisestä poiketen maa- ja metsätalouteen kuuluvien tuotantorakennusten verotusarvo kiinteistöverotuksessa on niiden tuloverotuksessa poistamaton hankintameno.

Verohallinnon vahvistamista verotusarvoista voidaan yksittäistapauksissa verovelvollisen niin vaatiessa poiketa arvostamislain 32 §:n perusteella niissä tilanteissa, joissa kiinteistönveronalaisten osien ja etuuksien verotusarvojen yhteismäärä on näiden osuuksien ja etuuksien yhteenlaskettua käypää arvoa suurempi. Säädöksen soveltamisesta sekä siitä, mitä käyvällä arvolla kiinteistöverotuksessa tarkoitetaan, kerrotaan tarkemmin ohjeen lopussa luvussa 4.

2 Maapohjan arvostaminen

2.1 Maapohjan arvostamisen yleiset periaatteet

Arvostamislain 29 §:n 1 momentin mukaan maapohjan verotusarvoa määrättäessä on otettava huomioon kiinteistön käyttötarkoitus, rakennusoikeus, sijainti, liikenneyhteydet, sopivuus rakennustarkoituksiin, kunnallisteknisten töiden valmiusaste sekä laadultaan ja sijainniltaan vastaavista kiinteistöistä paikkakunnalla vapaassa kaupassa normaaleissa oloissa maksettujen hintojen perusteella todettu kohtuullinen hintataso.

Maapohjana pidetään myös sellaista maatilaan kuuluvaa rakennusmaa-aluetta, jolle on vahvistettu asemakaava. Maapohjan verotusarvoon luetaan myös oikeus rakennettuun tai rakenteilla olevan kosken vesivoimaan.

Arvostamislain 29 §:n 2 momentin mukaan sellaiselle maatilaan kuuluvalle rakennusmaa-alueelle, josta verovelvollinen on myynyt ja voi edelleen myydä maata rakennustarkoituksiin, arvo määrätään noudattaen soveltuvin osin 1 momentin säännöksiä. Lisäksi on otettava huomioon rakennusmaa-alueesta teiksi ja yleisiksi alueiksi käytettävän maan osuus sekä se aika, jonka arvioidaan kuluvan ennen kuin maata todennäköisesti tullaan käyttämään rakennusmaana.

Jos tontin tai rakennuspaikan rakennusoikeutta ei ole käytetty täyteen määrään ja jos sillä olevien rakennusten arvo ei ole tontin arvoon verrattuna vähäinen, tontin arvoa on arvostamislain 29 §:n 3 momentin mukaan alennettava kohtuullisesti (ks. luku 2.5.4.).

Arvostamislain 29 §:n 4 momentissa Verohallinnolle on annettu valtuutus vahvistaa vuosittain verotusta varten kunkin kunnan osalta tarkemmat laskentaperusteet, joiden mukaan rakennusmaan verotusarvo lasketaan. Verohallinto voi rajoittaa laskentaperusteiden muutoksesta aiheutuvaa verotusarvojen vuotuista nousua.

2.2 Rakennusmaan arvostaminen

Verohallinnon päätöksellä rakennusmaan verotusarvon laskentaperusteista vahvistetaan vuosittain verotusta varten kunkin kunnan rakennusmaan verotusarvon tarkemmat laskentaperusteet. Esimerkiksi verovuodelta 2024 toimitettavassa kiinteistöverotuksessa sovellettavan päätöksen mukaan rakennusmaan verotusarvo lasketaan käyttäen kuntakohtaisiin tonttihintakarttoihin ja arviointiohjeisiin perustuvia tietoja rakennusmaan käyvistä aluekohtaisista arvoista (aluehinta).

Verohallinnon päätöksen taustalla oleva rakennusmaan nykyinen arviointimenetelmä on kehitetty Valtion teknillisen tutkimuslaitoksen (VTT) ja Verohallinnon yhteistyönä. VTT selvitti rakennusmaan kohtuullisen käyvän arvon koko maassa ja rakennusmaan verotusarvon laskentaperusteista annetussa Verohallinnon päätöksessä mainitut kuntakohtaiset arviointiohjeet laadittiin vuonna 1993 tuon selvityksen pohjalta.

Arviointiohjeita on tämän jälkeen aika ajoin tarkistettu ja niihin on tehty rakennusmaan hintatason muuttumisesta johtuvia korjauksia. Viimeisin laajempi päivitys arviointiohjeisiin ja tonttihintakarttoihin tehtiin vuosina 2005 - 2006, jolloin laadittiin kaikkien merkittävimpien kasvukeskusten ja niiden kehyskuntien rakennusmaan hintaselvitys. Vuonna 2008 valmistui haja-asutusalueiden asunto- ja lomakiinteistöjä sekä tunturialueiden ja muiden vapaa-ajan keskusten lomakiinteistöjä koskeva selvitys. Tämän jälkeen selvityksiä ei ole tehty.

Kuntakohtaisiin arviointiohjeisiin sisältyvät niin sanotut tonttihintakartat, joihin on asemakaavan mukaisen käyttötarkoituksen perusteella merkitty erilaisten rakennuspaikkojen yksikköhinnat eli niin sanottu aluehinta joko asema- tai rakennuskaavan mukaista rakennusoikeuden kerrosneliömetriä tai rakennuspaikan pinta-alan neliömetriä kohti.

Asuinkerrostalo-, myymälärakennus- ja toimistorakennuspaikkojenhintatasot on arviointiohjeissa ilmaistu rakennusoikeuden mukaisina kerrosneliömetrihintoina. Omakoti-, teollisuus- ja huoltoasemarakennusten rakennuspaikkojen hintatasot on puolestaan ilmaistu yleensä pinta-alaneliömetriä kohden, mutta joissakin kunnissa on myös esimerkiksi omakoti- ja rivitalotontteihin sovellettu rakennusoikeuden mukaista arvostamista.

Tonttihintakartoissa ja arviointiohjeissa vahvistetut arvot ovat keskimääräisiä käypiä arvoja ja ne perustuvat pääsääntöisesti toteutuneisiin rakentamattoman maan kauppahintoihin. Hintatason lisäksi hinta-alueiden muodostumisen kannalta merkityksellisiä ovat olleet arvostamislain 29 §:n mukaisesti sijainti, liikenneyhteydet sekä kaavatietojen mukainen käyttötarkoitus ja rakennusoikeus. Tonttihintakartoissa ja arviointiohjeissa esitettyjä arvoja ei tämän vuoksi erikseen alenneta lentomelun, liikenteen melun, pölyhaittojen tms. syiden takia.

Haja-asutusalueilla käytetään rakennusmaan arvostuksessa kuntakohtaisia perushintoja neliömetriä kohti. Lisäksi arviointiohjeissa on selvitetty erikseen ne kunnan rakennuspaikkojen perushinnat, jotka ovat muiden rakennuspaikkojen hintoja korkeampia, kuten esimerkiksi loma- ja rantarakennuspaikat. Joissakin kunnissa rantarakennuspaikoille on arviointiohjeissa annettu eri hintoja myös sen mukaan, millaisen vesistön rannalla rakennuspaikka sijaitsee. Jos arviointiohjeissa ei ole annettu erikseen hintaa rantarakennuspaikoille, sovelletaan niidenkin arvostamisessa alueen rakennusmaan perushintaa.

Jos rakennusmaalle ei ole annettu arviointiohjetta tai tonttihintakartassa arvoa, verotusarvo lasketaan noudattaen soveltuvin osin vastaavanlaista aluetta koskevaa kuntakohtaista arviointiohjetta ja tonttihintakarttaa. Samoin menetellään, jos niissä perusteissa, jotka rakennusmaan käypää arvoa määrättäessä on otettava huomioon, on tapahtunut oleellinen muutos.

Verohallinto voi arvostamislain 29 §:n 4 momentin nojalla rajoittaa rakennusmaan verotusarvojen laskentaperusteiden muutoksista aiheutuvaa verotusarvojen nousua vuotuisessa rakennusmaan verotusarvon laskentaperusteista annettavassa päätöksessä. Esimerkiksi vuonna 2023 rakennusmaan verotusarvoksi katsotaan päätöksen mukaan 75 % edellä mainittujen ohjeiden mukaisesta aluehinnasta (tavoitearvo).

Jos vuoden 2022 verotusarvo on ollut alle tavoitearvon, vuoden 2023 verotusarvo lasketaan Verohallinnon päätöksen mukaan korottamalla vuoden 2022 verotusarvoa seuraavalla tavalla:

- jos vuoden 2022 verotusarvo on alle 80 % tavoitearvosta, korotus on 30 % tai

- jos vuoden 2022 verotusarvo on vähintään 80 % tavoitearvosta, korotus on 20 %.

Rakennusmaan verotusarvoksi vahvistetaan kuitenkin Verohallinnon päätöksen mukaisesti vähintään 0,75 euroa neliömetriltä ja enintään tavoitearvo.

2.3 Maatilan rakennusmaa

2.3.1 Maatilan asuinrakennuspaikat

Arvostamislain 21 §:n 2 momentin mukaan maatalouden asuinrakennuksen rakennuspaikan arvo määrätään siten kuin 29 §:ssä säädetään eli luvussa 2.1. kuvatuin perustein. Asuinrakennuksia ovat sekä vakituiseen asumiseen että vapaa-ajan asumiseen tarkoitetut rakennukset. Siten esimerkiksi maatilalla olevan rakennetun lomamökkitontin arvo määrätään kuten vastaavan muun rakennusmaan arvo. Sillä seikalla, että lomamökkitontit eivät ole itsenäisiä kiinteistöjä, ei ole merkitystä rakennetun rakennusmaan verotusarvoa määrättäessä.

Korkeimman hallinto-oikeuden vuosikirjapäätöksen KHO 2001:5 mukaan rannalla sijaitsevan maatilan asuinrakennuksen rakennuspaikan arvo on määrättävä arviointiohjeen omarantaisen lomarakennuspaikan eikä haja-asutusrakennuspaikan arvon perusteella.

2.3.2 Maatilan tuotantorakennusten rakennuspaikat

Maa- tai metsätalouteen kuuluvan tuotantorakennuksen rakennuspaikan, joka käsittää rakennuksen alla olevan maan sekä sen välittömässä läheisyydessä olevan pihamaan, arvoksi katsotaan arvostamislain 31 §:n 2 momentin 2 kohdan mukaan vastaavan suuruiselle maatalousmaalle määrätty arvo kerrottuna neljällä. Maatalousmaan arvoksi katsotaan puolestaan arvostamislain 20 §:n 1 momentin mukaan maatalousmaan keskimääräinen vuotuinen tuotto kerrottuna luvulla seitsemän.

Verohallinto vahvistaa vuosittain erillisellä päätöksellä maatalousmaan arvoa kuvaavan pellon keskimääräisen vuotuisen tuoton hehtaarilta kunnittain. Käytännössä maa- ja metsätalouden tuotantorakennuksen rakennuspaikan arvo hehtaaria kohti saadaan siis kertomalla Verohallinnon arvostamisvuodelle vahvistama rakennuspaikan sijaintikunnan mukainen pellon keskimääräinen vuotuinen tuotto luvulla 28.

2.3.3 Maatilan muu rakennusmaa

Maatilaan kuuluvan, asemakaavassa tai vanhan kaavoituslainsäädännön mukaisessa edelleen voimassa olevassa rakennuskaavassa rakennusmaaksi varatun alueen verotusarvo vahvistetaan arvostamislain 29 §:n 1 momentissa säädetyllä tavalla noudattaen rakennusmaan verotusarvon laskentaperusteista annettua Verohallinnon päätöstä. Siten asemakaava-alueella olevan maatilan rakennusmaa arvostetaan rakennusmaata koskevien perusteiden mukaan, vaikka sillä kasvaa vielä metsää tai sitä käytetään maatalousmaana.

Arvostamislain 29 §:n 2 momentin mukaan myös sellaisen maatilaan kuuluvan rakennusmaa-alueen, josta verovelvollinen on myynyt ja voi edelleen myydä maata rakennustarkoituksiin, arvo määrätään noudattaen soveltuvin osin vastaavia perusteita. Tällöin on arvioinnissa kuitenkin lisäksi otettava huomioon alueesta teiksi ja yleisiksi alueiksi käytettävän maan osuus sekä se aika, jonka arvioidaan kuluvan ennen kuin maata todennäköisesti tullaan käyttämään rakennusmaana. Maatilaan kuuluvan rakennusmaan ja kiinteistöverosta vapaan maapohjan välistä rajanvetoa on selvitetty tarkemmin Kiinteistöverolain soveltamisohjeessa.

Maatilaan kuuluvia ranta-asemakaavoitettuja alueita ei arvosteta rakennusmaana pelkästään sillä perusteella, että alueelle on vahvistettu ranta-asemakaava. Sama koskee yleis- ja rantayleiskaavaa, vaikka niissä olisi osoitettu maata esimerkiksi loma-asutukseen.

2.4 Erityisalueet

2.4.1 Laskettelurinteet, golfkentät, moottoriradat ja vastaavat erityisalueet

Laskettelurinteiden, golfkenttien, moottoriratojen, aurinkovoimaloiden maapohjien ja vastaavien erityisalueiden (esimerkiksi ampumaradat ja raviradat) läheisyydessä olevat ravintola-, asuin-, klubi- ja huoltorakennusten rakennuspaikat arvostetaan kuten muiden vastaavien rakennusten rakennuspaikat.

Erityisalueiden arvostamisessa ei ole merkitystä sillä, onko alue annettu vuokralle vai harjoittaako sillä toimintaa kiinteistön omistaja vai joku muu. Erityisalueiden verotusarvo voidaan muun selvityksen puuttuessa määrätä alueen pientalotonttiin sovellettavan arvon mukaan.

Tästä arvosta ei myönnetä haja-asutusalueen alennuskaavaa. Näitä alueita on rakennettu tai muokattu tarkoitukseensa sopiviksi. Niiden arvon pinta-alayksikköä kohden ei voida katsoa alenevan samalla tavoin, kuin haja-asutusalueella sijaitsevan rakennusmaan, jonka euromääräinen arvo pinta-alayksikköä kohden tyypillisesti alenee alueen pinta-alan kasvaessa.

Rakennusmaan verotusarvon laskentaperusteista annettavassa päätöksessä on kuitenkin määritelty vähimmäisarvo kiinteistöveron alaisille alueille. Esimerkiksi vuoden 20231 aluehinta on alennuskaavasta huolimatta vähintään 1 euro/m2. Verotusarvoksi tulee tällöin vähintään 0,75 euroa/m2.

Alueen rakentamisesta aiheutuneiden kustannusten, kuten maanraivaus-, louhinta-, tasoitus- yms. kustannusten katsotaan sisältyvän maapohjan arvoon. Golfkentän ja moottoriradan kastelujärjestelmään kuuluvat pumppauslaitteet, johdot ja kastelulaitteet samoin kuin laskettelurinteen hissit tukirakenteineen ovat koneita ja laitteita, jotka eivät kuulu kiinteistöveron piiriin. Myöskään moottoriradan asfaltointi- tms. pinnoitus ei kuulu kiinteistöveroon piiriin.

Erityisalueilla sijaitsevia kiinteistöverotuksen ulkopuolelle jääviä metsiä käsitellään kiinteistöverolain soveltamisohjeen luvussa 3.2 Muut erityisalueet.

1Verohallinnon päätös rakennusmaan verotusarvon laskentaperusteista (14.11.2023, VH/5837/00.01.00/2023) 2 § ja 4 §.

2.4.2 Kauppapuutarhat yms.

Muut kuin maatilalla sijaitsevat kauppapuutarha-, kasvitarha-, viljely- yms. erikoiskäyttöalueet voidaan arvostaa alueen pientalon rakennuspaikan arvon mukaan, jos kuntakohtaisessa arviointiohjeessa ei ole toisin määrätty.

Vähäinen marjojen ja hedelmien yms. puutarhatuotteiden viljely ei vaikuta kyseisen rakennusmaan verotusarvoon.

Vain maatalouden tulolähteeseen kuuluvat taimien, kukkien, marjojen yms. viljelyn alueet ovat kiinteistöverosta vapaata maatalousmaata.

2.4.3 Kiven-, soran-, saven- ja turpeenottopaikka ja muu etuus

2.4.3.1 Yleistä

Maa-ainesten ottoalueiden arvostamisesta säädetään arvostamislain 31 §:n 1 momentissa. Sen mukaan kiven-, soran-, saven- ja turpeenottopaikka tai muu etuus, jota käytetään muuhun kuin maa- tai metsätalouden omiin tarpeisiin, arvostetaan siihen pääoma-arvoon, joka sillä laskettuna etuudesta saatavan puhtaan tulon, etuuden todennäköisen kestoajan ja 8 prosentin korkokannan mukaan on kiinteistöveron määräämisvuotta edeltävän vuoden päättyessä. Merkitystä ei ole sillä onko kyse maataloudesta, elinkeinotoiminnasta vai tuloverolain mukaan verotettavasta toiminnasta.

Verotusarvoon vaikuttaa siis kaksi tekijää: etuudesta saatavan puhtaan tulon määrä ja sen todennäköinen kestoaika. Kestoaikaa on rajoitettu määrällisesti (nostettavissa oleva määrä) ja ajallisesti (voimassaoloaika). Nostettavissa oleva määrä ja luvan voimassa oloaika käyvät ilmi luvasta, jonka perusteella maa-ainesta voidaan nostaa.

Maa-aineslain (555/1981) mukaan kiven, soran, hiekan, saven ja mullan ottamiseen tarvitaan kunnan myöntämä maa-aineslupa. Luvassa määritellään maa-aineksen ottoalueen rajat ja otettavan maa-aineksen määrä. Turpeen nostoon vaaditaan ympäristönsuojelulain (527/2014) ympäristölupa, jonka myöntää aluehallintoviranomainen. Turvemäärä voidaan selvittää vuokra- ja myyntisopimuksista.

Edellä mainitut luvat myönnetään rajoitetuksi ajaksi, jonka perusteella etuuden todennäköinen kestoaika voidaan laskea. Pääsääntöisesti voidaan maa-ainesten ottoalueiden arvostamisessa nojautua lupien ja sopimusten tietoihin.

Kiinteistön verotusarvo lasketaan verovuotta edeltävän vuoden lopun tilanteen mukaan. Aluetta ei pidetä enää maa-aineksen ottoalueena, jos sitä koskeva maa-aineslupa on umpeutunut verovuotta edeltävän vuoden aikana. Tällöin sen kiinteistöverotus määräytyy alueen uuden käyttötarkoituksen mukaan. Esimerkiksi maatilalla sijaitsevasta alueesta, joka on tarkoitus metsittää ottotoiminnan päätyttyä, ei määrätä kiinteistöveroa ottoluvan umpeutumista seuraavana vuotena, vaan sitä pidetään kiinteistöverosta vapaana metsänä.

Alueella mahdollisesti olevien rakennelmien tai rakennusten maapohjille lasketaan kiinteistövero kyseisen alueen rakennusmaan arvolla.

Silloin kun maa-aineslupa on päättynyt verovuotta edeltävän vuoden aikana mutta samalla alueelle myönnetään uusi lupa verovuoden aikana, ei maa-aineksen ottotoiminnan katsota päättyneen, koska etuuden todennäköinen kestoaika on selvästi muuttunut. Tällöin alkuperäisen luvan viimeisen vuoden arvo lasketaan jatkoluvalla myönnetyn ottomäärän ja alkuperäisen luvan viimeisen vuoden ottomäärän summasta.

Esimerkki 1:

Alueelle on 1.10.2013 myönnetty maa-aineslupa 400 000 k‑m3:lle 10 vuoden ajalle. Luvan päättyessä 1.10.2023 nostamatta on vielä 200 000 k-m3. Vuoden 2023 aikana maa-ainesta on myyty 10 000 k-m3. Talven aikana ottotoimintaa ei ole.

Ottotoimintaan on saatu 1.3.2024 uusi lupa 130 000 k-m3:lle. Tällöin verovuoden 2024 kiinteistöverotuksessa ei katsota ottotoiminnan päättyneen 1.10.2023, vaan kiinteistöverotuksessa käytettävä arvo 31.12.2023 lasketaan ikään kuin vuonna 2024 olisi myönnetty lupa 140 000 k-m3:lle (10 000 k-m3 + 130 000 k-m3).

Kun verovuoden 2024 verotusarvoa laskettaessa 140 000 k-m3:sta vähennetään 2023 myyty 10 000 k-m3, jää seuraavalle vuodelle 130 000 k-m3, jolle on myönnetty uusi lupa. Poistamaton osa maa-aineksen ottoalueen alkuperäisistä perustamis- ja maisemointikuluista lisättynä uuteen lupaan liittyvillä kuluilla (lupamaksut, selvitykset yms.) jaksotetaan uuden luvan voimassaoloajalle.

Jos vuonna 2013 myönnetyn luvan ajalla puhdasta tuloa laskettaessa maa-aineksen hankintahinta, perustamiskulut ja arvioidut maisemointikulut ovat olleet esimerkiksi 10 000 €, on niistä jo vähennetty 4 750 €2 ja 5 250 € siirtyy vähennettäväksi uuden maa-ainesluvan aikana sitä mukaa, kun maa-ainesta nostetaan.

Verovuoden 2023 puhdasta tuloa laskettaessa on jo tiedossa, että toiminta jatkuu, joten puhdasta tuloa laskettaessa vähennetään maa-aineksen hankintamenoa ja perustamis- ja maisemointikuluja 0,0375 €/k-m3 (5 250 €/140 000 k-m3). Lisäksi uuteen lupaan liittyvät mahdolliset lupamaksut yms. jaksotetaan vähennettäväksi vastaavalla tavalla sitä mukaan, kun maa-ainesta nostetaan.

Verotusarvo määräytyy verovuotta edeltävän vuoden lopun tilanteen mukaan. Verotusmenettelystä annetun lain (VML, 1558/1995) 3 §:n 2 momentin mukaan verovuosi on kalenterivuosi tai, jos kirjanpitolaissa (1336/1997) tarkoitettuna tilikautena ei ole kalenterivuosi, se tai ne tilikaudet, jotka ovat kalenterivuoden aikana päättyneet. Kuten ohjeen alussa on mainittu, kiinteistöverolakiin on verovuodesta 2018 alkaen lisätty verovuoden määritelmä. Kiinteistöverolain 23 §:n mukaan verovuosi on kalenterivuosi, jolta kiinteistöveroa on suoritettava.

Verovelvollisen on verotusarvon laskemista varten selvitettävä, paljonko maaperässä on vielä nostamatonta maa-ainesta. Jäljellä olevan maa-aineksen määrä on selvitettävä myös siinä tapauksessa, että alue on vuokrattu ulkopuoliselle.

Varastoon nostettua maa-ainesta ei oteta huomioon kiinteistön verotusarvoa määritettäessä, vaan sitä pidetään irtaimena omaisuutena (esimerkiksi murskattu kivi, seulottu sora ja hiekka tai kuivumaan nostettu turve). Jos varastoon nostetaan käsittelemätöntä maa-ainesta, on verovelvollisen annettava hyväksyttävä selvitys toimenpiteen syystä. Muussa tapauksessa maa-ainekselle voidaan edelleen laskea verotusarvo kuten nostamatta olevalle maa-ainekselle. Verotusarvo perustuu puhtaan tulon ja jäljellä olevan ottoluvan lisäksi nostamatta olevan maa-aineksen määrään.

Verotusarvoa ei voi keinotekoisesti pienentää nostamalla maa-ainesta maaperästä ja läjittämällä se kasaan. Verotusmenettelystä annetun lain 28 §:n 1 momentin mukaan verotusta toimitettaessa on meneteltävä niin kuin asiassa olisi käytetty oikeaa muotoa, jos jollekin olosuhteelle tai toimenpiteelle on annettu sellainen oikeudellinen muoto, joka ei vastaa asian varsinaista luonnetta tai tarkoitusta. Maa-aineksen nostamiselle varastoon on siis oltava muu kuin verotuksellinen tarkoitus.

Verovelvollisuus määräytyy kiinteistöverolain 6 §:n ja 5 §:n mukaan eli omistaja tai omistajan veroinen haltija ovat velvollisia maksamaan kiinteistöveroa, vaikka alue olisi vuokrattu ulkopuoliselle.

2(10 000 € / 400 000 k-m3) x 190 000 k-m3

2.4.3.2 Puhdas tulo

Etuudesta saatavalla puhtaalla tulolla tarkoitetaan sitä tuottoa, joka etuudesta saadaan, kun verovuotta edeltävän vuoden päättyessä jäljellä oleva etuus on käytetty loppuun3 ja kaikki siihen liittyvät kustannukset on vähennetty siitä saatavasta tulosta. Etuudesta saatavalle puhtaalle tulolle lasketaan pääoma-arvo 8 prosentin korkokannan mukaan etuuden todennäköisen kestoajan perusteella.

Puhdas tulo lasketaan seuraavasti:

Etuudesta saatava tulo kokonaisuudessaan, josta vähennetään

- Maa-aineksen osuus maa-alueen hankintamenosta

- Perustamiskulut

- Kulut toiminnan lopettamisesta (maisemointi ynnä muut)

- Kulut maa-aineksen nostamisesta

= Puhdas tulo

Puhdas tulo jaetaan nostettavissa olevalle maa-ainekselle, jotta verovuotta edeltävän vuoden päättymishetkellä käyttämättä olevan maa-aineksen arvo voidaan arvioida ja laskea sen pääoma-arvo 8 prosentin korkokannan ja etuuden todennäköisen kestoajan perusteella.

Jäljempänä esimerkkiliitteessä on selostettu tarkemmin, miten eri tekijöitä käsitellään laskettaessa puhdasta tuloa.

Etuudelle määrätään arvo siitä jäljellä olevana aikana saatavan puhtaan tulon perusteella. Arvioitaessa myöhemmin saatavia tuloja eli jäljellä olevan maa-aineksen arvoa, käytetään pohjana lähtökohtaisesti toiminnan aloittamisvuoden puhdasta tuloa per kuutiometri. Verovelvollinen voi kuitenkin halutessaan valita laskentatavan, jossa hän ilmoittaa vuosittain nostetusta maa-aineksesta saatavat myyntituotot ja sen nostamisesta aiheutuneet kustannukset.

Myös laskettaessa verotusarvo aloittamisvuoden puhtaan tulon mukaan, voidaan puhtaan tulon määrä laskea uudelleen, mikäli siinä tapahtuu olennaisia pysyviä muutoksia (esimerkiksi myyntihinta nousee tai laskee olennaisesti tai nostamisesta aiheutuneet kustannukset muuttuvat olennaisesti).

Jos maa-ainesta ei myydä lainkaan, vaan se käytetään muuhun kuin maa- ja metsätalouden omiin tarpeisiin (esimerkiksi maatalousyrittäjän harjoittamaan muun yritystoiminnan tarpeisiin), ei tarkoita sitä, että etuudelle ei määrättäisi verotusarvoa kiinteistöverotuksessa. Tällöin voidaan jäljellä olevan maa-aineksen arvo määrittää käyttäen alueen keskimääräistä puhdasta tuloa. Samoin myytäessä maa-ainesta poikkeuksellisen edullisesti esimerkiksi sukulaiselle tai intressipiirissä olevalle taholle, voidaan käyttää alueen keskimääräistä puhdasta tuloa jäljellä olevan maa-aineksen arvon määrittämisessä.

Jos puhtaan tulon laskemisessa tarvittavia tietoja ei saada selville, voidaan puhdas tulo arvioida alueen keskimääräisen puhtaan tulon mukaan. Jos tätä ei saada selvitettyä, voidaan maa-aineksen ottoalueen arvoksi muun selvityksen puuttuessa arvioida sen tasearvo.

Vuokratulle maa-ainesalueelle määrätään verotusarvo etuudesta saatavan vuokratulon ja verovuotta edeltävän vuoden päättyessä jäljellä olevan maa-aineksen tai etuuden perusteella. Merkitystä ei ole sillä, saadaanko vuokratulo kertavuokrana etukäteen vai vuosittain.

Jos kiinteistöverotuksen piiriin kuuluva maa-ainesalue ei kerrytä omistajalleen tuloa tai saava tulo ei vastaa luovutetun maa-aineksen arvoa, voidaan sen verotusarvo poikkeuksellisesti laskea myös maa-ainesta hyödyntävän muun kuin omistajan puhtaan tulon mukaan. Näin voidaan toimia esimerkiksi tilanteissa, joissa maa-ainesalueen omistaja on saanut korvauksen nostettavasta maa-aineksesta etukäteen tai lahjoittanut oikeuden nostaa maa-ainesta.

Esimerkki 2:

Maanomistaja luovuttaa vuokralaiselle oikeuden nostaa maa-ainesta kertakorvausta vastaan. Kiinteistöllä on kiinteistöverotuksen piiriin kuuluva maa-aineksen ottoalue, mutta maanomistaja ei saa siitä kertakorvauksen jälkeen muuta tuloa.

Maa-ainesalueen verotusarvo voidaan laskea maa-aineksen nostajan (vuokralainen) saaman puhtaan tulon, etuuden todennäköisen kestoajan ja kahdeksan prosentin korkokannan mukaan (arvostamislaki 31.1 §).

Verotusarvoa laskettaessa maa-aineksen nosto-oikeudesta maksettu kertakorvaus jaetaan nostettavissa olevan maa-aineksen määrällä ja vähennetään sitä mukaan, kun maa-ainesta nostetaan.

Esimerkki 3:

Maanomistaja lahjoittaa oikeuden nostaa maa-ainesta. Kiinteistöllä on kiinteistöverotuksen piiriin kuuluva maa-aineksen ottoalue, mutta maanomistaja ei saa siitä tuloa.

Maa-ainesalueen verotusarvo voidaan laskea maa-aineksen nostajan saaman puhtaan tulon, etuuden todennäköisen kestoajan ja kahdeksan prosentin korkokannan mukaan (arvostamislaki 31.1 §).

Verotusarvoa laskettaessa maa-aineksen nosto-oikeuden lahjaverotusarvo jaetaan nostettavissa olevan maa-aineksen määrällä ja vähennetään sitä mukaan, kun maa-ainesta nostetaan.

Esimerkki 4:

Maanomistaja on ostanut kiinteistön siten, että myyjälle on jäänyt oikeus nostaa kiinteistöltä maa-ainesta tietyn ajan ja/tai tietty määrä ilman eri korvausta. Kiinteistöllä on kiinteistöverotuksen piiriin kuuluva maa-aineksen ottoalue, mutta maanomistaja ei saa siitä tuloa.

Maa-ainesalueen verotusarvo voidaan laskea maa-aineksen nostajan saaman puhtaan tulon, etuuden todennäköisen kestoajan ja kahdeksan prosentin korkokannan mukaan (arvostamislaki 31.1 §).

3 Etuus on käytetty loppuun, kun maa-aineksen ottoa varten annetussa luvassa määritelty ottomäärä tai voimassaoloaika tulee täyteen.

2.4.3.3 Maa- ja metsätalouden oma käyttö

Maa- ja metsätalouden omaa käyttöä palvelevat maa-aineksen ottoalueet eivät kuulu kiinteistöveron piiriin, jos ne sijaitsevat asemakaava-alueen ulkopuolisella maa- tai metsätalouden käytössä olleella maalla. Omaan käyttöön rinnastetaan myös tiekunnan osakkaana tapahtuva maa-aineksen luovutus tiekunnan käytettäväksi joko vastikkeetta tai tiemaksun kuittausta vastaan.

Omaan käyttöön ei rinnasteta omalle yritykselle tapahtuvaa maa-aineksen luovutusta, koska tällöin maa-ainesta otetaan yritystoiminnan tarpeisiin eikä maa- tai metsätalouden tarpeisiin. Yhtiömiehen tai osakkaan omalle, maa- tai metsätaloutta harjoittavalle yhtymälle tai yhtiölle tapahtuvassa luovutuksessa taas ei ole kyse omiin tarpeisiin käyttämisestä, koska kyse on erillisistä oikeussubjekteista.

Alue, jolta tapahtuu maa-aineksen ottoa sekä omaan käyttöön että myyntiin, on kokonaisuudessa kiinteistöverotuksen piirissä. Puhdas tulo lasketaan tällöin myös oman käytön osalta sen mukaan, mitä maa-aineksesta olisi saatu myytäessä se ulkopuoliselle.

2.4.4 Muut erityisalueet

2.4.4.1 Kaivokset

Kaivoslain (621/2011) nojalla hallittavien alueiden arvo määritellään kuntakohtaisen arviointiohjeen mukaan, kuten muidenkin teollisuuslaitosten maapohja3. Verotusarvo on kuitenkin vähintään Verohallinnon rakennusmaan verotusarvon laskentaperusteista antaman päätöksen mukainen vähimmäisarvo.

Kaivosalueen rakennukset arvostetaan niiden rakennustyypin mukaan teollisuus- ja varastorakennukseksi tai toimistorakennukseksi. Prosessin osana toimivat altaat ja muut vastaavat rakennelmat arvostetaan rakennuskustannusten mukaan.

Kaivostoiminnassa käytettävät kuljetushihnat, putkistot ynnä muut sellaiset järjestelmän osat ovat koneita tai laitteita. Niitä pidetään kuitenkin rakennuksina tai rakennelmina siltä osin kuin niille on myönnetty rakennuslupa.

Kaivoskäytöstä muuhun käyttöön (ravintola, elämysmatkailu, taidegalleria, tms.) siirretyt kaivoskäytävät arvostetaan rakennelmina. Jälleenhankinta-arvona pidetään 75 % vastaavan rakennelman keskimääräisistä rakennuskustannuksista ja vuotuisena ikäalennuksena 10 %. Rakennuskustannuksiin ei lasketa kaivostoiminnan kuluja, vaan tilan muuttamisesta uuteen käyttöön aiheutuneet kustannukset.

3 Päätöksessä KHO 9.5.2014 taltio 1536 todettiin, että kaivosoikeus ei ole samanlaisessa riippuvuussuhteessa maapohjaan kuin arvostamislain 31 §:n 1 momentissa tarkoitettu kiven-, soran-, saven- ja turpeenottopaikkaan liittyvä oikeus, eikä sitä voida pitää lainkohdassa tarkoitettuna etuutena. Katso myös kiinteistöverolain soveltamisohjeen kohta 3.11 Kaivokset.

2.4.4.2 Voimajohtolinjat ja -aukeat

Asema- ja yleiskaava-alueella sijaitsevat johtoaukeat rajoittavat rakennuspaikan käyttöä mutta eivät pääsääntöisesti vaikuta rakennuspaikan rakennusoikeuteen, vaan rakennusoikeus on laskettu koko maapohjan pinta-alan perusteella. Rakennuspaikkojen verotusarvoja ei siten alenneta tällä perusteella.

Maatilalla sijaitsevat vähintään 10 metriä leveät voimajohtoaukeat katsotaan joutomaaksi eikä niille määrätä arvoa. Sinänsä kiinteistöveron piiriin kuuluvaa, mutta arvottomaksi katsottavaa joutomaata voi olla vain maatilalla (arvostamislaki 31 a §). Muulla kiinteistöllä kuin maatilalla sijaitsevat alueet arvostetaan normaalisti aluehinnan mukaan.

2.4.4.3 Muut erikseen mainitsemattomat alueet

Kaava-alueella sijaitseva muu kuin edellä käsitelty erityisalue arvostetaan muun selvityksen puuttuessa alueen pientalon rakennuspaikan alimman arvon mukaan, jos erityisalueella on rakennusoikeutta tai se on rakennettu. Jos alueella ei ole rakennusoikeutta, voidaan arvostuksessa käyttää esimerkiksi puistoalueiden arvoa, joka on 20 % rakennusmaan arvosta.

Verotusarvo on kuitenkin näissäkin tapauksissa vähintään Verohallinnon rakennusmaan verotusarvon laskentaperusteista antaman päätöksen mukainen vähimmäisarvo. Haja-asutusalueella erityisalueet arvostetaan muun selvityksen puuttuessa haja-asutusalueella yleisesti sovellettavan rakennuspaikan arvon mukaan.

2.5 Maapohjan arvostamisen erityiskysymyksiä

2.5.1 Verohallinnon päätöksen, tonttihintakarttojen ja arviointiohjeiden merkityksestä

Verohallinnon vuosittain antama päätös rakennusmaan verotusarvon laskentaperusteista ja päätöksessä tarkoitetut kuntakohtaiset tonttihintakartat ja arviointiohjeet ovat sitovia. Päätöksen 1 §:n 2 momentin mukaan, jos rakennusmaalle ei ole annettu arviointiohjetta tai tonttihintakartassa arvoa tai jos niissä perusteissa, jotka rakennusmaan käypää arvoa määrättäessä on otettava huomioon, on tapahtunut oleellinen muutos, verotusarvo lasketaan noudattaen soveltuvin osin vastaavanlaista aluetta koskevaa kuntakohtaista arviointiohjetta ja tonttihintakarttaa.

Kaavamuutoksen vaikutus otetaan arvostamisessa huomioon heti asemakaavan lainvoimaiseksi tulosta lukien. Jos uudistetun kaavan takia arvostamisperuste muuttuu pinta-alaperusteisesta rakennusoikeusperusteiseksi, otetaan käyttöön tonttihintakartan mukainen rakennusoikeuden kerrosneliömetrihinta. Pinta-alaperusteisesta hinnasta saadaan kerrosneliömetrihinta jakamalla pinta-alaperusteinen hinta tonttitehokkuutta osoittavalla e-luvulla.

Rakennusmaan arvonnousua rajoitetaan päätöksen 4 §:ssä tarkoitetulla tavalla silloin, kun alueelle on vahvistettu ensimmäinen kaava ja kaavoitettu maapohja on ennestään ollut kiinteistöverotuksen piirissä. Sen sijaan uuden kaavan mukaista aluehintaa, tavoitearvoa ja siitä laskettua verotusarvoa sovelletaan heti sellaisiin maapohjiin, jotka ovat aiemmin olleet kiinteistöverotuksen ulkopuolella.

Jos rakennusmaan verotusarvon perusteena on ollut virheellinen laskentaperuste, aluehinta tai rakennusoikeuden määrä, virheen korjaamisesta aiheutuvaa mahdollista verotusarvon nousua ei rajoiteta päätöksen 4 §:n mukaisesti. Pelkästään yleisestä hintatasosta johtuvia muutoksia maapohjan arvoon ei voida tehdä. Tämä tarkoittaa käytännössä sitä, että vaikka yleinen hintataso olisi noussut, vastaavaa tasokorotusta verotusarvoihin ei voida tehdä ilman arviointiohjeiden muutosta. Toisaalta verotusarvojen tasoa ei voida myöskään yleisesti alentaa hintatason laskiessa.

Jos rakennusmaan käypä arvo kuitenkin on yksittäistapauksessa Verohallinnon päätöksen mukaan laskettua arvoa alempi, rakennusmaan verotusarvoksi katsotaan Verohallinnon päätöksen 5 §:n mukaan käypä arvo. Käyvän arvon soveltamista on selvitetty tarkemmin luvussa 4.

2.5.2 Asemakaavan mukaisen rakennusoikeuden ylittyminen

Joissakin kaupungeissa on tiettyjen alueiden rakennusmailla asemakaavan mukainen rakennusoikeus säännönmukaisesti ylitetty. Kaavoittaja on voinut pyrkiä hillitsemään olemassa olevien rakennusten purkuhaluja merkitsemällä uudistettavana olleeseen asemakaavaan olennaisesti pienempi rakennusoikeus kuin olemassa olevan rakennuksen toteutunut rakennusala on ollut. Tällaisia rakennussuojelua edistäviä asemakaavoja tehtiin erityisesti 1960 - 1980 -luvuilla. Nykyään rakennuksia suojellaan muilla tavoin, mutta tällaisia välillisesti suojelevia kaavoja on edelleen voimassa esimerkiksi Helsingin kantakaupungissa. Myös muita satunnaisempia syitä asemakaavan merkityn rakennusoikeuden ylittymiselle voi olla.

Korkeimman hallinto-oikeuden päätöksessä KHO 2018:45 käsitellään asemakaavan mukaisen rakennusoikeuden ylittymisen huomioon ottamista kiinteistön maapohjaa arvostettaessa. Korkein hallinto-oikeus katsoi, että maapohjan verotusarvoa vahvistettaessa huomioon on otettava, mihin tarkoitukseen kiinteistön omistaja on maapohjaa käyttänyt. Yhtiö oli käyttänyt omistamaansa kiinteistöä voimassa olevan asemakaavan tarjoamaa rakennusoikeutta suuremman asuinrakennuksen rakennuspaikkana. Yhtiön omistaman tontin maapohjan verotusarvoa vahvistettaessa käytettävänä rakennusoikeutena ei ollut pidettävä verovuonna voimassa olleen asemakaavan mukaista rakennusoikeutta, vaan yhtiön tosiasiassa hyödyntämää alkuperäisen asemakaavan mukaista rakennusoikeutta.

Päätöstään korkein hallinto-oikeus perusteli seuraavasti:

"Varojen arvostamisesta verotuksessa annetun lain 29 §:n 1 momentin mukaan maapohjan verotusarvoa määrättäessä on otettava huomioon muun ohessa kiinteistön käyttötarkoitus ja rakennusoikeus.

Yhtiö on käyttänyt omistamaansa kiinteistöä 1 940 kerrosneliömetrin suuruisen asuinrakennuksen rakennuspaikkana. Kiinteistön käyttötarkoitus huomioon ottaen kiinteistön maapohjan verotusarvoa vahvistettaessa käytettävänä rakennusoikeutena ei ole pidettävä nykyisin voimassa olevan asemakaavan mukaista 1 100 kerrosneliömetrin suuruista rakennusoikeutta vaan yhtiön tosiasiassa hyödyntämää alkuperäisen asemakaavan mukaista 1 940 kerrosneliömetrin suuruista rakennusoikeutta. Asiassa ei ole myöskään näytetty, että verotusarvo muodostuisi tällöin varojen arvostamisesta verotuksessa annetun lain 32 §:n 1 momentissa tarkoitettua käypää arvoa suuremmaksi."

Korkein hallinto-oikeus myönsi asiassa luottamuksensuojaa, joten suuremman rakennusoikeuden perusteella ei tullut maksettavaksi lisää kiinteistöveroa niiltä vuosilta, joita valitus koski.

Korkeimman hallinto-oikeuden päätös koski niin sanottua kaksitasokaavaa, jossa uudella asemakaavalla on alennettu kiinteistölle aiemmin sallittua rakennusoikeutta, mutta sallittu kuitenkin suorittaa rakennuksen korjaaminen uudisrakentamiseen verrattavalla tavalla sen estämättä, mitä uudessa kaavassa on muutoin määrätty muun muassa tontin kerrosalasta siten, että uudisrakentamiseen verrattava korjaaminen ei saa lisätä edellä mainitussa rakennusluvassa määrättyä kerrosalaa.

Edellä mainituissa tapauksissa muuttunut oikeuskäytäntö lisää maapohjan arvostamisen perusteena huomioon otettavan rakennusoikeuden määrää ja sitä kautta nostaa verotusarvoja verrattuna aikaisempaan oikeuskäytäntöön. Verohallinto kuitenkin suojaa kiinteistöverovelvollisten oikeutettuja odotuksia kiinteistöveron suuruudesta antamalla luottamuksensuojaa. Tästä syystä maapohjan arvostamista tosiasiassa hyödynnettävän rakennusoikeuden mukaan sovelletaan vasta verovuodesta 2019 alkaen tilanteissa, joissa voimassa olevan asemakaavan mukainen rakennusoikeus on ylitetty.

2.5.3 Maanalainen rakennusoikeus

Kiinteistöllä voi olla myös maanalaista rakennusoikeutta, joka oikeuttaa sijoittamaan rakennuksen pääasiallisen käyttötarkoituksen mukaisia tiloja maan alle. Maanalainen rakennusoikeus on tällaisessa tapauksessa rinnastettavissa maanpäälliseen rakennusoikeuteen ja rakennusoikeus puolestaan vaikuttaa maapohjan arvoon.

Arvostamislain 29 §:n 1 momentin mukaan maapohjan verotusarvoa määrättäessä on otettava huomioon kiinteistön rakennusoikeus, eikä säännöksessä tehdä eroa maanpäällisen ja maanalaisen rakennusoikeuden välillä. Näillä perustein myös korkein hallinto-oikeus katsoi päätöksessään KHO 1.8.2012 taltio 2101, että kiinteistön maapohjan verotusarvoa määrättäessä oli otettava huomioon maanpäällisen rakennusoikeuden lisäksi myös maanalainen rakennusoikeus.

2.5.4 Rakennusoikeuden vajaakäyttö

Rakennusmaan verotusarvo määrätään sen mukaan, mihin tarkoitukseen rakennusmaa on kaavassa osoitettu. Jos rakennusmaan käyttötarkoitusta muutetaan uudella kaavalla, rakennusmaa arvostetaan uuden käyttötarkoituksen mukaan.

Arvostamislain 29 §:n 3 momentin mukaan tontin arvoa on alennettava kohtuullisesti, jos tontin tai rakennuspaikan rakennusoikeutta ei ole käytetty täyteen määrään ja jos sillä olevien rakennusten arvo ei ole tontin arvoon verrattuna vähäinen.

Edellä mainitun säännöksen nojalla verotusarvoa voidaan kuitenkin kohtuullistaa niissä tapauksissa, joissa rakennuspaikan todellinen käyttö poikkeaa huomattavasti kaavan mukaisesta käytöstä ja rakennuspaikalla sijaitsee asuinkäytössä oleva hyväkuntoinen rakennus. Rakennuspaikka on kaavassa sijoitettu esimerkiksi asuinkerrostalojen (AK) tai liike- ja toimistorakennusten korttelialueelle (K) ja rakennuspaikalla on hyväkuntoinen pientalo. Tällöin rakennuspaikalla on käyttämätöntä rakennusoikeutta, jota ei mahdollisesti voida kuitenkaan hyödyntää purkamatta rakennuspaikalla olevaa rakennusta.

Esimerkki 5: Maapohjan pinta-ala on 1 500 m2 ja vuonna 2000 vahvistetun asemakaavan mukaan sillä on rakennusoikeutta 750 k-m2. Tontilla sijaitsee vuonna 1970 rakennettu asuinkäytössä oleva pientalo. Aluehinta K-tontille (toimistorakennusten kortteli) on 500 €/k-m2 ja AO-tontille (asuinpientalojen korttelialuetta) on 150 €/m2.

Verotusarvot ovat 375 €/k-m2 (500 € x 75 %) ja 112,50 €/m2 (150 € x 75 %). Maapohjan verotusarvo ennen kohtuullistamista on 281 250 euroa (750 k-m2 x 375 €/k-m2) ja kohtuullistamisen jälkeen 168 750 euroa (1.500 m2 x 112,50 €/m2).

Se, että käyttämätöntä rakennusoikeutta ei voida hyödyntää pitkään aikaan, voidaan ottaa arvostuksessa huomioon alentamalla verotusarvoa kuntakohtaisten arviointiohjeiden mukaisesti. Jos sitä vastoin rakennuspaikalla olevat rakennukset ovat niin huonokuntoisia, että niillä on käytännössä vain purkuarvo, säännöstä ei sovelleta. Jos liike- tai toimistotonteilla on käyttämätöntä rakennusoikeutta, se yleensä nostaa kiinteistön arvoa, mistä syystä rakennuspaikka arvostetaan normaalisti.

Arviointiohjeissa on otettu huomioon se, että kaavan mukaista rakennusoikeutta ei yleensä käytetä aivan täysimääräisesti. Käyttämättömän rakennusoikeuden perusteella rakennuspaikan verotusarvoa ei alenneta, jos ei osoiteta, että mahdollisuus hyödyntää rakennusoikeus täyteen määrään on rajoitettu. Verotuskäytännössä on katsottu, että jos rakennusoikeudesta on käytetty vähintään 2/3, alennusta ei tehdä.

Jos rakennuspaikka on hankittu ensin, ja sille on sen jälkeen rakennettu vähemmän kuin rakennusoikeus sallisi, verotusarvon kohtuullistaminen ei tule kyseeseen.

2.5.5 Alennuskaava haja-asutusalueella

Rakennuspaikan tavanomaista suurempi koko otetaan haja-asutusalueilla huomioon soveltamalla arvostamisessa erityistä alennuskaavaa. Alennuskaavaa sovelletaan myös ranta-asemakaava-alueilla. Esimerkiksi Verohallinnon päätöksessä rakennusmaan verotusarvon perusteista vuodelle 2023 alennuskaava on määritelty 2 §:ssä seuraavasti:

Haja-asutusalueilla rakennuspaikan tavanomaista suurempi koko otetaan arvostuksessa huomioon soveltamalla siihen alennuskaavaa. Rakennuspaikan pinta-alan kasvaessa yksikköhintaa (aluehintaa) alennetaan siten, että rakennuspaikka arvostetaan 3 000 m2:iin saakka täyden arvon mukaan, tämän ylittävältä osalta 5 000 m2:iin saakka puoleen arvoon perushinnasta ja 5 000 m2:ä ylittävältä osalta 10 000 m2:iin saakka neljännekseen perushinnasta. Yli 10 000 m2:ä ylittävältä osalta yksikköhintana käytetään 10 % perushinnasta.

Niiden haja-asutusalueella olevien jo muodostettujen rakennuspaikkojen osalta, joissa rakennuspaikka on arvostettu 2 000 m2:iin saakka tai sen alle täyden arvon mukaan, rakennuspaikka arvostetaan 2 000 m2:iin saakka täyden arvon mukaan, tämän ylittävältä osalta 5 000 m2:iin saakka puoleen arvoon perushinnasta ja 5 000 m2:ä ylittävältä osalta 10 000 m2:iin saakka neljännekseen perushinnasta. Yli 10 000 m2:ä ylittävältä osalta yksikköhintana käytetään 10 % perushinnasta.

Alennuskaavasta huolimatta yksikköhinta (aluehinta) on kuitenkin aina vähintään 1 euro neliömetriltä.

Alennuskaava on tarkoitettu sovellettavaksi rakennuspaikkakohtaisesti eikä kiinteistökohtaisesti. Verotusarvo lasketaan siten jokaiselle rakennuspaikalle erikseen. Jos kiinteistöllä on useita erottamattomia rakennuspaikkoja, alennuskaavaa sovelletaan kuhunkin rakennuspaikkaan itsenäisesti. Maatilan rakennusmaan osalta tämä merkitsee sitä, että jos alueelle on esimerkiksi rantakaavassa osoitettu erilliset rakennuspaikat, alennuskaavan soveltamisen edellytykset tutkitaan kunkin rakennuspaikan osalta erikseen.

Jos rakennuspaikoista ei ole selvitystä, koko kaavoittamaton rakennusmaa-alue, lukuun ottamatta rakennettuja ja vuokrattuja rakennuspaikkoja, katsotaan yhdeksi ”rakennuspaikaksi” alennuskaavaa sovellettaessa.

2.5.6 Rakennusoikeudeton lisämaa

Verovelvollisen rakennuspaikan viereinen, rakennusoikeutta vailla oleva, lisäalue arvostetaan yhdessä varsinaisen rakennuspaikan kanssa ikään kuin ne olisivat samaa rakennuspaikkaa ja samaa kiinteistöä. Molemmat maapohjat otetaan yhdessä huomioon rakennusmaan kokoon perustuvaa alennusta edellä kuvatun alennuskaavan mukaisesti sovellettaessa.

Vastaavaa periaatetta sovelletaan myös tilanteissa, joissa toinen kiinteistöistä rajoittuu rantaan. Kun kiinteistöt arvostetaan yhtenä rakennuspaikkana alennuskaavaa sovellettaessa, ne molemmat myös arvostetaan rantarakentamispaikkana.

Esimerkki 6: Rakennuspaikan pinta-ala on 2 750 m2 ja rakennusoikeutta vailla olevan lisämaan pinta-ala on 6 120 m2. Alennuskaava otetaan huomioon siten, että lisämaasta katsotaan täysihintaiseksi pinta-alaksi 250 m2 (2 750 m2 + 250 m2 = 3 000 m2).

Esimerkki 5 A omistaa yleiskaava-alueella sijaitsevan kiinteistön, jonka maapohjan pinta-ala on 5 000 m2. Maapohjan verotusarvo on laskettu 5 €/m2 aluehinnan ja 3,75 €/m2 verotusarvon perusteella (5 euroa x 0,75 %). Maapohjan suuri koko on otettu huomioon soveltamalla alennuskaavaa ja verotusarvo on laskettu seuraavasti:

3 000 m2 x 3,75 €/m2 + 2 000 m2 x 1,875 €/m2 = 11 250 € + 3 750 € = 15 000 €.

A hankkii viereisen 4 500 m2 suuruisen lisämaa-alueen hintaan 2 250 euroa, eli 0,50 €/m2. Hinta on edullinen, koska maa-alueella ei ole rakennusoikeutta eikä entinen omistaja omista muita maa-alueita kyseisessä kunnassa. Lisämaan verotusarvo voidaan laskea ikään kuin kysymyksessä olisi yksi kiinteistö, jonka pinta-ala on 9 500 m2. Lisämaan arvo lasketaan alennuskaavan kolmannen portaan mukaan seuraavasti:

4 500 m2 x 0,937 €/m2 = 4 218,75 €. Koko maapohjan verotusarvo on näin laskettuna 19 218,75 euroa.

Laskenta suoritetaan arvon osalta kolmen desimaalin tarkkuudella.

Asemakaava-alueella sijaitsevan lisämaan verotusarvo lasketaan asemakaavamääräysten perusteella. Alennuskaavaa ei näissä tapauksissa sovelleta.

2.5.7 Alennuskaava asemakaava-alueella

Asemakaava-alueella ylisuurien teollisuus- ja varastoalueiden yksikköhintaa alennetaan Verohallinnon päätöksen mukaan siten, että rakennuspaikka arvostetaan 20 000 m²:iin saakka täyteen arvoon, tämän ylittävältä osalta 50 000 m²:iin saakka puoleen perushinnasta ja yli 50 000 m²:n osalta neljännekseen perushinnasta.

Muissa tilanteissa asemakaava-alueella ei sovelleta alennuskaavaa, vaan rakennusmaan verotusarvo lasketaan suoraan sen pinta-alan tai rakennusoikeuden mukaan sekä kuntakohtaisissa tonttihintakartoissa ja arviointiohjeissa esitettyjen perusteiden mukaisesti.

2.5.8 Verotusarvon kohtuullistaminen asemakaava-alueella

Kuntakohtaisissa arviointiohjeissa on saatettu kohtuullistaa muidenkin kuin ylisuurien teollisuus- ja varastoalueiden verotusarvoja. Verohallinnon ohje ei kumoa näitä kuntakohtaisia arviointiohjeita. Jos niissä on ohjeistettu kohtuullistamaan suurien kiinteistöjen verotusarvoja portaittain, noudatetaan näitä ja muita kuntakohtaisia arviointiohjeita edelleen.

2.5.9 Rantaan rajoittuvat rakennuspaikat

Haja-asutusalueella oleville rantarakennuspaikoille on arviointiohjeissa annettu korkeampi arvo kuin muille rakennuspaikoille. Rakennuspaikka katsotaan rantarakennuspaikaksi, kun se rajoittuu vesialueeseen ja rantaviivan pituus on yli 10 metriä. Myös yhteisrantaisia rakennuspaikkoja pidetään rantarakennuspaikkoina, jos rakennuspaikka rajoittuu yhteisrantaan.

Vesijättöalueeseen rajoittuvia rakennuspaikkoja käsitellään seuraavassa luvussa.

Rantaoikeus on saatettu ottaa huomioon kuntakohtaisissa arviointiohjeissa. Jos rantaoikeuden omaavalle rakennuspaikalle ei ole arviointiohjeissa vahvistettu erillistä arvoa, rakennuspaikan arvoksi katsotaan muun selvityksen puuttuessa 75 prosenttia vastaavan omarantaisen rakennuspaikan arvosta.

2.5.10 Vesijättöalue

Vesijättöalue on yleensä maan kohoamisen tai vedenpinnan pysyvän laskemisen takia vapautunutta maa-aluetta. Vesijättöalue voi syntyä myös vesialuetta täyttämällä tai kuivattamalla taikka joen patoamisen tai laskusuunnan muuttamisen johdosta. Tilapäisen vedenlaskun seurauksena paljastunutta maa-aluetta ei pidetä vesijättöalueena.

Vesijättöalue ei yleensä kuulu kiinteistöön, vaan vesialueen omistajalle. Tavallisesti vesialueen omistaa osakaskunta eli esimerkiksi vesialueen ympärillä olevat osakastilat (yhteinen vesijättö). Yksityinen vesijättö on kyseessä, kun vesialue, josta se on muodostunut, kuuluu kokonaisuudessa tietylle kiinteistölle.

Kiinteistönmuodostamislaki (554/1995) antaa vesijättöön rajoittuvan kiinteistön omistajalle varsin laajan oikeuden lunastaa vesijättö ja tietyissä tilanteissa jopa velvollisuuden vesijätön lunastamiseen. Vesilaki (587/2011) ja yhteisaluelaki (758/1989)

Vesijättöön rajoittuvan kiinteistön omistajan mahdollisuus käyttää vesijättöä ei lopulta suuresti eroa tilanteesta, jossa tämä lunastaisi vesijätön itselleen. Tällöin vain osakaskunnan muiden osakkaiden kulkuoikeus lunastetulla vesijätöllä lakkaisi. Tosin kiinteistön muodosta riippuen kulkuoikeus jokamiehen oikeuden nojalla saattaa edelleen säilyä.

Vesijättöalueeseen rajoittuvan kiinteistön maapohja arvostetaan ilman vesijättöalueen liittämistäkin rantarakennuspaikkana, jos se vastaa rantarakennuspaikkaa tai yhteisrantaista rakennuspaikkaa. Vesijättöalueen lunastaminen tai lunastamatta jättäminen ei pääsääntöisesti vaikuta kiinteistön käyttöön eikä sen aluehintaan.

Tätä vesijättöalueeseen rajoittuvan kiinteistön arvostamistapaa tukevat myös lunastamiskorvausta koskevat korkeimman oikeuden (KKO) ratkaisut KKO 1996:103 ja KKO 2000:38.

KKO 1996:103: Lunastuksen kohteena olevaa vesijättöaluetta voitiin käyttää siihen rajoittuvan lomatonttikiinteistönä käytetyn tilan yhteydessä. Vesijättöalueen lunastamisella tilasta muodostui omarantainen lomarakennuspaikka. Lunastuskorvauksen määrään, jota harkittaessa otettiin huomioon vesijättöalueen arvo luovuttajan hallussa, katsottiin vaikuttavan muun ohella vesijättöalueen käyttömahdollisuus lunastavan kiinteistön yhteydessä, kun sen voitiin arvioida vaikuttaneen alueen arvoon.

KKO 2000:38: Lunastuksen kohteena oleva vesijättöalue rajoittui tilaan, joka oli rantakaavassa osoitettu osaksi lomarakennuspaikaksi ja osaksi yhteiskäyttöön varatuksi puistoksi. Arvioitaessa kiinteistönmuodostamislain 200 §:ssä tarkoitettua lunastuskorvausta otettiin huomioon vesijättöalueen vastainen käyttömahdollisuus lomarakennuskäytössä olevan tilan yhteydessä.

Arvostamislain mukaan maapohjan verotusarvoa määrättäessä on otettava huomioon muun ohessa kiinteistön sijainti, käyttötarkoitus, rakennusoikeus, liikenneyhteydet ja kunnallistekninen valmiusaste sekä paikkakunnalla maksettujen kauppahintojen perusteella todettu kohtuullinen hintataso. Verohallinnon päätöksen mukaan rakennusmaan verotusarvon laskennassa käytetään kuntakohtaisia tonttihintakarttoja ja arviointiohjeita.

Jos vesijättöä ei voi poikkeuksellisesti hyödyntää kiinteistön käytössä, ei vesijättöä oteta huomioon siihen rajoittuvan kiinteistön maapohjan arvoa määritettäessä. Vesijättöalueen kiinteistöön liittämisen jälkeen kiinteistön maapohja arvostetaan kuten muutkin alueen rantarakennuspaikat.

Vesijättömaalla saattaa sijaita kiinteistöveron piiriin kuuluvia rakennuksia tai rakennelmia. Kiinteistöverolain 2 §:n 2 momentin 3 kohdan mukaan yhteisaluelaissa (758/1989) tarkoitettuun yhteisalueeseen tai yhteismetsälaissa (109/2003) tarkoitettuun yhteismetsään kuuluva rakennusmaa kuuluu kiinteistöverotuksen piiriin. Niin ikään kiinteistöverolain 2 §:n 2 momentin 1 kohdan mukaan rakennukset ja rakennelmat, joilla on eri omistaja kuin maapohjalla kuuluvat kiinteistöveron piiriin.

2.5.11 Katu- ja puistoalueet

Alun perin rakennusmaaksi kaavoitettu alue verotetaan rakennusmaana niin kauan kuin se tosiasiallisesti on tässä käytössä, vaikka siitä kaavamuutoksella osoitetaan maata muuhun kuin rakennustarkoitukseen, esimerkiksi katu- tai puistoalueeksi. Kaavan vahvistamisen perusteella rakennusmaan pinta-alaa ei siis pienennetä.

Puisto- ja katualueiden arvoksi katsotaan 20 prosenttia vastaavan alueen pientalon rakennuspaikan aluehinnasta. Verotusarvo on kuitenkin näissäkin tapauksissa vähintään Verohallinnon rakennusmaan verotusarvon laskentaperusteista antaman päätöksen mukainen vähimmäisarvo.

2.5.12 Yleisten rakennusten rakennuspaikat

Yleisten rakennusten rakennuspaikoille on yleensä vahvistettu arvot kuntakohtaisissa arviointiohjeissa. Tällaisia yleisten rakennusten rakennuspaikkoja ovat muun muassa hallintorakennusten, koulujen, sosiaali- ja terveydenhoitorakennusten, kirkkojen, museoiden sekä muiden kulttuurirakennusten rakennuspaikat samoin kuin urheilukentät, jos niillä on rakennusoikeutta.

Jos rakennuspaikoille ei ole arviointiohjeissa vahvistettu arvoa, voidaan kaava-alueiden ulkopuolella, mutta kuitenkin taajama-alueella sijaitsevat yleisten rakennusten rakennuspaikat, arvostaa alueen pientalon rakennuspaikan tai asuinkerrostalon rakennuspaikan mukaan. Taajaman ulkopuolella yleisten rakennusten rakennuspaikat arvostetaan haja-asutusalueella yleisesti sovellettavan arvon mukaan.

Vaikka rakennuspaikka on kaavassa merkitty yleisen rakennuksen rakennuspaikaksi, sillä voi olla myös muu kuin yleiseksi rakennukseksi katsottava rakennus, esimerkiksi tavallinen toimistorakennus. Tällöin kiinteistöllä on myös vaihtoehtoiskäyttöä, mistä syystä rakennuspaikka arvostetaan todellisen käytön mukaan.

2.5.13 Vesivoimalaitoksen maapohjan verotusarvo

Vesivoimalaitoksen käytössä oleva maa-alue jaetaan varsinaiseen rakennuspaikkaan ja muuhun voimalaitosalueeseen. Voimalan ylä- ja alapuolisten säännöstelyallasalueiden maapohjat patoineen samoin kuin vesivoimayhtiön omistamat muut maa- ja vesialueet eivät ole mukana maapohjan verotusarvossa.

Varsinaisen vesivoimalaitoksen rakennuspaikan verotusarvo lasketaan alueen teollisuustonttiin sovellettavan arvon mukaan. Muu voimalaitosalue arvostetaan kyseisessä kunnassa pientalon rakennuspaikkaan sovellettavan alimman aluehinnan mukaan.

Rakennusmaan verotusarvon laskentaperusteista annettavassa päätöksessä on määritelty vähimmäisarvo kiinteistöveron alaisille alueille. Voimalaitosalueen vähimmäisarvoksi haja-asutusalueella katsotaan aina vähintään edellä mainittu vähimmäisarvo. Esimerkiksi vuoden 2023 aluehinta on alennuskaavasta huolimatta vähintään 1 €/m2. Verotusarvoksi tulee tällöin vähintään 0,75 €/m2.

Säännöstely- ja tekoaltaat maapohjineen rinnastetaan vesialueisiin eikä niille määrätä erikseen arvoa. Muut kuin voimalaitosta välittömästi palvelevat padot ovat pääsääntöisesti maapatoja. Vain niiden maapohjalla on arvoa. Muun selvityksen puuttuessa verotusarvo voidaan laskea samalla tavalla kuin muun voimalaitosalueen arvo. Muut mahdolliset vesialueet samoin kuin metsä- ja joutomaa jäävät kiinteistöveron ulkopuolelle.

2.5.14 Kiinteistöt, joille ei saa rakentaa ja joita ei voida hyödyntää osana rakennuspaikkaa

Kiinteistöveronalaisia ovat muun muassa myös sellaiset kiinteistöt, joille ei voida myöntää maankäyttö- ja rakennuslain (MRL 132/1999) 19 luvun mukaista rakennuslupaa tai 23 luvun mukaista poikkeamispäätöstä, eikä kiinteistöä ominaisuuksiensa vuoksi voida hyödyntää rakennuspaikan lisämaana taikka kiinteistö ei sen maaperän takia sovellu rakentamiseen.

Verovelvollisen on esitettävä luotettava selvitys ominaisuuksista, joiden perusteella verotusarvoa vaaditaan alennettavaksi. Tällainen selvitys voi olla esimerkiksi selvitys siitä, että kiinteistölle ei saa rakentaa edes poikkeusluvalla. Lisäksi verovelvollisen on selvitettävä, miten rakennuskielto vaikuttaa kiinteistön arvoa alentavasti.

Edellä mainitut kiinteistöt voidaan vähimmäisarvosta poiketen arvostaa muun selvityksen puuttuessa 20 prosenttiin aluehintakartan osoittamasta rakennusmaan aluehinnasta, ellei kuntakohtaisissa aluehintakartoissa ole erikseen määrätty hintaa näille alueille. Arvostamisessa ei oteta huomioon aluehinnasta normaalisti tehtävää tavoitearvon vähennystä (arvostaminen 75 prosenttiin), vaan alennus lasketaan suoraan aluehinnasta. Maapohjan arvo ei kuitenkaan voi alittaa 0,20 €/m2, koska maapohjan vähimmäisarvo on Verohallinnon antaman rakennusmaan verotusarvon laskentaperusteita koskevan päätöksen 2 §:n mukaan kuitenkin aina vähintään 1,00 €/m2.

Määräaikaisen rakennuskiellon vuoksi kiinteistön verotusarvoa ei kuitenkaan alenneta. Kunta voi esimerkiksi määrätä alueelle MRL 53 §:ssä tarkoitetun rakennuskiellon asemakaavan laatimisen tai muuttamisen takia. Tällainen rakennuskielto on luonteeltaan määräaikainen, koska se päättyy kaavan saadessa lainvoiman.

3 Rakennusten ja rakennelmien arvostaminen

3.1 Yleiset periaatteet

Rakennuksen, rakennelman ja vesivoimalaitoksen arvoksi katsotaan, sen mukaan kuin valtiovarainministeriö tarkemmin määrää, rakennuksen, rakennelman ja vesivoimalaitoksen jälleenhankinta-arvo vähennettynä vuotuisilla ikäalennuksilla (arvostamislaki 30 §). Valtiovarainministeriön asetus rakennusten jälleenhankinta-arvon perusteista annetaan vuosittain (esimerkiksi asetus 1010/2023 koskee verovuoden 2024 kiinteistöverotusta).

Rakennusten verotusarvon määrääminen tapahtuu kaavamaisesti rakennukselle määrättävän jälleenhankinta-arvon ja siitä tehtävien ikäalennusten perusteella. Toisin kuin maapohjan arvostamisessa, rakennusten arvostamisessa ei oteta huomioon alueellisia eroja. Siten rakennusten arvostaminen tapahtuu samoin perustein koko maassa.

Korkeimman hallinto-oikeuden vuosikirjapäätös KHO 2021:168 korostaa sitä, että rakennusten jälleenhankinta-arvo ja ikäalennukset määritellään rakennuksittain, vaikka useat rakennukset voivat muodostaa yhden toiminnallisen kokonaisuuden.

KHO 2021:168:B Oy omisti kiinteistön, jolla sijaitsevien useiden eri rakennusten kokonaisuudessa toimi kylpylähotelli. Päärakennuksesta suurin osa oli eri ravintolatoimintoihin liittyviä tiloja. Kylpylärakennuksessa oli kylpylä- ja hotellitilojen lisäksi tilat day spa -hoidoille ja kampaamolle, keilahallille, kahdelle ravintolalle sekä lasten leikkimaailmalle. Suurin osa kylpylärakennuksesta oli muussa kuin hotellitoiminnan majoituskäytössä. Asiassa oli ratkaistavana, oliko kylpylähotellin päärakennuksen ja kylpylärakennuksen verotusarvot vahvistettava toimistorakennuksen jälleenhankinta-arvon laskentaperusteiden ja ikäalennusprosentin mukaan.

Korkein hallinto-oikeus totesi, että kiinteistöveron verotusarvon määrittävää jälleenhankinta-arvoa ja ikäalennuksia oli tarkasteltava kunkin rakennuksen osalta erikseen. Asiassa ei ollut merkitystä sillä, että rakennuksilla oli liiketoiminnallinen yhteys samalla kiinteistöllä harjoitettavaan hotellitoimintaan ja että rakennukset muodostivat toiminnallisen kokonaisuuden. Kun otettiin huomioon kyseisten rakennusten käyttötarkoituksista ja rakenteista saatu selvitys, päärakennus ja kylpylärakennus eivät olleet verrattavissa Veronsaajien oikeudenvalvontayksikön vaatimalla tavalla jälleenhankinta-arvoasetuksen 14 §:n ja arvostamislain 30 §:n 1 momentin 1 kohdan mukaiseen toimistorakennukseen. Hallinto-oikeuden päätöksen lopputulosta, jossa ottamatta kantaa rakennusten oikeaan luokitteluun asia oli palautettu Verohallinnolle uudelleen käsiteltäväksi, ei muutettu.

Edellä mainittuja säännöksiä sovelletaan myös maatilalla olevan asuinrakennuksen arvoa määrättäessä. Sen sijaan maatalousrakennuksen ja maatilalla olevan rakennelman arvoksi katsotaan arvostamislain 31 §:n 2 momentin 1 kohdan mukaan tuloverotuksessa verovuoden päättyessä poistamatta oleva rakennuksen ja rakennelman hankintamenon osa. Samalla tavalla lasketaan maataloutta harjoittavan osakeyhtiön maatalouden tuotantorakennusten arvo.

Vesivoimalaitosten ja niiden rakenteiden jälleenhankinta-arvon perusteista on erillinen valtiovarainministeriön asetus (1011/2022).

3.2 Jälleenhankinta-arvo

Rakennuksen jälleenhankinta-arvolla tarkoitetaan arvioitavaa rakennusta vastaavan uudisrakennuksen todennäköisiä arvonlisäverottomia rakennuskustannuksia, jos rakennus pystytettäisiin arviointihetkellä uudelleen. Valtiovarainministeriön asetuksella säädetään tarkemmin jälleenhankinta-arvon laskemisesta.

Jälleenhankinta-arvoasetuksessa on määritelty eri rakennustyypeille omat arviointiohjeet, joiden mukaan rakennuksen jälleenhankinta-arvo lasketaan rakennuksen koon sekä laatu- ja varustetason perusteella. Asetuksessa on omat arviointiohjeet muun muassa asuinrakennusten, toimistorakennusten, myymälärakennusten ja teollisuusrakennusten jälleenhankinta-arvon laskemiseksi.

Rakennuksen jälleenhankinta-arvo saadaan kertomalla rakennuksen pinta-ala tai tilavuus kyseisen rakennuksen varustetason mukaan korjatulla pinta-alan tai tilavuuden perusarvolla sen mukaan kuin asetuksessa on säädetty. Asetuksessa erikseen mainituissa tilanteissa myös rakennusvuosi ja -materiaali vaikuttavat rakennuksen perusarvoon.

Asetuksen arvot perustuvat keskimääräisiin rakennuskustannuksiin, joista jälleenhankinta-arvon perusteena on käytetty 75 prosenttia. Asetuksen arvoja tarkistetaan vuosittain rakennuskustannusindeksin muutosta vastaavasti. Tarkistuksen pohjana on indeksin muutos verovuotta edeltävän edellisen vuoden kesäkuusta seuraavan vuoden kesäkuuhun. Esimerkiksi verovuoden 2024 kiinteistöverotuksessa indeksinmuutosta tarkastellaan vuoden 2022 kesäkuusta vuoden 2023 kesäkuuhun.

Todellisia rakennuskustannuksia voidaan käyttää vain, kun arvioidaan asetuksen 21 §:n 1 momentissa tarkoitettuja rakennuksia ja rakennelmia sekä verrattaessa rakennuksen laatutasoa keskimääräiseen rakennustasoon. Rakennuskustannuksiin sisältyvää arvonlisäveroa ei oteta huomioon. Myöskään rakennuskustannuksia varten saatua avustusta ei oteta huomioon rakennuksen jälleenhankinta-arvoa laskettaessa. Myös rakennuskustannusten mukaan arvostettujen rakennusten ja rakennelmien jälleenhankinta-arvoihin tehdään vuosittain edellä mainitun rakennuskustannusindeksin muutosta vastaava korjaus.

Rakennusten arviointi on yleensä suoritettava noudattaen jälleenhankinta-arvoasetusta sellaisenaan. Vain niissä tapauksissa, joissa joko verovelvollinen tai veroviranomainen voi osoittaa, että rakennus poikkeaa olennaisesti keskimääräisestä rakennustasosta, on asetuksessa olevista arvoista poikettava. Poikkeaminen voi asetuksen 20 §:n 1 momentin mukaan olla kuitenkin enintään ± 30 prosenttia.

Jälleenhankinta-arvo asetuksessa mainittujen rakennustyyppien lisäksi Verohallinnon vuosittain antamassa yhtenäistämisohjeessa on annettu ohjeet kasvihuoneiden, viljan säilytykseen käytettävien siilojen, ylipainehallien, kalliosuojien, ruokalarakennusten, pysäköintitalojen sekä uima- ja jäähallien arvojen laskemiseksi. Yhtenäistämisohjeen arvot perustuvat myös keskimääräisiin rakennuskustannuksiin, joista jälleenhankinta-arvon perusteena on käytetty 75 prosenttia. Esimerkiksi verovuoden 2024 kiinteistöverotuksessa sovelletaan vuodelta 2023 toimitettavaa verotusta varten annettua Verohallinnon yhtenäistämisohjetta.

Rakennuksen jälleenhankinta-arvosta tehdään arvostamislain 30 §:ssä mainitut ikäalennukset, jolloin saadaan rakennuksen verotusarvo. Rakennuksen verotusarvo ei lähtökohtaisesti ole sama kuin sen todennäköinen luovutushinta. Rakennuksen myyntihinnalla tai todellisilla rakennuskustannuksilla ei siten pääsääntöisesti ole merkitystä jälleenhankinta-arvoa määrättäessä. Jos kiinteistön kiinteistöveron alaisten osien verotusarvojen yhteismäärä on niiden käypää arvoa suurempi, kiinteistöveron alaisten osien arvoksi katsotaan kuitenkin enintään käypä arvo arvostamislain 32 §:n mukaan (ks. luku 4).

Rakennuksen tarpeisto on kiinteistöveron kohteena siltä osin kuin se arvostetaan osana rakennusta. Jälleenhankinta-arvoasetuksesta ja tästä ohjeesta käy tarkemmin ilmi kunkin rakennustyypin osalta mitä tarpeistoa arvostuksessa on otettu huomioon. Sillä, miten rakennuksen ainesosat on poistettu kirjanpidossa, ei ole merkitystä verotusarvon kannalta.

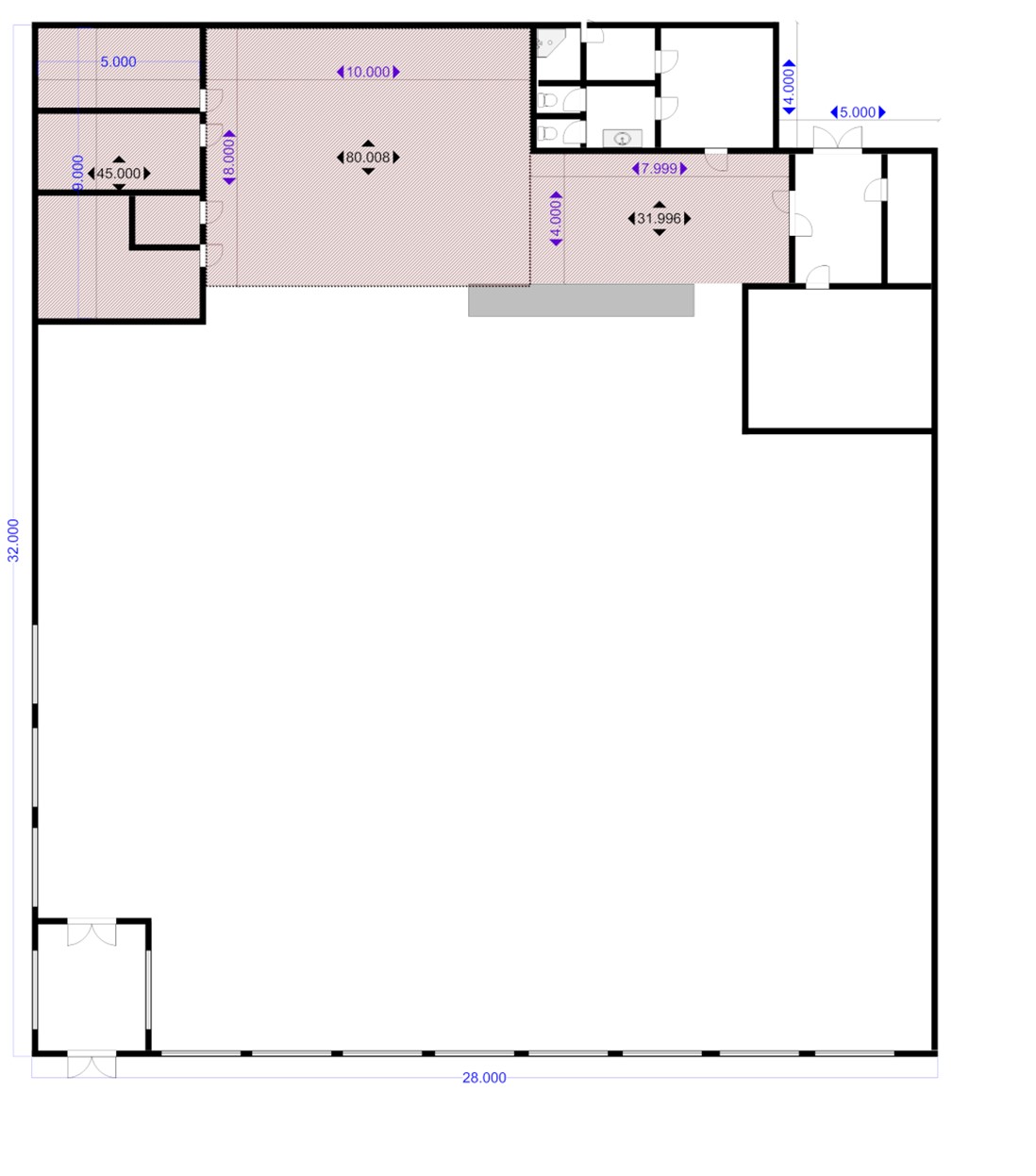

3.3 Rakennuksen pinta-alan käsite

Jälleenhankinta-arvoasetuksessa rakennuksen pinta-alalla tarkoitetaan sitä alaa (kokonaisalaa), johon lasketaan ulkomitoin kaikkien kerrosten, kellareiden ja lämpöeristettyjen ullakkohuoneiden pinta-alat.

Pinta-alaan ei lasketa parvekkeita, katoksia eikä tiloja, joissa vapaa korkeus on alle 160 cm. Pinta-alaan ei lasketa rakennuksen seinien sisäpuolella olevia vähäistä suurempia välipohjan aukkoja kuten niin sanottuja valokuiluja ja valopihoja. Pinta-alaan ei myöskään lasketa porttikäytäviä ja ulkoseinän paksuutta syvempiä ovisyvennyksiä eikä rakennuksen ulkoseinän ulkopuolella olevien pilarien, pilasterien, hormistojen, savupiipun tms. alaa. Normaalit kerrosten väliset kulkuaukot sen sijaan lasketaan pinta-alaan.

Jälleenhankinta-arvoasetuksessa määritelty rakennuksen pinta-ala poikkeaa Maankäyttö- ja rakennuslain 115 §:n mukaisesta rakennuksen kerrosalan määrittelystä niin, että kaikki ullakon lämpöeristetyt tilat ja kellaritilat kokonaisuudessaan lasketaan rakennuksen pinta-alaan. Jälleenhankinta-arvoasetuksen mukainen rakennuksen pinta-ala on MRL:n mukaiseen kerrosalaan verrattuna yleensä vähän suurempi tai ainakin samaa suuruusluokkaa.

Kokonaisala ja kerrosala lasketaan samalla periaatteella: ala on tasojen alojen summa ulkoseinien ulkopintojen mukaan laskettuna. Kokonaisalaan ei lasketa alle 160 cm korkeita tiloja, parvekkeita eikä katoksia.

Kerrosalaan ei lasketa ullakolla tai kellarikerroksessa sijaitsevia muita kuin pääasiallisen käyttötarkoituksen mukaisia tiloja. Varsinaisen kerroksen kaikki tilat lasketaan kerrosalaan käyttötarkoituksesta riippumatta. Rakennuksessa, jossa ei ole kellarikerrosta eikä ullakkoa, kerrosala ja kokonaisala ovat yhtä suuret.

Jälleenhankinta-arvoasetuksen 3 §:ssä tarkoitettavien toimisto- ja teollisuusrakennuksissa sijaitsevien toimisto-, sosiaali-, varasto- ja paikoitustilojen pinta-alat lasketaan samalla tavalla kuin huoneistoalaa laskettaessa menetellään. Suomen Standardisoimisliitto SFS ry:n standardin Rakennuksen pinta-alat (SFS 5139:2011) mukaan huoneistoala on ala, jota rajaavat toisaalta huoneistoa ympäröivien seinien, toisaalta huoneiston sisällä olevien kantavien seinien ja muiden rakennukselle välttämättömien rakennusosien huoneiston puoleiset pinnat. Eli huoneistoala lasketaan sisämitoin, eikä siihen lasketa kantavia seiniä ja hormeja.

3.4 Rakennuksen kerrosluku

Digi- ja väestötietoviraston rakennushankeilmoituksen (RH1-lomake) täyttöohjeessa ohjeistetaan kerrosluvun ilmoittamiseen seuraavasti:

"Kerroslukuun lasketaan kaikki ne kokonaan tai pääasiallisesti maanpinnan yläpuolella olevat kerrokset, joissa on asuin- tai työhuoneita tai rakennuksen pääasiallisen käyttötarkoituksen mukaisia tiloja. Kerrosluku ilmoitetaan kokonaislukuna. Jos kerrosten lukumäärä vaihtelee rakennuksen eri osissa, ilmoitetaan se kerrosten lukumäärä, joka on suurimmassa osassa rakennusta."

Kiinteistöverotuksessa kerroslukuun lasketaan myös maan alla olevat tilat. Kerrosluvun laskennasta kiinteistöverotuksessa on kerrottu seuraavassa luvussa 3.5, joka käsittelee rakennusten arvostusta rakennustyypeittäin.

3.5 Rakennusten arvostus rakennustyypeittäin

3.5.1 Yleistä rakennustyypin merkityksestä

Rakennustyyppi määräytyy rakennuksen ominaisuustietojen perusteella, eikä siihen siten vaikuta yksinomaan se, missä tosiasiallisessa käytössä rakennus on. Seuraavissa alakohdissa on selvitetty jälleenhankinta-arvoasetuksen eri kohtia rakennusten käyttötarkoitusryhmittäin asetuksen mukaisessa järjestyksessä.

3.5.2 Pientalot (4 §)

Pientalolla tarkoitetaan erillistä omakotitaloa, paritaloa tai rivitaloa, jossa käynti asuinhuoneistoihin on yleensä järjestetty suoraan maan tasosta ilman erillistä porraskäytävää. Vapaa-ajan käytössä oleva omakotitalo arvostetaan pientalona.

3.5.2.1 Pientalon pinta-ala

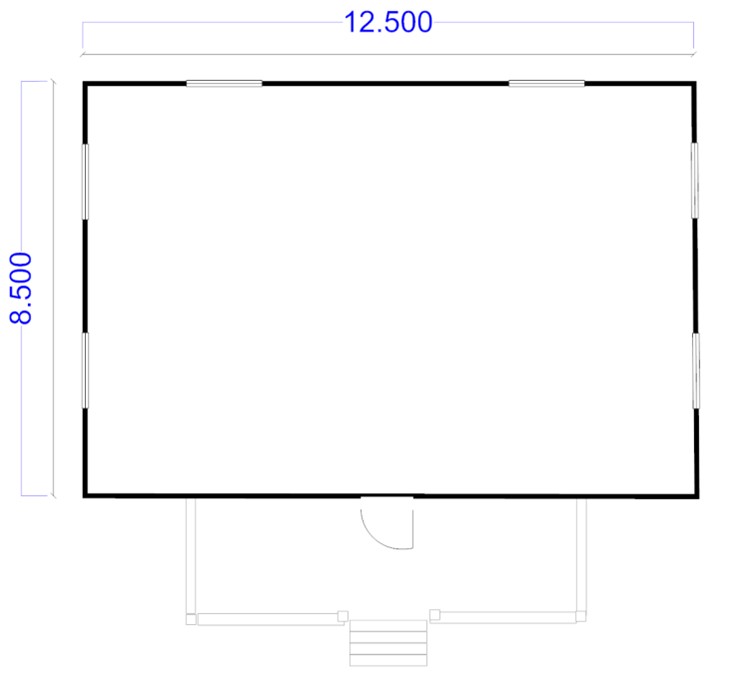

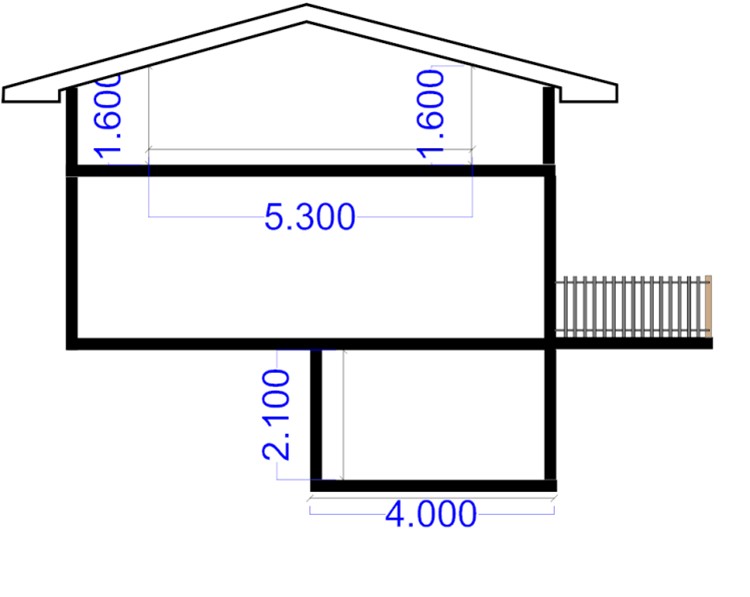

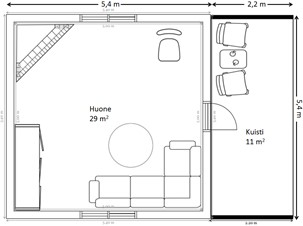

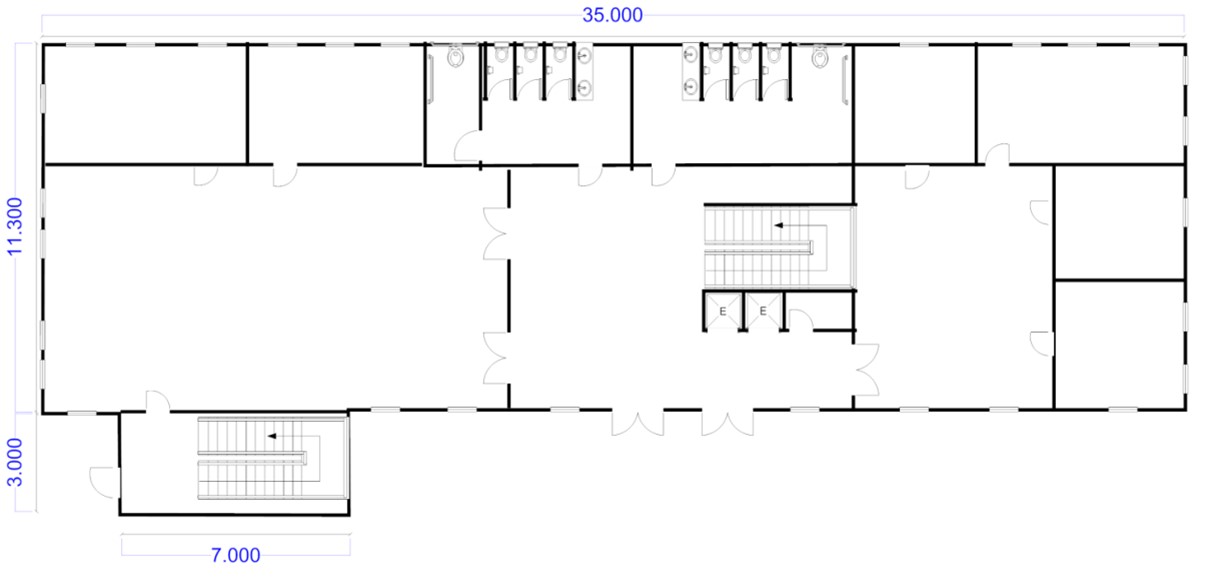

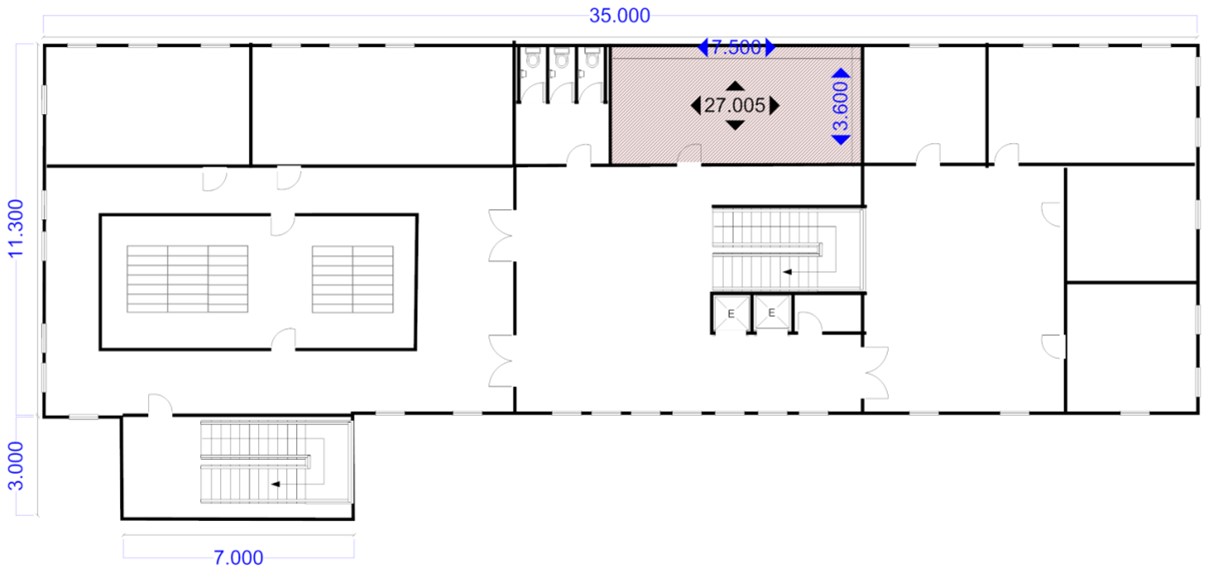

Rakennuksen pinta-alaan lasketaan ulkomitoin kaikkien kerrosten, kellareiden ja ullakoiden pinta-alat (ks. esimerkkiliitteen kuva 1). Siihen ei lasketa parvekkeita ja katoksia eikä alle 160 cm korkeita tiloja. Ullakko ja kuisti luetaan mukaan vain, jos ne ovat lämpöeristettyjä. Rivitalon ja paritalon pinta-alalla tarkoitetaan koko rakennuksen pinta-alaa.

Jos pientalon ullakkokerros on tarkoitettu asuinkäyttöön rakennettavaksi, on se myös rakennusluvassa laskettu rakennuksen kokonaispinta-alaan mukaan. Yleensä ullakko rakennetaan rakennusvaiheessa siten, että seinissä ja ullakkotilan katossa on lämpöeristeet ja ainoastaan pintamateriaalit ja kalusteet sekä mahdollisesti väliseinät ja lattiapinnoitteet puuttuvat. Rakennuksen pinta-alaan lasketaan asetuksen mukaisesti lämpöeristettyjen ullakkotilojen pinta-ala.

Siten lämpöeristetyn mutta vielä asuinkäyttöön rakentamattoman ullakkotilan pinta-ala lasketaan verotettavaan pinta-alaan siltä osin kuin sen vapaa korkeus ylittää 160 cm. Samoin menetellään keskeneräisen kellarikerroksen kohdalla.

Rakennuksen sisäpuolella olevat parvitilat lasketaan rakennuksen pinta-alaan siltä osin kuin niiden vapaa korkeus ylittää 160 cm.

Kun pinta-alan perusarvoa korjataan rakennuksen pinta-alan perusteella, lasketaan pinta-alaan mukaan myös viimeistelemätön kellari.

3.5.2.2 Pientalon kellaritilat (6 §)

Kellarin viimeistelynä pidetään kosteus- ja lämpöeristeiden sekä pintamateriaalin ja lämmityslaitteiden (putket, patterit, jne.) asentamista kellarin lattiaan ja seiniin. Jos kellaritilat on rakennettaessa tai jälkikäteen viimeistelty ja sinne on sijoitettu asuintiloihin verrattavia sauna-, puku- ja takkahuoneita, askarteluhuoneita, uima-allastiloja, lämpimiä varastoja tai lämmin autotalli, kellaria ei pidetä viimeistelemättömänä.

Viimeistelemättömät kellarit ovat olleet yleisiä ennen vuotta 1960 rakennetuissa 1½-kerroksissa kellarillisissa rakennuksissa, mutta niissäkin ne usein on jälkikäteen viimeistelty vastaamaan nykyaikaista käyttöä. Jos kellaritilat kuitenkin ovat edelleen osittain viimeistelemättömiä (autotallit, varastot, kattilahuoneet) ja osittain viimeisteltyjä, voidaan vain viimeistelemättömän kellaritilan pinta-ala arvioida asetuksen 6 §:n mukaan. Uusissa pientaloissa kellaria pidetään viimeistelemättömänä vain erillisen selvityksen perusteella.

Pinta-alan perusteella tehtävä perusarvon alentaminen vaikuttaa koko rakennuksen arvoon. Esimerkiksi, jos rakennuksen pinta-ala on 100 m², josta 30 m² on viimeistelemätöntä ja pääasiassa varastokäytössä olevaa kellaria, lasketaan jälleenhankinta-arvo siten, että 70 m² lasketaan rakennuksen ominaisuuksien perusteella korjatulla perusarvolla ja 30 m²:n viimeistelemätön kellari asetuksen 6 §:n osoittamalla arvolla.

3.5.2.3 Pientalon varusteet

Jos pientalosta puuttuu asetuksessa lueteltuja varusteita, pinta-alan perusarvoa alennetaan asetuksessa tarkemmin kerrotulla tavalla. Uusissa pientaloissa katsotaan ilman erillistä selvitystä olevan vesijohto, viemäri ja sähkö.

Vesijohtona pidetään sellaista rakennukseen kiinteästi asennettua vesijohtojärjestelmää, johon vesi tulee alueellisesta vesijohtoverkostosta tai kaivosta (rengas- tai porakaivo) joko paineella tai pumpulla.

Viemärinä pidetään sellaista rakennukseen kiinteästi asennettua viemäröintijärjestelmää, joka päättyy alueelliseen viemäriverkostoon, saostus- tai umpikaivoon tai pienpuhdistamoon. Viemärinä ei pidetä niin sanottujen harmaiden vesien käsittelyyn tarkoitettua maakuoppaa.

Keskuslämmityksenä pidetään nestekiertoista lämmitysjärjestelmää, jossa lämmönlähteenä on öljy, puu tai hiili, kaukolämpö tai maa- tai ilmalämpö. Keskuslämmityksenä pidetään myös varaavaa sähkölämmitystä sekä ilmakeskuslämmitystä, jossa rakennusta lämmitetään kiertävällä ilmalla.

Suora sähkölämmitys, öljykamiinalämmitys ja uunilämmitys eivät ole keskuslämmityksiä. Suorassa sähkölämmityksessä rakennusta lämmitetään suoraan sähköverkkoon kytketyn lämpöpatterin, lattialämmityksen tms. avulla. Keskuslämmitys ei myöskään ole kyseessä, kun lämmitys on järjestetty ilmalämpöpumppujen tai varaavien tulisijojen avulla.

Pientalossa katsotaan olevan sähkö, kun rakennus on liitetty sähköverkkoon tai siihen johdetaan 230V sähkövirta riippumatta sähköenergian tuotantotavasta.

3.5.3 Asuinkerrostalot (7 §)

Asuinkerrostalolla tarkoitetaan vähintään kaksikerroksista ja useita asuinhuoneita käsittävää, yleensä kivirakenteista asuinrakennusta, jossa on erillisiä huoneistoja päällekkäin.

Asuinkerrostalona voidaan arvostaa myös niin sanottu huoneistohotelli, joka vastaa rakennustyypiltään asuinkerrostaloa. Huoneistohotelli poikkeaa perinteisestä hotellimajoituksesta siinä, että se ei yleensä tarjoa asiakkailleen hotelliin tyypillisesti kuuluvia oheispalveluja kuten aamiaista. Niissä ei myöskään ole hotellirakennukselle tyypillisiä ravintola- ja aulatiloja. Huoneistohotellin asuinkerrostaloon rinnastamiseen ei vaikuta se, että huoneistohotelli tarjoaa ravintolapalveluita ja muita oheispalveluita erillisessä rakennuksessa. Huoneistohotelli voi myös olla osa tavallista asuinkerrostaloa, jossa muut huoneistot vakituisessa asuinkäytössä.

Rakennuksen käyttötarkoituksen muutoksesta on kirjoitettu luvussa 3.5.13.1.

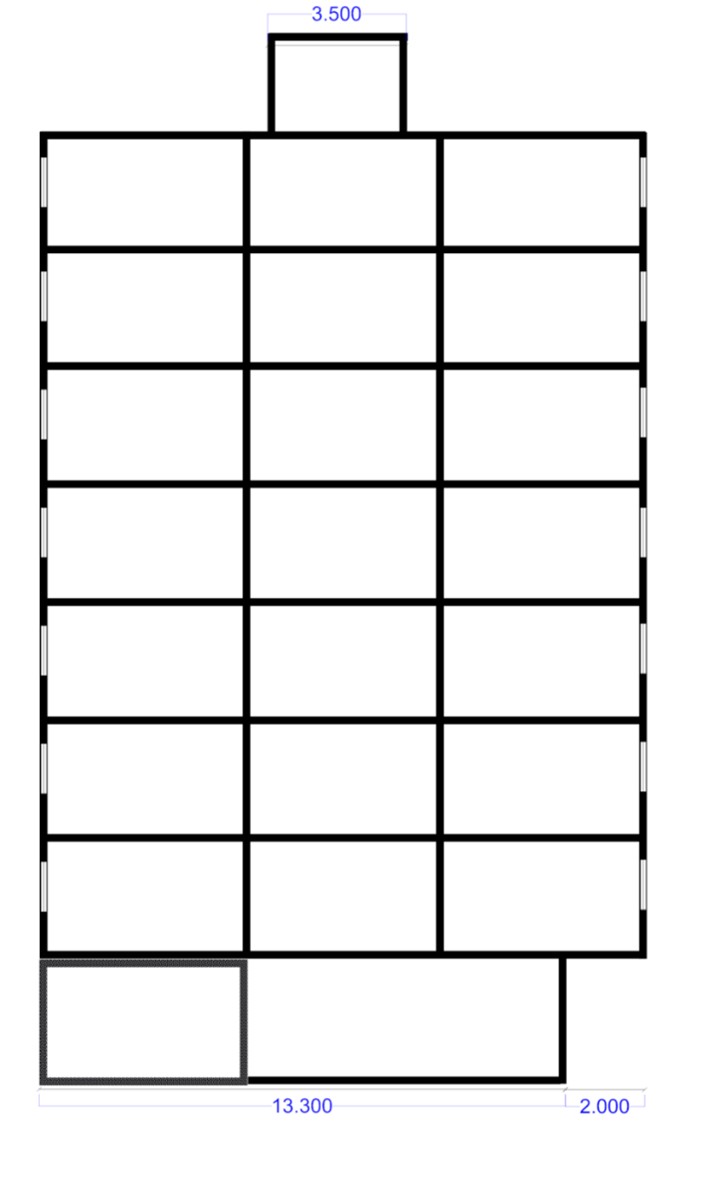

3.5.3.1 Asuinkerrostalon pinta-ala

Rakennuksen pinta-alaan lasketaan ulkomitoin kaikkien kerrosten, kellareiden ja ullakoiden pinta-alat (ks. esimerkkiliitteen kuva 3). Siihen ei lasketa parvekkeita ja katoksia eikä alle 160 cm korkeita huonetiloja. Parveke luetaan kuitenkin rakennuksen pinta-alaan, jos se on katettu ja lämpöeristetty. Parvekelasitusta ei pidetä lämpöeristyksenä. Ullakko luetaan mukaan vain, jos se on lämpöeristetty.

3.5.3.2 Muut asuinkerrostalon arvoon vaikuttavat tiedot

Kerroslukuun lasketaan mukaan kellarikerrokset. Ullakkoa ei lasketa kerroslukuun, jos se on lämpöeristämätön. Digi- ja väestötietoviraston välittämä kerroslukumäärätieto ei sisällä maanalaisia kellarikerroksia. Jos kerrosten lukumäärä vaihtelee rakennuksen eri osissa, ilmoitetaan se kerrosten lukumäärä, joka on suurimmassa osassa rakennusta.

Huoneistojen lukumäärään lasketaan kaikki huoneistot riippumatta niiden käyttötarkoituksesta. Siten myös liike- ja toimistohuoneistot lasketaan asuinhuoneistojen lisäksi huoneistojen lukumäärään.

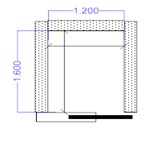

Jos asuinkerrostalossa on hissi, se korottaa rakennuksen perusarvoa. Jos rakennukseen rakennetaan hissi sen valmistumisen jälkeen, on hissi varusteena lisättävä rakennuksen ominaisuuksiin. Sillä ei ole merkitystä, onko hissi rakennuksen sisällä tai ulkoseinien ulkopuolella. Rakennuksen ulkopuolelle rakennettava hissi vaikuttaa kuitenkin myös rakennuksen pinta-alaan. Rakennuksen sisällä olevaa niin sanottua tuolihissiä ei pidetä asetuksen pykälässä tarkoitettuna hissinä.

3.5.4 Vapaa-ajan asunnot (9 §)

Vapaa-ajan asunnolla tarkoitetaan pääasiassa vapaa-ajan viettoon tarkoitettua rakennusta, kuten kesämökkiä.

3.5.4.1 Pientaloon rinnastettava vapaa-ajan asunto (12 §)

Tavanomaisesta vapaa-ajan asunnosta kooltaan, käyttötavaltaan taikka rakennus- tai varustetasoltaan olennaisesti poikkeavaa asuinrakennusta pidetään pientalona.

Pientaloina voidaan pitää vähintään 80 m²:n suuruista ja varusteiltaan pientaloon rinnastettavaa ympärivuotiseen käyttöön soveltuvaa vapaa-ajan asuntoa. Pelkästään yhden kriteerin perusteella, kuten esimerkiksi rakennuksen koon perusteella, ei rakennusta kuitenkaan voida pitää pientalona. Ratkaisu tehdään kokonaisarvioinnin perusteella.

Elinkeinotoiminnan käytössä olevat hyvin varustellut loma-asunnot, joita vuokrataan ympärivuotisesti, arvostetaan myös pientaloina.

3.5.4.2 Siirtolapuutarhamökit ja kesämajat

Siirtolapuutarhamökkien ja kesämajojen arvostamisen lähtökohtana on Digi- ja väestötietoviraston rakennusluokituksen mukainen rakennustyyppi. Rakennustyypiksi katsotaan vapaa-ajan asunto, jos rakennustyyppiä tai rakennelmana pidettävän siirtolapuutarhamökin tai kesämajan rakennuskustannuksia ei ole saatavilla.

3.5.4.3 Vapaa-ajan asunnon pinta-ala

Rakennuksen pinta-alaan lasketaan ulkomitoin kaikkien kerrosten, kellareiden ja ullakoiden pinta-ala (ks. esimerkkiliitteen kuva 2). Siihen ei lasketa parvekkeita ja katoksia eikä alle 160 cm korkeita tiloja. Ullakko ja kuisti luetaan mukaan vain, jos ne ovat lämpöeristettyjä.

Rakennuksen sisäpuolella olevat parvitilat lasketaan rakennuksen pinta-alaan siltä osin kuin niiden vapaa korkeus ylittää 160 cm.

Esimerkki 8: Vapaa-ajan asunnon pinta-ala vaikuttaa neliökohtaiseen jälleenhankinta-arvoon siten, että yli 10 m2:n, mutta enintään 70 m2:n vapaa-ajan asunnon neliökohtaisesta perusarvosta tehdään jälleenhankinta-arvoasetuksen 10 §:n mukainen alennus jokaiselta alarajan (10 m2) ylittävältä neliömetriltä.

Esimerkiksi vapaa-ajan asunnon pinta-ala on 50 m2. Verovuoden 2024 kiinteistöverotuksessa verotusarvoa laskettaessa vapaa-ajan asunnon perusarvoa 610,47 €/m2 alennetaan 3,991 €/m2 jokaiselta alarajan ylittävältä neliömetriltä eli 159,64 €/m2 (40 m2 x 3,991 €/m2), jolloin rakennuksen neliöhinnaksi saadaan 450,83 €/m2. Alennus ei enää suurene 70 m2:n jälkeen. Siten 70 m2:n kokoisten ja sitä suurempien vapaa-ajan asuntojen alennus perusarvosta on 239,46 €/m2 (60 m2 x 3,991 €/m2).

3.5.4.4 Kuisti