Työsuhdeoptioiden verotus

Avainsanat:

- Antopäivä

- 21.12.2016

- Diaarinumero

- A243/200/2016

- Voimassaolo

- 1.1.2017–2.4.2017

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 mom.

- Korvaa ohjeen

- dnro A186/200/2015, 7.12.2015

Työsuhdeoptiolla tarkoitetaan työsuhteeseen perustuvaa oikeutta saada tai hankkia yhteisön osakkeita tai osuuksia käypää alempaan hintaan sopimuksen tai muun sitoumuksen perusteella. Tässä ohjeessa käsitellään työsuhdeoptioiden verotusta palkansaajan tuloverotuksessa, työnantajan ennakkoperinnässä ja elinkeinotulon verotuksessa, varainsiirtoverotuksessa sekä perintö- ja lahjaverotuksessa. Ohje korvaa vuonna 2015 annetun samannimisen Verohallinnon ohjeen.

1 Johdanto

Työsuhdeoptiolla tarkoitetaan työsuhteeseen perustuvaa oikeutta saada tai hankkia yhteisön osakkeita tai osuuksia käypää alempaan hintaan sopimuksen tai muun sitoumuksen perusteella. Tässä ohjeessa käsitellään työsuhdeoptioiden verotusta palkansaajan tuloverotuksessa, työnantajan ennakkoperinnässä ja elinkeinotulon verotuksessa, varainsiirtoverotuksessa sekä perintö- ja lahjaverotuksessa.

Tämä ohje korvaa vuonna 2015 annetun Verohallinnon ohjeen ”Työsuhdeoptioiden verotus” (Verohallinnon ohje A186/200/2015, 7.12.2015). Ohjeen kohtiin 3.4.1 ja 3.6 on lisätty varainsiirtoveron vähentämistä koskevaa ohjeistusta. Kohdan 8.2 vuosi-ilmoittamista koskevaa ohjeistusta on tarkennettu ja mainittuun kohtaan on lisätty useita esimerkkejä. Lisäksi ohjeeseen on tehty vuoden 2017 alusta voimaantulevista oma-aloitteisten verojen verotusmenettelylaista (768/2016) ja työantajan sairausvakuutusmaksusta annetusta laista (771/2016) johtuvat päivitykset. Muilta osin ohjeen sisältö vastaa aikaisempaa ohjetta.

2 Yleistä työsuhdeoptiosta

2.1 Keskeisiä käsitteitä

Optio-oikeudella (optiolla) tarkoitetaan oikeutta saada tai ostaa kohde-etuus ennalta määrätyin ehdoin. Osakeoptiossa option kohde-etuus on osake. Keskeisiä optio-oikeuteen liittyviä ehtoja ovat osakkeen hankinta-ajankohta ja hankintahinta.

Optiosta saatu etu perustuu siihen, että optio antaa mahdollisuuden hankkia kohde-etuuden sen käypää arvoa alempaan hintaan. Jos optio on luovutuskelpoinen ja sillä on jälkimarkkinat, optiota voidaan hyödyntää myös myymällä optio.

Työsuhdeoptiolla tarkoitetaan työsuhteen perusteella saatua optio-oikeutta. Tuloverolain (1535/1992, TVL) 66 §:n 3 momentissa on työsuhdeoption määritelmä, jonka mukaisesti ratkaistaan, sovelletaanko optiojärjestelyyn työsuhdeoption verotusta koskevia tuloverolain säännöksiä. Työsuhdeoption määritelmää on käsitelty yksityiskohtaisesti jäljempänä kohdassa 2.3.

Työsuhdeoption elinkaareen liittyvät tyypillisesti muun muassa seuraavat vaiheet:

- lupaus option myöntämisestä (promise)

- optioiden saaminen/merkitseminen (grant)

- ansaintajakso (vesting period)

- ansaintahetki (vesting)

- käyttäminen (exercise)

- rajoitusjakso (restriction period).

Päätöksen työsuhdeoptioiden antamisesta tekee osakeyhtiössä lähtökohtaisesti yhtiökokous. Yhtiökokous voi myös antaa hallitukselle valtuutuksen päättää työsuhdeoptioiden antamisesta. Tämän jälkeen palkansaajalla on määrättynä aikana oikeus merkitä optioita. Optio-ohjelman ehtoihin saattaa myös sisältyä ansaintajakso, jonka aikana palkansaajalle asetetaan tiettyjä ehtoja, joiden täyttäminen ratkaisee hänen saamiensa optioiden määrän.

Optio-ohjelman ehdoissa määritellään tietty ajankohta, josta alkaen palkansaaja saa käyttää merkitsemiään työsuhdeoptioita. Tämän ajankohdan jälkeen palkansaaja voi merkitä osakkeita ja mahdollisesti myös luovuttaa työsuhdeoptioita. Merkittyihin osakkeisiin saattaa liittyä rajoitusjakso, jonka aikana palkansaaja ei saa luovuttaa osakkeita. Optio-ohjelman ehdoista riippuen palkansaaja saattaa myös menettää merkitsemänsä osakkeet, jos hänen työsuhteensa päättyy rajoitusjakson aikana.

Työsuhdeoptiot ovat yksi keino palkita ja sitouttaa yrityksen palveluksessa olevia henkilöitä. Työsuhdeoptioita saanut henkilö tulee osakeomistuksen myötä yrityksen omistajien tapaan osalliseksi yrityksen arvonnoususta ja samalla myös yritystoiminnan riskeistä.

Yrityksen henkilöstölle suunnatut osakeoptiot ovat olleet kansainvälisesti tunnettu palkkausmuoto jo useiden vuosikymmenten ajan. Suomessa ensimmäiset henkilöstölle ja yritysjohdolle suunnatut optiolainat laskettiin liikkeelle vuonna 1989. Työsuhdeoptiojärjestelyt alkoivat kuitenkin yleistyä vasta 1990-luvun aikana.

2.2 Työsuhdeoption verotusta koskevien säännösten muutokset

Työsuhdeoptioiden verotuksesta on säädetty laissa vuodesta 1993 alkaen. Tällöin työsuhdeoption verotusta koskevat säännökset otettiin kyseisenä vuonna voimaantulleeseen nykyiseen tuloverolakiin. Tätä ennen voimassa olleessa tulo- ja varallisuusverolaissa (1240/1988) oli säädetty ainoastaan työsuhdeannin verotuksesta.

Työsuhdeoptioiden verotusta koskevia säännöksiä on tuloverolain voimaantulon jälkeen muutettu useita kertoja. Vuoden 1995 alusta alkaen tuloverolain 66 §:ään lisättiin työsuhdeoptiosta saadun edun verotusajankohdan määräytymistä koskeva säännös (laki 1465/1994). Vuoden 1997 aikana tuloverolain 66 §:ään lisättiin työsuhdeoptioiden lahjoittamista ja muuta luovuttamista koskeva säännös (laki 584/1997). Vuoden 2001 alusta tuloverolain 77 §:ään lisättiin ulkomaantyöskentelyn ajalta kertyneen työsuhdeoption verovapauden edellytyksiä koskeva säännös (laki 1165/2000).

2.3 Tuloverolain työsuhdeoption määritelmä

Työsuhdeoptioiden verotuksesta säädetään tuloverolain 66 §:n 3 momentissa. Kyseinen lainkohta kuuluu nykymuodossaan seuraavasti:

Tuloverolaki 66 § 3 momentti: Veronalaista ansiotuloa on myös etu työsuhteeseen perustuvasta oikeudesta saada tai hankkia yhteisön osakkeita tai osuuksia käypää alempaan hintaan vaihtovelkakirjalainan, optiolainan, optio-oikeuden tai muun näihin rinnastettavan sopimuksen tai sitoumuksen perusteella (työsuhdeoptio). Edun arvoksi katsotaan osakkeen tai osuuden käypä arvo sillä hetkellä, kun työsuhdeoptiota käytetään, vähennettynä verovelvollisen osakkeesta tai osuudesta ja työsuhdeoptiosta yhteensä maksamalla hinnalla. Etu katsotaan sen verovuoden tuloksi, jona työsuhdeoptiota käytetään. Työsuhdeoptiota katsotaan käytettävän, kun verovelvollinen saa tai hankkii sen kohteena olevat osakkeet tai osuudet. Työsuhdeoption käyttämiseen rinnastetaan sen luovutus. Tällöin edun arvoksi katsotaan työsuhdeoption luovutushinta vähennettynä luovuttajan maksamalla hinnalla. Työsuhdeoption perusteella saatua etua pidetään työsuhdeoption alkuperäisen saajan veronalaisena ansiotulona siinäkin tapauksessa, että hän on luopunut oikeudestaan lahjoittamalla työsuhdeoption edelleen tai muutoin luovuttanut työsuhdeoption intressipiirissään olevalle taholle. Näitä luovutuksia ei pidetä työsuhdeoption käyttämisenä.

Tuloverolain 66 §:n 3 momentti sisältää itsenäisen vero-oikeudellisen työsuhdeoption määritelmän, joka on lain sanamuodon perusteella laaja. Lainkohdan perusteella työsuhdeoptiona pidetään työsuhteeseen perustuvaa etua saada tai hankkia yhteisön osakkeita tai osuuksia käypää alempaan hintaan sopimuksen tai sitoumuksen perusteella. Lain esitöissä on myös nimenomaisesti todettu, että työsuhdeoption käsite on säännöstä tulkittaessa ymmärrettävä laajasti (HE 175/1994 vp). Säännöstä on myös oikeus- ja verotuskäytännössä tulkittu laajasti (katso esimerkiksi KHO:2009:8 ja KHO:2014:66).

Tuloverolain 66 §:n 3 momentissa on esimerkkeinä työsuhdeoptiosta mainittu vaihtovelkakirjalainaan, optiolainaan ja optio-oikeuteen perustuvat järjestelyt. Työsuhdeoptioksi voidaan näiden lisäksi katsoa esimerkiksi erilaiset osakepalkkiojärjestelyt ja rajoitettuihin osakkeisiin perustuvat järjestelyt. Esimerkkejä erilaisista työsuhdeoptiojärjestelyistä on jäljempänä ohjeen kohdassa 2.4.

Ensimmäinen keskeinen edellytys tuloverolain 66 §:n 3 momentin soveltamiselle on se, että järjestelyssä on mahdollisuus saada tai hankkia osakkeita. Jos tällaista mahdollisuutta ei ole, säännös ei sovellu. Tämän vuoksi esimerkiksi synteettiset optiot jäävät säännöksen soveltamisalan ulkopuolelle. Osakkeita ei tarvitse saada palkansaajan työnantajalta eikä osakkeiden tarvitse olla sen yhtiön osakkeita, johon palkansaaja on työsuhteessa. Työsuhdeoptiota koskevaa säännöstä voidaan siten soveltaa esimerkiksi silloin, kun tytäryhtiön palveluksessa olevat palkansaajat saavat optiojärjestelyn perusteella oikeuden merkitä konsernin emoyhtiön osakkeita.

Toinen keskeinen edellytys työsuhdeoptiota koskevan säännöksen soveltumiselle on se, että etu on saatu työsuhteen perusteella. Tätä ei ratkaista yksin sen perusteella, onko option tai osakkeen antanut verovelvollisen oma työnantaja, vaan sen perusteella, johtuuko edun saaminen työskentelystä kyseisen työnantajan palveluksessa. Jos etua ei ole saatu työsuhteen perusteella, kyseessä ei ole työsuhdeoptio. Poikkeus tähän ovat toimitusjohtajalle sekä hallituksen ja hallintoneuvoston jäsenelle annetut edut, joihin säännöstä sovelletaan, vaikka mainitut henkilöt eivät ole työsuhteessa (katso kohta 3.1 jäljempänä).

Tuloverolain 66 §:n 3 momentin soveltamisalaa ei ole rajattu tietyssä oikeudellisessa muodossa toteutettuun järjestelyyn. Lainkohdassa tarkoitettu työsuhdeoptiojärjestely voidaan siten toteuttaa paitsi osakeyhtiölain (624/2006) 10 luvun 1 §:ssä tarkoitettuja erityisiä oikeuksia antamalla, niin myös muulla tavalla. Työsuhdeoptiona voidaan pitää esimerkiksi merkintäoikeuksien antamista, jos osakkeiden merkintäaika on huomattavan pitkä (KHO:2009:8). Myös erilaiset holdingyhtiötä käyttäen toteutetut järjestelyt ovat pääsääntöisesti laissa tarkoitettuja työsuhdeoptioita (KHO:2014:66).

Tuloverolain 66 §:ssä on työsuhdeoptiota koskevien säännösten ohella säännökset työsuhdeannin verotuksesta. Säännökset ovat lainkohdan 1 ja 2 momenteissa. Niitä ei sovelleta työsuhdeoptioon. Työsuhdeanti eroaa työsuhdeoptiosta muun muassa siinä, miten palkansaajan järjestelystä saama etu muodostuu. Työsuhdeannissa palkansaajan saama etu perustuu siihen, että osakkeita myydään antihetken käypää hintaa alempaan hintaan. Työsuhdeoptiossa etu puolestaan perustuu option antamisen jälkeiseen arvonnousuun.

Tietyissä tilanteissa saattaa kuitenkin olla epäselvää, sovelletaanko järjestelyyn työsuhdeantia vai työsuhdeoptiota koskevia säännöksiä. Tätä asiaa on käsitelty korkeimman hallinto-oikeuden vuosikirjaratkaisussa KHO:2009:8 (KHO 26.1.2009 taltio 163). Ratkaisun lyhennelmä on seuraavan sisältöinen:

KHO:2009:8 (KHO 26.1.2009 taltio 163)

Henkilökohtaisen tulon verotus - Työsuhdeoptio - Avainhenkilö - Veronalainen etu - Oikeus merkitä yhtiön uusia osakkeita

A Oyj:n tarkoituksena oli tarjota B:lle ja yhtiön muille avainhenkilöille mahdollisuus merkitä yhtiön osakkeita. Merkittävien osakkeiden määrä määräytyisi avainhenkilölle kullekin mittausajanjaksolle asetettujen tavoitteiden toteutumisen perusteella. Mittausjaksot päättyisivät 31.12.2008, 31.12.2009 ja 31.12.2010. Osakkeita olisi mahdollisuus merkitä aina mittausjakson päätyttyä. Järjestelyssä olisi mahdollista käyttää uusien osakkeiden ohella myös jo olemassa olevia osakkeita. Mittausjaksojen päättyessä vuosina 2008 - 2010 käytettävä osakkeiden merkintähinta määrättiin osakeantipäätöksessä, jonka yhtiö teki vuonna 2008. Merkintähinta oli tätä osakeantipäätöstä edeltäneen kalenterikuukauden ajalta laskettu keskimääräinen hinta.

Kun kysymyksessä olevan järjestelyn tarkoituksena oli, että yrityksen avainhenkilöt voivat hyötyä yhtiön osakkeiden arvonnoususta merkitsemällä yhtiön osakkeita tulevaisuudessa merkintähetken käypää hintaa alempaan hintaan, järjestelyä oli pidettävä työsuhteeseen perustuvana tuloverolain 66 §:n 3 momentissa tarkoitettuna työsuhdeoptiona eikä saman lainkohdan 1 momentissa tarkoitettuna oikeutena. B:n merkitessä A Oyj:n osakkeita hänelle katsottiin syntyvän veronalainen etu, jos osakkeiden käypä arvo merkintähetkellä ylittää käytetyn merkintähinnan. B:n ansiotulona verotettavaksi eduksi katsottiin osakkeen käypä arvo sillä hetkellä, kun hän merkitsee osakkeet vähennettynä hänen osakkeesta maksamallaan hinnalla. Etuus verotetaan sen verovuoden tulona, jona B merkitsee osakkeet. Etuuden verotuksellisen käsittelyn kannalta ei ole merkitystä sillä, käytetäänkö järjestelyssä uusien osakkeiden sijasta jo olemassa olevia osakkeita.

Ennakkoratkaisu vuosille 2008 - 2009.

Tuloverolaki 66 § 3 momentti

Ratkaisussa työsuhteeseen perustuvaa etua ei annettu osakeyhtiölain 10 luvun 1 §:ssä tarkoitettua optio- tai muuta erityistä oikeutta käyttäen, vaan osakeannin muodossa. Tämä toteutettiin määrittelemällä osakkeen merkintähinta ja -aika niin, että merkintään oikeutetut saattoivat höytyä osakeantipäätöksen jälkeisestä osakkeen arvonnoususta.

Korkein hallinto-oikeus totesi, että kun kysymyksessä olevan järjestelyn tarkoituksena oli, että yrityksen avainhenkilöt voivat hyötyä yhtiön osakkeiden arvonnoususta merkitsemällä yhtiön osakkeita tulevaisuudessa merkintähetken käypää hintaa alempaan hintaan, järjestelyä oli pidettävä työsuhteeseen perustuvana tuloverolain 66 §:n 3 momentissa tarkoitettuna työsuhdeoptiona eikä saman lainkohdan 1 momentissa tarkoitettuna oikeutena.

Ratkaisun perusteella palkansaajalle osakkeen muodossa annettua etua on pidettävä työsuhdeoptiona silloin, kun palkansaajalla on mahdollisuus hyötyä osakkeen arvonnoususta. Tämä on tyypillisesti mahdollista silloin, kun merkintähintana käytetään kannustinjärjestelmän alkamisajankohdan perusteella määriteltyä osakkeen käypää arvoa, mutta kannustinjärjestelmän alkamisajankohdan (merkintähinnan määrittämisen ajankohta) ja merkintäajan päättymisen välinen aika on useamman kuukauden mittainen tai tätä pidempi.

Osakkeen arvonnoususta hyötyminen on tyypillisesti mahdollista silloin, kun kannustinjärjestelmän ehdoissa on etukäteen määritelty palkansaajan järjestelyssä saamien osakkeiden lukumäärä tai perusteet järjestelmän perusteella mahdollisesti saatavien osakkeiden lukumäärälle. Osakkeen arvonnoususta hyötyminen ei sen sijaan ole mahdollista esimerkiksi sellaisessa tulospalkkiojärjestelmässä, jossa palkansaajalle annetaan ennalta määritellyn euromäärän tai ennalta määriteltyjen perusteiden mukaisesti määräytyvän euromäärän arvosta osakkeita.

Osakeyhtiölain 10 luvussa tarkoitettua optio- tai muuta erityistä oikeutta (esimerkiksi osakeoptio, vaihtovelkakirjalaina ja optiolaina) käyttäen toteutetussa työsuhdeoptiojärjestelyssä optio on verotuksessa saatu sinä ajankohtana, jona palkansaaja on merkinnyt erityisen oikeuden. Sama periaate soveltuu myös vastaaviin ulkomaisiin järjestelyihin. Osakepalkkiojärjestelyissä tai rajoitettua osakeoikeutta taikka muuta vastaavaa järjestelyä käyttäen toteutetuissa työsuhdeoptiojärjestelyissä optiot on saatu sinä ajankohtana, jona palkansaaja on antanut suostumuksensa järjestelyyn liittymiselle.

2.4 Esimerkkejä työsuhdeoptiosta

Seuraavana on mainittu esimerkkejä eräistä järjestelyistä, jotka voidaan katsoa tuloverolain 66 §:n 3 momentissa tarkoitetuksi työsuhdeoptioksi. On kuitenkin tärkeä huomata, että yksittäisen kannustinjärjestelmän nimestä ei voi suoraan tehdä päätelmiä sen verokohtelusta. Jokaisen kannustinjärjestelmän verokohtelu on ratkaistava tapauskohtaisesti kyseisen järjestelyn ehtojen perusteella.

2.4.1 Osakeyhtiölain 10 luvun 1 §:ssä tarkoitettu optio-oikeus

Työsuhdeoptio toteutetaan perustilanteessa antamalla palkansaajalle osakeyhtiölain 10 luvun 1 §:ssä tarkoitettuja erityisiä oikeuksia. Mainitun lainkohdan mukaan yhtiö voi kyseisessä luvussa säädetyllä tavalla antaa erityisiä oikeuksia, jotka oikeuttavat maksua vastaan saamaan uusia osakkeita tai yhtiön hallussa olevia omia osakkeita. Oikeudenhaltijalla voi olla oikeus valita, merkitseekö hän osakkeita (optio-oikeus).

Osakkeen merkintähinta voi vastata osakkeen käypää arvoa optioiden myöntämishetkellä taikka olla tätä alempi tai korkeampi hinta. Optio-oikeuksia voidaan antaa ilmaiseksi tai maksua vastaan. Optio-oikeus ei tuota osakkeenomistajan oikeuksia ennen osakkeiden merkintää. Optio-oikeudet voidaan hakea julkisen kaupankäynnin kohteeksi, jolloin niille muodostuu jälkimarkkinat.

On huomattava, että käsitettä optio-oikeus voidaan käyttää paitsi osakeyhtiölain 10 luvun 1 §:ssä tarkoitetusta rahoitusinstrumentista, niin myös yleisesti oikeudesta saada tai ostaa kohde-etuus ennalta määrätyin ehdoin (katso kohta 2.1.). Tässä ohjeessa käsitettä optio-oikeus käytetään nimenomaan yleisessä merkityksessä, jos asiayhteydestä ei toisin ilmene.

2.4.2 Osakepalkkio

Osakepalkkiojärjestelyssä (Share Award, Stock Award) palkansaajalle annetaan oikeus saada tietty määrä osakkeita ilmaiseksi ennalta määrätyn ajanjakson kuluttua. Osakkeiden saaminen edellyttää yleensä etukäteen asetettujen tavoitteiden saavuttamista. Ylimmän johdon osalta tavoitteiden saavuttamista voidaan mitata esimerkiksi tilinpäätöksen tunnuslukujen perustella.

Järjestelyyn kuuluvilla palkansaajilla ei ole osakkeenomistajan oikeuksia ennen osakkeiden merkintää. Osakepalkkiona saatuihin osakkeisiin voi liittyä luovutusrajoituksia.

Osakepalkkiojärjestely toteutetaan usein sillä tavoin, että osa palkansaajan järjestelyn perusteella saamista osakkeista myydään välittömästi osakkeiden saamisen jälkeen osakepalkkiosta menevien verojen kattamiseksi. Tällaisessa järjestelyssä sekä palkansaajan saamien että verojen kattamiseksi myytyjen osakkeiden arvo on työsuhdeoptioetua. Jos osakepalkkiojärjestelyn ehdoissa määrätään, että verot katetaan työnantajan maksamalla erillisellä rahasuorituksella, tällainen rahasuoritus on tavallista rahapalkkaa.

2.4.3 Rajoitettu osake

Rajoitetulla osakkeella (Restricted Stock, Restricted Stock Award) tarkoitetaan järjestelyä, jossa palkansaajalle annetaan osakkeita, joihin liittyy erilaisia rajoituksia ja palautusvelvollisuus. Rajoitukset ovat voimassa määrätyn ajan. Rajoituksia ovat tyypillisesti muun muassa kielto myydä tai muutoin luovuttaa osakkeita rajoitusjakson aikana. Yleensä palkansaaja menettää osakkeet myös silloin, jos hän siirtyy pois kyseisen työnantajan palveluksesta. Palkansaajalla on siten määrättynä aikana riski osakkeiden menettämisestä. Osakkeisiin liittyy yleensä jo luovutusrajoitusten aikana osakkeenomistajan oikeuksia, esimerkiksi äänioikeus yhtiökokouksessa ja osinko-oikeus.

Rajoitetun osakkeen saamiseen voi liittyä tiettyjä suoriutumisehtoja, jolloin siitä voidaan käyttää nimitystä Performance Share. Palkansaajan suoriutumista voidaan mitata esimerkiksi liikevaihdon, tuloksen tai tunnuslukujen kuten osakekohtaisen tuloksen (EPS) perusteella.

Rajoitettuja osakkeita käyttäen toteutettua kannustinjärjestelmä pidetään työsuhdeoptiona, jos järjestelmään perustavat osakkeet kirjataan palkansaajan arvo-osuustilille tai muutoin luovutetaan palkansaajan nimiin ennen kuin hän on lopullisesti ansainnut osakkeiden omistusoikeuden. Kysymys ei sen sijaan ole työsuhdeoptiosta, jos palkansaajalle luovutettuihin osakkeisiin liittyy pelkästään ehto, jonka perusteella hän menettää osakkeiden omistusoikeuden, jos hänen työsuhteensa osakkeet antaneeseen työnantajaan päättyy ennen ehdoissa määrättyä ajankohtaa.

Työsuhdeoptiona voidaan pitää sellaista myös sellaista kannustinjärjestelmää, jossa palkansaajalle annettuihin osakkeisiin liittyvät varallisuuspitoiset oikeudet (esimerkiksi osinko-oikeus) ja hallinnoimisoikeudet (esimerkiksi äänioikeus yhtiökokouksessa) ovat ennen rajoitusjakson päättymistä olennaisesti osakeyhtiölain olettamasäännösten mukaisia oikeuksia suppeammat.

2.4.4 Rajoitettu osakeoikeus

Rajoitetulla osakeoikeudella tai osakeosuudella (Restricted Stock Unit, RSU) tarkoitetaan rajoitetun osakkeen kaltaista järjestelyä, jossa palkansaajalle ei anneta heti järjestelyn alussa osakkeita, vaan ainoastaan sitoumus osakkeiden antamiseen (”osaketodistus”) tietyin ehdoin myöhempänä ajankohtana. Rajoitettu osakeoikeus on tyypillisesti työsuhdeoptio.

2.4.5 Vaihtovelkakirjalaina

Vaihtovelkalainalla tarkoitetaan tyypillisesti joukkovelkakirjalainaa, jonka ehtojen mukaan lainanantajalla on oikeus osakemerkinnässä vaihtaa saamisensa kokonaan tai osittain yhtiön osakkeisiin. Vaihtovelkakirjalainassa on siten kyse velan, optio-oikeuden ja kuittausehdon yhdistelmästä.

Kannustinjärjestelmän toteuttamisessa vaihtovelkakirjalainaa voidaan hyödyntää siten, että palkansaaja antaa työnantajalleen rahalainan, jonka velkapääoman hän voi määrätyin ehdoin vaihtaa työnantajan osakkeisiin.

Nykyisessä osakeyhtiölaissa ei ole vaihtovelkakirjalainaa koskevia erityissäännöksiä, toisin kuin kumotussa vuoden 1978 osakeyhtiölaissa (734/1978). Tämä ei kuitenkaan estä vaihtovelkakirjalainan käyttöä kannustinjärjestelmissä. Nykyisen osakeyhtiölain systematiikassa vaihtovelkakirjalainaan sovelletaan osakeyhtiölain 10 luvun erityisiä oikeuksia koskevia säännöksiä.

2.4.6 Optiolaina

Optiolainalla tarkoitetaan tyypillisesti lainajärjestelyä, jossa lainanantaja saa oikeuden paitsi velkapääoman takaisinmaksuun, niin myös lainanottajan osakkeiden merkintään oikeuttavia optio-oikeuksia. Optiolainassa optio-oikeudet ovat irrotettavissa velasta eikä optio-oikeudella tapahtuvan osakemerkinnän merkintähintavelkaa tarvitse siten kuitata optiolainaan perustuvalla saamisella.

Kannustinjärjestelmän toteuttamisessa optiolainaa voidaan hyödyntää siten, että palkansaaja antaa työnantajalleen rahalainan, jota vastaan hän saa oikeuden lainan takaisinmaksuun ja optio-oikeuksia.

Nykyisessä osakeyhtiölaissa ei ole myöskään optiolainaa koskevia erityissäännöksiä, toisin kuin kumotussa vuoden 1978 osakeyhtiölaissa. Tämä ei kuitenkaan estä optiolainan hyödyntämistä kannustinjärjestelmässä. Nykyisen osakeyhtiölain systematiikassa optiolainaan sovelletaan osakeyhtiölain 10 luvun erityisiä oikeuksia koskevia säännöksiä.

2.4.7 Holdingyhtiöjärjestely

Holdingyhtiön muodossa toteutettua osakkeisiin oikeuttavaa kannustinjärjestelmää käsitellään korkeimman hallinto-oikeuden ratkaisun KHO:2014:66 perusteella työsuhdeoptiona silloin, kun järjestelyn tarkoituksena on ansiotulon verotuksen kiertäminen. Ratkaisun perusteella veron kiertämisen tarkoituksessa toteutettuna holdingyhtiöjärjestelmänä pidetään ainakin sellaisia järjestelyjä, jotka täyttävät seuraavat edellytykset:

- Palkansaajan yksin tai yhdessä muiden palkansaajien kanssa välillisesti tai välittömästi omistama holdingyhtiö hankkii hänen työnantajansa tai samaan konserniin kuuluvan yhtiön osakkeita.

- Järjestelyyn osalliseksi pääseminen on perustunut työsuhteeseen taikka toimitusjohtajana tai hallituksen jäsenenä toimimiseen.

- Työnantaja tai samaan konserniin kuuluva toinen yhtiö rahoittaa järjestelyä tai muutoin osallistuu rahoituksen järjestämiseen siten, että rahoitusta voidaan pitää työntekijöiden näkökulmasta edullisena.

- Osakassopimuksessa tai muussa sopimuksessa on järjestelyä koskevia työsuhdeoptiolle ominaisia ehtoja taikka muutoin on ilmeistä, että järjestely muistuttaa ehdoiltaan työsuhdeoptiota. Tällainen ehto on esimerkiksi osakkeiden luovutusrajoitus.

- Järjestelyn tarkoituksena on järjestelyyn osallistuvien henkilöiden kannustaminen, sitouttaminen tai palkitseminen ja järjestelyssä on mahdollisuus hyötyä osakkeiden arvonnoususta.

Edellä mainitut tunnusmerkit täyttävissä järjestelyissä on ratkaisun KHO:2014:66 perusteella tavoitteena osakkeenomistajan ansiotuloverotuksen välttäminen verotusmenettelystä annetun lain 28 §:ssä tarkoitetulla tavalla. Myös edellä kuvattua järjestelyä muistuttavassa, mutta siitä jossain määrin poikkeavassa järjestelyssä voi olla kysymys työsuhdeoptiosta.

Jos edellä kuvatut edellytykset täyttävään holdingyhtiöjärjestelyyn ei liity mahdollisuutta saada tai hankkia osakkeita, vaan järjestelyyn perustuva etu saadaan rahana, kysymys ei ole tuloverolain 66 §:n 3 momentissa tarkoitetusta työsuhdeoptiosta. Holdingyhtiöjärjestelystä saatu etu on ratkaisun KHO:2014:66 perusteella myös tällaisessa tilanteessa veronalaista ansiotuloa.

2.4.8 Osakeyhtiölain 9 luvun 1 §:ssä tarkoitettu osakeanti

Työsuhdeoptiona pidetään tietyin edellytyksin myös osakeyhtiölain 9 luvun 1 §:ssä tarkoitetussa osakeannissa saatua etua (katso edellä selostettu KHO:2009:8).

3 Työsuhdeoptio palkansaajan tuloverotuksessa

3.1 Optiosta saatu etu on veronalaista ansiotuloa

Tuloverolain 66 §:n 3 momentin mukaan työsuhdeoptiosta saatu etu on veronalaista ansiotuloa. Ennakkoperintälain (1118/1996, EPL) 13 §:n 3 momentin mukaan työsuhdeoptiosta saatu etu katsotaan palkaksi. Työsuhdeoptiosta saatua etua käsitellään kuten luontoisetua.

Tuloverolain 66 §:n 3 momentin mukaan työsuhdeoptio on työsuhteen perusteella saatu etu. Oikeuskäytännössä on kuitenkin katsottu, että myös yhtiön toimitusjohtaja ja hallituksen jäsenet, jotka eivät ole työoikeudellisessa työsuhteessa yhtiöön, voivat saada työsuhdeoptiona verotettavan edun (KHO 20.5.1997 taltio 1221). Samaa periaatetta sovelletaan myös hallintoneuvoston jäseniin. Edun arvo on myös näissä tilanteissa luonteeltaan palkkatuloa.

Jos optioita annetaan vastikkeetta tai alihintaan muulle kuin työsuhteessa olevalle tai edellä mainitussa asemassa olevalle henkilölle, kyseessä ei ole tuloverolain 66 §:n 3 momentissa tarkoitettu työsuhdeoptio. Esimerkiksi yhtiön alihankkijana toimivalle yrittäjälle annettuun etuun ei siten sovelleta työsuhdeoptiota koskevia säännöksiä. Jos tällainen etu on sovittua vastiketta työsuorituksesta, edun arvo on työkorvausta. Muutoin kyseessä on muu veronalainen ansiotulo.

Työsuhdeoptiota saatetaan käyttää vasta sen jälkeen, kun työskentely edun antaneen työnantajan palveluksessa on päättynyt. Optiota voidaan käyttää esimerkiksi palkansaajan eläkkeelle siirtymisen jälkeen. Työsuhteen päättymisen jälkeen käytetystä työsuhdeoptiosta saatu etu on katsottu oikeuskäytännössä palkaksi, koska työsuhdeoptiosta on sovittu osana henkilön palkkausta (KHO 8.5.2001 taltio 1000). Samaa periaatetta sovelletaan myös silloin, kun henkilö on jäänyt työttömäksi tai vaihtanut toisen työnantajan palveluksen.

Työsuhdeoptio voi säilyä palkansaajan kuoleman jälkeen. Tällöin perilliset saavat edun samoilla ehdoilla kuin perinnönjättäjäkin olisi saanut. Kuolinvuonna kuolinpesään sovelletaan niitä tuloverolain säännöksiä, joita vainajaankin olisi sovellettu (TVL 17 § 1 momentti). Jos optiota käytetään alkuperäisen option saajan kuoleman jälkeen, kuolinpesän kuolinvuonna saama tulo on palkkaa. Jos kuolinpesä käyttää optioita kuolinvuoden jälkeen, niistä saatu etu on kuolinpesän pääomatuloa (KHO 4.7.2005 taltio 1710). Jako-osuutena kuolinpesästä saadun option käyttämisestä saatu tulo on pääomatuloa myös kuolinvuoden verotuksessa.

3.2 Työsuhdeoption käyttäminen

3.2.1 Osakemerkintä tai optioiden luovutus

Tuloverolain 66 §:n 3 momentin mukaan työsuhdeoptiota katsotaan käytettävän, kun verovelvollinen saa tai hankkii sen kohteena olevat osakkeet tai osuudet. Käyttöpäiväksi katsotaan se päivä, jona osakkeet merkitään, vaikka niiden merkintä ostajan arvo-osuustilille tapahtuisi myöhemmin. Merkitystä ei ole myöskään sillä, milloin yhtiön hallitus hyväksyy merkinnän.

Työsuhdeoption käyttämiseen rinnastetaan tuloverolain 66 §:n 3 momentin mukaan työsuhdeoption luovutus. Työsuhdeoption käyttöpäiväksi katsotaan tällaisessa tilanteessa kaupantekopäivä.

3.2.2 Optioiden lahjoittaminen tai muu luovutus intressipiiriin kuuluvalle

Tuloverolain 66 §:n 3 momentin mukaan työsuhdeoption käyttämistä ei ole option lahjoittaminen. Laissa ei ole millään tavoin rajattu lahjoituksen saajaa. Lahjoittamista ei siten pidetä työsuhdeoption käyttämisenä, vaikka optio lahjoitettaisiin muulle kuin palkansaajan lähipiirissä olevalle henkilölle. Lahjoittamisena voidaan pitää lähtökohtaisesti kaikkia tilanteita, joissa optiot luovutetaan vastikkeesta, joka on enintään 3/4 osakkeiden käyvästä arvosta. Alkuperäistä option saajaa verotetaan optiosta saadusta edusta, kun lahjoituksen saaja käyttää optiota (optioiden saajan lahjaverotusta on käsitelty jäljempänä kohdassa 12.2).

Esimerkki 1: Palkansaaja A on saanut vuonna 2012 työnantajaltaan X Oyj:ltä 1.000 kappaletta työsuhdeoptioita. A lahjoittaa vuonna 2014 puolisolleen B:lle 800 optiota ja serkulleen S 200 optiota. Kummassakaan tapauksessa ei ole kysymys työsuhdeoption käyttämisestä, vaan optiosta saatu etu on A:n veronalaista ansiotuloa siinä vaiheessa, kun B tai S käyttää optiota.

Työsuhdeoptioiden käyttämistä ei ole tuloverolain 66 §:n 3 momentin mukaan myynti tai muu luovutus työsuhdeoption haltijan intressipiirissä olevalle taholle. Tällainen taho voi olla luonnollinen tai juridinen henkilö. Intressipiirin kuuluvaksi luonnolliseksi henkilöksi voidaan katsoa esimerkiksi palkansaajan puoliso, palkansaajaan alenevassa tai ylenevässä polvessa oleva henkilö taikka muu palkansaajalle läheinen henkilö kuten avopuoliso. Intressipiiriin kuuluvaksi juridiseksi henkilöksi voidaan katsoa esimerkiksi palkansaajan tai tämän intressipiiriin kuuluvan henkilön omistama osake- tai henkilöyhtiö.

Työsuhdeoption luovuttamisesta intressipiirin kuuluvalle taholle ei siis aiheudu veroseuraamuksia luovutushetkellä. Työsuhdeoptiosta saadun edun arvo on alkuperäisen option saajan veronalaista ansiotuloa silloin, kun intressipiiriin kuuluva merkitsee osakkeita tai osuuksia taikka luovuttaa option vastikkeellisesti edelleen muulle kuin palkansaajan intressipiiriin kuuluvalle taholle.

Esimerkki 2: Palkansaaja A on saanut vuonna 2012 työnantajaltaan X Oyj:ltä 1.000 kappaletta työsuhdeoptioita. Hän on vuonna 2013 luovuttanut kyseiset työsuhdeoptiot yhdessä puolisonsa B kanssa omistamalleen AB Holding Oy:lle. Kyseessä on ollut luovutus A:n intressipiiriin kuuluvalle taholle, joten siitä ei aiheutunut A:lle tuloveroseuraamuksia.

AB Holding Oy merkitsee vuoden 2014 helmikuussa työsuhdeoptioiden perusteella 500 X Oyj:n osaketta ja myy loput optiot intressipiiriin kuulumattomalle taholle. Sekä osakemerkinnässä että optioiden luovuttamisessa on kysymys työsuhdeoption käyttämisestä. Optiosta saatu etu verotetaan kummassakin tapauksessa kokonaisuudessaan A:n ansiotulona.

A ja B purkavat vuoden 2014 marraskuussa AB Holding Oy:n. A:n saamana työsuhdeoptiona verotettua etua vastaava määrä jako-osasta on A:n verovapaata tuloa. Loppuosaa jako-osasta verotetaan luovutusvoiton verotusta koskevien periaatteiden mukaisesti.

Jos työsuhdeoptio on luovutettu palkansaajan intressipiiriin kuluvalle yhtiölle, palkansaaja saattaa ennen option käyttämistä luovuttaa kyseisen yhtiön osakkeita tai osuuksia muulle kuin intressipiiriinsä kuuluvalle taholle. Työsuhdeoption käyttämisestä on kysymys siinä vaiheessa, kun intressipiiriin kuuluvan yhtiön osakkeista tai osuuksista on luovutettu muulle kuin intressipiiriin kuuluvalle taholle niin suuri osuus, että yhtiötä ei voida enää pitää palkansaajan intressipiiriin kuuluvana. Optiosta saadun edun arvo verotetaan tällöin alkuperäisen optionsaajan ansiotulona. Jos luovutuksen kohteena olevien osakkeiden tai osuuksien arvo muodostuu muustakin kuin työsuhdeoptiosta, optioista saatu kauppahinta on niiden käypää hintaa vastaavalta osin palkansaajan työsuhdeoptiosta saamaa etua.

Esimerkki 3: Palkansaaja C on saanut vuonna 2012 työnantajaltaan Y Oyj:ltä 1.000 kappaletta työsuhdeoptioita. Hän on vuonna 2013 luovuttanut kyseiset työsuhdeoptiot yhdessä puolisonsa D kanssa omistamalleen CD Holding Oy:lle. Kyseessä on ollut luovutus C:n intressipiiriin kuuluvalle taholle, joten siitä ei ole aiheutunut C:lle tuloveroseuraamuksia.

C ja D luovuttavat vuonna 2014 kaikki CD Holding Oy:n osakkeet intressipiiriin kuulumattomalle taholle. CD Holding Oy:n varat muodostuvat luovutushetkellä C:n saamista työsuhdeoptioista ja 2.500 euron suuruisesta pankkitalletuksesta.

CD Holding Oy:n osakkeiden luovutus on työsuhdeoptioiden käyttämistä, koska optiot siirtyvät C:n intressipiirin ulkopuoliselle taholle. Optioiden käypä arvo on siten kokonaisuudessaan C:n veronalaista ansiotulona vuoden 2014 tuloverotuksessa. Loppuosa CD Holding Oy:n osakkeista saadusta kauppahinnasta jaetaan omistusosuuksien suhteessa verottavaksi C:n ja D:n tulona luovutusvoittoa koskevien säännösten mukaisesti.

3.2.3 Optioiden luovuttaminen tasinkona avioero-osituksessa

Työsuhdeoptiot saattavat optiojärjestelyn ehdoista riippuen olla luovutettavissa tasinkona avioero-osituksessa. Jos palkansaaja luovuttaa optioita tasinkona, arvioitavaksi tulee, miten tasinkona luovutettuja optioita käsitellään verotuksessa.

Optioiden lahjoittamista ja intressipiiriin kuuluvalle luovuttamista koskevan sääntelyn (laki 584/1997) esitöistä ilmenee, että säännöksen tarkoituksena on estää lahjoituksin tai muulla tavalla tapahtuva ansiotulon veron kiertäminen (HE 61/1997 vp).

Kun otetaan huomioon sääntelyn tarkoitus, sitä on tulkittava niin, että entisen puolison ei voida katsoa kuuluvan säännöksessä tarkoitettuun intressipiiriin. Avioero-osituksessa ei myöskään sen luonteen vuoksi voida lähtökohtaisesti katsoa olevan kyse veron kiertämisestä. Ositusta ei siten ole perusteltua pitää sellaisena luovutuksena, joka säilyttäisi ja lykkäisi verotuksen alkuperäiselle optionsaajalle vasta myöhemmin tapahtuvalla optioiden käyttöhetkellä. Tulkintaa tukee myös se, että myöskään palkansaajan kuolemaa ei ole oikeuskäytännössä pidetty intressipiiriluovutuksena (KHO 4.7.2005 taltio 1710). Optioiden luovutusta avioero-osituksessa voidaan siten pitää normaalina option luovutuksena ja käyttämisenä.

Optioiden luovuttaminen osituksessa avioliittolain (234/1929, AL) 35 §:n mukaisena tasinkona katsotaan edellä mainituin perustein rinnastuvan optioiden käyttämiseen. Tämän vuoksi avioero-osituksessa tasinkona luovutettujen optioiden käypä arvo ositushetkellä on optiot luovuttavan palkansaajan veronalaista ansiotuloa. Jos optiosta on maksettu vastiketta, se vähennetään veronalaisen edun arvosta.

Jos avioero-osituksessa luovutetun tasingon määrä ylittää avioliittolain 35 §:n mukaisen tasingon määrän, ylittävää määrää on pidettävä lahjana. Tällaisessa tilanteessa osa tasinkona annetuista optioista katsotaan edellä mainitusta poiketen lahjoitetuksi ja osa muutoin luovutetuksi. Lahjoitettujen optioiden osuus on työsuhdeoptioiden osuutta tasingon kokonaismäärästä vastaava osuus avioliittolain 35 §:n mukaisen tasingon ylittävän tasingon määrästä. Lahjoitettujen optioiden osuuteen sovelletaan aina intressipiiriluovutusta koskevia säännöksiä.

Tuloverolain 46 §:n 2 momentissa on erityissäännös osituksessa saadun omaisuuden omistusajan ja hankinta-ajankohdan määräytymisestä. Sen mukaan, jos luovutettu omaisuus on saatu osituksessa, omistusaika ja hankintameno lasketaan ositussaantoa edeltäneestä saannosta. Option tasinkona luovuttaneen puolison ansiotulona verotetun työsuhdeoptioedun määrä voidaan Verohallinnon käsityksen mukaan lukea optioiden hankintamenoon option luovuttaneen puolison verotuksessa. Tämä määrä muodostaa yhdessä optiosta maksetun vastikkeen kanssa option hankintamenon option tasinkona saaneen puolison verotuksessa. Kun option osituksessa saanut puoliso luovuttaa option tai merkitsee sen perusteella osakkeita, option hankintamenoksi katsotaan hänen entisen puolisonsa ansiotulona verotetun edun määrä ja tämän mahdollisesti optiosta maksama merkintähinta.

Tuloverolain 45 §:n 2 momentin mukaan luovutuksena ei pidetä osakeyhtiölain (734/1978) 5 luvun 1 §:ssä mainitun vaihtovelkakirjan vaihtamista yhtiön osakkeisiin eikä siinä mainittuun optiolainaan liittyvän osakkeiden merkintäoikeuden käyttämistä. Tällaista osaketta luovutettaessa omistusaika lasketaan vaihtovelkakirjan tai osakkeiden merkintäoikeuden saannosta. Kyseistä säännöstä on verotuskäytännössä sovellettu myös optiolainaan liittymättömään optio-oikeuteen.

Osituksessa saatujen osakkeiden työsuhdeoptioluonne katkeaa ositukseen. Niihin ei siten enää osituksen jälkeen sovelleta työsuhdeoptiota koskevia säännöksiä, vaan niitä verotetaan kuten muitakin työsuhteeseen perustumattomia optioita. Entisen puolison osituksessa saamilla optioilla tapahtuvaa osakemerkintää ei tämän vuoksi pidetä tuloverolain 66 §:n 3 momentissa tarkoitettuna optioiden käyttämisenä. Vasta optioilla merkittyjen osakkeiden luovutusta verotetaan entisen puolison pääomatulona.

Esimerkki 4: A on merkinnyt X Oyj:n työsuhdeoptioita 1 euron merkintähintaan vuonna 2012. Yhdellä optio-oikeudella voi merkitä yhden X Oyj:n osakkeen 10 euron merkintähintaan. A eroaa puolisostaan B vuonna 2013 ja luovuttaa tälle tasinkona 1.000 optio-oikeutta. X Oyj:n osakkeen arvo ositushetkellä on 21 euroa. A:n työsuhdeoptioiden luovutuksesta saama veronalainen ansiotulo on ((21 - 10 - 1) x 1.000) 10.000 euroa.

B merkitsee osituksessa saamillaan optio-oikeuksilla 1.000 X Oyj:n osaketta vuonna 2014. B myy kaikki merkitsemänsä osakkeet 15 euron kappalehintaan vuonna 2015. Hänelle syntyy osakkeiden luovutuksesta ((15 - (10 + 10 + 1)) x 1.000) 6.000 euron suuruinen vähennyskelpoinen luovutustappio.

Avioliittolain 85 §:n perusteella ositus voidaan toimittaa heti avioeron tultua vireille käräjäoikeudessa. Tämän vuoksi on mahdollista, että puolisoiden välillä toimitetaan ositus jo ennen avioeron vahvistamista. On myös mahdollista, että avioerohakemus raukeaa osituksen tekemisen jälkeen (AL 25–26 §). Ennen avioeron vahvistumista puolisoiden katsotaan kuuluvan samaan intressipiiriin. Option luovutus tasinkona ennen eron vahvistamista tehdyssä osituksessa on tuloverolain 66 §:n 3 momentissa tarkoitettu luovutus palkansaajan intressipiiriin kuuluvalle taholle. Optiosta saatu etu verotetaan tällöin option saaneen palkansaajan veronalaisena ansiotulona hänen puolisonsa käyttäessä optiota.

3.2.4 Optioiden luovuttaminen tasinkona jäämistöosituksessa

Ositus voi tulla toimitettavaksi myös perittävän kuoleman jälkeen (AL 85 § 1 momentti). Työsuhteen perusteella saatujen optioiden työsuhdeoptioluonteen voidaan katsoa lakkaavan optiot saaneen palkansaajan kuolemaan. Tämän vuoksi jäämistöosituksessa ei tapahdu tuloverolain 66 §:n 3 momentissa tarkoitettua työsuhdeoptioiden käyttämisen rinnastuvaa luovuttamista palkansaajan kuolinpesän luovuttaessa optioita tasinkona eloonjääneelle puolisolle. Sen sijaan eloonjääneen puolison luovuttaessa työsuhteen perusteella saamiaan optioita ensiksi kuolleen perilliselle, kysymys on luovutuksesta intressipiiriin kuuluvalle taholle.

3.2.5 Työsuhdeoption panttaus

Työsuhdeoptio saatetaan pantata. Option panttaaminen ei ole option käyttämistä, koska omistusoikeus ei siirry panttauksessa (KVL 147/1999).

3.2.6 Yritysjärjestelyt

Palkansaaja saattaa luovuttaa työsuhdeoptionsa elinkeinotulon verottamisesta annetussa lain (360/1968, EVL) 52 a §:ssä tarkoitetussa sulautumisessa, 52 c §:ssä tarkoitetussa jakautumisessa tai 52 f §:ssä tarkoitetussa osakevaihdossa. Tällaista luovutusta pidetään pääsääntöisesti työsuhdeoption käyttäytymisenä.

Poikkeus edellä mainittuun pääsääntöön on tilanne, jossa palkansaaja saa luovuttamistaan työsuhdeoptioista vastikkeena vastaanottavan tai osakkeet hankkivan yhtiön optioita. Keskusverolautakunnan ennakkoratkaisussa KVL 128/2000 on katsottu, että työsuhdeoptioiden luovuttamista sulautumisessa ei pidetä työsuhdeoption käyttämisenä, jos optiot vaihdetaan ehdoiltaan samanlaisiin vastaanottavan yhtiön optioihin. Osakevaihdon osalta vastaa periaate on todettu keskusverolautakunnan ennakkoratkaisussa KVL 29/2002, jossa optioiden vaihtoa ehdoiltaan samanlaisiin hankkivan yhtiön optioihin ei pidetty luovutuksena. Ratkaisusta ilmeneviä periaatteita voidaan soveltaa myös jakautumisen yhteydessä saatuihin ehdoiltaan samanlaisiin optioihin, koska jakautuminen on sulautumisen tapaan yleisseuraanto, jossa sovelletaan jatkuvuuden periaatetta

3.2.7 Optio-ohjelman ehtojen muuttaminen

Jos optio-ohjelman ehtoja muutetaan ennen optioiden käyttöajan alkamista, palkaksi katsottavan edun arvo määritellään uusien ehtojen mukaan. Ehtojen muuttaminen ei ole työsuhdeoption käyttämistä, eikä siitä aiheudu veroseuraamuksia palkansaajalle. Kuuden kuukauden sääntöä sovellettaessa työskentelyajat otetaan huomioon option alkuperäisestä merkitsemisajankohdasta alkaen

3.2.8 Holdingyhtiöjärjestelystä saatu tulo

Holdingyhtiön avulla toteutettuihin osakeperusteisiin kannustinjärjestelmiin sovelletaan pääsääntöisesti työsuhdeoption verotusta koskevia säännöksiä silloin, kun palkansaaja voi saada järjestelyssä osakkeita. Muutoin kuin osakkeiden muodossa järjestelystä saatu etu on tuloverolain 61 §:n 2 momentin perusteella veronalaista ansiotuloa. Holdingyhtiöjärjestelystä saatu etu on siten pääsääntöisesti veronalaista ansiotuloa riippumatta siitä, missä muodossa etu saadaan (KHO:2014:66 ja kohta 2.4 edellä).

Holdingyhtiön muodossa toteutettua työsuhdeoptiota katsotaan käytettävän siinä vaiheessa, kun työnantajayhtiön osake siirtyy holdingyhtiöltä palkansaajan omistukseen osakeyhtiölain 20 luvussa tarkoitetun osakeyhtiön purkamisen taikka osakeyhtiölain 16 luvussa tarkoitetun sulautumisen tai muun järjestelyn seurauksena. Palkansaajan holdingyhtiöjärjestelystä rahana saamat osingot ja muut suoritukset ovat veronalaista ansiotulona niiden maksuhetkellä.

3.3 Optiosta saadun edun arvostaminen

3.3.1 Osakemerkintä

Työsuhdeoptiosta saadun edun arvostamisesta säädetään tuloverolain 66 §:n 3 momentissa. Jos palkansaaja käyttää optiotaan merkitsemällä osakkeita tai osuuksia, edun arvoksi katsotaan osakkeen tai osuuden käypä hinta vähennettynä palkansaajan osakkeesta tai osuudesta ja työsuhdeoptiosta yhteensä maksamalla hinnalla. Etu arvostetaan käyttöhetken tilanteen mukaan.

Esimerkki 5: Palkansaaja on saanut optio-oikeuden, jolla hän voi merkitä 1.000 työnantajanyhtiönsä osaketta 5 euron kappalehintaan. Hän on maksanut tästä optio-oikeudesta 1 euroa osaketta kohden eli 1.000 euroa. Merkintähetkellä osakkeen arvo on 10 euroa. Palkansaajalle syntyy yhteensä (1.000 x (10 - 5 - 1)) 4.000 euron suuruinen palkaksi katsottava etu.

Pörssissä tai muulla säännellyllä markkinalla noteeratun osakkeen (julkisesti noteerattu osake) käypänä arvona voidaan käyttää osakkeen merkintäpäivän keskikurssia, joka saadaan jakamalla kyseisen osakkeen päivän kokonaisvaihto kauppojen lukumäärällä. Muun kuin säännellyllä markkinalla noteeratun osakkeen (muu kuin julkisesti noteerattu osake) käypä arvo määritetään muun selvityksen puuttuessa Verohallinnon ohjeessa ”Varojen arvostaminen perintö- ja lahjaverotuksessa” esitetyllä tavalla.

Työsuhdeoptiota saatetaan käyttää ajankohtana, jolloin kaupankäynti markkinapaikalla on keskeytyksissä. Tällainen tilanne on kyseessä esimerkiksi silloin, kun osake merkitään viikonloppuna tai ilta-aikaan pörssin sulkeuduttua. Näissä tilanteissa osakkeen käypä hinta määritetään sen vuorokauden keskikurssin mukaisesti, jona merkintä on tehty. Jos osakkeella ei ole käyty tämän vuorokauden aikana lainkaan kauppaa, osakkeen käypä hinta määritetään sen vuorokauden keskikurssin perusteella, jona osakkeella on viimeksi käyty kauppaa.

Osakkeet voidaan merkitä ja myydä edelleen välittömästi yhtenä kokonaisuutena (niin sanottu cashless exercise). Tällöin osakkeen käypänä hintana pidetään sitä hintaa, jolla osake osakemerkinnän jälkeen välittömästi myydään (KHO:2004:80/KHO 27.8.2004 taltio 2012).

Työsuhdeoptiossa on kyse työnantajan maksamasta palkasta. Työsuhdeoptiosta saadun edun arvoon eivät tämän vuoksi vaikuta palkansaajan mahdollisten kolmansien tahojen kanssa tekemät sopimukset (KVL 147/1999).

Optioedun saaja saattaa pyrkiä suojautumaan osakkeiden tai optioiden arvonmuutoksilta johdannaissopimuksen avulla. Optioedun saajan pankkiiriliikkeen kanssa tekemällä termiinisopimuksella ei ole katsottu olevan vaikutusta siihen edun arvoon, jota tuloverolain 66 §:ssä 3 momentissa tarkoitetaan (KHO:2003:35/KHO 19.6.2003 taltio 1504). Myöskään muunlaista johdannaissopimusta ei oteta huomioon etua arvostettaessa.

3.3.2 Työsuhdeoptioiden myyminen

Palkansaajalla saattaa työsuhdeoptio-ohjelman ehdoista riippuen olla oikeus optioiden myymiseen. Optio-oikeudet saatetaan tällöin hakea julkisen kaupankäynnin kohteeksi. Optio-oikeudet saatetaan myydä myös julkisen kaupankäynnin ulkopuolella.

Optio-oikeuden myynti muulle kuin palkansaajan intressipiirissä olevalle taholle rinnastuu työsuhdeoption käyttämiseen (katso kohta 3.2.1 edellä). Optio-oikeuden myynnistä saadun edun arvoksi katsotaan tuloverolain 66 §:n 3 momentin mukaan työsuhdeoption luovutushinta vähennettynä luovuttajan maksamalla hinnalla.

Esimerkki 6: Palkansaaja on saanut optio-oikeuden, jolla voi merkitä 2.000 hänen työnantajanyhtiönsä osaketta 10 euron kappalehintaan. Hän on maksanut tästä optio-oikeudesta 2 euroa osaketta kohden eli 4.000 euroa. Palkansaaja myy pörssissä 500 optio-oikeutta 8 euron kappalehintaan. Hänelle syntyy yhteensä (500 x (8 - 2)) 3.000 euron suuruinen palkaksi katsottava etu.

Julkisen kaupankäynnin kohteeksi haetun optio-oikeuden myyntiä koskeva toimeksianto saatetaan antaa ajankohtana, jolloin kaupankäynti markkinapaikalla on keskeytyksissä. Tällainen tilanne on kyseessä esimerkiksi silloin, kun toimeksianto annetaan viikonloppuna tai ilta-aikaan pörssin sulkeuduttua. Näissä tilanteissa osakkeen käypä hinta määritetään sen vuorokauden keskikurssin mukaisesti, jona optioiden myyntitoimeksianto on toteutettu.

Työsuhdeoption käyttämiseen ei sovelleta luovutusvoittoa koskevia säännöksiä. Työsuhdeoptiosta saadun edun arvoa laskettaessa ei siten voida vähentää esimerkiksi hankintameno-olettamaa. Luovutusvoittoa koskevat säännöksiä sovelletaan, kun palkansaaja myy työsuhdeoptiolla hankkimansa osakkeet edelleen (katso kohta 3.6 jäljempänä).

3.3.3 Henkilöstöantia koskevaa alennusta ei sovelleta

Henkilöstöantia koskevaa alennusta ei sovelleta

Työsuhdeoptiosta saatu etu on kokonaisuudessaan veronalaista ansiotuloa. Tuloverolain 66 §:n 1 momentissa tarkoitettua henkilöstölle suunnattua osakeantia koskevaa 10 prosentin alennusta ei sovelleta, vaikka työsuhdeoption saisi koko henkilökunta.

3.3.4 Luovutusrajoitusten vaikutukset

Työsuhdeoption perusteella saatuihin osakkeisiin voi liittyä luovutusrajoituksia, joiden vuoksi palkansaaja ei voi luovuttaa osakkeita niiden merkintää seuraavalla rajoitusjaksolla (niin sanottu restriction period). Korkein hallinto-oikeus on käsitellyt pörssissä noteeratun yhtiön osakkeen luovutusrajoitusten merkitystä vuosikirjaratkaisussaan KHO:2011:91 (KHO 9.11.2011 taltio 3256). Ratkaisun lyhennelmä kuuluu seuraavasti:

KHO:2011:91 (KHO 9.1.2011 taltio 3256)

Henkilökohtaisen tulon verotus - Osakepalkkio - Osakepalkkion arvostamisajankohta - Käypä arvo - Luovutusrajoitus - Osakkeiden kurssilasku

A oli työskennellyt julkisesti noteeratun B Oyj:n palveluksessa. Hän oli ollut osallisena yhtiön osakepalkkiojärjestelmissä, joissa palkkioiden maksaminen oli perustunut asetettujen taloudellisten tavoitteiden saavuttamiseen. A:lle oli maksettu osakepalkkiojärjestelmien mukaisia palkkioita vuosina 2006 ja 2007. Palkkioihin oli sisältynyt sekä yhtiön osakkeita että rahaa. Saatuihin osakkeisiin oli liittynyt luovutusrajoitus, jonka mukaan osakkeita ei saanut luovuttaa kahden vuoden kuluessa ansaintajakson päättymisestä, jollei yhtiön hallitus antanut lupaa osakkeiden luovuttamiseen aikaisemmin. A:n saamien osakkeiden osakekurssi oli laskenut huomattavasti ennen luovutusrajoitusten päättymistä.

Korkein hallinto-oikeus katsoi, että tuloverolain 66 §:n 3 momentin mukaisesta osakkeiden saamishetken arvostamisajankohdasta ja niiden arvostamisesta tuon hetken käypään arvoon ei ollut perusteita poiketa luovutusrajoitusten ja osakkeiden kurssilaskun johdosta.

Verovuodet 2006 ja 2007.

Korkeimman hallinto-oikeuden ratkaisun perusteella työsuhdeoptiosta saadun edun arvo määritetään mahdollisista luovutusrajoituksista huolimatta sen ajankohdan mukaisesti, jona verovelvollinen saa tai hankkii osakkeet. Etu arvostetaan siten luovutusrajoitusten estämättä osakkeiden merkintähetken mukaiseen arvoon.

Ennen kyseistä ratkaisua työsuhdeoptiosta saadun edun arvo voitiin erittäin poikkeuksellisissa olosuhteissa arvostaa korkeimman hallinto-oikeuden ratkaisun KHO 27.8.2002 taltio 1959 mukaisesti luovutusrajoitusten päättymisajankohdan arvon mukaisesti. Kyseisessä ratkaisussa työntekijät saivat 14.2.2000 merkitä osakkeita, joihin liittyi optiolainan ehtojen mukaan luovutusrajoitus 15.12.2000 asti. Yhtiö oli listautunut pörssiin ja yleisölle 1.3.2000 alkaneessa annissa käytetty hinta oli ollut 13 euroa. Osakkeen arvo oli vuoden loppuun mennessä laskenut 4–5 euroon. Osakkeen arvon alentuminen oli siten lyhyellä aikavälillä yli 60 prosenttia. Korkein hallinto-oikeus katsoi, että näissä oloissa työsuhdeoptioon perustuvan edun käyväksi arvoksi katsottiin osakkeen pörssiarvo luovutuskiellon päättyessä. Ratkaisusta ilmenevää oikeusohjetta voidaan jatkossa soveltaa listautumisantien yhteydessä silloin, kun osakkeen arvo on olennaisesti alentunut ennen luovutusrajoitusten päättymistä.

3.3.5 Lykkääväehtoiset osakeperusteiset kannustinjärjestelmät

Osakeperusteisen kannustinjärjestelmän ehtoihin saattaa sisältyä lykkäävä ehto, jonka mukaan työnantaja lykkää yksipuolisesti järjestelmän perusteella ansaittujen osakkeiden luovuttamista palkansaajalle niiden ansaitsemista myöhempään ajankohtaan (mandatory deferred compensation plan). Palkansaajalla saattaa myös olla oikeus valita ennen kannustinjärjestelmään liittymistä, että työnantaja lykkää osakkeiden luovuttamista niiden ansaintahetkeä myöhempään ajankohtaan (voluntary deferred compensation plan). Lykkääväehtoisiin järjestelmiin kuuluu muun muassa rajoitettu osakeoikeus (Restricted Stock Unit, RSU) -järjestelmä.

Palkansaaja ei saa lykkääväehtoisessa osakeperusteisessa kannustinjärjestelmässä ansaitsemiaan osakkeita heti omistukseensa. Hän ei siten ole oikeutettu osinkoon eikä voi käyttää muitakaan osakkeisiin perustuvia oikeuksia. Järjestelmän ehdoista riippuen palkansaaja saattaa menettää oikeutensa osakkeisiin, jos hänen työsuhteensa edun antaneeseen työnantajaan päättyy ennen kuin osakkeet on luovutettu hänelle.

Lykkääväehtoinen osakeperusteinen kannustinjärjestelmä on tuloverolain 66 §:n 3 momentissa tarkoitettu työsuhdeoptio, jos palkansaaja on järjestelyn ehdoissa määritellyn ajanjakson päätyttyä oikeutettu ehdoissa määritellyin perustein määräytyvään osakemäärään. Jos palkkion ansaitsemisen ehdot ovat tällaisessa järjestelyssä täyttyneet, mutta palkansaaja ei ole saanut omistukseensa osakkeita, työsuhdeoptiosta saadun edun verotus lykkääntyy osakkeiden saamisajankohtaan. Palkansaajan saaman veronalaisen edun arvo määräytyy tällöin sen hetken mukaisesti, jona lykkäävä ehto täyttyy. Tämä ei välttämättä ole sama ajankohta kuin se, jolloin osakkeet merkitään palkansaajan arvo-osuustilille.

Esimerkki 7: Palkansaaja A liitetään 1.1.2013 X Oyj:n lykkääväehtoiseen kannustinjärjestelmään. Hänellä on järjestelmän ehdoissa määriteltyjen edellytysten täyttyessä oikeus saada ilmaiseksi 1.000 X Oyj:n osaketta. Edellytykset osakkeiden saamiseksi täyttyvät vuoden 2014 aikana, mutta osakkeet luovutetaan A:lle vasta 4.1.2015. A saa järjestelyssä työsuhdeoptiona verotettavan edun, jonka määrä on hänen saamiensa osakkeiden 4.1.2015 mukaisen käyvän arvon suuruinen.

3.3.6 Purkavaehtoiset osakeperusteiset kannustinjärjestelmät

3.3.6.1 Purkavan ehdon laajuuden merkitys

Osakeperusteisen kannustinjärjestelmän ehtoihin voi sisältyä purkava ehto, jonka mukaan palkansaaja menettää tietyssä tilanteessa hänelle kannustinjärjestelmän perusteella luovutetut osakkeet. Tällaisen purkavan ehdon vaikutus verotukseen riippuu siitä, millä edellytyksillä palkansaaja menettää hänelle luovutetut osakkeet.

3.3.6.2 Työsuhteen päättymistä koskeva purkava ehto

Purkava ehto saattaa koskea ainoastaan työsuhteen päättymistä. Tällaisessa kannustinjärjestelmässä osakkeet luovutetaan palkansaajalle siinä vaiheessa, kun palkansaaja on täyttänyt järjestelmän ehdoissa määritellyt osakkeiden ansaitsemisen edellytykset. Kannustinjärjestelmän ehdoissa määrätään kuitenkin siitä, että palkansaaja menettää ansaitsemansa osakkeet, jos hänen ja osakkeet antaneen työnantajan välinen työsuhde päätyy ennen ehdoissa määrättyä ajankohtaa. Vastaavanlainen purkava ehto saattaa liittyä myös osakeoption muodossa toteutettuun kannustinjärjestelmään.

Tällainen purkavaehtoinen kannustinjärjestelmä on tuloverolain 66 §:n 3 momentissa tarkoitettu työsuhdeoptio, jos osakkeiden luovuttamista edeltää ansaintajakso, joka mahdollistaa sen, että palkansaaja voi hyötyä osakkeen arvonnoususta. Työsuhdeoptiota käytetään tällaisessa järjestelyssä siinä vaiheessa, kun osakkeet luovutetaan palkansaajalle. Edun arvo määritetään kyseisen ajankohdan mukaisesti eikä osakkeiden myöhempiä arvonmuutoksia oteta huomioon (katso kohta 3.3.4 edellä).

Jos palkansaaja joutuu työsuhteen päättymistä koskevan purkavan ehdon vuoksi palauttamaan hänelle jo annetut osakkeet, palkansaajan verotusta oikaistaan hänen vaatimuksestaan sen verovuoden osalta, jona häntä on edusta verotettu (laki verotusmenettelystä (1558/1995, VML) 61 ja 63 §). Kyse on tällöin siitä verovuodesta, jonka aikana palkansaaja on saanut tai hankkinut osakkeet.

Esimerkki 8: Palkansaaja A on mukana X Oyj:n osakepalkkiojärjestelmässä. Hän on saanut järjestelmän perusteella omistukseensa 1.000 X Oyj:n osaketta vuonna 2012. Osakkeet on merkitty A:n nimissä olevalle arvo-osuustilille, joka on pantattu X Oyj:lle. Osakepalkkiojärjestelmän ehdoissa on määrätty, että A menettää osakkeet, jos hänen työsuhteensa X konserniin päättyy ennen vuoden 2014 loppua. Osakkeiden luovuttaminen on kiellettyä ennen kyseistä ajankohtaa. Muilta osin A:lla on täydellinen omistusoikeus osakkeisiin. A:n saamia osakkeita on vuoden 2012 tuloverotuksessa verotettu tuloverolain 66 §:n 3 momentissa tarkoitettuna työsuhdeoptiona.

A eroaa vuoden 2014 aikana X Oyj:n palveluksesta ja siirtyy kilpailevan Y Oyj:n palvelukseen, minkä vuoksi hän joutuu palauttamaan aikaisemmin saamansa osakkeet. A:n vaatimuksesta hänen vuoden 2012 verotustaan voidaan oikaista siten, että hänen veronalaisesta tulostaan poistetaan työsuhdeoptiona verotettu tulo.

Jos palkansaaja on saanut osakkeiden lisäksi rahasuorituksen ennakonpidätyksen suorittamista varten ja hän joutuu palauttamaan myös sen, palkansaajan veronalaisesta tulosta vähennetään myös rahasuorituksen osuus. Jos palkansaaja ei joudu palauttamaan rahasuoritusta, verotusta ei sen osalta oikaista.

Jos palkansaajalle on maksettu osakkeiden perusteella osinkoa, palkansaaja saattaa joutua palauttamaan myös saamansa osingon. Tällöin on oikaistava myös niiden verovuosien verotusta, joiden tulona osinko on verotettu.

3.3.6.3 Osakkeiden ansaitsemista koskeva purkava ehto

Purkava ehto voidaan muotoilla niin, että osakkeet luovutetaan palkansaajalle rajoitetulla omistusoikeudella jo ennen kuin palkansaaja on täyttänyt niiden lopullisen ansaitsemisen edellytykset. Ansaitsemisen edellytyksenä saattaa olla esimerkiksi määrätty osakekurssin nousu tai tulostavoitteiden saavuttaminen. Tällaisena järjestelmänä voidaan pitää esimerkiksi rajoitettujen osakkeiden (Restricted Stock Award, RSA) avulla toteutettua kannustinjärjestelmää.

Jos palkansaajalle luovutettujen osakkeiden lopulliselle ansaitsemiselle on kannustinjärjestelmän ehdoissa määrätty myös muita edellytyksiä kuin pelkkä työsuhteen jatkuminen edun antaneeseen työnantajaan, kyseessä on tuloverolain 66 §:n 3 momentissa tarkoitettu työsuhdeoptioetu. Palkansaajan katsotaan tällaisessa järjestelyssä saaneen osakkeet vasta siinä vaiheessa, kun osakkeiden lopullisen ansaitsemisen edellytykset ovat täyttyneet. Tämä ajankohta on tuloverolain 66 §:n 3 momentissa tarkoitettu optioiden käyttämisen ajankohta.

Esimerkki 9: Palkansaaja B liitetään Y Oyj:n purkavaehtoiseen kannustinjärjestelmään. Järjestelmä on toteutettu niin, että Y Oyj siirtää vuoden 2013 alussa B:n nimissä olevalle arvo-osuustilille 1.000 osakettaan. Järjestelmän ehdoissa on määrätty, että A:lla ei ole oikeutta luovuttaa kyseisiä osakkeita. Osakkeet on pantattu Y Oyj:lle.

Kannustinjärjestelmän ehdoissa on lisäksi määrätty, että B:n on luovutettava osakkeiden omistusoikeus takaisin Y Oyj:lle, jos yhtiön osakkeen arvo ei ylitä ehdoissa määriteltyä vähimmäistasoa. Jos vähimmäistaso ylittyy, B saa pitää osakkeet. Osakkeisiin liittyvä luovutusrajoitus lakkaa 14 vuorokautta tämän ajankohdan jälkeen.

Y Oyj:n osakkeen arvo ylittää 1.3.2015 kannustinjärjestelmän ehdoissa määritellyn vähimmäistason. B on tässä vaiheessa lopullisesti ansainnut osakkeet ja hänen velvollisuutensa palauttaa osakkeet lakkaa pysyvästi. Luovutusrajoitus lakkaa 15.3.2015.

Kannustinjärjestelmässä on kyse työsuhdeoptiosta. Työsuhdeoption käyttämisen ajankohdaksi katsotaan 1.3.2015, koska osakkeet on tuolloin lopullisesti ansaittu. Veronalaisen edun arvo määritetään kyseisen ajankohdan osakekurssin perusteella. Luovutusrajoituksen lakkaamisella tai panttauksen päättymisellä ei ole merkitystä.

Pelkkä työsuhteen jatkumista koskeva purkava ehto, luovutusrajoitus tai osakkeiden panttaus ei yksistään lykkää verotusta (katso kohta 3.3.6.2 edellä).

3.3.7 Osakkeiden splittaus

Osakkeiden splittauksella tarkoitetaan osakepääomaa muuttamatta tapahtuvaa yhtiön osakkeiden lukumäärän lisäämistä jakamalla osake pienempiin yksiköihin eli useampaan osakkeeseen. Splittauksen yhteydessä työsuhdeoption perusteella merkittävissä olevien osakkeiden määrää ja osakkeen merkintähintaa muutetaan yleensä vastaavassa suhteessa.

Esimerkki 10: Palkansaaja A on optio-ohjelman alkuperäisten ehtojen mukaan oikeutettu merkitsemään 100 työnantajayhtiönsä osaketta 9 euron kappalehintaan. Hän on saanut optio-oikeuden vastikkeetta.

Työnantajayhtiön osakkeen arvo jaetaan eli splitataan kolmella. Työsuhdeoption perusteella merkittävissä olevien osakkeiden määrää muutetaan vastaavasti. A on nyt oikeutettu merkitsemään 300 osaketta 3 euron kappalehintaan.

Kun A merkitsee 100 osaketta, joiden käypä arvo on optioiden käyttöhetkellä 5 euroa, hän saa palkaksi katsottavaa etua 2 euroa osakkeelta eli yhteensä 200 euroa. Hänelle jää edelleen optio-oikeus 200 osakkeeseen.

Jos palkansaaja on alkujaan maksanut työsuhdeoptiosta vastiketta, yksittäiseen osakkeeseen kohdistuva osuus vastikkeesta muuttuu vastaavassa suhteessa kuin osakkeiden lukumäärä.

Esimerkki 11: Palkansaaja B on optio-ohjelman alkuperäisten ehtojen mukaan oikeutettu merkitsemään 1.000 työnantajayhtiönsä osaketta 16 euron kappalehintaan. Hän on maksanut optio-oikeudesta 4.000 euroa.

Työantajayhtiön osakkeen arvo jaetaan eli splitataan neljällä. Työsuhdeoption perusteella merkittävissä olevien osakkeiden määrää muutetaan vastaavasti. B on nyt oikeutettu merkitsemään 4.000 osaketta 4 euron kappalehintaan. Yhteen osakkeeseen kohdistuva osuus option merkintähinnasta on siten 1 euro.

Kun A merkitsee 1.000 osaketta, joiden käypä arvo on optioiden käyttöhetkellä 7 euroa osakkeelta, hän saa palkaksi katsottavaa etua (1.000 x (7 - 4 - 1)) 2 euroa osakkeelta eli yhteensä 2.000 euroa. Hänelle jää edelleen optio-oikeus 3.000 osakkeeseen. Tämän optio-oikeuden hankintameno on 3.000 euroa.

3.3.8 Holdingyhtiöjärjestelystä saadun edun määrä

Tuloverolain 66 §:n 3 momentissa tarkoitettuna työsuhdeoptiona tai muutoin ansiotulona verotettavasta holdingyhtiöjärjestelystä saatua veronalaista ansiotuloa on muun muassa järjestelyssä mukana olevan palkansaajan holdingyhtiöstä saama osinko ja muu varojenjako. Veronalaista ansiotuloa on niin ikään palkansaajan holdingyhtiöjärjestelyn purkamisesta saama etu.

Holdingyhtiöjärjestely voidaan purkaa osakeyhtiölain 20 luvussa tarkoitetun purkamisen tai saman 16 luvussa tarkoitetun sulautumisen taikka muun yritysjärjestelyn avulla. Purkamisessa veronalaista ansiotuloa on jako-osana saadun omaisuuden käypä arvo vähennettynä palkansaajan yhtiöön sijoittamalla määrällä. Vastaavasti sulautumisessa veronalaista ansiotulotuloa on sulautumisvastikkeen käypä arvo vähennettynä palkansaajan yhtiöön sijoittamalla määrällä. Samoja periaatteita sovelletaan myös muulla tavoin purettuun järjestelyyn. Esimerkiksi palkansaajan osakevaihdossa saama vastike vähennettynä hänen järjestelyyn sijoittamallaan määrällä on hänen veronalaista ansiotuloaan.

Holdingyhtiö tai sen osakkeenomistaja voi myös lunastaa palkansaajan omistamat holdingyhtiön osakkeet. Veronalaista ansiotuloa on tällaisessa tilanteessa palkansaajan lunastushintana saama määrä vähennettynä hänen järjestelyyn sijoittamalla määrällä. Samalla tavoin verotetaan myös muussa muodossa tapahtuvaa sijoitetun vapaan oman pääoman rahaston sekä osakepääoman tai muun sidotun oman pääoman jakamista.

Korkeimman hallinto-oikeuden ratkaisun KHO:2014:66 perusteella palkansaajan ansiotuloverotuksen piiriin kuuluvasta holdingyhtiöjärjestelystä saama veronalainen etu on aina koko määrältään veronalaista ansiotuloa. Sillä, onko palkansaaja sijoittanut järjestelyyn omia varojaan, ei siis ole vaikutusta verotettavan tulon tulolajiin.

3.4 Vähennykset palkansaajan verotuksessa

3.4.1 Työsuhdeoption käyttämisestä tai suojaamisesta aiheutuneet kustannukset

Työsuhdeoptioon voi liittyä osakkeiden merkintähinnan ohella myös muita kustannuksia. Silloin, kun palkansaajalle aiheutuu kustannuksia työsuhdeoption käyttämisestä, kyse on ansiotulon hankkimisesta aiheutuneesta menosta, joka vähennetään esitetyn selvityksen perusteella palkansaajan verotusta toimitettaessa (TVL 29 ja 95 §). Tällainen työsuhdeoption käyttämisestä johtuva meno voi olla esimerkiksi palkansaajan maksama välittäjän palkkio tai varainsiirtovero. Näitä ansiotulon verotuksessa vähennettyjä tulonhankkimismenoja ei lueta työsuhdeoptiolla merkittyjen osakkeiden hankintamenoon.

Muita kuin työsuhdeoption käyttämisestä johtuvia työsuhdeoptioon liittyvä menoja ei voida vähentää ansiotulon hankinnasta johtuneina kuluina. Ansiotulosta vähennyskelvottomiksi on katsottu muun muassa työsuhdeoptioiden suojaamisesta aiheutuneet kulut. Esimerkiksi termiinijärjestelystä aiheutuneet tappiot ovat vähennyskelpoisia vain luovutustappioina (KHO:2003:35). Samoin ansiotulosta vähennyskelvottomaksi on katsottu työnantajasta riippumattoman luottolaitoksen kanssa tehdyn optiojärjestelyn perusteella maksettu määrä. Myös tällaiseen järjestelyyn on sovellettu luovutusvoiton verotusta koskevia säännöksiä (KVL 147/1999).

3.4.2 Tappio työsuhdeoption myynnistä tai raukeamisesta

Jos palkansaaja on hankkinut työsuhdeoption vastikkeellisesti ja hän myy optio-oikeudet maksamaansa vastiketta alempaan hintaan tai antaa niiden raueta, järjestely voi muodostua palkansaajan näkökulmasta tappiolliseksi. Järjestelystä aiheutuneet tappiot voidaan tällöin vähentää tuloverolain 95 §:ssä tarkoitettuna tulonhankkimiskuluna (KHO:1997:33/KHO 24.4.1997 taltio 985). Jos optio-oikeudet on myyty, ansiotulosta vähennettävä määrä on optio-oikeuden myyntihinnan ja optio-oikeudesta maksetun vastikkeen välinen erotus. Jos optio-oikeus on rauennut arvottomana, ansiotulosta vähennettävä määrä on optio-oikeudesta maksetun vastikkeen määrä

3.4.3 Viran puolesta tehtävät vähennykset

Työsuhdeoptiosta saatu etu on palkkaa (EPL 13 § 3 momentti). Työsuhdeoptiosta saadun edun perusteella myönnetään siten palkansaajan verotusta toimitettaessa tulonhankkimisvähennys sekä kunnallisverotuksen ansiotulovähennys ja valtionverotuksen työtulovähennys (TVL 95 §, 105 a § ja 125 §).

3.4.4 Holdingyhtiöjärjestelystä aiheutuneet tappiot

Tuloverolain 66 §:n 3 momentissa tarkoitettuna työsuhdeoptiona tai muutoin ansiotulona verotettava holdingyhtiöjärjestely voi olla kokonaisuutena arvioiden tappiollinen järjestelyyn osallistuvalle palkansaajalle. Tällainen tilanne on kyseessä silloin, kun järjestelyn päätyttyä todetaan, että palkansaaja on sijoittanut järjestelyyn enemmän omia varojaan kuin hän saa järjestelystä koko sen voimassaoloaikana saanut. Palkansaaja voi vähentää tällaisen tappion tulonhankkimiskuluna ansiotuloistaan.

3.5 Tulontasaus

Työsuhdeoptiosta saatu etu katsotaan tuloverolain 66 §:n 3 momentin mukaan sen verovuoden tuloksi, jona työsuhdeoptiota käytetään. Edun arvon määräytymisen perusteena on osakkeen käypä arvo sillä hetkellä, kun työsuhdeoptiota käytetään. Työsuhdeoption käyttämisestä syntyvä etu määräytyy osakkeen hinnan vaihtelun mukaan. Etua ei siten voida pitää tuloverolain 128 §:ssä tarkoitettuna kahdelta tai useammalta vuodelta kertyneenä kertatulona, minkä vuoksi tulontasauksen edellytykset eivät täyty (KHO:2002:59/KHO 26.9.2002 taltio 2288).

3.6 Työsuhdeoption perusteella merkittyjen osakkeiden myyminen

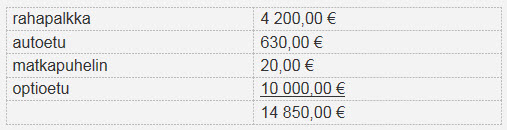

Kun palkansaaja myy työsuhdeoption perusteella hankkimansa osakkeet edelleen, sovelletaan luovutusvoiton verotusta koskevia säännöksiä (TVL 45–47 ja 50 §). Osakkeiden myynnistä saatu luovutusvoitto on veronalaista pääomatuloa. Luovutusvoiton määrä lasketaan vähentämällä luovutushinnasta osakkeiden hankintameno, joka on osakkeista ja optiosta maksetun hinnan sekä palkkana verotetun määrän summa. Myös se optioedun osa, joka on ollut tuloverolain 77 §:n nojalla verovapaata tuloa, luetaan osakkeiden hankintamenoon (KHO 18.3.2003 taltio 575).

Varainsiirtoveroa ei lueta työsuhdeoptiolla merkittyjen osakkeiden hankintamenoon, joten sitä ei myöskään vähennetä osana osakkeiden hankintamenoa (katso kohta 3.4.1 edellä). Luovutusvoittoa laskettaessa voidaan soveltaa hankintameno-olettamaa

Esimerkki 12: Palkansaaja A on merkinnyt työsuhteen perusteella saamillaan optio-oikeuksilla työnantajansa X Oyj:n uusia osakkeita. A on maksanut osakkeista 20.000 euroa. Hänen työsuhdeoptiosta saamansa veronalainen etu on ollut 30.000 euroa. A on maksanut osakemerkinnän yhteydessä varainsiirtoveroa (30.000 x 1,6 %) 480 euroa. Varainsiirtovero vähennetään tulonhankkimiskuluna sen vuoden verotuksessa, jona osakkeet on merkitty, eikä varainsiirtoveroa siten lueta osakkeiden hankintamenoon.

A myy osakkeet 70.000 euron hintaan vuonna 2016. Myynnistä aiheutuu 200 euron suuruiset kulut. A:n saaman veronalaisen luovutusvoiton määrä on (70.000 - (20.000 + 30.000) - 200) 19.800 euroa.

Jos palkansaaja myy osakkeet niiden hankintamenoa alempaan hintaan, syntyy luovutustappio. Verovuonna 2016 tai myöhemmin syntynyt luovutustappio vähennetään ensisijaisesti verovuonna syntyneistä luovutusvoitosta. Jos verovelvollisella ei ole luovutusvoittoja, joista luovutustappio voitaisiin vähentää, luovutustappio vähennetään puhtaasta pääomatulosta ennen muita pääomatuloista tehtäviä vähennyksiä. Jos verovelvollisella ei ole verovuonna pääomatuloja, joista luovutustappio voitaisiin vähentää, vähentämättä jääneestä osuudesta vahvistetaan verovuoden luovutustappio, joka vähennetään viitenä seuraavana verovuonna luovutusvoitoista ja muista pääomatuloista samalla tavalla kuin verovuoden tappio. Verovuonna 2015 tai sitä ennen syntynyt luovutustappio vähennetään omaisuuden luovutusvoista tappion syntymisvuonna ja viitenä seuraavan verovuotena (TVL 50 §).

3.7 Osinkoihin perustuva hyvitys

Työsuhdeoptiojärjestelyn ehdoissa on saatettu sopia, että palkansaaja saa hyvitystä osingoista, joita työnantaja jakaa sen jälkeen, kun palkansaaja on liittynyt mukaan työsuhdeoptiojärjestelyyn. Järjestelyn perustella saatavien osakkeiden merkintähintaa voidaan alentaa työnantajayhtiön jakamien osinkojen määrällä tai palkansaajalle voidaan maksaa hyvityksenä rahasuoritus.

Osakkeen merkintähinnan alennuksen muodossa annettu hyvitys vaikuttaa siihen veronalaisen palkkatulon määrään, jonka palkansaaja saa työsuhdeoptiota käyttäessään. Rahana maksettu hyvitys puolestaan on palkansaajan veronalaista rahapalkkaa

4 Synteettinen optio

Synteettisellä optiolla (Stock/Share Appreciation Right, SAR, Phantom Option) tarkoitetaan järjestelyä, jossa palkansaaja saa oikeuden työnantajayhtiön osakekurssin mukaan määräytyvään rahasuoritukseen. Palkansaajalle annetaan optio-oikeus, jonka perusteella hän ei ole kuitenkaan oikeutettu merkitsemään option kohde-etuutena olevia osakkeita option toteutushintaan, vaan hän saa toteutushinnan ja toteuttamishetken mukaisen osakkeen arvon erotuksen rahana (nettoarvon tilitys). Synteettinen optio -nimityksen sijaan tällaisesta järjestelystä saatetaan myös käyttää myös muita nimityksiä kuten ”osakeperusteinen bonus” tai ”palkitsemisjärjestelmä”.

Käytännössä synteettisessä optiossa on siis kyse rahasuorituksesta, jonka suuruus määräytyy työnantajayhtiön osakekurssin kehityksen perusteella. Esimerkiksi kahden vuoden kuluttua synteettisen option antamisesta työnantaja maksaa järjestelyssä mukana olevalle palkansaajalle yhtiön osakkeen arvon nousua vastaavan rahamäärän. Tässä suhteessa synteettinen optio poikkeaa bonuksista ja tantiemeista, joiden suuruus määräytyy yhtiön tuloksen perusteella.

Synteettinen optio ei oikeuta osakemerkintään. Tämän vuoksi synteettiseen optioon ei sovelleta tuloverolain 66 §:n 3 momentin työsuhdeoptiota koskevia säännöksiä. Tuloverolaissa ei ole synteettisen option verotusta koskevia erityissäännöksiä. Synteettiseen optioon sovelletaan siten tuloverolain ja ennakkoperintälain yleisiä rahapalkan verotusta ja ennakkoperintää koskevia säännöksiä. Synteettisestä optiosta saatu etu on siten veronalaista ansiotuloa ja työnantajalta saatua palkkaa (TVL 61 § 1 momentti ja EPL 13 § 1 momentti). Etu katsotaan rahasuorituksen maksuhetkellä palkkatuloksi.

Esimerkki 13: Palkansaaja A on mukana työnantajansa X Oyj:n kannustinjärjestelmässä. X Oyj maksaa A:lle rahasuorituksen, jonka määrä on määritelty vastaamaan 100.000 osakkeen arvonnousua 1.7.2015–1.12.2015 välisellä ajanjaksolla.

X Oyj:n osakkeen arvo on 10,00 euroa 1.7.2015 ja 10,50 euroa 1.12.2015. A:n saaman rahasuorituksen määrä on siten (100.000 x (10,50 - 10,00) 50.000 euroa. Tämä määrä on A:n saamaa veronalaista rahapalkkaa.

Synteettisestä optiosta saatu etu on palkansaajan rahapalkkaa, joten siitä on toimitettava ennakonpidätys ja annettava vuosi-ilmoitus (EPL 9 § 1 momentti). Synteettisestä optiosta maksettavat työnantajan ja palkansaajan maksut kuitenkin poikkeavat rahapalkasta normaalisti maksettavista maksuista (katso kohta 5.1.5 jäljempänä).

Oikeus synteettiseen optioon voi olla luovutettavissa. Jos palkansaaja myy oikeutensa, kyse on edelleen työnantajalta saadusta työsuhteeseen perustuvasta edusta. Synteettisen option luovutushinta on siten palkansaajan veronalaista palkkaa, josta työnantajan on toimitettava ennakonpidätys ja annettava vuosi-ilmoitus.

Palkansaajalle saatetaan antaa samanaikaisesti sekä synteettinen optio että niin sanottu normaali osakkeiden merkitsemiseen tai saamiseen oikeuttava osakeoptio, joista toisen käyttäminen sulkee toisen vaihtoehdon pois. Jos palkansaaja valitsee osakemerkinnän, järjestely katsotaan tuloverolain 66 §:n 3 momentissa tarkoitetuksi työsuhdeoptioksi. Muussa tapauksessa kyseessä on synteettinen optio.

5 Työnantajan ja työntekijän maksut

5.1 Vakuutetun sairausvakuutusmaksu ja työnantajan sosiaaliturvamaksu

5.1.1 Sovellettava sääntely

Sairausvakuutuslain (1224/2004, SVL) 18 luvun 5 §:n 1 momentin mukaan mainitun lain mukaisesti Suomessa vakuutettu henkilö on velvollinen suorittamaan vakuutetun sairausvakuutusmaksun. Vakuutetun sairausvakuutusmaksun muodostavat sairaanhoitomaksu ja päivärahamaksu (SVL 18:4). Työnantaja on puolestaan velvollinen suorittamaan työnantajan sairausvakuutusmaksun siten kuin työnantajan sairausvakuutusmaksusta annetussa laissa (771/2016, TaSvmL) säädetään.

Sairausvakuutuksen sairaanhoitomaksu määrätään vakuutetun kunnallisverotuksen verotettavan tulon perusteella, jos sairausvakuutuslaissa ei toisin säädetä (SVL 18:14). Päivärahamaksu määrätään vakuutetun veronalaisen palkkatulon ja työtulon perusteella, jos sairausvakuutuslaissa ei toisin säädetä (SVL 18:15). Sairausvakuutuslain 11 luvun 2 §:n perusteella palkkana pidetään muun ohessa ennakkoperintälain 13 §:ssä tarkoitettua ennakonpidätyksen alaista palkkaa, palkkiota ja korvausta mainitun lainkohdan 4 momentissa säädetyin poikkeuksin (SVL 11:2).

Sairausvakuutuksen maksujen määrät vahvistetaan vuosittain valtioneuvoston asetuksella (SVL 18 luku 23–24a §:t). Vuonna 2017 palkkatulosta suoritettava sairaanhoitomaksu on 0 prosenttia, joten kysymyksessä olevan vuonna saadusta työsuhdeoptioedusta ei ole käytännössä suoritettava lainkaan vakuutetun sairausvakuutusmaksua (VNa sairausvakuutusmaksujen maksuprosenteista vuonna 2017 (1007/2016) 1 §).

Työnantaja maksaa työnantajan sairausvakuutusmaksun työntekijöille maksettavien palkkojen yhteismäärän perusteella. Palkalla tarkoitetaan muun ohessa ennakkoperintälain 13 §:ssä tarkoitettua ennakonpidätyksen alaista palkkaa, palkkiota ja korvausta. Palkkana ei kuitenkaan pidetä sairausvakuutuslain 11 luvun 2 §:n 4 momentissa mainittuja eriä (TaSvmL 5 §).

Sairausvakuutuslain 11 luvun 2 §:n 4 momentissa säädetään sellaisista verotuksessa palkkana pidettävistä suorituksista, joita ei lueta sairausvakuutuslaissa tarkoitettuun työtuloon. Säädöksen 4 kohdan mukaan palkkana ei pidetä tuloverolain 66 §:ssä tarkoitettua työsuhdeoption käyttämisestä syntyvää etua tai sellaista työsuhteeseen perustuvaa suoritusta, joka määräytyy yhtiön osakkeen arvon muutoksen perusteella.

Sairausvakuutuslain 11 luvun 2 §:n 4 momentin 5 kohdan mukaan palkkana ei pidetä palkkiota, joka annetaan työnantajayhtiön tai sen kanssa samaan konserniin tai muuhun vastaavaan taloudelliseen yhteenliittymään kuuluvan yhtiön viranomaisen valvonnan alaisessa arvopaperipörssissä noteerattuina osakkeina, sijoitustalletuksena tai muulla vastaavalla tavalla, taikka osakkeiden sijasta osin tai kokonaan rahana, edellyttäen, että tällaisen palkkiona saatavan edun arvo riippuu kyseisten osakkeiden arvon kehityksestä palkkion lupaamisen jälkeisenä, vähintään vuoden mittaisena aikana.

Sairausvakuutuslain 11 luvun 2 §:n 4 momentin 5 kohta on erityissäännös suhteessa saman momentin 4 kohtaan. Ensin mainittua säännöstä (5 kohtaa) sovelletaan siten myös niissä tilanteissa, joissa kannustinjärjestelmää pidetään verolainsäädäntöä sovellettaessa tuloverolain 66 §:ssä tarkoitettuna työsuhdeoptiona ja johon muutoin sovellettaisiin 4 kohtaa.

Vakuutetun sairausvakuutusmaksu sisältyy verokortin ennakonpidätysprosenttiin. Rajoitetusti verovelvollisen lähdeveroprosentti ei kuitenkaan sisällä vakuutetun sairausvakuutusmaksua, sillä sitä maksavat ainoastaan ne rajoitetusti verovelvolliset, jotka ovat sairausvakuutuslain mukaan Suomessa vakuutettuja (SVL 18 luku 5 §, 14 § 1 momentti ja 20 §).

5.1.2 Työsuhdeoptioita koskeva pääsääntö

Tuloverolain 66 §:ssä tarkoitetusta työsuhdeoptiosta saadusta edusta ei edellä mainittu sääntely huomioon ottaen pääsääntöisesti suoriteta päivärahamaksua tai työnantajan sairausvakuutusmaksua. Työsuhdeoptiosta saadusta edusta peritään ainoastaan vakuutetun sairaanhoitomaksu (SVL 18 luku 14 § 1 momentti ja 18 luku 20 §). Vuonna 2017 palkkatulosta suoritettava sairaanhoitomaksu on kuitenkin 0 prosenttia, joten kysymyksessä olevan vuonna saadusta työsuhdeoptioedusta ei ole käytännössä suoritettava lainkaan vakuutetun sairausvakuutusmaksua (VNa sairausvakuutusmaksujen maksuprosenteista vuonna 2017 1 §).

Esimerkki 14: Palkansaaja A on saanut 1.1.2013 työnantajaltaan X Oyj:ltä osakeyhtiölain 10 luvun 1 §:ssä tarkoitettuja optio-oikeuksia, joiden perusteella hän voi merkitä X Oyj:n osakkeita 10 euron kappalehintaan. Osakkeet on noteerattu pörssissä.

A merkitsee 1.10.2015 optio-oikeuksillaan 10.000 X Oyj:n osaketta. X Oyj:n osakkeen käypä arvo on merkintähetkellä 15 euroa. A saa osakkeiden merkintähetkellä (10.000 x (15 - 10) 50.000 euron suuruisen veronalaisen edun, jota pidetään verotuksessa tuloverolain 66:ssä tarkoitettuna työsuhdeoptioetuna. Edusta ei tarvitse suorittaa päivärahamaksua eikä työnantajan sairausvakuutusmaksua.

Poikkeus edellä mainittuun pääsääntöön voivat olla seuraavana käsiteltävät tilanteet, joissa työsuhdeoptiona verotettavaan etuun soveltuu sairausvakuutuslain 11 luvun 2 §:n 4 momentin 5 kohdan erityissäännös.

5.1.3 Osakepalkkiojärjestelmää ja muita vastaavia etuja koskeva poikkeus

Sairausvakuutuslain 11 luvun 2 §:n 4 momentin 5 kohdassa tarkoitetusta edusta ei suoriteta päivärahamaksua eikä työnantajan sairausvakuutusmaksua, jos lainkohdassa säädetyt edellytykset täyttyvät (SVL 18 luku 14 § 1 momentti ja 18 luku 20 §).

Sairausvakuutuslain 11 luvun 2 §:n 4 momentin 5 kohtaa sovelletaan sellaisiin osakeperusteisiin kannustinjärjestelmiin, joissa palkansaajalle annetaan työnantajayhtiön tai sen kanssa samaan konserniin tai muuhun vastaavaan taloudelliseen yhteenliittymään kuuluvan yhtiön osakkeita, jotka ovat kaupankäynnin kohteena arvopaperimarkkinalain (746/2012, AML) 2 luvun 5 §:ssä tarkoitetulla säännellyllä markkinalla, esimerkiksi pörssissä (AML 19 luku 1 § 3 momentti). Lainkohtaa sovelletaan lisäksi sijoitustalletuksena tai muulla vastaavalla tavalla annettuun palkkioon, jonka määrä riippuu työnantajayhtiön tai sen kanssa samaan konserniin kuuluvan yrityksen säännellyllä markkinalla kaupankäynnin kohteena olevan osakkeen arvon kehityksestä.

Kannustinjärjestelmän oikeudellisella muodolla ei ole merkitystä sairausvakuutuslain 11 luvun 2 §:n 4 momentin 5 kohdan soveltumisen kannalta. Säännös on tarkoitettu sovellettavaksi erityisesti osakepalkkiojärjestelmiin, mutta se soveltuu sanamuotonsa puolesta myös muihin lainkohdassa tarkoitetut edellytykset täyttäviin kannustinjärjestelmiin niiden oikeudellisesta muodosta riippumatta. Säännöksen soveltamisala on määritelty siten, että säännöstä sovelletaan myös sellaiseen osakeperusteiseen kannustinjärjestelmään, jota pidetään verotuksessa tuloverolain 66 §:ssä tarkoitettuna työsuhdeoptiona. Esimerkiksi osakepalkkiojärjestelmä voi olla tällainen kannustinjärjestelmä.

Sairausvakuutuslain 11 luvun 2 §:n 4 momentin 5 kohdassa tarkoitetusta kannustinjärjestelmästä saatu etu on rajattu päivärahamaksun ja työnantajan sairausvakuutusmaksun perusteen ulkopuolelle ainoastaan niissä tilanteissa, jossa edun arvo riippuu kohde-etuutena olevien osakkeiden arvon kehityksestä palkkion lupaamisen jälkeisenä, vähintään vuoden mittaisena aikana. Säännöksen soveltumista ei estä se, että palkansaajalle annettavien osakkeiden lukumäärä määräytyy tilinpäätöstietojen tai osakekurssin perusteella laskettavien tunnuslukujen, palkansaajan suoriutumisen taikka muiden vastaavien seikkojen perusteella.

Palkkion lupaamisella tarkoitetaan lähtökohtaisesti sitä ajankohtaa, jolloin palkansaajalle ilmoitetaan (1) tietyt ehdot sisältävän palkkiojärjestelmän käyttöön ottamisesta työnantajayhtiössä ja (2) palkansaajan kuulumisesta kysymyksessä olevan palkkiojärjestelmän piiriin. Palkkion lupaaminen edellyttää sillä tavoin yksilöityä lupaamista, että lupaus voidaan kohdentaa tiettyyn henkilöön.

Esimerkki: 15: Palkansaaja A:lle on 1.1.2014 ilmoitettu, että hänet on liitetty hänen työnantajansa X Oyj:n osakepalkkiojärjestelmään. A on järjestelmän ehtojen perusteella oikeutettu saamaan X Oyj:n pörssinoteerattuja osakkeita 31.12.2015 päättyvän mittausjakson päättyessä. Osakkeiden lupaamisen ja niiden antamisen välinen aika on siten kaksi vuotta.

A:llä on osakepalkkiojärjestelmässä mahdollisuus hyötyä X Oyj:n osakkeiden arvonnoususta merkitsemällä saamalla yhtiön osakkeita tulevaisuudessa osakepalkkion saantimerkintähetken käypää hintaa alempaan hintaan, joten järjestelyä pidetään tuloverolain 66 §:n 3 momentissa tarkoitettuna työsuhdeoptiona.