Tietojen ilmoittaminen tulorekisteriin: kotitalous työn teettäjänä

- Antopäivä

- 27.11.2018

- Diaarinumero

- VH/2753/00.01.00/2018

- Voimassaolo

- 27.11.2018 - 16.4.2019

Ohje on tarkoitettu kotitalouksille, jotka maksavat palkkaa tai muita ansiotuloja ja ilmoittavat tiedot tulorekisteriin.

Ohjeessa kuvataan

- ilmoittamisessa tarvittavat tiedot tavanomaisimmissa maksutilanteissa

- ilmoittamisen määräajat

- tietojen ilmoittamisen kanavat

- ilmoitettujen tietojen korjaaminen

- työnantajavelvoitteiden hoitaminen

- esimerkkejä erilaisista maksutilanteista ja niissä annettavissa ilmoituksista.

Tässä ohjeessa käsitellään kotimaisia tilanteita. Kansainväliset tilanteet kuvataan ohjeessa Tietojen ilmoittaminen tulorekisteriin: kansainväliset tilanteet.

1 Kotitalous työn teettäjänä ja ilmoittajana

Kotitalous voi teettää esimerkiksi remontointia tai siivousta, ostaa lastenhoitoa tai järjestää juhlat pitopalvelun kautta. Yksityishenkilöt ja kuolinpesät voivat teettää työtä kotitaloutena. Kun sovit työhön liittyvistä asioista tekijän kanssa, sinun pitää selvittää, onko kysymyksessä työsuhde vai toimeksiantosuhde. Työsuhteessa työn tekee palkattu työntekijä eli palkansaaja, jolle maksat palkkaa. Toimeksiantosuhteessa ostat työn yritykseltä tai yrittäjältä ja maksat tälle työkorvausta laskun perusteella. Palkan ja työkorvauksen maksamiseen liittyvät velvoitteet eroavat toisistaan.

Palkka- ja ansiotulot ilmoitetaan tulorekisteriin 1.1.2019 alkaen. Työ voi olla tehty vuonna 2018, mutta jos suoritus maksetaan vuonna 2019, se pitää ilmoittaa tulorekisteriin. Vuonna 2018 ja sitä aikaisempina vuosina maksetuista suorituksista ilmoitukset annetaan asianomaisten vuosien ohjeistusten mukaan. Jos näitä ilmoituksia pitää korjata, korjauksia ei tehdä tulorekisteriin.

Tulorekisteriin ilmoitettavia tietoja ovat tehdystä työstä maksetut palkat, luontoisedut, palkkiot, työkorvaukset sekä muut ansiotulot. Myös verovapaat ja veronalaiset kustannusten korvaukset on ilmoitettava. Maksetut suoritukset ilmoitetaan tulorekisteriin palkkatietoilmoituksella jokaisesta tulonsaajasta erikseen. Jos käytät palkanmaksuun pientyönantajille suunnattua Palkka.fi-palkanlaskentajärjestelmää, ilmoittaa palvelu palkkatiedot tulorekisteriin puolestasi. Älä ilmoita tällöin tulorekisteriin mitään palkkatietoja. Jos käytät jotakin muuta palkanlaskentajärjestelmää, sinun pitää selvittää, ilmoittaako järjestelmä tiedot tulorekisteriin.

Kotitalouden teettämä työ ilmoitetaan maksajan nimellä ja henkilötunnuksella. Kotitalouden teettämästä työstä maksettu palkka tai työkorvaus on pidettävä erillään esimerkiksi saman henkilön maatalous- ja elinkeinotoiminnasta. Maatalous- tai elinkeinotoimintaan liittyvästä työstä ilmoitus annetaan Y-tunnuksella. Kotitalouden teettämää työtä ei siis ilmoiteta yritystoimintana Y-tunnuksella.

Tulorekisteriin ilmoittamisen pääkohdat kotitaloustyönantajille:

1. Kun maksat palkkaa tai muita ansiotuloja, ilmoita tiedot tulorekisteriin. Palkkatiedot ilmoitetaan vain yhden kerran, yhteen paikkaan.

2. Anna palkkatietoilmoitus jokaisesta tulonsaajasta ja jokaisesta maksukerrasta erikseen. Anna lisäksi kuukausittain työnantajan erillisilmoitus, jos olet maksanut työnantajan sairausvakuutusmaksua.

3. Anna palkkatietoilmoitus viimeistään maksukuukautta seuraavan kalenterikuukauden 5. päivänä. Jos ilmoitat paperilomakkeella, määräaika on kuun 8. päivä.

4. Ilmoita tiedot sähköisesti. Paperilomakkeella ilmoittaminen on mahdollista vain erityisestä syystä.

Kun teetät työtä, selvitä seuraavat asiat:

- Onko suoritus palkkaa vai työkorvausta?

- Kuuluuko työkorvauksen saaja ennakkoperintärekisteriin?

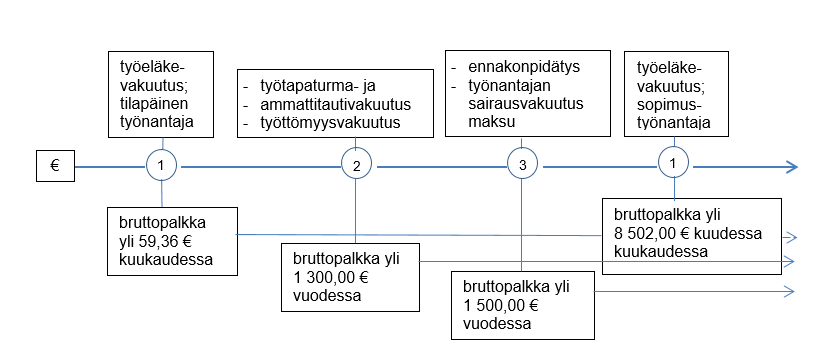

- Onko sinulla velvollisuus toimittaa ennakonpidätys ja maksaa sosiaalivakuutusmaksut? Palkkaa koskevat rajat tarkistetaan vuosittain. Lue lisää palkka- ja ikärajoista luvusta 8. Palkan suuruus ja työntekijän ikä vaikuttavat seuraaviin työnantajavelvoitteisiin:

- ennakonpidätyksen toimittaminen ja työnantajan sairausvakuutusmaksun maksaminen

- työnantajan työttömyysvakuutusmaksun maksaminen

- velvollisuus ottaa työntekijöille työeläkevakuutus

- velvollisuus ottaa työntekijöille työtapaturma- ja ammattitautivakuutus.

- Oletko tilapäinen työnantaja vai sopimustyönantaja?

- Oletko säännöllinen työnantaja vai satunnainen työnantaja?

Jos molemmat puolisot teettävät työtä, kummallakin on velvollisuus ilmoittaa itse maksamansa suoritukset tulorekisteriin. Työnantajavelvoitteiden euromääräiset rajat koskevat kutakin maksajaa erikseen.

Ohjeen esimerkeissä käytetyt rahasummat ovat esimerkinomaisia. Sosiaalivakuutusmaksujen suuruus on tarkistettava vuosittain esimerkiksi eläkevakuutusyhtiöiden tai Verohallinnon internetsivuilta. Ennakonpidätys toimitetaan kunkin tulonsaajan ennakonpidätysprosentin mukaan.

Lisätietoa kotitalouden velvoitteista saat Verohallinnon ohjeesta Kotitalous työn teettäjänä sekä Eläketurvakeskuksen ohjeesta Työsuhteen ja yrittäjätoiminnan tunnusmerkit sekä työsuhteen ja yrittäjätoiminnan välinen rajanveto.

Tulonsaaja on henkilö tai yritys, jolle suoritus maksetaan. Työsuhteessa olevasta henkilöstä käytetään myös termiä työntekijä tai palkansaaja. Tulonsaajan ei tarvitse ilmoittaa tulorekisteriin omia tulotietojaan. Tiedot ilmoittaa aina suorituksen maksaja.

Suorituksella tarkoitetaan kotitalouden maksamaa palkkaa, työkorvausta tai muuta näihin liittyvää suoritusta, esimerkiksi päivärahaa.

Suorituksen maksajalla tarkoitetaan kotitaloutta eli yksityishenkilöä tai kuolinpesää, joka maksaa suorituksen tulonsaajalle.

Kotitalouden teettämällä työllä tarkoitetaan yksityishenkilön tai kuolinpesän teettämää työtä, joka ei liity henkilön maatalous- tai elinkeinotoimintaan.

Tulolajilla tarkoitetaan tulon tyyppiä, jolla tulorekisteriin ilmoitettavat suoritukset eritellään. Tulolajeja ovat muun muassa aikapalkka, urakkapalkka ja työkorvaus.

Tilapäinen työnantaja ja sopimustyönantaja ovat työeläkevakuuttajien käyttämiä käsitteitä, joilla ilmoitetaan se, onko suorituksen maksaja tehnyt työeläkevakuutusyhtiön kanssa sopimuksen työeläkevakuuttamisesta vai ei. Työnantaja järjestää työntekijänsä eläketurvan joko tilapäisenä työnantajana tai sopimustyönantajana.

- Työeläkevakuuttamisessa palkanmaksaja on tilapäinen työnantaja, jos se maksaa palkkoja kuuden peräkkäisen kuukauden aikana enintään 8 502 euroa (v. 2019) eikä työllistä ketään pysyvästi. Tilapäisellä työnantajalla ei ole voimassa olevaa eläkevakuutussopimusta työeläkeyhtiön kanssa.

- Jos työnantajalla on jatkuvassa työsuhteessa työntekijä tai työnantaja maksaa palkkaa kuuden peräkkäisen kuukauden aikana yli 8 502 euroa (v. 2019), työnantajan pitää tehdä eläkevakuutussopimus työeläkeyhtiön kanssa. Tällöin työnantaja on sopimustyönantaja.

Käsitteet satunnainen työnantaja ja säännöllinen työnantaja liittyvät Verohallinnon työnantajarekisteröintiin. Tämä vaikuttaa kotitalouden ilmoittamisen määräaikoihin sekä velvollisuuteen antaa työnantajan erillisilmoitus.

- Satunnaisella työnantajalla on verovuoden aikana palveluksessaan vain yksi työntekijä tai vaihtoehtoisesti enintään viisi työntekijää, joiden työsuhde ei kestä koko kalenterivuotta.

- Säännöllinen työnantaja maksaa palkkaa vakituisesti vähintään kahdelle tai useammalle työntekijälle tai maksaa palkkaa samanaikaisesti vähintään kuudelle työntekijälle, vaikka heidän työsuhteensa ovat tilapäisiä ja tarkoitettu lyhytaikaisiksi. Säännöllisesti palkkaa maksavan työnantajan on ilmoittauduttava Verohallinnon työnantajarekisteriin ennen palkanmaksun aloittamista.

2 Yksi palkkatietoilmoitus

Tee jokaisesta maksamastasi suorituksesta tulorekisteriin yksi palkkatietoilmoitus. Ilmoittamisen yleiset säännöt:

- Anna ilmoitus jokaisesta suorituksesta. Euromääräistä alarajaa ilmoitettaville tiedoille ei ole.

- Ilmoita maksetut palkat ja muut suoritukset tulorekisteriin jokaisesta tulonsaajasta erikseen. Jokainen maksaja ilmoittaa itse maksamansa suoritukset.

- Ilmoitus sisältää yhden tulonsaajan, yhden maksukerran tiedot.

- Samalla ilmoituksella voit ilmoittaa samalle tulonsaajalle useita tulolajeja, jos ne on maksettu samalla kertaa.

- Voit antaa useita eri tulolajeja, mutta ilmoita silti yhteissummana tiedot palkasta tehdyistä vähennyksistä (kaikista tulolajeista tehdyistä):

- Vähennyksiä ovat esimerkiksi ennakonpidätys ja työntekijän työeläke- ja työttömyysvakuutusmaksut.

- Ilmoita esimerkiksi tuntipalkan, ylityökorvauksen ja lomarahan ennakonpidätykset yhteissummana.

Näin saat hoidettua suoritusten maksuun liittyvät lakisääteiset ilmoittamisen velvoitteet yhdellä palkkatietoilmoituksella. Palkkatietoja hyödyntävät tiedon käyttäjät, kuten viranomaiset, saavat suoraan tulorekisteristä ne ilmoittamasi tiedot, joihin niillä oikeus.

Huomaa, että jos sinun pitää maksaa työnantajan sairausvakuutusmaksua, anna palkkatietoilmoituksen lisäksi työnantajan erillisilmoitus. Katso tarkemmin luku 9 Työnantajan erillisilmoitus työnantajan sairausvakuutusmaksusta.

Ilmoita rahasummat tulorekisteriin sentin tarkkuudella.

3 Kotitalous palkkaa työntekijän

Kun maksat palkkaa työntekijälle, sinun pitää huolehtia työnantajalle kuuluvista velvoitteista kuten ennakonpidätyksen toimittamisesta ja työntekijän eläkevakuuttamisesta. Palkan suuruus ja työntekijän ikä vaikuttavat työnantajavelvoitteisiin.

Saat lisätietoa

- ennakonpidätysvelvollisuudesta ja työnantajan sairausvakuutusmaksusta Verohallinnon ohjeesta Kun kotitalous palkkaa työntekijän

- eläkevakuuttamisesta Eläketurvakeskuksen Työeläkelakipalvelusta ja eläkevakuutusyhtiöiden internetsivuilta

- työtapaturma- ja ammattitautivakuuttamisesta Tapaturmavakuutuskeskuksen sivuilta

- työttömyysvakuuttamisesta Työttömyysvakuutusrahaston sivuilta

- ottamalla henkilökohtaisesti yhteyttä kyseisiin tahoihin, jos sinulla ei ole internetyhteyttä käytössäsi.

Esimerkkejä maksetun palkan ilmoittamisesta eri tilanteissa on luvussa 8.

Kotitalouden palkanmaksuun liittyvien velvoitteiden euromääräisiä rajoja (v. 2019):

Kun maksamasi palkka ylittää jonkin yllä kuvatuista rajoista, sinun pitää huolehtia kyseisestä velvoitteesta, esimerkiksi ottaa työntekijälle vakuutus.

- Jos maksat palkkaa yli 59,36 euroa kuukaudessa (vuonna 2019), sinun pitää ottaa työntekijälle työeläkevakuutus. Työeläkevakuuttamisessa olet tilapäinen työnantaja, jos maksat yhdelle henkilölle bruttopalkkaa enintään 8 502 euroa kuuden peräkkäisen kuukauden aikana etkä työllistä ketään pysyvästi. Muutoin olet sopimustyönantaja.

Halutessasi voit ryhtyä sopimustyönantajaksi eli tehdä eläkevakuutussopimuksen työeläkeyhtiön kanssa vaikka edellä mainitut edellytykset eivät täyttyisikään. Työeläkevakuutus on otettava 17–67-vuotiaille työntekijöille. - Jos maksat yhdelle tai useammalle työntekijälle bruttopalkkaa yli 1 300 euroa kalenterivuodessa, sinun pitää ottaa heille työtapaturma- ja ammattitautivakuutus sekä työttömyysvakuutus. Huomaa, että työntekijän osuus työttömyysvakuutusmaksusta on perittävä työntekijältä myös silloin, kun palkkaa maksetaan enintään 1 300 euroa. Työttömyysvakuutus on otettava 17–64-vuotiaille työntekijöille.

- Jos maksat yhdelle työntekijälle bruttopalkkaa yli 1 500 euroa vuodessa, sinun pitää toimittaa palkasta ennakonpidätys ja maksaa työnantajan sairausvakuutusmaksu. Jos työntekijä pyytää, ennakonpidätyksen voi toimittaa myös tätä pienemmästä palkasta. Työnantajan sairausvakuutusmaksu on maksettava 16–67-vuotiaista työntekijöistä.

Ennakonpidätys ja työnantajan sairausvakuutusmaksu ovat oma-aloitteisia veroja, jotka sinun pitää laskea ja maksaa itse. Muut sosiaalivakuutusmaksut maksat vakuuttajan käyttämällä laskutustavalla.

4 Kotitalous ostaa palvelun yritykseltä tai yrittäjältä

Jos ostat työtä yritykseltä tai yrittäjältä ja maksat tälle työkorvausta laskun perusteella, kyse on toimeksiantosuhteesta, ei työsuhteesta. Kun teetät työtä toimeksiantosuhteessa, sinun on tarkistettava, kuuluuko yritys tai yrittäjä ennakkoperintärekisteriin.

Jos yritys tai yrittäjä kuuluu ennakkoperintärekisteriin, työkorvauksia ei tarvitse ilmoittaa tulorekisteriin. Jos maksat esimerkiksi kuukausittain työkorvausta kodin siivouksesta ennakkoperintärekisteriin kuuluvalle yritykselle tai yrittäjälle, tulorekisteriin ei tarvitse ilmoittaa tietoja. Riittää, että maksat laskun tehdystä työstä.

Jos yritys tai yrittäjä ei kuulu ennakkoperintärekisteriin, ilmoita työstä maksettavat suoritukset aina tulorekisteriin. Katso ilmoittamisesta tarkemmin luku 12 Työkorvaus yritykselle tai yrittäjälle, joka ei kuulu ennakkoperintärekisteriin.

Voit tarkistaa, kuuluuko yritys tai yrittäjä ennakkoperintärekisteriin YTJ-yrityshausta tai ottamalla yhteyttä Verohallintoon.

Lisätietoa ennakkoperintärekisteröinnistä saat Verohallinnon ohjeesta Ennakkoperintärekisteri.

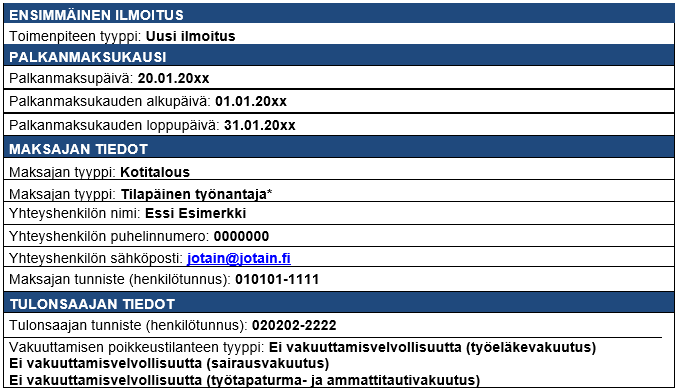

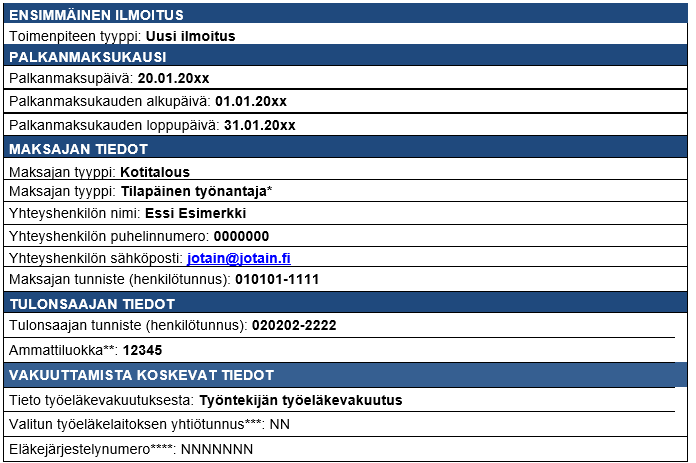

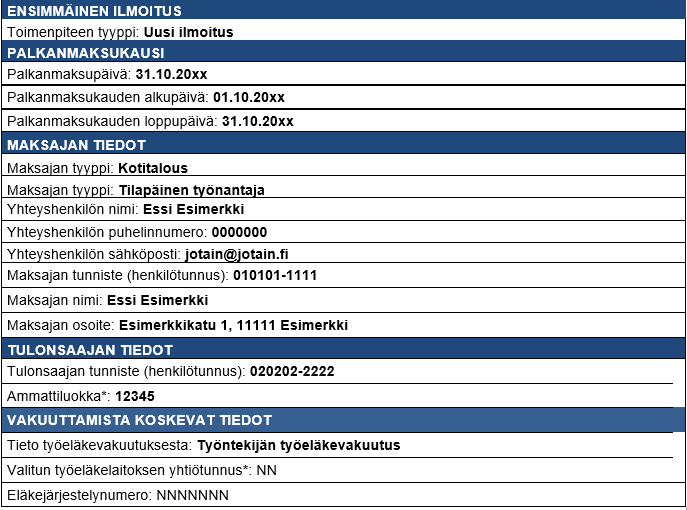

5 Tilapäinen työnantaja

Työeläkevakuuttamisen näkökulmasta olet tilapäinen työnantaja, jos maksat palkkoja kuuden peräkkäisen kuukauden aikana enintään 8 502 euroa (vuonna 2019) etkä työllistä ketään pysyvästi. Tilapäisellä työnantajalla ei ole voimassa olevaa eläkevakuutussopimusta työeläkeyhtiön kanssa. Tällöin sinun on ilmoitettava tulorekisterin palkkatietoilmoituksessa maksajan tyyppinä sekä Kotitalous että Tilapäinen työnantaja.

Sinun pitää valita itse, mistä työeläkelaitoksesta otat työntekijälle vakuutuksen. Jos ilmoitat tiedot tulorekisterin sähköisessä asiointipalvelussa, valitse työeläkelaitos valikosta. Paperilomakkeella ilmoittaessasi anna työeläkelaitoksen yhtiötunnus. Jos ilmoitat tiedot rajapinnan kautta tai latauspalvelussa, sinun pitää antaa yhtiötunnuksen lisäksi eläkejärjestelynumero (ns. tekninen vakuutusnumero). Pyydä eläkejärjestelynumero työeläkelaitoksesta. Eläkelaitos lähettää laskun ilmoittamiesi tietojen perusteella.

Jos käytät Palkka.fi-palvelua, voit valita työeläkelaitoksen ja maksaa työeläkevakuutusmaksun samalla kun lasket palkat. Palkka.fi-palvelu lähettää automaattisesti ilmoituksen tulorekisteriin. Jos käytät jotakin muuta palkanlaskentajärjestelmää, sinun pitää selvittää, ilmoittaako järjestelmä tiedot tulorekisteriin.

Kalenterivuoden vaihtuminen ei katkaise kuuden kuukauden aikarajan laskemista. Jos sinulla on jatkuvassa työsuhteessa työntekijä tai maksat palkkaa kuuden peräkkäisen kuukauden aikana yli 8 502 euroa (vuonna 2019), et ole enää tilapäinen työnantaja vaan sinut katsotaan sopimustyönantajaksi ja sinun pitää tehdä eläkevakuutussopimus työeläkeyhtiön kanssa. Ilmoita tällöin tulorekisterin palkkatietoilmoituksessa maksajan tyyppinä vain Kotitalous.

Jos teet tilapäisenä työnantajana vakuutussopimuksen ja muutut näin sopimustyönantajaksi, ilmoita saamasi uusi eläkejärjestelynumero tulorekisteriin seuraavasta palkanmaksusta alkaen.

Voit halutessasi tehdä työeläkevakuutussopimuksen, vaikka 8 502 euron raja ei ylittyisi.

6 Ilmoittaminen tulorekisteriin

6.1 Palkkatietoilmoituksen pakolliset ja täydentävät tiedot

Osa tulorekisteriin palkkatietoilmoituksella ilmoitettavista tiedoista on pakollisesti annettavia tietoja ja osa tiedoista on vapaaehtoisia täydentäviä lisätietoja. Palkkatietoilmoitus sisältää aina vähintään pakollisesti annettavat tiedot.

Osa pakollisista tiedoista pitää antaa jokaisella ilmoituksella ja osa tietyissä tilanteissa, esimerkiksi kun maksetaan tiettyä suoritusta. Pakollisten tietojen lisäksi on mahdollista ilmoittaa myös täydentäviä tietoja. Täydentävät tiedot ovat välttämättömiä esimerkiksi tulonsaajan lakisääteisten etuuksien tai asiakasmaksujen toimeenpanossa tai muiden tiedon käyttäjien tehtävien hoitamisessa. Tietoja käytetään esimerkiksi sosiaalivakuuttamisen tarpeisiin. Suositus on, että täydentävät tiedot annettaisiin mahdollisimman kattavasti, jolloin kaikki tulorekisteristä tietoja saavat tiedon käyttäjät voivat hyödyntää tietoja tarvitsemallaan tarkkuudella. Tällöin yhden ilmoituksen periaate toteutuu, ja rekisterissä olevia tietoja ei tarvitse pyytää suorituksen maksajalta tai tulonsaajalta jälkikäteen.

Pakollisia tietoja ovat esimerkiksi:

- palkanmaksukausi

- palkanmaksupäivä tai muu ilmoituspäivä

- maksajan yksilöinti asiakastunnisteella (henkilötunnus) tai sen puuttuessa yhteystietojen avulla

- tulonsaajan yksilöinti asiakastunnisteella (henkilö- tai Y-tunnus) tai sen puuttuessa yhteystietojen avulla

- osa tulorekisterissä käytettävistä tulolajeista, jotka on ilmoitettava aina, jos kyseisiä tuloja maksetaan.

Osa täydentävistä tiedoista koskee yksittäisiä tulolajeja ja osa erillisiä tietokokonaisuuksia.

Täydentäviä lisätietoja ovat esimerkiksi

- tietyt työ- tai virkasuhdetta koskevat tiedot

- poissaolotiedot

- tulolajien ansaintakaudet.

Erilaisten tietojen antamista kuvataan tarkemmin ohjeessa Tietojen ilmoittaminen tulorekisteriin: palkkatietoilmoituksen pakolliset ja täydentävät tiedot.

6.2 Kaksi tapaa ilmoittaa maksetut rahapalkat

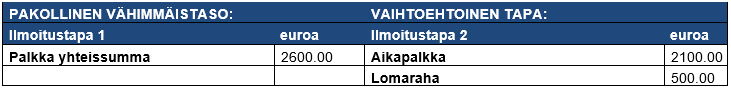

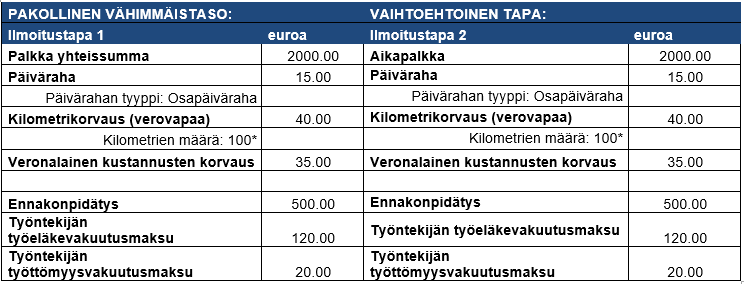

Rahapalkat voi ilmoittaa tulorekisteriin kahdella eri tavalla. On suositeltavaa ilmoittaa rahapalkat eritellysti, mutta ne on ilmoitettava kuitenkin vähintään yhteissummana (ilmoitustapa 1).

Ilmoitustapa 1, rahapalkkojen ilmoittaminen yhteissummana: Jos palkat ilmoitetaan yhteissummana, osa tiedon käyttäjistä saattaa joutua kysymään tarkempia tietoja, sillä suppeammin ilmoitettuna tiedot eivät ole riittävän tarkkoja kaikille käyttäjille. Esimerkiksi Kela tarvitsee tarkemmat tiedot rahapalkoista myöntäessään sairauspäivärahaa tai vanhempainpäivärahaa.

Ilmoitustapa 2, rahapalkkojen ilmoittaminen eritellysti: Halutessaan maksaja voi ilmoittaa maksamansa rahapalkat pakollista ilmoitustapaa eritellymmin käyttämällä siihen tarkoitettuja erillisiä, täydentäviä tulolajeja. Näin ilmoitettuna palkka muodostuu ilmoitetuista tuloista eikä maksajan tarvitse laskea tuloja yhteen.

Ilmoitustapoja 1 ja 2 ei voi käyttää yhtä aikaa samalla ilmoituksella. Ilmoitustapoja voi kuitenkin vaihdella eri ilmoituksilla.

Ohjeen esimerkeissä kuvataan tietojen ilmoittamista. Esimerkeissä ei esitetä kaikkia pakollisesti annettavia tietoja, vaan ainoastaan ilmoitustapaan liittyvät tiedot.

Esimerkki 1: Kotitalous maksaa kodinhoitajalle palkkaa yhteensä 2 600 euroa. Palkka muodostuu normaalin 2 100 euron kuukausipalkan lisäksi 500 euron lomarahasta.

Maksaja voi ilmoittaa rahapalkat kahdella eri tavalla, joko ilmoittamalla rahapalkat yhteissummana tai ilmoittamalla rahapalkat eritellymmin täydentävillä tulolajeilla:

Ilmoitustapaa 2 käytettäessä tulonsaajan palkka muodostuu ilmoitettujen tulolajien yhteissummasta. Maksajan ei tarvitse erikseen ilmoittaa tulolajien yhteissummaa.

Palkka ilmoitetaan tulolajilla Aikapalkka, jos palkkaa maksetaan esimerkiksi tuntihinnan tai viikkohinnan mukaan. Palkka ilmoitetaan tulolajilla Urakkapalkka, jos palkkaa maksetaan urakan perusteella.

6.3 Ilmoituskanavat

Jos lasket palkat Palkka.fi-palvelussa, palvelu ilmoittaa automaattisesti tulorekisteriin palvelussa laskettujen palkkojen tiedot. Sinun ei tarvitse erikseen ilmoittaa tulorekisteriin näitä tietoja. Huomaa, että Palkka.fi-palvelussa voi laskea vain palkkoja, ei työkorvauksia.

Tulorekisterillä on oma sähköinen asiointipalvelu, johon kirjaudutaan osoitteessa tulorekisteri.fi. Sen kautta voit antaa ilmoituksen syöttämällä tiedot sähköisen asiointipalvelun verkkolomakkeella.

Jos käytät palkanlaskentaohjelmistoa, varmista, miten ilmoitukset tulorekisteriin pitää tehdä. Palkanlaskentaohjelmisto voi esimerkiksi muodostaa valmiin aineiston, jonka voit lähettää tulorekisteriin tulorekisterin sähköisessä asiointipalvelussa.

Jos sähköinen ilmoittaminen ei ole mahdollista, voit antaa tulorekisteriin ilmoituksen maksetuista palkoista myös paperilomakkeella. Lomakkeen voi tulostaa 1.1.2019 alkaen osoitteesta tulorekisteri.fi.

6.4 Ilmoittamisen määräajat

Ilmoittamisen määräaikaan vaikuttaa se, onko kotitalous satunnainen vai säännöllinen työnantaja Verohallinnon työnantajarekisteröinnin näkökulmasta.

Jos kotitaloutesi on satunnainen työnantaja, ilmoita maksetut palkat ja muut suoritukset tulorekisteriin sähköisesti viimeistään maksukuukautta seuraavan kalenterikuukauden 5. päivänä. Jos annat ilmoituksen paperilomakkeella, määräaika on seuraavan kalenterikuukauden 8. päivä.

Esimerkki 2: Kotitalous, joka on satunnainen työnantaja, maksaa palkkaa kesäkuussa ja syyskuussa. Kesäkuun palkanmaksusta ilmoitus pitää antaa sähköisesti viimeistään heinäkuun 5. päivä tai paperilomakkeella viimeistään heinäkuun 8. päivä. Syyskuun palkanmaksusta ilmoitus pitää antaa sähköisesti viimeistään lokakuun 5. päivä tai paperilomakkeella viimeistään lokakuun 8. päivä.

Jos kuulut Verohallinnon työnantajarekisteriin eli olet säännöllinen työnantaja, ilmoita maksetut palkat ja muut suoritukset tulorekisteriin sähköisesti viimeistään 5. kalenteripäivänä maksupäivän jälkeen. Jos annat ilmoituksen paperilomakkeella, määräaika on 8 kalenteripäivää palkanmaksusta.

Esimerkki 3: Kotitalous, joka on säännöllinen työnantaja, maksaa palkkaa kesäkuun 15. päivä. Tästä palkanmaksusta ilmoitus pitää antaa sähköisesti viimeistään kesäkuun 20. päivä tai paperilomakkeella viimeistään kesäkuun 23. päivä.

Jos sinun pitää maksaa työnantajan sairausvakuutusmaksua, anna työnantajan erillisilmoitus sähköisesti viimeistään palkanmaksua seuraavan kalenterikuukauden 5. päivänä. Jos annat ilmoituksen paperilomakkeella, määräaika on palkanmaksua seuraavan kalenterikuukauden 8. päivä.

Jos olet säännöllinen työnantaja etkä maksa kuukauden aikana palkkaa, ilmoita tämän kuukauden työnantajan erillisilmoituksella pelkästään Ei palkanmaksua -tieto. Tällöinkin työnantajan erillisilmoitus pitää antaa viimeistään seuraavan kalenterikuukauden 5. päivänä. Jos esimerkiksi heinäkuussa ei makseta palkkaa, anna ilmoitus sähköisesti viimeistään elokuun 5. päivä tai paperilomakkeella viimeistään elokuun 8. päivä. Jos olet satunnainen työnantaja, sinun tarvitsee antaa työnantajan erillisilmoitus vain niiltä kuukausilta, joilta olet maksanut palkkaa tai kustannusten korvauksia.

Täydentävien tietojen ilmoittamiselle ei ole erityistä määräaikaa, mutta ne suositellaan antamaan samanaikaisesti pakollisten tietojen kanssa aina, kun se on mahdollista.

Jos huomaat virheen ilmoittamissasi tiedoissa, se pitää korjata antamalla korvaava ilmoitus. Korvaavan palkkatietoilmoituksen ja korvaavan työnantajan erillisilmoituksen antamiselle ei ole erityistä määräaikaa, mutta suositus on korjata virhe heti, kun se on huomattu.

Suorituksen maksaja |

Ilmoituksen pakolliset tiedot |

Sähköinen ilmoitus |

Paperilomake |

| Satunnainen työnantaja | |||

|

|

Maksukuukautta seuraavan kalenterikuukauden 5. päivä | Maksukuukautta seuraavan kalenterikuukauden 8. päivä |

|

|

Maksukuukautta seuraavan kalenterikuukauden 5. päivä | Maksukuukautta seuraavan kalenterikuukauden 8. päivä |

|

Säännöllinen työnantaja |

|||

|

|

5. kalenteripäivä maksupäivän jälkeen | 8. kalenteripäivä maksupäivän jälkeen |

|

|

Maksukuukautta seuraavan kalenterikuukauden 5. päivä | Maksukuukautta seuraavan kalenterikuukauden 8. päivä |

|

|

Ei palkanmaksua: seuraavan kalenterikuukauden 5. päivä | Ei palkanmaksua: seuraavan kalenterikuukauden 8. päivä |

| Täydentävät tiedot | |||

Kaikki maksajat

|

esimerkiksi:

|

Ei määräaikaa. Suositus antaa samanaikaisesti pakollisten tietojen kanssa. |

Ei määräaikaa. Suositus antaa samanaikaisesti pakollisten tietojen kanssa. |

| Korvaava ilmoitus | |||

Kaikki maksajat

|

|

Ei määräaikaa. Suositus antaa heti, kun virhe huomattu. | Ei määräaikaa. Suositus antaa heti, kun virhe huomattu. |

Paperilomakkeiden pitää olla perillä Tulorekisteriyksikössä viimeistään määräpäivänä.

Maksupäivän jälkeiseen 5 kalenteripäivään lasketaan mukaan lauantai, sunnuntai tai muu pyhäpäivä, mutta jos ilmoituksen määräpäivä on lauantai, sunnuntai tai muu pyhäpäivä, tiedot voi ilmoittaa seuraavana arkipäivänä.

Satunnainen ja säännöllinen työnantaja on määritelty luvussa 1.

Työnantajan erillisilmoitusta käsitellään tarkemmin luvussa 9 Työnantajan erillisilmoitus.

Korvaavaa ilmoitusta käsitellään tarkemmin luvussa 14 Tietojen korjaaminen.

6.5 Seuraamukset tietojen antamisesta myöhässä

Tulorekisteriin ilmoittamista koskevissa asioissa Verohallinto ei määrää yksityishenkilölle tai kuolinpesälle myöhästymismaksua tai laiminlyöntimaksua puutteista ilmoituksissa. Tulorekisterin tiedon käyttäjät voivat määrätä muita seuraamuksia.

7 Maksajan ja saajan tunnistetiedot

7.1 Maksajana yksittäinen kotitalous

Ilmoita tulorekisteriin jokaisella palkkatietoilmoituksella tiedot suorituksen maksajasta ja saajasta. Jos maksat palkkaa, anna palkanmaksukausi ja maksupäivä. Palkanmaksukaudella tarkoitetaan ajanjaksoa, jolta palkka maksetaan. Tulonsaajan tunniste on yksityishenkilöllä henkilötunnus ja yrityksellä tai yrittäjällä Y-tunnus.

Kun ilmoitat tietoja kotitaloustyönantajana, ilmoita tiedot aina henkilötunnuksella. Tämä koskee sekä säännöllisiä että satunnaisia työnantajia.

Kotitaloudella voi olla edunvalvoja tai asiamies, joka käytännössä hoitaa tietojen ilmoittamisen ja palkan maksamisen kotitalouden puolesta. Päämiehellä eli kotitaloudella on silti vastuu siitä, että tiedot ilmoitetaan tulorekisteriin, ja kotitalous on varsinainen palkanmaksaja. Alaikäinen henkilö voi olla maksaja omilla tuloillaan.

Kun maksajan tyyppinä ilmoitetaan Kotitalous, Verohallinto tietää, että velvollisuudessa toimittaa ennakonpidätys ja maksaa työnantajan sairausvakuutusmaksu on 1 500 euron raja.

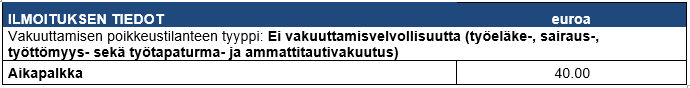

Esimerkki 4: Kotitalous maksaa palkkaa 40 euroa yhdelle 19-vuotiaalle työntekijälle. Kotitalous ei maksa muita suorituksia vuoden aikana tälle työntekijälle tai muille. Palkka on niin pieni, ettei kotitaloudella ole velvollisuutta maksaa sosiaalivakuutusmaksuja. Tästä huolimatta työntekijältä on perittävä työntekijän työttömyysvakuutusmaksu, joka tässä tapauksessa jää työnantajalle.

Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

* Jos kotitalous on sopimustyönantaja, ei tässä kohdassa ilmoiteta mitään.

Vakuuttamisen poikkeustilanteen tyyppiä "Ei vakuuttamisvelvollisuutta (työttömyysvakuutus)" käytetään silloin, kun työntekijä on alle 17- tai yli 65-vuotias tai palkka jää alle vakuuttamisvelvollisuuden alarajan (59,36 euroa vuonna 2019).

Jos suoritus on työkorvausta ja tulonsaaja ei kuulu ennakkoperintärekisteriin, anna maksajan ja saajan tiedot yllä olevan esimerkin mukaisesti.

Jos palkkaa maksavalla kotitaloudella on työnantajavelvoitteita (katso tarkemmin luvut 3 ja 8), sinun pitää antaa maksajasta ja suorituksen saajasta enemmän tietoja.

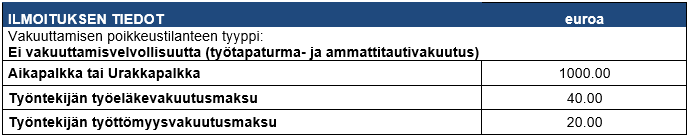

Esimerkki 5, tilapäinen työnantaja: Kotitalous maksaa yhdelle työntekijälle palkkaa 1 400 euroa. Kotitalous ei maksa muita suorituksia vuoden aikana tälle työntekijälle tai muille. Kotitalouden pitää hoitaa työntekijän työeläke-, työttömyys- sekä työtapaturma- ja ammattitautivakuuttaminen. Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

* Jos kotitalous on sopimustyönantaja, ei tässä kohdassa ilmoiteta mitään.

** Ammattiluokka on annettava, jos tulonsaajalle on otettu työtapaturma- ja ammattitautivakuutus (vakuutus on pakollinen, kun työnantaja maksaa palkkaa yhdelle tai usealle henkilölle vuodessa yli 1 300 euroa). Kohdassa ilmoitetaan Tilastokeskuksen ammattiluokituksen mukainen ammattiluokan koodi. Ammattiluokitus on Tilastokeskuksen internetsivulla.

*** Valitun työeläkelaitoksen yhtiötunnus: Valitse itse haluamasi työeläkelaitos ja ilmoita sen tunnus. Alla esimerkkejä:

46 Keskinäinen Eläkevakuutusyhtiö Ilmarinen

54 Keskinäinen Työeläkevakuutusyhtiö Elo

55 Keskinäinen työeläkevakuutusyhtiö Varma

56 Eläkevakuutusosakeyhtiö Veritas

**** Jos olet tilapäinen työnantaja ja annat ilmoituksen tulorekisterin sähköisessä asiointipalvelussa tai paperilomakkeella, eläkejärjestelynumeroa ei tarvitse antaa.

7.2 Maksajana kotitalouksien työnantajarinki

Kotitaloudet voivat maksaa yhteisesti palkkaa esimerkiksi siivouksesta yhdelle tulonsaajalle. Tällöin ne muodostavat kotitalouksien työnantajaringin. Kotitalouksien on keskenään sovittava siitä, kuka toimittaa ja maksaa ennakonpidätyksen ja työnantajan sairausvakuutusmaksun sekä hoitaa muut työnantajavelvoitteet eli työeläkevakuuttamisen, työtapaturma- ja ammattitautivakuuttamisen sekä työttömyysvakuuttamisen. Vastuuhenkilö toimii työnantajana, on ringin edustaja ulospäin ja käyttää ilmoittamisessa ja maksamisessa omaa henkilötunnustaan.

Jos työnantajarinki maksaa työkorvausta tulonsaajalle, joka ei kuulu ennakkoperintärekisteriin, toimitetaan työkorvauksesta vain ennakonpidätys. Tulotietoina ilmoitetaan vain suorituksen ja ennakonpidätyksen määrät. Muita sosiaalivakuutusmaksuja ei makseta eikä ilmoiteta. Jos tulonsaaja kuuluu ennakkoperintärekisteriin, mitään tietoja ei ilmoiteta tulorekisteriin.

Kotitalouksien työnantajarinki on yksi maksaja ja ilmoittaja. Sitä koskevat samat ilmoittamisen periaatteet kuin yksittäistä kotitaloutta. Esimerkiksi eläkevakuuttamisessa maksettavan palkan määrä ja 8 502 euron raja (vuonna 2019) määrittävät, onko maksaja tilapäinen työnantaja vai sopimustyönantaja (katso luvut 1 tai 8.3).

Jos kotitalouksien työnantajaringillä on Y-tunnus, jolla se hoitaa palkan tai työkorvauksen maksun, ei työnantajarinkiin sovelleta kotitaloustyönantajaa koskevia kevennettyjä velvollisuuksia (esimerkiksi 1 500 euron ennakonpidätysraja tai tulorekisteriin annettavan ilmoituksen antamisajankohta). Tällöin työnantajarinki ilmoittaa tiedot tulorekisteriin kuten muutkin työnantajat. Lisätietoa esimerkiksi ohjeessa Tietojen ilmoittaminen tulorekisteriin: rahapalkat ja palkasta vähennettävät erät.

8 Kotitalouden maksaman palkan ilmoittaminen

Tulorekisteriin ilmoittamisella ei ole euromääräistä alarajaa, joten ilmoita kaikki maksamasi palkat ja muut suoritukset. Myöskään saajan iällä ei ole merkitystä ilmoittamisvelvollisuuteen.

Palkan määrä ja työntekijän ikä vaikuttavat siihen, mitä maksuja palkanmaksun yhteydessä pitää ilmoittaa ja mitä vakuutuksia työntekijöille pitää ottaa. Ilmoita palkkatiedot tulorekisteriin, vaikka esimerkiksi ennakonpidätystä ei olisi toimitettu palkan pienuuden tai työntekijän verokorttiin merkityn veroprosentin vuoksi. Ilmoittamisvelvollisuuteen ei vaikuta myöskään se, pitääkö palkasta maksaa sosiaalivakuutusmaksuja.

- Työeläkevakuutus on otettava muiden ehtojen täyttyessä 17–67-vuotiaille työntekijöille.

- Työnantajan sairausvakuutusmaksu on ilmoitettava ja maksettava 16–67-vuotiaista työntekijöistä.

- Työntekijän työttömyysvakuutusmaksu on maksettava 17–64-vuotiaista työntekijöistä.

- Työtapaturma- ja ammattitautivakuuttamisessa ei ole vastaavia ikärajoja.

8.1 Palkan muodostuminen

Rahan lisäksi palkkaa ovat myös luontoisedut, loma-ajan palkka, erilaiset lisät sekä rahanarvoisena etuutena saadut tavarat tai vaihtotyö.

Jos annat työntekijälle luontoisetuja, maksat matkakustannusten korvauksia tai kustannusten korvauksia (veronalaisia tai verovapaita), katso näiden ilmoittamisesta lisäksi luku 10 Palkkaan liittyvät tulolajit.

8.2 Maksetun palkan ilmoittaminen

8.2.1 Bruttopalkka enintään 1 300 euroa vuodessa

Jos maksat yhdelle tai usealle työntekijälle bruttopalkkaa yhteensä enintään 1 300 euroa vuodessa, sinun on ilmoitettava tulorekisteriin

- maksamasi palkka

- palkasta peritty työntekijän osuus työeläkevakuutusmaksusta, jos palkka on yli 59,36 euroa kuukaudessa (vuonna 2019)

- Työnantajana sinun on aina perittävä palkasta työntekijän osuus työttömyysvakuutusmaksusta, vaikka työnantajan osuutta ei tarvitsisikaan maksaa. Työttömyysvakuutusmaksu jää tässä tapauksessa työnantajalle. Tulonsaaja saa perityn summan vähennyksenä omassa verotuksessaan.

- Työttömyysvakuutusrahasto määrää työttömyysvakuutusmaksun vasta kun 1 300 euroa ylittyy. Maksun perusteena on tällöin koko palkkasumma, ei pelkästään 1 300 euron ylittävä osuus. Tästä syystä myös 1 300 euron suuruiset ja sitä pienemmät palkat merkitään työttömyysvakuutusmaksun alaiseksi suoritukseksi.

- palkasta peritty työntekijän osuus työttömyysvakuutusmaksusta 17–65-vuotiailta.

Palkasta ei tarvitse toimittaa ennakonpidätystä eikä maksaa työnantajan sairausvakuutusmaksuja, jos yhdenkään työntekijän palkka ei vuodessa ylitä 1 500 euroa. Jos olet kuitenkin toimittanut ennakonpidätyksen tai maksanut työnantajan sairausvakuutusmaksuja, ilmoita myös ne tulorekisteriin.

Esimerkki 6: Kotitalous maksaa palkkaa 40 euroa 15-vuotiaalle. Muita työntekijöitä ei ole. Palkka on niin pieni, ettei kotitalouden tarvitse maksaa työeläkevakuutusmaksua eikä ottaa työtapaturma- ja ammattitautivakuutusta. Iän perusteella ei makseta työnantajan sairausvakuutusmaksua, työttömyysvakuutusmaksua eikä työeläkevakuutusmaksua. Ennakonpidätystä ei tässä esimerkissä toimiteta. Koska työnantajan sairausvakuutusmaksua ei tarvitse maksaa, ei tarvitse antaa myöskään työnantajan erillisilmoitusta. Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

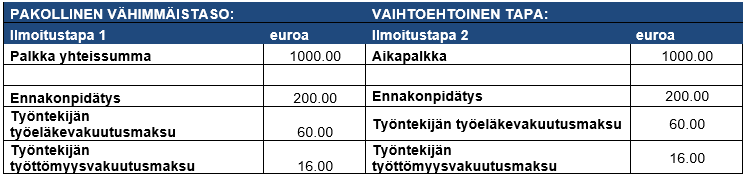

Esimerkki 7: Kotitalous maksaa palkkaa 1 000 euroa 30-vuotiaalle. Muita työntekijöitä ei ole eikä muita suorituksia makseta saman vuoden aikana. Työntekijästä on maksettava ja ilmoitettava työeläkevakuutusmaksu ja työntekijän työttömyysvakuutusmaksu. Ennakonpidätystä ei tässä esimerkissä toimiteta. Työnantajan sairausvakuutusmaksua ei tarvitse maksaa eikä työnantajan erillisilmoitusta antaa.

Työntekijän osuus työttömyysvakuutusmaksusta on aina perittävä työntekijältä, vaikka työnantajalla ei ole maksuvelvollisuutta, koska työnantajaa koskeva 1 300 euron raja ei ylity. Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

8.2.2 Bruttopalkka yli 1 300 euroa, mutta enintään 1 500 euroa vuodessa

Jos maksamiesi bruttopalkkojen määrä kaikille työntekijöille on yhteensä yli 1 300 euroa mutta yhden henkilön palkka on enintään 1 500 euroa vuodessa, sinun pitää luvussa 8.2.1 mainitun lisäksi hoitaa seuraavat asiat:

- Ota työntekijöillesi työtapaturma- ja ammattitautivakuutus ja ilmoita tulorekisterin palkkatietoilmoituksella työntekijän ammattiluokka. Työtapaturma- ja ammattitautivakuutus pitää ottaa ennen työnteon alkamista. Vakuutusta ei voi ottaa takautuvasti.

- Maksa työttömyysvakuutusmaksuja Työttömyysvakuutusrahastolle. Huomaa, että työnantajana sinun on aina perittävä palkasta työntekijän osuus työttömyysvakuutusmaksusta, vaikka yhden henkilön bruttopalkka olisi enintään 1 300 euroa.

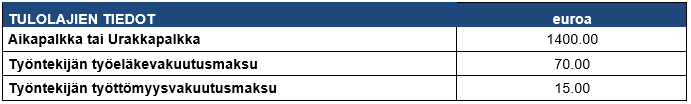

Esimerkki 8: Kotitalous maksaa palkkaa 1 400 euroa. Muita suorituksia ei kyseisen vuoden aikana makseta. Työntekijästä on maksettava työeläkevakuutusmaksun lisäksi työttömyysvakuutusmaksu sekä työtapaturma- ja ammattitautivakuutusmaksu. Näistä työeläke- ja työttömyysvakuutusmaksu ilmoitetaan tulorekisteriin omilla tulolajeillaan, työtapaturma- ja ammattitautivakuutusmaksua ei.

Ennakonpidätystä ei tässä esimerkissä toimiteta. Myöskään työnantajan sairausvakuutusmaksua ei tarvitse maksaa eikä työnantajan erillisilmoitusta antaa. Palkka voidaan ilmoittaa esimerkiksi tulolajilla aikapalkka tai urakkapalkka sen mukaan, onko työ sovittu tehtäväksi esimerkiksi tuntiveloituksena vai urakkahintana. Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

8.2.3 Bruttopalkka yli 1 500 euroa vuodessa

Jos maksat bruttopalkkaa yhdelle henkilölle enemmän kuin 1 500 euroa vuodessa, sinun pitää luvussa 8.2.2 mainitun lisäksi hoitaa seuraavat asiat:

- Toimita palkasta ennakonpidätys ja ilmoita se tulorekisteriin.

- Maksa työnantajan sairausvakuutusmaksut ja ilmoita niiden yhteismäärä tulorekisteriin työnantajan erillisilmoituksella.

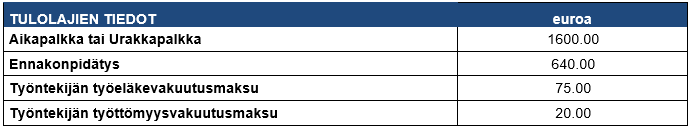

Esimerkki 9: Kotitalous maksaa palkkaa tammikuussa 1 600 euroa. Kotitalous ei maksa muita suorituksia muille työntekijöille. Työntekijästä on maksettava työeläkevakuutusmaksun ja sairausvakuutusmaksun lisäksi työnantajan työttömyysvakuutusmaksu sekä työtapaturma- ja ammattitautivakuutusmaksu. Näiden lisäksi pitää toimittaa palkasta ennakonpidätys.

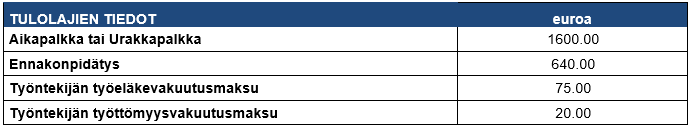

Palkka voidaan ilmoittaa esimerkiksi tulolajilla Aikapalkka tai Urakkapalkka sen mukaan, onko työ sovittu tehtäväksi esimerkiksi tuntiveloituksena vai urakkahintana. Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

Palkkatietoilmoituksen lisäksi pitää antaa työnantajan erillisilmoitus työnantajan sairausvakuutusmaksusta luvun 9 mukaisesti.

8.3 Työeläkevakuutus

Työeläkevakuuttamisessa on merkitystä sillä, oletko tilapäinen työnantaja vai sopimustyönantaja. Työeläkevakuutusmaksua maksetaan 17–67-vuotiaiden ansiotuloista.

Jos maksat palkkaa työsuhteessa olevalle työntekijälle, jolla on muun työskentelyn perusteella yrittäjän eläkevakuutus (YEL), sinun pitää kuitenkin maksaa työntekijän eläkevakuutusmaksu. YEL-vakuutus ei vaikuta kotitaloustyönantajan vakuuttamisvelvollisuuksiin.

Yrittäjäasemassa olevat ottavat itselleen YEL-vakuutuksen. Jos maksat työkorvausta sellaiselle YEL-vakuutetulle yrittäjälle, joka ei kuulu ennakkoperintärekisteriin, sinun ei tarvitse maksaa TyEL-maksua, mutta sinun pitää toimittaa työkorvauksesta ennakonpidätys.

Mikäli maksat palkkaa työntekijälle enintään 59,36 euroa kuukaudessa (vuonna 2019), sinun ei tarvitse periä työeläkevakuutusmaksun työntekijän osuutta työntekijältä. Työntekijän iällä ei ole merkitystä.

Esimerkki 10: Kotitalous on tilapäinen työnantaja ja maksaa remontista palkkaa 1 600 euroa. Kotitalous ei maksa muita suorituksia muille työntekijöille. Työntekijästä on maksettava työeläkevakuutusmaksun ja työnantajan sairausvakuutusmaksun lisäksi työttömyysvakuutusmaksu sekä työtapaturma- ja ammattitautivakuutusmaksu. Näiden lisäksi pitää ilmoittaa palkasta toimitettu ennakonpidätys.

Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

Palkkatietoilmoituksen lisäksi pitää antaa työnantajan erillisilmoitus työnantajan sairausvakuutusmaksusta luvun 9 mukaisesti.

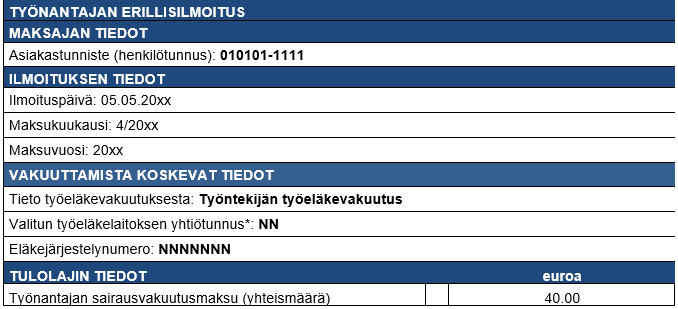

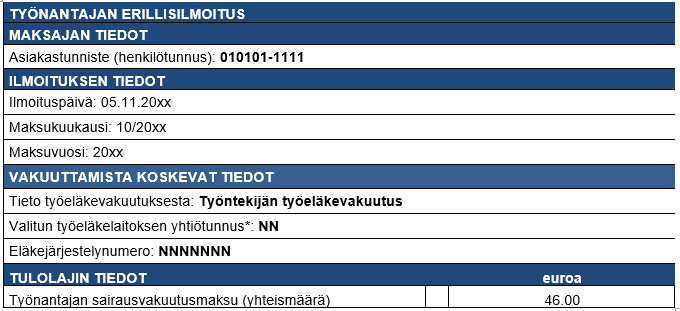

9 Työnantajan erillisilmoitus työnantajan sairausvakuutusmaksusta

Jos maksat samalle työntekijälle kalenterivuoden aikana palkkaa yli 1 500 euroa, sinun pitää maksaa työnantajan sairausvakuutusmaksu ja ilmoittaa se tulorekisteriin työnantajan erillisilmoituksella.

Työnantajan pitää itse laskea työnantajan sairausvakuutusmaksu kunkin kuukauden aikana maksamiensa bruttopalkkojen määrästä. Bruttopalkkaan kuuluvat muun muassa luontoisedut. Kotitalouden ei tarvitse maksaa työnantajan sairausvakuutusmaksua eikä ilmoittaa sitä tulorekisteriin, jos samalle tulonsaajalle maksetaan kalenterivuoden aikana palkkaa enintään 1 500 euroa vuodessa. Jos maksat esimerkiksi kahdelle työntekijälle kummallekin 1 000 euroa palkkaa, työnantajan sairausvakuutusmaksua ei tarvitse näiden suoritusten perusteella maksaa. Työnantajan sairausvakuutusmaksua maksetaan 16–67-vuotiaista työntekijöistä.

Ilmoita työnantajan erillisilmoituksella työnantajan sairausvakuutusmaksun yhteismäärä. Kohdassa ei ilmoiteta bruttopalkkojen yhteismäärää. Anna työnantajan erillisilmoitus jokaiselta palkanmaksukuukaudelta.

Anna työnantajan erillisilmoitus kuukausittain sähköisesti viimeistään palkanmaksukuukautta seuraavan kalenterikuukauden 5. päivänä. Paperisen ilmoituksen määräaika on palkanmaksukuukautta seuraavan kalenterikuukauden 8. päivä.

Voit maksaa ja ilmoittaa työnantajan sairausvakuutusmaksun myös 1 500 euron alle jäävistä palkoista, jos tiedät, että työntekijän bruttopalkka tulee myöhemmin ylittämään tuon rajan. Anna tällöin erillisilmoitus kunkin palkanmaksukauden mukaisesti. Jos et ole ennen 1 500 euron rajan ylittymistä maksanut työnantajan sairausvakuutusmaksua ja raja myöhemmin vuoden aikana ylittyy, sinun pitää laskea ja maksaa maksu koko vuoden bruttopalkkojen määrästä. Ilmoita koko vuoden palkkasummasta maksettava työnantajan sairausvakuutusmaksu yhteissummana sen kuukauden erillisilmoituksella, jona 1 500 euron vuotuinen raja on ylittynyt.

Työnantajan sairausvakuutusmaksua ei makseta eikä ilmoiteta työkorvauksesta.

Työnantajan erillisilmoituksella annetaan seuraavat tiedot:

- suorituksen maksajan tiedot, yhteyshenkilö, ilmoituspäivä ja kohdekausi (maksukuukausi ja maksuvuosi)

- työnantajan sairausvakuutusmaksun yhteismäärä, kun palkkoja on maksettu

- sairausvakuutusmaksun yhteismäärästä mahdollisesti tehtävät vähennykset

- Ei palkanmaksua -tieto, jos palkkoja ei ole maksettu ja suorituksen maksaja on säännöllinen työnantaja.

Lue lisää työnantajan erillisilmoituksesta ohjeesta Tietojen ilmoittaminen tulorekisteriin: Työnantajan erillisilmoitus.

Lue lisää työnantajan sairausvakuutusmaksusta Verohallinnon ohjeesta Työnantajan ja työntekijän eläke- ja vakuutusmaksuprosentit tai työeläkevakuuttajien internet-sivuilta.

10 Palkkaan liittyvät tulolajit

10.1. Luontoisedut

Luontoisetuja ovat muun muassa asunto-, ravinto- ja autoetu. Verohallinto antaa vuosittain päätöksen, jossa määritellään luontoisetujen arvot. Ennakonpidätys toimitetaan rahapalkan ja luontoisetujen yhteismäärästä, kuitenkin enintään rahapalkan suuruisena. Pelkästä luontoisedun arvosta ennakonpidätystä ei voi toimittaa. Luontoisedut katsotaan palkaksi, joten ne vaikuttavat työnantajan sairausvakuutusmaksun ja muiden sosiaalivakuutusmaksujen laskemiseen. Lue lisää luontoisetujen ilmoittamisesta ohjeesta Tietojen ilmoittaminen tulorekisteriin: luontoisedut ja kustannusten korvaukset.

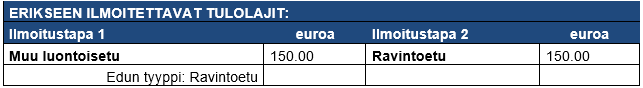

Esimerkki 11: Kotitalous antaa työntekijälle ravintoedun. Luvuissa 7 ja 8 ilmoitettujen tietojen lisäksi työnantaja ilmoittaa tulorekisteriin tiedon ravintoedusta.

Suorituksen maksaja voi ilmoittaa ravintoedun erikseen tai yhteissummana Muu luontoisetu -tulolajilla. Jos maksaja ilmoittaa jälkimmäisellä tavalla, hänen on lisäksi ilmoitettava Muu luontoisetu -tulolajiin liittyvän Edun tyyppi -lisätiedon avulla, että Muu luontoisetu -tulolajilla ilmoitettu tulo sisältää ravintoedun. Jos etu ilmoitetaan erikseen tulolajilla Ravintoetu, sitä ei lisätä enää Muu luontoisetu -tulolajilla ilmoitettaviin tuloihin.

Ravintoedun arvosta toimitetaan ennakonpidätys ja maksetaan sosiaalivakuutusmaksut edellytysten täyttyessä.

Muut luontoisedut ilmoitetaan samalla tavalla edun tyypin mukaisena (esimerkiksi autoetu tai asuntoetu).

10.2. Verovapaat matkakustannusten korvaukset

Verovapaita matkakustannusten korvauksia ovat muun muassa ateriakorvaus, kilometrikorvaus ja erilaiset päivärahat. Korvauksia voidaan maksaa työmatkoista. Verohallinto antaa vuosittain päätöksen, jossa määritellään edellytykset matkakustannusten korvausten verovapaudelle. Jos edellytykset eivät täyty, korvaukset ovat palkkaa. Silloin ne ilmoitetaan tulorekisteriin palkkana.

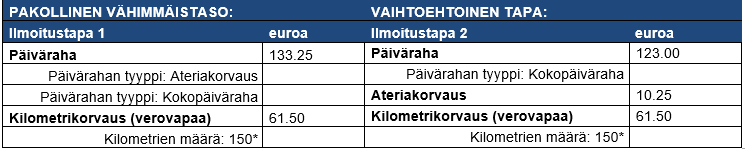

Esimerkki 12: Kotitalous maksaa työntekijälle päivärahaa ja kilometrikorvausta. Näistä tiedoista tulorekisteriin ilmoitetaan alla olevat tiedot luvuissa 7 ja 8 ilmoitettujen tietojen lisäksi.

* Tiedon kilometrimääristä voi antaa palkanmaksukausittain, mutta se on annettava viimeistään vuoden viimeisellä ilmoituksella.

10.3. Veronalaiset kustannusten korvaukset

Veronalaisilla kustannusten korvauksilla korvataan menoja, jotka ovat välittömästi aiheutuneet työn suorittajalle työtehtävien hoitamisesta. Tällaisia kustannuksia ovat muun muassa työvälineiden ja materiaalin hankkimisesta aiheutuneet menot.

Tulolajilla Veronalainen kustannusten korvaus ilmoitetaan muut kuin työmatkasta maksetut kustannusten korvaukset, joista ei ole toimitettu ennakonpidätystä ja joita ei ole ilmoitettu muilla tulolajeilla. Näitä kustannusten korvauksia ei pidetä ennakonpidätystä toimitettaessa palkkana. Työnantaja ei siten lisää niitä ilmoitettavaan palkkaan esimerkiksi tulolajiin Aikapalkka. Tällaisista kustannusten korvauksista ei makseta eikä ilmoiteta sosiaalivakuutusmaksuja.

Esimerkki 13: Rakennusalan työntekijälle maksetaan työehtosopimukseen perustuvaa työvälinekorvausta 35 euroa. Tällaisesta korvauksesta ei toimiteta ennakonpidätystä eikä makseta sosiaalivakuutusmaksuja. Korvauksen rahamäärä ilmoitetaan tulolajilla Veronalainen kustannusten korvaus.![]()

11 Kotitalous ja yksityisen hoidon tuki

Jos perheesi palkkaa lastenhoitajan ja saa yksityisen hoidon tukea Kelasta, Kela toimii tuen sijaismaksajana. Perhe on kuitenkin varsinainen työnantaja. Kela maksaa tuen lastenhoitajalle ja toimittaa maksamastaan tuesta ennakonpidätyksen. Kela ei pidätä tuesta työntekijän osuutta työeläke- eikä työttömyysvakuutusmaksusta. Kela ilmoittaa tulorekisteriin vain sijaismaksajana maksamansa yksityisen hoidon tuen ja siitä toimittamansa ennakonpidätyksen.

Perheesi pitää ottaa työsuhteessa olevalle hoitajalle työeläke-, työtapaturma- ja ammattitautivakuutukset. Lisäksi perheen pitää maksaa työttömyysvakuutusmaksu Työttömyysvakuutusrahastolle. Jos perheesi maksaa hoitajalle muuta palkkaa Kelan maksaman tuen lisäksi, perheen pitää hoitaa työnantajavelvoitteet ja maksaa sosiaalivakuutusmaksut sekä Kelan maksamasta yksityisen kotihoidon tuesta että itse maksamastaan muusta palkasta. Vaikka perhe ei maksaisi itse mitään hoitajalle, perheen pitää ilmoittaa tulorekisteriin Kelan sijaismaksajana maksamat palkat (yksityisen hoidon tuki).

Kuntalisä on osa yksityisen hoidon tukea, jos kunta on sopinut sen maksamisesta Kelan kautta. Kelan maksama yksityisen hoidon tuki voi muodostua hoitorahasta, tulosidonnaisesta hoitolisästä sekä kuntalisästä. Kunnat voivat maksaa kuntalisän myös itse.

Jos perheesi saa yksityisen hoidon tuen kuntalisää, maksaja toimittaa tuesta ennakonpidätyksen riippumatta siitä, onko maksaja kunta vai Kela. Perheesi velvollisuudet varsinaisena työnantajana ovat samat, jotka on kuvattu edellä.

Tärkeää on, että se perheenjäsen, joka on tehnyt Kelalle hakemuksen yksityisen hoidon tuesta, hoitaa myös työntekijän vakuuttamisen sekä antaa ilmoitukset tulorekisteriin omalla henkilötunnuksellaan.

Perheen on ilmoitettava työsuhteisen lastenhoitajan saama yksityisen hoidon tuki ja kuntalisä tulorekisteriin tulolajilla Sijaismaksajan maksama palkka, josta työnantaja maksaa työnantajan sosiaalivakuutusmaksut. Koska perhe on varsinainen työnantaja, se maksaa sosiaalivakuutusmaksut koko palkan määrästä. Ennakonpidätyksen perhe toimittaa vain siitä palkan määrästä, jonka se mahdollisesti itse maksaa lastenhoitajalle (lue lisää luvusta 8 ja ohjeesta Tietojen ilmoittaminen tulorekisteriin: sijaismaksajan maksamat suoritukset).

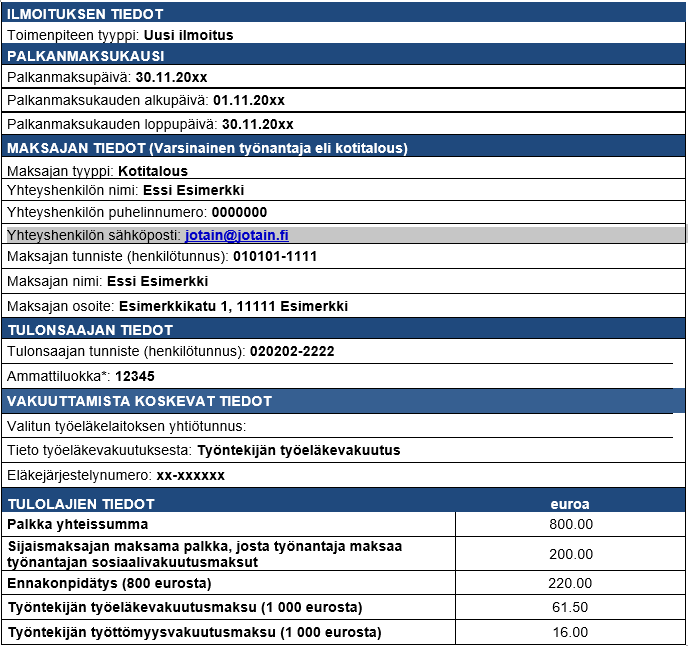

Esimerkki 14: Kotitalous on sopimustyönantaja, ja se on sopinut lastenhoitajalle palkaksi vuoden alusta lähtien 1 000 euroa kuukaudessa, josta Kelan maksama yksityisen hoidon tuki on 200 euroa. Kotitalouden maksamaksi palkaksi jää 800 euroa. Kotitalous antaa marraskuulta seuraavan ilmoituksen:

* Kohdassa ilmoitetaan Tilastokeskuksen ammattiluokituksen mukainen ammattiluokan koodi, jos tulonsaajalle on otettu työtapaturma- ja ammattitautivakuutus. Ammattiluokituksen löydät Tilastokeskuksen internetsivuilta.

Jos maksajana olisi tilapäinen työnantaja, ilmoitettaisiin lisäksi toisena maksajan tyyppinä Tilapäinen työnantaja.

Palkkatietoilmoituksen lisäksi perheen pitää antaa työnantajan erillisilmoitus työnantajan sairausvakuutusmaksusta luvun 9 mukaisesti.

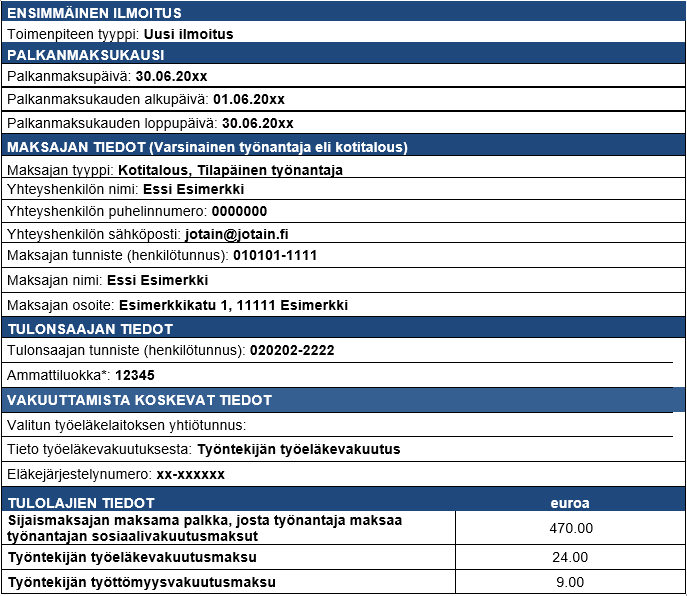

Esimerkki 15: Perhe on tilapäinen työnantaja ja on tehnyt lastenhoitajan kanssa sopimuksen toukokuun alusta elokuun loppuun. Perhe saa Kelalta yksityisen hoidon tukea kuukaudessa yhteensä 470 euroa (yksityisen hoidon tuen hoitoraha 170 euroa ja kuntalisä 300 euroa), jonka Kela maksaa suoraan lastenhoitajalle. Lastenhoitajaksi on palkattu 62-vuotias isovanhempi. Perhe ei maksa lastenhoitajalle muuta palkkaa.

Kela toimittaa vain ennakonpidätyksen maksaessaan yksityisen hoidon tuen lastenhoitajalle ja ilmoittaa sen tulorekisteriin.

Tässä tapauksessa perheen pitää laskuttaa työntekijän osuudet työeläke- ja työttömyysvakuutusmaksuista työntekijältä ja maksaa ne vakuuttajille yhdessä työnantajan osuuden kanssa.

Perheen on ilmoitettava tulorekisteriin lastenhoitajalle maksetusta yksityisen hoidon tuesta perityt työntekijän työeläke- ja työttömyysvakuutusmaksut.

Kesäkuulta annettava ilmoitus on seuraava:

* Kohdassa ilmoitetaan Tilastokeskuksen ammattiluokitus TK10:n mukainen ammattiluokan koodi. Ammattiluokituksen löydät tilastokeskuksen tai tulorekisterin internetsivulta.

Jos maksajana olisi sopimustyönantaja, ilmoitettaisiin maksajan tyyppinä vain Kotitalous.

Palkkatietoilmoituksen lisäksi pitää antaa työnantajan erillisilmoitus työnantajan sairausvakuutusmaksusta luvun 9 mukaisesti, koska työnteon alkaessa tiedetään, että 1 500 euron raja tulee ylittymään.

12 Työkorvaus yritykselle tai yrittäjälle, joka ei kuulu ennakkoperintärekisteriin

Jos maksat työkorvausta yritykselle, yrittäjälle tai yksityiselle perhepäivähoitajalle, joka ei kuulu ennakkoperintärekisteriin, ilmoita tulorekisteriin maksettu työkorvaus, toimitettu ennakonpidätys sekä kustannusten korvaukset, jos niitä on maksettu. Sosiaalivakuutusmaksuja ei makseta eikä ilmoiteta tulorekisteriin. Myöskään työnantajan erillisilmoitusta ei anneta.

Toimita ennakonpidätys seuraavasti:

- Jos työkorvaus on maksettu yritykselle (avoin yhtiö, kommandiittiyhtiö, osakeyhtiö, osuuskunta), tee työkorvauksen työn osuudesta ja matkakustannusten korvauksista 13 prosentin ennakonpidätys.

- Jos työkorvaus on maksettu toiminimiyrittäjälle, tee työkorvauksen työn osuudesta ennakonpidätys yrittäjän henkilökohtaisen ennakonpidätysprosentin mukaan.

- Laske ennakonpidätys arvonlisäverottomasta määrästä ja ilmoita se tulorekisteriin.

Työkorvaukset maksetaan yleensä yrityksen tai yrittäjän laatiman laskun perusteella.

Voit ilmoittaa työkorvauksen tulorekisterin sähköisessä asiointipalvelussa, palkanlaskentaohjelmiston kautta tai paperilla. Palkka.fi-palvelussa ei voi maksaa työkorvauksia, joten niistä ei myöskään tule sitä kautta ilmoituksia tulorekisteriin.

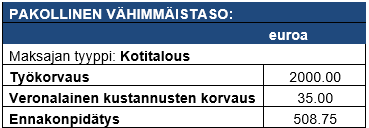

Esimerkki 16: Kotitalous maksaa ennakkoperintärekisteriin kuulumattomalle toiminimiyrittäjälle työkorvausta 2 000 euroa ja työvälineistä veronalaista kustannusten korvausta 35 euroa. Ennakonpidätys toimitetaan 2 035 eurosta. Yrittäjän ennakonpidätysprosentti on verokortin mukaan 25 %. Maksajan ja saajan tunnistetietojen lisäksi ilmoitetaan:

13 Palkan ja työnantajasuoritusten maksaminen

Kun palkkaat työntekijän, hoida seuraavat maksut:

- Maksa työntekijälle palkka sovitulla tavalla.

- Maksa toimitetut ennakonpidätykset sekä työnantajan sairausvakuutusmaksut Verohallinnolle OmaVerossa tai verkkopankin kautta viimeistään palkanmaksua seuraavan kuukauden 12. päivänä.

- Maksa mahdolliset työeläke- sekä työtapaturma- ja ammattitautivakuutusmaksut valitsemillesi vakuutusyhtiöille ja työttömyysvakuutusmaksut Työllisyysrahastolle. Työeläkevakuutusyhtiöt laskuttavat maksut suoraan työnantajalta, jollei muuta ole sovittu.

Jos käytät Palkka.fi-palvelua palkanlaskentaan, palvelu muodostaa automaattisesti ennakonpidätyksen, työnantajan sairausvakuutusmaksun ja työeläkevakuutusmaksun maksutiedot, joilla voit maksaa laskut verkkopankin kautta.

Työttömyysvakuutusmaksua ei voi maksaa Palkka.fi-palvelussa. Työllisyysrahasto määrää maksun, kun palkkasumma on yli 1 300 euroa kalenterivuodessa. Myöskään työtapaturma- ja ammattitautivakuutuksen maksuja ei voi maksaa Palkka.fi-palvelussa. Vakuutusyhtiöt laskuttavat maksut erikseen.

Maksamiseen saat ohjeita Verohallinnon, vakuutusyhtiöiden ja Työllisyysrahaston internetsivuilta tai ottamalla näihin muutoin yhteyttä.

14 Tulorekisteriin ilmoitettujen tietojen korjaaminen

Jos tulorekisteriin ilmoitetuissa tiedoissa on virhe, tiedot pitää korjata. Jos haluat muuttaa jo annettua ilmoitusta, anna korvaava palkkatietoilmoitus. Jos olet ilmoittanut palkkatietoja monelle työntekijälle, anna korvaava palkkatietoilmoitus vain siitä työntekijästä, jonka palkkatietoja pitää korjata. Jos olet maksanut ja ilmoittanut työnantajan sairausvakuutusmaksua ja korjaus vaikuttaa sen yhteismäärään, anna myös korvaava työnantajan erillisilmoitus.

Ilmoita muuttuneiden tietojen lisäksi myös kaikki oikein olleet tiedot uudestaan. Korvaava ilmoitus korvaa siis kokonaisuudessaan alkuperäisen ilmoituksen. Viimeisin ilmoitus on aina voimassa oleva ilmoitus. Anna korvaavalla ilmoituksella alkuperäisen ilmoituksen ilmoitusviite, jotta korjaus kohdistuu tulorekisterissä oikeaan alkuperäiseen ilmoitukseen. Saat aina uuden ilmoituksen antamisen yhteydessä tulorekisterin muodostaman ilmoitusviitteen, jolla korjauksen voi kohdistaa oikeaan ilmoitukseen. Jos olet antanut alkuperäiselle ilmoitukselle itse määrittelemäsi maksajan ilmoitusviitteen, voit käyttää sitä ilmoituksen korjaamisessa tulorekisterin muodostaman ilmoitusviitteen sijaan.

Jos olet esimerkiksi maksanut palkkaa 800 euroa ja ilmoittanut alkuperäisellä ilmoituksella palkkana vahingossa 80 euroa, ilmoita korvaavalla ilmoituksella kaikki aikaisemmat tiedot sellaisenaan ja korjattuna palkkatietona 800 euroa.

Jos korjaat yksittäisen ilmoituksen tietoja tulorekisterin sähköisessä asiointipalvelussa, voit avata alkuperäisen ilmoituksen ja korjata vain virheellisen tiedon. Muut tiedot säilyvät ennallaan.

Virheellinen ilmoitus on korjattava tulorekisteriin heti, kun virhe huomataan. Erityistä määräaikaa tälle ei ole. Kaikki virheelliset tiedot pitää korjata, ovat ne sitten pakollisia tietoja tai täydentäviä, vapaaehtoisesti annettuja tietoja. Jos jokin pakollinen tieto on puuttunut alkuperäiseltä ilmoitukselta, myös se on lisättävä korvaavaan ilmoitukseen.

Jos olet antanut ilmoituksen Palkka.fi-palvelussa, voit korjata ilmoitusta siellä.

Jos tulorekisteriin ilmoitettujen tietojen korjaaminen vaikuttaa sosiaalivakuutusmaksujen määriin, työeläke- ja vakuutusyhtiöt vastaavat näiden tietojen saattamisesta ajan tasalle.

Vaikka tulorekisterissä olevat tiedot yleensä korjataan korvaavalla ilmoituksella, tietyissä tilanteissa pitää ensin mitätöidä eli poistaa aiempi ilmoitus tulorekisteristä ja antaa sen jälkeen kokonaan uusi ilmoitus. Tiedot pitää mitätöidä, jos esimerkiksi jossakin seuraavista on virhe:

- maksupäivä

- palkanmaksukausi

- maksajan tai tulonsaajan asiakastunniste (esimerkiksi henkilötunnus tai Y-tunnus)

- tulonsaajan syntymäaika

- eläkejärjestelynumero

- työtapaturmavakuutusyhtiön tunniste tai vakuutusnumero.

Lue lisää tulorekisteriin ilmoitettujen tietojen korjaamisesta ohjeesta Tietojen korjaaminen tulorekisterissä.

15 Esimerkkejä ilmoittamisesta

15.1 Bruttopalkka 400 euroa

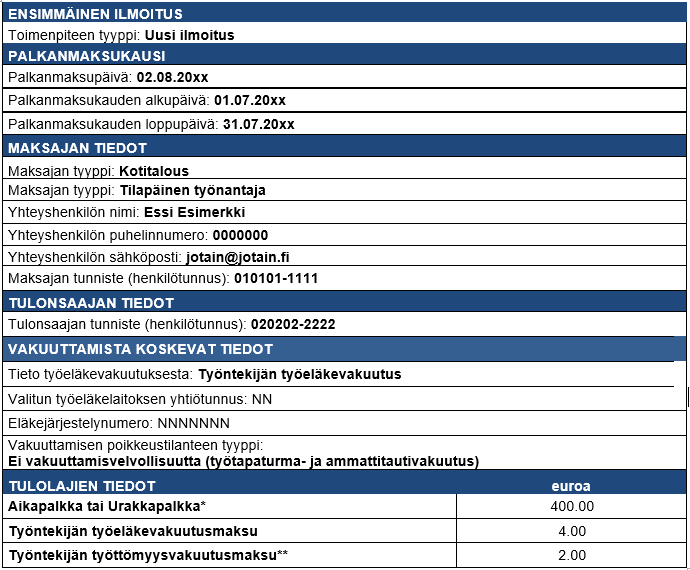

Esimerkki 17: Kotitalous on tilapäinen työnantaja eikä kuulu Verohallinnon työnantajarekisteriin. Kotitalous maksaa palkkaa 400 euroa kertasuorituksena naapurin 15-vuotiaalle nuorelle kouluikäisten lasten hoidosta. Perheellä ei ole oikeutta yksityisen hoidon tukeen. Työ on tehty heinäkuussa ja palkka maksetaan 2.8. Ennakonpidätystä ei tässä esimerkissä toimiteta eikä muita suorituksia vuoden aikana makseta.

Suoritus on työeläkevakuutusmaksun alainen, mutta ei työnantajan sairaus-, työttömyys- eikä työtapaturma- ja ammattitautivakuutuksen alainen. Työntekijän työttömyysvakuutusmaksu on perittävä, vaikka työnantajalle ei muodostu tästä maksuvelvollisuutta, koska työnantajaa koskeva 1 300 euron raja ei ylity. Työttömyysvakuutusmaksu jää tässä tapauksessa työnantajalle.

Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

* Ilmoita palkka tulolajilla Aikapalkka, jos maksat palkkaa esimerkiksi tuntihinnan mukaan. Ilmoita palkka tulolajilla Urakkapalkka, jos maksat palkan urakan perusteella.

** Työnantajana sinun on aina perittävä palkasta työntekijän osuus työttömyysvakuutusmaksusta, vaikka työnantajan osuutta ei tarvitsisikaan maksaa. Työttömyysvakuutusmaksu jää tässä tapauksessa työnantajalle. Tulonsaaja saa perityn summan vähennyksenä omassa verotuksessaan.

Työnantajan sairausvakuutusmaksua ei tarvitse maksaa eikä työnantajan erillisilmoitusta antaa.

15.2 Bruttopalkka 2 000 euroa, kustannusten korvauksia ja kuukausittainen siivoustyö

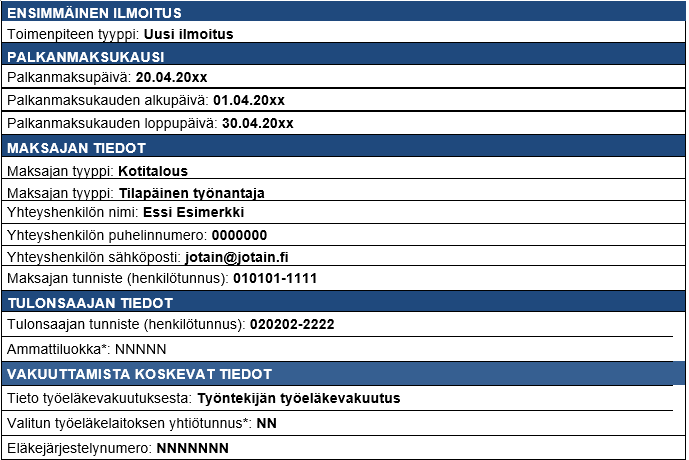

Esimerkki 18: Kotitalous on tilapäinen työnantaja eikä kuulu Verohallinnon työnantajarekisteriin. Kotitalous maksaa kertasuorituksena remontista palkkaa 2 000 euroa, korvausta työvälineistä 35 euroa, tavaranhakumatkasta verovapaata kilometrikorvausta 100 km:ltä 40 euroa ja osapäivärahan 15 euroa. Työ on tehty huhtikuussa ja palkka maksetaan 20.4. Kotitalous ei ole aiemmin samana vuonna maksanut muita palkkoja.

Kotitalous toimittaa ennakonpidätystä verokortin mukaan 25 % 2 000 euron bruttopalkasta. 35 euron kustannusten korvauksesta ei toimiteta ennakonpidätystä eikä makseta sosiaalivakuutusmaksuja.

Lisäksi kotitalous maksaa kuukausittain siivouksesta 150 euroa työkorvausta yritykselle, joka kuuluu ennakkoperintärekisteriin. Siivoustyötä ei ilmoiteta tulorekisteriin lainkaan, koska saaja kuuluu ennakkoperintärekisteriin.

Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

* Katso esimerkki 5.

Kotitalous voi ilmoittaa tiedot rahapalkoista kahdella tavalla:

* Tieto kilometrimäärästä voidaan antaa palkkakausittain, mutta se on annettava viimeistään vuoden viimeisellä ilmoituksella

Lisäksi kotitalous ilmoittaa työnantajan erillisilmoituksella työnantajan sairausvakuutusmaksun määrän:

15.3 Bruttopalkka 1 000 euroa, aiemmin on maksettu 1 300 euroa

Esimerkki 19: Kotitalous on tilapäinen työnantaja eikä kuulu Verohallinnon työnantajarekisteriin. Kotitalous on maksanut maaliskuussa työntekijälle remontista palkkaa 1 300 euroa. Ilmoitus on annettu 5.4. sähköisesti. Palkasta ei toimitettu ennakonpidätystä eikä maksettu työnantajan sairausvakuutusmaksua, koska palkkaa maksettiin enintään 1 500 euroa. Palkka ja muut sosiaalivakuutusmaksut maksettiin ja ilmoitettiin asianmukaisesti.

Samalle työntekijälle maksetaan toisesta saman vuoden lokakuussa tehdystä remontista 31.10. palkkaa 1 000 euroa. Koko vuoden palkkasumma ylittää 1 500 euron rajan. Työntekijän ennakonpidätys on verokortin mukaan 25 %. Ennakonpidätys toimitetaan 1 500 euron ylittävästä määrästä eli 800 eurosta (2 300 – 1 500). Työnantajan sairausvakuutusmaksu maksetaan ja ilmoitetaan 2 300 eurosta eli koko vuoden palkkasummasta.

Lokakuussa maksetusta palkasta tulorekisteriin ilmoitetaan palkkana 1 000 euroa ja ennakonpidätyksenä 200 euroa. Aikaisempaa ilmoitusta ei tarvitse korjata tai täydentää.

Kotitalous ilmoittaa seuraavat tiedot tulorekisteriin:

* Katso esimerkki 5.

Kotitalous voi ilmoittaa tiedot rahapalkoista kahdella tavalla:

Lisäksi kotitalous ilmoittaa työnantajan erillisilmoituksella työnantajan sairausvakuutusmaksun määrän. Maksukuukaudeksi merkitään se kuukausi, jonka aikana 1 500 euron raja ylittyy ja jolla ilmoitetaan siihen asti kertynyt sairausvakuutusmaksujen yhteismäärä.

* Katso esimerkki 5.