Verotulojen kehitys -tilaston tulkintaohje

Verotulojen kehitys -tilasto löytyy Verohallinnon tilastotietokannasta.

Katsaukset verotulojen kehityksestä sisältävät nostoja Verotulojen kehitys -tilastosta:

Tilaston data alkaa vuodesta 2011. Varsinaisen veron lisäksi lukuihin on ennen vuotta 2021 laskettu mukaan myös veronkorotukset, viivästysseuraamukset ja palautuskorot.

Sisällys

- Verolajit ja -ryhmät

- Valmisteverot ja autovero

- Arvonlisävero

- Verohallinnon verokertymissä eivät näy muiden viranomaisten keräämät verot

- Kuukausittaiset tilitysmäärät eroavat hieman kalenterikuukauden nettokertymistä

- Kertymien ja palautusten kirjaustapa

- Ajanjakso ja vertailtavuus

- Kertymien ja palautusten vuosirytmi

- Riippuvuus taloudellisesta suhdanteesta

- Joihinkin verokertymiin vaikuttavia tekijöitä

Verolajit ja -ryhmät

Kertymä- ja palautustiedot esitetään tilastolla veroryhmittäin ja -lajeittain.

Veroryhmistä henkilöasiakkaiden tulovero, yhteisöjen tulovero, valmistevero sekä muut verot sisältävät useita eri verolajeja. Sen sijaan arvonlisäverossa, työnantajan sairausvakuutusmaksussa sekä kiinteistöverossa verolaji- ja ryhmätaso ovat identtisiä.

Osa yritysten maksamista tai tilittämistä verolajeista esitetään tilastolla myös toimialakohtaisesti. Toimialatietona käytetään Tilastokeskuksen yritysrekisterin toimialaluokitusta (TOL 2008).

Kertymä- ja palautustietojen lisäksi tilastolla on omat näkymänsä oma-aloitteisten verojen ilmoitusaineistosta johdetuista ansiotulojen ja palkkasumman kehityksestä sekä arvonlisäveron ilmoitustiedoista.

Valmisteverot ja autovero

Valmisteverot ja autovero siirtyivät Tullilta Verohallinnon keräämiksi vuoden 2017 alussa.

Arvonlisävero

Maahantuonnin arvonlisävero siirtyi Tullilta Verohallinnon keräämäksi kohdekaudesta 1/2018 lähtien. Mikäli Tulli on määrännyt tätä aiemmille kohdekausille veroja, nämä verot maksetaan Tullille. Aiempien kohdekausien verot näkyvät erityisesti Tullin alkuvuoden 2018 kertymissä.

Arvonlisäveron vertailukelpoinen tarkastelu eri vuosien välillä ja erityisesti siirtymävuoden 2018 kohdalla vaatii Verohallinnon ja Tullin lukujen yhteenlaskemista.

Verohallinnon verokertymissä eivät näy muiden viranomaisten keräämät verot

Traficom vastaa ajoneuvoveron, ensirekisteröinnin jälkeisen autoveron sekä polttoainemaksun keräämisestä. Kertymää voi seurata Valtiokonttorin kuukausitiedotteista.

Tulli vastaa muiden kuin ALV-rekisteriin merkittyjen (esim.yksityishenkilöiden) maahantuontien arvonlisäverotuksesta. Tullin keräämien verojen kuukausitiedot ovat saatavilla Tullin tilastopalvelusta.

Myös muut valtion virastot keräävät jonkin verran arvonlisäveroa.

Kuukausittaiset tilitysmäärät eroavat hieman kalenterikuukauden nettokertymistä

Verohallinto tilittää keräämänsä verotulot eli nettokertymät kuukausittain veronsaajille, joita ovat valtio, kunnat, seurakunnat ja Kansaneläkelaitos.

Verotulot tilitetään kunnille, seurakunnille ja Kansaneläkelaitokselle kerran kuukaudessa. Tilitysten kertymisjakso alkaa jo edellisen kuukauden 18. päivä ja päättyy tilityskuukauden 17. päivä.

- Tarkemmat tiedot veronsaajien tilityksistä ovat saatavilla Veronsaajien palvelusta.

-

Valtion talousarviokirjanpidon virallisia toteumia voi seurata Valtiokonttorista.

Kertymien ja palautusten kirjaustapa

Tilasto perustuu verovarojen kirjanpitoon, jossa maksusuoritukset ja säännönmukaisen tuloverotuksen palautukset kirjataan maksuperusteisesti ja muut palautukset suoriteperusteisesti palautuspäätöspäivän mukaisesti.

Tämä poikkeaa esimerkiksi Tilastokeskuksen kansantalouden tilinpidossa käyttämästä suoriteperusteisesta kirjaamisesta, jossa verotulot pyritään kohdistamaan samaan ajankohtaan veron maksuvelvoitteen aiheuttaman tapahtuman kanssa.

Yhteisöjen säännönmukaisen verovuoden 2017 tuloverotuksen palautukset vähennettiin tilastolla suoriteperusteisesti jo sinä kuukautena, milloin yhteisöjen verotuspäätös muodostui. Tämä aikaisti yhteisöveron palautusten kuukausimääriä kalenterivuoden 2018 sisällä. Verovuoden 2018 palautuksista lähtien yhteisöjen säännönmukaisen verotuksen mukaiset palautukset on vähennetty tilastolla jälleen aiempaan tapaan maksuperusteisesti sinä kuukautena kuin ne on palautettu yhteisöille.

Verotusmenettelystä annetun lain 50 §:n mukaisesti verotuksessa hyväksi luettavat määrät, joita ei tarvita verovelvollisen verojen suoritukseksi verovuonna, hyvitetään ensisijaisesti alentamalla verovuonna hyväksi luettuja ennakoita niiden eräpäivien mukaisessa järjestyksessä uusimmasta vanhimpaan ja tämän jälkeen palauttamalla muita hyväksi luettuja määriä. Lakia sovellettiin ensimmäisen kerran vuodelta 2017 toimitettavassa yhteisöjen verotuksessa ja vuodelta 2018 toimitettavassa henkilöasiakkaiden verotuksessa. Siten verovuodesta 2017 lähtien yhteisöjen säännönmukaisen tuloverotuksen sekä verotuksen oikaisuihin liittyvät palautukset on ensisijaisesti kirjattu tilastolla riville Ennakkovero, joka entuudestaan sisälsi myös ennen verotuksen valmistumista tehtävät ennakkoverojen palautukset. Aiemmin säännönmukaisen tuloverotuksen sekä verotuksen oikaisuihin liittyvät palautukset kirjattiin riville Jäännösvero / ennakonpalautukset. Verovuodesta 2018 lähtien vastaavanlainen muutos palautusten kirjaamisessa tehtiin myös henkilöasiakkaiden tuloveron osalta, eli säännönmukaisen tuloverotuksen sekä verotuksen oikaisuihin liittyvät palautukset on ensisijaisesti vähennetty asiakkaan hyväksi luetuista ennakkoveroista. Jos asiakkaalla ei ole hyväksi luettuja ennakkoveroja tai muita veroja, säännönmukaisen tuloverotuksen sekä verotuksen oikaisuihin liittyvät palautukset kirjataan tilastolla riville Jäännösvero / ennakonpalautukset.

Ajanjakso ja vertailtavuus

Kertymä- ja palautustiedot esitetään kalenterikuukausittain sekä kumulatiivisesti kalenterivuoden alusta alkaen. Vertailulukuina toimivat edellisen vuoden vastaavien ajankohtien tiedot. Muutosprosenttisarakkeet kertovat prosentuaalisen vuosimuutoksen edellisen vuoden vastaavaan ajankohtaan verrattuna.

Jos ei erikseen muuta mainita, tilastoihin viittaavissa Verohallinnon teksteissä muutoksella tarkoitetaan muutosta edellisen vuoden vastaavasta ajankohdasta.

Kalenterikuukausi- ja vuosikohtaisia kertymä- ja palautustietoja on mahdollista tarkastella myös verovuosikohtaisesti.

Kalenterivuoden kertymät ja palautukset eivät ole sama asia kuin verovuoden kertymät ja palautukset. Kalenterivuoden aikana kertyy ja palautetaan usean eri verovuoden veroja. Vastaavasti verovuoden veroja maksetaan ja palautetaan usean eri kalenterivuoden aikana.

Esimerkiksi henkilöasiakkaiden verovuoden 2018 tuloverotus valmistuu vuoden 2019 lokakuun loppuun mennessä, minkä vuoksi verovuoteen 2018 liittyvät lisäennakoiden ja jäännösverojen eräpäivät sekä ennakonpalautukset ajoittuvat pääosin kalenterivuodelle 2019. Vanhojen verovuosien veroja voi kertyä vielä useita vuosia esimerkiksi ulosoton, oikeuden päätösten sekä verotarkastusten kautta. Vanhojen verovuosien verotusta myös oikaistaan jälkikäteen asiakkaiden hyväksi asiakkaiden muutoshakemusten tai oikeuden päätösten kautta, jolloin niistä voi muodostua palautuksia vielä useita vuosia verovuoden päättymisen jälkeen.

Kertymien ja palautusten vuosirytmi

Peräkkäiset kuukaudet eivät ole suoraan verrannollisia keskenään, koska eri verolajien kertymis- ja palautusrytmit poikkeavat toisistaan. Rytmiin vaikuttavat verolajin luonne, maksamiseen liittyvät eräpäivät sekä kausivaihtelu.

Suuriltakin näyttävät muutokset voivat johtua myös veroperuste- ja menettelymuutoksista, asiakkaiden käyttäytymismuutoksista tai muista tilastollisille aikasarjoille tyypillisistä satunnaisvaihteluista. Yksittäisten kuukausien lukujen tulkinta edellyttää varovaisuutta.

Suurimman verokertymän tuottavat henkilöasiakkaiden ennakonpidätykset, yhteisöjen ennakkoverot sekä arvonlisäverot kertyvät vuoden aikana suhteellisen tasaisesti johtuen eräpäivien kuukausittaisesta rytmistä.

Kiinteistöveron kertymä jakautuu pääosin syksylle kiinteistöveron eräpäivien mukaisesti. Myös henkilöasiakkaiden ja yhteisöjen lisäennakot, jäännösverot sekä veronpalautukset ovat selvästi kausiluontoisia verotuksen vuosirytmiin liittyvien eräpäivien johdosta.

Valmisteveroja maksetaan kuukausittain, mutta valmisteverokertymät voivat vaihdella eri kuukausien ja vuosien välillä huomattavan paljon johtuen veroperustemuutoksista tai niistä aiheutuvista käyttäytymismuutoksista.

Valmisteverot ovat luonteeltaan ohjaavia veroja, joissa verraten suuretkin veropohjan vuosimuutokset ovat odotettavia ja joihin on viime vuosina kohdistunut useita veroperustemuutoksia. Vertailukelpoisuuden säilyttämiseksi valmisteverokertymiä kannattaakin seurata ennen kaikkea vuositasolla.

Valmisteverokertymille on esimerkiksi tyypillistä, että ennen verotusperusteissa tapahtuvia kiristyksiä yhtiöt siirtävät tavallista suuremman määrän verollisiin varastoihin, mikä puolestaan näkyy tavallista suurempana verokertymänä eräpäiväkuukautena. Jos kiristykset tapahtuisivat tammikuusta 2022 alkaen, siirrot verollisiin varastoihin tehtäisiin joulukuussa 2021. Suurempi verokertymä näkyisi puolestaan helmikuussa 2022.

1/2021 verokaudesta lähtien valmisteverojen eräpäivä on ollut verokautta toisena seuraavassa kuussa. Aiemmin eräpäivä oli jo verokautta seuraavassa kuussa.

Riippuvuus taloudellisesta suhdanteesta

Verotulojen kehitykseen vaikuttavat oleellisesti taloudellisessa aktiviteetissa sekä veroperusteissa tapahtuneet muutokset. Yksittäisten verolajien reagointinopeus taloussuhdanteeseen vaihtelee.

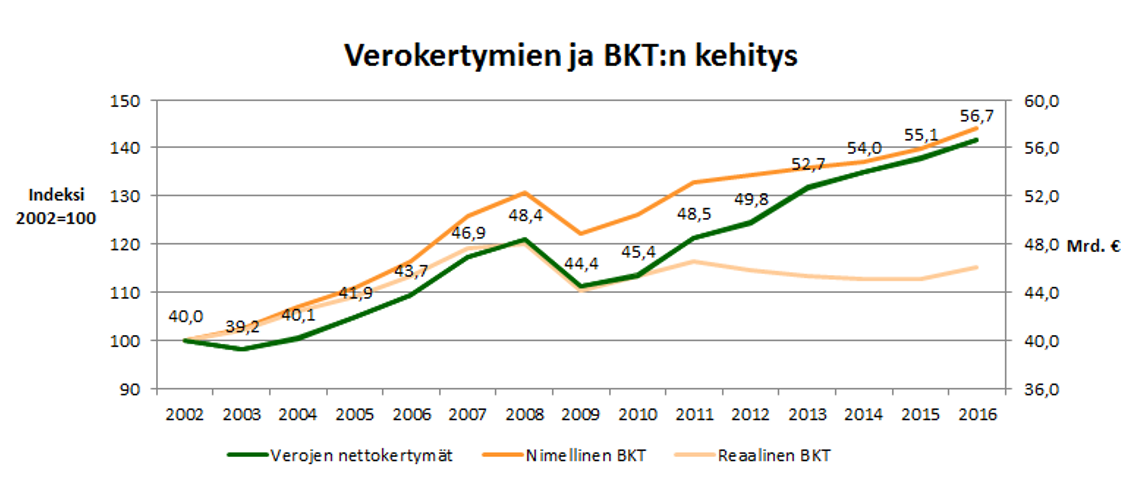

Vuosina 2002-2011 Verohallinnon keräämien verojen kokonaisnettokertymät seurasivat bruttokansantuotteen kehitystä vuositasolla varsin tarkasti. Vuosina 2012–2015 verokertymät sen sijaan kasvoivat, vaikka reaalinen bruttokansantuote supistui tai pysyi paikallaan. Sen sijaan nimellinen BKT kasvoi inflaation vaikutuksesta, samoin nimelliset verokertymät.

Verohallinnon verokertymät esitetään aina nimellisinä, eli kyseisen vuoden käyvin hinnoin laskettuna. Käyvin hinnoin laskettu nimellinen BKT kuvaakin verokertymien muutossuuntaa paremmin.

Kuvio 1: Verohallinnon keräämien verotulojen ja BKT:n kehitys 2002–2016. Verokertymät esitetty myös miljardein euroin (oikeanpuoleinen akseli).

Myös veroperuste- ja menettelymuutoksilla on suuri rooli verokertymien kehityksessä. Vuonna 2013 voimaan astui useita veroperusteiden kiristyksiä (esimerkiksi arvonlisäverokantojen korotukset) ja kokonaan uusia veroja (Yle-vero sekä pankkivero), minkä johdosta verokertymien kasvuvauhti oli selvästi nimellisen bruttokansantuotteen kasvua nopeampaa.

Joihinkin verokertymiin vaikuttavia tekijöitä

Ennakonpidätykset muodostavat yli 90 prosenttia henkilöasiakkaiden tuloverosta. Niiden kehitykseen vaikuttavat ansiotasossa tapahtuneet muutokset sekä veroperustemuutokset. Ansiotasoon vaikuttavissa talouden palkkasummassa ja työllisyyden kehityskuluissa tapahtuu harvoin äkkiliikkeitä. Ennakonpidätysten kehitys on siten yleensä suhteellisen tasaista ja se heijastaa yleistä ansiotason nousua ja veroperustemuutoksia.

Verohallinto saa kuukausittain tietoa ansiotason ja palkkasumman kehityksestä Tulorekisterin ja oma-aloitteisten verojen veroilmoitusten perusteella. Normaalissa kuukausimenettelyssä olevat työnantajat maksavat työnantajasuorituksensa eli ennakonpidätykset ja työnantajan sairausvakuutusmaksut viimeistään palkanmaksua seuraavan kuukauden 12. päivänä. Myös eläkkeiden ja muiden veronalaisten etuuksien maksajat noudattavat samaa aikataulua ennakonpidätyksissä, joten henkilöasiakkaiden ennakonpidätysten kehitys peilaa edellisen kuukauden ansiotason kehitystä.

Vuoden 2019 alussa palkkojen osalta otettiin käyttöön Tulorekisteri. Työnantajien on ilmoitettava sinne kaikki maksetut palkat viiden päivän kuluessa maksupäivästä. Tulorekisterin käyttöönottoon liittyi ongelmia, mistä johtuen ennakonpidätysten kertymät kehittyivät vuoden 2019 alkupuolella hitaammin kuin aikaisemmin. Ilmoitusongelmien korjautumisen seurauksena ennakonpidätysten kertymät kasvoivat loppuvuodesta 2019. Myös verokortteihin tuli kertymiin vaikuttavia muutoksia vuoden 2019 alusta. Esimerkiksi lisäprosentin ja sivutulokortin poistuminen vähensivät alkuvuoden kertymiä mutta vastaavasti kasvattivat kertymiä loppuvuodesta.

Henkilöasiakkaiden pääomatuloverot kertyvät osana ennakonpidätyksiä sekä ennakkoveroina, osingon ennakonpidätyksinä, lisäennakoina ja jäännösveroina. Vuoden 2013 alusta voimaan astunut Yle-vero kertyy pääasiassa ennakonpidätysten yhteydessä.

Yhteisöjen ennakkoperintä poikkeaa henkilöasiakkaiden ennakkoperinnästä. Verohallinto laskee yhteisöille niiden ennakkoverojen määrän pääsääntöisesti viimeksi valmistuneen verotuksen perusteella. Esimerkiksi verovuoden 2018 yhteisöjen ennakkoverot on alun perin laskettu verovuoden 2016 verotuksen mukaan, joten ne voivat poiketa oikeasta tasostaan.

Verohallinto tarkistaa yhteisöjen ennakkoverojen tasoa säännöllisesti uusien tietojen pohjalta. Myös yhteisöillä on mahdollisuus hakea ennakkoveroihinsa muutosta. Tyypillisesti yhteisöt reagoivat nopeasti negatiivisiin muutoksiin toimintaympäristössään ja hakevat ennakkoverojensa alentamista.

Positiivisissa muutostilanteissa sen sijaan haetaan harvemmin ennakkoverojen korottamista. Yhteisöillä on mahdollisuus maksaa lopullisesta tuloverostaan puuttuva osa ilman korkoseuraamuksia lisäennakkona kuukauden sisällä tilikauden päättymisestä. Ennakkoverojen ja lopullisen tuloveron välisen eron vaihtelusta johtuen lisäennakot voivat vaihdella huomattavasti vuosittain.

Yhteisöveron kehitystä kannattaa tarkastella verovuosikohtaisesti, mikä tarjoaa vertailukelpoisemman asetelman kalenterivuosittaiseen tarkasteluun verrattuna. Kalenterivuoden aikana kertyy ja palautetaan usean eri verovuoden veroja. Yhteisöveron kehityksen vertailukelpoisuutta hämärtää lisäksi veronmaksun ajoittumiseen ja sen optimointiin liittyvät heilahtelut, joista lisäennakot ovat hyvä esimerkki.

Verovuosikohtaisessakin tarkastelussa on syytä huomata, että pienenä maana yksittäisten isojen yritysten vaikutukset näkyvät Suomen yhteisöverokertymässä helposti. Yksittäisten huipputulosten lisäksi yritysten vanhojen vuosien tappiot ja ulkomaisen veron hyvitykset ovat muuttujia, joiden takia Suomen yhteisöveron kokonaismäärä voi kehittyä mihin suuntaan tahansa riippumatta esimerkiksi vallitsevasta taloussuhdanteesta.

Arvonlisäveron kertymä- ja palautustietoja tarkastelemalla voi päästä nopeimmin kiinni taloudessa tapahtuviin heilahteluihin. Satunnaisvaihteluiden ja suurista kertaluontoisista eristä aiheutuvien muutosten vaikutus on kuitenkin syytä huomioida.

Arvonlisäveron nettokertymän analysointi edellyttää bruttokertymän ja palautusten tarkastelua. ALV-palautusten määrä on yleensä noin 40 prosenttia bruttokertymästä. Jos sekä bruttokertymä että palautusten määrä kasvaa, se saattaa kertoa arvonlisäverotuksen piiriin kuuluvan taloudellisen toiminnan kehittymisestä.

Arvonlisäveron bruttokertymän muutos mukailee kotimaan myynnin kehitystä kahden kuukauden viiveellä, koska arvonlisäverolliset myynnit on ilmoitettava ja maksettava normaalisti kahden kuukauden kuluessa. Esimerkiksi kauppojen joulumyynti näkyy arvonlisäveron bruttokertymissä vasta helmikuussa.

Arvonlisäveron ilmoitustiedoista voi tarkastella, miten kotimaan myyntien suoritettava ALV jakautuu eri verokantojen välille. Ilmoitus- ja kertymätiedot eivät kuitenkaan ole aivan yhdenmukaisia, koska kaikkea ilmoitettua arvonlisäveroa ei makseta ajoissa. Se saattaa kertyä myöhemmin perintätoimenpiteillä tai jäädä kokonaan kertymättä. Viimeisimpien kuukausien ilmoitustiedot liikkuvat yleensä jonkin verran ylöspäin, koska veroilmoituksia annetaan myöhässä.

Palautettavaa arvonlisäveroa syntyy, kun kohdekauden vähennettävät verot ovat suuremmat kuin suoritettavat verot. Tyypillisiä ALV-palautuksiin johtavia tilanteita ovat vienti, suuret investoinnit, sesonkikauppaan valmistautuminen, rakentamispalveluiden käänteinen ALV-velvollisuus sekä kunnille palautettava ALV (esim. kuntien ostaessa terveyspalveluita).

Suurimmaksi osaksi ALV-palautuksissa on kyse tavaroiden ja palvelujen viennistä, jossa 0-verokannan myötä ei synny lainkaan suoritettavaa veroa, mutta vientiyritys saa vähentää hankintoihinsa sisältyneen arvonlisäveron. Viennin kehityksen ja ALV:n palautusten välinen suhde ei ole kuitenkaan yhtä yksiselitteinen kuin kotimaan myynnillä ja ALV:n bruttokertymällä, koska ALV:n palautuksia on mahdollista hakea jo ennen vientitapahtumaa sitä mukaa, kuin vientikauppaa varten tehtyjä hankintoja syntyy.

Suomessa toimiva alihankkija puolestaan tilittää Verohallinnolle vientiyrityksen sille maksaman arvonlisäveron, joten pidemmällä aikavälillä yksittäisen vientitapahtuman nettovaikutus ALV-kertymään on nolla. Toki viennistä seuraa muita huomattavia verovaikutuksia esimerkiksi yritysten parantuneiden tulosten ja palkkaamien työntekijöiden sekä heidän kulutuksensa kautta.

Kuukausitasolla heittoja voi olla johtuen siitä, kuinka pian yritykset kohdekauden suoritettavan/vähennettävän arvonlisäveronsa ilmoittavat. Yleisesti yhden kalenterikuukauden aikana ilmoitetaan kahden eri kohdekuukauden arvonlisäveroa. Palautuksia haetaan tyypillisesti heti kohdekauden jälkeen eli kuukautta ennen eräpäivää, kun taas maksettavaksi tuleva arvonlisävero kertyy pääosin eräpäiväkuukauden aikana.

Samaisesta asiakaskäyttäytymisestä johtuen myös investoinneissa ja muussa tuotannossa investoijan/ostajayrityksen hakemat arvonlisäveron palautukset menevät usein kuukauden verran alihankkijan maksaman ALV-bruttokertymän edellä (poikkeuksena tietyt rakentamispalveluiden myynnit, joissa on voimassa käännetty verovelvollisuus). Arvonlisäveron nettokertymä kasvaa pysyvämmin vasta investoinnin/tuotannon loppuvaiheessa eli sitten, kun lopputuotteen myyjä tilittää Verohallinnolle loppukäyttäjän maksaman veron. Toisin sanoen pitkällä tähtäimellä arvonlisäveron nettokertymän kehityksessä on ennen kaikkea kyse kotimaisesta kulutuksesta.

Verohallintoon siirtyi Tullin keräämä maahantuonnin arvonlisävero tammikuun 2018 kohdekaudesta alkaen, mutta aikaisempien kohdekausien arvonlisävero maksetaan edelleen Tullille. Erityisesti Tullille kertyi arvonlisäveroa vuoden 2018 tammi- ja helmikuussa koska Verohallinnolle siirtyneen 1/2018 kohdekauden eräpäivä oli kuukausimenettelyssä olevilla (=suurin osa asiakkaista) maaliskuussa. Tästä syystä Verohallinnon kertymät vuosina 2018 ja 2019 tammi- ja helmikuun osalta eivät ole vertailukelpoisia vaan kertymiin on lisättävä Tullin keräämä arvonlisävero.