Konsernivähennys

- Antopäivä

- 2.6.2021

- Diaarinumero

- VH/761/00.01.00/2021

- Voimassaolo

- 2.6.2021 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

Tässä ohjeessa käsitellään verovuodesta 2021 alkaen sovellettavan Euroopan talousalueella sijaitsevan tytäryhtiön lopullisen tappion konsernivähennyksestä annetun lain (1198/2020) säännösten soveltamista.

Ohjeen lukua 4.3.2 on päivitetty 13.12.2021 siltä osin, kun siirtohinnoitteluoikaisua koskevaa verotusmenettelylain (VML) 31 §:ää on muutettu vuoden 2022 alusta alkaen. Muutoksen seurauksena VML 31 §:n 2-3 momentit siirtyivät pykälän 4-5 momenteiksi. Tämän johdosta myös konsernivähennyslain 10 §:n 1 momentti muuttui.

1 Johdanto

Laki Euroopan talousalueella sijaitsevan tytäryhtiön lopullisen tappion konsernivähennyksestä (1198/2020, jäljempänä konsernivähennyslaki tai laki) tuli voimaan 1.1.2021. Lakia sovelletaan ensimmäisen kerran verovuodelta 2021 toimitettavassa verotuksessa. Säännökset perustuvat hallituksen esitykseen HE 185/2020 vp (jäljempänä hallituksen esitys tai HE).

Konsernivähennyslain tarkoituksena on mahdollistaa Euroopan talousalueella sijaitsevassa valtiossa (ETA-valtiossa) sijaitsevan tytäryhtiön niin sanottujen lopullisten tappioiden huomioon ottaminen lain edellytykset täyttävän Suomessa yleisesti verovelvollisen emoyhtiön verotuksessa Euroopan unionin oikeudessa (EU-oikeus) edellytetyllä tavalla, mutta kuitenkin siten, että lainsäädäntö turvaa Suomen veropohjaa.

Konsernivähennys on emoyhtiön elinkeinotoiminnan tulosta tehtävä vähennys, jonka määrä perustuu ETA-valtiossa asuvan tytäryhtiön lopullisten tappioiden määrään. Konsernivähennys tehdään tytäryhtiön purkuvuonna, eikä sen johdosta vahvisteta tappiota emoyhtiölle. Konsernivähennys ei voi perustua toisessa ETA-valtiossa olevan sisaryhtiön tappioihin.

Konsernivähennyslaki koskee sellaista osakeyhtiötä tai osuuskuntaa, joka voi olla myös konserniavustuksen antajana tai saajana. Konserniavustuksesta verotuksessa annettu laki (825/1986, konserniavustuslaki) mahdollistaa konserniavustuksen vähentämisen antajan tulosta ja sen lukemisen saajan tuloksi kotimaisten osakeyhtiöiden ja osuuskuntien verotuksessa konserniavustuslain muiden edellytysten täyttyessä. Ulkomaisen tytäryhtiön lopullisten tappioiden huomioon ottaminen ei tapahdu konserniavustuksen kautta, vaan EU-oikeuden mukaiset lopulliset tappiot vähennetään kotimaisen emoyhtiön verotuksessa konsernivähennyksenä lain edellytysten täyttyessä (ks. myös HE s. 16). Konserniavustusta käsitellään tarkemmin Verohallinnon ohjeessa Konserniavustus.

Konsernivähennyslakia ei sovelleta tappioiden vähentämiseen tilanteessa, jossa ulkomainen tappiollinen tytäryhtiö sulautuu rajat ylittäen suomalaiseen emoyhtiöönsä (tuloverolain (TVL) 123 §:n 2 momentin soveltamistilanteet). Ulkomaiselle tytäryhtiölle syntyneiden lopullisten tappioiden vähentäminen sulautumistilanteissa ratkaistaan siten muun verolainsäädännön sekä kotimaisen ja Euroopan unionin tuomioistuimen (EUT) oikeuskäytännön perusteella. Tappioiden vähentämistä rajat ylittävässä sulautumisessa käsitellään tarkemmin Verohallinnon ohjeen Yritysjärjestelyt ja verotus – sulautuminen luvussa 3.5.3.

2 Konsernivähennyksen osapuolet

2.1 Emoyhtiö

Konsernivähennys tehdään emoyhtiön verotuksessa. Konsernivähennyksen tekeminen edellyttää, että emoyhtiö täyttää lain 1, 2 ja 6 §:n edellytykset.

Lain 2 §:n 1 momentin 1 kohdan mukaan emoyhtiöllä tarkoitetaan kotimaista osakeyhtiötä ja osuuskuntaa, joka omistaa välittömästi vähintään yhdeksän kymmenesosaa tytäryhtiön osakepääomasta tai osuuksista ja jonka verotuksellisen kotipaikan ei katsota kaksinkertaisen verotuksen välttämistä koskevan sopimuksen mukaan olevan toisessa valtiossa.

Lain 2 §:n 2 momentin mukaan mitä 1 momentin 1 kohdassa säädetään emoyhtiöstä, sovelletaan myös Euroopan talousalueeseen kuuluvan valtion lainsäädännön mukaan perustettuun kotimaiseen osakeyhtiöön tai osuuskuntaan rinnastuvaan yhtiöön, jonka sääntömääräinen kotipaikka, keskushallinto tai päätoimipaikka on Euroopan talousalueella ja jota pidetään Suomessa yleisesti verovelvollisena.

Lain 1 §:n 2 momentin mukaan lakia sovelletaan niihin osakeyhtiöihin ja osuuskuntiin, jotka voivat olla konserniavustuslaissa tarkoitetun konserniavustuksen antajana tai saajana. Lain 6 §:n perusteella emoyhtiö ei voi olla elinkeinotulon verottamisesta annetusta laissa (EVL, elinkeinoverolaki) tarkoitettu talletuspankki eikä luotto-, vakuutus- tai eläkelaitos.

Lain 2 §:n 1 momentin 1 kohdan perusteella emoyhtiön on lähtökohtaisesti oltava kotimainen osakeyhtiö tai osuuskunta. Osakeyhtiö tai osuuskunta on kotimainen, jos se on Suomen lakien mukaan perustettu tai Suomessa rekisteröity. Emoyhtiö ei kutenkaan voi olla elinkeinoverolaissa tarkoitettu talletuspankki eikä luotto-, vakuutus- tai eläkelaitos. Koska emoyhtiön on oltava osakeyhtiö tai osuuskunta, muut yhteisöt tai yhtymät eivät voi tehdä konsernivähennystä.

Lain 2 §:n 2 momentin perusteella lain tarkoittamaksi emoyhtiöksi voidaan katsoa myös ulkomainen yhteisö, joka on TVL 9 §:n 1 momentin 1 kohdan mukaan Suomessa yleisesti verovelvollinen tosiasiallisen johtopaikkansa perusteella. Tämä edellyttää, että ulkomainen yhteisö rinnastuu kotimaiseen osakeyhtiöön tai osuuskuntaan. Lisäksi edellytetään, että ulkomainen yhteisö on perustettu ETA-valtion lainsäädännön mukaan, ja sen sääntömääräinen kotipaikka, keskushallinto tai päätoimipaikka on ETA-valtiossa. Myöskään ulkomainen yhteisö ei saa olla elinkeinoverolaissa tarkoitettu talletuspankki, luotto-, vakuutus- tai eläkelaitos.

ETA-valtion ulkopuolella perustettu ulkomainen yhteisö ei voi tehdä konsernivähennystä, vaikka sitä pidettäisiin Suomessa yleisesti verovelvollisena. Myöskään ulkomaisen yhteisön Suomessa oleva kiinteä toimipaikka (Suomessa rajoitetusti verovelvollinen yhteisö) ei voi tehdä konsernivähennystä riippumatta siitä, minkä valtion lain mukaan ulkomainen yhteisö on perustettu (HE s.17). Ulkomaisen yhteisön yleistä ja rajoitettua verovellisuutta käsitellään tarkemmin Verohallinnon ohjeessa Yhteisön yleinen ja rajoitettu verovelvollisuus.

Jotta kotimaista osakeyhtiötä, osuuskuntaa tai niihin rinnastuvaa Suomessa yleisesti verovelvollista ETA-valtiossa perustettua ulkomaista yhteisöä voidaan pitää laissa tarkoitettuna emoyhtiönä, yhteisön verotuksellisen kotipaikan on myös mahdollisesti sovellettavan verosopimuksen mukaan oltava Suomi. Verotuksessa syntyy toisinaan kaksoisasumistilanteita, joissa yhteisö katsotaan Suomen lainsäädännön mukaan Suomessa asuvaksi ja toisen valtion lainsäädännön mukaan siinä valtiossa asuvaksi. Kaksoisasumistilanteissa syntyvän kaksinkertaisen verovelvollisuuden estämiseksi verosopimuksissa on määräyksiä siitä, missä sopimusvaltiossa yhteisön katsotaan asuvan. Lain 2 §:n 1 momentissa nimenomaisesti edellytetään, että kaksoisasumistilanteessa emoyhtiön verotuksellisen kotipaikka on myös verosopimuksen mukaan Suomessa.

Lakia sovelletaan lain 1 §:n 2 momentin perusteella vain niihin osakeyhtiöihin ja osuuskuntiin, jotka voivat olla konserniavustuslaissa tarkoitetun konserniavustuksen antajana tai saajana. Hallituksen esityksen (s. 17) mukaan tämä tarkoittaa sitä, että muiden konsernivähennyslaissa suoraan säädettyjen edellytysten lisäksi konsernivähennyksen tekevän emoyhtiön verotuksessa on sovellettava elinkeinoverolakia. Elinkeinoverolain soveltaminen määräytyy verovelvollisen oikeudellisesta muodosta riippuen joko yhteisömuodon tai verovelvollisen harjoittaman toiminnan luonteen perusteella. Elinkeinoverolain soveltamista yhteisöjen verotuksessa käsitellään tarkemmin Verohallinnon ohjeessa Eräiden yhteisöjen tulolähdejaon poistaminen.

2.2 Tytäryhtiö

Lain 2 §:n 1 momentin 2 kohdassa määritellään tytäryhtiö, jonka lopulliset tappiot voivat olla konsernivähennyksen perusteena. Lainkohdan mukaan tytäryhtiöllä tarkoitetaan kotimaista osakeyhtiötä tai osuuskuntaa vastaavaa Euroopan talousalueella asuvaa yhteisöä, jonka kotipaikka on kyseessä olevan valtion verolainsäädännön mukaan tässä valtiossa ja jonka kotipaikka kaksinkertaisen verotuksen välttämistä koskevan sopimuksen mukaan ei ole Euroopan talousalueen ulkopuolisessa valtiossa.

Lain 6 §:n perusteella tytäryhtiö ei voi olla elinkeinoverolaissa tarkoitettu talletuspankki eikä luotto-, vakuutus- tai eläkelaitos.

Tytäryhtiön pitää siten olla ulkomainen yhteisö, joka rinnastuu kotimaiseen osakeyhtiöön tai osuuskuntaan. Tytäryhtiö ei voi olla EVL:n tarkoittama talletuspankki eikä luotto-, vakuutus- tai eläkelaitos. Tytäryhtiön verotuksellisen kotipaikan pitää olla ETA-valtiossa kyseisen valtion verolainsäädännön mukaan, eikä tytäryhtiön kotipaikka saa kaksoisasumistilanteessa olla verosopimuksen mukaan muussa kuin ETA-valtiossa.

2.3 Omistussuhde

Lain 2 §:n 1 momentin 1 kohdan mukaan emoyhtiön tulee omistaa välittömästi vähintään yhdeksän kymmenesosaa tytäryhtiön osakepääomasta tai osuuksista. Omistussuhteen tulee olla olemassa tappiovuoden alusta lukien (lain 5 § 1 momentti 5 kohta) tytäryhtiön purkuhetkeen asti. Käytännössä osuudella osakepääomasta tarkoitetaan emoyhtiön omistusosuutta tytäryhtiön osakkeista. Välitön omistaminen tarkoittaa sitä, että emoyhtiö omistaa itse vaaditun vähintään 9/10 osuuden tytäryhtiön osakepääomasta tai osuuksista.

Esimerkki 1:

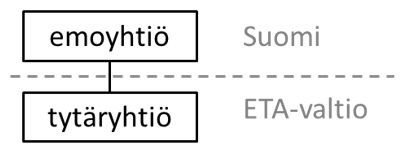

Emoyhtiö omistaa toisessa ETA-valtiossa asuvan tytäryhtiön kokonaan. Siten emoyhtiön ja tytäryhtiön välillä vallitsee laissa tarkoitettu välitön omistussuhde.

Lain 3 §:n mukaan lain 2 §:n 1 momentin 1 kohdasta poiketen omistusosuutta laskettaessa otetaan huomioon myös välillinen omistus, jos omistusketjussa emoyhtiön ja tytäryhtiön välissä olevan yhtiön tai yhtiöiden verotuksellinen kotipaikka on tytäryhtiön kanssa samassa ETA-valtiossa. Tällöinkin 9/10 omistusedellytyksen tulee toteutua tappiovuoden alusta tytäryhtiön purkuhetkeen asti. Lisäksi edellytetään, että yhtiön tai yhtiöiden kotipaikan ei verosopimuksen mukaan katsota olevan toisessa valtiossa.

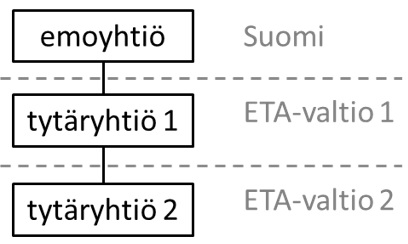

Esimerkki 2:

Emoyhtiö omistaa kokonaan tytäryhtiö 1:n. Tytäryhtiö 1 puolestaan omistaa kokonaan tytäryhtiö 2:n. Molemmat tytäryhtiöt asuvat laissa tarkoitetulla tavalla samassa ETA-valtiossa. Emoyhtiön ja tytäryhtiö 1:n välillä vallitsee laissa tarkoitettu välitön omistussuhde. Emoyhtiön ja tytäryhtiö 2:n välillä vallitsee laissa tarkoitettu välillinen omistussuhde.

Välillisesti omistetun tytäryhtiön lopullisten tappioiden perusteella ei voida tehdä konsernivähennystä, jos yhtiö, jonka kautta välillinen omistus muodostuu, asuu kolmannessa ETA-valtiossa tai muussa valtiossa. Se, voidaanko välillisesti omistetun tytäryhtiön lopulliset tappiot ottaa tällaisessa tilanteessa huomioon sen yhtiön verotuksessa, jonka kautta välillinen omistus muodostuu, ratkaistaan tuon yhtiön asuinvaltion lainsäädännön perusteella.

Esimerkki 3:

Suomessa asuva emoyhtiö omistaa kokonaan tytäryhtiö 1:n. Tytäryhtiö 1 puolestaan omistaa kokonaan tytäryhtiö 2:n. Tytäryhtiö 1 ja 2 asuvat eri ETA-valtioissa. Emoyhtiön ja tytäryhtiö 1:n välillä on laissa tarkoitettu välitön omistussuhde. Sen sijaan emoyhtiön ja tytäryhtiö 2:n välillä ei vallitse laissa tarkoitettua välillistä omistussuhdetta, koska tytäryhtiö 2 ei sijaitse samassa ETA-valtiossa tytäryhtiö 1:n kanssa. Emoyhtiö ei voi tehdä konsernivähennystä tytäryhtiö 2:n lopullisten tappioiden perusteella.

Koska emoyhtiön pitää omistaa tytäryhtiö lain tarkoittamalla tavalla välittömästi tai välillisesti, yhtiö ei voi tehdä konsernivähennystä toisessa ETA-valtiossa asuvan sisaryhtiönsä tappioiden perusteella.

3 Edellytykset tappioiden lopullisuudelle

3.1 Lopullisten tappioiden määritelmä

Konsernivähennyksen määrä perustuu tytäryhtiön lopullisten tappioiden määrään. Lain 4 §:ssä määritellään, mitä tappioiden lopullisuudella tarkoitetaan. Lain 4 §:ssä edellytetyn lisäksi lain 5 ja 7 §:ssä olevien muiden edellytysten on täytyttävä, jotta tappioita voidaan pitää lopullisina.

Lain 4 §:n mukaan lopullisina tappioina pidetään sellaisia tytäryhtiön tappioita, joita tytäryhtiö tai mikään muu taho ei ole voinut eikä voi käyttää tytäryhtiön verotuksellisessa kotipaikassa tai muualla.

Tappioiden käyttämisellä tarkoitetaan mitä tahansa tappioiden hyödyntämistä. Tappioiden lopullisuutta arvioitaessa huomioon otetaan tappioiden käyttömahdollisuus tytäryhtiön asuinvaltiossa tai muualla aiempina vuosina, kuluvana vuonna ja tulevina vuosina. Tappioiden lopullisuus edellyttää, että tytäryhtiö ei saa enää tuloja. Tappioiden käyttömahdollisuuksien arvioinnissa ei oteta pelkästään huomioon tytäryhtiön omia mahdollisuuksia hyödyntää tappioita, vaan myös se, olisiko kolmas osapuoli voinut hyödyntää tappioita, taikka voisiko kolmas osapuoli tulevaisuudessa hyödyntää tappioita. Kolmannen osapuolen käyttömahdollisuus voi muodostua esimerkiksi konserniverojärjestelmän perusteella, yritysjärjestelyn seurauksena tai jos kolmas osapuoli hankkii tytäryhtiön osakkeet. Tappioiden huomioon ottamisella tulevina verovuosina tarkoitetaan tappioiden vähentämismahdollisuuksien arvioimista tilanteessa, jossa tytäryhtiötä ei olisi purettu.

Hallituksen esityksessä (s. 21) todetaan, että lopullinen tappio käsitteenä määräytyy EU-oikeuden nojalla. Konsernivähennyslain 4 §:n tulkinnassa otetaan siten huomioon EUT:n lopullisia tappioita koskeva oikeuskäytäntö. Koska lopullisen tappion käsitteen sisältö täsmentyy oikeuskäytännön kehittyessä, myös tuleva EUT:n oikeuskäytäntö voi vaikuttaa lopullisen tappion käsitteen tulkintaan.

EUT:n konsernin rajat ylittävää tuloksentasausta koskevissa ratkaisuissa tappioiden lopullisuudelle on esitetty seuraavia edellytyksiä:

- tytäryhtiö on käyttänyt loppuun kaikki sen asuinvaltiossa olemassa olevat tappioiden huomioon ottamista koskevat mahdollisuudet (Marks & Spencer (C-446/03), kohta 55)

- ei ole olemassa mahdollisuutta siihen, että joko tytäryhtiö itse tai kolmas voi ottaa tytäryhtiön tappiot huomioon sen asuinvaltiossa tulevien verovuosien aikana (Marks & Spencer (C-446/03), kohta 55)

- tappioita ei voida käyttää vähentämällä tappiota tytäryhtiön aikaisempien verovuosien voitoista (Marks & Spencer (C-446/03), kohta 55)

- tappioita ei ole voitu käyttää aikaisempina verovuosina siirtämällä niitä kolmannelle (Marks & Spencer (C-446/03), kohta 55)

- tytäryhtiö ei saa enää edes vähäisiä tuloja asuinvaltiostaan (Marks & Spencer II (C-172/13), kohta 36)

- tappioita ei voida vähentää tytäryhtiöllä olevien varojen veronalaista arvonnousua vastaan (A Oy (C-123/11), kohta 53)

- kolmas, etenkin siinä tapauksessa, että tytäryhtiö myydään sille, ei voi ottaa tytäryhtiön tappiota huomioon sen asuinvaltiossa tulevien verovuosien aikana (Marks & Spencer (C-446/03), kohta 55)

- tappioita ei voida käyttää taloudellisesti hyväksi siirtämällä niitä kolmannelle, esimerkiksi siten että tytäryhtiö luovutetaan hintaan, jossa otetaan huomioon sen veroedun arvo, joka saadaan voitaessa vähentää tappiot tulevina vuosina (Holmen (C-608/17), kohdat 37–38) ja Memira (C-607/17), kohdat 25–26).

EUT:n oikeuskäytännön mukaan tappioiden lopullisuus ei voi aiheutua siitä seikasta, että kyseisen tytäryhtiön asuinvaltio ei salli minkäänlaista mahdollisuutta tappioiden vähentämiseksi tulevina vuosina (Marks & Spencer II (C-172/13), kohta 33, K (C-322/11), kohdat 75-79 ja Timac Agro Deutschland GmbH (C-388/14), kohta 54). Siten tytäryhtiön tappiot eivät ole laissa tarkoitettuja lopullisia tappioita, jos niiden vähentäminen ei ole ollut tytäryhtiön asuinvaltion lainsäädännön mukaan koskaan mahdollista tai mahdollisuus on siellä jostain syystä menetetty.

Myöskään tytäryhtiön kotivaltion lainsäädännön rajoitus tappioiden siirtymisestä sulautumis- tai purkutilanteessa tai tappioiden vähentämisen määrälliset käyttörajoitukset eivät ole sellaisenaan riittäviä osoittamaan tappioiden lopullisuutta (Memira (C-607/17), kohta 27 ja Holmen (C-608/17), kohta 39-45). Hallituksen esityksen (s. 22) mukaan tämän tyyppiset rajoitukset voivat lähinnä toimia osoituksena siitä, voidaanko tappioita hyödyntää tytäryhtiön kotivaltiossa esimerkiksi kolmannen tahon toimesta. Siten jos tytäryhtiön kotivaltion lainsäädäntö ei salli minkäänlaista oikeudellista tappioiden siirtomahdollisuutta kolmannelle, olisi tällainen rajoitus lähinnä osoitus siitä, voidaanko tappioita siirtää kolmannelle osapuolelle myymällä yhtiö. Tämä seikka yksinään ei kuitenkaan vielä osoita tappioiden lopullisuutta.

Keskusverolautakunta (KVL) on ottanut kantaa tappioiden lopullisuuteen konsernivähennyslakia sovellettaessa ennakkoratkaisussa KVL 8/2021 (ei muutosta KHO 28.9.2021/H3271). Ratkaisussa KVL katsoi, etteivät konsernivähennyslain 4 ja 5 §:ssä säädetyt sekä EUT:n oikeuskäytännön mukaiset edellytykset ulkomaalaisen tytäryhtiön tappioiden lopullisuudelle täyttyneet. Hakemuksessa esitetyssä tilanteessa suomalaisella yhtiöllä oli Espanjassa tytäryhtiö, jonka toiminta oli tarkoitus lopettaa, varat realisoida ja tytäryhtiö purkaa. Tytäryhtiöllä oli tappioita vuosilta 2012-2016. Espanjaan jäi kaksi muuta konserniyhtiötä. Espanjassa paikallisten konserniyhtiöiden on mahdollista muodostaa veroryhmä, jossa toisten yhtiöiden tappioita voidaan hyödyntää. Tytäryhtiö ja muut Espanjassa asuvat konserniyhtiöt eivät muodostaneet veroryhmää. Lisäksi kun muut konserniyhtiöt olivat kuuluneet tytäryhtiön kanssa samaan konserniin vasta vuodesta 2017 alkaen, ei tappioiden hyödyntäminen veroryhmän kautta ollut Espanjan lainsäädännön mukaan mahdollista. Tytäryhtiön harjoittamasta toiminnasta oli kertynyt vuodesta 2017 alkaen tuottoja, joista yhtiön aiempien vuosien tappioita oli vähennetty, ja tytäryhtiön varat ylittivät sen velat vuoden 2019 lopussa.

KVL katsoi, ettei hakija ollut osoittanut, että kyseessä olevat tappiot eivät voisi tulla hyödynnetyiksi myöhempinä vuosina tytäryhtiön asuinvaltiossa Espanjassa yhä asuvien tytäryhtiöiden tuloksesta esimerkiksi sen seurauksena, että konserni järjestelisi tytäryhtiön asuinvaltiossa harjoittamiaan toimintoja uudelleen. Lisäksi KVL katsoi, ettei hakija ollut näyttänyt tytäryhtiön vuodesta 2017 alkaen saamat tuotot ja varallisuus huomioiden, ettei tytäryhtiö voisi saada asuinvaltiossaan tulevien vuosien aikana edes vähäisiä rahoitus- tai muita tuloja, joista kyseessä olevia tappioita voitaisiin jatkossakin vähentää.

Keskusverolautakunnan ratkaisun perusteella tappiot eivät siten voi muodostua lain 4 §:ssä tarkoitetulla tavalla lopullisiksi yksinomaan sen seurauksena, että emoyhtiö päättää lopettaa tytäryhtiön toiminnan ja purkaa yhtiön, jos tytäryhtiölle voisi muodostua tuloa, josta tappioita voitaisiin vähentää edes osittain. Ratkaisussa korostuu myös emoyhtiön näyttövelvollisuus sekä se, että tappioiden lopullisuutta arvioitaessa on otettava huomioon tytäryhtiön tulojen lisäksi sen varallisuus. Konserniyhtiöiden väliselle tuloksentasaukselle tytäryhtiön asuinvaltiossa mahdollisesti asetetut rajoitukset eivät ratkaisun perusteella riitä osoittamaan, ettei tytäryhtiön tappiota voitaisi vähentää muiden samassa valtiossa olevien yhtiöiden toiminnan tuloksesta.

Lakia tulkittaessa huomioon voidaan ottaa myös muu kuin nimenomaisesti konsernivähennystä koskeva kotimainen oikeuskäytäntö siltä osin, kun siinä on arvioitu tappioiden EU-oikeudellista lopullisuutta ja siihen liittyvää emoyhtiön näyttövelvollisuutta. Korkeimman hallinto-oikeuden (KHO) vuosikirjapäätös KHO 2020:51 koski tappioiden siirtymistä rajat ylittävässä tytäryhtiösulautumisessa, ja kyse oli siitä, olivatko toisessa EU-valtiossa asuvalle tytäryhtiölle kertyneet tappiot lopullisia. Korkein hallinto-oikeus katsoi, että vastaanottava emoyhtiö ei ollut osoittanut EU-oikeuden edellyttämällä tavalla, että tytäryhtiö oli käyttänyt loppuun kaikki sen asuinvaltiossa olemassa olevat tappioiden huomioon ottamista koskevat mahdollisuudet.

Päätöksessä esillä olleessa tilanteessa suomalaisen A Oy:n omistaman tappiollisen latvialaisen tytäryhtiön A AS:n toiminta oli lopetettu, ja A AS oli tarkoitus sulauttaa A Oy:öön. Sulautumissuunnitelman luonnoksen mukaan A AS:n varojen määrä ylitti yhtiön velkojen määrän. A-konsernissa A AS:n myyntiä ulkopuoliselle taholle ei katsottu konkreettiseksi vaihtoehdoksi. Latvian verolainsäädännössä oli asetettu rajoituksia tappion vähennysoikeuden säilymiselle tilanteessa, jossa tappiollisen yhtiön omistus muuttuu, ja tilanteessa, jossa tappiollinen yhtiö sulautuu.

Korkein hallinto-oikeus totesi päätöksen perusteluissa EUT:n oikeuskäytäntöön viitaten, että niin kauan kuin tytäryhtiö sai edes vähäisiä tuloja, oli olemassa mahdollisuus, että syntyneet tappiot voidaan vähentää tytäryhtiön asuinvaltiossa tulevaisuudessa tuottamista voitoista. KHO katsoi ulkomaisen tytäryhtiön varallisuusasemasta annettu selvitys huomioiden, että valittaja ei ollut näyttänyt, etteikö tytäryhtiö olisi voinut saada asuinvaltiossaan tulevien vuosien aikana edes vähäisiä rahoitus- tai muita tuloja.

KHO totesi lisäksi EUT:n oikeuskäytäntöön viitaten, ettei ulkomailla asuvan tytäryhtiön tappioiden lopullisuus voi aiheutua siitä seikasta, että kyseisen tytäryhtiön asuinvaltio ei salli minkäänlaista mahdollisuutta tappioiden siirtämiseksi. Tytäryhtiön asuinvaltion verolainsäädännössä oli asetettu rajoituksia tappion vähentämiselle tilanteessa, jossa tappiollisen yhtiön omistus muuttuu tai tappiollinen yhtiö sulautuu. KHO:n mukaan nämä rajoitukset eivät osoittaneet, ettei olisi olemassa mahdollisuutta siihen, että kolmas taho siinä tapauksessa, että tytäryhtiö myydään sille, voisi ottaa tappiot huomioon tytäryhtiön asuinvaltiossa tulevien verovuosien aikana. Tältä osin tilannetta ei KHO:n näkemyksen mukaan ollut arvioitava toisin konsernissa tehdyn tytäryhtiöosakkeiden myyntimahdollisuuksia koskevan arvion perusteella.

3.2 Tytäryhtiön toiminnan lopettaminen

Lain 5 §:n 1 momentin 1 kohdan mukaan edellytyksenä sille, että tappioita voidaan pitää lopullisina 4 §:ssä tarkoitetulla tavalla, on lisäksi, että tytäryhtiön toiminta on lopetettu. Tytäryhtiön toiminnan tulee hallituksen esityksen (s. 39) mukaan olla aidosti loppunut.

Jos tytäryhtiön aiemmin sijaintivaltiossaan harjoittama toiminta jatkuu asianomaisessa valtiossa jossain toisessa muodossa, esimerkiksi toisessa yhtiössä, toiminnan ei voida katsoa aidosti loppuneen. Pelkästään se, että tytäryhtiön kotivaltiossa on muita konserniyhtiöitä, ei kuitenkaan estä katsomasta, että tytäryhtiön toiminta on loppunut. Muiden konserniyhtiöiden olemassaolo tytäryhtiön asuinvaltiossa voi kuitenkin vaikuttaa tytäryhtiön tappioiden lopullisuusarviointiin, jos esimerkiksi verotettavan tulon tai tappion siirtäminen tai muu tuloksentasaus yhtiöiden välillä on mahdollista tai jos tytäryhtiön tappioita voitaisiin hyödyntää järjestelemällä konsernin toimintoja uudelleen. Tällöin muiden konserniyhtiöiden aiempi tappiollisuus ei myöskään riitä osoittamaan, että tappioiden hyödyntäminen tulevaisuudessa ei olisi mahdollista, jos muille konserniyhtiöille voi muodostua tuloa.

3.3 Tytäryhtiön purkaminen

Tytäryhtiön toiminnan lopettamisen lisäksi tytäryhtiö tulee purkaa. Tappioita voidaan pitää lopullisina vain, jos tytäryhtiö on asetettu selvitystilaan tai sitä vastaavaan menettelyyn kotivaltiossaan, ja selvitystila tai sitä vastaava menettely on saatettu loppuun viimeistään toiminnan lopettamisvuotta seuraavan verovuoden aikana (lain 5 § 1 momentti 2 kohta).

Aikarajalla on haluttu estää se, että selvitysmenettelyä viivyttämällä voisi vaikuttaa siihen, minä verovuonna konsernivähennys voidaan tehdä emoyhtiön verotuksessa. Kuitenkin, koska lainsäädäntö yhtiön selvitysmenettelystä on eri valtioissa erilainen ja menettelyn loppuunsaattamisen määräajat vaihtelevat, emoyhtiö voi antaa selvityksen tytäryhtiön kotivaltion lainsäädännön mukaisesta pidemmästä selvitysmenettelyyn tai sitä vastaavaan menettelyyn tarvittavasta ajasta (lain 5 § 2 momentti). Tällöin tytäryhtiön selvitystilan pitkittyminen tytäryhtiön sijaintivaltion lainsäädännöstä johtuvasta syystä ei estä konsernivähennyksen tekemistä sinä vuonna, kun tytäryhtiö puretaan.

3.4 Tappioiden olemassaolo tytäryhtiön kotivaltiossa

Tappioita voidaan pitää lopullisina vain, jos tappiot ovat olemassa tytäryhtiön kotivaltion verolainsäädännön mukaan (lain 5 § 1 momentti 3 kohta).

Tappioiden tulee olla verotettavan tulon laskennassa muodostuneita tappioita ja olemassa tytäryhtiön kotivaltion verolainsäädännön mukaan. Kaikissa valtioissa verovuoden tappioiden määrää ei välttämättä vahvisteta erikseen verotuspäätöksellä kuten Suomessa. Tämä ei kuitenkaan estä tappioiden katsomista lopullisiksi, jos tappiot ovat kyseisessä valtiossa verotettavan tulon laskennassa syntyneitä tappioita, jotka myös tunnistetaan kyseisen valtion verolainsäädännössä verotuksessa syntyneiksi tappioiksi. Esimerkiksi voitonjaon verotukseen perustuvaa järjestelmää soveltavissa valtioissa, kuten Virossa, tappioita ei synny verotuksessa. Tällöin tytäryhtiöllä ei voi olla lopullisia tappioita.

3.5 Tappiot tytäryhtiön käytettävissä

Sen lisäksi, että tappioiden tulee olla olemassa, niiden tulee olla myös tytäryhtiön käytettävissä. Lain 5 §:n 1 momentin 4 kohdan mukaan edellytyksenä sille, että tappioita voidaan pitää lopullisina, on lisäksi, että tappioiden käyttämättä jääminen tytäryhtiössä ei johdu siitä, että se ei ole ollut oikeudellisesti mahdollista tai että tappioiden käyttö on ollut ajallisesti rajoitettu.

Oikeudellisella käyttömahdollisuudella tarkoitetaan sitä, että tappiot ovat tytäryhtiön asuinvaltion lainsäädännön mukaan tytäryhtiön käytettävissä, jos sille muodostuu veronalaista tuloa.

Jos tytäryhtiön kotivaltion lainsäädäntö ei mahdollista tappioiden käyttöä lainkaan, niitä ei voida pitää myöskään EU-oikeuden tarkoittamina lopullisina tappioina. Tappioiden tulee olla tytäryhtiön käytettävissä tytäryhtiön purkamiseen asti. Jos tappiot on jostain syystä menetetty, ne eivät ole laissa tarkoitettuja lopullisia tappioita. Esimerkiksi jos tytäryhtiön kotivaltiossa tappioiden käyttöä rajoitetaan ajallisesti, ja tappioiden käyttöaika on kulunut umpeen, tappiot eivät ole lopullisia tappioita. Tappiot eivät ole lopullisia tappioita myöskään silloin, jos ne eivät ole käytettävissä esimerkiksi omistajanvaihdoksen tai yritysjärjestelyn seurauksena. Se, että joissain valtioissa vain osa verovuoden voitosta voidaan kattaa aikaisempien vuosien tappioilla, ei estä tappioiden katsomista lopullisiksi, jos jäljellä olevat tappiot ovat käytettävissä tulevina vuosina.

3.6 Omistusajan vaikutus

Konsernivähennys voi perustua vain sellaisiin tytäryhtiön tappioihin, jotka ovat kertyneet emoyhtiön omistusaikana. Tappioita voidaan pitää lopullisina vain, jos emoyhtiö on omistanut laissa edellytetyn vähintään 9/10 osuuden tytäryhtiön osakkeista tai osuuksista tappiovuoden alusta lukien (lain 5 § 1 momentti 5 kohta). Omistuksen tulee olla välitön (lain 2 § 1 momentti 1 kohta). Poikkeuksellisesti omistus voi olla välillinen tilanteessa, jossa kaikkien emoyhtiön ja tytäryhtiön välissä omistusketjussa olevien yhtiöiden kotipaikka on tytäryhtiön kotivaltiossa (lain 3 §). Vaadittavan omistuksen tulee täyttyä tytäryhtiön selvitystilan päättymiseen saakka.

Emoyhtiön ja tytäryhtiön tilikausien ei tarvitse alkaa tai päättyä samaan aikaan. Omistusedellytyksen on kuitenkin täytyttävä tytäryhtiön tappiovuoden alusta lukien. Tappiovuodella tarkoitetaan tytäryhtiön asuinvaltion sääntelyn mukaista tappiovuotta.

Esimerkki 4:

Tytäryhtiöllä on tappioita vuosilta 2018-2022 ja emoyhtiö on hankkinut 9/10 osuuden tytäryhtiön osakkeista kesken vuoden 2018. Koska emoyhtiö ei ole omistanut tytäryhtiön osakkeita vuoden 2018 alussa, vain vuosien 2019-2022 tappiot voivat tulla arvioitavaksi lopullisina tappioina.

3.7 Emoyhtiön näyttövelvollisuus

Lain 5 §:n 1 momentin 6 kohdassa säädetään emoyhtiön velvollisuudesta osoittaa, että tappiot ovat 4 §:ssä tarkoitetulla tavalla lopullisia.

Lainkohdan mukaan edellytyksenä sille, että tappioita voidaan pitää lopullisina 4 §:ssä tarkoitetulla tavalla, on lisäksi, että emoyhtiö osoittaa, että tytäryhtiö tai mikään muu taho ei ole voinut eikä voi käyttää tappioita tytäryhtiön verotuksellisessa kotipaikassa tai muualla.

Emoyhtiön tulee osoittaa, että tappiot ovat lopullisia konsernivähennyslaissa sekä kotimaisessa ja EUT:n oikeuskäytännössä tarkoitetulla tavalla. Emoyhtiön näyttövelvollisuus siitä, ettei tytäryhtiön tappioita voida käyttää tulevaisuudessa, on varsin tiukka. Esittäessään näytön tappioiden lopullisuudesta emoyhtiön tulee pystyä poissulkemaan mahdollisuus tappioiden käyttämisestä. Tappioiden käyttämisellä tarkoitetaan mitä tahansa tappioiden hyödyntämistä.

Emoyhtiön näyttövelvollisuus oli esillä keskusverolautakunnan konsernivähennystä koskevassa ennakkoratkaisussa KVL 8/2021 (ei muutosta KHO 28.9.2021/H3271) sekä korkeimman hallinto-oikeuden rajat ylittävää sulautumista ja tappioiden siirtymistä koskevassa vuosikirjapäätöksessä KHO 2020:51. Kummassakin päätöksessä katsottiin, ettei suomalainen emoyhtiö ollut riittävällä tavalla osoittanut, että tappioita ei olisi mahdollista käyttää tytäryhtiön asuinvaltiossa, joten tappioita ei voitu pitää EUT:n oikeuskäytännössä tarkoitetulla tavalla lopullisina. Päätöksistä kerrotaan tarkemmin ohjeen luvussa 3.1.

3.8 Tappion vähennettävyys vastaavassa kotimaisessa tilanteessa

Lain 7 §:n mukaan, jotta tappiota voidaan pitää lopullisena laissa tarkoitetulla tavalla, tappion tulee olla sellainen, että se olisi vähennettävissä myös vastaavassa kotimaisessa tilanteessa tuloverolain 117, 119, 120, 122, 123, 123 a ja 123 b §:n mukaisesti.

Siten tytäryhtiön tappio voi olla lopullinen tappio vain, jos tappio olisi vähennettävissä tytäryhtiön verotuksessa tuloverolain säännösten mukaan, jos tytäryhtiö olisi kotimainen.

TVL 117 § koskee tappioiden vähentämistä. TVL 117 §:n 2 momentin mukaan tappiot vähennetään siinä järjestyksessä, jossa ne ovat syntyneet. TVL 119 §:n 1 momentin mukaan elinkeinotoiminnan tappio vähennetään elinkeinotoiminnan tuloksesta seuraavan kymmenen verovuoden aikana sitä mukaa kuin tuloa syntyy. TVL 119 §:n 2 momentin mukaan elinkeinotoiminnan tappiolla tarkoitetaan EVL:n mukaan laskettua tappiollista tulosta.

Siten TVL 119 § nojalla 10 vuotta vanhempi tappio ei voi tulla vähennettäväksi konsernivähennyksenä. 10 vuoden aikaraja lasketaan taaksepäin siitä verovuodesta, jonka aikana tytäryhtiö on purettu ja konsernivähennys tehdään. Esimerkiksi jos tytäryhtiö puretaan ja konsernivähennys tehdään verovuonna 2022, konsernivähennyksen perusteena voi olla tappioita verovuodesta 2012 alkaen.

Viittauksesta TVL 119 §:ään seuraa myös, ettei konsernivähennyksen perusteena voi olla enempää tappioita, kuin mitä EVL:n laskentasäännösten ja TVL:n tappioiden käyttöjärjestystä koskevien säännösten nojalla tytäryhtiö olisi voinut vähentää. Lopullisten tappioiden määrän laskemisesta EVL:n mukaan säädetään myös erikseen konsernivähennyslain 8 §:n 1 momentissa (ks. ohjeen luku 4.2).

TVL 122 §:ssä säädetään välittömän ja välillisen omistajanvaihdoksen vaikutuksesta tappion vähentämiseen. Lopullisena tappiona ei voida pitää tappiota, jota ei TVL 122 §:n mukaan vähennettäisi omistajanvaihdoksen jälkeen. TVL 122 §:ssä tarkoitettua omistajanvaihdosta käsitellään tarkemmin Verohallinnon ohjeessa Vahvistettu tappio ja omistajanvaihdos.

TVL 122 §:n 3 tai 4 momentin mukaista poikkeuslupamenettelyä ei ole ulotettu ulkomaisen tytäryhtiön tappioihin. Siten sekä välitön että välillinen omistajanvaihdos tappiollisessa tytäryhtiössä johtavat siihen, ettei tytäryhtiön ennen omistajanvaihdosta tai omistajanvaihdosvuonna syntyneitä tappioita pidetä lopullisina tappioina, eikä niitä huomioida konsernivähennyksen määrää laskettaessa.

TVL 123 §:ssä säädetään tappioiden siirtymisestä ja vähennyskelpoisuudesta sulautumisen tai jakautumisen jälkeen. TVL 123 §:n 2 momentin mukaan vastaanottavalla yhteisöllä on oikeus vähentää verotettavasta tulostaan sulautuneen tai jakautuneen yhteisön tappio 119 ja 120 §:ssä säädetyllä tavalla, mikäli vastaanottava yhteisö taikka sen osakkaat tai jäsenet taikka yhteisö ja sen osakkaat tai jäsenet yhdessä ovat tappiovuoden alusta lukien omistaneet yli puolet sulautuneen tai jakautuneen yhteisön osakkeista tai osuuksista. Siten jos tytäryhtiön tappiot sisältävät muilta yhtiöiltä sille sulautumisessa tai jakautumisessa siirtyneitä tappioita, niitä voidaan pitää sen vähennettävissä olevina vain TVL 123 §:n 2 momentin edellytysten täyttyessä. TVL 123 §:n edellytysten täyttymistä käsitellään tarkemmin Verohallinnon ohjeessa Yritysjärjestelyt ja verotus – sulautuminen.

4 Konsernivähennyksen määrä

4.1 Konsernivähennyksen käsite

Konsernivähennyksellä tarkoitetaan laissa sitä määrää, joka voidaan vähentää emoyhtiön veronalaisesta elinkeinotoiminnan tuloksesta tytäryhtiön lopullisten tappioiden määrän perusteella (lain 2 § 1 momentti 3 kohta).

Konsernivähennyksen määrä ei kuitenkaan vastaa suoraan tytäryhtiöllä olevien lopullisten tappioiden määrää, vaan konsernivähennyksen määrän laskemisesta säädetään erikseen lain 8 §:ssä. Lisäksi lain 9 §:n mukaan konsernivähennyksenä voi vähentää enintään määrän, joka vastaa emoyhtiön verovuoden veronalaista elinkeinotoiminnan tulosta tytäryhtiön purkuvuonna. Konsernivähennys ei voi johtaa tappion muodostumiseen emoyhtiön verotuksessa tytäryhtiön purkuvuonna.

4.2 Lopullisten tappioiden ja konsernivähennyksen määrän laskeminen

Lain 8 §:n 1 momentin mukaan konsernivähennyksen määrän laskemiseksi lasketaan lopullisten tappioiden määrä sekä tytäryhtiön viimeisen kokonaisen verovuoden päättyessä että selvitysmenettelyn tai sitä vastaavan menettelyn päättyessä. Molemmille ajankohdille lopullisten tappioiden määrä lasketaan tytäryhtiön kotivaltion verolainsäädännön ja elinkeinotulon verottamisesta annetun lain mukaisesti. Konsernivähennyksen määrä on alin näin lasketuista määristä. Laskelmaa tehtäessä kyseisenä ajankohtana tytäryhtiöllä olevat varat arvostetaan todennäköiseen luovutushintaan.

Emoyhtiön tulee laskea lopullisten tappioiden määrä kahdelle eri ajankohdalle. Ensimmäinen ajankohta on tytäryhtiön viimeisen kokonaisen verovuoden päättymishetki (laskelma-ajankohta I). Toinen ajankohta on selvitysmenettelyn tai sitä vastaavan ajankohdan päättymishetki (laskelma-ajankohta II). Molemmille ajankohdille tehdään kaksi laskelmaa, joista toinen laaditaan tytäryhtiön kotivaltion verolainsäädännön mukaisesti ja toinen EVL:n mukaisesti. Siten yhtiön on laadittava yhteensä neljä laskelmaa lopullisten tappioiden määrästä. Jokaista laskelmaa varten tytäryhtiön lopullisten tappioiden määrä tulee laskea verovuosikohtaisesti.

Lopullisten tappioiden määrä lasketaan siitä tappiovuodesta alkaen, jonka alusta alkaen laissa tarkoitettu vähintään 9/10 omistusedellytys on täyttynyt. Lain 7 §:n nojalla 10 vuotta vanhempi tappio ei kuitenkaan voi tulla vähennettäväksi konsernivähennyksenä. Esimerkiksi, jos konsernivähennys tehdään verovuonna 2021, laskelmissa otetaan huomioon tappiot vain verovuodesta 2011 alkaen (omistusedellytyksen täyttyessä).

Tytäryhtiön kotivaltion verolainsäädännön mukaisten lopullisten tappioiden määrää laskettaessa laskelmien perusteena käytetään laskelma-ajankohdan (I tai II) mukaisesta verotuspäätöksestä ilmenevää aikaisemmilta vuosilta jäljellä olevien tappioiden määrää. Koska kaikissa valtioissa tappioiden määrä ei käy ilmi verotuspäätökseltä, vaihtoehtoisesti tappioiden käyttämättä oleva määrä voidaan laskea tytäryhtiön veroilmoituksilta. Tällöin jos tytäryhtiölle on muodostunut jollekin verovuodelle tuloa, se pienentää tappioiden määrää tytäryhtiön kotivaltion lainsäädännön tappioiden käyttämistä koskevien säännösten mukaisesti.

Lopullisten tappioiden määrä on laskettava myös EVL:n säännösten mukaisesti jokaiselle verovuodelle erikseen. Myös tappiovuoden jälkeisten voitollisten verovuosien tulo on laskettava EVL:n mukaan, koska tulon määrä voi vaikuttaa siihen, paljonko tappioita on jäljellä laskenta-ajankohtana. Aikaisempien vuosien tappioita vähennetään laskentaa tehtäessä tappiovuotta seuraavien vuosien tulosta TVL 117 §:n 2 momentissa ja 119 §:n 1 momentissa tarkoitetulla tavalla. Myös laskenta-ajankohtana yli 10 vuotta vanhempia tappioita voidaan vähentää laskelmassa myöhempien vuosien tulosta TVL:n tappiontasausta koskevien säännösten mukaisesti. Tämä edellyttää myös näiden vuosien tappioiden laskemista EVL:n mukaan.

EVL:n mukaan laskettavien lopullisten tappioiden määrään ei voi sisältyä sellaisia eriä, jotka eivät kotimaisten säännösten mukaan vaikuttaisi elinkeinotoiminnan tappion määrään. Tällainen erä voi olla esimerkkisi käyttöomaisuusosakkeiden luovutustappio. Tappioiden määrässä ei voi EVL 7 §:n perusteella huomioida myöskään muussa kuin tytäryhtiön omassa toiminnassa syntyneitä menoja tai tappiota. Myös EVL:n jaksotussäännökset (esimerkiksi EVL 54 §) tulevat sovellettaviksi. On mahdollista, että lainsäädäntöjen välisistä eroista johtuvat jaksotuserot (esimerkiksi se, että meno on vähennyskelpoinen tai tulo veronalainen molemmissa valtioissa, mutta eri verovuonna) vaikuttavat laskentajakson tappioiden määrään.

Jos tytäryhtiöllä on laskentahetkellä mitä tahansa varoja, varat arvostetaan sekä tytäryhtiön kotivaltion lainsäädännön että EVL:n mukaisia laskelmia tehtäessä todennäköiseen luovutushintaan. Käytännössä vaatimus varojen arvostamisesta todennäköiseen luovutushintaan koskee laskelmia, jotka tehdään viimeisen kokonaisen verovuoden lopulle (laskelma-ajankohta I) ja niitä varoja, jotka tytäryhtiöllä on tuolla hetkellä. Tämä johtuu siitä, että selvitysmenettelyn päättymishetkellä tytäryhtiöllä ei pitäisi olla enää varoja, vaan varojen mahdollinen arvonnousu sisältyy jo laskelma-ajankohdan II mukaisten tappioiden tai tulojen määriin.

Laskelmia tehtäessä todennäköisestä luovutushinnasta vähennetään varojen verotuksessa poistamaton hankintameno. Hankintamenon määrä voi olla erisuuruinen tytäryhtiön asuinvaltion lainsäädännön ja EVL:n mukaan laadituissa laskelmissa, jos käyttöomaisuuden hankintamenosta on vuotuisen tappion määrää laskettaessa vähennetty erisuuruiset poistot EVL:n ja tytäryhtiön asuinvaltion verolainsäädännön erojen vuoksi. Varojen todennäköisen luovutushinnan ja verotuksessa poistamattoman hankintamenon välinen erotus vähennetään laskelmien mukaisista tytäryhtiön lopullisten tappioiden määristä. Siten varojen realisoitumaton arvonnousu pienentää lopullisten tappioiden määrää ja konsernivähennyksen perustetta.

Varojen arvonnousun mahdollinen verovapaus luovutustilanteessa huomioidaan laskelmia tehtäessä. Verovapautta arvioidaan sen valtion verolainsäännösten mukaisesti, jonka lainsäädännön mukaan laskelmaa laaditaan. Siten jos varojen luovutushinta olisi verovapaata tuloa yhtiölle, arvonnousu ei pienennä tappioiden määrää.

Konsernivähennyksen peruste on alin neljästä edellä kerrotun tavoin lasketuista lopullisten tappioiden kumulatiivisista määristä. Konsernivähennyksen määrää laskettaessa konsernivähennyksen perusteesta pitää lisäksi vähentää luvussa 4.3 kuvatut erät (aikaisemmin tytäryhtiön osakkeiden hankintamenosta vähennetyt erät sekä vastikkeettomasta tai alihintaisesta varojen siirrosta etuyhteysyritysten välillä johtuneen tappion määrä). Lisäksi konsernivähennyksen määrää voi rajoittaa emoyhtiön veronalaisen elinkeinotulon määrä (ks. luku 4.4).

Esimerkki 5:

Ulkomaisella tytäryhtiöllä on lopullisia tappioita vuosilta 2018–2022 ja yhtiön toiminta on lopetettu vuonna 2021, ja vuonna 2022 jäljellä on enää selvitystilan loppuun saattamiseksi tarvittavat toimet. Viimeinen kokonainen verovuosi on vuosi 2021, jonka päättymishetkelle lasketaan tappioiden määrä vuosilta 2018-2021 (laskelma-ajankohta I). Tuona ajankohtana tytäryhtiöllä olevien tappioiden määrä lasketaan verovuosikohtaisesti sekä kotimaisen että tytäryhtiön kotivaltion verolainsäädännön mukaisesti.

Tämän lisäksi tappioiden määrä lasketaan selvitysmenettelyn päättymishetkelle vuonna 2022 (laskelma-ajankohta II). Myös tuona ajankohtana jäljellä olevien tappioiden määrä lasketaan verovuosikohtaisesti sekä kotimaisen että tytäryhtiön kotivaltion verolainsäädännön mukaisesti. Laskelmaa ajankohdalle II tehtäessä tappiot otetaan huomioon vuosilta 2018-2022. Jos vuosi 2022 olisi voitollinen, voitto vähennettäisiin vuosien 2018-2021 tappioista. Pienin laskelma-ajankohdan I ja II mukaisista määristä osoittaa konsernivähennyksen määrän.

Purkuvuosi 2022

Viimeinen kokonainen vuosi 2021

EVL:n mukaan laskettuna tappion määrä on 100 per vuosi ja tytäryhtiön asuinvaltion lainsäädännön mukaan 90 per vuosi.

Lopullisten tappioiden määrä yhteenlaskettuna:

- EVL:n mukaan, vuosilta 2011-2020 (laskelma-ajankohta I) 400

- Tytäryhtiön asuinvaltion lainsäädännön mukaan, vuosilta 2011-2020 (laskelma-ajankohta I) 360

- EVL:n mukaan, vuosilta 2011-2021 (laskelma-ajankohta II) 500

- Tytäryhtiön asuinvaltion lainsäädännön mukaan, vuosilta 2011-2021 (laskelma-ajankohta II) 450

Konsernivähennyksen määrä 360

Esimerkki 6:

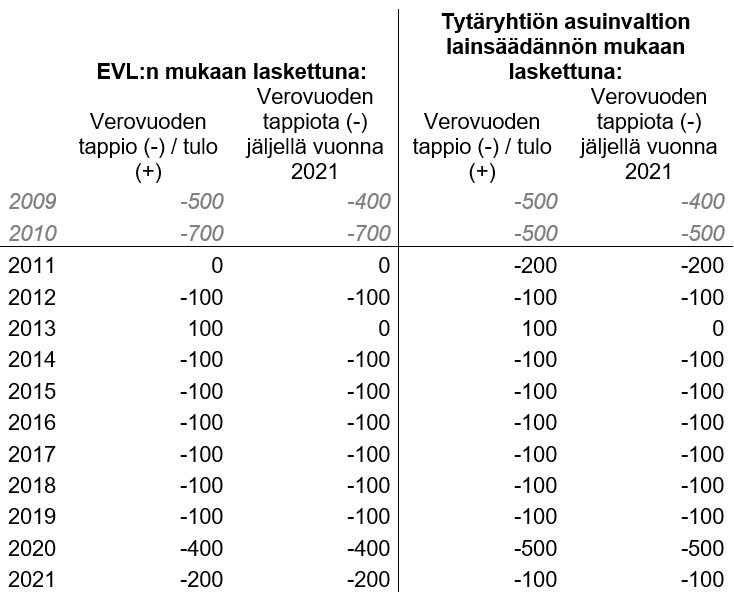

Tytäryhtiöllä on tappioita vuosilta 2009-2012 sekä 2014-2021, joita on kultakin verovuodelta käyttämättä alla olevan taulukon mukaisesti (taulukon oikeanpuoleisin sarake). Tytäryhtiön toiminta päättyy vuonna 2020, eikä sillä ole enää varoja vuoden 2020 lopussa. Tytäryhtiö puretaan vuonna 2021.

Konsernivähennyslain 7 §:n nojalla tytäryhtiöllä voi olla lopullisia tappioita aikaisintaan verovuodesta 2011 alkaen. Siten tytäryhtiön viimeisen kokonaisen verovuoden 2020 päättymishetkellä (laskelma-ajankohta I) tytäryhtiön asuinvaltion verolainsäädännön mukaan laskettu lopullisten tappioiden määrä on 1 400 (tappiot vuosilta 2011-2012 ja 2014-2020). Tytäryhtiön selvitysmenettelyn päättymishetkellä vuonna 2021 (laskelma-ajankohta II) lopullisten tappioiden määrä on 1 500 (tappiot vuosilta 2011-2012 ja 2014-2021).

Kun tytäryhtiöllä voi olla lopullisia tappioita vasta verovuodesta 2011 alkaen, sitä aikaisempien vuosien tappioita ei ole tarpeen laskea EVL:n mukaan. Kuitenkin, kun tytäryhtiölle muodostuu veronalaista tuloa vuodelle 2013, EVL:n mukaan lasketusta tulosta vähennetään ensin vuosina 2009-2010 syntyneitä tappioita TVL 117 §:n 2 momentin ja 119 §:n 1 momentin perusteella laskettaessa lopullisten tappioiden määrää EVL:n mukaisesti.

Esimerkissä tytäryhtiön vuoden 2011 asuinvaltion verolainsäädännön mukainen tappion määrä on 200. Tytäryhtiön asuinvaltion verolainsäädännön ja EVL:n eroista johtuen EVL:n mukaan laskettu tappio vuodelle 2011 on kuitenkin 0. Vastaavasti verovuosina 2020 ja 2021 EVL:n ja tytäryhtiöön asuinvaltion verolainsäädännön mukaan lasketun tappion määrässä on eroja. Siten tytäryhtiön viimeisen kokonaisen verovuoden 2020 päättymishetkellä (laskelma-ajankohta I) EVL:n mukaan laskettu lopullisten tappioiden määrä on 1 100 (tappiot vuosilta 2012 ja 2014-2020). Tytäryhtiön selvitysmenettelyn päättymishetkellä vuonna 2021 (laskelma-ajankohta II) EVL:n mukaan laskettu lopullisten tappioiden määrä on 1 300 (tappiot vuosilta 2012 ja 2014-2021).

Pienin laskelma-ajankohtien I ja II mukaisista määristä osoittaa lopullisten tappioiden ja siten konsernivähennyksen määräksi 1 100. Jos emoyhtiön veronalainen tulo verovuonna 2021 on vähintään 1 100, se saa vähentää konsernivähennyksen kokonaisuudessaan.

Purkuvuosi 2021

Viimeinen kokonainen vuosi 2020

Lopullisten tappioiden määrä yhteenlaskettuna:

- EVL:n mukaan, vuosilta 2011-2020 (laskelma-ajankohta I) 1 100

- Tytäryhtiön asuinvaltion lainsäädännön mukaan, vuosilta 2011-2020 (laskelma-ajankohta I) 1 400

- EVL:n mukaan, vuosilta 2011-2021 (laskelma-ajankohta II) 1 300

- Tytäryhtiön asuinvaltion lainsäädännön mukaan, vuosilta 2011-2021 (laskelma-ajankohta II) 1 500

Konsernivähennyksen määrä 1 100

4.3 Konsernivähennystä pienentävät erät

4.3.1 Aikaisemmin tytäryhtiön osakkeiden hankintamenosta vähennetyt erät

Lain 8 §:n 2 momentin mukaan tytäryhtiön osakkeiden tai osuuksien hankintamenosta emoyhtiön verotuksessa tehdyt vähennykset pienentävät konsernivähennyksen määrää vastaavasti.

Sellaiset erät, jotka emoyhtiö on vähentänyt verotuksessaan tytäryhtiön osakkeiden tai osuuksien hankintamenosta, pienentävät konsernivähennyksen 8 §:n 1 momentissa tarkoitettua lopullisten tappioiden perusteella laskettua määrää. Konsernivähennyksen määrää pienennetään siten esimerkiksi silloin, jos tytäryhtiön osakkeet kuuluvat emoyhtiön vaihto-omaisuuteen, ja emoyhtiö on aiemmin tehnyt osakkeista epäkuranttiusvähennyksen.

Lain 8 §:n 2 momentin perusteella konsernivähennyksen määrään tehtävän oikaisun kannalta ei ole merkitystä, milloin vähennys hankintamenosta on tehty. Säännöksen tarkoitus on estää se, että ulkomaisen tytäryhtiön tappioita voitaisiin vähentää kahteen kertaan, ensin hankintamenosta tehtävänä vähennyksenä ja sen jälkeen vielä konsernivähennyksenä.

4.3.2 Etuyhteysyritysten kanssa tehdyt liiketoimet, jotka eivät ole markkinaehtoisia

Lain 10 §:n 1 momentin mukaan, jos tytäryhtiön ja siihen verotusmenettelystä annetun lain (VML) 31 §:n 4 momentissa tarkoitetulla tavalla etuyhteydessä olevan osapuolen välillä on sovittu toimista, joiden johdosta tytäryhtiön varoja on siirtynyt vastikkeetta tai alihintaan siihen etuyhteydessä olevalle osapuolelle ja tytäryhtiön tappio on tämän johdosta muodostunut suuremmaksi kuin se muutoin olisi ollut, konsernivähennystä pienennetään määrällä, joka vastaa vastikkeettomasta tai alihintaisesta varojen siirrosta johtunutta tappioiden määrän lisäystä.

Siten jos tytäryhtiön varoja on siirtynyt vastikkeetta tai alihintaan siihen etuyhteydessä olevalle osapuolelle, ja tytäryhtiön tappio on tämän johdosta muodostunut suuremmaksi kuin, jos olisi käytetty markkinaehtoista hinnoittelua, konsernivähennyksen laskennan perusteena olevien lopullisten tappioiden määrää pienennetään vastaavasti.

Etuyhteyden määritelmän osalta laissa viitataan VML 31 §:n 4 momentin mukaiseen määritelmään. Lainkohdan mukaan liiketoimen osapuolet ovat etuyhteydessä toisiinsa, jos liiketoimen osapuolella on toisessa osapuolessa määräysvalta tai kolmannella osapuolella on yksin tai yhdessä lähipiirinsä kanssa määräysvalta liiketoimen molemmissa osapuolissa. Osapuolella on määräysvalta toisessa osapuolessa silloin, kun:

- se välittömästi tai välillisesti omistaa yli puolet toisen osapuolen pääomasta;

- sillä välittömästi tai välillisesti on yli puolet toisen osapuolen kaikkien osakkeiden tai osuuksien tuottamasta äänimäärästä;

- sillä välittömästi tai välillisesti on oikeus nimittää yli puolet jäsenistä toisen yhteisön hallitukseen tai siihen verrattavaan toimielimeen tai toimielimeen, jolla on tämä oikeus; tai

- sitä johdetaan yhteisesti toisen osapuolen kanssa tai se muutoin voi tosiasiallisesti käyttää määräysvaltaa toisessa osapuolessa.

Etuyhteyden määritelmää käsitellään tarkemmin Verohallinnon ohjeen Siirtohinnoittelun dokumentointi luvussa 3.2.

Lain 10 §:n 2 momentin mukaan 1 momentissa tarkoitettuina toimina otetaan huomioon toimet, jotka on tehty konsernivähennyksen tekemistä edeltävinä viitenä vuotena.

4.4 Konsernivähennyksen vähentämisen ajankohta ja enimmäismäärä

Lain 9 §:n 1 momentin mukaan konsernivähennys vähennetään emoyhtiön veronalaisesta elinkeinotulosta sinä verovuonna, jona tytäryhtiön selvitystila tai muu vastaava menettely on saatettu loppuun.

Lain 9 §:n 2 momentin mukaan konsernivähennystä voi vähentää enintään määrän, joka vastaa emoyhtiön verovuoden veronalaista elinkeinotoiminnan tulosta.

Emoyhtiöllä ei siten ole valinnanmahdollisuutta siihen, milloin konsernivähennys tehdään, vaan se voidaan vähentää ainoastaan sinä verovuonna, jonka aikana tytäryhtiö on purettu. On mahdollista, että tytäryhtiön purkautumisvuonna emoyhtiön veronalainen elinkeinotoiminnan tulos ennen konsernivähennyksen vähentämistä on pienempi kuin lain 8 §:n 1 momentin mukaan tytäryhtiön lopullisten tappioiden perusteella lasketun konsernivähennyksen määrä. Tällöin konsernivähennystä ei voida vähentää kokonaan, vaan ainoastaan korkeintaan sen määrä, joka vastaa emoyhtiön veronalaista elinkeinotoiminnan tulosta ennen konsernivähennyksen tekemistä. Konsernivähennyksen johdosta ei siten vahvisteta tappiota, eikä lopullisia tappioita voida vähentää emoyhtiön myöhempien verovuosien verotettavaa tuloa vastaan.

Elinkeinotoiminnan tuloksella tarkoitetaan konsernivähennyslakia sovellettaessa EVL:n ja erillislakien perusteella elinkeinotoiminnan tulolähteen verovuoden veronalaisten tuottojen ja vähennyskelpoisten kulujen erotusta. Erillislakien perusteella elinkeinotoiminnan tuloksen laskemisessa huomion otettavia eriä ovat esimerkiksi saatu ja annettu konserniavustus sekä tutkimus- ja kehittämistoiminnan lisävähennys. Siten jos emoyhtiö saa samana verovuonna konserniavustusta toiselta kotimaiselta konserniyhtiöltä, konsernivähennystä voidaan vähentää myös saatua konserniavustusta vastaan. Koska konsernivähennys on emoyhtiön veronalaisesta tulosta tehtävä vähennys, se vähennetään ennen emoyhtiölle vahvistettujen tappioiden vähentämistä.

5 Konsernivähennyksen tekeminen

Konsernivähennystä vaaditaan lain 9 §:n 1 momentin perusteella emoyhtiön verotuksessa sen vuoden veroilmoituksella, jonka aikana tytäryhtiön selvitystila tai muu vastaava menettely on saatettu loppuun. Vaatimus on esitettävä lain 13 §:n 1 momentin perusteella viimeistään ennen verovuoden verotuksen päättymistä. VML 49 §:n 1 momentin mukaan verotus päättyy verovelvolliskohtaisesti verotuspäätökseen merkittynä päivänä. Konsernivähennystä ei voi vaatia ensimmäistä kertaa oikaisuvaatimuksella. Konsernivähennyksen vaatimista tuloveroilmoituksella käsitellään tarkemmin veroilmoituslomakkeen 6B täyttöohjeessa.

Konsernivähennyslaki tuli voimaan vuoden 2021 alusta, ja konsernivähennystä voidaan vaatia, jos tytäryhtiön selvitysmenettely tai muu vastaava menettely on saatu päätökseen aikaisintaan verovuoden 2021 aikana.

Konsernivähennyksen tekeminen ei edellytä, että konsernivähennys kirjataan kuluksi emoyhtiön kirjanpitoon. Konsernivähennys ei siten ole kirjanpitosidonnainen vähennys.

Lain 13 §:n 3 momentin mukaan muilta osin konsernivähennykseen sovelletaan verotusmenettelystä annettua lakia. Tämä tarkoittaa sitä, että esimerkiksi konsernivähennystä koskevassa muutoksenhaussa sovelletaan yleisiä verotusta koskevia muutoksenhakusäännöksiä. Verotuspäätöstä koskevaa muutoksenhakua käsitellään tarkemmin Verohallinnon ohjeessa Muutoksenhaku Verohallinnon päätökseen. Lain soveltamisedellytysten täyttymisestä voi myös hakea ennakkoratkaisua. Ennakkoratkaisun hakemista käsitellään tarkemmin Verohallinnon ohjeessa Ennakkoratkaisuhakemuksen tekeminen ja siihen annettava päätös.

6 Muutokset tappion käyttömahdollisuudessa tai määrässä

6.1 Tappioiden myöhemmin ilmennyt käyttömahdollisuus

Lain 11 §:n mukaan, jos myöhemmin, mutta kuitenkin ennen kuin viisi vuotta on kulunut sen verovuoden päättymisestä, jona konsernivähennys tehtiin, ilmenee, että lain nojalla lopullisiksi katsotut tappiot voidaan käyttää tytäryhtiön verotuksellisessa kotipaikassa tai muualla, konsernivähennyksenä vähennetty määrä palautetaan emoyhtiön verotettavaan tuloon. Lisäys tehdään sen verovuoden tuloon, jona tappioiden käyttömahdollisuus ilmeni.

Tappioiden lopullisuutta on siten arvioitava uudelleen, jos viiden vuoden kuluessa konsernivähennyksen tekemisestä ilmenee uutena tietona, että lopullisiksi katsotut tappiot voitaisiinkin käyttää tytäryhtiön kotivaltiossa tai muualla. Säännöksen soveltaminen ei edellytä tappioiden tosiasiallista käyttöä, vaan sellaista käyttömahdollisuutta, ettei tappioita voitaisi pitää lain tarkoittamalla tavalla lopullisina.

Säännös koskee hallituksen esityksen (s. 42) mukaan tilannetta, jossa arvio tappioiden lopullisuudesta on alun perin tehty oikein, mutta myöhemmin huomataan, että tappioiden käyttömahdollisuus olisikin ollut olemassa. Säännös voi tulla sovellettavaksi esimerkiksi tilanteessa, jossa toisessa valtiossa sijaitseva tytäryhtiö on purettu, mutta konserni aloittaa myöhemmin saman toiminnan uudelleen kyseisessä valtiossa. Tämä vastaa lain 5 §:n 1 momentin 1 kohdan vaatimusta, että tytäryhtiön toiminnan tulee olla aidosti loppunut.

Lain 13 §:n 2 momentin perusteella emoyhtiön on ilmoitettava tappioiden myöhemmin ilmenneestä käyttömahdollisuudesta siltä verovuodelta antamassaan veroilmoituksessa, jona tappioiden käyttömahdollisuus ilmeni. Emoyhtiön on siten itse ilmoitettava veroilmoituksellaan aiemmin vähennetyn konsernivähennyksen määrä veronalaisena tulonaan. Jos emoyhtiö laiminlyö ilmoittamisvelvollisuutensa, sille voidaan määrätä veronkorotus VML 32 §:n nojalla.

6.2 Jälkikäteiset muutokset tytäryhtiön verotuksessa

Laissa säädetään erikseen tilanteista, joissa ulkomaisen tytäryhtiön tappiovuoden verotusta muutetaan jälkeenpäin siten, että se vaikuttaa lopullisten tappioiden määrään joko sitä pienentävästi tai suurentavasti. Molemmissa tapauksissa lopullisten tappioiden määrä ja konsernivähennyksen määrä pitää laskea uudelleen lain 8 §:n 1 momentissa tarkoitetulla tavalla. Tämä tarkoittaa, että yhtiön tulee verrata tytäryhtiön asuinvaltion lainsäädännön ja EVL:n mukaan sekä tytäryhtiön viimeisen kokonaisen verovuoden päättymishetkelle että selvitysmenettelyn päättymishetkelle laskettujen tappioiden määriä, joista pienin on konsernivähennyksen peruste (ks. laskemisesta tarkemmin ohjeen luku 4.2). Jos lopullisten tappioiden määrän muuttuminen johtaa laissa tarkoitetulla tavalla lasketun konsernivähennyksen määrän muutokseen, muutos joko lisätään emoyhtiön tuloon tai vähennetään siitä.

Lain 12 §:n 1 momentin mukaan jos tytäryhtiön verotusta jälkikäteen muutetaan lainvoimaisella päätöksellä tytäryhtiön kotivaltiossa siten, että lopullisten tappioiden määrä pienenee, emoyhtiön verotettavan tulon määrään lisätään lopullisten tappioiden määrän muuttumista vastaava määrä konsernivähennyksen muutoksena sinä verovuonna, jona muutos tytäryhtiön kotivaltiossa todettiin lainvoimaisella päätöksellä.

Lain 13 §:n 2 momentin mukaan emoyhtiön on ilmoitettava jälkikäteisestä muutoksesta tytäryhtiön verotuksessa siltä verovuodelta antamassaan veroilmoituksessa, jona muutos tytäryhtiön kotivaltiossa todettiin lainvoimaisella päätöksellä.

Siten jos tytäryhtiön lopullisten tappioiden määrä pienenee sen vuoksi, että tytäryhtiön verotusta on jälkikäteen muutettu, emoyhtiön pitää laskea konsernivähennyksen määrä uudestaan. Emoyhtiön pitää ilmoittaa aiemmin lain 9 §:n mukaisesti vähentämänsä ja lain 12 §:n vuoksi uudelleen lasketun konsernivähennyksen erotus veronalaisena tulonaan. Tulo ilmoitetaan sen verovuoden veroilmoituksella, jonka aikana tytäryhtiön verotukseen tehty muutos on tullut lainvoimaiseksi. Lainvoimaisella päätöksellä tarkoitetaan päätöstä, johon ei voi enää hakea muutosta. Jos emoyhtiö laiminlyö ilmoittaa veroilmoituksessaan tappion määrän jälkikäteisestä muutoksesta, sille voidaan määrätä veronkorotus VML 32 §:n nojalla.

Lain 12 §:n 2 momentin mukaan jos tytäryhtiön verotusta jälkikäteen muutetaan lainvoimaisella päätöksellä tytäryhtiön kotivaltiossa siten, että lopullisen tappion määrä suurenee, emoyhtiön vaatimuksesta sen verotettavasta tulosta vähennetään lopullisen tappion määrän muuttumista vastaava määrä konsernivähennyksen muutoksena sinä verovuonna, jona muutos tytäryhtiön kotivaltiossa todettiin lainvoimaisella päätöksellä.

Lain 13 §:n 2 momentin mukaan jos lopullisen tappion määrä suurenee, lain 12 §:n 2 momentissa tarkoitettua konsernivähennyksen määrää kasvattavaa muutosta on vaadittava ennen sen verovuoden verotuksen päättymistä, jona muutos tytäryhtiön kotivaltiossa todettiin lainvoimaisella päätöksellä.

Siten jos tytäryhtiön lopullisten tappioiden määrä suurenee sen vuoksi, että tytäryhtiön verotusta on jälkikäteen muutettu, emoyhtiön pitää itse vaatia lopullisten tappioiden määrän muuttumista vastaavan konsernivähennyksen muutoksen vähentämistä verotuksessaan. Vaatimus alun perin vähennetyn konsernivähennyksen ja uudelleen lasketun konsernivähennyksen erotuksen vähentämisestä esitetään sen verovuoden veroilmoituksella, jonka aikana tytäryhtiön verotukseen tehty muutos on tullut lainvoimaiseksi. Lainvoimaisella päätöksellä tarkoitetaan päätöstä, johon ei voi enää hakea muutosta. Vaatimus pitää esittää ennen emoyhtiön verotuksen päättymistä. Vaatimuksen tekemistä varten emoyhtiön pitää laskea konsernivähennyksen määrä uudelleen lain 8 §:n 1 momentin mukaan (ks. ohjeen luku 4.2).

Lain 12 §:n 2 momentissa säädetään erikseen, miten lain 9 §:n rajoitus otetaan huomioon, jos lopullisten tappioiden määrä suurenee jälkikäteen. Lain 12 §:n 2 momentin perusteella 9 §:n mukaisesti vähennetyn konsernivähennyksen ja konsernivähennyksen muutoksen yhteismäärä ei saa ylittää emoyhtiön veronalaisen elinkeinotoiminnan tuloksen määrää sinä verovuonna, jona konsernivähennys alun perin tehtiin. Tämän vuoksi konsernivähennyksen muutoksesta vähennyskelpoista on vain se osa, joka olisi ollut vähennettävissä, kun konsernivähennys alun perin tehtiin. Vähennyskelpoisen konsernivähennyksen muutoksen huomioon ottaminen voi kuitenkin johtaa emoyhtiön tappioon sinä vuonna, jolloin vähennyksen määrää muuttuu.

Esimerkki 7:

Emoyhtiö on vähentänyt 8 500 euroa konsernivähennystä verovuonna 2021. Konsernivähennys on perustunut tytäryhtiön asuinvaltion lainsäädännön perusteella laskettuun viimeisen kokonaisen verovuoden päättymishetken tappioiden määrään. Emoyhtiön elinkeinotoiminnan tulos ennen konsernivähennyksen tekemistä oli 10 000 euroa. Tytäryhtiön asuinvaltion lainsäädännön mukaisten viimeisen kokonaisen verovuoden päättymishetkelle laskettujen tappioiden määrä suurenee tytäryhtiön verotukseen tehdyn muutoksen vuoksi 4 000 euroa. Muutosta koskeva päätös on tullut lainvoimaiseksi verovuoden 2025 aikana.

Emoyhtiö laskee konsernivähennyksen määrän uudelleen lain 8 §:n 1 momentissa tarkoitetulla tavalla. Tytäryhtiön asuinvaltion lainsäädännön perusteella viimeisen kokonaisen verovuoden päättymishetkelle lasketun tappion määrä on pienin tytäryhtiön asuinvaltion verolainsäädännön ja EVL:n mukaan laskettujen lopullisten tappioiden määristä laskenta-ajankohtina I ja II. Tämän perusteella uudelleen lasketun konsernivähennyksen määrä on 12 500 euroa. Koska emoyhtiön verovuoden 2021 tulos oli 10 000 euroa, emoyhtiö saa vähentää konsernivähennyksen muutoksesta ainoastaan 1 500 euroa. Emoyhtiön verovuoden 2025 elinkeinotoiminnan tulos on 100 euroa. Vähennyskelpoisen konsernivähennyksen muutoksen vähentämisen jälkeen emoyhtiön tulos muodostuu 1 400 euroa tappiolliseksi.

Alkuperäinen vähennysvuosi (tytäryhtiön purkuvuosi) 2021:

Elinkeinotoiminnan tulos ennen konsernivähennyksen vähentämistä 10 000

Vähennetty konsernivähennystä - 8 500

Veronalainen tulos 1 500

Oikaisuvuosi 2025:

Elinkeinotoiminnan tulos ennen konsernivähennyksen muutoksen vähentämistä 100

Vähennetään lisää konsernivähennystä - 1 500

Oikaisuvuodelle vahvistettava tappio - 1 400

7 Oikeuskäytäntöä

7.1 Kansallista oikeuskäytäntöä

KVL 8/2021 (KHO 28.9.2021/H3271, ei muutosta)

A Oyj omisti kokonaisuudessaan B S.A:n, jolla oli verotuksellinen kotipaikka Espanjassa. B S.A:sta oli tullut osa A-konsernia vuonna 2017, kun konsernin emoyhtiö oli sulautunut A Oyj:öön. Espanjassa A-konserniin kuuluivat lisäksi espanjalaiset yhtiöt C ja tämän tytäryhtiö D. B S.A. oli omistanut Espanjassa tehtaan vuoteen 2012 asti, jolloin tehtaan valmistustoiminta oli lopetettu kannattamattomana ja kiinteistö myyty. Kaupan jälkeen B S.A. oli jatkanut liiketoiminnan tukitoimintoihin liittyvien palveluiden tarjoamista A-konsernin yhtiöille. B S.A. sovelsi laskutuksessaan niin sanottua cost plus -metodia. B S.A:lla oli yksi työntekijä, ja yhtiö omisti Espanjassa osakehuoneiston, josta yhtiön oli kuitenkin tarkoitus luopua.

Asiassa oli ratkaistavana, että oliko B S.A:n vuosien 2012–2016 tappioita pidettävä hakemusasiakirjoissa kuvatuissa olosuhteissa Euroopan talousalueella sijaitsevan tytäryhtiön lopullisen tappion konsernivähennyksestä annetun lain 4 ja 5 §:ssä tarkoitetulla tavalla lopullisina.

B S.A:n toiminta oli ollut voitollista vuodesta 2017 alkaen, ja yhtiö oli vuosina 2017–2019 vähentänyt ja tuli myös viimeisinä toimintavuosinaan vähentämään verotappioitaan siinä määrin, kuin se oli Espanjan lainsäädännön mukaan mahdollista. Espanjassa paikallisten konserniyhtiöiden oli mahdollista hyödyntää toistensa verotappioita siten, että yhtiöt haettiin konsolidoitavaksi niin sanotuksi veroryhmäksi, minkä jälkeen veroryhmässä olevat yhtiöt voivat käyttää täysimääräisesti hyväkseen veroryhmän muodostamisen jälkeisiä tappioita. B S.A:n ohella A-konserniin kuuluneet espanjalaiset yhtiöt C ja tämän tytäryhtiö D eivät muodostaneet veroryhmää. Lisäksi kun C ja D olivat kuuluneet B S.A:n kanssa samaan konserniin vasta vuodesta 2017 alkaen, ei kyseessä olevien tappioiden hyödyntäminen ollut Espanjan lainsäädännön mukaan mahdollista veroryhmän kautta.

A-konsernin oli tarkoitus lopettaa B S.A:n harjoittama toiminta ja purkaa yhtiö selvitystilan kautta, mutta tämänkin jälkeen A-konserniin kuuluivat edelleen espanjalaiset yhtiöt C ja tämän tytäryhtiö D. Hakemusasiakirjoissa kuvatuissa olosuhteissa ei tämän perusteella ollut osoitettu, että kyseessä olevat tappiot eivät voisi tulla hyödynnetyiksi myöhempinä vuosina kyseisten Espanjassa verotuksellisen kotipaikkansa omaavien tytäryhtiöiden tuottamasta tuloksesta esimerkiksi sen seurauksena, että konserni järjestelisi Espanjassa harjoittamiaan toimintoja uudelleen. Lisäksi hakemusasiakirjojen mukaan B S.A:n harjoittamasta toiminnasta oli kertynyt vuodesta 2017 alkaen tuottoja, joista yhtiön aiempien vuosien tappioita oli voitu vähentää. Kun myös 31.12.2019 päättyneeltä tilikaudelta laaditun taseen mukaan yhtiön varat ylittivät yhtiön velat, ei A Oyj ollut näyttänyt, ettei B S.A. voisi hakemusasiakirjoissa kuvatuissa olosuhteissa saada Espanjassa tulevien vuosien aikana edes vähäisiä rahoitus- tai muita tuloja, joista kyseessä olevia tappioita voitaisiin jatkossakin vähentää.

Keskusverolautakunta katsoi, että hakemusasiakirjoissa kuvatuissa olosuhteissa konsernivähennyslain 4 ja 5 §:ssä säädetyt sekä EUT:n oikeuskäytännön mukaiset edellytykset B S.A:n tappioiden lopullisuudelle eivät täyttyneet, eikä kyseisiä tappioita ollut siten pidettävä mainituissa lainkohdissa tarkoitetulla tavalla lopullisina A Oyj:n verotuksessa. Ennakkoratkaisu verovuosille 2021-2022.

KHO 2020:51

A AS oli A-konsernin emoyhtiön Latviaan vuonna 2006 perustama osakeyhtiö, jonka osakekannan A-konsernin emoyhtiö oli vuonna 2013 luovuttanut kokonaan omistamalleen tytäryhtiö A Oy:lle. A AS:n toiminta oli ollut tappiollista, ja yhtiön toiminta oli lopetettu vuonna 2017. A AS oli samana vuonna myynyt kaiken vaihto- ja käyttöomaisuutensa. A-konsernissa ei katsottu A AS:n myyntiä ulkopuoliselle taholle konkreettiseksi vaihtoehdoksi, vaan A AS oli tarkoitus sulauttaa emoyhtiöönsä A Oy:öön. Sulautumissuunnitelman luonnoksen mukaan A AS:n varojen määrä ylitti yhtiön velkojen määrän. Latvian verolainsäädännössä oli asetettu rajoituksia tappion vähennysoikeuden säilymiselle tilanteessa, jossa tappiollisen yhtiön omistus muuttuu, ja tilanteessa, jossa tappiollinen yhtiö sulautuu.

Verohallinto oli verovuotta 2017 koskevana ennakkoratkaisuna lausunut, että A Oy voi vähentää verotuksessaan tytäryhtiönsä A AS:n verovuosien 2008–2017 lopulliset, elinkeinotulon verottamisesta annetun lain säännösten mukaisesti lasketut tappiot tuloverolain 119 §:ssä tarkoitetulla tavalla A AS:n sulauduttua A Oy:öön. Hallinto-oikeus oli hylännyt Veronsaajien oikeudenvalvontayksikön valituksen.

Korkein hallinto-oikeus totesi, että EUT:n oikeuskäytännön perusteella A Oy:n oli näytettävä asiassa toteen, että A AS oli käyttänyt loppuun kaikki sen asuinvaltiossaan olemassa olevat tappioiden huomioon ottamista koskevat mahdollisuudet. Kun otettiin huomioon A AS:n varallisuusasemasta esitetty selvitys, A Oy ei ollut osoittanut, ettei A AS olisi voinut saada asuinvaltiossaan tulevien vuosien aikana edes vähäisiä rahoitus- tai muita tuloja. A Oy ei ollut osoittanut myöskään sitä, ettei ollut olemassa mahdollisuutta siihen, että kolmas taho siinä tapauksessa, että A AS myydään sille, voi ottaa A AS:n tappiot huomioon Latviassa tulevien verovuosien aikana. Tämän vuoksi korkein hallinto-oikeus kumosi hallinto-oikeuden päätöksen ja Verohallinnon antaman ennakkoratkaisun ja lausui uutena ennakkoratkaisuna, ettei A Oy voi vähentää verotuksessaan tytäryhtiönsä A AS:n verovuosien 2008–2017 tappioita A AS:n sulauduttua A Oy:öön. Ennakkoratkaisu verovuodelle 2017. Äänestys 4–1.

KVL 23/2018 (KHO 11.6.2020 taltio 2571, ei muutosta)

Toisessa EU-valtiossa perustettu A-yhtiö omisti 100 prosenttia suomalaisen B Oyj:n sekä kolmannessa EU-valtiossa perustetun C-yhtiön osakkeista. C-yhtiön liiketoiminta oli ollut tappiollista, ja konsernissa oli tehty päätös toiminnan lopettamisesta. Koska C-yhtiö ei hakemuksessa esitetyn perusteella harjoittanut elinkeinotoimintaa Suomessa, keskusverolautakunta katsoi, että B Oyj ei voinut antaa konserniavustuksesta verotuksessa annetussa laissa tarkoitettua avustusta C-yhtiön tappioiden kattamiseksi.

Suomen konserniavustusjärjestelmää tuli arvioida EU:n perusvapauksiin nähden SEUT 49 artiklassa säädetyn sijoittautumisvapauden näkökulmasta. Kun otettiin huomioon, että käsillä olevassa asiassa B Oyj ei ollut C-yhtiön emoyhtiö eikä B Oyj:n voitu muutenkaan katsoa sijoittautuneen kolmanteen EU-valtioon SEUT 49 artiklassa tarkoitetulla tavalla, asiassa ei ollut tarpeen arvioida, asettiko suomalainen konserniavustusjärjestelmä B Oyj:n heikompaan asemaan kuin sellaisessa omistusrakenteessa, jossa sekä konserniavustuksen saaja että konserniavustuksen antaja olivat kotimaisia yhtiöitä.

Keskusverolautakunta katsoi, että hakemusasiakirjoissa esitetyn selvityksen perusteella A-yhtiö oli käsillä olevassa asiassa elinkeinotulon verottamisesta annetun lain 6 b §:n 7 momentissa tarkoitettu oikeushenkilö, jolla oli osakeomistustensa perusteella osakeyhtiölain 8 luvun 12 §:ssä tarkoitettua määräysvaltaa vastaava määräysvalta sekä B Oyj:ssä että C-yhtiössä. Tällä perusteella B Oyj:n ja C-yhtiön välisten saamisten mahdolliseen menetykseen soveltui hakemuksessa kuvatuissa olosuhteissa elinkeinotulon verottamisesta annetun lain 16 §:n 7 kohta, eikä menetys ollut siten B Oyj:n verotuksessa vähennyskelpoinen. Ennakkoratkaisu verovuodelle 2018.

7.2 Euroopan unionin tuomioistuimen oikeuskäytäntöä

C-446/03, Marks & Spencer ("Marks & Spencer I")

Ensimmäinen konsernin rajat ylittävää tuloksentasausta koskeva EUT:n tuomio annettiin vuonna 2005 liittyen Ison-Britannian kotimaisten yhtiöiden tappionsiirtoon perustuvaan konserniverojärjestelmään (group relief). Järjestelmä salli Isossa-Britanniassa sijaitsevan tytäryhtiön tappion vähentämisen emoyhtiön voitosta, mutta vähentäminen ei ollut mahdollista toisessa jäsenvaltiossa sijaitsevan tytäryhtiön tappioiden osalta.

Vaikka sinällään oli sijoittautumisvapauden vastaista se, että samassa jäsenvaltiossa olevan tytäryhtiön tappioita ja ulkomaisen tytäryhtiön tappioita kohdeltiin eri tavalla, säännöksellä katsottiin olevan oikeuttamisperusteina jäsenvaltioiden välisen verotusvallan tasapainoinen jakautuminen, vaara tappioiden käytöstä kahteen kertaan sekä vaara veronkierrosta. Tuomiossa katsottiin kuitenkin, että tällä rajoittavalla toimenpiteellä ylitettiin se, mikä on tarpeen kyseisten tavoitteiden saavuttamiseksi silloin, kun kyse on niin sanotuista lopullisista tappioista.

C-123/11, A Oy

Suomea koskevassa asiassa oli kyse siitä, edellyttääkö EU-oikeus, että suomalainen emoyhtiö saa vähentää siihen sulautuneen ruotsalaisen tytäryhtiön Ruotsissa syntyneet tappiot. EUT katsoi, että SEUT:n turvaama sijoittautumisvapaus ei ole esteenä kansalliselle lainsäädännölle, jossa evätään toisessa jäsenvaltiossa sijaitsevalle tytäryhtiölle kertyneiden tappioiden siirtyminen sulautumisessa suomalaiselle emoyhtiölle, vaikka tappioiden siirtyminen oli mahdollista, jos tytäryhtiö sijaitsisi kotimaassa.

Tällainen kansallinen lainsäädäntö oli kuitenkin EU-oikeuden vastainen, jos siinä ei tarjota emoyhtiölle mahdollisuutta näyttää toteen, että sen ulkomailla asuva tytäryhtiö on käyttänyt loppuun mahdollisuudet kyseisten tappioiden huomioon ottamiseksi, ja jos ei ole mahdollisuutta siihen, että joko tytäryhtiö itse tai kolmas osapuoli saisi ottaa ne huomioon tytäryhtiön asuinpaikkavaltiossa tulevien verovuosien osalta.

Korkein hallinto-oikeus antoi EUT:n tuomion perusteella päätöksen KHO 2013:155.

C-322/11, K

EUT:n pääomien vapaata liikkuvuutta koskevassa tuomiossa otettiin kantaa suomessa asuvalle luonnolliselle henkilölle Ranskassa syntyneeseen kiinteistön luovutustappion vähentämiseen Suomessa.

Tuomiossa EUT totesi ensimmäisen kerran, että tilanteessa, jossa toinen jäsenvaltio ei ole säätänyt mahdollisuudesta ottaa tappioita huomioon, mahdollisuutta ei ole milloinkaan ollut. Tällöin tosiseikkoja koskevilla olosuhteilla, joiden mukaan tappio saattaisi olla lopullinen, ei ollut vaikutusta lainsäädännön EU-oikeudenmukaisuutta arvioitaessa.

C-172/13, Euroopan komissio v. Iso-Britannian ja Pohjois-Irlannin yhdistynyt kuningaskunta ("Marks & Spencer II")

Tapauksessa oli kyse Ison-Britannian sääntelystä, jolla on kansallisesti säädetty ulkomaisten lopullisten tappioiden huomioon ottamisesta tuomion C-446/03, Marks & Spencer jälkeen. Euroopan komissio nosti kanteen Isoa-Britanniaa vastaan, koska se katsoi, että Ison-Britannian sääntelyssä oleva vaatimus tappioiden lopullisuuden arvioimisesta välittömästi tappioiden syntymisvuoden päättymisen jälkeen oli liian tiukka ja johtaisi siihen, että rajat ylittävää tappiontasausta olisi lähes mahdotonta saada sovellettavaksi.

EUT hylkäsi Euroopan komission kanteen. EUT:n mukaan Ison-Britannian lainsäädännön vaatimus siitä, että ulkomaisen tytäryhtiön tappioiden lopullisuus on osoitettava välittömästi tappiovuoden jälkeen, ei ollut perustamissopimuksen vastainen.

EUT vahvisti tuomiossa myös aiemmin antamassaan tuomiossa C-322/11, K esittämänsä periaatteen, että tuomiossa C-446/03, Marks & Spencer tarkoitettu ulkomailla asuvan tytäryhtiön tappioiden lopullisuus ei voi aiheutua siitä seikasta, että kyseisen tytäryhtiön asuinvaltio ei salli minkäänlaista mahdollisuutta tappioiden siirtämiseksi. Lisäksi EUT totesi, että ulkomailla asuvan tytäryhtiön tappioiden lopullisuus voidaan todeta vasta, kun se ei enää saa tuloja asuinvaltiostaan.

C‑607/17, Skatteverket vs. Memira Holding AB ("Memira")

Tapauksessa oli kysymys tappioiden siirtämisestä saksalaisen tytäryhtiön sulautuessa sen ruotsalaiseen emoyhtiöön. Saksan lain mukaan sulautumisessa ei ole mahdollista siirtää tappioita.

EUT totesi vastaavasti kuin tuomiossa C‑608/17, Holmen, että sen lisäksi mitä tuomiossa C-446/03, Marks & Spencer on todettu tappioiden lopullisuuden edellytyksistä, tappioita ei voitaisi pitää lopullisina, jos ne voidaan käyttää taloudellisesti hyväksi siirtämällä ne kolmannelle, esimerkiksi siten että tytäryhtiö luovutetaan hintaan, jossa otetaan huomioon sen veroedun arvo, joka saadaan voitaessa vähentää tappiot tulevina vuosina. EUT:n mukaan ainoastaan se seikka, että tytäryhtiön asuinvaltion lainsäädännössä ei sallita tappioiden siirtämistä sulautumisen yhteydessä, ei sellaisenaan ole riittävä, jotta tappioita voitaisiin pitää lopullisina.

C‑608/17, Skatteverket vs. Holmen AB ("Holmen")

Tapauksessa oli kysymys Ruotsin kansallisesta säännöksestä (koncernavdrag), jolla säädettiin ulkomaisen tytäryhtiön lopullisten tappioiden vähentämisestä. Tuomiossa tarkasteltiin muun muassa sitä, onko EU-oikeuden näkökulmasta hyväksyttävää, että Ruotsin koncernavdrag-sääntelyssä vähennyskelpoisuus on rajattu vain suoraan omistettuihin tytäryhtiöihin. EUT katsoi, että tällainen rajoitus ei ole mahdollinen silloin, kun alakonsernin yhtiöt ovat samassa jäsenvaltiossa.

Lisäksi EUT totesi vastaavasti kuin tuomiossa C‑607/17, Memira, että sen lisäksi mitä tuomiossa C-446/03, Marks & Spencer on todettu tappioiden lopullisuuden edellytyksistä, tappioita ei voitaisi pitää lopullisina, jos ne voidaan käyttää taloudellisesti hyväksi siirtämällä ne kolmannelle ennen likvidaation päättymistä, esimerkiksi siten että tytäryhtiö luovutetaan hintaan, jossa otetaan huomioon sen veroedun arvo, joka saadaan voitaessa vähentää tappiot tulevina vuosina. EUT:n mukaan ainoastaan se seikka, että tytäryhtiön asuinvaltion lainsäädännössä ei sallita tappioiden siirtämistä purkuvuoden aikana, ei sellaisenaan ole riittävä, jotta tytäryhtiön tai tytäryhtiön tytäryhtiön tappioita voitaisiin pitää lopullisina.

johtava veroasiantuntija Lauri Savander

ylitarkastaja Hanna Mattsson