Eräiden rajat ylittävien hybridijärjestelyjen verotus

- Antopäivä

- 3.7.2020

- Diaarinumero

- VH/2738/00.01.00/2020

- Voimassaolo

- 3.7.2020 - 26.5.2022

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

Tässä ohjeessa käsitellään verovuodesta 2020 alkaen sovellettavien eräiden rajat ylittävien hybridijärjestelyiden verotuksesta annetun lain (1567/2019) säännösten ja kansainvälisen kaksinkertaisen verotuksen poistamisesta annetun lain (1552/1995) hybridisiirtoon liittyvien säännösten soveltamista.

1 Johdanto

1.1 Taustaa

Laki eräiden rajat ylittävien hybridijärjestelyjen verotuksesta (jäljempänä hybridilaki) ja siihen liittyvät kansainvälisen kaksinkertaisen verotuksen poistamisesta annetun lain (jäljempänä menetelmälaki) 4 §:n 5 ja 6 momentit ovat tulleet voimaan 1.1.2020. Uusia säännöksiä sovelletaan ensimmäisen kerran vuodelta 2020 toimitettavassa verotuksessa. Säännökset perustuvat hallituksen esitykseen HE 68/2019 vp (jäljempänä hallituksen esitys tai HE) ja siihen liittyvään valtiovarainvaliokunnan mietintöön VaVM 14/2019.

Hybridilailla on toimeenpantu veron kiertämisen estämistä koskeva direktiivi siltä osin kuin on kyse verokohtelun eroavuuksista kolmansien maiden kanssa (Euroopan unionin neuvoston sisämarkkinoiden toimintaan suoraan vaikuttavien veron kiertämisen käytäntöjen torjuntaa koskevien sääntöjen vahvistamisesta 12.7.2016 annettu direktiivi (EU) 2016/1164, jota on muutettu 29.5.2017 annetulla direktiivillä (EU) 2017/952, jäljempänä direktiivi). Direktiivin toimeenpano edellytti myös muutoksia menetelmälakiin, jonka lisäksi elinkeinotulon verottamisesta annettuun lakiin (jäljempänä EVL), tuloverolakiin (jäljempänä TVL) ja maatilatalouden tuloverolakiin (jäljempänä MVL) lisättiin viittaukset hybridilakiin.

Veron kiertämisen estämistä koskevan direktiivin verokohtelun eroavuuksia koskevat säännökset pohjautuvat OECD:ssä tehtyyn työhön veropohjan rapautumisen estämisestä (BEPS). OECD:n työn lopputuloksena annetut OECD:n suositukset sisältyvät vuonna 2015 julkaistuun raporttiin Neutralising the Effects of Hybrid Mismatch Arrangements, Action 2 2015 Final Report (jäljempänä OECD-raportti (2015)) ja vuonna 2017 julkaistuun raporttiin Neutralising The Effects of Branch Mismatch Arrangements, Action 2 (jäljempänä OECD-raportti (2017)).

Hallituksen esityksen (s. 13) mukaan hybridijärjestelyitä koskevan sääntelyn tavoitteena on turvata yhteisöveropohjaa Euroopan unionin jäsenvaltioissa. Sääntelyllä pyritään varmistamaan mahdollisuus ottaa verotuksessa huomioon kaikki jäsenvaltioissa yleisesti verovelvollisen yhteisön verotettavaksi kuuluvat tulot. Sääntelyn tavoitteena on torjua verokohtelun eroavuuksista johtuvia verovaikutuksia ja ennaltaehkäistä veron välttämiseen johtavien hybridijärjestelyjen toteutumista.

1.2 Säännösten suhde muuhun sääntelyyn

Hybridilain säännöksillä rajoitetaan menon vähennyskelpoisuutta tai tulon verovapautta. Hybridilain säännökset ovat ensisijaisia suhteessa yleisiin menon vähennyskelpoisuutta ja tulon veronalaisuutta koskeviin sääntöihin hybridilain soveltamisalaan kuuluvissa tilanteissa, eikä hybridilain soveltamisen edellytyksenä ole veron kiertämisen tarkoitus (ks. luku 2).

Sääntelyllä ei lähtökohtaisesti ole tarkoitus muuttaa myöskään valtioiden välisen verotusoikeuden jakautumista koskevia säännöksiä, joista määrätään kaksinkertaisen verotuksen välttämistä koskevissa verosopimuksissa (HE s. 13−14). Tästä poiketen hybridilain 7 § koskee tilannetta, jossa EU-jäsenvaltioiden välinen verosopimus voidaan ohittaa vapautusmenettelyn osalta.

Hybridisääntelyä ei yleensä sovelleta, jos muun direktiivin kuin veron kiertämisten estämistä koskevan direktiivin säännökset johtavat siihen, että verokohtelun eroavuuden vaikutus poistuu. Hallituksen esityksessä (s. 27) mainitaan esimerkkinä emo-tytäryhtiödirektiivi (neuvoston direktiivi 2011/96/EU eri jäsenvaltioissa sijaitseviin emo- ja tytäryhtiöihin sovellettavasta yhteisestä verojärjestelmästä), jossa säädettyä osinkojen verovapautta on rajoitettu direktiiveillä (EU) 2015/121 ja 2014/86/EU. Elinkeinotulon verottamisesta annettuun lakiin (360/1968, EVL) on lisätty direktiivien perusteella EVL 6 a §:n 9 ja 10 momentit, joilla rajoitetaan yhteisön saamien osinkojen verovapautta tilanteissa, joissa osinko on suorituksen maksajalle verotuksessa vähennyskelpoinen tai kyse on järjestelystä, jolla tavoitellaan osinkotulon verotusta koskevan EVL 6 a §:n tavoitteen tai tarkoituksen vastaisia veroetuja. Yhteisön saaman osingon verovapautta käsitellään Verohallinnon ohjeessa Yhteisön saaman osingon verovapauden rajoittaminen.

Väliyhteisölain (1217/1994, jäljempänä VYL) perusteella yhteisön verotettavaksi tuloksi katsotaan osuus yhteisön omistaman väliyhteisön tulosta. VYL:n perusteella verotettava tulo on Suomessa veropohjaan sisältyvää tuloa, joka otetaan huomioon hybridisäännöksiä sovellettaessa. Tilanteissa, joissa Suomen verotuksessa voi tulla sovellettavaksi sekä hybridilain että VYL:n säännökset, väliyhteisösääntelyä sovelletaan hallituksen esityksen mukaan (s. 33) ensisijaisesti suhteessa hybridisääntelyyn. Väliyhteisölain soveltamista käsitellään Verohallinnon ohjeessa Väliyhteisötulon verotus Suomessa.

Hallituksen esityksen (s. 28) mukaan hybridisääntelyä sovelletaan ensi sijassa suhteessa EVL:n korkovähennysoikeuden rajoittamista koskevaan sääntelyyn ja verotusmenettelystä annetun lain (jäljempänä VML) siirtohinnoitteluoikaisua koskevaan sääntelyyn. Hybridisäännöksissä tarkastellaan suorituksen luonnetta veropohjaan sisältyvänä eränä, kun taas korkovähennysoikeuden rajoittamista (EVL 18 a §) ja siirtohinnoittelua koskevissa säännöksissä (VML 31 §) tarkastellaan veropohjaan sisältyvien erien määrää. Esimerkiksi korkovähennysoikeuden rajoitusta voidaan soveltaa koron määrään, joka jää jäljelle hybridisäännöksen soveltamisen jälkeen. Hybridilakia sovelletaan myös ensisijaisesti suhteessa yleiseen veronkiertämistä koskevaan säännökseen (VML 28 §). Korkovähennysrajoitusta, siirtohinnoittelua ja yleistä veron kiertämisen estämistä koskevia säännöksiä voidaan näin ollen soveltaa, jos säännösten soveltamisedellytykset täyttyvät ottaen huomioon hybridisäännöksen soveltamisen jälkeisen tilanteen.

Hybridisääntely on osa tuloverojärjestelmää ja kuuluu verotusmenettelylakiin sisältyvien tuloverotuksen ilmoittamisvelvollisuutta ja valvontaa koskevien säännösten soveltamisalaan. Verovelvollisella on velvollisuus ilmoittaa sääntelyn soveltamisen kannalta tarpeelliset tiedot (HE s. 24).

Hybridisääntelyn soveltaminen edellyttää monelta osin esimerkiksi yksikön tai instrumentin verokohtelun selvittämistä eri lainkäyttöalueilla. Säännösten soveltamiseen liittyvä selvittämisvelvollisuus jakautuu lähtökohtaisesti yleistä selvittämisvelvollisuutta koskevan VML 26 §:n 4 momentin mukaisesti. Säännöksen mukaan verovelvollisen täytettyä ilmoittamisvelvollisuutensa tulee veroviranomaisen ja verovelvollisen osallistua mahdollisuuksiensa mukaan asian selvittämiseen. Pääasiallisesti sen osapuolen, jolla on siihen paremmat edellytykset, on esitettävä asiasta selvitystä. Jos verovelvollisen suorittaman oikeustoimen toinen osapuoli ei asu Suomessa tai tällä ei ole kotipaikkaa täällä, eikä veroviranomainen voi saada oikeustoimesta tai sen toisesta osapuolesta riittävää tietoa kansainvälisen sopimuksen nojalla, tässä momentissa tarkoitetun selvityksen esittäminen on ensisijaisesti verovelvollisen asiana.

1.3 OECD:n suositusten asema tulkintalähteenä

Hybridijärjestelyjä koskevan EU:n lainsäädännön tavoitteena on ollut, että säännökset olisivat johdonmukaisia OECD:n hybridijärjestelyjä koskevien suositusten (OECD 2015 ja 2017) kanssa. Direktiivin johdantokappaleen 28 mukaan jäsenvaltioiden on käytettävä esimerkkinä tai tulkintalähteenä toimenpidettä 2 koskevan OECD:n BEPS-raportin soveltuvia selityksiä ja esimerkkejä siltä osin, kuin ne ovat yhdenmukaisia tämän direktiivin ja unionin oikeuden kanssa. Myös hallituksen esityksen (s. 23) mukaan OECD:n suosituksia on käytettävä hybridilain tulkinnassa. Hallituksen esityksen säännöskohtaisissa perusteluissa on direktiivin hybridisääntelyn ohella tarkasteltu OECD:n suosituksia. Jos OECD:n hybridijärjestelyjä koskevia suosituksia myöhemmin tarkennetaan, voidaan hallituksen esityksen (s. 24) mukaan verotus- ja oikeuskäytännössä tukeutua hybridisääntelyn tulkinnassa tarkennettuihin suosituksiin myös edeltävien verovuosien osalta siltä osin kuin tarkennetut suositukset ovat ainoastaan suositusten tulkintaa ohjaavia kannanottoja eivätkä sisällä varsinaisia suositusten muutoksia.

2 Soveltamisala ja määritelmät

2.1 Yleistä

Hybridilain 1 §:n 1 momentin mukaan laissa säädetään rajat ylittäviin hybridijärjestelyihin liittyvien menojen vähennyskelvottomuudesta ja tulojen veronalaisuudesta. Sääntelyä sovelletaan EVL 4 §:n 2 momentin ja 7 §:n 3 momentin, TVL 29 §:n 3 momentin ja MVL 4 §:n 4 momentin viittaussäännösten perusteella kaikissa tulolähteissä.

Hybridilain säännökset ovat poikkeuksia yleisiin menojen vähennyskelpoisuutta ja tulojen veronalaisuutta koskeviin säännöksiin. Sääntely ei voi laajentaa menon vähennyskelpoisuutta tai supistaa tulon veronalaisuutta. Näin ollen esimerkiksi tilanteessa, jossa hybridilaki ei rajoita menon vähennyskelpoisuutta, menot ovat vähennyskelpoisia vain, jos ne ovat vähennyskelpoisia TVL:n, EVL:n tai MVL:n nojalla.

Säännöksiä sovelletaan hybridilain 3−8 §:ssä tarkoitettuihin hybridijärjestelyihin eikä säännösten soveltamisen edellytyksenä ole veron kiertämisen tarkoitus (ks. HE s. 29). Säännöksiä sovelletaan liikekirjanpidolliseen konserniin kuuluvien tai etuyhteysosapuolten välillä taikka strukturoidun järjestelyn seurauksena syntyvään verokohtelun eroavuuteen, joka perustuu hybridielementtiin. Kutakin tilannetta koskevassa säännöksessä on määritelty hybridielementit, joiden vaikutus, olemassaolo ja niistä johtuva verokohtelun eroavuus ratkaisevat sen, onko tilanteessa kyse säännöksen soveltamisalaan kuuluvasta verokohtelun eroavuudesta. Verokohtelun eroavuudella tarkoitetaan sitä, että vähennystä vastaava tulo ei sisälly veropohjaan tai sama meno vähennetään kahteen kertaan.

Lain soveltamisalaan kuuluvissa hybridijärjestelyissä verokohtelun eroavuuksista johtuvat verovaikutukset liittyvät usein tilanteisiin, joissa järjestelyn osapuolet sijaitsevat eri lainkäyttöalueilla. Osa verokohtelun eroavuuksia synnyttävistä tilanteista on saman yrityksen pääliikkeen ja kiinteän toimipaikan välisiä. Verokohtelun eroavuus voi syntyä tapauskohtaisesti myös kotimaisten osapuolten välillä esimerkiksi silloin, kun kotimainen taho tekee suorituksen kotimaiselle kommandiittiyhtiölle, jonka osakkaat ovat ulkomaisia tahoja.

Joihinkin hybridijärjestelyjä koskeviin säännöksiin sisältyy sekä ensisijainen että toissijainen säännös ja osa hybridijärjestelyjä koskevista säännöksistä pitää sisällään vain ensisijaisen säännöksen. Ensisijainen säännös rajoittaa menon vähennyskelpoisuutta suorituksen maksajan verotuksessa siltä osin kuin vastaava tulo ei sisälly veropohjaan suorituksensaajan lainkäyttöalueella. Toissijaisen säännöksen perusteella tulo luetaan suorituksensaajan veronalaiseksi tuloksi siltä osin kuin vähennystä ei evätä suorituksen maksajan verotuksessa. Kaksinkertaisen vähennyksen tilanteissa sekä ensisijaisella että toissijaisella säännöksellä rajoitetaan menon vähennyskelpoisuutta eri verovelvollisilla.

Säännösten soveltamiseen liittyy yksikön ja lainkäyttöalueen käsitteet. Lainkäyttöalueella tarkoitetaan verotuksellista asuinvaltiota silloin, kun säännöstä sovellettaessa esimerkiksi suorituksensaaja, -maksaja tai hybridiyksikkö on erillinen verovelvollinen. Mikäli yksikkö ei ole erillinen verovelvollinen, tarkoitetaan lainkäyttöalueella yleensä aluetta, jossa yksikkö sijaitsee tai johon se on perustettu. Yksiköllä tarkoitetaan hybridilain 2 §:n 1 kohdan mukaan oikeushenkilöä ja oikeudellista järjestelyä. Hallituksen esityksen (s. 50) mukaan yksiköllä tarkoitetaan laajasti oikeudellisesta muodosta riippumatta erilaisia kotimaisia ja kansainvälisiä yksiköitä. Yksikkö voi olla yhteisö- tai yhtiömuotoinen, mutta myös esimerkiksi rahasto, säätiö, trusti tai oikeudellisesti erillinen varallisuusmassa tai esimerkiksi rahaston ja yhtiön välimuoto. Hybridilakia sovellettaessa yksiköllä tarkoitetaan itsenäisten verovelvollisten lisäksi myös verotuksellisesti läpinäkyviä yksiköitä.

2.2 Verovelvolliset

Hybridilakia sovelletaan yhteisön, avoimen yhtiön ja kommandiittiyhtiön sekä rajoitetusti verovelvollisen Suomessa sijaitsevan TVL 13 a §:ssä tarkoitetun kiinteän toimipaikan verotuksessa. Yhteisöllä tarkoitetaan TVL 3 §:ssä tarkoitettuja yhteisöjä. Avoimen ja kommandiittiyhtiön verolaskennassa säännöksiä ei sovelleta kuitenkaan hybridilain 5 §:n 1 momentissa ja 6 §:n 2 momentissa tarkoitettujen tilanteiden osalta. Mainitut säännökset koskevat hybridiyksiköitä ja näissä säännöksissä tarkoitetuissa tilanteissa maksajana olevan hybridiyksikön tulee olla itsenäinen verovelvollinen omalla lainkäyttöalueellaan ja läpivirtaava suorituksensaajan lainkäyttöalueella. Kun avoin yhtiö tai kommandiittiyhtiö on maksajana, säännöksen soveltamisen edellytyksenä olevaa verokohtelun eroavuutta ei synny maksajan ollessa läpivirtaava yksikkö omalla lainkäyttöalueellaan.

Säännösten soveltamisen edellytyksenä ulkomaisen yhteisön Suomessa sijaitsevan kiinteän toimipaikan osalta on, että meno tai tulo liittyy tähän kiinteään toimipaikkaan. Kiinteällä toimipaikalla tarkoitetaan TVL 13 a §:n mukaan muun muassa paikkaa, jossa elinkeinon pysyvää harjoittamista varten on erityinen liikepaikka, kuten toimisto, sivuliike, teollisuuslaitos tai myymälä. Myös sivuliikkeen johtopaikka muodostaa verotuksessa kiinteän toimipaikan Suomeen. Ulkomaisen yhteisön verotusta käsitellään Verohallinnon ohjeessa Rajoitetusti verovelvollisen ulkomaisen yhteisön tuloverotus Suomessa − Liiketulo ja muut Suomesta saadut tulot.

2.3 Hybridisäännöksille yhteiset soveltamisen edellytykset

Hybridilakia sovelletaan tilanteissa, joissa samaan liikekirjanpidolliseen konserniin kuuluvien tai etuyhteysosapuolten välillä tai strukturoidun järjestelyn seurauksena syntyy verokohtelun eroavuus, joka johtuu säännöksissä määritellyistä hybridielementeistä. Tarkastelun kohteena on verotuksessa vähennyskelpoinen suoritus. Säännösten soveltaminen edellyttää useissa tilanteissa, ettei vähennyskelpoista menoa vastaa veropohjaan sisällytetty tulo. Tiettyjen säännösten soveltamisedellytyksenä on, että tulo, josta meno vähennetään, ei sisälly veropohjaan kahteen kertaan.

Säännökset voivat tulla sovellettavaksi suomalaisen suorituksen maksajan, suomalaisen suorituksensaajan tai hybridiyksikön suomalaisen osakkaan verotuksessa. Laissa on määritelty soveltamisalaan kuuluvat tilanteet ja menetelmät, joilla verokohtelun eroavuuden vaikutus poistetaan.

Etuyhteyden, strukturoidun järjestelyn sekä vähennettävän menon ja veropohjaan sisältyvän tulon määritelmät ovat pääosin saman sisältöisiä kaikissa hybridilain soveltamistilanteissa. Verokohtelun eroavuus ja hybridielementti on määritelty säännöskohtaisesti. Eri säännöksiin liittyvää verokohtelun eroavuutta ja hybridielementtiä käsitellään kunkin säännöksen yhteydessä luvuissa 3−8.

2.3.1 Etuyhteys tai kuuluminen liikekirjanpidolliseen konserniin

Hybridilain 1 §:n 3 momentin mukaan lain 3−5 §:ää, 6 §:n 1 ja 2 momenttia ja 7 §:n 1 momenttia sovelletaan, jos verokohtelun eroavuus syntyy verovelvollisen ja samaan liikekirjanpidolliseen konserniin kuuluvan yksikön välillä tai verovelvollisen ja siihen etuyhteydessä olevan henkilön välillä. Lain 8 §:ää sovelletaan, kun verokohtelun eroavuus syntyy verovelvolliseen etuyhteydessä olevien henkilöiden välillä.

Säännöksen johdosta joko etuyhteyssuhdetta tai kuulumista liikekirjanpidolliseen konserniin (jäljempänä myös "konsernisuhde") edellytetään niissä hybriditilanteissa, joissa verokohtelun eroavuus ei synny yhden yrityksen verotuksessa kahdella lainkäyttöalueella.

Liikekirjanpidollisella konsernilla tarkoitetaan hallituksen esityksen mukaan (s. 48) konsernia, joka koostuu kaikista niistä yksiköistä, jotka on täysimääräisesti sisällytetty kansainvälisten tilinpäätösstandardien tai kirjanpitolain (1997/1336) mukaisesti laadittuun konsernitilinpäätökseen. Kansallisen ja kansainvälisen tilinpäätössääntelyn mukaan yhtiö sisällytetään yleensä täysimääräisesti konsernitilinpäätökseen konsernin omistusosuutta vastaavilta osin silloin, kun samaan konserniin kuuluvat yhtiöt käyttävät yhtiössä määräysvaltaa.

Hybridilain 1 §:n 3 momentin mukaan toinen henkilö on etuyhteydessä verovelvolliseen, jos:

- verovelvollisella on suoraan tai välillisesti vähintään 50 prosentin osuus toisen yksikön äänioikeuksista tai pääomasta tai oikeus saada vähintään 50 prosenttia sen voitoista;

- toisella henkilöllä tai yksiköllä on suoraan tai välillisesti vähintään 50 prosentin osuus verovelvollisen äänioikeuksista tai pääomasta tai oikeus saada sen voitoista vähintään 50 prosenttia;

- verovelvollisella on yhteys toiseen yksikköön sen perusteella, että luonnollisella henkilöllä tai jollain yksiköllä suoraan tai välillisesti on molemmista yksiköistä vähintään 50 prosentin osuus; tai

- verovelvollisella on yhteys toiseen yksikköön sen perusteella, että sillä on huomattava vaikutusvalta toisen johdossa tai toisella on huomattava vaikutusvalta sen johdossa.

Hybridilain 1 §:n 4 momentin mukaan sovellettaessa 3 momenttia katsotaan henkilöllä, joka toimii yhdessä toisen henkilön kanssa jonkin yksikön äänioikeuksien tai pääomaomistuksen suhteen, olevan toisen henkilön kaikki äänioikeudet tai koko pääomaomistus kyseisessä yksikössä.

Hybridilain 2 §:n 3 kohdan mukaan henkilöllä tarkoitetaan luonnollista henkilöä ja yksikköä. Henkilön käsitettä voidaan hallituksen esityksen (s. 51) mukaan soveltaa riippumatta siitä, onko kyseessä olevilla toimijoilla oikeushenkilön asema vai ei.

Etuyhteyden käsitteellä on merkitystä silloin, kun lain säännösten soveltamisen edellytyksenä oleva verokohtelun eroavuus syntyy verovelvollisen ja siihen etuyhteydessä olevan henkilön välillä. Verovelvollisella tarkoitetaan tällöin sitä yksikköä, jonka verotuksessa hybridisäännöksen soveltamista tarkastellaan ja sääntelyn soveltamisalan mukaisesti se voi viitata myös avoimeen yhtiöön, kommandiittiyhtiöön tai kiinteään toimipaikkaan.

Etuyhteydellä on merkitystä myös silloin, kun verokohtelun eroavuus syntyy verovelvolliseen etuyhteydessä olevien henkilöiden välillä, mutta näistä ei kumpikaan ole verovelvollinen, jonka verotuksessa sääntelyn soveltamista tarkastellaan. Tällainen tilanne on kyseessä hybridilain 8 §:ssä, jossa hybridijärjestelyyn liittyvä meno kuitataan sellaisen verovelvollisen verotuksessa, joka ei suoraan osallistu verokohtelun eroavuuteen johtavaan transaktioon.

Hybridilain 1 §:n 3 momentissa säädetään pääsääntönä, että etuyhteyden määritelmässä tarkasteltava vähimmäisraja on 50 prosenttia. 50 prosentin rajaa sovelletaan lain muita kuin rahoitusvälineitä koskevan 3 §:n yhteydessä. Rahoitusvälineitä koskevan säännöksen kohdalla etuyhteyden vähimmäisraja on 25 prosenttia (hybridilain 3 §:n 5 momentti). Etuyhteys voi perustua määritelmässä tarkoitettujen osapuolten suoraan ja välilliseen osuuteen toisistaan. Säännöksessä tarkoitettu välillinen omistus lasketaan suhteellisesti kertomalla jokaisen portaan omistukset (HE s. 48). Mikäli suhteellinen omistus on alle 50 prosenttia, kyse ei ole momentissa tarkoitetusta etuyhteydestä.

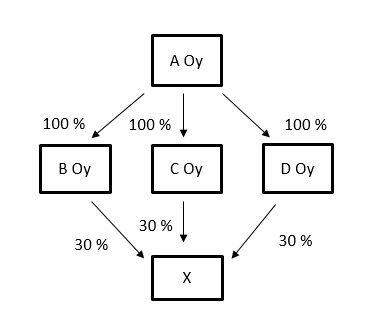

Esimerkki 1

A Oy:llä on kolme täysin omistettua tytäryhtiötä, jotka puolestaan omistavat kukin 30 prosenttia ulkomaisesta yksiköstä X. A Oy:llä on tällöin 1 kohdassa tarkoitettu suora etuyhteys kaikkiin tytäryhtiöihinsä sekä välillinen etuyhteys X-yksikköön. Tytäryhtiöillä on keskenään 3 kohdassa tarkoitettu etuyhteys toisiinsa ja 2 kohdassa tarkoitettu suora etuyhteys A Oy:öön. X-yksiköllä on 3 kohdassa tarkoitettu välillinen etuyhteys kaikkiin tytäryhtiöihin ja 2 kohdassa tarkoitettu välillinen etuyhteys A Oy:öön. Kaikki esimerkissä mainitut yhtiöt kuuluvat myös hybridilain 1 §:n 3 momentissa tarkoitetulla tavalla samaan liikekirjanpidolliseen konserniin.

Jos tilanteessa on kyse rahoitusvälineitä koskevan 3 §:n soveltamisesta, A Oy:llä on 1 kohdassa tarkoitettu suora etuyhteys kaikkiin tytäryhtiöihinsä sekä välillinen etuyhteys X-yksikköön. Tytäryhtiöillä on keskenään 3 kohdassa tarkoitettu etuyhteys toisiinsa ja 2 kohdassa tarkoitettu suora etuyhteys A Oy:öön. X-yksiköllä on 1 kohdassa tarkoitettu suora etuyhteys kaikkiin tytäryhtiöihin ja 2 kohdassa tarkoitettu välillinen etuyhteys A Oy:öön.

Esimerkki 2

A Oy omistaa 80 prosenttia B Oy:stä ja B Oy omistaa 60 prosenttia C Ltd:stä. A Oy:llä on 1 kohdassa tarkoitettu suora etuyhteys B Oy:öön. A Oy:n ja C Ltd:n välillä ei ole 1−3 kohdissa tarkoitettua etuyhteyttä (80 % * 60 % = 48 %). Etuyhteys voi kuitenkin muodostua esimerkiksi 4 kohdassa tarkoitetun huomattavan vaikutusvallan johdosta. B Oy:llä on 2 kohdassa tarkoitettu suora etuyhteys A Oy:öön ja 1 kohdassa tarkoitettu suora etuyhteys C Ltd:hen. C Ltd:llä on 2 kohdassa tarkoitettu suora etuyhteys B Oy:öön. Huolimatta siitä, että A Oy:n ja C Ltd:n välillä ei ole välttämättä etuyhteyttä, kuuluvat tilanteet, joissa verokohtelun eroavuus syntyy A Oy:n ja C Ltd:n välillä, hybridisääntelyn soveltamisalaan, koska kaikki esimerkissä mainitut yhtiöt kuuluvat hybridilain 1 §:n 3 momentissa tarkoitetulla tavalla samaan liikekirjanpidolliseen konserniin. Toisaalta, jos tilanteessa on kyse rahoitusvälineitä koskevan 3 §:n soveltamisesta, A Oy:n ja C Ltd:n välillä on 1 kohdassa tarkoitettu välillinen etuyhteys.

Hybridilain 1 §:n 3 momentin 4 kohdan mukaisella huomattavalla vaikutusvallalla tarkoitetaan tilanteita, joissa toinen yksikkö voi käyttää toisessa määräysvaltaa esimerkiksi tekemänsä merkittävän sijoituksen johdosta. Huomattava vaikutusvalta voi hallituksen esityksen (s. 48) mukaan perustua myös esimerkiksi oikeuteen nimittää yli puolet toisen yksikön hallituksen tai vastaavan toimielimen jäsenistä tai muuhun mahdollisuuteen tosiasiallisesti käyttää määräysvaltaa toisessa osapuolessa. Säännöksessä tarkoitetun huomattavan vaikutusvallan katsotaan olevan olemassa myös VML 31 §:n 2 momentin 4 kohdassa tarkoitetussa tilanteessa, jonka mukaan määräysvalta voi perustua siihen, että osapuolia johdetaan yhteisesti tai osapuoli muutoin tosiasiallisesti käyttää määräysvaltaa toisessa osapuolessa (ks. HE s. 48).

Hybridilain 1 §:n 4 momentin mukaisella yhdessä toimimisella tarkoitetaan hallituksen esityksen (s. 49) mukaan tilanteita, joissa useamman henkilön katsotaan toimivan yhdessä tiettyjen osuuksien, pääomaomistusten tai äänivallan suhteen. Säännöksen tarkoituksena on, että hybridisäännösten soveltuminen ei estyisi pelkästään sen vuoksi, että omistusta ja äänivaltaa koskevat edellytykset eivät täyty omistuksen tai äänivallan ollessa hajautuneena usealla henkilölle, jotka kuitenkin toimivat yhteisymmärryksessä tämän omistuksen suhteen esimerkiksi hybridijärjestelyssä. Ilman tässä kohdassa mainittua erityissäännöstä hybridisäännöksen soveltaminen saattaisi estyä sen vuoksi, ettei tilanteessa ole kohdissa 1−3 tarkoitettua muodollista etuyhteyttä.

Yhdessä toimiminen voi perustua esimerkiksi osakassopimukseen tai muuhun vastaavaan järjestelyyn. Säännöksessä tarkoitettu yhdessä toimiminen edellyttää kuitenkin, että osakassopimuksella tai muulla järjestelyllä on olennaista vaikutusta suhteessa kyseessä olevaan omistukseen tai äänivaltaan.

Hybridilain 1 §:n 4 momentin säännös voi hallituksen esityksen (s. 49) mukaan soveltua myös esimerkiksi perheenjäsenten toimiessa yhdessä. Perheenjäseniin voidaan katsoa kuuluvan esimerkiksi henkilön aviopuoliso tai häneen avioliitonomaisessa suhteessa oleva henkilö, sisarus, sisar- ja velipuoli, henkilön ja hänen aviopuolisonsa tai häneen avioliitonomaisessa suhteessa olevan henkilön ylenevässä tai alenevassa polvessa oleva sukulainen sekä mainittujen henkilöiden aviopuolisot tai heihin avioliitonomaisessa suhteessa olevat henkilöt. Perheenjäseniin voidaan lukea myös kuolinpesä, jossa luonnollisella henkilöllä tai edellä mainituilla henkilöillä on osuus.

2.3.2 Strukturoitu järjestely

Hybridilain 1 §:n 5 momentin mukaan lain 3−5 §:ää, 6 §:n 1 ja 2 momenttia, 7 §:n 1 momenttia ja 8 §:ää sovelletaan etuyhteys- ja konsernitilanteiden lisäksi järjestelyyn, jonka ehtoihin on hinnoiteltu verokohtelun eroavuus tai joka on suunniteltu tuottamaan verokohtelun eroavuudesta johtuva lopputulos, paitsi jos verovelvollisen tai etuyhteydessä olevan henkilön ei voida kohtuudella odottaa olevan tietoinen verokohtelun eroavuudesta eikä se hyödy verokohtelun eroavuudesta johtuvan veroetuuden arvosta (strukturoitu järjestely).

Etuyhteyteen tai konsernisuhteeseen perustuvaa soveltamisedellytystä ja strukturoituun järjestelyyn perustuvaa soveltamisedellytystä ei sovelleta yhtä aikaa, vaan hybridisäännösten soveltaminen voi tilanteesta riippuen perustua jompaankumpaan edellytykseen. Järjestelyn katsominen strukturoiduksi ei siten edellytä hybridilain 1 §:n 1−3 momenteissa tarkoitetun etuyhteyden tai konsernisuhteen olemassaoloa. Strukturoidun järjestelyn olemassaolo ei ole hybridisäännösten soveltamisen edellytyksenä tilanteissa, joissa verokohtelun eroavuus syntyy yhden yrityksen verotuksessa kahdella eri lainkäyttöalueella. Näissä tilanteissa ei edellytetä myöskään hybridilain 1 §:n 3 momentin mukaista liikekirjanpidolliseen konserniin kuulumista tai etuyhteyttä.

Hallituksen esityksessä (s. 50) on viitattu OECD:n raporttiin (2015, kappale 323) toteamalla, että järjestelyn ehtoihin hinnoiteltu verokohtelun eroavuus on kyseessä, kun verokohtelun eroavuus on otettu huomioon järjestelyn tuottoa koskevassa laskennassa. Tämän selvittäminen perustuu tosiseikkojen tarkasteluun ja niiden oikeudelliseen arviointiin keskittyen ainoastaan riskin ja tuoton jakautumista koskeviin järjestelyn ehtoihin. Järjestelyn ehtoihin hinnoiteltua verokohtelua selvitettäessä ei oteta huomioon laajempia seikkoja, kuten osapuolten välistä suhdetta.

Sen selvittäminen, onko kyseessä järjestely, joka on suunniteltu tuottamaan verokohtelun eroavuudesta johtuva verovaikutus, perustuu sen sijaan myös olosuhteiden arviointiin. Tällainen järjestely voi olla kyseessä esimerkiksi silloin, kun järjestely on suunniteltu tuottamaan verokohtelun eroavuus, järjestelyä markkinoidaan veroedun sisältävänä tuotteena ja veroetu muodostuu osittain tai kokonaan verokohtelun eroavuudesta, järjestelyn toteuttaminen ei olisi osapuolille liiketaloudellisesti perusteltua, jos järjestelyyn ei liittyisi verokohtelun eroavuudesta johtuvaa verovaikutusta tai järjestely sisältää ominaisuuksia, jotka muuttavat järjestelyä, kuten siitä saatavaa tuottoa, jos verokohtelun eroavuutta ei saavuteta.

Järjestelyä ei pidetä strukturoituna järjestelynä kuitenkaan silloin, jos verovelvollisen tai etuyhteydessä olevan henkilön ei voida odottaa olleen tietoisia verokohtelun eroavuudesta eikä verovelvollinen ole saanut järjestelystä veroetua. Verovelvollista tai siihen etuyhteydessä olevaa henkilöä ei tällöin pidetä järjestelyn osapuolina, minkä vuoksi järjestelyä ei näiden verotuksessa pidetä strukturoituna järjestelynä. Hallituksen esityksessä (s. 50) on viitattu OECD:n raporttiin (2015, kappaleet 341−343), jonka mukaan järjestelyn osapuolia ovat ne tahot, jotka ovat järjestelyssä mukana siten, että niiden voidaan olettaa ymmärtävän mistä järjestelyssä on kyse ja millainen verovaikutus siihen liittyy.

2.3.3 Verokohtelun eroavuus

Hybridilain säännösten soveltaminen edellyttää, että tilanteessa syntyy verokohtelun eroavuus. Hybridilain 2 §:n 4 kohdan mukaan verokohtelun eroavuudella tarkoitetaan hybridilain 3−8 §:ssä tarkoitetuissa tilanteissa ilmeneviä menon kaksinkertaisia vähennyksiä ja vähennyksiä ilman vastaavan tulon sisältymistä veropohjaan. Määritelmä perustuu direktiivin sääntelyyn. Käytännössä verokohtelun eroavuudella tarkoitetaan tilanteita, joissa rahoitusvälineen, suorituksen, yksikön tai kiinteän toimipaikan verokohtelu on eri lainkäyttöalueiden verotuksessa erilainen ja sen vuoksi syntyy direktiivissä tarkoitettuja verovaikutuksia eli vähennyksiä ilman vastaavan tulon sisältymistä veropohjaan (tulon verottamatta jääminen) tai menojen taikka lähdeverojen kaksinkertaisia vähennyksiä.

Verokohtelun eroavuuden toteaminen edellyttää oikean suorituksensaajan ja lainkäyttöalueen tunnistamista. Yleensä suorituksensaaja on se, jolla on oikeus saada suoritus ja lainkäyttöalue on se, jolla suorituksensaaja on yleisesti verovelvollinen. Jos suorituksen saa välittömästi taho, joka on verotuksellisesti läpinäkyvä, on verokohtelun eroavuuden olemassaolo selvitettävä myös suorituksensaajan edunsaajien osalta. Jos suorituksensaajia on useita, verokohtelun eroavuutta on tarkasteltava näiden kaikkien osalta erikseen. Jos suoritus sisältyy veropohjaan vain osittain tai vain joidenkin suorituksensaajien osalta, verokohtelun eroavuus syntyy osittain.

Lain soveltamisalan piiriin kuuluvia verokohtelun eroavuuden tuottavia hybriditilanteita ovat:

- tulon verottamatta jääminen, eli vähennystä vastaavaa tuloa ei lueta suorituksensaajan veropohjaan,

- kaksinkertaisen vähennyksen eli saman menon vähentämisestä useampaan kertaan eri veropohjasta,

- lähdevaltioon suoritettujen verojen hyvityksien hyödyntäminen useamman kerran hybridisiirtojen yhteydessä, ja

- tilanteet, joissa toisiinsa yhdistyy hybridijärjestely ja järjestely, jossa verokohtelun eroavuutta ei synny ja hybridijärjestelyssä syntyvä verovaikutus kuitataan toista suoritusta vastaan.

Sääntelyssä tarkoitettu tosiasiallinen verokohtelun eroavuus voi syntyä, vaikka järjestelyn lopputulos on osapuolten lainkäyttöalueiden kansallisten lakien mukainen. Verokohtelun eroavuuden tulee tosiasiallisesti syntyä. Tästä on poikkeuksena rahoitusvälineitä koskeva 3 §, jonka soveltamisen edellytyksenä ei ole verokohtelun eroavuuden tosiasiallinen syntyminen, vaan riittävää on, että suoritusta koskevien säännösten perusteella voi syntyä verokohtelun eroavuus.

Verokohtelun eroavuuksia voi syntyä myös lain soveltamisalan ulkopuolelle jätetyissä tilanteissa. Säännöksiä ei sovelleta esimerkiksi tilanteessa, jossa ei ole kyse yksikön tai suorituksen erilaisesta luokittelusta tai suoritusten allokoinnista eri lainkäyttöalueilla. Verokohtelun eroavuus ei kyseisissä tilanteissa perustu hybridielementtiin, jolloin mahdollinen verokohtelun eroavuuteen perustuva veron välttäminen ehkäistään tarvittaessa muilla kuin hybridisäännöksillä. Säännöksiä ei myöskään sovelleta, vaikka verokohtelun eroavuus syntyy, mutta suorituksensaaja on esimerkiksi verovapaaksi säädetty yksikkö. Esimerkiksi rahoitusvälineitä kokevan säännöksen soveltaminen voi siten estyä, jos suorituksensaajalle myönnettävä verohelpotus johtuu yksinomaan verotuksellisesta asemasta eikä lainkaan rahoitusvälineestä (ks. OECD (2015) kappaleet 33, 85,122, 149−150,155, 190, 232, 289−290, direktiivin johdantokappale 18 ja HE s. 30−31).

Myös arvostus- ja jaksotusratkaisuista voi syntyä verokohtelun eroavuuksia, mutta hybridisäännösten soveltaminen edellyttää hallituksen esityksen (s. 34) mukaan tällöinkin, että tilanteessa ilmenee myös sovellettavan säännöksen edellyttämä hybridielementti.

Arvostamiseen perustuva verokohtelun eroavuus voi syntyä sen vuoksi, että samaan suoritukseen perustuva vähennyksen ja tulon määrä eivät ole yhtä suuria eri lainkäyttöalueiden verotuksessa. Jos erot arvostamisessa eivät johdu siitä, että esimerkiksi rahoitusvälineen tai siihen perustuvan suorituksen luonnehdinta on lainkäyttöalueilla erilainen tai maksaja tai suorituksensaaja on hybridiyksikkö, ei verokohtelun eroavuus kuulu säännösten soveltamisalaan.

Jaksotukseen perustuva verokohtelun eroavuus voi syntyä sen vuoksi, että samaan suoritukseen perustuva vähennys kohdistetaan toisella lainkäyttöalueella eri verovuodelle kuin vastaava tulo toisella lainkäyttöalueella. Tällöin kyseessä ei ole lain soveltamisedellytykset täyttävä verokohtelun eroavuus.

Esimerkki 3

Verovelvollinen vähentää verotuksessaan menon verovuonna 2020. Menoa vastaava tulo ei sisälly suorituksensaajan lainkäyttöalueen säännösten mukaisesti veropohjaan vuonna 2020, koska kyseinen tulo jaksotetaan suorituksensaajan lainkäyttöalueella vuodelle 2021. Kun verovuonna 2020 syntyvä verokohtelun eroavuus johtuu jaksotuksesta, eikä säännöksessä tarkoitetusta hybridielementistä, säännöksen soveltamisedellytykset eivät täyty.

Rahoitusvälineeseen liittyviä hybridijärjestelyjä koskeva hybridilain 3 §:n 2 momentti sisältää poikkeuksen jaksottamisesta johtuvien verokohtelun eroavuuksien osalta. Kyseisen poikkeuksen mukaan tulon tulee sisältyä veropohjaan verokaudella, joka alkaa 12 kuukauden kuluessa sen verovuoden päättymisestä, jolle suoritus verovelvollisen verotuksessa kuuluu (ks. luku 3.4). Verokohtelun eroavuuden katsotaan näin ollen kyseistä säännöstä sovellettaessa olevan olemassa, vaikka menoa vastaava tulo sisältyisi veropohjaan, jos tämä sisällyttäminen tapahtuu säännöksessä tarkoitetun 12 kuukauden aikamääreen jälkeen.

2.3.4 Vähennettävä meno

Hybridilain vähennysoikeutta rajaavien säännösten soveltaminen edellyttää, että kyseessä on suoritus, joka on verotuksessa vähennyskelpoinen meno. Hallituksen esityksen (s. 31) mukaan vähennysoikeutta rajaavia hybridilain säännöksiä (3 §, 4 §:n 1 momentti, 5 §:n 1 momentti, 6 §:n ja 7 §:n 1−5 momentit ja 8 §) voidaan soveltaa menoon, joka on Suomessa verotuksessa vähennyskelpoinen verotettavasta tulosta. Tällaisia voivat olla kaikenlaiset juoksevat suoritukset, kuten vuokrat, rojaltit, korot ja palvelumaksut. Kaksinkertaisen vähennyksen tilanteissa menoja, joiden vähennyskelpoisuutta rajoitetaan, voivat olla edellä mainittujen lisäksi omaisuuden hankintamenot ja poistot. Säännösten soveltaminen ei edellytä, että suoritukseen liittyy kassavirtavaikutus.

2.3.5 Veropohjaan sisältyvä tulo

Hybridilain säännösten soveltaminen edellyttää useassa tilanteessa, että vähennettävää menoa vastaavaa tuloa ei ole sisällytetty veropohjaan esimerkiksi toisella lainkäyttöalueella. Tulon sisältyminen veropohjaan tarkoittaa hallituksen esityksen (s. 32, ks. myös OECD (2015) luku 12) mukaan sitä, että suoritus on veronalaista tuloa ja siihen sovelletaan samaa verokantaa, jota sovelletaan suorituksensaajan verotuksessa myös muihin vastaaviin tuloihin. Suoritusta ei voida pitää veropohjaan sisältyvänä tulona, jos se on vapautettu verosta tai siihen sovelletaan esimerkiksi alennettua verokantaa, tulon perusteella saadaan verovähennys tai siitä vähennetään osa suorituksen maksajan tuloverosta ns. epäsuorana hyvityksenä. Tuloa voidaan kuitenkin pitää veronalaisena, vaikka siitä vähennetään lähdevaltion perimä lähdevero tai vastaava vero, joka kohdistuu itse suoritukseen. Suorituksen katsotaan sisältyvän veropohjaan myös tilanteessa, jossa sitä ei veroteta, jos verottamatta jääminen johtuu siitä, että suorituksen saaja on verovapaaksi säädetty yksikkö.

Hybridilaissa käytetään käsitettä veronalainen tulo siltä osin kuin on kyse tulon sisältymisestä veropohjaan Suomen verolainsäädännön nojalla. Silloin, kun säännöksissä on kyse tulon sisältymisestä veropohjaan muun lainkäyttöalueen lainsäädännön nojalla, säännöksissä käytetään käsitettä veropohjaan sisältyvä tai sisällytettävä tulo.

Veropohjaan sisältymistä tarkasteltaessa merkitystä ei ole sillä, millaisen kansallisen sääntelyn nojalla tulo sisällytetään veropohjaan. Veronalaiseksi tuloksi lukemista koskevan soveltamisedellytyksen katsotaan täyttyvän esimerkiksi silloin, kun suoritus on luettu veronalaiseksi tuloksi väliyhteisösääntelyn nojalla. Väliyhteisötulo otetaan hallituksen esityksen (s. 33−34, ks. myös OECD (2015) kappaleet 36−40, 127, 150−151, 199) mukaan huomioon siltä osin kuin se sisältyy verotettavaan tuloon ja siihen kohdistuu normaalin verokannan mukainen vero ilman laskennallisia veronvähennyksiä tai -hyvityksiä eikä tuloa kuitata hybridijärjestelyyn liittyvää menoa vastaan. Jos kyse on ulkomailla verotettavasta väliyhteisötulosta, tulon lukeminen veropohjaan sisältyväksi edellyttää hallituksen esityksen (s. 34) mukaan, että verovelvollinen selvittää ulkomaisen väliyhteisösääntelyn sisällön ja soveltamisedellytykset. Selvityksen tarkempi sisältö riippuu tapauskohtaisista olosuhteista, mutta sen tulee kattaa ainakin selvityksen ulkomaisen väliyhteisösääntelyn soveltamisen edellytysten täyttymisestä sekä selvityksen siitä, miltä osin tulo luetaan väliyhteisötuloksi ja verotetaan.

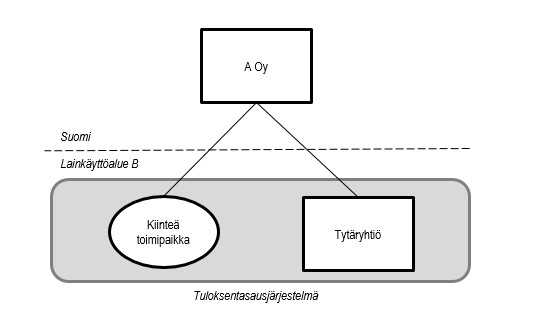

Kahteen kertaan veropohjaan sisältyvä tulo

Hybridilain 5−6 §:ssä sekä osin myös 7 §:ssä tarkoitetuissa tulon verottamatta jäämiseen perustuvissa tilanteissa ja kaksinkertaisen vähennyksen tilanteissa verokohtelun eroavuuden katsotaan syntyvän vain, jos tulo, josta meno vähennetään, ei sisälly veropohjaan kahteen kertaan. Verokohtelun eroavuutta ei näissä tilanteissa katsota syntyvän siltä osin kuin vähennys tehdään kahteen kertaan, mutta samaan aikaan tulo, josta vähennys tehdään, sisältyy veropohjaan kahteen kertaan.

Kahteen kertaan veropohjaan sisältyvällä tulolla tarkoitetaan hallituksen esityksen (s. 33) mukaan mitä tahansa tuloa, joka sisältyy veropohjaan niiden molempien lainkäyttöalueiden lakien mukaisesti, joissa verokohtelun eroavuus on syntynyt. Tuloa voidaan pitää kahteen kertaan veropohjaan sisältyvänä riippumatta siitä, sovelletaanko siihen taloudellisen kaksinkertaisen verotuksen poistamiseen tarkoitettuja säännöksiä, kuten ulkomaisen veron epäsuoraa hyvitystä tai osinkotulon verovapautta. Tulon tulee kuitenkin olla normaalin verokannan alaista tuloa toisella lainkäyttöalueella.

Jos vähennys tehdään toisen lainkäyttöalueen verotuksessa eri tuloista kuin toisen lainkäyttöalueen verotuksessa, kyse ei ole kahteen kertaan veropohjaan sisältyvästä tulosta. Kyse ei ole kahteen kertaan veropohjaan sisältyvästä tulosta myöskään, jos meno voidaan toisella lainkäyttöalueella vähentää esimerkiksi konsernin tuloksen- tai tappiontasausjärjestelmässä toisen yrityksen tuloa vastaan ja tätä tuloa ei veroteta molemmilla lainkäyttöalueilla.

3 Rahoitusvälineeseen liittyvä hybridijärjestely (3 §)

3.1 Menon vähennyskelpoisuuden rajaaminen rahoitusvälineeseen liittyvässä hybridijärjestelyssä

Hybridilain 3 §:n 1 momentin mukaan rahoitusvälineen perusteella suoritettu meno ei ole vähennyskelpoinen siltä osin kuin vastaava tulo ei sisälly veropohjaan suorituksensaajan lainkäyttöalueella tai muulla lainkäyttöalueella, jolla tulo katsotaan saaduksi. Meno on vähennyskelvoton kuitenkin vain, jos verokohtelun eroavuus johtuu siitä, että rahoitusvälineen tai siihen perustuvan suorituksen luonnehdinta on suorituksensaajan lainkäyttöalueen tai edellä tarkoitetun muun lainkäyttöalueen verotuksessa erilainen kuin Suomen verotuksessa.

Säännös pohjautuu OECD-raportin (2015) suositukseen Hybrid financial instrument rule (Recommendation 1).

Säännöksen soveltamisen edellytyksenä on, että maksajan ja toisaalta suorituksensaajan lainkäyttöalueen verotuksessa sovellettavista säännöksistä seuraa verokohtelun eroavuus joka perustuu siihen, miten instrumentti ja suoritus luokitellaan verotuksessa näillä lainkäyttöalueella. Sääntely soveltuu, jos rahoitusvälineen tai suorituksen luonnehdinta jo yksinään synnyttää verokohtelun eroavuuden. Säännöksen soveltaminen ei tämän vuoksi edellytä sen selvittämistä, miten instrumentin perusteella tehtyjä suorituksia tosiasiassa on toisella lainkäyttöalueella verotettu.

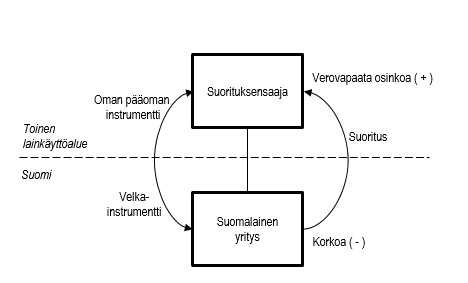

Esimerkki 4

Rahoitusväline on luokiteltu suomalaisen yrityksen verotuksessa velaksi ja siihen perustuva yrityksen maksama suoritus vähennyskelpoiseksi koroksi. EU:n ulkopuolella sijaitsevalla toisella lainkäyttöalueella suorituksensaajan verotuksessa rahoitusväline on luokiteltu oman pääoman ehtoiseksi instrumentiksi ja suoritus verovapaaksi osingoksi. Suomalainen yritys ja suorituksensaaja kuuluvat samaan liikekirjanpidolliseen konserniin. Suomalaisen yrityksen korkomenon vähennyskelpoisuutta rajoitetaan hybridilain 3 §:n 1 momentin perusteella.

Rahoitusjärjestelyihin liittyvää hybridisäännöstä sovellettaessa suorituksensaajia voi olla useita, jolloin säännöksen soveltamisedellytysten täyttyminen ja suorituksensaajien verokohtelu tulee selvittää jokaisen suorituksensaajan osalta erikseen. Säännöksen soveltamisedellytyksiä tarkastellaan siten suorituksensaajakohtaisesti. Säännöstä sovelletaan myös silloin, kun verokohtelun eroavuus muodostuu tilanteessa, jossa suorituksensaaja on yhtymä, josta toinen henkilö omistaa osuuden.

Säännöksen soveltamisen edellytyksenä ei ole se, että suoritus tapahtuu lainkäyttöalueelta toiselle. Säännös voi tulla sovellettavaksi, vaikka suoritus tapahtuisi kahden suomalaisen yksikön välillä, jos tästä seuraa säännöksessä tarkoitettu verokohtelun eroavuus.

Esimerkki 5

Suomalainen yhteisö tekee suorituksen etuyhteydessä olevalle kotimaiselle kommandiittiyhtiölle, jonka rajoitetusti verovelvolliset yhtiömiehet eivät ole Suomessa verovelvollisia kommandiittiyhtiön tulosta. Yhtiömiesten lainkäyttöalueen verotuksessa kommandiittiyhtiötä pidetään läpivirtaavana yksikkönä, mutta kommandiittiyhtiön saamaa suoritusta ei veroteta yhtiömiesten lainkäyttöalueella, koska rahoitusinstrumentin perusteella saatu tulo luokitellaan verovapaaksi tuloksi. Suomalaisen yhteisön rahoitusinstrumenttiin liittyvän menon vähennyskelpoisuutta rajoitetaan hybridilain 3 §:n 1 momentin nojalla.

Esimerkin 5 tilanteessa voi tulla sovellettavaksi myös hybridiyksikölle maksettua suoritusta koskeva säännös (4 §). Hybridisäännösten keskinäisen etusijajärjestyksen mukaisesti tilanteeseen sovelletaan ensisijaisesti rahoitusvälinettä koskevaa 3 §:ä ja jos se ei sovellu, arvioidaan tilannetta 4 §:n nojalla.

Se, onko kommandiittiyhtiön rajoitetusti verovelvollinen yhtiömies Suomessa verovelvollinen kommandiittiyhtiön saamasta tulosta esimerkissä kuvatussa tilanteessa, arvioidaan tapauskohtaisesti ja riippuu esimerkiksi siitä, muodostuuko yhtiömiehelle yhtymän toiminnan perusteella Suomeen kiinteää toimipaikkaa (ks. mm KHO 2002:34)sekä siitä, sovelletaanko yhtymän ja yhtiömiehen verotuksessa TVL 9 §:n 5-6 momentin säännöksiä.

Direktiivi (2017/952) sisältää ensisijaisen ja toissijaisen säännön rahoitusvälineeseen liittyvän hybridijärjestelyn osalta. Direktiivin ensisijainen sääntö rajoittaa menon vähennyskelpoisuutta suorituksen maksajalla. Hybridilain 3 §:n 1 momentin säännös vastaa direktiivin ensisijaista sääntöä. Direktiivin toissijaisen säännön mukaan suorituksen tulee sisältyä saajan veropohjaan tilanteessa, jossa maksaja on saanut vähentää suorituksen. Toissijainen sääntö perustuu OECD:n raportin (2015) suositukseen Denial of dividend exemption for deductible payments (Recommendation 2.1). Direktiivin toissijainen säännös ei sisälly hybridilakiin tulojen laajan veronalaisuuden vuoksi (ks. HE s. 36).

Suomessa on kuitenkin säädetty osinkojen verovapauden osalta toissijaisen säännön soveltamisalaan kuuluvista tilanteista EVL 6 a §:n 9 ja 10 momenteissa, joiden mukaan osinkojen verovapautta koskevia säännöksiä ei sovelleta, jos suoritus on maksajalle vähennyskelpoinen tai kyse on epäaidosta järjestelystä, jolla pyritään hyötymään osinkojen verovapaudesta lain tavoitteen tai tarkoituksen vastaisesti. Katso osinkojen verovapauden rajoittamisesta tarkemmin Verohallinnon ohje Yhteisön saaman osingon verovapauden rajoittaminen.

3.2 Rahoitusvälineen määritelmä

Hybridilain 3 §:n 3 momentin mukaan rahoitusvälineellä tarkoitetaan hybridisiirtoa ja muuta välinettä tai järjestelyä, siltä osin kuin sen perusteella suoritettua rahoitustuottoa tai oman pääoman tuottoa verotetaan Suomen verotuksessa velan, oman pääoman tai johdannaisten verotusta koskevien sääntöjen mukaisesti.

Suomen verolainsäädäntöön ei sisälly yleistä rahoitusvälineen eikä vieraaseen tai omaan pääomaan perustuvan suorituksen määritelmää. Instrumentti ja siihen perustuva suoritus määritellään verotuksessa tapauskohtaisesti niiden luonteen perusteella. Hallituksen esityksen (s. 55) mukaan säännöstä sovellettaessa rahoitusvälineen juridisella muodolla ei ole ratkaisevaa merkitystä. Säännöksen soveltaminen ei edellytä rahoitusvälineen tai siihen perustuvan suorituksen uudelleen luokittelua verotuksessa. Säännöksen soveltaminen edellyttää, että suoritusta pidetään Suomen verotuksessa rahoitusvälineeseen perustuvana suorituksena eikä merkitystä ei ole sillä, miten rahoitusvälineen käsite määritetään muilla lainkäyttöalueilla (HE s. 54).

3.3 Etuyhteyden määritelmä säännöstä sovellettaessa

Rahoitusvälineitä koskevan hybridisäännöksen soveltaminen edellyttää, että verokohtelun eroavuus syntyy sellaisen maksajan ja saajan välillä, jotka ovat hybridilain 1 §:n 3 momentissa tarkoitetussa etuyhteydessä toisiinsa tai jotka kuuluvat samaan liikekirjanpidolliseen konserniin taikka kyseessä on 1 §:n 5 momentissa tarkoitettu strukturoitu järjestely. Rahoitusvälineitä koskevan säännöksen tilanteessa etuyhteyden katsotaan hybridilain 1 §:n 3 momentin pääsäännöstä poiketen muodostuvan, kun verovelvollisella on suoraan tai välillisesti vähintään 25 prosentin osuus äänioikeuksista tai pääomasta, tai oikeus saada vähintään 25 prosenttia voitoista (hybridilain 3 §:n 5 momentti).

3.4 Suorituksen sisältyminen veropohjaan

Hybridilain 3 §:n 1 momentin mukaan rahoitusvälineen perusteella suoritettu meno ei ole vähennyskelpoinen siltä osin kuin vastaava tulo ei sisälly veropohjaan suorituksensaajan lainkäyttöalueella tai muulla lainkäyttöalueella, jolla tulo katsotaan saaduksi.

Hybridilain 3 §:n 2 momentin mukaan rahoitusvälineeseen liittyvä suoritus katsotaan sisällytetyksi veropohjaan, jos se sisältyy veropohjaan verokaudella, joka alkaa 12 kuukauden kuluessa sen verovuoden päättymisestä, jolle suoritus verovelvollisen verotuksessa kuuluu. Verokaudella tarkoitetaan verovuotta tai vastaavaa tuloverotuksen laskentaa koskevaa kautta.

Hallituksen esityksen (s. 54) mukaan suorituksen katsotaan sisältyvän veropohjaan, jos verovuonna, jona vähennys tehdään, voimassa olevan suoritukseen sovellettavan toisen lainkäyttöalueen verosääntelyn mukaan suoritus sisältyy veropohjaan säännöksessä mainittuna aikana. Säännöksessä tarkoitettu aikaraja päättyy käytännössä tapauskohtaisesti riippuen myös toisella lainkäyttöalueella sovelletuista verovuoden määräytymistä koskevista säännöksistä.

Esimerkki 6

A Oy:llä on velka toisella lainkäyttöalueella sijaitsevalta emoyhtiöltään B Ltd:ltä. A Oy:n tilikausi on kalenterivuosi. A Oy maksaa korkosuorituksen B Ltd:lle ja vähentää korkomenon verovuoden 2020 verotuksessa. A Oy:n verovuosi päättyy 31.12.2020. B Ltd:n tilikausi alkaa 1.6.2021 ja päättyy 31.5.2022. Korkomenoa vastaava tulo sisältyy B Ltd:n verotettavaan tuloon verokaudella, joka alkaa 1.6.2021 ja päättyy 31.5.2022.

A Oy:n menon vähennyskelpoisuutta ei rajoiteta hybridilain 3 §:n 2 momentin perusteella, koska suoritus sisältyy B Ltd:n verotettavaan tuloon verokaudella, joka alkaa viiden kuukauden kuluttua sen verovuoden päättymisestä, jona B Ltd on korkomenon vähentänyt. Velan perusteella maksettua suoritusta ei käsitellä eri tavalla A Oy:n lainkäyttöalueella ja B Ltd:n lainkäyttöalueella vaan eroavuus johtuu pelkästään jaksotuksesta. A Oy ilmoittaa verovuoden 2020 veroilmoituksellaan maksamansa korkosuorituksen normaalisti vähennyskelpoisena eränä.

Esimerkki 7

A Oy:llä on velka toisella lainkäyttöalueella sijaitsevalta emoyhtiöltään B Ltd:ltä. A Oy maksaa korkosuorituksen B Ltd:lle ja vähentää menon verovuoden 2020 verotuksessa. A Oy:n verovuosi päättyy 31.12.2020. Korkomenoa vastaava tulo sisältyy B Ltd:n verotettavaan tuloon verokaudella, joka alkaa 1.2.2022. A Oy:n suorittaman korkomenon vähennyskelpoisuutta rajoitetaan hybridilain 3 §:n 1 ja 2 momenttien nojalla, koska A Oy:n menoa vastaava tulo ei sisälly B Ltd:n verotettavaan tuloon verokaudella, joka alkaa viimeistään 12 kuukauden kuluttua A Oy:n verovuoden 2020 päättymisestä. Säännöksen soveltaminen edellyttää lisäksi muiden edellytysten täyttymistä.

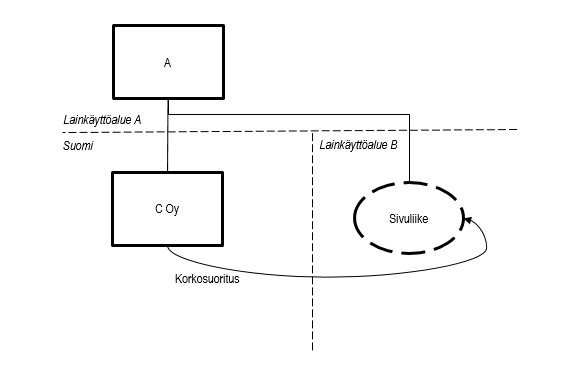

3.5 Hybridisiirto

3.5.1 Menon vähennyskelpoisuuden rajaaminen hybridisiirroissa

Hybridilain 3 §:n 3 momentin mukaan rahoitusvälineellä tarkoitetaan luvussa 3.2 käsiteltyjen varsinaisten rahoitusvälineiden lisäksi myös hybridisiirtoa. Hybridisiirrolla tarkoitetaan toisen rahoitusvälineen siirtämistä koskevaa järjestelyä, jos siirretyn rahoitusvälineen tuottoa kohdellaan verotuksellisesti useamman kuin yhden järjestelyn osapuolen samanaikaisesti saamana tuottona. Korvausta, joka on suoritettu hybridisiirrolla siirretyistä varoista saadun tuoton perusteella, pidetään hybridilain 3 §:ää sovellettaessa rahoitusvälineeseen perustuvana menona.

Hybridilain 3 §:n 1 momentin säännöksessä edellytetty verokohtelun eroavuuden synnyttävä hybridielementti sisältyy hybridisiirtotilanteissa siihen, että siirtäjän ja siirronsaajan verotuksessa sovellettavat säännökset eroavat siinä, kenen katsotaan saavan siirrettyjen varojen perusteella maksetun tuoton, yleensä osingon tai koron. Säännös soveltuu, kun hybridisiirron toinen osapuoli vähentää verotuksessaan varojen perusteella saamaansa tuottoon perustuvan menon, jonka on sopimuksen mukaisesti suorittanut toiselle osapuolelle, mutta toisen osapuolen verotuksessa tämän suorituksen perusteella saatua tuloa ei veroteta, koska sitä pidetään suoraan kyseisten varojen perusteella saatuna verovapaana tuottona. Rahoitusvälineitä koskeva säännös voi soveltua tällaiseen siirrettyjen varojen perusteella saadun tuoton korvaavaan suoritukseen, jos tämä korvaus on verotuksessa vähennyskelpoinen.

Hybridisiirtoa koskevat säännökset pohjautuvat OECD-raportin (2015) suositukseen Hybrid financial instrument rule (Recommendation 1).

Säännös on suunnattu arvopaperin takaisinosto- ja lainaussopimuksiin, mutta voi soveltua myös muihin verokohtelun eroavuuden synnyttäviin rahoitusvälineen siirtoa koskeviin järjestelyihin, esimerkiksi vakuusluovutuksiin. Säännöksen soveltaminen ei edellytä rahoitusvälineen tai siihen perustuvan suorituksen uudelleen luokittelua verotuksessa (HE s. 55).

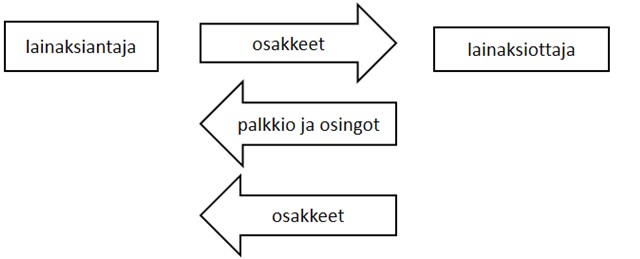

Hallituksen esityksen (s. 55−56) hybridisiirtoa koskevassa kohdassa on esimerkkinä mainittu arvopaperilainaus, kuvattu arvopaperilainauksen vaiheita ja verotukseen liittyviä kysymyksiä. Arvopaperilainauksessa lainaksiantaja luovuttaa omistamansa arvopaperit tilapäisesti lainaksiottajalle, joka maksaa siirrosta palkkion ja palauttaa arvopaperit lainauksen päättyessä. Lainaksiottaja suorittaa lainaksiantajalle palkkion lisäksi myös arvopapereiden perusteella saamansa osinko- ja korkotuotot. Verotuksessa arvopapereiden perusteella saadun osinko- tai muun tuoton voidaan katsoa kuuluvan lainaksiottajalle tai lainaksiantajalle riippuen siitä, käsitelläänkö lainaussopimusta verotuksessa samoin kuin normaalia arvopapereiden luovutusta vai ei. Verotuksessa on myös otettava kantaa lainaksiottajan lainaksiantajalle arvopapereiden perusteella saadusta osinko- tai muusta tuotosta maksaman korvauksen vähennyskelpoisuuteen.

Jos lainausta käsitellään lainaksiantajan verotuksessa taloudellisen luonteensa mukaisesti lainauksena, lainaksiantajaa pidetään arvopapereiden omistajana. Tämän katsotaan tällöin saavan myös arvopapereiden perusteella saadun tuoton, joka voi esimerkiksi osinkotulona olla lainaksiantajalle verovapaa. Samanaikaisesti lainausta voidaan lainaksiottajan verotuksessa käsitellä juridisen luonteensa mukaisesti luovutuksena, jolloin lainaksiottajaa pidetään arvopapereiden omistajana. Myös lainaksiottajan katsotaan tällöin saavan arvopapereiden perusteella saadun tuoton, joka voi osingon kyseessä ollessa olla lainaksiottajalle verovapaa. Lainaksiottajan lainaksiantajalle suorittama korvaus arvopapereiden tuotosta voi olla lainaksiottajan verotuksessa vähennyskelpoinen sopimukseen perustuva korvaus, jolloin syntyy verovähennys ilman tulon sisältymistä veropohjaan, jota ei syntyisi, jos lainausta käsiteltäisiin sekä lainaksiottajan että lainaksiantajan verotuksessa samalla tavalla.

Suomen verolainsäädännössä ei ole yleistä rahoitusvälineen siirron määritelmää eikä tällaisten siirtojen verotuksessa yleisesti noudatettavia periaatteita. EVL 6 §:n 6 ja 7 momenteissa on erityissäännökset säännellyllä markkinalla kaupankäynnin kohteena olevaa oman pääoman ehtoista arvopaperia ja arvo-osuusjärjestelmään liitettyä yleisön merkittäväksi tarjottua joukkovelkakirjalainaa tai siihen rinnastuvaa velallisen sitoumusta koskevista takaisinnostosopimukseen tai lainaussopimukseen perustuvista siirroista. Sääntelyn mukaan sopimukseen perustuvaa luovutusta ei pidetä verotuksessa luovutusvoittoa tai ‑tappiota realisoivana luovutuksena eikä arvopapereiden palauttamisesta synny hankintamenoa.

Elinkeinoverolain 6 §:n 6 ja 7 momentissa tarkoitetut arvopapereiden takaisinosto- ja lainaussopimukset ovat tyypillisiä hybridilaissa tarkoitettuja hybridisiirtoja. Niiden katsotaan hallituksen esityksen (s. 56) mukaan kuuluvan hybridilain 3 §:n 1 momentissa tarkoitetun rahoitusvälineitä koskevan säännöksen soveltamisalaan. Säännös voi soveltua myös muihin sopimuksiin, joissa on kyse vastaavasta varojen tilapäisestä siirrosta.

Rahoitusvälineitä koskeva hybridilain 3 §:n 1 momentin säännös ei yleensä tule sovellettavaksi niissä tilanteissa, joissa on kyse EVL 16 §:n 6 kohdassa säädetystä vähennyskelvottomasta sijaisosingosta. Tämä johtuu siitä, osinkotulot ovat laajasti verovapaita ja sijaisosinko ei ole verotuksessa vähennyskelpoinen siltä osin kuin osinko, jonka sijaan se on maksettu, on verovapaa. Hybridilain säännös voi tulla kuitenkin sovellettavaksi muuhun korvaukseen, joka maksetaan hybridisiirrolla siirretyn rahoitusvälineen perusteella saadusta tuotosta.

3.5.2 Rahoitusalan välittäjiä koskeva poikkeus

Hybridilain 3 §:n 4 momentin mukaan poiketen siitä, mitä 3 §:n 1 ja 3 momentissa säädetään, hybridisiirtoon perustuva meno on kuitenkin vähennyskelpoinen siltä osin kuin

- hybridisiirto toteutetaan säännellyllä markkinalla; ja

- verovelvollinen on rahoitusalan välittäjä, jolle kaikki siirretystä rahoitusvälineestä saadut määrät ovat veronalaista tuloa.

Poikkeus sisältää kaksi edellytystä, joiden on täytyttävä yhtä aikaa.

Hybridilain 3 §:n 4 momentin 1 kohdan mukaisella säännellyllä markkinalla tarkoitetaan rahoitusvälineiden kauppapaikkoja, kuten pörssiä sekä monenkeskisiä ja organisoituja kaupankäyntijärjestelmiä. Kauppapaikka voi olla joko Suomessa tai ulkomailla. Suomessa on tällä hetkellä yksi säännelty markkina, Helsingin Pörssi ja yksi monenkeskinen kaupankäyntijärjestelmä First North Finland. Arvopaperikauppaa on mahdollista käydä myös kauppapaikkojen ulkopuolella, mutta tällaisia järjestelyjä ei pidetä säännellyllä markkinalla toteutettuina järjestelyinä, eivätkä ne kuulu poikkeuksen soveltamisalaan (ks. HE s. 57).

Hybridilain 3 §:n 4 momentin 2 kohdan mukaisella rahoitusalan välittäjällä tarkoitetaan hallituksen esityksen (s. 57) ja direktiivin (2 artiklan 9 kohdan kolmannen alakohdan alakohta k) mukaan henkilöä tai yksikköä, jonka liiketoimintana on rahoitusvälineiden säännöllinen osto ja myynti omaan lukuun voitontavoittelutarkoituksessa. Säännellyllä markkinalla kaupankäyntiosapuolina voivat toimia esimerkiksi sijoituspalvelujen tarjoajat. Tällaisia kaupankäyntiosapuolia pidetään säännöksessä tarkoitettuina rahoitusalan välittäjinä. Rahoitusalan välittäjiä voivat olla myös pankit ja muut rahoitusalan yritykset.

Osinkoihin sovelletun verovapauden vuoksi hybridilain 3 §:n 4 momentin poikkeuksen soveltamisalan piiriin kuuluvat pääsääntöisesti vain tilanteet, joissa hybridisiirrosta saatu tulo on muuta kuin osinkotuloa ja näin ollen kokonaan veronalaista.

3.5.3 Hybridisiirtoon liittyvän lähdeveron perusteella tehtävän hyvityksen rajaaminen

Menetelmälain 4 §:n 5 momentin mukaan poiketen siitä, mitä menetelmälain 4 §:n 2 momentissa ja 3 §:n 1 momentissa säädetään hyvityksestä, hybridilain 3 §:ssä tarkoitetun hybridisiirron kohteena olevien varojen perusteella saadusta tulosta suoritetun ulkomaisen veron hyvitys on enintään se suhteellinen osa vieraalle valtiolle suoritettujen verojen määrästä, joka vastaa tästä tulosta Suomessa verotettavaksi tuloksi luettua määrää.

Menetelmälain 4 §:n 6 momentin mukaan, mitä 5 momentissa säädetään hyvityksestä, sovelletaan vain, jos:

- samasta tulosta suoritettu ulkomainen vero hyvitetään myös toisella lainkäyttöalueella sen vuoksi, että tällä lainkäyttöalueella tulo katsotaan saaduksi siellä ja

- hybridisiirron on suunniteltu tuottamaan verokohtelun eroavuudesta johtuva lopputulos, ja verovelvollisen voidaan kohtuudella olettaa olleen tietoinen verokohtelun eroavuudesta.

Menetelmälain 5 §:n 4 momentin mukaan poiketen siitä, mitä 1 ja 2 momentissa säädetään hyvityksestä, 4 §:n 5 momentin nojalla hyvittämättä jäänyttä määrää ei voi vähentää käyttämättömänä hyvityksenä.

Menetelmälain 4 §:n 5 ja 6 momenttien säännökset perustuvat OECD-raportin (2015) suositukseen Restriction of foreign tax credits under a hybrid transfer (Recommendation 2.2). Säännöksillä rajataan useampikertaisia ulkomaisen lähdeveron hyvityksiä ja poiketaan hyvityksen normaalista laskennasta. Säännöksiä sovelletaan vain hybridilaissa tarkoitettuihin hybridisiirtotilanteisiin, joissa sama ulkomaan vero voidaan vähentää myös toisella lainkäyttöalueella ja kyse on menetelmälain 4 §:n 6 momentin 2 kohdassa tarkoitetusta strukturoidusta järjestelystä eli hybridisiirron on suunniteltu johtavan siihen, että lähdevero hyvitetään useammalle kuin yhdelle asianomaiselle osapuolelle. Säännös ei ole ristiriidassa verosopimusten kanssa, koska se on yhdenmukainen hyvitysmenetelmässä säädetyn kansalliseen verotukseen liittyvän rajoituksen kanssa (OECD 2015, kappale 445). Raportissa viitataan tältä osin OECD:n malliverosopimuksen kommentaarin kappaleisiin 60 ja 63, joiden mukaan hyvityksen määrän laskeminen on jätetty kansallisesti säädettäväksi.

Menetelmälain 4 §:n 5 momenttia sovellettaessa ei sovelleta hybridilain soveltamisalan rajauksia eikä sääntelyn soveltamisedellytyksenä ole se, että verokohtelun eroavuus syntyy samaan liikekirjanpidolliseen konserniin kuuluvien tai etuyhteydessä olevien osapuolten välillä. Hybridisiirtoon liittyvissä menetelmälain säännöksissä strukturoidun järjestelyn määritelmä poikkeaa hybridilain 1 §:n 5 momentin mukaisesta strukturoidun järjestelyn määritelmästä. Tämä johtuu siitä, että ulkomaisen veron hyvittämistä koskevaa sääntelyä sovelletaan verovelvolliskohtaisesti. Toisen verovelvollisen saama etu ei pääsääntöisesti johda toisen verovelvollisen verottamiseen, minkä vuoksi menetelmälakiin sisältyvä strukturoidun järjestelyn määritelmä on rajattu verovelvolliselle itselleen syntyvään veroetuun.

Hybridisiirtoon perustuvan lähdeveron hyvittämisen rajaamista koskeva säännös voi soveltua esimerkiksi seuraavassa tilanteessa:

Esimerkki 8

Suomessa yleisesti verovelvollinen A Oy lainaa obligaatioita toisella lainkäyttöalueella sijaitsevalta B:ltä. Suomessa A Oy:n katsotaan suoraan saavan obligaatioiden perusteella maksetun korkotulon 100 euroa, josta on suoritettu maksajan lainkäyttöalueella kymmenen euroa lähdeveroa. Toisella lainkäyttöalueella B:n katsotaan myös saavan korkotulon suoraan. A Oy korvaa A Oy:n ja B:n välisen sopimuksen mukaisesti nettokoron (90 euroa) lainanantajalle eli B:lle. Suomessa A Oy:n veronalaista tuloa on korko 100 euroa, josta vähennetään B:lle maksettu korvaus 90 euroa, jolloin obligaatioista saadun tuoton osalta verotettavaksi tuloksi jää kymmenen euroa, josta maksetaan veroa kaksi euroa (10 euroa x 20 %). Koko ulkomainen lähdevero kymmenen euroa hyvitettäisiin ilman hybridisääntelyä Suomessa siten, että kaksi euroa hyvitettäisiin korkotulosta maksettua veroa vastaan ja kahdeksan euroa A Oy:n muista tuloista maksettuja veroja vastaan. Lähdevero hyvitetään myös B:n lainkäyttöalueella, koska tulo katsotaan saaduksi myös siellä.

Esimerkin tilanteessa A Oy:n hybridijärjestelyyn perustuvaan Suomessa verotettavaan ulkomaantuloon kymmenen euroa (100 - 90 euroa) liittyvä ulkomaisen veron suhteellinen määrä (10/100 = 1/10) on yksi euro eli hyvityksen enimmäismäärä on tällöin yksi euro. Se suhteellinen osa ulkomaisesta verosta, joka kohdistuu A Oy:n B:lle maksamaan korvaukseen (9 euroa), ei tule hyvitettäväksi A Oy:n verotuksessa hybridisäännöksestä johtuen. Tämä määrä ei myöskään muodosta A Oy:lle käyttämätöntä hyvitystä. Se suhteellinen osa ulkomaisesta verosta (1 euro), joka kohdistuu Suomessa verotettavaan ulkomaantuloon (10 euroa), voidaan vähentää käyttämättömänä ulkomaisen veron hyvityksenä normaalin menettelyn mukaisesti seuraavan viiden verovuoden aikana, jos sitä ei voida verovuonna hyvittää.

3.6 Yhteenveto säännöksen soveltamisesta

Rahoitusvälineitä koskevan hybridilain 3 §:n perusteella verovelvollisen menon vähennyskelpoisuutta rajoitetaan, kun

- verovelvollinen maksaa rahoitusvälineen perusteella suorituksen samaan liikekirjanpidolliseen konserniin kuuluvalle yksikölle tai etuyhteysosapuolelle (25 %) tai verovelvollinen maksaa suorituksen osana strukturoitua järjestelyä,

- verovelvollinen vähentää suoritukseen perustuvan menon, mutta menoa vastaava tulo ei sisälly suorituksensaajan veropohjaan, ja

- verokohtelun eroavuus johtuu rahoitusvälineen tai sen perusteella maksetun suorituksen erilaisesta luonnehdinnasta maksajan ja saajan lainkäyttöalueiden verotuksessa taikka hybridisiirtotilanteessa siitä, että tulon saajaksi katsotaan siirtäjään ja siirron saajaan sovellettavissa säännöksissä eri tahot.

Hybridisiirtoon liittyy rahoitusalan välittäjiä koskeva poikkeus, minkä lisäksi hybridisiirtoon liittyvää lähdeveron hyvitystä rajataan tietyissä tilanteissa.

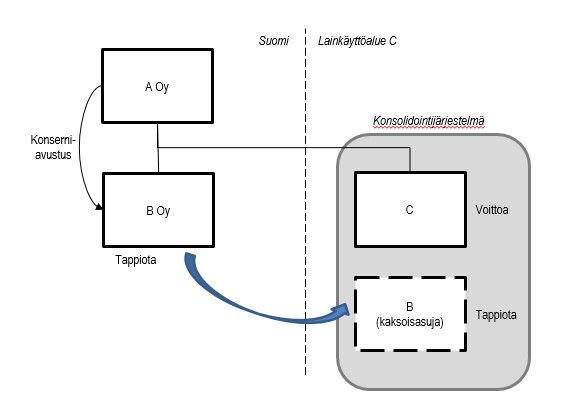

4 Hybridiyksikkö suorituksensaajana (4 §)

4.1 Menon vähennyskelpoisuuden rajaaminen

Hybridilain 4 §:n 1 momentin mukaan meno ei ole vähennyskelpoinen siltä osin kuin vastaava tulo ei sisälly veropohjaan suorituksensaajan lainkäyttöalueella tai muulla lainkäyttöalueella, jolla tulo katsotaan saaduksi. Meno on vähennyskelvoton kuitenkin vain, jos verokohtelun eroavuus johtuu siitä, että menoa vastaava tulo kohdistetaan suorituksen saaneen hybridiyksikön lainkäyttöalueella eri yksikölle kuin sellaisen henkilön lainkäyttöalueen verotuksessa, jolla on osuus hybridiyksikössä.

Hybridilain 2 §:n 3 kohdan mukaan henkilöllä tarkoitetaan luonnollista henkilöä ja yksikköä. Henkilön käsitettä voidaan hallituksen esityksen (s. 51) mukaan soveltaa riippumatta siitä, onko kyseessä olevilla toimijoilla oikeushenkilön asema vai ei.

Hybridiyksiköllä tarkoitetaan hybridilain 2 §:n 2 kohdan mukaan yksikköä tai järjestelyä, joka katsotaan itsenäiseksi verovelvolliseksi yhden lainkäyttöalueen lakien mukaisesti ja jonka tulot tai menot katsotaan yhden tai useamman muun henkilön tuloiksi tai menoiksi toisen lainkäyttöalueen lakien mukaisesti. Hallituksen esityksen (s. 51) mukaan hybridiyksiköllä tarkoitetaan sen oikeudellisesta muodosta riippumatta mitä tahansa yksikköä tai järjestelyä, jonka käsittely itsenäisenä verovelvollisena tai läpivirtaavana yksikkönä on erilainen kahden eri lainkäyttöalueen verotuksessa. Hybridiyksiköitä voivat tyypillisesti olla esimerkiksi trustit ja yhtymät.

Säännöstä sovellettaessa verokohtelun eroavuuden tulee syntyä samaan liikekirjanpidolliseen konserniin kuuluvien yksiköiden välillä tai etuyhteydessä olevien osapuolten välillä taikka kyse tulee olla hybridilain 1 §:n 5 momentissa tarkoitetusta strukturoidusta järjestelystä (ks. luku 2.3.2). Verokohtelun eroavuuden katsotaan syntyvän etuyhteydessä olevien osapuolten välillä, kun verovelvollinen eli suorituksen maksaja ja suorituksensaaja ovat hybridilain 1 §:n 3 momentissa tarkoitetussa etuyhteydessä toisiinsa (ks. luku 2.3.1).

Säännös perustuu OECD-raportin (2015) suositukseen Reverse hybrid rule (Recommendation 4).

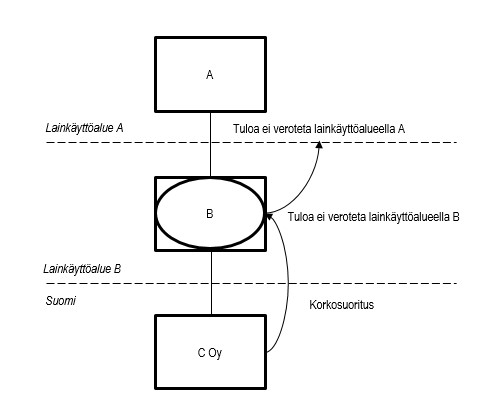

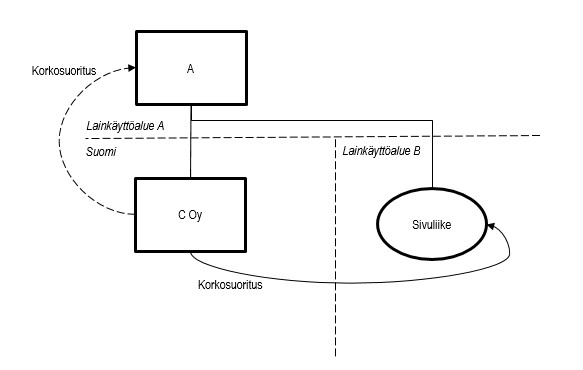

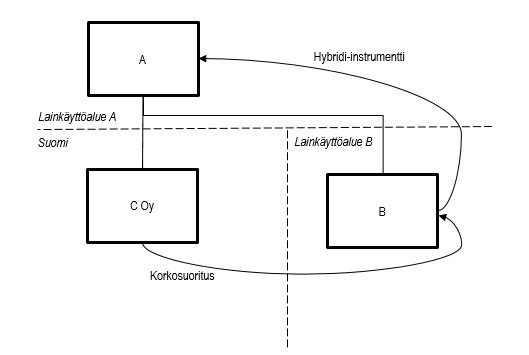

Esimerkki 9

Lainkäyttöalueella A sijaitseva yksikkö A omistaa lainkäyttöalueella B asuvan yksikön B, joka puolestaan omistaa suomalaisen C Oy:n. C Oy maksaa lainkäyttöalueella B sijaitsevalle yksikölle B korkosuorituksen ja vähentää sen verotuksessaan. B-yksikkö on lainkäyttöalueensa verotuksessa läpivirtaava ja sen saama korkotulo kohdistetaan siellä A-yksikölle. Lainkäyttöalueella B ei veroteta A-yksikköä tästä tulosta. Lainkäyttöalueella A pidetään B-yksikköä itsenäisenä verovelvollisena eikä A-yksikköä veroteta B-yksikön tuloista. A-yksikkö on lainkäyttöalueellaan erillinen verovelvollinen eikä se ole verovapaa. Näin ollen tuloa ei veroteta lainkaan lainkäyttöalueella A eikä lainkäyttöalueella B.

Jos C Oy olisi maksanut korkosuorituksen suoraan A-yksikölle, C Oy:n tekemää korkomenovähennystä olisi vastannut A-yksikön veronalainen korkotulo. Kun C Oy maksaa korkosuorituksen B-yksikölle, tilanteessa syntyy vähennys ilman veropohjaan sisältymistä sen vuoksi, että B-yksikkö on hybridiyksikkö ja sen saama korkotulo kohdistetaan lainkäyttöalueilla A ja B eri tavalla. C Oy:n korkomenon vähennyskelpoisuutta rajoitetaan hybridilain 4 §:n 1 momentin nojalla.

Verokohtelun eroavuuden tulee säännöstä sovellettaessa johtua siitä, että suoritus kohdistetaan hybridiyksikön lainkäyttöalueen verotuksessa hybridiyksikön osakkaalle ja osakkaan lainkäyttöalueen verotuksessa hybridiyksikölle, eikä osakasta taikka hybridiyksikköä tämän vuoksi veroteta hybridiyksikön tulosta. Tulon erilainen kohdistaminen hybridiyksikön ja sen osakkaan lainkäyttöalueilla johtuu näin ollen siitä, että hybridiyksikkö on lainkäyttöalueensa verotuksessa läpivirtaava yksikkö ja osakkaan lainkäyttöalueen verotuksessa itsenäinen verovelvollinen.

Hybridiyksikön osakkaalla tarkoitetaan varsinaisten osakkaiden ja edunsaajien lisäksi hybridilain 2 §:n 3 kohdassa tarkoitettuja luonnollisia henkilöitä ja yksiköitä, joille hybridiyksikön saama suoritus voidaan kohdistaa.

Säännöksen soveltaminen edellyttää hybridiyksikön ja sen osakkaan lainkäyttöalueiden verotusta koskevan sääntelyn vertailua ja on mahdollista, että Suomi ei ole kumpikaan vertailtavista lainkäyttöalueista. Hybridiyksikön osakas voi sijaita Suomessa tai muulla lainkäyttöalueella. Jos hybridiyksikön osakas sijaitsee muualla kuin Suomessa, voi säännöksen soveltamistilanteessa hybridiyksikkö sijaita myös Suomessa (ks. myös esimerkki 5). Suorituksensaajia voi olla useampia, jolloin vähennyskelvottomuuden selvittäminen edellyttää kaikkien suorituksensaajien verokohtelun selvittämistä. Säännöksen soveltumista arvioidaan näin ollen suorituksensaajakohtaisesti. Säännöstä sovelletaan myös silloin, kun verokohtelun eroavuus muodostuu esimerkiksi sen vuoksi, että suorituksensaaja on yhtymä, josta hybridiyksikkö omistaa osuuden.

Säännöksen soveltamisen edellytyksenä oleva verokohtelun eroavuus voidaan hallituksen esityksen (s. 60) mukaan todeta sen perusteella, että verokohtelun eroavuutta ei olisi syntynyt, jos suoritus olisi maksettu suoraan hybridiyksikön osakkaalle. Verokohtelun eroavuutta ei näin ollen katsota 4 §:n 1 momentin mukaan syntyvän, jos hybridiyksikön osakas on esimerkiksi verovapaa yksikkö tai tulo olisi osakkaan suoraan saamana verovapaa, koska tällaisessa tilanteessa suorituksen kuljettaminen hybridiyksikön kautta ei vaikuta verokohteluun.

4.2 Tulon veronalaiseksi katsominen

Hybridilain 4 §:n 2 momentin mukaan toisella lainkäyttöalueella sijaitsevan hybridiyksikön saama suoritus, joka ei sisälly veropohjaan tällä lainkäyttöalueella, on veronalaista tuloa siltä osin kuin se vastaa verovelvollisen osuutta hybridiyksikössä ja se vähennetään muun yksikön verotuksessa, eikä vähennystä evätä tämän lainkäyttöalueella. Suoritus on veronalaista tuloa kuitenkin vain, jos verokohtelun eroavuus johtuu siitä, että suoritus kohdistetaan hybridiyksikön lainkäyttöalueella eri yksikölle kuin Suomen verotuksessa.

Säännöksen soveltamisedellytykset ovat samat kuin hybridilain 4 §:n 1 momentissa, jota on käsitelty luvussa 4.1. OECD:n raportit (2015 ja 2017) eivät sisällä hybridilain 4 §:n 2 momentin mukaista suositusta, joten hybridisääntely pohjautuu tältä osin yksinomaan veron kiertämisen estämistä koskevaan direktiiviin.

Verokohtelun eroavuuden tulee hybridilain 4 §:n 2 momenttia sovellettaessa johtua siitä, että maksajalle vähennyskelpoinen suoritus kohdistetaan hybridiyksikön lainkäyttöalueen verotuksessa hybridiyksikön Suomessa verovelvolliselle osakkaalle ja Suomen verotuksessa hybridiyksikölle eikä tuloa veroteta kummallakaan lainkäyttöalueella, jolloin maksajan lainkäyttöalueella syntyy vähennys ilman, että vastaava suoritus sisältyy veropohjaan hybridiyksikön tai sen osakkaan lainkäyttöalueella. Lisäksi samoin kuin 1 momentissa, säännöksen soveltaminen edellyttää, että verokohtelun eroavuus syntyy samaan liikekirjanpidolliseen konserniin kuuluvien yksiköiden tai etuyhteydessä olevien osapuolten välillä taikka kyse tulee olla hybridilain 1 §:n 5 momentissa tarkoitetusta strukturoidusta järjestelystä. Verokohtelun eroavuuden katsotaan syntyvän etuyhteydessä olevien osapuolten välillä, kun suorituksen maksaja ja verovelvollinen ovat hybridilain 1 §:n 3 momentissa tarkoitetussa etuyhteydessä tai konsernisuhteessa toisiinsa (ks. luku 2.3.1).

Säännös on toissijainen suhteessa hybridilain 4 §:n 1 momentissa tarkoitettuun menon vähennyskelpoisuutta rajoittavaan sääntöön ja 1 momentin säännöstä vastaavaan toisella lainkäyttöalueella sovellettuun sääntöön. Jos suorituksen maksaja on säännöksessä tarkoitetussa tilanteessa Suomessa verovelvollinen, tilanteessa sovelletaan ensisijaisesti 1 momentin säännöstä. Tuloksi lukemista koskevaa 2 momentin säännöstä sovelletaan suomalaiseen hybridiyksikön osakkaaseen, mikäli menon vähennyskelpoisuutta ei ole suorituksen maksajan lainkäyttöalueella rajoitettu.

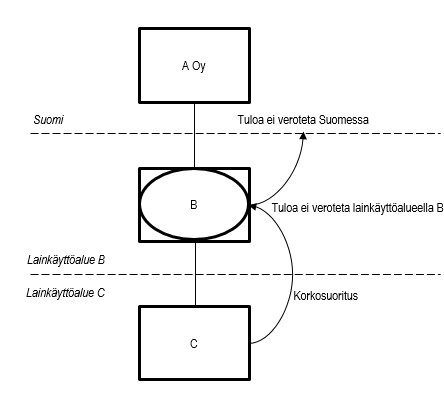

Esimerkki 10

Suomalainen A Oy omistaa lainkäyttöalueella B asuvan yksikön. Verovelvollinen A Oy on etuyhteydessä C:n kanssa. C maksaa B:lle korkosuorituksen ja voi vähentää sen verotuksessaan. B on lainkäyttöalueensa verotuksessa läpinäkyvä ja sen saama korkotulo kohdistetaan siellä A Oy:lle. Lainkäyttöalueella B ei veroteta A Oy:tä tästä tulosta. A Oy:n verotuksessa Suomessa B:tä pidetään itsenäisenä verovelvollisena eikä A Oy:tä veroteta B:n tuloista. Hybridilain 4 §:n 1 momenttia vastaavaa menon vähennyskelpoisuutta rajoittavaa säännöstä ei ole sovellettu C:n verotuksessa.

Jos lainkäyttöalueella C asuva yksikkö olisi maksanut korkosuorituksen suoraan A Oy:lle, lainkäyttöalueella C tehtyä korkomenovähennystä olisi vastannut A Oy:n Suomessa veronalainen korkotulo. Kun korkosuoritus maksetaan B:lle, tilanteessa syntyy vähennys ilman veropohjaan sisältymistä eli verokohtelun eroavuus sen vuoksi, että B on hybridiyksikkö ja sen saama korkotulo kohdistetaan Suomen ja lainkäyttöalueen B verotuksessa eri tavalla. Näin ollen B:n saama suoritus katsotaan hybridilain 4 §:n 2 momentin perusteella A Oy:n veronalaiseksi tuloksi.

4.3 Yhteenveto säännöksen soveltamisesta

Hybridilain 4 §:n 1 momentin ensisijaista säännöstä sovelletaan tilanteessa, jossa suomalainen verovelvollinen maksaa suorituksen hybridiyksikölle. Menon vähennyskelpoisuutta rajoitetaan kun

- verovelvollinen (suorituksen maksaja) ja suorituksensaaja kuuluvat samaan liikekirjanpidolliseen konserniin tai ovat etuyhteydessä (50 %) toisiinsa tai kyseessä on strukturoitu järjestely,

- suorituksen maksaja vähentää suorituksen verotuksessaan, mutta se ei sisälly suorituksensaajana olevan hybridiyksikön tai sen osakkaan veropohjaan, ja

- verokohtelun eroavuus johtuu siitä, että suorituksensaaja on sijaintilainkäyttöalueellaan läpivirtaava ja osakkaan lainkäyttöalueella erillinen verovelvollinen, minkä vuoksi tulo jää verottamatta.

Hybridiyksikön saama suoritus luetaan hybridilain 4 §:n 2 momentin toissijaisen säännöksen nojalla hybridiyksikön suomalaisen osakkaan tuloksi osakkaan osuutta vastaavalta osalta samoin edellytyksin, jos vähennyskelpoisuutta ei ole rajoitettu maksajan verotuksessa ensisijaisen tai muun säännöksen perusteella. Hybridilain 4 §:n 2 momentin soveltamistilanteissa hybridilain 1 §:n 3 momentin mukainen verokohtelun eroavuuden tulee syntyä Suomessa verovelvollisen osakkaan ja siihen etuyhteydessä olevan suorituksen maksajan välillä.

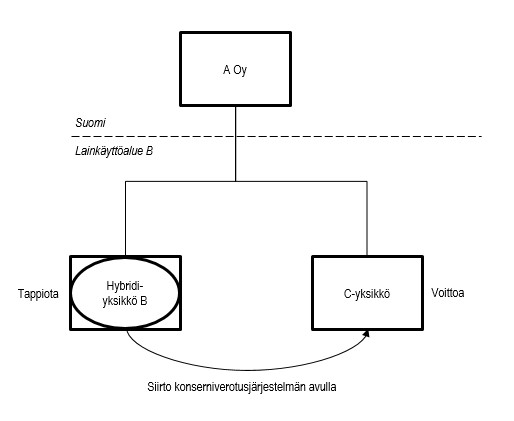

5 Hybridiyksikkö suorituksen maksajana (5 §)

5.1 Menon vähennyskelpoisuuden rajaaminen

Hybridilain 5 §:n 1 momentin mukaan meno ei ole vähennyskelpoinen siltä osin kuin vastaava tulo ei sisälly veropohjaan suorituksensaajan lainkäyttöalueella tai muulla lainkäyttöalueella, jolla tulo katsotaan saaduksi. Meno on vähennyskelvoton kuitenkin vain, jos verokohtelun eroavuus johtuu siitä, että menon on suorittanut hybridiyksikkö.

Hybridilain 5 §:n 1 momentin soveltaminen edellyttää verokohtelun eroavuuden johtuvan siitä, että suomalainen suorituksen maksaja on hybridiyksikkö eli Suomen verotuksessa erillinen verovelvollinen ja suorituksensaajan lainkäyttöalueen verotuksessa läpinäkyvä yksikkö ja että suoritusta ei tämän vuoksi oteta huomioon suorituksensaajan lainkäyttöalueella.

Hybridilain 2 §:n 2 kohdan mukaan hybridiyksiköllä tarkoitetaan yksikköä tai järjestelyä, joka katsotaan itsenäiseksi verovelvolliseksi yhden lainkäyttöalueen lakien mukaisesti ja jonka tulot tai menot katsotaan yhden tai useamman muun henkilön tuloiksi tai menoiksi toisen lainkäyttöalueen lakien mukaisesti. Hallituksen esityksen (s. 51) mukaan hybridiyksiköllä tarkoitetaan sen oikeudellisesta muodosta riippumatta mitä tahansa yksikköä tai järjestelyä, jonka käsittely itsenäisenä verovelvollisena tai läpivirtaavana yksikkönä on erilainen kahden eri lainkäyttöalueen verotuksessa.

Hybridilain 5 §:n 1 momentin säännöksen soveltaminen edellyttää, että verokohtelun eroavuus syntyy samaan liikekirjanpidolliseen konserniin kuuluvien yksiköiden välillä tai etuyhteydessä olevien osapuolten välillä, jolloin hybridiyksikön ja suorituksensaajan tulee olla 1 §:n 3 momentissa tarkoitetussa etuyhteydessä tai konsernisuhteessa toisiinsa (ks. luku 2.3.1). Säännöstä voidaan soveltaa myös silloin, kun kyse on 1 §:n 5 momentissa tarkoitetusta strukturoidusta järjestelystä (ks. luku 2.3.2).

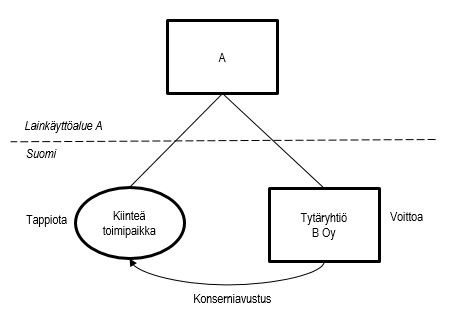

Hybridilain 5 §:n 3 momentin mukaan mitä 1 momentissa säädetään vähennyskelpoisuudesta, sovelletaan vain siltä osin kuin vähennys tehdään suorituksen maksajan lainkäyttöalueen verotuksessa tulosta, joka ei sisälly veropohjaan suorituksensaajan lainkäyttöalueella. Tällaisella kahteen kertaan veropohjaan sisältyvällä tulolla tarkoitetaan hallituksen esityksen (s. 33) mukaan mitä tahansa tuloa, joka sisältyy veropohjaan sekä Suomen että suorituksensaajan lainkäyttöalueiden lakien mukaisesti. Tuloa voidaan pitää kahteen kertaan veropohjaan sisältyvänä, vaikka siihen sovellettaisiin taloudellisen kaksinkertaisen verotuksen poistamiseen tarkoitettuja säännöksiä kuten ulkomaisen veron epäsuoraa hyvitystä tai osinkotulon verovapautta. Tulon tulee kuitenkin olla normaalin verokannan alaista tuloa toisella lainkäyttöalueella. Kyse ei ole kahteen kertaan veropohjaan sisältyvästä tulosta, jos vähennys tehdään Suomen verotuksessa eri tuloista kuin mikä katsotaan veropohjaan sisältyväksi tuloksi toisella lainkäyttöalueella. Jos meno voidaan vähentää Suomessa esimerkiksi konserniavustusjärjestelmässä toisen yrityksen tuloa vastaan ja tätä tuloa ei veroteta myös toisella lainkäyttöalueilla, kyse ei ole kahteen kertaan veropohjaan sisältyvästä tulosta.

Säännökset perustuvat OECD:n raportin (2015) suositukseen Disregarded hybrid payments rule (Recommendation 3).

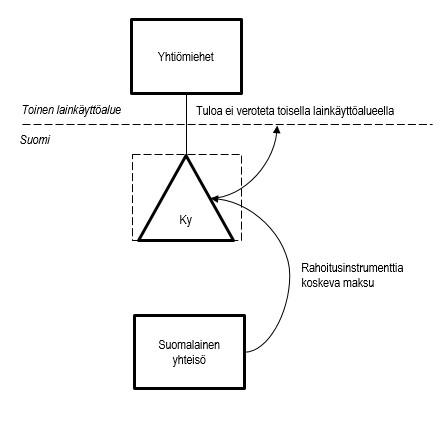

Säännöksessä tarkoitettu tilanne voi hallituksen esityksen (s. 64−65) mukaan syntyä, jos esimerkiksi ulkomaisen emoyhtiön omistamaa suomalaista yhtiötä ei oteta ulkomaisen emoyhtiön verotuksessa huomioon (disregarded entity), vaan pidetään suorituksensaajana olevan emoyhtiön lainkäyttöalueella esimerkiksi kiinteänä toimipaikkana ja näiden keskinäiset transaktiot eliminoidaan verotuksessa. Tämän tyyppistä verosääntelyä on esimerkiksi Yhdysvalloissa.

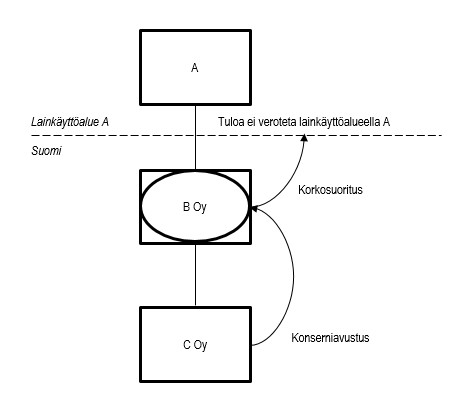

Esimerkki 11

Lainkäyttöalueella A sijaitseva yhtiö omistaa Suomessa verotuksellisesti asuvan B Oy:n, joka omistaa Suomessa sijaitsevan C Oy:n. Lainkäyttöalueen A verotuksessa yhtiö A voi valita, luonnehditaanko sen omistamat ulkomaiset yksiköt osaksi yhtiö A:ta (disregarded entity) vai erillisiksi verovelvollisiksi. A on valinnut, että B Oy katsotaan osaksi yhtiötä A (disregarded entity) sen verotuksessa. Suomen verotuksessa B Oy on itsenäinen verovelvollinen.

B Oy maksaa A:lle korkosuorituksen ja vähentää sen verotuksessaan Suomessa. A:n lainkäyttöalueen verotuksessa suoritusta ei oteta huomioon, koska A:n ja B Oy:n katsotaan olevan yksi verovelvollinen. Tilanteessa syntyy vähennys ilman veropohjaan sisältymistä sen vuoksi, että B Oy on hybridiyksikkö.

B Oy:n tulos muodostuu A:lle suoritetuista korkomenoista johtuen tappiolliseksi. B Oy:n kokonaan omistama tytäryhtiö C Oy antaa B Oy:lle tappion suuruisen konserniavustuksen. Jos konserniavustus ei sisälly veropohjaan lainkäyttöalueella A, vähennys tehdään tulosta, joka ei ole kahteen kertaan veropohjaan sisältyvää tuloa ja B Oy:n suorittama korkomeno katsotaan vähennyskelvottomaksi hybridilain 5 §:n 1 momentin perusteella.

Säännöksen soveltaminen edellyttää suorituksen maksajan ja suorituksensaajan lainkäyttöalueiden verotusta koskevan sääntelyn vertailua ja että Suomi on hybridiyksikön lainkäyttöalue. Suorituksensaajia voi olla useampia, jolloin vähennyskelvottomuuden selvittäminen edellyttää kaikkien suorituksensaajien verokohtelun selvittämistä. Vähennyskelvottomuutta arvioidaan siten suorituksensaajakohtaisesti. Suorituksensaajan ollessa yhtymä, tulon sisältymistä veropohjaan tulee tarkastella myös yhtymän osuudenomistajien verotuksessa.

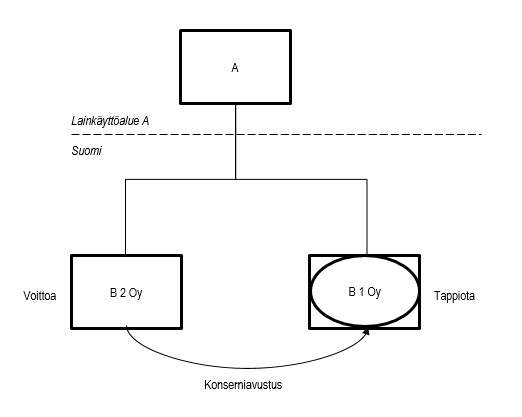

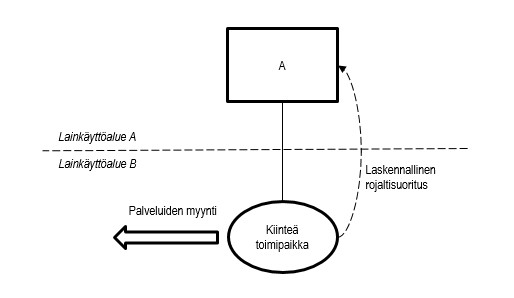

5.2 Tulon veronalaiseksi katsominen

Hybridilain 5 §:n 2 momentin mukaan hybridiyksiköltä saatu suoritus, jonka tämä vähentää verotuksessaan, on veronalaista tuloa siltä osin kuin vähennystä ei evätä hybridiyksikön verotuksessa. Suoritus on veronalaista tuloa kuitenkin vain, jos tilanteessa syntyy verokohtelun eroavuus, joka johtuu siitä, että suorituksen maksaja on hybridiyksikkö.

Hybridilain 5 §:n 3 momentin mukaan mitä 2 momentissa säädetään veronalaisuudesta, sovelletaan vain siltä osin kuin vähennys tehdään suorituksen maksajan lainkäyttöalueen verotuksessa tulosta, joka ei sisälly veropohjaan suorituksensaajan lainkäyttöalueella.

Säännöksen soveltamisedellytykset ovat samat kuin 1 momentissa, jota on käsitelty luvussa 5.1. Hybridilain 5 §:n 2 momentin säännös perustuu 1 momentin tavoin OECD:n raportin suositukseen Disregarded hybrid payments rule (Recommendation 3).