Anmälan av information till inkomstregistret: internationella situationer

- Har getts

- 20.12.2018

- Diarienummer

- VH/3097/00.01.00/2018

- Giltighet

- 20.12.2018 - 19.1.2020

Denna anvisning ersätter den tidigare anvisningen Anmälan av uppgifter till inkomstregistret: internationella situationer. Anvisningen har uppdaterats och dessutom har följande punkter kompletterats:

Avsnitt 1.1: skyldigheten att lämna uppgifter har begränsats i situationer, där ett finskt företag bedriver rörelseverksamhet i en annan stat i ett fast driftställe.

Kapitel 4: ett utländskt företags skyldighet att lämna uppgifter har preciserats i situationer, där ett fast driftställe uppstår åt företaget i Finland eller företaget har frivilligt anmält sig till arbetsgivarregistret i Finland.

Avsnitt 2.4: anmälningen av tilläggsuppgifter relaterat till utlandsarbete har kompletterats.

1 Anmälningsskyldighet i internationella situationer

1.1 Allmänt om anmälan av internationella uppgifter

Uppgifter om inkomster som betalats ut till en inkomsttagare för arbete utomlands och andra uppgifter anmäls till inkomstregistret med en anmälan om löneuppgifter då uppgifterna behövs för beskattningen eller då inkomsttagaren är försäkrad i Finland. På motsvarande sätt anmäls inkomster av arbete i Finland till en arbetstagare som kommit från utlandet till Finland med en anmälan om löneuppgifter.

I internationella arbetssituationer ska inkomstuppgifterna alltid anmälas till inkomstregistret, om betalaren ska lämna information till någon av inkomstregistrets informationsanvändare. Till exempel om en inkomsttagare är försäkrad i Finland, har prestationsbetalaren en skyldighet att lämna in uppgifter till inkomstregistret gentemot arbetspensionsanstalterna och övriga socialförsäkrare. I så fall är det inte av betydelse om inkomsten betalas av en utländsk eller inhemsk arbetsgivare eller var arbetet utförs.

En finländsk arbetsgivare ska anmäla uppgifter med en anmälan om löneuppgifter till inkomstregistret i följande internationella situationer:

- Inkomst som betalats för arbete utomlands (till en person som bor utomlands och i Finland).

- Inkomst som betalats till en inkomsttagare som kommer till Finland för att arbeta.

- Lön som betalats av ett utländskt koncernbolag för arbete utomlands, då en finländsk arbetsgivare sänt en arbetstagare utomlands och denne är försäkrad i Finland

- Försäkringslön som överenskommits för utlandsarbete.

- Tilläggsuppgifter om utlandsarbete för Skatteförvaltningen (så kallade sexmånadersregeln).

- Närmare uppgifter om nordiskt arbete för Skatteförvaltningen.

En anmälan till inkomstregistret ges emellertid inte, om ett finskt företag bedriver rörelseverksamhet i en annan stat i ett fast driftställe och betalar lön åt en begränsat skattskyldig arbetstagare för arbete som denna utfört utomlands, vilket belastar resultatet för det fasta driftstället. En anmälan måste dock lämnas in, om arbetstagaren är försäkrad i Finland.

1.2 Utländsk arbetsgivare

Också utländska arbetsgivare har i vissa situationer en skyldighet att anmäla uppgifter om utbetalda löner till inkomstregistret. Därtill ska en utländsk arbetsgivare som hyr ut arbetstagare till en uppdragsgivare i Finland, med tanke på beskattningen, till inkomstregistret lämna in uppgifter bland annat om arbetstagarens arbete i Finland.

I beskattningen ses som en utländsk arbetsgivare ett företag som inte grundats enligt Finlands lagstiftning eller vars registrerade hemort är någon annanstans än i Finland. Som utländsk arbetsgivare ses också en person som verkar som arbetsgivare och inte har sin hemvist i Finland (begränsat skattskyldig).

En utländsk arbetsgivare, ska lämna in en anmälan om löneuppgifter till inkomstregistret i följande situationer:

- Inkomst betalas till en inkomsttagare som arbetar i Finland och

- inkomsttagaren är försäkrad i Finland

- inkomsttagaren vistas i Finland i över sex månader, även om han eller hon inte är försäkrad i Finland

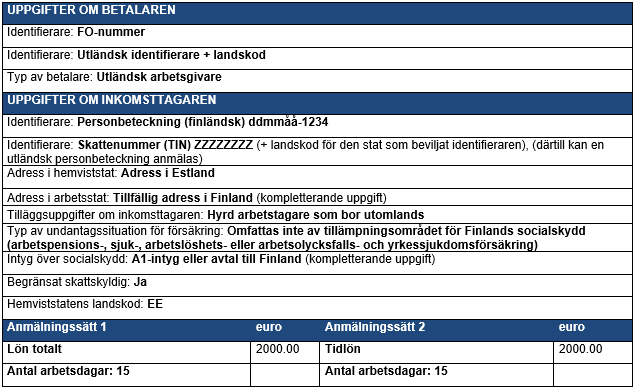

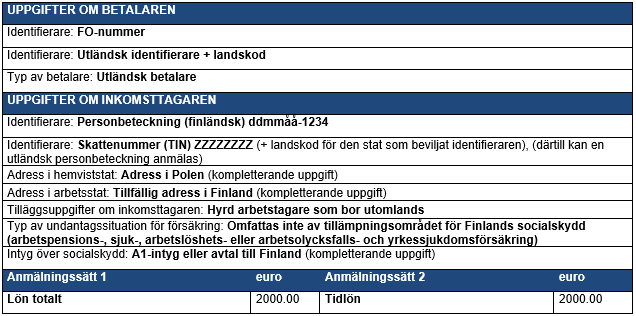

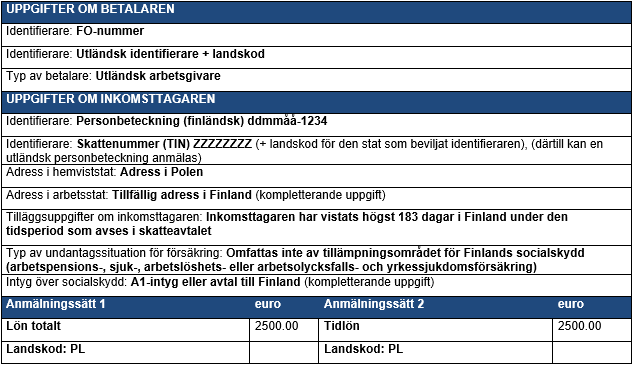

- arbetstagaren är en begränsat skattskyldig hyrd arbetstagare, och Finland har rätt att beskatta lönen enligt skatteavtalet mellan arbetstagarens hemviststat och Finland.

- Inkomst betalas till en inkomsttagare som arbetar utomlands och inkomsttagaren är försäkrad i Finland.

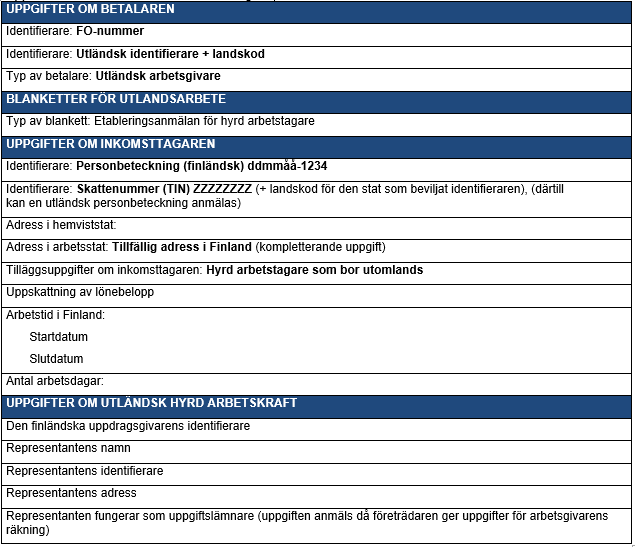

Därtill ska en utländsk arbetsgivare, som hyr ut en arbetstagare som kommer från utlandet till en uppdragsgivare i Finland, lämna in till inkomstregistret en etableringsanmälan för hyrd arbetstagare för Skatteförvaltningens behov.

Det finns närmare anvisningar om anmälan av en utländsk arbetsgivare i punkt 4 i Anmälningsskyldighet för en utländsk arbetsgivare.

1.3 Företrädare för en utländsk arbetsgivare

En utländsk arbetsgivare är skyldig att ge en anmälan om löneuppgifter och arbetsgivarens separata anmälan till inkomstregistret, om arbetsgivaren är införd i förskottsuppbördsregistret. Om arbetsgivaren inte är införd i förskottsuppbördsregistret, har en företrädare för en utländsk arbetsgivare en subsidiär skyldighet att anmäla de uppgifter som är nödvändiga i beskattningen till inkomstregistret. Om företrädaren dock inte lämnar in uppgifterna, ska den utländske arbetsgivaren anmäla uppgifterna. Det finns bestämmelser om företrädare i 8 § i lagen om utstationering av arbetstagare.

En företrädare har en skyldighet att för sin arbetsgivares räkning anmäla följande uppgifter till inkomstregistret (15a § 3 mom. i lagen om beskattningsförfarande):

- Lön som betalats ut av en utländsk arbetsgivare för arbete som utförts i Finland, då ett utländskt personaluthyrningsföretag hyrt en arbetstagare till en uppdragsgivare i Finland och då skatteavtalet mellan arbetstagarens hemviststat och Finland inte hindrar Finland från att beskatta lönen.

- Löneinkomst som betalats ut av en utländsk arbetsgivare då löntagaren vistas i Finland i över sex månader.

Därtill ska företrädaren lämna in en etableringsanmälan för hyrd arbetstagare, då arbetstagaren börjar jobba i Finland. Med etableringsanmälan ska man anmäla uppgifter om den uppskattade längden på den hyrda arbetstagarens arbete, lönebeloppet och uppdragsgivaren, då skatteavtalet mellan arbetstagarens hemviststat och Finland inte hindrar Finland från att beskatta arbetstagarens lön.

Det finns bestämmelser om företrädarens skyldighet att anmäla ovan nämnda uppgifter i 15a § i lagen om beskattningsförfarande.

Anmälningsskyldighet gentemot försäkrarna föreligger dock alltid för en utländsk arbetsgivare då inkomsttagaren ska försäkras i Finland, oberoende av om arbetsgivaren har en företrädare eller inte.

1.4 Allmänt och begränsat skattskyldig inkomsttagare

Utbetalda prestationer anmäls till inkomstregistret med en anmälan om löneuppgifter. Anmälan och inkomstslagen är de samma för alla inkomsttagare, såväl för begränsat skattskyldiga som för allmänt skattskyldiga. Allmän och begränsad skattskyldighet är uppgifter som påverkar beskattningen. De påverkar inte försäkringsskyldigheten.

Som allmänt skattskyldig ses en person som har sitt egentliga bo och hemvist i Finland eller som vistas över sex månader i Finland utan avbrott. En finländsk medborgare som flyttat utomlands ses i regel som allmänt skattskyldig tre kalenderår efter flyttåret.

En person anses vara begränsat skattskyldig om hen har sitt bo och hemvist i utlandet och inte vistas över sex månader i Finland utan avbrott. Betalningar till begränsat skattskyldiga personer ska anmälas oberoende av om prestationen omfattas av källskatt eller förskottsinnehållning eller om de skattskyldiga är försäkrade i Finland. Anmälan ska också lämnas om ersättning som betalats till en begränsat skattskyldig för arbete som utförts i utlandet.

Ett företag anses vara begränsat skattskyldigt om det inte har grundats enligt finsk lag eller om dess registrerade hemvist inte är Finland. Arbetsersättning som betalas ut till ett begränsat skattskyldigt företag (annan än fysisk person) anmäls till inkomstregistret enbart om källskatt tagits ut på inkomsten. Om en prestation till ett företag är en bruksersättning (royalty), ska den alltid anmälas till inkomstregistret.

Inkomstskattelagen innehåller därtill bestämmelser om allmän skattskyldighet, vilka gäller vissa specialgrupper, såsom dem som arbetar på finländska beskickningar i utlandet och i internationella organisationer.

Det finns närmare uppgifter som skattskyldighetsställningen i Skatteförvaltningens anvisning Allmän och begränsad skattskyldighet.

1.5 Tilläggsuppgifter om inkomsttagare och betalare i internationella situationer

I en internationell situation anmäls inkomster genom att använda samma inkomstslag i anmälan om löneuppgifter, oberoende av om inkomsttagaren är allmänt eller begränsat skattskyldig. Om mottagaren är begränsat skattskyldig, ska man i uppgifterna om inkomsttagaren därtill anteckna: Begränsat skattskyldig: Ja.

Vad gäller följande specialgrupper ska en tilläggsuppgift om inkomsttagaren eller en övrig uppgift om betalaren ges i samband med inkomstslaget:

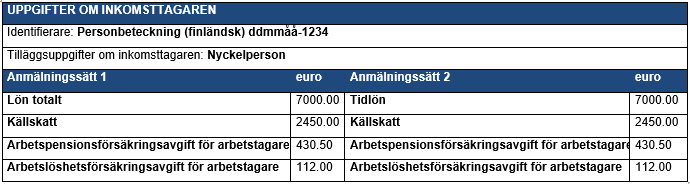

- inkomst enligt nyckelpersonslagen

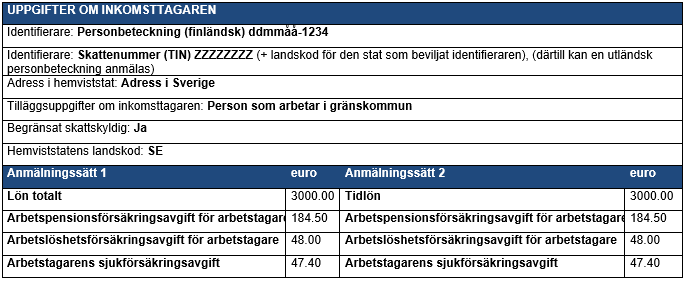

- lön för gränskommunarbete (nordiska situationer)

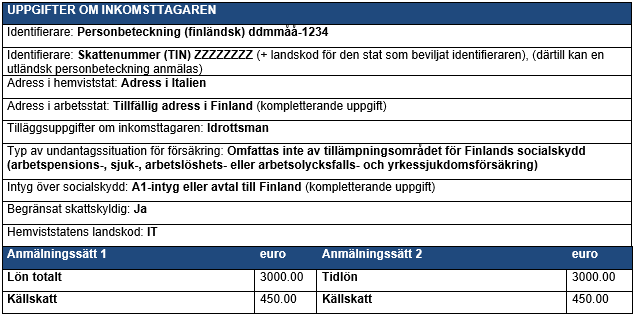

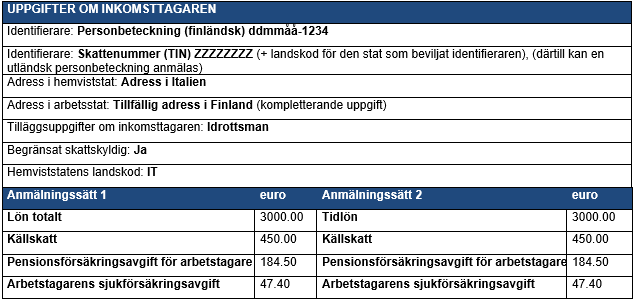

- lön eller arvode som betalats ut till en idrottsman

- lön eller arbetsersättning som betalats ut till en konstnär

- lön som betalas ut av en specialorganisation.

Anmälningssättet för dessa specialgrupper har beskrivits närmare i punkten 5 Specialsituationer.

Betalartypen Utländskt koncernbolag ska väljas som övrig uppgift om betalaren då ett utländskt koncernbolag betalar ut lön till en arbetstagare som sänts utomlands och som är försäkrad i Finland. Uppgiften ska ges av det utsändande finländska företaget. Därtill ska Person som arbetar utomlands anges som tilläggsuppgift om inkomsttagaren. Den finns närmare information om anmälning i punkterna 2.3.2 Försäkringslön fastställs, lönen betalas ut av ett utländskt koncernbolag (allmänt skattskyldig inkomsttagare) och 2.6.4 Ett utländskt koncernbolag betalar ut lön (begränsat skattskyldig inkomsttagare).

När ett offentligt samfund betalar ut inkomst till en begränsat skattskyldig, ska man i de övriga uppgifterna om betalaren anmäla att betalaren är ett offentligt samfund. Informationen behövs för det internationella informationsutbytet.

1.6 Valutakonvertering

Uppgifter ska anmälas till inkomstregistret i euro. Om en prestation gjorts i en annan valuta, ska den konverteras till euro med hjälp av ECB:s gällande referenskurs på betalningsdagen (Finlands bank > Valutakurs). Det inkomstbelopp som konverterats enligt referenskursen den dag då prestationen anmäls till inkomstregistret ska användas, om prestationen görs före förfallodagen i samband med till exempel en lönekörning.

1.7 Kundnummer

Betalarens kundnummer

En prestationsbetalare ska anmäla uppgifterna till inkomstregistret i första hand med ett finländskt FO-nummer eller med en personbeteckning.

Om betalaren saknar finskt kundnummer anges uppgifterna med utländsk identifierare. Då ska även preciserande identifierings- och kontaktuppgifter anges, såsom namn och adress. Om betalaren har både en finländsk och utländsk identifierare, ska bägge anges.

Inkomsttagarens kundnummer

Inkomsttagarens uppgifter ska anmälas till inkomstregistret i första hand med en finländsk personbeteckning. Vad gäller en person med hemvist utomlands ska man därtill ge information om den utländska skatte- eller personbeteckningen, om betalaren besitter denna information. Om inkomsttagaren har både en finländsk och utländsk identifierare, anmäls bägge identifierare.

Om inkomsttagaren saknar finländsk personbeteckning, ska dessutom namn, födelsetid, kön och adress anges. Det är möjligt att ange adressen såväl i Finland som i hemviststaten till inkomstregistret. För begränsat skattskyldiga inkomsttagare ska man alltid också meddela hemviststaten, hemviststatens skattenummer (TIN), om identifieraren används i den begränsat skattskyldiges hemviststat, och kontaktuppgifterna i hemviststaten.

2 Anmälning av inkomster som betalats ut för arbete utomlands

2.1 Socialförsäkringsavgifter och försäkring

En inkomsttagare som bor utomlands kan under vissa förutsättningar omfattas av Finlands socialskydd. Socialförsäkringsavgifter ska i så fall betalas utifrån inkomsttagarens inkomster. Prestationsbetalaren ska följaktligen anmäla nödvändiga uppgifter också till inkomstregistret.

En arbetstagare som åker från Finland och arbetar utomlands försäkras i Finland om

- finländsk lagstiftning tillämpas på arbetstagaren utifrån EU:s förordning om social trygghet och hen har ett A1-intyg från Finland eller

- finländsk lagstiftning tillämpas på arbetstagaren utifrån ett avtal om social trygghet och hen har ett intyg över den lagstiftning som ska tillämpas.

Närmare uppgifter om socialförsäkringsavgifter i olika situationer finns på försäkrarnas egna sidor:

- Arbetspensionsförsäkring: prestationsbetalarens arbetspensionsanstalt eller Pensionsskyddscentralen (www.etk.fi)

- arbetslöshetsförsäkring: Sysselsättningsfonden (www.tyollisyysrahasto.fi/sv)

- arbetsolycksfalls- och yrkessjukdomsförsäkring och grupplivförsäkring för arbetstagare: prestationsbetalarens olycksfallsförsäkringsbolag eller Olycksfallsförsäkringscentralen (www.tvk.fi)

- arbetsgivarens sjukförsäkringsavgift och arbetstagarens sjukförsäkringsavgift: Skatteförvaltningen (www.skatt.fi) och FPA (www.fpa.fi).

Om Finland och arbetsstaten inte ingått ett avtal om social trygghet, avgörs det om inkomsttagaren hör till Finlands socialskydd utifrån den nationella lagstiftningen. I så fall är det möjligt att arbetstagaren är försäkrad såväl i Finland som i arbetsstaten. I Finlands fastställs försäkringen separat vad gäller såväl arbetspensions-, arbetslöshets- och arbetsolycksfallsförsäkringen som det socialskydd som FPA sköter.

När en person sänds utomlands, ska försäkringslön fastställas för honom eller henne och utifrån denna fastställs arbetsgivarens och arbetstagarens socialförsäkringsavgifter. Försäkringslön är den kalkylmässiga lön som skulle betalas om det arbete som motsvarar arbete som utförts utomlands utfördes i Finland. Olika aktörer har olika regler för när försäkringslön som utgör grunden för socialförsäkringsavgifter och när verklig utbetald lön används som bestämningsgrund.

I alla situationer är det inte nödvändigt att fastställa försäkringslönen, till exempel om utlandskommenderingen varar i under sex månader. I så fall betalas socialförsäkringsavgifterna på basis av den faktiska utbetalda lönen. Närmare uppgifter finns i den juridiska tjänsten gällande arbetspensioner (www.tyoelakelakipalvelu.fi).

Sexmånadersregeln i beskattningen är inte samma sak som den granskningsperiod på sex månader som används i fastställandet av försäkringslön. Vid fastställandet av försäkringslönen granskas den faktiska arbetstiden utomlands. Om arbetstiden överstiger sex månader, ska försäkringslön fastställas.

2.2 Den inkomst som ligger till grund för försäkringsavgifterna och beskattningen avviker

I vissa situationer som gäller utlandsarbete är den inkomst som utgör grund för vissa socialförsäkringsavgifter annan än den inkomst som ligger till grund för beskattningen. I dessa situationer ska försäkringslönen anmälas till vissa inkomstregistrets informationsanvändare och den utbetalda lönen till andra

I sådana situationer där försäkringslön fastställts, men den utbetalda lönen används till grund för beskattningen, använder Skatteförvaltningen och FPA den utbetalda lönen som grund för skatterna och avgifterna.

I dessa situationer fastställs arbetsgivarens och arbetstagarens sjukförsäkringsavgifter utifrån den utbetalda lönen, då inkomsten beskattas progressivt (inkomsten för såväl allmänt som begränsat skattskyldiga). I så fall anges i samband med försäkringslönen uppgiften Försäkringsuppgiftens typ: Underställd sjukförsäkringsavgift,

Som grund för försäkringsavgift: Nej. Utifrån uppgiften får Skatteförvaltningen och en del av utbetalarna av förmåner information om att försäkringslön inte ligger till grund för sjukförsäkringsavgiften och vissa förmåner.

Pensionsförsäkringsavgifter och arbetslöshetsförsäkringspremier betalas dock utifrån försäkringslönen. Försäkringspremier för arbetsolycksfalls- och yrkessjukdomsförsäkring fastställs utifrån försäkringslönen, men ersättningar för inkomstbortfall vilka betalas utifrån försäkringar fastställs utifrån den utbetalda lönen.

De situationer där den inkomst som ligger till grund för socialförsäkringsavgifterna kan vara annan än den inkomst som ligger till grund för beskattningen är:

- en allmänt skattskyldig som arbetar utomlands

- försäkringslön fastställs, men sexmånadersregeln är inte tillämplig på löneinkomsten (punkt 2.3.1.2)

- försäkringslön fastställs och lön betalas av ett utländskt koncernbolag, men sexmånadersregeln är inte tillämplig på löneinkomsten (punkt 2.3.2.2)

- en begränsat skattskyldig arbetar utomlands

- inkomsttagaren är försäkrad i Finland, men

- inkomsten beskattas inte i Finland (punkt 2.6.1.1)

- inkomsten beskattas i Finland, inkomsten beskattas enligt källskattelagen (punkt 2.6.1.2)

- inkomsten beskattas i Finland, inkomsten beskattas enligt lagen om beskattningsförfarande (så kallad progressiv beskattning av begränsat skattskyldig) (punkt 2.6.1.3)

- inkomsttagaren är försäkrad i Finland, men

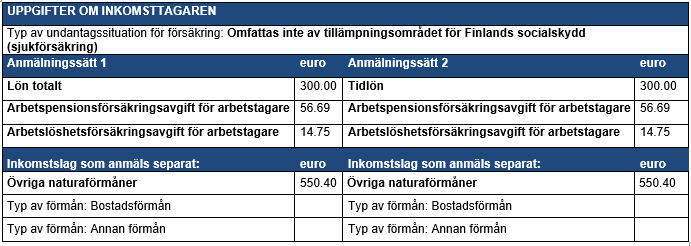

I dessa situationer kan uppgifterna anmälas till inkomstregistret med en anmälan då prestationsbetalaren använder anmälningssätt 1 för att anmäla penninglönerna. Om prestationsbetalaren använder anmälningssätt 2, ska uppgifterna anmälas till inkomstregistret med två anmälningar. Det finns exempel på de uppgifter som ska ges med de olika anmälningssätten i ovan nämnda punkter.

Anmälningssätt 1

När en prestationsbetalare anmäler uppgifter till inkomstregistret genom att använda anmälningssätt 1, ska den anmäla följande inkomstslag:

- Försäkringslön

- Lön totalt.

Förutom dessa inkomstslag ska betalaren i anknytning till inkomstslaget Försäkringslön anmäla uppgiften: Sexmånadersregeln är tillämplig: Nej och Försäkringsuppgiftens typ: Underställd sjukförsäkringsavgift, Som grund för försäkringsavgift: Nej. Därtill ska man, genom att använda datagruppen Försäkringsuppgiftens typ, som anknyter till inkomstslaget Lön totalt, anmäla de socialförsäkringsavgifter som inte betalas utifrån inkomstslaget Lön totalt, utan vars betalningsgrund utgörs av försäkringslönen, till exempel:

- Försäkringsuppgiftens typ: Underställd arbetspensionsförsäkringsavgifter,

Som grund för försäkringsavgift: Nej - Försäkringsuppgiftens typ: Underställd arbetsolycksfalls- och yrkessjukdomsförsäkringspremier,

Som grund för försäkringsavgift: Nej - Försäkringsuppgiftens typ: Underställd arbetslöshetsförsäkringsavgift,

Som grund för försäkringsavgift: Nej

Om man med datagruppen Försäkringsuppgiftens typ inte anmäler att avgifterna i fråga inte ska betalas utifrån inkomstslagslaget Lön totalt, påförs socialförsäkringsavgifter dubbelt utifrån såväl försäkringslönen som det totala beloppet på lönen.

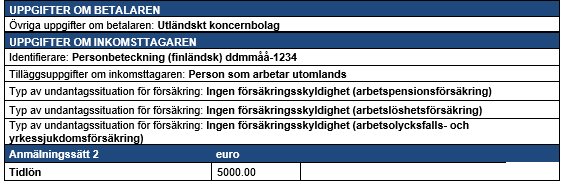

Anmälningssätt 2

Vad gäller inkomstslag som anmäls med anmälningssätt 2, finns det i regel ett förval om de socialförsäkringsavgifter som inkomstslaget omfattas av. I inkomstslaget Tidlön i anmälningssätt 2 är förvalet att den omfattas av alla socialförsäkringsavgifter. Försäkringsuppgiftens typ är en uppgift enligt inkomstslag, men den kan inte kopplas till Tidlön-inkomstslaget.

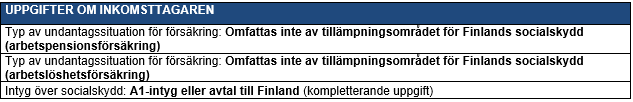

För att undvika att socialförsäkringsavgifter betalas dubbelt utifrån såväl försäkringslönen som tidlönen, ska utbetalaren lämna in två anmälningar till inkomstregistret:

- Försäkringslönen anmäls med en separat anmälan. I anknytning till Försäkringslön-inkomstslaget ska följande uppgift anges: Sexmånadersregeln är tillämplig: Nej och Försäkringsuppgiftens typ: Underställd sjukförsäkringsavgift,

Som grund för försäkringsavgift: Nej. - Tidlön-inkomstslaget anmäls med en separat anmälan. Förutom Tidlön-inkomstslaget ska man anmäla:

- Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetspensionsförsäkring)

- Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetslöshetsförsäkring)

- Typ av undantagssituation för försäkring: Ingen försäkringsskyldighet (arbetsolycksfalls- och yrkessjukdomsförsäkring).

Typ av undantagssituation från försäkring-uppgifter gäller hela anmälan om löneuppgifter, och de kan inte kopplas till ett enskilt inkomstslag. Om information om försäkringslönen och tidlönen samt typen av undantagssituation för försäkring gavs med samma anmälan, skulle socialförsäkrarna inte få information om grunderna för försäkringsavgifterna.

2.3 En allmänt skattskyldig som arbetar utomlands

Det är möjligt att den så kallade sexmånadersregeln kan bli tillämplig på lön för en arbetstagare som arbetar utomlands (inkomstskattelagen 77 §). I så fall är den betalda lönen skattefri i Finland, och endast socialförsäkringsavgifter betalas på inkomsten, om inkomsttagaren omfattas av Finlands socialskydd. Ytterligare information om beskattning av utlandsarbete finns i Skatteförvaltningens anvisning Beskattning av utlandsarbete.

Om sexmånadersregeln är tillämplig på löneinkomsten och inkomsttagaren är försäkrad i Finland verkställer arbetsgivaren så kallad miniinnehållning (arbetsgivarens sjukförsäkringsavgift) utifrån försäkringslönen på eget initiativ, då en skattekortsändring inte är nödvändig. Storleken på miniinnehållningen fastställs årligen med ett beslut av Skatteförvaltningen. Därtill tar arbetsgivaren ut arbetstagarens andel av arbetspensionsförsäkringsavgiften och arbetslöshetsförsäkringspremien från lönen. Prestationsbetalaren anmäler Person som arbetar utomlands som tilläggsuppgift om inkomsttagaren till inkomstregistret. Denna uppgift används alltid då en arbetstagare som är försäkrad i Finland arbetar utomlands som en utsänd arbetstagare för en finländsk arbetsgivare.

Om ett finländskt företag sänder en arbetstagare för att arbeta utomlands och till exempel ett utländskt koncernbolag betalar arbetstagarens lön och arbetstagaren är försäkrad i Finland, betalar det finländska företaget arbetsgivarens socialförsäkringsavgifter (inklusive arbetsgivarens sjukförsäkringsavgift) och anmäler dem till inkomstregistret. Arbetstagarens sjukförsäkringsavgift påförs som kvarskatt för arbetstagaren. I sådana situationer anmäler det utsändande företaget egna uppgifter i uppgifterna om betalaren och uppgiften Utländskt koncernbolag som övrig uppgift om betalaren samt uppgiften Person som arbetar utomlands som tilläggsuppgift om inkomsttagaren.

När arbetsgivaren tillämpar sexmånadersregeln enligt inkomstskattelagen på löneinkomsten, ska arbetsgivaren förutom inkomstslaget till inkomstregistret anmäla uppgiften Sexmånadersregeln är tillämplig: Ja och arbetsstatens landskod. I de situationer där försäkringslön fastställts för arbetstagaren, men sexmånadersregeln inte är tillämplig, ska arbetsgivaren lämna uppgiften Sexmånadersregeln är tillämplig: Nej. Dessa situationer har redogjorts i punkterna 2.3.1.2.1 (en finländsk arbetsgivare betalar lönen) och 2.3.2.2 (ett utländskt koncernbolag betalar lönen) i anmälan. Om försäkringslön inte fastställts för tiden för utlandsarbete och sexmånadersregeln inte är tillämplig på löneinkomsten, är det inte nödvändigt att lämna uppgiften Sexmånadersregeln är tillämplig.

När en arbetsgivare låter bli att verkställa förskottsinnehållning på grund av att sexmånadersregeln är tillämplig på inkomsten, ska arbetsgivaren till inkomstregistret lämna in de kompletterande uppgifter som Skatteförvaltningen behöver, se punkt 2.4 Tilläggsuppgifter om utlandsarbetet.

När en arbetsgivare sänder en arbetstagare för att arbeta i ett annat nordiskt land, ska arbetsgivaren till inkomstregistret lämna in de kompletterande uppgifter som Skatteförvaltningen behöver, se punkt 2.4 Tilläggsuppgifter om nordiskt arbete.

Nedan följer beskrivningar av olika situationer beroende på om inkomsten är skattepliktig eller inte i Finland och om försäkringsavgifter betalas på inkomsten till Finland eller inte. Plikterna för en finländsk betalare i situationer där löneutbetalningen överförs till ett utländskt koncernbolag har beskrivits i punkterna 2.3.2 (allmänt skattskyldig inkomsttagare) och 2.6.4 (begränsat skattskyldig inkomsttagare).

2.3.1 Försäkringslön fastställs

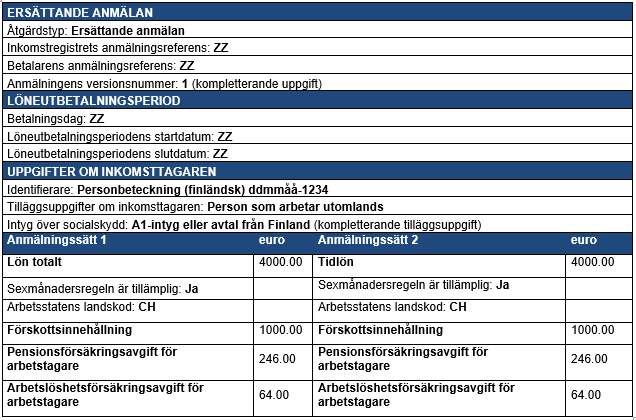

2.3.1.1 Sexmånadersregeln är tillämplig under hela löneperioden

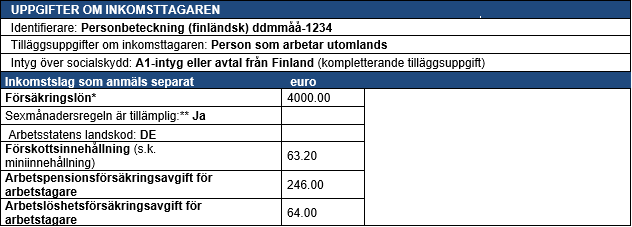

Exempel 1: En finländsk arbetsgivare har sänt en arbetstagare till Tyskland för att arbeta i två år. Arbetstagaren har ett A1-intyg som beviljas av PSC och den försäkringslön som fastställts för honom är 4 000 euro i månaden. Sexmånadersregeln tillämpas på inkomsten under hela löneperioden.

Arbetsgivarens och arbetstagarens socialförsäkringsavgifter betalas på basis av försäkringslönen. Arbetstagarens sjukförsäkringsavgift (s.k. miniinnehållning) anmäls som förskottsinnehållning, även om förskottsinnehållning i övrigt inte behöver verkställas.

* Försäkringslönen ska anmälas månatligen senast på den femte dagen i den kalendermånad som följer efter arbetsperioden.

** Sexmånadersregeln är tillämplig-uppgiften kan kopplas till ett enskilt inkomstslag.

Förutom ovan nämnda identifierings- och inkomstuppgifter ska prestationsbetalaren som uppgifter som relaterar till utlandsarbetet ge de preciserande uppgifter som Skatteförvaltningen behöver om utlandsarbetet, se punkten Tilläggsuppgifter om utlandsarbete (sexmånadersregeln).

2.3.1.2 Sexmånadersregeln är inte tillämplig

När sexmånadersregeln inte är tillämplig på inkomsttagarens utländska lön, men försäkringslön fastställts för honom eller henne, kan arbetsgivaren anmäla uppgifterna med en anmälan om löneuppgifter då den använder anmälningssätt 1 för att anmäla penninglöner. Om arbetsgivaren använder anmälningssätt 2, ska den lämna in två anmälningar till inkomstregistret.

Närmare uppgifter om förfarandet, se punkt 2.2 Den inkomst som ligger till grund för försäkringsavgifter och beskattningen avviker.

Då försäkringslön fastställts för arbetstagaren, men sexmånadersregeln inte är tillämplig på inkomsten, ska betalaren förutom inkomstslaget anmäla uppgiften: Sexmånadersregeln är tillämplig: Nej.

2.3.1.2.1 Inkomsten beskattas i sin helhet i Finland

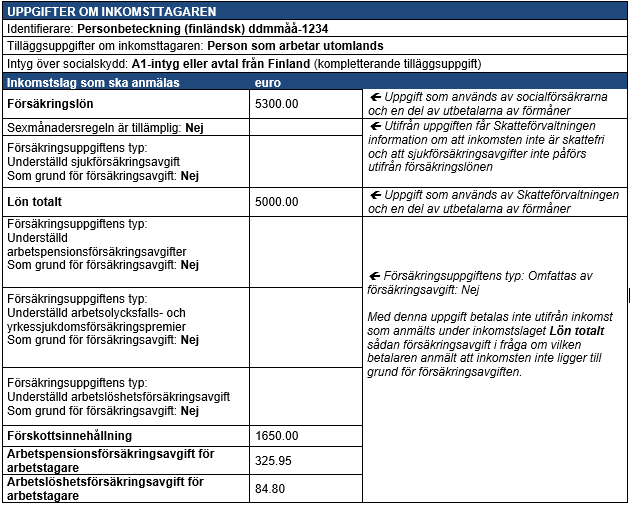

Exempel 2: En finländsk arbetsgivare har sänt en arbetstagare till Sverige för att arbeta i ett år. Pensionsskyddscentralen har beviljat ett A1-intyg till honom från Finland. Arbetstagarens försäkringslön har fastställts till 5 300 euro i månaden. En lön på 5 000 euro per månad betalas ut till arbetstagaren. Under arbetet vistas arbetstagaren så mycket i Finland att sexmånadersregeln inte kan tillämpas på hans lön. Arbetstagarens förskottsinnehållningsprocent på skattekortet är 33 %.

Arbetsgivarens och arbetstagarens arbetspensionsförsäkringsavgifter och arbetslöshetsförsäkringspremier samt arbetsgivarens försäkringspremier för arbetsolycksfalls- och yrkessjukdomsförsäkring betalas på basis av den fastställda försäkringslönen (5 300 euro). Däremot beskattas arbetstagaren enligt den utbetalda lönen (5 000 euro), och även arbetsgivarens sjukförsäkringsavgift betalas enligt den faktiska lönen. Förskottsinnehållningen (5 000 euro x 33 % = 1 650 euro) verkställs utifrån den utbetalda lönen. Arbetstagarens socialförsäkringsavgift ingår i den verkställda förskottsinnehållningen.

Anmälningssätt 1

Om uppgifterna lämnas in med anmälningssätt 1, kan de anmälas med en anmälan om löneuppgifter enligt följande:

På basis av de angivna uppgifterna betalas arbetspensionsförsäkringsavgifter, arbetslöshetsförsäkringspremier och försäkringspremier för arbetsolycksfalls- och yrkessjukdomsförsäkring utifrån försäkringslönen (5 300 euro), men arbetsgivarens sjukförsäkringsavgift betalas utifrån den faktiska lönen (5 000 euro). Dessutom beskattas inkomsttagaren enligt den utbetalda lönen.

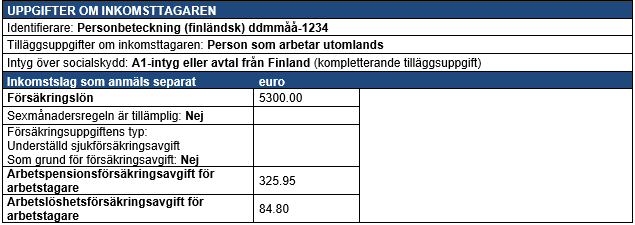

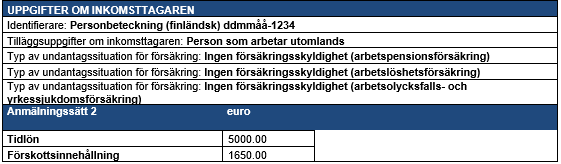

Anmälningssätt 2

Vid användning av anmälningssätt 2, ska uppgifterna ges med två anmälningar av löneuppgifter. Med en anmälan anmäls den försäkringslön som används till grund för vissa socialförsäkringsavgifter och med den andra den faktiska utbetalda lönen för Skatteförvaltningen och påförandet av sjukförsäkringsavgiften.

Anmälan av försäkringslön:

Anmälan av utbetald lön:

2.3.1.2.2 Arbetsstaten beskattar inkomst

Om ett fast driftställe i inkomstbeskattningen bildas för prestationsbetalaren i arbetsstaten, ska den i allmänhet ta ut skatt på inkomsttagarens lön också till arbetsstaten. Om sexmånadersregeln inte är tillämplig, kan betalaren inte låta bli att verkställa förskottsinnehållning i Finland. Inkomsttagaren kan dock ansöka om ändring av skattekortet, då det i innehållningsprocenten är möjligt att beakta skatter som ska betalas till utlandet.

Prestationsbetalaren kan anmäla skatt som den tagit ut på inkomsttagarens lön och redovisat till arbetsstaten under inkomstslaget Skatt som betalats till utlandet, som anmäls separat. Denna information är kompletterande information som ges på frivillig basis. I annat fall anmäls uppgifterna på samma sätt som i föregående exempel.

Även om prestationsbetalaren anmäler skatt som betalats till utlandet till inkomstregistret, ska inkomsttagaren i den egna beskattningen lägga fram ett krav på undanröjande av eventuell dubbelbeskattning och också anmäla den skatt som betalats till utlandet.

2.3.1.3 Sexmånadersregeln blir tillämplig mitt under löneperioden

Om försäkringslön börjar tillämpas mitt under månaden, delas försäkringslönen med talet 30,33 då löneutbetalningsperioden är en månad. Det tal som fåtts på detta sätt multipliceras med det antal dagar då försäkringslönen är i kraft.

Exempel 3: En försäkringslön uppgår till 5 000 euro i månaden. Ett arbete utomlands börjar mitt i månaden på så sätt att försäkringslön används för 13 dagar. Normal lön används för de återstående dagarna under månaden.

(5 000 euro / 30,33) x 13 = 2 143,09 euro beloppet på försäkringslönen för en knapp månad (13 dagar).

I exemplet nedan beskrivs anmälning i en situation där arbetstagarens arbete utomlands börjar mitt under löneutbetalningsperioden och försäkringslön fastställs för honom.

Exempel 4: En prestationsbetalare har en månad som löneutbetalningsperiod. Arbetstagaren börjar ett arbete som varar i ett år den 15 april i Storbritannien. På hans lön tillämpas sexmånadersregeln från första början av arbetet. Pensionsskyddscentralen har beviljat ett A1-intyg till honom från Finland. Arbetstagarens månadslön är 3 400 euro, och den fastställda försäkringslönen är 3 800 euro i månaden. Arbetstagarens lön betalas från Finland under utlandskommenderingen. Hans förskottsinnehållningsprocent på skattekortet är 20 %.

Arbetsgivaren betalar under början av månaden socialförsäkringsavgifter enligt den faktiska lönen och under slutet av månaden enligt försäkringslönen. I månaden finns det 30,33 skattedagar. Beloppet på den utbetalda lönen är (3 400 euro / 30,33) x 14 dagar = 1 569,40 euro. Beloppet på försäkringslönen är (3 800 euro / 30,33) x 16 dagar = 2 004,62 euro. Arbetsgivaren verkställer förskottsinnehållning (313,88 euro) på den del av lönen (1 569,40 euro) som beskattas i Finland och miniinnehållning på försäkringslönen (31,67 euro).

I en sådan situation ska prestationsbetalaren lämna in två anmälningar till inkomstregistret: lönen för början av månaden ska anmälas med en anmälan om löneuppgifter och lönen för slutet av månaden med en annan.

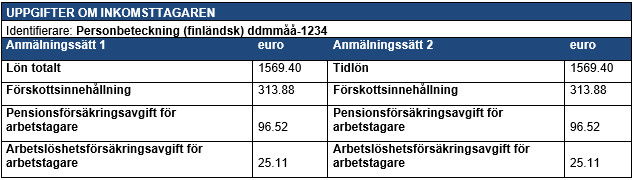

Anmälning av lönen under början av månaden (arbetstagaren arbetar i Finland):

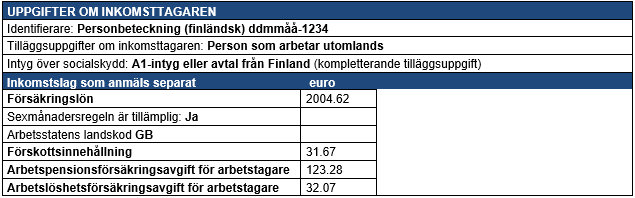

Anmälning av lönen under slutet av månaden (arbetstagaren arbetar utomlands, sexmånadersregeln är tillämplig, överenskommelse om försäkringslönen):

2.3.1.4 Försäkringsuppgiften ändras mitt under löneperioden, sexmånadersregeln är tillämplig på en del av lönen under löneperioden

Försäkringsuppgiften gäller för hela anmälan. Om uppgiften ändras mitt under löneperioden, ska prestationsbetalaren lämna in två separata anmälningar om löneuppgifter till inkomstregistret.

Exempel 5: En prestationsbetalare har en månad som löneutbetalningsperiod. En arbetstagare börjar arbeta utomlands den 15 april. Sexmånadersregeln är tillämplig på utlandsarbetet. Arbetstagaren försäkras inte i Finland under utlandsarbetet. Arbetstagarens månadslön är 3 400 euro och hans lön betalas från Finland under utlandskommenderingen. Förskottsinnehållningsprocenten på skattekortet är 20 %.

Arbetsgivaren betalar under början av månaden socialförsäkringsavgifter enligt den faktiska lönen. I månaden finns det 30,33 skattedagar. Beloppet på den utbetalda lönen är (3 400 euro / 30,33) x 14 dagar = 1 569,40 euro. Beloppet på förskottsinnehållningen uppgår till 313,88 euro. Socialförsäkringsavgifter betalas inte längre från och med slutet av månaden till Finland. Inte heller miniinnehållning verkställs, eftersom arbetstagaren inte är försäkrad i Finland. Prestationsbetalaren ska lämna in två separata anmälningar av löneuppgifter till inkomstregistret.

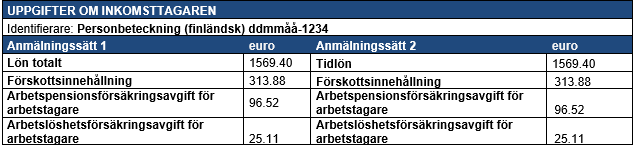

Anmälning av lönen under början av månaden (arbetstagaren arbetar i Finland och är försäkrad i Finland):

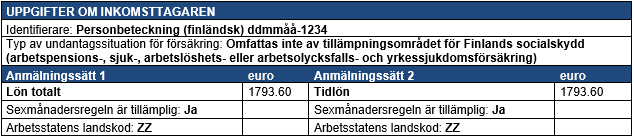

Anmälning av lönen under slutet av månaden (arbetstagaren arbetar utomlands, sexmånadersregeln är tillämplig, är inte försäkrad i Finland):

Lönebeloppet (3 400 euro / 30,33) x 16 dagar = 1 793,60 euro.

2.3.2 Försäkringslön fastställs, lönen betalas ut av ett utländskt koncernbolag

Om en arbetstagare som sänts utomlands är försäkrad i Finland, ska arbetstagarens och arbetsgivarens sjukförsäkringsavgifter och övriga socialförsäkringsavgifter kumuleras till Finland, även om lönen betalas ut av ett utländskt koncernbolag eller ett annat företag, som är underkastat det utsändande finländska bolagets bestämmanderätt. I dessa situationer betalar det utsändande finländska företaget arbetsgivarens sjukförsäkringsavgift och övriga socialförsäkringsavgifter (inklusive arbetstagarens andelar av pensionsförsäkringsavgiften och arbetslöshetsförsäkringspremien). Det finländska företaget är också skyldigt att anmäla uppgifter om försäkringslönen eller den faktiska utbetalda lönen till inkomstregistret, om sexmånadersregeln inte är tillämplig på löneinkomsten.

I de anmälningar som ska lämnas in till inkomstregistret anmäler den finländske arbetsgivaren egna uppgifter i uppgifterna om betalaren, trots att den faktiska löneutbetalaren är ett utländskt företag. När ett utländskt koncernbolag betalar ut lön till en arbetstagare som sänts utomlands och som är försäkrad i Finland, ska det finländska utsändande företaget som övrig uppgift om betalaren lämna uppgiften Utländskt koncernbolag och Person som arbetar utomlands, som tilläggsuppgift om inkomsttagaren.

Försäkringslönen ska anmälas månatligen till inkomstregistret senast på den femte dagen i den kalendermånad som följer efter arbetsperioden.

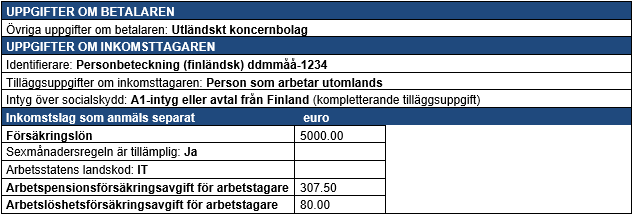

2.3.2.1 Sexmånadersregeln är tillämplig

När sexmånadersregeln är tillämplig på löneinkomsten och försäkringslön har fastställts, betalas arbetsgivarens sjukförsäkringsavgift och övriga socialförsäkringsavgifter utifrån försäkringslönen. Förskottsinnehållning av arbetstagarens sjukförsäkringsavgift (så kallad miniinnehållning) flyter inte in, eftersom lönen betalas ut av ett utländskt företag. Utifrån de uppgifter som lämnats in till inkomstregistret fastställer Skatteförvaltningen beloppet på arbetstagarens sjukförsäkringsavgift i den slutliga beskattningen av inkomsttagaren och den betalas som kvarskatt.

Exempel 6: Ett finländskt företag sänder en arbetstagare för att tjänstgöra för dess dotterbolag i Italien för två år. PSC har beviljat ett A1-intyg till arbetstagaren och en försäkringslön på 5 000 euro har fastställts för honom. Löneutbetalningen övergår till det italienska dotterbolaget.

Eftersom arbetstagaren är försäkrad i Finland, är det finländska företaget skyldigt att betala arbetsgivarens sjukförsäkringsavgift och övriga socialförsäkringsavgifter till Finland och anmäla försäkringslönen till inkomstregistret. Det italienska dotterbolaget tar ut arbetstagarens andel av arbetspensionsförsäkringsavgiften och arbetslöshetsförsäkringspremien från den lön som den betalar ut och redovisar avgifterna till det finländska företaget.

Det finländska företaget anmäler försäkringslönen och arbetstagarens andelar av arbetspensionsförsäkringsavgiften och arbetslöshetsförsäkringspremien till inkomstregistret. Utifrån den försäkringslön som anmälts till inkomstregistret fastställer Skatteförvaltningen beloppet på arbetstagarens sjukförsäkringsavgift i den slutliga beskattningen av arbetstagaren och den betalas som kvarskatt.

2.3.2.2 Sexmånadersregeln är inte tillämplig

Om en arbetstagare som sänts utomlands är försäkrad i Finland, men sexmånadersregeln inte är tillämplig på inkomsten, betalas arbetsgivarens och arbetstagarens sjukförsäkringsavgifter utifrån den faktiska utbetalda lönen. Arbetsgivarens och arbetstagarens arbetspensionsförsäkringsavgifter och arbetslöshetsförsäkringspremier samt arbetsgivarens försäkringspremier för arbetsolycksfalls- och yrkessjukdomsförsäkring betalas på basis av den fastställda försäkringslönen.

Den utbetalda lönen ligger till grund för arbetsgivarens och arbetstagarens sjukförsäkringsavgift i den utsträckning som den hade varit förskottsinnehållningspliktig om arbetet utförts i Finland. Betalningsskyldigheten är med andra ord inte kopplad till försäkringslönen. Den utsändande finländska arbetsgivaren ska begära nödvändiga uppgifter om den utbetalda lönen av den utländska utbetalaren av lön. I Skatteförvaltningens beslut om naturaförmåner fastställs också värdet på utländska naturaförmåner.

Eftersom sexmånadersregeln inte är tillämplig på inkomsten, beskattas inkomsten i Finland. Om rätt att beskatta lönen uppkommer för arbetsstaten, ska arbetstagaren framföra ett krav om undanröjande av dubbelbeskattningen i den skattedeklaration som ska lämnas in i Finland.

Om ett finländskt och utländskt företag hör till samma koncern, är den finländska arbetsgivaren skyldig att anmäla den lön som den utländska arbetsgivaren betalat ut till inkomstregistret. I samband med detta är det också möjligt att anmäla den skatt som en utländsk arbetsgivare eventuellt tagit ut utomlands. Uppgifterna ska anges senast på den femte dagen i den kalendermånad som följer efter löneutbetalning.

Uppgifterna kan lämnas till inkomstregistret med en anmälan om löneuppgifter då anmälningssätt 1 används. Vid användning av anmälningssätt 2 ska två anmälningar lämnas in. Närmare uppgifter om förfarandet finns i punkt 2.2 Den inkomst som ligger till grund för försäkringsavgifter och beskattningen avviker.

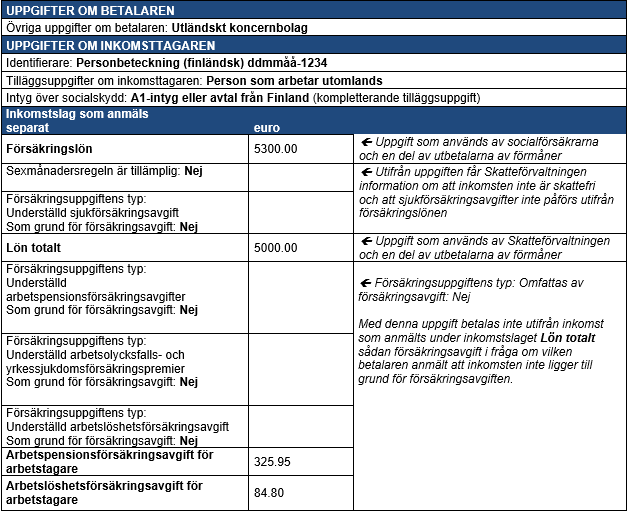

Exempel 7: Ett finländskt företag sänder en arbetstagare för att tjänstgöra för dess dotterbolag i Danmark för två år. PSC har beviljat ett A1-intyg till arbetstagaren och en försäkringslön på 5 300 euro har fastställts för honom. Löneutbetalningen övergår till det danska dotterbolaget. Beloppet på den utbetalda lönen är 5 000 euro.

Arbetstagaren vistas hos sin Familj i Finland på sin fritid. Vistelsen i Finland kumuleras i sådan grad att sexmånadersregeln inte är tillämplig på inkomsten.

Eftersom arbetstagaren är försäkrad i Finland, är det finländska företaget skyldigt att betala arbetsgivarens sjukförsäkringsavgift och övriga socialförsäkringsavgifter till Finland och anmäla uppgifterna till inkomstregistret. Det danska dotterbolaget tar ut arbetstagarens andel av arbetspensionsförsäkringsavgiften och arbetslöshetsförsäkringspremien utifrån den lön som det betalat ut.

Eftersom sexmånadersregeln inte är tillämplig på inkomsten, är inkomsten skattepliktig också i Finland. Dubbelbeskattningen undanröjs i Finland enligt föreskrifterna i skatteavtalet. Därtill fastställer Skatteförvaltningen beloppet på sjukförsäkringsavgiften för arbetstagare i arbetstagarens slutliga beskattning utifrån den faktiska utbetalda lönen och den betalas som kvarskatt.

Anmälningssätt 1

Om uppgifterna lämnas in med anmälningssätt 1, kan de anmälas med en anmälan om löneuppgifter enligt följande:

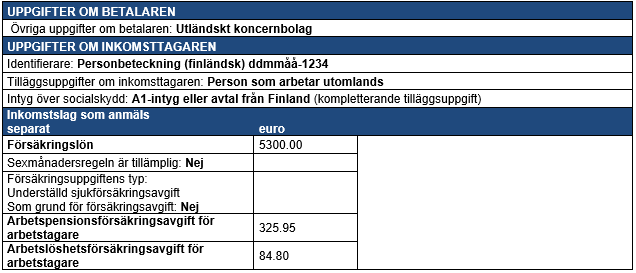

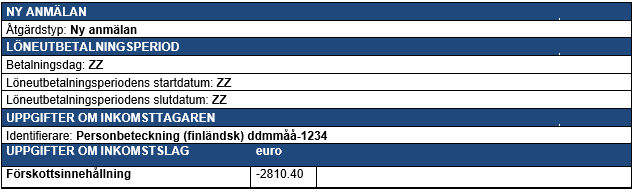

Anmälningssätt 2

Vid användning av anmälningssätt 2, ska uppgifterna ges med två anmälningar av löneuppgifter. Med en anmälan anmäls den försäkringslön som används till grund för socialförsäkringsavgifterna och med den andra den faktiska utbetalda lönen för Skatteförvaltningen och påförandet av sjukförsäkringsavgiften.

Anmälan av försäkringslön:

Anmälan av utbetald lön:

2.3.3 Inkomsttagaren är inte försäkrad i Finland

2.3.3.1 Sexmånadersregeln är tillämplig

Om en allmänt skattskyldig arbetstagare som arbetar utomlands inte är försäkrad i Finland och sexmånadersregeln är tillämplig på hans löneinkomst, ska den finländske arbetsgivaren anmäla inkomsten till inkomstregistret.

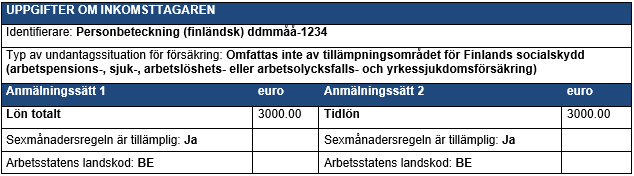

Exempel 8: En finsk medborgare har tjänstgjort i Belgien i två år för en lokal arbetsgivare. Han är allmänt skattskyldig i Finland. Han övergår till att arbeta vid ett finländskt företags verksamhetsställe i Belgien. Lönebeloppet uppgår till 3 000 euro. Sexmånadersregeln är tillämplig på löneinkomsten. Arbetstagaren omfattas inte av Finlands socialskydd.

2.3.3.2 Sexmånadersregeln är inte tillämplig

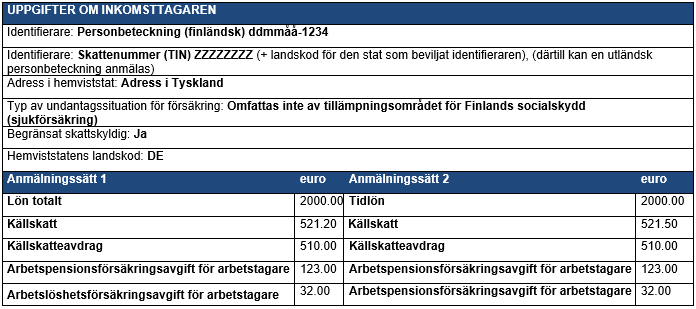

Om sexmånadersregeln inte är tillämplig på lönen för en allmänt skattskyldig arbetstagare som arbetar utomlands, är lönen skattepliktig inkomst i Finland. Den finländske arbetsgivaren ska verkställa förskottsinnehållning på inkomsten till Finland enligt föreskrifterna på skattekortet och anmäla uppgifterna om den utbetalda lönen till inkomstregistret.

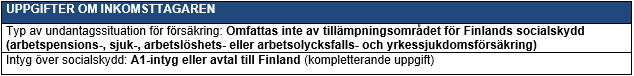

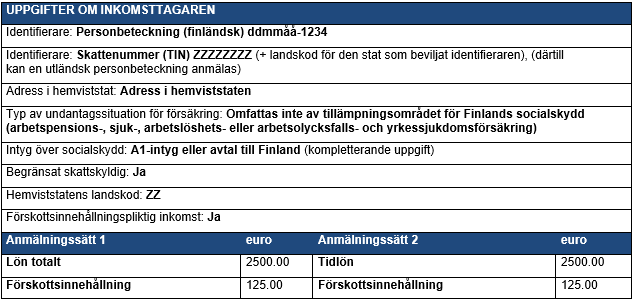

Därtill ska betalaren med Typ av undantagssituation för försäkring-uppgifterna anmäla att socialförsäkringsavgifter inte betalas till Finland, till exempel: Omfattas inte av tillämpningsområdet för Finlands socialskydd (arbetspensions-, sjuk-, arbetslöshets- eller arbetsolycksfalls- och yrkessjukdomsförsäkring). Som kompletterande uppgift kan man anmäla till exempel: Avtal om social trygghet: A1-intyg eller avtal till Finland.

2.3.4 Löneinkomst och utlandsarbete som omfattas av lagen om sjömanspensioner

Lagen om sjömanspensioner innehåller inte något försäkringslönebegrepp. Om en inkomsttagare omfattas av lagen om sjömanspensioner, anmäler betalare inkomsten enligt den faktiskt utbetalda lönen. Socialförsäkringsavgifterna fastställs utifrån den utbetalda lönen.

Inkomstskattelagens sexmånadersregel kan inte tillämpas på inkomst från arbete ombord på ett finskt sjöfartyg. Med ett finskt fartyg jämställs även ett sådant utländskt fartyg som en finsk arbetsgivare hyr och med vilket följer endast en fåtalig besättning eller inte någon besättning alls.

Däremot kan den lön som fås för arbete på ett utländskt fartyg vara skattefritt med stöd av sexmånadersregeln.

Läs mera om anmälan av sjöarbetsinkomst i anvisningen Anmälning av information till inkomstregistret: belöning av arbetstagare, prestationer som ska betalas till företagare och andra specialsituationer: kapitel 2 Sjöarbetsinkomst.

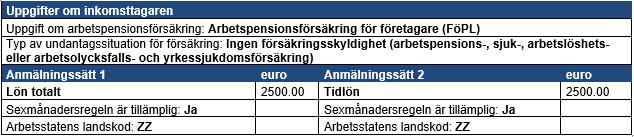

2.3.5 Lön som betalats ut till en företagare och sexmånadersregeln

Om en inkomsttagare som åker utomlands för att arbeta är FöPL-försäkrad (företagarens pensionsförsäkring) och sexmånadersregeln är tillämplig på den utbetalda lönen, betalas socialförsäkringsavgifter utifrån FöPL-arbetsinkomsten. Inkomsten anmäls till inkomstregistret enligt följande:

2.3.6 Incitamentsarvoden och sexmånadersregeln

Inkomsten av en anställningsoption kan under vissa förutsättningar vara skattefri utifrån sexmånadersregeln. Om förutsättningarna är uppfyllda, kan arbetsgivaren tillämpa sexmånadersregeln då prestationen anmäls till inkomstregistret. Arbetsgivaren ska till exempel ordna en tillförlitlig uppföljning av arbetsdagarna och vid anmälning av en anställningsoption till inkomstregistret granska att förutsättningarna för skattefrihet är uppfyllda.

Läs om förutsättningarna i Skatteförvaltningens anvisning Beskattning av anställningsoptioner.

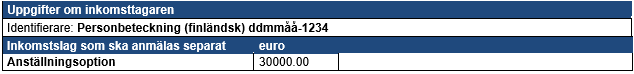

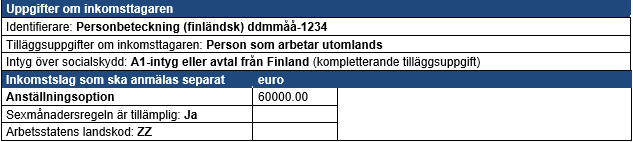

Exempel 9: En arbetstagare som arbetar i Finland får 1.5.2017 anställningsoptioner, vars intjäningsperiod upphör 12.12.2018. Han börjar tjänstgöra utomlands för sin arbetsgivare från och med 17.11.2017. Sexmånadersregeln är tillämplig såväl på lönen som på optionsförmånen.

Arbetstagaren utnyttjar optionerna 1.4.2019. Han får en förmån till ett värde på 90 000 euro av optionerna, vilken delas in i en skattepliktig och skattefri andel i Finland enligt antalet arbetsdagar. Den skattepliktiga andelen i Finland uppgår till (200 / 600 x 90 000) 30 000 euro.

Arbetsgivaren kan inte verkställa förskottsinnehållningen utifrån värdet på förmånen, om arbetsgivaren inte på samma gång betalar ut skattepliktig penninglön till arbetstagaren. Om sexmånadersregeln är tillämplig på penninglönen, är det inte nödvändigt att verkställa förskottsinnehållning på den skattepliktiga andelen av anställningsoptionen.

Förmånen av anställningsoptionerna anmäls till inkomstregistret. I anmälan om löneuppgifter för april 2019 anmäls den skattepliktiga delen på 30 000 euro under inkomstslaget Anställningsoption. Optionsförmånsbeloppet på 60 000 euro som omfattas av sexmånadersregeln anmäls under inkomstslaget Anställningsoption och i anknytning till detta lämnas uppgiften Sexmånadersregeln är tillämplig: Ja och Arbetsstatens landskod.

Anmälan av anställningsoption som är skattepliktig i Finland:

Anmälan av anställningsoption på vilken sexmånadersregeln är tillämplig:

2.4 Tilläggsuppgifter om utlandsarbete (sexmånadersregeln)

2.4.1 Uppgifter som ska anmälas

Tilläggsuppgifter om utlandsarbete anmäls till inkomstregistret för Skatteförvaltningens behov. Som tilläggsuppgifter för utlandsarbete avses i detta avsnitt NT2-uppgifter och arbetsgivarens anmälan om vistelseperioderna i Finland. Uppgifterna kan ges antingen i samband med löneuppgifterna eller separat. Det rekommenderas dock att tilläggsuppgifter om utlandsarbete ges med en separat anmälan om löneuppgifter.

Uppgifterna ska anmälas då arbetsgivaren tillämpat sexmånadersregeln enligt 77 § i inkomstskattelagen på löneinkomsten.

Lön som fåtts för arbete utomlands är skattefri i Finland, om sexmånadersregeln enligt 77 § i inkomstskattelagen är tillämplig på denna. Det finns närmare information om beskattningen av arbete utomlands i Skatteförvaltningens anvisning Beskattning av utlandsarbete.

2.4.1.1 Förskottsinnehållning verkställs inte till Finland (NT2-uppgifter)

En arbetsgivare kan låta bli att verkställa förskottsinnehållning på lön som den betalat ut för utlandsarbete, om förutsättningarna för sexmånadersregeln är uppfyllda. När en arbetsgivare låter bli att verkställa förskottsinnehållning på en inkomsttagares lön och tillämpar sexmånadersregeln, ska arbetsgivaren till inkomstregistret ge uppgifter om arbetet utomlands som NT2-uppgifter.

I så fall ska följande uppgifter anmälas som NT2-uppgifter:

- Arbetsstat eller -stater om flera (obligatorisk uppgift)

- Arbetsort (frivillig uppgift)

- Adress i arbetsstaten (frivillig uppgift)

- Vistelseperioder i arbetsstaten (obligatorisk uppgift)

- startdatum

- slutdatum (uppskattad)

- Arbetsperioder utomlands (obligatorisk uppgift)

- startdatum

- slutdatum (uppskattad)

- Lönen belastar resultatet för ett fast driftställe i arbetsstaten (Ja/Nej) (obligatorisk uppgift)

- Arbetsstaten har rätt att beskatta lönen (Ja/Nej) (obligatorisk uppgift)

- Penninglön per månad (frivillig uppgift)

- övriga ersättningar och förmåner (frivillig uppgift)

2.4.1.2 Arbetsgivarens anmälan om vistelseperioder i Finland

Med anmälan ges följande uppgifter:

- Vistelsetider i Finland (obligatorisk uppgift)

- startdatum

- slutdatum

- Om arbetstagaren inte alls vistats i Finland under de anmälda tidsperioderna, ska betalaren i punkten Vistelsetid i Finland välja:

- I anmälan ingår inte vistelseperioder i Finland (Ja/Nej)

2.4.2 Tidpunkt för lämnande av uppgifter och korrigering av uppgifter

En arbetsgivare ska innan utbetalningen av den första lönen för arbete utomlands bedöma om förskottsinnehållning ska verkställas på prestationen till Finland. Arbetsgivaren ska anmäla NT2-uppgifterna senast på den femte kalenderdagen efter den utbetalningsdag då arbetsgivaren för första gången låter bli att verkställa förskottsinnehållningen.

NT2-uppgifterna ska lämnas in för respektive kalenderår. Om arbetet utomlands fortsätter till följande år, behövs inte de uppgifter som lämnats in tidigare korrigeras, utan de uppgifter som ändrats anmäls med en ny anmälan om löneuppgifter. NT2-uppgifterna ska då anmälas före utgången av januari i det år som följer.

NT2-uppgifterna för det sista arbetsåret ska korrigeras före utgången av januari i det år som följer, om förändringar har skett i dem. Till exempel om det egentliga slutdatumet för vistelsetiden eller arbetstiden utomlands skiljer sig från det uppskattade slutdatumet, ska NT2-uppgifterna för det sista arbetsåret korrigeras.

I det fall att arbetsstaten ändras, ska man alltid lämna in nya NT2-uppgifter, om förskottsinnehållningen fortfarande inte verkställs. NT2-uppgifterna ska lämnas in senast på den femte kalenderdagen som följer efter den löneutbetalningsdag då förskottsinnehållningen för första gången inte verkställs på lön för arbete i landet i fråga.

Exempel: Den finländska arbetsgivaren skickar arbetstagaren A, som är bosatt i Finland, till Tyskland för att arbeta 1.6.2019. Arbetet uppskattas ta slut 31.3.2020. Arbetsgivaren låter bli att verkställa förskottsinnehållningen från och med juni med stöd av sexmånadersregeln. På hösten kommer det fram att arbetet fortsätter enda fram till 30.4.2020.

Arbetsgivaren ska lämna in tilläggsuppgifter om utlandsarbete till inkomstregistret enligt följande:

- När arbetet inleds ska arbetsgivaren ge NT2-uppgifterna senast på den 5:e dagen efter lönebetalningen i juni. Som arbetsperiod anmäler arbetsgivaren 1.6.2019-31.3.2020.

- På hösten 2019 korrigeras inte uppskattningen om arbetets slutdatum.

- Nästa år 2020 ger arbetsgivaren NT2-uppgifterna som en ny anmälan. Uppgifterna ska lämnas in till inkomstregistret senast 31.1.2020.Som arbetsperiod anmäler arbetsgivaren arbetsperioden som är känt vid den tidpunkt, dvs. 1.6.2019–30.4.2020.

I februari 2020 kommer det fram att arbetet fortsätter ännu fram till 30.6.2020. Arbetsgivaren korrigerar NT2-uppgifterna som lämnats in tidigare samma år. Korrigeringen ska göras före 31.1.2021.

Trots att förskottsinnehållning till en början verkställs till Finland, kan det senare visa sig att sexmånadersregeln är tillämplig på löneinkomsten. När det står klart att sexmånadersregeln är tillämplig, kan arbetsgivaren på eget initiativ låta bli att verkställa förskottsinnehållning till Finland. Därtill ska arbetsgivaren i så fall lämna in NT2-uppgifter till inkomstregistret.

I arbetsgivarens anmälan om vistelseperioder i Finland anmäls vistelsetiderna i Finland under arbetstiden utomlands. Dessa uppgifter ska anmälas till inkomstregistret senast före utgången av januari i det år som följer. Vistelsetiderna i Finland är i allmänhet inte ännu kända då lönen betalas ut, utan arbetstagaren kan anmäla dem i efterskott till arbetsgivaren. Uppgifterna kan dock lämnas in genast när utlandsarbetet upphört eller enligt löneperiod medan arbetet pågår. I den senast nämnda situationen gäller det dock att se till att uppgifterna omfattar hela skatteåret.

2.4.3 Övergångsperioden vid årsskiftet 2018–2019

Om förskottsinnehållning inte har verkställts på lön som betalas år 2018, följs de förfaranden som är giltiga år 2018. NT2-uppgifterna ska lämnas in till Skatteförvaltningen inom en månad räknat från det då förskottsinnehållningen första gången inte verkställdes. Anmälan om lön utan förskottsinnehållning pga. sexmånadersregeln eller skatteavtal (5053a) ska lämnas in till Skatteförvaltningen senast i slutet av januari 2019.

NT2-uppgifterna ska lämnas in för respektive kalenderår. Om förskottsinnehållning inte har verkställts på lön som betalades första gången 2018, har arbetsgivaren varit förpliktad att lämna in NT2-blanketten till Skatteförvaltningen. Om arbetet fortsätter år 2019, måste arbetsgivaren ge nya NT2-uppgifter till inkomstregistret senast 31.1.2019. Som vistelse- eller arbetstid anmäls de faktiska tidsperioderna.

Om förskottsinnehållning för första gången inte har verkställts i löneutbetalningen i december 2018, måste NT2-blanketten och Anmälan om utlandslön (5053a) lämnas in senast i slutet av januari till Skatteförvaltningen. I dessa situationer, när arbetet fortsätter år 2019, behövs NT2-uppgifterna inte lämnas separat till Skatteförvaltningen för december 2018, utan uppgifterna anmäls direkt till inkomstregistret som nya NT2-uppgifter senast i januari 2019.

2.5 Tilläggsuppgifter om arbete i Norden

Överenskommelsen mellan de nordiska länderna om uppbörd och överföring av skatt (97/1997) det vill säga det så kallade TREKK-avtalet, reglerar informationsflödet och överföringen av skatter mellan de nordiska länderna. För detta ändamål ska arbetsgivaren till Skatteförvaltningen ge uppgifter om arbetet i ett annat nordiskt land enligt följande:

- NT1-uppgifter då förskottsinnehållning fortsättningsvis verkställs till Finland

- NT2-uppgifter då förskottsinnehållning inte verkställs till Finland.

Då Skatteförvaltningen fått NT-uppgifter, sänder de dem till skattemyndigheten i arbetsstaten. Därtill ger Skatteförvaltningen betalaren ett meddelande över att förskottsinnehållning verkställts i Finland då inkomsten fortsättningsvis beskattas i Finland.

Det finns närmare uppgifter om arbete i ett nordiskt land i Skatteförvaltningens anvisning Beskattning av utlandsarbete.

2.5.1 Uppgifter som ska anmälas

Närmare uppgifter om arbete i ett nordiskt land anmäls till inkomstregistret för Skatteförvaltningens behov. Som tilläggsuppgifter för utlandsarbete avses i detta avsnitt NT1- och NT2-uppgifter och arbetsgivarens anmälan om vistelseperioderna i Finland. Uppgifterna kan ges antingen i samband med löneuppgifterna eller separat. Det rekommenderas dock att tilläggsuppgifter om utlandsarbete ges med en separat anmälan om löneuppgifter.

När en arbetstagare arbetar i ett annat nordiskt land, ska antingen NT1- eller NT2-uppgifter alltid anmälas till inkomstregistret. När arbetsgivaren låtit bli att verkställa förskottsinnehållning på grund av att sexmånadersregeln är tillämplig, ska man förutom NT2-uppgifterna anmäla vistelseperioderna i Finland enligt beskrivningen i punkt 2.4.

2.5.1.1 Förskottsinnehållning verkställs till Finland (NT1-uppgifter)

När en arbetstagare arbetar i ett annat nordiskt land, ska förskottsinnehållning verkställas till Finland om

- arbetstagarens vistelse inte överstiger 183 dagar under 12 månader

- lönen utbetalas av den finländska arbetsgivaren

- lönen inte belastar resultatet för ett fast driftställe i arbetsstaten och

- det inte är fråga om uthyrning av arbetskraft.

Då förskottsinnehållning verkställs till Finland, ska arbetsgivaren lämna in NT1-uppgifter om den arbetstagare som arbetar i ett annat nordiskt land till inkomstregistret. Följande uppgifter ska lämnas in som NT1-uppgifter:

- Arbetsstat (obligatorisk uppgift)

- Arbetsort (frivillig uppgift)

- Adress i arbetsstaten (frivillig uppgift)

- Vistelseperioder i arbetsstaten (obligatorisk uppgift)

- startdatum

- slutdatum (uppskattad)

- Uppdragsgivare i arbetsstaten (obligatorisk uppgift)

- identifierare, namn

- adress

- Lönen belastar resultatet för ett fast driftställe i arbetsstaten (Ja/Nej) (obligatorisk uppgift)

- Arbetsstaten har rätt att beskatta lönen (Ja/Nej) (obligatorisk uppgift)

2.5.1.2 Förskottsinnehållning verkställs inte i Finland (NT2-uppgifter)

När arbetstagaren arbetar i ett annat nordiskt land och förskottsinnehållning inte verkställs i Finland, ska uppgiften om att förskottsinnehållning inte verkställs alltid lämnas in som NT2-uppgifter. Arbetsgivaren kan låta bli att verkställa förskottsinnehållning av två orsaker:

- med stöd av 77 § i inkomstskattelagen, som gäller utländsk arbetsinkomst

- på grund av ett skatteavtal då sexmånadersregeln inte är tillämplig, men då undantagandemetoden tillämpas för att undanröja dubbelbeskattning.

Lön som fåtts för arbete i ett annat nordiskt land är skattefri i Finland, om sexmånadersregeln enligt 77 § i inkomstskattelagen är tillämplig på denna. Trots att sexmånadersregeln inte är tillämplig, kan arbetsstaten få beskattningsrätt enligt det nordiska skatteavtalet om inkomstbeskattning. Beskattningsrätt kan uppkomma till exempel utifrån att arbetsgivaren har ett fast driftställe i arbetsstaten. I så fall undanröjs dubbelbeskattning i hemviststaten, det vill säga i Finland. Om sexmånadersregeln dock inte är tillämplig på löneinkomsten, kan arbetsgivaren låta bli att verkställa förskottsinnehållning enbart om arbetstagaren ansökt om ändring av skattekortet.

I nordiska situationer ska följande uppgifter anmälas som NT2-uppgifter:

- Arbetsstat eller -stater, om de är flera (obligatorisk uppgift)

- Arbetsort (frivillig uppgift)

- Adress i arbetsstaten (frivillig uppgift)

- Vistelseperioder i arbetsstaten (obligatorisk uppgift)

- startdatum

- slutdatum (uppskattad)

- Arbetsperioder utomlands (obligatorisk uppgift)

- startdatum

- slutdatum (uppskattad)

- Lönen belastar resultatet för ett fast driftställe i arbetsstaten (Ja/Nej) (obligatorisk uppgift)

- Arbetsstaten har rätt att beskatta lönen (Ja/Nej) (obligatorisk uppgift)

- Penninglön per månad (frivillig uppgift)

- övriga ersättningar och förmåner (frivillig uppgift)

2.5.1.3 Arbetsgivarens anmälan om vistelseperioder i Finland

När en arbetstagare arbetar i ett annat nordiskt land och sexmånadersregeln tillämpas på inkomsten, ska arbetsgivaren lämna in ”Arbetsgivarens anmälan om vistelseperioder i Finland”. Med anmälan ges följande uppgifter:

- Vistelsetider i Finland (obligatorisk uppgift)

- startdatum

- slutdatum

- Om arbetstagaren inte alls vistats i Finland under de anmälda tidsperioderna, ska betalaren i punkten Vistelsetider i Finland välja:

- I anmälan ingår inte vistelseperioder i Finland (Ja/Nej)

2.5.2 Tidpunkt för lämnande av uppgifter

En arbetsgivare ska innan utbetalningen av den första lönen för arbete utomlands bedöma om förskottsinnehållning ska verkställas på prestationen till Finland. NT-uppgifterna ska lämnas in senast på den femte kalenderdagen efter utbetalningsdagen för den första lönen för utlandsarbete, när arbetstagaren börjat arbeta i ett annat nordiskt land.

NT2-uppgifterna ska lämnas in för respektive kalenderår. Om arbetet utomlands fortsätter till följande år, behövs inte de uppgifter som lämnats in tidigare korrigeras, utan de uppgifter som ändrats anmäls med en ny anmälan om löneuppgifter. NT2-uppgifterna ska då anmälas före utgången av januari i det år som följer.

NT2-uppgifterna för det sista arbetsåret ska korrigeras före utgången av januari i det år som följer, om förändringar har skett i dem. Till exempel om det egentliga slutdatumet för vistelsetiden eller arbetstiden utomlands skiljer sig från det uppskattade slutdatumet, ska NT2-uppgifterna för det sista arbetsåret korrigeras.

I det fall att arbetsstaten ändras, ska man alltid lämna nya NT2-uppgifter, om förskottsinnehållningen fortfarande inte verkställs. NT2-uppgifterna ska lämnas senast på den femte kalenderdagen som följer efter den löneutbetalningsdag då förskottsinnehållningen för första gången inte verkställs på lön för arbete i landet i fråga.

I motsats till NT2-uppgifter lämnas inte NT1-uppgifter kalenderårsvis. NT1-uppgifterna lämnas endast när arbete i ett annat nordiskt land börjar.

Trots att förskottsinnehållning till en början verkställs till Finland, kan det senare visa sig att sexmånadersregeln är tillämplig på löneinkomsten. I så fall har arbetsgivaren till en början gett NT1-uppgifter om arbetet i det nordiska landet. När det står klart att sexmånadersregeln är tillämplig, kan arbetsgivaren på eget initiativ låta bli att verkställa förskottsinnehållning till Finland. Därtill ska arbetsgivaren i så fall lämna in NT2-uppgifter till inkomstregistret. I enlighet med TREKK-avtalet kan en arbetsgivare inte i så fall returnera redan innehållna förskottsinnehållningar till arbetstagaren, utan ländernas myndigheter sköter överföringen av förskotten till det andra nordiska landet.

Förfarandet ska vara det samma i situationer med nordiska länder, i vilka sexmånadersregeln inte är tillämplig och det först under arbetets gång framkommer att arbetsstaten får rätt att beskatta lönen utifrån skatteavtalet. Också i så fall har man först gett information om verkställandet av förskottsinnehållningen som NT1-uppgifter. När det framkommit att arbetsstaten har rätt att beskatta lönen, låter arbetsgivaren bli att verkställa förskottsinnehållning till Finland. Detta grundar sig på det skattekort som upprättats för arbetstagaren, där undanröjandet av dubbelbeskattning i Finland beaktats. I så fall ska arbetsgivaren också ge information om att den låtit bli att verkställa förskottsinnehållning som NT2-uppgifter.

I arbetsgivarens anmälan om vistelseperioder i Finland anmäls vistelsetiderna i Finland. Dessa uppgifter ska anmälas till inkomstregistret senast före utgången av januari i det år som följer efter utbetalningsåret. Vistelsetiderna i Finland är i allmänhet inte ännu kända då lönen betalas ut, utan arbetstagaren kan anmäla dem i efterskott till arbetsgivaren. Uppgifterna kan dock inlämnas genast när utlandsarbetet upphört eller enligt löneperiod medan arbetet pågår. I den senast nämnda situationen gäller det dock att se till att uppgifterna omfattar hela skatteåret.

Läs om övergångsperioden vid årsskiftet 2018–2019 i avsnitt 2.4.3.

2.5.3 Korrigering av uppgifter

Om tilläggsuppgifter om arbetet i ett nordiskt land anmälts felaktigt, ska uppgiften rättas då misstaget upptäcks.

Om ändringar äger rum i de obligatoriska uppgifterna (se punkterna 2.5.1.1 och 2.5.1.2) så länge arbetet pågår, ska ändringarna göras senast före utgången av januari månad i det år som följer efter skatteåret. Om arbetsstaten ändras, ska nya NT1- eller NT2-uppgifter alltid ges beroende på om förskottsinnehållningen verkställs till Finland eller inte.

2.6 Begränsat skattskyldig som arbetar utomlands

En finländsk medborgare som flyttat utomlands blir i allmänhet begränsat skattskyldig från början av det fjärde året som följer på flytten. Lön från den privata sektorn för utlandsarbete till en begränsat skattskyldig är inte skattepliktig i Finland. Om lönen betalas ut av ett offentligt samfund, kan lönen i allmänhet beskattas i Finland.

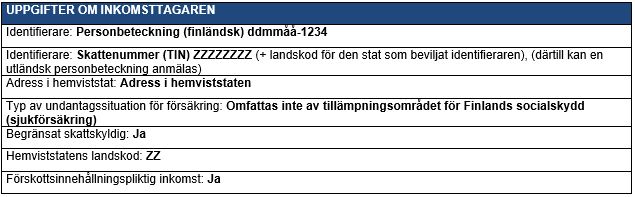

Inkomster som betalats till en begränsat skattskyldig och andra uppgifter anmäls till inkomstregistret på samma sätt som prestationer till en allmänt skattskyldig. Därtill ska man i uppgifterna om inkomsttagaren anteckna: Begränsat skattskyldig: Ja. Uppgifterna anmäls med en finländsk personbeteckning då inkomsttagaren har en finländsk beteckning. Därtill anmäls vad gäller en begränsat skattskyldig inkomsttagare alltid en utländsk skatteidentifierare och hemviststaten samt kontaktuppgifter i hemviststaten. Om en begränsat skattskyldig arbetstagare saknar finländsk personbeteckning, ska betalaren utöver den utländska beteckningen ange arbetstagarens namn, födelsetid, adress och kön.

När lön som betalas till en begränsat skattskyldig är skattepliktig i Finland, är det möjligt att ta ut källskatt eller förskottsinnehållning utifrån lönen. Om förskottsinnehållning tas ut i stället för källskatt på löneinkomst som betalas till en begränsat skattskyldig, iakttas så kallad progressiv beskattning av en begränsat skattskyldig. I så fall ska man i anmälan om löneuppgifter anteckna uppgiften: Förskottsinnehållningspliktig inkomst: Ja. Förskottsinnehållning kan verkställas enbart om arbetstagaren har ett skattekort för begränsat skattskyldiga.

Om en begränsat skattskyldig är försäkrad i Finland, ska arbetsgivarens och arbetstagarens sjukförsäkringsavgifter och övriga socialförsäkringsavgifter betalas utifrån lönen, oberoende av om lönen beskattas i Finland eller inte. Om löneinkomsten omfattas av källskatt, tas arbetstagarens sjukförsäkringsavgift ut och den anmäls till inkomstregistret vid sidan om källskatten. Om löneinkomsten omfattas av förskottsinnehållning, ingår arbetstagarens sjukförsäkringsavgift i förskottsinnehållningen.

När en arbetstagare som är försäkrad i Finland arbetar utomlands utsänd av en finländsk arbetsgivare, ska tilläggsuppgiften om inkomsttagare Person som arbetar utomlands användas. När ett offentligt samfund betalar inkomst till en begränsat skattskyldig inkomsttagare, ska man i de övriga uppgifterna om betalaren anmäla att betalaren är ett offentligt samfund.

2.6.1 Inkomsttagaren är försäkrad i Finland

Utlandskommenderingen för en person som arbetar utomlands kan fortsätta så länge att hen blir begränsat skattskyldig i Finland. Om personen fortfarande är försäkrad i Finland och försäkringslön fastställts för honom eller henne, betalas socialförsäkringsavgifterna utifrån försäkringslönen. Lön som betalats ut inom privatsektorn beskattas inte i Finland, men prestationsbetalaren ska ta ut arbetstagarens sjukförsäkringsavgift. Om prestationen betalas ut av ett offentligt samfund, kan inkomsten beskattas i Finland. Den faktiska utbetalda lönen ligger till grund för beskattningen. Också arbete som utförts på ett finskt sjö- eller luftfartyg kan beskattas i Finland.

Om försäkringslön fastställts för inkomsttagaren, ska information om såväl försäkringslönen som den utbetalda lönen anmälas till inkomstregistret. Eftersom försäkringslönen ligger till grund för försäkringsavgifterna och den faktiska utbetalda lönen ska anmälas för Skatteförvaltningen, kan prestationsbetalaren ge uppgifter med en anmälan om löneuppgifter vid användning av anmälningssätt 1. Vid användning av anmälningssätt 2 ska två anmälningar ges till inkomstregistret. Närmare uppgifter om förfarandet finns i punkt 2.2 Den inkomst som ligger till grund för försäkringsavgifter och beskattningen avviker.

2.6.1.1 Inkomsten beskattas inte i Finland

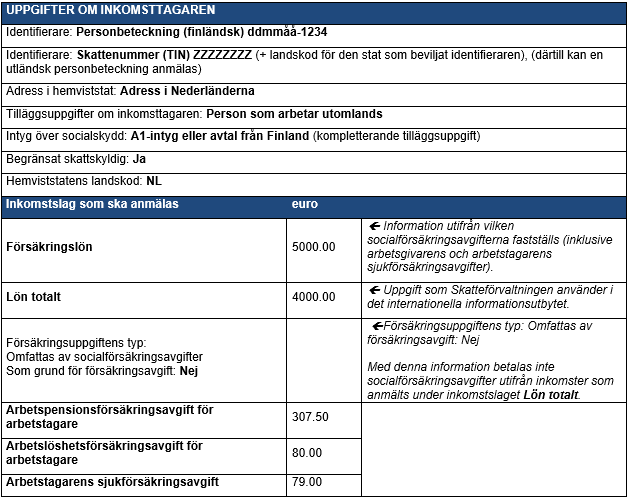

Exempel 10: En finländsk arbetsgivare inom privata sektorn har sänt en arbetstagare för att arbeta i Nederländerna. Arbetstagaren har ett A1-intyg från Finland, enligt vilket hon omfattas av Finlands socialskydd. I början av utlandskommenderingen har en försäkringslön på 5 000 euro fastställts för henne. Beloppet på den faktiska utbetalda lönen är 4 000 euro. När tre fulla kalenderår gått från flytten till utlandet, blir hon begränsat skattskyldig i Finland. Enligt 10 § i inkomstskattelagen beskattas inte lönen i Finland. Eftersom arbetstagaren fortfarande omfattas av Finlands socialskydd, betalas socialförsäkringsavgifter till Finland. Socialförsäkringsavgifterna (inklusive arbetsgivarens och arbetstagarens sjukförsäkringsavgifter) betalas utifrån försäkringslönen.

Sexmånadersregeln tillämpas på lön till den allmänt skattskyldige. Därför anmäls inte längre information om tillämpligheten för sexmånadersregeln till inkomstregistret, eftersom inkomsttagaren är begränsat skattskyldig i Finland.

Anmälningssätt 1

Om uppgifterna anmäls med anmälningssätt 1, kan de anmälas med en anmälan om löneuppgifter enligt följande:

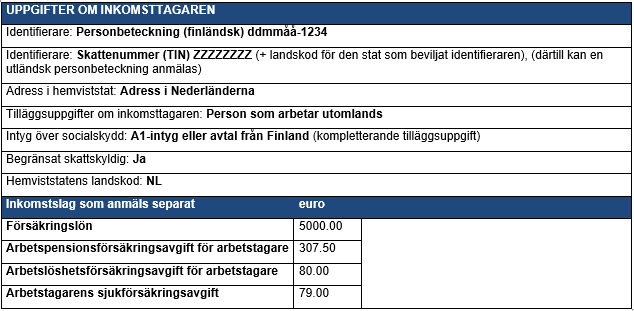

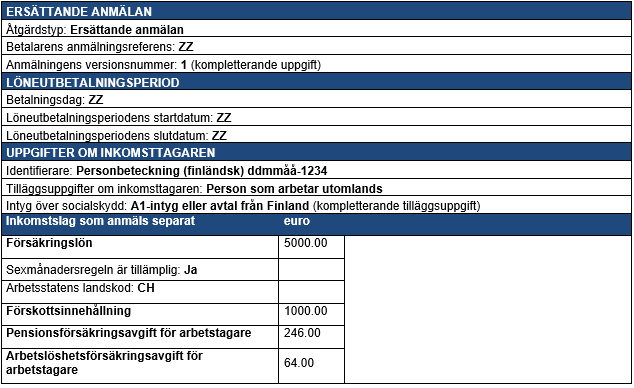

Anmälningssätt 2

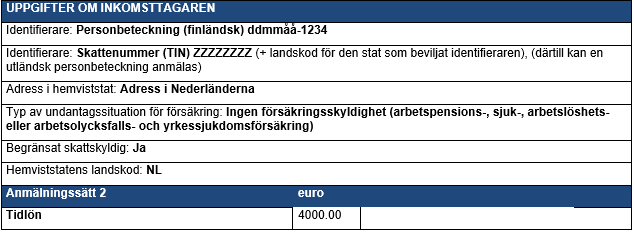

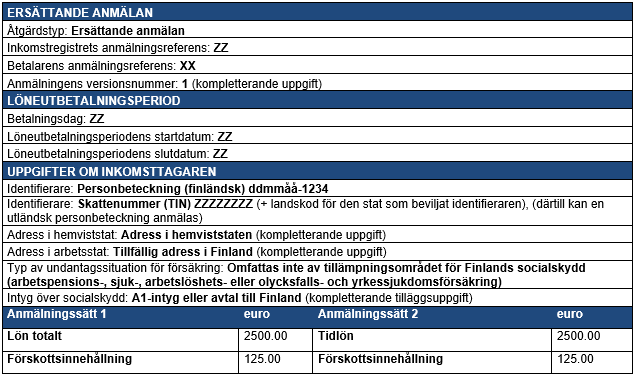

Vid användning av anmälningssätt 2, ska uppgifterna ges med två anmälningar om löneuppgifter. Med en anmälan anmäls den försäkringslön som används till grund för socialförsäkringsavgifterna och med den andra den faktiska utbetalda lönen för Skatteförvaltningens behov.

Anmälan av försäkringslön:

Anmälan av utbetald lön:

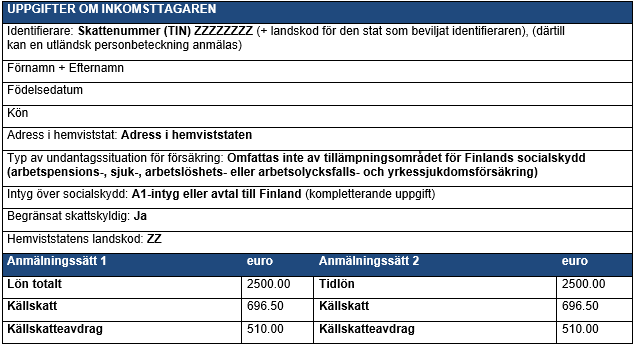

2.6.1.2 Inkomsten beskattas i Finland, källbeskattning

Lön som betalats ut till en begränsat skattskyldig för arbete utomlands kan vara skattepliktig inkomst i Finland. Lönen är skattepliktig bland annat då utbetalaren är ett offentligt samfund. Också arbete som utförts på ett finskt sjö- eller luftfartyg kan beskattas i Finland. Källskatt eller förskottsinnehållning ska verkställas på lönen.

Om inkomsten är skattepliktig, kan prestationsbetalaren göra ett källskatteavdrag från inkomsten enbart om det finns anteckning om detta på källskattekortet. Arbetstagarens sjukförsäkringsavgift ska anmälas separat.

Socialförsäkringsavgifter betalas utifrån försäkringslönen. Också arbetstagarens sjukförsäkringsavgift betalas på basis av försäkringslönen. Källskatt ska dock tas ut utifrån den utbetalda lönen.

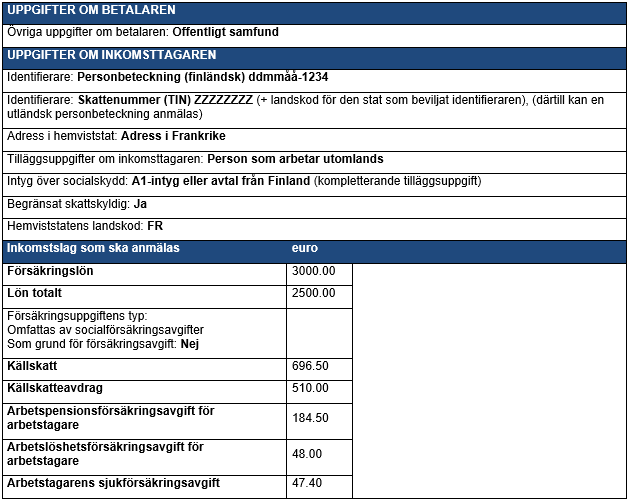

När ett offentligt samfund betalar ut inkomst till en begränsat skattskyldig, ska man i de övriga uppgifterna om betalaren anmäla att betalaren är ett offentligt samfund.

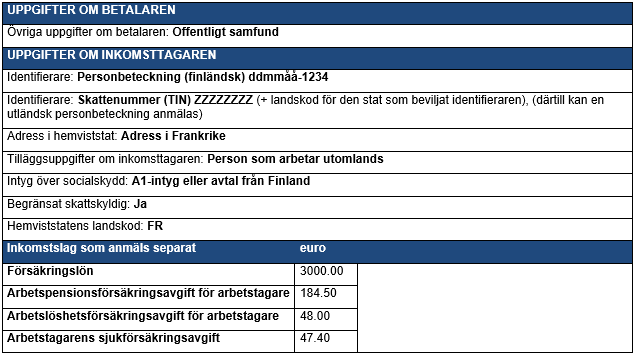

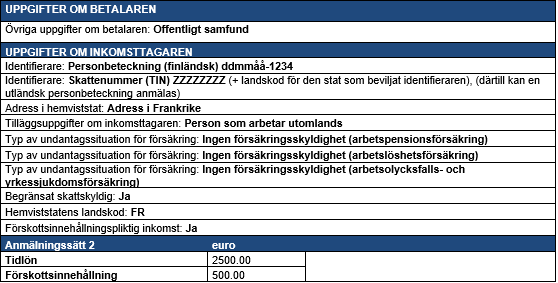

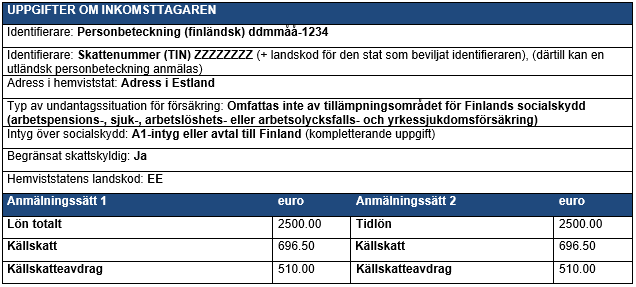

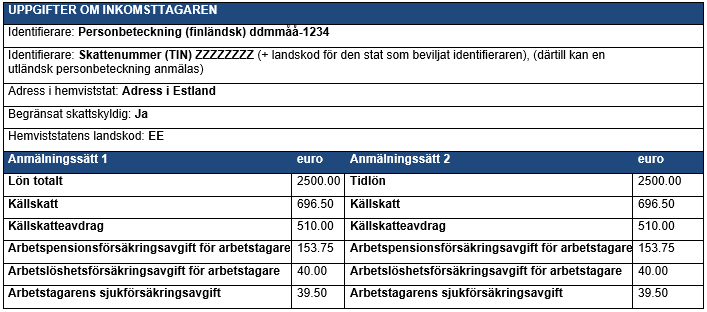

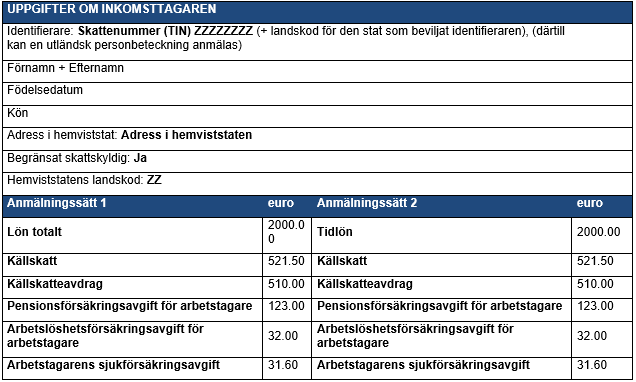

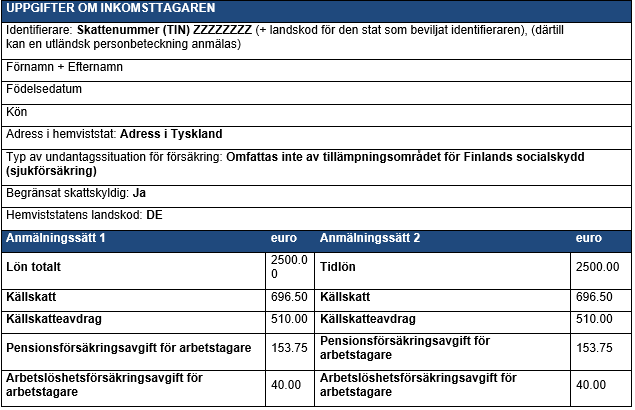

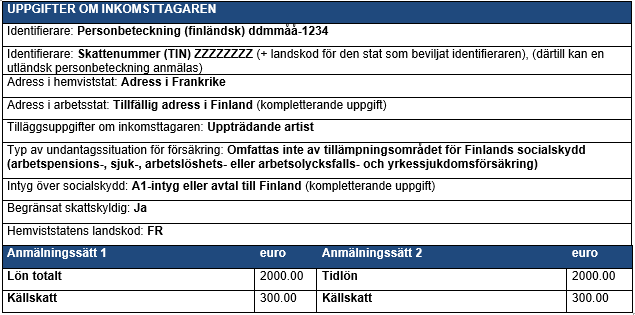

Exempel 11: En begränsat skattskyldig tjänstgör för ett offentligt samfund i Frankrike. Han har ett A1-intyg från Finland. Det har överenskommits att arbetstagarens försäkringslön uppgår till 3 000 euro. Socialförsäkringsavgifterna (inklusive arbetsgivarens och arbetstagarens sjukförsäkringsavgifter) betalas utifrån försäkringslönen.

En lön på 2 500 euro betalas ut till arbetstagaren. Arbetstagaren uppvisar till arbetsgivaren ett källskattekort med en anteckning om ett källskatteavdrag på 510 euro per månad. En källskatt på 35 % betalas utifrån den faktiska utbetalda lönen 35 % x (2 500 euro – 510) = 696,50.

Anmälningssätt 1

Om uppgifterna anmäls med anmälningssätt 1, kan de anmälas med en anmälan om löneuppgifter enligt följande:

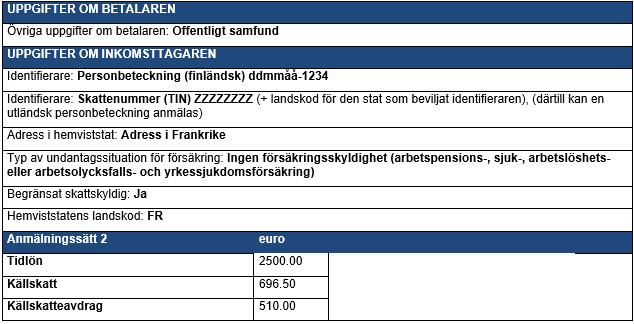

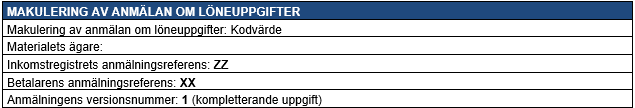

2 Anmälningssätt

Vid användning av anmälningssätt 2, ska uppgifterna ges med två anmälningar om löneuppgifter. Med en anmälan anmäls den försäkringslön som används till grund för socialförsäkringsavgifterna och med den andra den faktiska utbetalda lönen för Skatteförvaltningens behov.

Anmälan av försäkringslön:

Anmälan av utbetald lön:

2.6.1.3 Inkomsten beskattas i Finland, beskattning enligt lagen om beskattningsförfarande (så kallad progressiv beskattning)

Prestationsbetalaren kan ta ut förskottsinnehållning på lön som den betalat ut till en begränsat skattskyldig, om inkomsttagaren uppvisar ett skattekort för en begränsat skattskyldig. I så fall ska man i uppgifterna om inkomsttagaren anmäla att inkomsten är förskottsinnehållningspliktig. Arbetstagarens sjukförsäkringsavgift anmäls inte separat, utan den omfattar en förskottsinnehållningsprocent.

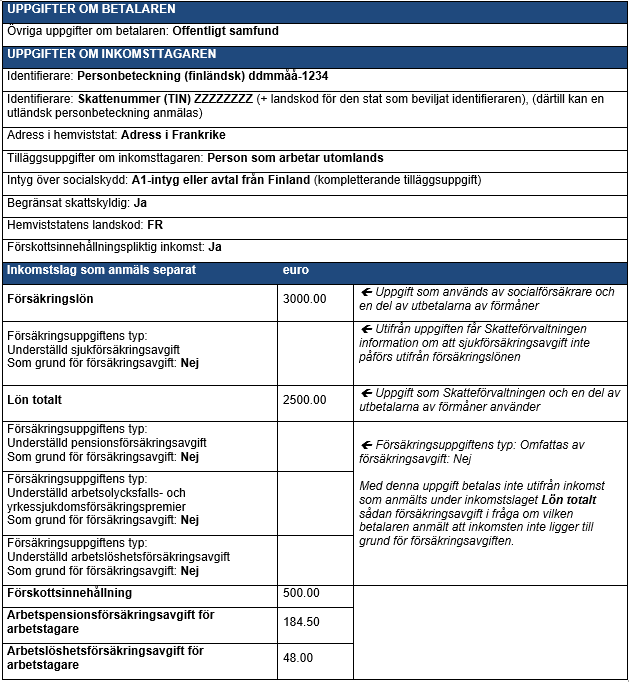

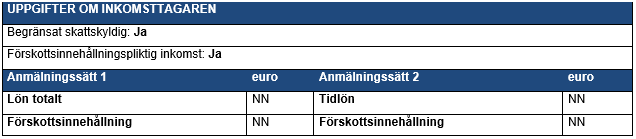

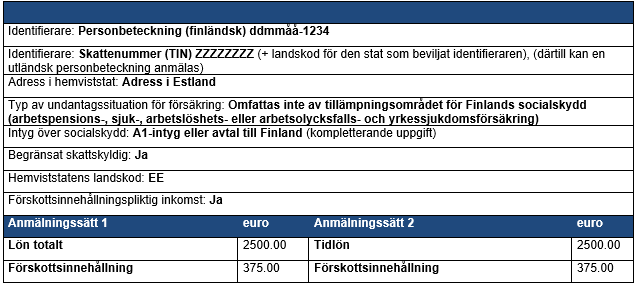

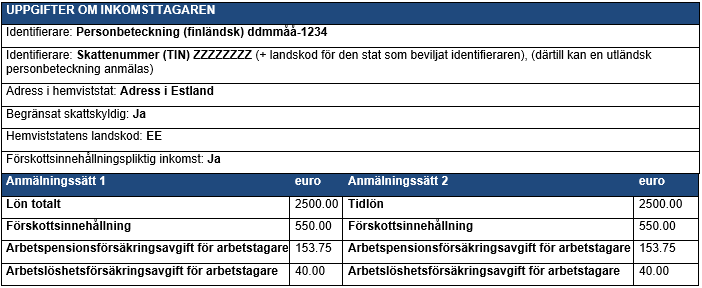

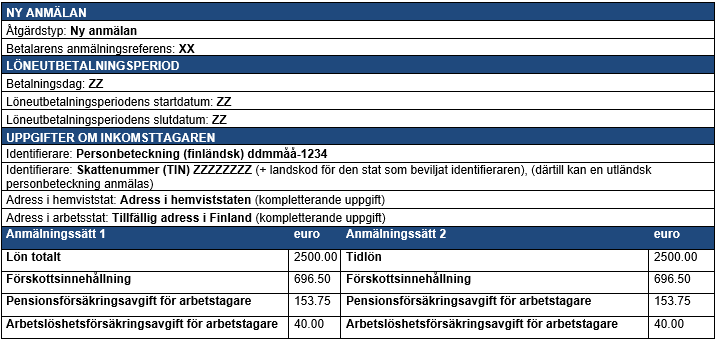

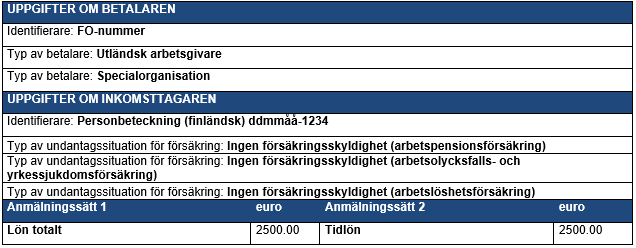

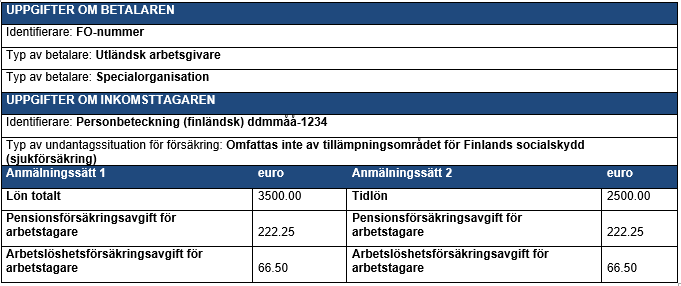

Exempel 12: En begränsat skattskyldig tjänstgör för ett offentligt samfund i Frankrike vid Finlands beskickning. Han är finländsk medborgare och enligt skatteavtalet har Finland rätt att beskatta lönen.

Arbetstagaren har ett A1-intyg från Finland. Försäkringslönen har överenskommits till 3 000 euro. Socialförsäkringsavgifterna (med undantag för arbetsgivarens och arbetstagarens sjukförsäkringsavgifter) betalas utifrån försäkringslönen.

Beloppet på den utbetalda lönen är 2 500 euro. Arbetstagaren har ett skattekort för begränsat skattskyldiga, på vilket skatteprocenten är 20 %. Skatten betalas utifrån den faktiska utbetalda lönen på 20 % x 2 500 euro = 500 euro. Arbetstagarens sjukförsäkringsavgift ingår i skatteprocenten och den anmäls inte separat. Arbetsgivarens sjukförsäkringsavgift betalas på basis av den faktiska utbetalda lönen.

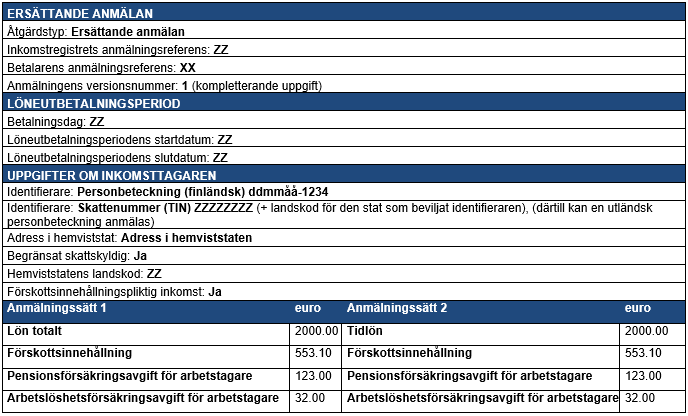

Om uppgifterna anmäls med anmälningssätt 1, kan de anmälas med samma anmälan om löneuppgifter enligt följande:

Anmälningssätt 1

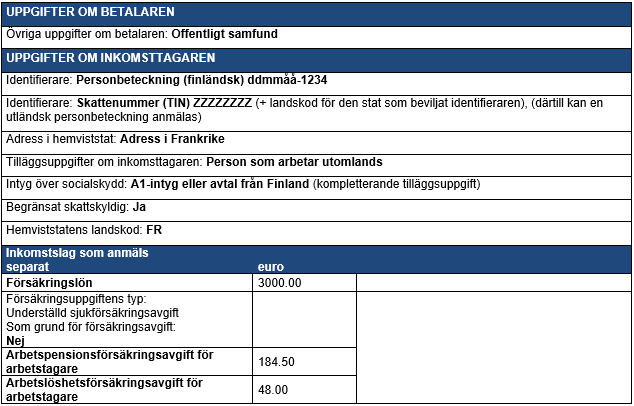

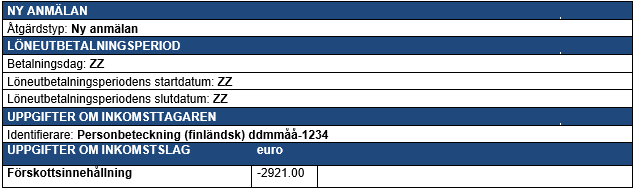

Anmälningssätt 2

Vid användning av anmälningssätt 2, ska uppgifterna ges med två anmälningar om löneuppgifter. Med en anmälan anmäls den försäkringslön som används till grund för socialförsäkringsavgifterna och med den andra den faktiska utbetalda lönen för Skatteförvaltningen och påförandet av sjukförsäkringsavgiften

Anmälan av försäkringslön:

Anmälan av utbetald lön:

2.6.2 Inkomsttagaren är inte försäkrad i Finland

Om en begränsat skattskyldig som arbetar utomlands inte är försäkrad i Finland, ska den finländska arbetsgivaren anmäla den faktiska utbetalda lönen till inkomstregistret.

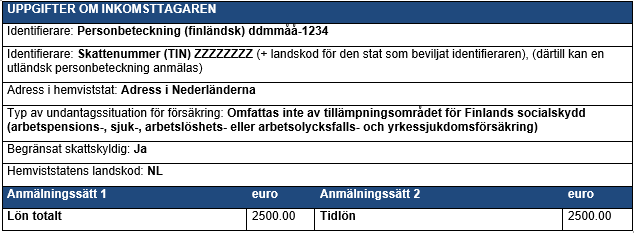

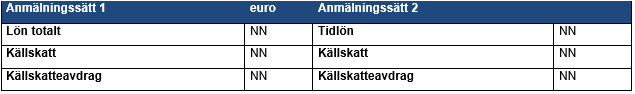

Exempel 13: En finländsk arbetsgivare inom den privata sektorn anställer en person med hemvist i Nederländerna för att arbeta i Nederländerna.

Lönebeloppet uppgår till 2 500 euro. Arbetstagaren omfattas inte av Finlands socialskydd. Enligt 10 § i inkomstskattelagen beskattas inte lönen i Finland. Eftersom arbetstagaren inte omfattas av Finlands socialskydd, betalas inte socialförsäkringsavgifter till Finland. Inkomsten ska anmälas till inkomstregistret, trots vare sig skatt eller socialförsäkringsavgifter tas ut på den.

Uppgifter som ska anmälas till inkomstregistret:

Om arbetstagarens löneinkomst beskattas i Finland, anmäls den källskatt eller förskottsinnehållning som tagits ut på inkomsten enligt följande:

Anmälan av inkomst som är underkastad källskatt:

Anmälan av inkomst som är underkastad förskottsinnehållning:

2.6.3 Inkomsttagaren är frivilligt försäkrad i Finland

En frivillig ArPL-försäkring (arbetstagarens arbetspensionsförsäkrings) kan tecknas för en arbetstagare som arbetar utomlands och inte omfattas av den obligatoriska ArPL-försäkringen. I så fall förutsätts det att övriga i lag föreskrivna förutsättningar för arbetstagare och arbetsgivaren uppfylls. Också vad gäller frivillig ArPL-försäkring ligger försäkringslönen till grund för pensionen.

En frivillig ArPL-försäkring anmäls till inkomstregistret genom att ge uppgiften Typ av undantagssituation för försäkring: Frivillig försäkring i Finland (arbetspensionsförsäkring)

Närmare uppgifter om frivillig ArPL-försäkring finns i den juridiska tjänsten gällande arbetspension (www.tyoelakelakipalvelu.fi).

I motsvarande situationer kan en finländsk arbetsgivare teckna en frivillig försäkring för olycksfall i arbetet och yrkessjukdomar för arbetstagare som arbetar utomlands. Detta anmäls inte till inkomstregistret, utan arbetsgivaren sköter försäkringen direkt med försäkringsbolaget.

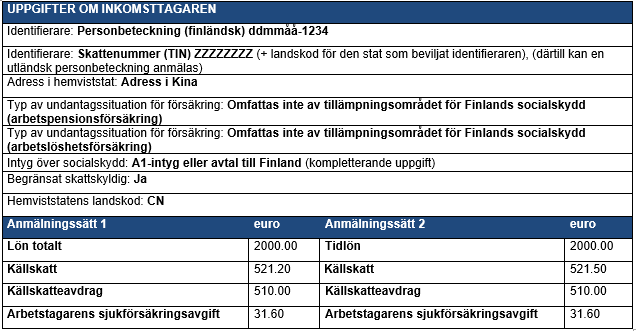

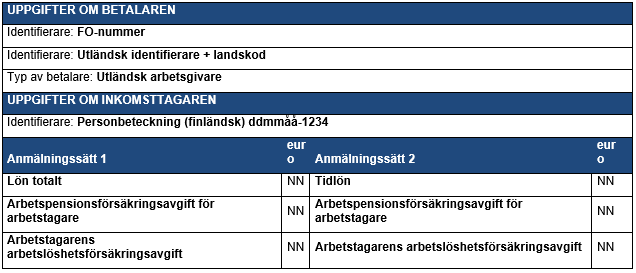

2.6.4 Ett utländskt koncernbolag betalar ut lön

Om en begränsat skattskyldig arbetstagare som arbetar utomlands är försäkrad i Finland och tjänstgör för ett koncernbolag, ska det utsändande finländska företaget betala arbetsgivarens sjukförsäkringsavgift och övriga socialförsäkringsavgifter (inklusive arbetstagarens andel av arbetspensionsförsäkringsavgiften och arbetslöshetsförsäkringspremien) till Finland. Avgifterna betalas utifrån försäkringslönen och uppgifterna ska anmälas till inkomstregistret. Inkomsten är inte skattepliktig i Finland och vare sig förskottsinnehållning eller källskatt tas ut på den till Finland.

När ett utländskt koncernbolag betalar lön till en arbetstagare som sänts utomlands och som är försäkrad i Finland, ska det finländska utsändande företaget som övrig uppgift om betalaren ange uppgiften Utländskt koncernbolag och Person som arbetar utomlands som tilläggsuppgift om inkomsttagaren.

Det finländska företaget anmäler försäkringslönen och arbetstagarens andelar av arbetspensionsförsäkringsavgiften och arbetslöshetsförsäkringspremien till inkomstregistret. Utifrån de uppgifter som lämnats in till inkomstregistret fastställer Skatteförvaltningen beloppet på arbetstagarens sjukförsäkringsavgift i den slutliga beskattningen av inkomsttagaren och den betalas som kvarskatt.

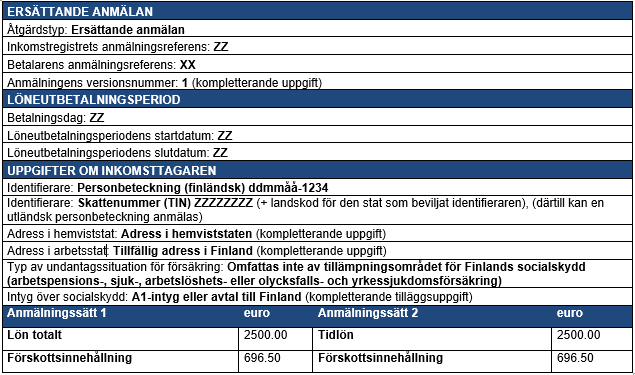

2.7 Korrigering av uppgifter i situationer med arbete utomlands

2.7.1 Tillämpningen av sexmånadersregeln klarnar senare

Om det till en början planerats att arbetet utomlands varar endast i några månader, men arbetet utomlands fortsätter i över sex månader, är det möjligt att prestationsbetalaren måste rätta de uppgifter som anmälts till inkomstregistret.

Exempel 14: En finländsk arbetsgivare sänder från början av februari en arbetstagare för att arbeta i fyra månader i Schweiz. I slutet av april kommer arbetstagaren och arbetsgivaren överens om att utlandskommenderingen förlängs med fyra månader, det vill säga att kommenderingen sammanlagt varar i åtta månader.

Om förutsättningarna för sexmånadersregeln är uppfyllda och löneinkomsten är skattefri i Finland, kan arbetsgivaren rätta de uppgifter som den lämnat till inkomstregistret och till arbetstagaren returnera förskottsinnehållningarna på lönen, med undantag för miniinnehållning. I allmänhet ska försäkringslön fastställas retroaktivt för en arbetstagare. Fastställandet av försäkringslön retroaktivt beskrivs i punkten 2.7.2.

Prestationsbetalaren har anmält lönerna för februari-april till inkomstregistret på samma sätt som om inkomsttagaren arbetat i Finland. I maj rättar prestationsbetalaren de uppgifter som den anmält till inkomstregistret. Betalaren anmäler att sexmånadersregeln är tillämplig med en ersättande anmälan. Lönebeloppet uppgår till 4 000 euro och skatteprocenten enligt skattekortet är 25 %, det vill säga att beloppet på förskottsinnehållningen uppgått till 1 000 euro.

Därtill returnerar arbetsgivaren differensen mellan förskottsinnehållningen och miniinnehållningen till arbetstagaren i maj. En separat anmälan om återbäringen ska lämnas in till inkomstregistret, med vilken det belopp som ska återbäras anmäls som ett negativt tal.

I detta exempel fastställs inte försäkringslönen retroaktivt.

Prestationsbetalaren rättar anmälningarna om löneuppgifter för februari–april enligt följande:

Återbäring av förskottsinnehållning anmäls enligt följande:

Vad gäller arbete i ett nordiskt land ska det dock observeras att arbetsgivaren inte kan returnera förskottsinnehållning på en lön till arbetstagaren, trots att sexmånadersregeln kan tillämpas retroaktivt på inkomsten. Detta beror på Överenskommelsen mellan de nordiska länderna om uppbörd och överföring av skatt (det så kallade TREKK-avtalet), enligt vilken en myndighet överför skatt som obefogat tagits ut i ett nordiskt land till ett annat nordiskt land (arbetsstaten). Förfarandet beskrivs i punkten 2.5 Tilläggsuppgifter om arbete i Norden.

2.7.2 Försäkringslön fastställs retroaktivt

Om försäkringslönen fastställs retroaktivt, ska uppgifterna rättas i inkomstregistret med en ersättande anmälan.

Exempel 15: En finländsk arbetsgivare sänder från början av februari en arbetstagare för att arbeta i fyra månader i Schweiz. Lönebeloppet uppgår till 4 000 euro och skatteprocenten enligt skattekortet är 25 %, det vill säga att beloppet på förskottsinnehållningen uppgått till 1 000 euro.

I slutet av april kommer arbetstagaren och arbetsgivaren överens om att utlandskommenderingen förlängs med fyra månader, det vill säga att kommenderingen sammanlagt varar i åtta månader.

Försäkringslön fastställs retroaktivt för arbetstagaren från och med februari. Det överenskoms att försäkringslönen uppgår till 5 000 euro. Arbetsgivarens socialförsäkringsavgifter och arbetstagarens sjukförsäkringsavgifter betalas på basis av försäkringslönen.