Undanröjande av internationell dubbelbeskattning i beskattningen av samfund

Nyckelord:

- Har getts

- 1.10.2020

- Diarienummer

- VH/3222/00.01.00/2020

- Giltighet

- 1.10.2020 - Tills vidare

- Bemyndigande

- Lagen om Skatteförvaltningen (503/2010) 2 § 2 mom

I denna anvisning behandlas undanröjande av internationell dubbelbeskattning i inkomstbeskattningen av samfund. Anvisningen gäller situationer där ett i Finland allmänt skattskyldigt samfund har inkomster, som också en annan stat utöver Finland har rätt att beskatta. Anvisningen redogör dessutom för relevant rätts- och beskattningspraxis. I denna anvisning behandlas inte avräkning av skatt som betalats till utlandet utifrån bassamfundsinkomst. Avräkning av utländsk skatt på bassamfundsinkomst behandlas närmare i Skatteförvaltningens anvisning Beskattning av inkomst av bassamfund i Finland.

1 Om internationell dubbelbeskattning

1.1 Uppkomst av dubbelbeskattning

Med internationell juridisk dubbelbeskattning avses en situation, där fler än en stat beskattar samma skattskyldige för samma inkomst eller för samma tillgångar för samma tidsperiod. Med internationell ekonomisk dubbelbeskattning avses å sin sida en situation, där fler än en stat beskattar en skattskyldig med hemvist i två eller flera olika stater för samma inkomst eller för samma tillgångar. I denna anvisning ligger fokus på internationell juridisk dubbelbeskattning.

Inkomster som förvärvats av ett i Finland allmänt skattskyldigt samfund kan vara föremål för beskattning i en annan stat (källstat), om den andra staten har rätt att beskatta inkomsten utifrån den nationella lagstiftningen och ett inkomstskatteavtal som eventuellt tillämpas på den. Inkomst är föremål för internationell juridisk dubbelbeskattning, då inkomsten beskattas i hemvist- och källstaten. I så fall är utgångspunkten att den skatt som betalats i källstaten avräknas i den skattskyldiges hemviststat.

1.2 Tillämpliga bestämmelser

Skatteavtalet innehåller föreskrifter om metoden för att undanröja dubbelbeskattning. Metoden för undanröjande av dubbelbeskattning framgår av den s.k. metodartikeln i skatteavtalet, vilken i allmänhet är artikel 22 eller 23. Lagen om undanröjande av internationell dubbelbeskattning (18.12.1995/1552, metodlagen) innehåller närmare bestämmelser om förfarandet för undanröjande av dubbelbeskattning. Metodlagen tillämpas i skatteavtalssituationer inom ramen för de gränser som skatteavtalet tillåter. Om Finland inte har något inkomstskatteavtal med källstaten, tillämpas enbart metodlagen.

Finland har gällande avtal för undvikande av dubbelbeskattning och förhindrande av kringgående av skatt beträffande skatter på inkomst och förmögenhet (inkomstskatteavtal) och några begränsade inkomstskatteavtal och avtal om informationsutbyte med flera olika stater (se Finlands gällande skatteavtal). Inkomstskatteavtalen är individuella, men i praktiken grundar sig de avtal som Finland slutit i huvudsak på modellskatteavtalet av Organisationen för ekonomiskt samarbete och utveckling (OECD). Inkomstskatteavtalens innehåll behandlas närmare i Skatteförvaltningens anvisning Artiklarna i skatteavtalen.

När ett skatteavtal tillämpas, ska det beaktas att Finlands beskattningsrätt alltid grundar sig på den nationella lagstiftningen, och beskattningsrätten kan inte utvidgas utifrån ett skatteavtal. Med ett skatteavtal är det enbart möjligt att begränsa den beskattningsrätt som fastställs utifrån den nationella lagstiftningen.

Om skatt inte betalas på inkomst i Finland, kan skatt som eventuellt betalats utomlands inte avräknas från inkomsten i Finland. Till exempel dividendinkomster som samfund erhåller är ofta skattefria i Finland på grund av bestämmelserna i det s.k. moder-dotterbolagsdirektivet (lagen om beskattning av inkomst av näringsverksamhet (NärSkL 6 a §) och inkomstskattelagen (ISkL) 33 c §).

Exempel 1: Den skattemässiga behandlingen av skattefri dividendinkomst

B Ab, som är allmänt skattskyldigt i Finland, har fått dividend från ett estländskt icke-noterat bolag, vilket det äger till 5 procent. Enligt Finlands interna lagstiftning är dividendinkomst i en sådan situation skattefri, oberoende av ägarandelen. Enligt skatteavtalet mellan Finland och Estland befrias dividend som ett bolag med hemvist i Estland betalar till ett bolag med hemvist i Finland från skatt i Finland, om mottagaren direkt kontrollerar åtminstone 10 procent av röstetalet hos det utbetalande bolaget. Dividenden beskattas inte i Finland, eftersom den finska interna lagstiftningen hindrar beskattning. Föreskrifterna i skatteavtalet påverkar inte den skattemässiga behandlingen av dividenden. Om skatt tagits ut på den skattefria inkomsten i Estland, avräknas den inte i Finland.

Det s.k. ränte-royaltydirektivet, som tillämpas på ränte- och royaltybetalningar mellan närstående bolag i EU, hindrar i sin tur att källskatt tas ut på ränta och royaltyer mellan närstående bolag, varför källskatt inte kan avräknas i Finland (hemviststaten).

2 Metoder för undanröjande av dubbelbeskattning

2.1 Två metoder för undanröjande

Dubbelbeskattning kan undanröjas med avräknings- eller undantagandemetoden. Föreskrifterna i inkomstskatteavtalet fastställer den metod för undanröjande som ska tillämpas, då inkomstskatteavtalet tillämpas på en inkomst. I så fall ska metoden för undanröjande granskas enligt det skatteavtal som ska tillämpas. Kapitel V i OECD:s modellskatteavtal, vars rubrik är ”Metoder för undanröjande av dubbelbeskattning” innehåller föreskrifter om såväl undantagandemetoden (artikel 23 A) som avräkningsmetoden (artikel 23 B). Det är möjligt att komma överens om att dubbelbeskattning av olika inkomsttyper som förvärvats i samma stat undanröjs med olika metoder. I en situation utan skatteavtal tillämpas i enlighet med 2 § i metodlagen avräkningsmetoden.

Avräkningsmetoden är den metod som används i regel. I avräkningsmetoden beskattar Finland inkomst som ett i Finland allmänt skattskyldigt samfund förvärvat i utlandet, men drar av den skatt som betalats till utlandet från den skatt som ska betalas till Finland.

Undantagandemetoden tillämpas på inkomst från en främmande stat enbart om Finland avstått från sin beskattningsrätt i skatteavtalet. Avstående från beskattningsrätten enligt undantagandemetoden innebär att Finland inte beskattar inkomst som ett allmänt skattskyldigt samfund förvärvat i utlandet.

2.2 Avräkningsmetoden

2.2.1 Skatter som ska avräknas

Enligt 2 § i metodlagen undanröjs dubbelbeskattning, om inte något annat bestäms eller föreskrivs någon annanstans, genom att den skatt som betalts i den främmande staten avräknas enligt 3–5 § från den skatt som i Finland ska betalas på samma inkomst (avräkningsmetoden). En utländsk skatt anses vara betald när den slutliga utländska skatten har betalts eller, om den slutliga utländska skatten inte är betald, när den förskottsskatt som motsvarar den utländska skatten har betalts.

Från de skatter som i Finland skall betalas på inkomst som förvärvats i en främmande stat avräknas beloppet av de skatter som för motsvarande tid betalts i den främmande staten på samma inkomst (avräkning av utländsk skatt). Från de skatter som skall betalas på det i Finland skattepliktiga beloppet av dividendinkomster som förvärvats i en främmande stat avräknas likväl beloppet av de skatter som för motsvarande tid betalts i den främmande staten på det sammanlagda beloppet av dividendinkomsterna (3 § 1 mom. i metodlagen). De skatter som betalts i den främmande staten avräknas från de skatter som i Finland skall betalas på samma inkomst i den proportion som de står till varandra (3 § 4 mom. i metodlagen).

Om det handlar om inkomst som förvärvats i en skatteavtalsstat, avräknas till förmån för den skattskyldige de skatter som betalts till den främmande staten och övriga skatter som nämns i skatteavtalet (3 § 2 mom. i metodlagen). De skatter som hör till tillämpningsområdet för skatteavtalet förtecknas vanligtvis i artikel 2. Skatteavtalen tillämpas i de flesta fall på skatter som betalats till den andra avtalsslutande staten och också dess delstater, landskap eller lokala myndigheter (se också regeringens proposition RP 76/1995 rd om metodlagen). Skatteavtalets föreskrift om de skatter som ska tillämpas på avtalet ska dock alltid kontrolleras. Till exempel skatteavtalet mellan Finland och Förenta staterna tillämpas enbart på federala inkomstskatter. Om en skatt som tagits ut utomlands överskrider beloppet enligt skatteavtalet, kan den överskjutande andelen inte avräknas.

Skatteavtalen innehåller i allmänhet också en föreskrift, enligt vilken avtalen, efter att de undertecknats, också tillämpas på alla identiska eller i huvudsak likartade skatter. Till exempel vietnamesisk EIT-skatt (Enterprise Income Tax) har ansetts höra till tillämpningsområdet för skatteavtalet mellan Finland och Vietnam, som en skatt som ska betalas utifrån inkomst.

Om Finland inte har ett skatteavtal med källstaten för inkomsten, kan enligt 3 § 2 mom. i metodlagen enbart skatt som betalats till den främmande staten avräknas. Skatter som betalats till delstater, kommuner och andra lokala myndigheter avräknas följaktligen inte på grund av metodlagen i en situation utan inkomstskatteavtal.

Som skatt som betalts i en främmande stat anses också det belopp som en finsk myndighet har överfört eller överför till en myndighet i en annan stat för att användas till avkortning av den skattskyldiges skatt (3 § 3 mom. i metodlagen).

I världen finns det flera förvaltningsområden som inte erkänts som officiella stater. Skatt som tagits ut utomlands avräknas, utan hinder av ordalydelsen i metodlagen, också från inkomster som förvärvats i vissa autonoma regioner, trots att Finland inte erkänt de autonoma regionerna i fråga som officiella stater. Sådana områden är:

- Taiwan

- Grönland

- Palestina (Västbanken och Gazaremsan)

Artikeln om inkomsttypen i skatteavtalet ska alltid kontrolleras innan ett yrkande på avräkning av utländsk skatt framställs. Artikeln om dividend, ränta och royalty i skatteavtalet innehåller en överenskommelse inte bara om avtalsstatens beskattningsrätt utan dessutom om beloppet på källskatten som ska tas ut. Avräkningen kan högst uppgå till det belopp som överenskommits i skatteavtalet. I allmänhet är det enligt skatteavtalen möjligt att i källstaten på dividend, ränta och royalty ta ut skatt på 5–15 procent, vilken avräknas i hemviststaten då avräkningsmetoden tillämpas.

Det är också möjligt att ett skatteavtal omfattar en föreskrift om att dividend, ränta eller royalty beskattas enbart i hemviststaten. Undanröjandet av dubbelbeskattning grundar sig i så fall på att källstaten avstår från sin beskattningsrätt och att ingen skatt som betalats till utlandet avräknas i beskattningen i hemviststaten.

Exempel 2: Källstaten har inte beskattningsrätt

A Ab, som är allmänt skattskyldigt i Finland, får en ränteinkomst på 100 000 euro av engelska B Ltd. Källskatt har betalats på ränteinkomsten i England. A Ab yrkar på avräkning av källskatten från skatterna i Finland i sin skattedeklaration. I enlighet med artikel 12 i skatteavtalet mellan Finland och Storbritannien beskattas ränta som flutit in från en avtalsslutande stat och erhålls av en person med hemvist i den andra avtalsslutande staten enbart i denna andra stat. Storbritannien har följaktligen inte beskattningsrätt, varför källskatten inte avräknas i Finland. Den skattskyldige ska ansöka om återbäring av källskatten från källstaten.

Om den andra statens skattesystem avviker från Finlands skattesystem, kan frågan om huruvida skatt betalats utomlands på samma inkomst lämna utrymme för tolkning. Till exempel i det estländska samfundsskattesystemet betalar bolagen inkomstskatt, då ett bolag delar ut dividend, ger naturaförmåner, ger gåvor eller betalar representationskostnader. Enligt Högsta förvaltningsdomstolens årsboksbeslut HFD 2014:147 är skatt som ett i Estland beläget fast driftställe, till ett bolag som är allmänt skattskyldigt i Finland, betalat utifrån givna naturaförmåner och gåvor samt representationskostnader sådan utländsk skatt som kan avräknas i det allmänt skattskyldiga bolagets inkomstbeskattning i Finland.

HFD 2014:147

Aktiebolaget A Ab, som var allmänt skattskyldigt i Finland, hade ett fast driftställe i Estland genom att bolaget hade en filial där. Nettoinkomsten från detta fasta driftställe hade betraktats som skattepliktig inkomst för A Ab i Finland och A Ab hade betalat finsk inkomstskatt för inkomsten. A Ab hade i Estland betalat en skatt som i den estniska lagstiftningen kallades för inkomstskatt för bolag (ettevötte tulumaks) och som grundade sig på de representationskostnader, gåvor och naturaförmåner som det fasta driftstället hade betalat. Med hänsyn till bestämmelserna i skatteavtalet mellan Finland och Estland ansågs A Ab ha rätt att från den skatt som bolaget för sin inkomst betalat i Finland avräkna skatt som bolaget på detta sätt betalat till Estland, dock högst till det belopp som bolaget i Finland betalat skatt för inkomsten från Estland. Skatteåret 2006.

Den utländska skatt som är föremål för yrkande om avräkning ska ha påförts för den skattskyldige som framfört yrkandet. Det är möjligt att avvika från denna huvudregel, om den skattskyldige är delägare till exempel i en finsk sammanslutning, som beskattats som en särskild skattskyldig utomlands. En sådan sammanslutnings utländska skatt kan avräknas i beskattningen av delägarna. Utländska skatter kan avräknas också i en situation där ett samfund som är allmänt skattskyldigt i Finland är delägare i en utländsk sammanslutning, som i den främmande staten betraktas som en särskild skattskyldig. Utländsk skatt kan avräknas i beskattningen av en delägare också då en ägarkedja omfattar flera inhemska eller utländska sammanslutningar. Däremot kan utländsk skatt för ett utländskt samfund inte avräknas i beskattningen av en i Finland allmänt skattskyldig delägare i samfundet.

2.2.2 Avräkningens högsta belopp

Enligt 4 § 1 mom. i metodlagen får avräkningen inte överstiga beloppet av de skatter som i Finland ska betalas på inkomst som förvärvats i en främmande stat. Enligt 4 § 2 mom. i metodlagen beräknas avräkningens högsta belopp enligt förvärvskälla. Avräkningen av utländsk skatt är högst en lika stor del av den skatt som här ska betalas på den inkomst som hänför sig till förvärvskällan som det sammanlagda beloppet av de inkomster som förvärvats i främmande stater är av den inkomst som hänför sig till förvärvskällan. När dessa relationstal räknas ut, anses som inkomster de belopp som fås när utgifterna för förvärvandet och bibehållandet av inkomsterna och de räntor som hänför sig till dessa inkomster dras av från inkomsterna.

I beräkningen av avräkningens högsta belopp hänförs till inkomster förvärvade i en främmande stat endast de inkomster som är skattepliktiga i Finland och på vilka i staten i fråga ska betalas skatt som avräknas enligt metodlagen. På motsvarande sätt ska endast inkomster som är skattepliktiga i Finland betraktas som inkomst av en förvärvskälla (4 § 3 mom. i metodlagen).

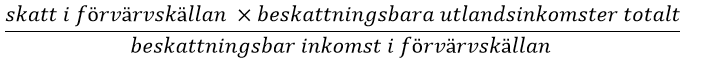

Beräkningsformeln för avräkningens högsta belopp är följande:

Om skatten som betalats i utlandet är lägre än avräkningens högsta belopp, dras hela den utländska skatten av från skatterna i Finland i proportion till skatterna. När skatten som betalats i utlandet överstiger avräkningens högsta belopp, kan högst avräkningens högsta belopp dras av under skatteåret. Den överskjutande delen kan överföras för att dras av under de fem följande skatteåren.

Med beskattningsbar inkomst i förvärvskällan avses resultatet i förvärvskällan, som räknats enligt skattelagstiftningen i Finland, med avdrag för oanvända förluster som fastställts i beskattningen för tidigare skatteår. Skatten i förvärvskällan omfattar i sin tur det sammanlagda beloppet av den samfundsskatt som ska påföras i förvärvskällan i fråga och rundradioskatten för samfund. I skatteavtalssituationer räknas även åländsk medieavgift som samfund betalar med i skatten i förvärvskällan. Om ett samfund har beskattningsbar inkomst i flera förvärvskällor och det ska betala rundradioskatt för samfund eller åländsk medieavgift, delas rundradioskatten för samfund och den åländska medieavgiften i beräkningen av avräkningens högsta belopp enligt de beskattningsbara inkomsterna i respektive förvärvskälla. Hur rundradioskatten för samfund fastställs behandlas mer ingående i Skatteförvaltningens anvisning Rundradioskatt. Skatteförvaltningen publicerar en detaljerad skatteanvisning om den åländska medieavgiften i slutet av 2020.

Exempel 3: Beskattningsbar inkomst i förvärvskällan och skatt i förvärvskällan

A Ab som är allmänt skattskyldigt i Finland uppvisar ett resultat på 200 000 euro i näringsverksamheten. A Ab har fastställda förluster på 100 000 euro i näringsförvärvskällan. Efter avräkning av förlusterna återstår en beskattningsbar inkomst på 100 000 euro för A Ab i näringsförvärvskällan. Räknat enligt en samfundsskattesats på 20 procent blir samfundsskatten sammanlagt 20 000 euro. Dessutom ska A Ab betala 315 euro i rundradioskatt för samfund. I beräkningen av avräkningens högsta belopp för den utländska skatten är skatten i näringsförvärvskällan sammanlagt 20 315 euro.

Exempel 4: Beräkning av avräkningens högsta belopp

X Ab som är allmänt skattskyldigt i Finland har ett fast driftställe i Kanada. Den beskattningsbara inkomsten för det fasta driftstället är 1 000 000 euro och den skatt som debiterats i Kanada på denna inkomst är 300 000 euro (30 procent). Dessutom har X Ab royaltyinkomst på 1 000 000 euro från Mexiko och källskatt på 100 000 euro har innehållits på denna inkomst (10 procent). Den beskattningsbara inkomsten i X Ab:s näringsförvärvskälla uppgår till 4 000 000 euro och skatten i förvärvskällan uppgår till 803 000 euro (inkomstskatt på 800 000 euro och rundradioskatt för samfund på 3 000 euro).

Avräkningens högsta belopp blir (803 000 x 2 000 000) / 4 000 000 = 401 500 euro.

Avräkningens högsta belopp är 401 500 euro, varför de betalda skatterna på 300 000 euro och 100 000 euro avräknas i sin helhet.

Beskattningsbara utlandsinkomster avser utländska nettoinkomster i förvärvskällan, det vill säga att de skattepliktiga utländska bruttoinkomsterna under skatteåret är föremål för avdrag av de utgifter och räntor som hänför sig till dessa. Skatter som betalats till utlandet avräknas dock inte som en utgift från utlandsinkomsterna, utan avräkning av dem yrkas separat. Eftersom beskattningsbara utlandsinkomster avser de utländska nettoinkomsterna i förvärvskällan, är det möjligt att utländsk skatt inte avräknas, trots att den skatt som betalats till utlandet är mindre än skatten enligt den finska skattesatsen på den totala inkomst som förvärvats i utlandet.

Exempel 5: Inverkan av utgifter som hänför sig till inkomsten

X Ab, som är allmänt skattskyldigt i Finland, får en inkomst på 100 000 euro från utlandet. Källskatt på 15 000 euro (15 %) har betalats på inkomsten. De utgifter som hänför sig till inkomsten är 60 000 euro, varför den nettoinkomst som förvärvats i utlandet är 40 000 euro. Den beskattningsbara inkomsten i X Ab:s näringsförvärvskälla är 500 000 euro. Räknat enligt en samfundsskattesatts på 20 procent blir samfundsskatten 100 000 euro. Dessutom ska X Ab betala 1 715 euro i rundradioskatt för samfund. I beräkningen av avräkningens högsta belopp för den utländska skatten uppgår skatten i näringsförvärvskällan till sammanlagt 101 715 euro.

Avräkningens högsta belopp blir (101 715 x 40 000) / 500 000 = 8 137,20 euro.

Avräkningens högsta belopp är 8 137,20 euro, varför 6 862,80 euro av den skatt som betalats till utlandet inte avräknas.

Om en utländsk inkomstpost är föremål för utgifter i sådan utsträckning att nettoinkomsten blir negativ, avräknas inte den negativa nettoinkomsten från utlandsinkomsten då avräkningens högsta belopp beräknas, och den minskar följaktligen inte beräkningsgrunden för avräkningens högsta belopp.

I beskattningsbara inkomster inräknas enbart sådana utländska inkomster som är skattepliktiga i Finland och som källstaten har rätt att beskatta. Inkomster som är skattefria i Finland utifrån den nationella lagstiftningen eller som Finland inte har rätt att beskatta på grund av tillämpning av undantagandemetoden, beaktas inte i beräkningen. Inte heller inkomster som källstaten inte har rätt att beskatta till exempel på grund av den nationella lagstiftningen, ett skatteavtal eller EU-rätten, beaktas i beräkningen av avräkningens högsta belopp.

Exempel 6: Avräkningsbara skatter och beräkning av avräkningens högsta belopp

B Ab, som är allmänt skattskyldigt i Finland, har fått utlandsinkomster enligt följande:

- 500 euro i dividendinkomst från ett offentligt noterat bolag i USA,

- 10 000 euro i royaltyinkomst från ett litauiskt dotterbolag som det äger till 100 procent och

- 50 000 euro i rörelseinkomst från Thailand. B Ab har inte något fast driftställe i Thailand.

- Därtill har ett fast driftställe i Italien uppvisat ett negativt resultat på 10 000 euro räknat enligt den finska skattelagstiftningen.

Skatt har i källstaten tagits ut på alla inkomster som förvärvats i utlandet. I beräkningen av avräkningens högsta belopp beaktas enbart den dividendinkomst som förvärvats i Förenta staterna. Litauen har utifrån ränte-royaltydirektivet inte rätt att ta ut källskatt på royaltyer som betalas av ett dotterbolag som ägs direkt. Thailand har enligt skatteavtalet inte rätt att beskatta rörelseinkomst, förutom om affärsverksamhet utövas från ett där beläget fast driftställe. Förlusten för det fasta driftstället i Italien avräknas inte från de övriga utlandsinkomsterna.

Högsta förvaltningsdomstolen ansåg i sitt årsboksbeslut HFD 2014:159, att då avräkningsgrunden enligt 4 § i metodlagen räknas, förutsätts det inte att skatt de facto betalats på inkomsten i källstaten (Storbritannien och Estland).

HFD 2014:159

Ett bolag som var allmänt skattskyldigt i Finland hade bedrivit näring i Finland och vid fasta driftställen utomlands. Skatteåret 2010 hade bolaget fått affärsinkomst från fasta driftställen i bland annat Storbritannien och Estland. Bolaget hade betalat skatt i Finland enligt resultatet från de fasta driftställena. Utöver detta hade, med undantag för Storbritannien och Estland, i de stater där de fasta driftställena var belägna även betalats skatt på affärsinkomsten från de fasta driftställena. Det i Storbritannien belägna driftstället uppvisade ett positivt resultat, men till följd av avdrag av förluster från tidigare år uppstod det ingen inkomstskatt att betala i Storbritannien. Även det fasta driftstället i Estland uppvisade ett positivt resultat, men till följd av det estniska skattesystemet utgick ingen skatt. Vid beräkningen av det högsta beloppet av utländsk skatt som kunde avräknas enligt 4 § 3 mom. i lagen om undanröjande av internationell dubbelbeskattning (metodlagen) skulle i skattegrunden inräknas beloppet av de affärsinkomster som under skatteåret uppstått genom de fasta driftställena i Storbritannien och Estland. Skatteåret 2010. Omröstning om beslutsskälen 4–1.

Utifrån årsboksbeslutet är det möjligt, då avräkningens högsta belopp beräknas, att beakta de inkomster som är skattepliktiga såväl i den främmande staten som i Finland, trots att skatt inte betalas på inkomsten i den andra staten på grund av att förluster från tidigare år dragits av från inkomsten eller att tidpunkten för betalningen av skatten realiseras först under senare år.

I beräkningen av avräkningens högsta belopp räknas inkomst som förvärvats i utlandet enligt den finska skattelagstiftningen. Med inkomst som förvärvats i en främmande stat avses följaktligen inte inkomst som räknats utifrån bestämmelserna i en annan stat.

Exempel 7: Beräkning av inkomst som förvärvats i en främmande stat

A Ab som är allmänt skattskyldigt i Finland har sålt aktierna i sitt helägda bolag A SA som är beläget i staten X. I enlighet med lagstiftningen i staten X har källskatt på 35 procent betalats på vinsten av försäljningen av aktierna. Konverterat till euro uppgår den skattepliktiga inkomsten på blanketten för innehållning av källskatt i staten X till 18 000 000 euro och av detta belopp är 6 300 000 euro källskatt. Den av A Ab intäktsförda realisationsvinsten på 21 000 000 euro har beräknats enligt inkomstskattelagstiftningen i Finland och betraktas i enlighet med 4 § i metodlagen som inkomst som förvärvats i en främmande stat.

Den beskattningsbara inkomsten i A Ab:s näringsförvärvskälla är 30 000 000 euro och skatten i förvärvskällan uppgår till 6 003 000 euro (inkomstskatt på 6 000 000 euro och rundradioskatt för samfund på 3 000 euro). Avräkningens högsta belopp blir (6 003 000 x 21 000 000) / 30 000 000 = 4 202 100 euro.

I en situation enligt exemplet undanröjs den internationella dubbelbeskattningen direkt utifrån metodlagen, eftersom inget skatteavtal ingåtts mellan Finland och staten X. Av den skatt som A Ab betalat till staten X avräknas högst 4 202 100 euro, varför 2 097 900 euro av den skatt som betalats till utlandet inte avräknats.

Metodlagens 4 § är en bestämmelse som gäller beräkningen av avräkningens högsta belopp under ett visst skatteår. Utifrån bestämmelsen i fråga kan inte utländsk skatt anses vara icke-avräkningsbar. Utländsk skatt kan dras av, även om till exempel beloppet på den skatt som betalats till en viss stat överstiger beloppet på samfundsskatten som ska betalas i Finland för samma inkomst, om ett i Finland allmänt skattskyldigt samfund har andra utlandsinkomster som ska beaktas i beräkningen, eftersom alla utlandsinkomster räknas samman i beräkningen av avräkningens högsta belopp.

Exempel 8: Regeln för beräkning av avräkningens högsta belopp

C Ab, som är allmänt skattskyldigt i Finland, har ett fast driftställe i Österrike, där samfundsskattesatsen i exempelsituationen är 25 procent. Det fasta driftställets resultat är 100 000 euro och skatten som betalats till Österrike uppgår till 25 000 euro. Skatteavtalet begränsar inte beloppet på den skatt som ska tas ut i källstaten på det fasta driftställets rörelseinkomst. Skatten är följaktligen avräkningsbar upp till hela beloppet i Finland, trots att den utländska skattesatsen är högre än den finländska. Metodlagens 4 § hindrar att skatt avräknas i den mån den överstiger beloppet av de skatter som i Finland ska betalas på samma inkomst. I praktiken kan skatten dock bli avräkningsbar, om C Ab har andra utlandsinkomster som ska beaktas i beräkningen, eftersom avräkningen inte är landsspecifik eller bunden till exempel till inkomsttypen.

I beräkningen av avräkningsbeloppet räknas de olika staternas skatt samman, då de jämförs med avräkningens högsta belopp. Källskatt som tagits ut i strid med föreskrifterna i skatteavtalet räknas inte med i det sammanlagda beloppet av skatterna.

Exempel 9: Skatter i strid med skatteavtalet

Den beskattningsbara inkomsten i näringsförvärvskällan för X Ab, som är allmänt skattskyldigt i Finland, uppgår till 100 000 euro. Skatten på detta belopp uppgår till 20 315 euro (inkomstskatt på 20 000 euro och rundradioskatt för samfund på 315 euro). X Ab har royaltyinkomst på 10 000 euro från Brasilien, på vilken källskatt på 1 000 euro (10 procent) tagits ut och royaltyinkomst på 20 000 euro från Mexiko, på vilken källskatt på 6 000 euro (30 procent) tagits ut. Mexiko har enligt skatteavtalet rätt att ta ut källskatt på 10 procent på royaltyn, det vill säga 2 000 euro. Trots att avräkningens högsta belopp är (20 315 x 30 000) / 100 000 = 6 094,50 euro, avräknar Finland enbart källskatten på 3 000 euro (1 000 + 2 000) som tagits ut i enlighet med skatteavtalet. Bolaget kan ansöka om återbäring av skatten som tagits ut i strid med skatteavtalet från Mexiko som återbäring av källskatt.

Med avvikelse från det som föreskrivs i metodlagen om avräkning av utländsk skatt och beräkningen av avräkningens högsta belopp, är avräkningen av utländsk skatt som betalts på inkomst som förvärvats på basis av tillgångar som är föremål för en hybridöverföring enligt 3 § i lagen om beskattning av vissa gränsöverskridande hybridarrangemang (1567/2019) högst den proportionella del av det till den främmande staten betalda skattebeloppet som motsvarar det belopp av denna inkomst som räknats som inkomst som ska beskattas i Finland (4 § 5 mom. i metodlagen). Bestämmelsen tillämpas enbart om utländsk skatt som betalts på samma inkomst avräknas också inom en annan jurisdiktion på grund av att det inom den jurisdiktionen anses att inkomsten förvärvats där och hybridöverföringen har utformats för att leda fram till det resultat som följer på en hybrid missmatchning och den skattskyldige rimligen kan antas ha känt till den hybrida missmatchningen (4 § 6 mom. i metodlagen). Begränsning av avräkning av källskatt som baserar sig på hybridöverföring behandlas närmare i avsnitt 3.5.3 i Skatteförvaltningens anvisning Beskattning av vissa gränsöverskridande hybridarrangemang.

2.2.3 Oanvänd avräkning av utländsk skatt

Metodlagens 5 § föreskriver att om beloppet av de skatter som betalts i den främmande staten inte avräknas i sin helhet på grund av de begränsningar som anges i 4 §, ska det belopp som inte avräknas (oanvänd avräkning av utländsk skatt) på den skattskyldiges yrkande räknas av från de skatter som under de fem följande skatteåren påförs sådan inkomst som ska hänföras till samma förvärvskälla. De oanvända avräkningarna av utländsk skatt avräknas upp till avräkningens högsta belopp för respektive skatteår, i den ordning de har uppkommit. Således avdras de oanvända avräkningarna för tidigare skatteår först och därefter beloppet av de utländska skatterna som avräknas för samma skatteår.

Oanvänd avräkning av utländsk skatt som överförs till de följande fem skatteåren kan uppkomma enbart på grund av begränsningarna i avräkningens högsta belopp enligt 4 § i metodlagen. Till exempel källskatt som tagits ut i en annan stat i strid med föreskrifterna i skatteavtalet, och som inte avräknas, överförs inte som oanvänd avräkning av utländsk skatt till följande skatteår.

Oanvänd avräkning av skatt kan inte dras av, om utlandsinkomster inte flyter in under senare skatteår.

Exempel 10: Negativt resultat i förvärvskällan

A Ab, som är allmänt skattskyldigt i Finland, får en royaltyinkomst av engångskaraktär på 50 000 euro från en skatteavtalsstat. Skatt på 10 procent, det vill säga 5 000 euro, har tagits ut i enlighet med skatteavtalet. Resultatet av A Ab:s näringsverksamhet är dock förlustbringande under det skatteår då royaltyn är skattepliktig inkomst i Finland. A Ab:s följande fem skatteår är vinstbringande och A Ab betalar samfundsskatt till Finland för varje år. Utlandsinkomst flyter dock inte alls in under dessa år för A Ab, varför skatten aldrig avräknas.

Om A Ab under följande år får andra utländska inkomster, såsom utländska börsdividender, som källstaten har rätt att beskatta, avdras först avräkningen för den oanvända utländska skatten på royaltyinkomsterna och först därefter källskatten på dividenderna.

Exempel 11: Avräkning av oanvänd utländsk skatt

A Ab som är allmänt skattskyldigt i Finland uppvisar en beskattningsbar inkomst i näringsverksamheten på 1 000 000 euro för skatteåret 2019, på vilken betalas 203 000 euro i skatt i näringsförvärvskällan (inkomstskatt på 200 000 euro och rundradioskatt för samfund på 3 000 euro). I beräkningen av avräkningens högsta belopp är nettoinkomsterna från utlandet 400 000 euro. Av dessa inkomster har A Ab betalat källskatt på 40 000 euro utomlands. Avräkningens högsta belopp på skatten som betalats till utlandet blir (203 000 * 400 000) / 1 000 000 = 81 200 euro.

A Ab har oanvända avräkningar av utländsk skatt från tidigare på 50 000 euro som fastställts i beskattningen för skatteåret 2017 och 40 000 euro som fastställts i beskattningen för skatteåret 2018. Först avdras de oanvända avräkningarna på 50 000 euro för skatteåret 2017 och därefter 31 200 euro av de oanvända avräkningarna för skatteåret 2018. Beloppet på 8 800 euro som inte avräknas för skatteåret 2018 och beloppet på 40 000 euro som inte avräknas för skatteåret 2019 räknas på A Ab:s yrkande av i den ordning de uppkommit från de skatter som under de fem följande skatteåren som följer på betalningsåret påförs sådan inkomst som ska hänföras till samma förvärvskälla.

I Finland allmänt skattskyldiga samfund som omfattas av slopandet av indelningen i förvärvskällor kan ha oanvända avräkningar av utländsk skatt som i den personliga förvärvskällan. Dessa avräkningar dras av i enlighet med 5 § 3 mom. i metodlagen från skatter på inkomst som hänförs till näringsförvärvskällan i den utsträckning som det varit möjligt att avräkna dem i förvärvskällan för annan verksamhet. Hur oanvänd avräkning av utländsk skatt i den personliga förvärvskällan dras av i beskattningen av samfund som omfattas av slopandet av indelningen i förvärvskällor behandlas mer ingående i avsnitt 5.1 i Skatteförvaltningens anvisning Slopandet av indelningen i förvärvskällor för vissa samfund.

2.2.4 Företagsomstrukturering och situationer med ägarbyte

Metodlagen innehåller inte bestämmelser om hur företagsomstrukturering påverkar oanvänd avräkning av utländsk skatt. Fusion enligt NärSkL 52 a § och fission enligt NärSkL 52 c § är universalsuccessioner, på vilka kontinuitetsprincipen tillämpas i beskattningen. Oanvända avräkningar av utländsk skatt överförs i princip till det övertagande bolag som fortsätter med samma verksamhet som utövats utomlands, i vilken de oanvända avräkningarna uppkommit. Vid partiell fission kan avräkningarna efter fissionen räknas av i beskattningen av det överlåtande bolaget till den del de inte överförs till det övertagande bolaget. Oanvända avräkningar överförs inte vid fusioner eller fissioner som inte uppfyller förutsättningarna i NärSkL 52 a § eller NärSkL 52 c §.

Verksamhetsöverlåtelser och aktiebyten är inte universalsuccessioner, varför oanvända avräkningar inte överförs i samband med dessa företagsomstruktureringar. Efter verksamhetsöverlåtelser och aktiebyten kan oanvända avräkningar dock fortsatt avräknas i beskattningen av det överlåtande bolaget eller det bolag som är föremål för aktiebyte. Med tanke på användningen av avräkningarna spelar det ingen roll om verksamhetsöverlåtelsen uppfyller förutsättningarna för en skatteneutral företagsomstrukturering i NärSkL 52 d § eller om aktiebytet uppfyller förutsättningarna för ett skatteneutralt aktiebyte i NärSkL 52 f §.

Ägarbyte som sker i samfund påverkar inte rätten att dra av oanvända avräkningar av utländsk skatt i enlighet med 5 § i metodlagen.

2.2.5 Fiktiv avräkning

Fiktiv avräkning (tax sparing credit) betyder en skatteavtalsföreskrift om avräkning av skatt i inkomsttagarens hemviststat, trots att källstaten för inkomsten utifrån sina skattelättnadslagar inte tagit ut skatt eller tagit ut den till ett nedsatt belopp. I så fall avräknas skatten enligt det belopp som överenskommits i skatteavtalet. Syftet med fiktiv avräkning är att främja placeringar i avtalspartnerstater och därmed främja dessa staters ekonomiska utveckling. Fiktiv avräkning är fortfarande möjlig utifrån vissa skatteavtal som Finland ingått. Förutsättningarna för fiktiv avräkning ska alltid kontrolleras i metodartikeln i skatteavtalet. Närmare information om sådana skatteavtal finns i Skatteförvaltningens kundanvisning Skatteavtal – Ovanliga skatteavtalsbestämmelser.

Det handlar om en fiktiv avräkning till exempel i bestämmelsen om metodartikeln i skatteavtalet mellan Finland och Korea (artikel 22.3).

Exempel 12: Fiktiv avräkning

A Ab, som är allmänt skattskyldigt i Finland, får en ränteinkomst på 100 000 euro från Korea. I enlighet med skatteavtalet mellan Finland och Korea kan en källskatt på 10 procent tas ut på ränta i Korea. Finland avräknar skatt på 10 000 euro, trots att Korea inte tagit ut den eller tagit ut den till nedsatt belopp.

För att en fiktiv avräkning ska kunna göras, ska den skattskyldige lämna in en tillräcklig redogörelse över att den förvärvade inkomsten omfattas av tillämpningsområdet för föreskriften om skattelättnad i skatteavtalet. Detta kan göras till exempel genom att den skattskyldige lämnar in en fritt formulerad redogörelse, om relevant lagstiftning i den andra avtalsstaten. Den skattskyldige kan också lämna in ett beslut eller intyg i ärendet av skattemyndigheten i den andra skatteavtalsstaten.

2.2.6 Avräkning av icke-avräkningsbar skatt som utgift för inkomstens förvärvande

Inkomstskatter betraktas i Finland som ett offentligt samfunds andel av samfundets vinst. Följaktligen är de inte utgifter som orsakats av inkomstens förvärvande eller bibehållande, utan poster som inte kan dras av enligt NärSkL. Samma gäller för inkomstskatt som betalats såväl till Finland som till utlandet. Även om den utländska inkomstskatten inte avräknas i Finland och därmed slutligt belastar ett allmänt skattskyldigt samfunds inkomst, till exempel för att det inte är fråga om en skatt som avses i skatteavtalet, kan inkomstskatten inte dras av i beskattningen som en utgift för inkomstens förvärvande. Högsta förvaltningsdomstolens avgörande HFD 2004:12 handlade om skatt som påminner om inkomstskatt. Högsta förvaltningsdomstolen ansåg i sitt beslut att de skatter som betalats till delstaten New York och staden New York, vilka avsågs i ansökan inte kunde dras av med stöd av NärSkL.

HFD 2004:12

Det finländska publika aktiebolaget A Abp, vars filial i New York hade betalat skatt till delstaten New York och staden New York, kunde inte få gottgörelse för skatten med stöd av lagen om undanröjande av internationell dubbelbeskattning. Det var inte heller fråga om sådan inkomst eller förmögenhetsskatt som avses i dubbelbeskattningsavtalet mellan Finland och Amerikas förenta stater. Skatten kunde inte dras av i det publika aktiebolaget A Abp:s beskattning i Finland med stöd av 7 § lagen om beskattning av inkomst av näringsverksamhet. Förhandsavgörande.

Ett allmänt skattskyldigt samfund i Finland kan vara skyldigt att betala också annan skatt än inkomstskatt utomlands, såsom fastighetsskatt, förmögenhetsskatt, överlåtelseskatt, mervärdesskatt och andra indirekta skatter. Sådana icke-avräkningsbara skatter kan dras av i samfundets beskattning som utgifter för inkomstens förvärvande eller bibehållande. En förutsättning för att de ska kunna dras av är att den utländska skatten inte är inkomstskatt.

2.3 Undantagandemetoden

Undantagandemetoden i metodlagen tillämpas då Finland utifrån ett skatteavtal eller ett annat internationellt avtal avstått från sin beskattningsrätt. Tillämpningen av undantagandemetoden på ett samfund som är allmänt skattskyldigt i Finland innebär i enlighet med 7 § i metodlagen att inkomst som förvärvats i en främmande stat inte hänförs till den skattepliktiga inkomsten för samfund.

Utgifter och räntor som hänför sig till undantagen inkomst behandlas i samfundets beskattning på samma sätt som undantagen inkomst. Enligt 7 § i metodlagen är utgifterna och räntorna för förvärvandet eller bibehållandet av skattefri inkomst från en främmande stat inte avdragbara i beskattningen. Utgifterna och räntorna är inte avdragbara även om de hade fått dras av enligt ISkL, NärSkL eller inkomstskattelagen för gårdsbruk. Samfund kan dock enligt 7 § i metodlagen dra av utgifter och räntor som hänför sig till skattefri dividendinkomst. I så fall kan skattefriheten för en dividend som ett samfund erhållit från utlandet grunda sig på Finlands interna lagstiftning eller ett skatteavtal.

Exempel 13: Tillämpning av undantagandemetoden

A Ab, som är allmänt skattskyldigt i Finland, har fått hyresinkomst från en fastighet belägen i Frankrike. Inkomsten är skattepliktig enligt Finlands interna lagstiftning. Enligt skatteavtalet mellan Finland och Frankrike tillkommer beskattningsrätten enbart Frankrike. Bestämmelsen i skatteavtalet begränsar Finlands beskattningsrätt och hyresinkomsterna befrias från skatt i Finland. Utgifterna som hänför sig till hyresinkomsterna kan på motsvarande sätt heller inte dras av. När Finland undanröjer dubbelbeskattningen med undantagandemetoden, avräknas inte den skatt som betalats till utlandet.

Undantagandemetoden tillämpas som huvudsaklig metod enbart i skatteavtalen med Egypten och Frankrike. Trots att undantagandemetoden i dessa skatteavtal tillämpas som huvudsaklig metod, undanröjs dubbelbeskattning av dividender och räntor med avräkningsmetoden i skatteavtalet med Frankrike. I avtalet med Egypten tillämpas avräkningsmetoden på dividend-, ränte- och royaltyinkomst.

Om undantagandemetoden utgör metoden för att undanröja dubbelbeskattning i ett skatteavtal, avräknas inkomst som räknats enligt den finska lagstiftningen för ett fast driftställe utomlands till ett samfund som är allmänt skattskyldigt i Finland från den beskattningsbara inkomsten i Finland för samfundet. I så fall är inte beloppet på den skatt som betalats till utlandet av betydelse. Undantagandemetoden kan följaktligen leda till lindrig beskattning för samfundet, om skattelättnader tillämpas i beskattningen av det fasta driftstället i staten där det är beläget.

Exempel 14: Inkomst för ett fast driftställe då undantagandemetoden tillämpas

A Ab, som är allmänt skattskyldigt i Finland, har ett fast driftställe i stat B och enligt skatteavtalet med denna stat tillämpas undantagandemetoden. Inkomsten för det fasta driftstället är 400 000 euro beräknat enligt lagstiftningen i stat B. Beräknat enligt NärSkL är inkomsten för det fasta driftstället i staten B, vilken inkluderats i A Ab:s bokföring, 500 000 euro. I beräkningen i A Ab:s skattedeklaration avdras 500 000 euro från den beskattningsbara inkomsten.

3 Beskattningsförfarandet och deklaration

3.1 Yrkande på avräkning

Ett samfund som är allmänt skattskyldigt i Finland ska skriftligen yrka avräkning av utländsk skatt vid verkställandet av beskattningen. Utländsk skatt avräknas inte på myndighetsinitiativ. Yrkandet ska innehålla en redogörelse av vilken framgår beloppet av och grunderna för skatten till den främmande staten och att skatten till den främmande staten har betalts samt andra omständigheter som behövs för att avräkning ska kunna medges. Som redogörelse över skatt i en annan stat godkänns till exempel beskattningsbeslut eller utbetalarens intyg över erlagd förskottsinnehållning. Vid behov ska den skattskyldige dessutom av en handling på främmande språk lämna en översättning till finska eller svenska som gjorts av en auktoriserad translator eller någon annan tillförlitlig översättning till finska eller svenska (8 § 1 mom. i metodlagen).

Den skattskyldige ska framställa sitt yrkande på blankett 70. Blanketten ska fyllas i då ett samfund betalat utländska skatter under skatteåret eller då det inte varit möjligt att avräkna utländsk skatt under föregående år, på grund av att beloppet på den inkomstskatt som ska betalas i Finland understigit det belopp som avräknas (se blankett 70 och anvisning för ifyllande).

Skatteförhöjning enligt lagen om beskattningsförfarande (18.12.1995/1558, BFL 32 § och 32 a §) påförs utifrån ett ogrundat yrkande på avdrag av utländsk skatt eller underlåtenhet att deklarera utländsk inkomst. Påförande av och storleken på skatteförhöjning behandlas i Skatteförvaltningens anvisning Påföljdsavgifter i inkomstbeskattningen.

Om skatt inte avräknas i Finland på grund av att den tagits ut i strid med skatteavtalet, kan den skattskyldige yrka på återbäring av skatt från källstaten. Handledning i hur ansökan ska göras kan begäras av skattemyndigheten i källstaten.

Om en skattskyldig anser att utländsk skatt inte avräknats i Finland på felaktiga grunder, kan den skattskyldige söka ändring i sin beskattning (genom att framföra en begäran om omprövning till skatterättelsenämnden).

3.2 Sökande av ändring och följdändring

Avräkning av utländsk skatt ska yrkas innan beskattningen slutförs. Har skatten till den främmande staten inte betalts före det eller har yrkandet av någon annan orsak inte kunnat framställas inom nämnda tid, kan den skattskyldige även efter detta framställa yrkande på rättelse av avräkningen. På detta yrkande liksom på annan ändring av avräkning som avses metodlagen tillämpas bestämmelserna om rättelse av beskattningen (8 § 3 mom. i metodlagen).

Skatt till en främmande stat, vilken utgjort grund för avräkning av utländsk skatt, kan ändras till exempel till följd av sökande av ändring eller om förskottsskatt som betalats utomlands inte motsvarar det slutliga beloppet på den debiterade utländska skatten. Till exempel kan beloppet på den utländska skatt som påförs ett fast driftställe till ett i Finland allmänt skattskyldigt samfund preciseras först när den slutliga beskattningen verkställts i den stat där det fasta driftstället är beläget. Om den skatt till en främmande stat som utgjort grund för avräkning av utländsk skatt har ändrats, ska den skattskyldige underrätta Skatteförvaltningen om ändringarna för rättelsen. Om en sådan ändring inte har beaktats när avräkning medgavs, ska Skatteförvaltningen rätta debiteringen (9 § i metodlagen).

Från och med skatteåret 2017 kan en begäran om omprövning av inkomstbeskattningen göras inom 3 år från början av året efter utgången av skatteåret. Om begäran om omprövning gäller tidigare skatteår, är det möjligt att göra begäran om omprövning inom 5 år från början av det år som följer efter det år då beskattningen avslutats.

Till exempel Estlands skattesystem avviker från Finlands skattesystem. I Estland betalas den skatt som kallas för inkomstskatt för bolag (ettevötte tulumaks) först i det skede då ett estländskt bolag delar ut vinst eller då medel flyttas från ett fast driftställe till ett utländskt huvudkontor eller till andra utländska filialer i samma bolag. Skatt som betalats till Estland är avräkningsbar i Finland, trots den tidsmässiga differensen i skattebetalningen mellan Finland och Estland. Enligt huvudregeln ska ett yrkande på avräkning hänföras till det skatteår då utländsk inkomst beskattats i Finland. Den s.k. FIFO-principen (First In First Out) tillämpas i princip på hänförande av överföring av vinstmedel till rätt skatteår. Bolaget ska lägga fram en tillförlitlig redogörelse över till vilket skatteår en avräkning ska hänföras.

Inkomstskatteavtalen innehåller i allmänhet inte föreskrifter inom vilken tidsfrist skatten ska uppbäras i källstaten. Föreskrifterna om undanröjande av dubbelbeskattning i ett skatteavtal förutsätter att dubbelbeskattning undanröjs då källstaten kan beskatta inkomsten i enlighet med föreskrifterna i inkomstskatteavtalet. Dubbelbeskattning ska undanröjas oberoende av när skatten uppbärs i källstaten. (se punkt F. Timing mismatch i kommentaren om artikel 23 A och 23 B i OECD:s modellskatteavtal).

Källstatens slutliga beskattning kan färdigställas så sent att de allmänna rättelsetiderna i inkomstbeskattningen i Finland redan gått ut. I en sådan situation kan Skatteförvaltningen göra en följdändring, då beskattningen i en annan stat har ändrats på ett sätt som påverkar beskattningen i Finland. (75 § 2 mom. i BFL). Det finns ingen tidsfrist inom vilken följdändring ska göras, varför ett samfund kan anmäla förändringar i utländsk skatt också efter att de allmänna rättelsetiderna gått ut.

Exempel 15: Skatteåret för avräkning

X Ab, som är allmänt skattskyldigt i Finland, har för avsikt att flytta vinstmedlen från en estländsk filial till huvudkontoret under skatteåret 2020. Vinstöverföringen görs av vinstmedel som influtit i filialen år 2017. Filialens inkomst har beskattats som inkomst för huvudkontoret i Finland år 2017. På grund av det estländska företagsskattesystemet har inkomsten för filialen inte beskattats i Estland i takt med att den flutit in, utan inkomstbeskattningen hänför sig till överföringen av vinstmedel. X Ab ska vid tidpunkten för överföringen av medlen i Estland betala skatt på den inkomst som beskattats i Finland redan då den flutit in under skatteåret 2017. X Ab kan inte dra av de på grund av vinstöverföringen till Estland betalade skatterna från skatterna som erläggs i Finland för skatteåret 2020. Enligt 2 § i metodlagen undanröjs dubbelbeskattning genom att den skatt som betalats i den främmande staten avräknas från den skatt som i Finland ska betalas på samma inkomst. Avräkning enligt 2 § i metodlagen kan följaktligen inte hänföra sig till X Ab:s skatteår 2020, eftersom skatt inte betalas på inkomsten till Finland under skatteåret i fråga. X Ab kan söka ändring i sin beskattning av skatteåret 2017 genom att framföra en begäran om omprövning till skatterättelsenämnden före utgången av år 2020, med begäran om avräkning av den till Estland betalade skatten som inte avräknats. Om avräkningen hänför sig till ett skatteår för vilket de allmänna tidsfristerna för rättelse gått ut, kan avräkningen på den skattskyldiges yrkande beaktas som en följdändring.

3.3 Hemvistintyg

Ett samfund som har sin hemvist i Finland och från utlandet får till exempel dividend-, ränte- och royaltyinkomst, måste ofta begära ett hemvistintyg av skattemyndigheten i Finland (hemvistintyg, "certificate of residence"). Detta beror på att man i många länder av en utlänning kräver en tillförlitlig utredning över hemviststaten, så att källskattesatsen enligt skatteavtalet kan tillämpas i källstaten för inkomsten. Ett hemvistintyg kan behövas till exempel för att innehålla källskatt till rätt belopp eller för att ansöka om återbäring av källskatt som innehållits tidigare.

Ett hemvistintyg ges om den skattskyldige under året i fråga är allmänt skattskyldig i Finland och också har sin hemvist i Finland då skatteavtalet tillämpas. Man ska veta för vilken stat intyget ges. Innehållet i ett hemvistintyg beror på om Finland har ett gällande skatteavtal med källstaten eller inte. Flera stater använder särskilda blanketter, där myndighetens intygande över hemviststat antecknas. Också sådana blanketter kan sändas till Skatteförvaltningen för att undertecknas. Ett hemvistintyg är avgiftsfritt. Det ankommer på den skattskyldige att överlämna intyget till den andra staten.

4 Lindring av internationell dubbelbeskattning

4.1 Förfarandet för ömsesidig överenskommelse (MAP) och särskild lindring

Om dubbelbeskattning inte undanröjs i sin helhet, kan den skattskyldige ansöka om ändring av sin beskattning i Finland eller i källstaten. Den skattskyldige kan också ansöka om att förfarande med en ömsesidig överenskommelse (Mutual Agreement Procedure, MAP) enligt skatteavtalen inleds i en situation, där dubbelbeskattning eller beskattning som i övrigt stridit mot ett skatteavtal uppkommit. I ett ömsesidigt avtalsförfarande strävar de behöriga myndigheterna i staterna efter en lösning med vilken beskattning som strider mot föreskrifterna i skatteavtalet undanröjs. Ömsesidigt avtalsförfarande behandlas mer ingående i Skatteförvaltningens anvisning Förfarandet för att lösa internationella skattetvister.

Därtill innehåller 89 § 1 mom. i BFL bestämmelser om särskild lindring. Enligt bestämmelsen kan en skattskyldig på ansökan, för att förhindra eller lindra internationell dubbelbeskattning, helt eller delvis beviljas befrielse från skatt också då beskattningen verkställts enligt lagstiftningen. Befrielse från skatt kan helt eller delvis beviljas i ömmande fall eller då det annars finns skäl därtill.

Befrielse kan beviljas om ett i Finland allmänt skattskyldigt samfund betalat skatt i utlandet för sådan utomlands förvärvad inkomst eller där befintlig förmögenhet, för vilken samfundet även beskattats här. Möjligheten till lindring gäller inte för begränsat skattskyldiga.

En ansökan om lindring ska lämnas in till Skatteförvaltningen, som i utgångspunkten avgör ärendet. Finansministeriet kan ta upp en ansökan om lindring för avgörande, om ärendet principiellt sett är viktigt. Beslutet i ärendet kan inte överklagas genom besvär.

ledande skattesakkunnig Lauri Savander

överinspektör Tero Holopainen