Vinster och förluster från överlåtelse av egendom i en fysisk persons inkomstbeskattning

Nyckelord:

- Har getts

- 31.10.2019

- Diarienummer

- VH/330/00.01.00/2019

- Giltighet

- 31.10.2019 - 31.12.2023

- Bemyndigande

- 2 § 2 mom. i lagen om skatteförvaltningen (503/2010)

- Ersätter anvisningen

- A192/200/2016, A109/200/2013, 599/32/2007

I denna anvisning behandlas de allmänna frågorna och principerna i anslutning till vinster och förluster från överlåtelse av en fysisk persons egendom i inkomstbeskattningen. Den tidigare anvisningen har uppdaterats på det sätt som framgår av kapitel 1.1.

Utöver denna anvisning har Skatteförvaltningen utfärdat flera anvisningar om särskilda frågor som gäller överlåtelsevinst, se närmare kapitel 1.1 i anvisningen.

1 Inledning

1.1 Anvisningens innehåll

I denna anvisning behandlas allmänna frågor och principer som gäller den vinst och ‑förlust som uppstår när fysiska personer överlåter egendom. I anvisningen behandlas bland annat frågan om när skattskyldighet uppstår, hur överlåtelsevinsten eller -förlusten beräknas samt för vilket år överlåtelsevinsten beskattas som inkomst.

Utöver denna anvisning har Skatteförvaltningen utfärdat flera andra anvisningar som handlar om särskilda frågor om beskattningen av överlåtelsevinst. Dessa är följande:

- Beskattning av överlåtelse av värdepapper

- Skattefri överlåtelse av egen bostad

- Beskattning av överlåtelsevinster och -förluster för dödsbon

- Helt eller delvis skattefria överlåtelsevinster i personbeskattningen

- Beskattning av generationsväxlingar vid gårdsbruksenheter

- Generationsväxling i personbolag och enskilda rörelser i beskattningen

- Generationsväxling i ett aktiebolag i beskattningen

Till dessa anvisningar hänvisas nedan i anvisningen.

I tolkningen av bestämmelserna om beskattningen av överlåtelsevinster har rättspraxis en central betydelse. Av denna anledning innehåller flera kapitel i denna anvisning en hänvisning till högsta förvaltningsdomstolens (HFD) och centralskattenämndens (CSN) avgöranden om beskattning av överlåtelsevinster.

Exempel 11 i anvisningens kapitel 6.2 har korrigerats 2.4.2020.

Anvisningen har 31.10.2019 kompletterats på följande sätt:

- till anvisningen har lagts ett nytt kapitel 2.3, där man behandlar gränsdragningen mellan beskattningen av överlåtelsevinst och annan beskattning utifrån högsta förvaltningsdomstolens nya prejudikat (kapitallån, virtuell valuta, person-till-person-lån och kapitaliseringsavtal).

- i kapitel 13.2 behandlas avdrag för slutliga förluster av egendomstyperna som presenteras i kapitel 2.3

- till kapitel 5.4 har lagts en del som handlar om vinst eller förlust från överlåtelse av föremål som erhållits gradvis i flera faser

- till kapitel 8.2.1 har lagts ett avsnitt som gäller utgifter för grundlig förbättring av gemensamt ägda föremål

- kapitel 8.3 som handlar om fastställande av anskaffningsutgift för bostadsaktier har kompletterats

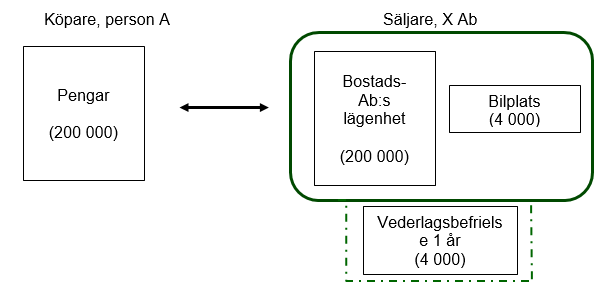

- nytt kapitel 8.3.1, där man behandlar på köpet-gåvor vid köp

- nytt kapitel 11.1.1, där man behandlar fastställande av anskaffningsutgift för föremål som omfattas av lättnad för generationsväxling inom arvs- och gåvobeskattningen och i kapitel 11.1.2 instrueras till en separat anvisning för att fastställa anskaffningsutgiften för föremål för vilka överlåtaren förbehållit sig besittningsrätten

- kapitel 12.4 om upphävning av köp har kompletterats och ett nytt kapitel 12.4.1 har lagts till med information om beskattning av gottgörelse för upphävning av köp och handpenning som säljaren behåller

2 Allmänt om överlåtelsevinster och -förluster

2.1 Bestämmelser i inkomstskattelagen som ska tillämpas

Bestämmelser om skatteplikt för överlåtelsevinster och utdelning av medel finns i 45 och 45 a § i inkomstskattelagen (1535/1992, nedan ISkL). Bestämmelser om uträkning av överlåtelsevinster finns i inkomstskattelagen 46 och 46 a §. I 47 § i inkomstskattelagen ingår en bestämmelse om uträkning av anskaffningsutgiften för egendom i särskilda situationer.

Bestämmelser om helt eller delvis skattefria överlåtelsevinster finns i ISkL 48–49 §. Bestämmelsen om skatteåret för överlåtelsevinst finns i ISkL 110 § 2 mom. Föreskrifter om avdrag av överlåtelseförlust finns i ISkL 50 §.

2.2 Uppkomst av överlåtelsevinst eller -förlust

En överlåtelsevinst uppkommer i en situation där försäljningspriset på egendom som överlåts överskrider dess inköpspris och utgifterna för förvärvandet av vinsten. En överlåtelseförlust uppkommer i sin tur om försäljningspriset på egendom som överlåts underskrider dess inköpspris och utgifterna för förvärvandet av vinsten.

Överlåtelsevinst eller -förlust kan uppkomma i överlåtelser mot vederlag. De vanligaste bland dessa är köp och byte. Vederlagets karaktär har ingen betydelse till den del det är en förmån som har ett värde i pengar.

Överlåtelsevinst beskattas däremot inte om överlåtelsen är vederlagsfri. Till vederlagsfria överlåtelser hör arv, gåva och avvittring. Om överlåtelsen delvis sker mot vederlag och delvis utan vederlag (till exempel affärer av gåvokaraktär), verkställs beskattningen av överlåtelsevinsten på den del av överlåtelsen som sker mot vederlag (se nedan kapitel 12.1 Affär av gåvokaraktär).

Överlåtelsevinsten utgör skattepliktig inkomst oavsett hur länge överlåtaren har ägt egendomen. Det har ingen betydelse hur egendomen har skaffats eller förvärvats (till exempel affär, arv, gåva) eftersom beskattningen av överlåtelsevinster omfattar både överlåtelser mot vederlag och vederlagsfria överlåtelser.

Egendomen som överlåts kan vara fast eller lös, och frågan om vilken typ av egendom det gäller har i allmänhet ingen betydelse vid beskattningen av överlåtelsevinster. Att fast och lös egendom skiljs åt har betydelse närmast vid tillämpning av inkomstskattelagens bestämmelser om delvis skattefria överlåtelsevinster och överlåtelser vid en generationsväxling.

Fast egendom är fastigheter som registreras i fastighetsdatasystemet som upprätthålls av Lantmäteriverket. Till dem hör mark- och skogsegendom, forsandelar, tomter och andra markområden, till exempel outbrutna områden, samt markägarens byggnader på dessa. En andel i en samfälld skog (HFD 1974-B-II-557) och en fastighet som innehas av en sammanslutning utgör fast egendom för delägaren. I inkomstbeskattningen betraktas som fast ägendom även byggnader, konstruktioner och andra inrättningar på annans mark som tillsammans med besittningsrätten till marken kan överlåtas till tredje man utan att markägaren hörs (ISkL 6 §).

Lös egendom omfattar förutom lösa föremål även till exempel aktier, teckningsrättigheter, andelar i ett andelslag samt andelar i öppna bolag, kommanditbolag och oskiftade dödsbon, masskuldebrevslån och fondandelar i en placeringsfond. En separat överlåtelse av byggnad utan överlåtbar hyresrätt utgör likaså en överlåtelse av lös egendom (jämför HFD 1992-8-519). Bestämmelserna om uträkning av överlåtelsevinst tillämpas inte vid beskattning av kapitalinkomst från försäljning av marksubstans (se HFD 1994-B-519).

2.3 Gränsdragning mellan beskattning som överlåtelsevinst och som annan inkomst

2.3.1 Allmänt

Det är vanligtvis klart när det är fråga om försäljning av egendom. I det här kapitlet finns ställningstaganden som grundar sig på högsta förvaltningsdomstolens beslut som handlar om när egendomen omfattas av bestämmelserna om överlåtelsevinst. Om beskattningen av överlåtelsevinst inte blir tillämplig ska överlåtelseinkomsten vanligtvis beskattas som någon annan typ av kapitalinkomst.

2.3.2 Kapitallån, annan lånefordran och virtuell valuta

Egendom som avses i 45 § och 50 § 1 mom. i inkomstskattelagen är även kapitallån och andra lånefordringar enligt 12 § i aktiebolagslagen för vilka det finns ett verkligt återbetalningssyfte. Egendom som avses i 50 § 1 mom. i inkomstskattelagen är likaså virtualvalutor. Av detta följer att överlåtelser av ovan nämnda typer av egendom beskattas som överlåtelsevinst eller överlåtelseförlust.

Överlåtelser av sådan egendom behandlas närmare i separata anvisningar. Överlåtelser och förluster av kapitallån och andra lån som be-viljats bolag i inkomstbeskattningen.

Slutliga egendomsförluster är ur beskattningens synvinkel olika från egendomsöverlåtelser. Slutliga egendomsförluster behandlas i kapitel 13.2.

2.3.3 Person-till-person-lån och lånebaserad gräsrotsfinansiering

Person-till-person-lån betyder att privatpersoner som inte känner varandra lånar pengar till andra privatpersoner via en digital plattform som tjänsteleverantören upprätthåller. Lånebaserad gräsrotsfinansiering i sin tur innebär att företag eller placerare lånar medel till företag för att finansiera sin näringsverksamhet antingen via en digital plattform eller på något annat sätt. Fordringar som grundar sig på person-till-person-lån och lånebaserad gräsrotsfinansiering utgör egendom, vars överlåtelser behandlas enligt bestämmelserna om beskattning av överlåtelsevinst (ISkL 45 § och 50 §). Ställningstagandena i anvisningen grundar sig på högsta förvaltningsdomstolens avgörande HFD 2018:11.

Slutliga värdeförluster från person-till-person-lån behandlas i kapitel 13.2. Person-till-person-lån och lånebaserad gräsrotsfinansiering behandlas också i Skatteförvaltningens ställningstagande Person-till-person-lån till privatpersoner och lånebaserad gräsrotsfinansiering till företag – beskattning av överlåtelse och slutlig förlust av skuldkapital.

2.3.4 Besittningsrätt

Även det vederlag som en skattskyldig får när hen avstår från den besittningsrätt hen förbehållit sig vid överlåtelse av egendom beskattas enligt bestämmelserna om överlåtelsevinst (HFD:2009:13). Skatteförvaltningen har gett anvisningen Beskattning av besittningsrätt vid överlåtelse av egendom.

2.3.5 Kapitaliseringsavtal

I högsta förvaltningsdomstolens beslut HFD 2019:79 (Finlex) konstateras att överlåtelse av ett kapitaliseringsavtal ska betraktas som sådan överlåtelse av egendom enligt 45 § 1 mom. i inkomstskattelagen på vilken inkomstskattelagens bestämmelser om överlåtelsevinst och -förlust ska tillämpas.

Kapitaliseringsavtal regleras genom en ändring av inkomstskattelagen (RP 275/2018). Riksdagen antog lagändringen 13.3.2019 och den träder i kraft 1.1.2020. Överlåtelse av kapitaliseringsavtal ska också enligt de ändrade bestämmelserna beskattas enligt bestämmelserna om beskattning av överlåtelsevinst. Presumtiv anskaffningsutgift tillämpas dock inte när fysiska personer eller dödsbon överlåter kapitaliseringsavtalet vidare. Kapitaliseringsavtal behandlas i anvisningen Beskattning av kapitaliseringsavtal.

2.3.6 Vinst från överlåtelse av immateriella rättigheter

Inkomsterna från immateriella rättigheter omfattar inkomster på basis av patent, upphovsrätt, modellskydd och andra jämförbara rättigheter. Denna typ av inkomster erhålls av till exempel uppfinnare, kompositörer, författare och konstnärer. I den utsträckning inkomsten grundar sig på den skattskyldiges egen verksamhet, utgör den förvärvsinkomst. Om den ursprungliga ägaren av den immateriella rättigheten eller upphovsmannen själv överlåter den immateriella rättigheten, är både bruksavgiften (till exempel royalty eller hyra) och ägarrättighetens överlåtelsepris förvärvsinkomst.

Om rättigheten har förvärvats genom arv eller testamente, utgör inkomsten av denna kapitalinkomst (ISkL 52 §). Den inkomst som kumuleras på basis av den immateriella rättigheten utgör kapitalinkomst, även om den skattskyldige köpt eller på annat sätt förvärvat en immateriell rättighet mot vederlag. Om den immateriella rättigheten däremot har donerats till en skattskyldig, är den bruksavgift som erhålls eller överlåtelsepriset förvärvsinkomst.

Beskattningen av inkomster från överlåtelse av immateriella rättigheter behandlas närmare i Skatteförvaltningens anvisning Beskattning av inkomster från immateriella rättigheter. Där har också beskattningen av inkomst från försäljning av en internetadress behandlats och det har konstaterats att försäljningsinkomsten inte beskattas som överlåtelsevinst.

2.4 Skattepliktiga överlåtelsevinster

Den del av försäljningspriset på egendom som ska beskattas kallas överlåtelsevinst. Samtliga vinster från överlåtelse av egendom är skattepliktiga, om dessa inte särskilt har föreskrivits som skattefria. Enligt ISkL 45 § 1 mom. utgör vinst som erhållits vid överlåtelse skattepliktig kapitalinkomst.

Utöver vinster från överlåtelse av egendom är skattepliktiga kapitalinkomster även till exempel hyresinkomster och inkomster från virkesförsäljning. Skattesatsen på den skattskyldiges sammanräknade kapitalinkomster är 30 procent, om de beskattningsbara kapitalinkomsterna uppgår till högst 30 000 euro. Till den överskridande delen är skattesatsen 34 procent (ISkL 124 § 2 mom.)

Exempel 1

Försäljningspriset på en fastighet är 100 000, inköpspriset 70 000, utgifter för ombyggnad 10 000 och försäljningskostnader 1 000. Överlåtelsevinsten är 19 000. Skattebeloppet är 5 700 (19 000 x 30 %), om den skattskyldige inte har några andra kapitalinkomster.

2.5 Helt eller delvis skattefria överlåtelser

I 48 och 49 § i inkomstskattelagen finns bestämmelser om när överlåtelsevinsten helt eller delvis kan vara skattefri. Skattefria är under de förutsättningar som anges i lag vinst från överlåtelse av egen bostad och vinst som uppstår vid en generationsväxling.

Enligt bestämmelserna är överlåtelsevinsterna på sedvanligt bohag skattefria upp till 5 000 euro. Skattefria är dessutom de överlåtelsevinster som en fysisk person och ett dödsbo fått till den del överlåtelsepriserna på egendom som överlåtits under skatteåret totalt uppgår till högst 1 000 euro.

Vinsten från överlåtelse av fast egendom för ett skyddsområde som avses i naturvårdslagen (1096/1996) är inte skattepliktig inkomst till den del fastigheten byts mot en annan fastighet. En överlåtelse av fastighet till kommunen har även föreskrivits som temporärt skattefri (ISkL 48 a §). Skattefriheten gällde överlåtelser under perioden 1.10.2013–31.12.2014.

Vinst som uppkommit vid tvångsinlösen och överlåtelser till sådana offentliga samfund som anges i lagen är delvis skattefri.

Helt eller delvis skattefria överlåtelsevinster behandlas närmare i följande av Skatteförvaltningens anvisningar:

- Beskattning av överlåtelse av värdepapper

- Skattefri överlåtelse av egen bostad

- Beskattning av överlåtelsevinster och -förluster för dödsbon

- Helt eller delvis skattefria överlåtelsevinster i personbeskattningen

- Beskattning av generationsväxlingar vid gårdsbruksenheter

- Generationsväxling i personbolag och enskilda rörelser i beskattningen

- Generationsväxling i ett aktiebolag i beskattningen

2.6 Avdragbara överlåtelseförluster

Enligt inkomstskattelagen 50 § 1 mom. är förluster som har uppkommit vid överlåtelse av egendom avdragbara, om dessa inte särskilt har föreskrivits som icke-avdragbara. En avdragbar överlåtelseförlust dras av från den skattskyldiges vinst från överlåtelse av egendom och förluster från och med år 2016 också från andra kapitalinkomster under skatteåret och fem år därefter. Överlåtelseförluster behandlas närmare i kapitel 13 i anvisningen.

3 Betydelsen av fördelning i förvärvskällor vid beskattningen av överlåtelsevinster

3.1 Allmänt om fördelningen i olika förvärvskällor

Det finns tre förvärvskällor i inkomstbeskattningen: näringsverksamhetens förvärvskälla, jordbrukets förvärvskälla samt personlig inkomst, som också kallas förvärvskällan för annan verksamhet. Fördelningen i förvärvskällor gäller både fysiska personer och juridiska personer.

Bestämmelser om uträkningen av resultatet av näringsverksamhetens förvärvskälla finns i lagen om beskattning av inkomst av näringsverksamhet (360/1968, NärSkL). Bestämmelser om uträkning av jordbruksresultat finns i inkomstskattelagen för gårdsbruk (543/1967, GårdsSkL) och resultat av förvärvskällan för annan verksamhet i inkomstskattelagen.

Näringsverksamhetens förvärvskälla omfattar affärs- och yrkesverksamhet. Jordbrukets förvärvskälla omfattar egentligt jordbruk och specialjordbruk eller sådan verksamhet i anknytning till jord- och skogsbruk som inte ska betraktas som en separat rörelse, dvs. som näringsverksamhet. Personlig inkomst omfattar all annan verksamhet som inte är näringsverksamhet eller jordbruk.

Ibland är det svårt att avgöra huruvida en överlåtelse ska beskattas som en överlåtelsevinst enligt inkomstskattelagen eller som inkomst av näringsverksamhet enligt lagen om beskattning av inkomst av näringsverksamhet. Dessa gränsdragningssituationer behandlas kort i kapitlen 3.2 och 3.3.

En överlåtelsevinst utgör skattepliktig inkomst oavsett vilken av de två ovan nämnda lagarna som ska tillämpas på överlåtelsen. Vid uträkning av överlåtelsevinsten kan dock den presumtiva anskaffningsutgiften tillämpas endast när beskattningen verkställs enligt inkomstskattelagen. Vid beskattning enligt inkomstskattelagen beskattas överlåtelsevinsten alltid som kapitalinkomst. Inkomst av näringsverksamhet indelas i sin tur för beskattning som förvärvs- och kapitalinkomst utifrån nettoförmögenheten för det föregående skatteåret.

En närmare beskrivning av beskattningen av inkomst av näringsverksamhet och fördelningen av inkomsten i förvärvs- och kapitalinkomster finns i Skatteförvaltningens anvisningar som gäller beskattning av inkomst av näringsverksamhet och i anvisningen Näringsverksamhetens nettoförmögenhet i beskattningen.

Indelningen i olika förvärvskällor i samfundsbeskattningen slopas fr.o.m. skatteåret 2020 (se meddelandet Indelningen i förvärvskällor för samfund slopas fr.o.m. skatteåret 2020). Senare på sommaren 2019 publiceras en separat anvisning om reformen.

3.2 Byggverksamhet och fastighetsförädling

I rättspraxis har förvärvet av ett stort fastighetsobjekt (41 bostadslägenheter) och det aktiva påverkandet av åtgärder genom vilka fastighetens väsentliga värdestegring möjliggjordes betraktats som näringsverksamhet (HFD:2011:79). I detta fall hade man grundat ett bostadsaktiebolag, medverkat till en ändring av planen, genomfört ändringar och saneringar vid fastigheten samt inhämtat planerings- och bygglov för dessa. Gränsdragningen mellan näringsverksamhet och annan verksamhet har behandlats i ställningstagandet Försäljning av lägenhetsaktier – gränsdragning mellan förvärvskällan för näringsverksamhet och förvärvskällan för annan verksamhet.

I beslutet HFD:2009:50 betraktades däremot inte att förvärvet av ett höghus, ändringen till ett bostadsaktiebolag och försäljningen av lägenheterna, som genomfördes av några personer som ett gemensamt projekt, var näringsverksamhet eftersom verksamheten inte ansågs vara kontinuerlig och att reparationen och den övriga fastighetsförädlingen före försäljningen av lägenheterna ansågs vara obetydlig.

I beslutet HFD 2014:200 hade två makar 29.4.2009 sålt ett egnahemshus som de själva byggt och som de före överlåtelsen hade använt som sin bostad under cirka tre och ett halvt års tid. Makarna hade tidigare, 29.6.2004 och 22.11.1999, sålt två andra egnahemshus som de likaså själva byggt. Husen var belägna i samma bostadsområde.

Makarna hade inte själva arbetat inom byggbranschen eller deltagit i näringsverksamhet inom denna bransch. De ansågs inte bedriva näringsverksamhet enbart på den grunden att de överlåtit ett tredje egnahemshus som de själva byggt eller låtit bygga och i vilket de före överlåtelsen hade bott i över två år utan avbrott. När andra grunder för att se verksamheten som näringsverksamhet inte framkom i ärendet, tillämpades inkomstskattelagens bestämmelser på vinsten från överlåtelsen av bostaden. Med stöd av 48 § 1 mom. 1 punkten i inkomstskattelagen var överlåtelsevinsten inte skattepliktig inkomst för makarna.

3.3 Värdepappershandel

Privatpersoners placeringsverksamhet som karakteriseras av långvariga aktieinnehav kan i regel inte betraktas som näringsverksamhet, även om verksamheten bedrivs i stor skala. Högsta förvaltningsdomstolen ansåg att den relativt aktiva värdepappershandel som en fysisk person bedrev som sin bisyssla utgjorde näringsverksamhet på vilken inkomstskattelagens bestämmelser om beskattning av överlåtelsevinst skulle tillämpas (HFD 2000:67).

Värdepappershandeln som en privatperson bedriver som sin huvudsyssla kan i vissa situationer uppnå en sådan omfattning och aktivitetsnivå att handeln kan betraktas som näringsverksamhet. För att vara näringsverksamhet ska värdepappershandeln vara kontinuerlig, planmässig och aktiv, medföra en ekonomisk risk (till exempel högt skuldkapitalbelopp) samt sträva efter vinst. Det är dock inte möjligt att sätta upp några eurogränser för näringsverksamhet, utan verksamheten ska bedömas som en helhet utifrån de ovan nämnda kännetecknen.

Värdepappersplaceringar behandlas i anvisningen Förvärvskälla för värdepappersplacering.

3.4 Överlåtelser enligt inkomstskattelagen och inkomstskattelagen för gårdsbruk

Bestämmelserna om överlåtelsevinst i inkomstskattelagen tillämpas på vinster från överlåtelse av annan egendom än den som hör till näringsverksamhet. Enligt inkomstskattelagen beskattas således även vinst vid överlåtelse av en gårdsbruksenhet eller del därav (GårdsSkL 21 §). Om försäljningen av en gårdsbruksenhet eller en del av den inkluderar en byggnad eller en konstruktion som hör till gårdsbruksenheten, tillämpas även bestämmelserna i inkomstskattelagen på överlåtelsevinsten. I bestämmelserna avses med gårdsbruksenhet en självständig ekonomisk enhet på vilken jord- eller skogsbruk bedrivs (GårdsSkL 2 § 2 mom.).

Överlåtelsepris för en byggnad, konstruktion eller del därav som hör till jordbruket utgör enligt inkomstskattelagen för gårdsbruk skattepliktig inkomst av jordbruk, om denna egendom säljs separat utan mark (GårdsSkL 5 § 1 mom. 2 punkten). Bestämmelserna i inkomstskattelagen för gårdsbruk tillämpas även på överlåtelsepriser för bland annat maskiner, redskap och anordningar (GårdsSkL 5 § 1 mom. 3 punkten).

I beslutet HFD 14.9.2001 liggare 2183 som gäller aktier är det fråga om gränsdragningen mellan förmögenhet som hör till gårdsbruksenheten och personlig förmögenhet. I de förhållanden som avses i beslutet utgjorde aktierna personlig förmögenhet eftersom aktieinnehavet inte var nödvändigt med tanke på jordbruksdriften.

Då det gäller överlåtelse av aktier som hör till jordbrukets anläggningstillgångar har man i rättspraxis (HFD 2003:76) ansett att bestämmelsen i GårdsSkL 4 § ska tillämpas så att till jordbrukets nettoinkomst räknas endast beloppet av den skattepliktiga överlåtelsevinst som räknats ut enligt bestämmelserna i inkomstskattelagen. Vid uträkningen av överlåtelsevinsten drogs den presumtiva anskaffningsutgiften av enligt ISkL 46 § 1 mom.

Bestämmelserna om överlåtelsevinst i inkomstskattelagen tillämpas på vinster från överlåtelse av byggnader, maskiner och inventarier inom ett skogsbruk.

4 Vem beskattas för överlåtelsevinst?

4.1 Fysiska personer

Varje fysisk person är en separat skattskyldig. Ägaren av nyttigheten som överlåts beskattas för överlåtelsevinsten. Ägaren anses vara den i vars namn egendomen har förvärvats genom ett lagligt förvärv (namnprincipen). Genom finansiering av en affär som görs i någon annans namn skapas inget ägarförhållande till föremålet för finansiären. I dessa fall ger finansiären antingen en gåva eller ett lån till köparen.

I fråga om en överlåtelse av samägd egendom beskattas varje ägare för den andel som hen hade i egendomen som överläts. Hur delägarna förvärvat egendomen, anskaffningsutgiften och utgifterna för förvärvandet av vinsten kan dock variera. I kapitel 8.2.1 beskrivs hur utgifterna för grundlig förbättring av ett samägt föremål påverkar anskaffningsutgiften hos aktieägarna.

Särbeskattning gäller även makar samt föräldrar och barn. Överlåtelsevinsten från försäljning av en nyttighet familjemedlemmar äger tillsammans räknas således ut separat för var och en. Om den överlåtna egendomen till exempel är sedvanligt bohag som makarna ägt tillsammans, uppgår respektive makes skattefria andel av överlåtelsevinsten till 5 000 euro per år (ISkL 48 §).

En person som under skatteåret inte har bott i Finland kan här beskattas för vissa överlåtelsevinster, om inget annat följer av bestämmelserna i skatteavtalen. Dessa omfattar vinst från överlåtelse av en fastighet som är belägen här eller från aktier eller andelar i ett finskt bostadsaktiebolag eller annat aktiebolag eller andelslag, av vars samtliga tillgångar mera än 50 procent utgörs av en eller flera fastigheter som är belägna här (10 § 10 punkten i ISkL).

4.2 Dödsbo

Dödsbon beskattas som särskilda skattskyldiga (ISkL 17 § 2 mom.). Vinsten från överlåtelse av egendom som hör till ett oskiftat dödsbo beskattas som dödsboets inkomst. En andel i ett oskiftat dödsbo utgör delägarens lösa egendom, och vinsten från överlåtelse av den är delägarens inkomst.

När dödsboet har skiftats beskattas delägarna för överlåtelsevinsten, och ägartiden för egendomen räknas från och med arvlåtarens dödsdag. Om dödsboet har skiftats delvis, utgör överlåtelsevinsten från egendomen som redan skiftats inkomst som beskattas hos delägarna (HFD 1992-B-521) och överlåtelsevinsten på den oskiftade egendomen skattepliktig inkomst för dödsboet.

Närmare information om beskattning av överlåtelsevinster för dödsbon finns i anvisningen Beskattning av överlåtelsevinster och -förluster för dödsbon och Generationsväxling i arvssituationer. Senare publiceras en separat anvisning om beskattning av överlåtelse av andel i ett dödsbo.

4.3 Beskattningssammanslutning

Med beskattningssammanslutning avses konsortier som två eller flera personer har bildat för att bruka eller förvalta en fastighet (ISkL 4 § 1 mom. 2 punkten). En beskattningssammanslutning uppstår när minst två personer äger en fastighet tillsammans. Om två makar äger en fastighet tillsammans, uppstår ingen beskattningssammanslutning.

En beskattningssammanslutning är inget rättssubjekt som kan förvärva egendom eller ta en skuld i eget namn. En beskattningssammanslutning är inte heller en särskild skattskyldig. I beskattningen är den enbart ett beräkningssubjekt för vilket inkomsterna och utgifterna fastställs: Beskattningssammanslutningens inkomst eller förlust fördelas mellan delägarna i proportion till deras andelar.

När delägarna i en beskattningssammanslutning överlåter en kvotdel av en fastighet beskattas varje delägare separat för sin överlåtelse. Överlåtelse av gemensamt ägd egendom behandlas i kapitlen 4.1 och 8.2.1.

4.4 Allmännyttigt samfund

Ett allmännyttigt samfund som avses i inkomstskattelagen 22 § är skattskyldigt endast för näringsinkomst och dessutom för vissa fastighetsinkomster till kommunen eller församlingen (ISkL 23 §). Inkomster från försäljning av annan egendom än den som hör till näringsverksamheten är skattefria för ett allmännyttigt samfund.

5 Beräkning av överlåtelsevinst

5.1 Överlåtelsepris

För uträkningen av beloppet av överlåtelsevinst måste man reda ut överlåtelsepriset på egendomen. Överlåtelsepriset är ett vederlag som överlåtaren av egendomen får från överlåtelsen. Vid uträkningen av överlåtelsevinsten betraktas som överlåtelsepris det faktiska överlåtelsepriset på egendomen. Överlåtelsepriset framgår i allmänhet klart av köpebrevet för egendomen. Överlåtelsepriset på egendom som överlåtits genom en affär är den köpeskilling som erhållits i pengar eller annat vederlag. I praktiken framgår det exakta beloppet inte alltid av köpebrevet eller också kan köpeskillingen bestå av olika poster.

Om köparen i samband med affären övertagit det finansiella ansvaret för säljarens skulder eller för räntorna på skulden innan köpebrevet undertecknades, har dessa prestationer ansetts utgöra en del av köpesumman (till exempel HFD 1988-B-560).

Depositionskapitalet och -räntan beaktades inte som avdrag från köpeskillingen i ett fall där en del av köpeskillingen hade deponerats som säkerhet för skulder som köparna hade tagit för att betala köpeskillingen och depositionen på grund av köparnas insolvens hade använts som betalning för deras skulder (HFD 1994-B-536).

I företagsaffärer kan en del av köpeskillingen deponeras för en viss tid på ett escrow-konto. Meningen med depositionen är att möjliggöra en säker och smidig behandling av sådana grunder som upptäcks inom utsatt tid och som minskar köpeskillingen. Köpeskillingen frisläpps från escrow-kontot till säljaren eller en del av köpeskillingen återbetalas till köparen på basis av en utredning. En escrow-deposition i inkomstbeskattningen påverkar inte beskattningen av överlåtelsevinst, utan som köpårets överlåtelsepris betraktas hela den avtalsenliga köpeskillingen. Om köpeskillingen dock enligt avtalets villkor nedsätts, kan säljaren begära att beloppet av överlåtelsevinst ska rättas. Rättelsen ska göras inom de utsatta tider som gäller för ändringssökande.

Beskattningen av överlåtelsevinst kan ändras på grund av en begäran om omprövning om köpeskillingen har nedsatts med ett domstolsbeslut eller om parterna har avtalat om nedsättningen av köpeskillingen under omständigheter där domstolen skulle ha kunnat förordna att köpeskillingen ska nedsättas. Om köpeskillingen som blivit kvar som skuld går slutgiltigt förlorad exempelvis på grund av köparens insolvens kan beskattningen av överlåtelsevinsten hos säljaren rättas oberoende av om köpeavtalet har ändrats eller inte. Nedsättningen av köpeskillingen minskar också köparens anskaffningsutgift för egendomen. Om köparen redan beskattats för vidareförsäljningen av egendomen innan rättelsen av beskattningen av säljaren, höjs beskattningen av hens överlåtelsevinst i dessa fall med anledning av bestämmelsen om följdändringar (75 § i lagen om beskattningsförfarande 75 §).

Till beräkningsgrunden för skatt som ska betalas vid överlåtelsebeskattningen vid överlåtelse av aktier i bostads- eller fastighetsbolag räknas sedan 1.3.2013 köpeskillingen samt den bolagslåneandel som hänför sig till de överlåtna aktierna. I beskattningen av överlåtelsevinsten räknas dock inte till överlåtelsepriset på aktierna den andel av bolagslånen som hänför sig till aktierna vid överlåtelsetidpunkten.

Det slutliga beloppet av köpeskillingen kan i köpebrevet vara bundet till någon osäker omständighet som förverkligas i framtiden. Denna typ av ändringar i överlåtelsepriset behandlas nedan i kapitel 6.

5.2 Beloppet av överlåtelsevinst

Vinst som erhållits vid en egendomsöverlåtelse beräknas så att man från överlåtelsepriset drar av det sammanlagda beloppet av den oavskrivna delen av anskaffningsutgiften för egendomen och utgifterna för förvärvandet av vinsten. Anskaffningsutgiften för egendom behandlas närmare i kapitel 8 och utgifterna för förvärvande av vinst i kapitel 9.

Om den överlåtna egendomen har förvärvats genom flera förvärv, beräknas överlåtelsevinsten separat för varje förvärv. Med förvärv avses här aktieköp, mottagna gåvor eller arv eller andra sätt att förvärva egendom. Detta behandlas mer ingående i kapitel 5.4.

När man räknar ut överlåtelsevinsten beaktas anskaffningsutgiften och överlåtelsepriset till deras nominella belopp. Värdestegring av egendom som beror på inflation beaktas inte separat såsom en faktor som minskar försäljningsvinsten. En eventuell ändring i det reella penningvärdet påverkar således inte uträkningen av överlåtelsevinsten, även om egendomen förvärvats för länge sedan.

I stället för det sammanlagda beloppet av den oavskrivna anskaffningsutgiften och utgifterna för förvärvande av vinsten kan en fysisk person, ett inhemskt dödsbo och en samfälld förmån emellertid tillämpa den så kallade presumtiva anskaffningsutgiften. Den hjälper i situationer där anskaffningsutgiften inte är känd eller den har förblivit obetydlig till följd av reell värdestegring eller inflation. Den presumtiva anskaffningsutgiften kan tillämpas enbart när överlåtelsevinsten beskattas enligt inkomstskattelagen. Den presumtiva anskaffningsutgiften behandlas mer ingående i kapitel 10.

En anskaffningsutgift som har betalats i finska mark räknas om i euro så att man dividerar anskaffningsutgiften i mark med den fasta omräkningsfaktorn 5,94573. Om anskaffningsutgiften för egendomen har betalats i någon annan valuta än euro, räknas anskaffningsutgiften om i euro enligt Europeiska centralbankens officiella växelkurs den dag då anskaffningsutgiften uppstod, om ingen annan utredning finns. Om överlåtelsepriset på motsvarande sätt har mottagits i någon annan valuta än euro, räknas överlåtelsepriset om i euro enligt Europeiska centralbankens officiella växelkurs den dag då överlåtelsepriset mottogs, om ingen annan utredning finns.

5.3 Beloppet av överlåtelsevinst vid byte

Det är frågan om byte mot vederlag till exempel om två syskon som tillsammans äger två fastigheter på basis av halva andelar upplöser sitt samägande så att båda får en fastighet. En överlåtelse mot vederlag sker också bland annat vid ett skifte av en tillandning, om inlösningsförfarandet tillämpas vid verkställigheten av skiftet.

Vid ett byte överlåter båda parterna egendom till varandra. Vid byte är det gängse värdet på egendomen vid överlåtelsetidpunkten det överlåtelsepris som har betalats för den överlåtna egendomen. Om överlåtaren får en mellanskillnad vid bytet, ingår i överlåtelsepriset den erhållna egendomen och beloppet av mellanskillnaden. Om överlåtaren betalar en mellanskillnad vid bytet, uppgår överlåtelsepriset till det gängse värdet av egendomen vid överlåtelsetidpunkten med avdrag för beloppet av den betalda mellanskillnaden.

Exempel 2

Anders överlåter en sommarstugefastighet till Berta. Sommarstugefastighetens gängse värde vid överlåtelsen är 100 000 euro. Som vederlag för fastigheten överlåter Berta en obebyggd tomt, 1 000 aktier i Bolag Ab och 2 700 euro i kontanter till Anders. Det gängse värdet på den obebyggda tomten är 70 000 euro och värdet på 1 000 aktierna i Bolag Ab är 27 300 euro.

Anders har i sinom tid betalat 60 000 euro för sommarstugefastigheten och betalat på köpet en överlåtelseskatt om 2 400 euro. Anskaffningsutgiften för sommarstugefastigheten är 62 400 euro (60 000 euro + 2 400 euro = 62 400 euro).

Överlåtelsepriset som Anders får på sommarstugefastigheten är 100 000 euro (70 000 euro + 27 300 euro + 2 700 euro = 100 000 euro). Överlåtelsen av sommarstugefastigheten ger Anders en vinst på 37 600 euro (100 000 euro – 62 400 euro = 37 600 euro).

En gång i tiden har Berta betalat 30 000 euro för den obebyggda tomten och 40 000 euro för aktierna i Bolag Ab. Som överlåtelsepris på tomten och aktierna i Bolag Ab får Berta 97 300 euro (Anders fastighet). För Berta uppstår en överlåtelsevinst om 40 000 euro på tomten (70 000 – 30 000 = 40 000 euro) och en överlåtelseförlust om 12 700 euro på aktierna i Bolag Ab (27 300 euro – 40 000 euro = –12 700 euro).

Vid fastställandet av överlåtelsevinsten för bytet betraktas som överlåtelsepris högst det gängse värdet på det överlåtna föremålet samt beloppet på en eventuell mellanskillnad. Om det föremål som erhållits som vederlag är mer värdefullt än det föremål som överlåtits vid bytet och ingen mellanskillnad betalas, anses värdeskillnaden i allmänhet utgöra en gåva.

Upplösning av samägandet betraktades som en överlåtelse av bytesnatur, då ägarna sinsemellan ämnade dela aktierna som berättigade till besittning av flera aktielägenheter, vilka aktier de ägde gemensamt (HFD 2001:48). Avsikten var att upplösningen skulle ske så att var och en genom arrangemanget fick ensam äganderätt till aktier som berättigade till besittning av vissa aktielägenheter och samtidigt överlät sin andel av lägenheterna till vilka de andra skulle få ensam äganderätt.

I beskattningen av vinst från överlåtelse av egendom ansågs ett förvärv inte ha ägt rum då samägandet av kvotdelar av aktier i ett aktiebolag hade upplösts genom att aktierna delats jämnt mellan samägarna (HFD 1981 II 566). Principen som framgår av beslutet kan i motsvarande fall tillämpas på upplösningar av samägande av aktier.

Frivilligt ägobyte i enlighet med 58 § 1 mom. i den gällande fastighetsbildningslagen var inte en överlåtelse som avses i 32 § i inkomstskattelagen (HFD 2006:81). Som utjämningspost används inte i ägobyte enligt fastighetsbildningslagen penningprestationer som är större än ringa.

Överlåtelse av egendom har inte ansetts äga rum, om ägaren i enlighet med lagen om samfällda skogar inkluderar en skogsfastighet i den samfällda skogen mot sin andel av den samfällda skogen (HFD: 2002:83). I motiveringen till beslutet konstateras att en samfälld skog med tanke på fastighetsskiftet är ett gemensamt område för fastigheterna. Den hör i kvotdelar till de fastigheter som har andelar i den samfällda skogen. En överlåtelse av en andel i ett samfällt område och således även en andel i en samfälld skog beskattas på samma sätt som en fastighetsöverlåtelse.

5.4 Hur en stegvis mottagen äganderätt påverkar beräkningen av överlåtelsevinst och -förlust – blandat förvärv

Om den överlåtna egendomen har mottagits eller förvärvats i flera olika faser, anses varje äganderätt som har kommit till genom förvärven ha ett eget anskaffningspris och ägartid. Då anses den sammanlagda överlåtelsevinsten eller -förlusten bestå av varje ägarandels respektive vinst eller förlust. Det är också motiverat att deklarera varje överlåtelse av ägarandel separat.

När man säljer egendom som har förvärvats stegvis genom flera separata förvärv, ska också den presumtiva anskaffningsutgiften beräknas separat för varje förvärv. Då anses ägartiden för varje enskilt förvärv börja självständigt vid förvärvstidpunkten. Ett undantag till denna huvudregel är situationen där markbottnen hade förvärvats eller arrenderats tidigare genom en överförbar arrenderätt och byggnaden hade uppförts senare (HFD 1970-II-523). I ett sådant undantagsfall som gäller byggandet beräknas också ägartiden för byggnaden från anskaffningstiden för mark eller tiden då arrendeavtalet ingicks.

Egendomen kan bestå av flera olika delar om makar köper egendom från varandra antingen genom sedvanliga köp eller löser in den andras andel av egendomen vid avvittring med medel som inte omfattas av giftorätten. Till enskild egendom som inte omfattas av giftorätten hör inte bara beloppet av lån som tecknats för inlösen, utan också medlen som förblir utanför giftorätten med stöd av ett äktenskapsförord, gåvobrev eller testamente. Avvittring och vad som anses utgöra enskild egendom behandlas i anvisningen Ägarbyten vid avvittring och överlåtelsebeskattningen i anslutning till dessa.

Exempel 3

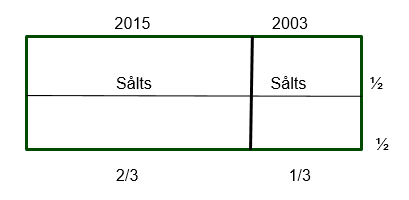

A och dennes far köpte år 2003 en gemensam sommarstugefastighet för 100 000 euro. A:s andel av köpesumman var 50 000 euro. A köpte sin fars halva år 2015 för 80 000 euro, som då godkändes som det gängse värdet.

A sålde sommarstugefastigheten år 2019 för 200 000 euro. A:s överlåtelsevinst beräknas i två delar.

Del 1 (anskaffningen år 2003, ½)

| försäljningspris | 100 000 | (½ x 200 000) |

| anskaffningspris eller | 50 000 | (50 000) |

| presumtiv anskaffningsutgift 40 % | (40 000) | (40 % x 100 000) |

| VINST | 50 000 |

Del 2 (anskaffningen år 2015, ½)

| försäljningspris | 100 000 | (½ x 200 000) |

| anskaffningspris eller | 80 000 | (80 000) |

| presumtiv anskaffningsutgift 20 % | (20 000) | (20 % x 100 000) |

| VINST | 20 000 |

Den sammanlagda försäljningsvinsten från sommarstugan är alltså 70 000 euro (50 000 + 20 000).

Om försäljningen gäller endast en del av föremålet, fastställs försäljningspriset, anskaffningsutgiften samt de presumtiva anskaffningsutgifterna enligt relativa andelar.

Exempel 4

A köpte år 2003 en gemensam sommarstugefastighet tillsammans med hens två syskon och betalade 50 000 euro för sin tredjedel (värdet på hela fastigheten var 150 000 euro). A köpte sina syskons andelar 1/3 + 1/3 år 2015 för 160 000 euro, som då godkändes som det gängse värdet (värdet på hela fastigheten var 240 000 euro).

A sålde hälften av sommarstugefastigheten för 140 000 euro år 2019 till sin nya make (värdet på hela fastigheten var 280 000 euro). A:s överlåtelsevinst beräknas i två delar. Till båda andelar hänförs anskaffningsutgift från såväl det tidigare som det senare förvärvet.

Del 1 (anskaffningen år 2003, 1/3)

| försäljningspris | 46 667 | (1/3 x 140 000) |

| anskaffningspris (1/3) | 8 333 | (1/3 x 1/2 x 50 000) |

| anskaffningspris (1/3) | 26 667 | (1/3 x 1/2 x 160 000) |

| presumtiv anskaffningsutgift 40 % | (18 667) | (40 % x 46 667) |

| VINST | 11 667 |

Del 2 (anskaffningen år 2015, 2/3)

| försäljningspris | 93 333 | (2/3 x 140 000) |

| anskaffningspris (2/3) | 16 667 | (2/3 x 1/2 x 50 000) |

| anskaffningspris (2/3) | 53 333 | (2/3 x 1/2 x 160 000) |

| presumtiv anskaffningsutgift 20 % | (18 667) | (20 % x 93 333) |

| VINST | 23 333 |

Den sammanlagda försäljningsvinsten från en halv sommarstuga är alltså 35 000 euro (11 667 + 23 333).

5.4.1 Överlåtelse av egendom som har arvsbeskattats efter båda föräldrars död

Egendomen består av delar som har förvärvats vid olika tidpunkter exempelvis när man har ärvt egendomen från sina föräldrar eller från endast den ena av föräldrarna då båda två har avlidit (HFD 2007:21, Finlex).

HFD 2007:21

A:s far hade avlidit år 1978 och hans mor år 2001. Modern hade ensam haft lagfart på en fastighet. Fadern och modern hade haft giftorätt i varandras egendom. Avvittring hade inte förrättats mellan makarna. A sålde fastigheten år 2004. Vid beräkningen av den överlåtelsevinst som skulle räknas som inkomst för A skulle som anskaffningsutgift för den ena halvan av fastigheten – när hänsyn togs till att A:s far hade avlidit år 1978 – betraktas 50 procent av överlåtelsepriset för denna fastighetshalva och inte det lägre värde som hade fastställts vid arvsbeskattningen efter fadern.

Anskaffningsutgiften för båda hälfterna ska fastställas separat så att det arvsbeskattningsvärde som fastställts för den ena hälften jämförs med den presumtiva anskaffningsutgift som beräknas för den del av överlåtelsepriset som hänför sig till denna hälft, och som anskaffningsutgift betraktas det belopp som är högre. Den presumtiva anskaffningsutgiftens storlek fastställs separat för båda halvorna enligt respektive makens dödsdatum. Dessa anskaffningsutgifter för båda halvorna räknas ihop och det sammanlagda beloppet dras av från överlåtelsepriset på egendomen.

Exempel 5

A:s far hade avlidit år 1988 och hans mor år 2004. A:s far hade ensam ägt bostadsaktier. Makarna hade dock haft giftorätt till varandras egendom. I arvsbeskattningen som verkställdes efter A:s far hade arvsbeskattningsvärdet på bostadsaktierna fastställts till 40 000 euro (halvans värde 20 000 euro). Någon avvittring hade inte förrättats mellan A:s mor och far innan modern avled. I arvsbeskattningen som verkställdes efter A:s far hade arvsbeskattningsvärdet på bostadsaktierna fastställts till 140 000 euro (halvans värde 70 000 euro).

År 2006 säljer det oskiftade dödsboet efter fadern bostadsaktierna för 150 000 euro. Anskaffningsutgiften beräknas så att det arvsbeskattningsvärde på 20 000 euro som har fastställts för den ena halvan (i arvsbeskattningen efter A:s far) jämförs med den presumtiva anskaffningsutgift (75 000 x 40 % =) 30 000 euro som har beräknats på överlåtelsepriset för den andra halvan (150 000 : 2 =) 80 000 euro. Som anskaffningsutgift betraktas det högre av dessa belopp, dvs. 30 000 euro. Det arvsbeskattningsvärde på 70 000 euro som fastställdes för den andra halvan (i arvsbeskattningen efter A:s mor) är högre än den presumtiva anskaffningsutgift som beräknades på överlåtelsepriset på halvan (75 000 euro x 20 % = 15 000 euro), och därför anses arvsbeskattningsvärdet på 70 000 euro vara anskaffningsutgiften. Anskaffningsutgifterna räknas ihop och det sammanlagda beloppet (70 000 euro + 30 000 euro =) 100 000 euro dras av från överlåtelsepriset för bostadsaktierna, dvs. 150 000 euro. Överlåtelsevinsten är 50 000 euro.

Överlåtelsevinsten beräknas på samma sätt oavsett vilken av makarna (den av makarna som ägt egendomen eller den andra) som avlidit först. Överlåtelsevinsten beräknas också på samma sätt oavsett om egendomen säljs av det oskiftade dödsboet eller om egendomen före försäljningen skiftats i ett arvskifte. Överlåtelsebeskattningen av oskiftade dödsbon behandlas mer ingående i anvisningen Beskattning av överlåtelsevinster och -förluster för dödsbon i kapitel 2.3.5 (Inverkan på överlåtelsevinstbeskattningen av en avvittring som före en överlåtelse förrättats mellan makars dödsbon eller mellan dödsbo och efterlevande make).

Om egendom överlåts före arvskiftet, räknas överlåtelsevinsten som inkomst för det oskiftade dödsboet efter maken som ägde egendomen. Om en arvtagare överlåter egendom efter att hen fått den i ett arvskifte, räknas vinsten som hens inkomst i beskattningen.

Om arvtagaren inte är sina föräldrars enda bröstarvinge kan hen vid arvskiftet efter ett dödsbo eller båda föräldrars samtida arvskifte lösa in en egendomspost för sig själv genom att betala vederlag till de andra arvingarna från medel som inte ingår i boet. Då uppstår separata grunder för ägande från arven efter båda föräldrar och dessutom från inlösningen vid arvskiftet (se också Beskattning av överlåtelsevinster och -förluster för dödsbon och Beskattning av överlåtelse av dödsboandel).

5.5 Tillägg till överlåtelsevinsten eller -priset

5.5.1 Skogsavdrag

Vid uträkning av överlåtelsevinsten för skog ska till överlåtelsevinsten läggas beloppet av skogsavdrag som har gjorts med stöd av 55 § i ISkL (ISkL 46 § 8 mom.). Till överlåtelsevinsten eller -förlusten läggs dock högst ett belopp som motsvarar 60 procent av anskaffningsutgiften för skogen.

Skogsavdraget var tidigare fastighetsspecifikt, men från och med skatteåret 2009 räknas det ut separat för varje skattskyldig. Till överlåtelsevinsten räknas från och med 2009 beloppet av skogsavdraget specifikt för varje skattskyldig.

Exempel 6

År 2008 köpte Anders skogsfastigheten A och 2005 skogsfastigheten B. Anskaffningsutgiften för fastighet A uppgick till 100 000 euro och för fastighet B till 50 000 euro. Grunden för skogsavdraget blir således 150 000 x 60/100 = 90 000 euro.

År 2013 sålde han virke till ett värde på 80 000 euro från fastighet A och fick göra ett skogsavdrag på 48 000 euro. År 2014 säljer han fastighet B för 50 000 till "en obekant" (det är inte fråga om en generationsväxling).

Någon vinst skulle annars inte uppkomma till följd av överlåtelsen av fastighet B, men från beloppet av skogsavdraget läggs 30 000 euro till överlåtelsevinsten (högst 60 procent av anskaffningsutgiften för fastighet B), även om något virke inte har sålts från fastighet B.

Från det skogsavdrag som har använts ska 18 000 euro läggas till en eventuell senare överlåtelsevinst för fastighet A.

Mer information om hur det använda skogsavdraget påverkar uträkningen av överlåtelsevinsten finns i anvisningen Skogsavdrag.

5.5.2 Överlåtelse av bolagsandelar

Vid uträkning av den vinst som erhållits vid överlåtelse av en andel i ett öppet bolag eller kommanditbolag ska till överlåtelsevinsten läggas det belopp varmed bolagsmannens privatuttag sammanlagt har överskridit summan av hans årliga vinstandelar och hans investeringar i bolaget (ISkL 46 § 4 mom.).

Mer information om beskattningen av överlåtelsevinst för bolagsandelar finns i anvisningen Överlåtelse av bolagsandel vid inkomstbeskattningen och gåvobeskattningen.

5.5.3 Skadestånd som läggs till överlåtelsepriset

Har egendom medan den varit i den skattskyldiges besittning drabbats av skada för vilken hen har fått ersättning, ska ersättningen enligt ISkL 46 § 5 mom. läggas till överlåtelsepriset. Ersättningen läggs till för överlåtelseåret och de fem föregående åren, om inte ersättningen har använts för att ersätta eller iståndsätta den förstörda eller skadade egendomen eller lagts till kapitalinkomsten av skogsbruk.

Exempel 7

En bastubyggnad som finns på Anders sommarstugefastighet förstörs i en brand 2010. Samma år får Anders en ersättning om 20 000 euro ur brandförsäkringen. Anders bygger ingen ny bastu i stället. År 2014 säljer Anders sin sommarstugefastighet för 100 000 euro. År 2007 hade han köpt sommarstugefastigheten för 70 000 euro.

Överlåtelsepriset anses vara 120 000 euro (100 000 euro + 20 000 euro = 120 000 euro). För Anders uppstår en överlåtelsevinst på 50 000 euro (120 000 euro – 70 000 euro = 50 000 euro).

Exempel 8

Om Anders efter att bastubyggnaden förstördes bygger en ny bastu för 30 000 euro, läggs inte försäkringsersättningen på 20 000 euro till överlåtelsepriset. Den del av byggkostnaderna som överskrider försäkringsersättningen läggs till anskaffningsutgiften.

Om Anders därefter säljer sin sommarstugefastighet för 140 000 euro, avdras den ursprungliga anskaffningsutgiften på 70 000 euro och de byggkostnader på 10 000 som överskrider försäkringsersättningen från försäljningspriset vid uträkningen av överlåtelsevinsten. I detta fall blir beloppet av överlåtelsevinsten 60 000 euro (140 000 euro - (70 000 euro + 10 000 euro)).

Exempel 9

Om Anders reparerar bastun för 10 000 euro, läggs till överlåtelsepriset den oanvända delen på 10 000 euro av försäkringsersättningen på 20 000 euro.

Om Anders därefter säljer sin sommarstugefastighet för 120 000 euro, dras den ursprungliga anskaffningsutgiften på 70 000 euro för sommarstugefastigheten av från försäljningspriset vid uträkningen av överlåtelsevinsten. Överlåtelsevinsten uppgår till 60 000 euro (120 000 + 10 000 – 70 000).

Exempel 10

Försäkringsersättningen påverkar inte beskattningen, om Anders säljer sommarstugefastigheten för 150 000 euro först 2016. De reparationsutgifter som överskrider försäkringsersättningen (10 000) läggs dock till anskaffningsutgiften. Överlåtelsevinsten uppgår till 70 000 euro (150 000 – (70 000 + 10 000)).

Den ovan nämnda anvisningen om behandlingen av en försäkringsersättning tillämpas i beskattningen av överlåtelser som skett efter 1.1.2015. I tidigare anvisningar ersattes den ursprungliga anskaffningsutgiften som hänförde sig till ett skadat föremål med kostnaderna för nybygge eller reparation. Efter ändringen av anvisningarna förverkligas beskattningen av överlåtelsevinsten som uppstått till följd av en verklig och nominell värdestegring till samma värde, oavsett om försäkringsersättningen används för en reparation eller inte. I samtliga fall är syftet med skadeståndet att återställa den skadelidandes ekonomiska ställning till samma nivå som före skadan, och därför är även beskattningslösningen densamma vid de olika förfaringssätten.

Det skadestånd som beaktas vid uträkningen av överlåtelsevinsten omfattas inte av beskattningen, om det skadade föremålet, till exempel en bil i privat bruk, överlåts till försäkringsbolaget i samband med ersättningen av skadan (HFD 1984-B-II-569).

5.5.4 Sytning

Boenderätt som säljaren av en fastighet i samband med överlåtelse har förbehållit sig i form av sytning för en viss tid eller för livstid är inte en del av köpesumman i beskattningen av överlåtelsevinst. Sytning är en passiv tillåtelseplikt som begränsar användningen av fastigheten.

En aktiv sytning som betalas kontant (pension) eller i form av en annan vara än naturprodukter är en del av köpesumman. Den beaktas dock inte som överlåtelsepris vid beräkning av säljarens överlåtelsevinst, eftersom dessa delar av köpesumman beskattas som kapitalinkomst under betalningsåren för säljaren med stöd av 37 § i ISkL. En aktiv sytning som betalas som naturprodukter (mat) är den del av det överlåtelsepris som säljaren fått då överlåtelsevinst räknas, eftersom sytningen inte beskattas som kapitalinkomst under de år som den används.

Köparen anses ha fått ett förvärv mot vederlag även till den del den aktiva sytning som överenskommits vid överlåtelsen beskattas årligen separat som säljarens kapitalinkomst. Kapitaliserade värden enligt tidpunkten för överlåtelsen av en aktiv sytning beaktas som anskaffningsutgift för den förvärvade nyttigheten. En aktiv sytning är inte en utgift som köparen får dra av årligen.

När man fastställer det gängse värdet på betalningar som betalas för en aktiv sytning i någon annan form än i pengar kan man tillämpa Skatteförvaltningens anvisningar och beslut (t.ex. Skatteförvaltningens harmoniseringsanvisningar för beskattningen får respektive år, anvisningen Naturaförmåner i beskattningen och Skatteförvaltningens beslut om de beräkningsgrunder som ska iakttas i beskattningen för året i fråga).

6 Skatteåret för överlåtelsevinsten

6.1 Huvudregeln är året för köpet

Överlåtelsevinst betraktas som inkomst för det skatteår under vilket köp, byte eller annan överlåtelse skedde (ISkL 110 § 2 mom.). Enligt ordalydelsen förutsätter bestämmelsen att hela överlåtelsevinsten beskattas under överlåtelseåret. Avgörande för fastställandet av överlåtelseåret är när det bindande, slutliga köpebrevet undertecknas. Avtalsvillkor har ingen betydelse vid fastställandet av överlåtelseåret. Med avtalsvillkor avses bland annat avtal om att betala den återstående köpesumman inom utsatt tid efter att köpebrevet upprättats.

Även i rättspraxis har överlåtelsevinsten ansetts utgöra inkomst för det år då köpet ägde rum, trots att en del av köpesumman hade deponerats som säkerhet för en skuld som hade beviljats för att betala köpesumman och sedan använts som betalning för denna skuld. Vid företagsköp kan en del av köpesumman för aktier överföras på ett escrow-konto för att vänta tills köpevillkoren uppfylls och den deponerade summan redovisas sedan till säljaren. Även ett sådant avtalsförfarande påverkar inte för vilket år överlåtelsen ska beskattas som inkomst.

Högsta förvaltningsdomstolen ansåg i beslutet HFD 1996-B-519 att vinsten utgör inkomst för överlåtelseåret även om köpesumman ännu inte har betalats. Nedan presenteras två avgöranden på specialsituationer som avviker från huvudregeln.

HFD 1994-B-532: Köpet var bindande för staden som var köpare först efter att stadsfullmäktige hade godkänt det.

CSN 31/2013 (HFD 3.3.2014 liggare 648, ingen ändring): Villkoret för en aktieaffär var att värdepappersbörsen i köparens hemland och säljarbolagets bolagsstämma skulle godkänna affären inom 90 dagar efter undertecknandet av köpebrevet. Enligt villkoren i köpebrevet skulle köparen inte ha haft några skyldigheter gentemot köparen, om affären inte hade förverkligats på grund av de nämnda orsakerna. Ett avtal som var bindande för båda parterna ingicks, och aktierna ansågs ha överlåtits när både börsen och bolagsstämman hade godkänt affären.

Om köpet har genomförts i två faser med signing- och closingdokument, måste man avgöra skatteåret för överlåtelsevinsten från fall till fall utifrån den skattskyldiges redogörelse. Avgörande är när en för parterna bindande överenskommelse om överföring av äganderätten ingåtts. Beroende på situationen är det följaktligen möjligt att köptidpunkten utgörs av en tidpunkt mellan signing-dokumentet och closing-dokumentet.

6.2 Skatteåret för tilläggsköpesumma

Om ett villkor i köpebrevet binder en eventuell höjning av köpesumman till någon osäker omständighet i framtiden, har höjningen i fall som gäller försäljning av företagsaktier ännu inte beaktats i beskattningen för överlåtelseåret (bland annat HFD-1992-B-523). Däremot har det i ett beslut som gällde försäljning av ett outbrutet område av en fastighet (HFD 1995-B-524) ansetts att köpesumman kunde uppskattas på basis av den information som var tillgänglig när beskattningen verkställdes för köpslutsåret.

Tilläggspris enligt villkoren i köpebrevet har vid uträkningen av vinst vid överlåtelse av aktier ansetts utgöra inkomst för det år då köpet ingicks till den del tilläggspriset var känt till sitt belopp innan beskattningen hade slutförts för det aktuella året (bland annat HFD 1994-B-534). Den del av köpesumman om vars betalningsskyldighet det då inte fanns någon vetskap betraktades inte som inkomst för det år då köpet hade ingåtts. Det saknade betydelse att den slutliga köpesumman blev känd först i och med att skattetagarens besvär över beskattningen för köpslutsåret hade behandlats.

En tilläggsköpesumma, som inte kan tas i beaktande i köpslutsårets beskattning, räknas till inkomst för det skatteår under vilket den har betalats eller den skattskyldige har kunnat lyfta den.

I HFD:s utslag i ärendet HFD 1994-B-534 avgjordes inte hur man ska beskatta vinsten som uppkommit av tilläggsköpesumman som inte tagits i beaktande i köpslutsårets beskattning. Enligt Skatteförvaltningens uppfattning ska överlåtelsevinsten beräknas på nytt så att man beaktar även tilläggsköpesumman för att fastställa den vinst som uppstår genom tilläggsköpesumman.

Också till denna del uträknas vinsten enligt de bestämmelser som gällde under det år då köpet ingicks. Den ägartid som ligger till grund för den presumtiva anskaffningsutgiften fastställs på basis av tidpunkten för köpslutet, inte enligt den tidpunkt då tilläggsköpesumman erhölls. På den del av vinsten som beskattas för vart och ett år tillämpas den skattesats som fastställts för året i fråga. Vinstbelopp som inte tidigare har beskattats räknas som inkomst för det år då tilläggsköpesumman betalas.

Exempel 11

A hade 2009 köpt aktier i Företaget Ab mot 100 000 euro. A sålde aktierna genom en affär som ingicks i juni 2018. Enligt köpebrevet betalas 100 000 euro av köpesumman i samband med köpslutet. Dessutom avtalades om en tilläggsköpesumma som skulle betalas på basis av Företaget Ab:s räkenskapsperioder 2018, 2019 och 2020, om resultatet är positivt. Enligt köpebrevet fastslås tilläggsköpesumman som ska betalas för räkenskapsperioden i april efter räkenskapsperiodens utgång när bokslutet fastställs. Tilläggsköpesumman betalas inom två månader efter det att bokslutet fastställts (dvs. i juni under vart och ett år).

Till A betalas en tilläggsköpesumma på 80 000 euro i juni 2019, 50 000 euro i juni 2020 och 95 000 euro i juni 2021.

I beskattningen för 2018 beskattas beloppet på 100 000 euro som betalats i samband med köpslutet och tilläggsköpesumman på 80 000 euro som bildats på basis av resultatet för räkenskapsperioden 2018 och som betalats i juni 2019, dvs. innan beskattningen för köpslutsåret 2018 hade slutförts. Beloppet av den skattepliktiga överlåtelsevinsten 2018 uppgår till (180 000 – 100 000 euro =) 80 000 euro. Den presumtiva anskaffningsutgiften på 20 % som kan tillämpas på fallet är oförmånligare (36 000 euro), varför vinsten beräknas med hjälp av den faktiska anskaffningsutgiften.

Om tilläggsköpesumman inte är känd senast på den dag som anges som datumet för slutförande av beskattningen i den skattskyldiges förhandsifyllda skattedeklaration, förlänger Skatteförvaltningen tiden för att verkställa beskattningen om det är uppenbart att uppgiften om tilläggsköpesumman är tillgänglig före slutet av oktober. Den skattskyldige får i så fall innan den meddelade slutdagen för beskattningen ett meddelande om fortsättning av beskattningen.

Som inkomst för 2020 räknas tilläggsköpesumman på 50 000 euro som beräknats på basis av resultatet av räkenskapsperioden 2019 och betalats 2020. Vinsten som uppkommit av överlåtelsen räknas på nytt på basis av överlåtelsepriset och aktiernas anskaffningspris som fåtts före den aktuella tidpunkten. Beloppet av överlåtelsevinsten uträknas genom att man från det totala beloppet av överlåtelsepriser (100 000 euro + 80 000 euro + 50 000 euro) subtraherar anskaffningsutgiften (100 000 euro). Från överlåtelsevinsten (130 000 euro) som uträknats på detta sätt subtraheras den överlåtelsevinst (80 000 euro) som beskattades redan 2018. Beloppet av den beskattningsbara överlåtelsevinsten för 2020 blir 50 000 euro. Den presumtiva anskaffningsutgiften på 20 % som kan tillämpas på fallet är oförmånligare (46 000 euro) varför vinsten beräknas med hjälp av den faktiska anskaffningsutgiften.

Som inkomst för år 2021 räknas tilläggsköpesumman om 95 000 euro som har betalats under år 2021 och fastställts utifrån resultatet av räkenskapsperioden 2020. Överlåtelsevinsten beräknas på nytt på basis av det överlåtelsepris och aktiernas anskaffningspris som ackumulerats fram till den aktuella tidpunkten. Beloppet av överlåtelsevinsten beräknas genom att från det totala beloppet av överlåtelsepriser (100 000 euro + 80 000 euro + 50 000 euro + 95 000 euro) subtrahera anskaffningsutgiften (100 000 euro). Från denna överlåtelsevinst (225 000 euro) subtraheras de överlåtelsevinster (80 000 euro och 50 000 euro) som beskattades redan 2018 och 2020. Den beskattningsbara överlåtelsevinsten för år 2021 blir 95 000 euro. Den presumtiva anskaffningsutgiften på 20 % som kan tillämpas på fallet är oförmånligare (65 000 euro), varför vinsten beräknas med hjälp av den faktiska anskaffningsutgiften.

Det kan också hända att köpesumman sjunker på basis av en osäker faktor i framtiden, i enlighet med avtalsvillkoren. I sådana fall verkställs beskattningen enligt köpesumman i köpebrevet. Om köpesumman senare sjunkit enligt villkoret i köpebrevet, kan den skattskyldige inom den utsatta tiden yrka på ändring i sin beskattning.

7 Betydelsen av ägartiden för den överlåtna egendomen

7.1 Ägartidens början och slut

Ägartiden som tillämpas på överlåtelsebeskattningen börjar enligt vedertagen beskattnings- och rättspraxis från det att ett bindande köpeavtal eller annat anskaffningsavtal har ingåtts och slutar när man ingår ett bindande överlåtelseavtal. Köpebrevets avtalsmässiga villkor enligt vilka köpesumman betalas eller äganderätten överförs vid en senare tidpunkt ändrar vanligen inte tidpunkterna för ägartidens början och slut. Skatteåret för överlåtelsen fastställs också enligt datumet för ett bindande överlåtelseavtal (se kapitel 6.1).

Ägartiden för egendom som man fått i gåva börjar i och med att man fått gåvan i sin besittning. Detta är i regel datumet då gåvobrevet undertecknades.

Ägartiden för egendom som man fått i arv börjar från arvlåtarens död. Ägartiden anses dock börja från arvskiftet till den del delägaren har betalat vederlag med medel som inte hör till boet, om delägaren använder utomstående medel för att få mera tillgångar ur boet än vad som motsvarar dennes kalkylmässiga arvsandel.

Ägartiden för egendom som har förvärvats från den andra parten via avvittring på basis av giftorätt beräknas utifrån det förvärv som föregår avvittringen (ISkL 46 § 2 mom.). Tidpunkten då ägartiden började hos den part som överlät egendom vid avvittring överförs alltså till den part som tog emot egendomen. Ägartiden för egendom som har anskaffats med utomstående medel anses dock börja från avvittringen.

I beskattningen av överlåtelsevinst har ägartidens längd betydelse då man fastställer den presumtiva anskaffningsutgiften (10 år), skattefriheten för vinst från överlåtelse av egen bostad (2 år) och bestämmelserna om tillämpning av bestämmelsen om generationsväxling (10 år/5 år). I dessa bestämmelser förutsätts det att en viss tidsperiod nått sitt slut för att skatteförmånerna enligt bestämmelserna ska bli tillämpliga. Utgifter för ombyggnad kan likaså läggas till anskaffningsutgiften endast under ägartiden.

7.2 Tidpunkt då ägartiden börjar vid fastighetsköp

När man avgör ägartiden för en fastighet är avgörande den tidpunkt då det lagenliga köpebrev som binder parterna har undertecknats. För att vara giltigt ska ett fastighetsköp bestyrkas av ett köpvittne eller slutas på elektronisk väg i ett elektroniskt fastighetsöverlåtelsesystem.

Ett föravtal som avfattats i föreskriven form har i rättspraxis ansetts ha påbörjat besittningstiden i fall där köparen på basis av avtalet betalat en väsentlig del av köpesumman och erhållit fastigheten i sin besittning (bland annat HFD 1981-B-II-576). Ett dylikt föravtal kan också anses avsluta ägartiden för den tidigare ägaren av fastigheten. Om besittningen av fastigheten inte har överförts på basis av föravtalet, beräknas de utsatta tiderna från tidpunkten då det slutliga köpebrevet undertecknats.

Tidpunkten då marken anskaffats har betydelse när man fastställer ägartiden för en fastighet. På basis av den beräknas även anskaffningstiden för byggnader som ska överlåtas vid fastighetsköpet, även om byggnaderna uppförts senare. Om fastigheten består av en byggnad och en överlåtbar arrenderätt, utgör ingåendet av ett avtal om arrenderätten början på ägartiden. Om arrenderad mark senare köps som egen, uppstår inget nytt förvärv.

7.3 Ägartidens början vid aktieköp och tecknande av aktier

När ägartiden för aktier och andra värdepapper fastställs är avgörande tidpunkten för köpet. Denna tidpunkt är vanligtvis tidpunkten då det köpebrev som binder parterna undertecknats (se kapitel 6 ovan och även Skatteförvaltningens anvisning Beskattning av överlåtelse av värdepapper).

Vid grundande av ett aktiebolag anses aktierna ha skaffats när aktierna tecknas och stiftelseurkunden undertecknas (till exempel CSN 1980/668). Det har ingen betydelse när bolagsstyrelsen godkänner tecknandet. Om aktier som berättigar till besittning av en lägenhet har köpts från en grundardelägare innan en byggnad som ägs av bostadsaktiebolaget ägt blivit färdig, börjar ägartiden från den tidpunkt då det bindande avtalet om aktieköpet har ingåtts.

Aktiebyte, fusion och delning i ett aktiebolag påverkar inte ägartiden för aktierna om dessa arrangemang genomförs enligt bestämmelserna i lagen om beskattning av inkomst av näringsverksamhet. Företagsomstruktureringar behandlas i anvisningarna Företagsomstrukturering och beskattning – fusion, Företagsomstrukturering och beskattning – aktiebyte, Företagsomstrukturering – verksamhetsöverlåtelse och Företagsomstrukturering och beskattning – fission.

7.4 Beräkning av ägartiden

Inkomstskattelagen innehåller inte bestämmelser om hur tidsfrister ska räknas. Lagen om beräknande av laga tid tillämpas inte på beskattningen av överlåtelsevinst. Den aktuella lagen behandlar beräkningen av processuella laga tider vid ärenden som behandlas i en domstol eller hos någon annan myndighet. De processuella laga tiderna omfattar bland annat de lagstadgade tiderna för ändringssökande. Bestämmelserna i lagen om beräknande av laga tid om hur till exempel helgdagar påverkar beräkningen av den utsatta tiden har följaktligen inte någon inverkan på beräkningen av tidsfrister i beskattningen av överlåtelsevinst.

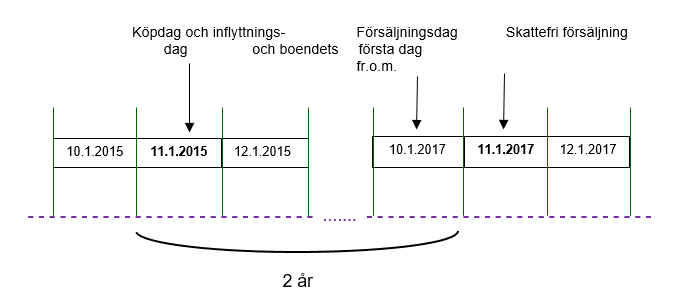

Till följd av det ovanstående räknas tidsfristerna i beskattningen av överlåtelsevinst enligt vedertagen praxis så att ett visst antal år ska ha förflutit på kalenderdagen före datumet i köpebrevet eller annan förvärvshandling under överlåtelseåret (HFD 1984-B-II-584, Finlex). Av detta följer att man exempelvis får sälja sin egen bostad skattefritt efter att man ägt bostaden och bott i den oavbrutet under två års tid genast efter att tiden har gått ut på dagen som har samma nummer som köpdagen.

Det är i allmänhet inte möjligt att i efterskott utreda klockslag i överlåtelseavtal. Därför anser Skatteförvaltningen att tidsfristernas utgång av praktiska skäl i beskattningen av överlåtelsevinst ska grunda sig på hela dagar. I motsats till vad som är fallet i beskattningen av överlåtelsevinst har också betydelsen av uppfyllelsen av de krav som gäller klockslag bedömts i arvsbeskattningen i situationer där det varit möjligt att noggrant utreda tidpunkterna för dödsfall (se till exempel Åbo FD 27.6.2014 14/0357/3 / FINLEX, laga kraft vunnen).

Exempel 12

Ägaren kan med stöd av tvåårsregeln sälja sin bostad skattefritt. Skattefriheten förutsätter dock att ägaren har använt bostaden under ägartiden oavbrutet som sin egen stadigvarande bostad i minst två år. Bostaden har köpts 11.1.2015. Tvåårsperioden börjar 11.1.2015 och går ut i slutet av datumet 10.1.2017. Under denna tidsperiod ska ägaren äga den och använda den som sin bostad. Skattefri försäljning blir således möjlig på samma kalenderdag som köpdagen, dvs. tidigast 11.1.2017.

När man fastställer överlåtelsetidpunkten kan bestämmelsen om kringgående av skatt i 28 § i lagen om beskattningsförfarande (BFL) tillämpas, om en situation av ägarbytesnatur har uppstått genom exempelvis uthyrning eller något annat arrangemang, utan att ingå en slutlig affär.

8 Anskaffningsutgift för den överlåtna egendomen

8.1 Allmänt om fastställande av anskaffningsutgiften

När man räknar ut överlåtelsevinsten dras från överlåtelsepriset av den anskaffningsutgift för egendomen som inte avskrivits vid beskattningen. Anskaffningsutgiften för den överlåtna egendomen fastställs på olika sätt beroende på hur egendomen en gång i tiden har förvärvats. Om egendomen har förvärvats genom flera olika förvärv, fastställs anskaffningsutgiften separat för varje förvärv.

Anskaffningsutgiften för egendom som förvärvats genom köp är den köpesumma som har betalats till säljaren. Anskaffningsutgiften för egendom som förvärvats genom byte är det gängse värdet av den överlåtna egendomen vid bytestidpunkten. Om en mellanskillnad har betalats vid bytet anses den betalda mellanskillnaden utgöra en del av anskaffningsutgiften. Om en mellanskillnad har erhållits vid bytet, anses anskaffningsutgiften för egendomen vara det gängse värde av egendomen som överlåtits i bytet vid bytestidpunkten med avdrag för den betalda mellanskillnaden. (Se också kapitel 5.1).

Till anskaffningsutgiften räknas även kostnader som direkt anknyter till ett köp eller byte, till exempel en överlåtelseskatt eller en stämpelskatt som betalats av köparen, en registreringsavgift och andra registreringsutgifter, kostnader för fastighetsutbrytning som betalats till Lantmäteriverket, förmedlings-, inspektions-, utvärderings- och advokatarvoden som betalats av köparen samt transport-, installations- och rengöringsutgifter och andra dylika kostnader.

Anskaffningsutgift för fastighet är också den skattskyldiges utgifter som hänför sig till byggande av en fastighet. Byggkostnaderna omfattar till exempel ett betalt entreprenadpris, arbetsersättningar, löner inklusive bikostnader samt kostnader för byggmaterial och -förnödenheter. Momsen som ingår i de ovan nämnda utgör en del av den avdragbara anskaffningsutgiften. Värdet av den skattskyldiges eget arbete räknas inte som en del av anskaffningsutgiften för fastigheten, och värdet av det egna arbetet dras inte heller på något annat sätt av i beskattningen av överlåtelsevinsten.

En anskaffningsutgift eller del av den som redan tidigare har dragits av i beskattningen dras inte av på nytt vid beskattningen av överlåtelsevinsten. Till exempel anskaffningsutgiften för en uthyrd byggnad har före en överlåtelse av byggnaden kunnat dras av som avskrivningar vid beskattningen av hyresinkomsterna.

Exempel 13

Anders har hyrt ut en placeringsfastighet som han skaffat år 1990 för 200 000 euro. År 2019 säljer han fastigheten för 250 000 euro. Från hyresinkomsterna har han dragit av i avskrivningar på totalt 60 000 euro för anskaffningsutgiften för byggnaden vid beskattningen 1990–2013. Den icke avskrivna anskaffningsutgiften för fastigheten uppgår vid överlåtelsetidpunkten till 140 000 euro (200 000 euro – 60 000 euro = 140 000 euro). Försäljningen av fastigheten ger Anders en överlåtelsevinst på 110 000 euro (250 000 euro – 140 000 euro = 110 000 euro).

8.2 Kostnader för grundlig förbättring som anskaffningsutgift

Till anskaffningsutgiften för egendom räknas även utgifterna för grundlig förbättring av denna under den skattskyldiges ägartid (ISkL 47 § 1 mom.). Utgifterna för grundliga förbättringar omfattar bland annat kostnader för åtgärder som vidtas för att förbättra egendomen och höja dess värde under den tid som samma ägare har egendomen i sin besittning. Grundlig förbättring kan vara exempelvis en förbättring av utrustningsnivån i en lägenhet eller en byggnad, utrymmesanvändningen eller nivån på byggmaterialen.

Reparationer som har utförts omedelbart efter ett köp betraktas som sådana utgifter för en grundlig förbättring som läggs till anskaffningsutgiften, även om utgifter för motsvarande åtgärder senare under ägartiden betraktas som normala reparationsutgifter (till exempel HFD 15.5.1992 liggare 1849).

I beslutet HFD 2000:51 som gällde hyresinkomst hade kostnader för målnings-, tapetserings- och andra reparationsarbeten kunnat jämföras med anskaffningsutgift. Arbetena hade utförts efter ägarbytet i en lägenhet som hade förvärvats i arv men innan hyresverksamhet inleddes i lägenheten.

I beslutet HFD 2001:2 som gällde hyresinkomst ansågs anskaffningsutgiften för balkongglas vara en anskaffningsutgift som kunde dras av genom avskrivningar från den erhållna hyresinkomsten. Vid beskattning av överlåtelsevinsten är avdragbart då endast den del av hyresinkomsten som inte skrivits av vid beskattningen.

Den skattskyldige har kunnat få hushållsavdrag för arbetskostnader i anslutning till en grundlig förbättring i en skattskyldigs stadigvarande bostad eller fritidsbostad. Utgifterna för en grundlig förbättring räknas till anskaffningsutgiften oavsett om ett hushållsavdrag eventuellt har beviljats för samma utgifter.

Till anskaffningsutgiften för egendom räknas inte normala årliga reparationsutgifter som orsakas av slitage på egendomen under den skattskyldiges ägartid. Med årsreparation avses åtgärder som vidtas för att upprätthålla egendomens skick och nivå. En årsreparation omfattar till exempel målning, tapetsering eller förnyande av en sliten apparat i en lägenhet eller byggnad.

Reparationsåtgärderna kan innefatta både årsreparationer och grundlig förbättring. Om man till exempel i anslutning till en badrumsreparation bygger en bastu i en lägenhet, betraktas kostnaderna för att bygga bastun som utgifter för en grundlig förbättring. Kostnader för reparationer som direkt anknyter till försäljning av egendomen är avdragbara som utgifter för förvärvande av vinsten (se nedan kapitel 9).

8.2.1 Utgifter för grundlig förbättring av ett samägt föremål

Samägare betalar i regel utgifterna för grundlig förbättring i förhållande till sina ägarandelars storlek. Till varje samägares respektive anskaffningsutgift läggs den utgift som denne har betalat i förhållande till sin ägarandel.

Att utgifterna för grundlig förbättring fördelas enligt ägarförhållandena kan genomföras också så att parterna vid betalningstillfället avtalar om att de betalningsandelar som avviker från ägarandelarna återstår som skuld mellan parterna eller om någon av samägarna donerar sin andel av betalningarna till en annan samägare. Också i detta fall läggs till varje samägares respektive anskaffningsutgift en sådan andel av utgifterna som motsvarar dennes ägarandel.

Ibland kan en samägare betala en större andel av utgifterna för grundlig förbättring än sin ägarandel och visar inte att differensen ska utgöra gåva eller lån till en annan samägare. En avvikande andel av betalningarna påverkar inte ägarandelarnas storlek. Då görs tillägget till anskaffningsutgiften endast till den av samägarna som har betalat ombyggnadsutgiften.

8.3 Anskaffningsutgift för bostadsaktier

Till anskaffningsutgiften för bostadsaktier räknas delägarens tilläggsplaceringar i bolaget. Enligt aktiebolagslagen (22.12.2009/1599) är aktieägarna skyldiga att betala bolagsvederlag för att täcka bolagets utgifter enligt de grunder som anges i bolagsordningen.

Bolagsvederlaget kan vara ett underhållsvederlag eller ett kapitalvederlag (finansieringsvederlag). Vederlaget kan även allokeras som betalning för en lägenhetsspecifik bolagslåneandel. I bolagets bokföring kan vederlaget räknas som bolagets inkomst (intäktsföras) eller behandlas som en kapitalplacering från en av bolagets delägare (fonderas). Aktieinnehavaren får information om bolagets bokföringspraxis av bostadsbolagets disponent.

Ett kapitalvederlag kan betalas som en engångsprestation som fastställs av bolaget eller alternativt månatligen i samband med betalningen av skötselvederlag. Ett kapitalvederlag som en delägare betalat till bolaget ökar anskaffningsutgiften för aktierna. Förutsättningen är att betalningen av vederlaget hänförs till förvärv eller grundlig förbättring av bolagsegendom och att bolaget i bokföringen fonderar kapitalvederlagen i balansräkningen.

Om bolaget intäktsför ett kapitalvederlag i sin bokföring, är det inte möjligt att lägga till det i anskaffningsutgiften för bostadsaktien för aktieinnehavaren. Detta grundar sig på högsta förvaltningsdomstolens beslut HFD:2016:169 från 8.11.2016.

HFD 2016:169: A hade sålt sina bostadsaktier för vilka han under sin ägartid månatligen hade betalat finansieringsvederlag till aktiebolaget såsom en del av bolagsvederlaget. Eftersom finansieringsvederlaget hade intäktsförts i bolagets bokföring, ansåg högsta förvaltningsdomstolen att finansieringsvederlaget inte skulle läggas till anskaffningsutgiften för de sålda aktierna när överlåtelsevinsten för aktierna fastställdes.

I motiveringen till avgörandet konstaterade högsta förvaltningsdomstolen separat att en ökad anskaffningsutgift har kunnat godkännas i situationer där aktieinnehavaren i samband med överlåtelsen betalat den återstående delen av bolagslånet som en engångsprestation.

I linje med hänvisningarna i högsta förvaltningsdomstolens beslut från år 2016 kan ett kapitalvederlag som ett bostadsaktiebolag intäktsfört fortfarande undantagsvis räknas in i anskaffningsutgiften för aktierna i en situation där en delägare betalar ett bolagslån som en engångsprestation i samband med köp eller försäljning av en bostad och lånet hänför sig till förvärv eller grundlig förbättring av egendom. I så fall är bostadsaktiebolagets bokföringspraxis inte av betydelse och också den amortering som bostadsaktiebolaget intäktsfört utgör anskaffningsutgift för aktierna. Denna tolkning grundar sig på de tidigare meddelade besluten HFD 2.12.2004 liggare 3113 och HFD 1971 II 556.

HFD 2.12.2004 liggare 3113: A hade 16.6.1999 överlåtit aktier som han förvärvat 23.6.1998 och som berättigar till besittning av en bostadslägenhet som hans familj hade använt som bostad. Från och med 22.8.1998 hade bostadsaktiebolaget låtit renovera rörsystemet i den byggnad som bostadsaktiebolaget ägde. Bolaget, som tagit ett lån för att finansiera kostnaderna för reparationsarbetet, hade tagit ut ett finansieringsvederlag av aktieinnehavaren för reparationsarbetet och lånet. A, som innan överlåtelsen av aktierna betalat ett finansieringsvederlag på 2 760 mark i 10 månader, hade på överlåtelsesdagen för aktierna 16.6.1999 till bolaget betalat det återstående beloppet på 26 755 av det bolagslån som belastade aktielägenheten.