Fastställd förlust och ägarbyte

- Har getts

- 24.6.2020

- Diarienummer

- VH/2186/00.01.00/2020

- Giltighet

- 24.6.2020 - Tills vidare

- Bemyndigande

- Lagen om Skatteförvaltningen (503/2010) 2 § 2 mom.

I anvisningen behandlas inverkan av ett ägarbyte i aktiebolag, öppna bolag och kommanditbolag på avdrag av förluster och förfarandet för att beviljas dispens i en situation, där förlusterna inte kan dras av på grund av ett ägarbyte. De principer som presenteras i anvisningen tillämpas i tillämpliga delar också i beskattningen av andra samfund och näringssammanslutningar och på icke-använda gottgörelser av bolagsskatt.

Anvisningen har uppdaterats 7.7.2021 så att ett exempel om beviljande av dispens enligt 122 § 4 mom. i inkomstskattelagen har lagts till i kapitel 2.2 i situationer där det bolag som ger koncernbidrag har bildats vid en verksamhetsöverlåtelse först efter ägarbytet.

Anvisningen har uppdaterats 24.6.2020 på grund av högsta förvaltningsdomstolens beslut HFD 2017:51, HFD 2019:130, HFD 2019:131 och HFD 15.10.2019 liggare 4789. Därtill har anvisningen Ägarbyte och förlustutjämning i ett personbolag inkluderats i anvisningen. Kapitel 1.2 och 1.8 har kompletterats med olika ägarbytessituationer. I samband med uppdateringen har anvisningens struktur också ändrats och anvisningens språkdräkt har preciserats. Därtill har nya exempel lagts till i anvisningen.

Överföring och avdrag av förluster vid en ändring av verksamhetsformen behandlas i Skatteförvaltningens anvisning Ändring av verksamhetsformen till aktiebolag.

En del av samfunden har enligtlagen om beskattning av inkomst av näringsverksamhet (NärSkL) 1 § 2 mom. ingen personlig förvärvskälla. Förluster i den personliga förvärvskällan vilka uppkommit skatteåret 2019 eller tidigare dras av från inkomsten i näringsverksamhetens förvärvskäll i beskattningen av dessa samfund. Avdrag av förluster i beskattningen av samfund som omfattas av slopandet av indelningen i förvärvskällor för samfund behandlas närmare i kapitel 4 i Skatteförvaltningens anvisning Slopandet av indelningen i förvärvskällor för vissa samfund.

Enligt 9 § 1 mom. 9 punkten i inkomstskattelagen är ett utländskt samfund allmänt skattskyldigt i Finland, om dess verkliga ledning utövas här. Avdrag av det utländska samfundets förluster då den allmänna skattskyldigheten börjar behandlas närmare i Skatteförvaltningens anvisning Allmän och begränsad skattskyldighet för samfund.

1 Ägarbytets inverkan på avdrag av förluster

1.1 122 § i inkomstskattelagen

I 122 § i inkomstskattelagen (ISkL) föreskrivs om en direkt eller indirekt ägarväxlings inverkan på avdrag av förluster enligt 119 § och 120 § i ISkL samt på dispens gällande avdrag av förluster och förutsättningarna för beviljande av dispens.

Enligt ISkL 122 § 1 mom. får samfunds, såsom aktiebolag, och näringssammanslutningars, såsom öppna bolag eller kommanditbolag, förluster inte dras av, om över hälften av aktierna eller andelarna däri under eller efter förluståret har bytt ägare till följd av något annat förvärv än arv eller testamente eller om över hälften av medlemmarna har ersatts med nya. Om motsvarande ägarbyte har skett i ett samfund eller en sammanslutning som äger minst 20 procent av aktierna eller andelarna i ett förlustbringande företag, anses de aktier och andelar som samfundet eller sammanslutningen äger ha bytt ägare.

Ett ägarbyte enligt ISkL 122 § 1 mom. kan äga rum till exempel till följd av ett köp, ett byte eller en gåva som gäller aktier eller bolagsandelar. Dessa åtgärder bedöms vid tillämpning av ISkL 122 § 1 mom. på samma sätt oberoende av om det handlar om inbördes åtgärder mellan delägare eller om en situation där aktier överlåtits eller getts som gåva till utomstående. Följaktligen anses det att aktier eller bolagsandelar bytt ägare på det sätt som avses i ISkL 122 § 1 mom. också då delägarna inbördes ägarförhållanden ändrats, trots att utomstående delägare inte alls kommit till företaget. Också ändringar i ägarförhållandena vilka skett inne i en koncern påverkar bevarandet av rätten att dra av förluster, eftersom koncerninterna ändringar av ägarförhållanden, då ISkL 122 § tillämpas, bedöms på samma sätt som överlåtelser till mottagaren utanför koncernen.

Om en förlust inte kan dras av på grund av ett ägarbyte, kan samfundet eller sammanslutningen dock enligt ISkL 122 § 3 mom. ansöka om dispens för avdrag av förluster trots ägarbytet.

ISkL 122 § gäller för förluster från alla typer av inkomstkällor. Dispens kan därmed även beviljas samfund och näringssammanslutningar som beskattas enbart med stöd av inkomstskattelagen eller inkomstskattelagen för gårdsbruk.

I sin skattedeklaration ska samfund och näringssammanslutningar uppge om över hälften av aktierna eller andelarna har bytt ägare direkt eller indirekt under eller efter förluståret. 122 § ISkL tillämpas även på utländska samfund och sammanslutningar som är skattskyldiga i Finland. Av denna anledning ska även dessa samfund och sammanslutningar anmäla ägarbyten, om förluster har fastställts för dem i Finland.

1.2 Ägarbyte i ett aktiebolag

Ett ägarbyte enligt ISkL122 § 1 mom. sker i ett aktiebolag, om över hälften av bolagets aktier byter ägare till exempel till följd av ett köp, ett byte eller en gåva som gäller bolagets aktier. I bolagsordningen för ett aktiebolag kan det föreskrivas att det i bolaget finns eller kan finnas aktier som medför olika rättigheter eller skyldigheter, dvs. aktierna kan vara av olika slag. Att aktierna är av olika slag är inte av betydelse då ISkL 122 § tillämpas.

Exempel 1:

Aktiestocken i ett aktiebolag utgörs av 100 aktier, av vilka A äger 60 aktier och B 40 aktier. Under skatteåret 2020 säljer A 51 aktier till B. Av bolagets aktier har över hälften bytt ägare under skatteåret 2020, trots att bolaget inte alls fått nya delägare.

Exempel 2:

Aktiestocken i ett aktiebolag utgörs av 100 aktier, av vilka 40 är A-aktier och 60 B-aktier. A-aktierna medför en 4-faldig rösträtt i förhållande till B-aktierna. X äger alla A-aktier och Y alla B-aktier. Under skatteåret 2020 säljer X alla A-aktier till en utomstående aktör. Eftersom hälften av bolagets aktier inte bytt ägare i affären, förlorar inte aktiebolaget sin rätt till avdrag av förluster, trots att den aktör som utövar rösträtt i bolaget ändrats.

En del av aktiebolagets aktier kan ägas av bolaget själv. De aktier som är i bolagets innehav beaktas inte, då det bedöms om över hälften av bolagets aktier bytt ägare. Följaktligen beaktas enbart de utestående aktierna då det bedöms om ett ägarbyte enligt ISkL 122 § 1 mom. har ägt rum i aktiebolaget.

Exempel 3:

Aktiestocken i ett aktiebolag utgörs av 100 aktier, av vilka A äger 25 aktier, B 24 aktier, medan 51 aktier innehas av bolaget. Under skatteåret 2020 säljer A alla sina aktier till C Ab. Eftersom över hälften av bolagets utestående aktier bytt ägare, har ett ägarbyte enligt ISkL 122 § 1 mom. ägt rum i bolaget under skatteåret 2020.

Ett ägarbyte kan också äga rum på grund av aktieemission eller förvärv eller inlösen av aktier. Vid aktieemmission eller förvärv eller inlösen av aktier anses enbart de aktier som tecknats, förvärvats eller lösts in på ett sätt som avviker från delägarnas tidigare ägarförhållande ha bytt ägare på det sätt som avses i ISkL 122 § 1 mom.

Exempel 4:

Ett aktiebolags aktiestock utgörs av 100 aktier, av vilka A äger 10, B 40 aktier och C 50 aktier. Bolaget genomför en riktad aktieemission skatteåret 2020. Därefter bolagets aktiestock utgörs av 250 aktier. I aktieemissionen har A tecknat alla aktier. Efter emissionen äger A 160 aktier, B 40 aktier och C 50 aktier.

Emissionen inverkar på rätten att använda förluster bara till den del man avviker från aktieägarnas teckningsrätt. Om de aktier som getts i aktieemissionen tecknats av aktieägarna enligt det tidigare aktieinnehavet, hade A fått teckna enbart 15 aktier. Följaktligen anses 135 aktier (150 aktier–15 aktier) ha bytt ägare i den riktade aktieemissionen. Eftersom över hälften av aktierna i bolaget (135/250 aktier) bytt ägare i den riktade aktieemissionen, har ett ägarbyte enligt ISkL 122 § 1 mom. ägt rum under skatteåret 2020, trots att nya delägare inte kommit in i bolaget.

Exempel 5:

Aktiestocken i ett aktiebolag utgörs av 100 aktier, av vilka A äger 50 aktier och B 50 aktier. Bolaget löser under skatteår 2020 in 30 aktier av såväl A som B (sammanlagt 60 aktier). Eftersom aktier lösts in av bägge delägare enligt aktieinnehavet, äger inte något ägarbyte rum i bolaget på grund av inlösen.

Också företagsomstruktureringar kan i vissa situationer orsaka ett ägarbyte i bolag som utgör parter i omstruktureringen eller i bolag som dessa parter äger. Till exempel om ett aktiebolag upplöses, är det möjligt att ett ägarbyte sker i de bolag som det äger, då aktierna överförs som en skiftesandel till ägarna av aktier i det upplösta bolaget.

Exempel 6:

A Ab äger hela aktiestocken i B Ab. B Ab:s räkenskapsperiod är ett kalenderår. A Ab upplöses 1.6.2020. I upplösningen övergår B Ab:s aktiestock som en skiftesandel till delägarna i A Ab. Eftersom över hälften av aktierna i B Ab byter ägare av denna orsak, sker det i B Ab ett ägarbyte enligt ISkL TVL 122 § 1 mom. under skatteåret 2020.

Aktiebytet kan leda till ett ägarbyte i det förvärvande bolaget och i målbolaget. Vid verksamhetsöverlåtelse är det å sin sida möjligt att ett ägarbyte äger rum på grund av verksamhetsöverlåtelse i det övertagande bolaget och i bolag vars aktier omfattas av den affärsverksamhetshelhet som överförs.

Exempel 7:

Vid en verksamhetsöverlåtelse som genomförs 1.9.2020 överför A Ab till B Ab en affärsverksamhetshelhet, som omfattar bland annat aktiestocken i C Ab, vilken A Ab äger i sin helhet. Samtliga bolags räkenskapsperiod är ett kalenderår. B Ab har innan överföringen av affärsverksamheten i sin helhet ägts av D Ab.

Vid verksamhetsöverlåtelsen ger det övertagande bolaget B Ab egna aktier till A Ab som vederlag. På grund av förhållandet mellan gängse värde på B Ab:s övriga affärsverksamhet och den affärsverksamhet som överförs ges som vederlagsaktier ett antal som överensstämmer med över hälften av B Ab:s alla aktier. Följaktligen äger ett ägarbyte enligt ISkL 122 § 1 mom. rum under skatteåret 2020 i B Ab på grund av verksamhetsöverlåtelsen.

Eftersom verksamhetsöverlåtelse inte är en universalsuccession, byter över hälften av aktierna i C Ab, vilka hör till den affärsverksamhetshelhet som överförs, ägare på grund av verksamhetsöverlåtelsen. Följaktligen äger ett ägarbyte enligt ISkL 122 § 1 mom. rum under skatteåret 2020 i C Ab.

Fusion och fission är universalsuccessioner, varför de i allmänhet inte orsakar ägarbyte i bolag som deltar i arrangemangen eller i bolag som de äger. Ett ägarbyte kan dock äga rum i det övertagande bolaget, om över hälften av aktier i det övertagande bolaget byter ägare i och med att vederlagsaktier ges. Till exempel nedströmsfusion, där ett moderbolag fusioneras med ett dotterbolag, orsakar ett ägarbyte enligt ISkL 122 § 1 mom. hos det övertagandet dotterbolaget, om det fusionerande moderbolaget ägt över hälften av aktierna i dotterbolaget (se HFD 2004:59).

Exempel 8:

A Ab fusioneras 31.12.2020 med existerande B Ab. A Ab:s hela aktiestock ägs av X. B Ab:s aktiestock utgjordes innan fusionen av 50 aktier, av vilka Y äger 25 och Z 25 aktier. Övertagande B Ab ger 60 nya aktier som det emitterat till X som fusionsvederlag. I och med att fusionsvederlag ges, byter över hälften av aktierna i B Ab ägare (60/110).

Om fusionen eller fissionen inte uppfyller förutsättningarna i NärSkL 52 a § eller NärSkL 52 c §, anses det överlåtande bolaget bolaget upplösas i beskattningen. I så fall är det möjligt att ett ägarbyte äger rum i de bolag som det överlåtande bolaget äger (se exempel 6). Därtill är det möjligt att ett ägarbyte äger rum i det övertagande bolaget på grund av att eventuella vederlagsaktier ges (se exempel 8).

Överföring av förluster vid fusion eller fission till det övertagande bolaget enligt ISkL 123 § 2 mom. behandlas närmare i kapitel 2.3.

1.3 Ägarbyte i ett börsnoterat bolag

I ett börsnoterat bolag äger ett ägarbyte enligt ISkL 122 § rum när mer än hälften av ett börsnoterat bolags aktier som inte är föremål för handel på en reglerad marknad byter ägare (ISkL122 § 2 mom.). Avdrag av förluster i ett börsnoterat bolag påverkas följaktligen enbart av sådana aktieaffärer som gjorts med aktier som inte är föremål för handel på en reglerad marknad.

Byte av ägare till aktier som varit föremål för handel på en reglerad marknad påverkar inte avdraget av förluster, även om aktierna tagits bort från börslistan före ägarbytesårets utgång (CSN 156/1999, ingen ändring HFD 27.6.2000 liggare 1973).

Ett indirekt ägarbyte äger inte rum för aktier som ägs av ett börsnoterat bolag, om mer än hälften av andra aktier än de som är föremål för handel på en reglerad marknad hos det börsnoterade bolaget inte bytt ägare. Ett bolag som ägs av ett börsbolag kan följaktligen, trots ett ägarbyte i moderbolaget, dra av en förlust på samma villkor som börsbolaget själv.

Exempel 9:

B Ab ägs i sin helhet av A Abp som är noterat på börsens huvudlista. A Abp:s aktiestock består av 100 aktier, av vilka 40 är A-aktier. A-aktierna har inte noterats och de ägs av X. Det finns 60 B-aktier och de har noterats på börslistan. Den normala börsomsättningen påverkar inte A Abp:s och inte heller B Ab:s rätt att dra av förluster. Om däremot X säljer 25 A-aktier, byts ägaren för mer än hälften av de andra aktierna i bolaget som inte är föremål för handel på en reglerad marknad. Då får A Abp och B Ab inte dra av sina förluster utan dispens. Om X säljer enbart 15 A-aktier, dvs. mindre än hälften av alla A-aktier, förlorar bolagen inte sin rätt att dra av förluster, även om ägandet av B-aktierna varit föremål för byte till exempel på grund av handel på börsen.

Med börslista avses i detta sammanhang aktier i bolag som tas upp på värdepappersbörsens huvudlista och Pre-lista. Detta betyder att undantagsföreskriften i ISkL 122 § 2 mom. inte tillämpas på bolag vars aktier är föremål för multilateral handel. Föremål för multilateral handel är till exempel aktier som har noterats på börsens First North-lista.

1.4 Ägarbyte i ett öppet bolag

Enligt lagen om öppna bolag och kommanditbolag (389/1988, ÖKBL) finns det enbart ansvariga bolagsmän i ett öppet bolag och de ska alltid uppgå till minst två. Enligt ÖKBL har alla ansvariga bolagsmän i princip likadana rättigheter och skyldigheter. Enligt bestämmelserna i ÖKBL är det dock möjligt att avvika från en del av de rättigheter och skyldigheter som hänför sig till en ansvarig bolagsmans bolagsandel med ett bolagsavtal. Trots detta ska ansvariga bolagsmäns bolagsandelar, i situationer enligt ISkL 122 §, i princip anses vara likadana, eftersom en ansvarig bolagsman enligt ÖKBL dock ansvarar för bolagets förpliktelser till fullt belopp på samma sätt som för en egen skuld.

När de situationer som avses i ISkL122 § bedöms vad gäller öppna bolag, är det av betydelse om över hälften av bolagsandelarna i det öppna bolaget bytt ägare på grund av till exempel ett köp, ett byte eller en gåva av bolagsandelar. Till exempel ändringar som skett i antalet bolagsmän är inte av betydelse, utan enbart ändringar uttryckligen i innehavet av bolagsandelar.

Exempel 10:

Ett öppet bolag har tre bolagsmän, av vilka A:s bolagsandel är 40 procent, B:s bolagsandel är 30 procent och C:s bolagsandel 30 procent. Under skatteåret överlåter B och C sina bolagsandelar. På grund av dessa överlåtelser har ett ägarbyte som påverkar rätten att dra av förlusten skett i det öppna bolaget.

Exempel 11:

Ett öppet bolag har tre bolagsmän, av vilka E:s bolagsandel är 50 procent, F:s bolagsandel är 30 procent och G:s bolagsandel 20 procent. Under skatteåret överlåter F och G deras bolagsandel. Trots dessa överlåtelser, har inte något ägarbyte som påverkar rätten att dra av förluster ägt rum i det öppna bolaget.

1.5 Ägarbyte i ett kommanditbolag

Enligt ÖKBL har ett kommanditbolag minst en ansvarig bolagsman och minst en tyst bolagsman. Enligt ÖKBL ansvarar en ansvarig bolagsman för bolagets förpliktelser till fullt belopp på samma sätt som för en egen skuld. Däremot ansvarar en tyst bolagsman för bolagets förpliktelser och förluster enbart till det belopp som uppgår till den egendomsinsats som överenskommits i bolagsavtalet. Den ansvariga bolagsmannens andel av bolagets avkastning utgörs av den proportionella andel som motsvarar bolagsandelen, och den har inte avgränsats till exempel av en bolagsinsats som eventuellt placerats upp till en viss proportionell andel. Däremot har en tyst bolagsmans rätt till avkastning sedvanligen avgränsats upp till en proportionell andel av bolagsinsatsen.

I ett kommanditbolag finns det med andra ord två former av bolagsandelar, en ansvarig bolagsmans bolagsandel och en tyst bolagsmans bolagsandel. Enligt bestämmelserna i ÖKBL avviker de rättigheter och skyldigheter som dessa bolagsandelar för med sig från varandra. Bolagsmännen kan dock komma överens om innehållen i bolagsandelarnas rättigheter och skyldigheter på ett sätt som avviker från presumtionsbestämmelserna i ÖKBL. Om bolagsmännen inte separat kommit överens om de rättigheter eller skyldigheter som hänför sig till bolagsandelarna, fastställs de rättigheter och skyldigheter som hänför sig till bolagsandelen enligt bestämmelserna i ÖKBL.

När det bedöms om över hälften av bolagsandelarna i ett kommanditbolag har bytt ägare på det sätt som avses i ISkL 122 § 1 mom. till exempel på grund av ett köp, ett byte eller en gåva av bolagsandelar, är uttryckligen bytet av bolagsandelarna, inte bytet av bolagsmän, av avgörande betydelse.

I den bolagsrättsliga lagstiftningen avviker en ansvarig bolagsmans bolagsandel och en tyst bolagsmans andel från varandra vad gäller rättigheter och skyldigheter. Däremot görs inte skillnad mellan bolagsandelar i skattelagstiftningen.

Skillnaderna i rättigheterna och skyldigheterna mellan bolagsandelen för en ansvarig bolagsman och bolagsandelen för en tyst bolagsman ska dock beaktas då det bedöms om ett ägarbyte enligt ISkL 122 § 1 mom. ägt rum i en sammanslutning. Eftersom man i skattelagstiftningen inte tagit ställning till skillnader mellan bolagsandelar, har man tagit ställning till ärendet i rättspraxis.

Enligt högsta förvaltningsdomstolens årsboksbeslut HFD 1991 B 543 är bolagsandelarna för tysta bolagsmän, i en situation där de rättigheter och skyldigheter som hänför sig till en bolagsandel bestäms enligt presumtionsbestämmelserna i ÖKBL, av betydelse enbart då exakt hälften av de ansvariga bolagsmännens andelar bytt ägare:

Enligt ett kommanditbolags bolagsavtal som ingåtts 27.4.1982 hade ansvarig bolagsman A inte gjort någon kapitalinsats i bolaget och tyst bolagsman B hade gjort en 25 000 marks, C en 5 000 marks och D en 5 000 marks insats i bolaget. Kommanditkapitalet var alltså sammanlagt 35 000 mark. Bolagsavtalet ändrades 13.7.1985. B avgick från bolaget och fick sin kapitalinsats tillbaka och C blev den andra ansvariga bolagsmannen i bolaget. Vid utgången av bolagets räkenskapsperiod 31.10.1985 var A:s bolagsinsats 5 000 mark, C:s 5 000 mark och D:s 5 000 mark, dvs. sammanlagt 15 000 mark. Skattenämnden drog inte av den fastställda förlusten för föregående år från bolagets inkomster. Eftersom över hälften av bolagets andelar hade bytt ägare under skatteåret på det sätt som avses i 6 § 1 mom. i lagen om förlustutjämning vid inkomstbeskattningen, förkastade länsrätten bolagets besvär i vilket avdrag av förlust hade yrkats. Högsta förvaltningsdomstolen ändrade inte länsrättens beslut. Omröstning 3-2.

I ovan nämnda fall blev den tysta bolagsmannen C en ansvarig bolagsman, då hälften av de ansvariga bolagsmännens andelar bytte ägare. De tysta bolagsmännens andelar innan andelarna bytte ägare var 35 000 mark, av vilket bolagsman B:s andel hade varit 25 000 mark. När B avgick från bolaget, bytte över hälften (25 000 / 35 000) av de tysta bolagsmännens andelar ägare. Således hade över hälften av alla andelar bytt ägare, varvid rätten till avdrag av förluster hade förlorats.

Om de rättigheter och skyldigheter som hänför sig till bolagsandelen fastställs enligt presumtionsbestämmelserna i ÖKBL, ska betydelse med andra ord enligt rättspraxis ges i första hand till ägarbyten som gäller bolagsandelar för ansvariga bolagsmän.

Exempel 12:

Ett kommanditbolag har tre ansvariga bolagsmän, av vilka A:s bolagsandel är 20 procent, B:s 25 procent och C:s 55 procent. D och E är tysta bolagsmän i kommanditbolaget och deras bolagsinsats uppgår till 5 000 euro vardera.

C säljer sin bolagsandel till A. Efter att C sålt sin bolagsandel, har över hälften av bolagsandelarna för de ansvariga bolagsmännen i kommanditbolaget bytt ägare och följaktligen har är ett ägarbyte som påverkar rätten att dra av förluster ägt rum. I dessa förhållanden är inte de tysta bolagsmännens bolagsandelar av betydelse.

I situationer där bolagsmännen i ett kommanditbolag kommit överens om de rättigheter och skyldigheter som hänför sig till bolagsandelarna på ett sätt som avviker från presumtionsbestämmelserna i ÖKBL, är det möjligt att bolagsmännens rättigheter och skyldigheter är förknippade med särdrag, som ska beaktas från fall till fall då inverkan av ägarbytet på rätten att dra av förluster bedöms. Med andra ord är rättigheter och skyldigheter relaterade till bolagsandelar av betydelse, inte till benämningarna av bolagsandelarna.

Högsta förvaltningsdomstolen har i sitt årsboksbeslut HFD 2019:130 tagit ställning till tillämpningen av ISkL 122 § i en situation där bolagsmännens rättigheter och skyldigheter avvek från presumtionsbestämmelserna i ÖKBL.

HFD 2019:130: Ett kommanditbolag hade en ansvarig bolagsman och flera tysta bolagsmän. Den ansvariga bolagsmannen ämnade skaffa de tysta bolagsmännens andelar så att endast den ansvariga bolagsmannen skulle kvarstå i bolaget. Enligt 122 § 1 mom. i inkomstskattelagen får näringssammanslutningars förluster inte dras av, om över hälften av andelarna däri under eller efter förluståret har bytt ägare. Bestämmelsen skulle tillämpas enligt sin ordalydelse så att även de tysta bolagsmännens andelar beaktades i bedömningen av om över hälften av sammanslutningens andelar hade bytt ägare. Det, att ifrågavarande kommanditbolag idkade kapitalinvesteringsverksamhet, saknade betydelse i ärendet. Olika ägarbyten i kommanditbolag skulle bedömas på lika grunder oberoende av bolagets näringsgren. Förhandsavgörande för skatteåren 2017 och 2018. Omröstning 4-1.

I det fall som behandlades i beslutet hade den enda ansvariga bolagsmannen för avsikt att skaffa alla tysta bolagsmäns andelar, så att endast den ansvariga bolagsmannens andelar skulle kvarstå i bolaget. Beloppet på den bolagsinsats som den ansvariga bolagsmannen ursprungligen betalat i enlighet med bolagsavtalet hade uppgått till 0,430 miljoner euro och det sammanlagda beloppet på de bolagsinsatser som de tysta bolagsmännen ursprungligen betalat i enlighet med bolagsavtalet hade uppgått till 41,9 miljoner euro. Bolagsmännen hade kommit överens om utdelning av vinst på ett sätt som avviker från bestämmelserna om utdelning av vinst i ÖKBL så att högst 20 procent av vinsten skulle delas ut till en ansvarig bolagsman.

Högsta förvaltningsdomstolen motiverade sitt beslut med att inkomstskattelagen inte innehåller bestämmelser om hur andelen för en näringssammanslutning, såsom ett kommanditbolag, definieras. När man beaktade värdet på de bolagsinsatser som de tysta bolagsmännen gjort i bolaget och den omständigheten att det överenskommits att högst 20 procent delas ut till en ansvarig bolagsman, ska den ansvariga bolagsmannens andel ses som mindre än de tysta bolagsmännens sammanräknade andelar. När en ansvarig bolagsman skaffade bolagsandelarna för alla bolagsmän i kommanditbolaget i de förhållanden som beskrivits i HFD:s beslut, skulle bestämmelsen i ISkL 122 § 1 mom. tillämpas på ett sätt som överensstämmer med ordalydelsen, så att också de tysta bolagsmännens andelar beaktades i bedömningen av huruvida över hälften av kommanditbolagets andelar bytt ägare.

Om bolagsmännen har ens partiellt kommit överens om att de rättigheter eller skyldigheter som hänför sig till bolagsandelarna avviker från presumtionsbestämmelserna i ÖKBL, ska de inbördes konsekvenserna av de rättigheter och skyldigheter som hänför sig till bolagsandelarna utifrån beslutet HFD 2019:130 behandlas från fall till fall i en sådan situation av byte av ägare av andelar som avses i ISkL 122 § 1 mom. En fallspecifik bedömning ska göras till exempel åtminstone om:

- Tysta bolagsmän tilldelats betydande beslutanderätt i bolagets beslutsfattande,

- Den kapitalinsats som de tysta bolagsmännen placerat i bolaget är avsevärt högre än de ansvariga bolagsmännens kapitalinsats och den verksamhet som bolaget utövar i stor utsträckning grundar sig på användning av placeringar som gjorts av tysta bolagsmän,

- En ansvarig bolagsmans andel av bolagets vinst enligt bestämmelserna i ÖKBL har avgränsats till de tysta bolagsmännens fördel eller

- Andelen för en ansvarig bolagsman av bolagets förpliktelser har avgränsats på något sätt.

1.6 Stegvisa överlåtelser

Ett samfunds eller näringssammanslutnings förluster dras inte av, om mer än hälften av företagets aktier eller bolagsandelar bytt ägare under eller efter förluståret (ISkL 122 § 1 mom.). Detta innebär att även ägarbyten som görs stegvis påverkar rätten att använda förluster. Vid beräkningen av antalet aktier eller andelar som bytt ägare ska således hänsyn tas till ägarbyten som skett både under och efter året då förlusten uppstod.Affärer som gjorts med samma aktier beaktas dock endast en gång då vart och ett förlustår granskas. Om till exempel en delägares innehavsandel under hela tiden förblir på en nivå på 50 procent, påverkar inte ändringar i övriga delägares innehav rätten att dra av förluster.

Exempel 13:

A äger hela aktiestocken i ett aktiebolag, vilken utgörs av 100 aktier. A säljer 20 aktier skatteåret 2019 och 40 aktier skatteåret 2020. Bolagets skatteår 2019 och 2020 var förlustbringande. Resultatet av bolagets näringsverksamhet skatteåret 2021 är positivt. Bolaget kan inte dra av näringsverksamhetsförlusten för år 2019 från näringsverksamhetsresultatet för skatteåret 2021, eftersom över hälften av aktierna i bolaget (60/100) bytt ägare under förluståret och efter förluståret. Däremot dras bolagets fastställda näringsverksamhetsförlust för skatteåret 2020 av från näringsverksamhetsresultatet för skatteåret 2021.

Exempel 14:

Ett aktiebolag har 100 aktier av vilka A äger 50 och B 50. Bolagets skatteår 2019 var förlustbringande. Under skatteåret 2020 säljer B alla sina 50 aktier till en ny ägare, som säljer aktierna vidare under följande skatteår. De 50 aktier som A äger hålls i hans ägo hela tiden. Eftersom affärer med samma aktier beaktas enbart en gång i granskningen av varje förlustår, sker inget ägarbyte enligt ISkL 122 § i bolaget. Bolaget kan följaktligen dra av förlusten för skatteåret 2019 utan dispens.

Exempel 15:

Ett aktiebolags aktiestock utgörs av 100 aktier, av vilka A äger 20, B 78 aktier och C 2 aktier. Aktiebolaget har fastställd näringsverksamhetsförlust för skatteåret 2019. Därtill är bolagets skatteår 2020 och 2021 förlustbringande.

Skatteåret 2020 genomförs en riktad aktieemission i bolaget. Därefter har bolaget 200 aktier. I aktieemissionen tecknar A alla aktier. Efter emissionen äger A följaktligen 120 aktier, B 78 aktier och C 2 aktier.

Under skatteåret 2021 genomförs en annan riktad aktieemission i bolaget, varefter bolaget har 300 aktier. I aktieemissionen tecknar C alla aktier. Efter emissionen äger C följaktligen 102 aktier, A 120 aktier och B 78 aktier.

Emissionen inverkar på rätten att utnyttja förluster bara till den del man avviker från aktieägarnas teckningsrätt. Följaktligen anses aktier som tecknats på ett sätt som avviker från det tidigare aktieinnehavet ha bytt ägare.

I aktieemissionen under skatteåret 2020 hade A fått teckna enbart 20 aktier utifrån sitt tidigare innehav. Följaktligen anses 80 aktier (100 aktier–20 aktier) ha bytt ägare i den riktade aktieemissionen. Eftersom det i bolaget finns sammanlagt 200 aktier, sker inte något ägarbyte skatteåret 2020 (80/200).

I aktieemissionen under skatteåret 2021 hade C fått teckna enbart 2 aktier utifrån sitt tidigare innehav. Följaktligen anses 98 aktier (100 aktier–2 aktier) ha bytt ägare i den riktade aktieemissionen.

Då förluståren 2019 och 2020 granskas, har över hälften av aktierna i bolaget bytt ägare i och med de riktade aktieemissioner som genomförts skatteåren 2020 och 2021 ((80 aktier + 98 aktier) / 300 aktier). Följaktligen kan förlusterna för skatteåren i fråga inte dras av utan dispens. Däremot har över hälften av aktierna (98/300) inte bytt ägare under förluståret 2021 eller senare, varför förlusten för skatteåret 2021 kan dras av.

Exempel 16:

Ett öppet bolag har två ansvariga bolagsmän (A och B) med lika stora bolagsandelar. Det öppna bolagets skatteår utgörs av kalenderåret. Bolagets verksamhet har varit förlustbringande under skatteåren 2017–2018.

B säljer sin bolagsandel till A i september 2019. Då A blir kvar som bolagets enda bolagsman, blir det öppna bolaget ett s.k. enmansbolag. Enligt 5 kap. 9 § 1 mom. i ÖKBL anses ett enmansbolag ha upplösts om antalet bolagsmän har sjunkit till en och inte inom ett år stigit till minst två.

A säljer hälften av bolagsandelarna i det öppna bolaget till E i februari 2020, varefter såväl A:s som E:s bolagsandelar är lika stora. Eftersom A ägt åtminstone hälften av bolagsandelarna i det öppna bolaget såväl innan det öppna bolaget blev ett så kallat enmansbolag som också efter att antalet aktier i det öppna bolaget steg till åtminstone två, har inte ett ägarbyte som påverkar rätten att dra av förluster ägt rum i det öppna bolaget under någotdera skatteåret.

De ägarbyten som ägt rum skatteåren 2019 och 2020 påverkar inte rätten att dra av de förluster som fastställs för bolaget för skatteåren 2017–2018, eftersom över hälften av andelarna i sammanslutningen inte bytt ägare.

Exempel 17:

Ett öppet bolag har två ansvariga bolagsmän (K och L) med lika stora bolagsandelar. Det öppna bolagets skatteår utgörs av kalenderåret. Bolagets verksamhet har varit förlustbringande under skatteåren 2017–2018.

K säljer sin bolagsandel till L under skatteåret 2019. Då L blir kvar som enda bolagsman i bolaget, blir det öppna bolaget ett s.k. enmansbolag. Enligt 5 kap. 9 § 1 mom. i ÖKBL anses ett enmansbolag ha upplösts om antalet bolagsmän har sjunkit till en och inte inom ett år stigit till minst två.

Under skatteåret 2020 säljer L 30 procent av sin bolagsandel i det öppna bolaget såväl till M som till N, varefter L:s bolagsandel uppgår till 40 procent. Eftersom 60 procent av bolagsandelar har bytt ägare i en situation där antalet aktier i enmansbolaget stigit till åtminstone två, har ett ägarbyte som påverkar rätten att dra av de förluster som fastställts för bolaget skatteåren 2017–2019 ägt rum i det öppna bolaget skatteåret 2020.

Det ägarbyte som ägt rum skatteåret 2019 påverkar däremot inte rätten att dra av de förluster som fastställs för bolaget för skatteåren 2017–2018, eftersom över hälften av andelarna i sammanslutningen inte bytt ägare.

1.7 Indirekt ägarbyte

I vissa fall kan aktier eller andelar i ett samfund eller en sammanslutning anses ha bytt ägare också när det sker ändringar i ägarförhållandena i ett samfund eller en sammanslutning som är delägare i samfundet eller sammanslutningen. Det är fråga om ett indirekt ägarbyte enligt ISkL 122 §, om över hälften av aktierna eller andelarna i ett bolag som äger minst 20 procent av andelarna eller aktierna i ett förlustbringande bolag byter ägare. Då anses det också att alla aktier eller andelar som ägarsamfundet eller -sammanslutningen äger i det förlustbringande företaget har bytt ägare.

Då man undersöker förutsättningar för indirekt ägarbyte har endast sådana ägarväxlingar mening där delägarsamfundet eller -sammanslutningen äger över 20 procent eller mera av det förlustbringande företagets aktier eller andelar. Om över hälften av aktierna eller andelarna i ett sådant delägarbolag byter ägare, anses det att de aktier eller andelar som denne delägare äger bytt ägare.

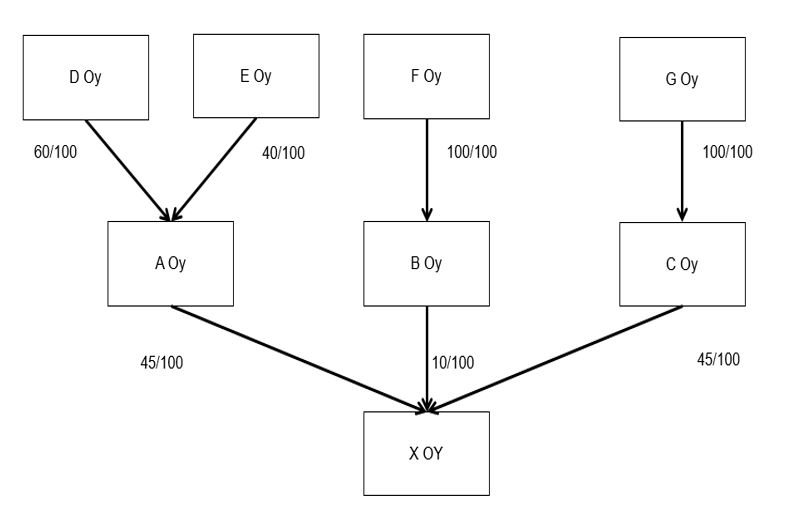

Exempel 18:

Aktiestocken i X Ab utgörs av 100 aktier, av vilka A Ab äger 45 aktier, B Ab 10 aktier och C Ab 45 aktier.

Aktiestocken i A Ab utgörs av 100 aktier, av vilka D Ab äger 60 aktier och E Ab 40 aktier. Alla aktier av B Ab ägs av F Ab. Alla aktier i C Ab ägs av G Ab.

Om D Ab överlåter de aktier i A Ab som det äger, anses 45 av de aktier som X Ab äger indirekt byta ägare.

Om B Ab, utöver det ovan nämnda, säljer de 10 aktier i X Ab vilket det äger, har sammanlagt 55 av aktierna i X Ab, det vill säga över hälften, indirekt bytt ägare.

Om däremot F Ab, som är delägare i B Ab, säljer de aktier som det äger i B Ab, inverkar detta inte på innehavet av X Ab eller avdraget av förlusten, eftersom B Ab äger mindre än 20 % av aktierna i X Ab.

I ett indirekt ägarbyte beaktas endast ägarbyte som omedelbart skett i det förlustbringande företagets delägarbolag. Ett indirekt ägarbyte i ett förlustbringande bolags delägarbolag har ingen inverkan med tanke på ägandet av det förlustbringande bolaget.

Exempel 19:

Om ägarna i bolagen D Ab, F Ab och G Ab i det föregående exemplet byts, inverkar detta inte på avdragandet av X Ab:s förluster. I A Ab, B Ab och C Ab sker det däremot ett indirekt ägarbyte, och därför kan de inte dra av sina förluster utan dispens.

1.8 Tidpunkten för ett ägarbyte

Ett ägarbyte sker vanligtvis genom en aktie- eller andelsaffär där aktier överlåts mot vederlag. När äganderätten överförs bestäms av tidpunkten för ägarbytet. I allmänhet betraktas då tidpunkten för undertecknandet av ett avtal, till exempel ett köpebrev, som tidpunkt för ägarbytet. I avtalet kan man emellertid komma överens om att äganderätten överförs när köpepriset har betalats i sin helhetI sådana fall har man i rättspraxisen ansett att ägaren bytts först när äganderätten har överförts. Den tidpunkt då avtalet ingås har följaktligen ingen betydelse i dessa fall (t.ex. HFD 18.9.1975 liggare 3557, HFD 7.6.1976 liggare 2356 och HFD 13.1.1977 liggare 88).

I ett aktiebolag kan ett ägarbyte ske också till exempel på grund av en aktieemission, om aktier tecknas på ett sätt som avviker från det tidigare aktieinnehavet. I en aktieemission anses tidpunkten för ägarbytet, vid tillämpning av ISkL 122 §, utgöras av det skatteår under vilket aktierna tecknats (CSN 489/1990).

2 Dispensförfarande

2.1 Förutsättningar för beviljande av dispens

Skatteförvaltningen kan av särskilda skäl på ansökan bevilja rätt att dra av förlust när det är påkallat med hänsyn till samfundets eller sammanslutningens fortsatta verksamhet (ISkL 122 § 3 mom.).

Syftet med ISkL 122 § är att förhindra handel med ett bolags förluster. När förlusterna inte blir handelsvaror kan dispens beviljas, om de övriga förutsättningarna för beviljande av dispens uppfylls.

Förutom att förlusterna inte får vara föremål för handel, förutsätter beviljandet av dispens att ägarbytet ägt rum av företagsekonomiska orsaker. Detta innebär att samfundet eller sammanslutningen måste fortsätta med verksamheten efter ägarbytet. Om samfundet eller sammanslutningen i praktiken lagt ner sin verksamhet och dess värde närmast grundar sig på fastställda förluster, finns det i allmänhet ingen grund för att bevilja dispens. Beslutet kan vara negativt även i en situation där en verksamhet som tidigare drivits i ett förlustbringande företag läggs ned i sin helhet och en ny ägare överför en helt ny verksamhet till företaget genom fiktiva arrangemang. Det förlustbringande företagets verksamhet kan emellertid utvecklas efter ägarbytet. Exempelvis är en utgångspunkt att interna verksamhetsändringar inom en koncern inte utgör något hinder för beviljande av dispens, om det förlustbringande företagets verksamhet fortsätter trots ändringarna.

Inom dispensförfarandet undersöks dessutom om det föreligger särskilda skäl för beviljande av dispens. Det anses föreligga särskilda skäl för beviljande av dispens om ägarbytet har skett av affärsekonomiska eller därmed jämförbara skäl. Sådana särskilda skäl är bland annat:

- överlåtelse vid generationsväxling

- försäljning av företaget till arbetstagarna

- interna ägarbyten inom koncernen

- ägarbyten i anslutning till företagets saneringsprogram

- omedelbara sysselsättningseffekter av att företagets verksamhet fortsätter

- köp av ett färdigt bolag utan verksamhet när det nya bolaget inte har haft verksamhet före ägarbytet och förlusterna har uppkommit i den verksamhet som drivits under den nya ägarens tid

- stärkande av företagets ställning på marknaden samt utveckling, effektivisering och utvidgning av företagets verksamhet som sker till följd av ägarbytet (t.ex. HFD 2010:21)

I sin ansökan ska samfundet eller sammanslutningen påvisa att förutsättningarna för beviljande av dispens uppfylls. Avgörandet grundar sig alltid på en helhetsprövning. Förutsättningarna för beviljande av dispens bedöms enligt tidpunkten för ansökan med tanke på sökanden och fortsättningen av dess verksamhet. Dispens beviljas om förutsättningarna uppfylls. I Högsta förvaltningsdomstolens avgörande HFD 2013:178 beviljades dispens när bolaget, i sin ansökan om avdrag för förluster, utrett att det skulle fortsätta verksamheten efter ägarbytet och att det för den fortsatta verksamheten var nödvändigt att dra av förlusterna. Ägarbytet berodde på omständigheter utanför beskattningen och det var också uppenbart att förlusterna inte blivit handelsvaror vid ägarbytet.

För beviljandet av dispens har det i regel ingen betydelse om det i företaget har skett två eller flera ägarbyten innan ansökan om dispens har lämnats. I detta fall ska företaget dock visa att förutsättningarna för beviljande av dispens är uppfyllda för samtliga ägarbyten.

Dispens kan beviljas för ömsesidiga fastighetsaktiebolag och bostadsaktiebolag på samma villkor som andra samfund.

2.2 Avdrag av förlust från koncernbidrag till samfund

Enligt ISkL 122 § 4 mom. får aktiebolag och andelslag dra av förlust med stöd av tillstånd endast till den del som samfundets inkomst under skatteåret före förlustavdrag överskrider beloppet av det koncernbidrag som samfundet erhållit. Skatteförvaltningen kan dock ge tillstånd till att helt och hållet dra av en förlust, om det finns särskilda skäl för att bevilja dispens och förutsättningarna för att ge koncernbidrag i 3 § i lagen om koncernbidrag vid beskattningen (koncernbidragslagen) har uppfyllts redan innan ägarbytet.

Enligt 3 § i koncernbidragslagen är en förutsättning för att ge koncernbidrag att ett inhemskt aktiebolag eller andelslag ensam eller tillsammans med ett eller flera dottersamfund äger minst nio tiondedelar av aktiekapitalet i ett annat inhemskt aktiebolag eller av andelarna i ett annat inhemskt andelslag. Bildandet av ett koncernförhållande behandlas närmare i kapitel 3 i Skatteförvaltningens anvisning Koncernbidrag. Med andra ord är en förutsättning för dispens enligt ISkL 122 § 4 mom. att ett sådant ägarförhållande som krävs i koncernbidragslagen existerat redan innan ett ägarbyte enligt ISkL 122 § 1 mom. Dessutom ska de villkor som föreskrivs i ISkL 122 § 3 mom. uppfyllas.

Exempel 20:

A Ab äger aktierna i B Ab och B Ab aktierna i C Ab. Förlust har fastställts för B Ab och C Ab:s näringsverksamhetsresultat är positivt. A Ab säljer aktierna i B Ab till X Ab som således därefter direkt äger B Ab och C Ab indirekt. Förutom tillstånd för avdrag av förlusterna kan B Ab även ansöka om rätt att dra av förlusterna till den del som svarar mot det erhållna koncernbidraget från C Ab. Eftersom ett ägarförhållande som förutsätts i 3 § i koncernbidragslagen har förelegat mellan B Ab och C Ab innan ett ägarbyte enligt ISkL 122 § 1 mom. ägt rum, kan dispens beviljas om de övriga förutsättningarna för beviljande av dispens är uppfyllda.

Exempel 21:

X Ab säljer sina aktiestockar i bolagen A Ab och B Ab under skatteåret 2019 till det utländska bolaget Y. A Ab och B Ab var följaktligen systerbolag, som först ägdes av X Ab och efter ägarbytet av bolaget Y. A Ab:s skatteår 2019 var förlustbringande. A Ab ansöker om dispens enligt ISkL 122 § 4 mom., för att kunna dra av förlusten för skatteåret 2019 från det koncernbidrag som det fått skatteåret 2020 av B Ab.

Trots att ägarbytet inte påverkar A Ab:s och B Ab:s ställning som varandras systerbolag, har dock bolagens gemensamma ägare bytts till en annan gemensam ägare under förluståret. De förutsättningar som föreskrivs i 3 § i koncernbidragslagen uppfylls följaktligen inte redan före ägarbytet på det sätt som krävs i ISkL 122 § 4 mom. Av denna anledning kan A Ab inte beviljas dispens för att dra av förlusten för skatteåret 2019 från det koncernbidrag som bolaget fick av B Ab skatteåret 2020.

Exempel 22:

A Ab har förluster för skatteåren 2018 och 2019. Det har skett en direkt ägarbyte i A Ab under skatteåret 2019. A Ab har under skatteåret 2020 gjort en verksamhetsöverlåtelse till ett nytt bolag som ska bildas. Det nya bolaget har för avsikt att ge koncernbidrag till A Ab under skatteåret 2021. A Ab ansöker om dispens som avses i ISkL 122 § 4 mom. för att kunna dra av förlusterna för skatteåren 2018 och 2019 från det koncernbidrag som det fått från det nya bolaget under skatteåret 2021.

Eftersom det nya bolaget har bildats först under skatteåret 2020, har det mellan A Ab och det nya bolaget inte funnits ett sådant ägarförhållande som avses i 3 § i koncernbidragslagen före ägarbytet som skett i A Ab under skatteåret 2019. Villkoren enligt ISkL 122 § 4 mom. uppfylls således inte. Därför kan A Ab inte beviljas dispens för att dra av sina förluster från det koncernbidrag som bolaget fick av det nya bolaget. A Ab kan dock på ansökan beviljas dispens som avses i ISkL 122 § 3 mom., om villkoren för att bevilja dispens uppfylls.

Tillstånd för avdrag av förluster mot koncernbidrag som ett bolag erhållit kan endast beviljas för ett skatteår i taget. Tillstånd för avdrag av förluster mot koncernbidrag som ett bolag erhållit ska således sökas för varje skatteår separat.

Enligt förarbetena till lagen (RP 201/1998, s. 3) är syftet med ISkL 122 § 4 mom. inte att tillåta att koncernbidrag cirkuleras från det nya ägarbolaget till det förlustbringande bolaget via dess dotterbolag. I dispensförfarandet riktas följaktligen uppmärksamhet mot att bestämmelsens syfte fullföljs. Om avsikten med arrangemanget är att låta ett koncernbidrag cirkulera, beviljas inte dispens enligt ISkL 122 § 4 mom. Om bolaget beviljas rätt att dra av en förlust i enlighet med 122 § 3 mom., kan bolaget dock utan hinder av detta dra av förlusten till övriga delar.

Exempel 23:

Det förlustbringande A Ab äger B Ab. X Ab köper aktierna i A Ab under skatteåret 2020, då aktierna i B Ab övergår i X Ab:s indirekta ägande. Om X Ab under skatteåret 2021 ger koncernbidrag till B Ab, som i sin tur ger koncernbidrag till A Ab, är det fråga om att låta koncernbidraget cirkulera från det nya ägarsamfundet till det förlustbringande bolaget genom dotterbolaget. Tillstånd för att dra av förlusten till den del den svarar mot koncernbidraget beviljas inte. Till övriga delar kan dispens för A Ab:s förluster beviljas, om de allmänna förutsättningarna för dispens uppfylls. A Ab kan dock på ansökan beviljas dispens som avses i ISkL 122 § 3 mom., om förutsättningarna för att bevilja dispens finns.

Bolaget får inte utan dispens som avses i ISkL 122 § 4 mom. dra av sina förluster mot koncernbidrag efter ägarbytet. Förluster för avdrag av vilka bolaget har en dispens som avses i ISkL 122 § 3 mom. får således dras av endast till den del skatteårets inkomst före avdrag av förluster överskrider beloppet av koncernbidrag som bolaget fått. Sådana förluster avdrag av vilka ISkL 122 § 4 mom. inte begränsar, kan dock dras av mot koncernbidrag även om de skulle ha uppstått senare än de förluster som omfattas av begränsningar (se HFD 2013:109).

Exempel 24:

Över hälften av A Ab:s aktier har bytt ägare år 2017. Skatteförvaltningen har beviljat A Ab dispens som avses i ISkL 122 § 3 mom. för att trots ägarbytet dra av den förlust av näringsverksamheten som fastställts för skatteåret 2017. Det fanns inga förutsättningar för att bevilja dispens enligt ISkL 122 § 4 mom. Förluster av näringsverksamheten har fastställts för bolaget även för skatteåren 2018–2019.

A Ab får under skatteår 2020 koncernbidrag av B Ab vilket leder till att resultatet av A Ab:s näringsverksamhet blir vinstbringande. Eftersom rätten att dra av så kallade dispensförluster mot koncernbidrag begränsas i ISkL 122 § 4 mom., kan A Ab inte dra av den fastställda förlusten för skatteåret 2017 från resultatet av näringsverksamheten för skatteåret 2020. A Ab har dock rätt att från koncernbidraget dra av de förluster som fastställts för skatteåren 2018–2019, trots att förlusten för skatteåret 2017 inte hade dragits av.

2.3 Dispens i samband med fission och fusion av samfund

Det övertagande samfundet har rätt att dra av det överlåtande samfundets förluster, om det övertagande samfundet eller dess delägare eller medlemmar eller samfundet och dess delägare eller medlemmar tillsammans från ingången av förluståret har ägt över hälften av aktierna eller andelarna i det överlåtande samfundet (ISkL 123 § 2 mom.). Avdrag av det överlåtande bolagets förluster i beskattningen av det övertagande bolaget förutsätter dessutom att fusionen eller fissionen uppfyller villkoren om företagsomstrukturering (NärSkL 52 a § och 52 c §) (se HFD 2012:23). Om förutsättningarna i bestämmelserna om företagsomstrukturering och ISkL 123 § 2 mom. inte är uppfyllda, får det övertagande samfundet inte dra av förluster för det fusionerande eller fissionerande samfundet i sin beskattning. I ett dispensförfarande enligt ISkL 122 § 3 mom. är det inte möjligt att bevilja dispens som gäller uppfyllandet av förutsättningarna i ISkL 123 § 2 mom.

I beskattningen av fusions- och fissionsåret undersöks det om fissionen eller fusionen genomförts enligt bestämmelserna om företagsomstrukturering och om förlusterna enligt ISkL 123 § 2 mom. överförs till det övertagande samfundet (se HFD 15.10.2019 liggare 4789). Förutsättningarna för tillämpning av bestämmelserna om företagsomstrukturering och ISkL 123 § 2 mom. behandlas närmare i Skatteförvaltningens anvisningar Företagsomstrukturering och beskattning – fusion och Företagsomstrukturering och beskattning – fission. Skatteförvaltningen kan också på ansökan ge ett avgiftsbelagt förhandsavgörande om överföring av förluster. Ansökan om förhandsavgörande beskrivs närmare i Skatteförvaltningens anvisning Att göra en ansökan om förhandsavgörande och att meddela beslut i ärendet

En ytterligare förutsättning för avdrag av förluster för ett överlåptande samfund är att förlusterna hade varit tillgängliga för det överlåtande samfundet själv. Följaktligen, om ett ägarbyte ägt rum i ett överlåtande samfund innan fusionen eller fissionen, är inte förlusterna avdragbara utan dispens, trots att villkoren enligt ISkL 123 § 2 mom. är uppfyllda.

Om ett ägarbyte ägt rum i ett överlåtande bolag, kan det överlåtande bolaget ansöka om dispens för avdrag av sina förluster innan fusionen eller fissionen. Dispens kan även ansökas efter fusionen eller fissionen. I så fall ska det övertagande bolaget ansöka om dispens. Förutsättningarna för beviljande av dispens prövas alltid med tanke på sökanden.

Förluster hos överlåtande samfund, vilka det övertagande samfundet har rätt att dra av, dras av i det övertagande samfundets beskattning med samma förutsättningar som för det övertagande samfundets egna förluster. Följaktligen, om ett ägarbyte ägt rum i ett överlåtande bolag under förluståret eller därefter, har det övertagande samfundet inte heller rätt att dra av de förluster som överförts till det via fusionen eller fissionen utan dispens. Om det dock är fråga om samma ägarbyte och samma förluster som det överlåtande bolaget har beviljats dispens för, kan den dispens som det överlåtande bolaget fått tillämpas i beskattningen av det övertagande bolaget på grund av att fusionen och fissionen till sin natur är en universalsuccession. Det kan vara fråga om en sådan situation exempelvis då det sker ett direkt ägarbyte i ett moderbolag, och därpå följande år det dotterbolag som från och med början av förluståret helägs av moderbolaget och som har beviljats dispens på grund av det indirekta ägarbytet fusioneras med moderbolaget.

Exempel 25:

A Ab har fastställd förlust från skatteåret 2019. A Ab:s hela aktiestock ägs av B Ab, som säljer sina aktier i A Ab under skatteåret 2020 till C Ab. Avsikten är att A Ab fusioneras med C Ab efter köpet. Före fusionen beviljas A Ab dispens enligt ISkL 122 § för avdrag av förluster, trots ett ägarbyte. C Ab får dock inte dra av A Ab:s förluster, på grund av att det som övertagande bolag inte från början av förluståret ägt mer än hälften av aktierna i A Ab på det sätt som avses i ISkL 123 § 2 mom. (se även HFD 2003:23)

Exempel 26:

A Ab äger i sin helhet B Ab, vars skatteår 2019 är förlustbringande. Mer än hälften av aktierna i A Ab byter ägare under skatteåret 2019. Hos B Ab sker då ett ägarbyte som avses i ISkL 122 §, och därför förlorar B Ab rätten att använda sina förluster. B Ab fusioneras med A Ab 2020. B Ab:s förluster överförs till A Ab i enlighet med ISkL123 §. A Ab kan ansöka om dispens enligt ISkL122 § för att dra av B Ab:s förluster, trots det indirekta ägarbytet hos B Ab. Förutsättningar för beviljande av dispens prövas med tanke på fortsättningen av A Ab:s verksamhet (se också HFD 10.3.1999 liggare 392).

Exempel 27:

A Ab har fastställd förlust från skatteåret 2018. Av aktierna i A Ab byter över hälften ägare under skatteåret 2019 på så sätt att aktier säljs till en extern aktör. Före fissionen får A Ab dispens enligt ISkL 122 § 3 mom. att dra av förlusterna för skatteåret 2018 trots ägarbytet. År 2020 fissioneras A Ab i två bolag som ska grundas. Trots att A Ab har dispens för avdrag av förlusterna för skatteåret 2018, får de övertagande bolagen inte dra av A Ab:s förlust för skatteåret 2013 på grund av att de aktörer som blir delägarne i de nya övertagande bolagen, har inte ägt över hälften av aktierna i det överlåtande bolaget tfrån och med början av förluståret, då det innehavsvillkor som föreskrivs i ISkL 123 § 2 mom. inte uppfylls.

Exempel 28:

A Ab har 20 aktier, av vilka X ägt 15 från och med början av ett förlustbringande skatteår och Y 5. X säljer 12 aktier till Y efter det förlustbringande skatteåret, men före fissionen. Därefter delas A Ab till två nya bolag på det sätt som avses i NärSkL 52 c §, då X och Y som vederlag får aktier i de nya bolagen enligt deras innehav.

Trots att ett ägarbyte enligt ISkL 122 § ägde rum i A Ab, är förutsättningarna enligt ISkL 123 § 2 mom. uppfyllda, eftersom X och Y, som blir delägar i de nya övertagande bolagen vid total fission, under hela tiden ägt över hälften av aktierna i det överlåtande bolaget från och med början av förluståret. A Ab:s förlust överförs vid delningen dock inte till de nya övertagande bolagen, trots att förutsättningen om ägande i ISkL 123 § 2 mom. i sig är uppfylld. Detta beror på att förlusten inte är tillgänglig för A Ab på grund av ägarbytet enligt ISkL 122 §. En förutsättning för avdrag av förlusten i de övertagande bolagens beskattning är att dispens enligt ISkL 122 § 3 mom. beviljas för avdrag av förlusterna.

Exempel 29:

A Ab har sedan skatteåret 2017 ägt hela aktiestocken i D Ab. D Ab har bekräftade förluster för skatteåren 2018 och 2019. A Ab fissioneras i B Ab och C Ab under skatteåret 2020. Aktiestocken i D Ab överförs till C Ab vid fissionen.

Efter fissionen ger C Ab:s delägare X, under skatteåret 2020, 53 procent av aktierna i C Ab som gåva till Y Ab. Följaktligen äger ett direkt ägarbyte i C Ab och ett indirekt ägarbyte i D Ab rum under skatteåret 2020. Eftersom villkoren i ISkL 122 § 3 mom. uppfylls, beviljas D Ab en dispens för att dra av förluster. Därefter fusioneras D Ab med sitt moderbolag C Ab skatteåret 2021.

På grund av att fissionen till sin natur är en universalsuccession, anses C Ab som har bildats i fissionen ha ägt aktierna i D Ab från och med den tidpunkt då det överlåtande bolaget A Ab ägt dem. Följaktligen uppfyller villkoren i ISkL 123 § 2 mom. Dispens som D Ab har fått för sina förluster kan tillämpas i beskattningen av C Ab, och C Ab behöver inte söka en ny dispens, eftersom det är fråga om samma förluster och samma ägarbyte som den dispens som D Ab fick efter indirekt ägarbyte gäller. Således har C Ab rätt att dra av D Ab:s förluster (se också HFD 2019:131).

3 Ansökan om dispens

Den ansökan som avses i ISkL 122 § 3 mom. kan lämnas till Skatteförvaltningen av samfundet eller sammanslutningen som gjort förlusten för vilken avdrag söks. Säljaren eller köparen av aktierna eller andelarna kan inte för egen räkning anhålla om dispensen. Om dispens söks för avdrag av det fusionerade eller fissionerade bolagets förluster, ska sökanden vara det övertagande bolaget. Dispens ska sökas skriftligen.

Dispens kan sökas antingen före eller efter ett ägarbyte. Vid en ansökan om dispens innan ett ägarbyte ska parterna i ägarbytet, den sannolika tidpunkten för ägarbytet och de övriga huvudsakliga villkoren för överlåtelsen framgå av ansökan. Ansökan om dispens ska dessutom innehålla en utredning över de förluster som är föremål för ansökan. Dispens kan sökas trots att bokslutet för den räkenskapsperiod under vilken ägarbytet ägt rum inte färdigställts (se HFD 18.3.2014 liggare 821). Det finns ingen lagstadgad tidsfrist för lämnande av ansökan om dispens. Det har inte föreskrivits särskild tidsfrist för behandling av dispensansökningar men de behandlas så snabbt som möjligt efter att de utredningar som behövs för att avgöra ärendet har lämnats till Skatteförvaltningen.

Ansökan kan göras fritt formulerat. En ansökan om dispens ska dock innehålla följande grundläggande uppgifter:

- Grundläggande uppgifter om sökanden och dess verksamhet:

- hemort

- bransch

- etableringstidpunkt

- räkenskapsperiod

- omsättning

- antal anställda

- övriga motsvarande uppgifter som beskriver verksamhetens karaktär och omfattning

- i fråga om koncernbolag även de allmänna uppgifterna om koncernen, en utredning av koncernstrukturen och det ansökande bolagets operativa ställning i koncernen.

- En redogörelse för orsakerna till och tidpunkten för ägarbytet och för ägarförhållandena före och efter ägarbytet

- En redogörelse för förlusterna för vilka rätt till avdrag söks

- En redogörelse för sökandens verksamhet före och efter ägarbyte

- En redogörelse över att förutsättningarna för beviljande av dispens är uppfyllda

- En redogörelse för den som gett koncernbidrag och tidpunkten när koncernförhållandet inleddes, om det handlar om en ansökan om avdrag för förluster till den del som motsvarar det koncernbidrag som samfundet har erhållit

- Sökandens eller ombudets postadress och telefonnummer för begäran om eventuella tilläggsutredningar

Bilagor till ansökan om dispens

- Dokumentutredning om ägarbytet, till exempel köpebrev, förköpebrev eller protokoll av bolagsstämma

- Bokslutshandlingarna, inklusive årsberättelsen, för sökandens senast avslutade räkenskapsperiod, i fråga om koncernbolag dessutom koncernens bokslutsdokument inklusive årsberättelsen, om dessa ännu inte lämnats in till Skatteförvaltningen för verkställandet av beskattningen

Om den handling som lämnats till Skatteförvaltningen är bristfällig eller inte innehåller de utredningar som behövs för att avgöra ärendet, kan en komplettering av ansökan begäras av sökanden. Sökanden ska lämna en tilläggsutredning inom den utsatta tidsfristen.

En ansökan om dispens kan göras i MinSkatt-tjänsten (skatt.fi/minskatt).

4 Beslut om dispens

4.1 Dispensbeslutets innehåll och tillämpning

Beslutet på dispensansökan kan vara positivt eller negativt. Det är också möjligt att ansökan inte prövas eller att ärendet avskrivs.

Ett dispensbeslut ska specificera de orsaker som ligger till grund för avgörandet. Om dispens beviljas innan ägarbytet genomförs, avgränsas beslutet att gälla för en viss tidsperiod. I dispensbeslutet specificeras skatteåren då de förluster uppstått som beslutet gäller. Ett beslut om dispens som vunnit laga kraft tillämpas i beskattningen på tjänstens vägnar. Beskattningen rättas till den skattskyldiges fördel, om beslutet om dispens leder till att sökanden får rätt att dra av de fastställda förlusterna för ett skatteår vars beskattning redan har slutförts.

Beslutet om dispens tillämpas inte, om de uppgifter om exempelvis fortsatt verksamhet som sökanden lagt fram i sin ansökan och som är en förutsättning för beviljande av dispens, inte svarar mot den verkliga situationen (se HFD 1998:20).

Om de uppgifter som sökanden lämnat i sin ansökan och som gäller förutsättningarna för beviljande av dispens överensstämmer med den faktiska situationen, ska beslutet om dispens i princip tillämpas, trots att information som påverkar beloppet på de fastställda förlusterna senare fås från beskattningen av sökanden. Vid behov ska beloppet på förlusterna korrigeras enligt bestämmelserna om rättelse av beskattningen och sökande av ändring i lagen om beskattningsförfarandet (BFL).

Exempel 30:

Ett bolag har enligt laga kraft vunna beslut om dispens rätt att dra av förluster som fastställts för skatteåren 2013–2017 trots ett ägarbyte. Efter beviljandet av dispens rättades beskattningen av skatteåren 2015–2019 vad gäller internprissättning utifrån uppgifter som fåtts i samband med en skatterevision av bolaget på så sätt att beskattningsbar inkomst fastställdes för bolaget i de verkställda beskattningarna i stället för de fastställda förlusterna. Till följd av detta kunde fastställda förluster från tidigare år dras av med stöd av dispens från resultaten av de skatteår som blivit positiva på grund av rättelserna.

När de uppgifter som lagts fram i ansökan bland annat om orsakerna till ägarbyte och fortsättning av bolagets verksamhet överensstämmer med den faktiska situationen, är det inte möjligt att inte dra av de förluster som fastställts på laga vunnet sätt utifrån de nya uppgifterna om nivån på vinst enligt marknadsvillkor (se också HFD 2017:51).

4.2 Avgift som tas ut för ett beslut

Ett beslut om dispens är Skatteförvaltningens avgiftsbelagda prestation. Föreskrifter om beloppet av avgiften finns i finansministeriets förordning Skatteförvaltningens avgiftsbelagda prestationer.

Det belopp som ska tas ut för ett dispensbeslut framgår av den av Skatteförvaltningen administrerade prislistan Prislista över Skatteförvaltningens avgiftsbelagda tjänster.

4.3 Ändringssökande

Den finns bestämmelser om sökande av ändring i ett beslut om dispens i BFL 65 a §. Enligt BFL 65 a § 2 mom. kan både sökanden och Enheten för bevakning av skattetagarnas rätt söka ändring i ett beslut om dispens genom ett skriftligt begäran om omprövning hos skatterättelsenämnden.

Sökanden kan göra begäran om omprövning i MinSkatt-tjänsten (skatt.fi/minskatt).

Tiden för att söka andring för sökanden är 60 dagar räknat från den dag då sökanden har fått del av beslutet. Vid beräkning av tiden för att söka ändring beaktas inte dagen för del-fående.Om den sista dagen av tidsfristen är en helgdag eller lördag, ska besvär anföras senast den första vardagen efter denna. Närmare anvisningar om ändringssökande finns i bilagan till beslutet om dispens. Tiden för att söka ändring för Enheten för bevakning av skattetagarnas rätt är 60 dagar räknat från beslutsdatumet.

I skatterättelsenämndens beslut gällande ett beslut om dispens kan ändring sökas genom besvär hos förvaltningsdomstolen. Förvaltningsdomstolens beslut kan vidare överklagas hos högsta förvaltningsdomstolen, om högsta förvaltningsdomstolen beviljar besvärstillstånd.

ledande skattesakkunnig Lauri Savander

överinspektör Nina Salakka