Begränsningar av rätten till ränteavdrag i näringsverksamhet

Nyckelord:

- Har getts

- 29.6.2018

- Diarienummer

- A46/200/2018

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- Begränsningar av rätten till ränteavdrag i näringsverksamhet (A206/200/2013, 7.4.2014)

Anvisningen uppdateras för tillfället.

I anvisningen behandlas begränsningar i rätten att dra av ränteutgifter i näringsverksamheten i enlighet med 18 a § i näringsskattelagen. Anvisningen har uppdaterats med anledning av den efter 7.4.2014 publicerade rättspraxisen rörande 18 a § i näringsskattelagen. Anvisningens språkdräkt har samtidigt preciserats avseende bland annat undantaget som gäller jämförelse av balansräkningar. Den uppdaterade anvisningen gäller 18 a § i näringsskattelagen som är i kraft vid publiceringstidpunkten, och den beaktar inte det 19.1.2018 lämnade utkastet till regeringens proposition om ändring av bestämmelserna som gäller näringsskattelagens begränsningar av ränteavdrag.

1 Inledning

1.1 Om avdragbarheten för ränteutgifter

Enligt bestämmelserna i 18 § 1 mom. 2 punkten i lagen om beskattning av inkomst av näringsverksamhet (360/1968) är räntorna på skulder som tagits för näringsverksamheten avdragsgilla. Enligt samma bestämmelse är räntorna avdragsgilla även då räntorna är beroende av rörelsens resultat. Förutsättningen för ränteavdrag är att det handlar om den avdragsyrkande skattskyldiges ränteutgifter. Enligt 23 § i NärSkL utgör räntorna utgifter för det skatteår då de betalas.

I Finland kan man vidta åtgärder angående ränteavdrag i internationella koncerners interna finansieringsarrangemang med hjälp av rättelse av internprissättning i enlighet med 31 § i lagen om beskattningsförfarande (1558/1995) (BFL). En förutsättning för att tillämpa bestämmelsen om internprissättning är att det kan anses att villkoren för lånet inte är marknadsmässiga.

Räntornas avdragbarhet har i vissa fall avslagits i beskattnings- och rättspraxis med stöd av 28 § om kringgående av skatt i BFL. I dessa fall har man ansett att arrangemanget genomförts av skattemässiga skäl och uppenbarligen för att få skattebefrielse. Högsta förvaltningsdomstolen ansåg i sitt årsboksavgörande att räntorna inte är avdragsgilla bl.a. när arrangemanget tolkas som kringgående av skatt (HFD 2016:72). Enligt högsta förvaltningsdomstolen kan räntorna inte betraktas som avdragsgilla heller när aktierna för vilkas förvärv skulden tagits inte kan allokeras som filialens tillgångar (HFD 2016:71).

NärSkL 18 a § som behandlas i denna anvisning begränsar rätten att dra av räntor som i övrigt är avdragsgilla enligt 18 § 1 mom. 2 punkten i NärSkL.

1.2 Reglering som begränsar rätten till ränteavdrag

1.2.1 NärSkL 18 a § - Bestämmelsen om räntebegränsning

De bestämmelser om begränsning av rätten för samfund, öppna bolag och kommanditbolag att dra av ränteutgifter (lagarna 983/2012 och 984/2012), vilka grundar sig på regeringens proposition (RP 146/2012 rd), trädde i kraft 1.1.2013. Bestämmelserna tillämpades för första gången vid beskattningen för år 2014.

NärSkL 18 a § (bestämmelsen om räntebegränsning) som begränsar rätten att dra av ränteutgifter ändrades år 2013 (RP 185/2013 rd, FiUB 32/2013 rd, lagen 1238/2013):

"De räntor för samfund, öppna bolag och kommanditbolag som avses i 18 § 1 mom. 2 punkten är avdragsgilla på det sätt som anges i denna paragraf.

Ränteutgifterna är avdragsgilla till den del de motsvarar beloppet av ränteinkomsterna. Ränteutgifter som överstiger ränteinkomsterna (nettoränteutgifter) är avdragsgilla, om de under skatteåret uppgår till högst 500 000 euro. Överstiger nettoränteutgifterna under skatteåret ovannämnda belopp är nettoränteutgifterna inte avdragsgilla till den del

- de överstiger 25 procent av näringsverksamhetens resultat enligt 3 § i denna lag vilket har ökats med ränteutgifter och avskrivningar som dras av i beskattningen samt erhållna koncernbidrag enligt lagen om koncernbidrag vid beskattningen och vilket har minskats med givna koncernbidrag, och

- beloppet av de nettoränteutgifter som överstiger gränsen på 25 procent är högst lika stort som beloppet av nettoränteutgifterna mellan de parter i intressegemenskap som står i ett skuldförhållande.

Om den skattskyldige lägger fram en utredning om att det tal som beskriver förhållandet mellan den skattskyldiges egna kapital och balansomslutningen enligt det fastställda bokslutet är större eller lika stort som motsvarande tal i fråga om den fastställda koncernbalansräkningen vid skatteårets slut, tillämpas inte bestämmelserna om begränsning av avdragsgilla ränteutgifter i 2 mom. Balansräkningen ska upprättas i en medlemsstat i Europeiska unionen, en stat inom Europeiska ekonomiska samarbetsområdet eller en stat med vilken Finland har ett gällande avtal för att undvika dubbelbeskattning. Med balansräkning avses en balansräkning enligt de internationella redovisningsstandarder som avses i 7 a kap. 1 § i bokföringslagen. Om en balansräkning i enlighet med de internationella redovisningsstandarderna inte har upprättats, används en balansräkning i enlighet med bokföringslagstiftningen i en medlemsstat i Europeiska unionen eller i en stat inom Europeiska ekonomiska samarbetsområdet och, om sådan balansräkning saknas, en balansräkning i enlighet med motsvarande bestämmelser.

Bestämmelserna om begränsning av avdragsgilla ränteutgifter i 2 mom. tillämpas inte på de kreditinstitut som avses i kreditinstitutslagen, företag som hör till samma finansiella företagsgrupp som dessa, försäkringsanstalter, deras holdingföretag, holdingsammanslutningar till de finans- och försäkringskonglomerat som avses i lagen om tillsyn över finans- och försäkringskonglomerat (699/2004) eller på pensionsanstalter.

Parter som står i ett skuldförhållande sinsemellan är i intressegemenskap med varandra, om den ena parten utövar bestämmande inflytande över den andra parten eller om en tredje part ensam eller tillsammans med närstående kretsar utövar bestämmande inflytande över bägge parter i skuldförhållandet på det sätt som avses i 31 § 2 mom. i lagen om beskattningsförfarande (1558/1995). Med parter som står i ett skuldförhållande avses räntebetalaren och den verkliga förmånstagaren till inkomst som motsvarar ränteutgiften.

Om den skuld som ligger till grund för räntan har upptagits hos en part som inte är i intressegemenskap, betraktas skulden som upptagen hos en part i en intressegemenskap till den del som

- den part som är i intressegemenskap har en fordran på en part som inte är i intressegemenskap och fordran har samband med skulden, eller

- en fordran som innehas av en part i intressegemenskapen utgör säkerhet för skulden.

De nettoränteutgifter som enligt 2 mom. är icke avdragsgilla (icke avdragsgilla nettoränteutgifter), kan dras av från inkomsterna under de följande åren upp till beloppet av de avdragsgilla ränteutgifterna under respektive skatteår. Den skattskyldige ska yrka på avdrag för icke avdragsgilla nettoränteutgifter och utreda grunderna för avdraget. Vid fusion av ett samfund överförs det överlåtande samfundets icke avdragsgilla nettoränteutgifter från tidigare år till det övertagande samfundet. Vid fission av samfund överförs det överlåtande samfundets icke avdragsgilla nettoränteutgifter från tidigare år till det övertagande samfundet till den del det är uppenbart, att den icke avdragsgilla nettoränteutgiften har uppstått i verksamhet som överförts till det övertagande samfundet. Till övriga delar överförs icke avdragsgilla nettoränteutgifter i samma proportion som det överlåtande samfundets nettoförmögenhet enligt 2 kap. i lagen om värdering av tillgångar vid beskattningen (1142/2005) överförs till det övertagande samfundet."

Dessutom föreskrivs det i BFL 65 § om ändringssökande av icke avdragsgilla nettoränteutgifter som uppstått till följd av tillämpningen av bestämmelsen om räntebegränsning (se närmare i punkt 8).

Tillämpningen av bestämmelsen om räntebegränsning kräver ingen utredning av de särskilda affärsekonomiska orsakerna eller skattebelastningsnivån hos den faktiska mottagaren av en inkomst som motsvarar ränteutgiften.

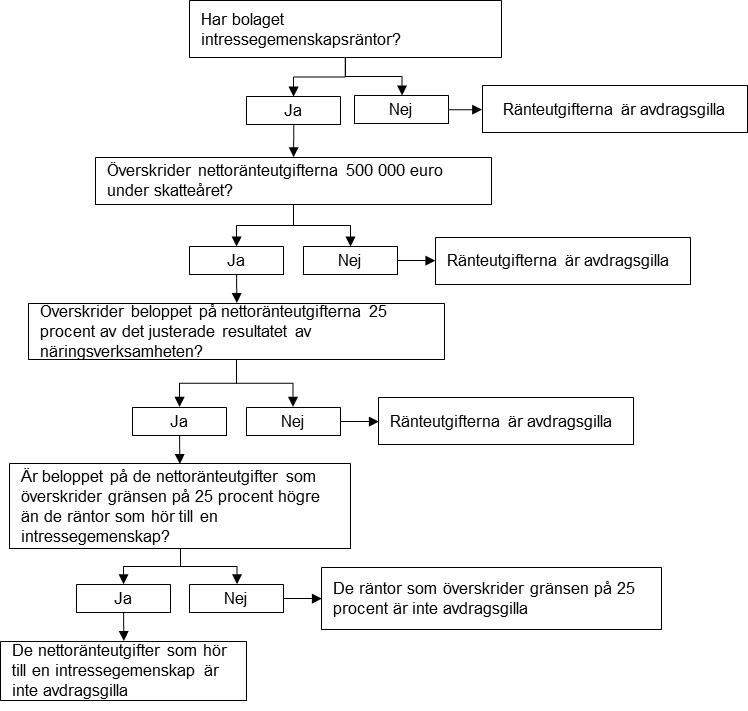

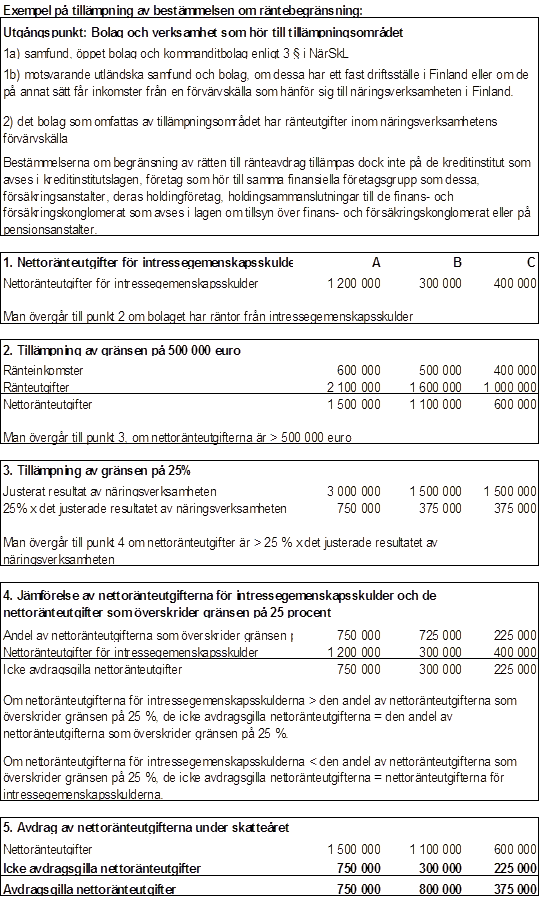

Det centrala innehållet i bestämmelsen om räntebegränsning och de huvudsakliga faserna i tillämpningen av denna klarläggs i följande diagram.

Diagrammet ovan beaktar inte undantaget som grundar sig på en jämförelse av balansräkningar (se punkt 7) eller befrielsen för kredit-, försäkrings- eller pensionsanstalter från begränsningen att dra av ränteutgifter enligt 18 a § i NärSkL (se punkt 2.1.2). I diagrammet avses med intressegemenskapsräntor de ränteutgifter som betalats för intressegemenskapsskulder i enlighet med punkt 3.2.

1.2.2 Relationen mellan bestämmelsen om räntebegränsning och andra bestämmelser

NärSkL 18 a § som begränsar rätten att dra av ränteutgifter inom näringsverksamhetens förvärvskälla är en specialbestämmelse som begränsar avdrag av ränteutgifter som i övrigt är avdragsgilla inom näringsverksamheten.

Enligt NärSkL 18 § 1 mom. 2 punkten kan bolag som bedriver näringsverksamhet dra av ränteutgifter i beskattningen endast om skulden orsakats av näringsverksamhet och det handlar om utgifter för det bolag som drar av räntan. Om dessa förutsättningar inte uppfylls, kan ränteutgifterna inte dras av från näringsinkomsten oberoende av om ränteutgifterna betalas till en part i intressegemenskap eller till en annan part.

En förutsättning för att ränteutgifterna ska vara avdragsgilla är att de ifrågavarande ränteutgifterna inte överskrider det marknadsmässiga beloppet. Ränteutgifternas avdragbarhet begränsas följaktligen av bestämmelsen om rättelse av internprissättning i 31 § i BFL.

Bestämmelsen om ränteutgifternas avdragbarhet i 18 § 1 mom. 2 punkten i NärSkL och rättelsen av internprissättningen i 31 § i BFL tillämpas följaktligen i första hand då villkoren i dessa bestämmelser uppfylls. Begränsningarna av ränteavdrag i 18 a § i NärSkL tillämpas först efter att ränteutgifterna har konstaterats vara avdragsgilla i övrigt.

Generalklausulen om kringgående av skatt i 28 § i BFL kan tillämpas på åtgärder som vidtas för att uppnå en skattefördel i en situation där det utifrån en övergripande bedömning inte går att påvisa affärsekonomiska grunder som inte har samband med beskattningen. På sådana konstgjorda arrangemang som inte har av beskattningen oberoende affärsekonomiska grunder kan 28 § i BFL tillämpas.

NärSkL 18 a § begränsar inte den allmänna bestämmelsen om kringgående av skatt eller tillämpningen av rättelse av internprissättning eftersom bestämmelserna har olika tillämpningsområden.

2 Tillämpningsområdet för begränsningarna av ränteavdrag

2.1 Skattesubjekt

2.1.1 Bolag som omfattas av tillämpningsområdet

Enligt bestämmelsen om räntebegränsning begränsas rätten till avdrag av ränteutgifter inom näringsverksamhetens förvärvskälla för samfund, öppna bolag och kommanditbolag då räntor betalas i intressegemenskapssituationer enligt bestämmelsen. Med samfund avses samfund enligt 3 § i inkomstskattelagen, bl.a. aktiebolag och andelslag. Begränsningarna gäller följaktligen inte exempelvis enskilda näringsidkare, även om näringsidkaren har ränteutgifter som hör till näringsverksamhetens förvärvskälla.

Bestämmelsen om räntebegränsning tillämpas också på motsvarande utländska samfund och bolag, om dessa har ett fast driftsställe i Finland eller om de på annat sätt har inkomster från en förvärvskälla som hänför sig till näringsverksamhet i Finland.

2.1.2 Bolag som inte omfattas av tillämpningsområdet

Bestämmelsen om begränsning av ränteavdrag tillämpas inte på de kreditinstitut som avses i kreditinstitutslagen, företag som hör till samma finansiella företagsgrupp som dessa, försäkringsanstalter, deras holdingföretag, holdingsammanslutningar till de finans- och försäkringskonglomerat som avses i lagen om tillsyn över finans- och försäkringskonglomerat eller på pensionsanstalter (18 a § 4 mom. i NärSkL).

Med finansiell företagsgrupp avses i 16 § i kreditinstitutslagen en koncern som består av koncernens moderkreditinstitut eller utländska moderkreditinstitut, ett sådant kreditinstituts moderholdingföretag som inte är ett värdepappersföretag samt dotterföretag till moderföretaget. Dessa kan vara kreditinstitut, utländska kreditinstitut, finansinstitut eller tjänsteföretag.

Försäkrings- och pensionsanstalter omfattar bl.a. försäkringsbolag, försäkringsföreningar, försäkringskassor, pensionskassor, arbetspensionskassor och pensionsstiftelser enligt försäkringsbolagslagen (521/2008).

Centralskattenämnden ansåg att ett kommanditbolag som bedrev fastighetsplaceringsverksamhet i Finland och som ett utländskt försäkringsbolag investerade i som tyst bolagsman inte var befriat från begränsningen av rätten att dra av räntor enligt 18 a § i NärSkL på basis av det som bestäms i paragrafens 4 mom (CSN:28/2017, inte lagakraftvunnen).

2.2 Förvärvskälla

Bestämmelsen om begränsningarna av ränteavdrag tillämpas endast på förvärvskällan för näringsverksamhet för samfund, öppna bolag och kommanditbolag.

Begränsningarna gäller inte förvärvskällan för annan verksamhet eller jordbrukets förvärvskälla. Fastighetsinkomster kan beskattas i förvärvskällan för annan verksamhet. Också inkomster för bostadsaktiebolag och ömsesidiga fastighetsaktiebolag beskattas vanligen i förvärvskällan för annan verksamhet. I fråga om bolag som bedriver fastighetsplacering avgörs det alltid från fall till fall huruvida den verksamhet som bedrivs hör till förvärvskällan för näringsverksamhet eller förvärvskällan för annan verksamhet.

2.3 Skuldförhållandet som utgångspunkt

Regleringen av begränsningen av rätten till ränteavdrag gäller såväl nationella som gränsöverskridande räntebetalningar. Räntebetalning grundar sig på ett skuldförhållande där parterna utgörs av en räntebetalare och en mottagare av inkomst som motsvarar ränteutgiften (mottagare av ränteinkomst). Mottagaren av ränteinkomst står vanligen i ett skuldförhållande till betalaren av ränteutgiften, men i vissa intressegemenskapssituationer enligt bestämmelsen om räntebegränsning, t.ex. i s.k. back-to-back-arrangemang, står räntebetalaren och den faktiska förmånstagaren av ränteinkomsten inte i direkt skuldförhållande sinsemellan. Med mottagare av ränteinkomst enligt bestämmelsen om räntebegränsning avses alltid den faktiska förmånstagaren av ränteinkomsten.

2.4 Om begreppet ränta

Som ränta har i beskattnings- och rättspraxis ansetts en ersättning som betalats för främmande kapital och som vanligtvis fastställs som ett visst procentuellt tal utifrån skuldkapitalet och löptiden. Betalningens karaktär granskas från fall till fall utifrån dess faktiska innehåll. Även andra betalningar än de som uppgetts vara ränta kan följaktligen betraktas som ränta i beskattningen, om deras faktiska karaktär är ersättning för främmande kapital.

Som ränta har man betraktat de ersättningar som utifrån löptiden betalats för en skuld till långivaren och som relativt noggrant kan uppskattas i förväg. Skuldränta och annan kreditering kan vara en fast årlig ränta eller vara bunden till en allmänt tillämpad referensränta. Räntan kan också vara bunden till omfattningen på eller resultatet av bolagets verksamhet. Även en ersättning av engångsnatur som avtalats vid den tidpunkt då skulden uppstod kan betraktas som ränta. I rättspraxis har t.ex. en emissionsförlust på obligationslån ansetts utgöra ränta (HFD 1999/330).

Ränta på gäld som härrör av näringsverksamhet får dras av, även då räntan är beroende av rörelsens resultat (18 § 1 mom. 2 punkten i NärSkL). I rättspraxis har man ansett att den ränta som ett fondbolag som bedriver riskplacering betalar på vinstberoende lån är avdragsgill (HFD 1992/1910). På motsvarande sätt har en avkastningsränta som betalats på ett vinstutdelningslån ansetts avdragsgill (CSN 44/2010).

Som räntor enligt bestämmelsen om räntebegränsning betraktas räntor som uppkommit under byggnadsfasen för produktion av en helhetstjänst enligt 19 a § i NärSkL, vilka periodiseras på det sätt som föreskrivs i 27 c § i NärSkL (HFD 2015:37).

En leasingavgift som grundar sig på ett sale and lease back-arrangemang betraktas inte som ränta och saknar betydelse vid beräkningen av nettoränteutgifter enligt bestämmelsen om räntebegränsning (CSN:25/2013, HFD 29.4.2014 T 1443, ingen ändring).

Räntor på konvertibla lån betraktas vanligen som ränteutgifter för låntagaren fram till dess att skuldebrevet konverteras.

Med nollräntelån avses ett lån på vilket ingen uttrycklig ränta betalas. Ett bolag som placerat i ett lån får en ekonomisk fördel som svarar mot räntan då nollräntelånet emitteras till en kurs som är lägre än det nominella värdet. I rättspraxis (HFD 1986/5699) har man ansett att denna post som motsvarar ränta (differensen mellan skuldebrevets nominella värde och teckningspriset) utgör ränteutgift för emittenten.

Då ett kapitallån som tagits för näringsverksamhet betraktas som främmande kapital utgör den ränta som betalas på kapitallånet ränteutgift för låntagaren.

Definitionen ränta omfattar inte sådana poster som betalats på kapitalplaceringar låntagaren gjort som kan jämställas med eget kapital. Om ett faktiskt skuldförhållande inte existerar, kan den ersättning som betalas på kapitalet betraktas som annan betalning. Vad gäller avkastning som betalats på olika skuldinstrument i gråzonen mellan främmande kapital och eget kapital avgörs det alltid från fall till fall om den ifrågavarande posten utgör ränta (CSN 57/2009). Förutom den bokföringsmässiga behandlingen av instrumentet kan också dess ekonomiska karaktär beaktas i så fall.

3 Intressegemenskapssituationer

3.1 Definition av intressegemenskap

Begränsningar i rätten att dra av ränteutgifter enligt 18 a § i NärSkL gäller enbart för ränteutgifter som betalas till en part i intressegemenskap. När en intressegemenskap fastställs granskas det bestämmande inflytandet mellan parterna i skuldförhållandet, dvs. räntebetalaren och mottagaren av ränteinkomst. Parter som står i ett skuldförhållande sinsemellan är i intressegemenskap med varandra, om den ena parten utövar bestämmande inflytande över den andra parten eller om en tredje part ensam eller tillsammans med närstående kretsar utövar bestämmande inflytande över bägge parter i skuldförhållandet (18 a § 5 mom. i NärSkL). En tredje part som utövar bestämmande inflytande kan också vara en fysisk person ensam eller tillsammans med närstående kretsar.

Med bestämmande inflytande som skapar en intressegemenskap avses det samma som bestämmande inflytande enligt 31 § i BFL. Enligt 31 § i BFL utövar en part bestämmande inflytande över den andra parten när den ena parten direkt eller indirekt äger mer än hälften av kapitalet i den andra parten eller har mer än hälften av det röstetal som den andra partens samtliga aktier eller andelar medför. Dessutom kan det bestämmande inflytandet grunda sig på den ena partens rätt att utse fler än hälften av medlemmarna i den andra partens styrelse eller därmed jämförbart organ. En part kan utöva bestämmande inflytande över den andra parten även i det fall att ledningen är gemensam med den andra parten eller den ena parten utövar ett faktiskt bestämmande inflytande över den andra parten.

3.2 Intressegemenskapsskulder

Begränsningarna av ränteavdrag kan tillämpas såväl direkt som indirekt på ränteutgifter för skulder som tagits av en part i intressegemenskap. När bestämmelsen om räntebegränsning tillämpas kan skulden betraktas som en sådan intressegemenskapsskuld t.ex. i följande situationer:

- Parter i en intressegemenskap står i ett skuldförhållande sinsemellan (direkt intressegemenskapsskuld).

- Den part som är i intressegemenskap har en fordran på en part som inte är i intressegemenskap (extern part) och fordran har samband med skulden (indirekt intressegemenskapsskuld).

- En fordran som innehas av en part i intressegemenskapen utgör säkerhet för skulden (indirekt intressegemenskapsskuld).

3.2.1 Direkt intressegemenskapsskuld

Med direkt intressegemenskapsskuld avses en skuld där parterna är i intressemenskap enligt 31 § i BFL. Det handlar om direkt intressegemenskapsskuld t.ex. då en part i intressegemenskap lånar vidare en kredit som tagits hos ett externt finansinstitut till en annan part i intressegemenskap. Vad gäller avdrag av räntor som betalats på en skuld mellan parter i intressegemenskap tillämpas begränsningarna i 18 a § NärSkL, om övriga förutsättningar i bestämmelsen uppfylls.

3.2.2 Indirekt intressegemenskapsskuld

Begränsningarna av rätten att dra av ränteutgifter tillämpas förutom i de intressegemenskapssituationer som avses i 31 § i BFL också på lånearrangemang mellan parter som inte är i intressegemenskap, då den part som är i intressegemenskap har en fordran på en part som inte är i intressegemenskap och fordran har samband med skulden (18 a § 6 mom. i NärSkL). Det handlar om denna typ av indirekt intressegemenskapsskuld t.ex. när den part som är i intressegemenskap ger en extern part, t.ex. ett finansinstitut, en deposition och finansinstitutet lånar medlen till en annan part i intressegemenskap. En indirekt intressegemenskapsskuld uppstår också t.ex. då säkerheten för ett lån som tagits från ett finansinstitut utgörs av en fordran som innehas av en part i intressegemenskap. Det handlar om en indirekt intressegemenskapsskuld även i det fall att en fordran som innehas av en part i intressegemenskap genom flera externa parter har samband med en skuld hos en annan part i intressegemenskap.

Ett lån från en extern part betraktas som en intressegemenskapsskuld då säkerheten för skulden utgörs av en fordran som innehas av en part i intressegemenskap eller då fordran har ett annat samband med skulden. Den fordran som avses i bestämmelsen kan vara vilken som helst fordran, t.ex. en reversfordran, avbetalningsfordran, hyresfordran, kontofordran eller en fordran som gäller köpeskillingen för aktier.

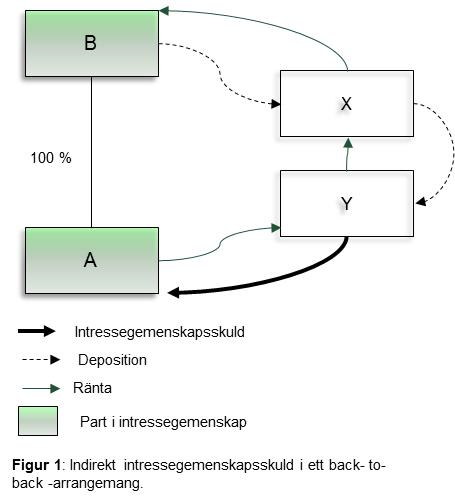

3.2.2.1 Back-to-back-arrangemang

Med en back-to-back-utlåning avses ett finansieringsarrangemang som upprättas genom en extern part och där en skuld mellan parter som är i intressegemenskap har samband med en skuld från en extern part. Som back-to-back-utlåning betraktas t.ex. ett arrangemang där ett bolag har ett lån från ett externt finansinstitut och ett annat bolag som är i intressegemenskap med detta bolag deponerar medel till ett motsvarande belopp på ett konto i detta finansinstitut. I arrangemanget kan det externa finansinstitutet debitera ränta från det bolag som är gäldenär och på motsvarande sätt betala ränta på depositionen till det andra bolaget.

Exempel: Bolag A har en skuld hos det externa finansinstitutet Y. Bolag B som är i intressegemenskap med bolag A har deponerat medlen hos det externa finansinstitutet X. Därefter har finansinstitutet X överfört medlen till finansinstitutet Y. A och B som är i intressegemenskap har inget skuldförhållande, men på grund av B:s fordran hos X och X:s fordran hos Y anses skulden mellan A och det externa finansinstitutet Y utgöra en intressegemenskapsskuld för A. Det är inte av betydelse att det samband som intressegemenskapspart B:s fordran har med intressegemenskapspart A:s skuld bildas genom de två externa finansinstituten X och Y.

Vid back-to-back-utlåning står parterna i intressegemenskap inte i ett skuldförhållande sinsemellan, men den faktiska förmånstagaren av den inkomst som motsvarar ränteutgift i arrangemanget är dock i intressegemenskap med det bolag som är gäldenär. Av denna anledning utgör back-to-back-skulder sådana intressegemenskapsskulder som avses i bestämmelsen.

En fordran som en part i intressegemenskap har på en extern part leder till att det lån som den externa parten gett en annan part i intressegemenskap blir en intressegemenskapsskuld då fordran har samband med skulden. Till exempel en kredit som tagits hos ett finansinstitut betraktas som en intressegemenskapsskuld då en part i intressegemenskap deponerat medlen för att finansinstitutet skall kunna låna medlen till en annan part i intressegemenskap. Fordran kan ha samband med en skuld t.ex. i ett arrangemang som påverkat villkoren för ett lån som en extern part har gett en annan part i intressegemenskap. Ett lån som en extern part har gett en part i intressegemenskap kan betraktas som en intressegemenskapsskuld även då fordran som innehas av parten i intressegemenskap och lånet har ett tidsmässigt samband.

En kredit som tagits hos en extern part betraktas som en intressegemenskapsskuld till den del som fordran som innehas av parten i intressegemenskap har samband med skulden.

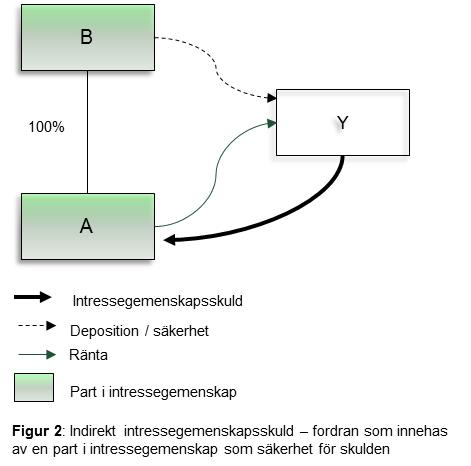

3.2.2.2 Säkerheter

En säkerhet leder till att en kredit som tagits från en annan part än en part i intressegemenskap betraktas som en intressegemenskapsskuld, om säkerheten för skulden utgörs av en fordran som innehas av en part i intressegemenskap. I detta samband betraktas en kredit som tagits hos en extern part som en intressegemenskapsskuld, och begränsningarna av ränteavdrag tillämpas på ränteutgifterna för denna, om övriga kriterier i bestämmelsen om räntebegränsning uppfylls.

Exempel: Bolag A har en skuld hos det externa finansinstitutet Y. Bolag B som är i intressegemenskap med bolag A har givit en kontofordran som säkerhet för A:s lån till finansbolaget. A och B som är i intressegemenskap har inget skuldförhållande, men på grund av B:s kontofordran som utgör säkerhet för lånet betraktas skulden mellan A och det externa finansbolaget Y som en intressegemenskapsskuld.

En skuld som tagits av en extern part betraktas som en intressegemenskapsskuld till den del som fordran som innehas av parten i intressegemenskap står som säkerhet för skulden.

3.2.3 Cash pooling-arrangemang

Cash pooling är ett koncernkontoarrangemang där koncernens penningflöde antingen fysiskt eller kalkylmässigt styrs till ett av koncernens konton. Flera olika cash pooling-arrangemang används.

Intressegemenskapsskulder enligt bestämmelsen om räntebegränsning kan uppstå i sådana cash pooling-arrangemang där bolagens medel fysiskt överförs till huvudkontot, dvs. koncernkontot. Medlen kan överföras till huvudkontot t.ex. dagligen eller alternativt röra sig mellan huvudkontona och underkontona då vissa gränser uppnås. Eftersom bolagens medel överförs fysiskt från deras egna konton till koncernkontot vid sådana arrangemang, är de kontoskulder som anknyter till arrangemanget följaktligen intressegemenskapsskulder, och begränsningarna av rätten till ränteavdrag tillämpas på ränteutgifterna för dessa.

Även i sådana cash pooling-arrangemang där cash pool-medlen står i respektive koncernbolags namn och upptagits i deras bokföring, kan intressegemenskapsskulder uppkomma, då konton för bolag som ingår i arrangemanget pantsatts som säkerhet för arrangemanget. Då en fordran som innehas av en part i intressegemenskap står som säkerhet för ett sådant cash pooling-arrangemang, kan begränsningarna av rätten till ränteavdrag tillämpas på de räntor som omfattas av arrangemanget.

3.3 Skulder som inte hör till intressegemenskapsskulder

Begränsningarna av ränteavdrag gäller enbart ränteutgifter för intressegemenskapsskulder. Begränsningarna av ränteavdrag tillämpas följaktligen inte på ränteutgifterna på övriga skulder.

Ett lån från ett finansinstitut betraktas inte som en intressegemenskapsskuld endast på grund av att ett bolag som är i intressegemenskap har depositioner i samma finansinstitut. Intressegemenskapsskulderna omfattar inte heller sådana banklån som inte har samband med en bankfordran som en annan part i intressegemenskap har eller en säkerhet som getts till en bank.

En fordran som en part i intressegemenskap har på en extern part för ett obligationslån som erbjuds till allmänheten leder i allmänhet inte till att ett lån som denna externa part gett en part som är i intressegemenskap blir ett intressegemenskapslån. I detta fall har bolaget en obligationsfordran på den externa parten som lånar medel till ett annat bolag som är i intressegemenskap med det bolag som tecknat obligationslånet.

Att regleringen för indirekta intressegemenskapsskulder avgränsats till fordringar innebär t.ex. att aktier i ett bolag som tagit en kredit hos en extern part vilka ställs som säkerhet för skulden inte gör att krediten är kredit som tagits av en part i intressegemenskap. På motsvarande sätt omfattar regleringen inte garantier som ett intressegemenskapsbolag gett som säkerhet för en kredit som tagits hos en extern part.

Krediter som tagits av en part i intressegemenskap uppstår inte i cash pooling-situationer, om cash pooling-medlen fortfarande står i respektive koncernbolags namn och upptagits i deras bokföring. Med detta avses i första hand sådana cash pooling-arrangemang där saldona för kontofordringarna och -skulderna utjämnas kalkylmässigt utan överföring av fysiska medel. I detta fall finns medlen för de bolag som ingår i arrangemanget fortfarande på respektive bolags eget bankkonto, och inget skuldförhållande uppstår. Även i dessa situationer kan en fordran som innehas av en part i intressegemenskap vilken står som säkerhet för cash pooling-arrangemangen ändra de kontoskulder som hör till arrangemanget till intressegemenskapsskulder.

En företagsinteckning som fastställts som säkerhet för en kredit som tagits hos en extern part gör vanligen inte skulden till en intressegemenskapsskuld.

4 Avdragsgilla nettoränteutgifter

4.1 Beräkning av avdragsgilla nettoränteutgifter

Begränsningarna i rätten att dra av räntor tillämpas överhuvudtaget inte om ett bolag inte har betalat ränteutgifter för intressegemenskapsskulder. I dessa fall kan ränteutgifterna dras av i sin helhet.

Ränteutgifterna är avdragsgilla till fullt belopp till den del de motsvarar beloppet på ränteinkomsterna även i det fall att bolaget betalat räntor på intressegemenskapsskulder. Ränteutgifter som överskrider ränteinkomsterna (nettoränteutgifter) är i sin helhet avdragsgilla, om de uppgår till högst 500 000 euro under skatteåret (18 a 2 mom. i NärSkL). Beloppet på nettoränteutgifterna innefattar samtliga nettoränteutgifter som den skattskyldige betalat till såväl parter i intressegemenskap som externa parter.

Överskrider nettoränteutgifterna under skatteåret 500 000 euro är de avdragsgilla till den del de uppgår till högst 25 procent av näringsverksamhetens justerade resultat (18 a § 2 mom. i NärSkL). Gränsen på 25 procent kan tillämpas uteslutande vid beräkning av huruvida ränteutgifterna är avdragsgilla när nettoränteutgifterna för skatteåret överstiger 500 000 euro. Beloppet på de avdragsgilla nettoränteutgifterna kan i dessa situationer även underskrida 500 000 euro. Också i dylika fall är dock alla ränteutgifter som betalats till externa parter avdragsgilla.

4.2 Justerat resultat av näringsverksamheten

Beräkningen av avdragsgilla och icke avdragsgilla ränteutgifter grundar sig på den skattskyldiges justerade resultat av näringsverksamheten då beloppet på nettoränteutgifterna överskrider 500 000 euro. Grunden för det justerade resultatet av näringsverksamheten är näringsverksamhetens resultat enligt 3 § i NärSkL (= skillnaden mellan intäkterna och kostnaderna under skatteåret i beskattningen före inkomstskatter, övriga icke avdragsgilla skatter samt avdrag av fastställda förluster från tidigare år) med tillägg av ränteutgifterna och avskrivningarna som dras av i beskattningen (18 a § 2 mom. i NärSkL).

Till näringsverksamhetens resultat, som ligger till grund för beräkningen, läggs också mottagna koncernbidrag och från resultatet avdras beviljade koncernbidrag enligt lagen om koncernbidrag vid beskattningen (825/1986) eftersom koncernbidrag inte ingår i resultatet av näringsverksamheten enligt 3 § i NärSkL. Ett bassamfunds inkomst räknas inte in i näringsverksamhetens resultat.

Det justerade resultatet av näringsverksamheten beräknas följaktligen genom att justera skillnaden mellan intäkterna och kostnaderna enligt 3 § i NärSkL på följande sätt:

Resultat av näringsverksamheten enligt 3 § i NärSkL

+ ränteutgifter (brutto)

+ avskrivningar som dras av i beskattningen

+ mottagna koncernbidrag

- givna koncernbidrag

= Det justerade resultatet av näringsverksamheten

4.3 Exempel på beräkning av avdragsgilla nettoränteutgifter

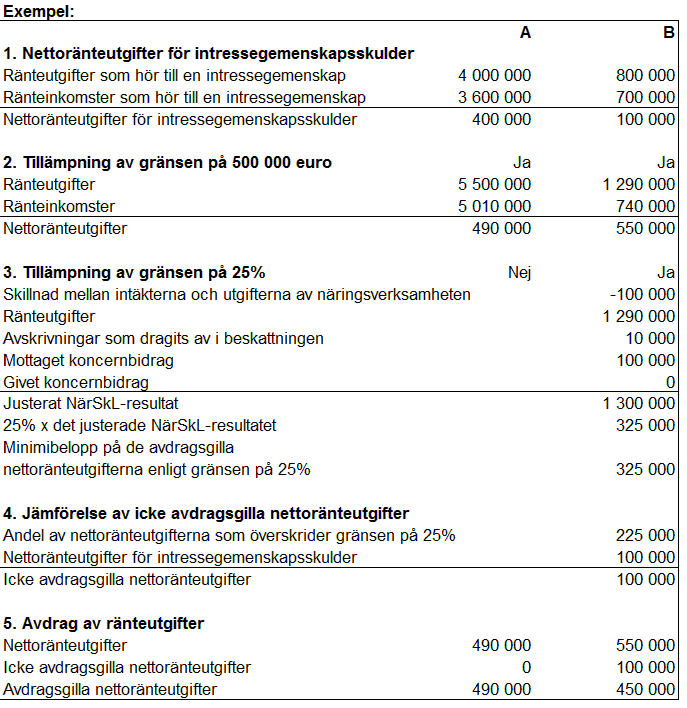

Exemplet nedan beskriver beräkningen av avdragsgilla nettoränteutgifter enligt bestämmelsen om räntebegränsning vid tillämpning av gränsen på 500 000 euro och 25 procent.

Om nettoränteutgifterna för ett bolag uppgår till 490 000 euro, kan de i sin helhet dras av (situation A). I så fall tillämpas inte gränsen på 25 procent i beräkningen av de avdragsgilla nettoränteutgifterna.

Om nettoränteutgifterna uppgår till 550 000 euro, räknas beloppet på de avdragsgilla nettoränteutgifterna enligt gränsen på 25 procent (situation B). Minimibeloppet på de avdragsgilla nettoränteutgifterna är i så fall minst 325 000 euro (25 % x 1 300 000).

Beloppet på de avdragsgilla nettoränteutgifterna kan också överskrida 325 000 euro när nettoränteutgifterna för bolag som är i intressegemenskap underskrider de nettoränteutgifter som inte blir avdragsgilla enligt gränsen på 25 procent, dvs. 225 000 euro (550 000–325 000). Om nettoränteutgifterna för intressegemenskapsskulderna är t.ex. 100 000 euro, uppgår beloppet på de avdragsgilla nettoränteutgifterna till 450 000 euro (550 000–100 000). Beloppet på nettoränteutgifterna för intressegemenskapsskulderna påverkar följaktligen beloppet på de avdragsgilla ränteutgifterna.

5 Icke avdragsgilla nettoränteutgifter

5.1 Beräkning av icke avdragsgilla nettoränteutgifter

Enligt bestämmelsen om räntebegränsning är ränteutgifterna inte avdragsgilla till den del

- som ett bolag har betalat ränteutgifter för intressegemenskapsskulder,

- ränteutgifterna överskrider ränteinkomsterna,

- nettoränteutgifterna överskrider 500 000 euro, och

- nettoränteutgifterna överskrider 25 procent av det justerade resultatet av näringsverksamheten, dock högst upp till det belopp som betalats till bolag som är i intressegemenskap.

Beräkningen av räntor som inte får dras av baserar sig på skatteårets nettoränteutgifter. Om skatteårets nettoränteutgifter uppgår till högst 500 000 euro, får ränteutgifterna dras av i sin helhet. Begränsningarna av rätten att dra av räntor inverkar i sin helhet på beloppet på nettoränteutgifterna då nettoränteutgifterna överskrider 500 000 euro. I dylika fall fastställs de icke avdragsgilla nettoränteutgifternas andel genom att man först beräknar andelen på 25 procent av det justerade resultatet av näringsverksamheten, och jämför den del av nettoränteutgifterna som överskrider denna gräns med de nettoränteutgifter som betalats för intressegemenskapsskulderna.

Om de nettoränteutgifter som betalats för intressegemenskapsskulderna är mindre än de nettoränteutgifter som överskrider gränsen på 25 procent, betaktas enbart det belopp på nettoränteutgifterna som svarar mot intressegemenskapsskuldernas nettoränteutgifter som icke avdragsgillt. I annat fall betraktas hela den andel av de nettoränteutgifter som överskrider gränsen på 25 procent som icke avdragsgill. Nettoränteutgifterna för intressegemenskapsskulderna anger följaktligen alltid det högsta beloppet på de icke avdragsgilla nettoränteutgifterna.

5.2 Exempel på beräkning av icke avdragsgilla nettoränteutgifter

Exemplet nedan beskriver beräkningen av icke avdragsgilla nettoränteutgifter vid tillämpning av bestämmelsen om räntebegränsning.

Exempel: Ett bolags nettoränteutgifter uppgår till 600 000 euro, de nettoränteutgifter som betalats för intressegemenskapsskulder till 200 000 euro och det justerade resultatet av näringsverksamheten till 1 100 000 euro.

Beloppet på nettoränteutgifterna överskrider 500 000 euro och därmed är minimibeloppet på de avdragsgilla nettoränteutgifterna 25 procent av det justerade resultatet av näringsverksamheten, dvs. 275 000 euro (25 % x 1 100 000), vilket innebär att beloppet på de icke avdragsgilla nettoränteutgifterna uppgår till 325 000 euro (600 000–275 000).

Eftersom de nettoränteutgifter som betalats till bolag i intressegemenskap underskrider de nettoränteutgifter som överskrider gränsen på 25 procent (200 000 euro < 325 000 euro), uppgår de icke avdragsgilla nettoränteutgifterna till 200 000 euro.

Beloppet på de avdragsgilla nettoränteutgifterna uppgår i detta fall till 400 000 euro (600 000–200 000). Beloppet på de avdragsgilla nettoränteutgifterna kan följaktligen också vara mindre än 500 000 euro.

5.3 Avdrag av icke avdragsgilla nettoränteutgifter under följande skatteår

Bestämmelsen om räntebegränsning anger beloppet på de icke avdragsgilla nettoränteutgifterna under skatteåret i fråga. De nettoränteutgifter som inte var avdragsgilla under skatteåret är dock inte icke avdragsgilla för evigt.

De icke avdragsgilla nettoränteutgifterna kumuleras till en post efter att de konstaterats vara icke avdragsgilla under ett särskilt skatteår. Icke avdragsgilla nettoränteutgifter från tidigare år kan dras av från inkomsten av näringsverksamheten under de följande åren inom ramen för begränsningarna av ränteavdrag under respektive skatteår. Det finns ingen tidsgräns för avdraget.

Beloppet på avdragsgilla ränteutgifter under skatteåret beräknas utifrån nettoränteutgifterna under det ifrågavarande skatteåret. Nettoränteutgifter som inte varit avdragsgilla under tidigare skatteår kan dras av under följande skatteår enligt följande:

- Avdrag av nettoränteutgifter som inte är avdragsgilla, då nettoränteutgifterna under skatteåret uppgår till högst 500 000 euro: Avdraget av nettoränteutgifter under skatteåret och icke avdragsgilla nettoränteutgifter under tidigare skatteår kan uppgå till högst 500 000 euro.

- Avdrag av nettoränteutgifter som inte är avdragsgilla, då nettoränteutgifterna under skatteåret överskrider 500 000 euro: Nettoränteutgifter som under tidigare år inte varit avdragsgilla dras av till den del som nettoränteutgifterna under skatteåret inte överskrider 25 procent av bolagets justerade resultat av näringsverksamheten.

Exempel: Ett bolags nettoränteutgift för skatteåret uppgår till 900 000 euro och det justerade resultatet av näringsverksamheten till 4 000 000 euro. Från tidigare år har bolaget icke avdragsgilla nettoränteutgifter på 400 000 euro. Under skatteåret uppgår nettoränteutgifterna till 900 000 euro, och begränsningen på 500 000 euro tillämpas inte. I detta fall ska begränsningen på 25 procent tillämpas. Enligt denna uppgår de avdragsgilla nettoränteutgifterna till 1 000 000 euro (25 % x 4 000 000). I sin beskattning kan bolaget dra av nettoränteutgifterna på 900 000 euro för skatteåret och de icke avdragsgilla nettoränteutgifterna från tidigare skatteår till ett sammanlagt belopp på 100 000 euro. Utöver detta kvarstår icke avdragsgilla nettoränteutgifter på 300 000 euro från tidigare år att användas under kommande år.

Följaktligen kan icke avdragsgilla nettoränteutgifter från tidigare år dras av inom ramen för gränserna på såväl 500 000 euro som 25 procent. Nettoränteutgifter från tidigare år kan däremot inte dras av under skatteåret, om undantaget enligt 18 a § 3 mom. i NärSkL tillämpas på ränteutgifterna under skatteåret.

Bolaget ska yrka på avdrag av icke avdragsgilla nettoränteutgifter från tidigare skatteår från näringsverksamhetens resultat på sin skattedeklaration och i sitt yrkande ge en utredning över grunderna för avdraget. Man ska yrka på avdrag med bilageblankett 81 till skattedeklarationen för det skatteår då avdrag yrkas. Ett yrkande på avdrag ska göras innan beskattningen slutförs.

6 Sammandrag av beräkningen av nettoränteutgifter

Sammandraget nedan beskriver beräkningen av avdragsgilla och icke avdragsgilla nettoränteutgifter under skatteåret enligt bestämmelsen om räntebegränsning.

7 Undantaget som grundar sig på en jämförelse av balansräkningar

7.1 Tillämpning av undantaget som grundar sig på en jämförelse av balansräkningar

Syftet med 18 a § i NärSkL är att begränsa rätten att dra av ränteutgifter i näringsverksamheten. Om ett bolag lägger fram en utredning om att det tal som beskriver förhållandet mellan bolagets eget kapital och balansräkningen enligt det fastställda bokslutet är större eller lika stort som motsvarande tal i fråga om den fastställda koncernbalansräkningen vid skatteårets slut, tillämpas inte bestämmelserna om begränsning av ränteavdrag (18 a § 3 mom. i NärSkL). Undantaget kan tillämpas endast när bolaget lägger fram en koncernbalansräkning som avses i bestämmelsen (se punkt 7.2).

Vid jämförelsen används i första hand bolagets fastställda IFRS-bokslut då också den fastställda koncernbalansräkningen grundar sig på ett IFRS-bokslut. Om bolaget inte har ett fastställt IFRS-bokslut, kan en fastställd balansräkning enligt bokföringslagen i Finland användas vid jämförelsen. Den valda bokslutsformen ska dock vid jämförelsen användas på ett konsekvent sätt även under de följande skatteåren.

Undantaget som baserar sig på en jämförelse av balansräkningar gäller endast nettoränteutgifter för det skatteår som undantaget från ränteavdragsbegränsningen gäller. Bolaget kan inte dra av tidigare års icke avdragsgilla nettoränteutgifter under det skatteår som det begär undantag från ränteavdragsbegränsningen på basis av en jämförelse av balansräkningar.

7.2 Om förutsättningarna för koncernbalansräkningen som används i jämförelsen av balansräkningar

Med koncernbalansräkning avses en fastställd balansräkning enligt de internationella redovisningsstandarder som avses i 7 a kap. 1 § i bokföringslagen. Undantaget tillämpas enbart då koncernbalansräkningen upprättats i en medlemsstat i Europeiska unionen eller i en stat inom Europeiska ekonomiska samarbetsområdet eller i en stat med vilken Finland har ett gällande inkomstskatteavtal i syfte att undvika dubbel beskattning. Balansräkningen kan följaktligen också ha upprättats och fastställts utomlands. Enligt regeringens proposition RP 146/2012 är syftet med regleringen av undantaget på basis av en jämförelse av balansräkningar att möjliggöra avdrag av ränteutgifterna på grundval av den skattskyldiges utredning i det fall att det egna kapitalets andel av balansomslutningen i ett enskilt företag är på minst samma nivå som i hela koncernen.

Jämförelsen grundar sig i första hand på koncernens fastställda IFRS-bokslut. Om en balansräkning enligt de internationella redovisningsstandarderna inte upprättats, används en balansräkning enligt bokföringslagstiftningen i en medlemsstat i Europeiska unionen eller i en stat inom Europeiska ekonomiska samarbetsområdet och, om sådan balansräkning saknas, en balansräkning enligt motsvarande bestämmelser. Denna kan vara t.ex. en balansräkning som fastställts i enlighet med US GAAP. Den valda koncernbokslutsmallen ska vid jämförelsen användas på ett konsekvent sätt även under de följande åren.

Enligt regeringens proposition RP 146/2012 avses med en koncernbalansräkning för den jämförelse av balansräkningar som föreskrivs i 18 a § 3 mom. i NärSkL hela koncernens koncernbalansräkning, inte en underkoncerns balansräkning. Högsta förvaltningsdomstolen ansåg i avgörandet HFD 24.6.2015 T 1784 att underkoncernens koncernbokslut inte kunde betraktas som ett koncernbokslut som föreskrivs i 18 a § 3 mom. i NärSkL, även om bolaget som ägde underkoncernens moderbolag inte var skyldigt enligt lagstiftningen att utarbeta ett bokslut som skulle ha inkluderat koncernbolaget som begärde tillämpning av det i 3 momentet ovan avsedda undantaget. Underkoncernens balansräkning duger således inte som grund för en jämförelse av balansräkningar ens när högre ort i ägarstrukturen ovanför underkoncernens moderbolag inte utarbetar ett koncernbokslut som omfattar bolaget som begär tillämpning av undantaget.

Undantaget som befriar från bestämmelsen om räntebegränsning som föreskrivits i 18 a § 3 mom. i NärSkL kan tillämpas endast om den skattskyldige uppvisar en redogörelse om en balansräkning för hela koncernen som kan jämföras med bolagets balansräkning. Högsta förvaltningsdomstolen ansåg bl.a. i årsbokbeslutet HFD 2018:2 att balansräkningen som den skattskyldige uppvisat skulle betraktas som underkoncernens balansräkning och att det under rådande omständigheter inte fanns förutsättning att tillämpa undantaget som baserar sig på en jämförelse av balansräkningar.

I årsbokslutet HFD 2018:2 handlade det om en situation där F-fonden ägde 60 % av B Ab, som ägde hela aktiestocken i lagerbolaget A Ab som tidigare hade varit utan verksamhet. A Ab förvärvade hela aktiestocken i C Ab, C-koncernens moderbolag. F-fonden och övriga delägare finansierade B Ab med finansiering på villkor för såväl främmande kapital som för eget kapital. B Ab finansierade A Ab på motsvarande sätt. F-fonden var en kapitalfond av typ "limited partnership" som förvaltades av D-koncernen. Bolagsformen motsvarade närmast ett kommanditbolag i Finland. Fonden var inte en fristående juridisk person, varför den Guernseyregistrerade ansvarige bolagsmannen, dvs. E GP, som hörde till D-koncernen, i praktiken fungerade som företrädare för fonden.

Enligt högsta förvaltningsdomstolen kunde jämförelsen av balansräkningar i dessa omständigheter inte göras med balansräkningen för B Ab, som var underkoncernens moderbolag. Hänsyn togs till B Ab:s ställning i ägarstrukturen, det bestämmande inflytande som utövades av dess ägare F-fonden samt finansieringsstrukturen. Då man därtill beaktade att F-fonden enligt Guernseys lagstiftning inte hade varit bokföringsskyldig och inget skatteavtal enligt 18 a § 3 mom. i NärSkL hade ingåtts mellan Finland och Guernsey, ansåg högsta förvaltningsdomstolen att A Ab inte lagt fram någon sådan balansräkning för hela koncernen med vilken det vore möjligt att jämföra det relationstal som räknas utifrån det egna kapitalet i bolagets balansräkning och balansomslutning på det sätt som avses i 18 a § 3 mom. i NärSkL (se även CSN 42/2017, HFD 10.1.2018 T 65, ingen ändring).

Jämförelse av balansräkningar i en s.k. kommunkoncern togs upp i Centralskattenämndens förhandsavgörande CSN 10/2014. Centralskattenämnden ansåg i sitt avgörande om en specialsituation som berör en kommunkoncern att den koncernbalansräkning som det kommunägda moderbolaget hade upprättat var en sådan koncernbalansräkning som avses i 18 a § 3 mom. i NärSkL.

7.3 Balansräkningsposter som ska beaktas vid jämförelse av balansräkningar

Förhållandet mellan bolagets eget kapital och balansomslutningen jämförs med motsvarande relationstal i koncernbalansräkningen. Bolagets eget kapital och balansomslutningen anges på det sätt som de uppgetts i bokslut upprättade enligt bokföringslagen och -förordningen eller IFRS-bokslut. De poster i tillgångsberäkningen i skattedeklarationen som används vid beräkningen av nettotillgångarna påverkar inte beräkningen av relationstalet.

Enligt ordalydelsen i 18 a § 3 mom. i NärSkL görs jämförelsen av balansräkningarna utifrån det fastställda bokslutet för företaget och koncernbokslutet. Enligt regeringens proposition RP 146/2012 när man betraktar relationstalen i bolagets balansräkning och i koncernbalansräkningen, ska förhållandet mellan bokföringens eget kapital jämföras med balansomslutningen på det sätt som dessa anges i bokslutet enligt bokföringsreglerna. Avskrivningsdifferens som bolaget upptagit i sitt bokslut som upprättats enligt bokföringslagen och FAS-standarderna och från vilken latent skatteskuld dragits av kan inte räknas som post under eget kapital, även om koncernbokslutet skulle ha upprättats enligt internationella bokslutstandarder, som fastställer att avskrivningsdifferens från vilken latent skatteskuld dragits av ska anges under eget kapital (HFD 2015:11). Det egna kapitalet kan således inte korrigeras genom att man lägger till en del av avskrivningsdifferensen när förhållandet mellan bolagets eget kapital och balansomslutningen enligt det fastställda bokslutet jämförs med motsvarande tal i den fastställda koncernbalansräkningen i enlighet med 18 a § 3 mom. i NärSkL. Bolagets eget kapital kan inte heller korrigeras med anledning av bostadshusreservering (HFD 2014/6, HFD 14.1.2015 T 64, upphävd).

7.4 Yrkande på tillämpning av undantaget

Undantaget som grundar sig på en jämförelse av balansräkningar ska yrkas varje år. Jämförelsen av balansräkningar görs i första hand enligt tidpunkten för avslutandet av den räkenskapsperiod som är föremål för ansökan om undantag.

En förutsättning för att tillämpa undantaget är att den skattskyldige ger en utredning över att dess eget kapital i förhållande till balansräkningen i det fastställda bokslutet är högre än eller lika högt som motsvarande relationstal i koncernbalansräkningen. Den skattskyldige ska yrka på tillämpning av undantaget i bilageblanketten till skattedeklarationen och på begäran, till stöd för sitt yrkande, lägga fram det fastställda koncernbokslutet och den fastställda balansräkningen (och översättningar till finska eller svenska), koncernschemat och en kalkyl över att förutsättningarna för undantaget som grundar sig på en jämförelse av balansräkningar uppfylls. Av kalkylen ska också framgå vilka poster i koncernbalansräkningen som posterna i kalkylen ingår i. Skatteförvaltningen kan vid behov också kräva en annan utredning av bolaget.

8 Sökande av ändring

I beslut som gäller icke avdragsgilla nettoränteutgifter får ändring sökas för det skatteår som beslutet om icke avdragsgilla nettoränteutgifter avser (65 § i BFL). De icke avdragsgilla nettoränteutgifterna har uppkommit under det skatteår för vilket beslutet om att ränteutgifterna inte är avdragsgilla fattas.

9 Rätt att dra av räntor i vissa specialsituationer

9.1 Ägarbyten

Ägarbyten påverkar inte rätten att dra av nettoränteutgifter. Ett bolag kan följaktligen efter ett ägarbyte använda icke avdragsgilla nettoränteutgifter från tidigare år under de följande skatteåren enligt ränteavdragsbegränsningarna för respektive år.

9.2 Företagsarrangemang

Vid fission av samfund överförs de icke avdragsgilla nettoränteutgifterna från tidigare år till det övertagande samfundet till den del det är uppenbart, att den icke avdragsgilla nettoränteutgiften har uppstått i verksamhet som överförts till det övertagande samfundet. Till övriga delar överförs icke avdragsgilla nettoränteutgifter i samma proportion som det överlåtande samfundets nettoförmögenhet enligt 2 kap. i lagen om värdering av tillgångar vid beskattningen (1142/2005) överförs till det övertagande samfundet (18 a § 7 mom. i NärSkL).

Vid fusion av ett samfund överförs det överlåtande samfundets icke avdragsgilla nettoränteutgifter från tidigare år till det övertagande samfundet (18 a § 7 mom. i NärSkL).

Vid överföring av affärsverksamhet överförs däremot inte det överlåtande samfundets icke avdragsgilla nettoränteutgifter till det övertagande samfundet.

Lauri Savander

ledande skattesakkunnig

Johanna Salmikivi

överinspektör