Den särskilda ordningen för mervärdesskatt

- Har getts

- 1.11.2019

- Diarienummer

- VH/4958/00.01.00/2019

- Giltighet

- 1.11.2019 - Tills vidare

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

- Ersätter anvisningen

- VH/2025/00.01.00/2018

Anvisningen har uppdaterats på grund av lagändringar som träder i kraft 1.11.2019. Om dessa ändringar stadgas i lagen om ändring av mervärdesskattelagen 342/2019, i lagen om ändring av 38 och 71 § i lagen om skatteuppbörd 343/2019 och i lagen om ändring av lagen om skattetillägg och förseningsränta 344/2019. Samtidigt har anvisningen uppdaterats eftersom MinSkatt ersätter e-tjänsten Särskild ordning för moms.

Anvisningens kapitel 3, 4, 5.1, 5.2, 5.5, 6, 6.1 – 6.4, 8.5 – 8.12 har ändrats.

Anvisningen har uppdaterats på grund av ändringar som kommer i kraft 1.1.2019. Om dessa ändringar stadgas i rådets direktiv 2017/2455, lagen om ändring av mervärdesskattelagen 545/2018 och lagen om ändring av lagen om undantag för landskapet Åland i fråga om mervärdesskatte- och accislagstiftningen 546/2018. Därtill har vissa tekniska ändringar gjorts.

Anvisningens kapitel 1, 3.1.2, 3.1.3, 3.2, 3.3, 4.2, 8.2 och 8.4 har ändrats.

1 Inledning

Försäljning av teletjänster, radio- och televisionssändningstjänster (nedan sändnings-tjänster) och elektroniska tjänster som sålts till andra än näringsidkare (nedan konsumen-ter) i det land där köparen är etablerad. Säljaren kan använda den särskilda ordningen för mervärdesskatt för att deklarera och betala skatten på försäljning: en säljare som är eta-blerad inom EU:s mervärdesskatteområde kan använda unionsordningen och en säljare som är etablerad utanför EU:s mervärdesskatteområde kan använda ordningen för tredje-länder. Dessa ordningar tillämpas i alla EU-länder.

Närmare information om definitionen av de tjänster som hör till den särskilda ordningen och bestämmelserna om försäljningsland finns i Skatteförvaltningens anvisning Mervärdesbeskattning av teletjänster, sändningstjänster och elektroniska tjänster.

En mervärdesskattskyldig näringsidkare som är etablerad i ett EU-land kan använda den särskilda ordningen vid försäljning av teletjänster, sändningstjänster eller elektroniska tjänster till konsumenter i EU-länder där näringsidkaren inte har ett säte för den ekonomiska verksamheten eller ett fast driftställe. En näringsidkare som är etablerad utanför EU kan använda den särskilda ordningen vid försäljning av teletjänster, sändningstjänster och elektroniska tjänster till konsumenter inom EU.

En näringsidkare som använder den särskilda ordningen sköter de deklarations- och betalningsskyldigheter som hänför sig till mervärdesbeskattningen av försäljning av teletjänster, sändningstjänster och elektroniska tjänster centraliserat via ett EU-land. En näringsidkare som inte använder den särskilda ordningen är skyldig att registrera sig som mervärdesskattskyldig i de EU-länder där näringsidkaren säljer teletjänster, sändningstjänster eller elektroniska tjänster till konsumenter.

Näringsidkarna har möjlighet att göra en registreringsanmälan i Skatteförvaltningens elektroniska servicetjänst från och med 1.10.2014. Om anmälan görs 1.10.–31.12.2014 träder registreringen i kraft 1.1.2015.

Efter registrering som användare av den särskilda ordningen ska all försäljning som hör till den särskilda ordningen deklareras via ordningen.

Om den särskilda ordningen för mervärdesskatt stadgas förutom i den nationella mer-värdesskattelagstiftningen också i rådets genomförandeförordning 282/2011, rådets förordning 904/2010 och kommissionens genomförandeförordning 815/2012. Förordningar är direkt tillämpbar lagstiftning. Kommissionen har också publicerat en vägledning, som inte är bindande.

2 Begrepp i anknytning till den särskilda ordningen

Detta kapitel innehåller en definition av begrepp i anknytning till den särskilda ordningen.

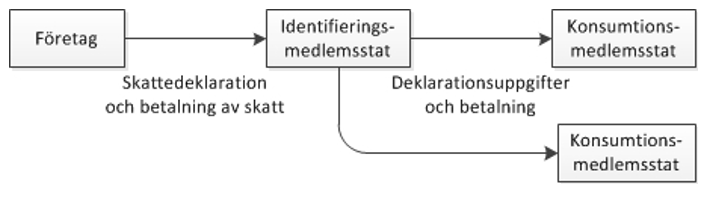

Identifieringsmedlemsstat

Identifieringsmedlemsstaten är det EU-land där näringsidkaren registrerar sig som användare av den särskilda ordningen, lämnar in skattedeklarationer och betalar skatt. Identifieringsmedlemsstaten förmedlar deklarationsuppgifter och betalningar till konsumtionsmedlemsstaterna. Beskattningsförfarandet för försäljningar i identifieringsmedlemsstaten behandlas i kapitlen 3.1.1–3.1.3 och 5.

Konsumtionsmedlemsstat

Med konsumtionsmedlemsstat avses det EU-land, där en teletjänst, sändningstjänst eller en elektronisk tjänst anses ha sålts enligt bestämmelserna om försäljningsland. De deklarationsuppgifter och betalningar som hör till konsumtionsmedlemsstaten fås från identifieringsmedlemsstaten.

Etableringsmedlemsstat

En etableringsmedlemstat är ett EU-land, där en näringsidkare som använder unionsordningen har ett fast driftställe. Beskattningsförfarandet för försäljningar i etableringsmedlemsstaten behandlas i kapitlen 3.1.1, 3.1.3 och 5.

3 Tillämpningsområdet för den särskilda ordningen

Den särskilda ordningen tillämpas endast på teletjänster, sändningstjänster och elektroniska tjänster som sålts till konsumenter som är etablerade inom EU.

Med konsument avses såväl fysiska som juridiska personer som inte införts i registret över mervärdesskattskyldiga. I praktiken är dock vilken köpare som helst som inte meddelar ett gällande mervärdesskattenummer till säljaren i konsumentställning vid försäljning av teletjänster, sändningstjänster och elektroniska tjänster.

Närmare information om definitionen av tjänsterna och bestämmelserna om försäljningsland finns i Skatteförvaltningens anvisning Mervärdesbeskattning av teletjänster, sändningstjänster och elektroniska tjänster.

Försäljning av teletjänster, sändningstjänster och elektroniska tjänster omfattas av den nationella lagstiftningen i konsumtionsmedlemsstaten, även om skatten på försäljningen betalas till identifieringsmedlemsstaten i den särskilda ordningen. Det finns nationella bestämmelser om bland annat skattesats, fakturakrav, periodisering av försäljningen, rättelseposter som gäller försäljningen samt om påföljdsavgifter och dröjsmålspåföljder. Vissa finländska nationella bestämmelser behandlas i kapitel 8.

3.1 Betydelsen av en näringsidkares etableringsställe

En näringsidkare använder antingen unionsordningen eller ordningen för tredjeländer i den särskilda ordningen beroende på om näringsidkaren är etablerad i ett EU-land eller utanför EU.

I Finland meddelar näringsidkaren etableringsstället då näringsidkaren registrerar sig som användare av den särskilda ordningen. Utifrån etableringsstället fastställs det om unionsordningen eller ordningen för tredjeländer används.

3.1.1 En näringsidkare som är etablerad i ett EU-land

En näringsidkare som är etablerad i ett EU-land är ett företag eller ett samfund som har sätet för den ekonomiska verksamheten eller ett fast driftställe inom EU. En sådan näringsidkare kan använda unionsordningen.

Begreppen säte för den ekonomiska verksamheten och fast driftställe för en näringsidkare har definierats i artikel 10 och 11 i rådets genomförandeförordning 282/2011, och de har behandlats i Skatteförvaltningens anvisning Europeiska unionens förordning 282/2011 harmoniserar tolkningen av mervärdesskattedirektivet. Om en näringsidkare inte har något separat säte för sin ekonomiska verksamhet, anses den ort där den skattskyldige är bosatt eller stadigvarande vistas vara den plats där den skattskyldige har sätet för sin ekonomiska verksamhet.

Enbart registrering som mervärdesskattskyldig bildar inte ett fast driftställe. Mervärdesskattskyldighet i ett annat EU-land (t.ex. på grund av distansförsäljning) hindrar inte användning av unionsordningen för den försäljning som bedrivits i detta land.

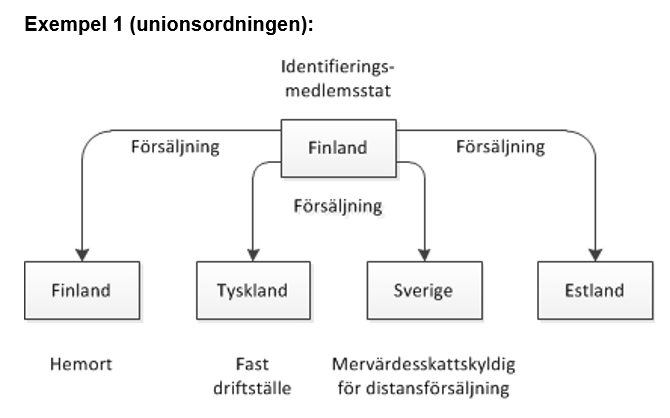

En näringsidkare som använder unionsordningen kan inte använda den särskilda ordningen för försäljning i identifierings- och etableringsmedlemsstaten.

Ett företag har sätet för sin ekonomiska verksamhet i Finland och följaktligen är Finland dess identifieringsmedlemsstat. Företaget har ett fast driftställe i Tyskland. Företaget har registrerat sig mervärdesskattskyldig för distansförsäljning till Sverige. Företaget säljer tjänster som hör till den särskilda ordningen i alla dessa tre länder och därtill i Estland. Den särskilda ordningen används endast för den försäljning som bedrivits i Sverige och Estland. Försäljningen i Finland och Tyskland deklareras med de nationella skattedeklarationerna.

3.1.2 Näringsidkare som är etablerad utanför EU

En näringsidkare som är etablerad utanför EU är ett företag eller ett samfund som inte har sätet för den ekonomiska verksamheten eller ett fast driftställe inom EU. En sådan näringsidkare kan använda ordningen för tredjeländer.

Registrering eller en skyldighet att registrera sig som mervärdesskattskyldig inom EU hindrar inte längre från och med 1.1.2019 en näringsidkare som är etablerad utanför EU från att använda ordningen för tredjeländer.

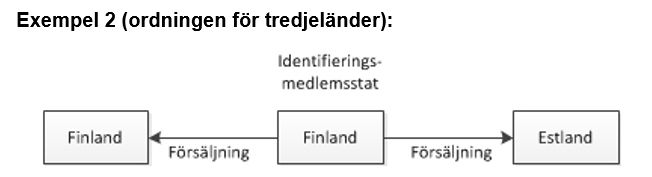

En näringsidkare som använder ordningen för tredjeländer använder den särskilda ordningen också för försäljning som bedrivits i identifieringsmedlemsstaten.

Ett företag har sätet för den ekonomiska verksamheten i Ryssland. Företaget väljer Finland som identifieringsmedlemsstat. Företaget säljer tjänster som hör till den särskilda ordningen i Finland och i Estland. Den särskilda ordningen används för den försäljning som bedrivits såväl i Finland som i Estland.

3.1.3 Näringsidkare som är etablerad i landskapet Åland

Det finns särdrag som gäller användningen av den särskilda ordningen i landskapet Åland. Dessa grundar sig på speciallagen om landskapet Åland (lagen om undantag för landskapet Åland i fråga om mervärdesskatte- och accislagstiftningen 1266/96, nedan speciallagen).

Olika försäljningssituationer som gäller näringsidkare som är etablerade i landskapet Åland presenteras i tabellform i bilagan.

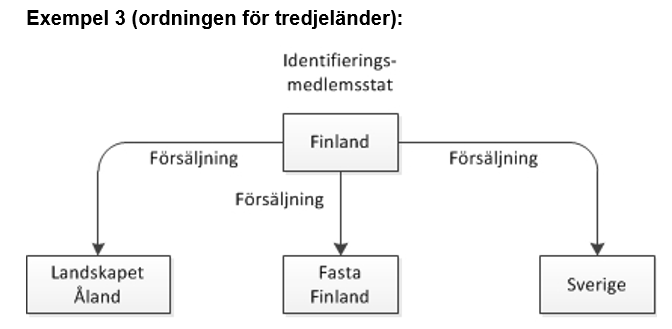

En näringsidkare som är etablerad endast i landskapet kan använda ordningen för tredjeländer (se kapitel 3.1.2) även om näringsidkaren införts i registret över mervärdesskattskyldiga i Finland. (Speciallagen 25 c §)

När en näringsidkares identifieringsmedlemsstat är Finland, används ordningen för tredjeländer också för försäljning till konsumenter som är etablerade i Fastlandsfinland och i landskapet. När en näringsidkares identifieringsmedlemsstat är ett annat EU-land än Finland, används ordningen för tredjeländer för försäljning till konsumenter i Fastlandsfinland, men inte för försäljning till konsumenter som är etablerade i landskapet (Speciallagen 25 d §).

Ett företag har sätet för den ekonomiska verksamheten i landskapet Åland och det har inte fasta driftställen inom EU. Företaget registrerar sig som användare av den särskilda ordningen som en näringsidkare som är etablerad utanför EU och väljer Finland som identifieringsmedlemsstat. Företaget säljer tjänster som omfattas av den särskilda ordningen i landskapet Åland, Fastlandsfinland och i Sverige. Den särskilda ordningen används för all denna försäljning.

En näringsidkare som är etablerad i landskapet kan använda unionsordningen (se kapitel 3.1.1) endast om näringsidkarens säte för den ekonomiska verksamheten finns:

- i Fastlandsfinland eller i ett annat EU-land. Då är det EU-land där sätet är beläget identifieringsmedlemsstat.

- i landskapet, men näringsidkaren har ett fast driftställe i Fastlandsfinland eller i ett annat EU-land. Då är det EU-land där det fasta driftstället är beläget identifieringsmedlemsstat.

- i landskapet, men näringsidkaren har fasta driftställen i flera EU-länder. Då kan näringsidkaren välja ett av de EU-länder där näringsidkaren har ett fast driftställe som identifieringsmedlemsstat.

När en näringsidkares identifieringsmedlemsstat är Finland kan unionsordningen inte användas för försäljning till konsumenter som är etablerade i Fastlandsfinland och i landskapet. När en näringsidkares identifieringsmedlemsstat är ett annat EU-land än Finland, används unionsordningen för försäljning till Fastlandsfinland (förutom om näringsidkaren är etablerad där), men inte för försäljning till konsumenter som är etablerade i landskapet.

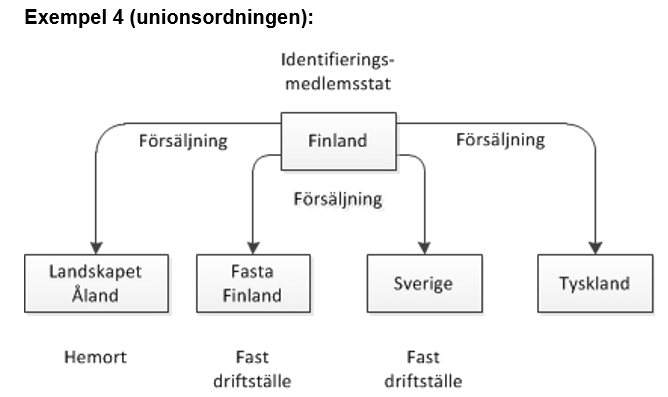

Ett företag har sätet för den ekonomiska verksamheten i landskapet Åland och ett fast driftställe i Fastlandsfinland och i Sverige. Företaget registrerar sig som användare av den särskilda ordningen som en näringsidkare som är etablerad i ett EU-land och väljer Finland som identifieringsmedlemsstat. Företaget säljer tjänster som hör till den särskilda ordningen i landskapet Åland, Fastlandsfinland, Sverige och i Tyskland. Den särskilda ordningen används för den försäljning som bedrivits i Tyskland. Försäljningen i Fastlandsfinland, landskapet Åland och Sverige deklareras med de nationella skattedeklarationerna.

Situationer som gäller den särskilda ställningen för landskapet Åland och där Finland är konsumtionsmedlemsstat behandlas närmare i kapitel 8.8.

3.2 Idkare av verksamhet i liten skala (MomsL 3 §)

En idkare av affärsverksamhet i liten skala som är etablerad i Finland och har en omsättning på högst 10 000 euro per räkenskapsperiod är inte skyldig att registrera sig som mervärdesskattskyldig.

Skattefriheten för verksamhet i liten skala tillämpas inte när varor eller tjänster säljs i ett EU-land där säljaren inte är etablerad och säljaren ska betala skatten till detta EU-land (rådets direktiv 2006/112/EG (nedan mervärdesskattedirektivet) 283 art. (1)(c)). I Finland tillämpas skattefriheten för verksamhet i liten skala på motsvarande sätt inte på utlänningar som inte har ett fast driftställe i Finland (MomsL 3 §:n 4 mom.).

En idkare av affärsverksamhet i liten skala är av denna orsak skyldig att registrera sig som mervärdesskattskyldig i EU-länder där näringsidkaren säljer teletjänster, sändningstjänster eller elektroniska tjänster till konsumenter och där näringsidkaren inte har sätet för sin ekonomiska verksamhet eller ett fast driftställe.

Det är möjligt för en sådan näringsidkare att registrera sig som användare av den särskilda ordningen endast om denne registrerats som mervärdesskattskyldig inom EU. Om en idkare av affärsverksamhet i liten skala registrerar sig som mervärdesskattskyldig i Finland, leder detta till skattskyldighet även för annan försäljning än den försäljning som hör till den särskilda ordningen.

Från och med 1.1.2019 kan försäljningar av teletjänster, sändningstjänster och elektroniska tjänster till konsumenter i andra EU-länder upp till ett tröskelvärde på 10 000 euro beskattas i säljarens land, om säljaren är etablerad inom EU:s mervärdesskatteområde (se närmare uppgifter i kapitel 3.1.2 i Skatteförvaltningens anvisning Mervärdesbeskattning av teletjänster, sändningstjänster och elektroniska tjänster. En idkare av affärsverksamhet i liten skala som är etablerad i Finland behöver därför inte från och med 1.1.2019 registrera sig som mervärdesskattskyldig i ett annat EU-land för försäljning av teletjänster, sändningstjänster eller elektroniska tjänster till en konsument i detta andra EU-land.

3.3 Skattskyldighetsgrupper (MomsL 13 a §)

En skattskyldighetsgrupp kan använda den särskilda ordningen.

4 Registrering till den särskilda ordningen

En näringsidkare som vill bli användare av den särskilda ordningen ska göra en registreringsanmälan i identifieringsmedlemsstaten.

Identifieringsmedlemsstaten fastställs enligt följande:

- Om näringsidkaren har ett säte för den ekonomiska verksamheten i ett EU-land, är EU-landet i fråga identifieringsmedlemsstat.

- Om näringsidkaren inte har ett säte för den ekonomiska verksamheten men ett fast driftställe i ett EU-land, är EU-landet i fråga identifieringsmedlemsstat.

- Om näringsidkaren inte har ett säte för den ekonomiska verksamheten men fasta driftställen i flera olika EU-länder kan näringsidkaren välja något av dessa som identifieringsmedlemsstat. Valet binder näringsidkaren i två kalenderår från utgången av det kalenderår då valet gjorts.

- Om näringsidkaren inte har något säte för den ekonomiska verksamheten eller något fast driftställe inom EU, kan näringsidkaren välja vilket EU-land som helst som identifieringsmedlemsstat.

En näringsidkare kan ha endast en identifieringsmedlemsstat åt gången

När Finland är identifieringsmedlemsstat görs registreringsanmälan i Skatteförvaltningens elektroniska servicetjänst MinSkatt. Närmare information om identifiering i tjänsten samt om befullmäktigande av ett ombud finns på sidorna för E-tjänster.

Den särskilda ordningen kan användas först då registreringsanmälan godkänts. Ett meddelade om godkännande eller avvisande kan läsas i MinSkatt. På begäran av näringsidkaren ges ett överklagbart beslut om registreringen.

4.1 Ikraftträdande av en registrering

En näringsidkare införs i registret från och med början av det kalenderårskvartal som följer efter det kvartal då registreringsanmälan gjorts.

Om en näringsidkare bedrivit försäljning som hör till den särskilda ordningen redan innan det kalenderårskvartal som följer det kalenderårskvartal då registreringsanmälan görs, kan registreringen göras redan från tidpunkten för den första försäljningen. Näringsidkaren ska meddela om detta till identifieringsmedlemsstaten senast på den 10:e dagen i den månad som följer efter den månad då försäljningen ägt rum. I Finland görs anmälan i MinSkatt.

Om anmälan inte görs i tid måste näringsidkaren registrera sig som mervärdesskattskyldig i de EU-länder där denne bedriver försäljning som hör till den särskilda ordningen.

Exempel 5:

Ett företag har skickat en registreringsanmälan till Finland 1.2. Företaget registreras som användare av den särskilda ordningen 1.4. Företaget har dock redan bedrivit försäljning i Tyskland 7.2. Företaget lämnar in en deklaration om denna försäljning 9.3. och registreras då redan 7.2. På så sätt undviker företaget registrering i Tyskland.

Efter att registreringsanmälan godkänts får näringsidkaren ett individuellt mervärdesskattenummer (i formen EUxxxyyyyyz) i ordningen för tredjeländer.

I unionsordningen använder näringsidkaren det nationella mervärdesskattenumret som tidigare utfärdats av identifieringsmedlemsstaten. Det är inte möjligt att registrera sig som användare av unionsordningen utan ett mervärdesskattenummer. Följaktligen är en gällande registrering som mervärdesskattskyldig en förutsättning för att använda ordningen.

Det mervärdesskattenummer som en näringsidkare som är etablerad i Finland använder i unionsordningen bildas av landskoden FI och en nummerserie som består av FO-numret (Företags- och organisationsnumret) utan mellanstrecket mellan de två sista siffrorna.

4.2 Ändringar i registreringsuppgifterna

En användare av den särskilda ordningen ska anmäla ändringar i registreringsuppgifterna till identifieringsmedlemsstaten senast på den 10:e dagen i månaden efter den månad då uppgifterna ändrats.

En näringsidkare som registrerats i Finland kan ändra sina registreringsuppgifter i MinSkatt.

4.3 Avslutande av registrering

En näringsidkare kan meddela att denne slutar använda den särskilda ordningen till identifieringsmedlemsstaten. I Finland görs anmälan i MinSkatt. I regel avslutas registreringen vid utgången av det kalenderårskvartal under vilket beslutet skickats.

Registreringen i den särskilda ordningen kan avslutas på grund av följande orsaker:

- Näringsidkaren slutar sälja teletjänster, sändningstjänster eller elektroniska tjänster åt konsumenter.

- Näringsidkaren slutar använda den särskilda ordningen, men fortsätter sälja tjänster som hör till den särskilda ordningen.

- Näringsidkaren uppfyller inte längre förutsättningarna för att använda den särskilda ordningen (se kapitel 3).

- Näringsidkaren byter identifieringsmedlemsstat.

Situation 1:

En näringsidkare som slutar använda den särskilda ordningen för att näringsidkaren inte längre säljer teletjänster, sändningstjänster eller elektroniska tjänster åt konsumenter ska meddela om detta till identifieringsmedlemsstaten senast på den 10:e dagen i den månad som följer efter den månad då försäljningen upphör.

Situation 2:

En näringsidkare som vill sluta använda den särskilda ordningen trots att försäljningen av tjänster fortsätter ska meddela om detta till identifieringsmedlemsstaten senast 15 dagar före utgången av det kalenderårskvartal under vilket näringsidkaren vill sluta använda den särskilda ordningen.

Om detta inte meddelas i tid, avslutas registreringen först vid utgången av följande kalenderårskvartal.

Avslutandet orsakar en karenstid, under vilken det inte är möjligt att på nytt registrera sig som användare av den särskilda ordningen (se kapitel 4.5).

Situation 3:

En näringsidkare som inte längre uppfyller förutsättningarna för att använda den särskilda ordningen (se kapitel 3), ska meddela om detta till identifieringsmedlemsstaten senast på den 10:e dagen i månaden efter den månad då förutsättningarna inte längre uppfylls.

En sådan situation uppkommer till exempel då en näringsidkare som använder unionsordningen inte längre har sätet för den ekonomiska verksamheten eller ett fast driftställe i identifieringsmedlemsstaten.

Om förutsättningarna för att använda den särskilda ordningen inte uppfylls på grund av en ändring som gäller sätet för den ekonomiska verksamheten eller ett fast driftställe, avslutas registreringen på datumet för ändringen.

Situation 4:

En näringsidkare som använder den särskilda ordningen kan byta identifieringsmedlemsstat på grund av följande orsaker:

- En näringsidkare som använder ordningen för tredjeländer vill identifiera sig i ett annat EU-land.

- Sätet för den ekonomiska verksamheten för en näringsidkare som använder unionsordningen finns inte inom EU och företaget vill identifiera sig i ett annat EU-land där det också har ett fast driftställe.

- Sätet för den ekonomiska verksamheten för en näringsidkare som använder unionsordningen finns inte inom EU, ett fast driftställe i ett EU-land har lagts ned och företaget vill identifiera sig i ett annat EU-land där det har ett fast driftställe.

- Sätet för den ekonomiska verksamheten för en näringsidkare som använder unionsordningen överförs från ett EU-land till ett annat.

En näringsidkare som använder ordningen för tredjeländer och vill byta identifieringsmedlemsstat ska avsluta registreringen i den gamla identifieringsmedlemsstaten och göra en registreringsanmälan i den nya identifieringsmedlemsstaten.

En näringsidkare som använder unionsordningen och byter identifieringsmedlemsstat utan att ett fast driftställe läggs ned eller att sätet för den ekonomiska verksamheten flyttas ska avsluta registreringen i den gamla identifieringsmedlemsstaten och göra en registreringsanmälan i den nya identifieringsmedlemsstaten. Valet av identifieringsmedlemsstat binder näringsidkaren under det innevarande och de två därpå följande kalenderåren.

En näringsidkare som använder unionsordningen och byter identifieringsmedlemsstat för att ett fast driftställe läggs ned eller för att sätet för den ekonomiska verksamheten flyttas ska meddela om detta till bägge EU-länder senast på den 10:e dagen i den månad som följer efter den månad då bytet sker. Registreringen i den gamla identifieringsmedlemsstaten avslutas det datum då registreringen i den nya identifieringsmedlemsstaten träder i kraft. Om bytet av identifieringsmedlemsstat beror på en ändring som gäller sätet för den ekonomiska verksamheten eller ett fast driftställe, avslutas registreringen på datumet för ändringen. Om anmälan inte görs i tid måste näringsidkaren registrera sig som mervärdesskattskyldig i de EU-länder där näringsidkaren bedriver försäljning som hör till den särskilda ordningen.

Exempel 6:

Ett företag som är etablerat i ett EU-land har registrerat sig som användare av den särskilda ordningen i Finland. Sätet för den ekonomiska verksamheten flyttas från Finland till Sverige 21.3. Företaget meddelar att det byter Sverige till identifieringsmedlemsstat 10.4. Företaget registreras i Sverige 21.3. och registreringen i Finland avslutas 21.3. Den försäljning som hör till den särskilda ordningen och som ägt rum 21.3. deklareras i Sverige.

4.4 Avlägsnande från den särskilda ordningen på myndighetsinitiativ

En näringsidkare kan avlägsnas från den särskilda ordningen på myndighetsinitiativ av följande orsaker:

- Det kan förmodas att näringsidkaren inte längre bedriver försäljning som hör till den särskilda ordningen (t.ex. om näringsidkaren gett en nolldeklaration under åtta årskvartal i följd).

- Näringsidkaren uppfyller inte längre förutsättningarna för att använda den särskilda ordningen (se kapitel 3).

- En näringsidkare försummar upprepade gånger de skyldigheter som hänför sig till den särskilda ordningen.

Registreringen avslutas i slutet av det kvartal under vilket beslutet skickats till näringsidkaren. Om avlägsnandet beror på en ändring som gäller sätet för den ekonomiska verksamheten eller ett fast driftställe, avslutas registreringen dock på datumet för ändringen.

Det anses att försummelser som gäller skyldigheter som hänför sig till den särskilda ordningen är återkommande åtminstone i följande fall:

- En påminnelse om att skattedeklarationen ska lämnas in har skickats till en näringsidkare under de tre senaste kalenderårskvartalen i följd och näringsidkaren har inte lämnat in deklarationer för respektive kalenderårskvartal inom tio dagar från det att påminnelsen skickats.

- En betalningspåminnelse har skickats till en näringsidkare för de tre senaste kalenderårskvartalen i följd och näringsidkaren har inte betalat skatt till fullt belopp för varje kalenderårskvartal inom tio dagar efter det att påminnelsen skickats, förutom om det belopp som ska betalas understiger 100 euro för respektive kalenderårskvartal.

- En näringsidkare har inte gett sitt bokföringsmaterial elektroniskt på begäran av identifierings- eller konsumtionsmedlemsstaten inom en månad efter en påminnelse av identifieringsmedlemsstaten.

Skatteförvaltningen delger beslutet om uteslutande på elektronisk väg. Mottagaren anses ha fått del av beslutet den sjunde dagen efter det att beslutet har kunnat hämtas från MinSkatt.

4.5 Karenstid

Avslutad registrering kan leda till en karenstid för en näringsidkare. Under denna tid är det inte möjligt att på nytt registrera sig som användare av den särskilda ordningen.

Karenstiden är två kalenderårskvartal från det datum då registreringen avslutades då näringsidkaren meddelar att man slutar använda den särskilda ordningen, men fortsätter att sälja tjänster som hör till den särskilda ordningen. I så fall gäller karensen endast användning av den särskilda ordningen i den ordning där näringsidkaren befann sig då registreringen avslutades, det vill säga antingen unionsordningen eller ordningen för tredjeländer.

Karenstiden är åtta kalenderårskvartal från datumet för avlägsnandet då en näringsidkare avlägsnas från registret på myndighetsinitiativ på grund av upprepade försummelser. I så fall gäller karensen användning av såväl unionsordningen som ordningen för tredjeländer.

Under karenstiden måste näringsidkaren registrera sig som mervärdesskattskyldig och sköta om deklarations- och betalningsskyldigheter i alla EU-länder där det säljer teletjänster, sändningstjänster och elektroniska tjänster åt konsumenter.

5 Mervärdesskattedeklaration

Med skattedeklarationen för den särskilda ordningen deklareras försäljning som hör till den särskilda ordningen (se kapitel 3) och den mervärdesskatt som ska betalas på försäljningen enligt konsumtionsmedlemsstat och skattesats. En näringsidkare som använder unionsordningen ska också specificera försäljningen enligt de etableringsmedlemsstater från vilka tjänster sålts.

Konsumtionsmedlemsstatens skattesats tillämpas på försäljning som hör till den särskilda ordningen. Om försäljningen är undantagen skatt i konsumtionsmedlemsstaten, deklareras inte försäljningen med skattedeklarationen för den särskilda ordningen. Europeiska kommissionens webbplats innehåller en förteckning över de skattesatser som tillämpas i olika EU-länder.

Deklarationen ska avges i euro. Om försäljningen har skett i annan valuta ska i deklarationen användas växelkursen för skatteperiodens sista dag. Omräkningen ska göras enligt de växelkurser som Europeiska centralbanken offentliggör för den dagen eller, om inget offentliggörande sker den dagen, enligt växelkurserna nästa dag då de offentliggörs. (MomsL 134 c §)

Beloppen i deklarationerna avrundas inte till närmaste heltal. Det exakta skattebeloppet ska redovisas och betalas.

En näringsidkare som använder unionsordningen deklarerar inte försäljning i ett EU-land där näringsidkaren har ett säte för den ekonomiska verksamheten eller ett fast driftställe med skattedeklarationen för den särskilda ordningen. Denna försäljning deklareras med en nationell skattedeklaration.

En näringsidkare som använder ordningen för tredjeländer deklarerar också försäljningen i identifieringsmedlemsstaten med skattedeklarationen för den särskilda ordningen.

5.1 Den utsatta dagen för skattedeklarationen

Skatteperioden i den särskilda ordningen är ett kvartal. Deklarationen ska lämnas in senast på den 20:e dagen i den månad som följer efter kalenderårskvartalet. Det är inte möjligt att lämna in en deklaration innan skatteperiodens utgång. De utsatta dagarna för skattedeklarationen för den särskilda ordningen är följande:

| Skatteperiod | Utsatt dag |

|---|---|

| Q1 (januari–mars) | 20.4. |

| Q2 (april–juni) | 20.7. |

| Q3 (juli–september) | 20.10. |

| Q4 (oktober–december) | 20.1. |

Den utsatta dagen för en deklaration flyttas inte fram på grund av ett veckoslut eller en helgdag. Detta innebär att inte heller förfallodagen för betalningen flyttas fram. Om den utsatta dagen infaller på ett veckoslut eller en helgdag ska deklarationen lämnas in senast på den utsatta dagen. På grund av förmedlingsrelaterade orsaker ska betalningen däremot göras redan före den utsatta dagen för deklarationen för att betalningen ska anses ha anlänt i tid (se kapitel 6.1)

En deklaration ska lämnas in också för en skatteperiod under vilken den skattskyldige inte alls bedrivit försäljning som hör till den särskilda ordningen. En sådan deklaration kallas för en nolldeklaration.

När Finland är identifieringsmedlemsstat anses skattedeklarationen vara inlämnad när den har kommit in till Skatteförvaltningen. En elektronisk deklaration anses ha kommit in till Skatteförvaltningen när den finns tillgänglig för myndigheten i en mottagaranordning eller ett datasystem på ett sådant sätt att meddelandet kan behandlas.

5.2 Skattedeklaration

En deklaration lämnas in i identifieringsmedlemsstaten. När Finland är identifieringsmedlemsstat görs anmälan elektroniskt i MinSkatt. Om identifieringsmedlemsstaten ändras mitt under en deklarationsperiod ska skilda deklarationer lämnas in i de olika identifieringsmedlemsstaterna för det kalenderårskvartal under vilket respektive EU-land varit identifieringsmedlemsstat.

Exempel 7:

Ett företag har registrerats som användare av den särskilda ordningen i Finland 1.1.–15.2., men har sedan 16.2. ändrat identifieringsmedlemsstaten till Sverige. Företaget lämnar in två deklarationer för det första kalenderårskvartalet: I Finland för tiden 1.1.–15.2 och i Sverige för tiden 16.2.–31.3.

Det är möjligt att lämna in en deklaration inom tre år från den utsatta dagen för deklarationen via MinSkatt. Det är möjligt att korrigera en deklaration som redan getts inom samma tidsfrist i servicetjänsten. Inlämning av deklarationen efter den utsatta dagen kan orsaka en påföljdsavgift och dröjsmålspåföljder.

5.3. Korrigering av en skattedeklaration

I Finland är det möjligt att korrigera en deklaration i MinSkatt.

Om det finns ett fel i en deklaration görs korrigeringen för den skatteperiod där felet finns. På motsvarande sätt, då försäljningen är föremål för en rättelsepost, ska en korrigering göras för den skatteperiod då den ursprungliga försäljningen deklarerades. Det felaktiga beloppet eller en rättelsepost kan inte beaktas under en senare skatteperiod. Efter korrigeringen bildas en ersättande deklaration för skatteperioden.

Det är möjligt att göra en korrigering i MinSkatt senast tre år efter den utsatta dagen för deklarationsperioden. Detta gäller också näringsidkare vars registrering i den särskilda ordningen upphört.

Om en näringsidkare bytt identifieringsmedlemsstat, ska korrigeringen göras med en deklaration för det EU-land som är föremål för rättelsen av försäljningen.

Exempel 8:

Ett företag har registrerats som användare av den särskilda ordningen i Finland 1.1.–31.3., men har sedan 1.4. ändrat identifieringsmedlemsstaten till Sverige. Företaget har upptäckt ett fel i deklarationerna för det första och andra årskvartalet. Företaget korrigerar deklarationen för det första årskvartalet i Finland och deklarationen för det andra årskvartalet i Sverige.

5.4 Avdragsrätt för användare av den särskilda ordningen

Det är inte möjligt att deklarera avdragbara skatter i skattedeklarationen för den särskilda ordningen. Endast skatt på försäljning som ska betalas deklareras med denna deklaration.

En användare av den särskilda ordningen har rätt till återbäring av mervärdesskatt till utlänningar.

Närmare information om återbäring av mervärdesskatt till utlänningar finns i Skatteförvaltningens anvisningar:

- Återbäring av moms till finländsk näringsidkare från andra EU-länder

- Återbäring av mervärdesskatt till en näringsidkare som är etablerad i ett annat EU-land

- Återbäring av mervärdesskatt till en näringsidkare som är etablerad utanför EU

Om en näringsidkare som använder unionsordningen registrerar sig som mervärdesskattskyldig i ett EU-land där näringsidkaren inte har ett säte för den ekonomiska verksamheten eller ett fast driftställe (t.ex. för distansförsäljning), ska avdragen för den försäljning som bedrivits i detta land och som hör till den särskilda ordningen deklareras med en nationell skattedeklaration för detta land.

5.5 Påföljder av försummelse av skattedeklarationen

Om den skattskyldige inte lämnar in en skattedeklaration senast inom tio dagar efter förfallodagen, skickar identifieringsmedlemsstaten en påminnelse om den försenade deklarationen. När Finland är identifieringsmedlemsstat kan påminnelsen läsas i MinSkatt. Ett meddelande om att påminnelsen anlänt skickas per e-post.

Senare kan konsumtionsmedlemsstaten vidta åtgärder för att få deklarationen. Deklarationen ska dock alltid lämnas in till identifieringsmedlemsstaten.

Påföljdsavgifter och dröjsmålspåföljder på grund av deklarationsförsummelse fastställs enligt de nationella bestämmelserna i konsumtionsmedlemsstaten. Den skattskyldige ska betala dessa betalningar direkt till konsumtionsmedlemsstaten.

Upprepade deklarationsförsummelser är en grund för att avlägsna en näringsidkare från den särskilda ordningen (se kapitel 4.4).

6 Betalning av mervärdesskatt

Betalningarna ska erläggas till identifieringsmedlemsstaten. Identifieringsmedlemsstaten redovisar skatterna till konsumtionsmedlemsstaten i förhållande till de skatter som uppgetts i skattedeklarationen.

Beloppet på den skatt som betalats för skatteperioden ska vara förenlig med den skattedeklaration som lämnats in. Det är möjligt att ändra det belopp som ska betalas endast genom att korrigera den deklaration som ligger till grund för beloppet. När en skattskyldig korrigerar en deklaration som lämnats in på så sätt att beloppet på den skatt som ska betalas ökar, ska skillnaden betalas till identifieringsmedlemsstaten.

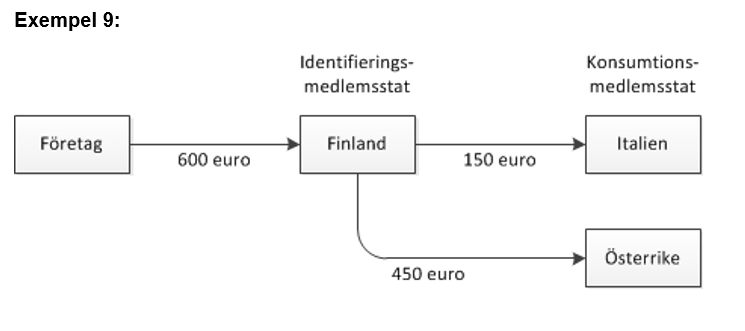

Om den skattskyldige endast delvis betalar den deklarerade skatten, fördelar identifieringsmedlemsstaten betalningen till konsumtionsmedlemsstaterna enligt den skatt som hör till dessa utifrån deklarationen.

Ett företag har deklarerat att skattebeloppet på försäljningen uppgår till 1200 euro, av vilket 300 euro hör till Italien och 900 euro till Österrike. Företaget betalar 600 euro av skatten före den utsatta dagen till identifieringsmedlemsstaten, som är Finland. Finland delar ut en fjärdedel, 150 euro, av betalningen på 600 euro (300/1200*600) till Italien och tre fjärdedelar, 450 euro, (900/1200*600) till Österrike.

6.1 Förfallodagen för en betalning

Betalningens förfallodag är den 20:e dagen i den månad som följer efter skatteperioden, d.v.s. samma dag som för den utsatta dagen för skattedeklarationen. Betalningen ska erläggas då deklarationen lämnas in, dock senast på förfallodagen.

I den särskilda ordningen anses en betalning vara gjord på den tidpunkt då betalningen anlänt till bankkontot för identifieringsmedlemsstaten. Följaktligen ska tid reserveras för förmedlingen av betalningen. Eftersom den utsatta dagen för deklarationen inte flyttas fram på grund av ett veckoslut eller en helgdag, senareläggs inte heller förfallodagen för betalningen. I en sådan situation ska betalningen göras redan innan den utsatta dagen för deklarationen för att det ska anses att den anlänt i tid.

6.2 Betalning

Mervärdesskatten betalas till identifieringsmedlemsstaten i enlighet med deklarationen. När den skattskyldiges identifieringsmedlemsstat är Finland, ska euro användas som valuta för betalningen.

Betalningen kan genast erläggas i MinSkatt efter att deklarationen inlämnats. Uppgifter som referensnummer, kontonummer, beloppet för betalningen samt betalningsdagen finns färdigt införda i betalningsunderlaget.

Om mervärdesskatten betalas på annat sätt, exempelvis via en nätbank eller ett ekonomiförvaltningssystem, ska man först kontrollera uppgifterna för betalningen i MinSkatt.

Vid betalningen ska man använda det referensnummer som fås för respektive skatteperiod. Med hjälp av referensnumret riktar Skatteförvaltningen betalningen till rätt skatteperiod.

6.3 Återbäring av en betalning

En betalning kan återbäras om den skattskyldige betalat ett för högt belopp i förhållande till deklarationsuppgiften.

En återbäring kan bero på följande situationer:

- Den skattskyldige har betalat ett för högt belopp i förhållande till deklarationsuppgiften.

- Den skattskyldige lämnar in en ersättande deklaration, till följd av vilken den skattskyldige betalat ett för högt belopp i förhållande till deklarationsuppgiften, och betalningen har inte ännu förmedlats till konsumtionsmedlemsstaten.

- Den skattskyldige lämnar in en ersättande deklaration, till följd av vilken den skattskyldige betalat ett för högt belopp i förhållande till deklarationsuppgifterna, och betalningen har redan förmedlats till konsumtionsmedlemsstaten.

Situation 1:

Om den skattskyldige betalar ett för högt belopp i förhållande till deklarationen, återbär identifieringsmedlemsstaten den överskjutande delen, om återbäringen inte används för betalning av den skattskyldiges andra obetalda skatter eller fordringar.

Situation 2:

Om identifieringsmedlemsstaten tagit emot ett skattebelopp som motsvarar deklarationen och den skattskyldige korrigerar deklarationen på så sätt att beloppet på den skatt som ska betalas minskar innan betalningen förmedlas till konsumtionsmedlemsstaten, återbär identifieringsmedlemsstaten det extra beloppet till den skattskyldige, om återbäringen inte används för betalning av den skattskyldiges andra obetalda skatter eller fordringar.

Situation 3:

Om identifieringsmedlemsstaten tagit emot ett skattebelopp som är förenligt med deklarationen och delat beloppet mellan konsumtionsmedlemsstaterna och den skattskyldige korrigerar deklarationen på så sätt att beloppet på den skatt som ska betalas minskar, återbär konsumtionsmedlemsstaterna det debiterade extra beloppet direkt till den skattskyldige.

Det är möjligt att en deklaration korrigeras i en situation där ett för lågt skattebelopp deklarerats till en konsumtionsmedlemsstat och ett för högt belopp till en annan konsumtionsmedlemsstat, och den ursprungliga betalningen redan förmedlats till konsumtionsmedlemsstaten. I så fall återbär konsumtionsmedlemsstaten, som fått den extra betalningen, den överskjutande delen direkt till den skattskyldige. Den skattskyldige måste betala andelen för den konsumtionsmedlemsstat som fått ett för lågt skattebelopp till identifieringsmedlemsstaten.

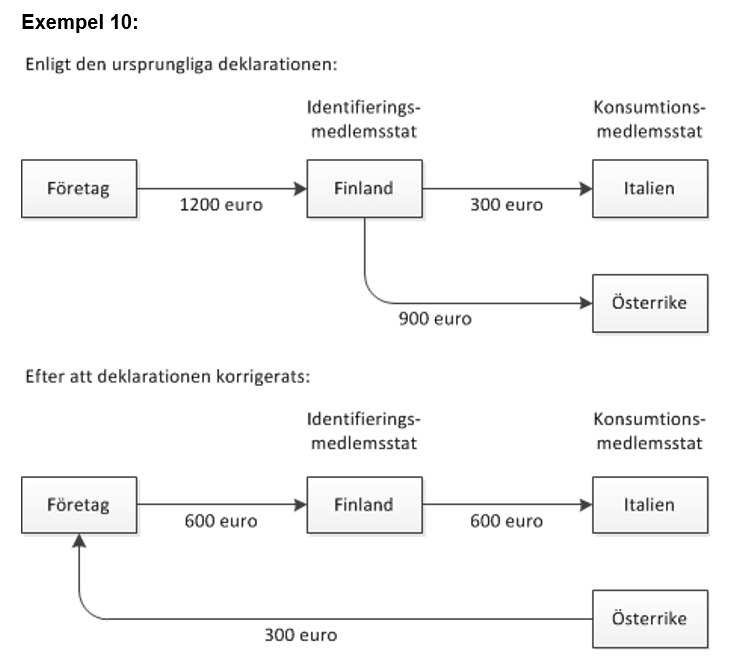

Ett företag har deklarerat att skattebeloppet på försäljningen uppgår till 1200 euro, av vilket 300 euro hör till Italien och 900 euro till Österrike. Företaget har betalat 1200 euro till identifieringsmedlemsstaten Finland före förfallodagen och betalningen har förmedlats till konsumtionsmedlemsstaten. Senare framgår det att deklarationsuppgifterna är felaktiga och företaget korrigerar sin deklaration.

Den skatt som ska betalas efter korrigeringen uppgår till 1500 euro. Av detta belopp hör 900 euro till Italien och 600 euro till Österrike. Företaget får en återbäring på 300 euro direkt av Österrike. Företaget ska betala 600 euro till Finland. Finland förmedlar betalningen till Italien.

Exempel 11:

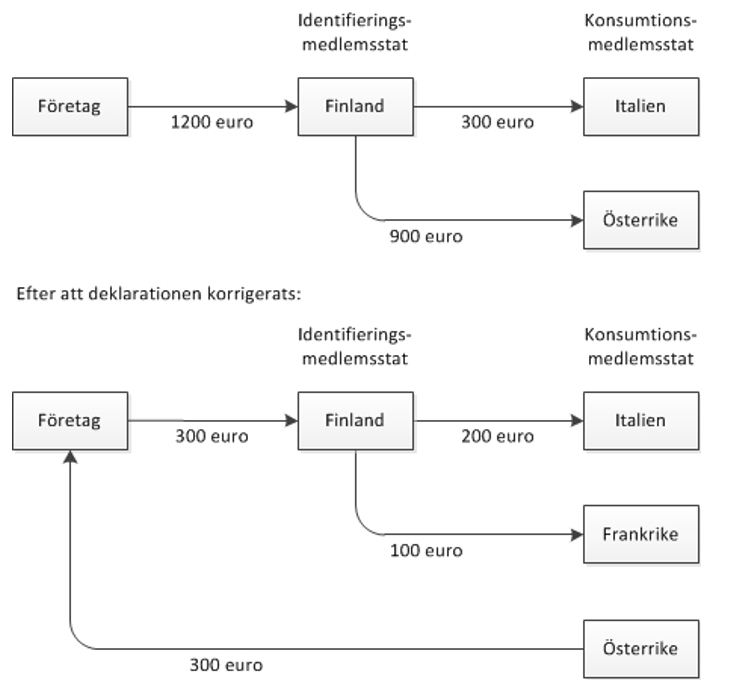

Ett företag har deklarerat att skattebeloppet på försäljningen uppgår till 1200 euro, av vilket 300 euro hör till Italien och 900 euro till Österrike. Företaget har betalat 1200 euro till identifieringsmedlemsstaten Finland före förfallodagen och betalningen har förmedlats till konsumtionsmedlemsstaten. Senare framgår det att deklarationsuppgifterna är felaktiga och företaget korrigerar sin deklaration.

Den skatt som ska betalas efter korrigeringen uppgår fortfarande till 1200 euro. Av detta belopp hör 500 euro till Italien, 600 euro till Österrike och 100 euro till Frankrike. Företaget får 300 euro som återbäring direkt av Österrike och företaget ska betala 300 euro till Finland. Finland förmedlar 200 euro till Italien och 100 euro till Frankrike.

Identifieringsmedlemsstaten får innehålla en viss del av de skattebetalningar som hänför sig till årskvartalen under tidsperioden 1.1.2015–31.12.2018. Detta påverkar inte beloppet på den skatt som den skattskyldiga ska betala eller som ska återbäras till den skattskyldige. Övergångstiden gäller endast skatter som betalats av användare av unionsordningen.

I samband med en extra betalning får den skattskyldige under övergångstiden återbäring delvis av identifieringsmedlemsstaten och delvis av konsumtionsmedlemsstaten, om betalningen förmedlats till konsumtionsmedlemsstaten. Andelen som Finland som identifieringsmedlemsstat återbär till den skattskyldige kan i Finland användas för betalning av den skattskyldiges andra skatter som förfallit till betalning och till betalning av Skatteförvaltningens övriga fordringar eller till betalning av andra myndigheters fordringar.

6.4 Påföljder av betalningsförsummelse

Om den skattskyldige inte betalar den deklarerade skatten senast tio dagar efter förfallodagen eller betalar endast en del av denna, skickar identifieringsmedlemsstaten en påminnelse om den försenade betalningen. När Finland är identifieringsmedlemsstat får den skattskyldige en påminnelse om betalningsförsummelsen via MinSkatt.

Senare kan konsumtionsmedlemsstaten vidta åtgärder för att få betalningen. Betalningen kan göras till identifieringsmedlemsstaten fram tills dess att konsumtionsmedlemsstaten är i kontakt med den skattskyldige på grund av försummelsen av betalningen. Därefter ska betalningen göras direkt till konsumtionsmedlemsstaten. Identifieringsmedlemsstaten återbär betalningen till den skattskyldige, om den skattskyldige felaktigt har betalat den till identifieringsmedlemsstaten i stället för till konsumtionsmedlemsstaten. Beloppet som återbärs kan användas för betalning av den skattskyldiges andra obetalda skatter eller fordringar.

Avgifter på grund av betalningsförsummelse fastställs enligt de nationella bestämmelserna i konsumtionsmedlemsstaten. Den skattskyldige ska betala dessa betalningar direkt till konsumtionsmedlemsstaten.

Upprepad betalningsförsummelse är en grund för att avlägsna en näringsidkare från den särskilda ordningen (se kapitel 4.4).

7 Uppgifter som ska inkluderas i bokföringen

Den skattskyldige ska föra bok över affärstransaktioner som hör till den särskilda ordningen. Bokföringen ska vara tillräckligt detaljerad för att skattemyndigheterna i konsumtionsmedlemsstaten ska kunna granska att uppgifterna i skattedeklarationerna är korrekta. I detta kapitel behandlas inte innehållskraven på fakturor och verifikat.

En bokföring med följande uppgifter kan ses som tillräckligt detaljerad:

- Konsumtionsmedlemsstat till vilken tjänsten tillhandahållits

- typ av tjänst som tillhandahålls

- datum för tillhandahållandet av tjänsten

- skattegrunden med angivande av den valuta som används

- senare ökningar eller minskningar av skattegrunden

- tillämpad mervärdesskattesats

- mervärdesskattebelopp som ska betalas med angivande av den valuta som används

- datum och belopp för mottagna betalningar

- eventuella förskottsbetalningar innan tillhandahållandet av tjänsten

- om faktura utfärdas, de uppgifter som fakturan innehåller

- kundens namn, om den skattskyldige känner till detta

- de uppgifter som används för att fastställa var kunden är etablerad (se Skatteförvaltningens anvisning Mervärdesbeskattning av teletjänster, sändningstjänster och elektroniska tjänster, kapitel 6).

Den skattskyldige ska registrera uppgifterna på ett sådant sätt att de kan göras tillgängliga för identifieringsmedlemsstaten och konsumtionsmedlemsstaten på elektronisk väg utan dröjsmål och för varje enskild tjänst som tillhandahålls.

Att den skattskyldige trots en uppmaning inte ställer uppgifterna till identifierings- eller konsumtionsmedlemsstatens förfogande är en grund för att avlägsna den skattskyldige från den särskilda ordningen (se kapitel 4.4).

Uppgifterna ska sparas i tio år från slutet av det år då affärstransaktionen utfördes. Uppgifterna ska sparas även om den skattskyldige slutat använda den särskilda ordningen.

8 Finland som konsumtionsmedlemsstat

I detta kapitel behandlas vissa bestämmelser som ska tillämpas då Finland är konsumtionsmedlemsstat.

8.1 Skattesats

Den allmänna skattesatsen på 24 procent tillämpas på teletjänster, sändningstjänster och elektroniska tjänster i Finland (MomsL 84 §).

8.2 Faktureringskrav

Finlands faktureringskrav tillämpas från och med 1.1.2019 alltid då en användare av den särskilda ordningen som valt Finland som identifieringsmedlemsstat säljer en tjänst som är inom tillämpningsområdet för den särskilda ordningen (mervärdesskattedirektivet art. 219 a (2)(b)).

Enligt Finlands faktureringskrav behöver en faktura inte ges om köparen är en privatperson. Säljaren måste ge en faktura om köparen är en näringsidkare eller en rättsperson som inte är en näringsidkare (MomsL 209 b §). Fakturan kan ges elektroniskt.

Skatteförvaltningens anvisning Faktureringskraven vid mervärdesbeskattningen behandlar faktureringskraven mer ingående.

8.3 Periodisering

Skyldigheten att betala skatt på försäljning som bedrivs i Finland uppkommer när den sålda varan levererats eller tjänsten utförts. Varor och tjänster där försäljningen pågår kontinuerligt anses vara levererade eller utförda vid utgången av varje redovisningsperiod. Vid förskottsbetalning uppkommer skyldigheten dock redan då vederlaget eller en del av detta influtit. (MomsL 15 §)

8.4 Rättelseposter som gäller försäljningen

En skattskyldig som använder den särskilda ordningen kan från skattegrunden för försäljningen dra av års- och omsättningsrabatter, köp- och försäljningsgottgörelser, överskottsåterbäringar samt andra sådana rättelseposter som har beviljats köparen i samband med skattepliktig försäljning samt kreditförlust som hänför sig till försäljning som har uppgivits som skattepliktig (MomsL 78 §).

Bokföringsnämnden har gett en allmän anvisning om bokföring av mervärdesskatt 31.10.2017 (pdf). Kapitel 4.3 i anvisningen behandlar grunderna för bokföring av rättelseposter.

Om en skattskyldig som använder den särskilda ordningen inte kan göra avdrag till fullt belopp när den skatt som ska redovisas till Finland för en skatteperiod beräknas, ska det oavdragna beloppet återbäras till den skattskyldige (MomsL 134 h § 2 mom.).

8.5 Den utsatta dagen för skattedeklarationen och förfallodagen för betalningen

När Finland är konsumtionsmedlemsstat, ska identifieringsmedlemsstatens bestämmelser tillämpas i fråga om tidpunkten då skattedeklarationen ska lämnas in. Även betalningens förfallodag bestäms enligt de bestämmelser som tillämpas i identifieringsmedlemsstaten.

Förseningsavgift, skatteförhöjning och dröjsmålsränta bestäms enligt Finlands lagstiftning och de ska betalas direkt till Skatteförvaltningen.

Om skatten som deklarerats i identifieringsmedlemsstaten inte har betalats till fullt belopp, påbörjas indrivning av den återstående delen av betalningen.

8.6 Återbäring av en betalning

Skatteförvaltningen återbär betalningar som betalats till ett för högt belopp. Återbäringar kan uppstå om deklarationen senare korrigeras så att det skattebelopp som ska betalas minskar eller om skatt annars betalats till ett för högt belopp. På skatten som återbärs betalas krediteringsränta.

Skatteförvaltningen betalar det belopp som återbärs till den skattskyldige utan dröjsmål om inte återbäringen används för betalning av den skattskyldiges andra obetalda skatter eller fordringar.

8.7 Förseningsavgift och skatteförhöjning

På skatt som ska betalas till Finland kan påföras förseningsavgift och skatteförhöjning enligt EgenBeskL 35 och 37 §.

Förseningsavgift kan påföras om skattedeklarationen inlämnas för sent (EgenBeskL 35 §).

Förseningsavgift behöver inte påföras om skattedeklarationen lämnats för sent på grund av en störning i ett allmänt datanät eller i Skatteförvaltningens elektroniska servicetjänster. Förseningsavgift påförs inte heller om skatteförhöjning påförs för skatt som deklarerats för sent (35 § 5 mom. i EgenBeskL).

Skatteförhöjning kan påföras om en skattedeklaration är bristfällig eller felaktig eller överhuvudtaget inte har lämnats in (EgenBeskL 37 §).

Den skattskyldige påförs skatteförhöjning i stället för förseningsavgift om den skattskyldige lämnar skattedeklaration eller rättar skattebeloppet uppenbarligen i syfte att bli befriad från förseningsavgift eller skatteförhöjning (EgenBeskL 37 § 3 mom.).

Närmare information om förseningsavgifter och skatteförhöjning finns i Skatteförvaltningens anvisning Påföljdsavgifter för skatter på eget initiativ.

8.8 Dröjsmålsränta

Om den skattskyldige betalar skatt som betalas genom den särskilda ordningen för sent, beräknas dröjsmålsränta på skatten i fråga.

Dröjsmålsräntan beräknas så som stadgas i 5 b § i lagen om skattetillägg och förseningsränta.

8.9 Sammandrag av skattebetalningsläget

Skatteförvaltningen gör ett sammandrag till den skattskyldige, då man till den skattskyldige ger en betalningsuppmaning gällande skatter som är försenade eller ett beslut om förseningsavgift. Sammandraget innehåller betalningsanvisningar för betalning av skatt till Skatteförvaltningen.

8.10 Förhandsavgörande och skriftlig handledning

Det är möjligt att ansöka om förhandsavgörande då det handlar om tillämpning av mervärdesskattelagen på en viss affärstransaktion som Finland har rätt att beskatta. Det är möjligt att ansöka om skriftlig handledning om det handlar om en fråga av allmän karaktär eller förfarande.

Det är inte möjligt att ansöka om handledning eller förhandsavgörande om det handlar om skatt som ska betalas till ett annat EU-land (MomsL 134 n §).

Närmare information om ansökan om förhandsavgörande finns i Skatteförvaltningens anvisning Att göra en ansökan om förhandsavgörande och undantagstillstånd och att meddela beslut i ärendet.

8.11 Sökande av ändring

Förfarandet för sökande av ändring behandlas i Skatteförvaltningens Anvisning om skattebesvärsförfarandet.

Begäran om omprövning ska framställas inom tre år av ingången av det år som följer på det kalenderår som omfattar den skatteperiod för skatten i fråga för vilken skatt borde ha deklarerats och betalts.

Begäran om omprövning kan dock alltid framställas inom 60 dagar från den dag då den skattskyldige har fått del av beslutet. Tiden att söka ändring i registeringsbeslut är 60 dagar.

8.12 Försäljning i landskapet Åland

Situationerna vid försäljning av tele-, sändnings- och elektroniska tjänster i landskapet Åland har delats upp enligt följande säljare:

- Säljare etablerade i Fastlandsfinland

- Säljare etablerade i landskapet Åland

- Säljare som inte är etablerade i Fastlandsfinland, som använder ordningen för tredjeländer med Finland som identifieringsmedlemsstat

- Övriga säljare som inte är etablerade i Finland

Situation 1:

När en näringsidkare som är etablerad i Fastlandsfinland säljer en teletjänst, sändningstjänst eller elektroniskt tjänst i landskapet Åland, är det fråga om inhemsk försäljning som deklareras i momsdeklarationen.

Situation 2:

Olika försäljningssituationer för näringsidkare som är etablerade i landskapet Åland presenteras i tabellform i bilagan.

Situation 3:

När en näringsidkare använder ordningen för tredjeländer med Finland som identifieringsmedlemsstat deklareras försäljning av tele-, sändnings- och elektroniska tjänster till konsumenter i landskapet Åland i den särskilda ordningens skattedeklaration som försäljning i Finland.

Situation 4:

Andra EU-länder än Finland är inte skyldiga att tillämpa den särskilda ordningen på försäljningar av tele-, sändnings- och elektroniska tjänster till konsumenter i landskapet Åland.

En näringsidkare som inte har sätet för sin ekonomiska verksamhet eller ett fast driftställe i Fastlandsfinland eller landskapet Åland, och inte använder ordningen för tredjeländer med Finland som identifieringsmedlemsstat, kan ändå använda den särskilda ordningen vid försäljning av en tele-, sändnings- eller elektronisk tjänst till en konsument i landskapet Åland. Säljaren ska då deklarera och betala skatt på försäljningen till konsumenter som är etablerade i landskapet direkt till Skatteförvaltningen i det s.k. förfarandet för deklaration av försäljning på Åland.

Om säljaren inte använder den särskilda ordningen ska försäljningen deklareras i Finland med en momsdeklaration, vilket förutsätter registrering som mervärdesskattskyldig i Finland.

Deklarationen av försäljningen på Åland ges elektroniskt i MinSkatt. För att ge deklarationen förutsätts att säljaren är registrerad i den särskilda ordningen och att säljarens identifieringsmedlemsstat är ett annat EU-land än Finland. Dessa försäljningar deklareras inte i deklarationen som ges via identifieringsmedlemsstaten och skatten på dessa försäljningar betalas inte via identifieringsmedlemsstaten.

Förfarandet för deklaration av försäljning på Åland gäller inte näringsidkare som har sätet för den ekonomiska verksamheten eller ett fast driftställe i Fastlandsfinland eller landskapet Åland eller näringsidkare som använder ordningen för tredjeländer med Finland som identifieringsmedlemsstat.

Deklarationen av försäljningar på Åland har samma skatteperioder och utsatta dagar som den särskilda ordningens deklaration (se kapitel 5.1). Betalning av skatten behandlas i kapitel 6.2. Till skillnad från unionsordningen och ordningen för tredjeländer flyttas den utsatta dagen för deklarationen för försäljningar på Åland och sammanhörande förfallodag för betalning av skatten till nästa vardag, ifall de infaller på ett veckoslut eller en helgdag. Betalningen anses också utförd då den debiterats betalarens konto.

Det är möjligt att ge eller korrigera deklarationen av försäljning på Åland under tre år från utgången av den räkenskapsperiod för vilken skatten borde ha deklarerats.

Bilaga – Försäljning av en näringsidkare som är etablerad i landskapet Åland

Denna bilaga redogör för olika försäljningssituationer för näringsidkare som är etablerade i landskapet Åland och det beskattningsförfarande som tillämpas på försäljningen. I Finland innebär det allmänna beskattningsförfarandet att försäljningen deklareras med en momsdeklaration.

En näringsidkare som är etablerad i landskapet Åland använder den särskilda ordningen i ordningen för tredjeländer.

Finland är identifieringsmedlemsstat:

| Försäljningsland | Beskattningsförfarande |

|---|---|

| Landskapet Åland | Den särskilda ordningen |

| Fastlandsfinland | Den särskilda ordningen |

| Annat EU-land | Den särskilda ordningen |

Identifieringsmedlemsstaten är en annan än Finland:

| Försäljningsland | Beskattningsförfarande |

|---|---|

| Landskapet Åland | Allmänt beskattningsförfarande |

| Fastlandsfinland | Den särskilda ordningen |

| Annat EU-land | Den särskilda ordningen |

En näringsidkare som är etablerad i landskapet Åland använder den särskilda ordningen i unionsordningen.

Finland är identifieringsmedlemsstat:

| Försäljningsland | Beskattningsförfarande |

|---|---|

| Landskapet Åland | Allmänt beskattningsförfarande |

| Fastlandsfinland | Allmänt beskattningsförfarande |

| Annat EU-land, fast driftställe | Allmänt beskattningsförfarande |

| Annat EU-land, inget fast driftställe | Den särskilda ordningen |

Identifieringsmedlemsstaten är en annan än Finland:

| Försäljningsland | Beskattningsförfarande |

|---|---|

| Landskapet Åland | Allmänt beskattningsförfarande |

| Fastlandsfinland, fast driftställe | Allmänt beskattningsförfarande |

| Fastlandsfinland, inget fast driftställe | Den särskilda ordningen |

| Annat EU-land, fast driftställe | Allmänt beskattningsförfarande |

| Annat EU-land, inget fast driftställe | Den särskilda ordningen |

Mika Jokinen

ledande skattesakkunnig

Hanna Lindholm

skattesakkunnig